【QAあり】テイツー、既存事業の品質向上やECコスト削減、在庫コントロール、商品多様化等により利益体質の強化を図る

目次

藤原克治氏(以下、藤原):株式会社テイツー代表取締役社長の藤原です。当社の2025年2月期第1四半期決算説明会を始めます。どうぞよろしくお願いします。

本日は4つの項目についてご説明します。

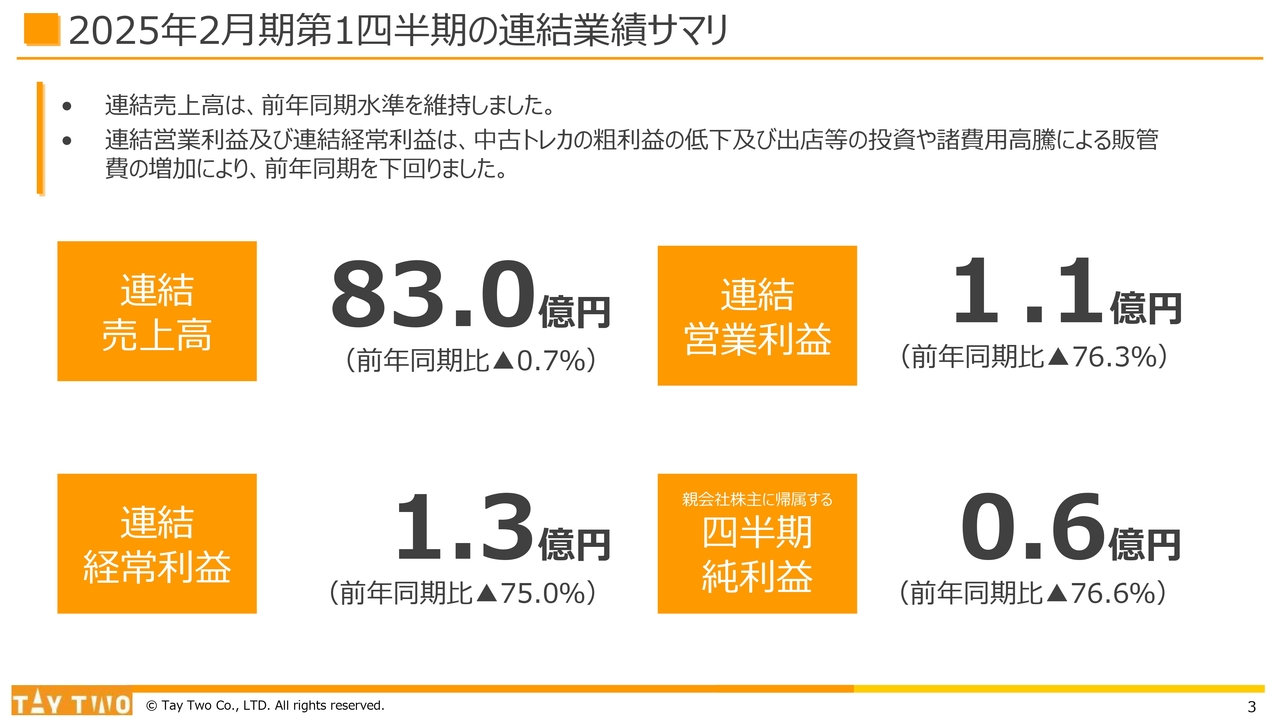

2025年2月期第1四半期の連結業績サマリ

決算の概要をご説明します。まず、連結業績サマリです。連結売上高は83億円で、前年同期水準を維持しました。

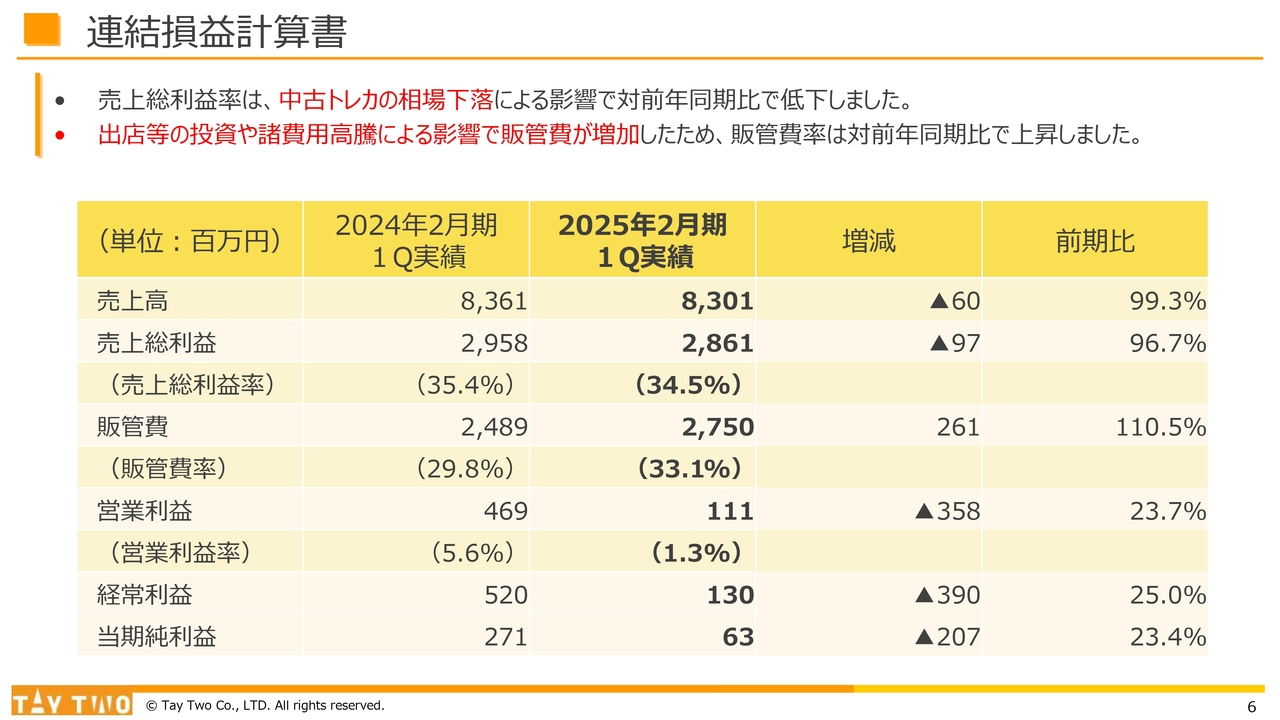

利益面は、営業利益ベースで1億1,000万円です。中古トレカの粗利益の低下及び出店等の投資や諸費用高騰による販管費の増加により、前年同期を下回りました。

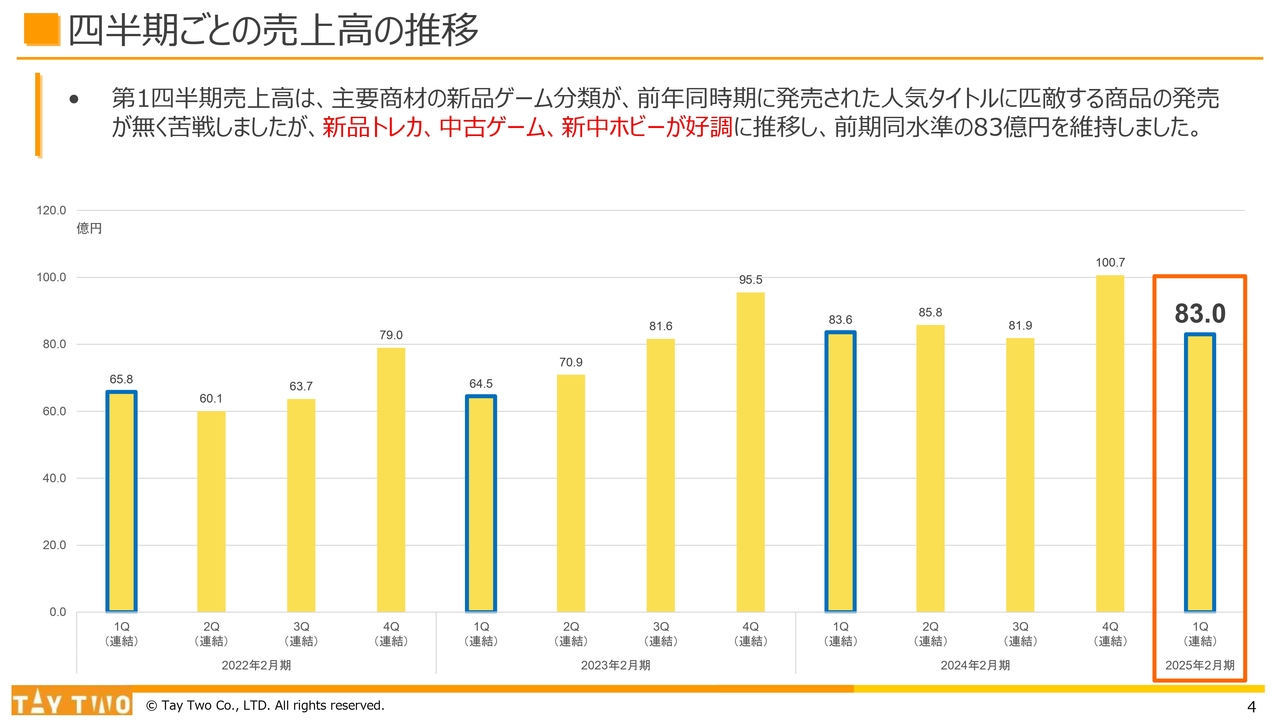

四半期ごとの売上高の推移

売上高の推移です。昨年は新品ゲームの人気タイトルが同時期に発売された影響がありましたが、今回はその点がない状況でした。一方で、新品トレカ、中古ゲーム、新品・中古ホビーが好調に推移したこともあり、83億円と前年同期水準を維持しました。

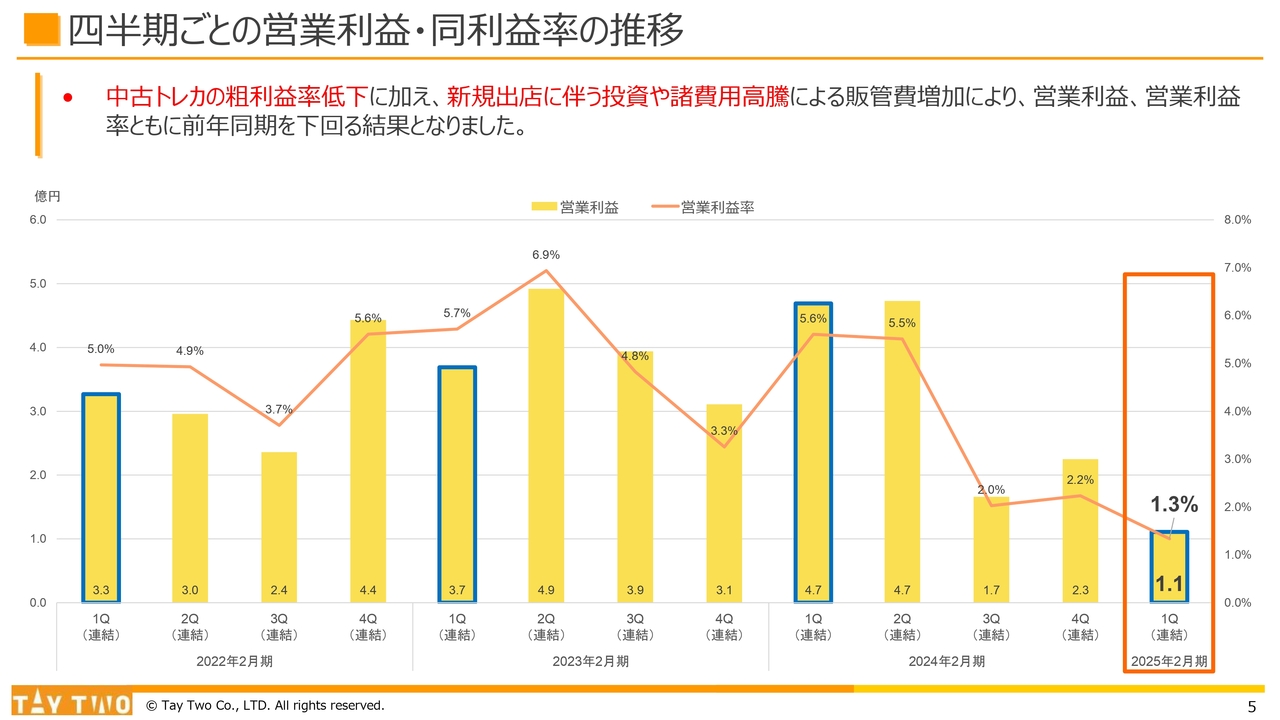

四半期ごとの営業利益・同利益率の推移

営業利益・営業利益率の推移です。中古トレカの粗利益率低下と新規出店に伴う投資や諸経費の高騰による販管費増加により、前年同期を下回る結果となりました。

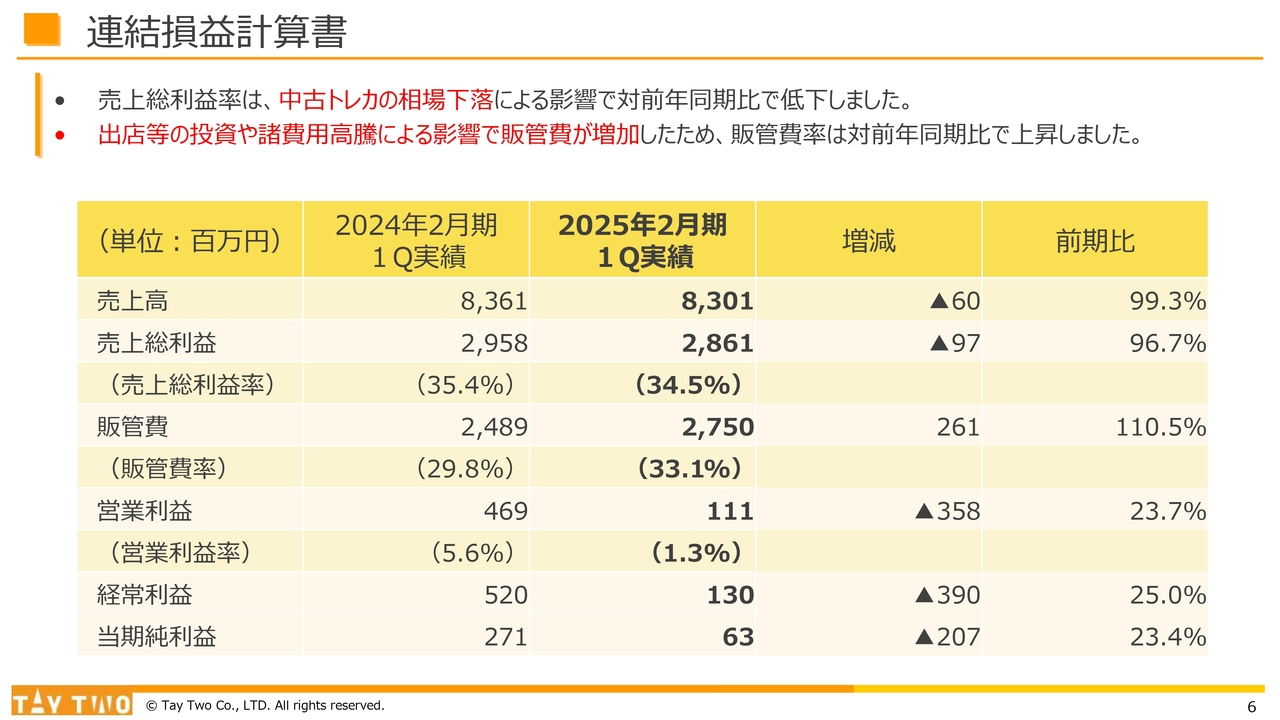

連結損益計算書

損益計算書です。粗利率が前年同期を下回る結果となった要因は、中古トレカの相場下落による影響に尽きます。

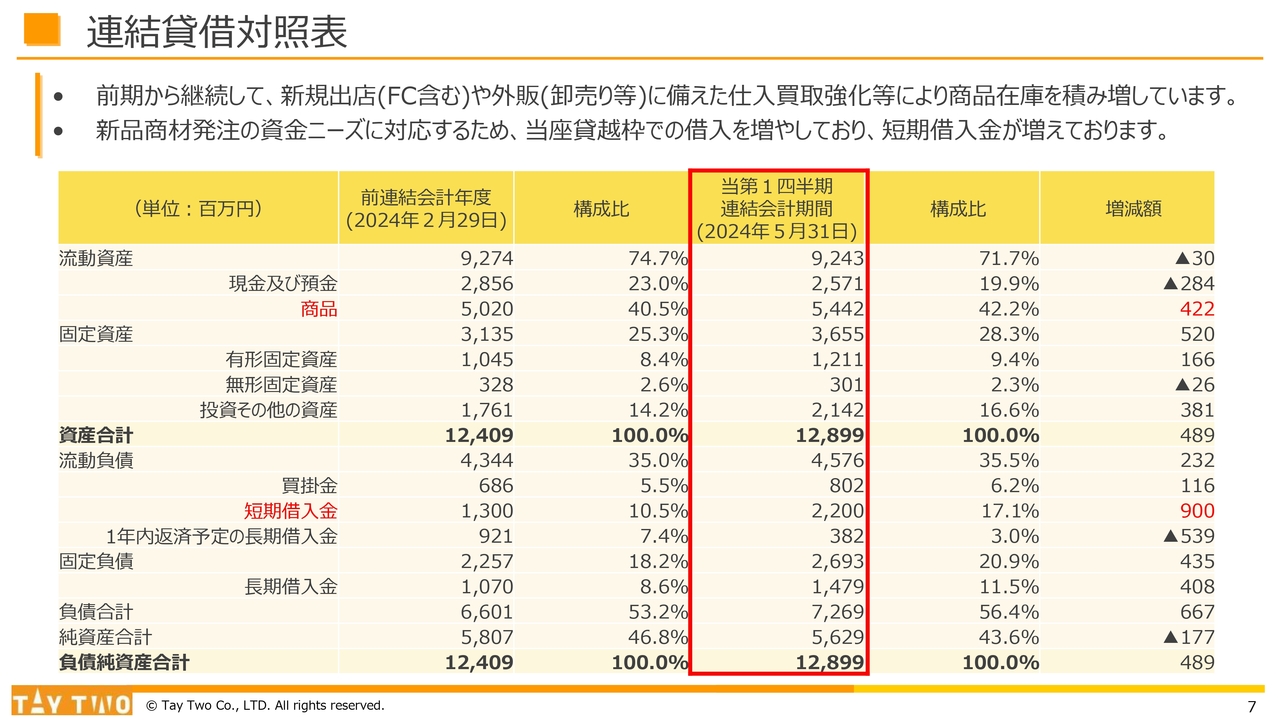

連結貸借対照表

貸借対照表です。スライドに赤字で記載しているとおり、商品の在庫の増加が目立っています。先ほど言及した中古トレカの商品群は減少傾向にありますが、期末にスポットで新品ゲーム機と新品トレカを主体とした回転率の高い商材が集中したこともあり、期末の段階で金額が増えました。

これらの商品については短期借入金等で調達を賄っている部分も一部あり、短期借入金が増加しています。5月末の状況としては、決算賞与資金としてスポットの支出が集中していたことも短期借入金の増加につながっています。

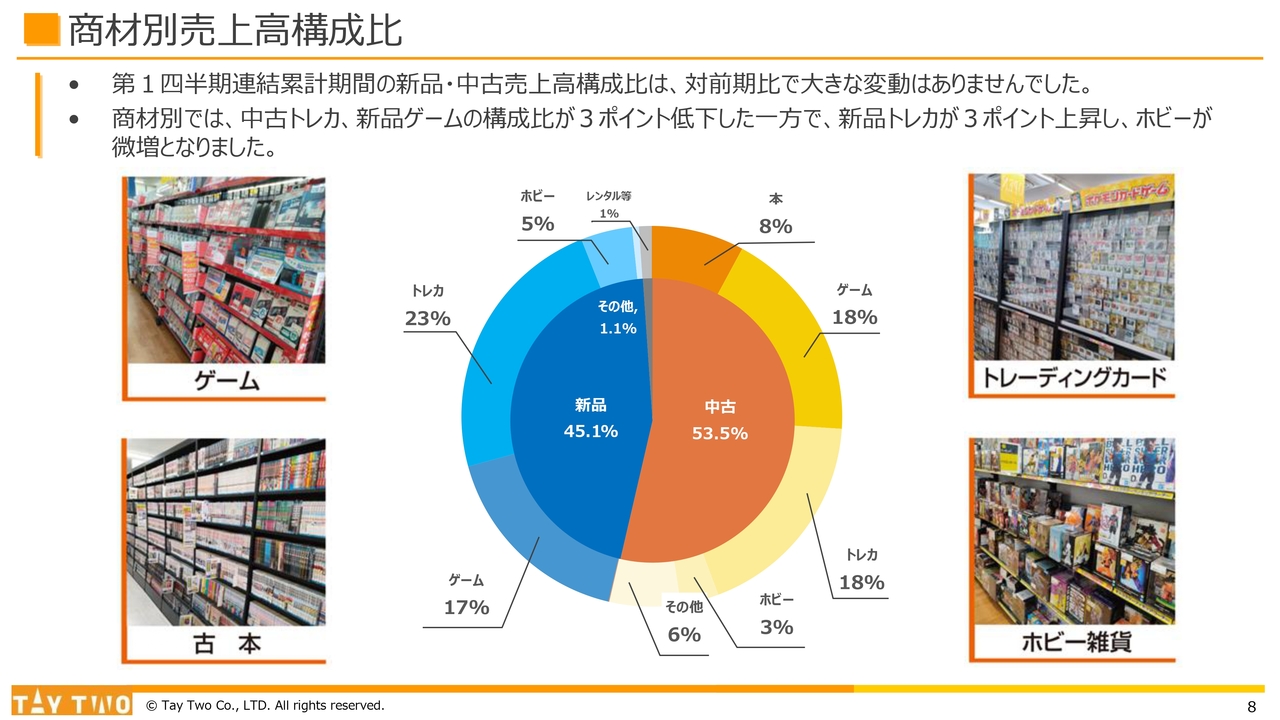

商材別売上高構成比

商材別の売上高の構成比です。中古が53.5パーセント、新品が45.1パーセントという構成比になっています。

トレカ商材が全体の40パーセント以上を占めており、次に多いのがゲームです。また、全体の割合からするとまだまだ少ないのですが、新品・中古で8パーセントを占めるホビーが構成比としても利益面としても徐々に伸びてきています。

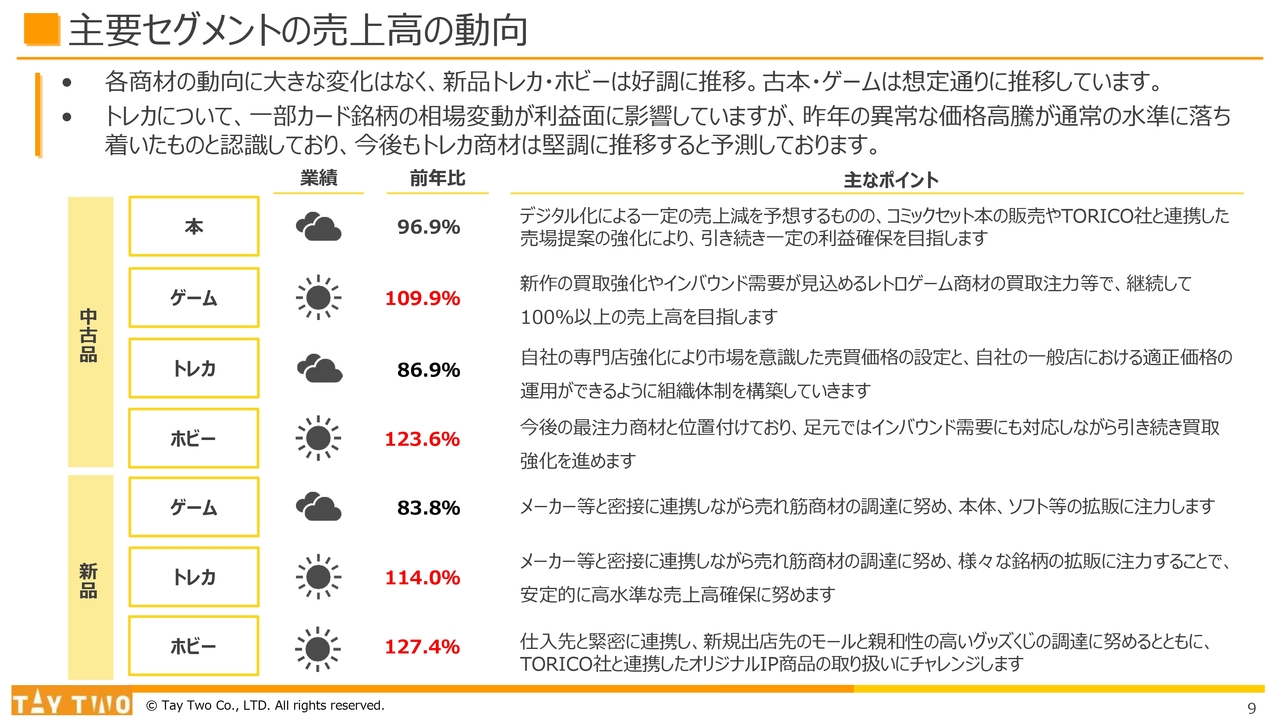

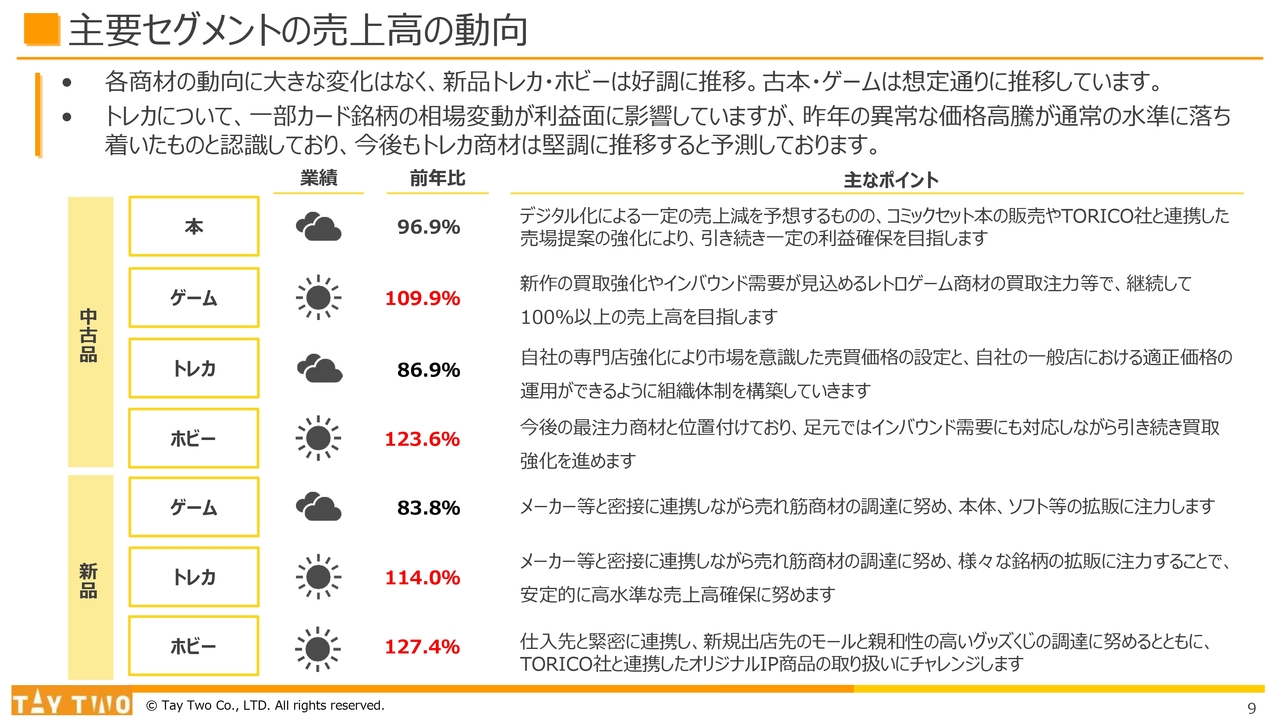

主要セグメントの売上高の動向

主要セグメントの売上高の動向です。中古ゲームは、主にインバウンド需要のターゲット商品となっています。足元では、お客さまから買い取る仕入れに当たる部分についても、従来に比べて商品価値が2倍に上がったものを買い取らせていただくなど、比較的活況です。

中古トレカは、前年比86.9パーセントと取り扱いが目減りしています。新品トレカが活況であることも少し影響していますので、後ほどご説明します。

ホビーについては、新品・中古ともに年々増加傾向にあり、最終的にはこちらを中核の商品として育てる方向に現在舵を切っています。

新品トレカは、前年比114パーセントとなりました。メーカーの施策として新品トレカを積極的に取り扱っている部分がそのまま反映されています。当社は、売れ筋商品を主体にメーカーとの商品供給の太いパイプを持っていますが、それを効率よく利益に変えています。

一方で、今まで当社の収益を支えてきた中古トレカが一部価値を失い、価格帯等が落ち着いてきている側面もあります。特に新品トレカのリバイバル商品などが中古トレカ市況に影響を与えています。現在は全体のマーケット施策を当社の売買データに反映させ、段階的に落ち着いた利益率の確保を目指していく過程にあります。

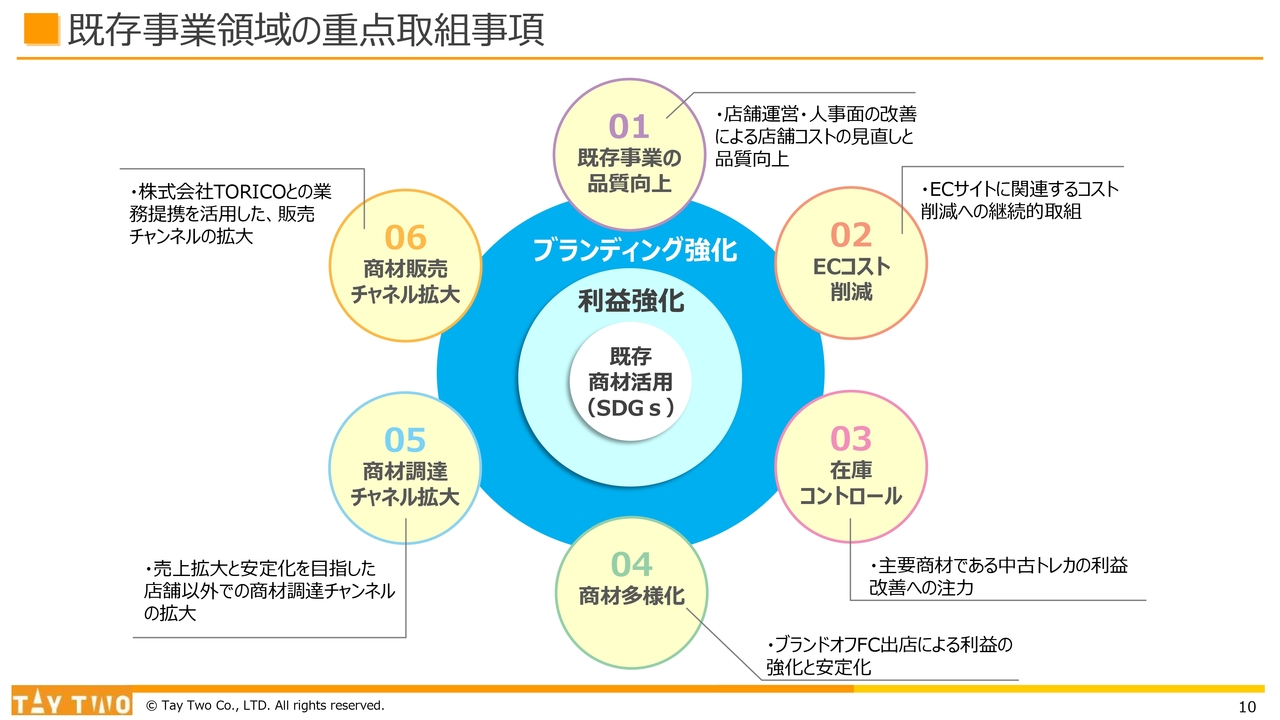

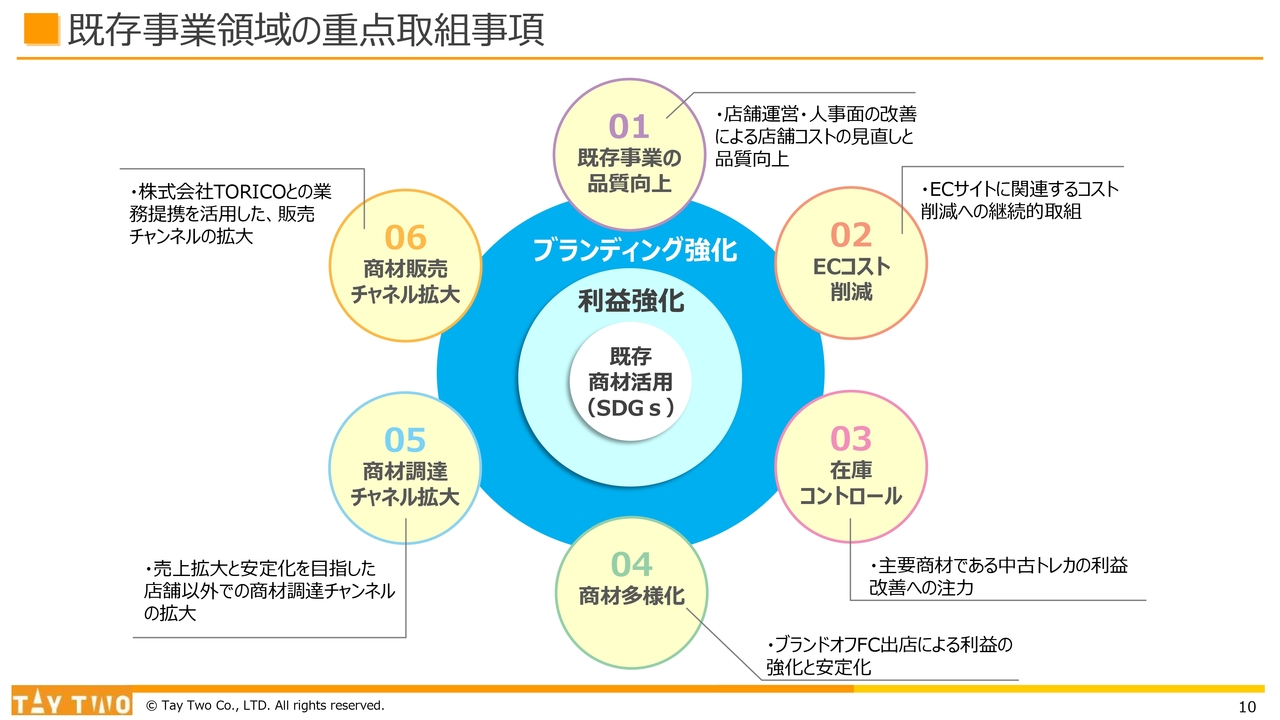

既存事業領域の重点取組事項

既存事業領域の重点取組事項についてです。課題を6点に分けてまとめました。これらをひととおり網羅していく中で、引き続き利益体質を安定化させる方向に持っていきたいと思っています。

最重要と考えているのが、1番目の「既存事業の品質向上」です。現在当社はブランディング強化の視点から新規出店やさまざまな告知・広報活動を充実させています。

その反面、店舗運営・人事面の改善による店舗コストの見直しが品質向上のための課題であると認識しています。現在、これらを同時並行で注力し改善していくことを重要なテーマとして掲げています。

2番目は「ECコスト削減」です。足元では、TORICO社の業務提携や出資等の総合的な連携の中、EC分野に関してさまざまな見直しを行っています。このような部分でコスト削減を実現していきます。

3番目は「在庫コントロール」です。現在、主要商材である中古トレカの利益改善が求められています。もともと在庫の積み上げの部分は月ごとに一定の改善を図っていますが、そのような部分の在庫調整において、いわゆる評価減が毎月一定レベルで生じていることが第1四半期の段階では影響しています。在庫コントロールの精度をさらに上げていくことが大きな利益改善に直結してくるため、引き続き注視していきます。

4番目は「商材多様化」です。現在展開しているアパレルや雑貨に加え、利益率の高いブランド品をしっかり強化していく必要があります。そのため、当社に欠けているノウハウを補うかたちでコメ兵グループのブランドオフFCに加盟し、今後は複数店舗に広げていくという目標を設定しました。

現時点では、大阪の鶴見店を第1店舗目として試験運用を開始しています。これらの利益と店舗数を掛け合わせることによる大きな利益構成の実現を、早期に目指していきたいと考えています。

5番目は「商材調達チャネル拡大」、6番目は「商材販売チャネル拡大」です。販売面では、連携したTORICO社の店舗網、インターネット網、そして海外戦略への連携などが大きく期待されるところです。今年7月から本格的にさまざまなチャレンジに着手し、展開していきます。

いわゆるリユース業者にもさまざまな企業があります。当社は、売りきれずに廃棄していた領域を6番の「商材販売チャネル拡大」の取り組みで消化していく考えを持っています。

5番の「商材調達チャネル拡大」では、他社で消化できないものを当社の店舗網やインターネット網を用いて受け入れ、現金に変えるというモデルが一部実現できると認識しています。今後はそのようなものにも手を広げていく考えを持っています。

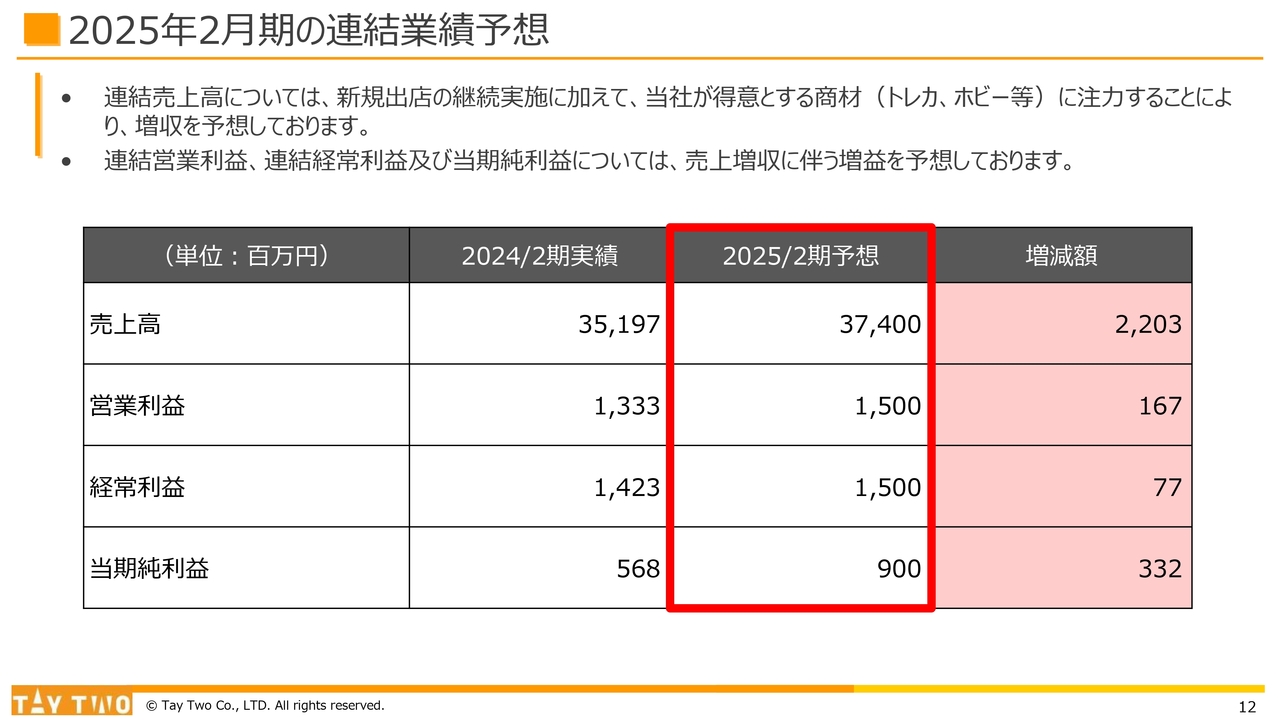

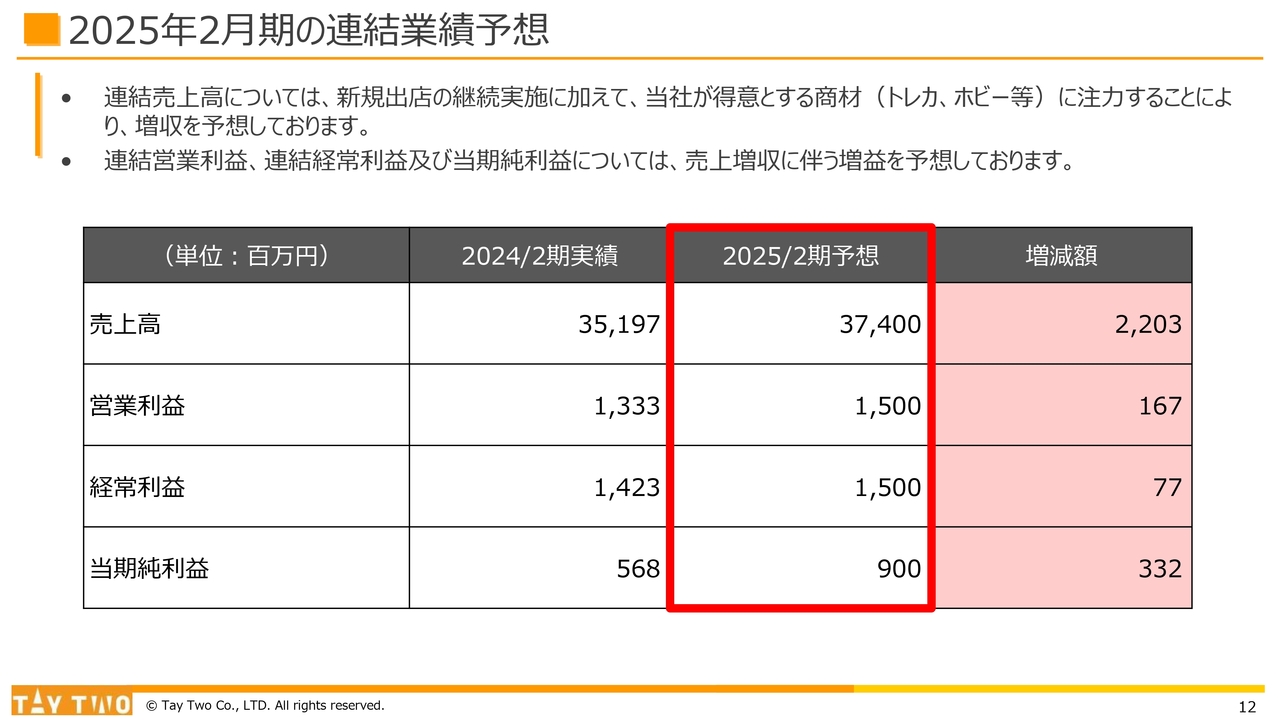

2025年2月期の連結業績予想

連結業績予想です。4月に開示した内容から修正はありません。

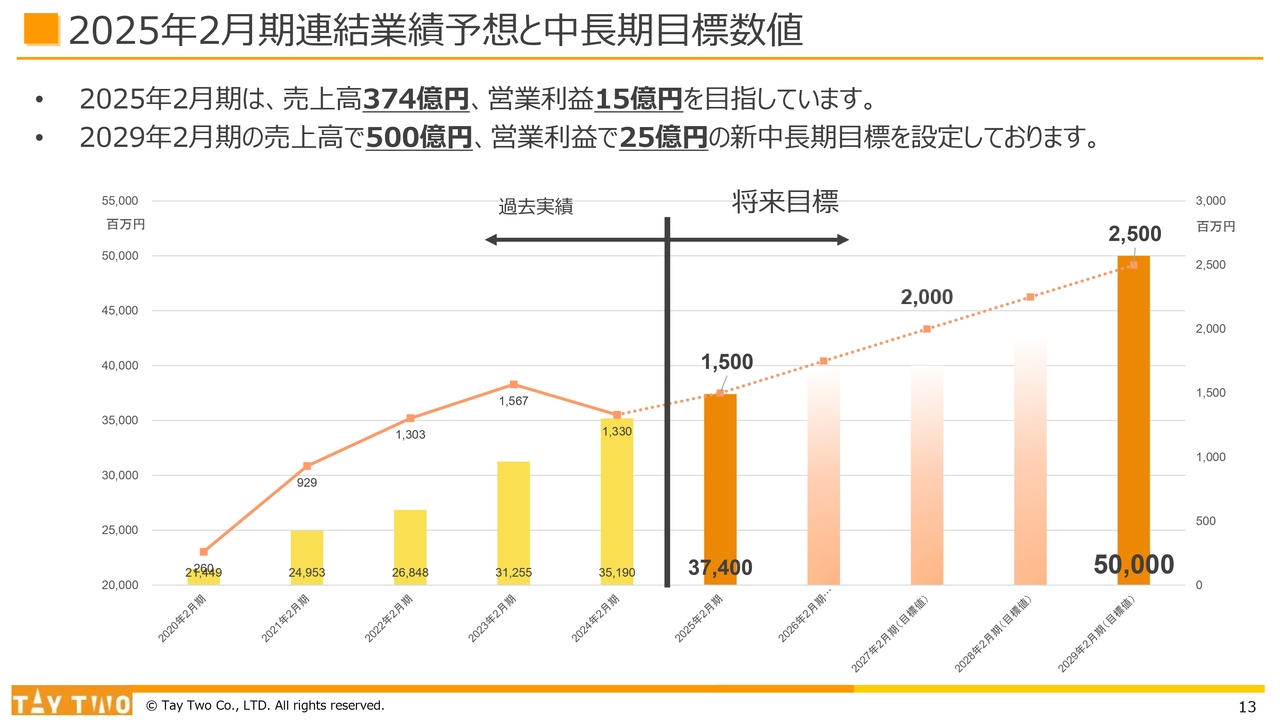

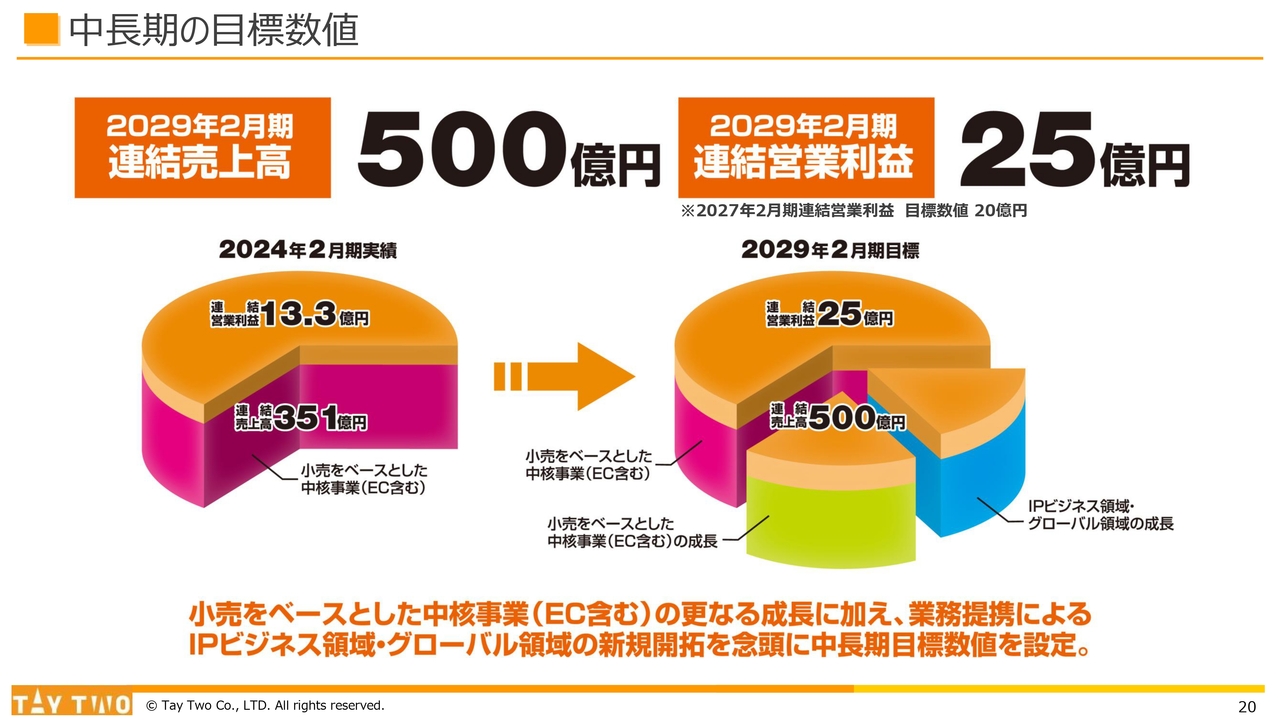

2025年2月期連結業績予想と中長期目標数値

5年後の中長期目標数値です。売上高500億円、営業利益25億円を目指していきます。

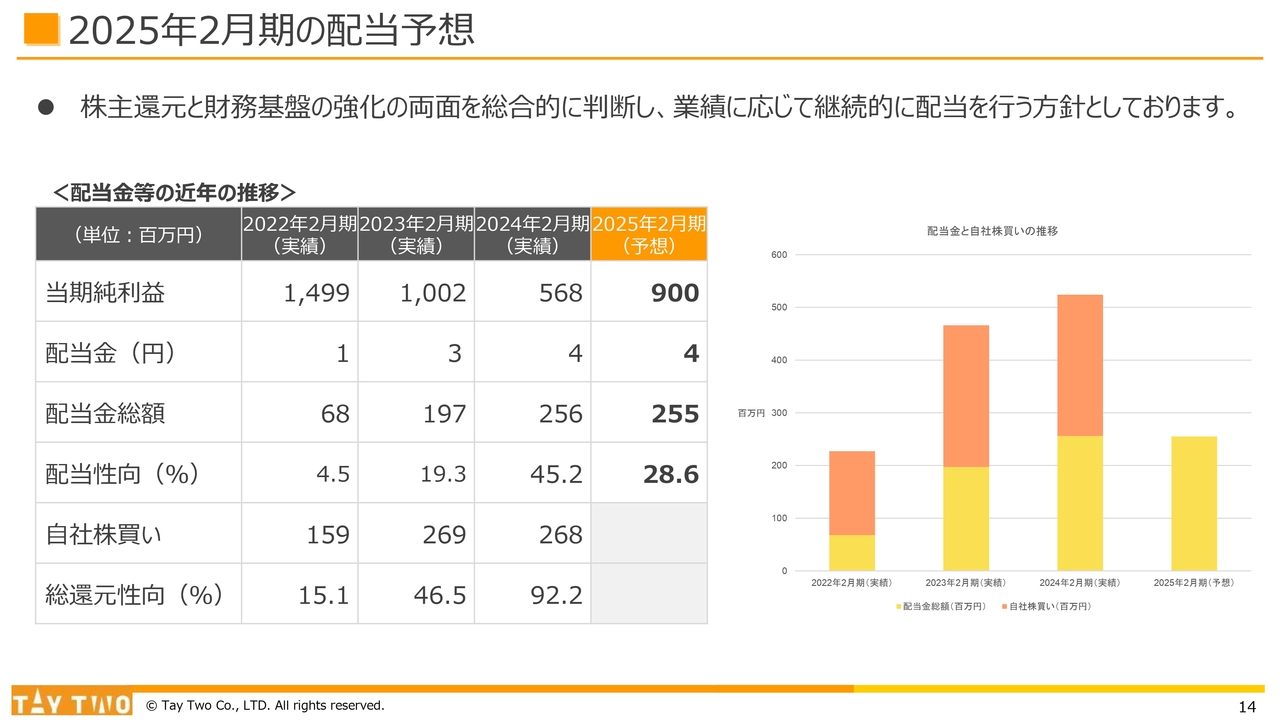

2025年2月期の配当予想

同じく配当についても、1株当たり4円の配当から修正はありません。

当社グループ中核事業の強化を目的とした取組の構図

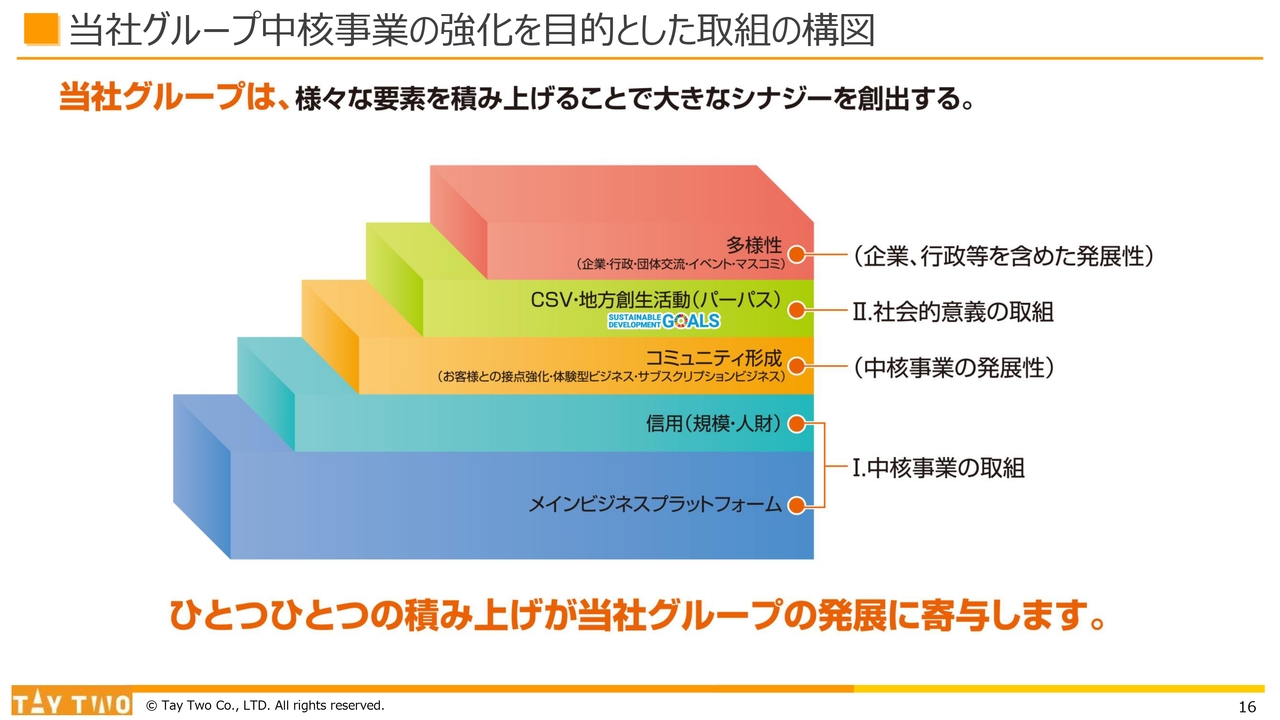

事業取組の方針です。4月の決算発表時にご説明したテーマが中心となっています。あらためて、取組の構図に関して大枠をご説明します。

中核事業の取組と社会的意義の取組の2つを紐づけるものが、中核事業の発展性につながるコミュニティ形成の分野であると考えています。これら全体の取組に関する構図を意識した事業展開を推進していきます。

中核事業の取組 〜業務提携によるエンターテインメント要素の拡充〜

昨年来、リユースにおけるEC領域、店舗領域、BtoB領域、その他で主に展開してきました。しかし足元では、IPビジネス領域として著作物を活用したオリジナル商品の取り扱いや、海外に向けたグローバル領域を追求していきたいと考えています。

中長期の目標数値

これにより、5年後の中長期目標を達成できるように邁進していきます。

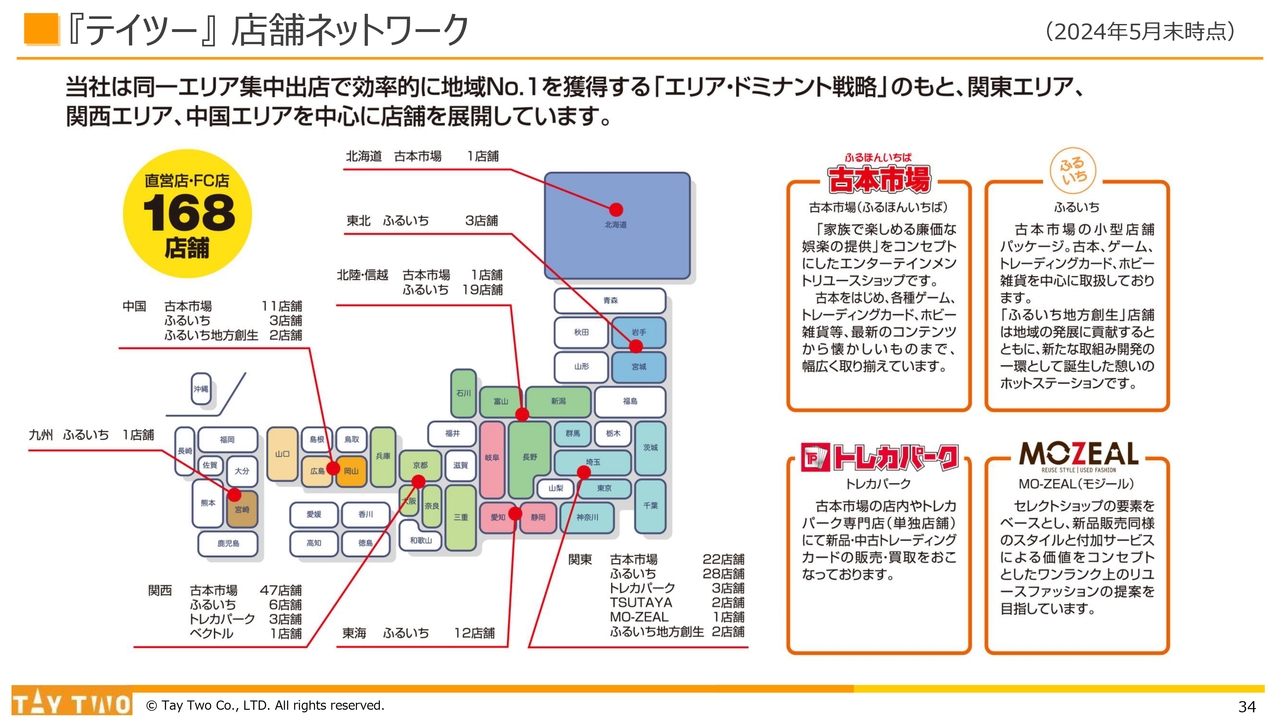

『テイツー』店舗ネットワーク

当社のグループ概要について、簡単にご説明します。第1四半期の5月末時点で、直営店とFC店を合わせて168店舗となりました。

店舗ネットワークの拡大は、会社のブランディングや営業に影響を及ぼす各種発信に大変重要なテーマであると位置づけています。直近では、イオンモール店舗を主体とした小型店舗を主体にリアル店舗の拡大を図っています。

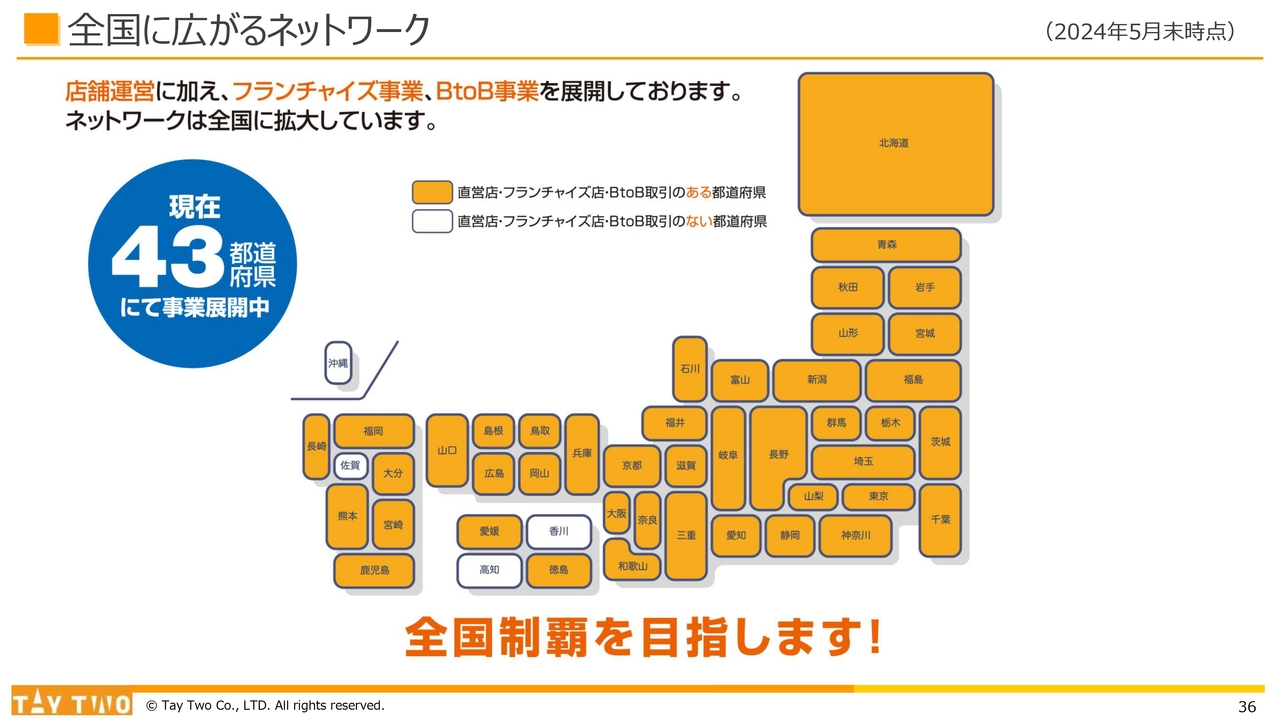

全国に広がるネットワーク

スライドの日本地図のオレンジ色の部分は、BtoB領域も含めた関係する都道府県です。残り4県を塗りつぶせていませんが、全国制覇をテーマとして目指していきたいと思います。

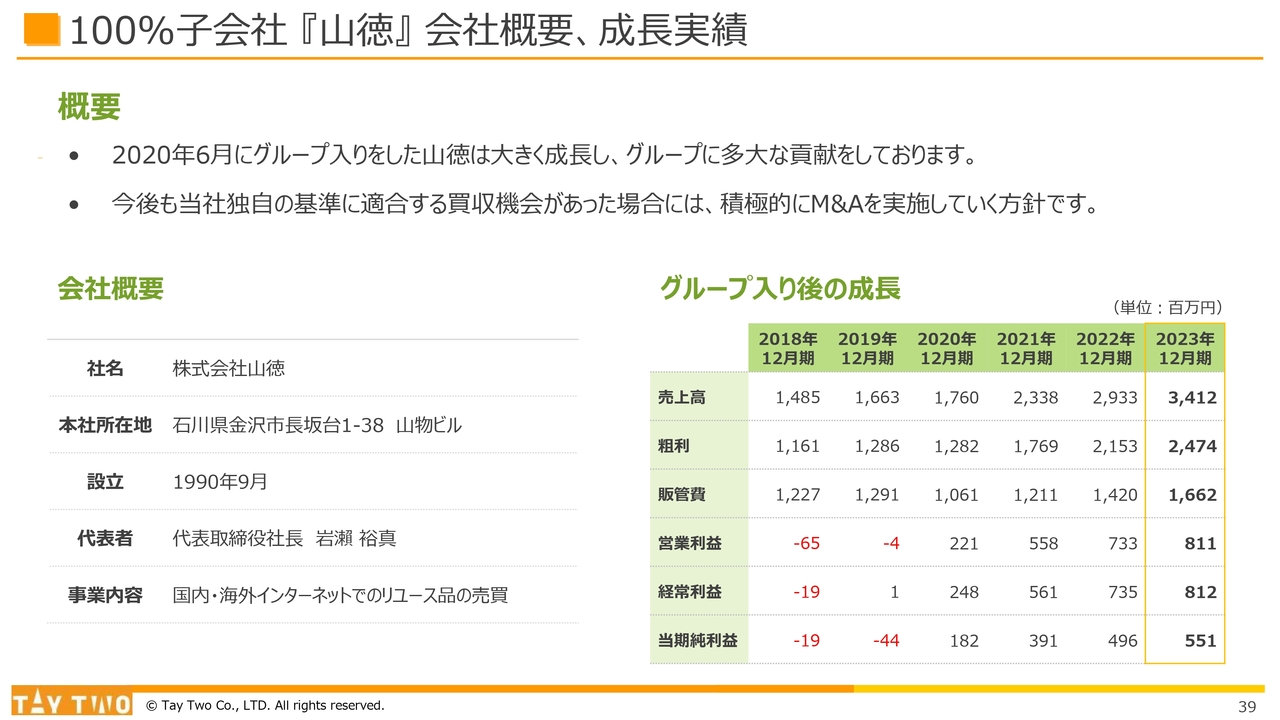

100%子会社 『山徳』 会社概要、成長実績

100パーセント子会社である山徳社に関して簡単にご説明します。同社は金沢市を中心に展開しています。当社グループ全体で見ると重要な事業部門の1つという位置づけですが、個々の特性が活かせるように別会社として管理しています。

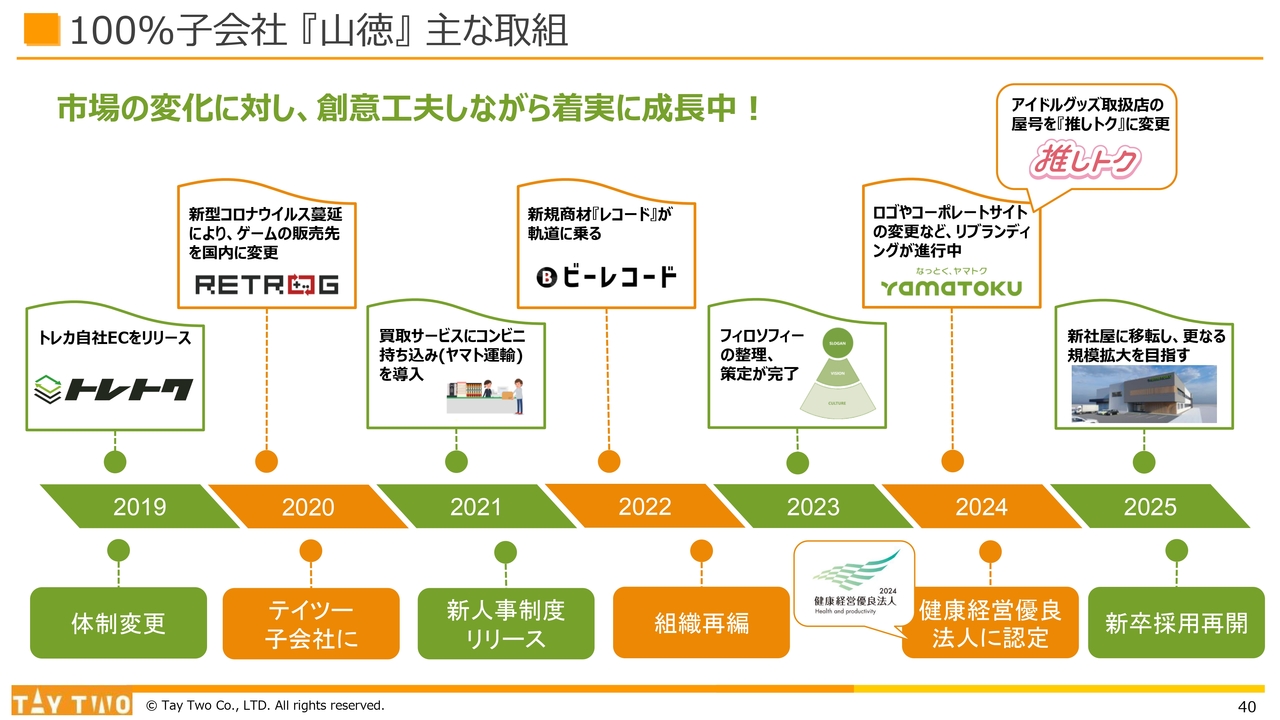

100%子会社 『山徳』 主な取組

今期は新社屋の一点集約で設備投資を行います。グループ内において大がかりな設備投資にはなりますが、この効果により、山徳社のさまざまな伸びしろが今後さらに拡大すると見ています。

本日のご説明は以上となります。ありがとうございました。

質疑応答:中古トレカの今後の見通しについて

司会者:「中古トレカの利益減少が大きな課題だとお見受けしましたが、中古トレカの今後の見通しをどのように捉えていますか?」というご質問です。

藤原:まず我々の足元の状況として、リアル店舗を主体に売上・利益を確保しています。中古流通の領域で大きな価格変動が伴うと、車が急に止まれない・発車できないのと同じようなイメージでタイムラグが発生します。そのような意味で、新品トレカも含めたトレカという商材に少し悪戦苦闘していることが足元の利益面に出ていると捉えています。

基本的にはお客さまのニーズに合わせて一定の金額で商品を調達して利益をいただき、お客さまにお渡しするというのが中古流通の考え方です。

中古トレカに関しても、今はいろいろな利益圧迫要因になっている部分がありますが、引き続き安定的にさらに大きな利益に拡大していけるような商材に成長させたいと考えています。

質疑応答:TORICO社との業務提携の進捗について

司会者:「TORICO社との業務提携の進捗はどのような状況ですか?」というご質問です。

藤原:現在細かくお伝えできる資料はありませんが、TORICO社のニーズとしては、同社のチャネルで我々の中古流通の商品を積極的に取り扱っていくことについて、期待を持ったかたちで確認しています。国内のみならず、海外も含めた流通ルートになりますが、それらを段階的にできる限り早期に収益化したいと考えているところです。

当社は中古流通の中で戦ってきており、ベースがリユース企業ですので、著作物や出版社に近いTORICO社が取り扱える特別な品物をぜひ売り場で展開したいというのが願いです。これらはさまざまな企画を協議した上で今後大きく広げていきたいと考えており、現在さまざまな折衝を展開しています。

質疑応答:今後の出店方針について

司会者:「販管費にだいぶ苦戦しているように見受けられましたが、今後の出店方針はどのように考えていますか?」というご質問です。

藤原:現在の出店方針としては、モールを主体に毎年10店舗を目安に展開しています。ただし、品質向上を重視するため、来年度に向けては若干ブレーキをかけ、出店目標を少し下げることも考えているところです。

出店した店舗では利益を積み上げている中で、拡大志向のところに人材や各種リソースが追いつくように、さまざまな調整を加えていきたいと思っています。

一番重要なのはやはり人材面かと思いますが、そのようなところがよりうまく機能することにより、利益を積み上げられることをいろいろな手応えとして持っていますので、課題を丁寧に解決していきたいと考えています。

質疑応答:今後の見通しについて

司会者:「全体を通して第2四半期以降はどのような見通しを持っていますか?」というご質問です。

藤原:現段階では通期目標の修正は考えていません。積み上げの状況としては、計画値も見据えた上で期末に数値を整えることで努力していきたいというのが現状です。

当社の置かれた環境として、ここ数年間はトレカ市況の活況が下支えしてくれたと実感しています。その間、「利益が想像以上に積み上がる段階に、さまざまな仕込みを行わなければならない」という考えを持っていました。

5年後の目標設定はおおまかな数字になっていますが、グループで年商500億円、利益率5パーセントの営業利益25億円を目指すことは、これまでのような単純な小売のイメージから脱却し、一定の利益を積み上げられるような業態への変化が必要です。

それは大きな変化ではなく、今取り組んでいることの延長線上で、今までにない考えを取り入れていくことだと思っています。

これが次の段階できちんと広報できるように、後半戦はまとめていきたいと思っています。その種となるさまざまな取り組みに加え、利害関係者を含めたさまざまな方々からお問い合わせをいただいている状況に期待しつつ、将来を見据えて業務に邁進していきたいと考えています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

7610

|

145.0

(03/05)

|

+6.0

(+4.31%)

|

関連銘柄の最新ニュース

-

02/27 16:00

-

02/19 15:14

-

02/18 10:04

-

02/06 16:00

-

01/30 16:00

新着ニュース

新着ニュース一覧-

今日 04:45

-

今日 04:16

-

今日 03:54