【QAあり】ビザスク、国内法人、国内ENS、海外ENSの3事業で想定通りから想定をやや上回る進捗 2024年度通期当期純利益黒字化を予想

2024年度第1四半期連結業績サマリー

端羽英子氏(以下、端羽):みなさまこんにちは。ビザスク代表取締役CEOの端羽です。本日はビザスクの決算説明会へご参加いただき、ありがとうございます。

はじめに、2ページをご覧ください。2024年度第1四半期連結業績サマリーをこちらにまとめています。

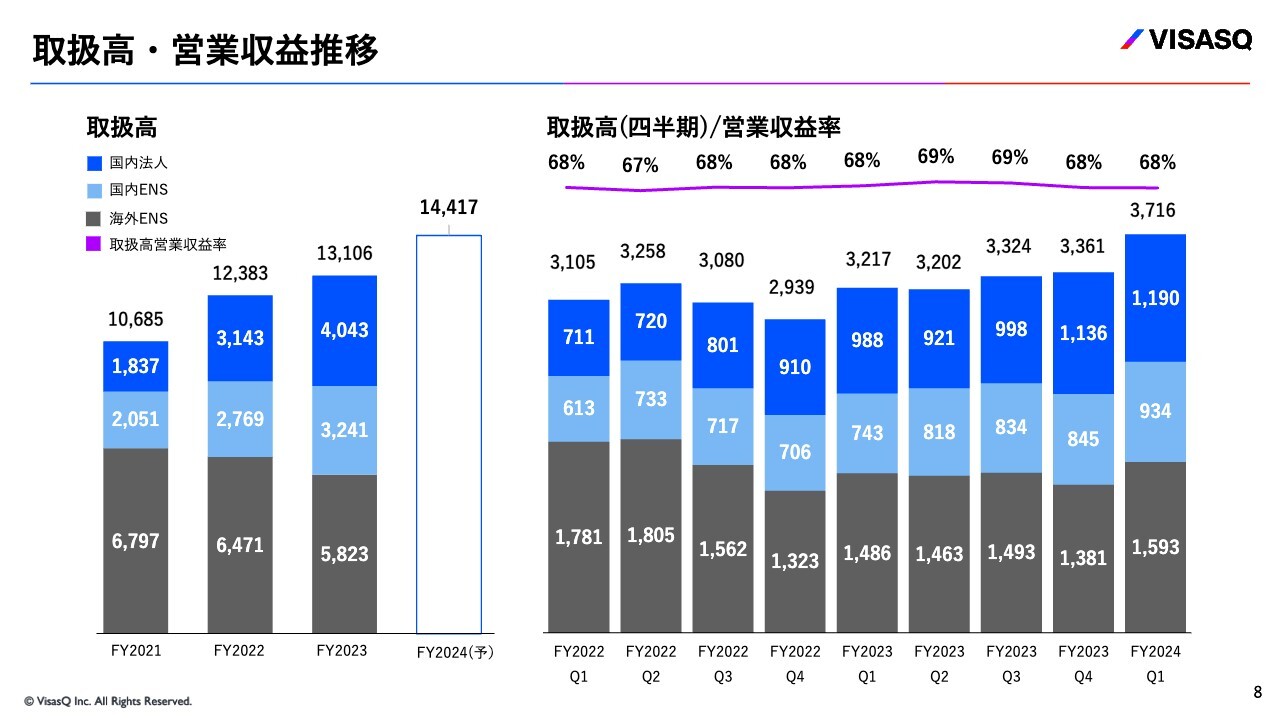

まず、1点目です。2024年度第1四半期は取扱高37億円、営業収益25億円となり、いずれも前年同期比15パーセントの成長を達成しました。

昨年度第4四半期に続き、連結で前年同期比約15パーセントの成長、また、内訳で見ても国内法人事業、国内ENS事業、海外ENS事業の3事業ともに想定どおりから想定をやや上回る進捗となりました。調整後EBITDAも、前年同期比116パーセントの成長となっています。

次に、2点目です。後ほど詳しくご説明しますが、4月に会計処理方針の変更をお伝えしたColeman社のソフトウエア資産について、監査法人との協議で再度会計処理を変える必要が生じました。

いろいろとわかりづらいため、今回新たに2024年度の営業利益、経常利益、当期純利益の業績予想を開示しました。会計的な業績予想に関しては、営業利益、経常利益、当期純利益の予想を参考にしていただければと思います。今期は中期経営計画に沿った成長投資をしっかり行いつつ、当期純利益は着実に達成する方針です。

一方で、私たちの事業運営や中期経営計画としては、一時的な会計処理等を除く本源的な利益指標として調整後EBITDAを引き続き重視しているため、こちらも継続開示する方針です。

投資家のみなさまへの情報開示を、引き続き充実していきたいと考えています。

Contents

本日は、私から2024年度第1四半期の業績についてご説明したあと、前回の決算説明会にご参加できなかった方のために、CFOの小風より公表済みの中期経営計画のポイントを再度ご説明します。

後ほどご質問をお受けする時間を設けておりますので、よろしくお願いします。

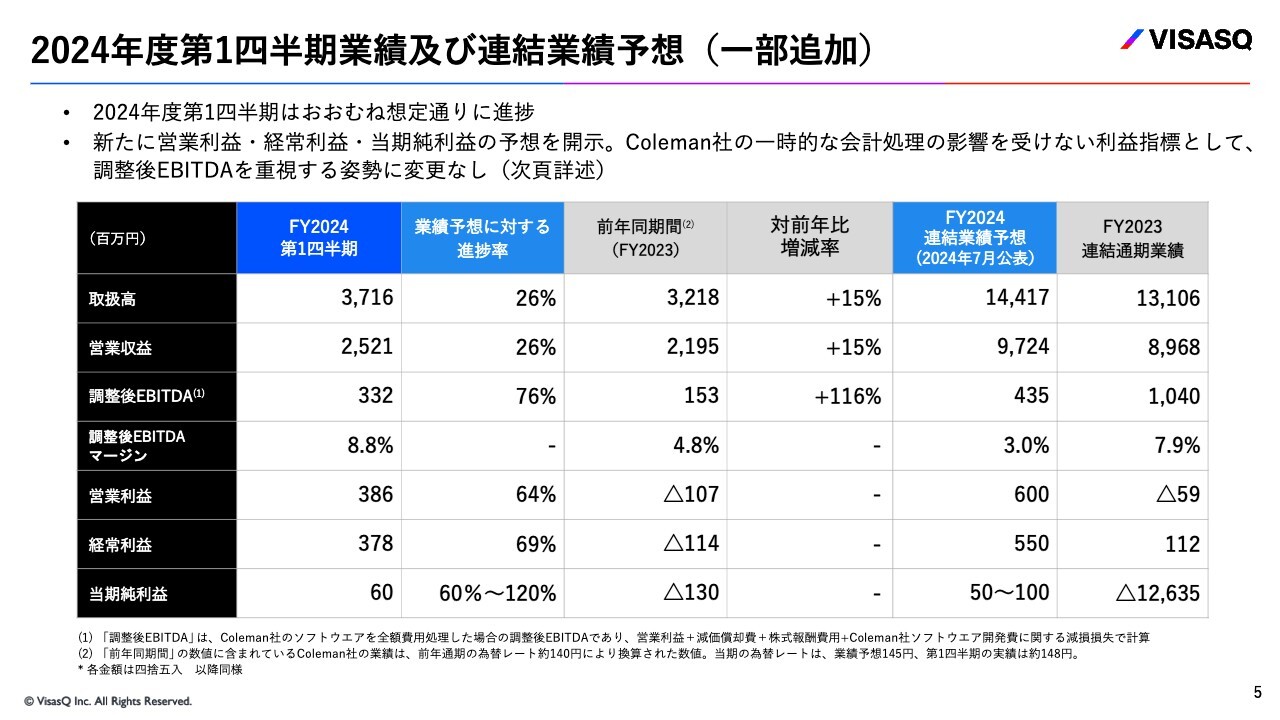

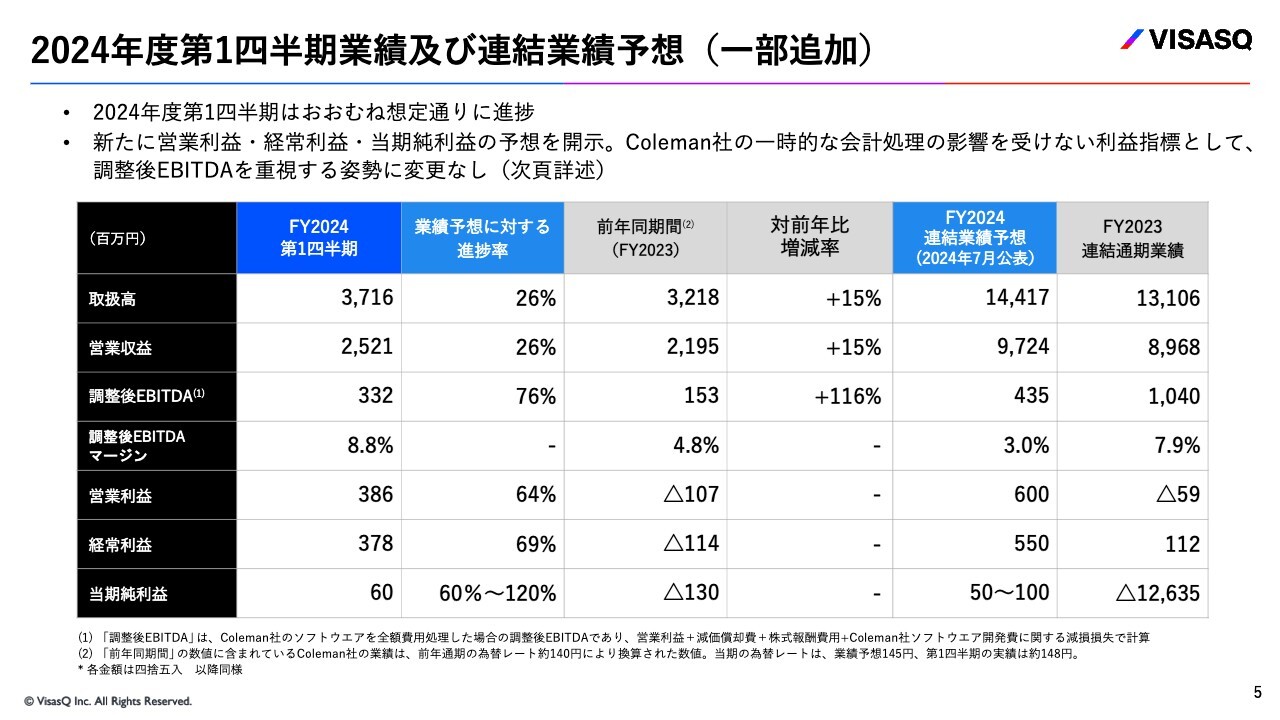

2024年度第1四半期業績及び連結業績予想(一部追加)

2024年度第1四半期の業績と、今回新たに開示した営業利益以下の連結業績予想についてご説明します。

2024年度第1四半期の取扱高は37億1,600万円、営業収益は25億2,100万円となり、いずれも前年同期比15パーセントの成長と、通期予想に対しても順調に進捗しています。調整後EBITDAは3億3,200万円となり、前年同期を116パーセント上回りました。

後ほど17ページでもご説明しますが、当第1四半期はColeman社のオフィスリース資産の減損があったものの、当期純利益6,000万円と黒字で着地しています。

営業利益、経常利益、当期純利益についても、2024年度通期業績予想を新たに開示しました。当期純利益は税金等現状見積もりが難しいところもあるため、5,000万円から1億円とレンジで開示しています。

2024年4月に開示した中期経営計画の達成に向けて投資を着実に実行すると同時に、純資産も着実に積み増していきます。

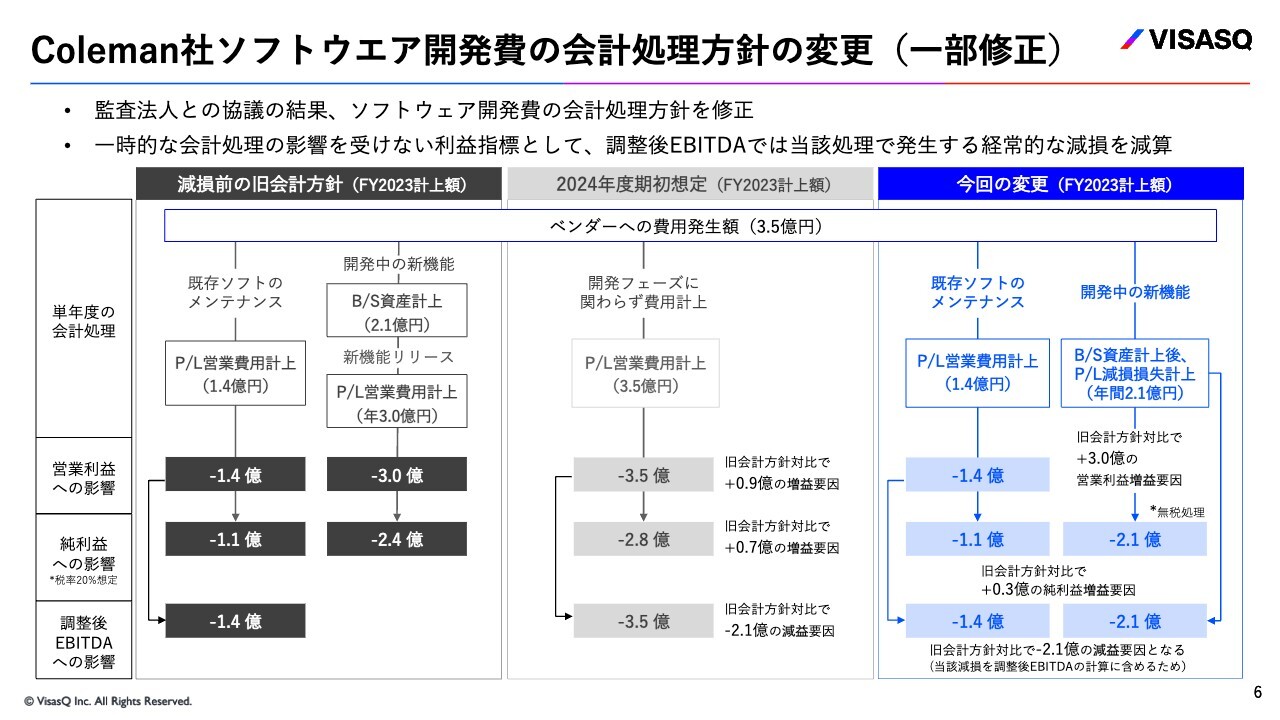

Coleman社ソフトウエア開発費の会計処理方針の変更(一部修正)

Coleman社のソフトウエア開発費の会計処理方針を一部修正する点について、ご説明します。第1四半期決算のご説明の前に少し触れましたが、その後監査法人との協議を経て方針の修正があったため、その点をご説明します。

Coleman社はシステム開発を外部ベンダーへ委託しており、昨年度までの会計処理方針では、スライド左の図のとおり、ベンダーへのキャッシュ支出額の約60パーセントを開発中の新機能に係る費用として資産化、機能リリース後におよそ5年で償却していました。P/Lではキャッシュ支出額の残り約40パーセントと過去の資産計上分の償却費を、営業費用として認識していました。

2023年度決算におけるのれん減損により、これまで資産計上してきたソフトウエア関連資産を、2023年度決算で一括費用処理しました。

その上で、スライド中央の図のとおり、2024年度期初の想定では、今後発生するソフトウエア開発費は日本と同様に全額営業費用で計上する想定でした。

一方、その後の監査法人との議論の中で、この会計方針の考え方を再度修正することになりました。それが、スライド右の図になります。

2024年度以降のベンダーへの支出額については従来の会計方針と同様、営業費用として計上する費用と、資産計上する費用に分類します。資産計上した費用は毎期回収可能額を測定するため、今期はP/L上では減損損失、つまり特別損失を計上することになります。

スライド左側の旧方針と比較した場合、P/Lには既存ソフトウエアのメンテナンス分である1億4,000万円のみが費用計上されるため、約3億円の増益要因となります。

一方で、資産計上された2億1,000万円を特別損失として計上し、こちらは営業費用ではなく純利益に直接影響する数字となります。過去の償却費がなくなったことで、純利益は旧方針と比べて3,000万円ほどの増益となります。

当社は、このソフトウエア開発費は経常的な開発費用だと捉えています。また、日本においてはソフトウエア開発費はすべて費用化されているため、2024年度業績予想および中期経営計画のガイダンスにおいて、調整後EBITDAについては特別損失となった場合も、回収可能と判断され償却することになった場合でも、全額費用項目として減算することとし、4月に公表した目標数値は変更しません。

わかりづらいかと思いますが、以上がご説明になります。

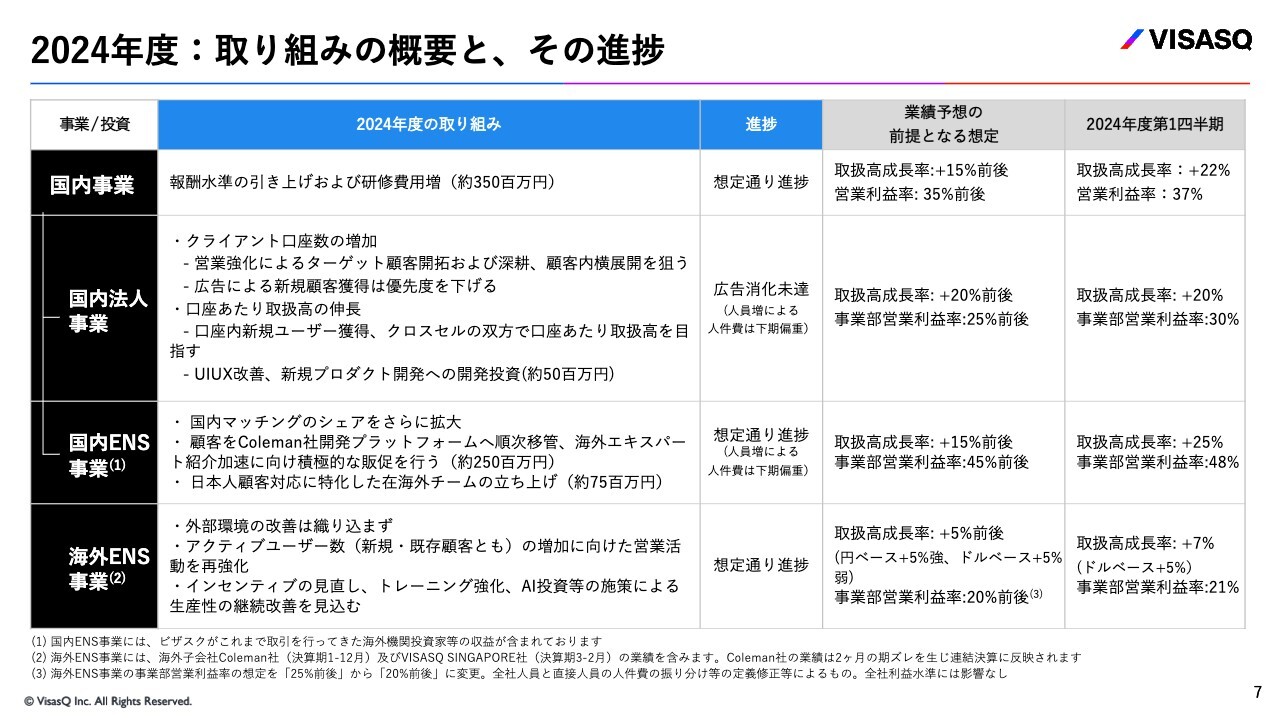

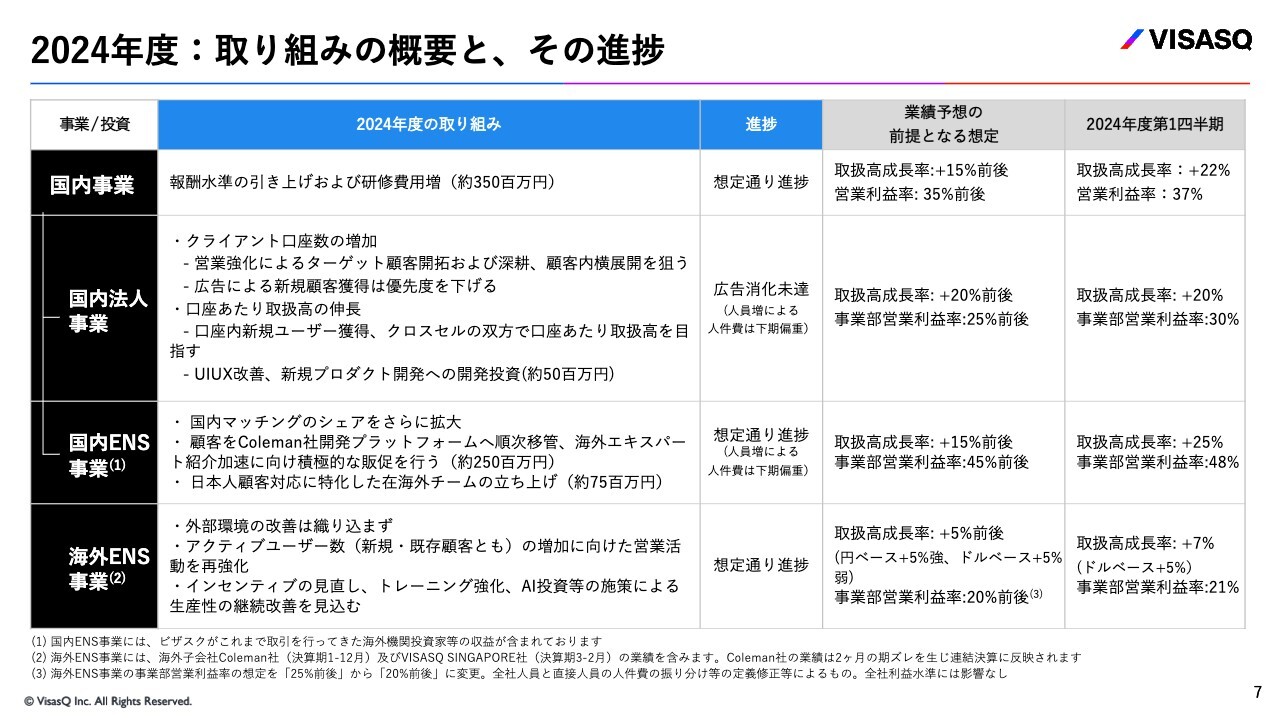

2024年度:取り組みの概要と、その進捗

2024年の取り組みの進捗についてご説明します。2024年度より、事業を国内法人事業、国内ENS事業、海外ENS事業の3つで開示しています。

国内法人事業では、今期よりターゲット顧客開拓および深耕、顧客内横展開にフォーカスする戦略を重視しています。

4月に当社自身の組織体制の見直しを行ったこと、また、顧客にとっての新年度である第1四半期は広告効率があまり良くないことからも、第1四半期は広告消化未達となりましたが、それ以外は概ね想定に沿った進捗となっています。

国内ENS事業では、特に国内顧客に海外エキスパートをご紹介する施策を強化しており、顧客のColeman社開発プラットフォームへの移管を順次進めています。

第1四半期については、当社の強みとする国内顧客に国内エキスパートをご紹介する施策が好調だったこともあり、年間取扱高の成長見通しをやや上回る進捗となっています。

国内法人事業、国内ENS事業を併せて国内の従業員に対して積極的に投資を行う部分については、報酬水準の引き上げや研修強化などの施策が想定どおり進捗しています。一方で、人員増による人件費の増加については、毎年のことですが下期偏重となります。

海外ENS事業についても、想定どおりの進捗となりました。為替影響を加味しないドルベースでも、対前年比プラス5パーセントの成長となっています。引き続き、営業の再強化とともに、インセンティブの見直しやトレーニング強化などによる生産性の改善を行っていきます。

なお、海外ENS事業の事業部利益の予想については、4月に25パーセント前後と開示しましたが、全社人員と直接人員の割り振りの定義を修正したため、20パーセント前後に見直しています。あくまで全社の調整後EBITDA水準には影響はありませんが、その旨をお伝えします。

取扱高・営業収益推移

こちらは、先ほどご説明した事業別の四半期業績の推移です。

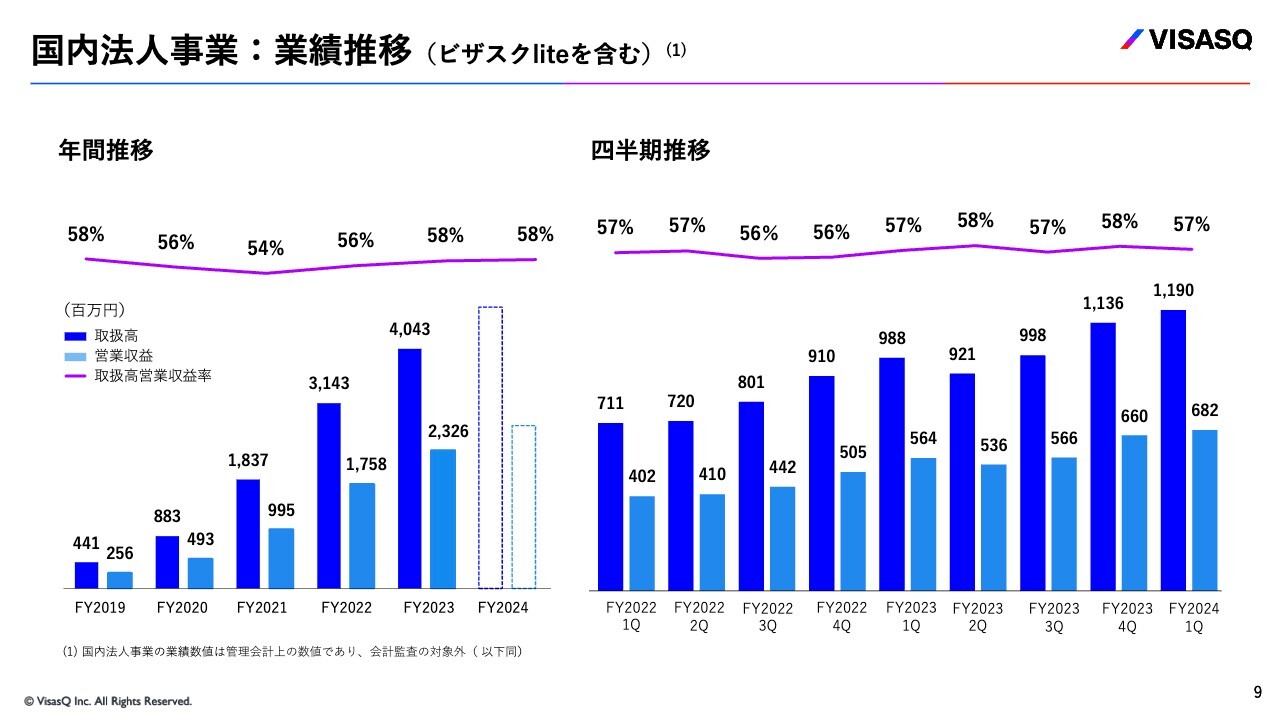

国内法人事業:業績推移 (ビザスクliteを含む)

国内法人事業の業績推移です。こちらは「ビザスクlite」を含む数値となっており、取扱高と営業収益について、スライド左側に年間推移を、右側に四半期ごとの推移を示しています。

当第1四半期においても、四半期取扱高の過去最高値を更新しています。前年同期比プラス約20パーセントの増収となり、成長基調が継続しています。

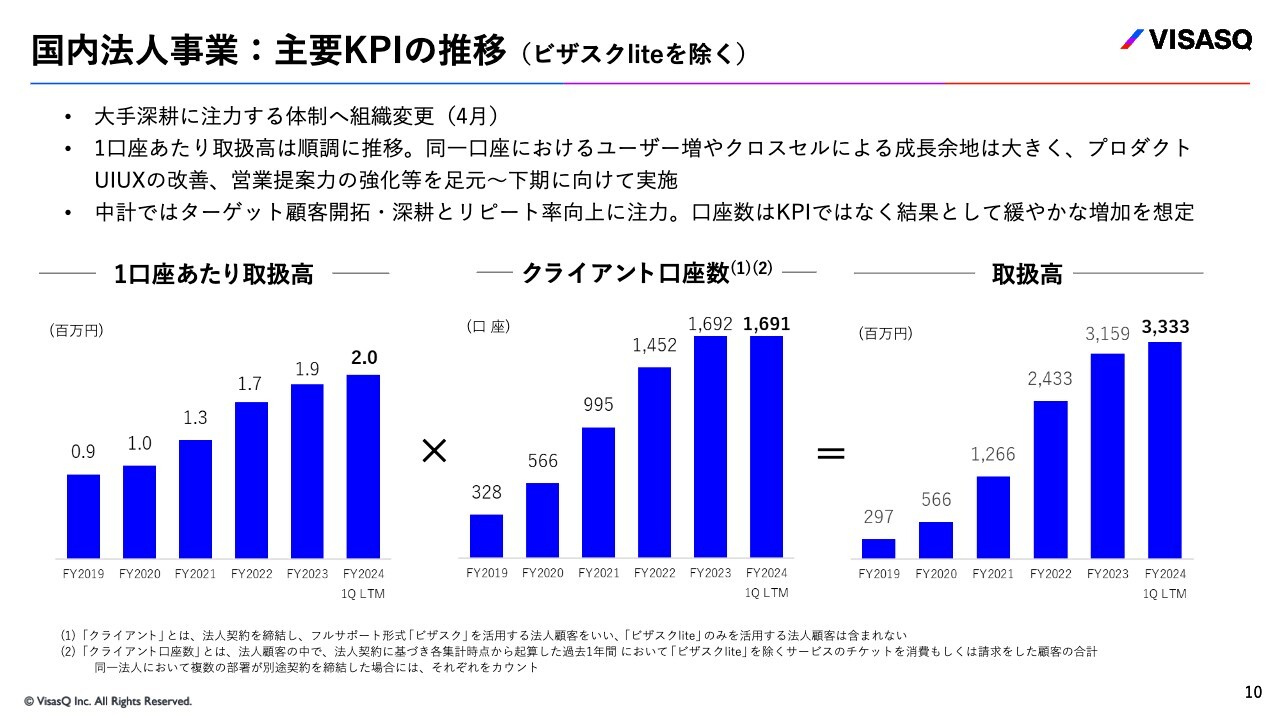

国内法人事業:主要KPIの推移 (ビザスクliteを除く)

国内法人事業のKPIとして、直近12ヶ月の間に「ビザスクlite」を除くいずれかのプロダクトをご活用いただいたクライアントの1口座あたりの取扱高と、クライアント口座数を示しています。

国内法人事業では、今期よりターゲット顧客開拓および深耕、顧客内横展開にフォーカスする戦略を重視しています。特に大企業顧客を対象とし、同一口座内のユーザー増およびクロスセルの余地が大きいと考え、4月には大手深耕に注力する体制へ組織変更を行い、営業提案力の強化に取り組んでいます。

プロダクトにおいても、国内ENS事業がColeman社開発のプロダクトに順次移管していくため、国内の開発においては事業法人に特化したプロダクトの開発とUIUXの磨き込みに注力しています。

クライアント口座数については先ほどお伝えしたとおり、第1四半期は広告予算の未消化もあって横ばいとなっていますが、今期もターゲット顧客開拓や深耕、リピート率の向上に注力し、口座数はKPIではなく結果として、緩やかな増加を想定しています。

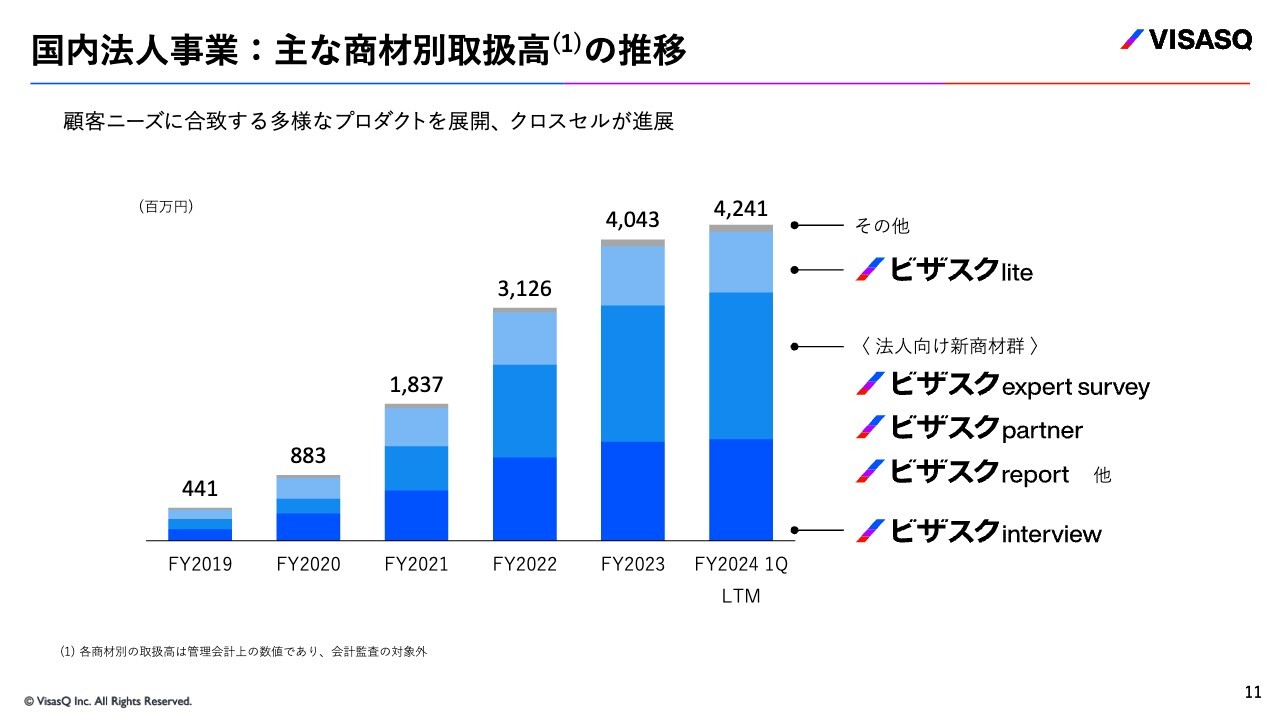

国内法人事業:主な商材別取扱高の推移

国内事業会社に提供している、主な商材別取扱高の推移です。

「ビザスクinterview」をコアプロダクトとして最重視しつつ、多様化する顧客ニーズにきめ細やかに対応する新プロダクトを開発し、クロスセルを行っています。

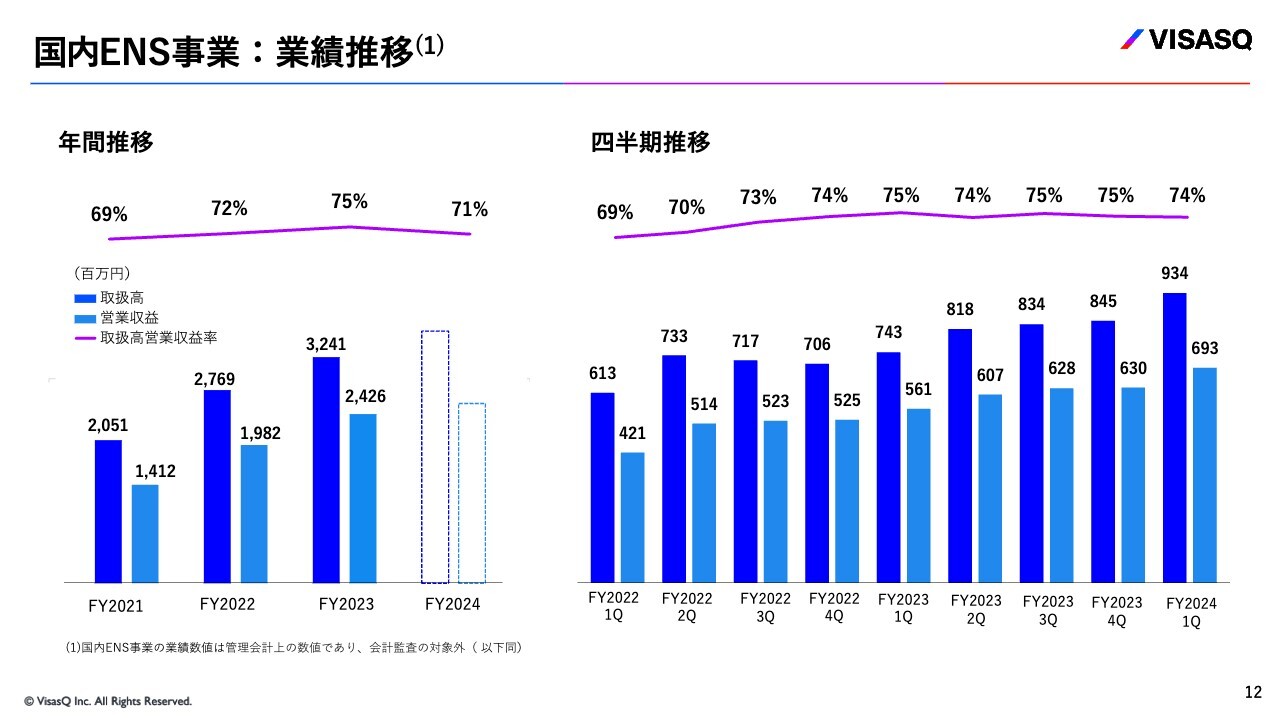

国内ENS事業:業績推移

国内ENS事業の業績推移です。スライド左側に年間推移、右側に四半期ごとの取扱高と営業収益をお示ししています。

当第1四半期においても四半期取扱高の過去最高値を更新し、前年同期比25パーセントと、力強い成長が継続しています。

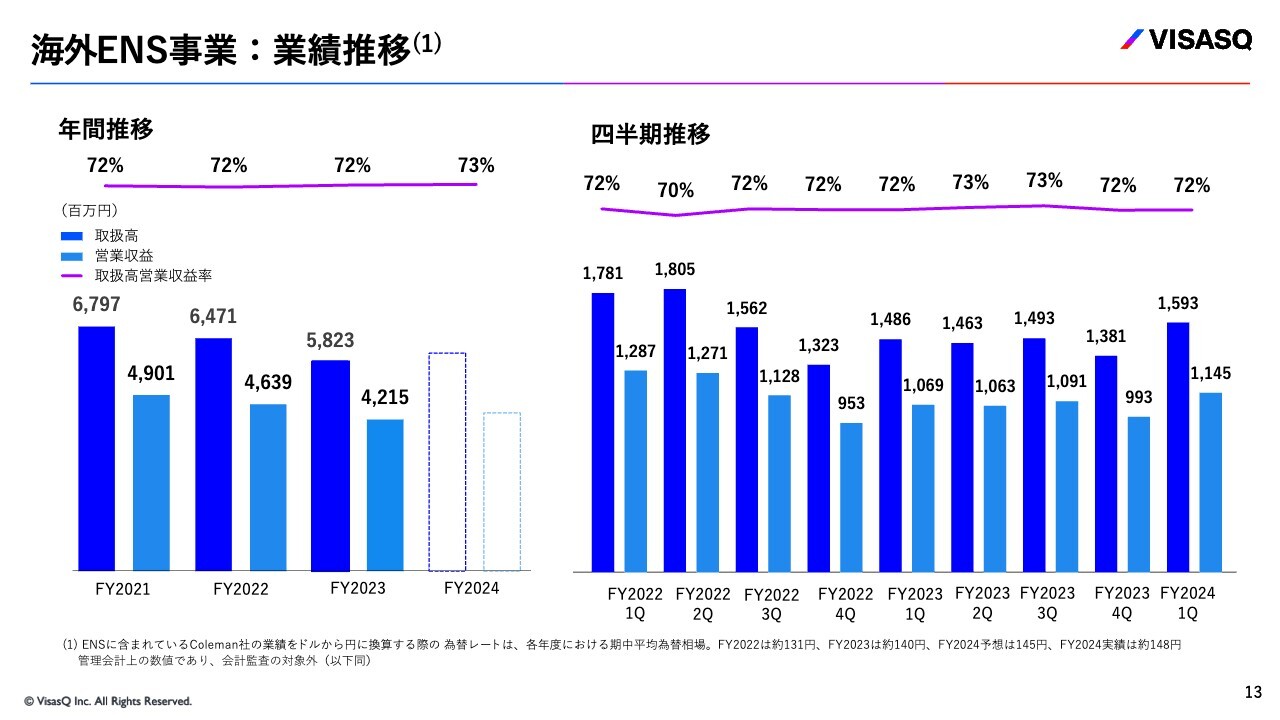

海外ENS事業:業績推移

海外ENS事業における、円ベースの業績推移です。当第1四半期は前年同期対比約7パーセントの増収となり、円安影響を排除したドルベースでも5パーセントの成長となっています。

2022年度と比べるとまだまだではありますが、引き続き、海外M&A市場が低調であっても、自分たちにできることにしっかりと取り組んでいます。

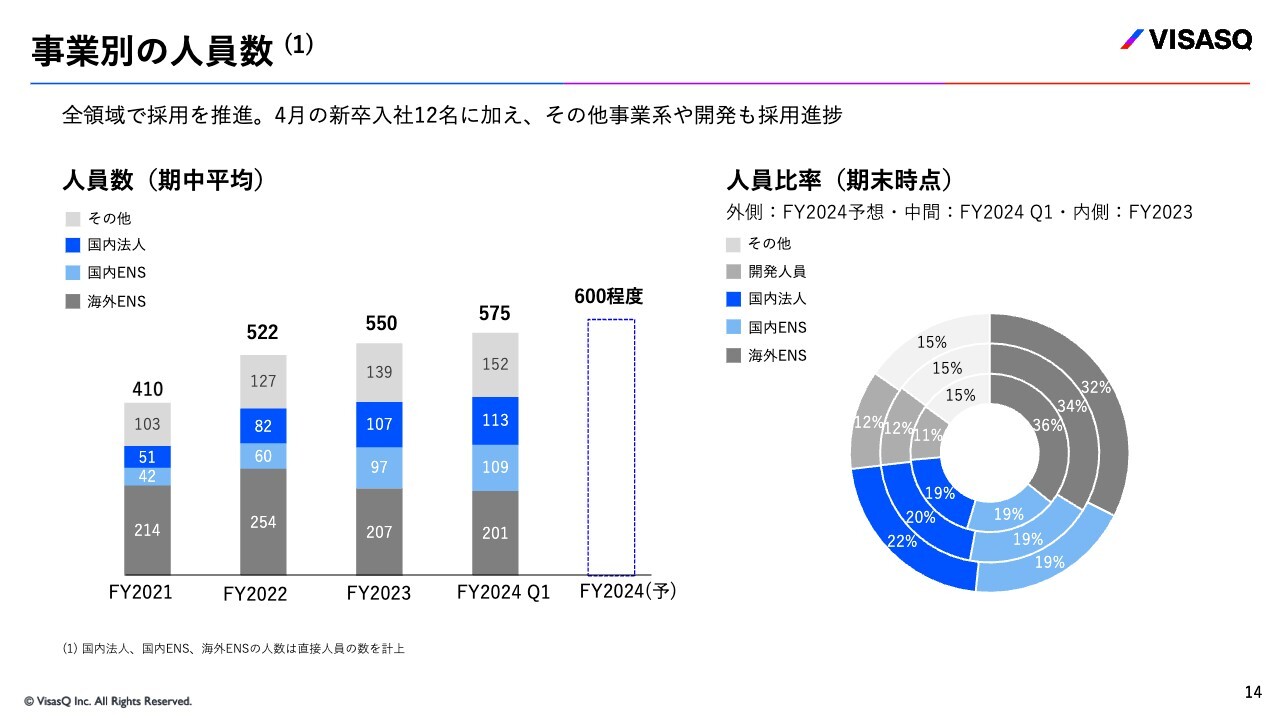

事業別の人員数

事業別の人員数の想定です。スライド左側は期間平均における推移、右側は期末時点の人員比率をお示ししています。採用においても、概ね想定どおりに進捗しています。

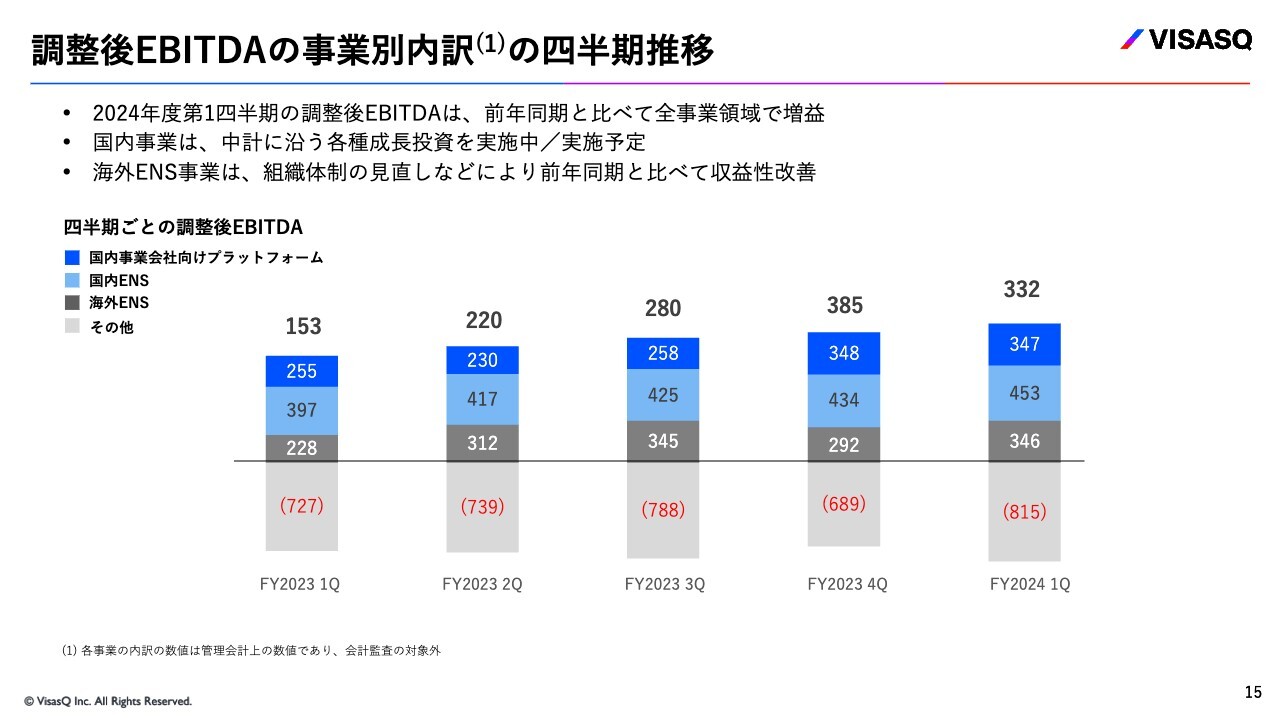

調整後EBITDAの事業別内訳の四半期推移

調整後EBITDAの事業別内訳の四半期推移です。2024年度第1四半期は、全事業領域において前年同期比で増益となっています。

国内ENS事業は各種施策を実施中、または実施予定です。海外ENS事業は組織体制の見直しなどもあり、収益性が改善しています。

その他費用の増加については次のスライドでご説明しますが、取扱高対比の比率でほぼ横ばいとなっています。

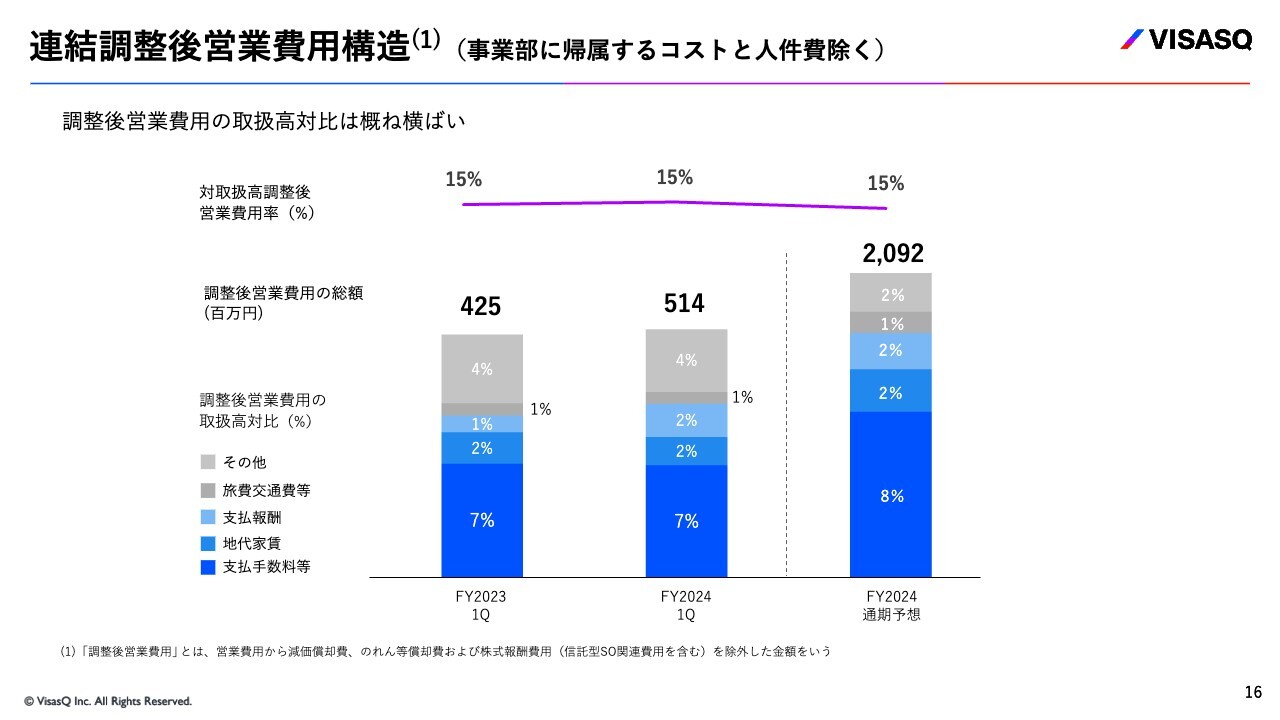

連結調整後営業費用構造(事業部に帰属するコストと人件費除く)

連結調整後営業費用構造についてご説明します。スライドでは、事業部に帰属するコストとその他に含まれる人件費を除いた、営業費用の内訳をお示ししています。

調整後営業費用の取扱高対比は、概ね横ばいで推移していることがおわかりいただけると思います。

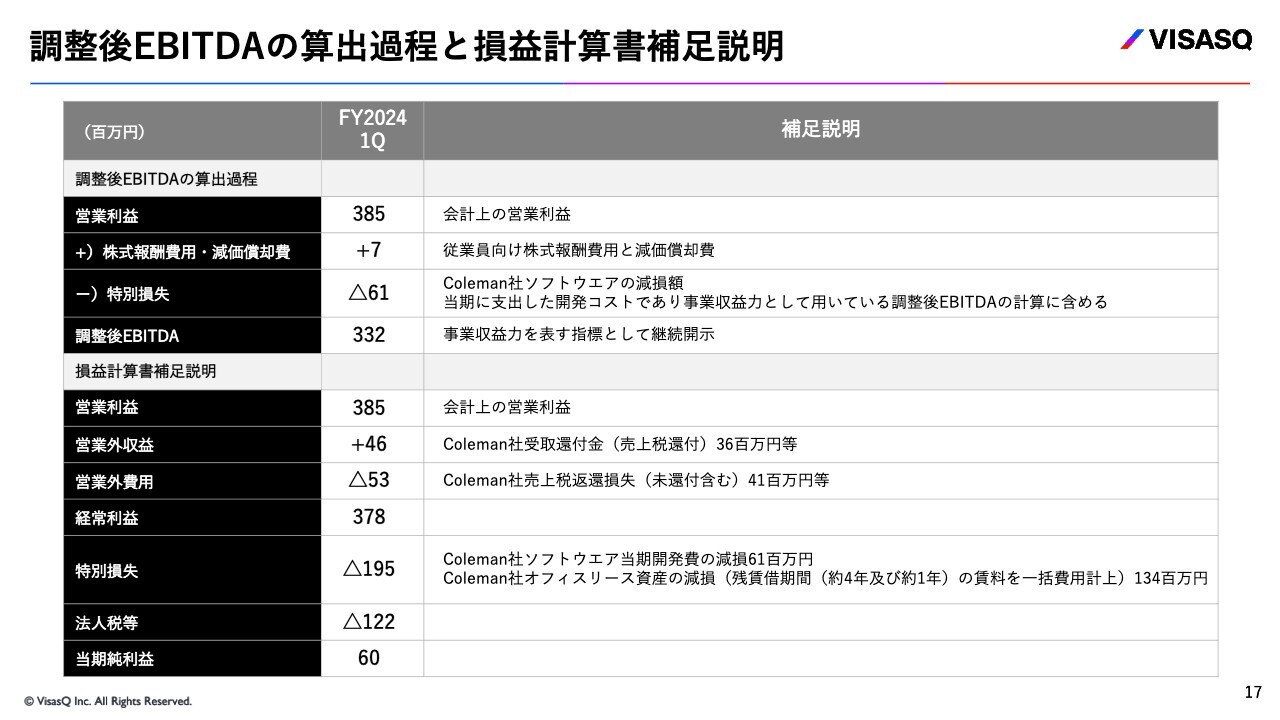

調整後EBITDAの算出過程と損益計算書補足説明

補足情報になりますが、調整後EBITDAの算出過程として、営業利益以下の詳細についてご説明します。

冒頭にお話ししたとおり、調整後EBITDAの計算ではColeman社ソフトウエアの減損額費用をこちらで減算しています。

また、第1四半期は特別損失としてColeman社のオフィスリース資産を計上し、同額を減損しています。こちらは約4年および約1年の残賃借期間の賃料を一括費用計上しており、一過性の費用となっています。

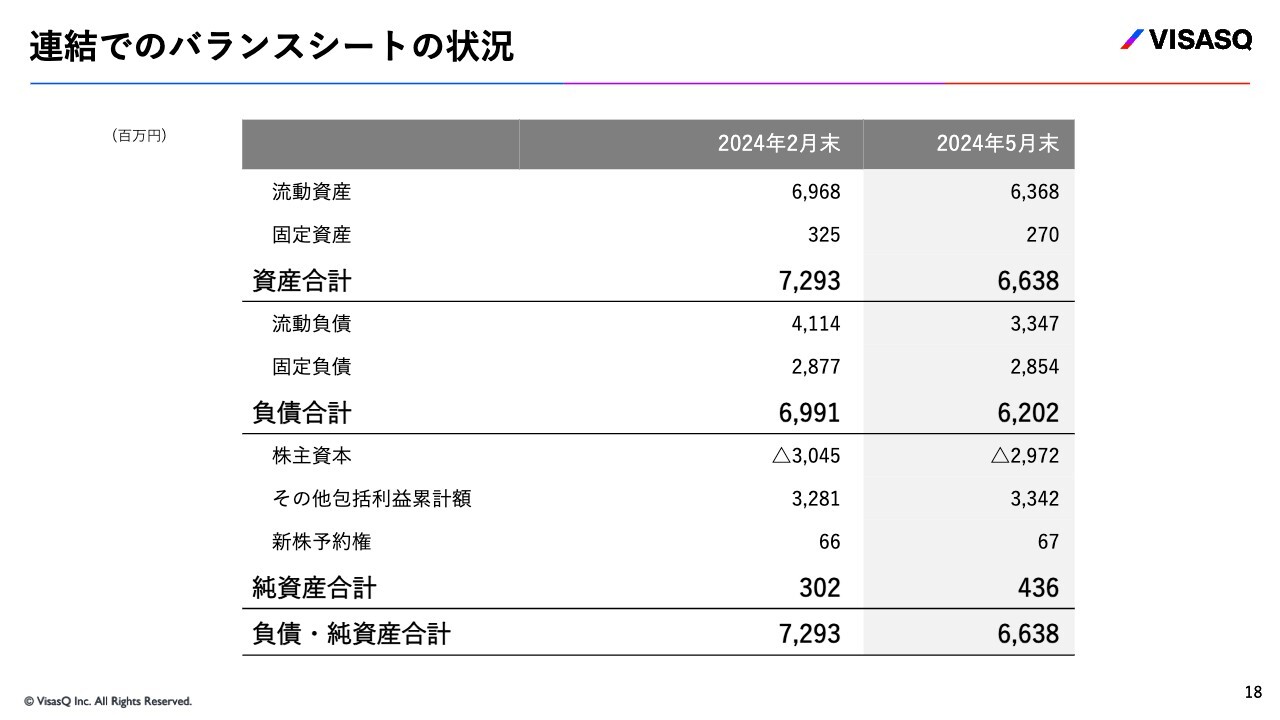

連結でのバランスシートの状況

連結でのバランスシートの状況です。2024年2月末から大きな変化はありませんが、純資産は約3億円から約4億円に増加しています。

冒頭でご説明したとおり、当期利益を約6,000万円計上したことと、為替換算調整勘定が円安で若干のプラスになったことが主な要因です。

知見と、挑戦をつなぐ

小風守氏(以下、小風):CFOの小風です。私より、2024年4月に公表した中期経営計画のポイントについてご説明します。

我々のミッションは、「知見と、挑戦をつなぐ」です。エキスパートの知見や経験がクライアントのニーズにつながって初めて知見として認識され、価値を上げていきます。そして、その知見に出会った挑戦が成功する確率を高め、さまざまなイノベーションを生み出します。

このような双方向のプラットフォームを作っていきたいと考えています。

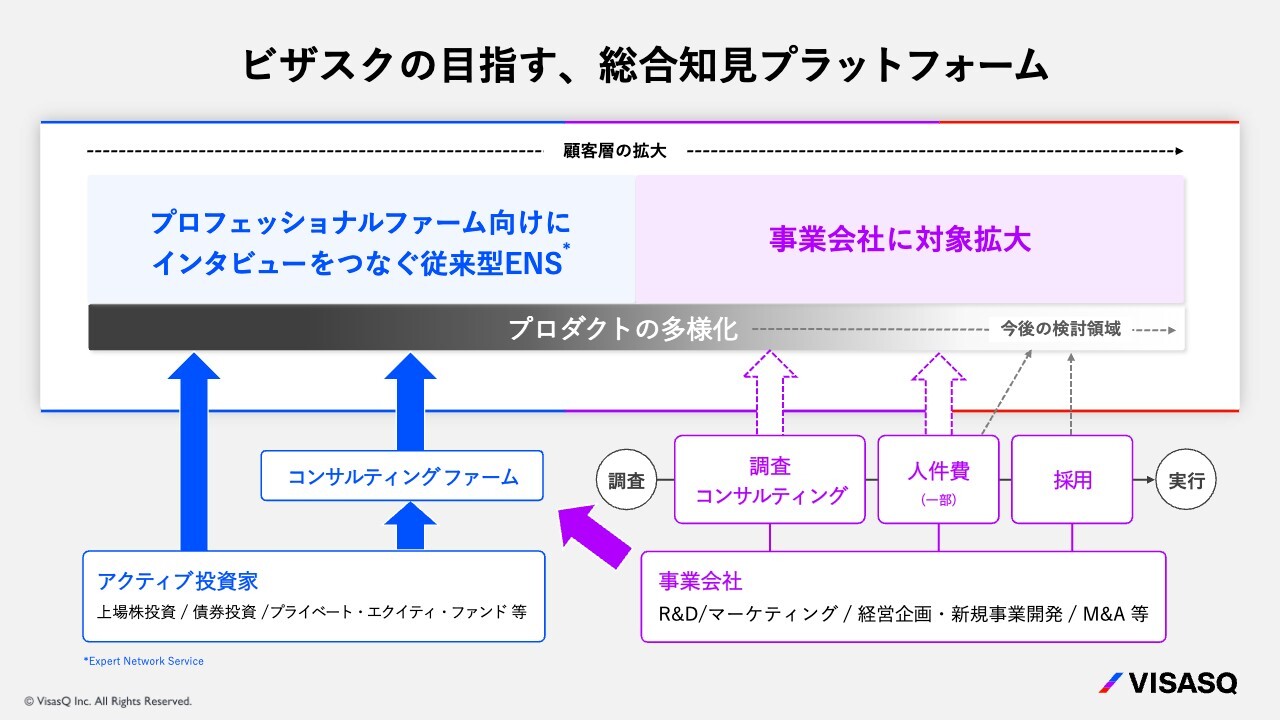

ビザスクの目指す、総合知見プラットフォーム

我々の構想について、より具体的にご説明します。

スライド左側の青色の部分は、海外ですでに展開されているグローバルENS(エキスパートネットワークサービス)です。こちらは、コンサルティングファームやアクティブ投資家など、プロフェッショナルファーム向けにインタビューをつなぐ従来型のサービスです。

我々はこの領域で事業運営していますが、目指しているのはENSではなく「総合知見プラットフォーム」です。

事業会社を対象に顧客層を拡大し、ニーズに応じてプロダクトを多様化させることで、より多くの方々にさまざまなかたちでご活躍いただける総合知見プラットフォームを目指します。

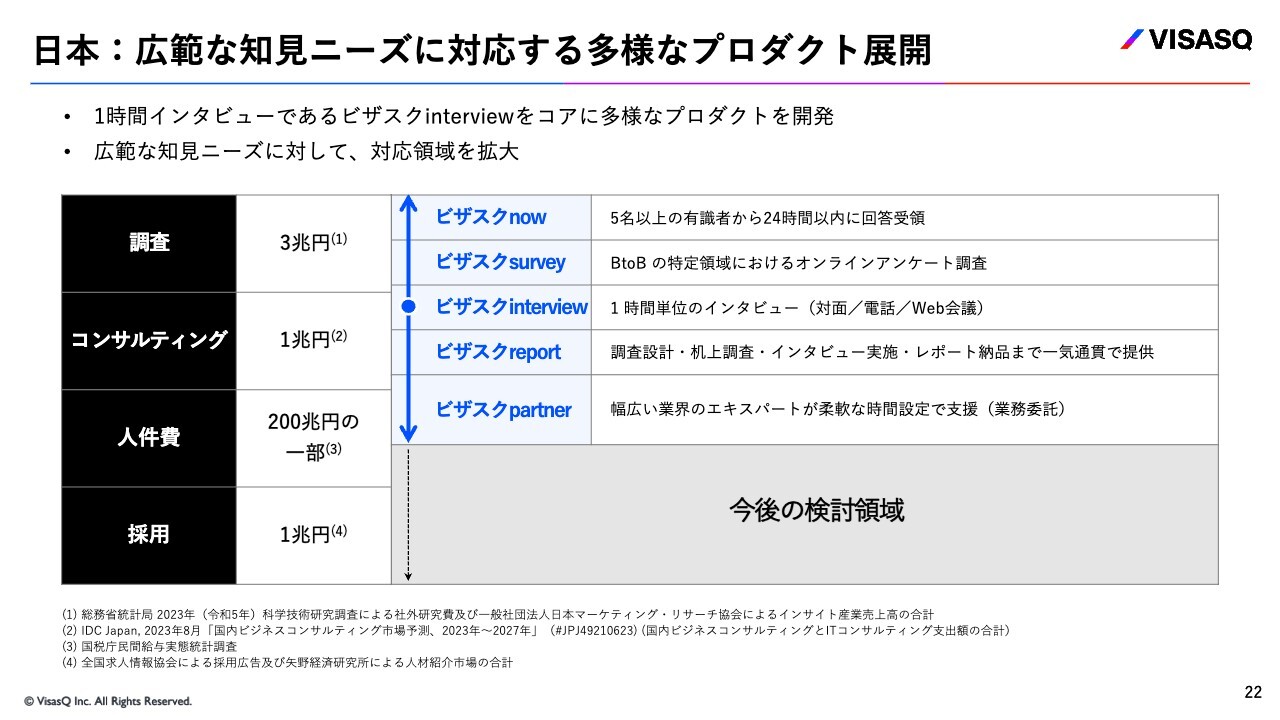

日本:広範な知見ニーズに対応する多様なプロダクト展開

国内法人事業についてご説明します。

調査から実行のフェーズに広げるかたちで「ビザスクinterview」「ビザスクexpert survey」「ビザスクnow」といったより小さな単位での知見のマッチングから、「ビザスクreport」「ビザスクpartner」といったより大きな取引単位でのマッチングなど、さまざまなニーズに合わせたプロダクト展開を図ってきました。

従来型ENSよりも大きな隣接領域を対象として、我々はこの「知見をつなぐ」というENSのおもしろいビジネスモデルをより広いマーケットに展開していくため、多様なプロダクトを開発しています。

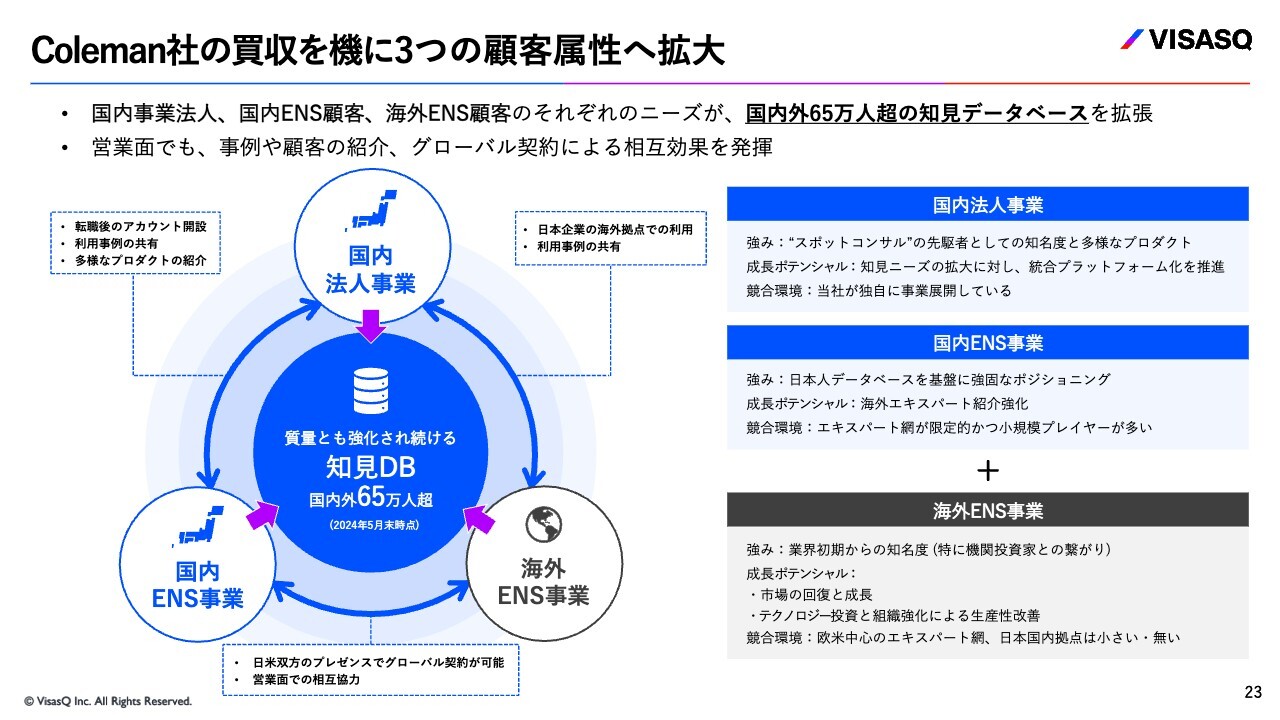

Coleman社の買収を機に3つの顧客属性へ拡大

我々は、Coleman社の買収を機に、3つの大きな顧客属性を得ることができたと考えています。スライド中央の図の知見データベースが、我々の一番の強みです。

国内法人事業、プロフェッショナルファームである国内ENSのクライアント、そして海外ENSのクライアントのそれぞれのニーズによって知見のデータベースが質・量ともに拡大し、我々の強みをさらに強化しています。

この3つの顧客属性が営業上の相乗効果を発揮し、事例や顧客の紹介といったかたちで互いに貢献し合っています。

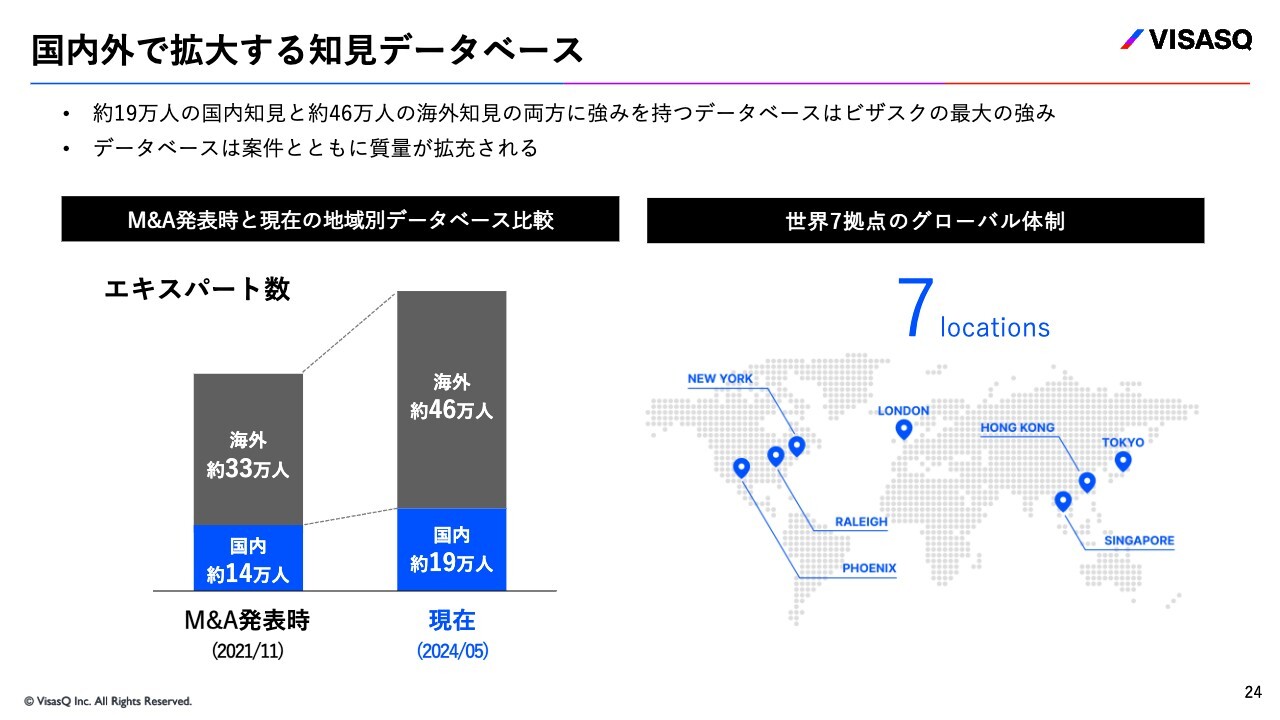

国内外で拡大する知見データベース

前ページでは、知見のデータベースの質と量が拡大し、強みになっていることをお話ししました。さらにM&Aした当時と比較しても、エキスパートの数が国内は14万人から19万人、海外は33万人から46万人と拡大しています。

国内知見と海外知見の両方に強みを持つデータベースも、ビザスク最大の強みと言えます。

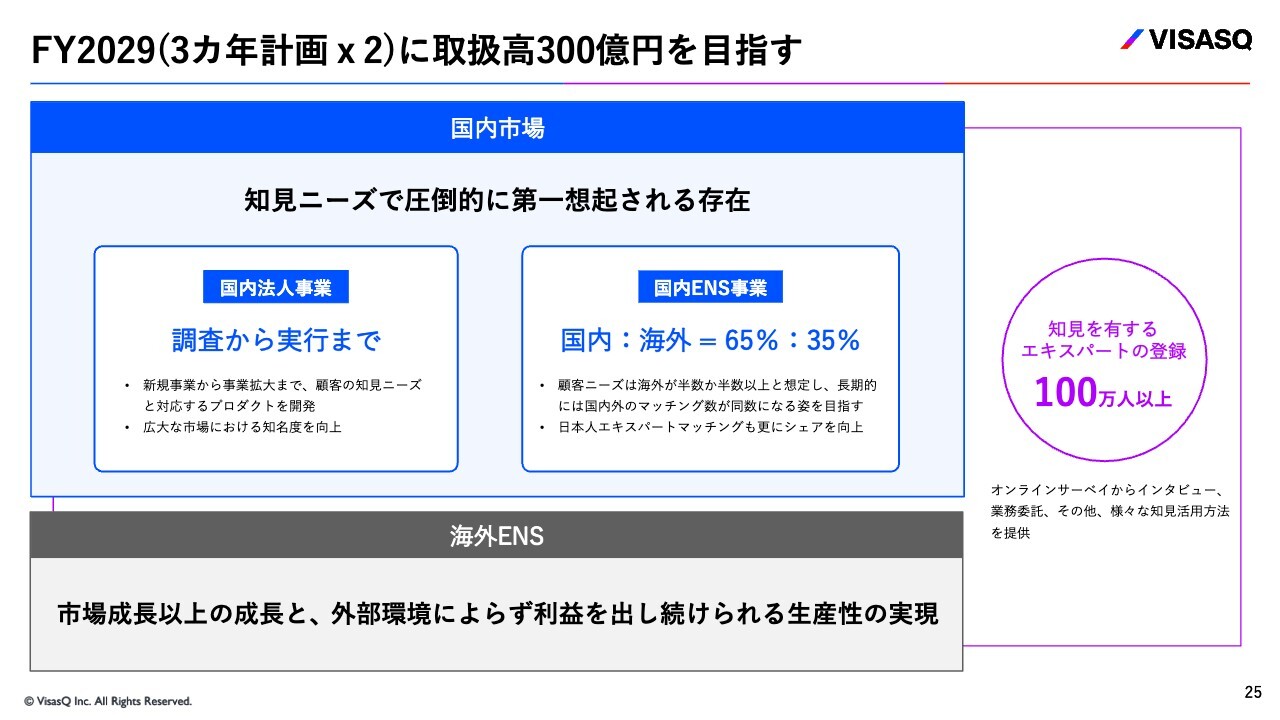

FY2029(3カ年計画x2)に取扱高300億円を目指す

3ヶ年計画×2、つまり6年間で目標とすることを着実に達成するため、足元の3年間で何に投資するか、何を目標としていくかを考え、中期経営計画を策定しました。

2029年度になりたい姿は、「国内市場の知見ニーズで圧倒的に第一想起される存在」です。

国内法人事業では、新規事業から事業拡大まで、顧客の知見ニーズに対応するプロダクトを開発し、広大な市場において知名度をしっかりと向上させていきます。

国内ENS事業では、スライドには「国内:海外=65パーセント:35パーセント」と記載しています。我々は日本国内ではビザスクが一番だと言っていただけると自負していますが、国内のプロフェッショナルファームのクライアントの半数または半数以上が海外の知見を求めていると推察しています。強い顧客接点を持っているからこそ、知見ニーズで圧倒的に第一想起される存在になる、これが国内ENS事業の目指す姿です。

海外ENS事業では、市場の成長以上に成長すること、そして外部環境によらず利益を出し続けられる生産性の実現、このようなサステナブルな事業運営を目指したいと考えています。

そして一番の大きな土台として、量だけでなく知見を有する100万人以上のエキスパートのみなさまにご登録いただき、さまざまな知見ニーズに対してご活躍いただける状態を実現することで、2029年度には取扱高300億円を目指します。

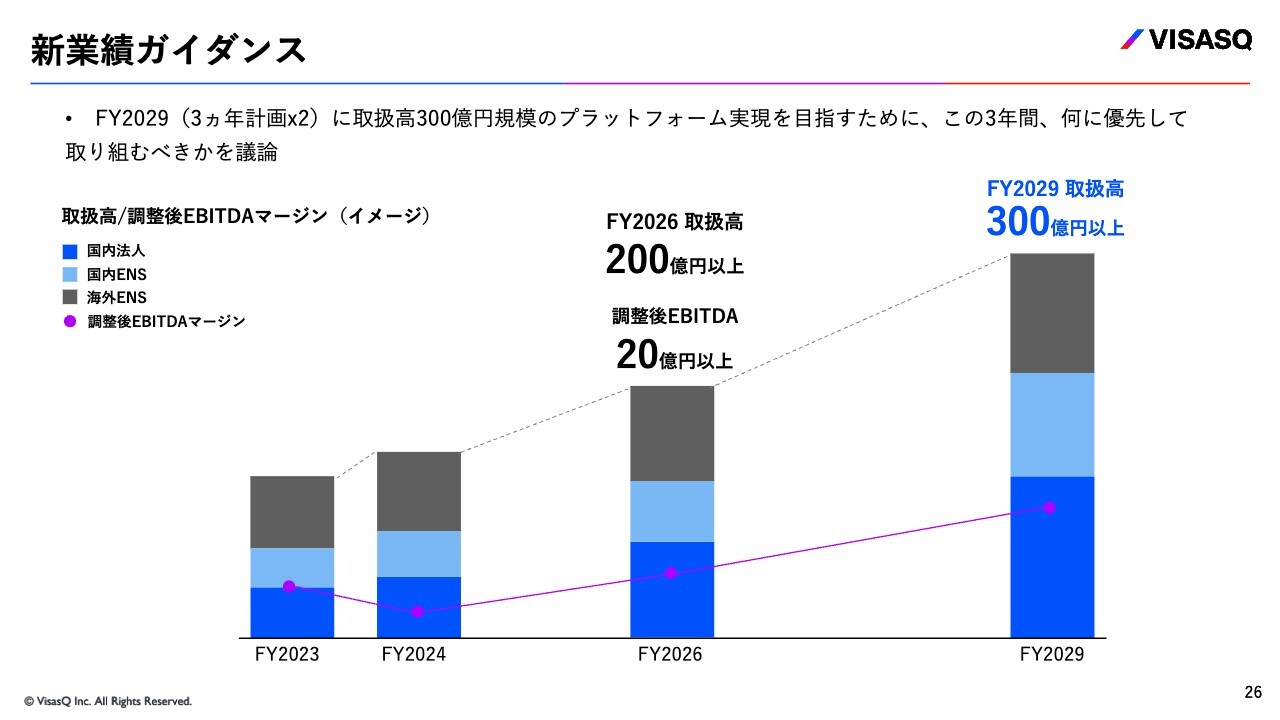

新業績ガイダンス

2029年度に300億円を目指すため、この3年間は何をすべきかを考えた結果、2026年度は取扱高200億円以上、調整後EBITDA20億円以上を実現します。

具体的には、海外ENS事業は従来よりも保守的に見積もっていますが、国内事業においては、高成長を持続するための投資は積極的に実施していく計画です。

買収後の事業運営を振り返ると、国内事業においては、我々は比較的強いポジショニングを持っていると自負しています。この国内事業の最速最大の成長を実現するため、ここにリソースを集中投下するべきだと考えています。

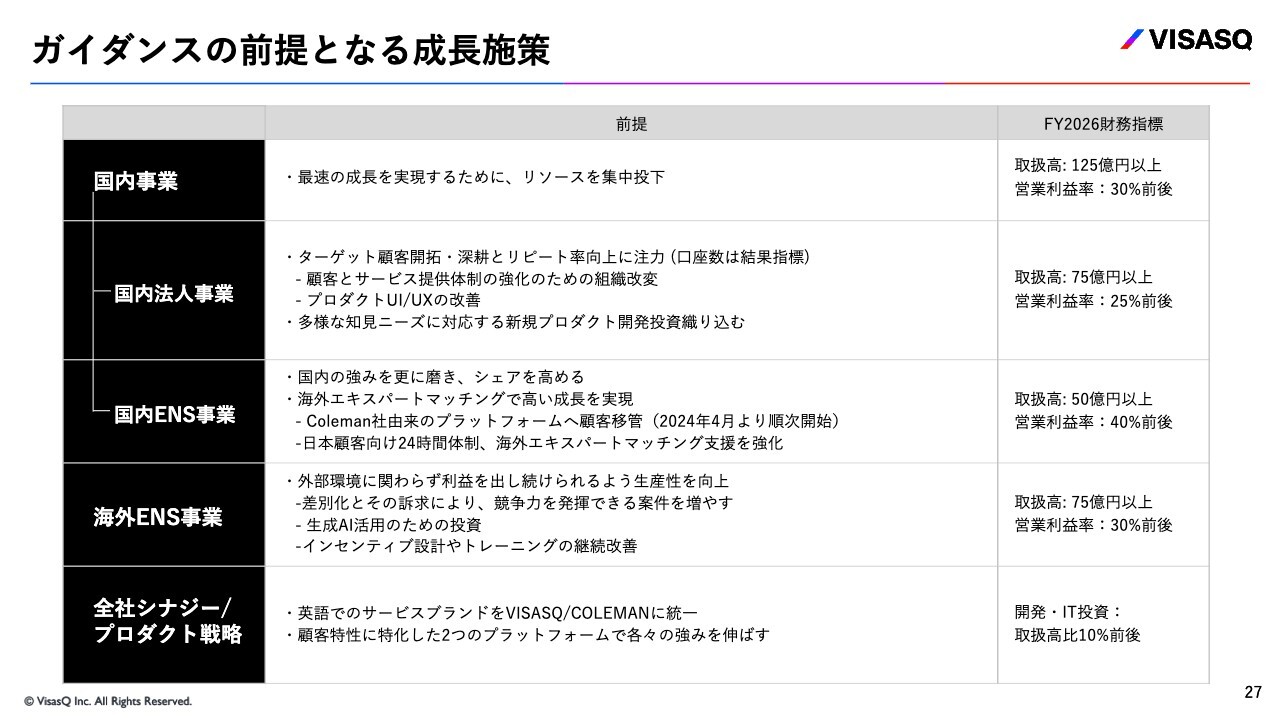

ガイダンスの前提となる成長施策

具体的な成長施策についてご説明します。

まずは、国内事業へのリソースの集中投下を進めます。国内法人事業においては、ターゲット顧客開拓・深耕とリピート率向上に注力します。さらに国内ENS事業においては、特に海外エキスパートマッチングで高い成長を見込んでいます。

海外ENS事業においては、外部環境にかかわらず利益を出し続けられるよう、生産性を向上します。これらの施策の土台となる開発投資も積極的に行い、取扱高比10パーセント前後の投資を行っていく予定です。

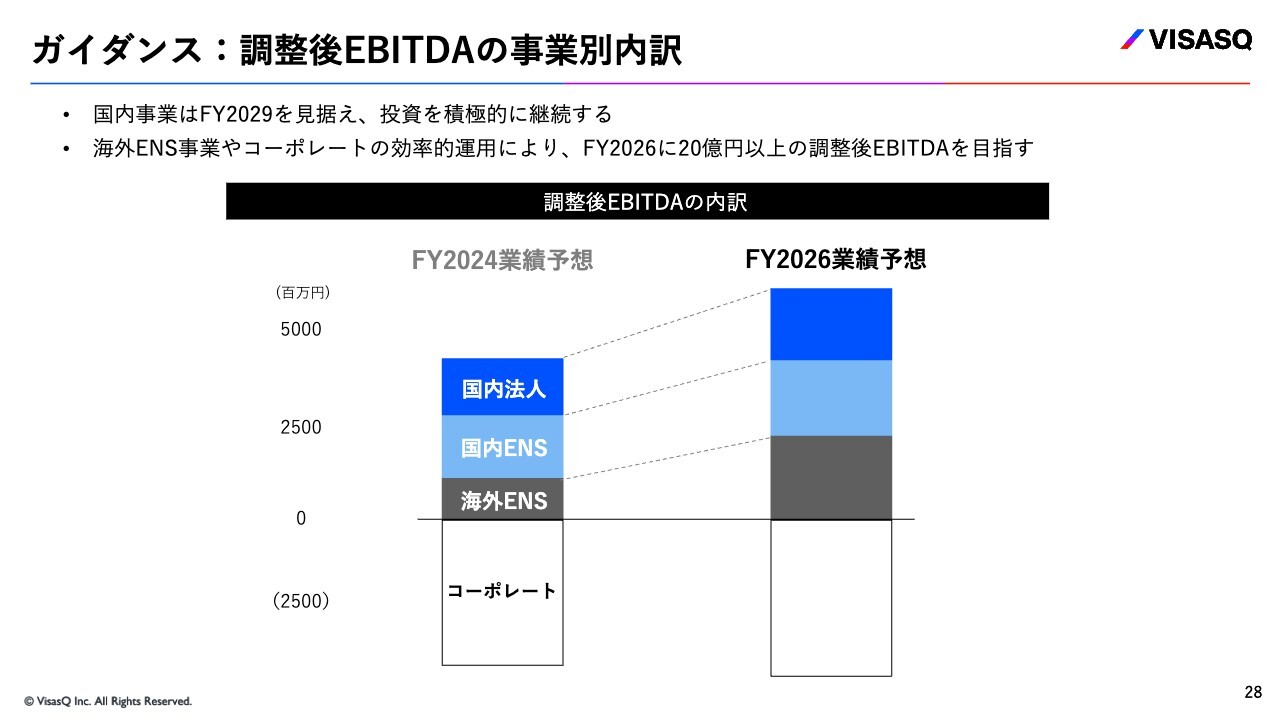

ガイダンス:調整後EBITDAの事業別内訳

調整後EBITDAの事業別内訳です。こちらは大事な指標として、今後も継続的に開示していく予定です。3事業ともに利益を出していくことを想定しており、中でも国内ENS事業においては、収益性の改善を非常に重要視しています。

コーポレートはリーンな経営が非常に重要であると考え、取扱高の成長に対して大きな増加は見込んでいません。その結果、2024年度は減益を予定していますが、2026年度に向けてしっかりと利益率を改善させていく予定です。

スライド29ページ以降は、各事業における戦略の詳細を説明していますが、この場では詳細を割愛します。

経営執行体制

中期経営計画を実行していく経営執行体制です。

国内ENS事業は七倉、国内法人事業は宮崎、海外ENS事業のアメリカ担当は尾形、APACとEMEAの事業は端羽という体制で、ビジネスをリードしています。

そしてCFOとして私、小風、プラットフォームとして非常にリーガルコンプライアンスが重要ということでConrad Gordon(コンラッド・ゴードン)、この6名体制でグローバルマネジメントコミッティー(GMC)を構成しています。

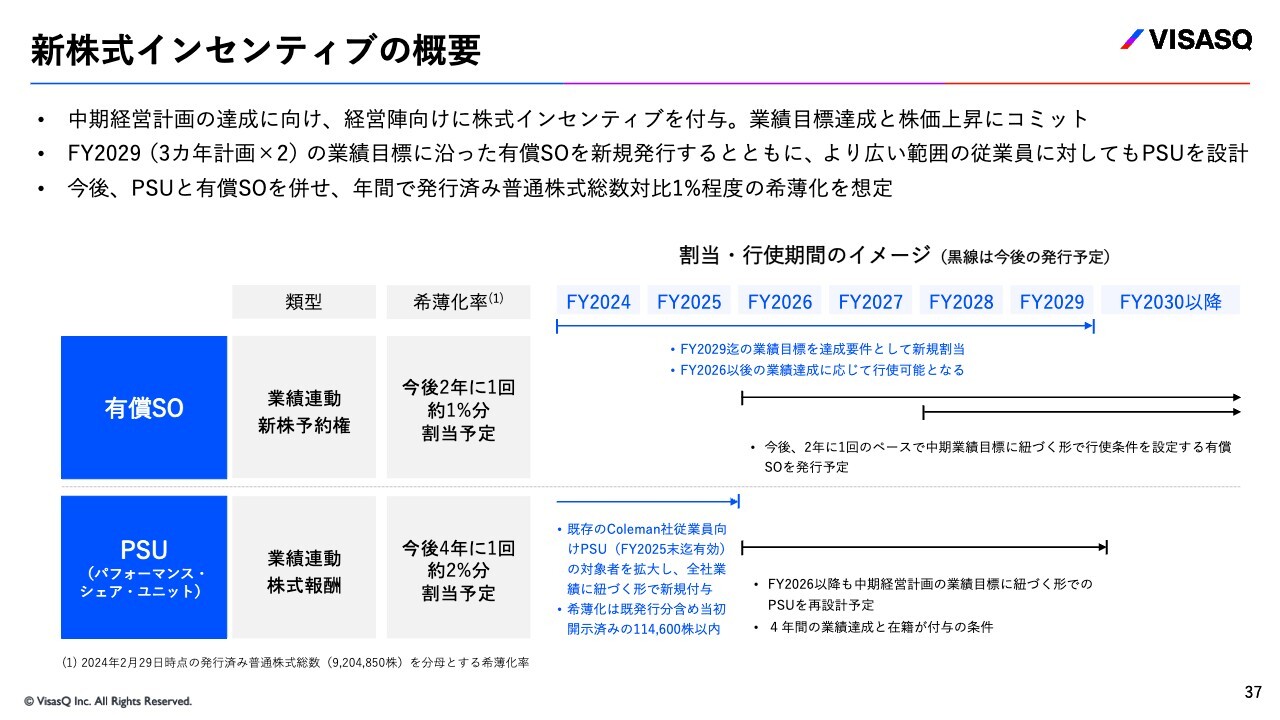

新株式インセンティブの概要

GMCの6名を中心に、もう少し幅広いメンバーに対して新しい株式インセンティブを設計しました。

経営陣が業績目標達成と株価上昇にコミットすることで株主のみなさまの利益にも資すると考えています。我々一同がんばっていきますので、引き続き応援していただけますと幸いです。

私からのご説明は以上です。

質疑応答:今期予想の調整後EBITDAの内訳について

ご質問を3点いただいています。まずは、1点目です。

「今期予想の調整後EBITDA4億3,500万円について、構成する4つのアイテムごとの金額をあらためてお示しください」というご質問です。

今回は新たに営業利益の目標を6億円と出している一方で、調整後EBITDAは4億3,500万円と、その差額は1億6,500万円になります。

ご指摘いただいているとおり、減価償却費や株式報酬費用を加算して調整後EBITDAを出しています。一方で、端羽からも会計方針の部分でご説明がありましたとおり、Coleman社で開発費用として減損している金額などを減算項目として出しています。

減価償却費と株式報酬費用の個別の内訳は開示していませんが、今期は3,500万円ほどを見込んでいます。また、Coleman社の開発費用の減損については、今期は2億円から2億5,000万円ほどを見込んでいます。

したがって、営業利益6億円に対して3,500万円ほどの減価償却費と株式報酬費用を加算し、2億円から2億5,000万円ほどの開発費用を減算すると、調整後EBITDAの4億3,500万円という数字になるとご理解いただければと思います。

質疑応答:国内法人事業の広告費用の金額について

「国内法人事業の広告費用について、第1四半期と通期予算の金額を教えてください」というご質問です。

広告費用について、第1四半期の実績および通期予想の金額は開示していません。

ただし広告宣伝費の方針としては、昨年よりも多く投資するわけではありません。昨年は2億円を少し上回る程度の金額でしたが、今期も大きく変わる水準ではないとご理解いただければと思います。

質疑応答:事業ごとに利益率が異なる理由や要因について

端羽:「スライド7ページの事業別営業利益の予想について、事業ごとに利益率が異なる理由や要因を教えてください」というご質問です。

まずは先ほど申し上げたとおり、海外ENS事業の利益率が低い部分については、我々の調子が上向いてきたとは言っても、2022年度と比べるとまだ当時には達していない状況です。

そのような意味でも、組織のコスト構造的なものを含め、もう一段階成長していかなければ他の事業に追いつく利益率にはならないと思っています。

また、海外ENS事業は今後の成長のために必要な事業であると思っていますので、トップラインの成長というものを実現して利益率を上げていきたいと思っています。

国内法人事業が国内ENS事業と比べて利益率が低く見えることに関しては、我々は事業法人としてターゲットにできる市場は非常に大きいと思っています。したがって、我々の成長領域としては、利益率を上げるというより、どんどん成長投資をしていきたい領域だと考えているため、このような利益率の想定になっています。以上、回答となっていれば幸いです。

決算説明会は以上となります。まだ第1四半期が終わったばかりですが、我々はこの2024年度年間の業績予想をしっかりと実現すべく、注力していきたいと思いますので、引き続き応援のほどよろしくお願いします。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4490

|

548.0

(15:30)

|

-6.0

(-1.08%)

|

関連銘柄の最新ニュース

-

01/20 13:00

-

01/14 15:00

新着ニュース

新着ニュース一覧-

今日 20:10

-

今日 20:08

-

今日 19:58

-