【QAあり】レオクラン、売上高利益率の向上に最優先で取組み、ROE改善目指す 主力の「トータルパックシステム」の獲得強化を継続

エグゼクティブサマリ

杉田昭吾氏(以下、杉田):みなさま、本日はお集まりいただきまして誠にありがとうございます。株式会社レオクラン代表取締役社長の杉田です。それでは、これより2024年9月期第2四半期決算についてご報告します。

はじめに、2024年9月期第2四半期の決算実績、続いて通期の見通し、そして最後にトピックを3点ご説明します。

まずはエグゼクティブサマリです。2024年9月期第2四半期の決算は、大型の新増改築案件の売上計上により、対前年で増収増益となりました。通期見通しに対して利益ベースで約9割の進捗となっています。

一方で、下期は大型案件の売上計上はなく、利益が減少すると見込んでいるため、期初の予想を据え置くこととしています。

トピックスとして、強化を図っている「一括保守ビジネス」についてご説明します。最後に、ROEの改善に向けた取り組みについてご説明します。

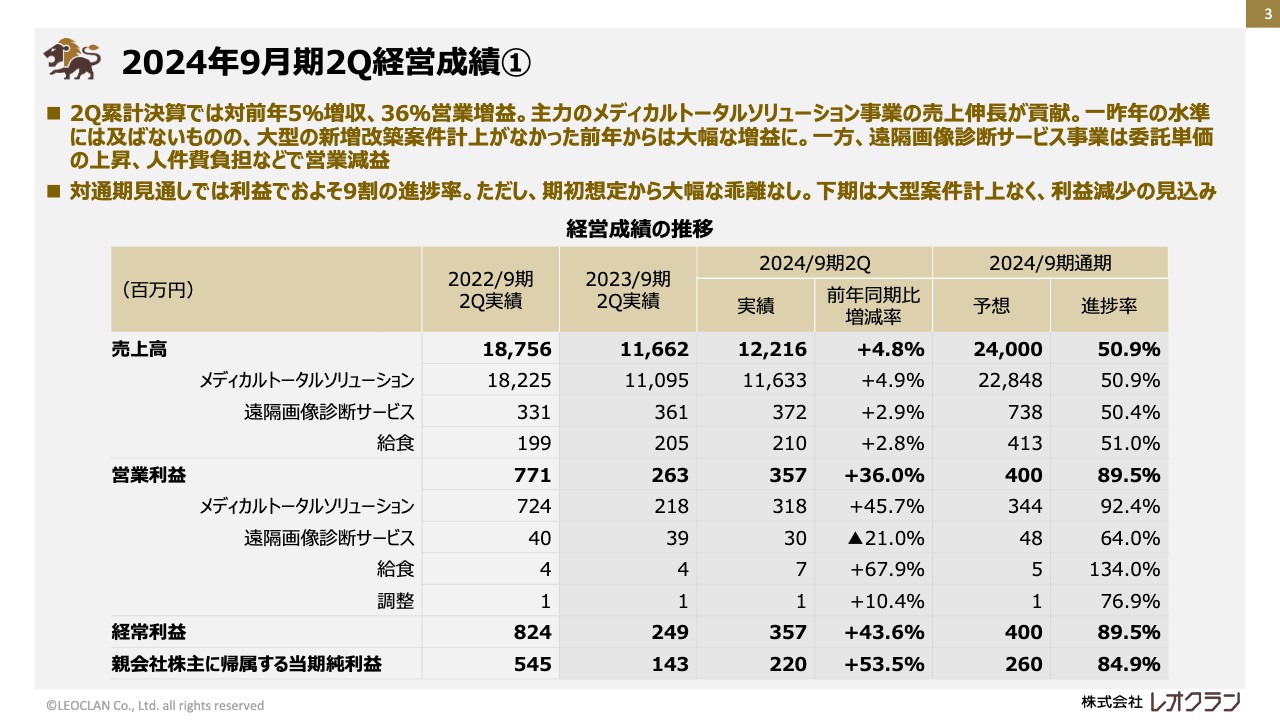

2024年9月期2Q経営成績①

まず2024年9月期第2四半期の決算実績についてご説明します。第2四半期は、主力であるメディカルトータルソリューション事業において、大型の新増改築案件の売上計上がありました。

複数の大型案件の売上計上があった2022年9月期には及ばないものの、大型の案件がなかった前年2023年9月期と比較すると、売上高は約5パーセントの増加、営業利益は36パーセントの増加となりました。その他セグメント別の業績については、次のスライドにてご説明します。

2024年9月期通期の見通しについては、この大型案件の計上もあり、期初の予想に対して売上高で進捗率50.9パーセント、営業利益では89.5パーセントと約9割の進捗率となりました。一方、下期は上期のような大型案件の売上計上はなく、利益が減少すると見込んでいるため、期初の予想を据え置いています。

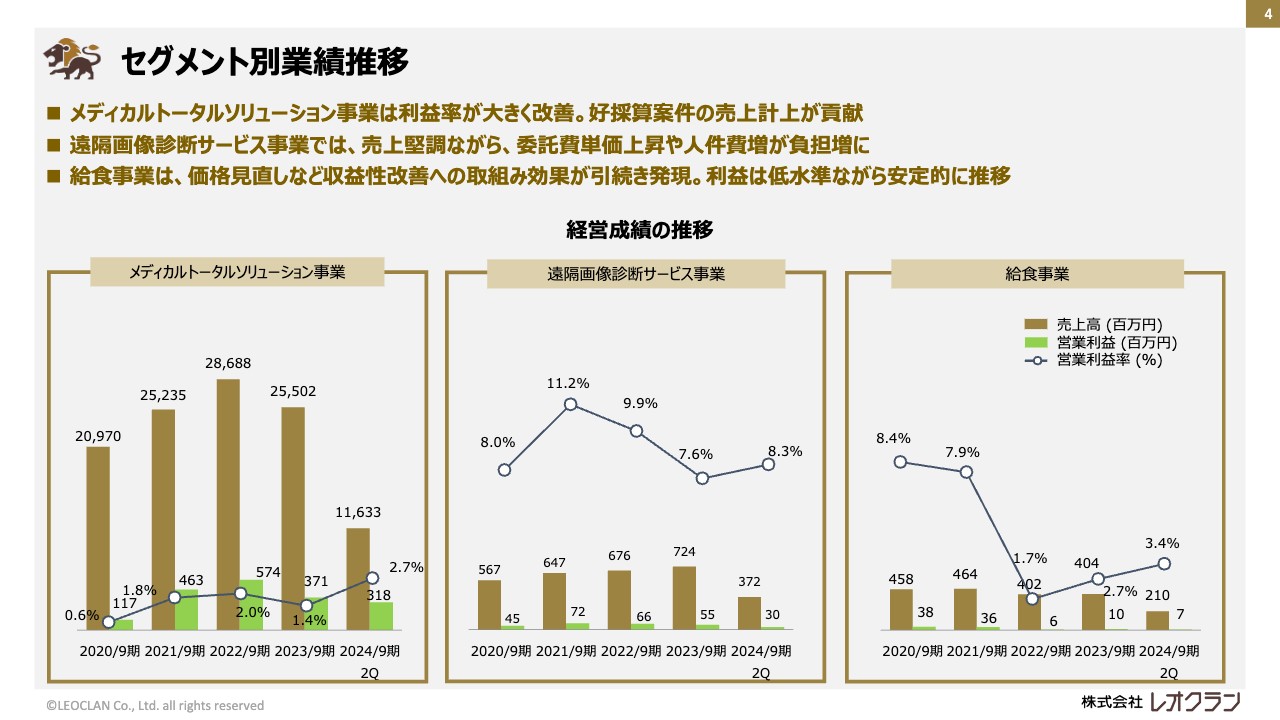

セグメント別業績推移

セグメント別の業績推移です。スライドには、セグメント別の売上高、営業利益、営業利益率の推移をグラフで示しています。過去の期間については通期の数値、当期は第2四半期の数値となっています。

メディカルトータルソリューション事業では、比較的採算の良い大型の新増改築案件の売上が計上されたことで増収増益となり、第2四半期時点では利益率が上昇しています。ただし通期では下期で大型案件の計上はなく、利益率は前年と同程度の水準となることを想定しています。

遠隔画像診断サービス事業では、前のスライドに記載のとおり、読影診断数の増加により売上高は前年同期比で2.9パーセントの増収となりました。一方で読影サービスの質の向上を目的とした専門医への委託費の単価アップ、人件費負担増加などで利益は減少しました。通期でも同様の傾向を想定しています。

給食事業は、第2四半期では材料費や人件費の高騰はあったものの、価格見直しなど収益性改善の取り組み効果により、対前年同期では増収増益となりました。

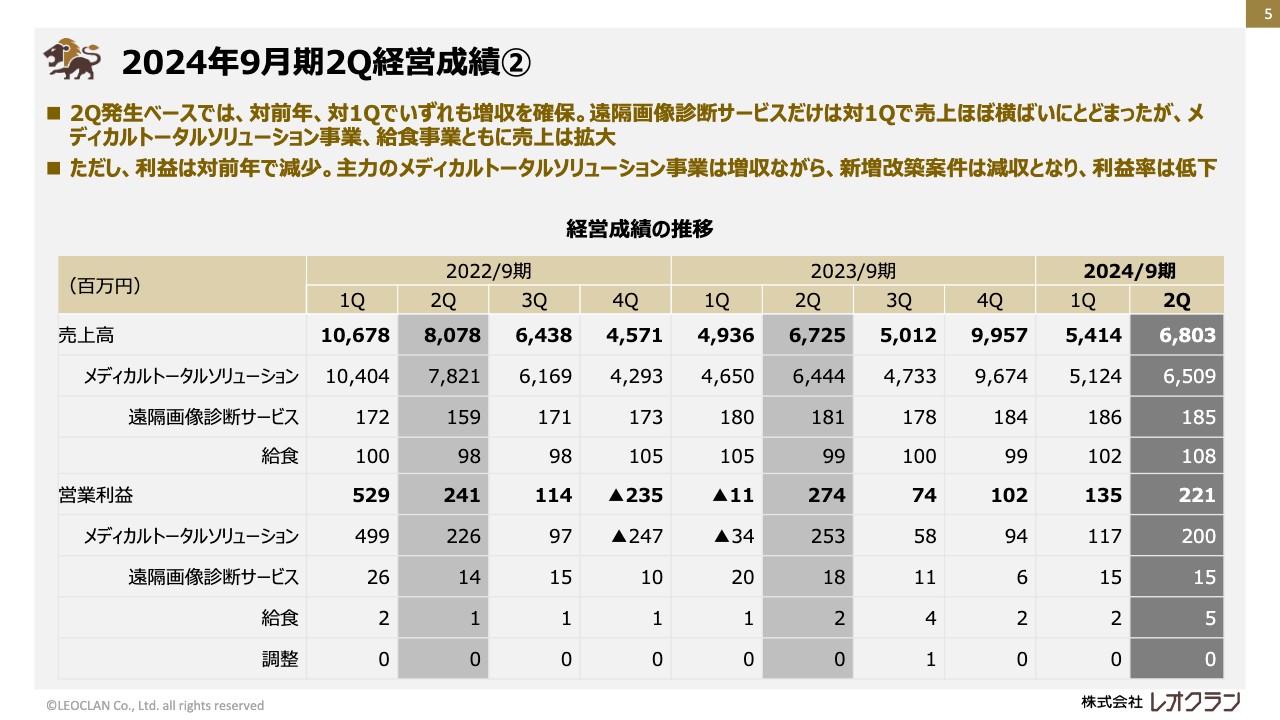

2024年9月期2Q経営成績②

続いて、四半期ごとの経営成績です。メディカルトータルソリューション事業は狩猟型のビジネスであり、売上の対象となる案件の大小・多寡により、四半期ごとに売上高が大きく変動します。

第2四半期は、新増改築案件売上が減少したものの、その他の領域での売上増により、対前年、対第1四半期ともに増収となりました。利益については、対第1四半期では増加したものの、新増改築案件が減少したことで、対前年同期では減少しました。

遠隔画像診断サービス事業については、売上は堅調に推移しているものの、利益は委託費、人件費の負担増により、2023年9月期と比較すると、やや低下しています。

給食事業は、材料費や人件費の増加を、価格見直しなどでカバーしています。

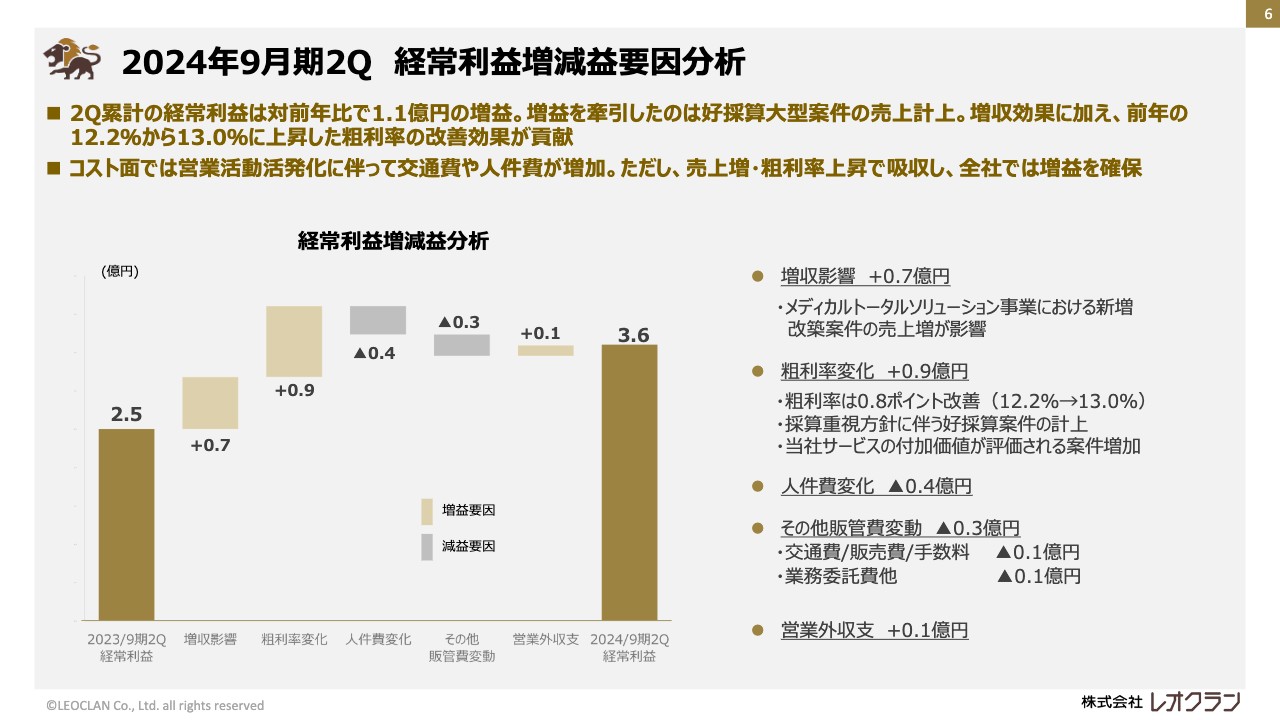

2024年9月期2Q 経常利益増減益要因分析

連結ベースで前年同期と比較した経常利益の増減要因についてご説明します。第2四半期累計では、対前年同期で1億1,000万円の増益となりました。

これまでご説明したとおり、メディカルトータルソリューション事業において、新増改築案件の大型案件の増加を主要因とした増収の影響と、他の案件も含めて粗利率が上昇したことで、売上総利益が約1億6,000万円増加しました。

一方で、人件費や営業活動の活発化による交通費の増加など、販管費は7,000万円の増加となりました。営業外収支については、前年計上されていたコミットメントラインの設定手数料が当期は計上されないため、プラス1,000万円の増益要因となりました。

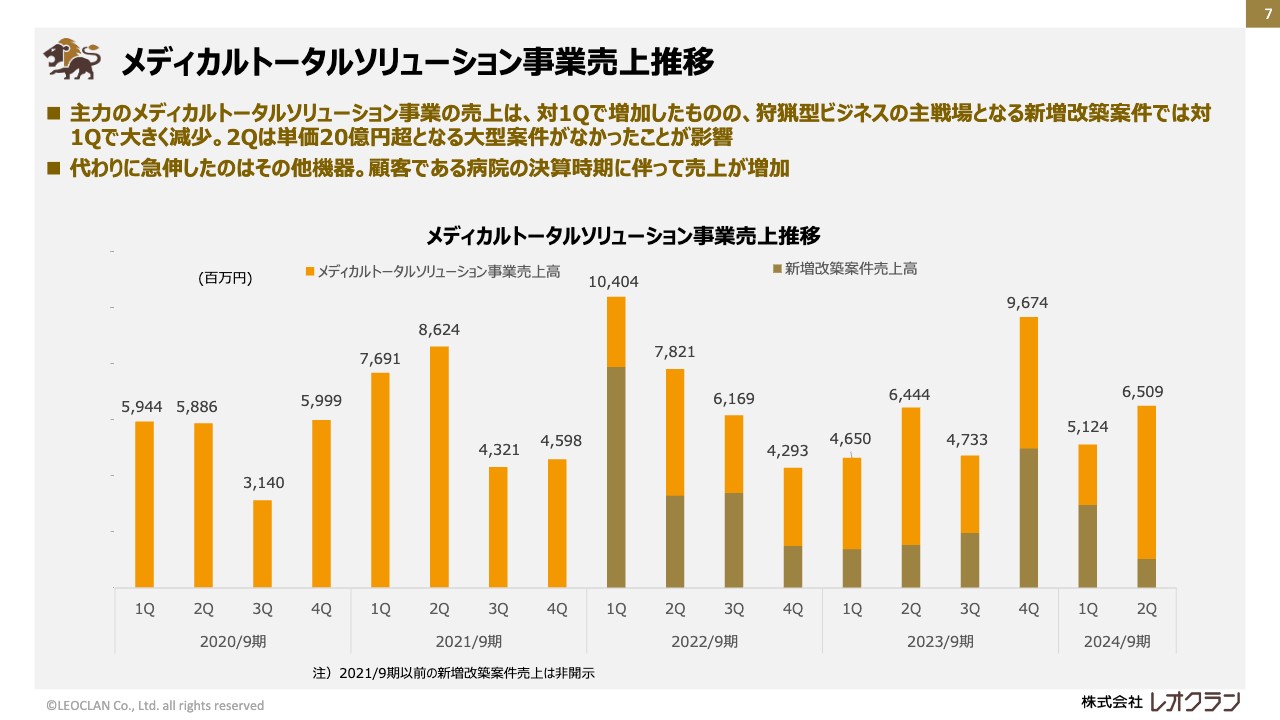

メディカルトータルソリューション事業売上推移

スライドは、メディカルトータルソリューション事業の四半期ごとの売上の推移をグラフ化したものです。茶色の部分が、主力となる新増改築案件の売上高です。第1四半期において大型案件の売上計上があったのに対し、第2四半期では大型案件の売上計上がなく、低い水準となりました。

一方で、新増改築案件以外のその他の医療機器の売上が増加し、メディカルトータルソリューション事業の売上高は、対前年同期、対第1四半期で増収となりました。

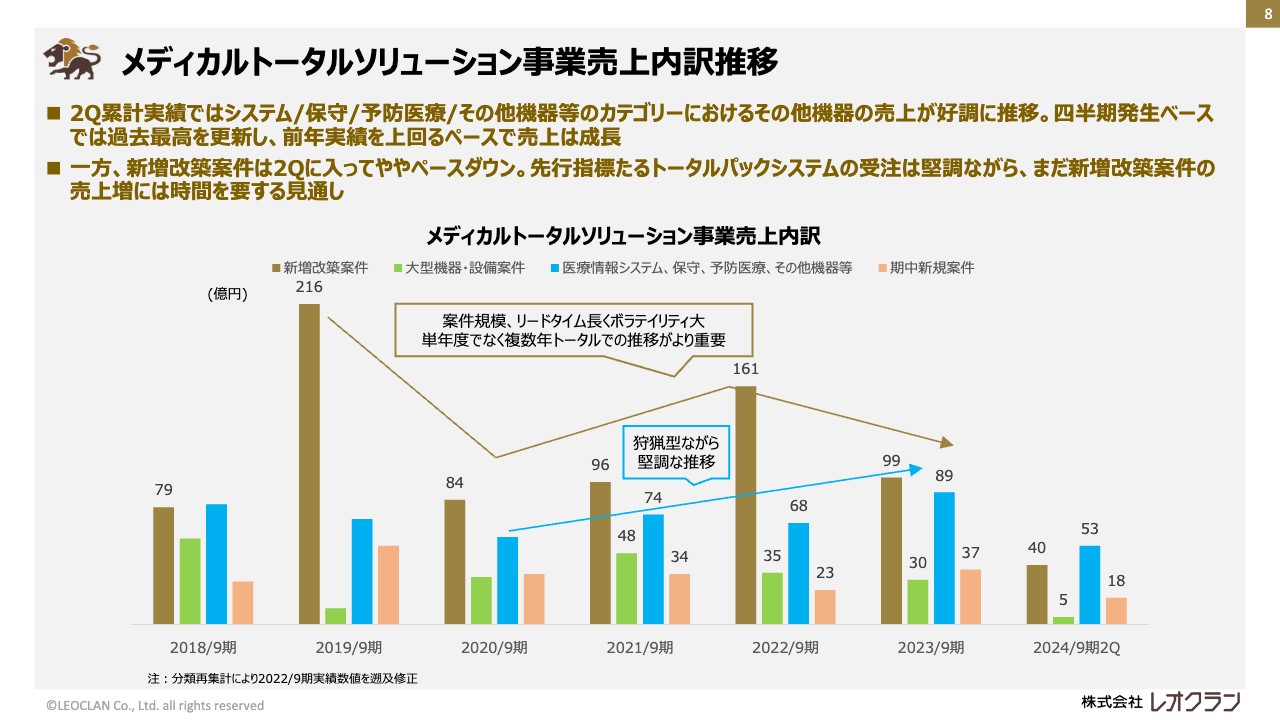

メディカルトータルソリューション事業売上内訳推移

スライドは、メディカルトータルソリューション事業の売上の内訳の推移をグラフ化したものです。前期までは通期、当期は第2四半期時点の数字を示しています。

新増改築案件の売上は、大型案件の計上が1件あったものの、案件数・規模ともに減少し、通期でも対前年で減少する見込みです。

一方で、注力している医療情報システム、保守、予防医療、その他機器等の領域では、第2四半期はその他機器の売上が増加し、前年実績を上回っています。医療情報システム、保守などの領域も堅調に推移しており、通期でも対前年で増加を見込んでいます。

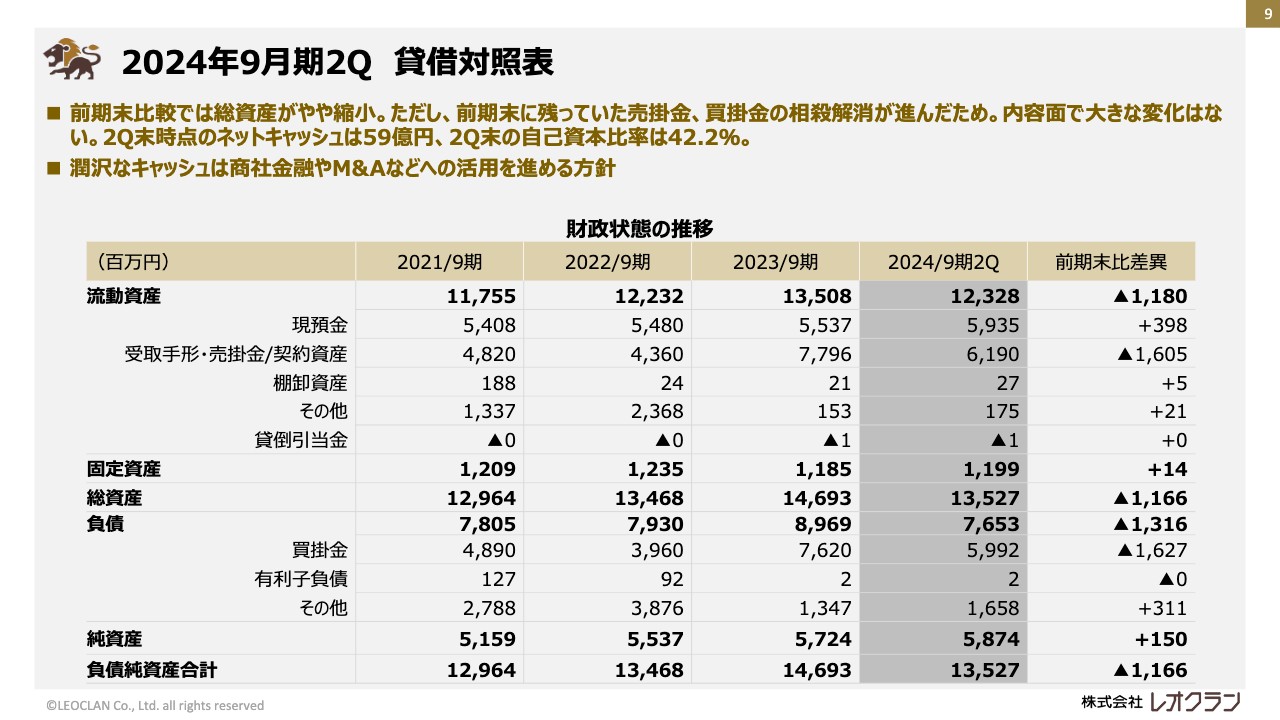

2024年9月期2Q 貸借対照表

第2四半期末時点での財政状態についてご説明します。前期末と比較して、総資産は12億円程度減少しています。その要因は、前期9月ごろに売上が集中したことに伴い、増加していた売掛金と買掛金が決済によって減少したことによるものです。実質的に大きな変化はありません。

現預金は約59億円となっており、このキャッシュは商社金融やM&Aなどの原資として活用する方針です。

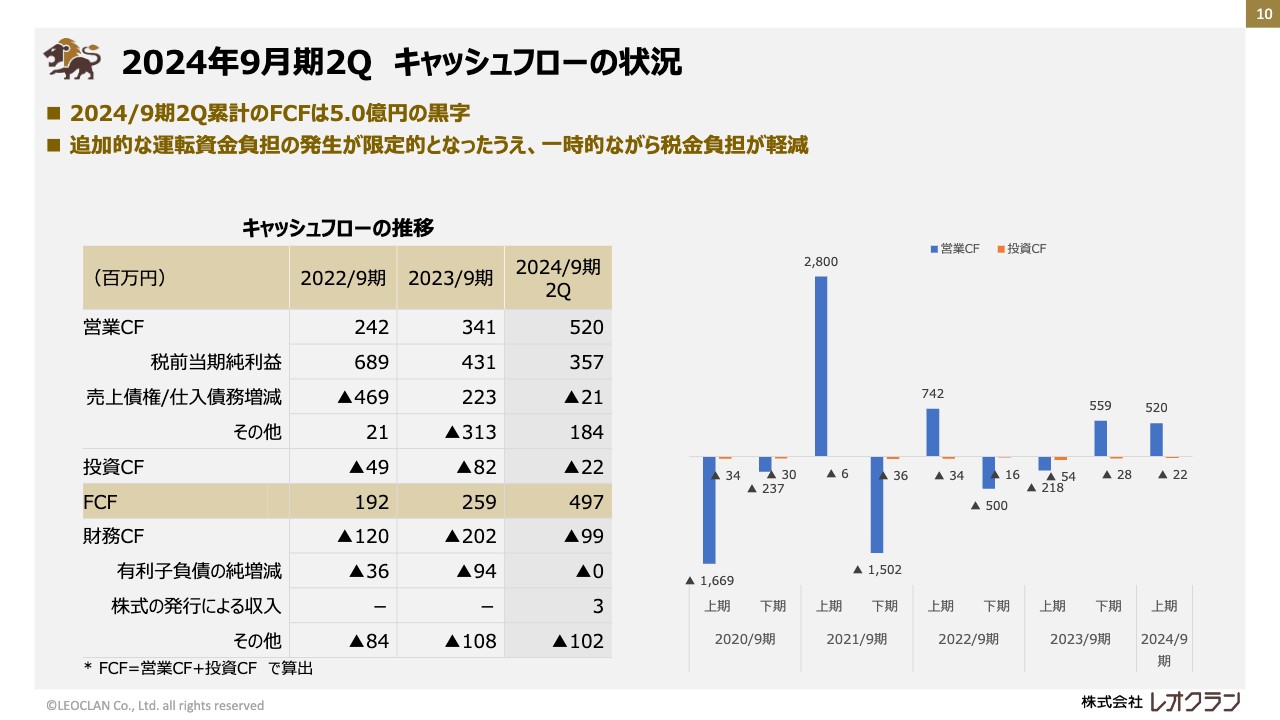

2024年9月期2Q キャッシュフローの状況

最後に、キャッシュフローの状況について説明します。第2四半期の営業キャッシュフローは、プラス5億2,000万円となりました。なお、前年同期は2億2,000万円の赤字でした。当期の主なプラス要因は、税引前当期純利益の計上のほか、売上債権、仕入債務の決済タイミングによる運転資金負担の軽減、税金の還付などがあったことによるものです。

投資キャッシュフローは、上期は大きな支出はなく、2,200万円の支出にとどまりました。フリーキャッシュフローは約5億円の黒字となりました。財務キャッシュフローは、主に配当金の支払いによるものです。

以上が、2024年9月期第2四半期決算の実績のご説明となります。

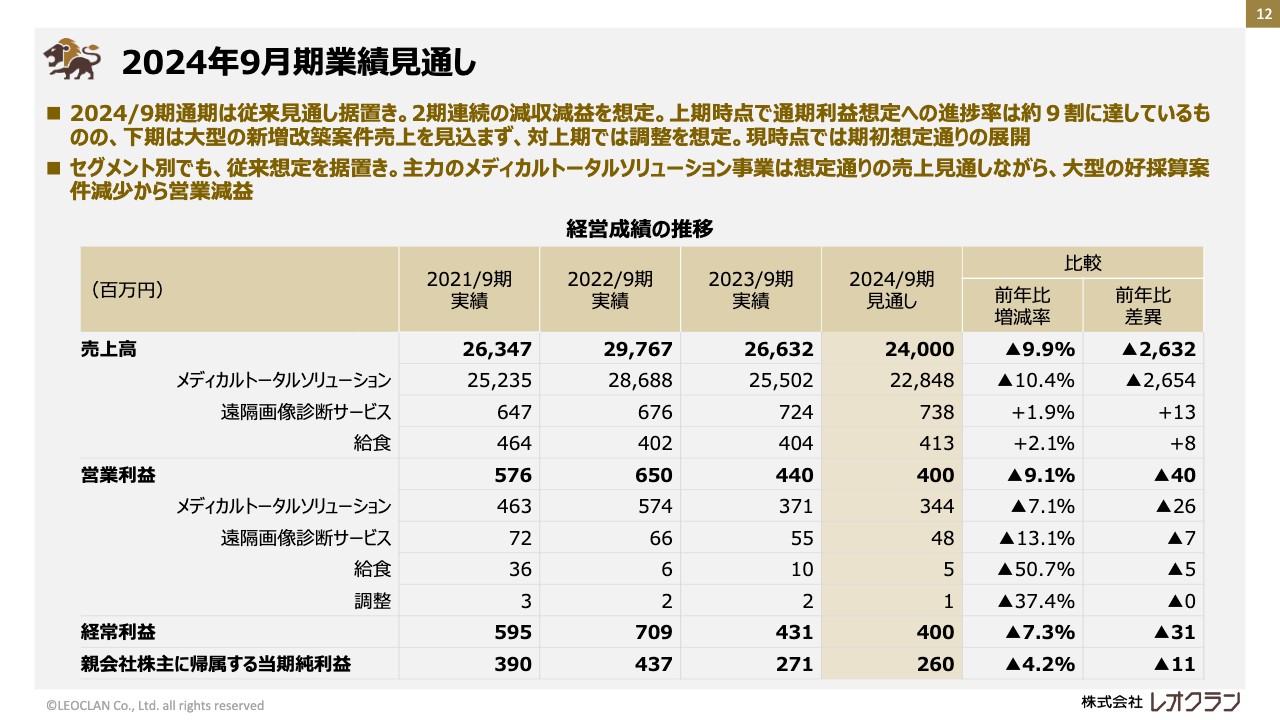

2024年9月期業績見通し

2024年9月期通期の業績見通しについてご説明します。スライドには、過去の経営成績の推移と、当期の通期見通しを記載しています。

先ほどご説明したとおり、第2四半期時点での期初の業績予想値に対し、売上で50.9パーセント、営業利益で89.5パーセントと約9割の進捗率となっています。しかしながら下期は大型の新増改築案件の売上計上はなく、上期と比べて利益は減少する見込みであるため期初の予想を据え置き、対前年では減収減益で見込んでいます。

セグメント別でも、現時点で従来想定からの変更はありません。

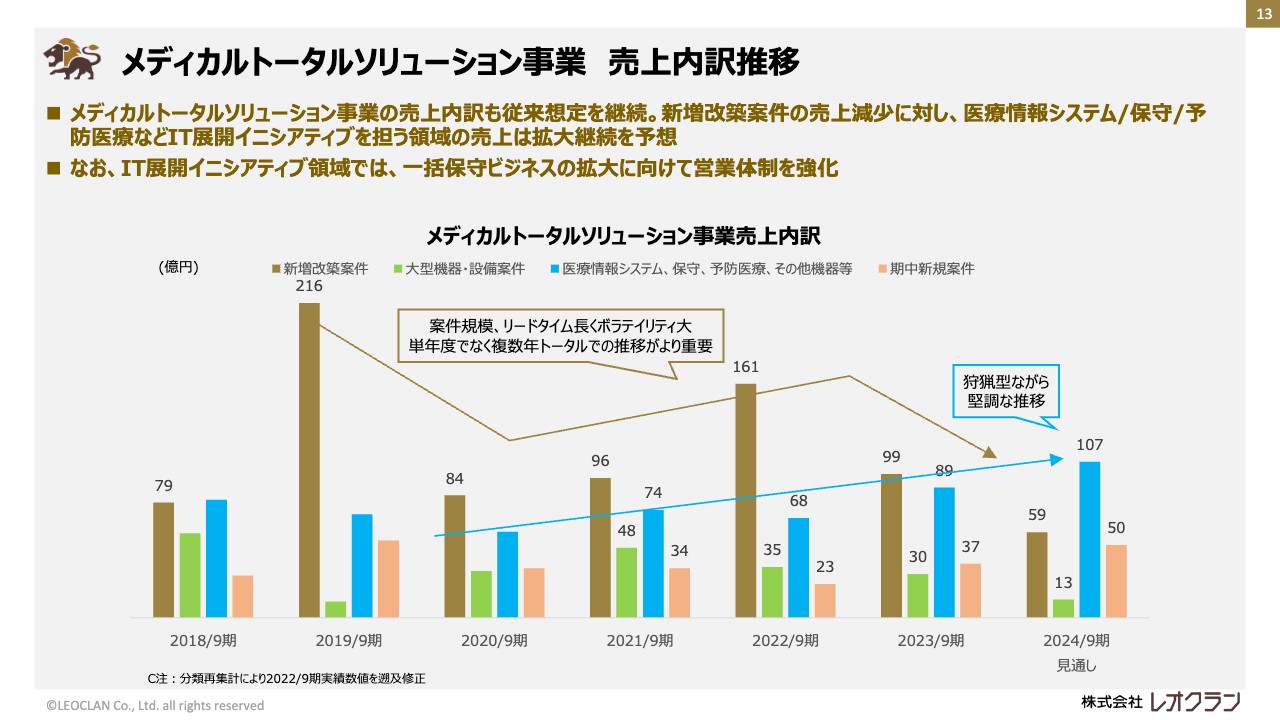

メディカルトータルソリューション事業 売上内訳推移

メディカルトータルソリューション事業の売上内訳の推移を示したものです。売上の内訳についても、期初の見通しを据え置いています。

新増改築案件の売上減少に対し、医療情報システム、保守、予防医療、その他機器の領域の売上は増加を見込んでいます。この領域に含まれる「一括保守ビジネス」については強化を図っており、後ほどトピックスにおいてご説明します。

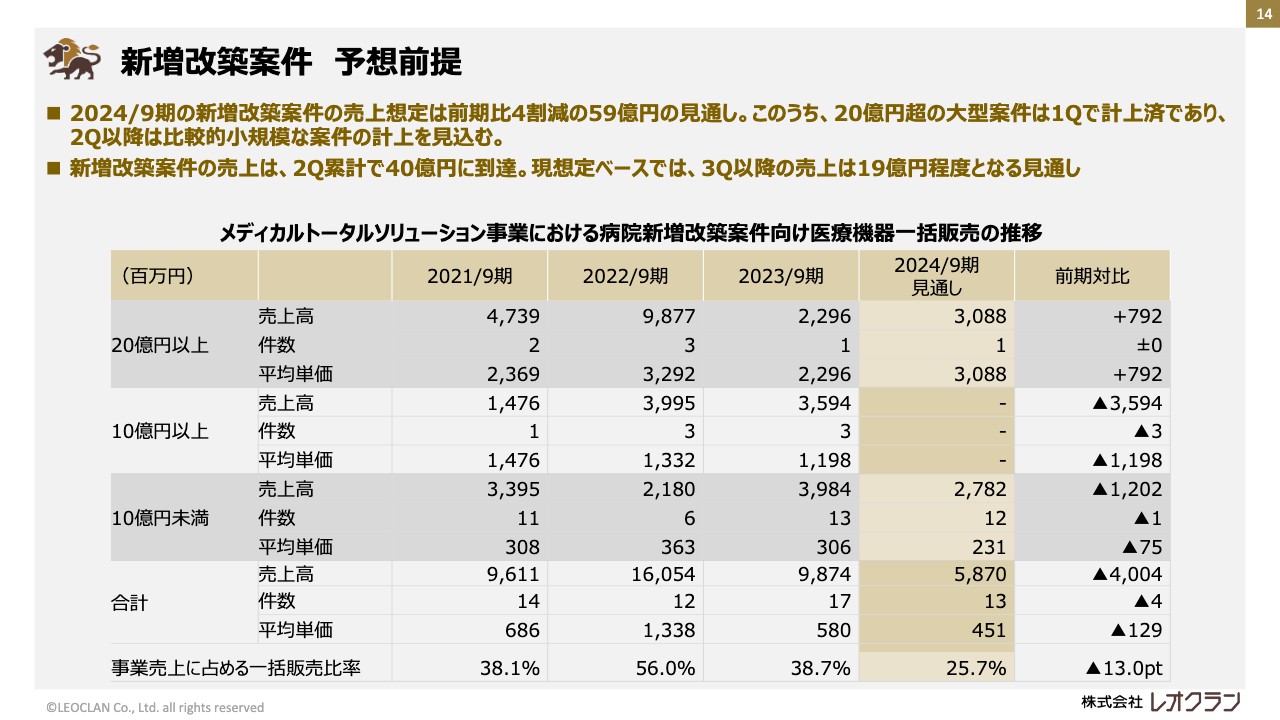

新増改築案件 予想前提

スライドは、メディカルトータルソリューション事業における新増改築案件向け医療機器一括販売の推移です。前のスライドで茶色で示した部分です。

第2四半期までの累計で約40億円となっていますが、20億円以上の案件については第2四半期までで計上済みであり、下期は比較的小規模の案件の売上計上のみのため、通期では約59億円の売上となる見込みです。

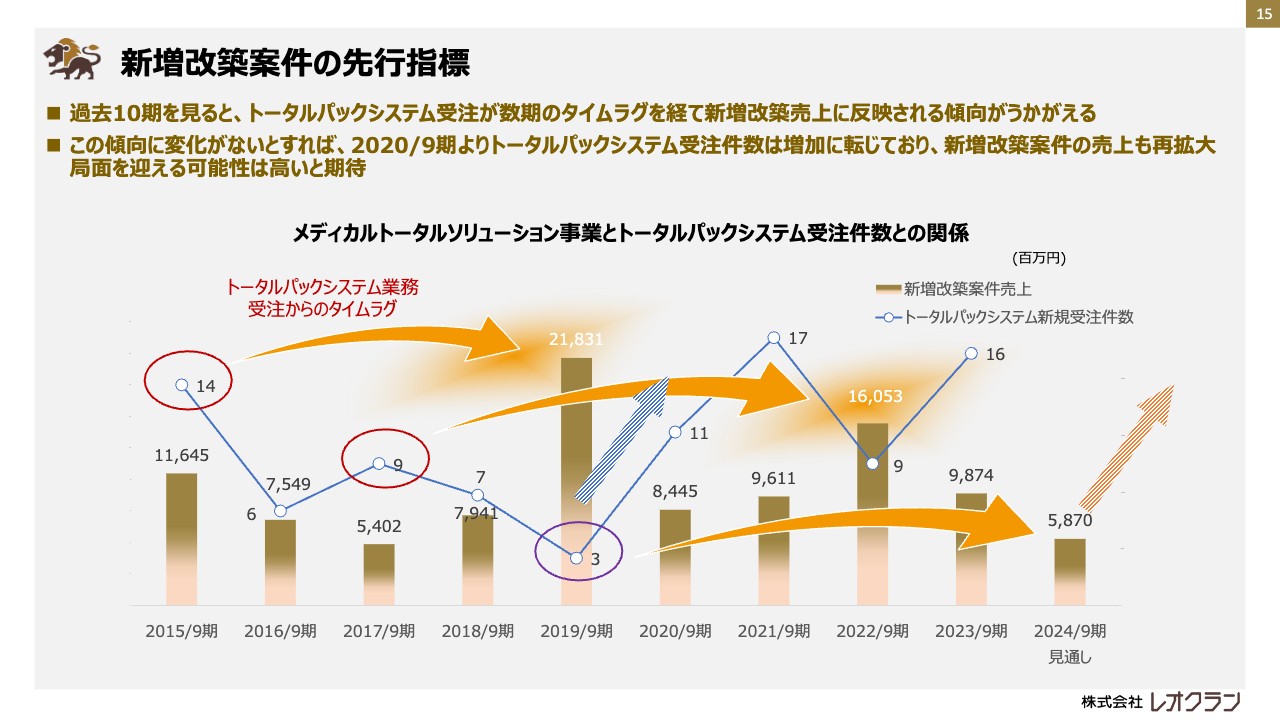

新増改築案件の先行指標

新増改築案件売上の先行指標と捉えている「トータルパックシステム」の受注件数の推移です。「トータルパックシステム」は、お客さまのすべての期待と要望に応えるため、新築移転のための基本計画から開院までのさまざまな場面で、ノウハウおよびソリューションを提供するものです。受注から数年、場合によっては10年近く年数を要する場合があります。

スライドのグラフには「トータルパックシステム」の受注件数を折れ線グラフで示しています。当期の新規受注件数も堅調に推移しており、3月末時点で7件の受注となっています。今後の売上拡大に寄与していくと考えています。

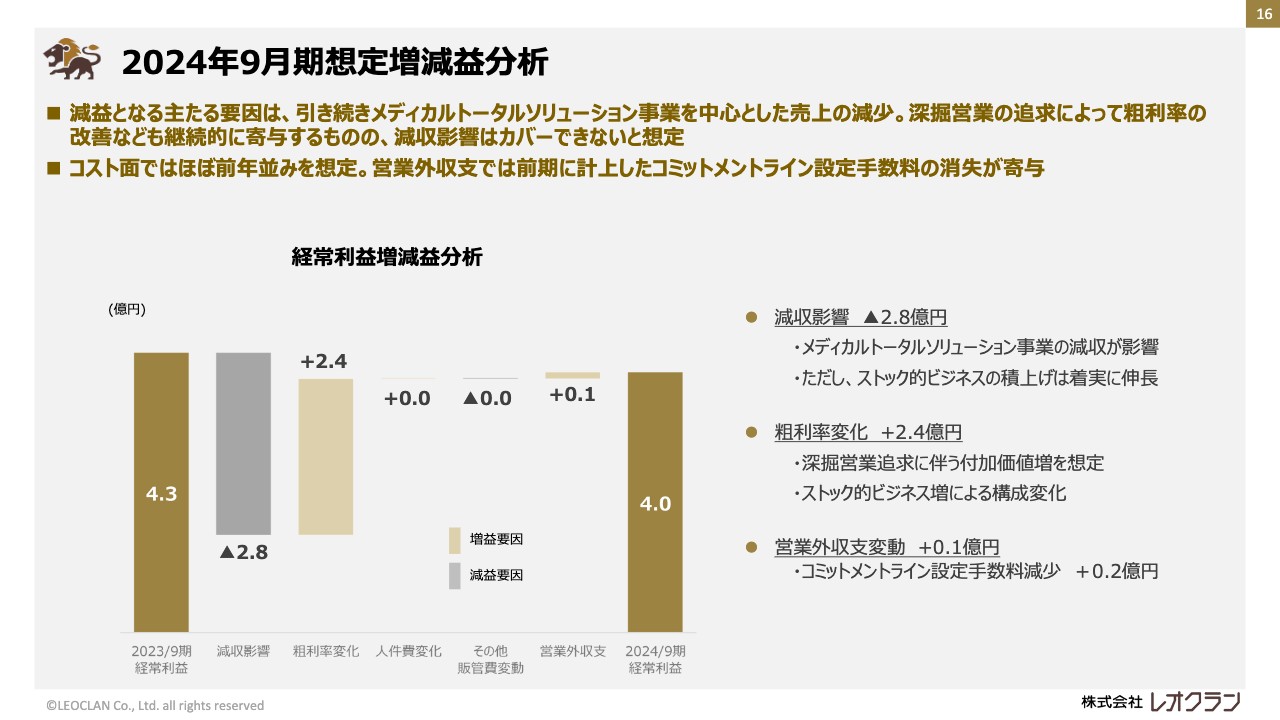

2024年9月期想定増減益分析

経常利益の通期見通しと増減要因です。これまでご説明した減収の影響によるマイナス2億8,000万円を見込んでいるのに対し、粗利率は上期の好採算案件のほか、顧客に対する付加価値の提供を追求することによって上昇を見込み、プラス2億4,000万円の影響等を見込んでいます。

コストについては、現状では前年並みの着地を想定しています。営業外収支については、前期計上のコミットメントライン設定手数料の減少などで、1,000万円の増益要因と見込んでいます。

以上の結果、現時点では経常利益4億円での着地を想定しています。

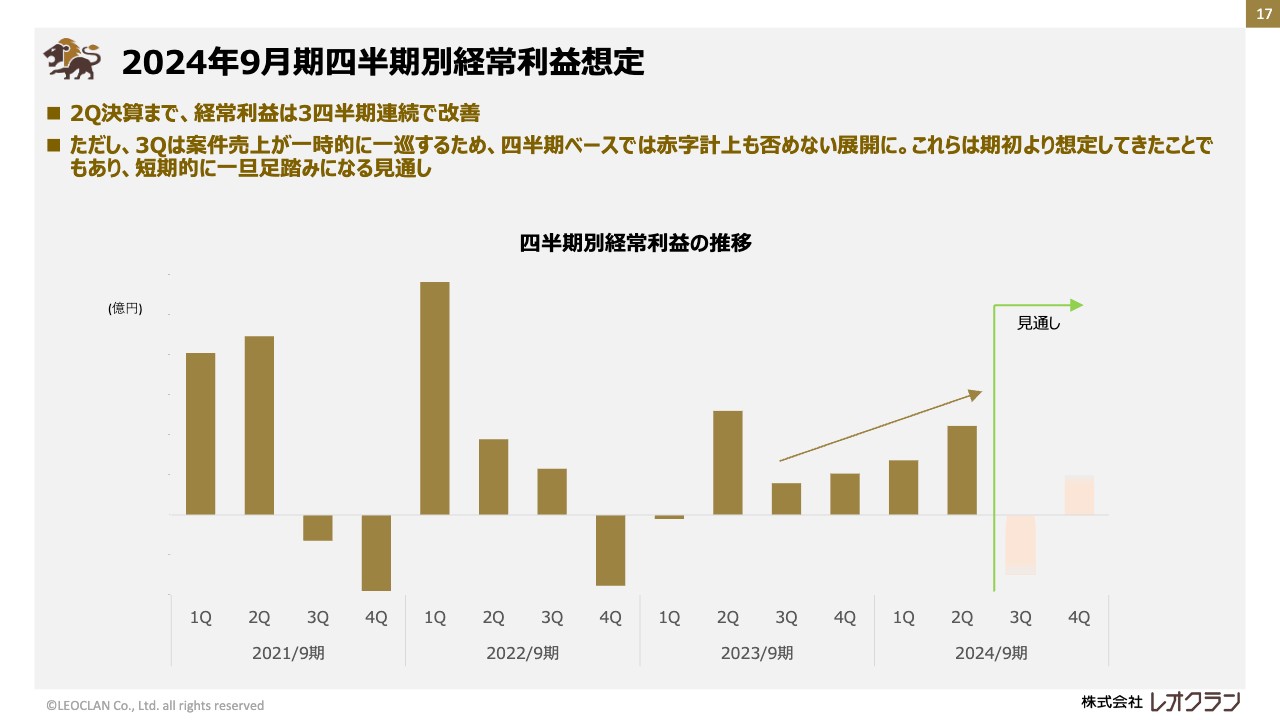

2024年9月期四半期別経常利益想定

経常利益の四半期推移です。第2四半期までの実績はこれまでご説明したとおりです。期初の想定どおり、下期は新増改築案件の売上計上はなく、上期に比べて利益が減少する見込みです。

トピックス

最後に主要なトピックスとして、スライドに記載の3点についてご説明します。

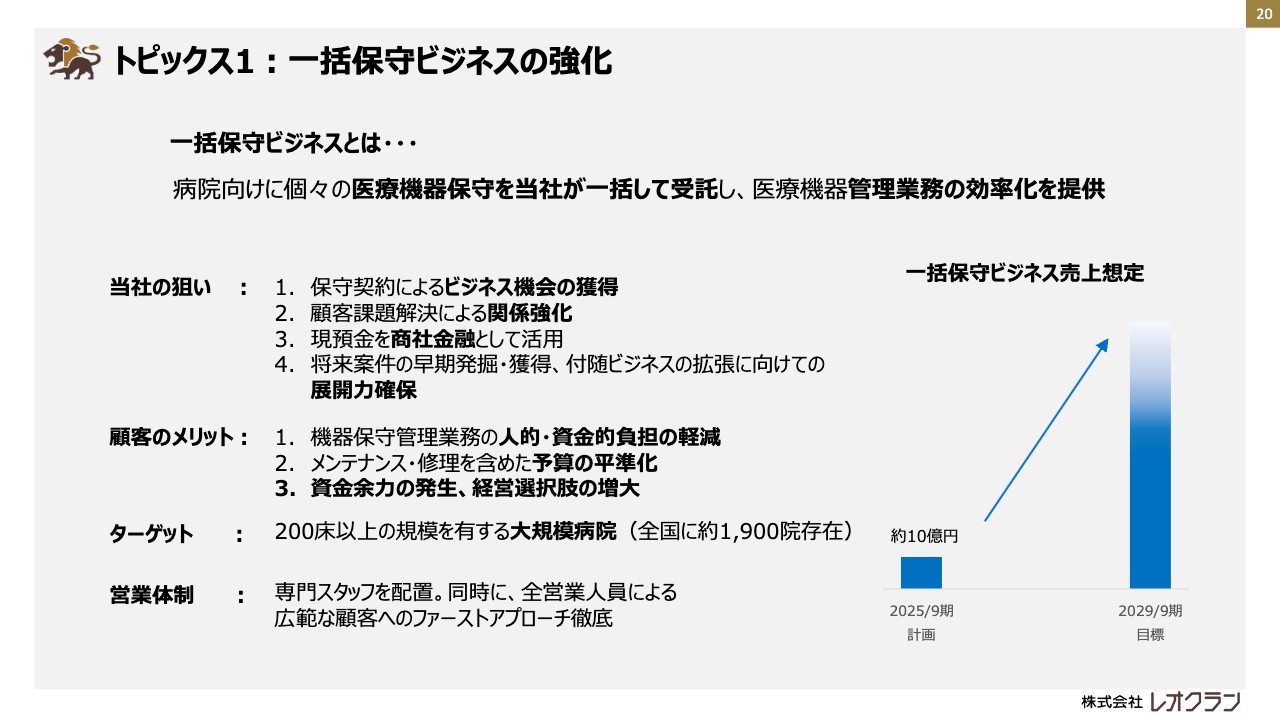

トピックス1:一括保守ビジネスの強化

トピックスの1つ目は、「一括保守ビジネス」の強化です。「一括保守ビジネス」とは、病院向けに個々の医療機器保守を当社が一括して受託し、医療機器管理業務の効率化を提供するビジネスです。

これまで保守業務については、当社が機器を販売した病院に対して、納入済みの機器のメンテナンスをメインに行ってきました。これを、これまでの営業活動の対象としていなかった病院を含め、病院の複数の機器などを一括して保守業務サービスを提供する「一括保守ビジネス」として強化していくものです。

当社の狙いとして、1点目が「一括保守ビジネス」自体での収益の獲得です。2点目が、一括保守の提供によって顧客の課題解決を行い、当社の主力である新増改築案件の獲得などにつなげるために関係を強化していくことです。

3点目が、当社が保有する現預金をこのビジネスの中で商社金融として活用し、顧客のニーズに応えていくことです。そして4点目が、「一括保守ビジネス」の提供を通じ、これまで拾いきれなかった病院の新たなニーズを発掘し、他のビジネスに展開していくことです。

また一方で、顧客である医療機関のメリットとして、次のようなものを想定しています。1点目は、機器保守管理業務を個別に行う場合に発生する人的・資金的な負担を、当社が一括で受託することで軽減することです。

2点目は、急に発生した修理も含め、予算の平準化に寄与することです。そして3点目は、これらの結果として資金余力が発生することで、経営上の選択肢が増えることにつながると考えています。

ターゲットとして、全国に約1,900病院近く存在する200床以上の比較的規模の大きな病院を設定しています。営業体制としては、専門スタッフを配置し、当社のすべての営業人員がターゲットとなる病院に対し積極的にアプローチしていき、「一括保守ビジネス」を拡大していきたいと考えています。

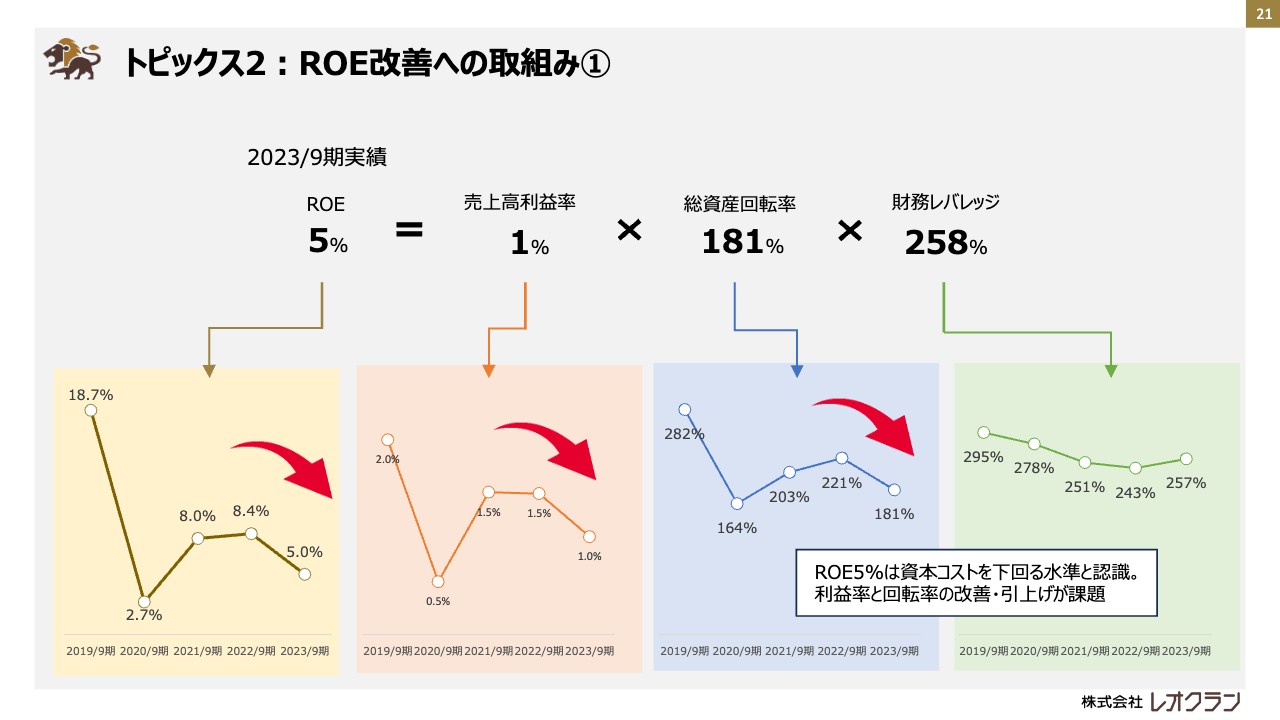

トピックス2:ROE改善への取組み①

トピックスの2つ目である、ROE改善への取り組みについてご説明します。スライドは当社のROEの推移と、ROEを分解した各指標の推移です。

2023年9月期のROEは、5パーセントと低い水準となりました。この水準は当社の資本コストを下回る水準であり、引き上げていくことが必要だと認識しています。

また、当社は狩猟型のビジネスを展開しており、1つの目安となる8パーセントを超える期もある一方で、安定的に計上できないことも課題と認識しています。ROE改善のために課題となる点として、特に売上高利益率の改善と安定的な獲得、そして総資産回転率を高めていくことと考えています。

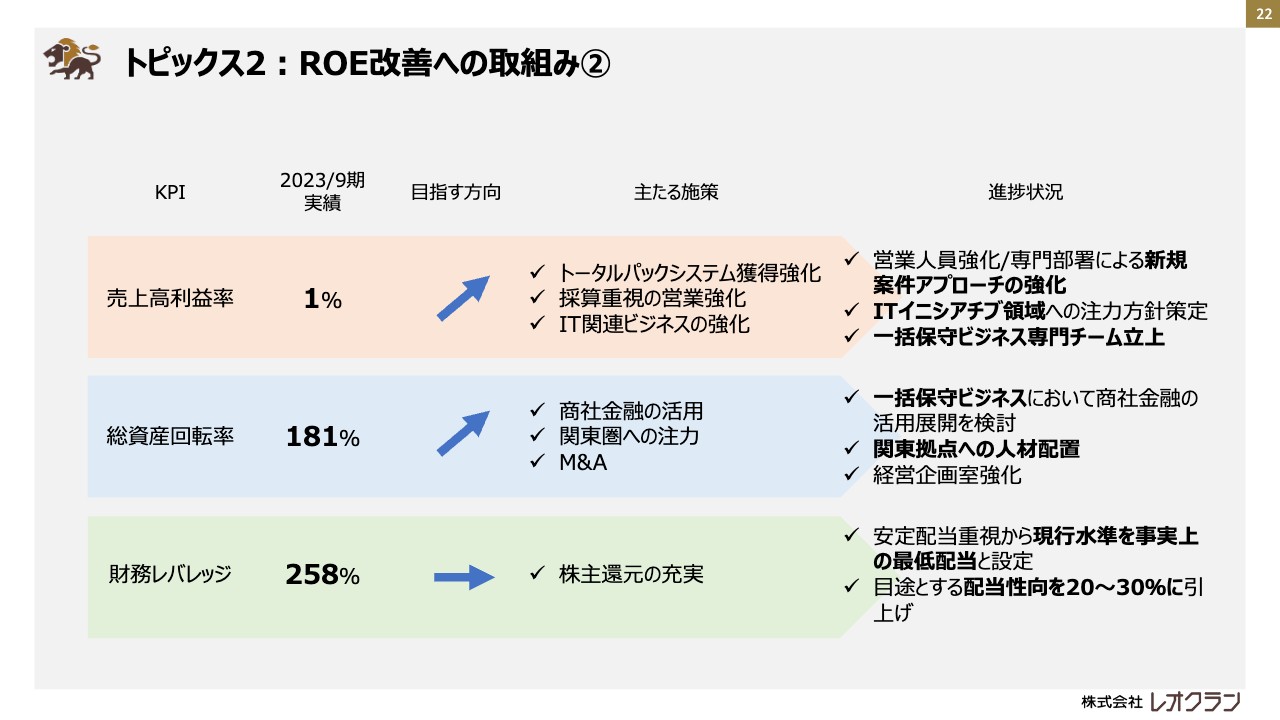

トピックス2:ROE改善への取組み②

具体的な取り組みの方針として、ROEを分解した各指標の改善および向上に向けた施策と、その進捗状況をスライドにまとめました。

この中でも最も優先すべきと考えているのは、売上高利益率の向上です。そのための施策として、まずは主力である「トータルパックシステム」の獲得強化を継続して行います。営業人員の増強と、受注獲得のための専門部署による新規案件へのアプローチを強化していきます。並行して、採算を重視した営業も継続していきます。

また、IT関連ビジネスや、先ほどご説明した「一括保守ビジネス」の強化に努め、売上高利益率の向上と安定的な獲得に努めていきます。

総資産回転率については、「一括保守ビジネス」における商社金融の活用、関東圏への人材配置による売上拡大、M&Aの活用などで改善させていきます。

財務レバレッジについては、最適な資本構成について検討を続けていますが、引き続き株主還元の充実に取り組んでいきます。

以上の施策により、ROEの改善に取り組んでいきます。

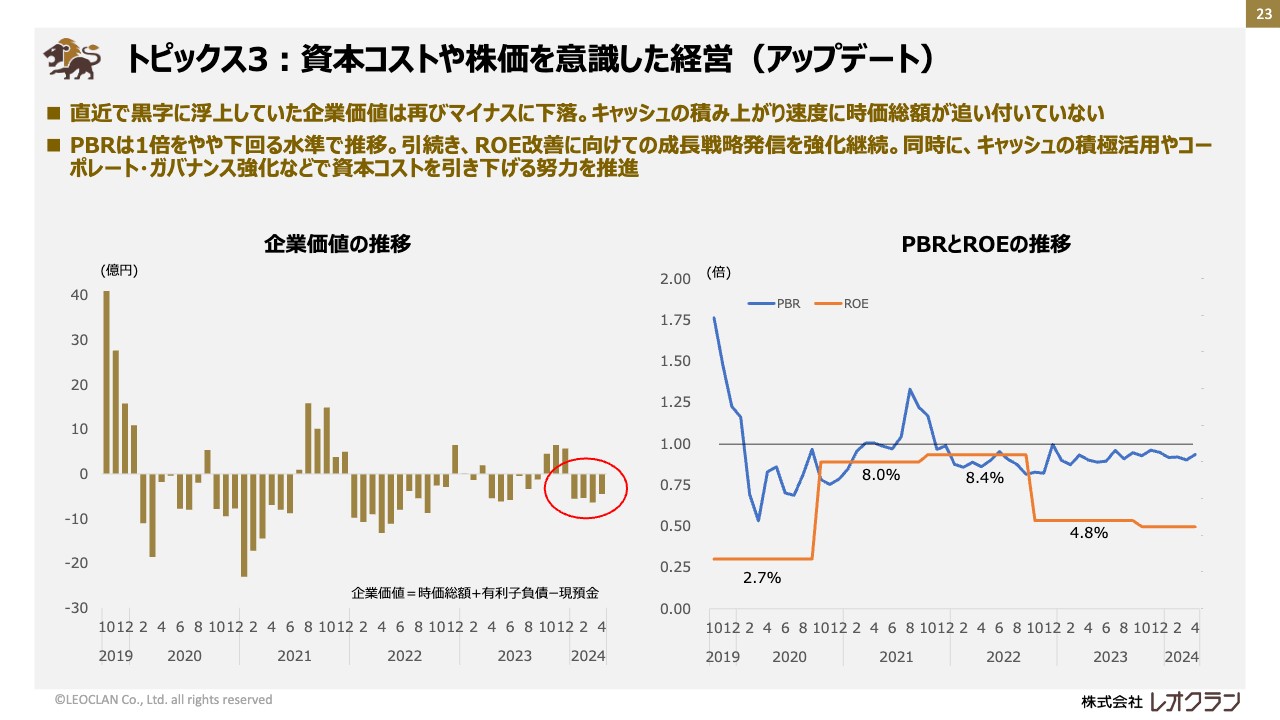

トピックス3:資本コストや株価を意識した経営(アップデート)

トピックスの3つ目は、資本コストや株価を意識した経営についてです。現状、当社のPBRは1倍を割る水準で推移しており、時価総額から現預金を差し引いた企業価値はマイナスとなっています。

これはROEが十分な水準を安定的に獲得できないこと、また当社自身やその成長戦略を投資家の方々に十分に認識いただけていないことが大きな要因と考えています。

先ほどご説明したROE改善への取り組みと同時に、IR活動やコーポレートガバナンスの強化により、資本コストを引き下げる努力を継続していきます。引き続き、当社の活動へのご理解とご支援を賜りたくお願い申し上げます。

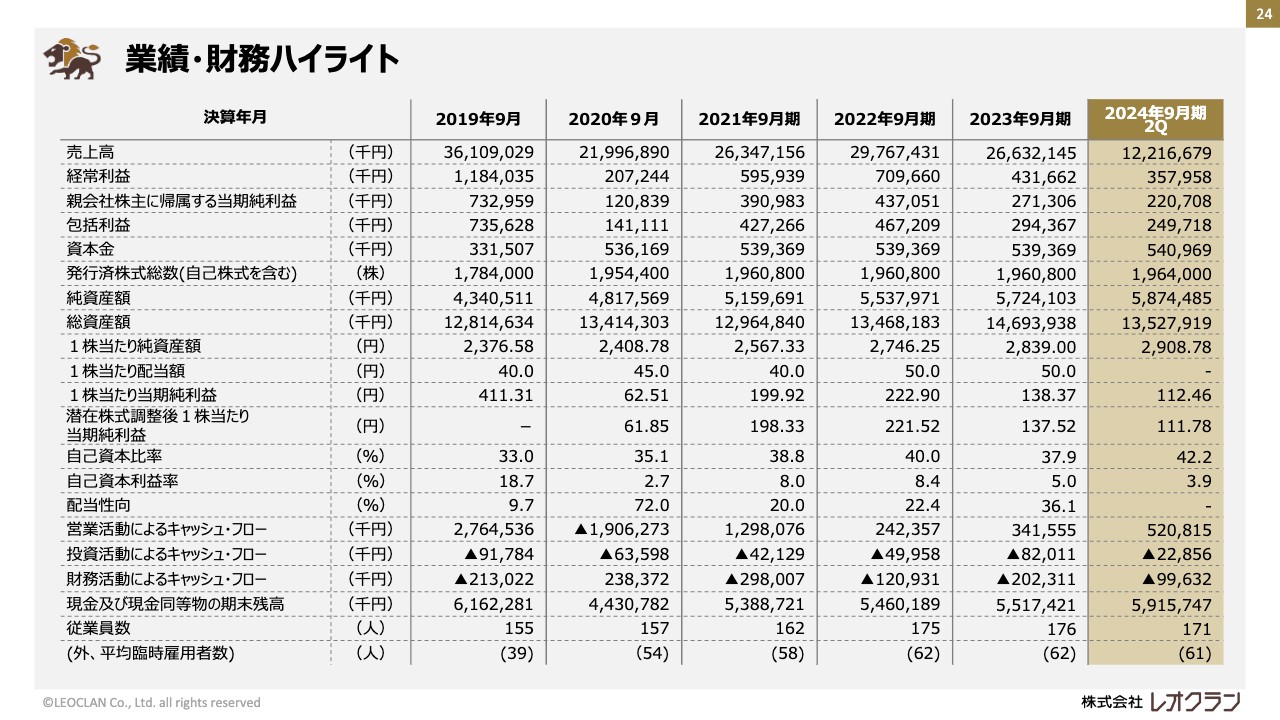

業績・財務ハイライト

スライドは業績・財務数値を要約した表です。参考にご覧ください。

私からのご説明は以上となります。ご清聴いただき、ありがとうございました。

質疑応答:病院側の投資意欲について

司会者:「コロナ感染の一巡以降、病院側の投資意欲はどのように変化していますか? 今後、本格的な需要の盛り上がりはいつ頃と判断すればよいでしょうか?」というご質問です。

杉田:病院側の投資意欲と我々のマーケットとは、分けて考えなければいけないと思います。病院側の投資意欲については、コロナ禍での補助金等を含め、病院内の収入はかなり利益が出ている状況です。

しかし、コロナ禍明けからその補助金等がなくなるため、経営的には非常に厳しい状態になると思われます。おそらく、新しく投資を行うという動きは、今のところ一般病院についてはあまり進んでいないと思っています。

当社はコロナ禍明けからおよそ1年間、積極的に営業展開し、上期には「トータルパックシステム」案件を7件受注しています。その経験から、我々がビジネスとしている新築移転、あるいは増改築の市場において、ユーザー側がどう考えているか、結果的にどうなっているかお話しします。

みなさまもご存じのように、建築単価があまりにも高くなっています。1年前に、厚生労働省が病院の補助金の設定金額を坪単価180万円ぐらいに設定していましたが、この半年の現実的なゼネコン受注の坪単価は、200万円を超えています。

そのような状況のため、着工間際の案件でも1年間の延期やダウンサイジングを検討している施設もあります。ただし、我々の営業展開の中では、病院の建て替えや新築案件については時間がかかるため、ほぼスタート時の計画どおりに進んでいると感じています。

質疑応答:物価上昇による影響について

司会者:「物価上昇の影響(建設費の高騰や医師の働き方改革)など、病院を取り巻く環境は厳しくなっていると思います。それによる事業への影響と対応の方針をお聞かせください」というご質問です。

杉田:このご質問への回答は、先ほどお答えした内容とほぼ同様になるかと思います。確かに人件費の高騰や人手不足は、病院にとって厳しい環境になりますが、病院の業務を遂行するにあたって人件費などは必要であり、現状の医療機関で何かを縮小することはありません。

新しくものを調達することは控えているという現状はあるものの、それは当社がビジネスで利益を獲得することとは別の話であり、影響はないと思っています。また、先ほどご説明したとおり、この1年、特に上半期で7件の「トータルパックシステム」の受注があり、当社のビジネスに対する影響はないと考えています。

質疑応答:「一括保守ビジネス」の売上・利益について

司会者:「『一括保守ビジネス』について、売上・利益に対してどの程度の貢献を見込んでいますか? それが実現するまでの時間軸もあわせてご解説をお願いします」というご質問です。

杉田:非常に難しい質問ですが、「一括保守ビジネス」は先ほどご説明したとおり、ユーザー側にいろいろなメリットがあります。メンテナンス費を1年間据え置いた後、12分の1に平準化されるため資金余力が生まれ、経営に寄与します。それだけでも病院にとっては大きなメリットとなります。そのため、我々はこのビジネスを強化していきます。

「一括保守ビジネス」は、現在当社が進めている十数億円の実績から、1病院あたり1億5,000万円ほどの売上になると思っています。我々の営業の努力で、少なくとも5年以内に60件、70件の契約を受注して、100億円まで伸ばしていきたいと考えています。

質疑応答:「トータルパックシステム」について

司会者:「『トータルパックシステム』について、もう少し詳しく解説してください」というご質問です。

杉田:当社は主に新築移転、増改築案件をビジネスの柱にして、24年が経ちます。病院を建てるために必要な3年間の中で、入口となる基本構想・基本計画から、実施設計、着工となります。その間に医療機器の選定を行い、必要となる建築条件(電気・衛生・空調)についての提案を行います。そして最終的にゼネコンが工事を行い、竣工となります。

その他にも、電子カルテなどITに関わる運用に対する支援、必要機器のマスターリスト化も行い、最終納入して開院となります。この一連のノウハウを、当社では「トータルパックシステム」と呼んでいます。おそらくどれが欠けても、病院はスムーズにオープンできないと認識しています。

「トータルパックシステム」を行うために必要なのは、コンサル力、技術力、電子カルテに関わるITの運用力であり、それが当社の強みとなっています。

質疑応答:採用状況と社員育成について

司会者:「直近の採用状況はいかがでしょうか? また、採用方針と社員育成に関する方針、取り組みについても教えてください」というご質問です。

杉田:当社は、創業した2002年から新卒を採用してきました。この4年間では1年に10人ずつの新卒採用を実行できています。また、ITや技術、コンサルなどの専門職については中途採用も行っています。

育成については、新入社員は先輩や上司とのOJTで知識と経験を積んで成長していきます。中間管理職等は、外部セミナーに参画したり、社内では年に2回ほど1泊2日で合宿研修を行ったりしています。

まだ十分とは言えないものの、いろいろな層での社員育成を行い、ステップアップしていっている状況だと思っています。

質疑応答:IRへの取り組みについて

司会者:「御社のIRへの姿勢はかなり変わってきたと思います。そのきっかけを教えてください」というご質問です。

杉田:IRの姿勢を変えたつもりはありませんが、以前から当社の株価を見ていると、一般の投資家に対する認知度が低いと思っていました。その認知度を高めるために、社内でさまざまな工夫をしています。

我々は一般の方が理解するには難しい事業を行っているため、当社の事業や強みを、できる限り投資家のみなさまにご理解いただきたいと思っています。

質疑応答:「一括保守ビジネス」の競合状況について

司会者:「『一括保守ビジネス』は、他の医療機器商社などでは行っていないのでしょうか? 競合状況を教えてください」というご質問です。

杉田:現在はおそらく行っていないと思います。当社は、たまたまプロジェクトの営業を展開している中で、ユーザーサイドから「一括保守を行ってみてはどうか」というオファーをいただき、今では約10億円の売上を計上しています。

もともと病院はメンテナンスを各メーカーと契約しており、「全体をまとめてメンテナンスしてほしい」という発想は、最近ユーザーサイドで増えてきていると感じています。しかしながら医療機器商社のほうから、「メンテナンスをトータルでビジネス化しよう」という取り組みは行っていないと思います。

ユーザーの担当者に代わって一括してメンテナンスを担うということは、いろいろな作業も増えてきます。そのためのノウハウや経験がないと、対応は難しいと考えています。ただし、他社が参入してくる可能性はあるかもしれません。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

7681

|

923.0

(02/27)

|

-15.0

(-1.59%)

|

関連銘柄の最新ニュース

-

02/13 15:30

-

02/13 15:30

-

02/13 15:30

-

2025/12/19

-

2025/12/18

新着ニュース

新着ニュース一覧-

02/28 20:30

-

02/28 19:30

-

02/28 19:19

-