【QAあり】大真空、単位面積当たり/1人当たりのアウトプットの最大化により、営業利益の最大化を図る

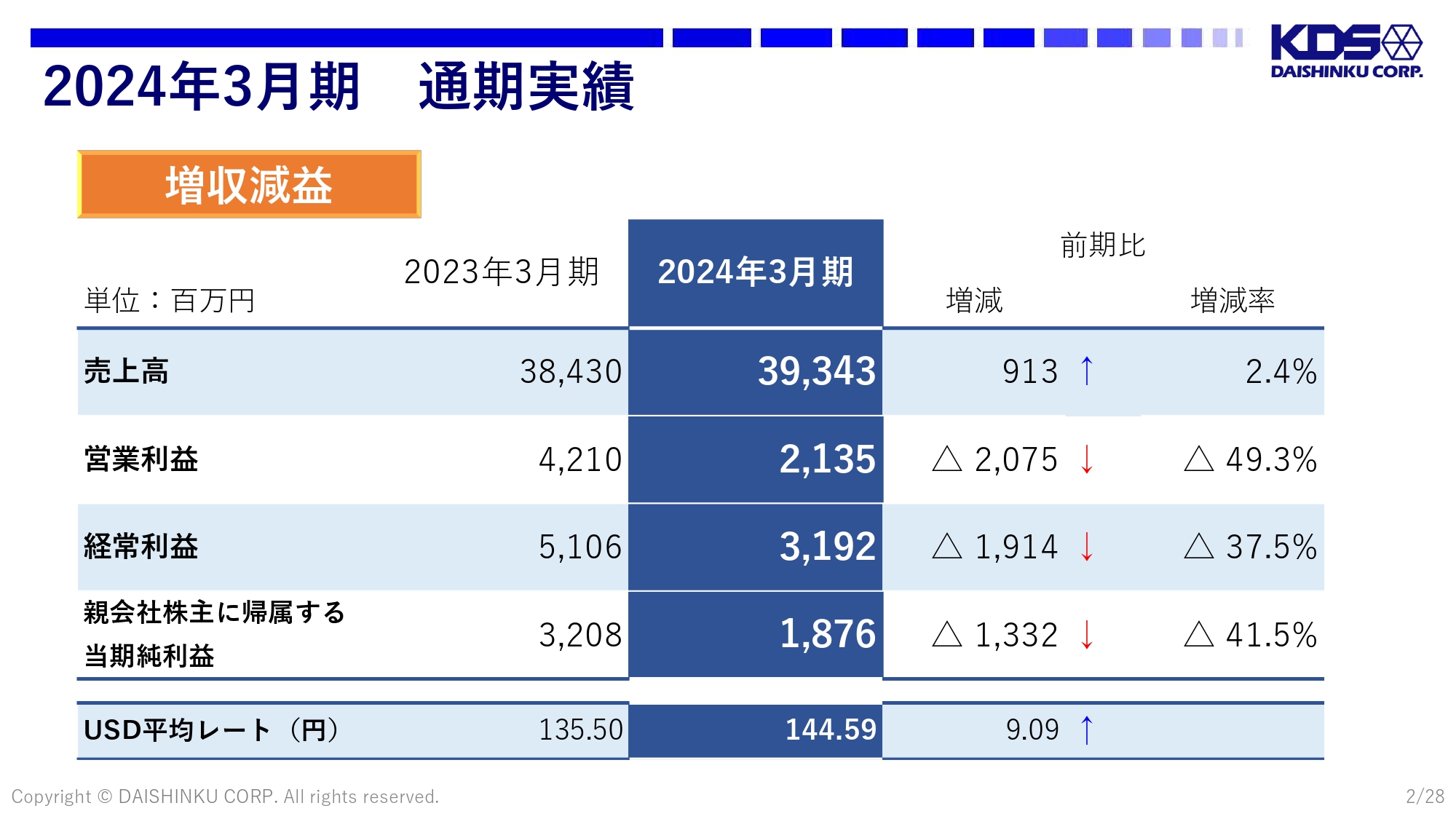

2024年3月期 通期実績

飯塚実氏(以下、飯塚):株式会社大真空代表取締役社長の飯塚です。本日はお忙しいところ、当社の決算説明会にご参加いただき誠にありがとうございます。それではご説明に入ります。よろしくお願いします。

2024年3月期の通期実績は増収減益となりました。売上高は393億4,300万円、営業利益は21億3,500万円、経常利益は31億9,200万円、親会社株主に帰属する当期純利益は18億7,600万円です。

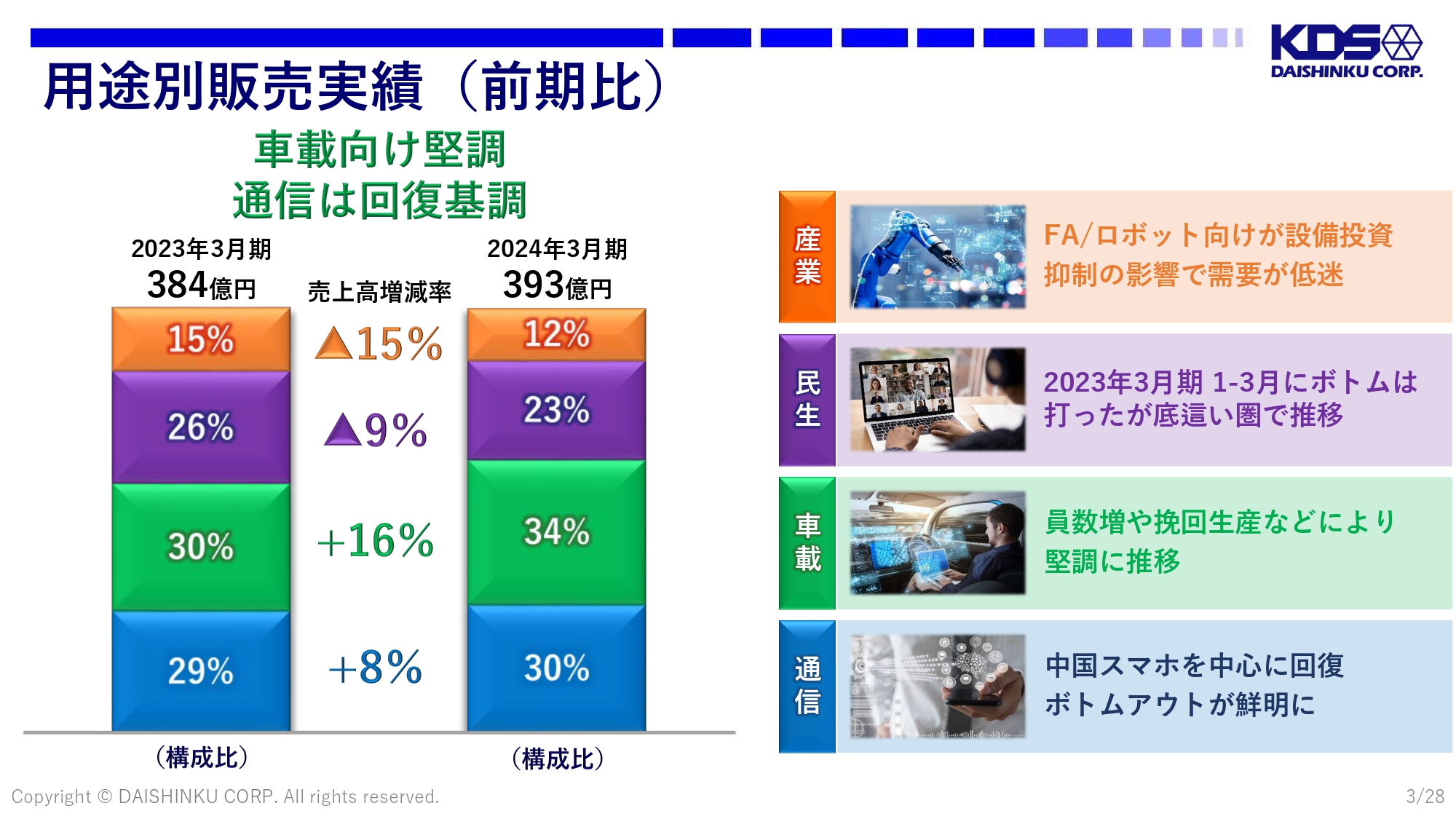

用途別販売実績(前期比)

用途別の販売実績です。産業向けについては、FA/ロボット向けの設備投資抑制の影響等で需要が低迷し、前期比マイナス15パーセントとなりました。

民生向けについては、2023年3月期の1月から3月にかけてボトムは打ちましたが、その後の回復は鈍く、前期比マイナス9パーセントとなりました。

車載向けは、員数増や生産の挽回などにより堅調に推移し、前期比プラス16パーセントとなりました。

通信向けについては、中国のスマートフォンが回復し、我々はボトムアウトしたと認識しています。結果として、前期比プラス8パーセントとなりました。

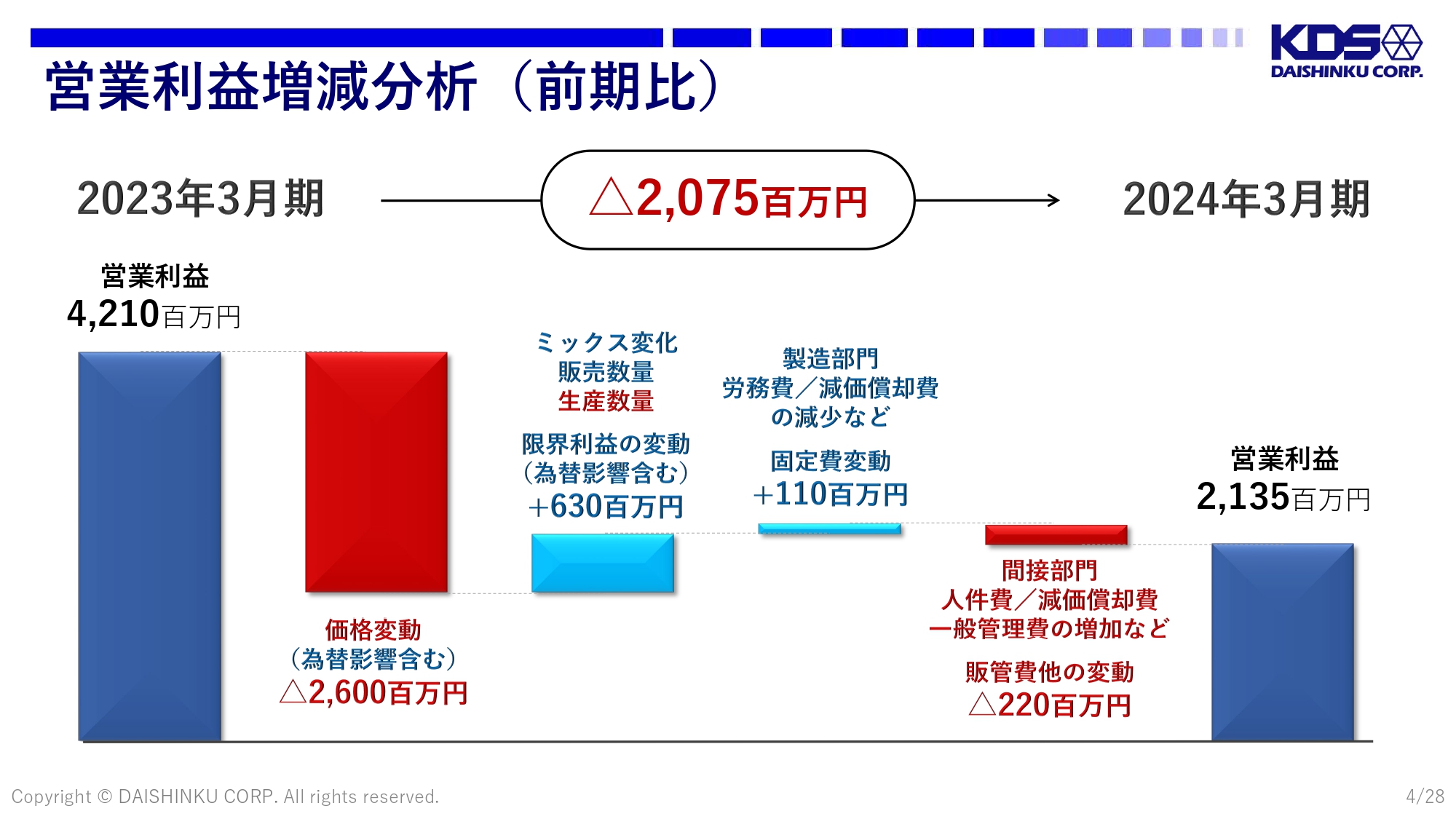

営業利益増減分析(前期比)

営業利益の増減分析です。2023年3月期の営業利益42億1,000万円に対し、為替影響を含む価格変動でマイナス26億円となりました。

ミックス変化や販売数量の増加はプラスに働きましたが、稼働調整による生産数量の低下により、限界利益の変動はプラス6億3,000万円となっています。

製造部門については、固定費の変動がプラスに働き、プラス1億1,000万円です。間接部門については、主に海外の販売管理費が増加し、マイナス2億2,000万円となりました。

結果として、2024年3月期の営業利益は21億3,500万円で着地しました。

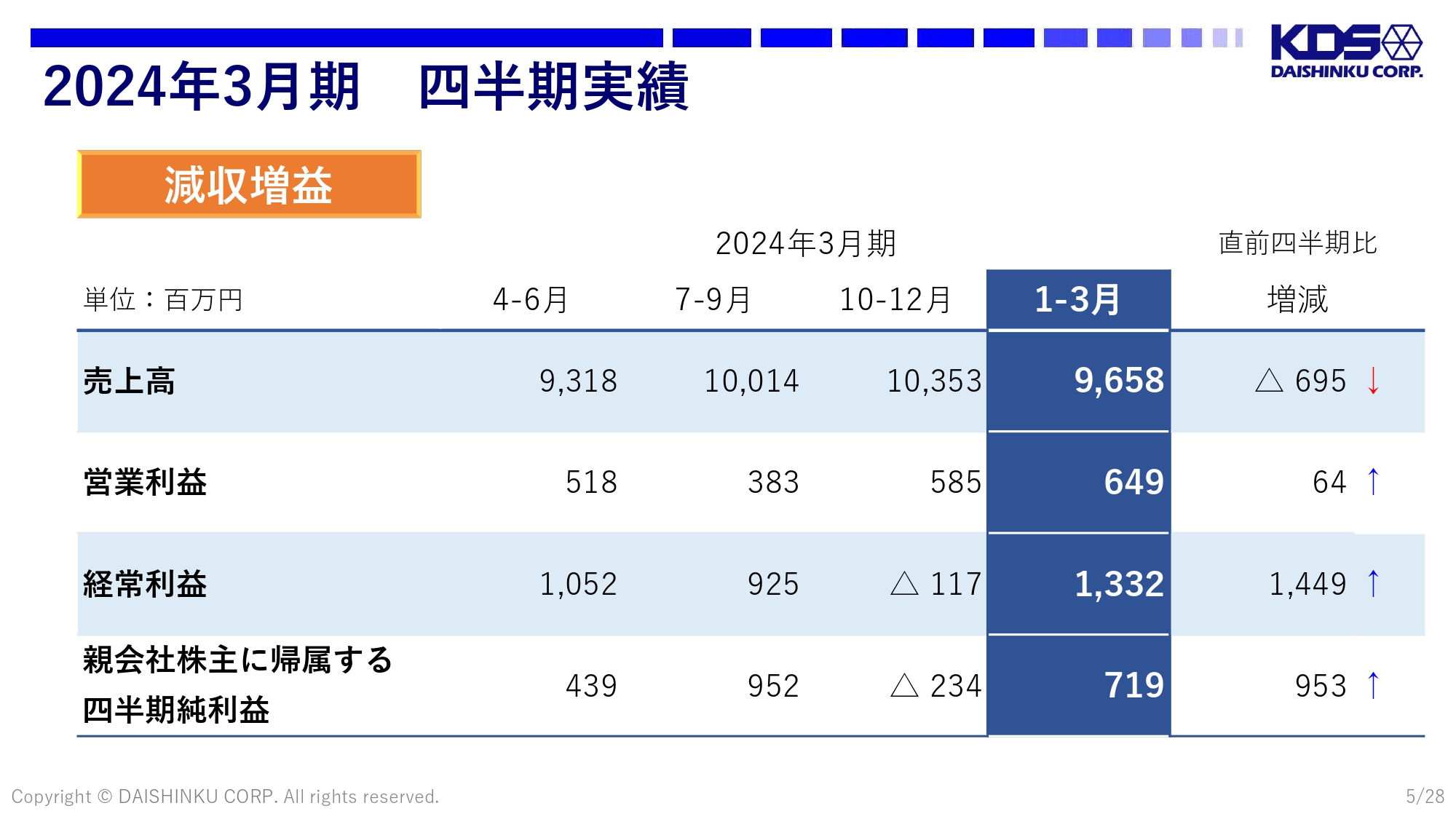

2024年3月期 四半期実績

四半期の実績です。第4四半期は減収増益となりました。売上高は96億5,800万円、営業利益以下は為替影響などにより直前四半期比でプラスとなりました。営業利益は6億4,900万円、経常利益は13億3,200万円、最終利益は7億1,900万円です。

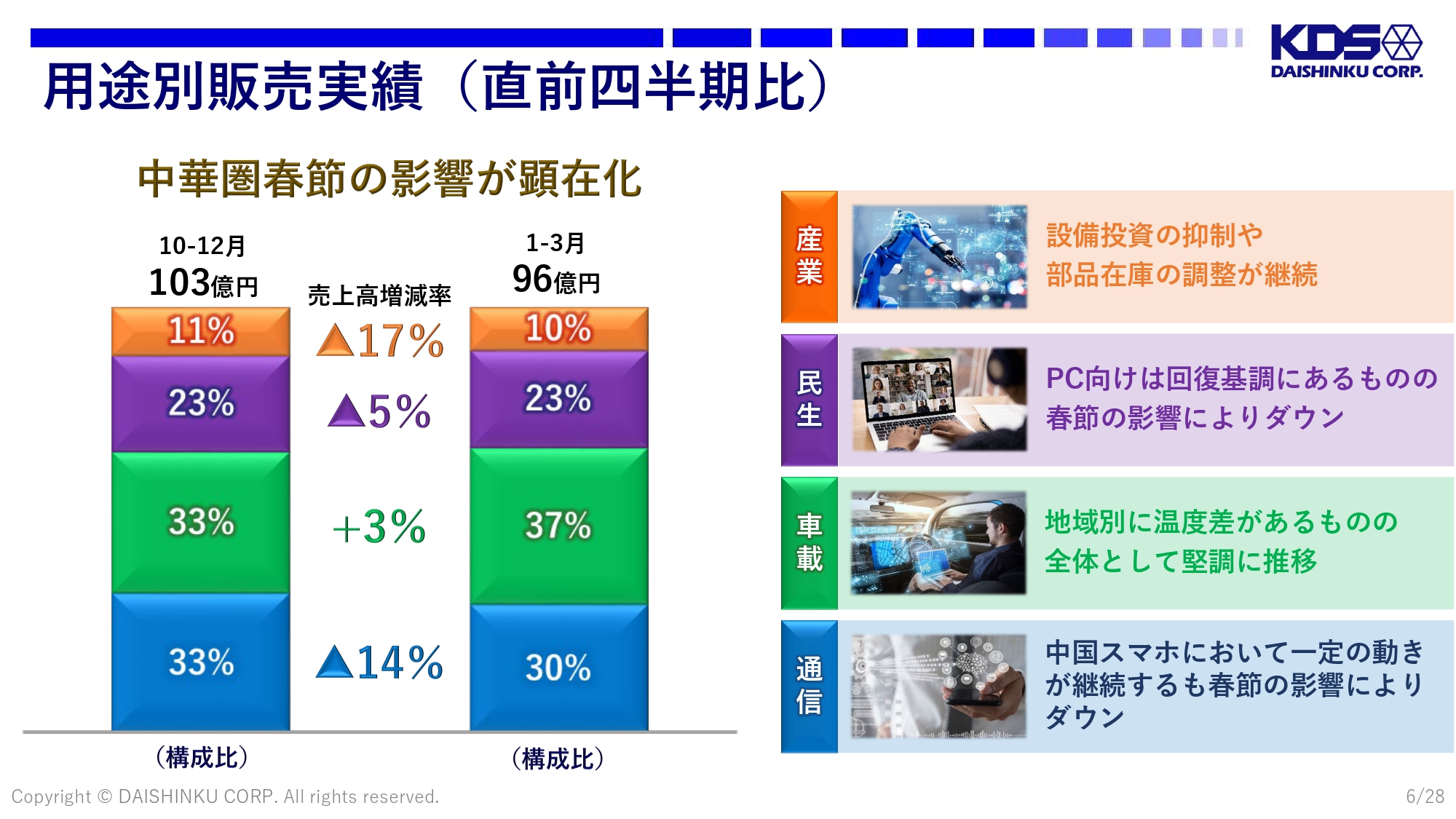

用途別販売実績(直前四半期比)

用途別の販売実績です。四半期で見ても産業向けは低迷しており、直前四半期比マイナス17パーセントとなりました。

民生・通信向けは中国圏の春節の影響がありましたので、民生向けが直前四半期比マイナス5パーセント、通信向けが直前四半期比マイナス14パーセントという結果になりました。

車載向けは、地域差はありましたが全体的に堅調に推移し、直前四半期比プラス3パーセントとなりました。

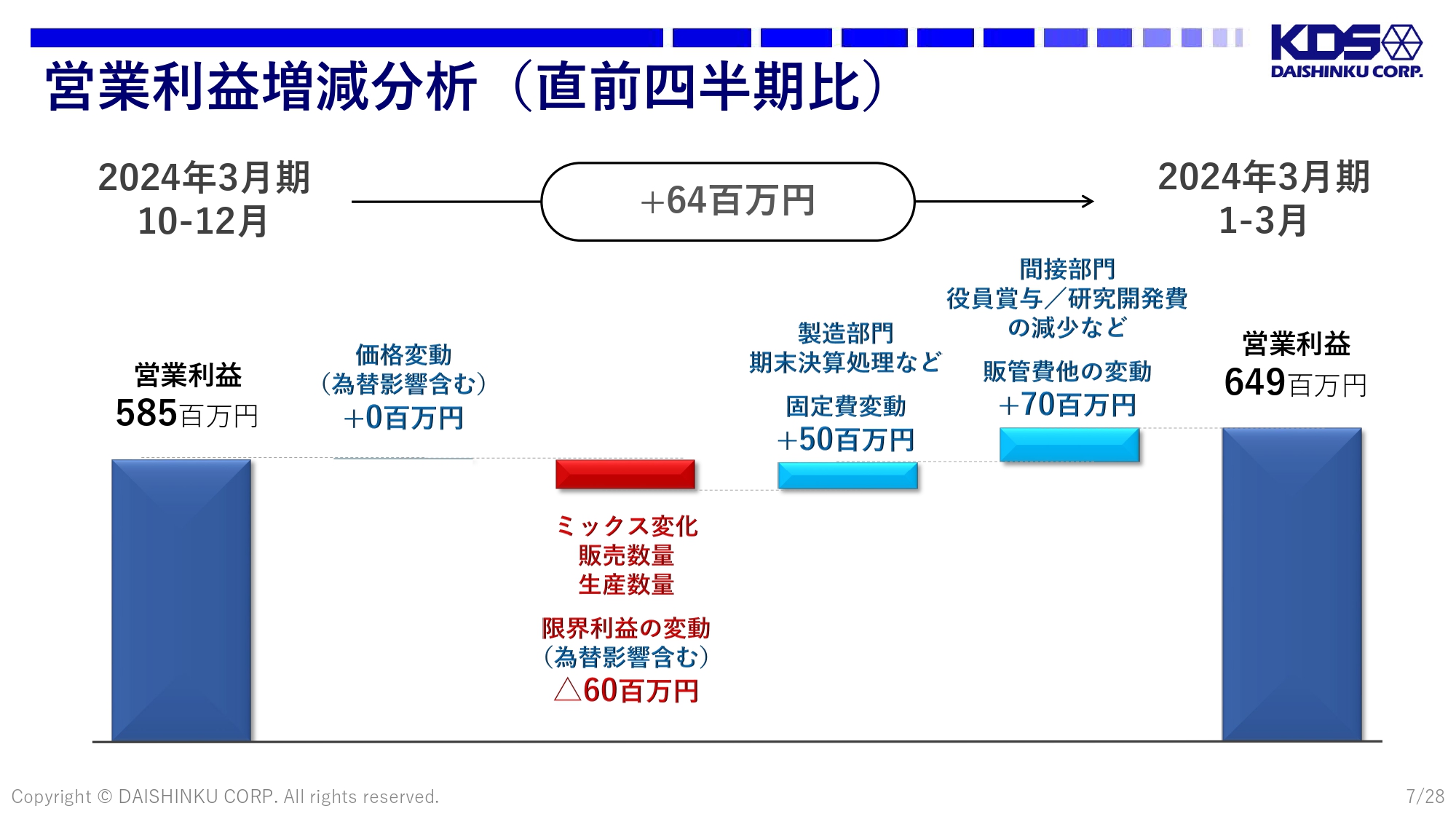

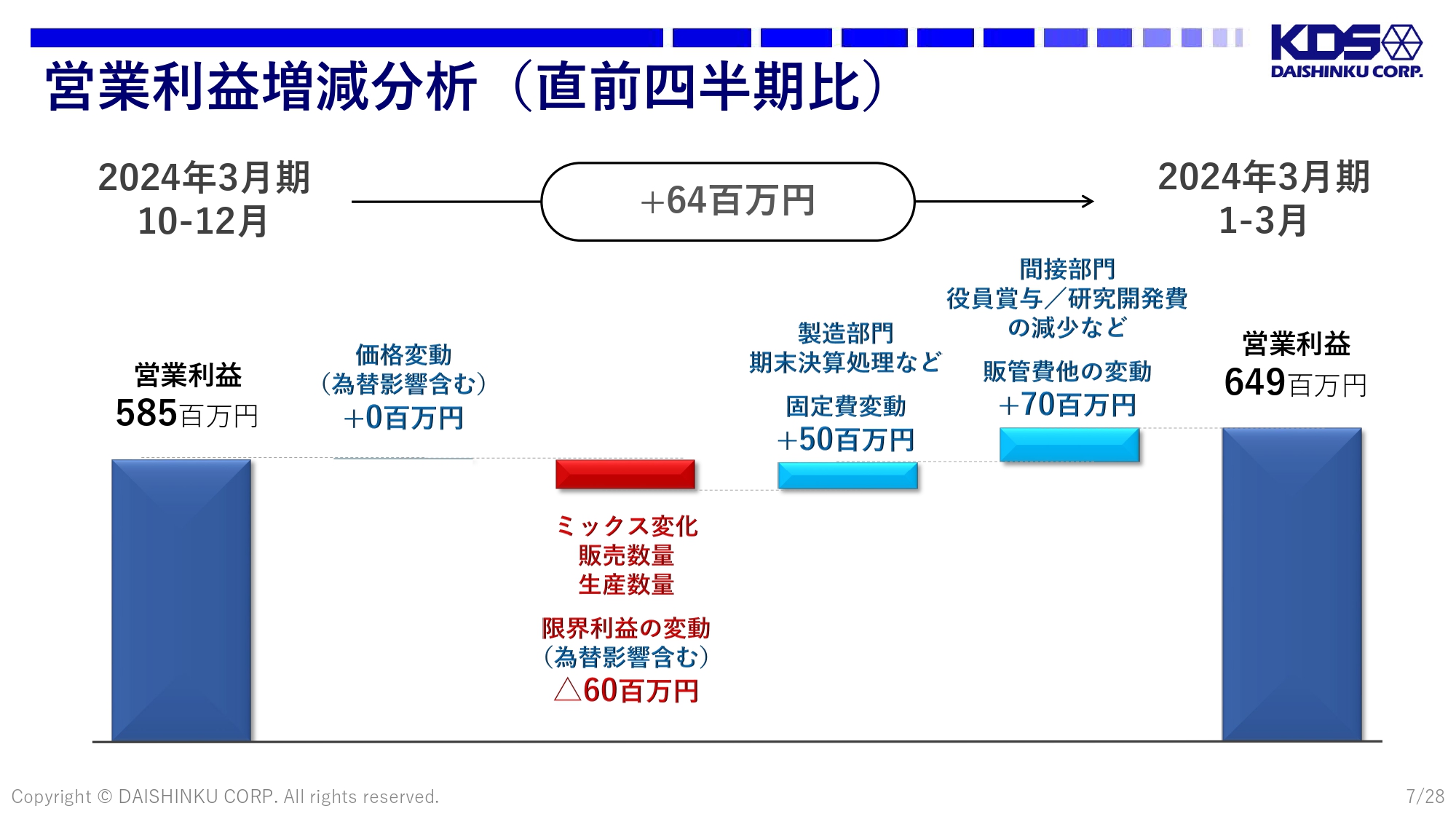

営業利益増減分析(直前四半期比)

直前四半期比での営業利益の増減分析です。価格変動については、為替の影響を含む価格変動はほとんどありませんでした。生産の稼働調整は引き続き行いましたので、販売数量の減少等も含め、限界利益の変動としてはマイナス6,000万円となっています。

期末の決算処理等により固定費がプラス5,000万円、研究開発費等の減少により販管費がプラス7,000万円となりました。

結果として、営業利益は直前四半期比で増益の6億4,900万円となりました。

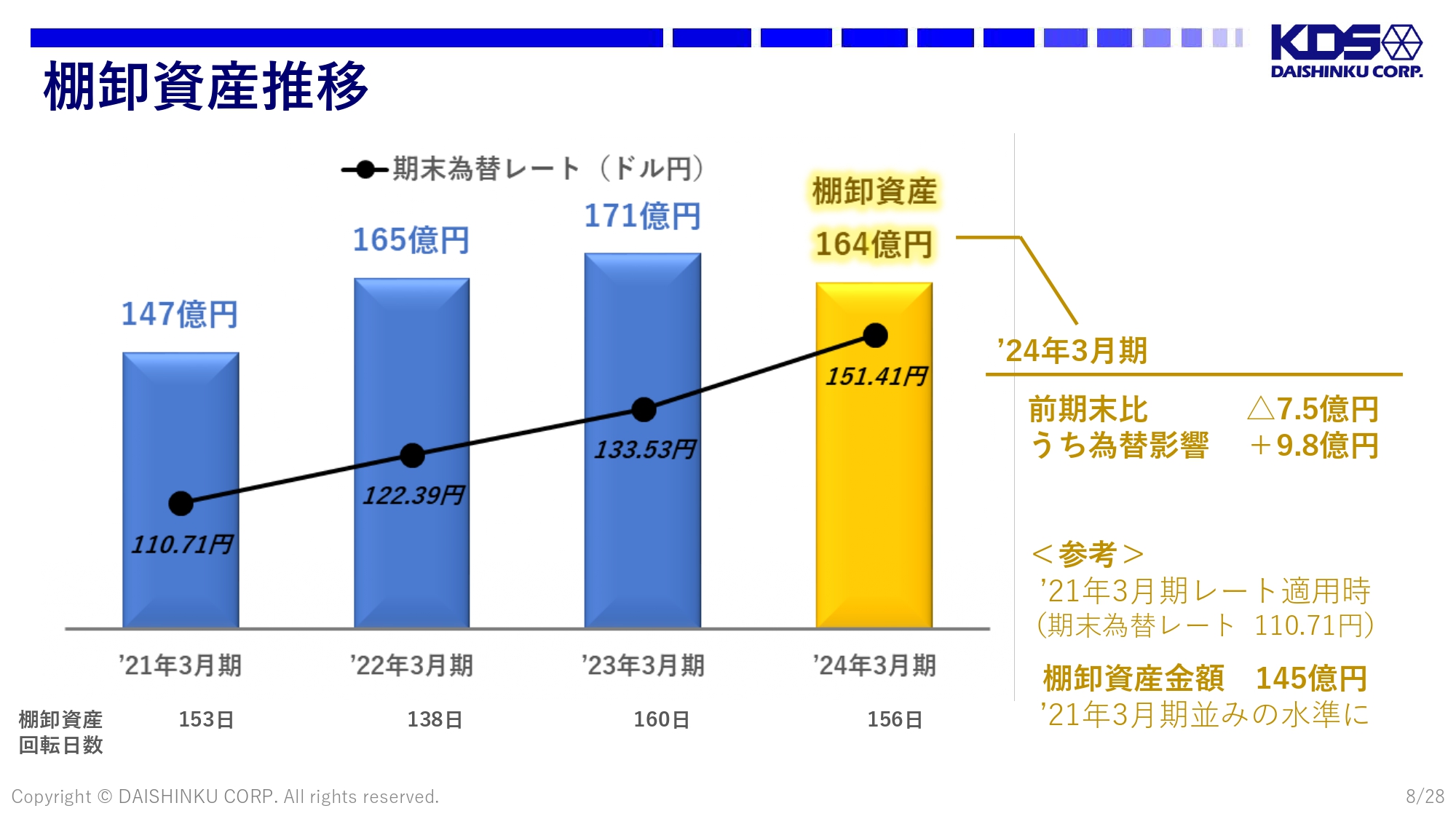

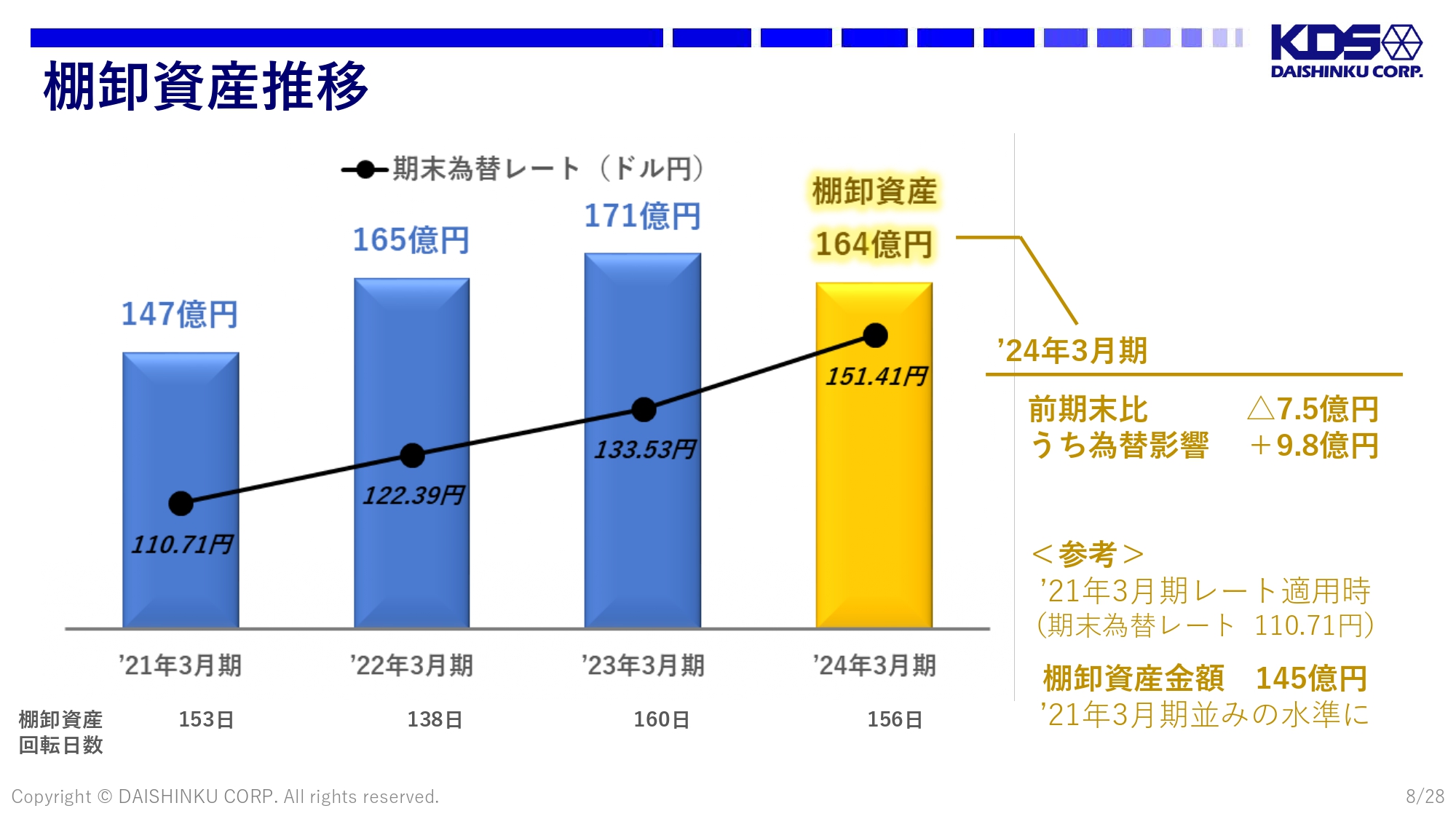

棚卸資産推移

棚卸資産推移です。2024年3月期は生産の稼働調整を行いましたので、棚卸資産は為替影響の9億8,000万円を含む164億円という結果になりました。

なお、2021年3月期の為替水準で見ると、棚卸資産は145億円と試算できますので、2021年3月期とほぼ同等になっています。計画どおりに在庫削減を進められたと考えています。

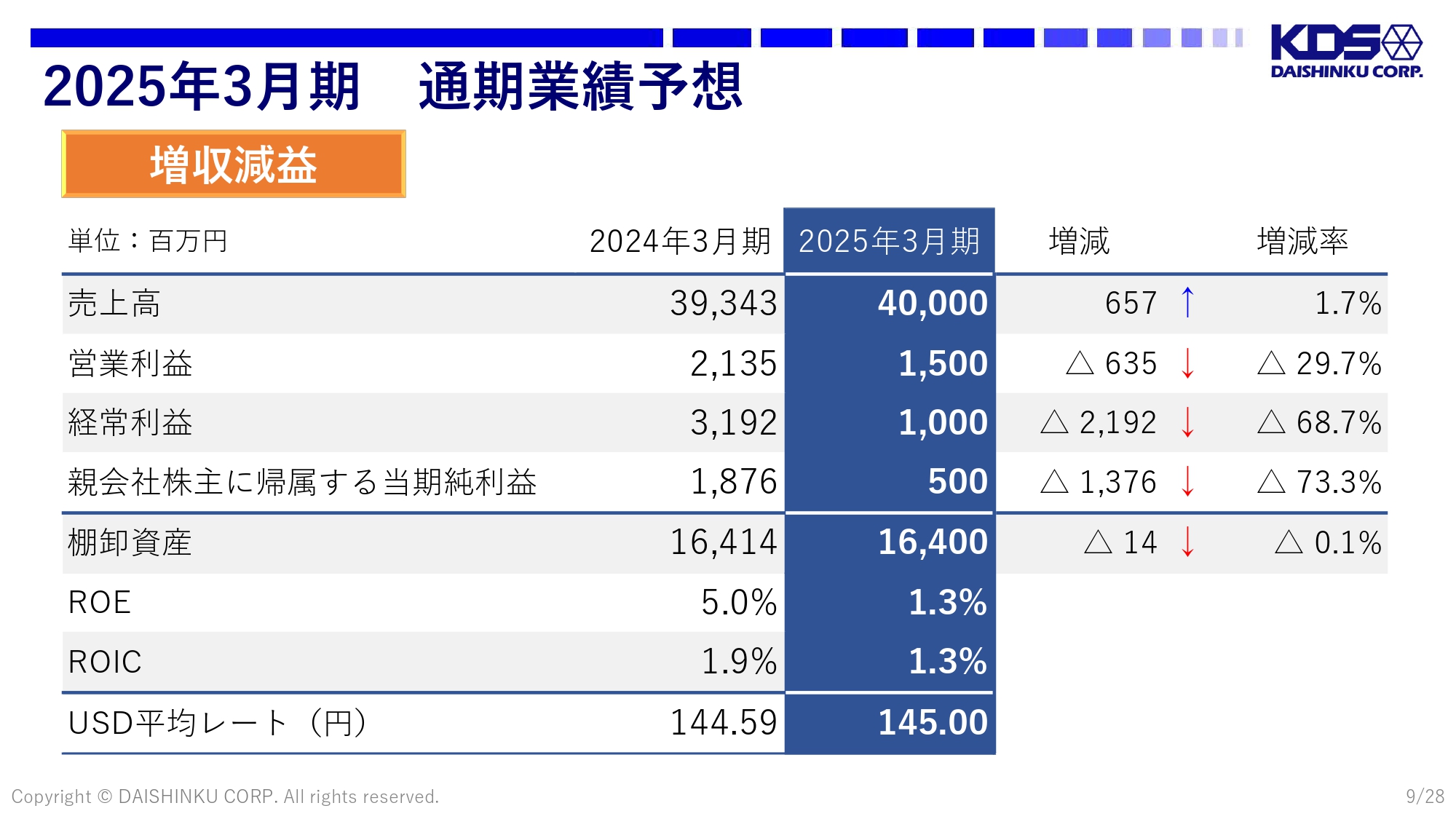

2025年3月期 通期業績予想

2025年3月期の通期業績予想です。売上高は400億円、営業利益は15億円、経常利益は10億円、親会社株主に帰属する当期純利益は5億円を計画しています。棚卸資産は前期と同じ水準を見込んでおり、為替は1ドル145円の設定です。

増収減益を見込んでいます。

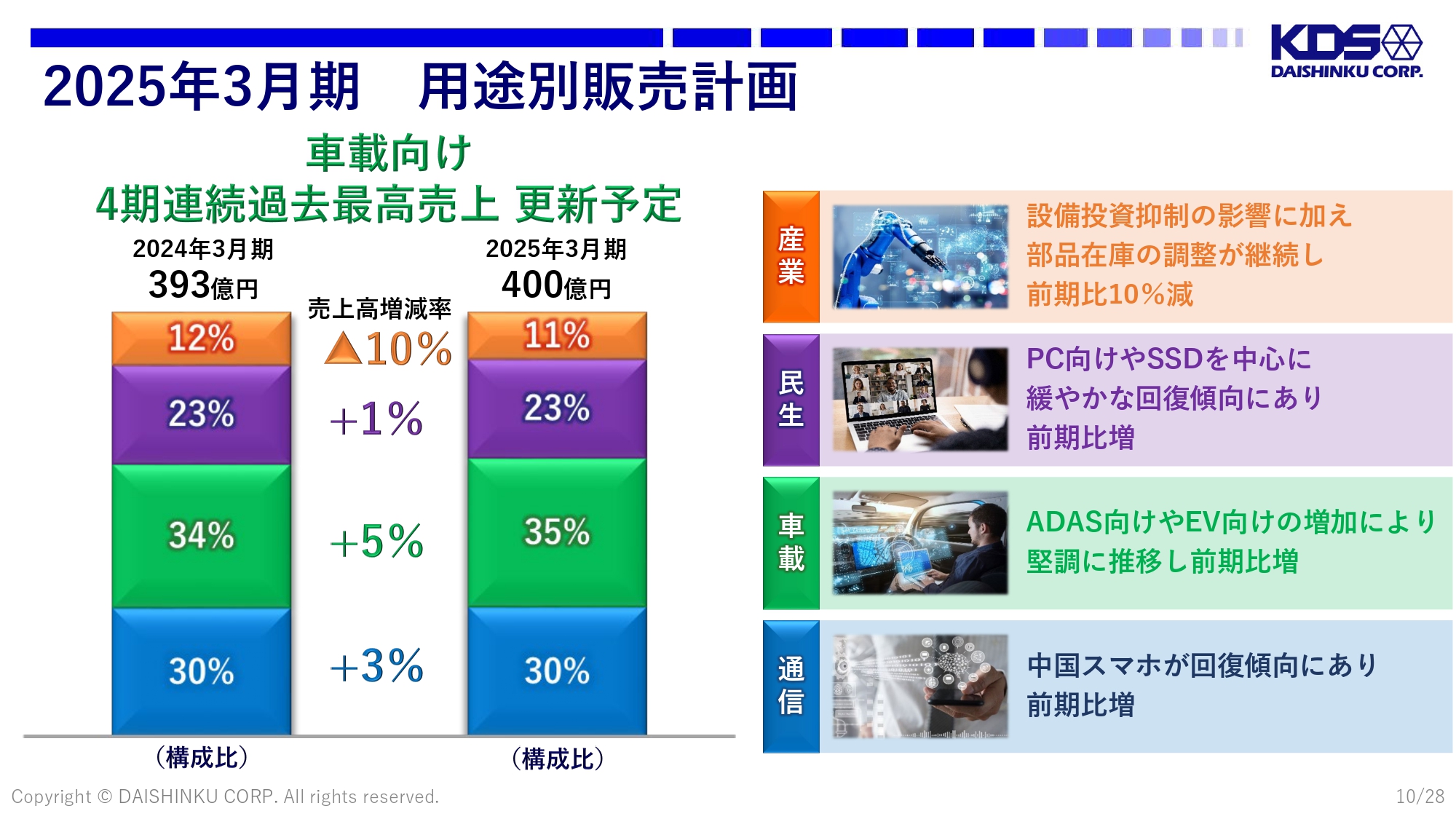

2025年3月期 用途別販売計画

用途別の販売計画です。産業向けは、引き続き部品在庫の調整が継続し、前期比マイナス10パーセントの計画です。

民生向けは、PC向けやSSDを中心に緩やかな回復傾向にあり、前期比プラス1パーセントを計画しています。

車載向けは、ADAS向けやEV向けが堅調に推移し、前期比プラス5パーセントを計画しています。こちらは、4期連続過去最高売上を更新する予定です。

通信向けは、中国のスマートフォンの回復等もあり、前期比プラス3パーセントの計画です。

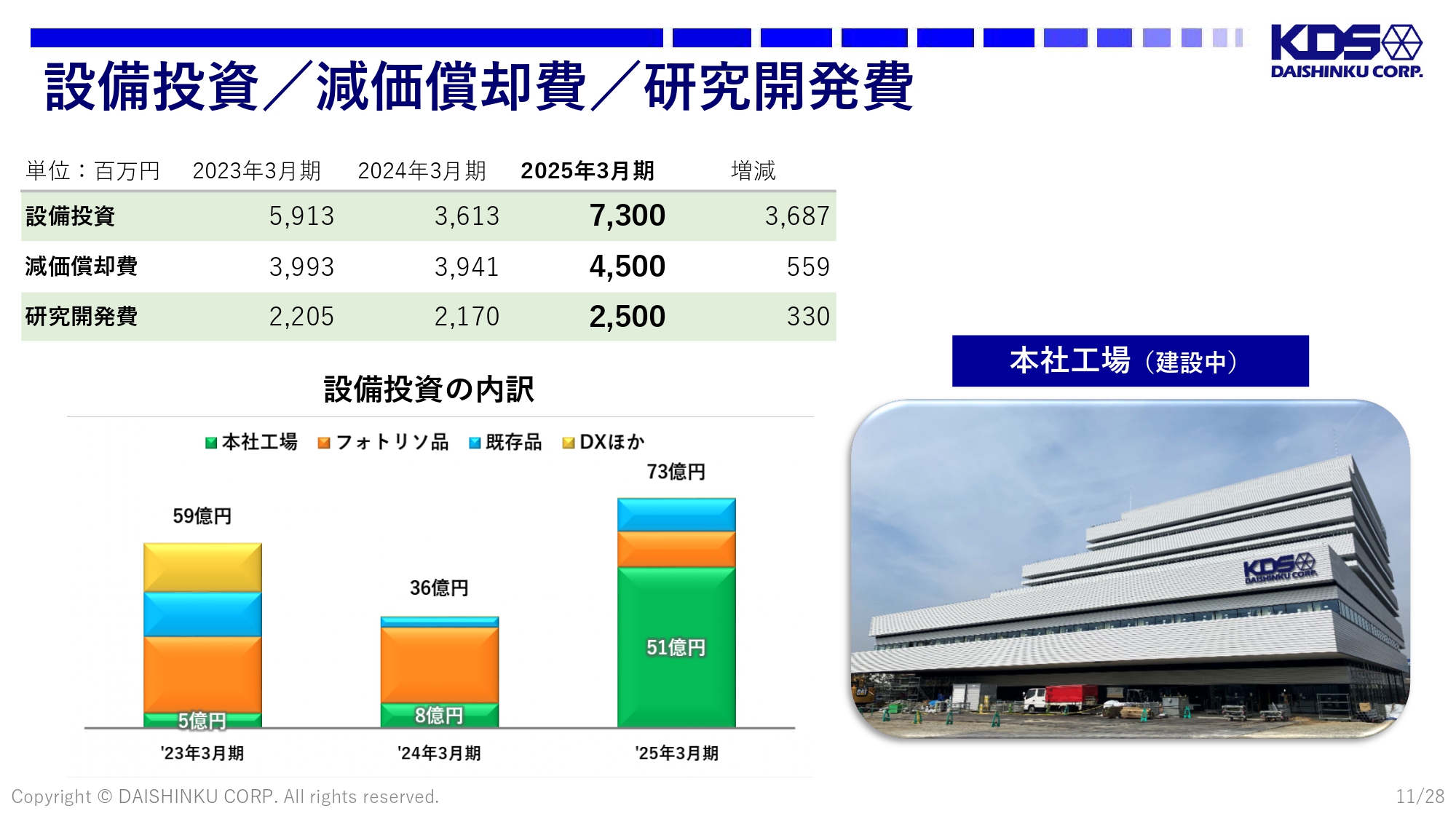

設備投資/減価償却費/研究開発費

設備投資関係です。2025年3月期の設備投資は73億円、減価償却費は45億円、研究開発費は25億円を予定しています。

設備投資の内訳をスライドの棒グラフで示しています。このたび、本社工場を8月に竣工します。こちらへの投資が51億円ということで、生産関係等については前年よりも少ない金額を予定しています。

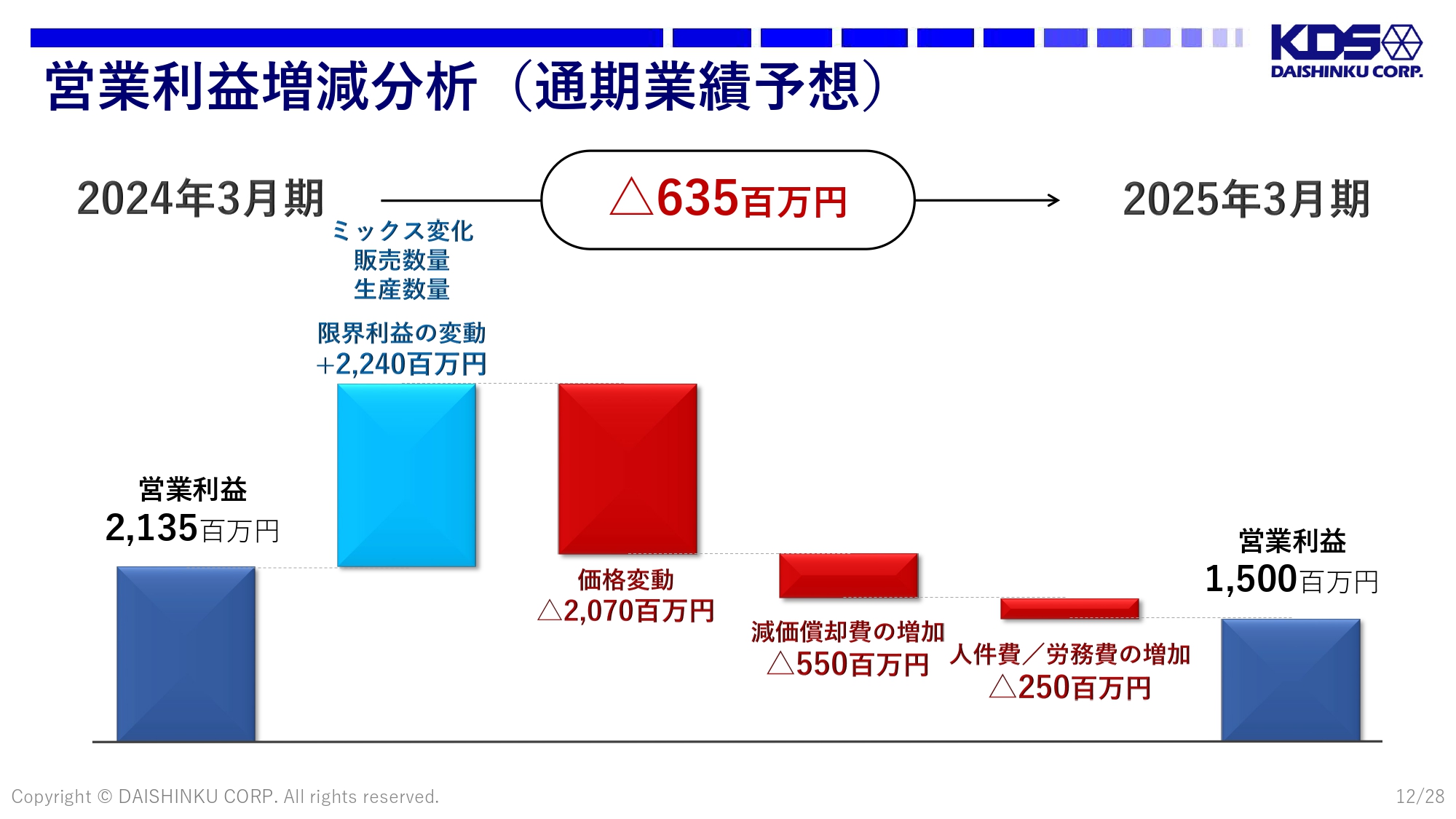

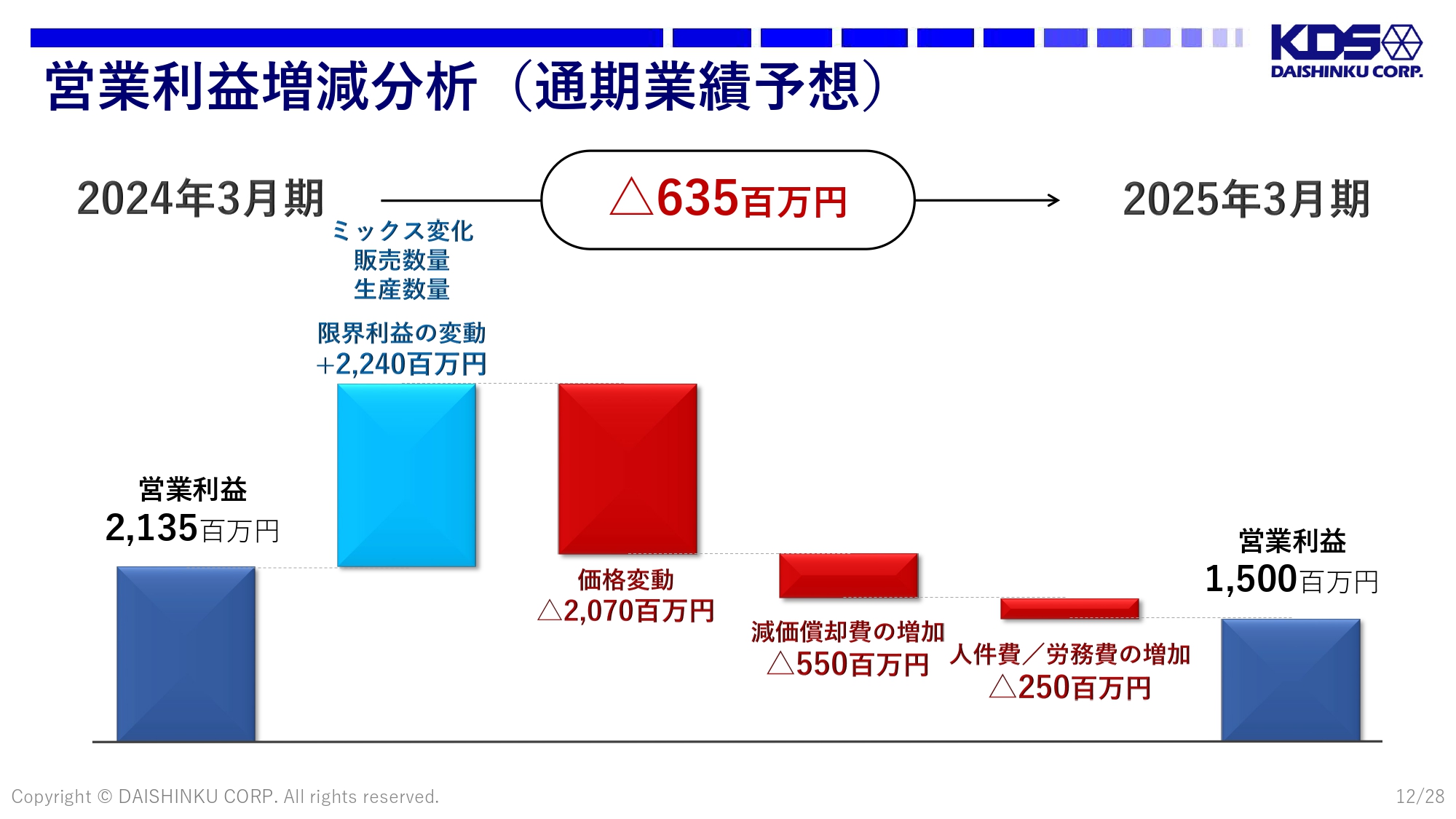

営業利益増減分析(通期業績予想)

営業利益の増減分析です。2024年3月期の21億3,500万円に対し、販売数量・生産数量の増加等による限界利益の変動でプラス22億4,000万円を見込んでいます。しかし、主に中国圏の価格変動が大きく、マイナス20億7,000万円を予想しています。加えて、減価償却費の増加が5億5,000万円、人件費/労務費の増加が2億5,000万円と見込んでいます。

これらの結果、2025年3月期の営業利益は15億円を計画しています。

第一次中期 マテリアリティへの取組み

2024年度から第二次中期経営計画に入っていますので、その内容についてご説明します。まず、第一次中期経営計画では、安定供給と環境対応の両立に取り組みました。ウエハの大判化、新しい生産方式の開発、新しい製品群の開発は、すべて安定供給と環境対応を両立させるために取り組んできました。単位面積当たりのアウトプットを最大化できる製品や生産工法に変えていかないといけないということで、この準備に時間をかけました。

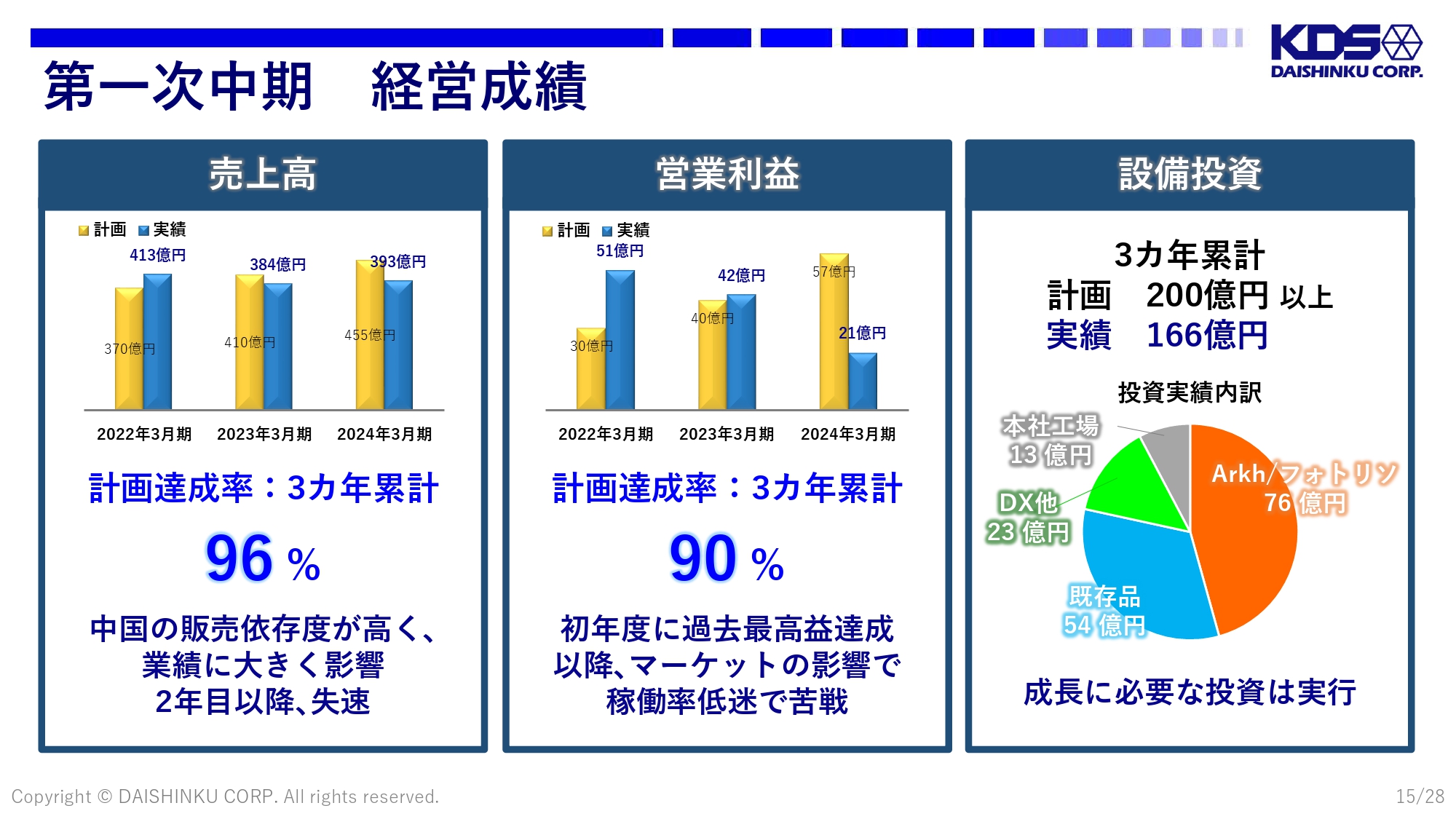

第一次中期 経営成績

第一次中期経営計画の経営成績です。2022年3月期の売上高は413億円と計画以上でスタートしましたが、その後、市場環境の変化により、2023年3月期では384億円、2024年3月期は393億円と、計画未達で終わっています。計画達成率は、3ヶ年累計で96パーセントです。反省としては、中国への販売比率の高さが業績に大きく影響し、2年目以降に失速してしまったことです。

営業利益については、初年度の売上の増加により、過去最高益を更新する51億円でスタートしました。その後、売上の低迷に伴い、最終年度は当初計画に届かず、計画達成率は3ヶ年累計で90パーセントという結果で終わっています。

設備投資については、計画で200億円以上とお伝えしていましたが、市場環境の変化に対して、投資を抑えました。実績としては166億円で終わっています。

ただし、今後の第二次中期経営計画、第三次中期経営計画において核となる「Arkh」シリーズ、フォトリソ加工への投資は計画どおりに行い、既存品関係への投資を絞ったかたちです。

また、DX関係に取り組むために、基幹システムの入れ替え等で23億円を投資しました。さらに、本社工場の第一次、第二次の支払いで13億円を投資しています。

第二次中期 重点施策

第二次中期経営計画の重点政策です。長期経営計画を「製品を変える10年」、続いて訪れる10年を次期長期経営計画として「生産を変える10年」と位置づけています。

第一次中期経営計画の期間で「製品を変える」部分について、準備はほぼ完了しました。第二次中期経営計画においては、いよいよ「製品を変える」の刈取りに入ります。加えて、次期長期経営計画の「生産を変える」準備を本格的に始動する期間として位置づけています。

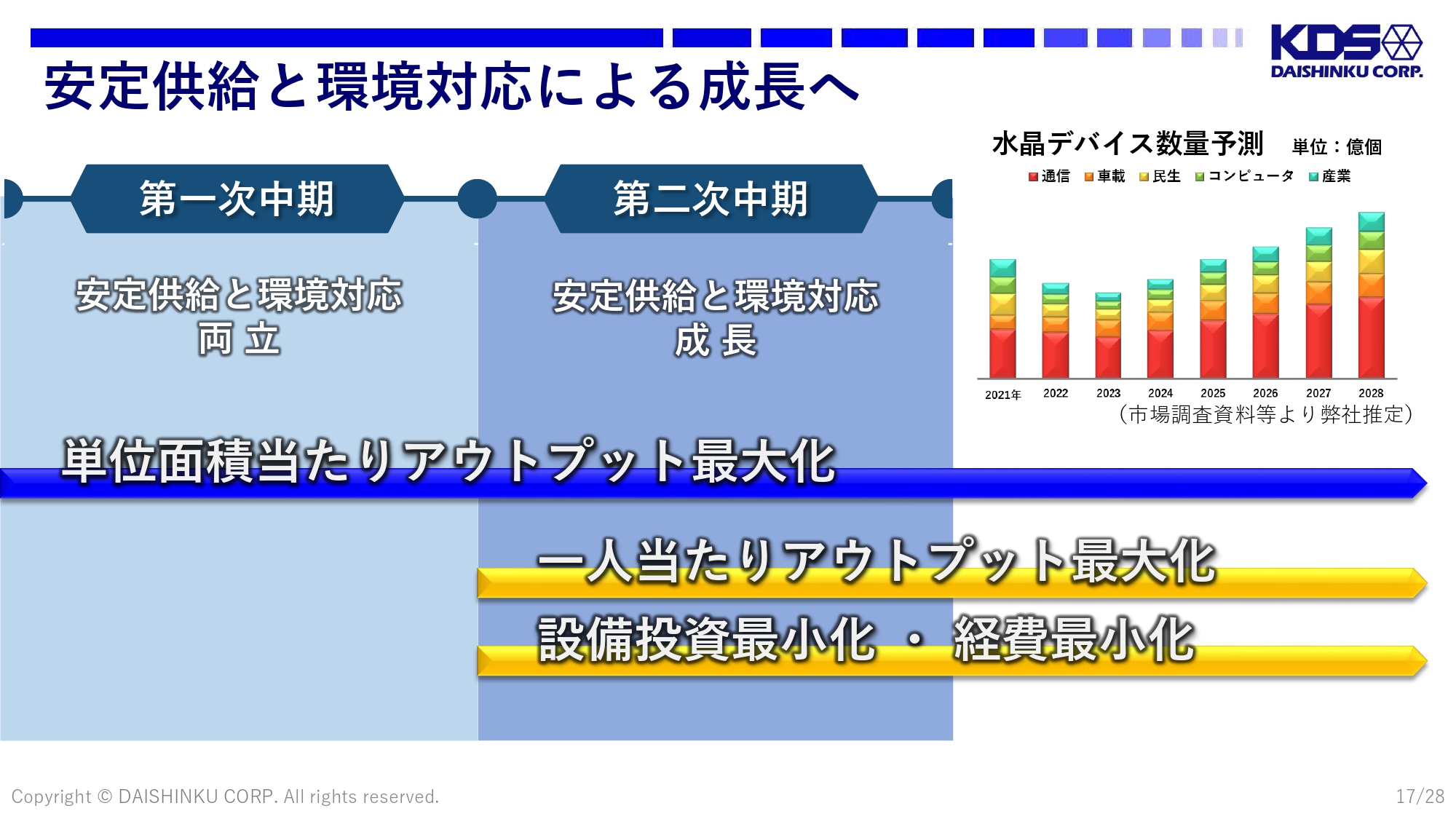

安定供給と環境対応による成長へ

第二次中期経営計画は、「安定供給と環境対応による成長」というステージとして考えています。これまでは「単位面積当たりアウトプットの最大化」を目指した工法開発、製品開発に重点を置いていました。そこに「1人当たりアウトプット最大化」、「設備投資の最小化・経費最小化」を加え、水晶デバイスの数量増加に対応できるように動いています。

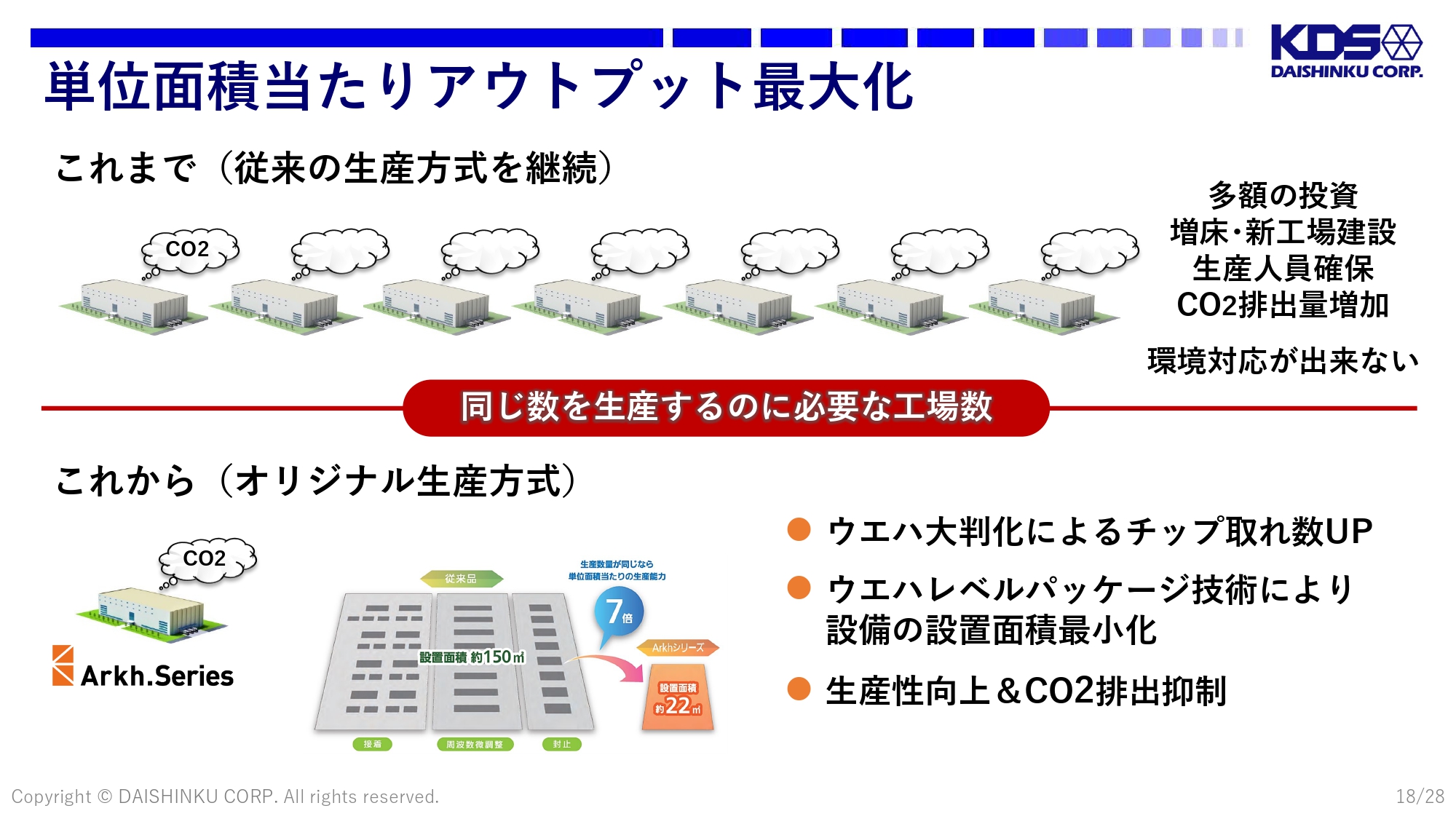

単位面積当たりアウトプット最大化

単位面積当たりアウトプットの最大化については、これまでもお話ししていますが、現状と同じ製品・同じ生産工法であるならば、今後の水晶デバイスの増加に対して、工場が多く必要な状態になります。この状態では、生産人員をその分確保しないといけないことに加え、CO2の排出量はますます増えるというデメリットがあります。

これに対し、我々は単位面積当たりアウトプットを7倍にできる「Arkh」シリーズや、単位面積当たりアウトプットを従来製品の5倍にしようという試みも進めています。これらも含めて、工場を増設しなくても今後の数量増加に対応できる方法を準備してきました。

その中で、ウエハ大判化によるチップ取れ数のアップ、ウエハレベルパッケージ技術による設備の設置面積の最小化から、生産性向上やCO2排出抑制は結果としてついてくるものであると考えています。

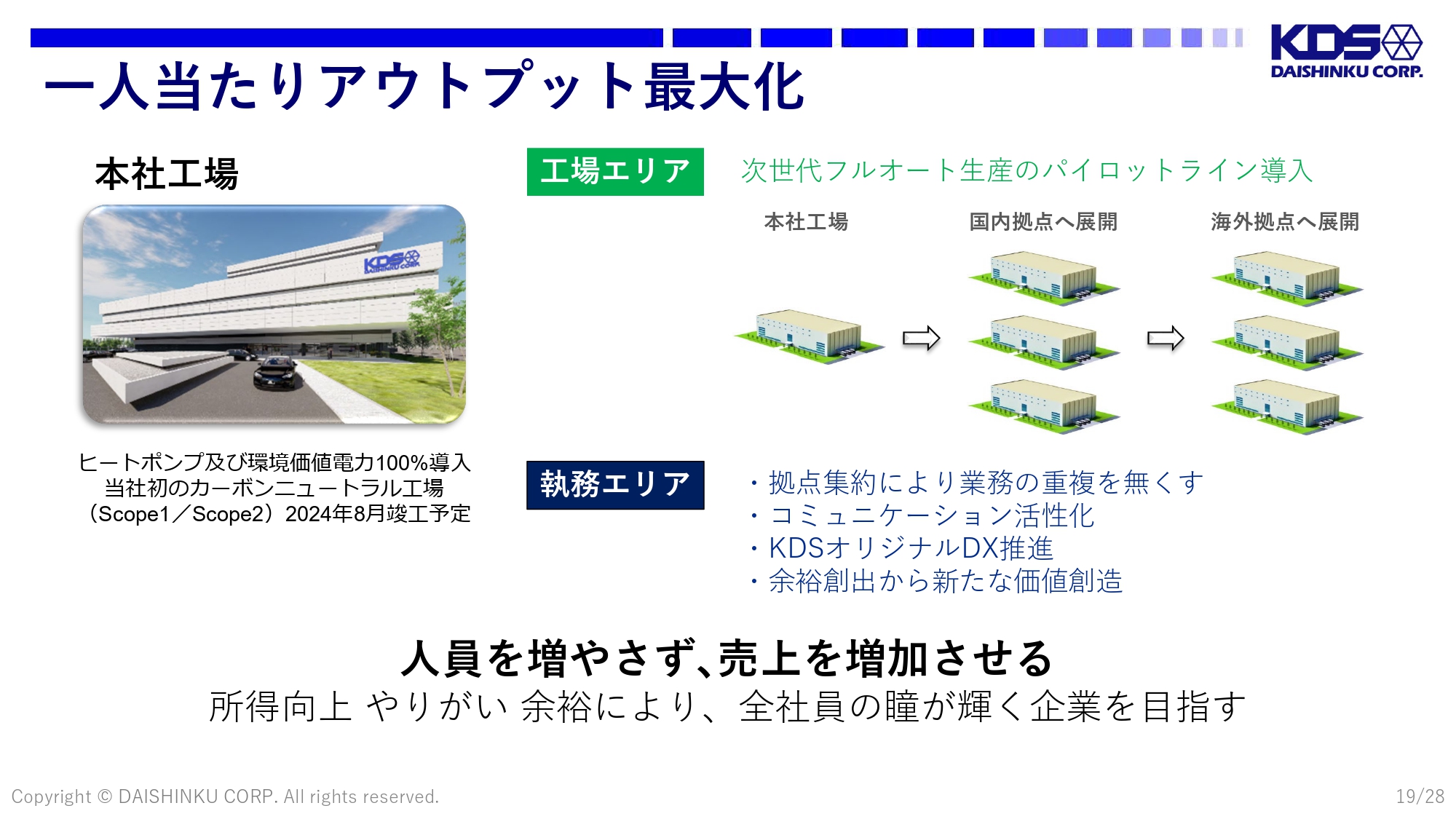

一人当たりアウトプット最大化

第二次中期経営計画においては、これらに加えて1人当たりアウトプットの最大化を本格的に進めたいと思っています。先ほどお伝えしたとおり、本社工場は今年8月に竣工予定です。ヒートポンプや環境価値電力100パーセント導入等を含め、我々として初のカーボンニュートラル工場になります。

本社工場の工場エリアにおいては、次世代フルオート生産のパイロットラインを導入する予定です。本社工場でのパイロットラインにおいて、複雑なシステム制御等が必要ですので、すべてのあく出しを行い国内・海外拠点への展開を進めます。

執務エリアについては、拠点の集約により業務の重複をなくします。現状は、2つのビルに分かれた本社と物流センター、中央研究所の4つの拠点を、すべて同じビルの中に集約します。それによるコミュニケーションの活性化に加え、DXを本格的に進めることで、人員を増やさず、売上を増加させたいと考えています。

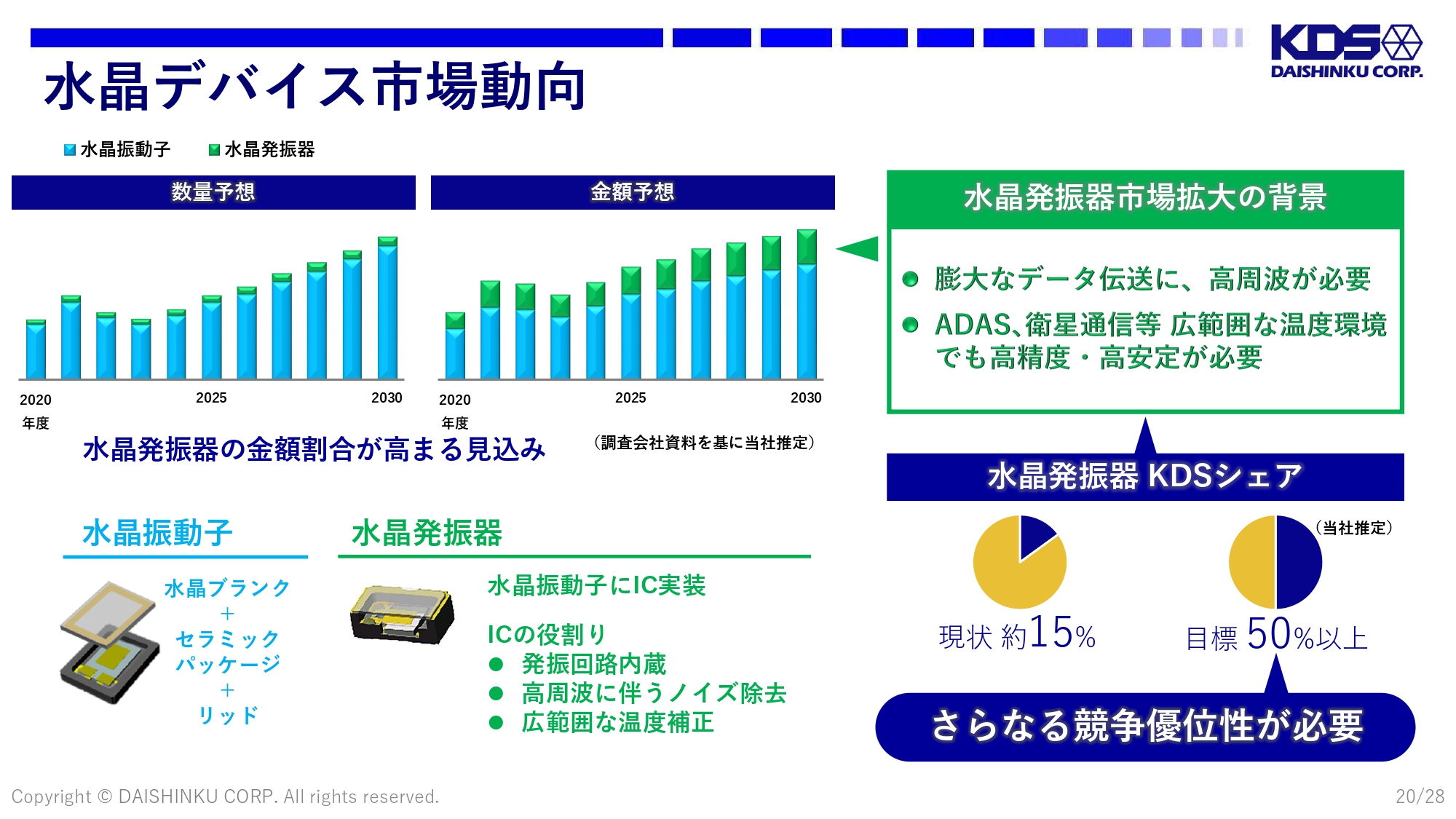

水晶デバイス市場動向

水晶デバイスの市場動向です。スライド左側のグラフが数量予想、右側のグラフが金額予想です。グラフの青色の部分は水晶振動子、緑色の部分はICを内蔵した水晶発振器を示しています。

グラフをご覧いただくとおわかりのとおり、水晶発振器の金額が比率的に大きくなっています。今後、水晶発振器の市場では膨大なデータ転送が必要になってきますので、高周波製品の需要がかなり増える見込みです。

また、車載関係のADASや衛星通信などは、シビアな周波数温度偏差(温度変化に対する周波数変化)が必要になります。これは水晶振動子では対応できないため、水晶発振器で対応します。

現在、我々の水晶発振器のシェアは約15パーセントですが、50パーセントを目標に引き上げようと動いています。ただし、50パーセントという数字だけでは絵に描いた餅になってしまいます。発振器において、我々のさらなる競争優位性を磨くことが必要です。

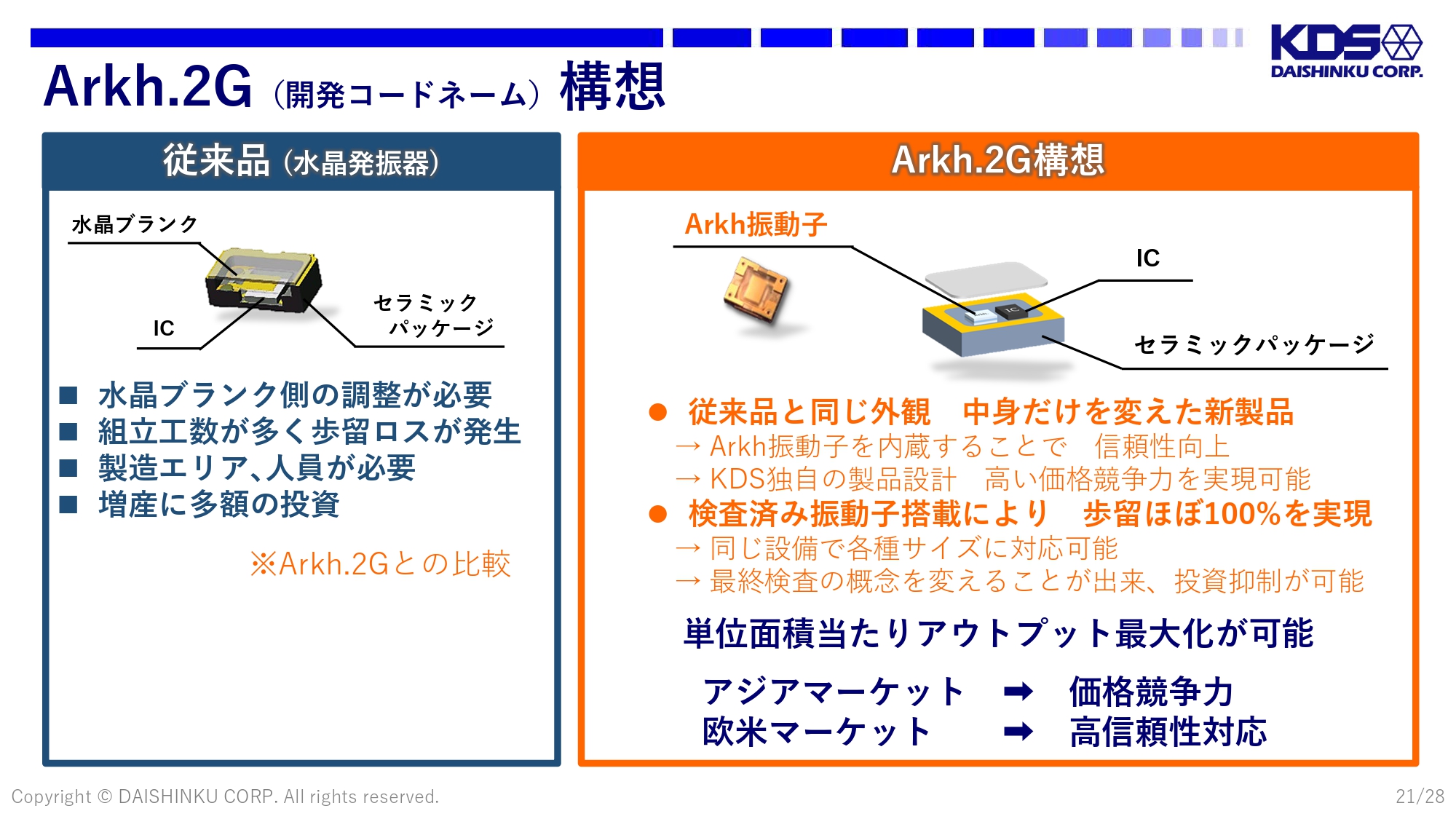

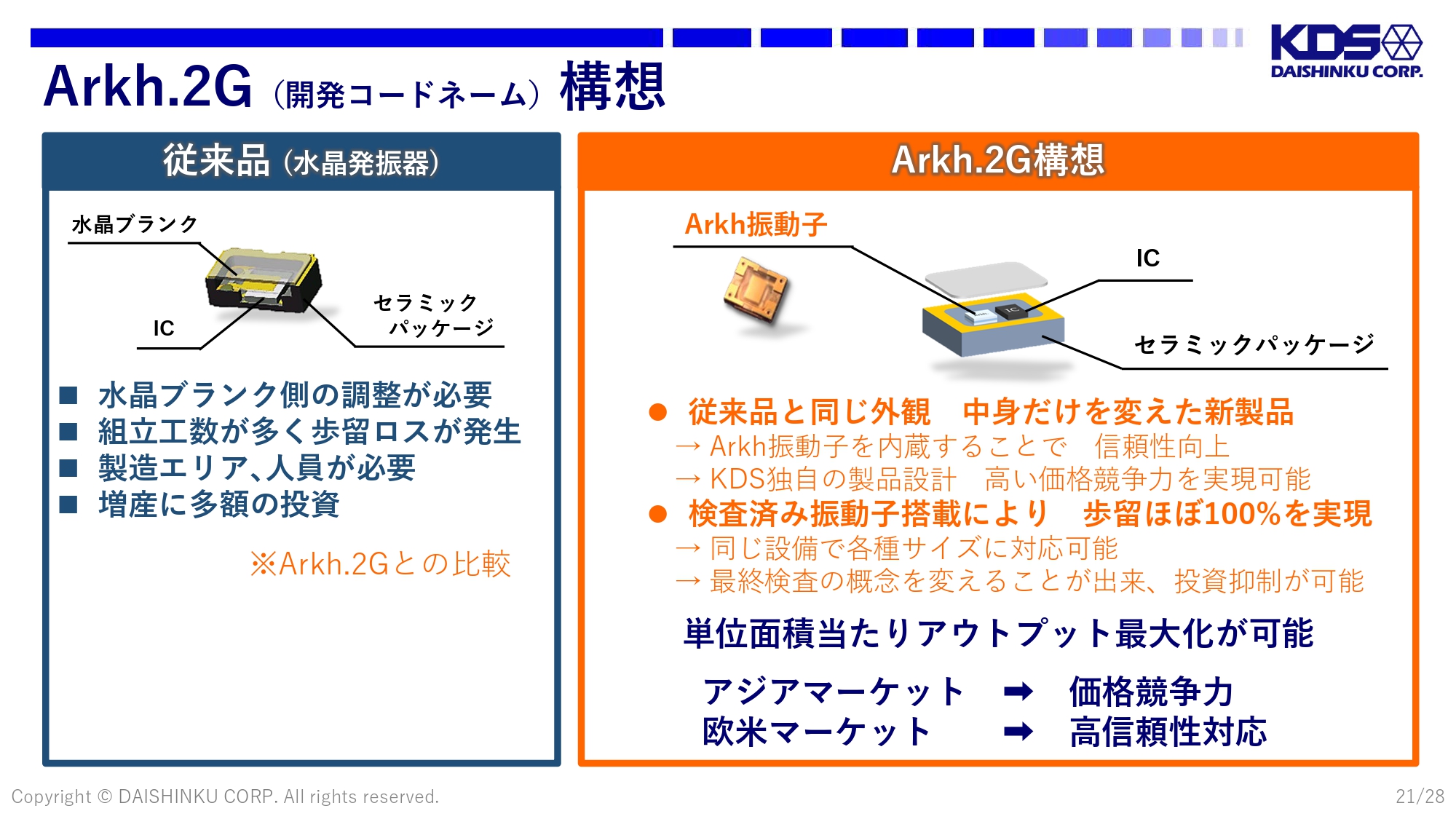

Arkh.2G(開発コードネーム)構想

開発コードネーム「Arkh.2G」の構想についてです。従来の水晶発振器では、先ほどお伝えしたとおり、多くの生産工程が必要になります。しかし、内部の搭載水晶を「Arkh」シリーズに置き換えることによって、アウトプットを従来よりも3倍から5倍に引き上げようと動いています。

この製品の外観は従来品と同じで、お客さまからは同じ製品に見えるため、結果として中身のみを変えた新製品という扱いになります。

また、検査済み振動子を搭載するため、歩留はほぼ100パーセントです。検査工程は水晶のデバイスを増産する上でも必ず必要になってきますが、検査工程自体に付加価値はありません。Arkh.2Gのような製品を展開することで、「最終検査を自社で必ずやる」というこれまでの考えとは異なるやり方を導入できるのではないかという計画です。

結果として、アジアマーケットでは価格競争力、欧米マーケットでは高信頼性対応ということで、新たな優位性を持った製品としてリリースを急いでいます。

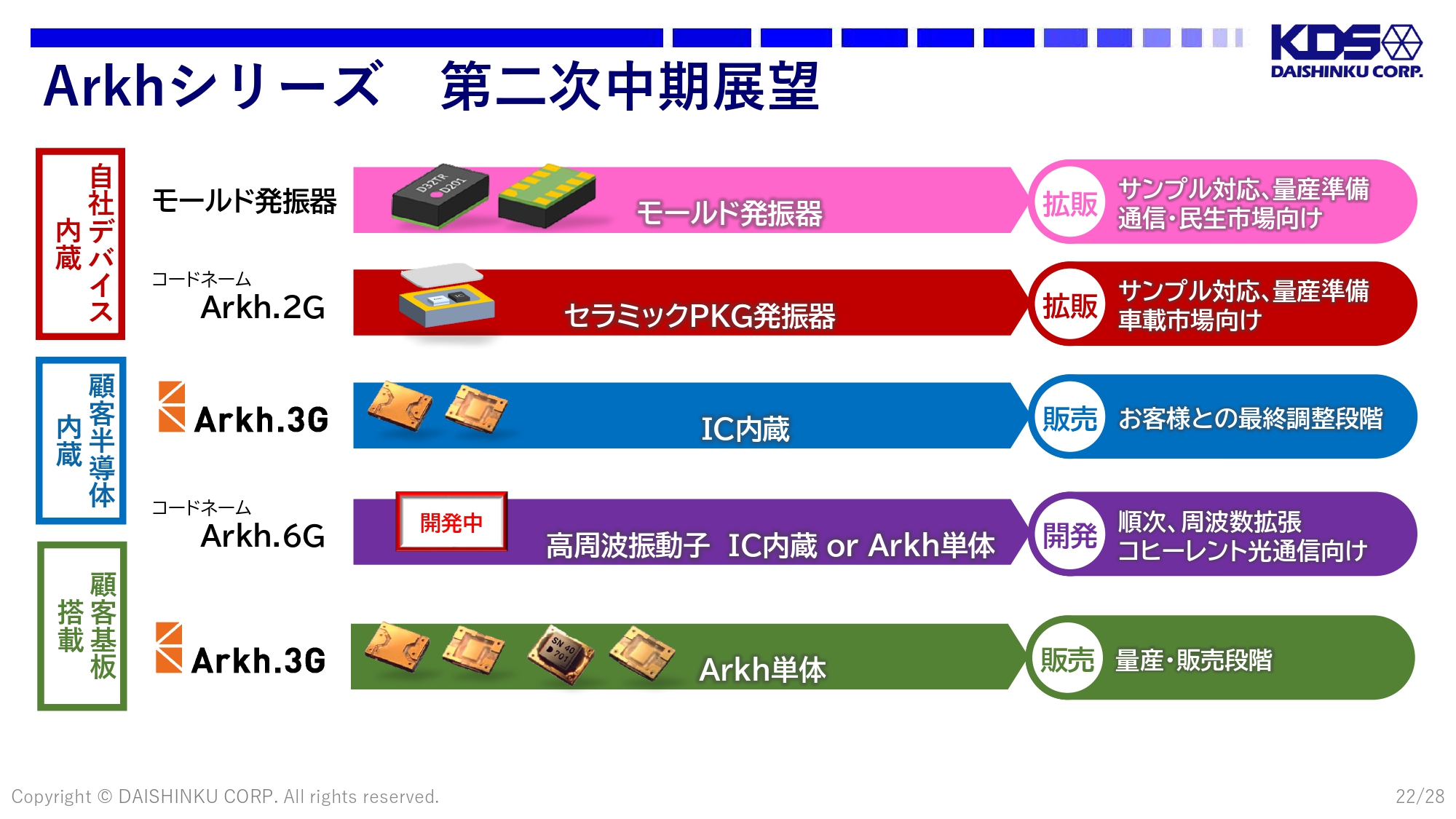

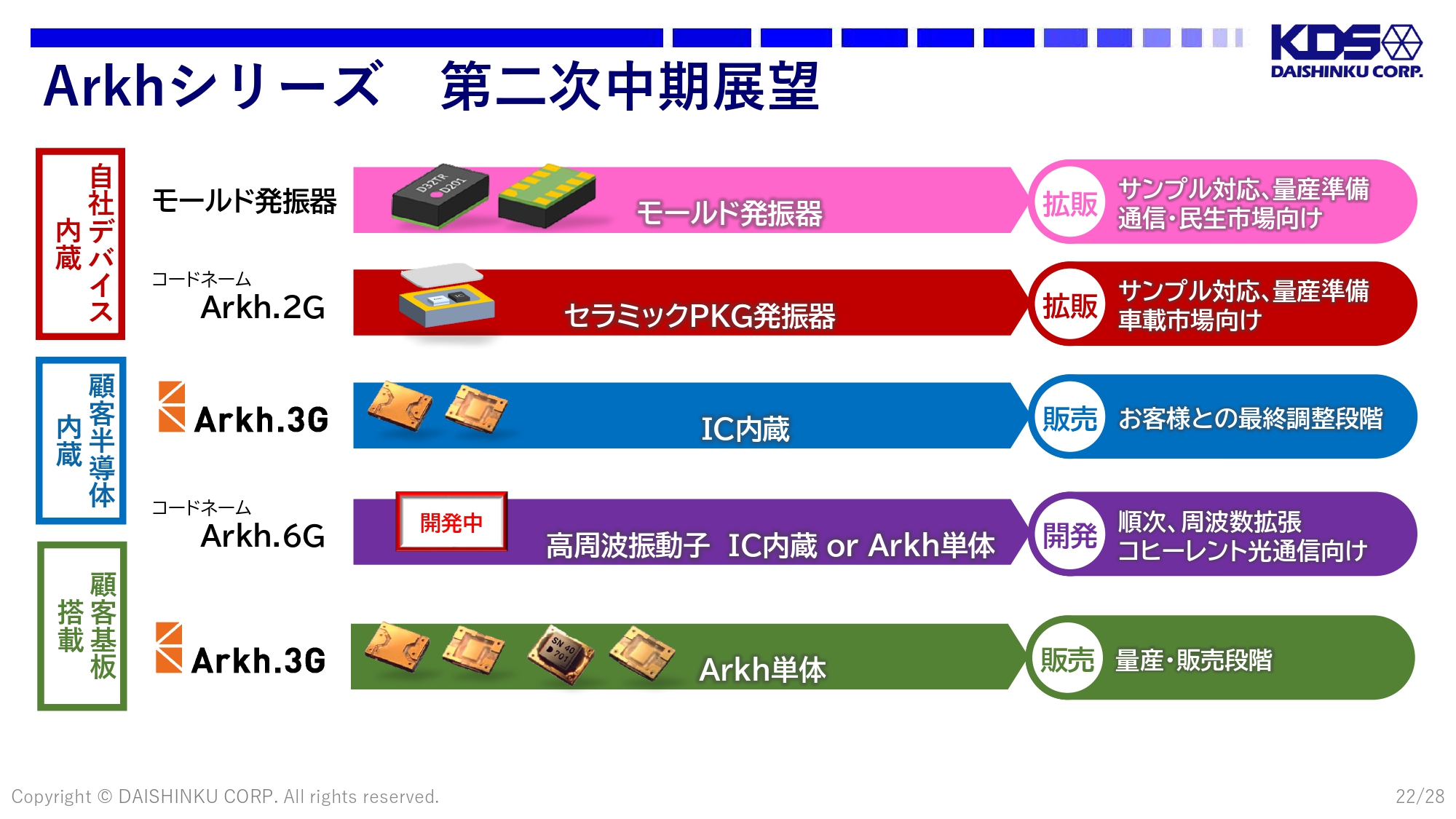

Arkhシリーズ 第二次中期展望

第一次中期経営計画でもさまざまな製品を準備してきましたが、スライドは、第二次中期経営計画の展望を記載しています。

まず、モールド発振器です。車載メーカーに採用いただいており、現在も量産中です。次に、先ほどご説明した「Arkh.2G」においても、主に車載市場向けマーケットを攻めたいと思っています。

また、半導体の「チップレット」という新しい技術が注目されています。内部に搭載されているICのさまざまな機能を分割し、それぞれ別の半導体工場で作り、それらを1つのデバイスにあらためて組み直す概念です。

このような概念に対し、「Arkh」シリーズの「IC内蔵」のコンセプトでは同じことを考えているため、ビジネスチャンスが広がるのではないかと期待しています。

高周波振動子については、順調にサンプルも出ています。150メガヘルツから300メガヘルツ、600メガヘルツと周波数が上がりますが、サンプルの評価は順調に進んでいます。

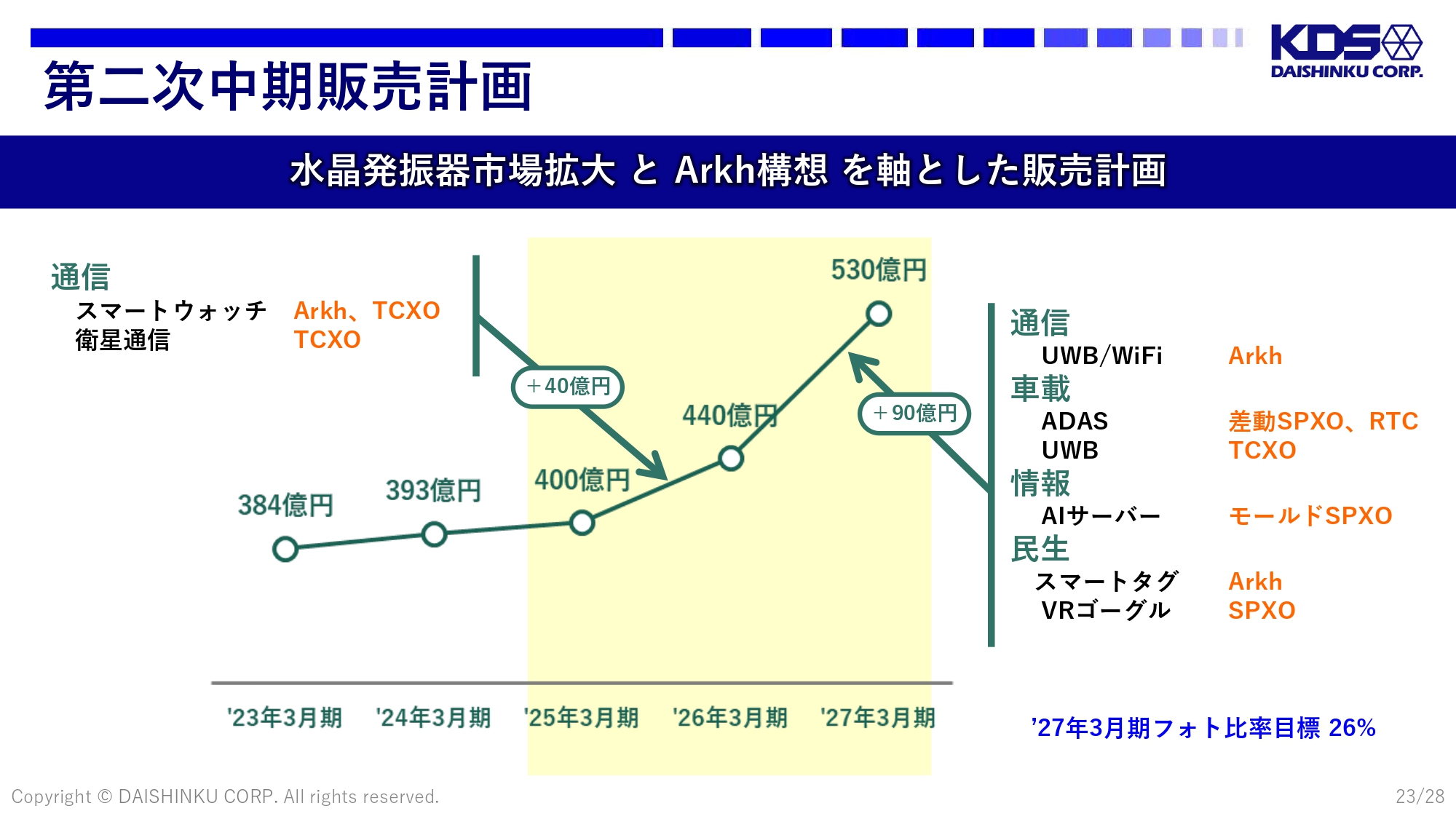

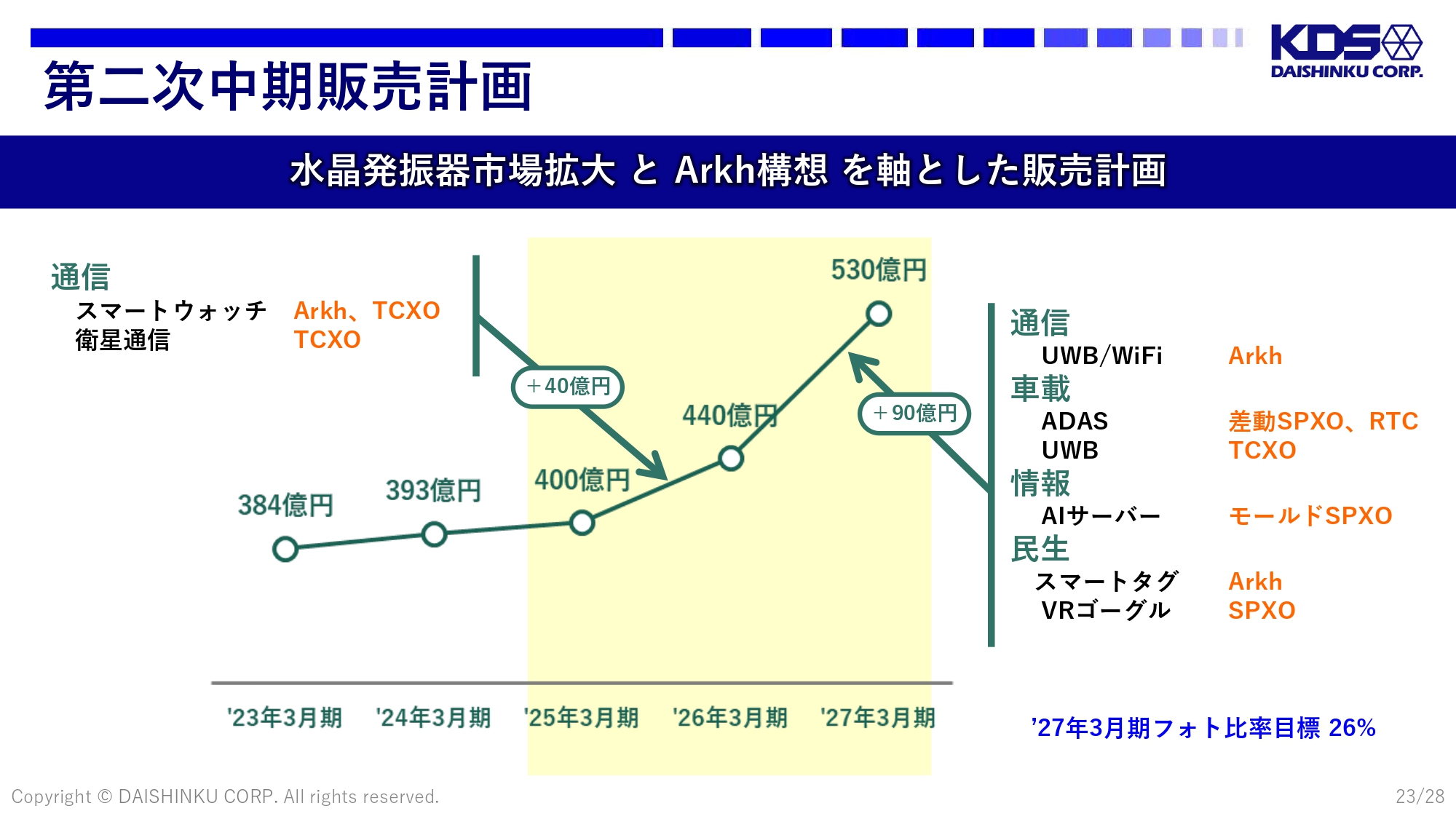

第二次中期販売計画

第二次中期経営計画における販売計画です。62期となる2025年3月期の販売計画は400億円、2026年3月期は440億円と、前期比プラス40億円です。最終の2027年3月期には530億円、前期比90億円のプラスを計画しています。

「Arkh」シリーズ、「Arkh」シリーズを内蔵した発振器、従来の発振器をメインにこの計画が立てられています。

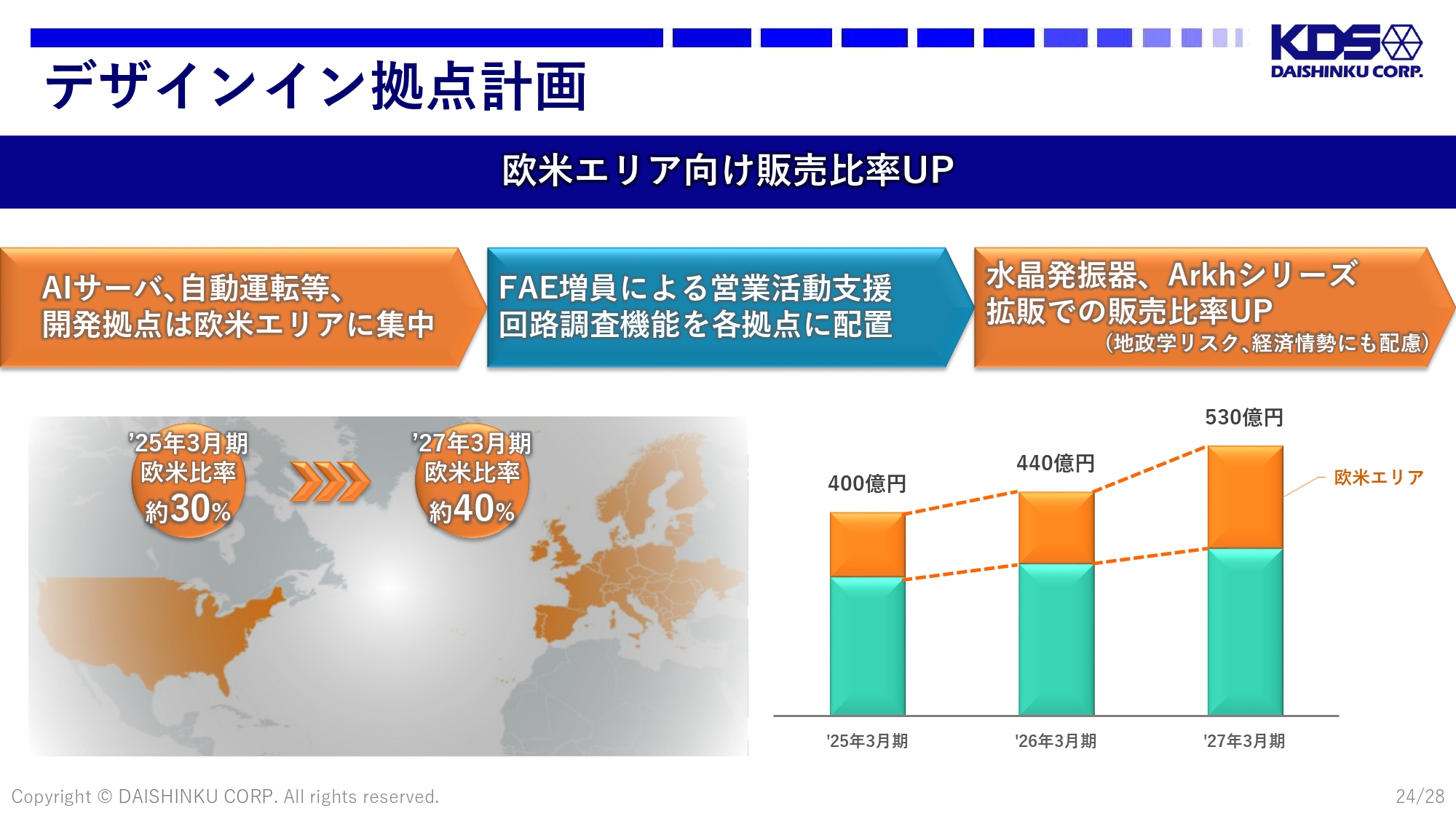

デザインイン拠点計画

第二次中期経営計画において最も重要なものは、販売金額だと思っています。計画した金額に達成するかどうかが、計画達成のキーとなります。それに対し、第一次中期経営計画での反省点は、中国の比率が高すぎたことです。

したがって、2025年3月期の欧米比率は約30パーセントですが、2027年3月期には40パーセントに引き上げるべく、現在はさまざまな手法に取り組んでいます。

ターゲットは、AIサーバー/自動運転です。これらの開発拠点は概ね欧米エリアに集中しているため、開発拠点へのアプローチをメインとしています。

また、営業技術の強化ということで、メンバーの増員等も含め、営業のサポートをより技術的に行います。これらにより、水晶発振器のシェアを上げたいと思っています。

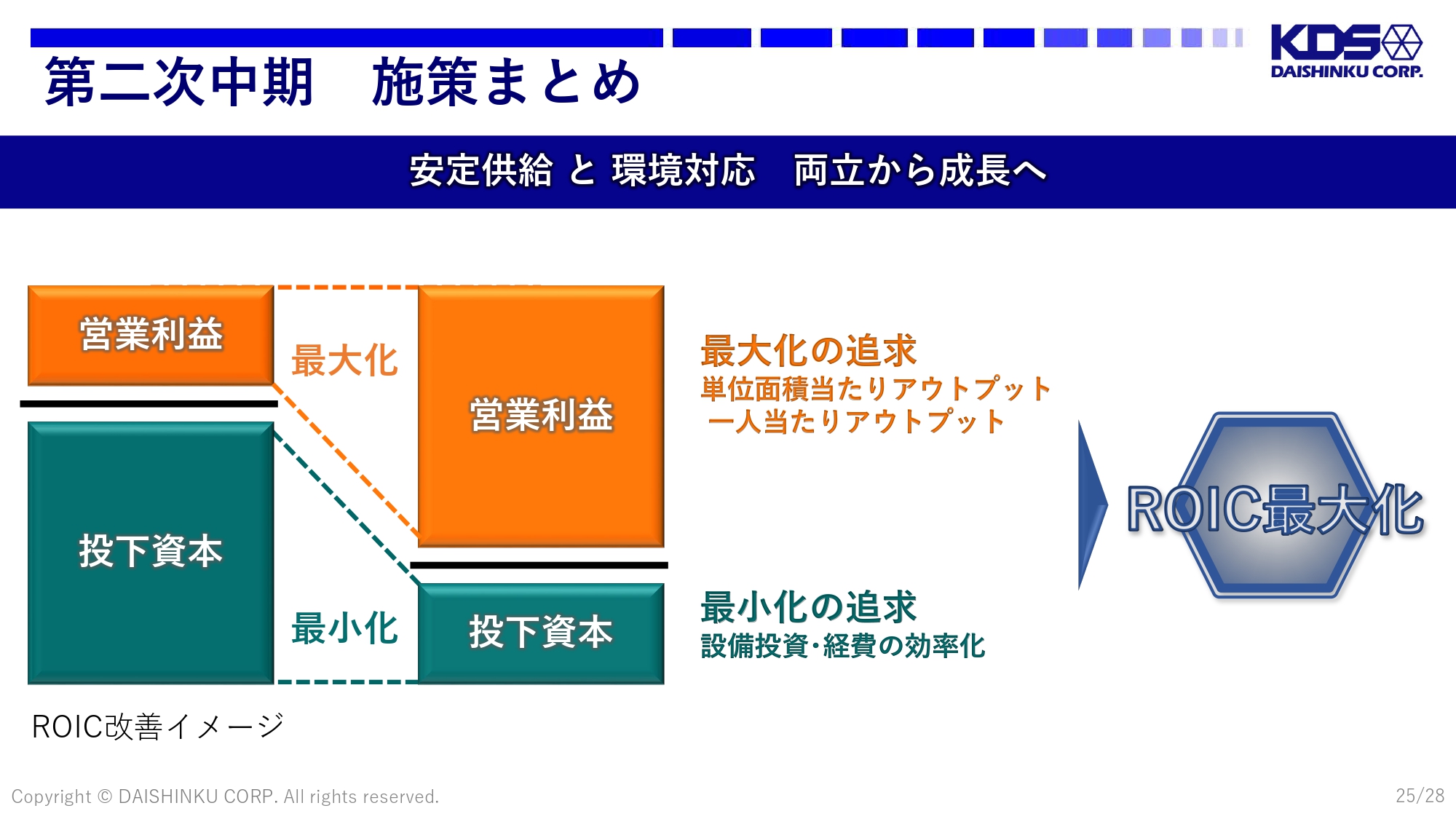

第二次中期 施策まとめ

第二次中期経営計画の施策のまとめとして、「単位面積当たりのアウトプットや一人当たりのアウトプットの最大化により営業利益の最大化」を目標としています。

月産4,000万個の工場から月産2億個のアウトプットが出た場合、製造原価は格段に下がり、コスト競争力につながります。

さらに、間接メンバーの人員を増やさずに売上を5倍にすることで、販管費が薄まります。これら最大化の追求によって、営業利益を最大化できると思っています。

第一次中期経営計画では、今後のための投資を行ってきました。ただし、今後は投資効率を極めていかなければならないということで、投下資本については最小化の追求を行います。

すべては今後の数量増加に対して、他社よりも設備投資を抑制できるように考えてきたものです。さらに減らし、効率化を図ります。

すなわち、これはROICの最大化を可能にし、「ROICの最大化=PBR1倍以上」へとつながると考えています。

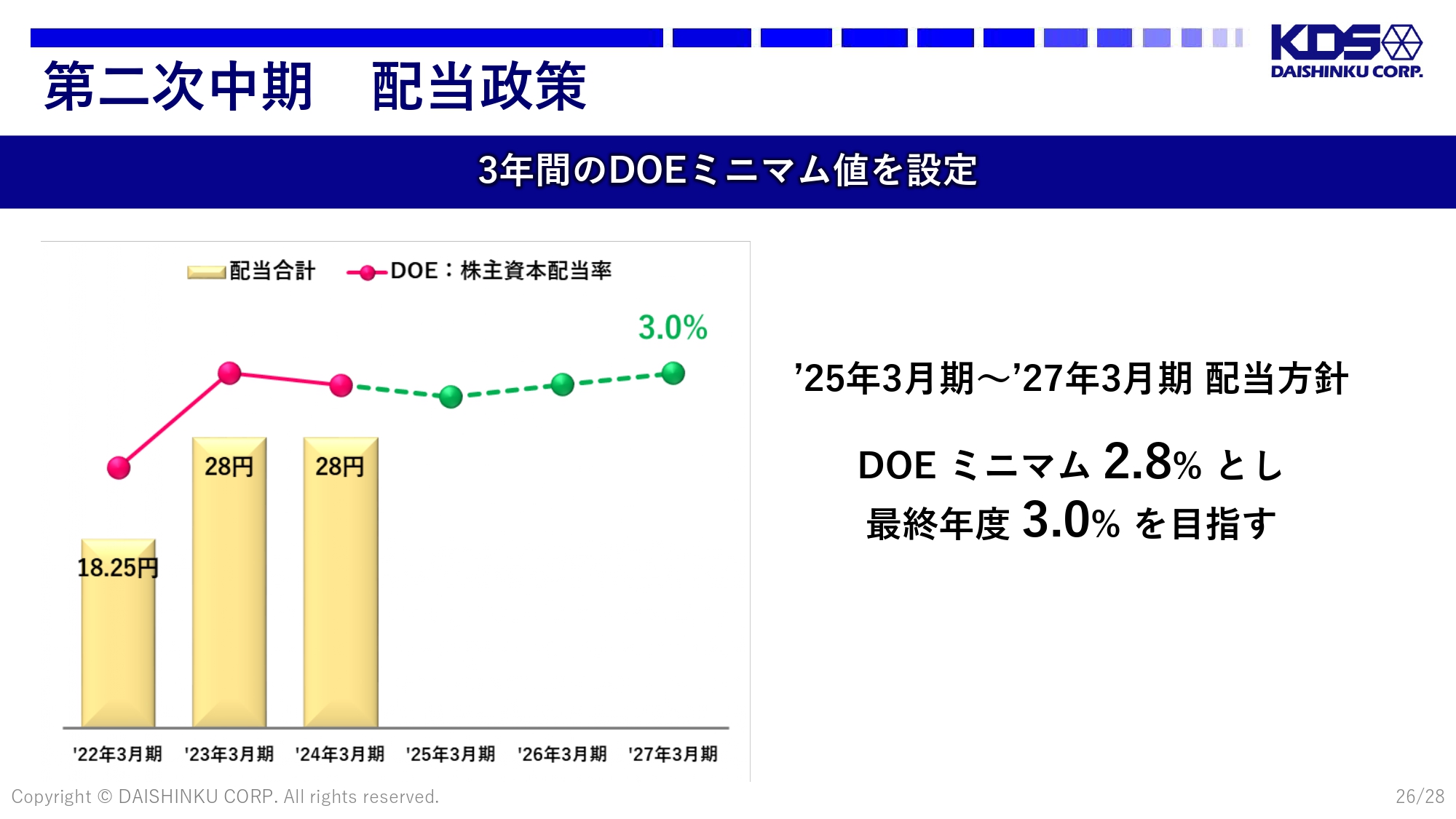

第二次中期 配当政策

第二次中期経営計画の配当政策です。今回から指標にDOEを用いることにしました。この3ヶ年の中期経営計画においては、DOEミニマム2.8パーセントを設定しています。最終年度には3.0パーセントを目指していますが、今後、中期経営計画を発表する際には、DOEミニマム値も同時に発表します。

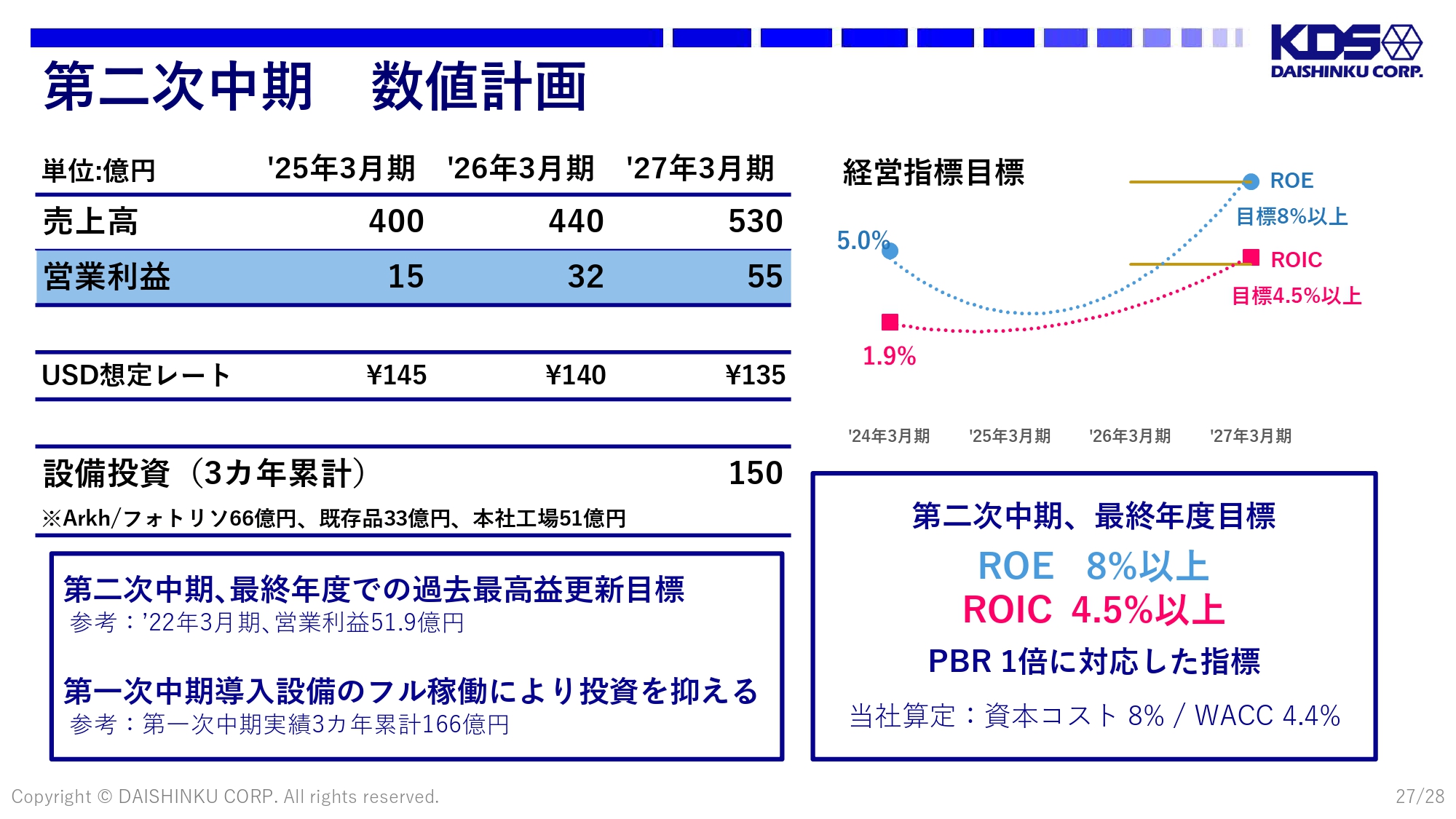

第二次中期 数値計画

以上をまとめた第二次中期経営計画の数値計画です。売上高は、2025年3月期が400億円、2026年3月期が440億円、2027年3月期が530億円、営業利益は、2025年3月期が15億円、2026年3月期が32億円、2027年3月期が55億円です。過去最高益が51億9,000万円であるため、3年目に過去最高益を更新する計画としています。

為替については、初年度は1USドル145円です。通常、中期計画はレートを一定に置くと思いますが、現在の為替が続くとは考えにくく、今回は初年度から145円、140円、135円としています。

設備投資は、3ヶ年累計で150億円です。そのうち、本社工場が51億円であるため、通常の投資は約100億円の計画です。

第二次中期経営計画の最終年度目標は、PBR1倍に対応した指標として、ROE8パーセント以上、ROIC4.5パーセント以上です。現状、我々の資本コストは約8パーセント、WACCは約4.4パーセントと算出しているため、これらを目標としました。

以上、ご説明とします。ご清聴ありがとうございました。

質疑応答:為替影響と2025年3月期の想定及び今後の稼働の変化について

質問者:営業利益の増減分析についてご質問です。2024年3月期の為替の影響により、価格変動にどのくらいのプラスがあったのでしょうか? また、2025年3月期の価格変動を20億7,000万円マイナスと見ている点については、中国圏の価格変動が大きいとうかがいましたが、どのような用途向けを考えているのでしょうか?

あわせて、生産数量が2024年3月期はマイナス、2025年3月期はプラスに転じるとのことですが、稼働はどのように変化するのでしょうか?

飯塚:まず為替の影響についてです。2024年3月期の為替の影響は約16億円ですので、こちらはプラス要因になります。為替変動については、前期と今期の為替設定はほぼ同じです。

用途については、中国圏の価格変動が大きいとお話ししましたが、そのほとんどが通信向けの製品です。TCXO、サーミスタ付き振動子、小型の音叉型振動子などの価格影響が大きいと考えています。

稼働率は、2024年3月期は70パーセント弱、2025年3月期は70パーセント中程を計画しています。

質問者:確認ですが、2024年3月期は価格影響で26億円、実質的には42億円程度の変動があったものの、2025年3月期は20億7,000万円の価格変動に収まるということでしょうか?

飯塚:そのとおりです。

質問者:通信向けにおいてTCXOなどが逼迫しているというお話もありましたが、2024年度は21億円の価格影響が出るという見方は、コンサバでしょうか? それとも、実際に感触があるのでしょうか?

飯塚:価格については、現状はこのような感覚です。ただし、稼働率70パーセント中程というのは、すべてを合わせた場合です。TCXOや発振器の稼働は、現状ではすでに100パーセントであり、プラスをどうしようかという状況になってきているため、計画とは変わってきています。

TCXOについては、中国の競合他社がコロナ禍前あたりに投資しています。TCXOの使用量増加に対して、彼らは中国国内での部品調達が基本方針ですので、彼らが部品を入れることになります。

その状況に対して、我々は注文を失いたくないため、彼らの価格に追従するかたちで価格を下げざるを得ない状態になりました。しかし、実際の彼らの性能はお客さまの要望を満たしていないところがあり、その分の注文が我々に入り現状は計画より数量が増えています。

質疑応答:「Arkh振動子」の特徴や現在の歩留・生産性の状況について

質問者:「Arkh.2G」構想について、通常の水晶ブランクを「Arkh振動子」に変えると、アウトプットが3倍から5倍になるというお話がありました。

そもそも「Arkh振動子」は、普通の水晶ブランクと何が違うのでしょうか? 御社の歩留や生産性などは、現在、普通のブランクと同じになっているのか否か、また設備は十分なのか否か、そのあたりについて教えてください。

飯塚:まず、通常のブランクは1枚の水晶で構成されます。従来は、水晶を導電性接着剤でセラミックパッケージに搭載するという構造です。搭載後、1つずつ周波数の調整を行います。要するに、One by Oneのものづくりのため、設備は非常に大きく、アウトプットは400万個から500万個程度が1ラインあたりの生産能力です。

これに対して「Arkh.2G」構想は、ウエハの状態で、3枚のウエハを重ね合わせて作る構成です。同じように、一つひとつは周波数調整をしますが、ウエハの状態で作るため、One by Oneのものづくりではありません。つまり、まずはアウトプットとして、従来品とは約7倍の差が生じます。

この完成品をセラミックパッケージに収納する場合に必要なものは、搭載するための接続工程のみです。その後は封止をするだけですので、周波数調整という工程がありません。

また、小型の従来品は水晶振動子をダイレクトに導電性接着剤で搭載するため、セラミックパッケージに搭載する際にはシビアな調整が必要であり、生産の難しさがあります。

それに対し、「Arkh.2G」における「Arkh振動子」の搭載は、言い方は悪いですが、ラフな搭載でもまったく問題ありません。要するに、搭載マシンのタクトを上げることが簡単にできます。これらを総合してアウトプットが3倍から5倍になるとお話ししました。

専用機はまだ作っていませんが、専用機だとアウトプットはもう少し増えると思っています。

質疑応答:各用途別の販売タイミングの想定について

質問者:前回の説明会で、通信メーカー、スマートフォンメーカー、車関係のメーカーが、「Arkh」シリーズの見学に来たというお話がありました。

あわせて、スライド22ページに基づき、通信・車載向けについて、実際に売上になるタイミングが見えてくる、あるいは見えてきたのではないかと思っています。これらのタイミングについて、用途別の見通しがあれば教えてください。

長谷川晋平氏:現時点で見えている販売のタイミングとしては、最も早いもので2026年3月期から売上が徐々に立ち、2027年3月期に大きく売上が伸びると見込んでいます。

質問者:アプリケーションは何向けでしょうか?

長谷川:アプリケーションについては、比較的さまざまな用途で検討いただいていますが、通信向けが多い印象です。

質問者:通信向けを中心に、2027年3月期はさらに伸びるということでしょうか?

長谷川:おっしゃるとおりです。

質疑応答:2024年3月期第4四半期の営業利益の水準と2025年3月期の利益計画の比較について

質問者:2024年3月期第4四半期の営業利益の水準と、2025年3月期の利益計画の比較についてです。2024年3月期第4四半期は6億円ほど営業利益が出ていました。また、2024年3月期第4四半期の前四半期比の増減要因分析で、価格影響はほぼ収まっていたというグラフがありました。

そこに基づくと、「6億円×4期」で通期では24億円となると思いますが、2025年3月期の営業利益は15億円の計画ということで、追加的なマイナス要素が発生することを意味すると思います。通期営業利益15億円の計画について、もう少しご説明いただけますか?

飯塚:2024年3月期第4四半期の営業利益6億4,900万円は、第3四半期に対して増益です。先ほど「価格変動については、為替の影響を含んでもほぼなかった」とご説明しましたが、為替の影響が約8,800万円ありました。その8,800万円がプラス要因として働いています。

加えて、期末の決算処理や研究開発費の減少分等、1億2,000万円がプラス要因となり、合計で約2億円、実力値より上がっているイメージで捉えています。

少なすぎると思われるかもしれませんが、「6億円−2億円=4億円、4億円×4期=16億円」としています。

その他の要因については、スライド12ページに示しましたが、減価償却費の増加を約5億5,000万円と見込んでいます。こちらは今まで投資した分の稼働開始、本社工場の償却などをすべて合わせた数字です。

加えて、人件費/労務費関係の増加を2億5,000万円と予定しています。「その分を差し引くと10億円を切るではないか」と思うかもしれませんが、その分、生産数量の増加、稼働率の向上により限界利益が増えるということで、営業利益は15億円を計画しています。

質疑応答:足元の受注状況等の変化について

質問者:足元の受注状況の変化についてです。2025年3月期の計画では通期400億円で、単純に割ると1四半期は100億円となり、第3四半期・第4四半期のレベルとそれほど変わらない水準となりますが、その水準に対して足元の受注状況に変化があるか教えてください。

飯塚:発振器についてはプラスに動いています。サーミスタ付き振動子は、特に台湾の子会社、加高電子の受注が計画よりやや弱いです。

産業用発振器は、お客さまから言われていたことと実際の受注状況がかなり異なってきているため少し弱くなっています。

これを挽回するためには、稼働率を落とさないようにするということで、産業用発振器の製造ラインをTCXOや車載向けの発振器に振ることにより、利益計画を達成しようと動いています。

質疑応答:中期経営計画の走り始めと利益水準のズレについて

質問者:中期経営計画を出した時と比べると、現在の利益水準は低くなっていると思います。フォト比率などは、もう少し高いところでターゲット設定していたと思いますが、何が原因でずれているのか教えてください。

また「Arkh」の製品展開も、もっと採用や普及が進むイメージでしたが、やや遅れています。こちらの背景もあわせて教えてください。

飯塚:第一次中期経営計画の利益が計画どおりにいかなかった要因は、売上が届かなかったことに尽きます。初年度の販売計画370億円に対して、412億円の実績値は数字が大きすぎました。

ご存知のとおり、民生・通信・車載・産業いずれにおいても、需給バランスとして「水晶が不足する」という話があったため、各社で部品の取り込みをかなり行っていました。

初年度は、各社からたくさん受注いただいていたのですが、そこがすべてを狂わせたと言えると思います。コロナ禍の影響もない通常どおりの発注ベースでは、概ね計画どおりに推移したと思います。

さらに車載向けの半導体不足が影響しており、ここが一番の誤算でした。当社特有の課題として、中国マーケットの比率が高いことが挙げられますが、中国経済の復活が予想より遅く、彼らの部品取り込みが我々の予想よりも多かったことが影響しています。

加えて産業向けです。産業向けのリードタイムは非常に長いのですが、それに対して第一次中期経営計画の2年半が経過した時点で、産業向けのお客さまはそろって「問題ない」と言っていました。

ところが、最後の最後に大きな調整が入り、2025年3月期もその調整は続くのですが、とどめを刺されたような状況が実態だと思います。

質問者:「Arkh」をはじめとする製品の差別化、付加価値の向上への取り組みはしていたものの、市場の需給バランス、在庫循環の変動があまりにも大きいために生じた価格圧力が「Arkh」などにヒットして利益水準が切り下がり、そこがずれを生んでいるということですか?

飯塚:「Arkh」シリーズで、我々が最も望んでいるのはIC内蔵です。その話は第一次中期経営計画の半ばからあり、サンプルも出していました。ただし、半導体不足の話が出てきた時に、中国とアメリカの関係に加え、半導体工場の場所などが問題になりました。

さらに、先ほど「チップレット」の話をしましたが、従来品よりも半導体の歩留が悪い状態を改善しなければいけません。「そこに内蔵しましょう」ということなのですが、実際はなかなか進まず歯がゆいところでした。

「Arkh」単体での評価は進んでいますが、第一次中期経営計画ではIC内蔵向けの量産には至りませんでした。第二次中期経営計画においては、今後その状況がどのように変わるのかわからず、我々がコントロールできる範疇ではありません。

とはいいつつも、「Arkh」シリーズを放棄するのはよくないと思います。「Arkh」シリーズの利点を活かした「Arkh.2G」は、一歩戻ってセラミックパッケージに内蔵します。

お客さまから見たら従来製品同様で、何の問題もなくそのまま基板に実装していただけます。このような活用を推進していかないといけないと思っています。

一方で、「Arkh」シリーズの投資回収を進めることによって、「Arkh」の価格競争力は年々上がります。ここぞという時には、コスト競争力の強い製品として売り出せると思っています。

質疑応答:2026年3月期から2027年3月期の販売計画について

質問者:スライド23ページの2026年3月期から2027年3月期の販売計画についてです。オーガニックな成長と「Arkh」シリーズを含めた新製品に分けて、今後の拡販により獲得する売上の規模感を教えてください。

2026年3月期、2027年3月期は、新製品がどのくらい業績を押し上げる要因になるのでしょうか? また、オーガニックな成長はどのくらいと見ているのでしょうか?

飯塚:2026年3月期については、スライドに記載しているようにTCXOの増加が大半を占めます。従来製品の増加のほうが多い状況で、新しい「Arkh」シリーズはおそらく10億円に満たないか、さらに少ないと思います。

第二次中期経営計画の最終度、2027年3月期にメインで伸びるのは車載向けの高周波発振器です。また、車載WiFiについても、温度範囲が広く、従来の振動子ではWiFi向けのプラスマイナス20ppmに対応できないため、発振器の販売が本格化します。

2027年にどのような製品が登場するのか、各社回ってみましたが、我々が提供できる部品は、「Arkh」シリーズより従来製品のほうが多い印象です。

今後、「Arkh.2G」の構想をお客さまにアナウンスしますが、車載向けについては、2027年までにお客さまから「使ってみよう」とは言ってもらえず、「評価の数年後に使う」という話になると思います。

近々では、光トランシーバー関係の高周波の差動発振器などは、早い段階で切り替えていただけるのではないかと期待しています。差動発振器は、AIサーバーやデータ通信などに必ず入りますので、そのあたりを狙っています。

「前年比90億円増」に対して、数量の目標を入れられればよかったのですが、2027年には単価の高い製品の比率が上がってくると考えていただければと思います。

質疑応答:在庫の水準感について

質問者:在庫の水準感についてです。先ほど、「為替を除くとコロナ禍の2021年3月期程度の水準になった」というお話がありました。ただし、前回の中期経営計画でお示しいただいた在庫の回転期間と比べると、在庫の積み上がりがまだあるような印象です。

中期経営計画の3年間で、2025年3月期については「ほぼフラットだ」というお話があったのですが、この先3年間の目線として、これまでの在庫の持ち方と比較して今後はどのような変化があるのでしょうか? 少し在庫を絞るイメージになるのか、在庫の動きについて教えてください。

飯塚:中期経営計画最終年度の売上高目標530億円を達成するために、我々は棚卸資産の回転日数を見ています。スライド8ページを見ると「まだまだ多い」ことは、ご指摘のとおりだと思っています。目標は、回転日数を早く2桁にすることです。

当然ながら売上を上げることにより日数を減らしますが、現状の在庫水準で考えると、3年目もまだ3桁です。調整をしたいところですが、今年は難しいかなと考えています。

回転日数が改善するのは、おそらく中期経営計画最終年度になりますが、第三次中期経営計画の1年目に2桁を目指すことになるかもしれません。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

6962

|

654.0

(03/06)

|

-4.0

(-0.60%)

|

関連銘柄の最新ニュース

-

02/10 15:40

-

02/10 15:40

-

02/10 15:40

-

2025/12/15

-

2025/12/02

新着ニュース

新着ニュース一覧-

今日 16:54

-

今日 16:02

-

今日 16:00

-

今日 15:56