【QAあり】テスHD、連結業績は通期計画を達成 脱炭素ニーズを背景に経常利益・当期純利益は今期業績予想も増益計画

ライツ・オファリングについて

司会者:決算説明会に先立って、事務局よりお断りとお願いです。当社では、6月21日に一部コミットメント型ライツ・オファリングの実施を決議し、現在オファリング期間中となっています。ライツ・オファリングに関するご質問については、有価証券届出書の記載事項及び公表済みの一般行使状況等に限らせていただきます。何卒ご了承いただきますようお願いします。

目次

石脇秀夫氏:取締役会長取締役会議長の石脇です。本日は台風7号の影響により、我々取締役は東京でのリアル開催から予定を変更し、大阪本社に集結しています。また、急遽Web上での開催となり、会場にお越しいただく予定だったみなさまには大変ご迷惑をおかけしたことを、重ねてお詫び申し上げます。

それでは代表取締役社長の山本一樹より、2023年6月期決算についてご説明します。

山本一樹氏(以下、山本):テスホールディングスの山本です。本日はお忙しい中、決算説明会にご参加いただきありがとうございます。ただいまより、2023年6月期の決算についてご説明します。

スライド右側の写真は、先日移転した私たちのグループ会社であるテス・エンジニアリング株式会社の九州オフィスです。九州地区は、1990年代後半頃からの主力製品「コージェネレーションシステム」が多数導入されている地域です。今後、顧客を中心とした脱炭素ソリューションのさらなる展開が期待される地域となっています。

連結業績

2023年6月期の連結業績についてご説明します。売上高は344億1,500万円となりました。福岡みやこメガソーラーによる一過性の売上高・利益の計上があった2022年6月期に比べて1.5パーセント減少しました。6月21日に修正した通期計画に対しては100パーセントの達成率となっています。

売上総利益は、2022年6月期に対して25.5パーセント増の106億1,100万円となりました。6月21日に開示した通期計画では、売上総利益は公表していませんので通期計画に対する達成率は割愛します。

営業利益は68億6,400万円で、2022年6月期に対して33.4パーセント増、通期計画に対する達成率は107.3パーセントです。

経常利益は55億1,800万円で、2022年6月期に対して18.6パーセント増、通期計画に対する達成率は110.4パーセントです。

親会社株主に帰属する当期純利益は35億9,200万円となりました。2022年6月期に対して33.3パーセント増、通期計画に対する達成率は115.9パーセントとなりました。

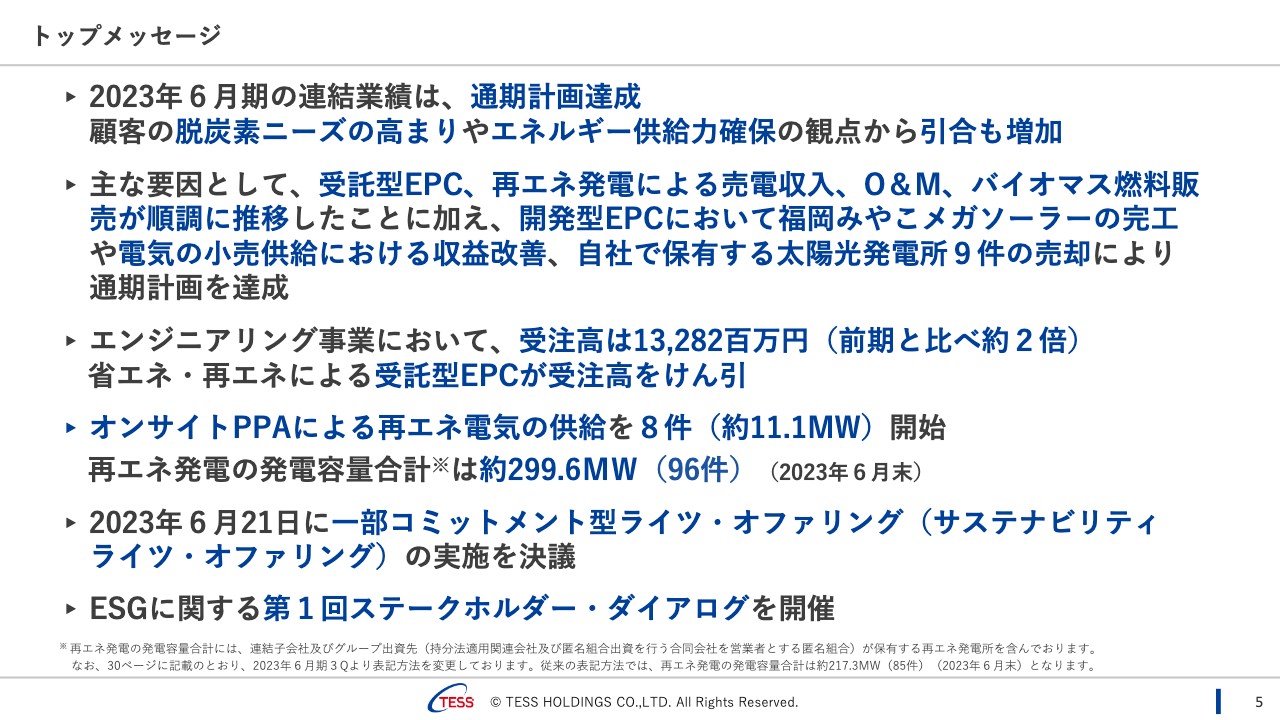

トップメッセージ

2023年6月期の主な出来事を含めたポイントをスライドに記載しています。先ほどお伝えしたとおり、連結業績に関しては通期計画を達成しました。顧客の脱炭素ニーズの高まりやエネルギー供給力確保の観点から、引き合いは前期に比べて約2倍に増えています。今回の業績は、このような外部環境の影響も大きいと考えています。

主な要因として、受託型EPC、再エネ発電による売電収入、O&M、バイオマス燃料販売が順調に推移しました。加えて、開発型EPCである福岡みやこメガソーラーの完工、電気の小売供給における収益改善、自社保有の太陽光発電所の売却により、通期計画を達成しました。

エンジニアリング事業については、受注高は132億8,200万円となりました。2022年6月期は約60億円でしたので、約2倍となっています。省エネ・再エネの受託型EPCが受注高を牽引しました。

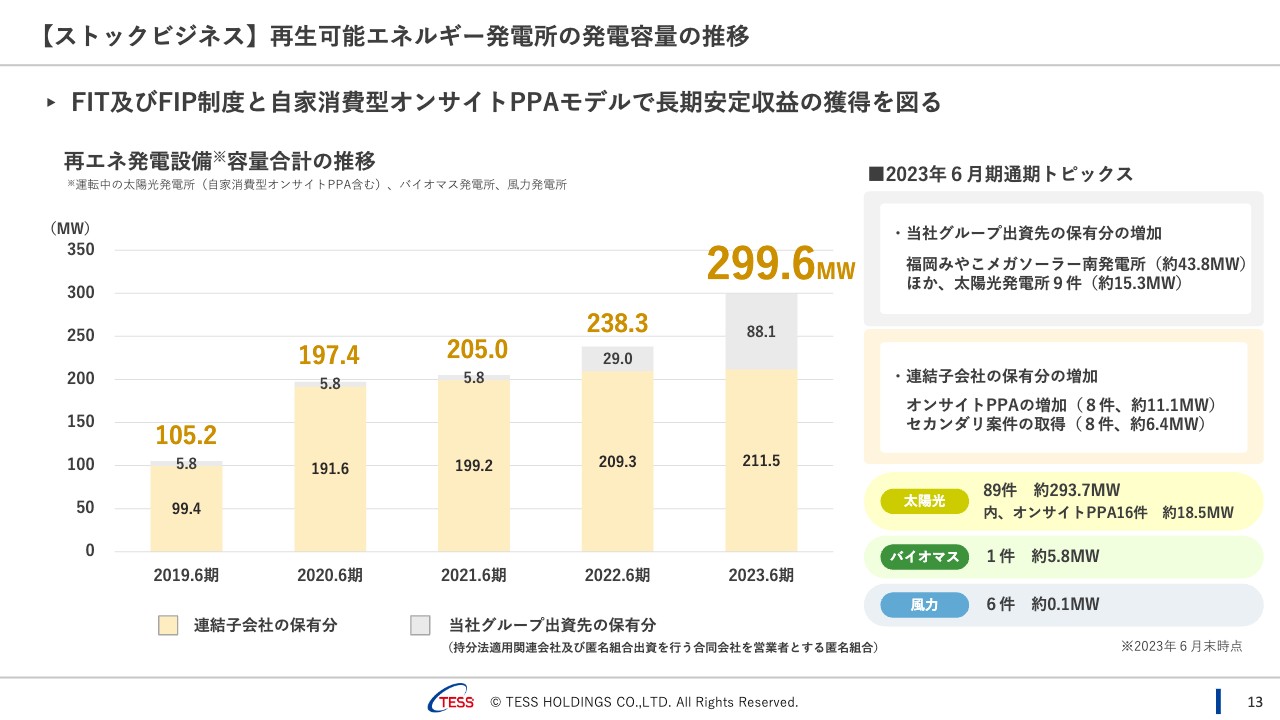

また、オンサイトPPAによる再エネ電気の供給を8件、約11.1メガワット開始し、私たちの再エネ発電の発電容量合計は約299.6メガワットとなり、96件まで積み上がりました。

2023年6月21日には、一部コミットメント型ライツ・オファリング(サステナビリティライツ・オファリング)の実施を決議しており、現在オファリング期間中です。また、ESGに関する「第1回ステークホルダー・ダイアログ」を開催しました。

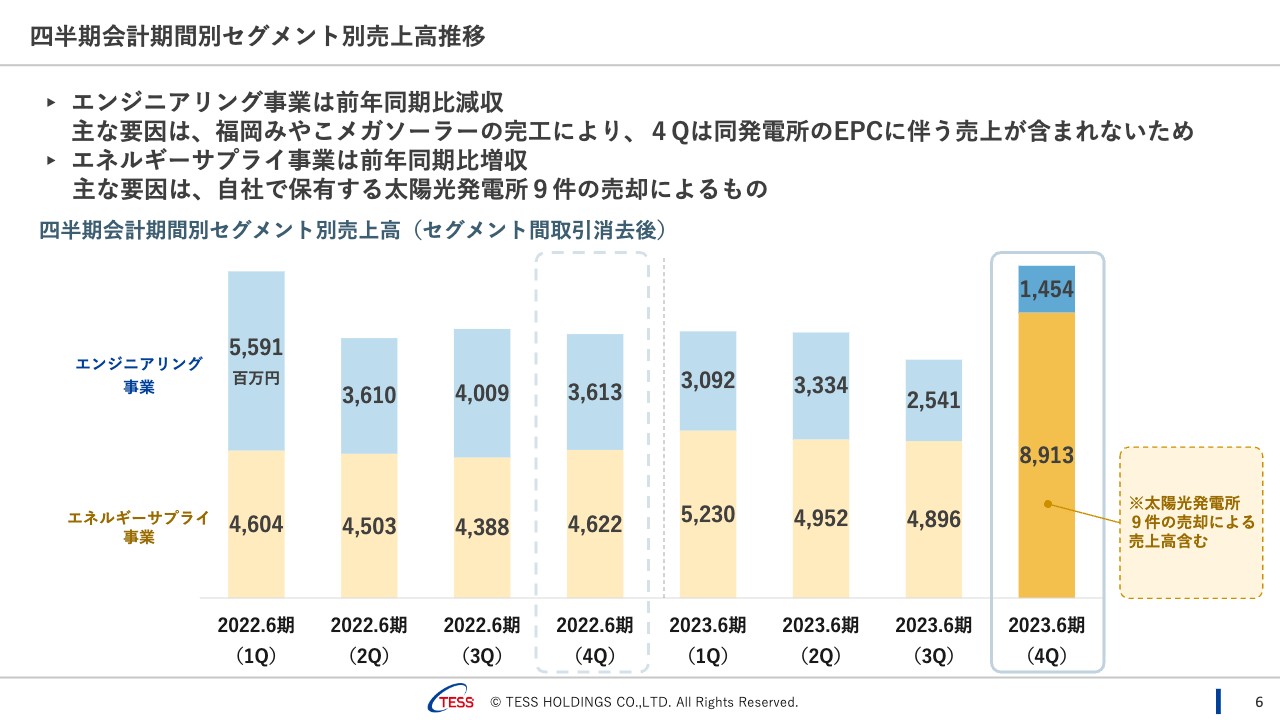

四半期会計期間別セグメント別売上高推移

四半期会計期間別のセグメント別売上高の推移についてご説明します。エンジニアリング事業は前年同期比で減収となりました。要因としては、福岡みやこメガソーラーが第3四半期に完工したことから、第4四半期は同発電所のEPCに伴う売上が含まれていないためです。

エネルギーサプライ事業は前年同期比で増収となりました。要因としては、先ほどもお伝えした自社保有の太陽光発電所の売却によるものです。

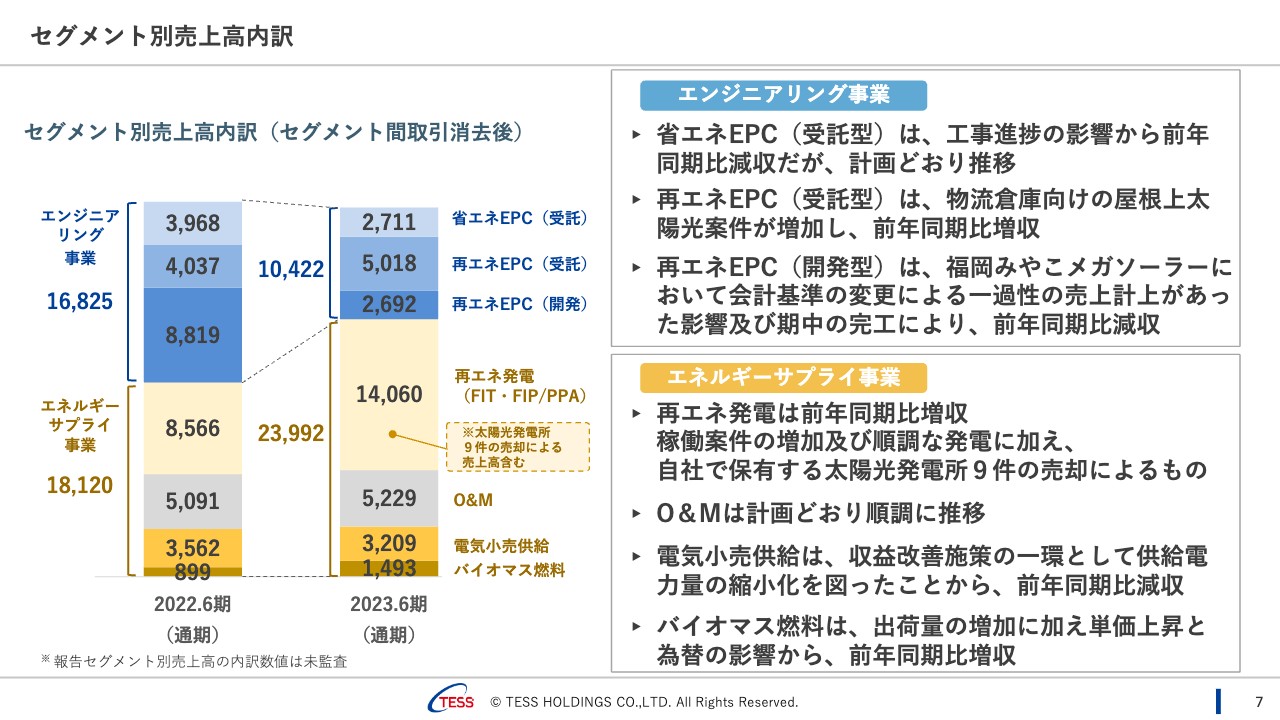

セグメント別売上高内訳

セグメント別売上高の内訳です。エンジニアリング事業については、省エネEPC(受託型)が前年同期比で減収となったものの、計画どおりに推移しました。再エネEPC(受託型)は、主に物流倉庫向けの屋根上太陽光案件が増加し、前年同期比で増収となりました。

再エネEPC(開発型)は、福岡みやこメガソーラーにおける会計基準の変更による一過性の売上計上があった影響に加えて、期中に工事が終わった関係で、前年同期比で減収となりました。

エネルギーサプライ事業については、再エネ発電は、案件増加や発電が順調なことに加え、自社保有の太陽光発電所の売却により、前年同期比で増収となりました。O&Mに関しては、計画どおり順調に推移しました。

電気の小売供給に関しては、収益改善のために供給電力量の縮小化を図ったことで、前年同期比で減収となりました。バイオマス燃料に関しては出荷量の増加、単価の上昇、為替影響の3つの要因により、前年同期比で増収となりました。

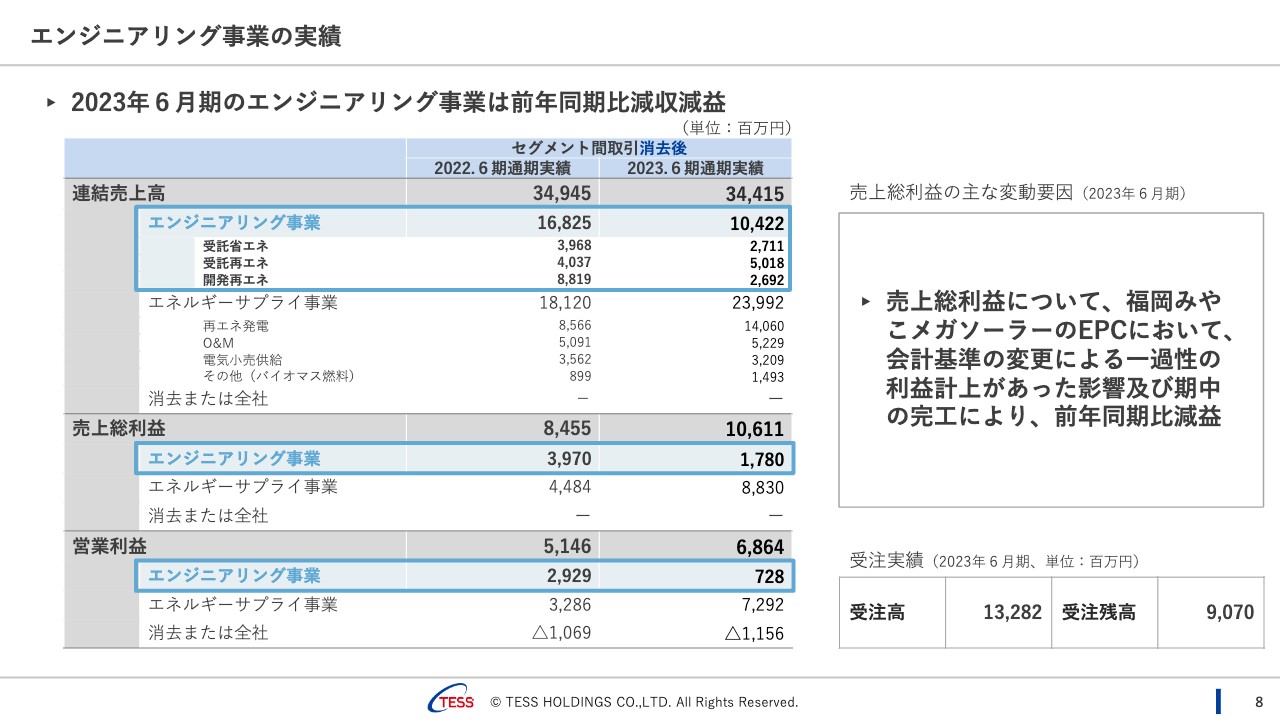

エンジニアリング事業の実績

エンジニアリング事業の売上総利益についてご説明します。繰り返しになりますが、福岡みやこメガソーラーのEPCにおいて、2022年6月期に一過性の売上高・利益の計上があったことに加え、期中に工事が終わったことにより、前年同期比で減益となりました。

受注実績についてはトップメッセージでもお伝えしたとおり、2023年6月末時点の受注高は132億8,200万円、受注残高は90億7,000万円となっています。

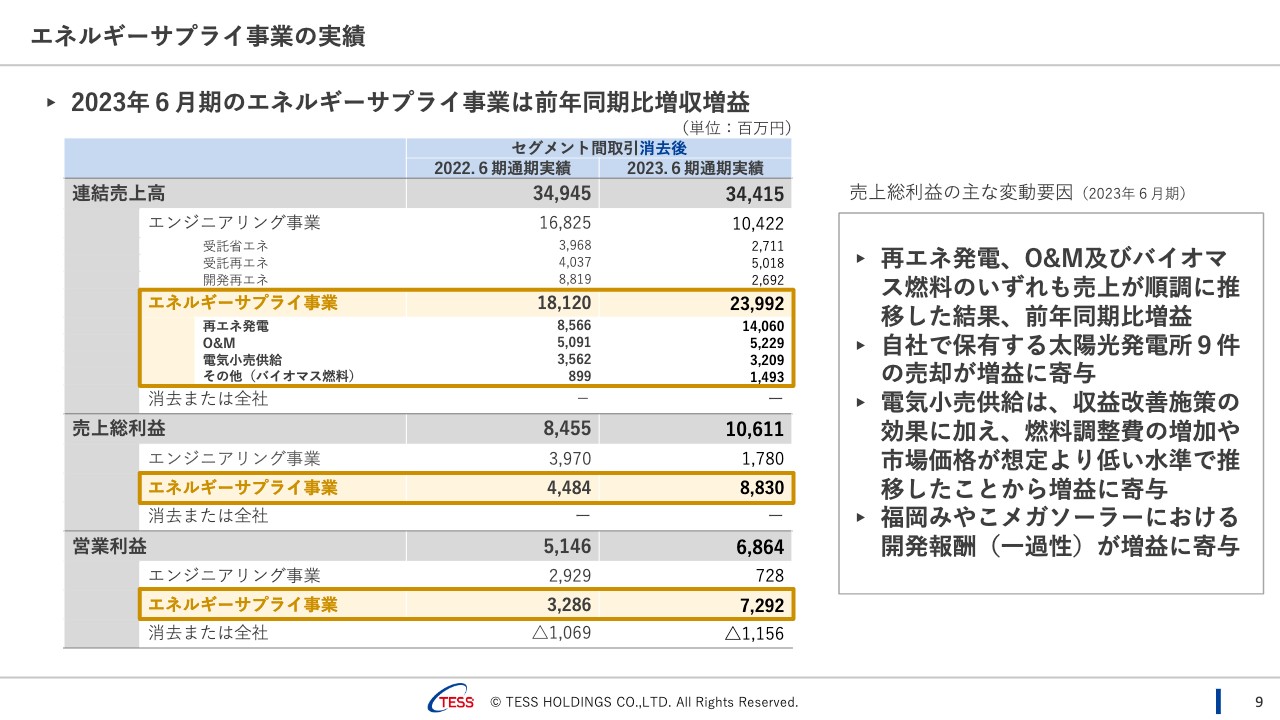

エネルギーサプライ事業の実績

エネルギーサプライ事業の売上総利益の主な変動要因についてご説明します。再エネ発電、O&M、バイオマス燃料のいずれも売上が順調に推移した結果、前年同期比で増益となりました。また、自社で保有する太陽光発電所の売却も、増益に寄与しています。

電気小売供給に関しては、収益改善施策の結果に加え、燃料調整費の増加や市場価格が想定より低い水準で推移したことが増益に寄与しています。また、福岡みやこメガソーラーにおける開発報酬(一過性)も増益に寄与しています。

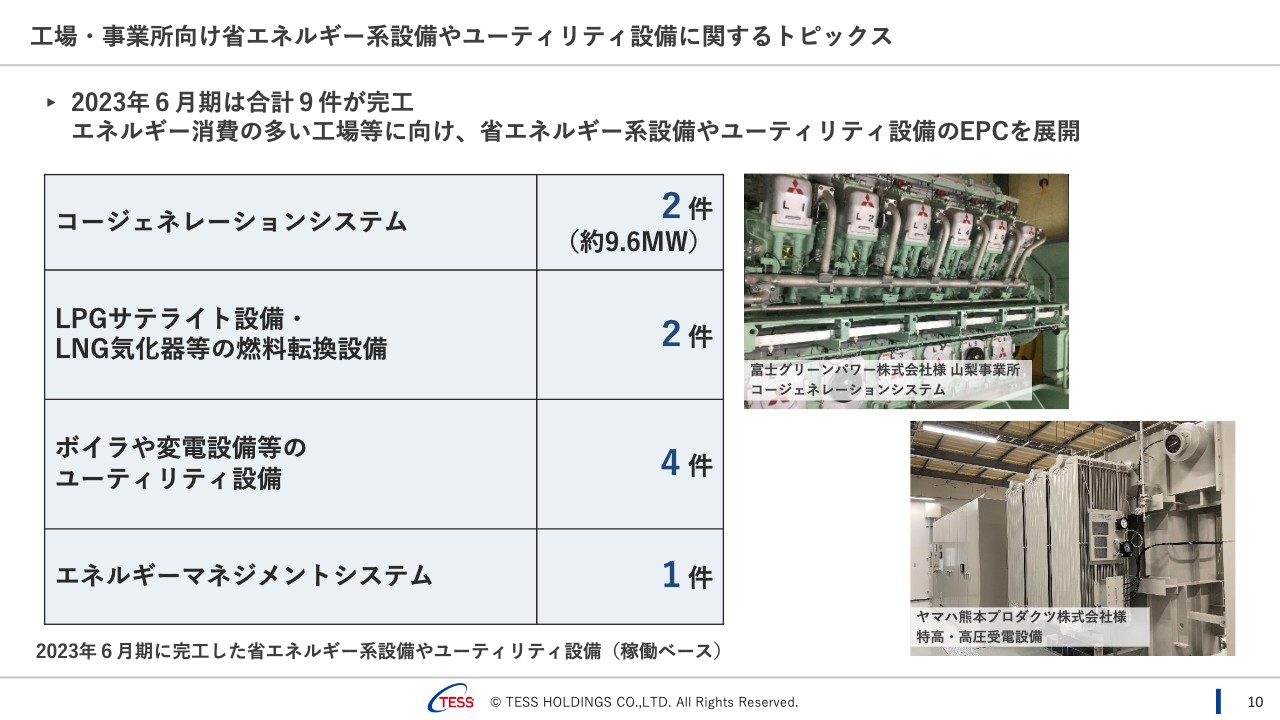

工場・事業所向け省エネルギー系設備やユーティリティ設備に関するトピックス

トピックスについてご説明します。工場・事業所向けのEPCである省エネルギー系設備やユーティリティ設備について、2023年6月期は合計9件が完工しました。

コージェネレーションシステムが2件で、約9.6メガワットです。スライド上段の写真は、コージェネレーションシステムを導入した富士グリーンパワー社の山梨事業所になります。

LPGサテライト設備・LNG気化器等の燃料転換設備は、2件完工しました。ボイラや変電設備等のユーティリティ設備は、4件完工しました。スライド下段の写真は、ヤマハ熊本プロダクツ社の工場にある特高・高圧受電設備です。そのほか、エネルギーマネジメントシステムを1件導入しました。

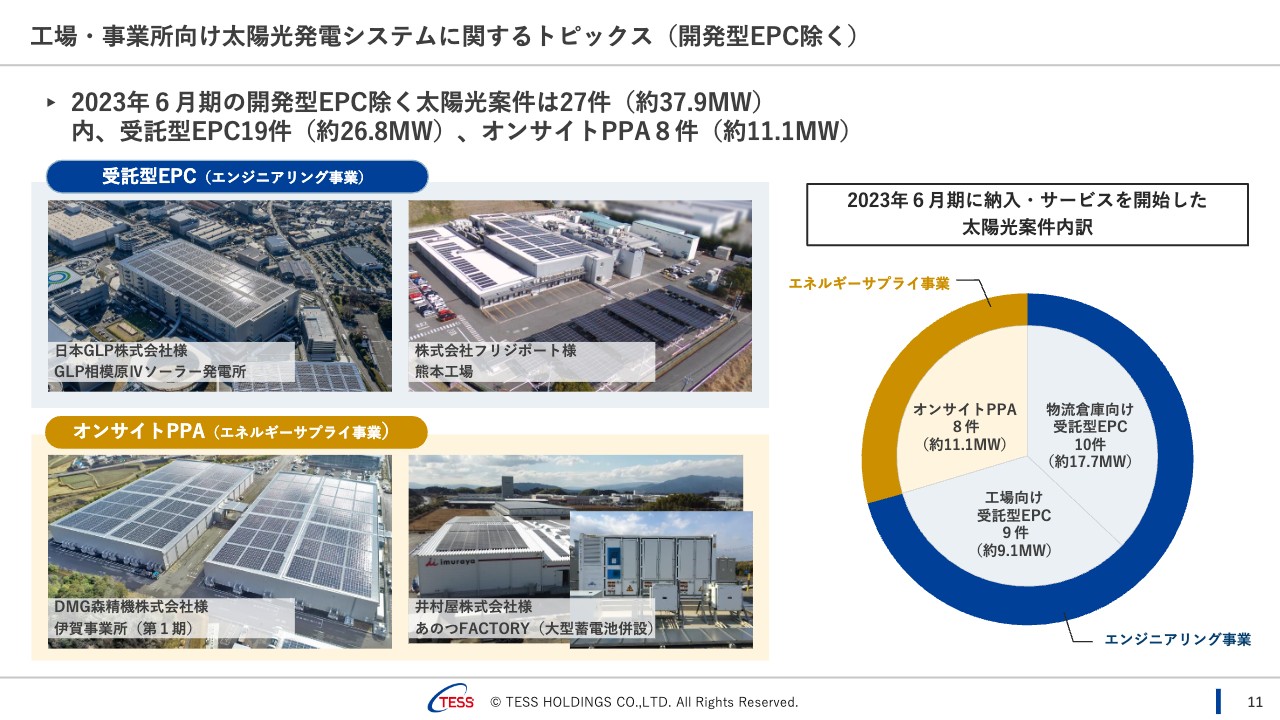

工場・事業所向け太陽光発電システムに関するトピックス(開発型EPC除く)

私たちの主力となっている、工場・事業所向け太陽光発電システムについてまとめています。2023年6月期の開発型EPCを除く太陽光案件は27件、合計約37.9メガワットでした。そのうち受注型EPCが19件で約26.8メガワット、オンサイトPPAが8件で約11.1メガワットとなっています。

納入・サービスを開始した太陽光案件の内訳としては、物流会社向けは、物流倉庫の新築が多かったり所有者が変わったりすることから、受託型EPCとして請負うことがほとんどです。営業の現場では、オンサイトPPAを入口として提案を進めています。2023年6月期では、物流倉庫向け以外にEPCやPPAで契約に至ったものが約20メガワットありましたが、そのうち約55パーセントの約11.1メガワットがオンサイトPPAとして契約、約45パーセントの約9.1メガワットが工場向け受託型EPCとして受注するかたちとなりました。

事例を少しご紹介します。受託型EPCについては、日本GLP社において相模原の物流倉庫と他数ヶ所に向けて納入しました。また、森永乳業社の100パーセント子会社であるフリジポート社の熊本工場には、自家消費型の太陽光発電システムを納入しました。

オンサイトPPAについては、リリースのとおり、DMG森精機社において当時日本最大級の約13.4メガワットを契約しました。そのうち、第1期として約5.4メガワットの供給を開始しています。

下段右側に写真を掲載している井村屋社のあのつFACTORYでは、自家消費型の太陽光に加えて、大型の蓄電池を併設したサービスを開始しました。本社工場でもすでにオンサイトPPAによる電気の供給を開始しており、そちらに引き続き、新工場となるあのつFACTORYにも供給するものであります。

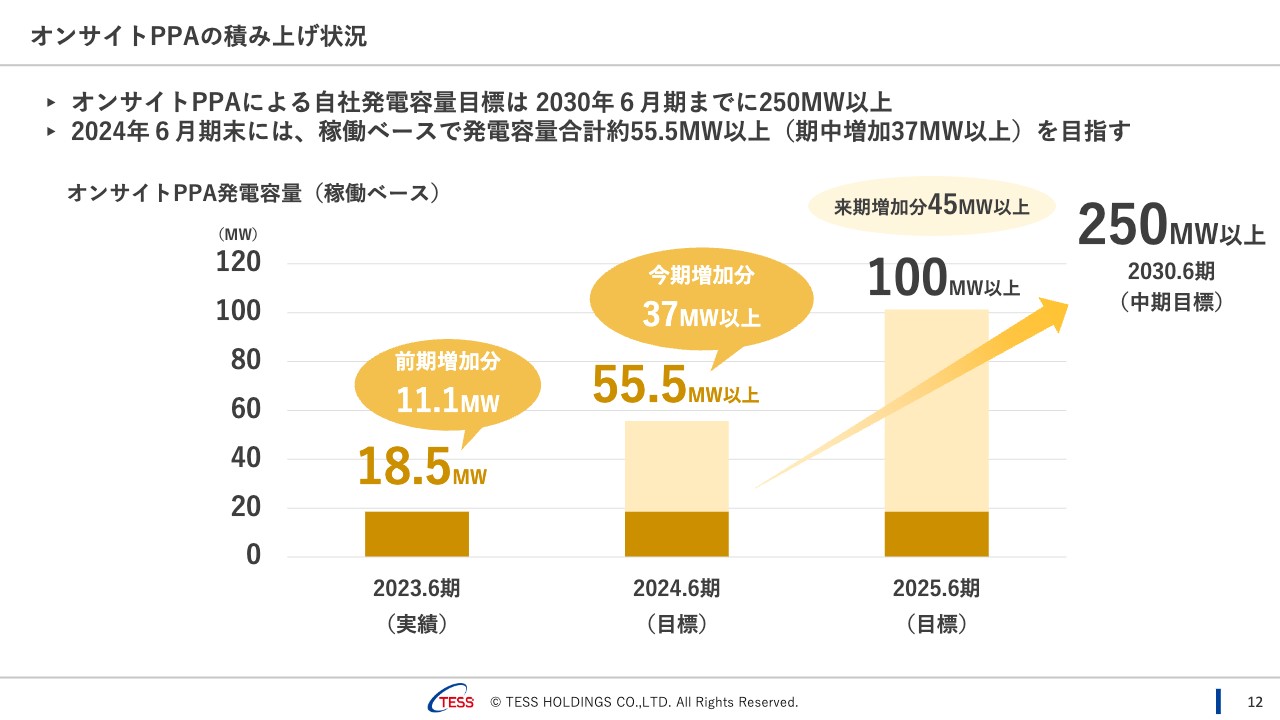

オンサイト PPAの積み上げ状況

オンサイトPPAの積み上げ状況についてです。2023年6月期に11.1メガワット増加して、18.5メガワットとなりました。2024年6月期は、37メガワット以上を目標にしており、合計55.5メガワット以上を目指しています。中期目標としては、2030年6月期中期経営方針にも記載のとおり、合計250メガワット以上を目指しています。

【ストックビジネス】 再生可能エネルギー発電所の発電容量の推移

再エネ発電設備の容量の推移についてです。トップメッセージでも触れましたが、連結子会社と少数持ち分を合わせて約300メガワットまで積み上がりました。内訳にも記載がありますが、ほとんどが太陽光発電所です。

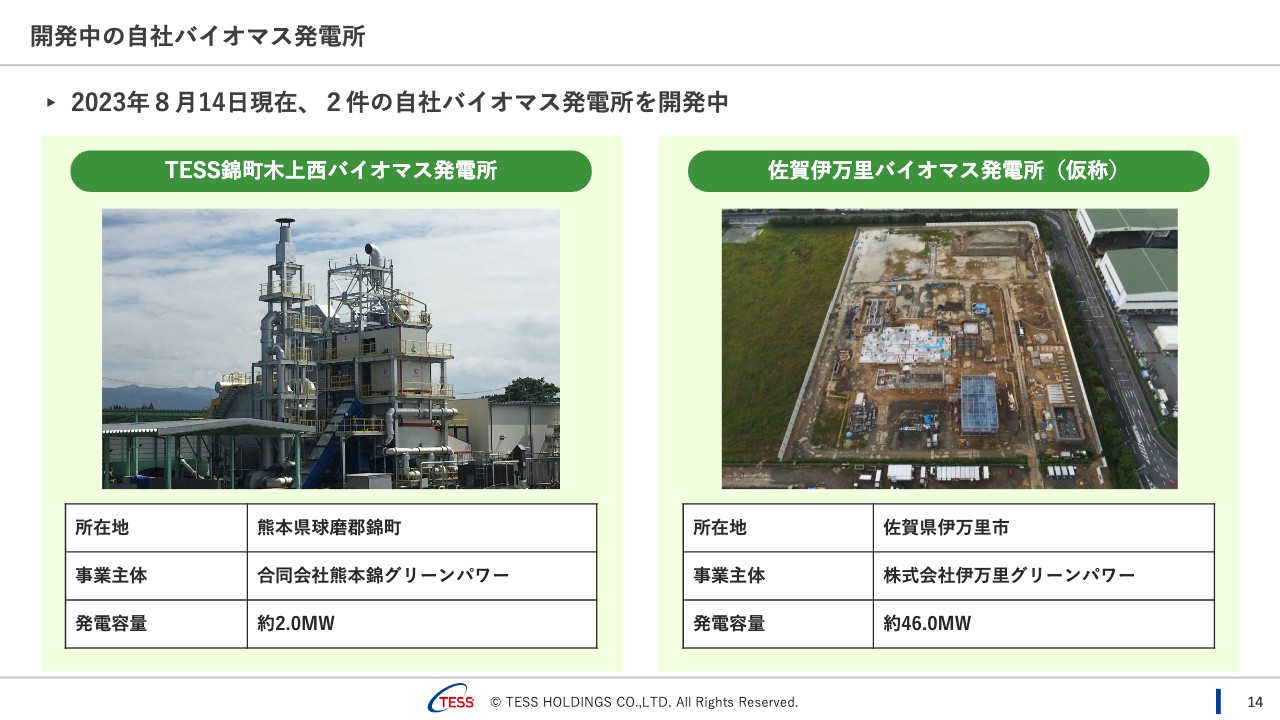

開発中の自社バイオマス発電所

先ほど、太陽光がほとんどだとお話ししましたが、現在、自社バイオマス発電所2件の開発を行っています。左側が熊本県錦町のバイオマス発電所で、発電容量は約2メガワットです。右側は佐賀県伊万里市のバイオマス発電所で、発電容量は約46メガワットです。

サステナビリティに関するトピックスについては、ESG・女性活躍推進担当の吉田取締役よりご説明します。

サステナビリティに関するトピックス

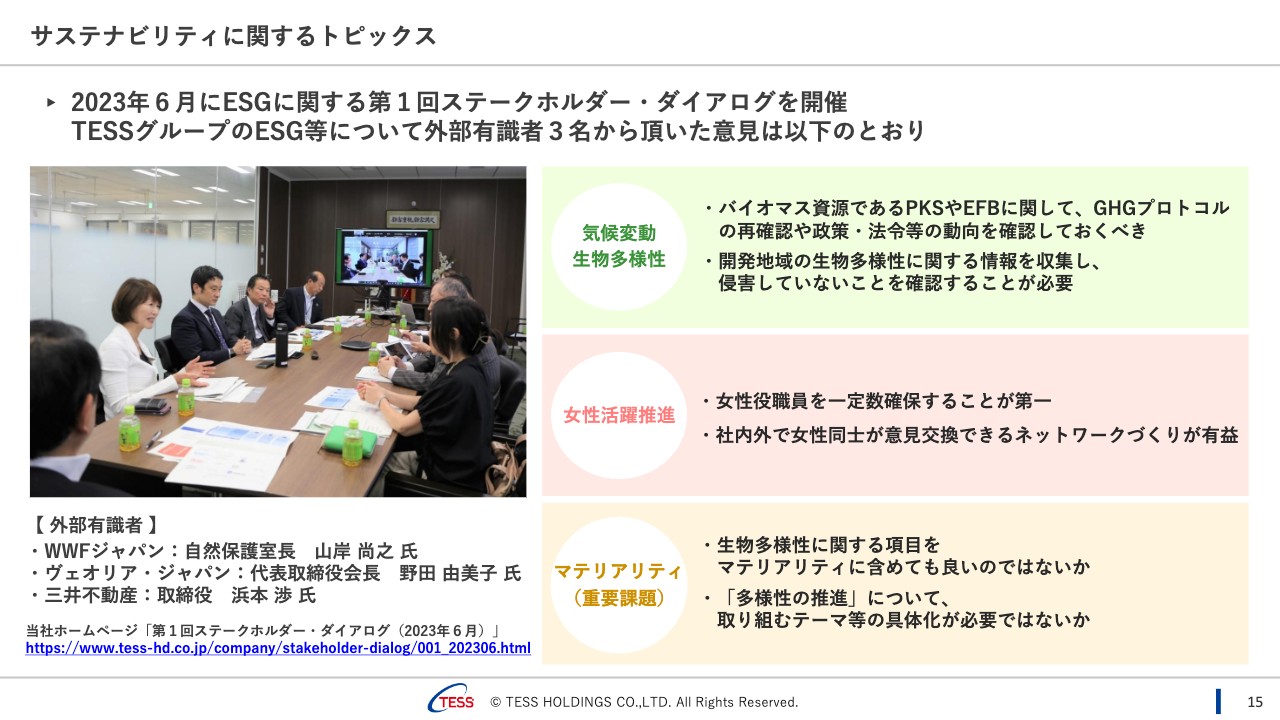

吉田麻友美氏:サステナビリティに関するトピックスについてご説明します。6月にTESSグループとして初のESGに関するステークホルダー・ダイアログを開催しました。

3名の外部有識者をお招きし、主に気候変動や生物多様性に関する取り組み、女性活躍推進についてご意見をいただきました。特に女性活躍推進については、まずは女性役職員を一定数確保することが第一であることや、社内外でのネットワーク作りが有益であるといったアドバイスをいただきました。いただいたご意見を参考に取り組みを進めています。

ステークホルダー・ダイアログの概要は当社ホームページに掲載していますので、お時間があればぜひご覧ください。

非財務情報

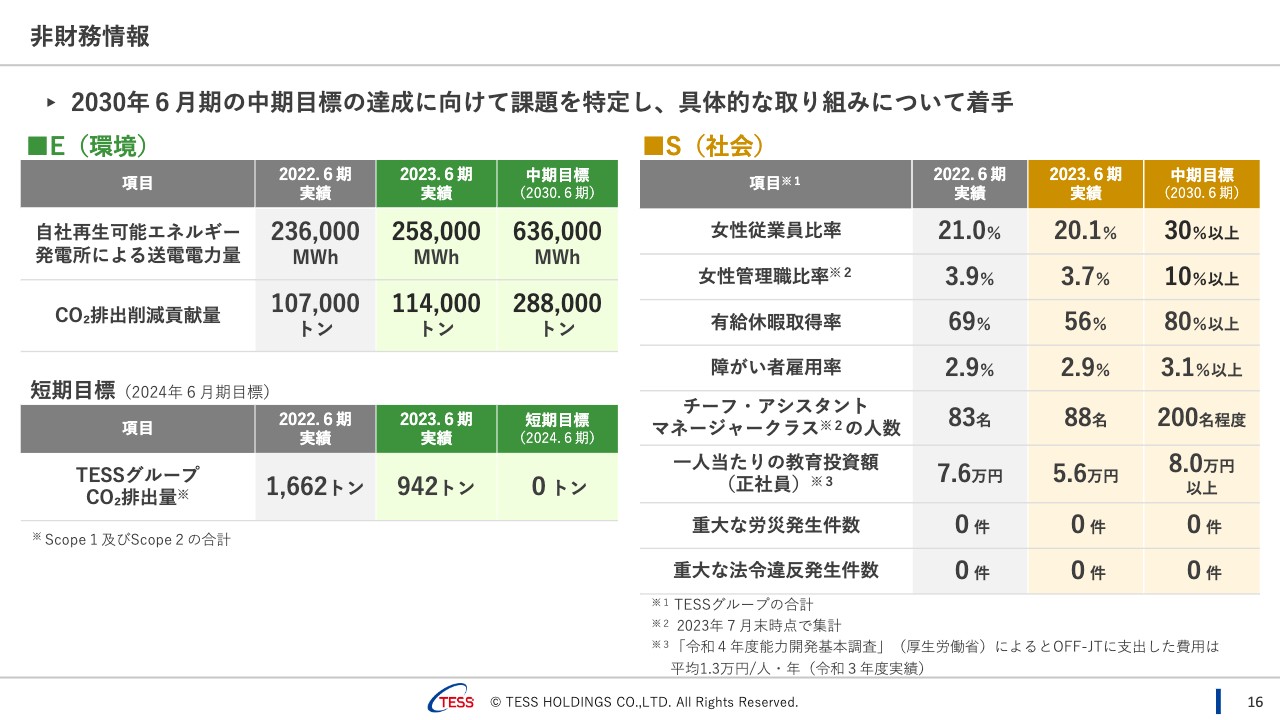

非財務情報についてご説明します。中期経営方針で定めた目標の進捗について、スライド左側に記載の環境に関する指標からご報告します。

地球環境に与えるポジティブな影響として、自社保有の再生可能エネルギー発電所による送電電力量と、それに伴うCO2排出削減貢献量について目標を掲げています。自社保有の再エネ発電所の増加に伴い、どちらも増加となっています。

一方で、事業活動が地球環境に与える負荷として、TESSグループのCO2排出量の削減目標を定めています。2023年6月期の実績としては、2022年6月期から約700トン削減し、942トンとなりました。こちらに関しては、A重油焚きの発電機の稼働を終了したことや、オフィスでのLED照明への切り替えによる効果となっています。

右側の社会に関する指標の進捗についてご報告します。女性社員の採用や女性の管理職への昇格はありましたが、女性比率の伸びは全体の母数の伸びに及ばず、女性従業員比率及び女性管理職比率において、わずかにポイントを下げています。

2023年6月期は目標の設定と、目標達成に向けた課題の特定、課題解決のための具体的な取り組みの検討に時間を費やしました。取り組みのスタートはできたため、その効果が目に見えるかたちになるのはこれからと考えています。

有給休暇取得率についてもポイントが下がっていますが、業務効率化のための取り組みや意識改革等、働き方改革につながる取り組みを順次スタートしているため、こちらも同様にこれから効果が現れてくるものと考えています。

チーフ・アシスタントマネージャークラスの人数については、83名から88名に増加しました。一人当たりの教育投資額はやや減少していますが、チーフ・アシスタントマネージャークラスの育成にもつながる若年層向けの研修メニューの考案を行いました。今期から研修を開始したため、教育投資額の伸び、チーフ・アシスタントマネージャークラスの育成についてもこれから弾みがつくものと考えています。

非財務情報についてのご説明は以上です。

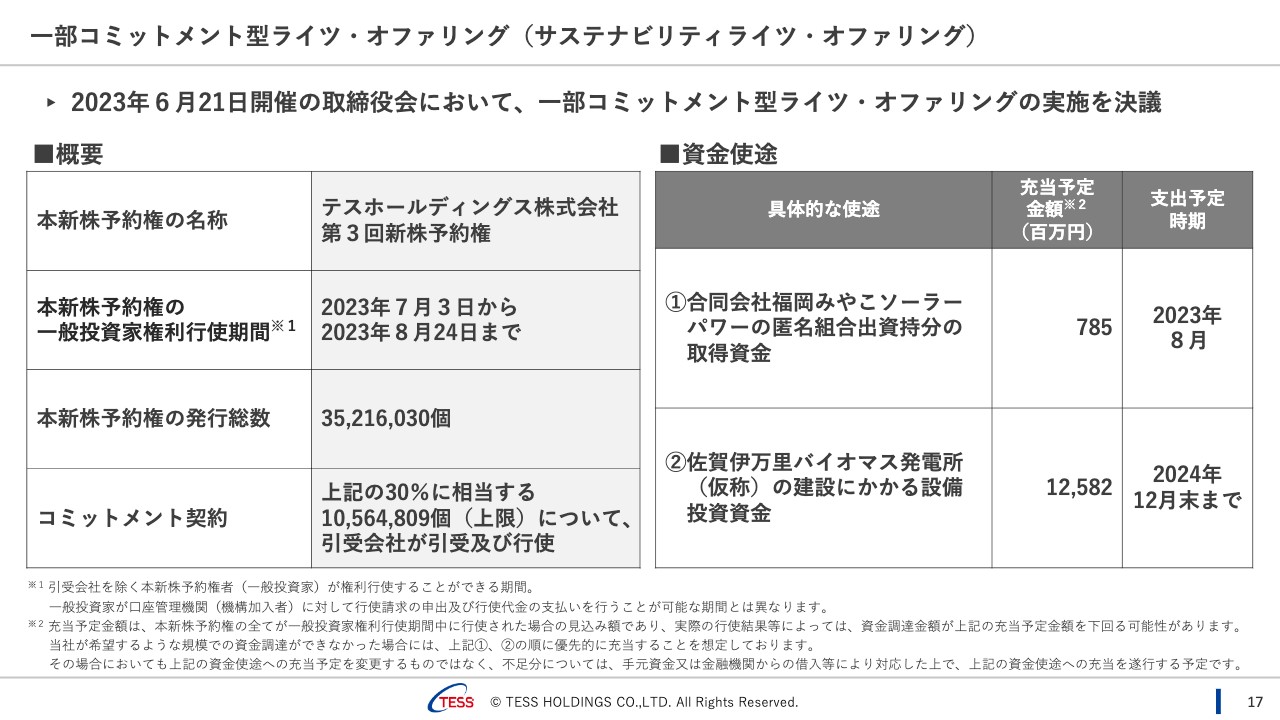

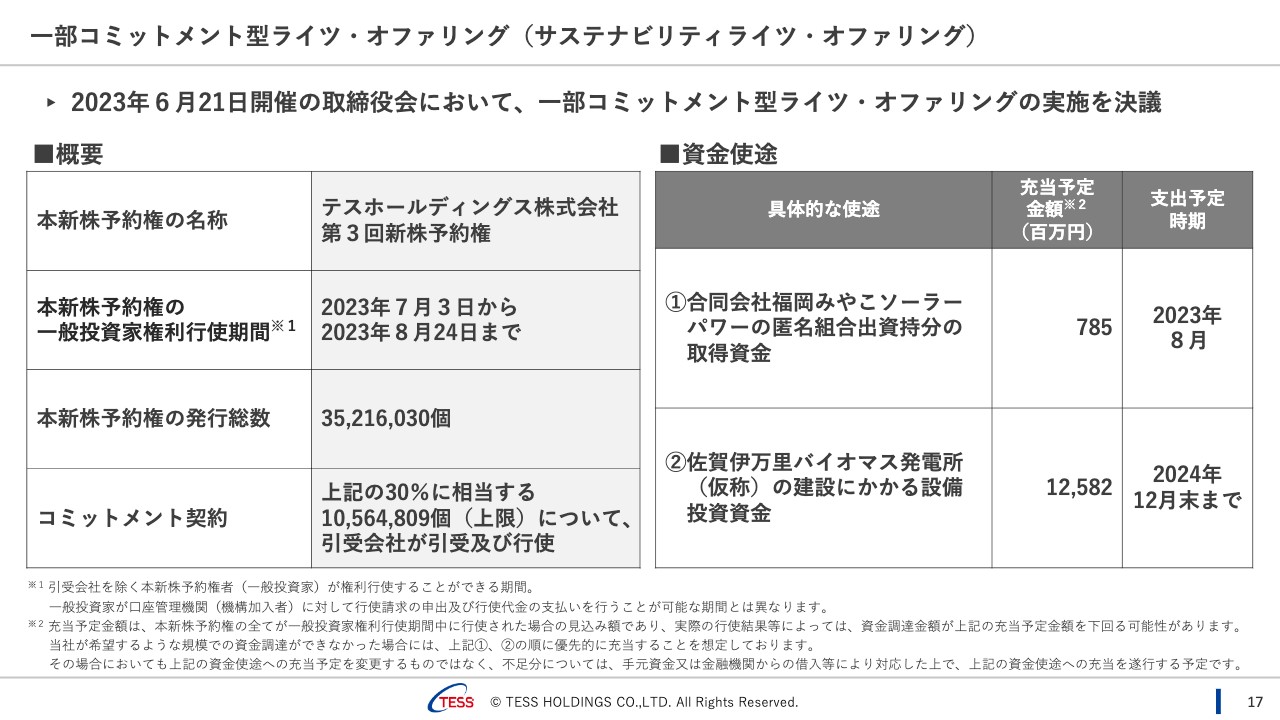

一部コミットメント型ライツ・オファリング(サステナビリティライツ・オファリング)

山本:すでにご案内のとおり、一部コミットメント型ライツ・オファリングの実施を決議しました。

資金の使途に関しては、新株予約権が100パーセント権利行使される前提で、合同会社福岡みやこメガソーラーの匿名組合出資持分の取得資金として約7億8,500万円と、伊万里バイオマス発電所の建設にかかる設備投資資金として約125億8,200万円を予定しており、合計約133億6,700万円となります。

現在はオファリング期間中であり、本日開示しましたが、8月8日時点の進捗率は56.87パーセントです。一部コミットメント型ということで、引受会社が新株予約権総数の30パーセントを上限に引き受けることになっています。

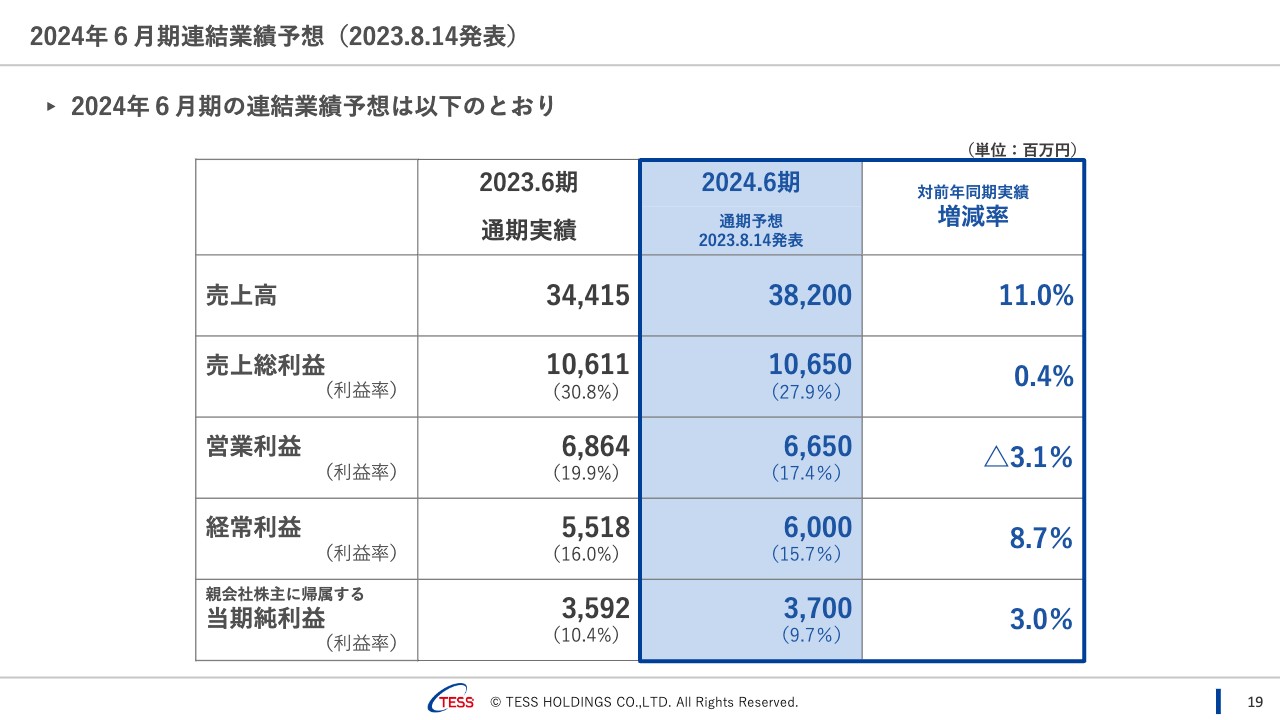

2024年6月期連結業績予想(2023.8.14発表)

今期の業績予想についてご説明します。売上高は382億円で、2023年6月期の通期実績と比べて11パーセント増となります。売上総利益は106億5,000万円で、2023年6月期比0.4パーセント増です。

営業利益は66億5,000万円で2023年6月期比3.1パーセント減、経常利益は60億円で2023年6月期比8.7パーセント増、親会社株主に帰属する当期純利益は37億円で2023年6月期比3パーセント増となっています。

売上高は増収、営業利益以外は増益の計画としました。人件費や研究開発費等、販管費を若干厚く計画した結果、営業利益は微減ですが、経常利益や親会社株主に帰属する当期純利益は、しっかり増益を目指して取り組みたいと考えています。

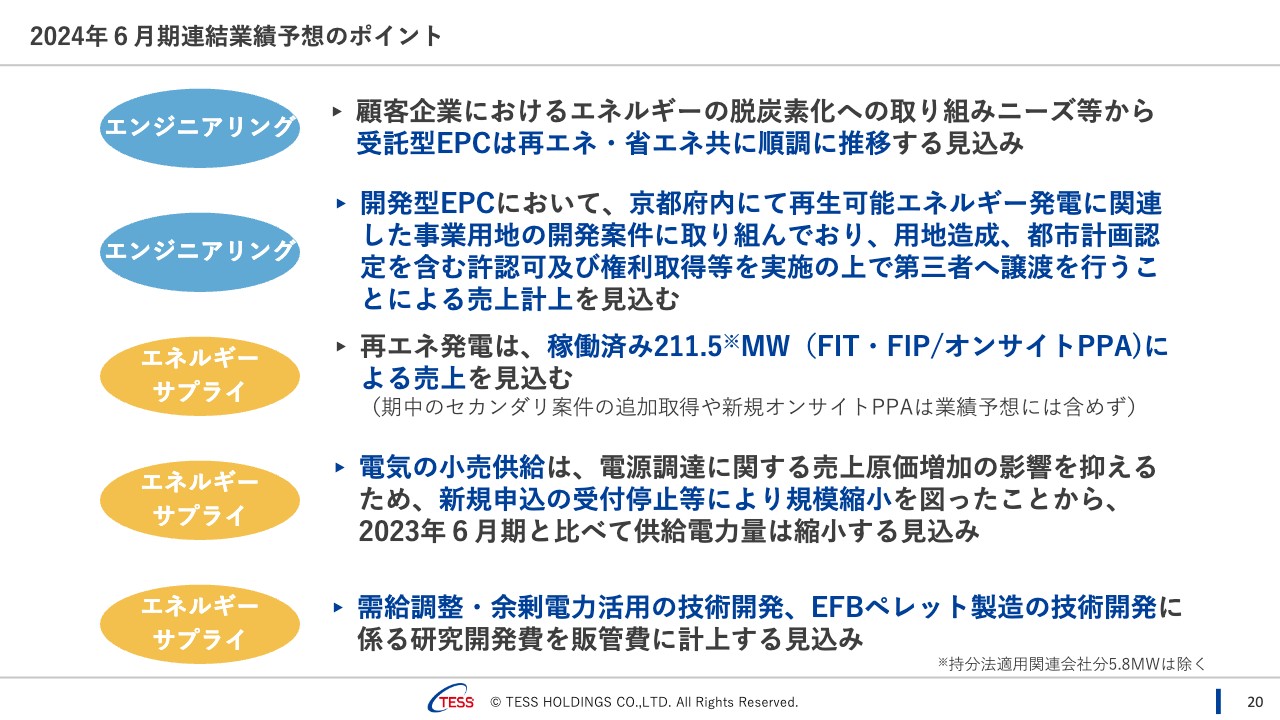

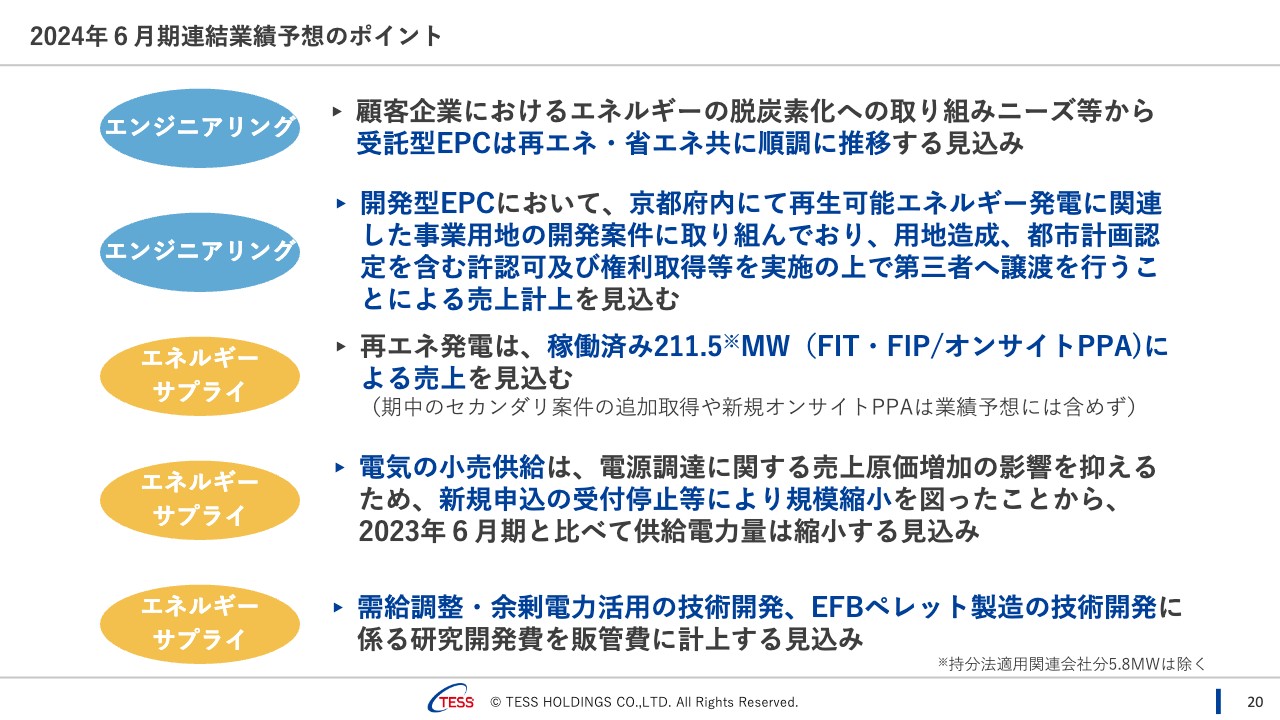

2024年6月期連結業績予想のポイント

先ほどご説明した連結業績予想のポイントをまとめています。エンジニアリング事業は、冒頭にご説明したとおり、引き続き顧客企業におけるエネルギーの脱炭素化への取り組みニーズが強まっていくものと考え、受託型EPCを中心とした仕事が順調に推移すると見込んでいます。

開発型EPCは、数年前から京都府内で再生可能エネルギー発電に関連した事業用地の開発に取り組んでいます。用地造成や都市計画認定を含む許認可及び権利取得等を実施したうえで、第三者へ譲渡を行うことによる売上計上を見込んでいます。

再エネ発電に関しては、稼働済みの211.5メガワット(FIT・FIP/オンサイトPPA)による売上を見込んでいます。こちらは、2023年6月期に売却した太陽光発電所9件の影響も加味した数字になります。また、毎期同じですが、期中のセカンダリ案件の追加取得や新規オンサイトPPAは予想に含んでいません。

電気の小売供給に関しては、電源調達に関する原価増加を抑えるために新規申し込みの受付停止等により規模縮小を図ったことから、2023年6月期に比べて供給電力量は縮小する見込みです。

また、先ほど少し触れましたが、需給調整・余剰電力活用の技術開発、EFBペレット製造の技術開発にかかる研究開発費を販管費に計上する見込みです。

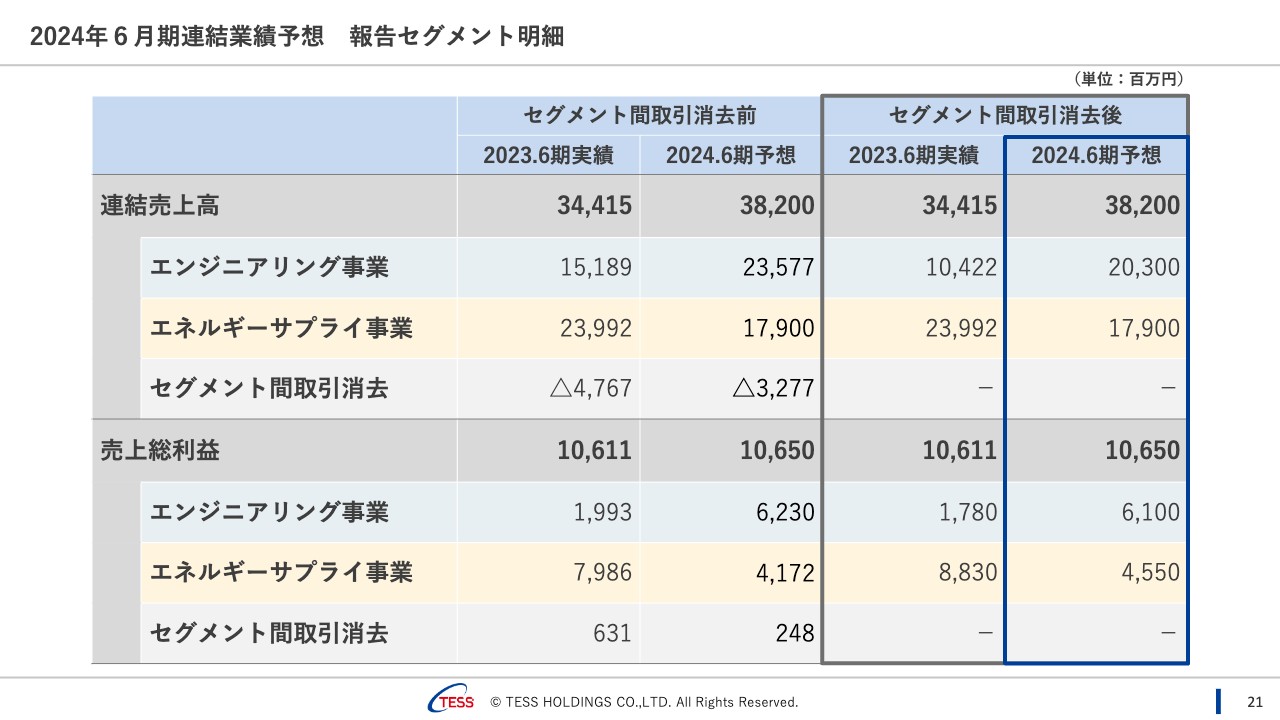

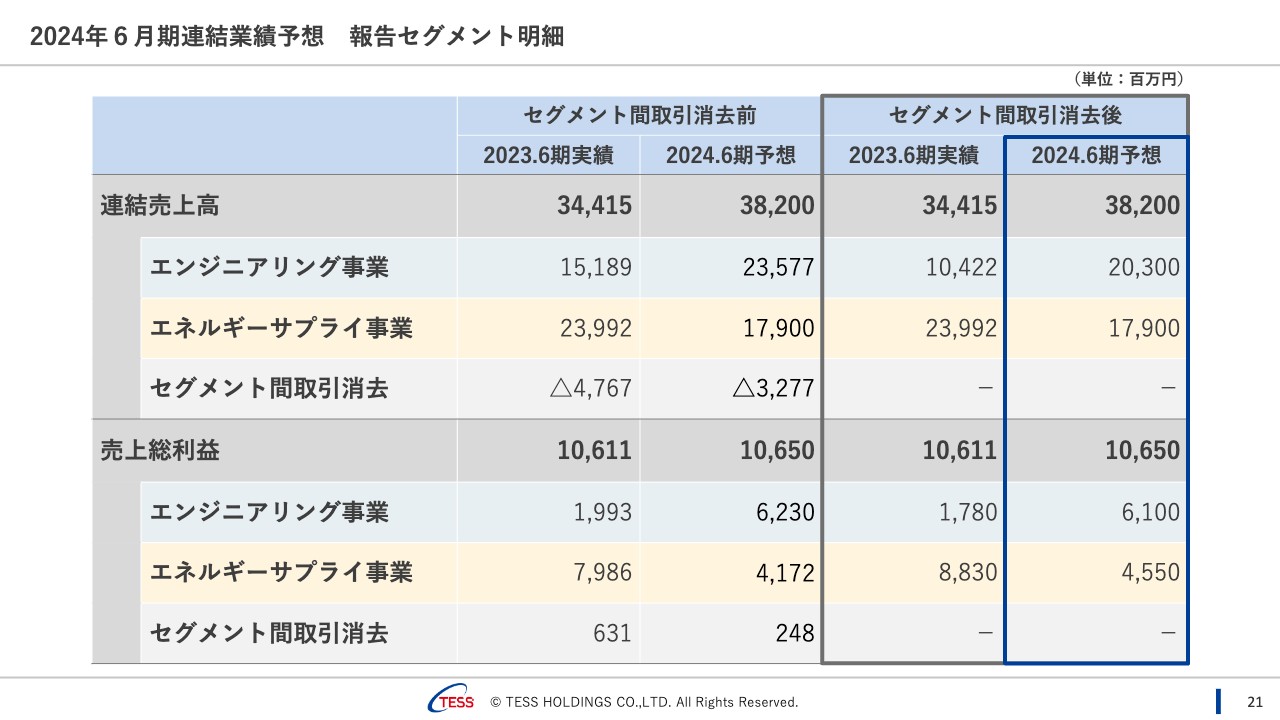

2024年6月期連結業績予想 報告セグメント明細

セグメント別の売上高と売上総利益についてご説明します。セグメント間の取引があるため、セグメント間取引消去後の欄をご覧ください。売上高は382億円のうちエンジニアリング事業が203億円、エネルギーサプライ事業が179億円を計画しています。

売上総利益は106億5,000万円のうち、エンジニアリング事業が61億円、エネルギーサプライ事業が45億5,000万円を計画しています。

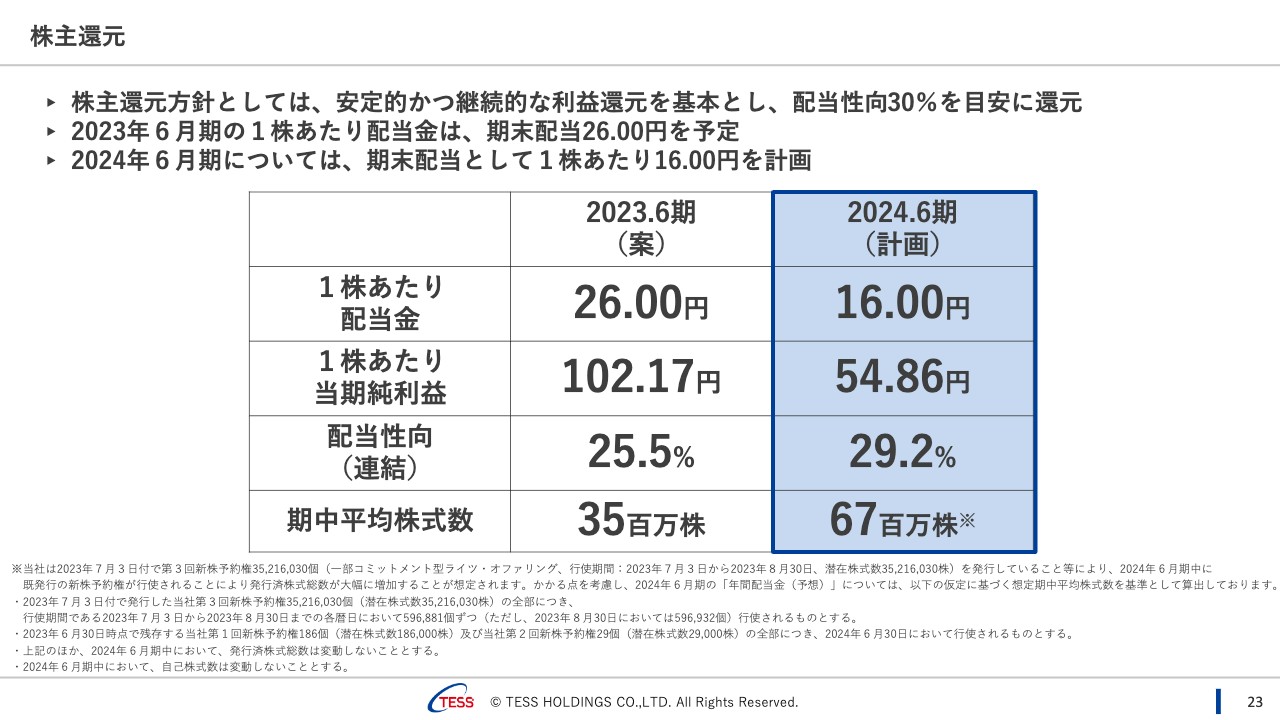

株主還元

株主還元についてです。2023年6月期については、6月21日に開示したとおり、1株あたり配当金が26円、1株あたり当期純利益が102.17円となっています。6月21日に発表した連結業績予想に対して利益が上振れたため、配当性向は25.5パーセントとなります。

2024年6月期の計画についてですが、1株あたり配当金は16円、1株あたり当期純利益は54.86円を計画しています。配当性向は中期経営方針等で示している30パーセントを還元方針としており、計画としては29.2パーセントとなります。

補足すると、先ほどもご説明したとおり、現在ライツ・オファリングを実施中で、株式数が約2倍に増加する見込みです。すべて権利行使されたときの想定値として、期中平均株式数を6,700万株としたうえで、1株あたり配当金の計画を16円としています。期中平均株式数が変化していますので、あらためて補足しました。

質疑応答:エンジニアリング事業の連結業績予想について

質問者:21ページの2024年6月期連結業績予想について、エンジニアリング事業の売上高の約100億円の増収及び売上総利益の約40億円の増益に関して、もう少し詳細を定量的に教えてください。

売上高が増えているだけではなく、粗利率も倍くらいまで上がる想定になっているかと思いますので、売上高の203億円のうち、特にどのくらい開発型EPCの貢献があるのかが気になっています。

山本:2024年6月期のエンジニアリング事業の計画については、内訳の開示までは行っていませんが、エンジニアリング事業の連結業績予想のポイントに記載しているとおり、京都府内で取り組む開発型EPCに加え、太陽光発電所の開発型EPCによる売上も一部見込んでおり、開発型EPCで約100億円強を見込んでいます。

質問者:開発型EPCはまだ受注残高には入っておらず、エンジニアリング事業の受注残高が約90億円くらいとのことでしたので、これと同じくらいが売上になるというイメージでよろしいでしょうか?

山本:はい。開発型EPCに関しては、先ほどご説明した受注高や受注残高には入っていません。

質疑応答:エネルギーサプライ事業の連結業績予想について

質問者:エネルギーサプライ事業の連結業績予想は、売上総利益で40億円ほど減益になっているわけですが、一過性の反動等があると思いますので、こちらも入り繰りをご解説いただけないでしょうか?

山本:2023年6月期に関しては何回かご案内しているように、「流動化」と呼んでいる自社太陽光発電所9件の売却による利益が多く入っています。一過性の反動等に関しては、この太陽光発電所9件の売却、福岡みやこメガソーラーにおける開発報酬、電力小売事業の収益改善による影響の3つが大きく含まれています。

質問者:ちなみに、3つ合わせてどのくらいの金額になったのでしょうか?

山本:30数億円くらいかと思います。

質疑応答:伊万里バイオマス発電所の見通しについて

質問者:伊万里バイオマス発電所が今回、ライツ・オファリングの資金使途の大部分を占めているわけですが、伊万里バイオマス発電所が2025年以降に運転開始すると年間でいくらくらいのリターンが出るのか、可能であれば教えてください。

もし具体的な数字を示していただくのが難しいということであれば、本件はFIT制度を活用されることになると思いますが、燃料価格の変動をどのようにヘッジしていくお考えなのかについて教えていただけるとありがたいです。

山本:冒頭に事務局からご説明したとおり、伊万里バイオマスについてのご質問は有価証券届出書に記載している範囲内となりますので、リターンについてはお伝えできないということでご了承ください。

燃料価格に関しては、燃料を海外から輸入することになるため、為替予約を進めているところです。仕入れに関しては、私たちが現在実施しているPKSの販売事業から、今は外部の発電所向けに販売しているものを伊万里バイオマス発電所向けに供給することで、量の確保はもちろんのこと、直接調達するため他社が入らない商流となり、事業性のある価格で調達できるものと考えています。

質疑応答:2023年6月期の利益実績の社内評価について

司会者:「2023年6月期の利益実績の社内評価について教えてください」とのご質問を事前にいただいています。

山本:会社全体の利益に関しては、期中に2回上方修正したとおり上振れしていますので、社員は本当によくがんばってくれたと考えています。

山本氏からのご挨拶

先ほどから何回も触れているとおり、2023年6月期に関しては、良い決算であったと考えています。

今後も脱炭素のニーズに沿った事業展開を行い、特にオンサイトPPAを中心とした脱炭素ソリューションによって、ストックビジネスを積み上げていきたいと考えています。また、2030年までに温室効果ガス46パーセント削減を目指す企業が多いため、当然ながら、自家消費型の太陽光だけでは足りないということで、次の省エネ、特に私たちが得意としているコージェネを中心とした省エネのビジネスにつながっていくのではないかと思っています。

そのために人員の増加にも取り組んでいます。しっかり教育を行いながら、戦力として当社の成長を目指していきたいと思っています。

一方で、福岡みやこメガソーラーのEPCが2023年6月期第3四半期で終了しました。やはり開発型EPCのインパクトは大きいため、今後もどのように開発型EPCを継続していくか、あるいは受託型EPCやエネルギーサプライ事業で開発型EPCに相当する収益をどうカバーしていくかというところが、中期的に見たポイントになると思います。

2024年6月期は、大型開発案件にしっかり取り組んでいきます。また、中期経営方針でも触れたとおり、現在、系統用蓄電所の開発を手がけています。次に続く開発型案件や、今ご説明した以外にも開発している案件もあるため、注力していきたいと考えています。

今後、中期経営方針の定量化等、長期的に私たちが進むべき方向性や定量的な数字も示していきたいと思っています。引き続きご指導、ご支援のほどよろしくお願いいたします。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

5074

|

368.0

(01/30)

|

0.0

(---)

|

関連銘柄の最新ニュース

-

01/30 10:00

-

01/24 00:30

-

01/16 10:00

-

01/10 08:30

-

01/07 10:00