オーケーエム、売上高は3期ぶりに過去最高を更新 営業利益についても前年比で大幅増益を達成

目次

奥村晋一氏(以下、奥村):株式会社オーケーエム代表取締役の奥村でございます。どうぞよろしくお願いいたします。本日はスライドのとおりの章立てでご報告します。まず、第1章のオーケーエムについて私がご説明します。

PURPOSE

パーパスについてです。会社の存在意義は「いい流れをつくる。」です。私たちは、目に見えるもの、目に見えないもの、世の中の流体、ステークホルダーのみなさまの思い・考えをつないでいきます。

社会の課題や環境を考え、働きやすく暮らしやすい世の中にしていくことに貢献したいと考えており、社是にある「独創的な技術」で社内・お客さま・社会にいい流れを作っていきます。

社是

社是を4つ掲げています。1つ目は「独創的な技術」です。これは製品開発だけでなく、製造・販売・管理のすべてのプロセスで独創的な技術を発揮し、工夫・改善を織り込みます。

2つ目は「最高の品質 最低の資源消費」です。お客さまに喜ばれる商品創りを行い、顧客満足度の向上を図ります。

3つ目は「余裕ある生活と豊かな心」です。こちらは従業員の満足度の向上です。

4つ目は「地域社会に貢献する」です。これは、社会と株主のみなさまの満足度の向上です。1つ目の「独創的な技術」を発揮し、残りの3つで三方よしを実現します。

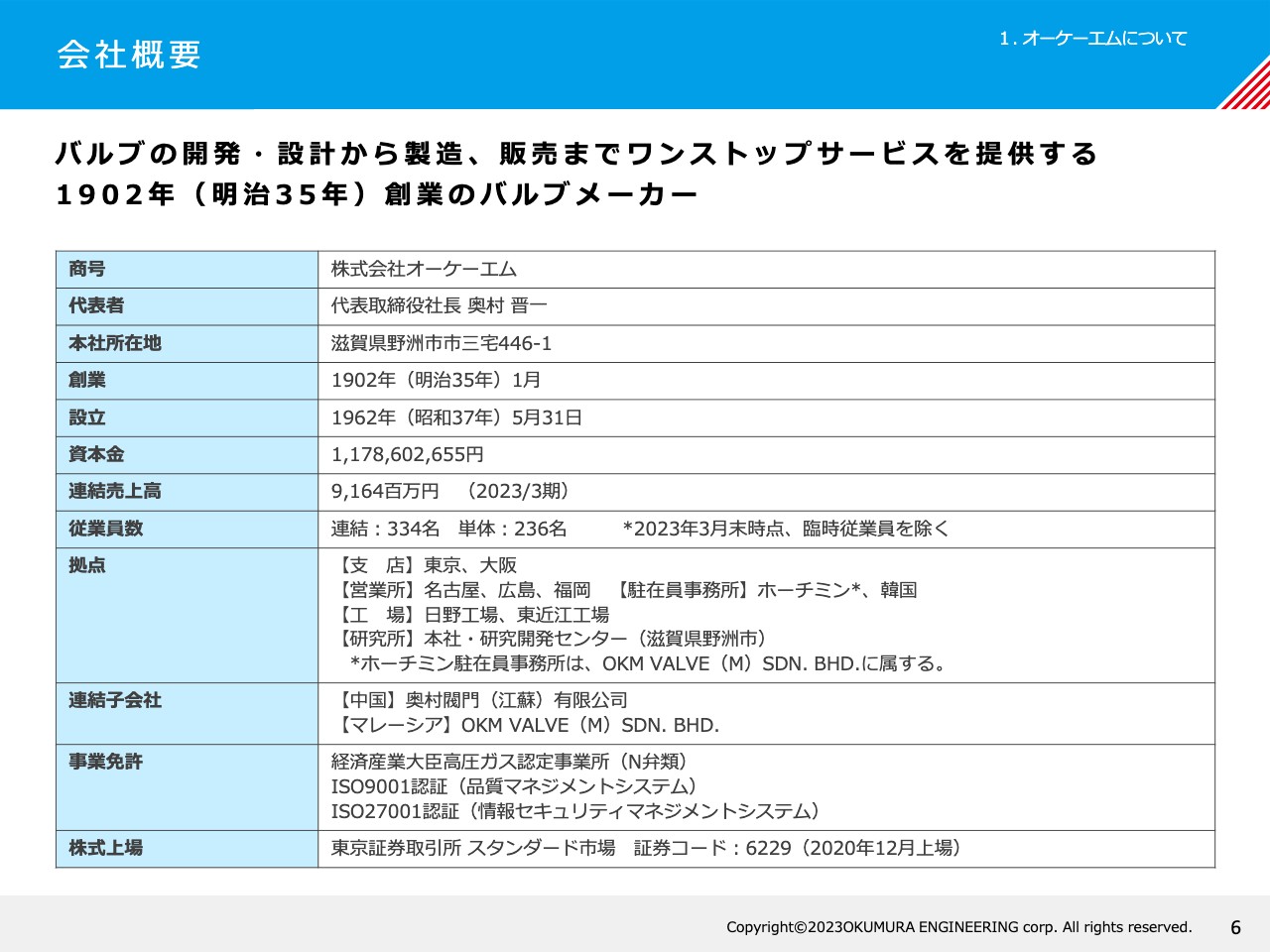

会社概要

会社概要です。弊社は、工業用バルブを提供するメーカーです。創業は明治35年(1902年)で、昨年に創業120周年を迎えました。創業時は木挽き用ののこぎりの製造から始めて、昭和27年(1952年)にバルブメーカーに転換し、現在に至っています。

グループ拠点

グループの拠点です。国内拠点として、滋賀県に工場を2つと研究開発センターを構えています。基本的に研究開発とものづくりは滋賀県に集積しており、東京都から福岡県に向かって支店と営業所を構えています。

海外の工場・販売拠点は、スライド右上の写真が33年前に開設したマレーシアの拠点です。また、中国法人を新設してからは20年が経っています。当初は蘇州に進出しましたが、常熟に工場を移転しています。

販売・サポート拠点としては、韓国の釜山とベトナムのホーチミンに駐在事務所を構えています。このように、日本・アジアを中心に展開しています。

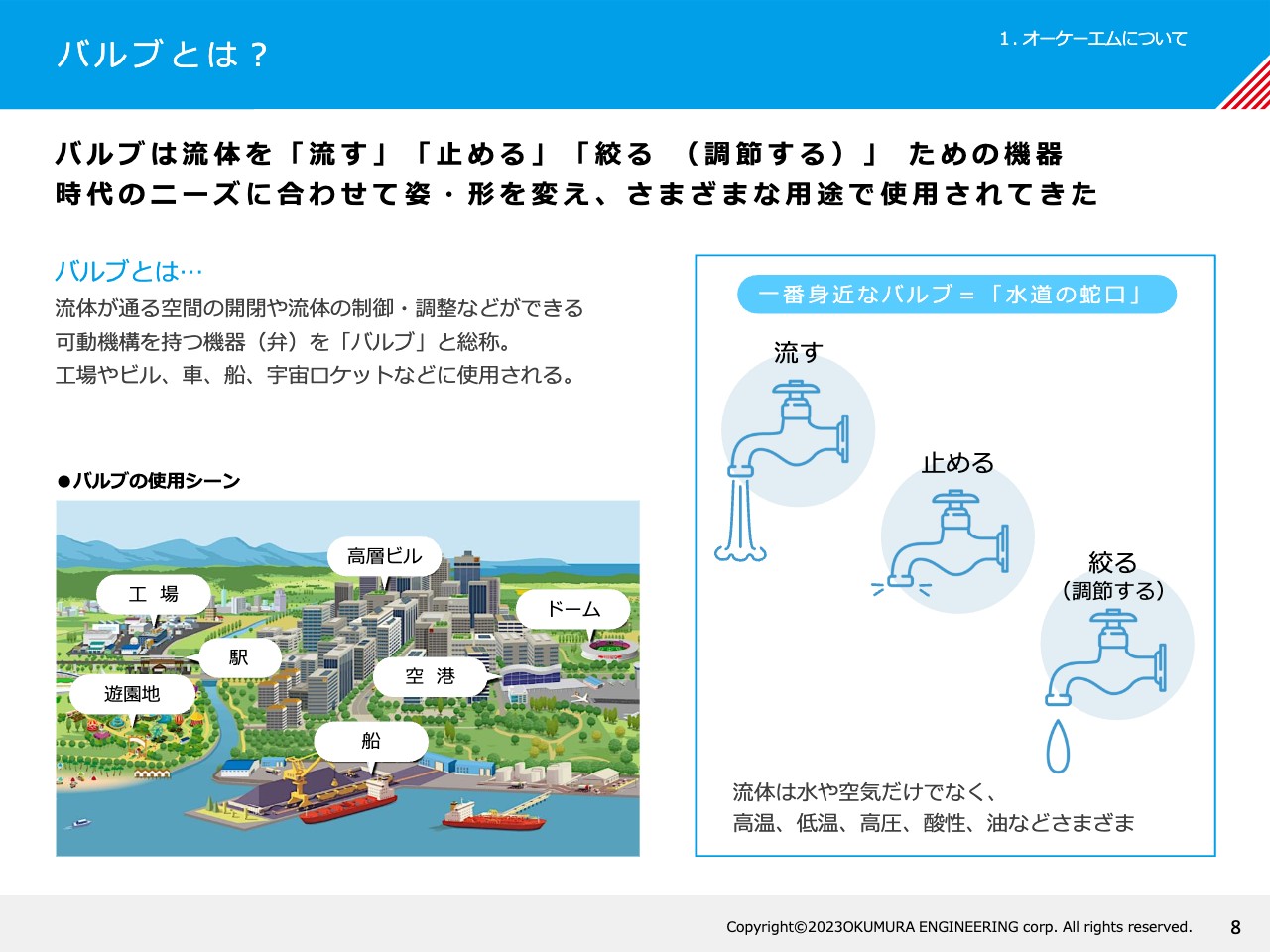

バルブとは?

簡単にバルブの機能をご説明します。バルブは、水などの流体を確実に流したり、止めたり、絞って流量を調節する機能を有するものです。スライド左下の絵のとおり、バルブはありとあらゆる産業インフラや生活インフラに使用されており、配管のあるところには必ずついています。

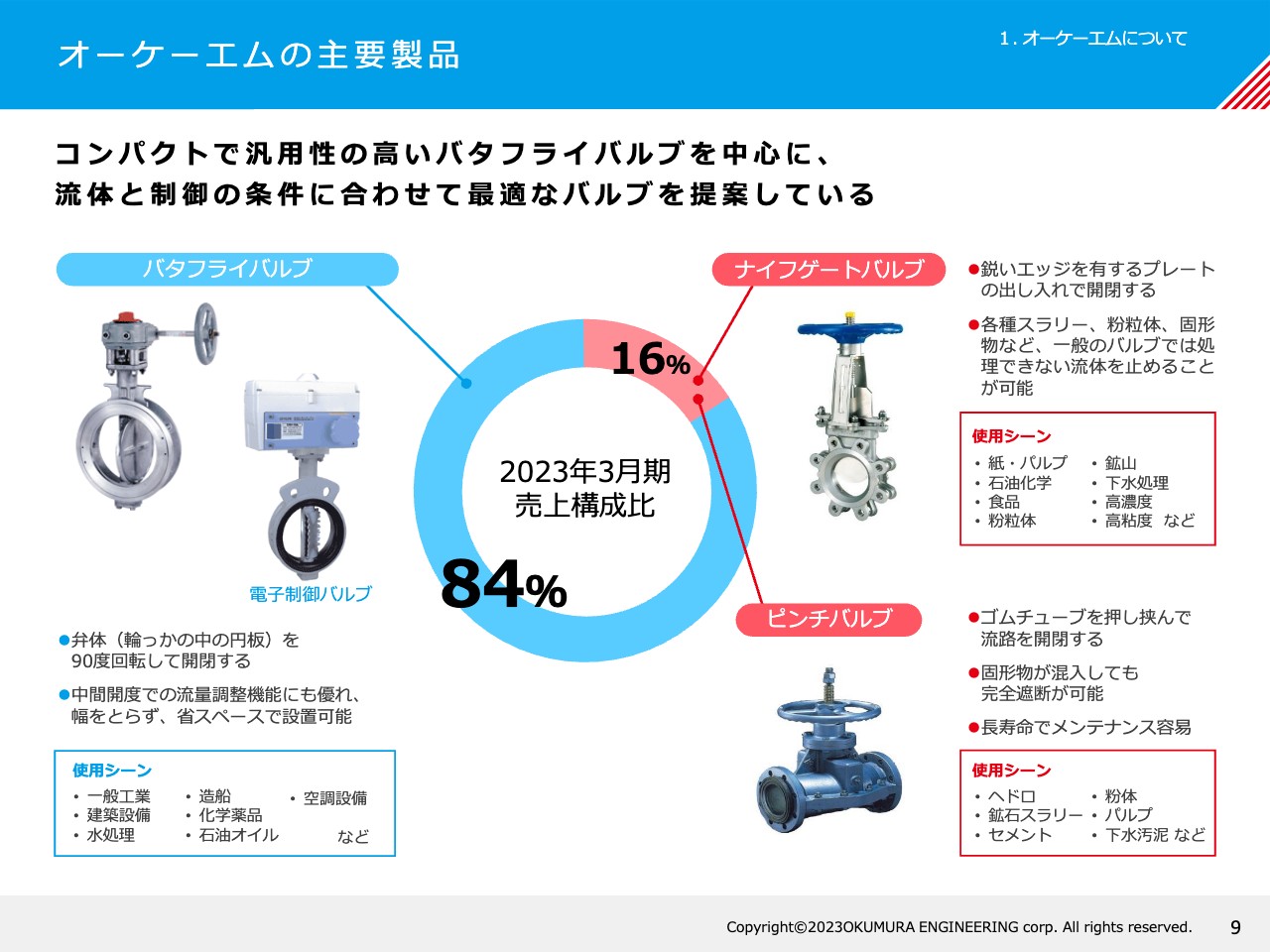

オーケーエムの主要製品

オーケーエムの主要な製品です。スライド左上はバタフライバルブです。輪っかの中に円盤を配置して流体を流し、円盤を90度回転させて流れるものを止め、調節する機能も有しています。

スライド右上のナイフゲートバルブも同じく、輪っかの中に板を配置して、それを出し入れすることによって流体を流す・止めることができます。主に、ドロドロしたものや粉粒体、固体が流れることが多いバルブです。

スライド右下のピンチバルブは、ゴムチューブを潰して流体を止め、解放して流体を流します。

主にこの3種類のバルブを製造しており、2.5センチから2メートルくらいまでの配管に取り付けるバルブを提供しています。また、標準的なバルブだけではなく、お客さまの細かなニーズに合わせたカスタマイズバルブも多数提供しています。

オーケーエムの強み

オーケーエムの強みは3つあります。1つ目は、弊社は従来、時代に合わせた市場のトレンドをリサーチし、そのニーズにできるだけマッチした製品を提供してきました。その結果、幅広い業界のお客さまにさまざまな流体に合わせたバルブを提供しています。

そのため、広い市場からさまざまな流体制御の情報を収集・蓄積することができ、その情報やノウハウを次の開発に活かす好循環が生まれています。

2つ目は、弊社が持っている独自の検証設備で、開発したカスタマイズバルブのテストを重ねています。できるだけお客さまの流体や使う環境を再現してテストしており、そこで蓄積した検証データを次の開発にも活かしています。

3つ目は、カスタマイズ製品を多くのお客さまに提供するために、非常にたくさんのラインナップを持つ必要があります。流体も酸やアルカリ、油、固体、粉、低い温度や高い温度、低い圧力のものや高い圧力のものがあります。

スライド下部の図をご覧ください。お客さまの多様な流体にマッチできるようにカスタマイズするため、型式は約20機種をラインナップしています。また、バルブの大きさ、流体に合わせた材質、手で動かすか、電動で動かすか、空気圧で動かすかなどの制御方法も掛け合わせると10万種類以上になります。

このように、多くの種類のバルブをできるだけ短納期で提供していくのが我々のビジネスモデルです。

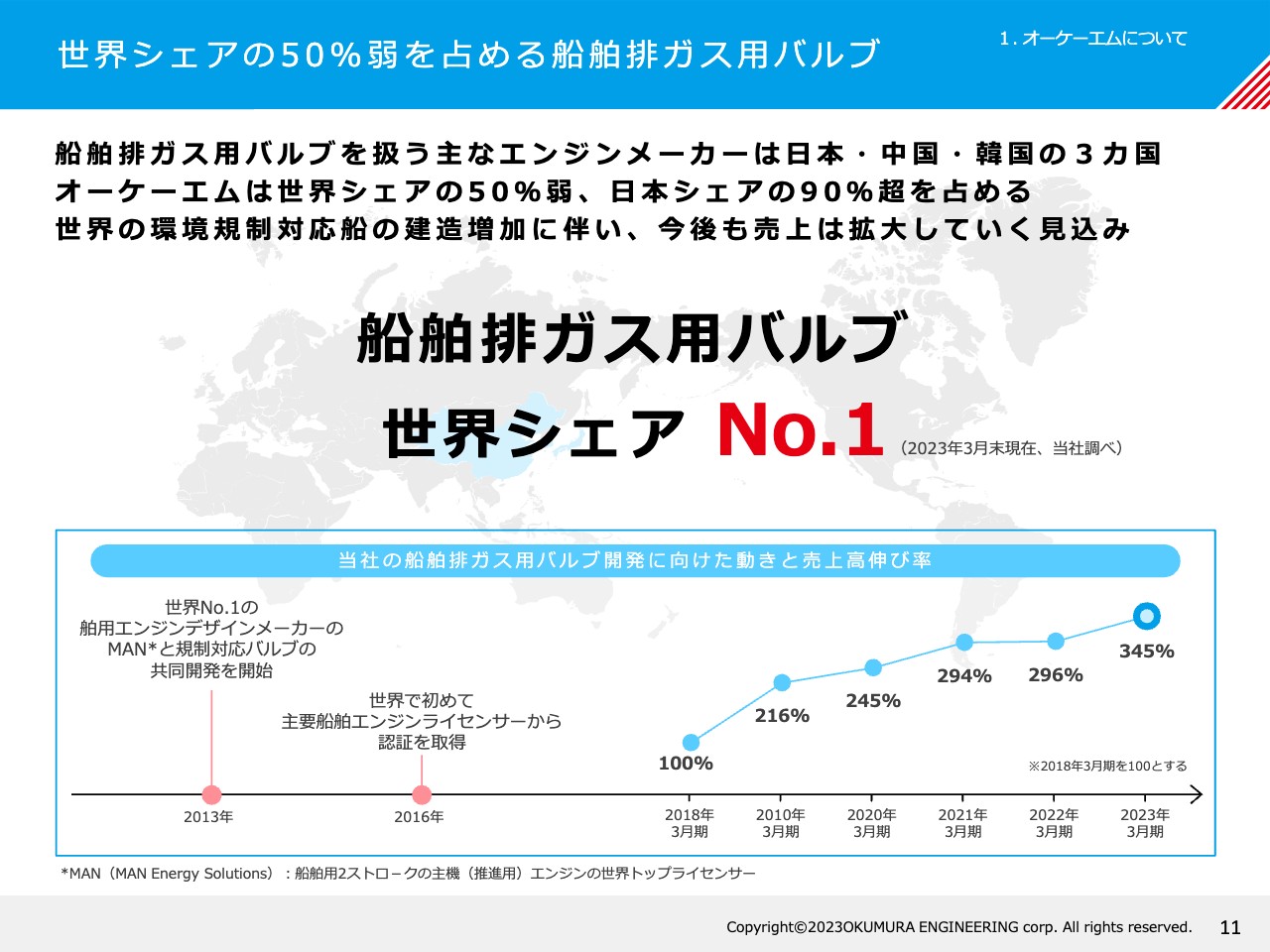

世界シェアの50%弱を占める船舶排ガス用バルブ

近年のカスタマイズバルブの例です。船舶用のエンジンに使う船舶排ガス用バルブは、お客さまの使い方にできるだけマッチしたかたちで開発した製品です。これが現在業績を牽引しています。

2023年3月期のトピックス

木田清氏:管理統括本部の木田でございます。ここからは、私から2023年3月期決算概要と2024年3月期業績予想をご報告します。

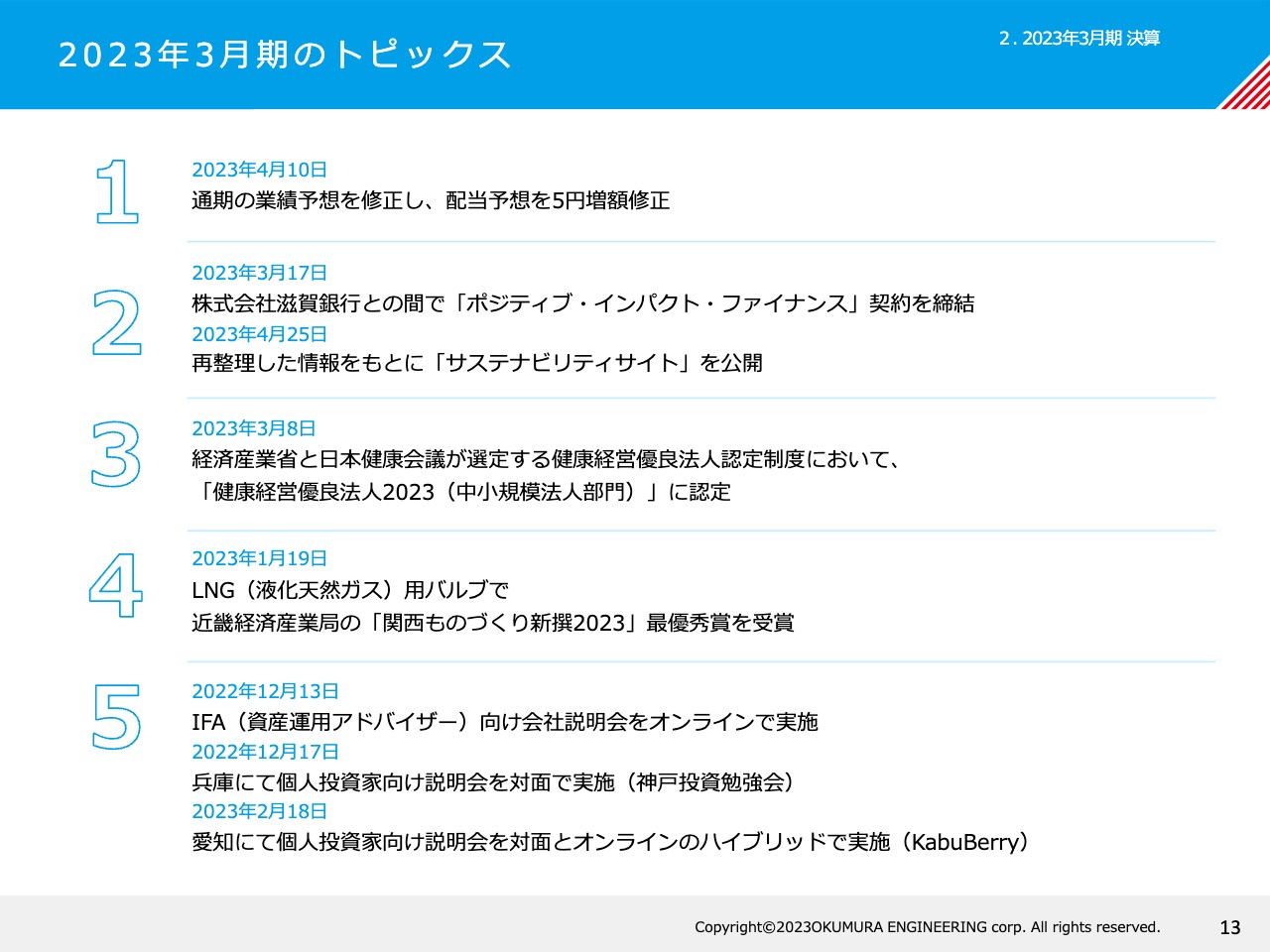

2023年3月期のトピックスです。1つ目は、2023年4月に通期の業績予想を修正し、配当予想を5円増額の1株当たり40円としました。2つ目は、2023年3月に株式会社滋賀銀行との間で「ポジティブ・インパクト・ファイナンス」契約を締結し、4月に「サステナビリティサイト」を公開しました。

3つ目は、2023年3月に「健康経営優良法人2023」の中小企業法人部門に認定をいただきました。4つ目は、2023年1月に近畿経済産業局の「関西ものづくり新撰2023」において、LNG(液化天然ガス)用バルブで最優秀賞を受賞しました。

5つ目は、2022年12月にIFA向けの会社説明会をオンラインで、個人投資家向け説明会を対面(神戸)で実施しました。また、2023年2月に個人投資家向け説明会を愛知で対面とオンラインのハイブリッドで実施しました。

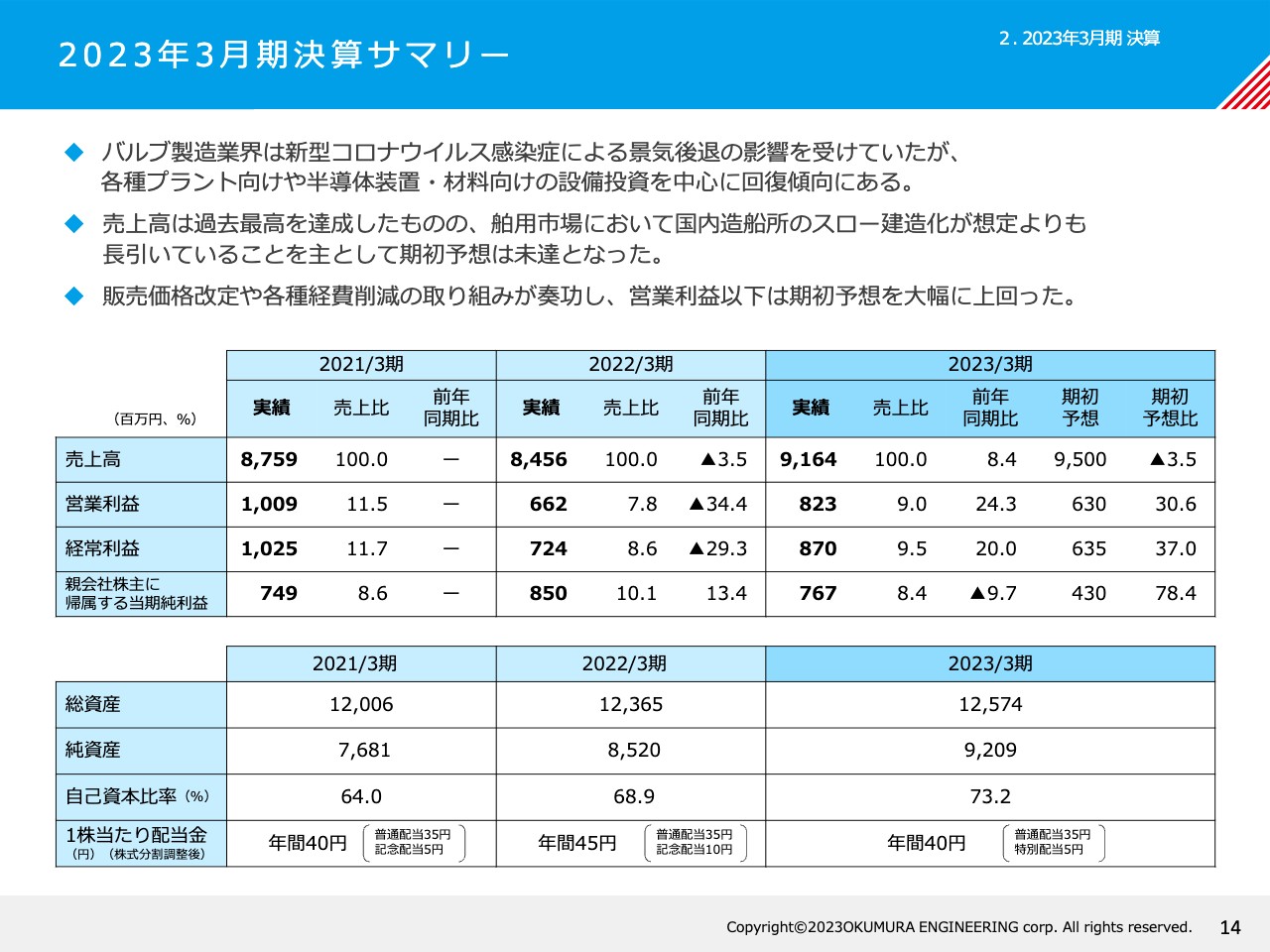

2023年3月期決算サマリー

2023年3月期の決算サマリーです。経営成績として、売上高は91億6,400万円、営業利益は8億2,300万円、経常利益は8億7,000万円、親会社株主に帰属する当期純利益は7億6,700万円となりました。財政状況はスライドの表のとおりです。売上高においては過去最高の数字となりましたが、期初予想に3.5パーセント未達という結果となりました。

バルブ業界市場全体では新型コロナウイルス感染症が落ち着き、各設備投資が動き出しました。しかし、舶用市場において国内造船所は新造船の注残を抱えているものの、半導体不足や資機材の入荷遅れ、作業員不足により、弊社が期初予想していたように建造ピッチが上がらず、期初予想から14パーセントの未達となりました。

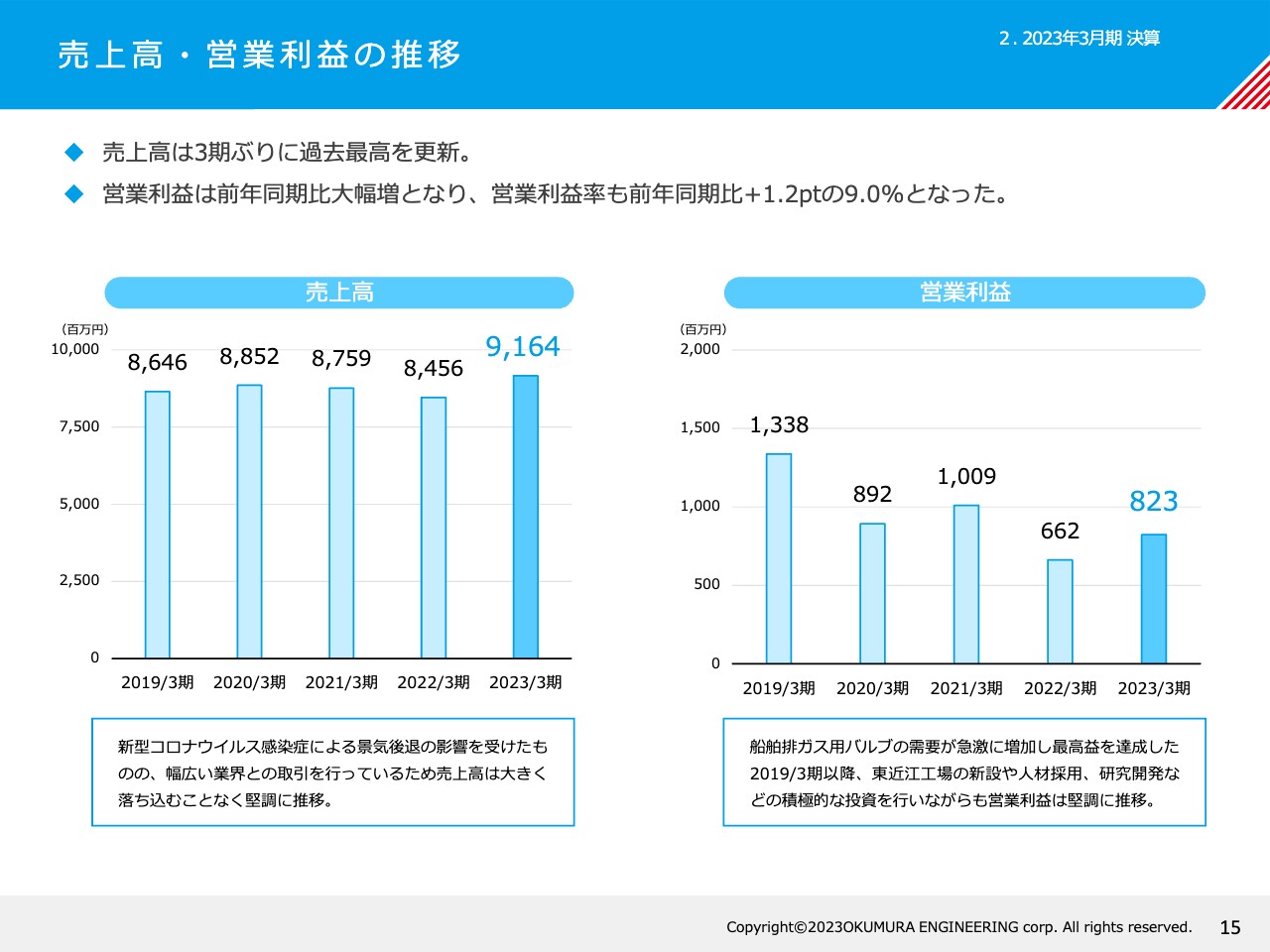

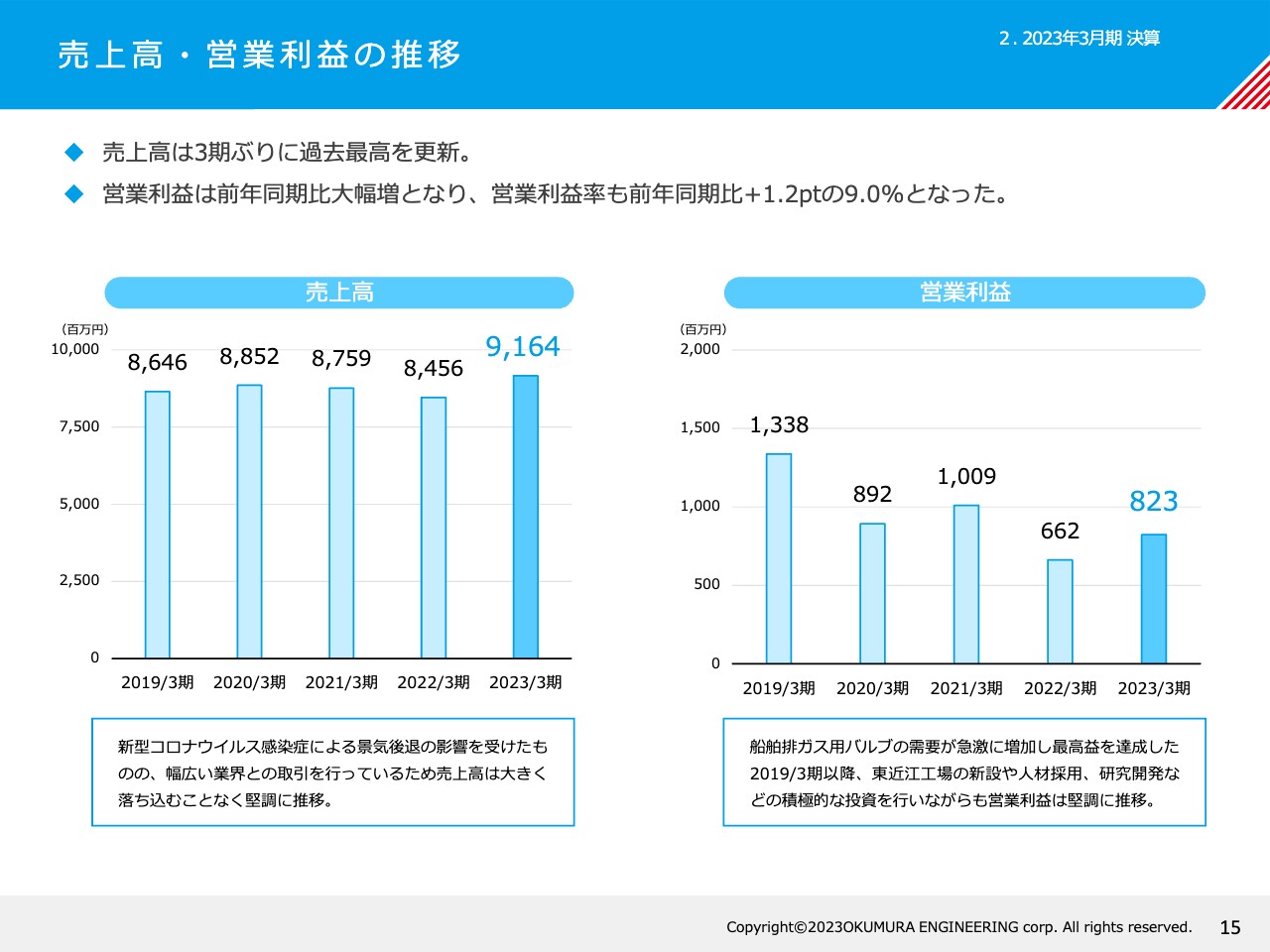

売上高・営業利益の推移

売上高と営業利益の推移です。売上高は先ほどお伝えしたとおり過去最高となり、営業利益も前年度比で増加しました。営業利益率は9パーセントです。

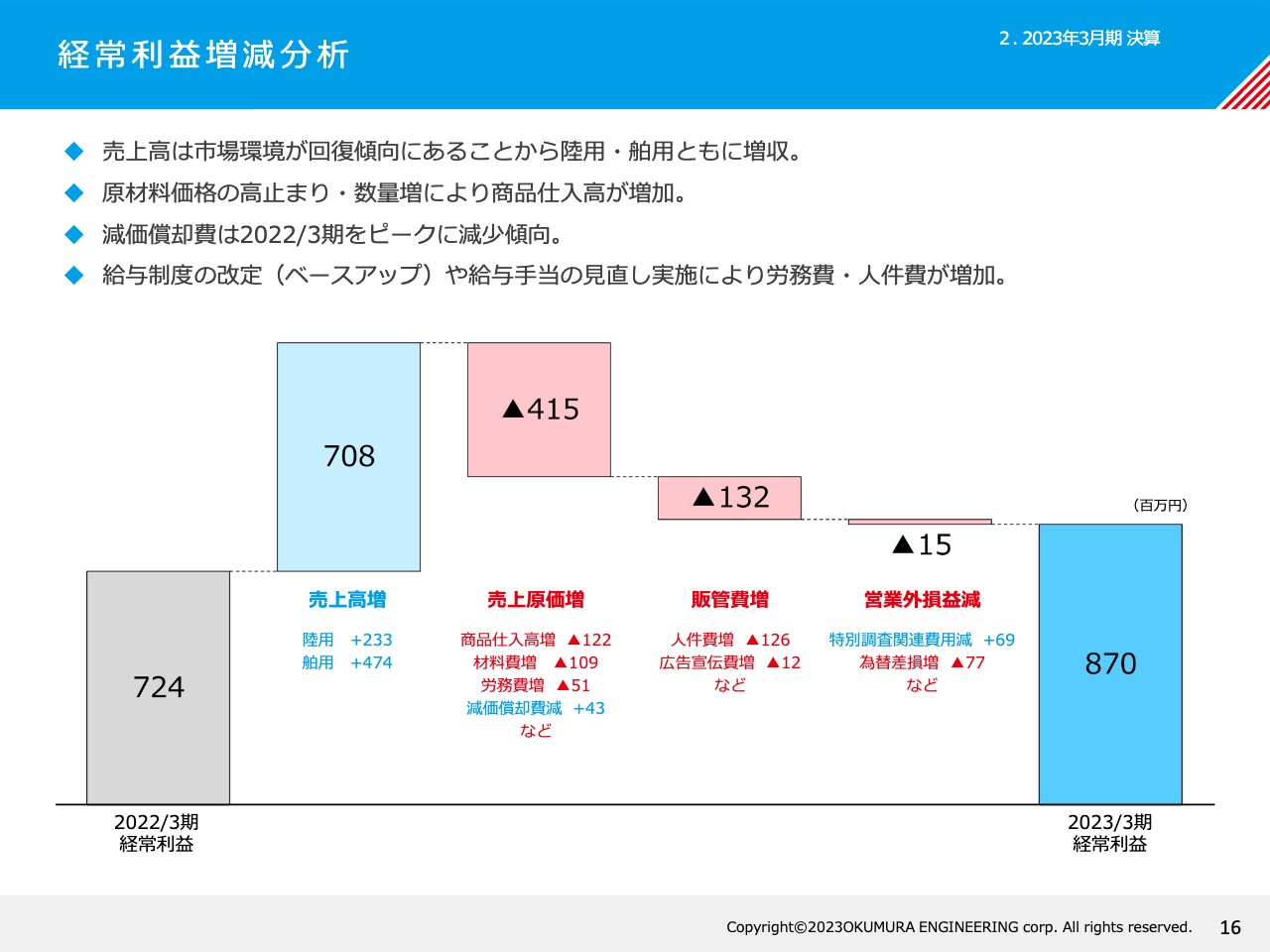

経常利益増減分析

経常利益増減分析です。原材料価格は高止まりしていますが、市場環境は堅調に推移しており、商品仕入高は増加しています。弊社内の大型設備投資は一段落し、減価償却費は減少傾向にあります。また、2022年6月から給与制度の改定(ベースアップ)を行い、給与手当の見直しを実施したことで労務費・人件費は増加しています。

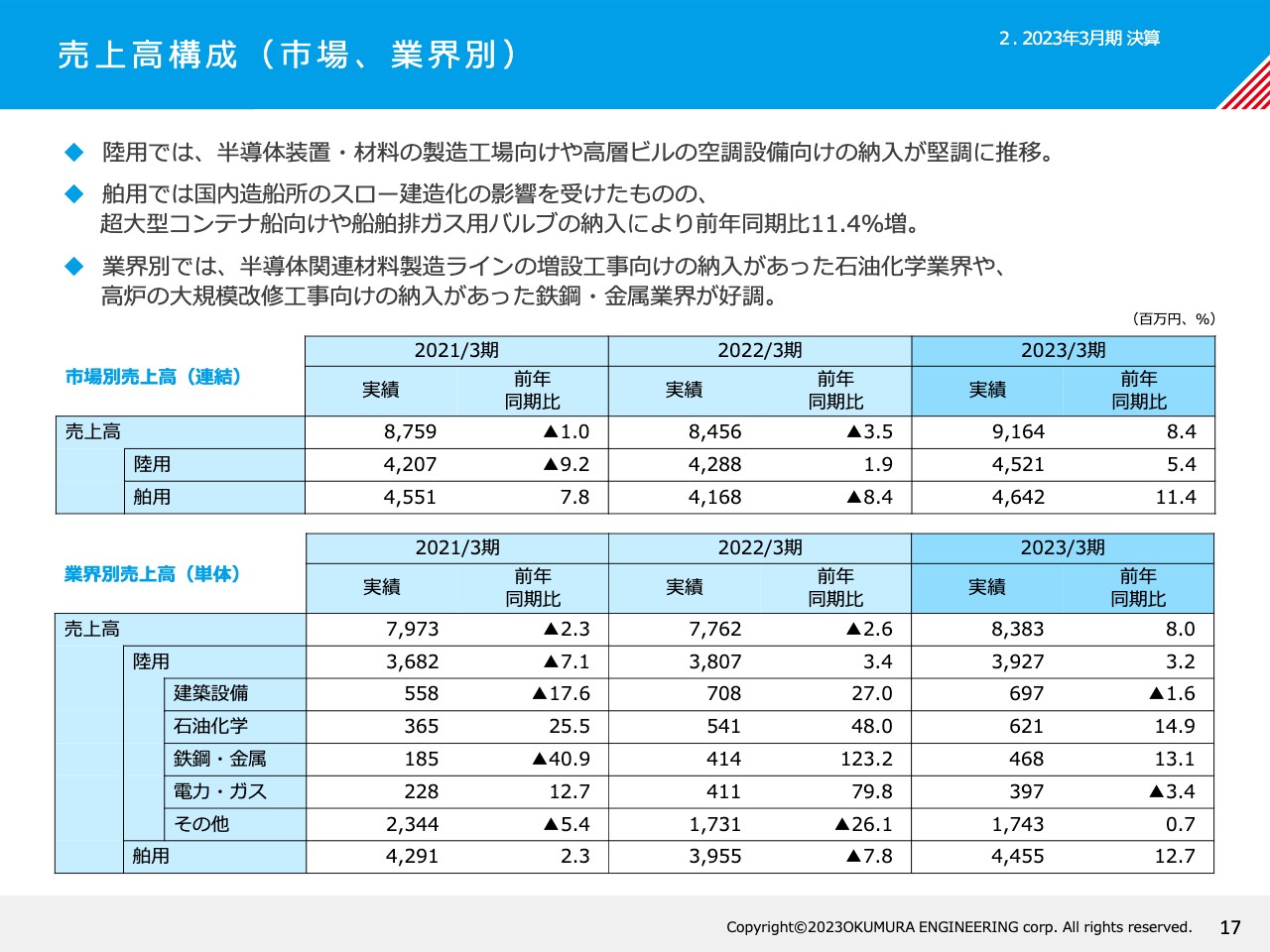

売上高構成(市場、業界別)

売上高構成です。陸用・舶用とも前年度を上回り、構成比率もほぼ50対50となっています。舶用においては前年比11.4パーセントの伸びとなりましたが、国内の新造船の建造ピッチは上がっていないものの、船舶排ガス用バルブは堅調に推移しました。また、LNG燃料船向けのバルブも新たに納入を開始しています。

単体の業界別では、建築設備や電力・ガスで前年比微減となりましたが、製鉄所の高炉改修やリチウムイオン電池製造設備、高機能樹脂製造設備の増強等があり、鉄鋼・石油化学分野は伸長しました。

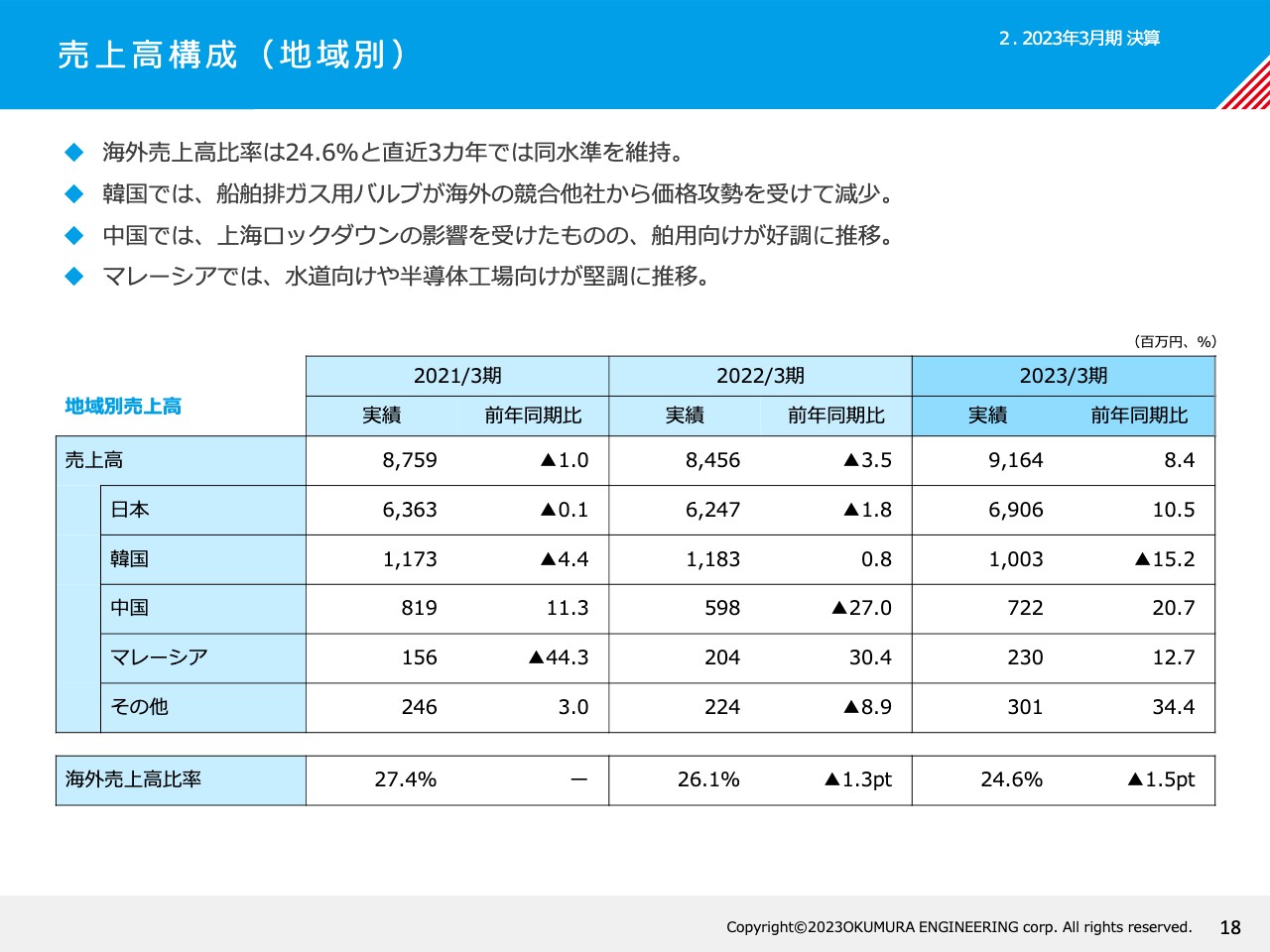

売上高構成(地域別)

地域別売上高構成です。韓国向けは船舶排ガス用バルブのウェイトが多くを占めていますが、海外メーカーの参入により価格競争となっています。中国販売は前年比20.7パーセントの伸びとなりました。上海のロックダウンやゼロコロナ政策による行動制限があり、期初計画比では多少の未達となっています。

マレーシアでは水道用バルブや半導体工場の増強等により、前年比12.7パーセントの伸びとなりました。

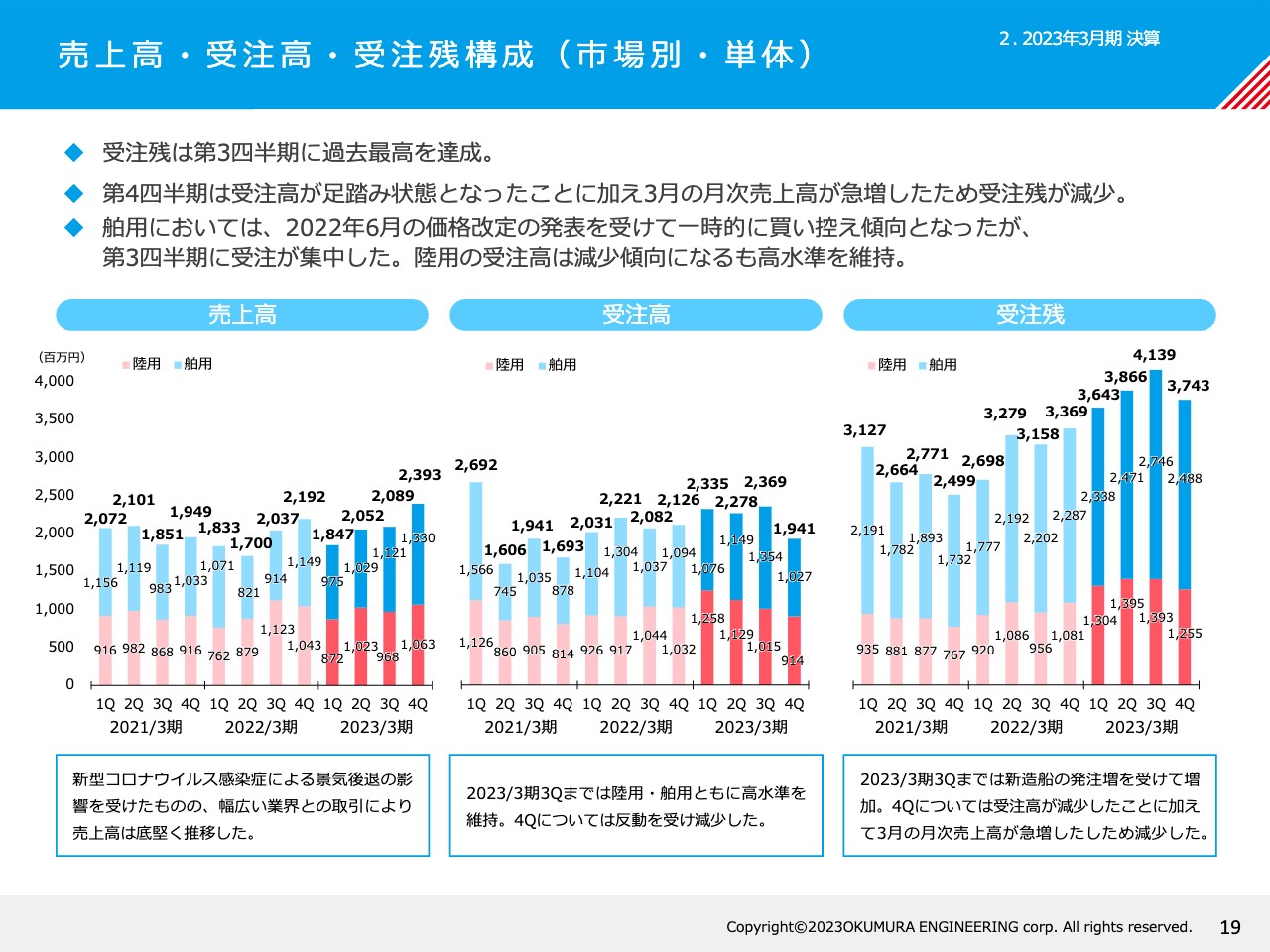

売上高・受注高・受注残構成(市場別・単体)

四半期ごとの売上高・受注高・受注残の単体推移です。スライドの棒グラフの赤色が陸用、青色が舶用となっています。季節要因に影響されない業界ではありますが、弊社においては2期続けて下期に売上が集中しました。売上高・受注残は各四半期とも前年同期比を上回る結果となっています。

価格改定により発注が先送りされたことと、上半期に資材入荷遅れ等が発生したことで、工期が下期に集中したと見ています。

受注高においては第4四半期でやや足踏みしていますが、今後回復する見込みです。また、受注残において、昨年後半より常に40億円台をキープしていましたが、最終四半期において売上が集中したため、今期期初の受注残は37億4,300万円となっています。

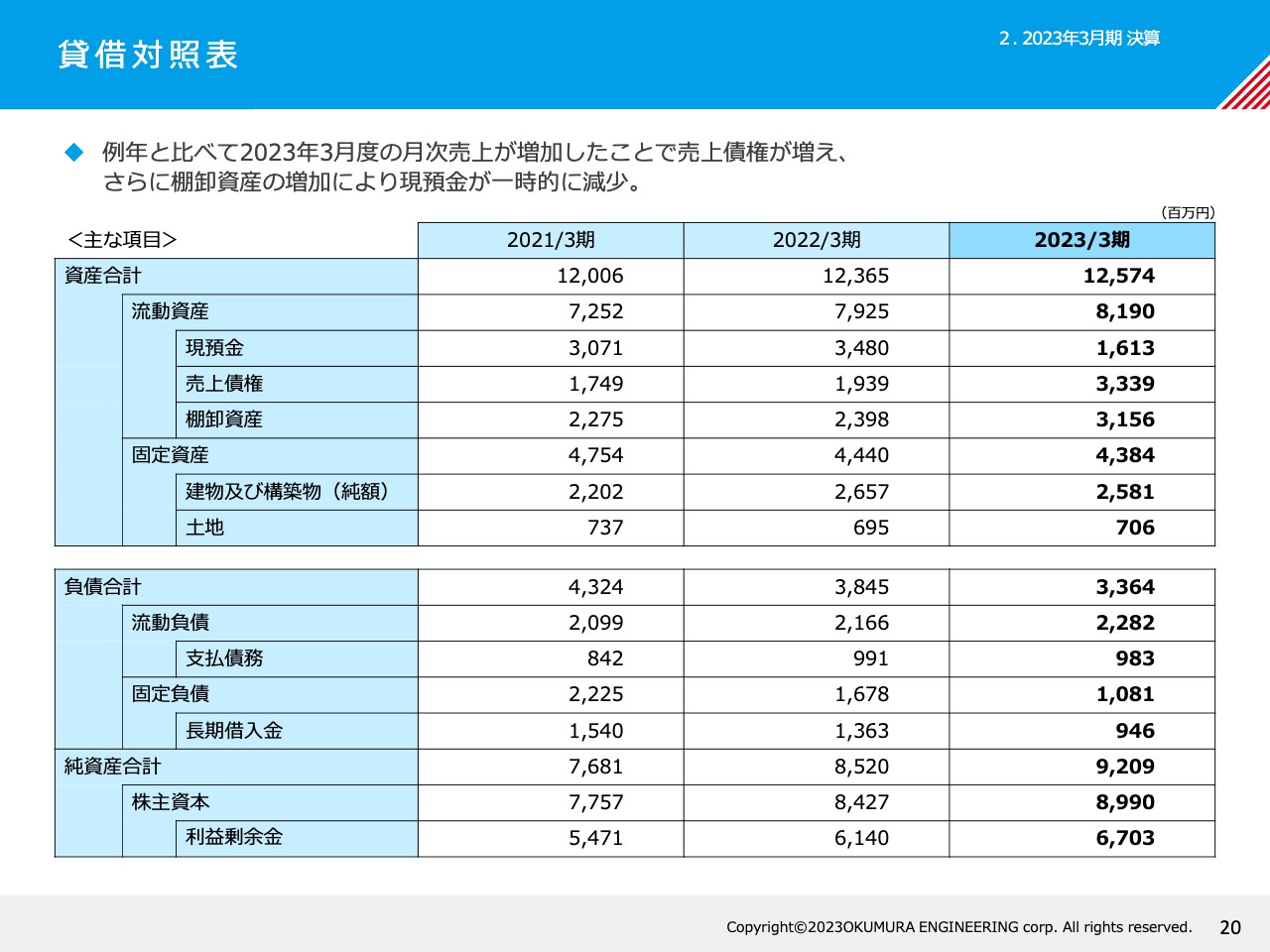

貸借対照表

貸借対照表です。ご参照ください。

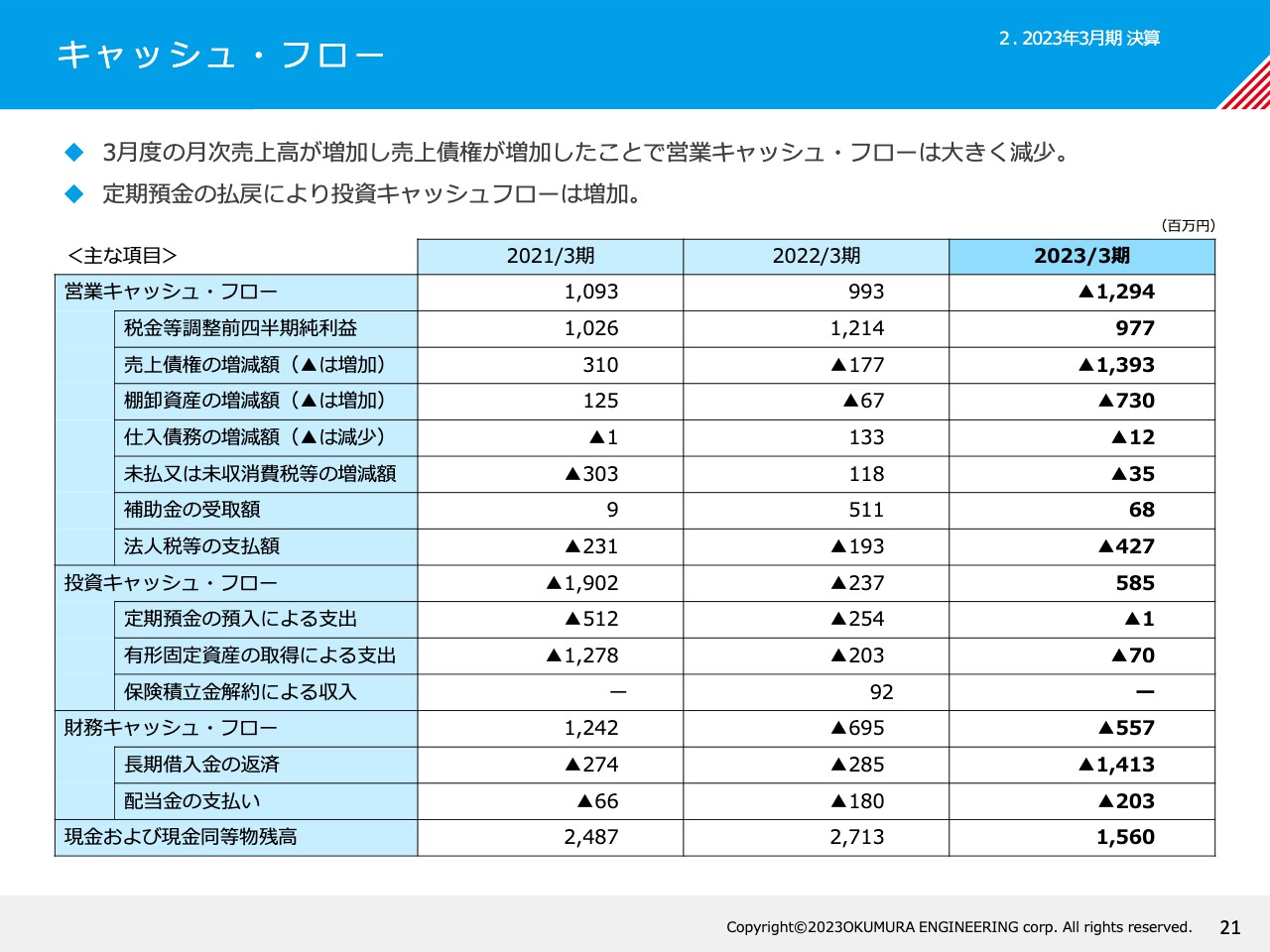

キャッシュ・フロー

年度末に売上が大きく増加し、売上債権が増加したことで営業キャッシュ・フローが減少しています。

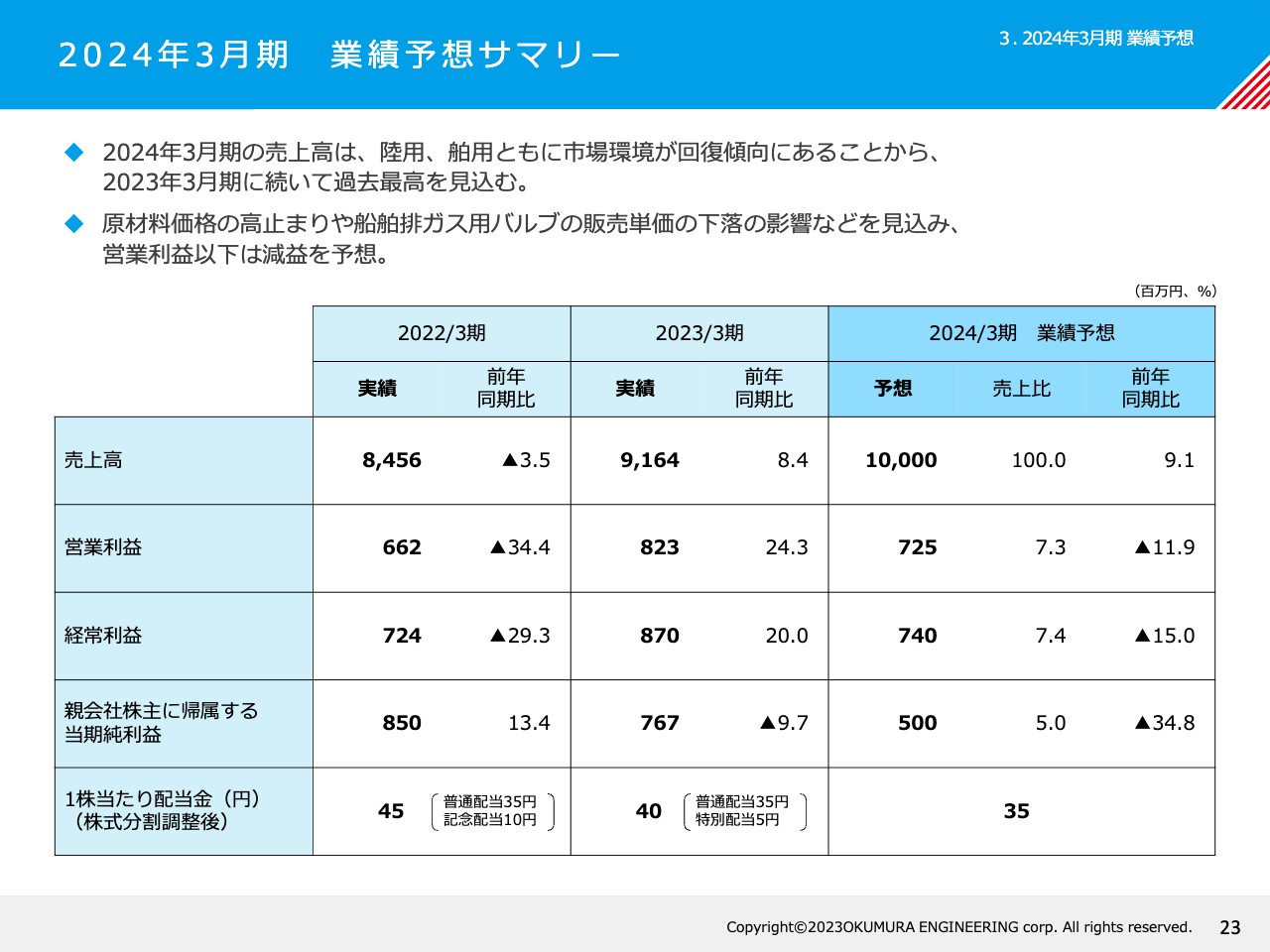

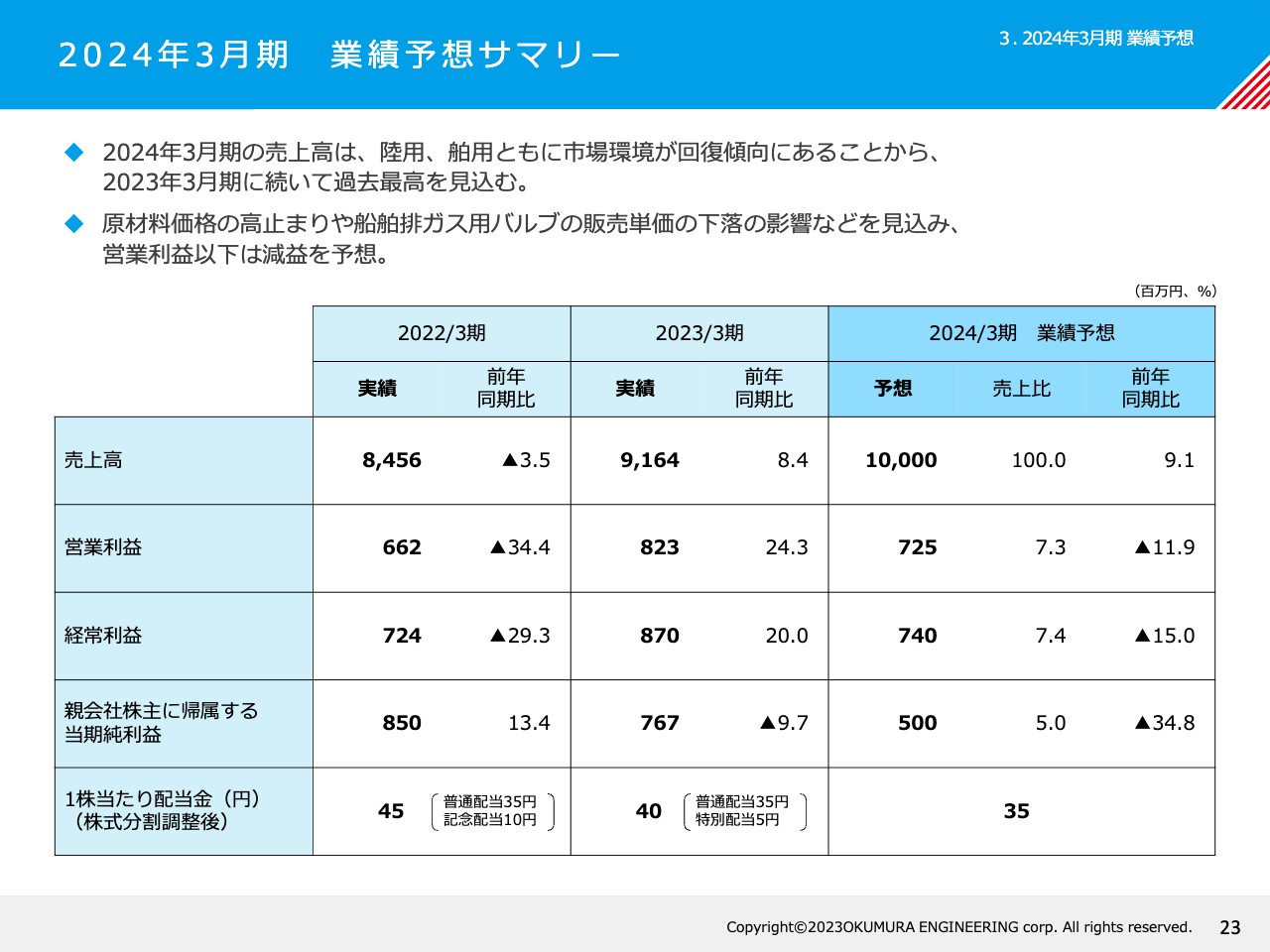

2024年3月期 業績予想サマリー

2024年3月期の業績予想です。売上高は100億円、営業利益は7億2,500万円、経常利益は7億4,000万円、親会社株主に帰属する当期純利益は5億円、1株当たりの配当金は35円を見込んでいます。

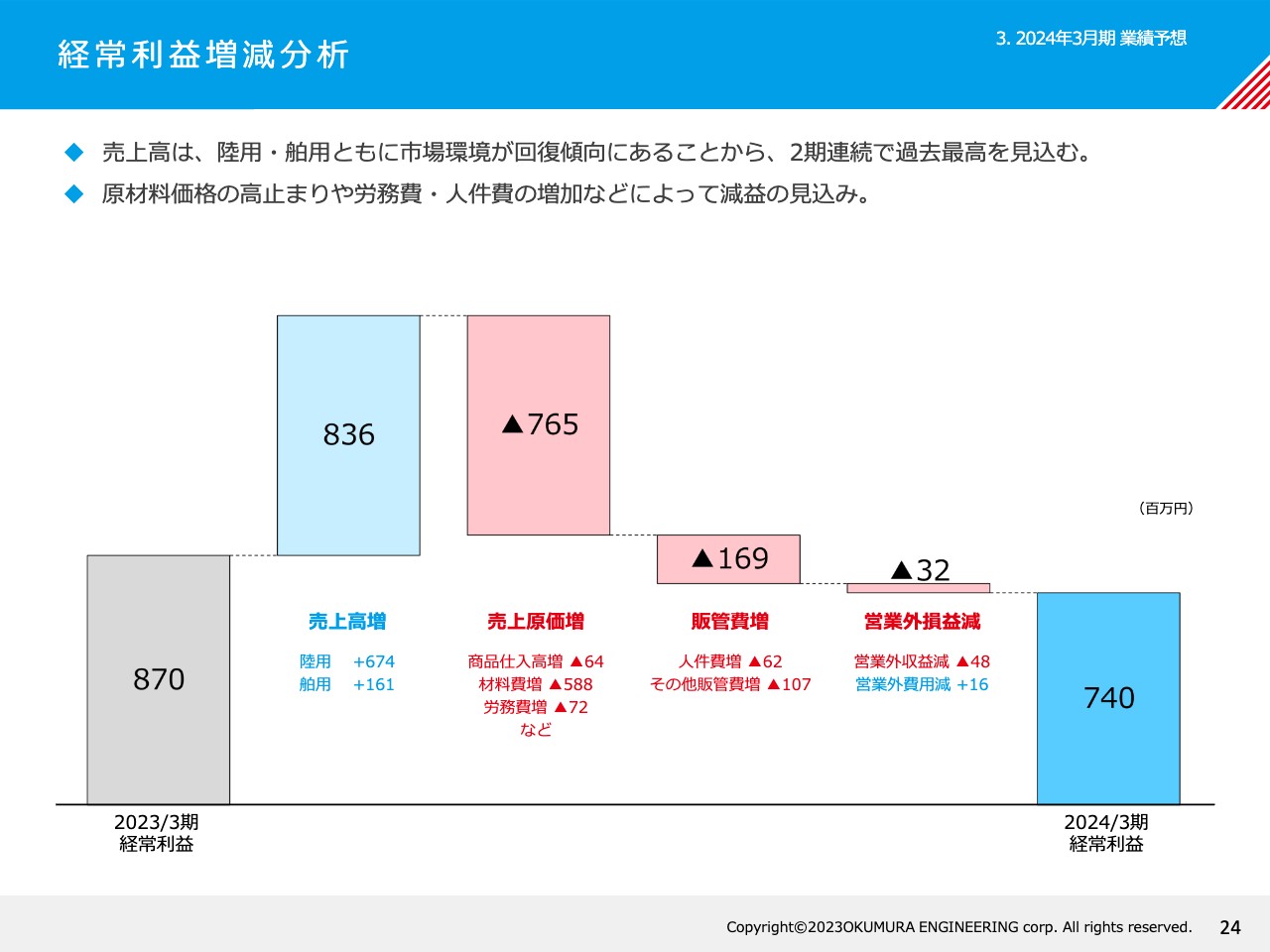

経常利益増減分析

経常利益増減分析です。売上高8億3,600万円の増加に伴い、売上原価が7億6,500万円増加すると見ています。国内の新型コロナウイルス対策の活動制限が解消され、経済が回復する兆しはありますが、金融上昇、サプライチェーン問題、物価高などの不透明な状況は続く予想です。

そのような中で、原材料価格の高止まりや物流コストの上昇、人件費の増加を見込み、経常利益は7億4,000万と予想しました。売上高予想の数字は、現状は中期経営計画よりも不足していますが、中期経営計画の数字に近づくべく対処を進めていきます。

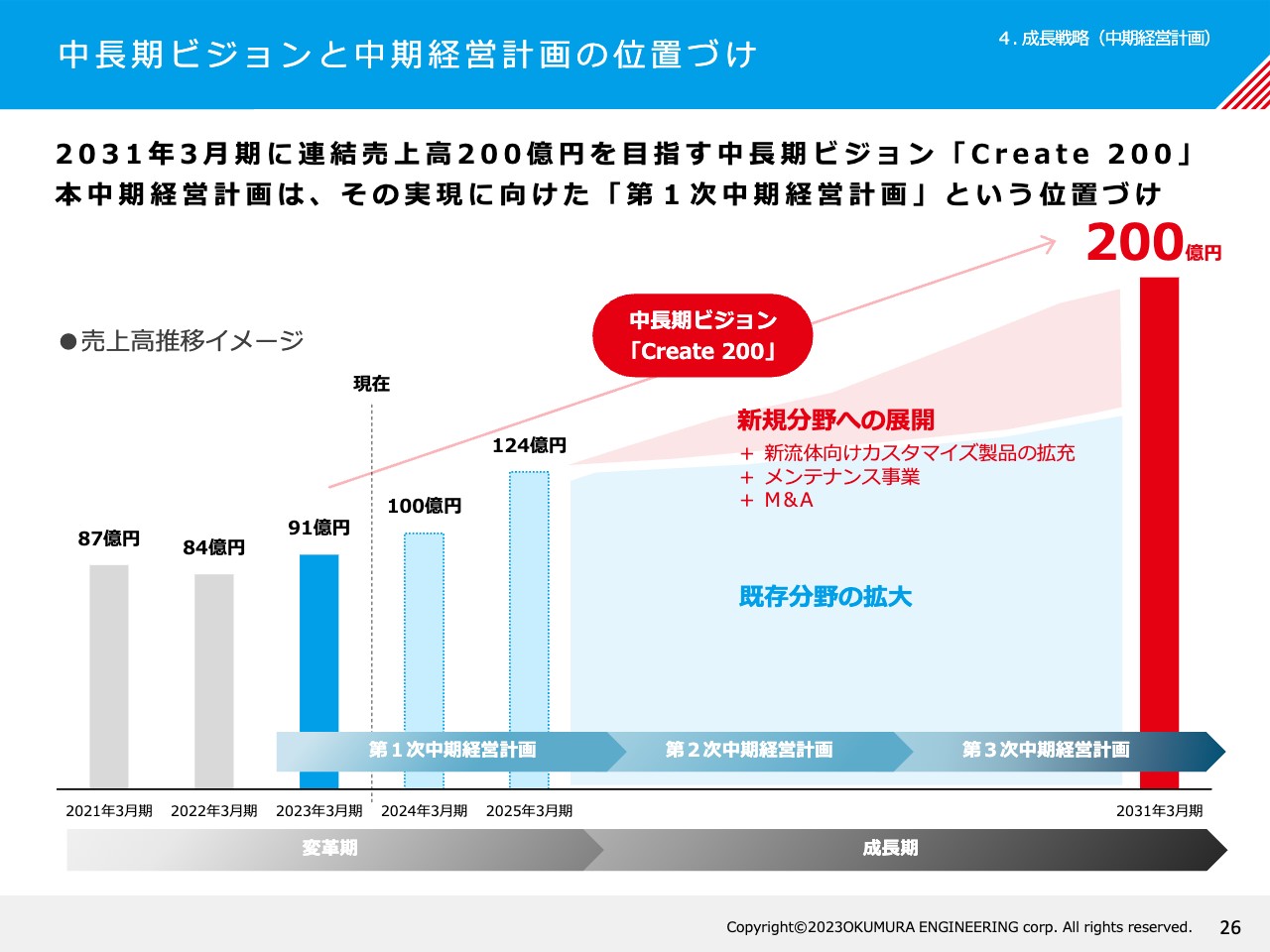

中長期ビジョンと中期経営計画の位置づけ

奥村:成長戦略についてご説明します。まず、中長期ビジョンと中期経営計画の位置づけについてです。中長期ビジョン「Create 200」では、2031年3月期に連結売上高200億円を目指しています。そのためには既存分野の拡大はもちろんですが、新規分野も積極的に展開していきます。

特にクリーンエネルギーへの移行、環境対策の推進に伴い、新しい流体へのニーズが高まっています。そこへ向けてしっかりとマーケティングし、カスタマイズ製品を拡充していきます。弊社のバルブをコアに、流体制御機器、システムも視野に入れて開発を進めていきます。

また、現在はさみだれ式に注文いただいているメンテナンス、アフターサービスに関しても提案型に変革し、積極的に取り組んでいきます。さらに、事業成長する過程でM&Aも視野に入れていきます。第1次中期経営計画は、「Create 200」に向かう変革のための最終段階の中期経営計画と位置づけています。

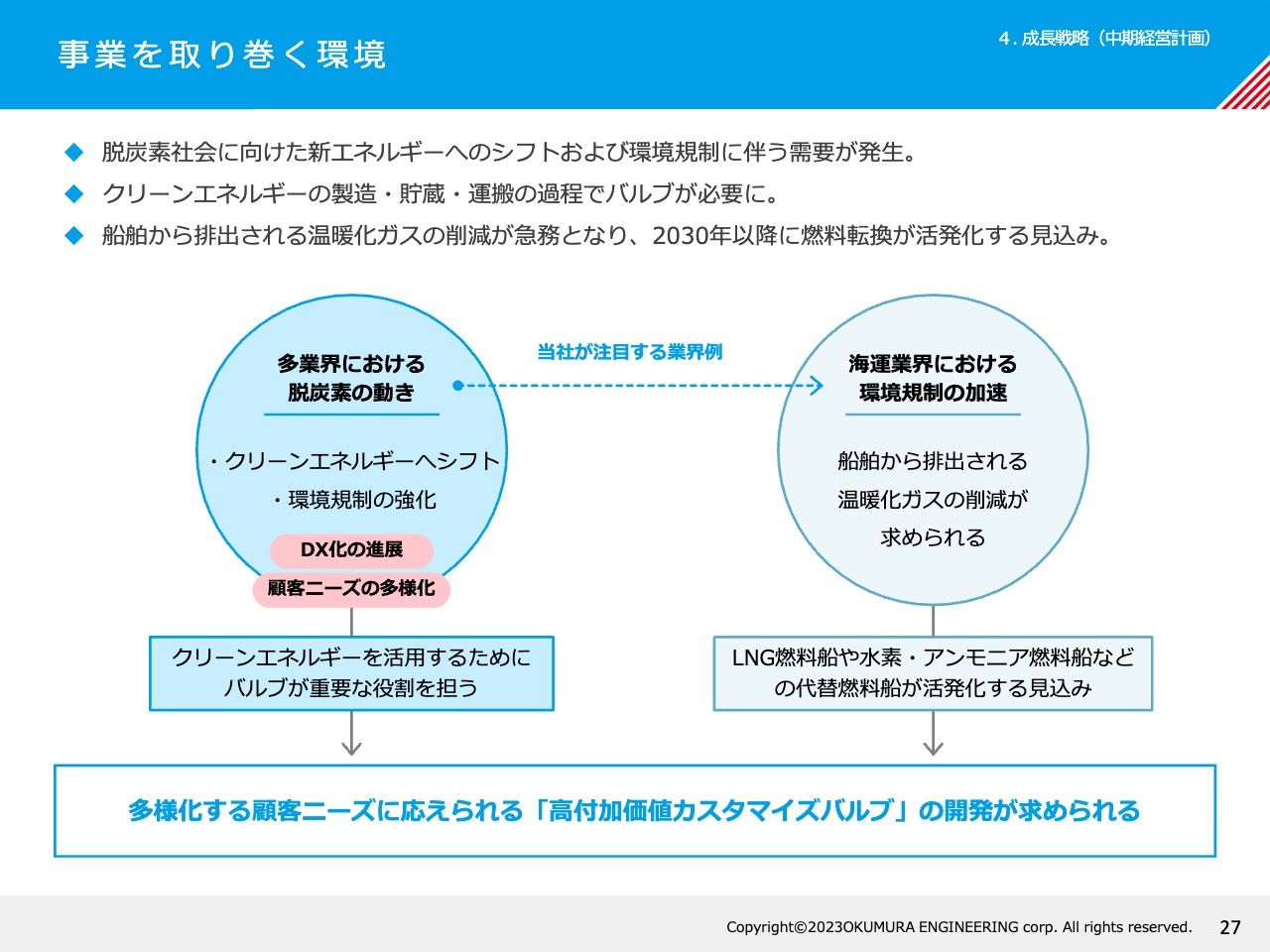

事業を取り巻く環境

弊社を取り巻く事業環境についてです。今年2月に日本政府が「GX(グリーントランスフォーメーション)実現に向けた基本方針」を閣議決定しました。

この基本方針の中には、カーボンニュートラルに向けて今後10年を見据えたロードマップが示されています。天然ガス、アンモニア、水素への燃料転換について言及されており、低炭素、脱炭素に向けたクリーンエネルギーへのシフトがますます加速してくると考えています。

スライド右側に記載のとおり、海運業界においても同様に、脱炭素がキーワードになってきます。また、バルブ・流体制御業界においても、各企業がこのトレンドにしっかり乗っています。

クリーンエネルギーへの転換によってバルブへのニーズも変化し、多岐にわたって枝分かれしていく可能性があり、新たなカスタマイズの要求が出てくることも大いに考えられます。

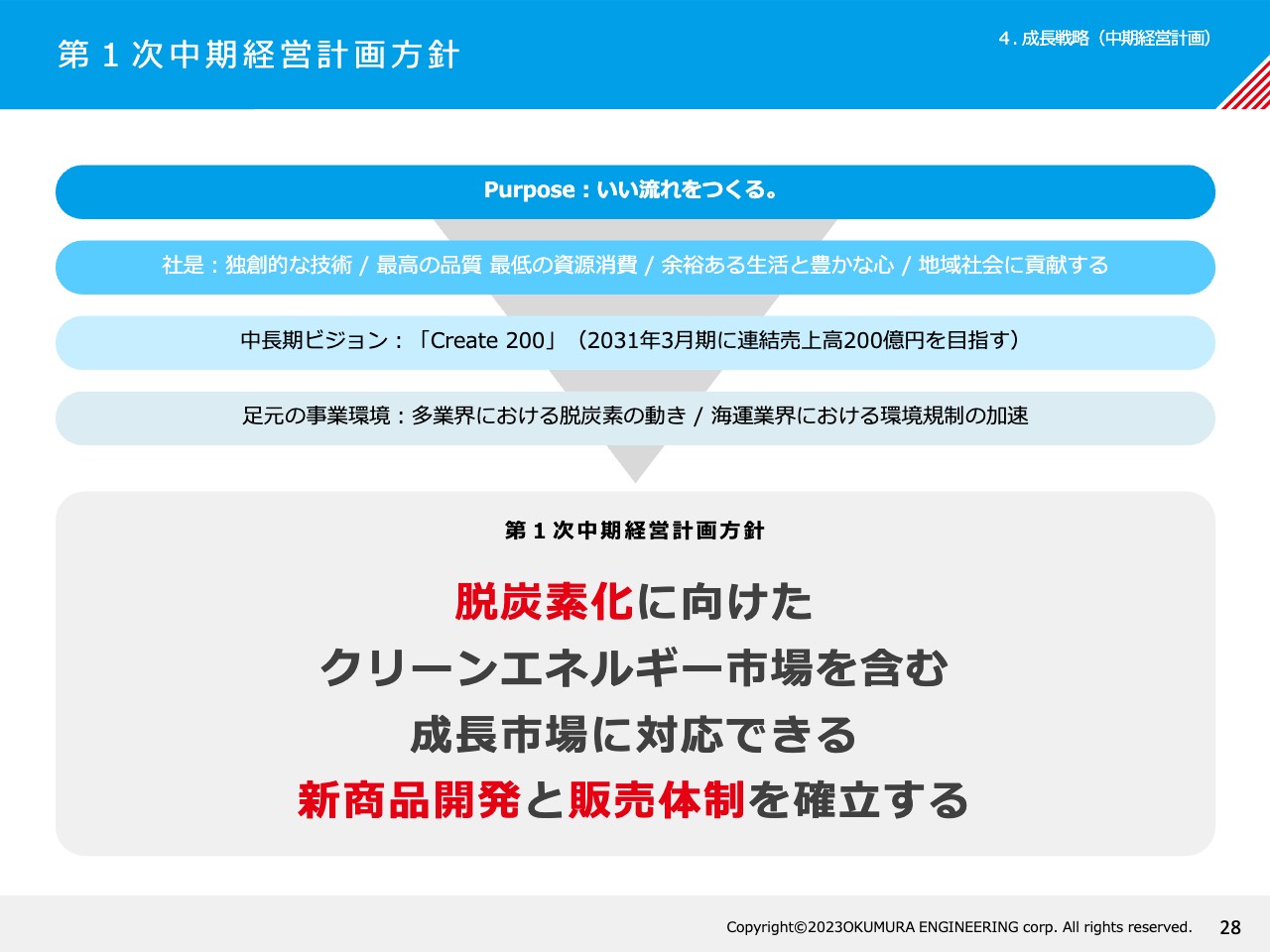

第1次中期経営計画方針

第1次中期経営計画の方針についてです。パーパスからブレイクダウンして、第1次中期経営計画の方針である脱炭素化に向けた、クリーンエネルギー市場を含む成長市場への新商品開発を進めていきます。また、製造体制を含めて販売体制も確立していきます。

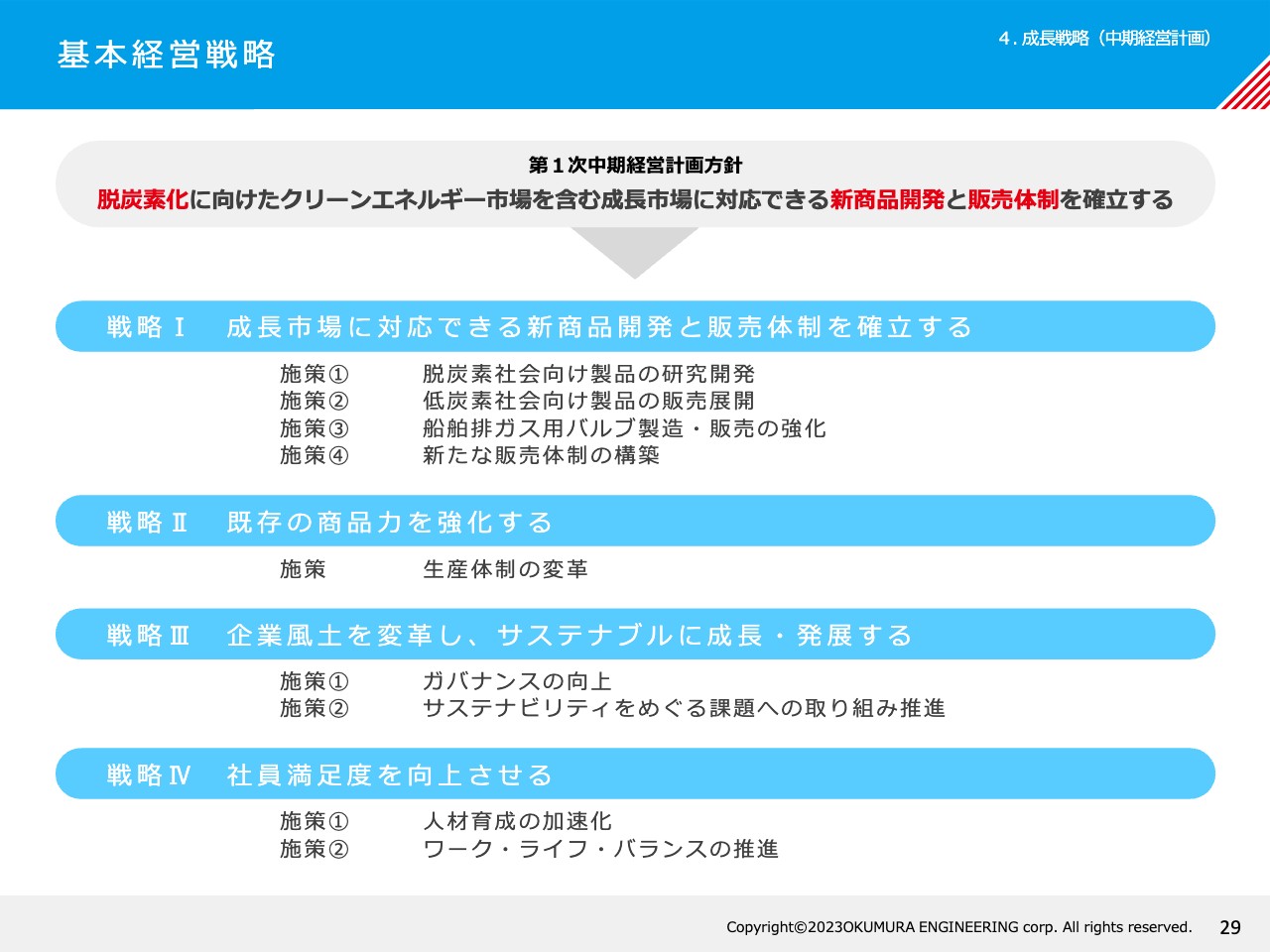

基本経営戦略

基本経営戦略についてです。第1次中期経営計画方針を受け、基本戦略を4つ展開していきます。戦略Iは「成長市場に対応できる新商品開発と販売体制を確立する」、戦略IIは「既存の商品力を強化する」、戦略IIIは「企業風土を変革し、サステナブルに成長・発展する」、戦略IVは「社員満足度を向上させる」です。

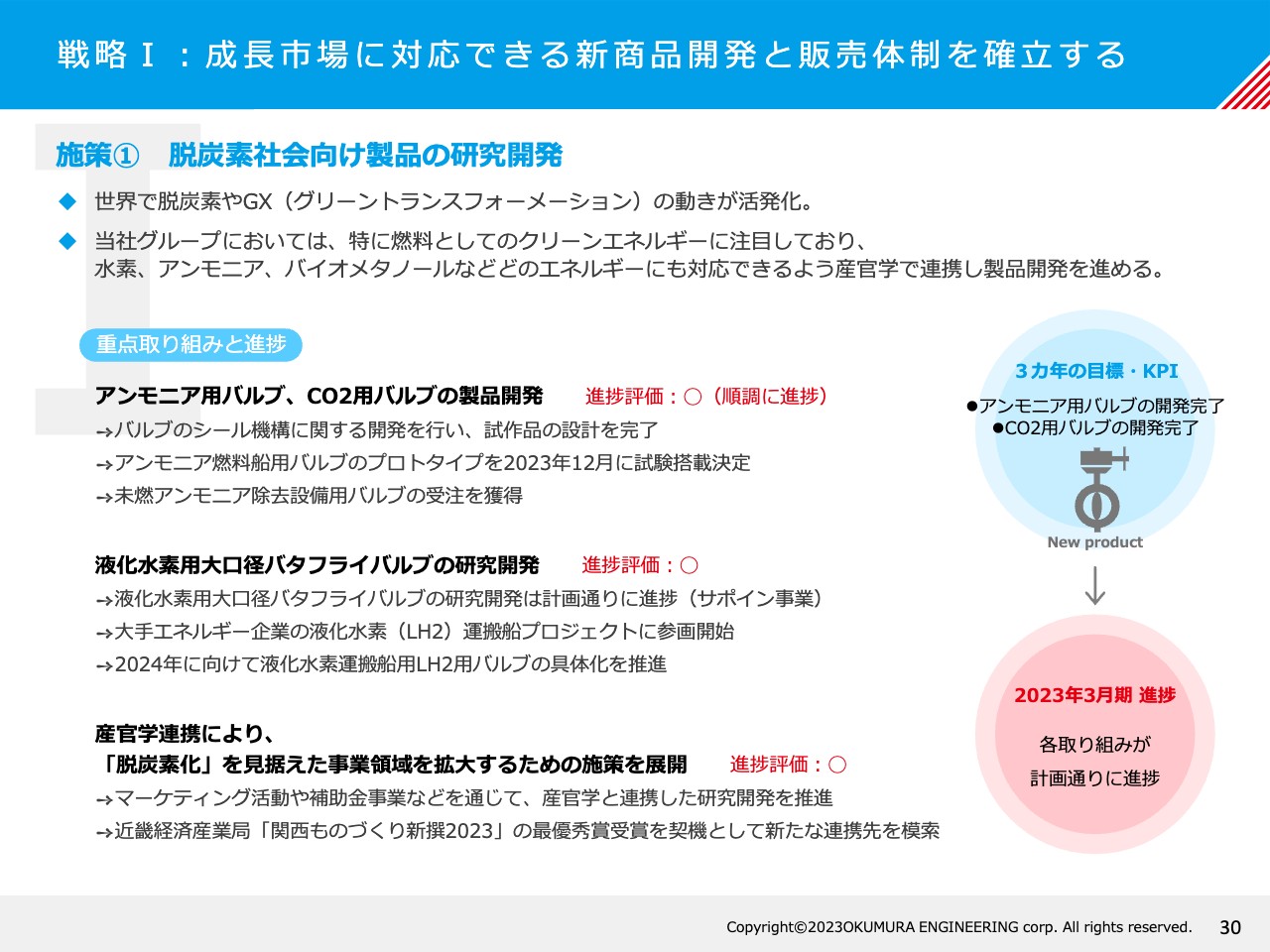

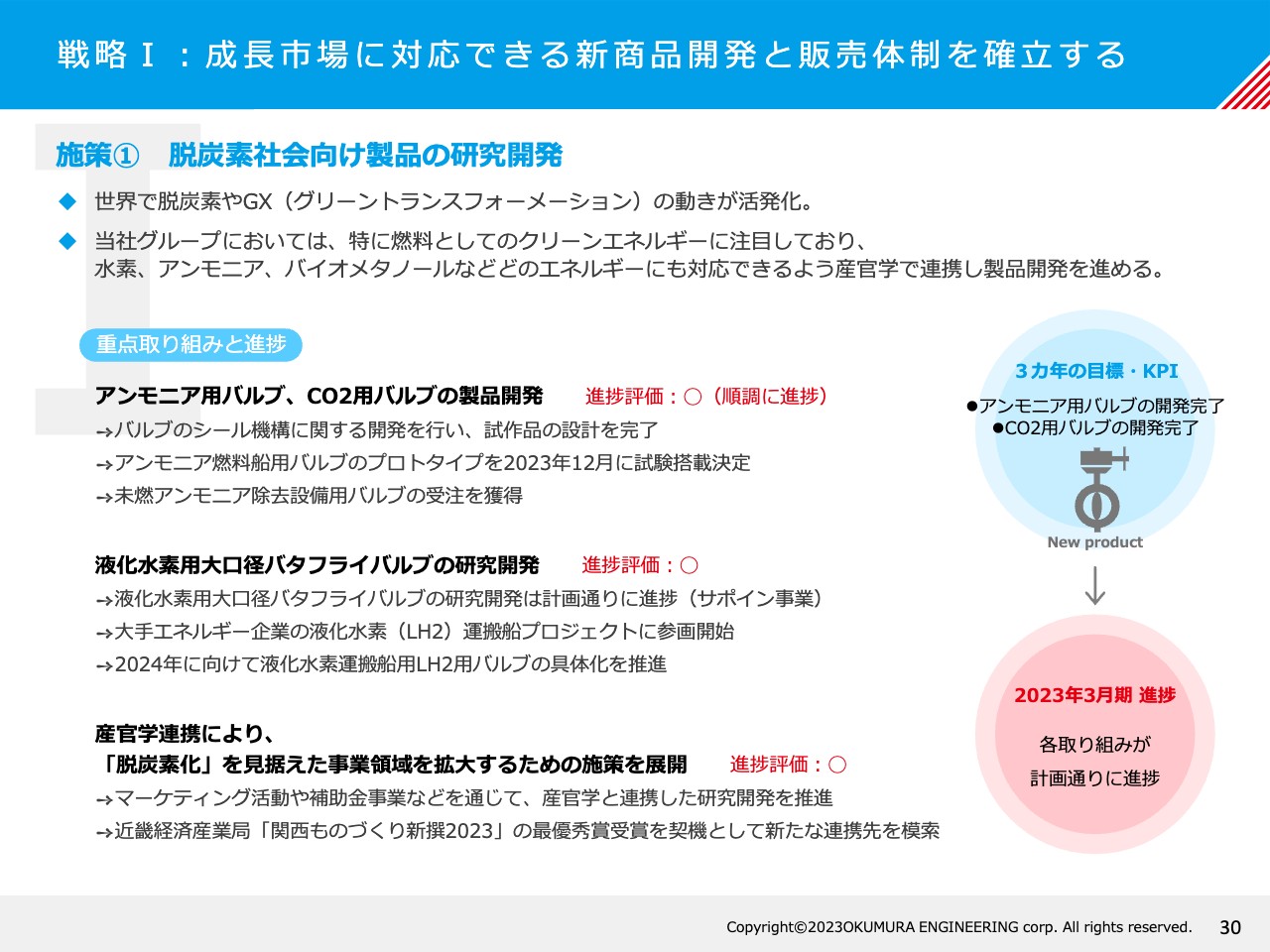

今回は質疑応答の時間を考慮し、戦略Iのみ詳細にご説明します。まず、戦略Iの施策(1)「脱炭素社会向け製品の研究開発」についてです。

戦略I:成長市場に対応できる新商品開発と販売体制を確立する

1つ目は、アンモニア用バルブ、CO2用バルブの製品に関して、船の燃料としてのアンモニアに向けてバルブ開発を進めています。毒性のあるアンモニアを確実にシール(封止)するための機構開発を推進しています。現在は一定の設計を完了しており、今年12月にはプロトタイプをアンモニア燃料船に向けて試験搭載する予定です。

2つ目に、液化水素用大口径バタフライバルブの研究開発を行っています。液化水素用大口径バタフライバルブの開発は、Go-Tech事業と呼ばれている経済産業省のサポインに採択された事業です。産官学で構成した開発プロジェクトを立ち上げて活動しており、計画どおりに進行しています。

3つ目は、産官学連携に関して、補助金事業を活用しながらマーケティング・開発を推進しています。その成果として、近畿経済産業局の「関西ものづくり新撰2023」の最優秀賞を受賞しました。

戦略I:成長市場に対応できる新商品開発と販売体制を確立する

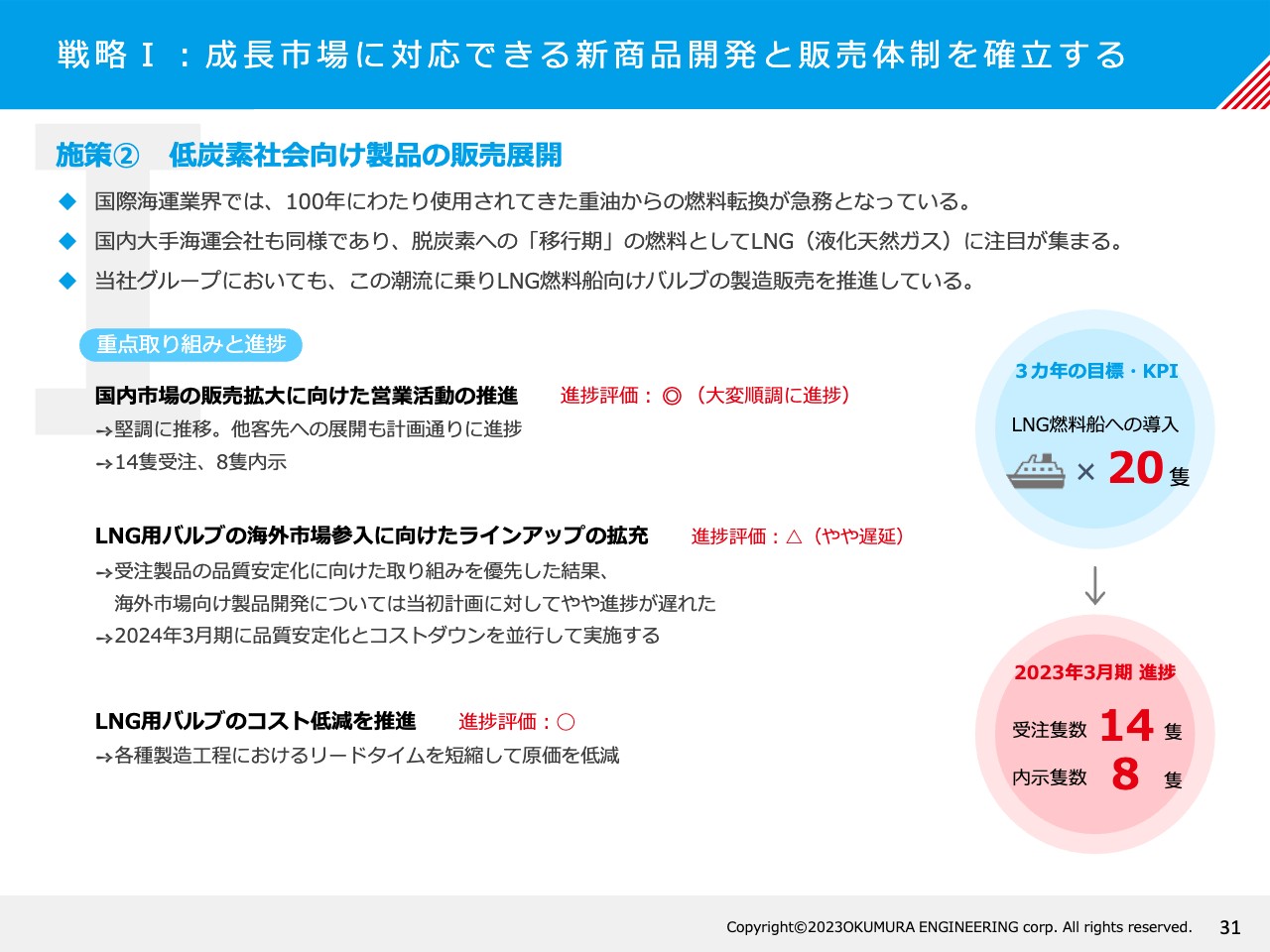

戦略Iの施策(2)「低炭素社会向け製品の販売展開」についてです。脱炭素に移行する前段階で低炭素というキーワードがあります。現在、海運業界では燃料を重油からLNGへ移行することが世界的に進められています。当社においてもこの潮流にしっかり乗り、LNGを燃料とする船舶向けバルブの製造販売を推進しています。

1つ目は、LNG用バルブの販売活動において、LNG燃料船向けに14隻分を受注しています。さらに8隻分の内示をいただいているところです。2つ目は、海外市場向けの製品開発を行っています。進捗が若干遅れていますが、鋭意推進しています。3つ目は、LNG用バルブの品質の安定化・コストダウンに取り組んでいます。

戦略I:成長市場に対応できる新商品開発と販売体制を確立する

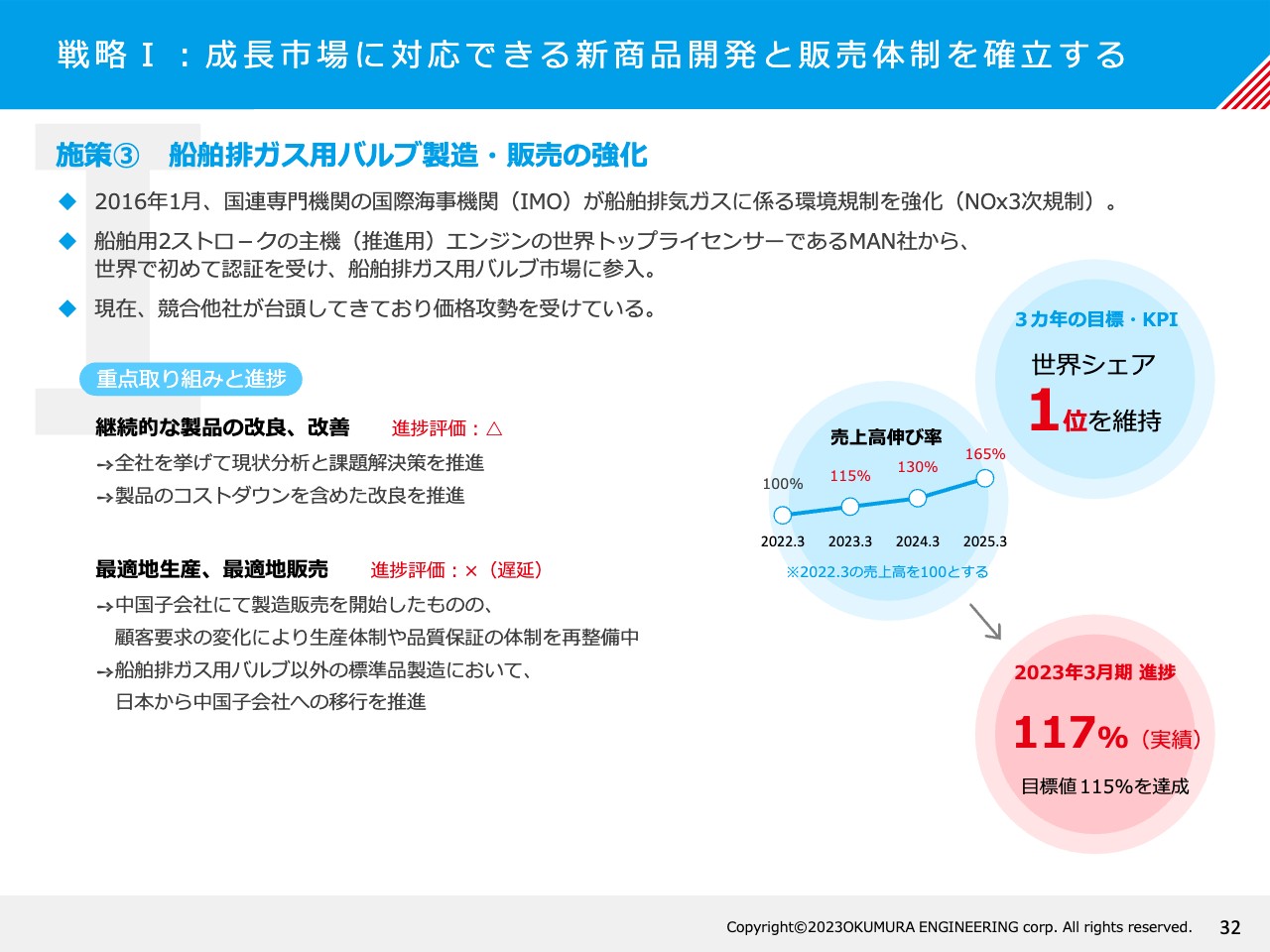

戦略Iの施策(3)「船舶排ガス用バルブ製造・販売の強化」についてです。船舶用エンジンから排出される窒素酸化物、いわゆるNOxに関して、2016年から国際的な環境規制強化が施行されています。

現在は、NOxを除去するための装置に使用されるバルブの製造販売を展開しています。今後も、世界シェア1位を維持していきたいと考えています。

製品の改良・改善のために、品質安定、製品改良、コストダウンの取り組みを継続して進めています。また、最適地生産、最適地販売に関しては、中国子会社で製造を開始しました。お客さまの要求の変化に対応するため、さらなる生産体制の再整備を進めています。

戦略I:成長市場に対応できる新商品開発と販売体制を確立する

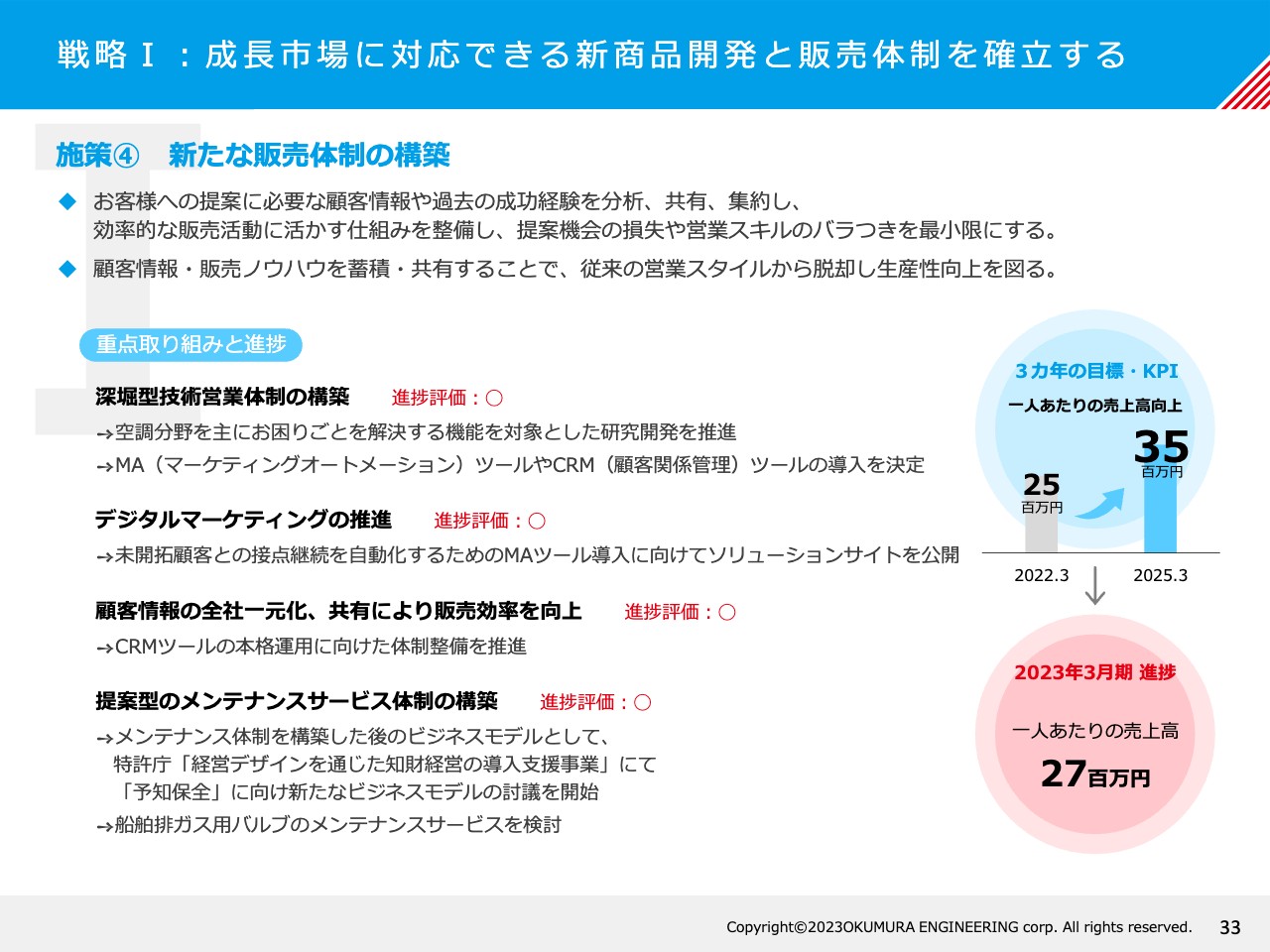

戦略Iの施策(4)「新たな販売体制の構築」についてです。今まで販売に関して属人化していた顧客情報や、どのようなシステム・配管の中にバルブが使われているかなどの情報を集約、共有、分析し、組織的な販売やマーケティングに活かしたいと考えています。

顧客情報・販売のノウハウを蓄積・共有・活用できるシステムを構築し、販売の生産性向上を目指しています。

そのため、MA(マーケティングオートメーション)ツール、CRM(カスタマーリレーションシップマネジメント)ツールを導入し、深掘型技術営業体制に移行していきます。

また、デジタルマーケティングの推進を行い、販売効率向上を目指します。深掘型技術営業の取り組みの例としては、空調分野においてお客さまのお困りごとを解決する機能のマーケティング・研究開発を進めています。

戦略II、III、IVについては進捗がやや遅れているものもありますが、鋭意取り組みを進めていきます。

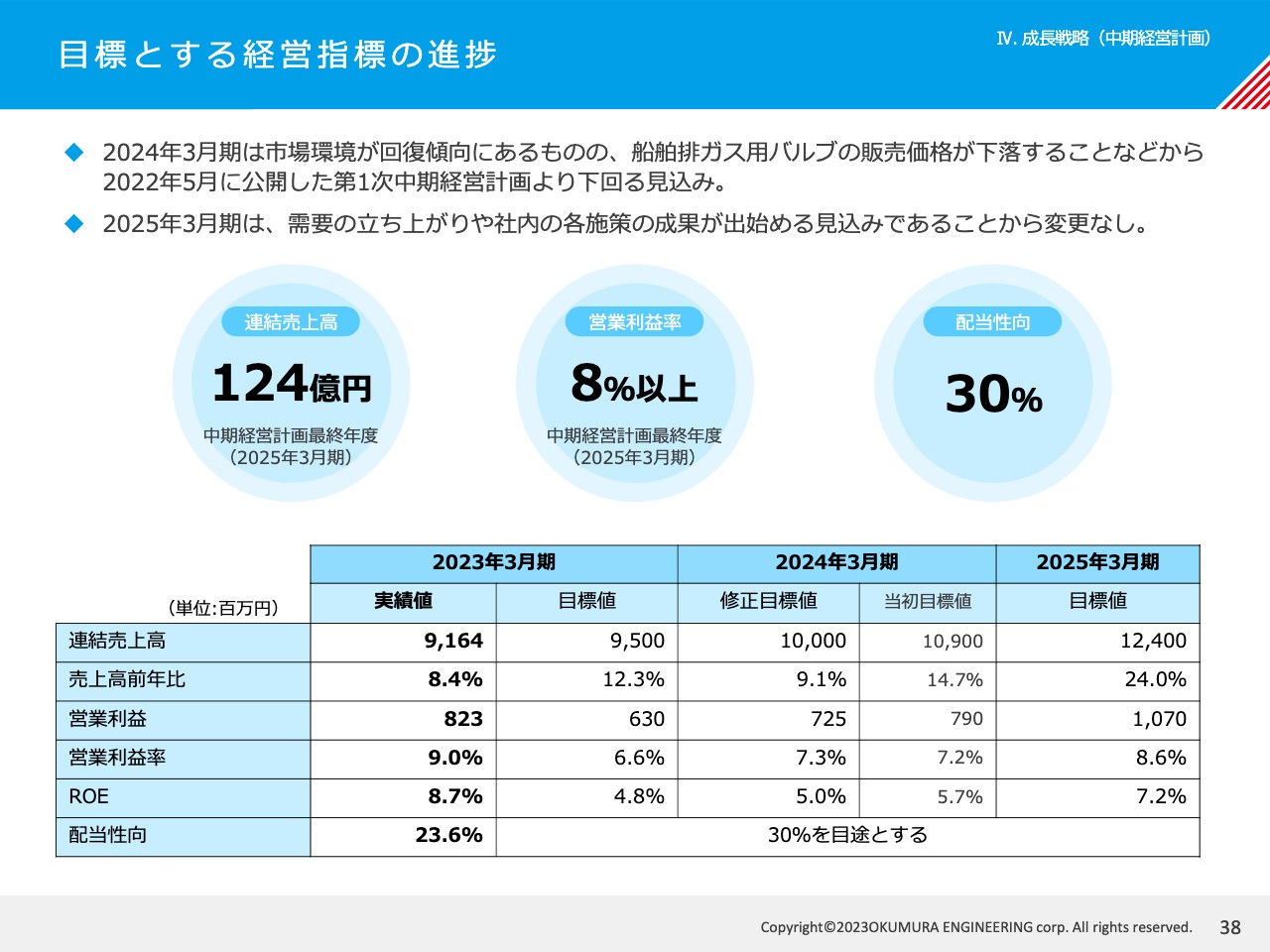

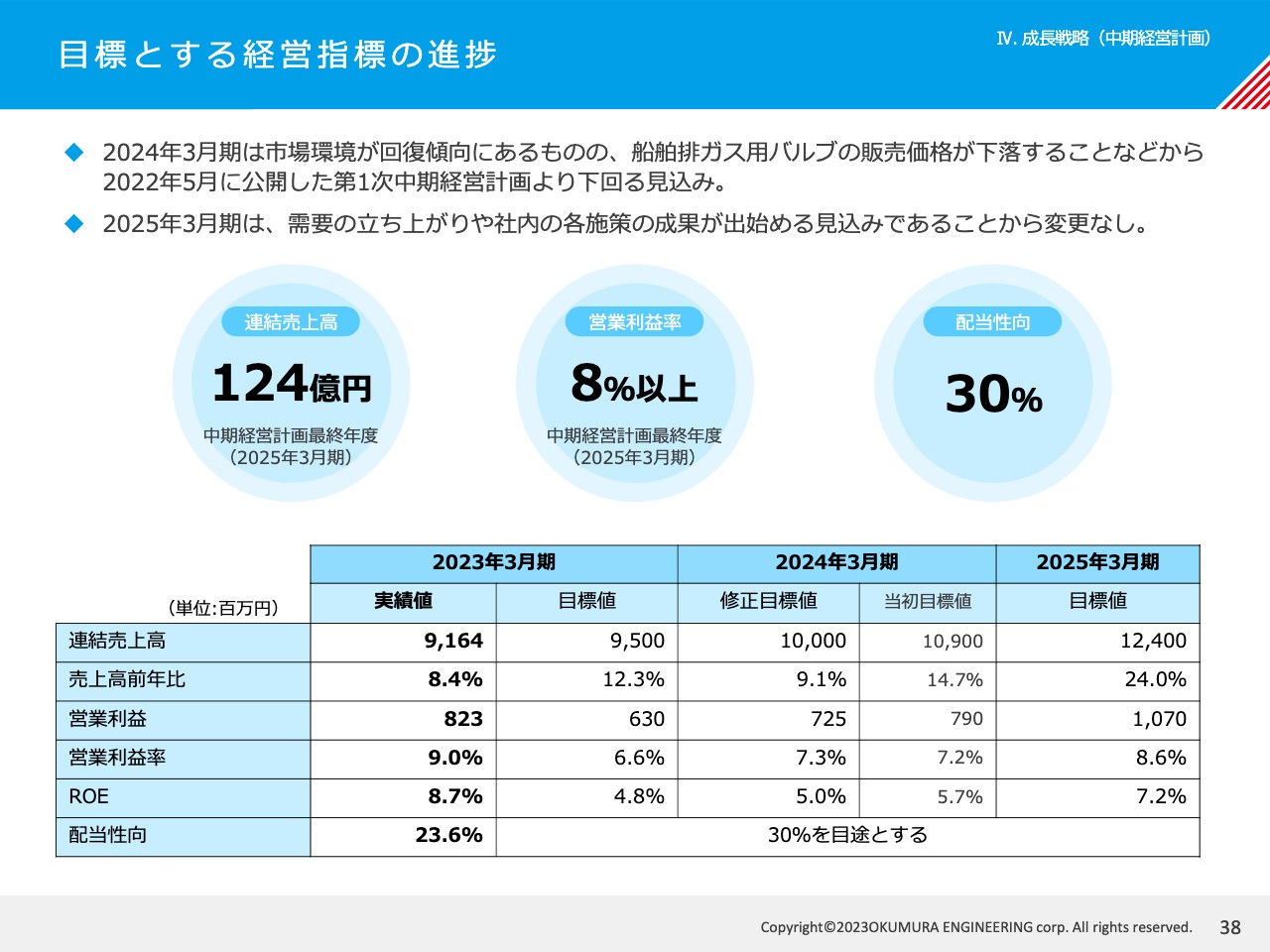

目標とする経営指標の進捗

中期経営計画で目標とする経営指標の進捗についてです。2023年3月期においては、前期比で増収増益でした。

2024年3月期においては、市場環境には明るさが見えていますが、競争が激化している分野もあり、そのようなところは影響を受けると考えられます。しかし、販売活動を積極的に展開し、できるだけニーズ・引き合いを取り込み、見込額に上積みしていきたいと考えています。

2025年3月期においては、中期経営計画の各施策の成果が出てくると見込んでおり、今のところ変更はありません。

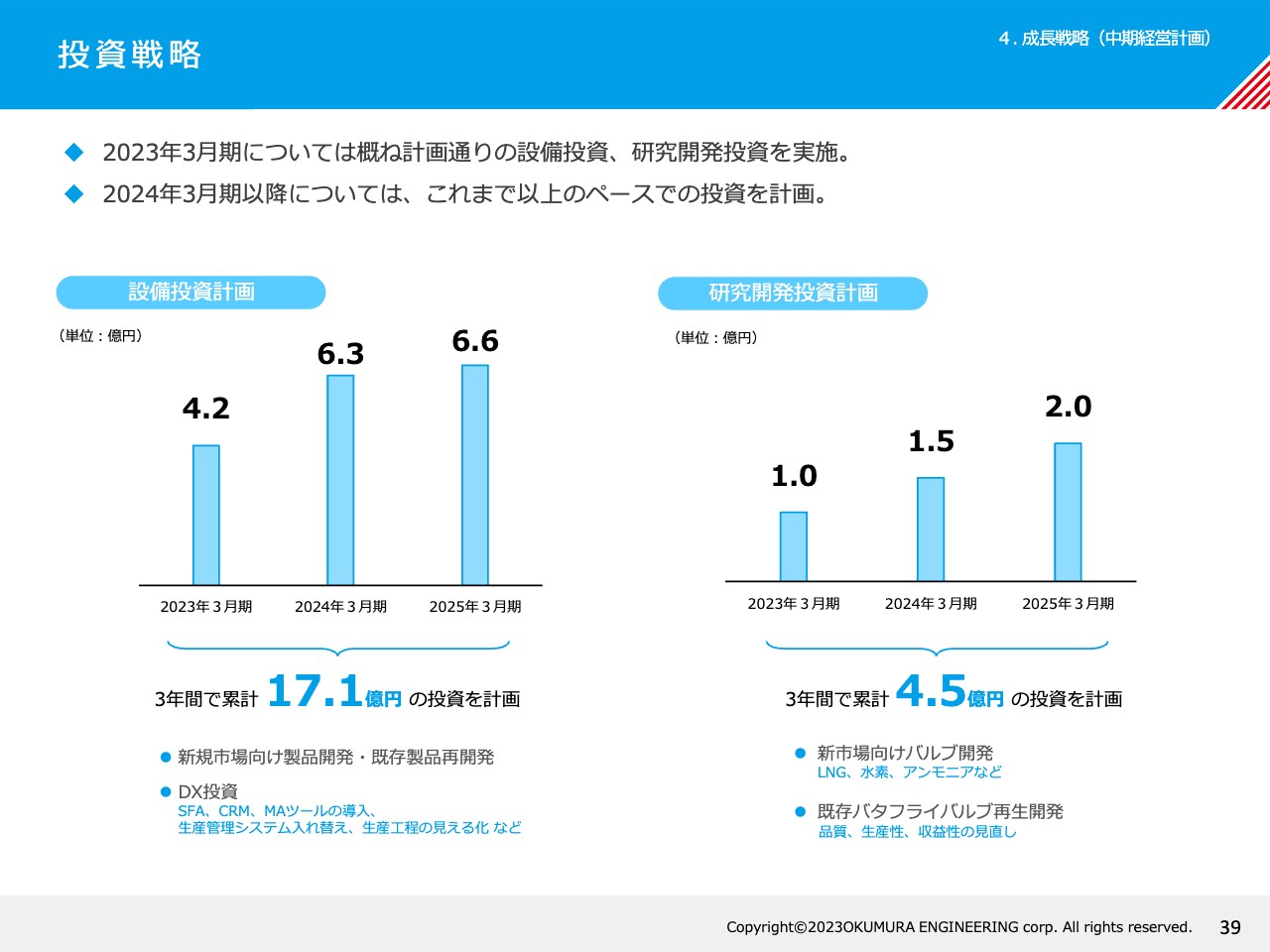

投資戦略

投資戦略についてです。先ほどお話しした液化水素用バルブ、アンモニア用バルブ、CO2用バルブ、各種カスタマイズ製品の開発・設計を進めていきます。また、既存製品の見直し、製造設備の更新等、設備と研究開発への投資を進めていきます。金額についてはスライドに記載のとおりです。

サステナビリティへの取り組みについて

サステナビリティへの取り組みについてです。パーパスや社是に掲げているとおり、事業活動の中で企業に求められる「サステナブルの精神」を創業時から実践しています。バルブの供給、社会貢献活動、社内の環境設備等のマテリアリティをしっかりと設定し、サステナビリティへの取り組みを進めていきます。

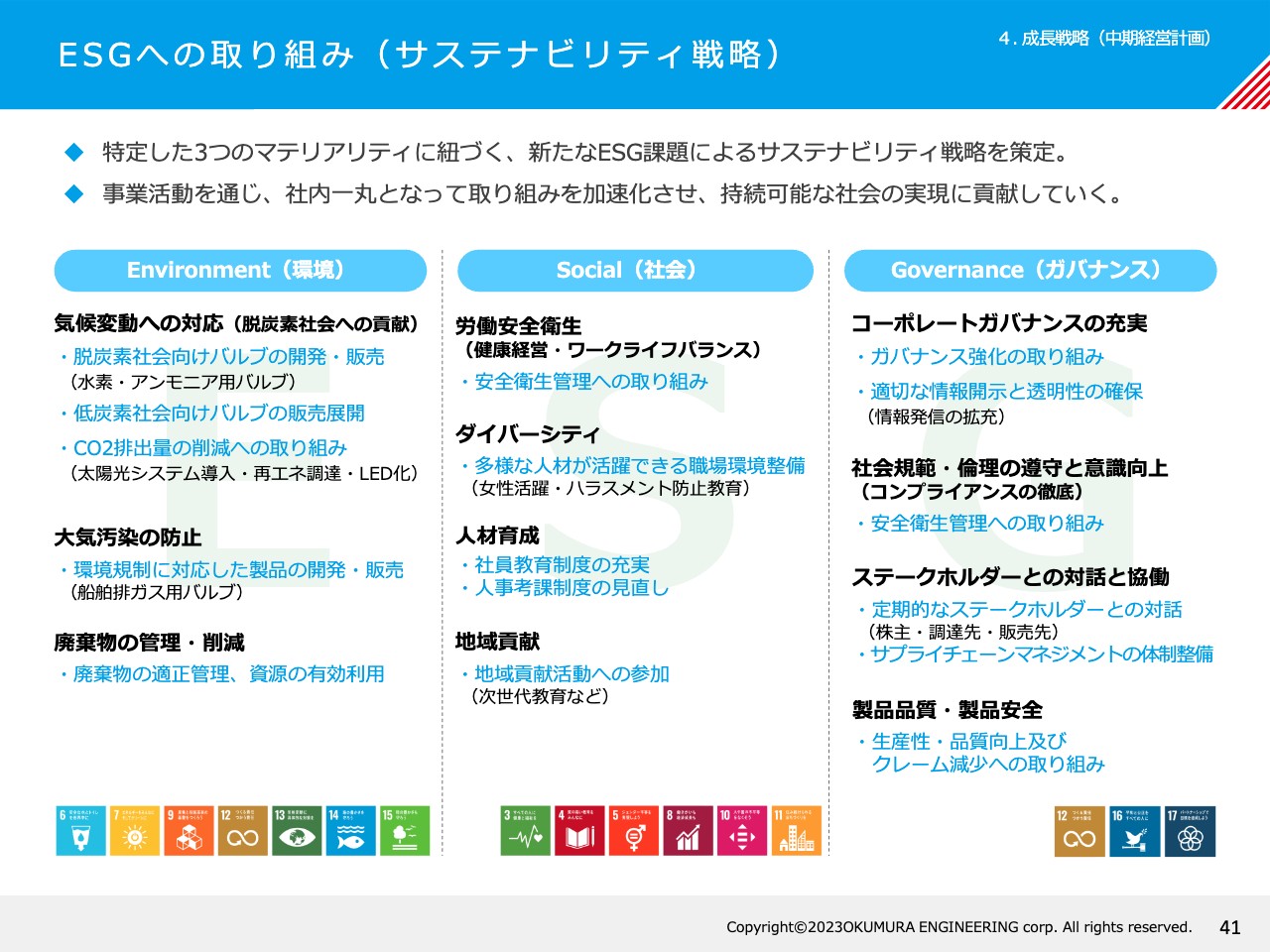

ESGへの取り組み(サステナビリティ戦略)

ESGへの取り組みについてです。製品・サービスを通じて貢献していくこと、地域活動を通じて貢献していくこと、社内活動で実現していくことなど、取り組みをさらに展開していきます。

各種取り組みに対する評価

事業活動の過程で、国と滋賀県から各種評価をいただきました。その一例をスライドに記載しています。

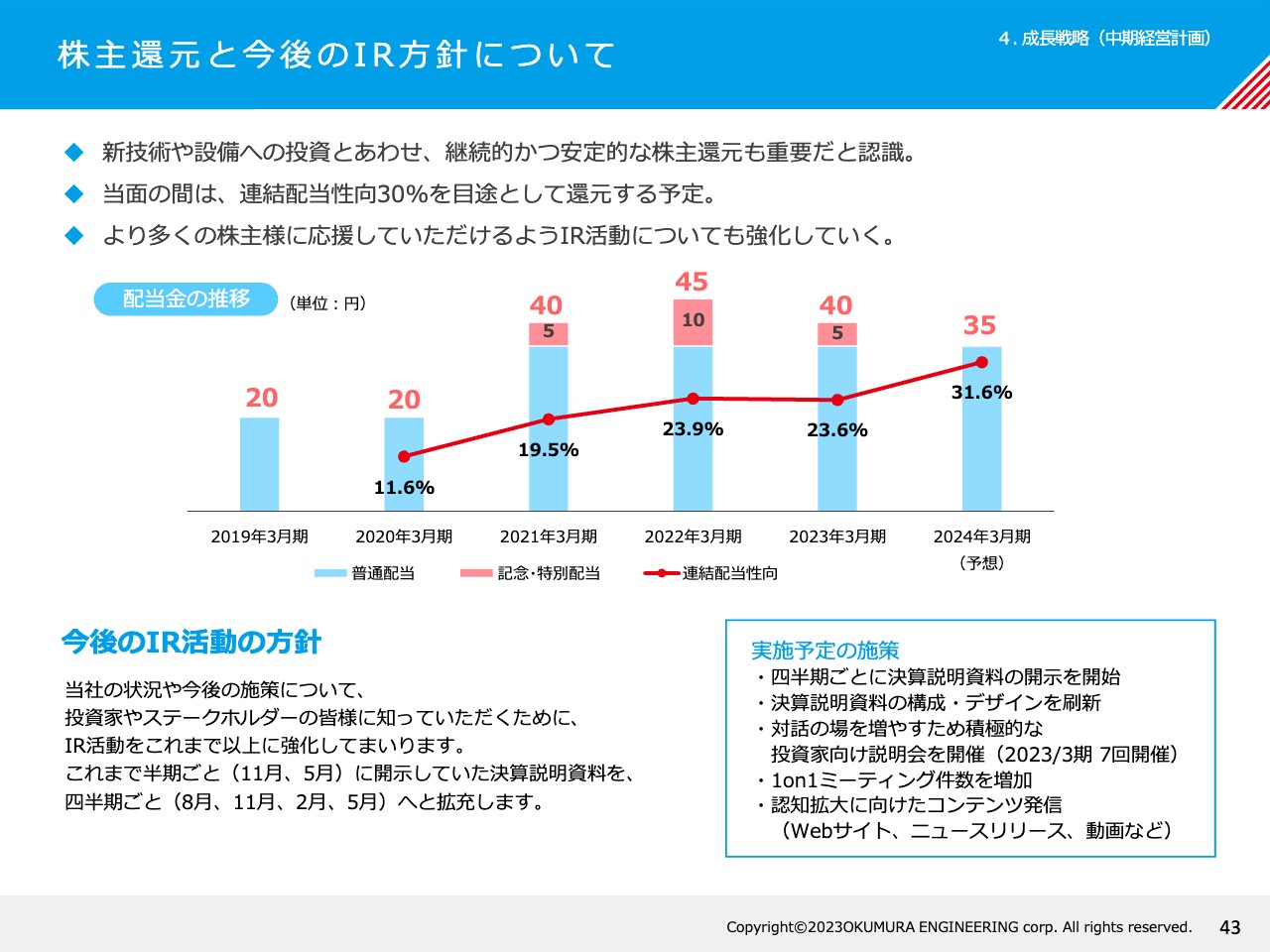

株主還元と今後のIR方針について

株主還元と今後のIR方針についてです。研究開発・設備投資への充実を図りつつ、配当性向30パーセントをめどに、持続性・安定性を配慮して配当していきたいと考えています。2024年3月期の配当金は35円を予想しています。

結びになりますが、当社は流体制御のニーズに細かくお応えすることで事業を発展させてきました。今後とも、お客さま、社員、株主のみなさまにご満足いただき、持続可能な社会に貢献していきます。

ご説明は以上です。ありがとうございました。

質疑応答:売上高の推移について

司会者:「売上高の推移について、2019年3月期から2023年3月期まであまり伸びていない印象ですが、どのように考えていますか?」というご質問です。

奥村:ご指摘のとおり、2023年3月期の売上高は2019年3月期のプラス6パーセントです。物足りないと感じる方もいらっしゃるだろうと認識しています。

2020年のコロナ禍以降、景気に大きな影響があった中、弊社としては売上についても底堅く推移してきたと自負しています。今後、中長期ビジョン「Create 200」に向けてしっかり施策を打つことで、持続的に成長していけると考えています。

市場も回復していきますので、お客さまのニーズをしっかりと捉え、それに合わせた製品開発を進めていきたいと考えています。

質疑応答:2023年3月期における為替の影響について

司会者:「2023年3月期において為替が与えた影響について教えてください。製造原価のコストアップや、海外競争力増加の要因になったのでしょうか?」というご質問です。

奥村:為替の感応度について、弊社においてはドルと元が影響します。ドルが1円円安になると、通期では利益が約200万円減少しますが、インパクトは比較的少ないと見ています。中国の元の場合は、5,000万円ほどの減少になります。

質疑応答:2024年3月期における陸用・舶用の市場環境の前提について

司会者:「2024年3月期の売上高の増加計画について、陸用・舶用の市場環境や前提について教えてください」というご質問です。

奥村:市場の大きなトレンドは脱炭素で、今後の計画においてもキーワードになってくると考えています。陸用の市場環境としては、発電所の燃料がアンモニアに移行し、水素発電の実現に向けた開発やCO2回収の開発が進められています。足元では、半導体やリチウムイオン二次電池の工場で使われるバルブの需要が高まっています。

舶用においても、同じく脱炭素がキーワードです。エネルギーがアンモニアや水素に代わることを見越して、現在お客さまともタイアップして開発を進めています。船の建造数はやや足踏み状態ですが、今後高まってくると考えています。船舶排ガス用バルブについては、環境規制対応船が増えることもあり、全体的に需要は高まると考えています。

質疑応答:液化水素用大口径バタフライバルブ開発の進捗状況について

司会者:「液化水素用大口径バタフライバルブについて、『2024年に向けて具体化を推進』とありますが、進捗状況と完成のめどを教えてください」というご質問です。

奥村:こちらは3年計画で開発を進めており、今期が最終年度になります。今期中に製品を出すところまで進めたいと考えています。

具体的な需要が出てくるのは2025年度以降と見込んでいます。現状を見ますと、市場では前倒しで開発が進められていますので、弊社においてもできるだけ早くプロジェクトを完了させたいと考えています。

質疑応答:原材料価格上昇への対応について

司会者:「原材料価格の上昇に対して、どのように製品価格へ反映しているのかを教えてください。また、原材料価格の上昇と製品価格への反映にはタイムラグが生じるのでしょうか?」というご質問です。

奥村:鉄・ステンレス・樹脂類を含め、すべての原材料価格が値上がりしています。そのような状況についてお客さまにしっかりとご説明し、ご理解いただいた上で製品価格に転嫁しています。競争が激しい製品については価格への転嫁がなかなか難しいものもありますが、おおむねご理解いただいています。

ご指摘のとおり、原材料価格を販売価格へ転嫁するまでには一定のタイムラグが発生します。3ヶ月から1年ほどかけて効果が出てくることもあり、この期間についてはお客さまや市場の状況によって異なります。今期においては、だいたいのお客さま向けで単価をアップしてスタートしている状況です。

質疑応答:2023年3月期の会計基準について

司会者:「念のためですが、2023年3月期の決算は、連結で日本基準という認識でよろしいでしょうか?」というご質問です。

奥村:会計基準は連結で日本基準です。

質疑応答:2024年3月期の予想と当初目標値との比較について

司会者:「2024年3月期の予想と中計の当初予想との比較について教えてください」というご質問です。

奥村:スライドの表に、2024年3月期の修正目標値と当初目標値を記載しています。売上高は目標額にやや届かない予想です。利益についても非常に厳しいと見込んでいます。その要因として、造船分野が回復していない状況があります。建造数の増加を見込んでいましたが、まだスロー建造が続いており、売上高はややマイナスとなる予想です。

船舶排ガス用バルブについても、他社との競争により一定程度の価格ダウンを見込んでいます。原材料価格が高止まりしている状況も鑑みて、このような目標値となっています。

質疑応答:2024年3月期における市場のリスクについて

司会者:「2024年3月期は市場が回復するとのことですが、最大のリスクは何だと考えていますか?」というご質問です。

奥村:ウクライナ情勢の影響が大きいと考えています。現在の状況が持続するのか激化するのかによって、日本が受ける影響も変わっていきます。それに加えて、中国とアメリカとの貿易リスクもあり、中国での製造販売に影響すると考えています。

質疑応答:船舶排ガス用バルブの販売単価の下落要因について

司会者:「スライドに『船舶排ガス用バルブの販売単価の下落』とありますが、これは前期と同様に韓国での価格競争の激化によるものでしょうか?」というご質問です。

奥村:おっしゃるとおりです。韓国だけではありませんが、特に韓国国内のバルブメーカーとの競争が激化している影響で単価がやや下落傾向にあります。

そのような状況でも、ビフォアでの情報提供やアフターメンテナンスサービスなど、しっかりと顧客サポートを行い、お客さまにできるだけ付加価値を認めていただけるように取り組んでいます。製品の改良やコストダウンについても鋭意進めており、利益確保ができるように各種施策を打っていきたいと考えています。

質疑応答:船舶排ガス用バルブの生産体制拡充について

司会者:「船舶排ガス用バルブの生産体制拡充の必要はありますか?」というご質問です。

奥村:現在、大きな拡充の予定はありません。東近江工場と中国の常熟工場については一定の整備を行いました。ただし、今後の需要増に伴って工作機械の拡充や生産設備更新の必要は出てくると見ています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

6229

|

2,083.0

(13:02)

|

+15.0

(+0.72%)

|

関連銘柄の最新ニュース

-

02/18 14:00

-

02/13 14:00

-

02/13 14:00

-

02/13 14:00

-

02/13 14:00

新着ニュース

新着ニュース一覧-

今日 13:22

-

-

今日 13:19