SYSHD、2Qは前期比32.6%増収 2030年の売上高300億円達成に向けて確実な成長を目指す

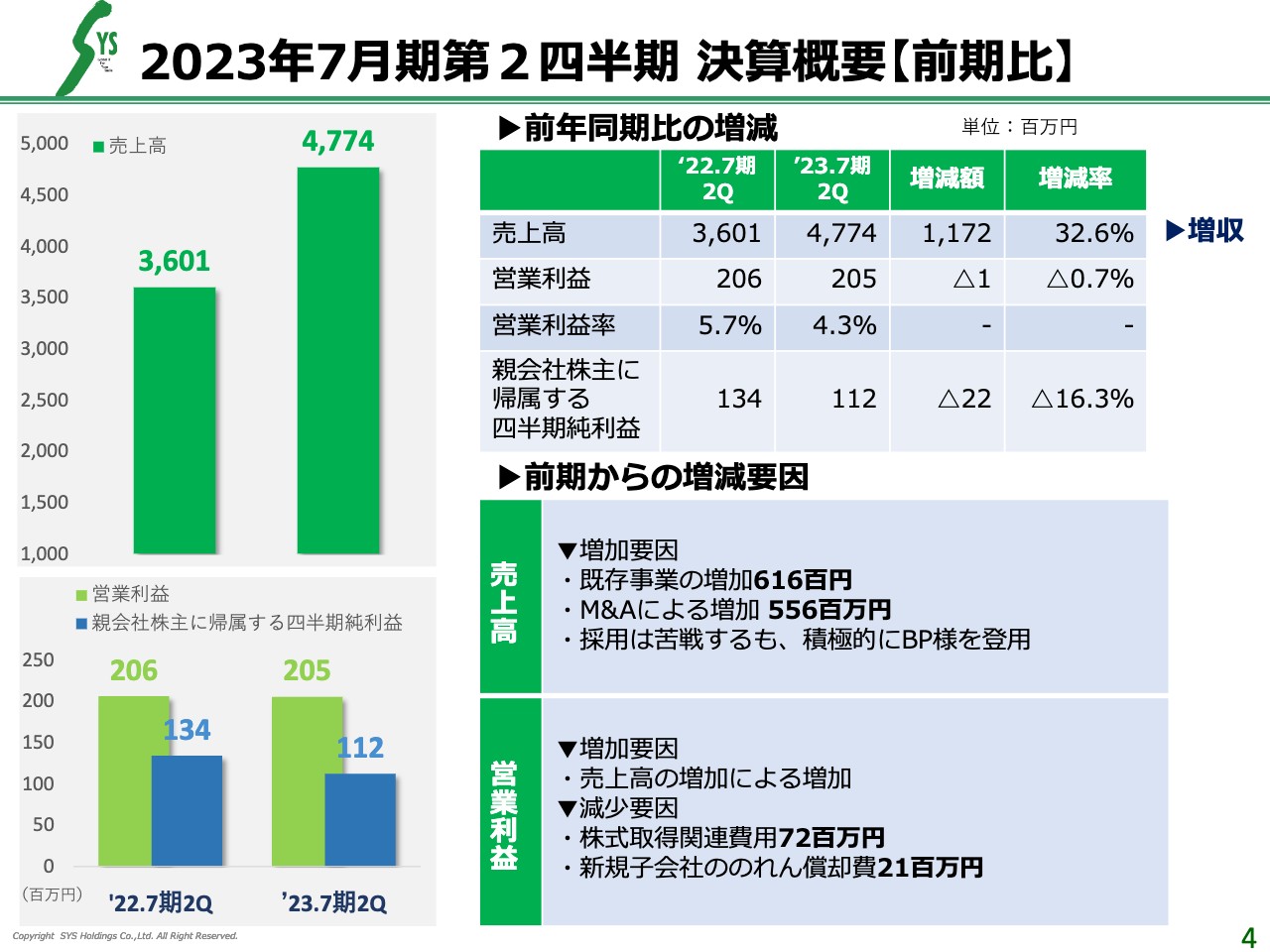

2023年7月期第2四半期 決算概要【前期比】

鈴木裕紀氏(以下、鈴木):みなさま、こんにちは。株式会社SYSホールディングス、証券コード3988、2023年7月期第2四半期の決算説明を行います。よろしくお願いします。

まず、前期との比較についてご説明します。2023年7月期第2四半期の売上高は47億7,400万円、営業利益は2億500万円、営業利益率は4.3パーセント、当期純利益は1億1,200万円となりました。前期比で、売上高は32.6パーセントの増収、営業利益はわずかに減益となりました。

前期からの増減要因です。既存事業の増加で6億1,600万円、M&Aによる増加で5億5,600万円、それぞれ増加しました。採用活動は苦戦しましたが、積極的にビジネスパートナーさまを登用することで既存事業の増収を図ることができました。

売上高の増加による営業利益の増加もありましたが、新規にM&Aを行った4社の株式取得関連費用が7,200万円かかっています。また、新規子会社ののれん償却費は第2四半期分だけで2,100万円となりました。

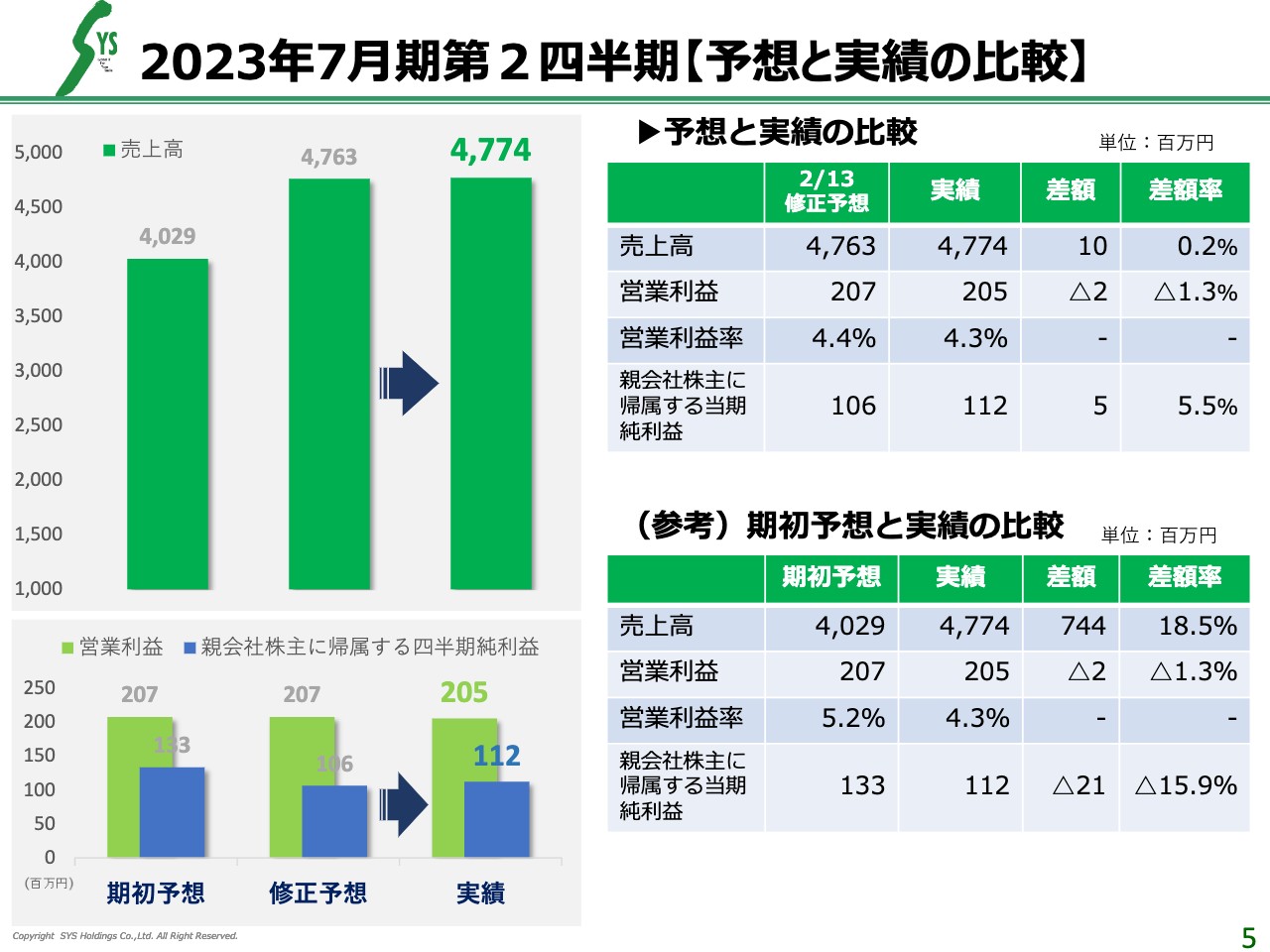

2023年7月期第2四半期【予想と実績の比較】

予想と実績の比較についてご説明します。2月13日の修正予想からはほぼ想定どおりとなりました。期初予想との比較については、売上高で新規M&Aの4社分が伸びたとお考えください。

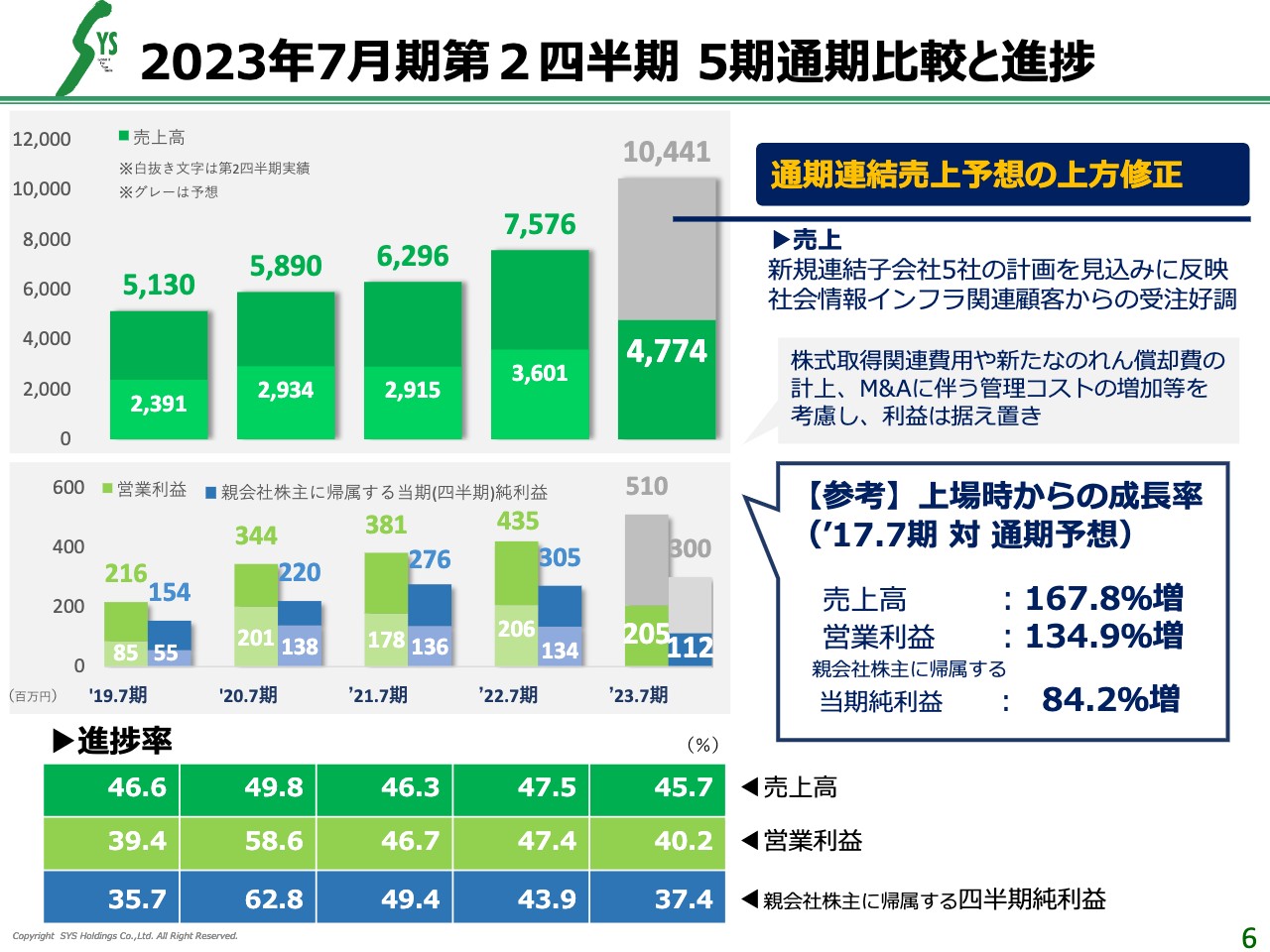

2023年7月期第2四半期 5期通期比較と進捗

2023年7月期第2四半期における5期通期の比較と進捗についてご説明します。スライドのとおり、売上高は大きく伸びていることがわかると思います。上場時からの成長率は売上高で167.8パーセント、営業利益で134.9パーセント、当期純利益で84.2パーセントの増加となっています。

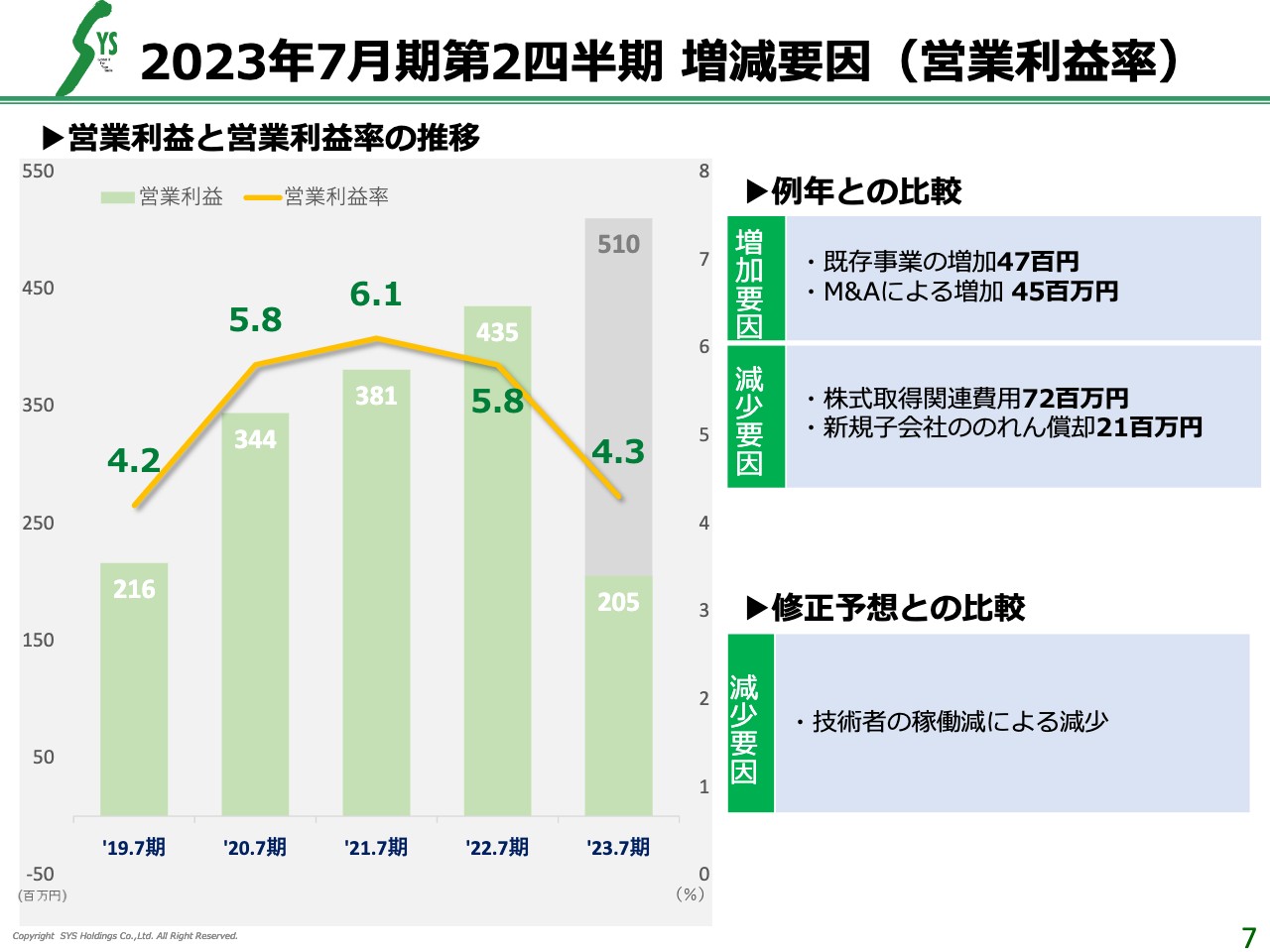

2023年7月期第2四半期 増減要因(営業利益率)

2023年7月期の営業利益率の増減要因です。営業利益が非常に下がっているように見えますが、こちらは次のスライドで詳細をご説明します。

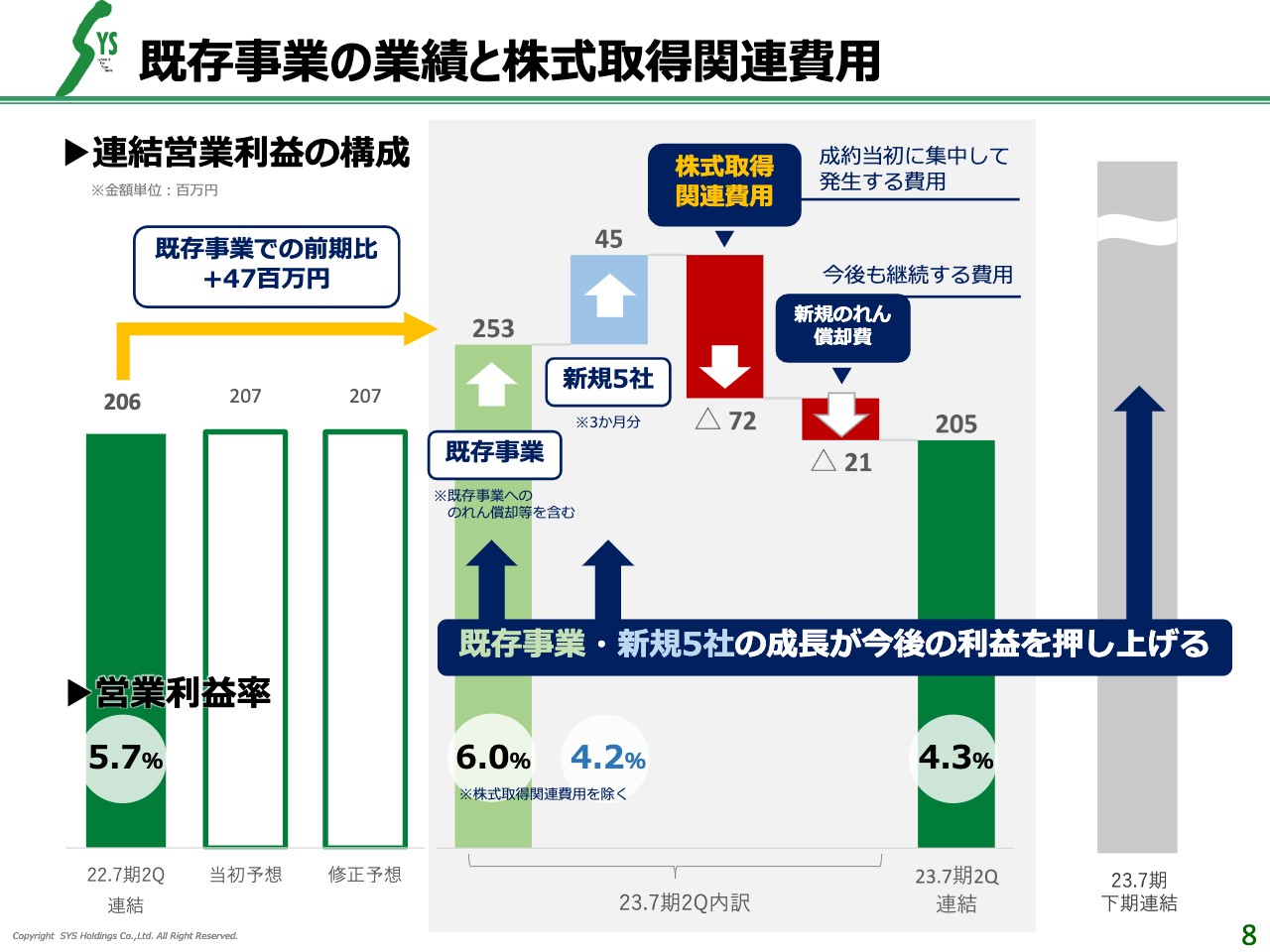

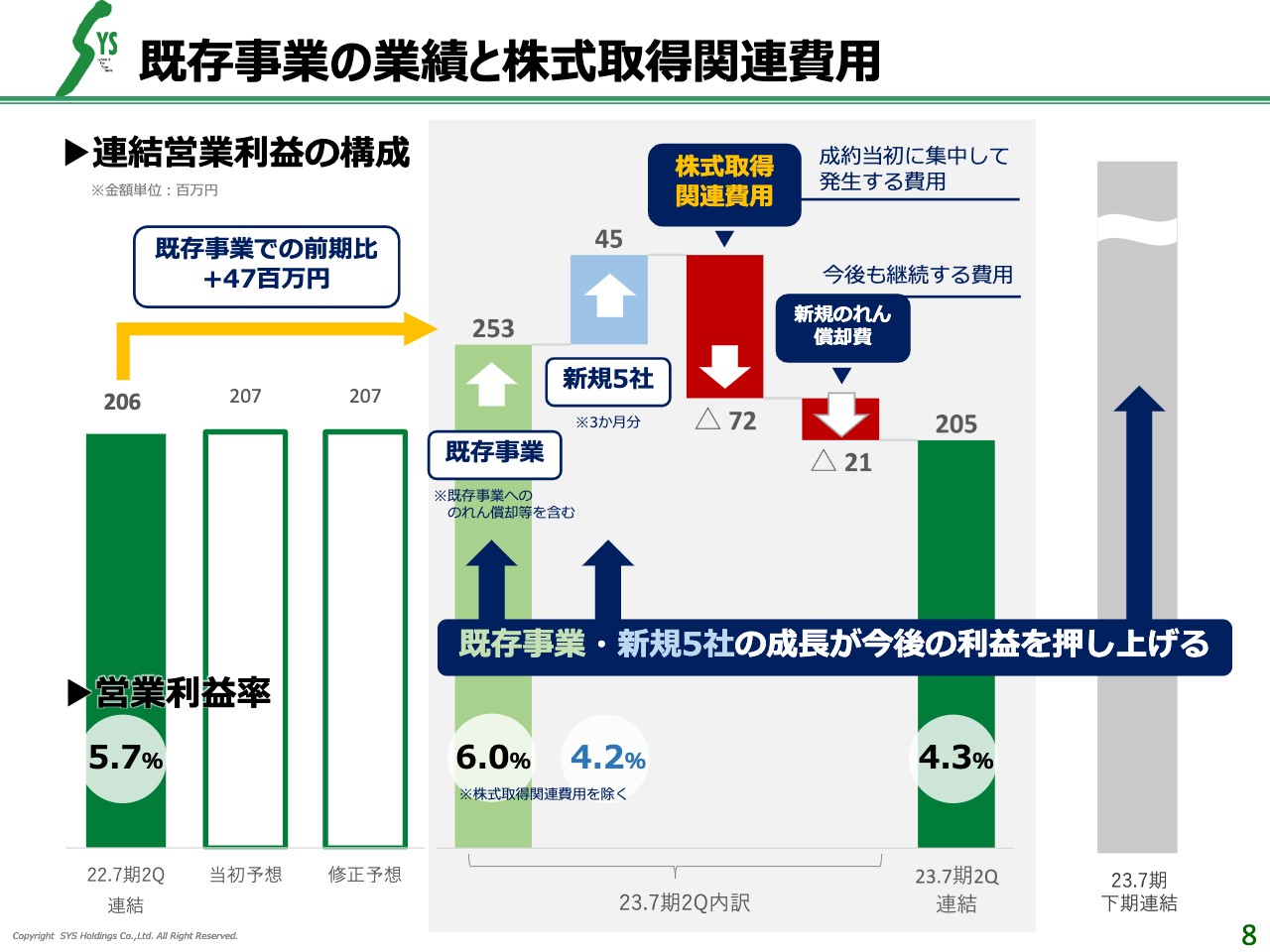

既存事業の業績と株式取得関連費用

前期、2022年7月期第2四半期の連結の営業利益は2億600万円、営業利益率は5.7パーセントでした。当期はここから、営業利益は既存事業で5,000万円程度伸びています。

また、既存事業のみの営業利益率は6パーセントです。新規4社とタイの子会社の計5社分の営業利益4,500万円を加えると、約3億円になります。現在、我々にはこのくらいの営業利益を上げられる力があると考えています。

M&Aのコンサルタントに支払う株式取得関連費用は7,200万円でしたが、こちらはこの第2四半期までしかかかりません。さらに新規ののれんの償却費2,100万円を差し引いて、当期の実績は2億500万円となります。来年度は株式取得費用がかからないため、大きく上昇できると考えています。

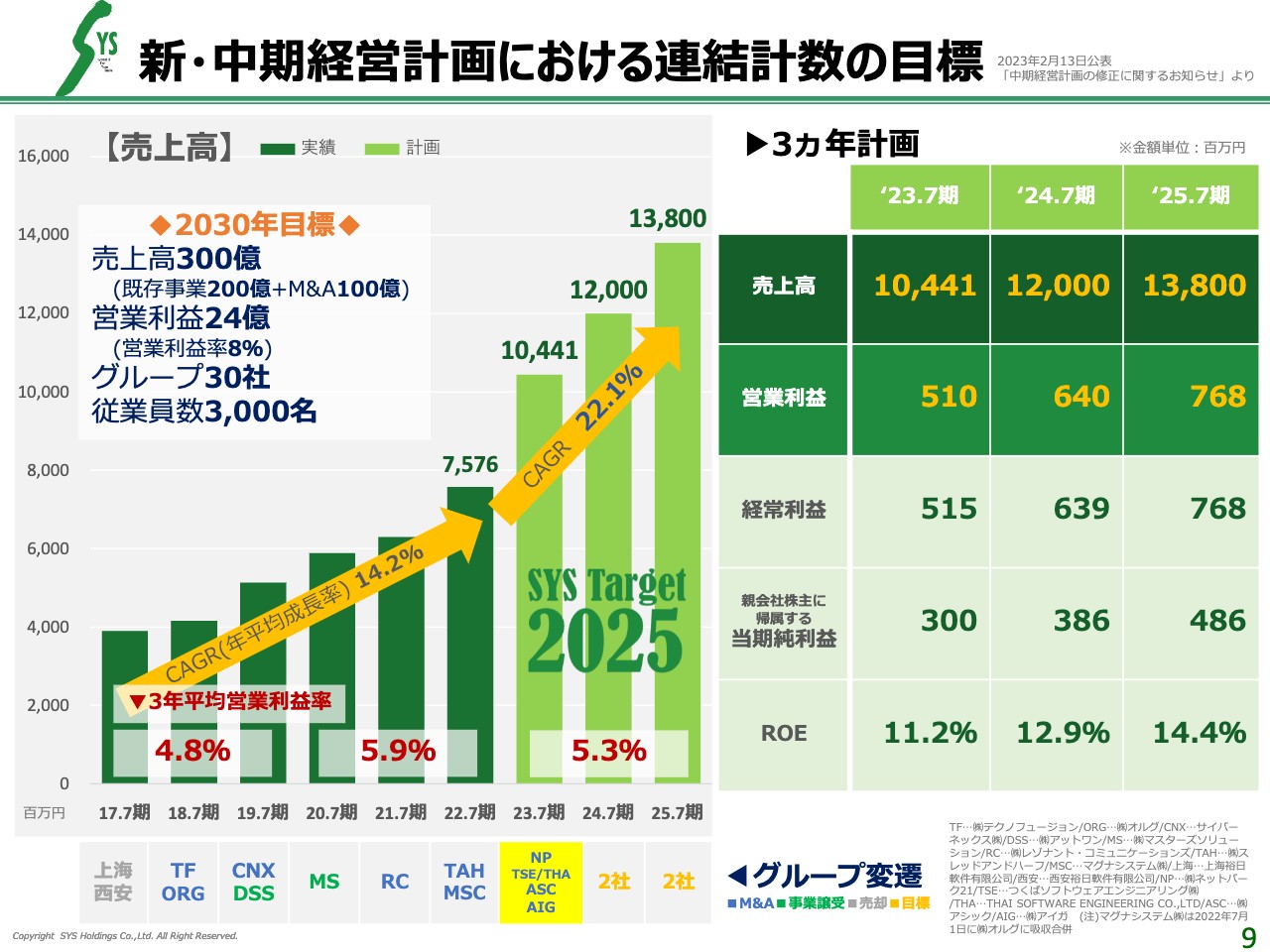

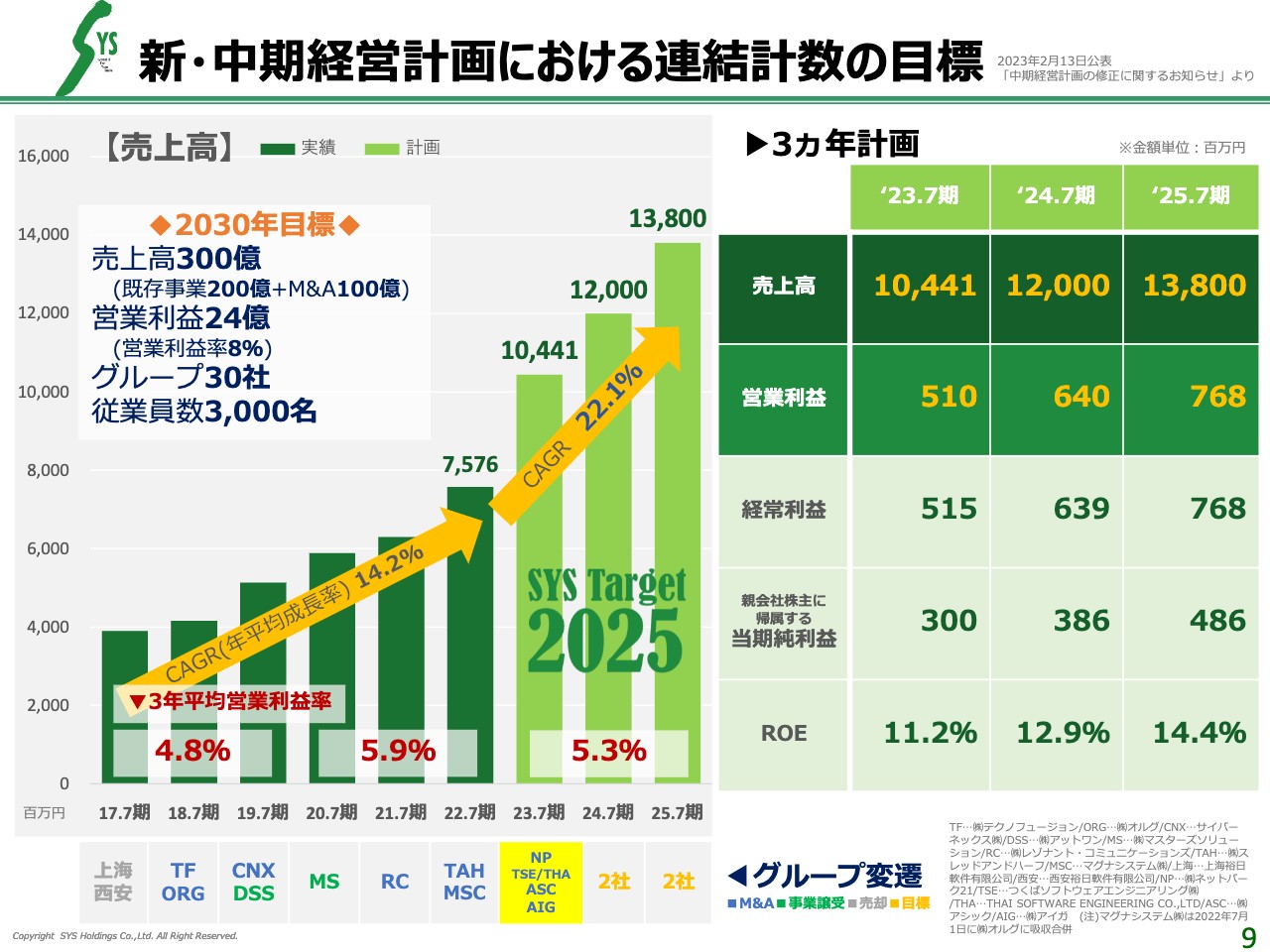

新・中期経営計画における連結計数の目標

中期経営計画についてご説明します。2023年7月期は通期で85億円程度の売上高を予想していましたが、一挙に104億円程度となる見通しです。

営業利益は据え置きの5億1,000万円ですが、2025年7月期には売上高138億円、営業利益7億6,800万円を目指す計画に更新しています。今後加速して成長し、2030年には売上高300億円、営業利益24億円を目指します。

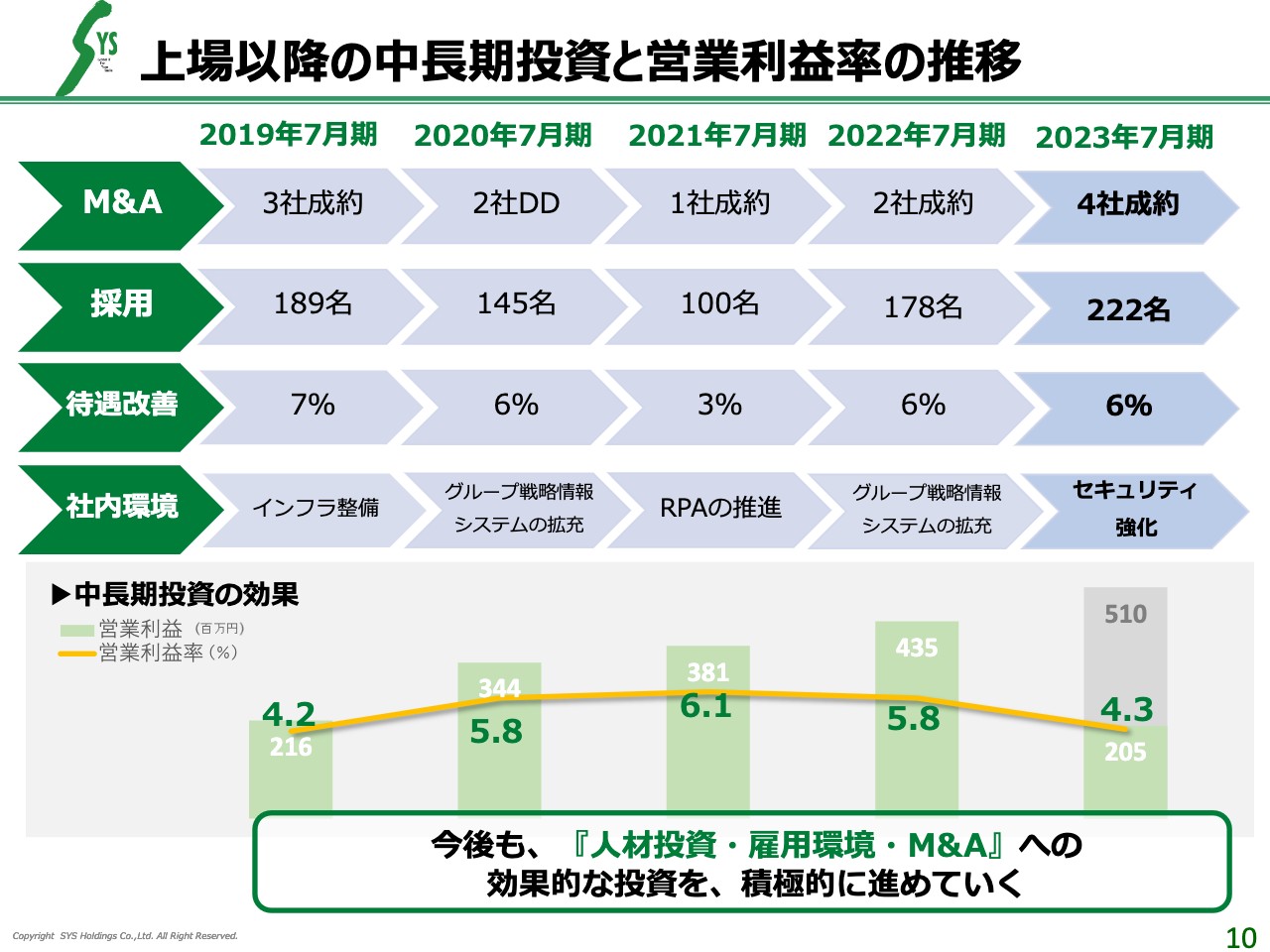

上場以降の中長期投資と営業利益率の推移

上場以降の中期投資と営業利益率の推移についてご説明します。毎年、M&Aは着実に決めてきています。

採用に関しても、当期はやや加速しています。前半は苦労したものの、第3四半期に入ってそれを取り返してきているため、この目標は達成できると考えています。

世の中では待遇改善と言われていますが、当社は2019年7月期より待遇改善に非常に力を入れています。今期も6パーセントの待遇改善を必ず行う計画です。

社内環境の整備は、毎年テーマを決めて着実に行っています。2023年7月期のテーマはランサムウェア対策です。我々のお客さまにとっても非常に身近なものですので、大切な開発資産や情報資産を損なうことがないよう、セキュリティ強化を行いました。今後も積極的に投資していく予定です。

トピックス

SDGsへの取り組みは言うまでもありません。継続して行っていきます。

トピックス

M&Aの4社同時成約に伴い、2022年10月27日に4社の役員を集め、来賓も招いて盛大に経営同盟の祝賀会を開催しました。

トピックス

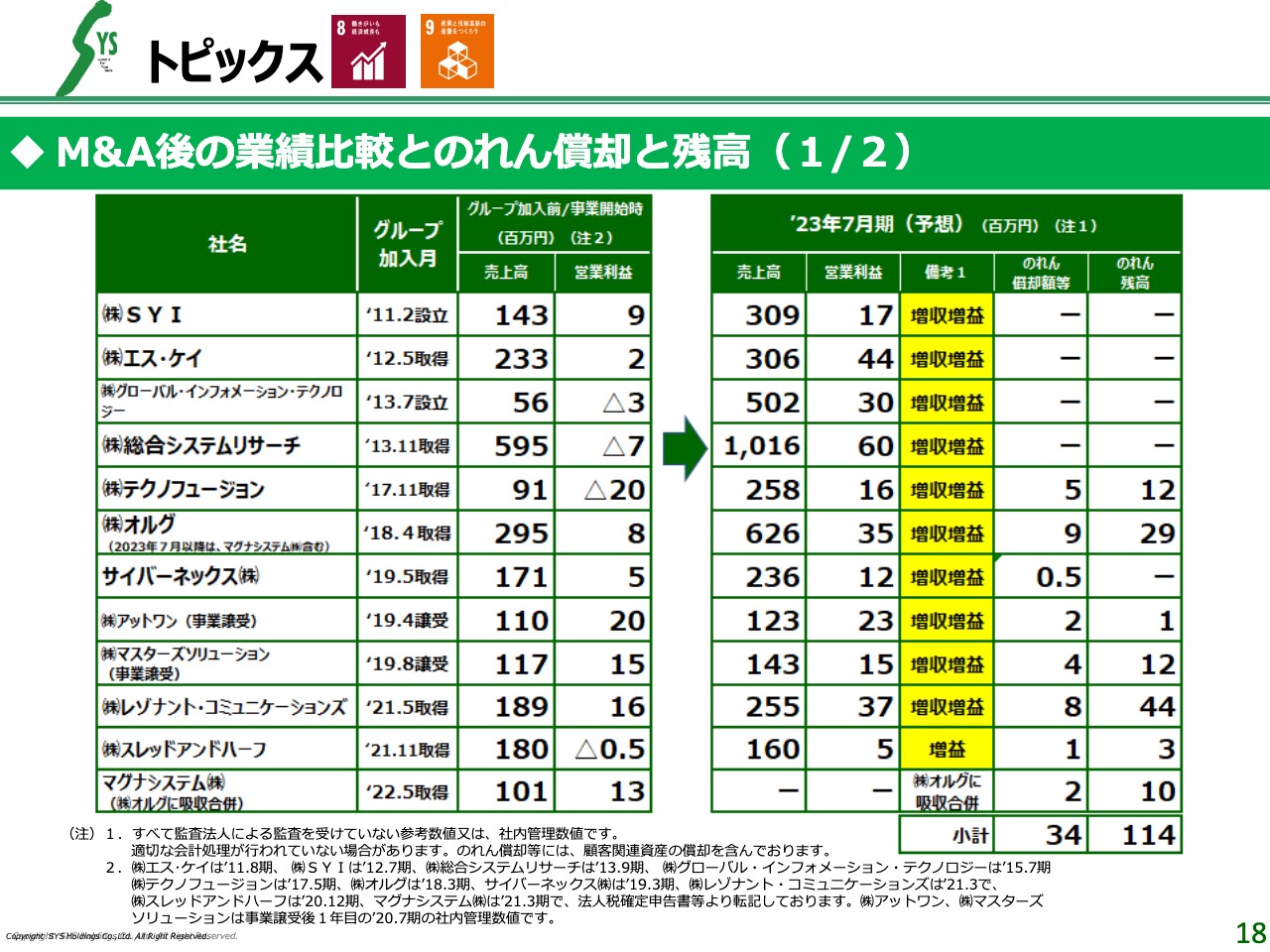

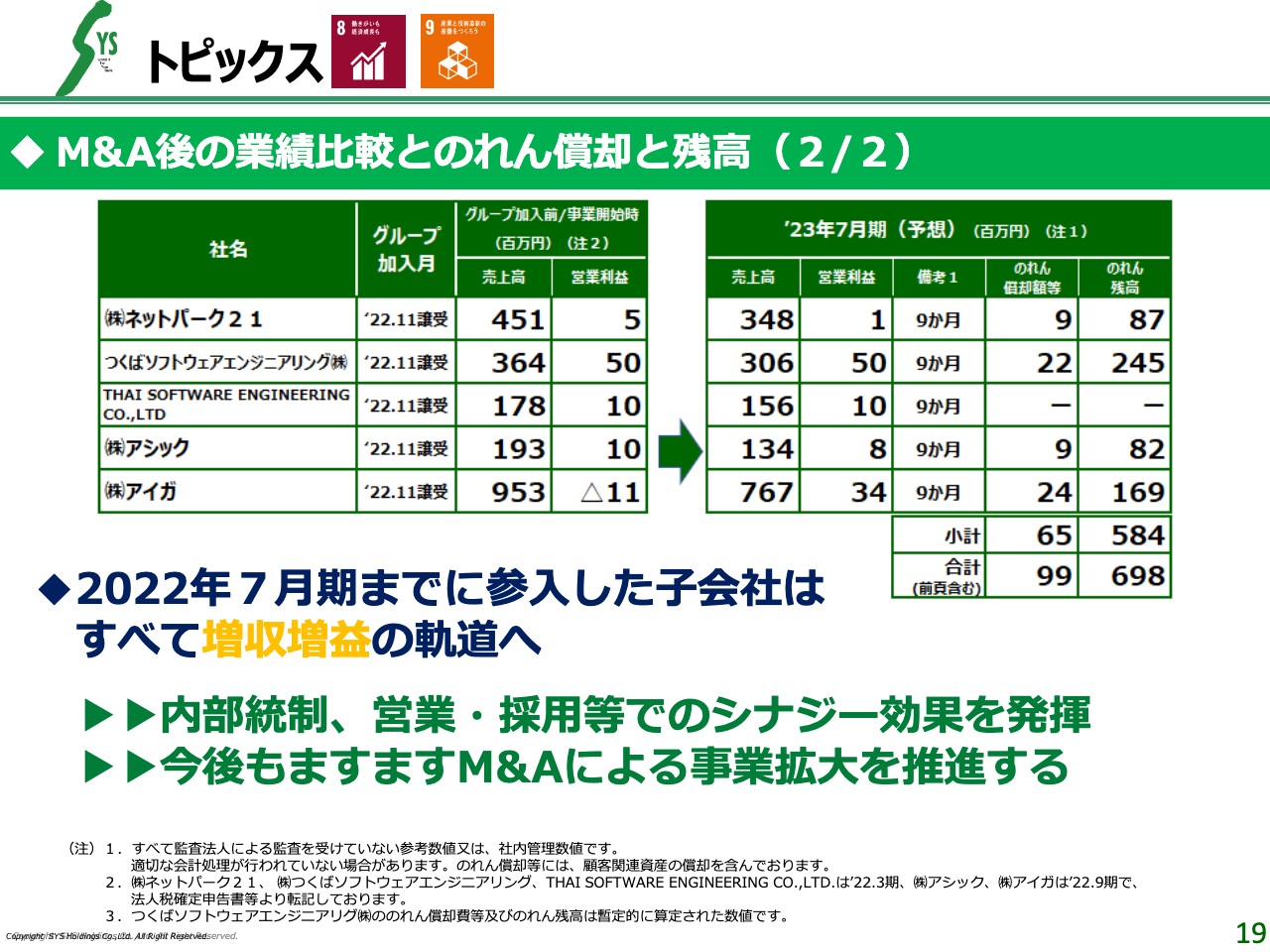

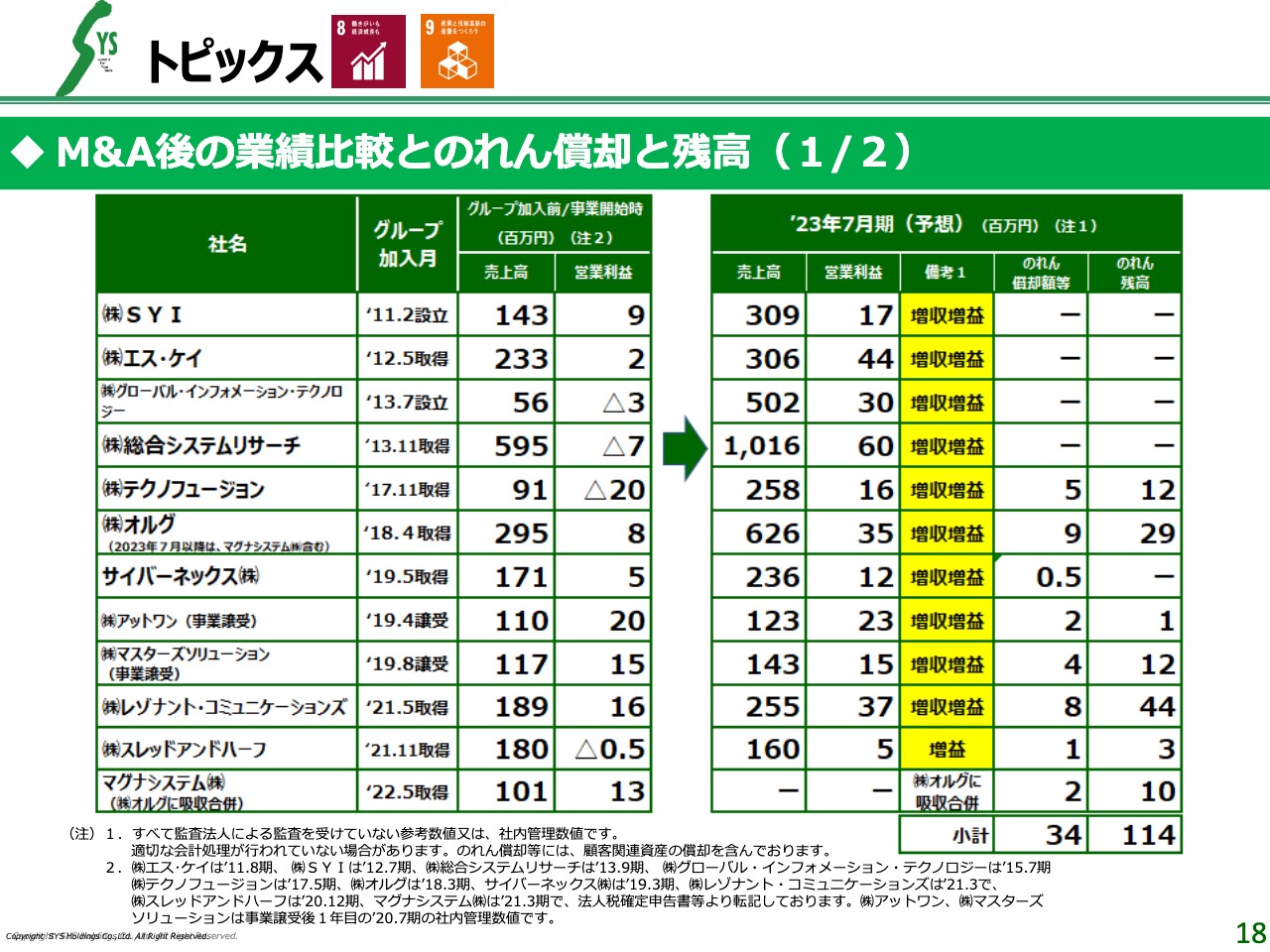

M&A後の業績比較とのれん償却と残高です。2021年7月期までにM&Aを行った会社に関しては、増収増益が100パーセントとなりました。グループに入ってから経営改善までには3年ほどかかります。逆に言えば、M&Aから3年以内に急激な改善を行うと、なかなかうまくいかないと考えています。

トピックス

グループに参入した会社は、今後も着実に100パーセントの増収増益を続けていくと考えています。今後も内部統制、営業採用等でのシナジー効果を発揮し、ますますM&Aによる事業拡大を推進していきます。

トピックス

我々は情報サービス・IT業界の中でも大企業向けのシステムを構築する会社であるため、同業他社に比べて、取締役や役員の構成比率がかなり若いと考えています。40代までの経営者で49パーセントを占めるとはいえ、最少年齢29歳、最高年齢78歳と、非常に多様性を持った経営を行っています。

入社する社員が若いため、30代、40代の経営者が彼らの心をつかまないと経営できません。ただ、経営全体が若ければよいという問題でもないため、シニア層も織り交ぜながら今後も多様性を持って経営を行っていきます。

トピックス

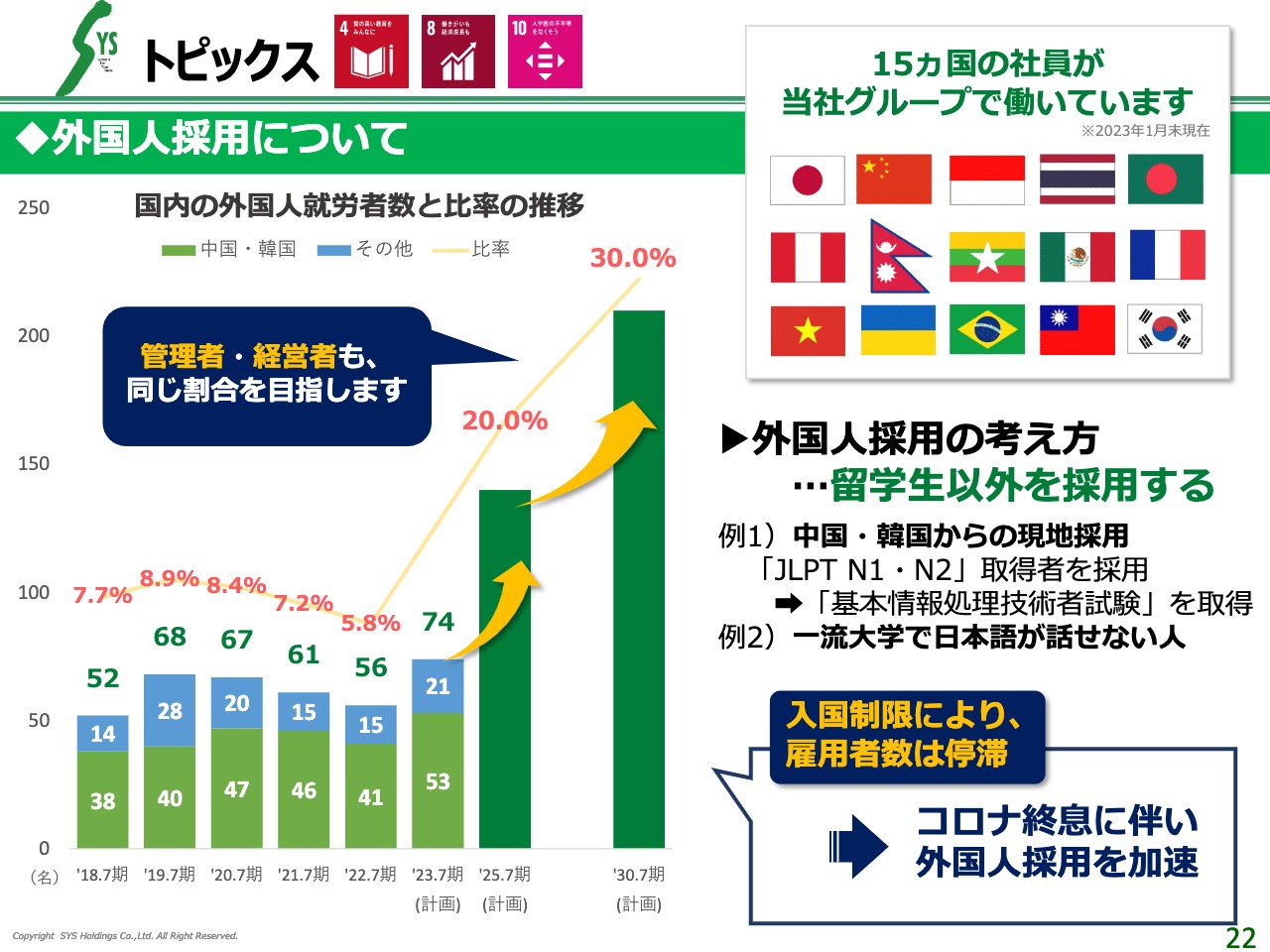

外国人採用に関しては、昨年までコロナ禍でなかなか入国できなかったものの、2023年7月期は一挙に採用数を増やし、2025年、2030年の30パーセントという目標に向けて邁進していくつもりです。

現在、当社グループでは15ヶ国の社員が働いています。

トピックス

今年度はウクライナの方も働いており、さまざまな国の多様性を持って経営しています。

トピックス

働き方改革への取り組みについてです。平均残業時間は15.5時間、有給取得率は68パーセントと、業界の中でも低い数字に抑えられています。

一方、女性従業員比は上がっているものの、女性取締役、女性経営者の輩出が課題です。ここもさらに数字を上げていき、今後も働き方改革を進め、ますますの多様性を追求していきたいと考えています。

トピックス

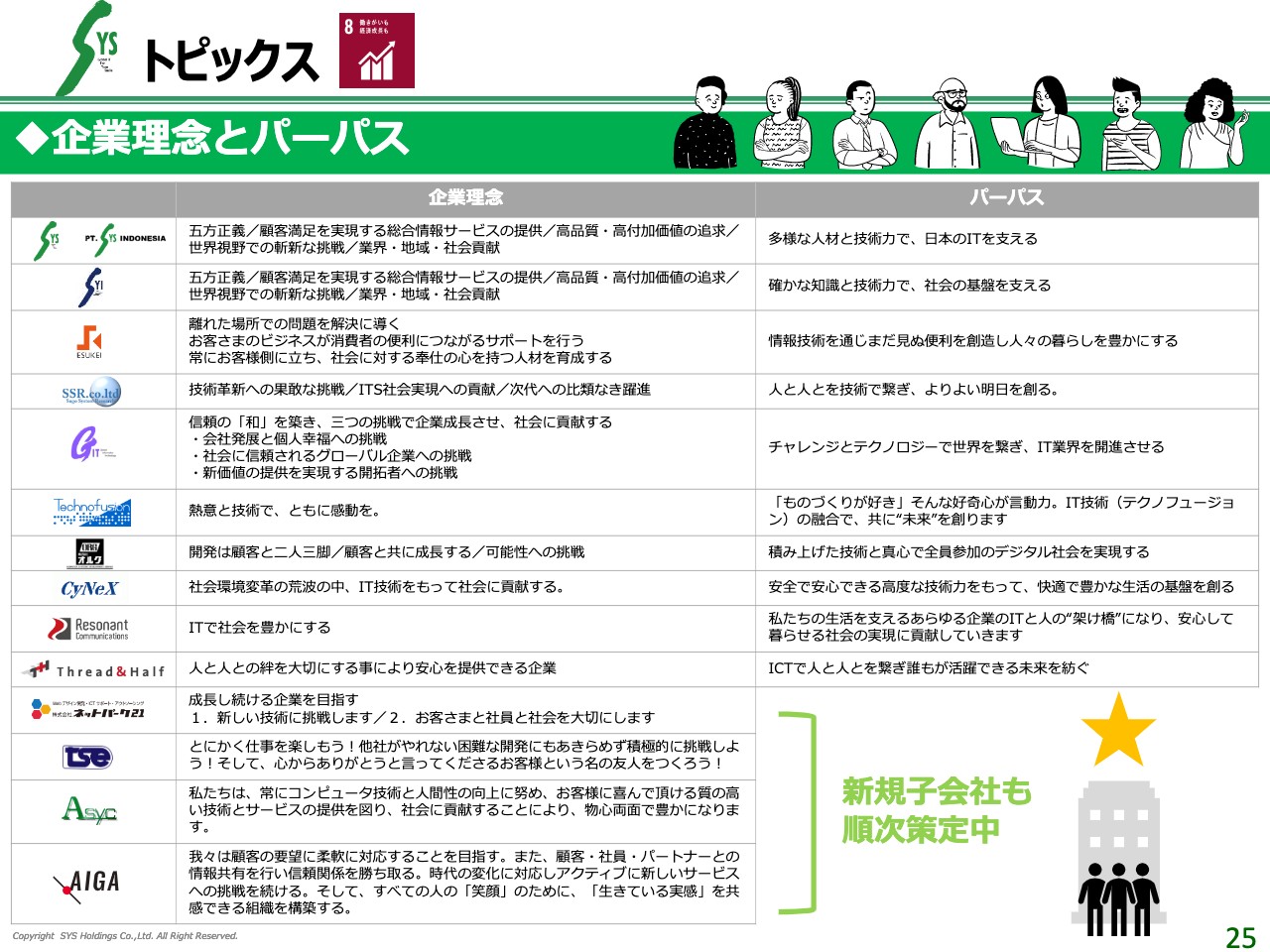

企業理念とパーパスです。当社グループ各社の企業理念に関して、当社ではM&Aでいろいろな会社が入ってきても、その会社の歴史と文化を壊しません。歴史と文化の中にそれぞれの技術とサービスが芽生えると考えているため、これを壊さずに、この複雑な情報社会の中に、さまざまな会社の技術とサービスという多様性で、我々のしっかりとした経営基盤を作っていくことが根底の考えです。

したがって、各社の経営者が定めた企業理念を経営の根幹として捉え、非常に重要なものと認識しています。その中で、従業員の働く目的、パーパスも各社各様に定めていただきました。新規の子会社については、順次策定中です。このような部分においても、多様性をもって、さまざまな技術とサービスで情報技術を支えていきたいと考えています。

トピックス

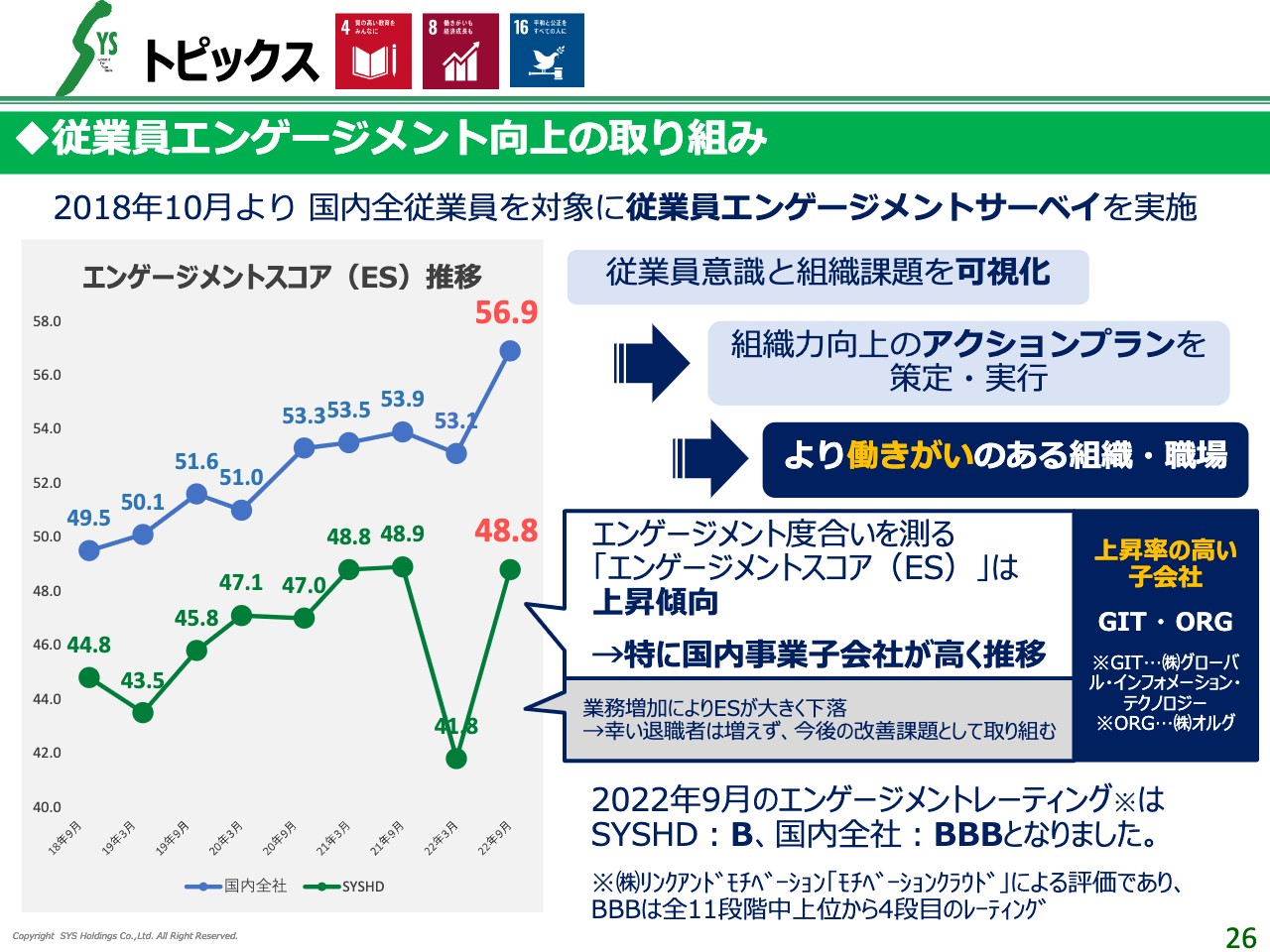

従業員のエンゲージメントスコアも、待遇改善や雇用環境の改善により非常に上がってきています。リンクアンドモチベーションの「モチベーションクラウド」による評価では、全11段階中、上位から4段目のレーティングまで成長してくることができました。

ホールディングスに関しては、現場より低い数字になっています。コーポレート部門が現場より高かったら駄目だと思っているため、ちょうどよいスコアではないかと思います。昨年度は41.8ポイントと、非常に下がったのですが、この時期4社をM&Aすることで非常に負担をかけたため、その結果であると考えています。しかし退職者を出すことはなく、エンゲージメントスコアも向上し、次の成長に向けてがんばっていきます。

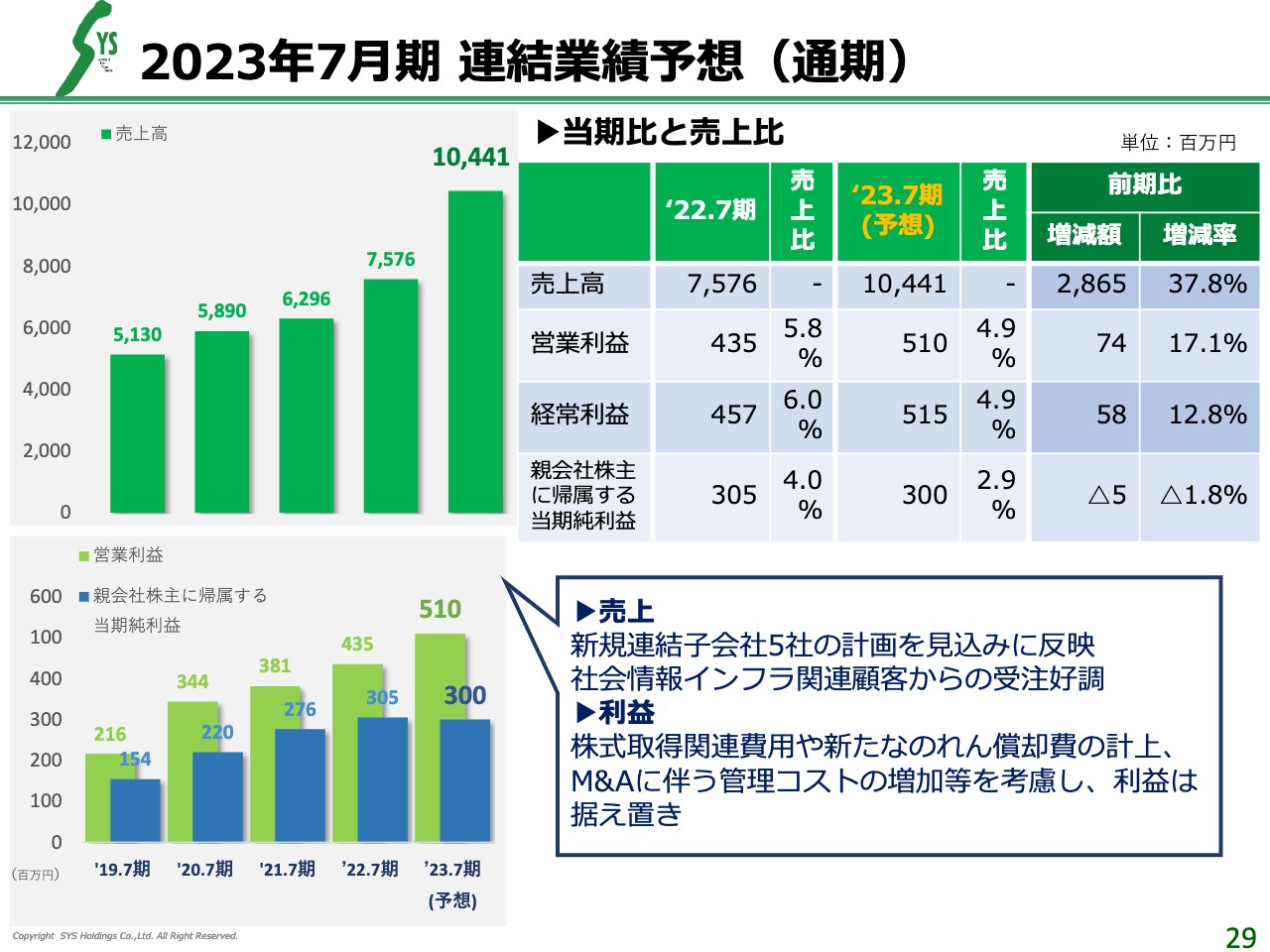

2023年7月期 連結業績予想(通期)

2023年7月期の業績予想です。売上高104億4,000万、営業利益5億1,000万と、変わっていません。また、経常利益は5億1,500万、親会社株主に帰属する当期純利益は3億円です。半期の説明どおり、下期にM&Aがなければ、この数字をほぼ達成できると考えています。

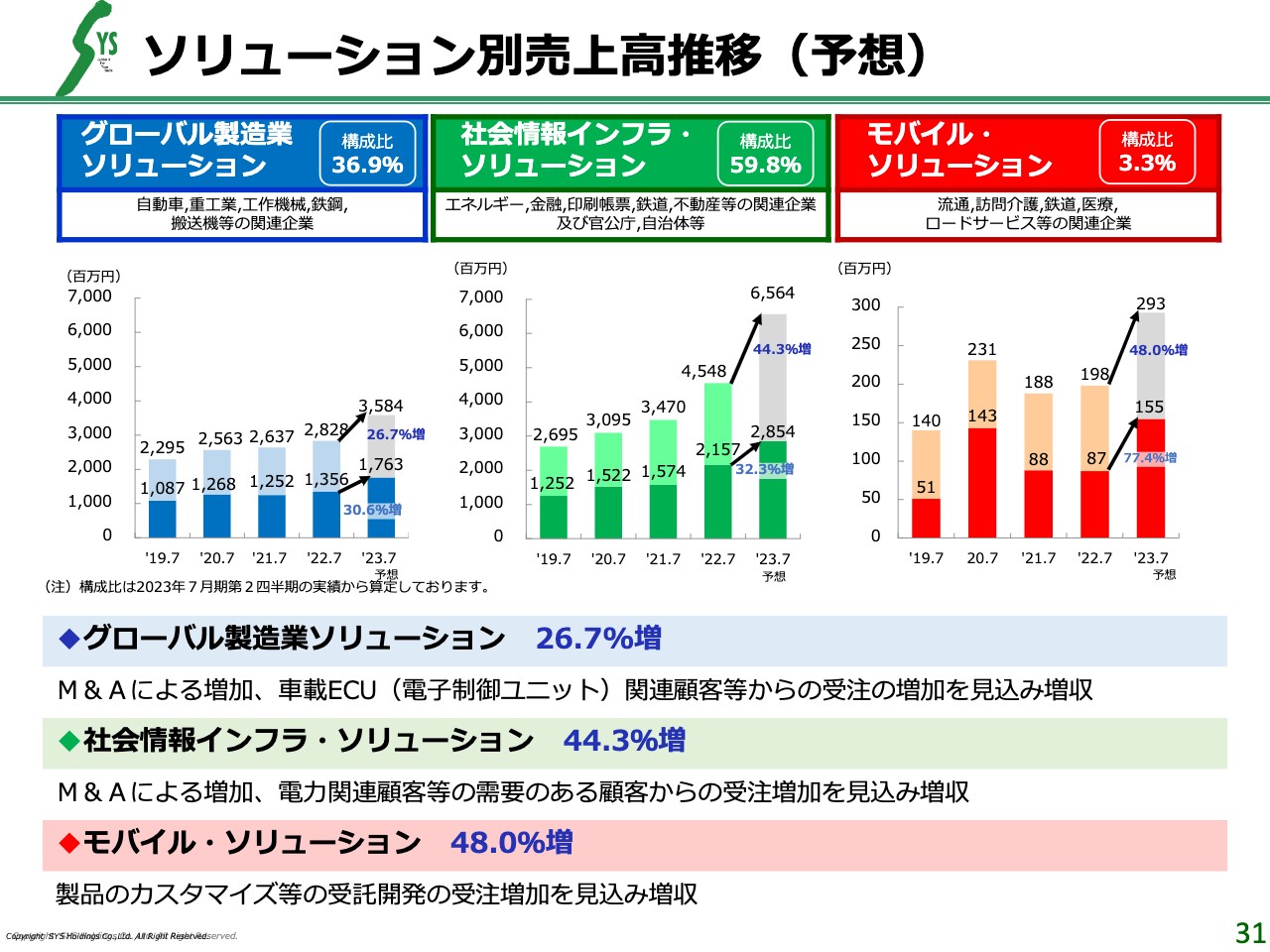

ソリューション別売上高推移(予想)

社会情報インフラソリューションは引き続き非常に好調です。わずかではありますが、今年度はモバイルソリューションも伸長しました。

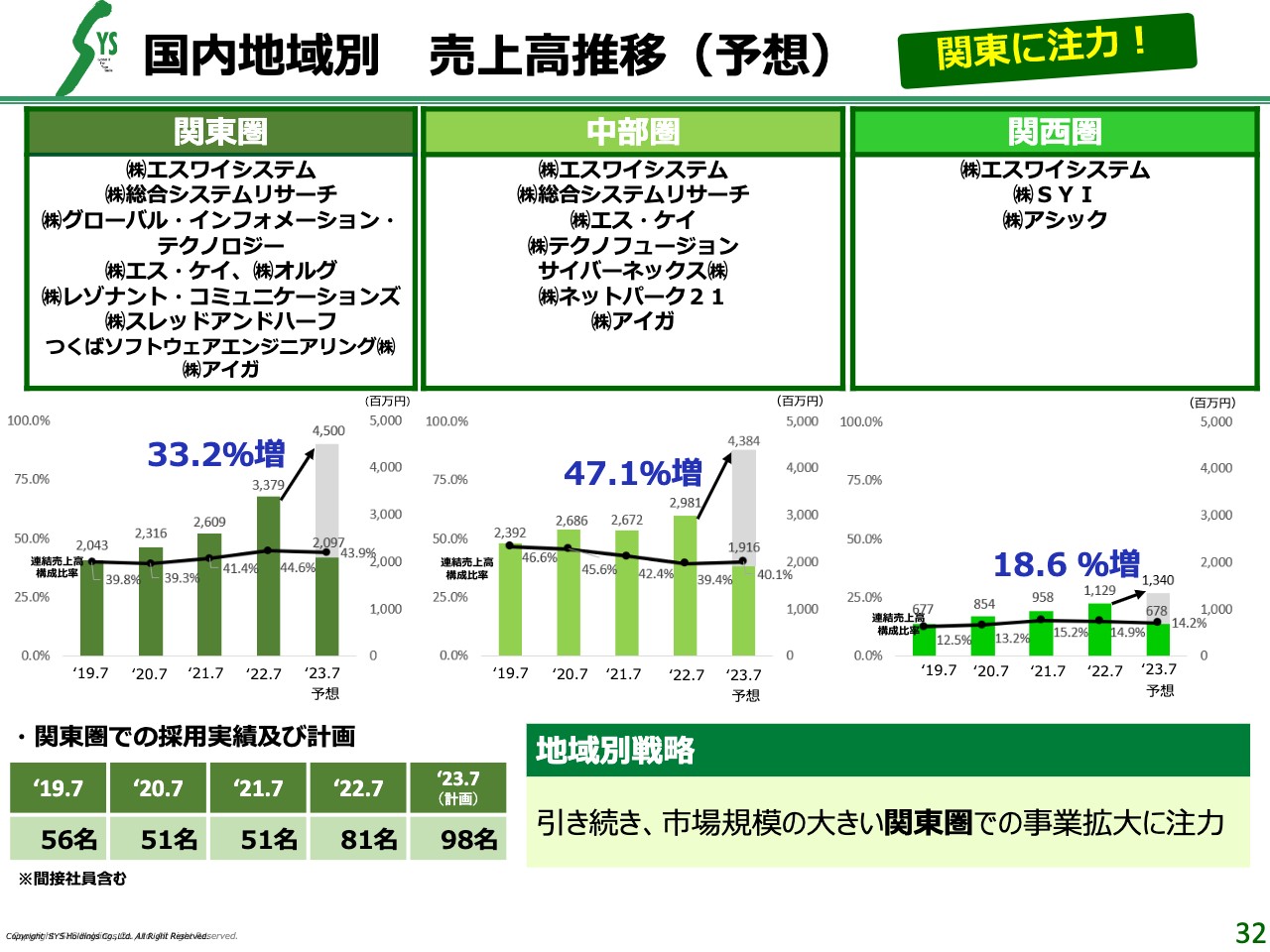

国内地域別 売上高推移(予想)

国内の地域別の売上高推移です。今年度は中部で比較的大きい会社が2社入ったのですが、それでも関東の売上がナンバーワンになっています。市場の大きいところでビジネスができなければ、我々の伸びしろはありませんので、今後も関東に注力してがんばっていきたいと思います。

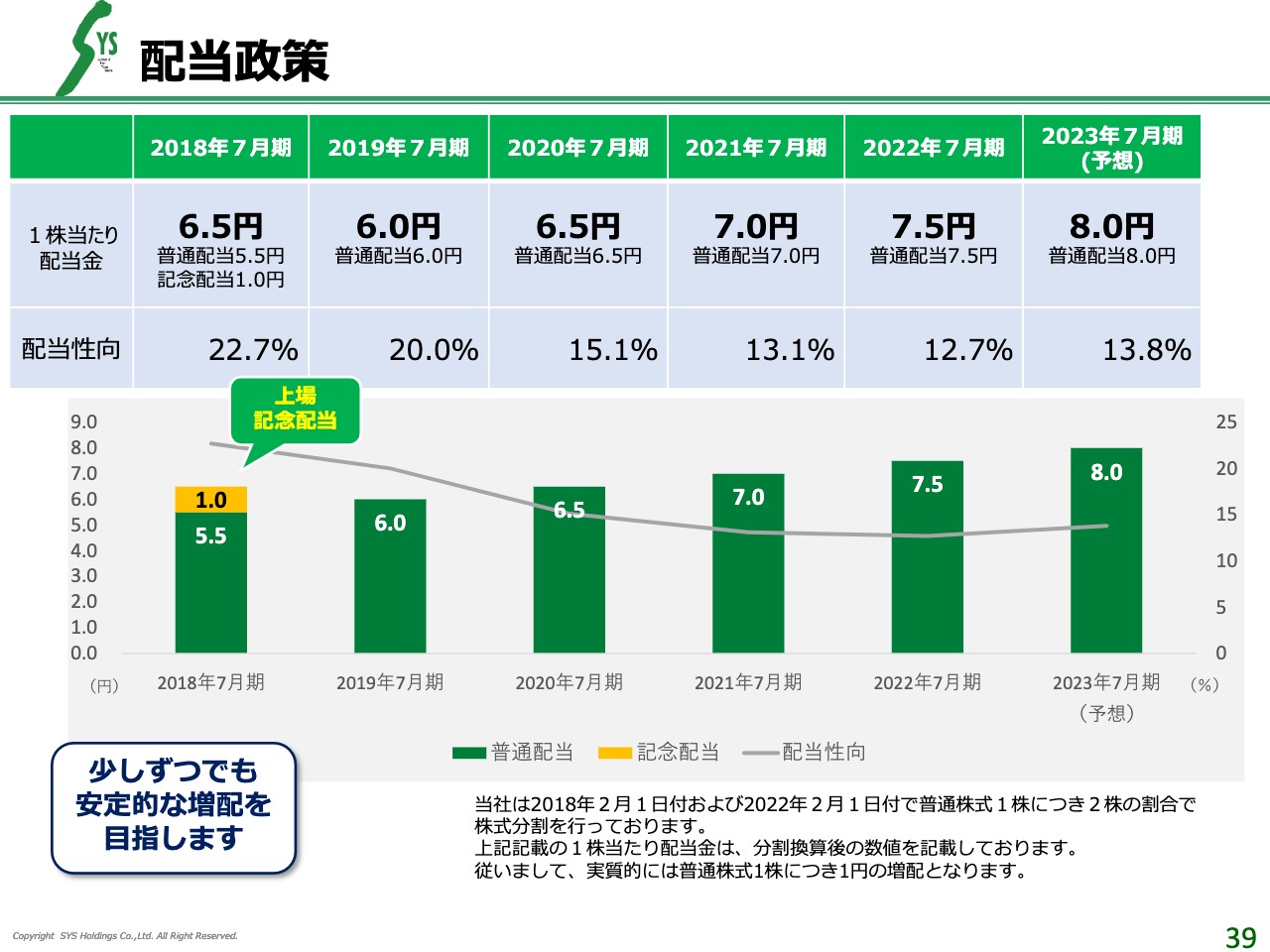

配当政策

配当政策です。今期もわずかながら増配し、この先も増配を続けていくつもりです。

当社グループが目指すもの

技術者の採用と育成に関しては、未経験や外国人を積極的に採用し、育成していきます。そして、毎年6パーセントの待遇改善を着実に実施していきます。積極的なM&Aも進めていきます。売上高は、2025年のトップラインを138億円としました。2030年の300億円達成に向けて、確実に成長していきます。今後ともお引き立てのほど、よろしくお願いします。

質疑応答:通期への利益貢献について

質問者:上期業績の利益の増減分析についてです。既存事業の売上高や利益が計画よりも伸びた一方、新規5社も4,500万円の利益が上乗せされています。したがって、上期は既存事業で上振れ、新規5社でも株式取得関連費用や新規のれん償却費を除いた部分でしっかり利益が出ていると思われます。しかし、このような状況の中で、通期はそれほど利益的な貢献が見込まれていないようですが、こちらはなぜでしょうか?

鈴木:通常は下期のほうが業績が伸びて利益率も上がりますが、それが正確に見通せるのは半年分くらいです。そのため、現時点では当初の計画どおりとしています。上振れはこれからも予想されますが、確たる要因がないため据え置いているということです。

質問者:新規5社の売上高が5億5,600万円、利益が4,500万円ということは、営業利益率は新規5社だけで8パーセントくらいだと思います。かなりよい収益性だと思いますが、例えば、「季節性で利益が出る時期だった」あるいは「特別な大型案件が寄与していた」などではないと考えてよろしいでしょうか?

鈴木:おっしゃるとおりです。季節変動などで偶然好調だったわけではありません。

質疑応答:M&Aによる業績への上乗せについて

質問者:今回のM&Aによって、2024年7月期と2025年7月期の売上高・利益が上乗せされたように見えます。既存事業としての見通しは資料を作成した時点から変わらず、M&Aの部分を上書きしたと考えてよろしいでしょうか?

後藤大祐氏(以下、後藤):おっしゃるとおりです。今回の計画の修正に関しては、タイの法人を含め、M&Aした5社分の3ヶ年の計画を上乗せして発表しました。

質疑応答:子会社が増収増益を実現できている要因について

質問者:社長は現在もトップで営業されているかと思います。定性的な話になりますが、子会社が増収増益を実現できているのは、ホールディングスの方が営業活動をしてビジネスを取ってきて、M&Aされた子会社にビジネスを適合させて落としていく流れがあるからなのでしょうか? それとも、買収後にそれぞれの会社の意識改革がなされているからなのでしょうか?

鈴木:基本的には、各会社の事業を強くする応援をしていると考えてください。情報サービス産業は、創業時の社長が持っている人脈などで経営してきている会社がほとんどです。しかし、エスワイシステムという当社の中核事業会社は、すべてに営業部隊があり、業界の中ではかなりの営業力を持っています。

また、現在は採用が難しくなってきていますが、当社は未経験者を発掘し、現場登用する仕組みを持っています。営業は営業をサポートし、採用は採用および育成をサポートするという当社の仕組みを使ってもらうということです。

さらに、「紺屋の白袴」ではありませんが、我々の業界では、お客さまの経営管理についてはシステム化するものの、自分たちではWordやExcelを使っている会社が多くあります。

しかし、当社では、すべて原価管理システムをはじめとする内製のERPと連携していますし、さまざまな人材評価など、すべてにおいてDX化ができているため、その仕組みを提供しています。

したがって、当社が営業・採用・育成・経営管理の仕組みをサポートすることで、その会社の事業が強くなっていけばよいと考えています。

質疑応答:事業展開のスピードを速めるために必要なことについて

質問者:以前も同じ質問をしたかもしれませんが、御社は事業として広がっている印象を受けます。しかし、スピード感という意味では、着実に積み上げていく鈴木社長のスタイルから考えると、それほど重要視されていないように感じます。

今後、M&Aなども増えていく中で、事業展開の速度を速めるためには何が必要となってくるのでしょうか? 例えば、バックオフィス機能をシステム化すれば、より速くなるのではないかと思うのですが、規模とともにドライブをかけるためには何が必要かという点を教えてください。

鈴木:以前にも同じ質問を受けたことがありますので、その時と同じ回答になりますが、確かに上場企業として株主のみなさまから期待されるスピードには必ずしもなっていないと考えています。

ただ、我々が行っているのは受注業務になりますので、年間15パーセント程度の成長が限界になります。また、1つの大きな製品やサービスが当たれば大きく伸びる会社もありますが、今の時代にはそれが続くことはなかなか難しい状況になっています。

事業展開を速めるための最大の手段として考えられることは、「M&Aをより加速させること」だと思いますが、これについては相手が関係してきますので、我々から「価格1位2位で強引に買っていく」というやり方はしていません。我々としては、今のスピードくらいが限界ではないかと考えています。

後藤:バックヤード業務に関しては、毎年かなりの予算を投資して社内システムの改修・改善を行っています。特に昨今はDXの推進ということで、基本的に社内の業務に関しては、すべてをシステム化して自動化することで構築しています。これは、将来的にM&Aで会社数が増えれば増えるほど、その自動化したシステムが非常に有効になると考えているためです。

鈴木:今後ご期待に沿えるようにがんばっていきますので、変わらぬご支援、ご厚誼をたまわりますようお願い申し上げます。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

3988

|

539.0

(02/17)

|

-1.0

(-0.18%)

|

関連銘柄の最新ニュース

-

02/03 15:00

-

02/02 15:00

-

01/23 15:00

-

2025/12/22

新着ニュース

新着ニュース一覧-

今日 06:10

-

今日 06:09

-

今日 06:03

-

今日 05:30