フューチャーベンチャーキャピタル、前期3Qでストック収益による営業黒字化を達成以降、順調に利益を拡大

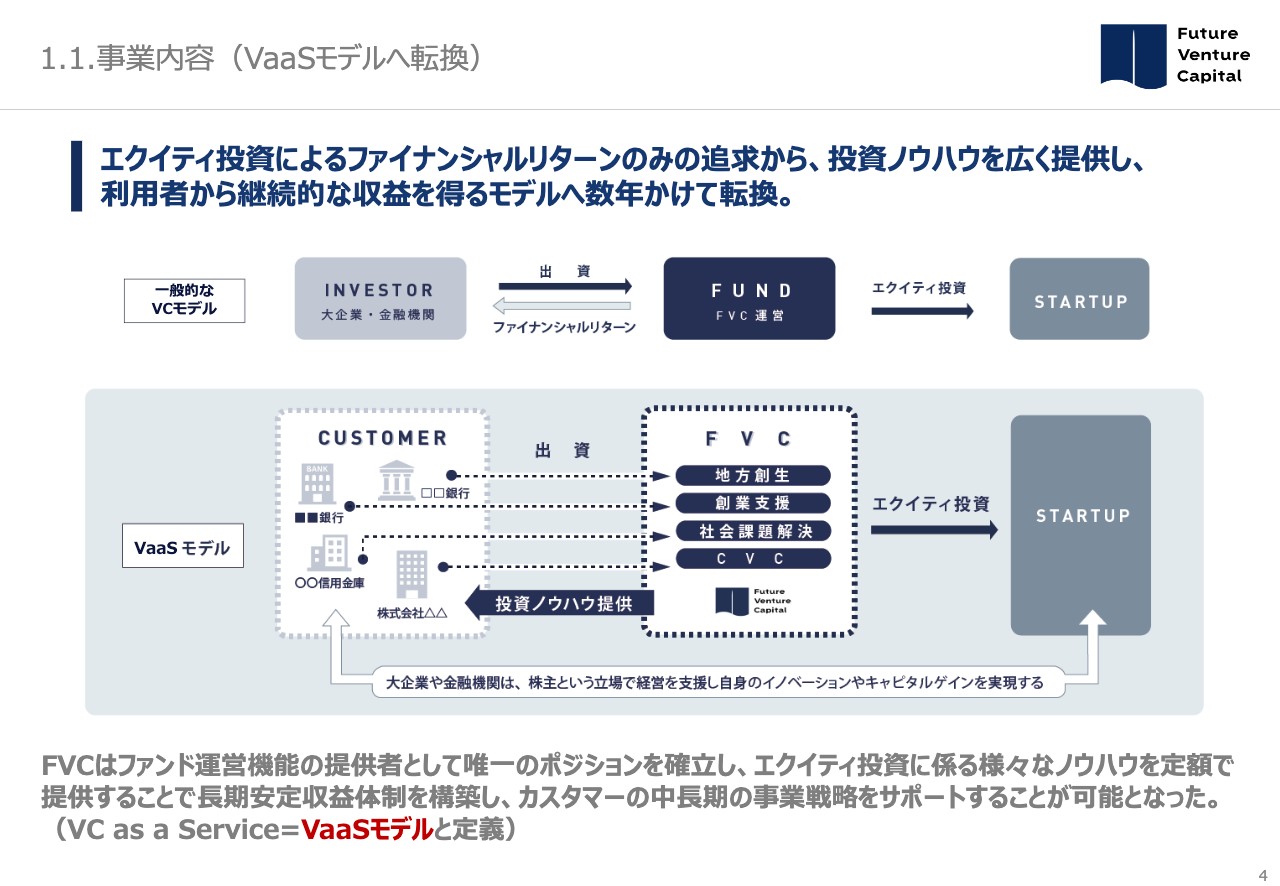

1.1.事業内容(VaaSモデルへ転換)

松本直人氏:これよりフューチャーベンチャーキャピタル株式会社第24期第2四半期決算のご説明をさせていただきます。私は、フューチャーベンチャーキャピタル社長の松本と申します。よろしくお願いいたします。

動画配信で数多くの投資家の方々に当社の事業についてお話しするのは初めての機会ですので、決算内容をご説明する前に、あらためて当社のビジネスモデルについてご説明します。

当社は創業以来、独立系のベンチャーキャピタルとして、資産運用のベンチャーファンドの運営を行っていました。しかし、昨今投資家のニーズが変わってきたことに対応し、エクイティ投資によるファイナンシャルリターンのみの追及から、投資ノウハウを投資家に広く提供し、利用者から継続的な収益を得るモデルへ数年かけて転換しました。

もう少し具体的にご説明します。主な資金の出し手である国内の金融機関や大企業が、スタートアップに投資する理由は、自らのビジネスモデルをスタートアップの力で変革していく、いわゆるオープンイノベーションのための投資です。また、多様化する社会課題や地域課題をビジネスの力で解決しようとするスタートアップのための投資を通じ、自らの社会的責任を果たそうというニーズが拡大しています。

そのニーズに対し、当社が長年培ってきたエクイティ投資ノウハウやスタートアップとのネットワーク、深いコミュニケーションによる事業共創など、さまざまなベンチャーキャピタルとしてのノウハウを地域金融機関や大企業に提供しています。

当社では、このサービスを「VC as a Services」すなわち「VaaSモデル」と定義しました。それを提供する唯一の事業者のポジションを確立し、本事業に注力した結果、現在では40本を超えるファンド運営を行っています。おそらく、日本で最も多くのスタートアップへの投資ファンドを運営しています。

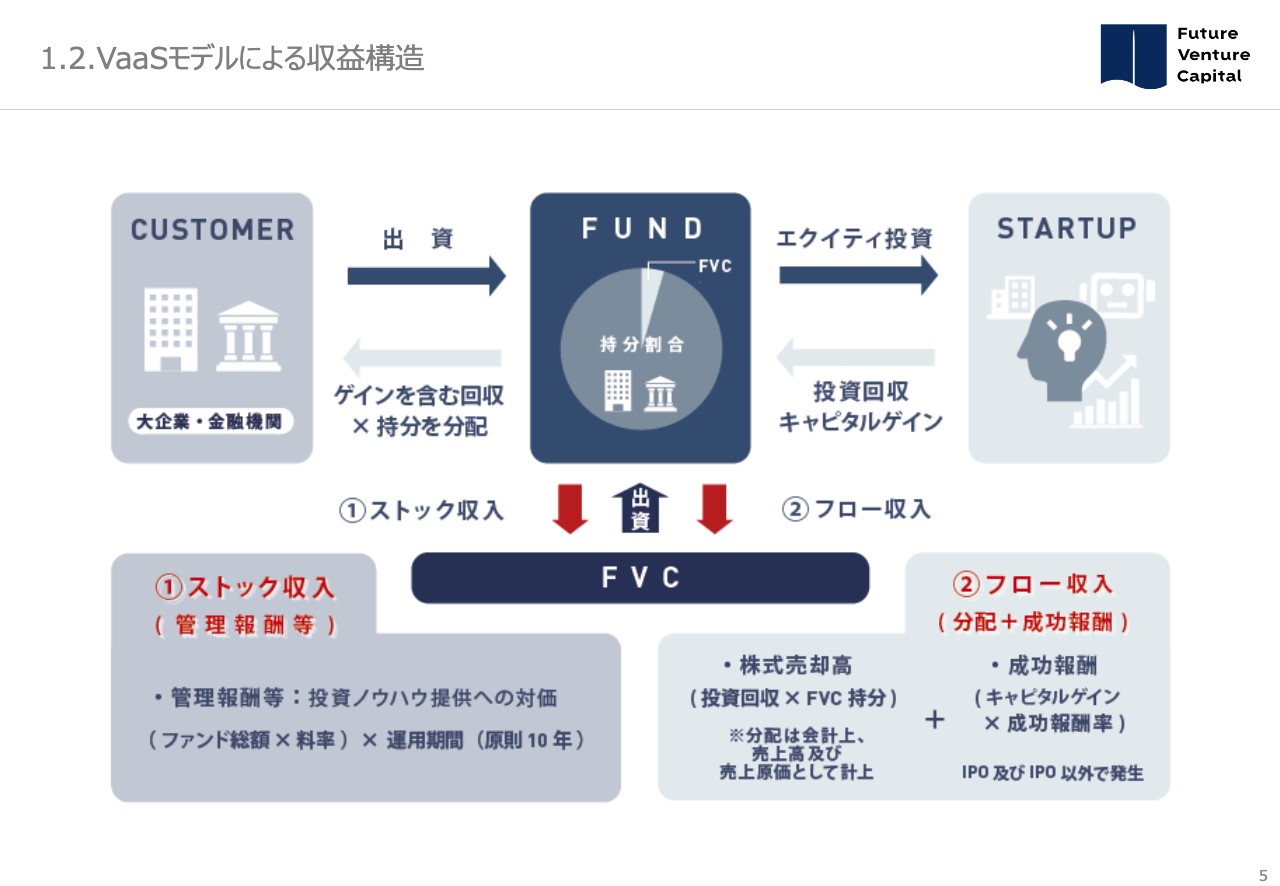

1.2.VaaSモデルによる収益構造

「VaaSモデル」の収益構造についてご説明します。「VaaSモデル」の収入は、ファンドの運営期間中、定額で得られる長期的な積み上げ型のストック収入と、ファンドの運営成績が一定の基準以上になった場合に得られる成功報酬型のフロー収入の2種類があります。

ストック収入は、投資ノウハウの提供への対価として、主にファンド総額×料率×運用期間で計算され、フロー収入は投資回収に伴うキャピタルゲインに対してファンドごとに決められた一定の料率を掛けたものが成功報酬として得られます。

当社は前年度会計期間中に、フロー収入のみでの黒字化を達成したため、今後は安定的な黒字基調が期待できます。また、ファンドを運営する際に、一部のファンドに出資する必要がありますが、当社の場合、その出資比率は最小限に留め、景気や市況環境悪化に伴う投資有価証券の引当や、減損リスクを最小化しています。

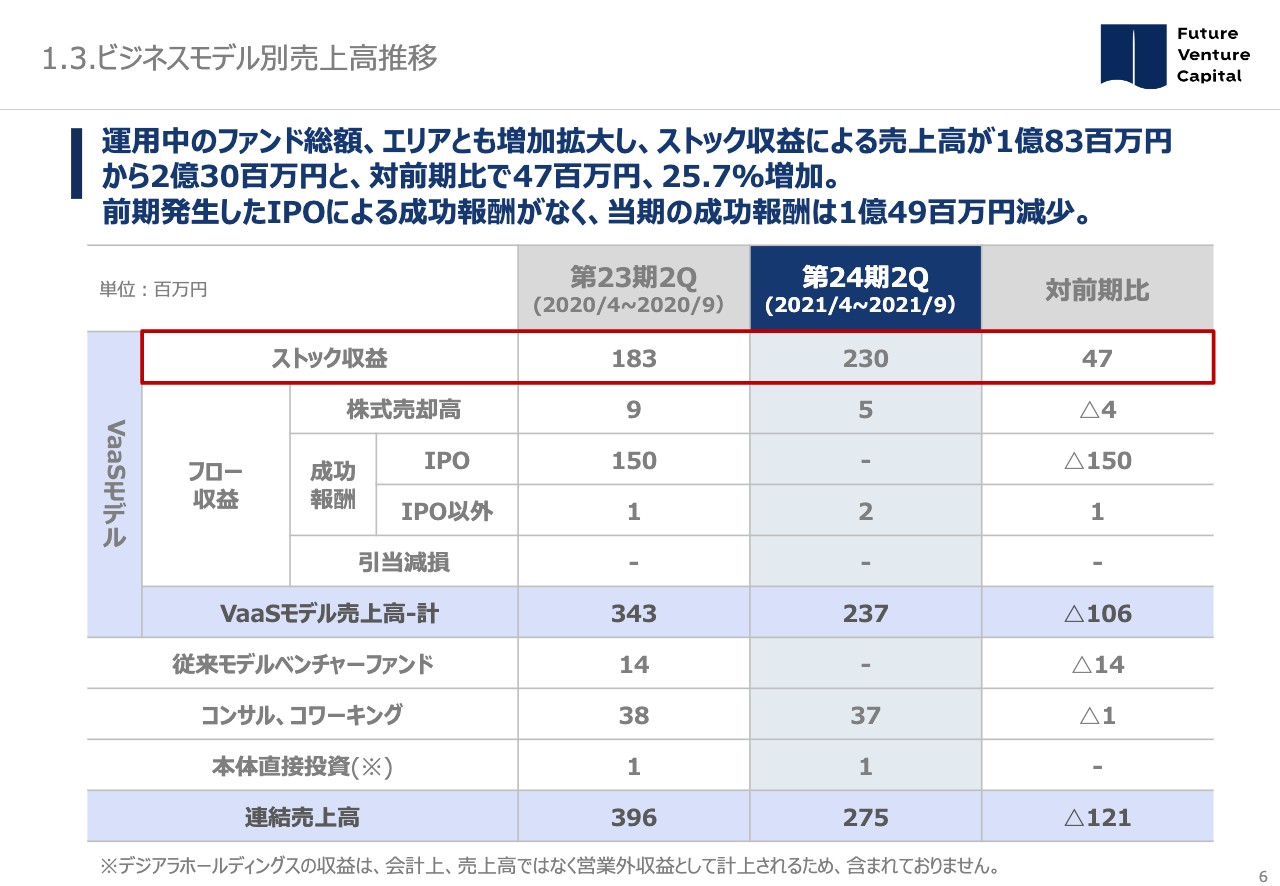

1.3.ビジネスモデル別売上高推移

ビジネスモデル別の売上についてご説明します。先ほどご説明したベースとなるストック収入については、ファンドの運営総額、エリアが拡大したことに伴い、前年同期比で4,700万円、成長率は25.7パーセント増加し、ストック売上は2億3,000万円となりました。

一方で、フロー売上は前年同期に発生したIPOによる成功報酬が今期は発生せず、「VaaSモデル」全体での売上は2億3,700万円と、前年同期比1億600万円の減収、全体の連結売上は2億7,500万円と、前年同期比で1億2,100万円の減収となりました。

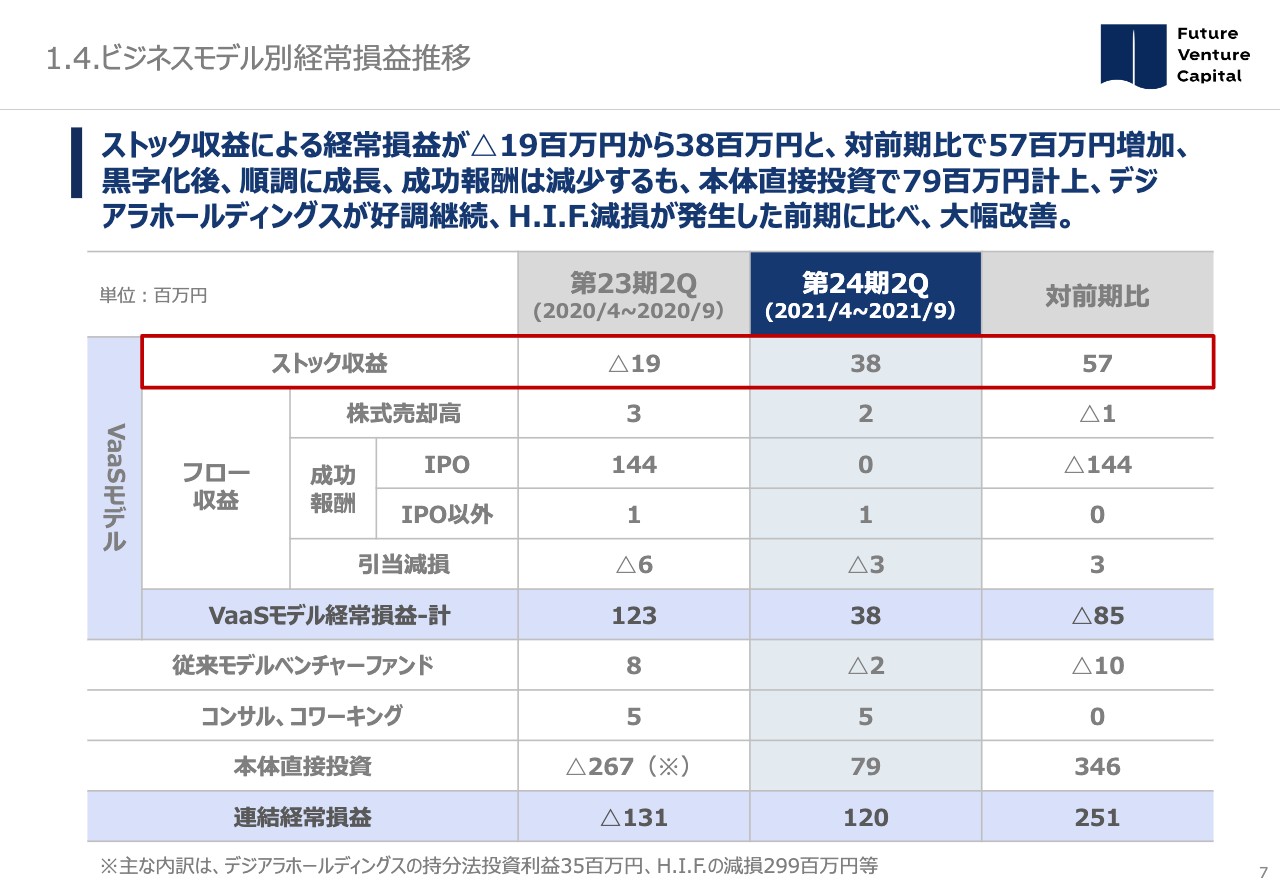

1.4.ビジネスモデル別経常損益推移

ビジネスモデル別の経常損益についてご説明します。ストック収益による経常損益は、先ほどご説明したとおり、ストック売上の増加ならびにファンド運営の効率化により、前年同期比で5,700万円の増益となり、黒字幅を順調に拡大しています。

また、前年同期に発生した本体直接投資による減損は、今期は発生せず、持分法適用会社のデジアラホールディングスの業績が好調に推移し、本体直接投資による経常利益が7,900万円と、前年同期比3億4,600万円の大幅な改善となりました。その結果、第24期第2四半期の全体の連結経常損益は1億2,000万円の黒字となりました。

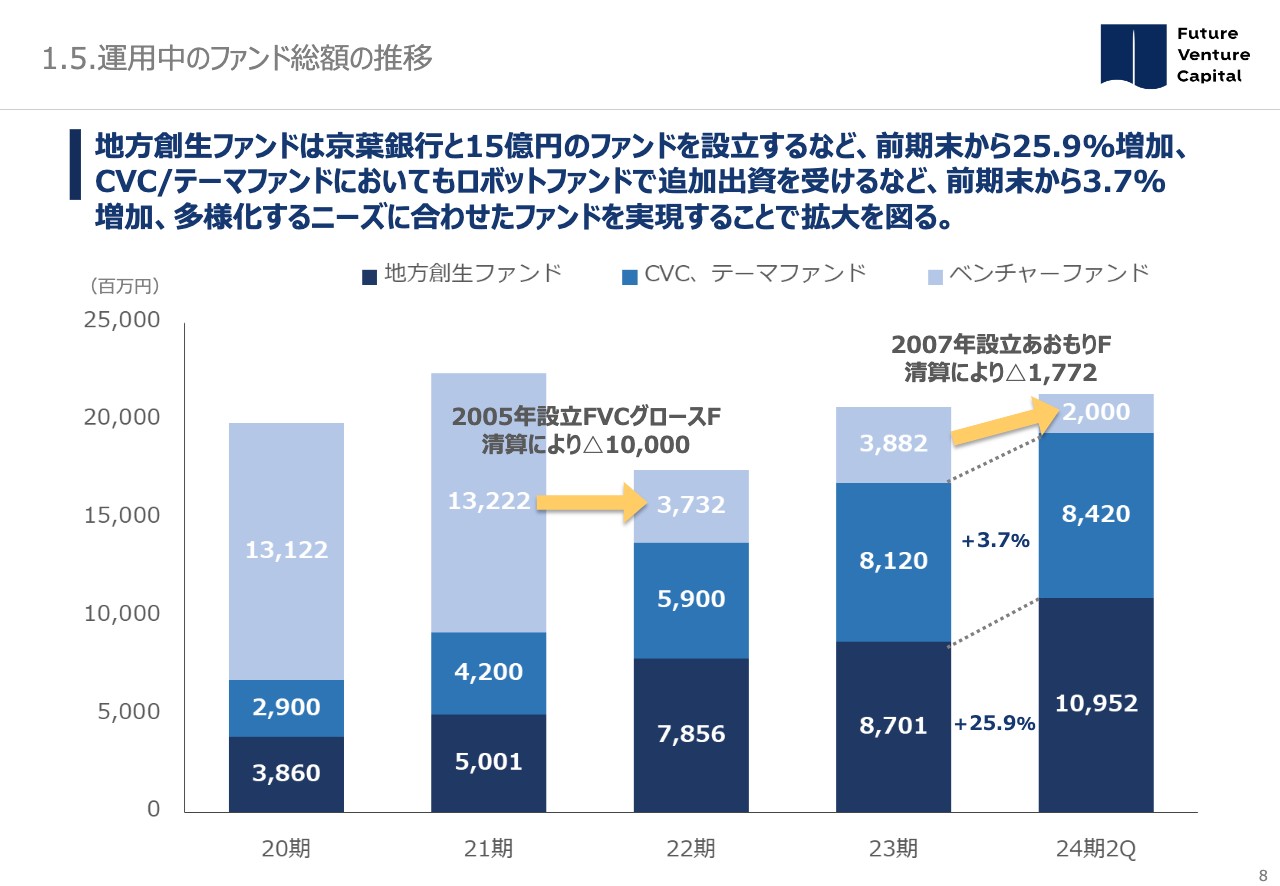

1.5.運用中のファンド総額の推移

ストック収益の源泉となる運用中のファンド総額については、主に地域金融機関と組成する地方創生ファンドが京葉銀行との15億円のファンド組成などにより、前期末から25.9パーセント増加しました。

大企業とのコーポレートベンチャーキャピタルやテーマファンドも、ロボットファンドの増額などにより、前期末に比べ3.7パーセントの増加となりました。また、既存のベンチャーファンドである「あおもりクリエイトファンド」の解散に伴い、約18億円が総額から減少しています。

1.6.多様なファンドコンセプト

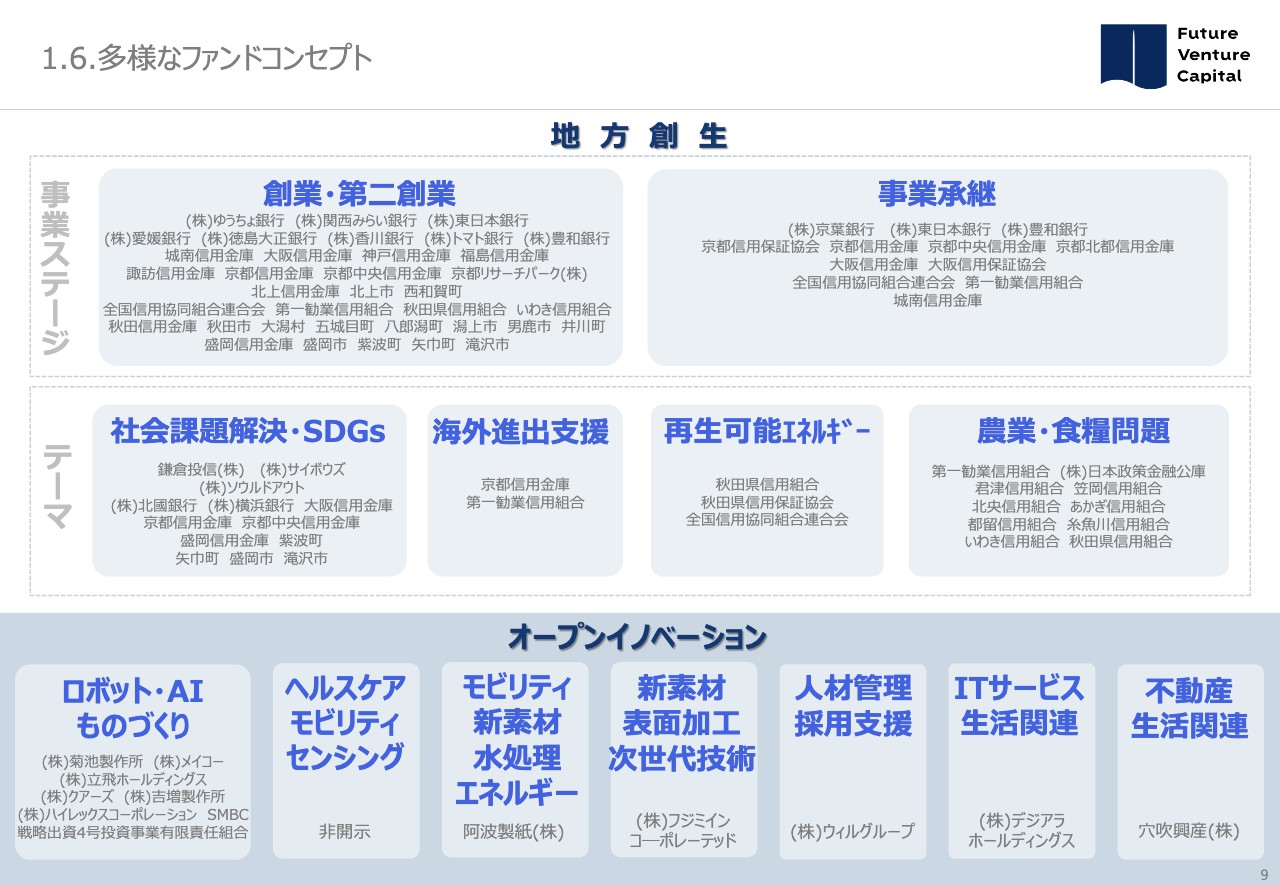

運用中のファンドのコンセプトは、地域金融機関と目指す地方創生、大企業と目指すオープンイノベーションの大きく2種類があります。

地方創生では、創業支援や事業承継支援、農業・食糧問題の解決や再生可能エネルギーの普及といったSDGs、社会課題の解決を促すためのファンド運営を行っています。

オープンイノベーションでは、ロボット・AI、ものづくり、ヘルスケア、センシング、新素材、エネルギー、表面加工といった日本が得意とする研究開発分野や、人材、IT、不動産といったライフスタイルのクオリティを向上させるテーマのファンドを運営しています。これらの分野で知見を有する大企業や地域金融機関とともに、多様化するスタートアップの成長に寄与する体制の構築が可能となっています。

以上が当社のビジネスモデルの説明になります。

2.1.決算概要(PL)

第24期第2四半期の決算についてご説明します。ビジネスモデル別の売上・経常利益については先ほどご説明したため、一部説明が重複することをご了承ください。

当期の連結売上は2億7,500万円と、前年同期比で1億2,100万円の減収となりました。しかしながら、営業損益では3,800万円と、前年同期比で2億500万円の改善となりました。経常損益では1億2,000万円と、2億5,200万円の改善となりました。親会社株主に帰属する当期純損益が1億800万円と、前年同期比で2億6,700万円の改善となりました。

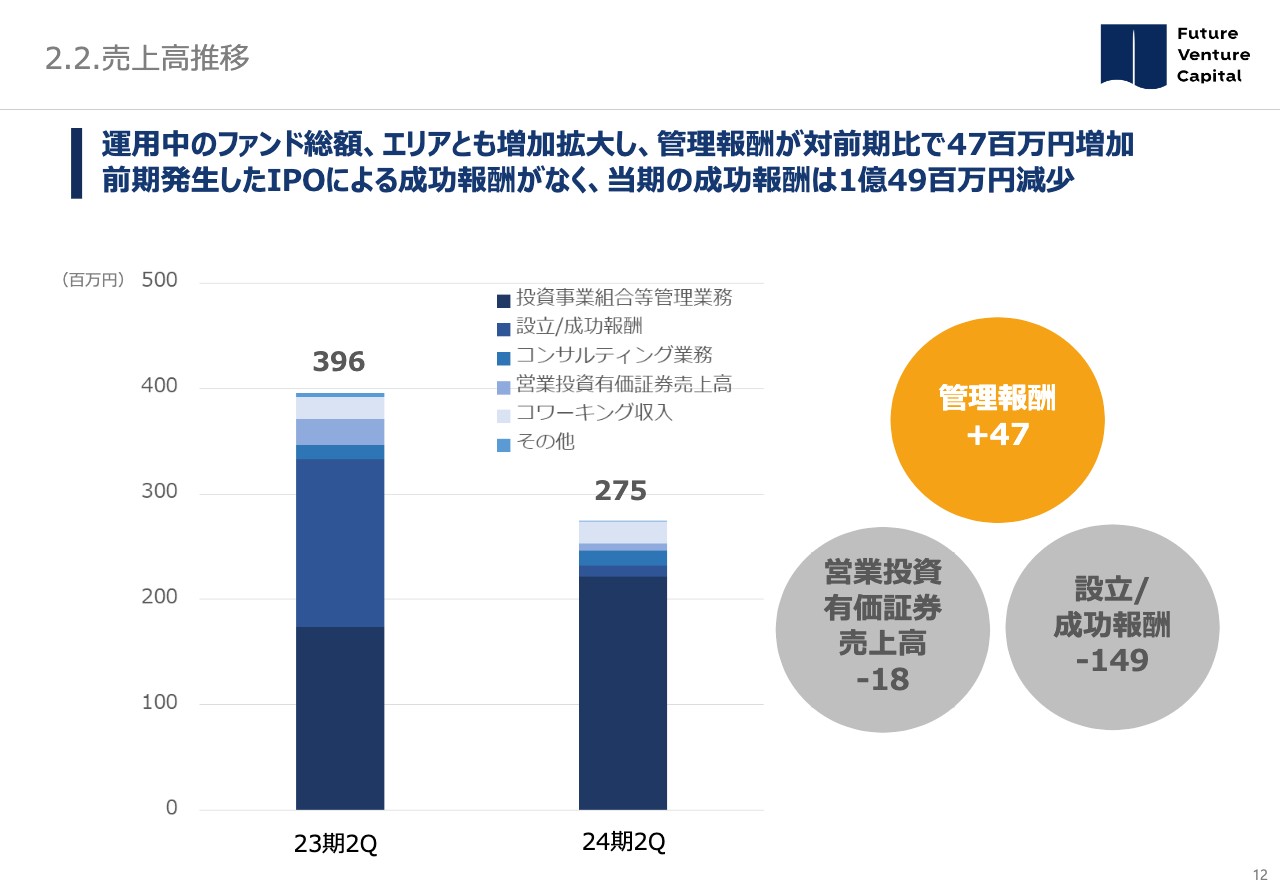

2.2.売上高推移

売上高の減収要因は、先ほどビジネスモデル別にご説明したとおり、前期に発生した成功報酬が今期は発生しなかったことです。一方でストック収入は4,700万円の増額となりました。

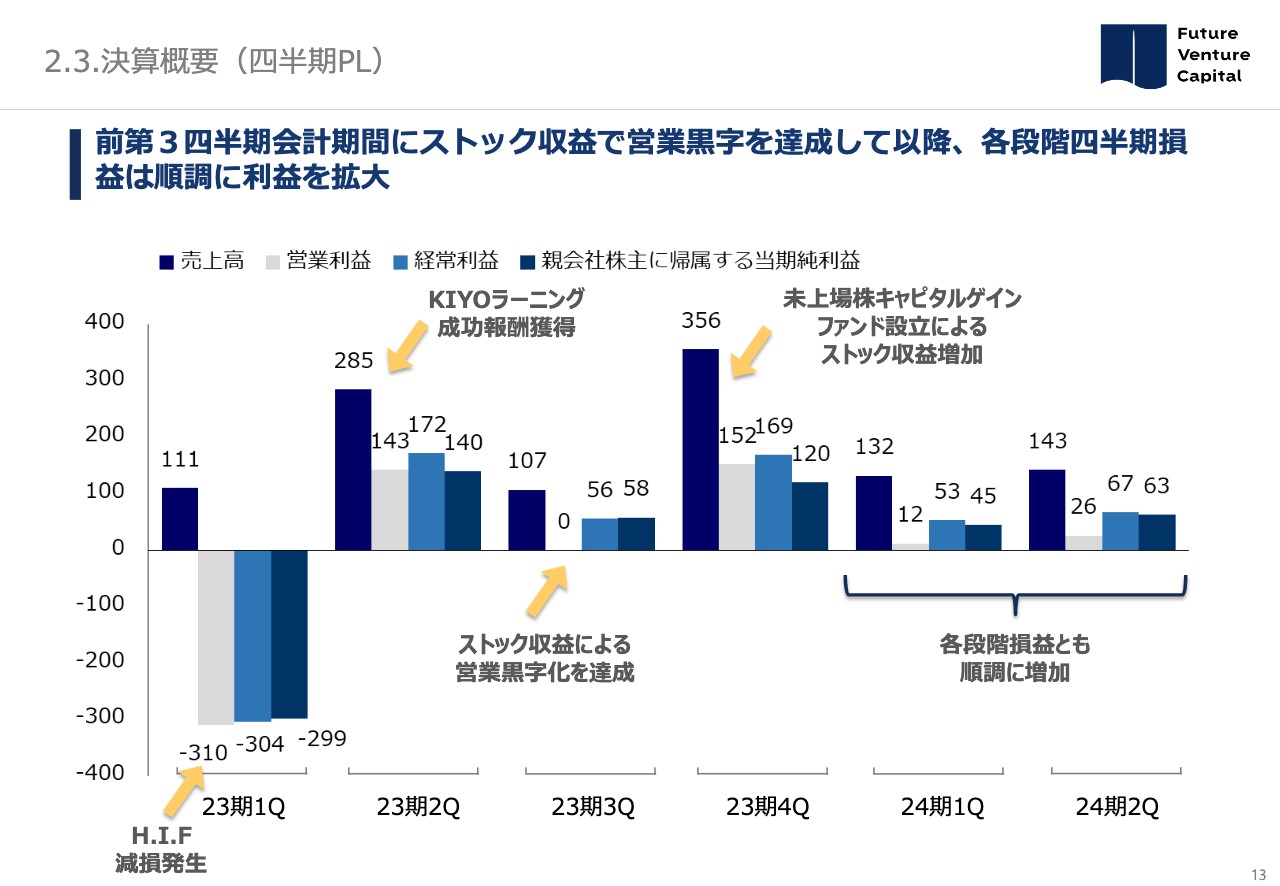

2.3.決算概要(四半期PL)

四半期別の損益をスライドに記載しています。前期は「H.I.F.」の減損や「KIYOラーニング」のIPOによる成功報酬の獲得といった個別事象により四半期ごとの損益が大きく動きましたが、第3四半期でのストック収益による黒字化以降、コロナ禍においても順調に利益を拡大しています。

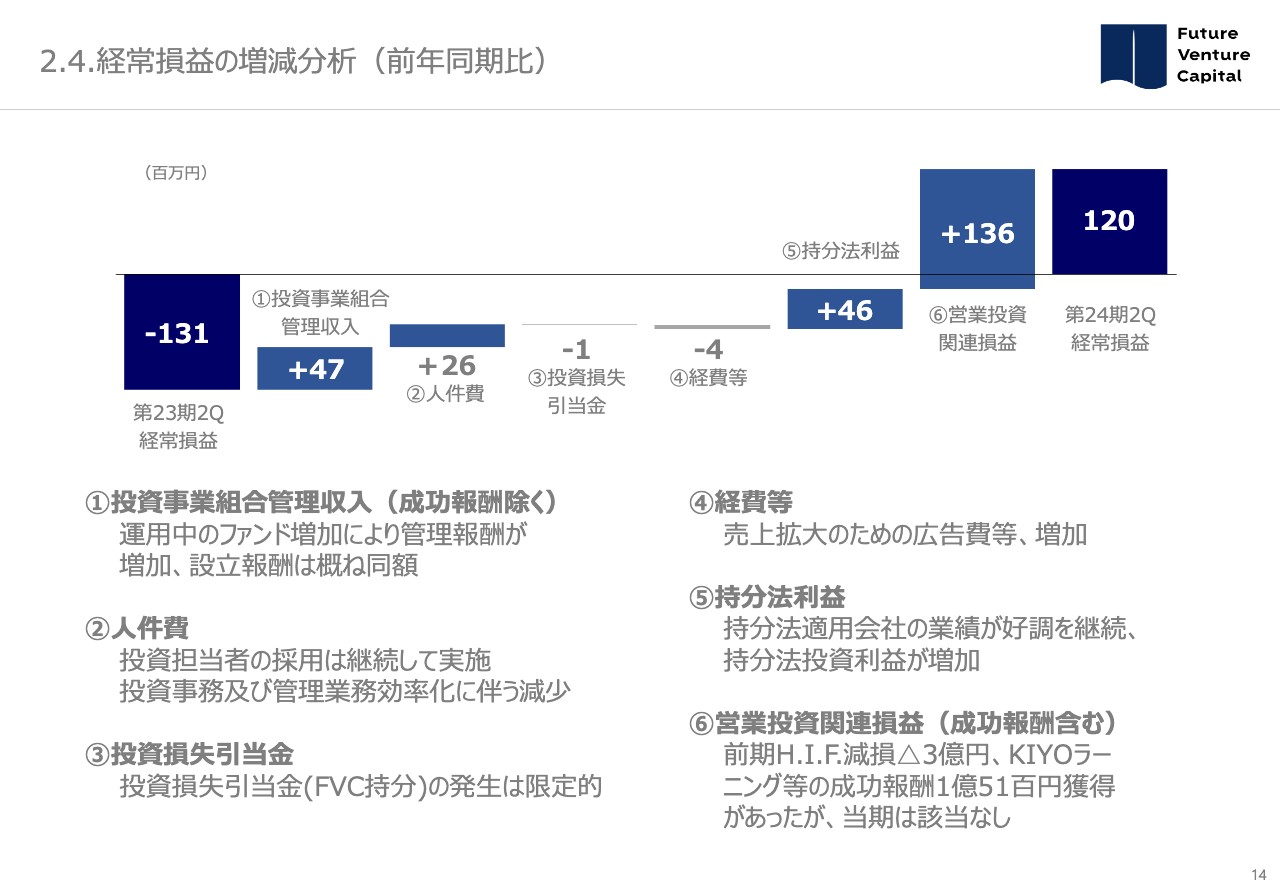

2.4.経常損益の増減分析(前年同期比)

損益の増減分析です。スライドのウォーターフォールチャートでお示ししています。記載のとおりですので、説明については省略します。

2.5.営業外損益

持分法適用会社のデジアラホールディングスは、コロナ禍での巣ごもり需要に対応し、順調に業績を伸ばしたため、投資利益が8,100万円と拡大しました。

2.6. 株式会社ZMP

FVCグロース二号ファンドで保有しているZMPについては、当期には売却しておらず、現在も180万株を継続保有中です。

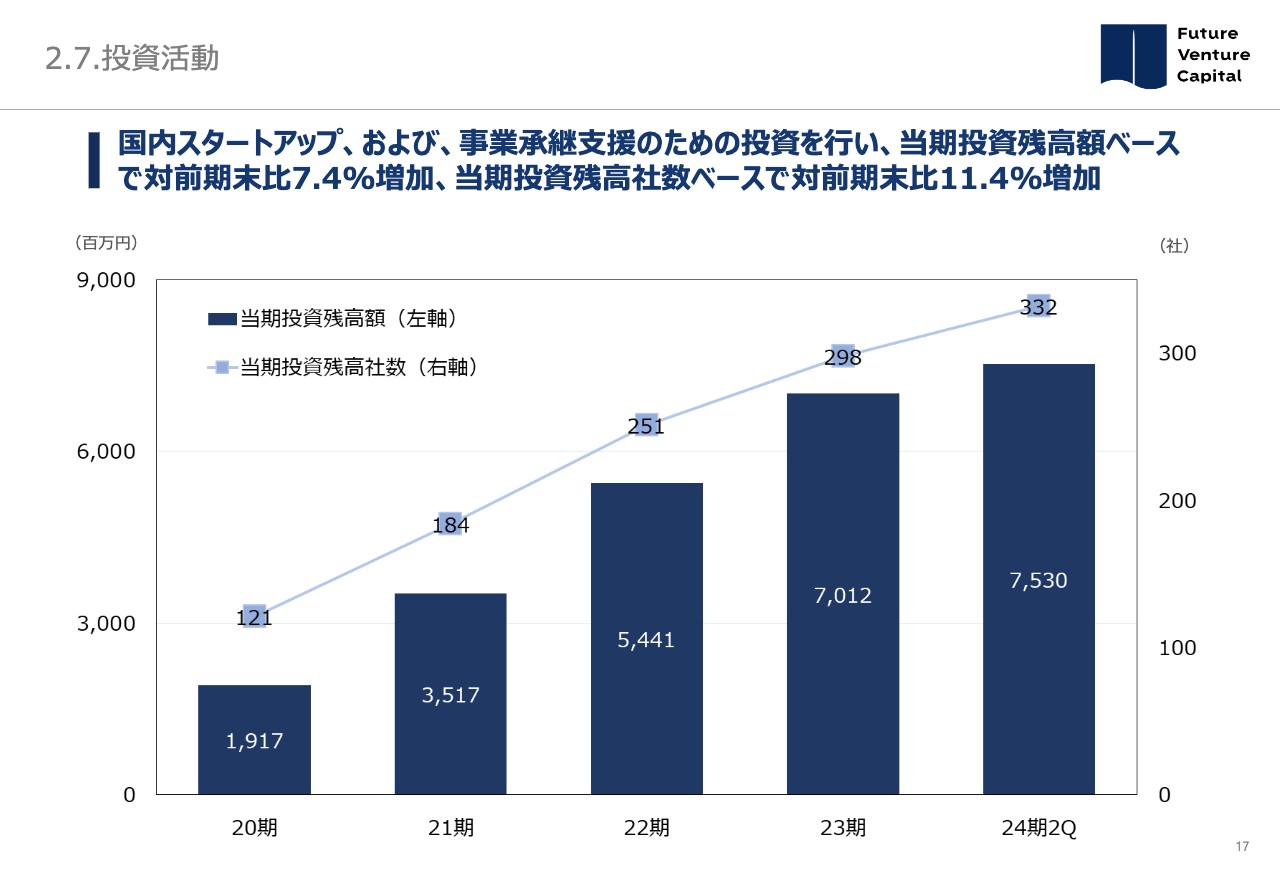

2.7.投資活動

当社が運営しているファンドからの投資状況についてです。コロナ禍においても投資のスピードを緩めることなく、当第2四半期は金額ベースで前期末比7.4パーセントの増加、社数ベースで前期末比11.4パーセントに増加しています。

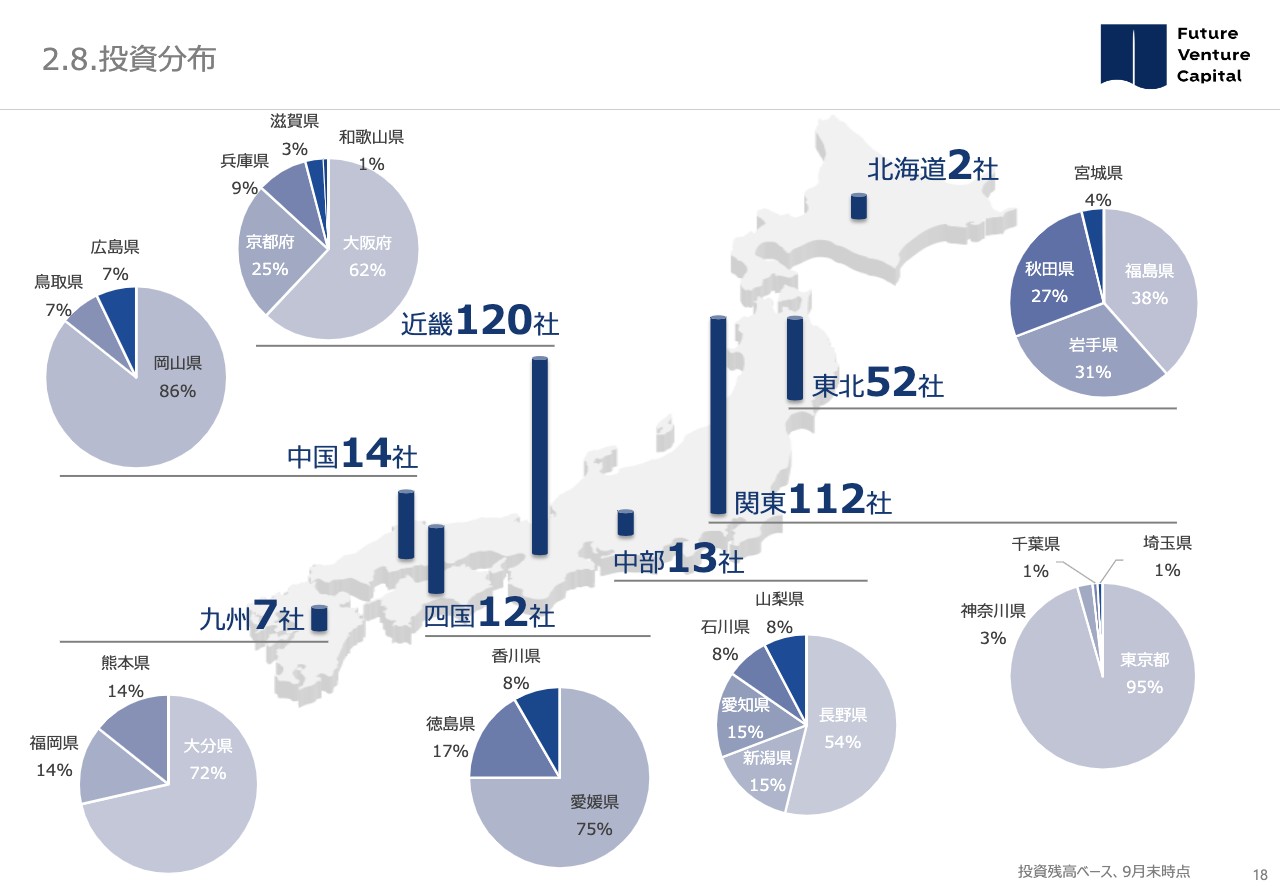

2.8.投資分布

その結果、東京に多く所在するユニコーン志望のスタートアップだけでなく、日本全国にある持続可能な社会の実現に寄与するゼブラ企業への投資も増加しています。特に、スライドで示した県別のグラフでは、地域金融機関との地方創生ファンドを運営しているエリアでの投資が顕著に増加しています。

2.9.多様な投資領域

投資先の社数だけでなく、質の面においても非常に多様な技術やサービス、テーマを持った企業への投資が進んでおりますので、その一部をスライドでご紹介しています。

運営するファンドの投資領域と同様に、AIやDX、バイオといったイノベーティブな企業だけでなく、脱炭素やマイクロファイナンス、子育て・教育や伝統工芸といった社会課題解決型企業への投資も幅広く行っています。中でも経済産業省が推進する次世代の日本を担うスタートアップ企業の育成支援プログラム「J-Startup」に選定された企業も数多くあります。

すべての投資先企業を掲載することはできませんが、今後プレスリリースなどで可能な限り投資先の活動状況を投資家のみなさまと共有できる機会を増やしていきたいと考えています。

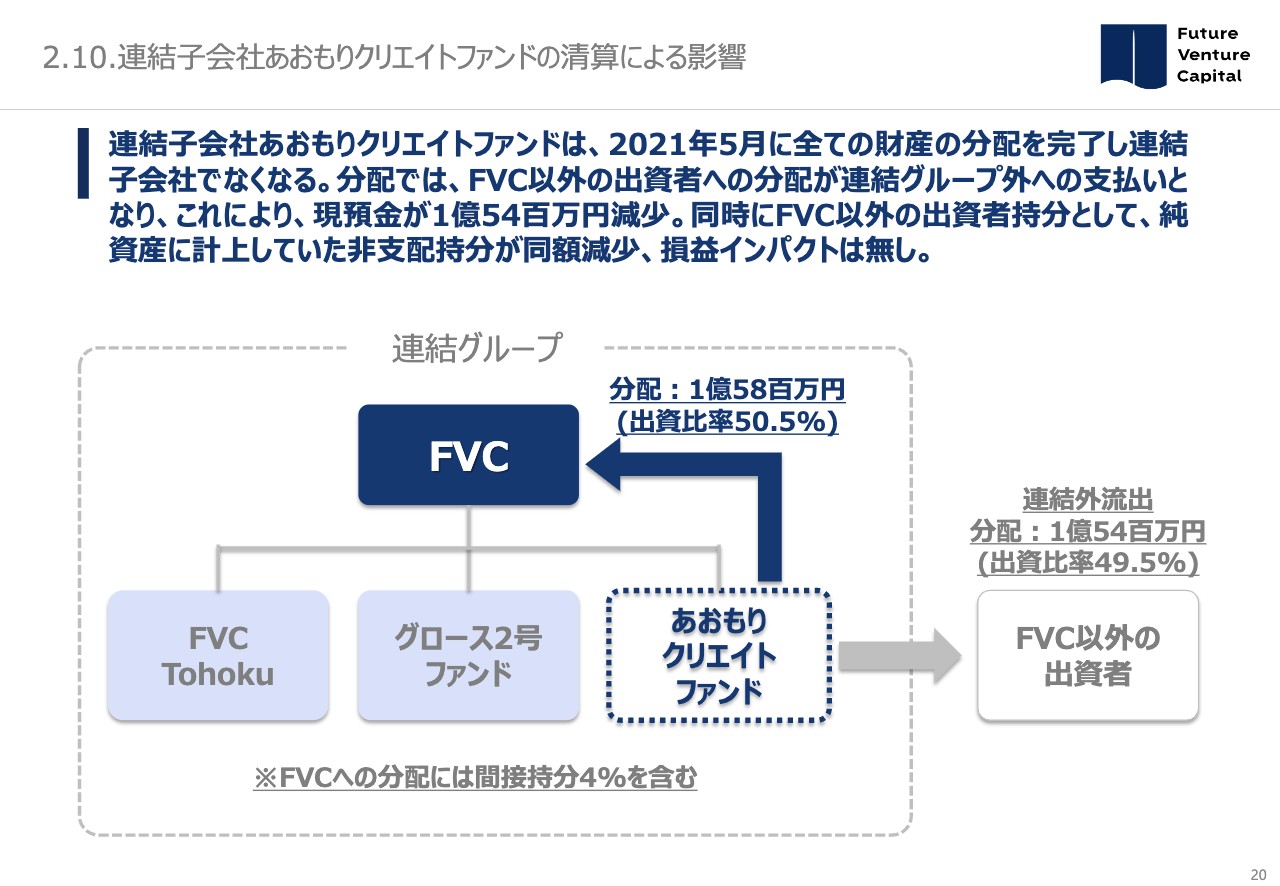

2.10.連結子会社あおもりクリエイトファンドの清算による影響

当社のバランスシートについてご説明する前に、2021年5月に清算結了した連結子会社あおもりクリエイトファンドの決算に与える影響についてお伝えします。あおもりクリエイトファンドは、前期末時点において連結子会社として3億円強の資産を有していました。今年5月の清算決了に伴い、当社の出資比率である50.5パーセント分の1億5,800万円の分配を受け、残りの1億5,400万円を連結外流出としてファンドの出資者に対する分配を実施しました。

その結果、当期の連結決算における現預金が1億5,400万円減少し、同時に純資産に計上していた非支配持分が同額減少しています。本分配における損益インパクトはありません。

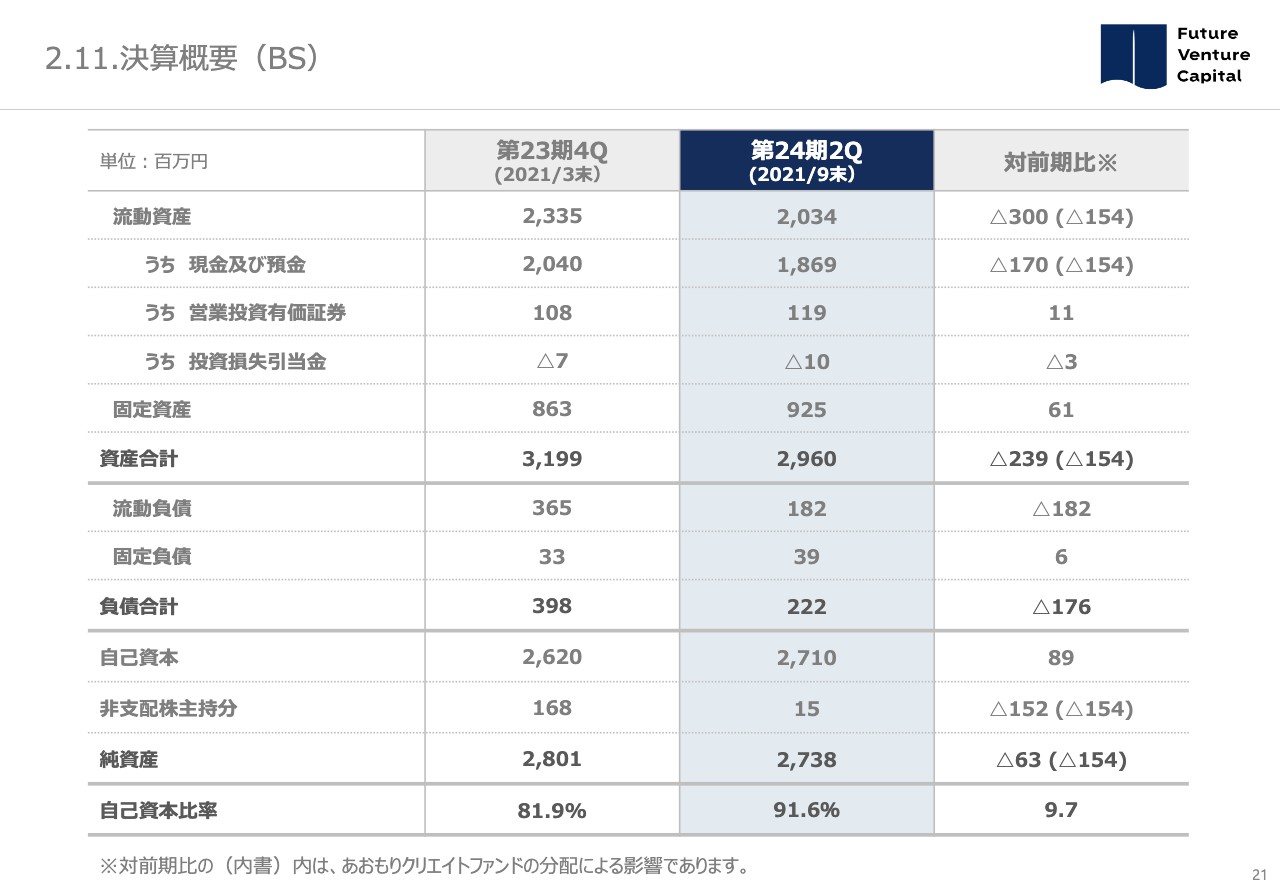

2.11.決算概要(BS)

第24期第2四半期の貸借対照表はスライドに記載のとおりの内容になりました。流動資産は20億3,400万円となり、前期末比較で3億円減少しました。固定資産は9億2,500万円となり、前期末比較で6,100万円増加しました。資産合計は29億6,000万円となり、前期末比較で2億3,900万円減少しました。

流動負債は1億8,200万円となり、前期末比較で1億8,200万円減少しました。負債合計は2億2,200万円となりました。

自己資本は27億1,000万円となり、前期末比較で8,900万円増加しました。非支配株主持分は前期末比較で1億5,200万円減少しました。その結果、純資産は27億3,800万円となり、前期末比較で6,300万円減少しました。しかしながら、財務の安定性を示す自己資本比率は91.6パーセントと前期末比較で9.7ポイント改善しました。

2.12.決算概要(CF)

キャッシュフローについてです。当第2四半期での営業活動によるキャッシュフローは3,800万円のインフロー、投資活動によるキャッシュフローは5,300万円のアウトフロー、財務活動によるキャッシュフローは先ほどのあおもりクリエイトファンドの分配が本項目に計上され1億5,400万円のアウトフローとなり、現金および現金同等物の期末残高は18億6,900万円となりました。

以上で当社の第24期第2四半期の決算説明を終了します。株主のみなさまにおかれましては、当社の活動や今後の成長拡大にご期待いただくと同時に、多様性と成長性にあふれる当社の投資先へのご関心もいただければ幸甚に存じます。「スタートアップの力で日本の未来を作る」今後のFVCの活動にご期待ください。ありがとうございました。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

8462

|

985.0

(09/26)

|

+66.0

(+7.18%)

|

関連銘柄の最新ニュース

-

11/08 18:17

-

11/05 18:47

-

10/31 18:47

-

10/23 17:18

新着ニュース

新着ニュース一覧-

今日 09:47

-

今日 09:47

-

今日 09:44