クロスプラス、冷夏や暖冬により売上高は減も粗利益率向上で増益 21年通期予想は下方修正

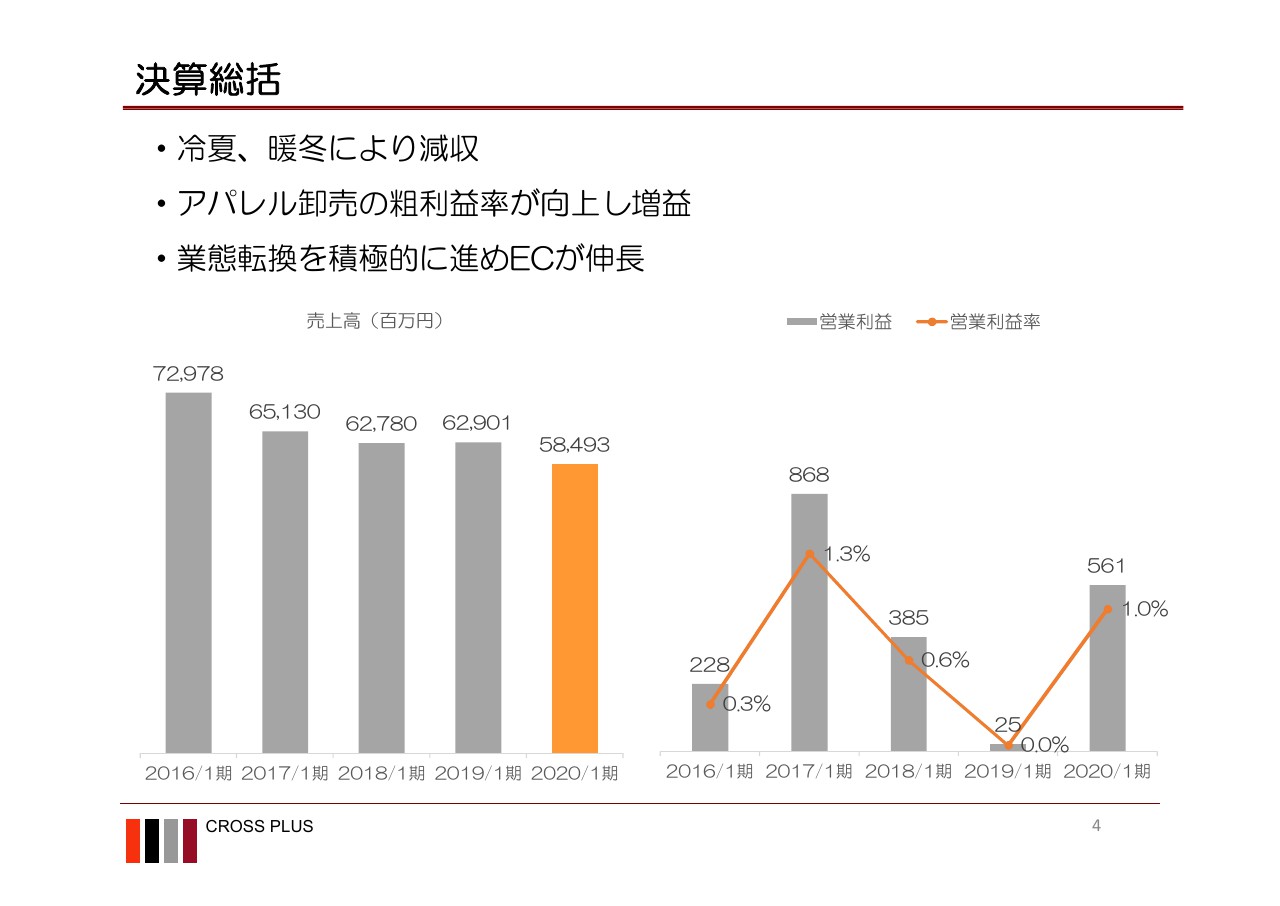

決算総括

山本大寛氏(以下、山本):みなさま、お忙しいところ、当社の決算説明会にご参加いただきまして、誠にありがとうございます。それでは資料に沿って、ページ順に説明をします。

はじめに2020年1月期の決算概況、続いて中期経営計画の進捗状況、そして2021年1月期の計画について説明します。

4ページです。当期の決算の総括としては、7月の冷夏や10月の暖冬など、衣料品の販売全般が盛り上がりに欠ける状況のなかで減収となりましたが、粗利益率が向上したことで営業利益が大きく改善して、増益となりました。

左下のグラフは直近5期の連結売上高の推移、右下のグラフは直近5期の営業利益の推移となります。営業利益が大きく改善した要因は、基幹事業であるアパレル卸売の利益拡大が牽引したことによります。

また、2019年3月に発表した中期経営計画のとおり、現在はアパレルの業態転換を推進しており、ECが伸長しました。

【連結】 損益計算書

5ページは当期の連結業績です。売上高は584億9,300万円、前年マイナス44億800万円、売上総利益は129億6,900万円、販管費は124億700万円、営業利益は5億6,100万円、前年プラス5億3,600万円、経常利益は7億4,100万円、前年プラス5億300万円、当期純利益は6億6,200万円、前年プラス3億3,900万円となりました。

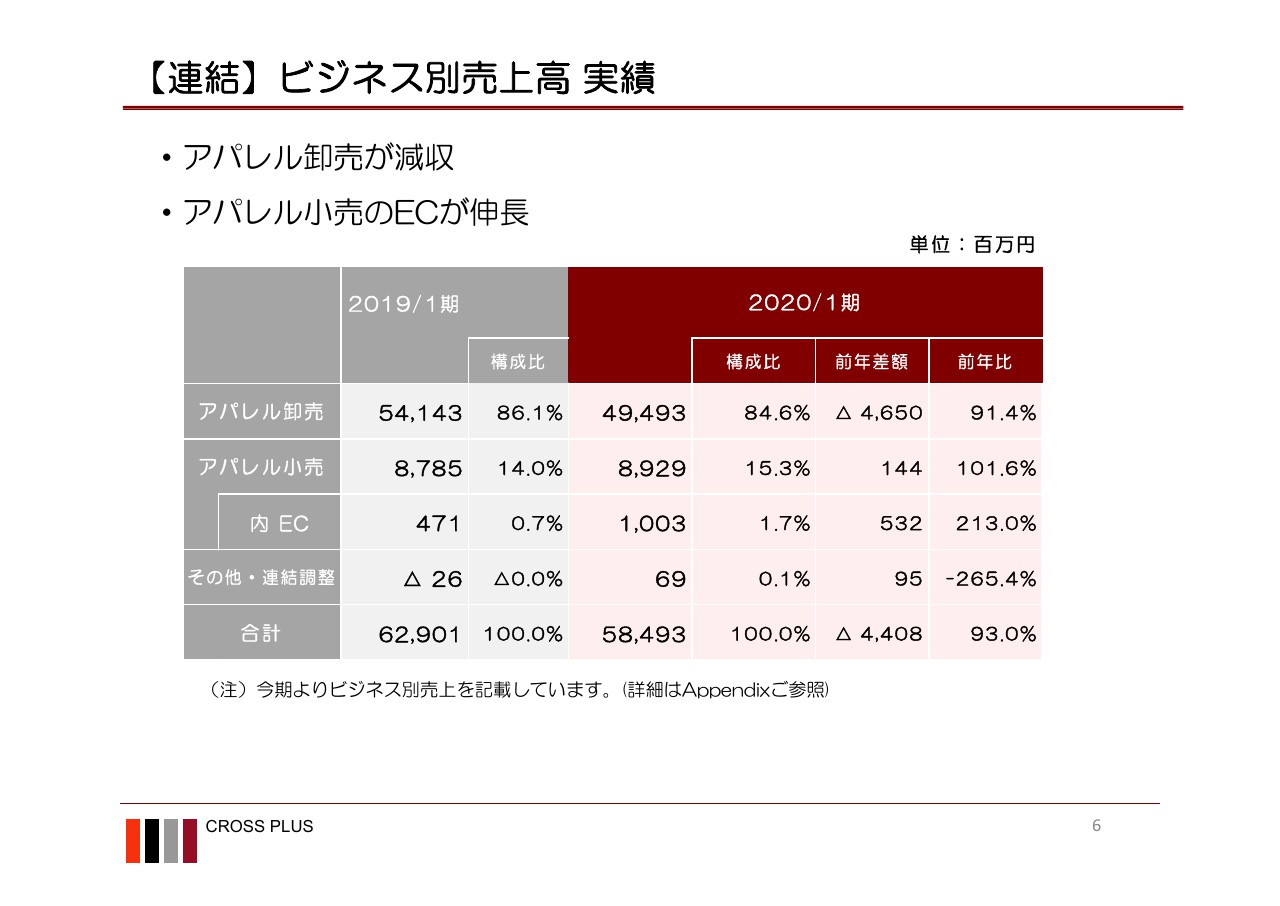

【連結】ビジネス別売上高 実績

続いて6ページは連結のビジネス別売上高です。

連結売上高約584億円のうち、アパレル卸売は約494億円、前年比91.4パーセント、アパレル小売は約89億円、前年比101.6パーセント、そのうちEC販売は約10億円、前年比213パーセントとなりました。

アパレル卸売は、小売店頭が、7月の記録的な低気温による夏物商品の販売不振、また暖冬の影響による冬物商品の販売不振等の影響で減収となりましたが、一方でECは積極的に投資をしたことで大きく伸長しています。

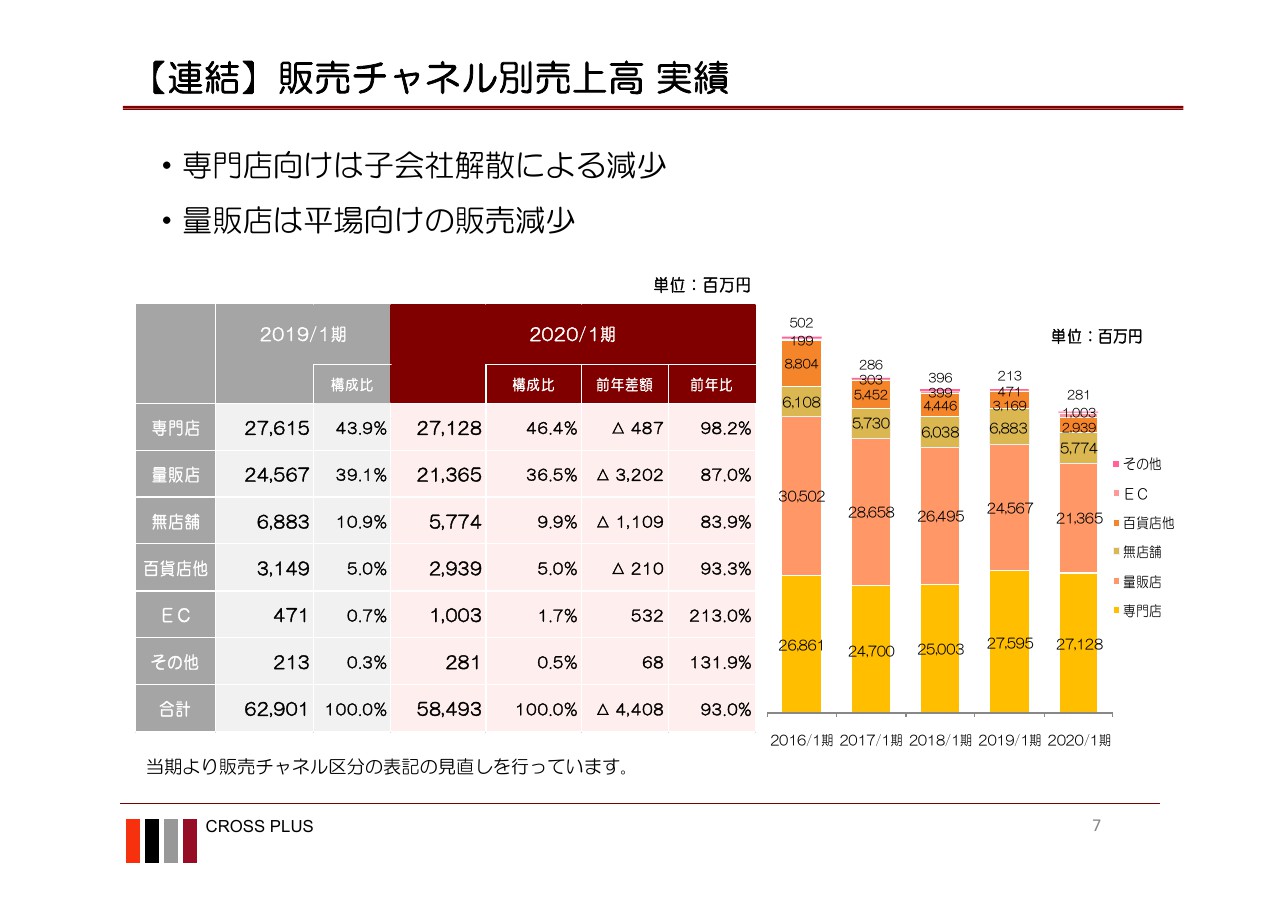

【連結】販売チャネル別売上高 実績

7ページは、販売チャネル別の売上高です。専門店向けは約271億円、前年比98.2パーセントです。ショッピングセンター等のファッション専門店向けは伸ばしたものの、前期に子会社スタイリンクが解散した影響により売上高が減少しています。

量販店は約213億円、前年比87パーセントです。GMSが再編によって店舗数を減少したことや、衣料品売場面積の縮小により、おもに平場向けの販売が減少したことが要因です。

無店舗は約57億円、前年比83.9パーセントです。追加生産やリードタイム等の取引条件を見直したこと等によります。

百貨店他は約29億円、前年比93.3パーセントです。おもに百貨店の店舗を減らしたことにより、売上が減少しています。

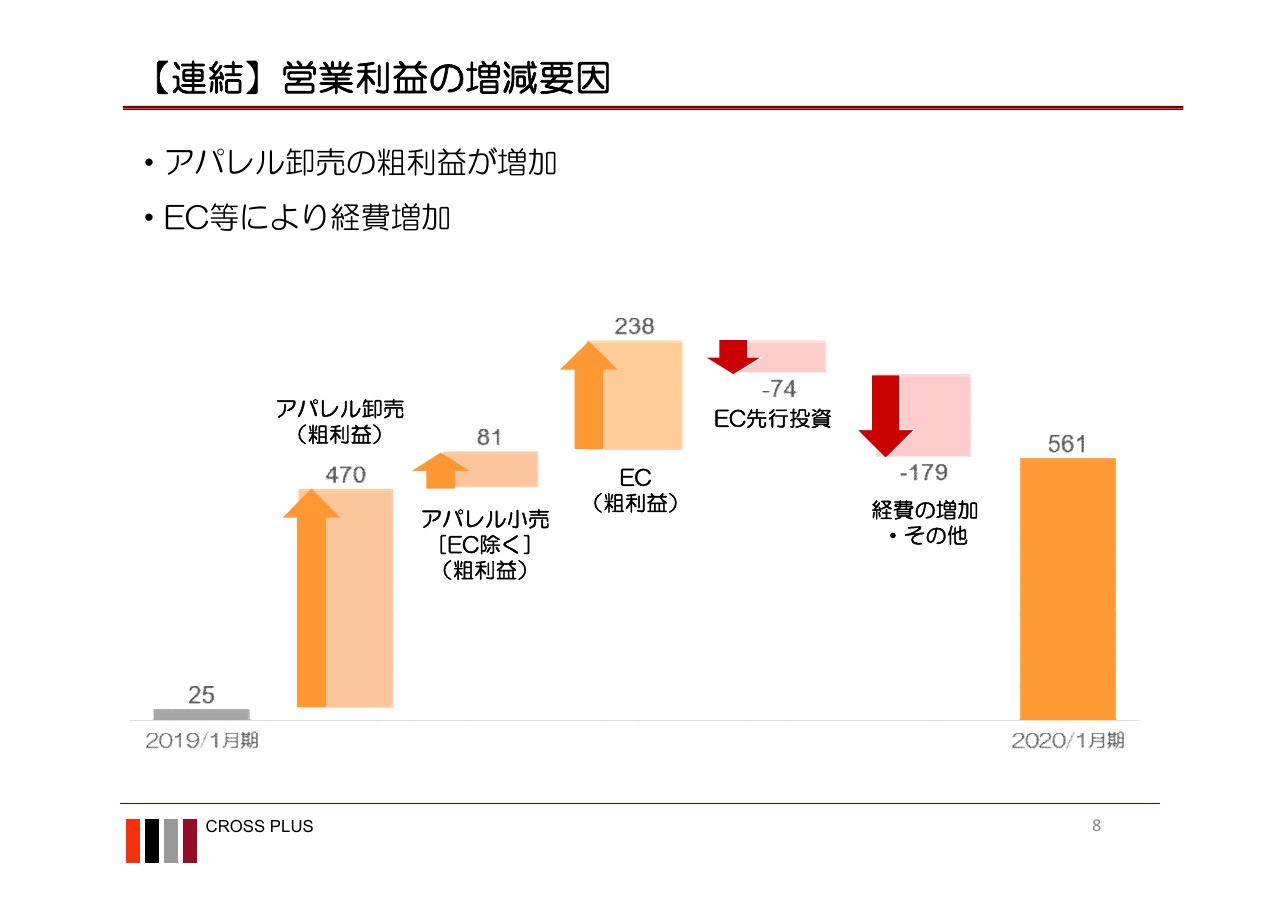

【連結】営業利益の増減要因

続いて8ページは、連結営業利益の前期からの増減要因になります。

左端が前期の営業利益2,500万円に対し、アパレル卸売の粗利益改善でプラス4億7,000万円、アパレル小売の粗利益改善でプラス8,100万円、EC事業での粗利益増加でプラス2億3,800万円、ECの先行投資によりマイナス7,400万円、経費の増加等によりマイナス1億7,900万円で、右端の当期営業利益は5億6,100万円となりました。

アパレル卸売での利益改善には、この2年間取り組んできた低価格商品への対応やアセアン生産の構築といった採算性の見直しと、専門店向け販売の拡大が寄与しました。

ECは販売拡大していますが、自社サイトのリニューアルなどの先行投資を優先し、費用が増加しています。

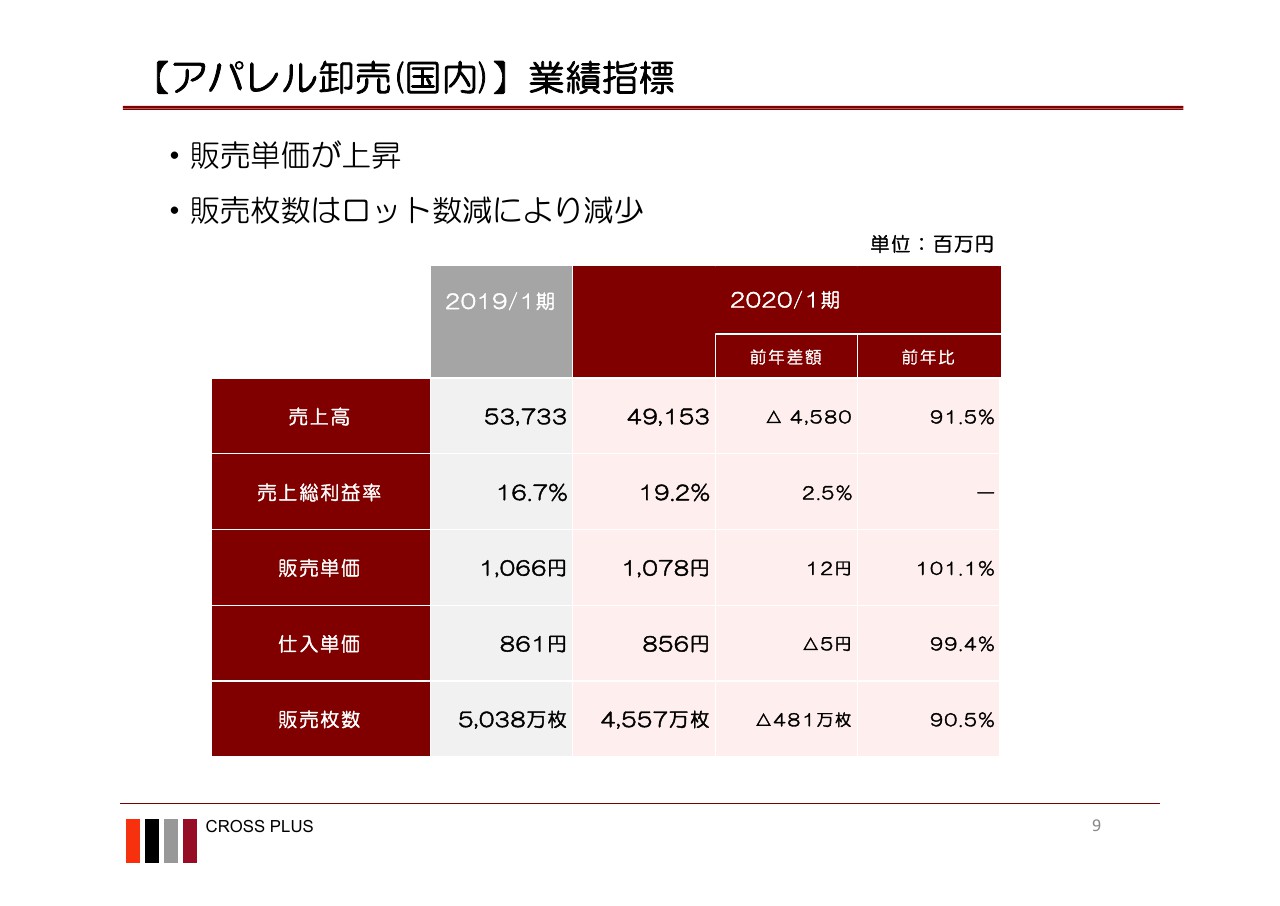

【アパレル卸売(国内)】業績指標

9ページは、国内のアパレル卸売の営業指標です。売上総利益率は19.2パーセントで前年プラス2.5ポイント、販売単価は1,078円で前年比101パーセント、仕入単価は856円で前年比99パーセント、販売枚数は4,557万枚で前年比90パーセントとなりました。ヒットアイテムが少なく、商品1品番当たりのロット枚数が減少しました。

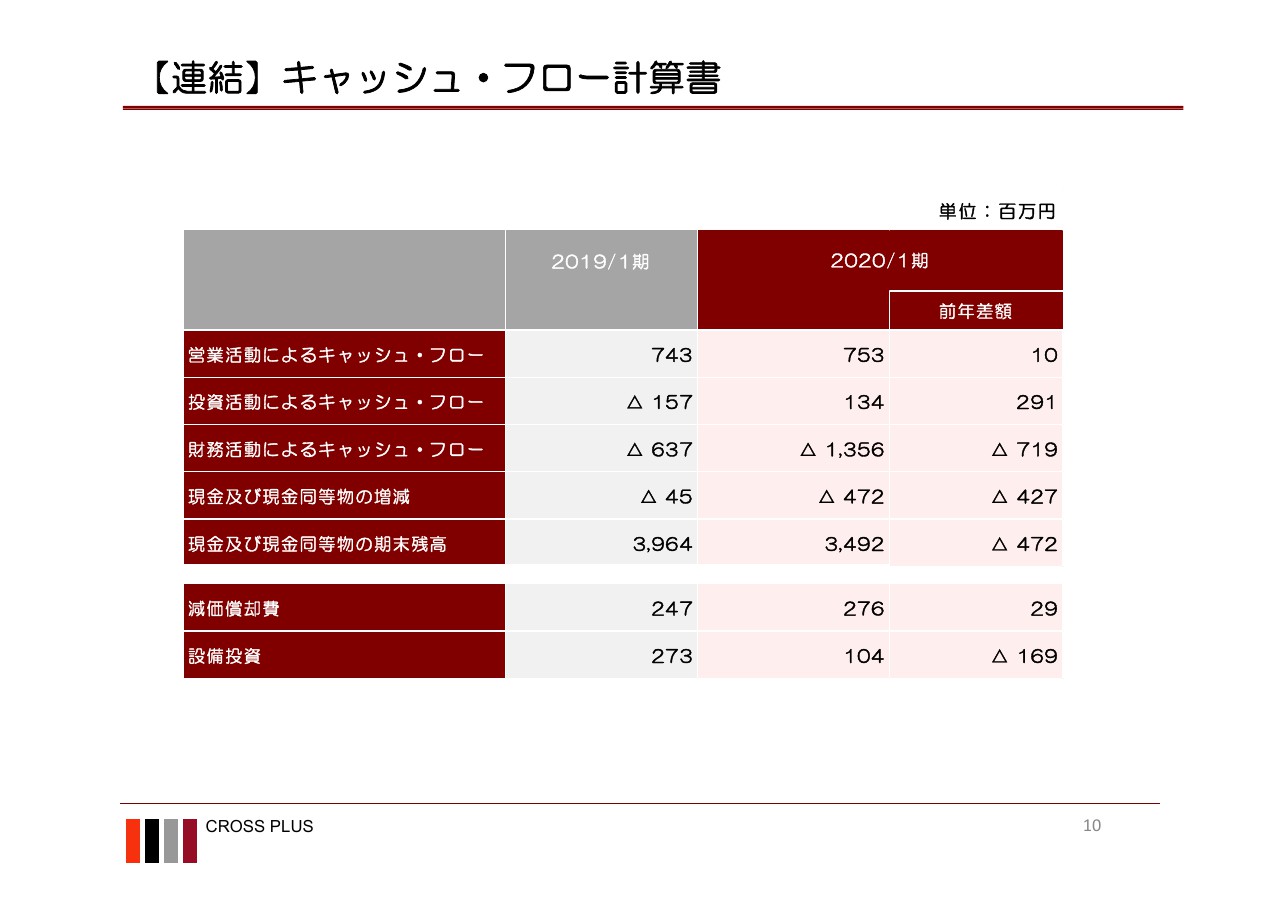

【連結】キャッシュ・フロー計算書

10ページは、当期のキャッシュ・フローです。営業活動によるキャッシュ・フローは7億5,300万円となったものの、財務活動によるキャッシュ・フローがマイナス13億5,600万円となったことにより、現金および現金同等物は前期に比べ4億7,200万円減少の34億9,200万円となりました。財務活動によるキャッシュ・フローが前期に比べ減少した要因は、借入金が7億400万円減少したことによります。

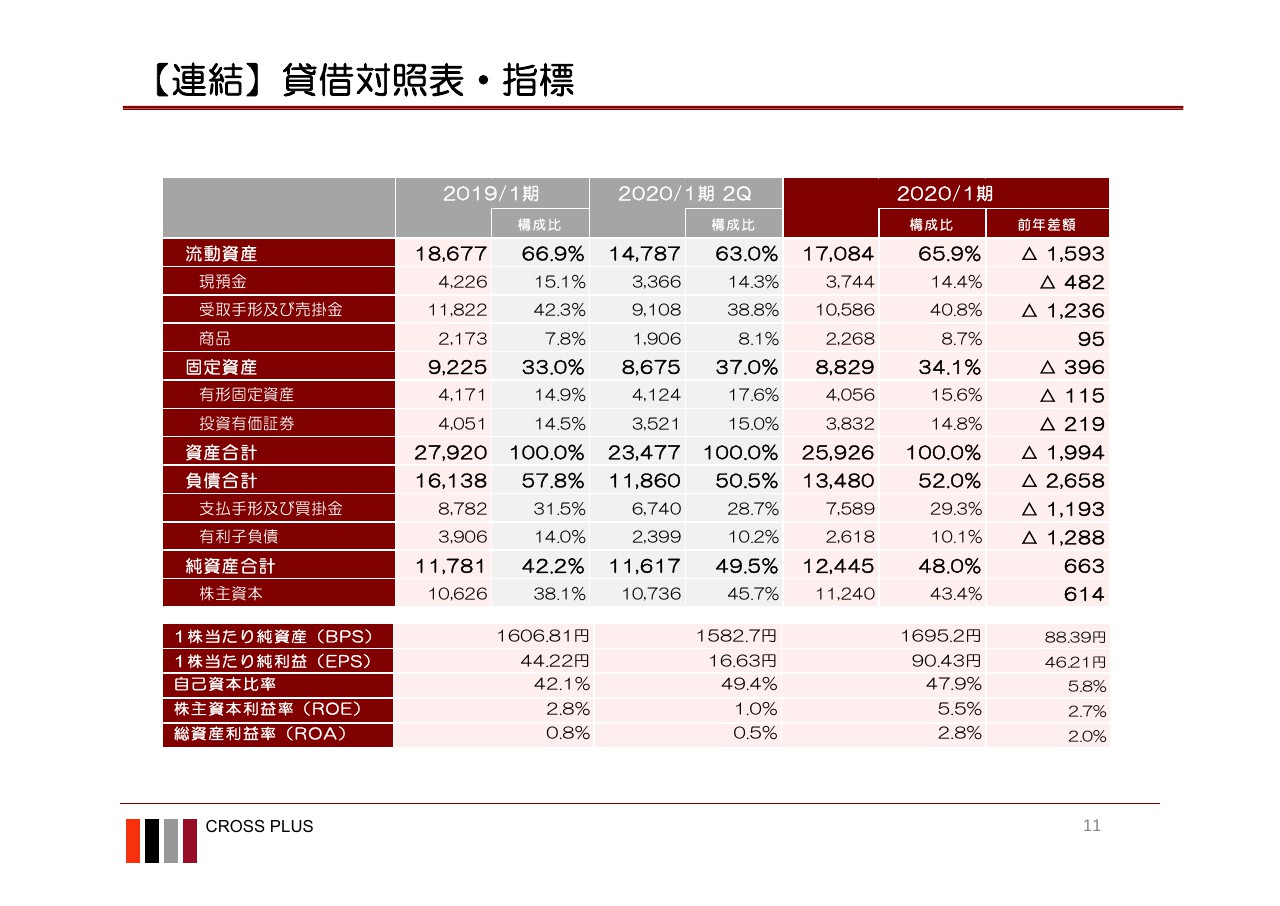

【連結】貸借対照表・指標

11ページは、連結貸借対照表について前期末と比較したものです。有利子負債の返済や投資有価証券の売却を行ったこと等により総資産が減少しています。総資産は259億2,600万円で、前期末から19億9,400万円減少し、純資産は124億4,500万円です。6億6,300万円増加しました。

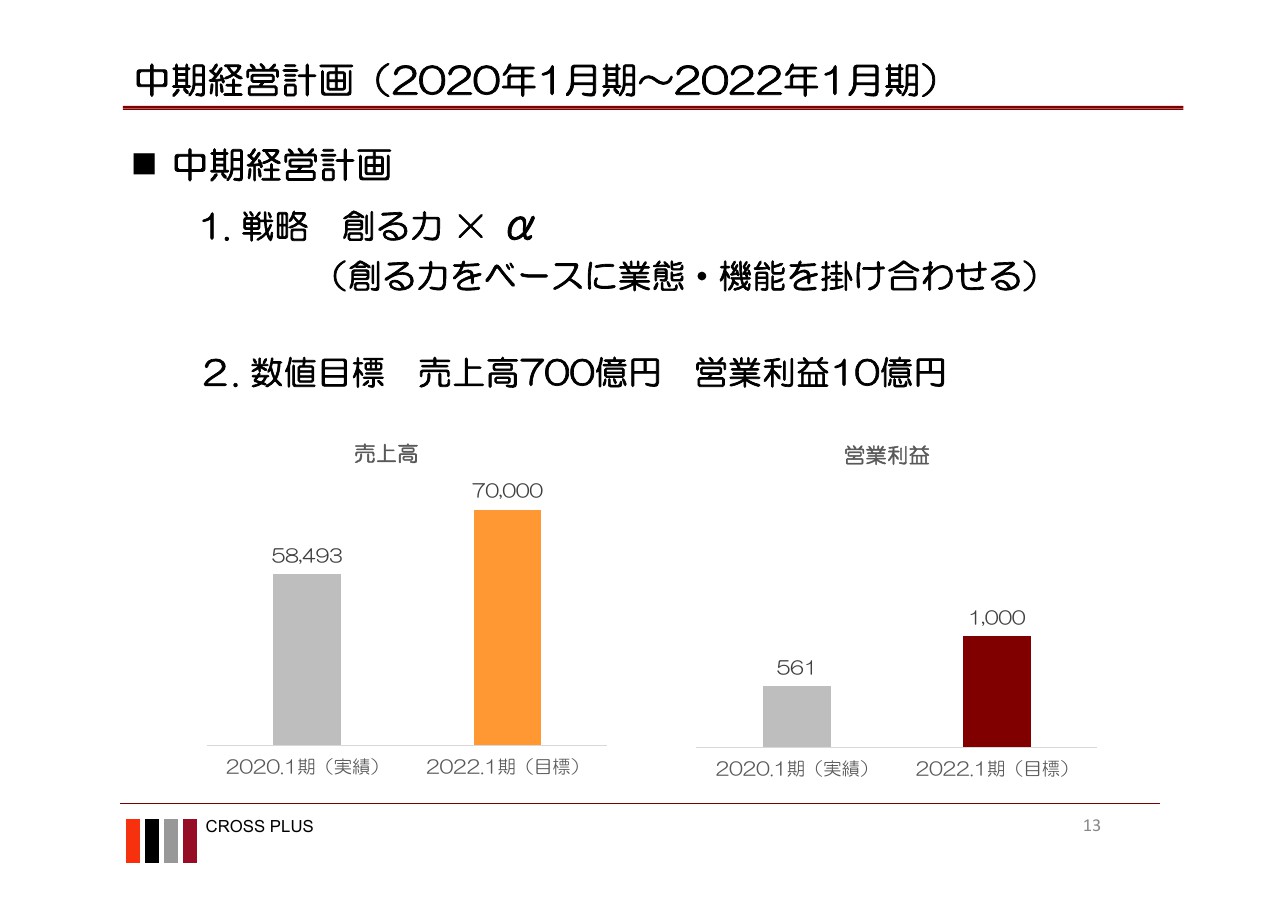

中期経営計画(2020年1月期~2022年1月期)①

続いて、中期経営計画の進捗状況です。

13ページは前期を初年度とする中期経営計画についてです。テーマは「創る力 × α」です。この「創る力」は数量で婦人服業界トップクラスの企画力、生産力を示します。「α」にはEC、ブランド、AI、M&Aといった言葉が入ります。

この「創る力」をベースに、さまざまな業態と機能を掛け合わせることにより、収益拡大と業態転換を進めていきます。中期経営計画は2022年1月期に売上高700億円、営業利益10億円を目標とします。

中期経営計画(2020年1月期~2022年1月期)②

14ページでは、中期経営計画の施策の進捗と今後の計画について説明します。施策は2つあり、「新業態の確立」と「アパレルの機能強化」です。

前中期経営計画では製造卸売事業の収益拡大を進めてきましたが、繊維業界の3層構造において、当社は川中に位置しており、この川中事業の製造卸売事業に集中すれば安定した収益基盤の確立ができると考えていました。

一方で、国内マーケットの変化や海外の生産環境の変化から、川上、川中、川下で利益が分配されない構造となってきており、当社は従来のリスクを取らないビジネスだけではなく、川中から川下へリスクを取りにいくビジネスも必要だと考えています。

そこで、今回の中期経営計画では業態転換として、自社で決定権を持てるビジネスを増やすために新業態の確立を推進しています。とくにECはまだまだ伸び代があり、ファッション分野では店舗からECへの販売シフトチェンジやEC専業のD2Cモデルが活況となるなど、成長余地があります。

当社の得意分野である「創る力」を使いながら、EC販売の拡大に努めていきます。

ECの強化(D2Cブランド販売)

15ページはEC強化における前年度の結果です。前年はD2Cブランドの2つを立ち上げ、順調に伸びています。1つは左下30代ターゲットのレディースファッション「N.O.R.C」、もう1つは右下の20代をターゲットにしたアクセサリーの「ROOM」です。

D2Cでは、初期コストを抑えるためSNSやWeb広告等で顧客を呼び込み、また期間限定ショップや雑誌タイアップを行うことでさらに実物を体験してもらう機会を作り、新規顧客の獲得を進めています。

立ち上げ約1年で「N.O.R.C」の会員数は7万人、「ROOM」の会員数は5万人まで伸びました。

ECの強化(既存ブランド販売)

16ページはEC強化の今後の計画です。EC強化では、まずEC販売用のブランド展開の拡大を進めていきます。「KANGOL」や「HEAD」といった既存ブランドをEC用にリブランディングし、ECで購入しやすい商品MDに組み直していきます。また、新たにインフルエンサーを活用したニッチブランドの開発も進めていきます。

さらに、EC強化として販売システムと物流投資を行い、バックヤードの基盤づくりを進めていく予定です。例えば、自社オンラインショップに加えて他社モールへの出店を進めることで在庫量を適正化し、在庫販売の一元管理システムを導入したり、2ヶ所にまたがっている物流の出荷センターの集約を行うことでECの利便性も高めていきます。

ブランドビジネスの拡大

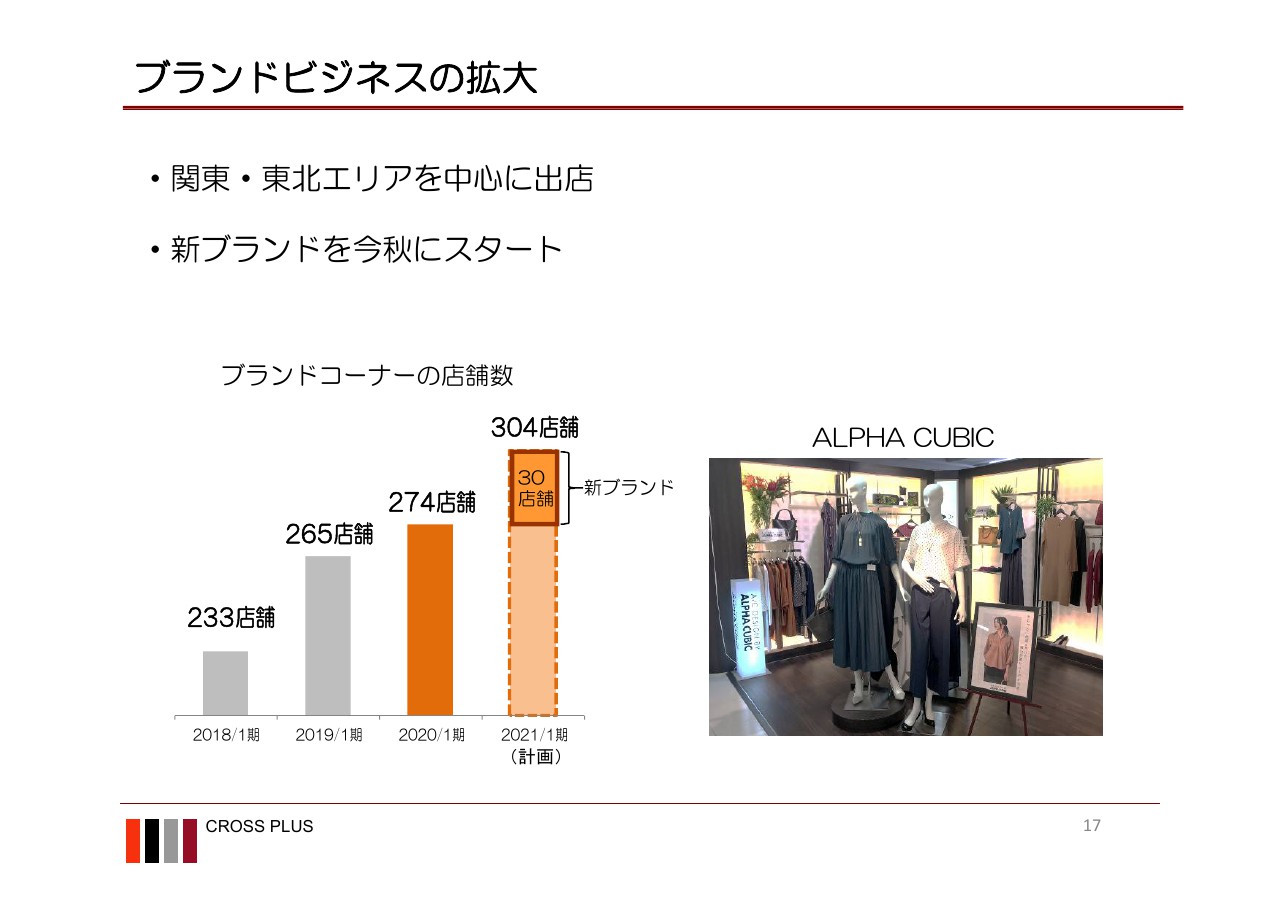

17ページはブランドビジネスの拡大で、こちらでは主にGMSに出店しているブランドコーナーの出店を引き続き進めていきます。昨年度はこれまで手薄だった関東と東北エリアを中心に全国で35店舗へ出店を進め、一方で収益性重視の観点から不採算店の退店も進めたことで、トータルでは前年から9店舗増の274店舗となりました。

今年度は、GMSが自社平場の縮小から、大型店においてはブランドショップの出店余地があることを踏まえ、今のGMSマーケットで手薄な40代向けの新ブランドをスタートする予定です。今期は秋から新ブランドで30店舗増の304店舗を計画しています。

専門店販路の拡大

18ページは専門店販路の拡大です。前年には柱となる4社の主力得意先との取引が拡大しています。これまでは1ブランドとの取引拡大に向けてカットソーやニットといった商品アイテムの拡大を行ってきましたが、今期は1社あたりのブランド数を増やし、1社あたりの取引数量拡大に向けて取り組んでいきます。

また、取引の安定化を図るため、アセアン等の長期生産にも力を入れ、主力素材を開発することでの先行での仕入拡大を進めていきます。

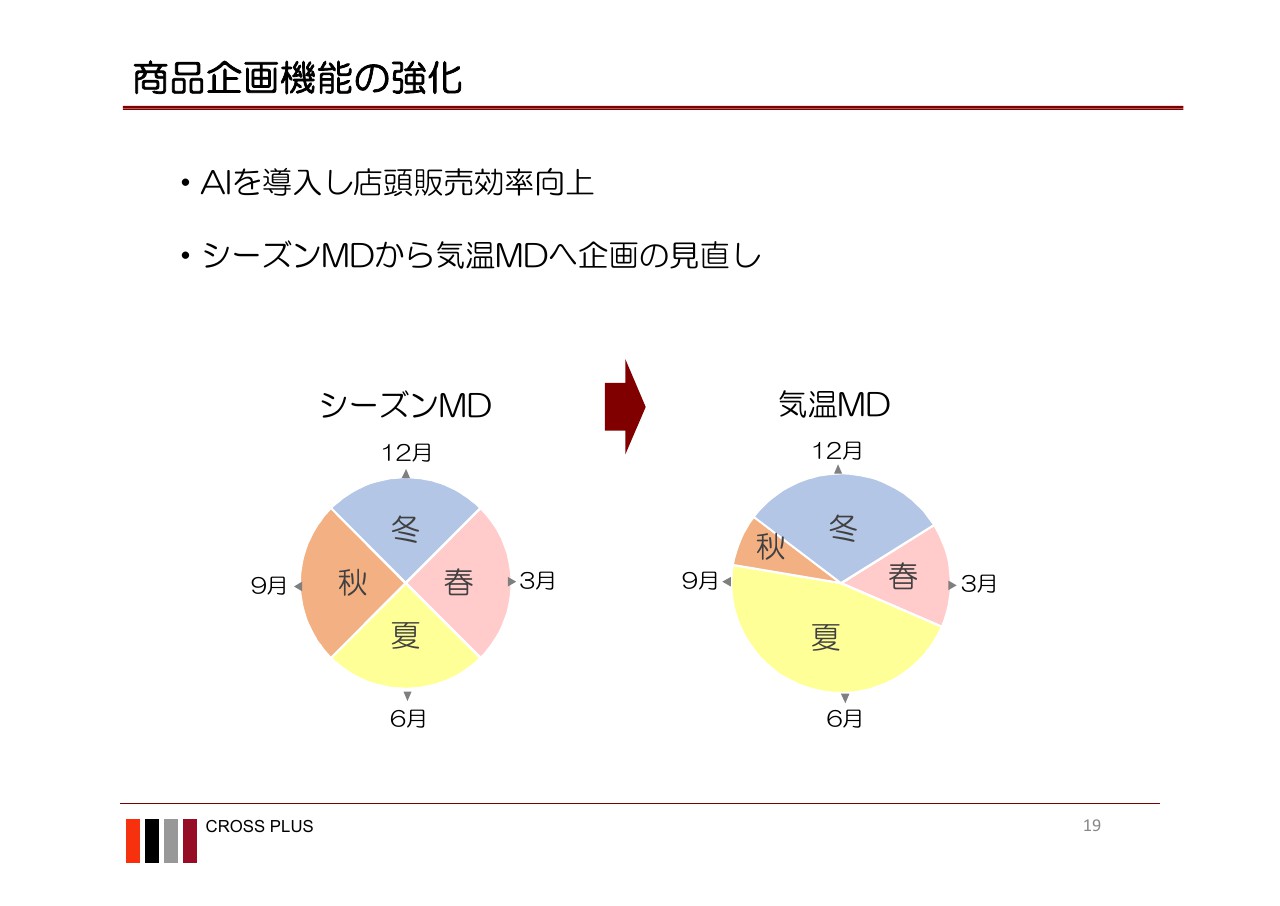

商品企画機能の強化

19ページは商品企画機能の強化です。AIを活用した商品企画では、ビッグデータ分析からアイテム・色・柄などの売れ筋情報を分析し、精度検証を行うことで、店頭の販売効率が向上するという結果が得られました。

また、年による気温変化や温暖化の影響が大きくなっているため、商品MDを見直し、シーズンMDから気温MDへと商品MDを見直していきます。これは長い夏と短い秋、暖かい冬に対応する商品構成へと見直すということで、これまでの展示会でも見直しを図っていきましたが、今期からはより柔軟に対応し、夏の展示会を2回開催するなどしていきます。

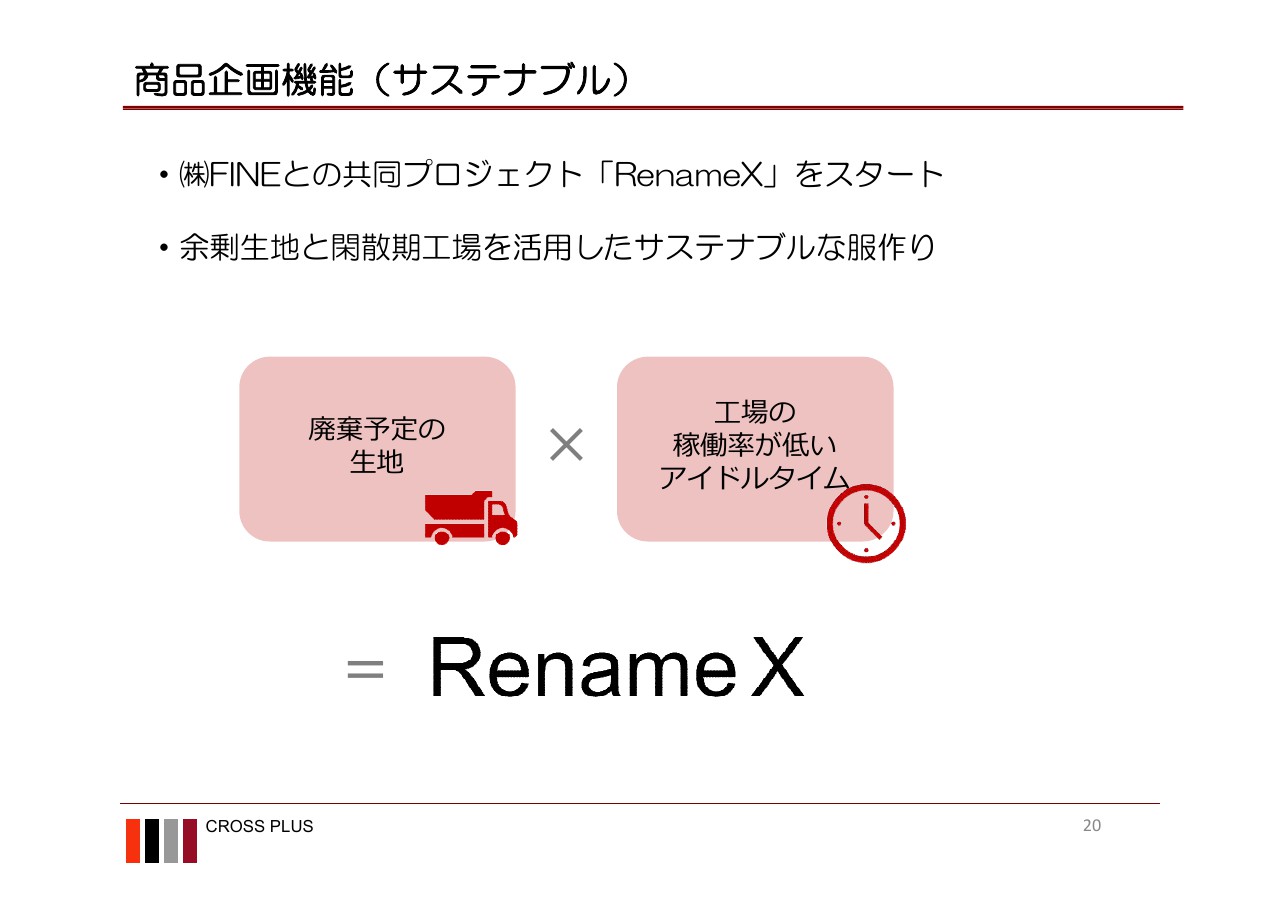

商品企画機能(サステナブル)

20ページは、商品企画機能の強化として、サステナブルの観点からの取り組みです。サステナブルと言えば、リサイクル原料やオーガニック原料などの衣料品が注目されていますが、当社は視点を変えて、流通プロセスのなかでサステナブルに取り組んでいきます。

名古屋の会社で、SDGsでたびたびメディアに取り上げられる株式会社FINEとの共同プロジェクト「RenameX」をスタートさせました。株式会社FINEは、アパレルや小売の余剰在庫のブランドタグを付け替え、自社商品としてネット販売するという、在庫流通サービス事業を手がける会社です。既存ブランドの価値を毀損しない、アパレル再販の会社として話題になっています。

当社の工場にある生産時に余分に作った生地や、生産ロットにならない残った生地は、生地ストックとしてこれまで最終的に廃棄していましたが、この度の株式会社FINEとの取り組みではこれらを活用していきます。

また、工場では、閑散期のアイドルタイムが課題となっています。この余剰生地と閑散期の工場を活用し、トレンドに依存しない商品を作ることで、環境にも配慮したサステナブルなものづくりを実現していく予定です。

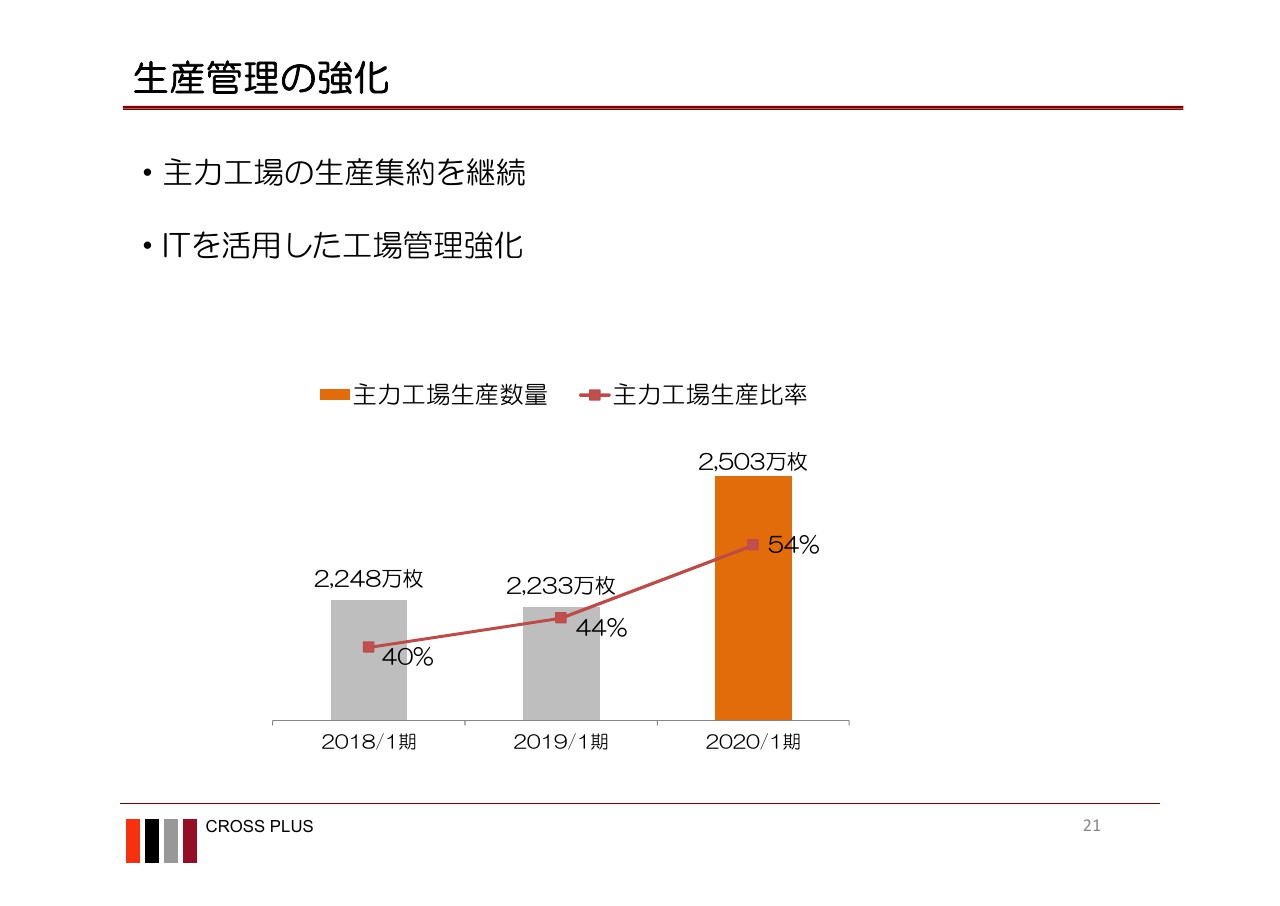

生産管理の強化

21ページは生産管理の強化です。当社では、カットソーやニットを中心に主力工場への生産集約を進めてきました。主力工場の生産数量は2,503万枚で、比率では54パーセントと増加しています。この結果、原価の低減や貿易コストの削減も得られています。

今後はボトムやシャツといった布帛商品の生産集約に力を入れていく予定です。また、中国工場のラウンドでは、ITを活用して工場の管理体制を強化することで、工場の見える化を行うとともに、不良品率の改善に努めていきます。

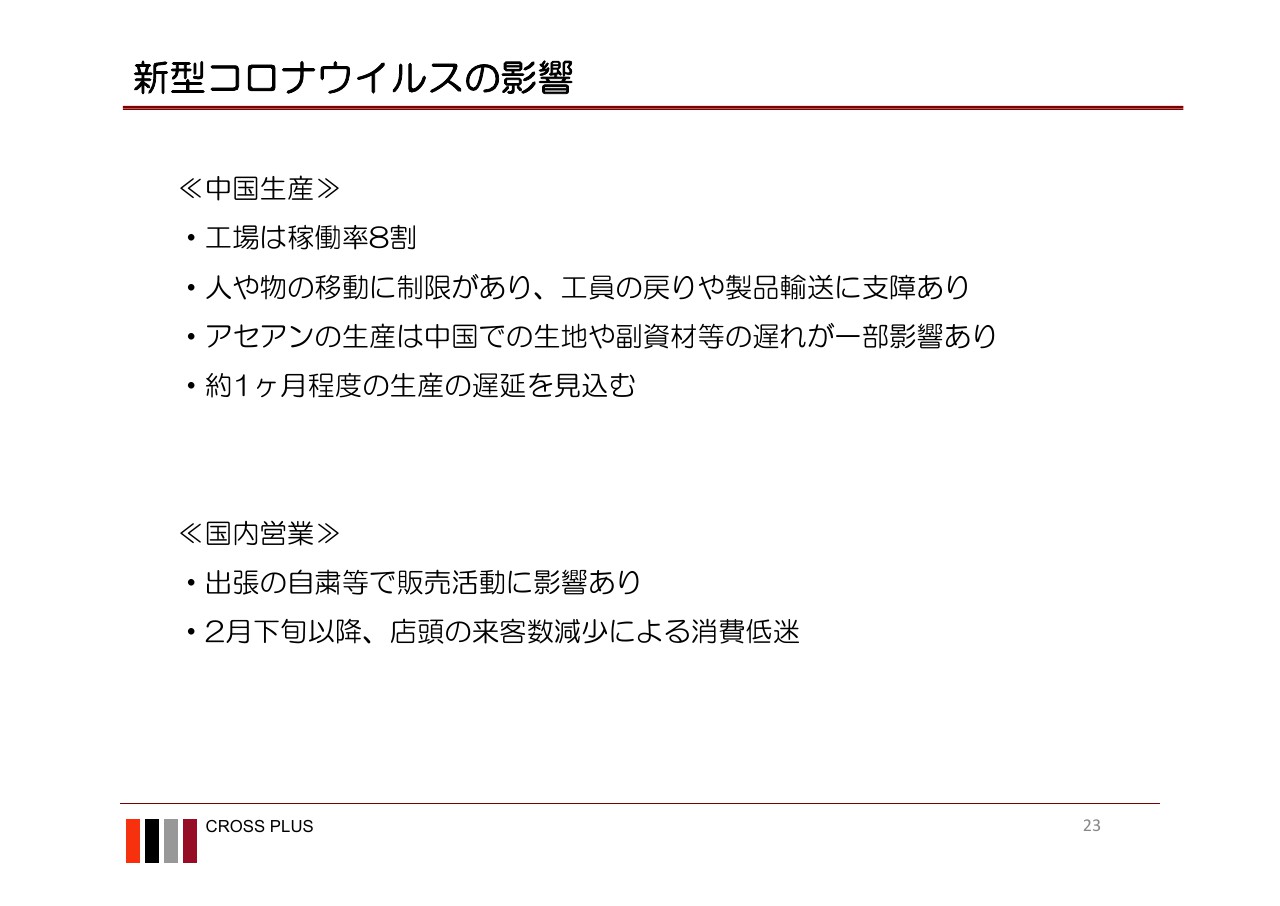

新型コロナウイルスの影響

2021年1月期の通期の計画です。

23ページです。足元の新型コロナウイルスにおける影響について、中国の生産状況と国内の営業状況の補足説明をします。中国国内の生産状況は、2月の終わりまでで約3割から4割、現状では約8割の稼働率で工場が稼働しています。現在も人や物の移動に制限があるものの、帰省していた工員の戻りや、原料・製品の輸送に一部支障が出ている程度となっています。

また、一部の商品は中国縫製からアセアン縫製に振り替えています。縫製工場をアセアンに替えてもサプライチェーンの中で中国の生地や副資材等を使用しているため、一部のアセアン商品では多少の遅れの影響も出ていますが、それほど大きな問題にはなっていません。納期については、4月までの商品で約1ヶ月程度の生産遅れが見込まれますが、5月以降は正常化する見込みです。

足元の国内の影響として、3月までは中国の生産遅れの影響により販売数量が減少しています。また、中国の生産遅れに伴う商談用サンプルの遅延や出張の自粛など、取引先との商談回数が減り、販売活動には影響が出ています。

足元の消費におきましても、2月の下旬以降、百貨店やショッピングモール等、多くの商業施設で来客数が大幅に減少しており、小売店頭の売上が大きく減少しています。また、今後の消費マインドの低下も懸念材料となっています。

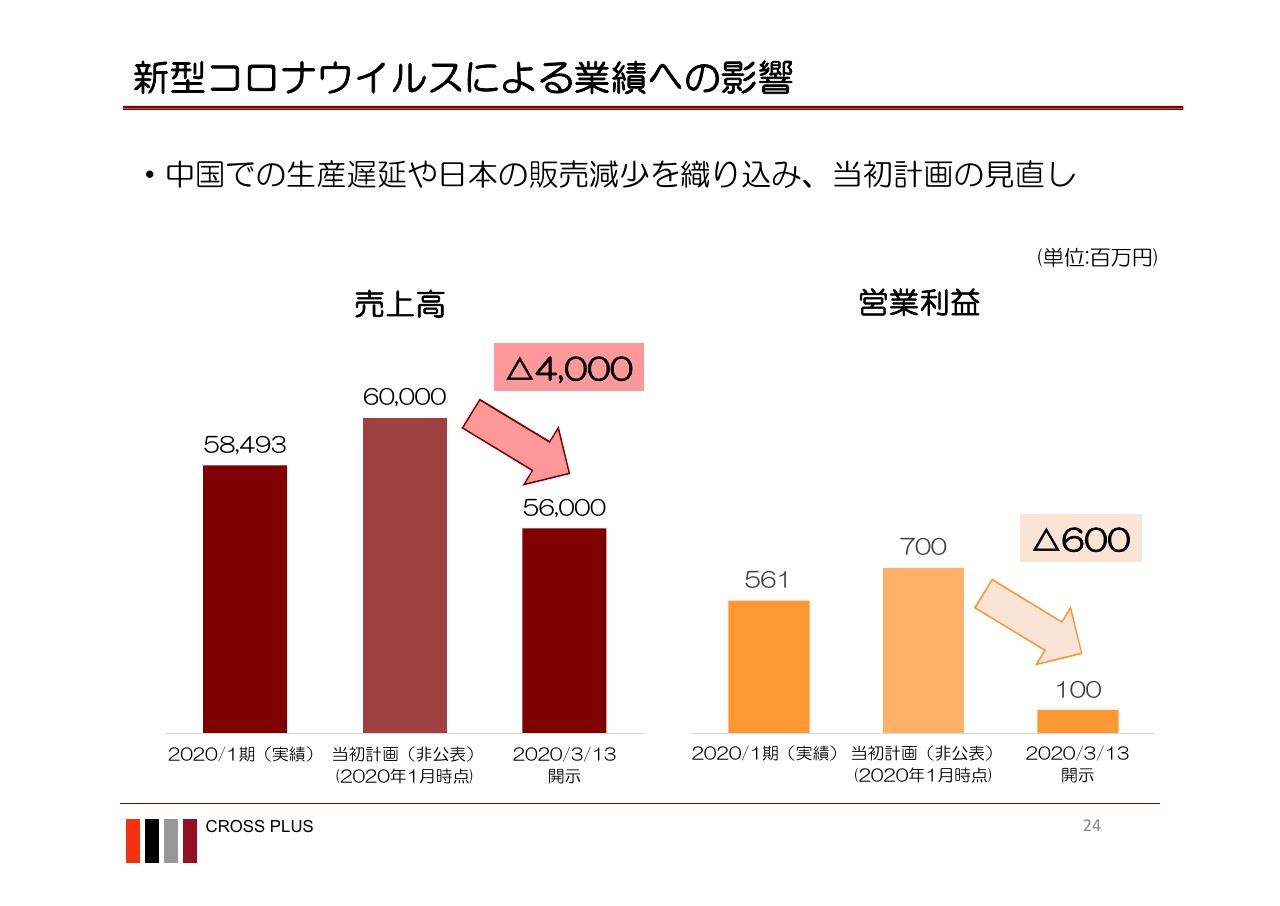

新型コロナウイルスによる業績への影響

続いて、24ページです。先ほども申し上げましたように、足元の中国での生産遅延は4月ごろまでで解消に向かうめどが立ち、5月以降は正常化を見込んでいます。国内消費は、3月の末までは販売回復の予想が立てられず、4月までの販売減はこの計画に織り込んでいます。

以上のような業績影響を見ますと、売上にマイナス40億円、営業利益にマイナス6億円程度のマイナスを見込んでいます。非公表の計画ではありますが、当初の計画は売上高600億円、営業利益7億円で進める予定だったので、売上高は560億円、営業利益は1億円の計画となります。

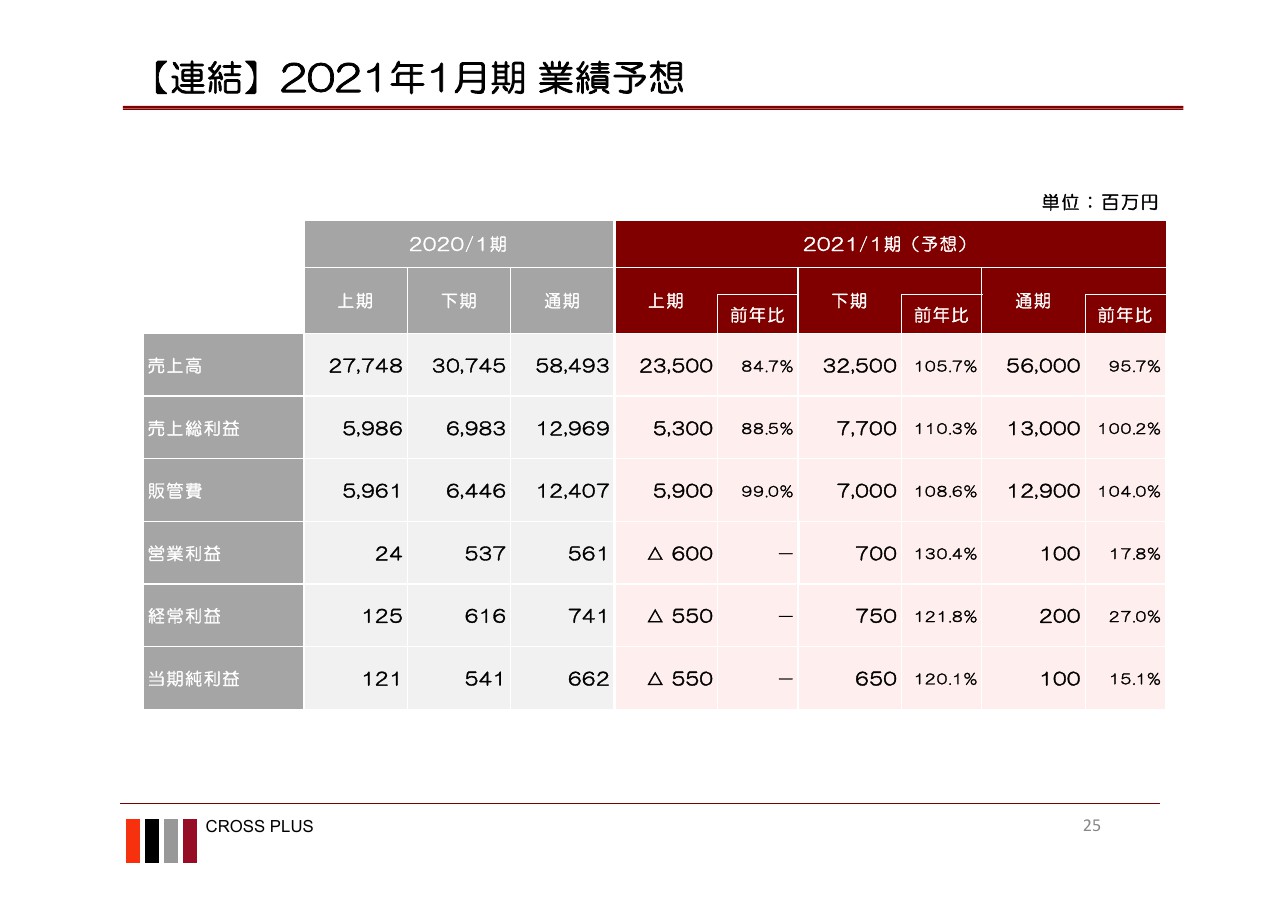

【連結】2021年1月期 業績予想

25ページがその詳細です。連結売上高は560億円、営業利益が1億円、経常利益が2億円、当期純利益は1億円を予定しています。新型コロナウイルスの影響はとくに上期に集中しており、上期は売上高で235億円、営業利益でマイナス6億円を見込んでいます。下期は昨年の暖冬での反省も考慮し、MDの見直し等で、前年からの増収増益を見込んでいます。

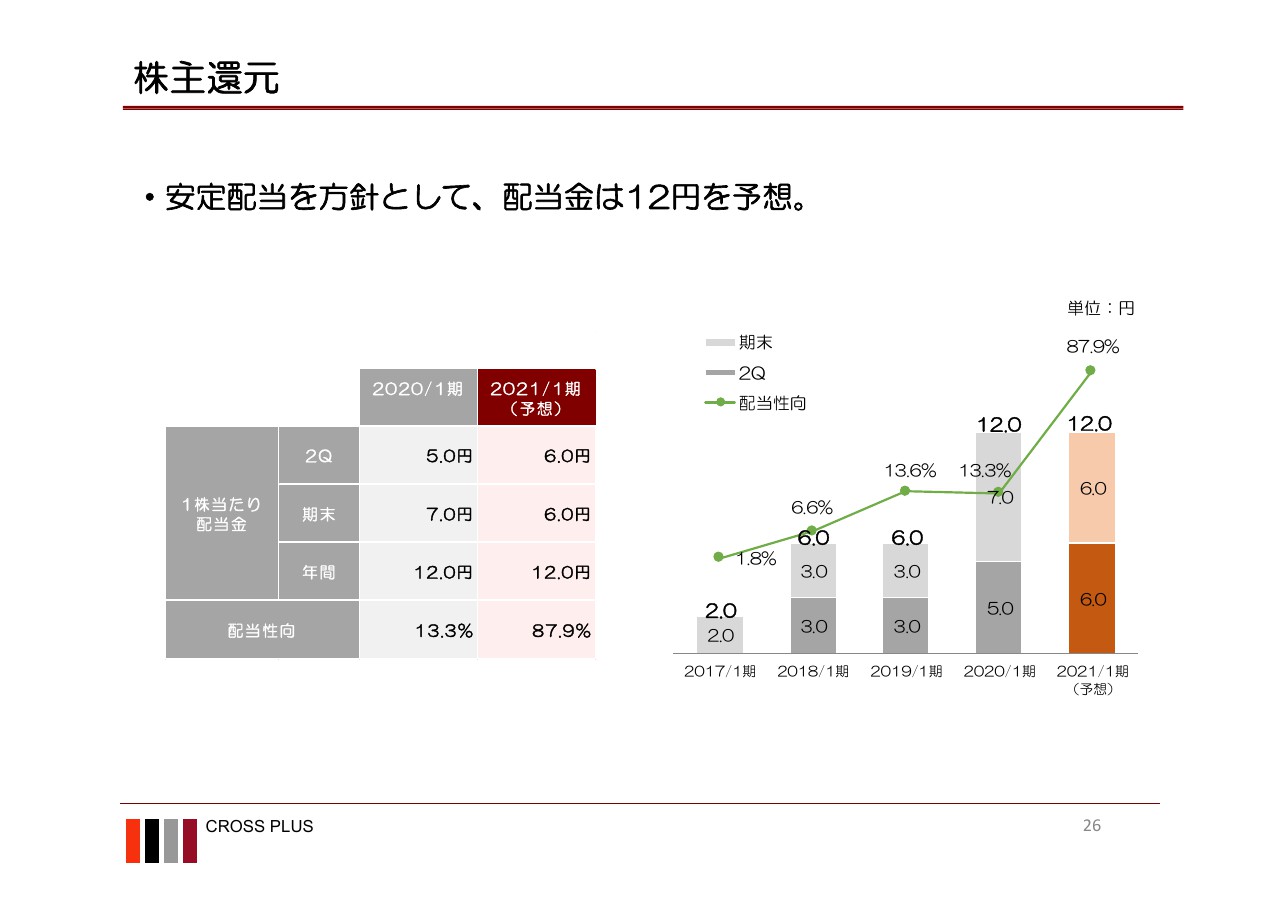

株主還元

26ページです。2020年1月期の期末配当金については、当初の予想どおり1株当たり7円とし、年間で12円の配当となります。2021年1月期の配当については、新型コロナウイルス影響による一時的な業績悪化はありますが、安定的な配当の基本方針に基づき、前年と同額の1株当たり年間12円を計画しています。決算説明は以上となります。

今期は新型コロナウイルスの影響で不透明な状況ではありますが、生産や販売の状況変化に機動的な対応をしながら、下期に盛り返していきたいと思っています。また、中期経営計画の方針どおり、アパレル事業の業態転換を積極的に進めていきます。本日は決算説明会にご参加いただきまして、誠にありがとうございました。

質疑応答:粗利益改善のポイント

質問者:前期結構粗利率の改善があったとのことですが、そのポイントをもう少し詳しくいただきたいのと、今期足元は新型肺炎の影響が生産面で少し出ているということですが、この影響を除くと今期も改善を継続できるのかどうか、見方を教えてください。

山本:まず、前期の粗利率改善について(ご説明します)。ここ数年の大きな傾向としてアパレル全般の販売単価が低下するなかで、従来は当社も採算性のある取引を優先してきました。

販売単価の低い商品も取るような商談をしてきて、結果的には中国での低価格商品の生産やアセアン生産に振り替えたのですが、例えばベトナムなどで生産してもなかなかコストが合わない、リードタイムが合わないなどといった課題を抱えており、この2年ほどは収益的に厳しくなっています。

前期については、アセアン生産の対応がきちんと回るようになったことで仕入単価を切り下げることができたことと、販売単価もできるだけ下げないようにすることで粗利率が改善しています。

主に9ページに書いてある数値になり、結果的には販売単価でプラス12円、仕入単価でマイナス5円、粗利率が上がりました。

1つ目の質問への回答は以上です、いかがでしょうか。

質問者:この取り組みについては、新型肺炎の影響を除くと、今期も改善を続けられると見てよさそうでしょうか。

山本:新型肺炎の影響を除くと、利益率改善はほぼ横ばいを見込んでおりまして、今期はどちらかというと、もう少し売上を取っていくことを進めています。

商売としては難しい商売もしながら、利益率を落とさないよう取り組んでいこうと思っています。

質問者:わかりました。どうもありがとうございます。2月下旬から売上に少し影響を受けていて厳しいとのお話もありましたが、競合会社は結構リストラなどを行ったり、チャネルによっては店舗を大きくクローズするなど、いろいろなことが進んでいると思います。このあたりの影響はどう出てくるか教えていただけないでしょうか。

山本:足元のアパレル店舗数の減少等の影響はそれほど大きく見ていません。というのは、当社が取引しているブランドの多くがショッピングセンター中心であり、大きく退店している店舗は百貨店中心が多いためです。

足元の状況で言うと、新型コロナウイルスの影響は2月頭に始まり、主に中国の生産が課題だと思って進めてきましたが、2月の下旬から課題が変わり、国内消費の影響が大きくなっています。

2月下旬からショッピングセンター等の商業施設においても来店客が半減していて、こちらの影響が今後どの程度出るか見えないところです。どちらかというと、店舗数(の減少)よりは行動規制でなかなか人がショッピング等に出ないことの影響の方が大きいと思っています。

質問者:どうもありがとうございます。

質疑応答:予想見直し時から見て状況はどのように変わっているのか

質問者:続きまして、もう1点だけ確認させてください。本来の売上予想600億円、営業利益7億円から大幅に予想を見直されたということですが、この見直しを行った時期はだいたいいつ頃で、その時より足元は厳しくなっているのかどうか、見込んだとおりの動きになっているのかどうか、イメージを教えていただけないでしょうか。

山本:まず、600億円を見込んでいたのは1月末です。そのため、2月1日からというふうにとらえていただいてけっこうかと思います。新型コロナウイルスの影響も、当社が大きな問題として認識したのはやはり1月の終わりから2月の頭にかけてで、2月3日に中国の春節が明けないということで、生産遅延が中国では相当影響しました。

結果的に、先程も申し上げたように2月中は工場の稼働率が3~4割だったため、当社では(製品の)7割強を中国で生産していることから、中国生産の商品が日本に入ってこないというのが、2月までの状況です。

現在は8割ぐらいまで戻しているので、中国としてはまあまあ動き始めているように感じるのですが、当社が本来2月にお客さまに納める予定だった商品と、3月に納める予定の商品が遅延しており、4月の終わりにかけて商品が納品されていくのですが、約25億円、先々の商売が減っている状況です。

当社のアパレル卸売がお客さまに納品してから、商品が売れたら商談ができるというサイクルなのですが、小売のお客さま側でも店頭在庫があまり十分ではなく、納品が止まっている状況で、生産遅延を25億円ほど見込んでいます。

それと、申し上げたように、3月の約1ヶ月では商業施設の稼働状況が実質5~7割であるという状況と、若干戻ってくるとは思っているのですが、4月においても8~9割程度消費の低迷があるだろうということで、市況の悪化による約15億円の売上マイナスを見込んで、40億円マイナスの予想を立てています。これはもう、現在わかりうる限りで想定できる状況で予定を立てているという状況です。

質問者:わかりました。そうしますと、5月以降は一応製造も販売もほぼ正常化するという前提で見ているということですね。

山本:そうですね。

質問者:わかりました。どうもありがとうございます。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

3320

|

1,063.0

(12/03)

|

+4.0

(+0.37%)

|

関連銘柄の最新ニュース

-

11/29 15:48

-

11/29 14:18

-

11/22 13:47

新着ニュース

新着ニュース一覧-

今日 05:43

-

今日 05:30

-

今日 05:30

-

今日 05:20