チームスピリット、通期の売上高は前年比で約60%増 利益面でも黒字転換へ

2018年8月期決算説明会

荻島浩司氏(以下、荻島):あらためまして、チームスピリットの荻島でございます。よろしくお願いいたします。

本日は、お忙しい中みなさまにお集まりいただきまして、ありがとうございます。これからこちらのアジェンダに従ってご紹介していきたいと思います。

「はじめに」のあとに事業ハイライト、また業績の変更をさせていただきましたのでその内容、そして業績ハイライト、今年度の業績予想といったところを中心にお話をさせていただく予定です。

最初に、免責事項等を入れていますので、ご覧ください。

私たちのミッション・ビジョン

まず「はじめに」お伝えしたいのは、私たちの会社のミッション・ビジョンです。「すべての人を、創造する人に。」というのがミッション、「個を強く、チームを強く。」をビジョンとして、事業を展開しています。

昨今、ITやロボットなど、機械との競争の時代になっていると言われています。しかし、そういったものと競争するのではなく、それらを使いこなしていくことが、これから最も求められることかなと思っています。

そうしたことを実現するのは人の想像性になるかと思いますので、我々は人にフォーカスし、働く人たちを応援するソリューションを実現していきたいと考えている会社です。

私たちのビジネス

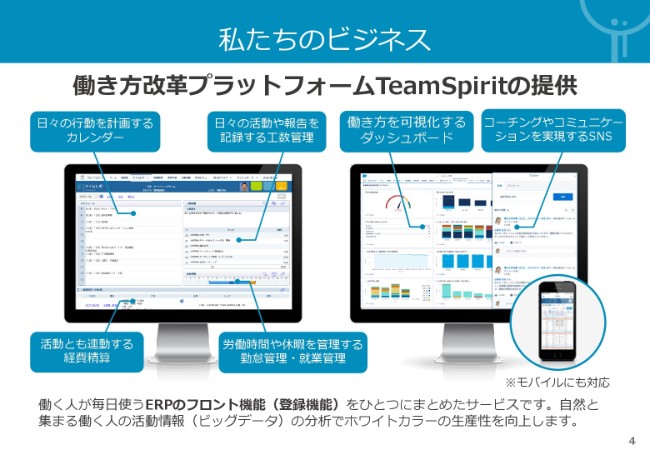

次に私たちのビジネスについてご紹介します。我々は働き方改革プラットフォーム「TeamSpirit」というサービスを提供しています。

この図にありますように、働く時間を記録して残業計算を行う「勤怠管理」、それから、休暇の申請や残業の申請を行う「就業管理」、「工数管理」……働いている時間の中で、どういう作業を何時間しているのかという時間の管理、「経費精算」、出張の申請や短距離交通費の精算、「電子稟議」、また「カレンダー」や「SNS」といった、すべての企業に共通して必要とされる従業員の人たちが毎日使わなければいけないものを、クラウドで1つにまとめたサービスとなっています。

後ほども出てまいりますが、我々はこれをB2B(企業向け)のSaaS(Software as a Service)という、インターネット上で動いているソフトウェアをサービスとして使える、(つまり)物として買わなくても使用できるようなサービスを提供しています。この単一事業を行っているのがチームスピリットです。

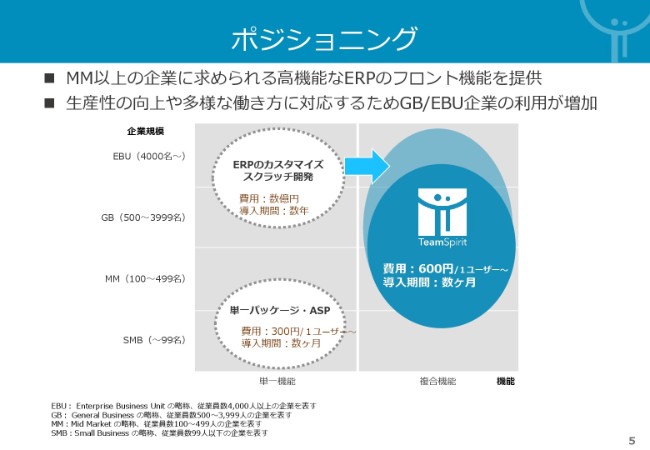

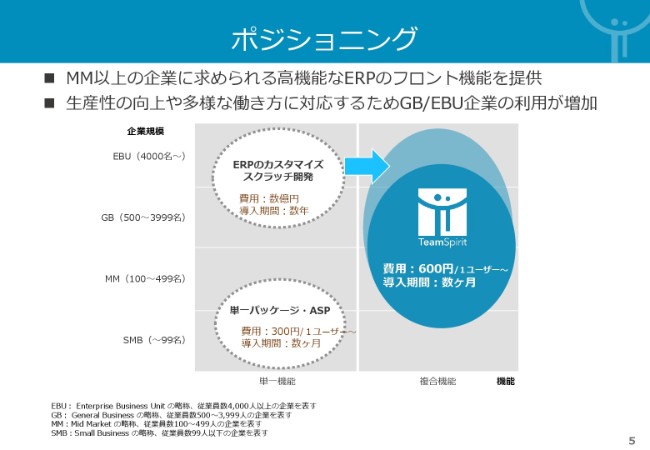

ポジショニング

このページに記載しているのが、ポジショニングです。実は、私たちがこういった製品を出すまで、世の中はどういう状況だったかというと、こちら(のスライド)にありますように、基本的にはこれらの製品は規模が大きい会社さまが使うか、小さい会社さまが使うかという軸で考えられていました。

大きな会社さまは、いわゆる基幹系システムといわれるERPのオプションや、新規のスクラッチの開発というかたちで自分たち専用に作っていましたし、小さな会社さまは、勤怠管理だけ、経費精算だけという単品のパッケージを購入して使っていました。

我々は、この真ん中の市場がぽっかり空いていることに気が付きまして、従業員数100人以上の会社さまを中心に(サービスを展開)したいということで、先ほど申し上げた機能が一体になっているサービスの提供を開始しました。

そのあと、一昨年ぐらいから働き方改革の流れがやってきました。我々としては、先ほど申し上げたように働き方改革とは無関係に、働く人が毎日使うことで自然と生産性を高めるためのツールとして、この7年(事業を)推進してきました。しかし、働き方改革の流れのなかで、コンプライアンスに則った労務管理をしなければいけない、また一方では残業の上限が規制される中で業務改善をするために、どの作業を何時間やっているという情報を使って分析をしたいというお客様が大変増えてきました。私たちが進めてきたソリューションにちょうど働き方改革で求めれられる要件がピッタリ一致し、今回上場するまでに成長することができました。

さらに最近起きている流れとしては、従来だと自分たちで一から(システムを)つくっていたような大手のお客さまも、汎用製品である「TeamSpirit」をさらに「クラウドサービス」として使うという動きが出てきています。このようにクラウドがキャズムを超えたことが、今回の決算の結果にも繋がっているのかなと考えています。

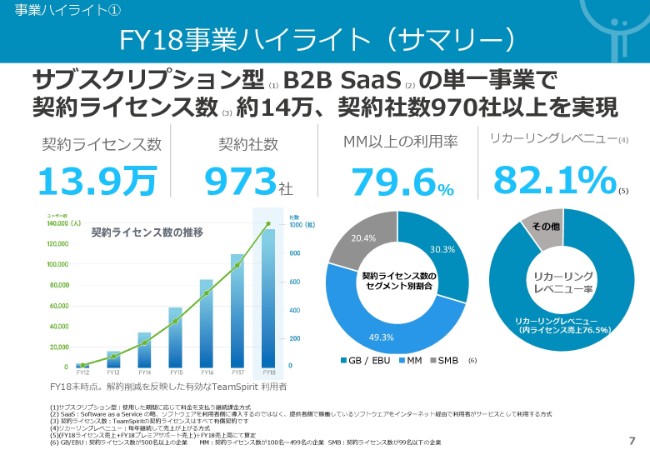

FY18事業ハイライト(サマリー)

前置きはこれぐらいにしまして、事業のハイライトのご紹介をさせていただきたいと思います。

事業としては、先ほど申し上げたB2Bのサブスクリプション型SaaSの単一事業で、契約ライセンス数が約14万人、契約社数は、970社以上となりました。

こちらに記載したライセンス数は、すべて有償で解約や削減の場合はそれ(ライセンス数)を減らしていますので、(スライドの数字は)実際に使っていただいているお客さまの数になり、単に受注したものを累積した数字ではありません。現在使っていただいているお客さまがこれだけの数になったということで、とても感謝しています。

そして、MM以上の企業規模のお客様が約80パーセントになっています。

(スライドに)MM以上と書いています。先ほどお伝えするのを忘れましたが、5ページを見ていただきますと、ここに事業規模として従業員数99名までのお客さまがSMB、MMが100名~499名まで、GBが500名~3,999名、そして4,000名以上をEBUというカテゴリーで呼ばせていただいています。

TeamSpiritは「1人当たりいくら」というかたちで販売していますので、我々としては利用いただいている従業員の方の人数が非常に重要になるわけです。お客さまの中で、一社あたりの従業員数が100名以上の比較的大きな会社さまが利用している割合が多いという意味です。

それから、リカーリングレベニューというのもなかなか聞き慣れない言葉かと思います。これは毎年継続して更新される売上のことです。これが大きいほど経営としては安定しますので、我々としては重視している指標です。

内訳としては、(リカーリングレベニューのグラフの)下に書いてありますが、うち76.5パーセントがサービスのライセンスの割合になりまして、残りがいわゆるサポートサービスの中でも、運用段階をサポートするプレミアサポートのものです。その合計が82.1パーセントという高い利用率になっています。2018年度ではこういった業績を達成することができました。

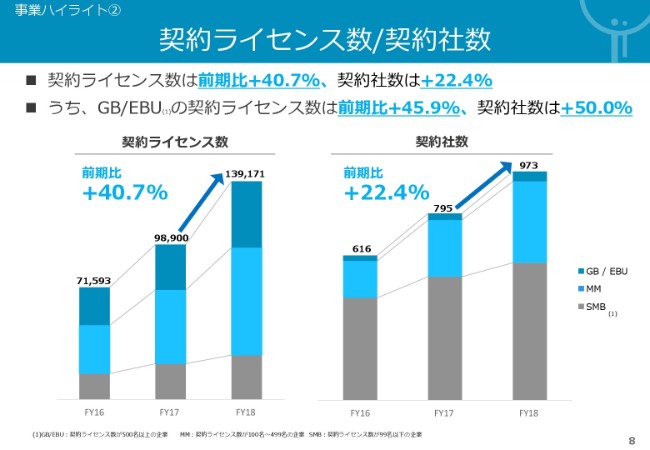

契約ライセンス数/契約社数

契約社数については22.4パーセント増加しました。こちらは今までとあまり変わりはないものの、ライセンス数の伸びについては、先ほどお話ししましたように、大手のお客様に使われていることが比較的増えてきたことで大きく伸びまして、プラス40.7パーセントということで、良い結果になったと感じています。その結果、当初計画に対してもプラスとなり、計画の業績修正をいたしました。

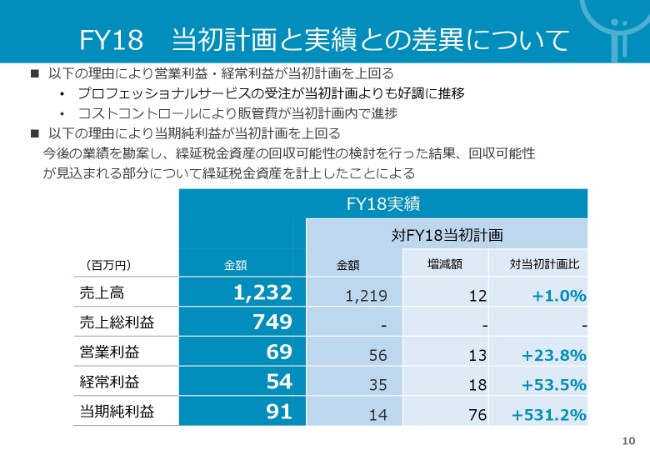

FY18 当初計画と実績との差異について

結果的にはここに書いていますように、売上高は12億3,200万円、売上総利益が7億4,900万円、営業利益が6,900万円、以下(経常利益が)5,400万円、(当期純利益が)9,100万円となっています。当初の計画に比べて利益面が非常に大きく伸び、今回のタイミングで業績予想の上方修正をいたしました。

ただし、当期純利益の変更は税効果会計によるものですので、その点、ご注意いただければと思っています。

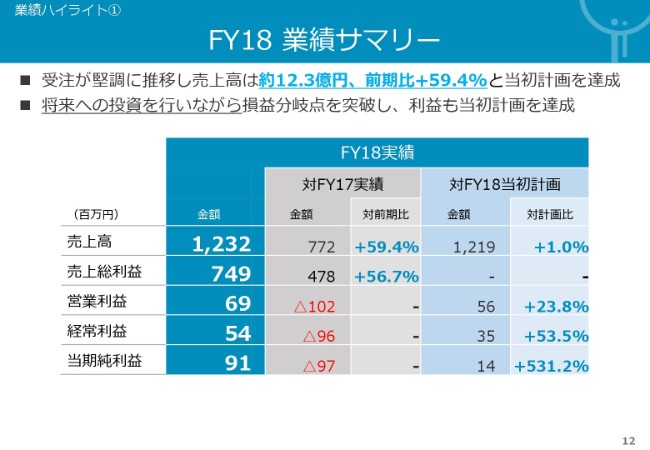

FY18 業績サマリー

では、業績のハイライトになります。2018年度の結果、数字は売上高から純利益まで、このようになりました。売上高・粗利については前年度対比で約6割の増加となっています。利益面は先ほど申し上げたとおり、計画に対して大きく上方修正できました。前年度は赤字でしたので、計画通り黒字転換を実現したということで安心していただきたいと思います。

私たちは成長企業と位置づけていますので、何より将来への投資は欠かせないと考えています。その投資は過去に比べても増加をしていますが、それでも黒字転換できたところがポイントだと思っています。

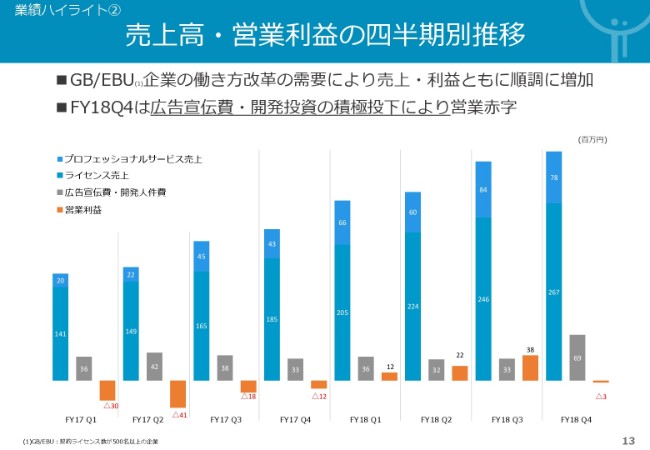

売上高・営業利益の四半期別推移

売上と利益の増加の推移ですが、四半期ごとに記載しています。前年度は全四半期ともマイナスで推移しました。ちなみにグレーで表している部分ですが、広告宣伝と開発の人件費をあえてピックアップしています。今年度も前年以上に、広告宣伝および開発を進めていますが、今年度の第1四半期から第3四半期までは営業利益はプラスで推移しました。

ただ、第4四半期だけは、広告宣伝費・開発費に積極的に投資した結果、営業利益で若干の赤字となっています。これは、利益が出てしまうから(費用として)使おうといったことではなく、もともと計画をしていたものです。とくに広告宣伝についてはイベント出展などを最適なタイミングで行うために、四半期で変動があり得ますので今後もご理解いただければと思います。

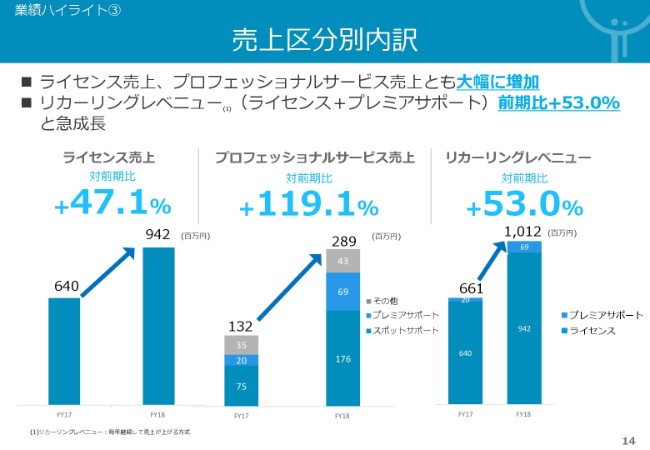

売上区分別内訳

売上区分別の内訳になります。ライセンスの売上はプラス47.1パーセントと前年度対比で大幅に増加しました。プロフェッショナルサービスと言っているのは、先ほど申し上げたリカーリングの運用のサポートもありますが、導入段階でコンサルティングを行う一過性のものもあります。そうしたプロフェッショナルサービスの売上も、プラス119パーセントと大幅に増加しました。

リカーリングレベニューと言っている、毎年継続していただくことができる売上は、53パーセントの増加となっています。とくにリカーリングレベニューの増加が53パーセントは良い結果だと感じています。

毎年毎年、このお客さまが積み重なっていくことで、我々としては一定の投資をするだけで売上が蓄積していくのがサブスクリプション型のビジネスモデルの特徴になります。ここを増やしていくことが非常に重要だと感じており、ここはうまくいったかなと考えています。

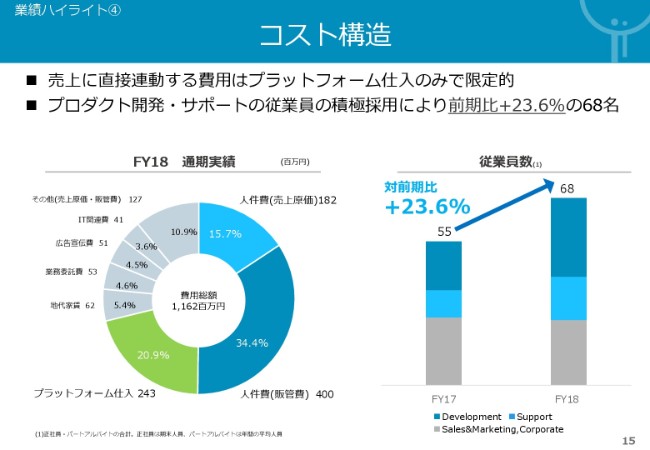

コスト構造

コスト構造になります。ここは(スライドで)見ていただいているとおり、実は人件費がかなり(の割合を)占めている会社です。先ほどお話しした導入段階でコンサルティングを行う人手は一定必要になりますが、受託開発はしていないため、それ以外は、基本的に今ある製品をみなさまに使っていただくための人件費となります。その割合が5割です。

また、プラットフォームの仕入が約2割です。これについては売上と連動してだいたいこの比率で増加します。オフィスはありますがその他は「持たない経営」を目指していますのでほぼ変動費でできているコスト構造です。

従業員数は前期と比べて23.6パーセント増で、8月末では68人となりました。先ほどお伝えした積極的な開発投資や、大手のお客様増加に対応する営業活動や導入サポートなどを充実させることがサブスクリプションの増加につながりますので、ここは今後も積極的に増員し将来の売上を創っていきたいと思っています。

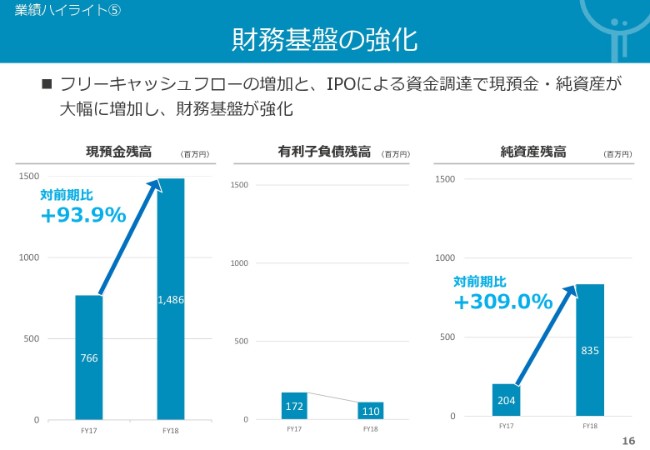

財務基盤の強化

我々としては、PLもそれなりに良い結果でしたが、BSについても財務基盤の強化ができたかなと考えています。現金預金の残高、有利子負債の残高が減って、純資産も上がっており、財務基盤は強化できたかなと思っています。(対前期比で)現預金がプラス93.9パーセント、有利子負債がマイナス7,000万円くらいで、残っているのは、長期の借り入れのみです。それから、純資産が(対前期比で)309パーセントアップという数字になっています。

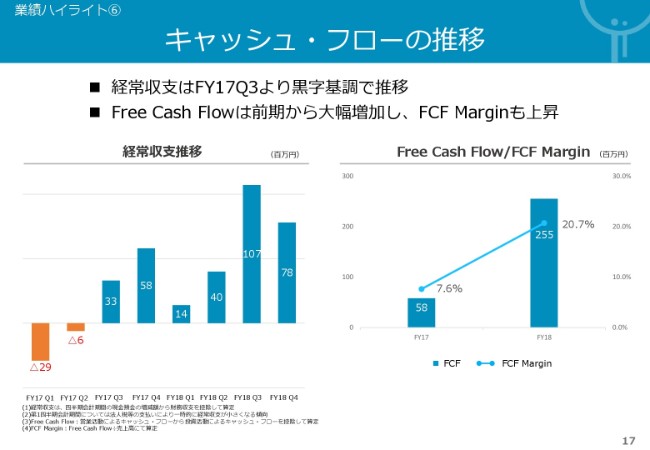

キャッシュ・フローの推移

キャッシュ・フローの推移です。右側がフリー・キャッシュ・フローですが、2期しか出せないため、わかりにくいところがあるかと思います。(スライドの左側に)キャッシュ・フローではないのですが、経常収支の推移を記載しました。これは四半期(のグラフ)のため、ここ(FY17と記載のあるもの)が2017年度、こちら側(FY18と記載のあるもの)が前年度となります。

基本的には、2017年度の下期から、経常収支としてはプラスで推移している状況です。ここを増やしていくことで、今後のフリーハンド……いろいろなことができるようにしたいということが1つの目標になっています。ここまでが前年度の決算発表となります。

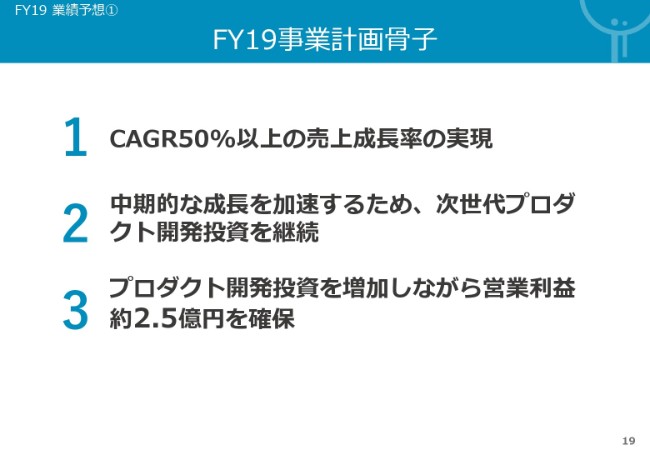

FY19事業計画骨子

今年度の業績予想について記載しています。今年度の業績の考え方、骨子としてはこのように考えています。まず最初に、成長を重視したいということで、CAGRで50パーセント以上の売上成長率を達成することを念頭に置いています。

2点目には、先ほど申し上げたとおり、とくに働き方改革やクラウドという市場そのものが伸びており、そこに働き方改革プラットフォームという独自のポジショニングを築けていることから、その優位を生かして中期的にも成長を加速するため、いわゆる成長投資、次世代プロダクトの開発を力を緩めずに(実施)していきたいと考えています。その上で、一定の利益を出すことで、株主のみなさまにも資産価値を高めるというかたちで享受していただけるような考え方を骨子として計画しました。

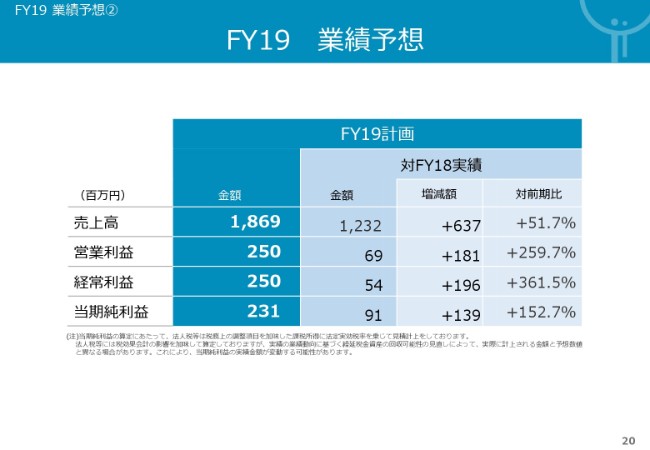

FY19 業績予想

その結果の業績予想がこちらになります。売上高で申し上げますと、約18億7,000万円。前年度と比べまして1.5倍、51.7パーセント増になると思っています。利益は営業利益、経常利益……我々はほぼ同じような数字になりますが、2億5,000万円ということで、それぞれ前年度と比べて259.7パーセント、361.5パーセントの増加を予想しています。

純利益も似たような数字になりますが、まだ税効果会計の影響が考えられます。前年度と同じ計算方法で算出した結果の現在の数字としてご理解いただければと思います。前年度同様、大きな変動の可能性もありますので、こちらはご注意いただければと思います。

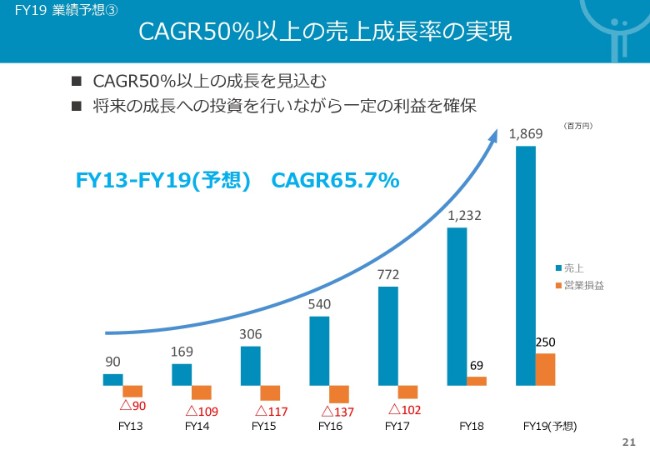

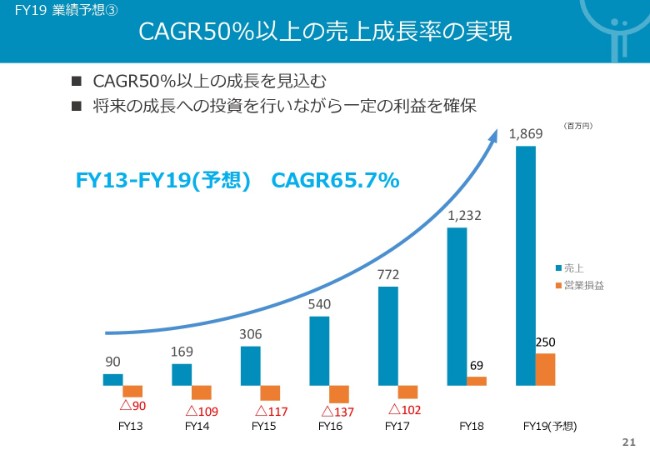

CAGR50%以上の売上成長率の実現

一点目の成長率をグラフにしたものがこちらになります。一番右の部分が今年度の予測となります。2013年度からの累積のCAGRで言うと、65.7パーセントの成長で、このペースをこれからも続けていきたいというのが、私たちの中長期的な目標の方向性になっています。

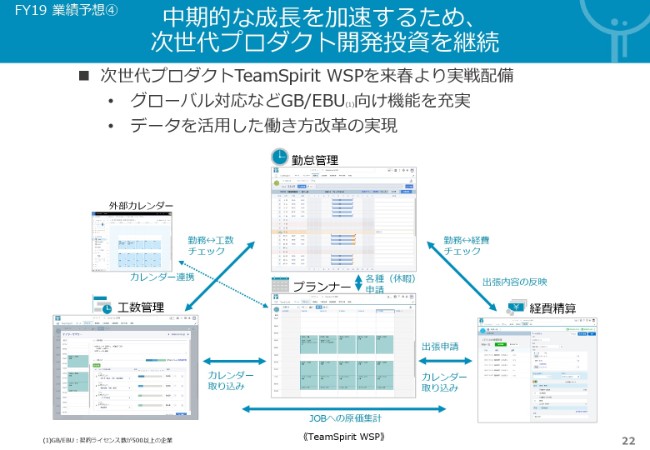

中期的な成長を加速するため、次世代プロダクト開発投資を継続

先ほどから新規の開発を緩めずということを申し上げていますが、今年初めて投資をするということではなく、過去からずっと投資を続けてきました。

売上貢献にはまだ先になりますが、その結果としてようやく今年度、新製品としてリリースすることができるようになりましたので、こちらも併せてご報告いたします。

我々の製品、次世代プロダクトは、「TeamSpirit WSP」という製品です。基本的なカテゴリーは、現状の「TeamSpirit」と変わりません。車で例えると、小型車と大型車の違い(別シリーズ)とお考えください。車そのものは走って止まって曲がるということは変わりないですが、それぞれで対象としているお客さまが少し変わっています。

今までお伝えしたように、「TeamSpirit」は今、グローバル対応やグループ会社の経営を行うような大手のお客さまにもだんだん採用されるようになってきました。「TeamSpiritWSP」はそういったお客さまにもきちんとSaaSを使っていただけるよう、機能強化を実現しています。

また非常に大きなポイントとしては、データを活用した働き方改革を実現できるよう、きちんとデータの蓄積をしていくことと、タイムマネジメントを強化している点が挙げられます。この(スライドの)真ん中にプランナーとありますが、これは従来製品にはなかった機能で、これが中核になっています。これは、いわゆるカレンダーと似ている機能で、カレンダーと同様に自分の行動計画を立てるためのツールです。

もちろん、カレンダーと似ていますので、外部のカレンダー……Office365やGoogleといったカレンダーとも連動して、その(カレンダーの)スケジュールを取ってくることができます。そして、そのスケジュールから紐づいて、先ほど申し上げた機能……例えば勤怠管理や工数管理、経費精算が実現できるようになっています。

昨今では、生産性向上のためにタイムマネジメントを重視している企業が非常に増えてきました。カレンダーの中にこれから何をするのかを記録して、これを取り込んで、そこから工数というかたちでどの作業を何時間行ったのかを集計します。

それによって、例えば受託開発をされている会社であれば、その時間は原価として集計することができ、プロジェクトごとの損益を可視化し、きちっと管理することができるようになります。

また総務や人事のような間接業務を行われている方は、この時間の集計を業務改善のためのデータとして使っていただくことが可能になります。

また、プランナーに(例えば)来週などに休暇を取りますと入力すると、みんなにカレンダーを通じて「休みなんだ」ということが伝わり、かつ勤務表ではそれに応じた勤務体系に設定されて、残業計算等に反映することも可能になります。

さらに(例えば)来週出張するのであれば、事前に申請することで、出張してもいいかどうかという決裁が行われ、OKであれば経費精算に反映するといった、効率的な事務処理を実現します。(このように)働き方改革は単なる労務管理という段階は終わり、生産性向上のフェーズに移ってきました。正式な販売開始は来春になると思いますが、既に大手のお客さまでの先行利用もはじまっています。

この新サービスもどんどんアップデートさせていくのがSaaSのビジネスモデルですので、これからもどんどん投資をしていくということで、大きなシェアを取っていきたいと考えています。

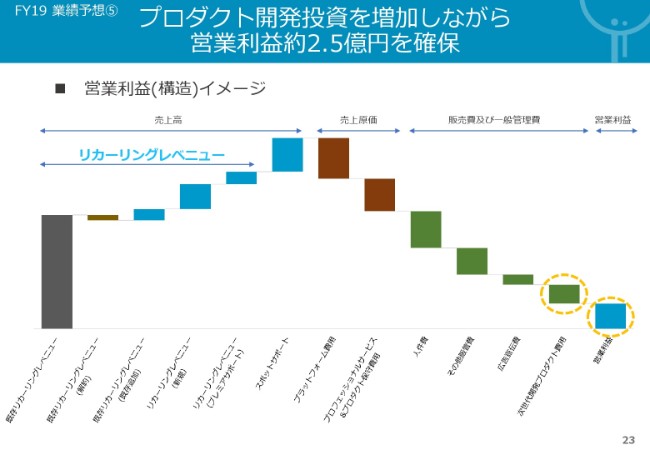

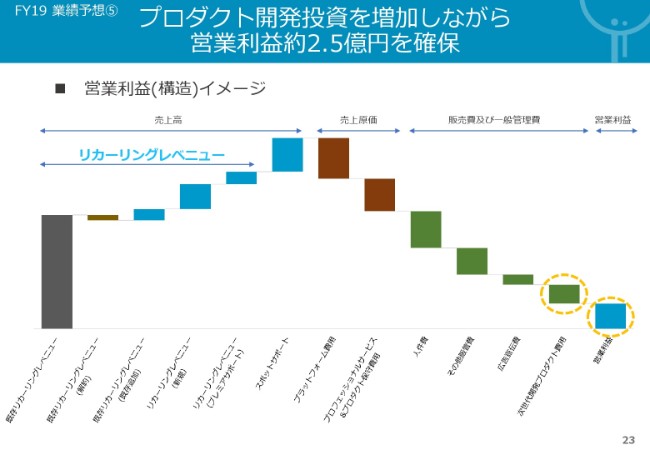

プロダクト開発投資を増加しながら営業利益約2.5億円を確保

こちらは今年度の営業利益の達成イメージについてです。イメージの図になりますが、一番左が、すでに前年度までに得られているリカーリングレベニューです。このように毎年契約更新していただけるものがベースとしてありまして、その隣に一部解約や削減もありますが、そのマイナスを上回って、既存のお客さまから追加のサービスをご契約いただくことが実現できています。

もちろん、社員数が増えることもありますし、新たな原価管理の製品など……我々はファミリー製品と呼んでいますが、そういう製品をご利用いただくことで、既存のお客さまの中からプラス(の契約)を実現しています。それが既存追加と言われているものになります。

その(既存追加のグラフの)隣が、リカーリングレベニューの新規のもので、今年度、まさに新規の営業活動で増やしていく部分になります。その(グラフの)右側にあるのがプレミアムサポートで、先ほどもお話しした運用段階のサポートを月額課金で継続的に使っていただくことで伸ばしていく売上になります。

ここまでがリカーリングレベニューで、これを実現したときに、来年度はこのグレー(のグラフ)がこの(リカーリングレベニューあたりの)ラインまで上がって、来年度スタートすることができるという売上(の構造)です。

その(プレミアムサポートのグラフの)横にあるスポットサポートについてです。これは初回だけ、導入の段階でサポートさせていただくもので、こちらもサポートする会社さまの数、そしてその規模が大きくなっていくと、年々増加していくものになります。そういったもので売上は構成されています。

原価側ですが、先ほど申し上げたとおり、システムを動かすためのクラウドのプラットフォーム(の費用)が一定の割合でかかってきます。またプロフェッショナルサービスという、導入や運用をサポートする人件費が売上原価としてかかってきます。

その次が、その他の人件費と、その他の経費です。そして広告宣伝、新規プロダクト費用がありまして、これも基本的には人件費ですが、とくに次世代のプロダクトに関わっているメンバーの人件費となります。

広告宣伝も含めてこれだけ投資をしていますが、最終的に利益として2.5億円残るイメージで考えているのが、我々のビジネスモデルであり今年度の計画となります。

このような考え方で今後も成長を進めていき、5年後には100万人が使い、売上100億円を達成している企業になるために、今はそれを逆算して何をすべきかを考えていくということで進めていきたいと思っています。

今後の成長イメージ

その後の成長イメージですが、その大きな骨子として、今は何と言っても、非常に好調な既存製品があり、また、働き方改革という波も来ている中で、お客さまの満足度……カスタマーサクセスと言いますが、お客さまの満足度を高め、既存製品に満足していただく中で、きちんと売上を上げていくことが(成長におけるポイントの)1点目でございます。

2点目は、先ほどお話ししましたように、大きなお客さまの採用がどんどん増えている中で、この来春以降投入する新しい製品などの強化、またファミリー製品の広がりによって売上に貢献していくことです。

サブスクリプション型のビジネスは売りきりの製品と異なり、1個(の新サービスを)ドンと投入したからといって、すぐ売上が倍になるものではありません。何百円が積み重なって(大きくなって)いきますので、これが出たからといってすぐに売上が上がるものではないのですが、来年度以降、きちんと売上貢献ができるように、こういう新製品を強化していきたいと思っています。

また3点目としてこの新製品は、実は最初からマルチナショナル……日本の企業も海外にどんどん出ていますので、海外でも使えるサービスを前提とした製品コンセプトになっています。昨年11月にシンガポールに拠点を立ち上げていますので、そういったところも使いながら海外展開し、市場の拡大も図っていくというところを想定しています。

ここまでが、決算発表のメインの内容です。この後は、簡単にAppendixとして前年度の損益計算書、貸借対照表、キャッシュ・フロー計算書をつけていますので、紙(の資料)でご確認いただければと思います。

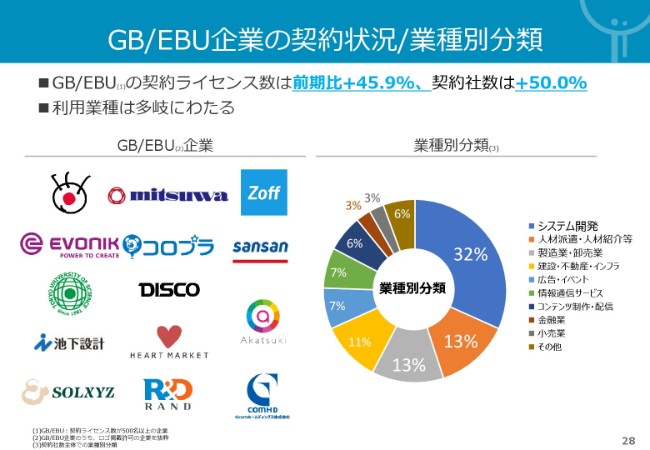

GB/EBU企業の契約状況/業種別分類

先ほどから、大手のお客さまにどんどん採用いただいていると言っていますが、(こちらのスライドは)ロゴ掲載の許可をいただいているお客さまの一覧です。大手のお客さまだけ抜き出しても、前期比約46パーセント、契約者数で言っても1.5倍に増えています。どんどん大手のお客さまにシフトしている状況が見えるのではないかと思います。

これは一部の業種だけに使われているわけではありません。右(のグラフ)を見ていただくと、現状システム開発が多いですが、その他の業種でも均等に、幅広く使っていただいていることがおわかりいただけると思います。

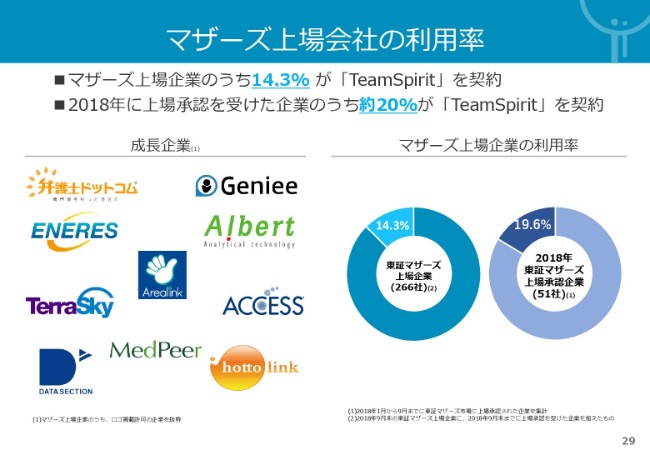

マザーズ上場会社の利用率

また、大手のお客さまを強調していますので、小さな企業のお客さまは使えないのかという声もたまにいただきます。そうしたお客さまでも、大手のお客さまと同様の内部統制や業務管理を必要としているお客さま……例えば1つの例で言うと、マザーズ等の新規上場企業がそれにあたると思いますが、まだ人数や規模が小さかったとしても、成長を目指しているお客さまに関しては、非常に高い割合で採用いただいています。

その1つの例として、掲載許可をいただいているお客さまのロゴ一覧と、(スライド)右側の左のグラフでは、マザーズ市場に上場されている会社の中で「TeamSpirit」を使っている社数の割合を記載しています。

その右側(のグラフ)は、今年9月末までに上場承認を受けている会社の中で「TeamSpirit」を採用している企業の割合です。どんどん拡大していますので、マザーズ上場企業全体の利用率も上がっていくのではないかと思います。

規模の大小ということではなく、生産性の向上や内部統制といった、大企業さまと同様の管理をする必要があれば、規模の小さなお客さまでも使っていただくことができます。市場としてはそれだけの広がりがあると考えています。

私のご説明は以上になります。ご清聴いただきまして、どうもありがとうございました。

質疑応答:競合他社の存在と、そこに対する強みや課題について

質問者1:主要製品の競合の状態といいますか、どういうところが競合で、それに対して御社の強みと課題はどのあたりにあるのかを教えていただければと思います。

荻島:(資料の)5ページにポジショニングというスライドがあったかと思いますので、そこで見ていただくのが一番わかりやすいと思います。

従来、どういう製品と競合していたのかというと、この左側のところが、まさに競合状況を表しています。例えば対象となる企業規模が小さいお客様のゾーンでは、単一パッケージやASPが競合ということになります。製品でどこが競合するのかというと、名前は申し上げませんが、単一のパッケージとして経費精算を提供している会社や、勤怠管理だけをやっている会社など、たくさんの製品があるのはご存じかと思います。

また、大手のお客さまのゾーンでは、ERPを使って我々と同様の仕組みをつくることがあります。つくるということは、ERPとぶつかるわけではなく、SIとして開発する会社が競合になるという、2つのケースがありました。

まず、単一パッケージやASP製品との競合状況が今、どういう状況にあるかということですが、1つはこの図にあるように、機能を複合している製品は今のところ、我々のTeamSpiritだけです。そのため、内部統制……内部統制は、例えば労務管理をしながら、その8時間の中でどういう作業を何時間やるか、ということが記録できます。

労基署が入ってきて「残業時間は何時間ですか?」という見方がありますし、一方では、税務署が何時間(業務を)したかというところを原価にして、利益が出たか出ないかという見方をしています。これがきちんと合っている必要があるのですが、「TeamSpirit」を使うとそれが実現できます。しかしこれは、単一の製品ではできないのです。

このような理由で、先ほど申し上げたような、マザーズ市場上場の会社さまにたくさん使っていただいているわけです。そうした機能的な差があるため、それほど(他社と)競合するという状況にはありません。

それよりも従来は、大手のお客さまがERPを導入したり刷新する時に、SIerの方が我々と同じようなものをつくります。その会社に最適なものをつくるということで、従来はそのSIer様とバッティングするケースの方が多くありました。

ただし、現在ではERPを刷新するのに何年、何億円という単位……これからその部分を設計してつくるという時間的な問題、金額的なところを考えると、(スライドに)矢印で書いておりますが、「TeamSpirit」を使ったほうが合理的だということで、先ほどお話ししたように大手のお客さまもどんどん(意識が)変わってきています。

実は今では、SIerの方、またはERPの会社さまが「TeamSpirit」をお客さまに紹介することで、なるべくERPの刷新をスムーズに進めようという動きが出ており、競合ではなく協業関係になっています。競合がないというと、あまり良く聞こえないかもしれないのですが、順調に進んでいる状況です。

質問者1:ERPとの関係はわかりました。ASPで単一の会社が、御社と同じように複合商品化するというのはそれなりにできると思いますが、そこにおける障壁はあるんですか?

荻島:まず成り立ちとして、TeamSpiritは企業決算を司るERPのフロント領域を担っています。決算の仕組みというのは、例えば労務関係は人事部門がやっていますし、経費精算などは会計、経理部門が行っており、原価管理は事業部門が行っています。

大手の企業さまなどはとくに、人事部門、会計部門、経理部門というのは部門が別であり、一緒にそれをやろうということがなかったのです。そのため、もともとこういった単一製品というのは、それぞれの縦割りの中で生まれてきています。どのようなIT企業でも、プログラムをつくるということだけで考えればなんでもできるわけです。我々でも、SFA(Sales Force Automation)のような営業系のアプリでもつくればつくれてしまうんです。

しかし、技術的な要素よりも業務の知識が非常に重要になります。私たちは長い間それぞれの業務システムを手がけてきて、かつ連携したら何が起きるのかということを、サブスクリプションのかたちで、ほぼ1,000社のお客さまと一緒に考えてきました。このサブスクリプションによる業務知識の蓄積の差が参入障壁になって現れていると考えています。

質問者1:次の質問です。この市場規模といいますか、御社は今後どのぐらいまでマーケットとして伸ばしていけるのか、展望をお聞かせください。

荻島:日本にある企業は、200万社とも400万社ともいわれております。先ほど申し上げた従業員数100名以上の企業に限っても約6万社、約2,900万人います。そのすべてが「TeamSpirit」を使ったとしてもおかしくないと思っています。当然、独占ということはありませんから、そのうちの何割ということにはなるかと思いますが、それ以外の市場としての上限はないと思っております。

質問者1:ありがとうございました。

質疑応答:多様なニーズを、どのようにして汎用的な仕組みに落とし込んでいるのか?

質問者2:コンテンツのつくり込みについてです。業務の知識が鍵ですとか、1,000社のお客様がいるということですとかをうかがいましたが、一般化しようと思うと一般的なものがある。個々の会社には個々のニーズがある。しかし、全部を細かくやろうとすればきりがない。しかし、一定の形式や基準はありそうだ。こういうのを織り込んで、広げて、しかもそれをグローバルに使えるようにする。

このニーズをどうやって取り込んで、汎用的な仕組みを作り上げていくのか。そうは言っても(サービスを)つくってみると、個々のお客さんのところでは「いや、これ違うんだよね」ということが、日本の企業ではすぐに起きそうな気がしています。この取り込みや拡張は、どんなふうにやっておられるのですか?

荻島:2点あります。1点は、よくあるITの会社では、プログラムを作ることに関しては優れていても、業務に関しての(情報の)収集力は少ないかなと思っています。我々は開発メンバー以外に、プロフェッショナルサービスを実現するコンサルティングの部隊がいます。

そちらのメンバーが、ただ単純に、いわゆる受託開発の下請けのように言われたことを実現しましょうというかたちではなく、いただいたニーズを……我々は「真の要望」と言っていますが、その(真の要望の)かたちに落として、それをどう実現すればいいかを常に検討しています。その上で、いきなり製品に反映するのではなくて、お客さまに対してコンサルティングを行います。

「今あるこの機能で、このようにした方が良いのではないか」であったり、場合によっては、「ルールを変えるべきではないか」ということをお伝えしています。「社員に優しい会社になる」と書いてあっても、就業規則を見ると、そうではない企業もたくさんあります。

そうしたところから見直しましょうといったように、技術以外の部分のコミュニケーションをしているところが1点(特徴として)あるかなと思います。

もう1点は、汎用的に「お客さまで何でも変えることができます」みたいにつくることができるのですが、そうするとすぐに使えなくなってしまいます。よって、どうしてもこうした微に入り細に入ることをやりたいというお客さまの要望があったとしても、そこは省いて、中核のところにフォーカスしているということです。

ただ1つ言えるのは、我々がフォーカスしている部分は、勤怠管理であれ経費精算であれ、必ず法律や規則に縛られているものになりますので、お客さまがこういうことをやりたいと夢のようなことを言ったとしても、必ずしもそういうこと(を実現するだけ)ではないのです。我々が1歩、半歩先にいいものを作ることで、結果として、それを使った方がいいのではないかという流れを作り出せているということもあるのだと思います。

質問者2:もう1つ、サブスクリプション型ということで、ある意味では課金的なライセンスのように積み上がっていきます。ユーザーが増えたり、(導入が)広がっていくと、一定を超えればずっと利益が出てくるというスライドになっていましたが、これからの開発費用のかけ方としては、ぐっと上がっていました。

今、ちょうど赤字から黒字になって、利益率も1桁から2桁でぐっと変わる局面で、上場したばかりですが、この収益性の改善度合いはどんな局面で、この後どういうようなイメージを描けるのか、教えていただけますか?

荻島:まさに先ほど、イメージというかたちでお示ししているこの図になるのかなと思っています。トップラインが伸びている図ですが、PLで表すと、こういうかたちになっていきます。

先ほどは少し説明を間違えたかもしれないのですが、この部分がリカーリングレベニューで、来年度はこのライン(リカーリングレベニュー)からスタートすると言いましたが、実は来年度、これより上からスタートします。

今年度、もう10月になりましたが、9月1日に稼働を開始したお客さまは、12ヶ月分の売上が当年度あります。しかし来年8月受注のお客さまの場合は、1ヶ月に満たない売上になるため、年間を通して当年度において受注した結果のPLへの反映は、約半分になってしまいます。その半分が来年度になると、全部売上貢献するため、実は上の部分からスタートします。

PL的に表すとこういった伸びになってきます。ただし利益については、あまり連動させていないイメージになっています。我々としては、ぜひ成長のための投資をさせていただいて、成長を揺るぎないものにしていくということで、株主のみなさまにもご理解いただければと考え、こういった計画にしています。

質問者2:ありがとうございました。

質疑応答:販売代理店の活用など、現状の営業活動について

質問者3:現状の営業の方法は、新しいクライアントをキャッチしてくるために、御社自身でやられているのか、どこか代理店のようなシステムを使っているのかについて(教えてください)。将来的にもっと拡販していく上で、そういった代理店政策などを取らなければいけないかなと思います。それについての戦略を、まず教えてください。

荻島:私どもは、もともとは完全に自前で営業活動をしてきました。そうは言っても、アウトバウンド……こちら側からドアを叩いたり、電話をしたりということは一切せず、Web等へのインバウンド、問い合わせがあったところに対する営業活動ということで、ここまで拡大することができました。ただこの1、2年に関しては、先ほど申し上げたように、大手のお客さまに採用いただくケースが増えています。

そちらについては、50パーセントほどパートナーの方、いわゆる販売店経由となっています。販売店というと、もしかしたらそこにコストがかかるというご心配もあるかもしれません。そういったところは、一定量のキックバックを初年度にお返ししますが、継続的なコストは発生せずにご紹介いただくことになっています。

その理由として、先ほどERPとの競合のところでお伝えしたように、我々の製品以外……ERPなどを導入するときに、我々の製品もセットで提案するケースが増えています。自分たちのビジネスが片方にあるため、単に我々の製品を仕入れて売ってもうけるというかたちではなく、協業して販売していただいているという状況ができています。

直接的にお答えをすると、直近は、そういうパートナーの方がだんだん増えてきていると言えるかなと思います。

増山秀信氏(以下、増山):1点だけ補足をさせていただきます。先ほどキックバックの話がありましたが、最近大手さんが増えまして、大手さんがずっとお付き合いしているようなSIerさんやコンサルティング会社さん経由で取引をしたいというケースも発生しつつあります。

そういった場合は、まだ社数は非常に少ないですが、再販契約等のケースも出始めている状況です。

質問者3:具体的には、どういったSIerさんが入っていらっしゃるのでしょうか?

荻島:けっこう大手ということで、ご理解いただければと思います。

増山:開示はしていないため、ここでは控えますが、みなさんがよくご存じの大手さんだと思ってください。金融系の総研の会社さんだったり、外資系のコンサルティング会社さんだったり、あるいは商社系でいろいろSIerを展開している会社さんなど、そういったところです。

いわゆる王道のERPをビジネスでやられている会社さんは、我々ともお付き合いいただいているという認識でよろしいかと思います。

質問者3:2つ目ですが、既存のERPが入っている会社さんに対して御社が売り込んでいく場合に、つなぎ込み……APIなどを通じて(連携)できるようになっているのでしょうか? それとも、今のところは単独で入っていくかたちでしょうか? そのあたりの連携のしやすさはいかがでしょうか?

荻島:基本的にはAPI連携で、またCSVなどファイル間の連携となります。ちなみに、約1,000社のお客さまがいますが、全社会計を含めた基幹システムと連携しています。SAPの会社もありますし、オービックさんのものもありますし、弥生さんのような簡易なものもありますが、全社でそういった連携をしていますので、そこに(つなぎこむ際に)手間がかかることはありません。

質問者3:そうすると、そこがネックになることはないということですね?

荻島:はい。

質問者3:最後にざっくりした質問です。現状、社長が考えられている御社の課題……売上は非常に好調に伸びていまして、これから先を考えていくと、どういった課題が出ているのか。これからの課題として社長が考えていらっしゃる部分があれば、教えてください。

荻島:本当に個人的な回答で申し訳ないのですが、市場が大きく伸びており、クラウドもキャズムを超えて大手のお客さまにも使っていただいています。それから、働き方改革もどうしていいかわからないという段階から、生産性向上をどう(実現)しようかというところに来ています。

非常に多くのお話をいただきトップラインは上げられるはずなのですが、まだ製品がニーズをカバーできていないところがあります。もっと簡単に言えば、成長のために開発すべきところがたくさんあるのですが……例えばIT人財の採用難の問題もありますし、もちろん赤字にしないように、きちんと株主の方の期待にも応えながらという中では、できるところがある程度限定されているかなというのが、私の考える課題でございます。

もっと伸ばせるところがあると思いますので、もっと踏み込んでいきたいというのが、個人的な感想でございます。

質問者3:もっと開発要員を採ることができれば、今後、さらに開発を加速させていく可能性もあるということですね。

荻島:はい、そうです。しかし、先ほど今期の計画も含めて、骨子のところでお話しした原則を決めていますので、この原則の範囲の中で進めていくということかなと思います。

質問者3:ありがとうございます。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4397

|

347.0

(11/19)

|

+11.0

(+3.27%)

|

関連銘柄の最新ニュース

-

11/08 08:00

-

10/19 08:30

新着ニュース

新着ニュース一覧-

今日 01:37

-

今日 01:30

-

今日 01:11

-

今日 00:54