【QAあり】ID&Eホールディングス、受注高・売上・各利益とも計画達成、過去最高更新 コンサル・都市空間・エネルギーが好調

Agenda

新屋浩明氏(以下、新屋):本日は大変暑い中、ID&Eホールディングスの決算説明会にご参加いただきまして、誠にありがとうございます。

昨年7月に日本工営グループからID&Eホールディングスとして新たなスタートを切り、はや1年が経過しました。本日はその1年間の成果と、今年度から新たに始まった新中期経営計画を中心にご説明します。よろしくお願いいたします。

本日のアジェンダは、スライドに示した5つの項目になります。

2024年6月期 実績

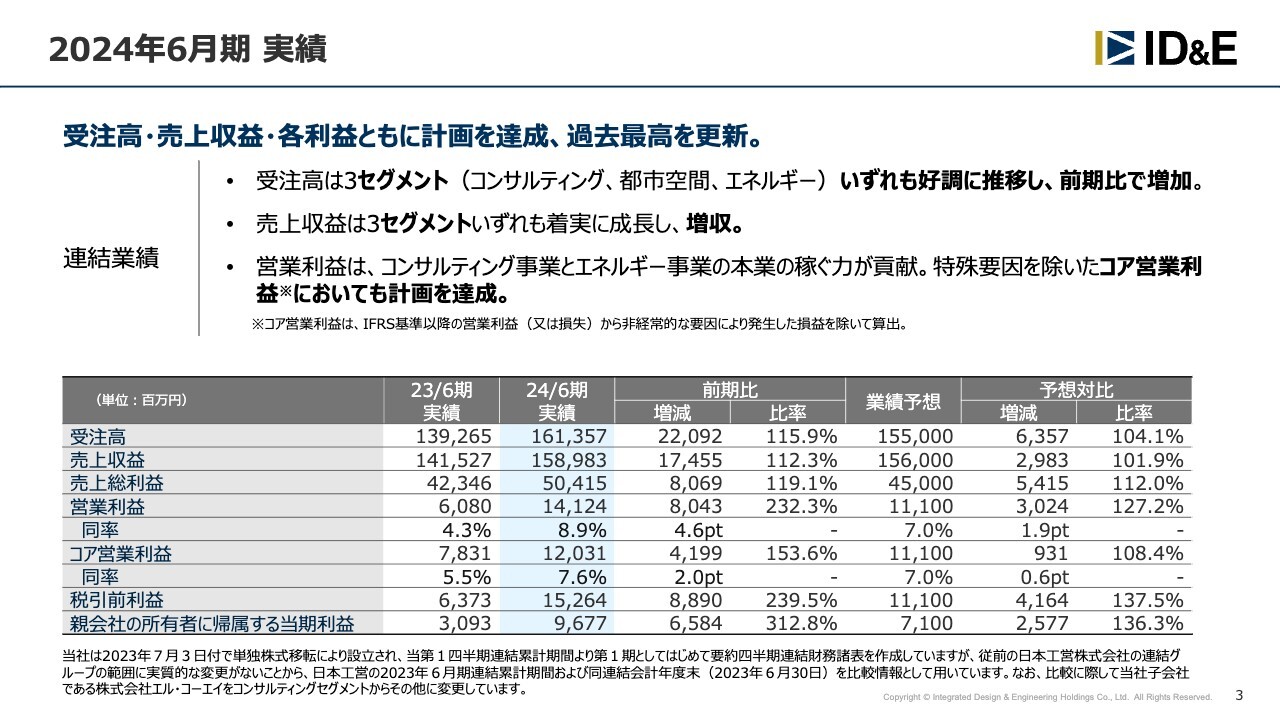

最初に、ID&Eホールディングス1年目の実績についてご説明します。2024年6月期の業績は、受注高、売上収益、営業利益、親会社の所有者に帰属する当期利益すべてが、過去最高水準で推移しました。

受注高は3セグメントとも好調に推移し、前期比で約221億円増、約16パーセント増となりました。売上収益も各事業とも順調に進捗し、特にコンサルティング事業とエネルギー事業が好調で、前期比で約175億円増、約12パーセント増となりました。

営業利益は約141億円で、前期比で約80億円増、約132パーセントの大幅増益となりました。特殊要因を除いたコア営業利益でも、計画を達成できています。

業績推移(コア営業利益)

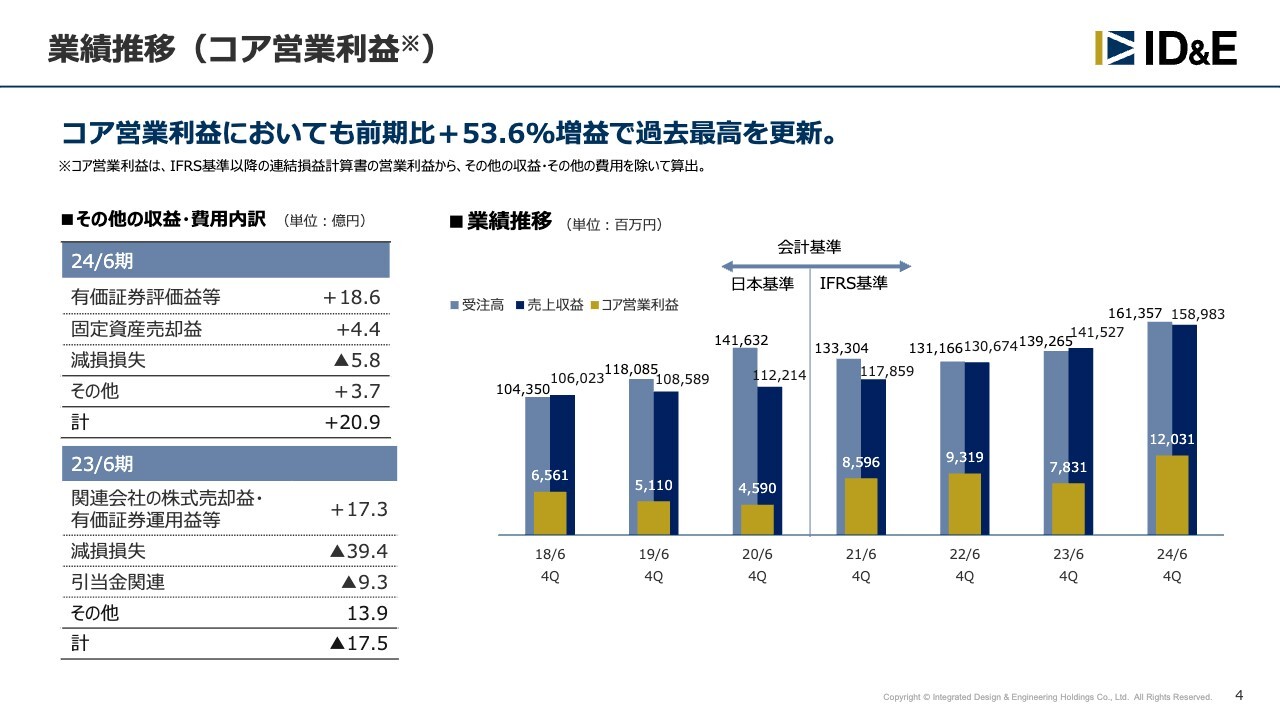

スライドの黄色の棒グラフは、特殊要因ならびに一時的要因を除いたコア営業利益を示しています。

当社はIFRSを適用している関係上、営業利益には持分法適用会社の評価損益や減損損失などが含まれています。それにより本業の利益が見えづらくなることから、スライド左側の表にあるように、その他の収益・費用を差し引き、本業のみの営業利益を「コア営業利益」と定義して収益管理を行っています。

おかげさまで、2024年6月期はコア営業利益も前期比53.6パーセントの大幅増益となりました。徐々に利益を創出する地力がついてきたと捉えています。

PLサマリー/損益増減分析

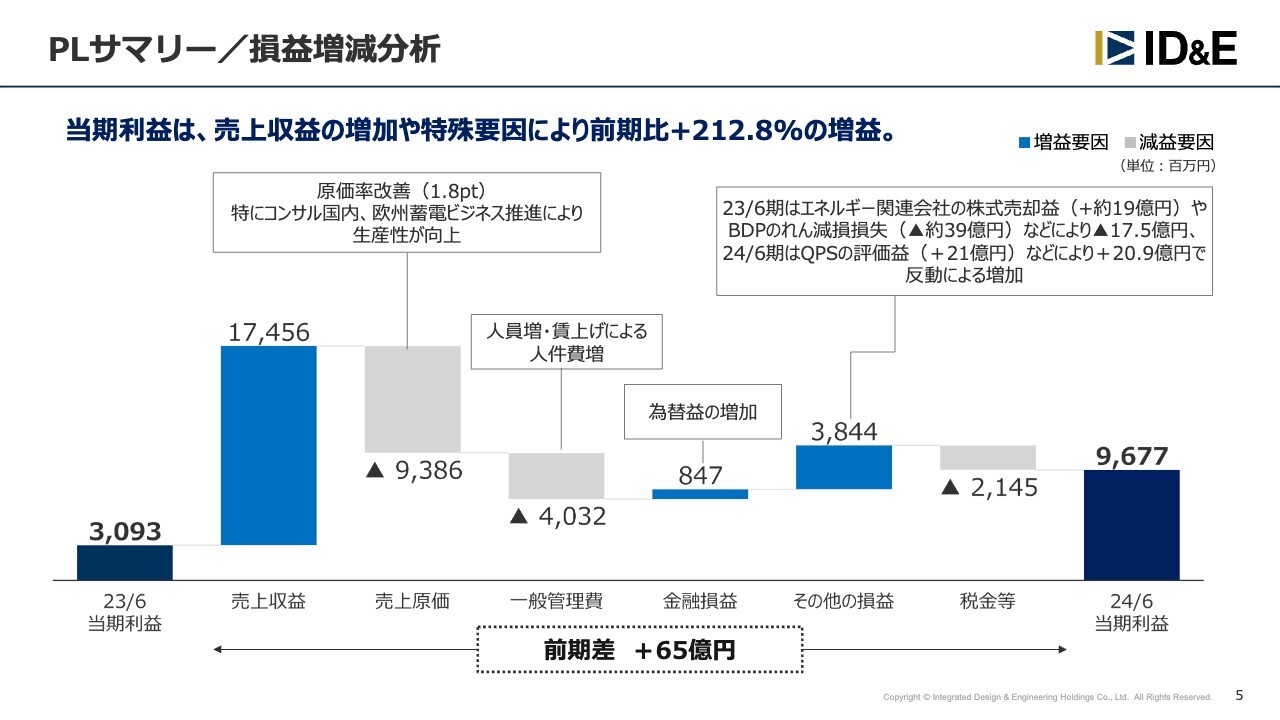

当期利益の損益増減分析です。当期利益は、売上収益の増加や特殊要因により、昨年度から約65億円、212.8パーセントの増益となりました。

増益要因としては、まず国内コンサル事業と欧州エネルギーマネジメント事業で、売上原価率が改善したことが挙げられます。一方で、一般管理費において人員・人件費の増加、金融損益において為替差益の約10億円、支払利息の3億円強の増加などがありました。

また、その他損益は約38億円の増となり、最終的な当期利益は約97億円となりました。

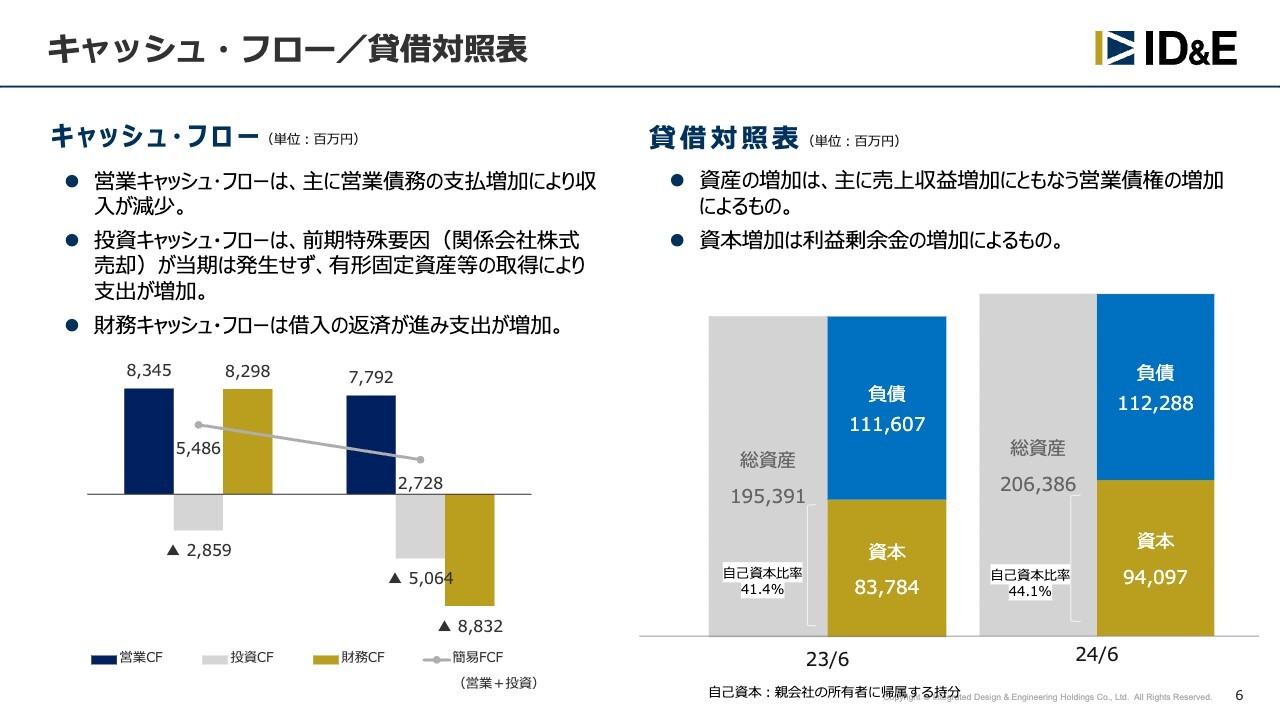

キャッシュ・フロー/貸借対照表

キャッシュ・フローと貸借対照表については、スライドのとおり特に問題はありませんので、ご説明は割愛します。

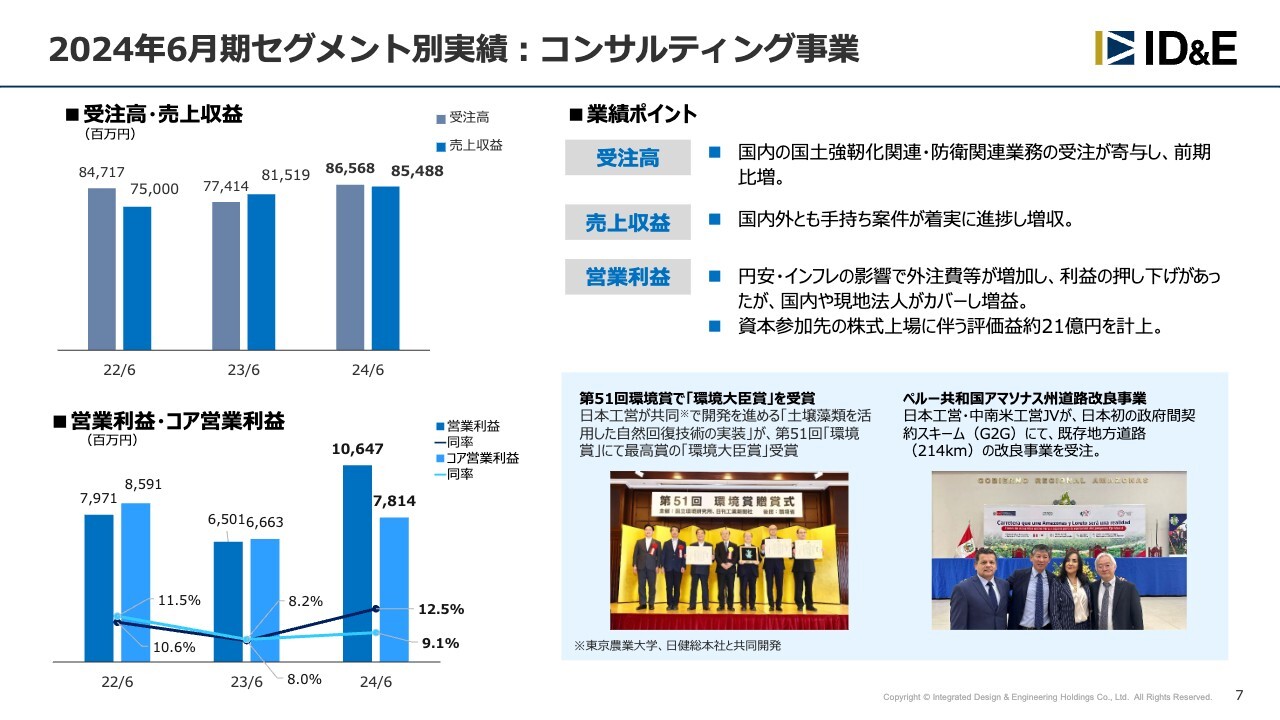

2024年6月期セグメント別実績:コンサルティング事業

セグメント別の実績についてご説明します。まずは、コンサルティング事業です。市場環境としては、災害の激甚化に伴う国土強靱化対策やインフラ長寿命化の需要が依然旺盛です。

今年度の国内公共事業予算は当初と補正の合計で8兆3000億円と、前期比2.5パーセント増、防衛予算も昨年度から5ヶ年で総額43兆円となり、景気の大きな下支えとなっています。海外ODA事業予算も約8,900億円、円借款の事業費ベースで3兆5000億円と堅調に推移していますので、市場環境は底堅いものがあります。

この結果、コンサルティング事業は増収増益、コア営業利益においても増益となりました。受注高においては国内の防衛関連が約60億円となり、前期比約29億円増と大幅に増加しました。

海外においても、ペルーのG2G事業やウクライナ関係の受注により、計画を達成しています。売上収益も、国内外で手持ち案件が計画どおり進捗し、増収となりました。営業利益は、円安・インフレの影響で外注費等が増加し、一部利益の押し下げもありましたが、国内部門や現地法人がカバーして増益となっています。

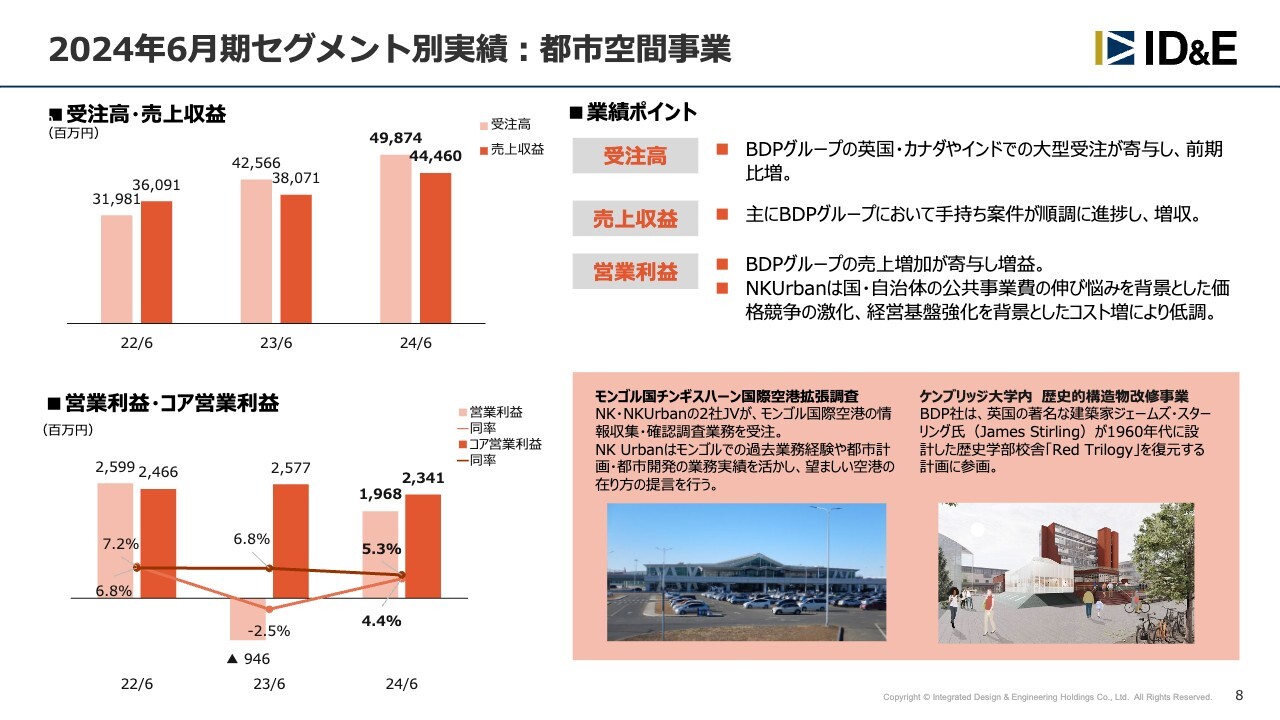

2024年6月期セグメント別実績:都市空間事業

都市空間事業についてです。市場環境としては、国内・欧米諸国において、ESG投資を呼び込む都市の再開発ニーズが加速しています。

海外は、アジア・アフリカ・中南米等で、交通関連の施設整備と一体となった建築や周辺基盤整備と一体となった拠点整備、それに付帯する面整備の市場が拡大しています。この結果、増収増益となったものの、コア営業利益は若干の減益となりました。

受注高は、ウエストミンスター宮殿改修事業の追加受注約50億円など、BDPグループの大型案件の獲得が寄与し、国内においては1件当たりの受注額を高めるような施策が奏功しました。

売上収益は、国内・英国とも手持ち案件が堅調に推移し、増収となりました。営業利益は、BDPグループの円安に伴う売上の増収が寄与し、増益となりました。前年度はBDPグループの減損約39億円がありましたが、今期は黒字転換しています。

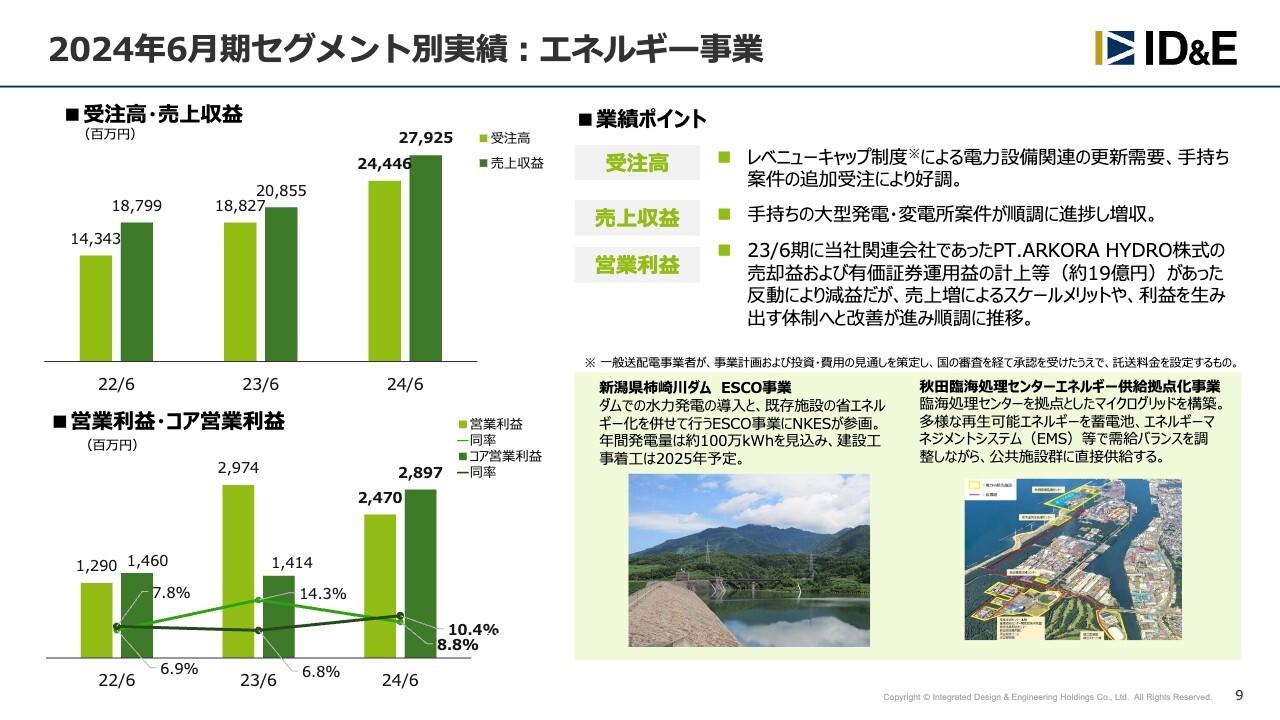

2024年6月期セグメント別実績:エネルギー事業

エネルギー事業についてです。市場動向としては、レベニューキャップ制度に伴う需要が継続し、業界全体で受注機会が高まっている状況です。その結果、業績は増収減益でしたが、コア営業利益においては大幅に増益となりました。

受注高は、主に電力インフラ事業部が貢献し、レベニューキャップ制度に関連して発電・変電所関係の大型案件を獲得しています。売上収益も、手持ち案件が順調に推移したことで増収となりました。特に、欧州蓄電池事業において、ベルギーの需給調整市場が好調に推移したことが増収要因となっています。

営業利益は、前期比では特殊要因により減益となりましたが、コア営業利益では大幅増益となりました。製造部門である福島事業所も、効率的な生産体制を整備し、売上増のメリットを享受して増益となっています。

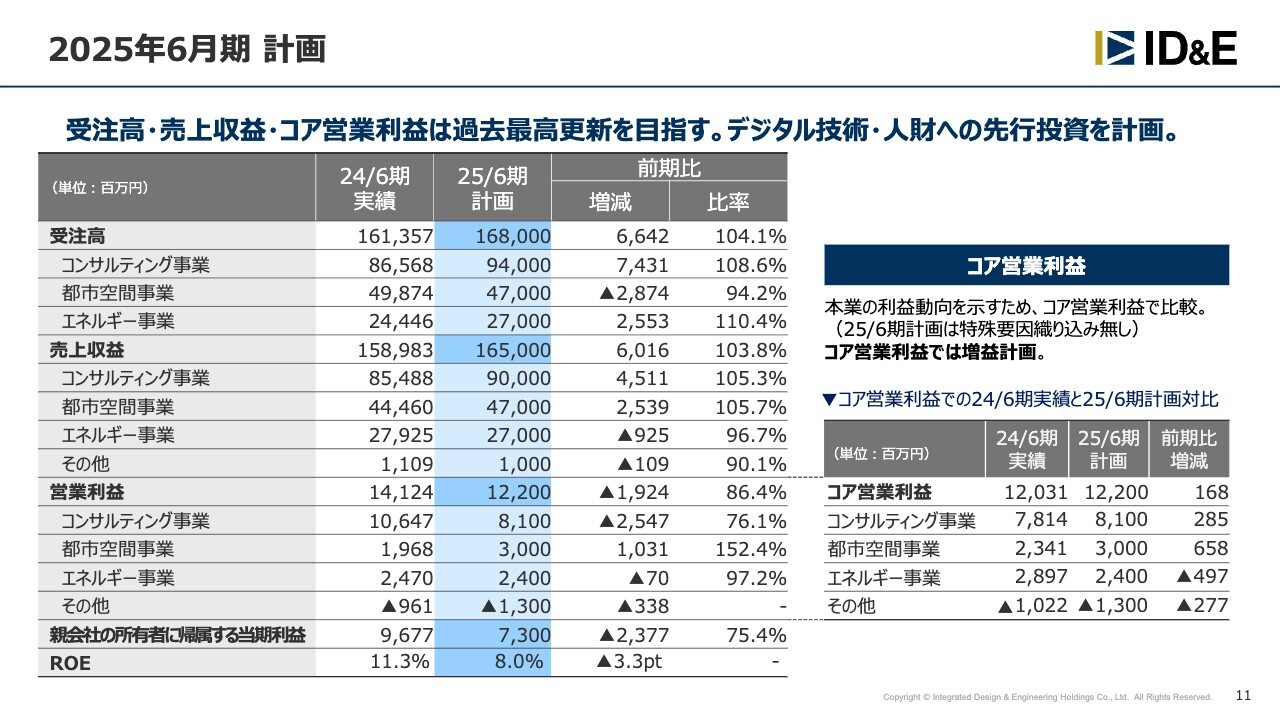

2025年6月期 計画

2025年6月期の計画についてご説明します。今期も、受注高・売上収益・コア営業利益の過去最高値更新を目指してがんばっています。

2024年6月期は、営業利益において株式評価益のような特殊要因がありましたが、2025年6月期は特殊要因を見込んでいません。そのため、スライド右側の表のとおり、本業の利益であるコア営業利益で比較すると、若干ではありますが増益の計画となっています。

今期は、戦略的にデジタル技術・人財への先行投資を進めていきます。

2025年6月期 セグメント別計画

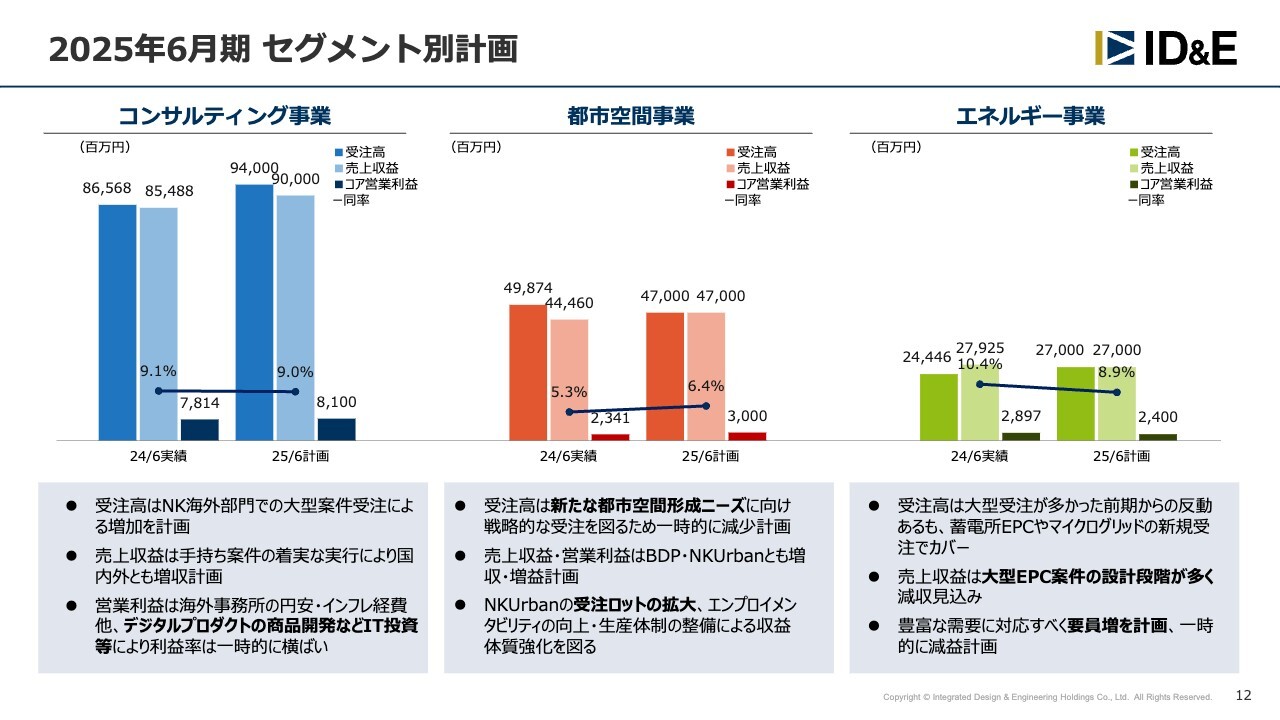

今年度の事業計画について、セグメント別にご説明します。コンサルティング事業は、増収増益の計画です。コア営業利益も増益の計画ですが、海外事務所の円安・インフレ関連の経費やIT投資等により、利益率としては一時的に横ばいの計画です。

都市空間事業も、増収増益の計画です。受注高は、日本工営都市空間(NKUrban)とBDPの連携強化により、グローバルな顧客をターゲットに、新たな都市空間形成ニーズの掘り起こしを図っていきます。

NKUrbanは、受注ロットの拡大や一般管理費の抑制により、さらなる収益体質の改善を図ります。BDPは、原価削減などによる生産性の向上で、収益性改善が見込まれます。より高い報酬を得るため、インターナショナルでの付加価値の高いプロジェクトの受注を目指していきます。

エネルギー事業は、若干減収減益の計画ですが、受注高は前期比で増加となる見込みです。秋田臨海処理センターの大型案件は7月に受注計上済みで、大変良いスタートを切っています。

売上収益は、大型EPC案件が増加するものの、売上が立ちにくい解析・設計段階の案件が多いため、収益は伸びづらい年度になります。このため、営業利益も一時的に減益の計画としています。

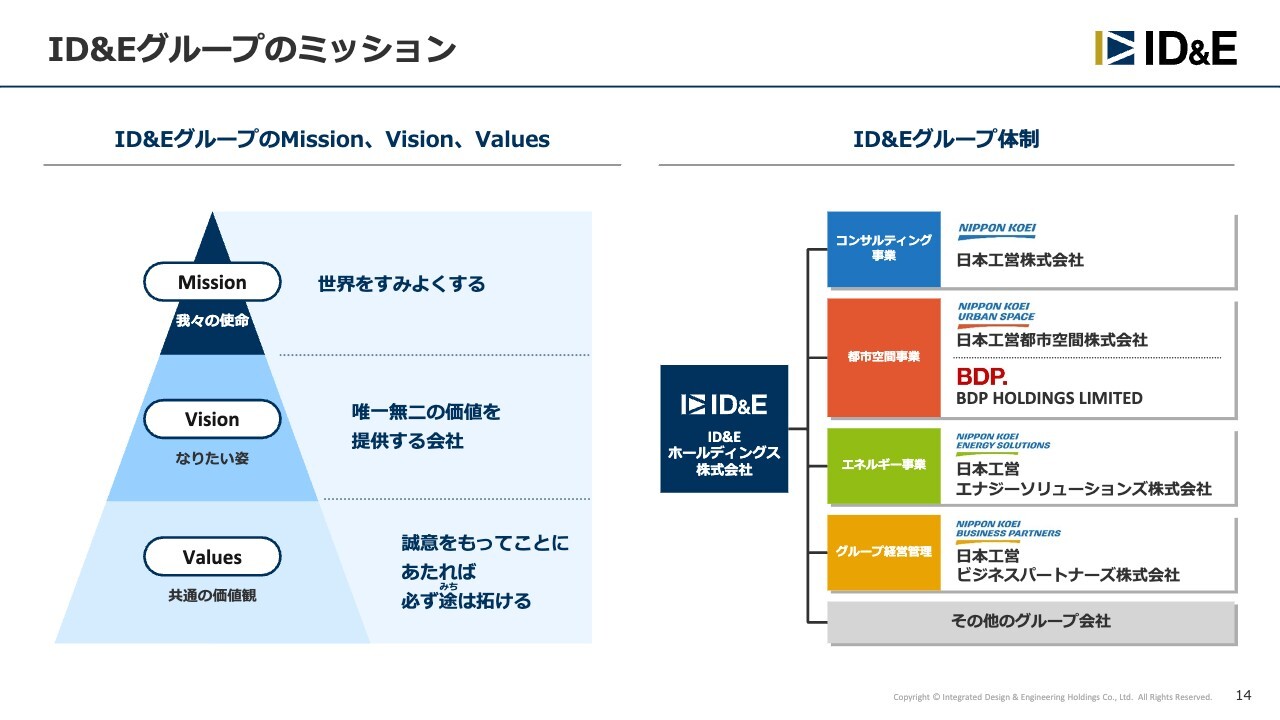

ID&Eグループのミッション

前中期経営計画の振り返りの前に、前提となる長期経営戦略について概略をご説明します。

ID&Eグループは、「世界をすみよくする」というミッションを持ち、「唯一無二の価値を提供する会社」になるというビジョンを掲げています。これを達成するための組織として、2023年7月にホールディングス体制へ移行しました。

ID&Eグループの特徴

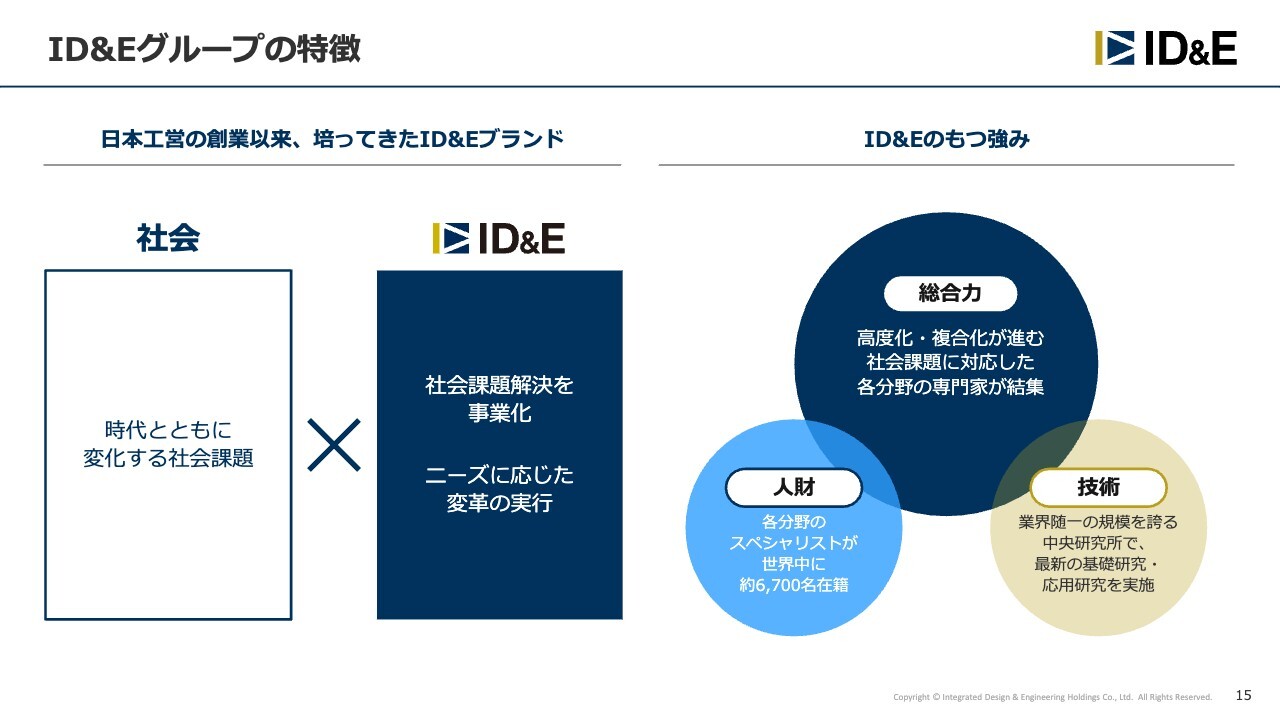

当社は、社会の発展とともに、時代のニーズに合わせて変革を続けながら事業を拡大してきました。社会課題の複合化・大規模化に順応しながら解決に携わる、まさに社会と当社がWin-Winの関係の事業モデルとなっています。

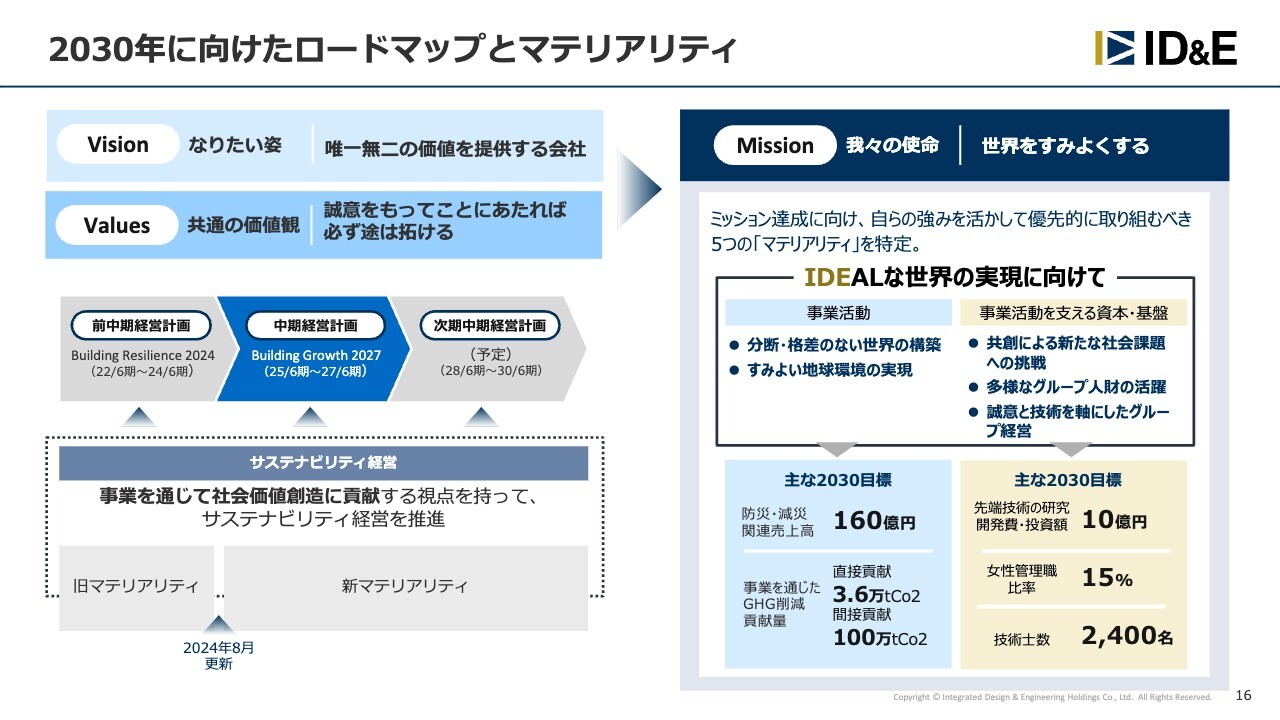

2030年に向けたロードマップとマテリアリティ

事業を通じて社会価値創造に貢献する視点で、サステナビリティ経営を推進することを大前提として、このたび新たに中期経営計画を策定しました。

それに伴い、社内外の環境変化を踏まえてマテリアリティを更新しました。テーマは「IDEALな世界の実現に向けて」です。新しいマテリアリティは、グローバルな社会課題の解決に向けた事業活動と、それを支える資本・基盤から成り立っています。

これらは相互に関連しており、両輪で取り組むことで相乗効果を生み出していきます。

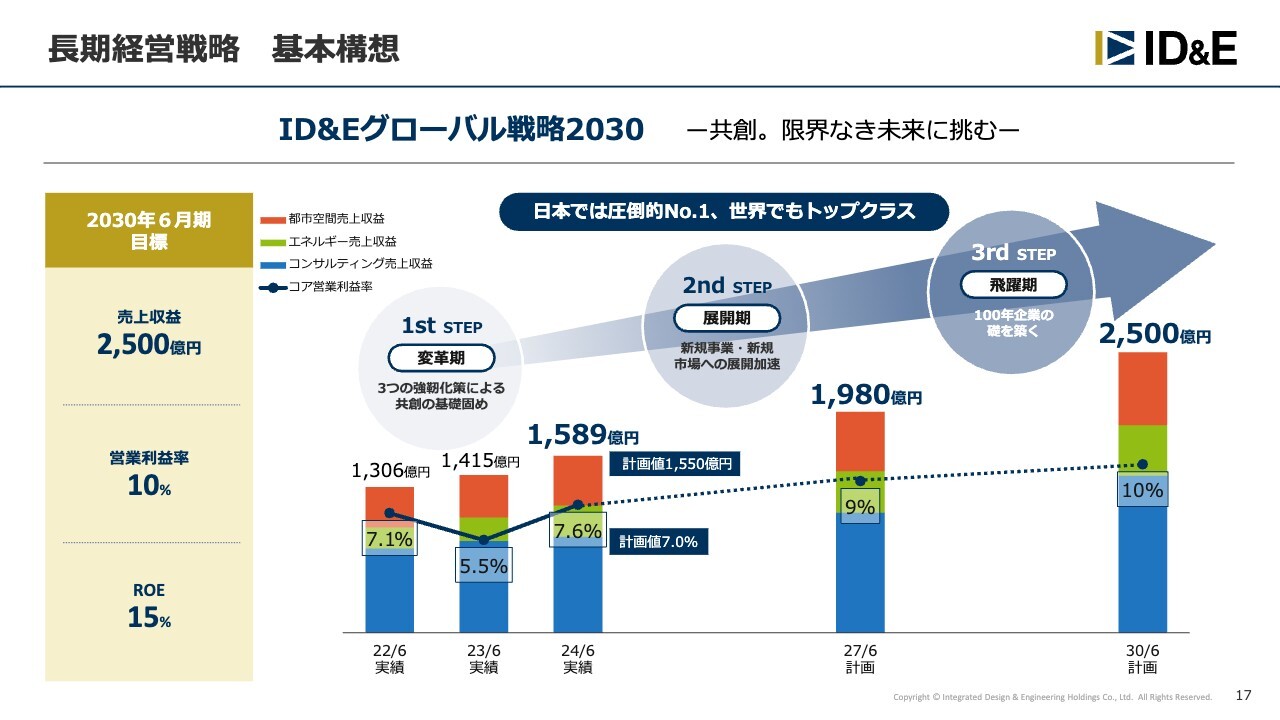

長期経営戦略 基本構想

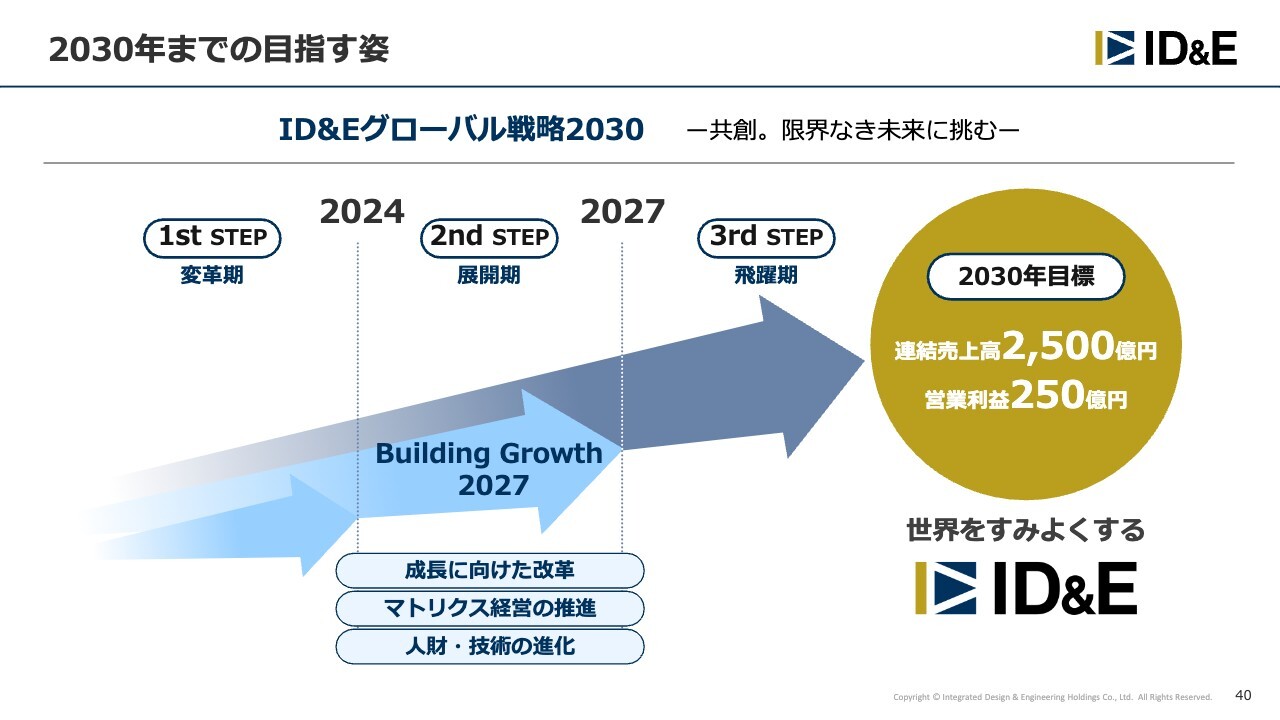

スライドの図は、長期経営戦略「ID&Eグローバル戦略2030」の基本構想を示したものです。

2030年の数値目標として、売上収益2,500億円、営業利益率10パーセント、ROE15パーセントを掲げており、変革期・展開期・飛躍期の3つのステップで目標達成に向けて取り組んでいます。

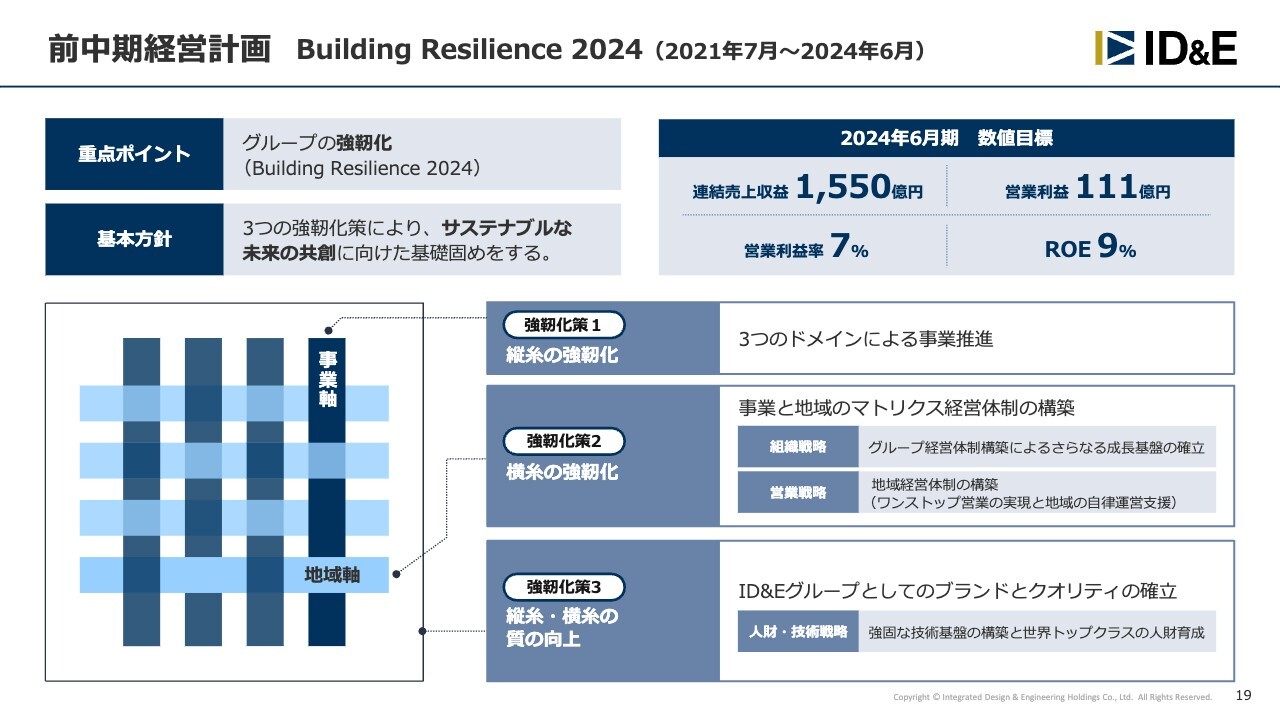

前中期経営計画 Building Resilience 2024(2021年7月〜2024年6月)

前中期経営計画3年間の振り返りです。前中期経営計画の重点ポイントは「グループの強靱化」でした。

強靭化策として「3つのドメインによる事業推進」「事業と地域のマトリクス経営体制の構築」「ID&Eグループのブランドとクオリティの確立」という3つの施策を推進し、サステナブルな未来の共創に向けた基礎固めを行いました。

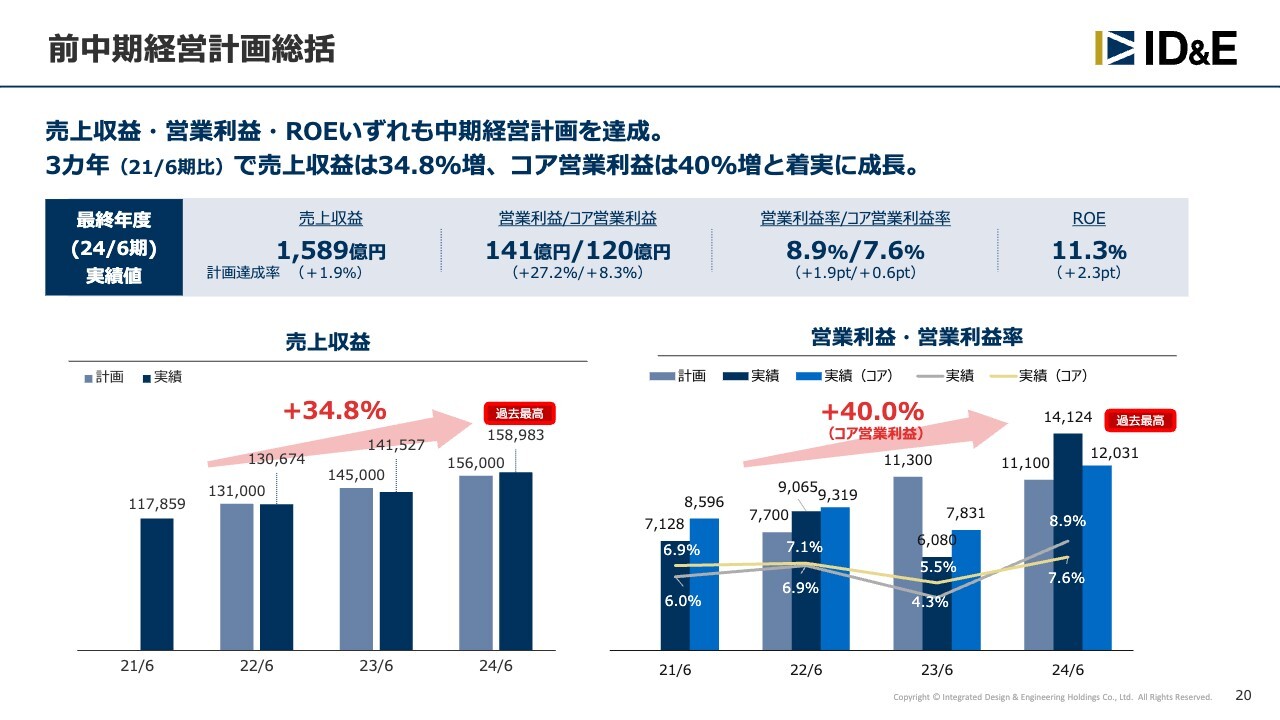

前中期経営計画総括

前中期経営計画の業績はスライドのとおりです。売上収益は、3年間で約35パーセント増加しました。営業利益は、2023年6月期にBDPののれん減損により一時的に落ち込んだものの、2024年6月期は本業のコア営業利益においても計画を達成しています。

結果として、受注高・売上収益・営業利益・ROEのいずれも、中期経営計画の目標値を達成することができました。

なにかと試練の多い1st STEPの3年間ではありましたが、出だしの「変革期」で計画を達成でき、長期経営戦略を成長軌道に乗せることができました。良い成功体験ができたと思っています。

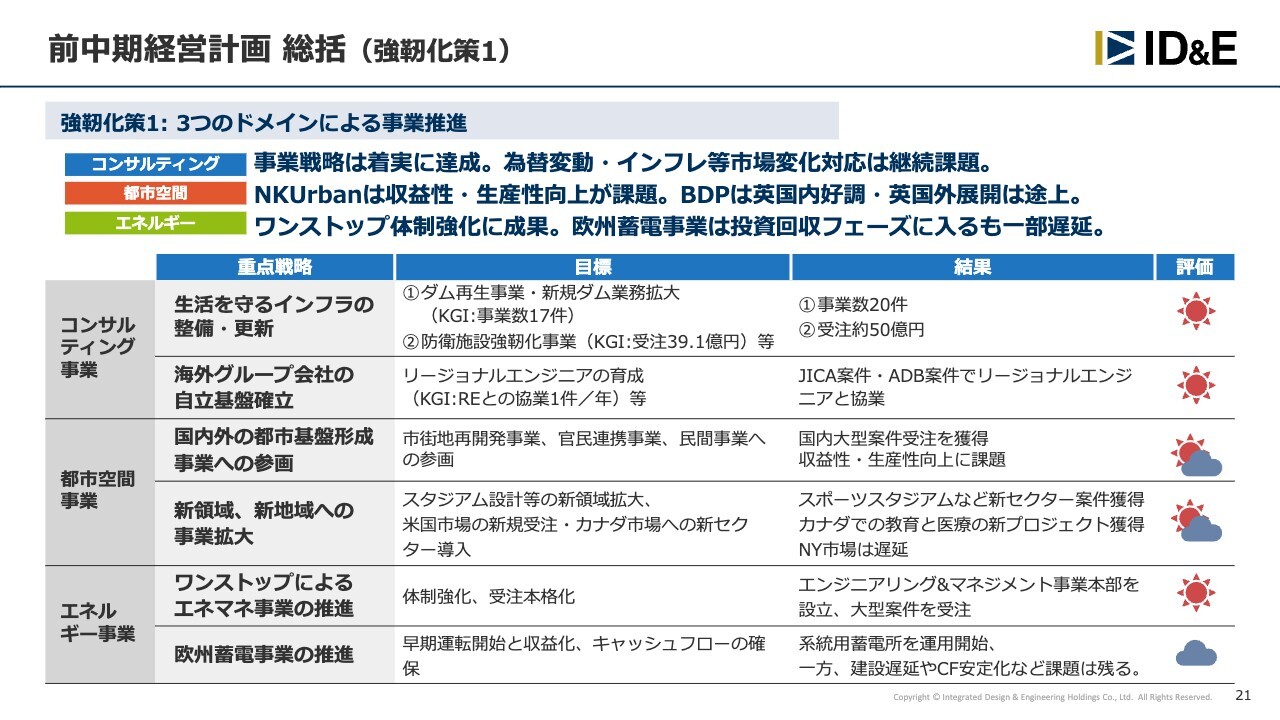

前中期経営計画 総括(強靭化策1)

1つ目の強靱化策「3つのドメインによる事業推進」を総括します。

コンサルティング事業は、特に国内事業において着実に事業計画を達成することができました。海外事業では、グループ会社が順調に自立基盤を確立させつつあります。しかしながら、為替変動やインフレ等の対策は、継続課題となっています。

都市空間事業においては、NKUrban・BDPともに市場戦略の変革が進みましたが、収益性・生産性の向上は継続課題となっています。コロナ禍の影響でBDPの英国外への事業拡大に遅れが生じていますが、3年間を通じて受注高・売上収益とも着実に成長してきました。

エネルギー事業においては、受注高・売上収益・本業のコア営業利益ともに3年間で着実に増加しています。発電・変電関連の大型工事を受注するなど、電力インフラ事業も好調に推移しました。一方で、欧州蓄電事業の一部では、当初計画に対する収益化の遅れが継続課題となっています。

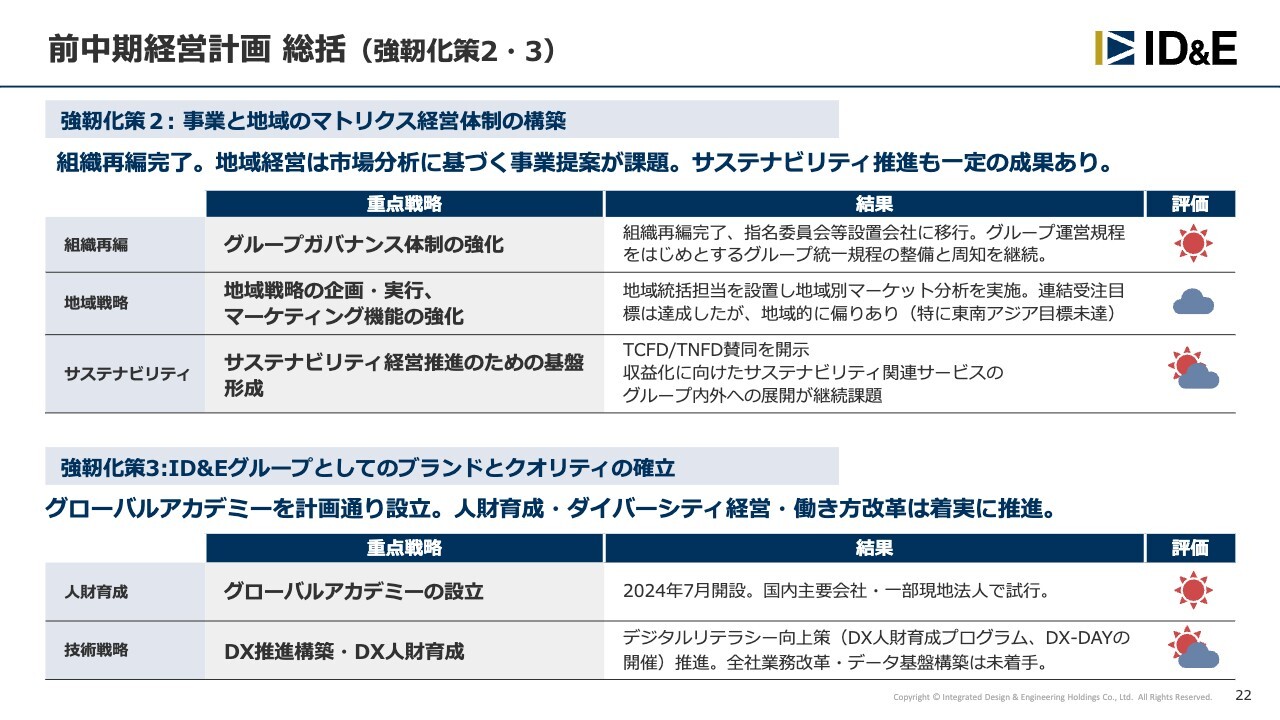

前中期経営計画 総括(強靭化策2・3)

2つ目の強靱化策「事業と地域のマトリクス経営の体制構築」についてです。組織再編は、ホールディングス化をはじめスケジュールどおり完了しました。今後、より実効性のある運営体制を確立するため、グループガバナンス体制の強化などに継続して取り組んでいきます。

地域戦略は、グループ全体の受注目標は達成できたものの、東南アジアなどの一部地域では、Non-ODA資金の受注獲得・拡大に向けた営業体制に課題が残りました。サステナビリティ経営の推進においては、これまで対応が手薄だった組織のサステナビリティに重点的に取り組むなど、一定の成果がありました。

3つ目の強靭化策「ID&Eグループとしてのブランドとクオリティの確立」についてです。人財育成においては「ID&Eグローバルアカデミー」を開設するなど、グループの成長を担う人財育成のための基盤ができたと考えています。

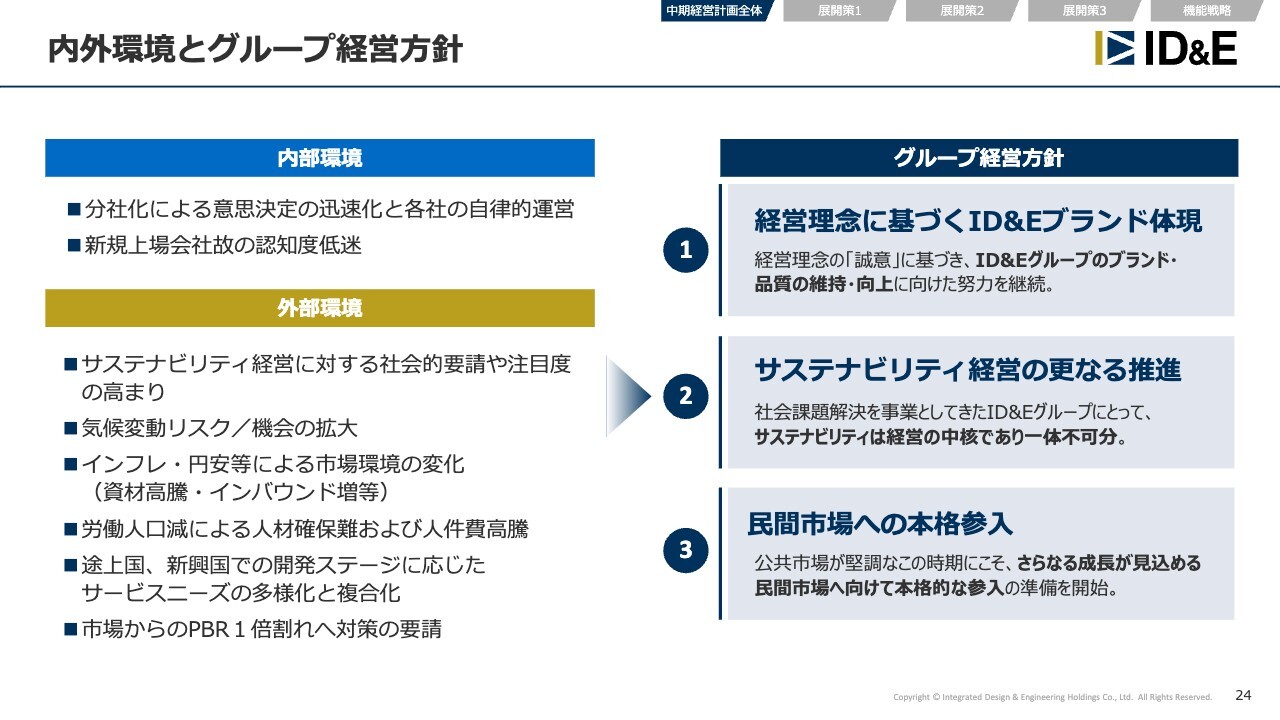

内外環境とグループ経営方針

新中期経営計画「Building Growth 2027」についてご説明します。中期経営計画を策定するにあたり、スライド左側に示した内部および外部環境の変化を踏まえ、3つのグループ経営方針を策定しました。

今回の中期経営計画は、この3つのグループ経営方針をベースに、後述する展開策を推進していきます。これらの経営方針は私の経営に対する思いでもあります。こちらをベースに、中期経営計画の実現に向けてしっかりと取り組んでいきたいと考えています。

中期経営計画 Building Growth 2027

新中期経営計画は、長期経営戦略の2nd STEP「展開期」に位置付けられます。名称を「Building Growth 2027」としました。新中期経営計画の基本方針は「主力3事業の持続的成長と事業間の共創による事業領域の拡大」です。

定量目標は、連結売上収益1,980億円、営業利益180億円、営業利益率9パーセント、ROE12パーセントと設定し、計画達成のための3つの展開策を定めました。

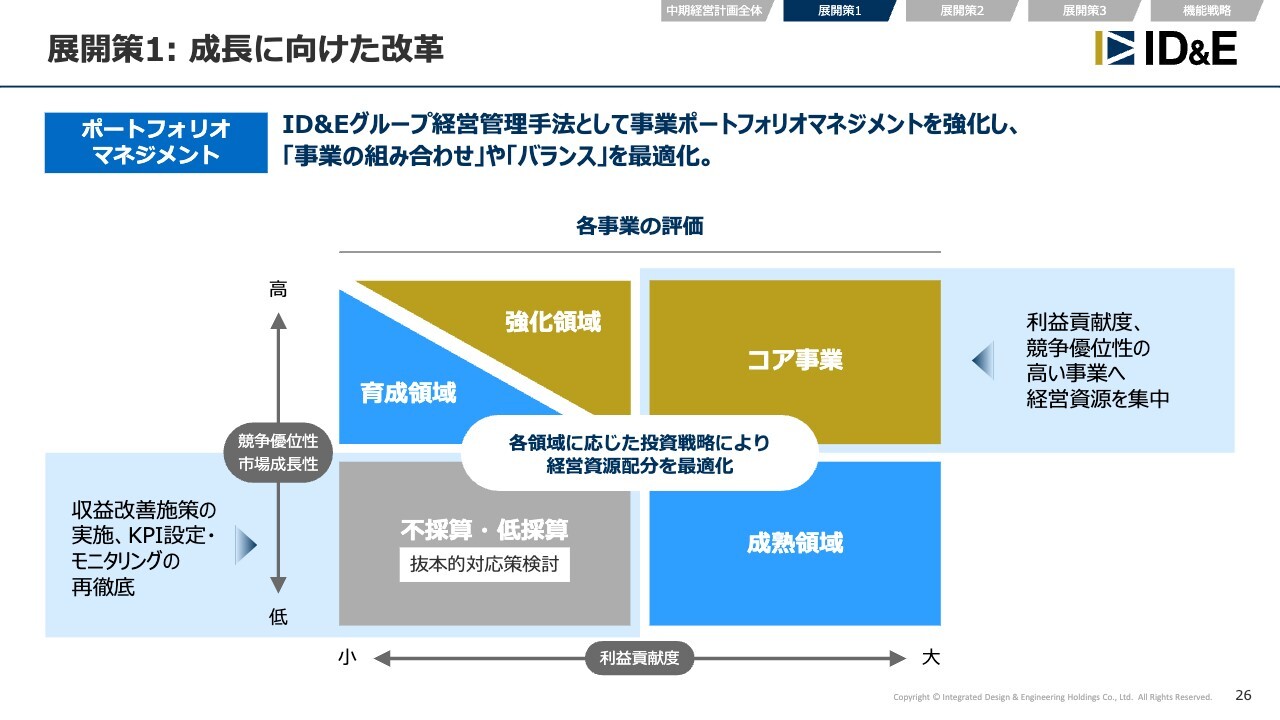

展開策1: 成長に向けた改革

1つ目の展開策「成長に向けた改革」についてです。ID&Eグループの経営管理手法としてのポートフォリオマネジメントを推進していきます。

事業ポートフォリオマネジメントを強化し、事業の組み合わせやバランスを最適化することで、持続的な価値創造および企業価値の向上を図ります。限られた経営資源をより有望な成長領域に投下して資本効率の改善を図ることが狙いであり、事業の質的改善を図っていく計画となっています。

7月よりID&Eホールディングスに経営戦略本部を新設し、ポートフォリオマネジメントの運用について検討を開始しました。運用開始は、2026年6月期の事業計画策定時を目指してます。

展開策1: 成長に向けた改革

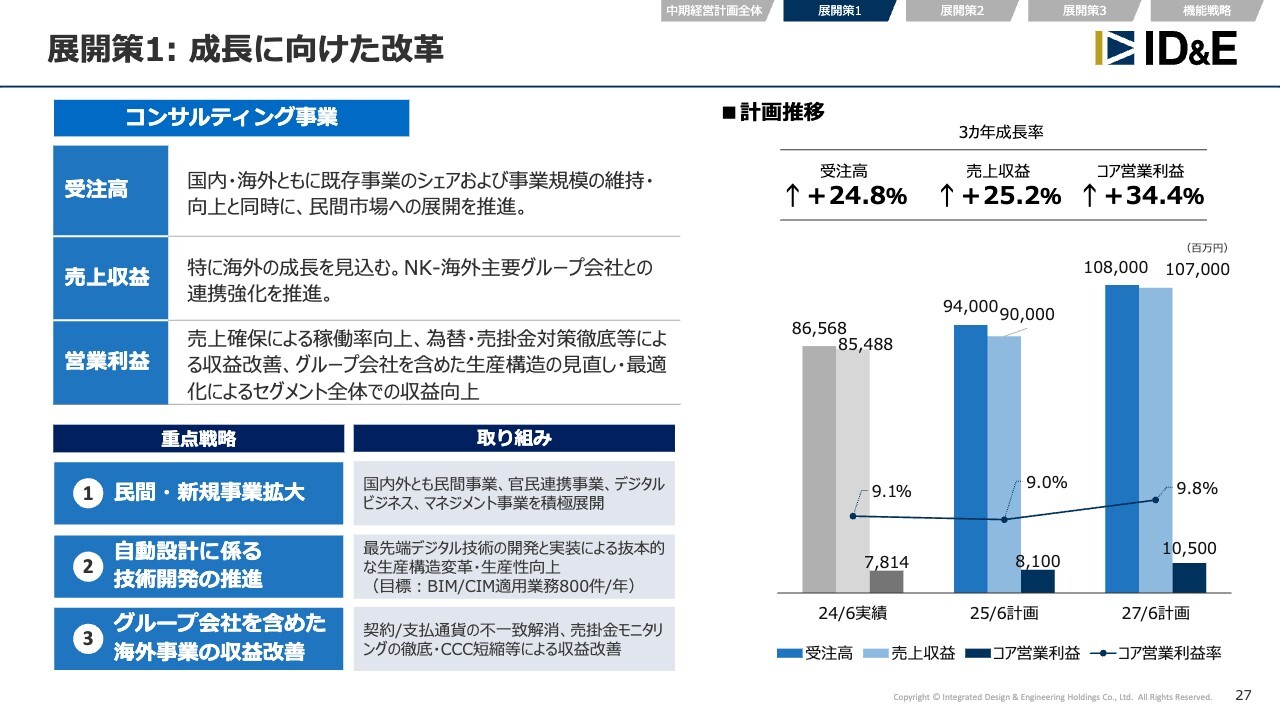

1つ目の展開策「成長に向けた改革」に関連して、セグメント別の数値計画ならびに重点戦略をご説明します。

まずはコンサルティング事業です。3年間で受注高・売上収益はともに約200億円以上、約25パーセント増加する計画です。コア営業利益は約26億円、約34パーセント増、コア営業利益率は0.7ポイントの上昇を目指します。

重点戦略は「民間・新規事業の拡大」「自動設計に係る技術開発の推進」「グループ会社を含めた海外事業の収益改善」です。これらの施策を通じて、世界トップレベルのコンサルティングファームへ成長することを目指します。

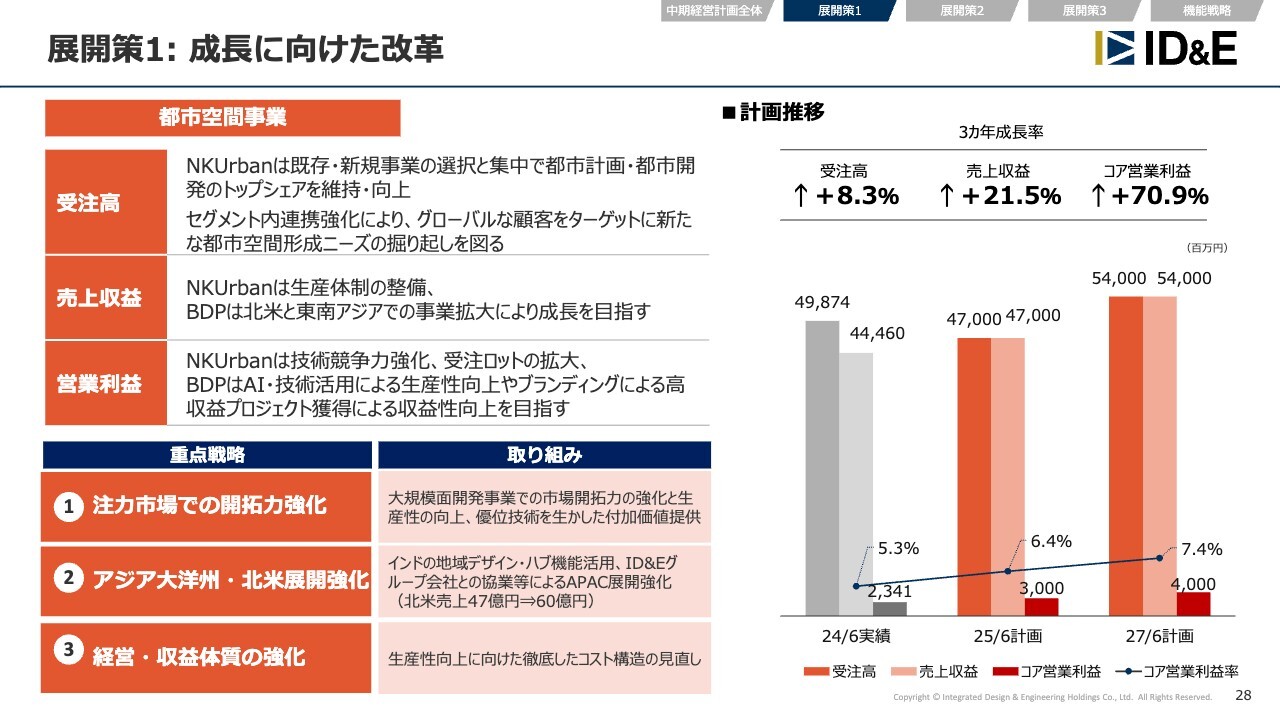

展開策1: 成長に向けた改革

都市空間事業についてです。3年間で受注高は約40億円、約8パーセント増、売上収益は約90億円、約22パーセント増加する計画です。コア営業利益は約17億円、約71パーセント増、コア営業利益率は2.1ポイントの上昇を目指します。

重点戦略は、特にNKUrbanにおける「注力市場での開拓力強化」、特にBDPグループにおける「アジア・大洋州・北米の展開強化」、セグメント全体での「経営・収益体質の強化」です。これらの施策を通じて、持続可能なまちづくり・地域づくりの総合プロデューサーへ成長することを目指します。

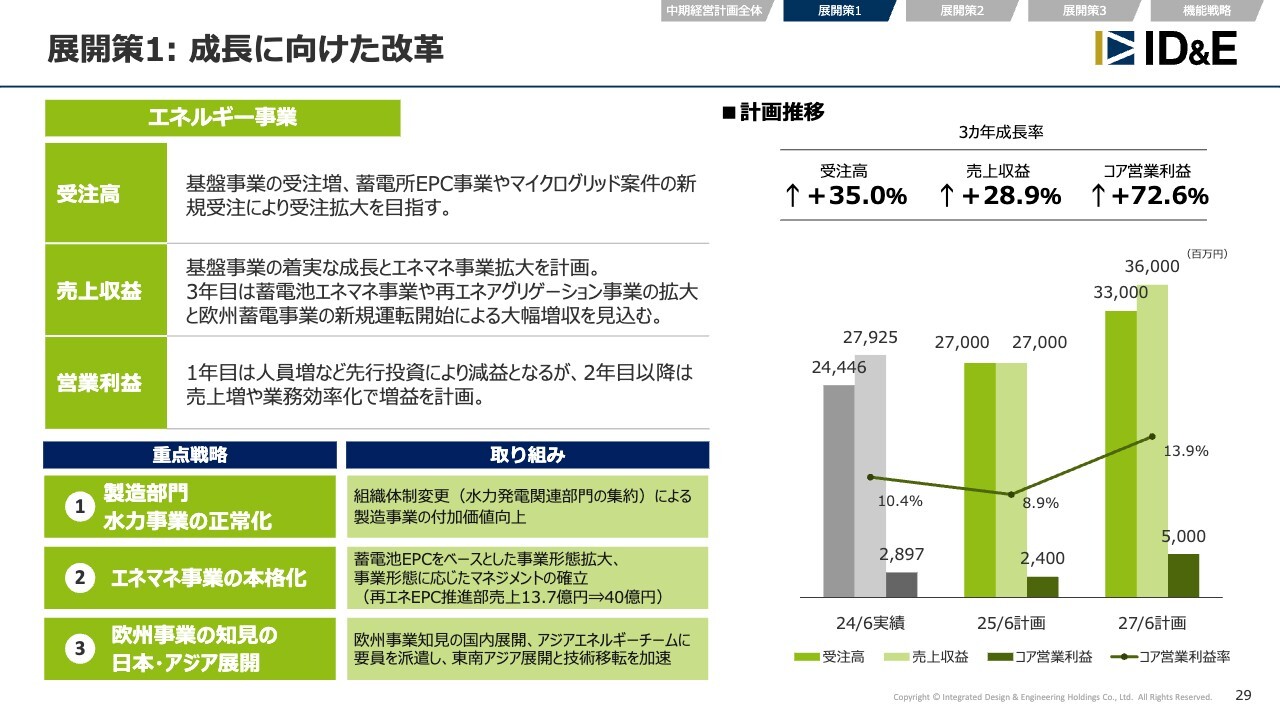

展開策1: 成長に向けた改革

エネルギー事業についてです。3年間で受注高は約85億円、35パーセント増、売上収益は約80億円、約29パーセント増加する計画です。コア営業利益は約21億円、約73パーセント増、コア営業利益率は3.5ポイントの上昇を目指します。

重点戦略は「製造部門における水力事業の正常化」「エネルギーマネジメント事業の本格化」「欧州事業の知見の日本・アジア展開」と定めました。これらの施策を通じて、エネルギーのワンストップサービスを提供する事業者へ成長することを目指します。

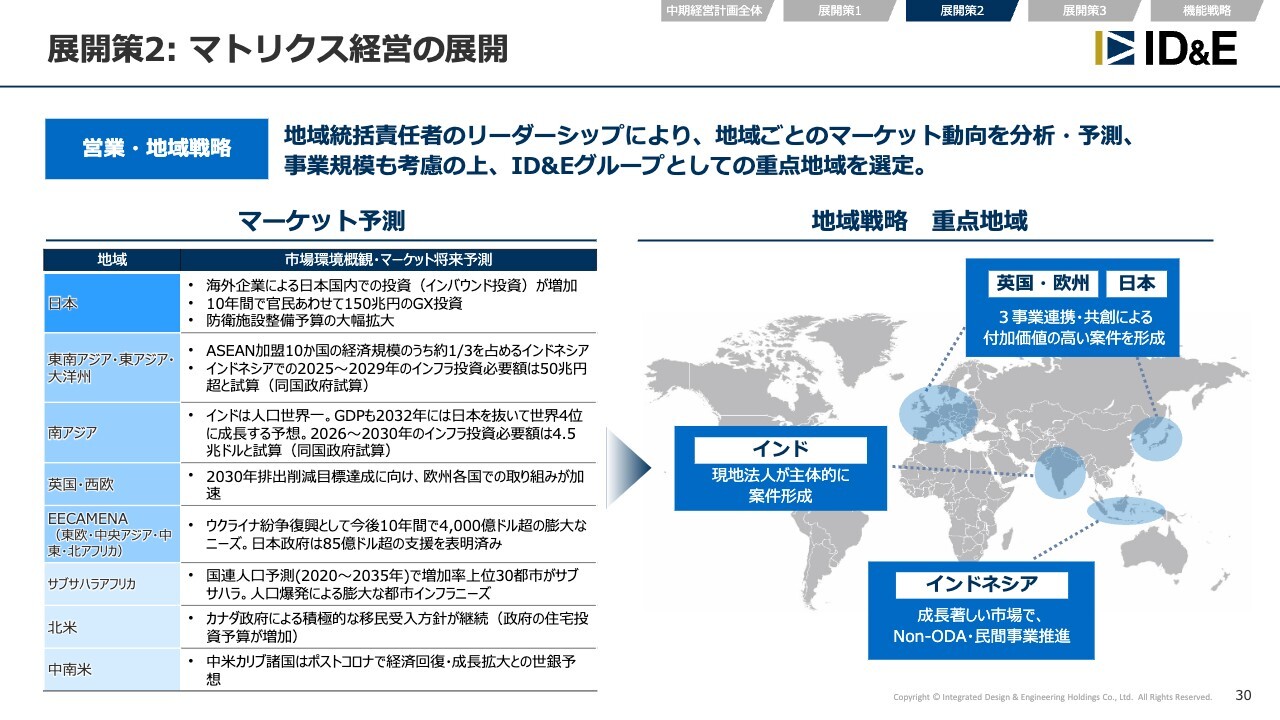

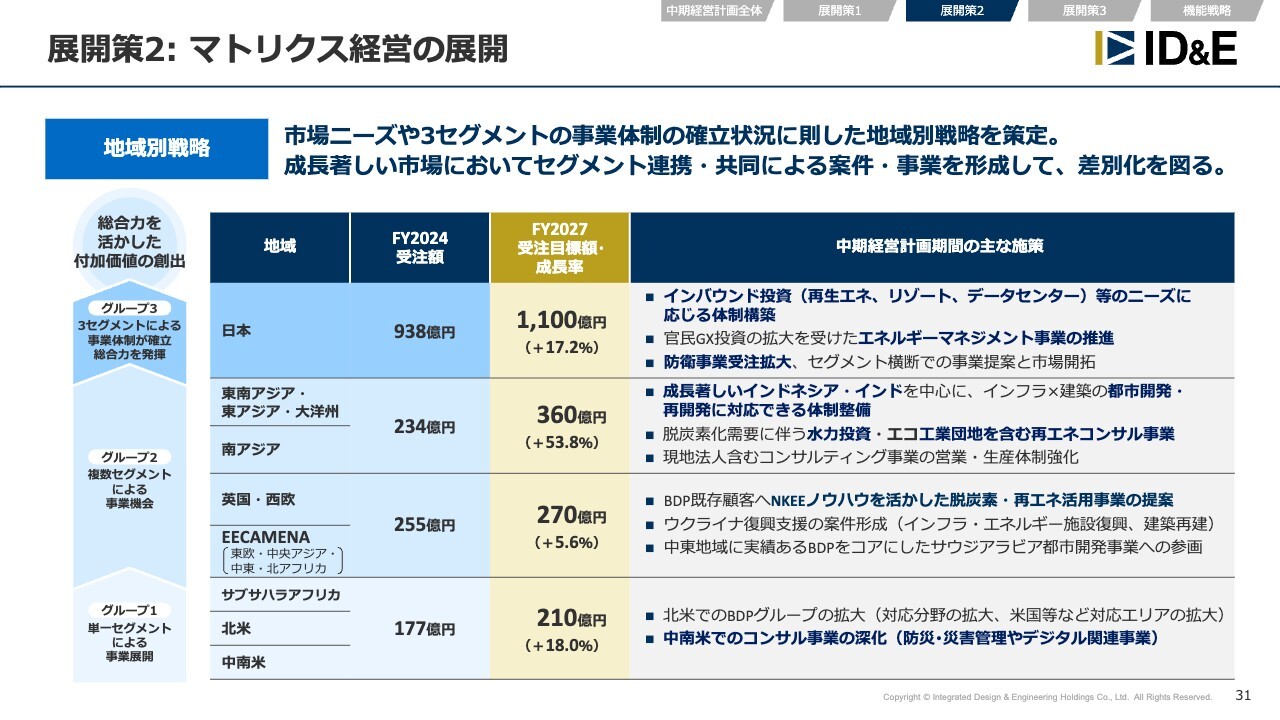

展開策2: マトリクス経営の展開

2つ目の展開策「マトリクス経営の展開」についてご説明します。営業・地域戦略として、グループ収益の最大化に向け、8つの地域それぞれの市場動向等に対応した事業ポートフォリオの最適化を図っていきます。

主要事業会社の最大市場である日本・英国・欧州のほか、ID&Eグループ間の共創による事業形成の機会が多い東南アジアのうち特にインドネシア、NIPPON KOEI INDIAやBDPのインド拠点主導によるインドなどの地域や国を重点地域として、事業を推進していきます。

展開策2: マトリクス経営の展開

地域別戦略は、市場ニーズや3セグメントの事業体制の確立状況に則して立案しています。スライド左側の図に示すように、3セグメントの総合力を発揮するエリア、複数セグメントによる事業機会があるエリア、単一セグメントが力を発揮するエリアの3つに分類しています。

2027年6月期における地域別の受注目標と成長率は、スライドのとおりです。成長著しい市場でセグメント連携案件を形成し、差別化を図る戦略です。

展開策2: マトリクス経営の展開

2つ目の展開策「マトリクス経営の展開」においては、グループ経営方針に基づき、民間事業の開拓・拡大にも積極的に取り組んでいきます。

好調な公共市場と活力ある民間市場の双方の成長を目指しますが、当面の目標として、民間比率を31パーセントから34パーセントに拡大させます。民間事業の開拓・拡大の例として、スライド右側には、グループ間イニシアチブ「The Good City」と海外企業の日本での大規模蓄電事業の2つを記載しています。

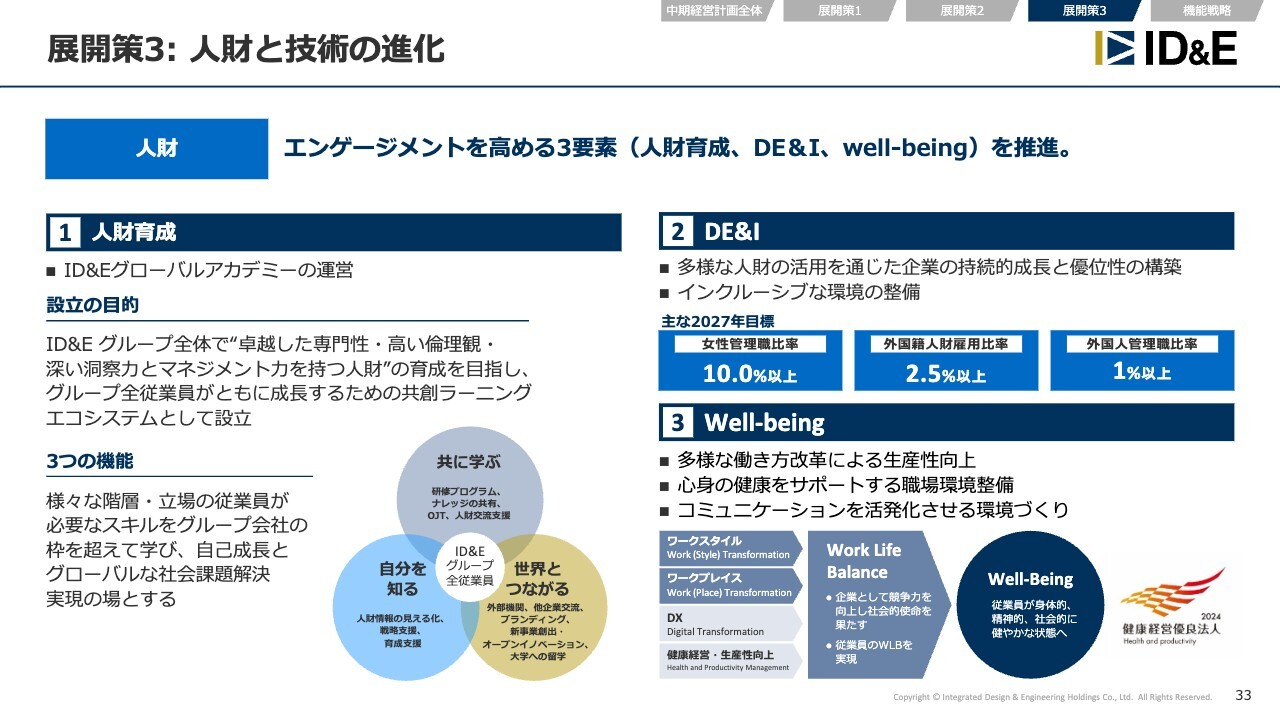

展開策3: 人財と技術の進化

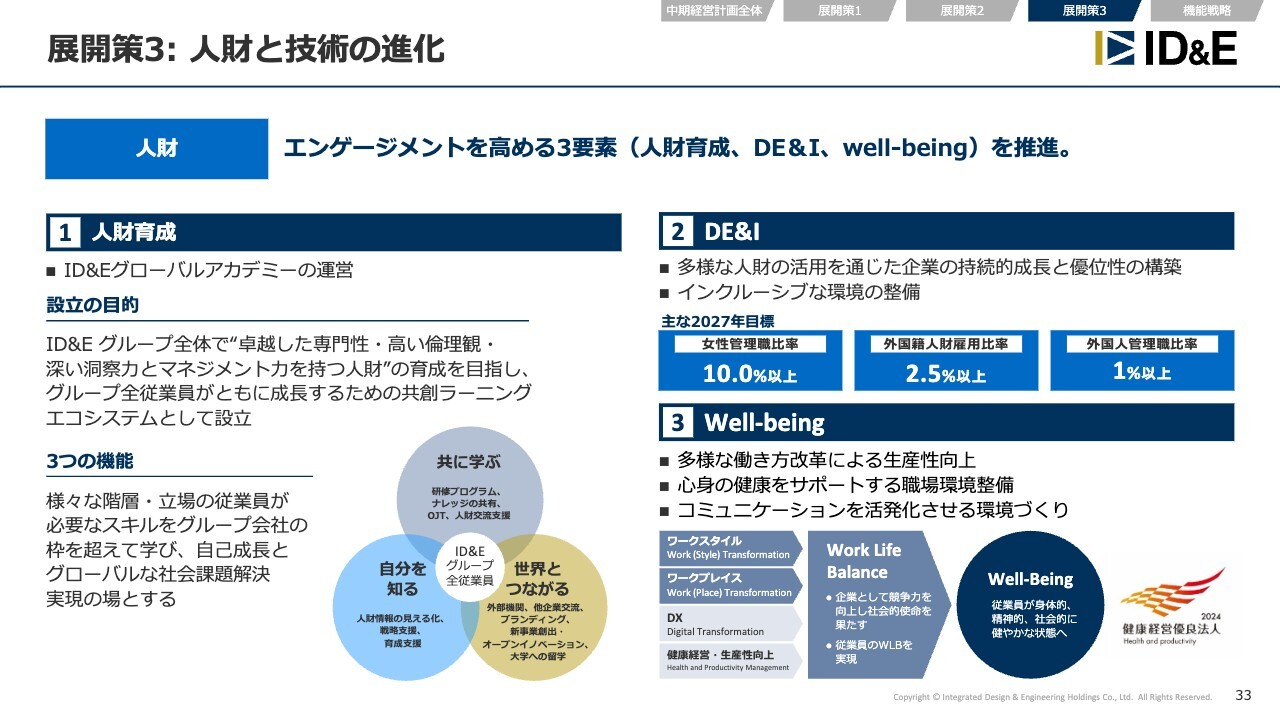

3つ目の展開策「人財と技術の進化」についてです。ID&Eグループの中長期的な企業価値向上を目指し、エンゲージメントを高める3要素である人財育成、ダイバーシティ・エクイティ&インクルージョン(DE&I)、Well-beingに関連する施策を展開していきます。

人財育成においては、本年7月に設立した「ID&Eグローバルアカデミー」を中心に、タレントマネジメントシステム、教育研修、ステークホルダーとの共創などに係る機能を強化していきます。

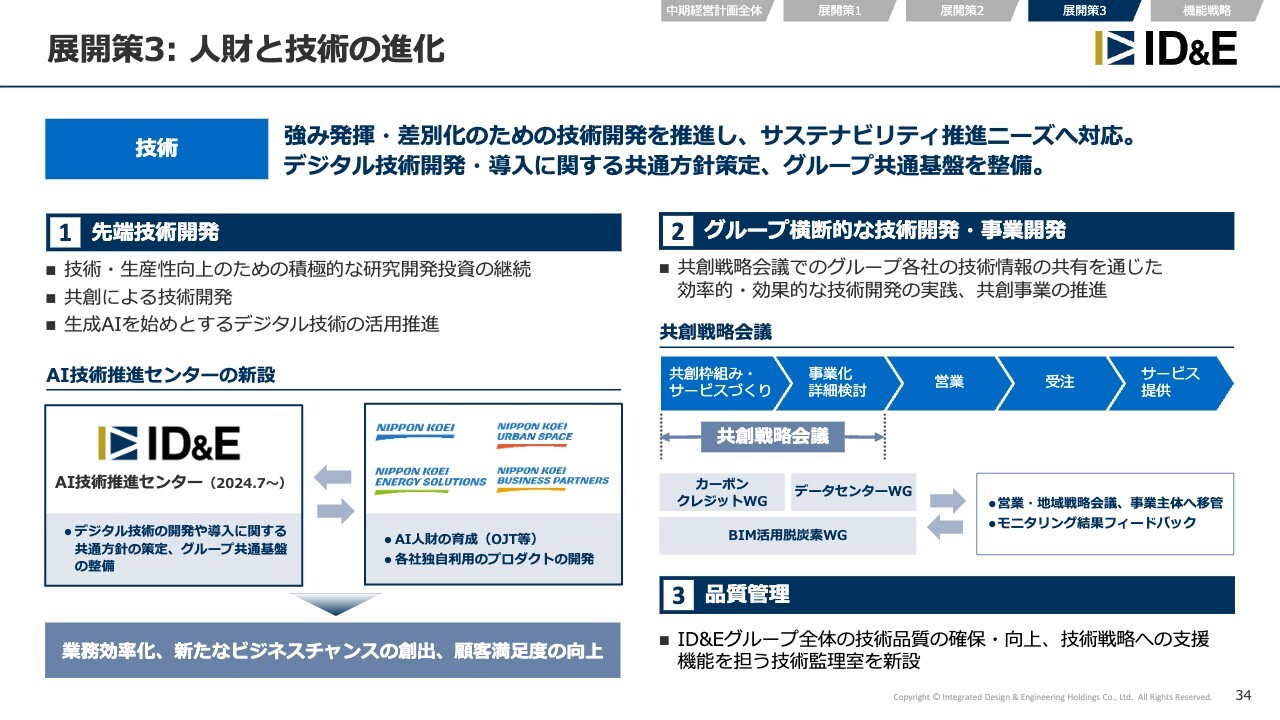

展開策3: 人財と技術の進化

技術に関しては、グループの強みを発揮できる差別化のための技術開発を推進し、サステナビリティ推進のニーズへ対応していきます。

先端技術開発においては、そのハブ機能として、今年7月にホールディングスにAI技術推進センターを新設しました。グループ全体のデジタル技術の開発およびその利活用の推進、デジタル技術に係る共通方針の策定、グループ共通基盤の整備を行っていきます。

また、グループ横断的な技術開発・事業開発については、共創戦略会議を軸に推進します。

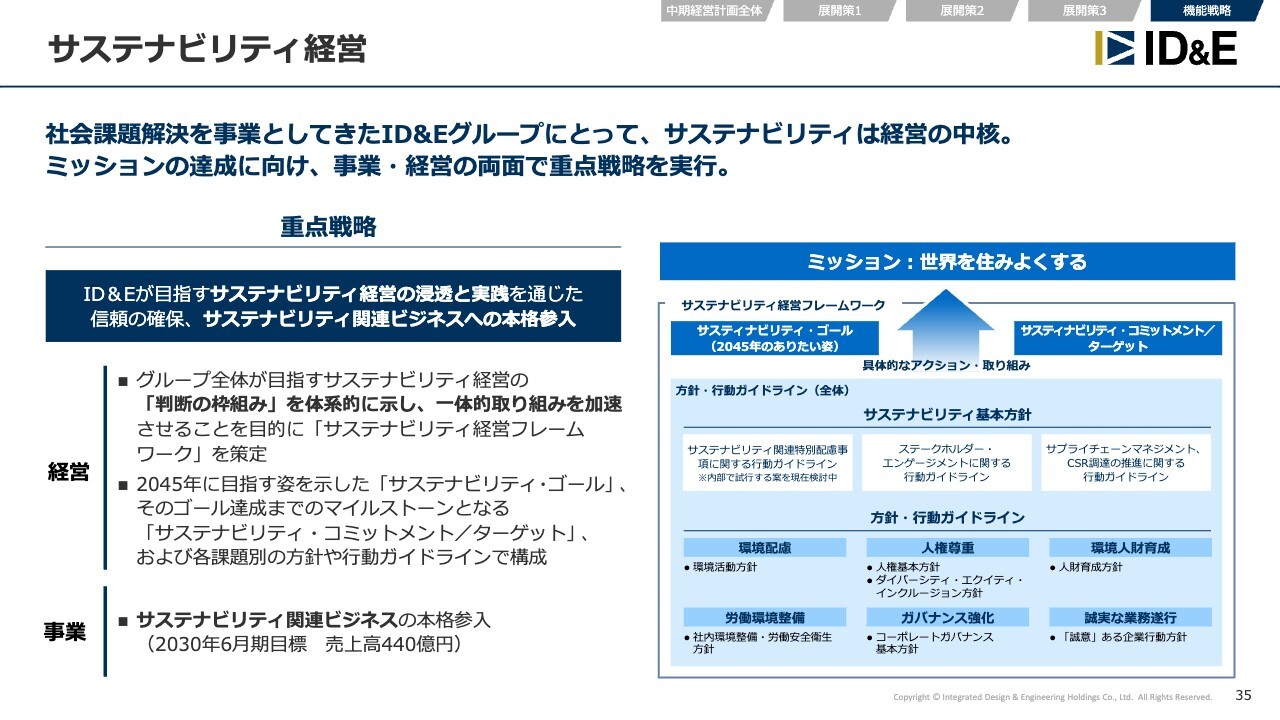

サステナビリティ経営

機能戦略についてご説明します。まずはサステナビリティ経営戦略です。

社会課題の解決を事業としてきたID&Eグループにとって、サステナビリティは経営の中核であり、一体不可分のものです。「世界をすみよくする」というミッションの達成に向けて、経営と事業の両面での取り組みを加速させていきます。

前期においては「サステナビリティ経営フレームワーク」を策定し、推進組織を整備するところまで行いました。

今期は、各事業会社が一体的かつ自律的に、サステナビリティ経営を実践する状態を目指します。また、各事業会社においては、サステナビリティ関連ビジネスの受注・売上を増加させていきます。

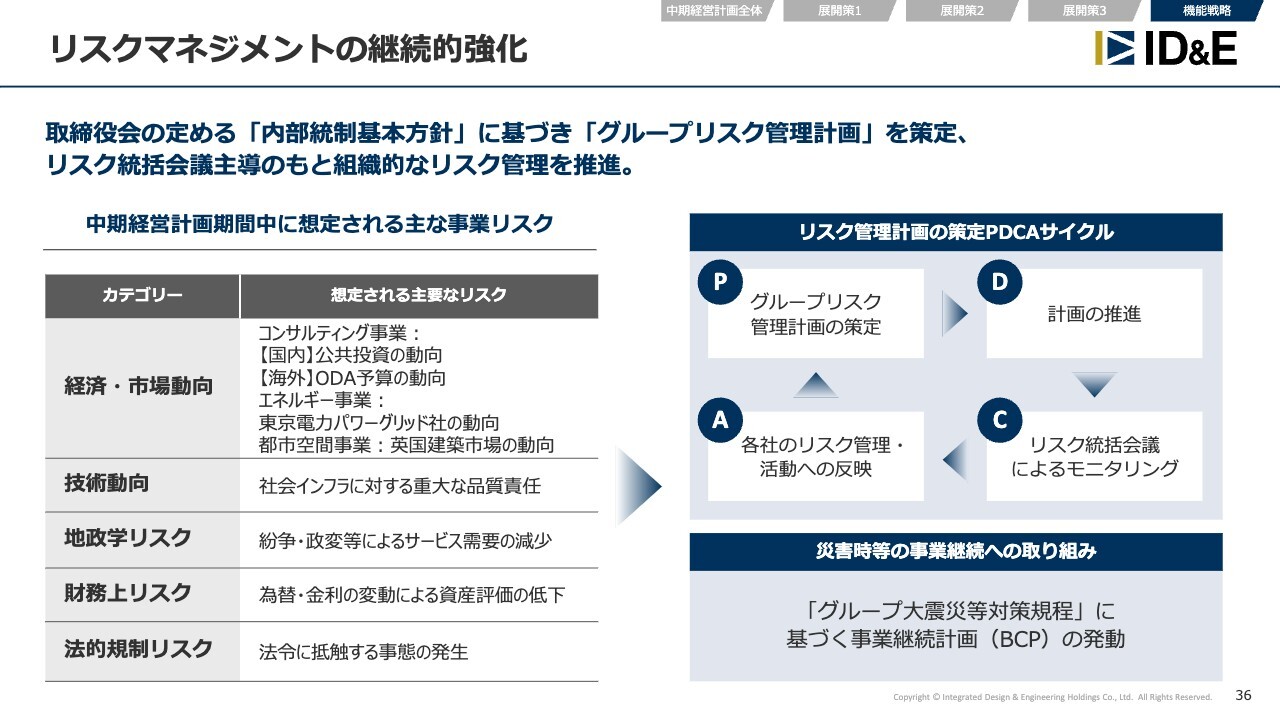

リスクマネジメントの継続的強化

リスクマネジメントについてです。新中期経営計画の期間中においても、取締役会の定める「内部統制基本方針」に基づき「グループリスク管理計画」を策定し、組織的なリスク管理を推進していきます。

グループのリスク管理は、ID&Eの社長が議長となるリスク統括会議の管轄です。リスク統括会議では、グループ各社のリスク管理計画を取りまとめ、全社のリスク管理計画を策定します。

その後はサステナビリティ推進会議と連動し、定期的にリスク管理計画の推進状況についてモニタリングを行うなど、PDCAサイクルを回しています。

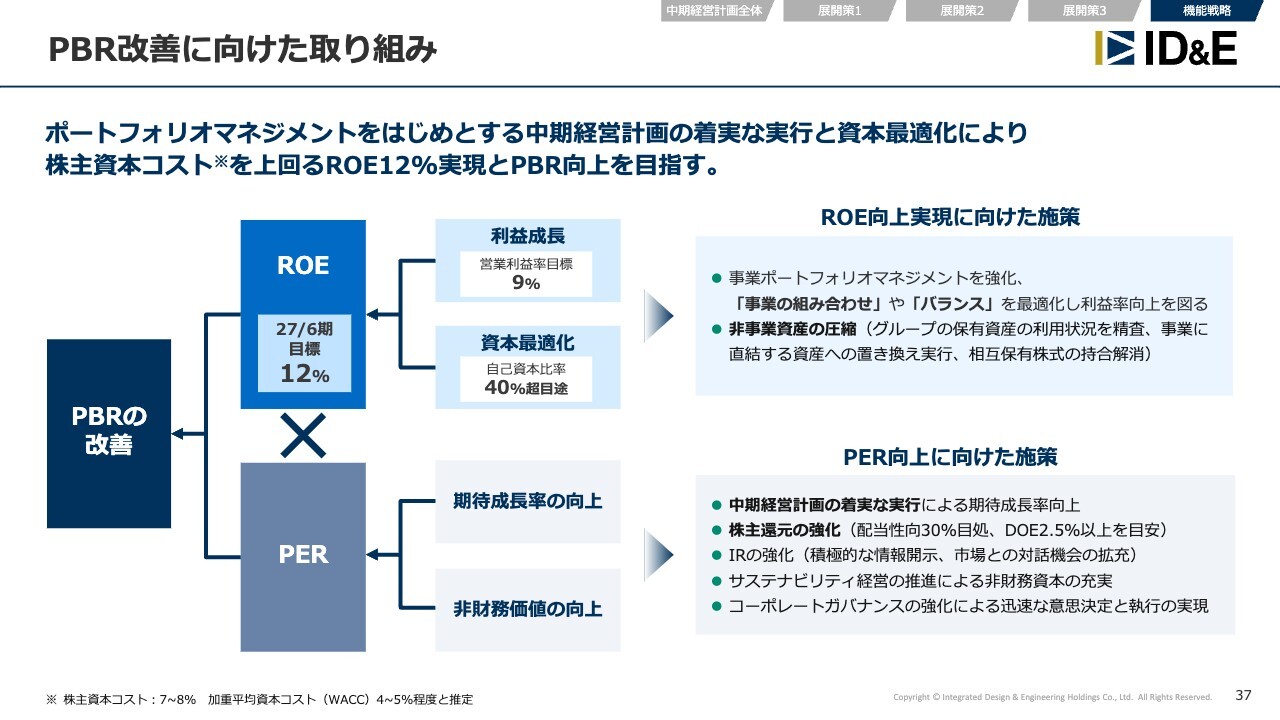

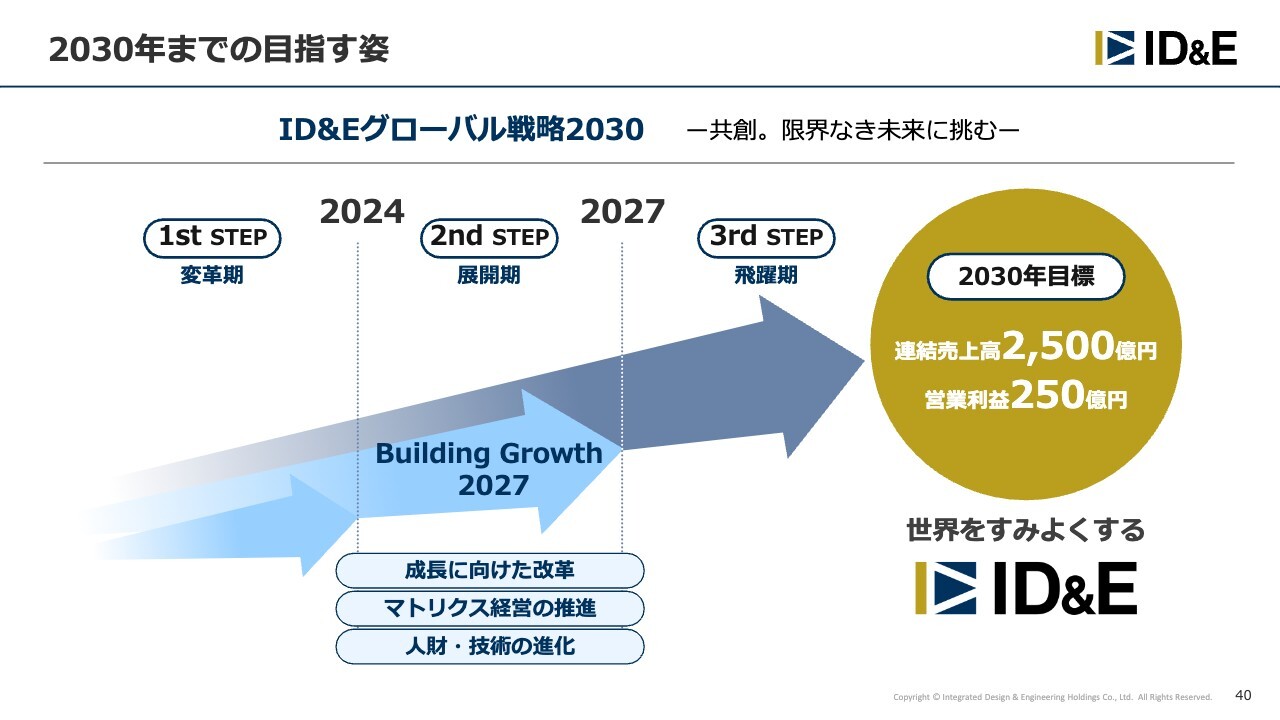

PBR改善に向けた取り組み

経営基盤としての財務戦略についてご説明します。PBR改善に向けた取り組みについては、スライドの図に示すように、ポートフォリオマネジメントをはじめとする中期経営計画の各施策の着実な実行と資本最適化を行います。

これらの施策により、株主資本コストを上回るROE12パーセントの実現とPBRの向上を目指していきます。

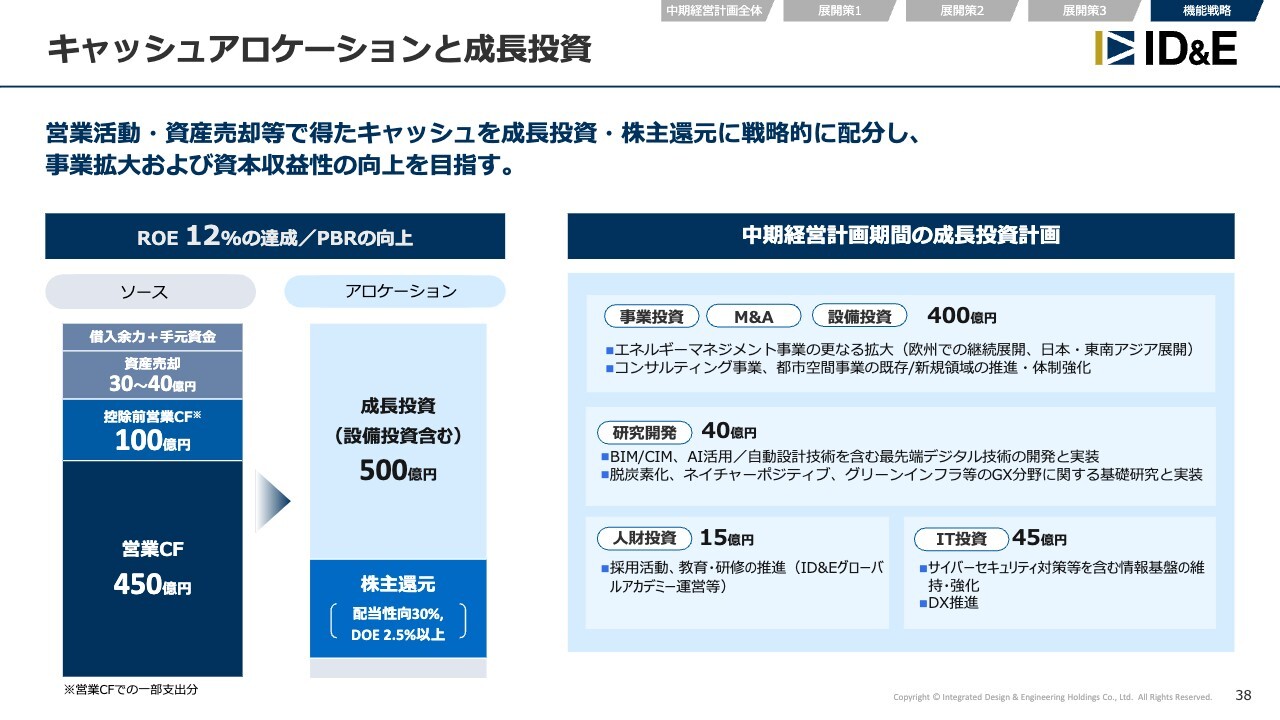

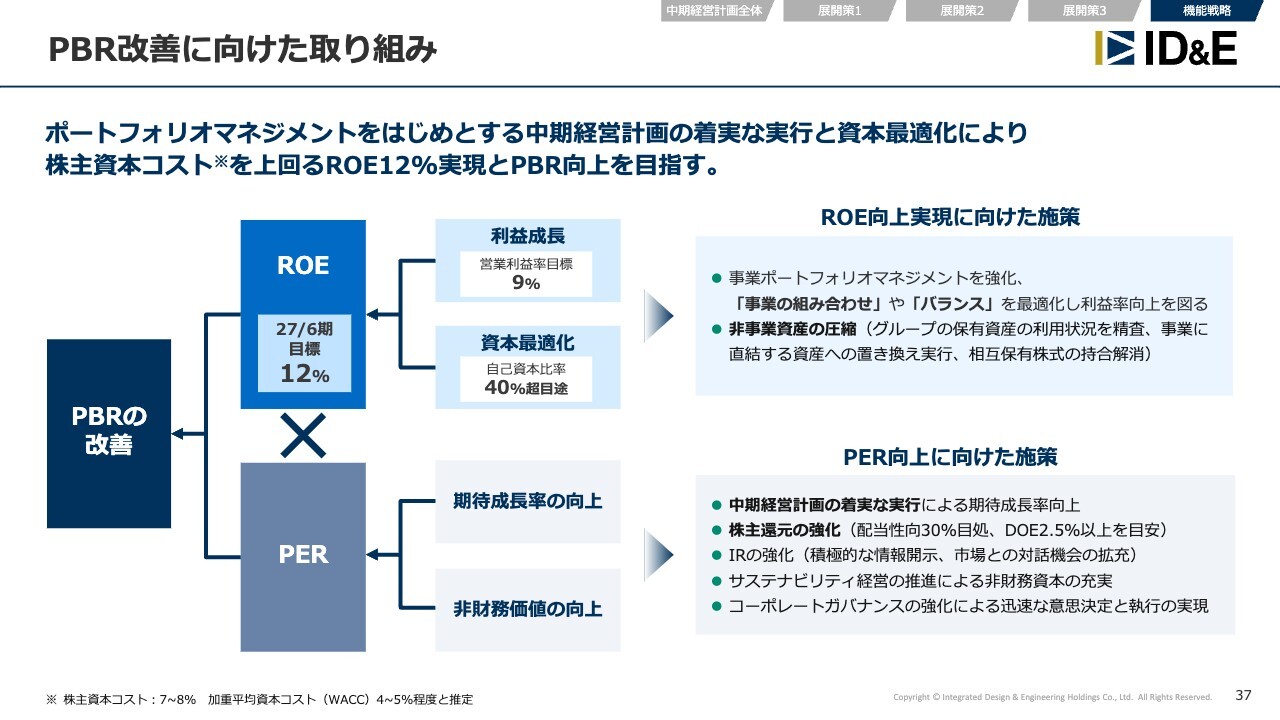

キャッシュアロケーションと成長投資

キャッシュアロケーションと成長投資についてです。営業活動ならびに資産売却等で得たキャッシュを成長投資と株主還元に戦略的に配分し、事業拡大および資本収益性の向上を目指します。

新中期経営計画の期間中のソースは、営業キャッシュ・フローと資産売却などにより約600億円を計画しています。アロケーションとしては、成長投資を最優先に考えています。投資計画は事業投資プラス設備投資が最も大きく400億円で、機動的かつ積極的に投資を実行していきます。

そのほか、研究開発で40億円、人財開発で15億円、IT投資で45億円を予定しています。

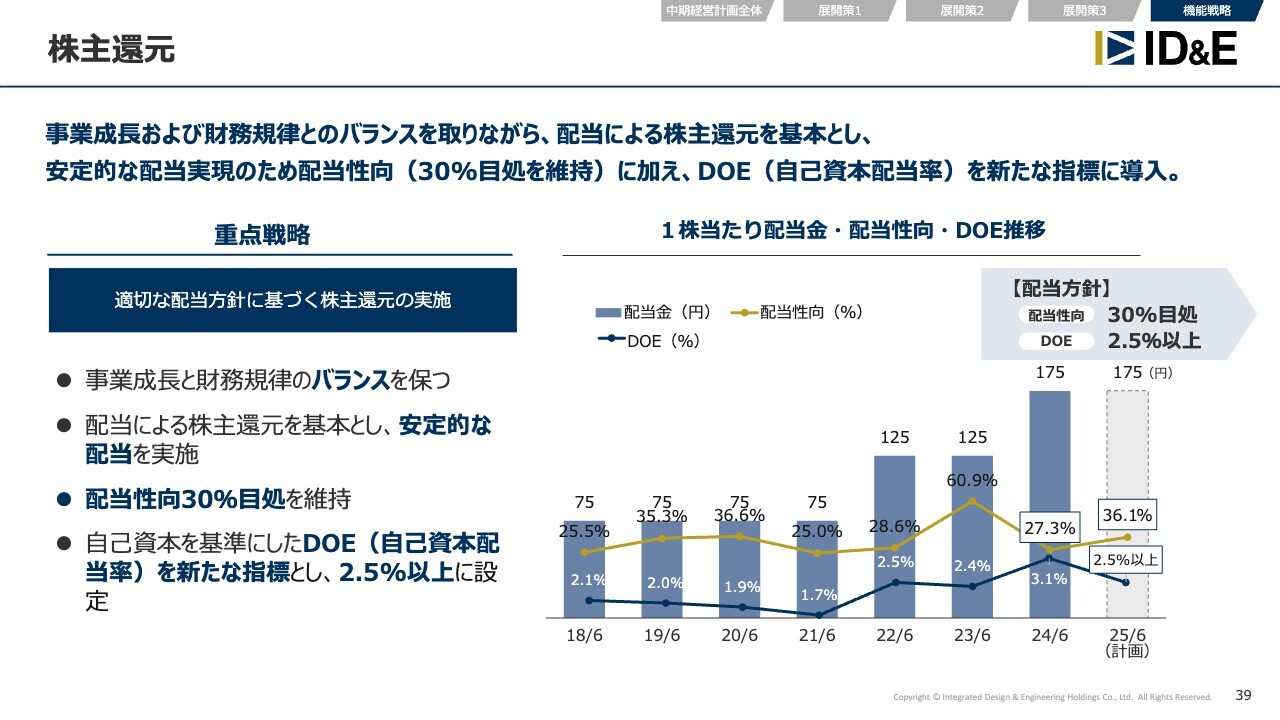

株主還元

株主還元についてです。事業成長および財務規律とのバランスを取りながら、配当による株主還元を基本とします。2024年6月期の営業利益および当期純利益が、期初に公表した業績予想を上回ったことから、前期は1株当たりの配当予想額を50円増額し、175円に修正しました。

引き続き、株主還元は配当性向30パーセントを目途とし、新たな指標としてDOE(自己資本配当率)2.5パーセント以上を目指していきます。

2030年までの目指す姿

中期経営計画「Building Growth 2027」は、「ID&Eグローバル戦略2030」の2nd STEPである展開期にあたります。

成長に向けた改革、マトリクス経営の推進、人財・技術の進化の3つの展開策を確実に推進し、2030年の目標達成を目指してがんばっていきますので、今後ともご支援のほどよろしくお願いします。私からのご説明は以上です。

質疑応答:自動設計の技術開発における今後の見通しについて

質問者:自動設計の技術開発について、先行分野もあると思うのですが、今後の展開の見通しをもう少し具体的に教えてください。

新屋:自動設計については、2030年を目標に、中央研究所の総力を挙げてAI技術の導入も含めて進めているところです。現時点においては、一連の中で分野ごとに自動設計を進める準備をしていくという段階です。

最後に一気に自動で設計していくという流れになりますので、最終的には長期経営戦略最終年度の2030年をゴールに進めています。分野によって進み具合が若干前後していますが、河川系、防災・砂防系、道路系分野の部分的な進捗が大きく見えてきているところです。

自動設計技術においては設計の効率化も計画していますが、品質確保にも大きく貢献するところがありますので、現在はそちらへの転用を急いでいるのが本音です。品質確保のほうが経営にはプラスの要素が大きいと考えています。

質問者:品質確保の部分というのは、例えば手戻りの防止なども含んでいるという理解でよろしいですか?

新屋:自動設計になると、初期条件の設定さえしっかりと行えばヒューマンエラーが減少していきますので、そのような意味合いでの品質向上と考えていただければと思います。

質疑応答:「The Good City」が売上や利益に与える影響について

質問者:今中期経営計画の展開策である民間市場拡大において、「The Good City」という取り組みをご紹介いただきました。この取り組みが、具体的にどのように売上や利益に影響していくのかを教えてください。ポートフォリオの組み合わせで展開していくようなイメージでしょうか?

新屋:先ほどご説明したとおり、「The Good City」は世界各国で「良い都市」つまり「Good City」を実現するための取り組みで、BDPのメンバーを中心に立ち上げたイニシアチブです。10都市と連携し、将来都市構想でのワークショップ等を開始しています。

我々の拠点があり事業活動を行っている、ロンドン・東京・リマ・トロント・ニューヨーク・ダブリン・マンチェスター・ロッテルダム・デリー・上海の10都市で行っています。「Good City」のイメージに近いのは、日本で言うところの「スマートシティ」です。そのような都市に我々の技術を結集し、提案型の営業を行っていきたいと考えています。

今までは地域開発・再開発など公共へのアピールが大きかったですが、最近は民間事業の投資意欲も旺盛です。大企業にもアピールするという方向性の中で、民間事業の拡大の一助にもなればと考えています。

質問者:個々のプロジェクトの段階に至るまで、より上流の部分でしっかりと提案していくことで、さらに複合的な取り組みに関与していくようなイメージでしょうか?

新屋:先ほど挙げた10都市のうち、例えば東京は、日本工営グループのコアメンバーが昔からよく知っている街です。しかし、ロンドンにはエネルギー事業や日本の都市空間事業のメンバーはいません。土木の人間は、ロンドンの街の再開発などに精通していませんので、新たな目線での議論ができます。

東京をずっと見ている我々が東京の新たな視点に気づかない一方で、イギリスやカナダ、ペルーのメンバーからは新たな視点での意見をもらうことができます。そのようなところで新たな気づきを得ながら「新たな視点で、グループ総力で進める」というイメージで始めたイニシアチブです。

質疑応答:政策の変化による影響範囲の見通しについて

質問者:当然ながら、中計は御社が見ている事業環境をもとに策定されていると思います。そこで、国内の公共関連のグッドシナリオとバッドシナリオを教えてください。政策的な変化などがあった時の影響について、社内でどのような議論があったのかをお聞きしたいです。

特に今は総裁が変わろうとする中で、公共投資に積極的な方もいれば、そうではない方もいると思います。御社としてのシナリオのレンジなどを含め、どのような範囲をあり得ると想定し議論したのか、開示できる範囲で教えていただければと思います。

新屋:公共事業の先行きについては、先ほど前期実績をお伝えした際に市場環境に触れましたが、基本的に「国土強靭化」という大きな流れがあります。自民党政権から民主党政権に代わるような大きな動きがあれば根底は変わると思いますが、自民党政権が続く中では「国土強靭化」の流れというのはマストではないかと考えています。

多少の強弱はあるにせよ、これだけの災害が続いている現在では、誰が総理になっても国土強靱化は外せない流れだと想定しています。

一方で、防衛関係については、多少温度差があるのではないかと考えています。こちらはアメリカとの関係があるため、アメリカの大統領が誰になるかも大きく関連してきます。いずれにしても、ロシアや中国への備えを背景とした防衛関係の強靭化が大きなベクトルになります。

こちらは通常のインフラの強靭化も兼ねているため、一定の施策が続くと考えています。したがって、公共においては「大きな増加もないが大きな低下もない」という予想を立てています。

質疑応答:能登半島地震による売上・利益への影響について

質問者:能登半島地震は、終わった期の売上・利益にどの程度影響がありましたか? また、今期の影響額の見込みについても可能な範囲で教えていただければと思います。

新屋:前期は約20億円ほどが震災関連の受注になっています。非常にインパクトがあり特徴的な被災が続いた地震災害でしたが、エリアが能登半島の北エリアに限られていたため、我々の受注額で言えば防衛関係のほうが遥かに大きいインパクトがあったというくらいの規模です。

基本的に、北陸地方の業者が集中的に対応しているところに、不足分を東京から補うかたちで発注がなされる動きとなっています。我々もできる部分は一生懸命取り組んでいますが、前期は約20億円ほどでした。

今期も20億円から30億円くらいの受注があるとは見込んでいます。利益的には、通常業務と変わらないくらいの利益が出ています。

質疑応答:南海トラフ地震が起きた場合の影響について

質問者:仮定の話で恐縮ですが、東日本大震災の経験なども踏まえ、南海トラフ地震が起きた場合に御社にとってどれくらいのインパクトが見込まれるかを教えてください。

新屋:南海トラフの巨大地震は、現在想定されている東南海・南海の一発連動型地震が起こってしまえば、関東から鹿児島辺りまですべて被災地となります。そのため、事業活動を継続できるかのほうが心配です。

実は2日前にBCP訓練を行ったばかりなのですが、その際にはシンガポールに災害対策本部として情報収集拠点を設ける訓練を行いました。国内では、まず札幌や沖縄の支店に連絡がつくかどうかが勝負であり、連絡がつかなければシンガポールに情報を集約する訓練を行っています。

したがって、大きな機会ではあるものの、東南海・南海トラフ地震については、リスクのほうが大きいと考えています。

質問者:参考までに、東日本大震災の時はどれくらいのP/Lへのヒットがあったのでしょうか?

新屋:P/Lのヒットというよりも、建設業界ましてやコンサルティング業界が、2010年のリーマン・ショック以降の約3年間、また民主党政権の頃を含め、赤字すれすれの経営から今のような成長軌道に乗りました。

そのため、業界の方向性が変わるくらいのインパクトはあったと思います。

しかし、次の東南海・南海の巨大地震は、東日本大震災とは比較にならないくらい巨大な被害が出ます。東日本大震災では2万人を超える死者・行方不明者が出ましたが、南海トラフ巨大地震の死者数は一桁増えると予想されているため、本当に事業継続ができるかどうかも不明です。

それゆえ、どれだけ揺れるか、また半割れとなるか次第で、事業活動などの動きはまったく変わってくると思います。

質疑応答:ROE向上施策の実行時期について

質問者:スライドに記載されているROE向上施策、特に非事業資産の圧縮などは、今中計期間中に実現させていくと考えてよろしいでしょうか?

新屋:そのとおりです。今中期経営計画の中で目指していきます。

質疑応答:事業投資、設備投資の内容について

質問者:スライドには、事業投資・M&A・設備投資の投資計画として400億円と記載されています。M&Aはまだ見えないところがあるかと思いますが、事業投資や設備投資で現状見えている内容や規模など、わかっているものがあれば教えてください。

新屋:事業投資については、エネルギー事業における蓄電池を活用したエネルギーマネジメント事業への投資が半分近くを占めています。

また、各社が同様の状況だと思いますが、BIM/CIM関係の設備やソフトの更新、新たなソフトの導入に関連する設備投資が多く控えています。この2つが大きいとご理解いただければと思います。

質疑応答:投資予算の余りを株主還元に回す可能性について

質問者:事業投資・M&A・設備投資の投資計画の400億円のうち、M&Aなどを中心に使い切らなかった部分は株主還元に回す可能性を考えておいてもよろしいですか?

新屋:株主還元に直接回す方向ではないと思いますが、3年間で新たな設備投資や事業投資が急浮上してくることもあります。また、M&Aは生き物ですので、それらの余裕も含めて400億円の枠を設定しているとご理解いただければと思います。

質疑応答:ID&Eグローバルアカデミーに対する思いについて

質問者:「ID&Eグローバルアカデミー」が7月に設立され、人材確保や育成が最重要であることには変わりないという認識です。社長としてここに込めた思いや目指すものについて、あらためてコメントをいただけますか?

新屋:「ID&Eグローバルアカデミー」は、人財のラーニングエコシステムとして立ち上げました。基本的には、私が若い時からずっと抱いていた「自分を理解しやすいシステムが欲しい」という思いに基づいています。

要するに「自分がどのように評価され、どのように成長してきて、誰とつながりがあり、誰とつながればもっと成長できるのか」「自分はある一定のグループの中で、どのような立ち位置なのか、どれくらい他の人よりがんばれているか、もしくは不足しているか」などを知るということです。

これらを自分または他人から評価され、その評価を他の人と共有していけるような「自分を知る仕組み」を作りました。

会社では、いろいろな研修が行われます。新入社員研修から始まり退職する直前まで、また退職した後もリカレント教育などのかたちで仕事や勉強をします。しかし「ID&Eグローバルアカデミー」は、そのような研修を行う意味合いだけではありません。

「つながる」「自分を知る」という機能を持ち、お互いが切磋琢磨しながら成長していける、そのような企業文化も一緒に作っていきたいという思いで「ID&Eグローバルアカデミー」という仕組みを考えました。

また当社は、半分以上が海外の人間であり、彼らの学習意欲や、つながろうとする意欲は高いです。その気持ちを汲み上げていくには、やはり今の日本にある制度だけでは難しく、お互いが共有しあって学んでいける制度が必要だと思います。

現在は、大学の授業にも入っていけるような拡張機能もどんどん作っていこうと、大学とも相談しながら進めています。

したがって「ID&Eグローバルアカデミー」は、単純な研修機能などではなく、つながりや成長を体現できる文化に成長させていきたいという思いで始めています。それゆえ少し時間はかかりますが、がんばっていきます。

質問者:かなり壮大な計画だと思います。そのような意識をそれぞれの人にきちんと植え付け、前向きに取り入れていくといったかたちになるのでしょうか?

新屋:そのとおりです。要するに、意欲のある人が勉強できるプラットフォームを作っていきたいということです。

例えば「国交省の案件で今までどのようなことを務めたか、どの都道府県、どの市町村の案件で誰と一緒に活躍したか」といった自分の経歴が、すべてそこでわかります。その情報は営業情報にもなりますので、社内の情報がうまく整理され、共有しつながっていくことで、どれだけ価値が生まれるかを想像し、みんなで「よし、やろう」と決断に至りました。

この銘柄の最新ニュース

ID&EHDのニュース一覧- 当社株式の上場廃止に関するお知らせ 2025/05/12

- 今週の【重要イベント】米消費者物価、米小売売上高、1-3月期GDP (5月12日~18日) 2025/05/11

- 来週の【重要イベント】米消費者物価、米小売売上高、1-3月期GDP (5月12日~18日) 2025/05/10

- 日本工営 生成AIを活用した「自律型AI」を開発 2025/05/02

- BSC工法(藻類で土砂流出を防ぐ特許技術)がNETIS「令和7年度推奨技術」に選定 2025/04/24

マーケットニュース

おすすめ条件でスクリーニング

ID&Eホールディングスの取引履歴を振り返りませんか?

ID&Eホールディングスの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。