ミスターマックスHD、2期ぶりの増収増益 EDLP訴求と行動制限の緩和に伴う変化への対応が奏功

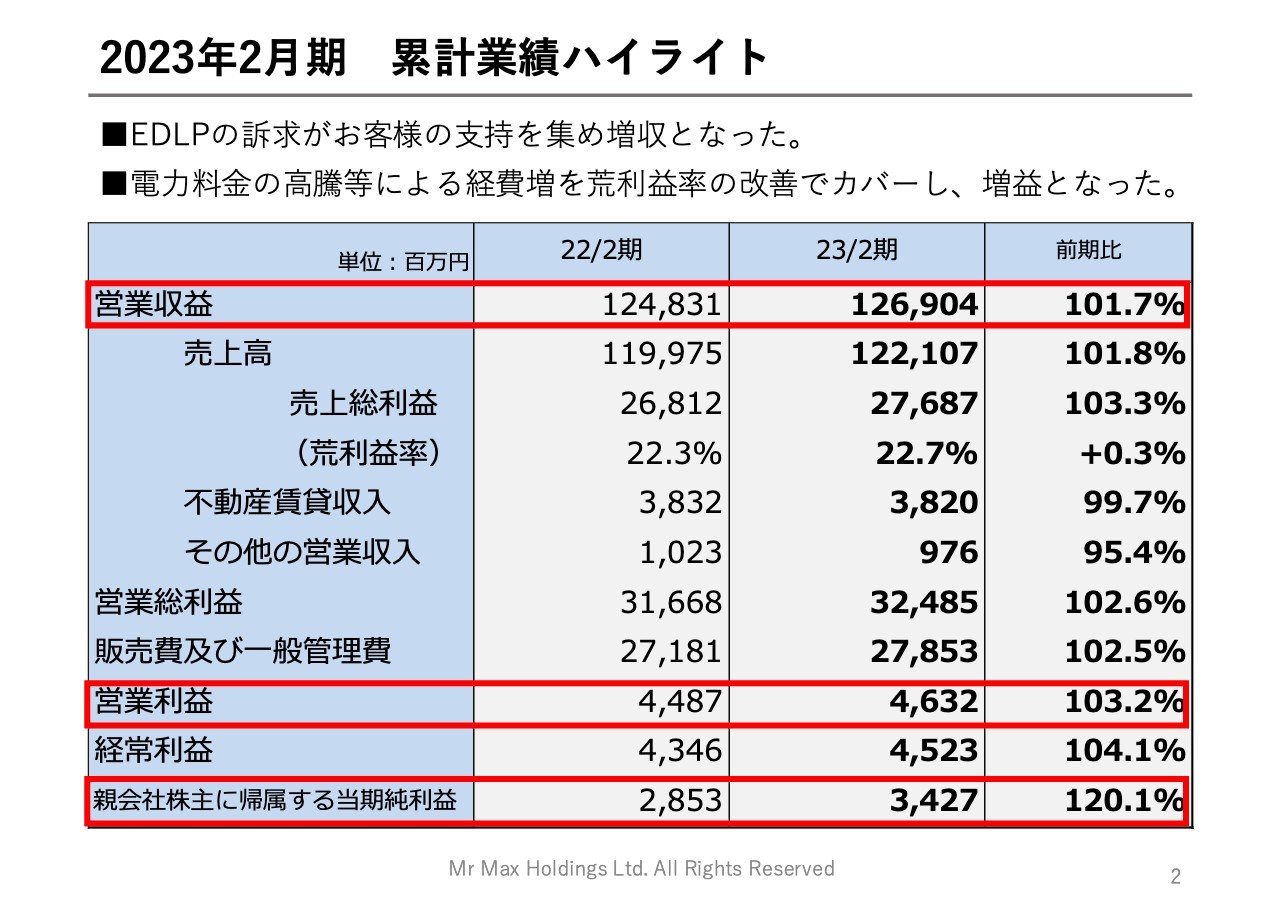

2023年2月期 累計業績ハイライト

平野能章氏(以下、平野):代表取締役社長の平野です。本日はお忙しい中、当社の決算説明会にご出席いただき誠にありがとうございます。前期の業績と今期の方針についてご説明いたします。

2023年2月期は2期ぶりの増収増益となり、全体としては悪くなかったと考えています。エネルギー資源をはじめとした物価高騰が続く中、お客さまにはEDLP施策をご支援いただきました。また、行動制限の緩和に伴う変化にもうまく対応できたと思います。

その結果、売上高は前年比1.8パーセント増加し、荒利益率も改善しました。親会社株主に帰属する当期純利益は、前期比120.1パーセントの34億2,700万円となりました。

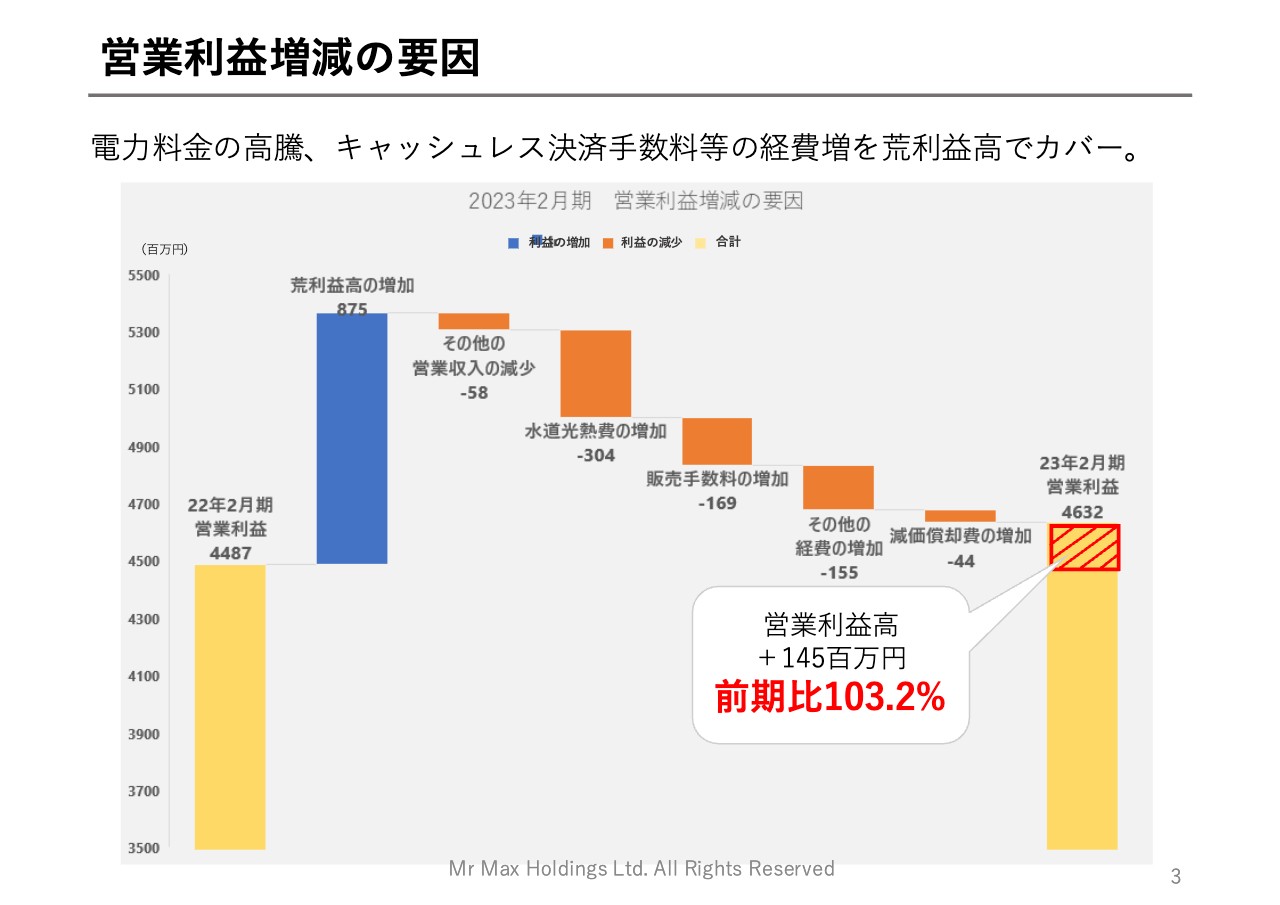

営業利益増減の要因

2023年2月期の営業利益の増減要因です。売上高の増加に加え、荒利益率の改善により、グラフに青色で示す荒利益高は8億7,500万円増え、増益に大きく貢献しました。在庫コントロールによる値下げ販売の減少、さらにPB商品の売上高構成比の高まりにより、荒利益率は前期比で0.3パーセント改善し、22.7パーセントとなりました。

経費は、電力料金の値上がりや、キャッシュレス決済増加に伴う販売手数料増加などにより前年を上回りました。しかし、作業改革による人件費のコントロールなど、全体的なローコスト運営に努め、販売管理費全体では荒利益高の伸び以下に抑えることができました。

その結果、営業利益は前期比103.2パーセントとなりました。

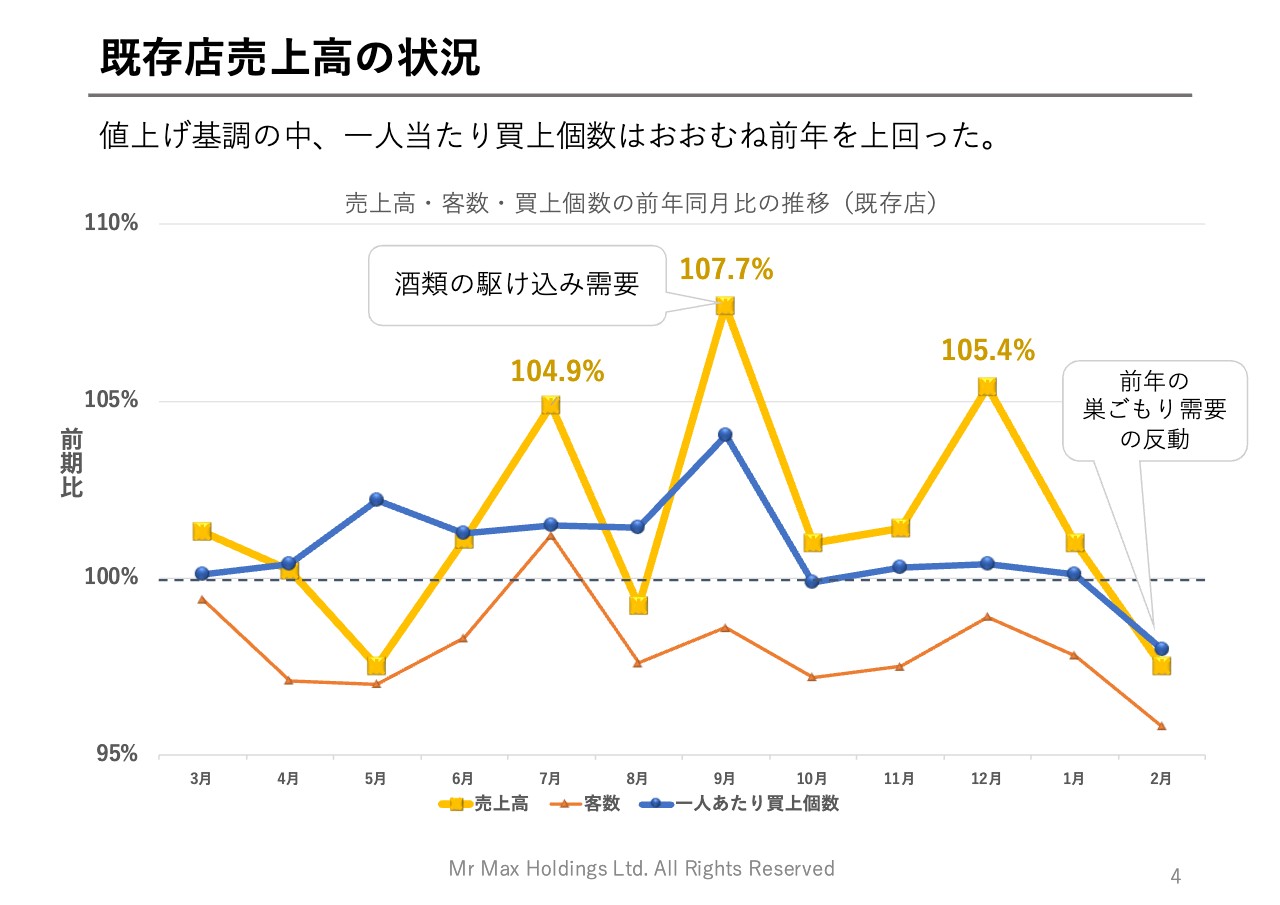

既存店売上高の状況

スライドのグラフは、前年比の売上高・客数・一人当たりの買上個数を示しています。お客さまの行動が変わる中、黄線で示した売上高に関してはおおむね前年を上回りました。要因としては、青線で示した一人当たりの買上個数が前年を上回ったことが挙げられます。

生活に必要な商品を1ヶ所で購入できる品揃えや、強化してきたEDLP施策をお客さまに受け入れていただいた結果だと考えています。

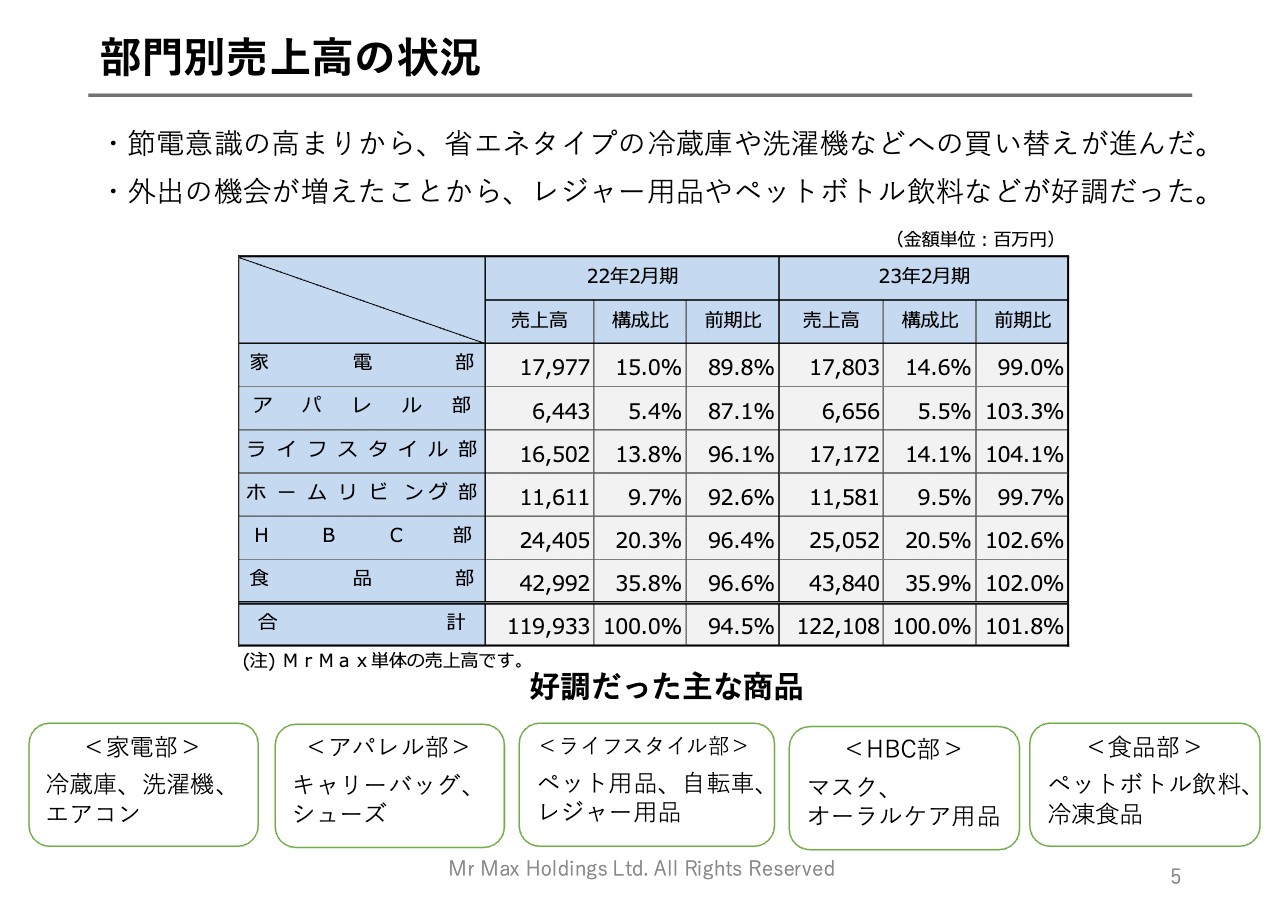

部門別売上高の状況

部門別の売上実績です。家電は、空気清浄機や血中酸素濃度を測るパルスオキシメーターなどの売上が減りましたが、節電意識の高まりから冷蔵庫や洗濯機などの大型家電が売上を伸ばし、ほぼ前年並みとなりました。

さらに、行動が変わり外出の機会が増えるにつれて、キャリーバッグやシューズ、自転車、レジャー用品、さらに小型ペットボトル飲料等も好調に推移しました。

また、この数年で「時間を有効に使いたい」というお客さまの意識が強まったことが反映され、レトルト食品や冷凍食品が売上を伸ばしました。

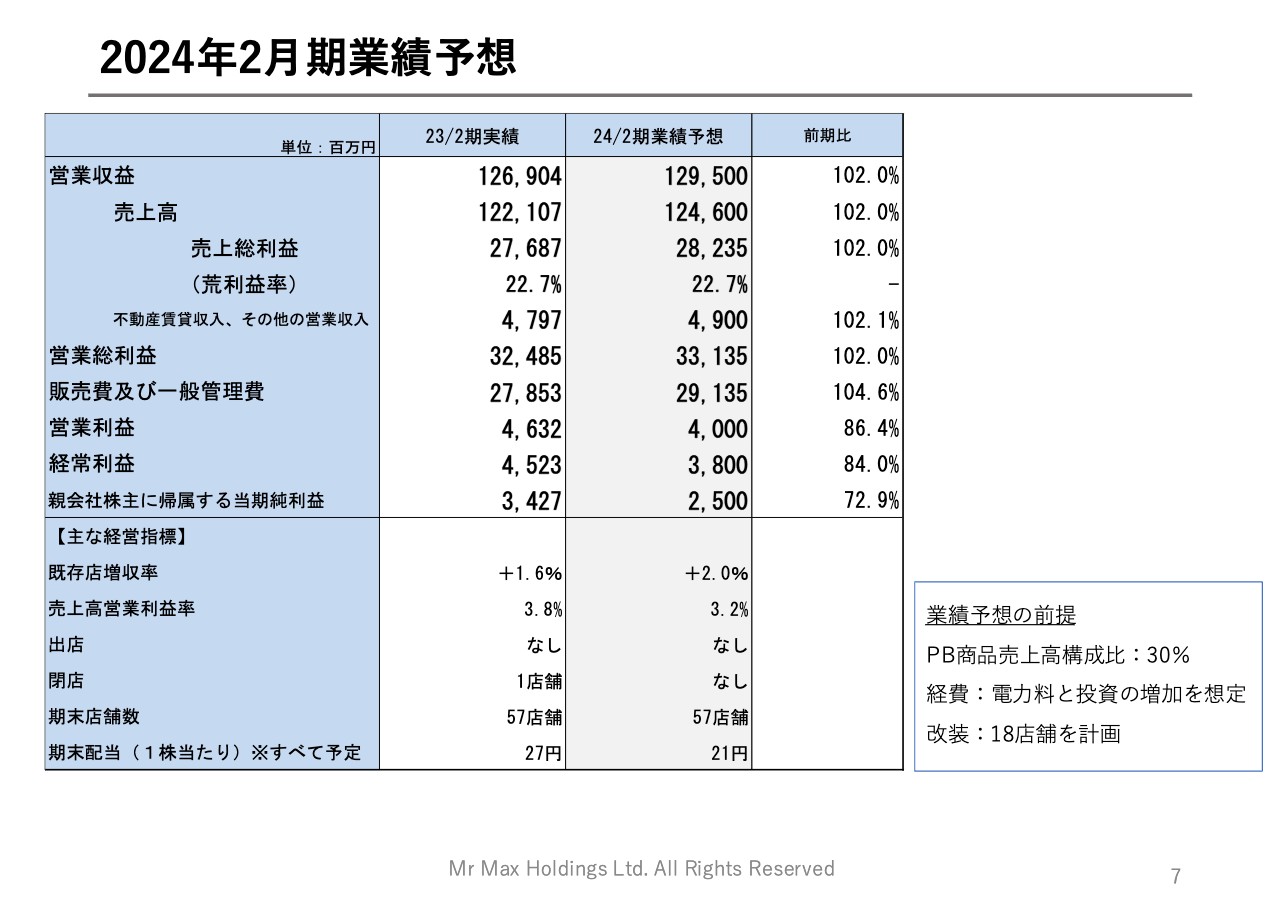

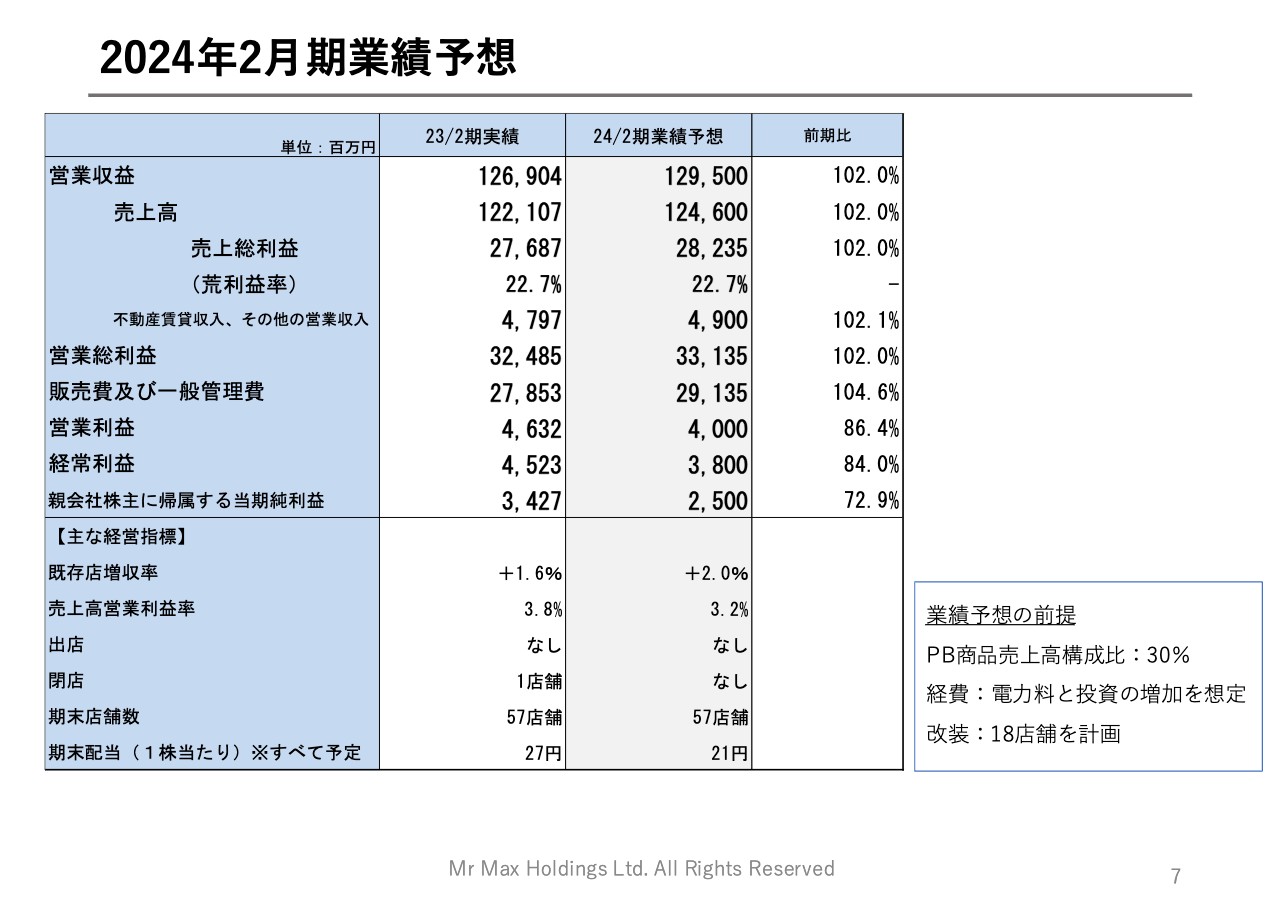

2024年2月期業績予想

2024年2月期の方針についてご説明します。まずは、2024年2月期の業績予想です。今年度の売上高は前期比2パーセント増の1,246億円、営業利益は前期比13.6パーセント減の40億円を計画しています。既存店の売上高は2パーセント増を前提としました。

今期は18店舗の改装を予定していることに加え、3月からはオンラインストアも始まりました。また、人的資本への投資として給与の引き上げも計画していますので、今期はコストが増えます。

一方で、改装効果やオンラインストアの売上増加については不確定要因が多いこともあり、控えめに見込んでいるため、結果的には極めて保守的な予想となりました。営業サイドとしてはこの数字を最低ラインとして、この後ご説明する今期の取り組みによりしっかりと結果につなげたいと思っています。

2024年2月期の方針

今期の4つの取り組みについてです。非常にオーソドックスな4つの取り組みを地道に進めます。

1つ目は「EDLP(エブリディ・ロープライス)の追求とEDLC(エブリディ・ローコスト)の推進」、2つ目は「PB商品の拡大」、3つ目は「改装による既存店の強化」、4つ目は「DXによる市場変化への対応」です。

次のスライドより、それぞれの取り組みについて詳しくご説明します。

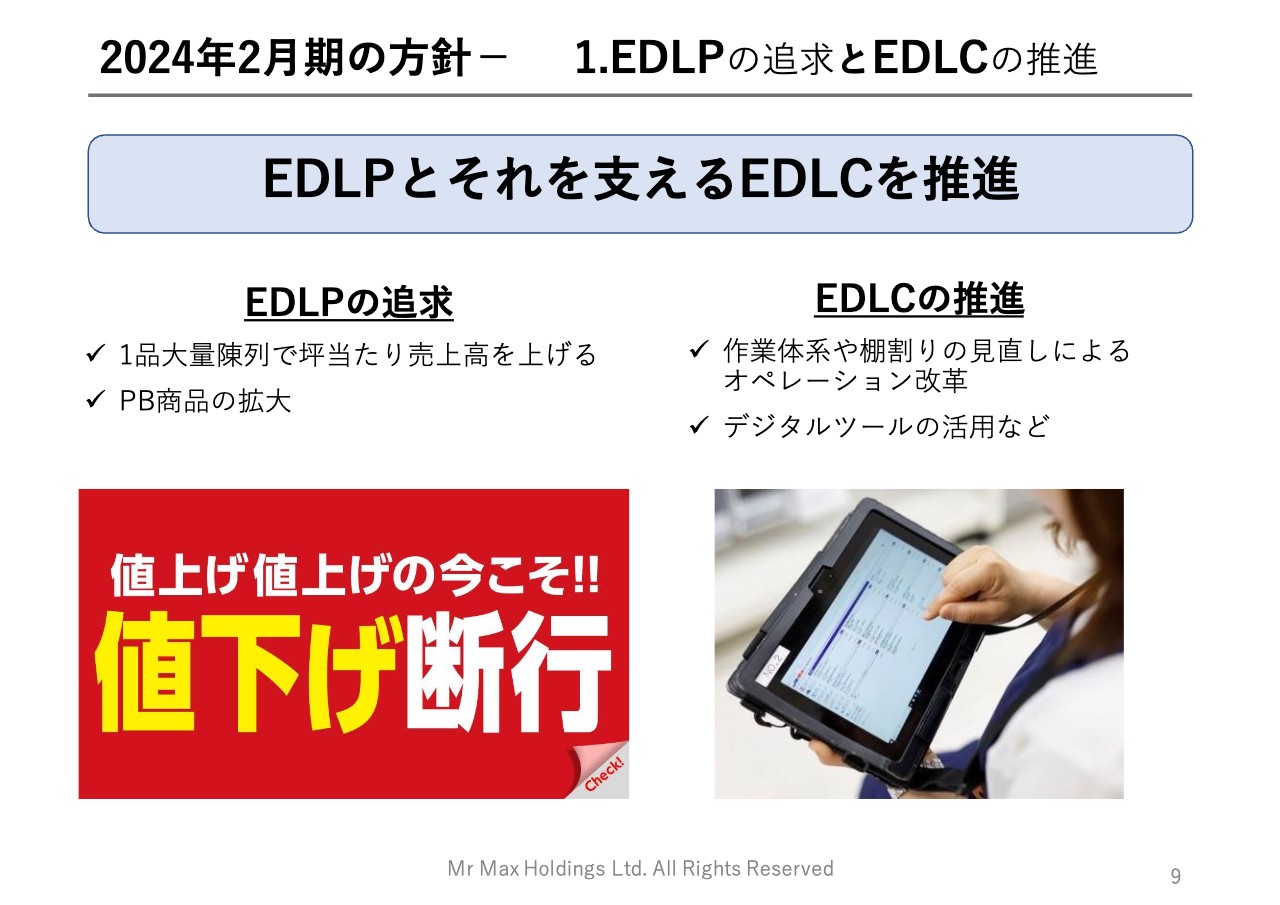

2024年2月期の方針- 1.EDLPの追求とEDLCの推進

新年度においても、ここ数年取り組んできた「EDLP」と、それを支える「EDLC」を推進します。EDLPはこの2年間で取り組みを強化し、手応えを感じています。売り込み商品を絞り、1品大量で坪当たりの売上高を上げます。

そして、安く売り続けるためには継続的なローコスト運営、つまりEDLCが必須です。昨年は日替わり特売を廃止して曜日ごとの物流波動を可能な限り小さくし、EDLCに取り組みました。新年度も作業体系や棚割りの見直しを進めてオペレーションを改革し、人時数を削減するなど、EDLCを徹底していきます。

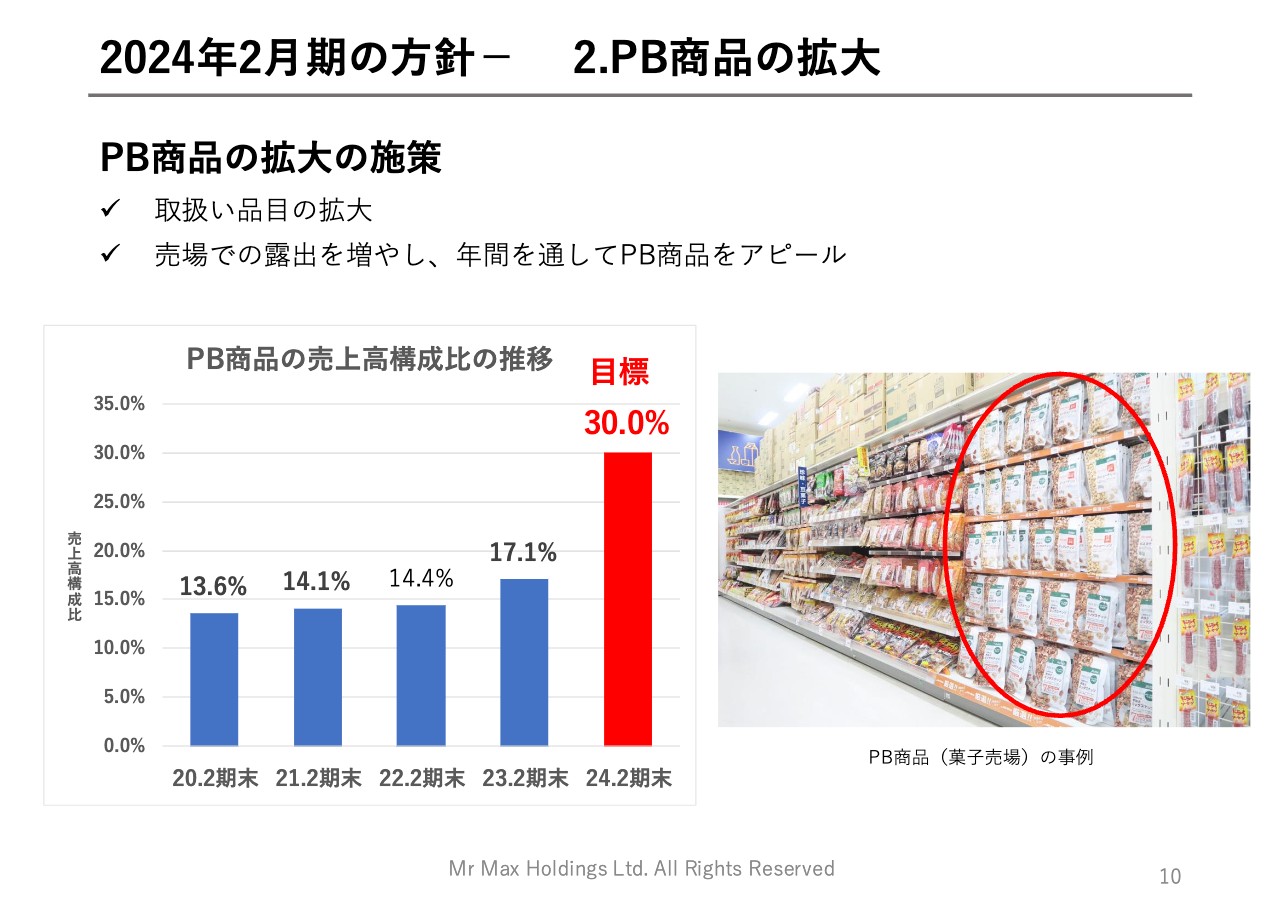

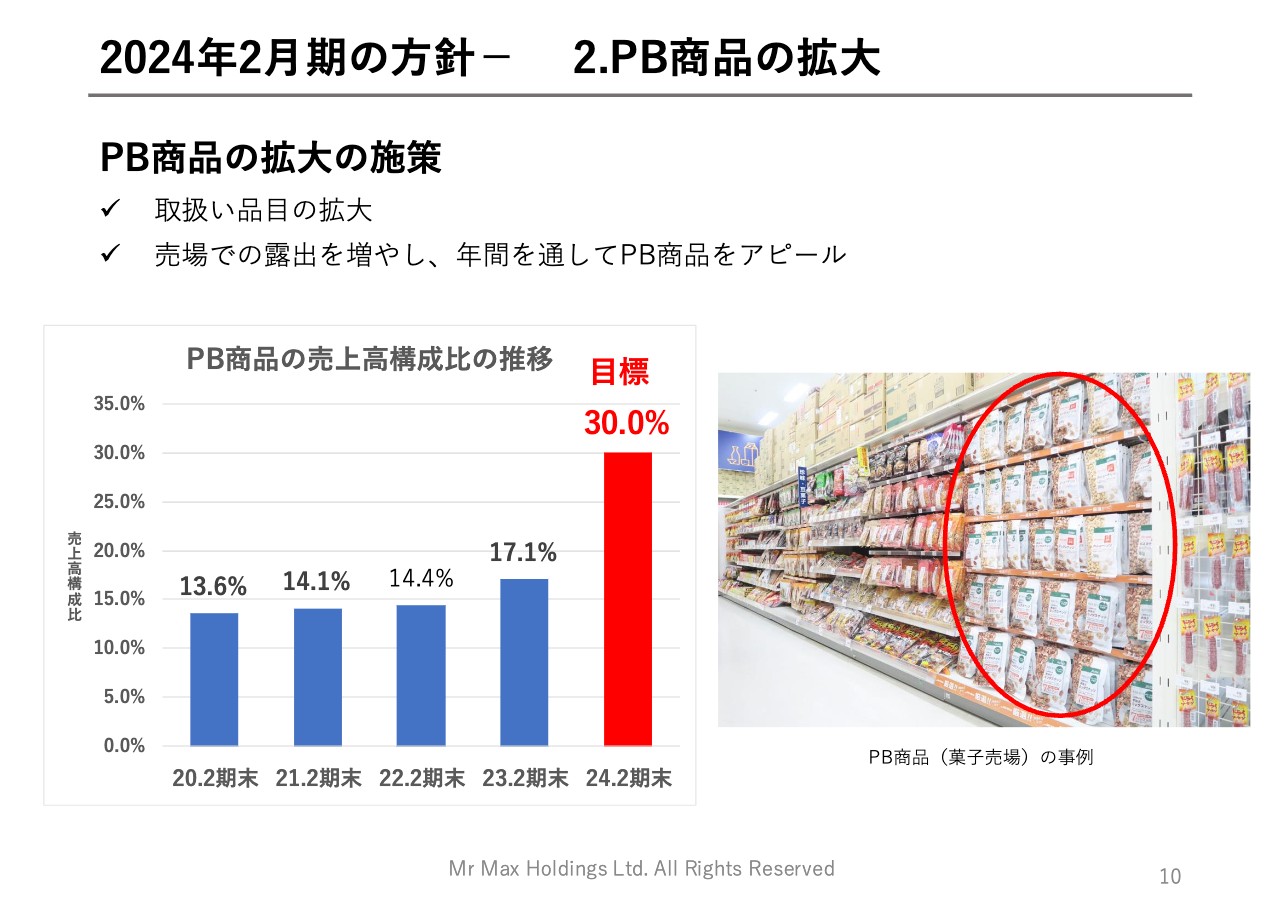

2024年2月期の方針- 2.PB商品の拡大

PB商品の拡大についてご説明します。昨年はPB商品の売上高構成比20パーセントを目標に取り組み、結果は17.1パーセントでした。未達要因は2つあります。1つ目は、新しく開発した商品数が期待したほど増えなかったことです。

毎週3つから4つの商品をPB開発会議にかけます。これらが全て商品化されれば商品数は増えますが、我々は「PB商品の売上構成比2割」という数字を達成するためではなく、お客さまに本当に喜んで受け入れていただける、かつPB商品として価値ある安さを提供できることをしっかりクリアしたもののみをデビューさせたいと考えています。

前期の前半は、その基準をクリアするための交渉や組み立てができず、想定よりも合格比率が低くなりました。後半はペースが上がってきたものの、会議から店頭デビューまでに想定より時間がかかりました。このようなさまざまな要因により、PB商品の売上高構成比は17パーセント台に留まりました。

新年度はより幅広い品目の開発を手がけます。また、昨年、一昨年とPB会議を続けてきたことによりバイヤーの水準が上がっていますので、デビューする商品数を確実に増やすことができると考えています。

2つ目の未達要因は、店頭でのお客さまへのアピールが十分にできなかったことです。PB商品は、主に「島」と呼ばれる通路に置かれたゴンドラに山積みし、お客さまに売り込みます。しかし、PB商品以外にも一品大量の特売商品やチラシ商品がある場合も島に山積みします。

島で展開する商品は数に限りがあり、次々と入れ替わります。一定期間を過ぎたPB商品は、基本的に定番売場の中に組み込みますが、その組み込み方に問題がありました。せっかく定番売場に組み込んでも、商品を見せるための陳列方法が十分でなければ、ほかの定番商品の中に紛れてしまいます。結果的に、お客さまに気付かれにくくなっている売場が見受けられました。

今年度はデビュー当初には島での露出を増やします。ある一定期間が過ぎてからは、定番売場でも露出を増やせるように取り組みます。スライド右側の写真の赤丸部分が、定番売場に並んだPB商品の様子です。ゴンドラを1本使ってアピールすることにより、PB商品がお客さまの目に留まりやすくなります。同時に定番商品の中にあることにより、価格や容量などをほかのNB商品と見比べることができます。

このように一層わかりやすい売場を作り、年間を通してPB商品を売り込む体制を作ります。

2024年2月期の方針- 2.PB商品の拡大

また品種についても、昨年に引き続き、家電から食品まで幅広くPB化を進めます。繰り返しになりますが、2021年1月から始めた商品開発会議は現在も毎週行っています。毎週3件程度だった上程数を10件程度に増やします。

ただ件数を増やすだけではなく、質を維持しながら、ミスターマックスが提供すべき価値ある安さを継続的に供給できるかをしっかりと見極め、デビューする商品数を増やしたいと考えています。

また、PBあるいはSB(ストア・ブランド)商品については、環境に配慮した調達も進めています。例えば、包装資材に紙を使ったミックスナッツなど、すでにデビューした商品がいくつかあります。品質と価格のバランスがよい価値ある安さで、ふだんの暮らしを豊かにする商品を拡大していきます。

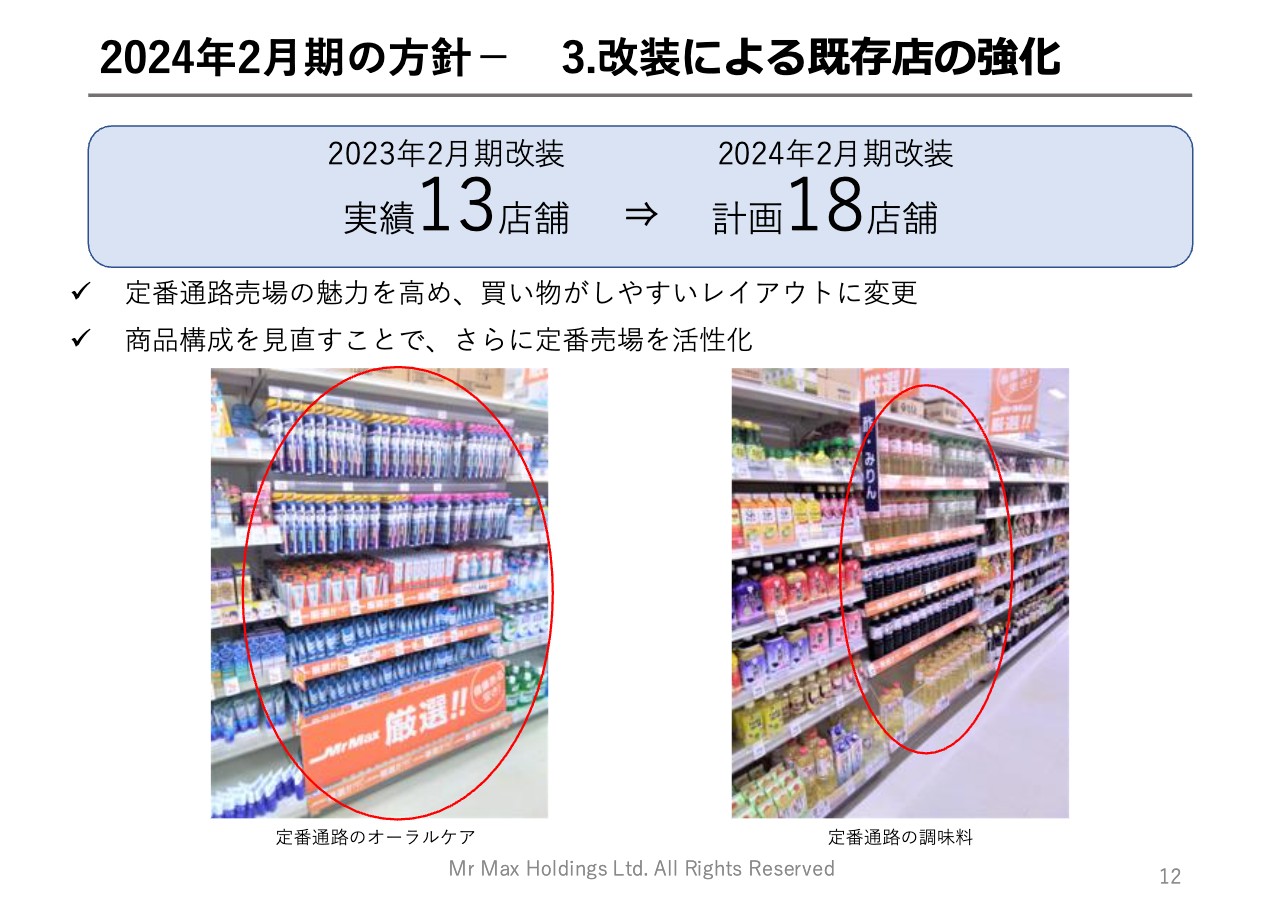

2024年2月期の方針- 3.改装による既存店の強化

改装による既存店の強化についてご説明します。2024年2月期は、前期以上に改装に注力し、売場の改革を進めていきます。これまでは、主通路の島にお買い得商品を大量に並べ、買い上げ点数を増やそうとする傾向がありました。

先ほどPB商品の展開方法のところでも少しお話ししましたが、島にいろいろな商品が陳列されることで、結果的に島に置いてある商品だけにお客さまが集中していました。

その結果、せっかく品揃えをしっかりと行っている定番売場へ、お客さまに入ってもらいづらくなっていました。そこで、今回の改装では、売り込みたい商品のフェイスを広く取るように変更しています。

スライド10ページでご覧いただいた売場は、ゴンドラ1本を丸ごと使ったものでした。定番売場ではそこまでの陳列量は必要ないものの、12ページのスライド左側の写真のように歯ブラシのPB商品を上段2段にすべて並べて埋める陳列や、右側の写真のようにみりんや調理酒などの調味料を2段組にする陳列などによって、お客さまへ発信しています。

今は売り込みたい商品のフェイスを広げ、一目でその商品がわかるような売場に切り替えているところです。お買い得なNB商品やPB商品を定番売場内に並べることで、定番売場の活性化を狙います。

また、改装で大切なことは、死筋商品の排除と商品構成の見直しを同時に行うことです。売れ行きが良くない商品を排除し、売り込みたい商品のフェイスを広げます。これは本当に基本中の基本であるため「今頃そのようなことを言って」と思われるかもしれませんが、実際に行うのはなかなか難しいことです。現在は商品部、店舗運営部、そして売場改装チームと一緒に、この取り組みを再度行っています。

このように、当社の商品力、棚割りの見直し、そして棚割りを見直したことによる作業システムの改善の3つが一緒になることで、初めて既存店の改装の成果が発揮できたと考えています。今期はそのような意味のある改装に全力を挙げて取り組んでいきます。

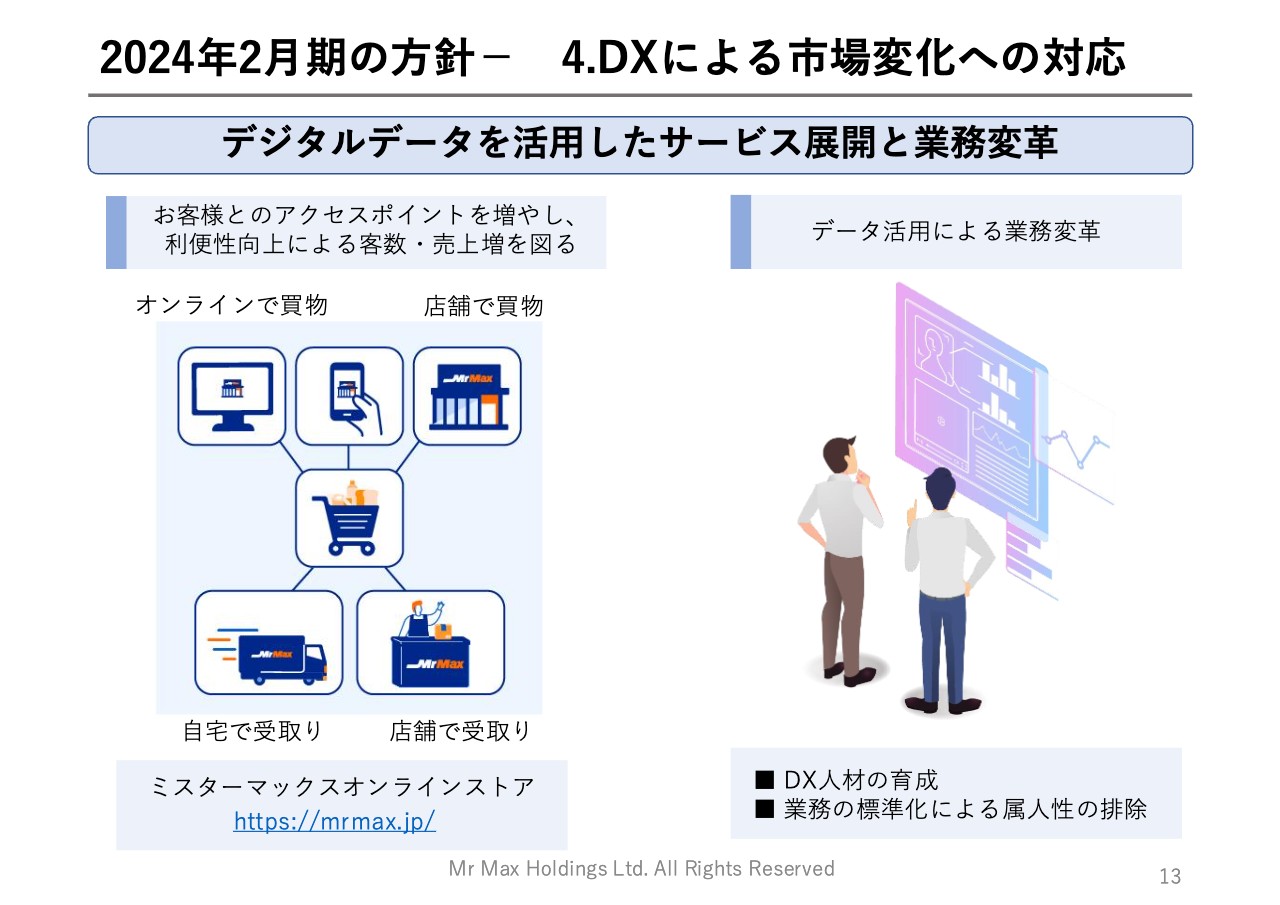

2024年2月期の方針- 4.DXによる市場変化への対応

DXによる市場変化への対応についてご説明します。DX担当の役員を置くとともに、精通した社員を採用し、体制を強化しているところです。このDXの目的はお客さまの利便性向上と我々の仕事の仕方自体を革新していくことで、データ活用による業務改革の実行を目指しています。

お客さまの利便性の向上については、今年3月7日にオンラインストアをオープンしました。オンラインストアでは、大変好評いただいている当社のアプリと既存店を組み合わせ、特に店舗周辺にお住まいのお客さまの利便性を上げることに徹底的にこだわりました。

加えて、アプリのリニューアルも行っています。オンラインストアで使えるクーポンの配信や、アプリから買い物ができるなどにより、さらに便利でお得な機能を備えたアプリとなりました。もちろん、ご注文いただいた商品は自宅と店舗のどちらでも受け取り可能です。

さらに、「カーブサイドピックアップ」と呼ばれる、注文した商品を店内に入ることなく店舗の駐車場で受け取れるサービスも順次リリース予定です。この取り組みにより、リアル店舗、オンラインストア、アプリを一体化させていきます。

まずは、リアル店舗をご利用のお客さまの利便性を上げていくことにより、商圏内の占拠率をさらに上げていきたいと思っています。商圏内の占拠率が上がってくると、だんだんと販路を広げていきやすくなります。最終的には、ECを通じて全国どこへでも運べるようになることを目指しています。

そのため、まずは当社のことを知っているお客さまに対して徹底的に便利なECサイトを作り、ECおよびリアル店舗での売上に加えて、相互のお客さまの行き来を活性化させたいと考えています。

データ活用については、これまでも購入履歴をもとにおすすめの商品をアプリに表示する取り組みなどを行ってきました。今後は、社員の経験やスキルに頼っていた売上の分析などもデータベースを活用し、さらなる精度の向上を図っていきます。

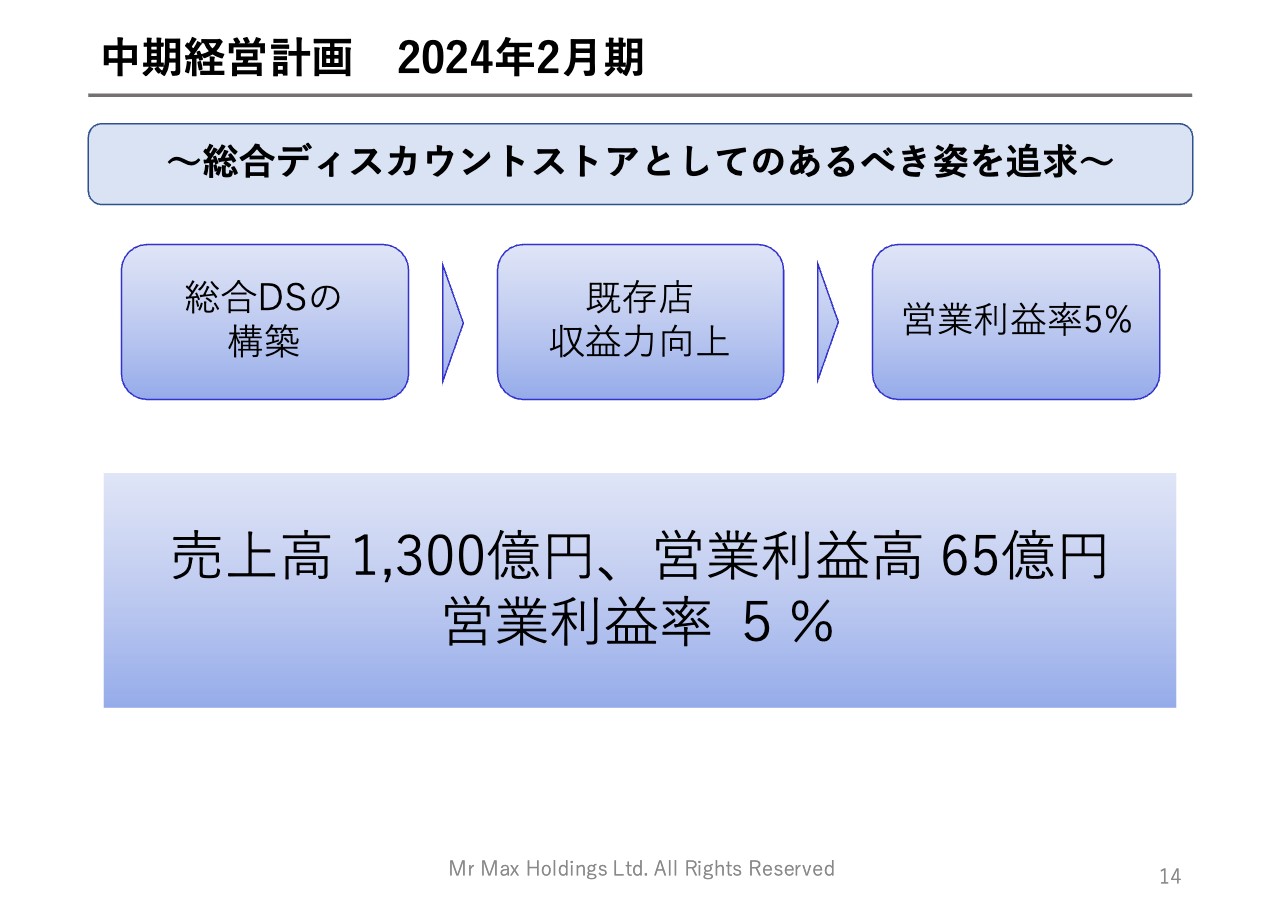

中期経営計画 2024年2月期

中期経営計画についてです。2024年2月期は3ヶ年計画の最終年度になります。当社では、2年前に売上高1,300億円、営業利益65億円という大きな目標を立てました。しかしながら、今年度の業績予想と比べると、大幅な乖離があります。

今期の施策を確実に実行し成果を出すことで、中期経営計画の数値に限りなく近づけられるよう努力します。以上で私からのご説明を終わります。

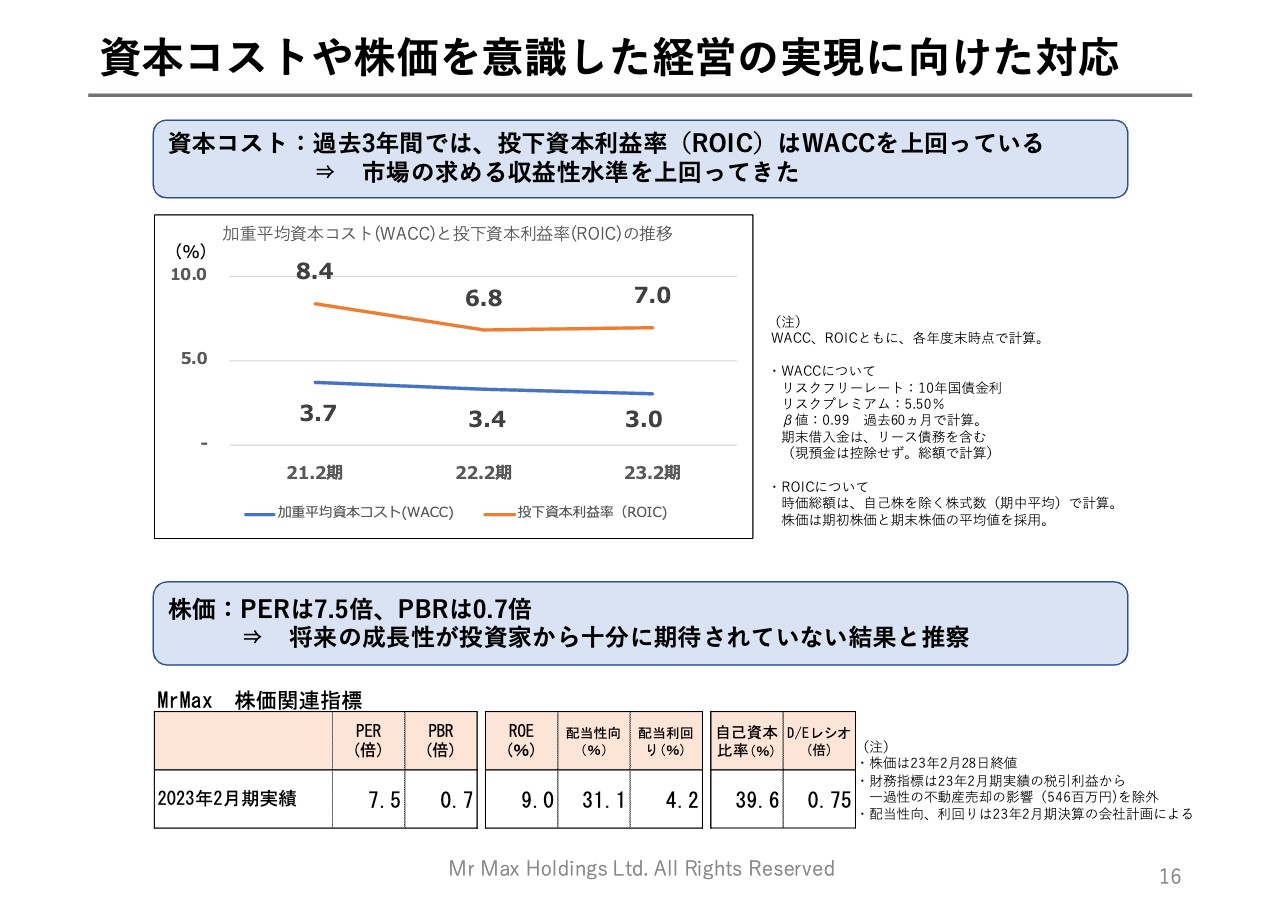

資本コストや株価を意識した経営の実現に向けた対応

司会者:次に、石井より資本コストと株価についてご説明します。

石井宏和氏(以下、石井):財務を担当する石井です。3月末に、東証より資本コストや株価を意識した経営の実現に向けた対応が要請されました。こちらについての当社の分析と、分析に基づく方針についてお話しします。

スライド上段のグラフは、資本コストと資本収益性の推移を示しています。過去3年間を見ると、当社の投下資本利益率(ROIC)は、加重平均資本コスト(WACC)を上回っています。これにより、当社は投資家の求める収益性をクリアできていることが確認できます。

株価について、当社のPERは7.5倍で、最近注目されているPBRは0.7倍です。2020年9月に株価が1,000円を上回った時にはPBRが1倍を超えたものの、基本的には1倍割れが続いています。しかし、配当性向は31.1パーセント、配当利回りは4.2パーセントですので、東証1部の平均程度と言えると思います。

また、自己資本比率は39.6パーセント、D/Eレシオは0.75倍です。これらの数字が示しているように、いわゆる金融資産をため込むことで自己資本が水ぶくれしている状態でもありません。したがって、PBRが1倍を割っている要因としては、将来の収益性が投資家から十分に期待されていないことが考えられます。

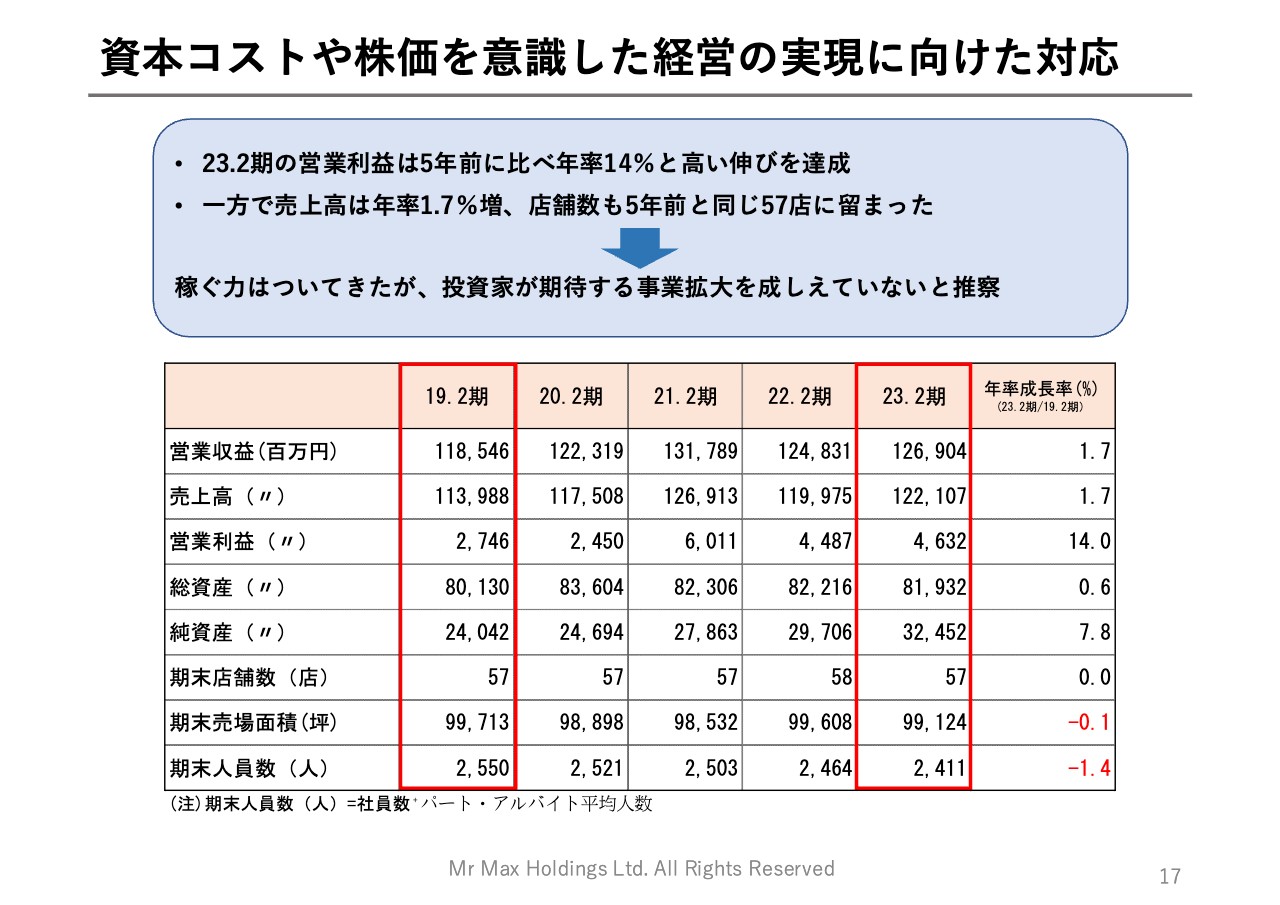

資本コストや株価を意識した経営の実現に向けた対応

スライドには、過去5年間の主要財務指標を示しています。2023年2月期の営業利益は、5年前と比べて年率14パーセントと高い伸びを達成しました。販促方法や店舗でのオペレーションを見直し、PB商品の開発を加速させてきた結果です。

一方で、営業収益および売上高は年率1.7パーセントの増加に留まっています。店舗数も57店で、5年前と変わっていません。本日ご参加いただいている投資家のみなさまとの対話でも、出店に関する質問を必ずいただきます。

PBRが1倍割れの要因は、投資家が期待するような事業規模の拡大を成し遂げていないことだと理解しています。当社もそのような状況を重く受け止め、対応策を進めています。

資本コストや株価を意識した経営の実現に向けた対応

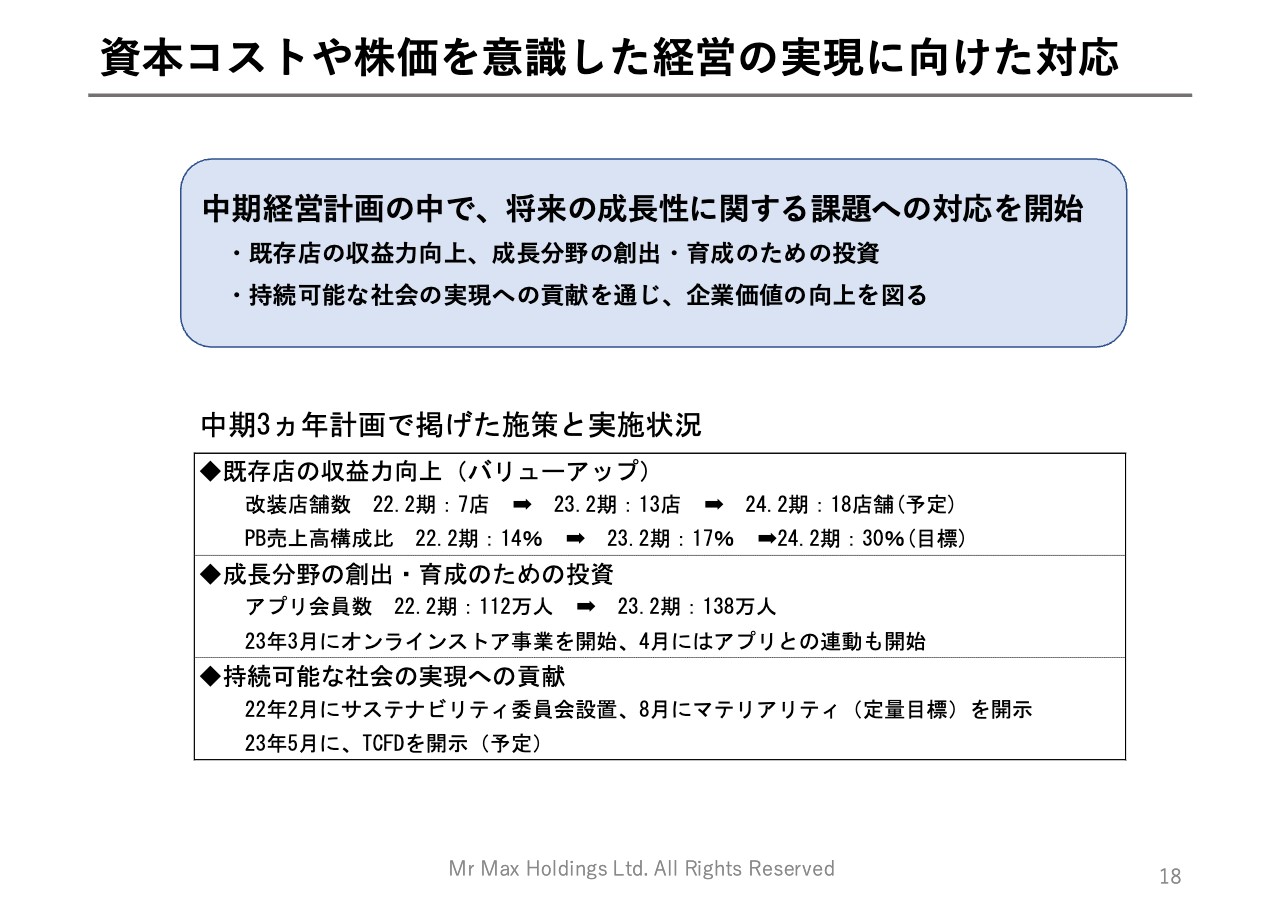

先ほど平野からもお話ししましたが、中期経営計画では事業規模の拡大が課題であると捉え、そのための施策を具体的に定め、年度ごとに実施状況を確認しています。

2年前に中期経営計画を作った際にも、出店数がコンスタントに見込みづらいことにより、既存店を強くすることで業績を伸ばす施策を採用しました。既存店の改装やPB戦略は、そのような視点で取り組んでいる戦略だとご理解ください。

本来であれば、改装の効果を発揮し、今期の既存店の増収率は4パーセントから5パーセントくらいまで飛躍的に伸ばす必要があります。しかし、現時点ではそこまで確かな手応えをつかめていませんので、既存店の今期の計画は2パーセント増と予想しています。この点については、私としても忸怩たる思いです。

また、店舗の開発については、いまだコンスタントに店数を増やせる体制には至っていません。それでも、2022年度に大幅な人事異動と組織改正を行い、出店ペースを引き上げる対応を進めています。

株式市場から求められる課題を把握し、確認し、解決することで、企業価値を継続的に高めていきたいと思っています。以上で、私からのご説明を終わります。

質疑応答:2024年2月期の業績予想について

「2024年2月期の業績予想は減益ということですが、弱すぎるのではないでしょうか?」というご質問です。

ご心配をおかけして本当に申し訳ありません。ただし、今期は先ほどもご説明したとおり、2つの大きな先行投資を行う予定です。

1つ目は18店舗の改装です。こちらに伴う一時的な費用負担が2億円ほど発生する見込みです。2つ目は、オンラインストアの開始によって生じる費用の負担です。こちらも同じく2億円ほどを見込んでいます。それ以外にも、電力料金の値上がりや社員の給与増等々を織り込んだ結果、このような数字になっています。

一方で、本来であれば改装の効果による既存店の伸びやオンラインストアの売上増を見込まなければいけませんが、先ほどご説明した事情により保守的に織り込んでいます。昨年度から取り組んでいる改装効果を発揮して、計画を上回る既存店の伸びを達成できるように努力していきます。今年度は、中期的な事業拡大のための踊り場だとご理解いただければと思います。

質疑応答:新規出店計画について

「新規出店をもっとすべきではないでしょうか?」「ミスターマックスは出店に消極的なのですか?」あるいは「何がネックになって出店できないのでしょうか?」というご質問です。

投資家にしてみれば、昨年度と今年度、成長の源泉である出店の計画がないということは、確かに非常に大きなネックかと思います。しかし、当社としては出店に消極的だということはまったくありません。この数年は収益性を重視した経営に重点を置き、無理に出店するよりも既存店の収益性の改善に注力してきたということです。

幸いにもこの努力が実り、売上高は増加し営業利益率も3パーセント台に改善することができました。すでに体制の手直し等も行っていますので、来年度以降は積極的に出店していくつもりです。

質疑応答:PB商品の売上高構成比について

司会者:「2024年2月期末のPB商品の売上高構成比30パーセントという目標は達成可能でしょうか? かなり高い目標に見えますが、現実的にはどれくらいがターゲットになるでしょうか?」というご質問です。

平野:PB商品の売上高構成比30パーセントは、中期経営計画を立てる時に設定した非常に高い目標です。去年1年間で約3パーセントしか伸ばせていませんので、今期は約13パーセント、すなわち去年の4倍程度上げなくてはなりません。

しかし、PB化やSB化の促進については、この2年間でバイヤーのレベルもかなり上がりました。そのような意味では、前期下期の彼らの動きや今年度の1ヶ月間の行動の変化には、かなり期待できると思っています。

何パーセントが本当の目標かと問われれば、もちろん30パーセントが目標です。その数字にどの程度肉薄できるか、あるいは超えられるかについては、実際に取り組んでいくしかありませんので、商品を早くデビューさせ、お客さまにしっかりとアピールして売り込んでいきます。

全般的に物価はまだ上がっていきますし、仕入れ原価も上がっていく中で、PBやSBはとても重要な商品群です。そのため、荒利を安定させてしっかりと確保することも踏まえて、PB化は進めていきたいと考えています。

また今後は、コロナ禍による海外での行動制限等がほとんどなくなっていきます。この3年間はストアブランドを中心に、国内の問屋、メーカー、工場のみなさまと一緒にストアブランドをどんどんデビューさせてきましたが、今後はまた中国や東南アジアとの仕事が行いやすくなります。

これまではリモートで商談をせざるを得ませんでしたが、人の行き来が可能になることでより詳細に商談をすすめることができるようになります。結果的に、今期下期から中国や東南アジアからの輸入PBも確実に増えると予想しています。

これらを踏まえると、30パーセントは高い目標ではありますが、我々は十分その目標に向かって努力できると考えています。

質疑応答:コスト増加への対応策について

司会者:「コストの増加が目立ちます。水道光熱費や決済手数料を抑制する施策はありますか?」というご質問です。

石井:電気料金については対応のしようがなく、求められた値上げを受け入れるかたちになります。当社としては、店舗でのLEDの活用など、いろいろな節電対策を行うかたちになると思います。

決済手数料についてもいろいろな方策を模索していますが、なかなか今の時点できれいな回答をすることができません。ミスターマックスのキャッシュレス決済比率は徐々に上がっており、今は売上の約6割となっています。早急に回答を出したいと思っていますが、現時点でお答えできる解決策は持ち合わせていない状況です。

この銘柄の最新ニュース

MrMaxのニュース一覧- 2026年1月度 MrMax月次の売上状況について 2026/02/05

- [Delayed]Reference Materials for Financial Results Financial Results for the Third Quarter of the Fiscal Year Ending February 2026 2026/01/21

- 決算マイナス・インパクト銘柄 【東証プライム】 … SHIFT、ベイカレント、コスモス薬品 (1月9日~15日発表分) 2026/01/17

- 当社グループの組織変更および役員人事、人事異動に関するお知らせ 2026/01/16

- 決算マイナス・インパクト銘柄 【東証プライム】引け後 … 古野電、JINSHD、コシダカHD (1月9日発表分) 2026/01/13

マーケットニュース

- シカゴ日経平均先物 大取終値比 555円高 (2月11日) (02/12)

- ダウ平均、上げ維持できず4日ぶり反落 米雇用統計は労働市場の安定化示唆=米国株概況 (02/12)

- 東証グロース市場250指数先物見通し:売り買い交錯か (02/12)

- 【本日の見通し】ドル安円高基調意識 (02/12)

おすすめ条件でスクリーニング

ミスターマックス・ホールディングスの取引履歴を振り返りませんか?

ミスターマックス・ホールディングスの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。