【QAあり】IDEC、2Qは全事業の売上が1Q比で増加し利益も改善 流通在庫調整影響等から通期予想は下方修正

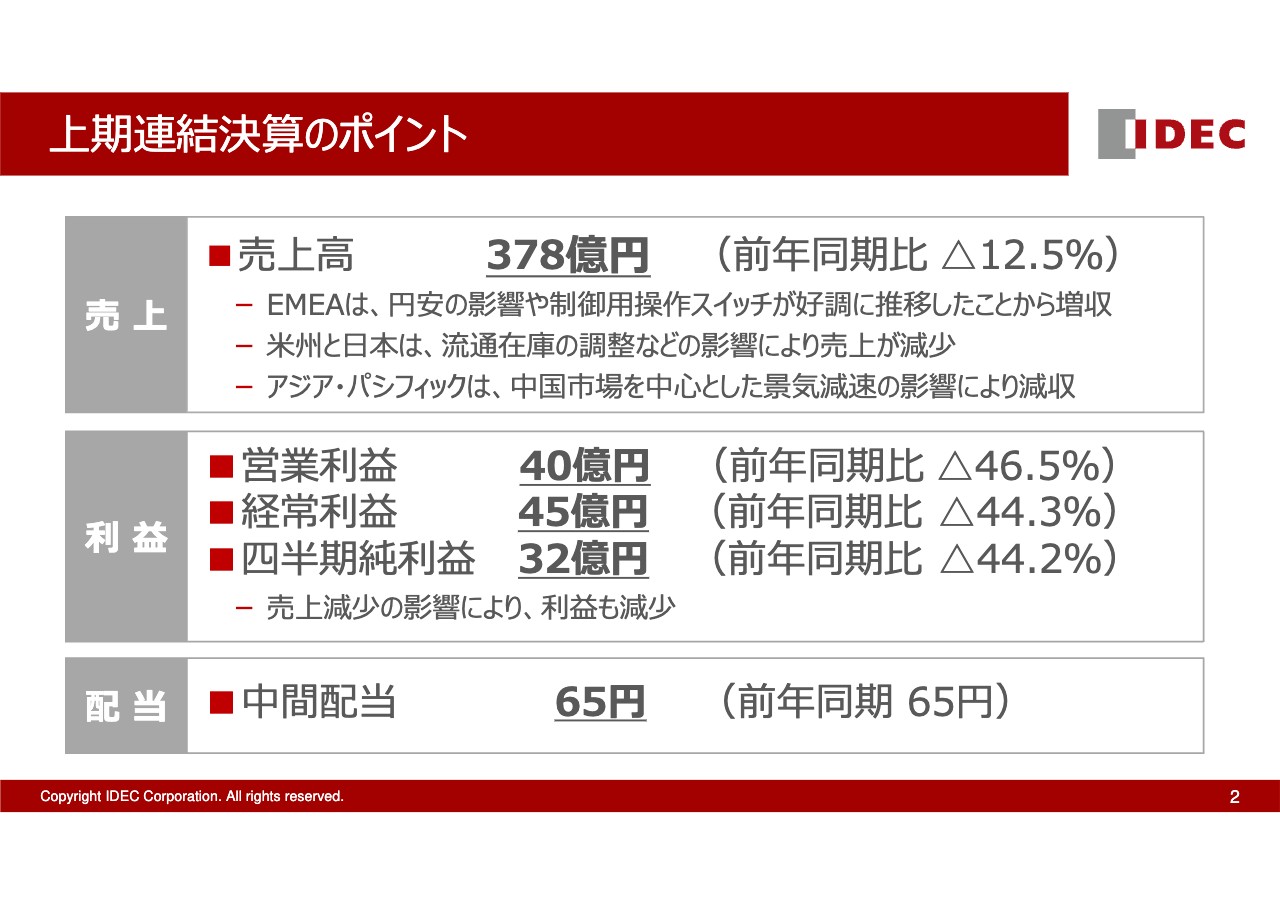

上期連結決算のポイント

舩木俊之氏(以下、舩木):代表取締役会長兼社長の舩木です。2024年3月期上期の連結決算のポイントについてご説明します。

売上高は、前年同期比12.5パーセント減の378億円です。欧州では、円安の影響や制御用操作スイッチが好調に推移したため、増収となっています。米州と日本は、流通在庫の調整などの影響により、売上が減少しています。アジア・パシフィックは、中国市場を中心とした景気減速の影響を受けて減収になっています。

営業利益は40億円で、前年同期比46.5パーセント減です。経常利益は45億円で、前年同期比44.3パーセント減です。配当は中間配当として65円と、前年同期と同じ金額です。

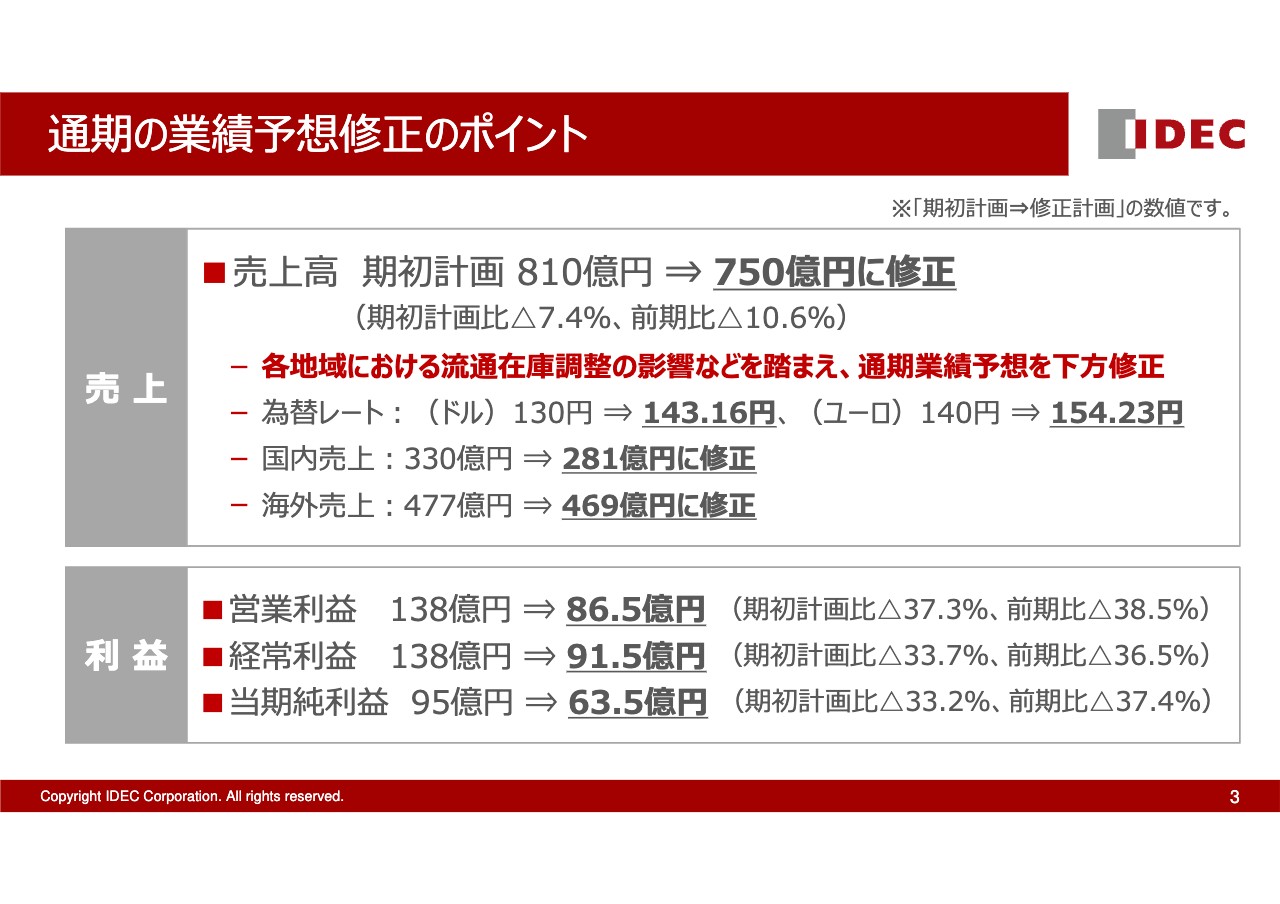

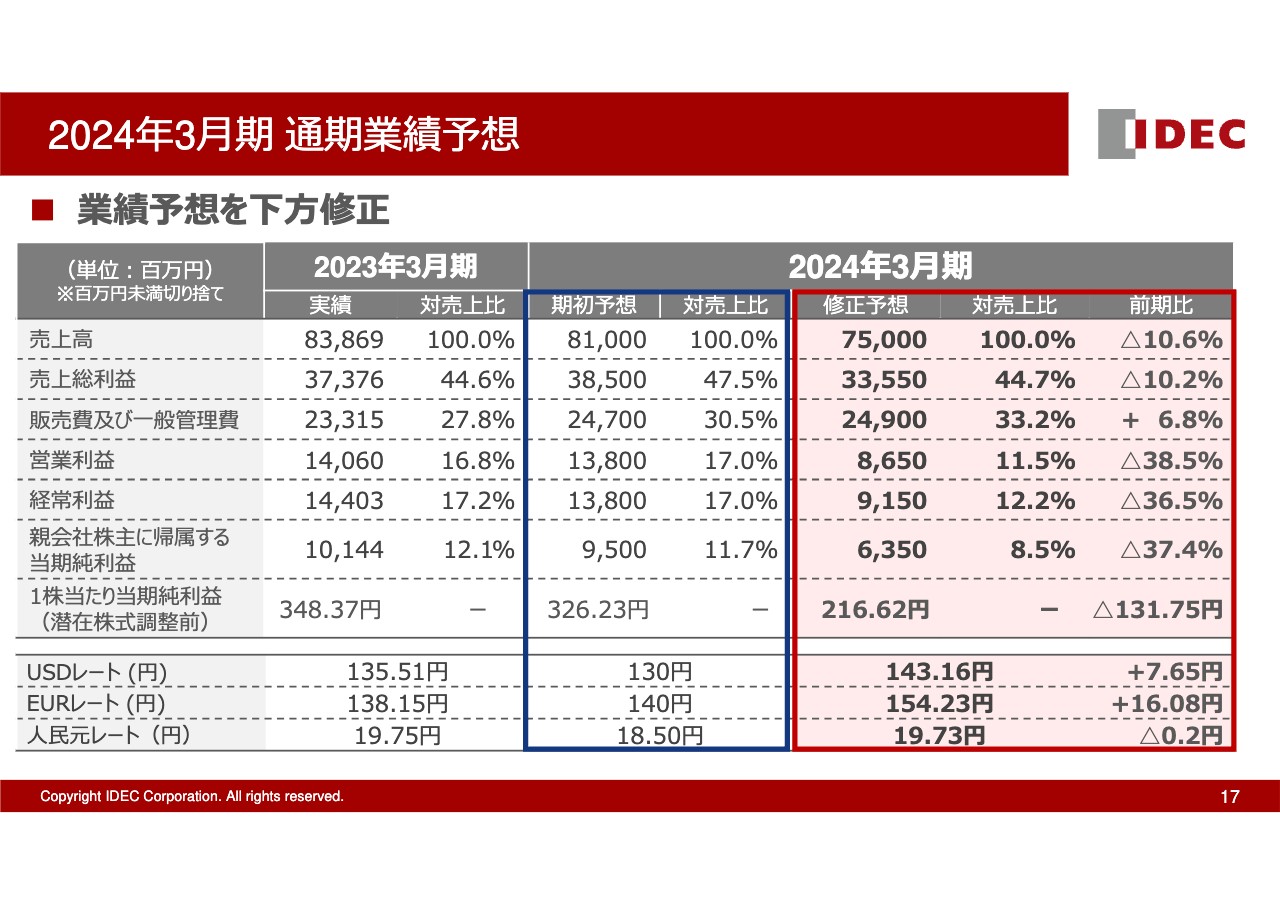

通期の業績予想修正のポイント

通期の業績予想の修正のポイントについてご説明します。期初計画では売上高810億円としていましたが、流通在庫が消化できていないことと、その先にあるお客さまも納期遅れや需要拡大のために安全在庫を確保されていたということにより、未だ受注が計画どおりにいっていない状況のため、当初よりも60億円減の750億円に修正しました。為替レートも修正し、通期でドルが143.16円、ユーロが154.23円としています。

通期の営業利益は86億5,000万円で、期初計画比37.3パーセント減、前期比38.5パーセント減となります。経常利益は91億5,000万円で、期初計画比33.7パーセント減、前期比36.5パーセント減となっています。

当期純利益は63億5,000万円で、期初計画比33.2パーセント減、前期比37.4パーセント減となっています。詳細は元山からご説明します。

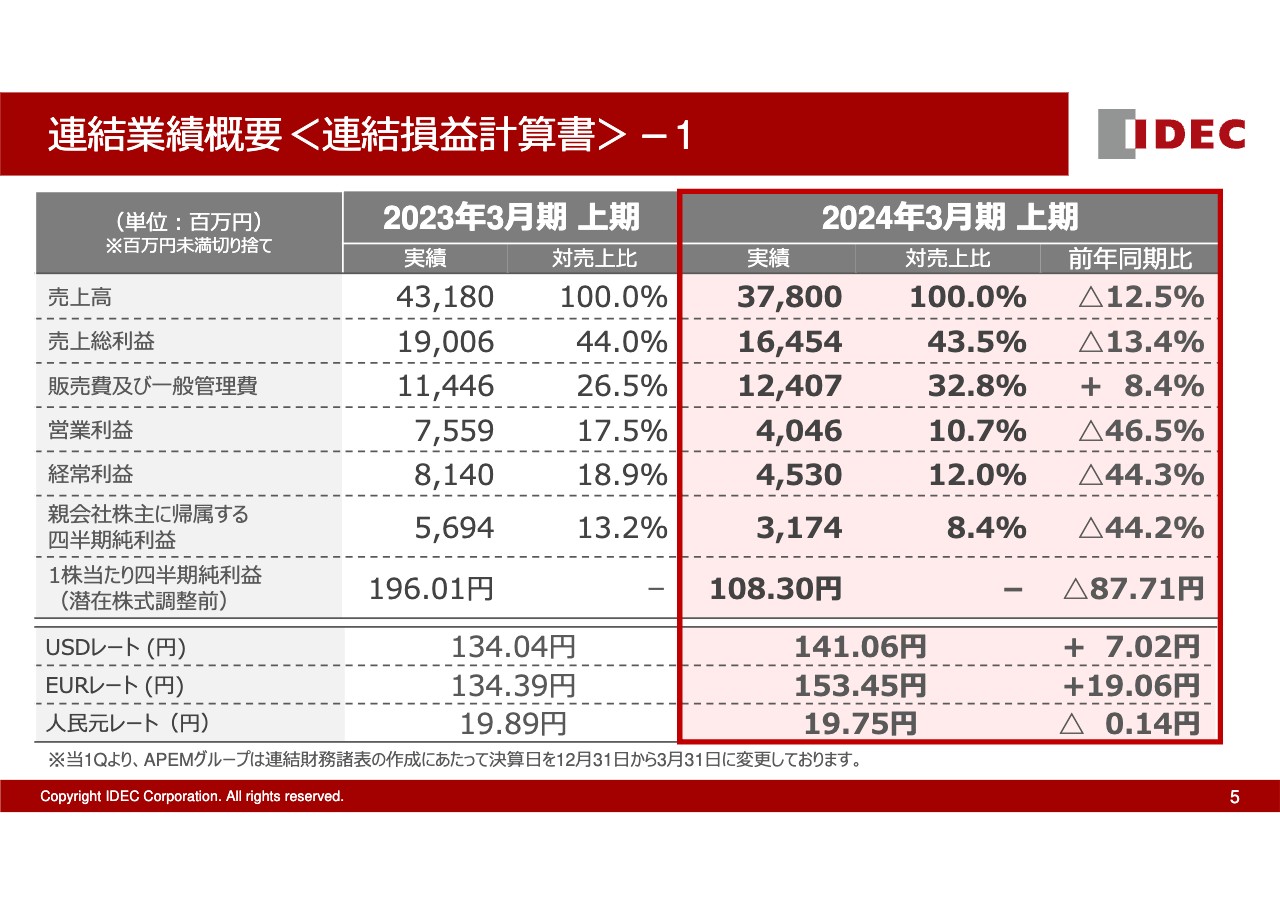

連結業績概要<連結損益計算書>-1

元山理映子氏:上期決算の概要についてご説明します。中期経営計画の目標達成に向けて、新製品などを活用したソリューション展開を推進し、グローバルでの最適な生産実現に向けた改革を行ってきました。しかし今期は国内外で流通在庫の調整を行っているため、上期は売上・利益ともに減収減益となり、営業利益率は10.7パーセントとなりました。

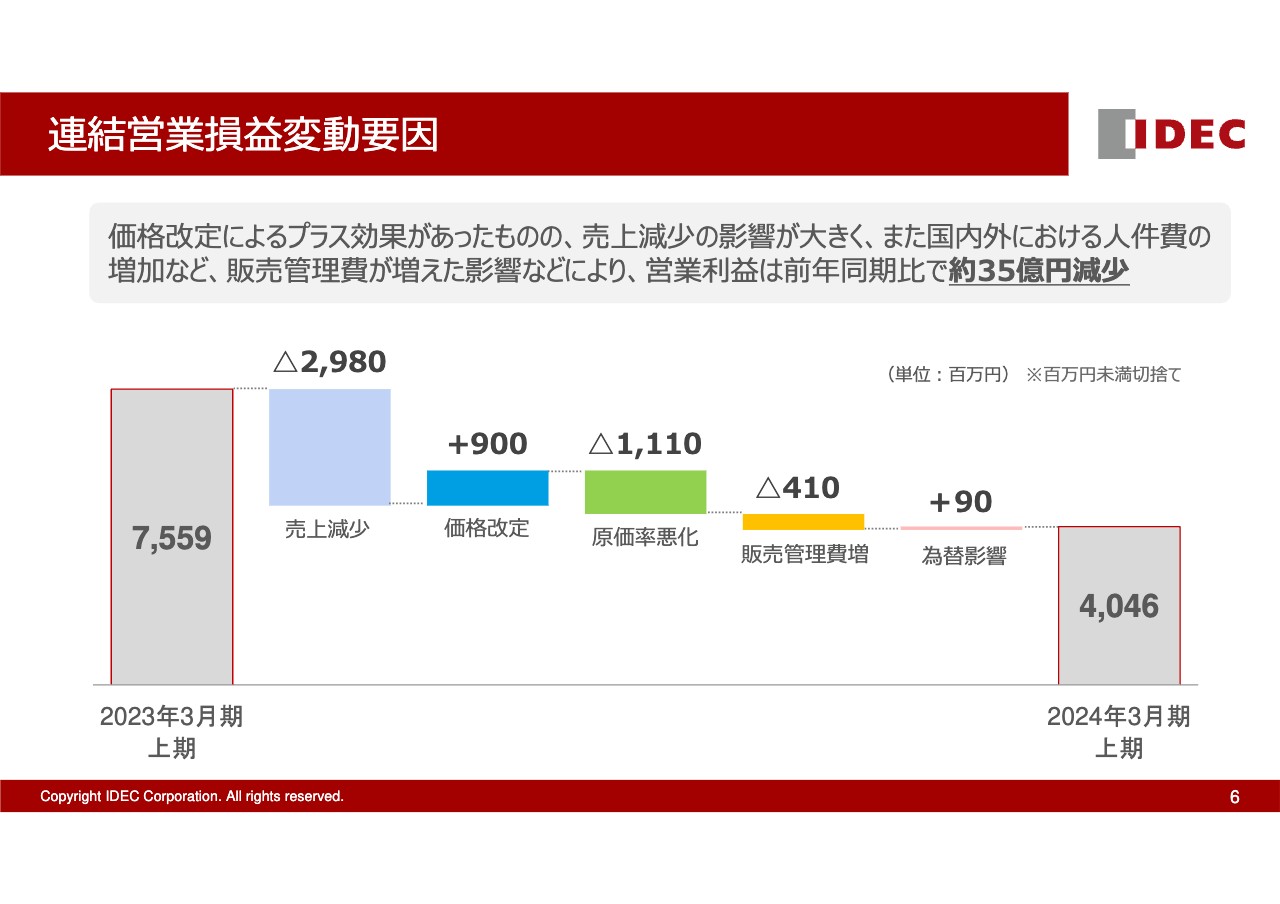

連結営業損益変動要因

営業利益は、昨年実施した製品価格改定効果があったものの、売上減少が大きく影響しました。また、前期に原価として計上していたAPEM社の一部費用を販売管理費として計上していることや、国内外における人件費の増加などにより販売管理費が増え、営業利益が前年同期比で約35億円減少しました。

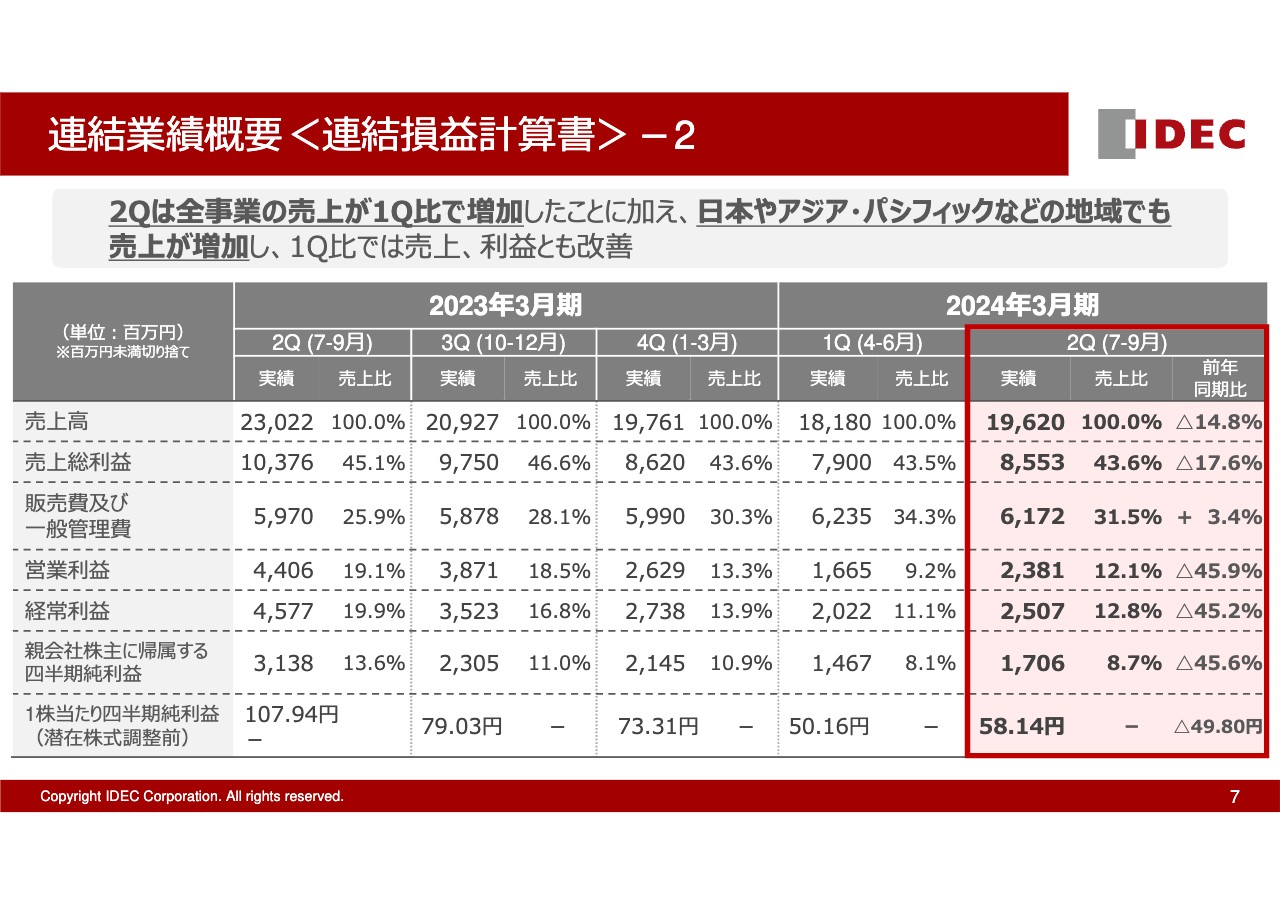

連結業績概要<連結損益計算書>-2

第2四半期は、HMIやインダストリアルコンポーネンツ、安全・防爆といった全事業の売上が、第1四半期よりも増加しました。また、日本やアジア・パシフィックでも売上が増加し、第1四半期比で売上・利益ともに改善しました。

営業利益率も、第1四半期の9.2パーセントから12.1パーセントに向上しています。

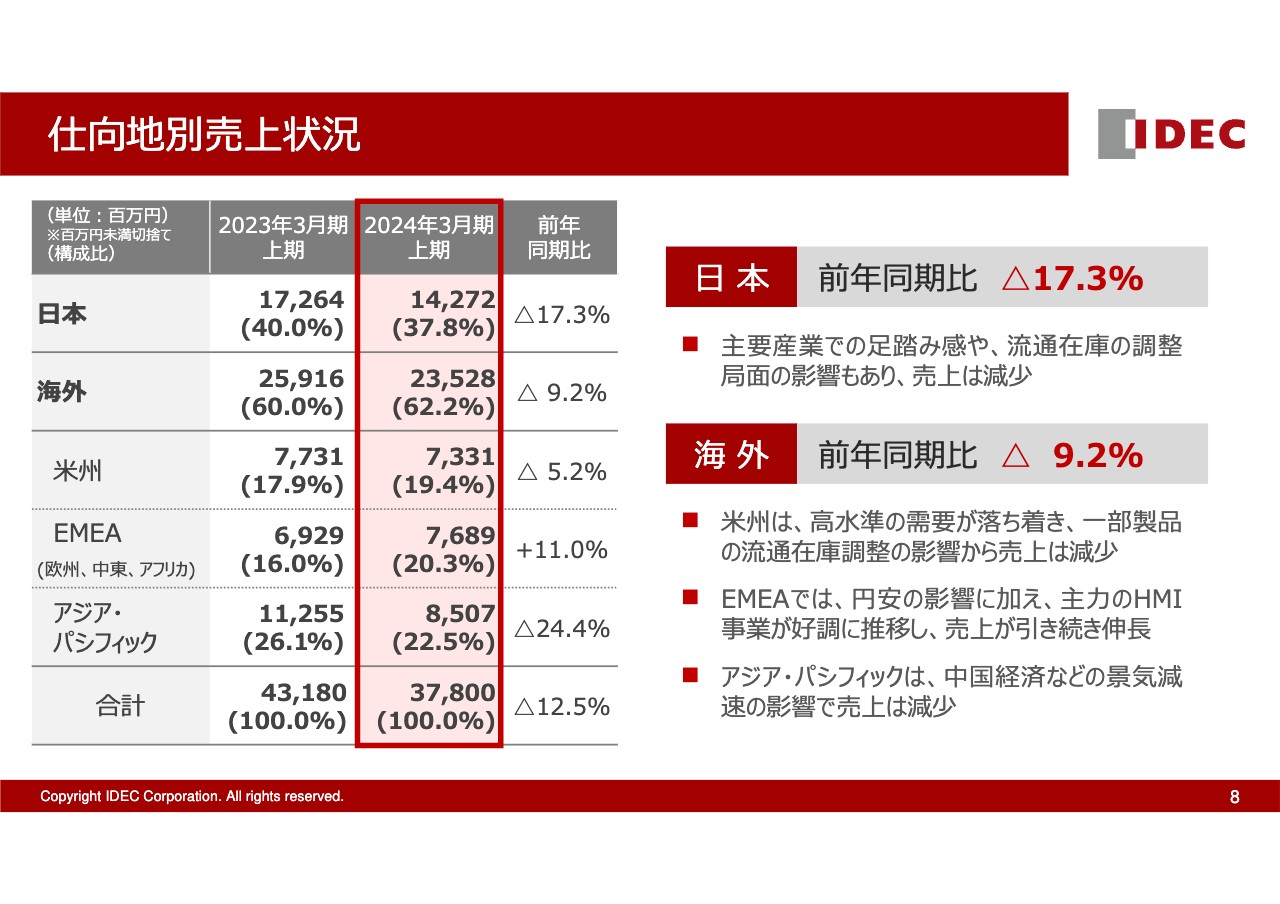

仕向地別売上状況

仕向地別売上状況です。日本は、半導体関連やロボットなど主要産業での足踏み感に加え、流通在庫の調整に時間がかかっている影響により、売上は減少しました。海外は、EMEAでは円安の影響に加え、主力のHMI事業が好調に推移したことで伸長しました。

米州では、昨年から続いていた高水準での需要が落ち着き、一部製品で流通在庫の調整を行っていることから減収となりました。

アジア・パシフィックは、中国経済や東南アジア地域の景気減速の影響などにより減収となりました。

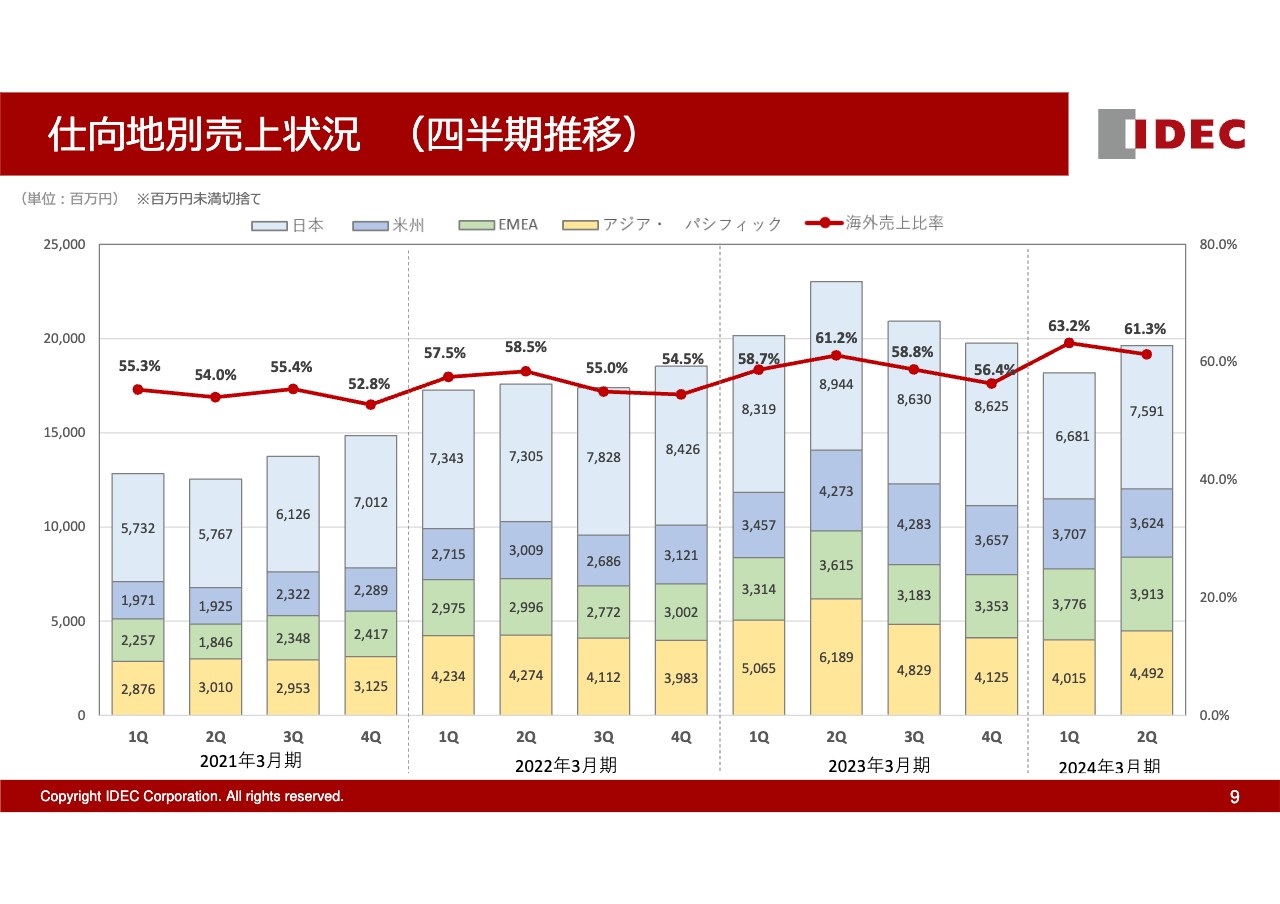

仕向地別売上状況 (四半期推移)

第2四半期は、日本やアジア・パシフィックなどでの売上が、第1四半期と比べて増加しました。

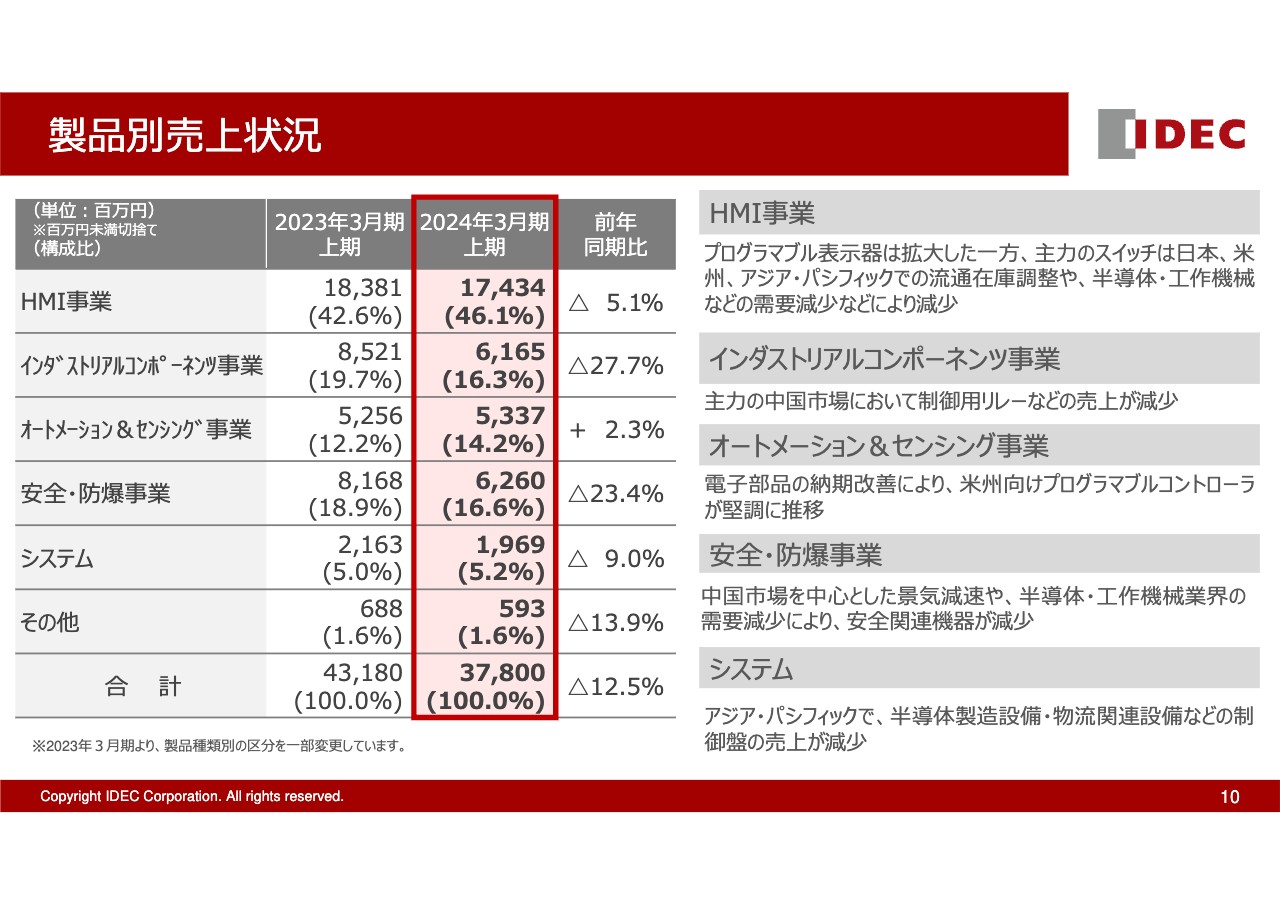

製品別売上状況

製品別売上状況です。主力のHMI事業は、電子部品の納期改善により「プログラマブル表示器」の売上が拡大しました。一方「制御用操作スイッチ」は、日本や米州、アジア・パシフィックでの流通在庫調整や、半導体・工作機械業界の需要が減少した結果、減収となりました。

インダストリアルコンポーネンツ事業や安全・防爆事業は、中国市場を中心とした景気減速の影響などを受けて減少しました。オートメーション&センシング事業は、電子部品の納期改善により、米州向けの「プログラマブルコントローラ」が堅調に推移し、増収となりました。

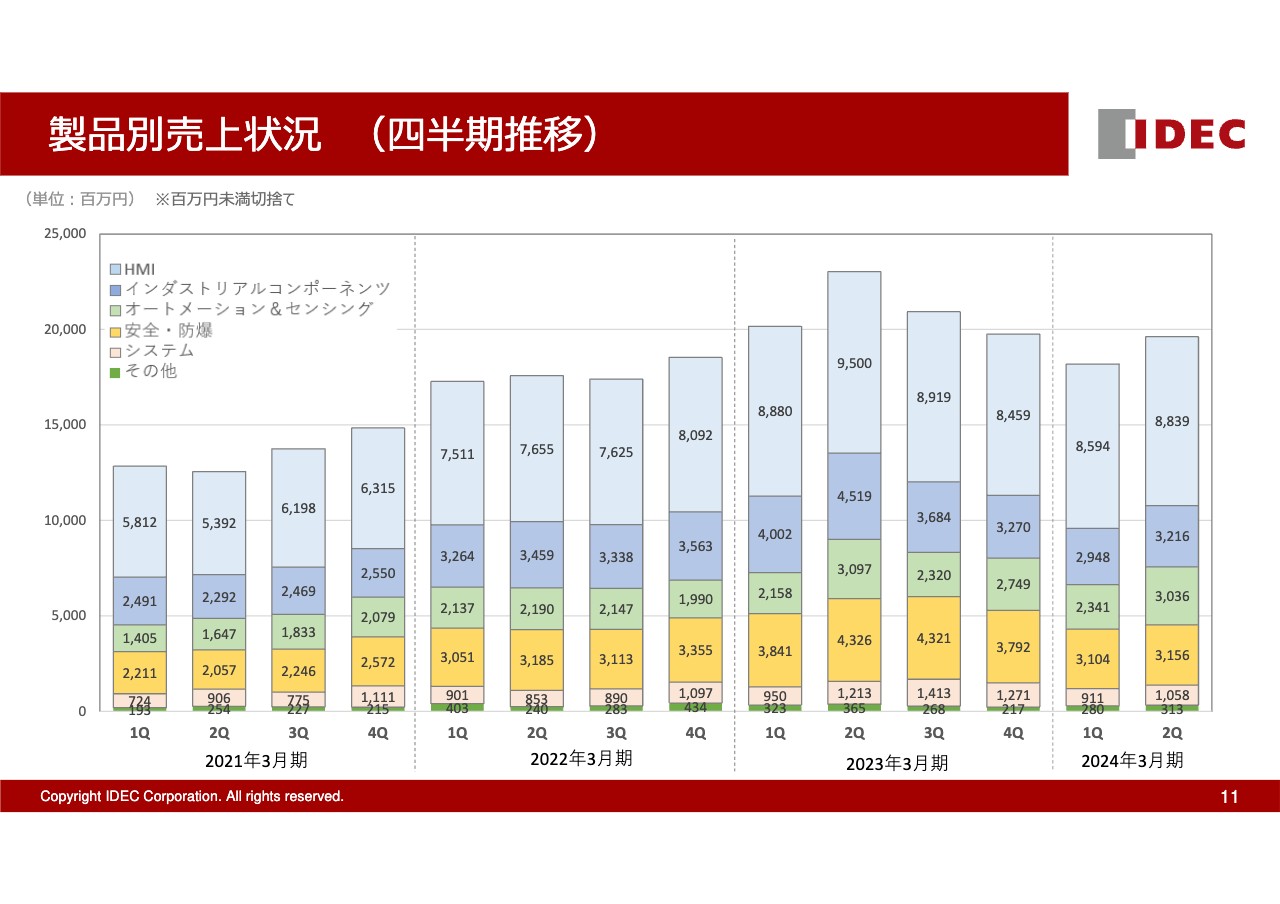

製品別売上状況 (四半期推移)

第2四半期は、全事業の売上が第1四半期と比べて増加しています。

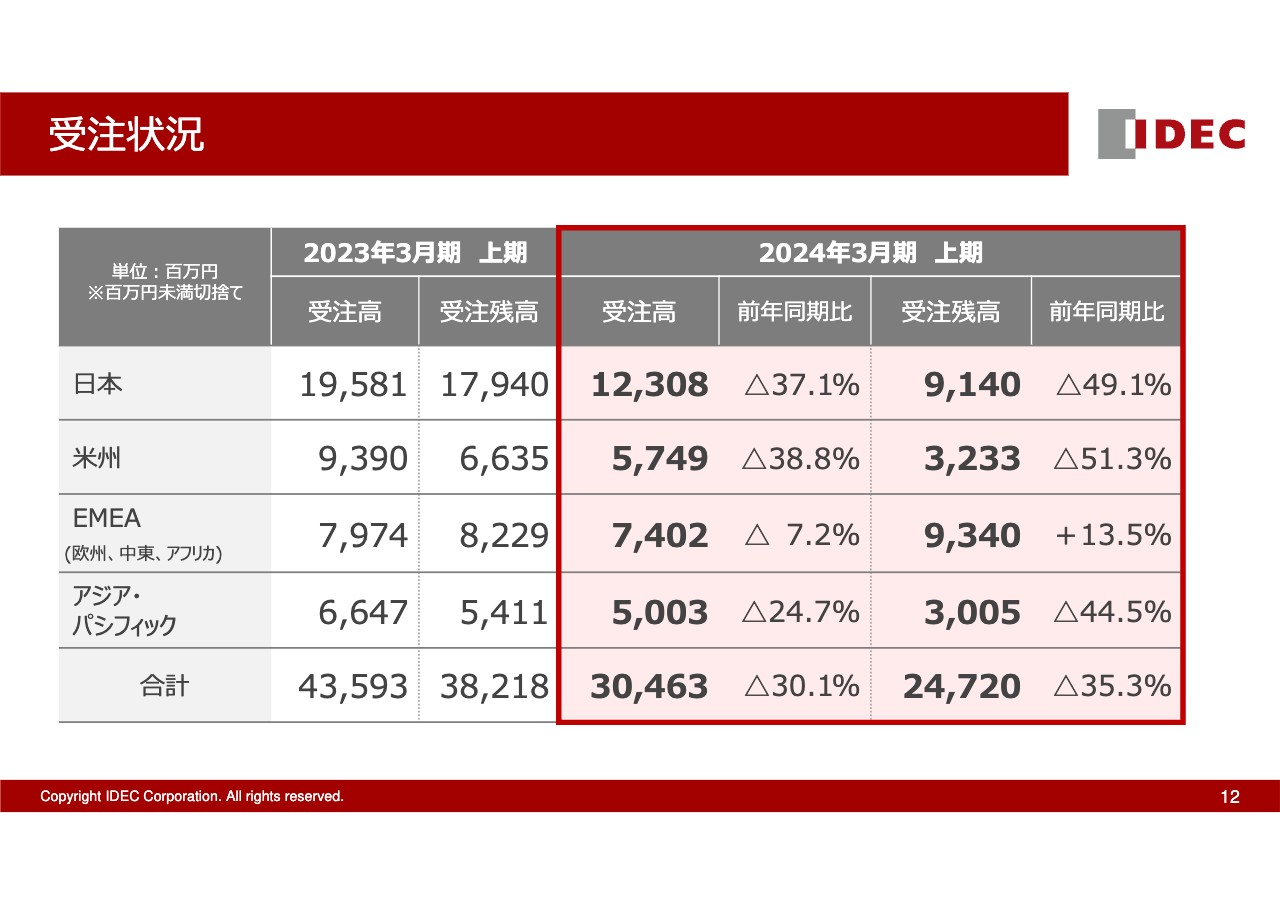

受注状況

受注状況は、流通在庫の影響が各地域で続いているため減少しています。

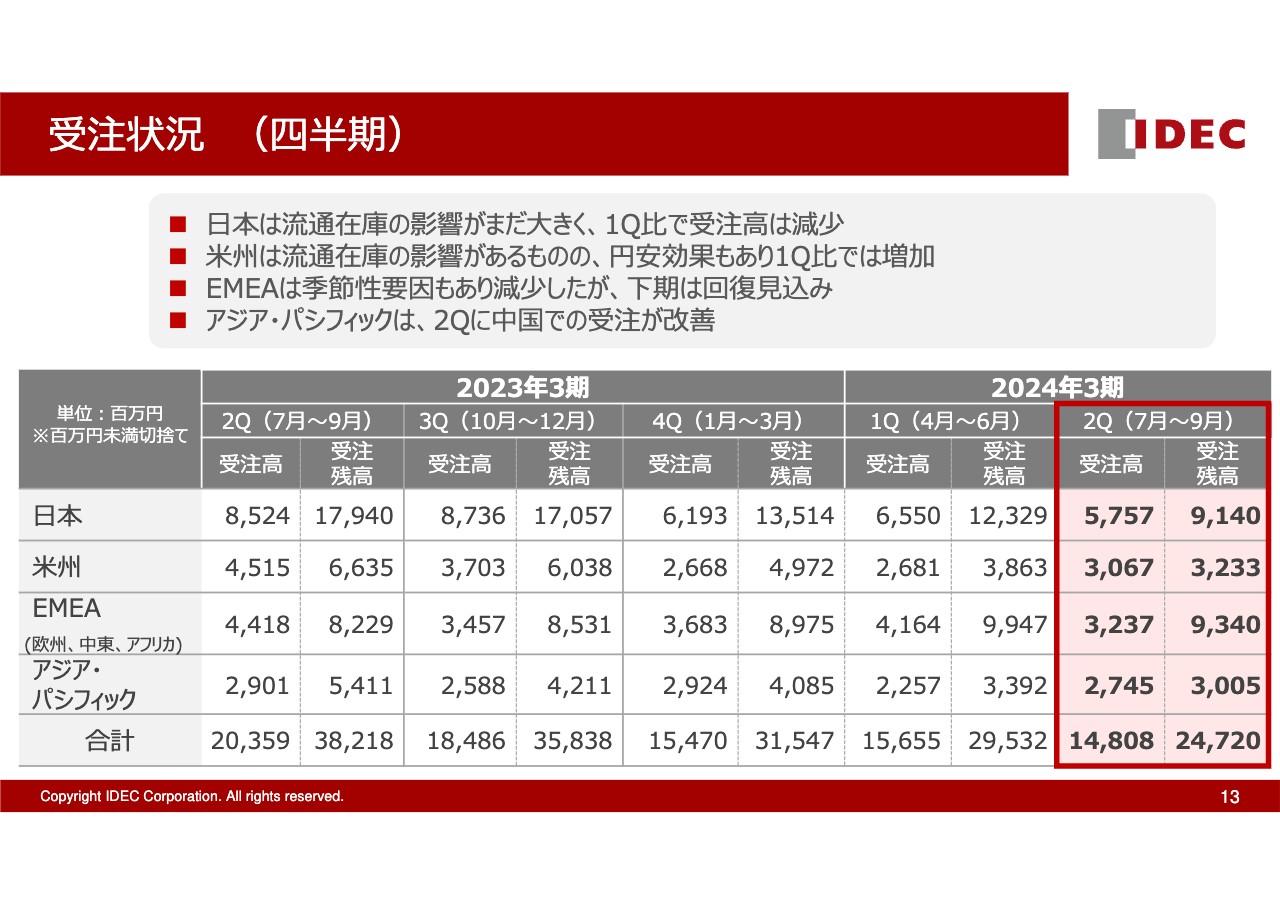

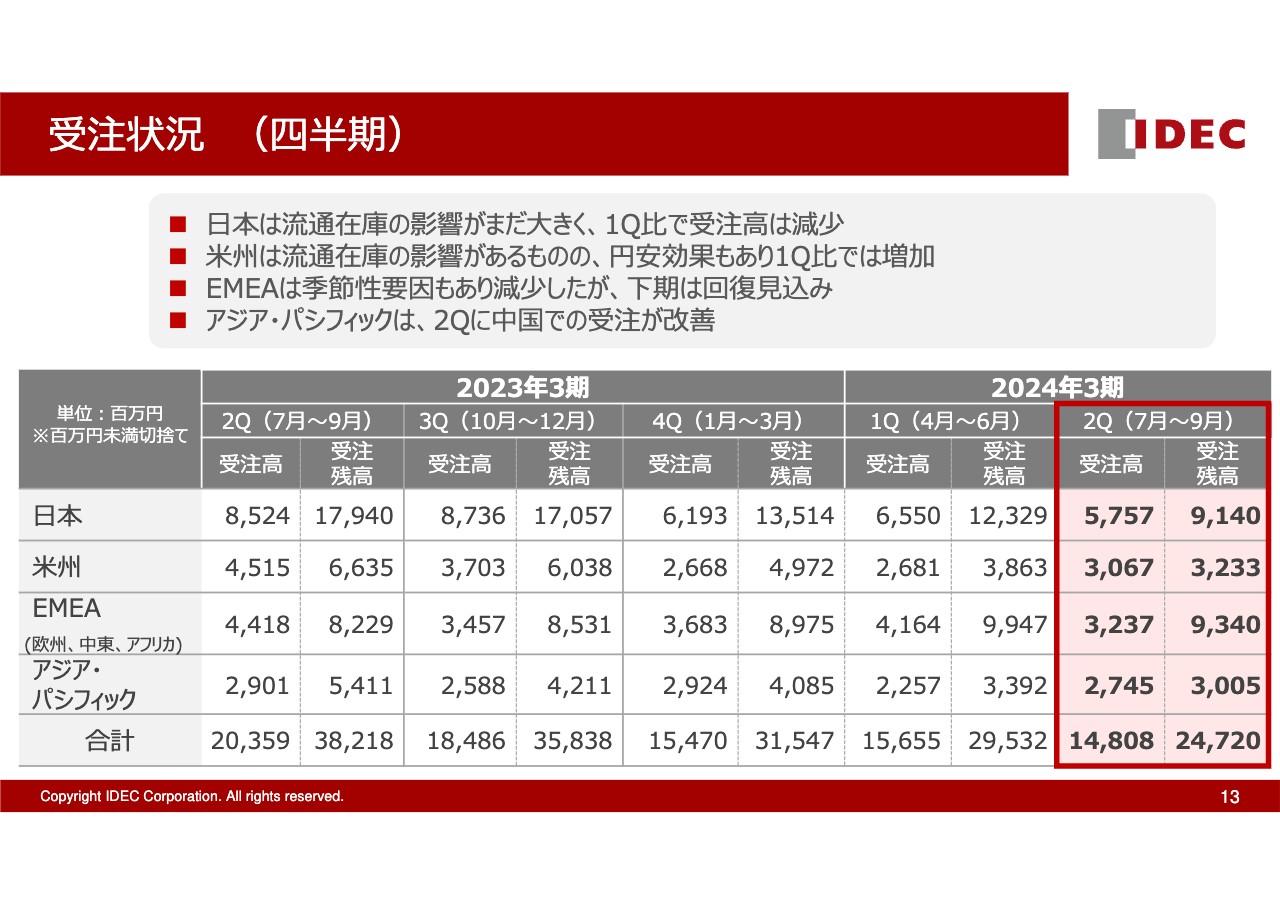

受注状況 (四半期)

第2四半期の受注状況です。流通在庫の影響が大きい日本は、第1四半期に比べて受注高が減少しており、在庫の消化にはまだ時間がかかると見込んでいます。米州は回復傾向が見られるため、流通在庫も下期にかけて減少すると考えています。

EMEAは季節性要因などの影響で受注が減少していますが、下期は回復する見込みです。アジア・パシフィックは、第1四半期に比べて中国での受注が改善しており、今後さらに悪化していくことは想定していません。

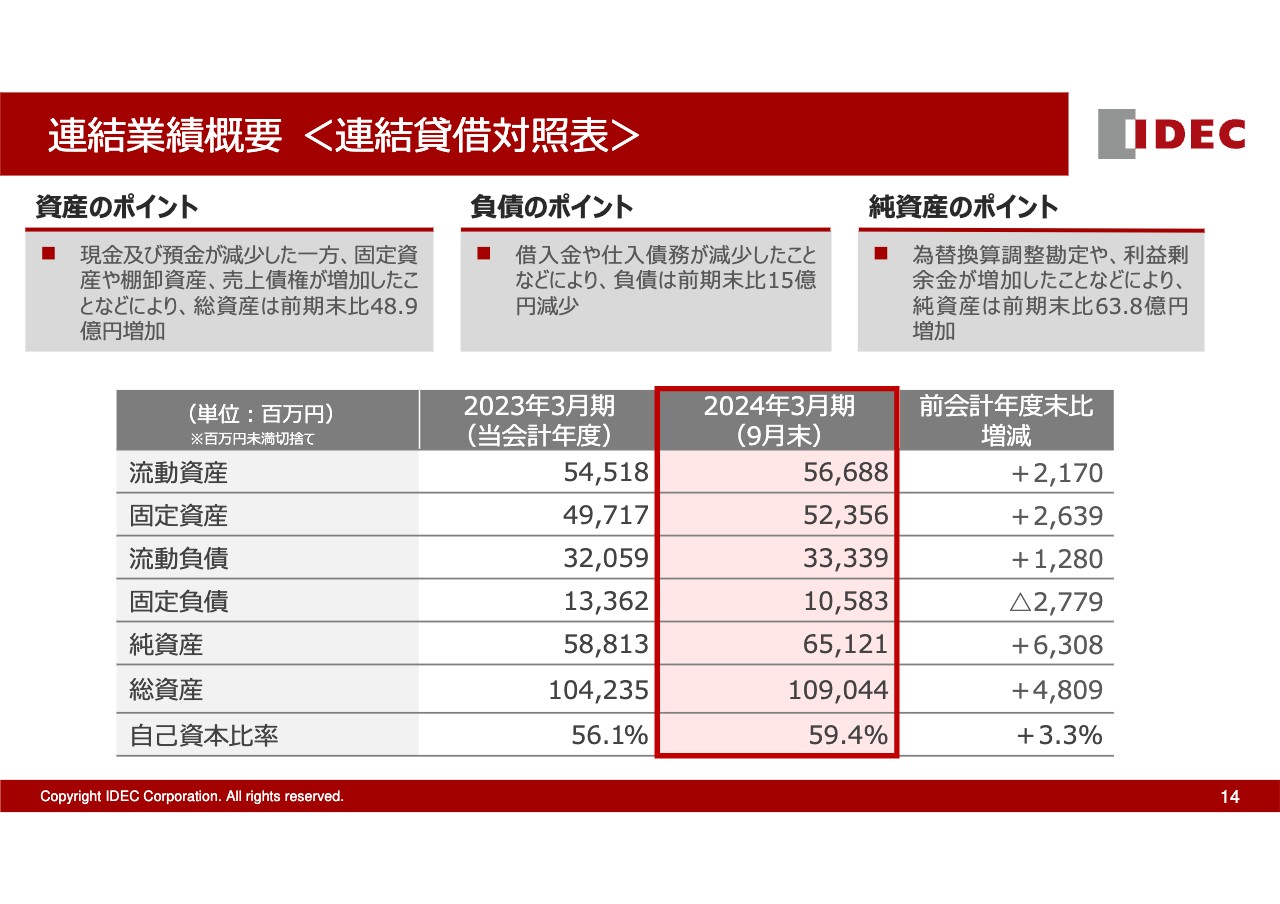

連結業績概要 <連結貸借対照表>

固定資産や棚卸資産などの増加により、総資産は前会計年度末比で48億900万円増加しました。自己資本比率は、前会計年度末⽐で3.3パーセント増の59.4パーセントとなりました。

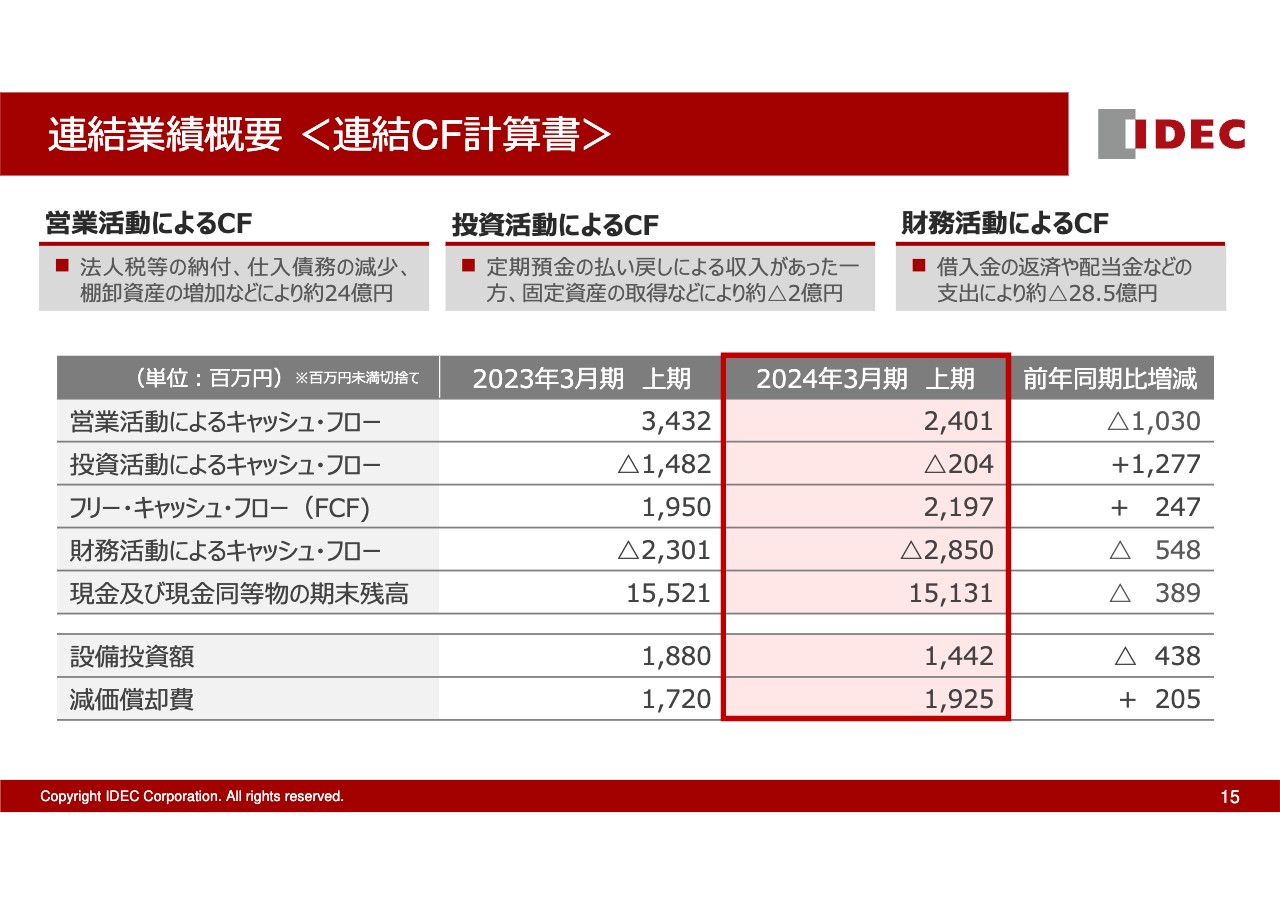

連結業績概要 <連結CF計算書>

営業活動によるキャッシュ・フローは、法人税等の納付や仕入債務の減少、棚卸資産の増加などにより約24億円となりました。

2024年3月期 通期業績予想

今期の業績予想についてご説明します。今回、5月に発表した通期計画を下方修正しました。売上高は750億円、営業利益率は対売上⽐17パーセントから11.5パーセントへと変更しています。

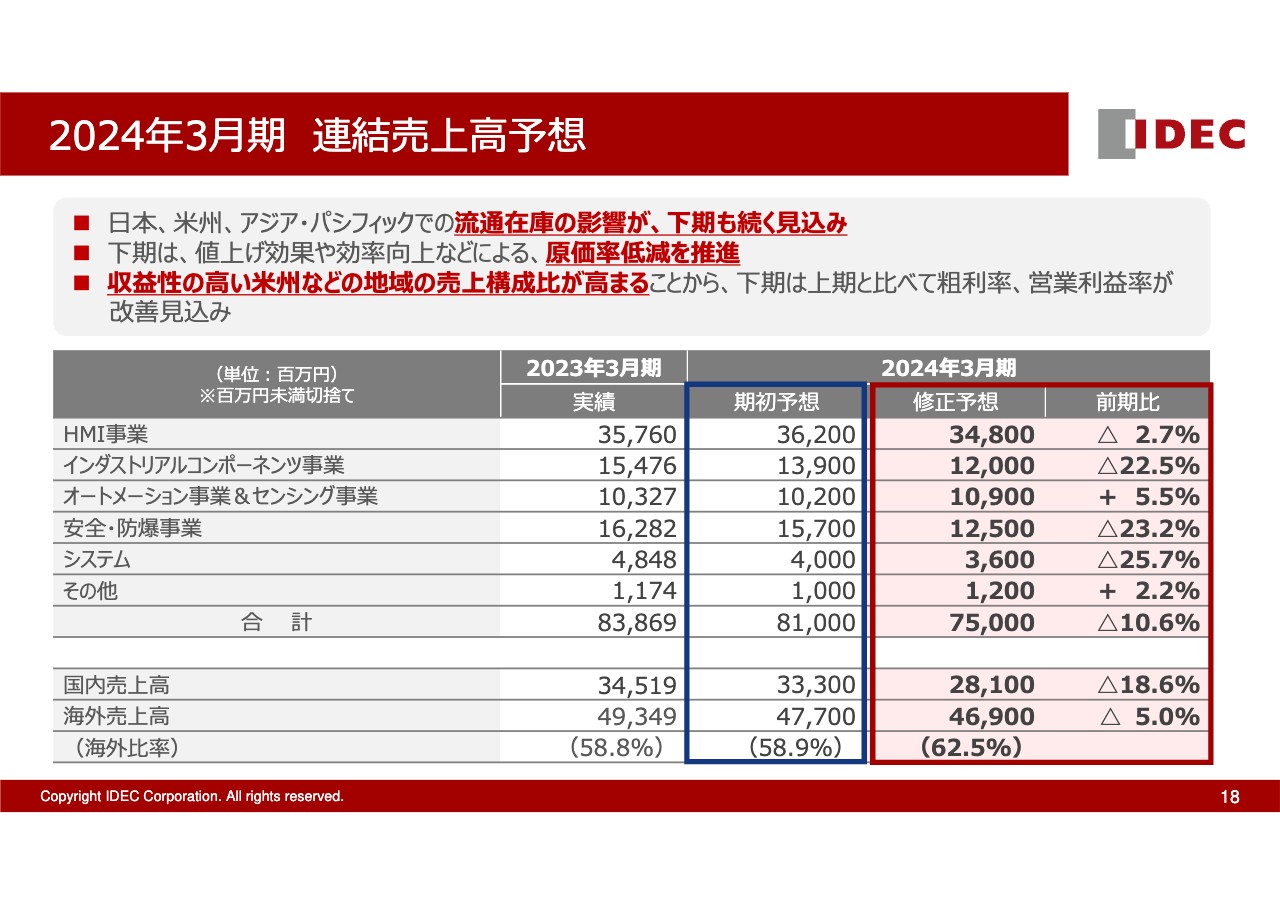

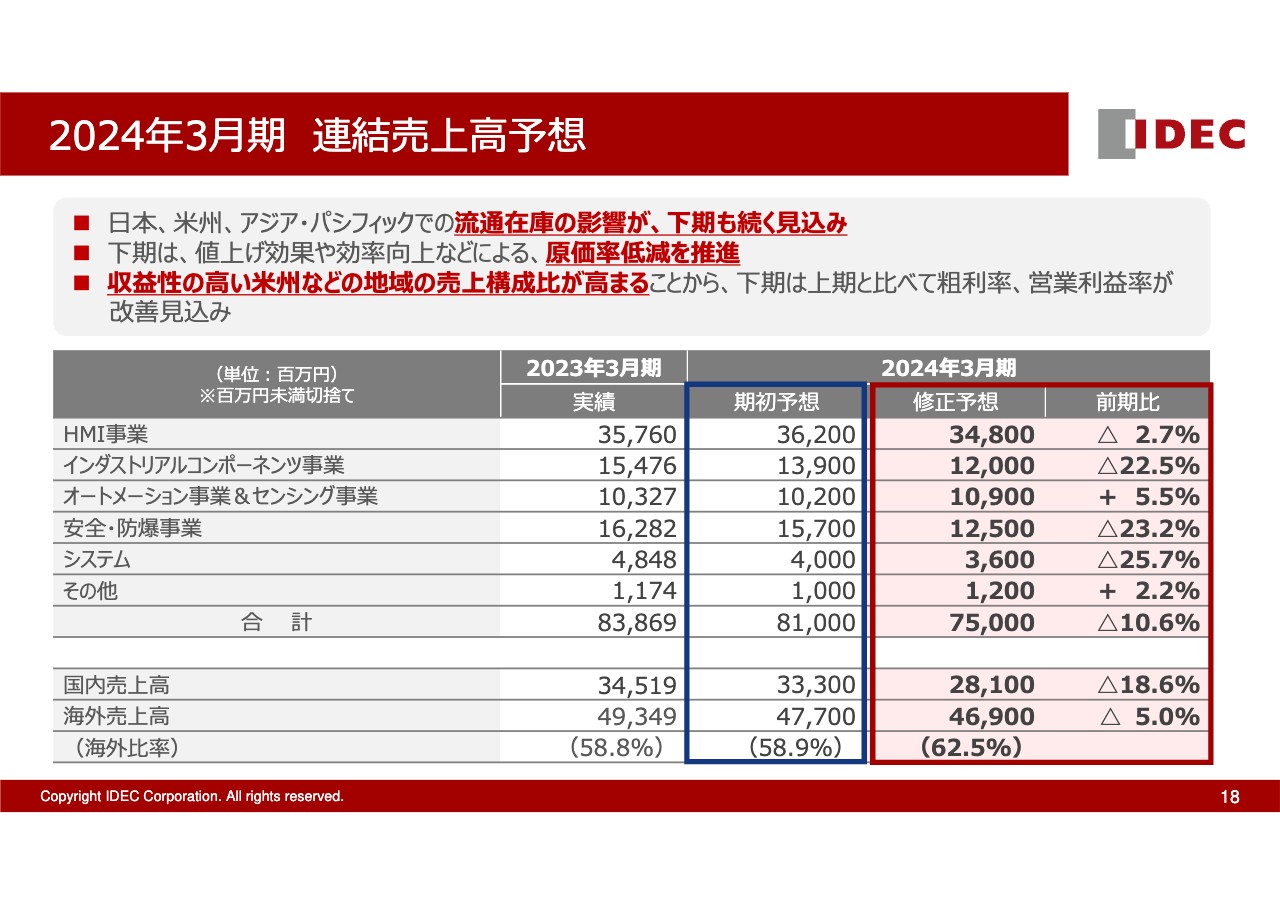

2024年3月期 連結売上高予想

修正の要因は、日本や米州、アジア・パシフィックにおいて、上期だけでなく下期も流通在庫調整の影響が続く見通しであることなどが挙げられます。

一方で、上期に比べて下期は、値上げ効果や効率向上などによる原価率低減を推進するとともに、収益性の高い米州などの売上構成比率が高まることから、粗利率や営業利益率は改善すると見込んでいます。

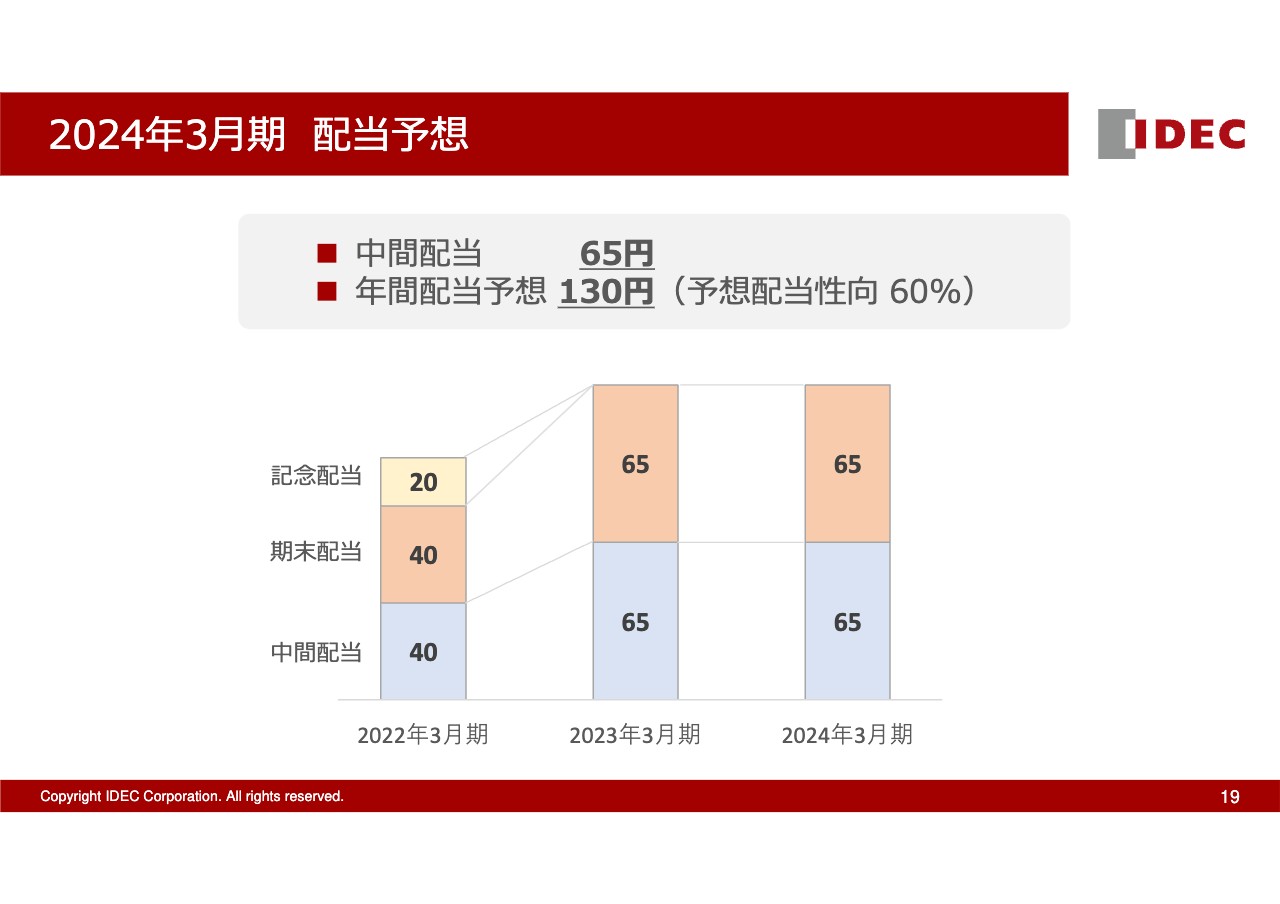

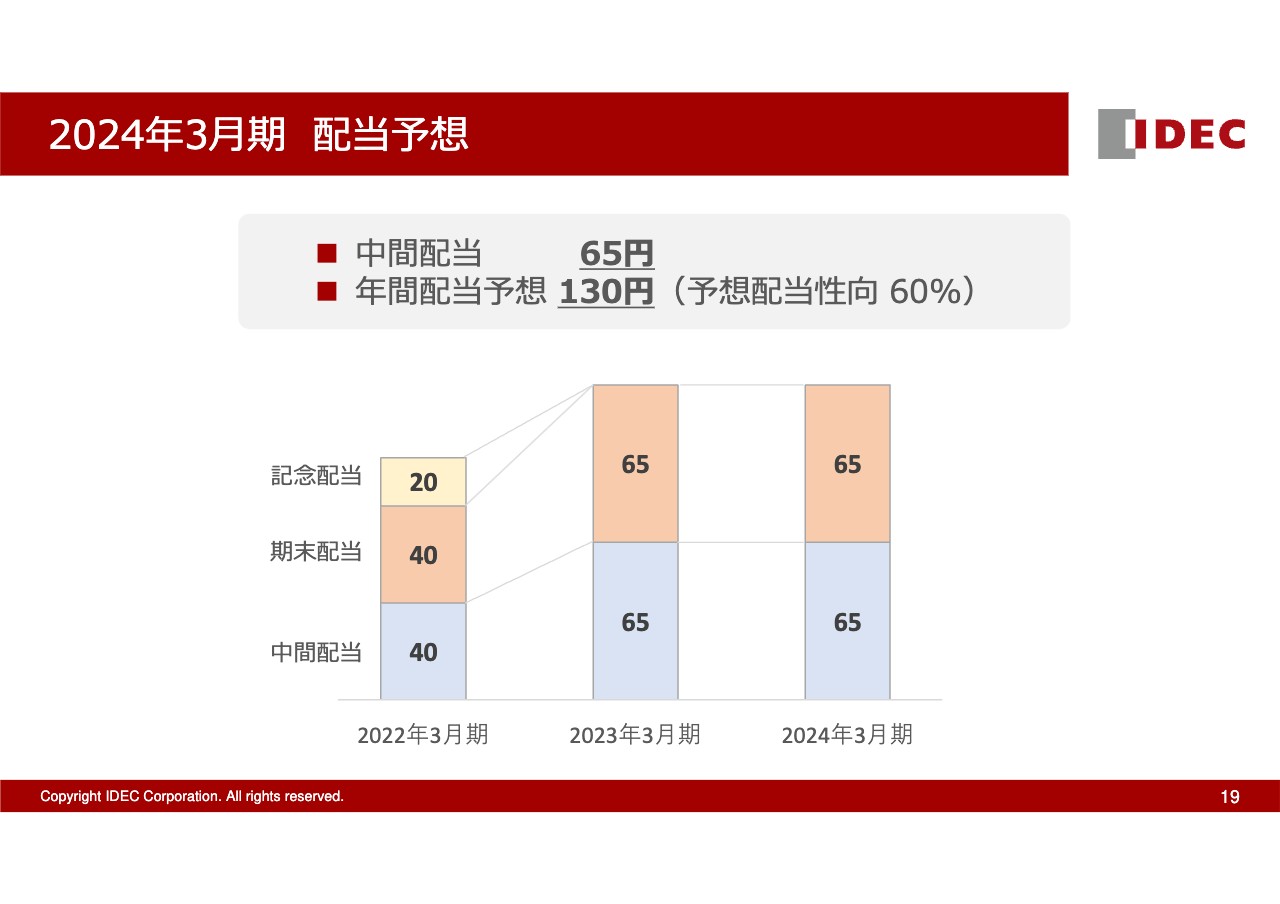

2024年3月期 配当予想

配当は、中間配当が65円で、年間配当予想を130円としており、期初計画から変更していません。今期の予想配当性向は60パーセントです。

2024年3月期 為替レートと為替感応度

修正計画の為替感応度については、スライドに記載のとおりです。

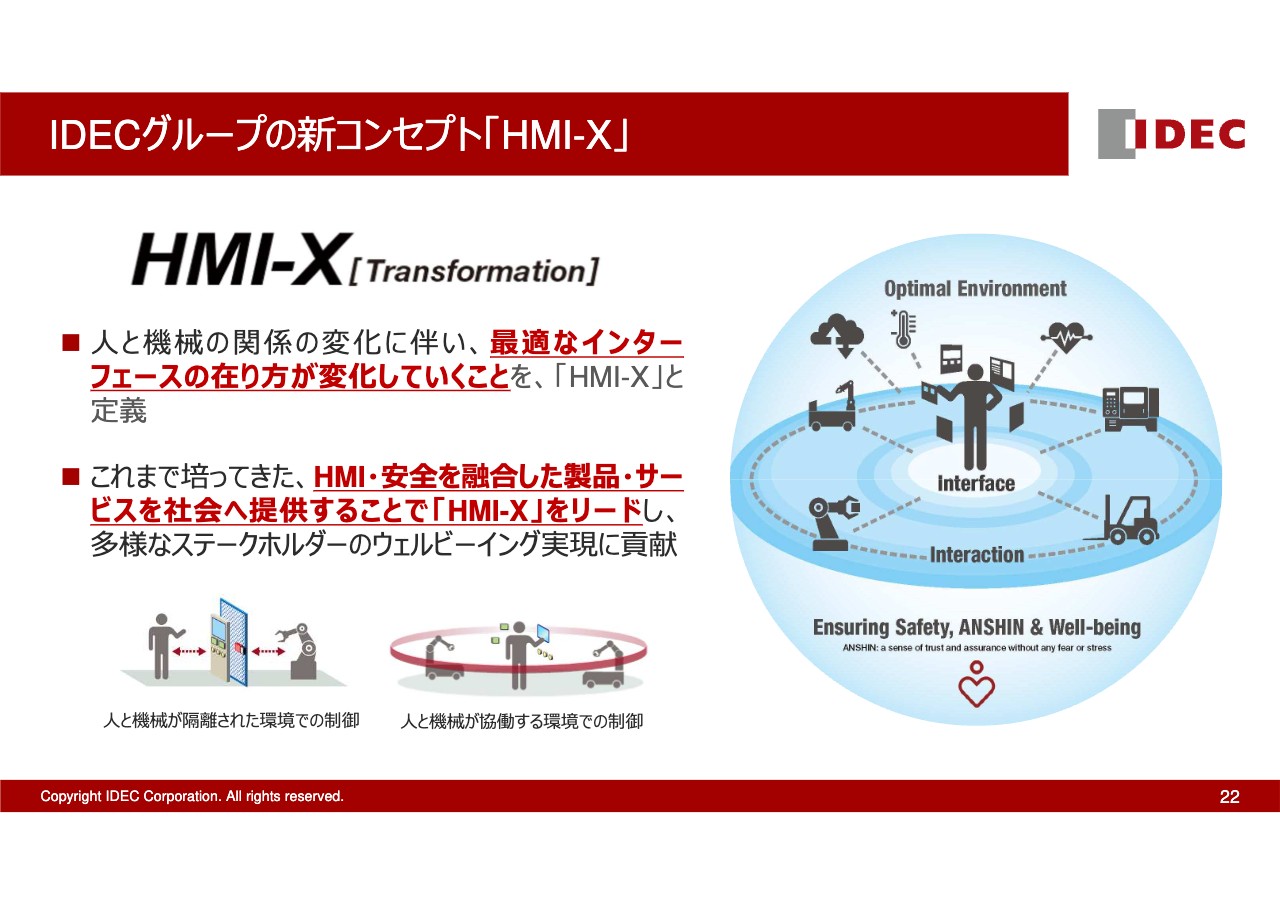

IDECグループの新コンセプト「HMI-X」

新製品のソリューションについてご説明します。進行中の中期経営計画では、新コンセプトとして、「Human-Machine Interface Transformation」の略称である「HMI-X」を掲げています。人と機械の関係が大きく変化するのに伴い、最適なインターフェースのあり方が変化していくことを「HMI-X」と定義し、実現に向けた各種取り組みを行っています。

HMI-Xをリードする製品群

スライドには「HMI-X」をリードする製品群を掲載しています。新しいニーズにお応えするための新製品や、多様なシーンで人の安全・安心・ウェルビーイングを実現するソリューションなどがあります。

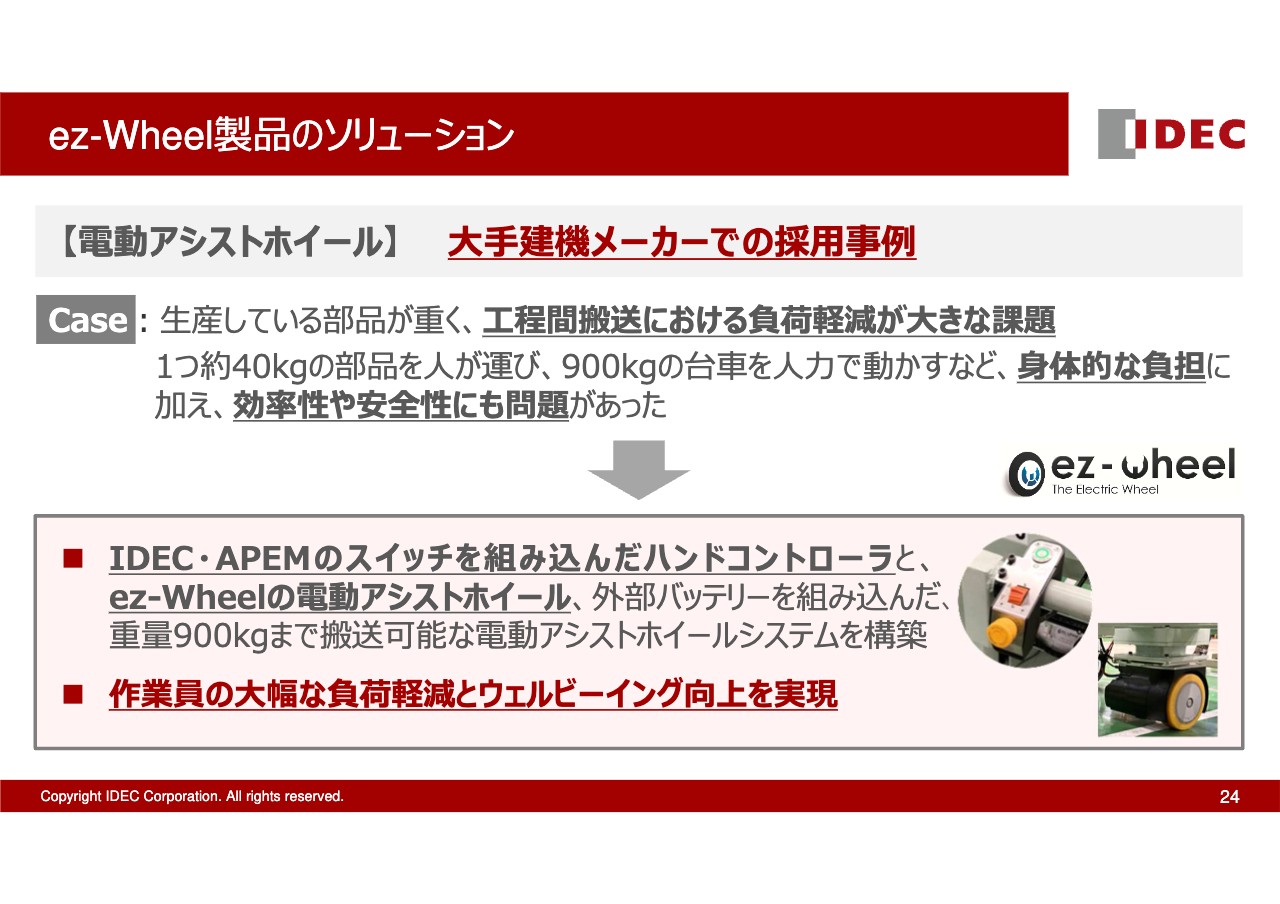

ez-Wheel製品のソリューション

2023年8月に買収したフランスのez-Wheel社でも、さまざまな採用事例が出てきています。「電動アシストホイール」を採用いただいた大手建機メーカーでは、これまで部品の工程間搬送における負荷軽減が大きな課題となっていました。

今までは作業員が重い部品を1つずつ運び、900キログラムの台車を動かしていたため、身体的な負荷に加え、効率性や安全性に問題がありました。

そこで、IDECやAPEMのスイッチを組み込んだ「ハンドコントローラ」とez-Wheel社の「電動アシストホイール」を組み込んだシステムを構築することで、1人でも楽に部品を搬送することができるだけでなく、不測の事態でも台車を停止できるようになりました。これらの結果、作業員の大幅な負荷軽減とウェルビーイング向上を実現しました。

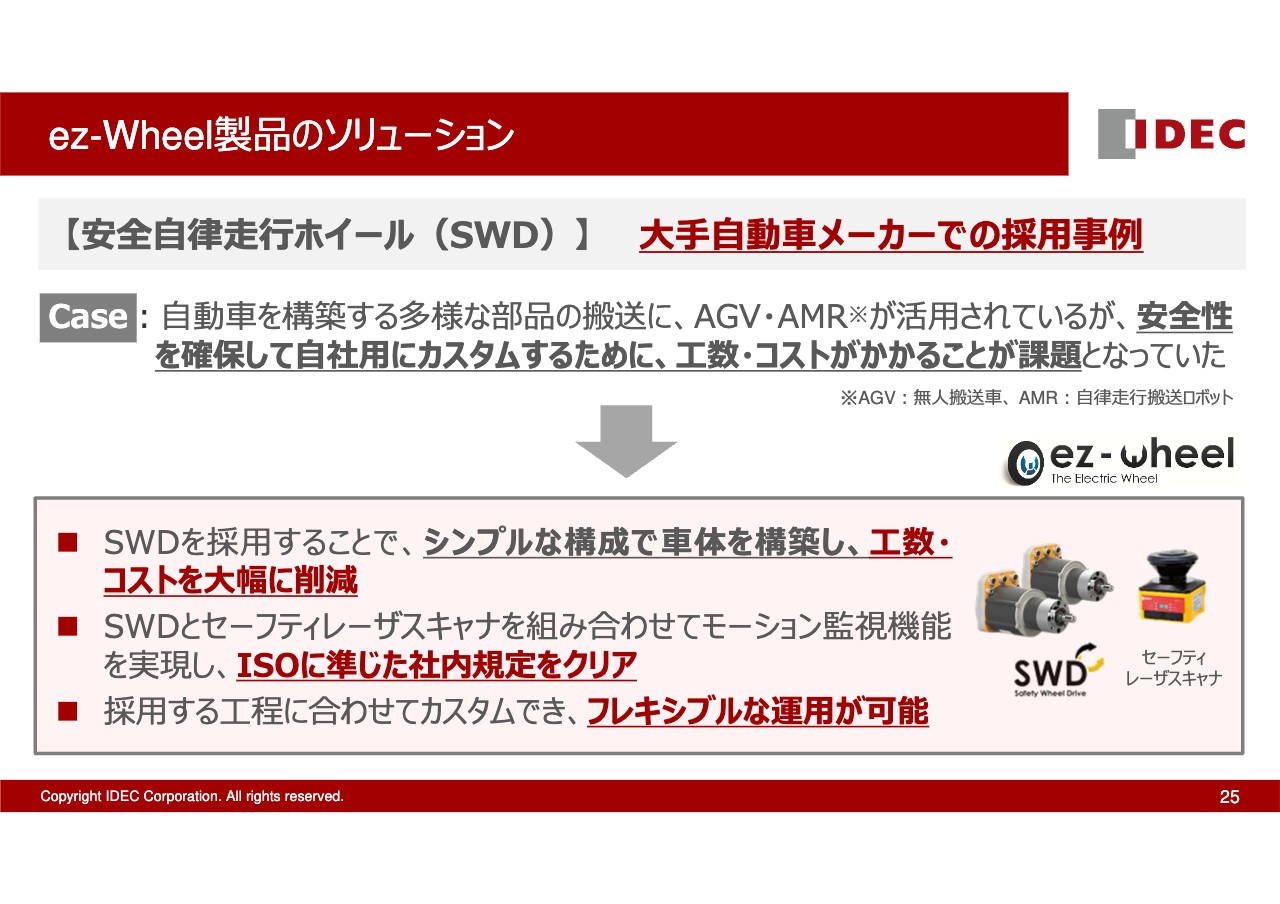

ez-Wheel製品のソリューション

「安全自律走行ホイール」を採用いただいた大手自動車メーカーでは、部品の搬送にAGV(無⼈搬送⾞)やAMR(無⼈搬送⾞)を活用されていますが、安全性を考慮しつつ、自社用にカスタムするために、工数やコストがかかるという課題がありました。

ez-Wheel社の「安全自律走行ホイール」をお使いいただくことで、工数とコストを大幅に削減できるだけでなく、ISOに準じた社内規定もクリアできました。また、多様な工程に合わせてカスタムすることができることから、フレキシブルな運用が可能となっています。

ez-Wheelに関する活動

今後さらなる拡販に向けて、展示会などにも積極的に参加していきます。また、ez-Wheel社からAPEMの担当者に対するセールストレーニングや成功事例の共有を通じて、欧州でのビジネス拡大も推進していきます。

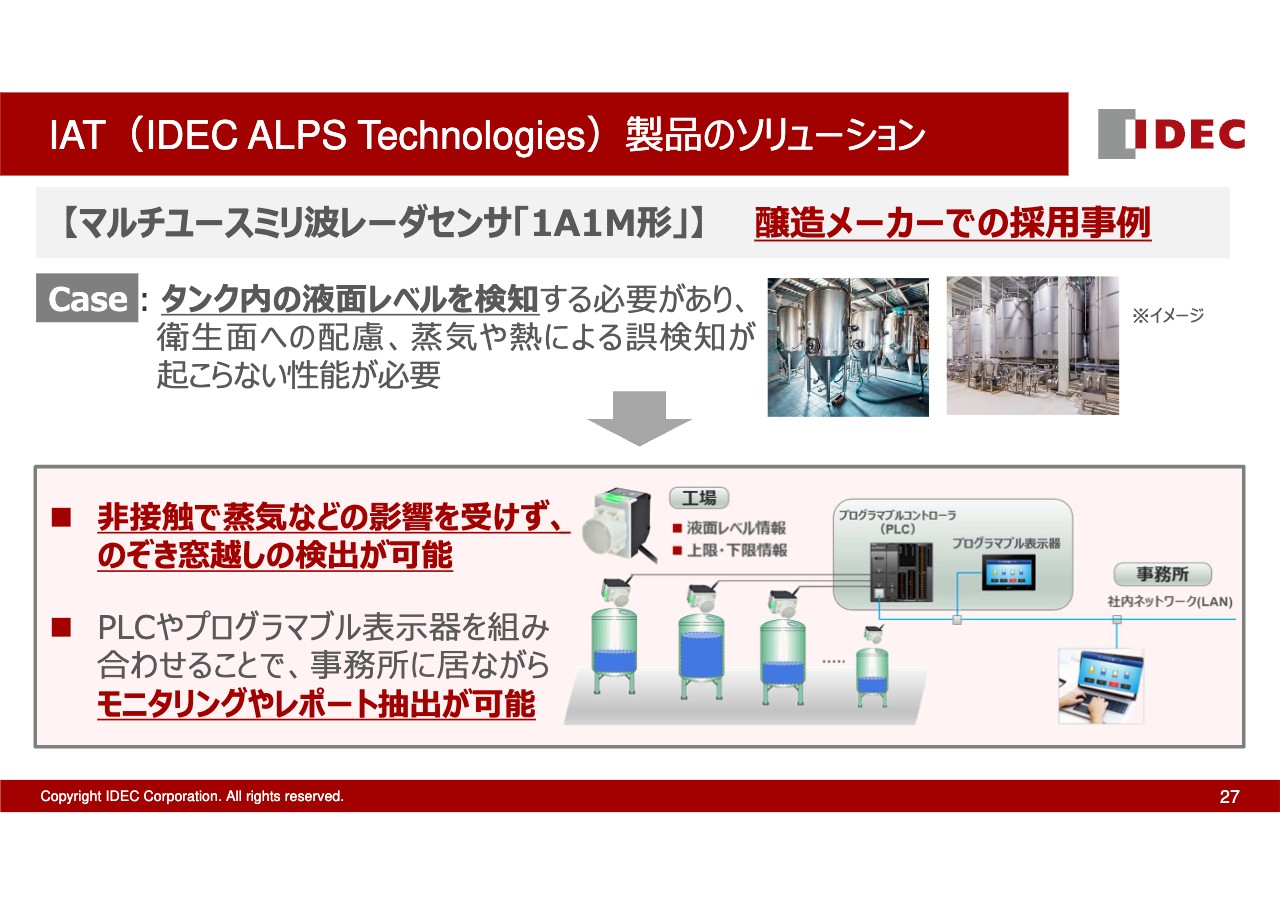

IAT(IDEC ALPS Technologies)製品のソリューション

アルプスアルパイン株式会社との合弁会社では、2023年5月に「マルチユースミリ波レーダセンサ『1A1M形』」を発売し、多様な現場で採用が進んでいます。スライドには、醸造メーカーでの採用事例を掲載しています。タンク内の液面レベルを検知するために使用されており、非接触のため蒸気などの影響を受けず、のぞき窓越しの検出が可能となっています。

また、IDECの「プログラマブルコントローラ」や「プログラマブル表示器」と組み合わせることで、事務所にいながら工場のタンクの状況をモニタリングでき、レポートの抽出も可能となっています。

IAT(IDEC ALPS Technologies)製品のソリューション

スライドは、鉄道車両の洗浄メーカーでの採用事例です。高い耐環境性能を活かすことで、雨や雪、直射日光が当たる環境でも安定した検出ができます。また、検出状態をパソコンで見ながら設定することができます。

このように、FA環境に限らずさまざまな現場で活用され始めており、今後もさらなるソリューション売上の拡大に向けた取り組みを推進していきます。

質疑応答:アジア・パシフィックの受注高について

質問者:受注高についてうかがいます。アジア・パシフィックが第1四半期から第2四半期にかけて改善している背景や、どのような業界が回復しているのか教えてください。また今後さらに回復していく見込みでしょうか? まずは中国の受注について教えてください。

小川泰幸氏(以下、小川):エリア別に見ていただくと、アジア・パシフィックは前年第4四半期から今年第1四半期にかけて減少し、そこから第2四半期にかけて、若干上昇しています。受注の減少としては、第1四半期の段階でかなり底の状態として反映されている状況です。今後については、徐々に需要の回復傾向が見られると認識しています。

中国の業況は、建設や不動産関係は依然としてかなり厳しい状態にありますが、ロボットやオートメーションの動きについては、設備投資につながっている部分もあります。そのあたりを含めれば、今は底打ちして、徐々に回復を見込んでいけると考えています。

質疑応答:受注高底打ちのタイミングと今後の見通しについて

質問者:日本の受注高が底打ち状態だとした場合、今後、下期以降の受注をどのように見ていますか? また底打ちするタイミングをいつぐらいと見ていらっしゃるか、お聞かせください。

小川:日本については、第1四半期よりも第2四半期のほうが減少している状況です。まだ流通在庫も高い水準にあるため、これから急激に第3四半期以降に回復してくるのは、なかなか難しいと見ています。

ただし、流通在庫の調整については、主要製品は今期末ぐらいで、ある程度進めていくことができると認識しています。この下期はまだ厳しい状況が続く見込みですが、第4四半期から来期にかけて、若干の回復が見られると想定しています。

質疑応答:業界別顧客の動向について

質問者:減益要因として、顧客の在庫調整を挙げていますが、業界別に顧客の動向を教えていただけますか?

小川:地域別では、日本については、自動車は比較的堅調に推移している状況ですが、ロボットや半導体、工作機械については厳しい状態が続いています。流通の在庫とともに、顧客の在庫についても消化には少し時間かかる認識です。

米州については、半導体製造装置などが減少している状況は変わりませんが、現在オイル&ガスや食品機械はほぼ横ばいで推移しています。マテリアルハンドリングについては、若干回復傾向にあるという認識です。

EMEAについては、AGVやロボットなどの需要が高まってきていますが、全体の傾向として、景気はかなり厳しい状況です。

中国については、先ほどお伝えしたように建設や不動産関係が厳しい状況であり、我々の主要分野であるエレベーター業界などでも依然厳しい状態が続いています。一部、再生可能エネルギー分野の投資などでは堅調な部分もありますが、その影響は限定的になる認識です。ロボット事業については、ほぼ横ばいの推移になっています。

アジア・パシフィックについては、自動車関連は比較的堅調に推移しているため、今後も売上は若干増加する見込みです。

質疑応答:減配の可能性の有無について

質問者:配当に関して、今回修正しなかったことを考えると、減配はされないという理解でよろしいでしょうか?

舩木:配当については、今回計画修正していませんが、予想の配当性向は60パーセントで、現在、減配する計画はありません。

質疑応答:原価率が改善する要因について

質問者:原価率が改善していく要因があれば教えてください。

小川:先ほども少しご説明しましたが、現状、流通在庫は比較的多い状態で継続し、依然厳しい状態にあります。しかし値上げの効果は、今後上期よりも下期のほうに徐々に出てくる見込みです。値上げ後の受注の消化が進んできていることもあり、それが値上げ効果として上がってくるという想定です。

エリアごとの収益性では、米州の収益性が高く、下期に回復傾向になっており、エリアミックスも改善傾向と想定しています。

販売管理費等のコストの見直しについても、随時行っています。第1四半期に比べて、第2四半期のほうが、販売管理費も低減に向けてコントロールできている状況です。今後、下期以降もそのコントロールを進め、収益向上につなげていく方針です。

質疑応答:インダストリアルコンポーネンツ事業の下期予想の背景について

質問者:事業別、製品別を見ると、下期の予想ではインダストリアルコンポーネンツ事業は上期に対してやや減少するかたちになっています。ここは中国向けも多い分野だと思いますが、これは不採算製品の廃止による減少が主因となっているのか、それとも市況の影響が大きいのか、どのように認識すればよいですか?

小川:インダストリアルコンポーネンツ事業については、不採算製品の見直しも含めて、製品廃止や統合などを積極的に行っている分野です。そのため、廃止や取引の見直し等の影響もありますが、こちらの分野はご指摘のとおり、中国の市況影響が大きくなっています。

質疑応答:今後の販売管理費の水準および施策方針について

質問者:営業利益率、あるいは販売管理費についてうかがいます。御社は過去数年間、特にAPEM社を買収して以降、売上高は10パーセント近い成長率で好調を維持してきたにもかかわらず、従業員数は拠点統合と自動化の導入により、あまり増えていません。今後の従業員数の増加や販売管理費の水準について、どのように想定されているのか教えてください。

小川:ご指摘のとおり、従業員数については拠点の集約や、生産拠点での自動化設備の導入なども含めて、効率化を進めてきました。設備投資も含めながら、人員数によらない生産高の向上に努力してきたところもあります。

今後もできるだけ自動化や効率化を図り、生産性を上げていく方針です。さらに生産性向上だけでなく、現在ERPや、サプライチェーンのプランニングのシステムの導入も進めています。このようなシステム導入により、できるだけ間接業務の効率化を図りながら、パフォーマンスを上げていく取り組みを、継続して行っていく計画です。今後も設備投資も含めて積極的に行いながら、付加価値率を上げていけるよう取り組んでいきたいと考えています。

質疑応答:販売管理費改善策について

質問者:短期的に見た場合、APEM社を買収した直後のように、統合が盛んに行われていた時期と比較して、今後は販売管理費の改善策がややペースを落とすなどの可能性はありますか?

小川:短期的な取り組みと中長期的な取り組みの両方を行っていくかたちになりますが、グローバルなサプライチェーンのプランニングや、その拠点の施策など、グローバルで展開していく事業については、中長期的な視点で行っていく想定です。

質疑応答:オートメーション事業の下方修正幅が他の機器より小さい理由について

質問者:オートメーション&センシング事業の下方修正幅が他の機器より小さい理由は何でしょうか?

小川:オートメーション&センシング事業については、昨年度半導体の不足の問題があり、それがボトルネックになって、なかなか出荷ができなかったという経緯がありました。現在はそのボトルネックがなくなり、出荷が正常化してきている状態です。

質疑応答:受注全体のボトムの時期について

質問者:受注全体のボトムはいつ頃をイメージされていますか?

舩木:過去2年間に過去最高の増収増益を続けてきた結果、電子部品不足や、受注の急拡大による納期遅れなどがあり、流通在庫や顧客先での安全在庫が増えている状況ではありますが、在庫状況などから、ボトムは今期後半になる見込みです。

質疑応答:現時点での受注から売上計上へのリードタイムについて

質問者:現時点での受注から納品、売上計上へのリードタイムを教えてください。

小川:今まで部材の問題などもあり長期化していましたが、現状では正常化してきており、平均して3ヶ月ぐらいのリードタイムになっています。

質疑応答:第2四半期の稼働率実績と下期の見通しおよび棚卸資産の削減方針について

質問者:第2四半期の稼働率実績と下期の見通しについて教えてください。あわせて、棚卸資産の削減方針について教えてください。

小川:稼働率については、国内外ともに各拠点で異なっていますが、現在およそ7割から8割の稼働率という状況かと思っています。作っている製品や供給しているものによっては、下期にかけて若干稼働率を上げていく拠点も出てくると考えています。

また、在庫については流通在庫の消化を進めています。我々の在庫についても、極端に変動させることは想定していませんが、今期から来期にかけて、先ほどの稼働率と調整しながら段階的に正常化させていくことを進めています。来期末あたりには一定の正常化をしていく想定です。

質疑応答:ez-Wheel製品およびIAT(IDEC ALPS Thecnologies)製品ソリューションの実績と計画について

質問者:ez-Wheel製品のソリューションとIAT製品ソリューションの今年度の売上高、利益の上期実績、そして通期予想について教えてください。通期業績のこれらのソリューションの業績計画についても教えてください。

小川:今期は受注と出荷をはじめたばかりのため、数億円単位での想定はしていますが、今期の売上・利益共にあまり影響はないと考えています。来期以降、徐々に業績として影響してくると思いますので、具体的な数字については、予想と共にあらためてご説明できればと思っています。

舩木:すでにお客さまから多くのお問い合わせもあり、大手自動車メーカーなどで、テストケースでの導入も進んでいます。今後、各々のお客さまの工場内などで、広くそのような展開がされることになります。

今年はどちらかというと、認知をしてもらい、そしてテストをしてもらうという活動が多くなりますが、次年度からは売上や利益に、相当良い影響を与えてくれると思います。

質疑応答:流通在庫やエンドユーザーの在庫状況について

質問者:流通在庫やエンドユーザーの在庫の状況について教えてください。流通在庫が高い水準にあるということですが、通常、月初では何ヶ月分ぐらいあるところが、今何ヶ月分ぐらいに膨らんでしまっているのでしょうか?

その上で、今期末ぐらいまでにある程度調整が進むということですが、3月末には正常なレベルに進むと見ているのか、数字を交えて補足いただけないでしょうか?

そして、エンドユーザー側の在庫も、流通在庫以上にクリティカルな問題になっているのか、それほどでもないのか、状況についてもう少し補足いただけないでしょうか?

舩木:代理店の在庫については、この期末までに従来の規模のレベルまで落ちるということはありませんが、国内の代理店ではおおむね正常値に近いところまでいくと思います。

ただ、お客さまのところにあるものが、個々にどのぐらいの期間で消化するのかということについては見えない部分があります。しかし、代理店にあるもともとの在庫はセーフティーストック的な要素で持っているものですから、それに比べるとそこまで大きなインパクトはないと思います。

質疑応答:地域別・製品別の第2四半期実績について

質問者:第2四半期の実績が想定に対してどれほど下振れ・上振れしたのか? 地域別や製品別でご教示いただけますでしょうか?

小川:上期・下期というかたちでは開示していないため、定量的にご説明するのは少し難しいところです。しかし今期の業績予想の修正として、売上の部分ではもともとの予想に対して10パーセントぐらいの業績予想の見直しを行っています。

上期の状況としても、現状の推移では当初想定していた数字に対してだいたい10パーセント弱ぐらいの想定のギャップを認識しています。そのような実態に近いということも踏まえながら、ある程度保守的に見直しを進めているものが今回の水準になっています。

質疑応答:想定している受注のボトムについて

質問者:受注のボトムは下期を想定しているということでよいでしょうか?

舩木:そのとおりです。期末あたりで現在の受注が上向いていくという想定です。

質疑応答:EMEAにおけるボトムとリスクについて

質問者:EMEAは他の製品とエンドマーケットがやや異なると思いますが、ボトムは下期と考えても大丈夫でしょうか? 今から下がるリスクはありますでしょうか?

舩木:欧州については上期も順調に動いていますし、下期も順調ではないかと思っています。

質疑応答:今後のシェア変動や中国ローカルメーカーの影響について

質問者:シェアに大きな変動はあるでしょうか? 中国ローカルメーカーについても可能であればコメントをお願いします。

舩木:我々のシェアを脅かすようなインパクトはいっさい感じていません。中国のローカルメーカーについても、安全面やHMI事業の強い製品で我々が優位に立っているため、脅威を感じるということはありません。

質疑応答:今後シェアを拡大できそうな製品や市場について

質問者:今回の混乱を踏まえて、逆にシェアを拡大できそうな製品や市場はありますか?

舩木:IDEC自身は、今大きな変革期を迎えています。これまでは、標準品を代理店を通して売るということをメインビジネスとして行ってきましたが、今後はよりソリューションを提供する会社に変革していきます。

その中で、ez-Wheel社やアルプスアルパイン社と開発を行う合弁会社の設立などを行いながら、事業の拡大を進めています。どちらかというと、新しいマーケットを作り上げていくことで、我々の事業を拡大していくことになると思います。

その結果として、HMIや安全などで、シェアを拡大できる可能性や需要は十分あると思います。

この銘柄の最新ニュース

IDECのニュース一覧- 決算プラス・インパクト銘柄 【東証プライム】引け後 … 三井不、F&LC、三越伊勢丹 (2月6日発表分) 2026/02/09

- 決算プラス・インパクト銘柄 【東証プライム】寄付 … トヨタ、東エレク、伊藤忠 (2月6日発表分) 2026/02/09

- IDEC、4-12月期(3Q累計)経常が2.1倍増益で着地・10-12月期も2.2倍増益 2026/02/06

- Summary of Financial Results (Japan GAAP)[Consolidated] For the Third Quarter of Fiscal Year Ending March 31,2026 2026/02/06

- 2026年3月期 第3四半期決算短信〔日本基準〕(連結) 2026/02/06

マーケットニュース

- 急落相場で底力発揮、12月期決算「最高益快走&増配加速」6銘柄精選 <株探トップ特集> (03/09)

- 明日の株式相場に向けて=中東有事で加速したリスクオフの先を読む (03/09)

- 9日香港・ハンセン指数=終値25408.46(-348.83) (03/09)

- 明日の為替相場見通し=原油価格動向などを注視 (03/09)

おすすめ条件でスクリーニング

IDECの取引履歴を振り返りませんか?

IDECの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。