【QAあり】ジーデップ・アドバンス、生成AIなど大規模AI関連の設備投資需要の増加や案件大型化により前年比大幅増収増益を達成

目次

飯野匡道氏(以下、飯野):株式会社ジーデップ・アドバンス代表の飯野です。当社の2025年5月期第2四半期決算説明会にご参加いただきまして誠にありがとうございます。

本日は、スライドに記載の流れでご説明します。後半は当社の概要です。前回までの決算説明会でお話しした内容と重複しますので、今回は第2四半期の業績に重点を置いてご説明します。

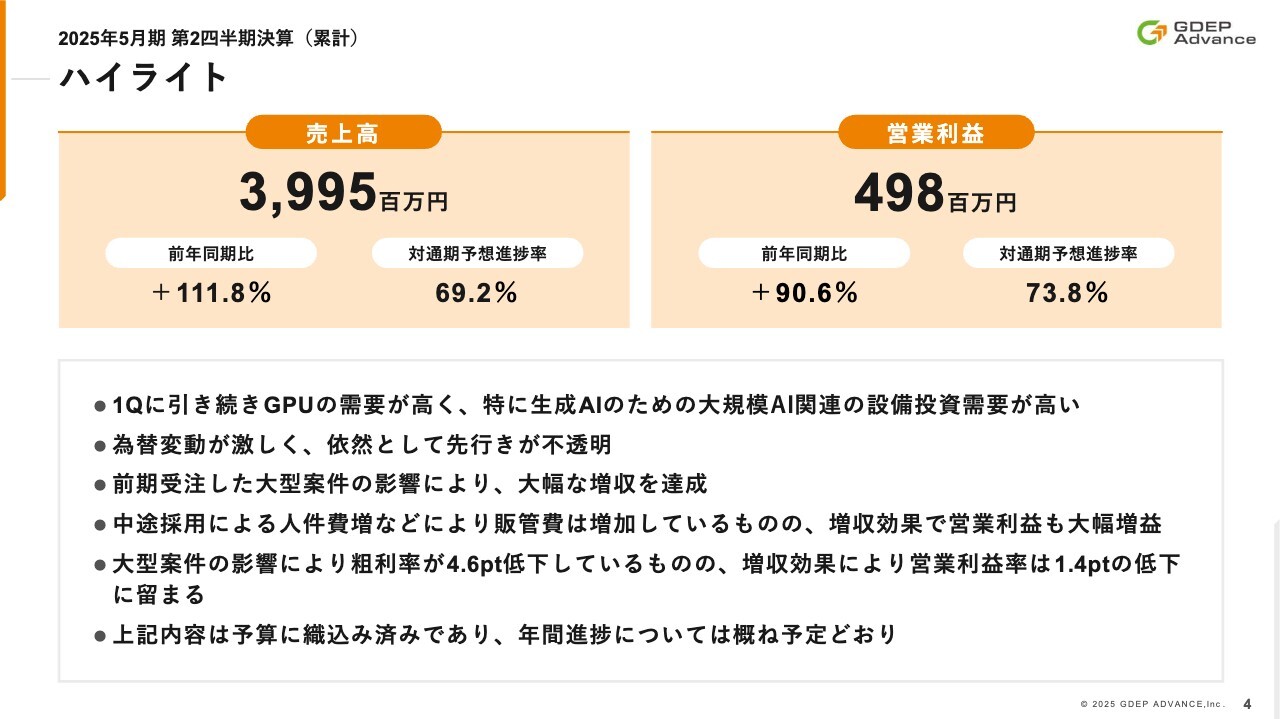

ハイライト

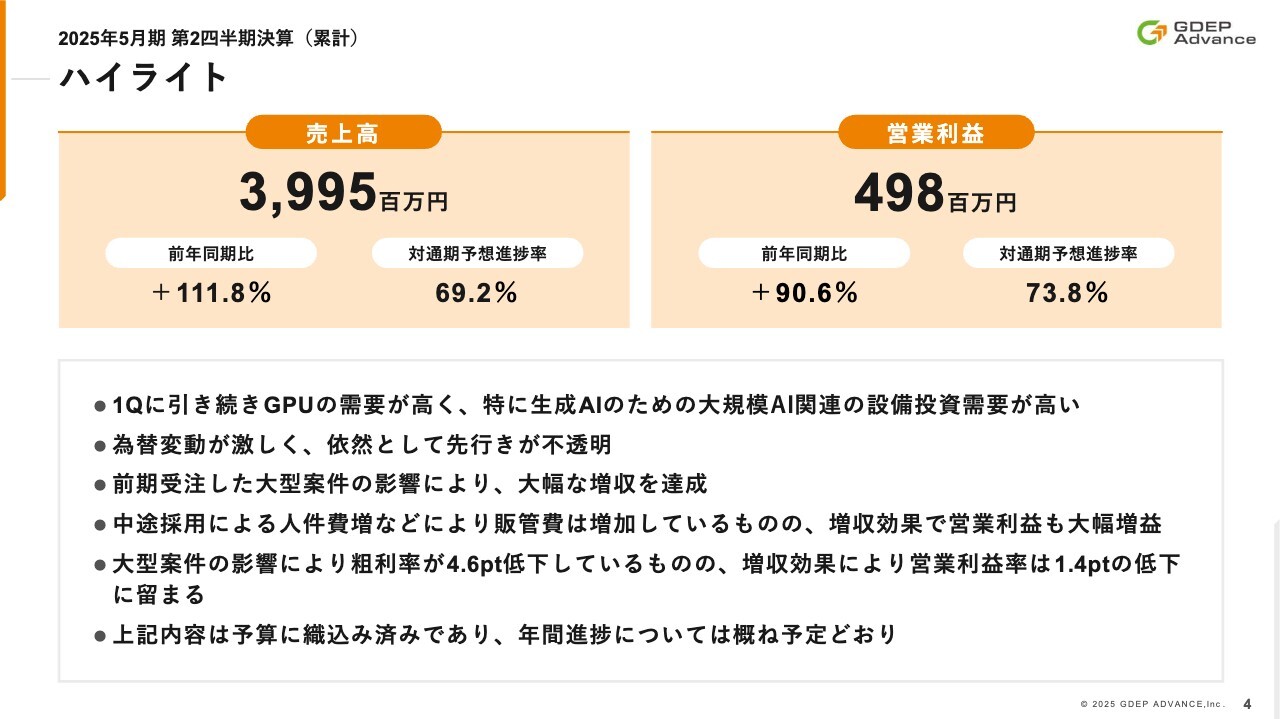

2025年5月期第2四半期決算・通期業績予想についてご説明します。まず、第2四半期累計のハイライトです。売上高は前年同期比111.8パーセント増の39億9,500万円、対通期予想進捗率は69.2パーセントとなりました。営業利益は前年同期比90.6パーセント増の4億9,800万円、対通期予想進捗率は73.8パーセントとなっています。

業績へのインパクト要因は、第1四半期と同様に、生成AIなど大規模AI開発を起因とするGPUの需要増および案件規模の大型化です。特に最近では、円安といった為替の変動リスク、案件規模の大型化に伴うリードタイムの長期化、粗利率の低下などのマイナス要因があります。

ただし、増収効果が大きく、売上高・営業利益ともに年間の進捗は順調に推移していると考えています。

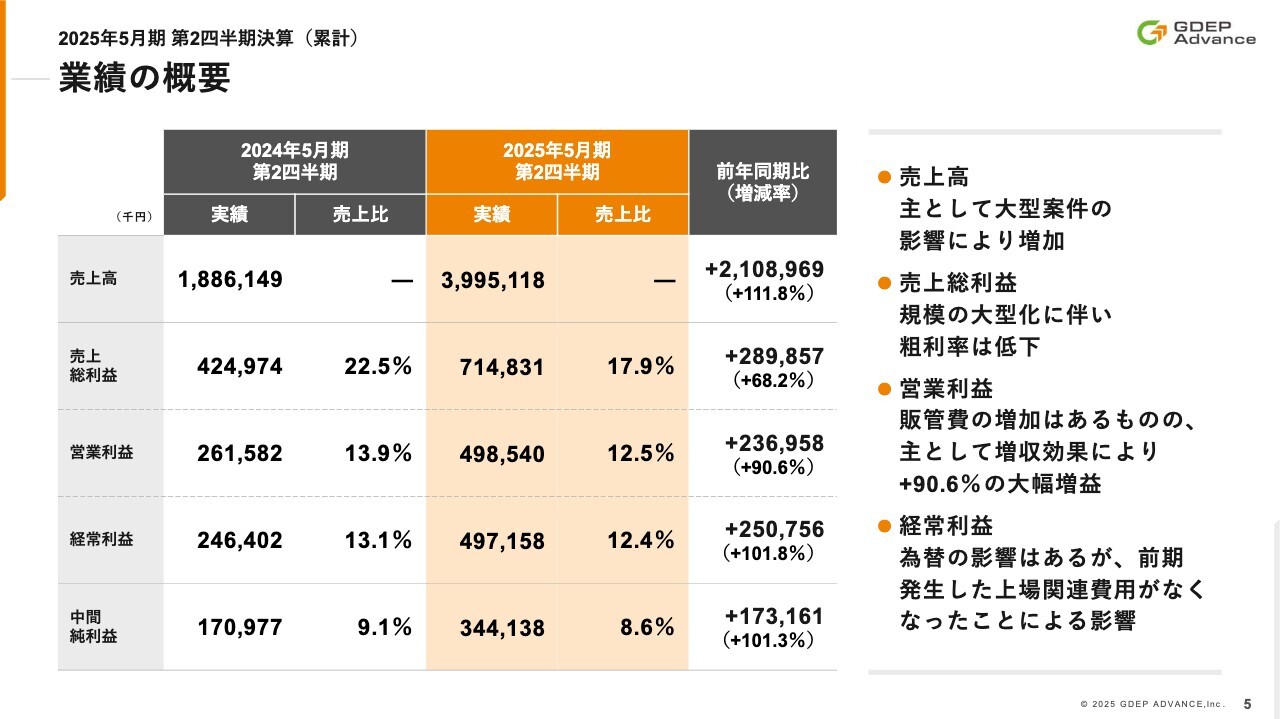

業績の概要

各段階損益の概要です。売上総利益は前年同期比68.2パーセント増、売上総利益率は案件規模の大型化に伴う利益率の低下により、前年同期比4.6ポイント減の17.9パーセントとなりました。この点については、当初見込みに織り込み済みですので、最終の着地に大きな影響はないと認識しています。

営業利益は前年同期比90.6パーセント増の4億9,854万円、経常利益は前年同期比101.8パーセント増の4億9,715万円、四半期純利益は前年同期比101.3パーセント増の3億4,413万円と、いずれも前年同期比で約2倍の進捗となっています。

通期業績予想に対する進捗

通期業績予想に対する進捗状況です。進捗率は、営業利益が73.8パーセント、経常利益が73.6パーセント、当期純利益が77.6パーセントと、各段階損益で順調な進捗状況となっています。中期経営計画にも示しているとおり、当期はトップラインを30パーセント成長させ、収益が上がった分に関しては人材と設備に対してアグレッシブに投資していく計画です。

下期はNVIDIAの最新GPUの出荷が、グローバルで年明けから始まっています。ですので、日本への入荷を待ち、設備を揃えていくフェーズに入ります。社内のテスト環境、お客さまのトライアル環境をしっかりと準備し、来期以降のリードを生成していく計画です。

人材に関しても、この上期はよい巡り合いがありました。下期も積極的に人に対する投資、人材の確保を行っていく計画です。したがって、そのようなところで固定費が増えていきます。

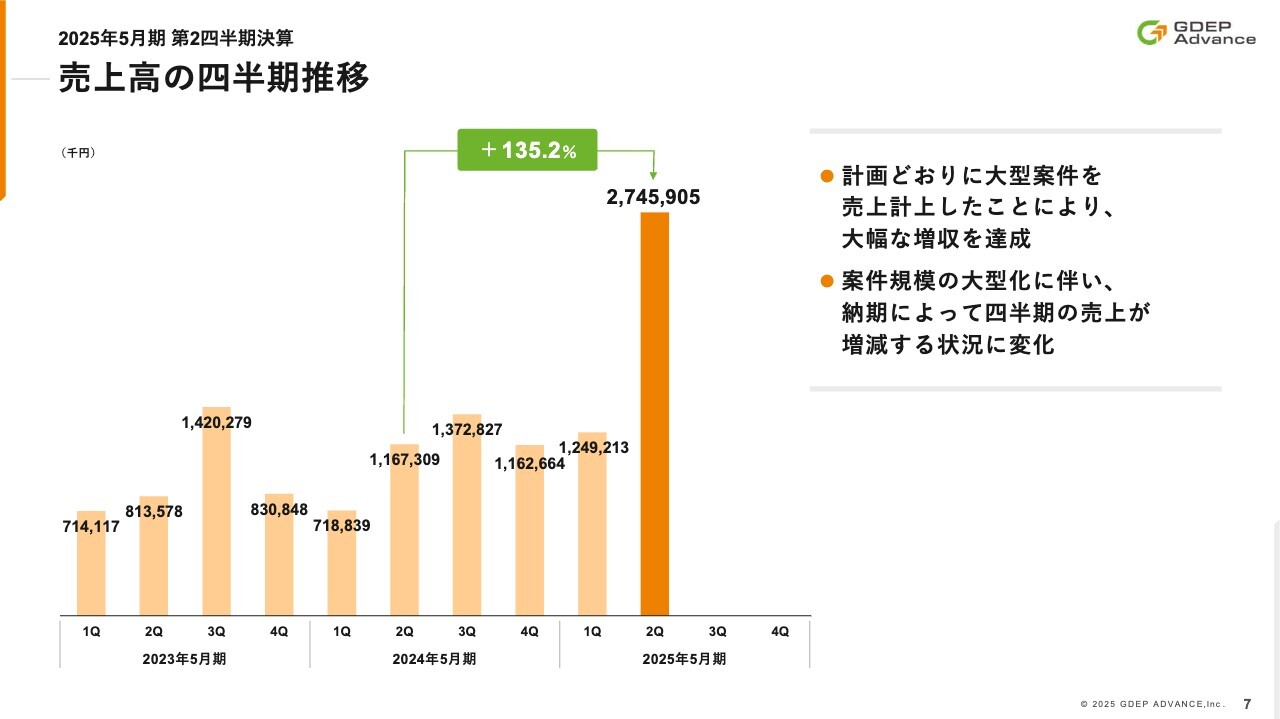

売上高の四半期推移

四半期ごとの売上高の推移です。前期第1四半期の決算説明資料でもお話ししたとおり、全体の傾向として、従来、期中では第3四半期に売上が大きく伸びていました。しかし、トレンドは徐々に変化しています。案件規模の大型化、案件の売上計上および検収のタイミングにより、四半期の売上が増減するかたちになっています。この第2四半期も、大規模案件が牽引し、数字が大きく伸びました。

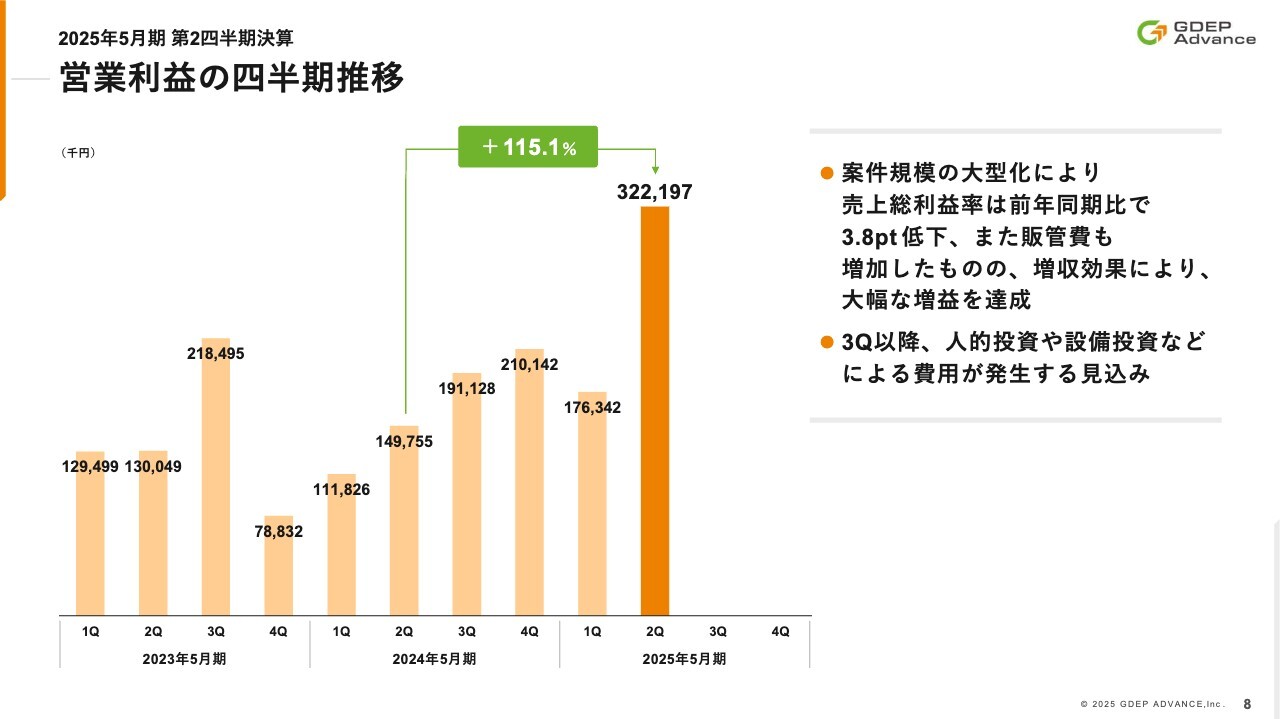

営業利益の四半期推移

四半期ごとの営業利益の推移です。傾向は先ほどの売上高と同様、増収効果により大幅増益となりました。第2四半期の売上総利益率は、前年同期比で3.8ポイント低下しました。ただし、販管費のほとんどは固定費ですので、上期累計の営業利益率は1.4パーセントの低下にとどまりました。その結果、営業利益額は前年同期比115.1パーセント増となっています。

こちらも前期の決算説明資料でお話ししたとおり、トップラインを伸ばし、必要な投資をしっかりと行い、ほとんどが固定費である販管費を鑑みると、最終的な利益は増えていきます。

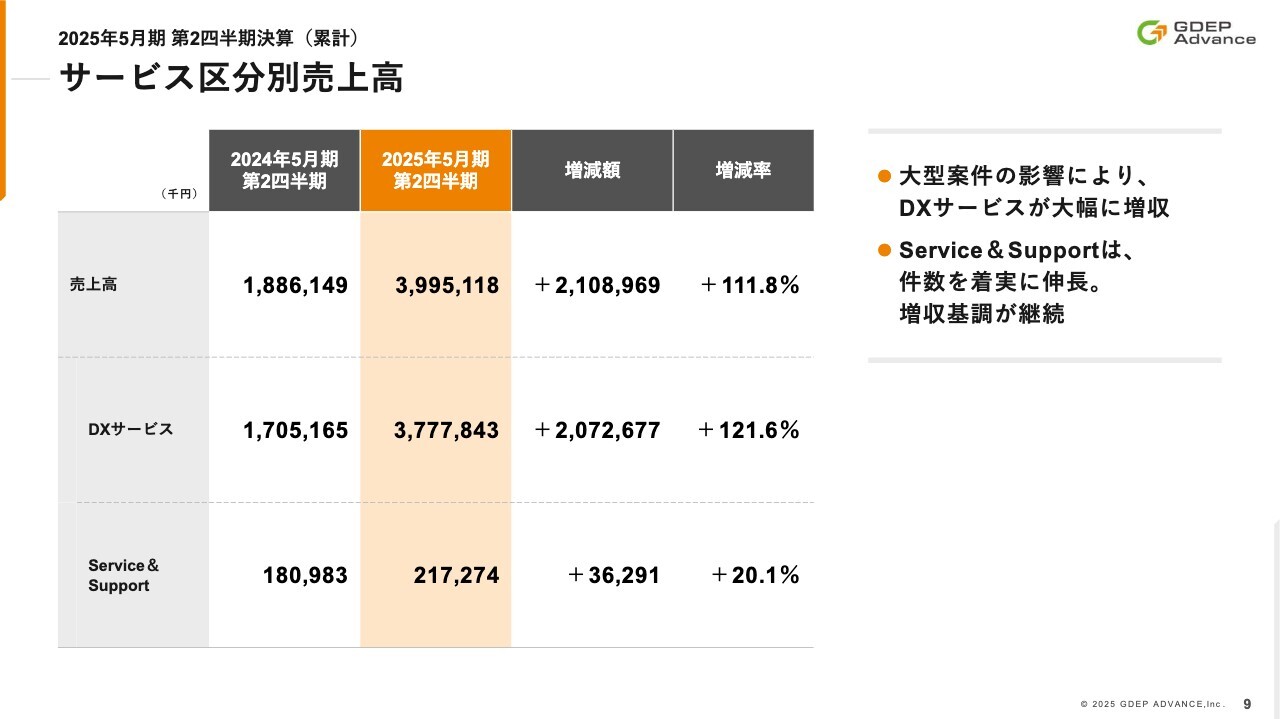

サービス区分別売上高

サービス区分別の売上高です。「DXサービス」は前年同期比120パーセント超の大幅伸長、「Service&Support」は前年同期比20パーセント超の伸長です。

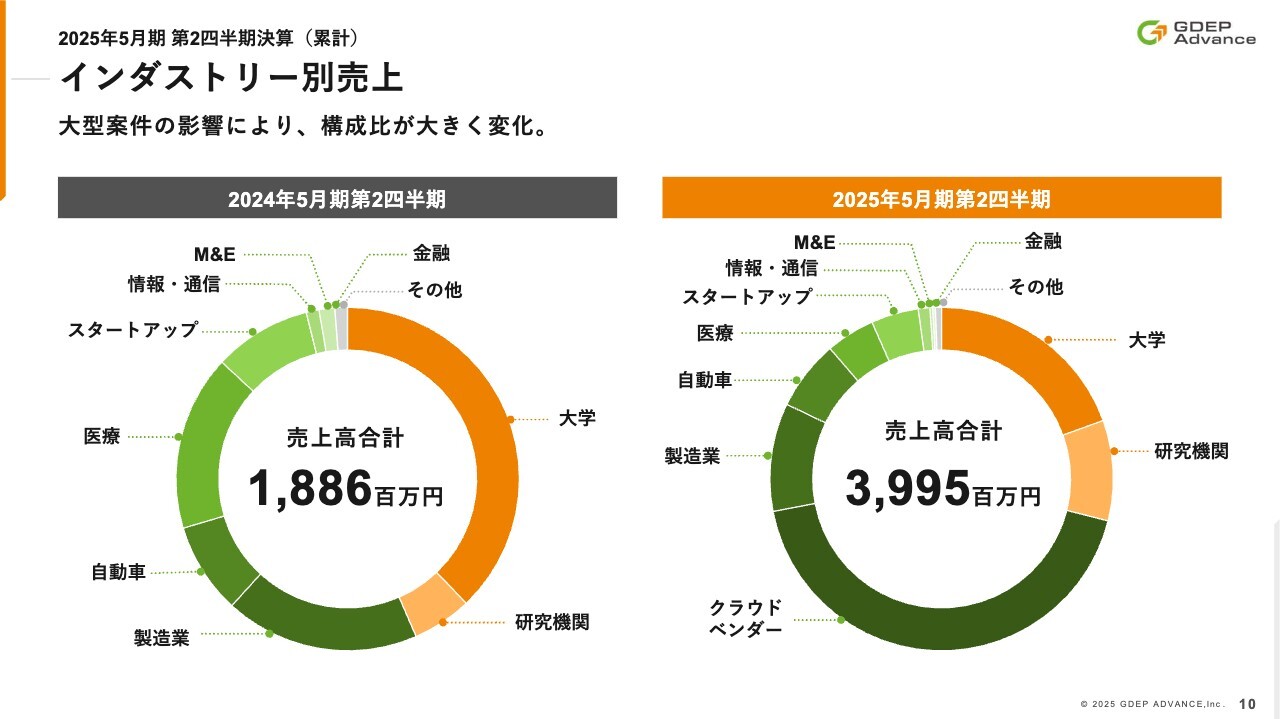

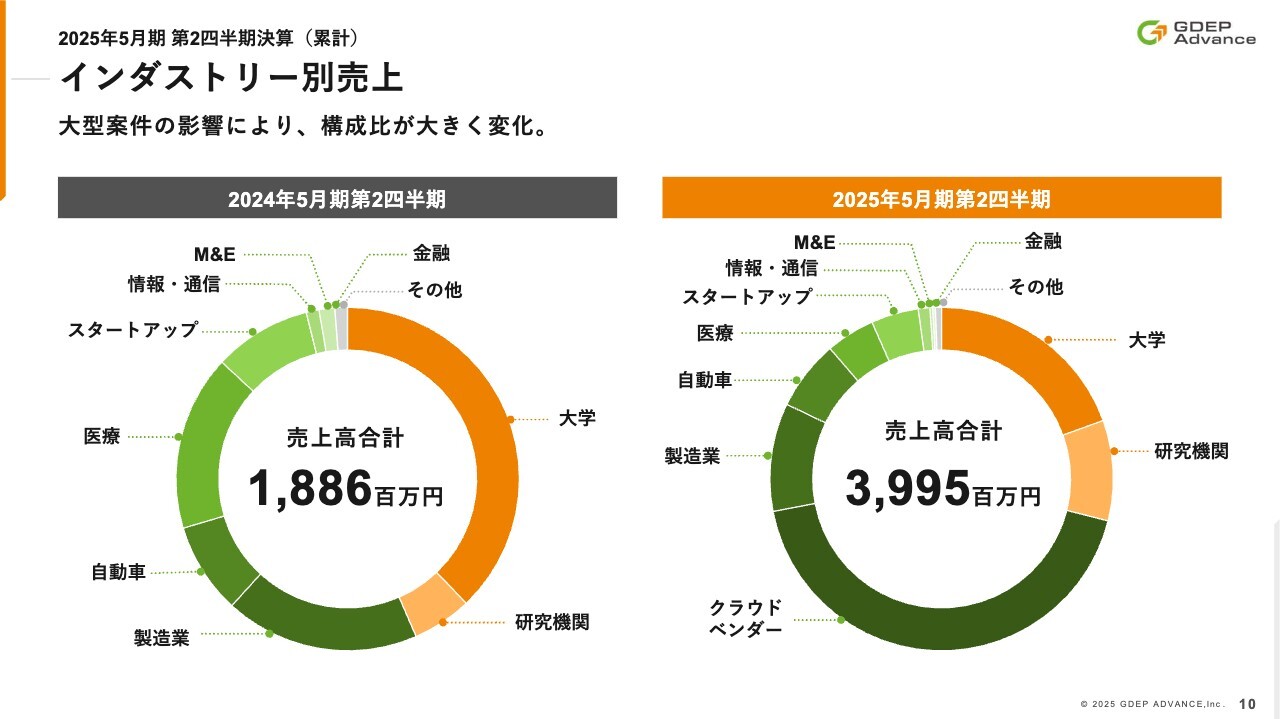

インダストリー別売上

第2四半期の顧客セグメント別の売上構成比です。国策であるクラウドプログラムに関連した、クラウドベンダー向けの売上が大幅に伸びています。この売上は、経済産業省のクラウドプログラムの補助金をもとに、GPUサーバーの設備投資を行う、国内のクラウドサービス提供事業者向けのシステムとなります。

GPUのユーザーの利用機会が増えると、裾野が広がり、市場に対する刺激となります。したがって、今後、我々の主要顧客であるオンプレミス、プライベートクラウドの需要喚起にもつながるよい循環が生まれてくるのではないかと考えています。

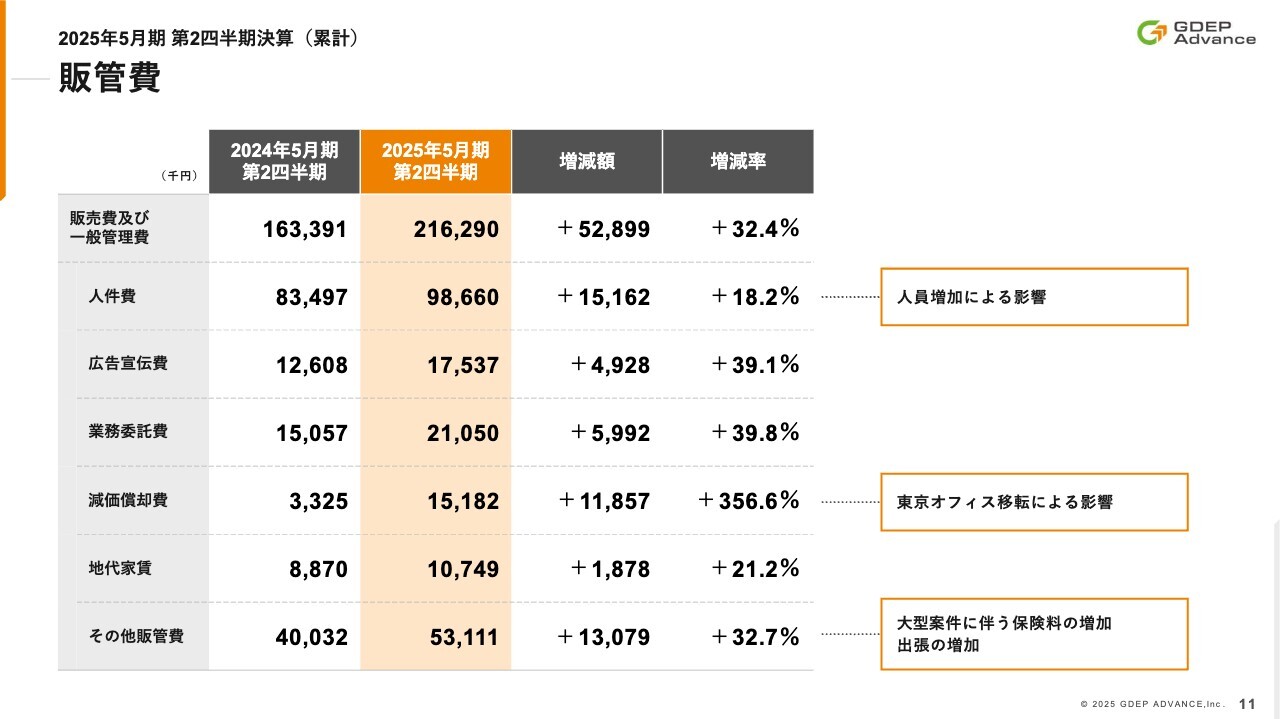

販管費

販管費の内訳です。営業、エンジニア、管理部門などの各部門で人員増強を行っています。それにより、人件費が前年同期比で18.2パーセント増えています。

また、昨年2月に移転した東京オフィスの減価償却費、大型案件に伴う保険料の増加により、全体として前年同期比32.4パーセント増の2億1,629万円となっています。

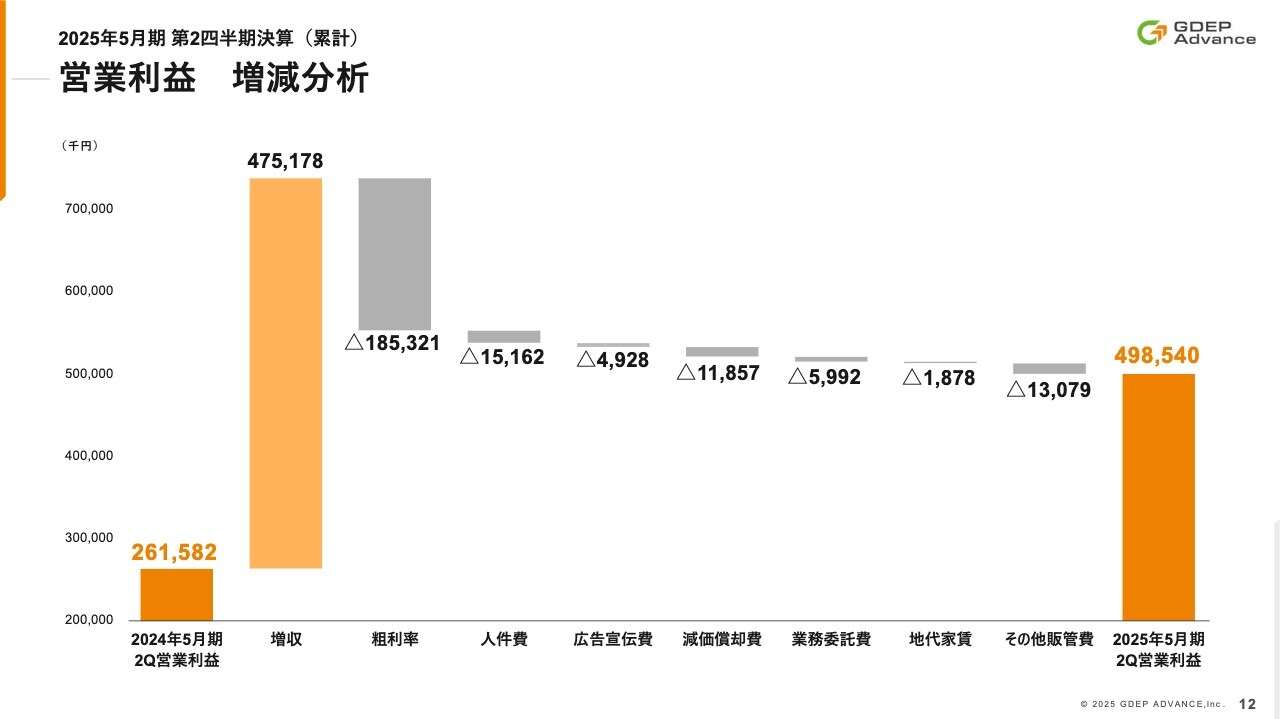

営業利益 増減分析

営業利益の増減分析はスライドのとおりです。

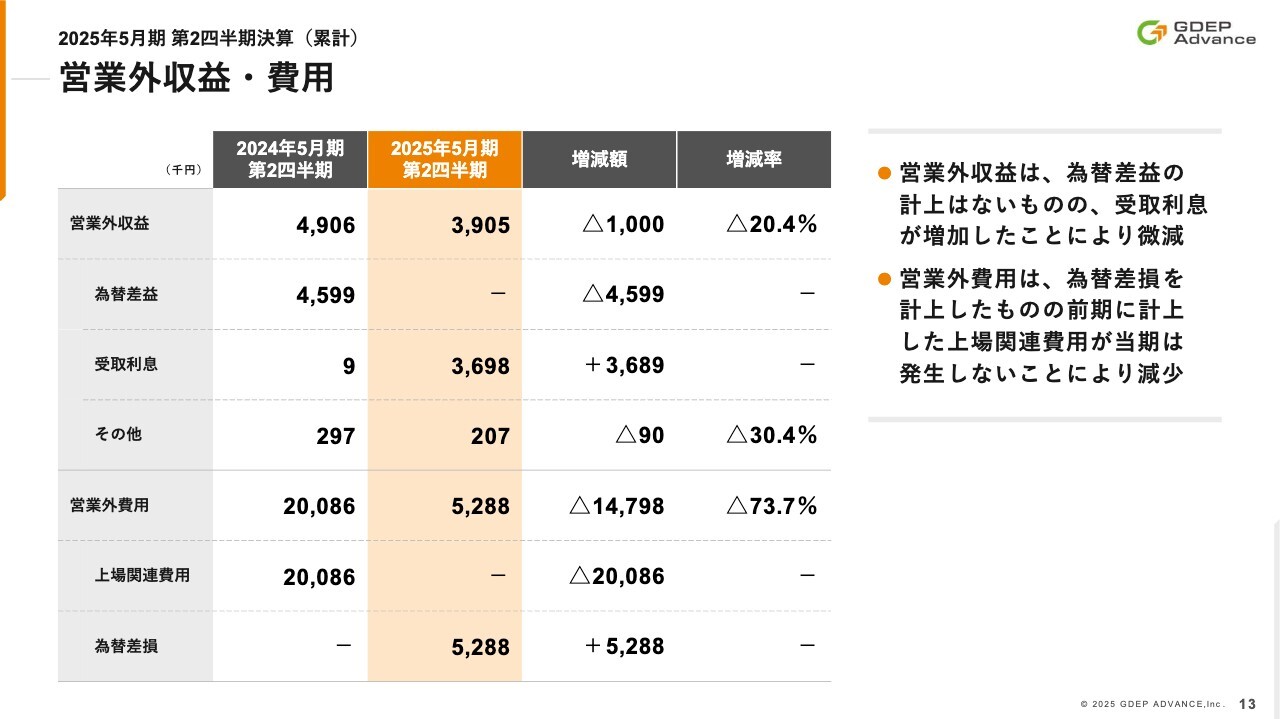

営業外収益・費用

営業外収益と費用についてご説明します。為替差損の計上はあったものの、前期に計上した上場関連費用が当期は発生しないことにより、トータルとしては改善しています。

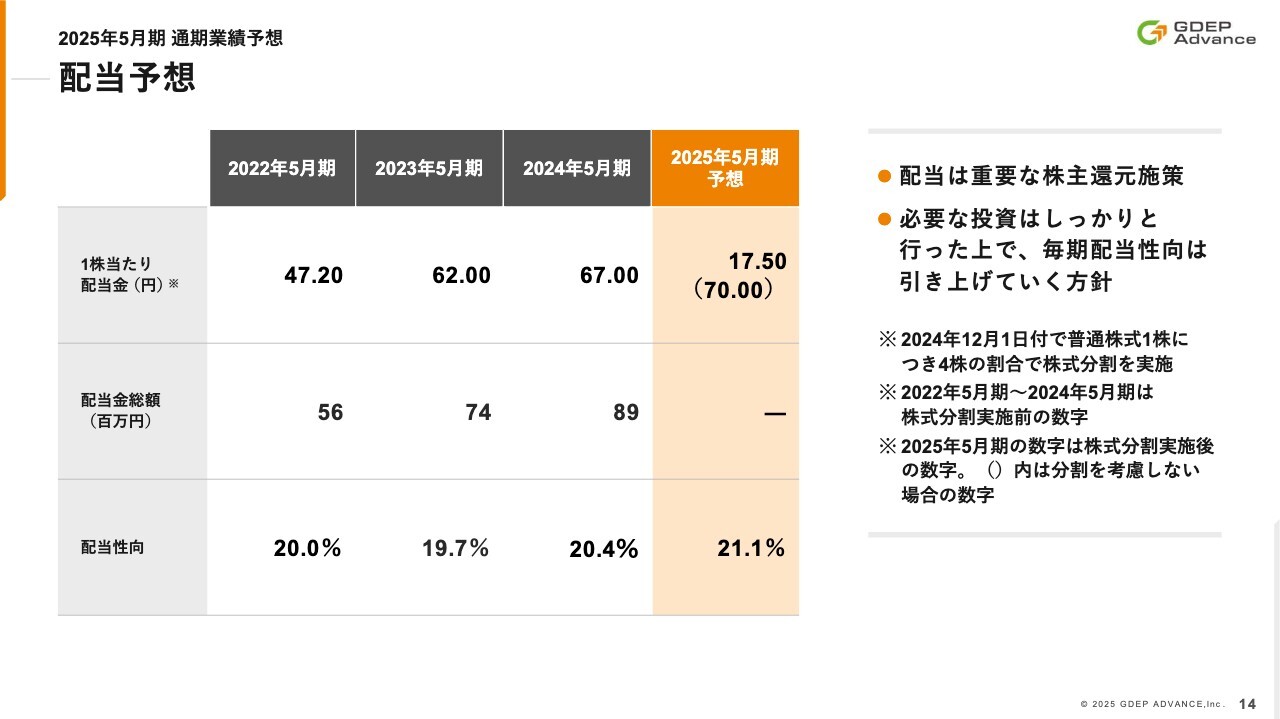

配当予想

配当予想は、当初計画から変更ありません。

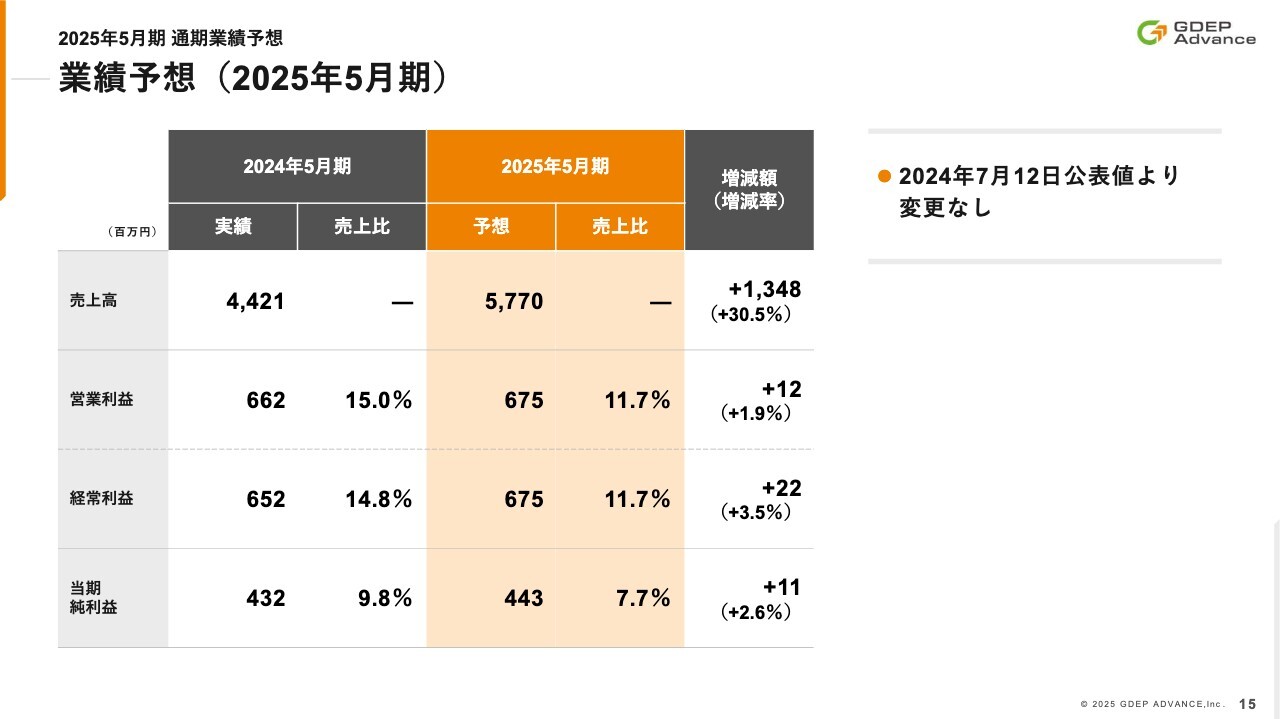

業績予想(2025年5月期)

通期業績予想も、公表のとおりで変更ありません。

質疑応答:グロスマージンへのインパクトについて

質問者:グロスマージンへのインパクトについて、為替の変動および案件規模の大型化を挙げられていました。このインパクトを分けると、どのようになるのか教えてください。

飯野:利益率への影響において、案件規模の大型化ではお客さまのコスト意識が変わり、アプルーバーの階層が変わりますので、部局ではなく、取締役会での決議が必要となります。そうすると、我々の独自性を切り取ったかたちで、ハードウェアはハードウェア、ノウハウはノウハウで、別途依頼する使い方が出てくる場合もあります。そのようなマイナスのインパクトがあります。

一方、為替は仕入コストが純粋に上がるため、我々の中で吸収する部分が出てくるリスクがあります。また、お客さまの購買意欲が予算の枠内に入るかどうかという面で、購買意欲に影響することがあります。この2つがマイナス要因です。これが我々の利益率に、どの程度のウェイトで影響があるかは、具体的なデータを持っていません。

質問者:ご質問の背景として、先ほど、経済産業省のクラウドプログラムの話がありました。官庁系の場合、甘めになる場合と、きつめになる場合の両方があると思いますが、どちらだったのでしょうか?

飯野:クラウドプログラムに関しては、我々もノウハウを蓄積したいと考えていたため、簡単な案件ではありませんでした。リソースを割き、いろいろな経験をさせていただいた中で、利益率は決して高くありませんでした。

ただし、知見としてアセットが溜まる案件であり、この程度の規模をできることが、対外的な信用力につながると判断しました。ですので、非常によいオポチュニティだったと考えています。

質問者:グロスマージン低下へのインパクトについては、案件規模の大型化で、経済産業省の案件が大半を占めたという考え方でよいでしょうか? それとも、製造業や自動車などでも、インパクトが出たのでしょうか?

飯野:一定程度の規模を超えると、売上総利益率は落ちる傾向にあります。ただし営業利益は、トップラインを伸ばせば十分に伸びてきます。

質疑応答:クラウドプログラムについて

質問者:ご説明の中で、クラウドプログラムがオンプレミス、プライベートクラウドにつながる話がありました。これは現在、引き合いの段階なのか、今後期待できるものなのかについて、教えてください。

飯野:すでに何件か、ご相談いただいています。

質問者:業種・用途でいえば、先日の「CES2025」では、NVIDIAが学習から推論に移行し、社会実装に踏み込んでいるといったコメントが出ていました。そのあたりと比較すると、いかがでしょうか?

飯野:営業戦略的な部分もあるため、インダストリアルについてはお話しできません。生成AI、LLMに関連することとして、ご理解いただけるとありがたいです。

質問者:こちらは民間でしょうか?

飯野:民間です。ただし民間だけでなく、アカデミアや研究機関も含め、全方向から話をいただいています。

質疑応答:「Blackwell」の出荷について

質問者:NVIDIAのGPU「Blackwell」の出荷が始まっているということでしたが、これは「B200」であり、「GB200」ではないということでしょうか?

飯野:我々が国内に導入しようと計画しているのは、「DGX B200」です。

質問者:「GB200」のプッシュアウトについて、一部報道がありましたが、こちらはいかがですか?

飯野:一部で排熱の問題が記事になったようですが、我々も事実関係を直接確認していないため、お伝えできる内容はありません。

質問者:「GB200」の出荷が滞った場合、顧客の引き合いに影響は出ますか? 「DGX B200」の出荷が滞らない限り、当面は影響がないという認識でしょうか?

飯野:当面、影響はないと認識しています。「Grace Hopper」と「Grace Blackwell」は、「Grace」が主流になります。ですので、対応しているソフトウェアスタックを含め、用途が特化している場合には、「GB200」を選択されるお客さまもいます。

しかし、今のところはCPUのアーキテクチャのほうが、お客さまが導入を検討する時のテーブルには載りやすいと考えています。

質問者:「GB200」だと、NVIDIAにすべて依存することになります。「CPUはNVIDIAでなければならない」となるほどの拘束力はなく、当面は「DGX B200」がきちんと出荷されていれば、それほど影響はないという理解でよいですか?

飯野:そのように考えています。

質疑応答:インダストリー別の売上と今後の見通しについて

質問者:クラウドベンダーを除いたインダストリー別売上を見ると、医療がやや弱く、自動車と製造業が比較的強めに見えるのですが、そのような理解でよいですか?

飯野:スライドは昨年上期と比較した場合ですので、その限りではありません。むしろ我々が注力しているのは、生成AIとの親和性が非常に高い、自動車や医療、またメディア&エンターテイメントです。

最近ではチャットボットなど、カスタマーサポートを行っているリテールの業種も含め、生成AIやLLMの研究用途がかなり広がっています。しかしインダストリー別では、自動車、医療に注力しています。

質問者:飯野さまから見て、自動車、医療、メディアあたりの親和性が高いということですか?

飯野:そのとおりです。そちらが、ビッグデータを持っているためです。

質問者:「NVIDIAやアクセンチュアでは、倉庫において人の工程を半減できた」といった話があります。そのような視点から、国内の製造業はそれほど強くないということでしょうか?

飯野:製造業は、例えば素材開発など、化学での需要があります。またロボティクスについて、NVIDIAのサービスでは「Isaac Sim」や「Omniverse」など、仮想空間上で学習させて、工場や倉庫に実装する使い方が実用化されてきています。

我々のお客さまには製造業も多いため、トライアルしながら試行錯誤し、PoCから並走しているケースがあります。

質問者:製造業からのニーズが出てきているという肌感でしょうか?

飯野:それにはもう少しかかると感じています。まずはLLMを中心とした大規模AIが、直近2、3年くらいのニーズです。その後、ロボティクスやマルチモーダル、仮想空間上でのさまざまなシミュレーションのニーズが出てくると見ています。

ですので、ここ10年以内に統合化するかたちでシフトしていくのは間違いないと思っています。

質問者:この2年から3年は、テキスト・音声の応用が中心で、その後マルチモーダルにシフトしていく理解でよいですか?

飯野:そのように考えています。

この銘柄の最新ニュース

ジーデップのニュース一覧- ジーデップアドバンス Research Memo(8):利益成長と配当性向の上昇により、高い増配ペースが期待できる 2026/02/13

- ジーデップアドバンス Research Memo(7):大規模AI時代に向けた環境整備が進捗 2026/02/13

- ジーデップアドバンス Research Memo(6):2026年5月期下半期は投資先送り案件を取り込み増収予想 2026/02/13

- ジーデップアドバンス Research Memo(5):中小高付加価値案件へ注力し営業利益は前年同期比2割超増 2026/02/13

- ジーデップアドバンス Research Memo(4):グローバルプロセッサメーカーが認める技術力が強みの源泉(2) 2026/02/13

マーケットニュース

おすすめ条件でスクリーニング

ジーデップ・アドバンスの取引履歴を振り返りませんか?

ジーデップ・アドバンスの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。