三菱マテリアル、営業利益は前年比+5億円 円安影響や銅加工事業・金属事業での増販が寄与

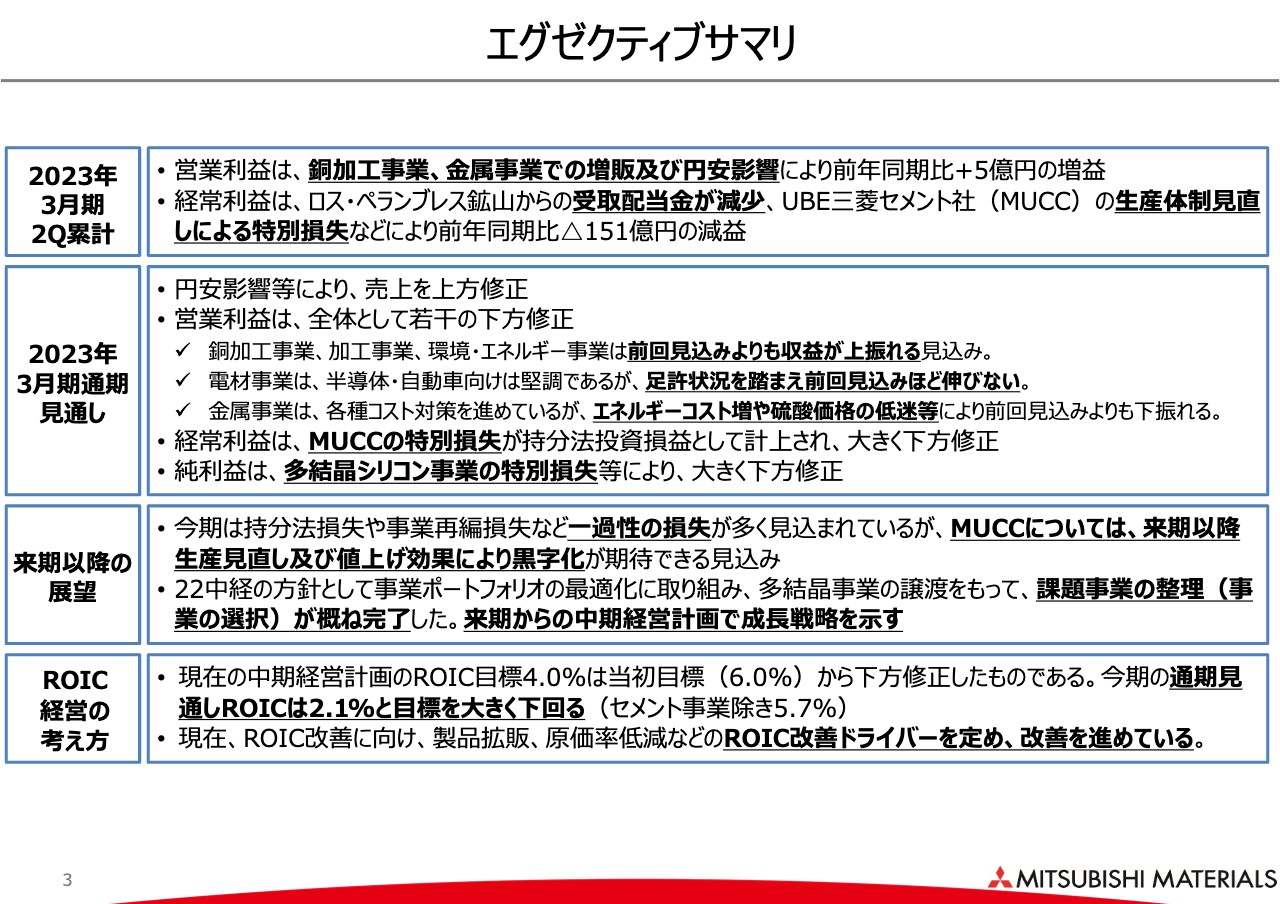

エグゼクティブサマリ

髙柳喜弘氏(以下、髙柳):執行役常務の髙柳でございます。本日は弊社決算説明会にご参加いただきまして、誠にありがとうございます。第2四半期の決算概要並びに通期業績見通しについてご説明いたします。

決算補足説明資料3ページの、エグゼクティブサマリをご覧ください。

上期の営業利益は、銅加工事業、金属事業での増販及び円安影響により、前年同期比プラス5億円の増益となりました。

経常利益は、ロス・ペランブレス鉱山からの受取配当金の減少や、UBE三菱セメント社の生産体制見直しによる特別損失などにより、前年同期比マイナス151億円の減益となりました。

通期業績予想は、今回見直しを行っています。主な内容として、円安影響等により売上を上方修正し、営業利益は全体として若干の下方修正となっています。電子材料事業では半導体・自動車向けの足許の状況を踏まえ、前回見込みほど伸びないと判断したほか、金属事業ではエネルギーコスト増や硫酸価格低迷の影響を考慮しています。

経常利益は、UBE三菱セメント社の特別損失が持分法投資損益に計上され、大きく下方修正となっています。純利益も、多結晶シリコン事業の特別損失等により大きく下方修正しています。

今期は、持分法損失や事業再編損失など一過性の損失が多く見込まれていますが、UBE三菱セメント社は来期以降、生産見直しや値上げの効果により、黒字化が期待できる見込みです。

22中経の方針として、事業ポートフォリオの最適化に取り組み、先日開示した多結晶シリコン事業の譲渡をもって、課題事業の整理(事業の選択)は概ね完了しました。したがって、来期からの新中期経営計画では成長戦略を示すことができると考えています。

ROICについては、現在の中期経営計画にて、目標を4.0パーセントに設定しました。今期の通期見通しでは2.1パーセントと、目標を大きく下回る見込みとなっています。

このうち、セメント事業の持分法損益と投下資本を除いた簡便的な試算では、ROICは5.7パーセントという数字が出ています。

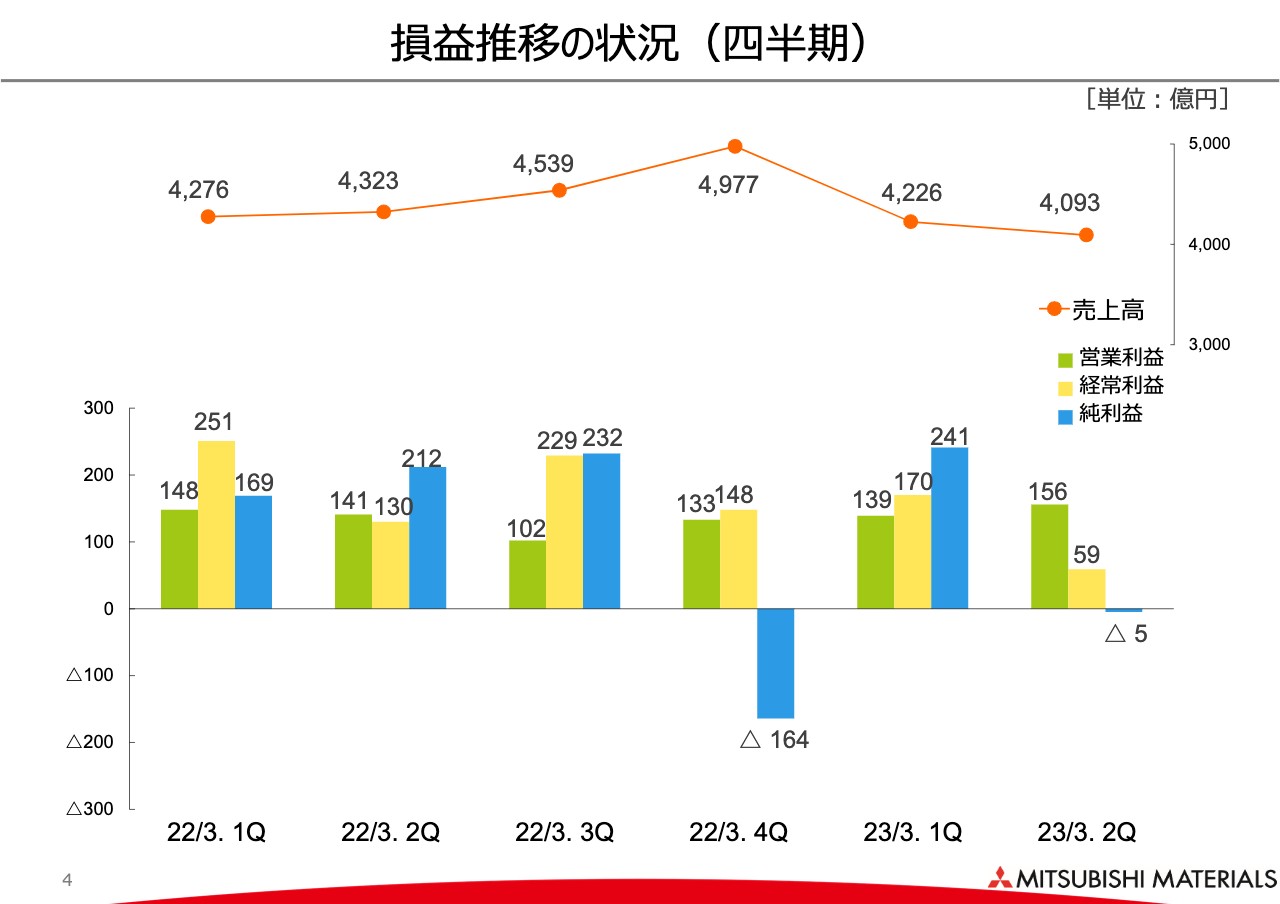

損益推移の状況(四半期)

4ページは、四半期の損益推移の状況です。第2四半期の業績は、スライド下段の棒グラフでお示ししているとおりです。営業利益は第1四半期に続き、金属事業、加工事業などを中心に円安影響で増益となっています。

経常利益は、ロス・ペランブレス鉱山からの受取配当金の減少に加えて、UBE三菱セメント社の持分法投資損失が拡大したことから減益となりました。

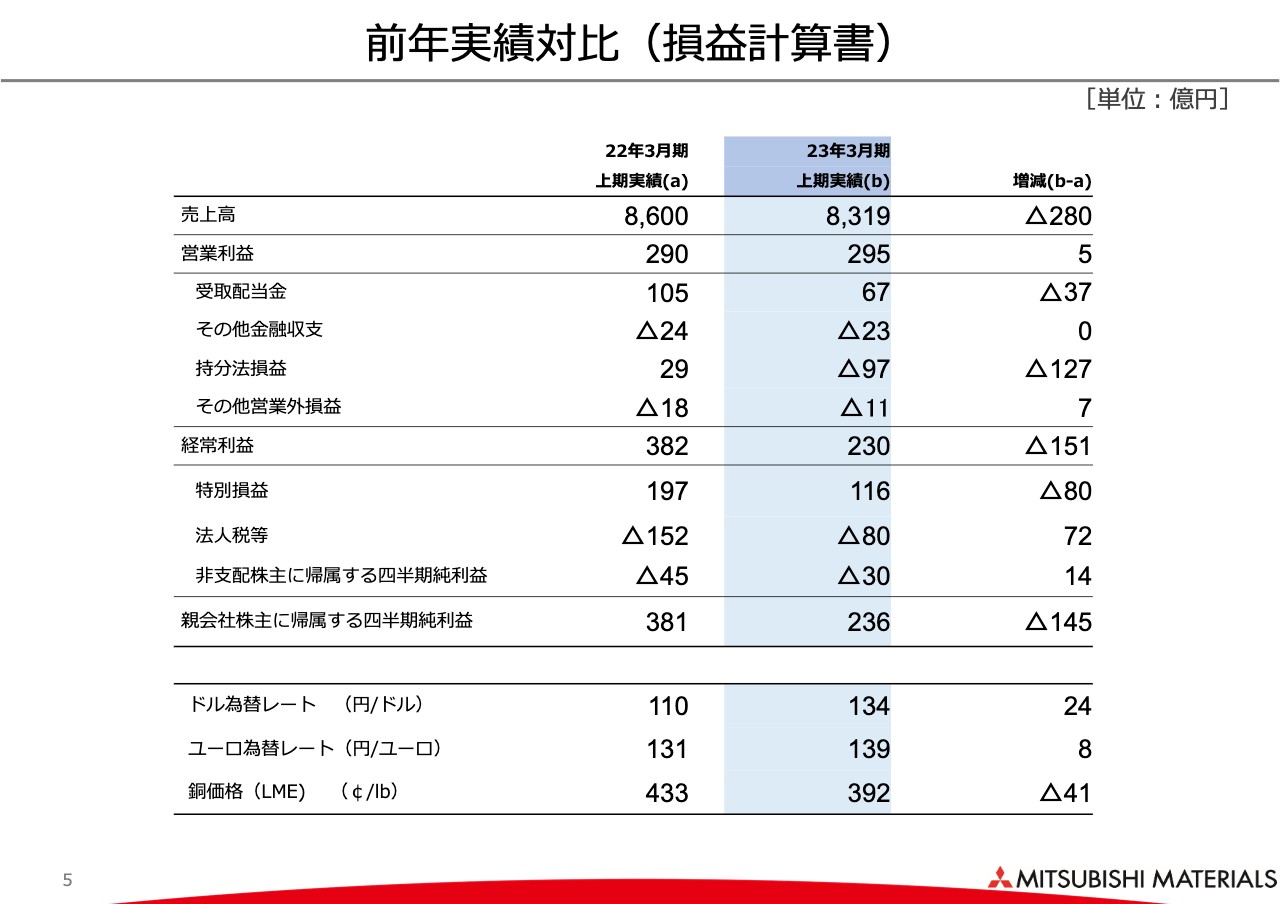

前年実績対⽐(損益計算書)

5ページは損益計算書の前年実績対比です。2023年3月期上期の売上高は8,319億円、営業利益は295億円、経常利益は230億円となりました。前期実績と比較すると、売上高と営業利益は概ね前年と同レベルですが、経常利益は減益となっています。

前年度の実績に含まれていた、アルミ事業やセメント事業などの事業ポートフォリオの最適化による影響もあったため、現状の事業構成のみで考えると、売上高も営業利益もプラス成長となっています。

売上高については、銅価格の下落による減収影響がありましたが、為替の円安影響に加え、一部の事業における値上げ効果、銅加工事業のグループ会社であるLuvata社製品の増販、さらに電気銅の生産増による増販等により、8,319億円となっています。

親会社株主に帰属する四半期純利益については、経常利益の減益が影響し、前年同期比マイナス145億円の236億円となっています。こちらには、持分法変動利益110億円や政策保有株式の売却益13億円などの特別損益が加わっています。

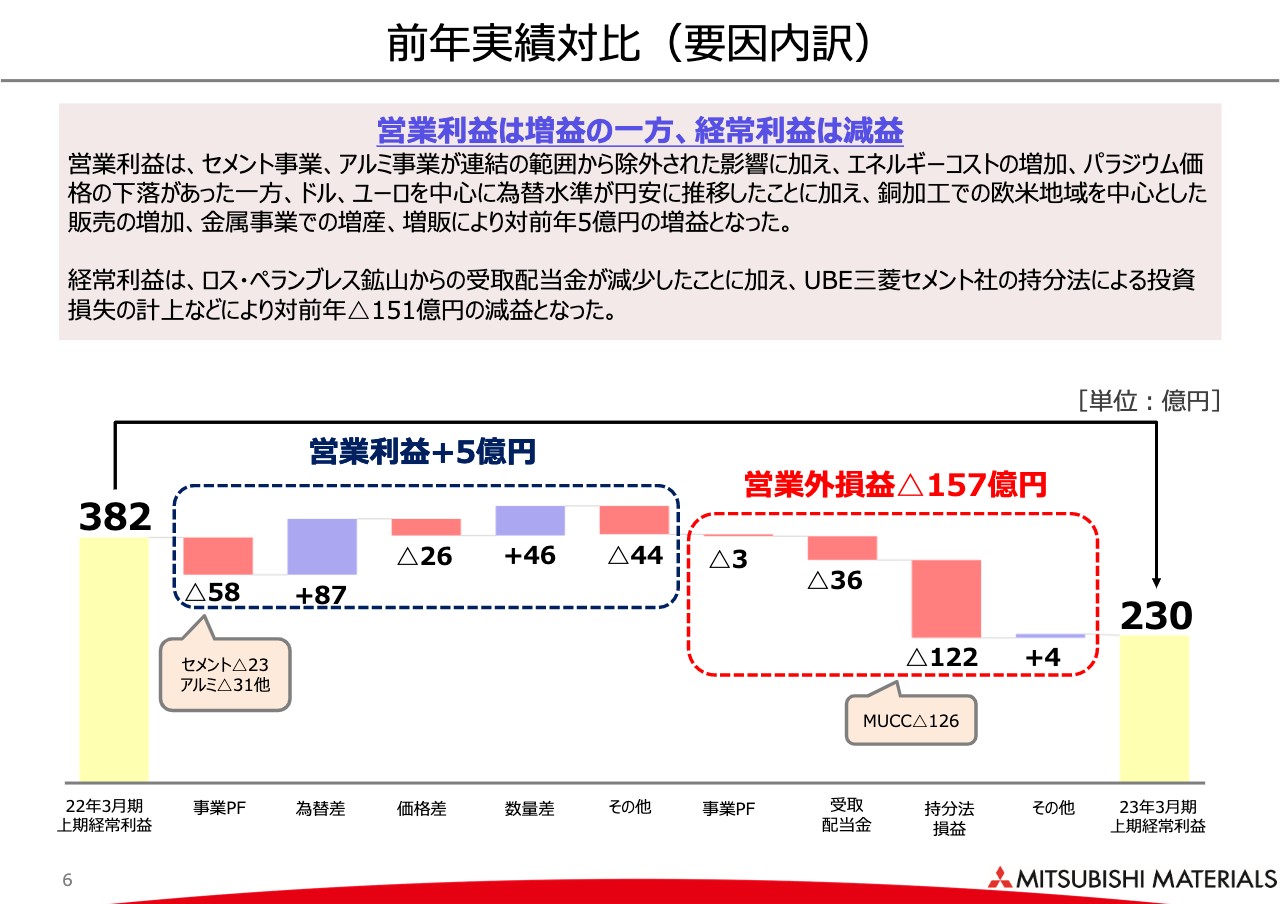

前年実績対⽐(要因内訳)

営業利益及び経常利益の増減要因について、滝グラフでご説明します。まずは営業利益です。市況としては第1四半期の状況が継続していますが、グラフの一番左の事業PF(事業ポートフォリオ)の部分は、セメント事業やアルミ事業が連結の範囲から除外された影響などによるものです。

その他、銅加工品の販売価格の値上げや、原材料及びエネルギーコストの高騰、金属価格の変動などが価格差に影響しています。このようなプラスマイナスにより、営業利益はプラスの5億円の着地となりました。

営業外損益については、特記事項として、UBE三菱セメント社の持分法損益のマイナス126億円、ロス・ペランブレス鉱⼭の受取配当金のマイナス36億円が挙げられます。

前年実績対⽐(セグメント別内訳)

セグメント別の前年実績対比です。注目すべき点は、高機能製品の中の多結晶シリコン事業です。エネルギーコスト高騰分を販売価格への転嫁で補いたかったのですが、十分にカバーできなかったため、減益となっています。

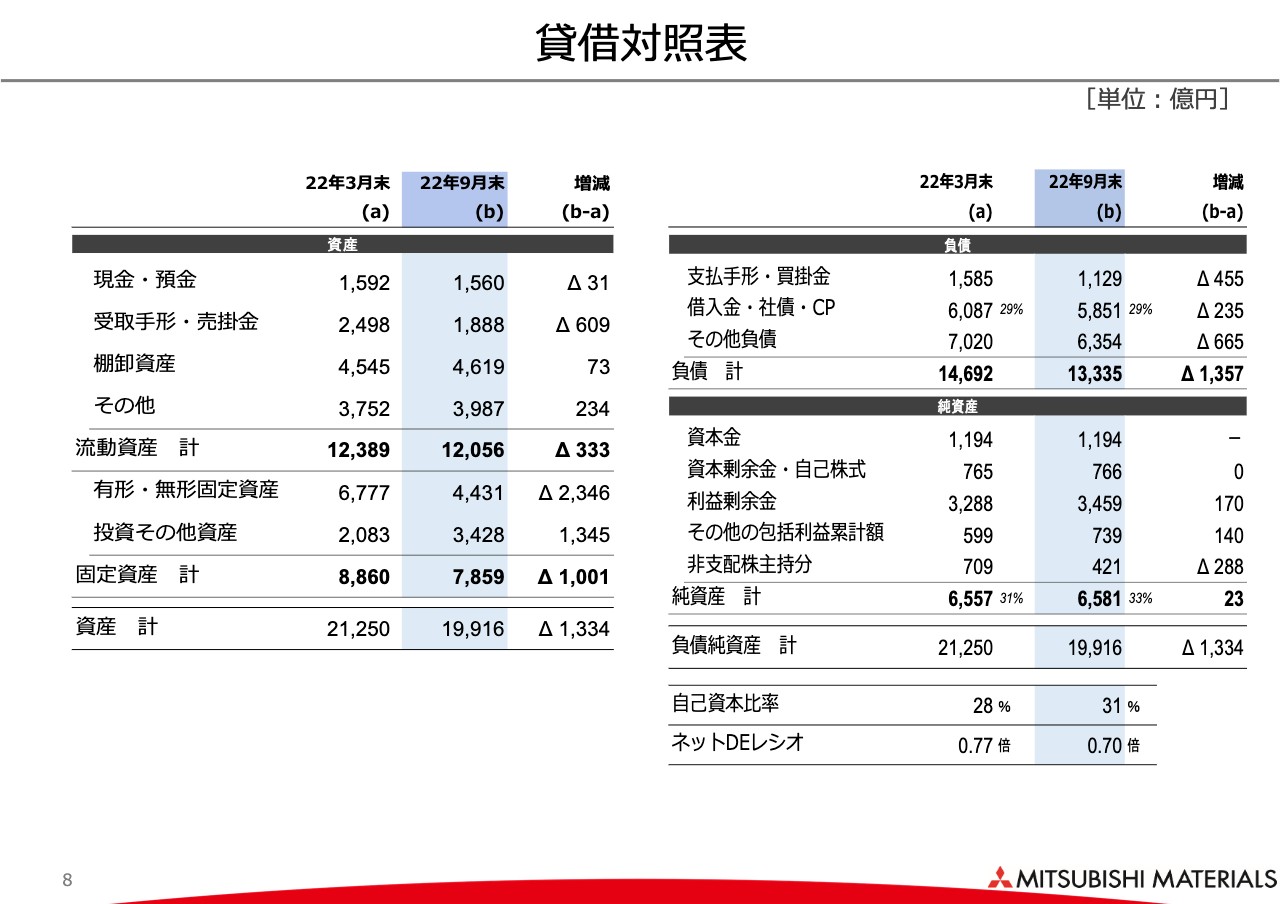

貸借対照表

貸借対照表です。2023年3月期第2四半期末における総資産は1兆9,916億円で、前期末から1,334億円の減少となりました。負債に関しては、1,357億円減少の1兆3,335億円となっています。

このうち、UBE社とのセメント事業に関する事業統合に伴う持分法適用会社への移行による影響として、総資産で約2,000億円、負債で約1,700億円となっています。

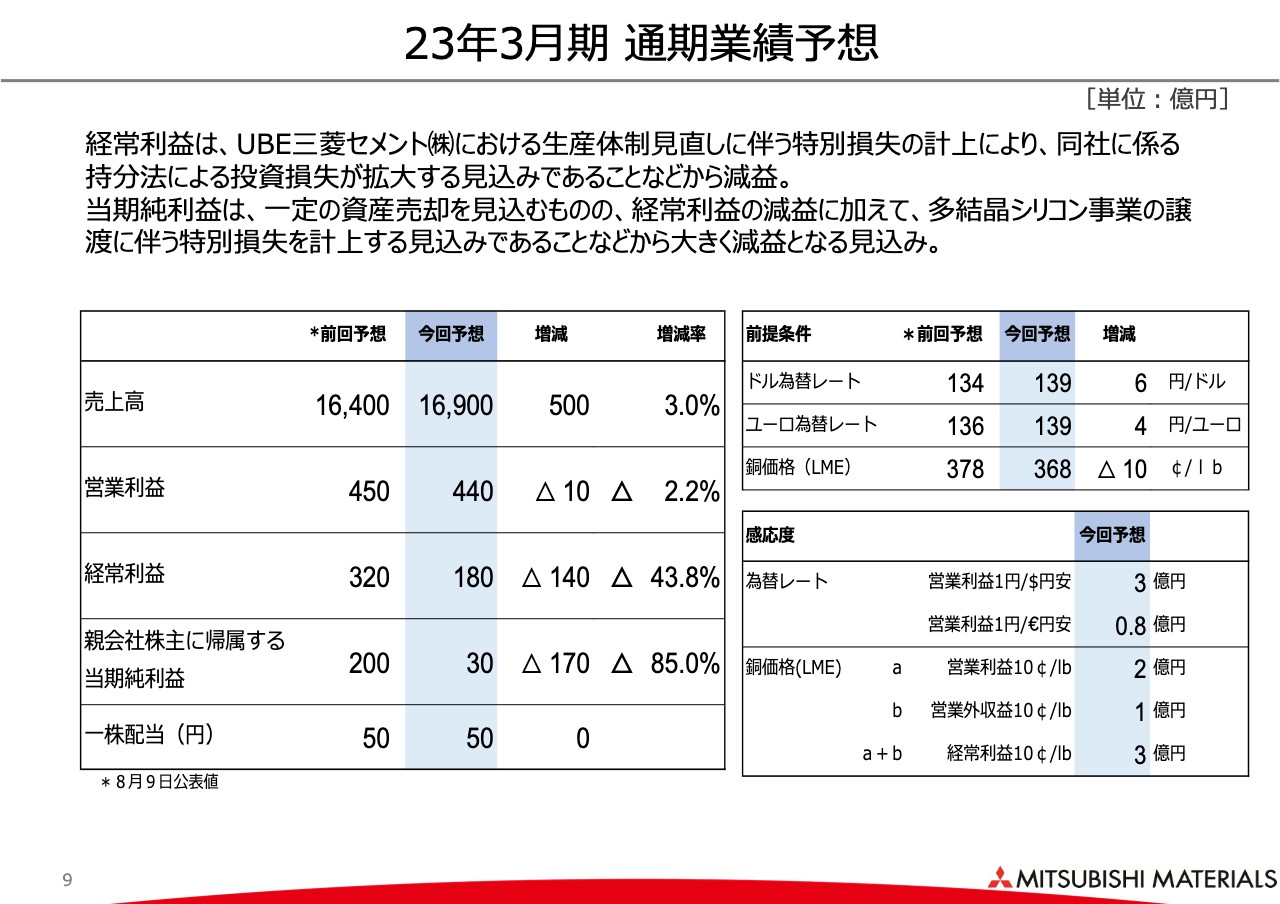

23年3⽉期 通期業績予想

今回見直した通期業績予想です。スライド右側上段の表は、為替及び銅価格の前提条件です。通期で為替レートはUSドル、ユーロとも139円とし、銅価格は1ポンド当たり368セントと見込んでいます。

下期の為替及び銅価格については、USドルは145円、ユーロは140円、銅価格は345セントで見ています。為替及び銅価格の感応度については、右下に記載のとおりです。

売上高については、為替の影響等もあり、前回予想比プラス500億円の1兆6,900億円としています。親会社株主に帰属する当期純利益については、10月28日に公表した、多結晶シリコン事業の譲渡による特別損失の計上などが影響し、前回予想比マイナス170億円の30億円としています。

配当については、前回予想据え置きの50円としています。

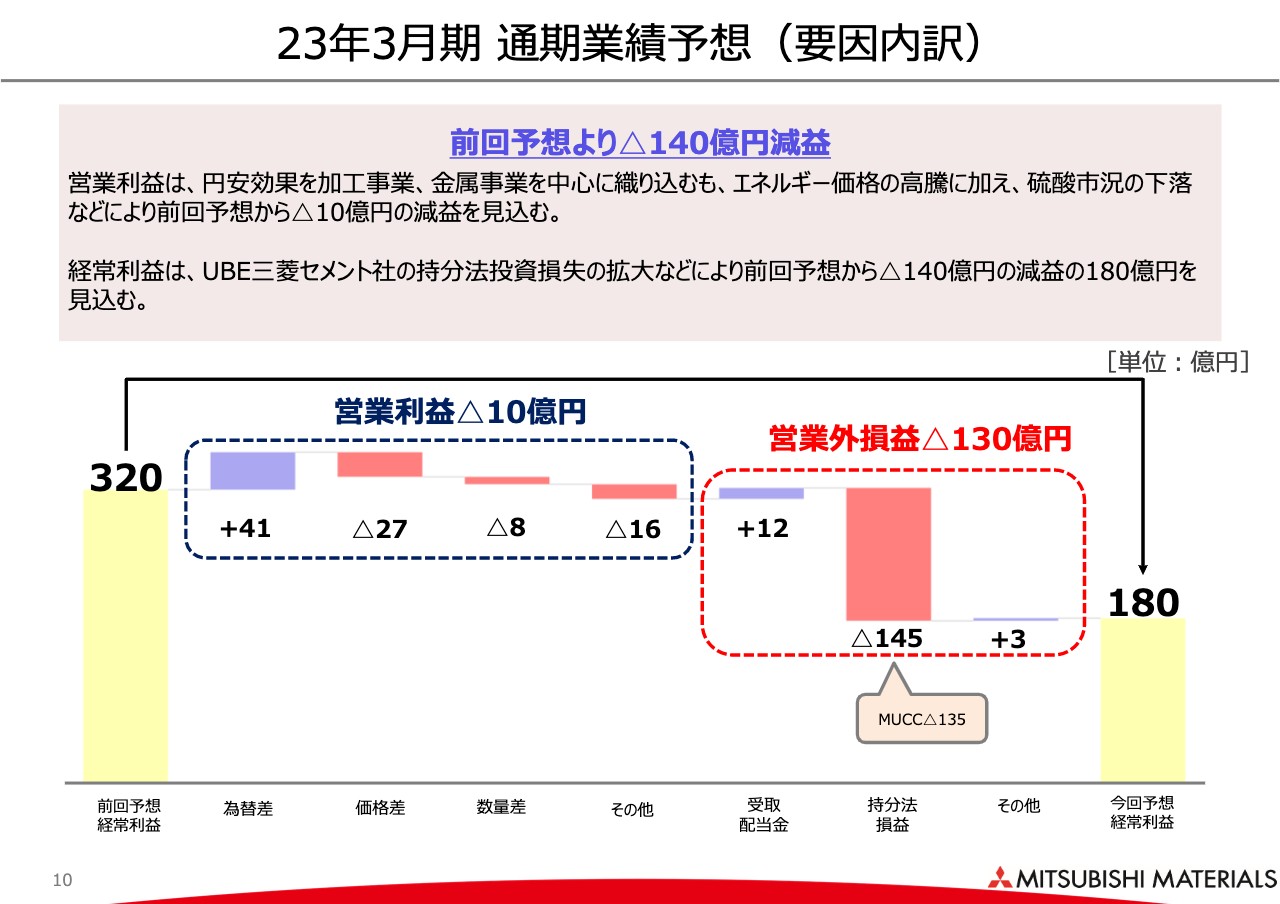

23年3⽉期 通期業績予想(要因内訳)

営業利益及び経常利益について、滝グラフでご説明します。為替差については、円安でプラス41億円となりました。

価格差については、電気代等のエネルギーコストの高騰や、硫酸市況の低迷、金属価格を低く見積もったことによる要因などでマイナス27億円となっており、営業利益はマイナス10億円です。

営業外損益は、UBE三菱セメント社の持分法損失で大きなマイナスとなっているため、経常利益は、前回予想比マイナス140億円の180億円となりました。

今回の業績見通しにおいては、UBE三菱セメント社や多結晶シリコン事業の特別損失があるため、大きく減益となる予想です。当然ですが、修繕費や請負費、その他の生産コストの削減をはじめとして、収益の改善を進めることで、この減益幅の縮小に鋭意取り組んでいきたいと考えています。

23年3⽉期 通期業績予想(セグメント別内訳)

11ページは、セグメント別の通期の見通しです。次のページから各セグメントの詳細をご説明していきます。

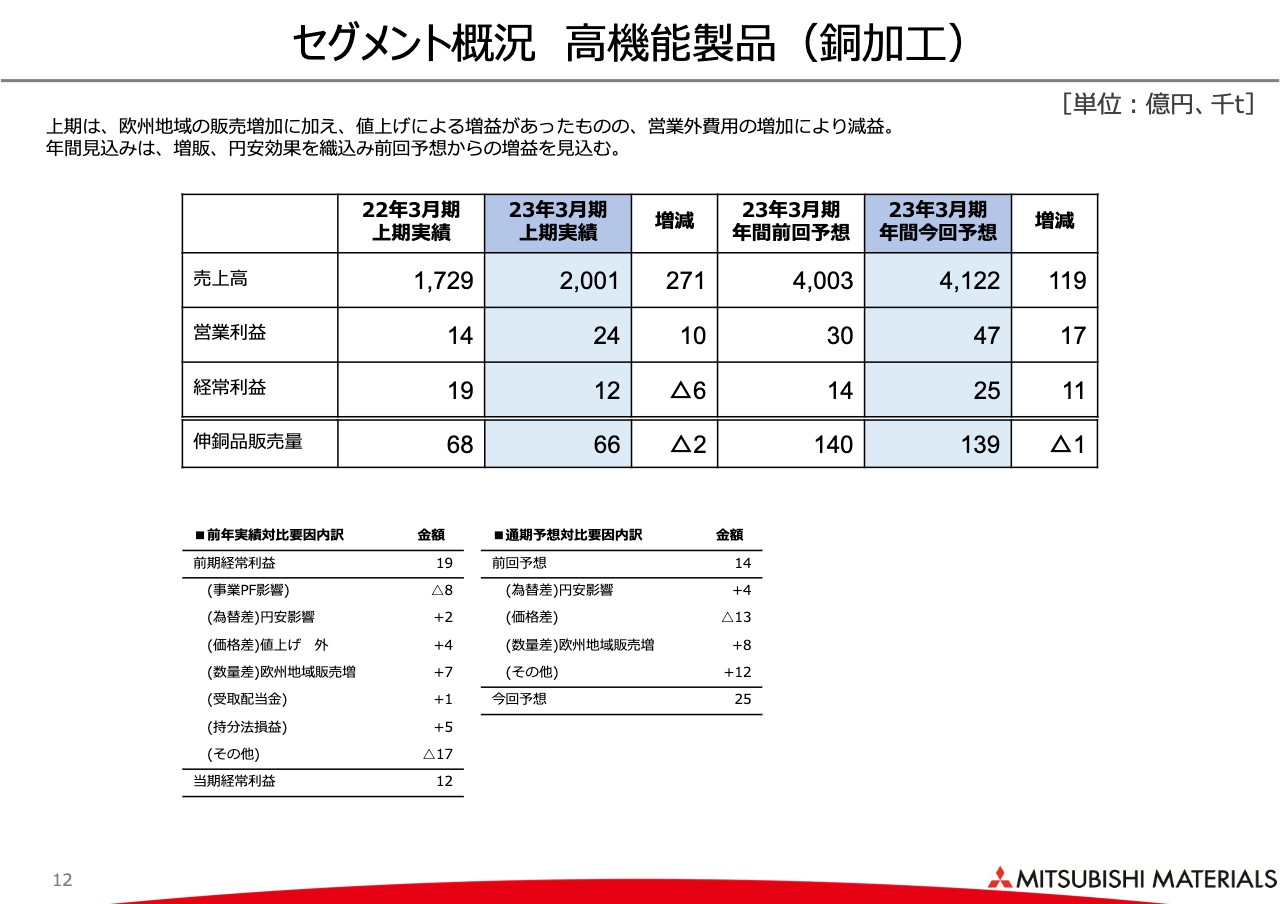

セグメント概況 ⾼機能製品(銅加⼯)

12ページは銅加工についてです。上期の経常利益は、前年比でマイナス6億円の減益となっています。

価格差は、原材料、エネルギーコストの上昇による減益を、ロールマージンの改定によりカバーすることができています。

数量差については、単体伸銅品の押出事業で、インフラ向け、海外水栓向けの落ち込みにより減販となっている一方で、グループ会社のLuvata社では、MRI向けの超電導線の需要が急速に回復しています。加えて、産業用加工品の大型受注もあり、増販となっています。

減益要因としては、事業ポートフォリオにより、一部、コベルコマテリアル銅管の株式譲渡による影響がありました。また、Luvata社のデリバティブ評価益が銅価格の下落により減少していることなども影響しています。

通期見通しについて、経常利益は前回の予想からプラス11億円の25億円を見込んでいます。価格差では原材料、エネルギーコストの上昇から減益を見込んでいますが、為替の円安効果に加えて、Luvata社の販売は下期以降も同様の環境が続くということで、増益を見込んでいます。

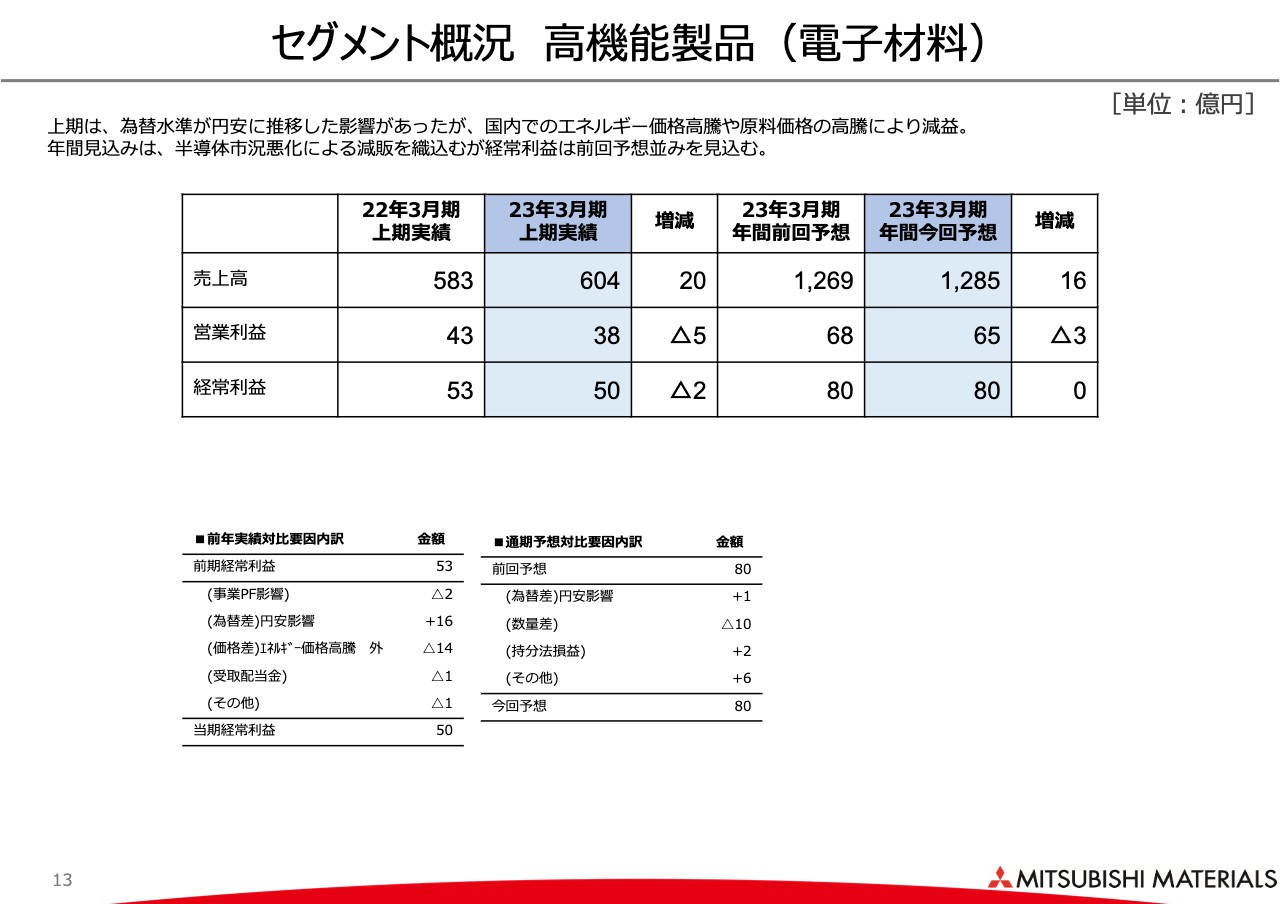

セグメント概況 ⾼機能製品(電⼦材料)

13ページは電子材料です。上期の経常利益は、前年比でマイナス2億円の減益となっています。円安による影響はもちろん享受できているものの、一方で、エネルギーコストの高騰の影響を受けています。加えて、多結晶シリコンの原料である金属シリコンの原材料の高止まりもあり、大きく減益となっています。

通期見通しについて、経常利益は前回予想と同水準を見込んでいますが、半導体メモリー市況の悪化と、顧客先での在庫調整の影響を受けて、シリコン精密加工品などで減販を見込んでいます。

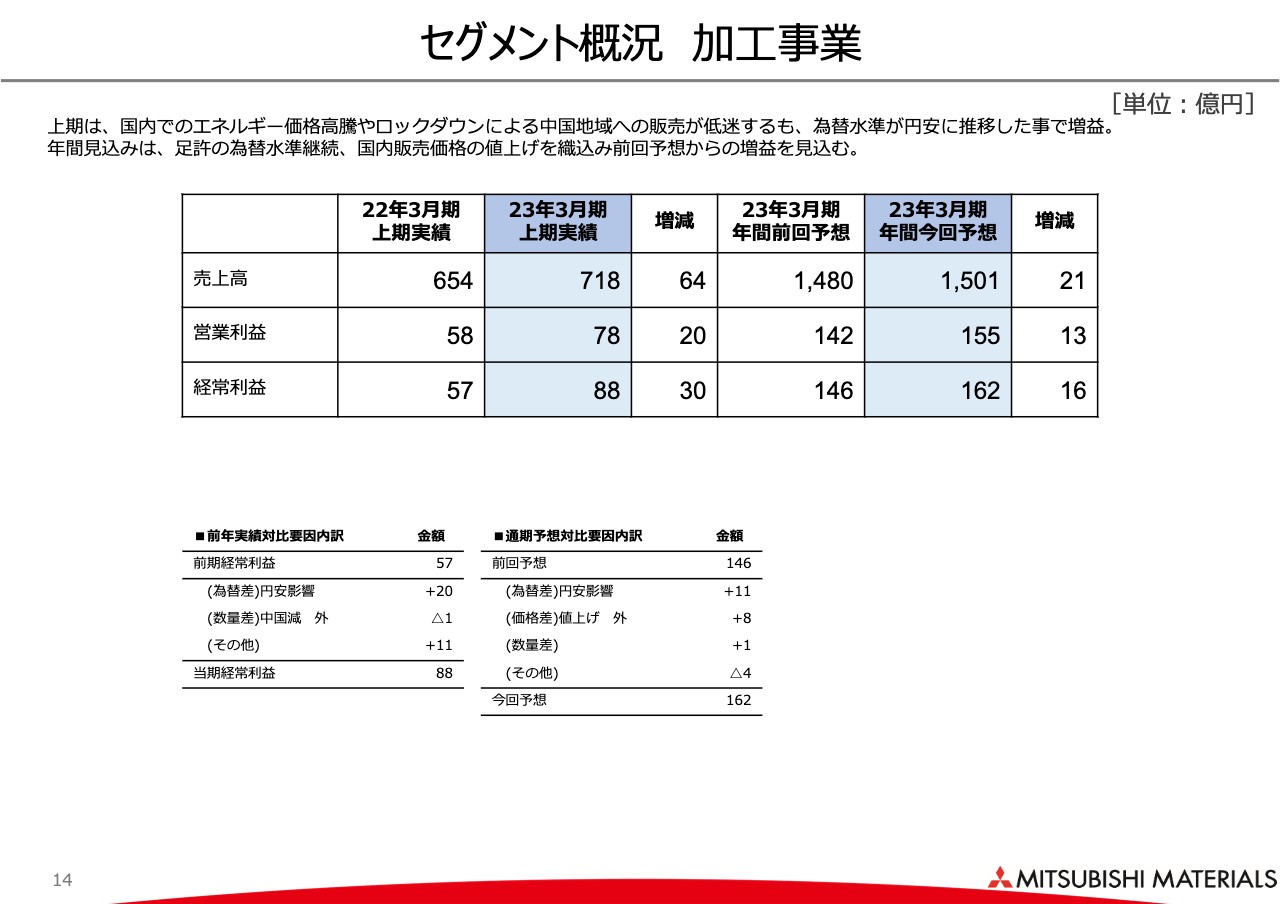

セグメント概況 加⼯事業

14ページは加工事業です。上期実績及び通期予想ともに、増益を見込んでいます。上期の経常利益は前年比でプラス30億円となっています。主な要因として、円安が挙げられますが、新型コロナウイルスの感染拡大によるロックダウンが販売に影響し、中国での販売が減少している一方で、北米、中南米といった地域への販売は増加しています。

通期見通しについて、経常利益は前回の予想からプラス16億円を見込んでいます。こちらは円安に加えて、国内顧客に対しての10月からの価格改定を織り込んでいます。

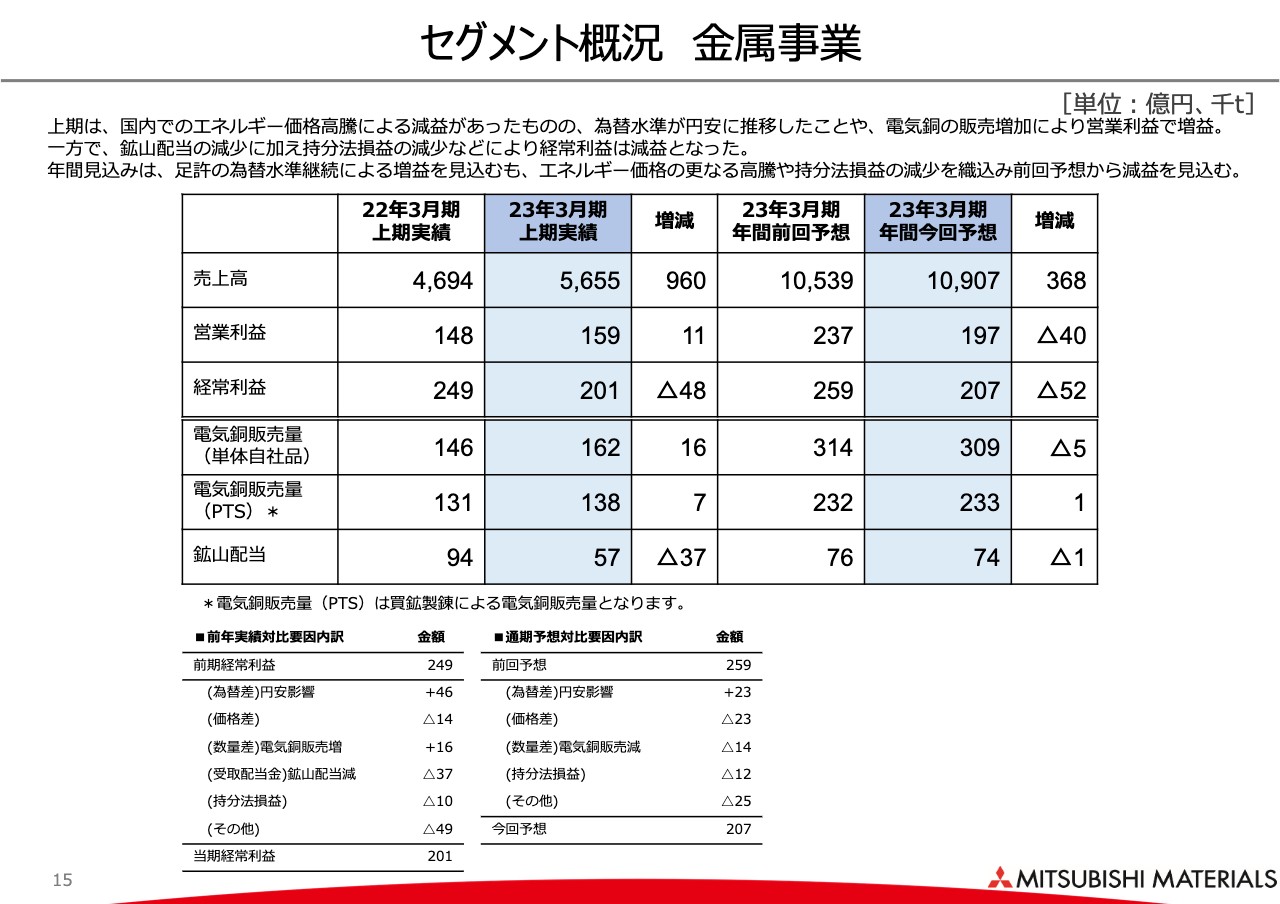

セグメント概況 ⾦属事業

15ページは金属事業です。上期実績、通期予想ともに、経常利益は減益となっています。上期の経常利益は前年比でマイナス48億円でした。

為替が円安の一方で、エネルギーコストの上昇による影響で20億円の減益や、一部の金属価格の下落による30億円弱の利益の下振れがあります。

それに加えて、鉱山配当の減少や持分法投資損益の減少などがあり、結果として上期は前年比で大幅な減益となっています。

通期見通しについて、経常利益は前回の予想からマイナス52億円を見込んでいます。硫黄価格の下落に伴う硫酸価格の下落のほか、電気銅の生産についても単体で減産を見込んでいます。

さらに、鉱山の持分法投資損益が悪化する見込みです。カナダのカッパーマウンテンで、処理する鉱石の品位が低下したことなどがあり、生産が予定量まで上がっていないことが悪化の理由です。

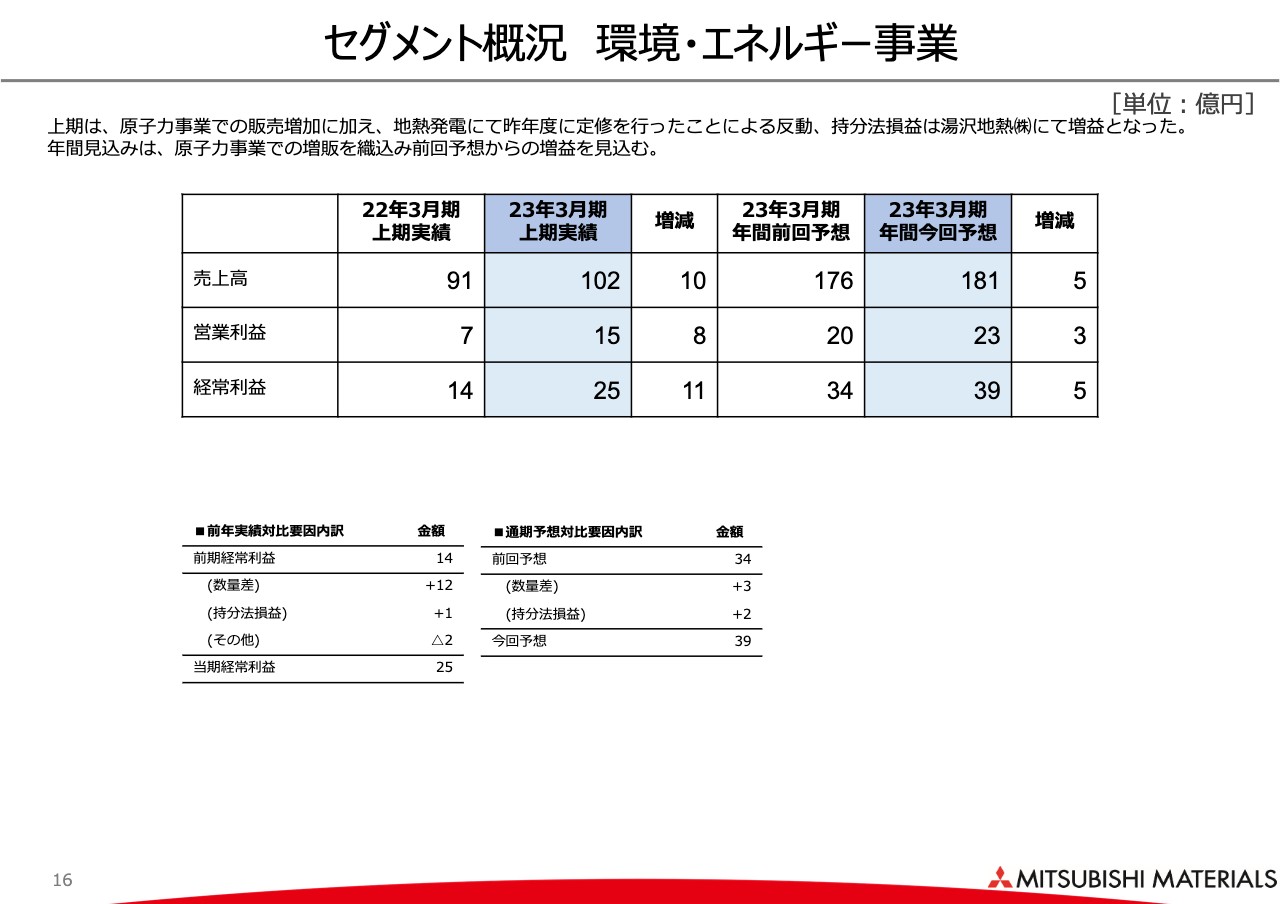

セグメント概況 環境・エネルギー事業

16ページは環境・エネルギー事業です。上期実績、通期見通しとも増益となっています。原子力事業における六ヶ所再処理工場の安全対策工事が本格化したことにより、上期は増益となっています。通期見通しでも、原子力事業の設計業務の増販等を織り込んでいます。

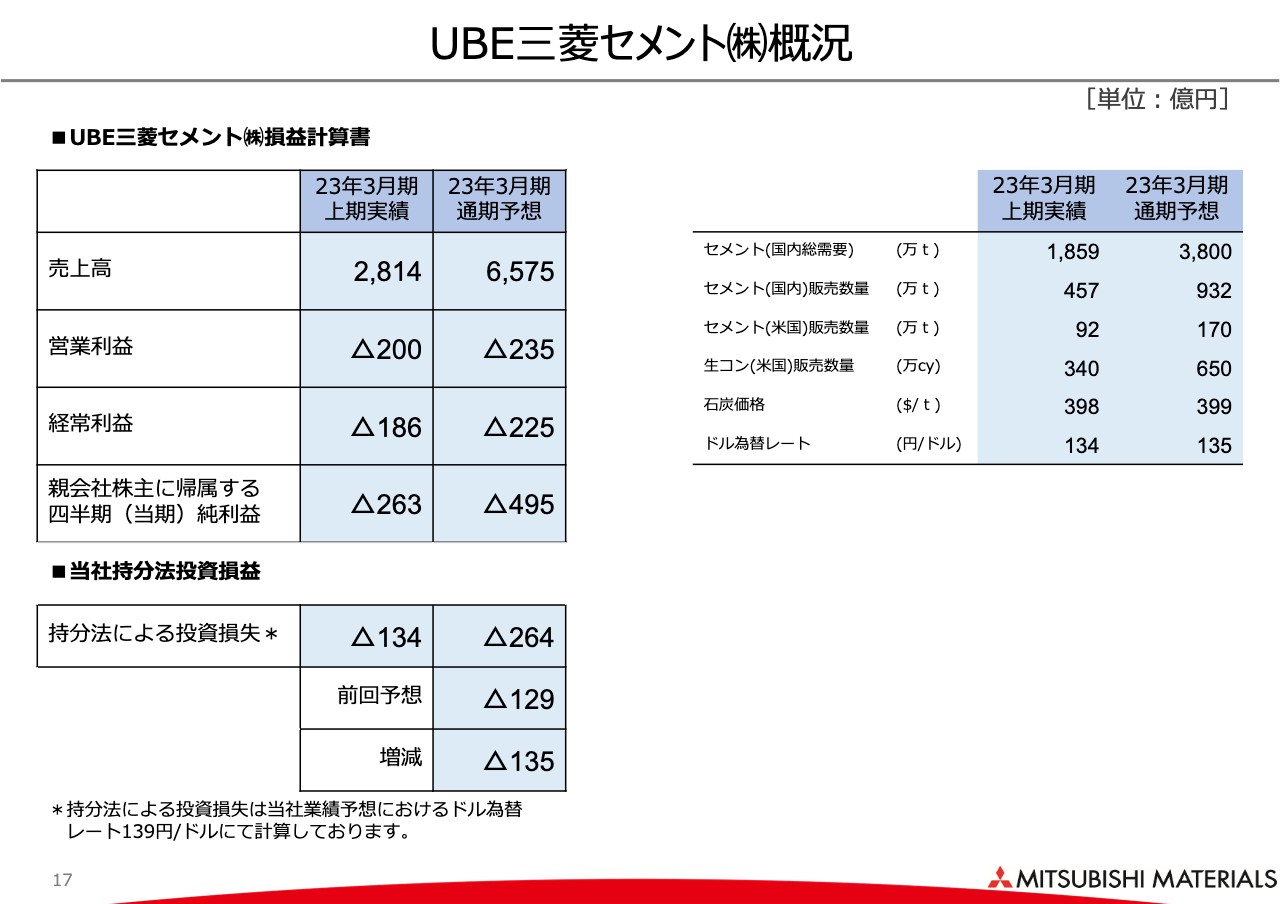

UBE三菱セメント㈱概況

17ページはUBE三菱セメント社の概況です。UBE三菱セメント社の上期実績及び通期予想は、スライドの左側に記載のとおりです。

石炭をはじめとしたエネルギーコストの高騰に加えて、9月26日に公表した生産体制の見直しに伴う減損、そして、値上げの時期が当初の想定よりも若干ずれた影響で、期初に想定していた業績から大幅な赤字となる見込みです。

親会社株主に帰属する四半期(当期)純利益については、上期実績はマイナス263億円、通期ではマイナス495億円としています。

UBE三菱セメント社は、石炭をはじめとしたエネルギーコストの高騰などによって、かなり厳しい事業環境にあります。そのため、セメントの国内での追加値上げや生産体制の見直し、そしてさらなるコストダウンなど収益改善の施策について鋭意検討しています。

このような取り組みの効果が上がってくれば、来期には一定の利益の確保を期待できると考えています。

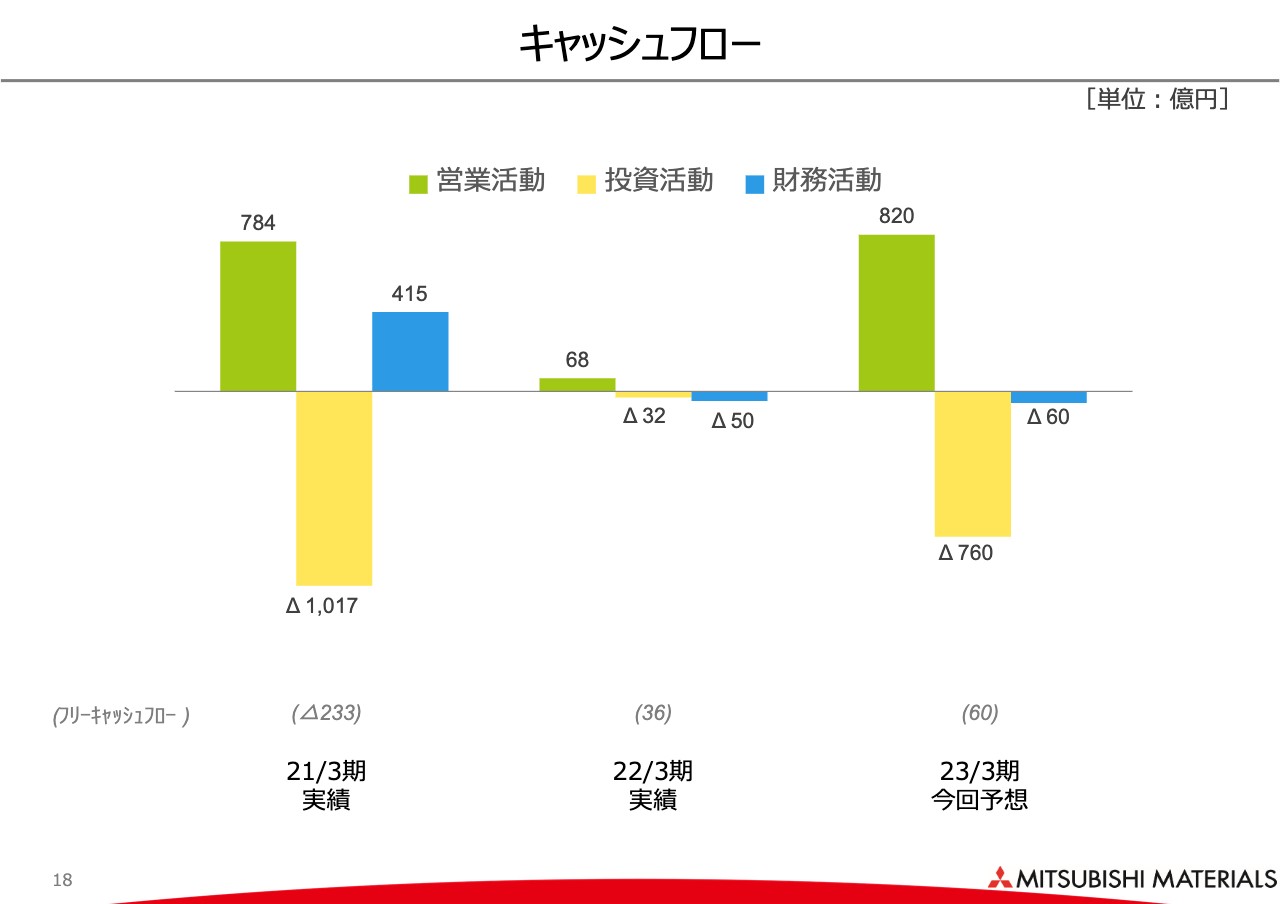

キャッシュフロー

18ページはキャッシュフローです。右の棒グラフが、2023年3月期予想の営業キャッシュフロー、投資キャッシュフローになります。営業キャッシュフローについては、為替や銅価格の条件を修正したことなどにより、820億円を計画しています。

投資キャッシュフローについては、当初計画していた投資の一部が後倒しになっていることもあり、760億円を計画しています。

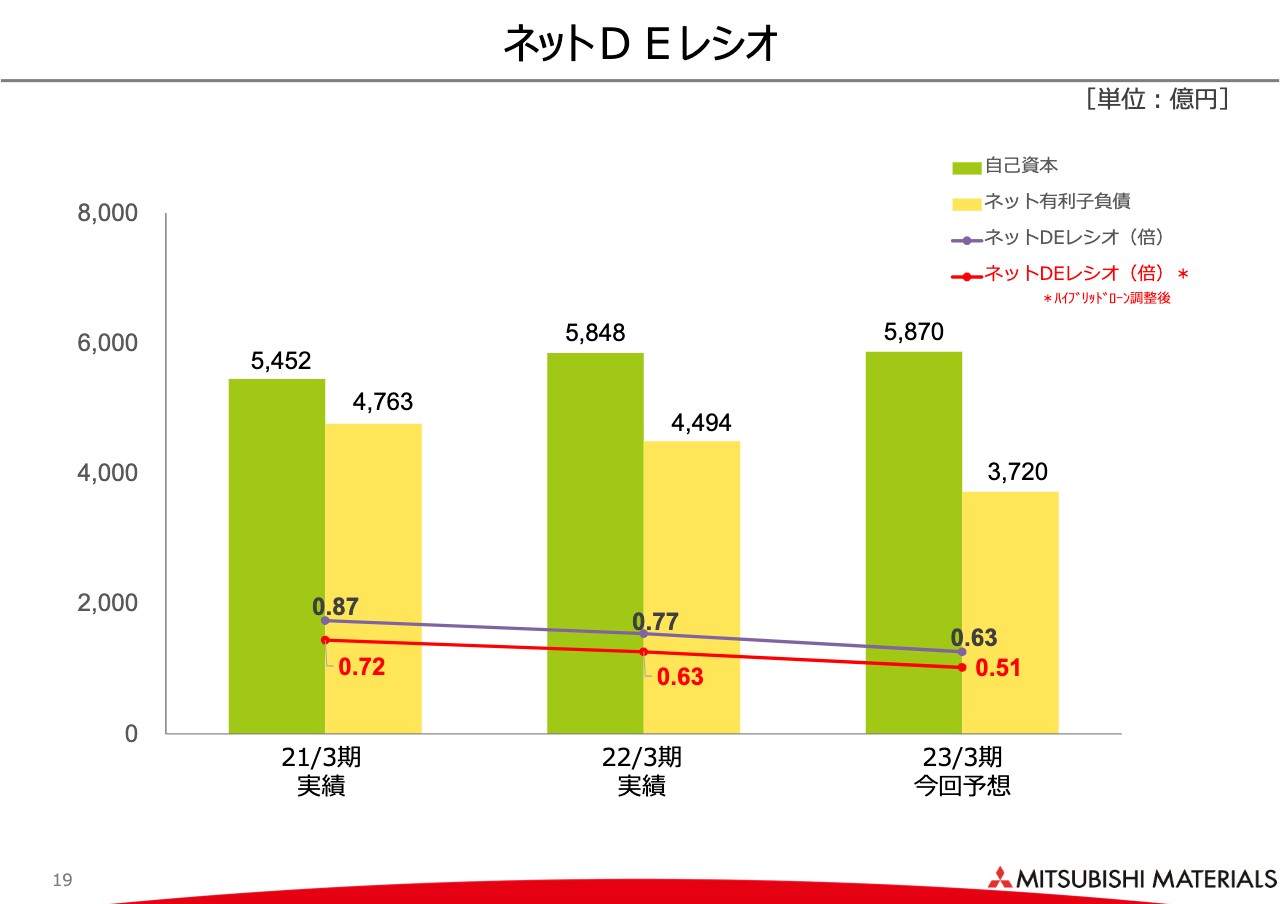

ネットDEレシオ

19ページは、ネットDEレシオについて示しています。2023年3月末のネットDEレシオは0.63倍を計画しています。そして、ハイブリッドローンの効果を考慮したネットDEレシオは、0.51倍となります。

私からの説明は以上です。

質疑応答(要旨):セメント事業の今期見通しについて

Q: UBE三菱セメント社について、生産体制の見直しによる損失を、2年間で200億円程度見込んでいるという発表があったが、今回の通期見通しを見ると、経常利益マイナス225億円から当期純利益マイナス495億円の間が、250億円以上あると理解している。当期は、どの程度を見込んでいるのか。これ以外に見込まれている特別損失があるのか。開示できる範囲で教えていただきたい。

A:200億円のうち9割程度は今年度に計上する予定となっております。

これ以外には国内、海外の税金と非支配株主損益の計上がありますが、生産体制の見直しによる損失以外に大きな特別損益は見込んでおりません。

質疑応答(要旨):第1四半期から第2四半期にかけて、及び上期から下期にかけての損益推移について

Q:上期実績について、第1四半期から第2四半期にかけての損益の動きでいくと、電子材料が25億円から13億円へ減益、逆に、金属は58億円から101億円へ大幅増益となっており、四半期で大きく利益水準が変動している理由を解説いただきたい。

同様に、上期から下期にかけても解説いただきたい。下期で見込んでいる営業利益144億円というのは実力値なのか、それとも一過性要因が含まれているのか。

A:まず、第1四半期から第2四半期にかけての営業利益の推移についてですが、電子材料事業は、ほぼ多結晶シリコン事業での減益になります。

これは、原材料とエネルギーコスト高騰の影響を、値上げでカバーしきれなかったことによるもので、四日市工場、MIPSA社ともに減益となっております。この2つの拠点でマイナス10億円強ほどありました。これが電子材料の動きです。

金属は、電気銅の販売量が増加しています。これは、その時々の販売の傾向というところもありますので、特に何か大きな理由があるというわけではないのですけれども、そこの数量が増えています。

その他には、直島製錬所、小名浜製錬、PTスメルティング社の各製錬所での操業が好調であったため、実収差も増加しプラスとなっております。

マイナスのファクターとしては、銅価の下落がありますが、これは円安でカバーできているため、販売量の増加と、実収差の増加、この2つで40億円になっているとご理解ください。

上期から下期にかけての動きが大きい事業は、電子材料事業と金属事業です。

電子材料事業の下期は上期からマイナス11億円になっています。多結晶シリコン事業での減益に加え、半導体市況の悪化による三田工場のシリコン精密パーツや精密実装材料の販売が減少する見込みとなっております。これらでマイナス10億円強の影響があります。

金属事業は、下期に直島製錬所、PTスメルティング社の両方で炉修を実施する影響があります。炉修を行いますと、操業が好調であった上期に比べ、実収差が減少することとなり、この影響が非常に大きくなっています。

下期は上期からの減益がマイナス120億円程度ありますが、その内の約半分は、この実収差が減っていることが要因です。

炉修によるコスト増も見込まれており、これによりマイナス30億円強の影響があります。

そして、エネルギーコストの高騰が、上期に比べて下期のほうが影響が大きく、ここでマイナス30億円強を見ています。

減益となる要因として大きいところはこの3つのファクターによります。

また、硫酸の手取りの単価が下がっておりまして、残りはこの硫酸の影響とお考えください。

以上、ご説明したとおり、一過性要因も多く含まれていることから下期の営業利益144億円より実力値は高いものと考えられます。

質疑応答(要旨):銅加工事業の上期から下期にかけての損益推移について

Q:銅加工事業の上期から下期にかけて、伸銅品販売量の増加を見ているため、利益はもう少し増加してもいいのではないかとも見える。例えば自動車向けとか、銅加工事業のマーケット状況の変化について、ヨーロッパの景況感や国内自動車生産量などをどうみているのか教えていただきたい。

A:まずLuvata社については、景況感は戻ってきているところを非常に感じております。ロシア・ウクライナ問題もあって、自動車向けは少し需要が落ちているところはあると思うのですけれども、特にMRI向けの医療分野など自動車以外の部分でカバーしていると思っています。

そして、国内の自動車のところは、我々がターゲットとした分野の生産量が上がっていきませんので、見方は難しい部分があります。

一方で、受注残もありますので、下期はそこでバランスをとっていくことになるとみております。

利益水準でみますと、売上高は為替が円安に振れていますので、増収となっておりますが、エネルギーコストの増加でオフセットされているところもあり、利益としては厳しい数字になっています。

質疑応答(要旨):多結晶シリコン事業の譲渡損失額について

Q:先日公表された多結晶シリコン事業の譲渡にて見込まれる特別損失が、360億円となっており、多結晶シリコン事業の純資産を上回るような損失額になってしまうのか、この損失にはキャッシュアウトを含むものがあるのかというところを教えていただきたい。

A:まずディールの詳細は非開示としておりますので、キャッシュの支払いに関しても開示を控えさせていただいております。

そして、損失額につきましても、詳細はお話しできないところがあるのですが、そこには諸経費など、その他の金額も入っているとお考えください。

質疑応答(要旨):UBE三菱セメント社の利益推移について

Q:UBE三菱セメント社の営業損益は、上期から下期に向けて大きく改善して、来期には黒字化が見えているということだが、値上げや構造改革など各施策の効果など、この上期から下期、今期から来期にかけての変動要因をあらためてご解説いただきたい。

A:上期から下期にかけて、営業利益が改善しているところについて、一番大きいのは値上げの効果になります。

値上げについては、UBE三菱セメント社がターゲットとしていたタイミングよりも遅れているのですが、改善する一番の要因です。

その他、エネルギーコストや為替では、大きな変動を織り込んではありません。

生産を集約したことによるプラス効果は、年間100億円程度あるとみており、来年度は、値上げがほぼ完遂している状態で生産集約の効果が出てくることで黒字化が見込めるであろうとみています。

質疑応答(要旨):加工事業の上期から下期にかけての損益推移について

Q:加工事業は、上期から下期にかけて概ね同水準の利益計画となっているが、超硬切削工具の需要動向や、為替の効果、コストの状況など、どのような前提でみているのかを教えていただきたい。

A:まず為替の効果は、欧州、米国向けの販売利益が増加しているということがあります。

この2つの地域は、利益率が高いマーケットになりますので、そこで為替が円安に振れると、利益への影響も大きく出てきます。

一方で、中国は、販売がかなり厳しい状況になっておりますので、そこがオフセットされている状況です。

生産の見方は、自動車自体は、米国、中南米が比較的好調で、欧州はまずまず。中国はまだスローダウンしているというところが、大きな見方です。

国内については、足許の状況が半導体不足によるものかどうかの見極め、判断が難しいところもあります。

質疑応答(要旨):UBE三菱セメント社の値上げ、生産集約について

Q:UBE三菱セメント社の値上げはどの程度浸透しているのか。また、生産体制見直しにより、およそ300万トンの生産キャパが削減されるが、これによって稼働率はどの程度上がってくるのか。

A:値上げについての詳細は、あまりお話しできないところもあるのですが、想定より遅れております。

去年、打ち出したプラス2,200円の改定は、大半のお客さまに同意いただいていますが、プラス3,000円の値上げについては今交渉中です。

今年度中には、お客さまから同意をいただけるよう進めております。

この足許の進捗状況を、UBE三菱セメント社の通期業績に織り込んでいるとお考えください。

そして稼働率は、輸出をどの程度行うかによって変わってきます。輸出自体の採算も非常に悪いため、稼働率をこの場では、簡単には申し上げられないというのが足許の状況だとご理解ください。

質疑応答(要旨):キャッシュフロー、ネットDEレシオについて

Q:上期は営業キャッシュフローが支出のほうに膨らんでいることもあって、フリーキャッシュはマイナスになっている一方で、通期見通しのフリーキャッシュを、ほぼネットゼロに落ち着くとしているのは何故か。

A:下期で営業キャッシュフローが改善するのは、PTスメルティング社を受託精錬方式に変えることによって、これまで当社のバランスシートに入っていた棚卸資産などが委託者側へ移り、これによるキャッシュフローの改善が大きく、400億円程度のインパクトがあります。

質疑応答(要旨):金属事業におけるエネルギーコスト、金属価格の影響について

Q:金属事業について、上期実績と通期見通しにおけるエネルギーコストの上昇と、硫酸価格低迷の影響がどの程度織り込まれているが、実績はどうだったかを教えていただきたい。

A:エネルギーコストの上昇による前回予想からの減益は、20億円程度を見込んでおります。

硫酸に関しましては、上期から下期にかけて、30億円程度の減益を見込んでおります。

質疑応答(要旨):通期見通しの特別損益について

Q:今回の通期見通しにおける純利益の下方修正額170億円について、多結晶シリコン事業の事業再編損失が360億円という話だったので、当期純利益の落ち方が小さく見えるが何かプラス要因があるのか。

A:政策保有株式やその他資産の売却など特別利益が見込めるものはありますので、それも考慮して今回の純利益を見込んでおります。

質疑応答(要旨):UBE三菱セメント社の来期見通し確度について

Q:UBE三菱セメント社の来期業績が黒字化となる前提として、販売数量や石炭価格の見通しはどのようにみているのか、黒字化となる確度がどの程度高いのかについて解説いただきたい。

A:石炭価格や国内販売量に大幅な変動がないという前提で、生産体制見直しや値上げに加え、コストダウンなどを着実に実行し効果を発揮させることによって、黒字化に持っていくというのが基本的な考え方になります。

また、来期は、統合整理コストのようなスポット的なコストがなくなるということを考慮しますと、確度としてはそれなりのものがあるとみております。

質疑応答(要旨):株主還元について

Q:株主還元について、今期の配当予想を含めても中経期間内で見込んでいた還元額に届かないと思うが、追加的な還元措置などは検討しているのか。

A:私どもは中経期間内の株主還元のターゲットを年間80円配当を3年間相当の金額と考えております。今の配当のままではターゲットに達しませんので、株主還元を今後どうしていくかは、まさに今、検討しているところです。

髙柳氏からのご挨拶

髙柳:みなさま、長い時間、お付き合いいただきまして、ありがとうございました。またみなさまから、多数のご質問をいただいて、非常にありがたいと思っています。

また今回は、セメントについて多くの質問をいただき、この事業をいかに立て直すかというのが、私どもにとっても非常に重要なポイントだと思っています。

セメント事業がどのようにリカバリーしていくかを、タイムリーにみなさまにも情報共有していきたいと思ってございます。今後ともどうぞよろしくお願いいたします。本当に今日はありがとうございました。

この銘柄の最新ニュース

三菱マのニュース一覧- [PTS]デイタイムセッション終了 15時30分以降の上昇1460銘柄・下落771銘柄(東証終値比) 2025/01/10

- [PTS]ナイトタイムセッション17時30分時点 上昇107銘柄・下落52銘柄(東証終値比) 2025/01/06

- 冨士ダイス Research Memo(6):業務効率化、成長分野の新製品開発、グローバル展開を推進(2) 2025/01/06

- [PTS]ナイトタイムセッション17時30分時点 上昇110銘柄・下落183銘柄(東証終値比) 2024/12/26

- (開示事項の経過)H.C.Starck Holdingの株式譲受手続完了について 2024/12/18

マーケットニュース

おすすめ条件でスクリーニング

三菱マテリアルの取引履歴を振り返りませんか?

三菱マテリアルの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。