BASE、BASE事業、PAY事業が成長しGMVは過去最高額に 今期は売上総利益の増加に注力する事業運営に転換

2022年12月期決算説明

鶴岡裕太 氏(以下、鶴岡):決算説明会を始めさせていただきます。よろしくお願いいたします。まず、私からエグゼクティブ・サマリーとして中長期をメインにお話しし、その後、CFOの原田より2022年12月期の実績と2023年12月期の経営方針についてご説明します。

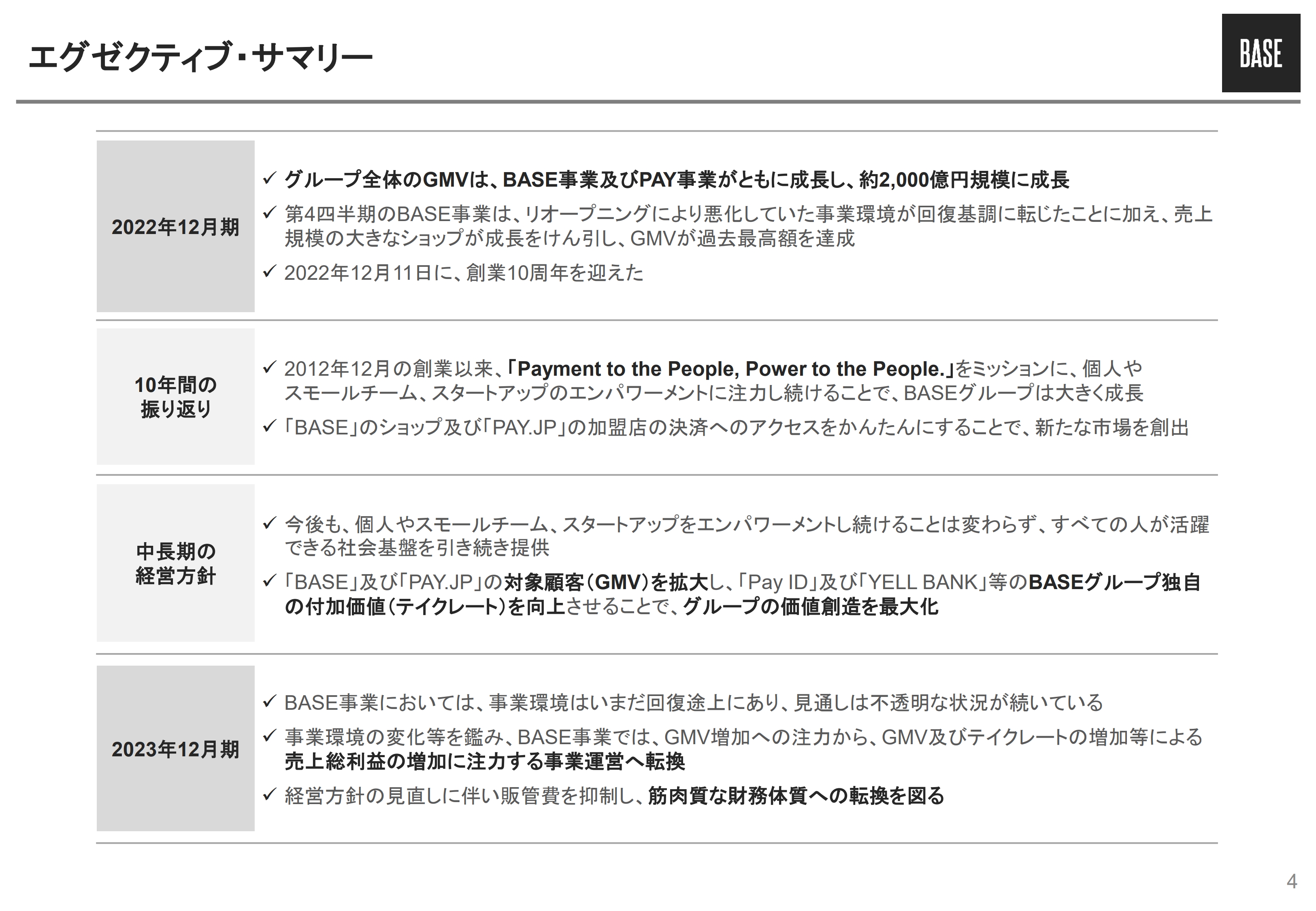

エグゼクティブ・サマリー

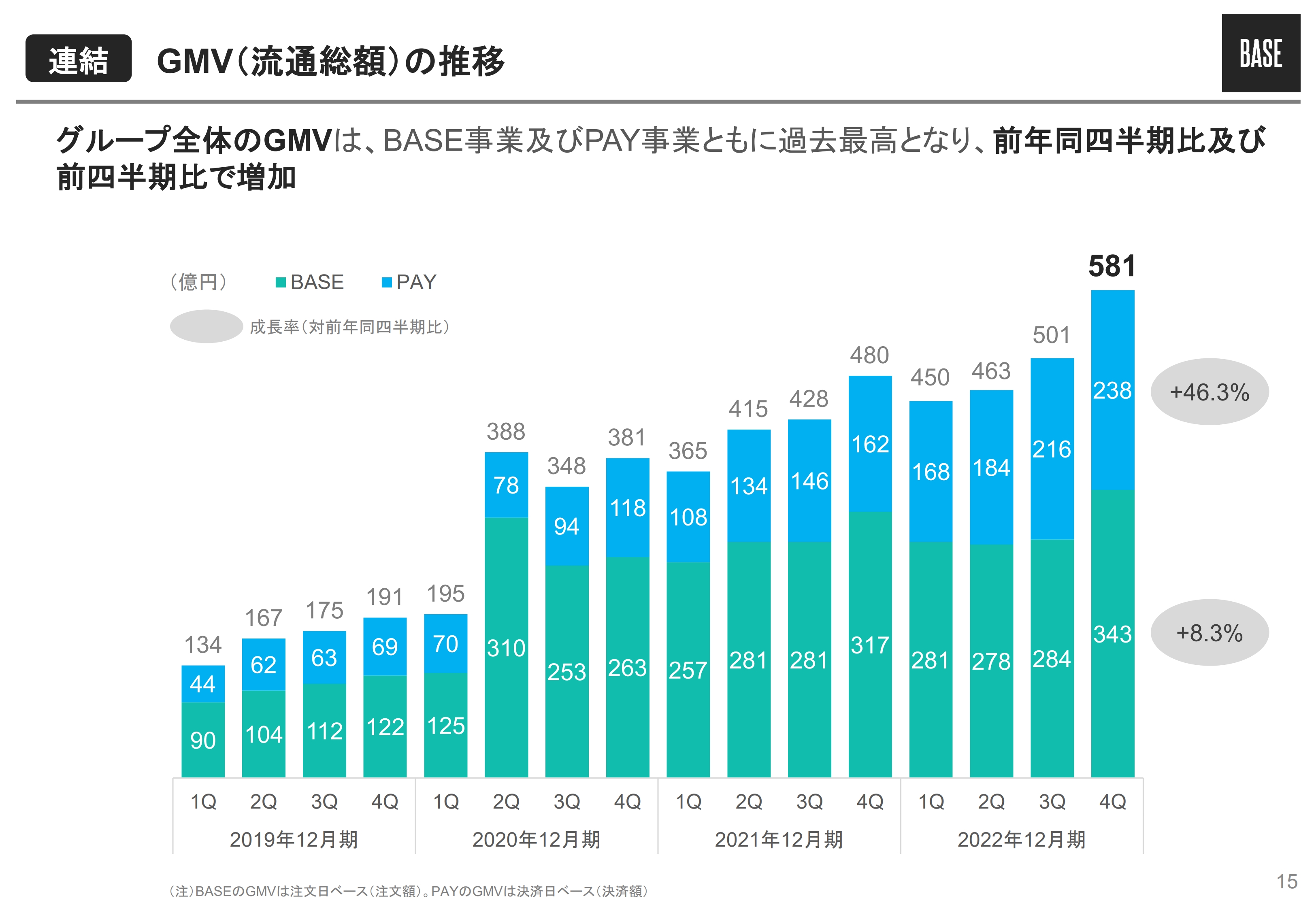

エグゼクティブ・サマリーです。2022年12月期はBASE事業、PAY事業がともに成長し、年間及び第4四半期において、過去最高額のGMVで着地しています。現在も「Payment to the People, Power to the People.」というミッション達成に向けて、事業成長が続いています。

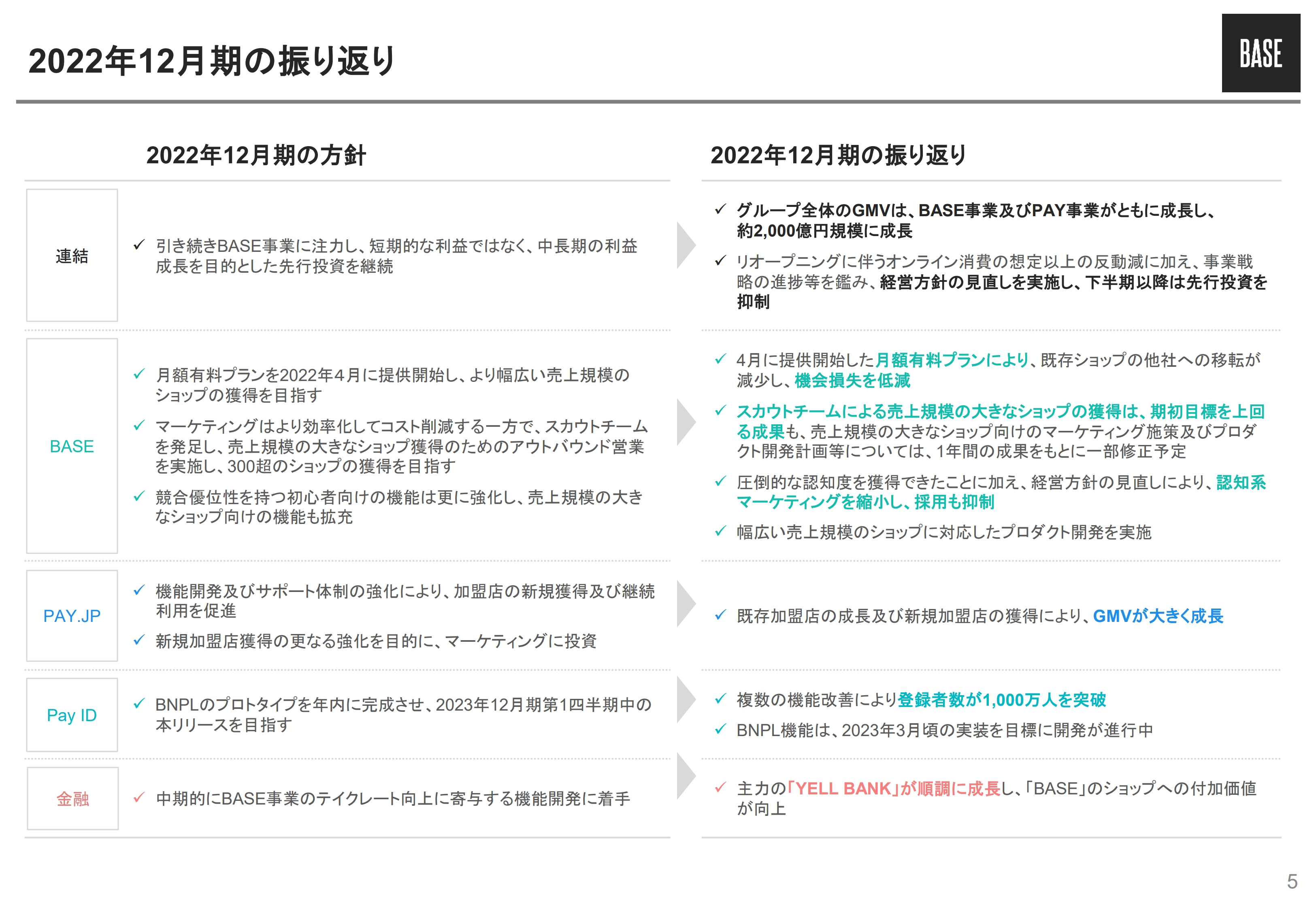

2022年12月期の振り返り

2022年12月期の振り返りです。BASE事業、PAY事業ともに過去最高のGMV(流通総額)となり、グループ全体では2,000億円規模のGMVで着地しています。

BASE事業では、昨年4月にリリースした、売上規模の大きなショップ向けの月額有料プランの効果や、マクロ環境の回復基調の影響も表れています。大規模なクーポン施策で大きく押し上げた昨年同四半期と比べても増加しており、これは大変よいニュースだと思っています。

また、月額有料プランやプロダクト改善の影響により、売上が大きく成長しているショップでも、継続的に「BASE」をご利用いただける状況が、日に日に増しています。そのような影響もあって、チャーンも減り、機会損失が徐々に少なくなっています。

また、大きな売上を生み出すポテンシャルを持つ店舗も、スカウトチームによって十分に獲得できているため、こちらにも引き続き注力していきたいと思っています。

一方で、マーケティング施策の改善やプロダクトの開発はまだ必要な状況です。そのため、今年までの成果も踏まえつつ、中長期でアップデートし、改善し続けていきたいと思います。

「PAY.JP」に関してはスライドに記載のとおり、「BASE」と比べ、リオープニング等のマクロの影響を大きく受けることもなく、引き続き強い成長が続いています。とてもよい状況だと見ていますが、大きなマーケットでもあるため、今後も成長を続けていければと考えています。

「Pay ID」はユーザー数が1,000万人を超え、大きな節目を迎えました。今後、新たなGMVの創出や、GMVを売上に変えるテイクレートの創出が期待できます。また、今年の春からはBNPL(Buy Now Pay Later)という後払いの機能が始まり、いよいよ自社の決済機能が稼働します。そのBNPLの基盤としても「Pay ID」を使うため、そのような意味でも、同サービスの順調な成長はよいニュースだと思っています。

金融事業の「YELL BANK」は、当社グループが作るGMVを売上へと転換し、新たな付加価値を作る大切な機能の1つです。現状は「BASE」のプラットフォームに限定した実装となりますが、しっかりと検証も進んでおり、結果も出ています。ですので、まずは「BASE」でよりよい機能に育て、その後「PAY.JP」などの他のプラットフォームへの実装も検討しています。このように、順調に立ち上がっているという認識を持っています。

ミッション

ここからは、中長期についてお話しします。当社のミッションは「Payment to the People, Power to the People.」です。

「Power to the People」は、大きな力や特権、利権を持つ人のみが使用していた機能を民主化することにより、個人や小さなチームをエンパワーメントし、より自由に生きられるようにしていくということです。そして、その結果として、多様な社会を創出することを目指しています。

また、「Payment to the People」というミッションのもと、創業以来変わらず、決済やEC、金融などに特化したプロダクトを、チーム全員で作っています。

サービス概要

サービス概要です。当社には大きく3つのサービスがあります。まず、創業時からのプロダクトである「BASE」はネットショップを開きたい個人や小さなチームに対し、ネットショップを簡単に作れる機能と決済機能を提供しており、利用者数は日本最大となっています。

「Pay ID」は、BASEグループの中では唯一、購入者が利用するプロダクトです。この「Pay ID」があれば、「BASE」のショップですぐに買い物ができます。今後、ショッピングアプリを改善し、BNPL機能も加えることによって、コンシューマーサイドのみなさまに対しても、付加価値を提供していきます。

最近成長が著しい「PAY.JP」は、「BASE」のようにショップを作る機能はなく、決済APIのみのシンプルなプロダクトとなっています。これから新しいプロダクトを作るスタートアップに対してペイメント機能を提供し、決済のお手伝いを行っています。

その他にも「YELL BANK」など、スライドに記載していないサービスもあります。

この3つのサービスはそれぞれ、個人やスモールチーム、スタートアップなど、これからの世の中の主役となっていく可能性の高いみなさまや、購入者のみなさまがもっと自由に買い物を行ったり、好きなものに出会ったり、豊かな人生を送っていくために役立つようなことに特化し、プロダクトを提供しています。

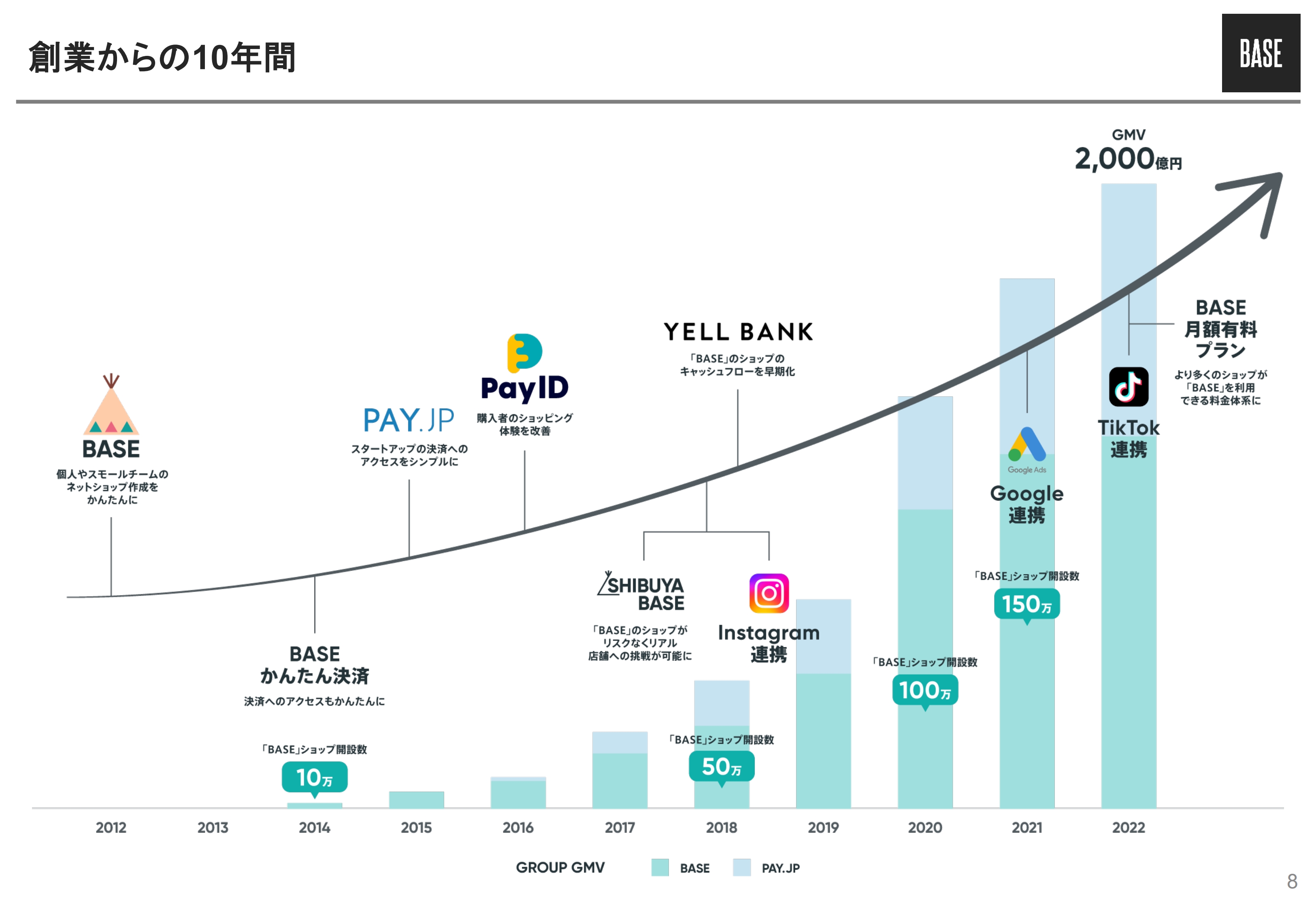

創業からの10年間

2022年12月期をもって、当社は創業10周年となります。創業以来、インターネットが発展していく未来においては、個人やスモールチームが力を持ち、経済や社会の中心になり、世の中を豊かにする存在になると信じています。そのような社会や未来に少しでも貢献するため、徹底的にコミットし続けてきました。

続いて、スライドのグラフをご覧ください。こちらにはすべてのプロダクトを記載できていませんが、過去の10年をみると、代表的なプロダクトを通じ、個人やスモールチームのみでは実現できなかったことが、我々のプロダクトをご利用いただき、ショップオーナーやユーザーのパートナーになることによって、さまざまなことが実現可能になっています。

そのようなことに取り組み続けた結果、先ほどもお伝えしたように、今年は2,000億円規模のGMVを当社グループで取り扱うことができるようになっています。また、「BASE」を利用しているショップオーナーは190万人、「Pay ID」の利用者は1,000万人を超えています。

どの指標を見ても、まだこれから大きく伸ばせる数字ばかりですが、10年前と比較すると、社会に提供できる価値が着々と増えていると実感しています。新しい10年は、さらに大きなバリューを発揮するために頑張りたいと思っています。

我々としては、個人がどのような環境下においても生きたい人生を送り、等しく人生にオーナーシップを持つことができる社会にしたいと願っています。ですので、我々が社会から与えられている責任は、そのような社会課題を解決することだと思っています。今後も社会に与えるインパクトにこだわりながら、引き続き大きな責任を持ち、このテーマに向き合っていきます。

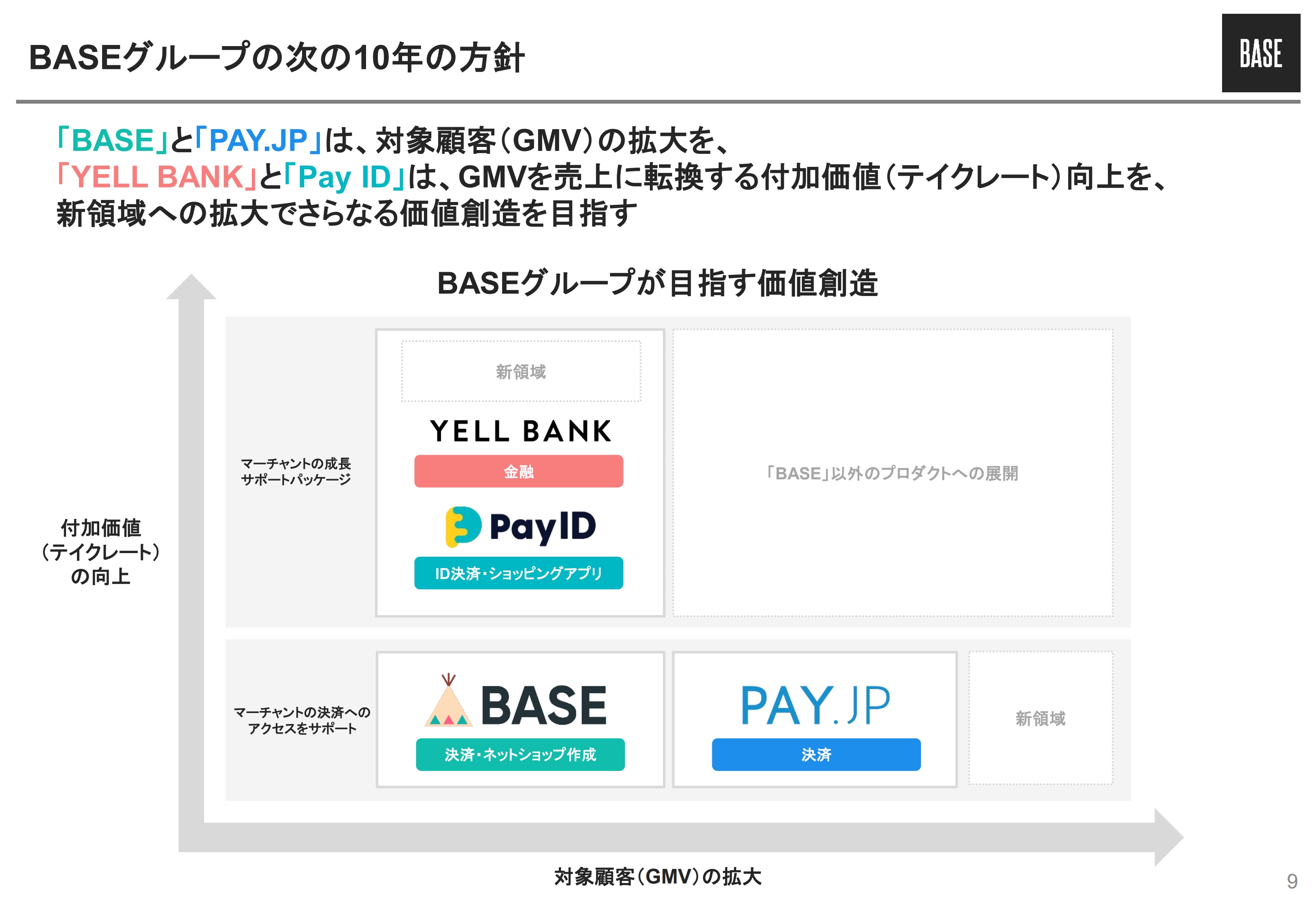

BASEグループの次の10年の方針

新たな10年において、どのような考え方で、どのような事業を経営していくのかをまとめました。

当社グループは、横軸にGMVを作る機能、縦軸にGMVを売上に転換するテイクレートを創出する機能があり、スライドの図のように分解できます。例えば、「BASE」や「PAY.JP」は、GMVを作ると同時にテイクレートを創出するという2つの価値を担っています。また、「YELL BANK」は、GMVは作らないものの、グループで生み出したGMVを売上に転換するテイクレートを創出する機能があります。

このように、当社グループの売上、売上総利益を構成するサービスは、GMVを作る役割を担うものと、それを売上に転換するテイクレートを創出するものに分類できます。

過去10年においては、どちらかというとGMVの成長に主軸を置いていました。しかし、新たな10年はさらに大きく成長していくため、テイクレート創出という観点にもしっかりと取り組み、GMV、テイクレートをともに引き上げつつ、サステナブルにソーシャルインパクトを生み出せる企業になっていきたいと考えています。

次の10年は、既存事業の改善はもちろん、新事業の創出や、M&Aなどによる外部パートナーとの関係の積み上げなどにより、マップの空白地帯を埋めていき、売上高、売上総利益の増大にもつなげることに取り組んでいきたいと考えています。

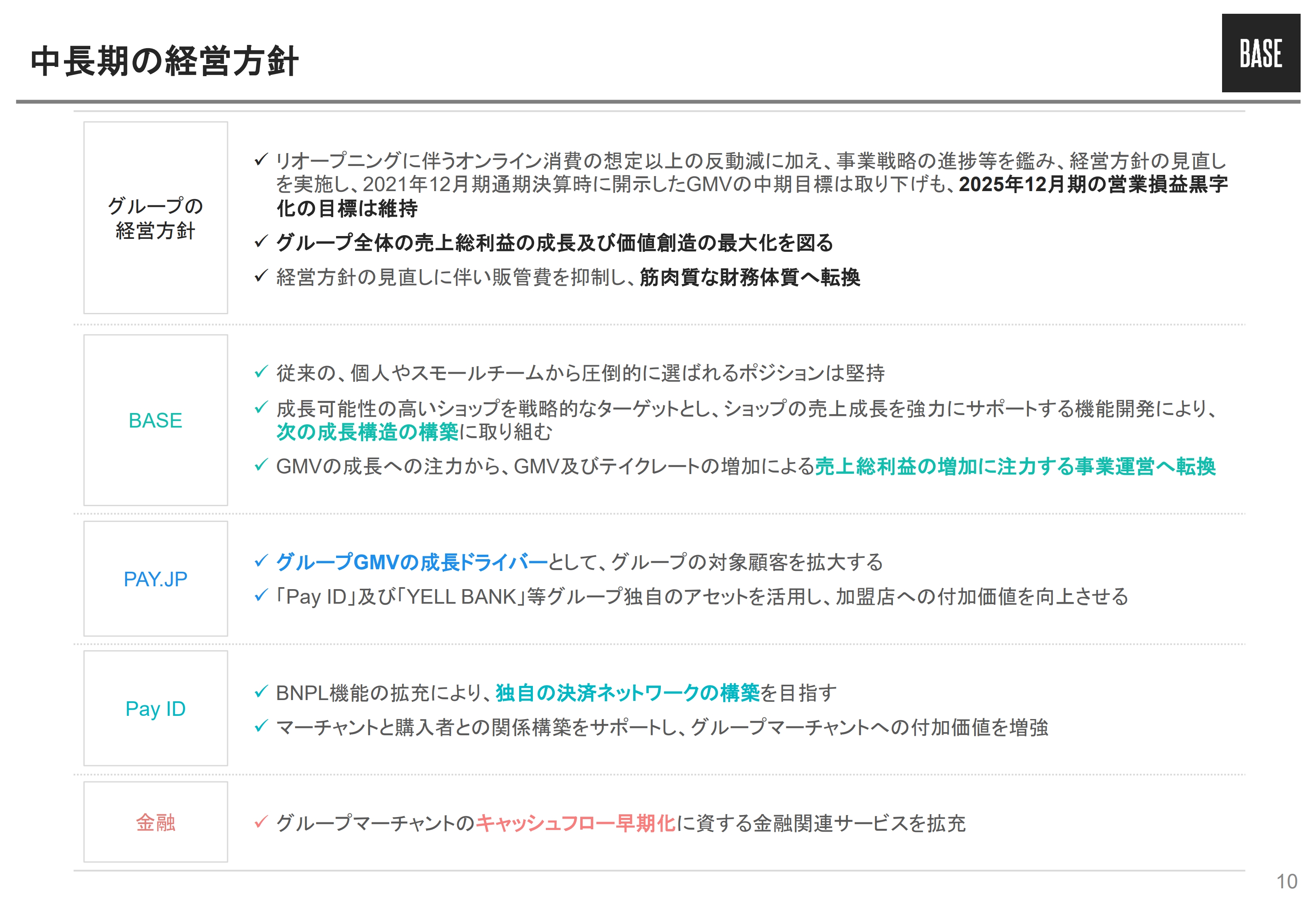

中長期の経営方針

2022年は、1年前に想定していた以上に外部環境が厳しく、皆さまにご心配をおかけすることもありました。「BASE」の事業戦略の進捗及びマクロ環境等を鑑み、経営方針を見直しています。

「2024年に3,000億円を目指す」とお伝えしたGMVの中期目標は、いったん取り下げます。一方で、2025年の営業損益黒字化の目標はしっかりと維持し、そこに向けて邁進したいと考えています。

また、ECのマクロ環境が見通しづらい状況はまだ続くと見ています。従来は「BASE」のGMV成長のために大きく投資してきましたが、今後はグループ全体の売上総利益に目線を変え、その成長にしっかりとコミットしていきます。同時に、販管費を抑制し、筋肉質な財務体質への転換も着実に行いたいと思っています。詳しい内容については、後ほど原田よりご説明します。

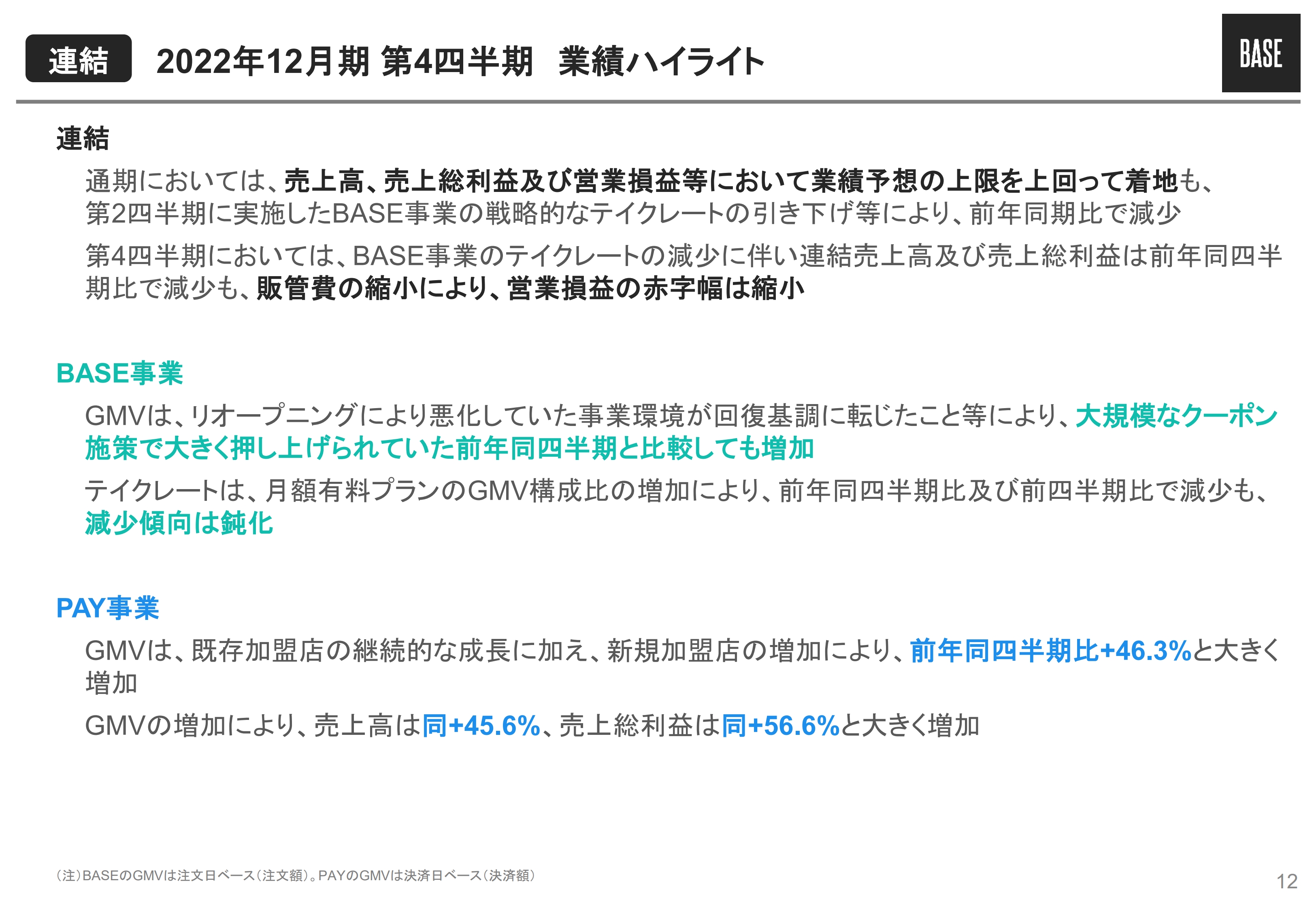

連結 2022年12月期 第4四半期 業績ハイライト

原田健氏(以下、原田):第4四半期の業績ハイライトについてご説明します。まず、通期業績は連結売上高、売上総利益、営業損益のすべてが、発表していた業績予想の上限を上回って着地しています。

4月にBASE事業で実施した戦略的なテイクレートの引き下げにより、売上高及び売上総利益は前年同期比で減少となっています。一方で、PAY事業に関しては引き続き強く成長しています。

また、販管費は前年同四半期比で減少し、営業損益の赤字幅も前年同四半期比で縮小しています。

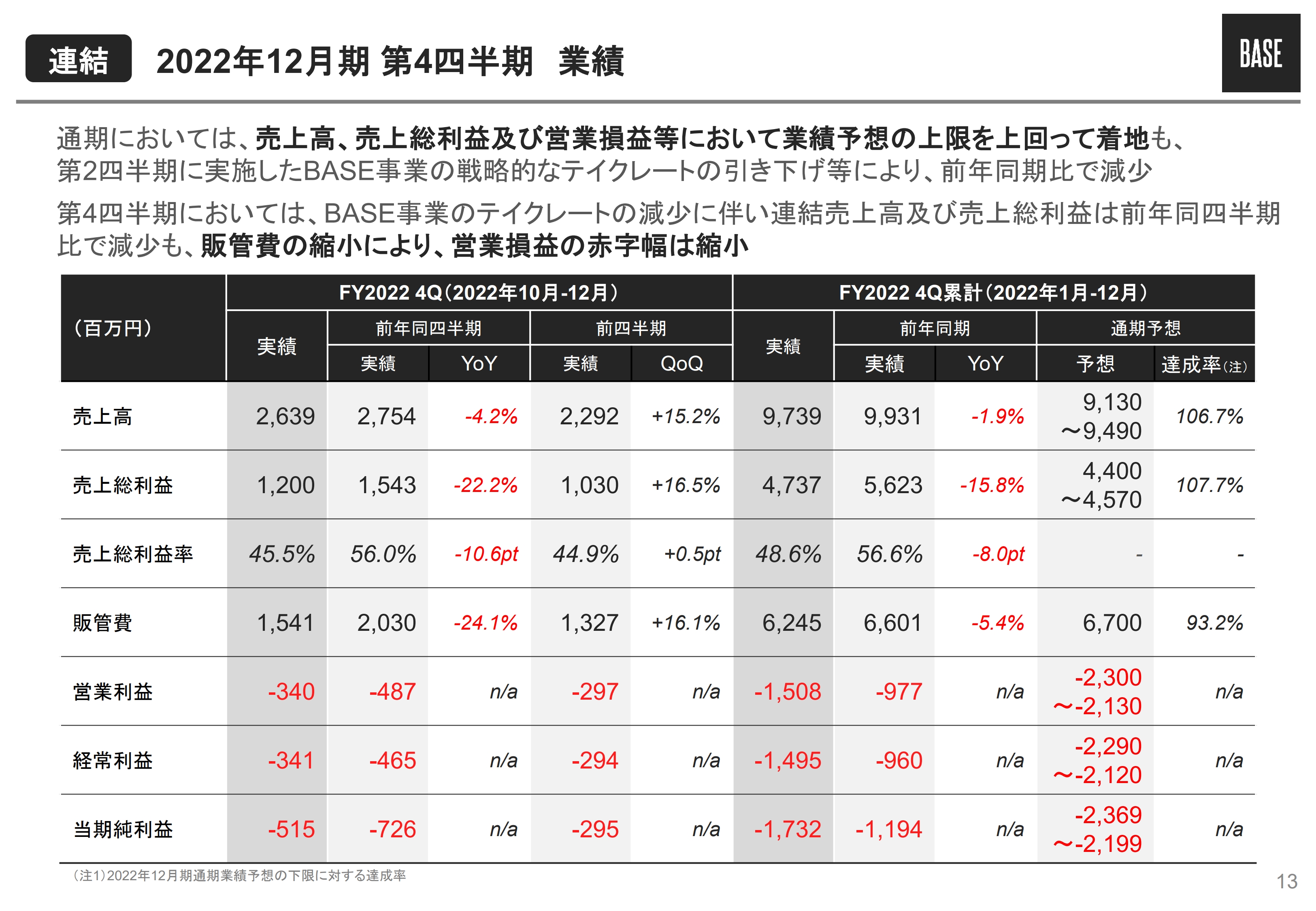

連結 2022年12月期 第4四半期 業績

連結業績の詳細です。スライドの表は、左側に10月から12月の3ヶ月間の業績を、右側に通期業績を記載しています。

まず、右端の業績予想との乖離状況について、簡単にご説明します。BASE事業、PAY事業ともにGMVが計画を上振れたことにより、売上及び売上総利益は業績予想の上限を上回りました。

販管費は、当初の想定よりもプロモーション費や採用費を抑制できたことにより、計画していた67億円に対し62億円と、5億円ほど削減して着地しました。

営業損益についても、予想していた下限の23億円に対し、15億円で着地しました。

事業ごとのGMVや粗利予想との差異の内容については、参考資料の59ページと60ページに内訳を記載しているため、ご参照ください。

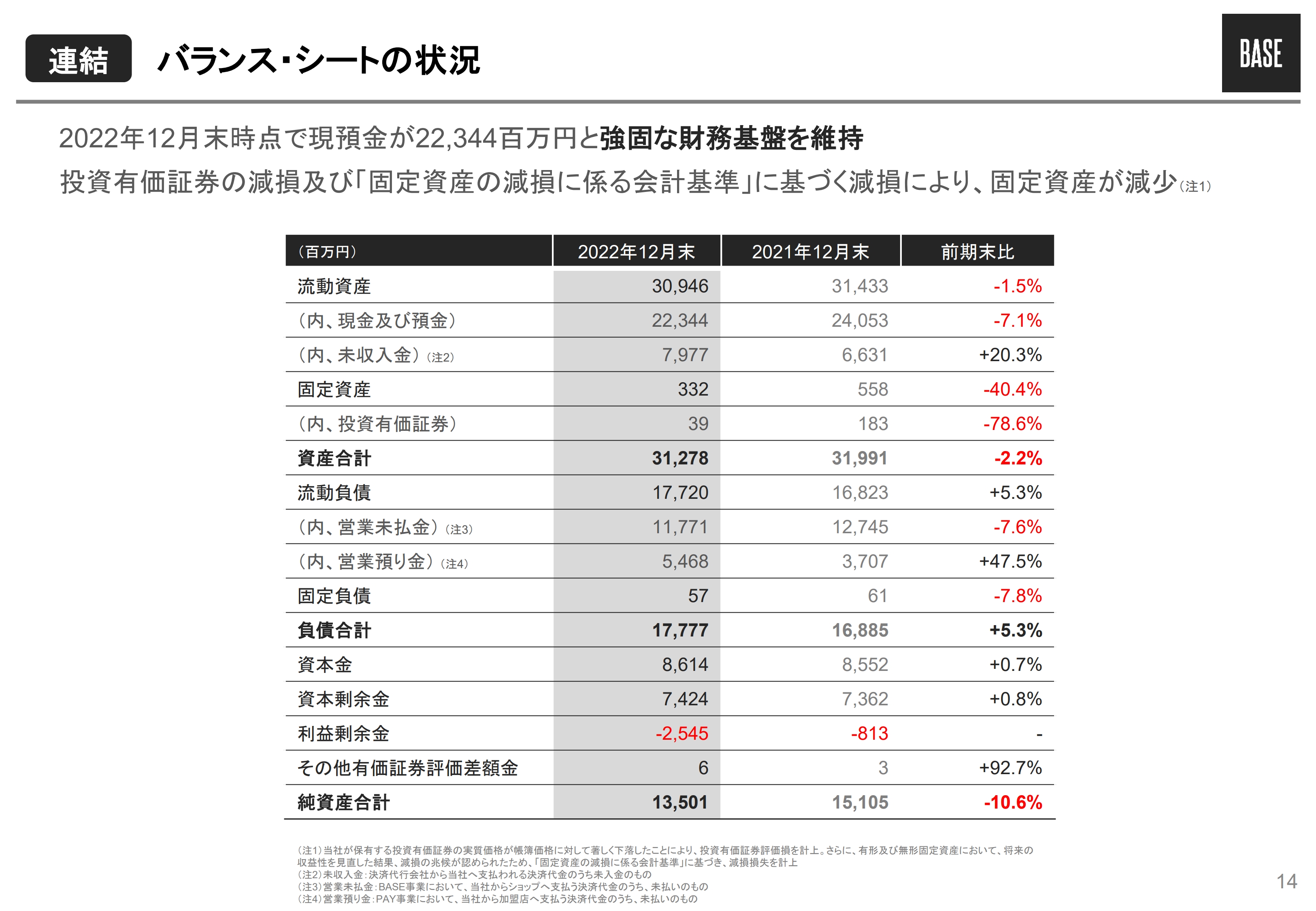

連結 バランス・シートの状況

バランス・シートの状況です。2022年12月末時点での残高は、現金及び預金が223億円、純資産が135億円となっています。

詳しくは後ほどご説明しますが、2023年12月期も赤字となる見込みです。ただし、キャッシュは十分にあるため、今後のキャッシュ・フローの早期化やBNPLの提供といった運転資金の増加にも、しっかりと対応できる財務体質になっています。

連結 GMV(流通総額)の推移

連結のGMV推移です。グループ全体のGMVは581億円で、BASE事業、PAY事業ともに過去最高額になっています。また、前年同四半期比及び前四半期比ともに増加となっています。事業ごとの状況については、後ほどご説明します。

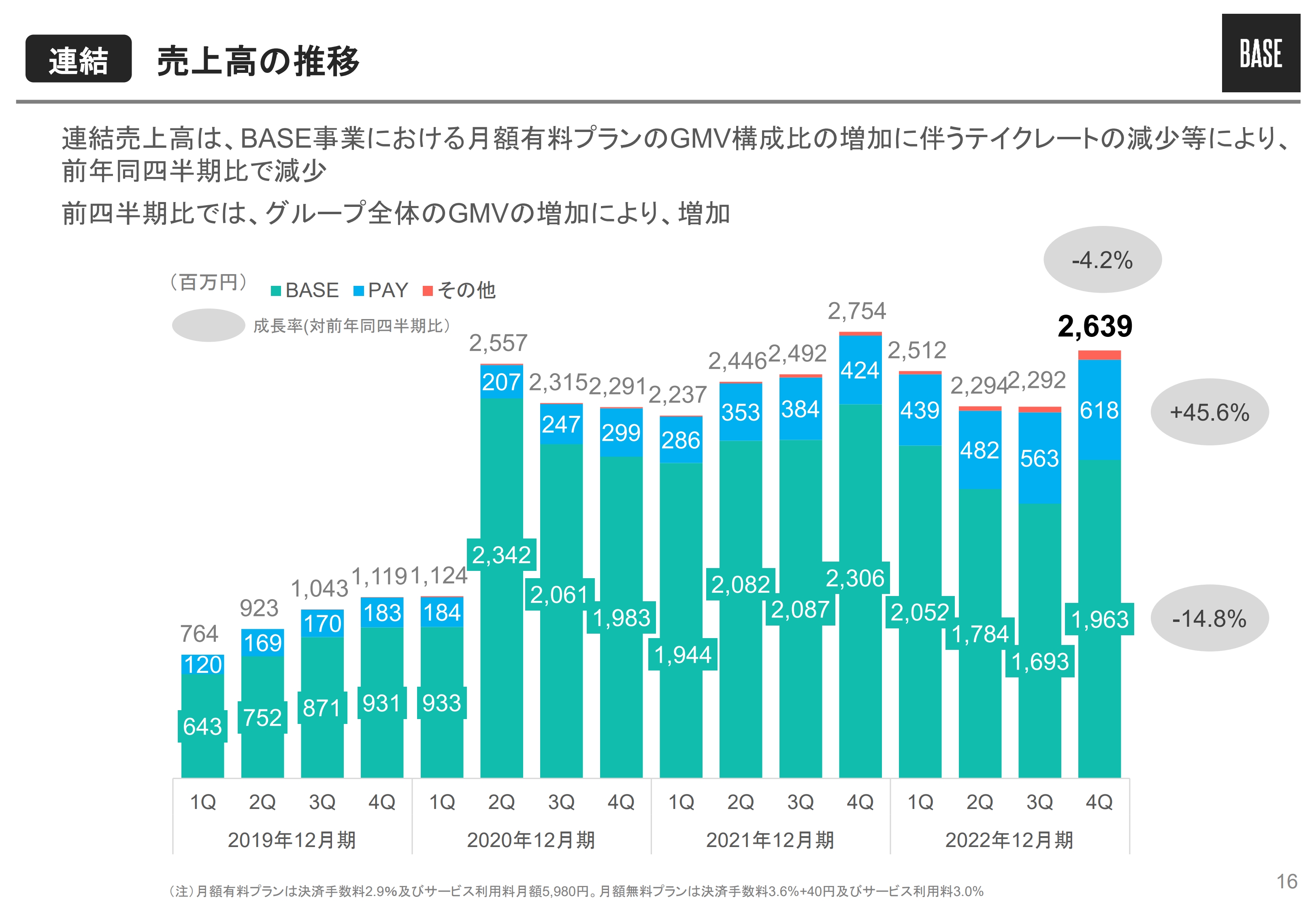

連結 売上高の推移

連結の売上高の推移です。BASE事業はGMVが前年より8パーセント成長しているものの、一方でテイクレートが減少しており、売上高は前年同四半期比マイナス14.8パーセントとなっています。

PAY事業ではGMVがしっかりと伸びており、売上高は前年同四半期比プラス45.6パーセントと成長しています。しかし、連結の売上高はマイナス4パーセントとなっております。

一方で、第3四半期と比較すると、BASE事業、PAY事業ともにGMVが大きく成長しており、前四半期比の連結の売上高も大きく成長しています。

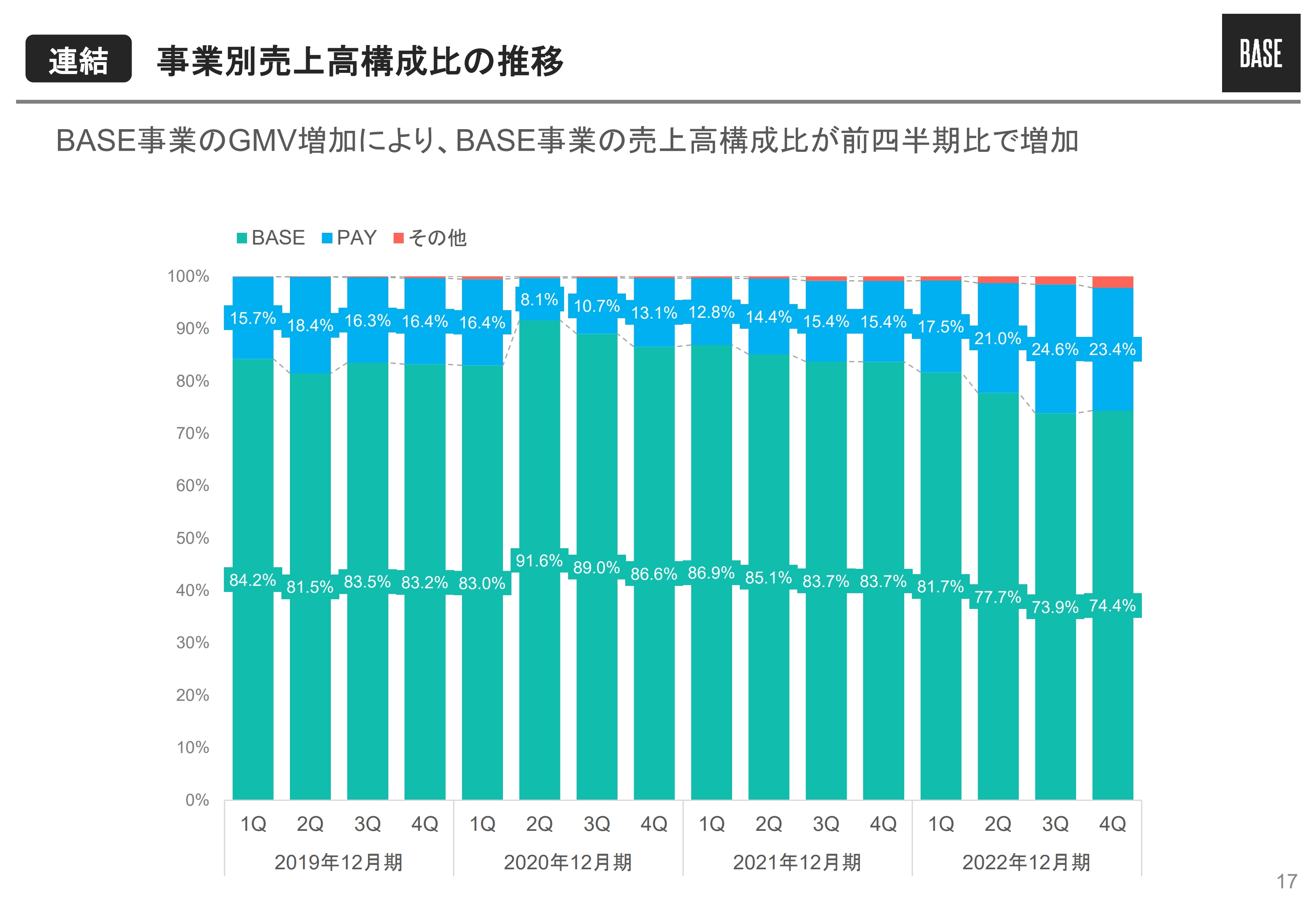

【連結】事業別売上高構成比の推移

売上高の構成比です。第1四半期以降、PAY事業の売上増加に伴い、売上構成比も高くなっていました。しかしながら、第3四半期から第4四半期の推移はほぼ横ばいという状況です。

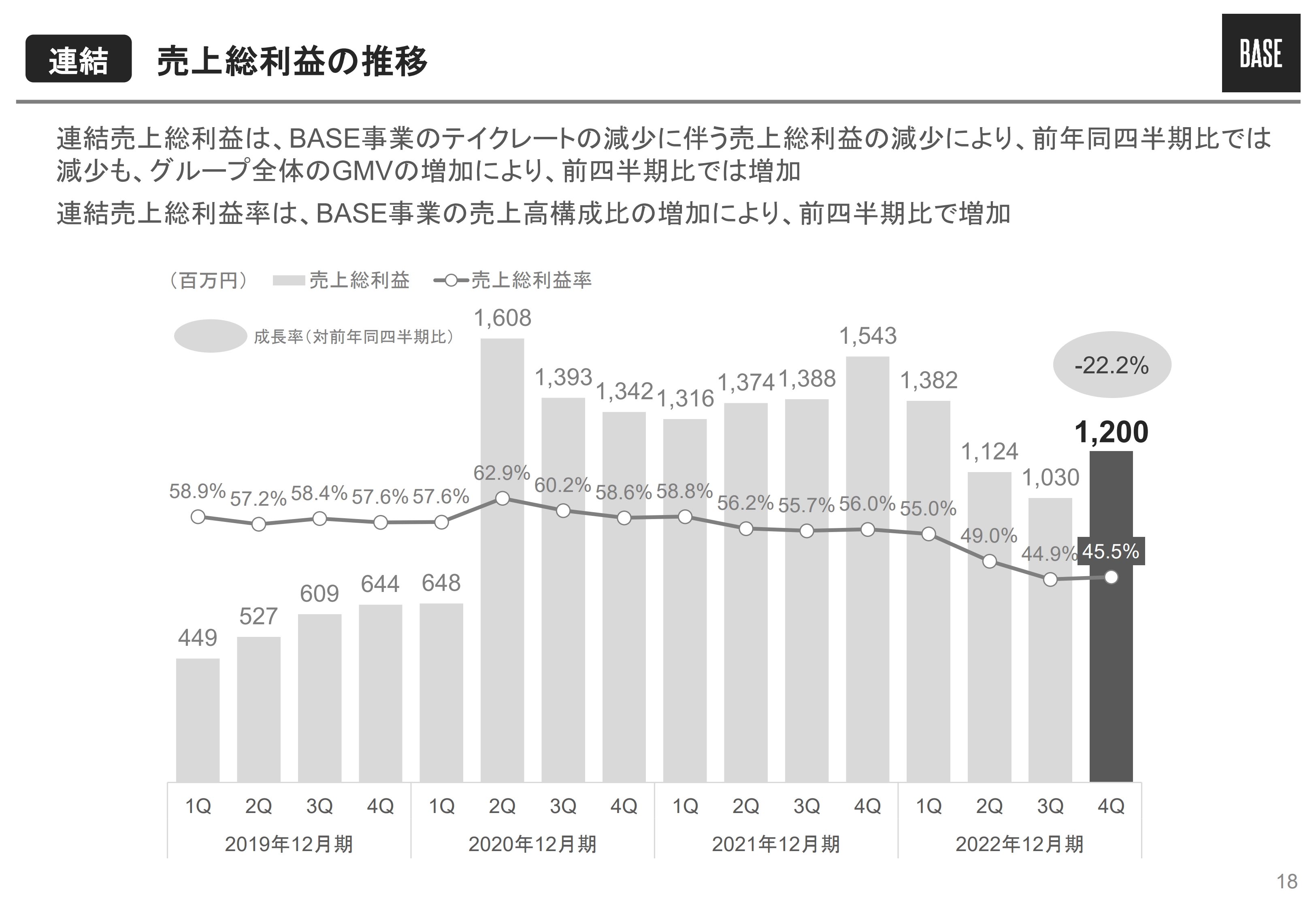

【連結】売上総利益の推移

売上総利益と売上総利益率の推移です。連結売上総利益率を前年同期と比較すると、2021年12月期第4四半期の約56パーセントに対し、2022年12月期第4四半期は45.5パーセントと減少しています。こちらには2つの要因があり、1つはBASE事業の売上構成比の低下です。もう1つは、BASE事業のテイクレートの減少により、粗利率が低下していることが挙げられます。

前四半期比では、44.9パーセントから45.5パーセントと微増になっていますが、こちらはBASE事業の売上構成比が若干増加したことが寄与しています。

売上総利益については、第4四半期は前年同四半期比で22.2パーセント減少していますが、こちらはBASE事業のテイクレートの減少により、BASE事業の売上総利益が減少していることによるものです。

一方で、前四半期比では、前期の10億3,000万円から、今期は12億円としっかりと成長できています。こちらに関しては、BASE事業、PAY事業ともにGMVの成長に伴い、売上総利益も増加している状況です。

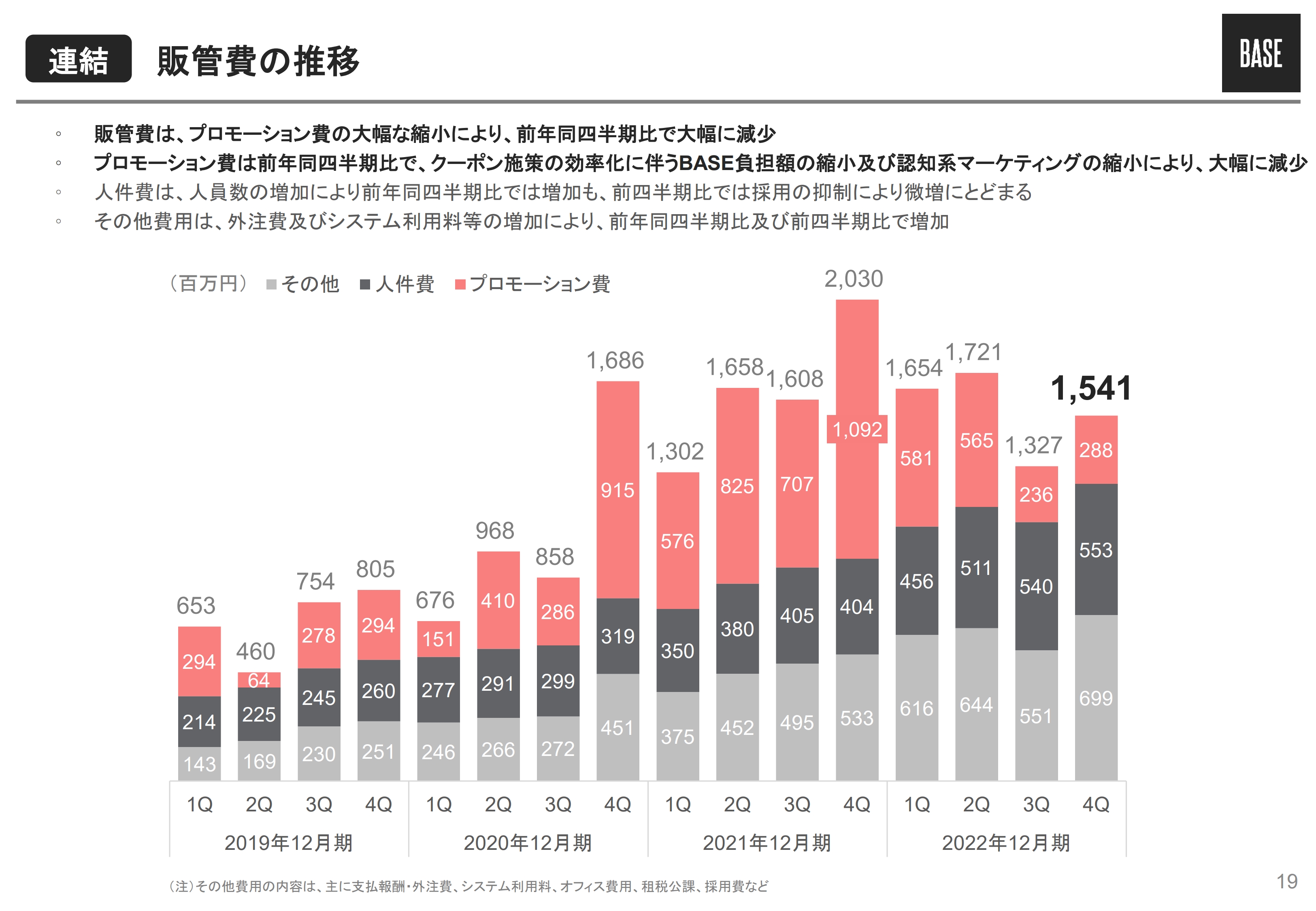

【連結】販管費の推移

販管費の推移です。スライドのグラフでは、赤色をプロモーション費、黒色を人件費、グレーをその他として、分類しています。

前年同四半期比では、2021年12月期第4四半期の20億3,000万円から、2022年12月期第4四半期は15億4,100万円と大きく減少しています。前期はマーケティング施策として、主に認知系のマーケティングや大規模なクーポン施策を行いましたが、今期はそのような販管費を大幅に抑制できたことにより、販管費全体も大きく減少できました。

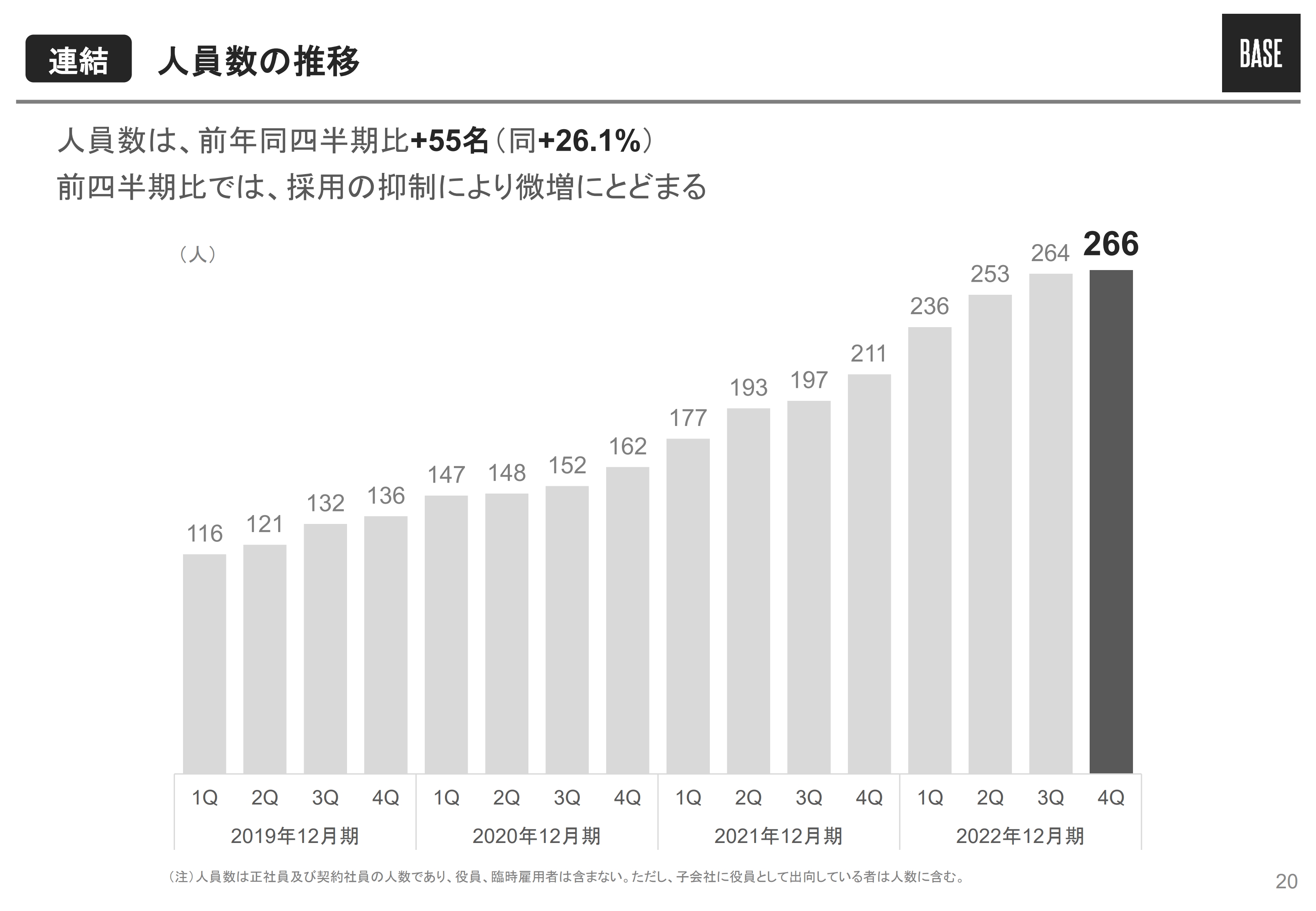

【連結】人員数の推移

人員数の推移です。2022年12月期は下期以降の採用を抑制したため、第3四半期に比べ、微増となっています。今後も採用を効率的に行っていく方針です。

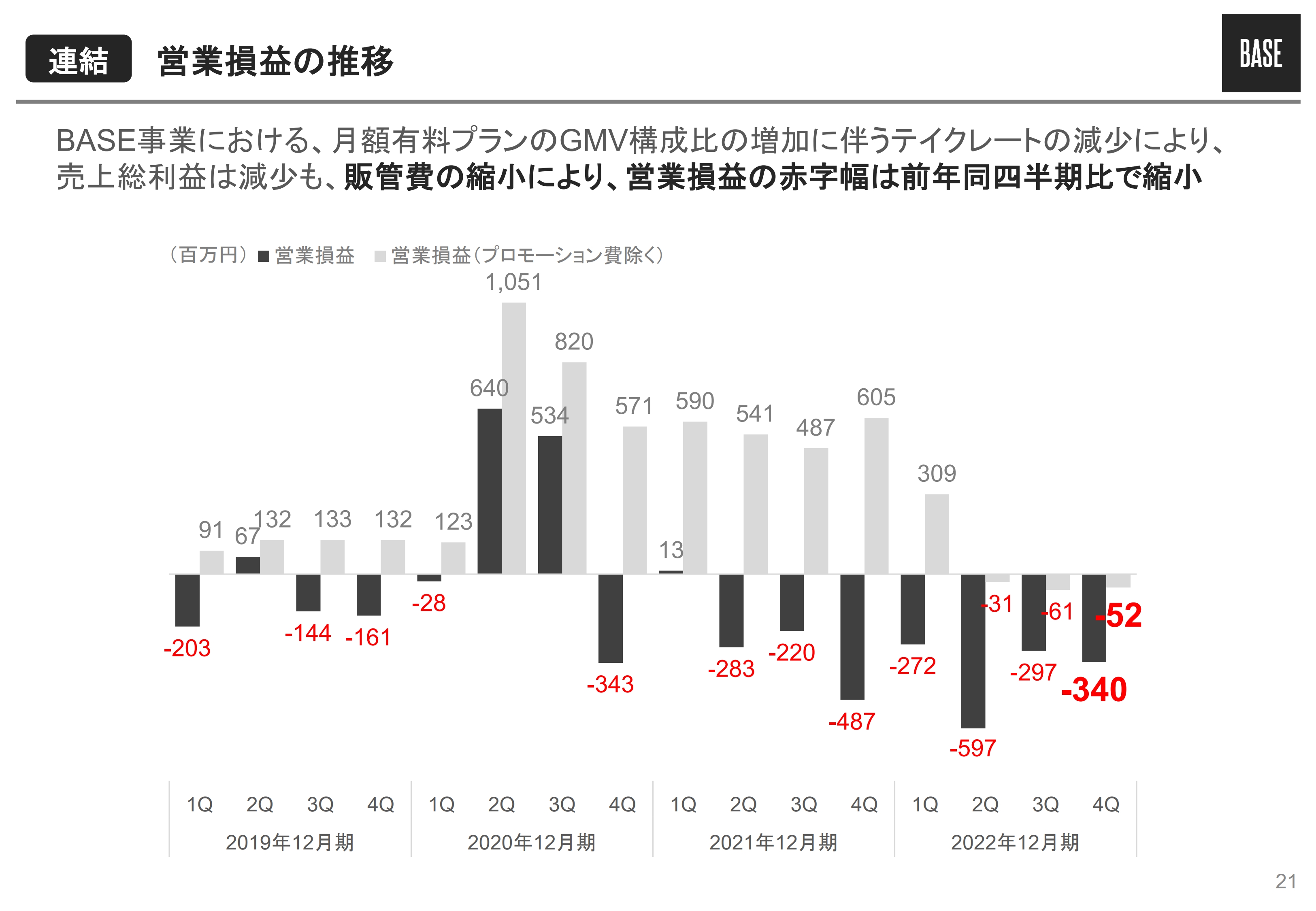

【連結】営業損益の推移

営業損益の推移です。営業損益の赤字幅は、前年同四半期比で縮小しました。

売上総利益は、先ほどお伝えしたように、テイクレートを戦略的に引き下げたことによって減少しています。

一方で、販管費はプロモーション費を中心に大幅に縮小しているため、その結果として営業損益の赤字幅を縮小できているという状況です。

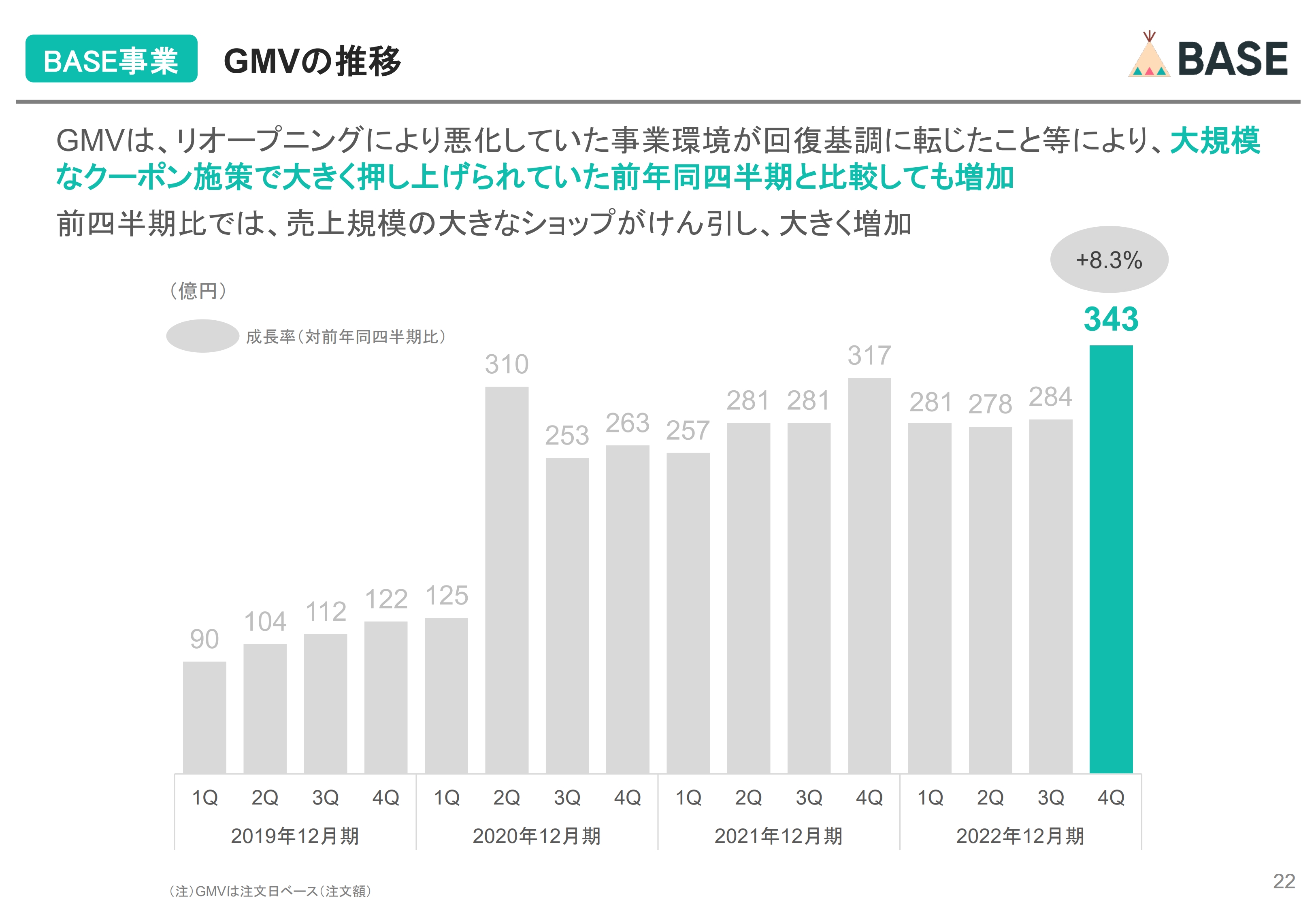

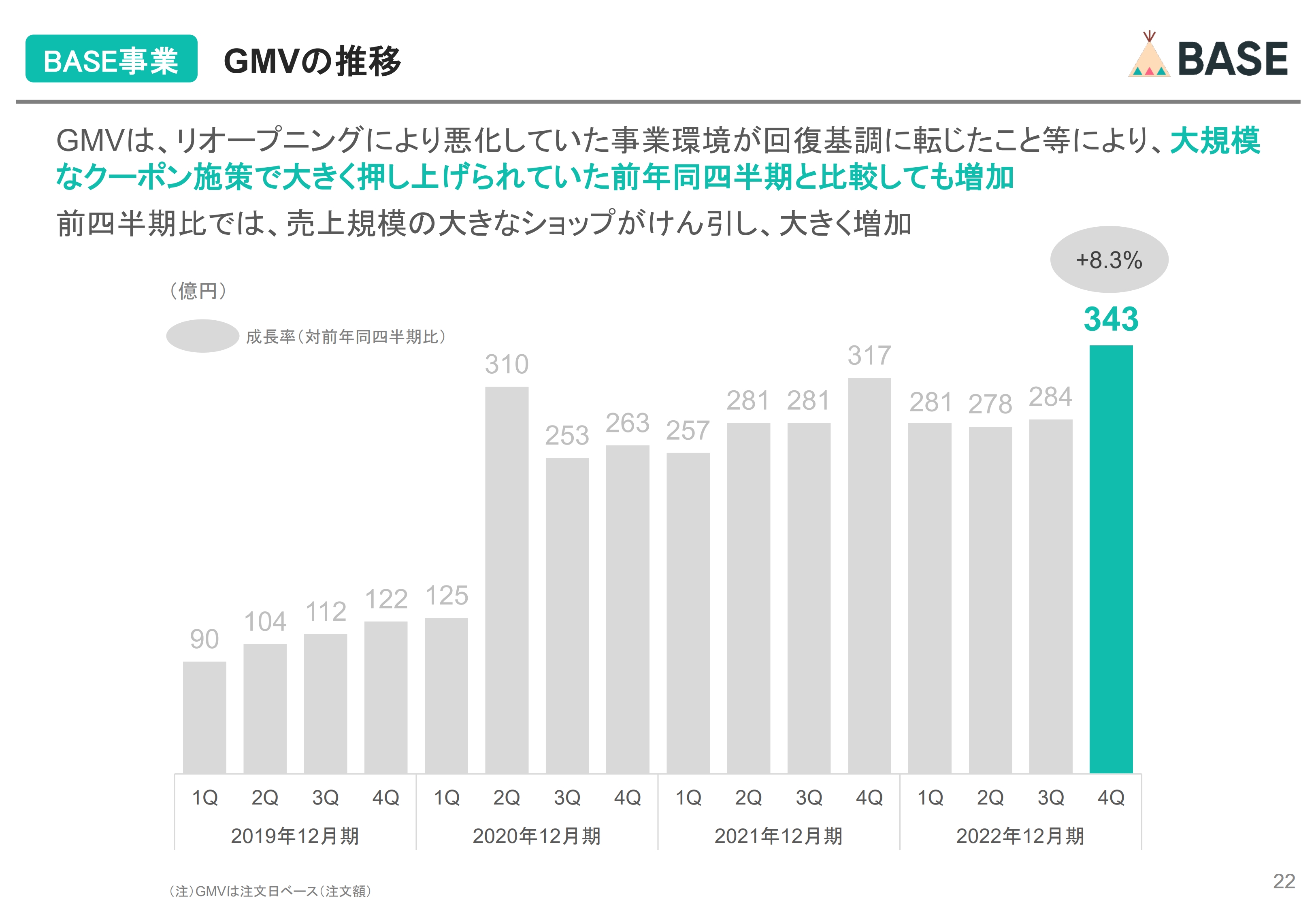

【BASE事業】GMVの推移

BASE事業についてご説明します。2022年12月期第1四半期以降、GMVは横ばいが続いていました。こちらはリオープニングによる事業環境の変化が大きく影響しており、特に第2四半期にはマイナスの影響が強く出ていました。しかし、第3四半期に下げ止まり、第4四半期で回復基調に転じています。

また、施策として、2022年4月に月額有料プランの提供を開始しましたが、その効果も徐々に出てきています。以前は売上規模の大きなショップが他社へ移転することが一定程度ありましたが、現在は移転自体をかなり抑制できており、GMVをしっかりと伸ばすことができています。

また、2021年12月期第4四半期のGMVは317億円でしたが、このときはプロモーション費を大きく投下して行ったクーポン施策によって、GMVが大幅に増加していました。そのため、前年同期比のハードルが非常に高くなっていたものの、2022年12月期第4四半期はクーポン施策への投下額をかなり抑えながらも、GMVをしっかりと伸ばすことができ、非常によかったと思っています。

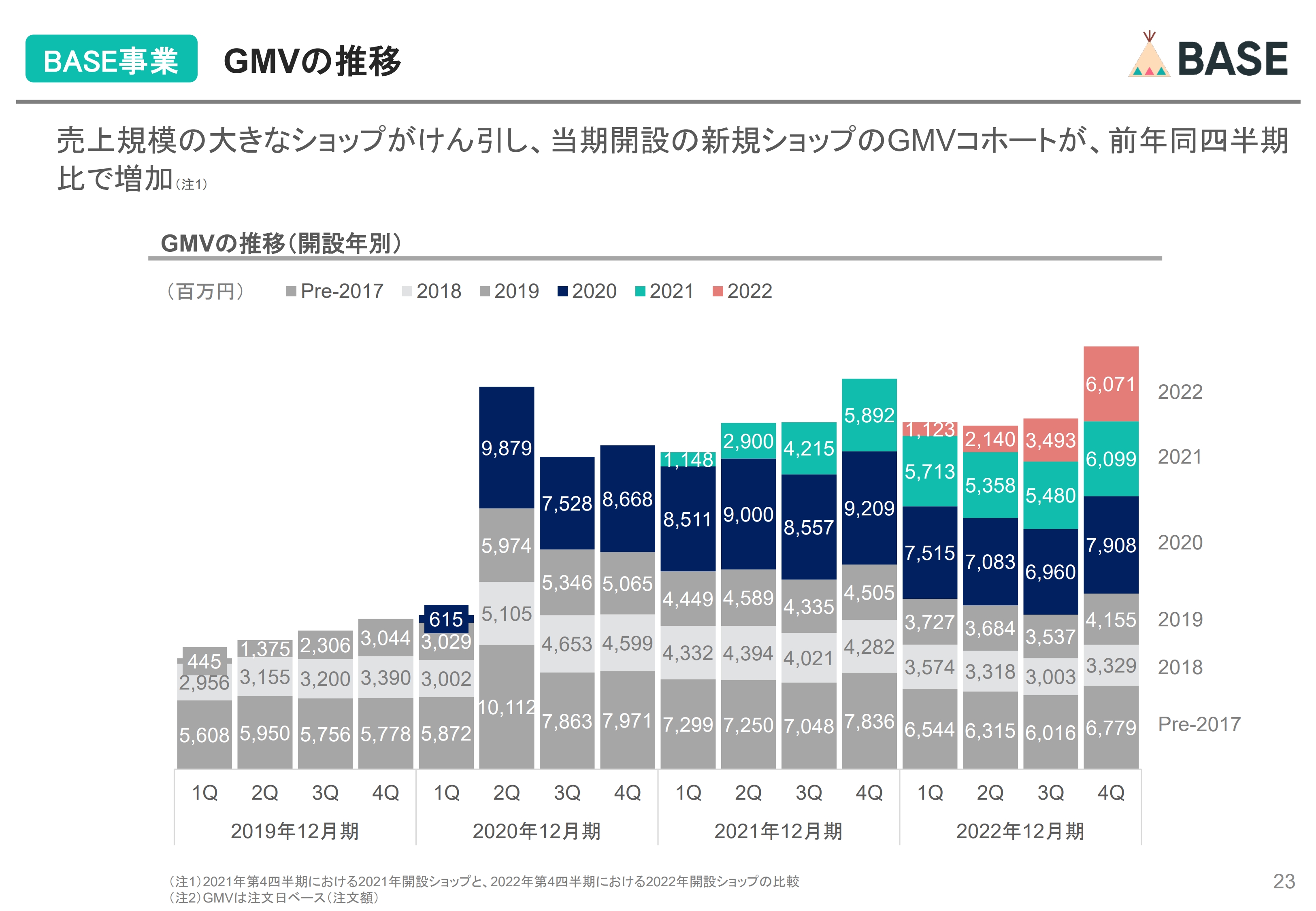

【BASE事業】GMVの推移

スライドは開設年別のGMVの推移です。グラフのうち、ピンク色で示しているコホートにご注目ください。こちらは、2022年に新規開設した店舗のGMVで、2022年12月期第4四半期は60億7,100万円となっています。一方、2021年12月期第4四半期の緑色で示している部分は2021年に新規開設したショップのGMVで58億9,200万円です。比較すると今期は伸びていることがわかります。

2022年は事業環境が悪く、新規ショップの開設数自体は前年に比べてだいぶ落ち着いてきていました。一方で、新規開設によるGMVは前年に比べて大きく伸びており、2022年は今までよりも売上規模の大きなショップを開設できていることがわかり、我々も非常によかったと思っています。

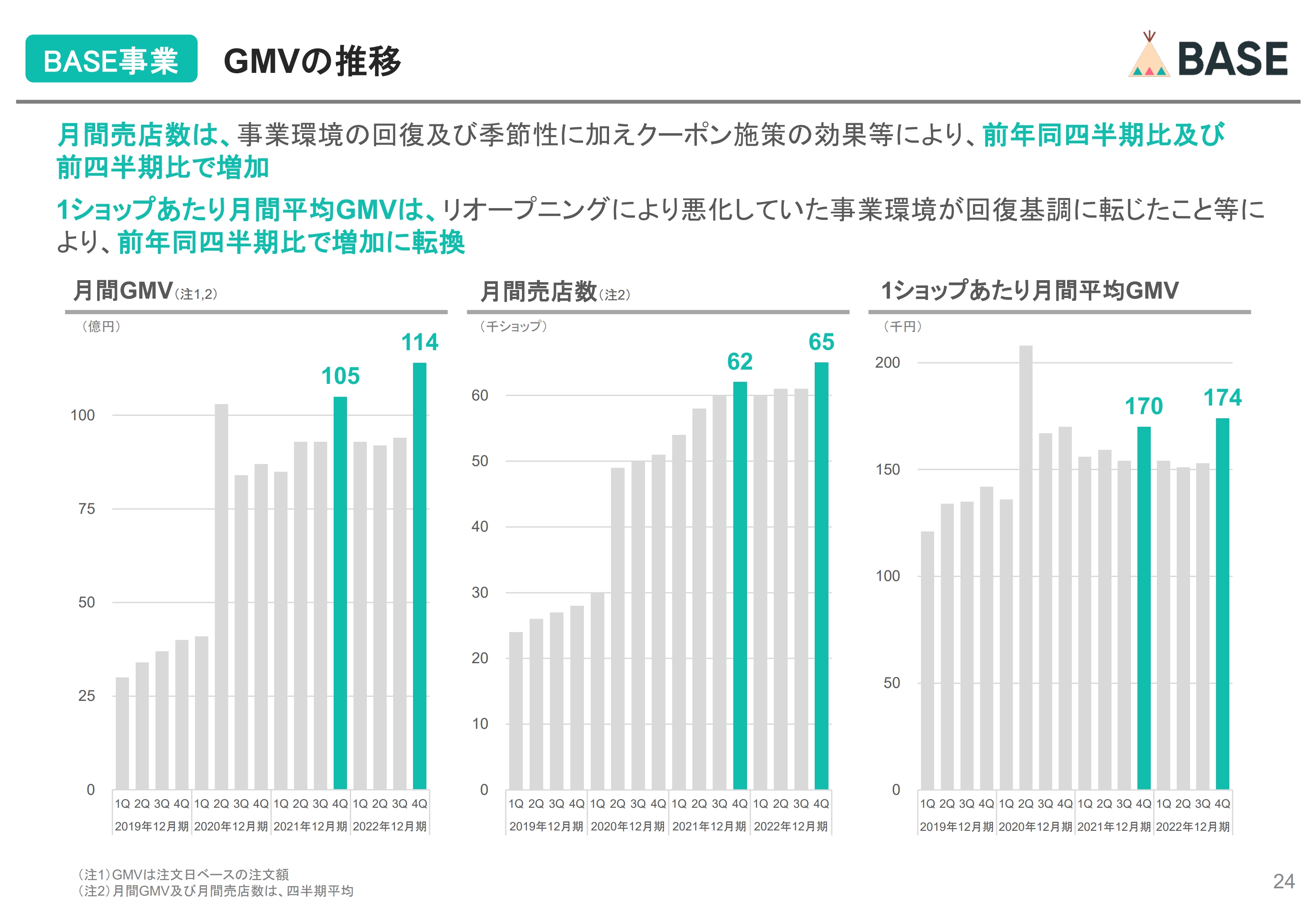

【BASE事業】GMVの推移

GMVをKPIの売店数と1ショップあたり月間平均GMVに分解したグラフです。右側の1ショップあたり月間平均GMVは、第3四半期まではリオープニングの影響でマイナス成長となっていましたが、第4四半期においてはプラス成長に転じています。詳しくは、次のスライドでご説明します。

また、中央の売店数については、足元の事業環境の回復や第4四半期が伸びるという季節性の影響があります。また、今回実施したクーポン施策の効果が非常によく、前四半期比で売店数を大きく伸ばしています。

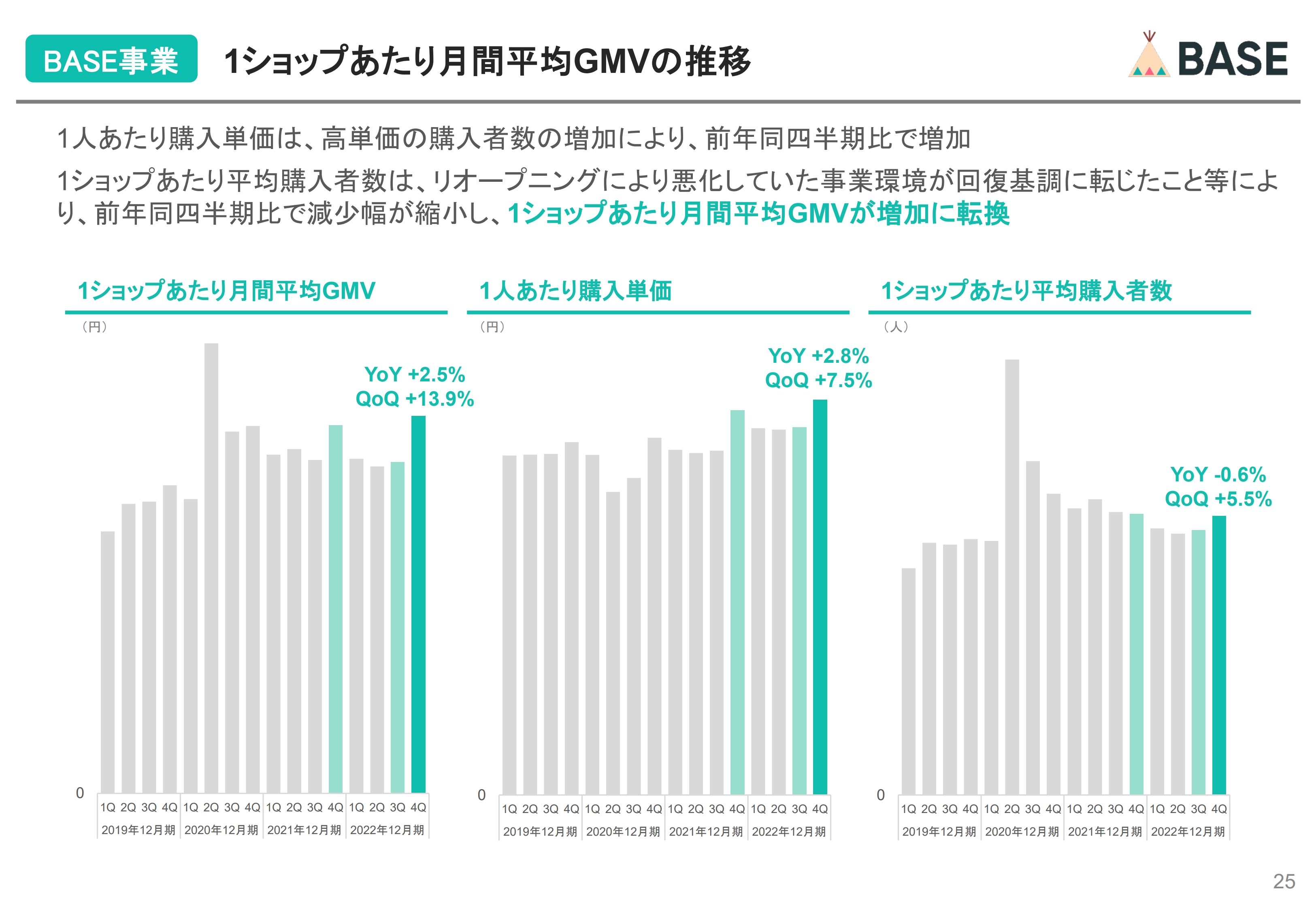

【BASE事業】1ショップあたり月間平均GMVの推移

1ショップあたり月間平均GMVが増加に転じたポイントをご説明します。スライドのグラフは、1ショップあたり月間平均GMVを1人あたりの購入単価とショップあたりの平均購入者数に分解しています。

ポイントは、右側の1ショップあたり平均購入者数となります。こちらを見ると、2020年12月期第2四半期に長期間の巣ごもり消費の増加によって、購入者数が大きく伸び、それ以降は徐々に落ちてきています。そして、2022年に入り、リオープニングの影響でマイナス成長が続いています。

足元では依然としてマイナス成長ではあるものの、これもほとんど下げ止まってきている状況で、これにより、1ショップあたり月間平均GMVは増加に転じています。

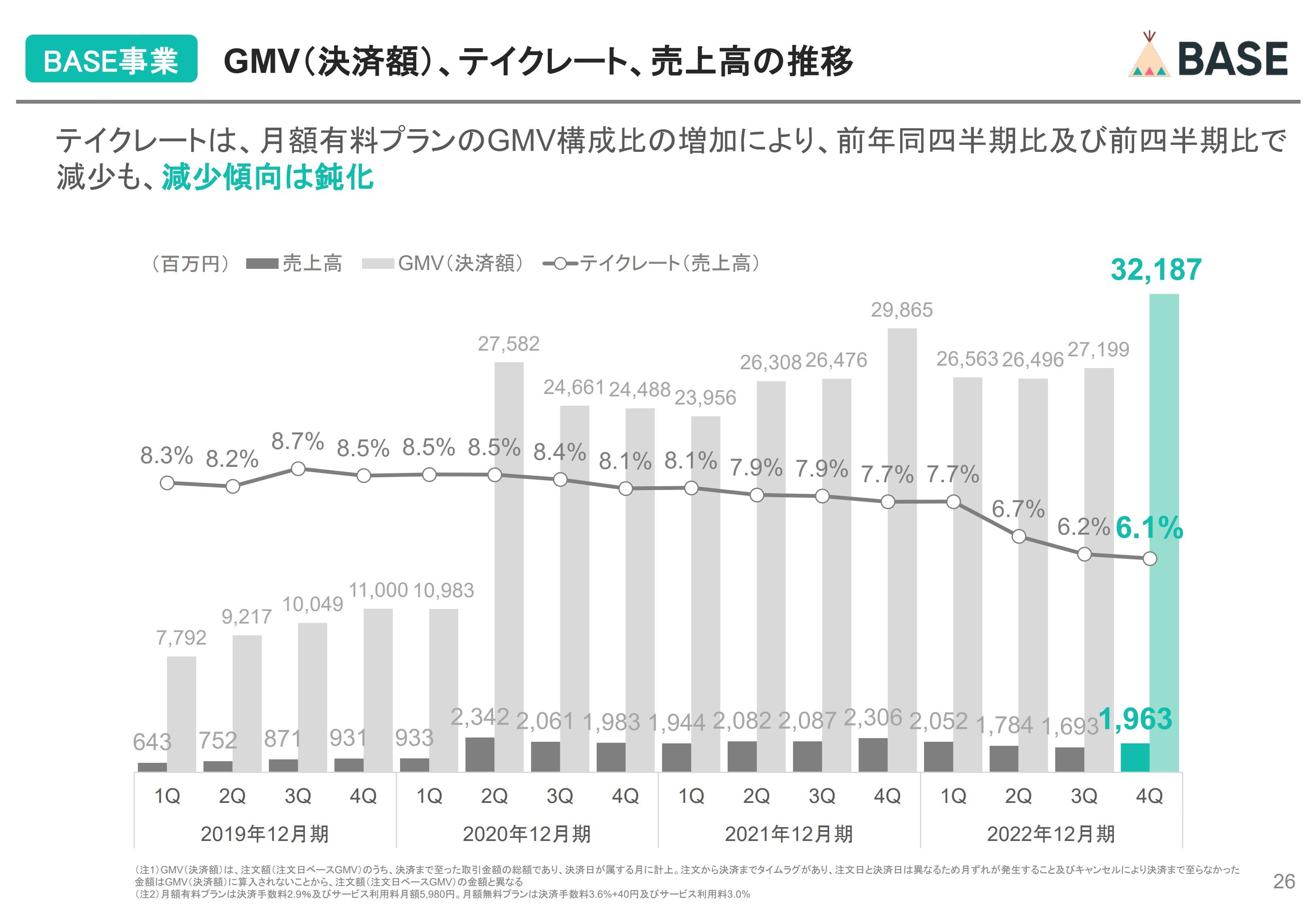

【BASE事業】GMV(決済額)、テイクレート、売上高の推移

GMV、テイクレート、売上高の推移です。テイクレートに関しては、第2四半期の月額有料プランの提供以降は減少傾向が続いていますが、既存ショップの月額有料プランへの移行が落ちついてきているため、足元では減少傾向が鈍化しています。

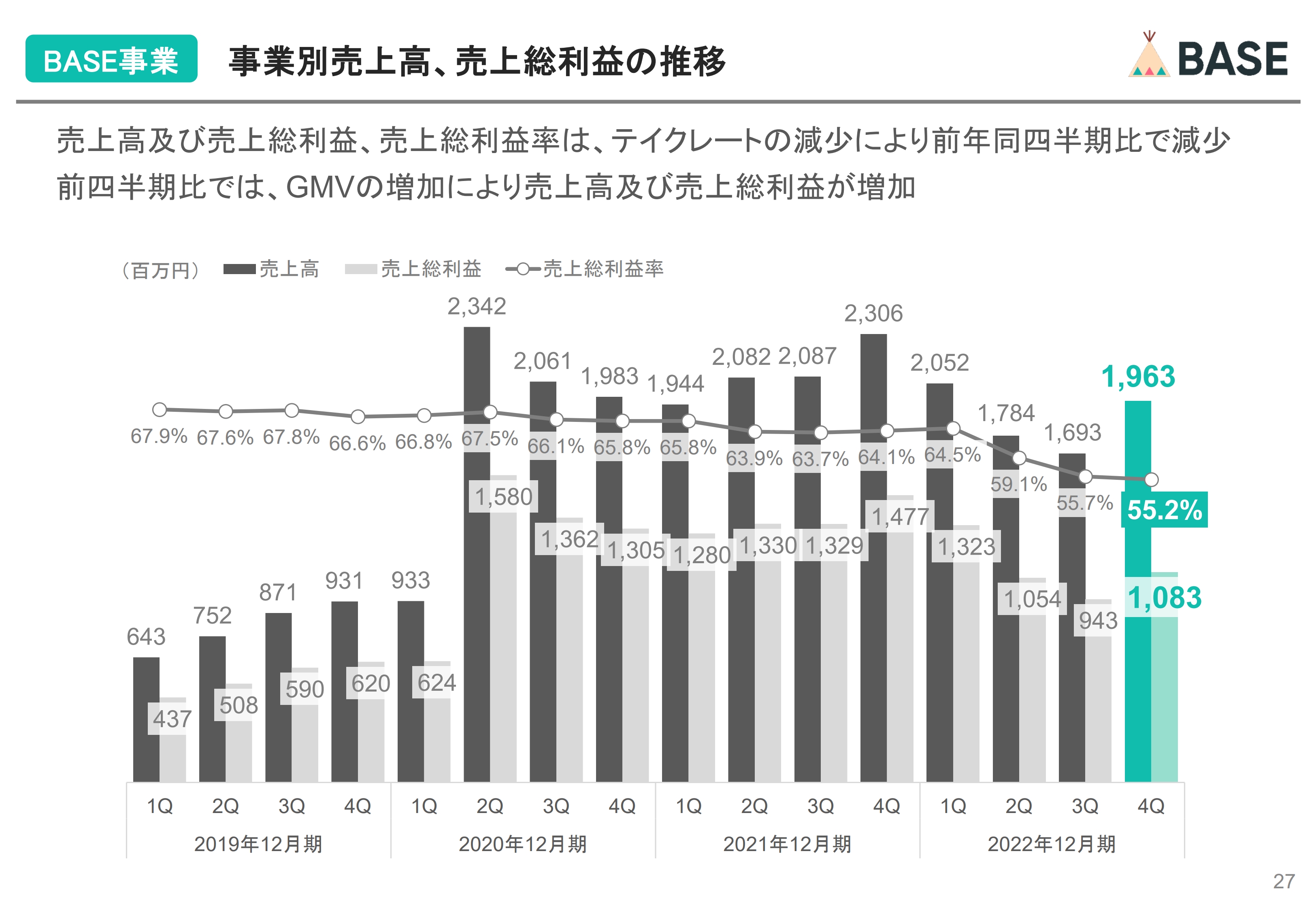

【BASE事業】事業別売上高、売上総利益の推移

事業別の売上高、売上総利益の推移です。2022年12月期第4四半期の売上高及び売上総利益、売上総利益率は、第2四半期の月額有料プランの提供開始以降、テイクレートが減少し、それに伴って前年同四半期比ではそれぞれ減少しています。ただし、こちらもいったん落ち着いてきており、売上総利益率の減少傾向は足元で鈍化しています。

一方で前四半期比では、GMVの増加により、売上高、売上総利益ともに増加しています。

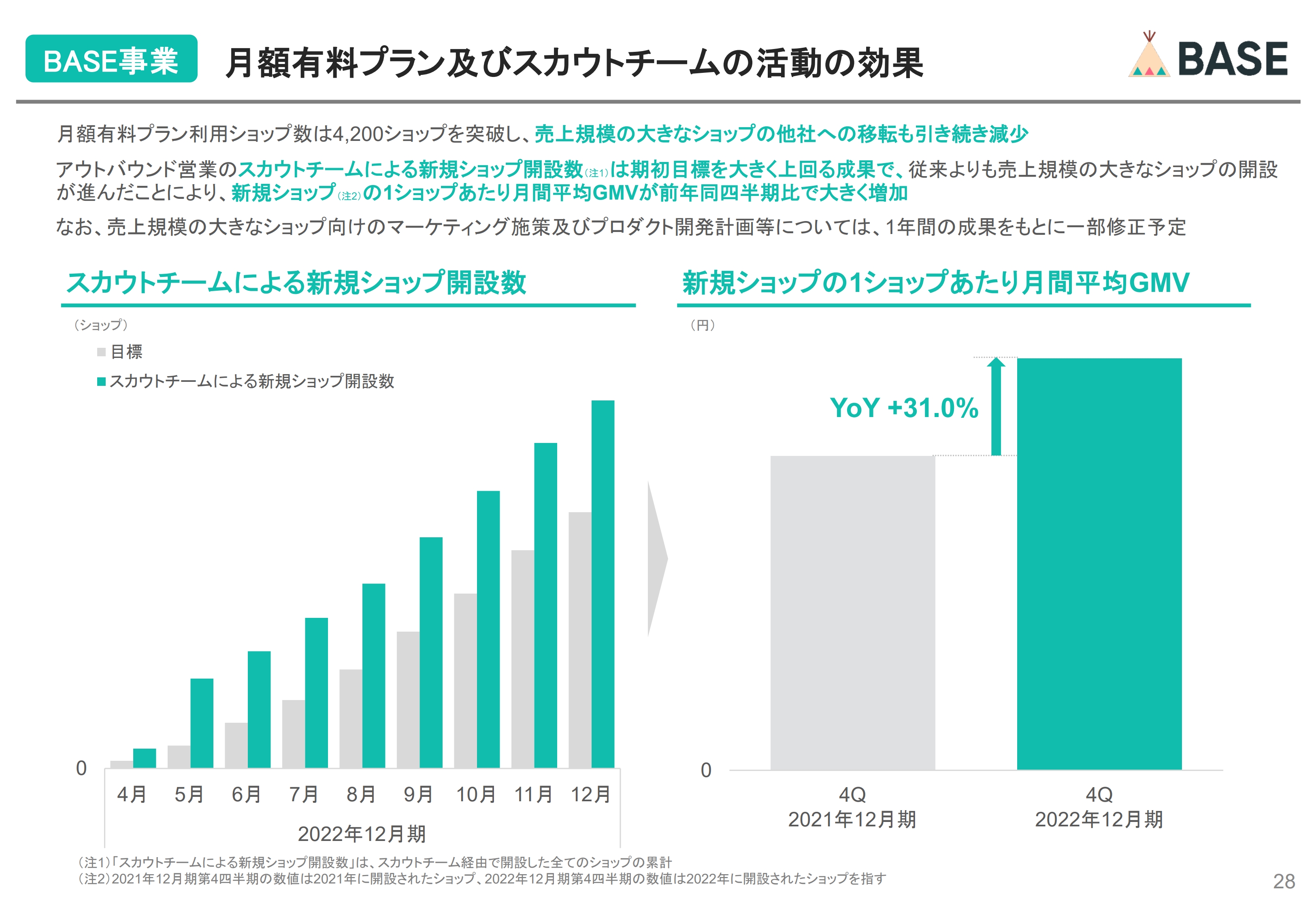

【BASE事業】月額有料プラン及びスカウトチームの活動の効果

2022年4月から行っている施策の成果について簡単にご説明します。4月より月額有料プランの提供を開始し、実際に利用されているショップの数は、現在4,200ショップを突破しており、だいぶ浸透してきている状況です。これにより、売上規模の大きなショップの他社への移転をしっかりと抑制できています。

また、新たにスカウトチームを作り、4月以降アウトバウンド営業を行っています。当初立てた目標を大きく上回るかたちで新規ショップを開設できており、しっかりと成果を出すことができています。

それに伴い、スライド右側のグラフで示しているように、新規ショップの売上規模も増大しており、この四半期に月額有料プランの施策の効果がしっかりと出てきました。

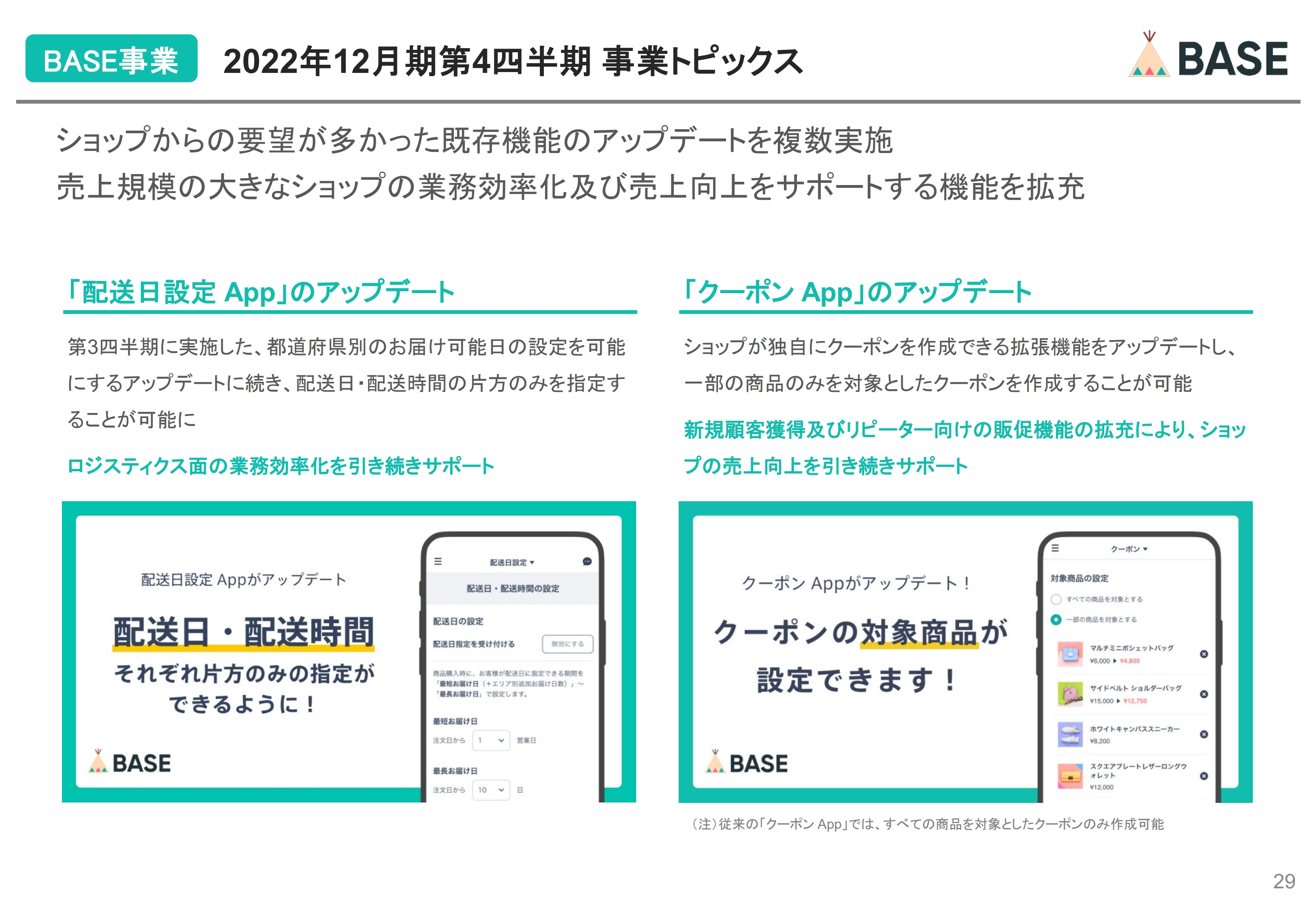

【BASE事業】2022年12月期第4四半期 事業トピックス

BASE事業の事業トピックスです。第4四半期のプロダクト開発は、期初に開示した方針のとおり、売上規模の大きなショップをサポートする既存機能を中心に、ショップから要望の多かったアップデートを複数実施しています。

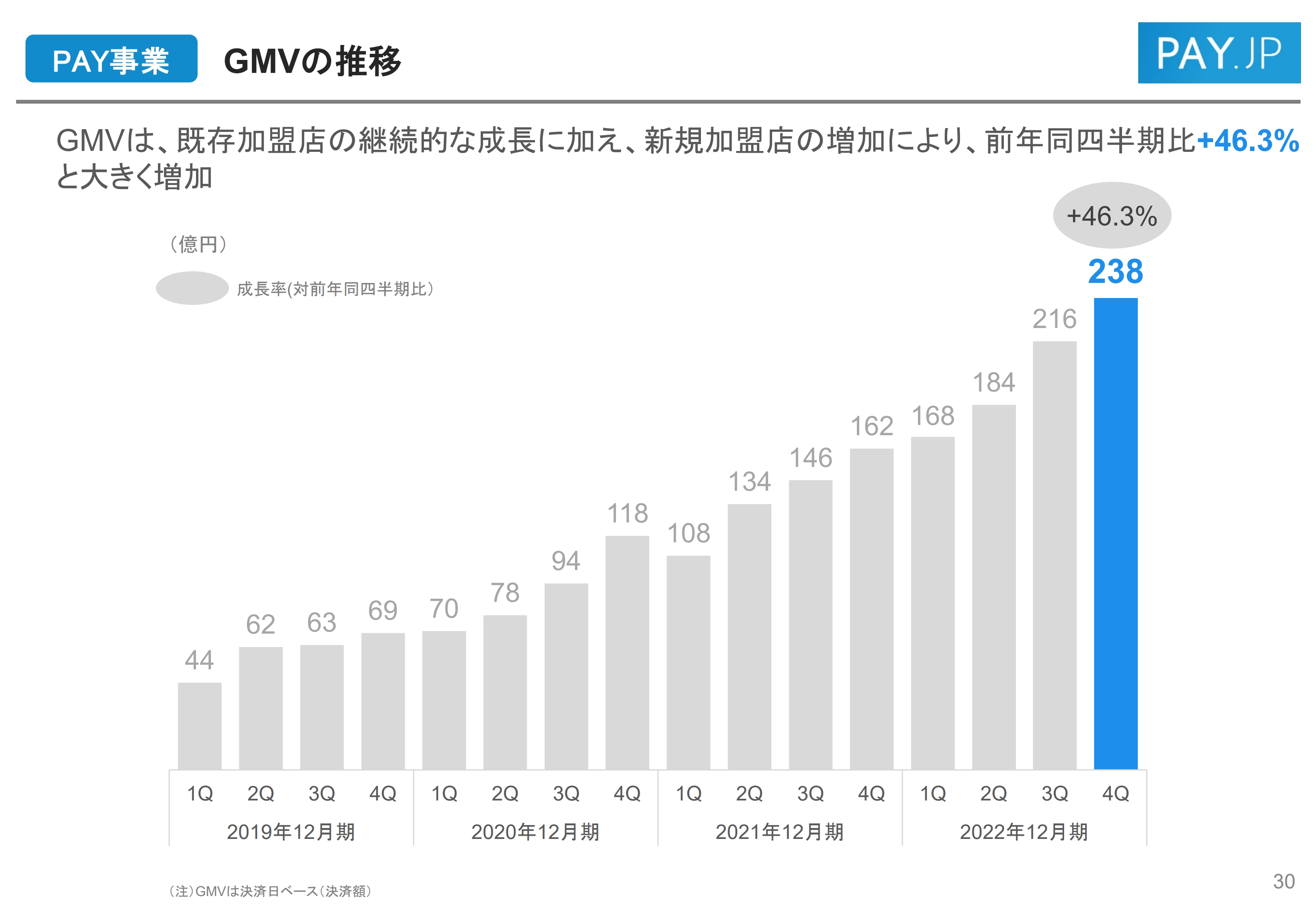

【PAY事業】GMVの推移

PAY事業についてご説明します。PAY事業は、既存加盟店と新規加盟店の継続的な成長により、前年同期比46.3パーセント増と高い成長を実現しています。

【PAY事業】GMVの推移

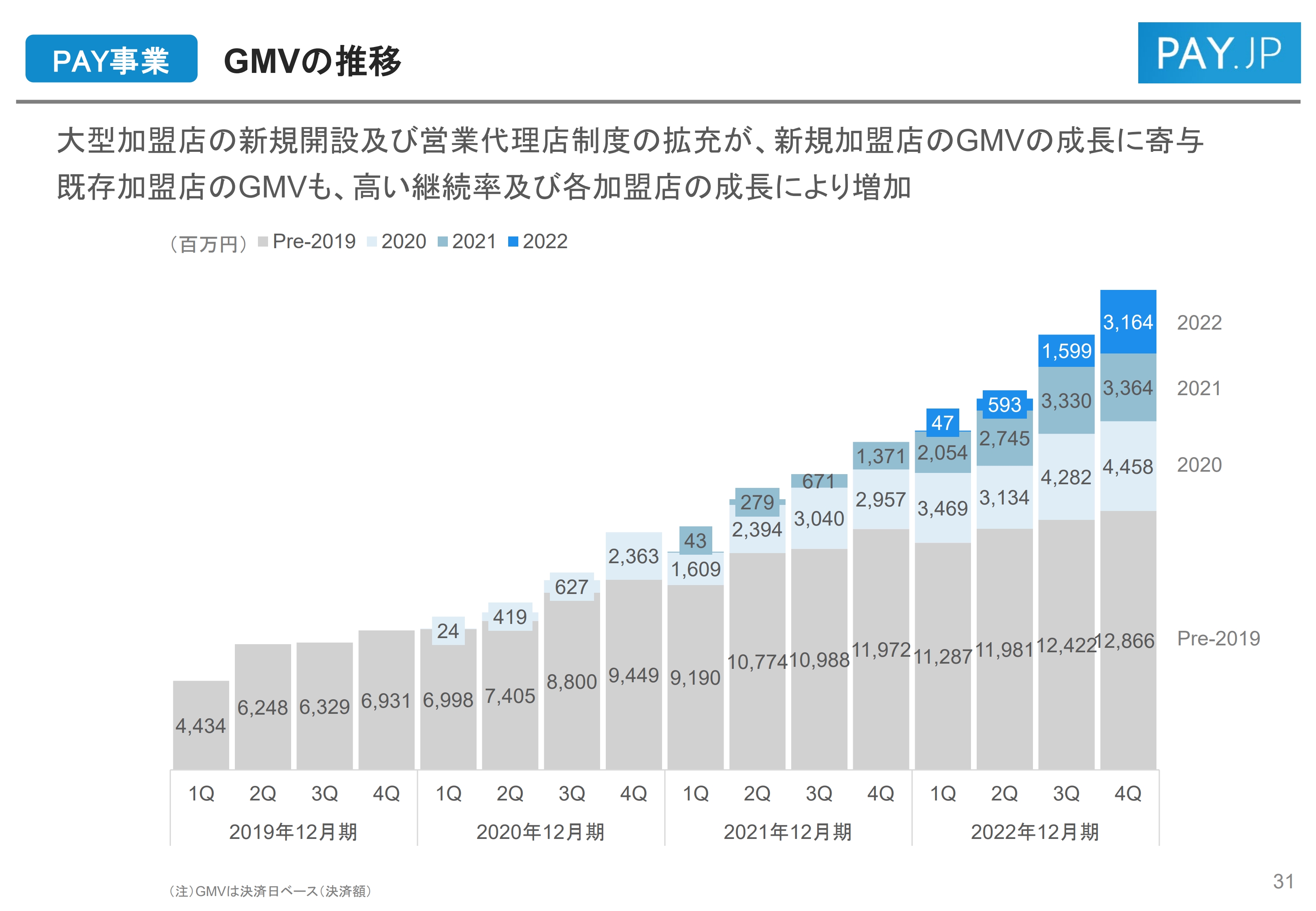

GMVの推移です。注目していただきたいポイントは2つあります。1つはBASE事業とは違い、過去に開設されたショップのGMVが大きく成長し積み上がってきているということで、もう1つは足元で開設されている新規ショップの積み上がりが非常に大きいということです。

新規ショップの積み上がりについては、大型加盟店の方が多く利用を開始されたことが一因です。これにより、加盟店のビジネス自体が非常に順調に伸びているほか、我々が行っている「PAY.JP Partner」という営業代理店制度の貢献も大きいと見ています。

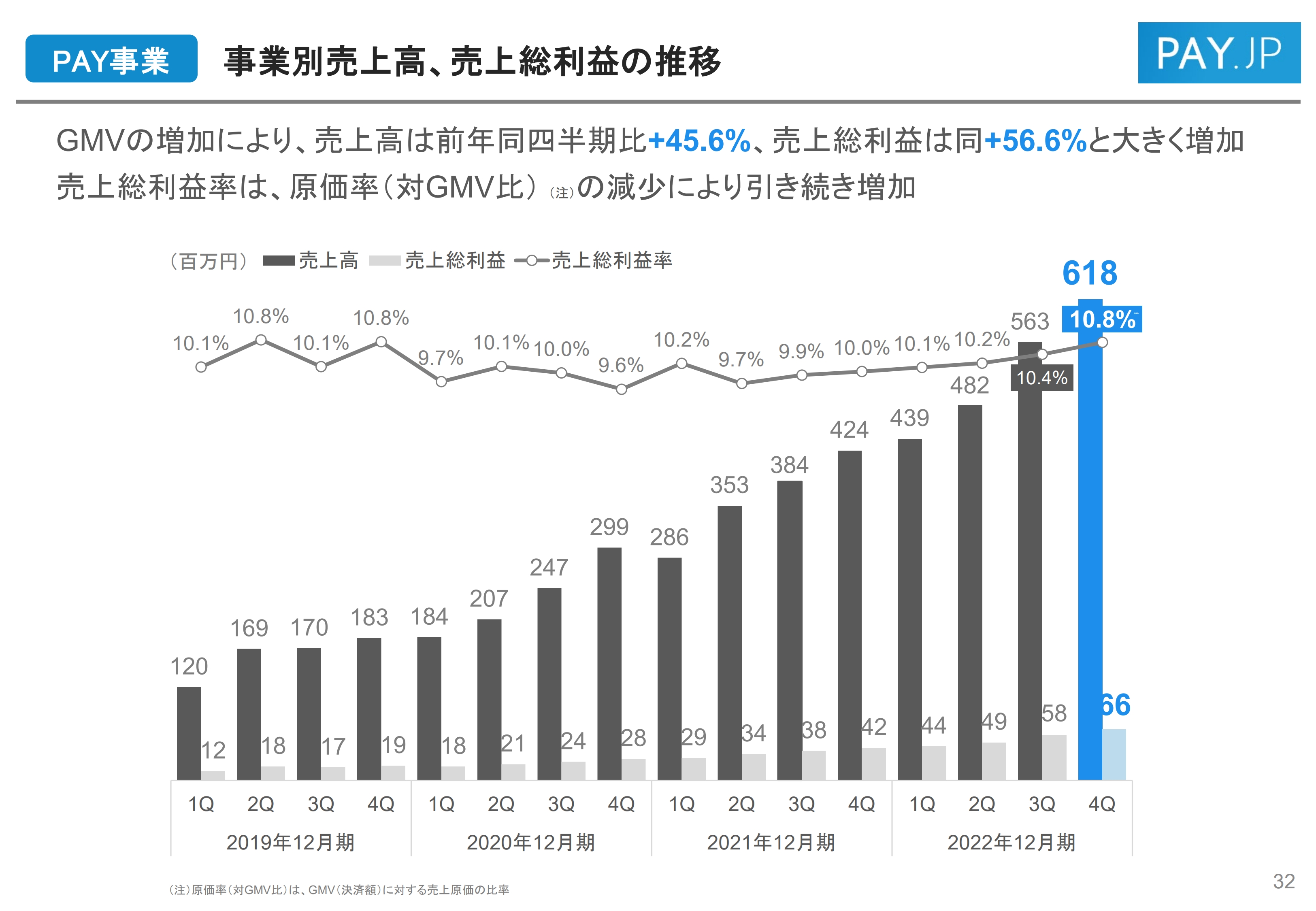

PAY事業 事業別売上高、売上総利益の推移

事業別売上高、売上総利益の推移です。先ほどご説明したとおり、GMVが大きく影響しています。そのGMVの成長に伴い、売上高は前年同四半期比45.6パーセント増、売上総利益は前年同四半期比56.6パーセント増と大きく成長しています。

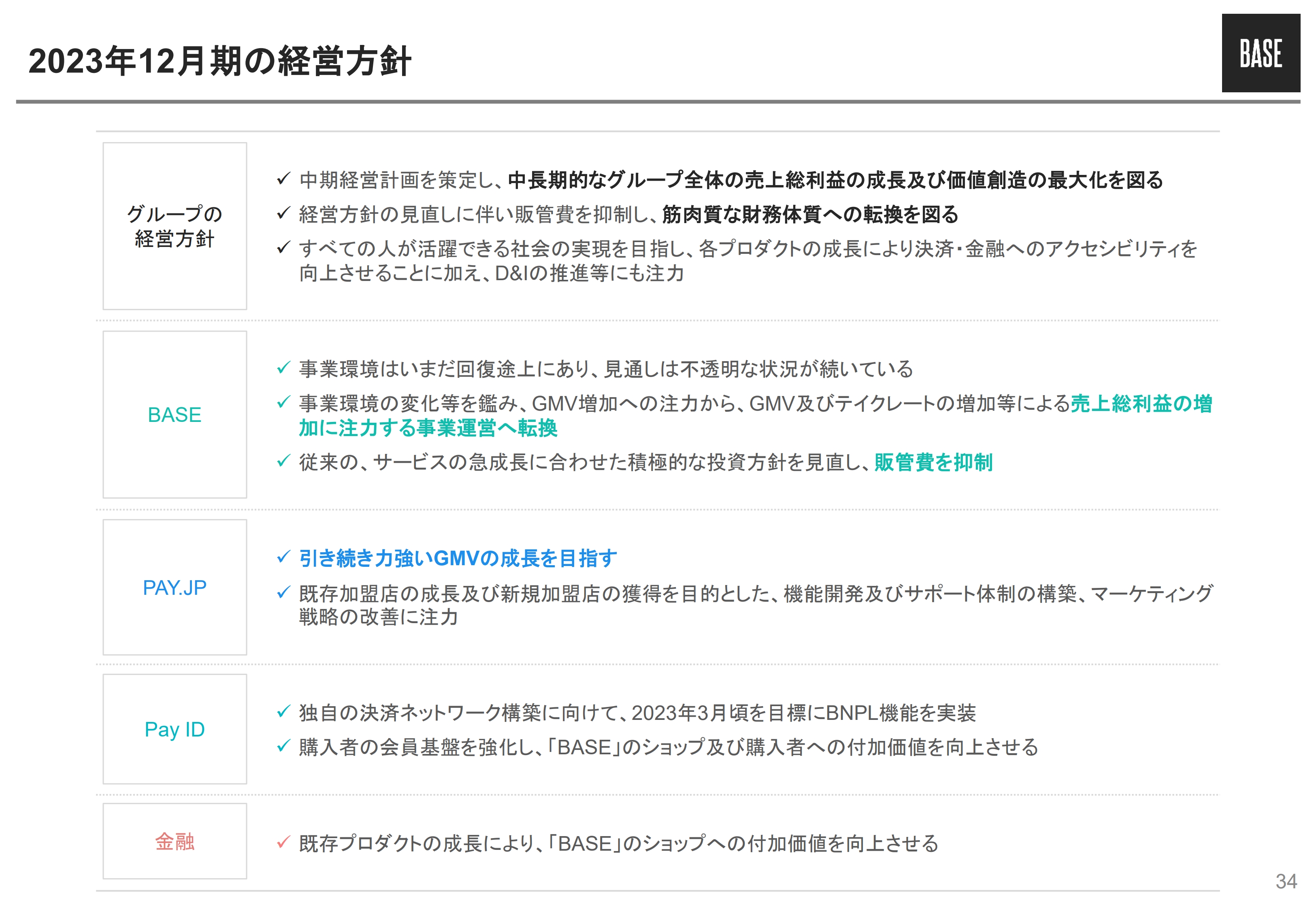

2023年12月期の経営方針

2023年12月期の経営方針について、ポイントを絞ってご説明します。今まで我々は積極的な成長投資を行ってきました。特に2020年に新型コロナウイルスの感染拡大の影響で利用者がかなり増え、サービスの急速な成長に伴って成長投資を加速してきました。

しかし、足元のリオープニングによるオンライン消費の反動減や事業環境等の変化を鑑み、経営方針の見直しを実施します。今後は、グループ全体の売上総利益の創出に注力するとともに、コスト管理を効率的に行い、筋肉質な財務体質への転換を図ることを中心に取り組んでいきたいと考えています。

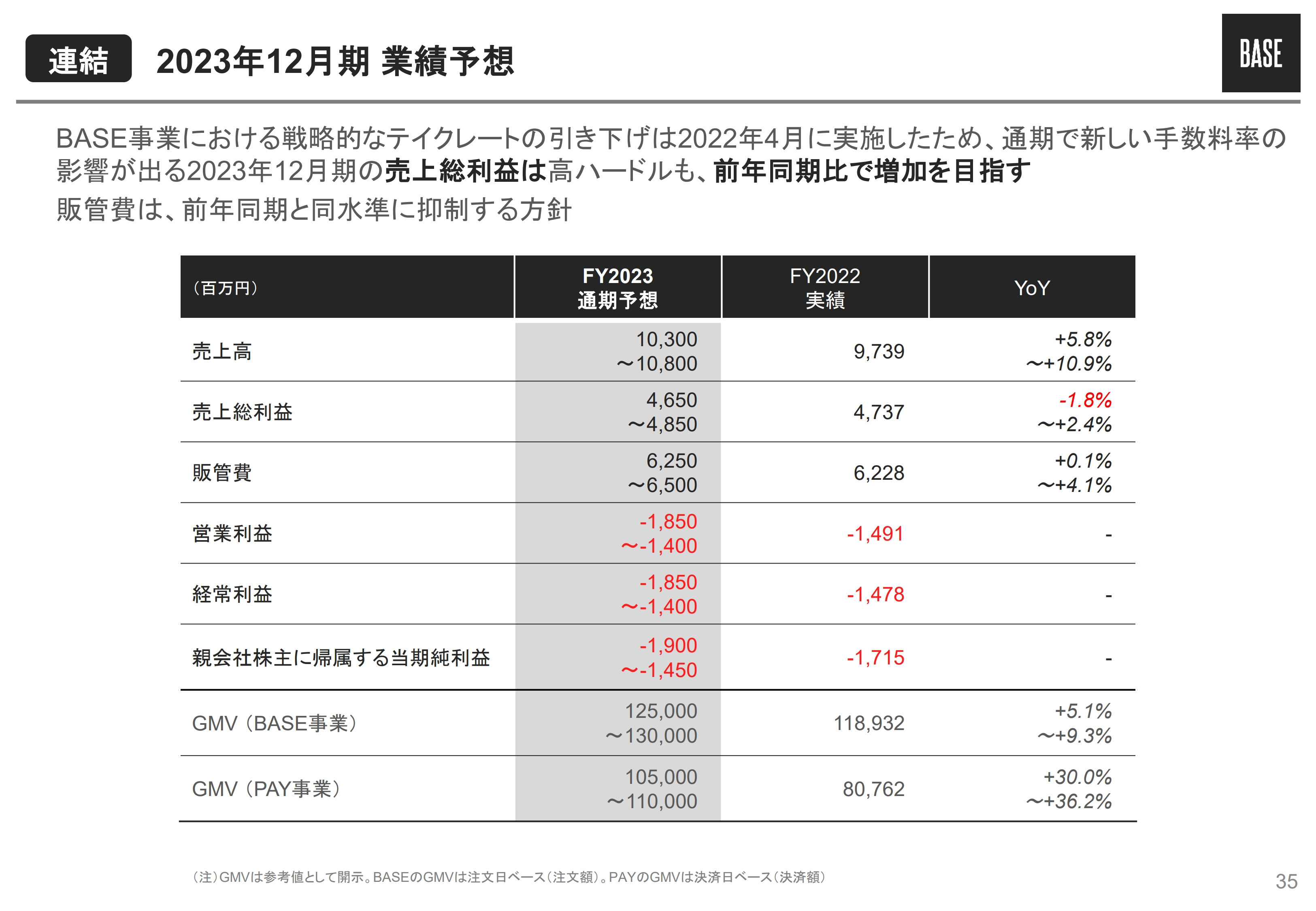

【連結】2023年12月期 業績予想

そのような経営方針にもとづいて業績予想についてご説明します。スライドの表では、上段に連結の売上高等の成長率を、下段にGMVを記載しています。

2022年4月にBASE事業のテイクレートの引き下げを実施したため、2022年12月期第1四半期は、テイクレートの値下げ前の数字です。そのため、売上高、売上総利益はハードルが高く、成長率は少ない予想になっていますが、第2四半期以降はしっかりと成長を加速していきたいと思っています。

販管費は、2022年12月期の実績である62億2,800万円に対し、通期の計画では62億5,000万円から65億円というレンジを記載しています。先ほどご説明したとおり、2023年12月期は販管費を抑制する方針で、主にプロモーション費等を削減することによって、前期の水準を維持していきたいと思います。

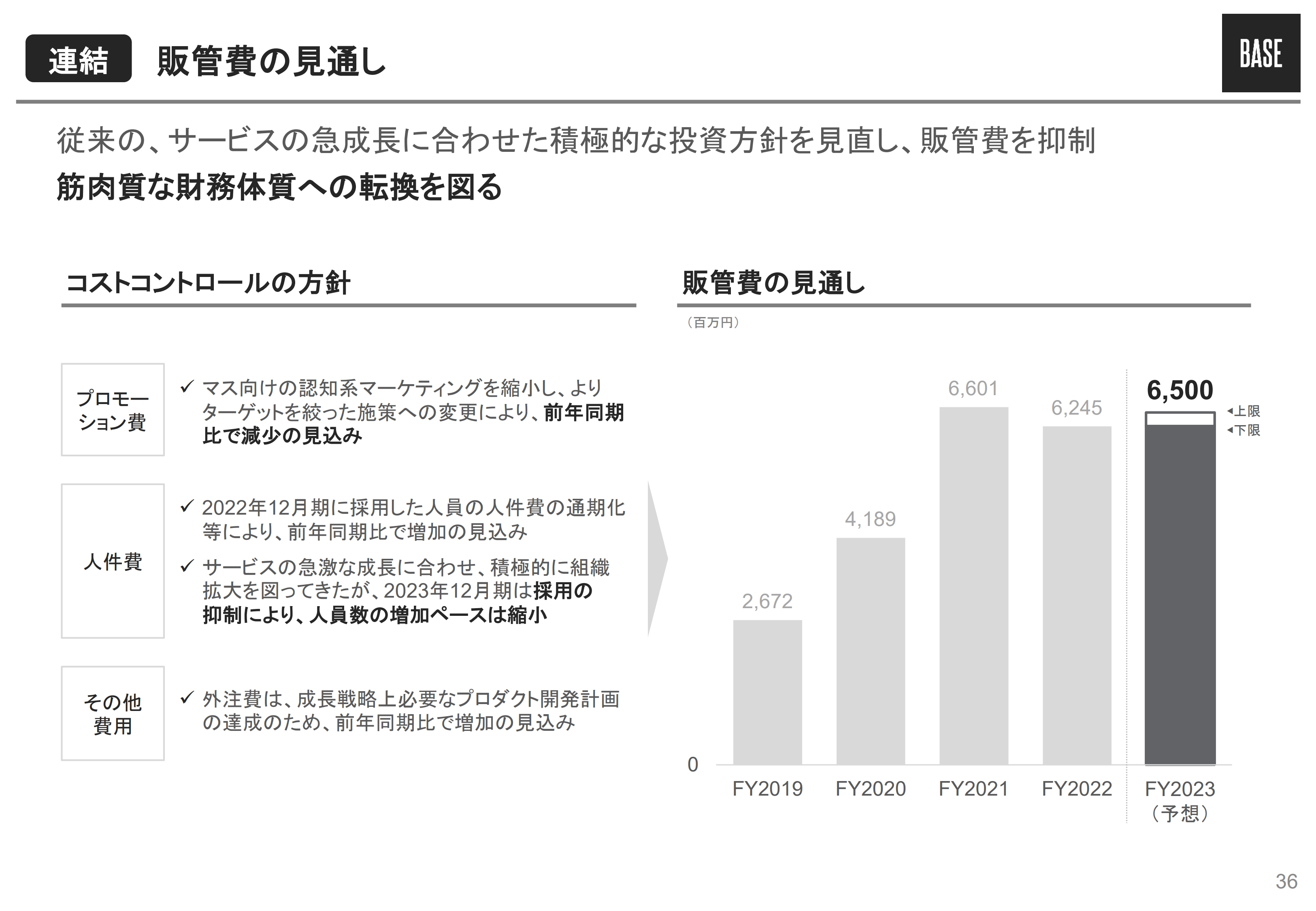

【連結】販管費の見通し

販管費の見通しです。プロモーション費・人件費・その他に分けています。

プロモーション費は前年同期比で減少させる方針です。今までは認知系マーケティングを積極的に行っていましたが、マス向けの認知系マーケティングはいったん縮小し、よりターゲット層を絞った効率的な施策に変更することで、コストを減らそうと考えています。

人件費については、採用自体は今後抑制していく方針です。2023年は2022年に採用した人員の通期化のため、その分の人件費は増加しますが、人員数の増加ペースは抑制していく方針です。

その他の費用のうち、外注費が2021年12月期及び2022年12月期に増えています。こちらに関しては、成長に必要なプロダクトの開発がまだ残っているため、しっかりとそのような開発を行うため、前年同期比で増加する見込みです。

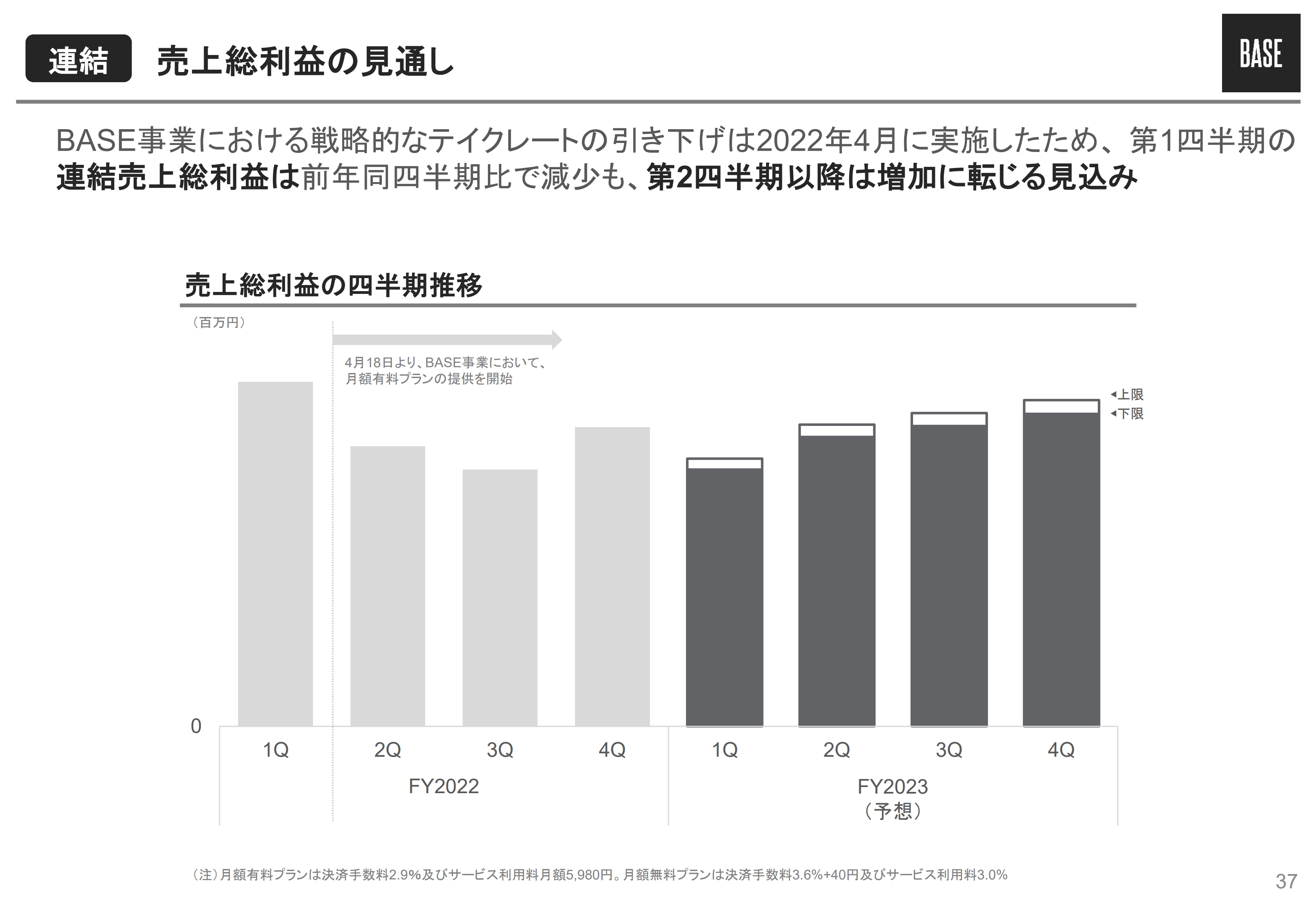

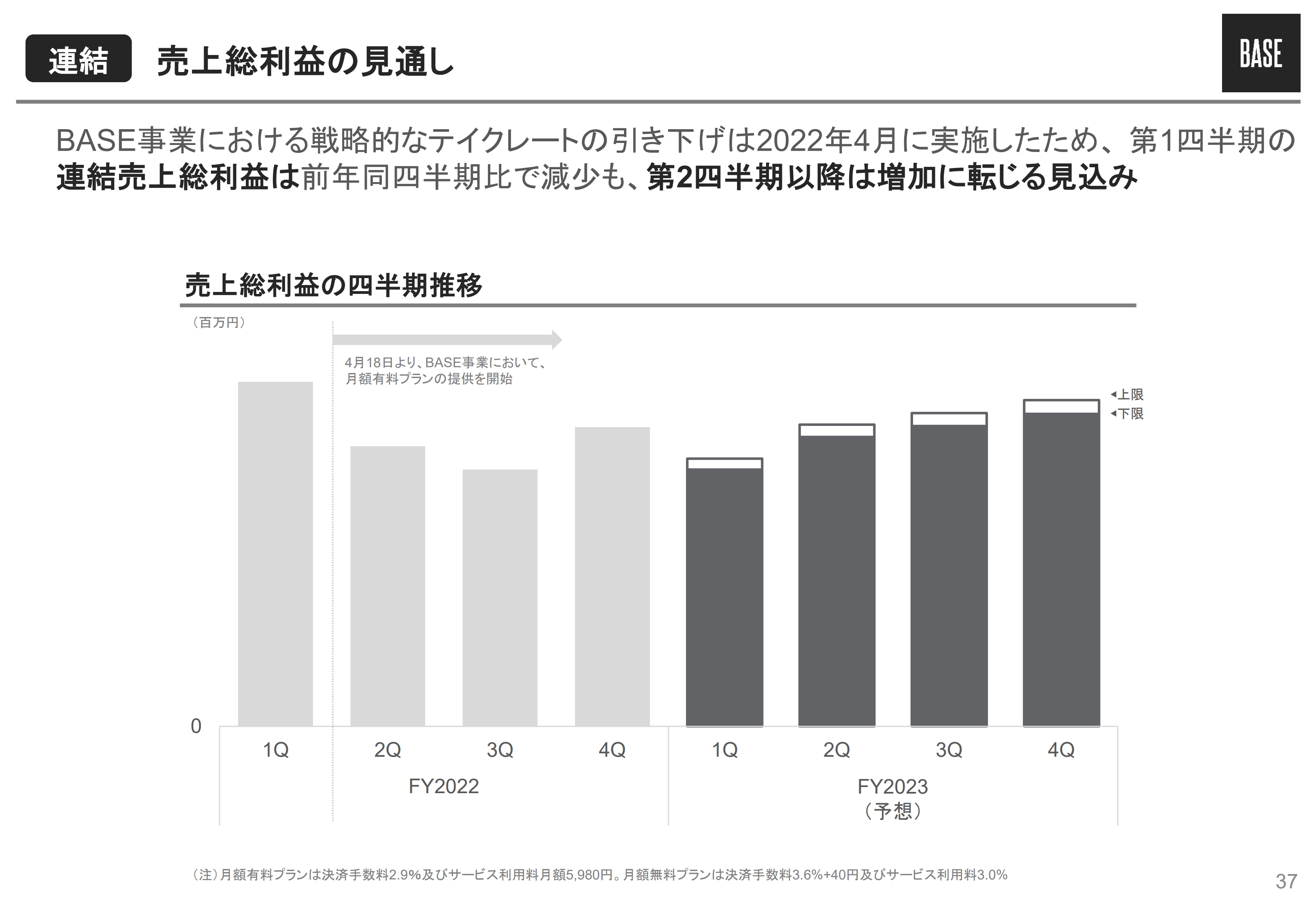

【連結】売上総利益の見通し

売上総利益の見通しです。先ほどもお伝えしましたが、2022年4月に月額有料プランを提供したため、2022年12月期第1四半期は値下げの影響を受けていない数字となっています。そのため、2023年12月期第1四半期はマイナス成長が予想されますが、第2四半期以降はしっかりとプラス成長に転じていく見込みです。

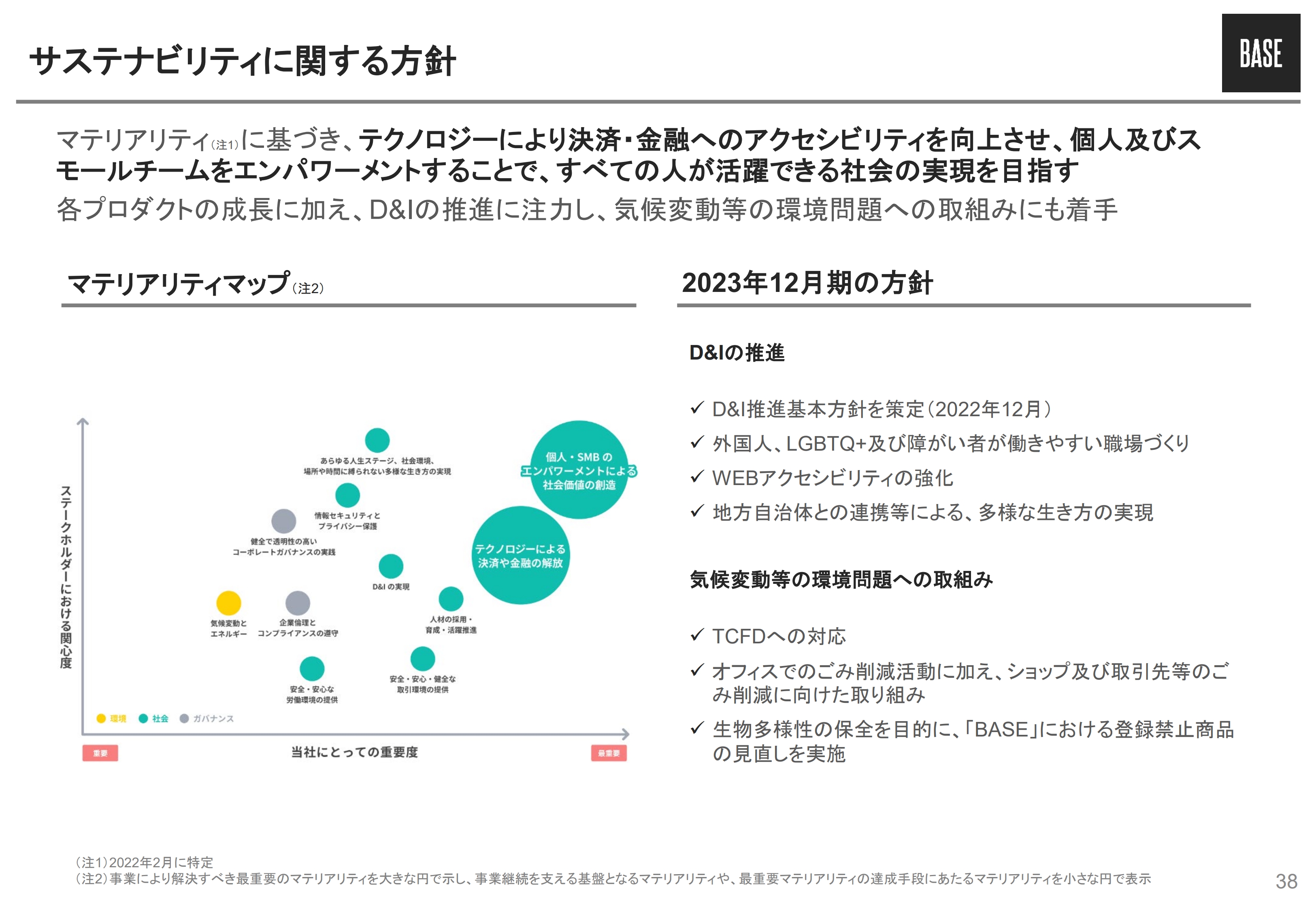

サステナビリティに関する方針

サステナビリティに関する方針をお伝えします。2022年にスライド左下のマテリアリティマップを策定しました。このマップ上での円が大きいほど、当社にとって、より重要なマテリアリティであることを示しています。

2つの大きな円については、コーポレートミッションの「Payment to the People, Power to the People.」が大きく関係しており、「BASE」や「PAY.JP」「Pay ID」「YELL BANK」等の事業成長により、実現に向けて取り組んでいるところです。

その他のマテリアリティに関しては、2023年は特にD&Iの推進に注力していきたいと思っています。2022年12月末にD&Iの推進基本方針を策定しました。この方針に則って、スライドに記載の事項に取り組んでいく予定です。

質疑応答:BASE事業のGMVに対するクーポン施策の影響について

司会者:「BASE事業について、第4四半期はクーポン施策によるGMV押上効果がどの程度あったと分析していますか?」というご質問です。

山村兼司氏(以下、山村):クーポン施策の効果を単体で正確に算出することは難しいという前提はありますが、規模としてはかなり縮小して実施しており、クーポン施策が適用された部分を除いても、第4四半期のGMVは前年同四半期比で増加しています。したがって、クーポン施策以上に市況の回復基調や月額有料プランが大きく影響したと考えています。

質疑応答:BASE事業の2023年12月期以降の取り組み方針について

司会者:「BASE事業は、2022年12月期にスカウトチームによるショップ開設が目標値を超過しましたが、2023年12月期以降の取り組み方針について、現時点の考えをお聞かせください。また、2023年12月期のGMVは、1,250億円から1,300億円を見込んでいますが、これらのショップの寄与はどの程度を想定されていますか?」というご質問です。

山村:2022年度に設立したスカウトチームの活動については、2023年度も継続して取り組んでいきます。加えて、成長可能性が高いショップを対象としたプロダクト開発やブランディングも引き続き強化していきたいと思っています。

このような取り組みの成果として、第4四半期においては、新たに開設したショップのGMVがかなり伸びている状況ですので、2023年度も、同じような効果を見込み、引き続き取り組んでいきたいと思っています。

質疑応答:PAY事業のGMV好調継続の背景と2023年12月期以降の継続性について

司会者:「PAY事業のGMVの好調さが継続した背景及び2023年12月期以降の継続性についてご教示ください。外部環境はどのような想定をしており、御社の取り組みはどのような点が成長をドライブしていくと見ているのでしょうか?」というご質問です。

鶴岡:「BASE」はアパレルなど、物販の比率が高いのですが、PAY事業のプロダクトである「PAY.JP」は、非物販を含めた業種のポートフォリオが幅広く、そのポートフォリオの多様さから、リオープニングの影響を受けずに成長できていることが大きいと思っています。

マクロも多様化しているため、どのマーケットのマクロを取るかという問題もありますが、決済代行事業は、ECやオンライン決済などのマクロと連動し成長していくものだと考えています。マーケット規模も大きいため、今後も落ちることなく、安定的な力強い成長を見込んでいます。

現在は、効率的なプル型の加盟店獲得がメインとなり、ユーザーのみなさまに「PAY.JP」を選んでいただいているという、非常によい状況が続いています。さらに今後はターゲットを絞ったマーケティング施策も考えているため、さまざまな打ち手を織り交ぜながら、力強く成長していきたいと思っています。

質疑応答:第4四半期のGMVが前年比増加した背景について

司会者:「第4四半期のGMVがクーポン縮小にもかかわらず、前年同期比で増加した背景について、教えてください。第1四半期から第3四半期に対し、第4四半期で違いが出た要素として、例えば大型加盟店のGMVや特定のセグメントが伸びたり、新規加盟店獲得の進捗があったのでしょうか? また、このトレンドは2023年第1四半期以降も、継続可能な性質のものでしょうか?」というご質問です。

山村:第4四半期は、月額有料プランによる他社への移転などが抑えられている部分があります。スカウトチームによる活動等により大規模ショップの獲得が進み、事業環境もかなり回復してきたことが、増加した要因になっています。

不透明な状況は続くものの、この傾向自体は年明け以降も続いていますので、2023年以降も大きく悪化するようなものではないと現時点では考えています。

質疑応答:BASE事業の計画との差分について

司会者:「BASE事業について、第4四半期のGMV計画値247.4億円から277.4億円と実績値が上振れていますが、計画との差分について教えてください。外部環境及び御社の施策がそれぞれどのように影響したのでしょうか?」というご質問です。

山村:クーポン施策の効果が想定以上によかったことに加え、事業環境も想定以上に回復基調に転じ、計画との差分が生まれたと考えています。

質疑応答:QonQの月間売店数の純増ペースについて

司会者:「QonQの月間売店数の純増ペースが過去トレンドと比較して高水準ですが、その背景について教えてください。どのような施策の効果が発現したと考えていますか?」というご質問です。

山村:事業環境の回復などにより、季節性によるプラスの効果がきちんと出ていたことが背景にあります。また、より多くの店舗に使ってもらえるようなクーポン施策にできたことが、月間売店数の増加に影響したと考えています。

質疑応答:2022年度のプロモーション費用について

司会者:「2022年度のプロモーション費用のうち、マス向けマーケティングに使用された割合について、教えてください」というご質問です。

山村:マス向けマーケティングは上半期しか実施していないため、全体の3分の1程度と考えていただければと思います。

質疑応答:第4四半期のGMVについて

司会者:「第4四半期のGMVについておうかがいします。1点目は大口比率の変化と業種、2点目は新規獲得の大口顧客の業種、3点目は注文から決済への比率低下の理由について、それぞれ教えてください」というご質問です。

山村:カテゴリーの状況に大きな変化はなく、引き続きアパレルなどファッションのカテゴリーが大きな割合を占めている状況です。売上規模別に見ると、月額有料プランの影響もあり、売上規模の大きなショップの比率がわずかに増加しています。

注文から決済への比率低下については、成長率がQonQでかなり高まっており、その期ズレの影響が大きく出ていると考えています。

質疑応答:「BASE」のテイクレートの方向性について

司会者:「『BASE』のテイクレートの方向性について、期初の段階より軽微な低下で済んでいるようですが、その理解でよいでしょうか? また、今後はさらに低下するのでしょうか?」というご質問です。

山村:「BASE」のテイクレートについては、月額有料プランの利用が進むにつれ、徐々に減少していく傾向はありますが、徐々に下げ止まっている状況だと見ています。そのため、状況としては第4四半期と近いような水準が続いていくと考えています。

質疑応答:第4四半期におけるPAY事業のGPM改善要因について

司会者:「第4四半期におけるPAY事業の売上総利益率改善要因について教えてください」というご質問です。

鶴岡:売上原価の改善がGPM(売上総利益率)に影響しています。

質疑応答:減損について

司会者:「減損について教えてください。有形・無形固定資産がなくなりましたが、今後システム等の資産計上は行わないのでしょうか? 減損した投資先の内容はどのようなものでしょうか?」というご質問です。

原田:減損は固定資産と株式の2つです。固定資産で減損したものは、主に建物付属設備や工具・器具、備品などで、本社の設備やPCなどにあたります。

これまでシステム等の資産計上は行っていないため、大前提として減損した訳ではありません。今後、通常の内装やPCなどの備品は資産計上を行いますが、減損の判定自体は適宜行っていきます。収益性などを鑑みた上で、減損することはあり得ると思っていますが、関係会社や投資先の内訳に関しては非開示としています。

質疑応答:BNPLの実装について

司会者:「BNPLの実装についておうかがいします。1点目は予定されている決済サービスの内容・手数料率・分割払いの期間・利用上限等を教えてください。2点目は狙っている承諾率について、3点目はバランス・シートをどこまで使うのか、4点目は他社のBNPLとの差別化をどのように訴求するのか、可能な範囲でご説明ください」というご質問です。

鶴岡:1点目の予定されている決済サービスの詳細な内容はまだお答えできませんが、今のところ、3月、4月の春あたりのリリースを予定しています。一般的に想定されるBNPLの機能から始まるとの認識で問題ありません。

2点目の承諾率と3点目のバランス・シートについてです。我々だけではなくパートナー会社とともにサービスを開始します。プロダクトとしては「BASE」のオリジナルサービスとして始まりますが、BASEのバランス・シートは使わない建付けで、そのほかさまざまな点でパートナー会社にお手伝いしていただきながら、展開していく予定です。パートナーについても、いずれお知らせできればと思っています。

4点目の差別化について、「BASE」のプロダクトは、基本的に我々が決済ソリューションをすべてコントロールしているため、提供するBNPL以外の後払い決済をショップオーナーご自身の意思で導入するのは不可能です。

我々が生み出しているGMVの決済は、BASEがコントロールして実装できるのが強みですので、そのような意味では、オンリーワンのプレイヤーです。

また、カート画面のデザインも我々が主導し、各店舗のデザインもコントロールできます。決済ソリューションについては、我々がすべて意思決定権を持っていますので、デザインにも我々の意思を込めることができることが、大きな優位性だと思います。

最初は「BASE」のショップを対象に提供を開始しますが、ゆくゆくは「PAY.JP」を使っている加盟店も利用できるように、さまざまな展開を考えています。他のBNPLのプレイヤーと正面からぶつかるよりも、現状のポジションの優位性や我々のアセットを活用してサービスを展開したいと思います。

質疑応答:売上総利益の四半期推移について

司会者:「スライド37ページの売上総利益の四半期推移について、第1四半期から第2四半期にかけて、水準が1段上がるように見えます。これはなぜでしょうか?」というご質問です。

原田:季節性により、第1四半期は第4四半期から大きく落ちますが、第2四半期に回復する動きは例年どおりです。また、第2四半期以降は、BASE事業側でテイクレート改善に関する取り組みの実施を考えています。全体に与える影響は軽微ですが、それが多少織り込まれています。

鶴岡氏からのご挨拶

鶴岡:本日は決算説明会にご参加いただきありがとうございました。2022年12月にBASEは10周年を迎え、今年から新たな10年が始まっています。GMV、テイクレートを作るというプロダクトとともに引き続きがんばっていきたいと思っていますし、ミッション達成に向け、ブレずにきちんとプロダクトを作り込んでいきたいと考えています。

2022年は、自社ECサイトを作るストアフロントの企業はどこも比較的厳しい年だったと思っていますが、BASE事業に関してはグロースプランへ戦略的に投資した結果、チャーンも減り、ようやく効果が少しずつ、目に見えるようになってきています。

他社と比べても「BASE」が2022年、十分に成長できているのはグロースプランの影響が間違いなくあると思っており、しっかりと成長させていただいた分、中長期でお返しできるようにがんばりたいと考えています。

PAY事業に関しても、ポートフォリオが多様化し、マクロの影響を大きく受けることなく強く成長できていますし、テイクレートを生み出す機能が徐々に「PAY.JP」サイドにも実装されるようになれば、「PAY.JP」自体の収益力も中長期で確実に上がっていくと思います。

そういったチャレンジを続けながら、ミッションを中長期で追っていきたいと思っています。強固な財務基盤にもなっており、キャッシュもありますので、節度を持って、規律ある投資をしながら、トップラインも成長させていきます。

コストの効率化も行います。世の中のトレンドももちろんありますが、サステナブルに事業成長していくためには、必要な施策だと考えています。「BASE」の中長期の成長のためには非常によい改善だと思っていますので、しっかりと実行しながら、中長期的に強い成長を続けられるようにがんばりますので、2023年も引き続きよろしくお願いいたします。

この銘柄の最新ニュース

BASEのニュース一覧- 剰余金の配当(初配)に関するお知らせ 2026/02/18

- BASE、売上高YoY+29%、営業利益同+118%と大幅増 来期配当5円と10億円の自己株取得で株主還元を実施予定 2026/02/18

- 新興市場銘柄ダイジェスト:ビーブレイクが急騰、トライアルがストップ高 2026/02/13

- BASE---続落、自社株買い実施及び好調な25年12月期業績を発表も 2026/02/13

- 本日の【自社株買い】銘柄 (12日大引け後 発表分) 2026/02/12

マーケットニュース

- 来週の株式相場に向けて=エヌビディア決算に関心、イラン情勢など警戒要因に (02/20)

- 東京株式(大引け)=642円安と3日ぶり反落、イラン情勢の緊迫化など警戒 (02/20)

- 本日の【新規公開(IPO)】情報 (20日大引け後 発表分) (02/20)

- 20日香港・ハンセン指数=終値26413.35(-292.59) (02/20)

おすすめ条件でスクリーニング

BASEの取引履歴を振り返りませんか?

BASEの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。