【QAあり】日本精化、海外向け化粧品用機能性油剤、医薬品用高純度リン脂質が好調 ビューティケア分野が牽引し通期も増収増益見込み

内容

矢野浩史氏(以下、矢野):日本精化株式会社代表取締役社長の矢野です。本日は、当社の2025年3月期第2四半期決算説明会にご参加いただき、誠にありがとうございます。

本日は、スライドに記載の4つの項目についてご説明します。

Purpose(現在の存在意義)を策定

はじめに、今年3月に公表したパーパスをご説明します。スライド右側の図をご覧ください。当社は、経営理念を経営戦略の策定や、経営の意思決定のよりどころとなる普遍的で基本的な価値観、倫理感と位置付けています。長期ビジョン「NFC VISION 2030」では、2030年のありたい姿を表現しています。

さらに、当社の現在の存在意義を明確にするため、パーパスを新たに策定し、今年3月に公表しました。価値観の多様化や先行きが不透明な中で、正解のない現代社会において、なぜ当社が存在するのか、どのように社会貢献するのか、どのような製品やサービスを提供するのかをあらためて見つめ直しました。

そして「『カガク』と『キレイ』のチカラで笑顔あふれるサステナブル社会創造に貢献し続ける」というパーパスを策定しました。「経営理念」「NFC VISION 2030」「パーパス」は、第14次中期経営計画における当社の企業活動の最も基本的な考え方となります。

日本精化グループ 事業領域

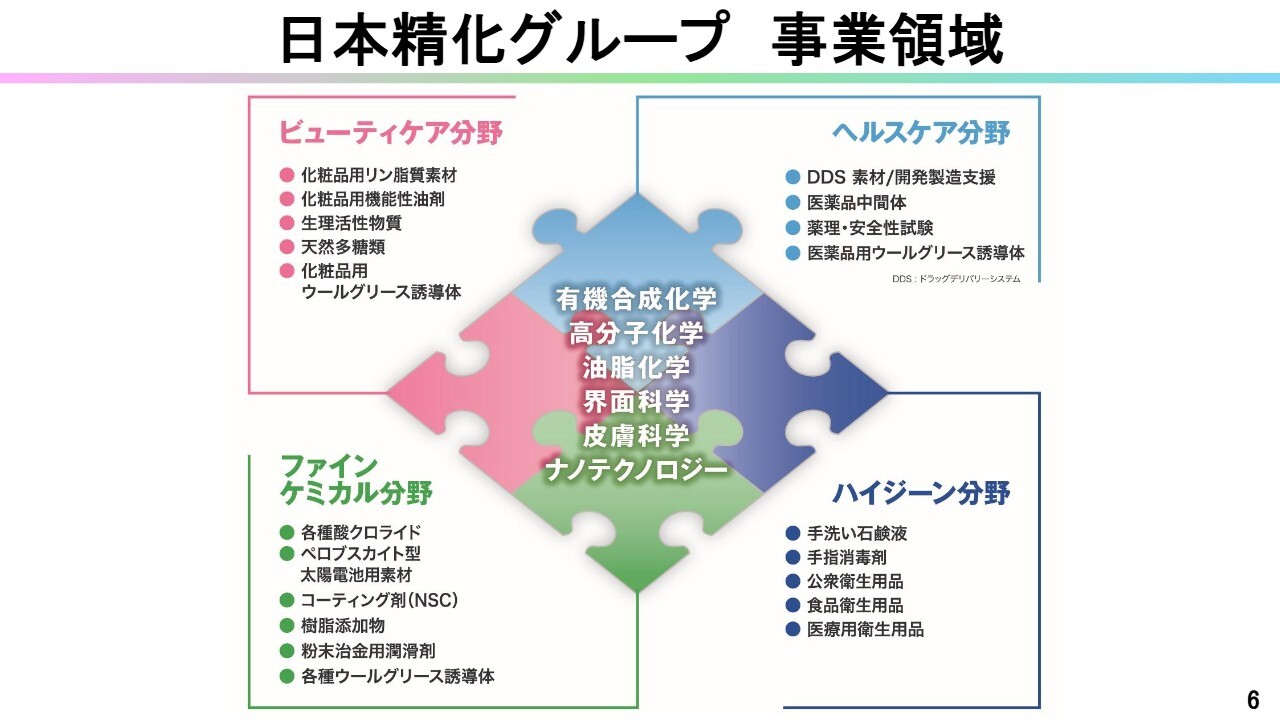

上期の決算説明に先立ち、当社グループの事業領域をあらためてご説明します。

主に機能性製品と環境衛生製品に2つのセグメントがあります。機能性製品はさらに3つのサブセグメントとして、化粧品原料を中心としたビューティケア分野、医薬品業界に展開するヘルスケア分野、電子材料、資源エネルギー材料を展開するファインケミカル分野があります。環境衛生製品は、関連会社アルボースが展開するハイジーン分野となります。

2024年3月期の決算説明資料から各分野の成績を発表し、本日もこの4つのサブセグメント分野の業績について説明します。

2024年度第2四半期 連結決算概要

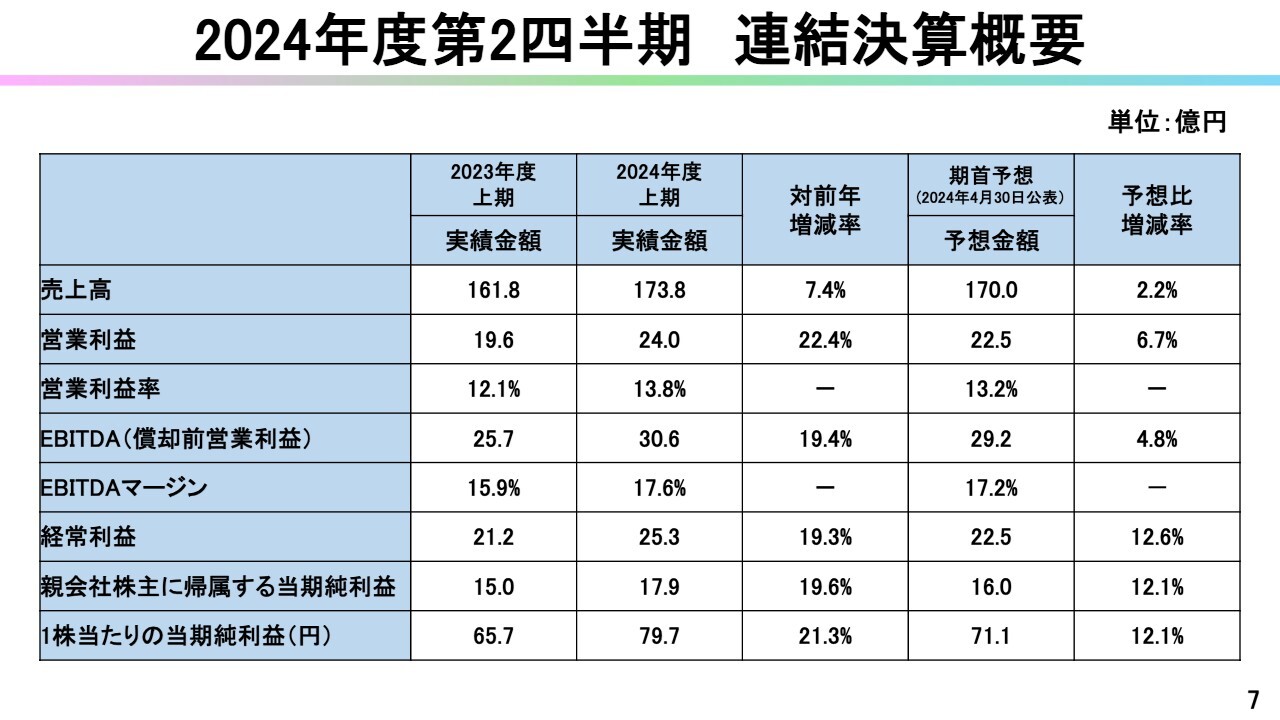

それでは、2025年3月期連結決算の概要についてご説明します。スライドの表は、前年同期と4月に公表した予想値との対比を示しています。ご覧のとおり、売上高・営業利益・EBITDA・経常利益、すべての数値において前年、予算との対比で増加しました。

売上高は、期首予想に対して2.2パーセント増加の173.8億円、営業利益は期首予想に対して6.7パーセント増加の24億円、EBITDAは期首予想に対して4.8パーセント増加の30.6億円、親会社株主に帰属する当期純利益は期首予想に対して12.1パーセント増の17.9億円となりました。

要因については、後ほど各サブセグメント業績のスライドにてご説明します。

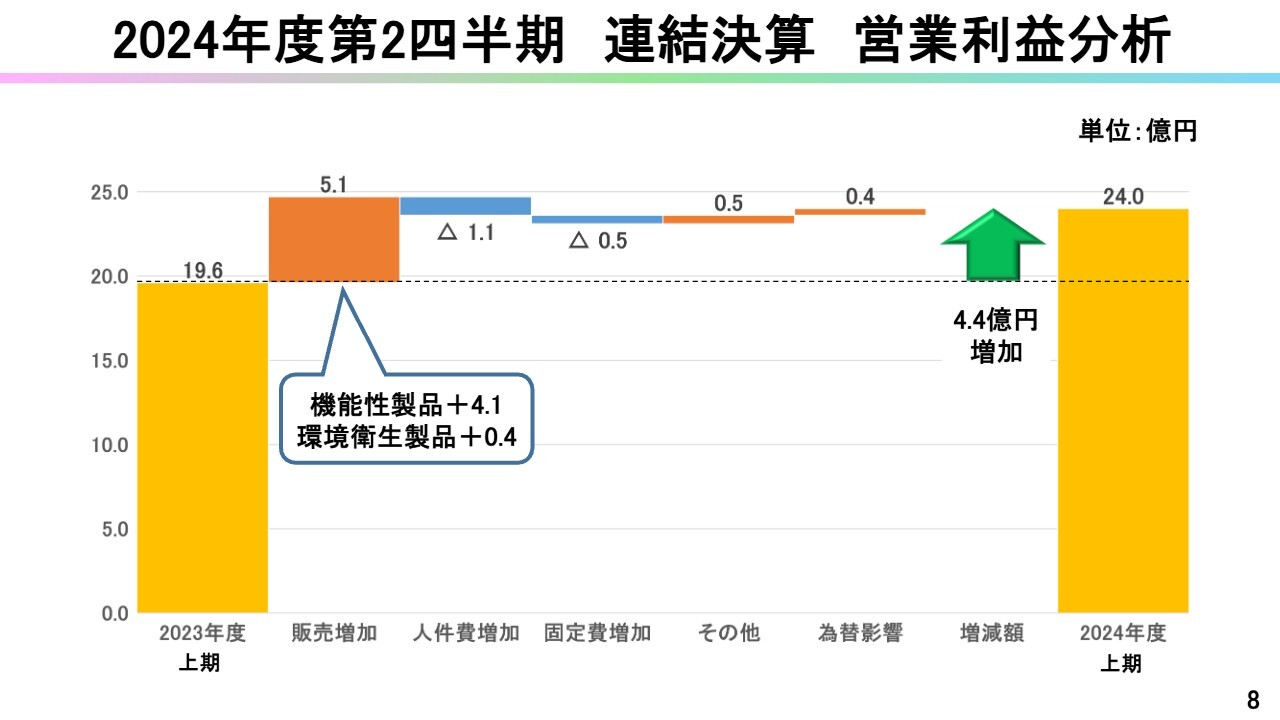

2024年度第2四半期 連結決算 営業利益分析

営業利益の要因別の分析です。スライド左端をご覧ください。前年の営業利益19.6億円に対し、上期は4.4億円増益の24億円となりました。人件費や固定費の増加による利益の減少はありましたが、ビューティケア分野と医薬品用リン脂質の販売増が寄与した機能性製品の4.1億円の増加が主な要因となっています。

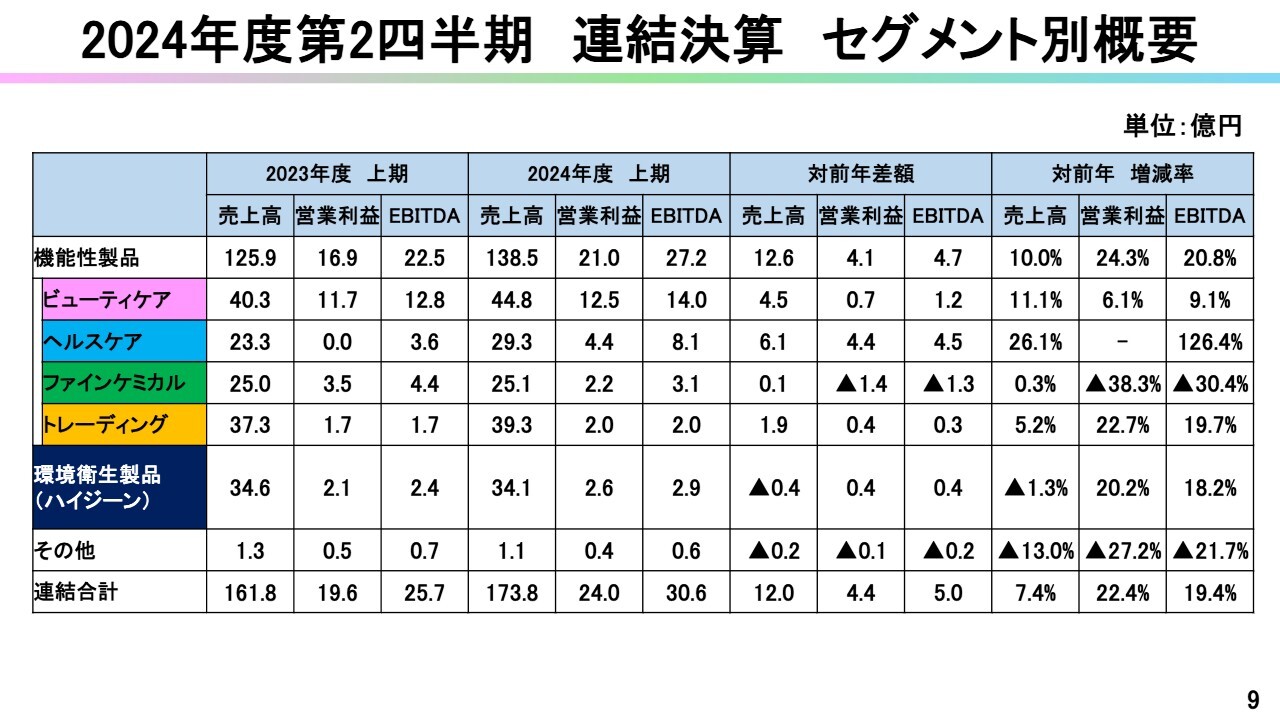

2024年度第2四半期 連結決算 セグメント別概要

スライドの表は各セグメント別に売上高・営業利益・EBITDAの前年上期との増減額および比率を示しています。

機能性製品では、ファインケミカル分野が前年同期比で減益となりましたが、ビューティケア分野、ヘルスケア分野はともに増収増益となりました。機能性製品全体の売上高は前年同期比10パーセント増の138.5億円、営業利益は前年同期比24.3パーセント増の21億円、EBITDAは前年同期比20.8パーセント増の27.2億円となりました。

ハイジーン分野である環境衛生製品の売上高は前年同期比1.3パーセント減の34.1億円となりましたが、営業利益は前年同期比20.2パーセント増の2.6億円、EBITDAは18.2パーセント増の2.9億円という結果となり、減収ではあるものの利益は増加しました。

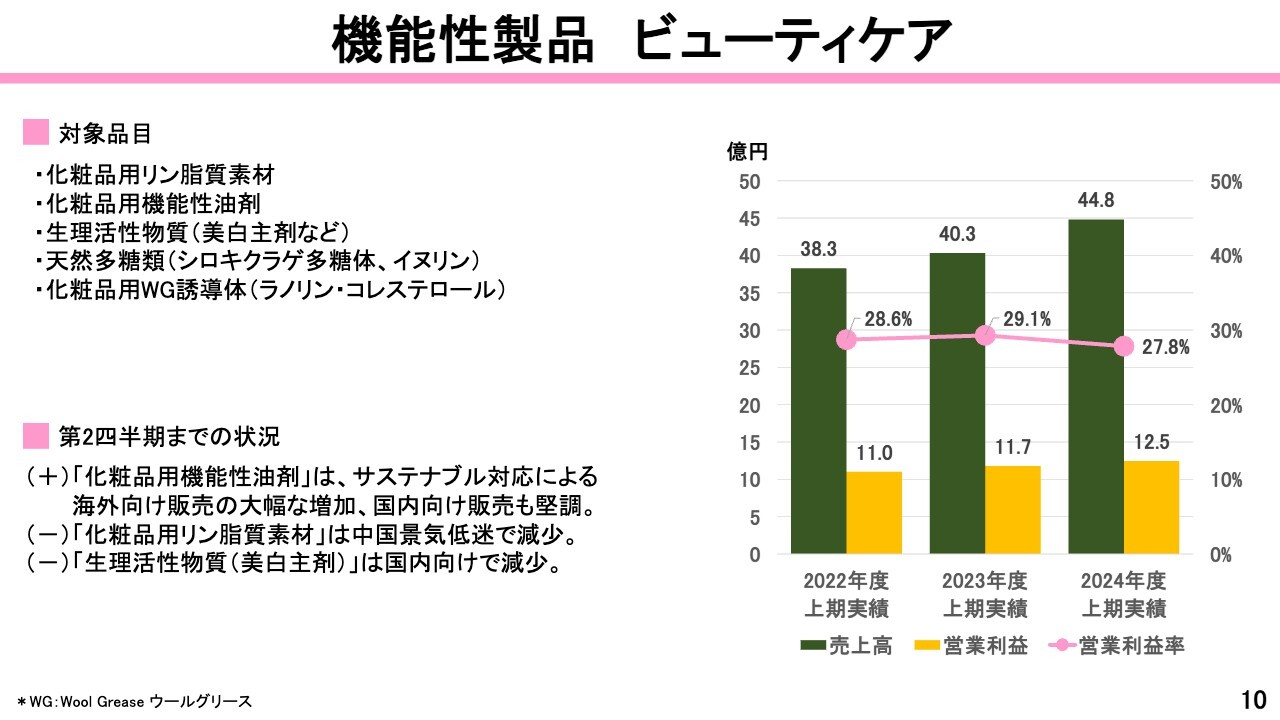

機能性製品 ビューティケア

各分野の状況について具体的にご説明します。スライドの表の見方としては、主な対象品目、上期における代表的なプラス・マイナス要因、右側は過去2期間の上期実績と今期上期の実績を時系列で表しています。

ビューティ分野の対象品目はスライドに記載のとおりです。第2四半期までの状況としては、海外向けの化粧品用機能性油剤は、欧米での末端顧客を中心に、サステナブル対応製品の売上高が大幅に増加し、国内向けでも堅調に推移しました。

一方で、マイナス要因としては、中国の景気低迷を受けて、化粧品用リン脂質素材の減少、国内向け生理活性物質(美白主剤)の減少がありましたが、全体的にはグラフで示しているとおり増収増益が続いています。

利益率がやや低下していますが、比較的利益率の高い化粧品用リン脂質素材が減少するなど、品目の構成によるものが大半です。

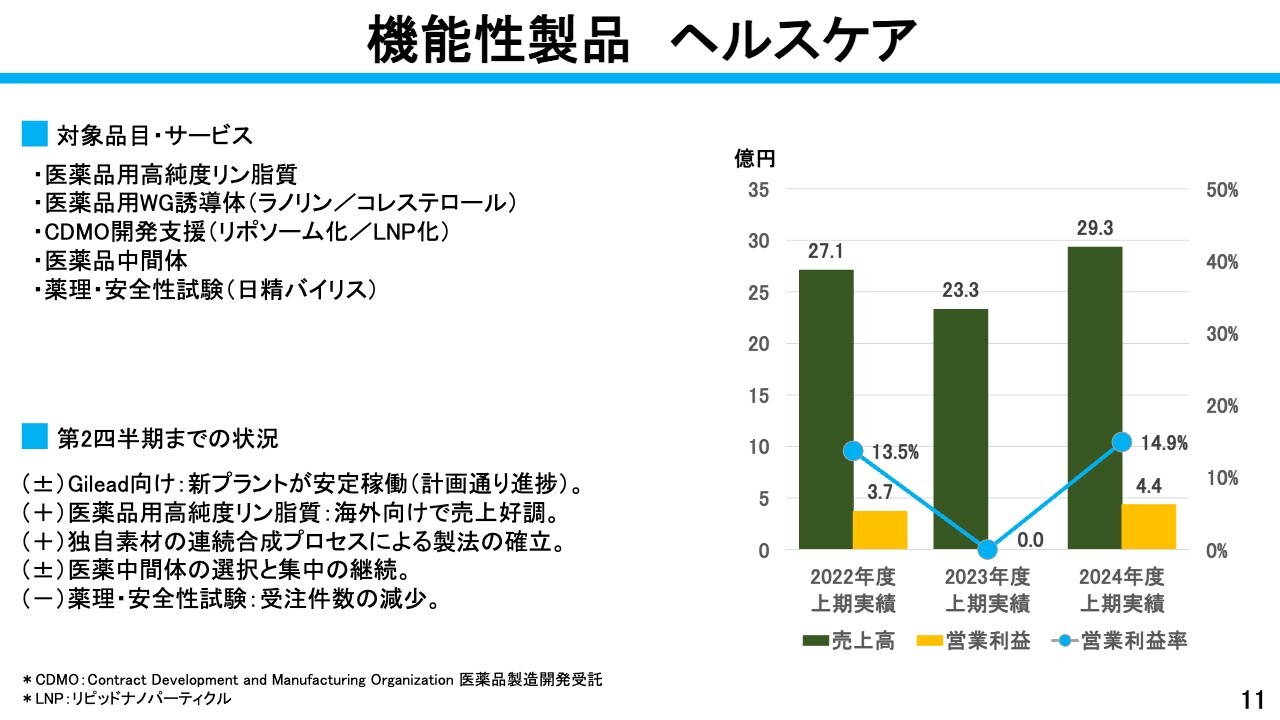

機能性製品 ヘルスケア

ヘルスケア分野です。対象品目はスライドに記載のとおりです。上期は、売上高・営業利益とも前年同期比でプラスとなりました。

プラス面としては、下期分の前倒しも一部ありましたが、医薬品用高純度リン脂質の海外向けが好調であり、業績に寄与しました。

ギリアド・サイエンシズ社向けの新プラントは、計画どおり安定稼働をしています。また、業績への反映はまだ先にはなりますが、注力している連続合成プロセスにより、独自素材の合成プロセスに目処が立ちました。

マイナス面では、薬理・安全性試験の受注件数減少がありました。新プラントの減価償却費の負担増もありますが、ヘルスケア分野全体では、昨年同期の営業利益ゼロからは増収増益となりました。

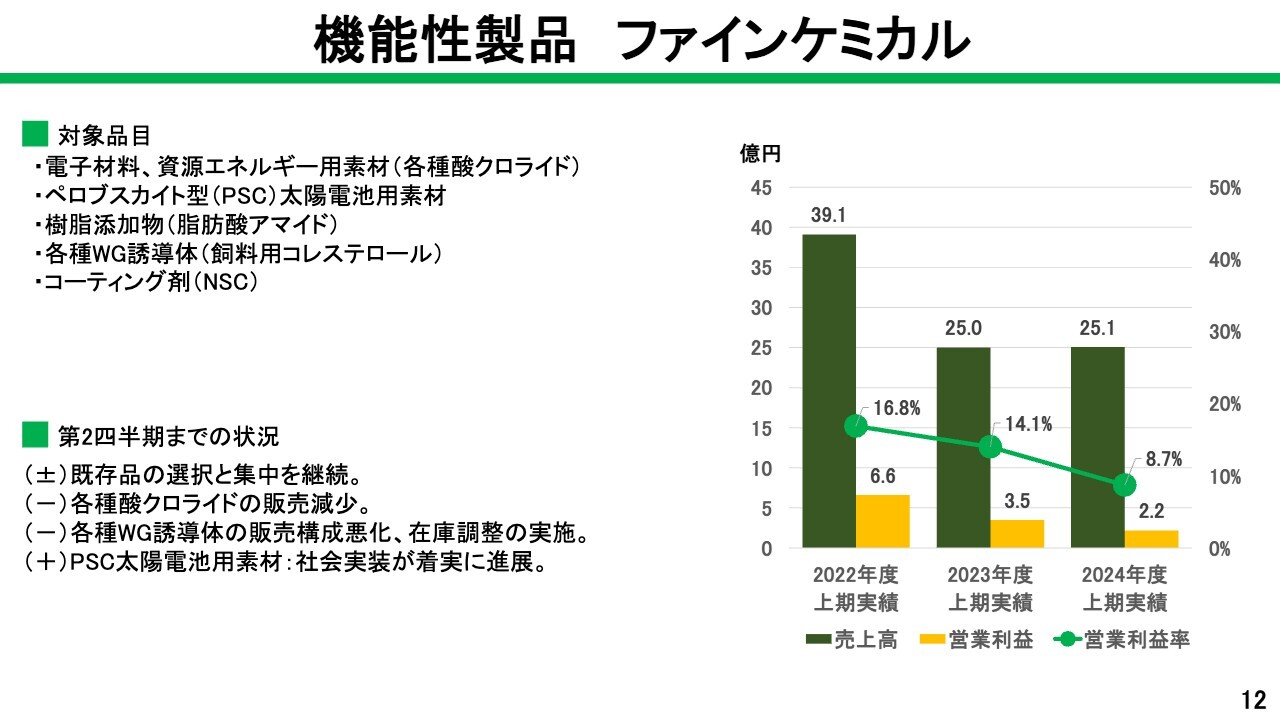

機能性製品 ファインケミカル

ファインケミカル分野です。対象品目はスライドに記載のとおりです。上期の売上高は前年とほぼ同等、営業利益は前年同期比でマイナスとなりました。この分野では、前中期経営計画の終盤から、受託品ビジネスの脱却に取り組んでいます。

過去から収益を下支えしてきた品目の生産効率性と採算性を、あらためて見直しています。選択と集中を推進した結果、前年同期比でマイナスとなっていますが、さらなる成長基盤強化を目指す中で、一時的には避けられない過渡期にあると見ています。

そのほか、この期間のマイナス要因は、各種酸クロライドの販売減少に加えて、海外向け飼料用コレステロールなどの販売構成が悪化し、在庫調整期間に当たったことで収益性が悪化しました。

一方で、ペロブスカイト型太陽電池用素材は、社会実装が着実に進展しており、テーマは順調に進捗しています。

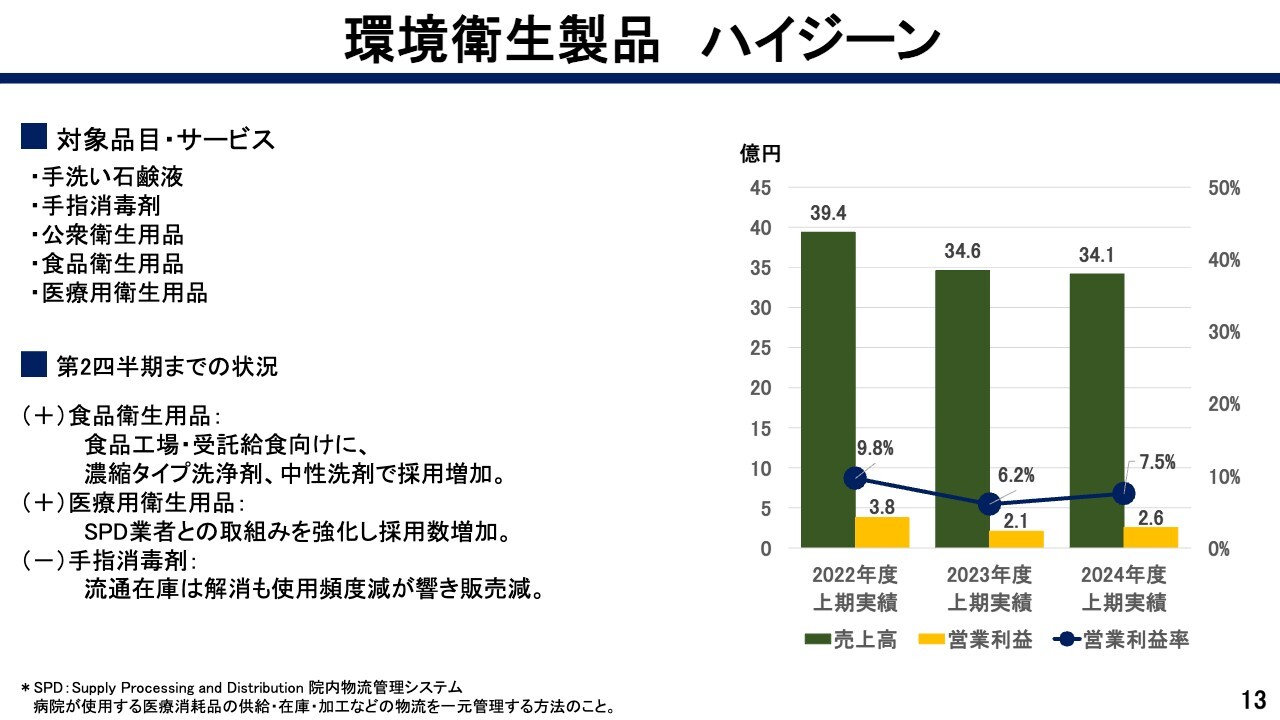

環境衛生製品 ハイジーン

環境衛生製品です。対象品目はスライドに記載のとおりです。上期の売上高は前年同期比で減少、営業利益は前年同期比で増加し、営業利益率が改善しました。

主力製品である手指消毒剤は、コロナ禍における市場混乱も一巡し、流通在庫も一時的にはかなり膨らみました。こちらは解消しましたが、使用頻度の減少が響き、販売額は減少しました。

現在、手指消毒剤への依存脱却を図り、食品衛生用品や医療用衛生用品の活動を強化しており、少しずつ成果も表れています。上期のプラス要因については、原価低減や販売価格の改定などに取り組んだ結果です。

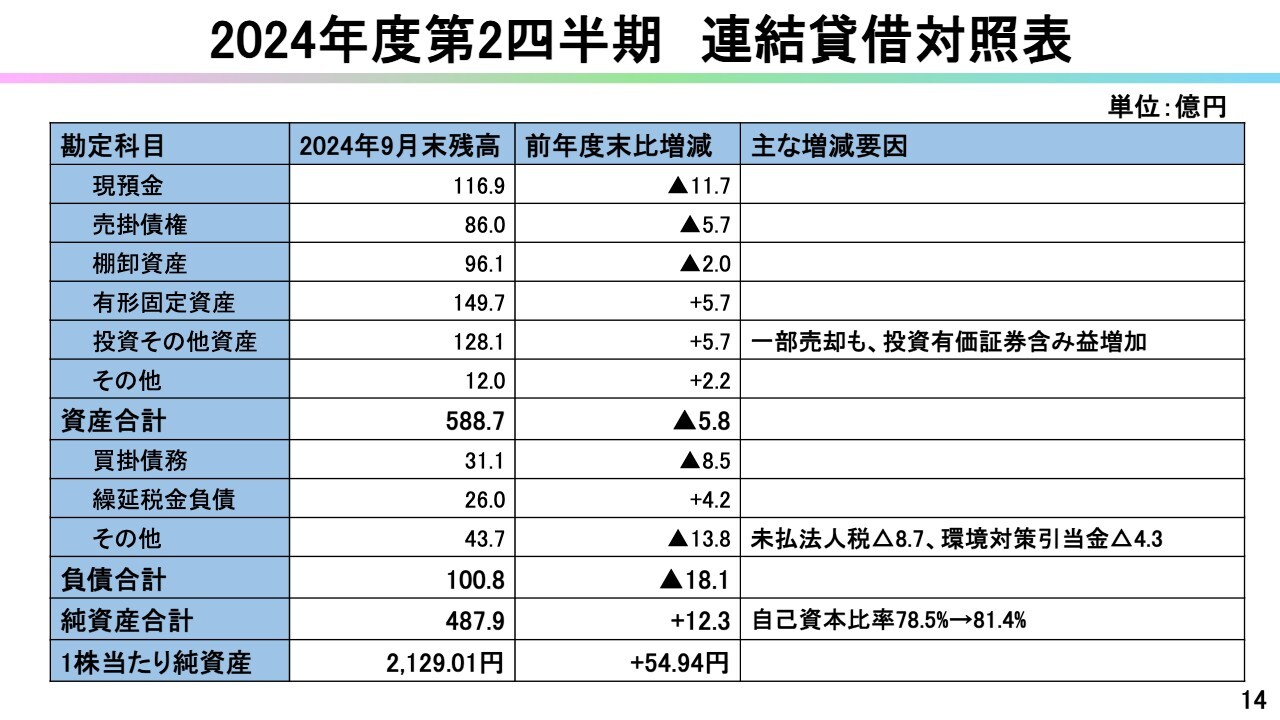

2024年度第2四半期 連結貸借対照表

連結貸借対照表です。資産は、前年度末比5.8億円減少の588.7億円となりました。有形固定資産と投資その他資産はプラス要因ではありますが、現預金と売掛債権のマイナスが要因です。1株当たり純資産は、前年度末比54.94円増の2,129.01円となりました。

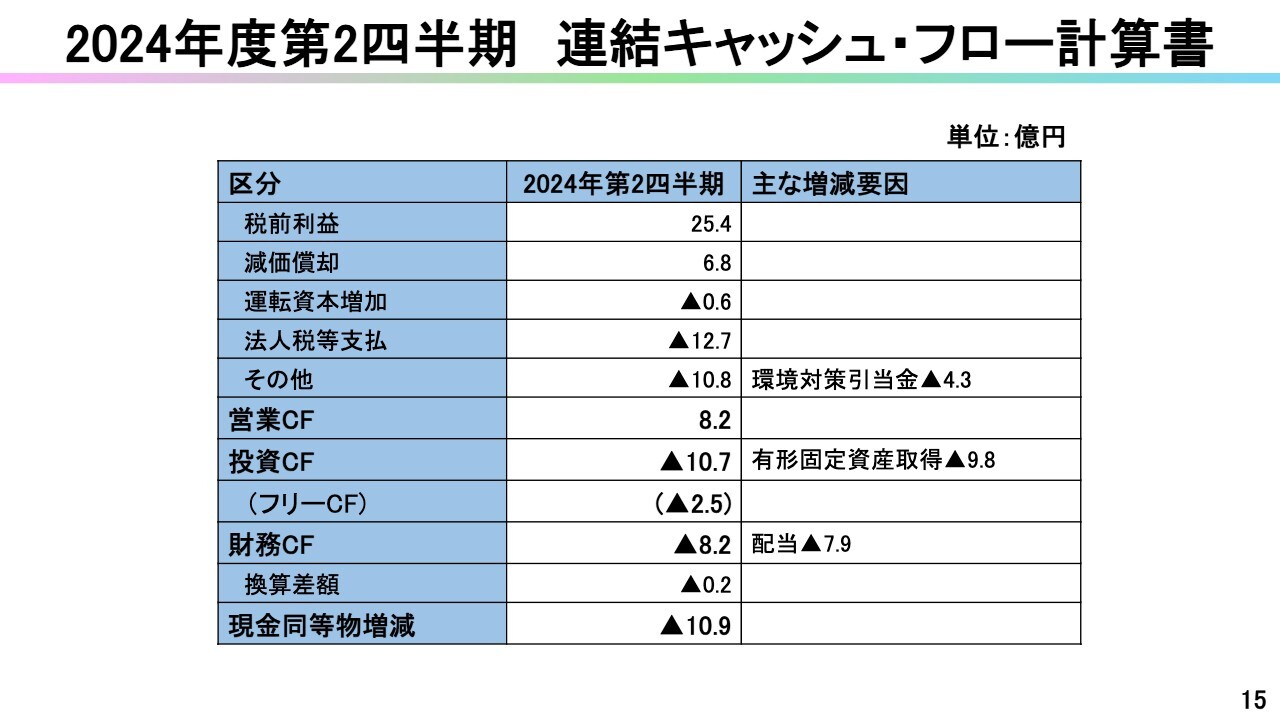

2024年度第2四半期 連結キャッシュ・フロー計算書

連結キャッシュ・フロー計算書です。環境対策引当金や有形固定資産取得などのマイナス要因の影響で、フリー・キャッシュ・フローはマイナスとなりました。

配当金による財務キャッシュ・フローの減少分も合わせると、現金同等物はマイナス10.9億円となりました。

2024年度上半期 トピックス

4月から現時点までのトピックスをまとめています。4月には、本社ビル1階に当社の歴史や事業を紹介する展示スペースを開設しました。同時に化粧品原料用オープンラボ「The Design & Creation Lab.」を開設しました。この半年間でも、国内外のお客さまをお招きして、当社製品をより理解していただくために、当社研究員とともに実験する場として活用しています。

6月には今年度版の「TCFDレポート」を公表しました。また、注力しているサステナブル技術開発では、日本プロセス化学会のポスター発表にて優秀賞を受賞しました。リピッド事業本部で開発中の当社独自の医薬品用リン脂質の連続生産プロセスが評価されての受賞となりました。

8月には「資本コストや株価を意識した経営の実現に向けた対応」を公表しました。

2024年度通期 連結業績予想 概要

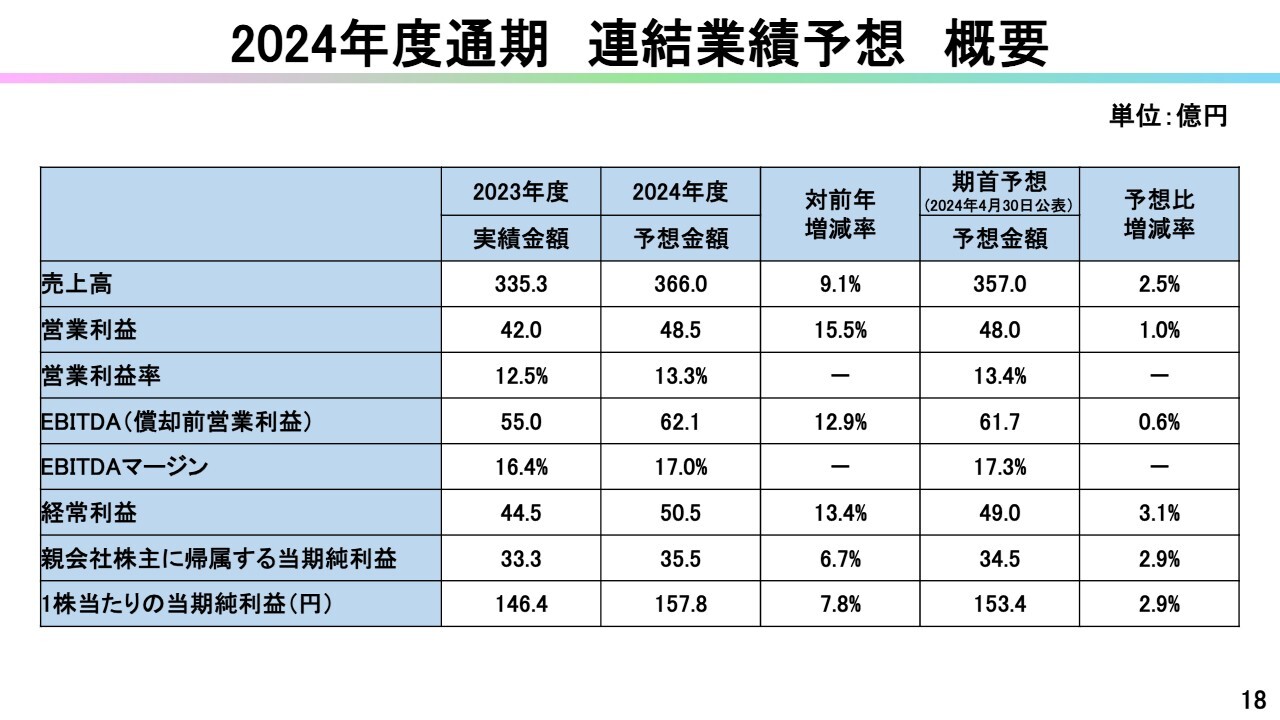

通期業績予想についてご説明します。スライドの表は、連結業績予想を前年同期実績および4月に公表した予想値との対比で示しています。

なお、2024年度の業績予想は、10月30日に公表した期首公表に対して売上高で9億円、営業利益で5,000万円、親会社株主に帰属する当期純利益で1億円増と、業績予想を修正した数字を記載しています。

ご覧のとおり、売上高・営業利益・EBITDA・経常利益など、すべての数値において、前年、予想との対比で増加する見通しです。

売上高は、期首予想357億円に対して2.5パーセント増加の366億円、営業利益は同じく48億円に対して1パーセント増加の48.5億円、EBITDAは同じく61.7億円に対して0.6パーセント増加の62.1億円という見通しです。

それぞれの要因についてのご説明は、後ほど各サブセグメントの業績のスライドにてご説明します。

2024年度通期 連結業績予想 セグメント別

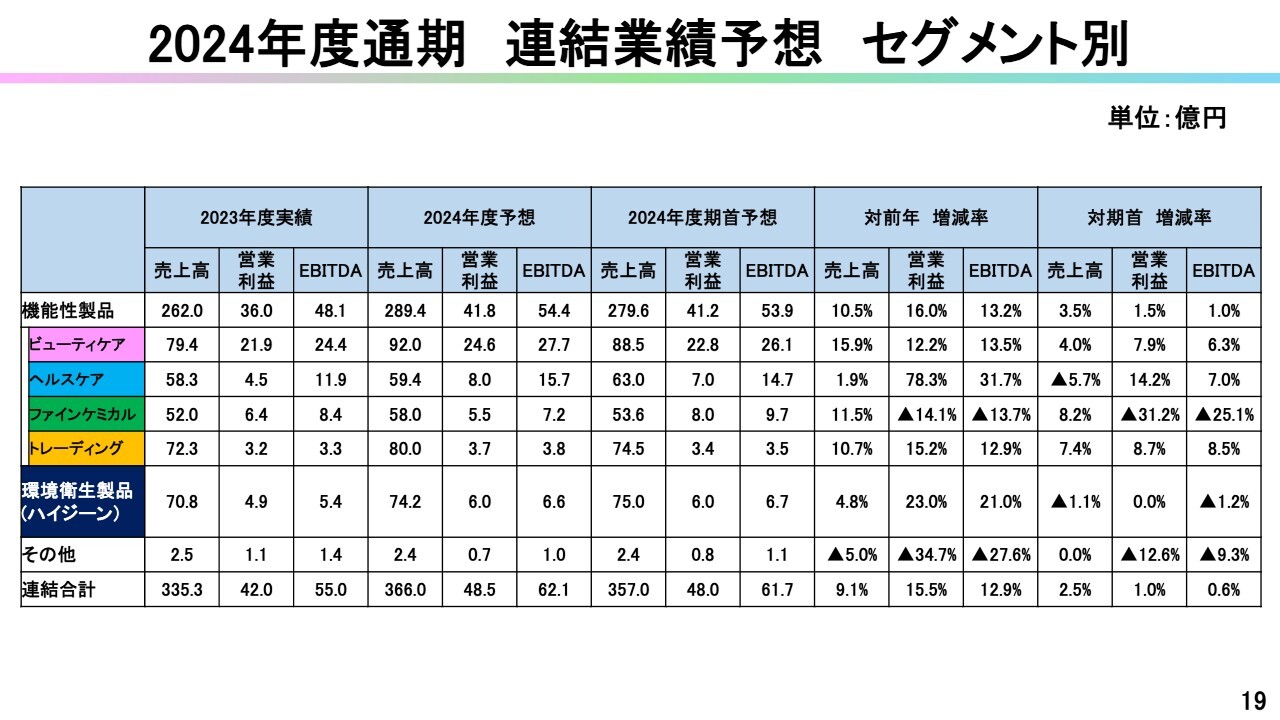

セグメントごとの概況についてご説明します。2024年度は売上高・営業利益・EBITDAともに前年実績を上回る見通しです。

機能性製品全体では、2022年度には及びませんが、売上高は前年比10.5パーセント増の289.4億円、営業利益は前年比16パーセント増の41.8億円、EBITDAは前年比13.2パーセント増の54.4億円を見込んでいます。

サブセグメントでは、ビューティケア分野が引き続き収益を牽引します。ヘルスケア分野は、売上高は前年比で微増ですが、営業利益は前年比78.3パーセント増の8億円を見込んでいます。

ファインケミカル分野は、選択と集中の継続と第2四半期からの在庫調整が継続するため、増収減益を見込んでいます。

ハイジーン分野である環境衛生製品は、売上高は前年比4.8パーセント増の74.2億円、営業利益は前年比23パーセント増の6億円、EBITDAは前年比21パーセント増の6.6億円を見込んでいます。

機能性製品 ビューティケア

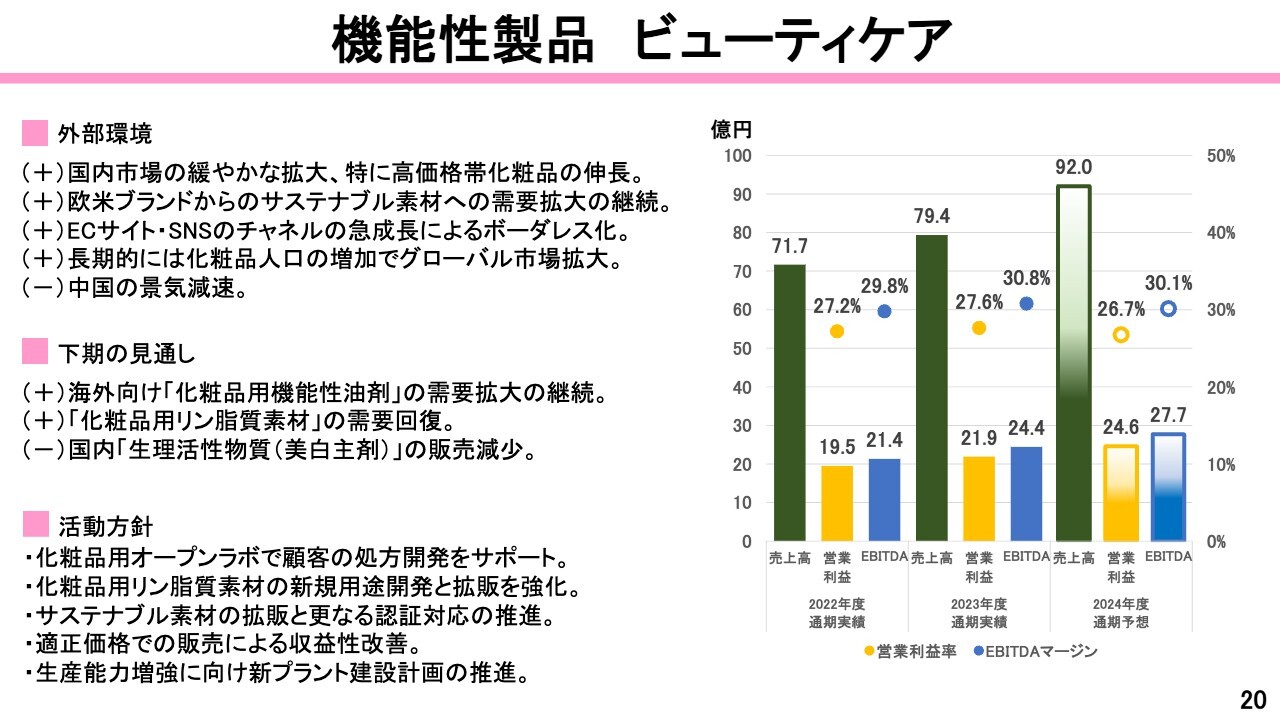

もう少し詳しく、サブセグメントについてご紹介します。スライド左側に、その分野の外部環境、下期の見通しとしてプラス要因とマイナス要因、下期の活動方針の代表的なものを記載しています。右側のグラフは、2期間の通期実績と今期の見込みを示しています。

ビューティケア分野からご説明します。外部環境については、国内市場の緩やかな拡大、特に高価格帯化粧品の伸長が見込まれます。

また、欧米ブランドからのサステナブル素材への需要拡大や、世界の化粧品人口の増加によりグローバル市場は今後も拡大すると予測しています。中国については景気の減速が続くと予想しています。

下期の見通しとして、主に海外向けでサステナブル対応の化粧品用機能性油剤の需要地域拡大の継続、化粧品用リン脂質素材の需要回復を見込んでいます。生理活性物質(美白主剤)の販売は、上期から継続して販売減少を予想しています。

ただし、ビューティケア分野全体では、売上高92億円、営業利益24.6億円と過去の2期間からも右肩上がりと予測しています。

活動方針として、当社ではさらなる顧客獲得を目指し、先ほどご説明した化粧品用オープンラボでお客さまとともに商品をクリエイトする場を設け、当社の化粧品原料をより多くの方にご理解いただけるような打ち手を実行していきます。サステナブル素材への認証対応は引き続き推進していきます。

さらに、今後の需要増を見込み、生産能力の強化に向けて新プラントの建設計画を推進していきます。

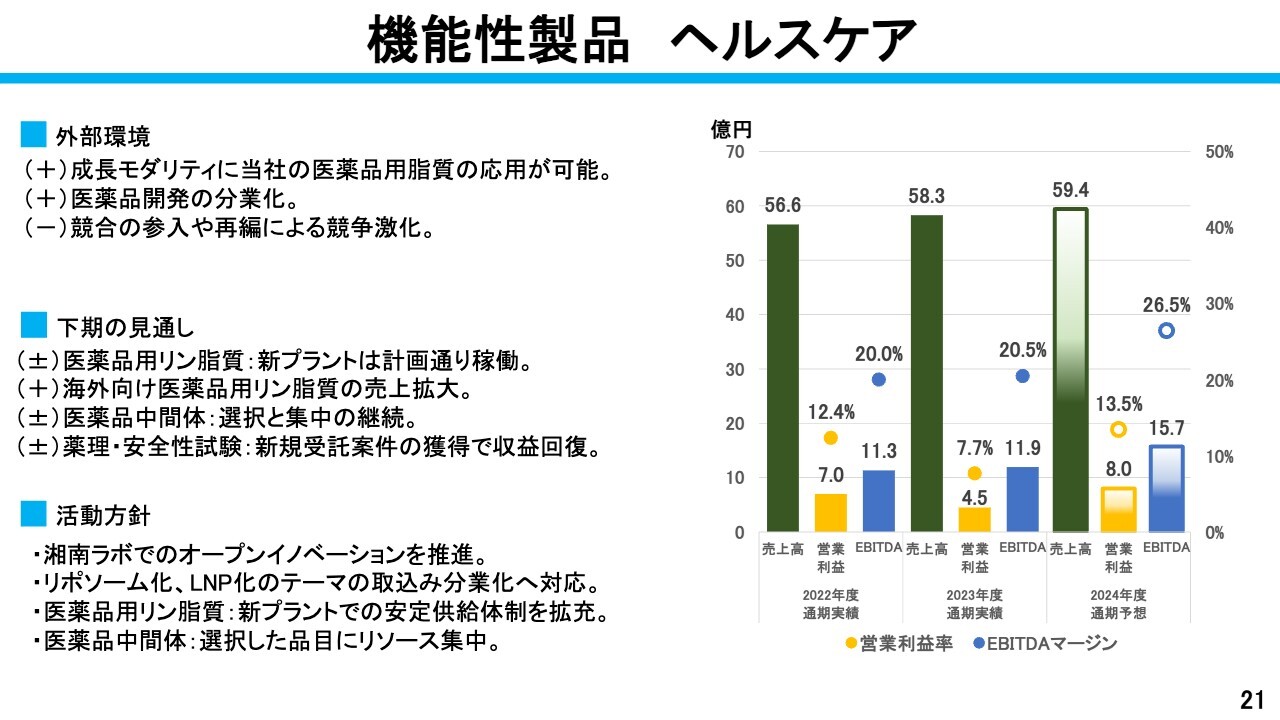

機能性製品 ヘルスケア

ヘルスケア分野です。外部環境については、競合の参入や再編による競争激化が予測されますが、核酸医薬品など成長モダリティに当社の医薬品用脂質の応用が可能であることや、医薬品開発のCDMO、すなわち分業化により、当社のリポソーム化やLNP化サービスがお客さまの医薬品開発に貢献できると考えています。

下期の見通しとして、医薬品中間体の選択と集中によって終了したテーマもあり、売上高は微増ですが、海外向け医薬品用リン脂質の売上拡大により、利益および利益率が改善すると予測しています。

ヘルスケア分野全体では、売上高59.4億円、営業利益8億円、EBITDA15.7億円を見込んでいます。

ヘルスケア分野の収益面については、2023年度は新しいプラントの償却がスタートし、償却費の負担が非常に膨らんだことに加え、テスト生産等により利益面の寄与が少なかったのですが、今期は順調なスタートで、利益も伸長しています。

活動方針として、昨年開設した湘南ラボでのオープンイノベーションの推進、海外向け需要増に対応すべく、新プラントでの安定供給体制の拡充を進めていきます。

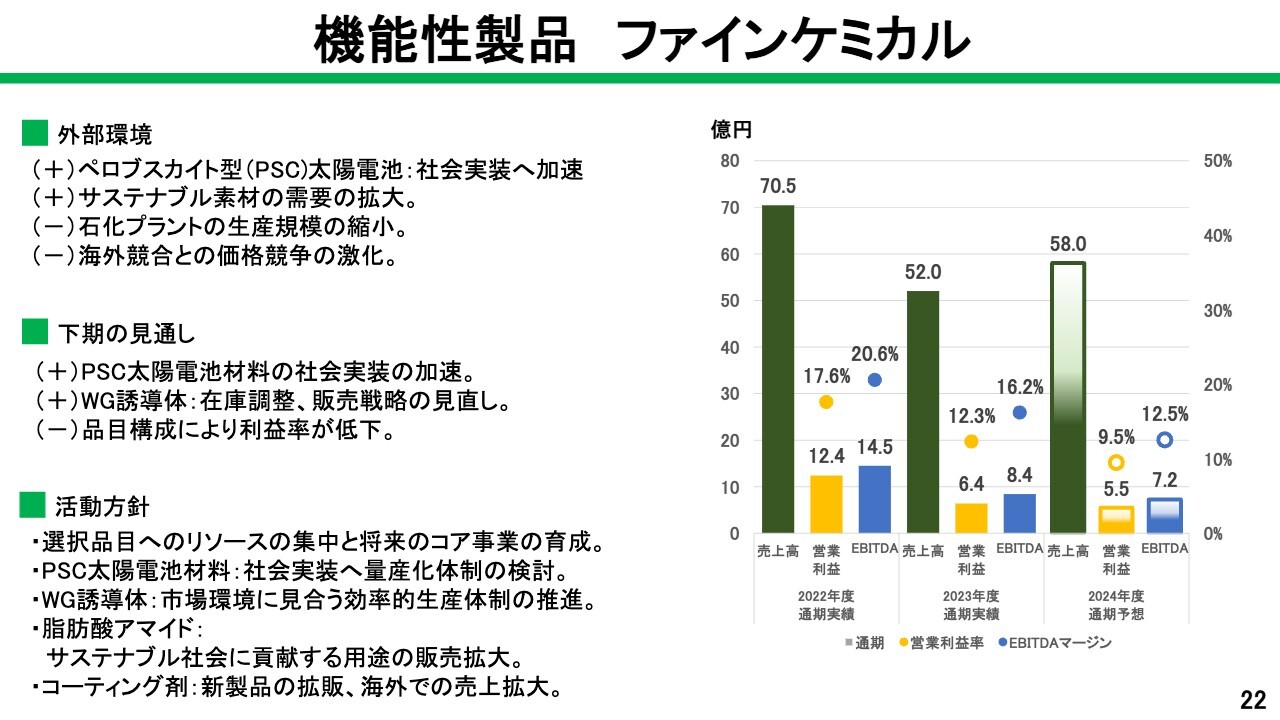

機能性製品 ファインケミカル

ファインケミカル分野です。外部環境については、将来の成長が期待されるペロブスカイト型太陽電池は、社会実装に向けて進展していきます。当社が注力しているサステナブル素材も、今後ますます活躍の場が増えると予想しています。

一方で、石化プラントでの生産規模縮小、海外競合の参入による競争激化が主な事業リスクと推測しています。

下期の見通しとして、飼料用コレステロールについては上期から継続する在庫調整が一段落し、販売戦略の見直しを実行していきます。一方で、選択と集中の継続の影響で、品目構成により利益率の低下が予想されます。

ファインケミカル分野全体では、売上高58億円、営業利益5.5億円を見込んでいます。

活動方針として、選択品目へのリソース集中と、将来のコア事業の育成を挙げています。また、戦略品目であるペロブスカイト型太陽電池用素材については、社会実装に対応すべく量産体制の確立を目指していきます。

脂肪酸アマイドは石化プラントの規模縮小が予想されますが、生分解性樹脂への応用が進んでおり、サステナブル素材としての用途展開を加速していきます。コーティング剤は、新製品の拡販、海外での売上拡大に努めていきます。

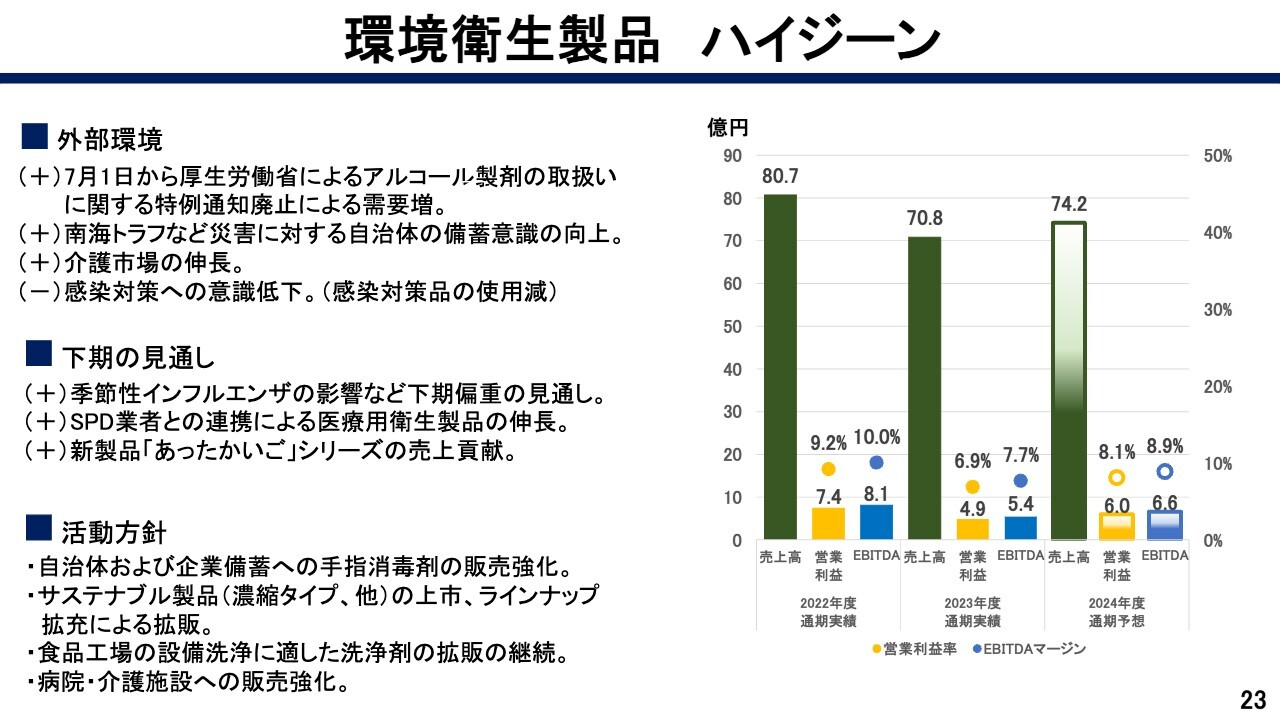

環境衛生製品 ハイジーン

環境衛生製品のハイジーン分野です。外部環境については、アルコール製剤の取扱いに関する特例通知の廃止や、災害に対する自治体の備蓄意識の向上、介護市場の伸長が追い風になると見ています。

下期の見通しとして、季節性インフルエンザの影響などによる下期偏重、SPD業者との連携による医療用衛生製品の伸長、介護向け新製品「あったかいご」シリーズの売上貢献を見込んでいます。

ハイジーン分野全体では、売上高74.2億円、営業利益6億円と、前年からの回復を見込んでいます。

活動方針として、自治体および企業備蓄用への手指消毒剤の販売を強化するとともに、注力している食品工場向けの設備洗浄剤、病院・介護施設への販売を引き続き強化していきます。

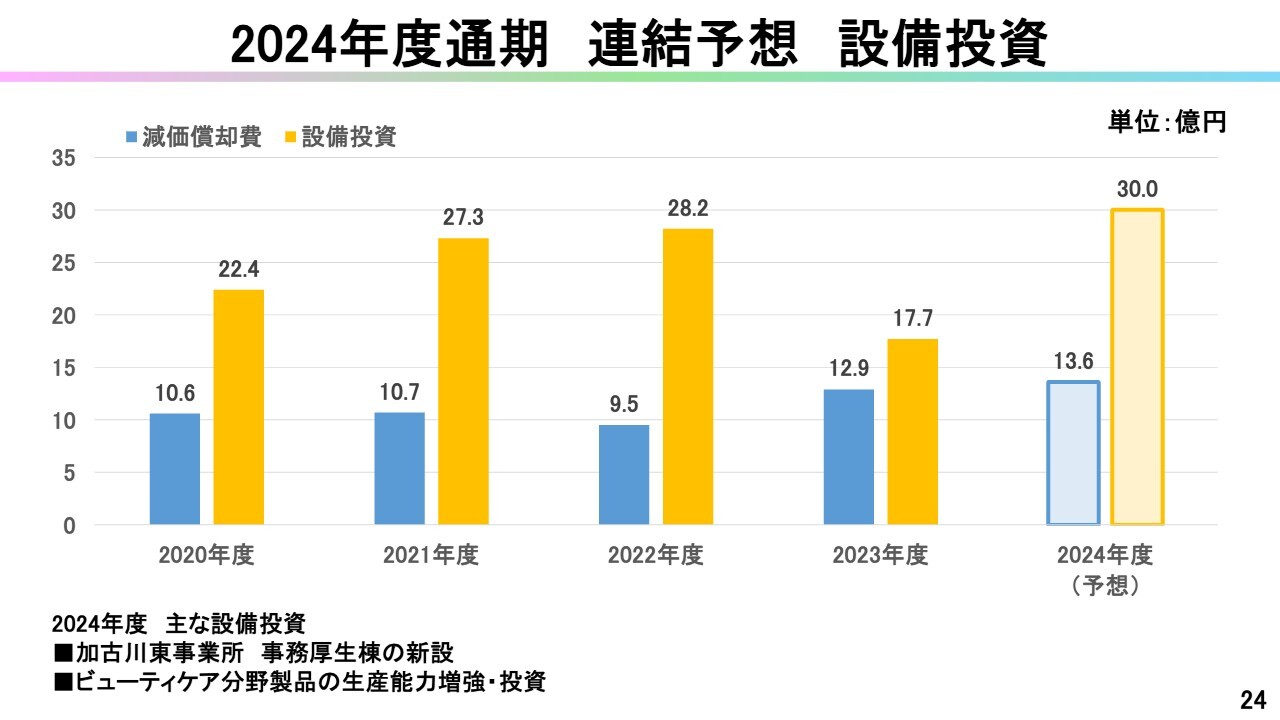

2024年度通期 連結予想 設備投資

設備投資の概況をご説明します。2024年度は加古川東事業所の事務厚生棟の新設、ビューティケア分野製品の生産能力増強・投資など、その他も含め30億円を見込んでいます。減価償却費は2023年度比で7,000万円増の13.6億円を見込んでいます。

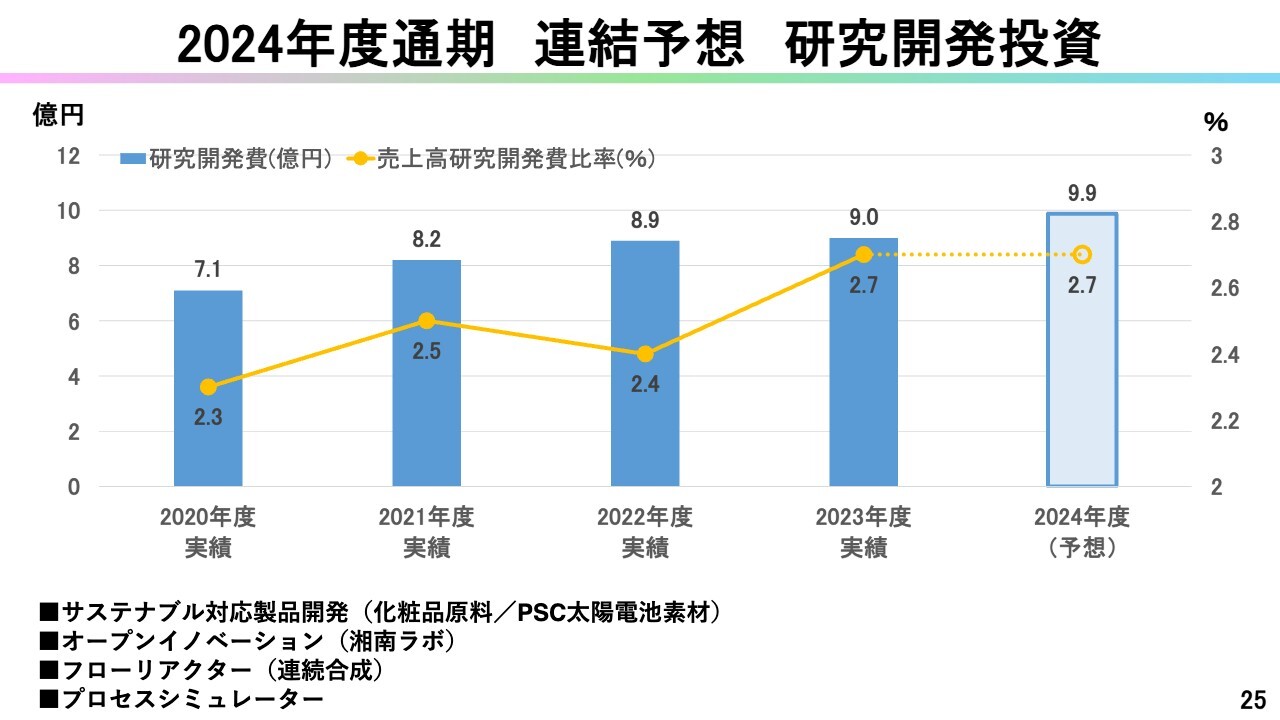

2024年度通期 連結予想 研究開発投資

研究開発費の推移についてご説明します。2023年度の研究開発費は連結で約9億円と、過去最大だった2022年度を更新し、売上高研究開発費比率は2.7パーセントとなりました。2024年度は、過去最高だった2023年度から0.9億円上回る9.9億円を予想しています。

売上高研究開発費比率は売上高の増加もあり、前年と同水準の2.7パーセントを予想しています。期首に立てた計画のとおり、サステナブル対応製品の開発、フローリアクターなど、スライドに記載の研究開発案件に引き続き注力していきます。

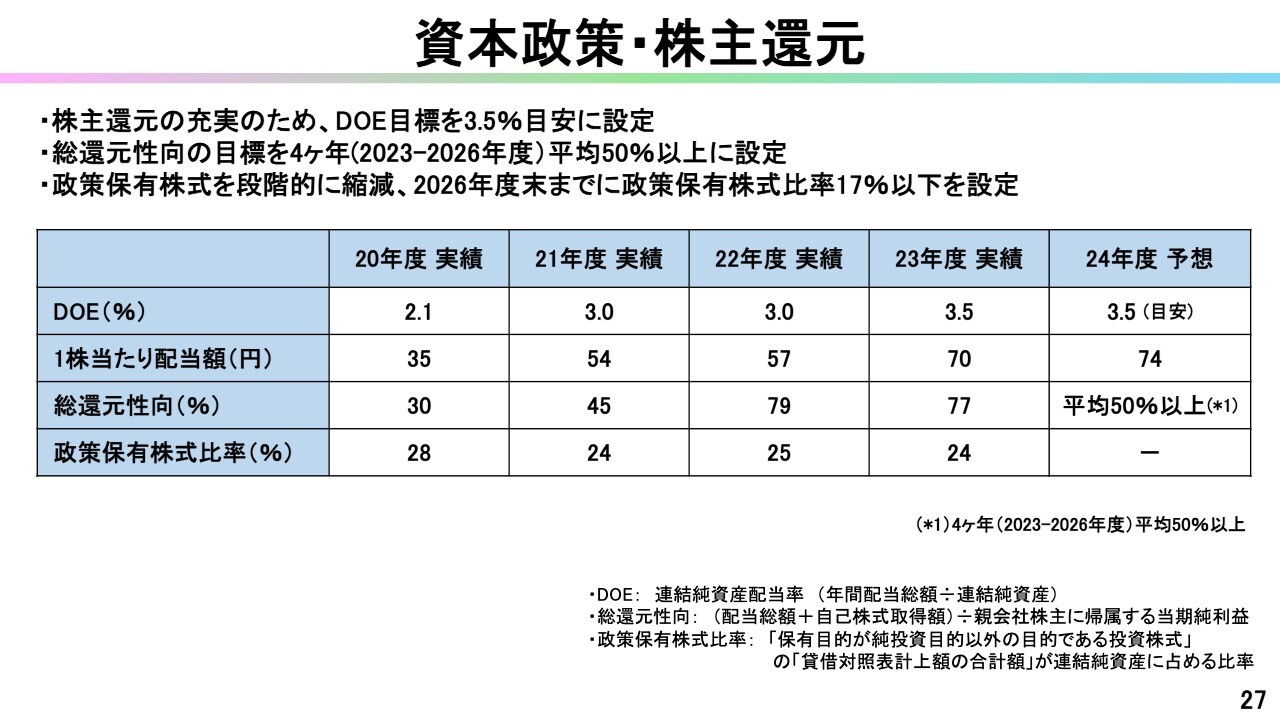

資本政策・株主還元

資本政策、株主還元についてご説明します。当社の配当方針は、2022年度よりDOE3パーセントを目安として基準にしてきましたが、2023年度から目安を3パーセントから3.5パーセントに変更し、1株当たり配当額は70円となりました。

2024年度は業績の回復もあり、1株当たり配当額は74円を予想しています。これにより配当は8期連続の増配を目指します。

総還元性向は、2023年度から2026年度の4年間は、平均50パーセント以上を目標に掲げています。

政策保有株式の縮減については、2026年度末までに保有株式比率17パーセント以下の縮減を目指しています。

事業運用で得た資金については、事業継続に必要な分を確保しつつ、将来の成長に向けた投資、株主還元にバランスよく配分することにより、当社のステークホルダーの期待に応えていきたいと考えています。

以上で私からのご説明は終わります。ご清聴ありがとうございました。

質疑応答:下期のヘルスケア分野の営業利益の詳細について

質問者:第2四半期は順調でしたが、下期のヘルスケア分野の営業利益は3.5億円の見込みとなっています。なにか前倒しとなる要因があったのでしょうか?

新工場の稼働率や、これまでテスト生産だったものが量産フェーズになるなど、社名や品名・品目は話せないと思いますが、現状のもう少し具体的な内容を教えてください。

矢野:ヘルスケア分野の通期見通しについて、下期は上期に比べて利益がやや落ちるという観点からお伝えします。

昨年、当社では2つの新工場が稼働を開始しました。1つは、ギリアド・サイエンシズ社とアライアンスを結んだ工場で、昨年下期から順調に稼働しています。今期の上期・下期も同様のペースで順調に稼働すると見ており、出荷の部分で上期・下期のバランスが多少出ているとは思いますが、あまり大きな影響はないとお考えください。

もう1つのリン脂質素材の工場については、当初下期で見込んでいたものが上期に入っています。全体的には良いかたちの進捗とお伝えしましたが、主に海外関係の伸びによって増加しています。

質疑応答:利益率の上昇要因について

質問者:10年ほどのスパンで業績動向を見ていると、上下しながらも利益率が上昇しています。もちろん日々コスト削減の努力はされていると思いますが、大きな流れで言うと、ここまでどのような追い風があったのでしょうか?

例えば付加価値品の度合いが上がっている、競合数が減少している、あるいは選択と集中で利益率が低い商品群を取り扱わなくなったなど、どのようなことが要因として挙げられますか?

矢野:利益率の上昇には、さまざまな要因があります。まずは、当社の柱である化粧品用原料です。以前はどちらかというと大手化粧品メーカー等からの受託製品を多く取り扱っていましたが、規模面で大手には敵わないということで、特徴のある自社製品を取り扱うようにシフトしてきました。

そのような中で、当社ではコロナ禍以前からサステナブル素材の製品開発に重きを置いています。コロナ禍も含めて、地道な活動により花を開いたのが化粧品用原料で、他社にはなかなか真似できない特徴があります。そのため、ビューティケア分野の利益率は比較的高い水準となっています。

次にヘルスケア分野です。現在、医薬用リン脂質に力を入れています。「医薬用」ということで、約10年単位で考えなくてはいけないと思っており、数年前に53億円を投資して設備を立ち上げました。本当の意味での拡大はまだこれからです。

一方で、10年単位で活動してきたことが海外市場で芽が出始めており、少しずつ成果として表れてきています。

ファインケミカル分野は、現在右肩下がりですので、品目を変えているところです。ファインケミカル分野は、医薬中間体や一般工業用も含めてもともと受託が多かったのですが、すべて受託が良くないわけではありません。当社の特徴に合った受託ということで、コスト競争力のあるものを選択し、そうでないものは撤退していくかたちで、自社製品に力を入れています。

自社製品と堂々と言えるかは別としても、取り掛りから10年近く経過しているペロブスカイト型太陽電池素材が自社製品として立ち上がればありがたいと考えています。

いずれにしても、特徴、自社の強みをしっかりと把握した上で、自社製品が少しずつ広がってきていると実感しています。

質疑応答:ビューティケア分野の競合について

質問者:ビューティケア分野のお話の中で競合とおっしゃっていましたが、例えばどのようなところが競合になるのでしょうか?

矢野:中間体メーカーで、物量で勝負している競合や、さまざまな会社があると思います。シャンプー原料などは物量が大きなロットが多いのですが、当社はそのような物量が大きいところは狙わないということです。

質問者:その文脈から、利益率をどこまで上げることができるか考えています。一般的な化学業界においてファインケミカルで差別化し、生産設備の状況を踏まえ、業態としてあるべき利益率を考えると、どの程度の水準になりますか?

矢野:当社は中間体メーカーとはいえ、医薬や化粧品原料などさまざまな製品を扱っています。化学の中でもそれぞれ異なるため、一概に何パーセントとは言えないと思います。

逆に言うと、医薬などはさらに利益率が高くならなければいけないと思っています。

質疑応答:自社の製品について

質問者:化粧品について、自社の製品を作るというのは自社の化粧品ブランドを使うということでしょうか?

矢野:当社は、最終製品は一切取り扱っていません。例えばリン脂質といっても医薬品用と化粧品用があり、それぞれに特徴があります。そのため、「それがどのような化粧品に使われるか」「どのようなかたちで使用するとより良い効能が出るか」といった意味で使い分けていただくイメージです。

質問者:御社から小さな化粧品会社に素材を売り込むということでしょうか?

矢野:その場合もありますし、大手企業、中堅・中小企業、海外の大手企業にも使っていただいています。

質問者:その素材において他社が真似できない理由は、例えばロットが小さすぎるなど、大手が攻め込めない構造があるということでしょうか?

矢野:技術に特徴があるため、なかなかそこは難しいと思います。

質問者:ブラックボックスになっているため、研究開発すれば他社も見つけられるかもしれませんが、マーケットサイズや特徴を考えると、御社しか作れないということでしょうか?

矢野:そのとおりです。技術に加え、サステナブルに注力していることもあり、その組み合わせもあるかと思います。

質問者:化学品において、サステナブルというのはどのような意味合いでしょうか?

矢野:化粧品原料では、植物系とよく言われています。その中でも遺伝子を組み換えていないものや、みなさまご存知のパーム油では、RSPO(持続可能なパーム油に関する円卓会議)対応とよく言われますが、認証を持っているメーカーから購入するなど、さまざまなパターンがあります。

質疑応答:化粧品用の新規工場計画について

質問者:先ほど「化粧品用で新規の工場を考えなければいけない」という発言がありましたが、すでに中期経営計画に織り込んでいる化粧品用リン脂質素材の設備とは別のものでしょうか?

矢野:ご指摘のとおり、当初は中期経営計画で化粧品用リン脂質素材の増産対応に重点を置いていましたが、海外で機能性油剤等が予想以上に伸びているため、両方を考えています。

質問者:どの程度の金額になりますか?

矢野:まだ金額を考える段階ではなく、工場の規模や設備を検討しています。FS(フィージビリティ・スタディ)を行いながら、投資に見合うかどうかも含めて検討しています。

質疑応答:株価に対する意識の変化について

質問者:8月に「資本コストや株価を意識した経営の実現に向けた対応」の開示がありましたが、経営陣としては、株価に対して意識の高まり等の変化はあるのでしょうか?

矢野:中期経営計画を発表した際にも、資本政策として、中計最終年度にROIC8パーセントを目指すと打ち出しています。

当然ながら、資本コストをどれくらい想定しているかを含めて検討しているため、その数字という意味では、現時点では特に変化はありません。

質問者:現在の株価2,450円に対して、高い・安い・妥当なのか、矢野社長の思いはあるのでしょうか?

矢野:高い・安いという点では、私はなんともお伝えできませんが、経営陣としてあらゆる視点を持って、株価を上げていく努力をしていかなければいけないと考えています。

この銘柄の最新ニュース

日精化のニュース一覧- 本日の【株主優待】情報 (27日 発表分) 2026/02/27

- 株主優待制度の一部変更(拡充)に関するお知らせ 2026/02/27

- 決算マイナス・インパクト銘柄 【東証プライム】 … 信越化、ファナック、NEC (1月23日~29日発表分) 2026/01/31

- 週間ランキング【値下がり率】 (1月30日) 2026/01/31

- 週間ランキング【業種別 騰落率】 (1月30日) 2026/01/31

マーケットニュース

おすすめ条件でスクリーニング

日本精化の取引履歴を振り返りませんか?

日本精化の株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。