【QAあり】三和油化工業、今期はリユース・化学品分野の売上増を見込み戦略的投資の意向 グランドビジョン2030の目標数値は変更なし

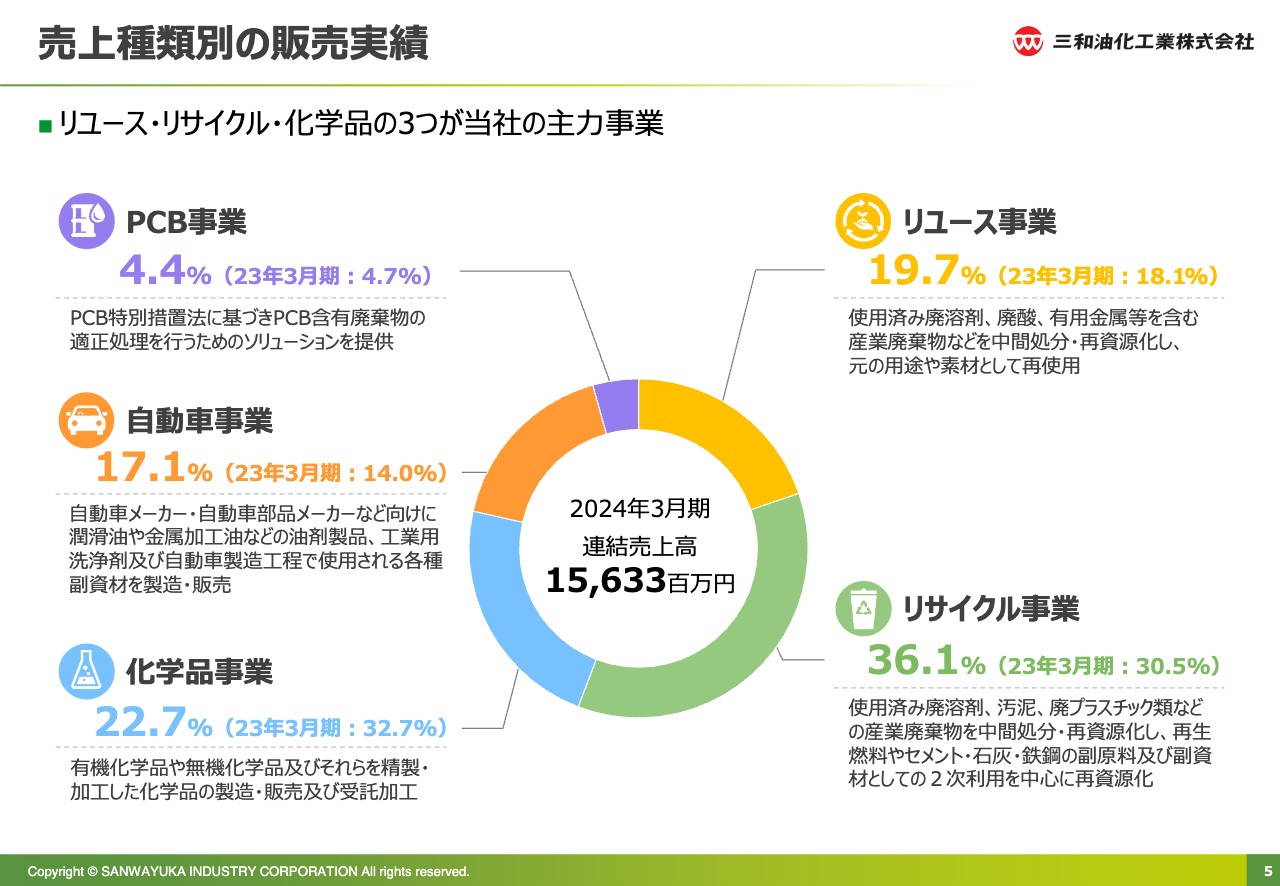

売上種類別の販売実績

柳均氏(以下、柳):三和油化工業株式会社代表取締役社長の柳均です。まずは私から、会社概要についてご説明します。

当社は、5つの事業で構成されています。このうち、主力の事業はリユース、リサイクル、化学品の3事業で、これらが売上の約80パーセントを占めています。

しかしながら、昨年度は一昨年の売上を下回りました。この大きな要因となったのは化学品事業です。売上構成比率が一昨年の32.7パーセントから、昨年は22.7パーセントと低下しており、売上高も大きく減少しています。こちらの状況と対応については後ほどご説明します。

それ以外の事業については、経済状況があまり芳しくない中、比較的しっかりと着地することができました。

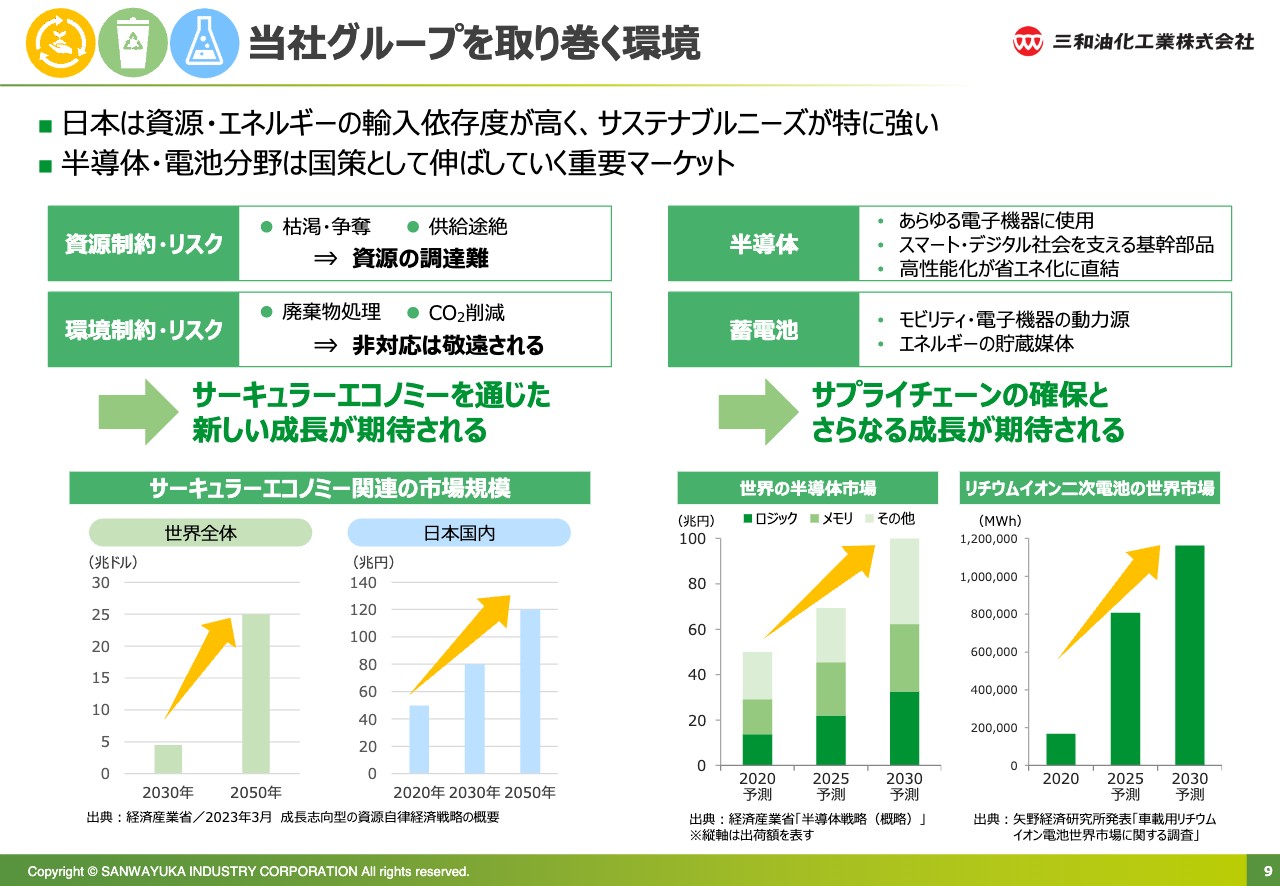

当社グループを取り巻く環境

当社グループを取り巻く環境について、あらためてご説明します。まず、日本は資源・エネルギーの輸入依存度が高く、サステナブルニーズが特に強まっている状況です。また、半導体・電池分野は国策として伸ばしていく重要なマーケットになります。

そのような中で、資源制約・リスクとしては、今中東などで起きている戦争などによる資源の調達不足や値上がりが考えられます。供給の途絶などにより、資源の調達難はこれからますます問題となると見ています。

国際規約やCO2削減を含めた脱炭素の認識が高まっていく中で、環境制約やリスクも増えていく見込みです。それに対応しない企業は敬遠されていくため、サーキュラーエコノミーを通じた新しい成長が期待できるのではないかと考えています。

また、スライド右側に記載のとおり、半導体や蓄電池はこれから非常に力強いマーケット成長が見込まれます。つまり、製造段階で資源をかなり消費していくことになります。そのような業界の、左側に記載したような資源制約・リスクや環境制約・リスクについては、当社の事業活動を通じてしっかりと対応していきたいと考えています。

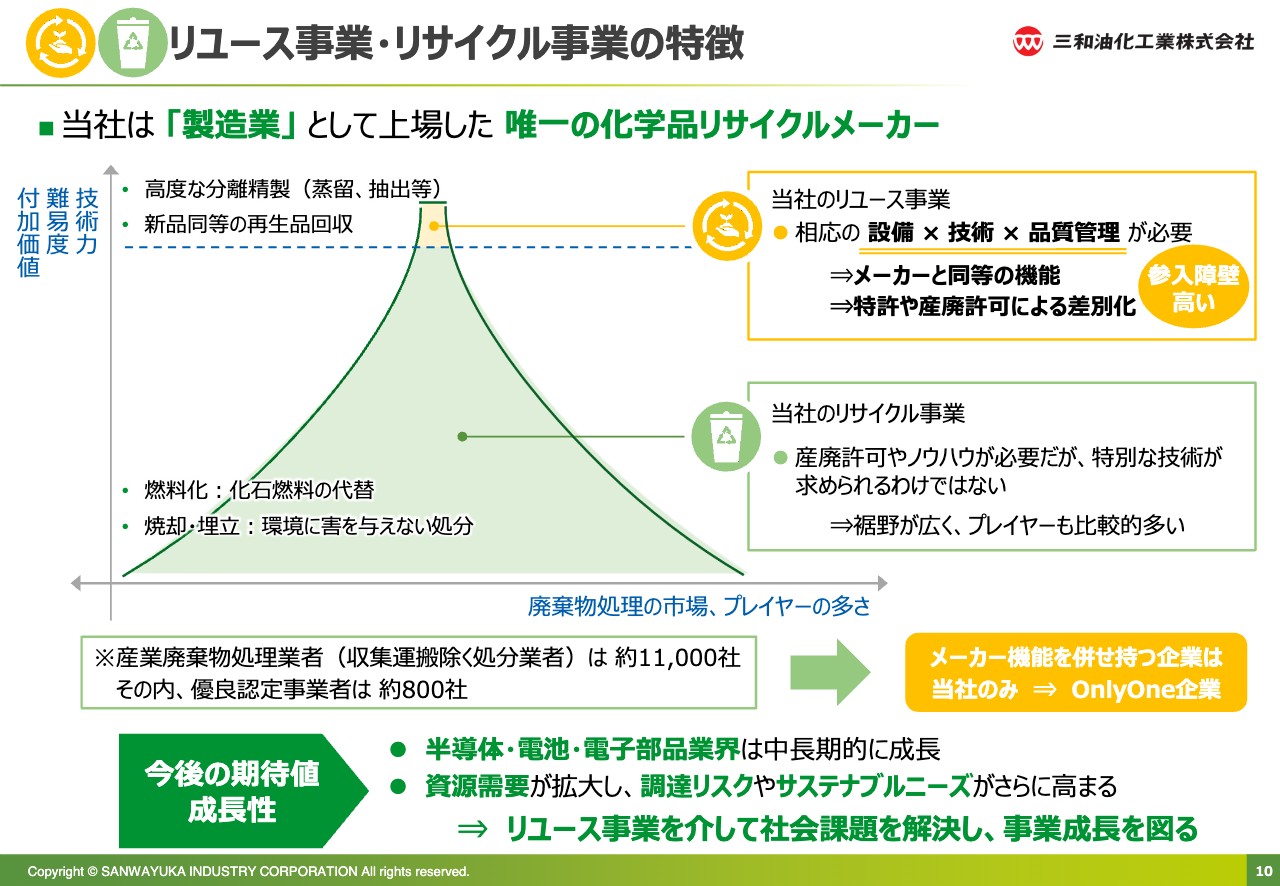

リユース事業・リサイクル事業の特徴

当社のリユース事業・リサイクル事業の特徴です。当社は「製造業」として上場した唯一の化学品リサイクルメーカーです。先ほどのリスクに対応していくために、当社が対応すべきことをお話しします。

このリサイクル業界の裾野は広く、約1万1,000社あります。そのうち、優良認定事業者と呼ばれる企業は約800社あり、当社もそのうちの1社です。その中で上場している会社は15社程度だと考えています。

繰り返しになりますが、当社は「製造業」として上場した、唯一の化学品リサイクルメーカーとして、スライド右上に記載のとおり、特にリユース事業への取り組みを特徴としています。ここにしっかりと対応するためには、きちんとした設備がまずは必要で、それに伴う技術を十分に持っていなければ、「不要となったものから必要とされるものを作る」はできません。

また、大手メーカーと直接対峙することが求められるため、それに対応するための厳しい品質管理と対応力も求められます。実はこれがなかなか難しいところです。そのようなことを管理して初めて、メーカーとして不要となったものから必要とされるものを作り、その品質を保証し、お客さまにきちんと使ってもらえるように届けることができます。

また、そのような資源循環を行うためには、メーカーと同等の機能が必要です。産廃許可などの特許も数多く必要になるため、誰でもプレイヤーになれるかというと、それはなかなか難しいのではないかと認識しています。

実際、上場している企業を見ても、リユース事業で当社と同じような機能を保有する企業は数社のみで、なかなか数が増えていきません。一方で、通常のリサイクル事業は比較的参入しやすいため、富士山の裾野のようにプレイヤーが多くいます。

スライド下部に、今後の期待値、成長性と記載しています。半導体・電池・電子部品業界は中長期的に成長していくだろうと思います。そして、資源需要が大きく拡大していくことに伴い、調達リスクやサステナブルニーズはさらに高まることが想定されます。当社ではリユース事業を介してそのような社会課題を解決し、事業成長を図っていきます。

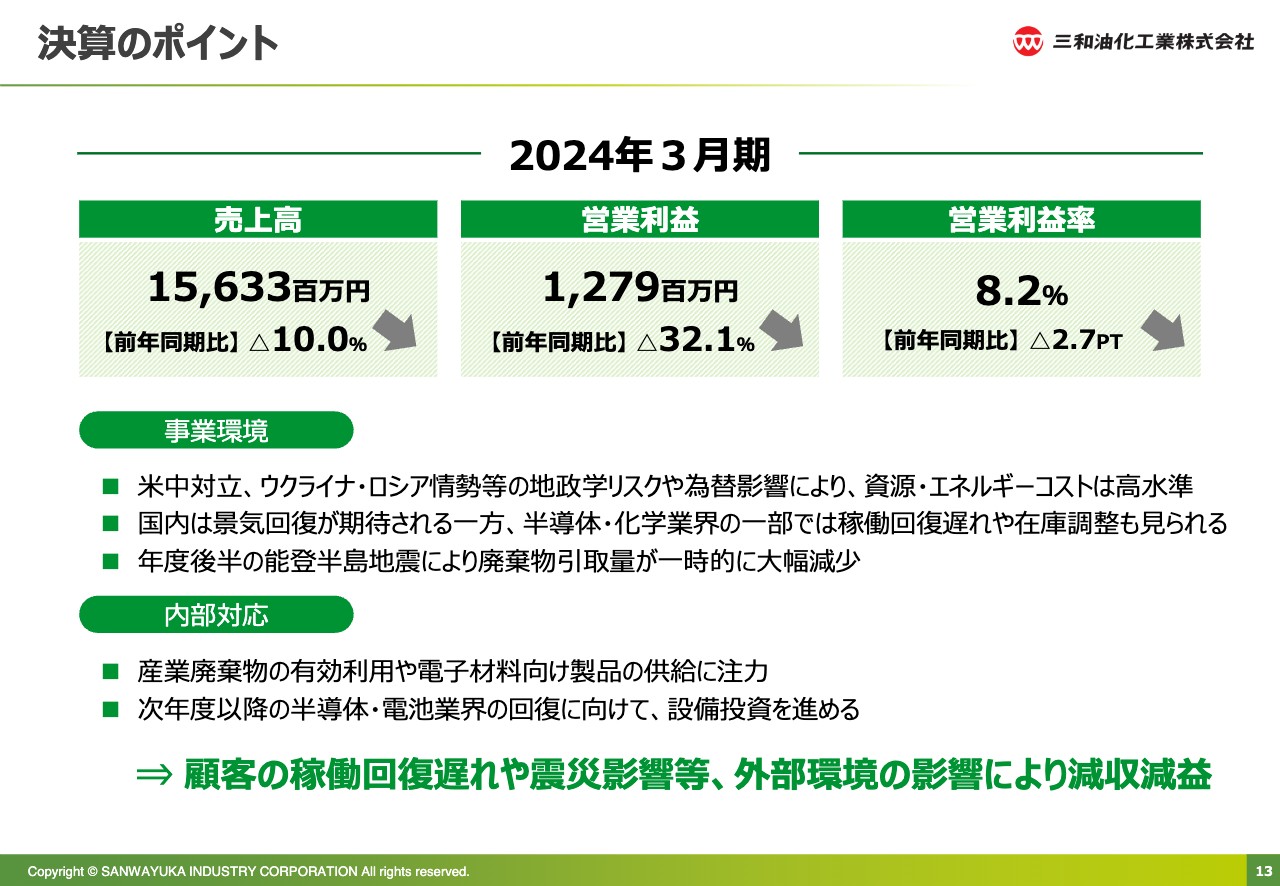

決算のポイント

熊﨑聡氏(以下、熊﨑):取締役執行役員経営管理部長の熊﨑です。2024年3月期の決算概要についてご説明します。

まず、2024年3月期の実績です。売上高は156億3,300万円で、前年同期比10.0パーセント減、営業利益は12億7,900万円で、前年同期比32.1パーセント減、営業利益率は8.2パーセントで、前年同期比2.7ポイント減となりました。

事業環境は、地政学リスクや為替影響により、資源やエネルギーコストが高水準で推移しました。国内では、半導体・化学業界の一部で稼働回復の遅れや在庫の調整に見舞われました。

また、昨年度の後半は能登半島地震によって北陸の一部地域が被災したこともあり、廃棄物の引取量が一時的に大幅に減少しました。

そのような中、当社としては、産業廃棄物の有効利用や電子材料向け製品の供給に、引き続き注力してきました。次年度以降の半導体・電池業界の回復に向け、設備投資を進めています。

まとめますと、顧客の回復遅れや震災などの外部環境の影響を受け、減収減益となったと理解しています。

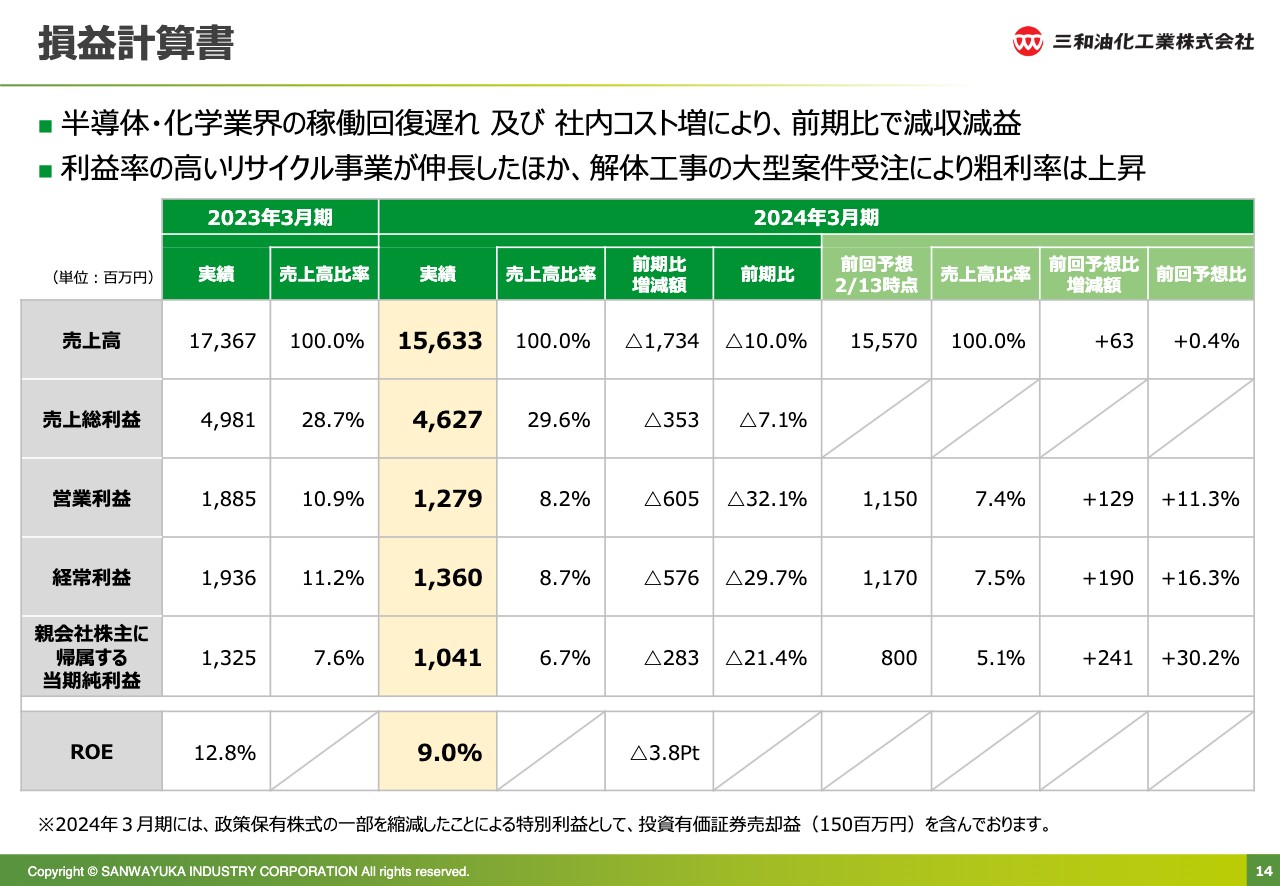

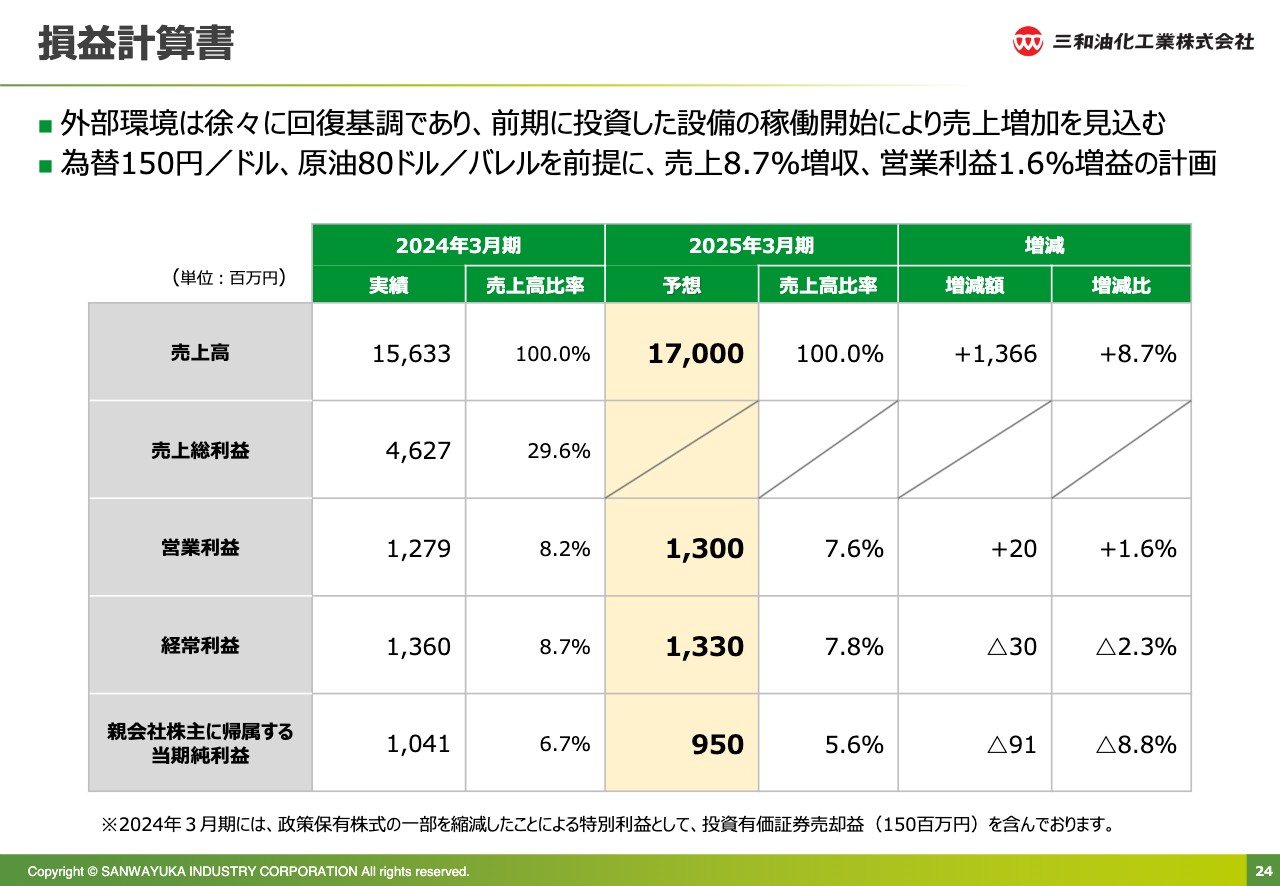

損益計算書

損益計算書です。売上高、営業利益についてはお伝えしたとおり、利益率の高いリサイクル事業が伸長したほか、解体工事では大型案件の受注もでき、売上総利益は46億2,700万円、粗利率は29.6パーセントと上昇しています。

また、政策保有株式の一部を縮減したことによる特別利益として、投資有価証券売却益が1億5,000万円発生しています。これを含めた結果、親会社株主に帰属する当期純利益は10億4,100万円と、2月に開示した予想値よりも大幅にプラスとなりました。

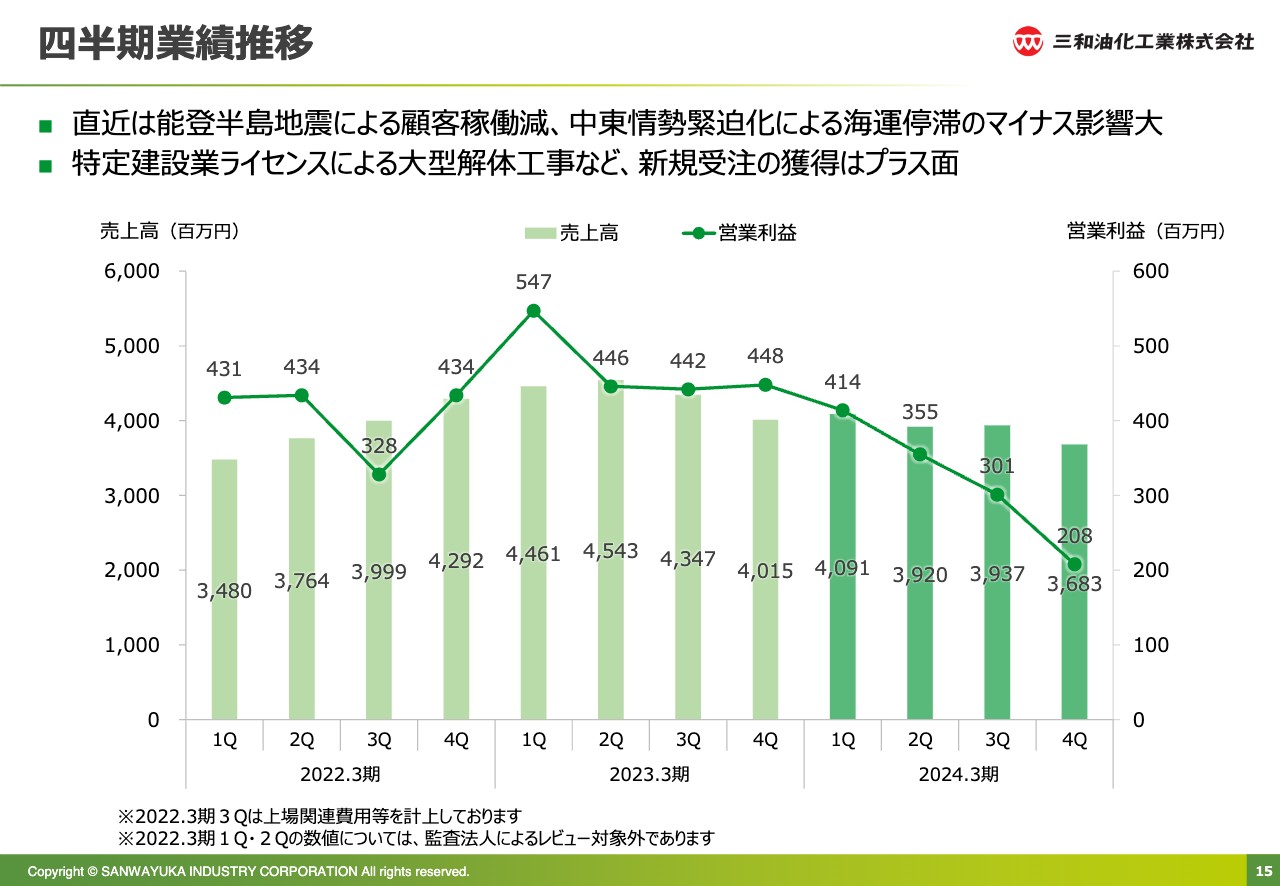

四半期業績推移

四半期業績推移です。半導体稼働等の減少も底を打ち、これからは回復基調に向かうものと認識しています。

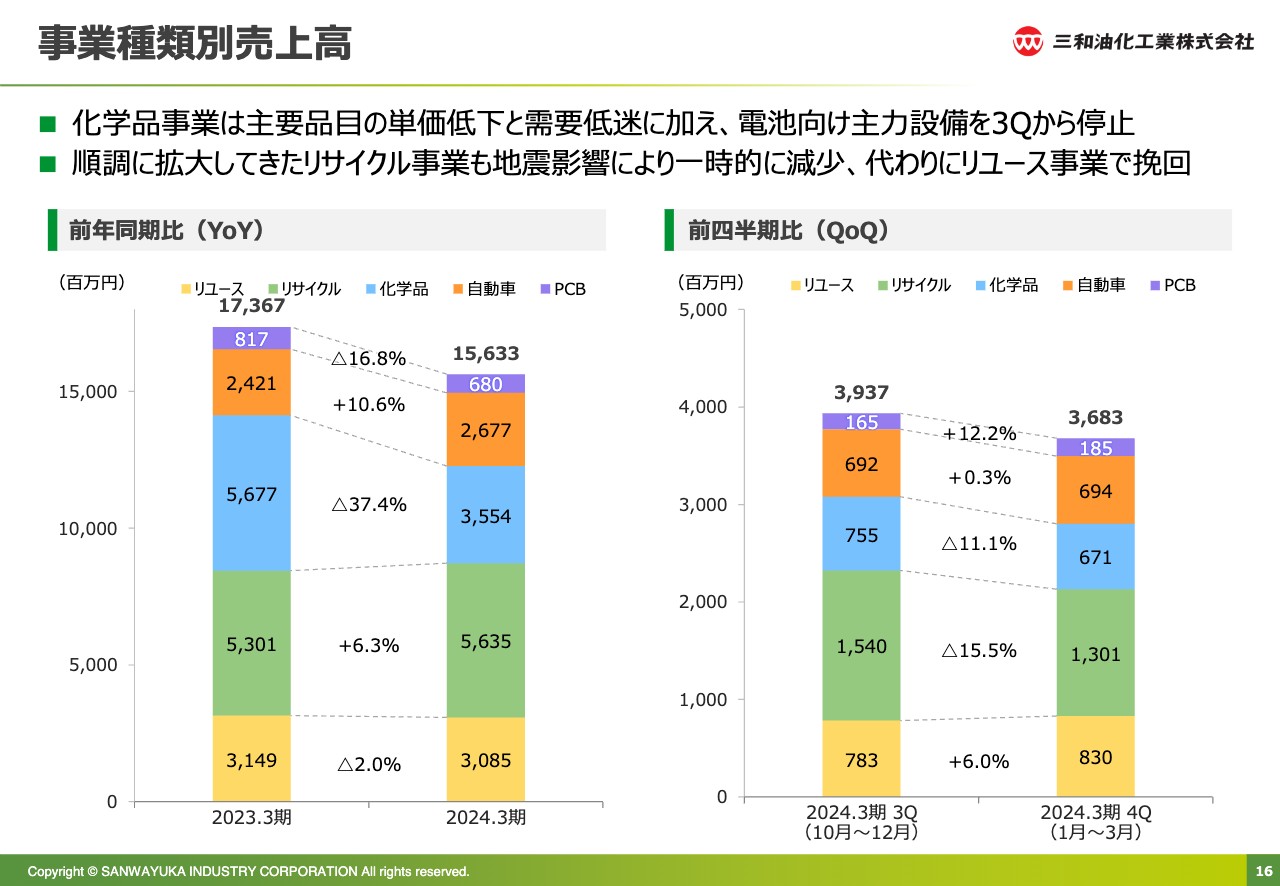

事業種類別売上高

事業種類別売上高です。スライド左側のグラフに示すとおり、化学品事業が前年同期比で21億円ほど大きく減少しています。主要品目の単価低下と需要の低迷に加え、昨年度下期においては、電池向けの主力設備を第3四半期以降に停止したことが影響しました。

一方で、リサイクル事業、リユース事業は、おおむね堅調に推移できたと認識しています。

リユース、リサイクル事業(四半期ごとの推移)

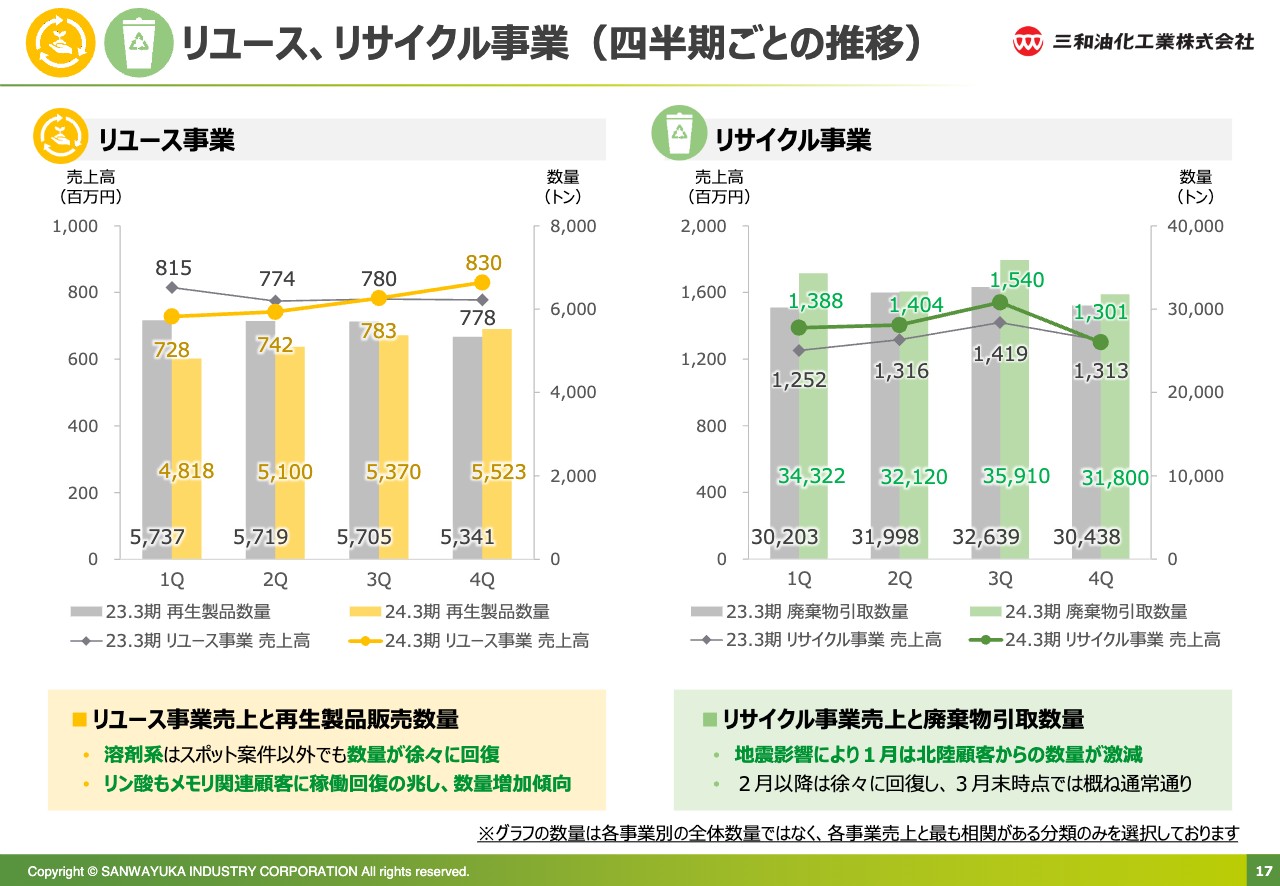

リユース事業、リサイクル事業の四半期ごとの推移です。リユース事業は「しっかりと集めて売る」というところに注力し続けてきた結果、溶剤系の数量が徐々に回復しています。

また足元では、半導体メモリ関連顧客から収集するリン酸で、稼働回復の兆しが出てきており、数量も増加傾向です。

リサイクル事業は、第4四半期に大きく数量を減らしています。これは冒頭でご説明したとおり、地震の影響により特に1月の廃棄物収集が大きく減少したことによるものです。

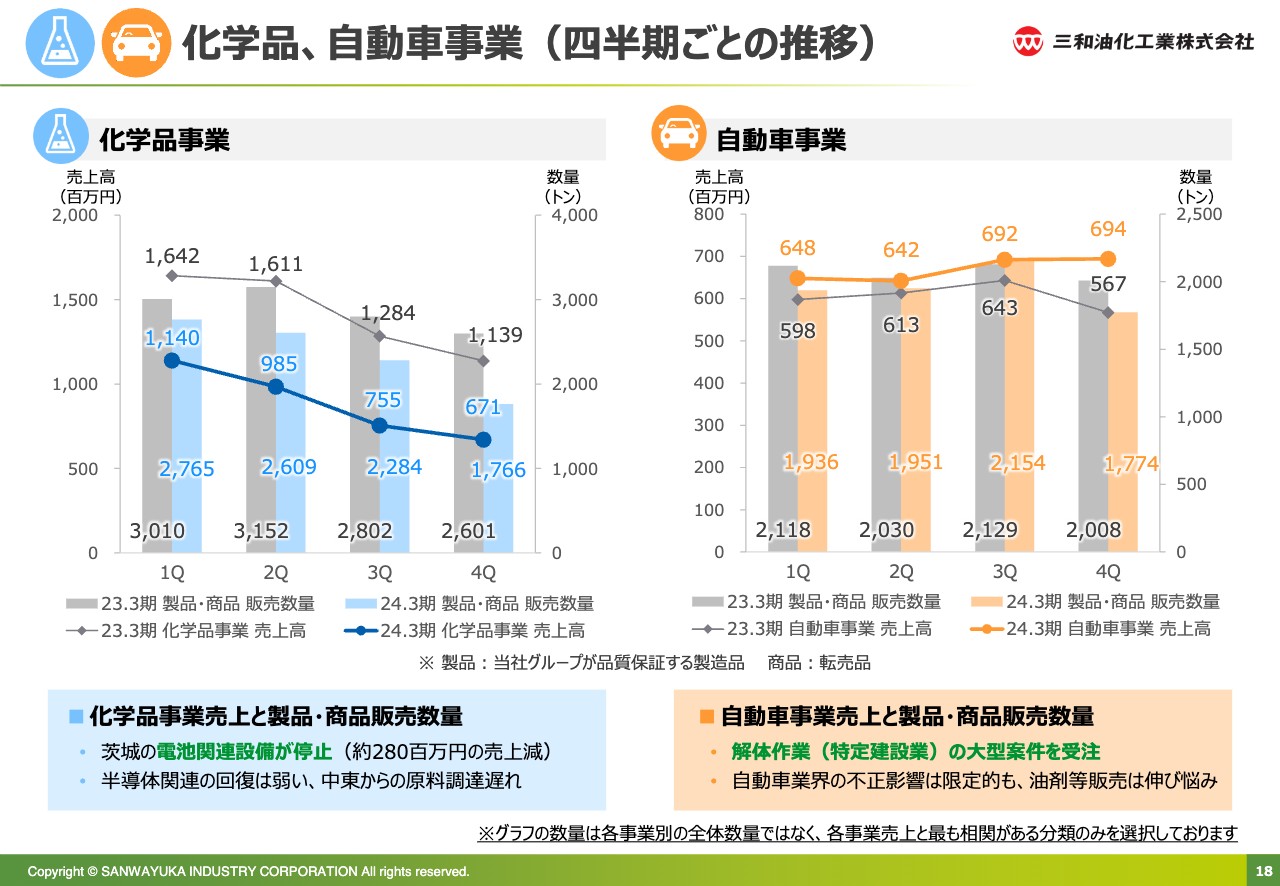

化学品、自動車事業(四半期ごとの推移)

化学品事業、自動車事業の四半期ごとの推移です。化学品事業は第3四半期、第4四半期とも、茨城事業所の電池向け関連設備を停止していました。これがトータルで2億8,000万円程度の売上減少要因となっています。

自動車事業の販売数量は、自動車関連の稼働が一時的に低下した部分があり、減少しています。一方で、解体作業の大型案件を受注できたことにより、売上高は確保しています。

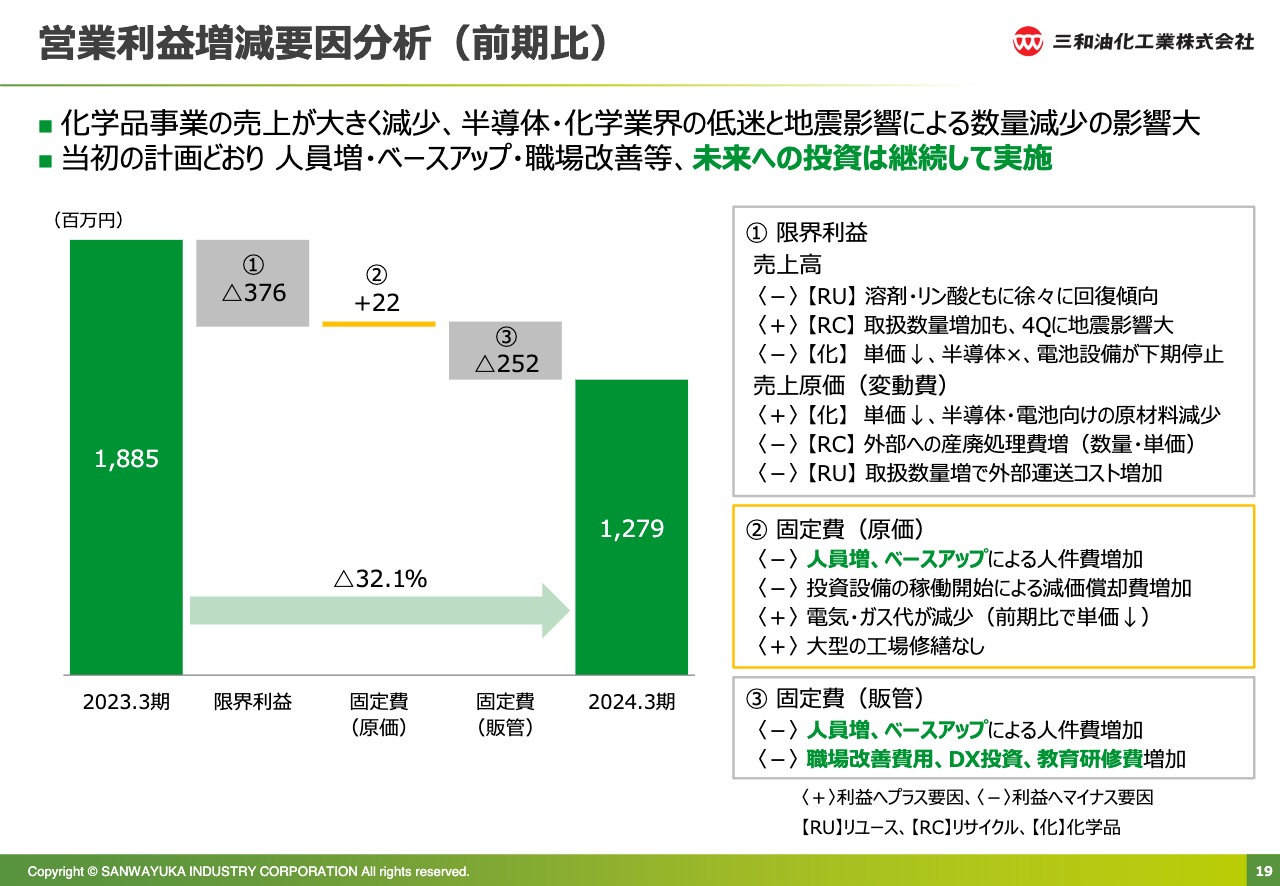

営業利益増減要因分析(前期比)

営業利益の増減要因分析です。化学品事業の売上が大きく減少した中で、当初の計画どおり人員増やベースアップ、職場改善等、人を含めた投資は継続的に実施してきました。

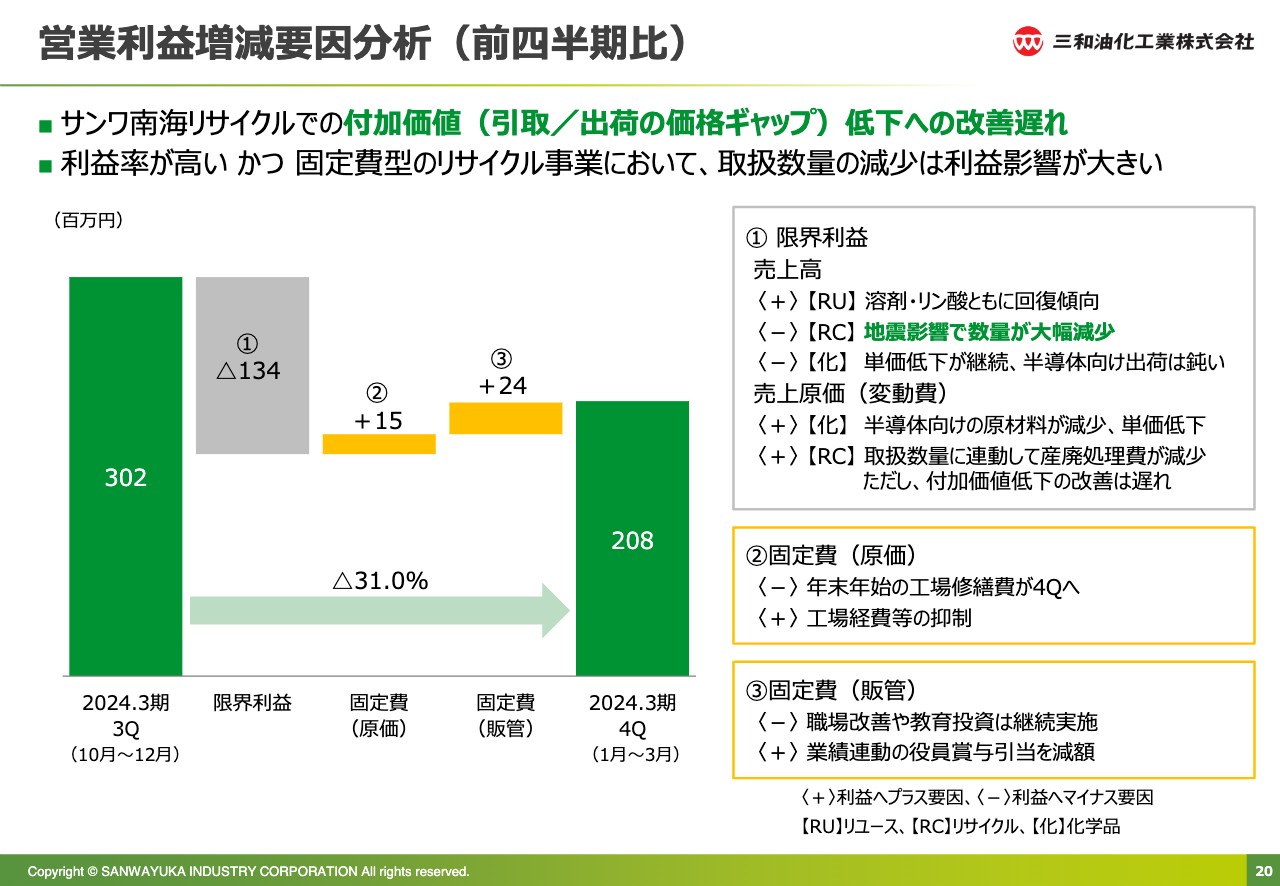

営業利益増減要因分析(前四半期比)

営業利益の増減要因を、前四半期と比較しました。スライドのとおり、営業利益は低下しています。これは、特に子会社のサンワ南海リサイクルにおいて、引取と出荷の価格ギャップをうまく取得することができず、低下させてしまった部分が影響し、利益を減らしています。

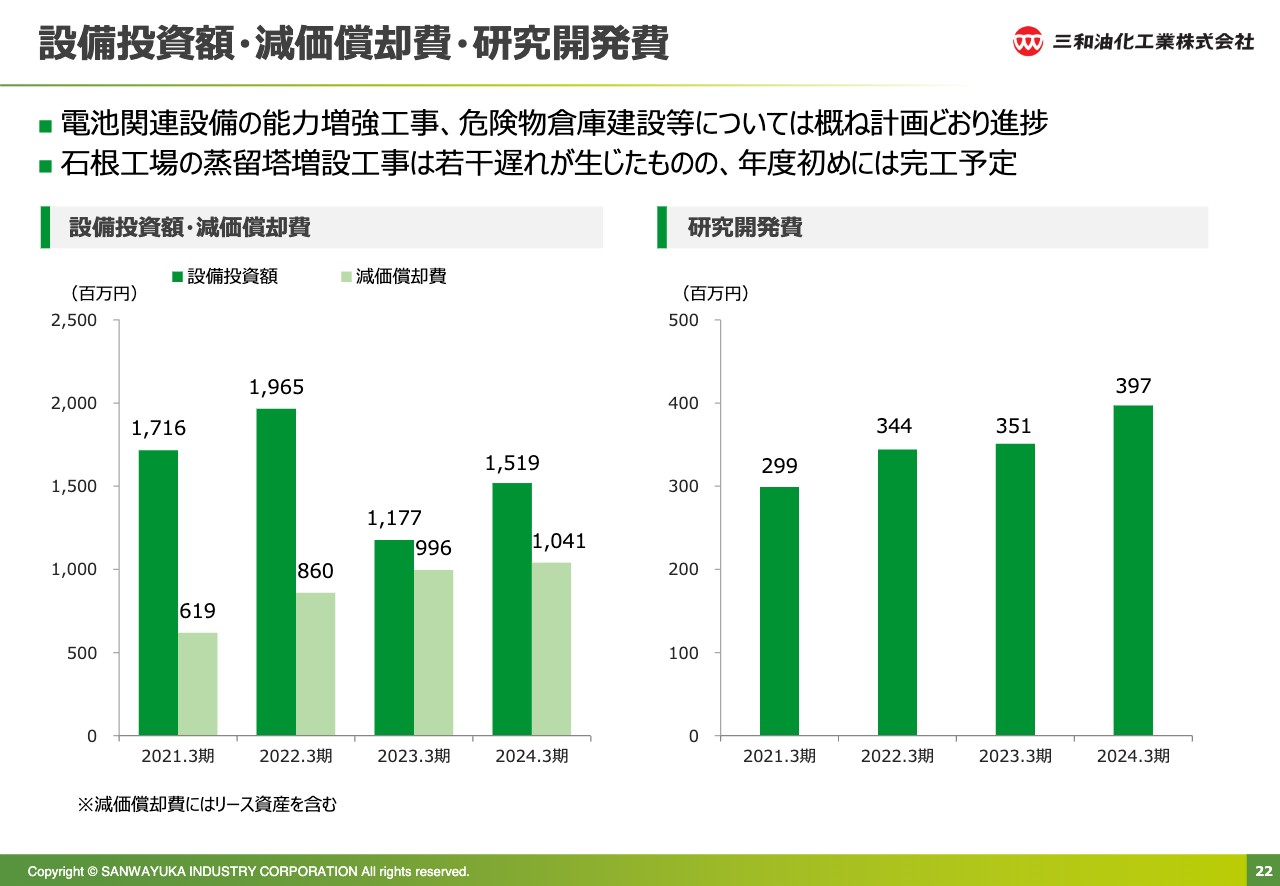

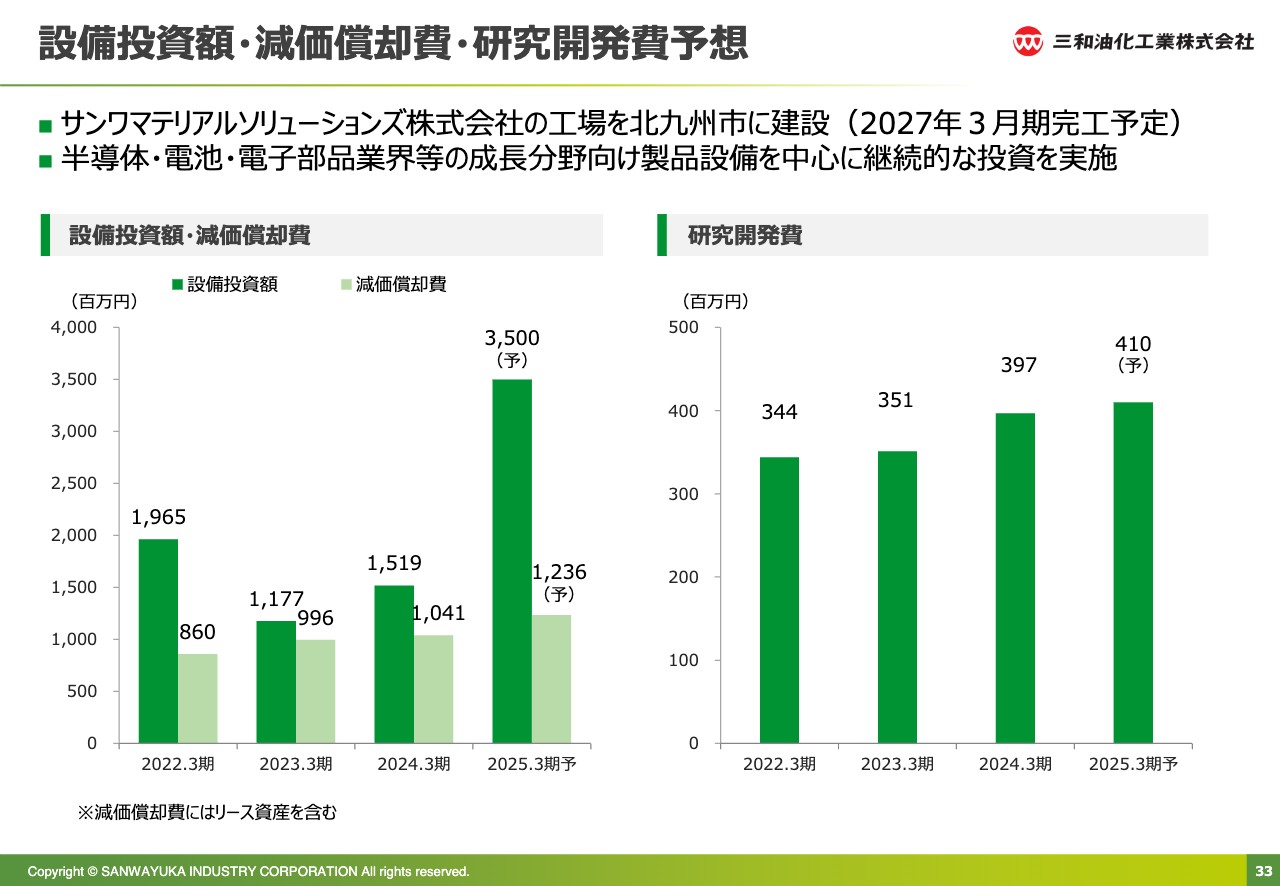

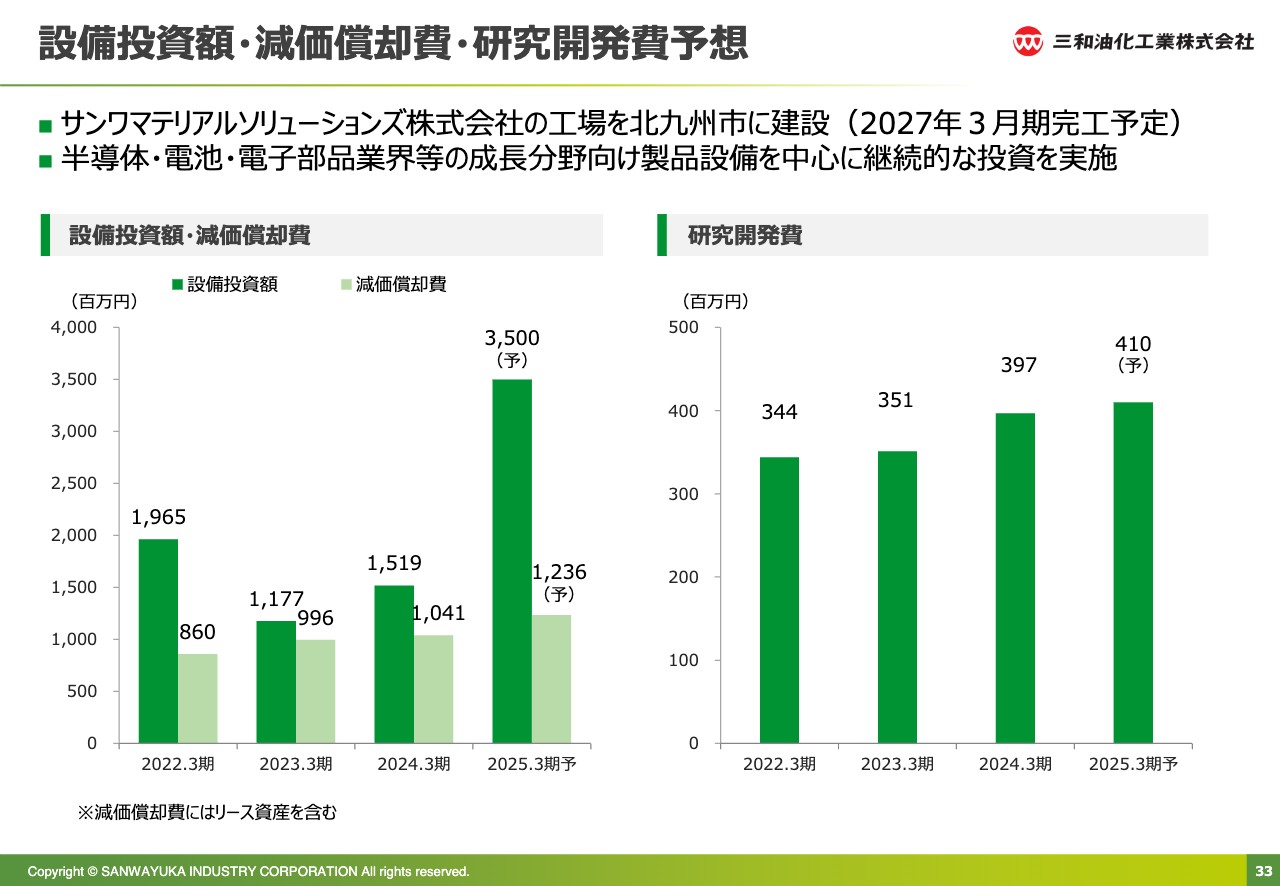

設備投資額・減価償却費・研究開発費

設備投資額・減価償却費・研究開発費の推移です。電池関連設備の能力増強工事や、危険物倉庫等の建設については、おおむね計画どおりに進捗しました。

石根工場の新しい蒸留塔の工事は今期に完工し、稼働開始となる予定です。

損益計算書

柳:続いて、2025年3月期の業績予想についてご説明します。今期は売上高170億円、営業利益13億円、経常利益13億3,000万円、親会社株主に帰属する当期純利益9億5,000万円を予想しています。利益の部分は、前期に有価証券売却益の特別計上があったため、今期の予想が低く見えています。

こちらの数字で、本年度は経営を執り行っていきたいと考えています。

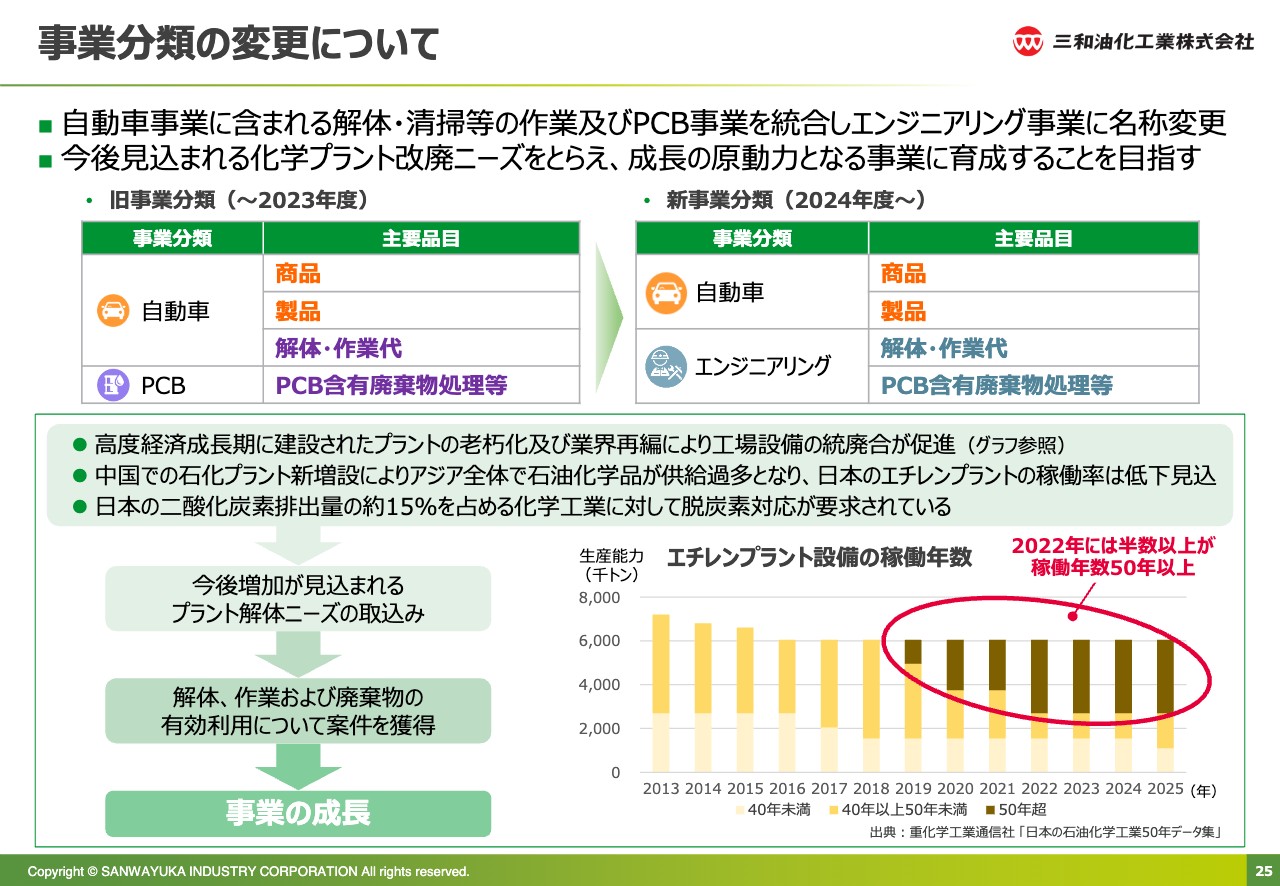

事業分類の変更について

事業分類の変更が1つあるため、ご説明します。売上の4.4パーセントを占めているPCB事業について、スライド上段に記載のとおり、自動車事業と事業分類を入れ替え、事業名もPCB事業からエンジニアリング事業に変えていきます。

PCB事業は今後増えることがないため、計上はするものの、解体・作業代を自動車事業から切り離し、エンジニアリング事業に取り込んでいきたいと思っています。

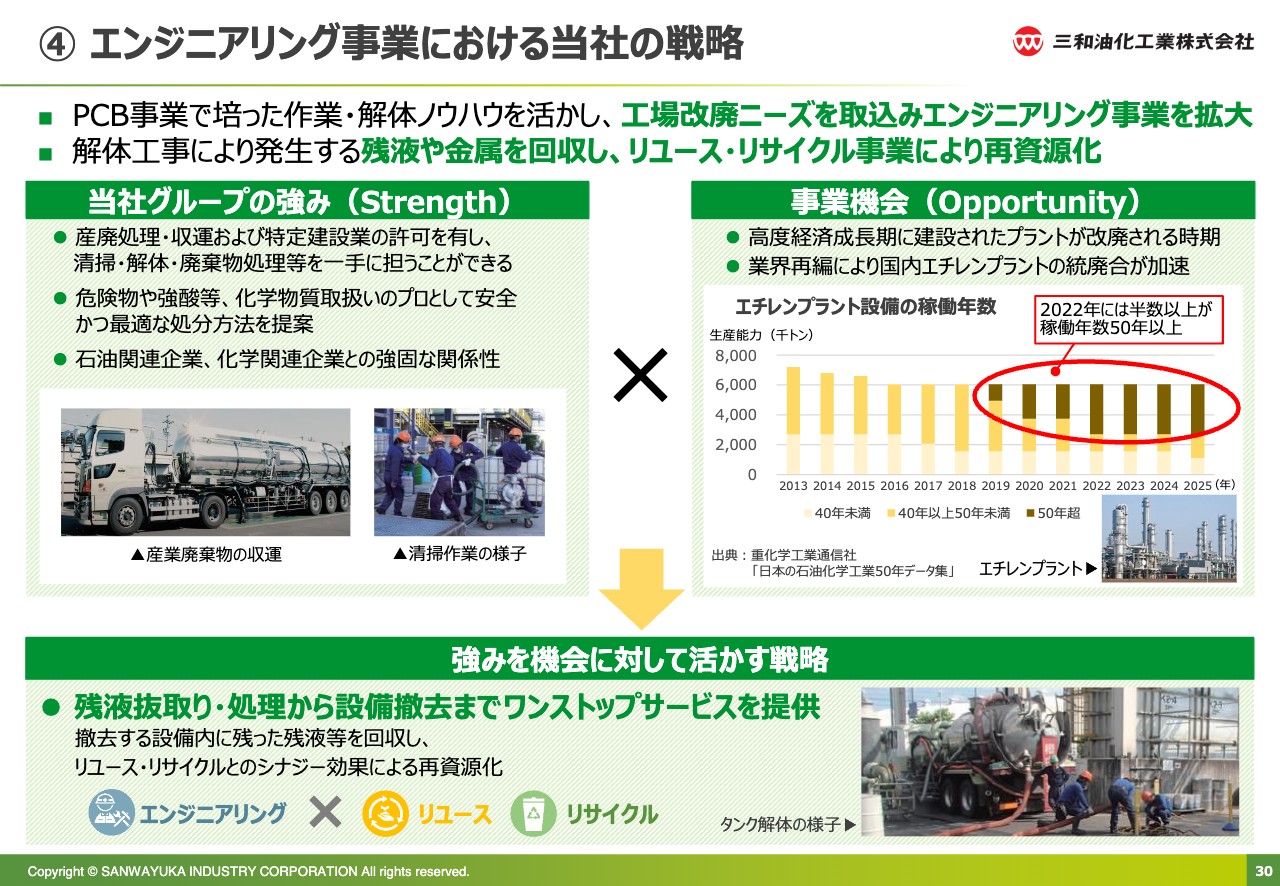

下側には、解体に注力する背景を記載しています。1つ目は、高度成長期に建設されたプラントのリファイナリーです。よくメディアでも取り上げられていますが、エチレンプラントなどの老朽化に伴い、あらためてエチレンプラントの統廃合がこれから促進される見込みです。

2つ目は、中国での石化プラントの新増設です。中国では最新のエチレンプラントが次々と立ち上がってきており、多くの石油化学品がアジアに流れていきます。老朽化したプラントでは、日本の石油化学産業は対応できないことは明確で、供給過多で淘汰されていくだろうと考えています。

3つ目は脱炭素です。日本の二酸化炭素排出量の15パーセントを占める化学工業に対して脱炭素が求められており、旧態依然のエチレンプラントの稼働は続けることができません。そのため、これから財閥系を主体とし、エチレンプラントの統廃合が出てくるだろうと見込んでいます。

右下の棒グラフに示すとおり、2020年以降、稼動年数50年を超える老朽化したプラントが急激に出てきます。これらの解体に元請けとなって取り組み、廃棄物をしっかりと引き取ります。そして、その廃棄物を原資としてリユース事業、リサイクル事業で循環させていくことで、事業収益を着実に増やし、成長していきたいと考えています。

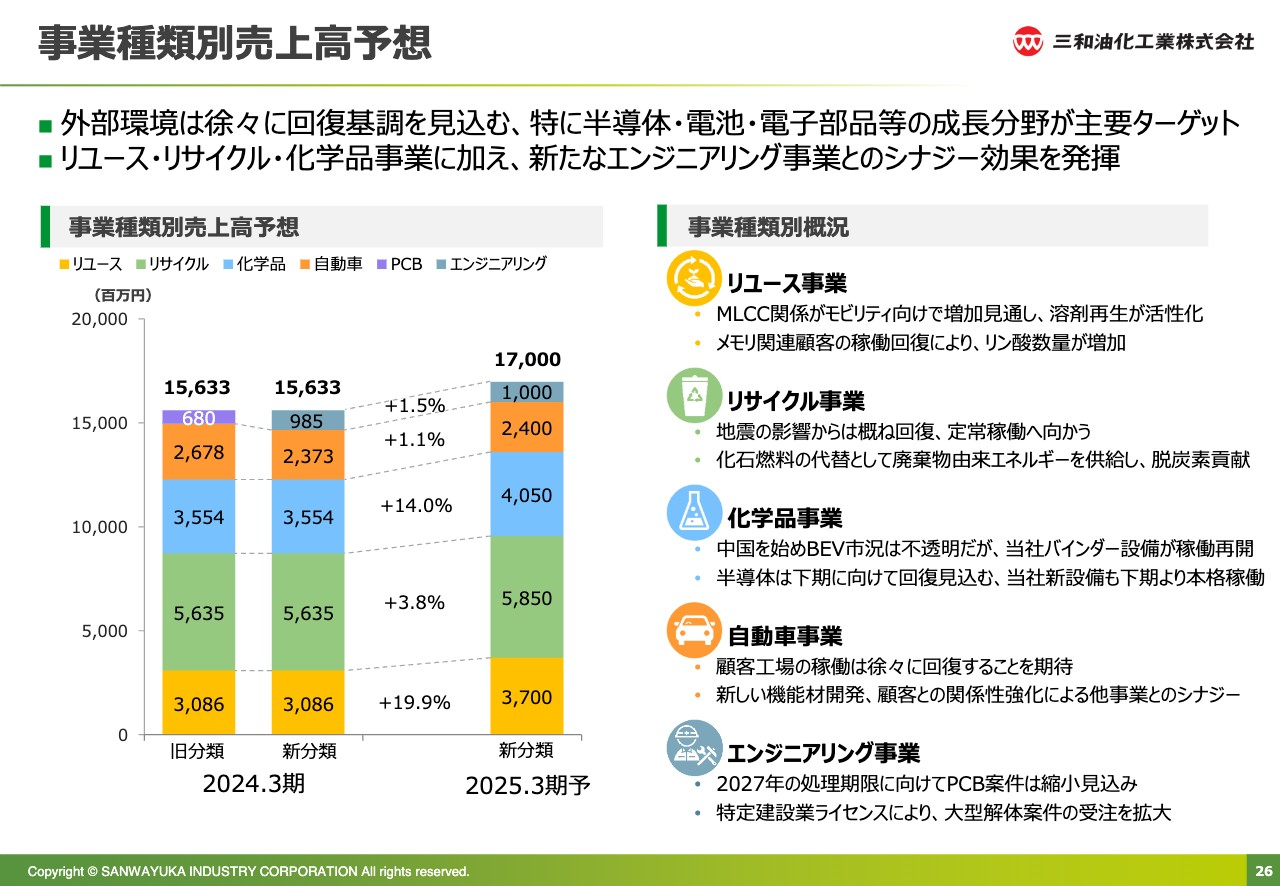

事業種類別売上高予想

事業種類別の売上高予想です。すべてに力を入れていきますが、前年比では特にリユース事業に注力し、19.9パーセント増を目指します。化学品事業は14.0パーセント増とします。

化学品事業では、電子分野へ着実に製品を売り、その後リユース事業でその溶剤を蒸留再生し、リユースしていくことに取り組んでいきます。

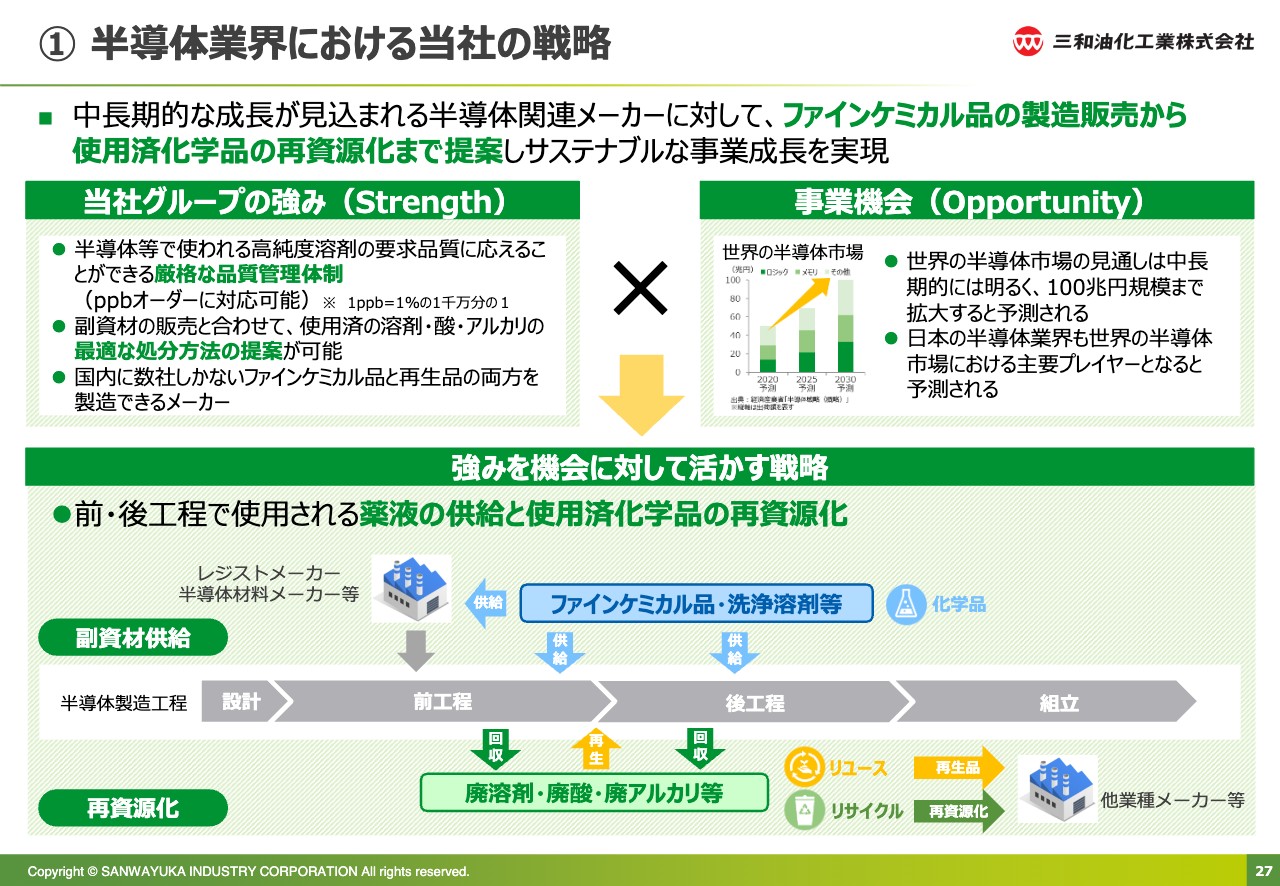

① 半導体業界における当社の戦略

4つの成長戦略について詳しくご説明します。まず、半導体業界における当社の成長戦略についてです。中長期的な成長が見込まれる半導体関連メーカーに対し、ファインケミカル品の製造販売から使用済化学品の再資源化までを提案し、サステナブルな事業成長を実現していこうと考えています。

スライド左上に、当社グループの強みをいくつか挙げました。その3つ目に「国内に数社しかないファインケミカル品と再生品の両方を製造できるメーカー」とあるように、需要にしっかりと対応していきたいと考えています。

また、右上に記載した事業機会として、電池市場は来年、再来年に向けて大きく成長していく見込みです。

下段には半導体のどのあたりの工程が増え、当社の事業がどこに対応しているかを図にまとめました。当社では、半導体の前工程・後工程で使用される薬液の供給と、使用済化学品の再資源化を行っています。前工程・後工程では、ファインケミカル品や溶剤を供給しており、ここは化学品事業が担っています。

またエッチングの工程では、洗浄工程で発生した廃液が出てくるため、それを引き取り、リユース事業、リサイクル事業に回していきます。なかなかすぐには半導体には戻せないため、違った用途に変え、再生製品として持っていきます。さらに、リサイクル事業で再資源化したものを、セメント業界などに持っていくこともしっかりと行います。

稼働が増えてくると、このファインケミカル品やリユース、リサイクルのところが刺激されるため、増収増益につながると考えています。

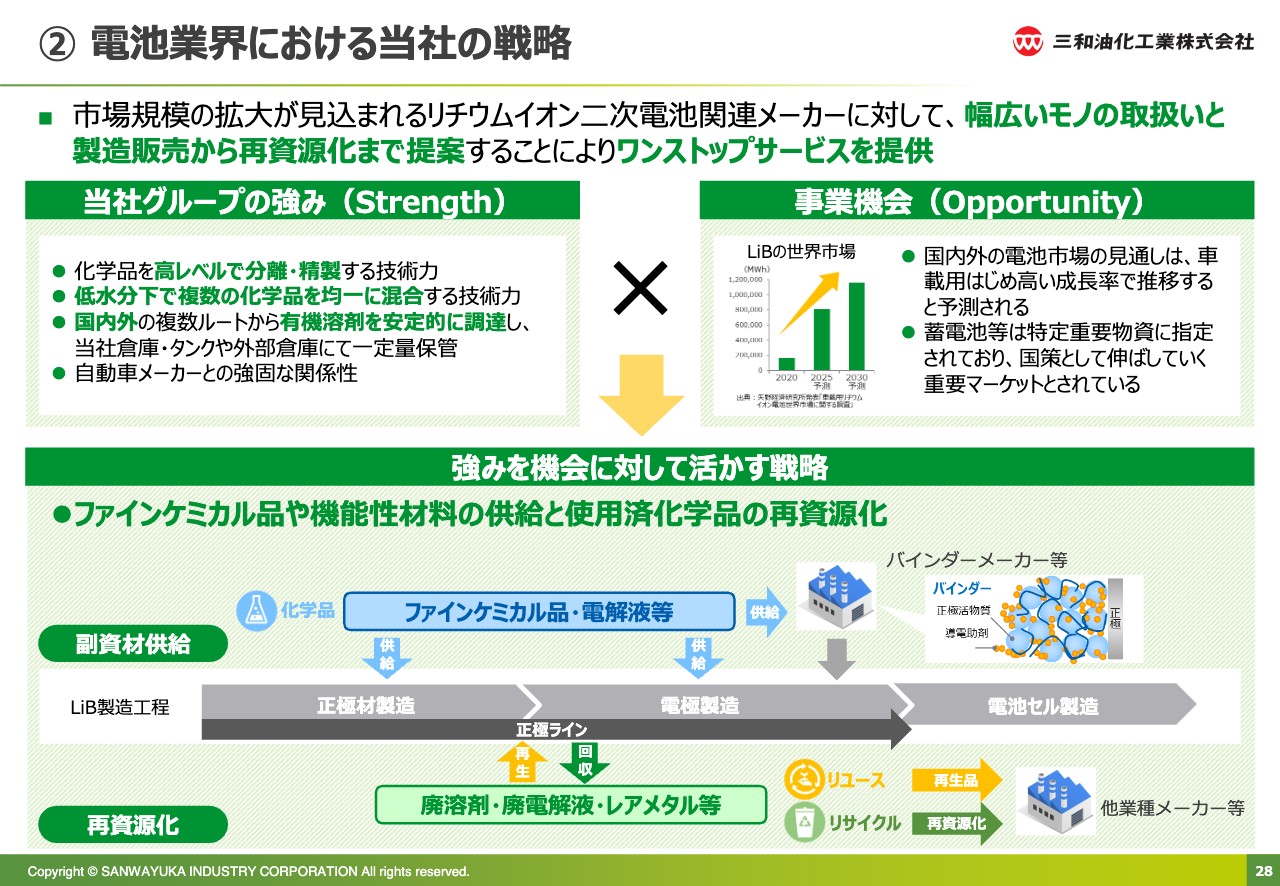

② 電池業界における当社の戦略

電池業界における当社の戦略です。来年以降、市場規模の拡大が見込まれるリチウムイオン二次電池関連メーカーに対し、幅広いモノの取り扱いと、製造販売から再資源化までを提案することで、当社のワンストップサービスをこの電池業界に提供していこうと考えています。ファインケミカル品で培った分離・精製技術などの強みを活かし、リチウムイオン二次電池にも着実に対応していきます。

また、国内のメーカーがあまり生産量を上げない中、電池の使用量が増えていることを踏まえ、国内外から原料を調達します。それらをきちんと保管し、品質を保証して納入することにも取り組みます。

また、自動車メーカーとの直接取引を行っており、強固な関係性があるため、ニーズに対してダイレクトに情報が取れることが強みです。

スライド右上のグラフでは、LiBのマーケットが国内外ともに力強く増えていくということを示しています。リチウムイオン電池の製造工程で、主に正極材や電極の製造にいろいろな化学品が使用されますが、当社は化学品事業として、ここを確実に担っていきたいと思っています。

また正極材には、今後バインダーなどもかなり使用され、ここにも多種・多量の化学品が使われるため、こちらも供給していきたいと考えています。

電池を作る工程でも多量の廃液が出ますが、引き取って再生し、再度、電池の電極製造工程に戻すという再資源化に、今後積極的に取り組んでいきます。リチウムイオン電池を作る際に、サステナブルな製造工程が求められており、電池メーカーもその対応を求められています。そこを確実に受注して、設備も作りました。リユースできないもの、戻せないものについては、リサイクル事業でしっかり循環させていきたいと考えています。

③ 電子部品業界における当社の戦略

電子部品業界における当社の戦略です。ここも安定的に成長が見込まれる電子部品メーカーに対して、ファインケミカル製品や再生製品の製造販売、アライアンス先との協業等により受託再生を介して、資源循環ニーズにお応えしていきたいと考えています。当社は日本全国で、電子部品メーカーのお客さまの近くに、スライドの写真のようなプラントを持っており、確実に対応できる体制が整っています。

ここでは、ファインケミカル品・再生製品の供給と、使用済み化学品の再資源化に取り組んでいきます。特に、アルミ電解コンデンサ・MLCC(積層セラミックコンデンサ)の製造工程で、当社の再生製品やファインケミカル品を使用します。また、特にMLCCを作る工程では多量の溶剤が出てくるため、これを当社のリユース事業で対応して、再資源化していきます。

リユースできないものについては、セメント等へのリサイクルで対応していきたいと考えています。これらを、お客さまの近くで力強く取り組んでいきます。

④ エンジニアリング事業における当社の戦略

エンジニアリング事業における当社の戦略です。この事業機会として、プラントの改廃がこれから大きく進むと考えています。

当社は、昨年、特定建設業の許可を得ることができました。そのため元請けとして受注することが当社グループの強みとなり、廃棄物の引き取り、運搬、リユース事業、リサイクル事業を介して再資源化に積極的に取り組みます。

また、アスベストの法律が変わり、分析もしっかり行うことが求められます。これについてもグループ会社で受注できるため、増えていくマーケットに十分対応できます。

2024年問題もあり、建設業界は「マーケットは増えるが、プレイヤーがなかなか増えない」という状況で、そのような意味でも当社が新規参入することで、受け皿となるのではないかと思っています。

以上の4つの戦略で、今期以降力強く成長していきたいと考えています。

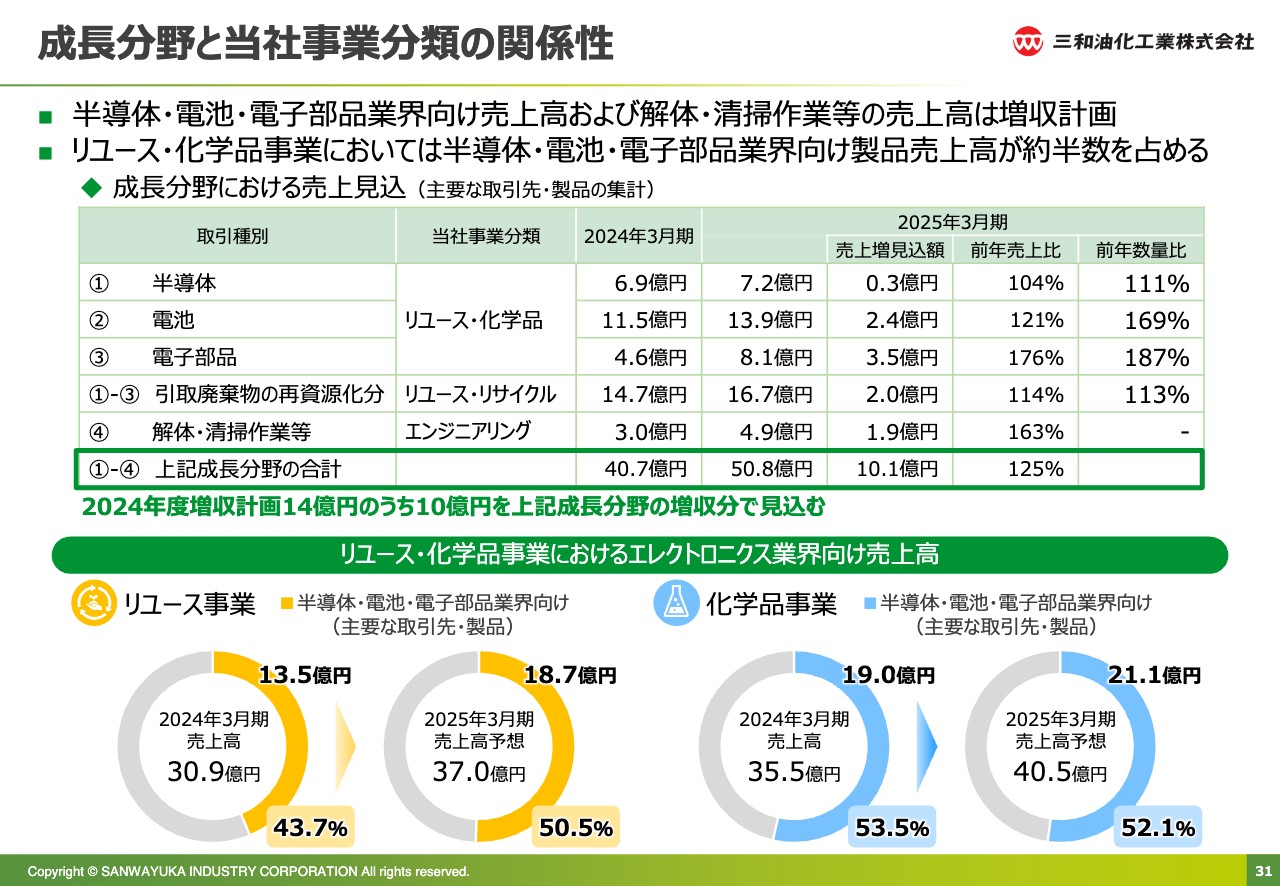

成長分野と当社事業分類の関係性

スライドは、これら4つの成長戦略を数字で示したものです。合計で売上高が前期40億7,000万円に対して、今期50億8,000万円と、10億1,000万円増えることとなります。2024年度増収計画14億円のうち、10億円分がこの4分野で成長します。

ちなみに、この売上増見込み額である10億円は、行き先が明確になっているものだけをピックアップしているため、実際はこの4分野の中で寄与する事業はもう少し多いのではないかと考えています。

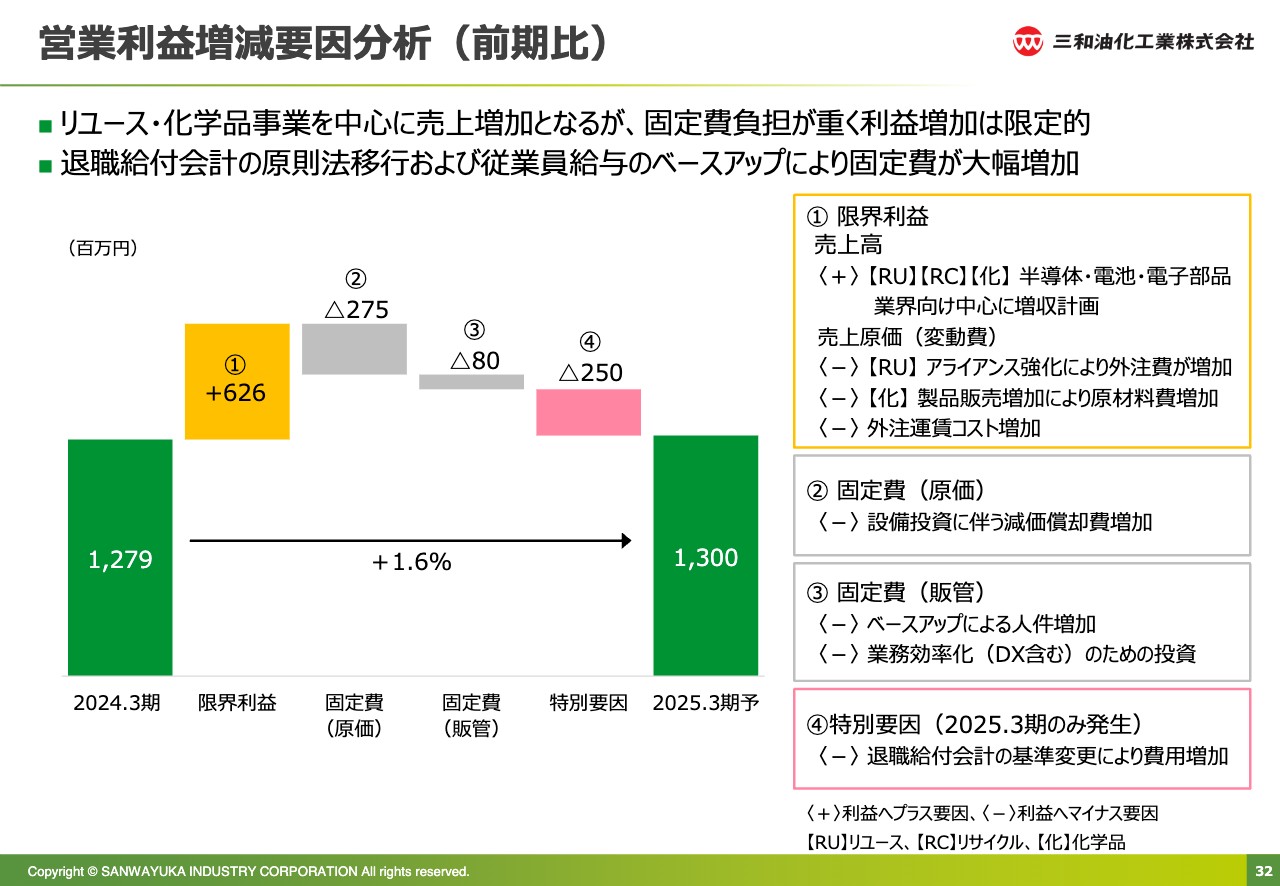

営業利益増減要因分析(前期比)

今期は13億円の営業利益をしっかり確保していきたいと思っているものの「あまり増えないな」と認識されているかもしれません。増えない要因が、グラフのピンク部分である特別要因です。退職給付会計の基準が変更され、今期だけ費用を計上しないといけないため、2億5,000万円計上しています。

これがなければ15億5,000万円となり、前期比約2割増の営業利益を獲得することができた計画と認識しています。しかしこれは今期だけの要因のため、来期以降は、先ほどの4つの事業戦略を着実に進めていき、さらなる成長を進めていきたいと考えています。

設備投資額・減価償却費・研究開発費予想

今期は、後半に多いのですが、35億円の予定で設備投資を進めていきたいと考えています。後ほどご説明する「グランドビジョン2030」を鑑みて、積極的に、戦略的事業投資を執り行っていきます。

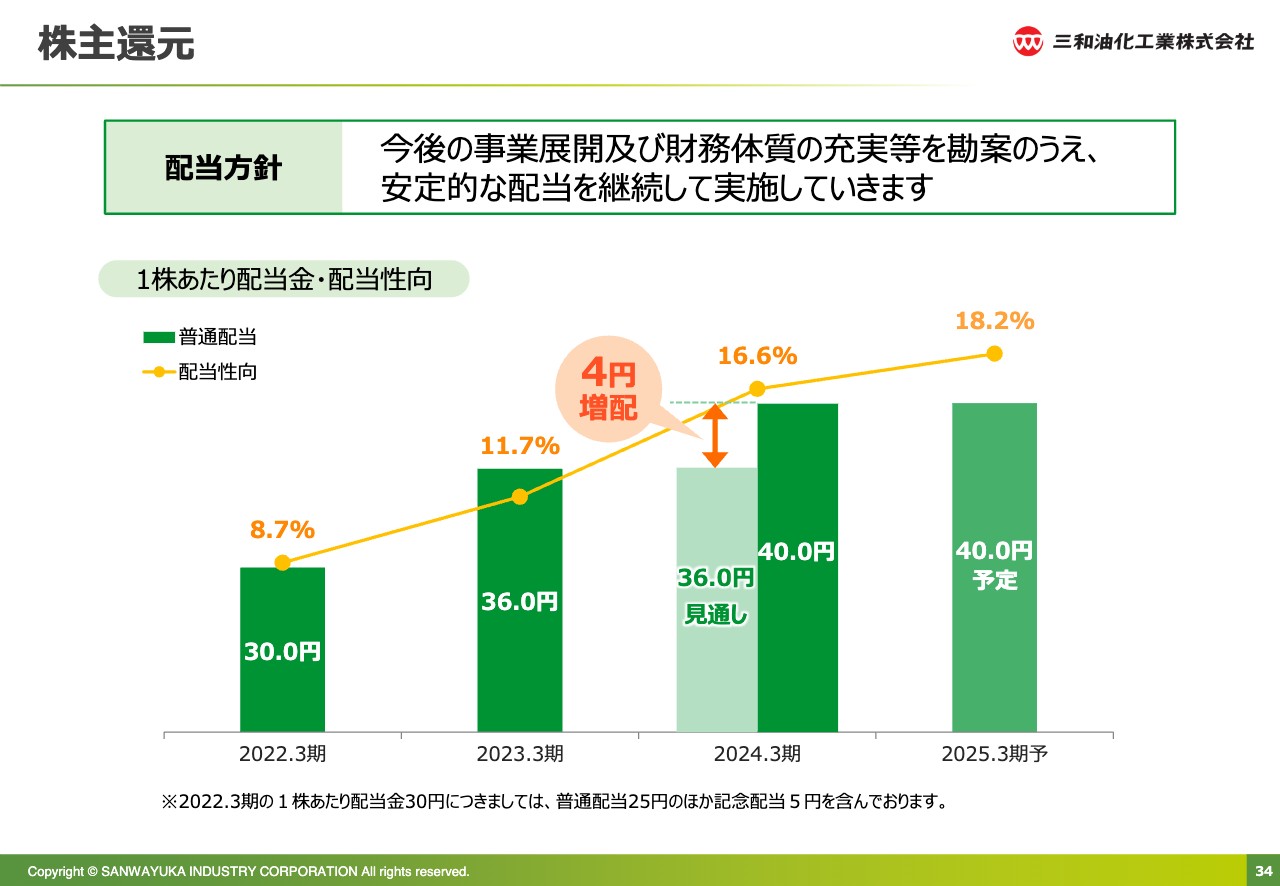

株主還元

配当については、2月に示した純利益を上回ることができたため、わずかではありますが4円増配したいと考えています。

以上で、2025年3月期の事業計画のご説明を終了します。

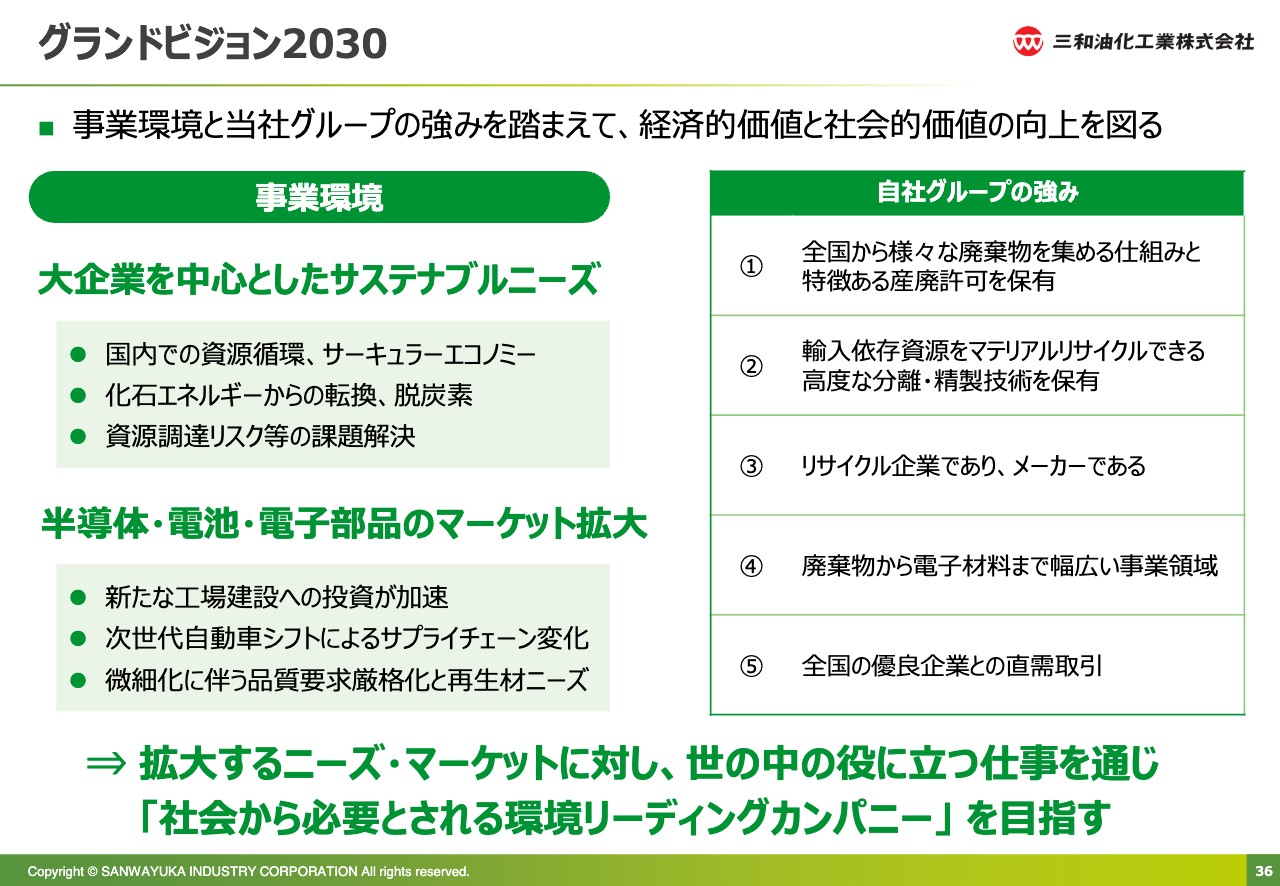

グランドビジョン2030

続いて、中期経営計画についてご説明します。「グランドビジョン2030」として、長期の目線で事業環境を再認識していきたいと考えています。

2030年に向けて、引き続き大企業を中心としたサステナブルニーズが増えていくと見込んでいます。また半導体・電池・電子部品のマーケットは、力強く拡大していくだろうと考えています。

したがって、自社グループの強みを活用してアタックし、拡大するニーズ・マーケットに対し、世の中の役に立つ仕事を通じて「社会から必要とされる環境リーディングカンパニー」を目指していきます。

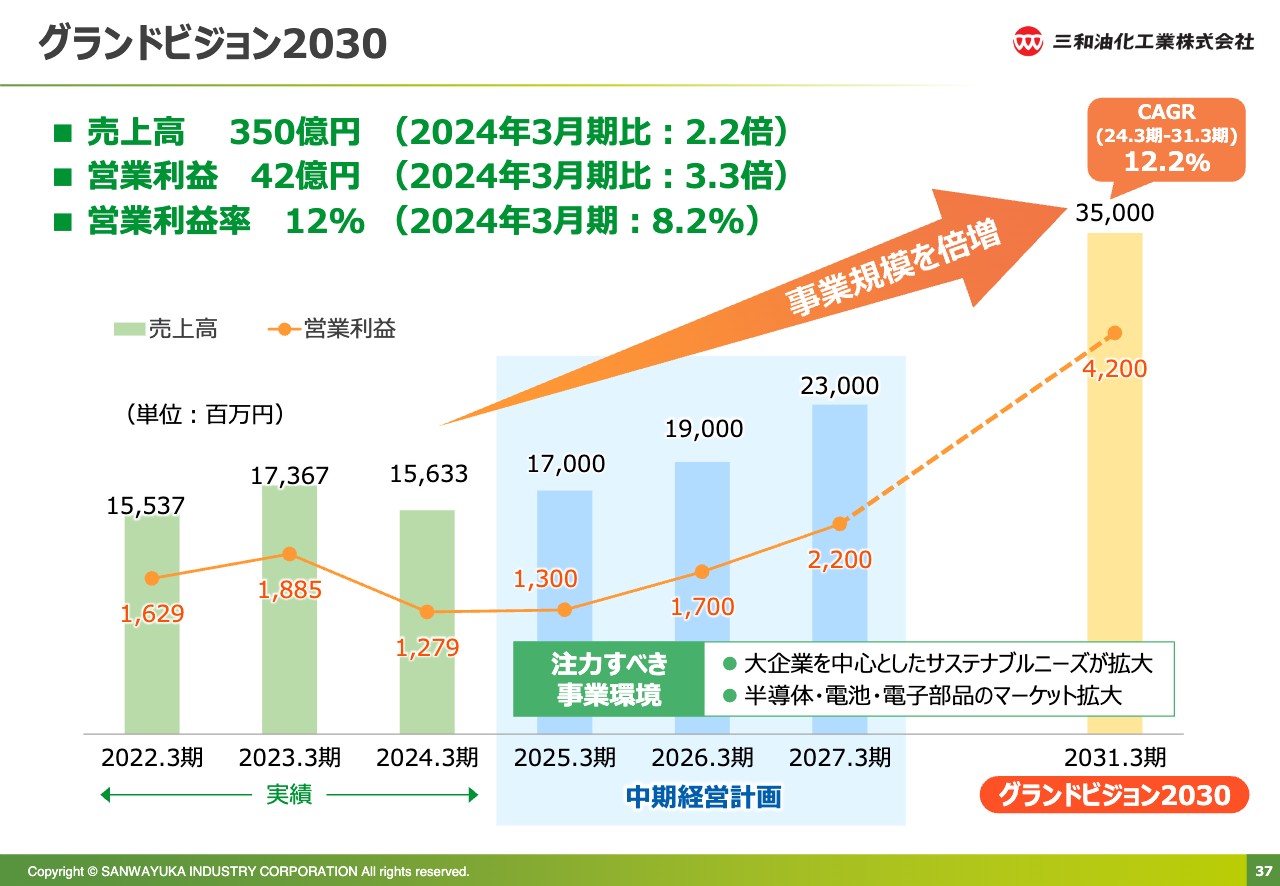

グランドビジョン2030

定量数字は変更していません。今期売上高が1回落ち込みましたが、「グランドビジョン2030」のゴールは変えていません。事業投資を着実に進め、計画どおりの数値を達成すべく邁進していきたいと考えています。

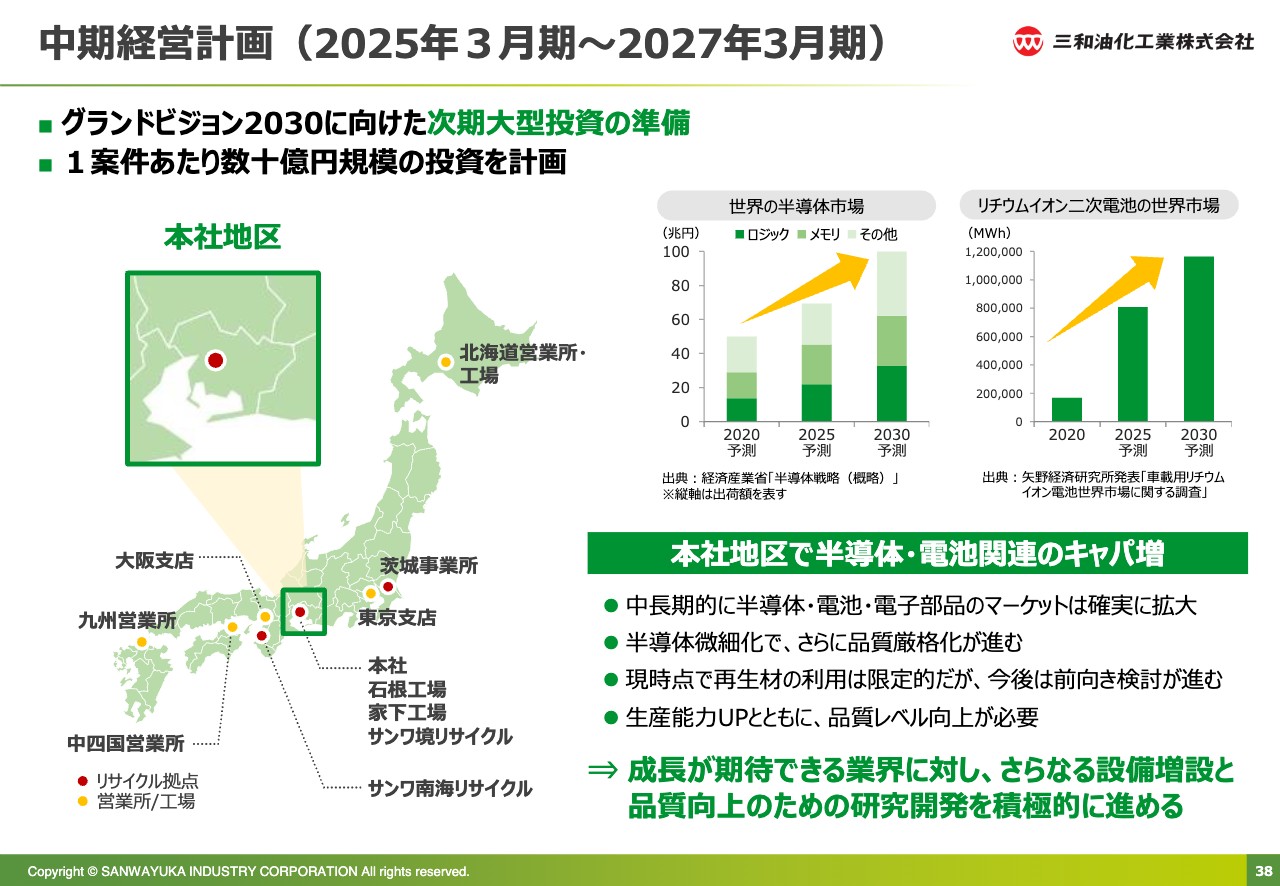

中期経営計画(2025年3月期~2027年3月期)

「グランドビジョン2030」の向こう3年間の取り組みについてです。大型投資を進める予定で、1件あたり数十億円規模の投資を計画しています。

中長期的に、半導体・電池・電子部品のマーケットは確実に拡大すると見込んでいます。また半導体の微細化で、さらに品質の厳格化が進むと考えられます。現時点での再生材の利用は限定的ですが、今後は前向きに、大企業を中心に使用したいというニーズが進むだろうと考えています。

生産能力アップとともに、当社は品質レベル向上の必要性を認識しています。成長が期待できる業界に対し、さらに設備投資と品質向上のための研究開発を積極的に進めていきます。

中期経営計画(2025年3月期~2027年3月期)

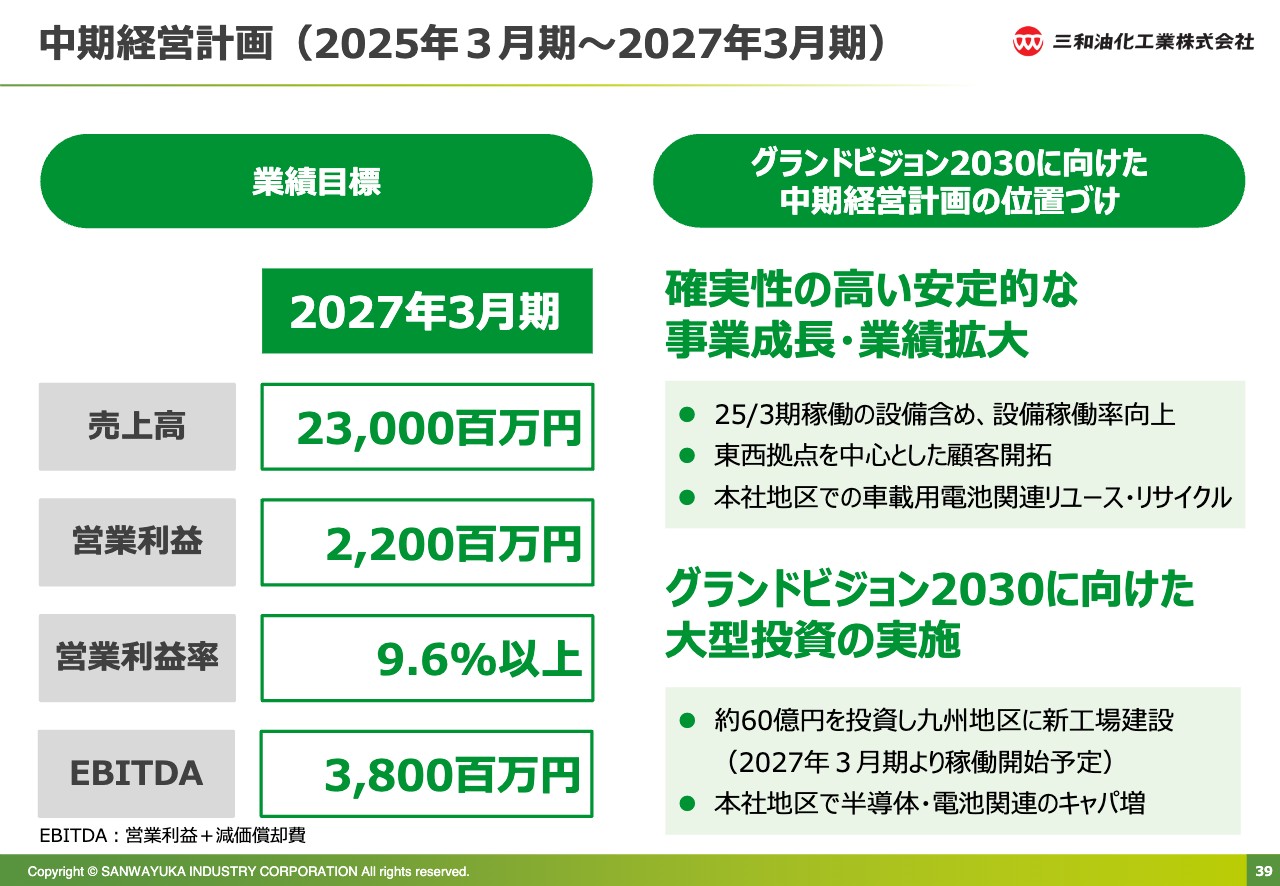

中期経営計画の数値目標です。売上高230億円、営業利益22億円、営業利益率9.6パーセント以上、EBITDA38億円と計画しています。

「グランドビジョン2030」に向けた中期経営計画の位置づけとして、1つは確実性の高い安定的な事業成長・事業拡大を目指していきます。

そのために、2025年3月期稼働の設備を含め、設備稼働率を向上していきます。また、東西拠点を中心とした顧客開拓を、力強く進めていきます。さらに、本社地区での車載用電池関連の自動車会社が設備投資を進めていくため、それに向けた仕事にしっかり取り組んでいきます。

もう1つは、「グランドビジョン2030」に向けた大型投資を実施していきます。約60億円を投資し、九州地区に新会社による新工場を建設し、2027年3月の稼働を目指していきます。また、本社地区では、半導体・電池関連向けの受注に確実に対応すべく、キャパシティを上げるための設備投資をしていきます。

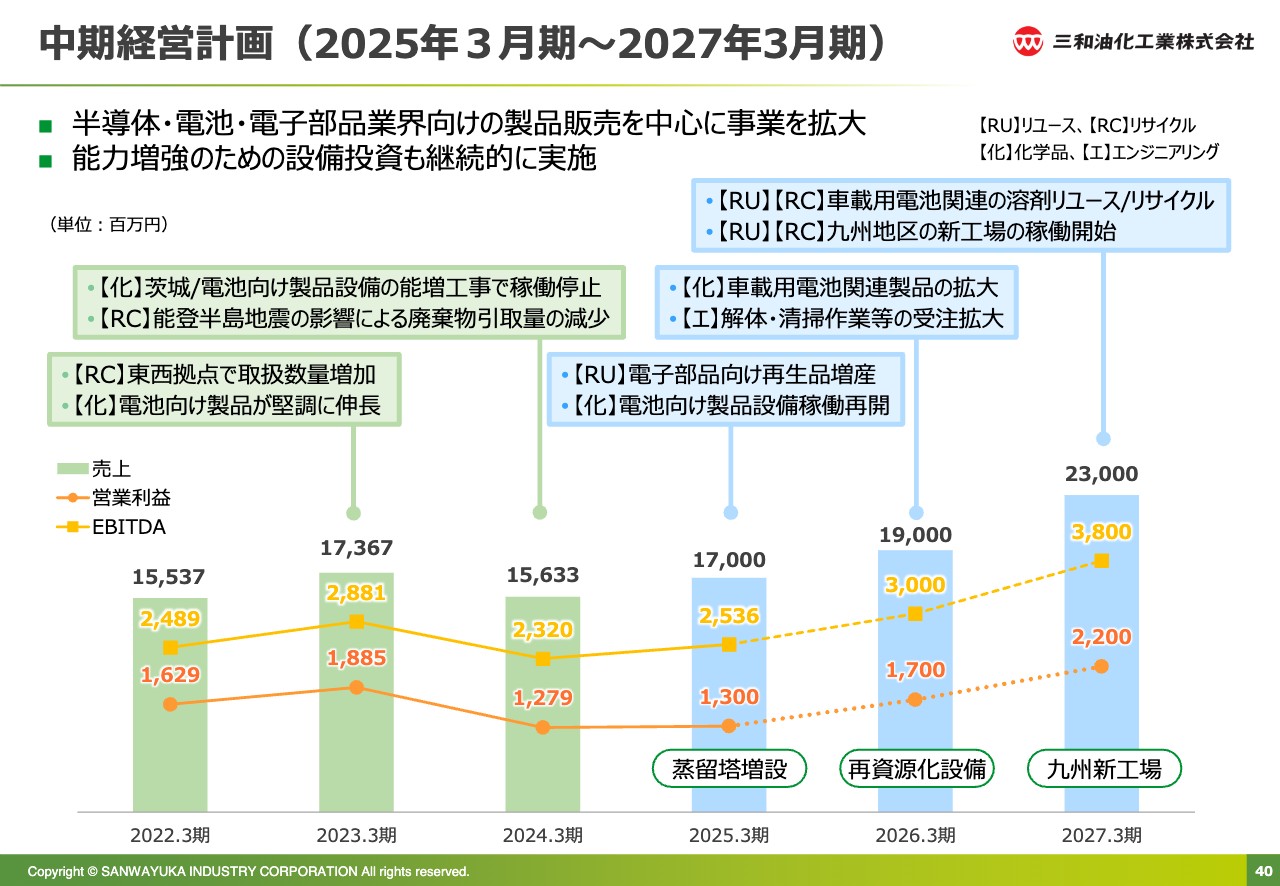

中期経営計画(2025年3月期~2027年3月期)

向こう3年間に、蒸留塔の増設やその他細かい再資源化プラントを立ち上げていきます。また、3年後の2027年3月期には、九州の新工場が立ち上がり、力強く成長できるだろうと見ています。

中期経営計画(2025年3月期~2027年3月期)

先ほど60億円を投資するとお話ししましたが、成長性の高い半導体業界の再資源化ニーズに、九州主体で取り込んでいきたいと考えています。

現在、工場や会社がありませんので、それにしっかり対応していきたいと考えています。九州地区の現状把握について、外部環境としては、半導体関連の工場に毎年約5,000億円の投資が行われています。このことから九州地区は成長していくと考えており、特に半導体関連工場の建設投資が活況することにより、化学品の使用需要が一気に増えていきます。

半導体を中心とした動脈産業が大きく成長していく一方、静脈産業がまったく完備されておらず、非常に困っています。行政からも大きな課題だということで、対応していきたいというご要望を承っています。そのような中で、当社は九州で事業投資を行い、地産地消で再資源化を実施し、サーキュラーエコノミーの実現に対応していこうと考えています。

半導体の材料は輸入材料が非常に多いため、近くで対応することにより再資源化・資源調達リスクに対するBCP対応になります。またこれにより、お客さまにコスト低減もご提供していきたいと考えています。近くでなるべくCO2のインプットの少ない工場を作っていくことで、バリューチェーンにおけるCO2排出量の削減などの課題解決にも対応していきたいと考えています。

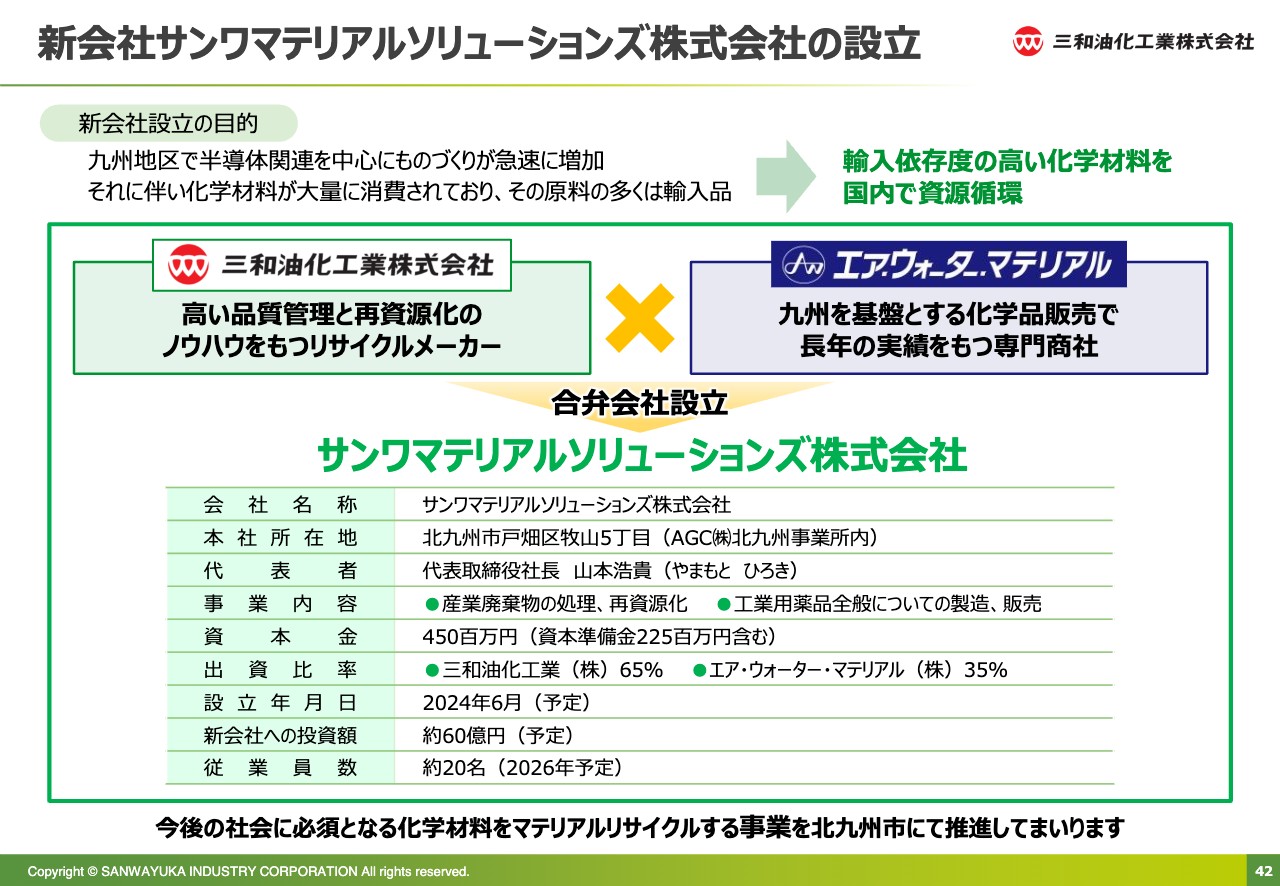

新会社サンワマテリアルソリューションズ株式会社の設立

そのような課題解決のために、新会社を作りました。こちらに先月プレスリリースした内容を記載しています。

新会社設立の背景として、九州地区での半導体関連を中心にものづくりが急速に増加することに伴い、化学材料が大量に消費されていきます。これらの原料の多くは、国内ではなかなか調達されません。

また、今後エチレンプラントの統廃合で使用が増加し、ますます国内での調達が困難になると見込まれています。したがって、少しでもそれに対応すべく、輸入依存度の高い化学材料を、国内で再資源化することを目的とした事業会社を設立しました。

出資比率は、三和油化工業が65パーセント、エア・ウォーター・マテリアルという専門商社が35パーセントです。

新会社サンワマテリアルソリューションズ株式会社の立地(詳細)

新会社の詳細です。輸入に依存する化学材料の国内再資源化を、北九州市で実施します。熊本から高速道路ですぐに来られる立地であり、新会社もアクセスのいい場所にあります。また、山口や広島からもお客さまを獲得することができることから、北九州に決めました。

この取り組みは、北九州市と市長にも非常に歓迎いただき、かなり積極的に動いていただきました。強力にバックアップをいただきながら、北九州市の事業投資を行い、工場を立ち上げていきます。

場所は、北九州市にあったAGC社の九州事業所内の港側の一部を借りて、事業投資をしていきます。船も着岸できるため、一部、船を介した物資の運搬などもしていきたいと考えています。

2025年度初頭から着工し、完工は2026年春です。ちょうどJASMの2期が立ち上がる頃に間に合うよう、急いで建造する予定です。

新会社サンワマテリアルソリューションズ株式会社の事業

九州の半導体企業や化学企業から、さまざまな有機溶剤、リン酸、その他の廃棄物が発生します。この新会社ではそれらを引き取り、良いものは蒸留再生して、お客さまに再度お届けします。

エア・ウォーター・マテリアルの力も借りて、収集・販売をコラボレーションで積極的に展開していきます。また、カットしたものは石炭や重油の代替燃料として、セメントメーカーなどにも供給します。九州地区はセメント企業が多いため、需要は十分あると思っています。

なるべく蒸留再生し、マテリアル資源として溶剤などをメーカーに供給することを主眼に取り組んでいきたいと考えています。

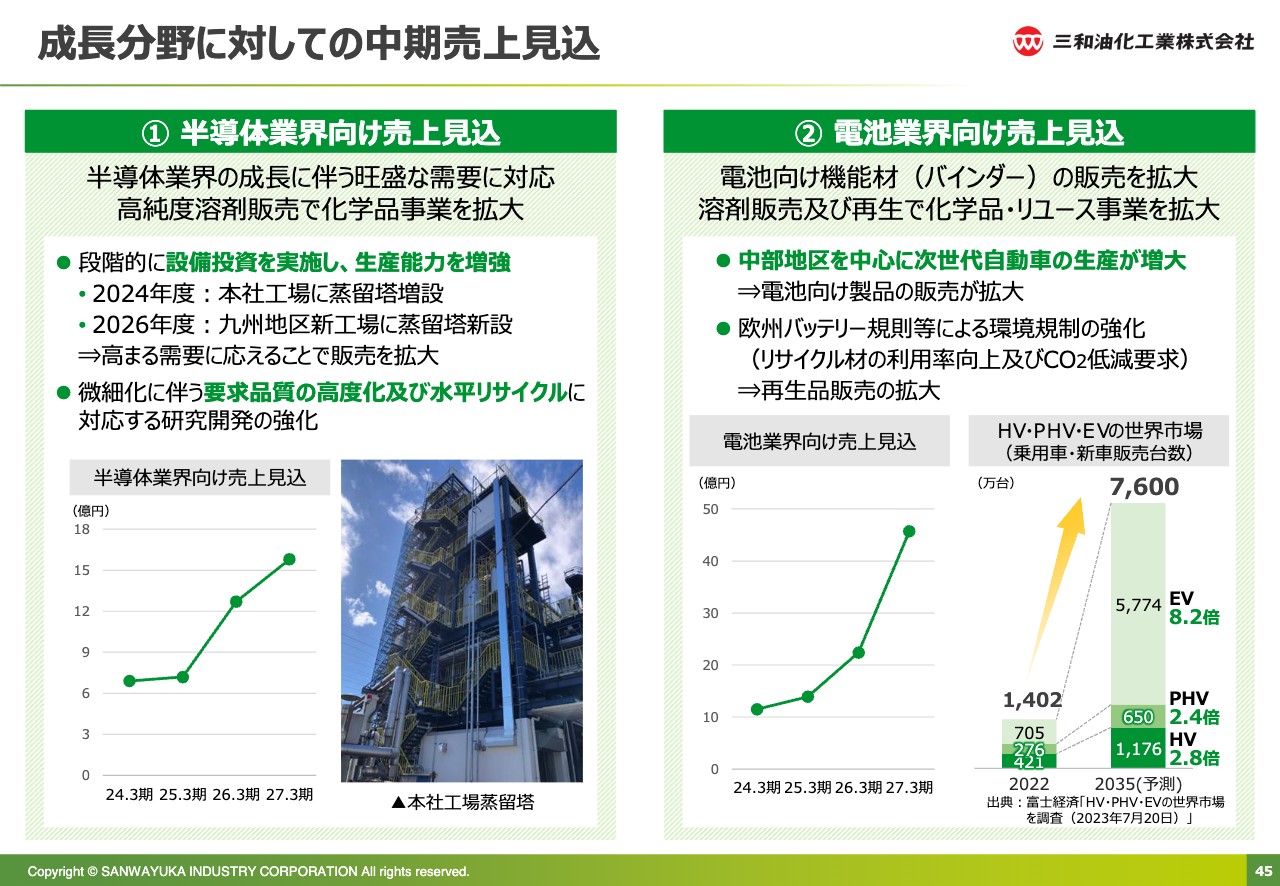

成長分野に対しての中期売上見込

中期経営計画の4つの戦略で申し上げたものを、定量数字も交えてあらためてご説明します。

まず売上見込です。1つ目の事業戦略である半導体業界向けについては、現在約7億円ですが、3年後には約16億円を見込んでいます。

写真のとおり、本社地区に大型の蒸留塔も完備し、自動車や半導体の受注をすべく、現在立ち上げ準備や品質対応をしている最中です。

2つ目の電池業界向けについてです。本社のある愛知県の自動車メーカーが、ハイブリッド向け・EV向けの電池工場を4ライン急造しており、ちょうど一年後ぐらいに立ち上がってきます。

現在、一部を試作しているのですが、その本格的な生産が、当社の事業年度で言う2026年、2027年のあたりで急激に受注できる見込みです。したがって、これに伴った成長を示し、現在約10億円の売上を、3年後には約45億円と見込んでいます。

EVだけではなく、ハイブリッドの正極材を作る材料やバインダーの受注も取り込んでおり、比較的高い精度でいけるだろうと考えています。

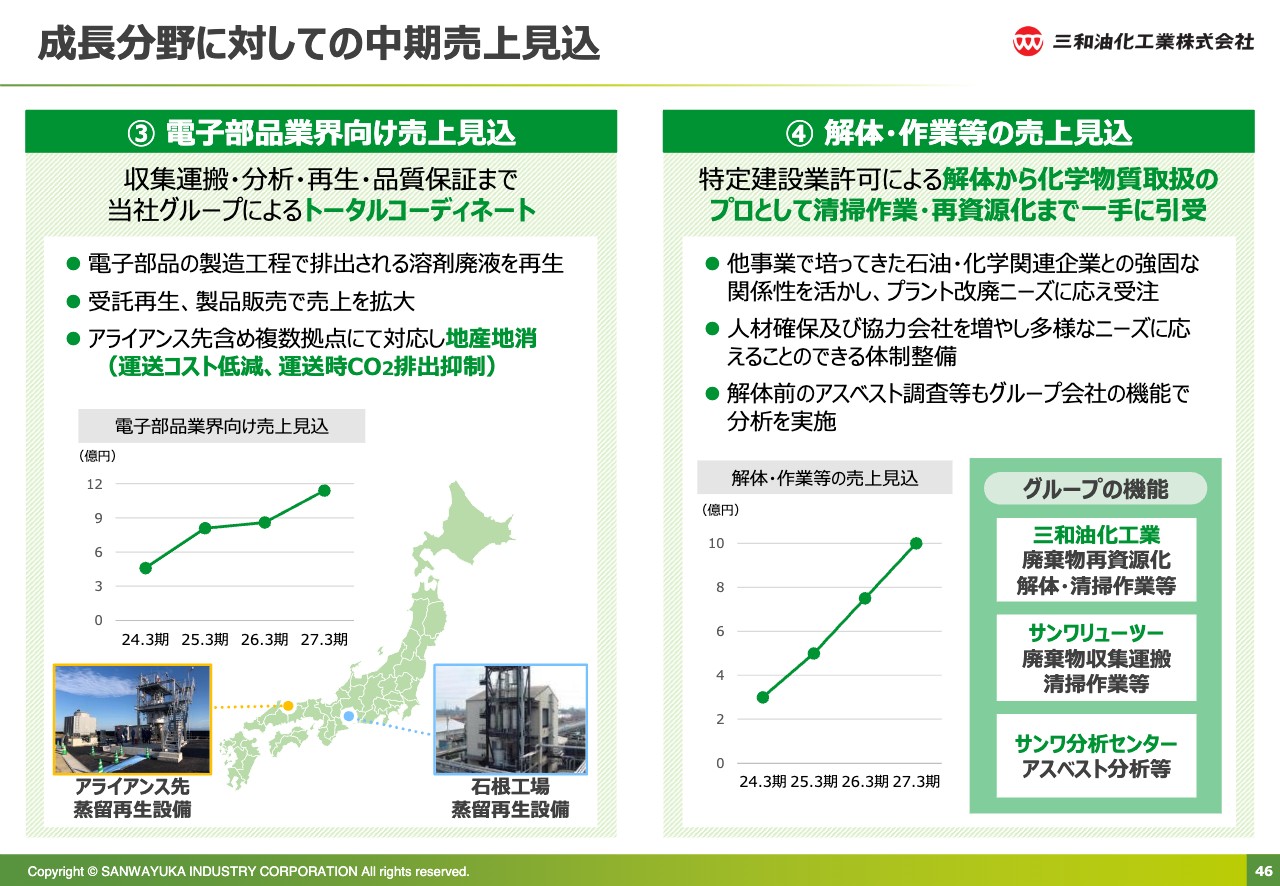

成長分野に対しての中期売上見込

3つ目の電子部品向けについてです。山陰地区のメーカーが追加投資したため、この工場と愛知県の本社工場で、MLCC向けや電池向けの受注を取り、現在の4億円から5億円から、3年後には10億円の受注を取っていきたいと考えています。特に、出雲のMLCCメーカーからどの程度受注できるかによって、この売上も変わってくると思っています。

4つ目は解体・作業等の売上見込みです。これは安全面など当社の力量もあるため、無理をしては取りません。しかしながら現在約3億円のものを、向こう3年でまず10億円ぐらい取っていきたいと考えています。

これを受注することで、廃棄物単価を高くして引き取ることができます。したがってリサイクル事業の収益力向上を図り、中にいいものがあればリユース・蒸留再生して、再資源化していきたいと考えています。

運搬や清掃作業など、三和油化工業としても多くの仕事も得られます。また、アスベストについては撤去の際にすべて分析するようにと法律が変わりました。当社はグループ会社にその分析会社もあるためかなり受注が期待できると思っています。

このようなことを通じて、事業成長を実現していきたいと考えています。

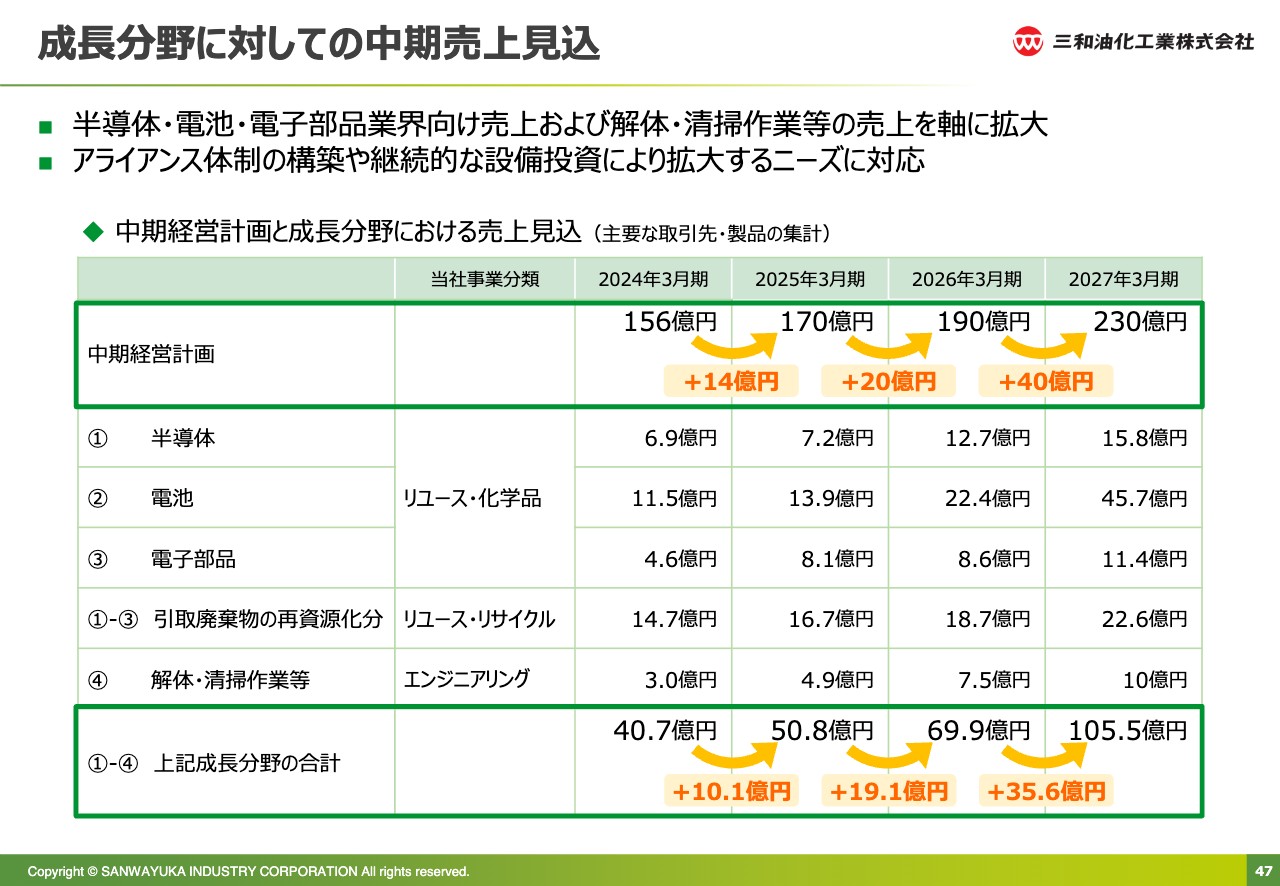

成長分野に対しての中期売上見込

スライドの表は、4つの成長分野が今後売上ベースでどのくらい寄与していくのかをまとめたものです。今期156億円の売上に対して、3年後には230億円を目指します。売上ベースでは74億円増となりますが、この4つの事業戦略でそのうち65億円程度を補完しています。

そのためにも、4つの事業戦略にしっかりと取り組んでいきます。マーケットが増えることは認識しているため、いかに受注を獲得し、対応していくかが重要だと思っています。4つの事業戦略に注力して取り組み、まずは向こう3年間、足元で着実に、計画どおりに増収増益を目指していきます。

質疑応答:化学品事業の回復見通しについて

司会者:「2023年度は化学品事業の減収影響が大きかったとのことですが、今後の回復についてはどのように見積もり、回復してくる時期はどう考えているでしょうか?」というご質問です。

柳: 特に半導体関連の化学品の回復はお盆明け頃になると予想しており、上期の計画に関しては保守的な数字となっています。

ただし、回復が始まれば急速に受注の増加が起きる可能性があるため、継続して情報収集を行い、上期中には、急な受注増へ対応できる体制を整備していきたいと考えています。

質疑応答:主要業界が低迷した場合の対応について

司会者:「半導体、電池、電子部品業界の成長をあてにした経営計画となっていると思います。2023年度のようにそれらの業界が失速した時には、御社が受ける影響が大きいと考えればよいでしょうか? また、そのような不測の事態が発生した場合に考えている対策はあるのでしょうか?」というご質問です。

柳: 半導体業界には景気の波があり、弊社も影響を受けて前期は減収減益となりましたが、会社全体として事業成長できるように、戦略を立てていきます。

弊社には幅広い2次産業の企業とのつながりがあり、一部の業界の景気が悪くなっても他の業界で補うことができます。この体制を維持し、4つの事業領域に対応し、2030年度に向けて安定的な成長を図っていきます。

質疑応答:電池製造ラインの再稼働見通しと蒸留塔の業績寄与度について

司会者:「前期後半から停止していた、茨城事業所の電池向け製品製造設備の稼働が再開するとあります。増産体制をとった今期の稼働見通しはいかがでしょうか? また、本社工場にて投資を行った蒸留塔の業績寄与度はどのようになりますか?」というご質問です。

熊﨑: 茨城事業所の電池向け製品製造設備には、既存の1ラインと新設した1ラインがあります。既存ラインはすでに稼働開始していますが、新設ラインにつきましては品質等のチェックを行っており、業績に寄与するのは今年度の後半になると見ています。

ただし、一時的に顧客の需要が調整局面となっているため、フル稼働することができず、今期の見通しは、スライド45ページでご説明したとおりの売上見込みとなっています。

本社工場の蒸留塔については、電子部品や半導体向けといった高純度製品の製造プラントであり、品質確認のための試作を進めている段階です。よって今期の業績寄与度はそれほど高くなく、本格化するのは来期以降と見ています。

質疑応答:北九州市の新工場に関する見通しについて

司会者:「北九州市の新工場が2026年度から稼働開始とあります。フル稼働となる時期、業績への寄与度はどの程度と考えていますか?」というご質問です。

柳: 半導体向けのプラントなので、監査や4M変更などがあり、半年から1年程度の助走期間が必要です。本格的に対応できるようになるのは1年後くらいで、フル稼働は本格稼働から2年、3年後を想定しています。すでに有力な顧客からの受注はいただいており、現在は愛知県の本社工場に運搬して対応していますが、九州の工場の稼働開始後は移管を進めていきます。

なお、スライド43ページに工場外観の図がありますが、今回の投資ですべて完成するわけではありません。顧客開拓を進め、半導体・電子部品関連の投資や受注状況を確認し、段階的に必要な資本投下をしたいと考えています。

業績への寄与度について、誤解を招いてしまうため具体的な数字をお示しすることは控えさせていただきます。もう少し情報収集したのち、適切な時期に開示します。

当然のことながら、第1期工事となる今回の投資で60億円を投入しますので、それ相応の事業収益が見込まれることを想定しながら、進めていきます。

質疑応答:九州地区における蒸留リサイクルビジネスの状況について

司会者:「九州地区で、すでにビジネスを行っている会社はありますか?」というご質問です。

柳: 九州地区において、蒸留リサイクルのビジネスをしている企業はほとんどありません。小規模でされている会社が2社程度あると認識していますが、どちらもあまり大きな投資をされる計画はない模様です。

今後、溶剤の使用量が増加したときに、地域内で使用済み溶剤を受け入れきれないことが見込まれるため、早い段階で事業投資することを決定しました。

現状、取引実績があるのかという意味合いであれば、すでにお取引が始まっている案件もあり、使用済み溶剤を本社工場等まで運搬しリサイクルしています。今後は数量が増加し、販管費も膨らむため、九州の新会社で受注を取り込み、力強く成長したいと考えています。

質疑応答:今期の投資予定について

司会者:「今期は大きな設備投資を予定しているようですが、どのようなものがあるのか教えてください」というご質問です。

熊﨑: スライド33ページにあるとおり、今期は35億円の設備投資を計画しており、主なものが2件あります。

一番大きな割合を占めるのが、九州地区の新会社の工場着手金で、11億円程度です。その次に大きいものは、本社地区の蒸留プラントへの投資で、7.5億円程度です。

質疑応答:「グランドビジョン2030」達成への施策について

司会者:「『グランドビジョン2030』が示されましたが、今年度から未達となり、計画達成できるのか不安な部分もあります。これからどのように挽回していくつもりなのか、具体的な方策などをお聞かせください」というご質問です。

柳:「グランドビジョン2030」をお示しした初年度から、減収減益となったことに責任を感じています。想定以上に半導体の需要減の溝が深かったことと、長期化したことが背景にありますが、この反動で今秋以降急速に回復するのではないかと見ています。

半導体メーカー、電子部品メーカー、EVメーカーとの対話で、潜在的な伸びしろのあることは確認済みで、特にEV関連においては、かなり牽引していただけるのではと予想しています。また、愛知県の自動車メーカーからHV向け電池部品関連の受注を取り込める予定もあり、期待しています。

弊社は電子部品メーカーから廃液を受け入れ、処分をして終わりではなく、再資源化し、品質保証したうえで供給したり、電子部品メーカーが使いやすいように加工をしたりする依頼に対応していった結果、単なる産業廃棄物の処理業者から、サプライヤーであると認識していただけるようになりました。成長分野にあるメーカーに対し、コストダウンやBCP、ESG、SDGsへの対応といった課題の解決策を提供できると考えています。

初年度は計画達成できませんでしたが、確実に受注を取り込み、その受注に対応するための積極的な設備投資を進めていきます。

また、国内のエチレンプラントは、今後改廃されていくことが見込まれます。弊社はほぼすべての石化メーカーと直接取引をしているため、エンジニアリング事業として、プラントの改廃ニーズも取り込めるよう活動します。

以上のような事業活動により挽回を図り、「グランドビジョン2030」達成に向け、社会の役に立つ仕事を通じて事業を成長させ、収益を確保してまいります。つまり、弊社のビジョンである「社会から必要とされる環境リーディングカンパニー」を目指しているということでありますので、今後ともよろしくお願いします。

この銘柄の最新ニュース

三和油化工業のニュース一覧- 東証スタンダード(大引け)=値上がり優勢、住石HD、銭高組がS高 2026/02/16

- 東証スタンダード(前引け)=値上がり優勢、住石HD、Jテック・CがS高 2026/02/16

- 決算プラス・インパクト銘柄 【東証スタンダード・グロース】寄付 … サンコール、クオリプス、コンヴァノ (2月13日発表分) 2026/02/16

- 2026年3月期 第3四半期決算短信〔日本基準〕(連結) 2026/02/13

- 通期連結業績予想及び配当予想の修正に関するお知らせ 2026/02/13

マーケットニュース

- 東京株式(大引け)=96円高と4日続伸、幅広く買われ連日の最高値更新 (02/27)

- <動意株・27日>(大引け)=PowerX、デンカ、ACSLなど (02/27)

- 27日中国・上海総合指数=終値4162.8815(+16.2505) (02/27)

- ビタブリッドジャパンが東証グロース市場に新規上場へ、4月2日付 (02/27)

おすすめ条件でスクリーニング

三和油化工業の取引履歴を振り返りませんか?

三和油化工業の株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。