【QAあり】BlueMeme第18期定時株主総会、当面は投資に注力 デジタルレイバーにより顧客のシステム開発内製化、開発コストの最適化を推進

2024年3月期通期業績

松岡真功氏(以下、松岡):代表取締役社長の松岡です。事業報告、連結計算書類及び計算書類についてご報告します。

当社Webサイトに掲載しています招集通知の20ページから54ページをご覧ください。こちらは掲載のとおりです。

通期決算のハイライトについては、スライドにてご説明します。また、当社の事業概要、事業の特徴と優位性、取り巻く市場環境と社会問題、事業計画、中期経営計画についても、本日スライドでご説明します。

事業計画のご説明に関しては、開発中のデジタルレイバーのデモンストレーション動画をご紹介します。

2024年3月期 通期連結 決算ハイライト

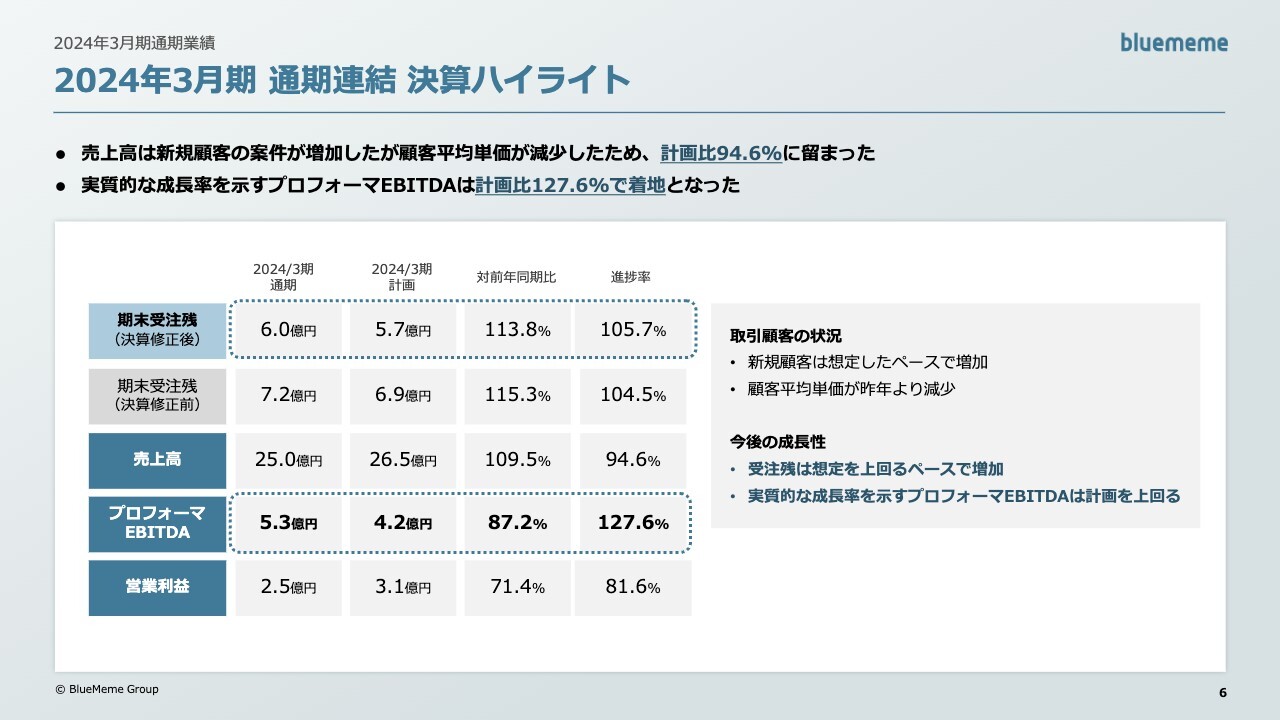

まず、2024年3月期の通期連結の決算ハイライトをご説明します。

2024年3月期は新規顧客の案件が増加しましたが、平均顧客単価が減少したため、計画比94.6パーセントに留まりました。しかし、実質的な成長率を示すプロフォーマEBITDAに関しては、計画比127.6パーセントの着地です。

以上が決算のハイライトです。

BlueMemeの主要事業:業務システムの開発サービスを中心としたDX事業

当社の事業概要・事業計画をご説明します。

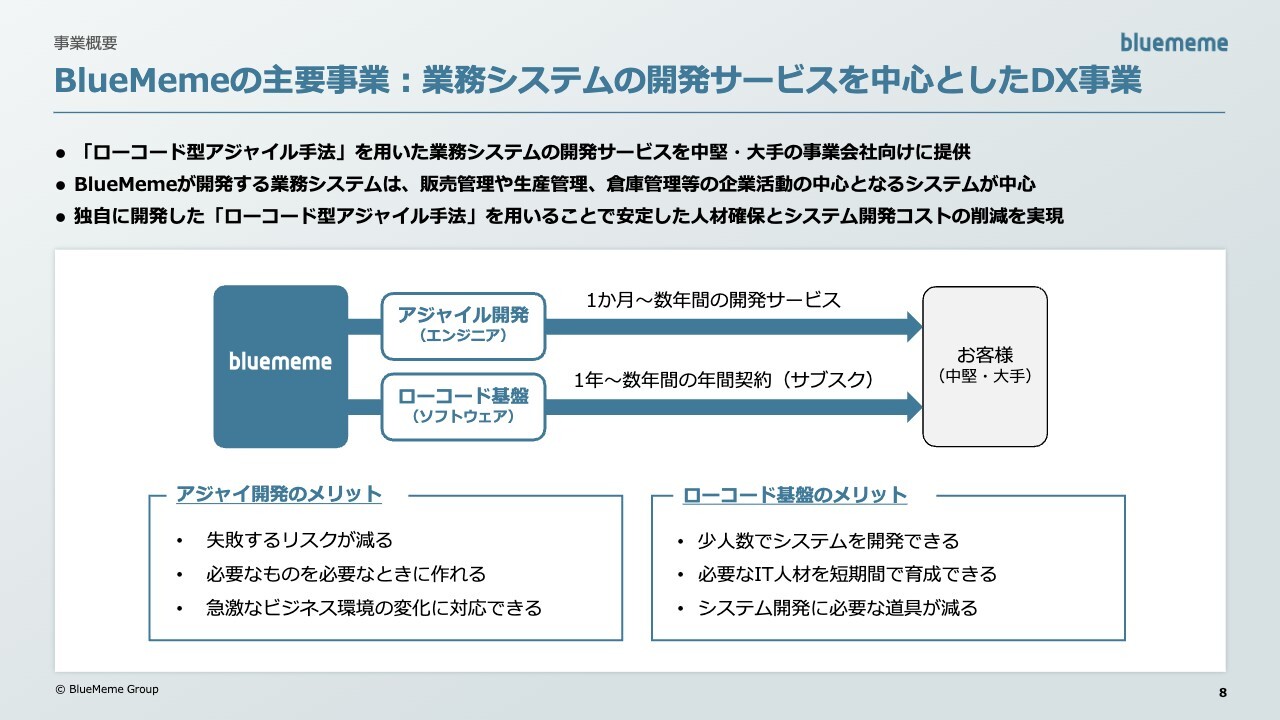

当社の主要事業は、業務システムの開発サービスを中心としたDX事業です。お客さまに提供しているものは主に2つです。

まず1つは、アジャイル開発サービスです。契約期間は、1ヶ月から半年の案件が多いですが、3年、4年ほど続く案件もあります。こちらはエンジニア主体でサービスを提供しています。

もう1つが、ローコード基盤サービスです。エンジニアが使用するローコード基盤のソフトウェアをサブスクリプションで提供しているサービスです。契約期間は最低1年の契約になり、アジャイル開発を行うエンジニアが使用するローコード基盤を年間契約でお客さまに提供しています。こちらはシステム規模が大きくなるにつれて契約金額が上がっていく仕組みになります。

アジャイル開発とローコード基盤のメリットについてご説明します。

アジャイル開発は、ウォーターフォール型開発に比べると失敗するリスクが減り、必要なものを必要な時に開発することができます。短期間に必要なシステムが作られるため、急激なビジネス環境の変化に対応することができるメリットがあります。

ローコード基盤は、ウォーターフォール型開発と比較して、小人数でシステムを開発することが可能です。また、ローコード基盤を使用するエンジニアを短期間で育成することができます。育成方法に関しては、当社の優位性でもあります。システム開発にはさまざまなソフトウェアを購入する必要がありますが、ローコード基盤はワンストップでほとんどの開発・運用に必要な機能を持っているため、必要な道具(ソフトウェア)が減るというメリットがあります。

ビジネスの流れ

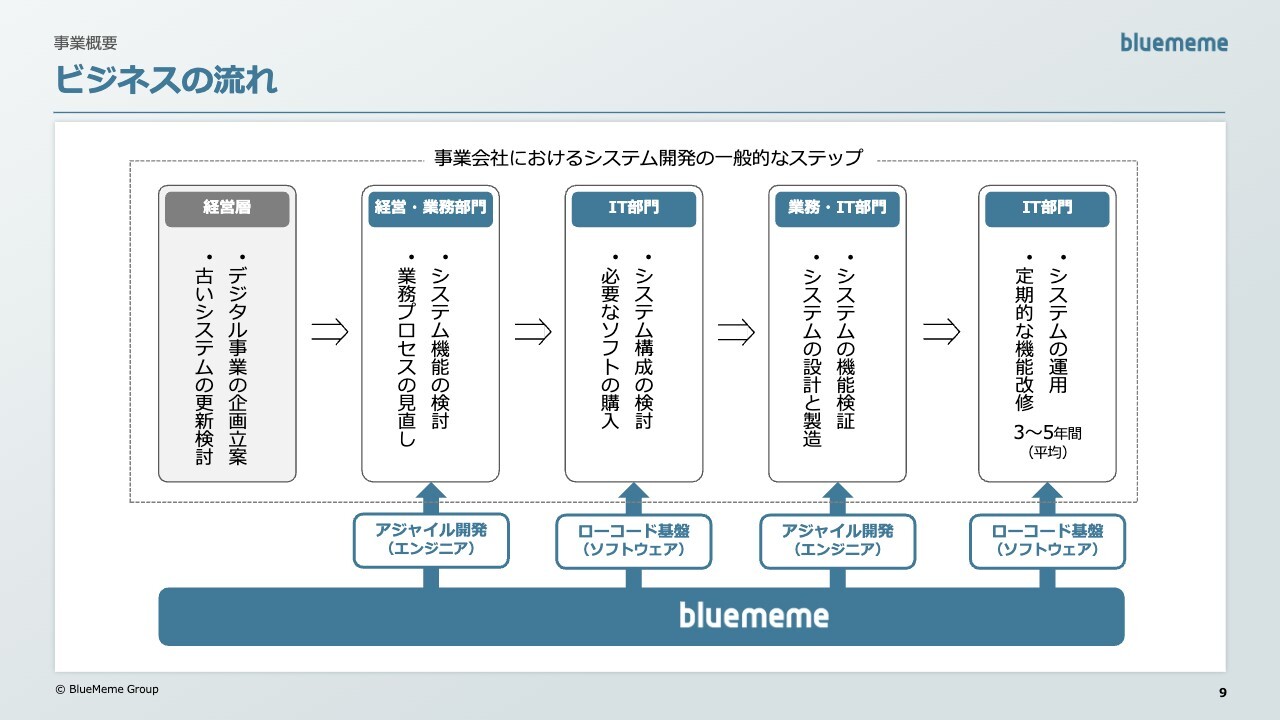

次にビジネスの流れについてご説明します。

まず、事業会社がレガシーシステム等の大規模システムのリプレースの検討、または、新たな事業を開始します。

その後、事業会社の経営や業務部門でどのようなシステムを開発するのか、業務プロセスを見直すのか等を検討する際に、当社はお客さまの業務や現状のシステムを分析し、変更点のご提案をするサービスを提供しています。

構築するシステム要件の決定後、システム構成の検討や、必要なソフトウェアを購入する段階に入ります。この段階で、当社からローコード基盤のソフトウェアのご提案をしています。

ローコード基盤を導入後、システムの設計・製造・機能検証を行います。この時も、当社からアジャイル開発のサービスを提供しています。この段階で、お客さまにプロジェクトに入っていただくことで、当社のノウハウを伝え、内製化の実現も行っています。

最後に、開発したシステムの運用や定期的な機能改修がありますが、ローコード基盤が保守・運用に必要な機能を備えていますので、システムが動いている間はサービスを提供し続けることになります。

以上のことを行うため、開発に3ヶ月から2年ほどかかり、最後の運用の段階に行くと3年から5年、長い案件だと7年、8年ぐらいの運用が続きますので、当社の開発サービスを導入した後も、ローコード基盤のサブスクリプションの契約が長年続くのが当社のビジネスモデルです。

IT業界におけるポジショニング

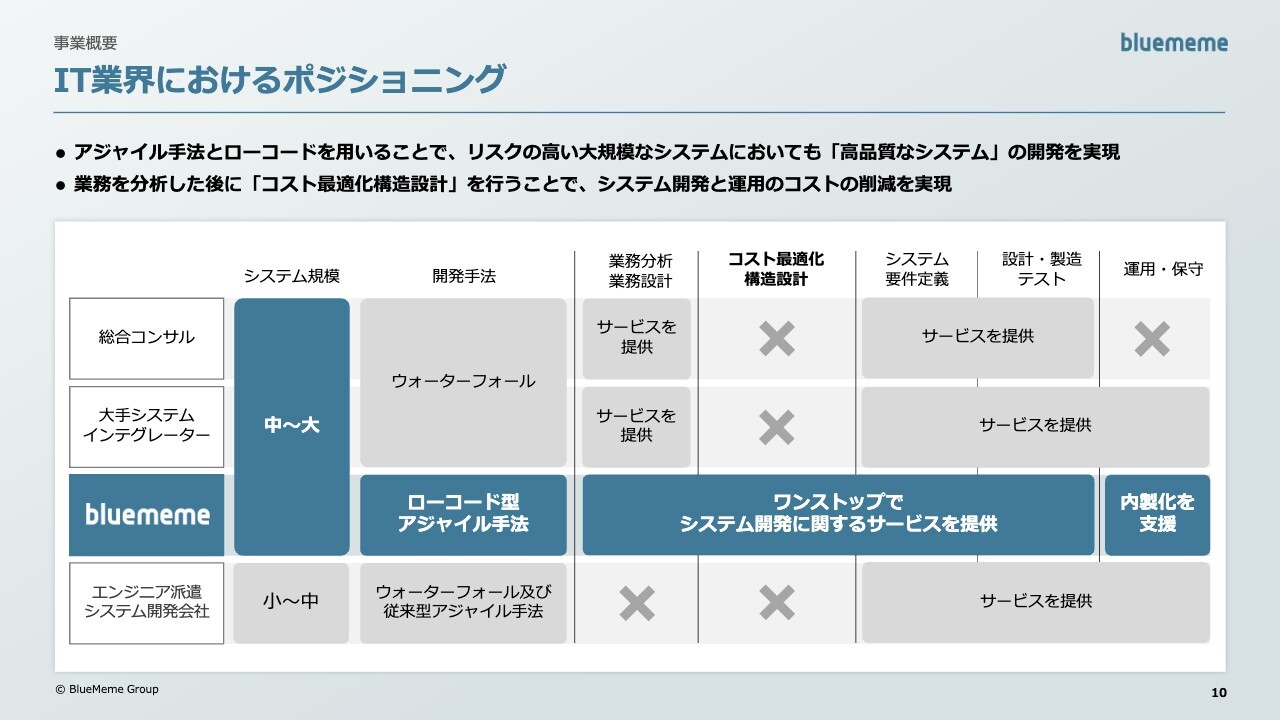

IT業界における当社のポジショニングをご説明します。

比較対象は、大型総合コンサルティングファーム会社と大手システムインテグレーター会社、さらに、小規模のシステム会社やエンジニア派遣会社とも比較します。

開発システムの規模について、当社は大手システムインテグレーター会社や総合コンサルティングファーム会社同様、中規模から大規模のシステム開発を対象としています。一般的に当社のような規模の会社は、小規模のシステム会社やエンジニア派遣会社同様、システム開発規模は小から中となりますが、中規模・大規模のシステム開発が可能な独自の方法論を有していますので、当社の優位性を活かした大規模なシステム開発案件を獲得しています。

開発手法について、当社はローコードをほぼ100パーセント使用していますので、ローコードに特化したアジャイル手法を用いています。これと比較して、総合コンサルティングファーム会社や大手システムインテグレーター会社は、アジャイル型開発を行っている案件はあるものの、一般的にはウォーターフォール型開発を中心とした開発手法が現在も多く行われています。

業務分析・業務設計以降は開発ステップを大きく分け、業務分析からシステム要件定義、設計・製造テスト運用へと流れます。

当社独特のサービスは、業務分析とシステム要件定義の間にあるコスト最適化構造設計です。業務内容を構造化し、業務やシステム機能の見直しを行うことで、必要最低限の機能が備わったシステムを短期間で開発するための計画を立てます。当社独自の開発方法論「AgileDX」の特徴がコスト最適化構造設計のフェーズで活かされます。

また、他社との差別化要因は、保守・運用のフェーズになります。一般的にシステム会社は保守・運用の長期契約で利益・売上を伸ばしますが、当社は保守・運用の内製化支援を行い、お客さま自身で改修・運用を行っていただきます。当社は、ローコード基盤を提供するため、運用フェーズ以降はローコード基盤によるサブスクリプションの収益を得ることができます。

以上が、IT業界における当社のポジショニングになります。

企業がシステム開発の委託先決定の際に重要視する項目

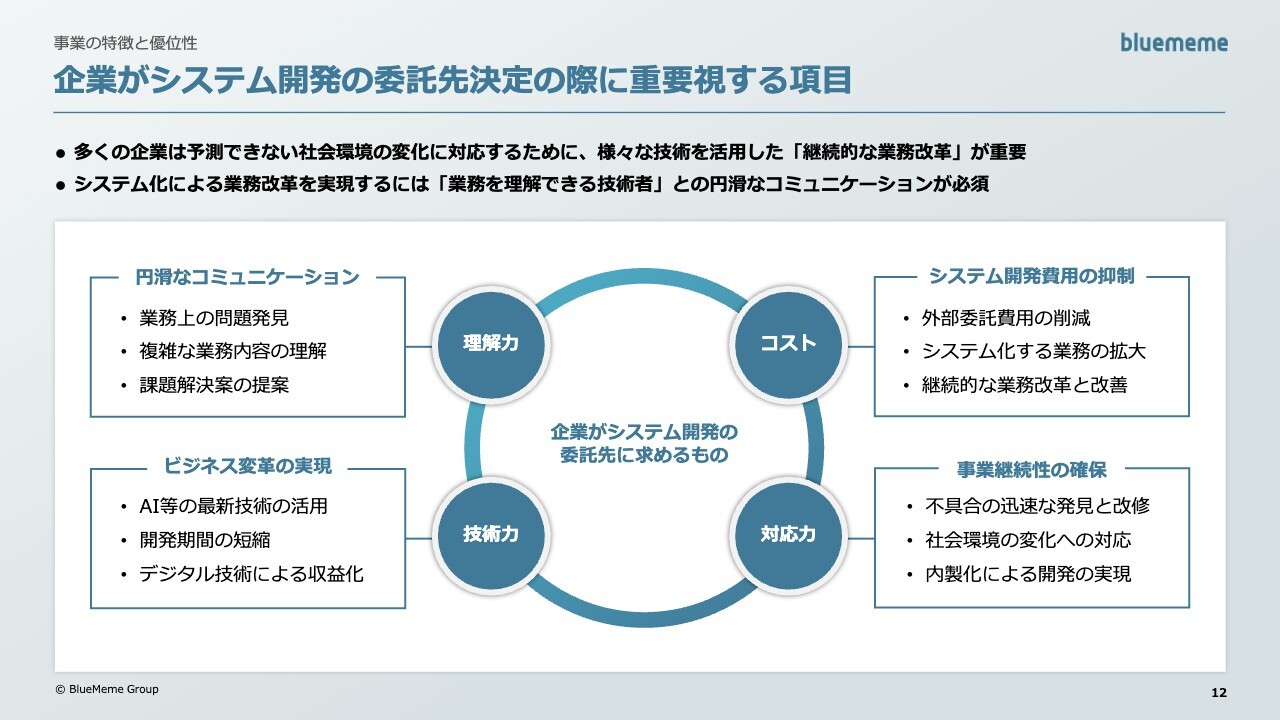

事業の特徴と優位性について、企業がシステム会社を選ぶ時のポイント4つをご説明します。

1つ目は、理解力です。これはお客さまの業務や、今から開発するシステムの業務をどの程度理解できるかという理解力があるかの視点をお客さまは重視されます。

2つ目は、技術力です。依頼要件を満たしたシステムを構築できるか、開発期間を短縮できるか、AI等の最新技術を用いてのシステムを開発できるか等の技術力を重要視される傾向があります。

3つ目は、コストです。理解力があり、技術力が高くてもコストが高ければ外部委託費用が高くかかりますので、システム開発費用を抑制するためにコストは重要視されます。

4つ目は、対応力です。システムの不具合や、社会環境の変化で大きな修正を行うことがある場合は、迅速な対応が求められます。

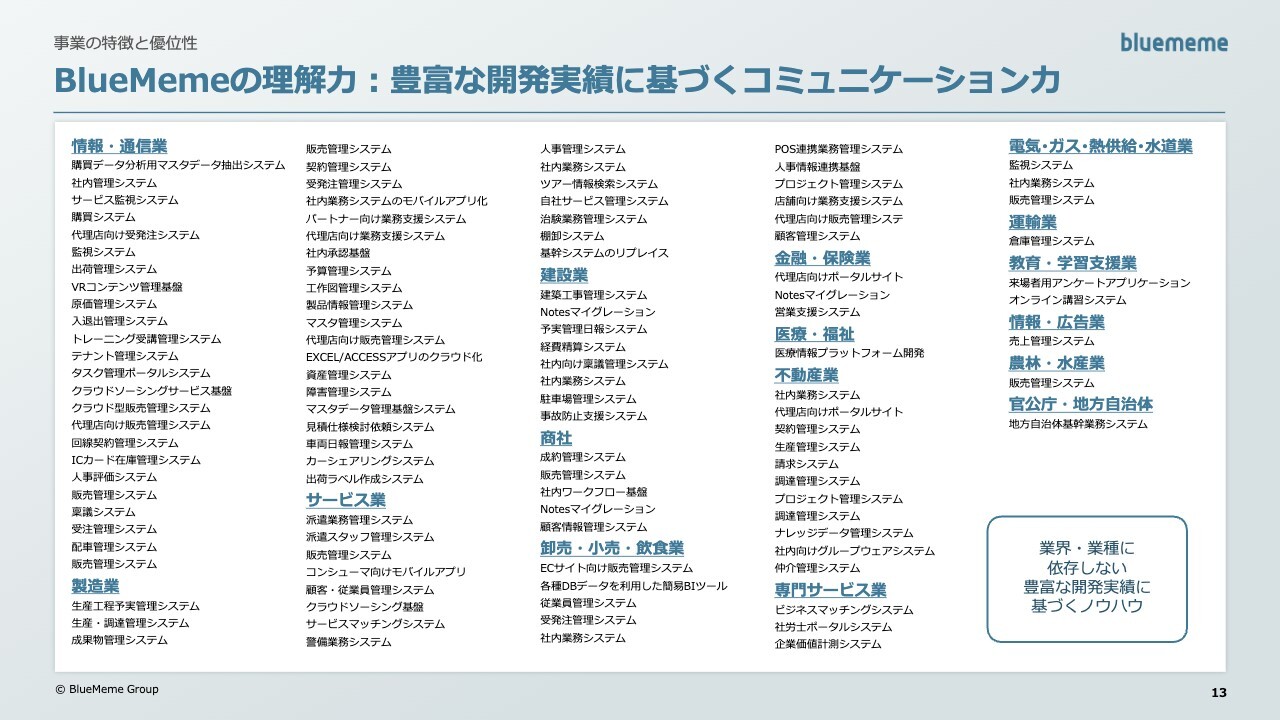

BlueMemeの理解力:豊富な開発実績に基づくコミュニケーション力

上記4つのポイントをどのようにカバーしているかについてご説明します。

理解力についてです。当社は企業の基幹システムをメインで開発しており、情報・通信業、製造業、サービス業、商社、建設業、卸売・小売・飲食業、金融・保険業、医療、不動産業、専門サービス、教育、運輸業、ガス・熱供給・水道業、情報・広告業、農林・水産業、官公庁等のさまざまな業界の業務システムの開発を行っています。特定の業界に偏ることなく幅広い業界のシステムを受託していることから、業界に依存しない豊富な実績を基にさまざまなお客さまの業務を理解できると確信しています。

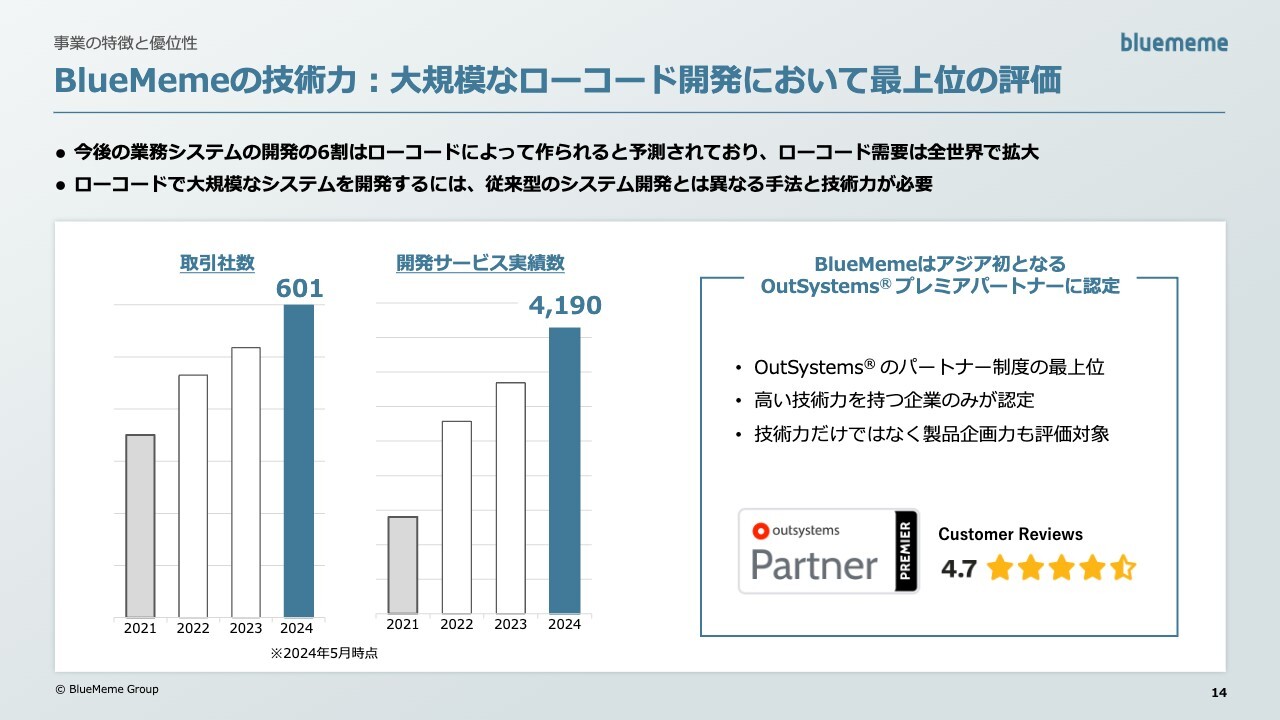

BlueMemeの技術力:大規模なローコード開発において最上位の評価

技術力についてです。まずは、取引社数や開発サービスの実績が他社と比較して非常に多いことが技術力を図る上で重要な指標だと考えています。

次に、当社がメインで扱う「OutSystems」のプレミアパートナーに、アジアで初めて認定されました。プレミアパートナーは、高い技術力を持つ企業のみが認定されますが、技術力のみならず、製品企画力も評価対象になっています。この最上位の認定をアジアで初めて取得したことも技術力の高さを示していると考えています。

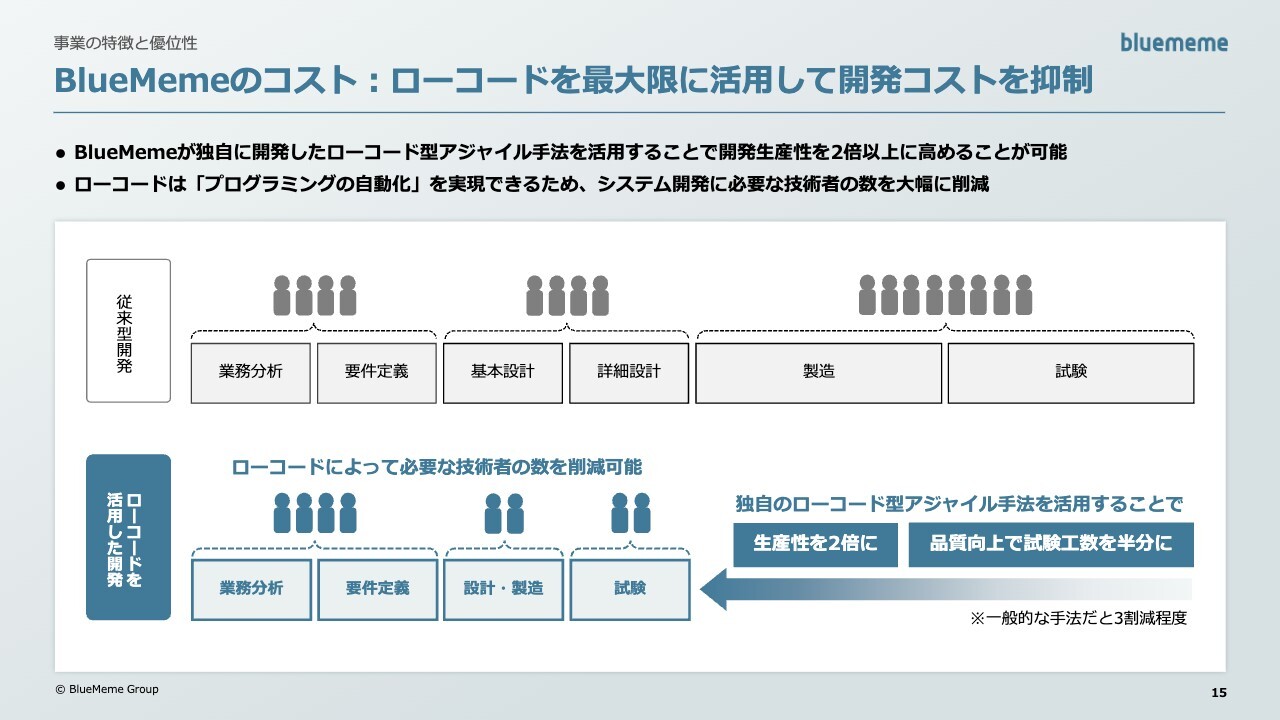

BlueMemeのコスト:ローコードを最大限に活用して開発コストを抑制

コストについてです。ローコードに特化した方法論を徹底的に使えるため、生産性を2倍にし、試験工数を2分の1以下にするのが当社のコストになります。一般的に、大手システムインテグレーター会社がローコード開発を行う場合、工数の削減は30パーセントほどですが、当社は30パーセントから50パーセント、最大で70パーセントの削減が可能です。これは、当社がローコードに特化した独自の開発方法論を持っていることが要因です。

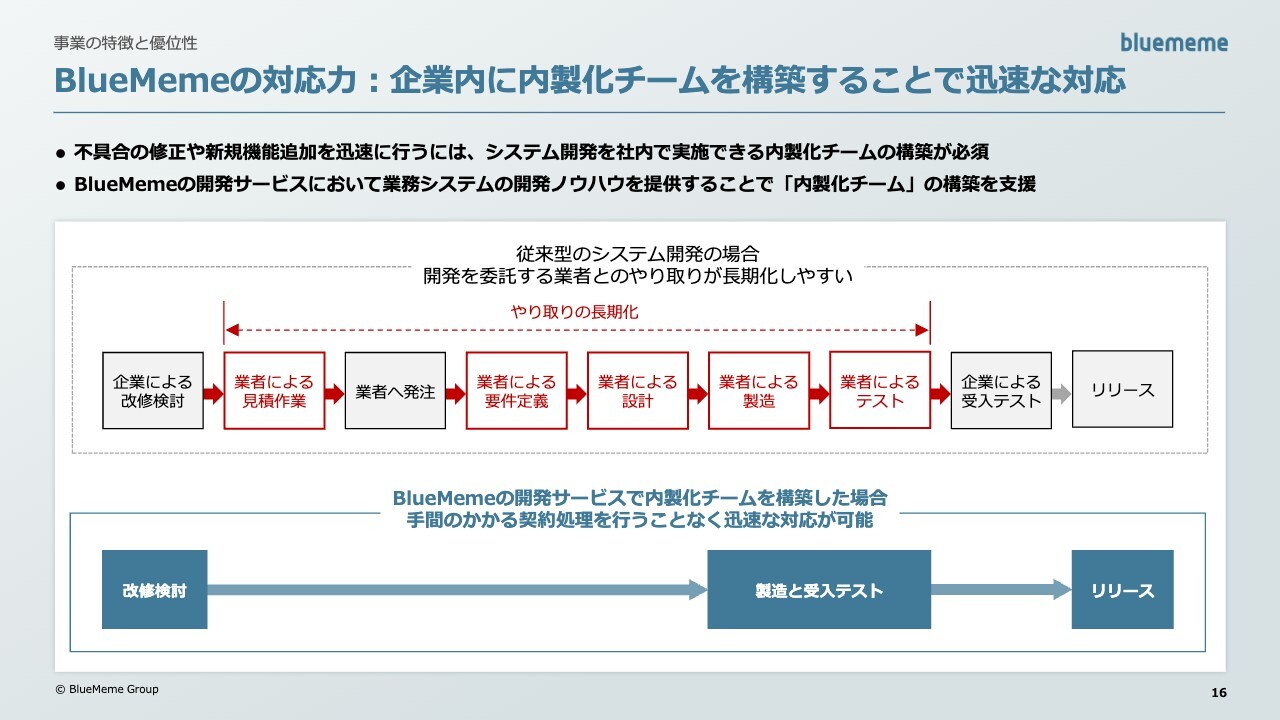

BlueMemeの対応力:企業内に内製化チームを構築することで迅速な対応

対応力についてです。開発後のシステム改修が必要な場合、一般的には改修内容を見積り業者に発注し、要件定義で設計していく流れになりますが、当社はお客さまに改修対応ができる人材の育成を行うため、お客さまの中である程度の改修を行うことが可能になります。大きな改修や当社にしか開発できないものに関しては、スライドの上のフェーズのように一般的なやり方で改修しますが、内製化チームを構築した場合、ほぼ契約処理を行うことなくお客さまの中で対応できます。そのため、契約プロセスを早く回すよりもお客さまの中で実現できる組織を作ることが、当社の対応力を高めている1つのポイントになっています。

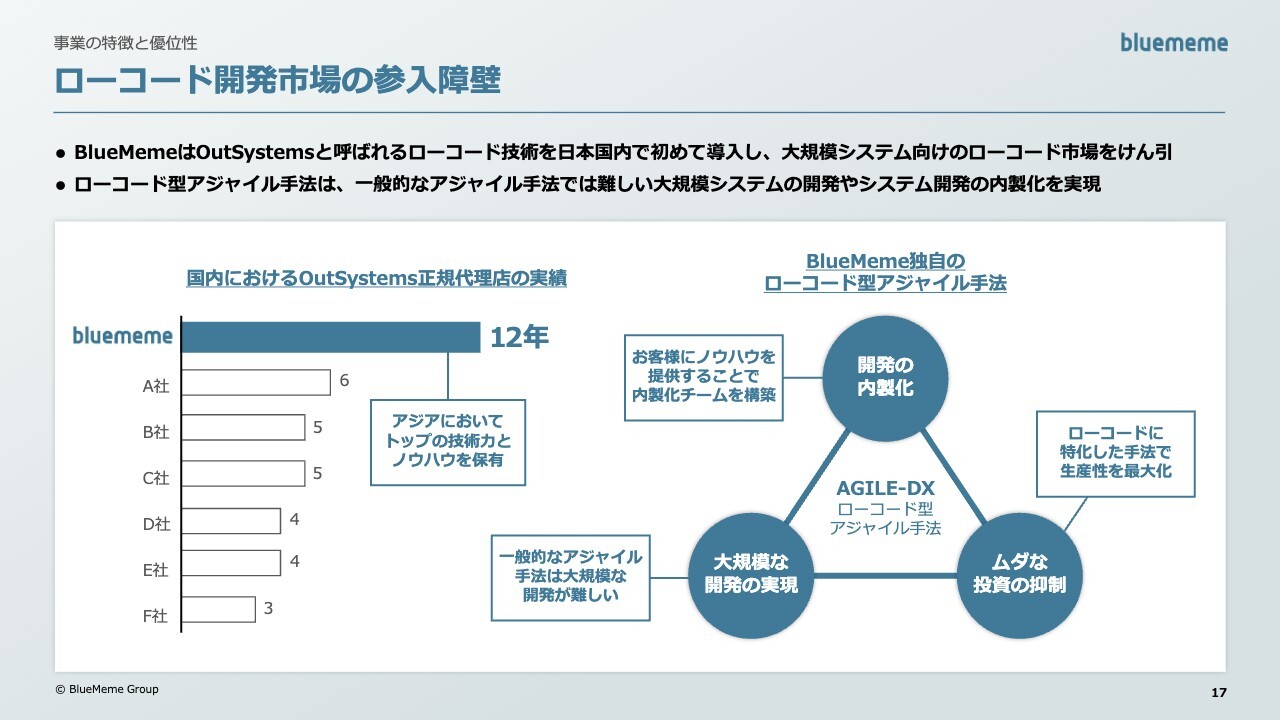

ローコード開発市場の参入障壁

ローコード市場の参入障壁について、ポイントが4つあります。

1つ目は、当社は正規代理店の実績が12年あり、「OutSystems」を取り扱う他社よりも、非常に長い実績がある点です。これは、アジアにおいてトップの技術力とノウハウを持っているということを意味しています。

2つ目は、独自の開発手法を持っており、大規模な開発が可能な点です。一般的なアジャイル手法では、大規模な開発が難しいと言われていますが、当社は大規模開発を前提としたアジャイル開発の手法を構築しています。

3つ目は、無駄な投資の抑制が可能な点です。コスト最適化構造設計フェーズという独自のフェーズを用いることで無駄な投資の抑制を行い、生産性を最大化するという方法論です。

4つ目は、お客さまに当社のノウハウを提供して、内製化チームの構築を行う点です。

開発の内製化・大規模な開発の実現・無駄な投資の抑制の3点を行うことで、方法論の構築も含め参入障壁は大きいと考えています。

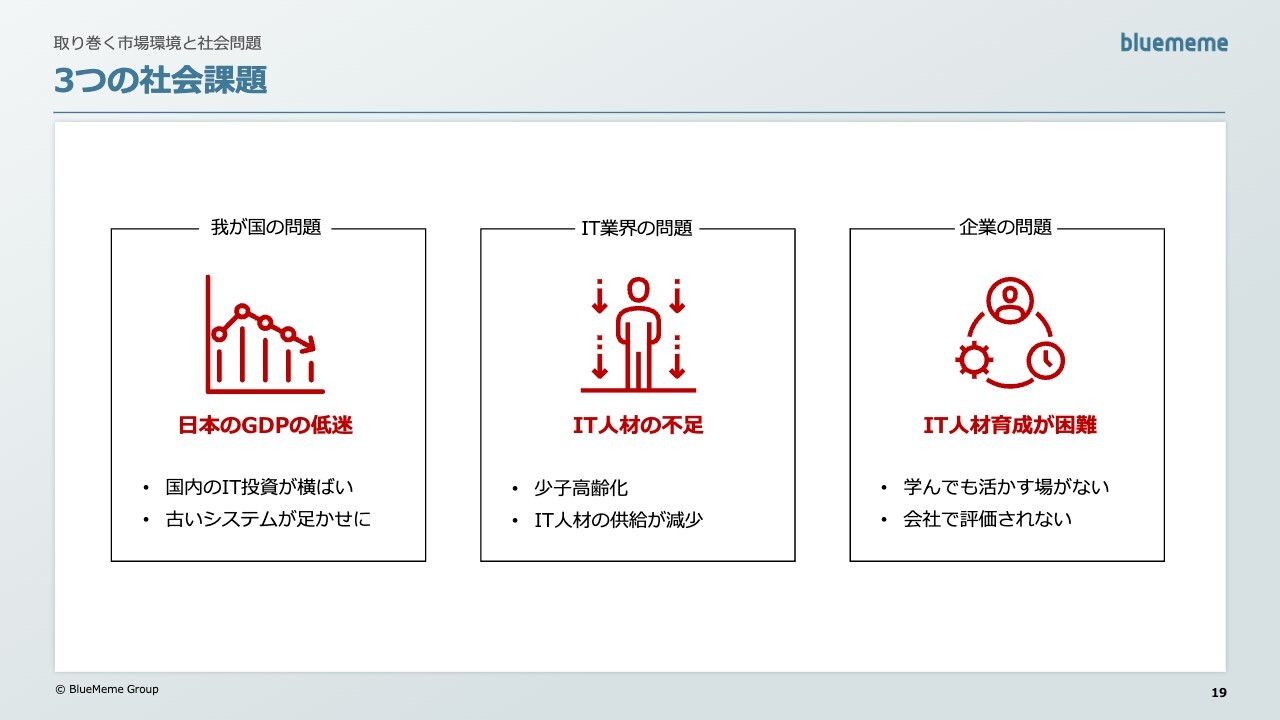

3つの社会課題

取り巻く市場環境と日本の社会問題についてと、今後の当社のマーケットについてご説明します。

まず国内の問題について、1つ目は、日本のGDPの低迷です。そして2つ目は、IT人材の不足です。3つ目は、企業での人材育成が難しいという点です。

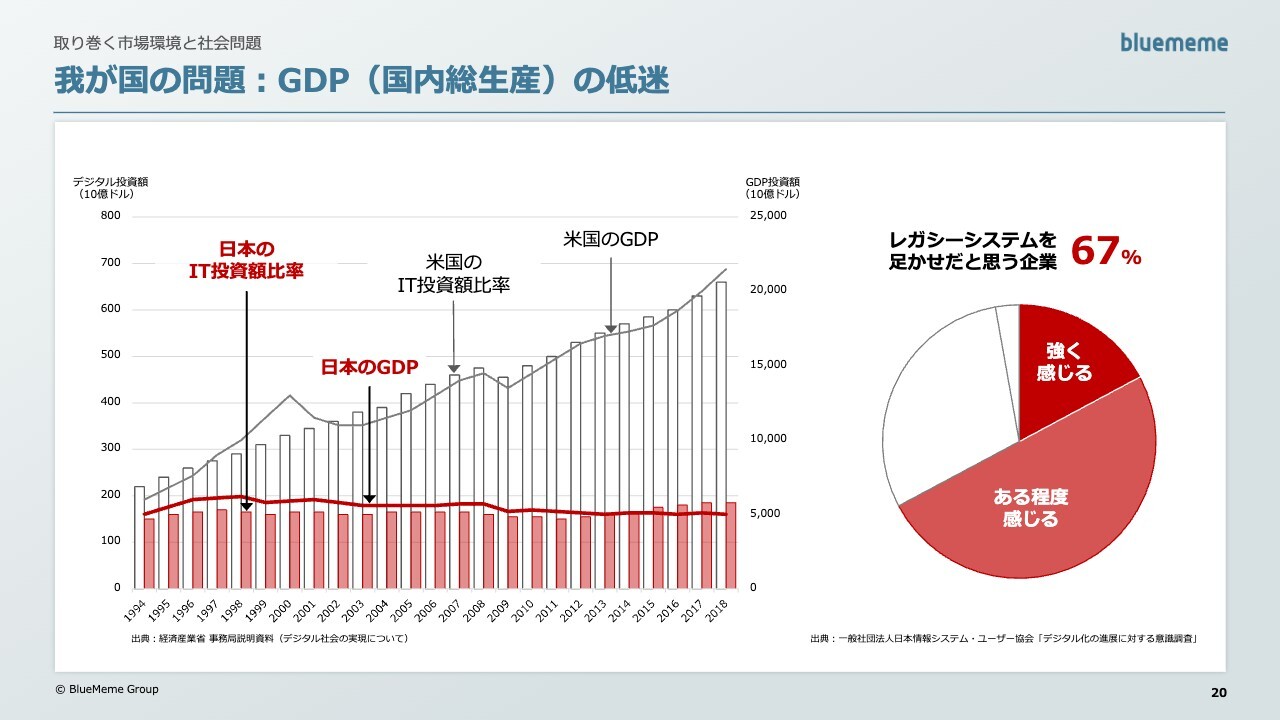

我が国の問題:GDP(国内総生産)の低迷

国内の問題について詳しくご説明します。

GDPの低迷は、スライドの赤色の棒が日本企業のIT投資額で、白色の棒が米国企業のIT投資額です。棒とGDPの線を比較すれば、IT投資額に比例し日本のGDPも横ばいになっています。一方で、米国のGDPは米国企業のIT投資額とほぼ同期するように右肩上がりになっています。つまり、GDPの低迷はIT投資額が増えていないことが要因ではないかと当社は考えています。

アンケートを取ったところ、レガシーシステムが足かせだと思う企業の割合は67パーセントでした。レガシーシステムは古いシステムのことで、1970年代・1980年代に作られたシステムです。古いシステムを置き換える予算を取らずに延命しながら使っているため、システムの置き換えが進んでいないのが現状です。このことが日本の企業競争力の低下につながっていると当社は考えています。お客さまの古いシステムを置き換えることは、当社にとって非常に大きな収入源になっており、マーケットがまだ国内に多く残っていることも見て取れるかと思います。

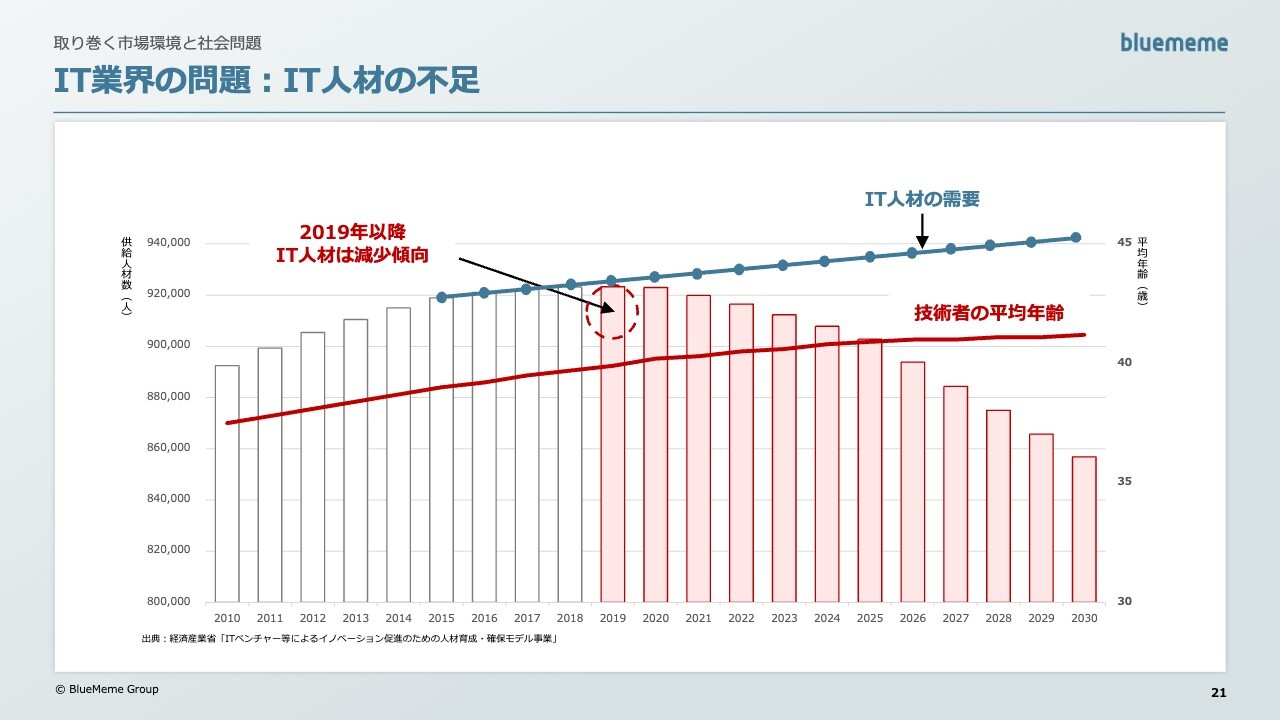

IT業界の問題:IT人材の不足

人材不足についてご説明します。

IT人材の供給グラフにおいて、2019年以降急激に人数が減少しています。さらに、技術者の平均年齢は2023年から2024年にかけて40歳を超え、年々上昇傾向にあります。年齢層が高くなり供給率が減少しているにもかかわらず、IT人材の需要は高まっているのが現状です。2024年以降はさらにIT人材が急速に不足していくため、小人数でシステムを作るアジャイル開発やローコードを使用する当社にとっては、追い風になると考えています。

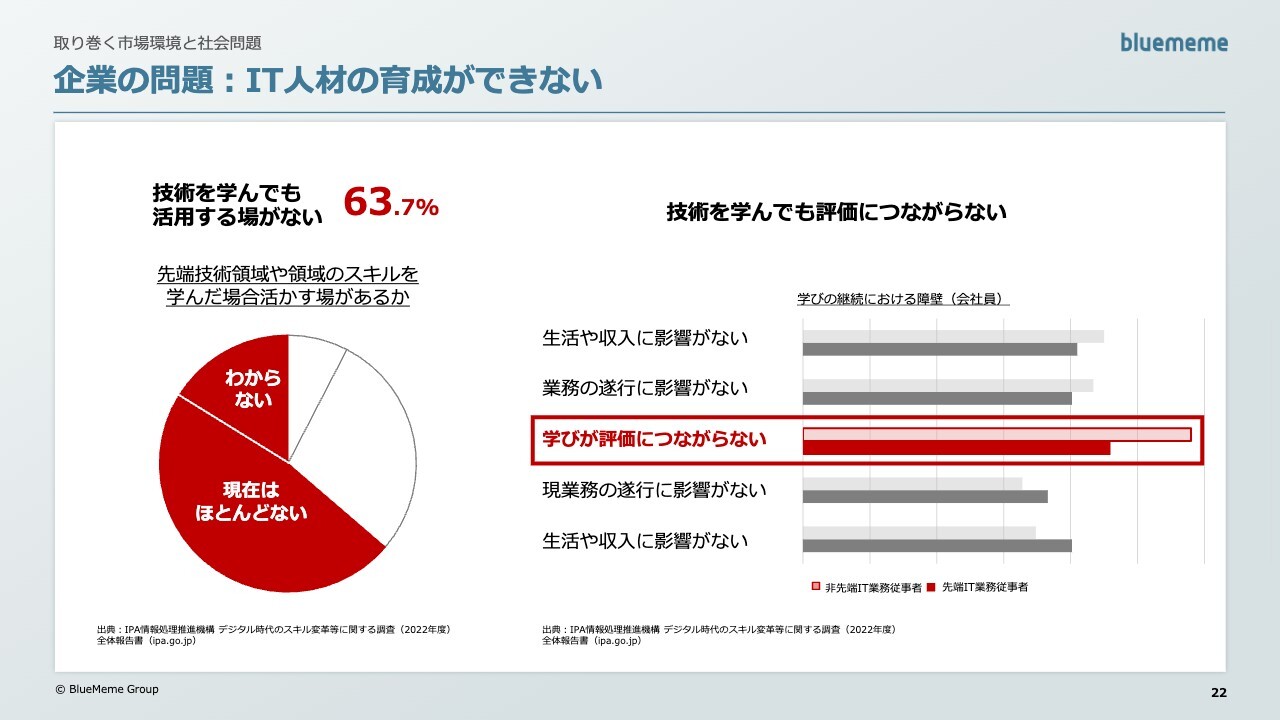

企業の問題:IT人材の育成ができない

企業の問題についてご説明します。

企業の問題は、IT人材の育成ができないことです。技術を学ぶ環境やコンテンツはあるものの、活用する場がないというアンケート結果が出ており、この問題が人材育成ができない原因の1つだと当社は考えています。また、使う機会がないため成果を見せられない、つまり評価につながらないということも原因としてあります。これらが現在日本企業の抱えている問題です。

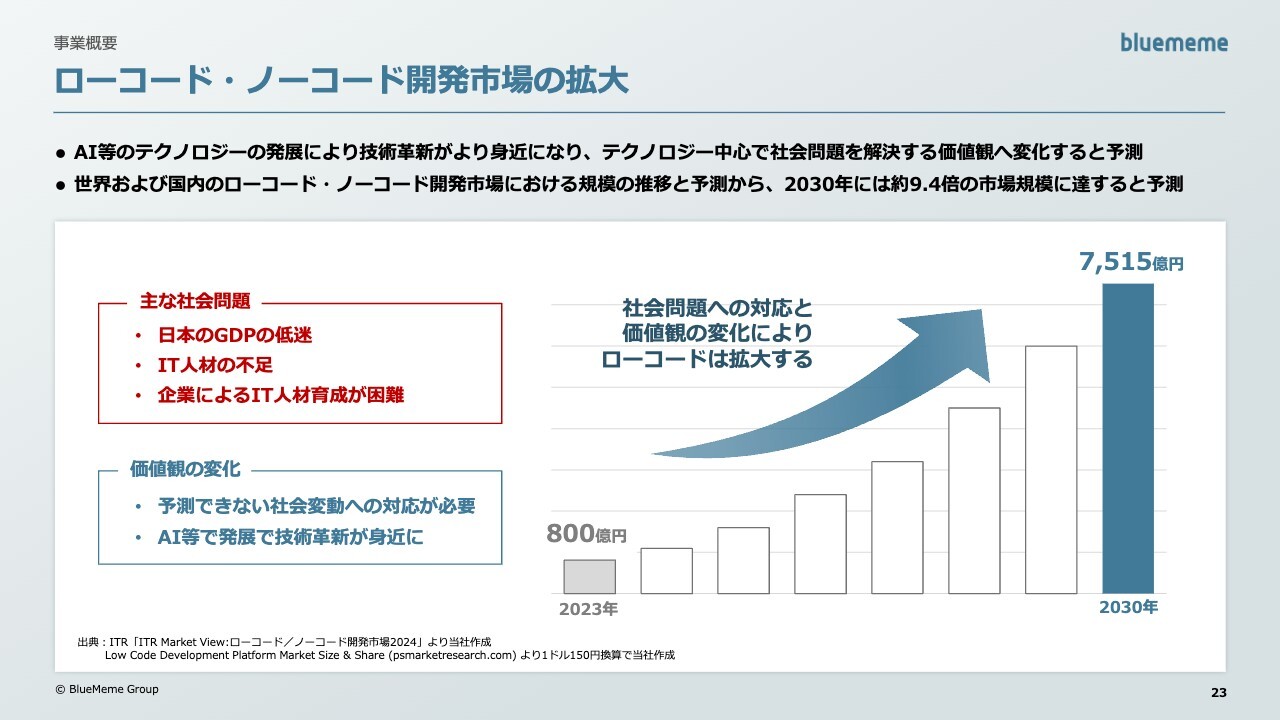

ローコード・ノーコード開発市場の拡大

ローコード・ノーコードの拡大についてご説明します。

GDPの低迷・IT人材不足・企業によるIT人材の育成が困難な問題に加え、価値観の変化が起きています。我々は、今後もコロナ禍等の予測できない社会変動に適応しなくてはなりません。また、AIの発展でIT人材ではない人々にも技術革新が身近になりました。上記により、人々の価値観は今後も変化すると考えています。

現在日本国内の市場規模は、サービスとライセンスを含め800億円とのレポートが出ています。これを踏まえ、海外のローコードの成長率を参考にすると、2030年には9.4倍の7,500億円以上の規模に達すると予測しており、スライドに記載した主な社会問題と価値観の変化が追い風となり、当社のマーケットは2030年に向けさらに拡大すると予測しています。

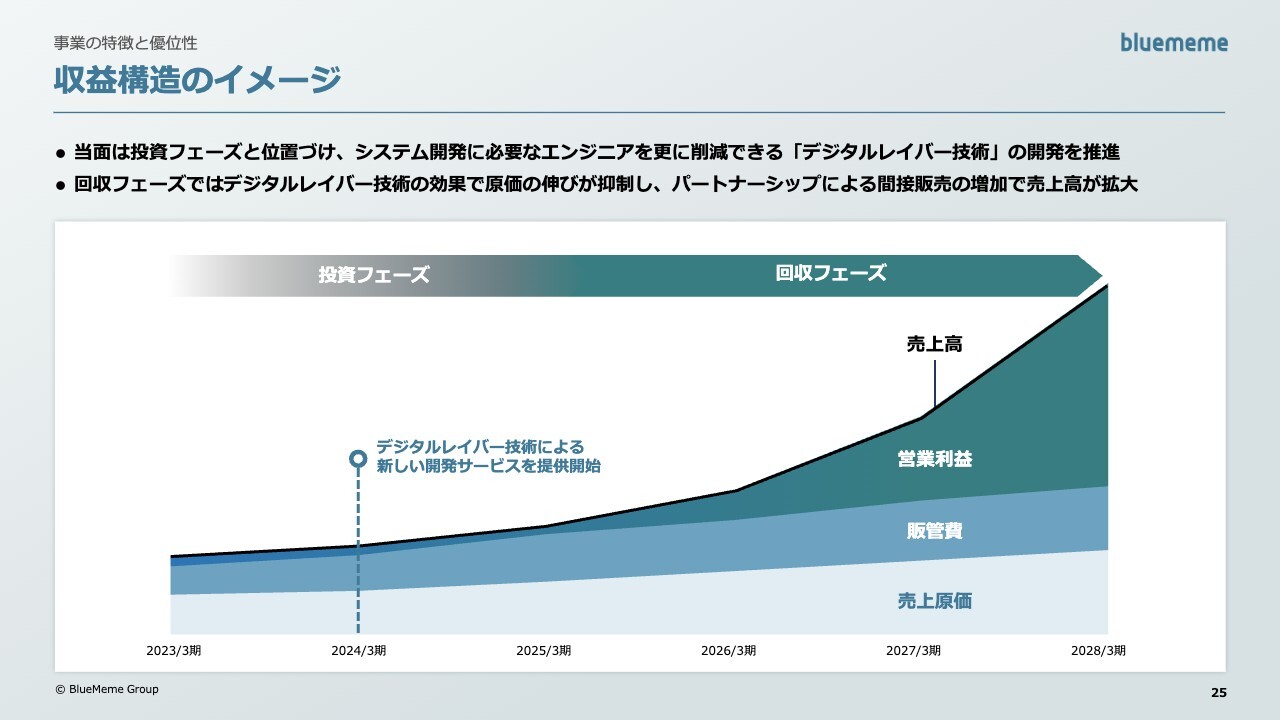

収益構造のイメージ

事業計画についてご説明します。

現在は投資フェーズで、2026年3月期から投資の回収フェーズに入ります。何に投資して何を回収するかをご説明します。

業務システムの開発は「エンジニアがゼロ」の時代に加速

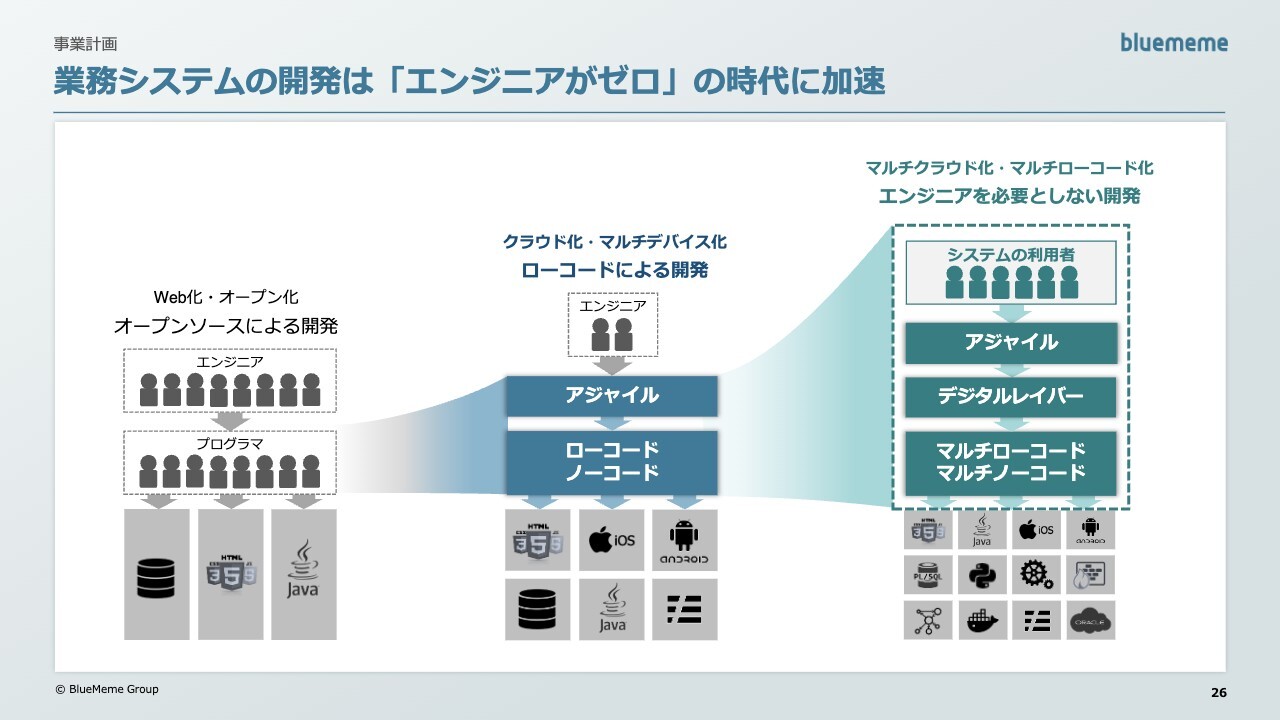

現在システム開発を行う企業は、ローコードを使った開発にシフトしています。それまでは、インターネット上に存在するオープンソースと呼ばれる無料のソフトウェアで、さまざまなシステムが作られていました。

これらのシステムが徐々にローコードによる開発に変わっていくと考えています。まだ国内では数パーセント程度ですが、将来的にはエンタープライズ開発の5割から6割がローコードに変わるという予測も出ています。

現在はスライド上の2番目のローコードによる開発が進んでいる状態です。その後は、システム利用者がエンジニアを介さずに構築したいシステムを作ることが可能な世界が来ると考えています。自動運転に近いデジタルレイバーやAIがシステムを作るようになると、さまざまなクラウドやローコード・ノーコードを使い分け、マルチローコード・ノーコードを使う時代が来ると考えています。

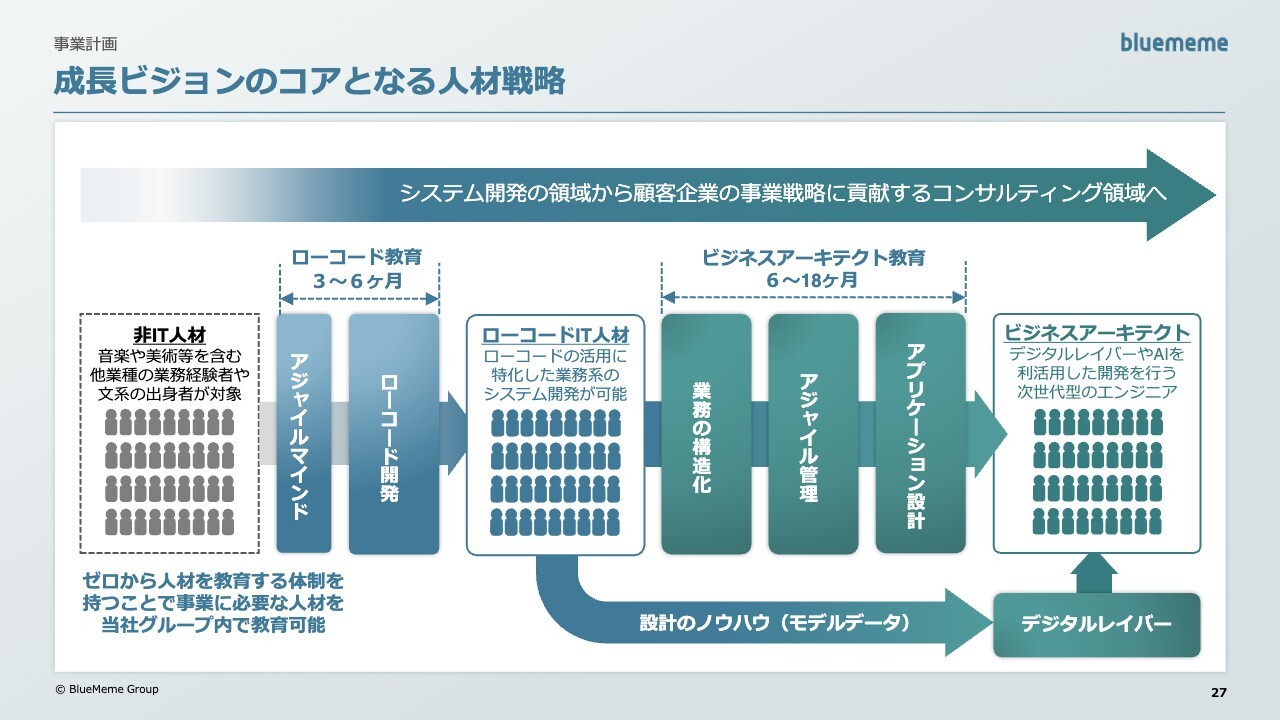

成長ビジョンのコアとなる人材戦略

当社の人材戦略についてご説明します。

当社は教育ノウハウを独自に有しており、非IT人材を中心に採用後、約3ヶ月から6ヶ月間の教育を行うことで、ローコード人材へと育成しています。経験者も採用しますが、非IT人材を育成するほうが採用コストも含め市場が大きいと考えています。また、利用者がシステムをAIに作らせるマルチローコード時代に向けて、育成したローコード人材にシステム開発の業務分析やマネージメント方法を教育することにより、ビジネスアーキテクトという新しい技術者を育成します。

さらに、ローコード開発を行ったノウハウをデータベース化し、モデルデータをデジタルレイバーに入れ込むことで、ローコード人材が行う作業の約50パーセントを自動化する予定です。ビジネスアーキテクトがデジタルレイバーを使いこなすことにより、生産性をさらに高める人材戦略を立てています。現在はシステム開発を主な収益源としていますが、さらに事業戦略に貢献するコンサルティング領域まで進みたいと考えています。

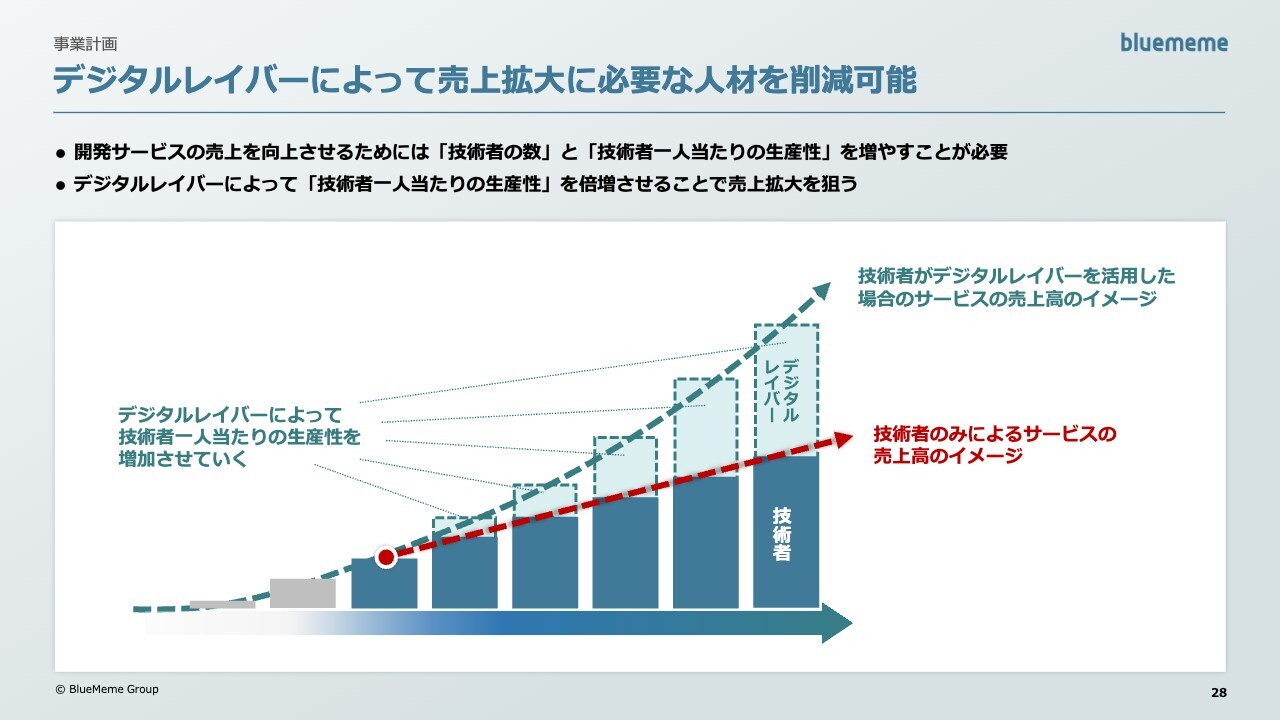

デジタルレイバーによって売上拡大に必要な人材を削減可能

デジタルレイバーの開発により、売上拡大に必要な人材をどのように削減するかについてご説明します。

デジタルレイバーを使わない場合の当社の売上は技術者数に比例しますので、現在は採用数が重要なKPIになっていますが、デジタルレイバーがローコードエンジニアの約50パーセントの作業を肩代わりするようになると、必要な技術者が減り売上が拡大します。技術者数に比例しない売上構成で、技術者1人当たりの生産性を増加させていく戦略を立てています。

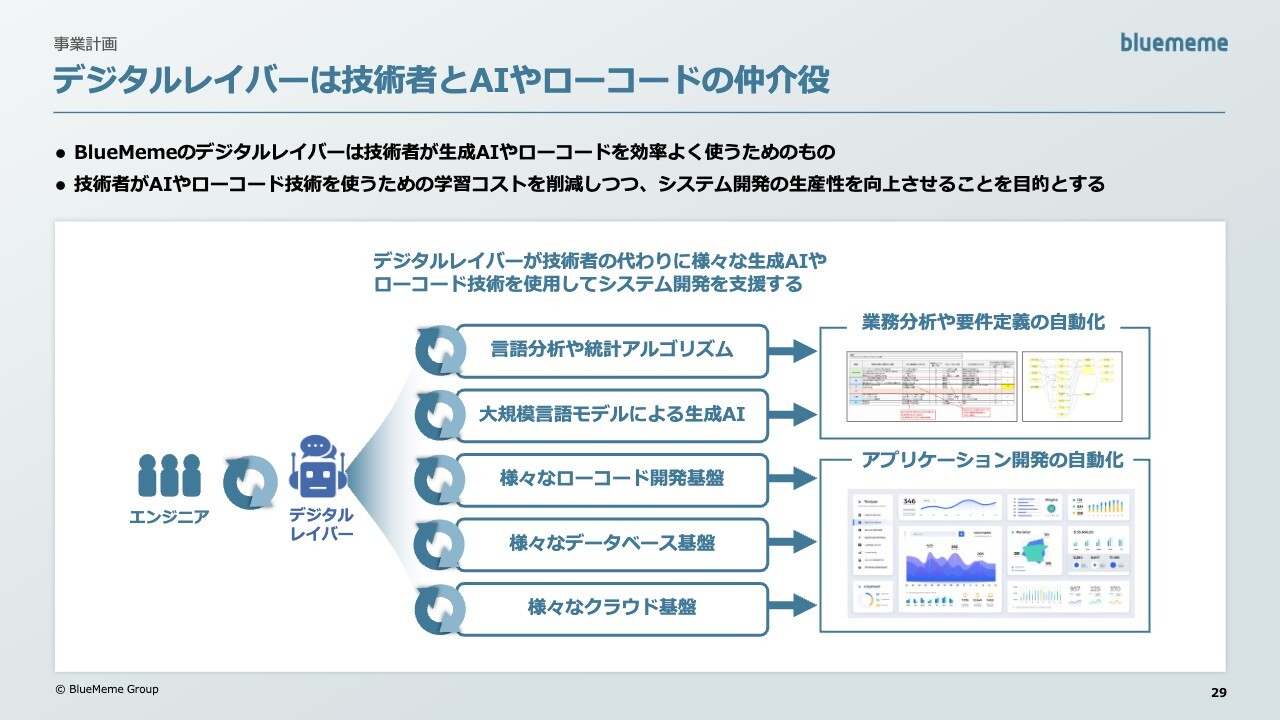

デジタルレイバーは技術者とAIやローコードの仲介役

デジタルレイバーがAIと競合しないのか、ローコードとぶつからないのかについてご説明します。

生成AIでプログラムを開発するデモンストレーションが多く存在するように、今後さまざまな技術が新たに出現します。当社は現在、「OutSystems」というローコードをメインで使っていますが、将来的には、アプリケーション開発や上流工程の自動化を行うような、より優れたローコード製品が出てくる可能性もあると考えています。ただ、新たなローコード製品の数だけそれに対応できるエンジニアを持つと、またエンジニア不足に陥ってしまいます。このような事態を防ぐため、エンジニアの数を増やさずに、デジタルレイバーにさまざまなツールやアルゴリズム・AIの使い方を仲介させる戦略を立てています。

本日お見せするデジタルレイバーのデモンストレーションは「OutSystems」での作業を一瞬で完了させます。さまざまなツールの使い方をデジタルレイバーが覚えることにより、技術者の代わりにツールを使いこなして開発を支援します。そのため、デジタルレイバーは生成AIやローコードに代わるものではなく、スライド2番目の図に入るものです。

「デジタルレイバー自身が直接アプリケーションを作れないのか?」というご質問を受けますが、デジタルレイバーが仮に完成しなかった場合、エンジニアがスライド2番目の図のツールを使うことができます。人間も使えてデジタルレイバーも使える、つまり、デジタルレイバーができないところは人間が行い、デジタルレイバーができるところはデジタルレイバーが行います。このようなハイブリッドの使い方で、非常に柔軟な開発ができるため、仲介役というかたちでデジタルレイバーの開発を行っています。

デジタルレイバー デモンストレーション

朱未氏:これから実際にデジタルレイバーを使ったデモンストレーションを行います。

今回開発するのは簡単なオークションのアプリケーションです。「Excel」にオークションのアプリケーションでどのような機能が必要か、どのようなユーザーが使うか、どのようなデータが必要か、何の商品に関しての項目を登録するか、等をすべて記載します。

次に、「Slack」を使ってデジタルレイバーを呼び出します。設計書をデジタルレイバーから依頼されるので、先ほど作成した「Excel」ファイルをアップロードします。デジタルレイバーによる設計書の確認後、何のローコードツールを使うかを選択します。ここで当社が扱っている「OutSystems」を選択すると、「OutSystems」向けにアプリケーションを裏で開発してビルドします。できたら実際にアプリケーションを動かしてみて、その場で動作確認をすることができます。

例えば商品を登録したい場合、商品に対する入札等の機能をすぐに構築することが可能です。実際に使ってみると、自分が入札した商品を閲覧する機能が漏れているため、もう1度先ほど作成した「Excel」ファイルを開き、機能を追加します。これまではエンジニアが修正していましたが、デジタルレイバーが開発された場合は、コードを触らずに「Excel」の設計書を変更することによりアプリケーションを変えることが可能です。修正した「Excel」をもう1度デジタルレイバーにアップロードし、使用したいアプリケーションを選択すると、新しいアプリケーションが設計書に基づいて開発されます。その後、もう1度画面を開くと追加した機能がすぐに確認できるようになっています。

このようなかたちでお客さまとその場で確認しながらアプリケーションを開発していくことが可能です。

以上が、デジタルレイバーを使ってのデモンストレーションになります。

松岡:デモンストレーションのように、デジタルレイバーは、細かい画面のレイアウトや機能を書かなくても、非常に少ない情報で業務システムをある程度パターン化することができます。当社は十数年ローコード開発を行い、少ない日本語から推論して画面とデータモデルとロジックを作るノウハウを培ってきました。このノウハウをデジタルレイバーに蓄積すればするほど、さまざまなアプリケーションの開発ができるようになります。

できたものを細かく修正することで、ユーザーが使いやすいアプリケーションになります。画面のレイアウトに関してはデザイナーが細かく作っていくため、それのベースになるものを一瞬で作るイメージです。エンジニアが作ると1週間から2週間ぐらいかかるアプリケーションを数分で作り、非常に早くアジャイル開発を行うことができるのがこのデモンストレーションの内容になります。

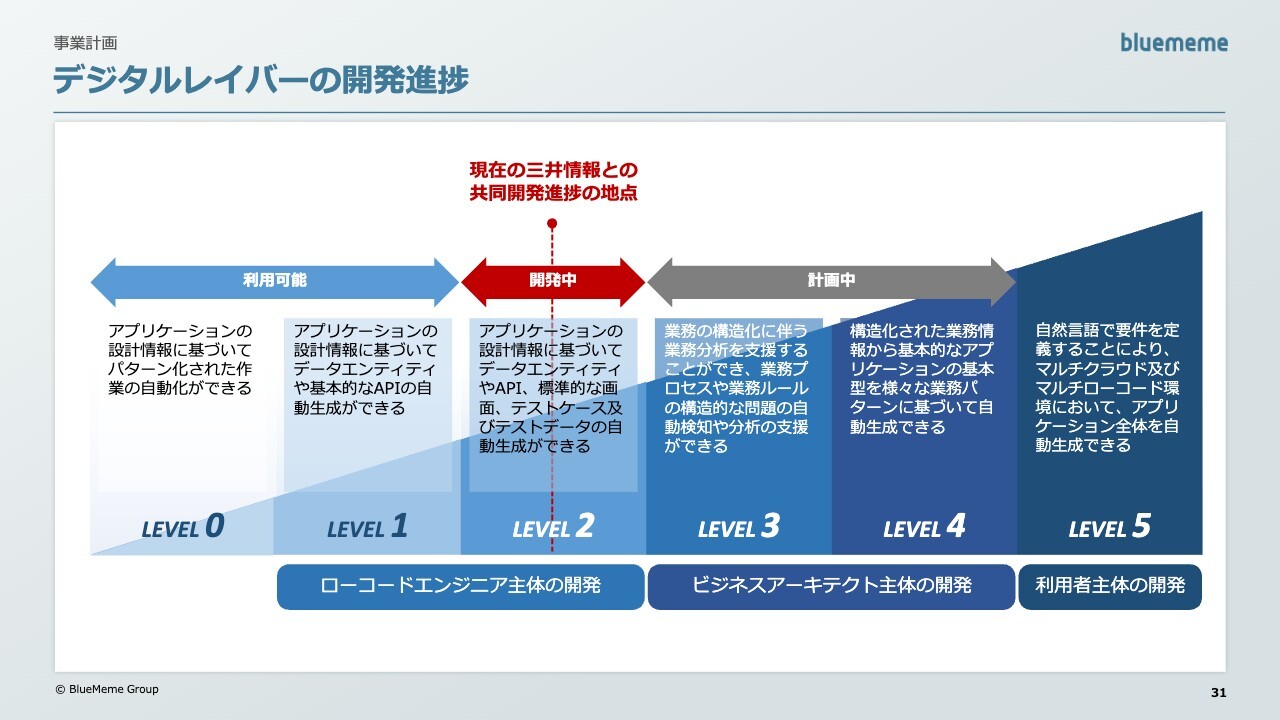

デジタルレイバーの開発進捗

デジタルレイバーの開発進捗についてご説明します。

デジタルレイバーの開発進捗は、進捗レベルを自動運転と同様にレベル0からレベル5まで定義し、今どの段階のデジタルレイバーを開発しているかをご説明します。

レベル0は、何も使っていない状態です。

レベル1は、非常にシンプルな情報に基づき、指示されたことだけを行う状態です。

レベル2は、エンジニアが書いた日本語で、デジタルレイバーが持っている知識を使って基本的な動作のアプリケーション開発ができる状態です。例えば、インターネット上に存在するオークションという文字を選び出し、テストデータの自動生成を行うようなイメージです。

現在は、デモンストレーションでお見せしたようなシンプルな機能を高速に作る、レベル2の状態です。お客さまにサービスを提供する中で活用しながら、デジタルレイバーにモデルデータと呼ばれているデジタルレイバーの知識を蓄えるというフェーズです。蓄えながら生産性を上げている段階となります。

さらにレベル3・レベル4・レベル5と続きますが、ローコードエンジニアを必要とせずに、利用者自身でアプリケーションを作る世界をレベル5と定義しています。そのため、レベル1・レベル2に関してはエンジニアが使用するツール、レベル3・レベル4に関しては、先ほど人材戦略でご説明した、ビジネスアーキテクトが使うツールとしてデジタルレイバーを開発しています。

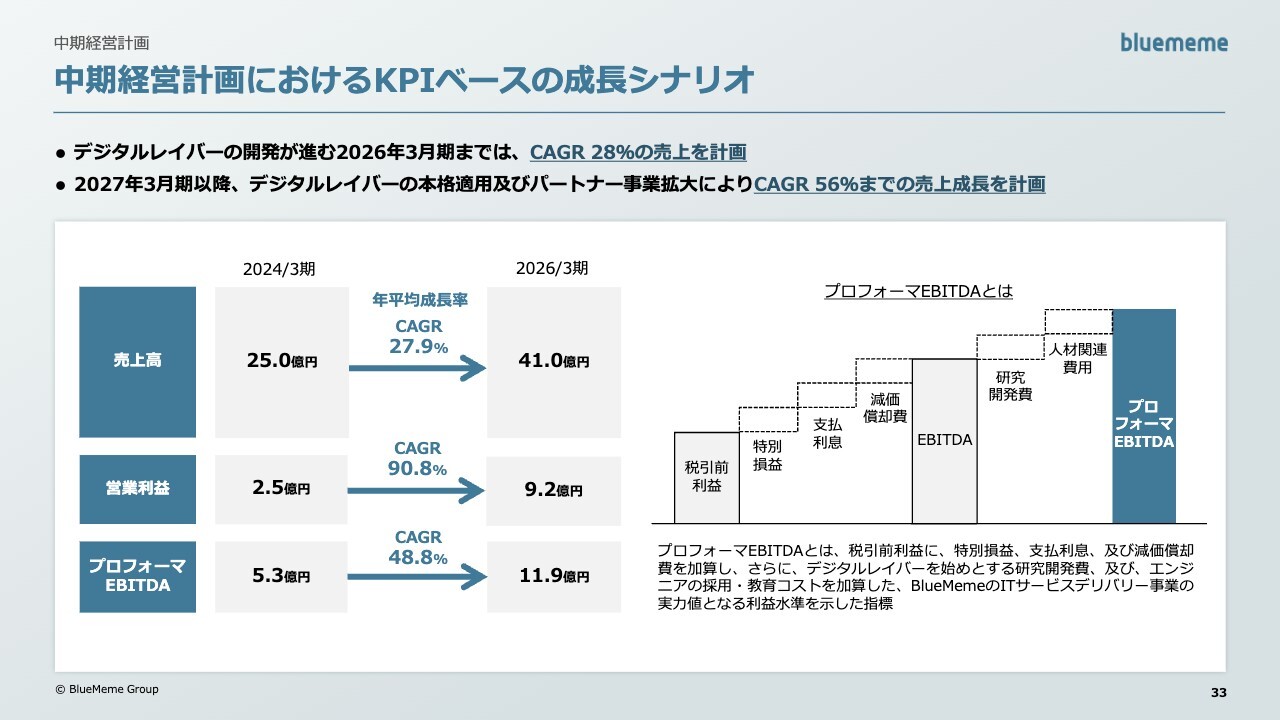

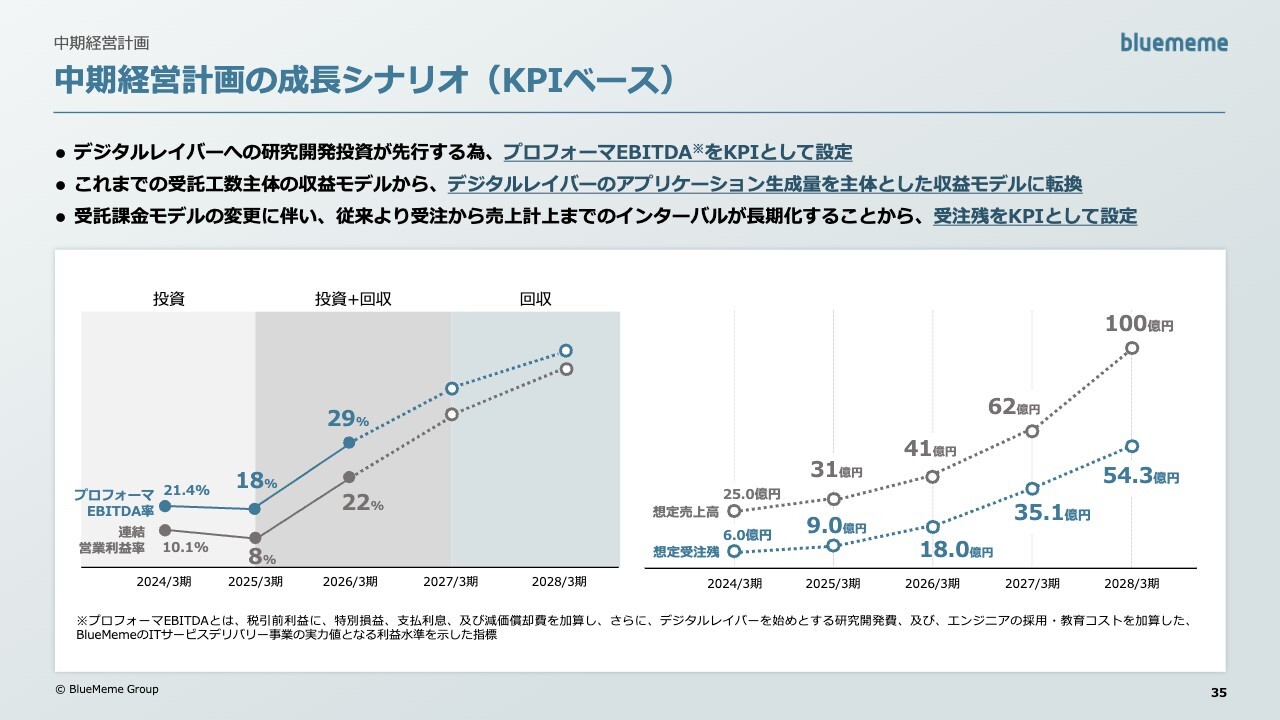

中期経営計画におけるKPIベースの成長シナリオ

宮脇訓晴氏(以下、宮脇):中期経営計画についてご説明します。

先ほど事業計画でご説明したとおり、今後大きく事業形態が変わりますので、KPIの再定義も含めてご説明します。

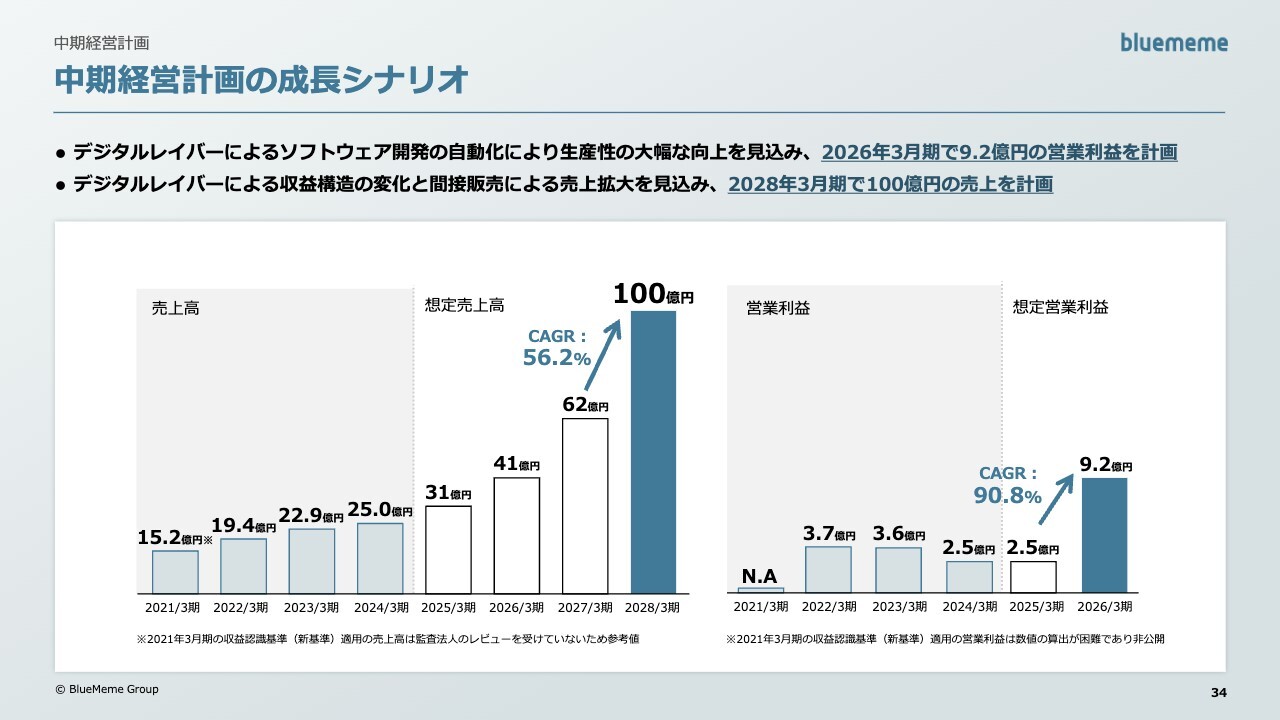

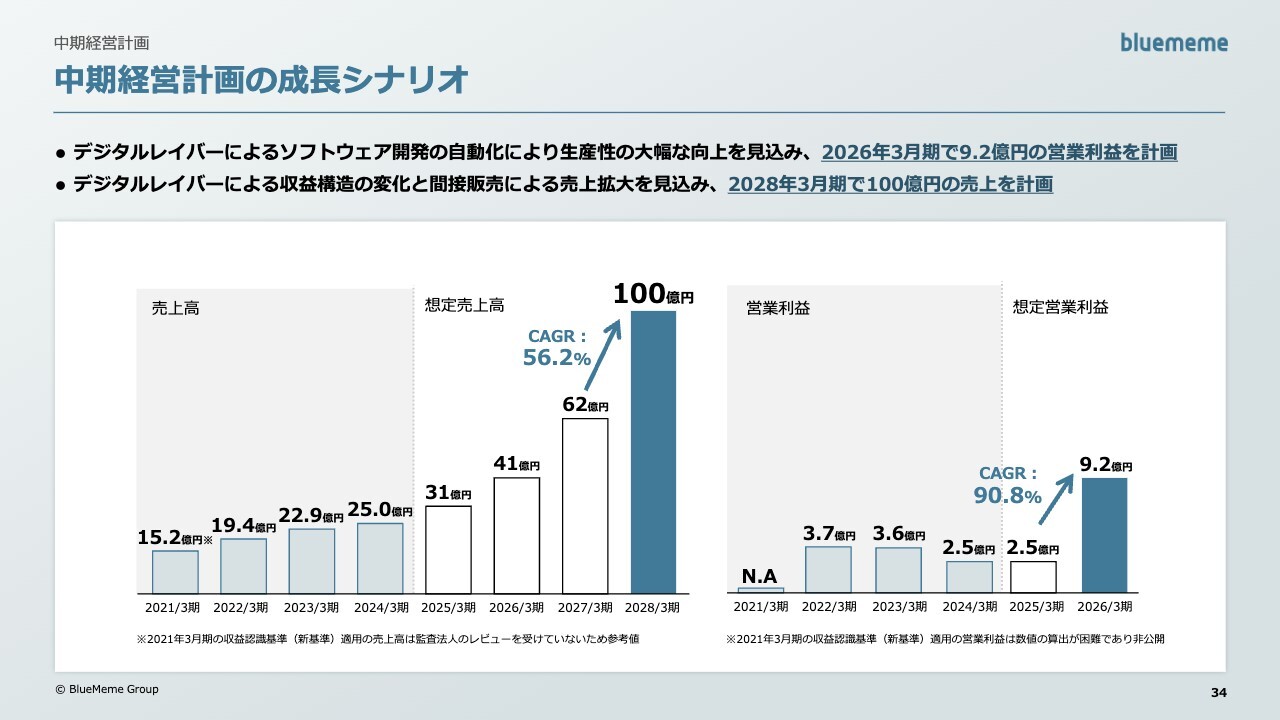

売上について、2024年3月期は25億円の売上高で、今後デジタルレイバーを活用した営業拡大により、2026年3月期には41億円まで増加させたいと考えています。

また、営業利益についても、デジタルレイバーによる大きな生産性の拡大を予定しているため、2024年3月期2.5億円から2026年3月期には9.2億円まで拡大したいと考えています。

そして、2028年3月期にはデジタルレイバーを活用した間接販売の拡大も計画しています。エンジニアのやることが徐々に減っていき、さまざまな方に営業していただいて売上を拡大することが可能になるため、2028年3月期には売上高を100億円まで伸ばしたいと考えています。

中期経営計画の成長シナリオ

中期経営計画についてご説明します。

今後中期経営計画のモニタリングをしていく必要があると思っていますが、一般的なEBITDAだと当社の状況が正確に測れないということと、今後はエンジニア数での売上ではなく、デジタルレイバーの活用も含めて成長のシナリオが変わりますので、新しくプロフォーマEBITDAというものを導入し、当社の事業計画・中期経営計画の進捗をご説明したいと考えています。

中期経営計画の成長シナリオ(KPIベース)

これは一般的なEBITDAから採用教育費と研究開発費を控除した当社独自のもので、ITサービスのデリバリーの実力値を図るKPIとして定義しています。今後は、これを集計して開示を積極的に行いたいと思っています。

そして、売上対比のプロフォーマEBITDA率について、現在投資期のため、2025年3月期の18パーセントの部分はまだ伸びませんが、2026年3月期から2028年3月期に向けて、急激に上がることを想定しています。2026年3月期には29パーセントまで上昇するため、投資回収期にあたっては、実力値に合わせて利益を出せると考えています。2028年3月期には投資のフェーズが終わりますので、最終的には一般的なEBITDAとよく似た数値まで収れんしてくると考えています。

合わせて、営業活動の進捗をモニタリングするため、デジタルレイバーの受託状況を投資家のみなさまにもご理解いただくために受注残をKPIとして定義し、それを開示していきたいと考えています。この受注残についても、2025年3月期までに9億円まで積み上げることを想定しています。受注残を開示させていただくことで、中期経営計画がシナリオどおり進んでいるかをご理解いただけるように開示していきたいと考えています。

中期経営計画のご説明は以上になります。

第1号議案 取締役7名選任の件

松岡:それでは本日の決議事項について議案の内容のご説明をします。

第1号議案は現任の取締役7名全員が本総会の集結の時を持って任期満了となりますので、取締役7名の選任をお願いするものです。議案の内容の詳細は招集通知6ページから14ページに記載のとおりです。

第2号議案 監査役3名選任の件

続きまして、第2号議案は現任の監査役3名全員が本総会の集結の時を持って任期満了となりますので、監査役3名の選任をお願いするものです。議案の内容の詳細は招集通知15ページから19ページに記載のとおりです。

質疑応答

松岡:本総会の報告事項並びに招集通知記載の決議事項について、ご出席の株主さまからご意見、動議を含めた審議に関する一切のご質問、ご発言をお受けします。

終了後、決議事項につき採決のみを行います。この方法についてご賛同いただける株主さまは拍手をお願いします。

(拍手)

過半数のご賛同を得たため、この方法で進めます。

※当社以外の会社や組織についての具体的名称は控えさせていただいています。

質疑応答:売上高に占める大手・中小企業の割合について

質問者:今回の配布資料には記載がなかった中長期的な内容についてうかがいます。御社のDX化の提案について、大手企業と中小企業では求められる内容等が異なると思いますので、売上高に占める大手企業と中小企業の割合を示したグラフを見たいです。

その割合によって将来的な売上規模も変わり、会社の成長性や中長期的な売上も多少前後すると思います。そのあたりについて詳しくお聞かせください。

松岡:2023年3月期の割合については、昨年の開示資料「事業計画及び成長可能性に関する事項 2023年3月期」にBlueMemeの概要を数字で記載しており、顧客における大手企業の割合は73.2パーセントとなっています。

2024年3月期の割合は明日(2024年6月27日)公開しますが、ほとんど変更はなく、約7割強が大手企業となっています。

詳しくご説明すると、当社が提供するローコード基盤自体、中小企業にとっては若干高いIT投資になると思います。当社のローコードは、大規模に対応できる非常に高機能なものを使っているため、年間契約料金がどうしても高くなる関係上、大手との取引のほうが現在強くなっています。

しかし、プレスリリースでも発表したように、我々は「OutSystems」以外にも、中小企業向けのノーコード基盤「Creatio」を扱い始めています。こちらは「OutSystems」に比べて中小企業でも導入しやすい価格帯となっています。

「Creatio」を中心に中小企業に対する戦略も考えているため、割合自体は大手企業が中心ではあるものの、将来的には中小企業を拡大する方向で営業戦略を立てることを目標としています。

質疑応答:今期の売上予想について

質問者:売上高について、今年度は約31億円と予想されていますが、個人的にはもう少し伸びてもよいのではないかと感じています。

理由としては、資本業務提携会社(※)と共同で提供を開始した「アジャイルオンデマンド for OutSystems」の中にデジタルレイバーが組み込まれると思っているためです。

松岡社長のさまざまな記事を読み込みましたが、設計、製造、またAPIと言われるインターフェースのような、システム開発の核となる部分をすべてデジタルレイバー化し、ハイスピードと高機能を実現すると理解しました。

中期経営計画や「ログミーFinance」の記事から、現状デジタルレイバーの基本的な設計機能は実装されていると認識しています。テストケース設計支援機能やテストデータ生成機能を合わせ、最終的に業務分析の設計機能を実装することで、「OutSystems」に関しては一連のデジタルレイバーの核となる内容が網羅されるとお話しされていたと思います。

テストケース設計支援機能では、例えば今まで10人で行っていた案件をデジタルレイバーの導入により7人に削減でき、工程日数を100日から70日に圧縮できるようになると考えています。それが実現すれば工程はかなり短くなり、余った人材を違うプロジェクトチームに移行させることや、日数自体を削減することによりさらに多くの新規案件に対応できるようになるのではないかと思います。

先ほど、今期はデジタルレイバーを稼働させていくとお話しされていたように、案件処理の回転が早くなれば売上高はもう少し伸びてもよいのではないかと思っています。

中期経営計画ベースでは、売上高は前年度から毎年18パーセント程度推移しています。直近の売上高については若干未達の部分があったため、23.5パーセントの上昇率になっていますが、今回のデジタルレイバー稼働を踏まえると、18パーセントではなく、もう少し上昇する可能性はないのでしょうか?

松岡:今期予想に関しては、おっしゃるとおりデジタルレイバーの取り組みによる売上を織り込んでおり、当社が出せる計画上の数字は31億円となります。

我々もデジタルレイバーには非常に期待していますが、エンジニアが使うためにはまず教育が必要です。教育を早く終えて案件に投入すれば、ご指摘のとおり他の案件に人員を回すことが可能となり、優秀な人材を使って短期間で効率良く案件を確保できると考えています。

私も個人的には株主さまのご意見に非常に共感しているため、31億円を超えるようにさらに努力していきたいと考えています。今一度ご支援いただきますようよろしくお願いします。

質疑応答:コスト最適化構造設計について

質問者:コスト最適化構造設計の観点について、詳しく教えてください。

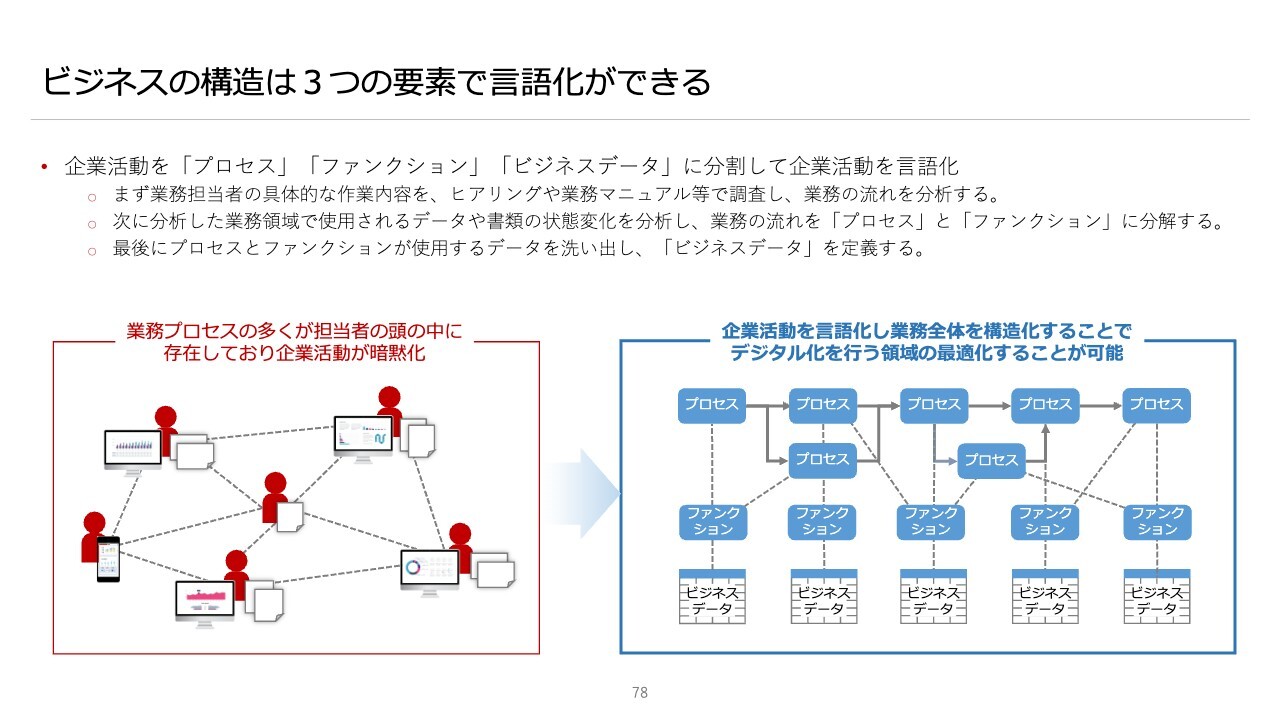

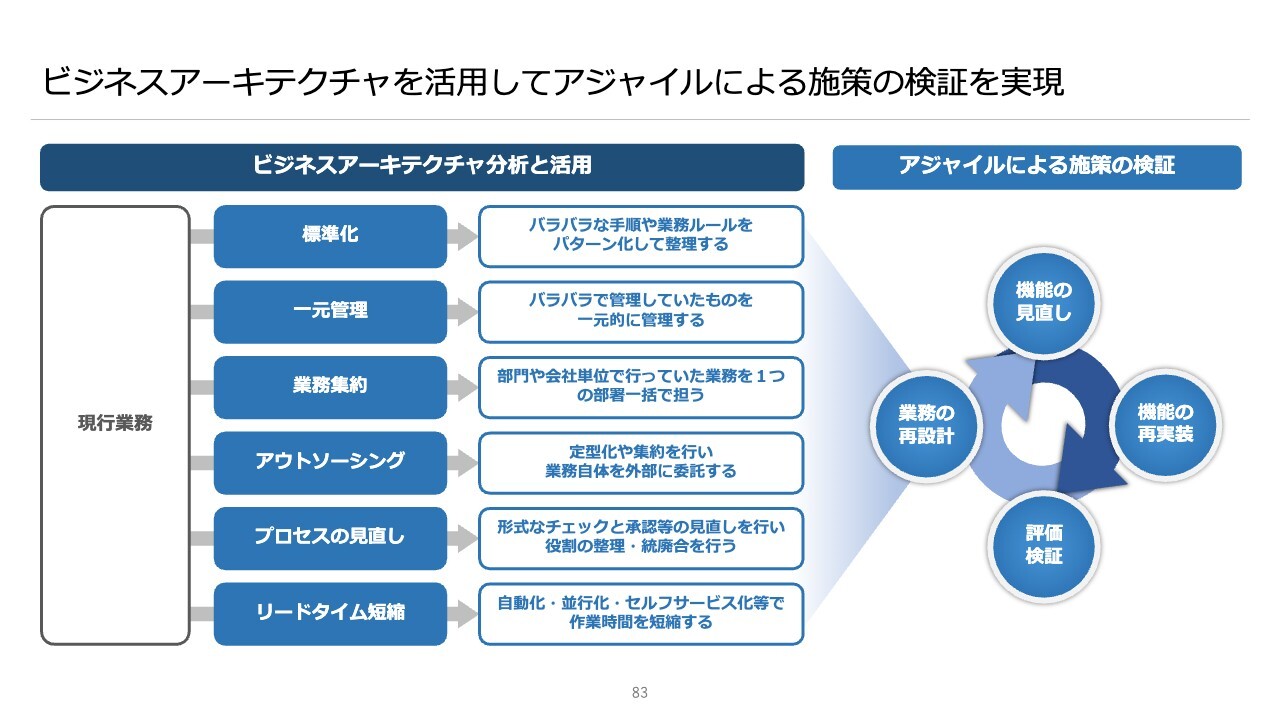

松岡:コスト最適化構造設計については、スライドを使って簡単にご説明します。

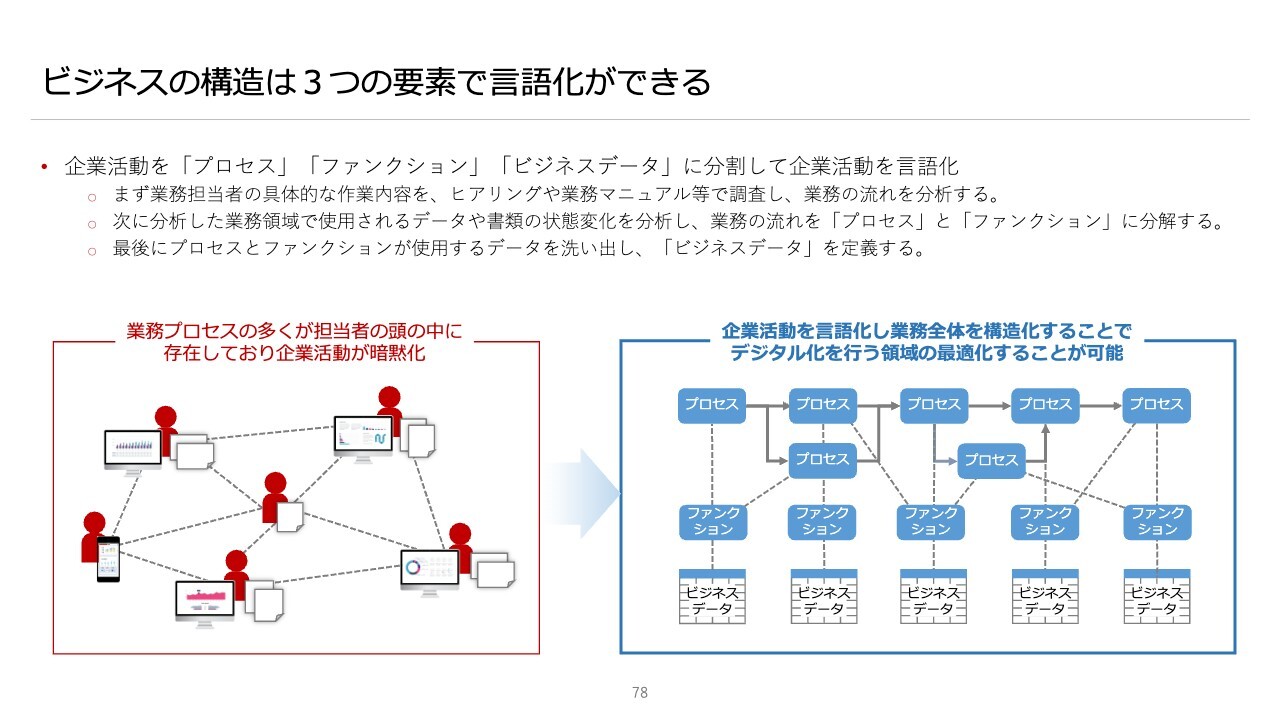

我々はまず、業務の内容を言語で定義しています。日本企業の多くは、業務の内容が担当者の頭の中にあり、言語化できない問題を抱えています。実際に業務を担当しているお客さまを訪問して業務内容を聞いてみると、業務の進め方やツールの使い方など、すべて「How」で説明されます。

それに対して我々は、「それは何をしているのですか?」と「What」を聞いていき、そもそも何の業務を行っているのかを分析して、スライド右図のように業務間のシステムを「プロセス」「ファンクション」「ビジネスデータ」の3つに分類します。これがコスト最適化構造設計のワンステップになります。

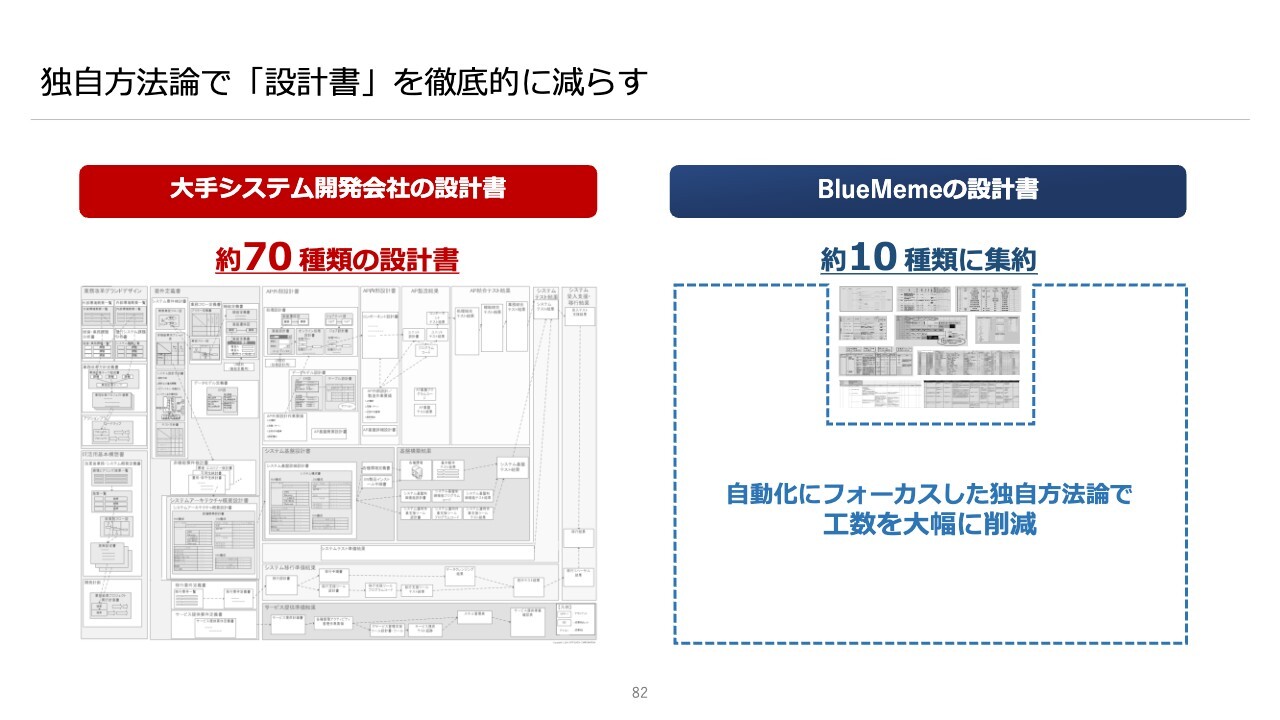

3つに分類した後、これから作るシステムを設計していくのですが、まず設計書を徹底的に減らします。大手システム開発会社は、システムを作るために膨大な設計書を作成しますが、我々は設計書を約10種類に集約し、ドキュメントを減らします。

必要だとわかっているものは作りません。シンプルな例を挙げると、ログイン画面は絶対に必要なものだと誰でもわかりますが、一般的にはログイン画面設計書を作成します。我々はそのようなものは絶対に作らず、必要な業務課題のみに集約します。

作成する設計書もできる限り小さくします。最大10種類ですので、お客さまによっては1種類から2種類の場合もあります。作る前に必要な設計書を絞り込みます。

また、現行業務の分析後に、6つのパターンで業務を再整理していきます。

「プロセス」「ファンクション」「ビジネスデータ」を、「標準化」「一元管理」「業務集約」「アウトソーシング」「プロセスの見直し」「リードタイム短縮」に整理して業務自体を最適化し、システムの簡素化や削除、システム化していなかった領域の自動化など、お客さまとともに分析していくのがコスト最適化構造設計です。

繰り返しになりますが、業務をスライド右図のかたちに分析するのが最初のステップとなります。細かい分析を行い、システムを作る前に業務を再整理することが、当社の独自方法論です。

例えば、必要ない業務を見つけて業務をなくしてしまえば、作るシステムが減るためコストを最適化できます。IT投資にかかるコストを削減するために業務を見直すのです。

また、設計書を減らすことで開発コストを減らせるため、そのような意味でトータルコストが減っていきます。あくまでも最適化された業務を実現するための投資コストを減らすプロセスです。

質疑応答:OpenModelsの1年の振り返りと今後の展望について

質問者:昨年、OpenModelsの社長が交代されました。OpenModelsの1年の振り返りと今後の展望についてお聞かせください。

辻口真理子氏:OpenModelsでは、これまでBlueMemeではリーチしにくかった中小企業向けサービスをより展開していけるよう、昨年も準備と営業活動を進めてきました。

先ほどもお伝えしたとおり、昨年、業務自動化基盤「Creatio」と日本市場における独占代理店契約を結びました。

従来、BlueMemeは大規模システム等でも柔軟にオーダーメイド型で提供していますが、OpenModelsはセミオーダー型で、業務の型に対してノーコードでフィットしたサービスを提供しており、企業規模を問わず日本企業のDXを推進していけるよう事業を行っています。

OpenModelsとは、新しい観点で業務自動化を推進していくことで、BlueMemeグループとしての売上や価値向上に引き続き尽力していきたいと思っています。

松岡:大企業と中小企業は当然、会社の規模が違いますが、当社が取り組んできてわかった決定的な違いは、業務プロセスが完成しているか、完成していないかです。

大企業は、人が入れ替わっても動く仕組みができており、業務プロセスや、分析が比較的きれいにできます。

中小企業は、実は頭の中に入っているものが多く、分析においても1人の担当者がいろいろな役割を持っていることがあります。そのため実は仕組み化ができておらず、プロセスが明確ではないのです。

そのような状態で当社がフルオーダーのシステムを作った場合、中小企業は「今のプロセスを見ないでほしい」「何か他がやっているよいプロセスを導入してほしい」ということが非常に多いです。一方で大企業は、自社の完成されたプロセスがあるため、それをどんどん最適化していきます。このようにもともとお客さまの要望が違います。

セミオーダーはある程度パターン化されています。比較的成果が出ている業務プロセスをお客さまが使って、お客さまの業務を変えていただく流れを「Creatio」というツールで作ろうとしています。

質疑応答:「OutSystems」プレミアパートナーとしての立場について

質問者:「OutSystems」のプレミアパートナーとして、御社がアジアで初めて認定されました。その後、他社大手システムインテグレーターも続いてプレミアパートナーに認定されていると把握しています。こちらは間違いないでしょうか?

松岡:そのとおりです。

質問者:御社以外の日本のプレミアパートナーは、資金力や技術者数で御社を上回っていると思われます。こちらも間違いないでしょうか?

松岡:当社は他社の技術者数には言及できないため、ここでは正確にご回答できません。

質問者:今後、これらのプレミアパートナーが、御社の命運を握るデジタルレイバーの模倣をしたり、より優れたサービスを展開したりすることに怖さを感じています。デジタルレイバーの模倣困難性はどれほどのものなのでしょうか? また、「OutSystems」において、BlueMemeにできて他のプレミアパートナーにできないことは何でしょうか?

松岡:まず、デジタルレイバーの技術的優位性についてです。デジタルレイバーは単純に自動化しているわけではなく、当社が持っている設計のノウハウと方法論を密接に組み合わせています。

また、当社は技術者を独自で育成し、技術者一人ひとりのシステムの作り方を統一しています。作り方を統一することで、デジタルレイバーに学習させるデータを蓄積することができています。この蓄積ができるかどうかが鍵になっています。

次に、デジタルレイバー自体を作ることについて、当社の模倣をしてくる可能性は非常に高いと考えています。

「OutSystems Rich Grid Component」という、当社が作っている「Excel」のような画面のUIパーツがあります。こちらも同じようなものを作れますが、サポートが続いて品質の高いものを継続的に出していく点では、当社がまだ優位性を持っていると考えています。

したがって、我々には「OutSystems」にほぼ100パーセント投資できる当社ならではの開発力と優位性があると考えています。方法論と技術データの集まりがあり、その上でデジタルレイバーを作るということです。

資金を投入する資金力があったとしても、作る人を確保して長期投資する必要があり、このあたりが大きな企業では難しいのではないかと考えています。

質疑応答:「OutSystems」の超大型案件の受注について

質問者:「OutSystems」の超大型案件に関しては、他社大手システムインテグレーターの後塵を拝し、失注しているような印象を受けています。日本ではBlueMemeが「OutSystems」の代表的なパートナーだと思いますが、なぜそのような現象が起きているのでしょうか?

先ほどのご説明のような差別化要因があるのであれば、現在他社大手システムインテグレーターが持っているような案件をBlueMemeが取りに行くことは可能なのではないかと思っています。

松岡:個別案件についての回答はできないのですが、当社は「OutSystems」の独占契約を5年ほど持っており、2012年から2018年頃まで当社が独占していました。そのため、基本的にすべての案件に当社が関わっています。

超大型案件と呼ばれるものに関しては、当社の全リソースを投入しても1案件から2案件になってしまうこともあります。そのため、まずは当社の経営の安定性や、他社には難しいようなニーズの中から集中して、中大型案件を獲得しています。

このような事業戦略もあり、失注というよりは、事業戦略上、当社ができる当社の規模に合った中大型案件を複数取ることで、利益率と売上を伸ばしていっています。そのためご指摘のような状況になっていると考えています。

質疑応答:業績等の現状と松岡社長の取り組みについて

質問者:御社は、日本でのローコードのパイオニア企業で、「OutSystems」のプレミアパートナーです。そして資本業務提携会社(※)があるにもかかわらず、前期の数字は計画を下回る、前年同期比で約9パーセントの増収に終わっており、非常に残念です。

ローコード市場は、オーガニックな成長でも年間約20パーセントの成長が見込まれていることから、かなり期待外れだったと言えるのではないでしょうか。

そして、発表時期を延期してまで時間をかけて策定した中期経営計画の数字については、初年度から売上・利益ともに目標未達に終わっています。これに関してまったくご説明がないのは正直に言って残念でした。

「残念だから社長交代せよ」と言うつもりはありません。その代わり、松岡社長に私から思うことを言わせていただくと、もっと本業に集中していただきたいです。九州大学の客員教授や、投資事業のBlueMeme Partnersの設立は、今やるべきことなのでしょうか? それらの活動は、松岡社長のリソースを割かずとも成長していける成熟企業がやるべきことだと私自身は思っています。

御社のように小規模で、上場して日が浅く、株価が右肩下がりで期待を上回る業績を出せていない企業の社長がやるべきことは、自社の成長に100パーセントフォーカスし、市場のコンセンサスを上回る成長を遂げて株主に報いることだと思います。

社長が本業に集中していないために、物足りない数字に終わったのではないかという私の仮説に、ぜひご意見、ご反論をいただきたいです。

松岡:まず、私が本業に専念していないのではないかというご懸念に関してご回答します。九州大学の客員教授としては、ネットワークAI等のAIの技術研究をしています。

ローコードの市場が年率20パーセントで伸びていく中で、当社のお客さまの中には非常に複雑な、物流も含めた難しい課題を抱えているお客さまがいます。当社の今のローコードやコンピュータの技術では解けないような課題が出てきているのです。当社のミッションである、日本企業を強くするという意味で、将来的にはこのような問題を当社のローコードで解決したいと考えています。

そのためにも今、九州大学と組んで、実際に量子AIとネットワークAIを本業に活かすためにアルゴリズムの作成を行っています。あくまでも、当社の本業の成長のために投資を行っている段階です。

したがって、本業に専念していないのではなく、本業を伸ばすために九州大学の客員教授をしているとお考えいただければと思います。

宮脇:決算発表が遅れた原因や今期の内容についてご説明します。

まず、売上が前年同期比9.4パーセント増と若干伸びが足りなかった点についてです。新規のお客さまは想定どおりに増えており、その分既存の案件において継続案件も多くなっていますが、継続案件のサイズはやや小さくなってきました。

新規の案件については、売上が本格化するのが2025年3月期になる見込みです。したがって、受注残は積み上がりながらも、2024年3月期に売上が計上されなかったことが1つの要因になっています。

営業は順調に進展している中、2024年3月期の売上となるか2025年3月期の売上となるかの見込みが甘かった点についてはご指摘のとおりです。経営陣としては、営業は順調に進捗していると理解しています。

続いて、決算発表の遅れについてご説明します。当社としては5月の終わりに発表したく、ギリギリまで発表の準備をしていました。今回、決算の修正が入った過程で、修正が本当に必要なのかというところや、修正の内容、影響範囲がギリギリまで定まらなかったのです。

最後に判明した内容に基づいて、そのまま決算発表すると、ご迷惑をおかけしたり誤情報を提供したりと非常にリスクがあります。そのため確定した情報を開示したいと、発表を遅らせました。

投資家のみなさまにご不安とご不便をおかけしたことについては、深くお詫びを申し上げます。今後このようなことがないように、会計、監査法人とも、計上の方法などについてきちんと打ち合わせをして、内容を確定したいと思います。

質疑応答:株式の流動性改善のためのメディア露出について

質問者:昨年の株主総会にて、「株の出来高をもっと増やしてほしい」「流動性を高めてほしい」とお願いしました。この1年間、さまざまなことに取り組まれたと思いますが、現状は昨年よりも出来高が減少していると思います。前場では出来高がない日もあります。

したがって、流動性は改善どころか悪化していると感じています。現状を打破するには、数字を上げることが一番ですが、それ以外にも、御社の魅力を個人投資家にダイレクトに伝えられるコンテンツやプラットフォームを使うべきだと思います。

具体例を挙げると、個人投資家の視聴者が多い「YouTube」のチャンネルに、松岡社長が出演されることも1つの方法です。個人投資家の視聴者が多い「YouTube」のチャンネルでは、グロース企業等の社長が出演し、自社のPRや企業分析を行っており、数千回から数万回再生されることもあります。御社の存在を投資家に広く認知させるためにも、投資系YouTuberのチャンネルに出演する取り組みをご検討いただけませんか?

松岡:おっしゃるとおり、この1年間は、出来高、個人投資家の年齢層も含めて分析を行いました。今期より、個人投資家向けのIR活動の強化も進めていきます。本日この場では具体的なお話はできませんが、準備は進めていますので、随時さまざまな取り組みを行っていきます。

「YouTube」チャンネル出演などのご提案についても貴重なご意見として承り、考慮に入れたいと思います。我々の今の時価総額で見ると、個人投資家向けのIR活動が不足していると感じています。これが出来高、最終的には株価にも影響していると考えています。ご迷惑をおかけしていますが、今後、個人投資家向けの活動をかなり強化していきますので、どうぞよろしくお願いします。

質疑応答:自社株買いと株主還元について

質問者:御社は上場以来、黒字体質を維持しており、内部留保も潤沢に保有しています。M&Aや大規模な資金を必要とする設備投資なども、上場以降は特に行っていませんが、来期から利益の大幅成長を遂げる青写真を描いていらっしゃいます。

配当や自社株買いをする原資に富んでいる状態でありながら、無配を続けているのは上場企業としての責務を果たしていないと考えます。こちらに関してご意見をいただきたいです。

自社株買いを実施していれば「無配でもよい」という考え方であれば、今回の決算発表遅延や、過年度の決算修正のようなバッドニュースの時には、株主にも迷惑がかかっていますので、自社株買いを実施すべきではないかと思います。この場で「それでは実行する」とは言えないと思いますが、株主還元に関しての姿勢や考え方をうかがいたいです。

松岡:まずM&Aに関しては、「事業計画及び成長可能性に関する事項 2023年3月期」に記載したとおり、常に検討しています。これまでにも、当社に合うM&Aを数多く検討してきました。現在、具体的な話はないものの、M&Aを検討できる資金を常に確保するために、内部にキャッシュを保有している状態です。

今後、設備投資はわかりませんが、M&Aに関しては計画していく成長戦略を持っています。こちらに今の資金を活用していこうと考えています。

また、自社株買い等に関しては、多くのご意見をいただきましたので、今後、常に最適な株主還元ができるように検討していきます。今後ともご協力をお願いします。

質疑応答:中期経営計画の想定売上高について

質問者:中期経営計画において、売上高は今年度31億円、来年度41億円、再来年度62億円、さらにその翌年度が100億円となっています。現状の受注残から考えると、売上はそこまで伸びるのでしょうか?

昨年も株主総会に出席しましたが、中期経営計画の開示は11月だったため質問ができませんでした。資本業務提携会社(※)が案件を獲得し、それを御社が進めていくかたちとなるのは、資料で拝見しました。直前の決算資料を見ると受注残が7.2億円だったため、これが本当に一気に伸びるのか疑問に感じています。具体的にどのような取引先を獲得されるのでしょうか?

今の時代、取引先を簡単に獲得するのは、なかなか難しいと思います。100億円まで伸ばすには相当な受注が必要となるため、たくさんの取引先と、大規模案件が必要となるはずです。そのような計画達成へのビジョンがはっきりとわからないため、教えてください。

宮脇:41億円、62億円、100億円と売上高を伸ばしていく過程について、当然、当社だけでその数字を作ることができるとは思っていません。先ほどお話ししましたが、間接販売を拡大したいと思っています。

デジタルレイバーのデモをお見せしましたが、エンジニアが社内にそれほどいなくても、アプリケーションを作っていくことができる技術的なインフラができつつあります。

これに対して、需要をどのように獲得していくかが重要だと思っています。当社の営業社員も増やしていきますが、当社の資本業務提携会社(※)やその他の企業など、提携の交渉やチャネル作りにも日々取り組んでいます。そのように間接販売先をどんどん増やしていますので、今後パートナー契約や提携先を拡大しながら、100億円の需要が獲得できる営業チャネルの構築を進めていきます。これにより、計画を実現したいと考えています。

質疑応答:配当への考え方について

質問者:個人的に、配当はやめていただきたいと考えています。もちろん大事なことだと思いますが、今御社はドライブをかけ、どんどん業績を伸ばしていかなければならない時期にあると思います。

配当は確かに一過性の部分があります。私は御社の株式を保有する前、別の企業の株式を持っていました。その会社も最初はずっとマイナスだったため、「配当は出せないのか」と質問攻めにあっていたものの、4年後、5年後に急激に伸びて、そこからようやく配当が出るようになりました。

その会社の会長は、従業員が第一だと言っていました。もちろん株主も大事ではあるものの、まずは成長を一番に考え、従業員の給与に還元し、きちんとそれが実現できるようになってから配当を出したいということでした。配当や自社株買いも大事ですが、とにかく成長を第一に考えていただきたいと強く思っています。

成長を第一に考えるからこそ、来年度41億円、再来年度62億円、その翌年度の100億円を実現できると考えています。私個人としては、そこまで伸びれば、すばらしい企業になっていくと思っており、そこを失敗すると、絵に描いた餅になってしまい、多くの株主が失望してしまうかたちになるはずです。

現状は2期連続で売上未達の状態になっているため、今年度、来年度、再来年度、きちんと取り組んでいただいた上で、株主に還元をしていただきたいです。その点をどのように考えていらっしゃるのか教えてください。

松岡:配当に関しては、株主さまと同じような考えを持っています。現在は成長のため、ドライブをかけるために投資したいと考えており、配当は行っていません。

しかしながら、今後の株主還元は株価や出来高の状況を鑑み、検討していきますので、状況に応じて取り組んでいきたいと考えています。

我々はまず、取引先の拡大を進めます。そこから成長するため、ボトルネック解消に向けた投資を行い、会社を確実に成長させることを目標に邁進していきます。今後ともご支援をよろしくお願いします。

決議事項

議案の採決に移ります。それでは第1号議案、取締役7名選任の件の採決を行います。原案にご賛同いただける株主さまは拍手をお願いします。

(拍手)

議決権行使書及びインターネットによるものを含め、過半数のご賛同を得ましたので、本議案は原案どおり承認可決されました。

第2号議案、監査役3名選任の件の採決を行います。原案にご賛同いただける株主さまは拍手をお願いします。

(拍手)

議決権行使書及びインターネットによるものを含め、過半数のご賛同を得ましたので、本議案は原案どおり承認可決されました。

以上で、本日の会議の目的事項をすべて終了しました。本総会を閉会します。

第2号議案 監査役3名選任の件

なお、この場をお借りして、新任監査役3名をご紹介します。新任監査役の小野美千代、中川一之、松本髙一です。これにて新任監査役の紹介を終わります。

松岡氏からのご挨拶

株主のみなさまのご協力により、滞りなくご審議いただきましたことを、厚く御礼申し上げます。引き続き変わらぬご支援を賜りますよう、よろしくお願いします。

本日はご出席いただき誠にありがとうございました。これにて散会とします。

この銘柄の最新ニュース

ブルーミームのニュース一覧- (開示事項の変更)情報技術開発株式会社との業務提携契約締結日変更のお知らせ 2026/02/27

- 決算マイナス・インパクト銘柄 【東証スタンダード・グロース】 … 岡本硝子、大黒屋、ブルーイノベ (2月13日~19日発表分) 2026/02/21

- 週間ランキング【値下がり率】 (2月20日) 2026/02/21

- 週間ランキング【約定回数 増加率】 (2月20日) 2026/02/21

- 東証グロ-ス指数は反発、終日堅調推移を維持 2026/02/16

マーケットニュース

おすすめ条件でスクリーニング

BlueMemeの取引履歴を振り返りませんか?

BlueMemeの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。