【QAあり】ニーズウェル、5億円の自社株買いを実施 業績はソリューションが牽引、資本業務提携で販路と顧客基盤増強し12期連続増益

会社概要

松岡元氏(以下、松岡):みなさま、こんにちは。株式会社ニーズウェルの松岡です。本日は、2023年度9月期の通期決算概況と、当社の事業戦略についてご説明します。この機会にぜひ当社について知っていただければと思いますので、よろしくお願いします。

まずは会社概要です。当社は現在、東証プライムに上場しており、直近の売上高は87億6,100万円です。

後ほどご説明しますが、今期からグループ会社との連結決算に変わっています。直近の1年で事業規模を大きくできたと考えています。従業員数は629名と、グループ全体でこの規模になっています。

グループ会社については、スライド下部に記載していますが、前期から3社がグループインして事業を推進しています。

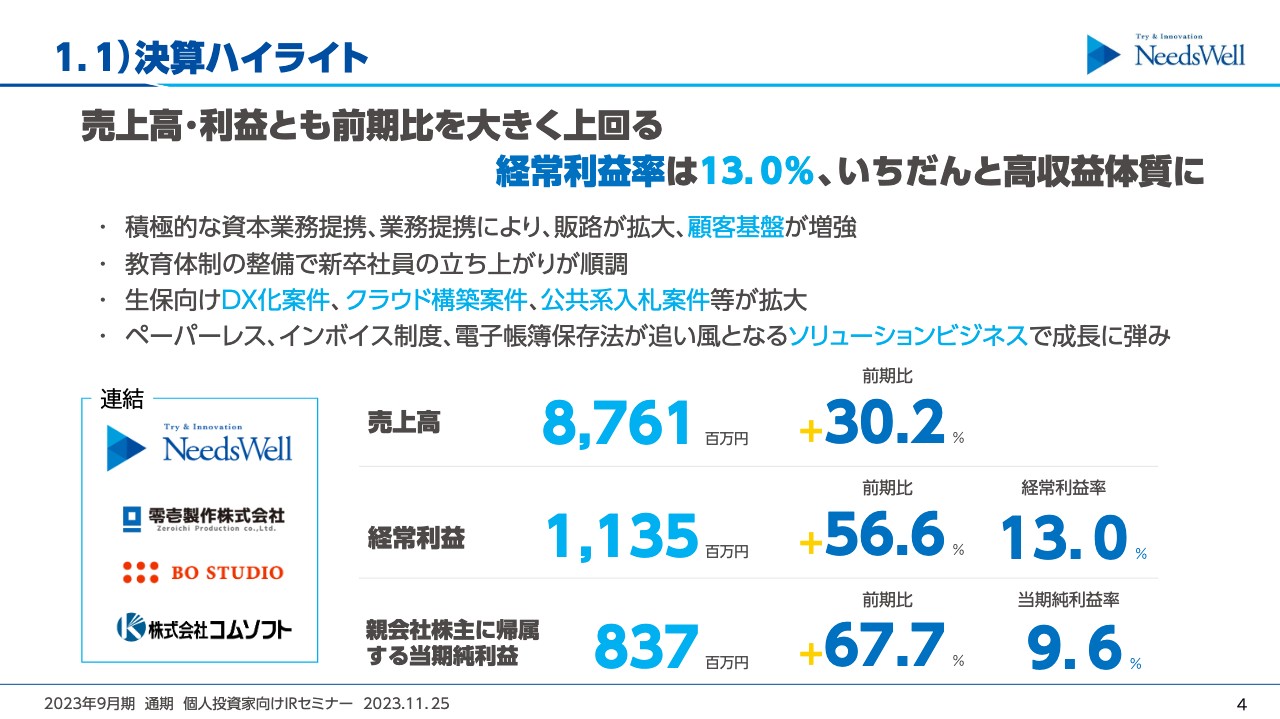

1.1)決算ハイライト

新井千波氏(以下、新井):決算概況と株主還元について、私からご説明します。

まず、2023年9月期の決算ハイライトです。売上高は87億6,100万円で、前期比30.2パーセント増、経常利益は11億3,500万円で、前期比56.6パーセント増となりました。

受注が好調だったことに加えて、教育体制を整備した結果、新卒社員の立ち上がりが順調で、早期に戦力化できたこと等が要因と考えています。

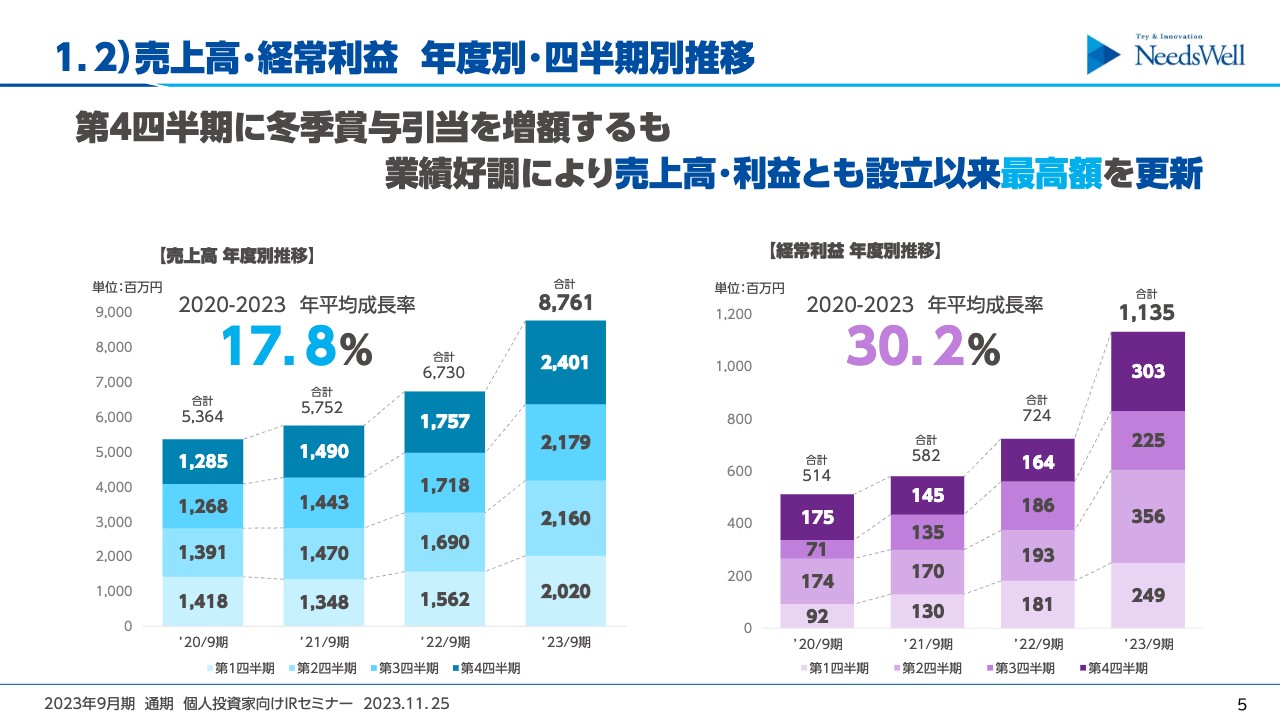

1.2)売上高・経常利益 年度別・四半期別推移

売上高・利益ともに、設立以来最高額となりました。経常利益については、上期よりも下期のほうが若干下がっていますが、こちらは、4月から6月の第3四半期は新卒社員を迎えるシーズンに当たるため教育研修を行っていること、また、業績好調につき第4四半期に冬季賞与の引当を増額したことなどによります。

最終的には経常利益が11億3,500万円と、12期連続の増益を達成しています。

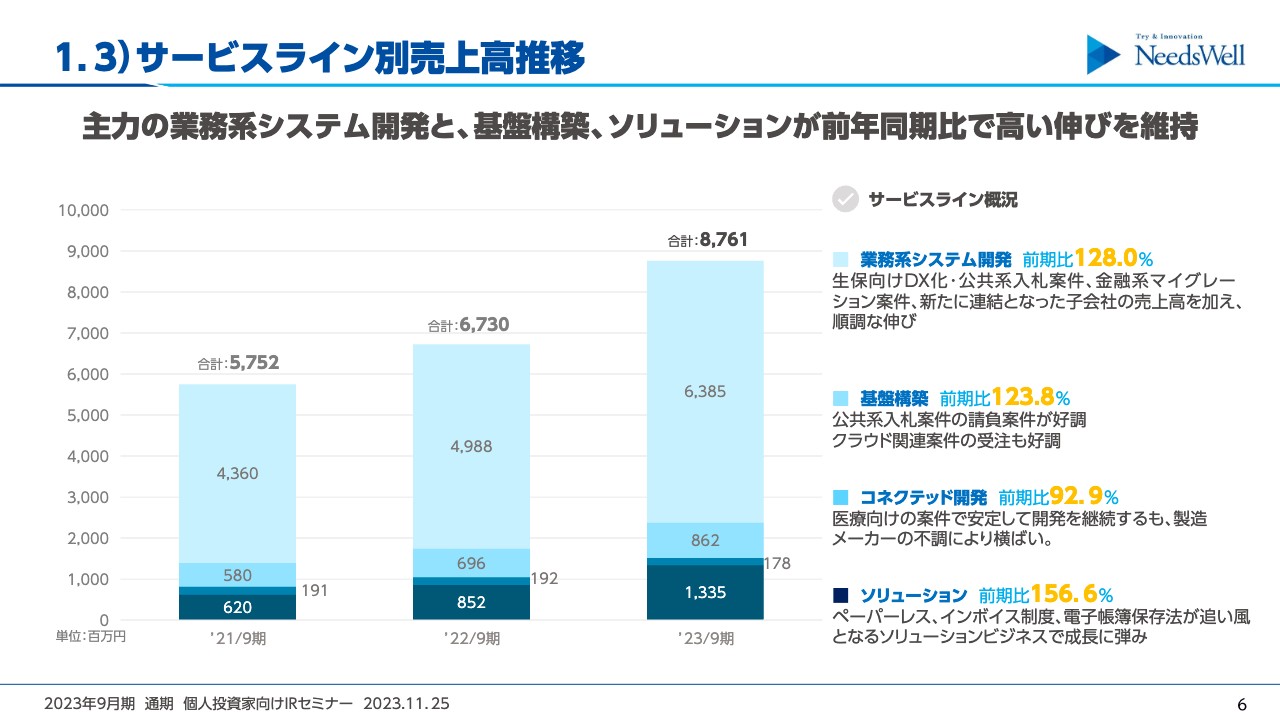

1.3)サービスライン別売上高推移

サービスライン別の売上高です。コネクテッド開発が少し減りましたが、代わりにソリューションが大きく伸びており、その後に業務系システム開発、基盤構築が続いています。

坂本慎太郎氏(以下、坂本):業績好調の理由の1つとして、ソリューションの伸びはあると思いますが、今後も続くのでしょうか? インボイス制度が始まって以降ある程度導入されたため、今期がピークなのか、それともまだ続くのか、イメージを教えていただけたらと思います。

松岡:ソリューションに関しては、クラウドの経費精算ソリューションもありますが、それ以外にもAI関連や物流関連など、直近の数年間でかなり品揃えを増やしてきたかたちです。そのため、ソリューションは今後も拡大していくと思います。

インボイス制度はすでに始まっていますが、駆け込み需要と言いますか、まだ対応していないお客さまも多数いますし、電子帳簿保存法の対応もまだ引き合いがあり、引き続き伸びていくと考えています。

当社としては、クラウドの経費精算と併せて、AIや物流も展開していきたいと考えているため、今後も伸びていく想定です。

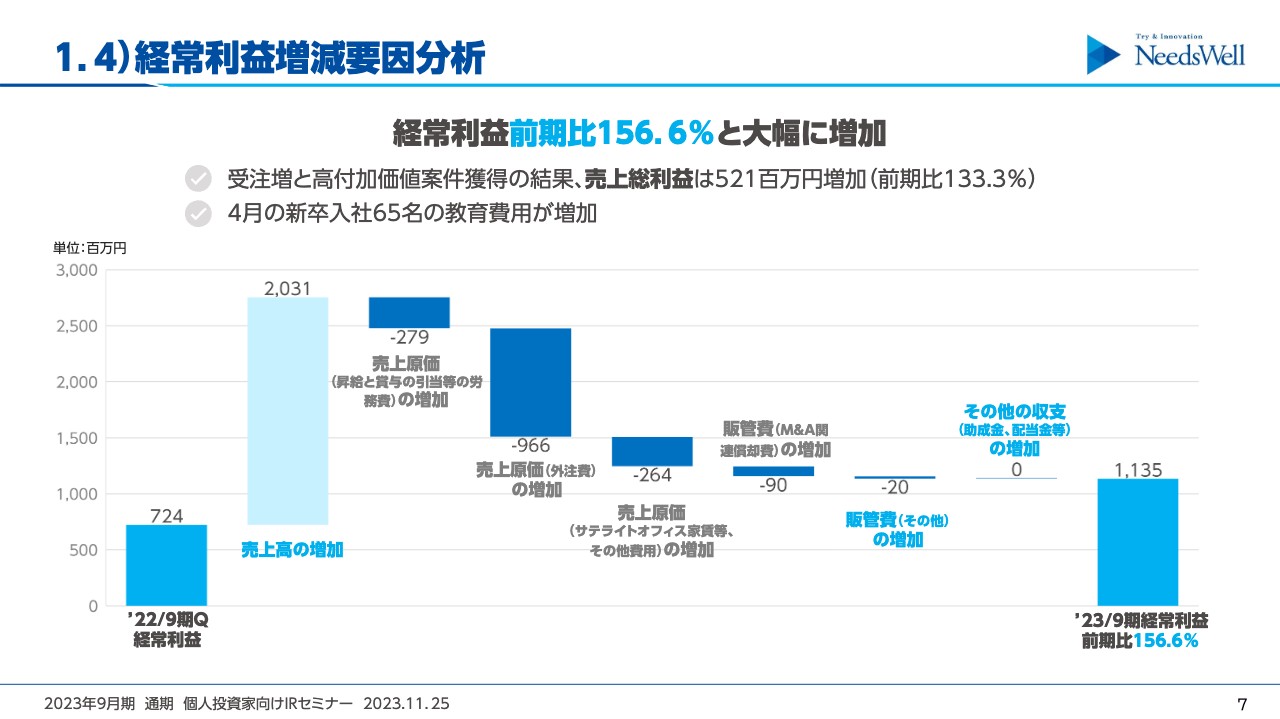

1.4)経常利益増減要因分析

新井:経常利益の増減要因分析です。前期と比べて売上高は20億3,100万円増加しましたが、売上原価の労務費や外注費、サテライトオフィスを開設した費用などが増加し、売上総利益ベースでは5億2,100万円の増加となりました。

販管費は、M&Aの償却が年間で9,000万円となりました。教育費は引き続きかさんでいますが、その他の費用を抑えて、販管費率は昨年の13パーセントから11パーセントまで抑えました。最終的に、経常利益は前期比156.6パーセントとなりました。

坂本:4月に新卒入社が65名ということで教育費用が増加していますが、年度内のどこかで低下してくるのでしょうか?

基本的には、戦力化と研修の修了で低下してくると思いますが、いつ低下するのかなど、サイクルを教えてください。

松岡:4月に新入社員が入った後に2ヶ月間の技術研修があるため、ここでかなり教育費用がかかっています。当社では教育に関しての投資を増やしており、新入社員研修だけではなく、管理職のマネジメント研修や、2年目・3年目の若手社員向けのコーチング研修、意識付け研修など、通年で計画を立てて行っています。

その関係で、教育費用は一時的に下がるというよりも、サイクル的に一定量かかるとして社内で動かしており、今後もこのような状況は続いていくと思っています。

坂本:サテライトオフィスの家賃は、増床によって増えているのでしょうか?

松岡:現在、港区の大門にサテライトオフィスを開設しています。ソリューションの売上がかなり順調で、引き合いが増えた関係で増床しており、その分家賃が増えています。もともと新宿に拠点がありましたが、今期中にそちらをサテライトオフィスと兼ねる計画も立てており、生産性向上を図りながら、仕事をしやすい環境の整備を進めているところです。

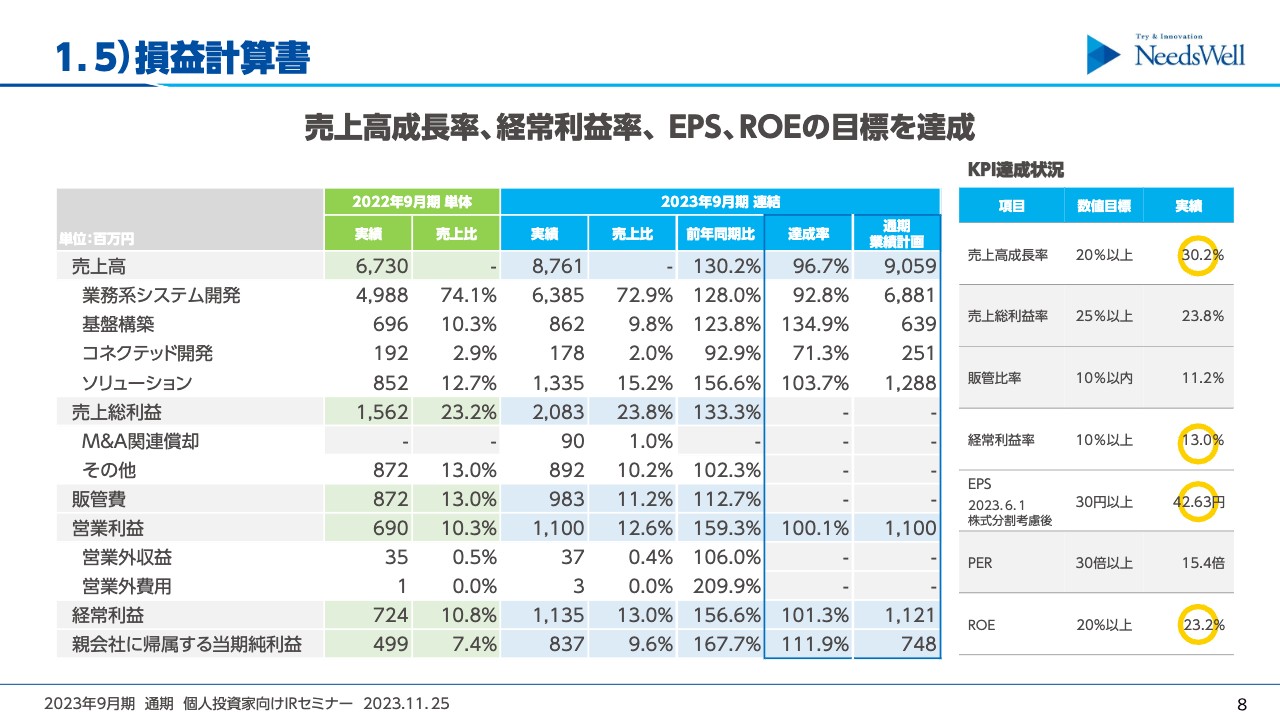

1.5)損益計算書

新井:損益計算書です。スライド右側に、売上高成長率や経常利益率など、KPIとして当社が達成を目指している指標をまとめています。こちらの達成状況としては、売上高成長率が30.2パーセント、経常利益率が13.0パーセントと、目標を達成しました。

1株当たりの当期純利益、EPSは42円63銭、ROEは23.2パーセントと、こちらも目標を達成しています。なお、2024年9月期は、EPS47円15銭と計画しています。

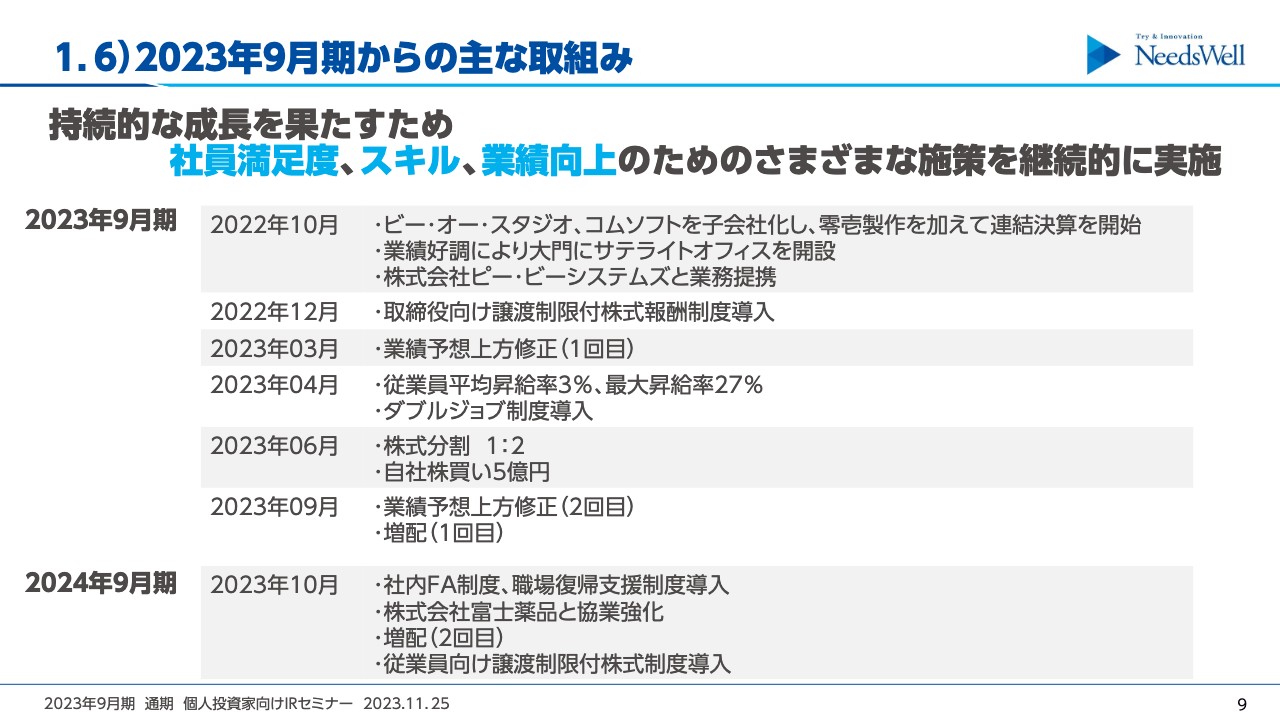

1.6)2023年9月期からの主な取組み

新井:2023年9月期からの主な取り組みをまとめています。当社は、企業価値を上げて、市場や株主・投資家のみなさまにご評価いただけるよう、いろいろな取り組みを行っています。

先ほどお伝えしたとおり、2022年10月に単体から連結決算に移行しました。また、業績好調でオフィスが手狭になり、大門にサテライトオフィスを開設しました。

2022年12月には「取締役がもっと株主目線で経営をしていくべきである」という考えから、譲渡制限付の株式報酬制度を導入して、報酬の一部を株式で支給する取り組みも行っています。

従業員に向けても、2023年4月の賃上げや、働くモチベーションを維持して働きがいのある職場を作ることを目的に、「ダブルジョブ制度」を導入しています。エクイティ面では、2023年6月に株式分割と5億円の自社株買いを行いました。また、業績予想の上方修正や増配も行っています。

2024年9月期に入ってからは、富士薬品さまと協業関係強化の契約締結に合意しています。

坂本:富士薬品との協業の強化について、どのようなことを行っているのか教えてください。

松岡:富士薬品には、当社が展開する「ITアウトソーシング」というサービスをご利用いただいています。お客さまが持つ情報システム部門の、システム基盤の運用・監視を当社が代行することで、お客さまに効率的に時間を使っていただき、生産性高く業務に取り組んでいただけるような支援を行っています。

お客さまのオフィスに常駐させていただいて一緒に業務をしながら、改善点のご提案や次のシステムの検討サポートなどを行っており、日々いろいろなかたちで成果を出しています。

こちらは現在、お客さまに評価いただいていて、今まさに、今後どのようにしていくかを話し合っている最中です。

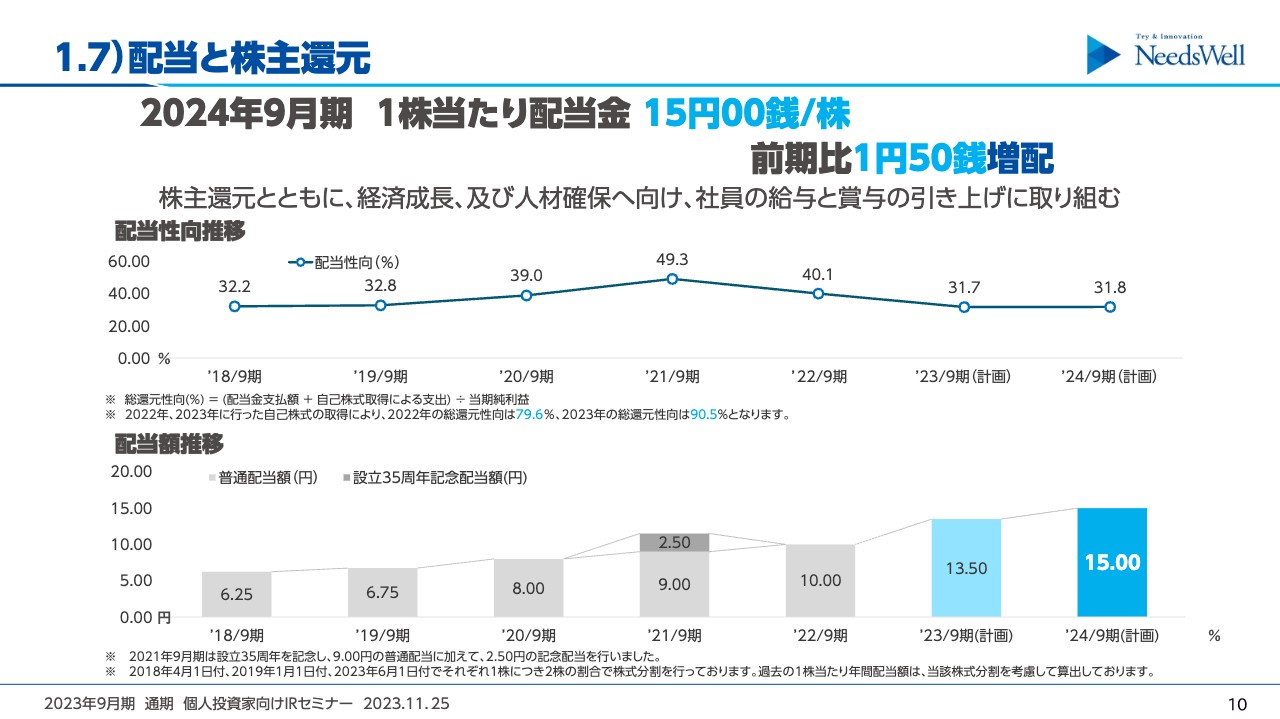

1.7)配当と株主還元

新井:配当と株主還元です。2023年9月期は13円50銭の配当を予定していますが、2024年9月期ではさらに1円50銭を増配し、1株当たり15円の配当を考えています。配当性向は31パーセントから32パーセントの水準となります。

坂本:自社株買いはタイミングを見て実施している部分もあると思いますが、株価などを勘案し、今期にも行う予定はありますか?

松岡:自社株買い含めて資本政策については、社内でも常に検討を進めています。市況や社内の状況、実際の株価などを十分に考慮して判断しているため、現段階で今期必ず自社株買いをするとは決まっていませんが、選択肢の1つとして考えています。

坂本:スライドを見ると、配当性向は30パーセントくらいかと思いますが、あえて書いていないのでしょうか?

松岡:そうですね。配当性向は30パーセント以上の目標を掲げており、「もっと上げていこう」という考えも持っていますが、あえて明言せずに、最適なかたちにしていきたいと考えています。

坂本:イメージがよくわかりました、ありがとうございます。

2.1)経営理念・中期方針

松岡:ここからは、事業の成長戦略についてご説明します。まずは経営理念・中期方針です。当社は創業以来、経営理念として「広く経済社会に貢献し続ける」を念頭に置いて、事業を推進しています。

業績や事業目標の達成により事業価値を上げていくことに加えて、近年注目されているサステナブル経営の実現を目指し、いろいろな観点で社内の取り組みを進めています。

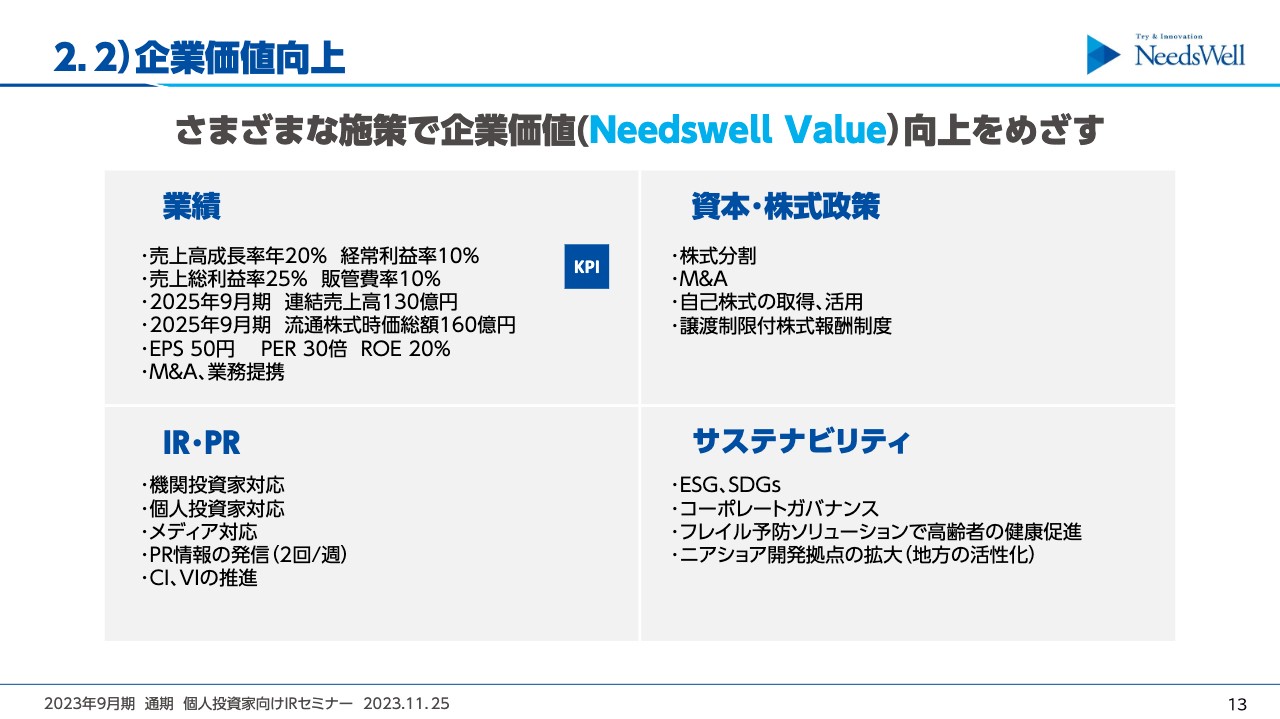

2.2)企業価値向上

松岡:企業価値の向上としては、「Needswell Value」として当社のブランディングを行うべく、スライドに記載している4つの観点でさまざまな取り組みを行っています。

左上が「業績」で、おかげさまで、前期比30パーセント以上の成長ができています。もともと、売上高成長率の目標を20パーセント以上と掲げていましたが、これを大きく超えるかたちで事業を推進できています。

右上の「資本・株式政策」は、先ほど自社株買いについてお伝えしましたが、常にいろいろな検討を通じて最適な政策を取りながら活動しています。

左下の「IR・PR」については、本日はセミナー形式で発信していますが、他にもいろいろなかたちで会社の情報を展開しています。

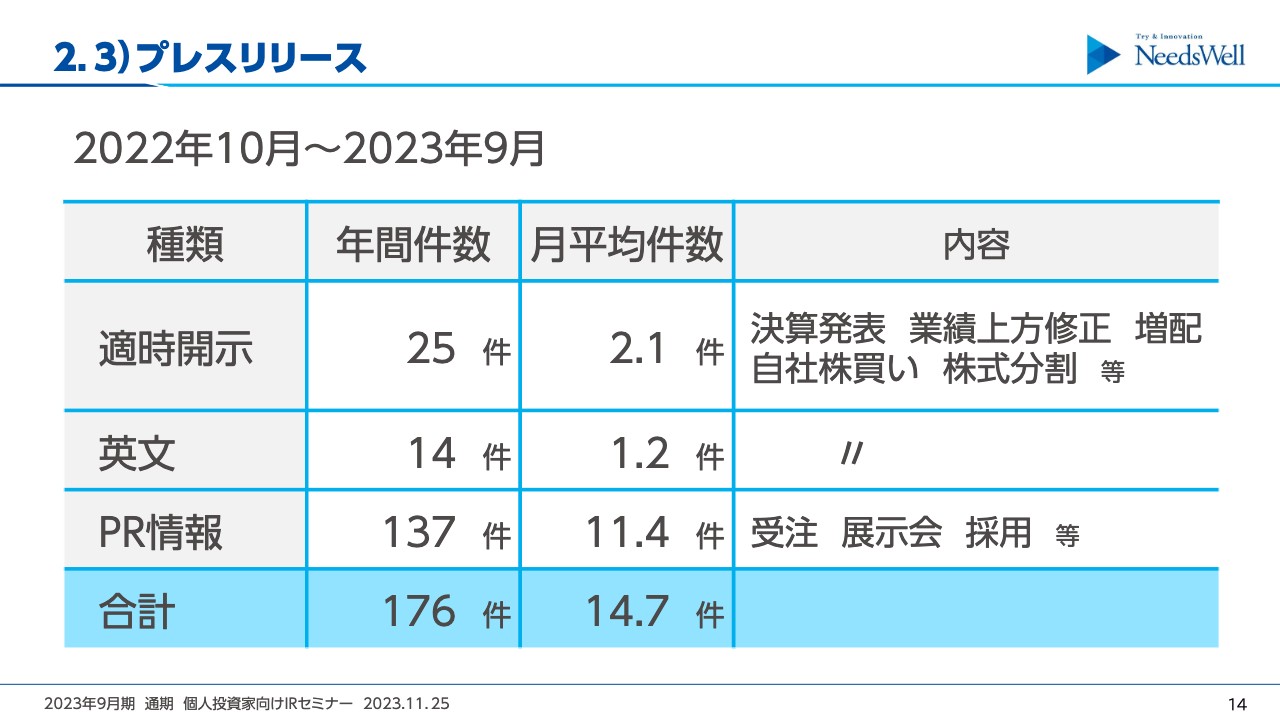

2.3)プレスリリース

松岡:PR情報の発信としては、最近は特にプレスリリースに力を入れています。前期から強化し始めており、スライド下部の合計をご覧いただくと、1年間で176件とあり、プレスリリースの数としてはかなり多いと思います。月平均も14.7件となっています。

他にもPR情報として、例えば、案件の受注やソリューション展開のためのWebセミナーを行っており、その展示者側としての告知や、イベント出展のお知らせなど、さまざまなかたちで社内の取り組みを情報開示しています。

プレスリリースを行うことによって、多くのお客さまから類似の案件のご相談や、Webセミナーで告知した内容へのお問い合わせをいただくほか、「このようなテーマを取り上げてほしい」などのリクエストをいただくこともあり、かなり有効活用ができていると考えています。

社内でも、事業部門・営業部門・広報とがそれぞれ連携して、よりよいプレスリリースを出そうとして取り組んでいる状況です。

坂本:スライドにはプレスリリースの情報が多数ありますが、ガイドラインのようなものが社内であるのでしょうか? 「これは良い情報だからプレスリリースしておこう」というかたちでしょうか?

松岡:ガイドラインもありますし、受注情報や社内で起きている事柄の情報をリスト化して、プレスリリースの予定をかなり先まで立てています。

坂本:ある程度先まで予定を立てているのですね。「この件はプレスリリースを出そう」という他にも、「最近出してないから出しましょう」などということもありますか?

松岡:それもありますね。

坂本:お話をうかがっていると、お客さまとの接点を作るためにプレスリリースを出しているイメージですが、投資家との接点というところ、例えば、受注情報などは気になる点だと思いますが、そちらの発信の仕方はいかがでしょうか?

一時期に比べて最近は減ったように思いますが、とりあえずすべてを適時開示に流すという会社もあって、非常に情報が見にくいことがありました。反対に、受注情報だけピックアップして調べている人には刺さることもありますが、そのあたりはどのようにお考えでしょうか?

投資家に対するプレスリリースの考え方を教えていただければと思います。

松岡:投資家の方々に向けても、なるべく当社が現在、どのような案件を実行しようとしているのか、どのようなソリューションを展開しているのかを知っていただくために、比較的細かい案件まで発信するようにしています。

受注情報だとお客さまも関係してくるため、必ずしも詳細な情報が出せないケースもありますが、その点はお客さまと調整して、可能な限り伝わりやすいかたちで情報開示しています。

実際にプレスリリースを見ていただくと、当社の受注の粒度などがけっこうわかると思います。

坂本:「これは言わないで欲しい」など、お客さま側の要望もいろいろとありますよね。

会場から「英文の開示情報は海外に関係あるものなのか、それとも重要だから英文にしているのかを含めて教えてください」とご質問をいただいていますが、こちらはいかがですか?

松岡:残念ながら、当社は海外向けの事業展開の準備がまだ整っていない状態です。海外をターゲットに、という橋はまだできていませんが、例えば中期経営計画や決算情報を英文化して、海外の投資家の方々にも見ていただけるようなかたちで展開しています。

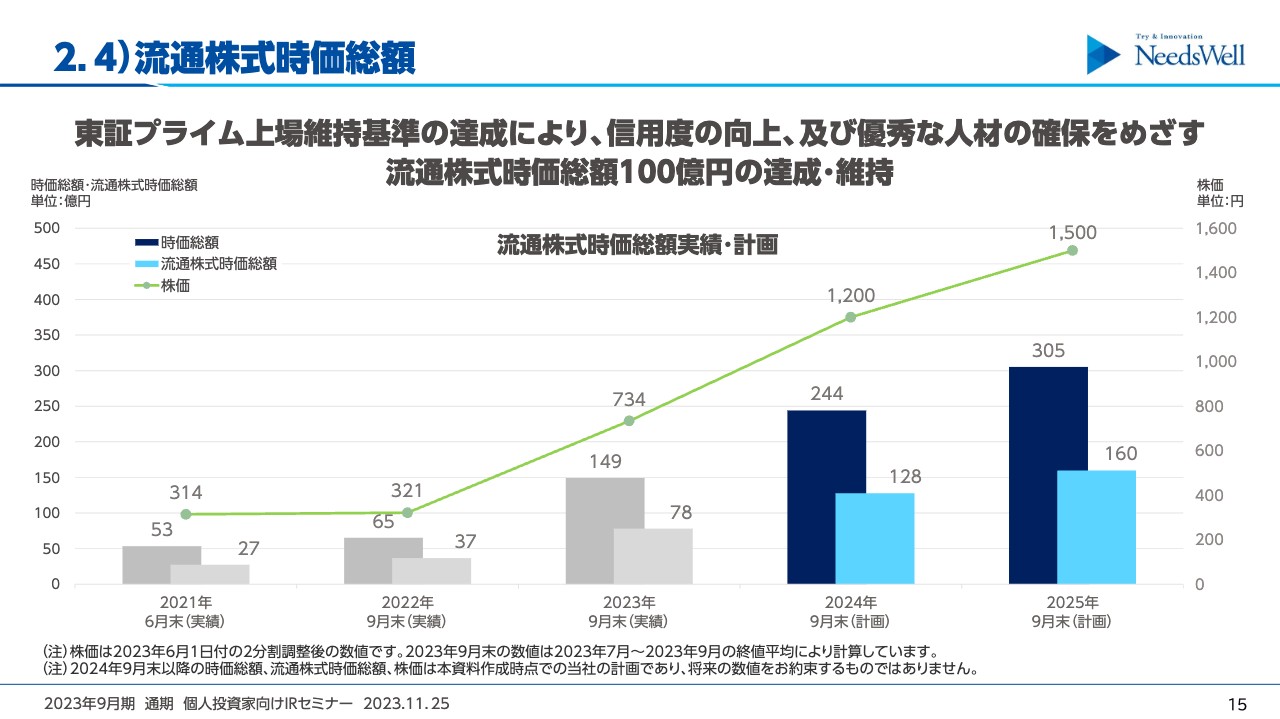

2.4)流通株式時価総額

松岡:流通株式時価総額に関する実績と今後の目標です。2023年9月末時点で、時価総額は149億円に達しており、前年度と比べてかなり伸びていると思います。資本政策も含めて業績向上にも取り組んでいますので、計画値ですが、来年度・再来年度と今後さらに伸ばしていけると考えています。

まずは、東証プライム市場の上場維持基準達成を実現して、人材確保と同時に企業価値も上げていく取り組みを引き続き行っていくことになります。

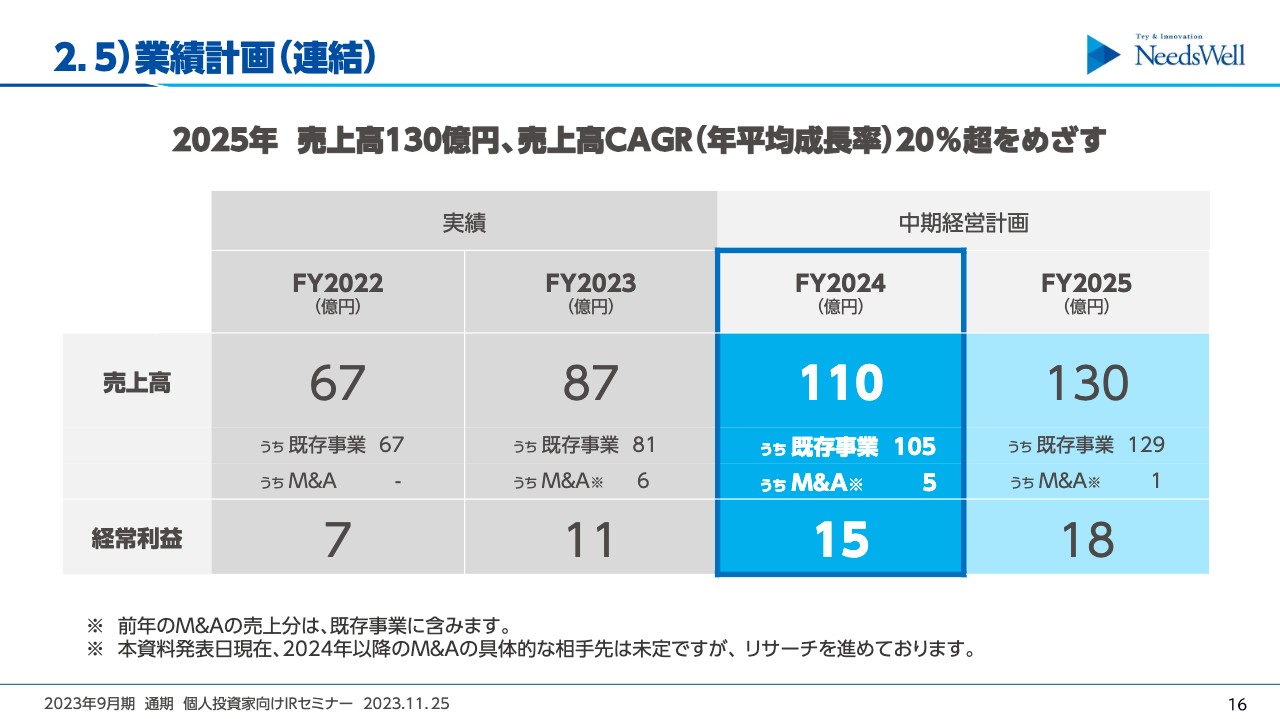

2.5)業績計画(連結)

松岡:今期の業績計画ですが、連結で売上高110億円を目指しています。前期の87億円から大幅アップになりますが、前期から連結決算となって事業シナジーをかなり生むことができていますので、目指せると考えています。

また、表の「FY2024」の欄に小さく記載しているとおり、既存事業で105億円、M&Aで5億円を目指しています。こちらは現在いろいろな企業と調整を進めながら、実現できるように動いている状況です。

2025年には売上高130億円を目指して、今、グループ会社全体で取り組みを進めています。

2.6)2024年9月期 サービスライン別売上計画(連結)

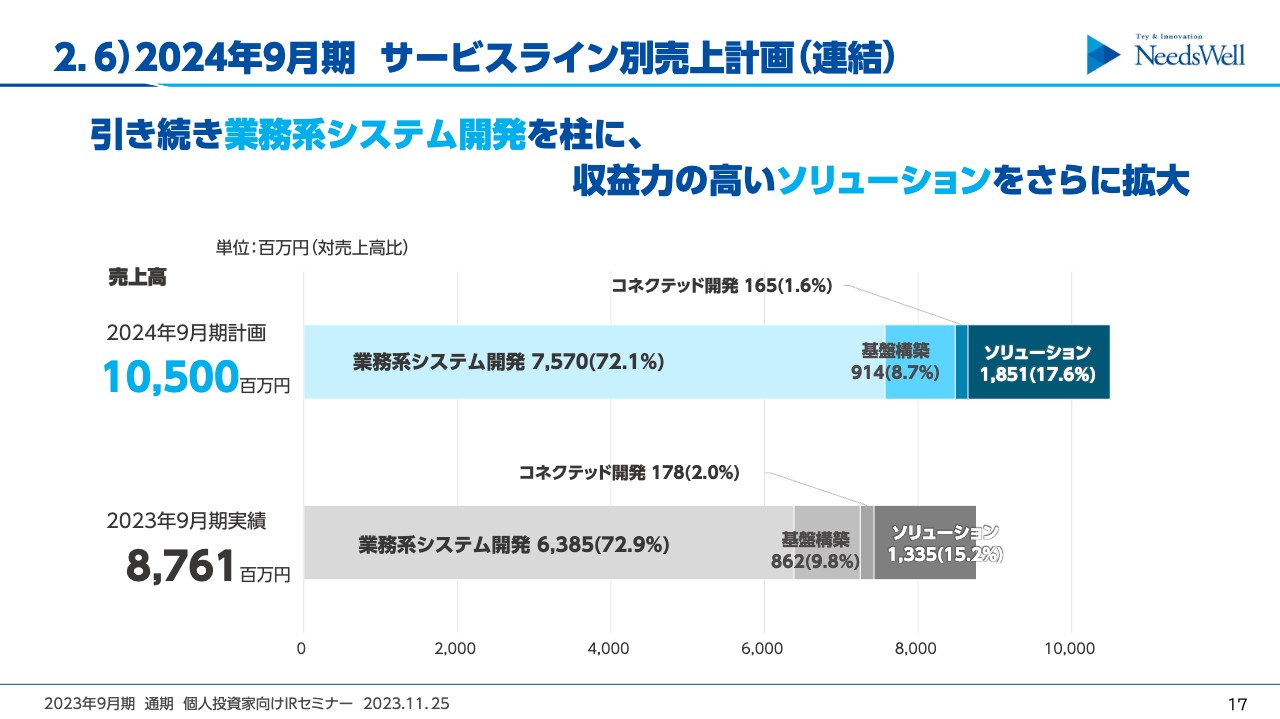

松岡:サービスライン別売上計画ですが、業務系システム開発がかなり伸びています。ここは当社のメイン事業で、引き続き伸ばしていけると考えています。

前期好調だったソリューションもさらに勢いを付けて伸ばしていく計画で、これを実現すべく取り組みを推進しています。

坂本:業務系システム開発事業は非常に好調な伸びを見込んでいるということで、伸びている理由、要因を教えていただけたらと思います。

松岡:要因はいくつかあると思っています。1つはご説明したとおり、グループ会社が増えたことでシステムの開発力が増加していることです。事業を受注できる幅が広がったのと同時に、リソースの確保もできるため、その点を有効活用して、受注量を増やせていると思っています。

併せて、例えばグループ間で1つの案件を獲得したり、共同で受注したりすることもできるようになってきました。この点でかなり力は付いたと思っています。

また、資本業務提携先との関係を強化することで、受注強化もかなり進んでいます。特に、前期から公共系の案件などに入り込めるようになってきたことでの拡大が大きいと思います。

もう1つ、会社ホームページからいただくソリューションへのお問い合わせなどを含めて、エンドユーザーからお話をいただく機会が増えました。そのようなところで、ソリューション以外にシステム開発をお手伝いする機会も増えたため、業務系システム開発は増やしていけると思います。

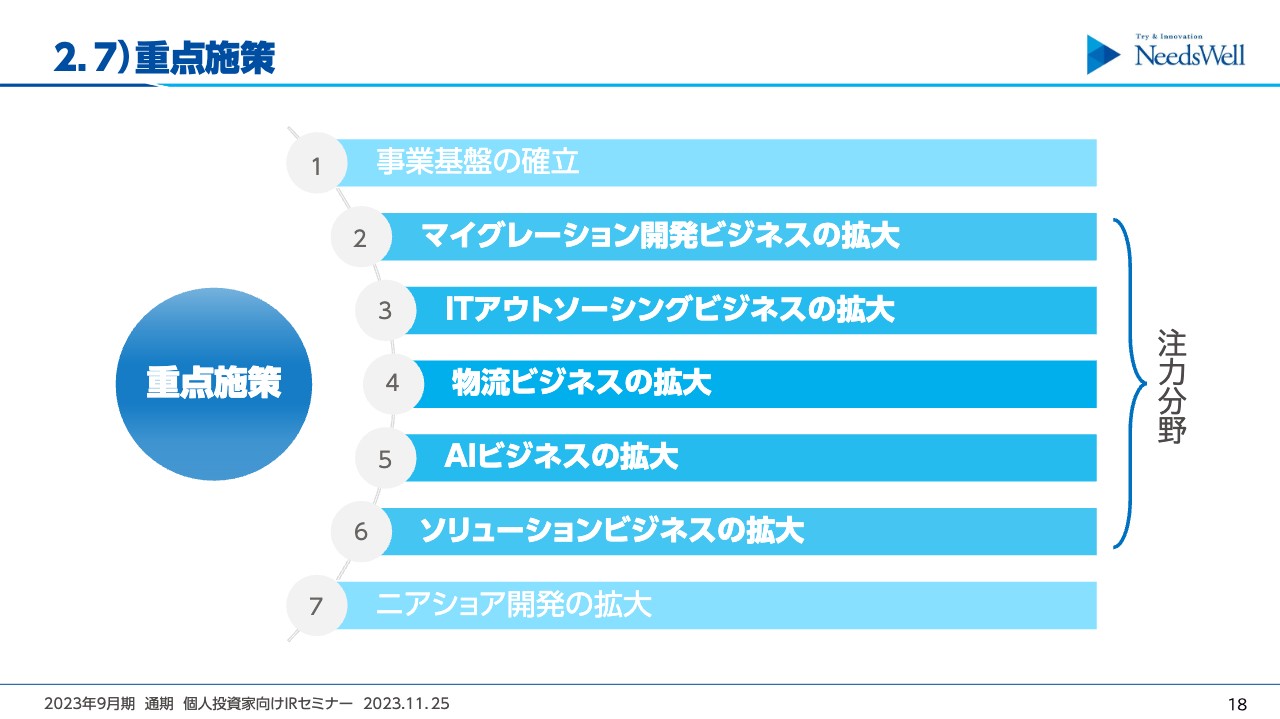

2.7)重点施策

松岡:当社の考える重点施策についてお話しします。テーマは大きく7つありますが、特に注力している5つについてお話しします。順番はスライドどおりではないですが、ご了承ください。

2.8)重点施策 注力分野【ソリューションビジネスの拡大】

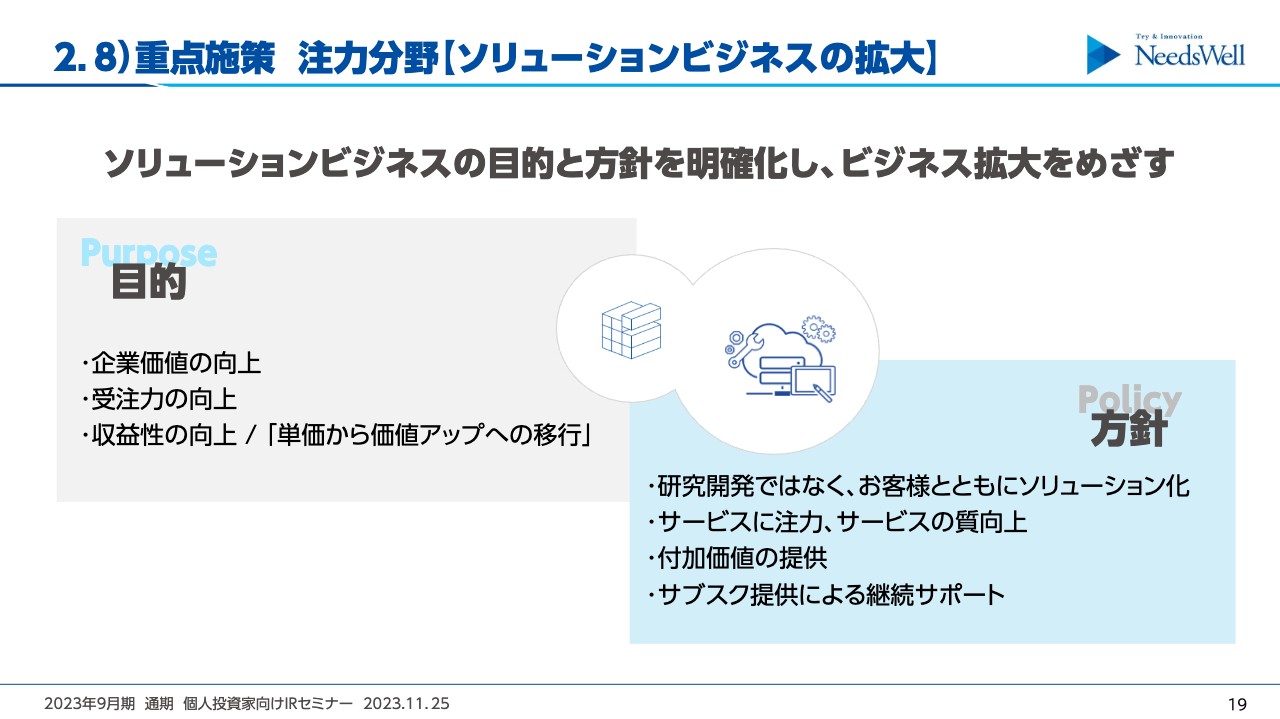

松岡:まずは「ソリューションビジネスの拡大」です。先ほどもご説明したとおり、ソリューションビジネスは前期からかなり好調で、ここは今後も拡大していきたいと考えています。

当社としては、ソリューションビジネス展開の目的と方針を明確化し、ビジネス拡大を目指しています。目的は、まず企業価値の向上、ブランディングです。当社の「色を出していく」ということで、それをもって受注力、収益性を向上させていきます。

システム開発、いわゆるSES事業を運営していると「単価」という単位がけっこう横行しますが、単価ではなくて「価値アップ」をお客さまに提供することを念頭に活動しています。

方針として、自分たちが作りたいものを作るというよりは、お客さまが持っている課題を解決するものを、お客さまと一緒に作る、ということに注力しています。作っても結局売れないということがないように、お客さまと一緒に作っていくことを念頭に置いています。

また、サービスに注力することとサービスの質向上、お客さまが困っている課題を解決する付加価値を提供すること、そしてそれを定量的に、いわゆるサブスクリプション型で提供して、お客さまに一定期間継続して使っていただくという方針で事業展開しています。

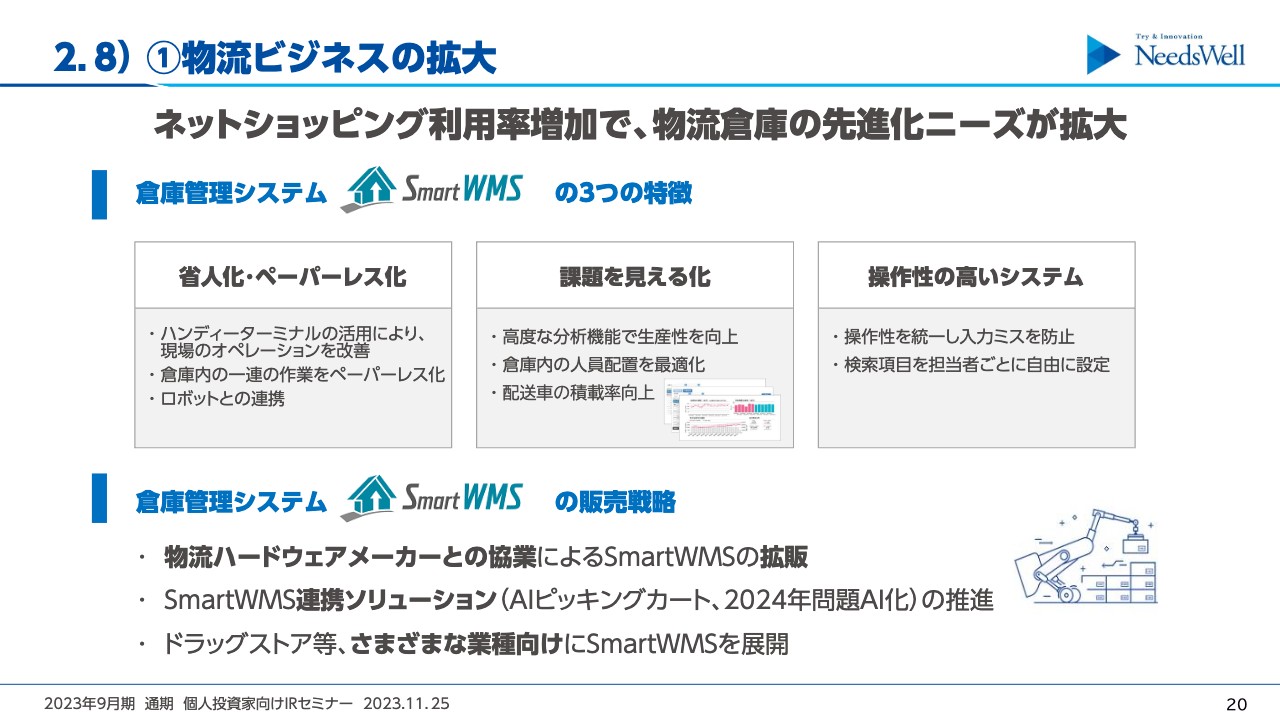

2.8) ①物流ビジネスの拡大

松岡:その中で特に注力しているのが、「物流ビジネスの拡大」です。物流ビジネスは立ち上げから3年目を迎えており、「SmartWMS」というソリューションを展開していて、少しずつ引き合いが増えてきています。

物流倉庫はソフトウェアの導入だけではなく、ピッキングカートのような倉庫の中で動く各機器との連携が必須になります。そこで当社では、大手のマテハン機器メーカーと物流コンサル会社と協業して、この物流ビジネスを展開しています。

今年の11月には、マテハン機器メーカーが持っているAIピッキングカートと、当社の「SmartWMS」を連携したソリューションを「WMS-Picking」という名前で展開しています。このように他社との差別化を図りながら、当社の受注力を向上する取り組みを行っています。

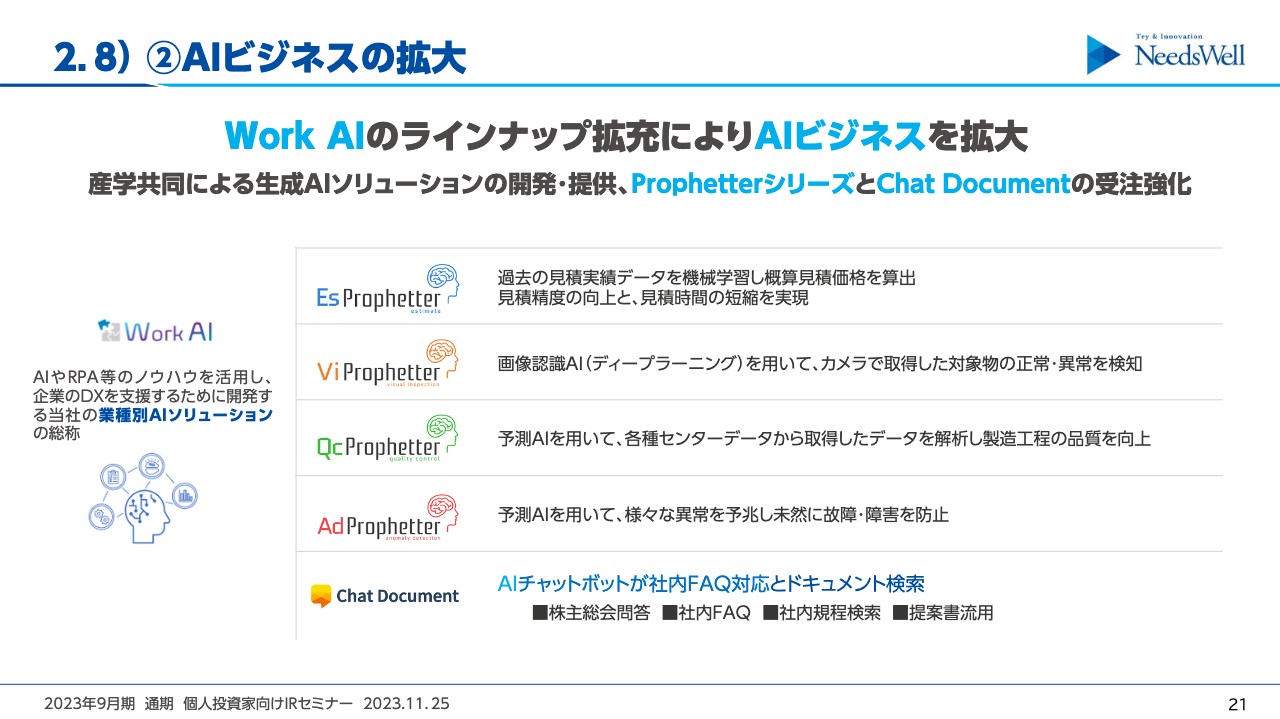

2.8)②AIビジネスの拡大

松岡:続いてAIビジネスですが、こちらはかなり順調で、会社ホームページなどからAIに関するお問い合わせをかなりいただいています。

当社のAIビジネスの特徴は、AIのエンジンを作るというよりは、お客さまが持っているデータをクレンジングして、お客さまの業務に特化したモデルを作るということで展開しており、案件数はかなり増加しています。

大手の自動車メーカーなどからもお話をいただいて、PoCの業務を行うなど、ここは伸ばすことができてきていると思っています。

AIビジネスにおいては、プレスリリースも出していますが、長崎大学と連携して、産学共同で生成AIの開発・提供にも着手しました。現在、テーマを決めてソリューション化できるように取り組んでいるところで、当社としてもかなり楽しみにしている、期待しているソリューションとなっています。

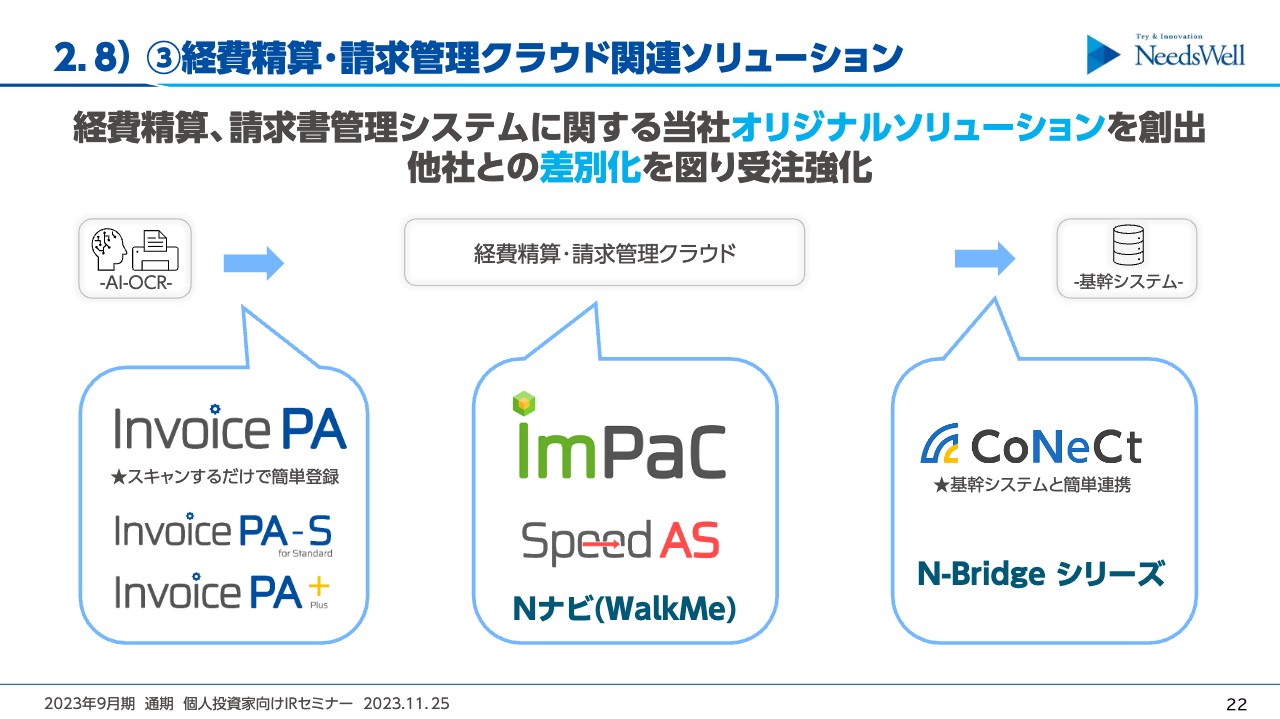

2.8) ③経費精算・請求管理クラウド関連ソリューション

松岡:経費精算・請求管理クラウド関連ソリューションを展開していますが、製品導入自体のソリューションとともに、それをサポートするサービスも提供しています。

例えば、スライドに記載している流れで、AI-OCRから経費精算・請求管理クラウドへの読み込み、クラウドから基幹システムへの連動について、それぞれ独自のソリューションを作り、お客さまにサービスというかたちで提供しています。

これもかなり今、引き合いが増えていて、製品の導入だけではなくその周辺の開発・サポートというかたちでソリューションの幅を広げており、ここも今後かなり伸ばしていけると考えています。

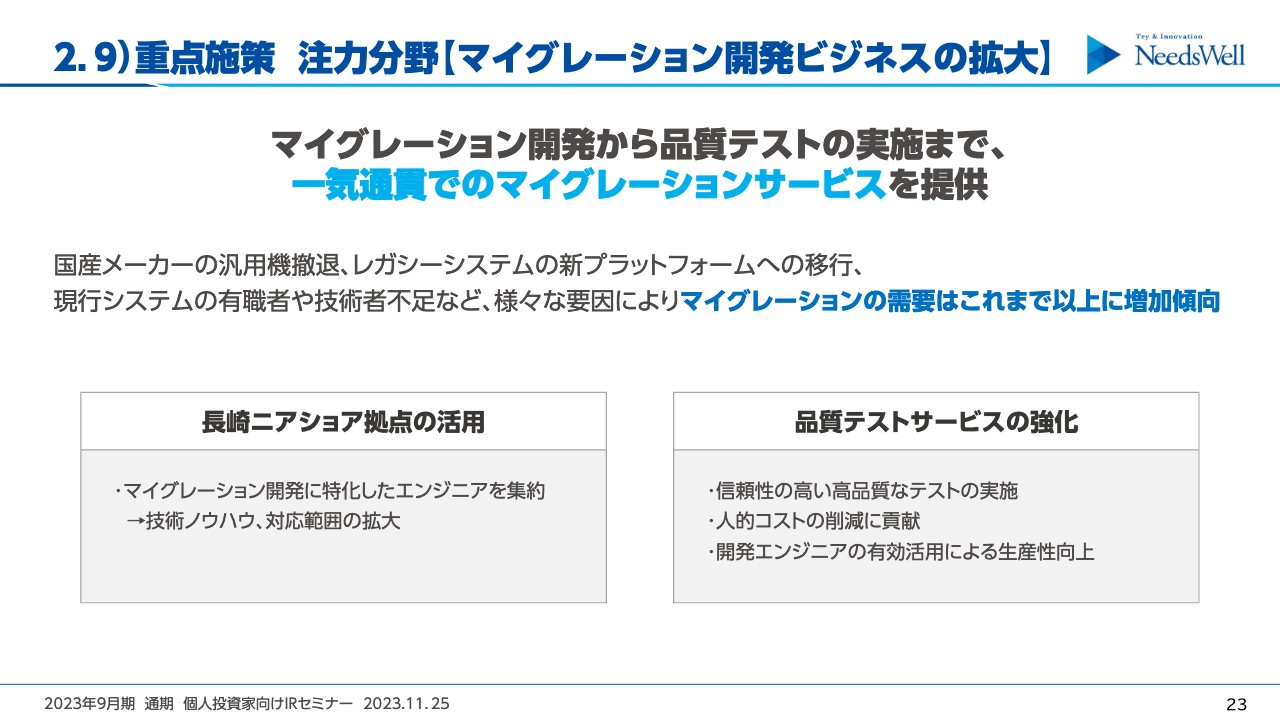

2.9)重点施策 注力分野【マイグレーション開発ビジネスの拡大】

松岡:「マイグレーション」というのはあまり聞き慣れない言葉かもしれませんが、汎用機器からのシステムのオープン化のような部分をサポートするソリューションとして立ち上げています。

レガシーシステムですと、現行システムの有識者や技術者不足ということも最近ささやかれていますが、マイグレーションの需要はこれまで以上に増えていると思っています。

マイグレーションにおいては、システムを大きく変えることなく基盤を変えるというところで、人手も必要になりますので、長崎のニアショア拠点を使いながら、サービスを強化しているところです。

坂本:スライドの左下にも記載がありますが、マイグレーションは長崎のニアショア拠点があるというお話を昔からうかがっていて、意外と人手が必要な作業が多いイメージです。

長崎を中心として、需要と供給が合っているのかという点で、人材のキャパシティはどのようになっているのでしょうか? 受けきれない仕事があるのではないか、という点も含めて教えてください。

松岡:マイグレーションの案件は長崎拠点を中心に行っています。長崎拠点を使う場合は、ある程度標準化された業務を長期間でできるような業務に落とし込んでから渡しているため、最初の立ち上げは東京で行います。

坂本:東京で渡せるようなかたちにして、長崎に渡す流れなのですね。

松岡:品質を担保する観点でも、最初から長崎に渡すというよりは、東京である程度立てつけたものを長崎でボリュームを増やすというかたちで、業務のフェーズを分けています。そのような意味では、現時点だと長崎のほうは現在の規模で回せる量だと思っています。

ただ、長崎拠点も人員としては、今がフルキャパシティという感じです。

坂本:増床もされていましたよね?

松岡:増床して採用するという取り組みは引き続き行っていますが、今、引き合いがかなり増えていますので、人が増えるスピードよりも、引き合いのお話をいただくスピードの方が早く作業量が多いという、バランス感覚としてはそのようなかたちです。

坂本:なるほど。

松岡:長崎のほうでも新卒採用とキャリア採用を積極的に行ってはいます。特にキャリア採用のほうは、少しずつ増員できてきていると思います。

加えて、現地のパートナー企業にもプロジェクトへの参画でご協力いただき始めていますので、全体の力は増えてきている状況です。

ただ、パートナー企業にご協力いただくといってもやはり、あくまで品質を担保するというところを目的に、社員とパートナー企業との割合はかなり細かく見て、パートナー企業の数が増えすぎないように、当社側でマネジメントできるような体制は、引き続き取っている状況です。

2.10)重点施策 注力分野【ITアウトソーシングビジネスの拡大】

松岡:ITアウトソーシングのソリューションについてです。こちらは先ほど、富士薬品のところでもご説明しましたが、企業のDX人材不足などの課題に対して、業務改善の効率化を支援したり、長期的な体制を構築したりして、お客さまの業務をアウトソースさせていただくサービスを展開しています。

先ほどの事例もありますが、これは今いろいろなお客さまからの引き合いがあり、当社側で体制を構築して一括管理・運用、支援を行わせてもらっています。サポート内容としては、運用設計・運用監視というところで、当社がSIerとして昔から培ってきた技術的なベースを基に、お客さまに最適な運用方法をご提案して、業務に入り込ませてもらっています。

運用・監視も含めてのオペレーションの代行では、当社のメンバーがお客さまに代わって張りつき、その業務の運用を行っています。最近では、お客さまではなかなか解決できないペーパーレスのほか、マイグレーションなどの問題を当社のほうで設計・構築したり、保守したりというところまで対応して、お客さまと一緒に業務を進めていくような展開も行っている状況です。

2.11)収益拡大と目標

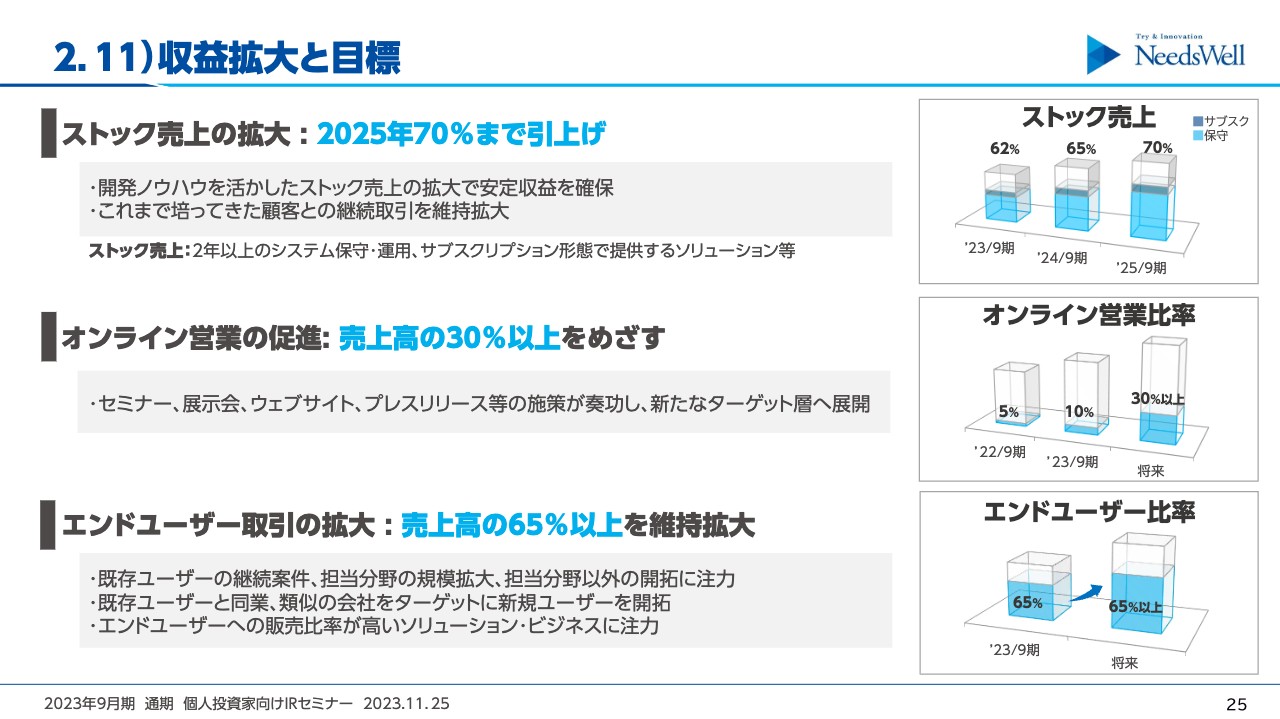

最後に、収益拡大と目標では、大きく3つKPIを掲げています。ストック売上の拡大への取り組みでは、2025年に70パーセントを目指します。

ストック売上というのは、いわゆる当社の観点で見ると、安定的な受注を続けていけるような環境にしていくという取り組みです。例えば、1つの開発が終わったあとにそれをサポートできるような保守体制、開発体制をずっと維持していくような契約をして、お客さまと長くお付き合いできるよう、そしてお客さまにとってはシステムを安心して運用していただけるような環境の提供を目指しています。

社内では、当社が展開するサービスやソリューションのうち、2年以上続くものをストック売上と呼んでいます。

オンライン営業の促進では、売上の30パーセント以上をオンライン営業で獲得するのが目標です。先ほども説明しましたが、当社は、会社ホームページなどを使っての情報開示にかなり力を入れています。ホームページはほぼ毎日、何かしら更新しているほどです。

更新では、先ほどのプレスリリースのほか、セミナーや展示会のお知らせなどを随時公開していますが、ホームページ経由のお問い合わせやリクエストがかなり増えています。問い合わせを受注につなげる取り組みにかなり注力していますので、この割合を増やしていきます。

エンドユーザーの取引拡大では、SIerという当社の立場上、売上高65パーセント以上というところは必須と考えていますので、ここには引き続き注力していきたいと考えています。

特に、ブランディングという意味でエンドユーザーとの取引が重要だと思っていますので、当社オリジナルのソリューションやサービスを提供する割合を増やしていきたいと考えています。

質疑応答:エンドユーザーとの取引拡大を図る施策について

増井麻里子氏(以下、増井):現在お付き合いのあるエンドユーザーとの取引を増やす以外で、さらに拡大していくということだと思うのですが、どのような施策があるか教えていただけますか?

松岡:エンドユーザーとの取引拡大という1つの手段にもなってしまいますが、当社オリジナルのサービスやソリューションを展開し、それを使っていただくことで、当社をさらに知っていただいたり、評価していただくところを目指しています。

ここができてくると社員の自信につながりますし、当社を知っていただいたお客さまも「ニーズウェルに声をかければ何かやってくれるだろう」というように期待値を上げられると思っています。ここを目指して、エンドユーザーとの取引を広げながら、当社のブランディングも行っていきたい考えです。

増井:これはお客さまがほかのお客さまを紹介してくれるというようなこともあるのでしょうか?

松岡:おかげさまで、当社が取引しているお客さまからのご紹介で、当社のサービスをあらためてご説明する機会に前期、めぐり合うことができました。このようなかたちで、当社の認知度を少しずつ、上げられているところかと思っています。

質疑応答:V・ファーレン長崎のスポンサー契約について

坂本:J2のV・ファーレン長崎についてご質問をいただいています。

「昇格を逃したのは残念でしたね」というコメントと、「スポンサー契約とは、どのような支援なのですか? 基本は資金提供や広告協力だと思いますが、それ以外の交流があれば教えてください」というご質問です。

松岡:スポンサー契約は長崎開発センターを立ち上げた当初からで、今はブロンズサポート契約ですから、規模としてはそう大きくないと思っています。

ただ、定期的に試合を観戦していますし、先日は長崎開発センターまで選手の方に来ていただいて、一緒に写真を撮らせてもらいました。交流は少しずつ増えてきていると思っています。

質疑応答:物流ソリューションでの強みについて

坂本:「物流システムの開発分野での強みを教えてください」というご質問です。シェアの何パーセント、ということだと難しいかもしれませんが、強みのお話だとイメージが湧くかと思います。

松岡:物流ソリューションのほうは先ほどもご説明したとおり、立ち上げて3年目というところで、まだまだ業界の中では新参者という立場です。シェアという観点でいうと広げられていないと思っています。当社としても市場を調査しながら、どのような打ち出し方が良いかを模索しながら進めている状況です。

ですから、まだ業界の全体が見えているわけではありませんし、アプローチ方法も定まっていない状況です。一方で、いろいろと調べていく中で、市場に課題が多くあるというところはわかってきています。物流はそれこそ「メルカリ」を使って個人が物販するような時代ですから、その粒度はさまざまです。大企業が管理する倉庫もあれば、最近は個人向けのサービスも出始めています。

当社が展開する「SmartWMS」というソフトウェアを含め、課題を解決できるサービスをこれからは展開していけるようになると思っていますし、マテハン機器メーカーや物流コンサル会社と一緒に、ターゲットをどこに据えるかも含めて今、施策をいろいろ考えている状況です。

質疑応答:M&Aにおける今期の展望について

坂本:「中計など長期的な展望の下で行ってきたM&Aについて、今期の展望はどうでしょうか? 前期から方針は変わっていないのか、またアップデートがあれば教えてください」というご質問です。

松岡:M&Aに関しては基本的に、スタンスを変えず継続しているという状況です。

おかげさまで候補の会社を含めて、お話をいただく数はかなり増えています。どのような事業シナジーを出せるかを社内で検討しながら、トップ面談なども行いながら進めている状況です。

今日この時点で決定していることはありませんが、検討や調整を進めています。目標額は定めていますので、これに向けて今、さまざまな取り組みを進めているという状況です。

坂本:「ここの会社、グループに入っていただければいいな」ということで、御社のほうからアプローチされることもあるのですか?

松岡:実績としてはないのですが、今後はそこも含めて検討していて、コンサルタントに入ってもらっています。

坂本:そうなると今後はありそうですね。

松岡:展開方法も検討している最中ですので、アプローチ方法としては手段を増やしているという状況になります。

質疑応答:最も有効な営業促進手法について

坂本:「営業の促進で御社が挙げているセミナーや展示会、プレスリリースなどのうち、成果としてはどれが一番有効なのでしょうか?」というご質問です。

私は意外とインバウンドなのではとにらんでいます。向こうから商談しに来てくれる相手がいれば一番よいと思うのですが、そのあたりも含めて教えてください。

松岡:一番多いのはホームページなどでのお問い合わせです。おっしゃるとおり、お問い合わせをきっかけに商談していくのが一番速いですね。

坂本:商談したくて問い合わせてくるわけですからね。

松岡:そうですね。需要がはっきりしていますので、当社としても非常にありがたいですし、問い合わせ経由の成約率が一番高いと思っています。

一方で、Webセミナーの開催やイベントへの出展でも、リードの取得数がかなり多く、そこからのアプローチで決まってくる割合もそれなりにあります。現状は、両面でアクションしている状況です。

質疑応答:自社株買いについて

増井:以前は流通株式の比率が少し基準を満たしていなかったということで、以前は自社株買いを控えておられたようですが、その後、かなり増やされたということで、比率的にはどれぐらいになっていますか?

新井:52パーセントから53パーセントというところです。

増井:非常に多く出していらっしゃるということですね。

質疑応答:採用について

坂本:「地方での採用と本社採用の割合はどのくらいですか?」というご質問です。採用は本社で一括で行われているのでしょうか?

松岡:長崎拠点のほうは長崎県内で採用しています。採用後は入社のタイミングで東京に一度来てもらい、研修を行ってある程度立ち上げを行ったあとに長崎に戻っていただいています。

割合で言いますと、直近の採用では60名余りのうち約10名が長崎採用です。まだまだ地方の採用ニーズは少ないですが、今後は増やしていきたい考えです。

当日に寄せられたその他の質問と回答

当日に寄せられた質問について、時間の関係で取り上げることができなかったものを、後日企業に回答いただきましたのでご紹介します。

Q:2024年9月期の予測は2022年と2023年の成長率の半分になっていますが、どのような要因によるものでしょうか?

A:2023年9月期は単体でも非常に好調でしたが、連結に移行し子会社の売上が初めて加算されたこともあり、大きく成長しました。2024年の業績予想は現時点では慎重に判断しています。

この銘柄の最新ニュース

ニーズウェルのニュース一覧- 信用残ランキング【売り残増加】 ニチレイ、熊谷組、日本駐車場 2026/02/01

- 新たにセキュリティ関連ソリューションの拡充に注力 2026/01/29

- 「バックオフィス World 2026 春 東京」コンカーブースに出展のお知らせ 2026/01/28

- ニーズウェル---マイグレーション開発ソリューション「MigrationLC」を提供開始 2026/01/22

- ニーズウェルがしっかり、マイグレーション開発ソリューションの提供を開始 2026/01/22

マーケットニュース

- 東京株式(後場寄り付き)=日経平均株価は後場寄りマイナス転換 (02/02)

- 「銅」が10位にランク、需要拡大期待強く最高値更新も高値波乱を警戒<注目テーマ> (02/02)

-

ANAHDが続伸、堅調な旅客需要獲得で第3四半期は増収増益で着地

(02/02)

ANAHDが続伸、堅調な旅客需要獲得で第3四半期は増収増益で着地

(02/02)

- 東京株式(前引け)=小幅反発、先物主導の急伸の後に値を消す (02/02)

おすすめ条件でスクリーニング

ニーズウェルの取引履歴を振り返りませんか?

ニーズウェルの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。