【QAあり】ラクーンHD、フィナンシャル事業単体成長率YoY+14.5%と順調 EC事業は国内客単価底打ちで売上高YoY+6.6%

ポイント

今野智氏:株式会社ラクーンホールディングス取締役財務担当副社長の今野です。本日は、先ほど発表した2026年4月期第1四半期の決算についてご説明します。よろしくお願いします。

最初にポイントについてご説明します。当社はEC事業である「スーパーデリバリー」の国内・海外およびフィナンシャル事業として「Paid(ペイド)」「URIHO(ウリホ)」というサービスを展開しています。第1四半期の決算に関しては、海外における「スーパーデリバリー」はあまりよくありませんでした。

一方で、国内における「スーパーデリバリー」とフィナンシャル事業の「Paid」「URIHO」に関しては非常に順調なスタートとなりました。これが第1四半期の状況です。

「スーパーデリバリー」の海外については、アメリカの関税措置の影響が第1四半期に非常に大きく表れました。この影響はGMV成長率にも若干のネガティブな影響を与えましたが、それ以上に一時的な送料負担の増加が大きく影響しています。

後ほど詳細をご説明しますが、昨年度の第1四半期と比較すると、当社の送料負担は残念ながら3,000万円少々増加してしまいました。

この第1四半期は減益となりましたが、その要因として送料負担の影響が非常に大きかったということです。ただし、送料負担の問題は8月以降に大幅に改善傾向にありますので、一時的な影響であると考えています。

ポイント

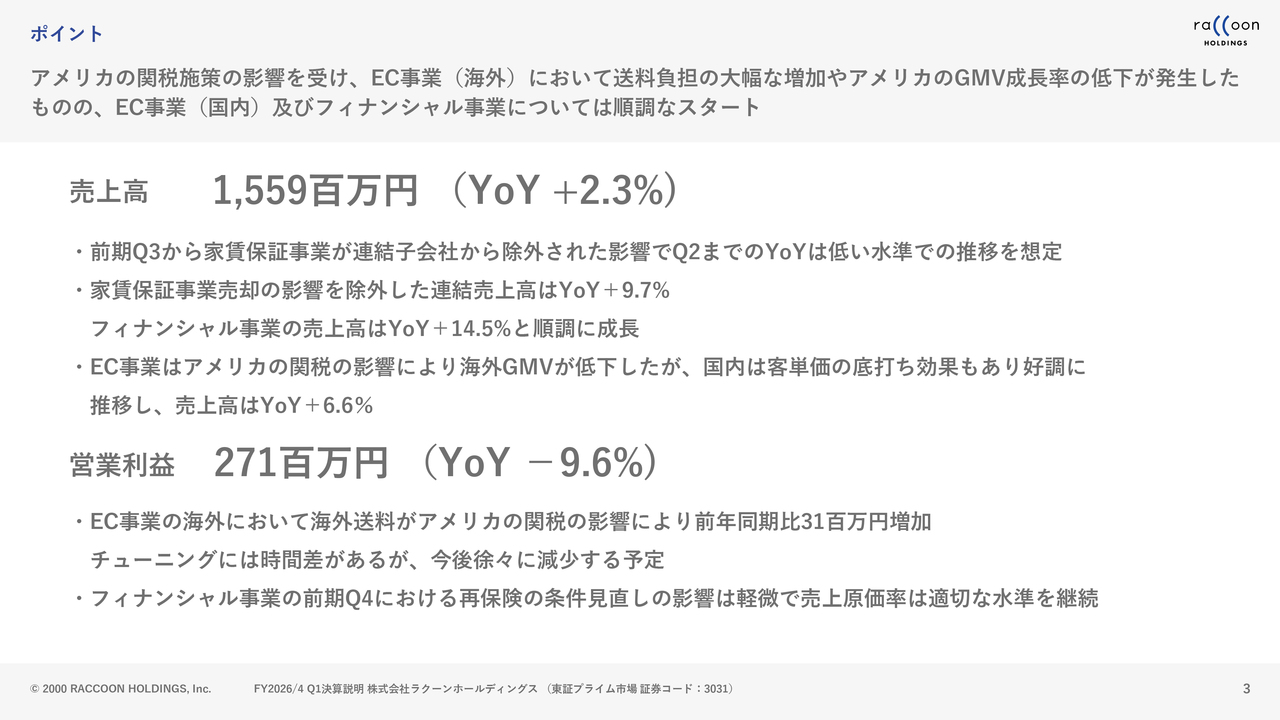

先ほどのポイントをもう少し詳しくご説明します。売上高は3ヶ月で15億5,900万円となり、YoYプラス2.3パーセントの成長となりました。

ただし、ご案内のとおり、当社は昨年度にフィナンシャル事業の1つであった家賃保証事業から撤退しました。この家賃保証事業を手掛けていた当社の100パーセント連結子会社「株式会社ラクーンレント」を、第3四半期初めに売却しています。

したがって、第1四半期のYoY成長率は、この影響で若干低く見える部分があります。また、家賃保証事業売却の影響を除外した連結売上高の成長率は、スライドに記載のとおりYoYプラス9.7パーセントと、結果的に2桁成長には若干届きませんでした。

しかしながら、フィナンシャル事業単体の成長率はYoYプラス14.5パーセントと非常に順調に成長しているとご理解いただければと思います。

次に、EC事業についてです。アメリカの関税の影響で海外GMVは低下していますが、国内では客単価が底打ちしたことを背景に、比較的好調に推移しています。売上高はYoYプラス6.6パーセントの成長となりました。

特に、国内の客単価が底打ちしたことは、当社にとって非常に大きな成果であり、大きなプラスの影響をもたらしている部分と言えます。

営業利益は2億7,100万円で、YoYマイナス9.6パーセントの減益となります。これは、EC事業の海外におけるアメリカの関税の影響により、海外の送料負担が前年同期比で3,100万円増加したことが主な要因です。

しかしながら、この関税の影響については、時間差がどうしても生じてしまいますが、今後徐々にその影響は減少していくと予想しています。

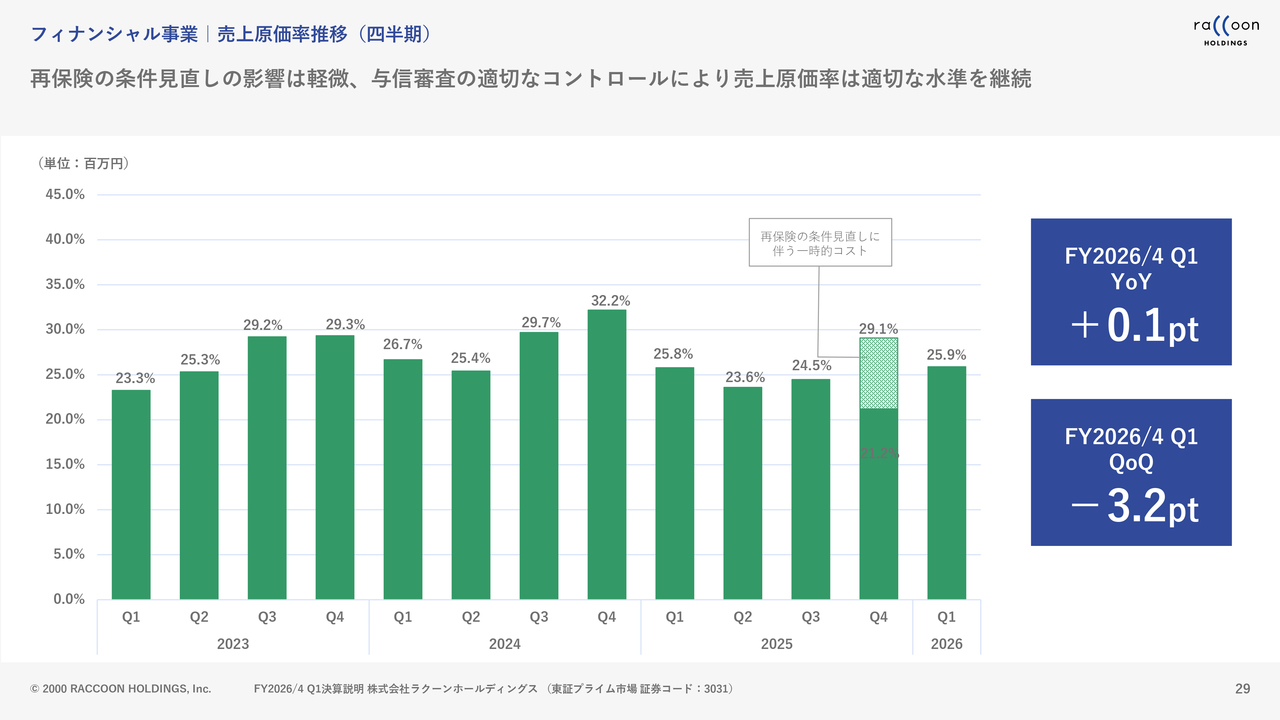

昨年度第4四半期の決算時に、大きなイレギュラーが1つありました。それは、フィナンシャル事業における再保険の条件見直しが第4四半期末に行われたことです。その結果、昨年度の第4四半期には、売上原価に計上されている再保険料が一時的に約4,000万円増加しました。

ただし、これは昨年度の第4四半期で収束しており、本年度の第1四半期にはほとんど影響がありませんでした。そのため、売上原価率についても通常の適切な水準を継続しています。この点についてはご安心いただければと思います。

連結業績 | 概要

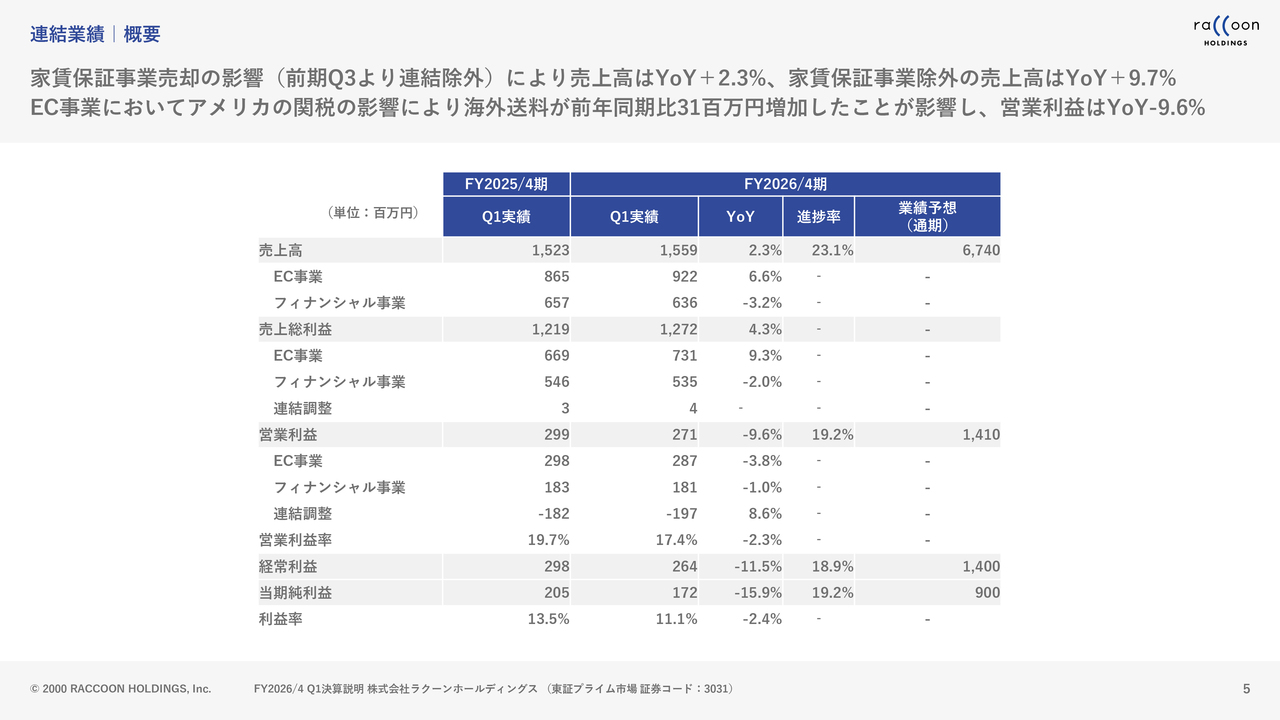

連結業績についてご説明します。P/Lはスライドに記載のとおりです。売上高は15億5,900万円、営業総利益は12億7,200万円で、YoYプラス4.3パーセントの成長となりました。営業利益は2億7,100万円となりました。詳細な数字については後ほどご確認いただければと思います。

連結業績 | 概要(広告宣伝費・販促費除き)

広告宣伝費・販売促進費以外の部分についてです。こちらについては、広告宣伝費・販売促進費が昨年度の2億4,300万円から1,000万円少々増加し、今期第1四半期は2億5,600万円を費用計上しています。

EC事業とフィナンシャル事業の内訳はスライドの表をご覧ください。フィナンシャル事業は昨年度の5,700万円から今年度は5,800万円と、ほぼ横ばいといった状況です。

一方、EC事業については、昨年度の1億8,500万円から今年度は1億9,800万円へと、1,300万円の増加となっています。EC事業は会員登録を募り、会員数を増やし、そこからGMVが発生するというモデルであるため、会員基盤が拡大していく中で広告宣伝費を増加させる必要があります。

ただし、GMVや会員登録数、利用者数が増えるたびに広告宣伝費も比例して増加するという連動性を可能な限り断ち切ることを目指し、現在、とある施策を進めています。その内容については後ほどご説明します。

連結業績 | グループGMV・URIHO保証残高推移

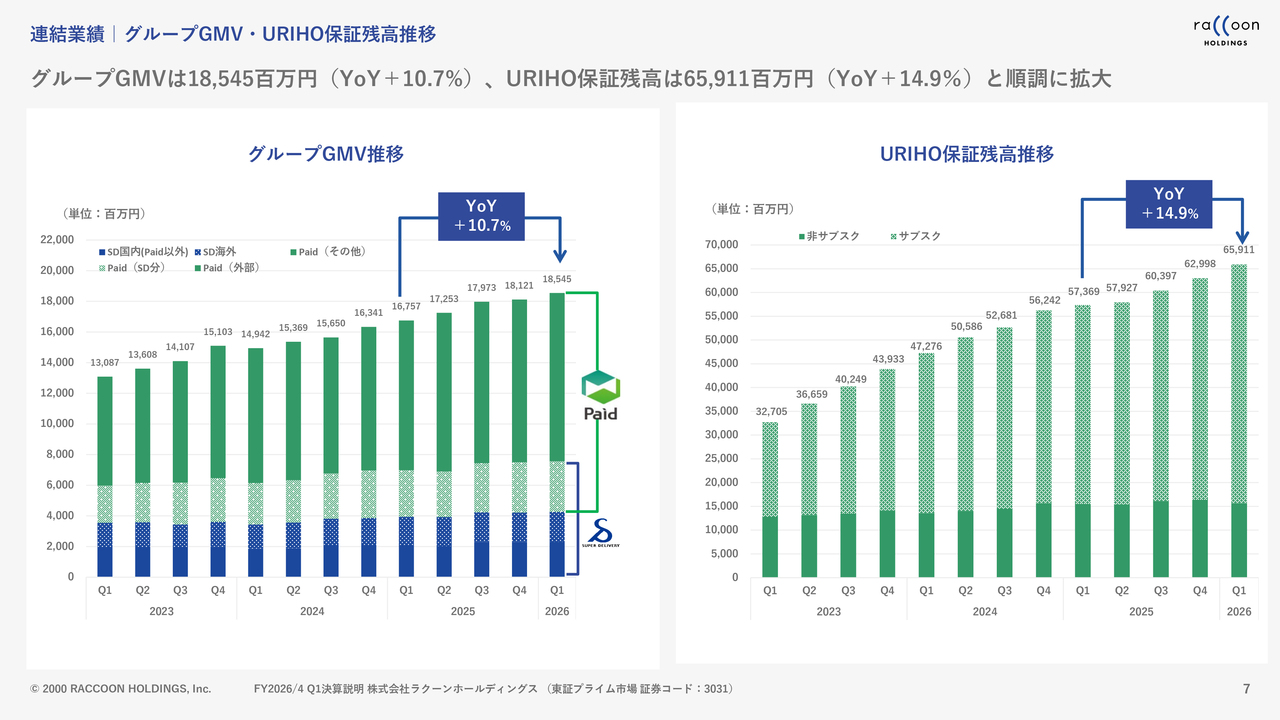

スライド左側のグラフはグループGMVの推移を示しており、以前から開示しているものになります。当社は、EC事業における主要なKPIであるGMVを基準に管理しています。このGMVには、「スーパーデリバリー」および「Paid」の取扱高が含まれています。

また、「スーパーデリバリー」において「Paid」を利用されている場合、一部重複が発生している部分があります。その重複分を差し引いたものをグループGMVとして定義していますが、このグループGMVはYoYプラス10.7パーセントの2桁成長を記録しました。

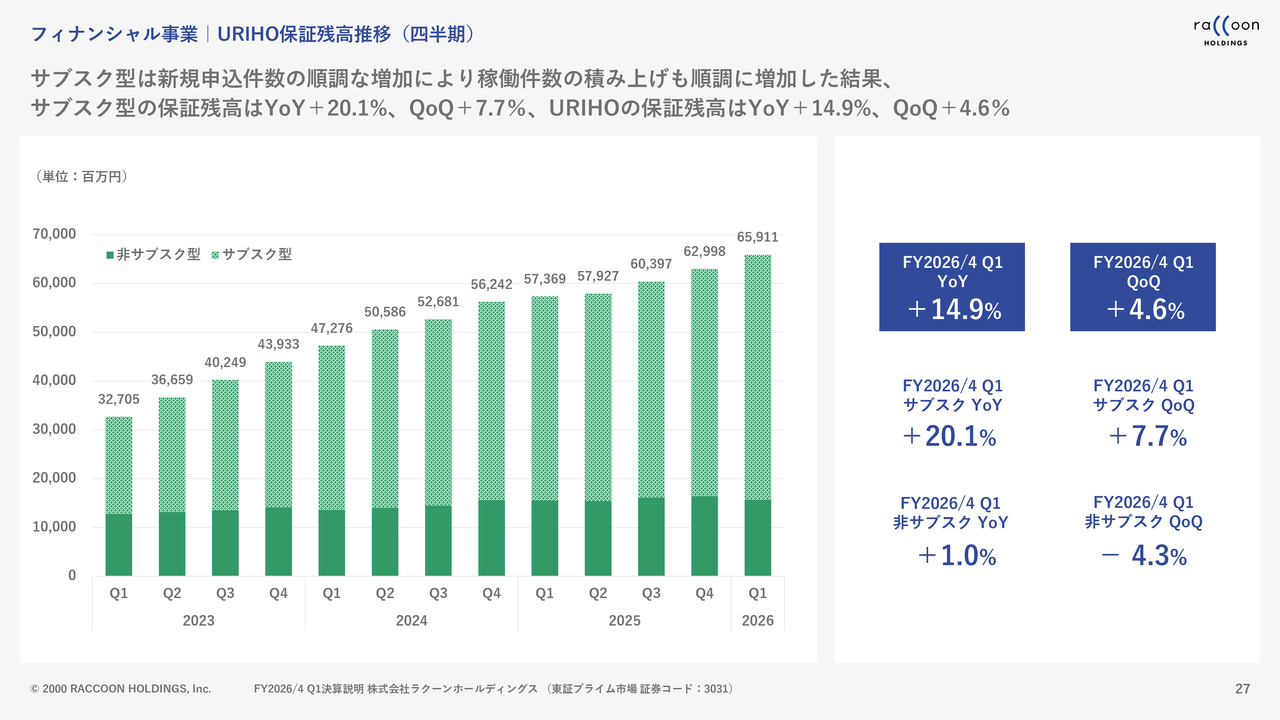

スライド右側のグラフは「URIHO」の保証残高推移になります。こちらも非常に順調で、保証残高は659億1,100万円と、YoYプラス14.9パーセントの成長となり、第1四半期の結果として好調な推移を示しました。

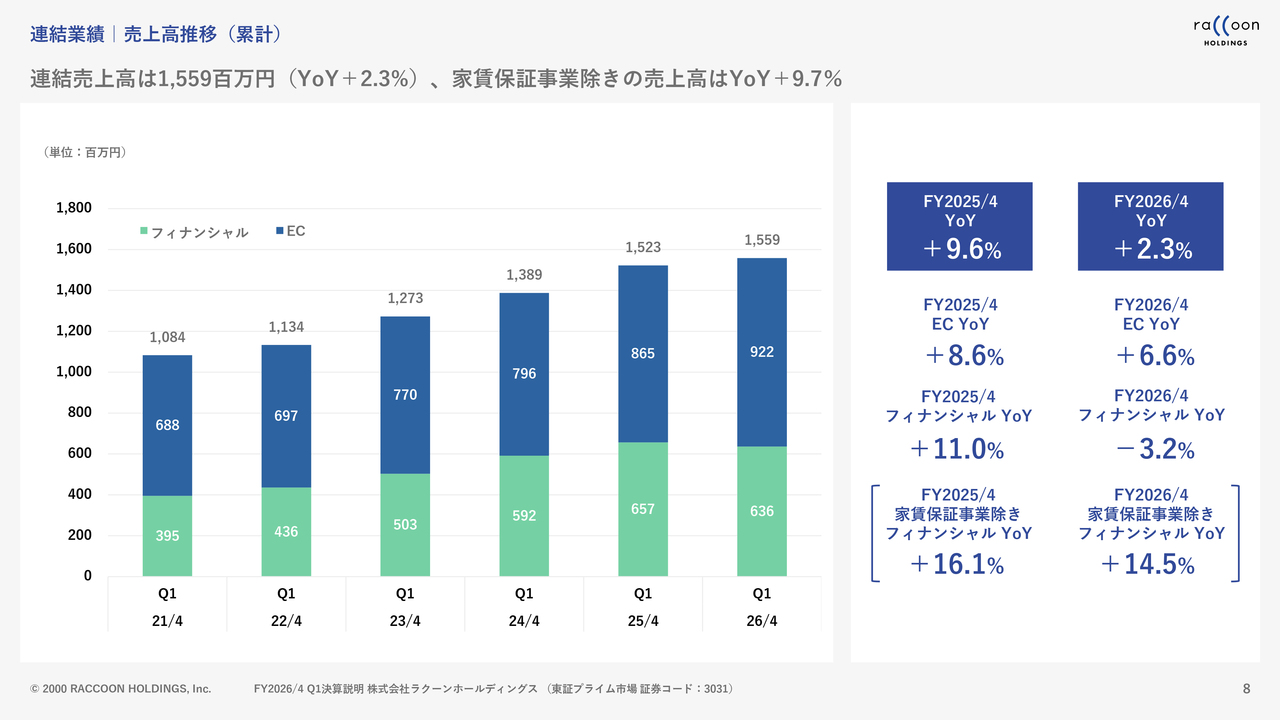

連結業績 | 売上高推移(累計)

スライドは売上高の推移を示しています。冒頭にお伝えしたとおり、昨年度の第1四半期には家賃保証事業が含まれていたため、グラフが横ばいに見える点があるかと思います。ただし、それを除くと成長率はYoYプラス9.7パーセントで、比較的順調な成長といえます。

各成長率はスライド右側に記載のとおりです。EC事業はYoYプラス6.6パーセントの成長、フィナンシャル事業は家賃保証事業がなくなった影響でYoYマイナス3.2パーセントとなっています。ただし、家賃保証事業の売却の影響を除けばYoYプラス14.5パーセントと、こちらも着実な成長を確認できます。

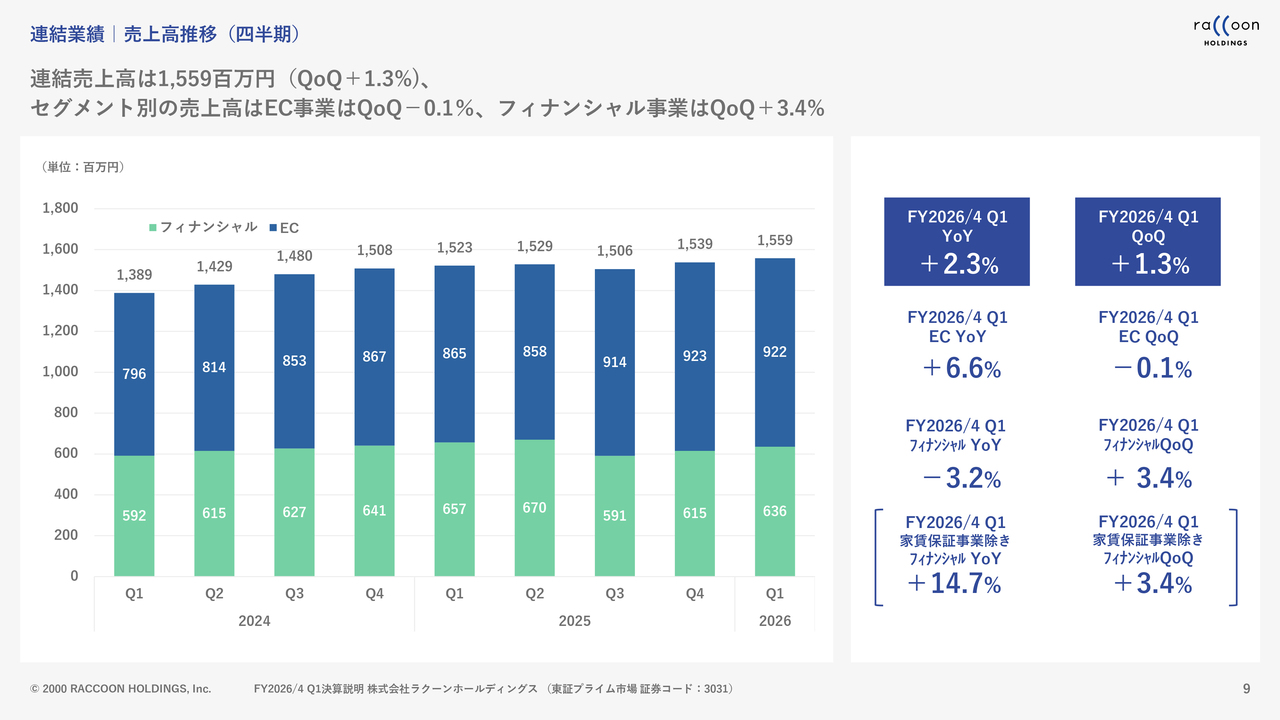

連結業績 | 売上高推移(四半期)

スライドは売上高の推移を四半期で横並びに示したものです。ご覧のとおり、EC事業に関してはQoQでマイナス0.1パーセント、YoYでプラス6.6パーセントの成長となりました。

第1四半期は比較的EC事業が伸びにくいタイミングであり、これは通常の季節変動によるものです。当社の場合、第1四半期と第2四半期は比較的流通額や売上が低く、第3四半期と第4四半期が強い傾向がありますが、今回もそれに沿った動きとなっています。

QoQで0.1パーセントの減少ということで、第4四半期とほぼ横ばいといってもよいでしょう。結果としては100万円の減少となりましたが、この第1四半期としては比較的強い結果であったと考えています。特に海外が弱かったことを踏まえると、国内は非常に順調だったと言えるでしょう。

フィナンシャル事業に関しては、QoQでプラス3.4パーセントの成長となりました。なお、昨年度の第4四半期にはすでに家賃保証事業がなかったため、これは純粋な成長分となります。一方、YoYでは家賃保証事業の売却が影響し、見た目上はマイナス成長となっています。

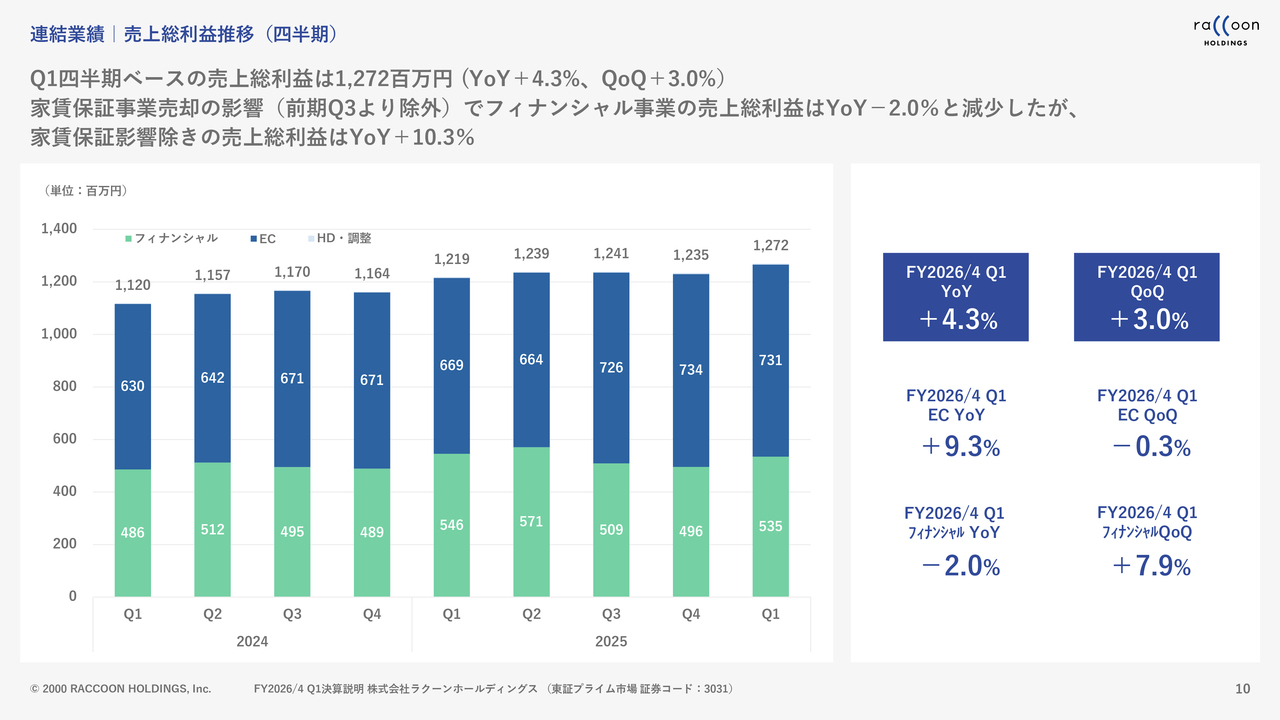

連結業績 | 売上総利益推移(四半期)

粗利についてご説明します。粗利は12億7,200万円で、EC事業が7億3,100万円、フィナンシャル事業が5億3,500万円です。これは基本的に売上と連動しており、同様の動きをしています。フィナンシャル事業に関しては、第4四半期の4億9,600万円から、QoQプラス7.9パーセントの5億3,500万円となり、大きく増加しました。

ただし、昨年度の第4四半期に再保険契約の見直しに伴う大きなコストが売上原価に計上されていた影響もあります。そのため、売上総利益におけるフィナンシャル事業の成長率が若干高くなっています。

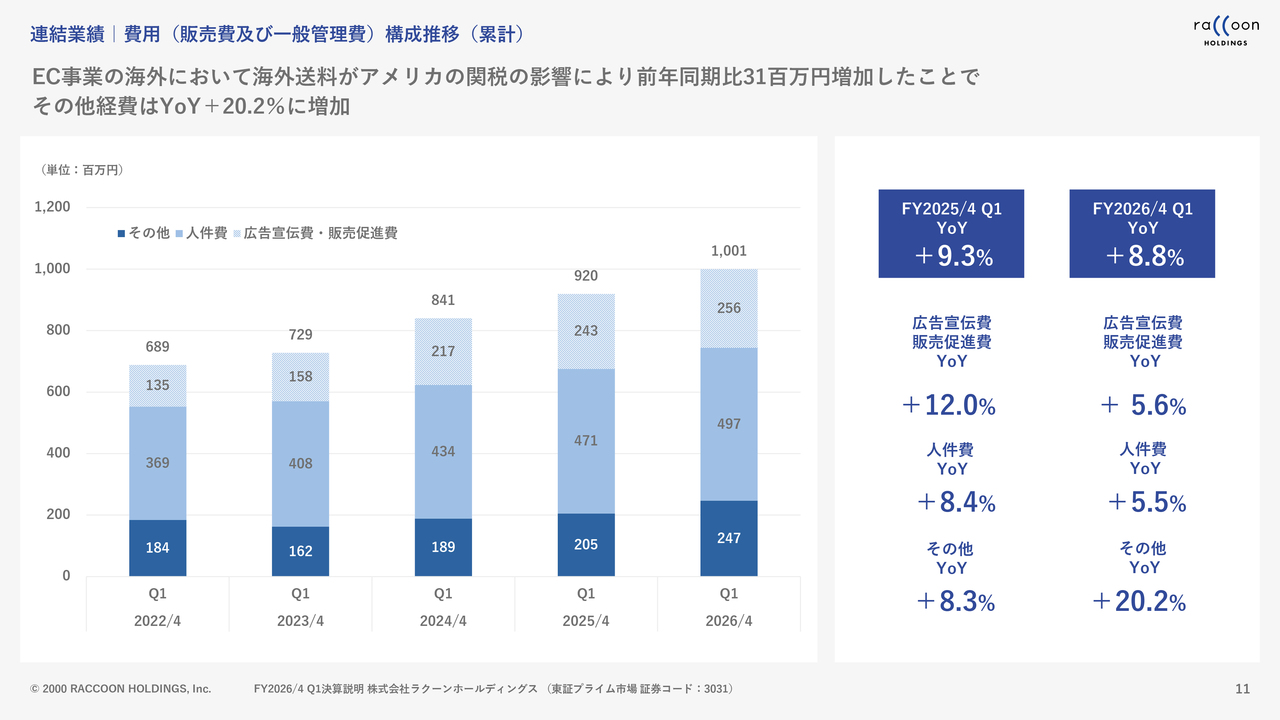

連結業績 | 費用(販売費及び一般管理費)構成推移(累計)

費用構成についてです。販管費については、広告宣伝費・販売促進費、人件費、その他に分けて毎回ご説明しています。広告宣伝費は冒頭にご説明したとおり、昨年度の2億4,300万円から2億5,600万円へと少し増加しています。

人件費に関しては、昨年度の4億7,100万円から4億9,700万円に増加しています。これは新卒採用やいわゆるインフレへの対応としてのベースアップを実施したためで、増加幅がやや大きく見えるかもしれません。

当社では、数年前から計画的にベースアップを実施しており、その計画に基づく人件費、つまりベースアップは、この上期の給与改定で完了しています。そのため、今後の人件費の増加幅は徐々に縮小していくと考えています。

そして、冒頭にお伝えした3,100万円の送料負担の増加です。これが「その他」に含まれており、今回の販管費の比較的大きな増加要因となっています。

おそらく次の四半期では「その他」の項目がさらに圧縮されると予想しています。海外送料の影響は冒頭で述べたとおり、徐々に収束すると見込まれるためです。この2億4,700万円という金額は、イレギュラーというと少し大げさかもしれませんが、第1四半期のみの増加にとどまるだろうと予想しています。

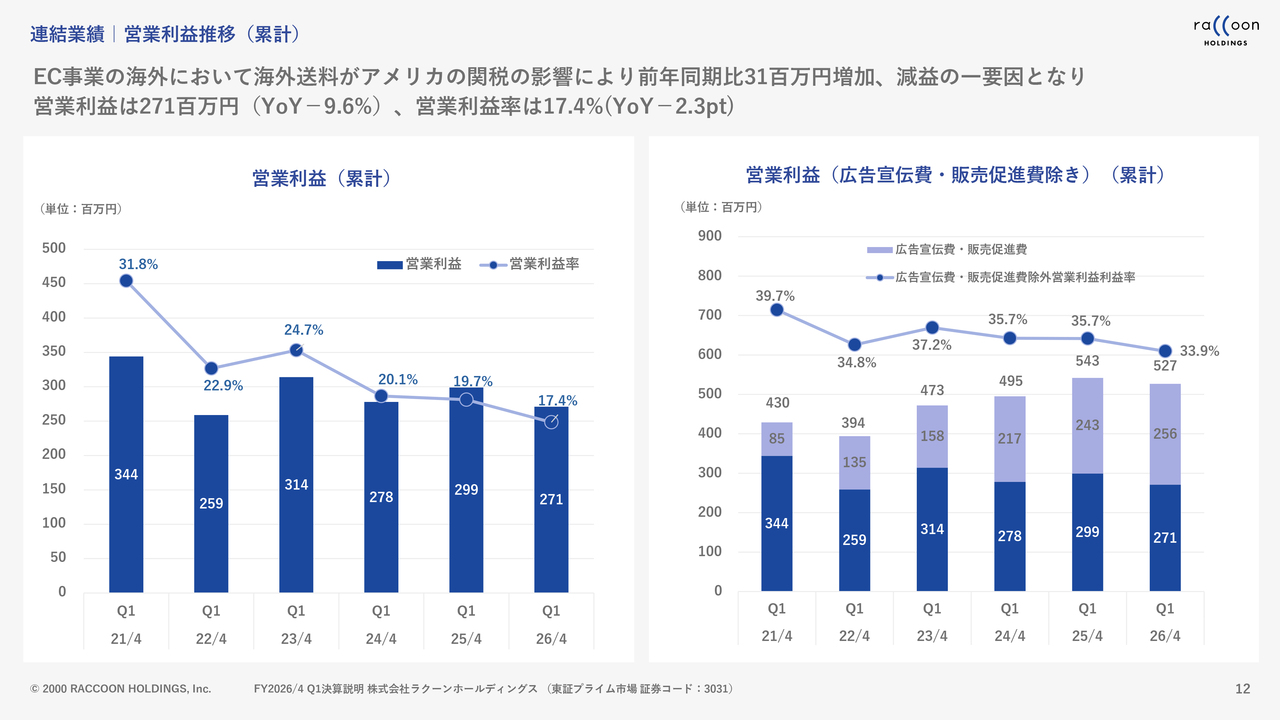

連結業績 | 営業利益推移(累計)

営業利益についてです。こちらに関しても関税の影響が非常に大きく、第1四半期の減益の大きな要因となっています。詳細はスライドのグラフをご覧ください。

一昨年と比較すると、ご存じの方もいらっしゃると思いますが、当社はECの会費無料化の施策や広告宣伝費の多額投入を行い、通年で減益となりました。ただし、そうした動きは第1四半期にはまだなく、この期間は通常水準となっていました。

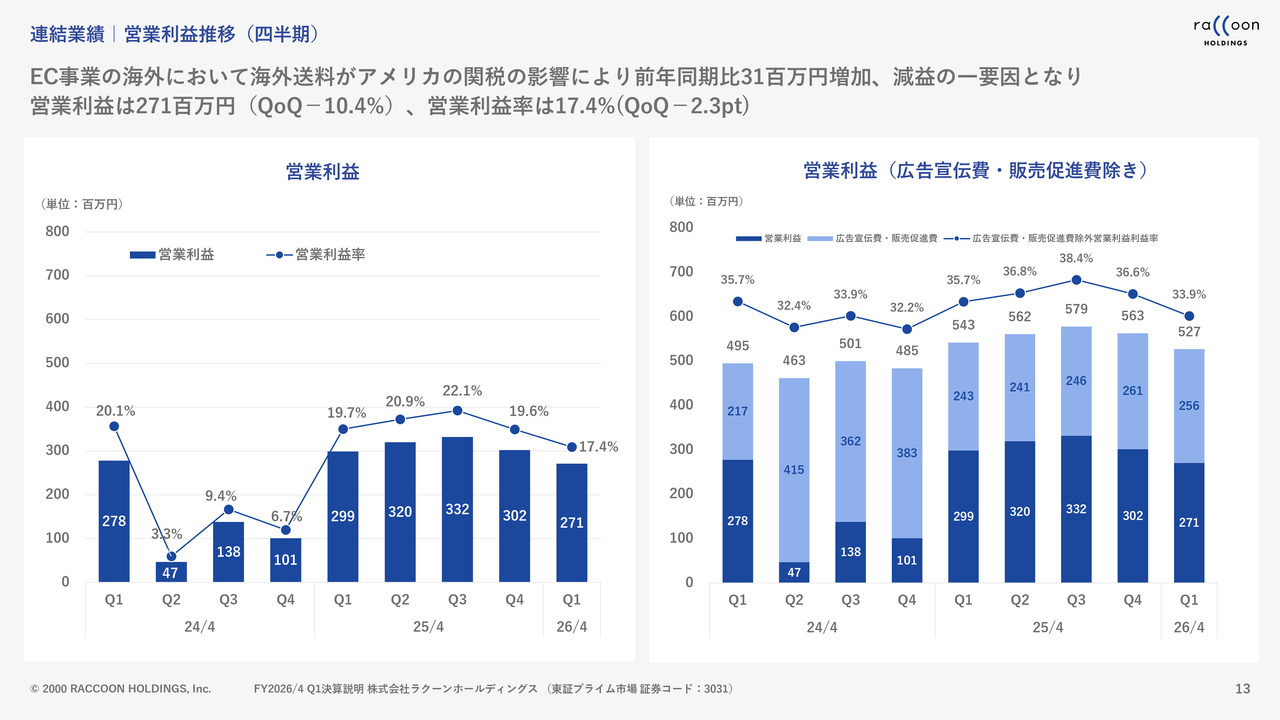

連結業績 | 営業利益推移(四半期)

スライドは営業利益を四半期ごとに比較したものです。一昨年については、第1四半期は通常の状況でしたが、第2四半期から第4四半期にかけて広告宣伝費を多額に投入したため、3四半期連続で大幅に利益が減少しました。今期は送料の影響で若干利益が減少しています。

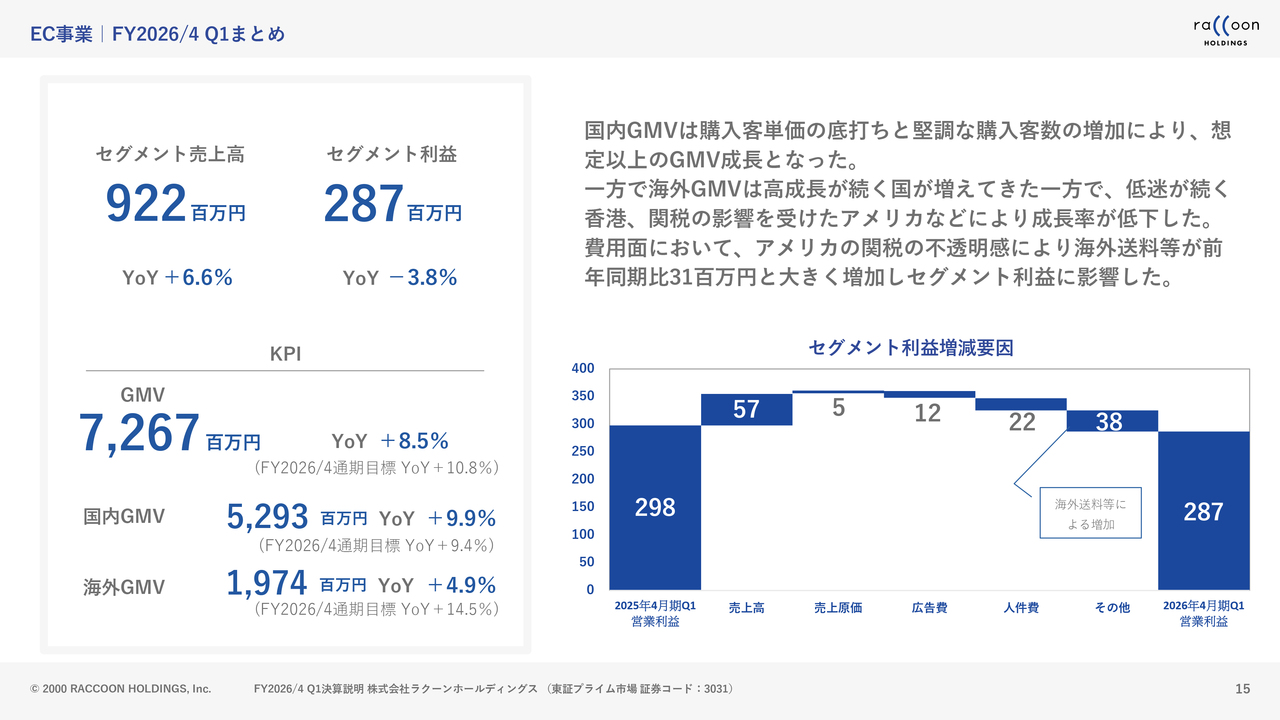

EC事業 | FY2026/4 Q1まとめ

ここからはセグメント別のご説明になります。まずはEC事業です。EC事業のセグメント売上高は9億2,200万円で、YoYプラス6.6パーセントの成長を記録しました。一方で、セグメント利益はYoYマイナス3.8パーセントの2億8,700万円となっています。

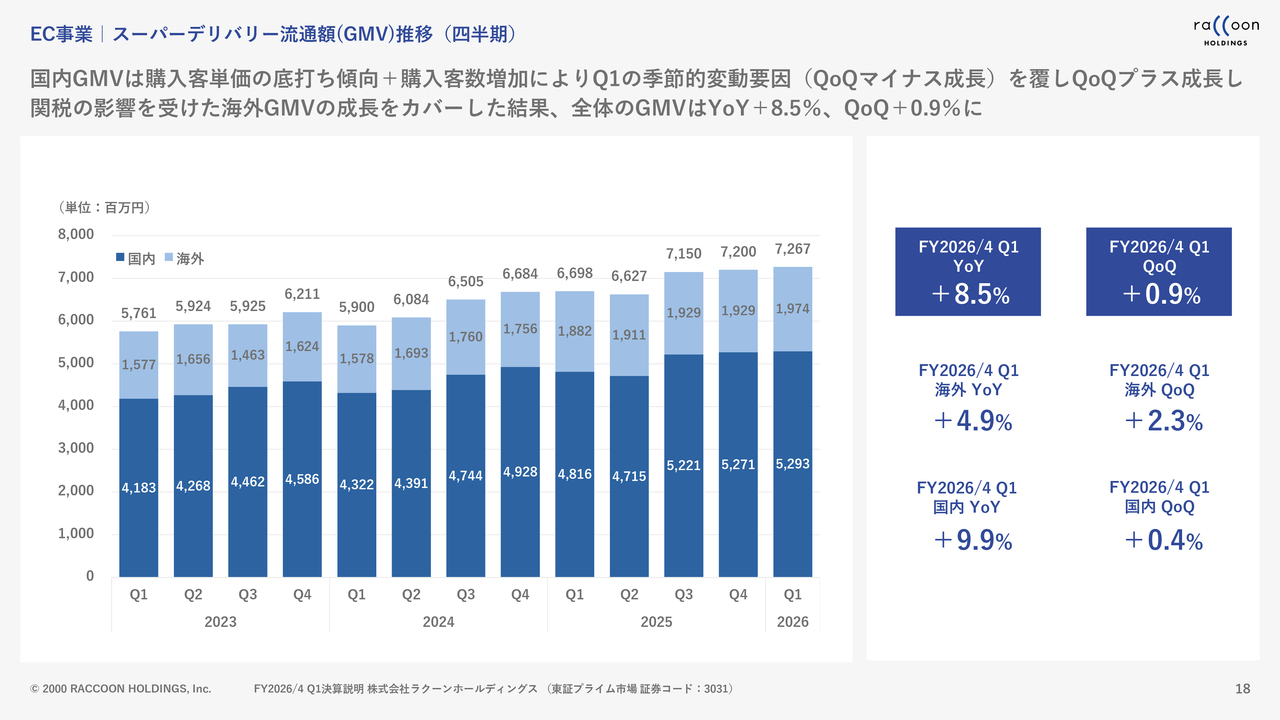

KPIについてですが、GMVは72億6,700万円で、YoYプラス8.5パーセントの成長となりました。ただし、通期目標であるYoYプラス10.8パーセントには若干届いていない状況です。

内訳としては、国内GMVが52億9,300万円で、YoYプラス9.9パーセントの成長となっています。通期目標がYoYプラス9.4パーセントとなっているため、若干予想を上回る水準です。

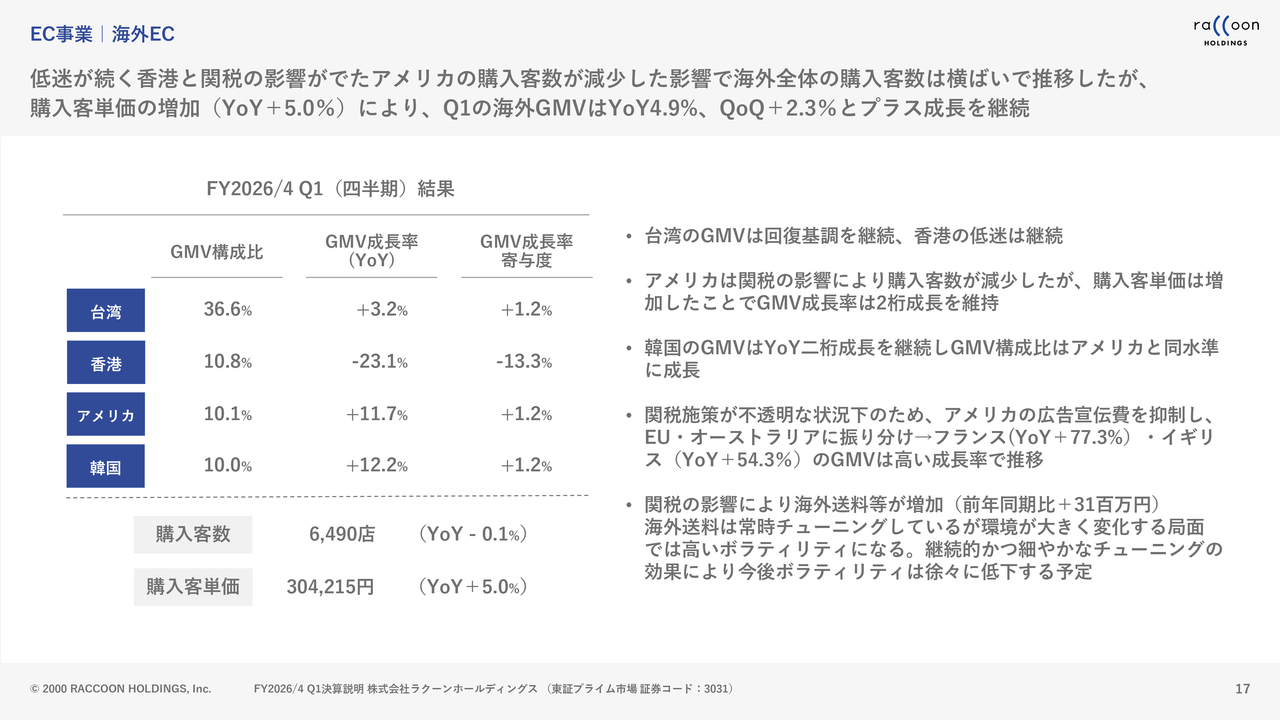

一方、海外のGMVは今回あまりよくありませんでした。金額としては19億7,400万円で、YoYプラス4.9パーセントとなっています。通期目標がYoYプラス14.5パーセントであるため、現状では大きく目標に届いていない状況です。

スライド右側にはセグメント利益の増減要因が示されていますが、ご覧のとおり、売上高は増加しており粗利率も非常に高いため、売上増加に伴う原価の増加はほとんど影響を及ぼしていません。

一方で、広告宣伝費や人件費はそれほど大きな増加ではありませんが、海外送料の増加が利益の増減に最も大きく影響しています。スライド右下のグラフをご覧いただくと、現在の状況が概ねご理解いただけるかと思います。

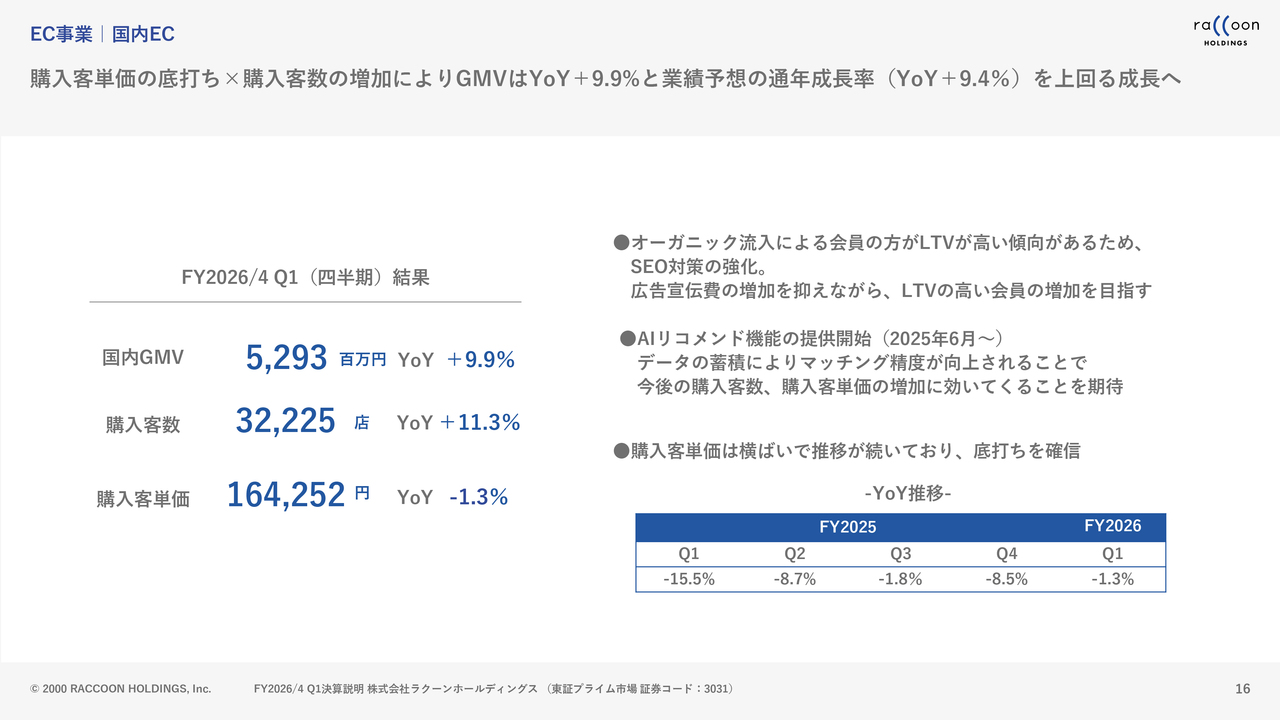

EC事業 | 国内EC

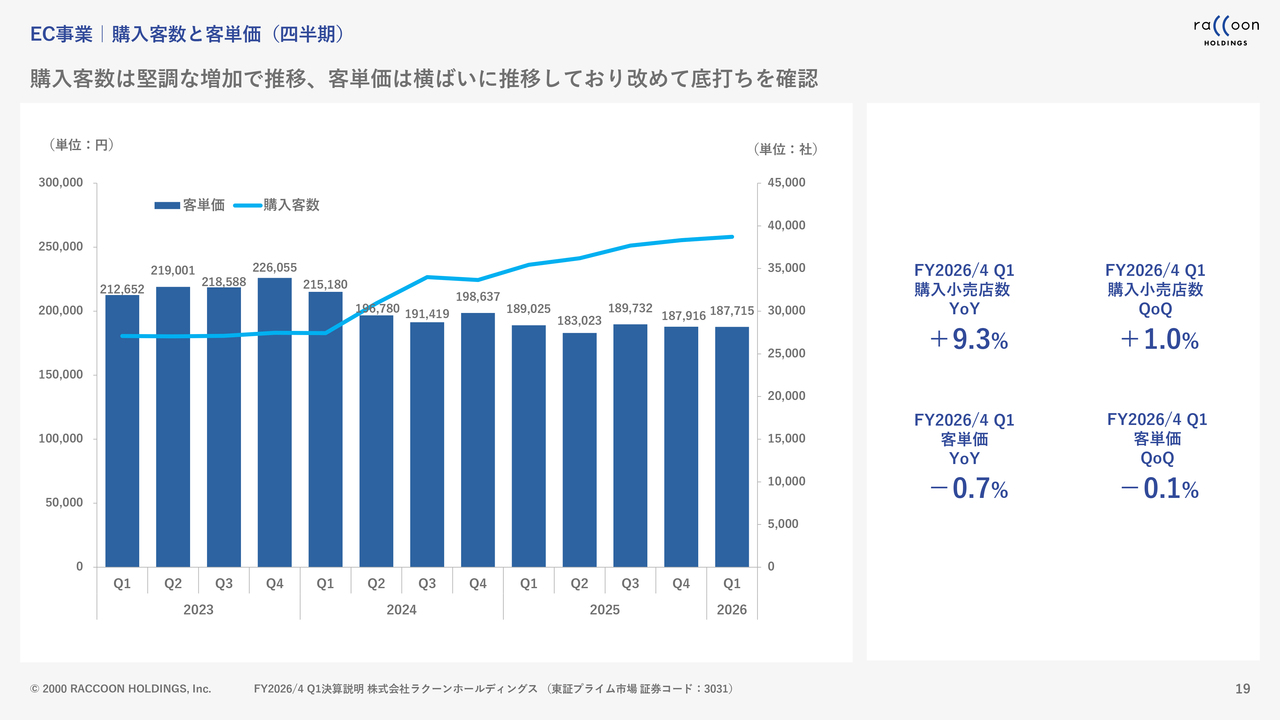

国内についてです。国内GMVは52億9,300万円となり、YoYプラス9.9パーセントであることは先ほど述べたとおりです。これをさらに分解すると、購入客数は3万2,225店舗で、YoYプラス11.3パーセントと2桁成長を記録しました。

一方、購入客単価は16万4,252円で、YoYマイナス1.3パーセントと若干の低下となりました。一昨年以降、購入客単価の低下が国内GMVに非常にネガティブな影響を与えてきました。しかしながら、スライド右下の簡単な表にもあるように、昨年度の第1四半期には15.5パーセント減少し、第2四半期には8.7パーセント減少していたところ、現在はこの問題はかなり収束しています。

今後は、購入客単価の低下がGMVの成長に大きくネガティブな影響を与えることはおそらくないだろうと考えています。したがって、今回11.3パーセント増加した購入客数を着実に伸ばせば、GMVは順調に成長すると考えています。購入客単価の低下は底を打ったと確信しています。

また、購入客数の増加に関して、先ほど「広告については若干流通額が増えると当然増えますよ」と言及しましたが、ここについてもある程度増加が見込まれます。

ただし、現在はオーガニック、つまり自然流入に非常に力を入れています。以前もまったくなにもしなかったわけではありませんが、SEO対策を含めて、オーガニック流入を強化する取り組みを進めています。

その理由は、先ほど触れたとおり、売上高やGMV、取引社数などの増加と広告宣伝費の比例関係を、ある程度断ち切りたいと考えているためです。つまり、広告宣伝費の増加ペースを抑制したいという意図があります。

もう1つの大きな理由として、オーガニックで流入したお客さまと広告経由で流入したお客さまでは、LTV(顧客生涯価値)が大きく異なるという点があります。具体的には約3倍もの差があります。例えば、購入後の実際の利用率や客単価、継続率など、オーガニック経由のほうがはるかに高い数値を示しています。

1件あたりの取引における価値についてですが、LTVが非常に高く、広告経由よりもはるかに高いことから、現在オーガニックの強化に注力しています。

また、客単価と客数の両方に効果がある施策として、2025年6月からAIリコメンド機能の提供を開始しました。AIリコメンド機能は、BtoCサイトで一般的に利用されているものですが、AIを活用してさらに適用性を高めています。

スタートからまだ日が浅いため、現在は大きな効果は出ていないものの、データの蓄積により、今後さらに効果が高まることが期待されています。この結果、購入客数や購入客単価にもプラスの影響が出ると予想しています。

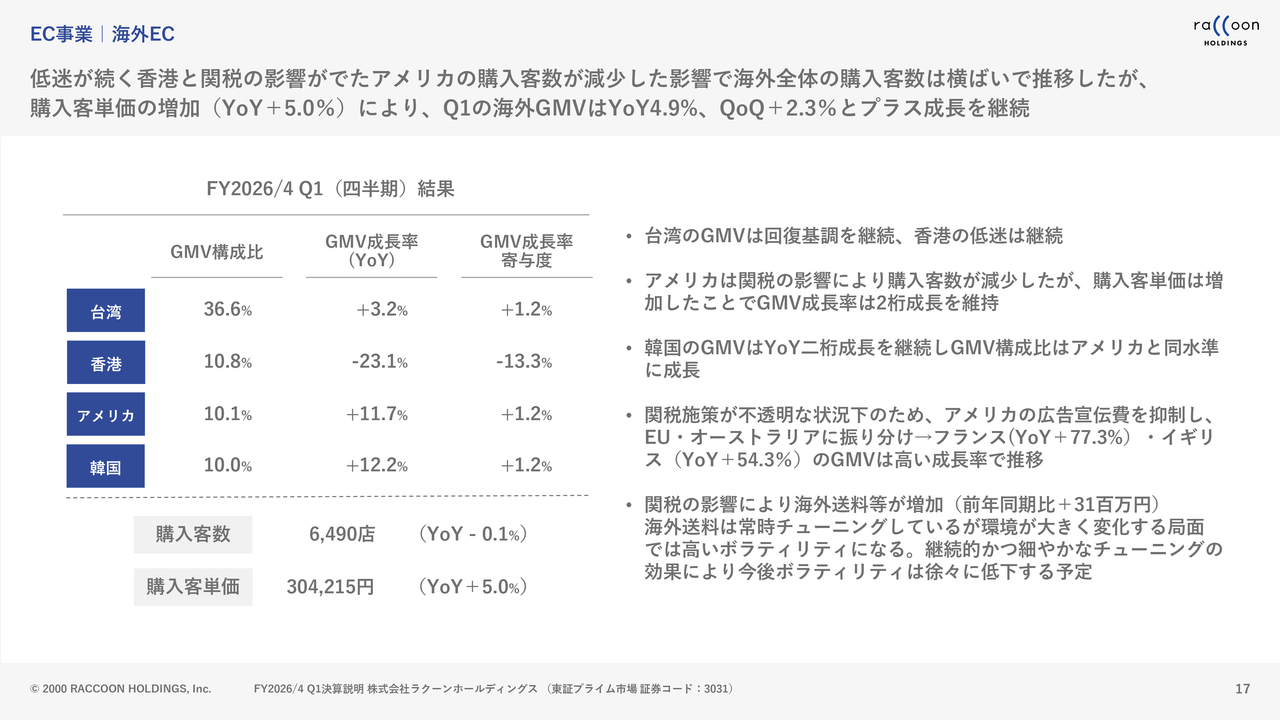

EC事業 | 海外EC

海外についてです。こちらはあまりよくなかった部分ですが、主要4ヶ国と呼んでいる国々のGMV成長率では、台湾がYoYプラス3.2パーセントの成長を記録しています。

回復基調を継続しており、3.2パーセントという数字は非常に小さく見えるかもしれませんが、一時下がっていたところから回復が始まり、現在はプラス圏内で若干よい時期もあれば、若干悪い時期もあるという動きを見せている国です。したがって、今回もプラス成長を維持できたことは大きな成果と考えます。

一方で、香港は非常に厳しい状況で、YoYマイナス23.1パーセントと大幅な減少となりました。これも海外の業績が振るわなかった一因です。香港については、経済状況があまりよくないこと、また費用対効果が十分でないことから、広告展開をほとんど行っていません。

その分のリソースを他国へ振り分けていますので、実質的には自然減となっています。将来を完全に諦めたわけではありませんが、少なくとも短期的にこの市場を持ち上げる計画は現時点ではありません。

アメリカはYoYプラス11.7パーセントの成長を記録しましたが、もう少し高い成長率を期待していたため、2桁成長ながらも想定を下回る結果となりました。

韓国はYoYプラス12.2パーセントの堅調に成長しています。

購入客数と客単価については、スライドの左下をご覧ください。特に注目すべき点として、購入客数がYoYで若干減少しています。

アメリカの影響が非常に大きいと考えています。ほぼ横ばいに見えますが、若干の減少があり、これが懸念材料です。特にアメリカの購入者数が減少していることが主な原因だと思われます。

アメリカについてですが、冒頭に送料の話で「関税の影響」とお伝えしたとおり、現在いくつかの要因が影響しています。その中でも最も当社に大きな影響を与えているのが、デミニマスルールによるものです。

800ドル以下の取引については関税を課さないルールがありましたが、5月から中国産および香港産のものについては、800ドル以下の取引でも関税が課されることになりました。

また、8月末から800ドル以下の取引に対する関税徴収の対象が中国や香港だけでなく、すべての国に拡大される動きがあります。この影響が購入者数の低下につながったことが、最も大きな要因です。

これまで関税がかからなかった取引に関税がかかるようになり、手続きが面倒になるだけでなく、当然ながら追加費用も発生しました。そのため、一時的に買い控えの動きがアメリカ市場で見られたということです。

また、先ほど触れたコストに関連してご説明すると、ここは非常に複雑な部分ですが、当社がアメリカ向けに主に利用していた配送会社は比較的低価格で、800ドル以下の小規模な取引に非常に強みを持つ会社でした。

しかし、その会社が関税徴収を始めたため、取引が他の配送会社に移行しました。その結果、当社のチューニングが追いつかず、一時的なコスト増加が発生し、コストの悪化を招いてしまいました。

現在、この問題を迅速に対応するべくチューニングを進めており、8月にはすでに大幅な改善の兆しが見え始めています。9月や10月を控え、第2四半期全体としての確定はまだ難しいですが、現時点においてはチューニングがうまく進んでいると考えています。

EC事業 | スーパーデリバリー流通額(GMV)推移(四半期)

「スーパーデリバリー」の流通額の推移はスライドのとおりです。こちらは、これまでご説明した内容をグラフ化したものですので、後ほどご覧いただければと思います。

EC事業 | 購入客数と客単価(四半期)

購入客数と客単価についてです。

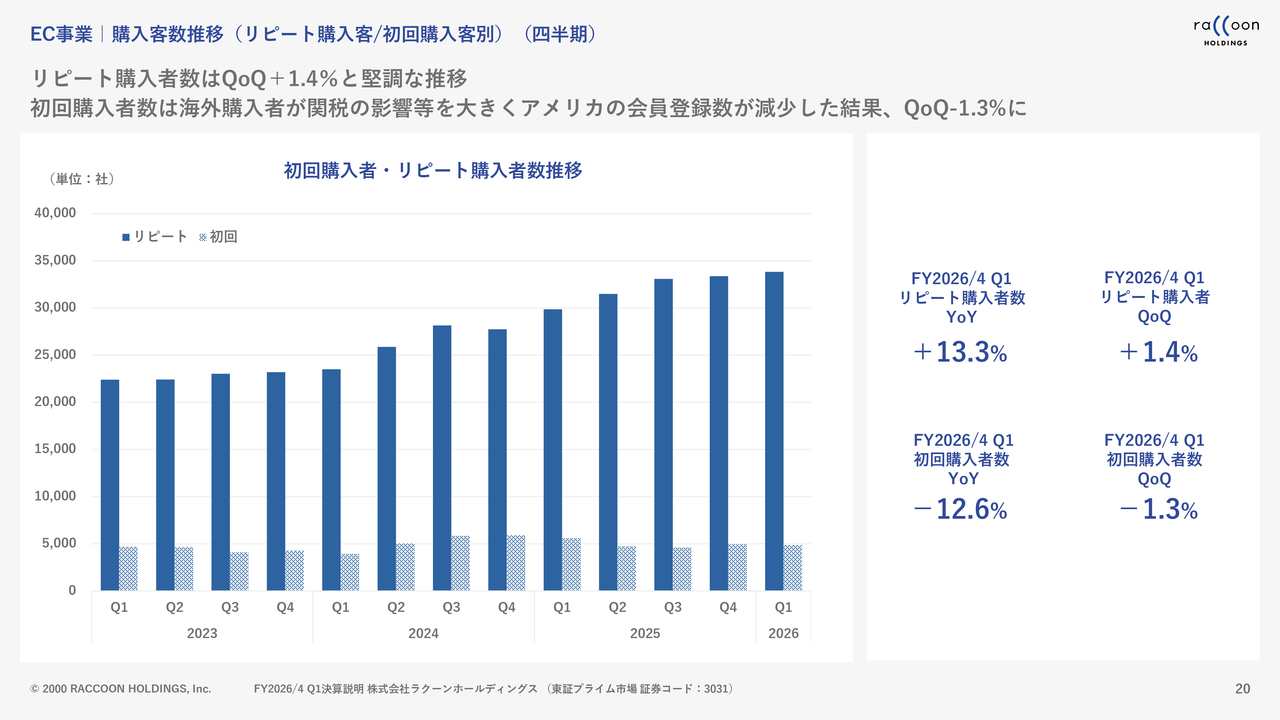

EC事業 | 購入客数推移(リピート購入客/初回購入客別)(四半期)

スライドは購入客数のグラフです。新規購入者については、昨年度第4四半期と概ね横ばいとなっています。一方でリピーターの増加に関しては、第3四半期から第4四半期までの増加と比べると、改善が見られる状況です。アメリカの影響でリピーターの増加がやや小さく見えますが、国内は比較的堅調に増加しているため、この部分についてはご安心いただければと考えています。

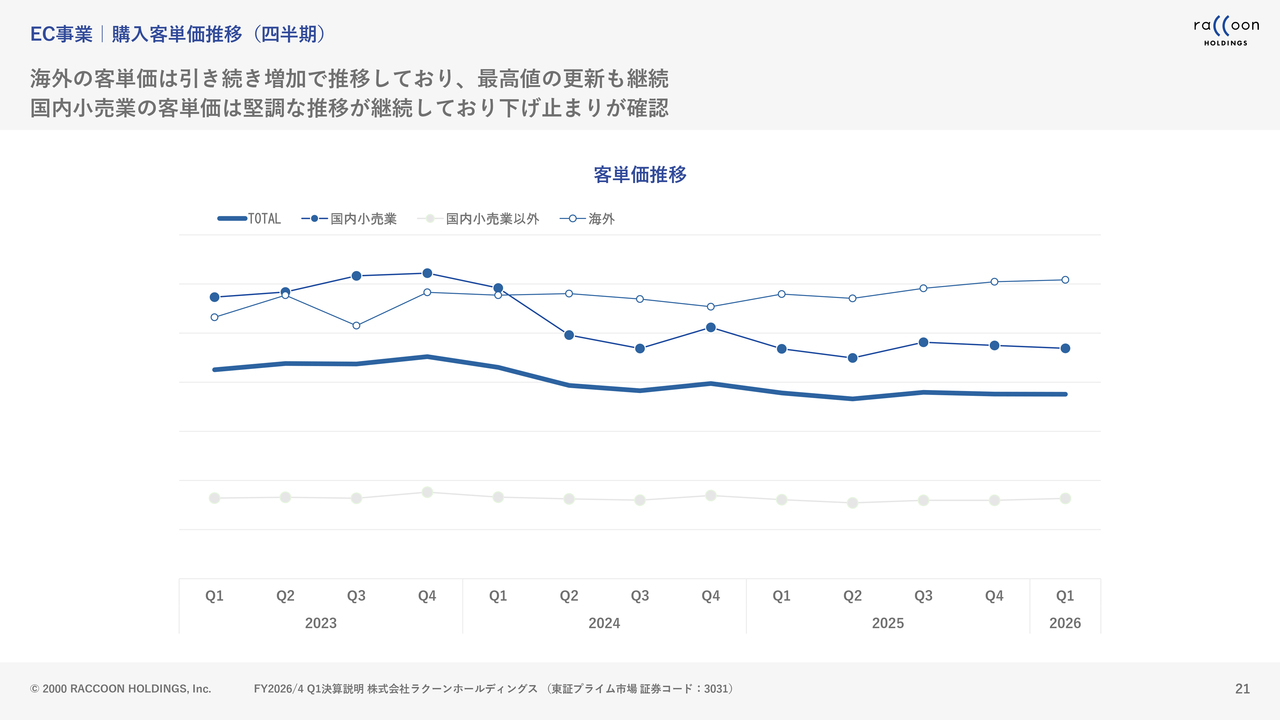

EC事業 | 購入客単価推移(四半期)

客単価についてはスライドのとおりです。以前のような、特に国内小売業の部分での大幅な低下はなくなり、横ばいに近づいています。一方、海外では非常に堅調に客単価の増加が続いています。

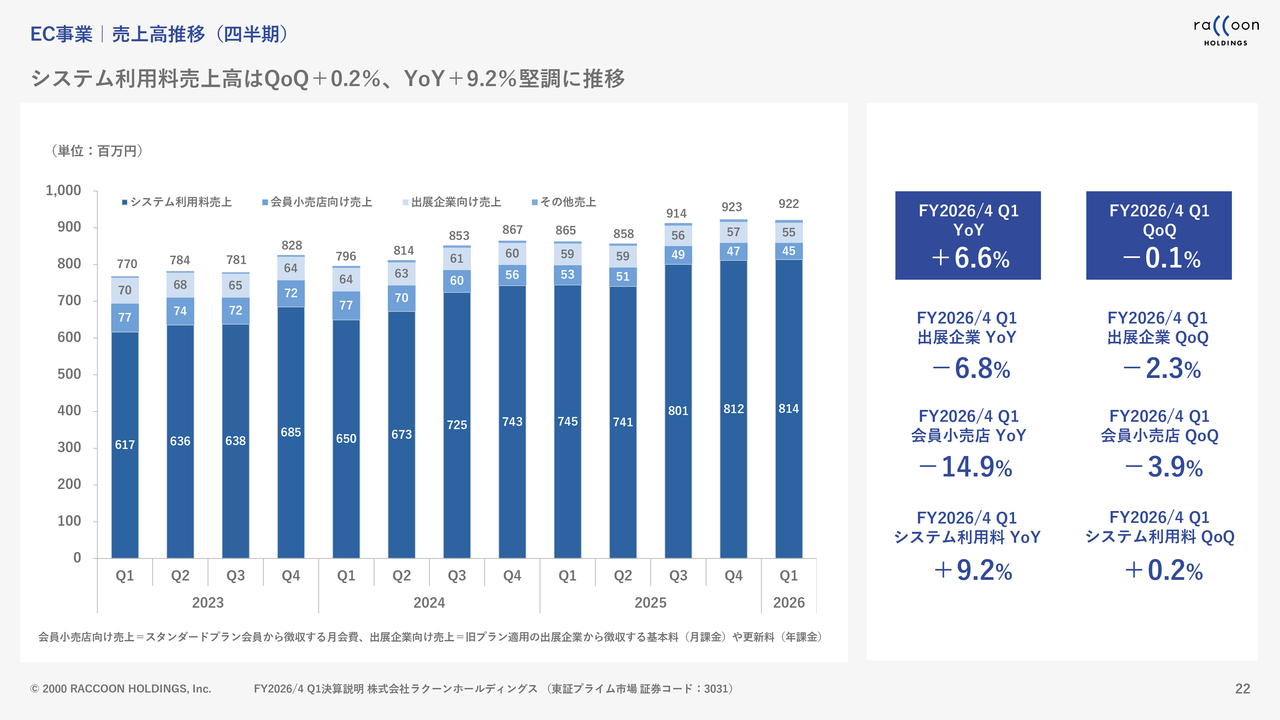

EC事業 | 売上高推移(四半期)

売上高の推移もスライドのとおりです。特に一番大きな割合を占めるシステム利用料の部分はGMVに連動しているため、GMVの成長とほぼ同じ動きをしています。

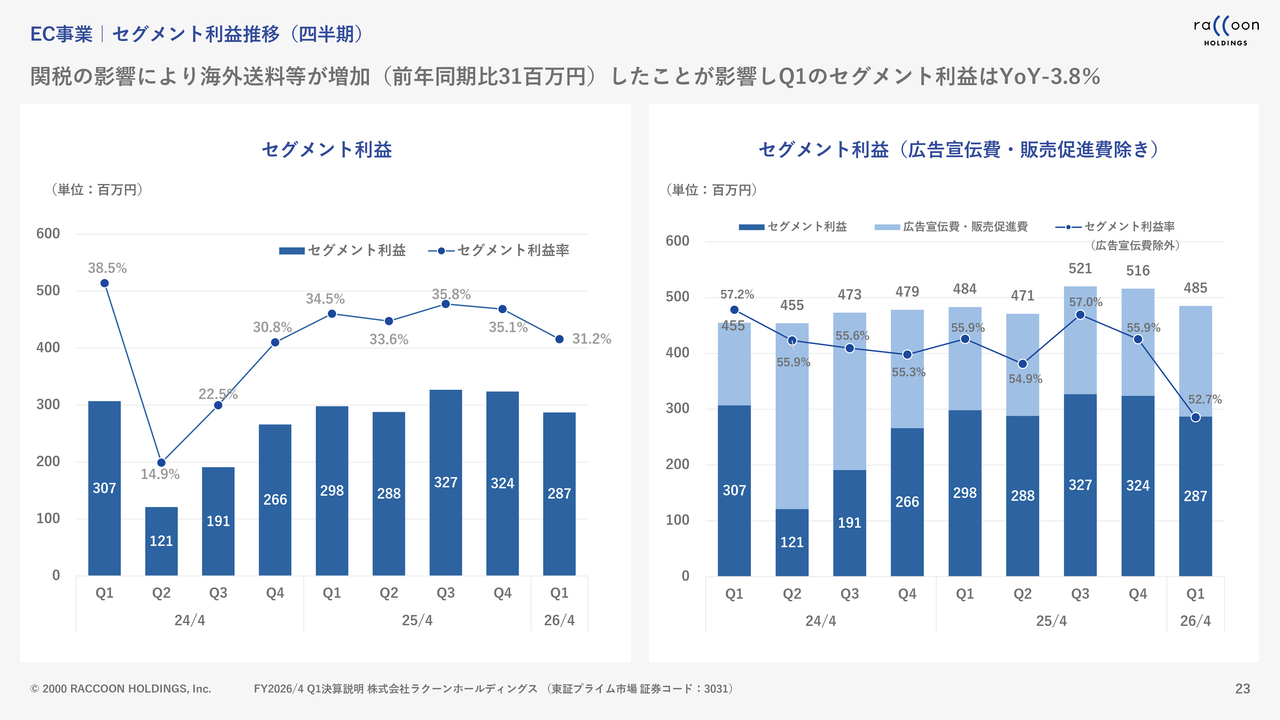

EC事業 | セグメント利益推移(四半期)

利益については、送料の影響がこの第1四半期において大きかったことがうかがえます。

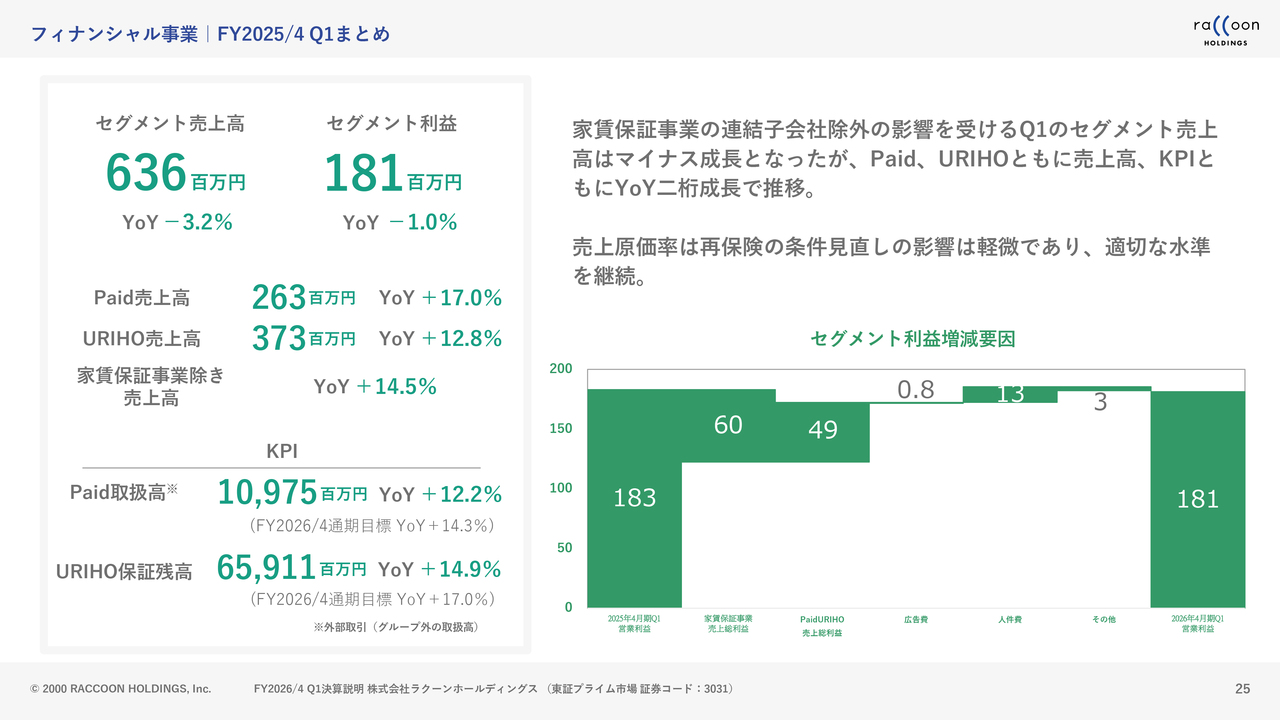

フィナンシャル事業 | FY2025/4 Q1まとめ

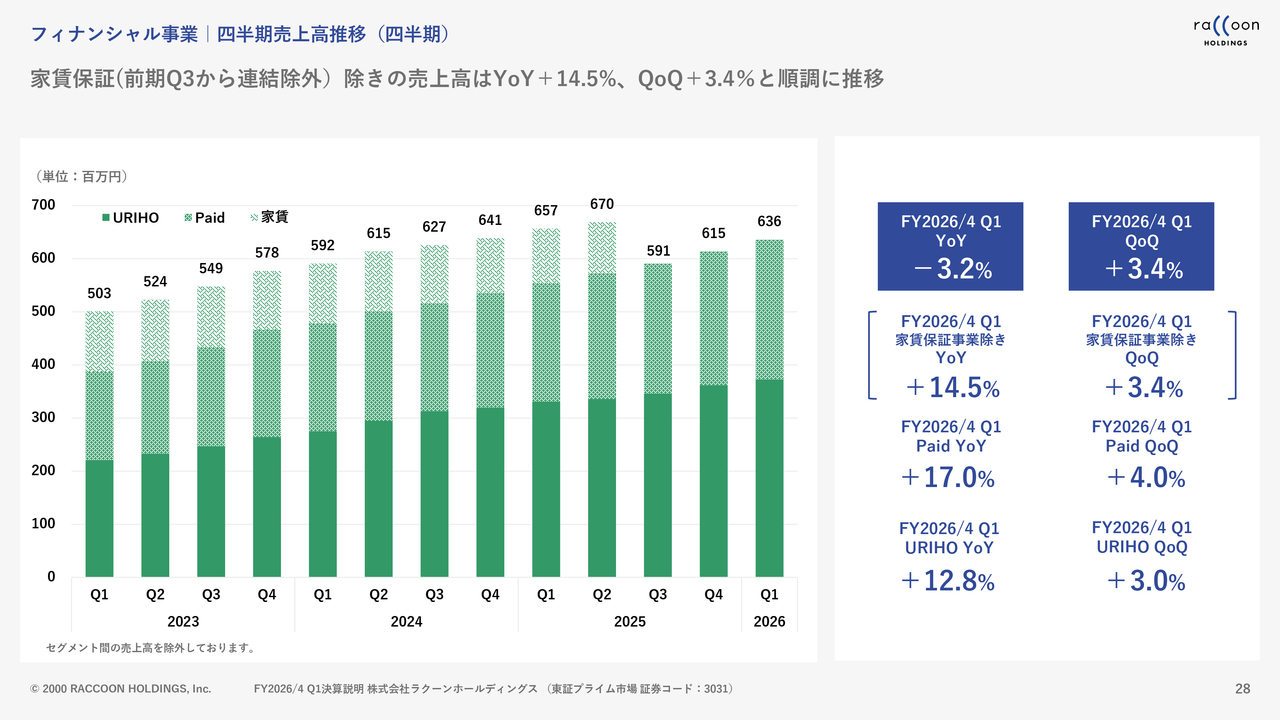

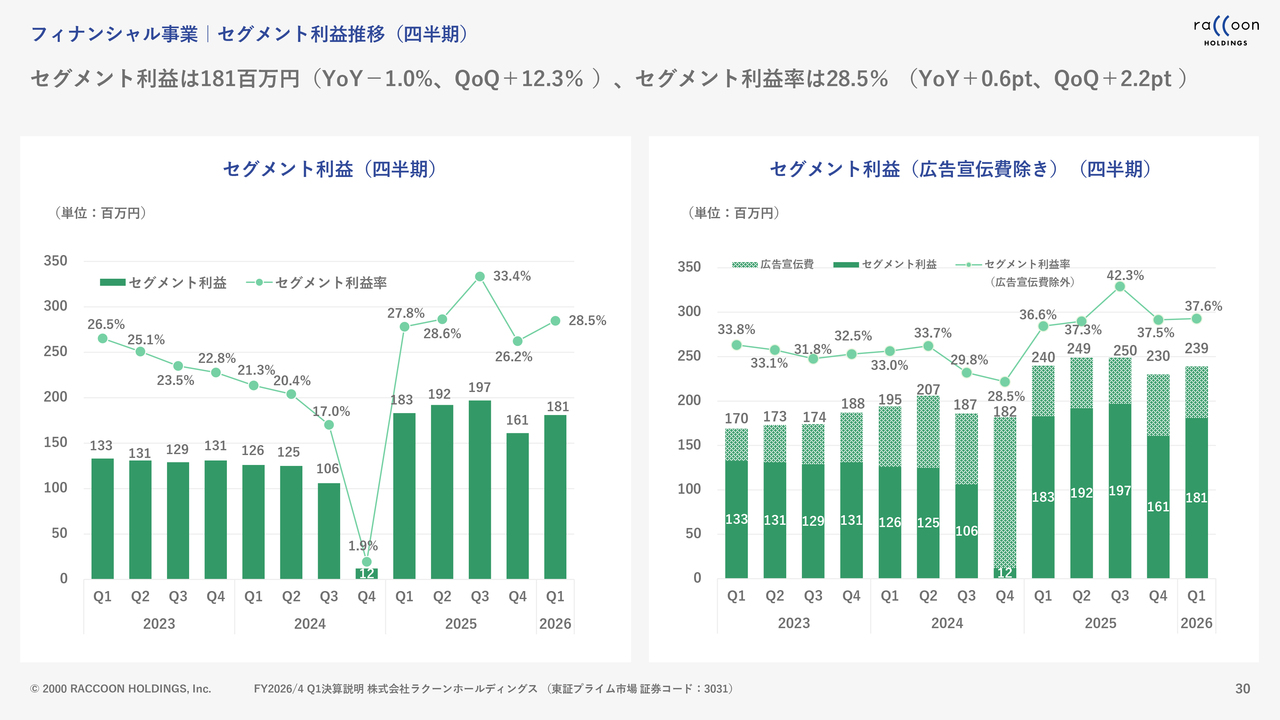

次に、フィナンシャル事業についてご説明します。フィナンシャル事業のセグメント売上高は6億3,600万円で、YoYマイナス3.2パーセントとなりました。セグメント利益は1億8,100万円、YoYマイナス1パーセントでほぼ横ばいとなりました。

セグメント売上高はYoYマイナス3.2パーセントですが、これはご想像のとおり、家賃保証事業を売却した影響が大きいと考えています。売上高の内訳については、「Paid」がYoYプラス17パーセント、「URIHO」がYoYプラス12.8パーセントと、比較的堅調に推移しています。

KPIとしては、「Paid」の取扱高が109億7,500万円で、YoYプラス12.2パーセント、「URIHO」の保証残高が659億1,100万円で、YoYプラス14.9パーセントとなりました。通期目標を若干下回っていますが、フィナンシャル事業は徐々に積み上がっていく性質のため、下半期で十分回復できると考えています。

今回、フィナンシャル事業の利益がほぼ横ばいとなっている理由についてご説明します。理由は単純で、株式会社ラクーンレントを売却した影響による売上総利益の減少です。スライド右側のグラフのように、家賃保証事業の売却により売上総利益が6,000万円減少しました。

具体的には、昨年度の第1四半期に家賃保証事業が上げていた売上総利益が6,000万円ありましたが、その分が減益要因となっています。一方で、「Paid」と「URIHO」が順調に成長しており、「Paid」と「URIHO」の売上総利益が増加しました。しかし、増加分は4,900万円で、家賃保証事業による売上総利益の減少分にはわずかに届いていません。このため、利益はほぼ横ばいとなりました。

また、人件費に関しては若干削減できたこともあり、結果として、セグメント利益は昨年度の1億8,300万円から1億8,100万円への減少にとどまりました。このように、非常にシンプルな理由によるものです。

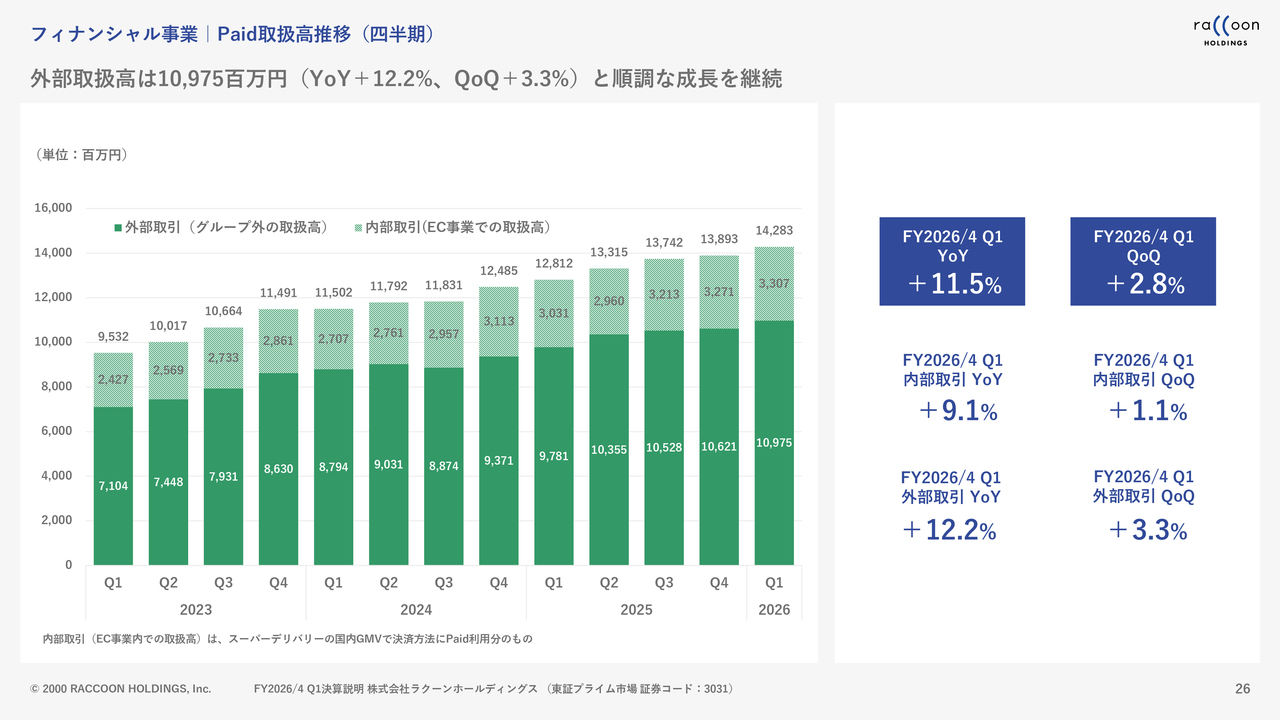

フィナンシャル事業 | Paid取扱高推移(四半期)

「Paid」の取扱高に関しては、スライドに記載のとおりです。第1四半期の外部取扱高は109億7,500万円、YoYプラス12.2パーセントと順調に成長しています。

フィナンシャル事業 | URIHO保証残高推移(四半期)

「URIHO」の保証残高についてです。前のページでお見せしたグラフと同じ数値ですが、直近の残高は659億1,100万円となっています。昨年度の第3四半期あたりから成長カーブがよくなり始め、非常に順調に推移しています。

フィナンシャル事業 | 四半期売上高推移(四半期)

スライドは売上高のグラフになります。先ほどから「家賃保証事業を売却した」とお話ししていますが、そのことが最もビジュアル的にわかりやすいのがこちらのグラフです。昨年度の第3四半期以降、グラフの一番上の薄い緑色部分で示されていた家賃保証事業が完全になくなっています。

それ以外の部分は非常に順調に成長しており、このグラフを見ると一目でおわかりいただけるかと思います。見た目上の成長率が悪く見える原因は、家賃保証事業が昨年度の第3四半期からなくなった影響であり、次の第2四半期までこの状況は見た目上続くものと思われます。

フィナンシャル事業 | 売上原価率推移(四半期)

売上原価率の推移についてです。こちらはデフォルト水準を示すものとしてご理解いただければと思います。昨年度の第4四半期には、再保険条件の見直しに伴い一時的にコストが大きく発生しましたが、その影響はすでになくなり、非常に順調に推移しています。当社としては、比較的理想的な原価率の推移を維持していると言えるでしょう。

この部分は、現在特に倒産が増加している状況下で、投資家のみなさまからもよくご質問いただくポイントです。「大丈夫ですか?」「増えていませんか?」と、よくご質問をいただいていますが、スライドをご覧のとおり当社としては、手前味噌ではありますが、きっちりとコントロールができており、審査もしっかりと行えています。結果として、この第1四半期の売上総利益率は約75パーセントとなり、引き続き良好な状況を保っています。

フィナンシャル事業 | セグメント利益推移(四半期)

フィナンシャル事業のセグメント利益についてです。スライドをご覧いただいたとおり、昨年度の第4四半期は再保険の関係で利益が落ち込みましたが、そこから回復しています。

また、先ほどお見せしたグラフのとおり、家賃保証事業の売却が利益面に影響を与えましたが、家賃保証事業を除いた結果として、システム開発や人材リソースの効率化が進みました。

特に技術開発のリソースについては、成長分野であるECや「Paid」「URIHO」への注力が可能となり、今後の成長に向けたプラス要因、そして成長の源泉になると考えています。これらは割り切って実施した部分であることをご理解いただければ幸いです。

質疑応答:購入客数の今後の見通しについて

「購入客数の伸びが低下していますが、今後の見通しはどのように見ていますか?」というご質問です。

こちらについて正直に申し上げると、広告投資や現在力を入れているSEOとの兼ね合いが関係しています。広告投資を増やせば購入客数は確かに増えますが、回収に時間がかかるため、現状の広告投資水準を保っています。

今期のEC事業の成長率がYoYプラス9.9パーセントということで、それを見据えた広告投資を行っています。ただし、今後もしSEOがさらにうまくいき、オーガニックトラフィックが増えれば、広告宣伝費を大きく増やさずに、新規購入者数を増やすことができる可能性があると考えています。

GMVの成長については、購入客単価の低下がすでに抑えられていることから、比較的堅調な状況が続くと考えています。

質疑応答:EC事業における広告宣伝費抑制方針について

「EC事業の広告宣伝費が前期比で伸びている気がしますが、あまり伸ばさない方針だったと思いますが変更されたのでしょうか?」というご質問です。

こちらは前述のご説明とほぼ重複しますが、前期比での増加が見られます。ただし、この増加はGMVや購入客数の増加に応じたものです。

また、「あまり伸ばさない方針だったと思いますが」についてですが、これも先ほどお伝えしたとおり、今後オーガニック施策に注力していく方針です。そのため、広告宣伝費を大幅に増加させることはないものの、完全に増加を抑えるということではなく、なるべく抑えつつ現在の結果に至ったという状況です。

質疑応答:中期経営計画の「ラクーンBtoBネットワーク」について

「中期経営計画の『ラクーンBtoBネットワーク』の進捗を話せる範囲で教えてください」というご質問です。

今回は中期経営計画のご説明は控えていますが、昨年度第4四半期の決算発表の際に3期分の中期経営計画を発表しました。その中で、中期経営計画というよりも、むしろ中長期的なビジョンとして、「ラクーンBtoBネットワーク」を構築していく方針をご説明しました。

おそらく覚えている方もいれば、初めてお聞きになる方もいらっしゃると思いますので、簡単に概要をご説明します。現在、当社はEC事業として「スーパーデリバリー」を展開しており、実は「COREC(コレック)」という小規模なビジネスも運営しています。また、フィナンシャル事業として「URIHO」および「Paid」というサービスを提供しています。

顧客IDが現在バラバラになっている状況です。「スーパーデリバリー」「URIHO」「Paid」をそれぞれ利用しているお客さまがいらっしゃいますが、顧客IDが別々に存在しているため、同一のお客さまであることを十分に認識できていないケースがあります。

このIDを統合する動きを進めています。具体的な方法については検討中ですが、ざっくり言うと、統一されたIDを導入する仕組みです。この仕組みにより、当社のIDを持っていれば当社のすべてのサービスをシームレスに利用できるようになります。これを「ネットワーク化」として進めていく計画です。

現在、当社では3つの事業やサービスを運営しています。ここに新たな事業やサービスを追加し、それらにも統一化されたIDを付与することで、すべてのサービスをシームレスに利用できるようにする計画です。その仕組みの中で、クロスセルの機会も創出することを目指しています。

新たなサービスや事業の増やし方については、これまでM&Aは長期間控えめにしていたものの、今後は積極的に取り組んでいきます。また、マイナー投資や、必要に応じて社内からの新規事業を視野に入れることも考えています。これにより、当社のネットワークに属するサービスをさらに増やしていく方針です。

進捗状況についての詳細なご説明は適切ではないかもしれませんが、すでに取り組みを開始しています。具体的には、ID統合の方法論を検討したり、ネットワークにどのような会社を加えるべきかの検討を始めたりしている段階です。

質疑応答:EC事業の海外における客単価について

「基礎的なことで申し訳ないのですが、EC事業において海外の客単価は円建てでしょうか?」というご質問です。

こちらは円建てになります。当社は売上および販売単価をすべて円建てで運用しており、結果として為替差損益のようなものは発生しない仕組みになっています。

質疑応答:購入客数増加施策と大規模な広告投資の実施について

「国内ECは購入客単価の底打ちにより、購入客数が前期並みに増加すると成長率がかなり上がるのではないかと考えますが、下半期に以前のようなテレビCM等、大規模な広告投資の実施はしませんか?」というご質問です。

購入客単価はほぼ底を打っていますので、購入客数が増加すれば、その増加率に非常に近いGMV成長率が実現できると考えます。この点については、先ほどご説明したとおりです。

また、懸念いただいている点として、購入客数をさらに増やすために、大規模な広告、例えば2年前に行ったテレビCMのような施策を実施するのかというご質問ですが、現時点でその予定はありません。

「明確にない」と言ってよいと思います。将来的にはわかりませんが、一昨年にテレビCMなどの広告を実施した結果、テレビCMには一定の効果があることがわかりました。実施している期間や地域では会員登録数が大きく増加し、その後の一定期間も残存効果が確認できました。

ただし、単発でテレビCMを実施しても効果が継続しないため、もし行うとすれば年中テレビCMを実施するような状況でない限り、あまり意味がないと実感しました。そのため、現在の利益水準でそれを実施する余裕はなかなか難しいというのが正直なところです。そのような理由から、特に今期においてそれを実施する考えは一切ありません。

質疑応答:EC事業の通期業績達成見通しについて

「EC事業の海外以外は順調とのことですが、売上も利益も予想に対してかなりビハインドしているように見えます。この先についての見立てを教えてください」というご質問です。

EC事業の海外は必ずしも順調ではないことはすでにご説明のとおりですが、特に利益面では送料が要因となっています。この点については、近いうちに終息するだろうと考えています。今期の通期業績に関して、達成に対する不安はあまり感じていません。当然ながら、業績予想自体はある程度のバッファを見込んで作成しています。

したがって今、大きな不安を持っているわけではありません。「Paid」や「URIHO」が国内で非常に順調なため、おそらく業績予想は現時点で達成できると考えています。

質疑応答:通期計画達成に向けた施策について

「通期計画に対して追いついていくために、なにか今後のポイントがあれば教えてください。また、現在、例えばM&Aや強化したい取り組みやポイントがあれば教えてください」というご質問です。

「通期計画に対して」という点に関しては、先ほどご説明したとおりです。送料が落ち着くことや、EC事業およびフィナンシャル事業が海外を除いて非常に順調であることから、おそらく問題ないだろうと考えています。

M&Aに関しては、強化していきます。また、強化したい取り組みやポイントについてですが、特に海外の部分に関して補足しますと、現在アメリカはあまり状況がよくありません。そのため、集客への投資を一定程度減らしています。ただし、その分を東南アジアやヨーロッパに集中的に投資しています。

スライド右側に記載のとおり、アメリカの広告宣伝費を抑制し、EUやオーストラリアに振り分けています。その結果、フランスではYoYプラス77.3パーセント、イギリスではYoYプラス54.3パーセントの成長となっています。

また、アジア圏に関しては、この第1四半期というよりもその前からの数ヶ月間にわたって投資を行っており、対象地域はタイ、インドネシア、シンガポールなどです。具体的な数値は手元にありませんが、これらの国々でも2桁半ば程度の成長を見せており、この地域も今後、売上や利益に寄与してくるだろうと考えています。

質疑応答:非連続な成長の可能性とM&Aの活用について

「中期経営計画の中で『ラクーンBtoBネットワーク』構築に際し、M&Aや資本業務提携の推進を挙げていました。こちらは特に方針の変更はないですか? 非連続な成長の可能性を感じるのでぜひ推進してほしいと思っています」というご質問です。

これはわずか3ヶ月前に発表した中期経営計画であり、方向性はまったく変わっていません。また、いわゆる案件のソーシングなどがすでにスタートしています。

また、「非連続な成長の可能性を感じるので」についてはご指摘のとおり、当社のEC事業やフィナンシャル事業では売上が増加しています。ただし、すべてのサービスが積み上げ型のサービスである性質上、売上が急激に飛躍的に増加する、いわゆる驚くほどの売上の伸びを達成するのは構造的にも難しいという面があります。

M&Aや資本業務提携が可能となり、特にM&Aによって連結子会社が増えることで、非連続な成長が実現する可能性も十分にあります。しかし、M&A自体が目的ではなく、当社はネットワークを構築する中でクロスセルを生み出し、サービスの浸透率を高めていくことを目指しています。

その結果として、さまざまなKPI、GMV、決済額の向上につながり、さらに非連続な成長に寄与する可能性も多分にあると考えており、期待しているポイントでもあります。

本日のご説明は以上となります。ご清聴いただきありがとうございました。今後ともご支援、ご鞭撻のほどよろしくお願いします。

この銘柄の最新ニュース

ラクーンHDのニュース一覧- 出来高変化率ランキング(10時台)~WHYHOWDO、京きものなどがランクイン 2026/02/10

- 出来高変化率ランキング(9時台)~五洋建、デクセリアルスなどがランクイン 2026/02/10

- 本日の【自社株買い】銘柄 (9日大引け後 発表分) 2026/02/09

- ラクーンHD、今期配当を5円増額修正 2026/02/09

- 配当方針の変更(累進配当及び利益連動型加算配当の導入)ならびに配当予想の修正(記念配当による増配)に関するお知らせ 2026/02/09

マーケットニュース

おすすめ条件でスクリーニング

ラクーンホールディングスの取引履歴を振り返りませんか?

ラクーンホールディングスの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。