マックス、全指標で上方修正後の計画を上回る進捗 流動性向上および投資家層のさらなる拡大を目指し、株式分割を決議

2026年3月期第3四半期 決算サマリ

角芳尋氏(以下、角):専務取締役上席執行役員の角です。本日はマックスの決算説明会にご参加いただき、誠にありがとうございます。それでは、事前に配付した資料に基づきご説明します。

こちらは、2026年3月期第3四半期の決算サマリとなります。第3四半期累計の損益では、売上高および各利益が過去最高を更新しました。

最重要事業である鉄筋結束機を含むコンクリート構造物向け工具の売上高は、前年同期比20パーセント増加の319億円となり、年間計画360億円に対する進捗率は89パーセントと好調に推移しています。

2026年3月期通期の業績においても、売上高および各利益ともに過去最高を更新する見通しです。特に各利益とROEは、中期経営計画の最終年度である2027年3月期の計画を1期前倒しで達成する見通しとなっています。

また、本日の取締役会において、堅調な業績に裏打ちされた現在の株価水準や株式流動性の向上を目的として、2026年4月1日を効力発生日とする株式1株につき4株の割合での株式分割を実施することを決議し、先ほど開示しました。

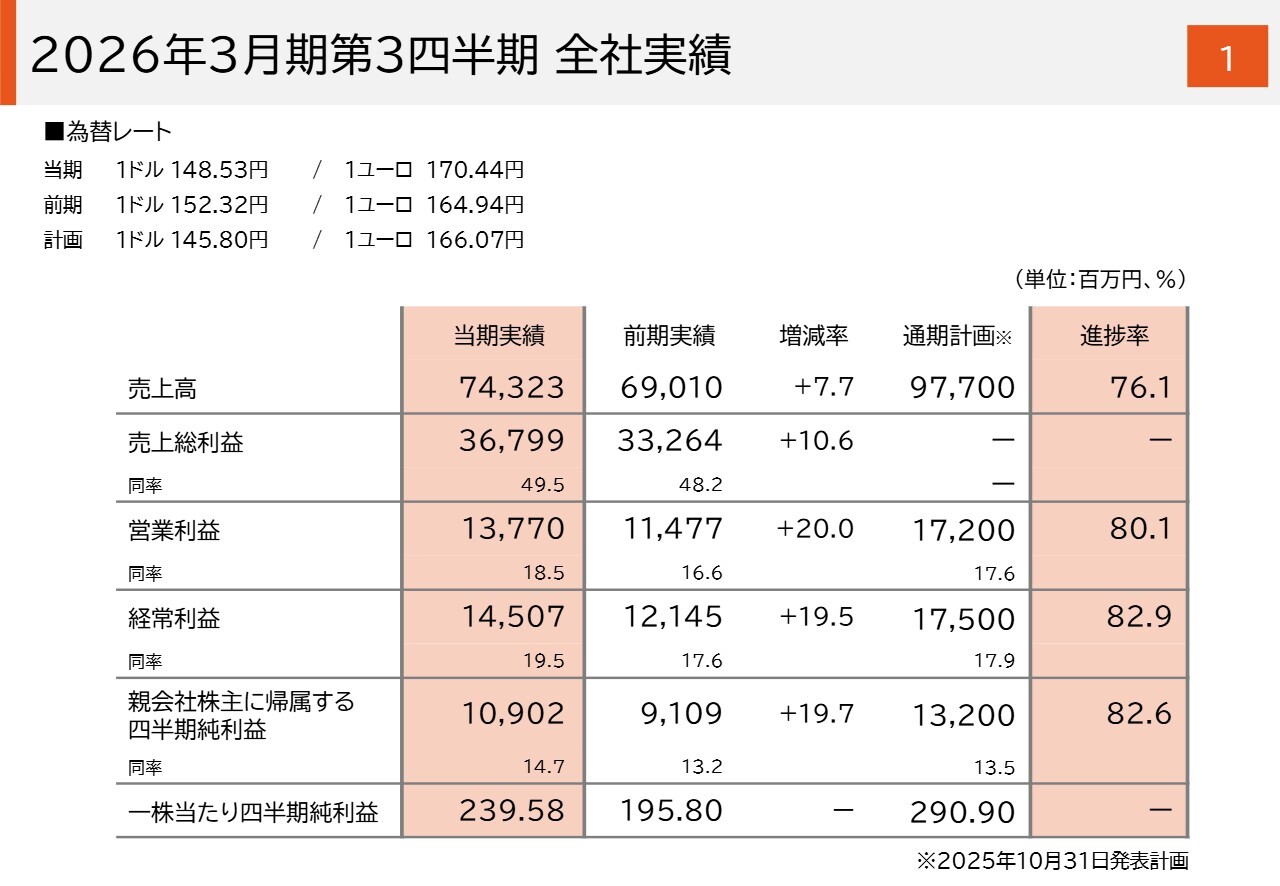

2026年3月期第3四半期 全社実績

それでは、まず実績について説明します。こちらのスライドは、第3四半期累計の全社実績です。売上高は743億2,300万円で、前年同期比7.7パーセントの増収となりました。営業利益は137億7,000万円で、前年同期比20パーセントの大幅な増益となり、営業利益率は18.5パーセントで、前年同期と比較して1.9ポイント向上しています。

経常利益は145億700万円で、前年同期比19.5パーセントの増益、親会社株主に帰属する四半期純利益は109億200万円で、前年同期比19.7パーセントの増益となりました。

また、一番右の列で示したように、この損益結果は、上期決算時点で上方修正した通期の計画に対し、すべての損益科目でオントラック以上の進捗となっています。

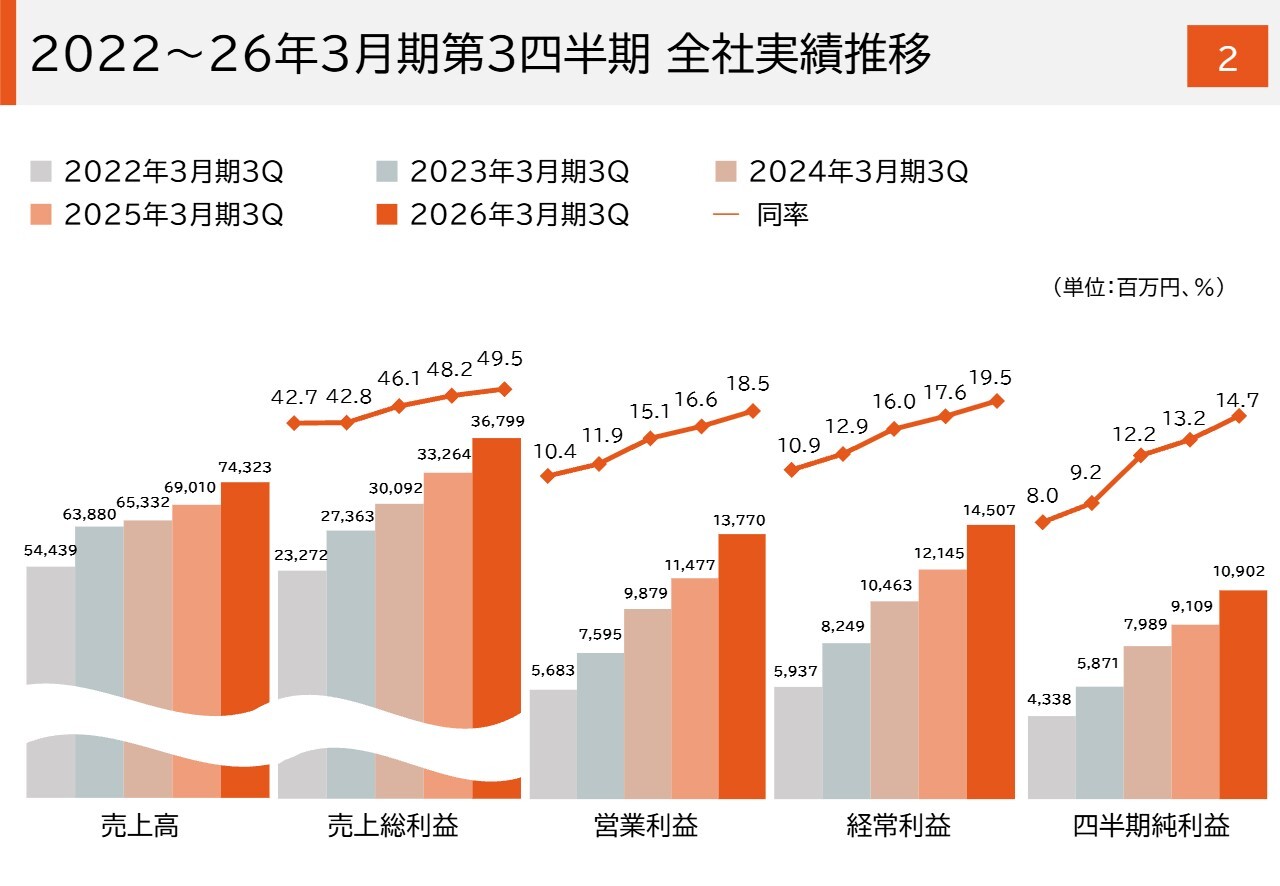

2022~26年3月期第3四半期 全社実績推移

こちらのスライドでは、第3四半期累計の過去5期間における損益の主要項目の推移を示しています。売上高の増加とともに、各利益額および各利益率の水準が着実に向上していることがわかります。

また、事業戦略の柱であり、最重要事業である鉄筋結束機事業については、欧米を中心とした拡販が確実に成果を上げています。さらに、当期期首に顕在化した、いわゆるトランプ関税に対して、適時適切な売価への転嫁を進めたことなどを背景に、当社全体としての収益性が確実に向上しています。

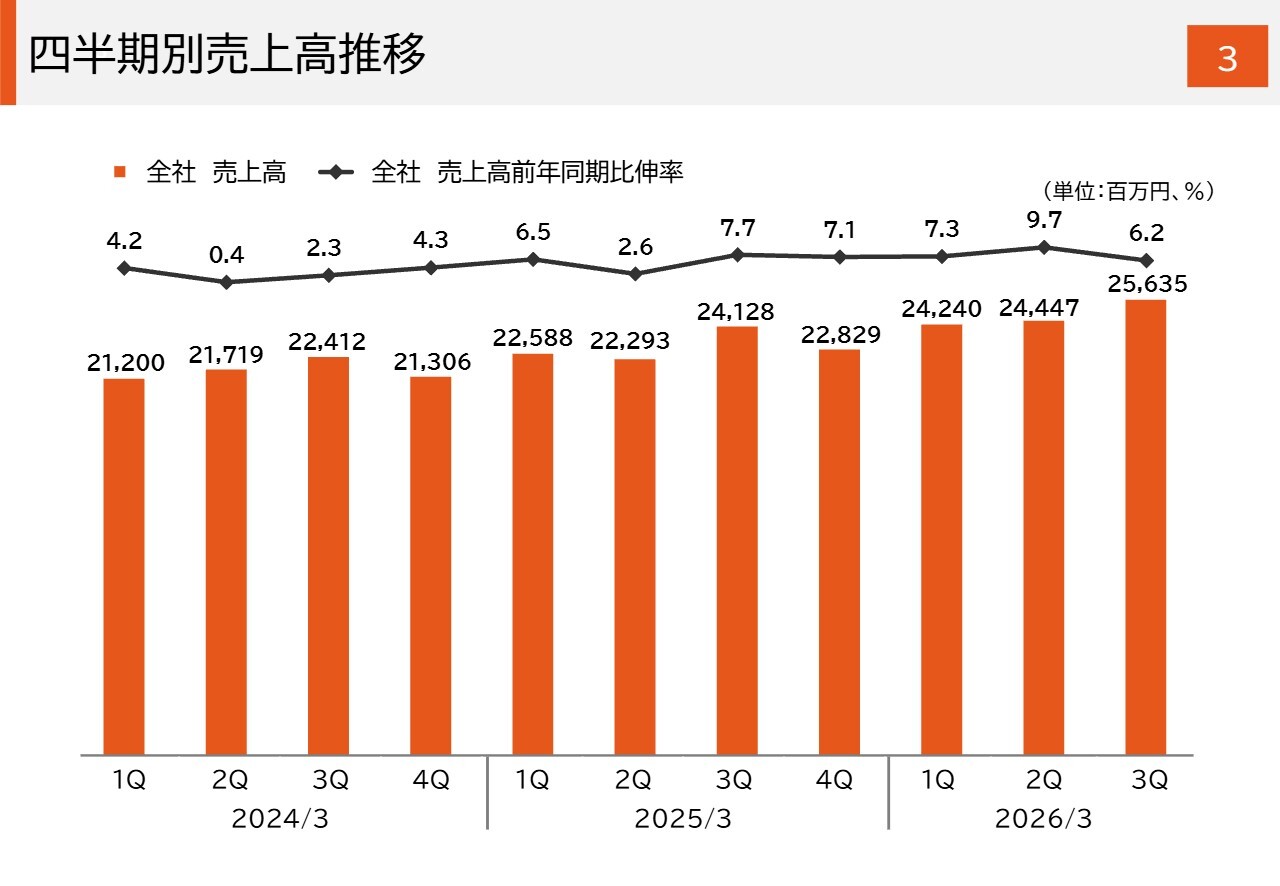

四半期別売上高推移

こちらのスライドは、四半期別の売上高推移を示したものです。第3四半期の売上高は256億3,500万円で、四半期ベースでは過去最高のトップラインとなりました。

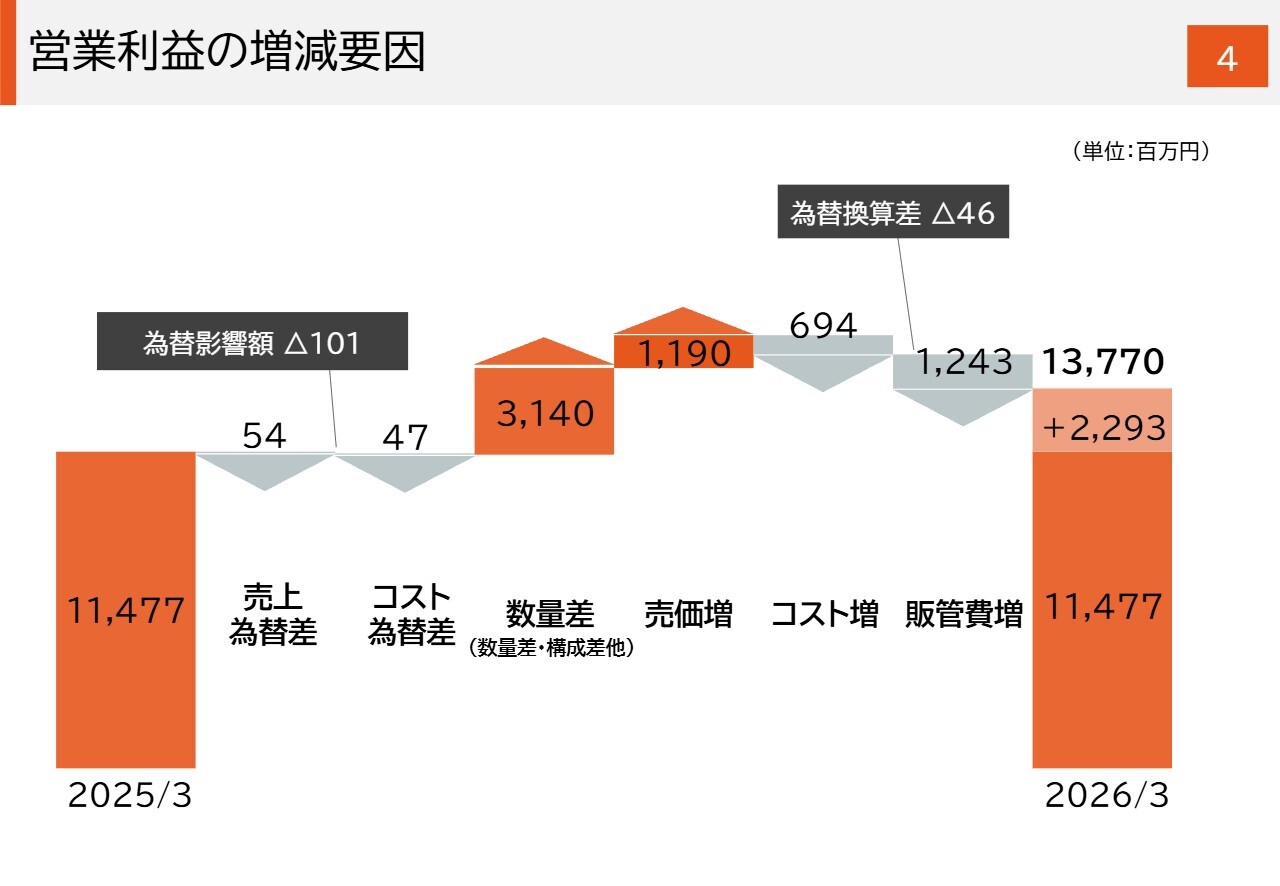

営業利益の増減要因

こちらは、営業利益の増減要因を示しています。左から順に説明すると、為替レートは1億100万円の減益要因となりました。その内訳として、売上為替差で5,400万円の減益要因、さらに為替ミックスの影響によりコスト為替差でも4,700万円のコスト増要因となっています。

次に、構成差を含む販売数量差についてですが、鉄筋結束機をはじめとする重点商品の拡販により、31億4,000万円の増益要因となりました。したがって、販売数量の増加がそのまま利益増加に結びついたかたちとなっています。その右側に示された実売価と為替を除いた実コストの関係では、6億9,400万円のコスト増となりましたが、売価増が11億9,000万円となり、この2つの関係では利益に貢献しています。

この中には記載がありませんが、期首に発生したトランプ関税の影響金額を含んでいます。概ね、コスト上昇分の60パーセント程度、ならびに売価増分のおおむね70パーセント程度がその影響金額に相当します。関税に応じて2回の価格転嫁を実施したことで、適切に対応することができたと考えています。販管費は12億4,300万円の増額となりましたが、概ね計画に織り込んでいた水準です。

以上のように、為替レートは若干の減益要因となりましたが、トランプ関税対応を含むコスト増に対する売価の引き上げ、そして鉄筋結束機を中心とした販売数量の増加が、前年同期比22億9,300万円、20パーセントの増益に結びつきました。

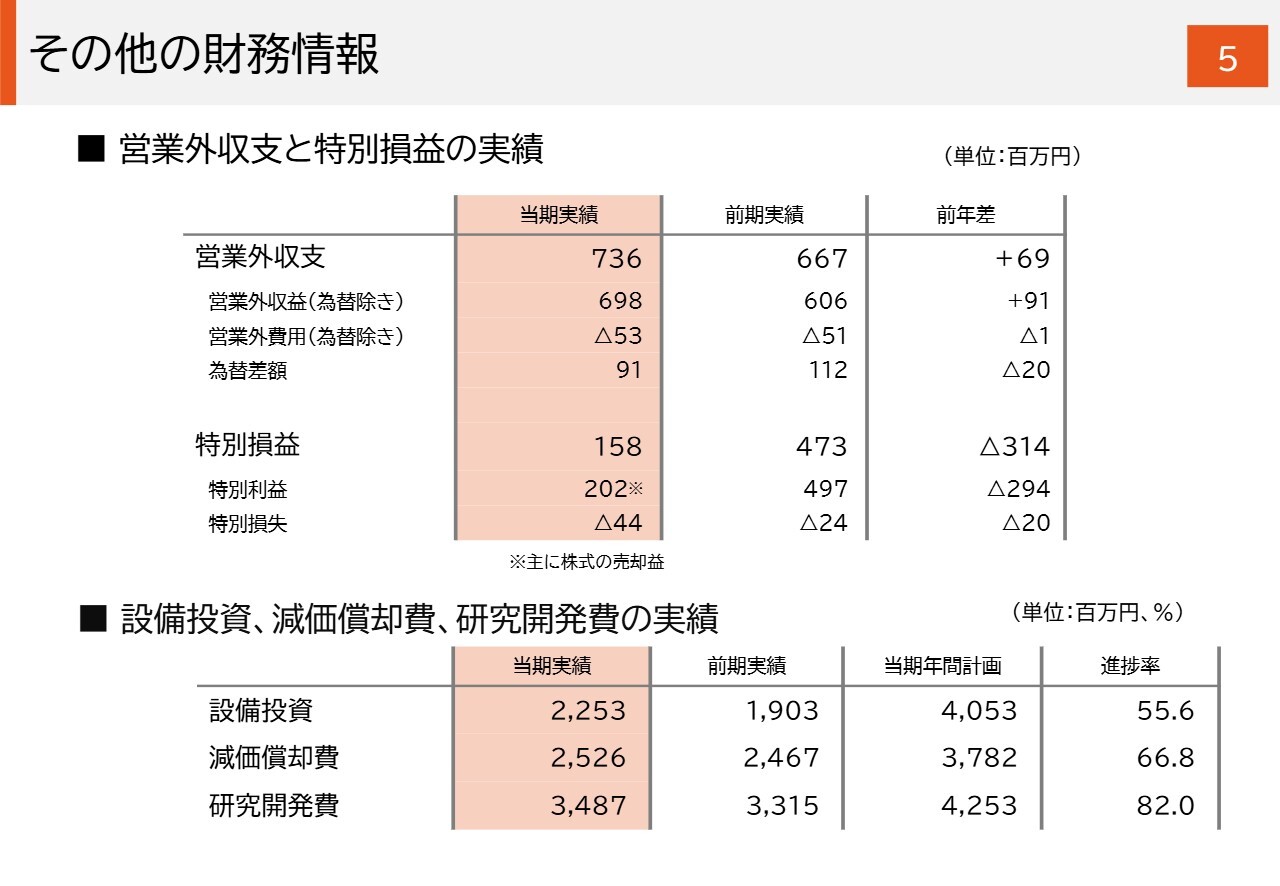

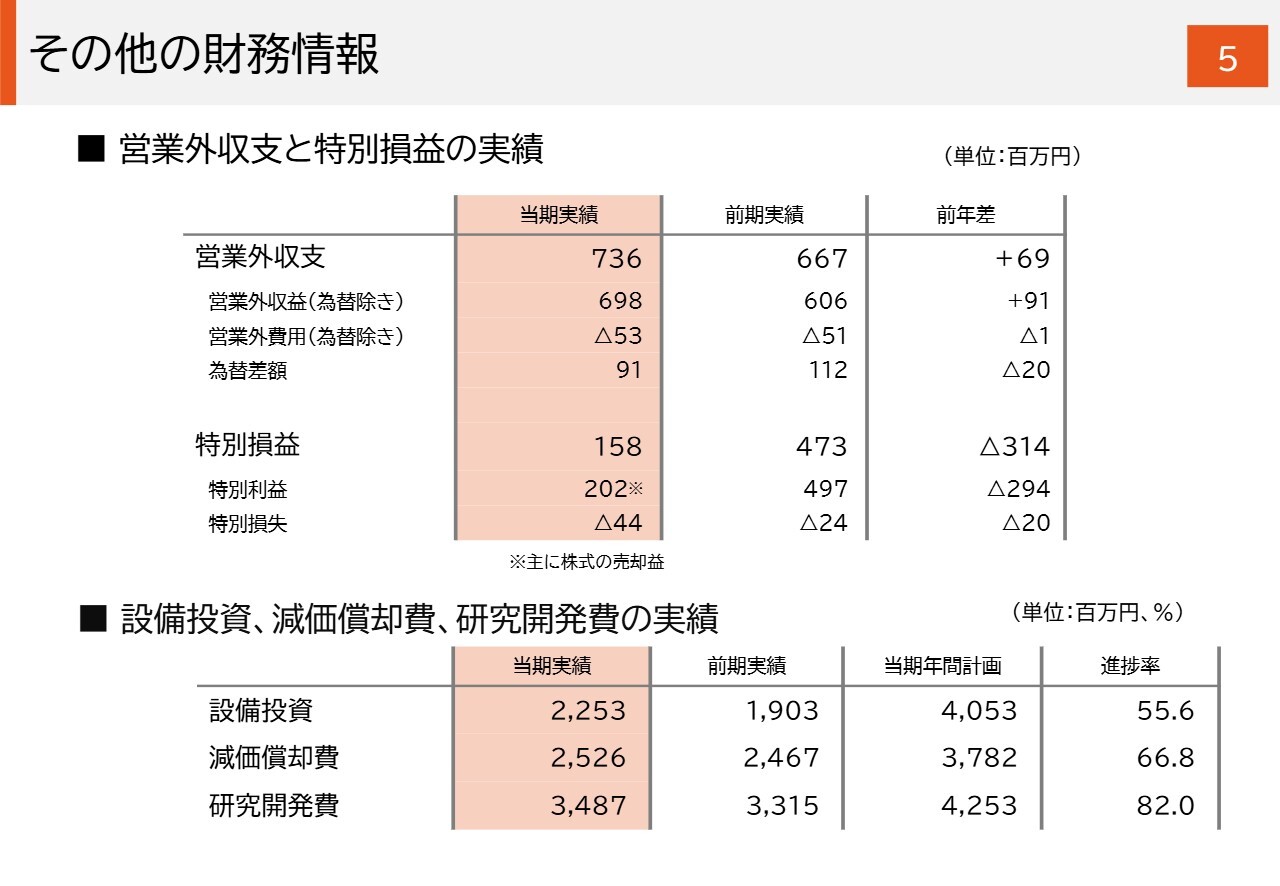

その他の財務情報

こちらのスライドは、その他の財務情報です。大きな金額ではありませんが、特別利益として2億200万円を計上しています。これは、政策保有として持っていた株式を純投資に変更したうえで売却したことによるものです。

当社が保有する政策保有株式は、いわゆる議決権行使助言会社が公表している議決権行使基準よりもかなり低い水準にあります。しかし、保有株式は徐々に削減し、削減した分を事業の成長投資や株主還元に充てていきたいと考えています。

経済指標

こちらのスライドは、経済指標の参考資料です。この中の為替の欄に記載しているとおり、当社の為替感応度は、売上高が米ドルで2億円、ユーロで8,000万円、営業利益が米ドルで6,000万円、ユーロでは売上高と同じく8,000万円となります。

なお、この数値は期首に立てた計画ベースの外貨売上高と外貨仕入高の感応度です。そのため、足元ではもう少し感応度が高まっていると考えています。

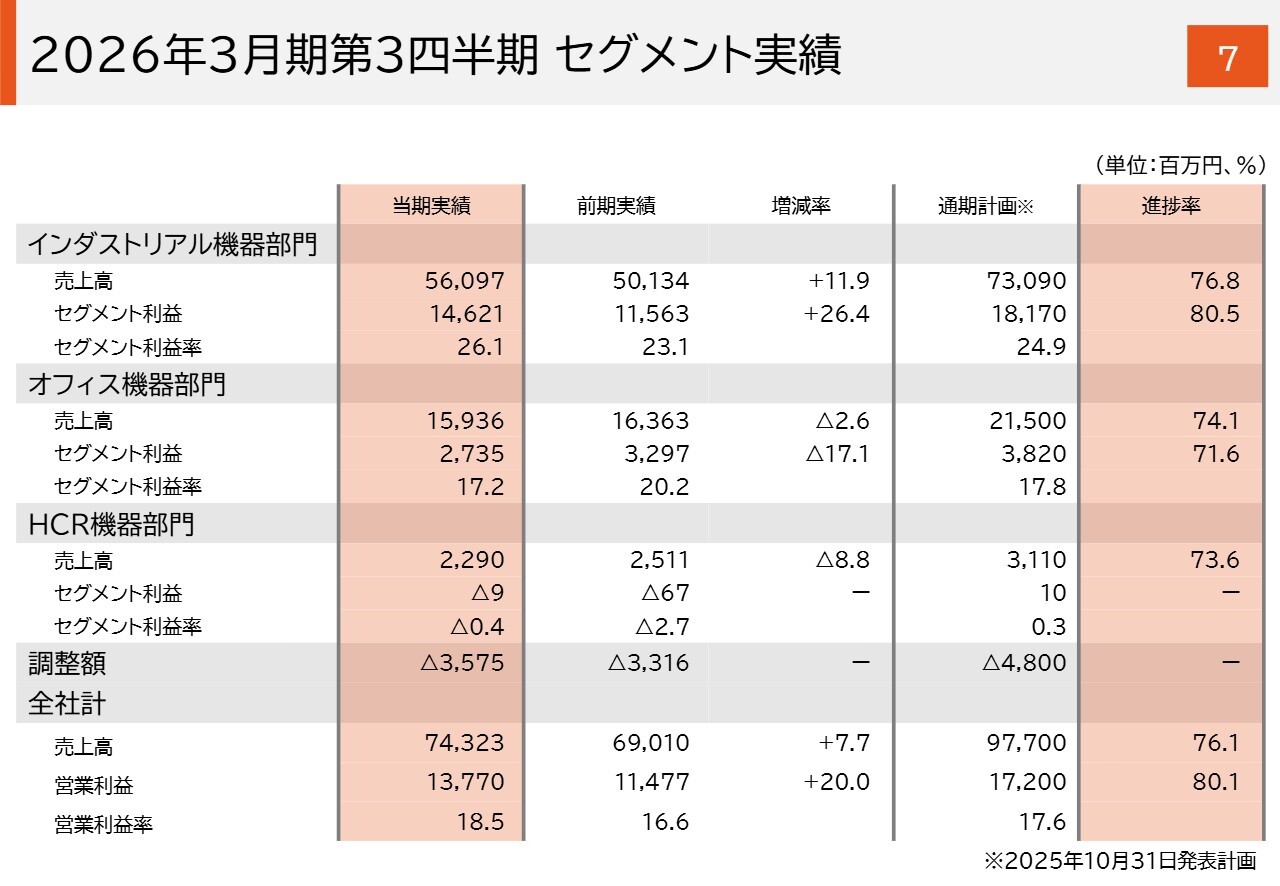

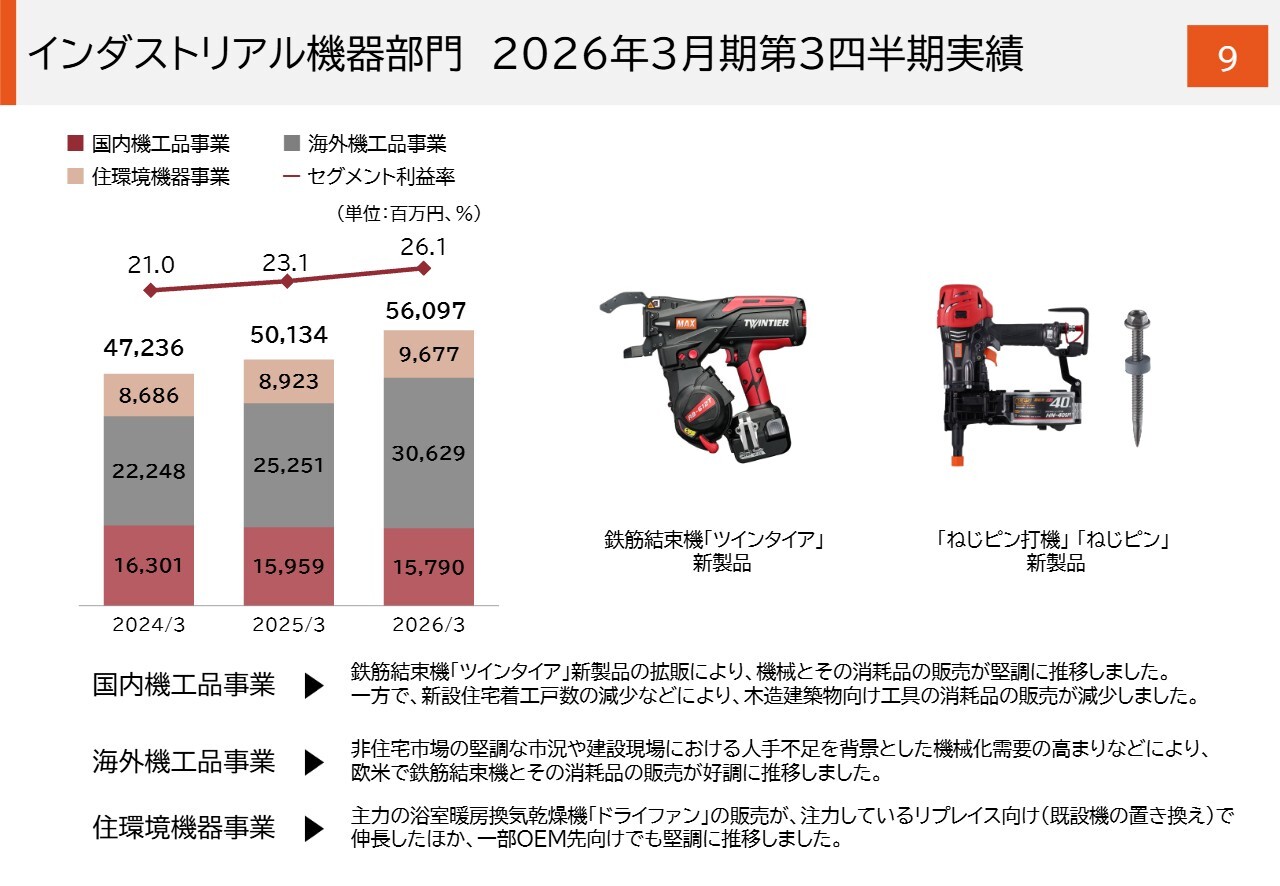

2026年3月期第3四半期 セグメント実績

次のスライドは、セグメント別の実績です。インダストリアル機器部門は売上高560億9,700万円で、前年同期比11.9パーセントの増収となりました。セグメント利益は146億2,100万円で、前年同期比26.4パーセントの増益となり、セグメント利益率は26.1パーセントとなりました。

全社の損益が大きく向上しているのは、インダストリアル機器部門が大きく増収増益となり、セグメント利益率が26.1パーセントと高い数字になっていることが大きな要因です。

このインダストリアル機器部門の収益性向上には、いくつかの要因があります。まず、最重要事業である鉄筋結束機事業が、米国・欧州・国内それぞれで堅調かつ好調な実績を上げたことが挙げられます。

また、トランプ関税への対応として、価格転嫁を適時適切に行った結果、関税影響によるコスト上昇よりも価格転嫁が先行し、結果として利益に結びついたことも要因に挙げられます。

さらには、国内インダストリアル事業の1つである住環境機器事業の収益水準が上昇したことなども要因の1つです。これらの要因により、インダストリアル機器部門の収益性が向上しています。

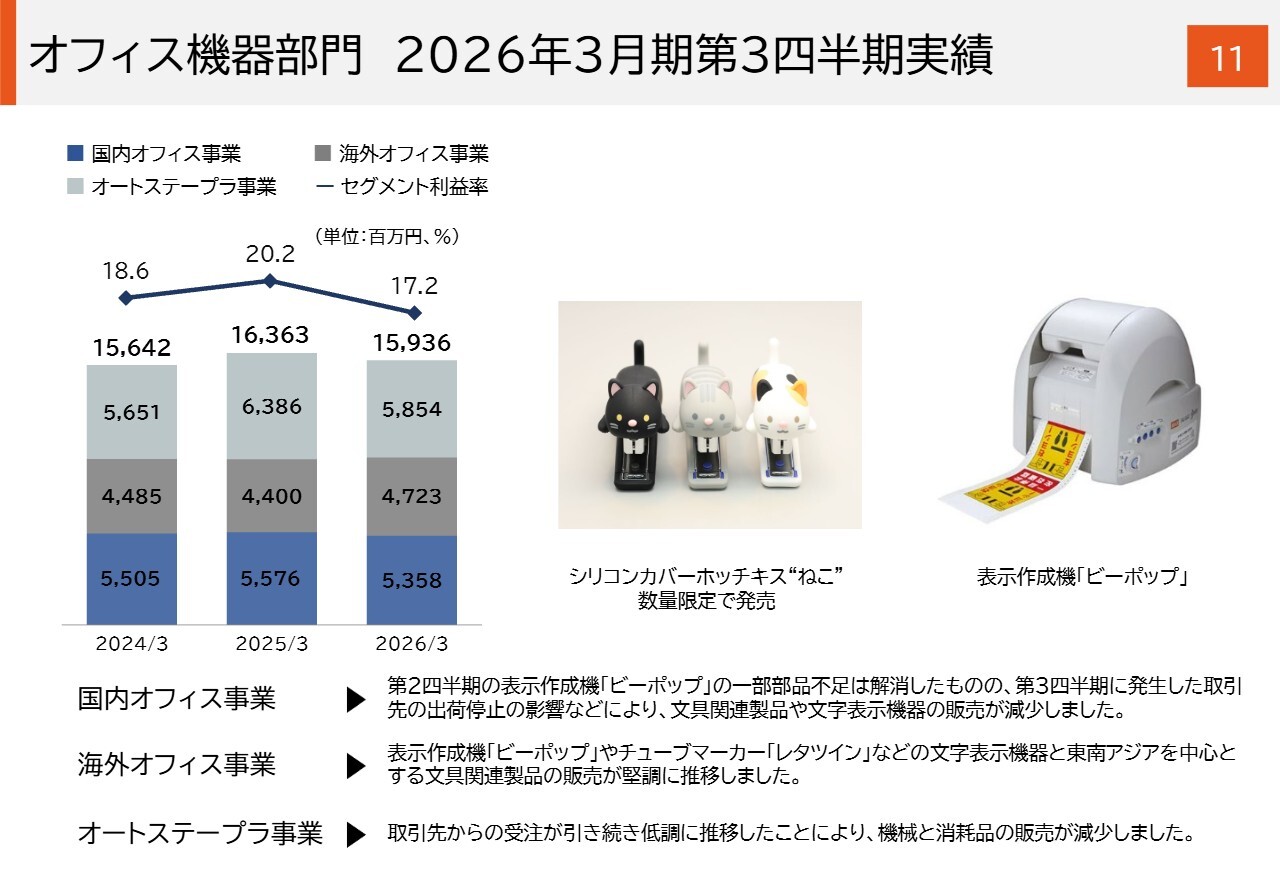

次に、オフィス機器部門ですが、売上高は159億3,600万円で、前年同期比2.6パーセントの減収となりました。セグメント利益は27億3,500万円で、前年同期比17.1パーセントの減益、セグメント利益率は17.2パーセントです。

HCR機器部門の売上高は22億9,000万円で、前年同期比8.8パーセントの減収でした。セグメント利益は累計で900万円の損失となりました。しかし、この表には記載されていませんが、第3四半期の3ヶ月間では黒字に転換しています。

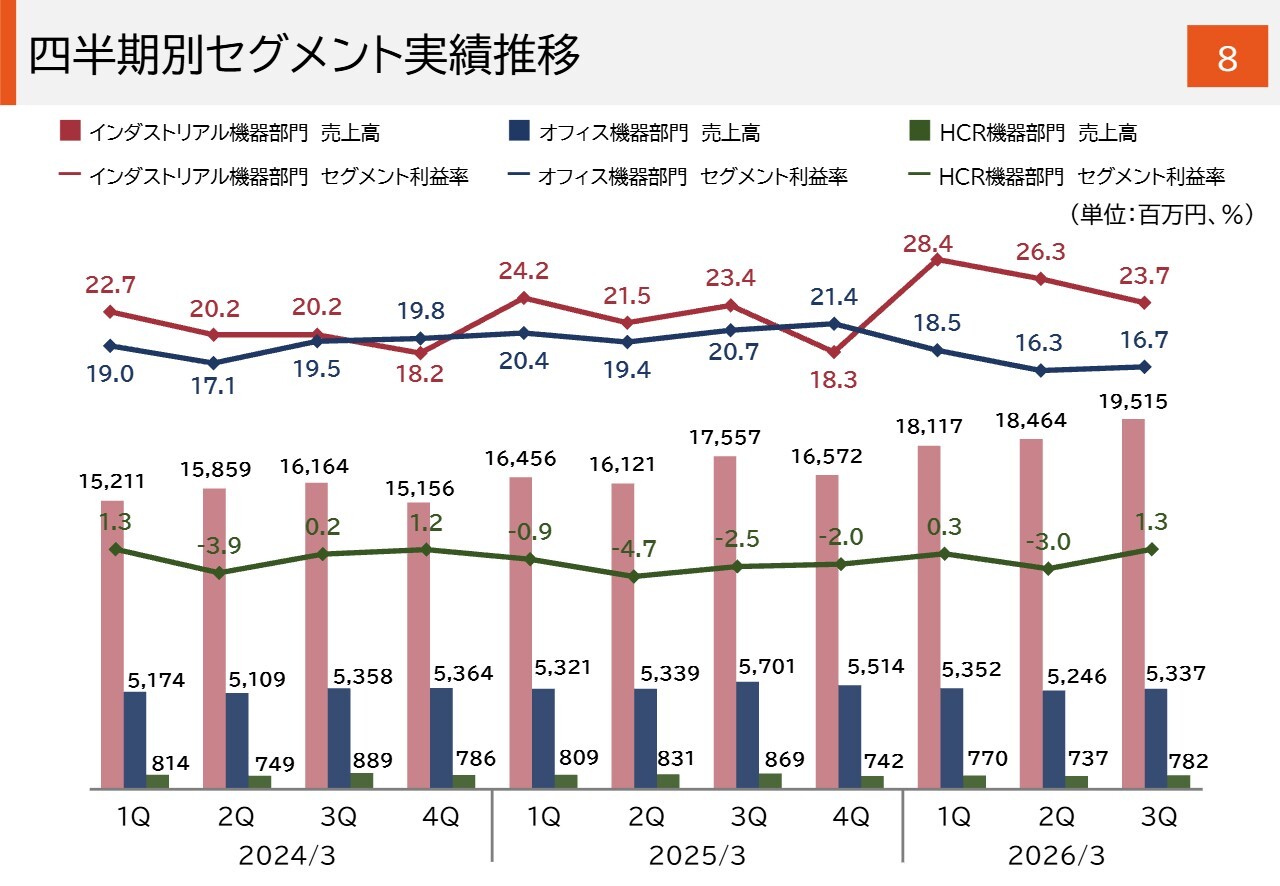

四半期別セグメント実績推移

こちらのスライドは、四半期別のセグメント実績です。先ほど、インダストリアル機器部門の収益性が大きく向上しているとお話ししました。当期について見ると、四半期単位では第1四半期が大きく向上したものの、その後このグラフのように若干低下傾向にあります。

これは、上期にトランプ関税への対応として行った価格転嫁が、売価と原価の関係から利益アップとなっていたこと、また年度後半に比較的販管費を大きく計上していることなどが要因です。

インダストリアル機器部門の収益性が向上しているという基本的な構図に、今期中に大きな変化はないと認識しています。

インダストリアル機器部門 2026年3月期第3四半期実績

次のスライドは、インダストリアル機器部門の実績です。国内機工品事業では、住宅・非住宅ともに経済環境の指標は良好とは言えない厳しい状況が続いています。重点事業である鉄筋結束機事業では、昨年5月に発売した「ツインタイア」の特大径モデルや、昨年10月にモデルチェンジした大径モデルといった新製品、および昨年発売の鉄筋結束機関連製品である「メッシュ筋カッタ」などの拡販により、機械・消耗品ともに堅調な販売実績を上げました。

海外機工品事業は、非住宅市場の堅調な市況や建設現場における人手不足を背景とした機械化需要の高まり、さらに国内と同様に新製品の好調な拡販により、欧州・北米ともに鉄筋結束機とその消耗品である「タイワイヤ」の販売が好調に推移しました。詳細については後ほどご説明します。

住環境機器事業は、主力製品である「ドライファン」の販売が、重点活動として進めているリプレイスで伸長したほか、これまでの活動により収益性が改善してきた新築向けOEM先でも堅調に推移し、この事業全体として堅調な実績を残すとともに、収益性の向上が見られます。

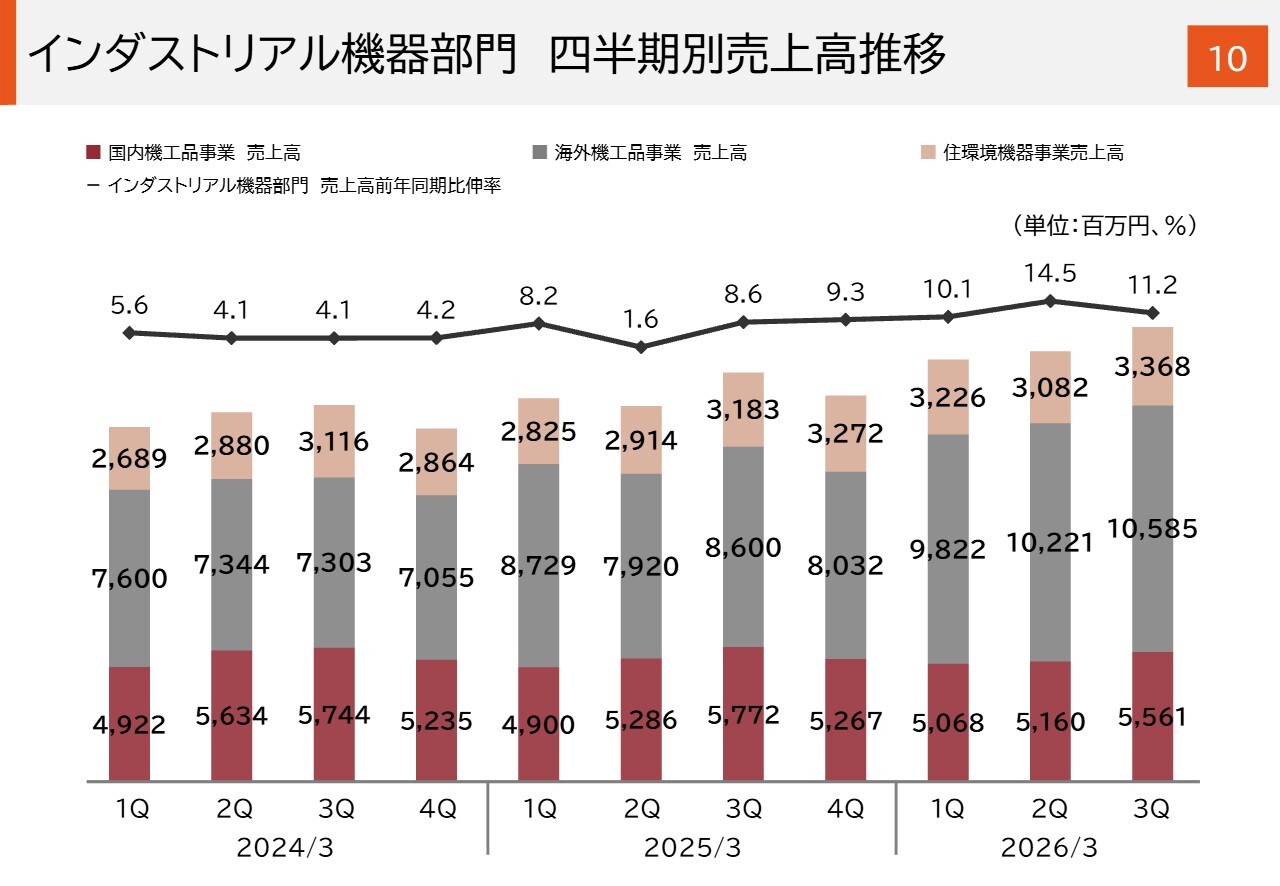

インダストリアル機器部門 四半期別売上高推移

次のスライドは、インダストリアル機器部門の四半期別売上高推移です。後ほどご覧いただければと思います。

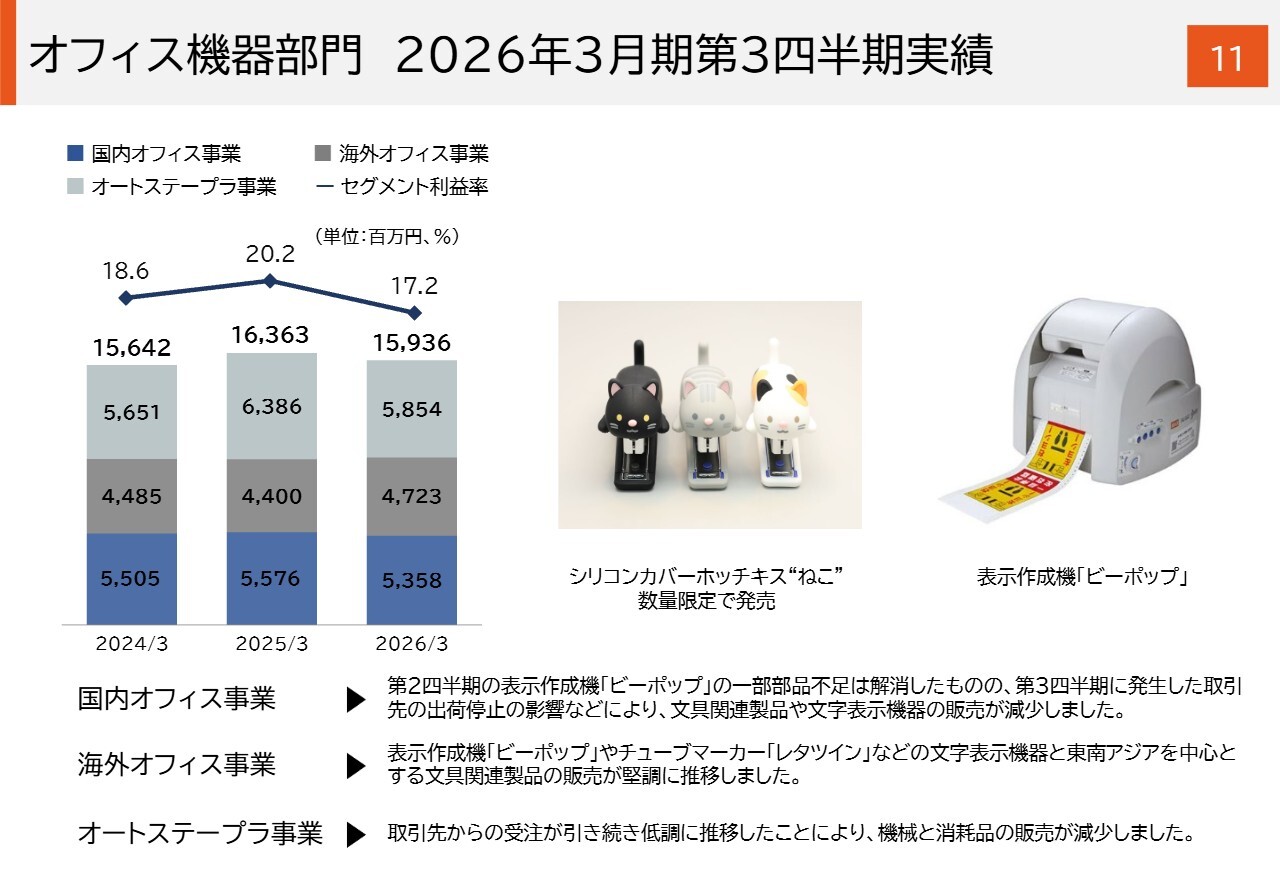

オフィス機器部門 2026年3月期第3四半期実績

次のスライドは、オフィス機器部門の実績です。国内オフィス事業では、第2四半期に発生した表示作成機「ビーポップ」の一部部品の不足は解消しました。しかし、第3四半期には大手通販取引先のシステム障害により受発注・製品出荷が停止し、その影響で販売が減少しました。

なお、この通販取引先のシステム障害については、報道などで明らかにされているとおり、現在は通常の状況に戻っています。

海外オフィス事業では、欧州での「ビーポップ」をはじめとする文字表示機器と、ASEANを中心とした文具関連製品が主力事業であり、どちらも堅調に推移しました。その結果、この事業全体で増収となりました。

オートステープラ事業では、取引先からの受注状況により、機械と消耗品の販売が減少しました。この事業については、前期が想定以上の実績だったことを踏まえ、当期はある程度の減少を計画しており、想定範囲内の結果といえます。ただし、実績としては若干の下振れが見られました。

今後も基本的にこの事業については、漸減していくことを前提に事業経営を進める必要があると認識しています。

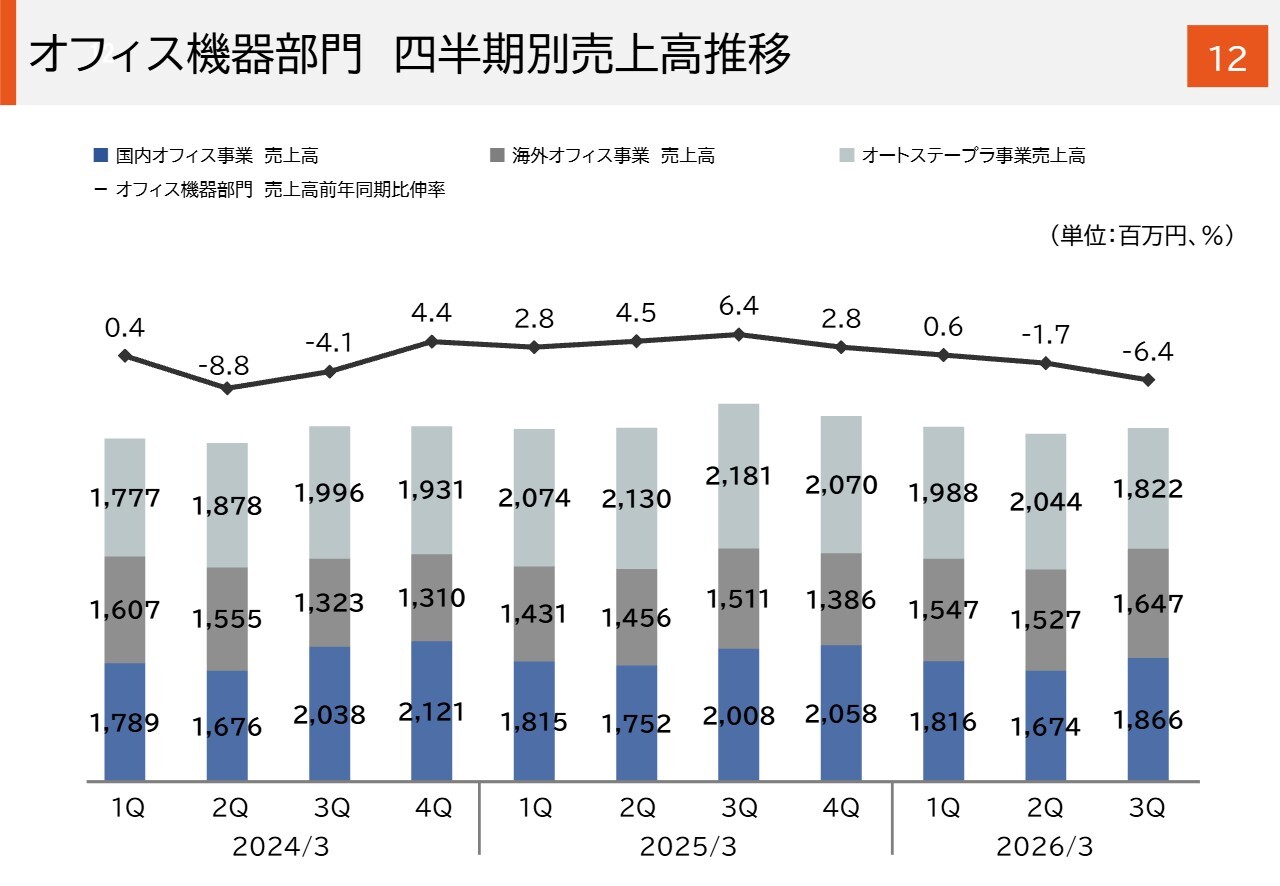

オフィス機器部門 四半期別売上高推移

こちらのスライドは、オフィス機器部門の四半期別売上高推移です。第3四半期の減収幅はマイナス6.4パーセントとやや大きくなっています。これは計画時に想定していたオートステープラ事業の減収に加え、先ほど説明した国内オフィス事業の取引先で突発的に発生したシステム障害による受発注・出荷停止が大きな要因となっています。

第4四半期では、大手通販からの受注が回復しています。また、今後は海外・国内ともに「ビーポップ」などの文字表示機器を拡販することで、このセグメント全体の収益性を確保していきたいと考えています。

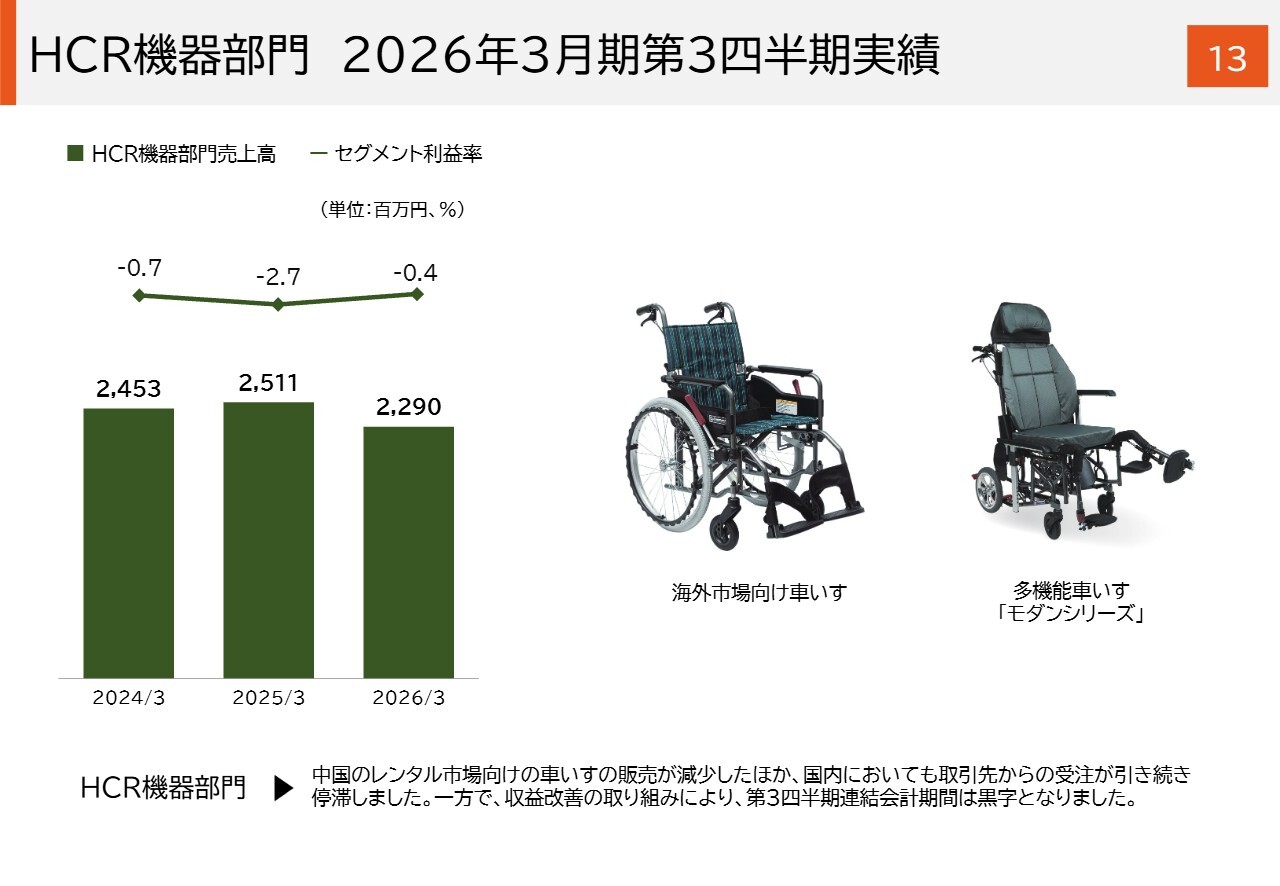

HCR機器部門 2026年3月期第3四半期実績

次のスライドは、HCR機器部門の実績です。売上高は減収となりましたが、継続的な収益改善により事業内容は確実に改善しています。まだ微々たるレベルではありますが、第3四半期の3ヶ月間では黒字に転換しました。

このセグメントの主力製品である車いすにおける国内事業環境は、決して良好とはいえません。その影響を受け、売上高は減少しています。しかし、このような厳しい環境下においても、さまざまな収益改善活動を実行しています。

これらの活動は、内部で管理している限界利益率の向上や固定費の適正化に着実に結びつき、改善が見られています。この取り組みが第3四半期の黒字転換に貢献しました。

今後も、限界利益率の向上や固定費の適正化によって事業体質を改善するとともに、付加価値の高い製品の拡販に取り組んでいきます。また、販売数量の増加により売上高の拡大を図ることで、安定した黒字事業を確立し、事業活動と社会貢献の両立を実現したいと考えています。

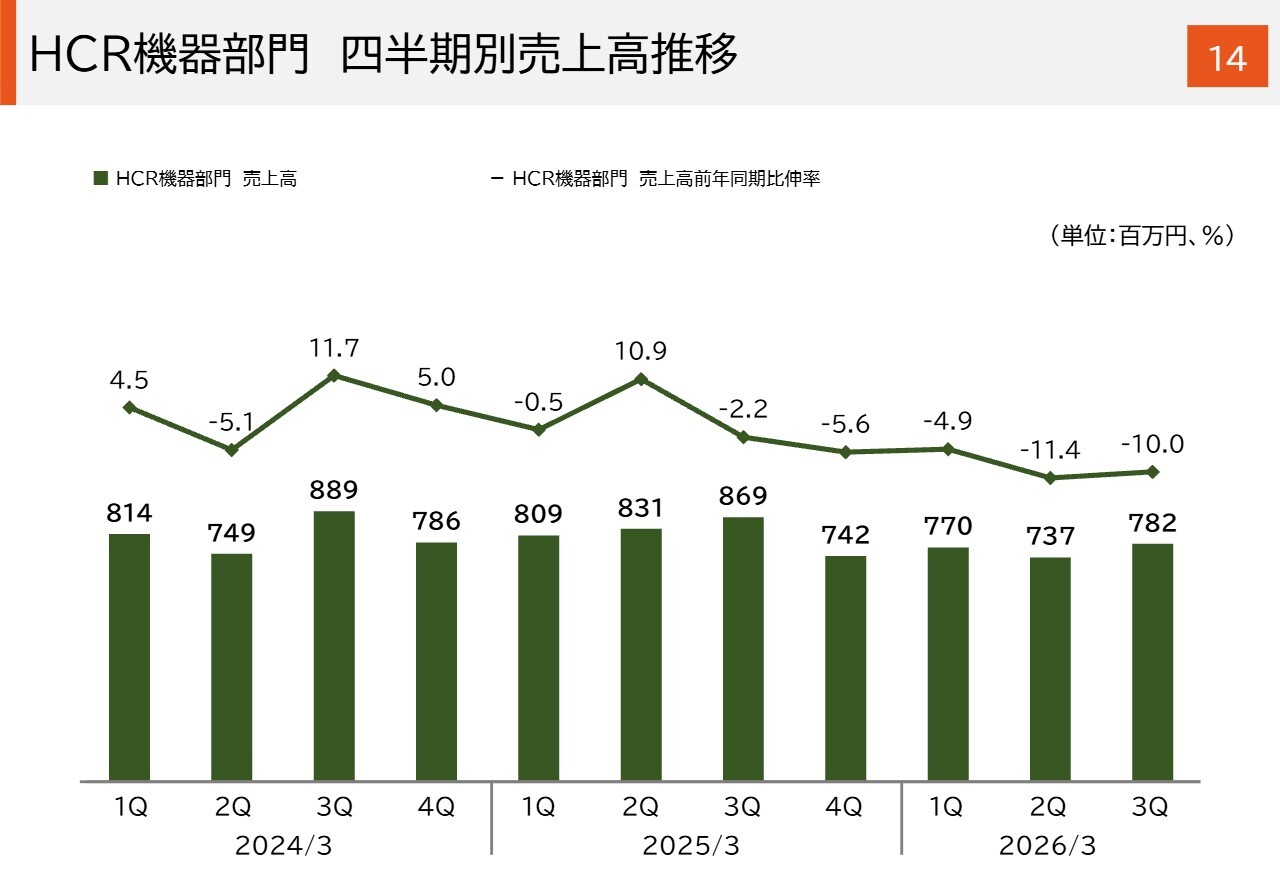

HCR機器部門 四半期別売上高推移

次のスライドは、HCR機器部門の四半期別売上高推移です。後ほどご覧いただければと思います。

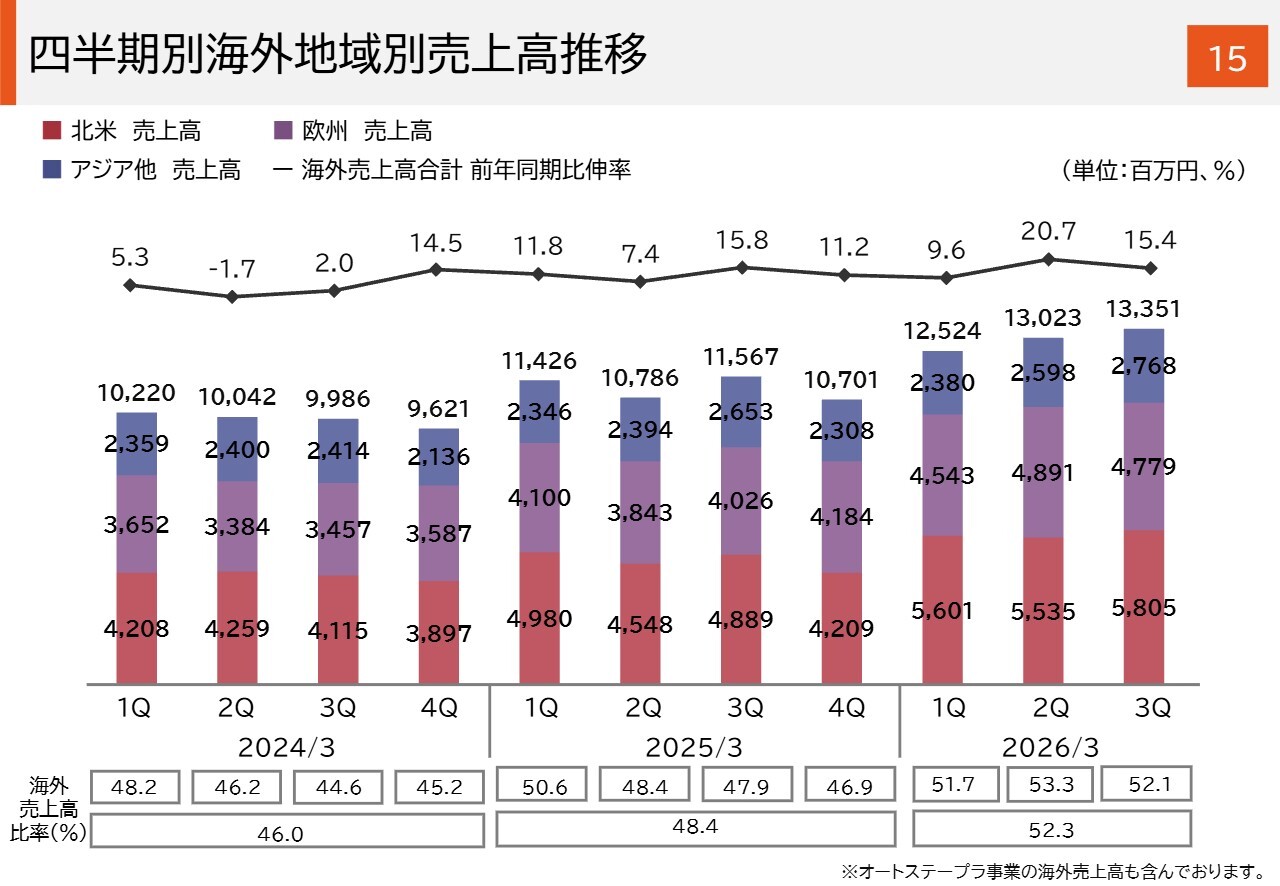

四半期別海外地域別売上高推移

こちらのスライドは、海外地域別売上高の推移を示したものです。鉄筋結束機を中心とする欧米での拡販活動が確実に実績に結びついた結果、当期の海外売上高は累計で388億9,900万円となりました。その全社に占める構成比は52.3パーセントまで高まりました。

引き続き、当社の事業成長の一丁目一番地である海外機工品事業や鉄筋結束機事業に注力し、マーケティング活動を推進します。それに加え、成長を加速させるためのM&Aを含めた成長投資も視野に入れながら、中期経営計画のKPIである海外売上高比率をさらに高めていきたいと考えています。

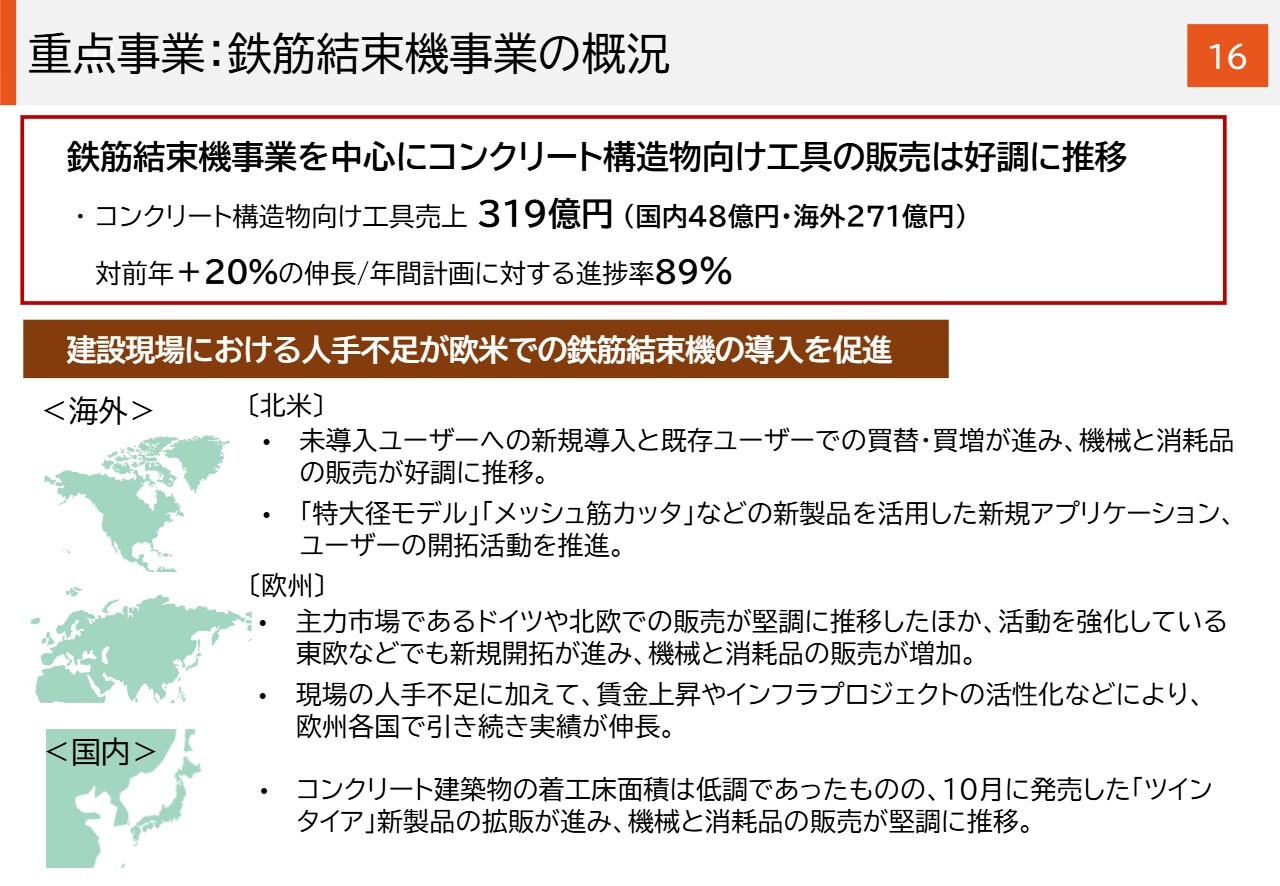

重点事業:鉄筋結束機事業の概況

こちらのスライドでは、重点事業である鉄筋結束機事業の概況について説明しています。販売活動および販売実績は好調に推移しており、その結果、コンクリート構造物向け工具の売上高は319億円となりました。これは前年同期比20パーセントの増加となり、当期期首に設定した年間計画に対する進捗率は89パーセントに達しています。

当期期首の計画は360億円であり、これを達成し、さらに超過することが確実な進捗状況となっています。また、中期経営計画の最終年度である来期計画390億円の1期前倒しでの達成も視野に入ってきました。

製品展開についてですが、当期は「ツインタイア」新製品の特大径モデルや、鉄筋結束関連機器である「メッシュ筋カッタ」を日本・欧州・北米の各市場に投入し、順調に販売が進んでいます。また、昨年10月には国内で大径モデルのフルモデルチェンジ版を投入し、間もなくこれを海外市場にも展開する予定です。

これらの新製品は、純増効果をもたらすだけでなく、その市場導入活動がメイン商品であるスタンダードモデルの拡販にも寄与しています。

各エリアでのその他の概況ですが、北米では住宅関連の市況は芳しくないものの、当社がエントリーしているコンクリート構造物の市場は堅調に推移しています。このような環境の中で、未導入ユーザーへの新規導入や既存ユーザーの買い替え・買い増しが進み、機械および消耗品ともに販売が好調に推移しました。

また、第1四半期終了時点で懸念していたトランプ関税による駆け込み需要とその反動については、ほぼなかったと認識しています。

欧州では、従来の主要エリアであるドイツや北欧での販売が回復し、堅調に推移しています。また、約2年前から拡販活動を行っている東欧エリアでも販売を増加させることができ、この期間を通じて欧州全体で順調かつ堅調な状況が続きました。

国内においては、コンクリート建築物の着工床面積が減少しており、事業環境は良好とはいえません。しかし、そのような中でも、新製品の拡販や生産性向上をキーとした現場活動により、機械および消耗品の販売は堅調に推移しています。引き続き、鉄筋結束機事業を最重要事業としてマーケティング活動を進めていきます。

以上、2026年3月期第3四半期の業績および事業活動についてご説明しました。

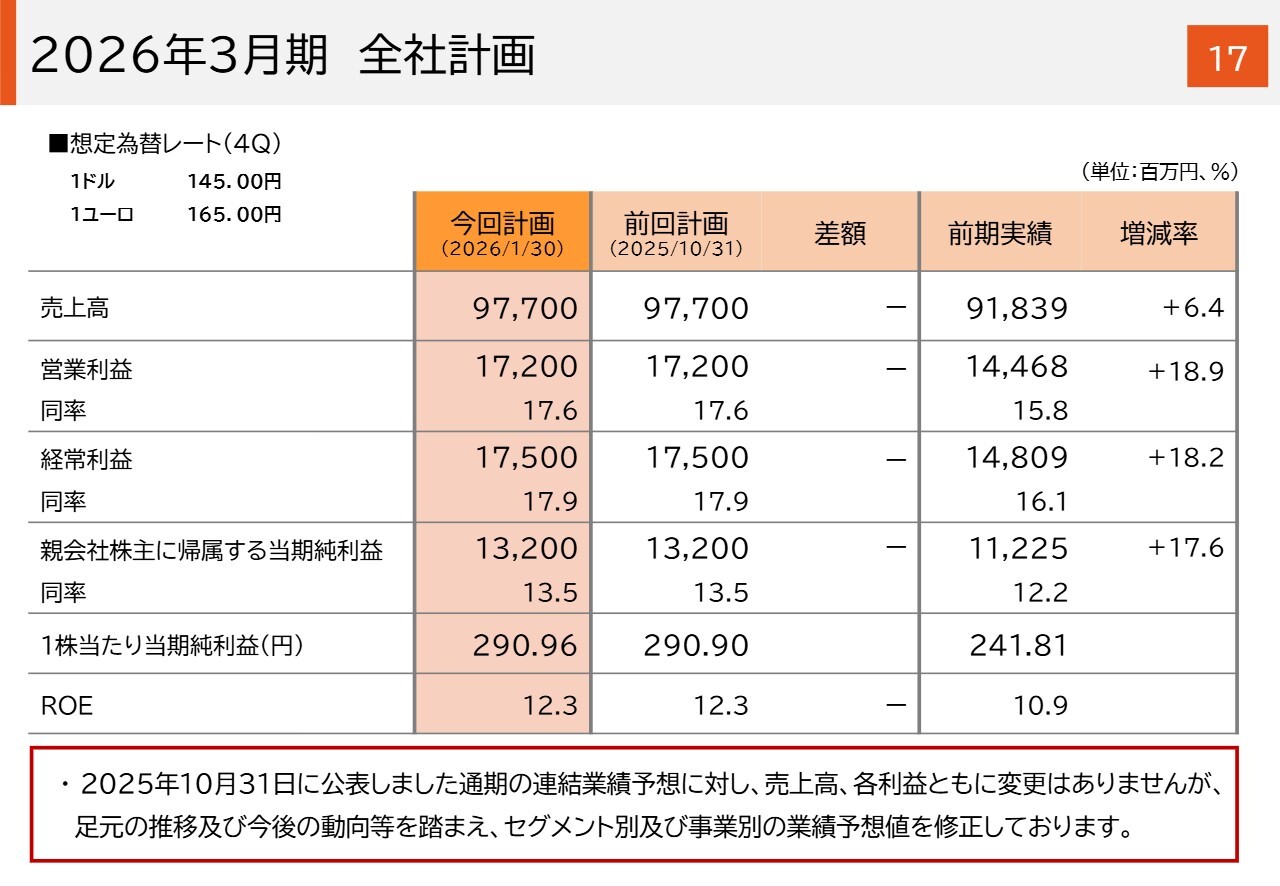

2026年3月期 全社計画

続きまして、こちらのスライドからは通期業績の見通しについてです。今回は、上期決算発表時点で上方修正した業績見通しから変更はありません。この業績により、4期連続で過去最高の業績を更新できる見通しです。

なお、この業績の前提となる為替レートは、第4四半期において1ドル145円、1ユーロ165円を想定しています。足元の為替レートがやや不安定であることを受け、今回の為替レートをやや保守的に設定しています。今後の為替レートの動向次第で、業績が大きく変動する可能性もあります。

為替レートは当社ではコントロールできませんが、事業は先ほど報告したとおり堅調に推移しており、残る第4四半期においてもさらなるマーケティング活動による拡販を進め、この業績見通しを実績ベースで上回ることを目指します。

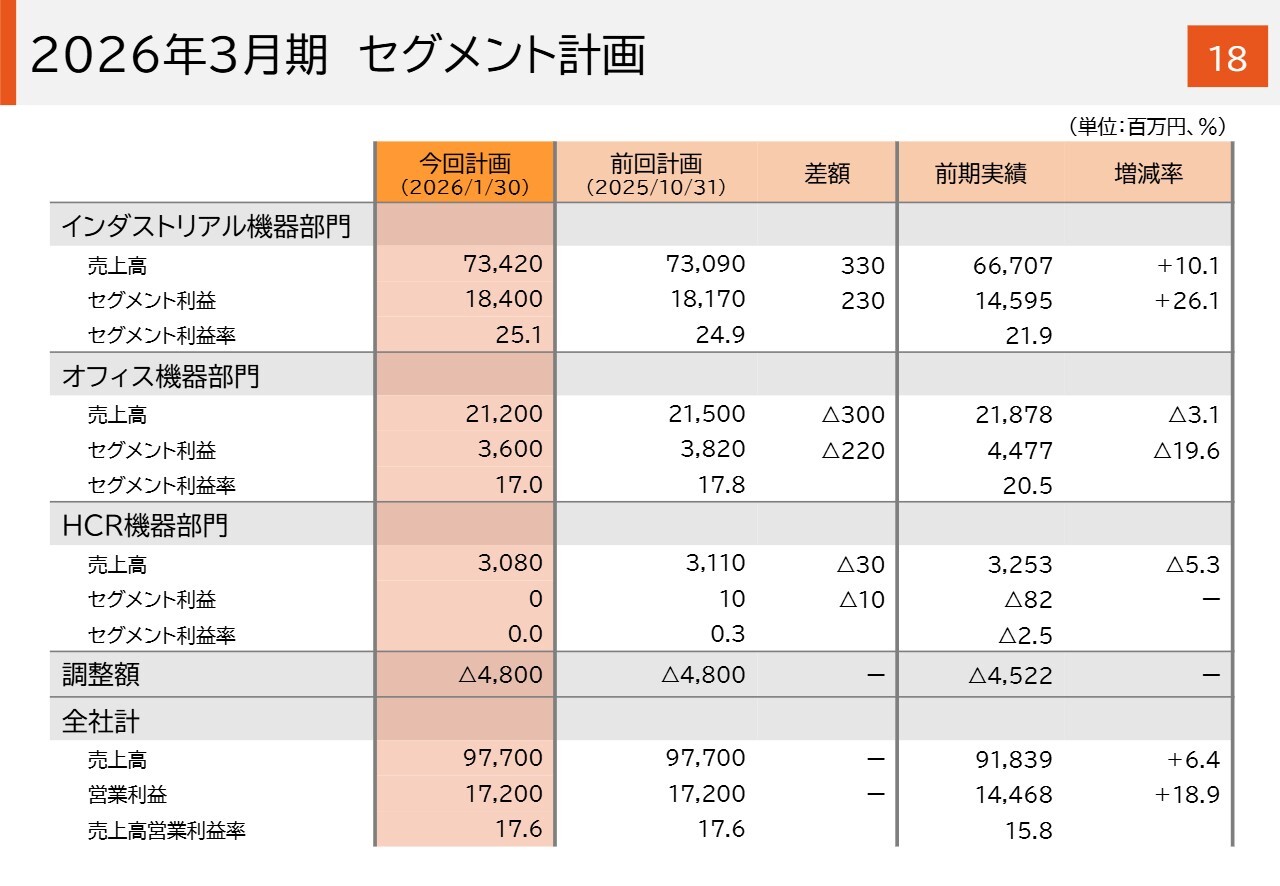

2026年3月期 セグメント計画

こちらのスライドは、セグメント計画を示しています。

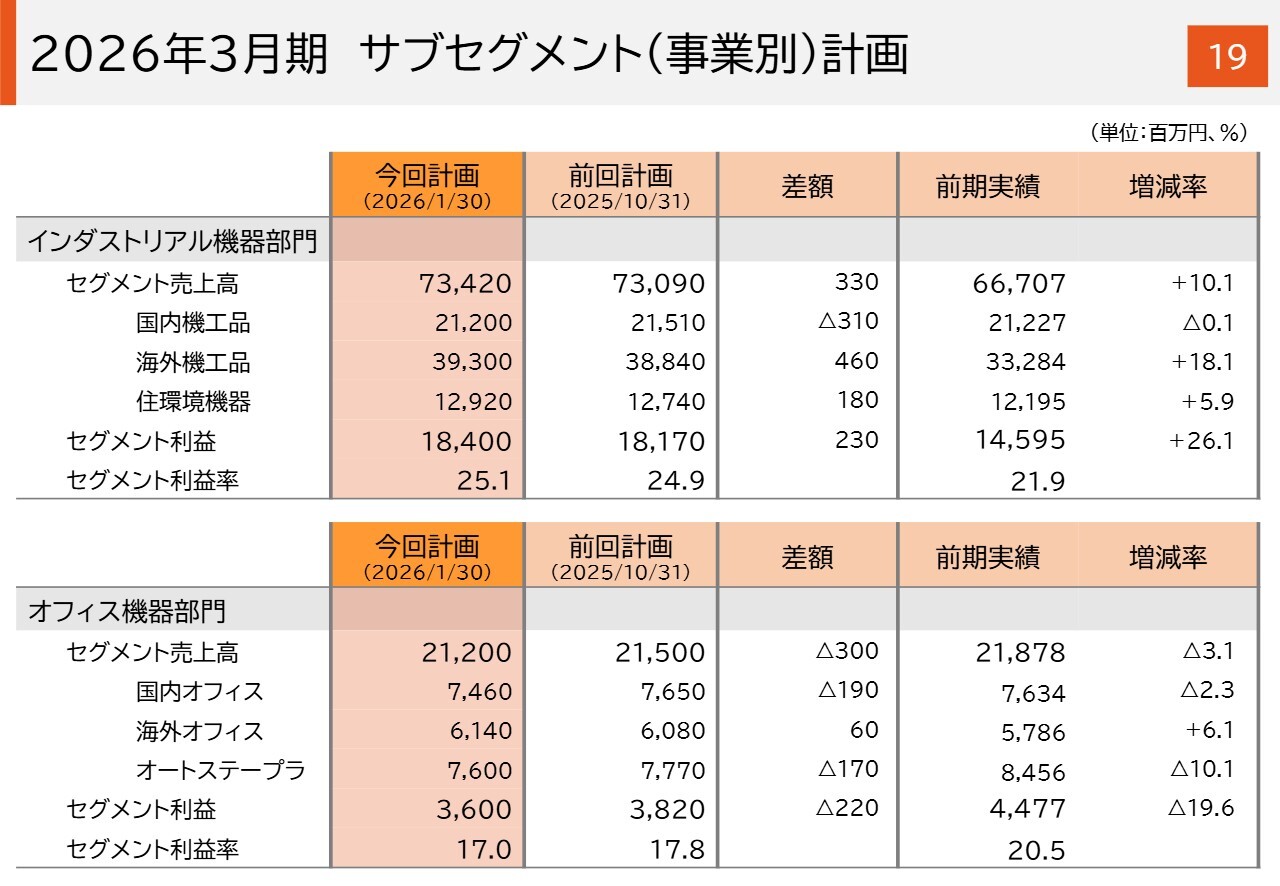

2026年3月期 サブセグメント(事業別)計画

次のスライドは、サブセグメント(事業別)の計画です。

今回、全社の業績は修正していませんが、セグメントとサブセグメントの見通しについては、計画の進捗状況などを踏まえ、微修正しています。数値についてはスライドをご覧ください。

配当政策 1株当たり配当金

こちらのスライドは、配当政策についてです。1株当たりの配当金を示しており、業績の堅調な推移を踏まえ、前期から18円増配し、1株当たり年間配当金を132円とする予定です。

なお、この配当金は、本日決議・開示して、後ほどご説明する株式分割前の基準の配当金になります。

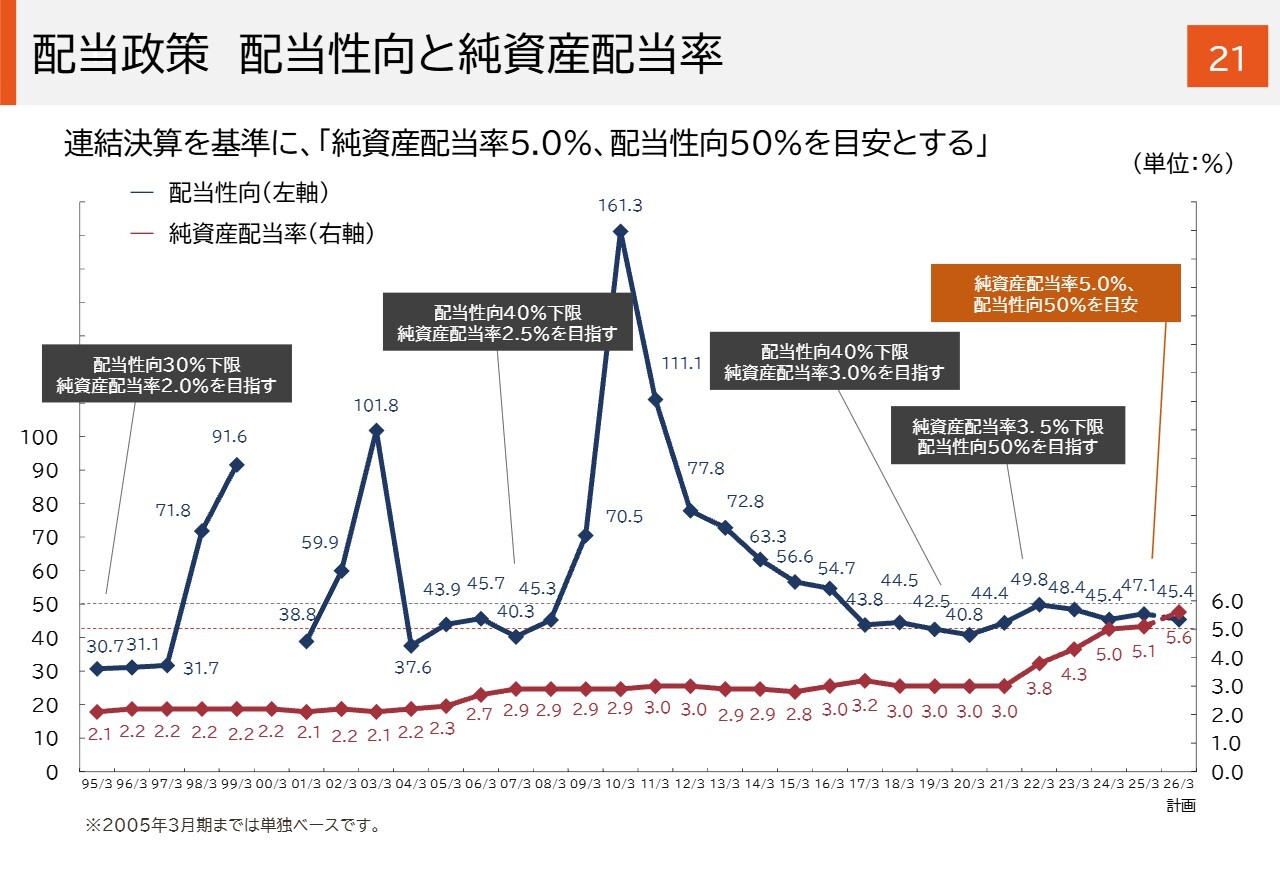

配当政策 配当性向と純資産配当率

こちらのスライドは、配当政策および配当性向とDOEの推移について示しています。引き続き、株主還元の方針を策定し、積極的な還元政策を推進していきます。

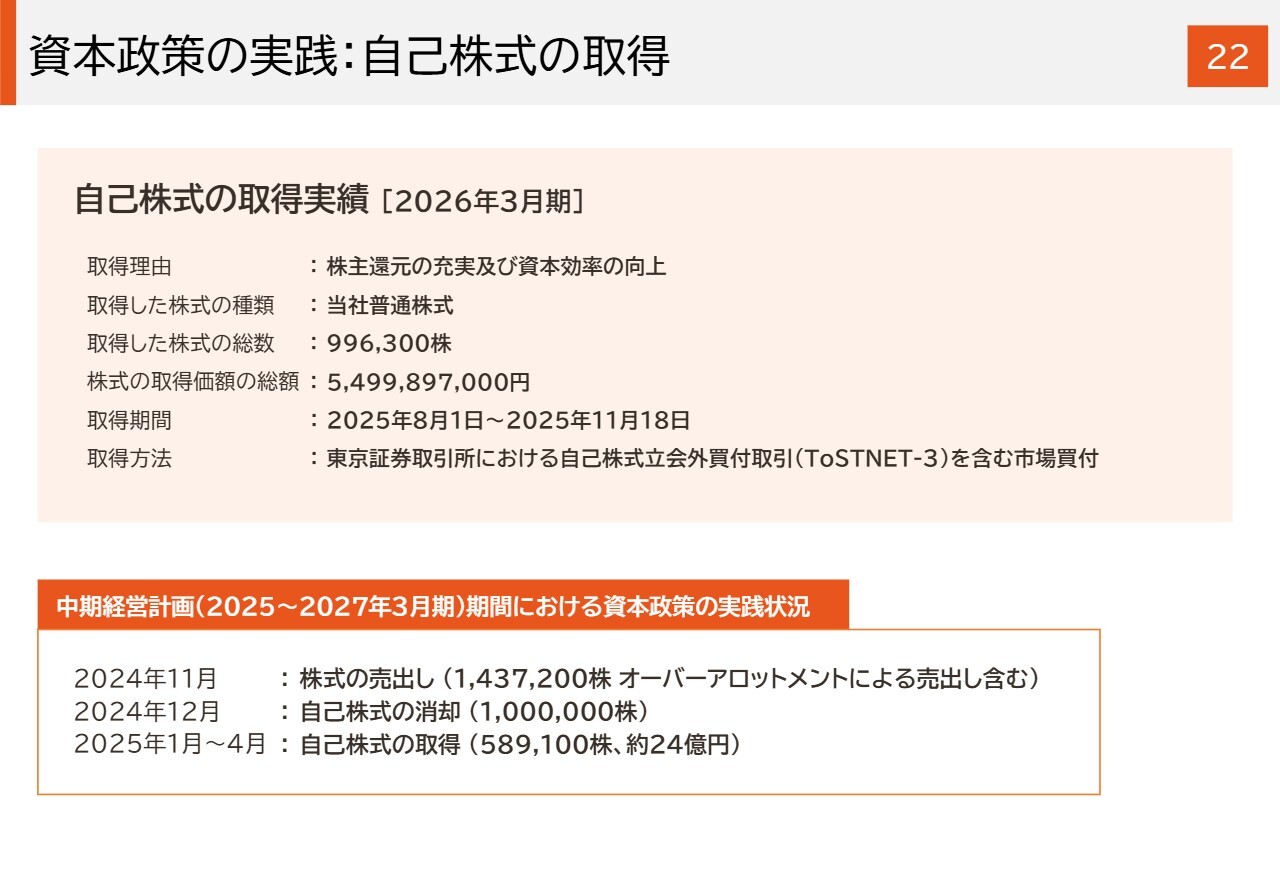

資本政策の実践:自己株式の取得

こちらは資本政策に関するもので、当期に実施した自己株式の取得の結果を示しています。当社は、配当による株主還元に加えて、株主還元の充実や資本効率の向上を目的に、自己株式の取得を進めています。

当期は、8月から11月にかけて99万6,300株、54億9,989万7,000円の自己株式を取得しました。引き続き、業績と配当政策を基準とした配当とともに、機動的な自己株式の取得を検討し、推進していきます。

資本全体を考慮すると、事業収益力拡大のための成長投資と、配当・自己株式取得による株主還元の2つを軸とした資本政策は、当社の継続的な重要課題です。今後も、成長投資と株主還元の両方を積極的に行いたいと考えています。

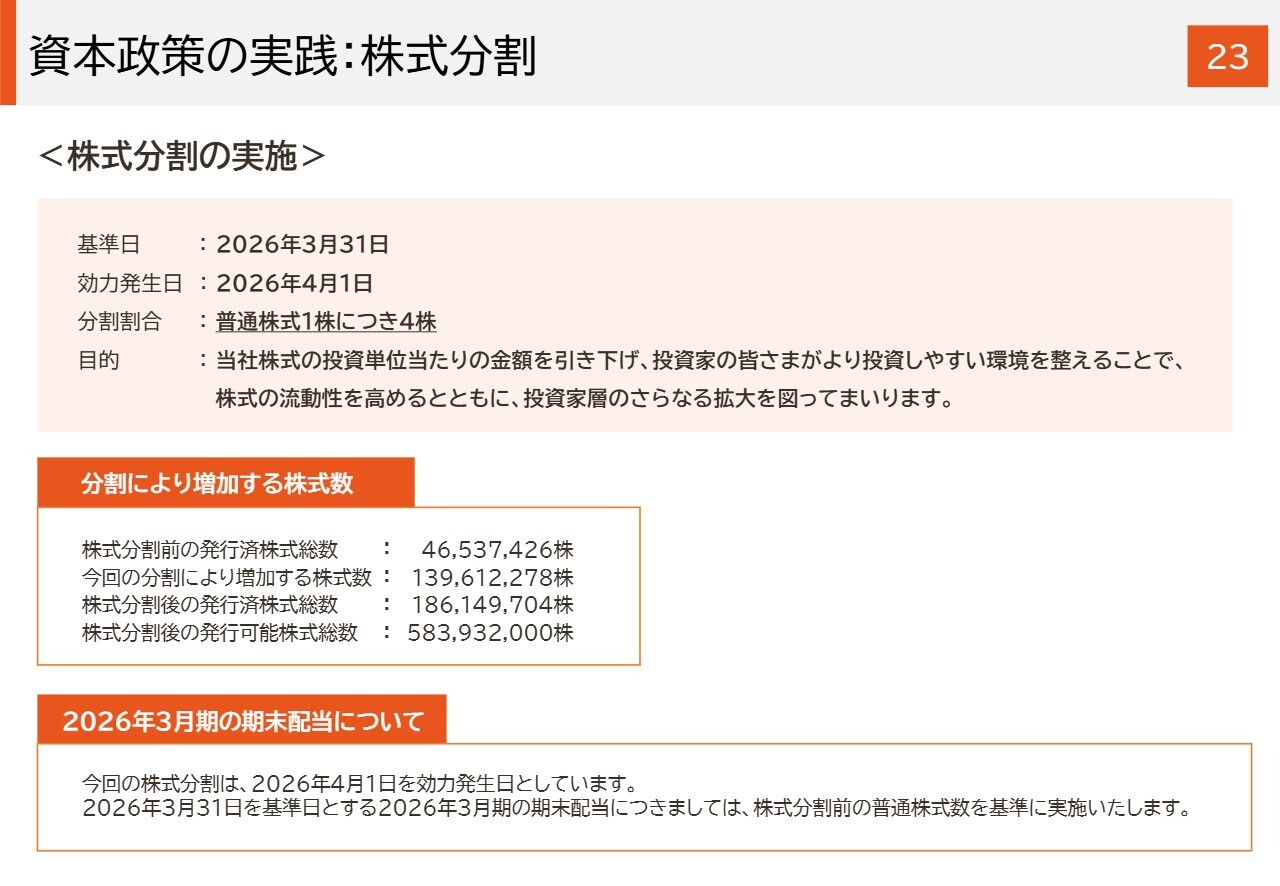

資本政策の実践:株式分割

こちらは、本日、取締役会の決議を経て開示した株式分割に関する内容です。最近の事業活動の成果による業績の進捗、それに伴う損益やROEなどの経営指標の向上、さらにはこれらを投資家のみなさまにご理解いただいた結果、当社の企業価値を示す株価が堅調に推移しています。

こうした背景を踏まえ、株式の投資単位当たりの金額を引き下げ、投資家のみなさまにとってより投資しやすい環境を整備し、株式の流動性向上および投資家層のさらなる拡大を目指すため、本日の取締役会で株式分割を決議し、先ほど公表しました。

内容は、本年3月31日を基準日とし、効力発生日を翌日である4月1日として、株式1株を4株に分割します。本日ご説明した堅調な事業成長を、今後も持続的かつ継続的に実現することに加え、成長投資と株主還元を両輪とした資本政策を推進します。さらに、今回の株式分割を通じて、投資家のみなさまに選ばれる企業を目指していきます。

なお、先ほども申し上げたように、2026年3月期の配当は、この株式分割前の株式数を基準として実施します。

以上、2026年3月期第3四半期の業績の結果、事業活動の状況、通期の業績見通し、資本政策についてご説明しました。

ご説明のとおり、当社の事業としての稼ぐ力は確実に向上していると認識しています。今後も鉄筋結束機をはじめとする重点商品の拡販を推進するとともに、例えばトランプ関税などの突発的な課題にも適時適切に対応することで、持続的に事業収益力を高めることを目指します。

また、成長のための投資と株主還元を両輪で積極的に進めることで、資本効率・資本収益性を向上させ、企業価値を高めていきたいと考えています。

質疑応答:北米における関税対応および値上げの取り組みについて

質問者:北米に関して、関税引き上げ前に輸入した現地在庫があり、それに先行するかたちで値上げを実施しました。そのため、上期は利益率が高くなっているとのことですが、第3四半期では、そのようなことがなく実力ベースの実績と理解してよろしいでしょうか?

角:おっしゃるとおりです。当社では5月1日から関税対応の値上げを実施し、さらに9月1日にも値上げを行いました。第1四半期はほぼ旧原価(関税適用前の原価)での販売で、第2四半期の途中から新しい関税がかかった原価(関税を反映した原価)が適用されているイメージです。

第3四半期も一部には旧原価のものがありましたが、第3四半期以降はほぼ新たな原価、つまりトランプ関税がかかった原価に移行しています。そのため、ご認識のとおり、現在は原価の部分と値上げの部分が近い水準に達しています。

質問者:今後の値上げの取り組みとして、まだ浸透余地はあるのでしょうか?

角:もともと私どもの鉄筋結束機は非常に商品力があるため、かなり高い価格帯で販売されています。

今回、関税への対応として値上げを実施しましたが、これが素早く浸透したのは、鉄筋結束機「ツインタイア」の非常に強い商品力によるものと考えています。

そのような意味では、高い価格設定の商品ですので、当面はこの価格帯での販売数量増を目指した活動に力を入れていきます。

この商品は機械、消耗品ともに非常に高い利益率を誇っており、販売すれば確実に利益につながります。したがって、販売数増加のための活動に注力したいと考えています。

値上げについては、行わないというわけではなく、状況に応じてタイミングを見ながら検討することになると思います。

質問者:ワイヤも値上げしているということでしょうか?

角:消耗品のワイヤについても、同時期に値上げしています。

質疑応答:鉄筋結束機の新製品投入計画と市場展開について

質問者:米国での新製品の投入についてですが、現在投入済みのものは特大径モデルでしょうか? 今後投入予定の製品は、どのようなものですか?

角:現在、私どもは鉄筋結束機について、スタンダードモデル、大径モデル、特大径モデルという3つのモデルを展開しています。

今回、日本・欧州・北米市場で新たに特大径モデルを投入しました。また、フルモデルチェンジした大径モデルを昨年10月に国内市場に先行的に投入しており、欧米市場にはまもなく同モデルを投入することを予定しています。

質問者:それは今年中というイメージですか? 来期かもしれないということでしょうか? 特大径モデルよりも大径モデルのほうが、汎用性としてはより高い製品になるのですか?

角:2ヶ月から3ヶ月後ぐらいというイメージです。用途全体を100パーセントとすると、スタンダードモデルが80パーセント、残りの20パーセントを大径モデルと特大径モデルが占めます。その20パーセントのうち、大径モデルのほうが特大径モデルよりも構成比は高くなります。

質問者:「メッシュ筋カッタ」は、まだ海外では販売されていないのですか?

角:「メッシュ筋カッタ」は昨年に日本・欧州・北米でほぼ同時に、どちらかというと欧州が少し早いタイミングで市場投入しました。これは鉄筋結束機関連の商品で、非常に順調な滑り出しとなっています。

もともと欧州での需要が最も大きいと見込んでいましたが、その見込み以上の結果が欧州で出ており、非常に順調にスタートを切れています。

質問者:欧州での好調は、新製品効果も影響しているということですか?

角:おっしゃるとおりです。昨年発売した新製品の効果もあり、欧州および北米市場ともに好調です。

国内市場は依然として厳しい外部環境ですが、新製品の効果と販売拡大活動により、堅調に推移しています。

質疑応答:第4四半期の減価償却費増加計画について

質問者:減価償却費について、今期は第4四半期から少し増える計画になっていると思いますが、その内容について教えていただけますか?

角:減価償却については、こちらのスライドに記載しています。当期の年間計画はスライドの下段の右から2列目に示されており、実施状況はオレンジ色の箇所に示されています。この年間計画は期首に立てたもので、実際には設備投資の進捗率が55.6パーセントという状況です。

そのため、実際に減価償却費がこの計画どおりに進むかどうかは不確定で、最終的には計画を下回る実績になる可能性があると考えています。

減価償却費の内訳としては、極端に大きなものはなく、それぞれ計画に基づいて実施されています。ただし、新製品の投入により時期的なずれが生じていることや、それに伴い設備投資が増加していることもあり、減価償却費の計上もそれにリンクして、計画よりやや低くなるのではないかと予想しています。

質疑応答:ロボット鉄筋結束機の投入時期について

質問者:以前少しお話しされていたロボット鉄筋結束機の投入時期に関して、なにかアップデートはありますか?

角:昨年の「WOC(World of Concrete)」では、参考出品というかたちで公表しました。まだ耐久性や耐候性などに課題があり、これらの課題を解決して製品の実用化、市場投入に向けて、現在R&D部門を中心に取り組んでいるところです。

社内的には何年のいつ頃という計画はありますが、現時点では詳細を公表することができません。期待してお待ちいただければと思います。曖昧な点があり申し訳ありませんが、鋭意進捗中であり、市場に出す計画です。

質疑応答:鉄筋結束機の価格改定と競合状況について

質問者:鉄筋結束機について、今回も価格改定後、その価格が順調に浸透しているとのお話でした。現状、値上げした段階での競合他社との価格差などを踏まえ、今後さらなる価格改定の余地があるとお考えでしょうか?

角:今回、トランプ関税に関連して、鉄筋結束機は値上げを実施しました。現在、米国において当社の「ツインタイア」と直接競合する商品はないと認識しています。もちろん、鉄筋結束機と同種の商品は存在しますが、それらは当社で言うところの1世代前の商品です。

また、価格について具体的な数字は控えますが、当社製品は依然としてかなり高い価格設定になっています。それでも、先ほどお伝えしたような商品力の強さのおかげで、当社製品の販売は好調です。

現在の価格であってもお客さまから支持されていることを踏まえると、さらなる値上げをするよりは、より多くのお客さまに商品を使っていただきたいと考えています。価格については、その時の物価水準や、トランプ関税など、なにかあればその時に対応を検討すると考えています。

質疑応答:ウクライナ復興需要が発生した場合の対応について

質問者:欧州では最近、東欧でも新規開拓が進んでいるというお話があったかと思います。少し気が早いかもしれませんが、今後、ロシアとウクライナの問題が解決し、ウクライナの復興需要が生じた際に、御社の製品は地理的にそうした需要に対応できる範囲にリーチできているのでしょうか?

角:当社はもともと、ドイツや北欧を中心にビジネスを展開してきましたが、現在では東欧でも販売数量が大きく増加してきました。

具体的には、ポーランドで大きな実績を上げており、ご存じのようにポーランドはウクライナの隣国です。そのため、ウクライナ復興需要が発生した場合、ポーランドがその需要に応えるキーとなる国になると考えています。そのような状況を見越し、当社では現在からその時に備えてチャネル政策を検討し、実行に移しています。

質疑応答:オフィス機器部門における大手通販のトラブルによる業績影響について

質問者:オフィス機器部門において、大手通販のトラブルの影響があったというお話がありました。このトラブルによって、今回の業績にどの程度の影響が出ているのでしょうか?

また、御社の製品はその通販サイトだけでなく、他のサイトでも購入可能だと思いますが、そちらにシフトすることで、結果的に数字に変化がないというわけではないのでしょうか?

角:こちらのスライドに、第3四半期累計の棒グラフが掲載されています。一番下の項目が国内オフィス事業であり、こちらがご質問の該当事業となります。前年同期の売上高は55億7,600万円でしたが、今期は53億5,800万円となり、約2億円減収となっています。

具体的な金額については控えますが、この減収幅の過半は、大手通販会社のトラブルによる影響と捉えています。

質問の後半部分についてですが、おっしゃるとおり、今回トラブルのあった取引先はもちろん、他の通販会社でも供給可能な体制が整っていました。しかし、マックスで取引している大手通販会社向けの第3四半期の減収分や増収分を見ると、今回トラブルがあった取引先の売上の半分もカバーできていない状況で、減収要素であったと認識しています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

6454

|

6,960.0

(02/27)

|

+160.0

(+2.35%)

|

関連銘柄の最新ニュース

-

02/02 08:38

-

01/30 18:50

-

01/30 15:30