【QAあり】ビジネスエンジニアリング、ライセンス販売の好調により、3Q業績は力強く伸長 通期業績予想、配当予想を上方修正へ

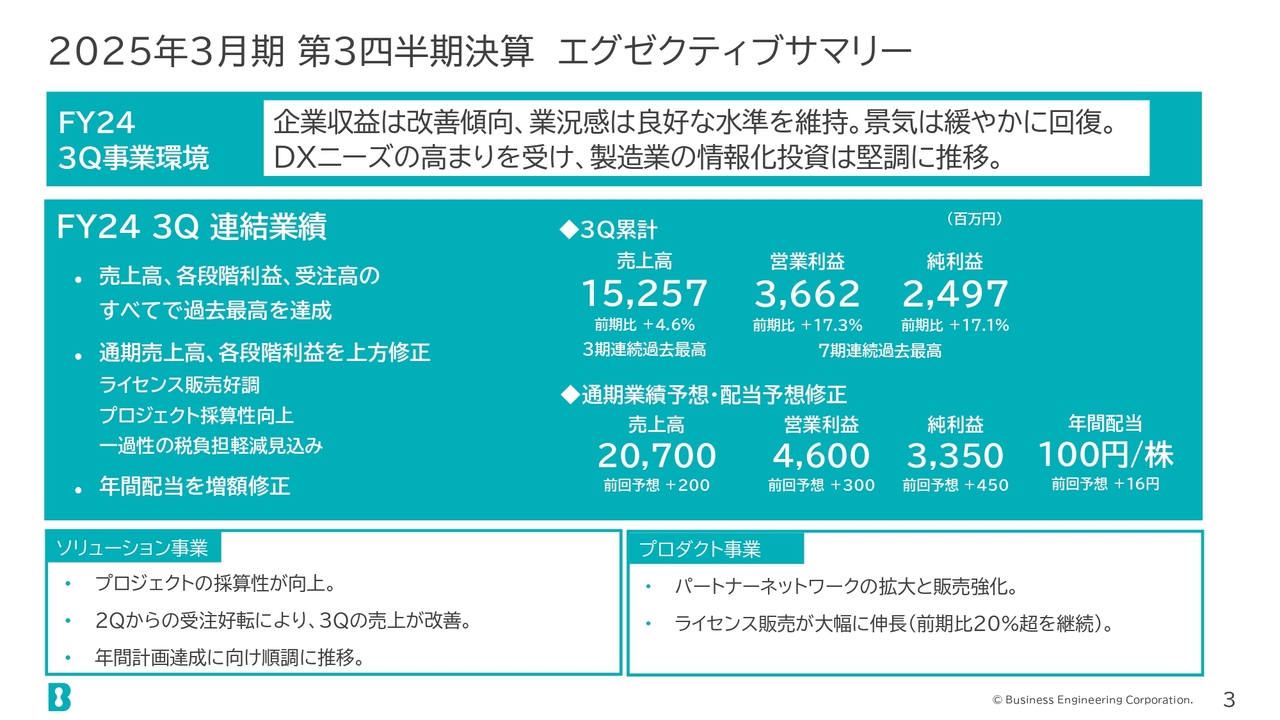

2025年3月期 第3四半期決算 エグゼクティブサマリー

別納成明氏:ビジネスエンジニアリング株式会社代表取締役専務取締役CFOの別納です。これより、2025年3月期第3四半期決算についてご説明します。

まず、全体のサマリーです。この第3四半期は良いかたちで終えることができました。売上高は前期比4.6パーセント増の152億5,700万円、営業利益は前期比17.3パーセント増の36億6,200万円、純利益は前期比17.1パーセント増の24億9,700万円です。売上高は3期連続過去最高、営業利益、純利益は7期連続過去最高となりました。

この結果を踏まえ、通期業績予想、配当予想を修正しました。売上高は、前回予想から2億円増額の207億円、営業利益は3億円増額の46億円、純利益は4億5,000万円増額の33億5,000万円を目指し、年間配当は16円増額の1株100円を予定しています。

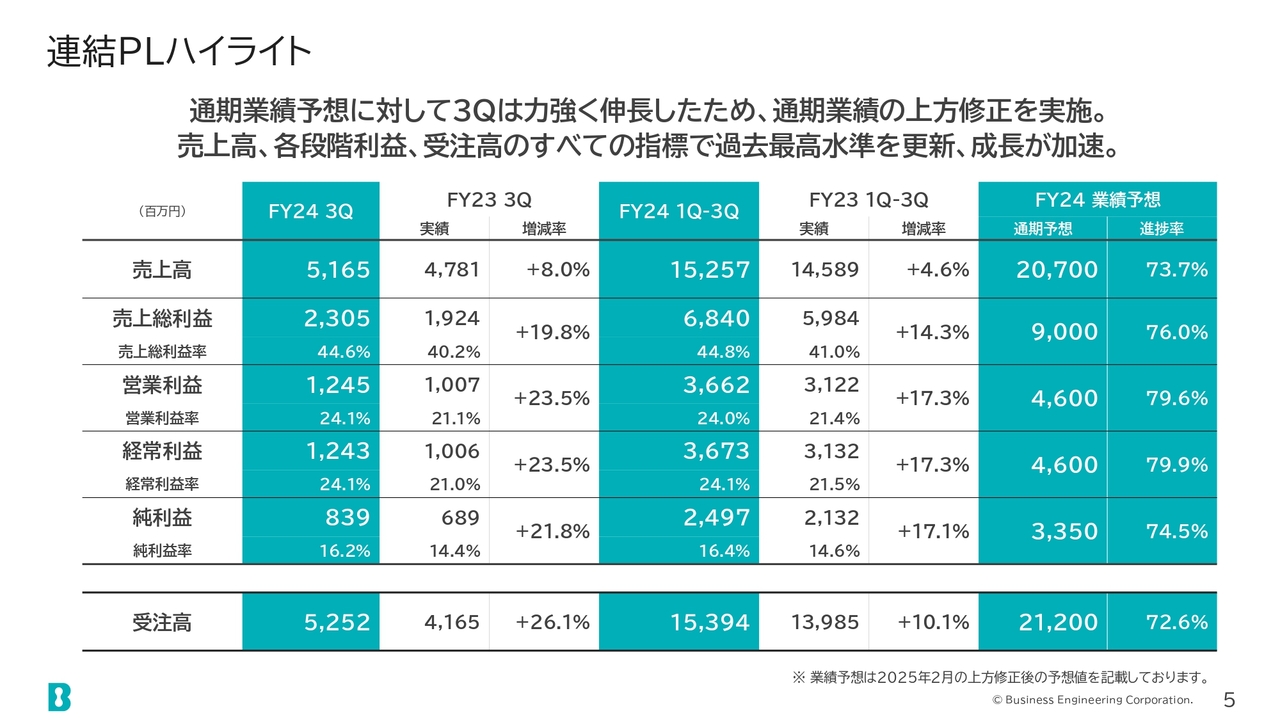

連結PLハイライト

連結のP/Lハイライトです。通期業績予想に対して第3四半期は力強く伸長し、売上高は8.0パーセント増、営業利益は23.5パーセント増、受注高は26.1パーセント増でした。第3四半期累計では、売上高4.6パーセント増、営業利益17.3パーセント増、受注高は10.1パーセント増と、成長が加速しています。

この結果を踏まえて修正した通期業績予想に対する進捗率は、売上高は207億円で進捗率73.7パーセント、営業利益は46億円で進捗率79.6パーセント、受注高は212億円で進捗率72.6パーセントとなりました。

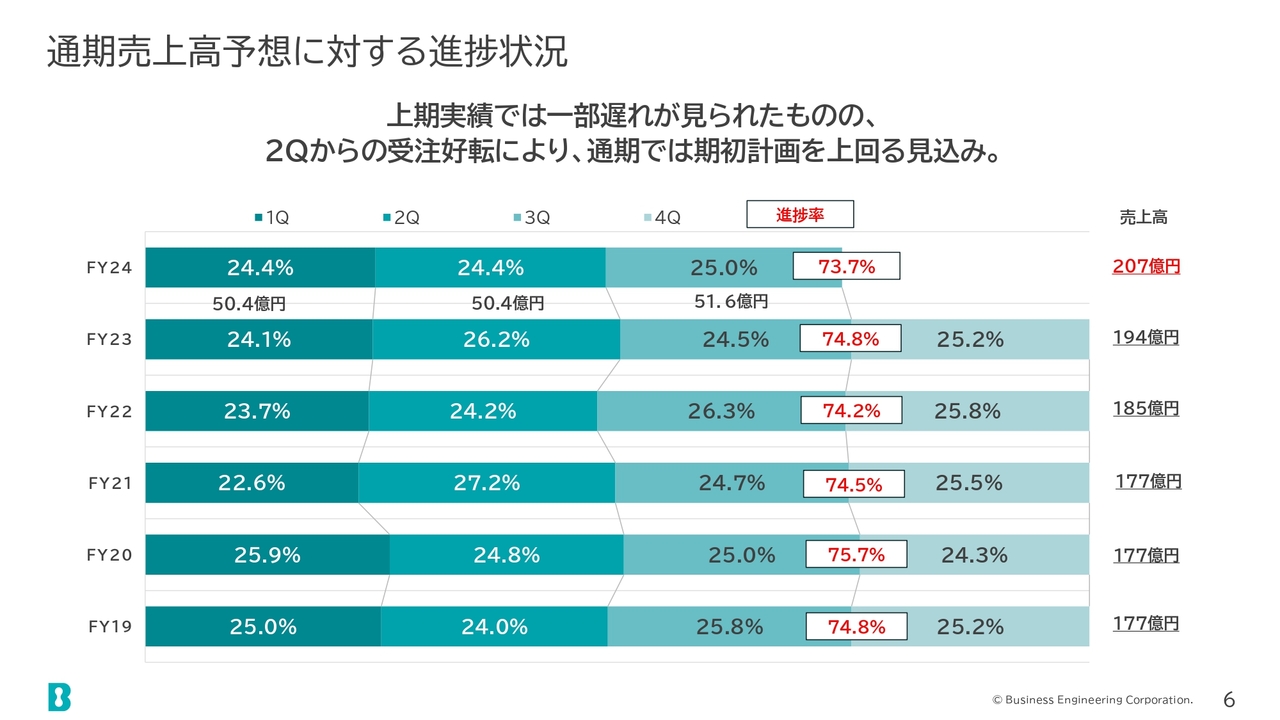

通期売上高予想に対する進捗状況

売上高の予想に対する進捗状況を過年度と比較したグラフです。今年度は上期の受注が少し遅れたものの、第2四半期からは受注が好転しており、それが第3四半期の売上に反映されています。

ご覧のとおり、第3四半期の売上高は51億6,000万円で、第1四半期、第2四半期の売上高を上回っています。また、通期の業績予想207億円に対する進捗率は73.7パーセントです。

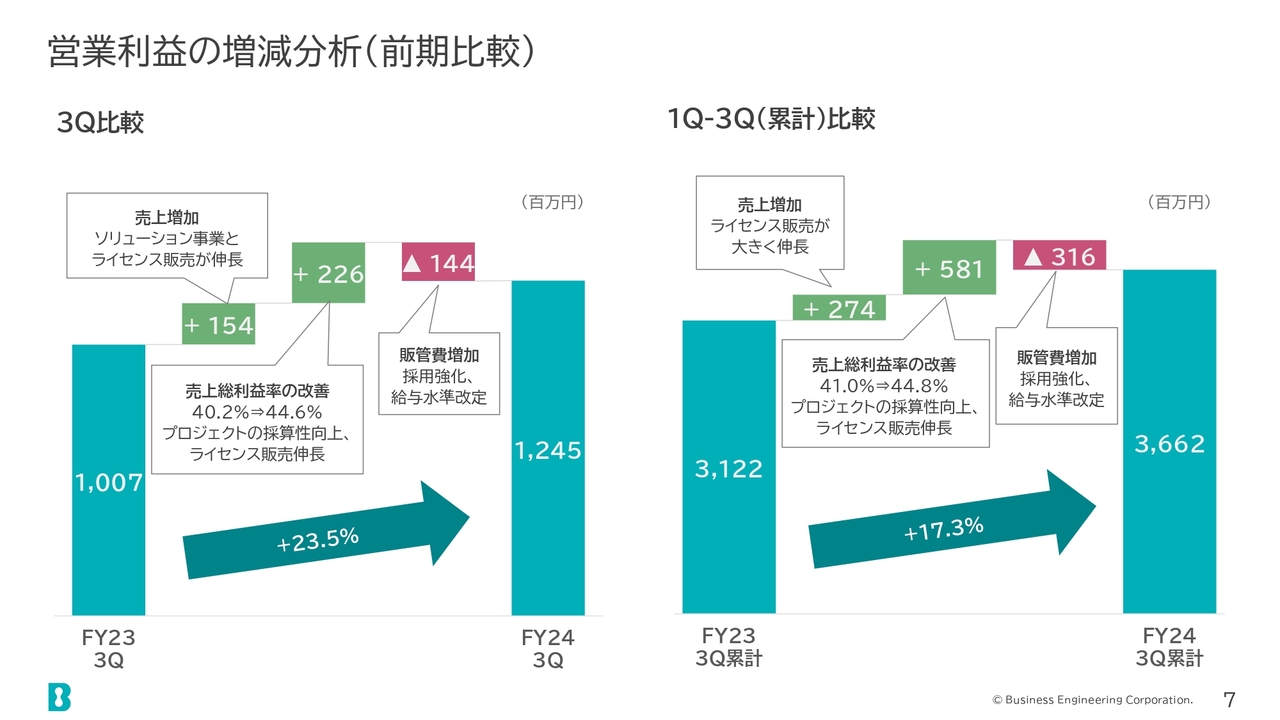

営業利益の増減分析(前期比較)

営業利益の増減分析です。第3四半期の実績は、前期の10億700万円に対し、今期は12億4,500万円となり、23.5パーセント増加しました。この内訳として、まず売上増加により1億5,400万円増となっています。こちらはソリューション事業とプロダクト事業のライセンス販売の伸長によるもので、両事業とも売上増に貢献しています。

また、売上総利益率の改善により、2億2,600万円増となりました。利益率を40.2パーセントから44.6パーセントと、4.4ポイント改善しています。こちらも、ソリューション事業のプロジェクト採算性向上と、プロダクト事業のライセンス販売の伸長が貢献しています。

一方、販管費は1億4,400万円増加しました。こちらは主に、採用の強化や給与水準の改定など、人材に対する投資によるものです。これらの要因により、営業利益は23.5パーセント増となりました。

累計でもほぼ同じ要因が見られます。ただし、売上増加については、プロダクト事業のライセンス販売の伸長のみが貢献しています。その他の売上総利益率の改善、販管費の増加については、第3四半期と同様の要因となっています。

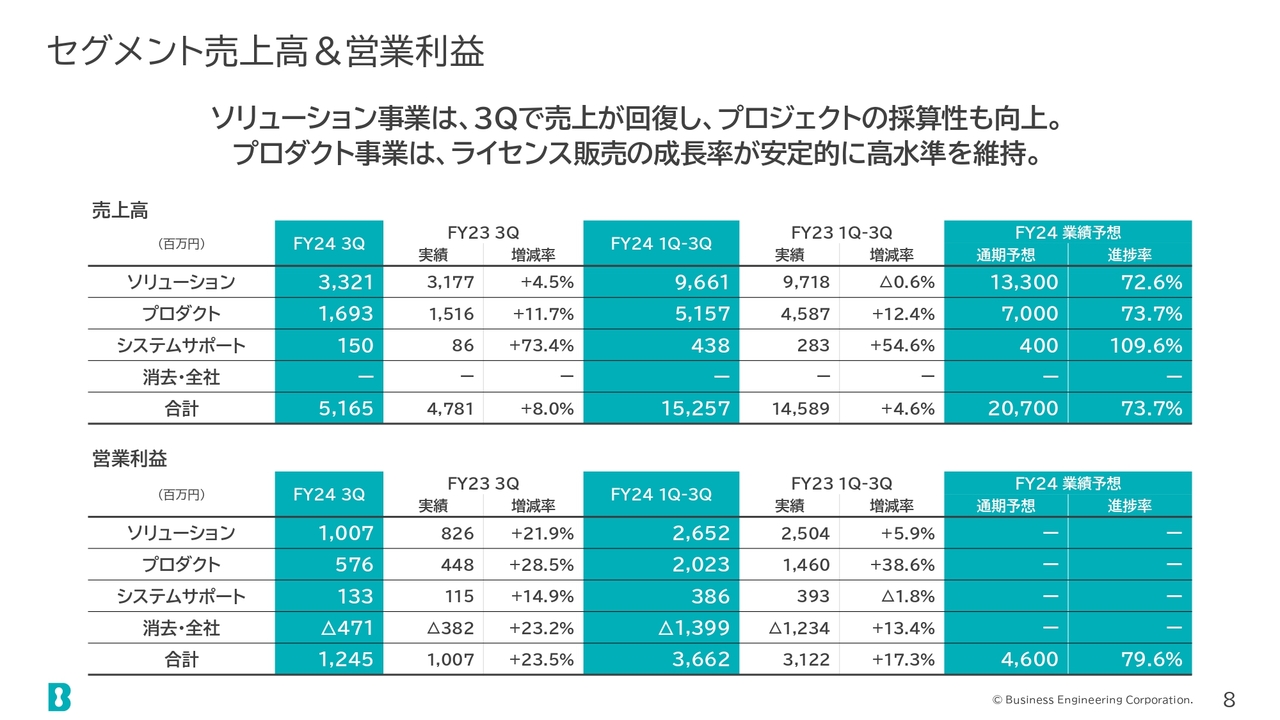

セグメント売上高&営業利益

セグメント別の売上高と営業利益です。

ソリューション事業は、第3四半期で売上が回復しています。プロジェクトの採算性も向上し、売上・利益とも増加しました。第3四半期の売上高は4.5パーセント増、累計ではまだ若干減収となっているものの、かなり追いついてきています。営業利益は、第3四半期が21.9パーセント増、累計では5.9パーセント増です。中間期は減益でしたが、増益に転じることができました。

プロダクト事業は、ライセンス販売の成長率が安定的に高水準を維持しています。その結果、第3四半期の売上高は11.7パーセント増、累計でも12.4パーセント増となりました。営業利益は第3四半期が28.5パーセント増、累計では38.6パーセント増と、大幅な増益を達成しています。

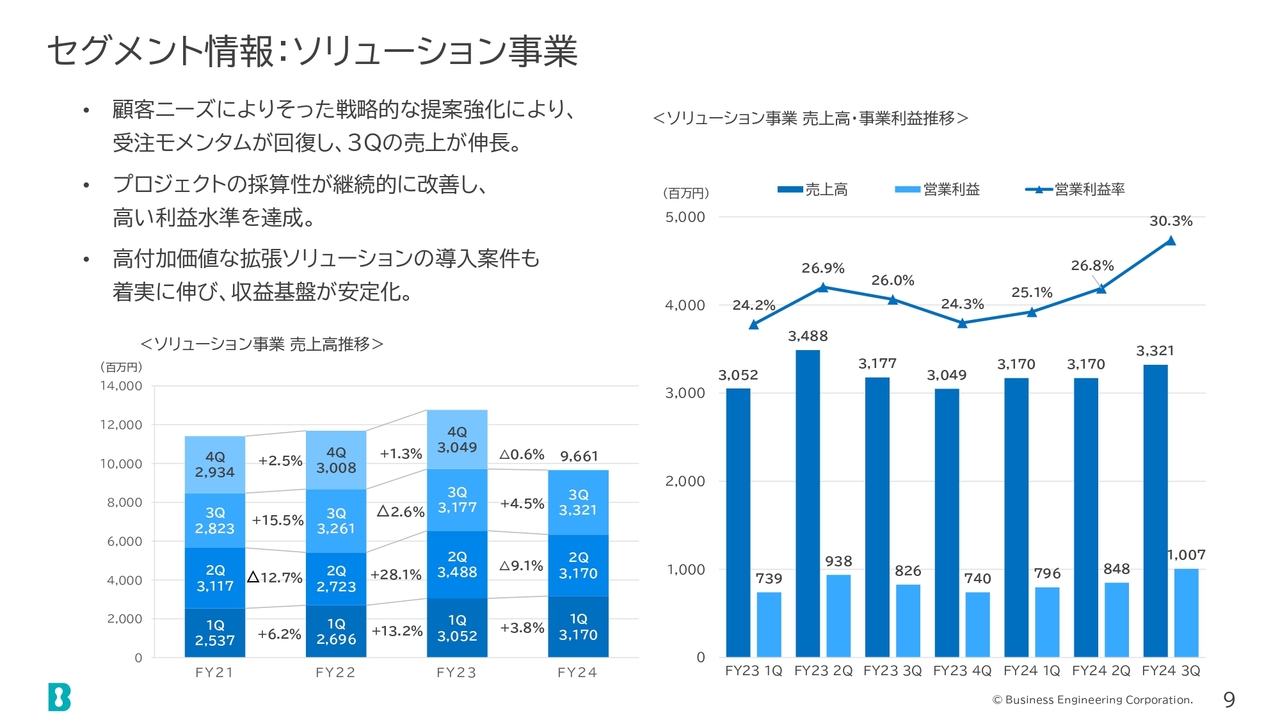

セグメント情報:ソリューション事業

セグメント情報です。ソリューション事業は、顧客ニーズに寄り添った戦略的な提案強化によって受注モメンタムが回復し、第3四半期の売上が伸長しました。ご覧のように、四半期ごとの売上の推移を示した棒グラフでも、第3四半期から上がっています。

また、プロジェクトの採算性は継続的に改善し、高い利益水準を達成しました。利益率の推移を見ても、第1四半期から第3四半期にかけて、利益率が改善していることがわかります。これは、高付加価値な拡張ソリューションの導入案件が着実に伸び、収益基盤が安定化したことが要因です。

累計のグラフを見ると、第2四半期までは前年度を下回っていましたが、第3四半期ではほとんど追いついています。

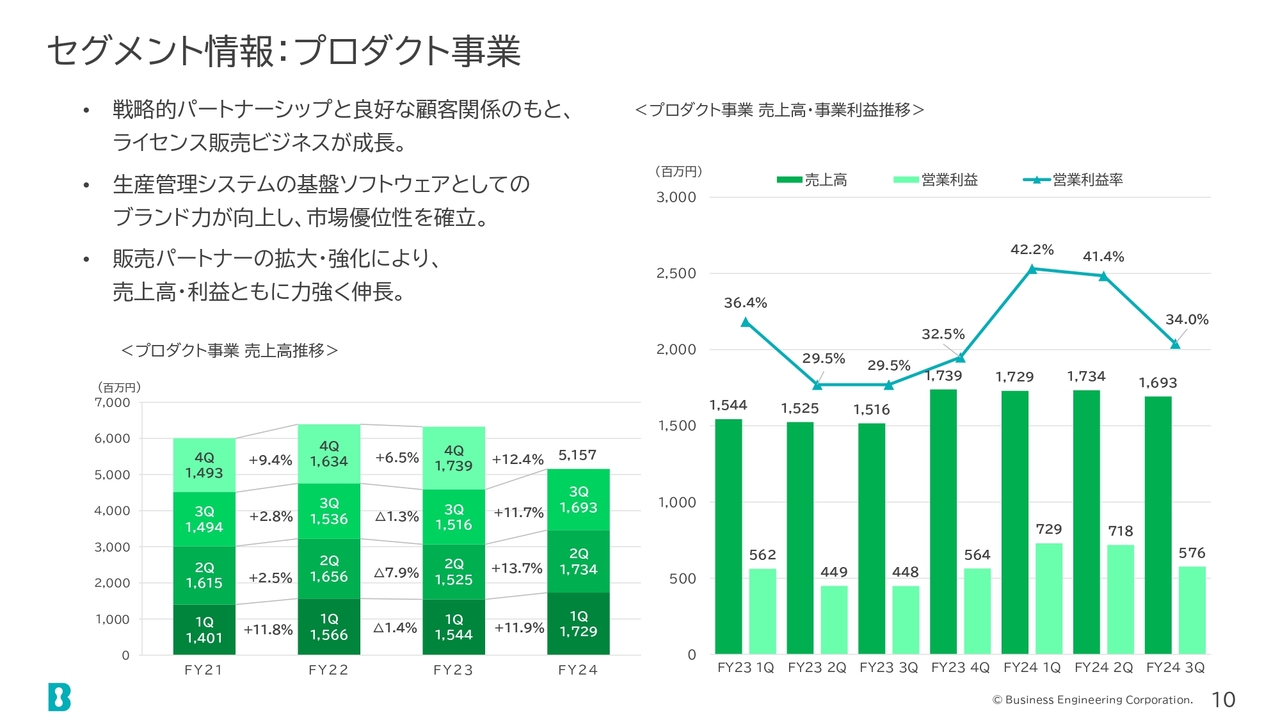

セグメント情報:プロダクト事業

プロダクト事業です。戦略的パートナーシップと良好な顧客関係のもと、ライセンス販売ビジネスが成長しています。売上高を四半期別に見ると、今年度はすべて17億円前後となりました。昨年度は、第4四半期以外は15億円強の水準だったため、それに比べると大きく伸びています。

また、生産管理システムの基盤ソフトウェアとしてのブランド力が向上し、市場優位性を確立しました。販売パートナーの拡大・強化によって、売上高・利益ともに力強く伸長しています。ご覧のとおり、累計では第1四半期の時点で昨年度を上回っており、第3四半期の売上高は前期比12.4パーセント増、51億5,700万円まで達しています。

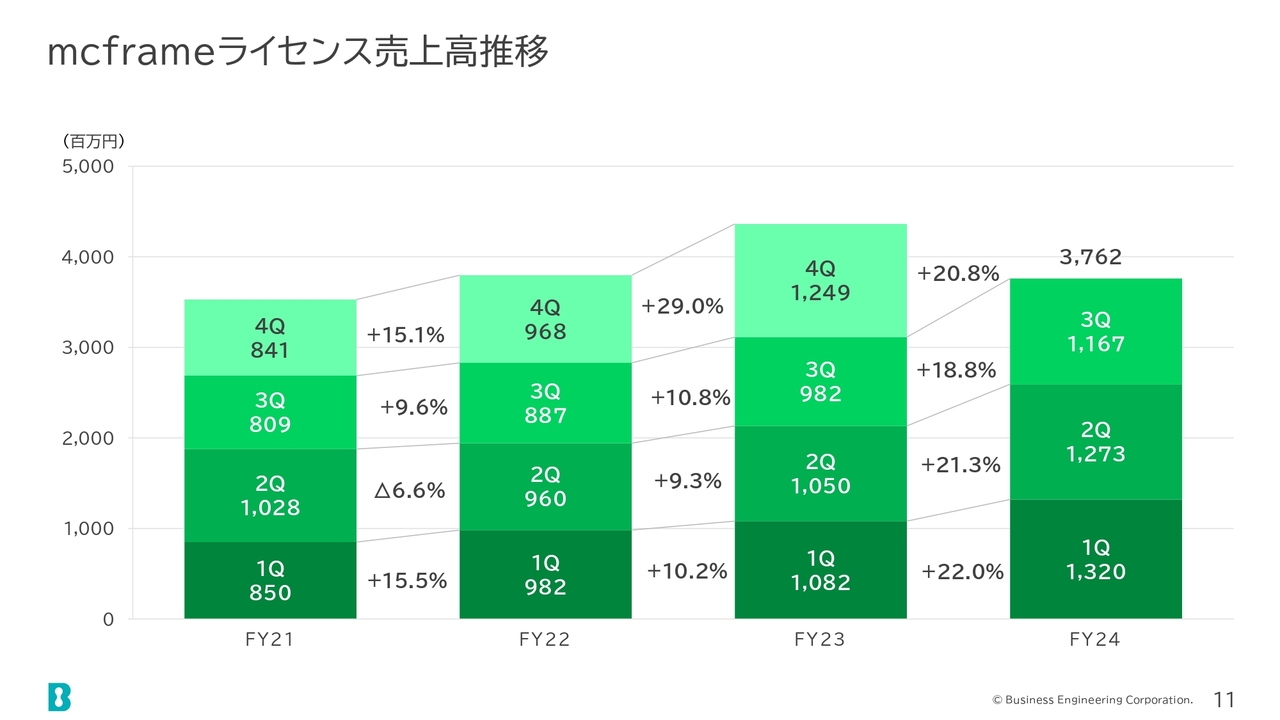

mcframeライセンス売上高推移

「mcframe」のライセンス売上高の推移を示しています。今年度は第1四半期からすべて前期比20パーセント前後で伸長しており、累計では20.8パーセント増の37億6,200万円となっています。

昨年度を見ると、第4四半期以外はだいたい10パーセント増となっているため、20パーセント台の伸びがかなり高いことがわかると思います。

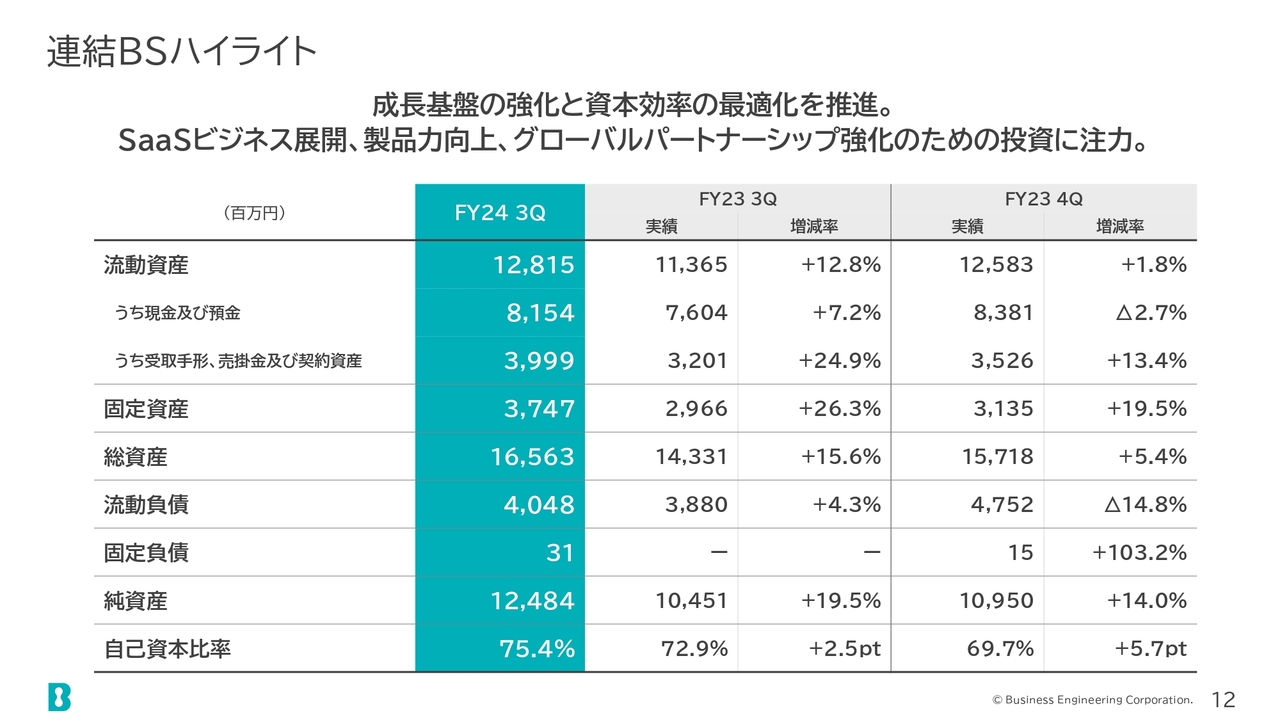

連結BSハイライト

バランスシートのハイライトです。自己資本比率は75.4パーセントと前期から上昇しています。加えて、ROEも昨年度を上回る数字となっており、成長基盤の強化と資本効率を両立できている状況です。

固定資産については、昨年度第3四半期の30億円弱から、昨年度末は31億3,500万円に上昇し、さらに当第3四半期末には37億4,700万円まで上がっています。こちらには、SaaSビジネスの展開や製品力向上のための製品開発投資、グローバルパートナーシップ強化のためのベトナムの会社への出資、12月のシムトップス社への出資が反映されています。

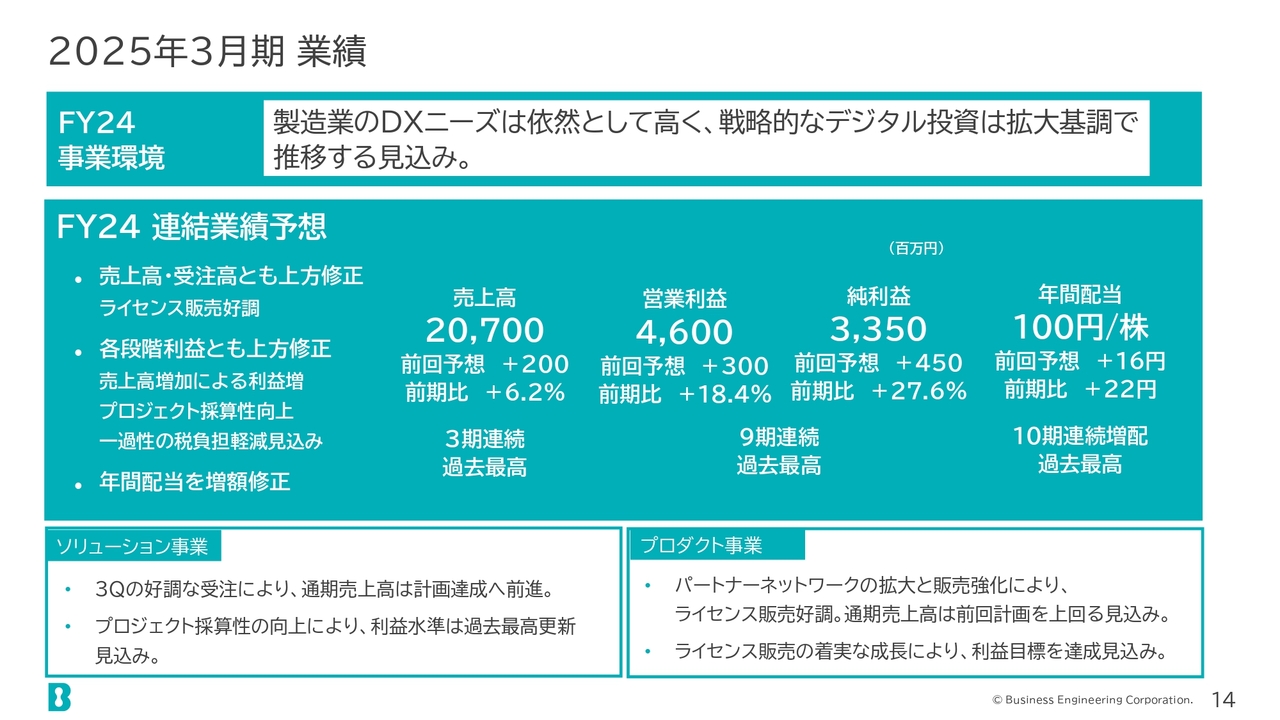

2025年3月期 業績

通期業績予想です。数値は先ほどサマリーでもご説明したとおりですが、売上高は207億円で3期連続過去最高となります。営業利益・純利益は9期連続過去最高、年間配当金は10期連続増配で過去最高となっています。このような数字を目指し、通期でオペレーションしていきたいと思っています。

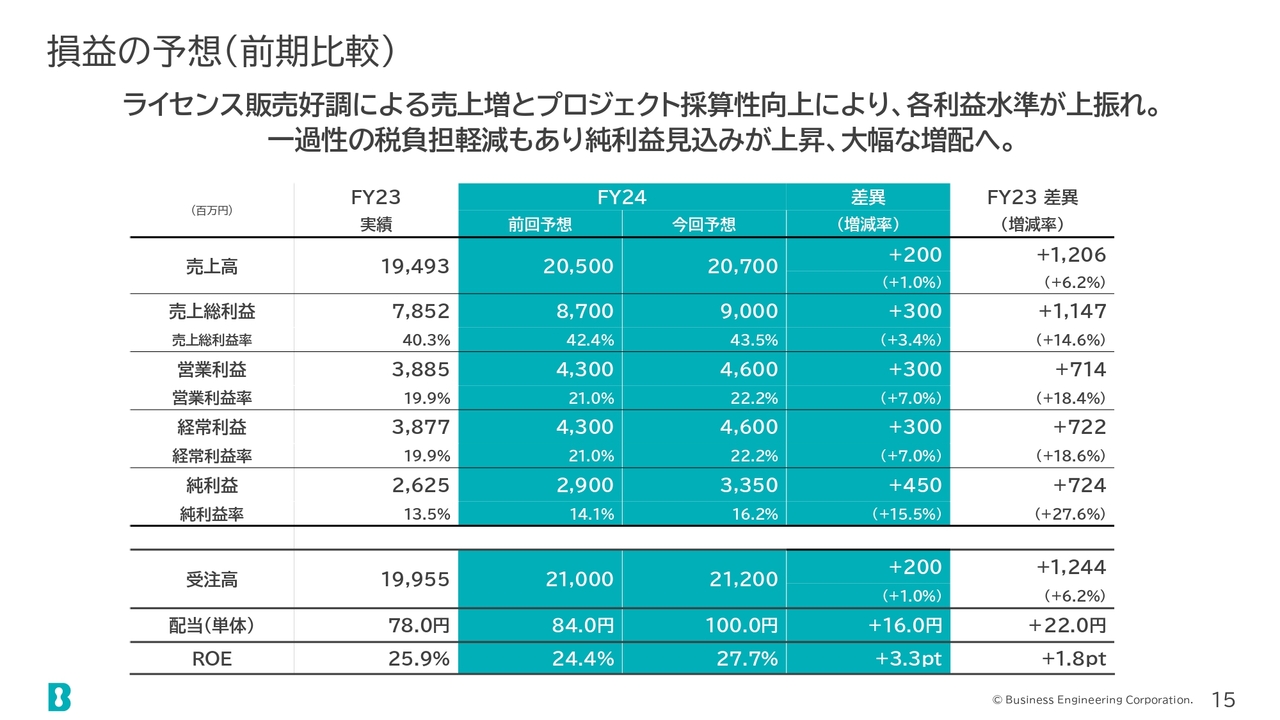

損益の予想(前期比較)

損益の予想の詳細です。売上高は前回予想から2億円の増額を見込んでいますが、こちらはライセンス販売の好調による売上増によるものです。営業利益は3億円の増加を予想していますが、こちらはライセンス売上増による利益増と、プロジェクトの採算性向上によるものです。

純利益は4億5,000万円の増額を見込んでいます。この内訳は、2億円が営業利益の増額によるもので、残りの2億5,000万円は一過性の税負担軽減によるものとなります。この純利益の増加を受け、最終的には大幅な増配につなげます。

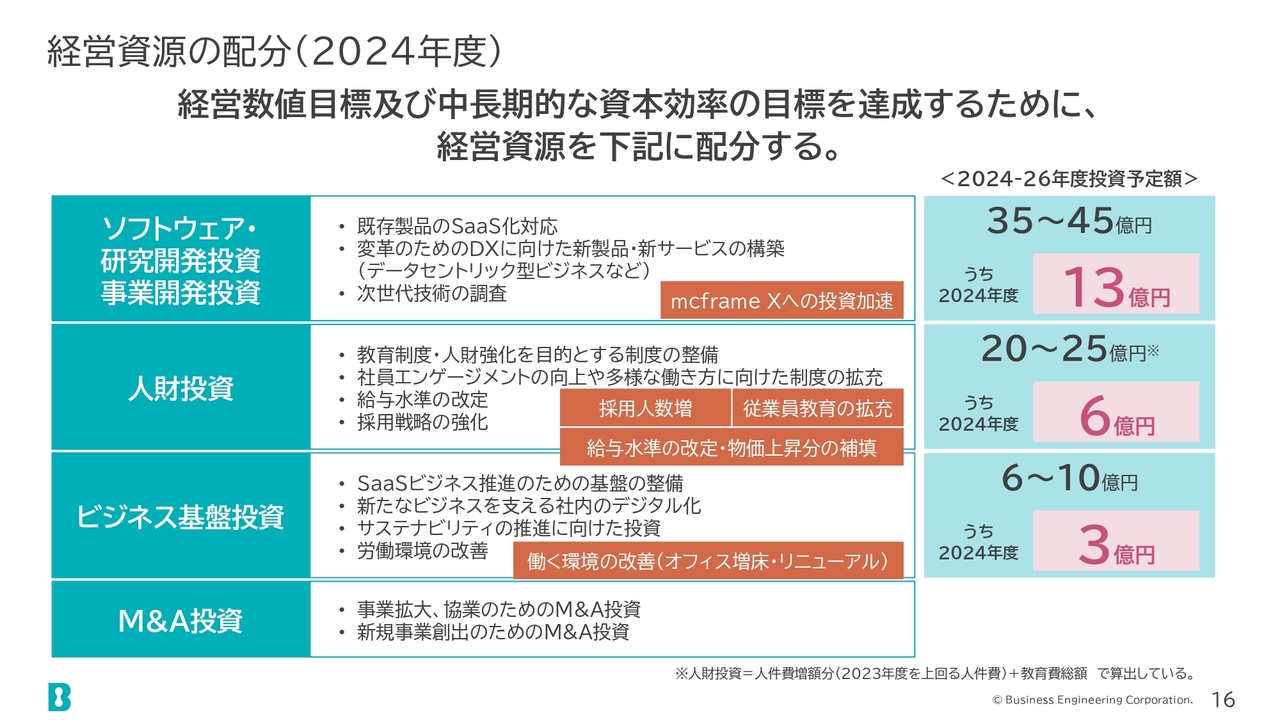

経営資源の配分(2024年度)

経営資源の配分です。こちらは期首にお伝えした数字とまったく変わっていません。今年度は成長に向けた投資として、製品開発投資や人的投資など、スライドに記載の金額を投じる予定でしたが、計画どおり推移しています。

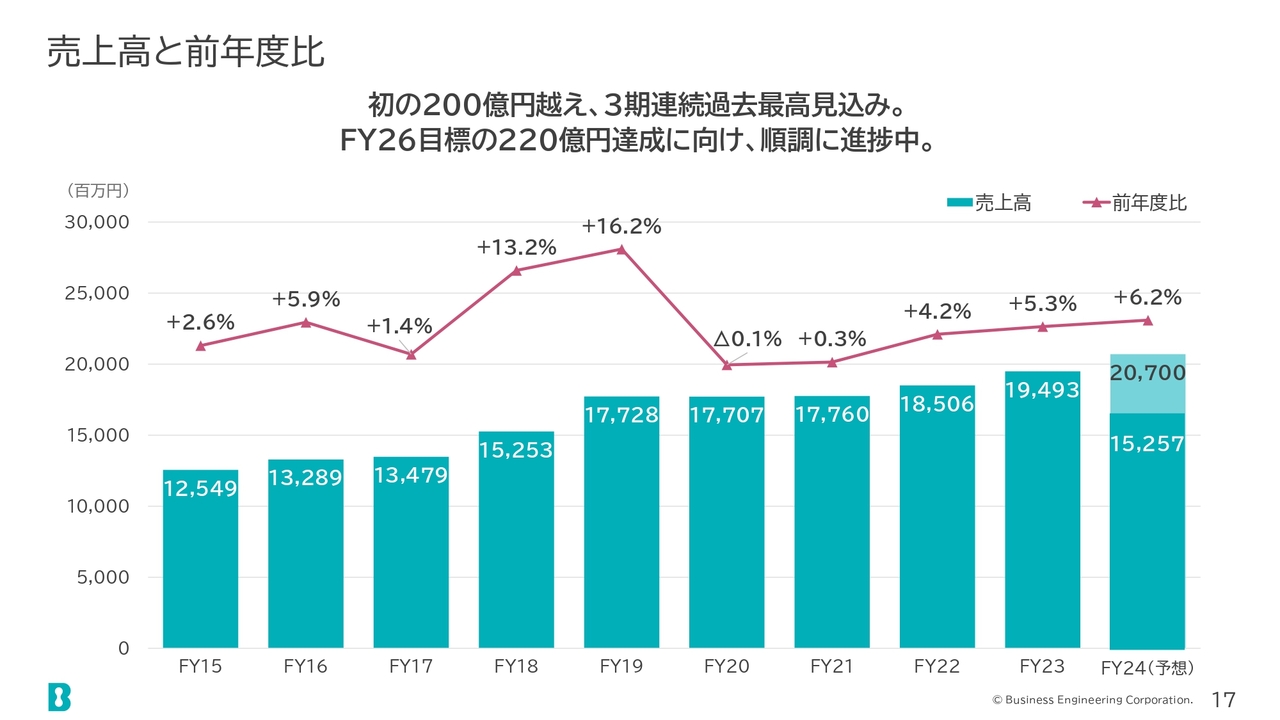

売上高と前年度比

売上高の推移です。今年度は207億円と、初の200億円超えとなり、3期連続過去最高を見込んでいます。「経営Vision 2026」の最終年度である2026年度は220億円を目標としていますが、あと13億円というところまで順調に進捗してきました。

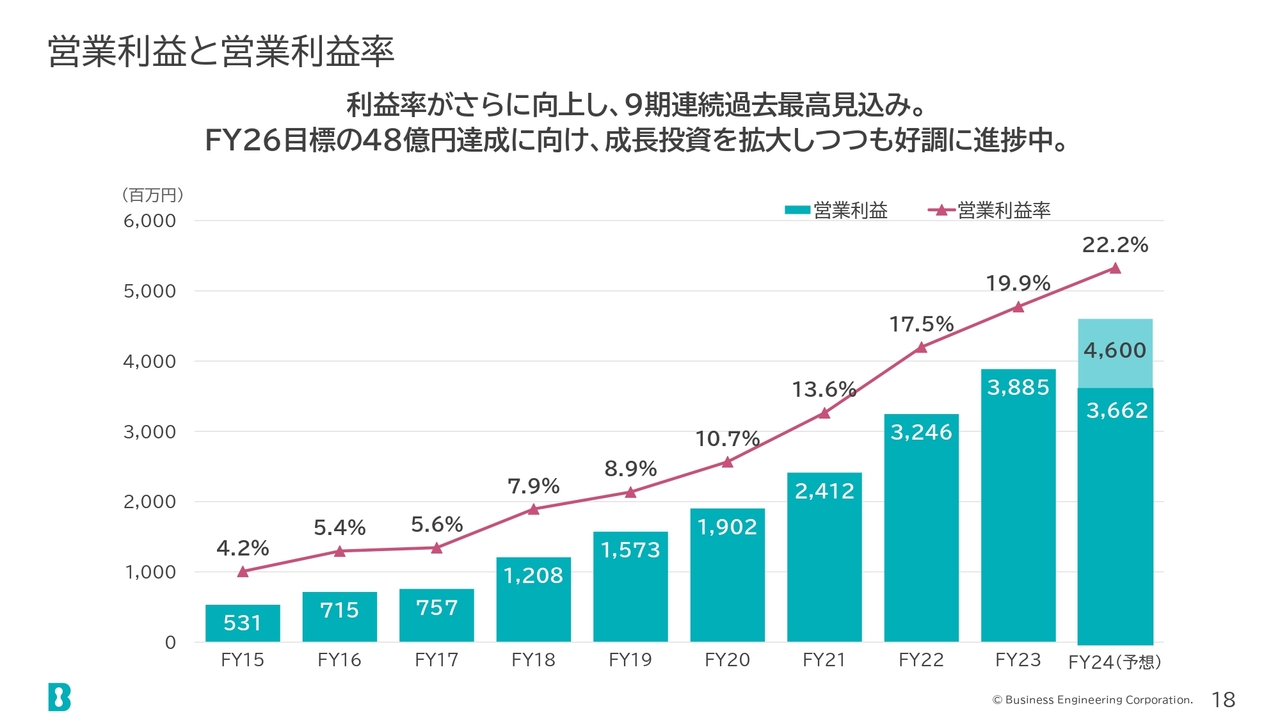

営業利益と営業利益率

営業利益と営業利益率の推移です。利益率は毎年上がっており、今年度はさらに向上して9期連続過去最高を見込んでいます。こちらも「経営Vision 2026」の最終年度は48億円を目標に掲げていますが、あと2億円というところまで近づいており、好調に進捗していると思います。

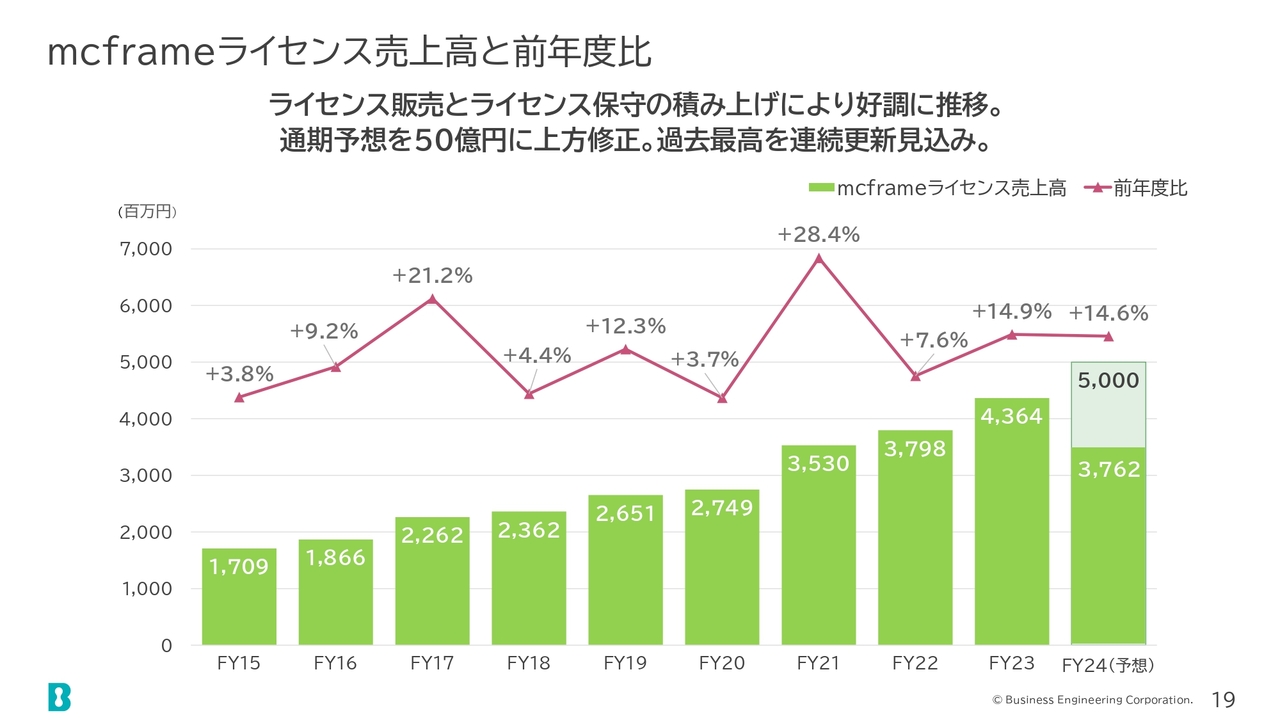

mcframeライセンス売上高と前年度比

「mcframe」ライセンスの売上高の推移です。こちらのライセンス売上高は、ライセンス販売とライセンス保守の積み上げによって構成されますが、好調に推移しているため、今年度は通期予想を50億円に上方修正しました。

中間期には49億円の予想値を公表していましたが、1億円積み増して50億円を目指しています。伸び率も14.6パーセント増と、昨年同様に伸長できると考えています。

セグメント別の売上高

セグメント別の売上高です。プロダクト事業の売上高の予想値を、68億円から70億円に上方修正しました。ソリューション事業は期首に設定した133億円を目指していきたいと思っています。

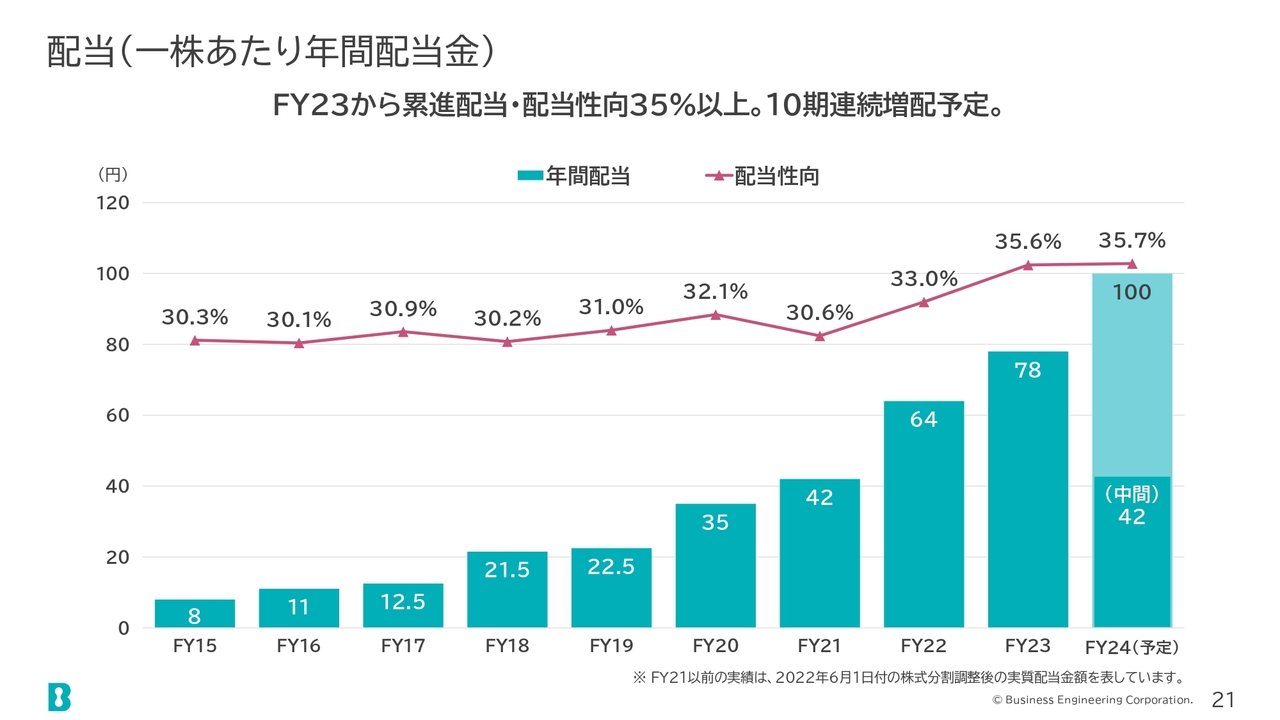

配当(一株あたり年間配当金)

配当についてです。今期の1株あたりの年間配当金は100円を予定しています。これまで順調に伸びていることと、累進配当・配当性向35パーセント以上という方針に則って設定しており、10期連続増配を達成できると考えています。

以上で、決算説明を終わります。ご清聴ありがとうございました。

質疑応答(要旨)①

Q:ソリューション事業のプロジェクト採算が改善していますが(第3四半期のセグメント利益率は30パーセント超)、最も影響した要因は何でしょうか?

A:利益率の向上は、この受注ミックスとプロジェクト遂行品質向上の2つが大きいと認識しています。昨年度は完了したERP案件が多く、それに伴って今年度は(ERP以外の分野である)拡張ソリューションが多くなっています。拡張ソリューションの採算性は総じて高く、その部分が増えたために全体で利益率が向上しました。これに加えて、プロジェクトの遂行においても今年度は不採算案件がまったくなく順調に進んでおり、それも利益率を押し上げる要因となっています。

質疑応答(要旨)②

Q:「mcframe」のライセンス売上の伸びは、パートナー数の拡大が大きく寄与したとのことですが、パートナー数は今後も拡大していく計画でしょうか?

A:「mcframe」のパートナー数については拡張の余地があると考えています。今年度は既存パートナーからの売上拡大と新規パートナー数の増加の両面がありました。来年度も新規パートナー候補が出てきており、この傾向は暫く続くものと見ています。

質疑応答(要旨)③

Q:シムトップス社への資本参加の狙いと背景、期待できるシナジー効果について教えてください。また、持分法適用も検討しているのでしょうか?

A:同社は製造現場でのペーパーレス帳票ソリューションを持っており、当社では自社のIoT関連製品に組み込んで販売しています。今回の件は、その製品を海外で拡販することを最大の狙いとしたものです。これまでも実績はありますが、当社の海外現地法人ネットワークとシムトップス社の製品力を組み合わせて、海外での販売促進を強化していく狙いです。 今回の出資比率は20パーセント未満であり、持分法の適用は考えていません。

質疑応答(要旨)④

Q:今期の上振れ要因となった税軽減ですが、来期は想定していないものなのでしょうか? それがなくなって来期純利益減となったら配当はどうなるのでしょうか?

A:今年度のみの話であり、来年度はなくなります。それによって利益が下がる分は、営業利益でカバーする考えです。また、累進配当を謳っているため配当を下げることはありません。

質疑応答(要旨)⑤

Q:今期のソリューション事業は減収増益でしたが、来期も増収というよりは利益率を高める方向を目指すのでしょうか?

A:来期に向けては、ERP分野も含め、売上面でも増加すると期待しています。また、ERPの市場環境は基調としては悪くなく、ニーズは強いものがあると考えています。

※質疑応答部分は、企業提供の要旨です。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4828

|

1,314.0

(14:55)

|

-101.0

(-7.13%)

|

関連銘柄の最新ニュース

-

01/05 11:31

-

2025/12/29

-

2025/12/29

-

2025/12/29

-

2025/12/29

#配当 の最新ニュース

新着ニュース

新着ニュース一覧-

今日 15:08

-

今日 15:05

-

今日 15:04