【QAあり】TWOSTONE&Sons、1Q営業利益YoY+387.5%、年間予算進捗46.6% AI導入による業務効率化と組織体制強化が奏功

目次

河端保志氏:みなさま、明けましておめでとうございます。代表取締役CEOの河端保志です。今年もよろしくお願いします。

さっそくですが、2025年8月期第1四半期について私からご説明します。本日の流れとしては、目次の順でご説明します。

エグゼクティブサマリー①

エグゼクティブサマリーです。2025年8月期第1四半期の業績に関してですが、売上高は41億3,700万円となり、前年比9億1,700万円増の着地になりました。主力事業のエンジニアマッチング事業の売上高に関しては、22四半期連続での最高値更新となっています。

2025年8月期も、2024年8月期と同様にコンサル人材・幹部人材、営業人材を中心とした積極的な採用投資などを行い、中長期の事業拡大を見据えた組織体制強化を実行しています。

加えて、採用した社員に対しての教育を行うことで、強固な営業組織体制を構築していきます。

積極的な戦略投資の結果、販管費に関しては前年比で9,000万円増加していますが、AI導入による業務効率化や組織体制強化の効果もあり、営業利益は前年を大幅に上回る2億8,900万円、前年同期比387.5パーセント増となりました。

年間予算に対する営業利益の進捗は46.6パーセントと、第1四半期から非常に好調な滑り出しとなっています。第2四半期は、組織体制強化の継続に加え、広告投資の加速を計画し、さらなる売上拡大を狙っていきます。

エグゼクティブサマリー②

第2四半期以降も中長期的な成長を見据えた、積極的な成長投資を継続していきます。特に、2024年8月期から取り組んでいた組織体制強化が想定を上回る速度で進捗しており、営業組織が強化されています。強化された営業組織を活かして、さらなる売上・利益の向上を狙っていきます。

また、営業組織が強化されたことを受け、エンジニアマッチング事業を中心に広告・採用投資の強化を計画しています。広告・採用投資を強化することで、優秀なエンジニアを獲得し、市場占有率を高め、売上増加につなげていきたいと考えています。

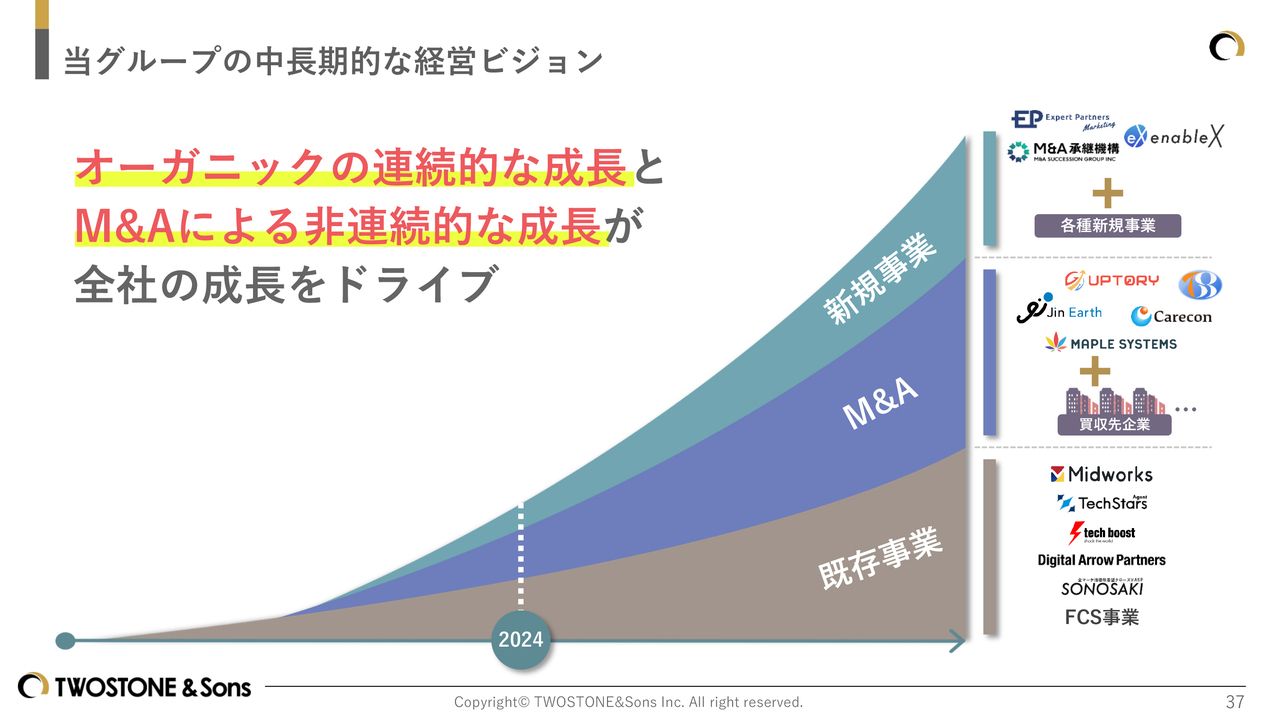

なお、第1四半期にM&Aを実施したCarecon社の売上・利益は、第2四半期から連結予定となっています。2025年8月期も、M&Aがもたらす非連続的な成長と既存事業の成長を組み合わせることで、飛躍的な成長を目指していこうと考えています。

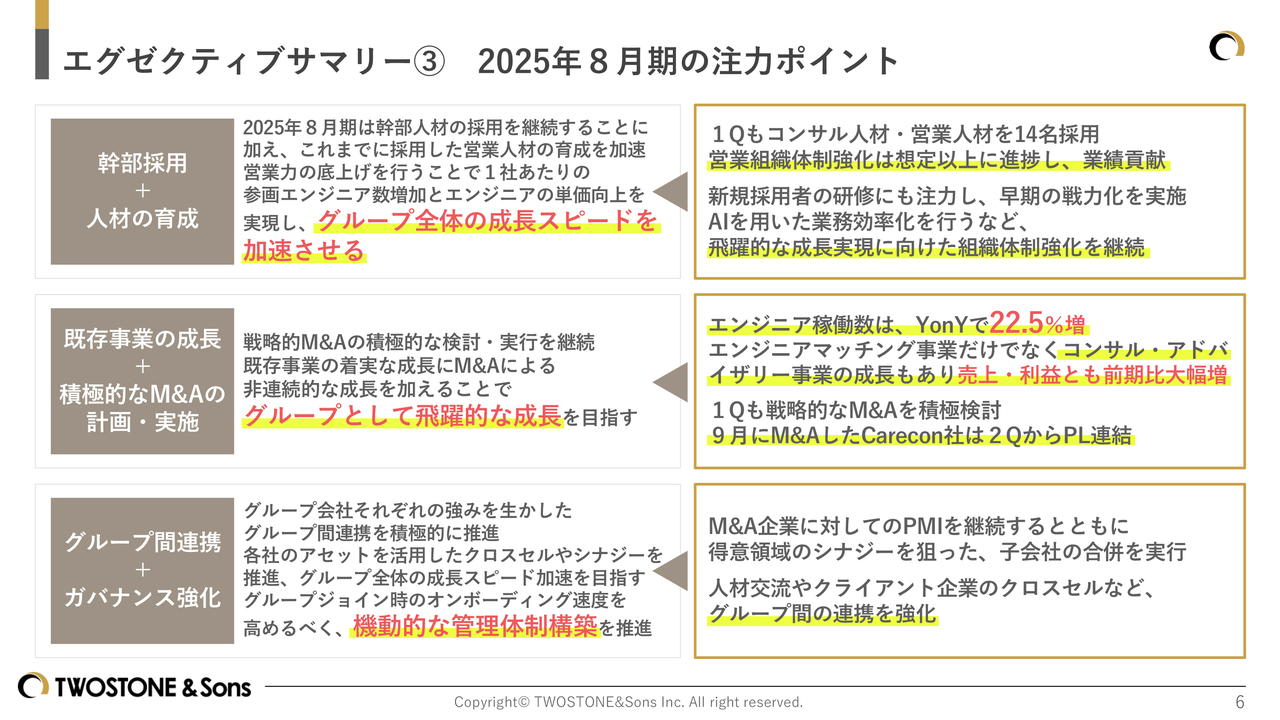

エグゼクティブサマリー③ 2025年8月期の注力ポイント

2025年8月期の注力ポイントと、その進捗についてです。

2025年8月期は、「幹部採用と人材の育成」「既存事業の成長と積極的なM&Aの計画・実施」「グループ間連携とガバナンス強化」の3点を注力ポイントとしています。

まず、「幹部採用と人材の育成」に関してです。第1四半期も、コンサル人材・営業人材を14名採用しています。営業組織体制強化は想定以上に進捗しており、早期に会社の成長に寄与しています。また、新規採用者の研修にも注力し、早期の戦力化を実施しました。AIを用いた業務効率化を行うなど、飛躍的な成長実現に向けた組織体制強化を継続しています。

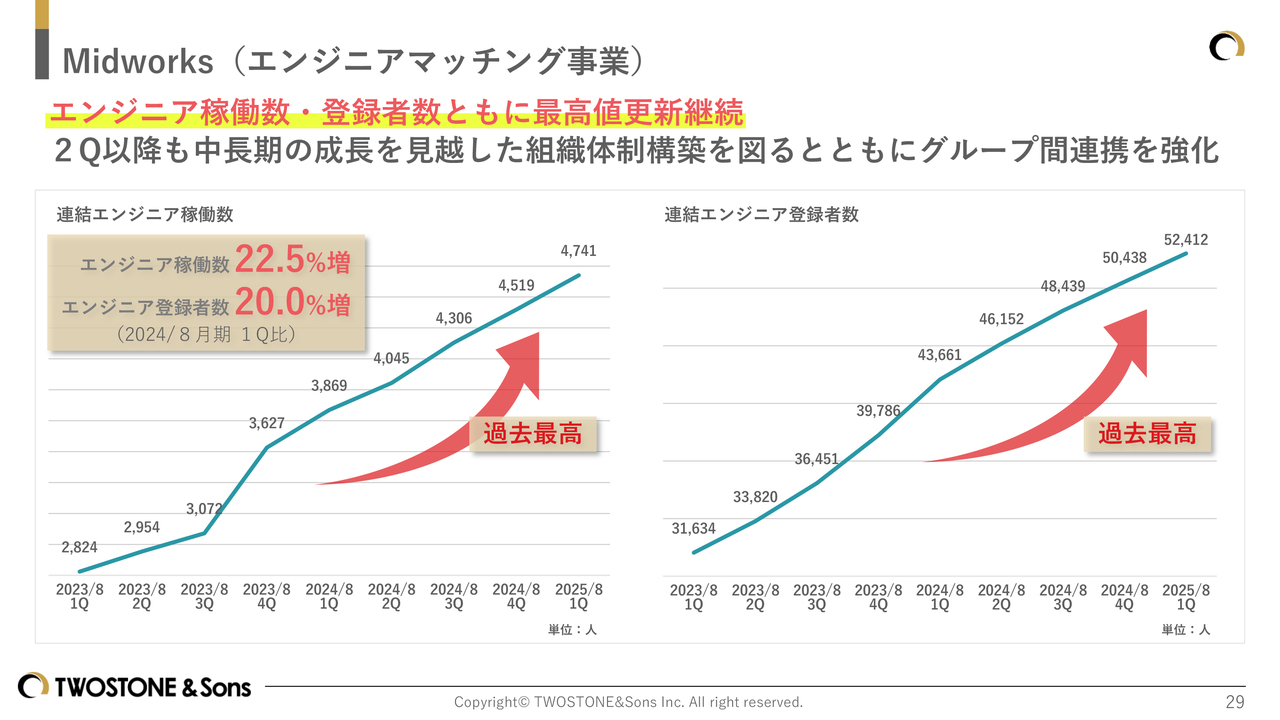

次に、「既存事業の成長と積極的なM&Aの計画・実施」に関してです。エンジニア稼働数は前年同期比で22.5パーセント増となっています。また、エンジニアマッチング事業だけでなく、コンサル・アドバイザリー領域の成長もあったことで、売上・利益ともに大幅増となりました。

第1四半期も戦略的なM&Aの積極検討を行っています。9月にはCarecon社のM&Aを実施しました。Carecon社に関しては、第2四半期からPL連結予定となっています。

次に、「グループ間連携とガバナンス強化」に関してです。こちらは、これまでにM&Aを行ってきたグループ各社に対するPMIを積極的に継続しています。また、得意領域のシナジーを狙った、グループ会社同士の合併を実行しました。引き続き、グループガバナンス強化やグループ間連携強化を図っていきます。

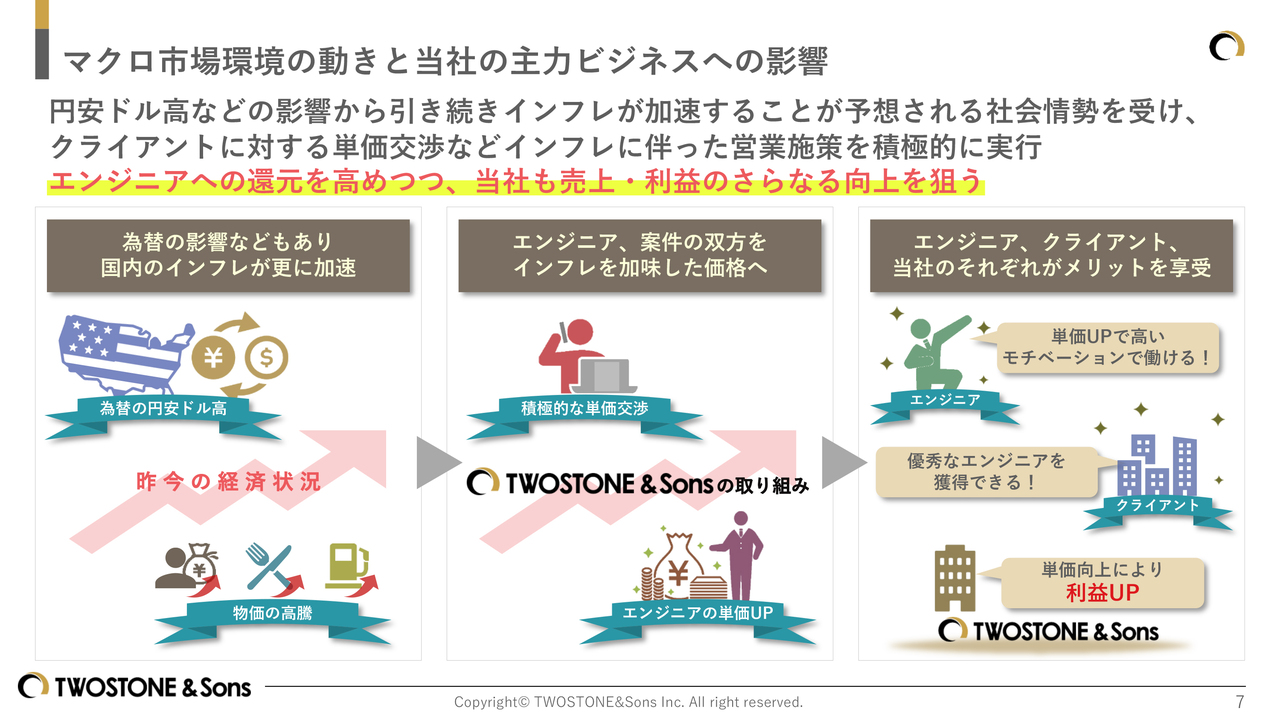

マクロ市場環境の動きと当社の主力ビジネスへの影響

当社が2025年8月期に重要視しているマクロ市場環境の動きと、当社の主力ビジネスへの影響についてご説明します。

昨今の情勢を踏まえると円安ドル高など、今後も引き続きインフレが加速することが予想されますが、当社のビジネスにとっては追い風であると考えています。このような社会情勢下において、当社グループはクライアントに対する単価交渉など、インフレに伴った営業施策を積極的に実行していきます。

エンジニアへの還元を高めることで、当社が創業期に掲げたエンジニア価値向上の実現はもちろんのこと、優秀なエンジニアの登録数が増えることで、クライアントに対して優秀なエンジニアの提供が可能となります。

その結果として、クライアントの利益に貢献することができると考えています。

そして、エンジニア・クライアントのメリットを実現することで、当社グループの売上・利益を向上させることができると考えています。全員がWin-Winになり、メリットを享受できるようなかたちを作っていきます。

代表紹介

ここからは、当社の紹介と市場環境についてご説明します。

あらためてにはなりますが、私の自己紹介です。私は1989年、平成元年生まれで、埼玉県出身です。大学院在学中にITエンジニアの価値向上を目指して、共同代表の代表取締役COOの高原と、資本金10万円で創業しました。私が大学院生時代、高原が大学生時代の話になります。

それ以来、私は代表取締役CEOとして会社の先頭に立ち、自ら案件獲得や新規事業の立案・立ち上げ、企業との提携など成長をけん引してきました。その結果もあり、当社は、2020年7月に東証マザーズ上場を果たし、現在はグロース市場に上場しています。

ビジョン

当社は経営ビジョンとして、「BREAK THE RULES」を掲げています。「不合理な常識を打ち壊す」という意味で、世の中に存在する不合理な常識を破壊して、新しい価値を生み出すことを目標に掲げた意思を表現しています。

当社としては、このような理念を持って、今はまだ常識とされていない新しい働き方に関して価値を提供することで、世の中に対して価値提供をしていこうと考えています。

会社概要

会社概要についてご説明します。当社の証券コードは7352です。資本金や従業員数、オフィスのアドレスなどは、スライドに記載のとおりです。

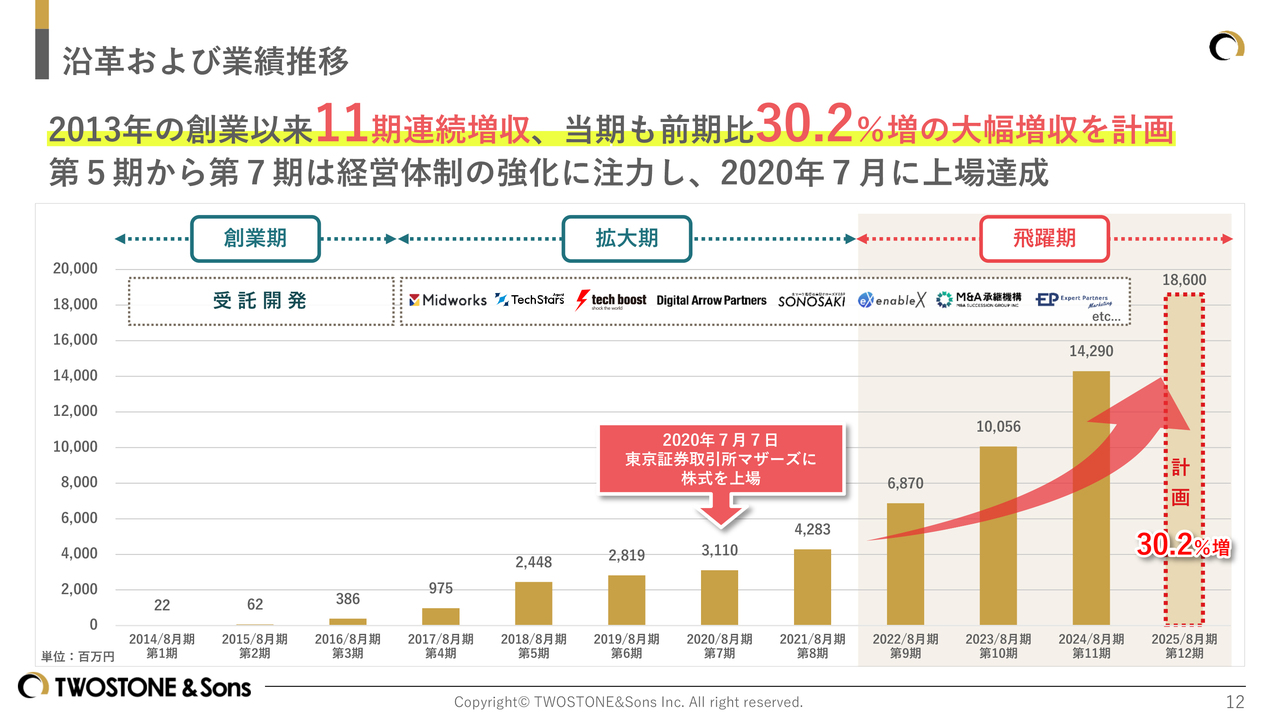

沿革および業績推移

当社のこれまでの業績推移です。当社は2013年に創業して以来、2024年8月期までに11期連続で増収を達成し、売上高も140億円に到達しました。

2025年8月期も前期比30.2パーセント増の大幅増収を計画しています。今後もこの成長曲線を維持していきたいと考えています。

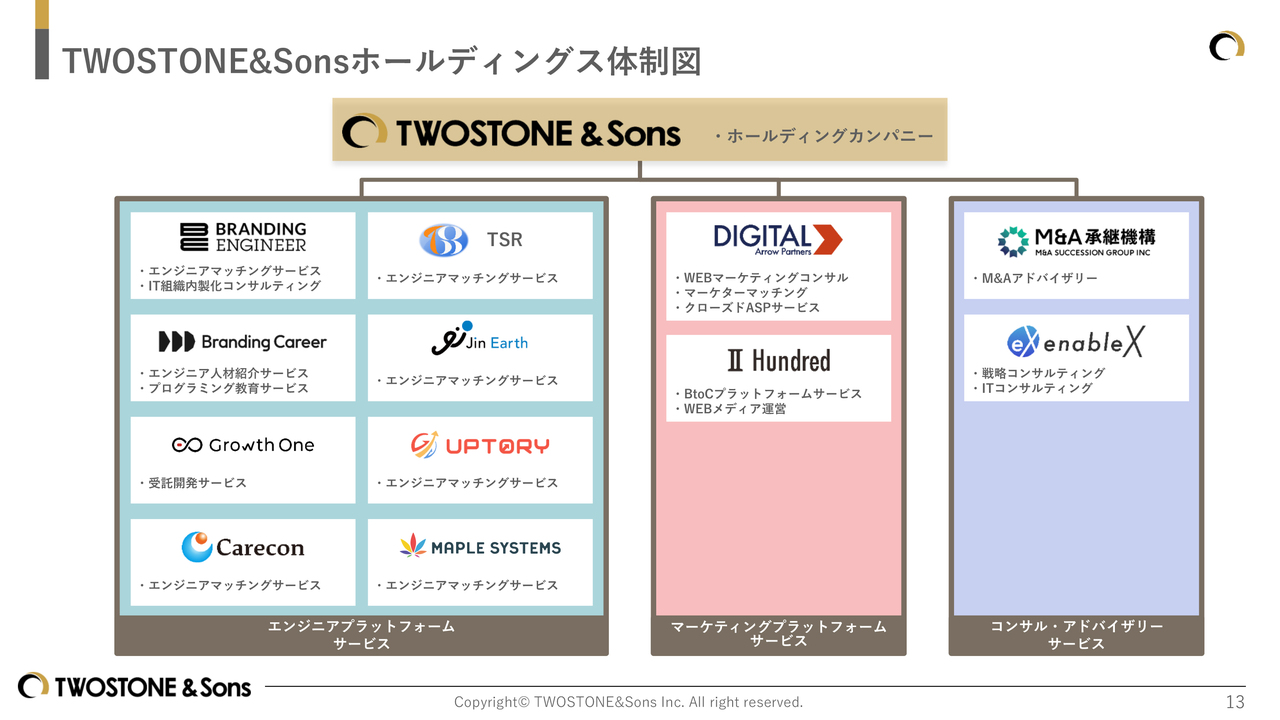

TWOSTONE&Sonsホールディングス体制図

スライドは、TWOSTONE&Sonsホールディングスの体制図です。エンジニアプラットフォームサービスを中心に、マーケティングに関わるサービスや戦略コンサル、M&Aのアドバイザリー事業などを展開しています。

創業時はBranding Engineerという社名でしたが、2023年6月のホールディングス化を機にTWOSTONE&Sonsに名称変更するとともに、ホールディングカンパニーへ移行し、現在は12社のグループ会社を束ねています。

2024年8月期までに8件、そして2025年8月期の第1四半期に実施したCarecon社のM&Aを含めて現在までに9件のM&Aを行ってきたように、既存事業の成長に、戦略的なM&Aによる非連続的な成長を組み合わせることで、飛躍的な成長を遂げていきたいと考えています。

当社グループを取り巻く環境

当社グループを取り巻く足元の環境について具体的にご説明します。

昨今の日本では、働き方改革の推進やインフレによる物価高により、スライドの左側に記載のとおり、大企業にいるような優秀な人材が、正社員からフリーランスへ転身する流れが加速しています。この流れは、今後ますます加速していくと考えています。

これは正社員からフリーランスになることで、自由に働きたい、収入を上げたい、スキルを上げたいといった、自分の思うキャリアを実現することができるようになるからです。

このような流れを受け、スライドの右側にあるように、企業は優秀な人材がフリーランスへと転身するため、業績を向上させるためにはフリーランス人材の活用が必要不可欠となります。

そのため、今後はフリーランスをいかに効果的に活用できるかによって、企業同士のサービス競争力に差が生まれると考えています。

フリーランスを効果的に活用できる企業は、サービスの競争力が向上し、競合に対して優位なポジションを構築できるということです。

そして、スライド中央にあるのが当社の役割です。当社は、このフリーランス市場が活性化する中で、フリーランスとクライアント企業のマッチングだけでなく、フリーランスのキャリアコンサルティングなどを通してフリーランスの価値向上を図ることで、フリーランスと企業のマッチングプラットフォームとしての役割を果たします。

インフレにより給与が上がるように、フリーランスの単価向上も見込まれます。単価が上がることは、仮にテイクレートが一定であっても、当社の売上・利益の絶対額の向上につながりますし、当社が市場において優位性を持った存在になることで、テイクレートを向上させることにもつながります。

これらの結果、フリーランスは報酬や働き方、取得したいスキルなど、自身のキャリアを自由に選択でき、クライアント企業は、優秀なフリーランスを活用することでサービス競争力の向上が期待でき、当社としても、収益向上が従業員の給与アップにつながり、今まで以上に優秀な人材の採用が増加していきます。このようなかたちで、当社としてもさらなる収益の拡大を見込むことができるようになっています。

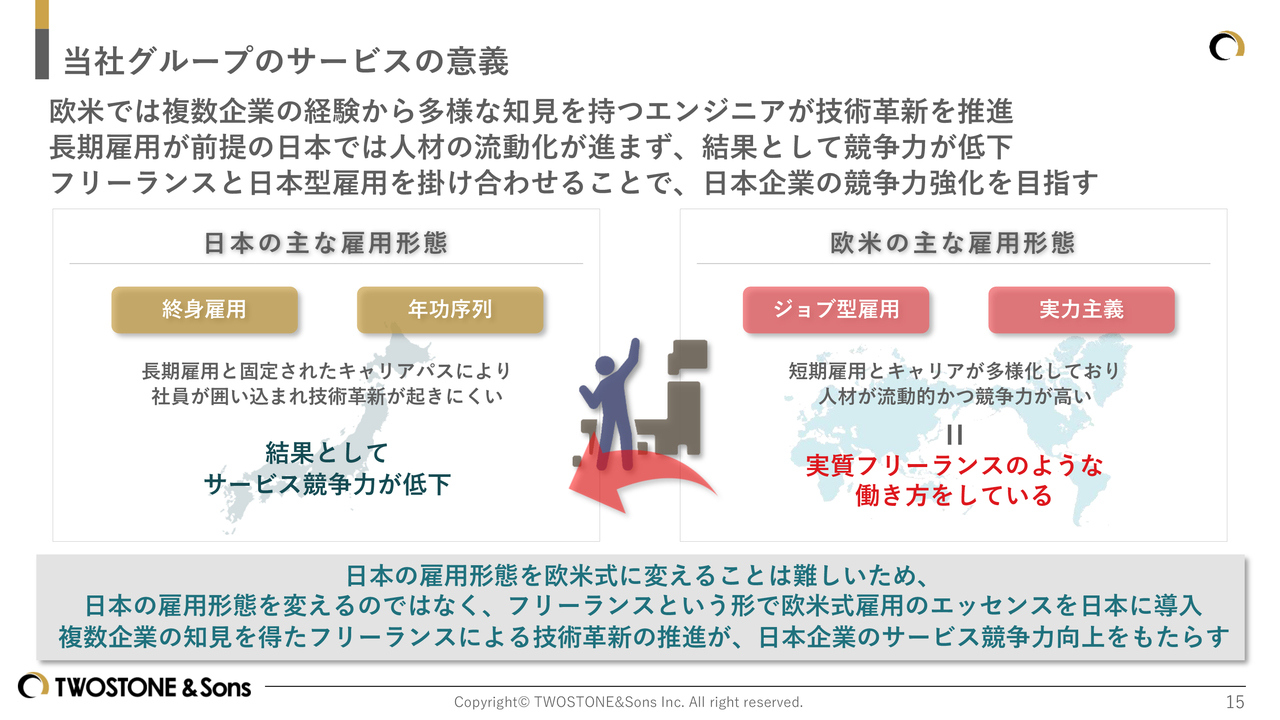

当社グループのサービスの意義

当社グループのサービスの意義についてご説明します。

フリーランスを活用することが、なぜサービス競争力の強化につながるかということです。これは欧米同様に、複数企業の経験を得たエンジニアによって技術革新が生まれるからです。

まず前提として、日本の雇用形態と欧米の雇用形態の違いからご説明します。欧米では、複数企業の経験など多様な知見を持つエンジニアが技術革新を推進しています。欧米では、ジョブ型雇用や実力主義によって短期雇用とキャリアの多様化が当たり前であり、人材の流動性が高く、企業のサービス競争力が強化されていくような仕組みになっています。

わかりやすく言うと、正社員という概念があまりなく、実質フリーランスのような働き方をしている方が多いということです。

一方、日本では、終身雇用や年功序列がまだまだ多く、長期雇用によって固定されたキャリアパスになりやすく、社員が囲い込まれることにより、技術革新が起きにくい風潮となっています。結果としてサービスの競争力がどんどん低下しています。

日本の雇用形態を欧米式に変えるということはすぐには難しいと考えていますが、当社はフリーランスというかたちを用いることで、欧米式雇用のエッセンスを日本に導入していくことを進めていると言えます。

そうすることで、日本企業にも欧米同様、複数企業の知見を得たフリーランスエンジニアによる技術革新の推進が起き、結果として、日本企業のサービス競争力の向上をもたらすことができると考えています。また、当社のクライアントが成長していけばいくほど、当社の事業も伸びていくと考えています。

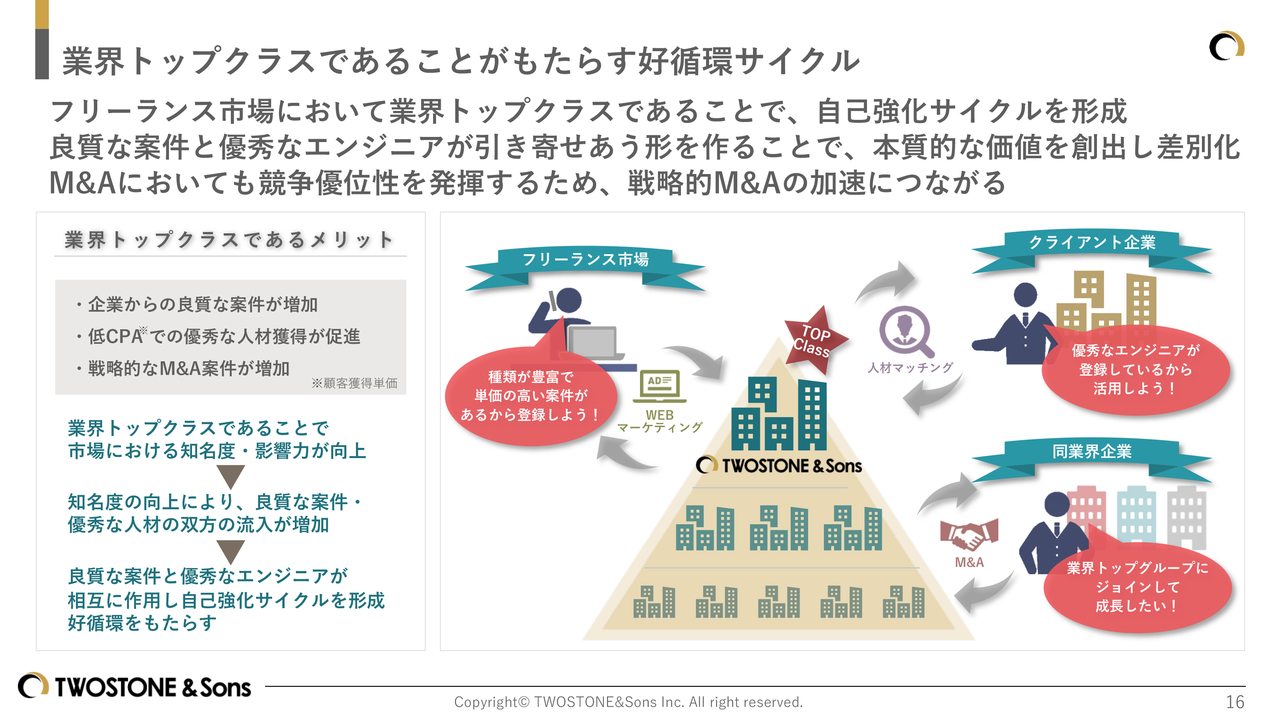

業界トップクラスであることがもたらす好循環サイクル

当社はフリーランス業界において現状トップクラスに位置しています。これは好循環サイクルを獲得するために必要不可欠な要素でもありますが、業界においてトップクラスであることのメリットについてご説明します。

業界トップクラスの企業であることは、フリーランスエンジニアやクライアント企業など、市場に存在するあらゆるプレイヤーに対しての高い知名度・影響力を持つことができます。

知名度が向上することによる好循環サイクルの例として、市場からは優秀なフリーランス人材が、クライアント企業からは、種類が豊富であったり、単価が高かったりするような良質な案件が、それぞれ流入してきます。

これらは相互に作用し、良質な案件が集まるところに優秀な人材が集まり、優秀な人材が集まるところに良質な案件が集まるといったような、ある意味、鶏と卵のような好循環サイクルを生み出します。

当社の市場における本質的な価値は、優秀な人材を保有し、種類豊富な単価の高い良質な企業案件を保有していること、そしてそれらを効果的にマッチングすることができることであると考えています。

業界トップクラスであることで、先ほどお話ししたような相互作用・好循環が生じ、自己強化サイクルが形成され、当社グループの事業成長につながると考えています。

また、M&Aにも良い効果をもたらします。例えば、同業界企業において、より成長したいと思っている企業があった場合、当社グループにジョインすることで、当社グループの保有する良質案件や優秀な人材の活用が可能になります。

このリソースを用いることで、スピード感を持って成長することが可能になるため、当社グループにジョインすることには大きな価値があると言え、また結果として、当社が戦略的なM&Aをさらに加速させることにもつながると考えています。

このように、業界でもトップクラスの企業であり続けることは、当社グループにとって非常に大きな意味を持つと考えており、今後も業界トップクラスの地位を保ち、さらに競合他社との差を広げることが重要であると考えています。

そのため、今後も目の前の利益を求めるのではなく、中長期的な企業成長を目指した積極的な投資を行うことで、既存事業の成長にM&Aを組み合わせ、売上規模の拡大を進めていきたいと考えています。

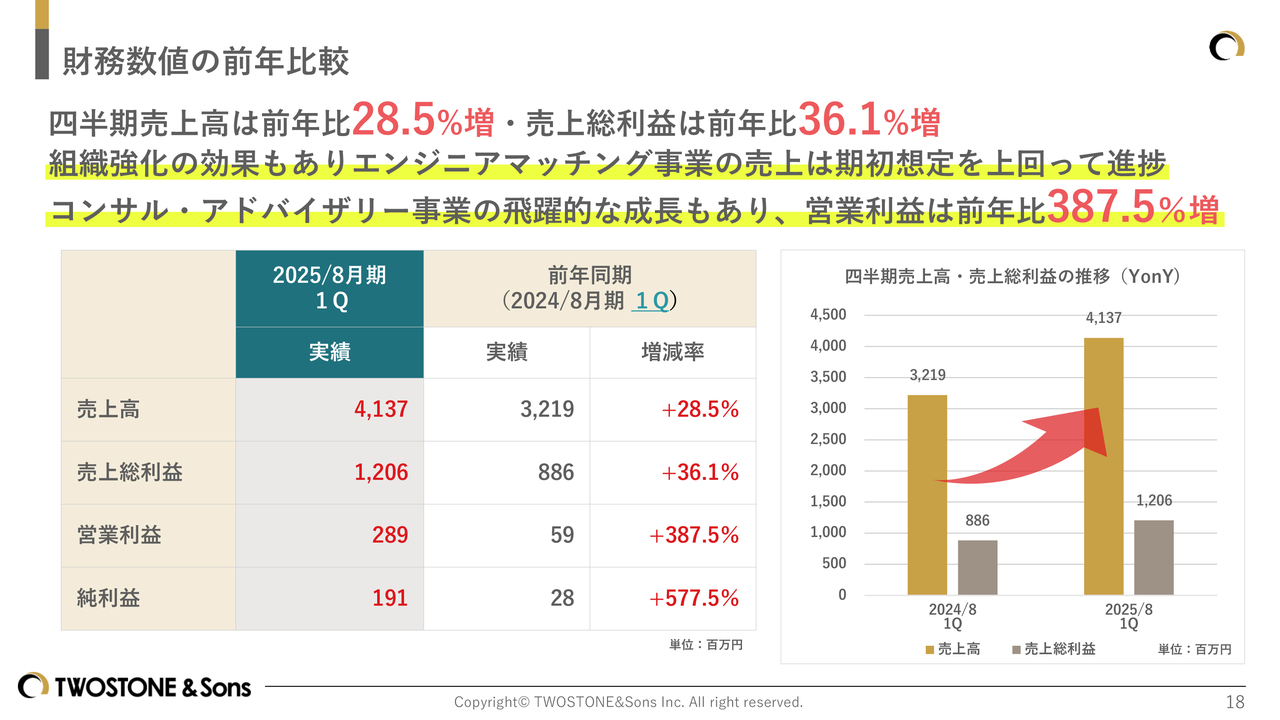

財務数値の前年比較

ここからは、2025年8月期第1四半期の業績についてご説明します。

スライドは財務数値の前年比較になります。四半期売上高は前年同期比28.5パーセント増、売上総利益は前年同期比36.1パーセント増と大幅に上回って着地しています。

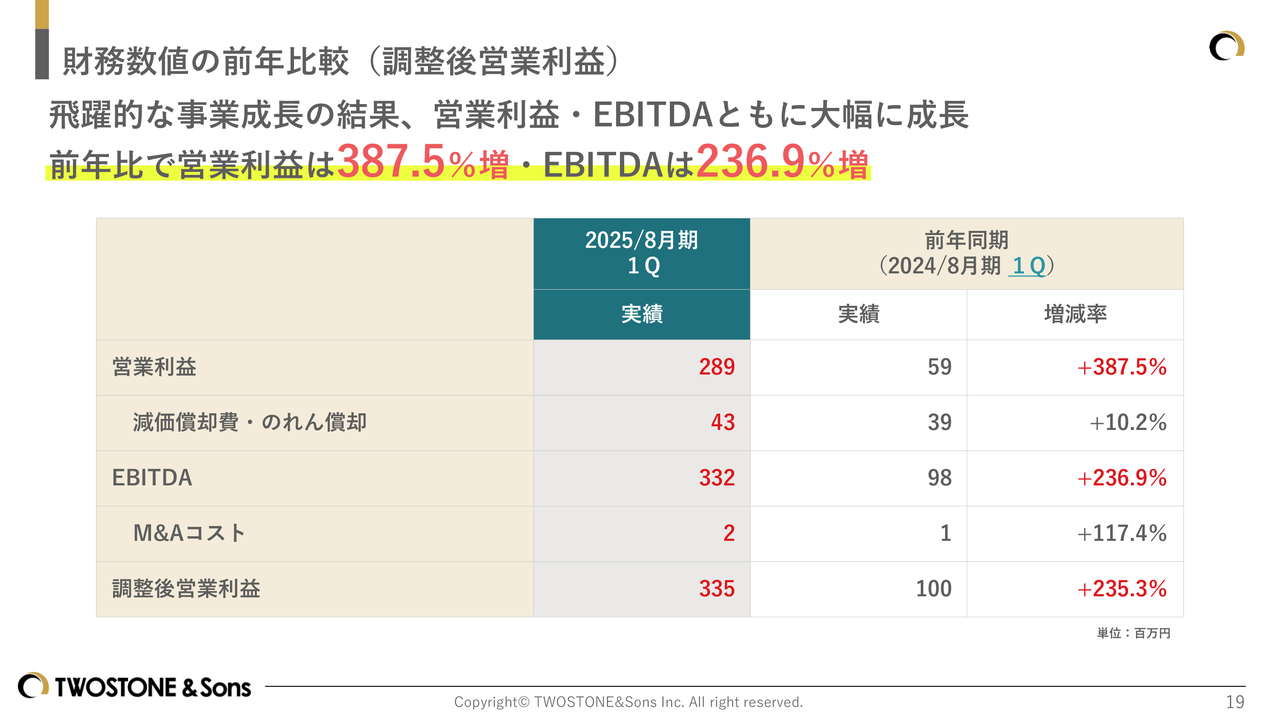

財務数値の前年比較(調整後営業利益)

調整後の営業利益に関しても、2024年8月期までの成長投資が実を結び、飛躍的な事業成長の結果、営業利益およびEBITDAともに大幅増となりました。営業利益は前年同期比387.5パーセント増、EBITDAに関しても前年同期比236.9パーセント増と大幅に成長しています。

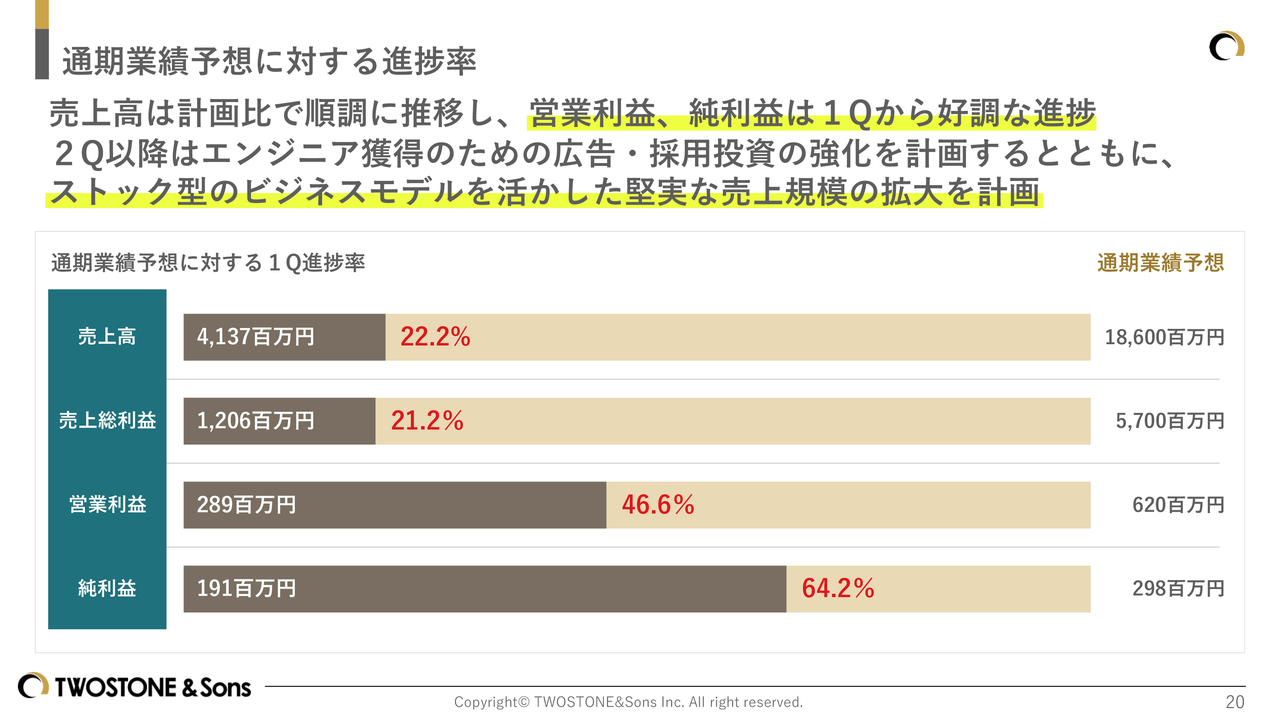

通期業績予想に対する進捗率

通期業績予想に対する進捗率です。売上高は計画比で順調に推移し、営業利益、純利益は第1四半期から非常に好調な進捗となっています。

第2四半期以降は、これらの利益をもとにエンジニア獲得のための広告・採用投資を強化し、ストック型のビジネスモデルを活かした堅実な売上規模の拡大を計画していきます。

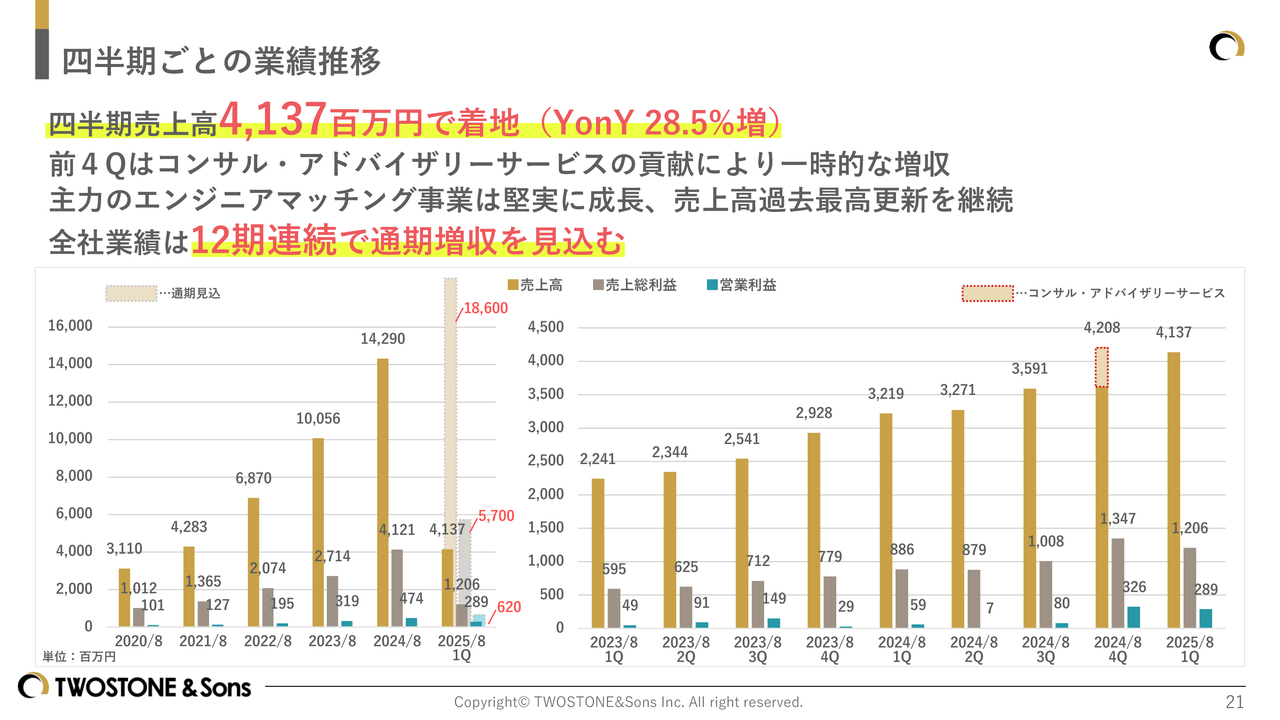

四半期ごとの業績推移

四半期ごとの業績推移です。四半期売上高は41億3,700万円となっています。

主力事業であるエンジニアマッチング事業は堅実に成長しています。2024年8月期からセグメント化したコンサル・アドバイザリーサービスの成長もあり、2025年8月期も創業来続く12期連続での通期増収を見込んでいます。

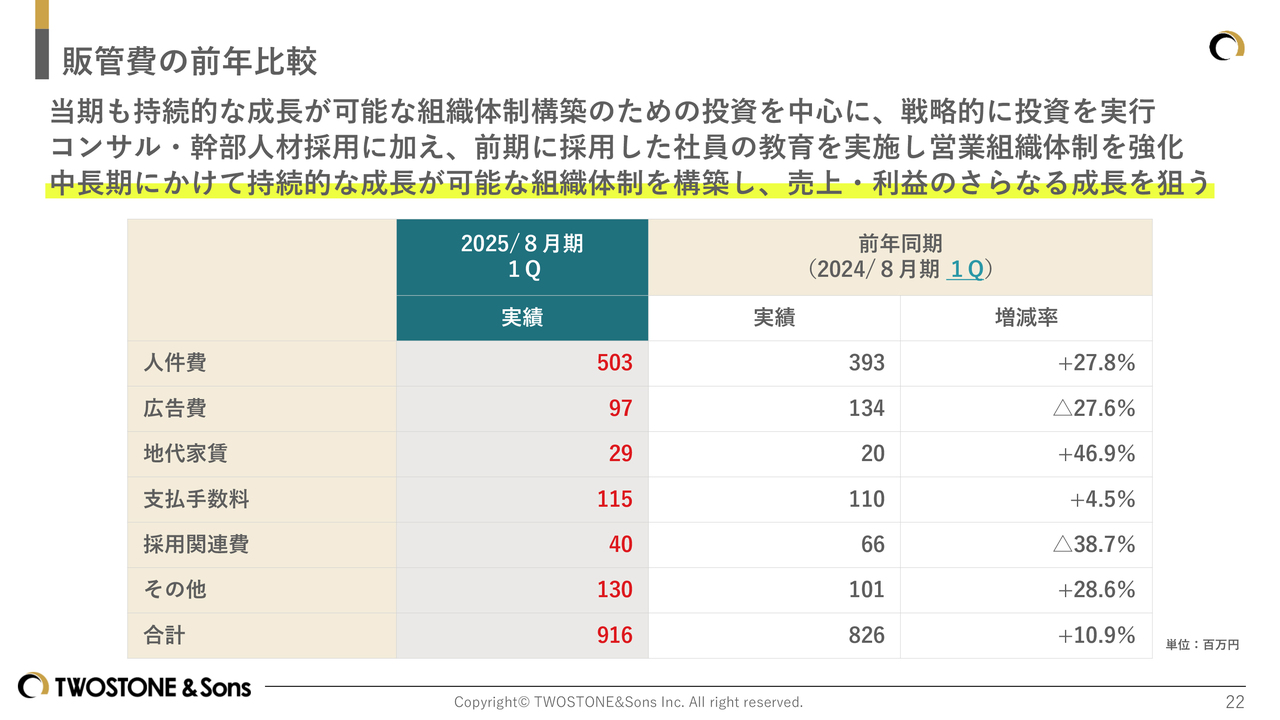

販管費の前年比較

販管費の前年比較です。2025年8月期も第1四半期から、持続的な成長が可能な組織体制構築のための投資を中心に、戦略的に投資を実行しています。具体的には、コンサル・幹部人材採用に加え、2024年8月期に採用した社員の教育を実施し、営業組織体制強化を図っています。

継続して、中長期にかけて持続的な成長が可能な組織体制を構築することで、売上・利益のさらなる成長を狙っていきます。

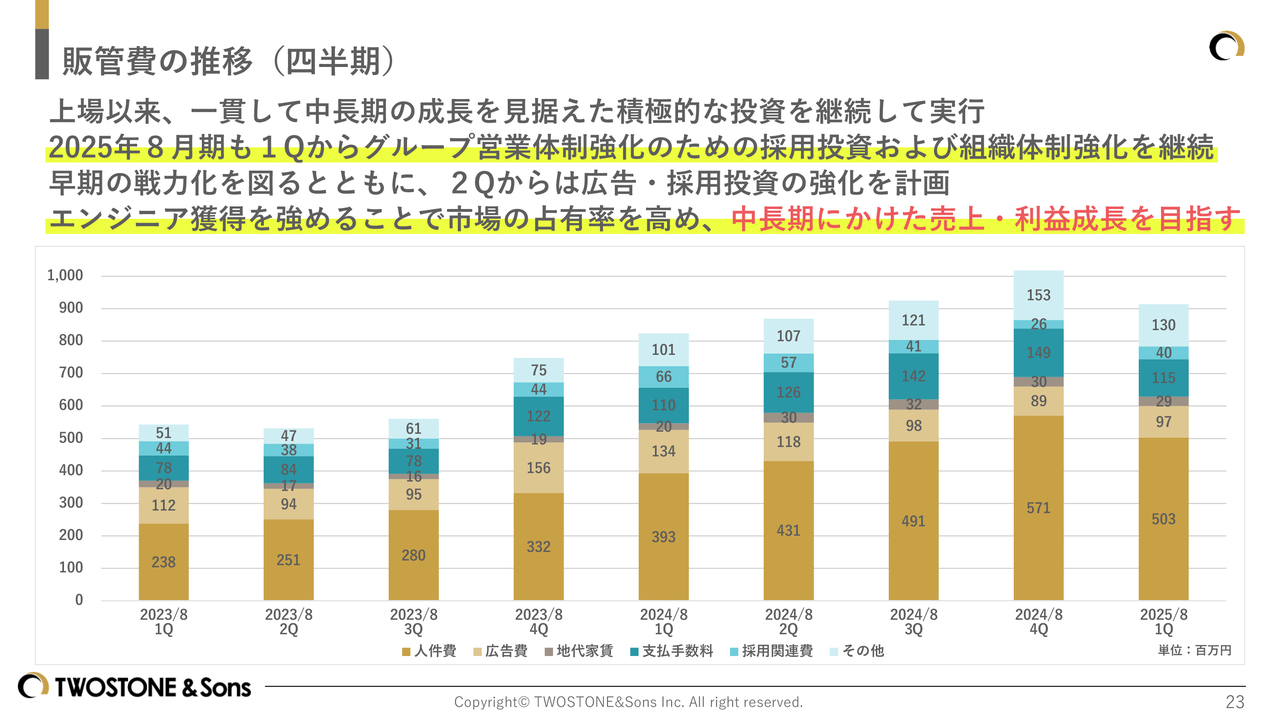

販管費の推移(四半期)

販管費の推移です。上場以来、一貫して中長期の成長を見据えた積極的な投資を継続しています。2025年8月期も、第1四半期からグループ営業体制強化のための採用投資および組織体制強化を実行しています。

新規採用者の早期の戦力化を図るとともに、第2四半期からは広告・採用投資の強化を計画しています。エンジニア獲得を強めることで市場占有率を高め、強化した営業力と掛け合わせて、中長期にかけた売上・利益成長を目指していきます。

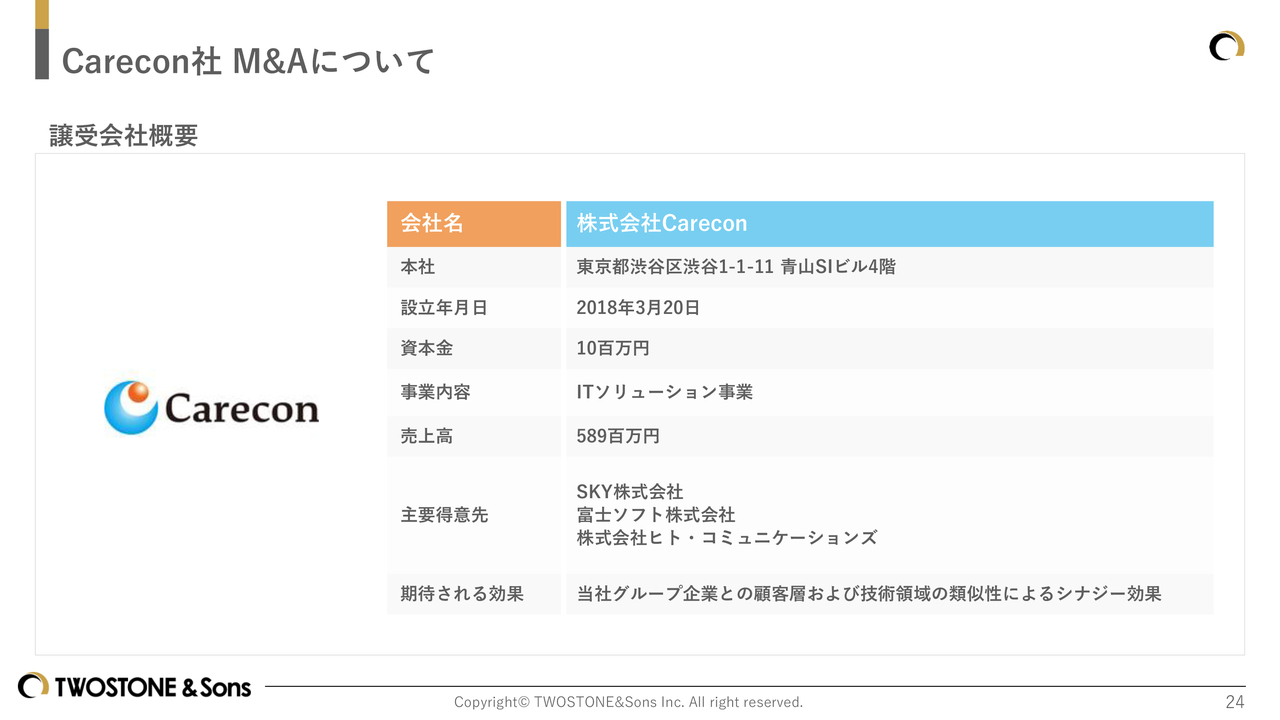

Carecon社 M&Aについて

9月末に実施したCarecon社のM&Aについてご説明します。Carecon社には、これまでのM&Aと同様に、当社グループ企業との顧客層および技術領域による類似性によるシナジー効果を期待しています。

Carecon社 M&Aについて

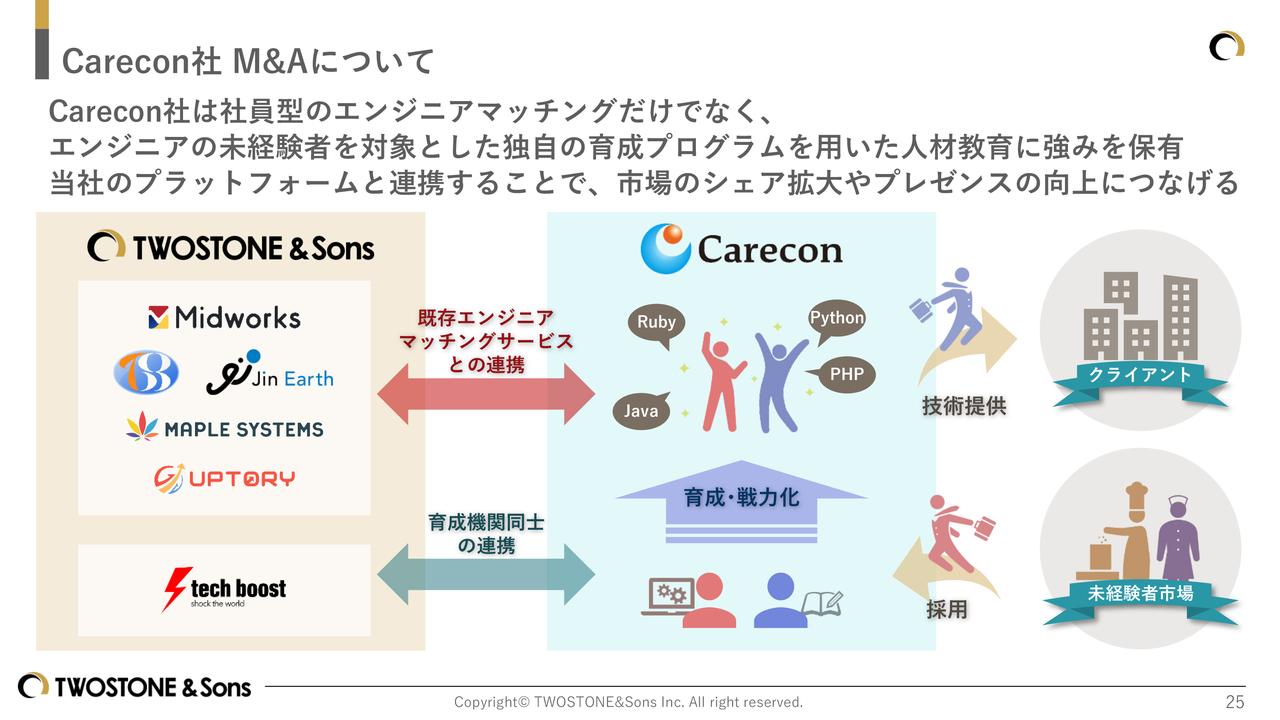

Carecon社の具体的なシナジーについてです。Carecon社は今までM&Aを実施してきた企業のように、社員型のエンジニアマッチングを得意としている企業です。

また、Carecon社の強みとしては、エンジニア未経験者を採用し、独自の育成プログラムを用いた人材教育を行い、現場で活躍するエンジニアにすることを得意としていることがあります。

当社グループの主力事業であるエンジニアマッチング事業はもちろんのこと、プログラミングスクール事業との連携を通じ、市場でのシェア拡大やプレゼンスの向上につなげていきたいと考えています。

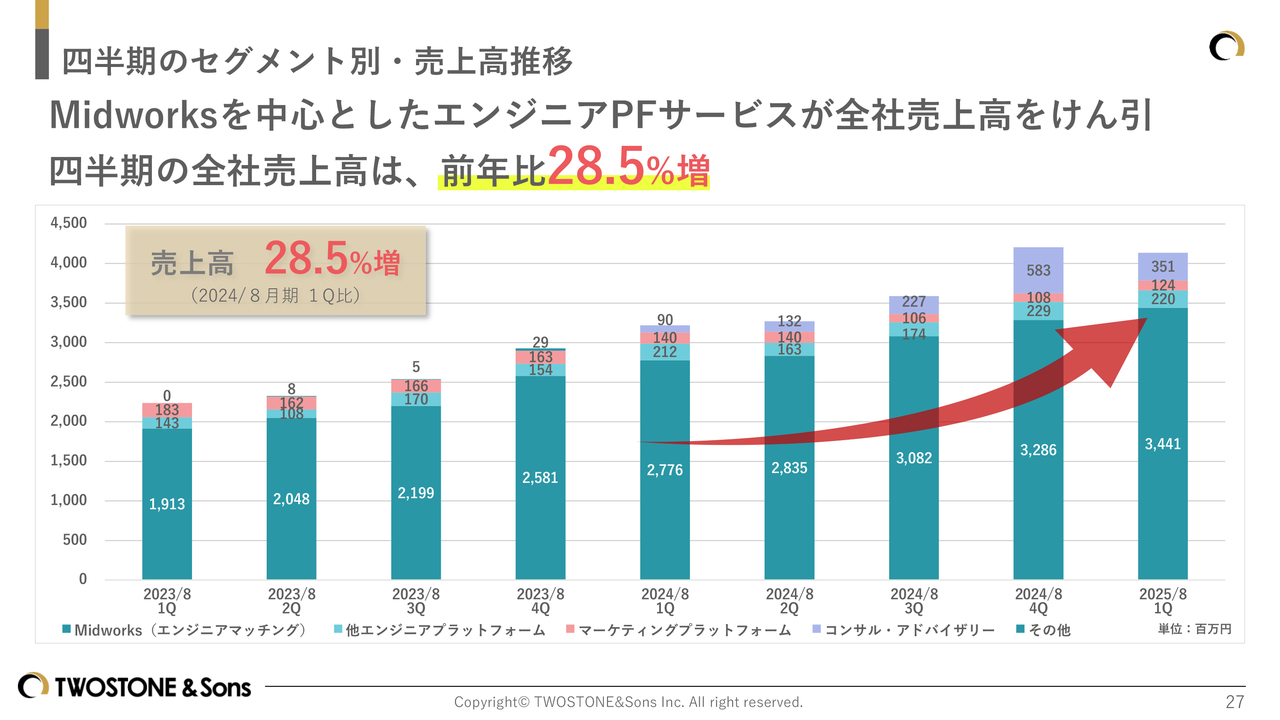

四半期のセグメント別・売上高推移

セグメント別の業績についてです。第1四半期においても、「Midworks」を中心としたエンジニアプラットフォームサービスが全社売上高をけん引しています。四半期の全社売上高は、前年同期比28.5パーセント増となっています。

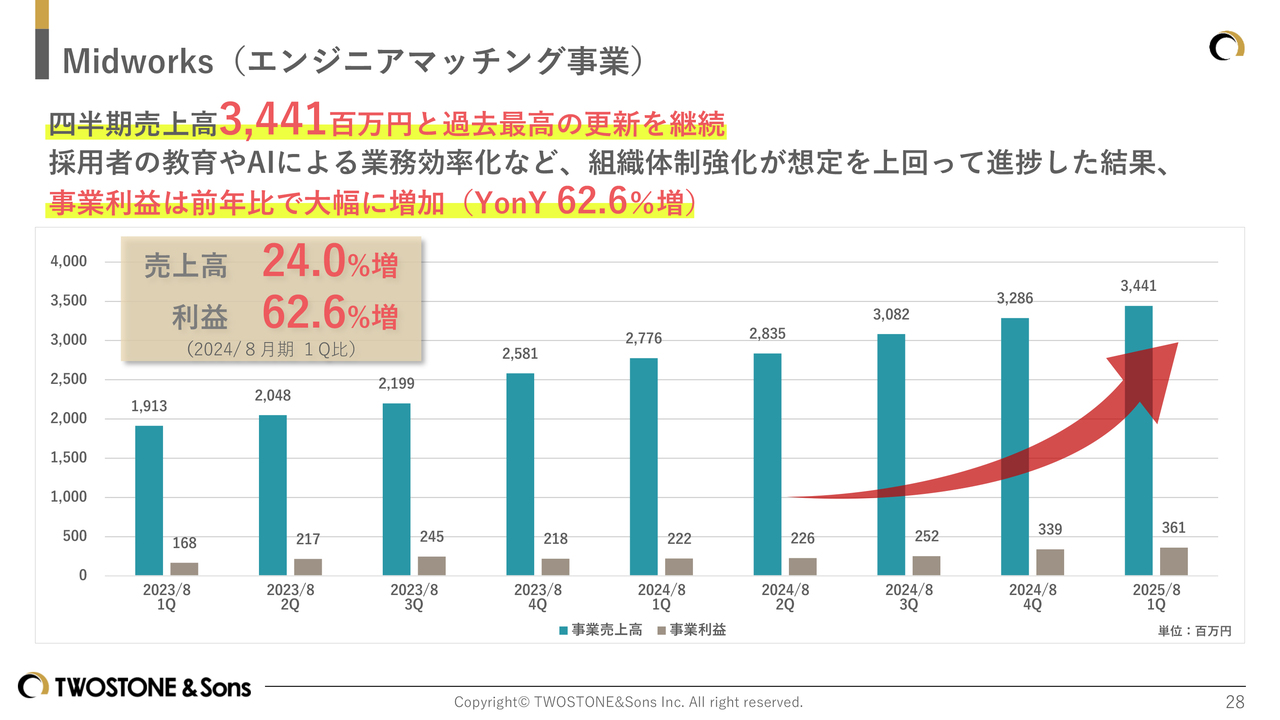

Midworks(エンジニアマッチング事業)

エンジニアマッチング事業です。四半期売上高は34億4,100万円と、最高値更新を継続しています。売上高は前年同期比24.0パーセント増となりました。採用者の教育やAIによる業務効率化など、組織体制強化が想定を上回って進捗した結果、事業利益は前年同期比62.6パーセント増と、大幅に増加しています。

Midworks(エンジニアマッチング事業)

エンジニア稼働数ならびに登録者数です。エンジニア稼働数・登録者数ともに前四半期から継続して過去最高値を更新しています。登録者数は、5万人を突破した後も順調に推移しています。営業力強化と相まって、さらなる売上増加が期待できると考えています。

2025年8月期 注力ポイント

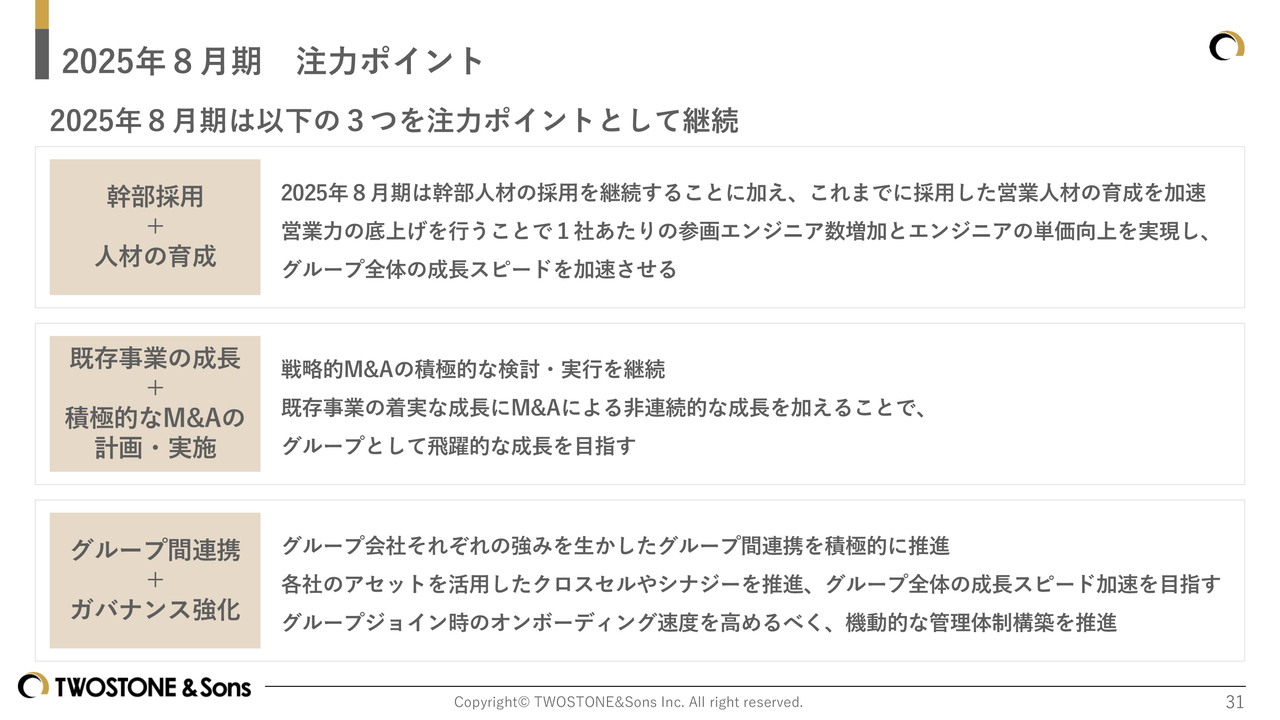

2025年8月期の方針についてです。2025年8月期は、「幹部採用と人材の育成」「既存事業の成長と積極的なM&Aの計画・実施」「グループ間連携とガバナンス強化」の3点を、注力ポイントとして掲げています。

1点目の「幹部採用と人材の育成」についてです。2025年8月期も引き続き、幹部人材の採用を継続することに加え、これまでに採用した営業人材の育成を加速させていきます。営業力の底上げを行うことで、1社あたりの参画エンジニア数増加とエンジニアの単価向上を実現し、グループ全体の成長スピードを加速させていきます。

2点目の「既存事業の成長と積極的なM&Aの計画・実施」についてです。2025年8月期も引き続き、戦略的なM&Aを積極的に検討しています。これまで同様に、既存事業の着実な成長にM&Aによる非連続的な成長を加えることで、グループとして飛躍的な成長を目指していきます。

3点目の「グループ間連携とガバナンス強化」についてです。グループ間連携を活かすために、ガバナンスをしっかりと強化します。また、2024年8月期から継続しているグループジョイン時のオンボーディング速度を高めるべく、機動的な管理体制を構築していきます。

幹部採用+人材の育成

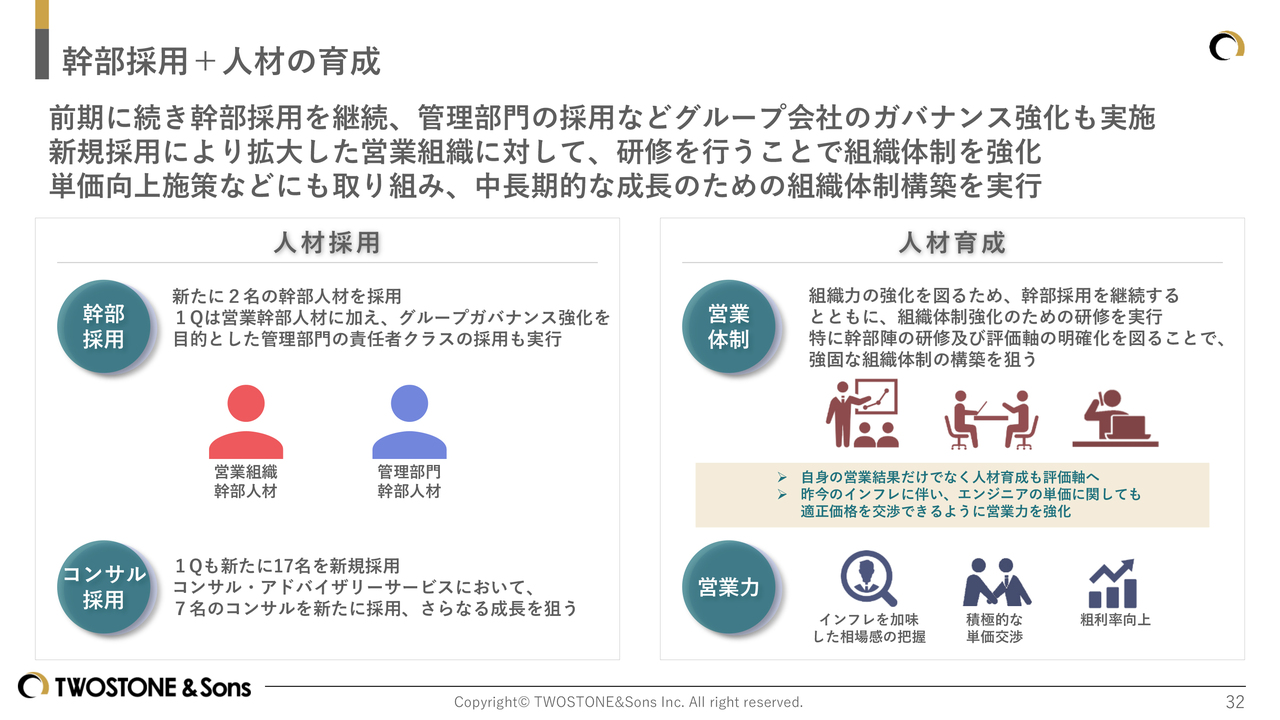

「幹部採用と人材の育成」についてです。第1四半期も幹部採用を継続し、管理部門の採用などグループ会社のガバナンス強化も実施しています。

また、新規採用により拡大した営業組織に対して研修を行うことで組織体制を強化し、営業力を高めています。強化した営業組織を活用し、インフレに伴った単価向上施策などにも取り組むことで、中長期的な成長のための組織体制構築を実行しています。

また、新セグメントであるコンサル・アドバイザリーサービスにおいて、コンサルを7名採用するなど、事業成長を見据えた採用投資ができていると考えています。

M&A進捗

M&Aの進捗です。第1四半期はCarecon社のM&Aを実施し、第2四半期より売上・利益を連結する予定です。また、2024年8月期以上に検討案件を厳選しているものの、案件検討数は前年比で増加しています。引き続き、エンジニアマッチングやITコンサルを中心に戦略的なM&Aを検討しています。

グループ間連携+ガバナンス強化

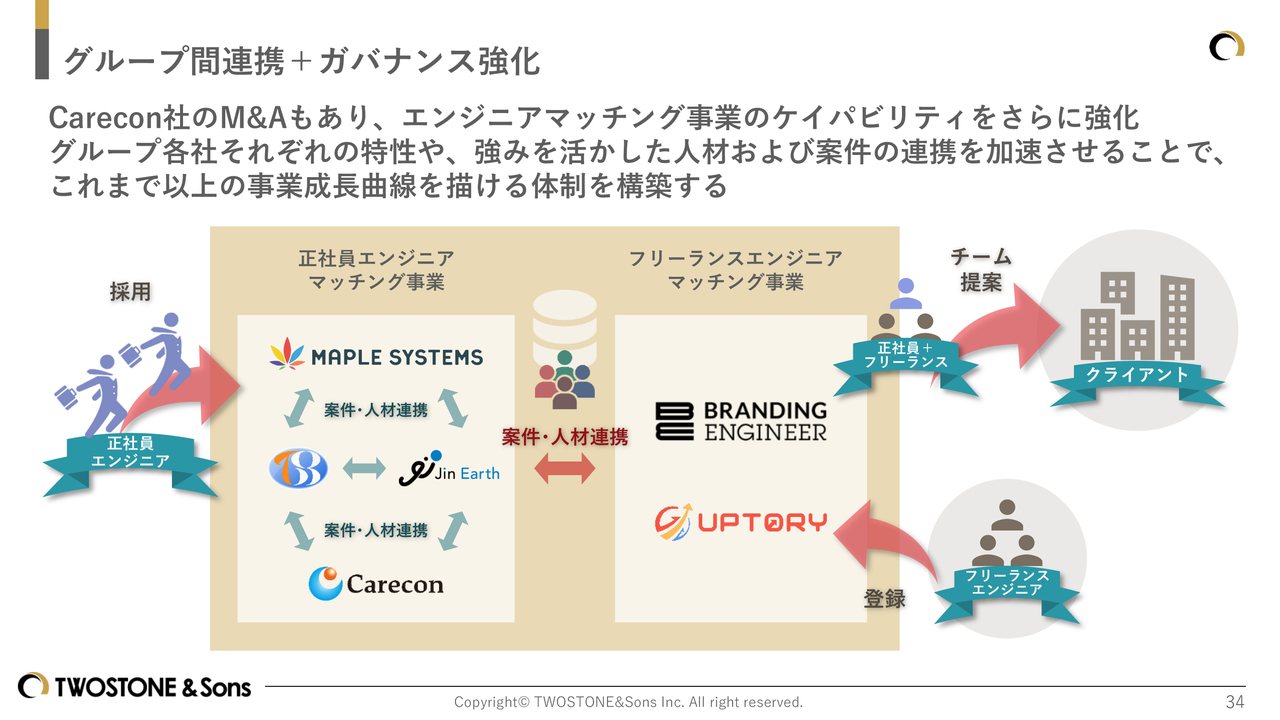

「グループ間連携とガバナンス強化」です。Carecon社のM&Aもあり、エンジニアマッチング事業のケイパビリティをさらに強化していきます。それぞれの特性や、強みを活かした人材および案件の連携を加速させることで、これまで以上の事業成長曲線を描ける体制を構築していきます。

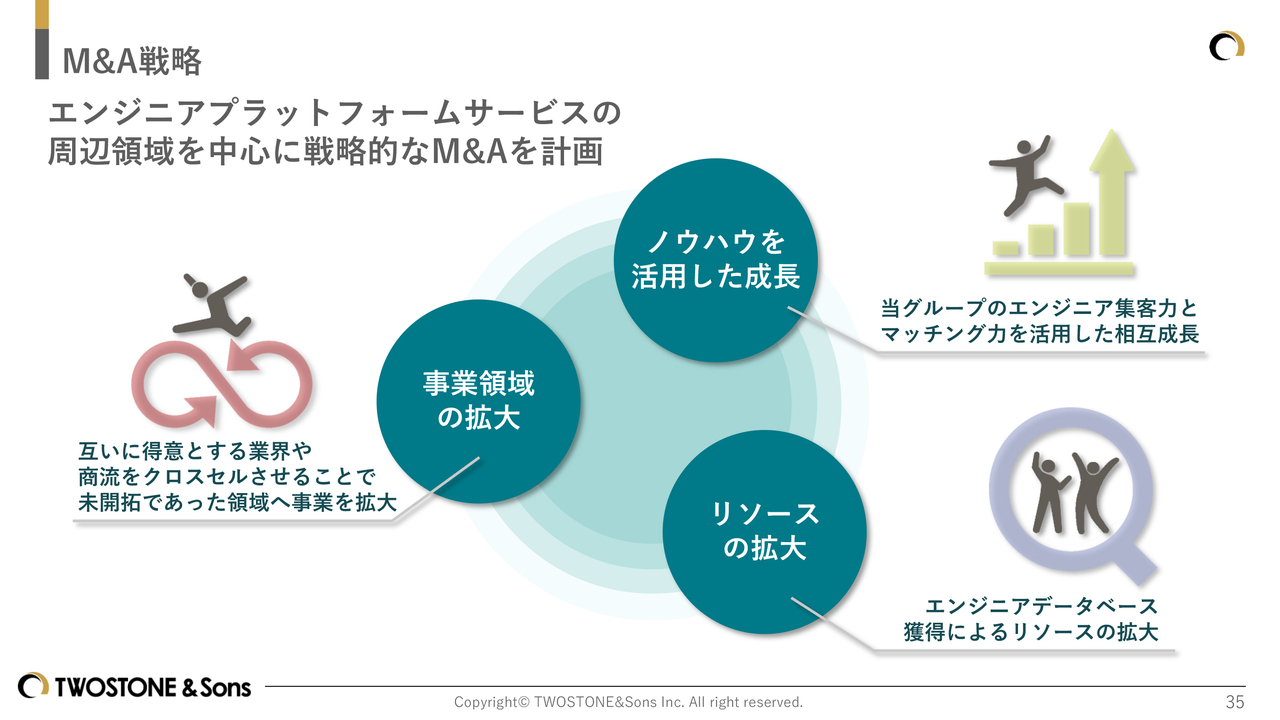

M&A戦略

M&A戦略です。M&Aは飛躍的な成長を遂げるための重要なファクターの1つであると考えており、今後も戦略的なM&Aを実行していきたいと考えています。

2025年8月期も、主に3つのポイントを方針として考えています。1つ目はノウハウを活用した相互成長、2つ目は事業領域の拡大、3つ目はリソースの拡大です。

このように、戦略的なM&Aを積極的に実施していくことで、当社グループの飛躍的な成長につなげていきたいと考えています。

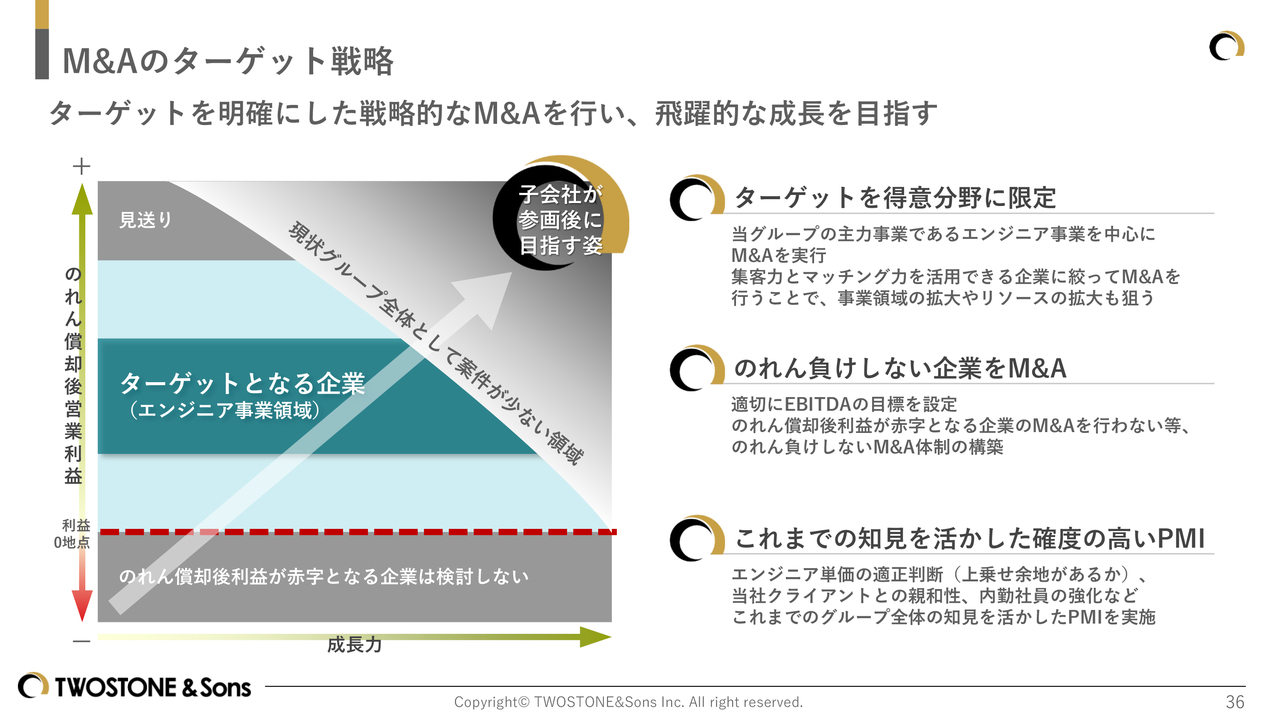

M&Aのターゲット戦略

M&Aのターゲット戦略です。スライドに記載のとおり、3つの戦略を考えています。1つ目は、ターゲットを得意分野に限定することです。2つ目は、のれん負けしない企業をM&Aすることであり、3つ目は、これまでの知見を活かした確度の高いPMIを実施していくことです。

当グループの中長期的な経営ビジョン

これまでの内容を踏まえ、既存事業の連続的な成長とM&Aや新規事業による非連続的な成長を組み合わせることで、今後も中長期的にグループでの成長を達成していきたいと考えています。

以上が、2025年8月期 第1四半期決算説明会の発表内容となります。

質疑応答:ITエンジニアのフリーランス市場における優位性について

「御社のITエンジニアのフリーランス市場における市場占有率について、YouTubeでは市場成熟してきているというコメントがあったと思います。上場、未上場企業を含めた、このフリーランス市場における御社の立ち位置や今後の展望、また、未上場企業においても多数のエンジニアを抱えている他社と比較した場合の御社の優位性等について、考えをお聞かせください」というご質問です。

現状、当社は市場においてトップティアの立ち位置にあると認識しています。競合他社の中には、例えばソーシャルゲームのエンジニアやWebシステム、Webサーバーサイドなどに特化しているところもありますが、当社の場合は、すべてのジャンルにおいてITエンジニアのデータベースが拡充していると認識しています。

そのため、さまざまな顧客と取引が可能な点が強みであり、顧客からも他社と比較して「当社に頼めばITエンジニアのリソースには困らない」と評価されていることが強みであると考えています。

また、エンジニア側からみても、さまざまな案件を扱っている会社として認知されており、多くのエンジニアに登録してもらっています。さらに、先ほどもお伝えしたとおり、当社がトップティアであるほど質の高い案件が集まり、その結果、エンジニア集客のマーケティングコストが削減されます。このコスト削減によって顧客に還元できるため、価格面での優位性も提供できるなど、さまざまな面で当社の優位性があると考えています。

また、現在の立ち位置に加え、当社では先行投資を積極的に行うことで、競合他社との差別化を図っています。これが、当社のさらなる強みとなっていると考えています。

質疑応答:人件費減少の理由について

「販管費の推移(四半期)で人件費が下がっている理由を教えてください」というご質問です。

主に、AIシステムの導入が非常に効果を上げており、一部の管理部門などでコスト削減ができていると考えています。

ただ、成長に必要な人材に関しては、まったく削減する意図はありませんので、その点はご安心いただければと思います。その結果、非常に良い筋肉質な体制ができていると考えています。

質疑応答:粗利率改善の理由について

「前年同期と比べ粗利率が改善した理由を教えてください」というご質問です。

こちらは前述の質問とほぼ同義になりますが、私はこの数年間、AIシステムの導入を積極的に進めてきました。その結果、非常に筋肉質な体制を構築することができています。

そのため、余分なコストをほとんどかけずに成長できる仕組みが整っており、より投資すべきポイントに注力できています。

例えば、2024年8月期は、特に人材と営業組織の体制強化に注力してきました。今までは、エンジニアを獲得しすぎると社内リソースの不足によりマッチングができず、結果としてエンジニアの方をお断りせざるを得ない場面もありました。しかし現在では、営業体制の強化が進み、さらにAIシステムを導入したことで効率的な組織体制ができています。このような取り組みにより、今後さらに成長を続けていけると考えています。

質疑応答:営業利益と純利益の進捗が良好な要因について

「売上総利益の進捗は普通のように見えるのに対して、営業利益、純利益の進捗がかなり良いということは、ビジネスとしての効率が上がっているのだと思いますが、要因は何でしょうか?」というご質問です。

このような点に着目していただき、非常にうれしく思います。これまで温めてきたAIシステムによる効率化が大きく進展していること、そして徐々に案件の単価が上がっていることが要因として挙げられます。単価が上がることで、テイクレートが一定であっても売上総利益が増加する仕組みになっています。そのような部分が機能していると考えています。

質疑応答:営業とコンサルの違いについて

「採用に関してですが、営業とコンサルの違いは具体的にはどのようなところでしょうか?」というご質問です。

営業には2つの役割があり、1つはエンジニアとコミュニケーションをとる役割、もう1つはクライアントと対話し、「どのようなエンジニアをご要望ですか?」というニーズを引き出す役割です。この2つの対面的な業務を担う人材を、当社は「営業」と定義しています。

コンサルは、企業に対して戦略的な上流の提案を行う人材を表しています。具体的には、企業がどのような課題を解決すべきか、そしてどのように解決すべきかを見つけ出し、それを実行に移していく部分を、当社は「コンサル」と定義しています。

コンサルがその企業の課題を解決するために必要な内容を案件化することにより、エンジニアの需要を作り、先ほど述べた営業が案件に必要なエンジニアを集めるという体制になっています。

質疑応答:コンサルタントの採用が好調な要因について

「コンサルタントの採用が順調のようですが、要因は何でしょうか?」というご質問です。

これまでのコンサルティングファームでは、極端なことを言うと机上の空論に終わってしまうケースが少なくありませんでした。しかし当社では、実際にプロジェクトを実行する際に、開発を担当するエンジニアの段階まで一気通貫で責任を持って提案し、遂行することができます。

この一気通貫の体制により、コンサルタントが「もっと責任を持ってやりたい」と望んでいた部分を実現できるようになりました。多くのクライアントが求めるニーズにも合致しており、順調に成果を上げているため、興味を持つコンサルタントが非常に多く応募してきてくれていると考えています。

質疑応答:広告費削減と「Midworks」売上増加の要因について

「広告費は前年比マイナス27パーセントほどですが、主力事業の『Midworks』の売上が伸びているのは、これまでのストックがしっかりと積み上がっているということでしょうか?」というご質問です。

まさにおっしゃるとおりです。エンジニアのデータベース数を見ていただければわかるように、広告費が減少していても、データベースがしっかりと拡充していることが確認できると思います。

これがまさに、先ほどお伝えした知名度の効果であり、マーケティングコストを抑えながらも多くのエンジニアが集まっている状態です。このような取り組みが、これまでのストック性を着実に生み出し、さらに売上の成長につながっていると考えています。

質疑応答:売上高・売上総利益の進捗率と営業利益との比較について

「売上高や売上総利益の進捗率が営業利益と比べて低いように思いますが、逆にコストの進捗が遅れているのか、AIの貢献が効いているのか、このあたりはどのように考えればよいでしょうか?」というご質問です。

売上高や売上総利益の進捗率について、営業利益に比べて低いように見受けられるかもしれませんが、実際にはコストの進捗が遅れているわけではなく、AIの貢献が非常に効いているものと考えています。

ただ、売上高や売上総利益にはまだ伸びる余地があり、現在投資している部分が2026年8月期以降のトップラインの大きな成長に貢献すると思いますので、ご心配なくお考えいただければと思います。

質疑応答:中長期的な事業戦略と人材獲得の課題について

「中長期での事業戦略についておうかがいさせてください。今後少子高齢化はますます加速することが間違いない中で、人材獲得の難易度も相応に高くなることが予想されます。御社のような業態においては、人員の増加が売上の増加につながると認識していますが、どのような課題が考えられますでしょうか?」というご質問です。

まず、当社グループとなったCarecon社は、未経験の人材を育成し、実際に現場で活躍できるような仕組みを整えています。したがって、エンジニア経験がない方をエンジニアへと育成し、世の中のエンジニア人材不足を解決することができると考えています。

また、世界的にAIの導入により単純作業が効率化されていく中で、仕事を見つける場所としてエンジニア領域がますます重要になっていくと予想しています。そのため、この領域のエンジニア数は今後増加していくと考えています。

また、当社の稼働数は、全体の人口規模からみるとまだ小さく、成長余地は非常に大きいと考えています。このTAMを取り切ることができれば、売上が数千億円、数兆円規模になる可能性も十分に考えられます。その時は、むしろうれしい悲鳴であり、さらに別の事業も考えていく必要があると思います。

質疑応答:ITエンジニア採用が必要な業界・業種について

「手広くITエンジニアの業種をカバーしていると、言及されていましたが、まだ採用が必要な業界や業種があれば教えてください」というご質問です。

基本的には、ニッチな案件になればなるほどその案件に対応できる人材数が少ないというかたちになっています。

会社として売上だけを伸ばすことを考えると、供給数が多い案件を増やしていくことが売上につながる部分ではあるものの、それだけでは会社のプレゼンスが上がってこないと考えているので、全体的に対応領域を拡げています。

特に現状ではAI領域が非常に注目されていますので、この部分の案件を増やしています。

質疑応答:M&Aアドバイザリー事業において買収を選ぶ可能性について

「M&Aアドバイザリー事業を始めたとのことですが、M&Aアドバイザリー事業でエンジニア系の案件が取れた場合は、自社で買収するというかたちもあり得るのでしょうか?」というご質問です。

当該企業はグループ会社の仲間としてM&Aを仲介していますので、本体である当社もその取引先として考えてくれており、実際にしっかりM&Aの提案をもらうような関係性ができています。これもあり、当社のM&Aソーシングもさらにうまくいくようなかたちになっているのではないかと思っています。

質疑応答:2025年に大手企業が倒産する可能性について

「2024年は大手企業の倒産などのニュースもありましたが、日本型雇用に限界がきていると感じています。2025年はさらにこのようなニュースがあると思いますか?」というご質問です。

まさにおっしゃるとおりだと思います。私は常に日本全体の経済のマクロ数値を見ているのですが、現状非常に問題があるのではないかと思っています。実際、インフレ率が非常に上がっているものの、実質賃金は少しも上がっていません。

実質賃金を上げていかない限りは、大きく落ち込んでいる家計消費の向上にはつながりません。そもそも給与を上げていこうとするならば、良い人材であればあるほど、転職して年収を上げていくという選択をすると思います。一部の大手企業は、かなり厳しくなっていくのではないかと思っています。

ただし、勝ち続けている会社には勝ち続けているなりの理由があると思っています。したがって、勝ち続けている会社のほとんどは、それに対抗するかたちで業績などを伸ばしていけると思っています。

一方で、変化に合わせられないような会社の多くは、今後倒産していくこともあるでしょう。私は欧米的な考え方ですので、良い企業はしっかり成長し、そうではない企業は倒産することは、資本主義社会の中で循環していくにあたって必要だと思っています。その中で優秀な人材がしっかりと高い報酬を得ていくことは、重要だと思っています。

質疑応答:経営環境の変化について

「同業と思われるエンジニア派遣でも業績に濃淡が付き始めているように感じていますが、御社の経営環境に変化はあるのでしょうか?」というご質問です。

エンジニアの需要が落ちているかのように説明する企業もありますが、当社は特にそれを感じていません。

これはまさに先ほどからご説明しているとおりで、この領域のトップになることで良い案件が集まり、良い人材が集まってくるという好循環サイクルを作れる会社と、作れない会社で差が出始めていると思っています。また、さまざまな人材業界で、成熟市場になるにつれて需要は収束していきます。その中で、当社の属するエンジニア人材業界は成長市場であり、まだまだ良い環境下にあると思っています。

質疑応答:エンジニアへの還元率向上に伴う売上総利益率への影響について

「エンジニアへの還元率はどのようなペースで高まっているのでしょうか? この部分は売上総利益率を押し下げることになると思いますが、この部分を吸収しながら売上総利益率を改善されているという理解でよいでしょうか?」というご質問です。

テイクレートを引き上げているわけではなく、当社が単価自体を上げればテイクレートを固定しても、売上総利益の絶対値がその分上がります。単価を高めた分、エンジニアも手取りが増えますし、当社も売上総利益が増えます。このため、特段の問題はないと思っています。

また現在は、単価を上げられる企業ではないと、エンジニアが集まらなくなっています。規模が大きくないことには良い案件を獲得できず、2次請け・3次請けの案件などになってしまい、エンジニアへの支払いが減ってしまいます。

正直、私がフリーランスエンジニアであれば、自信を持って当社の案件を選びます。なぜならば、当社はかなり良い案件を持ち、それを直接取引しているからです。

当社は単価も業界でトップクラスですし、それだけではなく、働き方やスキルアップできるような案件など、さまざまな優先順位を求めた案件を多く持っています。このため、エンジニアには大変良い案件を提供できていると思っています。

質疑応答:質的に不十分な生成AIの作成物への対応について

「生成AIによる活用機会が増えているとのことでしたが、生成AIの作成するものにはまだまだ不十分なものも含まれます。それらに関してどのように対応していますか?」というご質問です。

「ChatGPT」などの生成AIは、さまざまな部分のツールで、できることとできないことに差があると思っていますので、できることにフォーカスして活用しています。

重要な根幹の部分に関しては、当社もまだ人が動かしている部分がかなり多く、システムに頼りすぎないようにしています。ただし、検討しているシステムが改善され、質が高くなってくれば、導入する予定というかたちで日々PDCAを回しています。何よりも、実際にそのシステムを導入したことによってどのような効果があったのかという結果をしっかり見ることが大事だと思っています。

つまり、良い結果が出るという仮定で活用していますので、仮に結果が悪くなった場合は、もちろん元に戻します。導入して駄目ならば、もう1回違うかたちで活用する姿勢で、まずは活用してみることを当社では大事にしていこうと思っています。

質疑応答:未経験者を現場へ提案するコツについて

「Carecon社は未経験育成が得意とのことですが、技術を身に付けても最初の営業ハードルは高いように思います。未経験者を現場へ提案するコツなどもあるのでしょうか?」というご質問です。

当社はこの領域を長く手がけているため、さらなるシナジーが作れています。長く手がけている分だけ、信頼してくださるクライアントも一定数いらっしゃいます。

例えばそういったクライアントに対し、「この方は未経験で経験がまだ浅いが努力姿勢がある、その分単価は低くしますので1回使っていただきたい」と提案するなど、信用が案件につながっているところもあります。当社のエンジニアや営業も、信用を裏切らないように案件に取り組んでいます。

質疑応答:得意とするAIについて

「AIといっても古典的なAIもあれば、DL(Deep Learning)や生成AIなど多種多様だと思いますが、御社においてはどのようなAIを得意とされているのでしょうか? 他社との優位性を教えてください」というご質問です。

当社がAIをうまく導入できていると口コミで知っている会社もけっこういらっしゃるようです。競合する人材会社がこの説明会を視聴している可能性もあることから、そこまで深く言えない部分はあるのですが、基本的には業務効率における部分に対して生成AIなどをかなり導入しています。

質疑応答:登録者数に対しての稼働率向上目標について

「登録者数に対して稼働数は現在10パーセントほどだと思いますが、営業力強化によってこれを何パーセントまで持っていくなどの目標はありますか?」というご質問です。

登録者数に対しての稼働率は、正直、あまりKPIに置いていません。

もちろん、四半期ベースでどのくらい登録者数が増え、その登録者からどのくらいを稼働につなげたかというROI的な観点では数字を見ていますが、今までの合計データベースからの稼働数についてはあまり検討していません。

おそらくリクルート社がわかりやすい例なのですが、リクルート社は非常に歴史が長いことから、データベースに対しての稼働率は低くなっています。昔のデータベースには活用できない部分があるなど、どうしてもアクティブではないためです。

したがって、登録者数に対しての稼働数をKPIとはしていません。

ただし、実際にどれぐらい広告を投資して、どの程度の売上につながっているかというROI的な部分については、注視しています。

質疑応答:AI関連技術やリソースの状況および取り組みのレベルについて

「御社のAI関連技術の水準やリソースの状況および取り組みについてはどの程度のレベルにあると理解すればよいですか? 例えば、外部の汎用AIを活用するだけではなく、独自で特化型のAIを開発できるレベルなのでしょうか?」というご質問です。

ご存じのとおり、AIにはアルゴリズムを1から作っているOpenAI社のような企業もありますが、当社はアルゴリズムを作っていません。OpenAI社やGoogle社などのシステムが持っているさまざまなAPIを、当社独自のシステムに落とし込んで活用しています。つまり、当社は独自のアルゴリズムを作らず、APIを活用しています。

アルゴリズムには決して手出ししないと決めている理由は、OpenAI社の「ChatGPT」はクオリティが高いと思っているものの、本当にAIのアルゴリズムレベルとして一番高いのは、世界中の研究者がオープンソースで手がけているシステムだと思っているためです。

ただし、ユーザーとして使いやすいなどのツールとしての性能は、OpenAI社が手がけている「ChatGPT」のほうが高いと思っています。

アルゴリズムの部分は、OpenAI社のように大変大きな企業ですら学者の方々がオープンソースで手かげているものに勝てない現状がすでにあるのではないかと思っていますので、アルゴリズムには決して手出ししません。

とはいえ、彼らが作っているアルゴリズムを活用して、社内のシステムに導入していくところは、引き続きやっていこうと考えています。

質疑応答:地方出店について

「2024年8月期は地方への出店もあったと思いますが、2025年8月期も検討されていますか?」というご質問です。

常にさまざまなエリアでの競合状況を調査しています。地方への出店は、常にマーケットの状況を踏まえながらチャンスを見極めて行っていきたい考えです。

質疑応答:営業利益の伸びとM&Aアドバイザリー事業の成長との関係について

「営業利益の伸びはM&Aアドバイザリー事業の成長も大きいのでしょうか?」というご質問です。

2025年8月期の第1四半期に関しては、M&Aアドバイザリー事業があまり数値に含まれていないのが正直なところです。ただし、2024年8月期の第4四半期に関してはM&Aアドバイザリー事業の数字がかなり含まれていますので、2025年8月期第1四半期の数値はM&Aアドバイザリー事業以外の部分を純粋に表しているのではないかと思っています。

質疑応答:セグメント別見通しについて

「セグメント別の売上を見ると、コンサル・アドバイザリー事業が発足1年で大きな売上を作り出しているのに対して、マーケティングプラットフォーム事業やその他エンジニア事業はそこまで大きな変化がないように見えます。今後のマーケティングプラットフォーム事業や他エンジニア事業をどのように伸ばす方針でしょうか? 限られたリソースをコンサル・アドバイザリー事業に集中させるのでしょうか?」というご質問です。

従来ご説明しているとおり、マーケティングプラットフォーム事業に関しては、そこまでのリソースを使っていません。他のエンジニア事業とコンサル・アドバイザリー事業には、引き続きリソースを投下して、高い成長性を維持していきたいと考えています。

そのためにも、足元では幹部人材や営業人材の採用にかなり注力しており、非常にいいかたちになっていると思っています。

また、今回の質問に併せてお伝えしますが、足元の状況が非常に良いことから、2025年8月期の下期にかけては、投資をさらに加速させていきたいと考えています。

ご説明してきたとおり、利益をここまで出せてきていますので、かなりの投資を行っても2025年8月期の利益には特段影響なく達成、あるいはさらに大きく利益を上げていきたいとも考えています。さらにここから、2026年8月期以降の数字をしっかり作っていくためにも、エンジニアの採用にはしっかりとコストを費やしていこうと考えています。

質疑応答:案件単価を表すKPIについて

「先ほど案件単価の話が出ましたが、これは稼働人員あたりの売上高のトレンドに表れていると見てよいですか? もっと他に有効なKPIがあれば教えてください」というご質問です。

トレンドに表れていると見てよいと思っています。基本的には稼働人員当たりの単価で割ればわかりやすいかとは思います。

ただし時々例外があり、例えば当月の中旬になって当月の決定数が多くなり、当月スタートでそのまま稼働する案件が多かったというケースです。中旬なら日付ベースで半分を控除して当月の売上に計上するので、単価自体は落ちていないにもかかわらず、控除分が単価を押し下げているように見えてしまうことがあります。

例年、このようなケースがしばしば重なることがありますが、基本的には稼働人数で割ることでおおよその単価を算出できると思います。

質疑応答:株主還元に関しての中長期的な展望について

「足元も順調で投資やM&Aを加速させる時期とは思いますが、株主還元に関して中長期的な展望があれば教えてください」というご質問です。

現在、株価チャートなども非常に良いかたちではないかと思っています。会社のトップラインの成長や利益成長が止まってきたような時には、株主還元を大幅に強化していこうと考えています。株主還元は、キャピタルゲインの部分でしっかり出せるように、足元の企業価値をしっかりと向上させていきたいと思っています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

7352

|

622.0

(14:09)

|

+13.0

(+2.13%)

|

関連銘柄の最新ニュース

-

02/25 10:00

-

02/19 19:30

-

02/12 15:33

-

02/12 11:33

新着ニュース

新着ニュース一覧-

-

今日 14:23