ケイ・ウノ、通期は大幅増益 マーケティング強化による来店増など奏功、原材料費が高騰するも売上原価率改善に成功

Contents

伊藤崇史氏:みなさま、こんにちは。株式会社ケイ・ウノ代表取締役社長の伊藤です。2024年9月期通期の決算についてご報告します。

スライドのアジェンダに沿って、会社概要、2024年9月期の業績とトピックス、成長戦略、2025年9月期の業績見通しの順にご説明します。

Purpose

会社概要についてです。まずは、当社が掲げているパーパス、あるべき姿についてです。当社は「オーダーメイドでお客様に特別な感動と喜びを贈り続ける」を掲げています。

「お客様一人ひとりに合わせて100パーセントの満足を提供し、お客様に特別な感動と喜びを贈ることができる企業でありたい」という想いから、オーダーメイドを行っています。

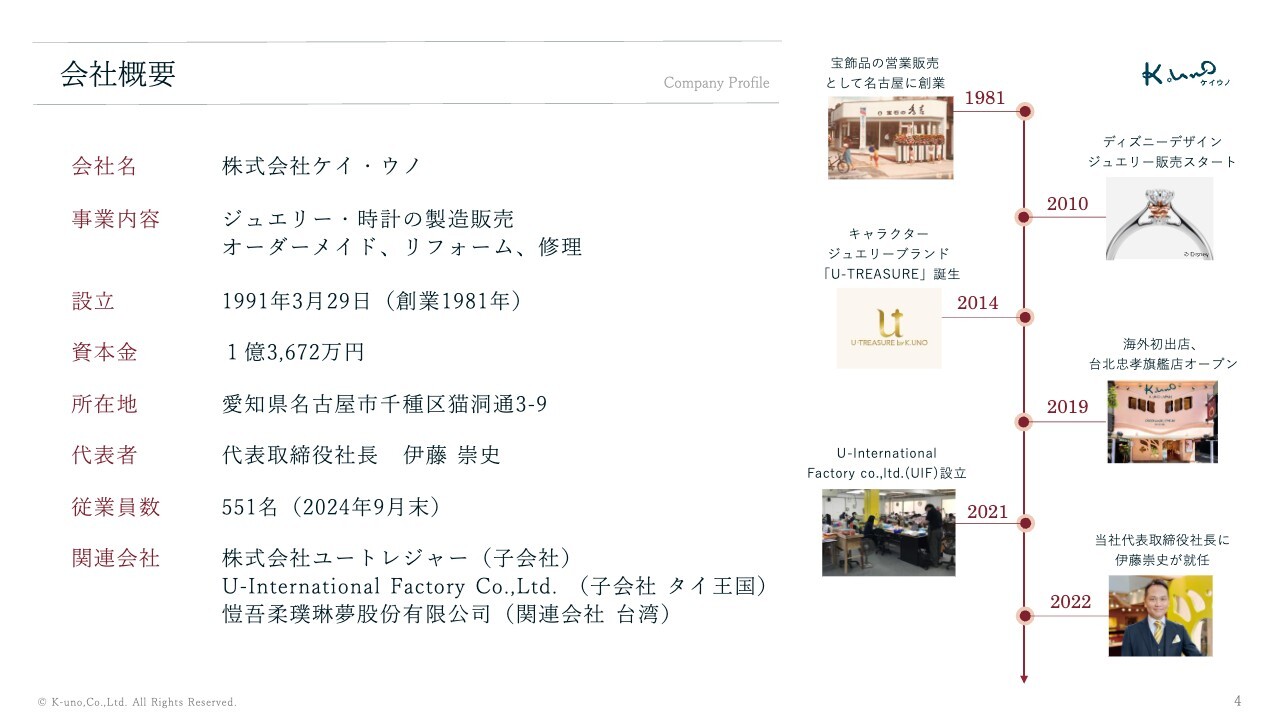

会社概要

事業内容については、ジュエリー、時計の製造販売を行っており、オーダーメイド、リフォーム、修理を承っています。

当社の成長のタイミングとなった沿革について簡単にご説明します。当社は1981年、名古屋に創業しました。その後、新たなお客様のご要望に応えるべく、2010年にウォルト・ディズニー・ジャパン株式会社とライセンス契約を結び、現在、オーダーメイドジュエリーの製造販売許諾をいただいているブランドです。

このノウハウを横展開し、さらなるお客様のご要望にお応えするため、2014年に「ユートレジャー(U-TREASURE)」ブランドが誕生しました。

さらに、今後の海外への挑戦として、2019年には海外初となる台湾に出店しました。受注量増加に伴う生産量向上、また原価率の低減を目的とし、2021年にはタイに工場を設立しました。

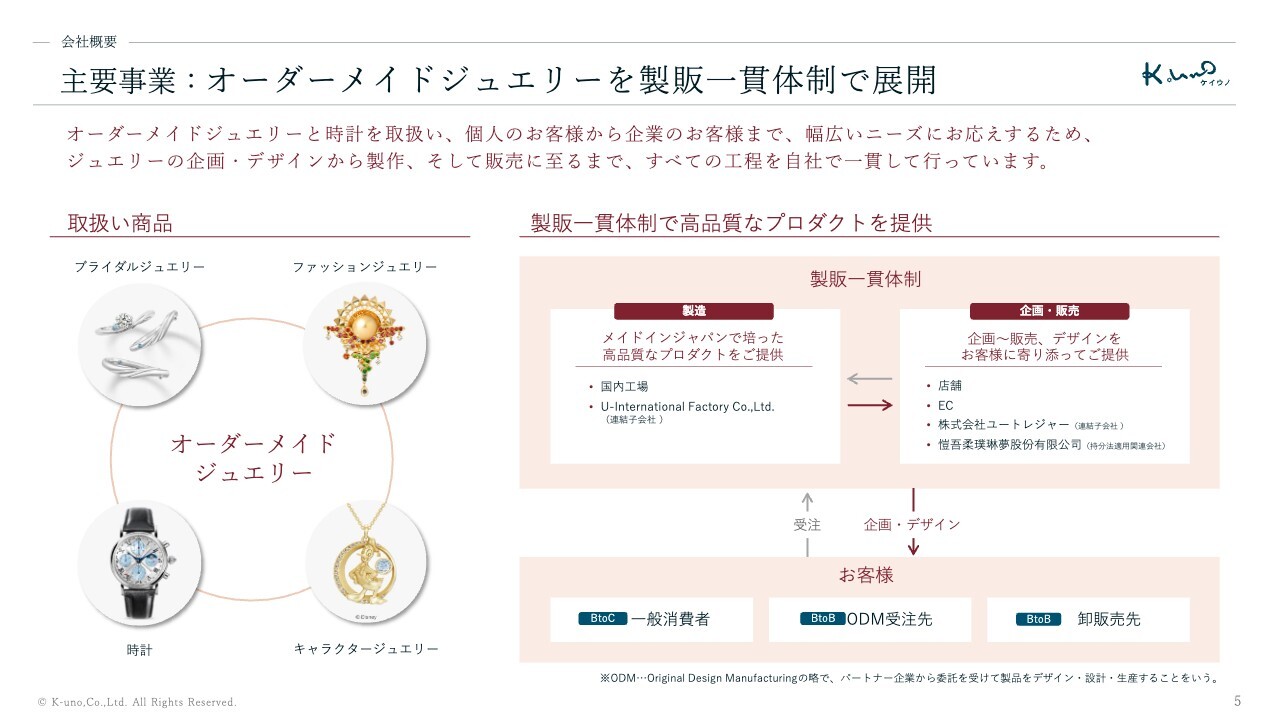

主要事業:オーダーメイドジュエリーを製販一貫体制で展開

主要事業については、オーダーメイドジュエリーを製販一貫体制で展開しています。

人生に寄り添う オーダーメイドプラットフォーム

当社のビジネスモデルについてです。「どんな時代、どんな人でも欲しいものが必ず見つかる人生に寄り添うオーダーメイドプラットフォーム」を構築しています。

このオーダーメイドプラットフォームを支える3つの力が、当社の強みとなります。

ビジネスモデル:オーダーメイドプラットフォームを支える力

1つ目は、オーダーメイド力です。カウンセリング接客を強みとする販売員、お客様の目の前でデザインを描き上げるデザイナー、高い技術力を持った職人、それぞれの専門知識を集結できることが強みです。

2つ目は、ブランド力です。「Disney Treasure created by K.UNO」を含めて、現在59種類のライセンスを取り扱っています。それにより、お客様の幅広いニーズにお応えできることが強みです。

3つ目は、プロダクト開発力です。最新技術や伝統技法、特許取得のダイヤモンドカットなど、高い専門技術を持った150名の職人が在籍していることが強みです。

店舗一覧:国内・海外 合計35店舗を展開

店舗一覧です。現在、国内、海外合わせて35店舗を展開しています。

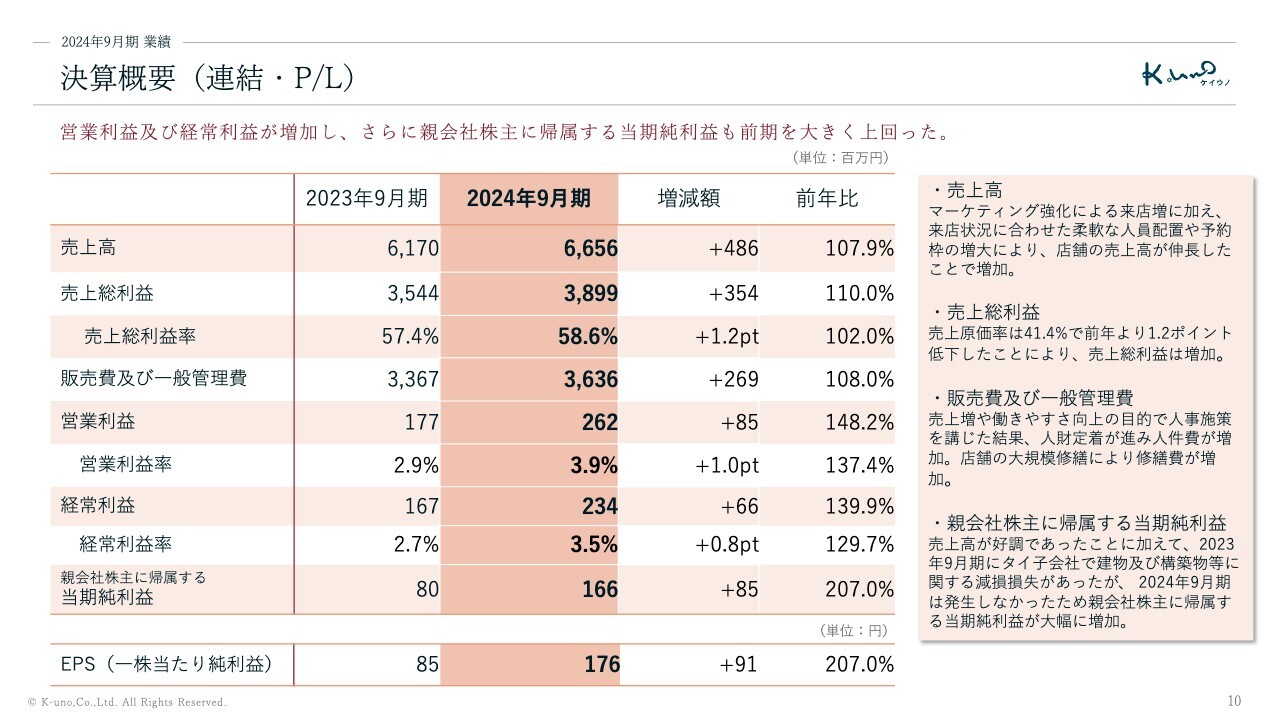

決算概要(連結・P/L)

2024年9月期連結業績についてご報告します。2024年9月期は、売上高66億5,600万円で前年比108パーセント、経常利益は2億3,400万円で前年比140パーセント、当期純利益は1億6,600万円で前年比207パーセントとなりました。

売上高は、マーケティング強化による来店増に加え、来店状況に合わせた柔軟な人員配置や予約枠の増大により、店舗の売上が伸長したため、増加しました。

売上総利益は、売上原価率が前年よりも1.2ポイント低下したことにより、増加しました。

販売費及び一般管理費については、売上増や働きやすさ向上の目的で人事施策を講じた結果、人財定着が進み人件費が増加した他、店舗の大規模修繕により修繕費が増加しました。

売上高が好調であったことに加えて、2023年9月期にタイ子会社で建物及び構築物等に関する減損損失がありましたが、2024年9月期は発生しなかったため、当期純利益は大幅に増加しました。

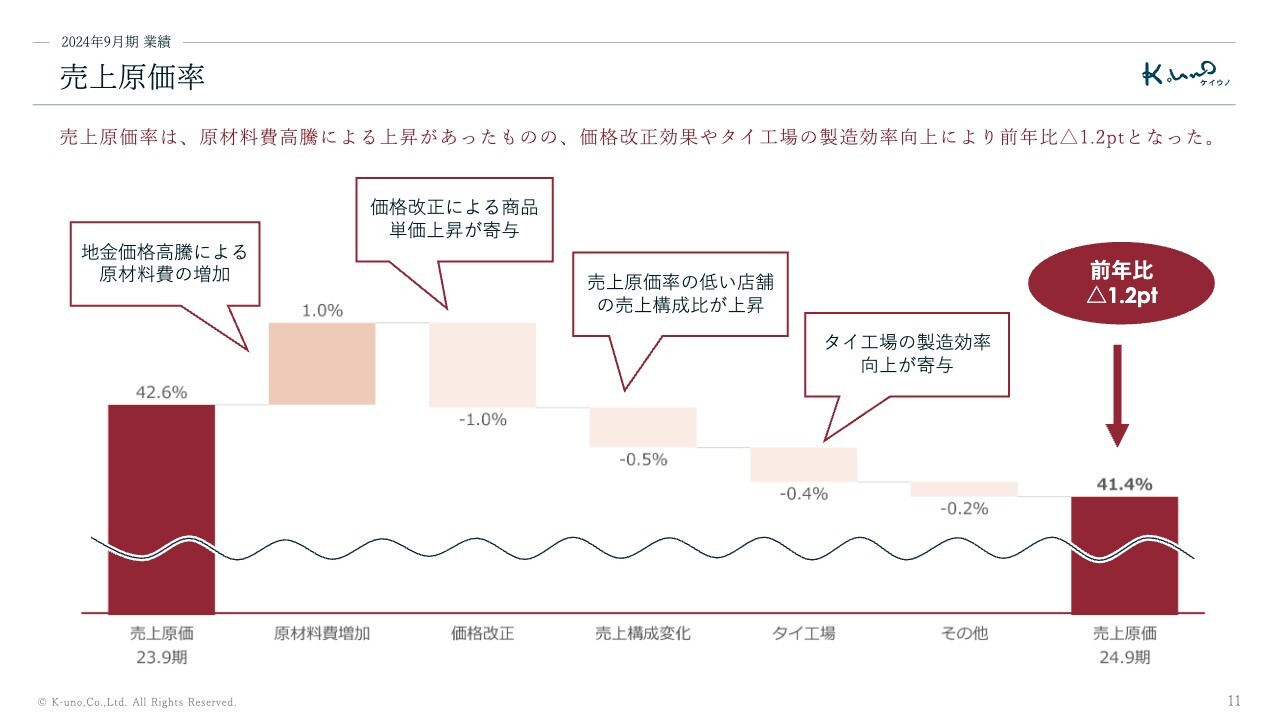

売上原価率

売上原価率の増減分析についてです。原材料の価格高騰により、原材料費が増加しました。

一方で、価格改正による商品単価の上昇、売上原価率が低い店舗の売上構成比の上昇、タイ工場の製造効率向上が寄与し、全体としては前年比マイナス1.2ポイントとなりました。

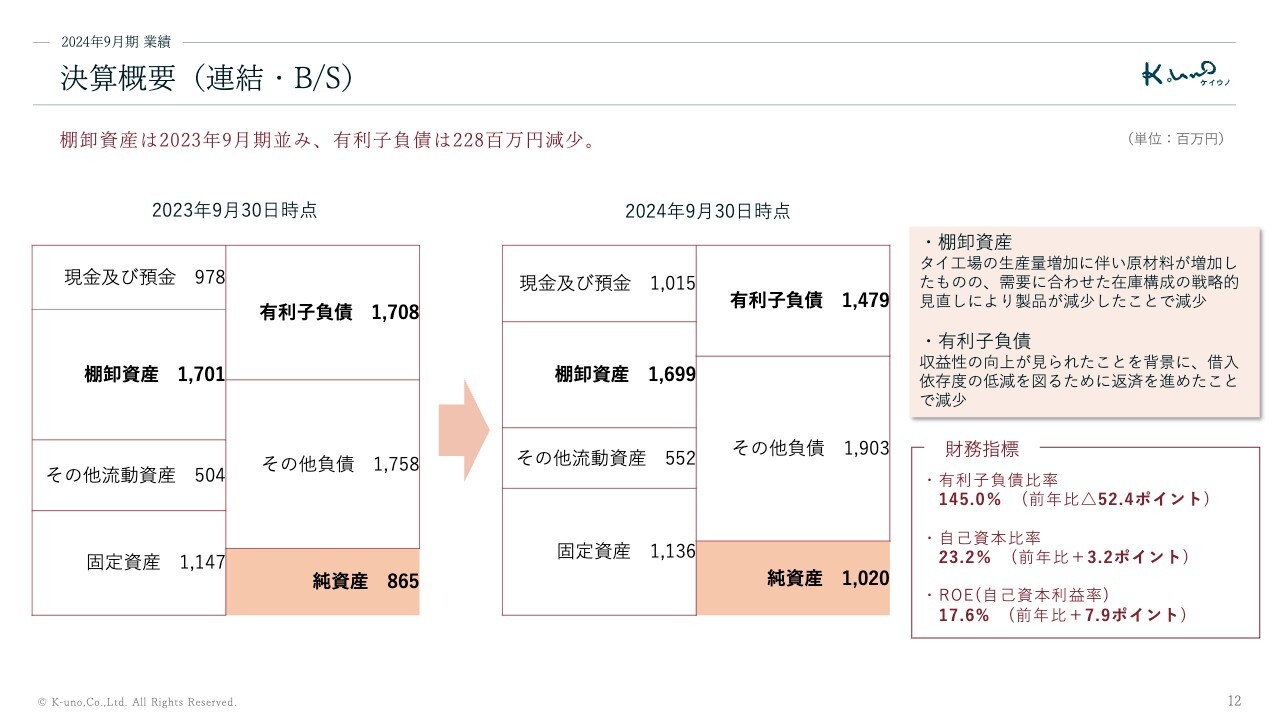

決算概要(連結・B/S)

貸借対照表についてです。棚卸資産は2023年9月期並み、有利子負債が2億2,800万円の減少となりました。

主な要因は、タイ工場の生産量増加に伴い原材料が増加したものの、需要に合わせた在庫構成の戦略的見直しにより製品が減ったことで、減少したためです。また、収益性の向上が見られたことを背景に、借入依存度の低減を図るため返済を進めたことで、有利子負債が減少しました。

財務指標としては、有利子負債比率が145パーセント、自己資本比率が23パーセント、ROEが18パーセントとなりました。

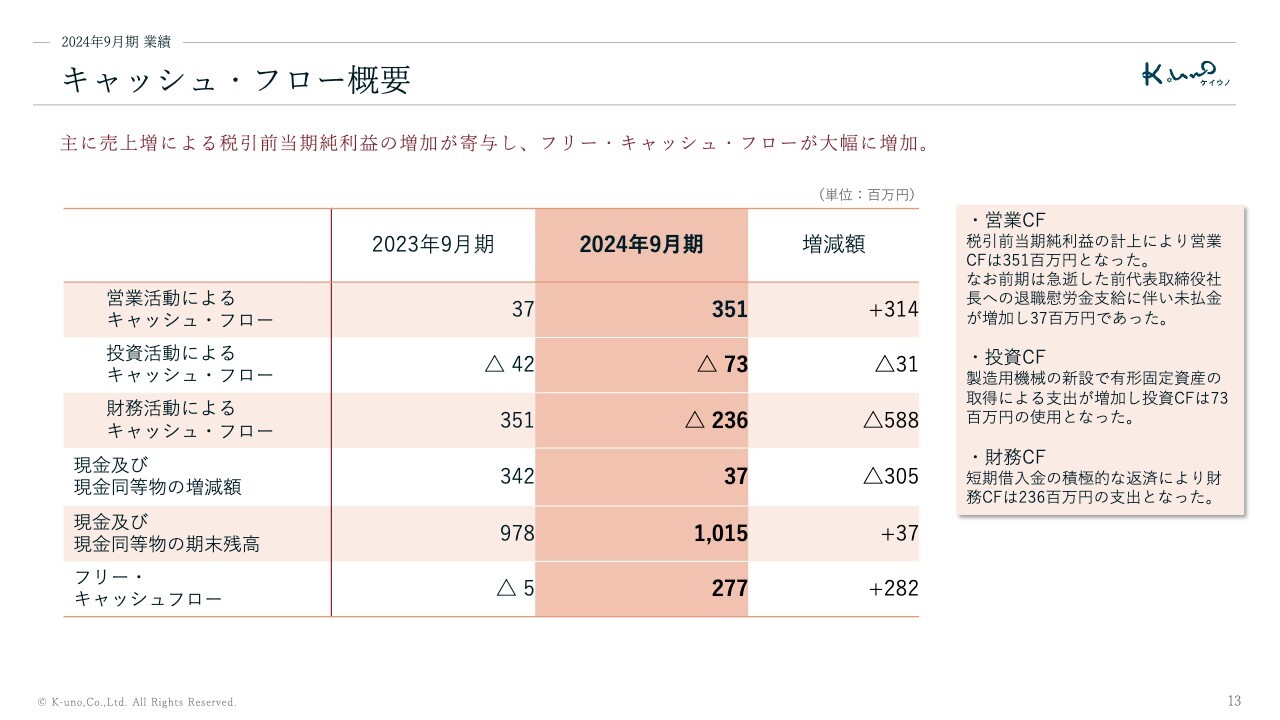

キャッシュ・フロー概要

キャッシュ・フローについてです。営業キャッシュ・フローは、税引前当期純利益の計上により、3億5,100万円となりました。

投資キャッシュ・フローは、製造用機械の新設で、有形固定資産の取得による支出が増加し、7,300万円の使用となりました。

財務キャッシュ・フローは、短期借入金の積極的な返済により、2億3,600万円の支出となりました。

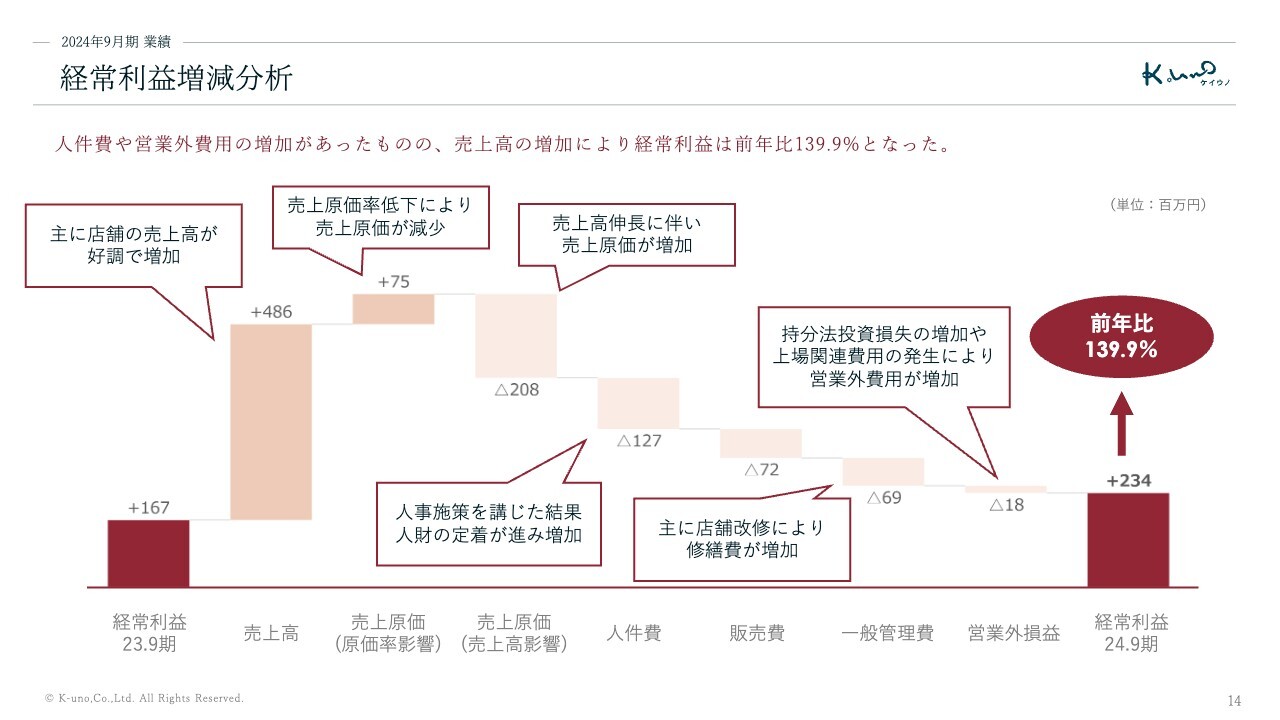

経常利益増減分析

経常利益の増減分析についてです。人財の定着が進んだことにより、人件費が1億2,700万円増加しました。また、持分法投資損失の増加や上場関連費用の発生により、営業外費用が1,800万円増加しました。

一方で、売上高が4億8,600万円増加に加え、売上原価低下により売上原価が減少し、7,500万円が生じました。

それにより、2024年9月期の経常利益は、前年比140パーセントの2億3,400万円となりました。

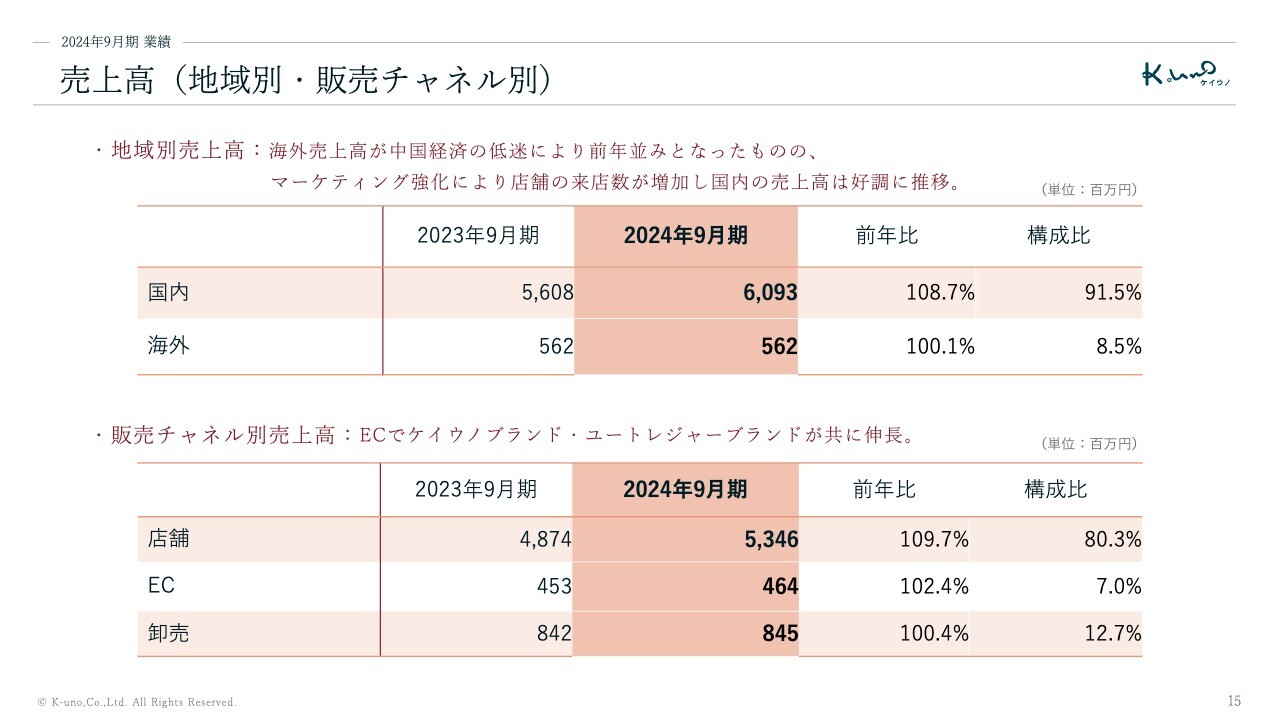

売上高(地域別・販売チャネル別)

地域別・販売チャネル別の売上高についてです。地域別の構成は国内が9割となり、国内中心で販売を行っています。海外は台湾、香港、中国など、東アジアを販売拠点としています。

2024年9月期の売上高は、国内では60億9,300万円、前年比で109パーセントとなりました。売上高増加の主な要因としては、マーケティング強化により来店数が増加し、売上につながったことが挙げられます。

販売チャネル別の構成は、店舗が8割となっています。店舗の増加要因は、先ほど述べたとおりとなります。ECでは、「ケイウノ」「ユートレジャー」がともに伸長し、前年比で102パーセントとなりました。

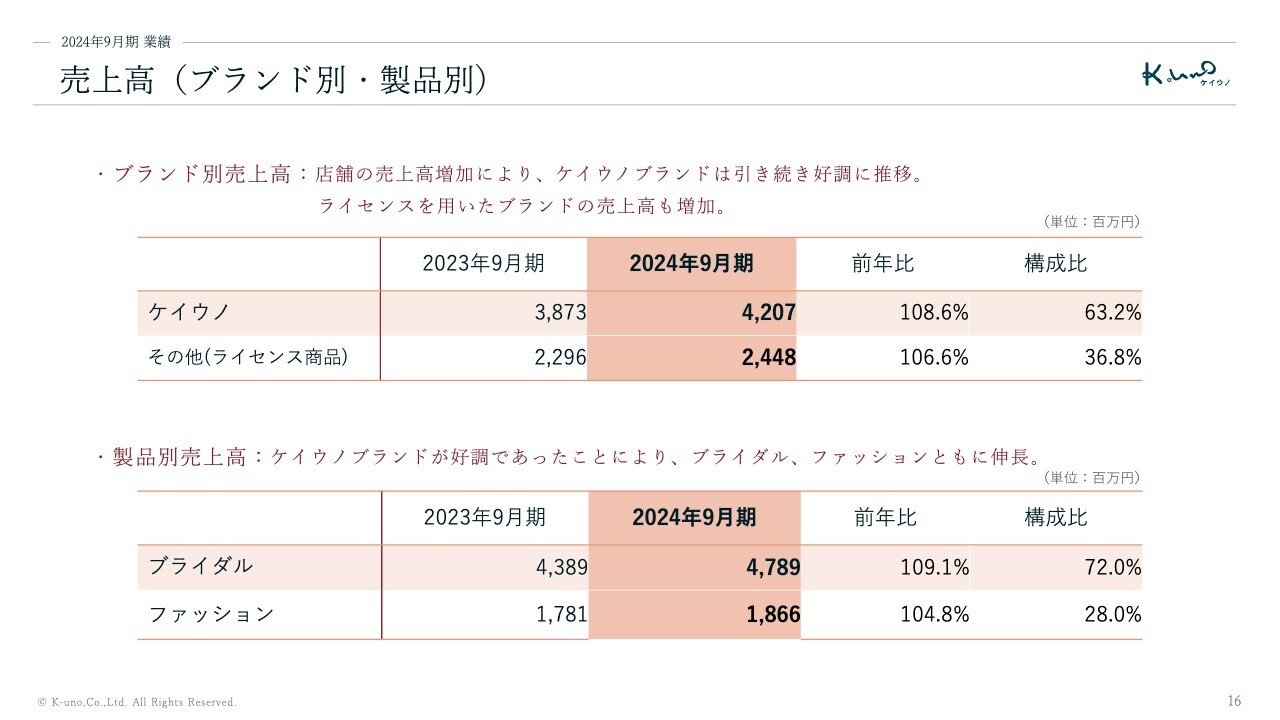

売上高(ブランド別・製品別)

ブランド別・製品別での売上高についてです。ブランド別では、6割を占めるケイウノブランドが売上高42億700万円、前年比109パーセントと好調に推移しています。

製品別の構成は、ブライダルが7割、ファッションが3割となります。いずれもケイウノブランドの伸長により、ブライダルは前年比109パーセント、ファッションは前年比で105パーセントとなりました。

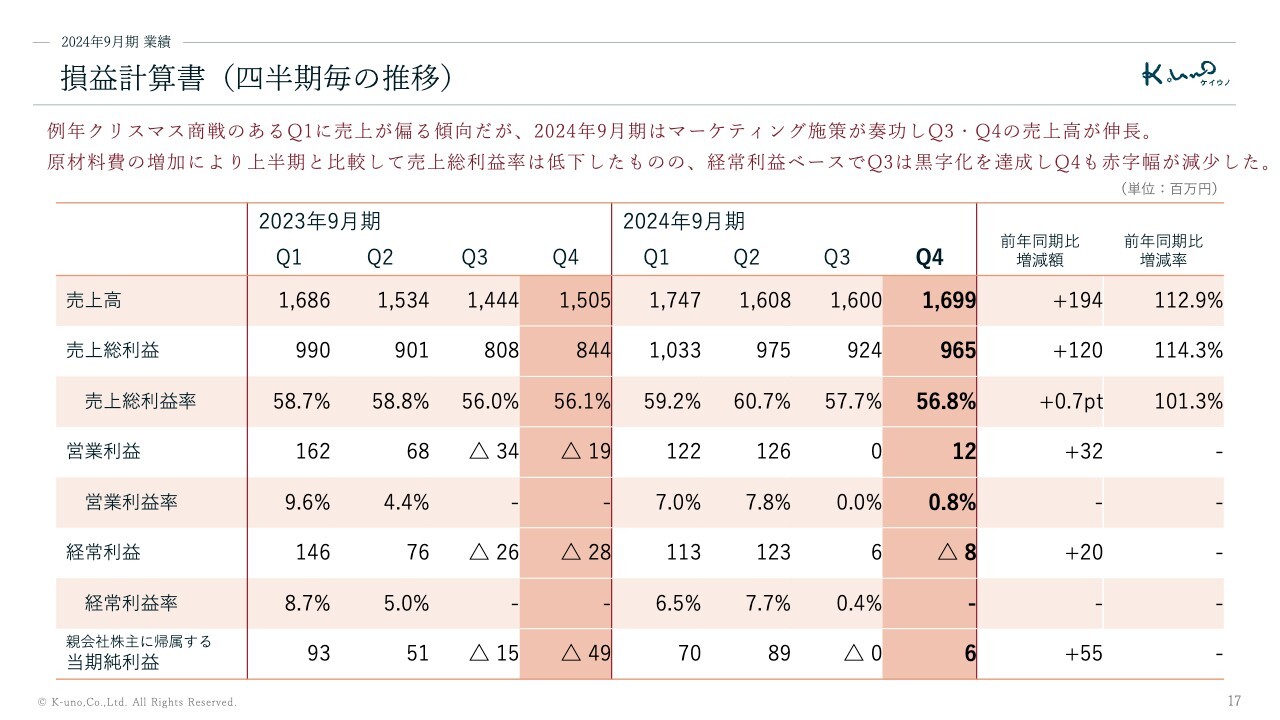

損益計算書(四半期毎の推移)

四半期ごとの推移についてです。当社は例年、クリスマスの時期である第1四半期に売上が上がる傾向にありますが、2024年9月期に関してはマーケティング施策が奏功し、第3四半期および第4四半期の売上も伸長しました。

その結果、第3四半期は黒字化を達成し、第4四半期も赤字幅が減少しました。

ブライダル来店促進施策

2024年9月期の主なトピックスについてご説明します。広告やホームページなどのビジュアル変更、顧客様の裾野を広げるマーケティング施策により、新たな顧客層の獲得に成功しました。

また、限られた選択肢の中から選ぶのではなく、幅や厚み、表面加工など自由にカスタマイズできる、当社ならではのアレンジオーダーの訴求を行いました。結果、ブライダル国内店舗は、受注高が前年比で9.9パーセントプラスの成長となりました。

リピート購入施策

リピート購入施策として、「ケイウノ」で購入したことのある顧客様に向け、リピートの来店を促すマーケティングや店舗フェアを実施しました。それにより、特にリフォームジュエリーや時計のリピート購入額が増加し、2回目以上の受注高が伸長しました。

結果、2回目以上購入の受注高は、前年比10.7パーセントプラスの成長となりました。

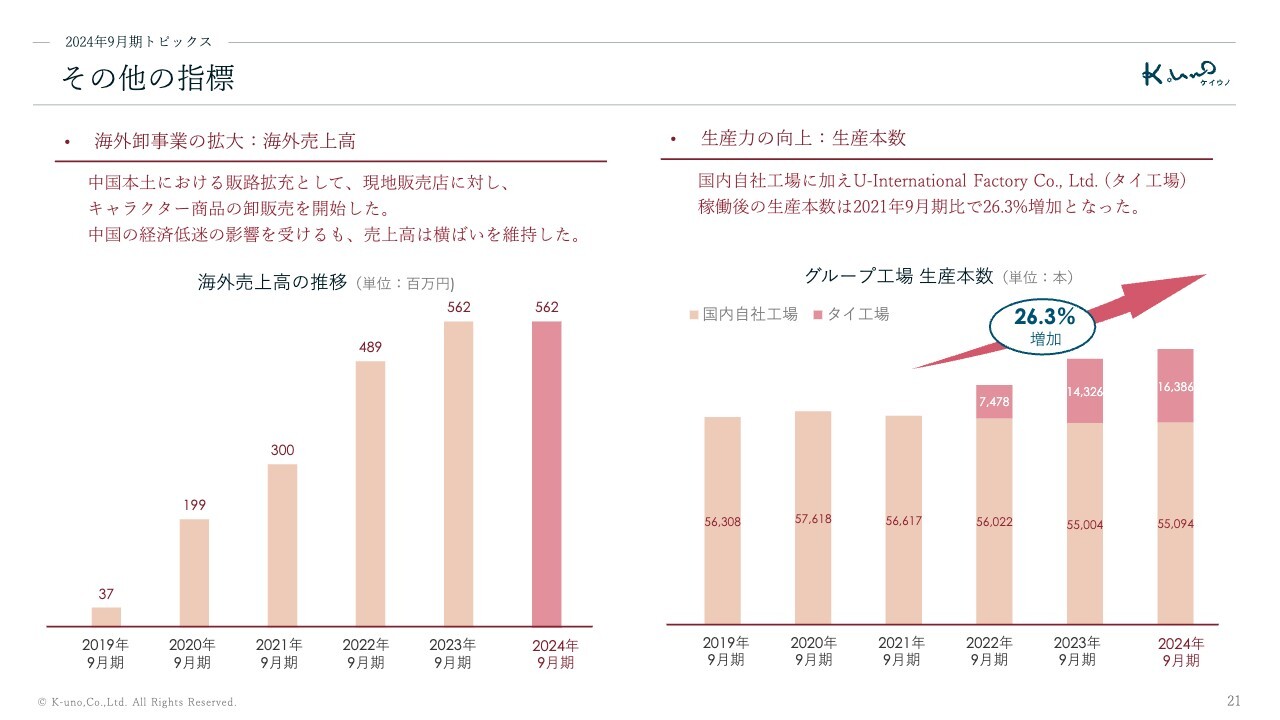

その他の指標

その他指標についてです。中国本土における販路拡充として、現地販売店に対し、キャラクター商品の卸販売を開始しました。中国の経済低迷の影響を受けたものの、売上高は横ばいを維持しました。

また、国内自社工場に加えタイ工場稼働後の生産本数は、2021年9月期比で26.3パーセントプラスとなりました。

「Disney Treasure created by K.UNO」取り組み実績

その他の取り組みについてです。「Disney Treasure created by K.UNO」の実績として、全国各地の百貨店催事への参加や、ディズニー創立100周年を祝う企画に連動した新作商品、ハイジュエリーコレクションの発売を行いました。

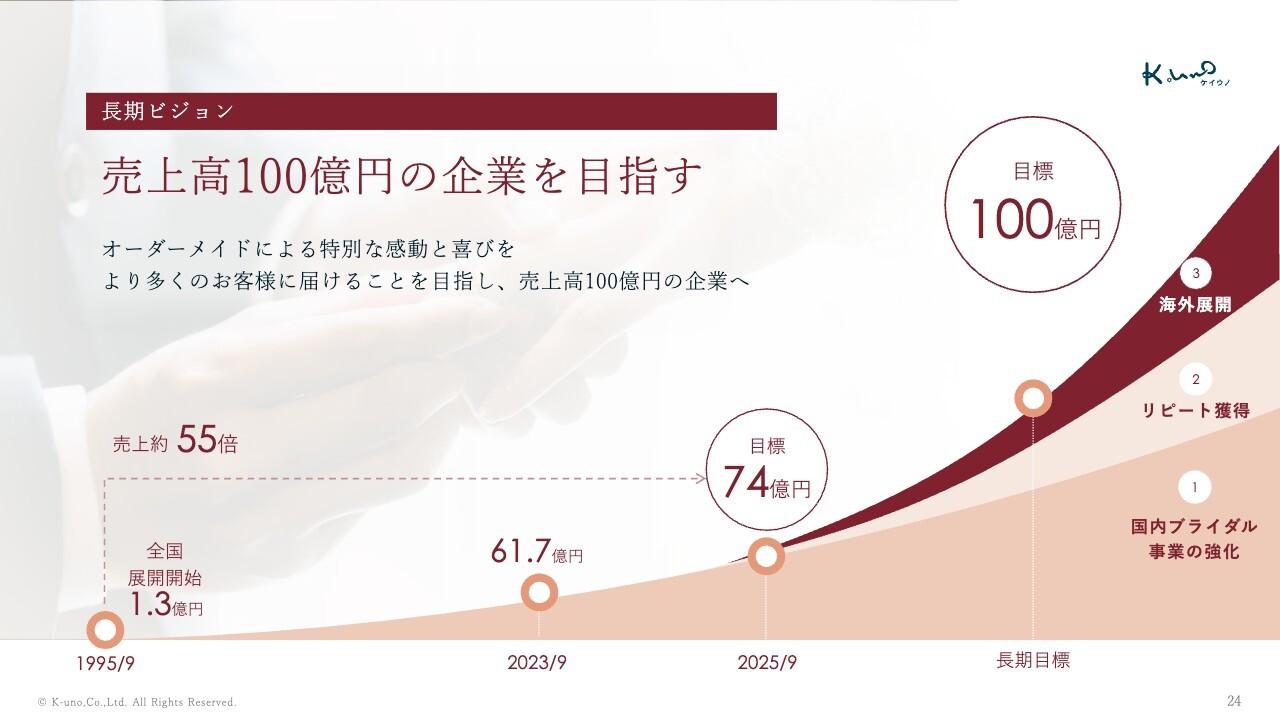

長期ビジョン

成長戦略についてご説明します。当社は、「オーダーメイドでお客様に特別な感動と喜びを贈り続ける」をパーパスに、売上高100億円の企業を目指しています。また、2025年9月期は、売上高74億円を目標に掲げています。

3つの基本施策と2つの事業基盤の強化

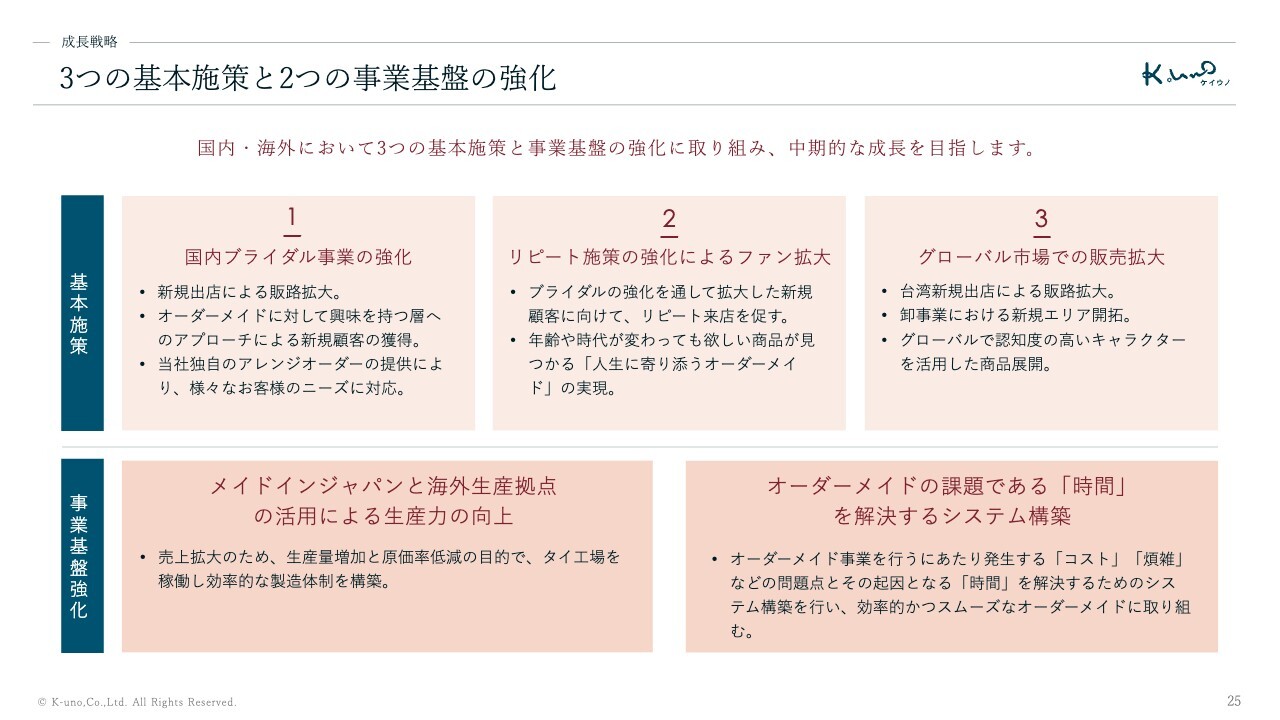

目標を達成するために、今後何を行うのかをご説明します。中期的な基本施策を、3つ定めました。1つ目が国内ブライダル事業の強化、2つ目がリピート施策の強化によるファン拡大、3つ目がグローバル市場での販売拡大です。

これらの基本施策と併せて、2つの事業基盤の強化に取り組んでいきます。1つ目が、メイドインジャパンと海外生産拠点の活用による生産力の向上です。2つ目が、オーダーメイドの課題である「時間」を解決するシステム構築です。

2025年9月期施策:国内ブライダル事業の強化

2025年9月期の施策についてご紹介します。国内ブライダル事業強化としては、1店舗新規出店を計画しています。 また、引き続き収益が期待できる店舗に対しての大規模修繕を実施し、お客様により快適により楽しく過ごしていただけるお店作りを進めていきます。

マーケティング施策としては、オーダーメイドに興味を持ちつつも、購入に至っていない潜在的顧客6割に対し、広告宣伝や手軽に利用できるオーダーメイドサービスの提供を行うことで、新規顧客の拡大を目指していきます。

2025年9月期施策:リピート施策の強化によるファン拡大

リピート施策の強化によるファン拡大としては、顧客様へのタッチポイントを強化していきます。メルマガやLINE、SNS等を活用し、お客様が必要とするタイミングで情報をご提供していきます。

また、体験型サービスやイベントを実施します。店舗内にある工房で職人の指導のもと、ジュエリーの手作り体験を行える体験型サービスの提供や、趣向を凝らしたフェアを定期的に開催していきます。

その他、リアル感を求めるお客様のニーズに応えて商品開発を行うなど、お客様のご要望を叶えていきます。

2025年9月期施策:グローバル市場での販売拡大

グローバル市場での販売拡大については、台湾3店舗に続き、4店舗目の出店を予定しています。2026年9月期の出店に向け、2025年9月期に施工を開始します。

また、台湾にある既存店3店舗において、2025年1月より「ユートレジャー」商品の取扱いを開始する予定です。

その他、キャラクター商品やブライダル商品の中国本土での卸売販売を強化すべく、取扱商品の拡充と、SNS広告による認知度拡大を目指していきます。

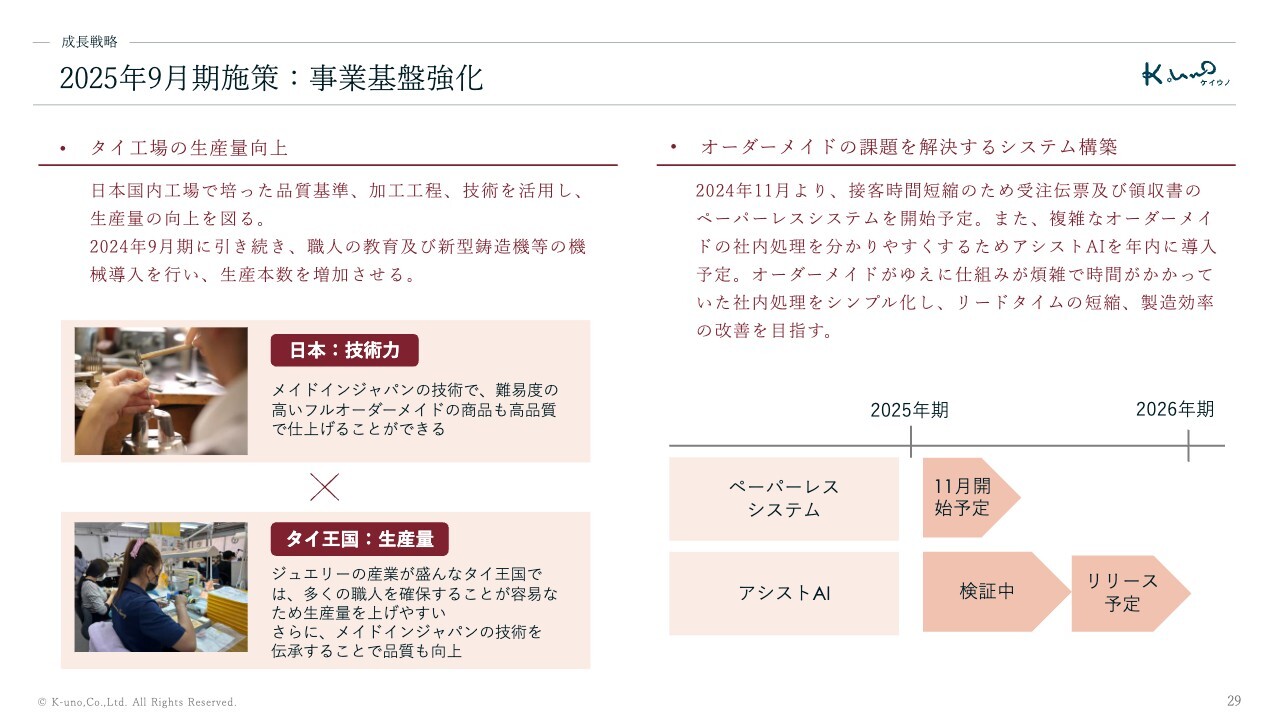

2025年9月期施策:事業基盤強化

事業基盤の強化についてご説明します。タイ工場の生産量向上については、2024年9月期に引き続き、職人の教育や新型鋳造機の機械導入を行い、生産本数の増加に取り組みます。

日本国内で培った品質基準、加工工程、スキルをタイにも伝承することで、高品質で安定した供給を行っていきます。

オーダーメイドの課題を解決するシステム構築としては、2024年11月より、接客時間短縮のための受注伝票や、領収書のペーパーレスシステムを開始する予定です。また、複雑なオーダーメイドの社内処理をわかりやすくするため、アシストAIを年内に導入します。

オーダーメイドがゆえに、仕組みが煩雑で時間がかかっていた社内処理をシンプル化し、リードタイムの短縮、製造効率の改善を目指していきます。

2025年9月期業績予想

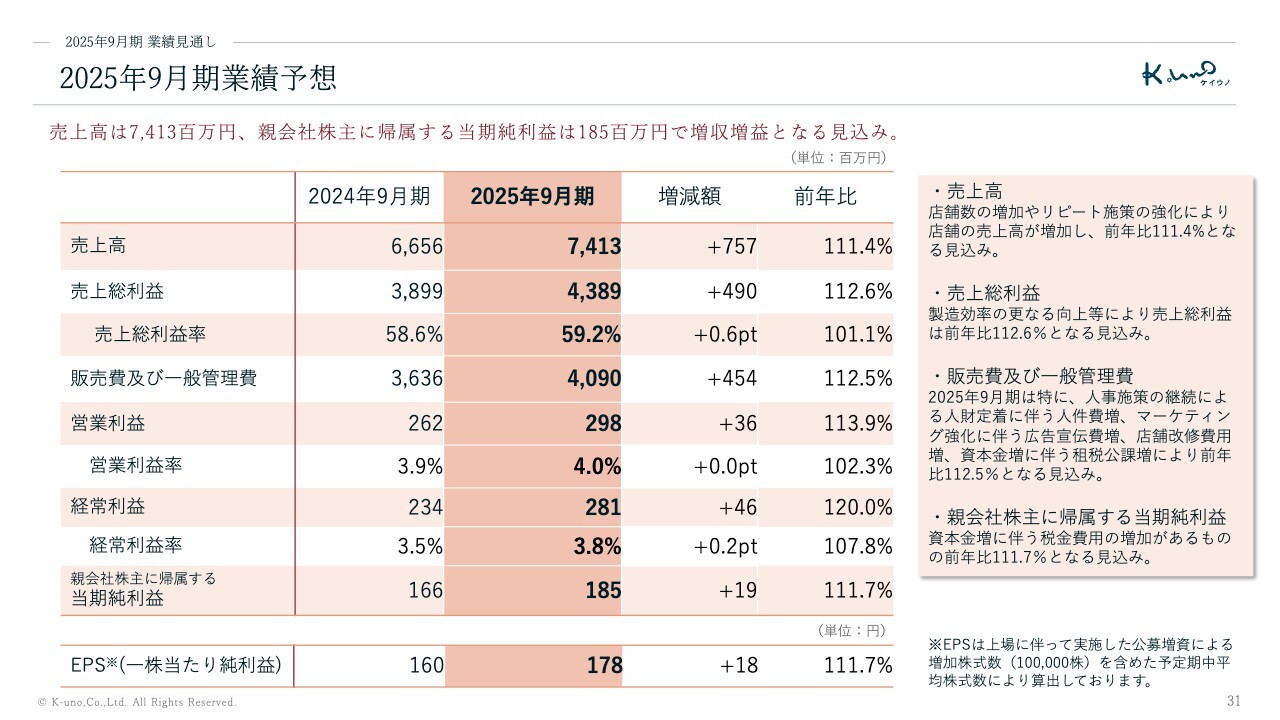

2025年9月期の業績見通しについてご説明します。売上高は74億1,300万円、前年比111パーセント、経常利益は2億8,100万円、前年比120パーセント、当期純利益は1億8,500万円、前年比112パーセントとなる見込みです。

売上高は、店舗数の増加やリピート施策の強化により、店舗の売上高が増加する見込みです。売上総利益は、製造効率のさらなる向上等により増加する見込みです。

販売費及び一般管理費は、人事施策の継続による人財定着に伴う人件費増、マーケティング強化に伴う広告宣伝費増、店舗リニューアルに伴う修繕費増、資本金増に伴う租税公課増がある見込みです。

資本金増に伴う税金費用の増加があるものの、当期純利益は増加する見込みです。

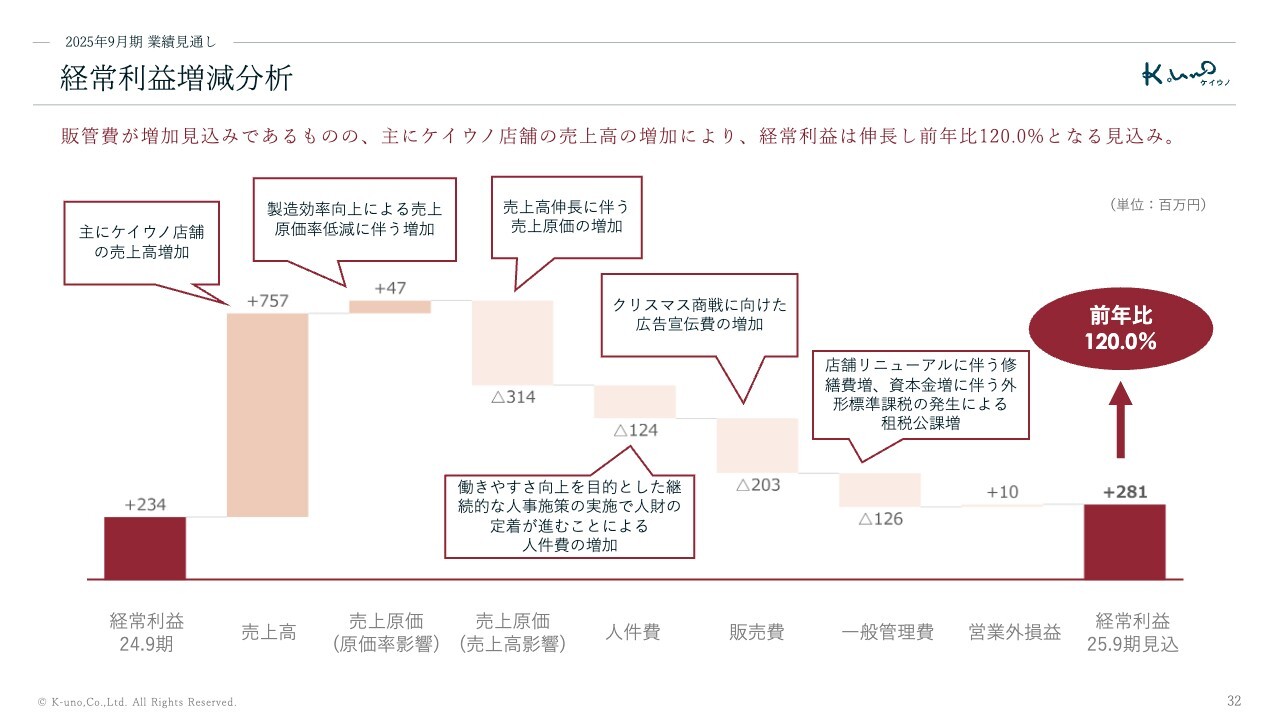

経常利益増減分析

経常利益の増減分析についてです。人件費は、2024年9月期に続き、働きやすさ向上のために人事施策継続することで、人財の定着が進み、増加する見込みです。

また、クリスマス商戦に向けた広告宣伝費増、店舗リニューアルに伴う修繕費増、資本金増に伴う租税公課増が見込まれます。

一方で、ケイウノ店舗の売上増加に加え、製造効率の向上による売上原価低減が見込まれることから、経常利益は前年比120パーセントと想定しています。

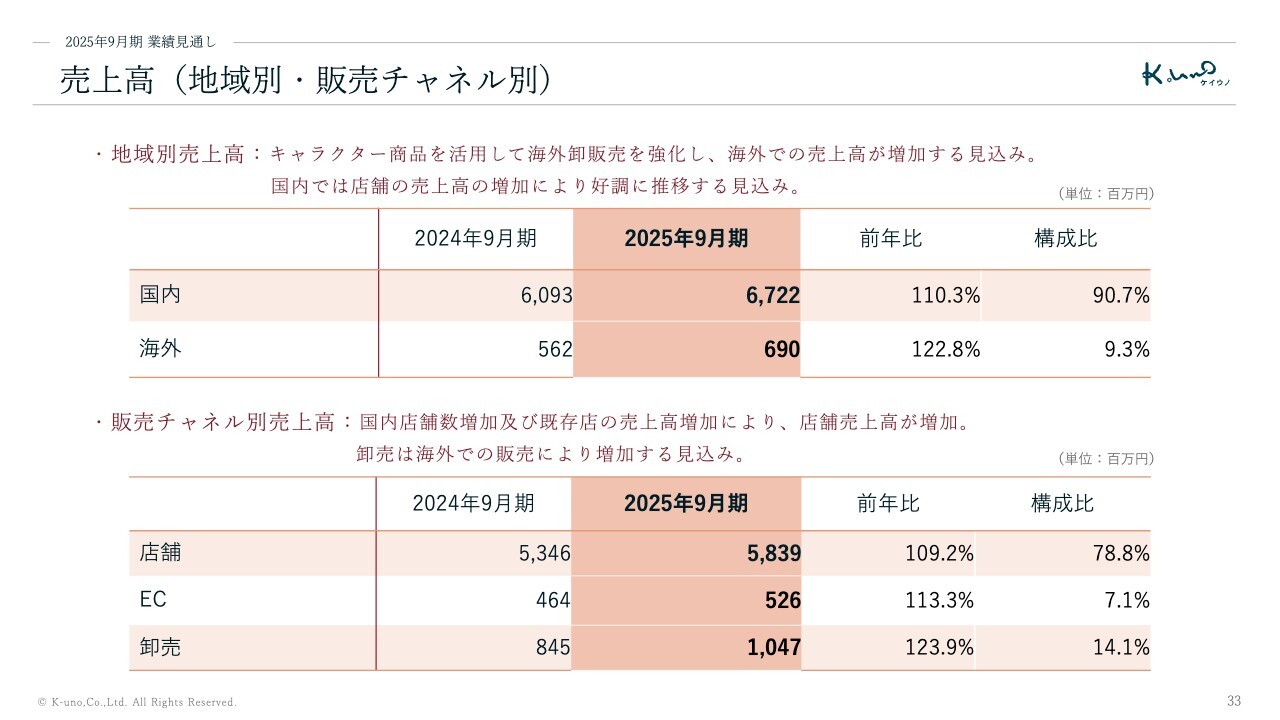

売上高(地域別・販売チャネル別)

地域別および販売チャネル別の売上高についてです。キャラクター商品を活用した海外卸販売強化により、海外での売上高が6億9,000万円、前年比123パーセントとなる見込みです。

また、国内店舗数増加と既存店の売上拡大により、店舗売上高は58億3,900万円、前年比109パーセントとなる見込みです。

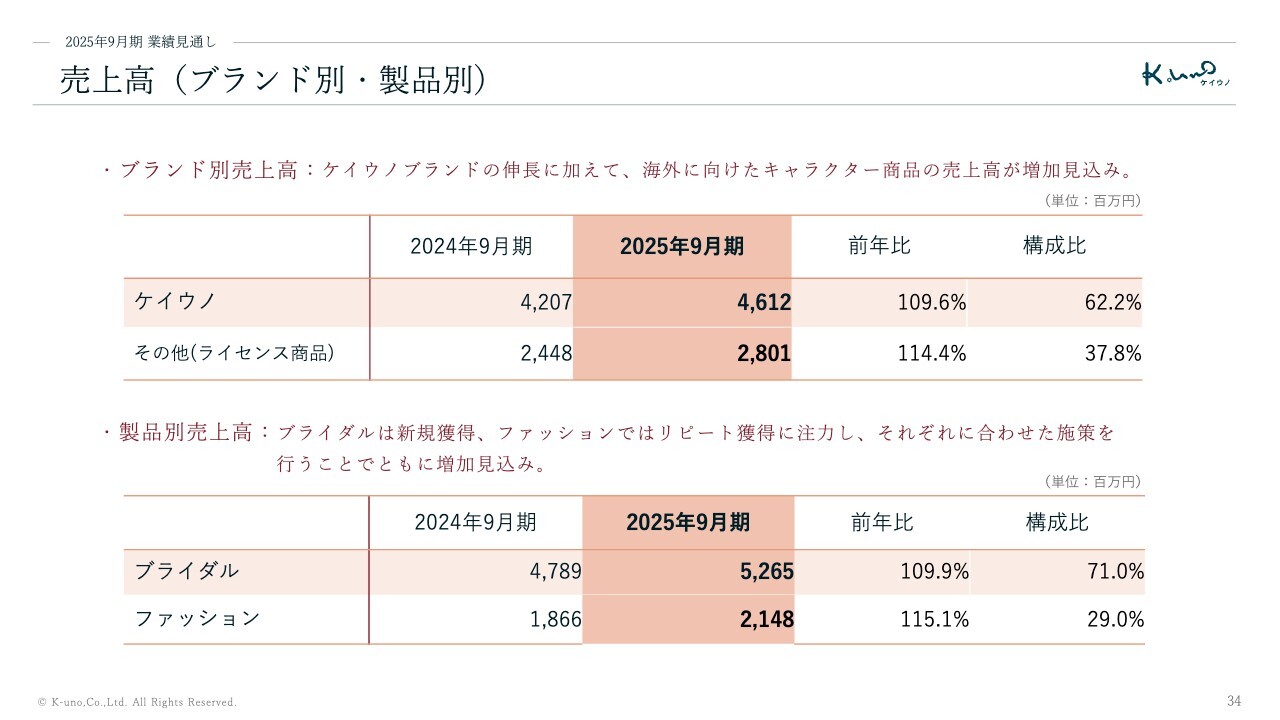

売上高(ブランド別・製品別)

ブランド別および製品別の売上高についてです。ケイウノブランドの伸長に加えて、海外に向けたライセンス商品の売上高が増加する見込みとなっています。

また、キャラクター商品やリピート需要の拡大に注力することで、ファッションカテゴリが前年比115パーセントとなる見込みです。

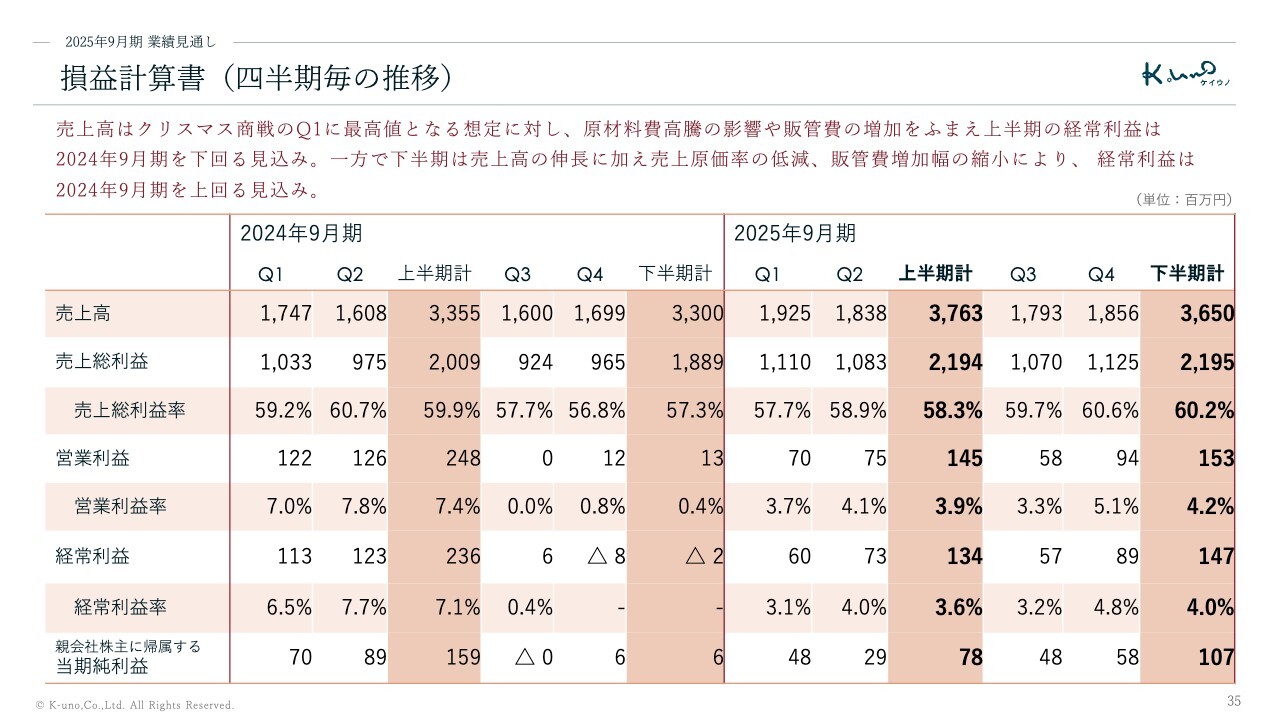

損益計算書(四半期毎の推移)

四半期ごとの推移についてです。売上高はクリスマス商戦のある第1四半期に最も高くなると想定していますが、原材料費高騰の影響や販管費増加を踏まえ、上半期の経常利益は2024年9月期を下回ると見込んでいます。

一方で、下半期は売上高の伸長に加え、売上原価率の低減、販管費の増加幅が縮小することにより、経常利益は2024年9月期を上回ると見込んでいます。

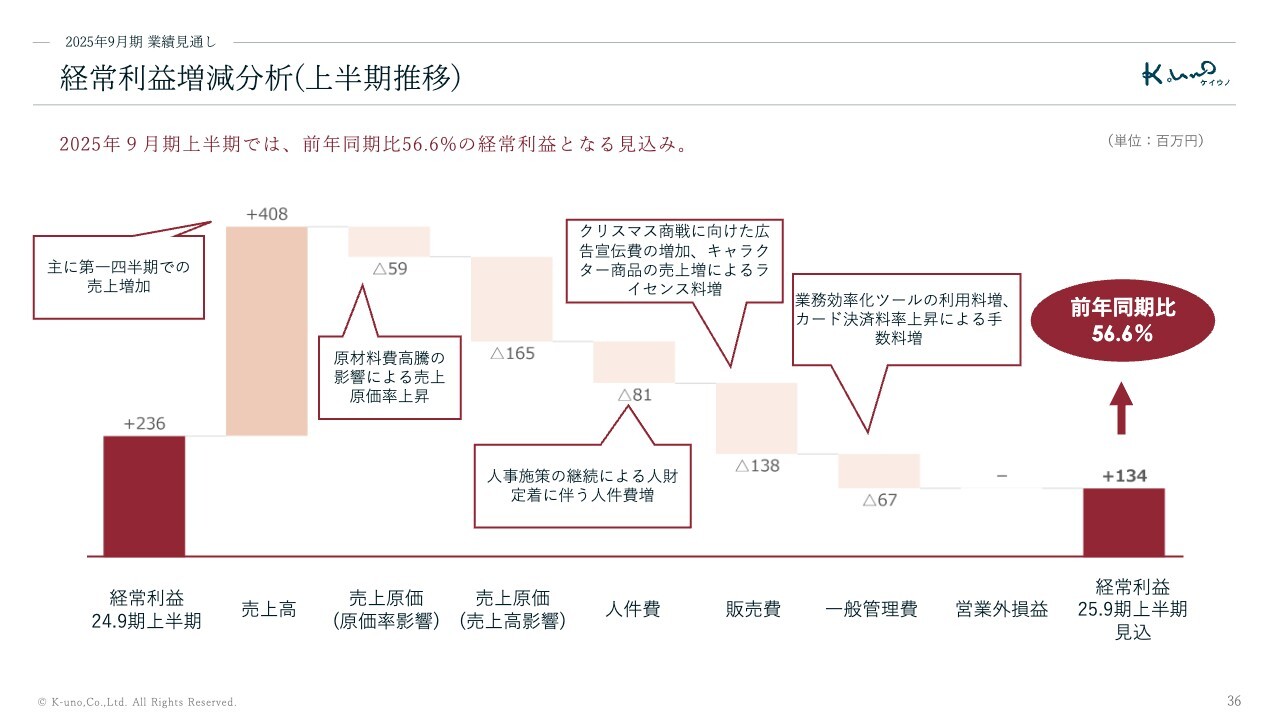

経常利益増減分析(上半期推移)

上半期の経常利益増減分析についてです。主に第1四半期での売上増加により、売上高は上昇する見込みです。

しかしながら、原材料費高騰の影響による売上原価率の上昇、人事施策の継続による人財定着に伴う人件費増のほか、広告宣伝費や販売手数料等の販売費増、業務効率化ツールの利用料に伴う保守費や、カード決済手数料の一般管理費増などの、経費の増加が見込まれます。

その結果、2025年9月期上半期の経常利益は、前年同期比57パーセントの1億3,400万円となる見込みです。

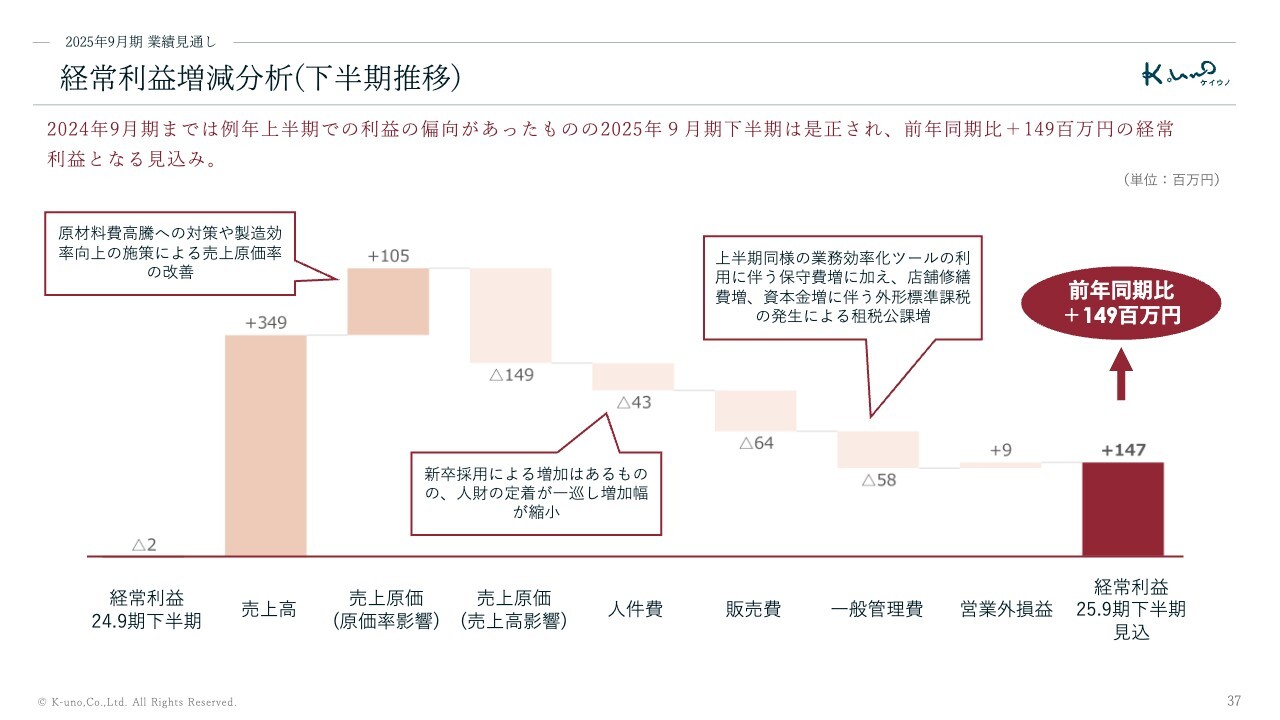

経常利益増減分析(下半期推移)

下半期の経常利益増減分析についてです。上半期同様の保守費増加に加え、店舗修繕費増、租税公課増が見込まれます。一方で、売上の増加に加えて、売上原価率の改善が見込まれます。また、人財の定着が一巡し、人件費の増加幅が減少すると想定しています。

2024年9月期までは例年、上半期での利益の偏りがあったものの、2025年9月期下半期は是正され、前年同期比プラス1億4,900万円の経常利益となる見込みです。

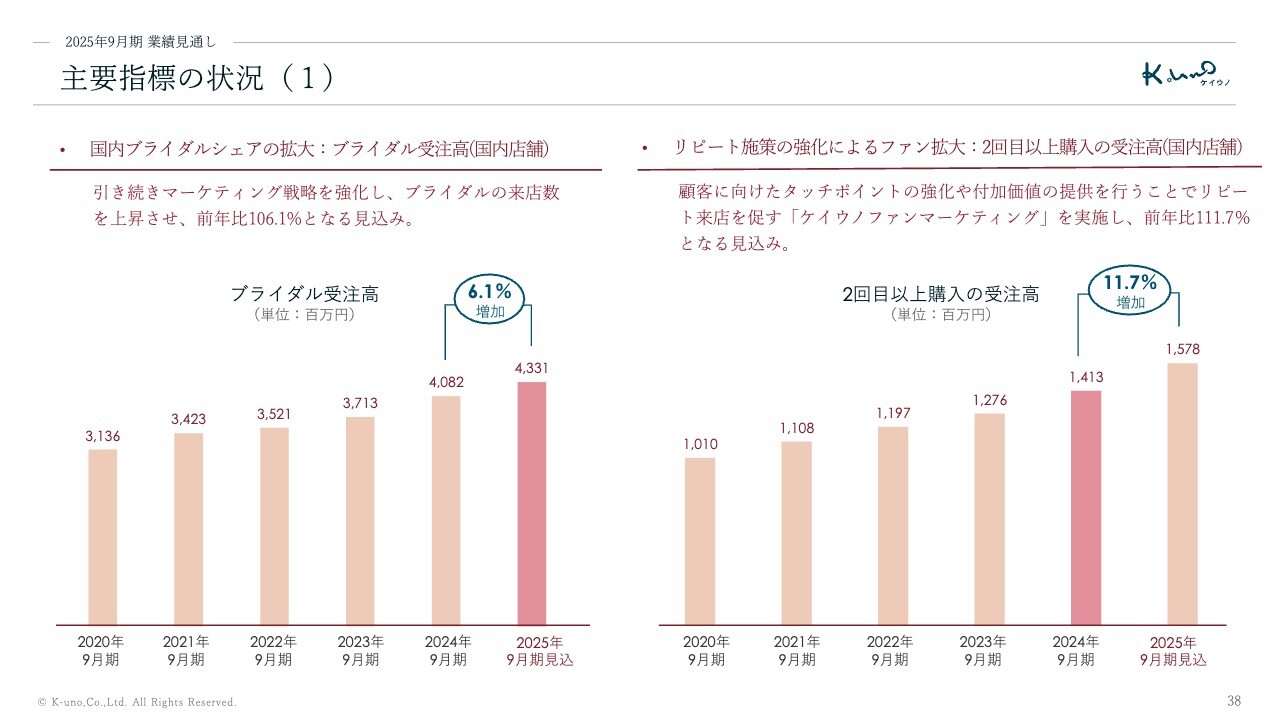

主要指標の状況(1)

その他指標についてご説明します。国内ブライダルシェアの拡大については、引き続きマーケティング戦略を強化し、ブライダルの来店数を上昇させ、前年比106.1パーセントとなる見込みです。

2回目以上購入の受注高については、顧客様に向けたタッチポイントの強化や付加価値の提供を行うことで、リピート来店を促す「ケイウノファンマーケティング」を実施し、前年比111.7パーセントとなる見込みです。

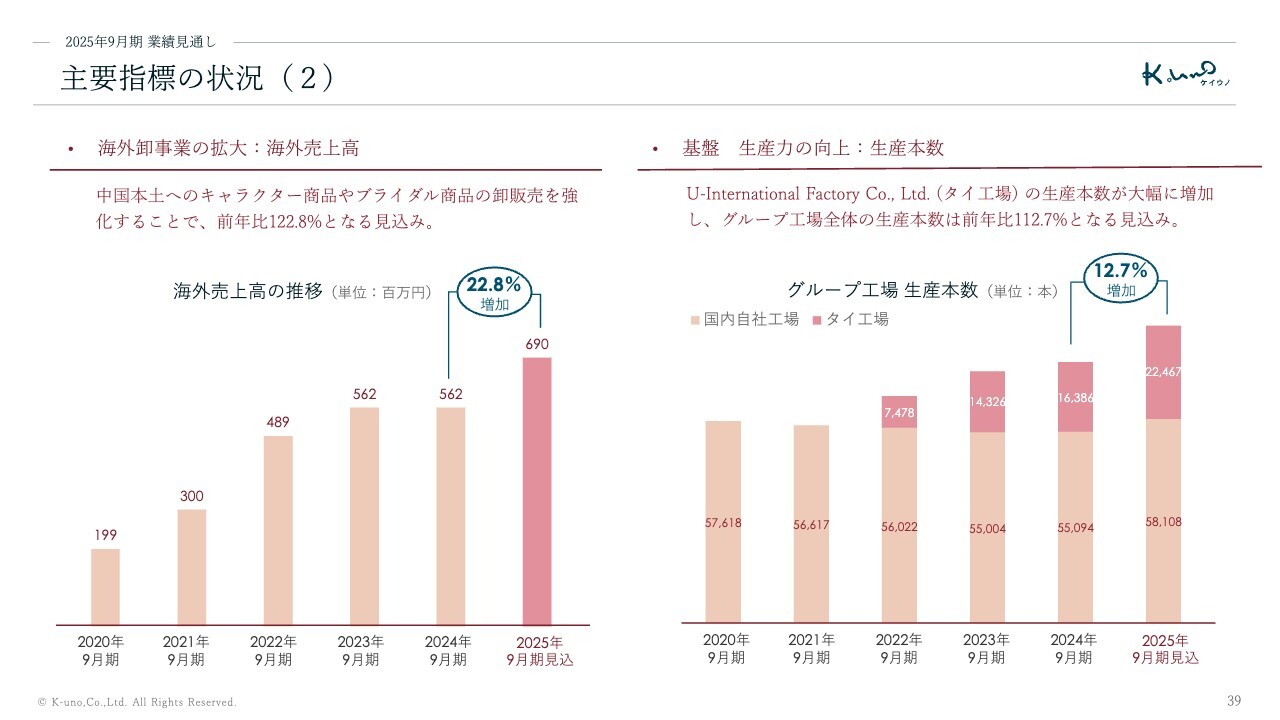

主要指標の状況(2)

海外卸事業については、中国本土へのキャラクター商品やブライダル商品の卸販売を強化することで、前年比122.8パーセントとなる見込みです。

生産力の向上としては、タイ工場の生産本数が大幅に増加し、グループ工場全体の生産本数は前年比112.7パーセントとなる見込みです。

次ページ以降のAppendixについては、ご説明を割愛します。お時間がある方はご参照ください。

以上で、2024年9月期通期決算についてのご説明を終了します。最後までご清聴いただきましてありがとうございました。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

259A

|

1,388.0

(02/10)

|

-12.0

(-0.85%)

|

関連銘柄の最新ニュース

-

02/10 11:00

-

02/05 12:00

-

01/27 11:30

-

01/20 12:00

-

01/20 12:00

新着ニュース

新着ニュース一覧-

今日 05:01

-

今日 05:00

-

今日 04:52