ユニリタ、上期減収減益も通期計画の変更なし DX投資を追い風にクラウド&プロフェッショナルサービスの回復見込む

2025年3月期第2四半期 決算補足説明資料

北野裕行氏:2024年11月13日に発表した、株式会社ユニリタ2025年3月期第2四半期決算の内容をお伝えします。

業績報告-1

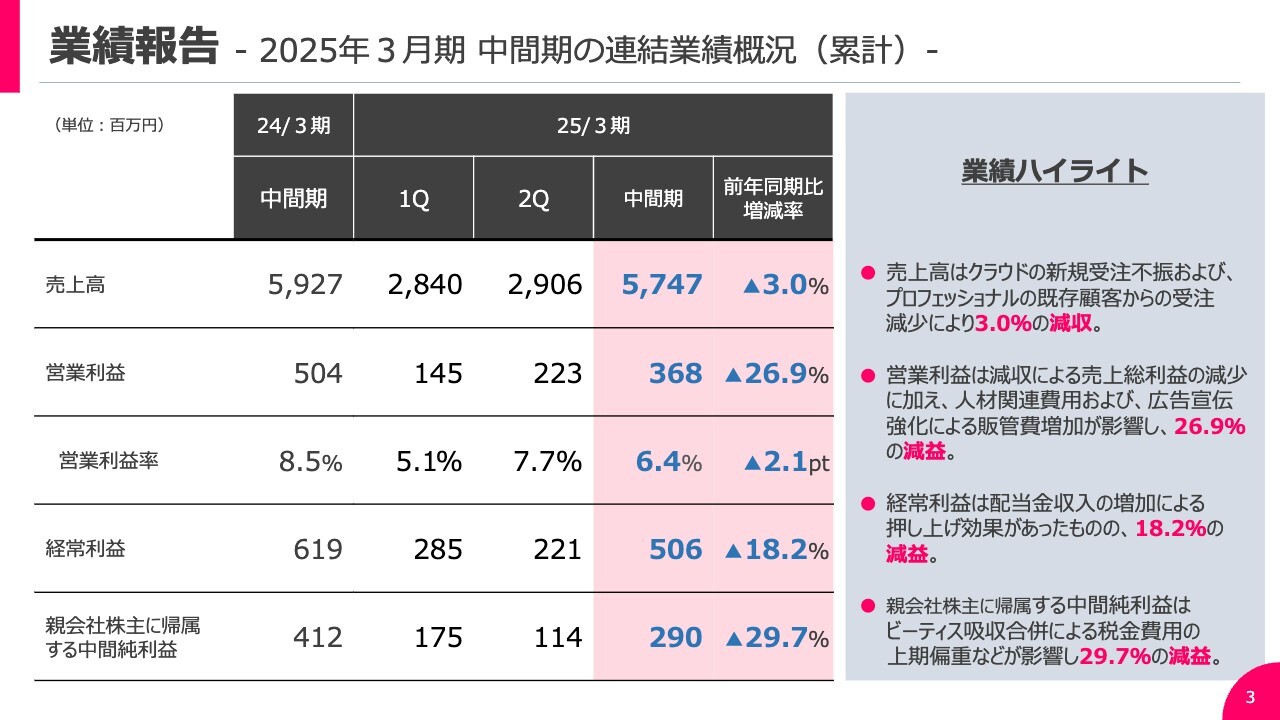

今回の決算のハイライトです。

2025年3月期中間期の連結業績については、減収減益の結果となりました。

売上高はクラウドサービスおよびプロフェッショナルサービスの減収影響を受け、前年同期比3.0パーセント減の57億4,700万円となりました。

営業利益は減収による売上総利益の減少に加え、人材関連費用および、広告宣伝強化による販売管理費の増加が影響し、前年同期比26.9パーセント減の3億6,800万円となりました。

また、親会社株主に帰属する中間純利益は、グループ会社である株式会社ビーティスの吸収合併による税金費用の上期偏重などが影響し、前年同期比29.7パーセント減の2億9,000万円となりました。

なお、第2四半期における期初予想に対しての達成率は、売上高が95.8パーセント、営業利益は82.0パーセントとなりました。

業績報告-2

事業セグメント別の業績ハイライトについてです。

プロダクトサービスは計画を上回るメインフレーム需要および、旺盛なマイグレーション需要を捉えた自動化事業の伸長により、売上高は前年同期比7.2パーセント増の22億6,200万円、営業利益は前年同期比21.8パーセント増の6億8,800万円となりました。

クラウドサービスは新規受注の不調により、売上高は前年同期比2.8パーセント減の17億1,600万円となりました。また、サービス提供体制強化のための人員増強や新規顧客獲得のための広告宣伝費などの増加が影響し、2億7,400万円の営業損失(前年同期比2億2,400万円の損失拡大)となりました。

プロフェッショナルサービスはシステムインテグレーション事業での既存パートナー企業からの受注や一括請負案件の減少などが影響し、売上高は前年同期比13.8パーセント減の17億6,800万円となりました。営業利益は、減収に加えて人材教育の強化の影響等もあり、前年同期比44.2パーセント減の9,900万円となりました。

業績報告-3

ここからは、各セグメントの内容です。

プロダクトサービスについて、自動化事業は「2025年の崖」問題に伴うマイグレーションニーズを受け、既存のお客さまの基幹システムのリプレイス案件などの増加により主力製品「A-AUTO」の受注が増加し、売上高は前年同期比14.3パーセント増の3億4,400万円となりました。

帳票事業はサービスシフトを牽引する「まるっと帳票クラウドサービス」がエンタープライズ企業の複雑な業務要件をカバーする対応力が奏功し、前年同期比44.1パーセントと伸長しました。一方で、プロダクト販売は低迷し、帳票事業全体の売上高は前年同期比1.3パーセントの微増となりました。

メインフレーム事業はメインフレームベンダーの市場撤退による国内での新規顧客獲得や海外顧客のシステム増強などにより、売上高は前年同期比10.5パーセント増の12億3,700万円となりました。

プロダクトサービスにおける営業利益は、前年同期比21.8パーセント増(1億2,300万円増加)の6億8,800万円、営業利益率は前年同期比3.6ポイント増の30.4パーセントと向上しました。

業績報告-4

クラウドサービスについて、IT活用クラウド事業は「LMIS」の新規受注は順調に推移するも、その他主力サービスの新規受注の不調により売上が伸びず、売上高は前年同期比2.3パーセント減の11億9,500万円となりました。

事業推進クラウド事業は「らくらく通勤費」の新規受注が増加するも、その他主力サービスが伸び悩み、売上高は前年同期比6.0パーセント増の5億9,900万円となりました。

ソーシャルクラウド事業は「Community MaaS」の引き合いが増加するも、上期中の成約には至らず、売上高は前年同期比32.0パーセント減の6,300万円となりました。なお、売上高の減少要因は、前年同期では製品・サービスの導入に伴う技術支援があったことによるものです。

クラウドサービスにおける営業損益は、2億7,400万円の損失(前年同期は5,000万円の損失)となりました。

業績報告-5

IT活用クラウド事業の主力サービスの動向です。

「Waha! Transformer」はプロモーションによる新規顧客獲得が伸び悩み、解約もあって顧客数が減少したものの、既存顧客に向けた提案活動が奏功して顧客単価は上昇し、売上高は前年同期比3.4パーセント増の2億3,800万円となりました。

「infoScoop×DigitalWorkforce」は新規顧客獲得の不振と小口顧客の解約などにより顧客数は減少した一方で、継続的なカスタマーサクセス活動により主要顧客を維持し、売上高は前年同期比0.8パーセント増の9,300万円となりました。

「LMIS」はDX推進を背景に、事業モデルのサービスシフトと品質向上の両立を図る企業やデータセンター事業者など大口顧客の獲得が寄与し、顧客単価が上昇しました。その結果、売上高は前年同期比6.9パーセント増の2億8,800万円となりました。

業績報告-6

事業推進クラウド事業の主力サービスの動向です。

「らくらく通勤費」は前期から注力しているパートナー企業との協業モデルが奏功し新規受注が増加したことにより、顧客数が伸びました。また、1社あたりの顧客単価も上昇しており、売上高は前年同期比7.2パーセント増の2億400万円となりました。

「DigiSheet」「The Staff‐V」は解約により顧客数は減少したものの、景気回復に伴う人材派遣業界の活況を受け案件が増加傾向にあります。また、オプションサービスのクロスセル等により顧客単価が上昇し、売上高は前年同期比7.0パーセント増の2億6,800万円となりました。

「Growwwing」はコンサルティングを含めた案件の引き合いが増加傾向にあり、大口顧客獲得による顧客単価上昇も寄与し、売上高は前年同期比49.2パーセント増の2,200万円となりました。

業績報告-7

プロフェッショナルサービスについて、コンサルティング事業は、データマネジメント領域における受注が順調に推移しました。一方で、サービスマネジメント領域は伸び悩んだことから、売上高は前年同期比0.2パーセント減の5億1,000万円、営業利益は前年同期比5.9パーセント減の8,500万円、営業利益率は16.8パーセントとなりました。受注状況は前期からほぼ横ばいを維持し、受注残高は2.9パーセントの微増となりました。

システムインテグレーション事業は、大口パートナー企業からの受注および一括請負案件の減少が影響し、売上高は前年同期比24.8パーセント減の9億8,000万円、営業損益は前年同期比115.3パーセント減の1,000万円の損失となりました。しかし、DX推進ニーズを受けた提案活動を積極的に行うことで、受注回復を図っています。

アウトソーシング事業は、DX投資を背景としたシステム運用のアウトソーシング需要の拡大を捉え、売上高は前年同期比17.9パーセント増の2億7,700万円、営業利益は前年同期比9.5パーセント増の2,400万円、営業利益率は8.8パーセントとなりました。また、需要拡大傾向の継続により、受注高は前年同期比31.7パーセント増、受注残高は前年同期比17.0パーセント増となりました。

中期経営計画に基づく下期の取り組み-1

続いて、2024年4月から新たにスタートしました、中期経営計画「Re.Connect 2026」に基づく、下期の取り組みについて説明します。

中期経営計画「Re.Connect 2026」(2024-2026年)では、3つの事業戦略、「サービス提供型事業の拡大」「新たな価値提供モデルの確立」「事業プロセスの変革」と、経営戦略として「ユニリタグループ理念を軸とした持続的な経営と価値創造」を掲げ、目標に向かってグループ一丸となり事業を推進しています。

中期経営計画に基づく下期の取り組み-2

とくに、2024年度の通期計画達成に向けて、中期経営計画「Re.Connect 2026」の事業戦略の中から、「サービス提供型事業の拡大」における「お客様の最適なモダナイゼーションの実現」を、また、「新たな価値提供モデルの確立」からは、「コアコンピタンスの再定義」と「社会課題事業への継続的投資とアライアンスの強化」を重点施策としています。

なお、本スライドでは、各重点施策がどの事業セグメントに深く関わりをもち、効果的に作用するかをアイコンで表しています。

中期経営計画に基づく下期の取り組み-3

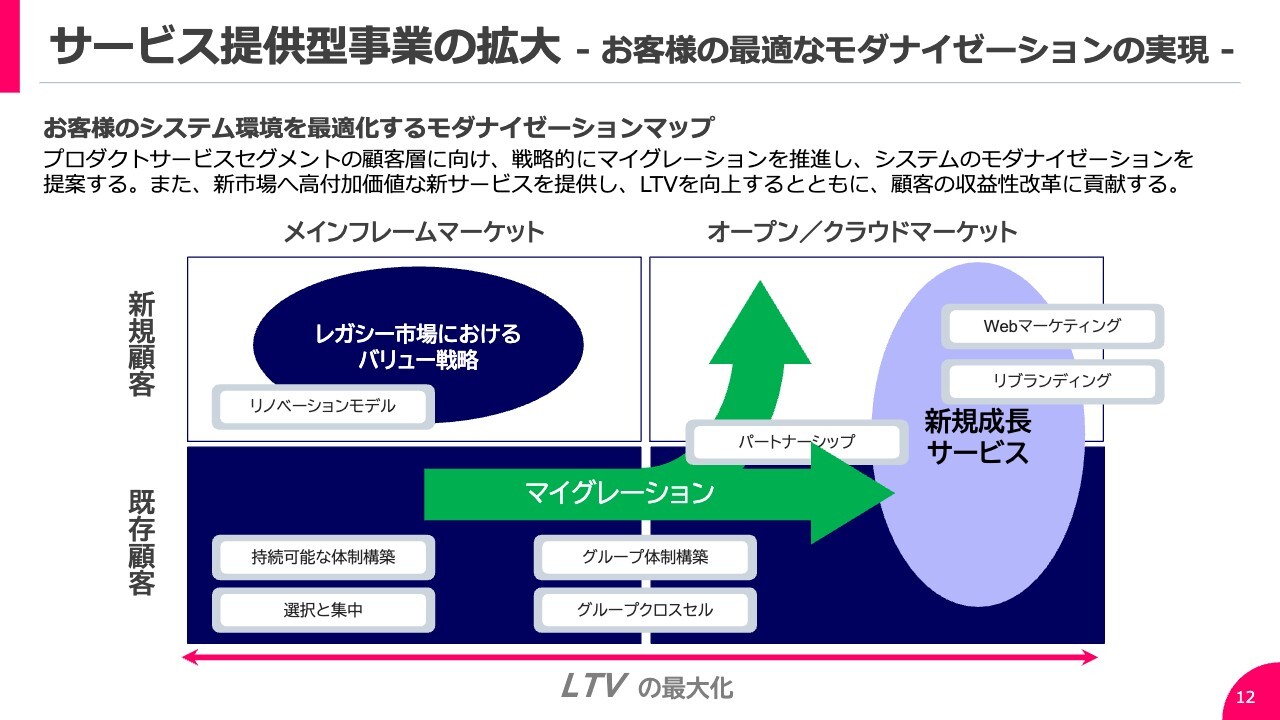

まず、「サービス提供型事業の拡大」における「お客様の最適なモダナイゼーションの実現」についてです。

企業におけるDX推進や、待ったなしの「2025年の崖」問題への対応として、当社のお客さまのみならず、新規のお客さまにおかれましても、基幹システムと呼ばれる、長い間業務を支えてきたIT環境の刷新が喫緊の課題となっています。

当社としては、お客さまの最適なモダナイゼーションの実現と称し、「レガシーシステム」と呼ばれる古くなった現行の基幹システムを、最新技術を取り入れながらアップグレードし、現在のニーズに合わせて最適化することを重点施策と位置づけています。

本施策は、社会的な経済損失が見込まれている「2025年の崖」が迫る中、企業がDXを推進する上で重要な役割も担っていると考えています。既存のお客さまの最適なモダナイゼーションの実現にあたっては、現在のシステム環境や利用されているITサービス、運用スタイルと、新しく必要となるシステム環境やITサービス、運用スタイルについて、お客さまの立場になって、ヒアリング、調査、分析を行い、提案することを徹底します。

また、レガシー市場における競合ベンダーが少なくなる中、このノウハウを新規のお客さまへと提案し、同市場におけるバリュー戦略を推進していきます。

中期経営計画に基づく下期の取り組み-4

本施策の成功要因として、2つのトピックをご紹介します。

1つ目は、2022年2月に発表された、富士通株式会社のメインフレームとUNIXサーバーの撤退への対応があります。この撤退表明を受け、富士通のメインフレームユーザーすべてが脱メインフレームに動くわけではないと思われますが、当社は、お客さまの個社ニーズやDX推進の選択肢にしっかり対応する「マイグレーション」の提案や、基幹システムの移行先としての「クラウドリフト」や「クラウドシフト」の提案、移行したシステムの運用を丸ごと引き受ける「フルマネージドサービス」の提案など、本施策を活かす機会と捉えています。

2つ目は、全国の地方銀行を中心に、基幹システムの共同利用が推進されている点です。当社の製品・サービスは、多くの地方銀行で採用されており、この基幹システムの共同利用が進むことで、当社の製品やサービスが標準仕様となるケースや、移行に伴う専門技術者の支援など、本施策を活かす機会が創出できると考えています。

中期経営計画に基づく下期の取り組み-5

次に、「新たな価値提供モデルの確立」からは、「コアコンピタンスの再定義」についてです。

昨今のお客さまにおいては、ITを活用し、効率化や省力化を行うための投資に加え、新たな顧客ニーズに対応するためのシステム改修や新規システムの開発など、ビジネスモデルそのものの変革を目的としたバリューアップ投資も拡大しています。

また、多くの企業がDXの取り組みを加速させていく中で、情報セキュリティやプロジェクトマネジメント、データサイエンスを担うIT人材の獲得や育成への投資意欲も高まっています。

当社は、これらの企業のIT投資動向とDXが密接に関わるデータドリブン経営の実現ニーズに備えるべく、これまで当社の強みであった「システム運用」と「データ活用」を、当社グループの強みとしての「データマネジメント」と「サービスマネジメント」としてリブランディングし、より多くのお客さまの課題解決ができるよう、バリューチェーンの最適化に注力しています。

これら一連の活動が、今年4月に新設しました「グループ戦略推進室」のミッションになります。

中期経営計画に基づく下期の取り組み-6

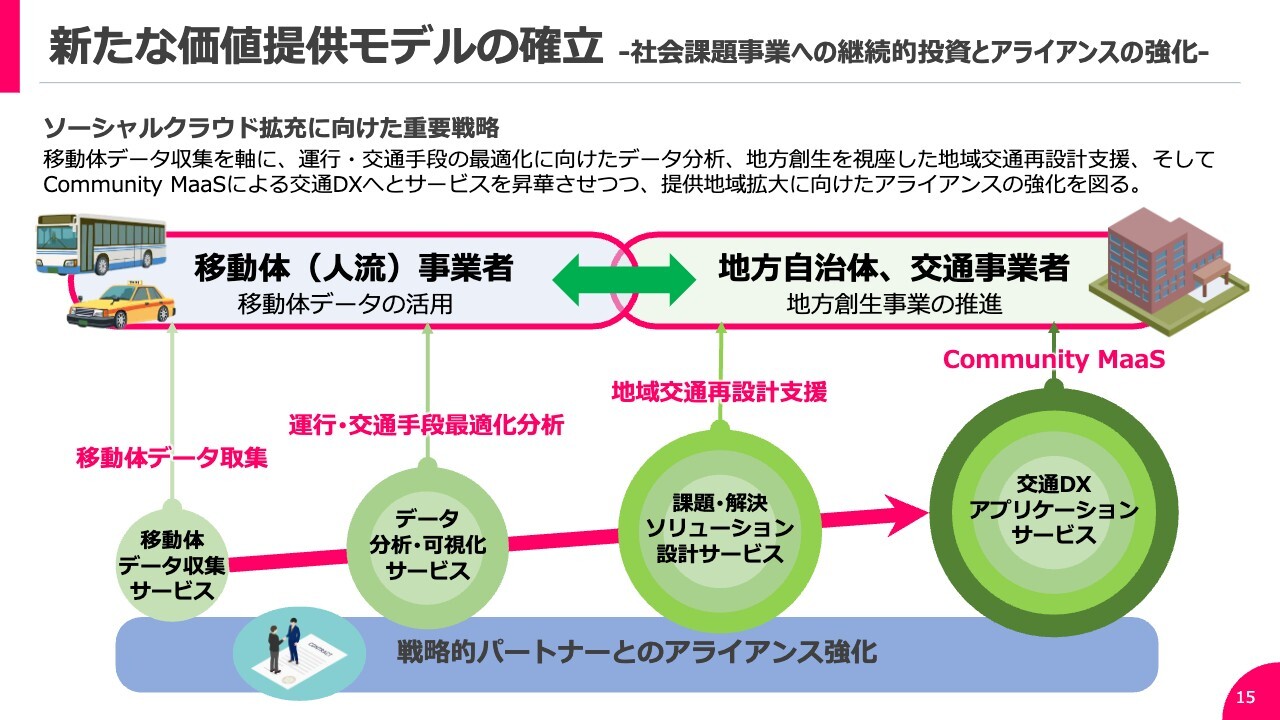

さらに、「新たな価値提供モデルの確立」から、「社会課題事業への継続的投資とアライアンスの強化」も下期の重点施策としています。

本スライドは、クラウドサービスセグメントのソーシャルクラウド事業の拡大に向けた戦略ポートフォリオになります。

ソーシャルクラウド事業では、社会課題の1つである地方創生を支援することを目的としており、現在は、バスやタクシーなどの移動体データ収集を基点に、運行・交通手段の最適化に向けたデータ分析、地方創生を視座した地域交通再設計支援、そして「Community MaaS」による交通DXアプリケーションサービスを提供しています。

また、ソーシャルクラウド事業を拡大していく上で必要な戦略パートナーとのアライアンスの強化を図っていきます。

中期経営計画に基づく下期の取り組み-7

ソーシャルクラウド事業の主力サービスについてです。

グループ子会社である株式会社ユニ・トランドが提供し、サービスを提供していく上で収集されたデータの分析と改善提案を当社のデータサイエンス部が担い、共同してこの事業を推進しています。

とくに、公共交通の活性化を実現しつつ地域経済活性化を支援するサービスは、政府が推進する「新しい資本主義」の重要な柱の1つである「デジタル田園都市国家構想」を追い風に、その導入実績を全国に広げています。

主な実績としては、日野自動車株式会社と共同開発したゴミ収集業界向けソリューションサービス「GOMIRUTO」の神奈川県葉山町への提供開始や、宮城県名取市への「Community MaaS」の提供などがあります。

中期経営計画に基づく下期の取り組み-8

ソーシャルクラウド事業の最新の導入事例をご紹介します。

福島県三春町では、「路線バス×町営バス×タクシー×JR」という地域交通のハブ(交通結節点)に町役場を位置付け、町の賑わいを再創出しようと計画しています。

この計画の実現に向け、町営バスの運行では十分ではない「公共交通空白地帯」を埋める新たな移動手段として、「定額会員制タクシー乗り放題サービス」実証実験を開始し、この実証実験にユニ・トランドが提供するサービスが採択を受けました。

今回、ユニ・トランドが提供する「定額会員制タクシー乗り放題システム」は、指定地域内を移動する際に、月額定額料金でタクシーが乗り放題で利用できる仕組みです。同システムの利用にあたっては、会員制とすることで、これまで乗合タクシーや乗合バスの利用が進まない要因であった「知らない人との同席」に対する不安や懸念材料も払拭しています。

このシステムは、昨年度採択を受けた福島県郡山市安積町の共創モデル実証プロジェクトで効果が認められた、定額会員制タクシーシステムの仕組みを福島県三春町向けに横展開し活用したものになります。

今後も、全国各地の導入実績のPRを強化し、ソーシャルクラウド事業の拡大に努めていきます。

通期業績の見通し

続いて、通期業績見通しについてご説明します。

売上高の当中間期における進捗率は46.0パーセントと若干のビハインドがあるものの、各セグメントとも第1四半期から第2四半期にかけて増収基調にあり、受注状況や引き合い状況等を勘案し、期初計画の水準を達成できると見込んでいます。

営業利益の当中間期における進捗率は35.1パーセントとビハインドがあるものの、今後、下期偏重傾向にあるプロフェッショナルサービスの収益性が改善見込みであり、売上原価や販売管理費は期初計画内でコントロール可能な状況であるため、期初計画の水準を達成できると見込んでいます。

投資につきましては、新規成長サービスや人的資本、事業基盤強化等への投資を利益計画の範囲内で継続的に実施していきます。

以上を踏まえまして、2025年3月期の通期業績の見通しに変更はありません。

株主還元の方針と計画

最後に株主還元の方針と計画についてご説明します。

当社は、グループ事業構造の変革実現に向けた成長投資を継続し、収益力と企業価値の向上を図ります。

また、成長投資を継続しつつ、株主還元の充実化を併せて進めるため、期間利益の影響を受けにくい株主資本を基準とするDOEを指標として配当の安定化を図ります。

2025年3月期はDOE4.5パーセント、1株当たりの年間配当金70円(中間:35円、期末:35円)を計画しています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

3800

|

1,970.0

(03/06)

|

+7.0

(+0.35%)

|

関連銘柄の最新ニュース

-

03/02 14:00

-

02/13 14:45

-

02/10 14:00

-

02/10 14:00

-

2025/12/23

新着ニュース

新着ニュース一覧-

今日 16:54

-

今日 16:02

-

今日 16:00