【QAあり】i-plug、「OfferBox」早期定額型受注好調で売上前年比+16.4% 赤字幅縮小し3Qは黒字転換見込み

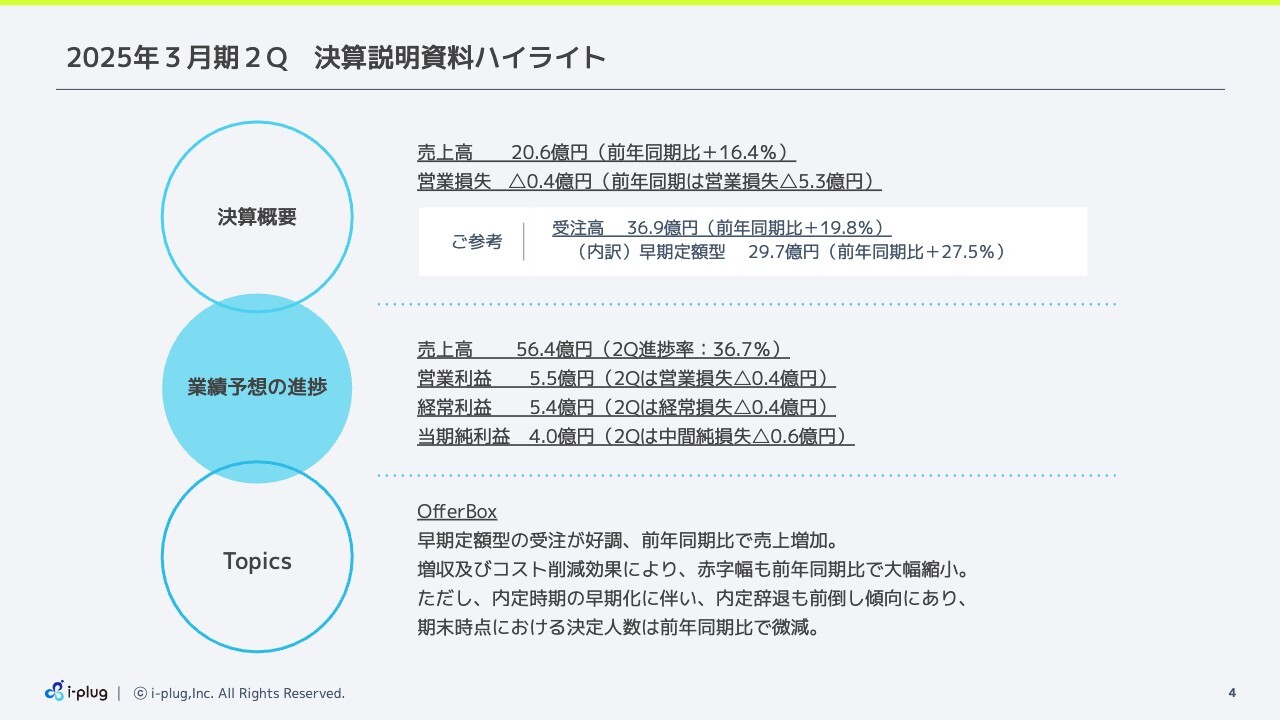

2025年3月期2Q 決算説明資料ハイライト

阪田貴郁氏:株式会社i-plug取締役CFOの阪田です。私より、2025年3月期第2四半期の実績についてご説明します。

まずは、2025年3月期第2四半期連結決算の概要です。連結売上高は、前年同期比16.4パーセント増の20億6,900万円となりました。連結営業損失は4,800万円で、前年同期の5億3,600万円から大幅に縮小しています。

受注高は、前年同期比19.8パーセント増の36億9,100万円となりました。そのうち主たるものとして、早期定額型の受注が前年同期比27.5パーセント増の29億7,900万円です。

続いて、業績予想の進捗です。売上高は通期予想56億4,000万円に対し、第2四半期までで進捗率36.7パーセントとなっています。当社は売上高に季節性があるため、進捗率としては低く出ています。

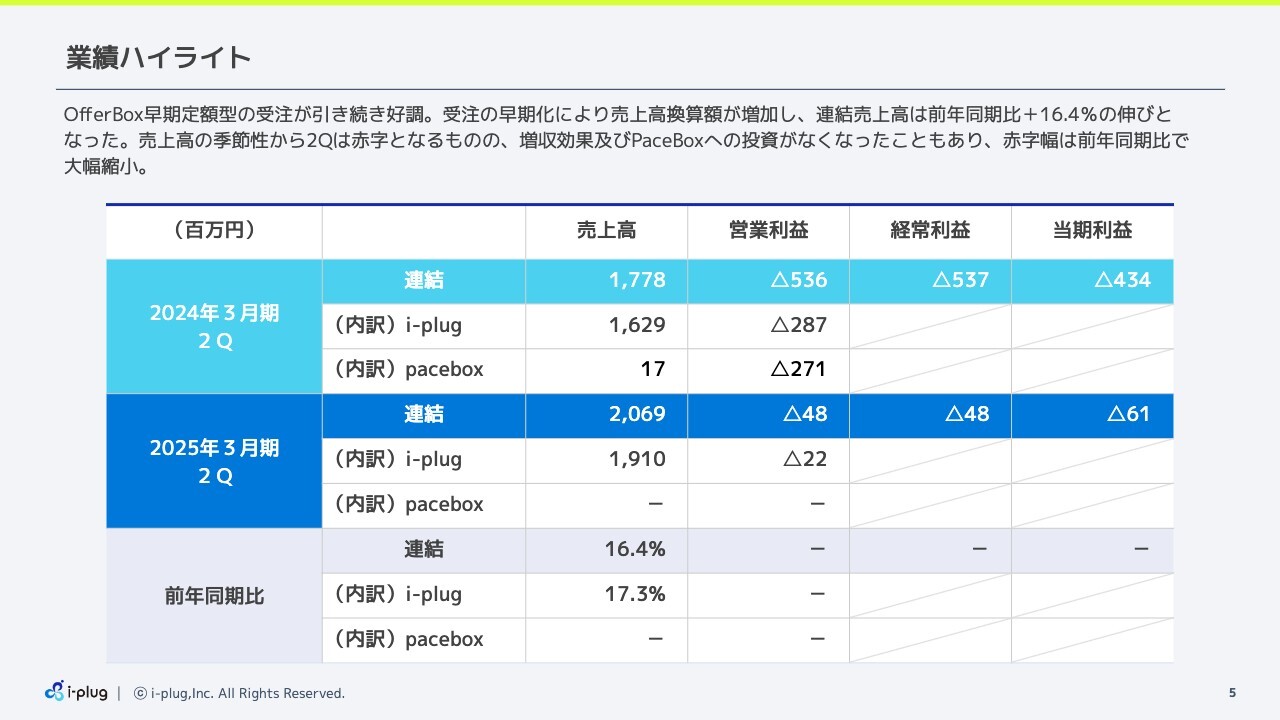

業績ハイライト

業績ハイライトです。「OfferBox」早期定額型の受注が引き続き好調に推移しています。早期定額型については、役務の提供期間が今期と来期の2期にわたるため、受注高を毎月按分して売上計上する会計ルールとなっています。今期は受注が早期化していることもあり、今期に計上される売上高の割合が増加しています。

その結果、第2四半期の連結売上高は、前年同期比16.4パーセント増の20億6,900万円となりました。一方、営業損失は4,800万円です。売上高の季節性から第2四半期は例年赤字となりますが、増収の効果や「PaceBox」への投資がなくなったこともあり、前年同期と比べると赤字幅は大幅に縮小しています。

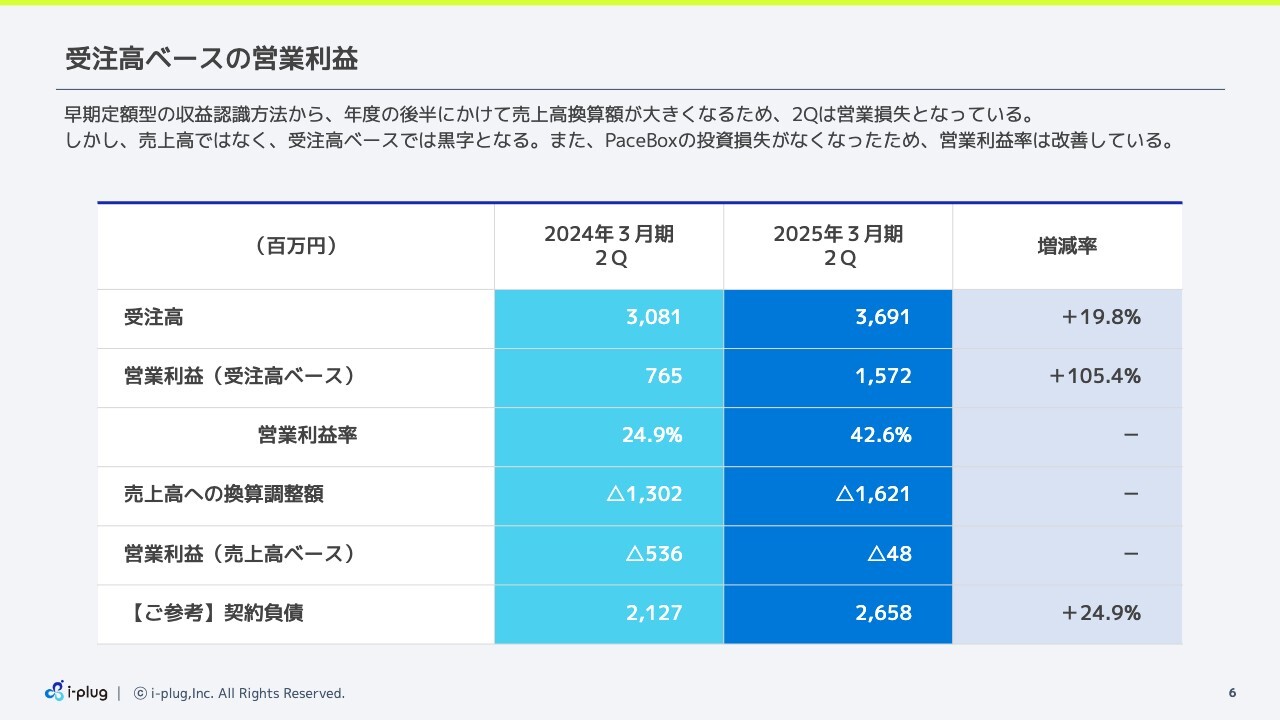

受注高ベースの営業利益

受注高ベースの営業利益です。当社グループの売上構成としては、「OfferBox」早期定額型の売上が全体の約70パーセントを占めています。

先ほどご説明したとおり、早期定額型は受注高を毎月按分して売上計上することから、年度の後半にかけて売上の換算額が大きくなっていく仕組みです。そのため、第2四半期時点では営業損失となっていますが、受注高ベースで見ると黒字が確保できる見込みとなっています。

売上高を受注高に置き換えた場合の営業利益がスライドの表です。前年同期と比べると、増収効果および「PaceBox」の投資がなくなったこともあり、受注からコストを控除して計算した場合の利益額、利益率ともに改善しています。

なお、早期定額型の収益認識の特徴については、決算説明資料のAppendixに解説資料をつけています。併せてご覧いただければ幸いです。

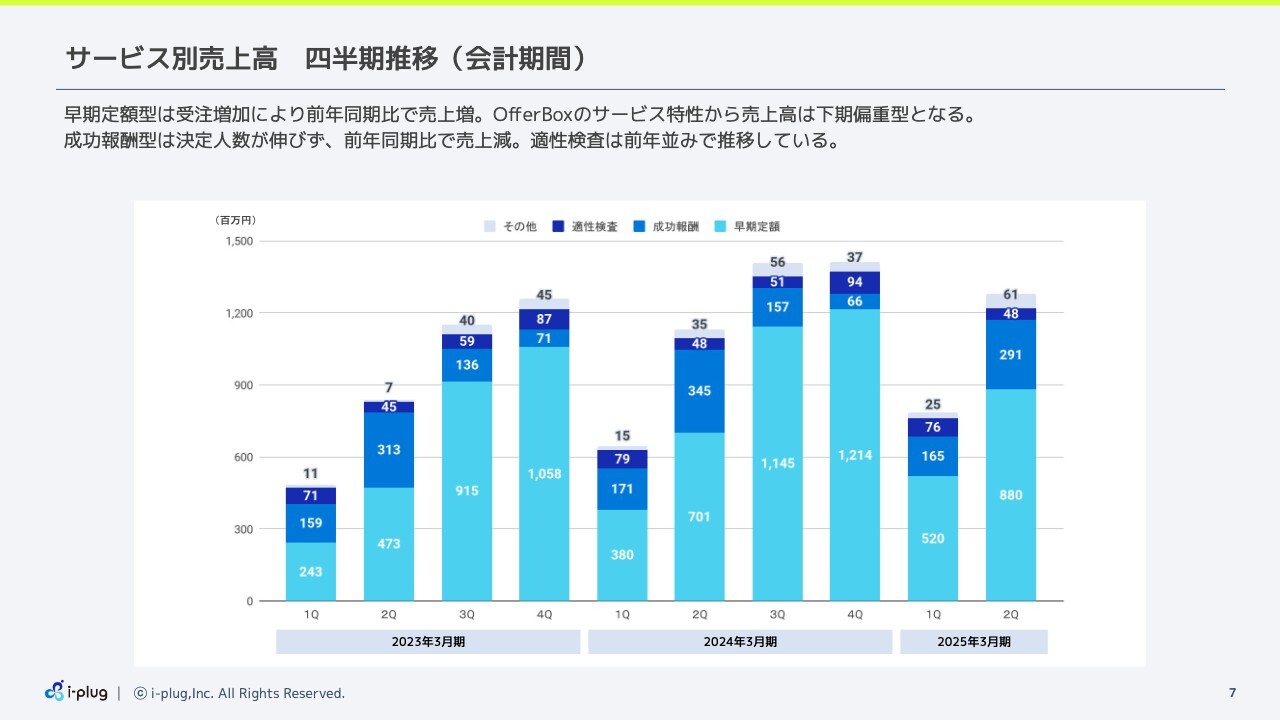

サービス別売上高 四半期推移(会計期間)

サービス別売上高の会計期間ごとの四半期推移です。早期定額型については、受注増加により前年同期比で売上が増加しています。

一方、成功報酬型については決定人数が伸びず、前年同期比で売上が減少している状況です。適性検査については前年並みで推移しています。

営業損益 四半期推移

営業損益の四半期推移です。スライド左側のグラフが会計期間ごとの営業損益、右側のグラフが累計期間の営業損益を表しています。

第2四半期累積の赤字は、前年同期の5億3,600万円から今期は4,800万円と大幅に縮小しています。売上高の季節性などから、年度の後半にかけて営業利益が増加していくため、累計では第3四半期に黒字転換する見通しです。

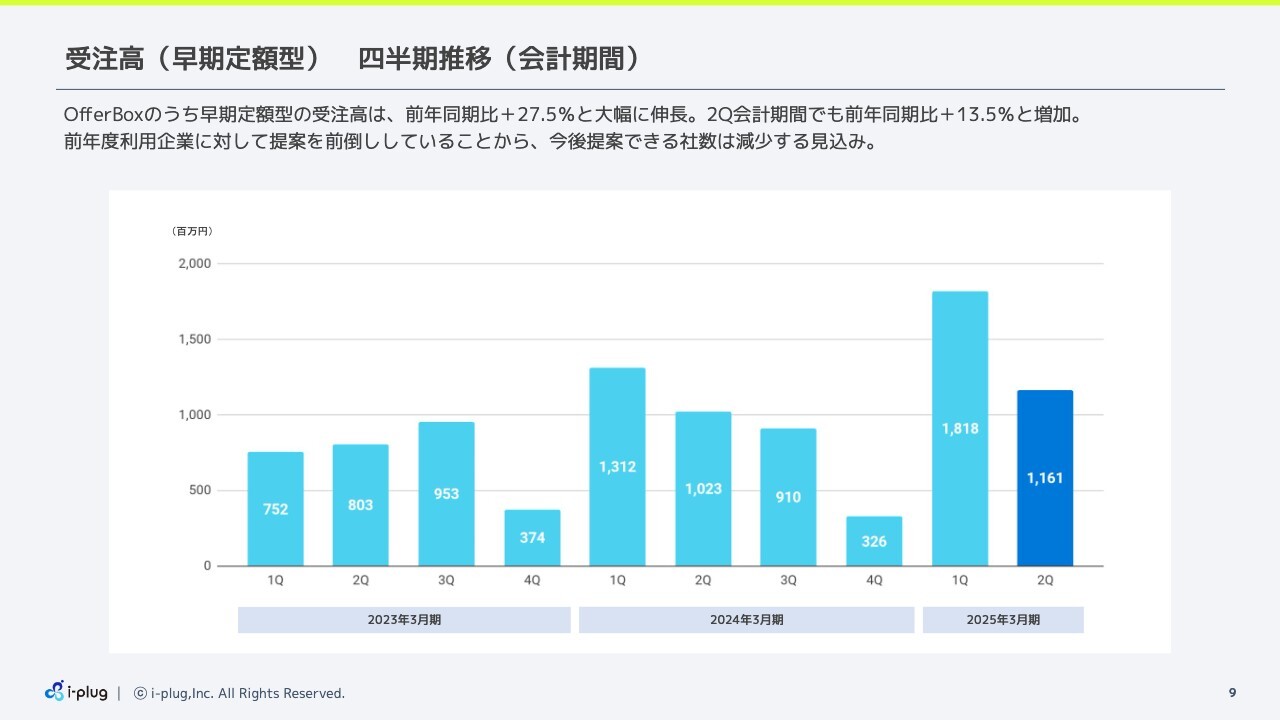

受注高(早期定額型) 四半期推移(会計期間)

早期定額型の受注高における会計期間ごとの四半期推移です。2023年3月期までは、第1四半期から第3四半期にかけて徐々に受注高が増加していく傾向でした。2024年3月期からは第1四半期が受注ピークとなり、その後、年度末にかけて減少していく傾向に変化しています。

今期においても、前年度の利用企業に対する提案を前倒しで実施しているため、第1四半期および第2四半期の受注高は、前年同期比で増加している状況です。ただし、前倒しで提案を進めていることにより今後は提案できる会社数が減少するため、受注高も減少していくと見込んでいます。

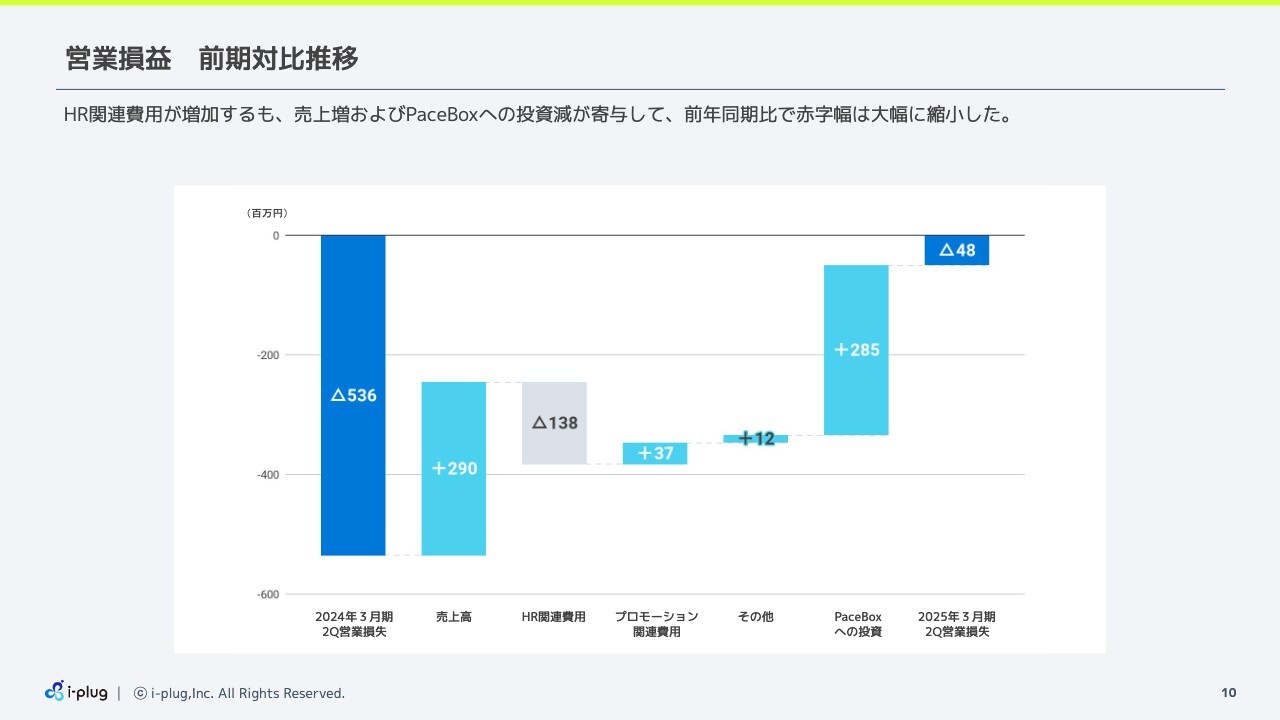

営業損益 前期対比推移

営業損益の前期対比推移です。HR関連費用が増加しましたが、売上高の増加および「PaceBox」への投資減が寄与し、前年同期比で赤字幅は大幅に縮小しています。

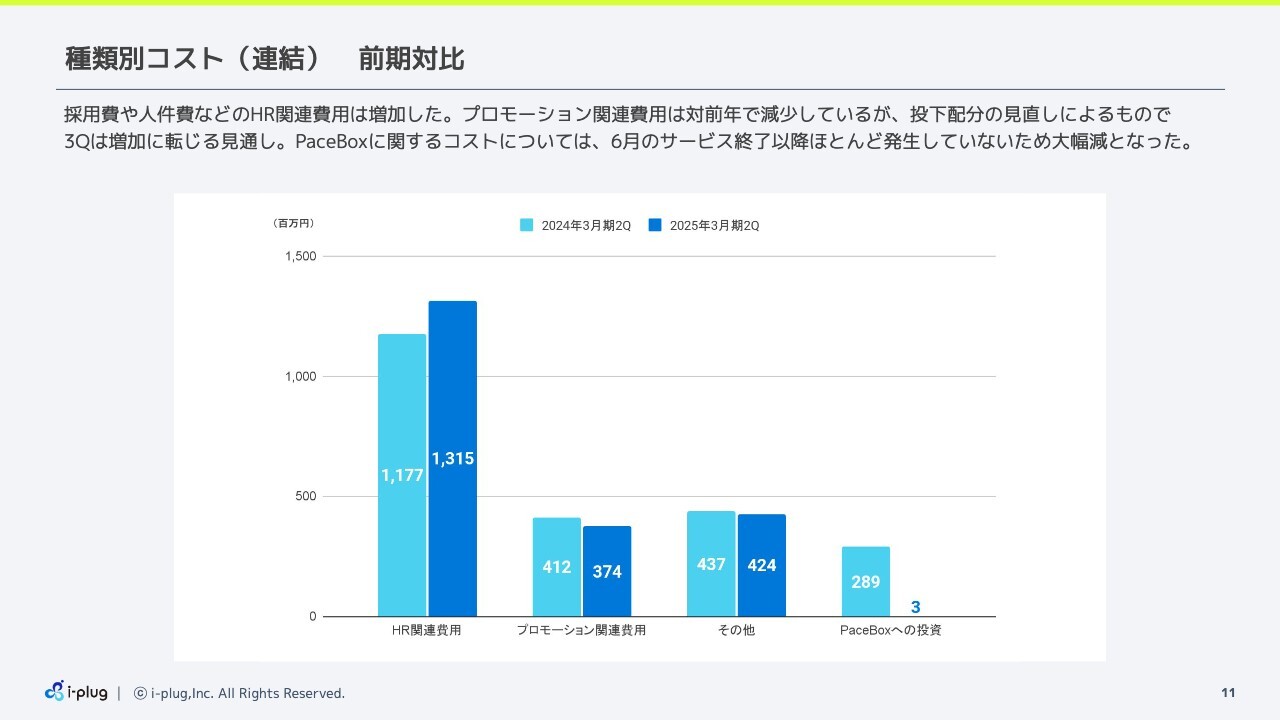

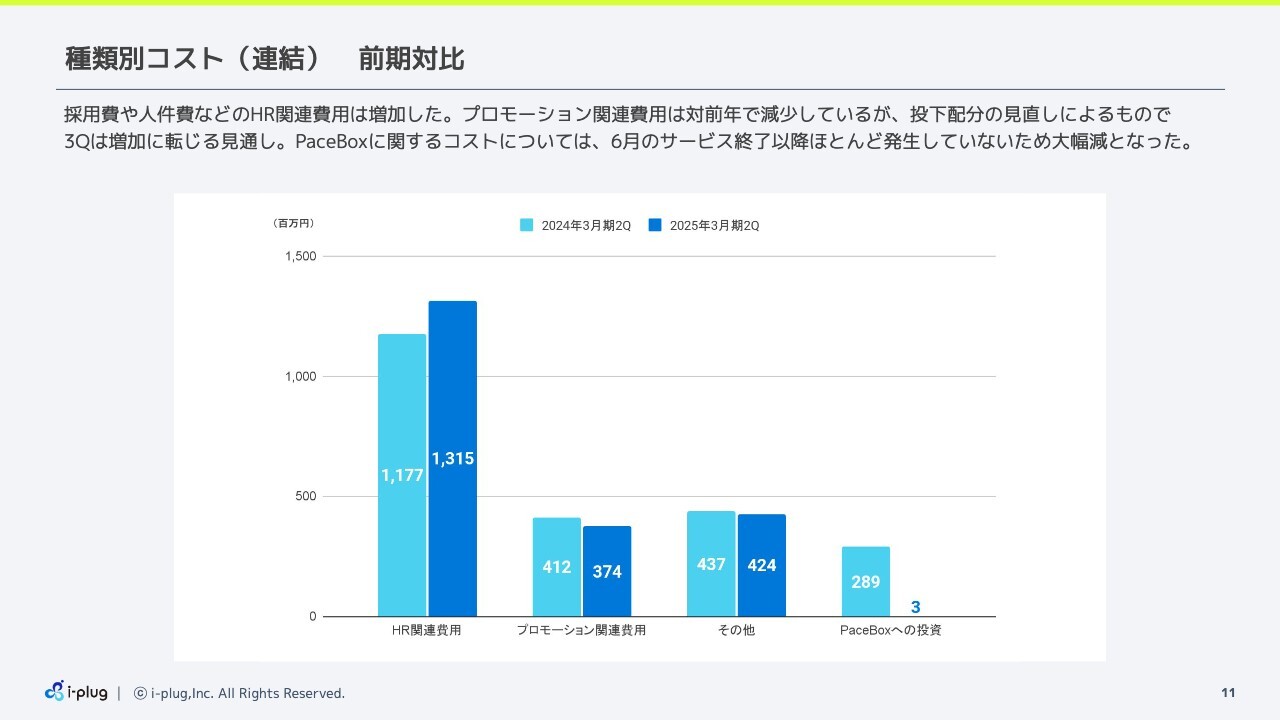

種類別コスト(連結) 前期対比

営業損益の内訳となる種類別コストの前期対比です。採用費や人件費などのHR関連費用は増加しました。プロモーション関連費用は前期比で減少していますが、これはマーケティングコストの投下配分の見直しによるもので、第3四半期では増加に転じる見通しとなっています。

「PaceBox」に関するコストについては、6月のサービス終了以降ほとんど発生していない状況です。そのため、前期比で大幅に減少しています。

従業員数(連結) 四半期推移

連結ベースの従業員数の四半期推移です。第2四半期末時点の連結従業員数は340名となりました。前年同期比では14名増加、第1四半期末比では8名増加しています。

各種KPI①:登録企業数(累積)

「OfferBox」のKPIについてご説明します。まずは累積ベースの登録企業数です。第2四半期末時点で累計1万9,017社の登録があり、前年同期比で19パーセント増加しました。登録企業数は順調に増加しています。

各種KPI②:学生登録数(累積)

学生登録数です。第2四半期末時点で、2025年卒は20万8,162人、2026年卒は11万604人となりました。2025年卒は、マーケティングコストの投下配分を変更した影響で、3年生時期の3月以降は2024年卒の登録数を下回っている状況です。

一方、2026年卒の学生登録数は2025年卒を上回るペースで増加しています。

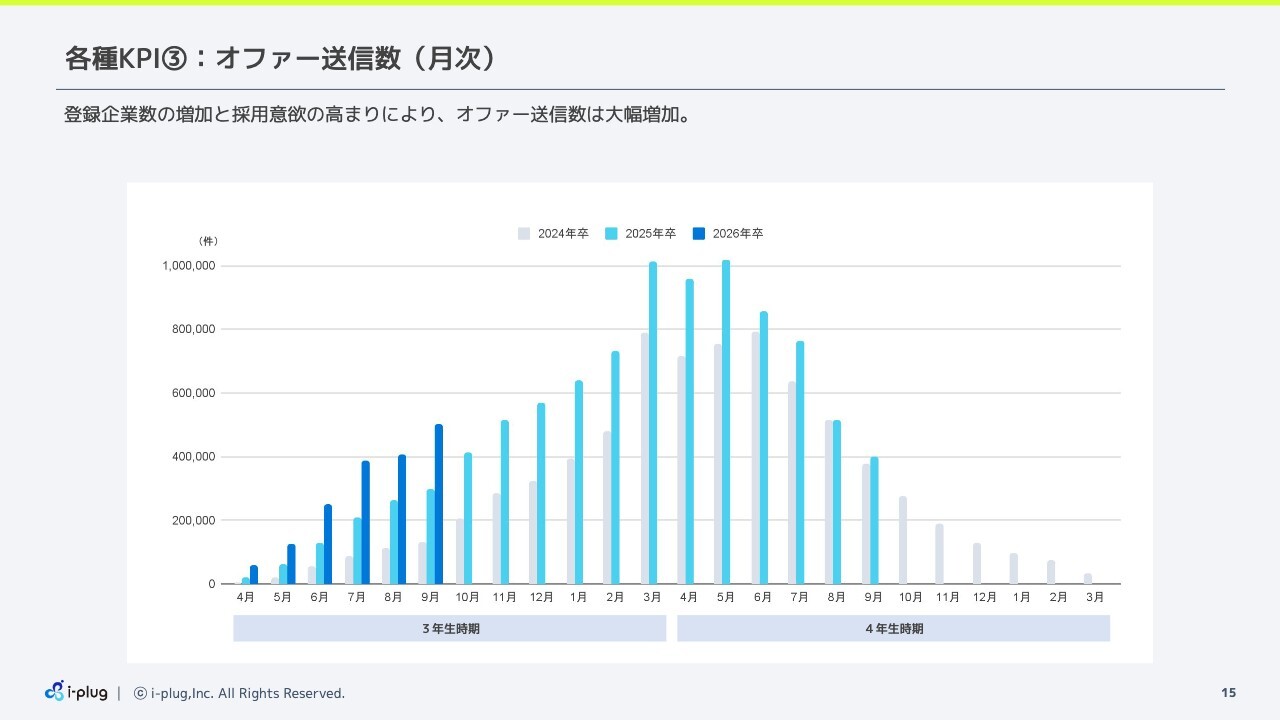

各種KPI③:オファー送信数(月次)

オファー送信数です。「OfferBox」は企業からのオファー送信数に制限をかけていますが、それでも、スライドに記載のように送信数は大幅に伸びています。

登録企業数の増加と、個社ごとのダイレクトリクルーティングを通じた採用意欲が非常に高まっていることが掛け算され、オファー送信数が大幅に増加していると見ています。

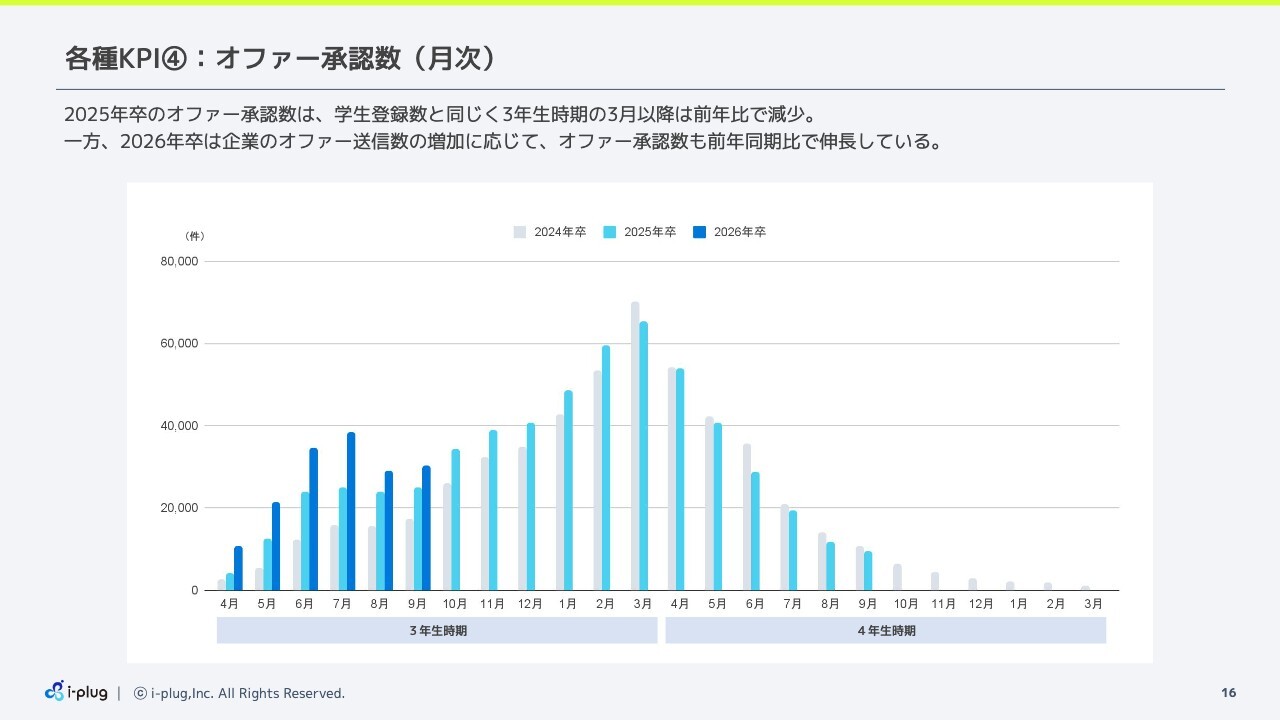

各種KPI④:オファー承認数(月次)

オファー承認数です。2025年卒のオファー承認数は、学生登録数と同じく3年生時期の3月以降、前年比で減少しています。一方、2026年卒は企業のオファー送信数の増加に応じて、オファー承認数も前年同期比で伸長しています。

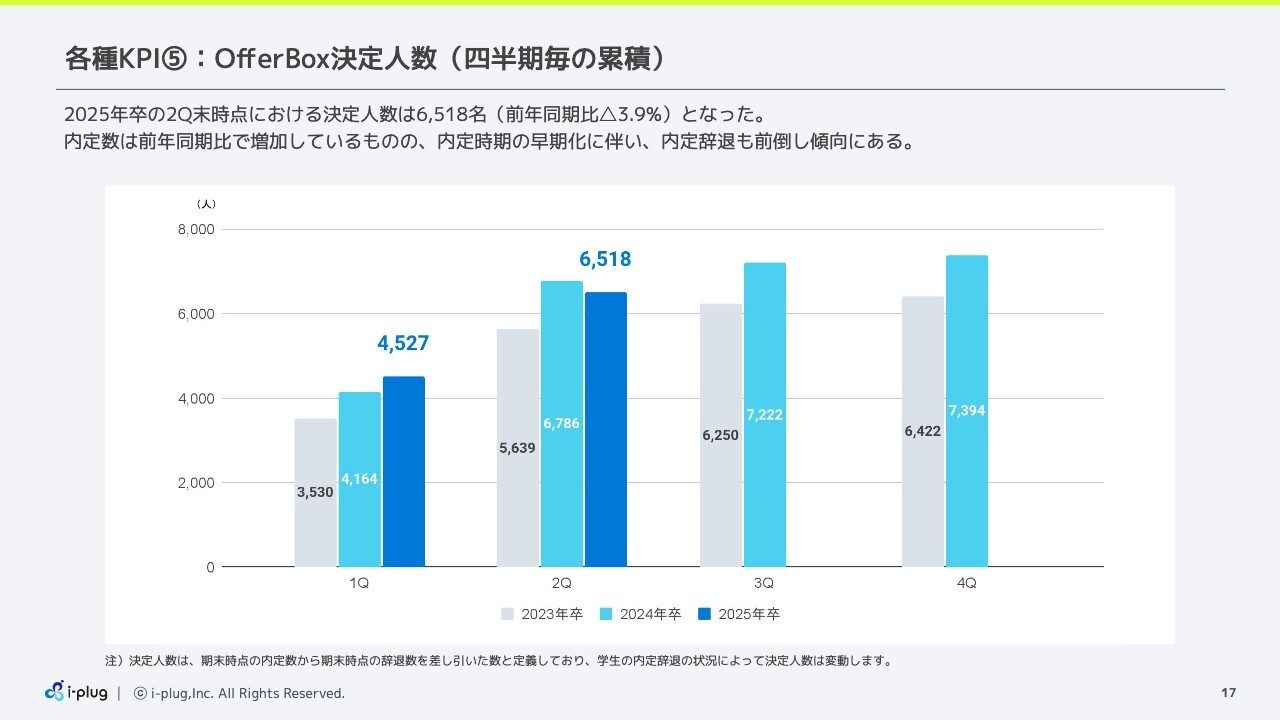

各種KPI⑤:OfferBox決定人数(四半期毎の累積)

「OfferBox」決定人数です。2025年卒の第2四半期末時点における決定人数は6,518名で、前年同期比で3.9パーセント減少しています。

「OfferBox」決定人数は、期末時点の内定数から期末時点の辞退数を差し引いた数と定義しています。内定数は前年同期比で増加していますが、内定時期の早期化に伴い、内定辞退も前倒し傾向にあります。その差分としての決定人数が、第2四半期末時点で前年を下回る状況となっています。

また、2025年卒の内定数が伸びていない理由として、前年度のマーケティング施策が上期偏重であったことが起因して、2025年の決定人数が後半で失速したものと分析しています。今年度に関してはマーケティングコストの配分を変更しており、すでに対応済みとなっています。

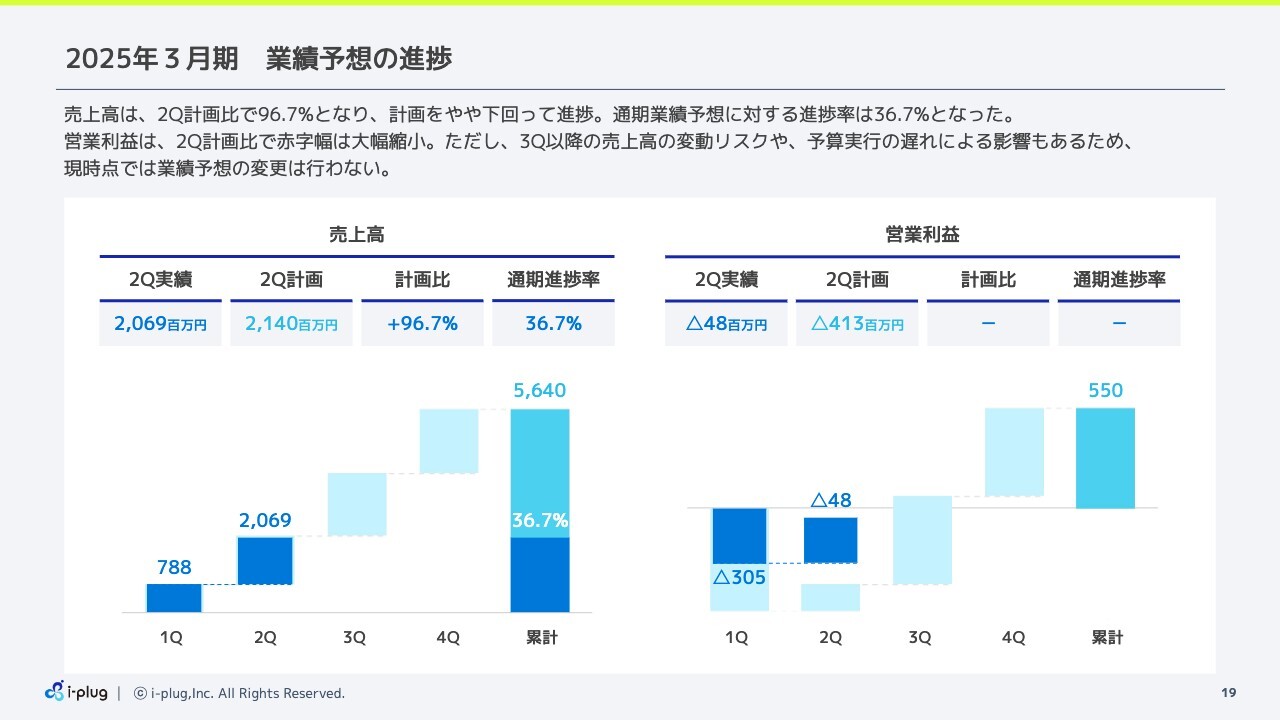

2025年3月期 業績予想の進捗

2025年3月期業績予想の進捗です。第2四半期の計画値は変動の可能性が高いため開示していませんが、スライドには社内的な計画値を記載しています。

第2四半期累積の計画値として、売上高は21億4,000万円、営業損失は4億1,300万円を想定していました。売上高の実績は20億6,900万円で、計画比96.7パーセントと計画を少し下回って進捗しています。通期予想の56億4,000万円に対する進捗率は36.7パーセントとなっています。

営業損失の第2四半期実績は4,800万円となりました。計画に対して損失が大幅に下回る現状ですが、下期における未実行のコスト予算の執行や、受注状況によっては売上高の変動リスクもあると考えているため、現時点では業績予想の変更は行わないこととしています。

引き続き、売上と利益の拡大に取り組んでいきます。ご支援のほどよろしくお願いします。私からのご説明は以上です。

質疑応答:「OfferBox」決定人数の伸び悩みについて

司会者:「『OfferBox』の決定人数が伸びていない要因をどのように分析していますか? また、決定人数は今後の受注に影響すると思われますが、どのような対策をしていくのでしょうか?」というご質問です。

中野智哉氏(以下、中野):コストのところでもご説明したように、採用活動の早期化に伴い、昨年度は上期にマーケティングコストを投下しました。

その結果、オファー登録人数とオファー受信人数は伸長しましたが、アクティブ人数は伸びきらなかったために今期で失速しているという状況です。今期の受注はこの結果をもとに進んでいきますので、成功報酬型は昨年を下回っています。

今後の対策はすでに実行中で、マーケティングコスト投下時期を就活生が動く最適な時期に見直しを行います。また、今までもオファー承認数やアクティブ学生数は見ていましたが、承認をした上でのアクティブ学生数に注目して、成長をコントロールしていくことを中心に施策を進めています。

質疑応答:新規事業の開発状況について

司会者:「新規事業はどのようなサービスを開発していますか? サービス開始の目処や開発コストなど、開発状況を教えてほしいです」というご質問です。

中野:基本的には、弊社の事業ドメインであるHR領域での新規事業を考えています。今はやはり、社会に出た後の求職者に注目しています。実際に社会で活躍している段階、さらに転職をしていく、ここのセグメントに対してニーズを探っている状況です。現在、数名規模の事業開発チームを組成して動いています。

今期中にはしっかりニーズの確認をし、ベータ版の開発を行い、マーケットフィットが見えてきた段階で、来年度を目処に本格的にスタートする考えです。

質疑応答:「就職お祝い金」禁止に伴う業績への影響について

司会者:「厚生労働省が、人材サービスを利用し就職した人への『お祝い金』を原則禁止とする規制強化を来年から行うことを発表しました。『OfferBox』も内定した学生にお祝いギフトを渡していますが、これも規制対象になるのでしょうか? 対象となる場合、お祝いギフトをやめることで業績に影響は出てきますか?」というご質問です。

中野:まずは規制対象になるかどうかですが、当社の「OfferBox」のお祝いギフトも対象となります。2025年4月に施行開始となるため、対策を練っているところです。

業績への影響に関しては、1人当たりのお祝いギフト5,000円分がなくなるものの、それ以上に、お祝いギフトの申請によって学生と企業がマッチングした瞬間がわかるような仕組みになっていることへの影響があります。そちらをしっかりと対策して、業績全体には影響が出ないように準備を進めています。現段階では基本的に業績への影響はないと考えています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4177

|

1,673.0

(15:30)

|

-42.0

(-2.44%)

|

関連銘柄の最新ニュース

-

今日 11:34

-

02/04 12:00

-

01/26 16:33

-

01/23 15:33

-

01/23 11:33

新着ニュース

新着ニュース一覧-

今日 18:40

-

今日 18:39

-

今日 18:37