【QAあり】SBIインシュアランス、ダイレクト型自動車保険等、保険市場の成長分野で事業を運営 通期業績は過去最高益の見込み

SBIインシュアランスグループ

乙部辰良氏(以下、乙部):社長の乙部です。よろしくお願いします。本日はIRセミナーをご視聴いただき誠にありがとうございます。

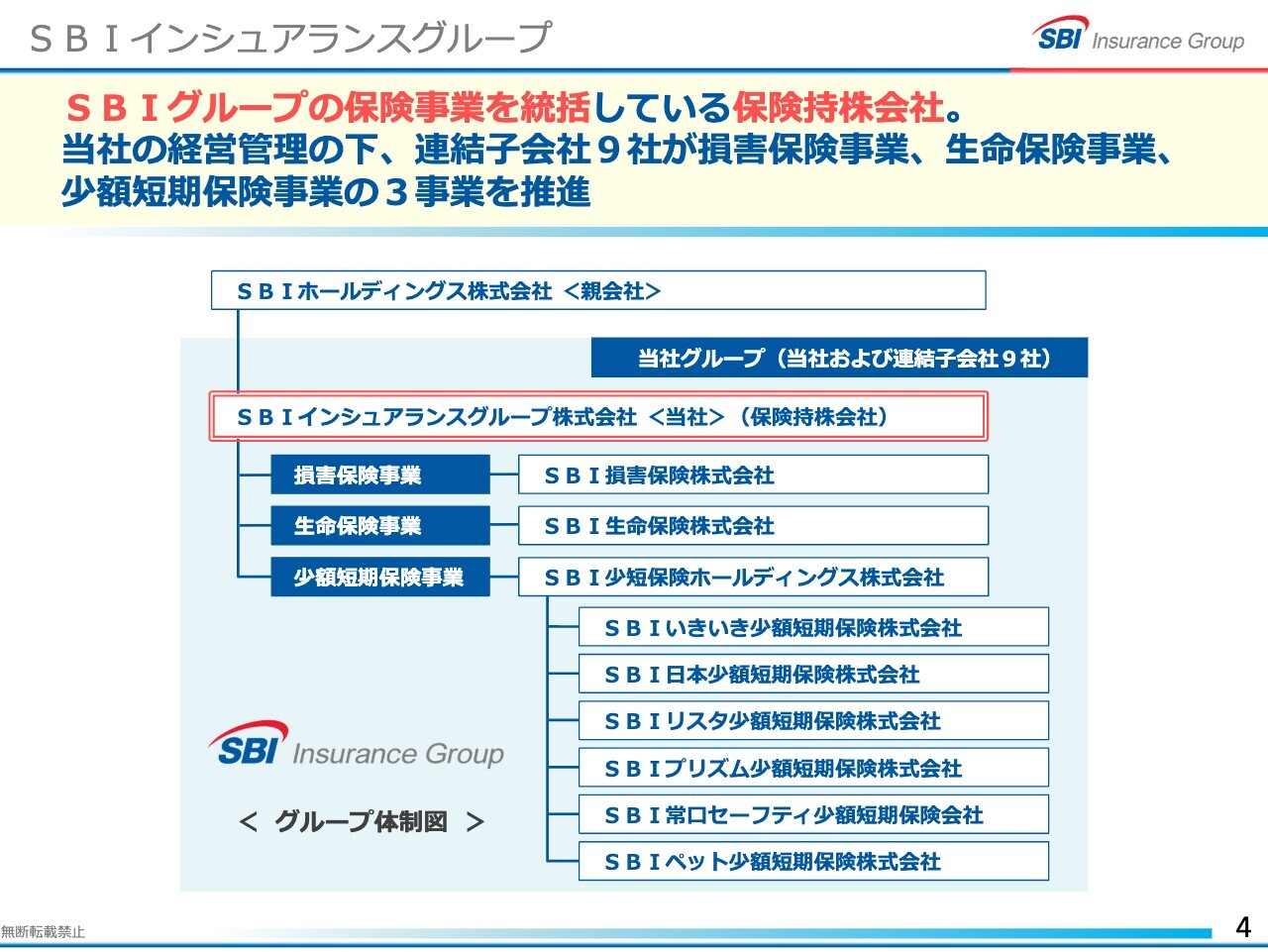

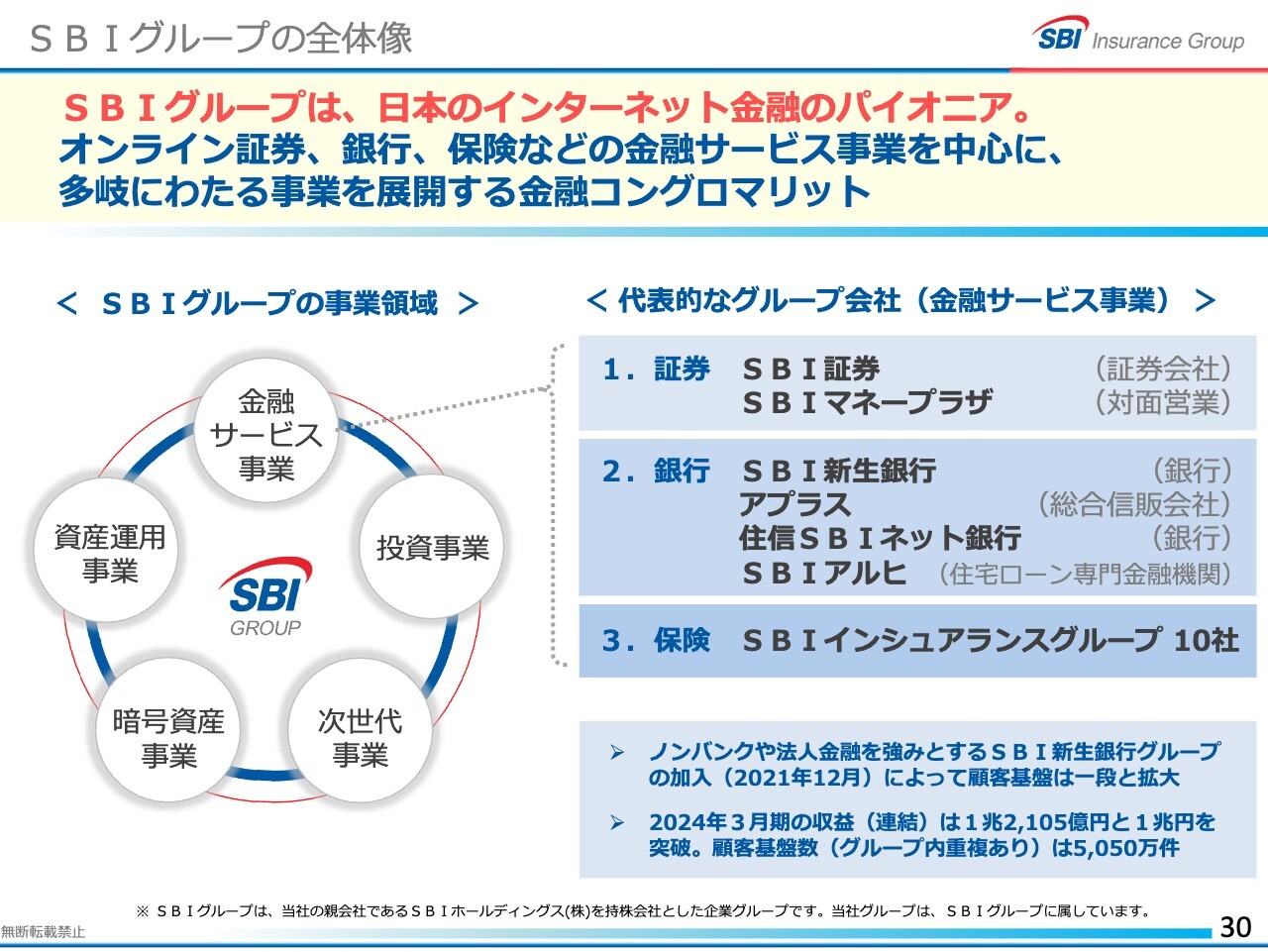

まずは、当社グループをご紹介します。当社はインターネット金融サービスのパイオニアであるSBIグループの一員で、そのグループの中で保険事業を統括しています。

SBIインシュアランスグループ株式会社が保険持株会社として上場していますが、当社の子会社として、SBI損害保険株式会社、SBI生命保険株式会社、そして6つの少額短期保険会社があります。主に個人向けの保険を中心に、連携して総合的な保険事業を展開しています。

坂本慎太郎氏(以下、坂本):質問を挟みながら進めたいと思います。今のスライドでは、設立から現在までの流れというより、現在の状況を教えていただきました。保険に関する3つの事業がありますが、まずはどの事業から始めたのでしょうか?

また、組織図ではSBI少額短期保険ホールディングスの下に何社か属しているかたちですが、このあたりはM&Aしたものでしょうか? 簡単な成り立ちと変遷を教えてください。

乙部:SBIグループで初めて保険事業を開始したのはSBI損害保険です。2008年から自動車保険をネットで販売する事業を開始しました。これは自前で会社を作り、一から事業を開始しました。

残りのSBI生命保険と6つの少額短期保険会社は、いずれもM&Aでグループに入ったものです。時間を節約して、成長スピードを加速させてきました。

SBIインシュアランスグループ

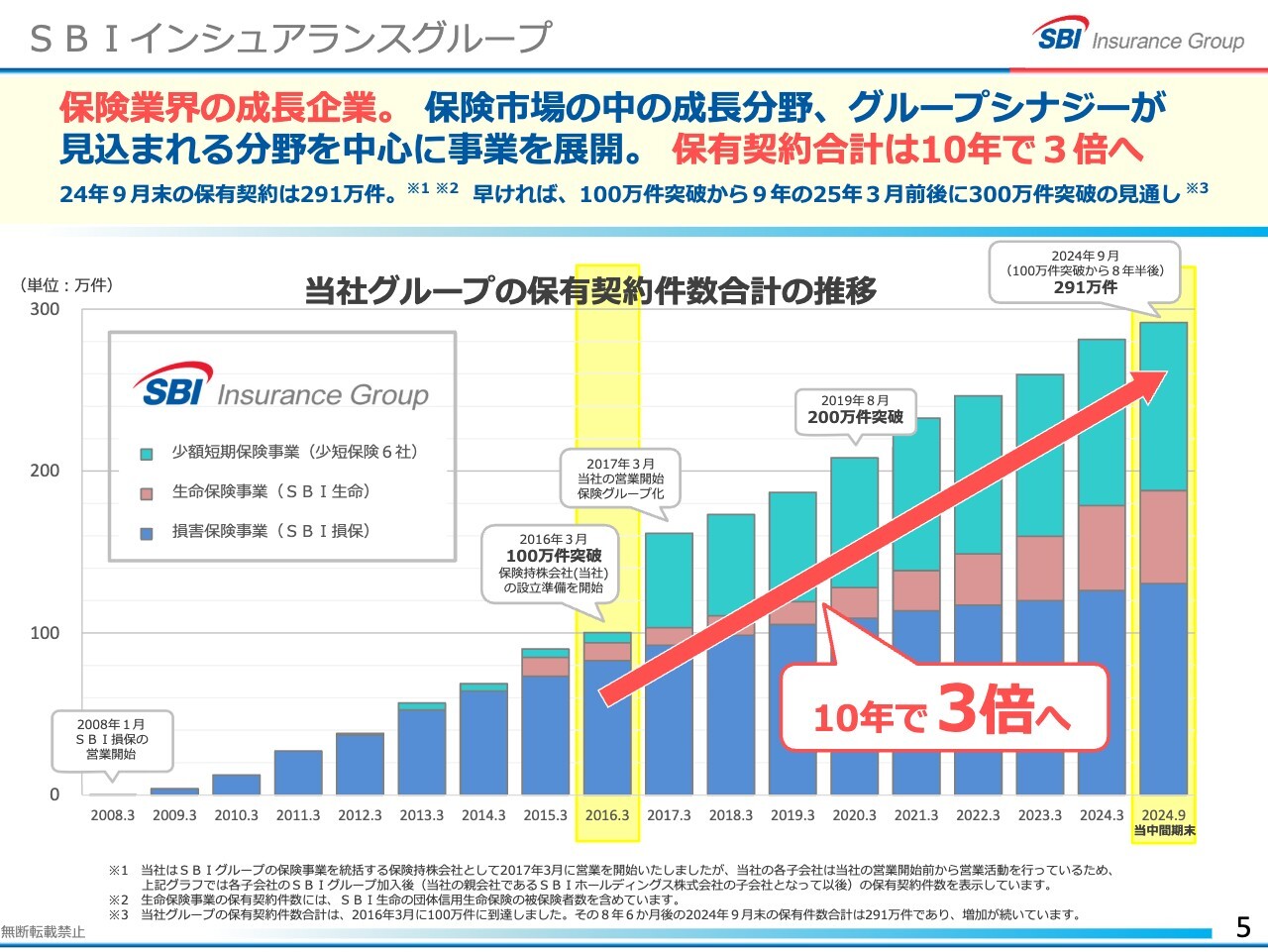

乙部:当社は保険業界の成長企業を自負しています。保有契約件数は10年で3倍に拡大しました。2016年3月末にちょうど100万件を超えましたが、2025年3月には300万件に達する見込みです。保有契約が増えれば収入として保険料が入るため、経常収益も順調に拡大してきました。

SBIインシュアランスグループ

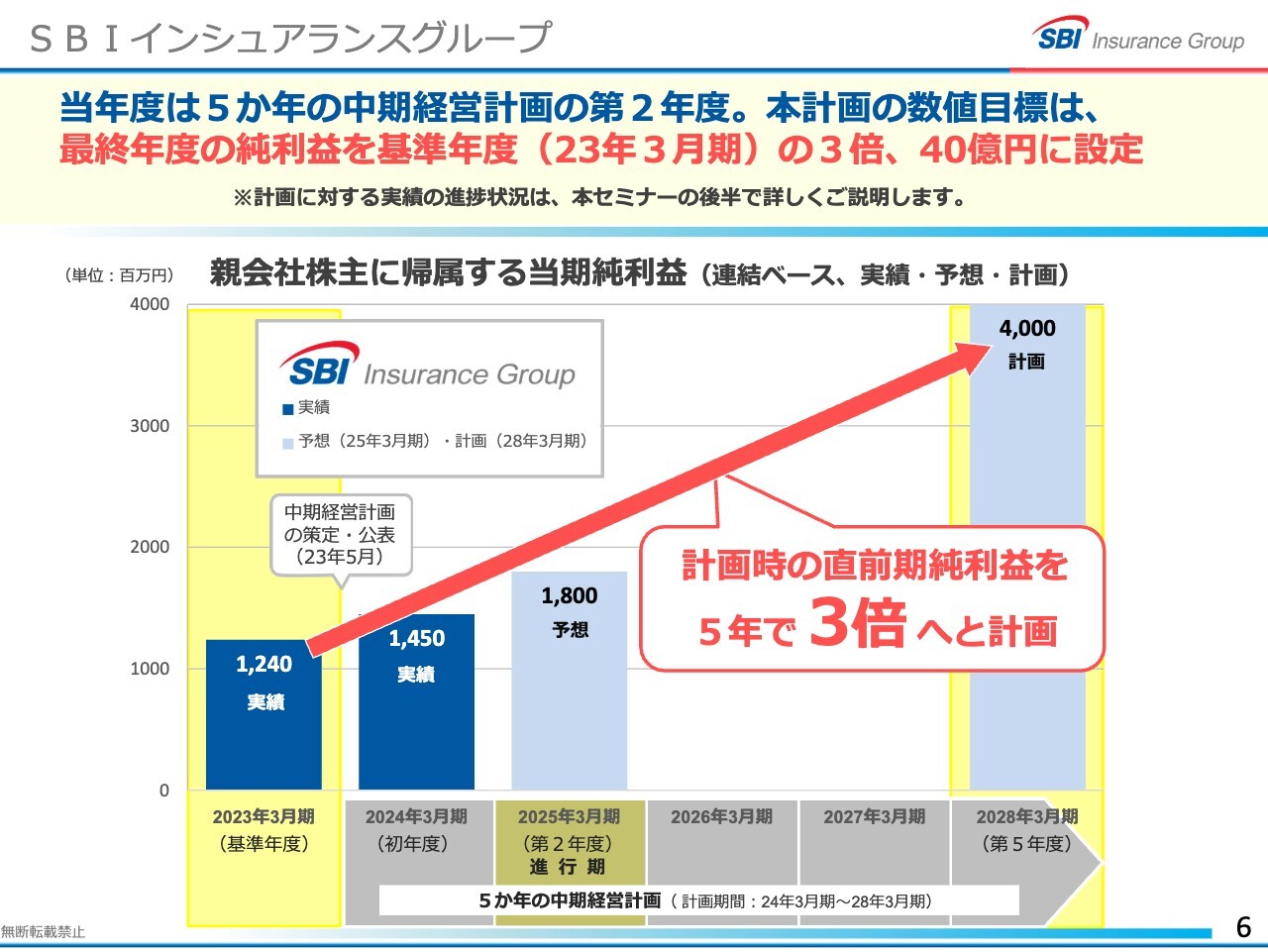

乙部:保有契約件数の増加に伴い、利益の拡大も順調です。

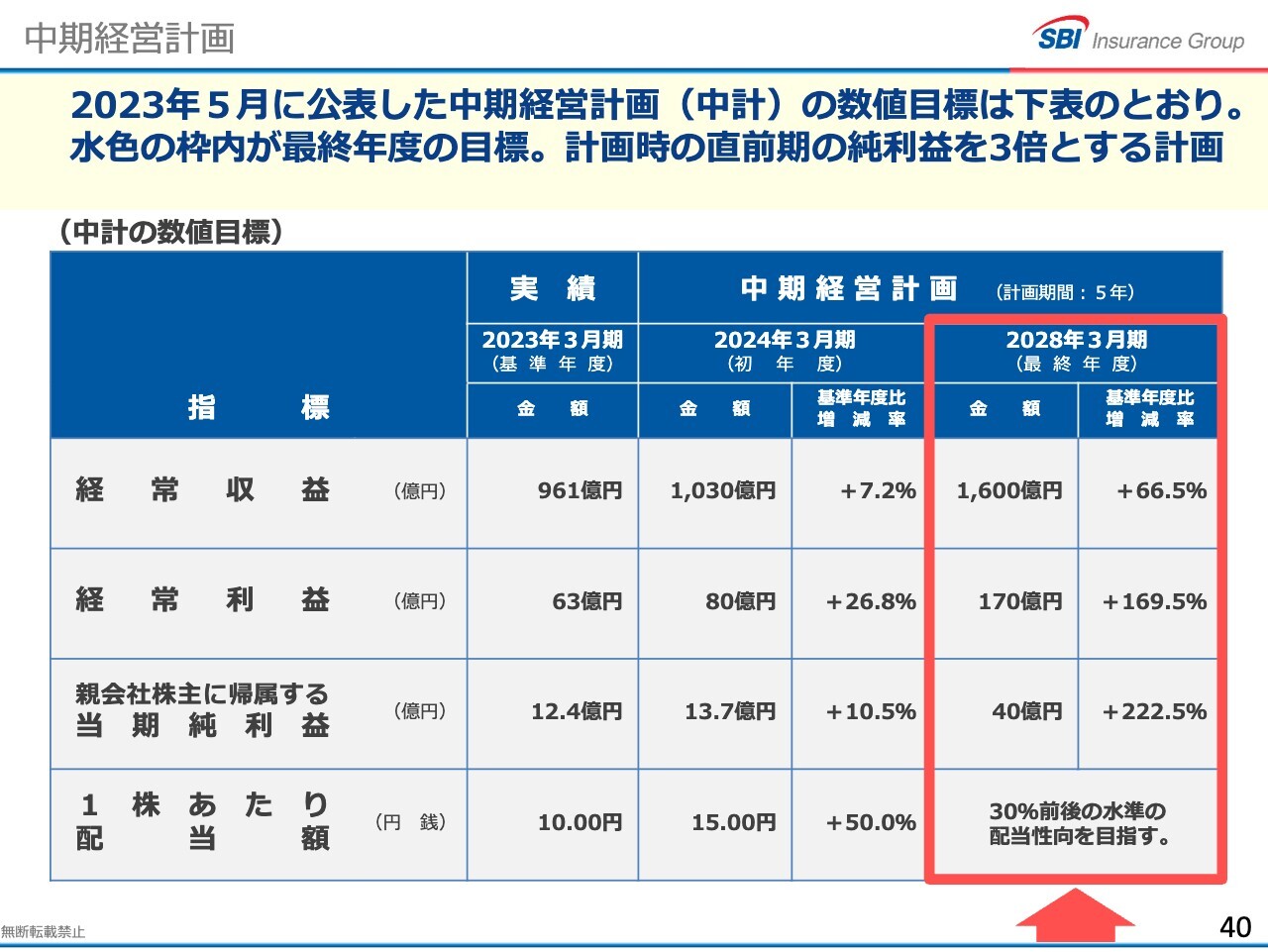

2023年には、5ヶ年の中期経営計画を作りました。中期経営計画では、純利益を5年間で3.2倍に伸ばすことを掲げています。計画を作る前の純利益は12億4,000万円だったため、計画最終年度の2028年3月期には40億円に引き上げる計画です。

この計画を支えているのが、当社の基本戦略です。より良い保険商品を他社より安い保険料で提供することで、お客さまに選んでいただきたいと思っています。これによって成長するため、商品ラインナップが大事になります。

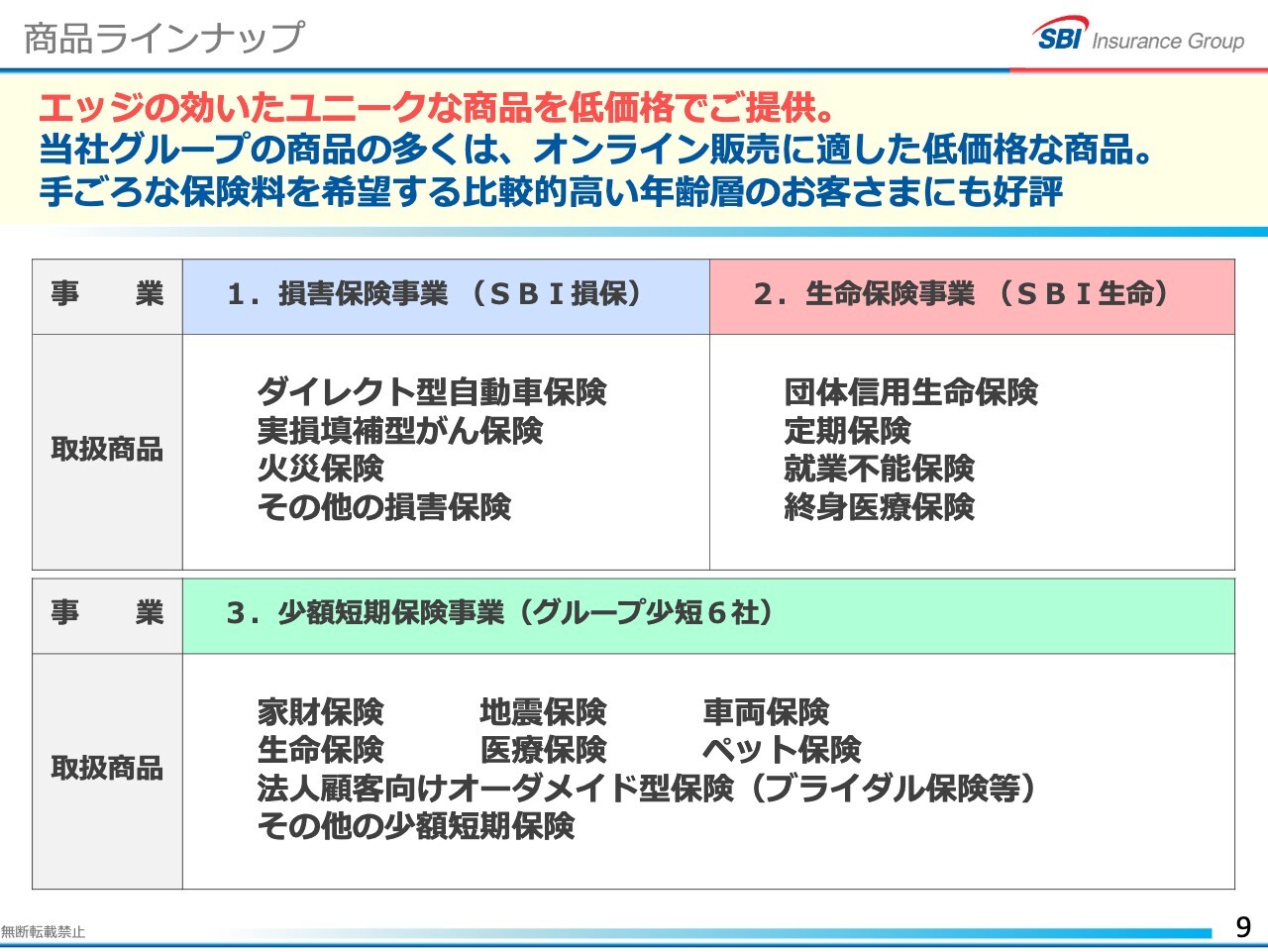

商品ラインナップ

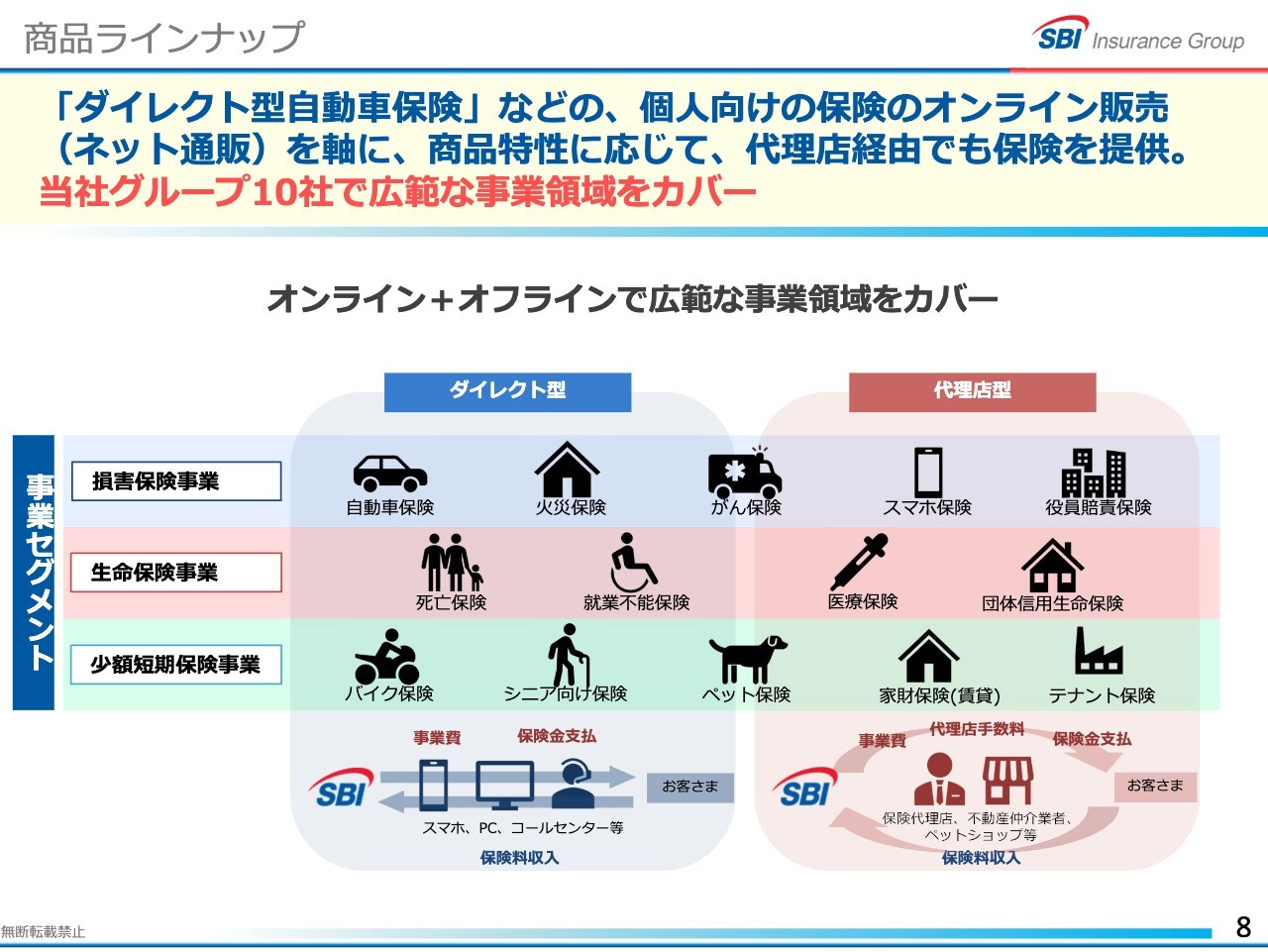

乙部:伝統的な大手の生命保険・損害保険では、営業職員や代理店といった伝統的な販売チャネルで保険を販売しています。

当社は個人向け保険を主として、オンラインで販売するところが大きな特徴です。ただし、オンラインだけというわけではなく、商品特性に応じて代理店経由でも保険を販売しています。

坂本:ダイレクト型と代理店型について質問です。販売する商品は、ダイレクト型と代理店型で異なるのでしょうか? 両方ともすべて取り扱うのでしょうか?

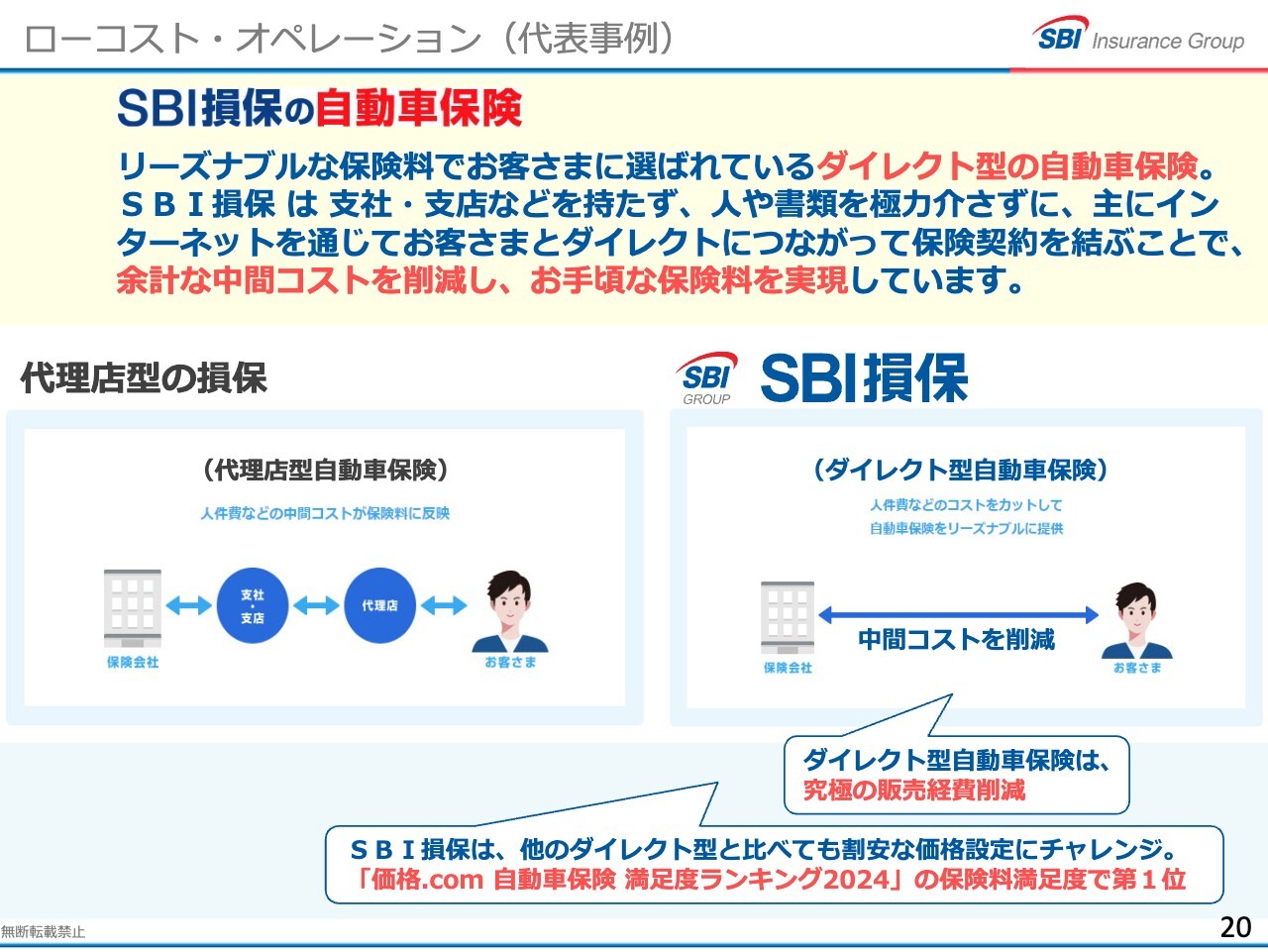

乙部:商品ごとに最適な販売チャネルを考えています。自動車保険の場合、伝統的な会社は代理店で販売します。ディーラーなどに売ってもらうのですが、その場合、保険料が高くなります。

当社は保険料を安くしてシェアを奪うため、どうすれば保険料を安くできるかを考えて、代理店や営業所系を介さずにネットで売る方法を取りました。ダイレクト型で売ることでシェアを伸ばしてきたため、当社の自動車保険はダイレクト型です。

他方で、当社が扱っている商品の中に家財保険があります。アパートやマンションを借りる時に、不動産屋で契約するにあたり「入ってください」と言われる少額短期保険です。こちらはネットで売るよりも、賃貸借契約を結ぶ時に同時に加入するのがメインですので、保険の仲介業者に代理店になってもらい、販売しています。

また、住宅ローンを借りる時に団体信用生命保険に加入してもらいますが、住宅ローンは銀行が貸すため、契約時に当社の団体信用生命保険に入ってもらいます。保険の特性によって、一番よい販売チャネルを選んでいます。

坂本:御社では、特に自動車の損害保険の契約数が多いと思いますが、ダイレクト型が圧倒的に多いのでしょうか?

乙部:そうです。もう少しで300万件に届きますが、 自動車保険が4割と圧倒的に多い状況です。

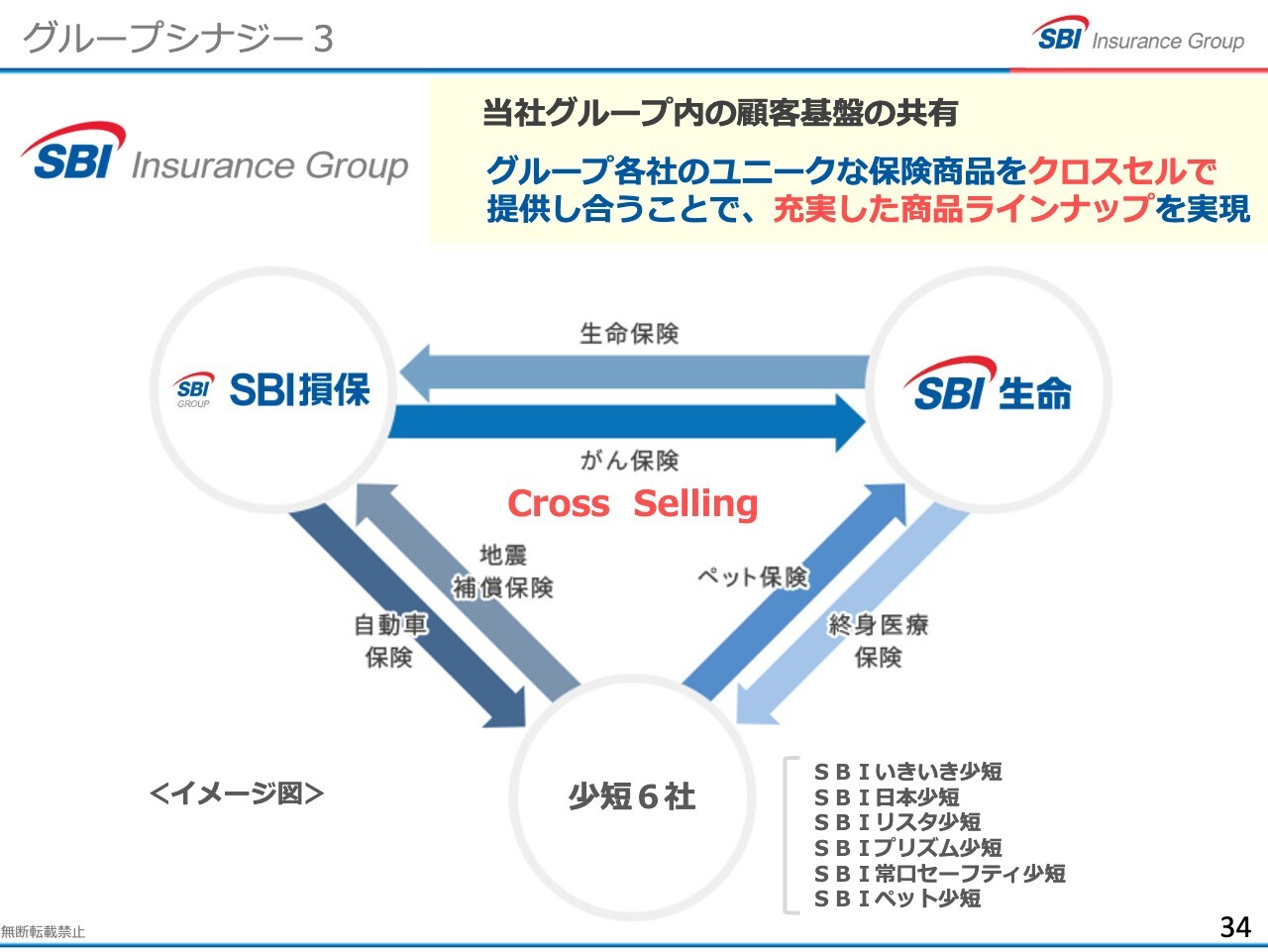

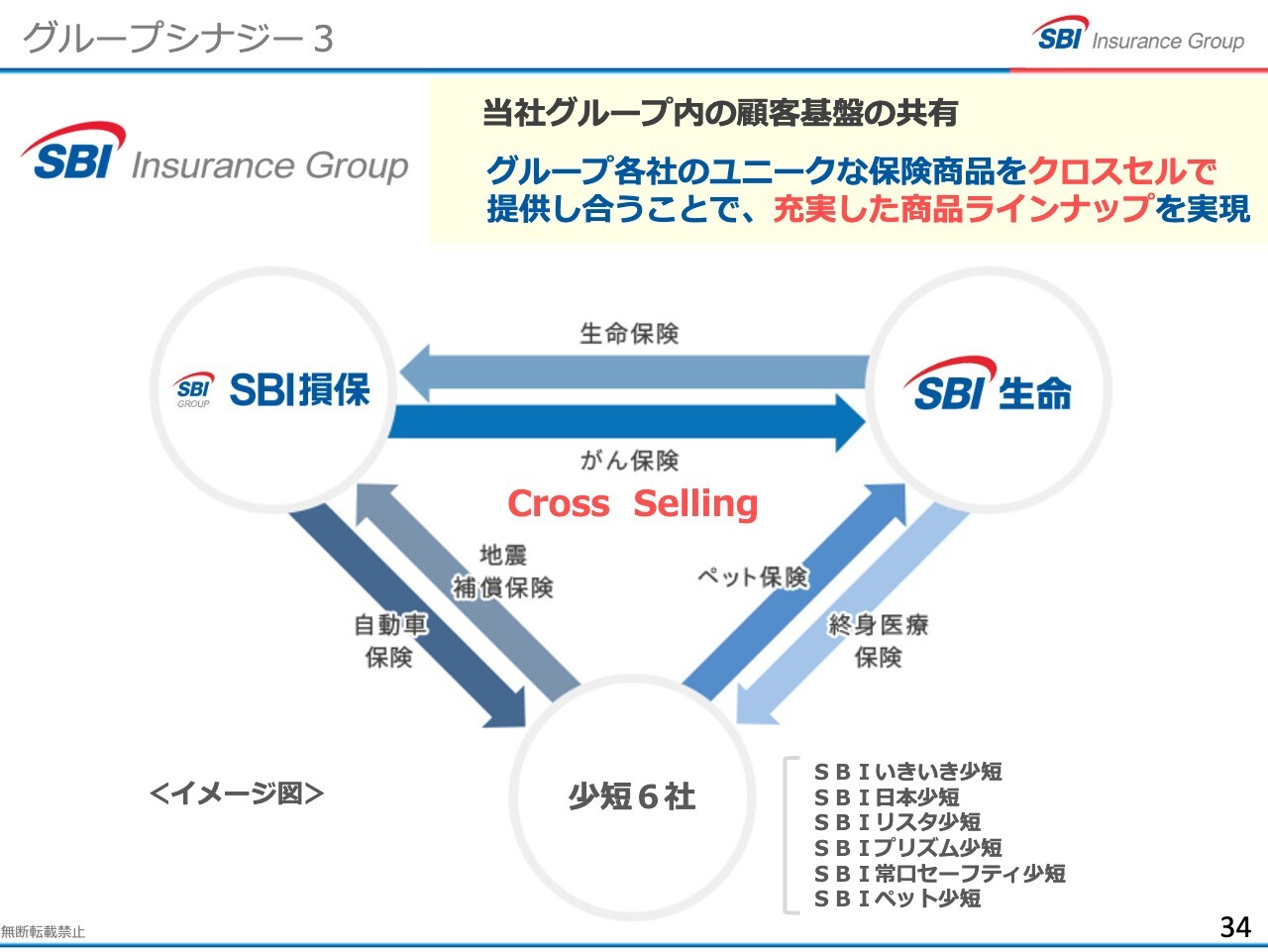

坂本:生命保険、損害保険、少額短期保険の取り扱いについて質問です。取り扱い数が非常に多いのは、ニーズに合ったものを作っているためだと思いますが、シナジーはあるのでしょうか? ダイレクト型ではその商品を求めるお客さまがいて、代理店型ではいろいろな提案ができると思いますが、シナジーはあるのか教えてください。

乙部:後ほどご説明しますが、SBIグループの広大な顧客基盤に保険を提案することで、マス広告の費用を節約して保険を販売できます。その際、何も考えずにダイレクトメールを送ると、費用がかさんで効果がありません。関係があるところにクロスセルするとうまくいきます。

例えば、生命保険に入っている人にSBI損害保険ががん保険を提案すると、「がんも大変だ、保険に入ったほうがいい」と思ってもらえて、うまくいきます。

このように、関連性のあるところでクロスセルすることで成約率が高まります。細かくビッグデータを分析してクロスセルを行っています。

商品ラインナップ

乙部:オンラインだけではなく、商品特性に応じて代理店経由での販売も行っています。取り扱い商品はスライドに記載していますが、保険市場の中で成長している分野や、SBIグループのグループシナジーが見込まれる分野に集中して商品を投入しています。エッジの効いた商品を安い価格で提供することが基本です。

坂本:エッジの効いたユニークな商品とはどのようなものか、着目点を含めて教えてください。

乙部:例えば、ブライダル保険です。結婚式場を申し込んだ際、破談になった場合は当てはまりませんが、新型コロナウイルスの感染などの不可抗力で結婚式を挙げられなかった場合の保険があります。

坂本:洪水などの天災が対象になるのでしょうか?

乙部:病気ですね。結婚式を挙げる方やご両親、おじいさまやおばあさまなどのご親族が病気になった場合です。これにより中止・延期せざるを得なくなった時に、直前では大変高額なキャンセル料が発生するため、保険で費用をお支払いします。

結婚式場とタイアップして、結婚式を申し込む時に一緒に提案するというかたちを取っています。なかなかユニークだと思います。

坂本:おもしろいですね。少額短期保険ならではだと思います。

乙部:また、ペット保険もいろいろなものが出ています。高齢の方の場合、ペットよりも早く亡くなってしまうことがあります。その時、ご家族やご友人がペットの面倒を見られればよいのですが、一人暮らしの方の場合はどうすればよいか困ってしまいます。

現在、ペットを引き取ってその後世話をする事業者が出てきています。そのため、信頼できるところを選んで、飼育費用を保険で支払うというものを2023年に始めました。これは業界初の取り組みです。高齢の方でも安心してペットと暮らせる良い保険だと思います。このようなことをいくつか工夫しています。

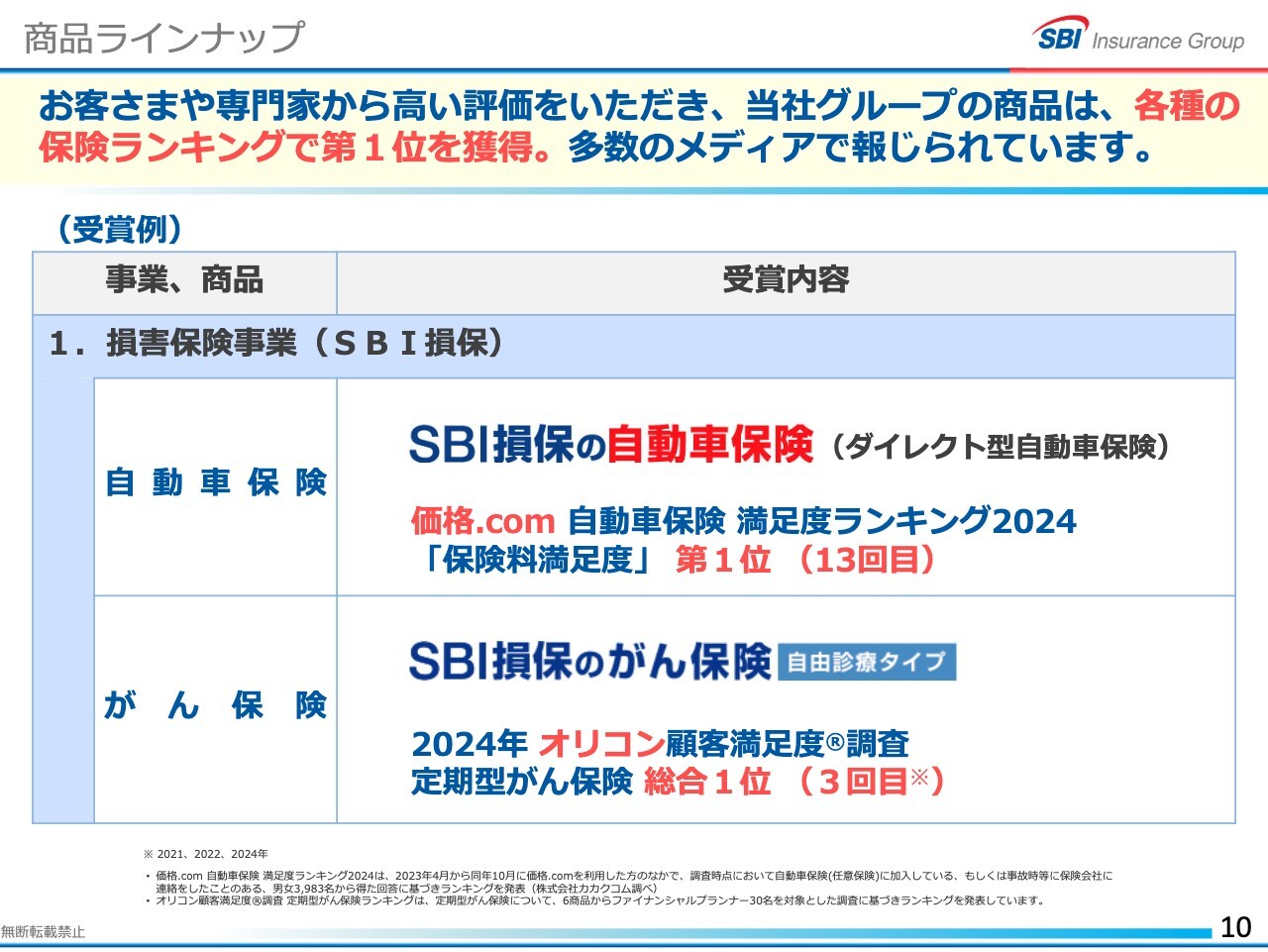

商品ラインナップ

乙部:当社グループの商品は、専門家や利用者から非常に高い評価をいただいています。SBI損害保険の自動車保険は、「価格.com」の自動車保険満足度ランキングで、保険料満足度1位を13回いただきました。

坂本:多いですね。私も継続して使っています。

乙部:私も使っています。SBI損害保険のがん保険(自由診療タイプ)は、オリコン顧客満足度調査で定期型がん保険の総合1位を3回いただきました。

坂本:自動車保険で保険料満足度1位を13回にわたり獲得したことについて質問です。同業の外資や内資から、いろいろな損害保険や生命保険の商品が出てきて、戦国時代となった時期もあったと思います。おそらく御社が先行していたところがあると思いますが、満足度1位を13回も獲得した理由を教えてください。

乙部:保険料の安さです。自動車保険のカバー範囲には、そこまで差がありません。

事故の発生率は各社一緒ですが、事業費の部分は違います。当社は事業費が安いです。伝統的な大手企業と比べて、ネット系はどこも安いのですが、その中でも当社が競争力を持っているのは、テクノロジーの活用を徹底しているためです。

インターネットは誰でも使えますが、それだけではなく、ビッグデータやAIを活用してマーケティングを細かく分析しています。「数打ちゃ当たる」ではなく、契約率の高いところを狙ってダイレクトメールを送っています。

もう1つは、SBIグループの顧客基盤です。重複がありますが5,000万件の顧客基盤があるため、ビッグデータを分析して契約しそうなところへダイレクトメールを出すことで、テレビ広告や新聞広告といった高い宣伝費を節約できます。 この2つが、同業他社、ネット系の中でも当社の価格優位性になっている理由だと思います。

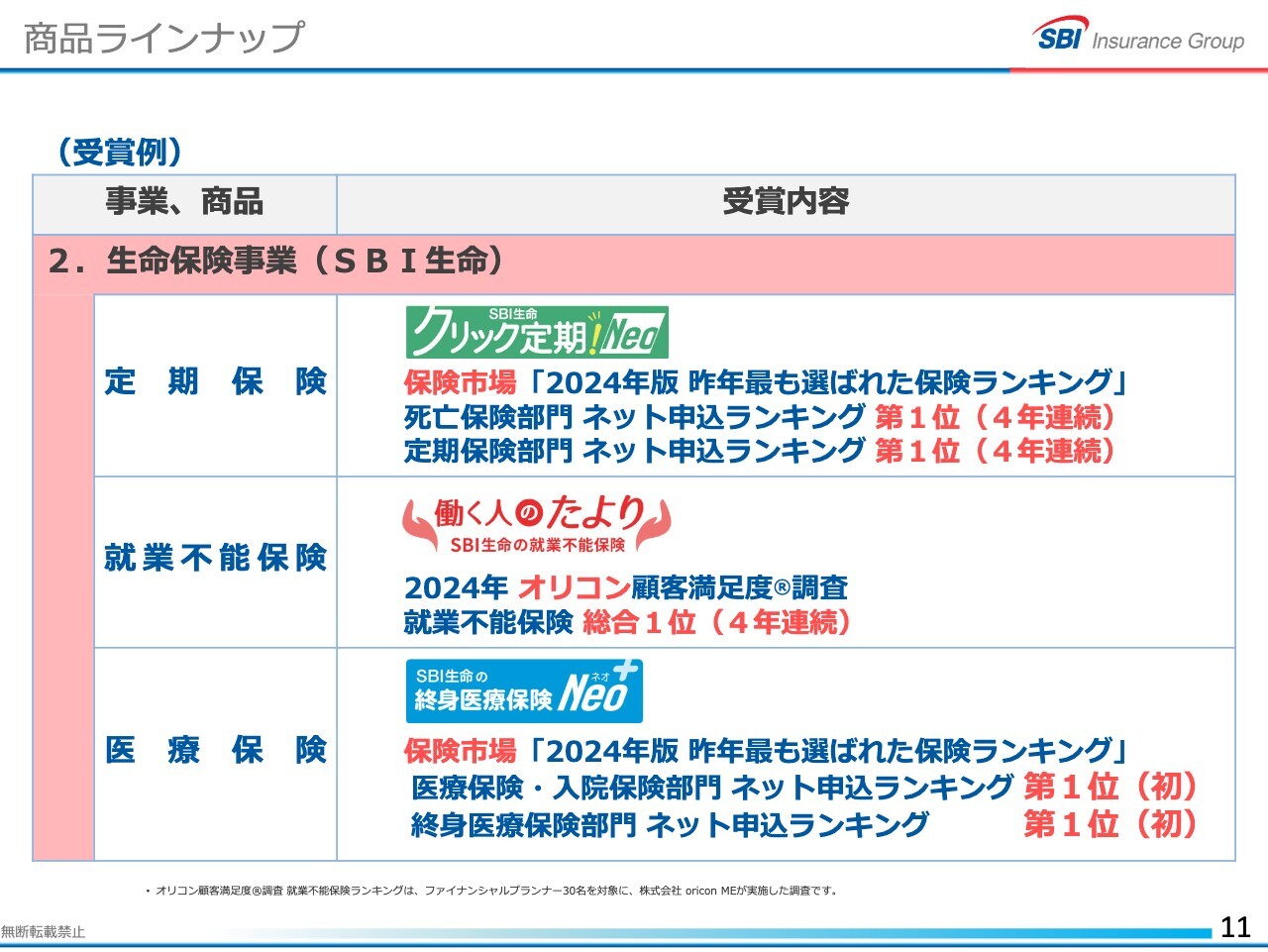

商品ラインナップ

乙部:細かくはご説明しませんが、SBI生命の定期保険「クリック定期!Neo」や、就業不能保険「働く人のたより」、医療保険「終身医療保険Neo」も1位をたくさんいただいています。

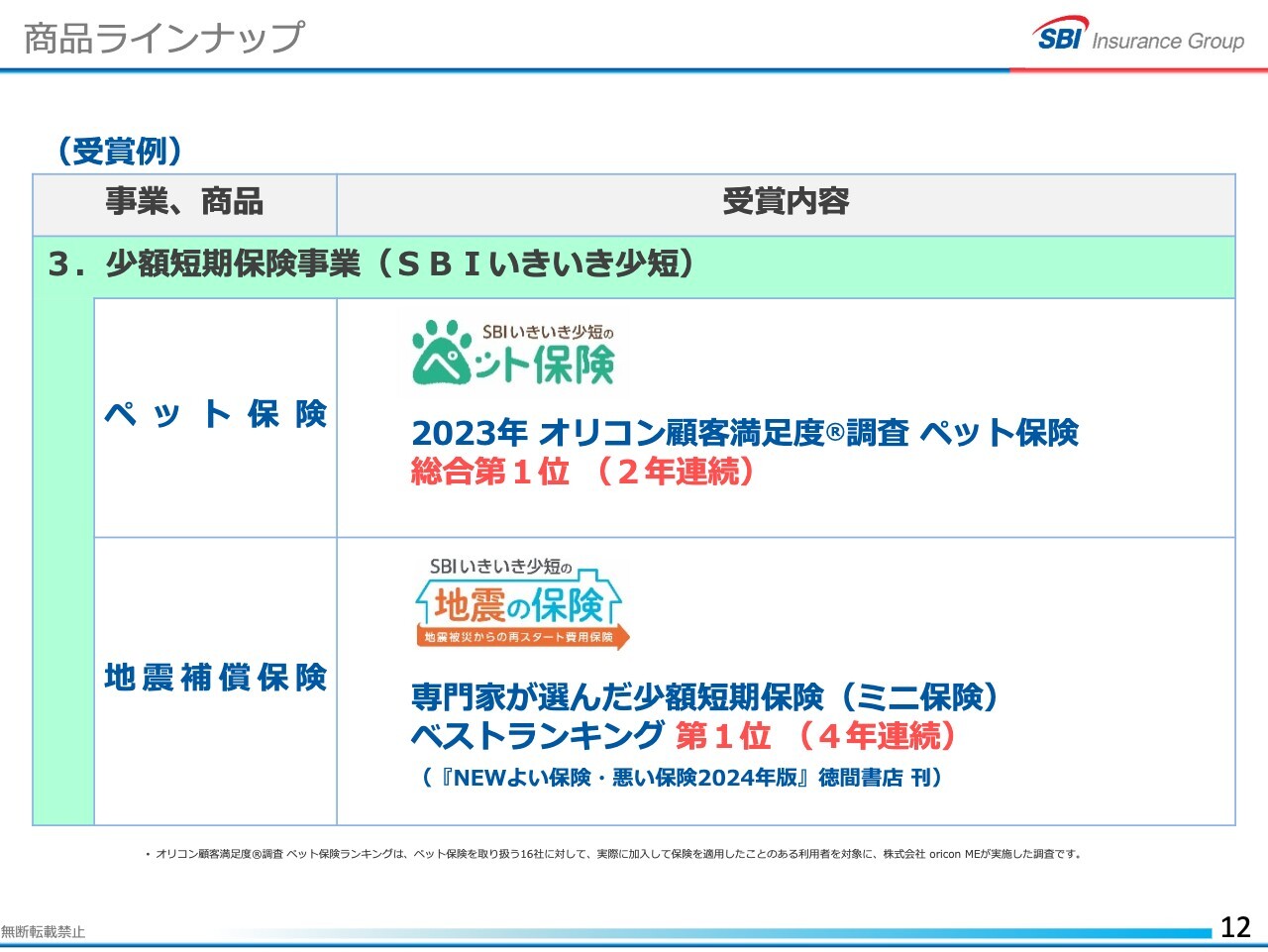

商品ラインナップ

乙部:SBIいきいき少額短期保険のペット保険や地震補償保険も1位を受賞し、高い評価を得ています。

市場環境、後発である当社の見方

乙部:当社が事業展開している、保険の市場環境について簡単にご説明します。よくアナリストの方から「少子高齢化で人口が減っている中、マーケットがシュリンクするのではないか」「大手企業は海外に進出しているが、SBIはどうするのか」と聞かれます。このような疑問についてご説明します。

損害保険も生命保険も、日本の市場はみなさま保険が好きなため、非常に巨大な市場になっています。しかし、人口減少と若者の保険離れにより、マーケット全体としては、多少でこぼこがあるものの、頭打ちないしは緩やかに縮小していくと見ています。

大きなシェアを持っている大手にとっては大変なことで、海外に進出するしかありません。ところが当社は後発組で、シェアを語る以前の問題です。

そのため、事業戦略として大手よりも良い保険を安い保険料で提供することで選んでいただく、悪い言葉で言えばシェアを奪うかたちで成長するため、当社から見れば、成長余地はいくらでもあります。成長の限界を感じて海外に出ていかなければいけない状況ではまったくありません。伸びしろしかない状況にあります。

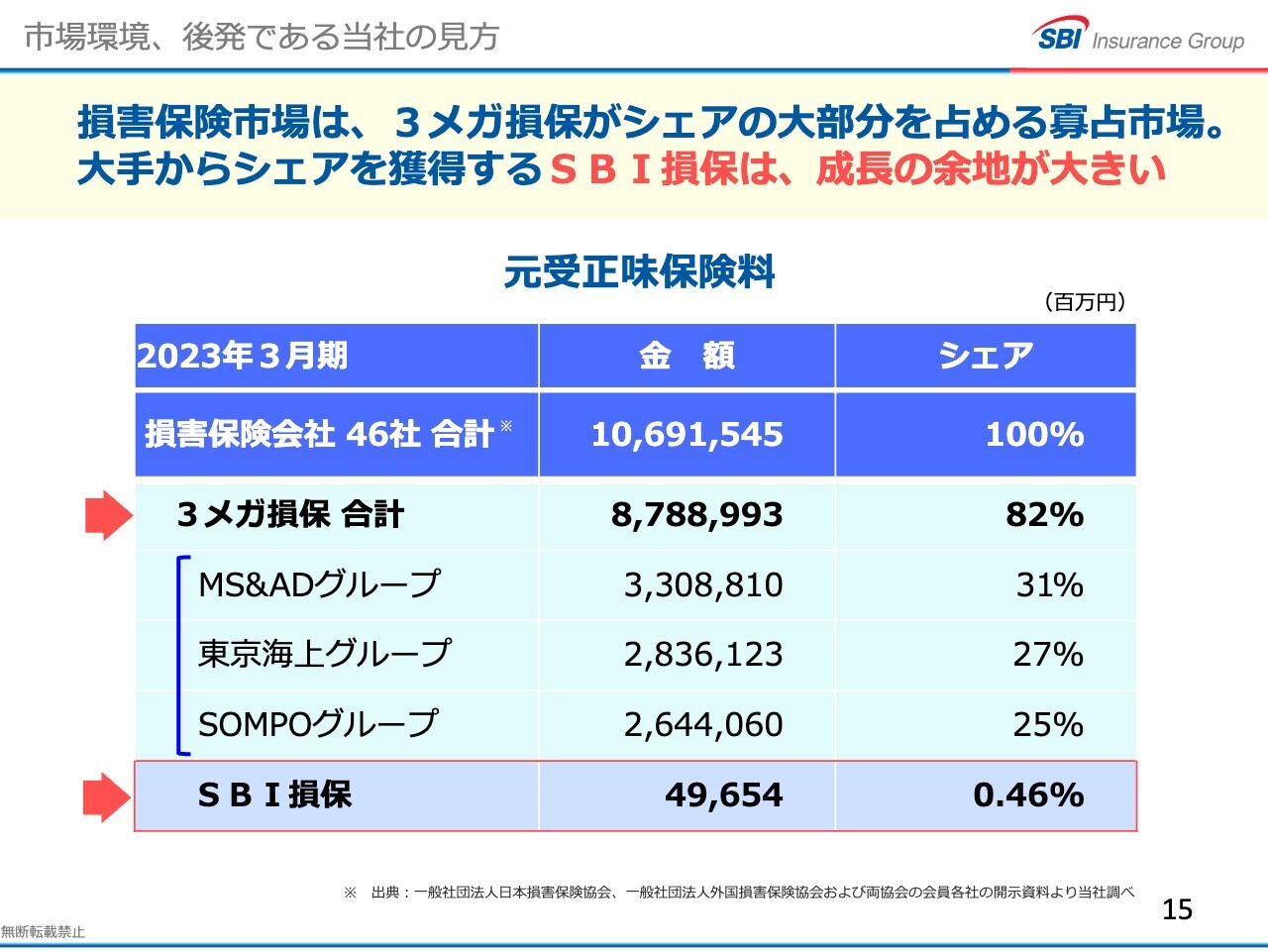

市場環境、後発である当社の見方

乙部:損害保険市場を見ると、3つのメガ損保が82パーセントを占めています。もう、3つのメガ損保は国外に出ていくしかありません。反面、SBI損害保険は急成長を続けていますが、まだ0.46パーセントです。

規模が10倍になってもまだ4.6パーセントです。これからもマーケットの伸びを考えずにどんどん大きくなることができます。

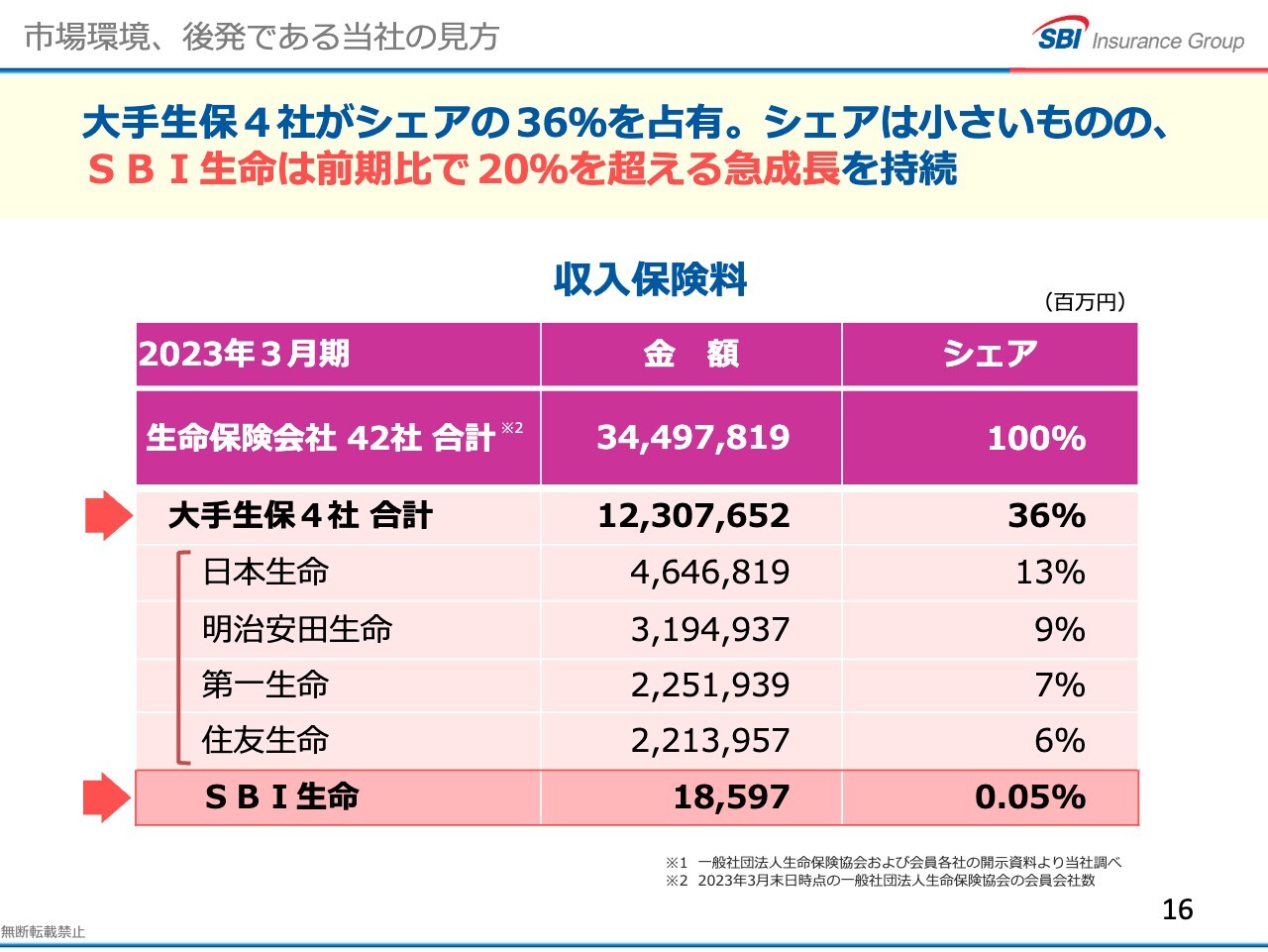

市場環境、後発である当社の見方

乙部:生命保険も同様です。生命保険の寡占度合いはもう少し低く、大手4社は36パーセントです。SBI生命は20パーセントを超える急成長を続けていますが、まだシェアは0.05パーセントです。四捨五入すればゼロです。100倍になっても、まだ5パーセントです。伸びしろしかない状況です。

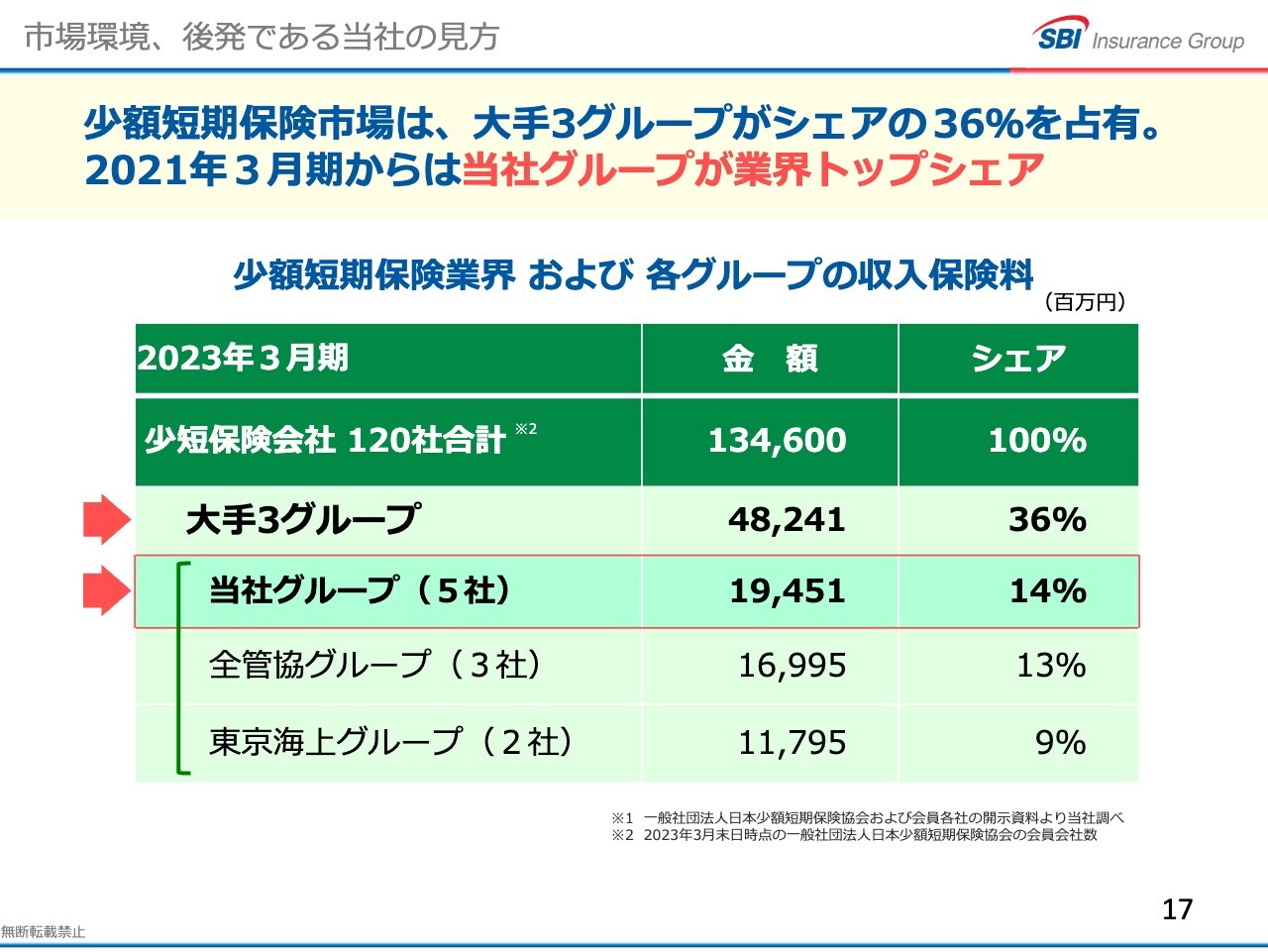

市場環境、後発である当社の見方

乙部:少額短期保険は当社がトップです。幸いなことに新しいマーケットのため、マーケット自体が拡大しています。そのため、順調に売上を拡大しています。

これまでの内容をまとめると、日本の保険市場は頭打ち、もしくは微減すると思いますが、当社はマーケットの大きさを心配する必要がなく、どんどん伸びていくことができます。

坂本:あらためて質問です。大手と比べると御社は後発組で、現在は市場もシェアも大手と比べて小さいため、市場全体を気にせず大手のシェアを剥がしていくだけでも長期の成長が可能というご説明がありました。

御社の契約者層はインターネットを介している部分があるため、若年者層でネット契約の抵抗がない層がいると思います。若年層が多い構成になっているのでしょうか?

乙部:細かなデータは営業戦略上お話しできませんが、自動車保険も生命保険も働き盛りの層が多いです。そこまで若年者層の契約が多いわけではありません。これが保険のニーズというところです。

生命保険や就業不能保険は、働き始めた方に家族ができてから加入するようなものですので、若い人が入るわけではありません。自動車保険も同様で、若い人はあまり自動車を持っていません。ただし、自動車保険と生命保険を比べた場合、自動車保険のほうが契約年齢は若干高くなっています。これは高齢者も自動車に乗るためです。

そのようなところがあり、生命保険や就業不能保険よりも、自動車保険のほうが契約年齢は若干高くなります。生活パターンの違いだと思います。

坂本:インターネットが普及して25年ぐらいになりますが、その頃ある程度若かった方も、けっこうなお年になっていることも関係しているかもしれませんね。

乙部:今は、70代の方も平気でスマートフォンやインターネットで取引していますね。

坂本:御社にとって非常に良い環境なのですね。

1. 徹底的なローコスト・オペレーション

乙部:当社の安い保険料で大手のシェアを奪うことを可能にする、2つの戦略についてご説明します。

1つは、テクノロジーを積極的に取り入れて、ローコストオペレーションを徹底することです。インターネットでお客さまとダイレクトにつながることは当然ですが、それにとどまらず、AIやビッグデータを取り入れます。これらは日進月歩で発達しているため、積極的に取り入れて、マーケティングや保険の引受審査、支払査定、電話対応といったあらゆる分野でAI化を進めていきます。そうすることで、事業費を節約し、保険料の安さに還元します。

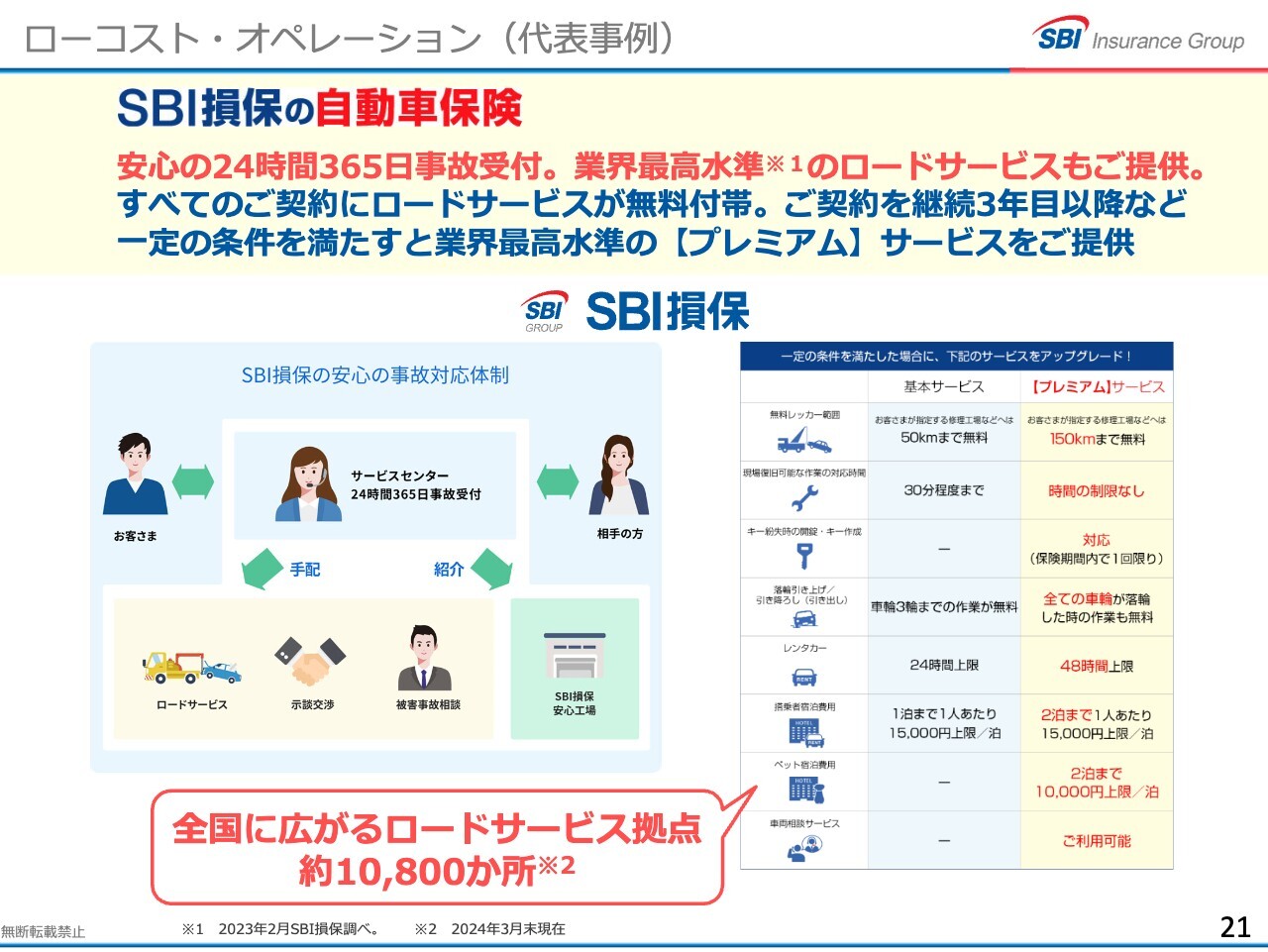

ローコスト・オペレーション(代表事例)

乙部:代表例が自動車保険です。先ほどお話ししたとおり、保険料満足度1位を13回獲得しました。

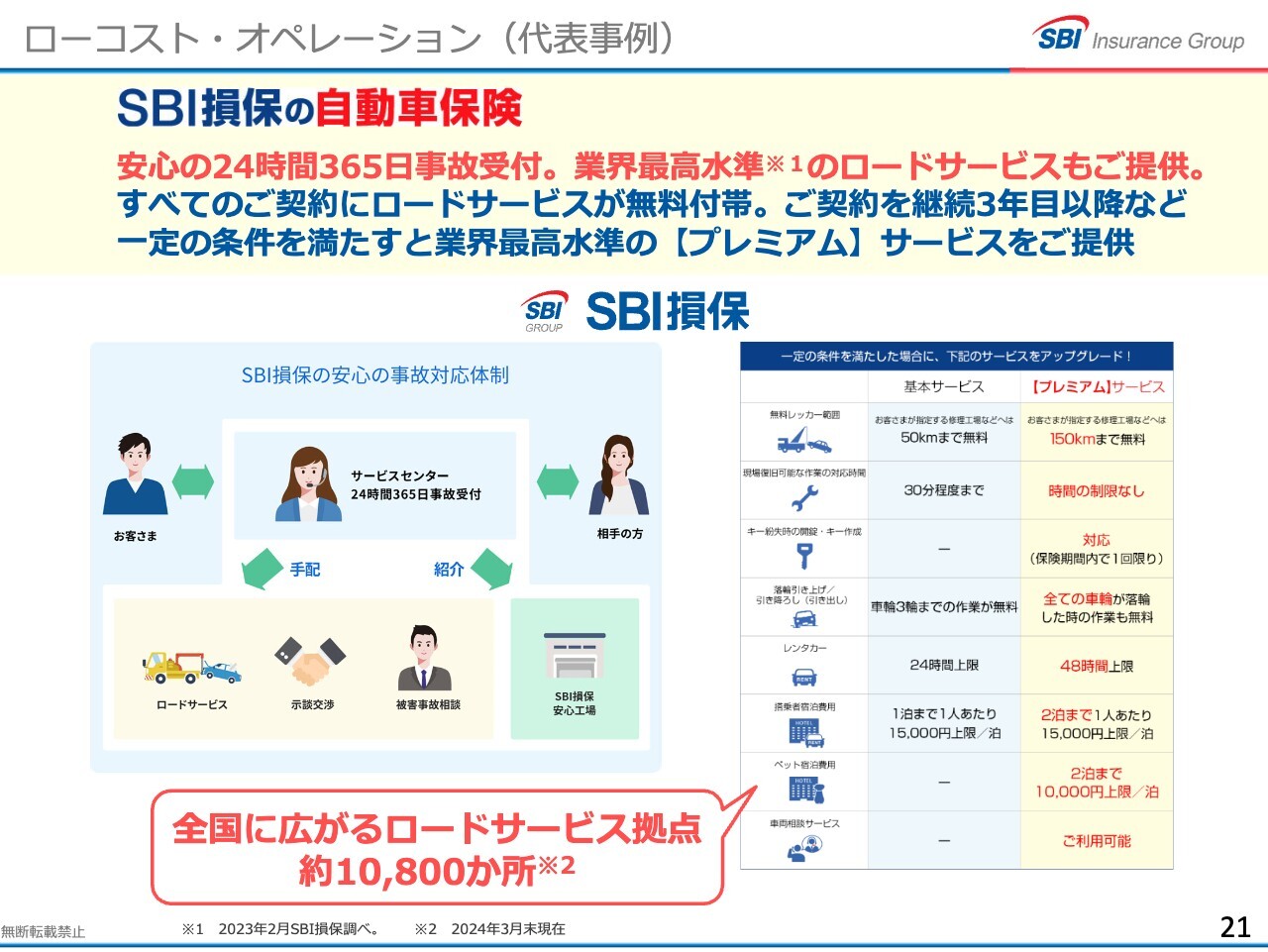

ローコスト・オペレーション(代表事例)

乙部:自動車保険は保険料が安いだけではなく、満足度が非常に高いです。事故受付は24時間365日対応しており、業界最高水準のロードサービスとなっています。

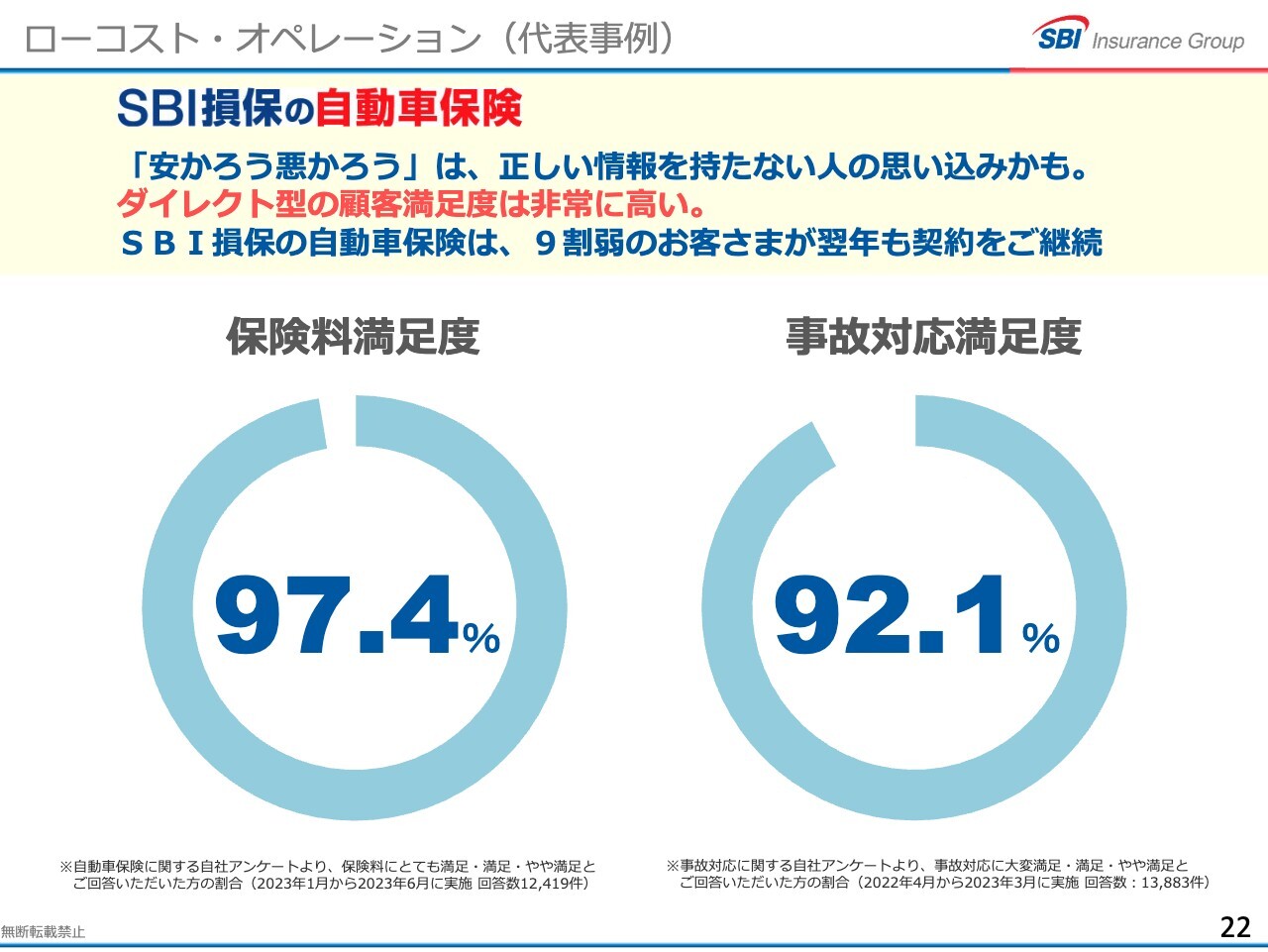

ローコスト・オペレーション(代表事例)

乙部:「安かろう悪かろう」という時代もありましたが、今となっては昔の話だと思います。当社は保険料満足度97.4パーセントに加え、事故対応満足度は92.1パーセントと非常に高くなっています。自動車保険は基本的に1年契約ですが、当社は9割弱のお客さまが毎年更新しています。これは満足度の高さを反映していると見ています。

市場の変化、ダイレクト型への「追い風」

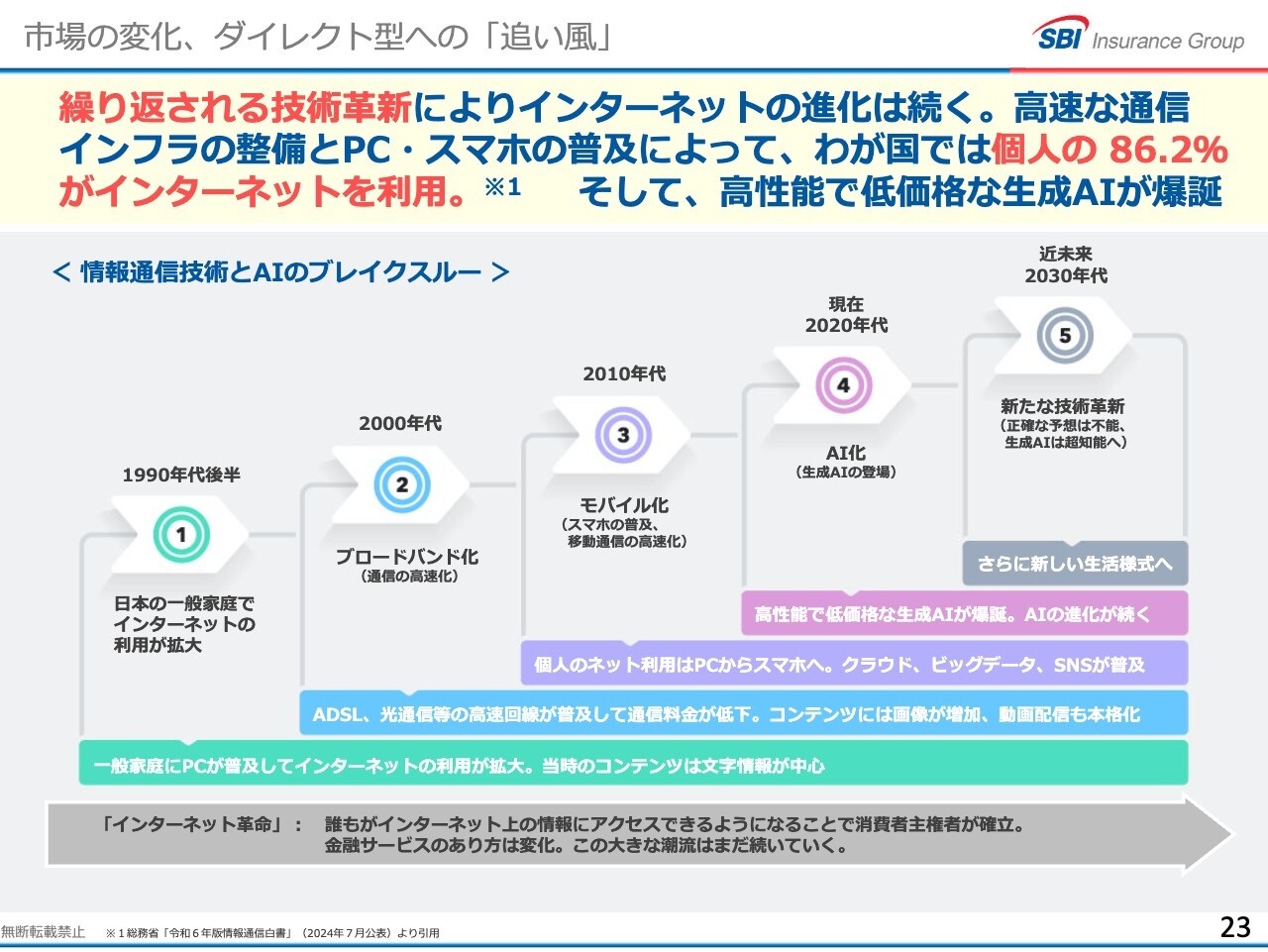

乙部:インターネット取引を使った保険の販売が始まってしばらく経ちますが、インターネットの進化は非常に早く、現在日本では個人の86.2パーセントがインターネットを使っています。

2020年代に入ると、インターネットの普及に加えて、高性能で価格の安い人工知能が出てきました。さらに進化を続けており、AIが保険ビジネスを抜本的に変えると思っています。ごく近い将来に、AIが保険の説明をする、ファイナンシャルプランナーになる時代が来ると思います。

このような時に、AIが勧める保険は何でしょうか? AIは、義理、人情、プレゼントで高い保険料を売ることはしないはずです。その人に合った商品を、どこよりも安い保険料で出しているものが選ばれるはずです。そのため、当社にとっては非常に良い時代が来ると思っています。

市場の変化、ダイレクト型への「追い風」

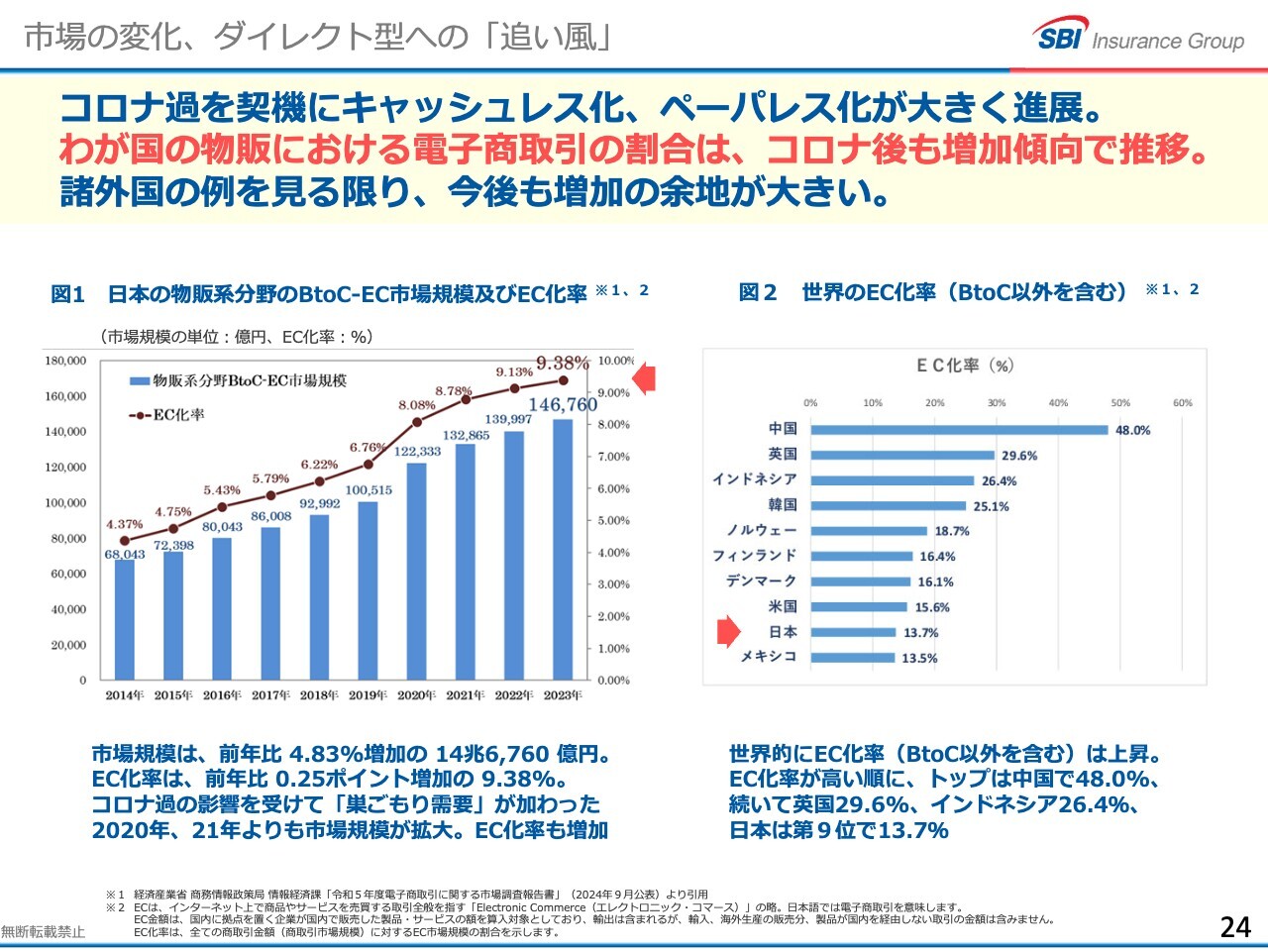

乙部:インターネットでの物の取引はeコマースといいます。これは新型コロナウイルスが流行した2020年、2021年の巣ごもり需要で非常に増えました。新型コロナウイルスが収束しても、この傾向は変わりませんでした。

一度便利なオンラインショッピングを使い、そのありがたみがわかると、もう最初の取引には戻らないですよね。私はよくAmazonで商品を注文していますが、細々したものもすぐに届けてくれるため、時間の節約になります。

外国の例を見ると、日本よりEC化が進んでいるため、日本もオンラインショッピングがまだ進むと思います。

市場の変化、ダイレクト型への「追い風」

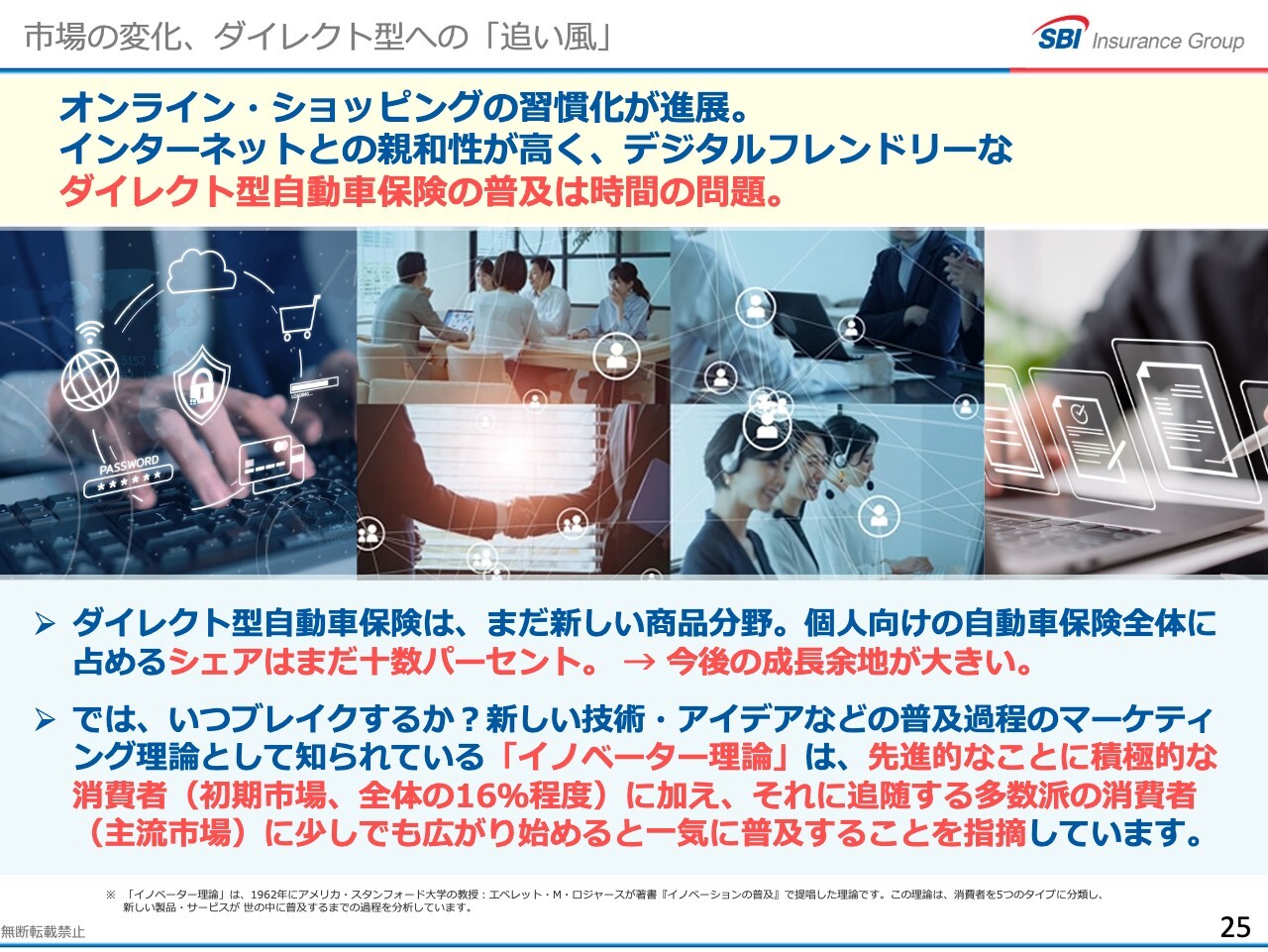

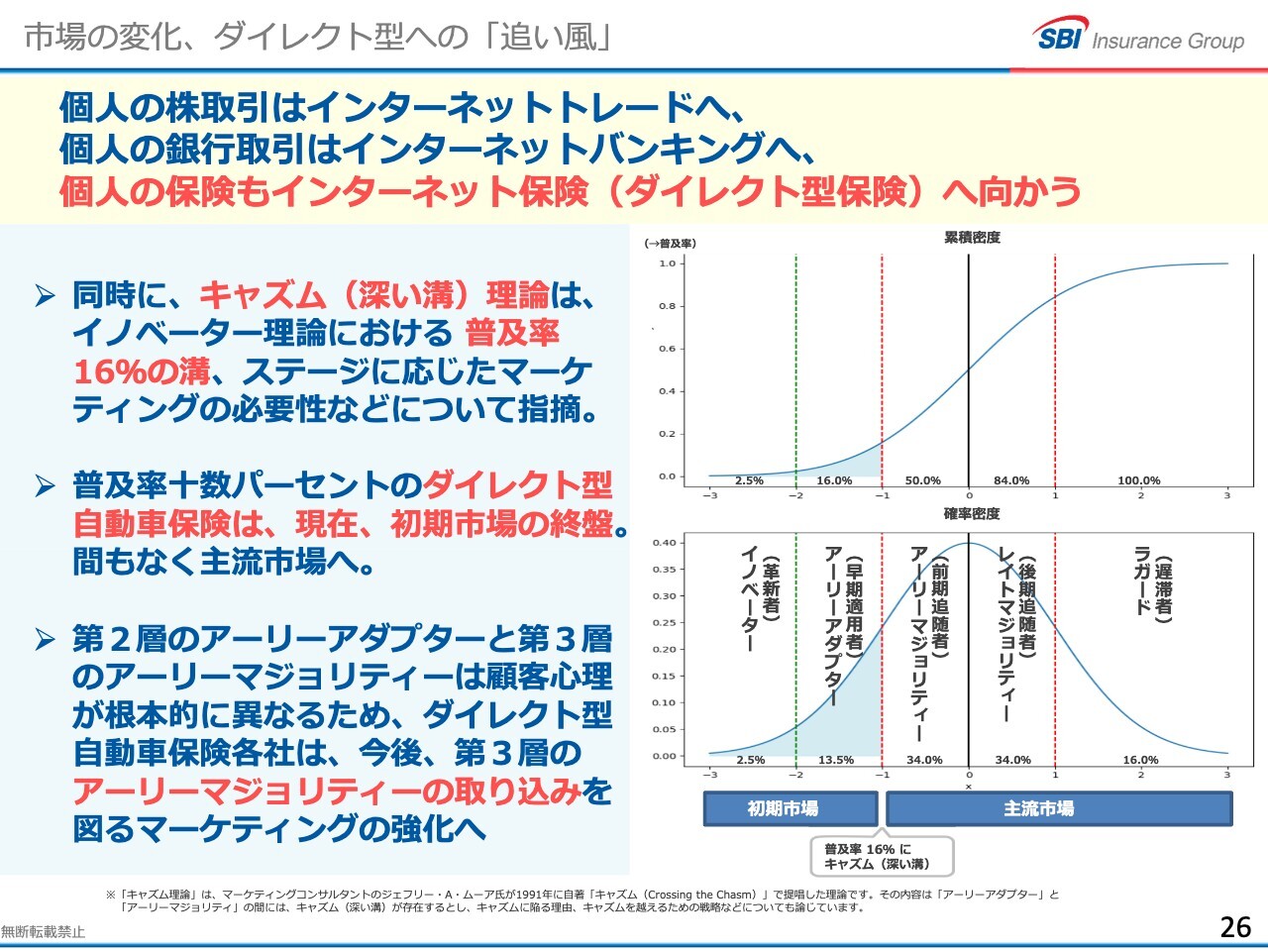

乙部:物だけでなく、サービスもネット化が進んでいます。保険分野で一番ネットと親和性が高いのが、ダイレクト型自動車保険だと思います。正確な統計ではないのですが、現在の普及率は10パーセント強だと思います。これがブレイクして広がるのは、もう時間の問題だと思います。

それがいつかは、よくわかりません。イノベーター理論というものがあります。新しいもの好きの先端的な消費者が全体のマーケットに約16パーセントいて、それに追随する一般の人が使い始めると急速に広がるという理論です。

もっともらしいのですが、いつ16パーセントを超えるかというと、そこはなかなかわかりません。キャズムはなかなか越えにくいといいますが、もう少しで越えると思っています。

市場の変化、ダイレクト型への「追い風」

乙部:他の金融取引を見ていると、個人の株取引も全部インターネットです。

坂本:そうです。早いほうですね。

乙部:早かったです。銀行取引は、インターネットバンキングが増えました。銀行の店舗へ行って、番号札を取ってじっと待って振り込む個人はもういないですね。

坂本:本当ですね。銀行としても、そこはコストですからね。

乙部:おっしゃるとおりです。この前、私は、古い通帳が出てきたため銀行に持っていったら、嫌な顔をされました。次は保険だと思います。便利なものに流れるのは人間として普遍的なことです。多少、時間の前後はありますが、大きくこの流れは進んでいくと見ています。

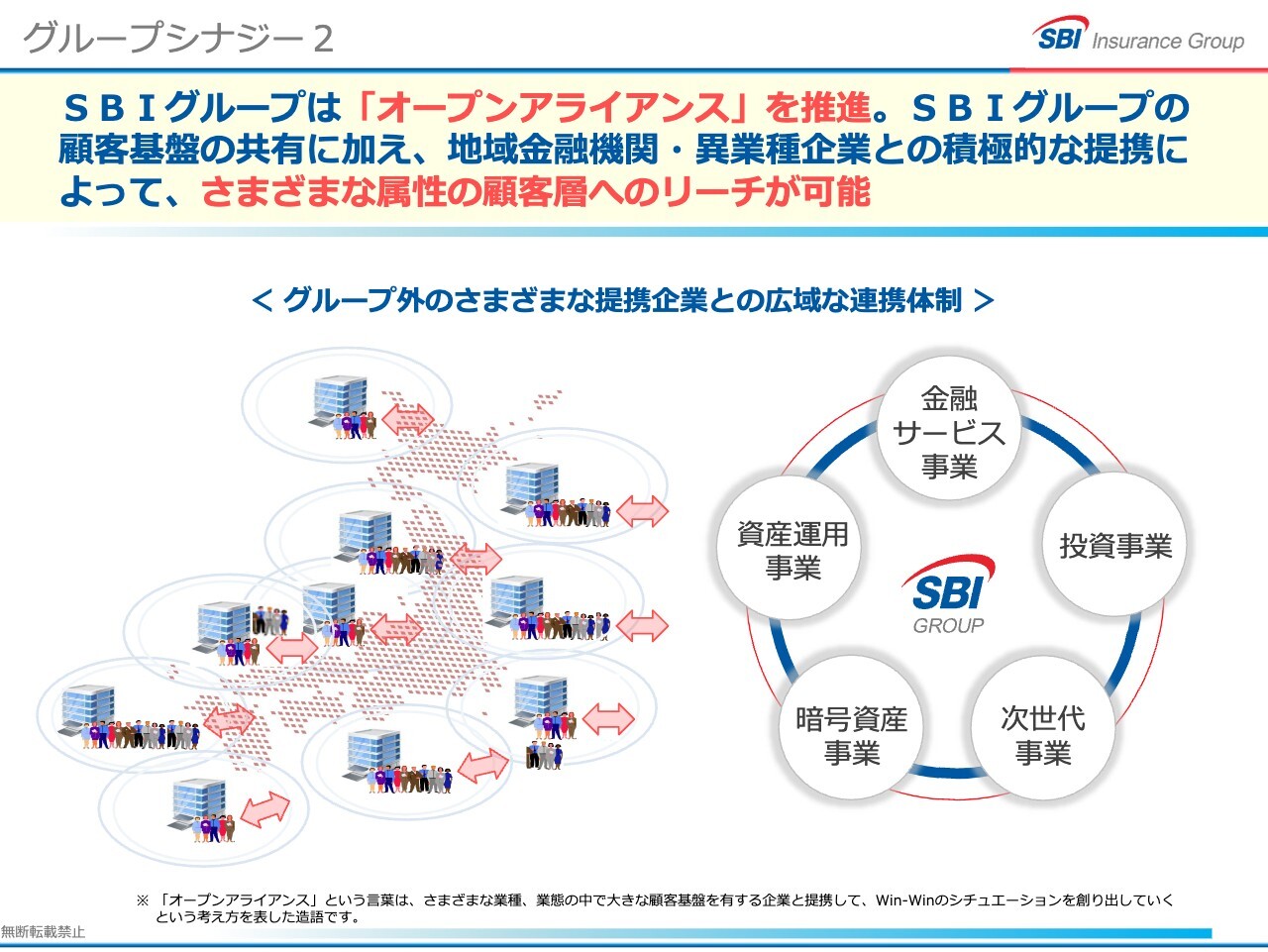

2. SBIグループのシナジーを追求

乙部:2つ目は、SBIのグループシナジーです。SBIグループは非常に大きな顧客基盤を持っています。そのお客さまに保険をご提案します。加えて、SBIグループが提携している地域金融機関・異業種企業のお客さまへも保険を提案することで、高額な費用のかかるテレビCMや新聞広告などの経費を抑えて保険を販売します。

SBIグループの全体像

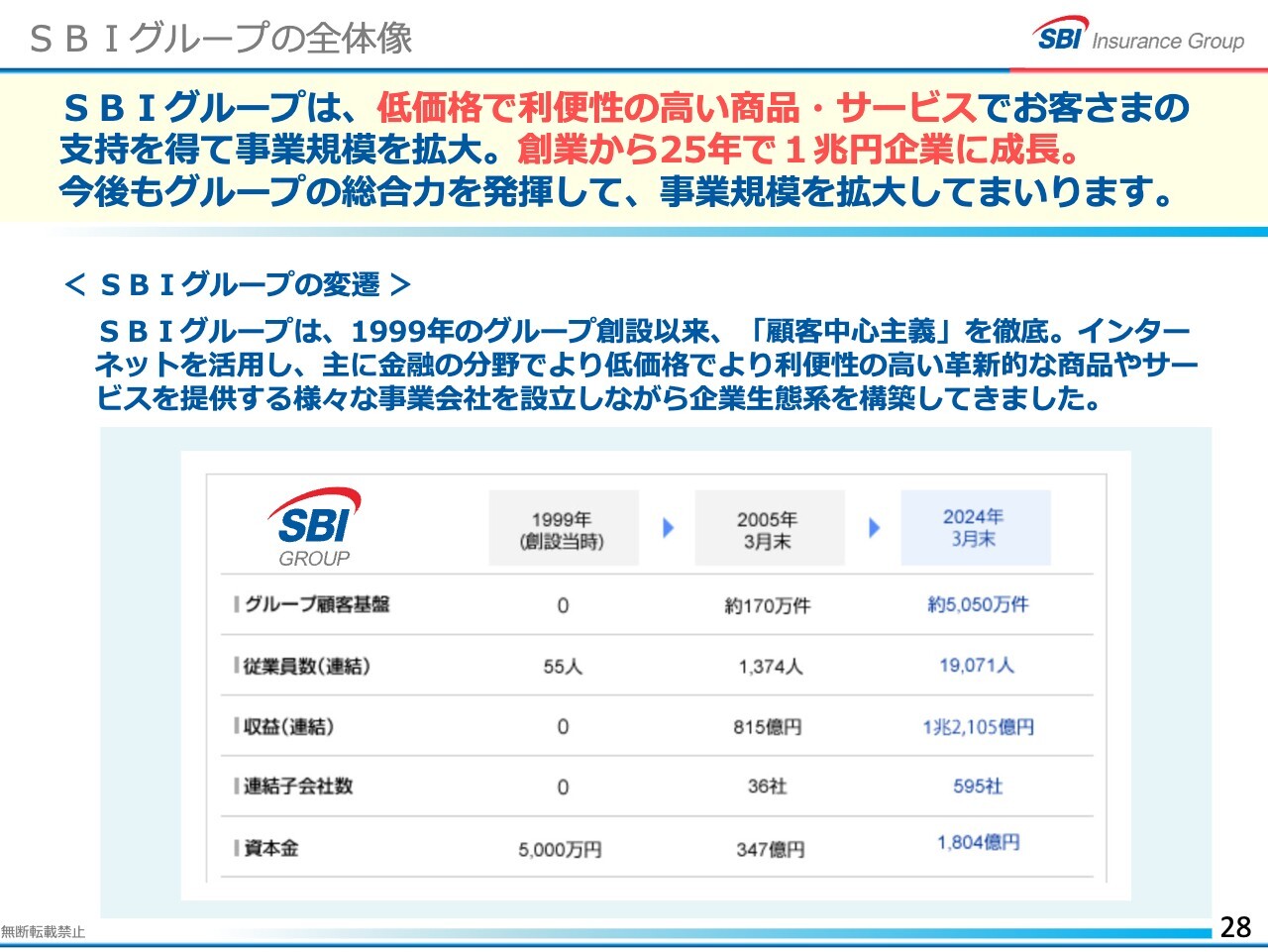

乙部:SBIグループは創立25周年を迎え、顧客基盤は5,000万件になりました。どんどん拡大しています。

SBIグループの全体像

乙部:ご案内の方は多いと思いますが、SBI証券、SBI新生銀行、住信SBIネット銀行と非常に大きなお客さまがいらっしゃいます。

グループシナジー1(代表事例)

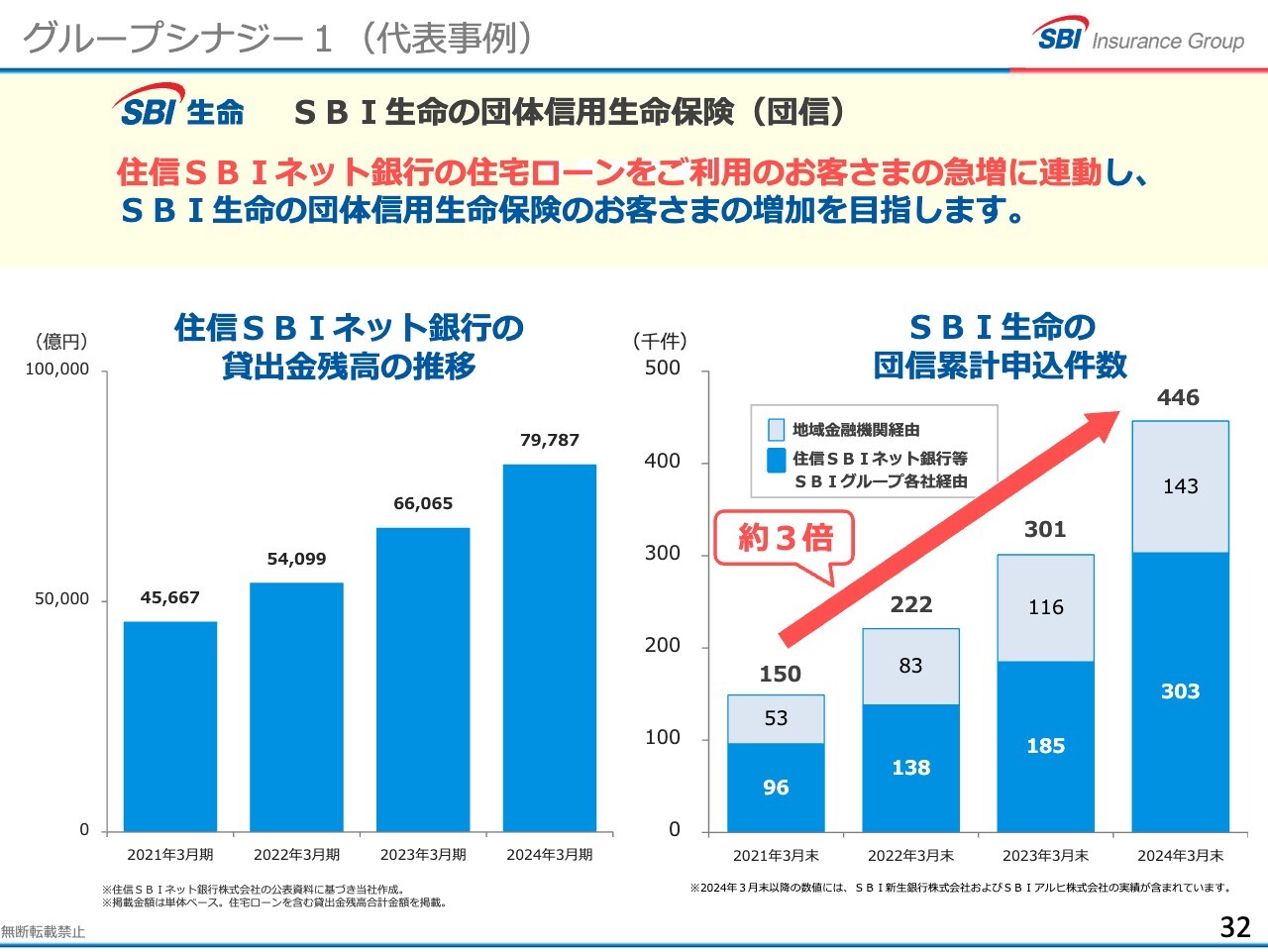

乙部:グループシナジーの代表事例についてご説明します。1つ目は、グループシナジーが一番発揮されているSBI生命の団体信用生命保険です。

グループ会社の住信SBIネット銀行は、住宅ローンが主力で、低い金利を武器に急成長しています。どちらの金融機関でも、住宅ローンを借りる場合は必ず団体信用生命保険に加入しなければいけません。住信SBIネット銀行はSBI生命の団体信用生命保険を利用しているため、その伸びに比例して当社の団体信用生命保険も増えています。この3年間でSBI生命の団体信用生命保険の累計申込件数は、年間15万件から45万件と3倍に拡大し、急成長しています。

坂本:スライドのグラフによると、地域金融機関経由が多いですね。

乙部:地域金融機関も徐々に増えてきています。ウェイトとしては住信SBIネット銀行のほうが多いのですが、ここが非常に増えてきており、お取引は100機関を超えています。

坂本:これはすごいですね。地域金融機関を含めて、さまざまな企業ですね。

乙部:最初、私どもが営業に行くと、「安いですよ」「え、本当ですか」とだんだん広がってきたのですが、そのうち評判が広まると「うちにも説明に来てください」と言われるようになり、他社の団体信用生命保険をひっくり返して当社に乗り換えていただけるようになりました。

反対に、当社は取り返されたことはありません。それほど商品性が良いということで選んでいただいているのだと思います。

グループシナジー2

乙部:代表事例の2つ目です。SBIグループはオーブンアライアンスを推進しています。SBIグループだけではなく、取引先の地域金融機関や事業会社と積極的な提携を行っています。

先ほどブライダル保険についてお伝えしましたが、ブライダル関連事業をされているエスクリもSBIグループの取引先です。

グループシナジー3

乙部:代表事例の3つ目です。SBIインシュアランスグループの中の各社でもクロスセリングを行っており、これが非常にうまくいっています。この戦略が効果を発揮して、非常に順調に成長を続けてきました。

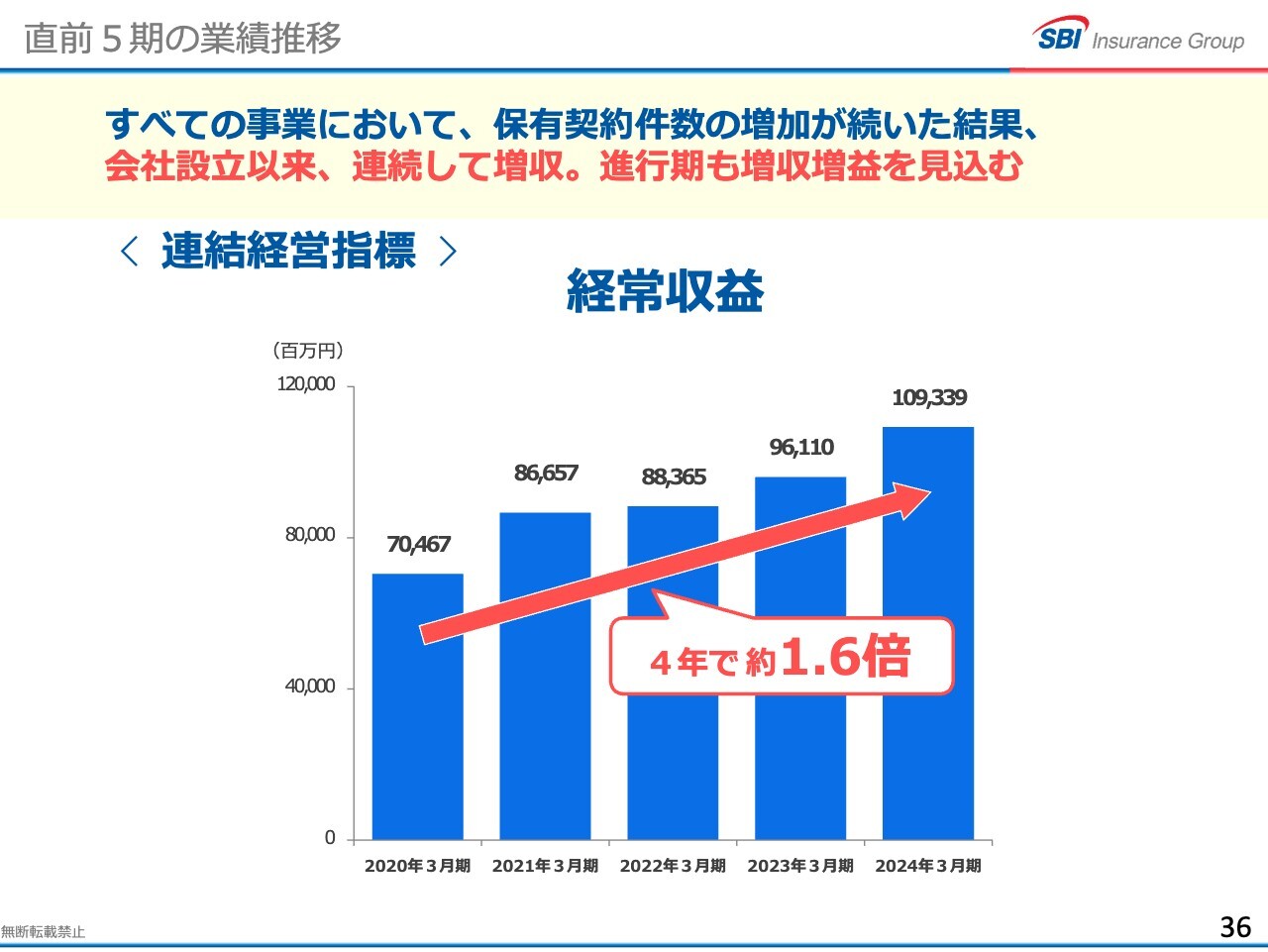

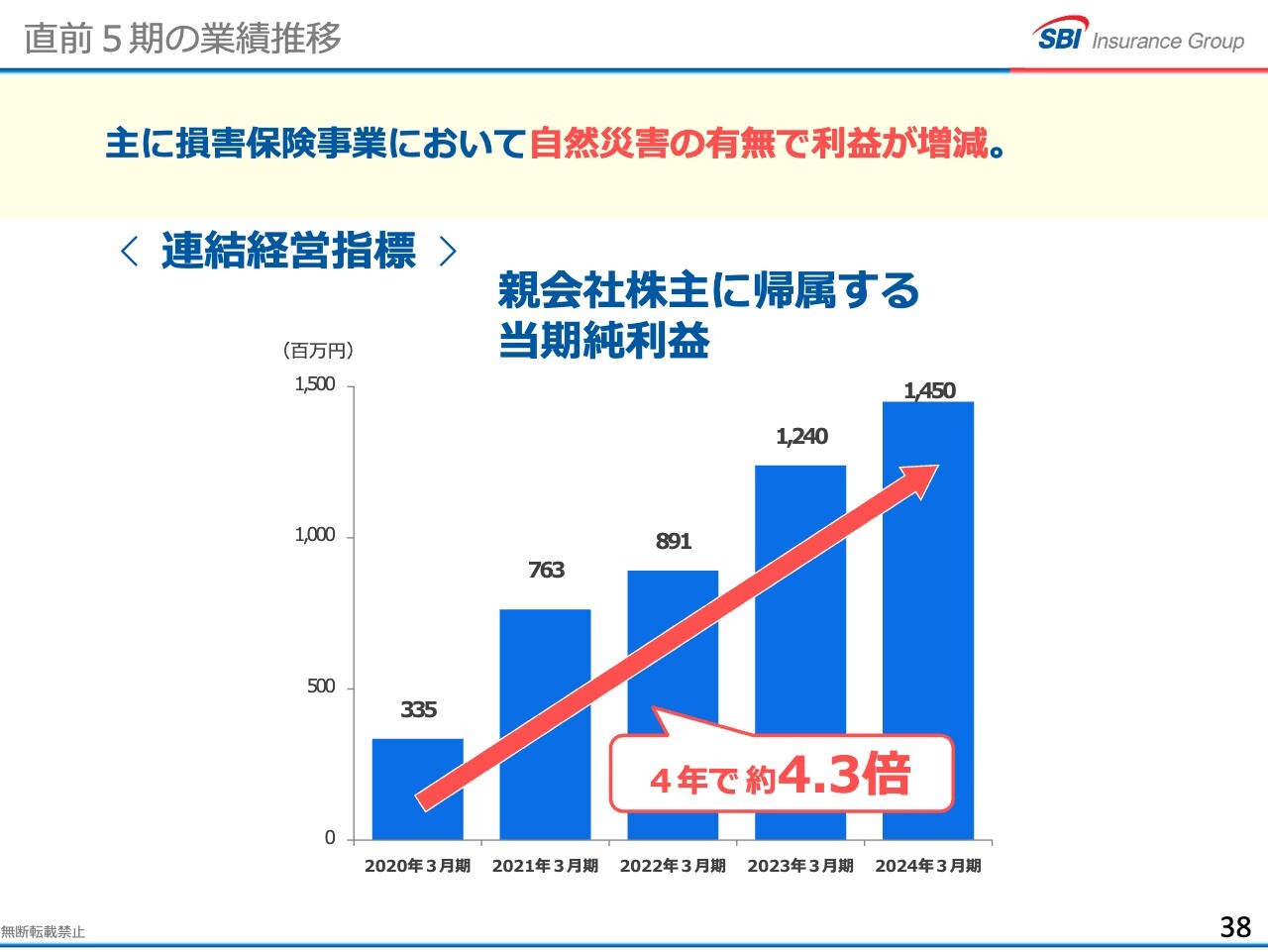

直前5期の業績推移

乙部:保有契約件数は毎年増加を続けており、会社設立以来、連続して増収となっています。この4年間で、売上に当たる経常収益は1.6倍になりました。

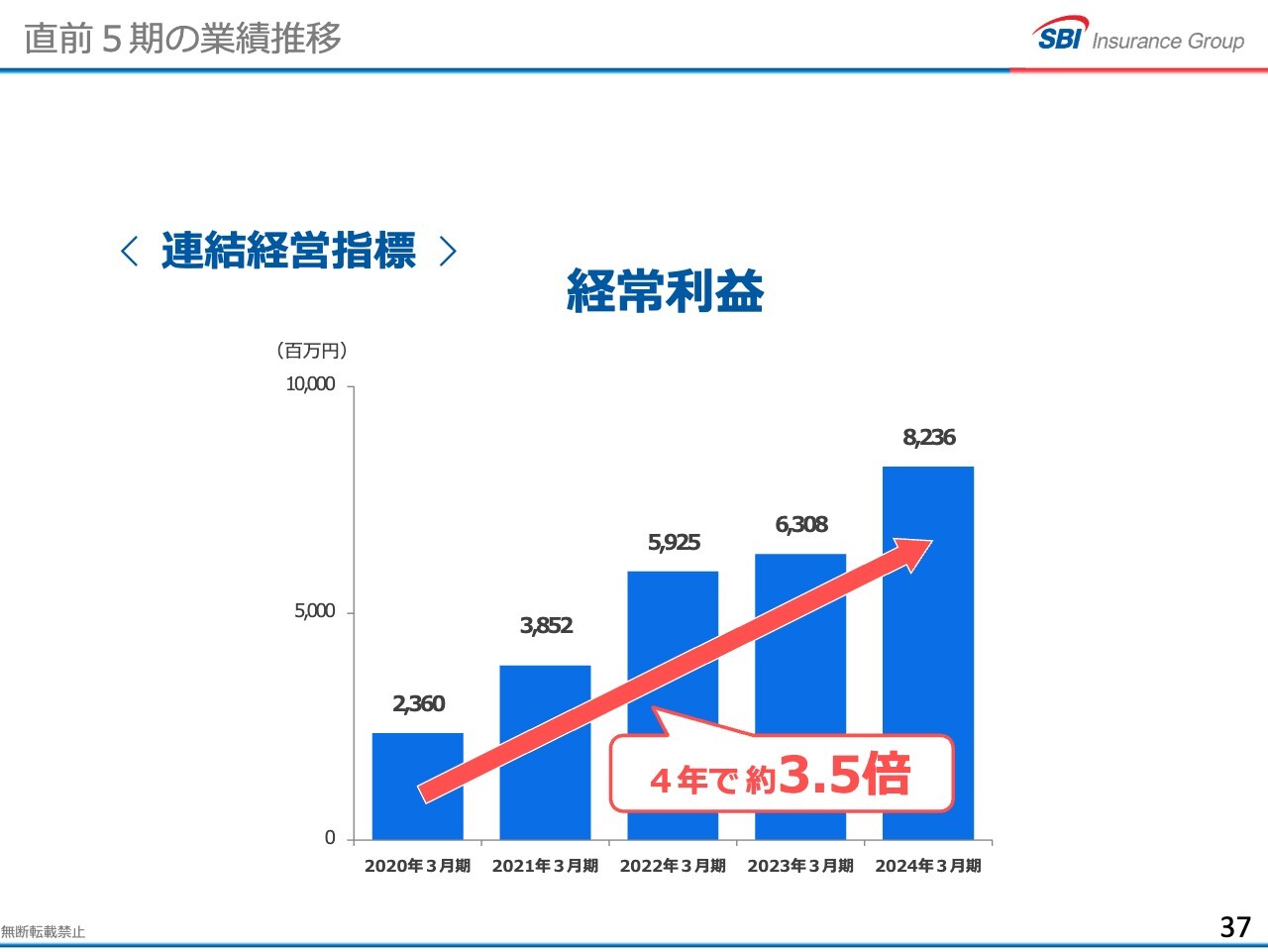

直前5期の業績推移

乙部:利益はさらに大きく伸びています。経常利益は4年間で3.5倍です。

直前5期の業績推移

乙部:純利益は株主さまの持分ですが、4.3倍に拡大しました。ビジネスモデルが成功しているということだと思います。

中期経営計画

乙部:今後の予想・計画ですが、今の好調は続くと見ています。

2023年5月に5ヶ年の中期経営計画を作成しました。スライド右側の赤枠で囲んだところが最終目標です。当期純利益は、計画を作る直前期の12億4,000万円から、5年間で3.2倍の40億円に引き上げました。「3.2倍は高い目標だが大丈夫なのか」というご意見もありますが、4年間で4.3倍に増やした実績があるため、十分達成可能と見ています。

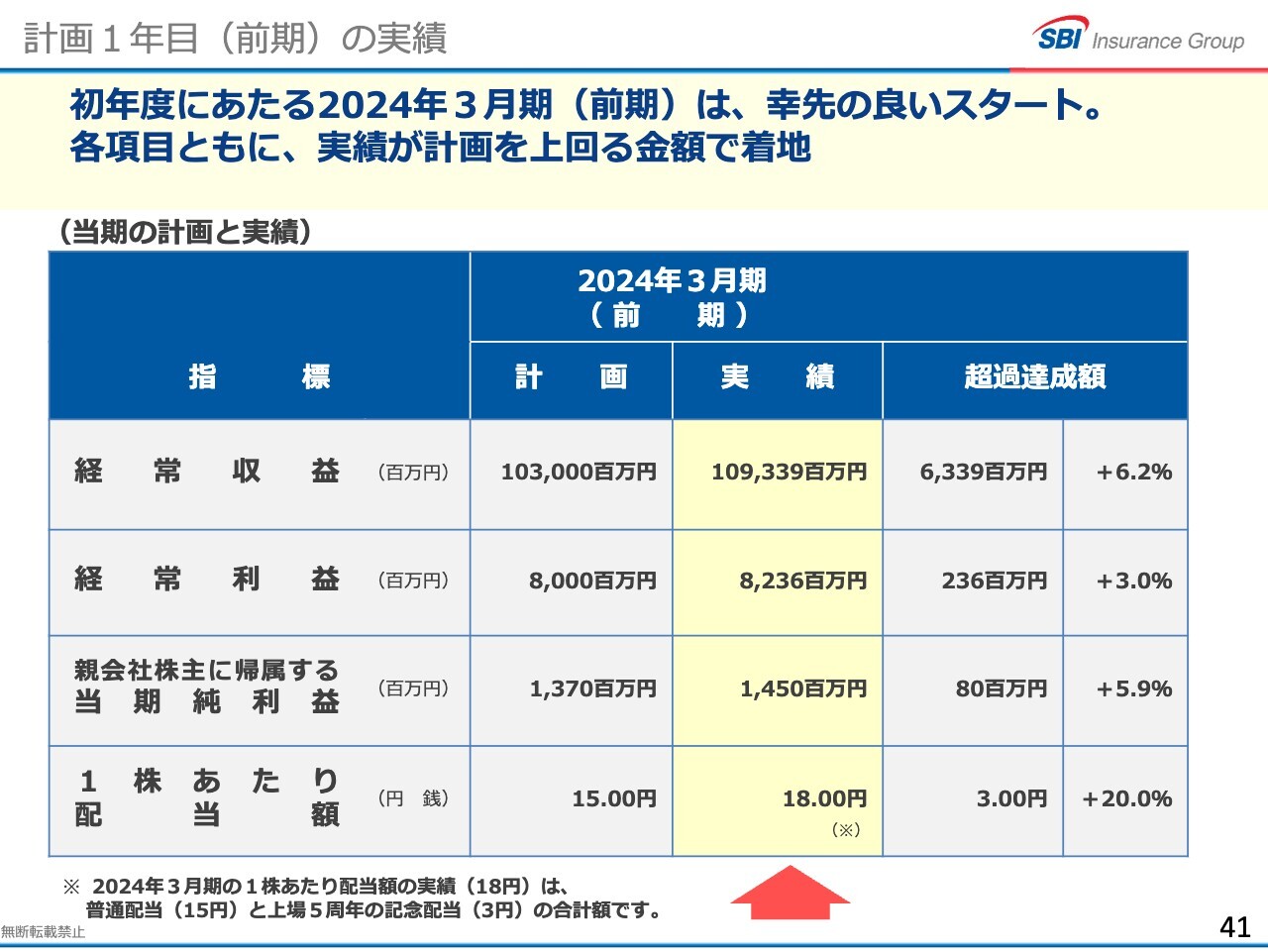

計画1年目(前期)の実績

乙部:計画初年度に当たる2024年3月期は、幸先の良いスタートでした。各項目ともに計画を上回る金額で着地しています。純利益は計画を5.9パーセント上回る14億5,000万円でした。

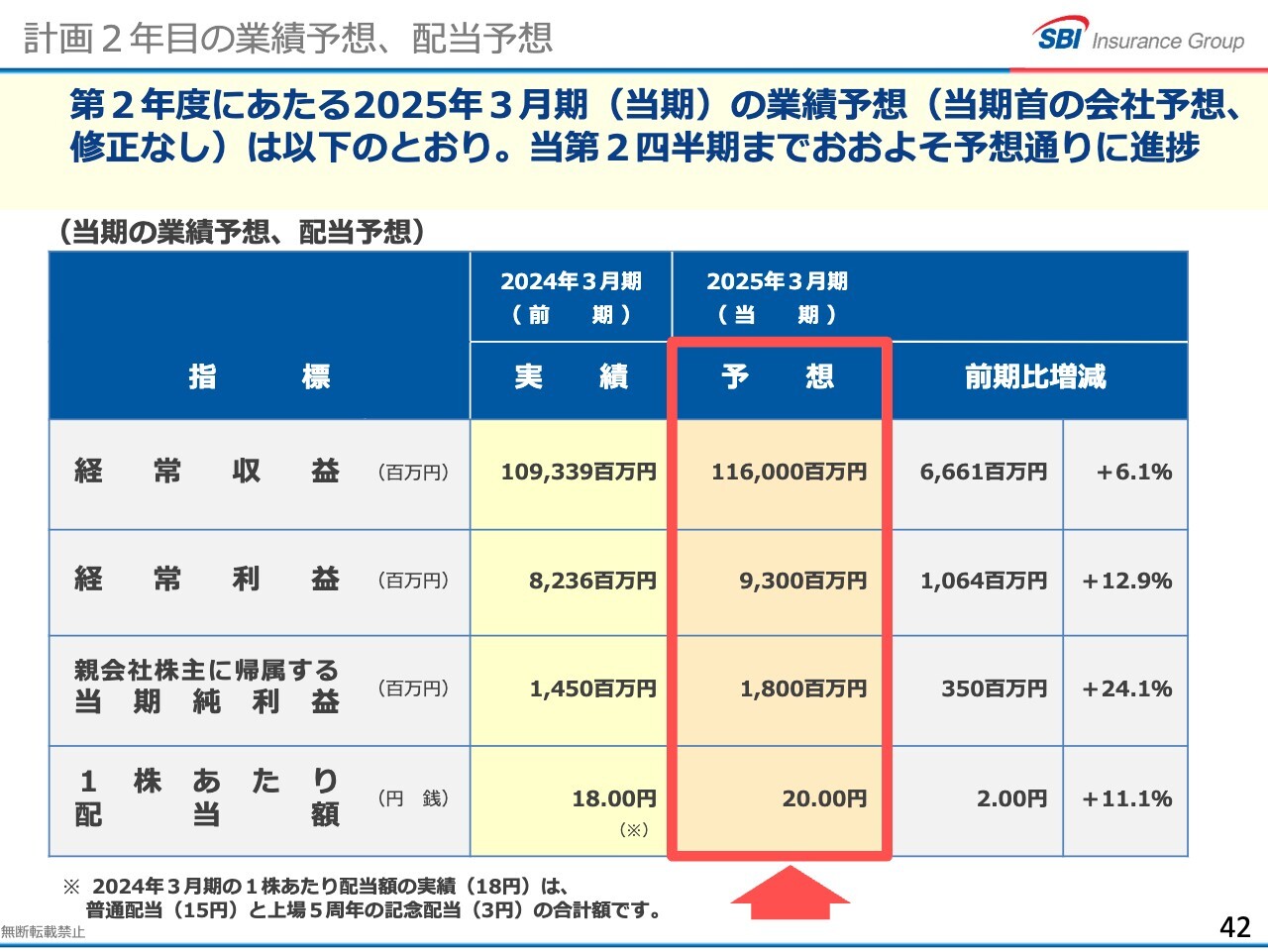

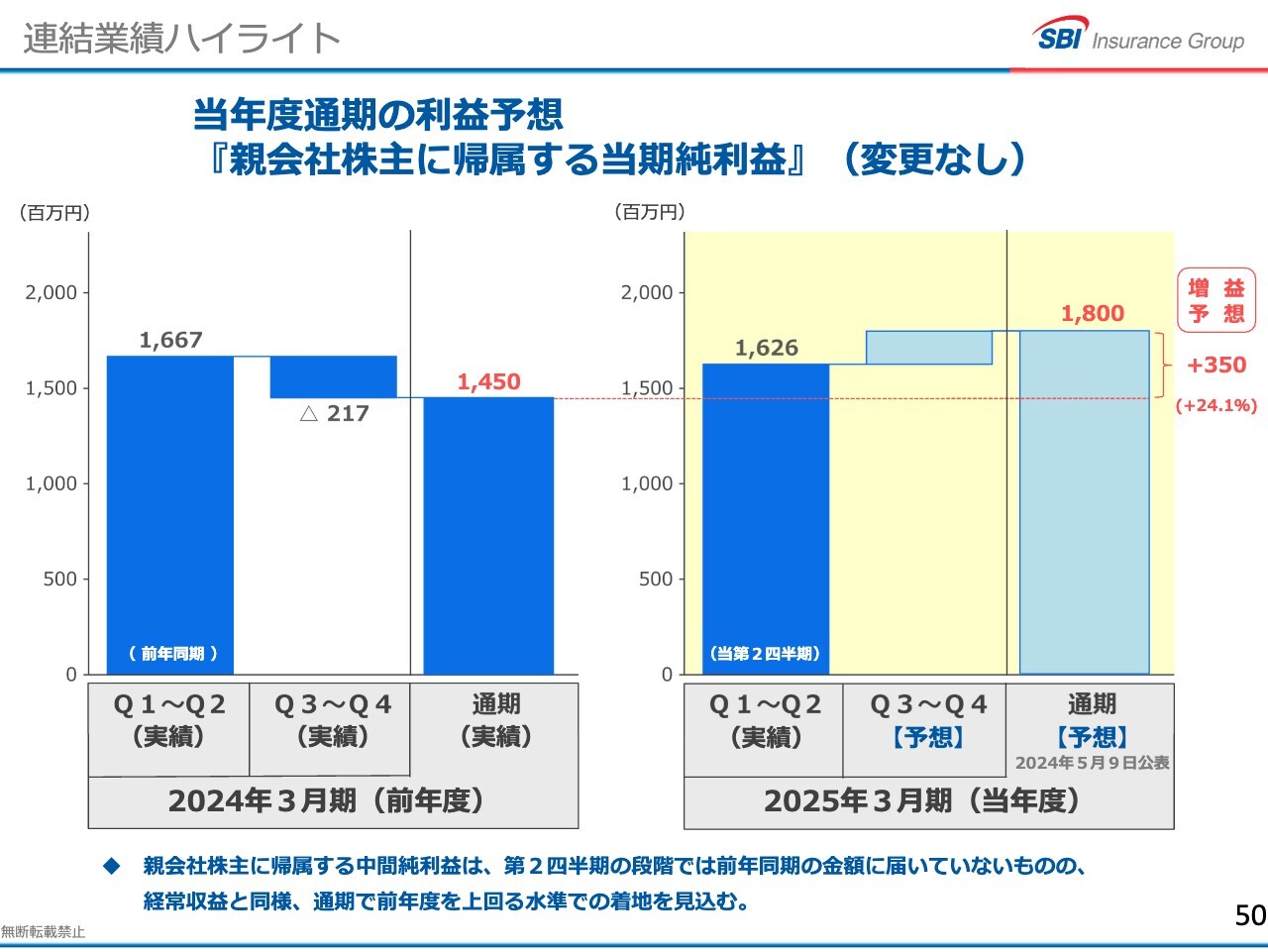

計画2年目の業績予想、配当予想

乙部:現在の進行期は、計画の2年目に当たります。通期の予想として、純利益は24.1パーセント増の18億円を見込んでいます。この計画が順調に進行していることについてご説明します。

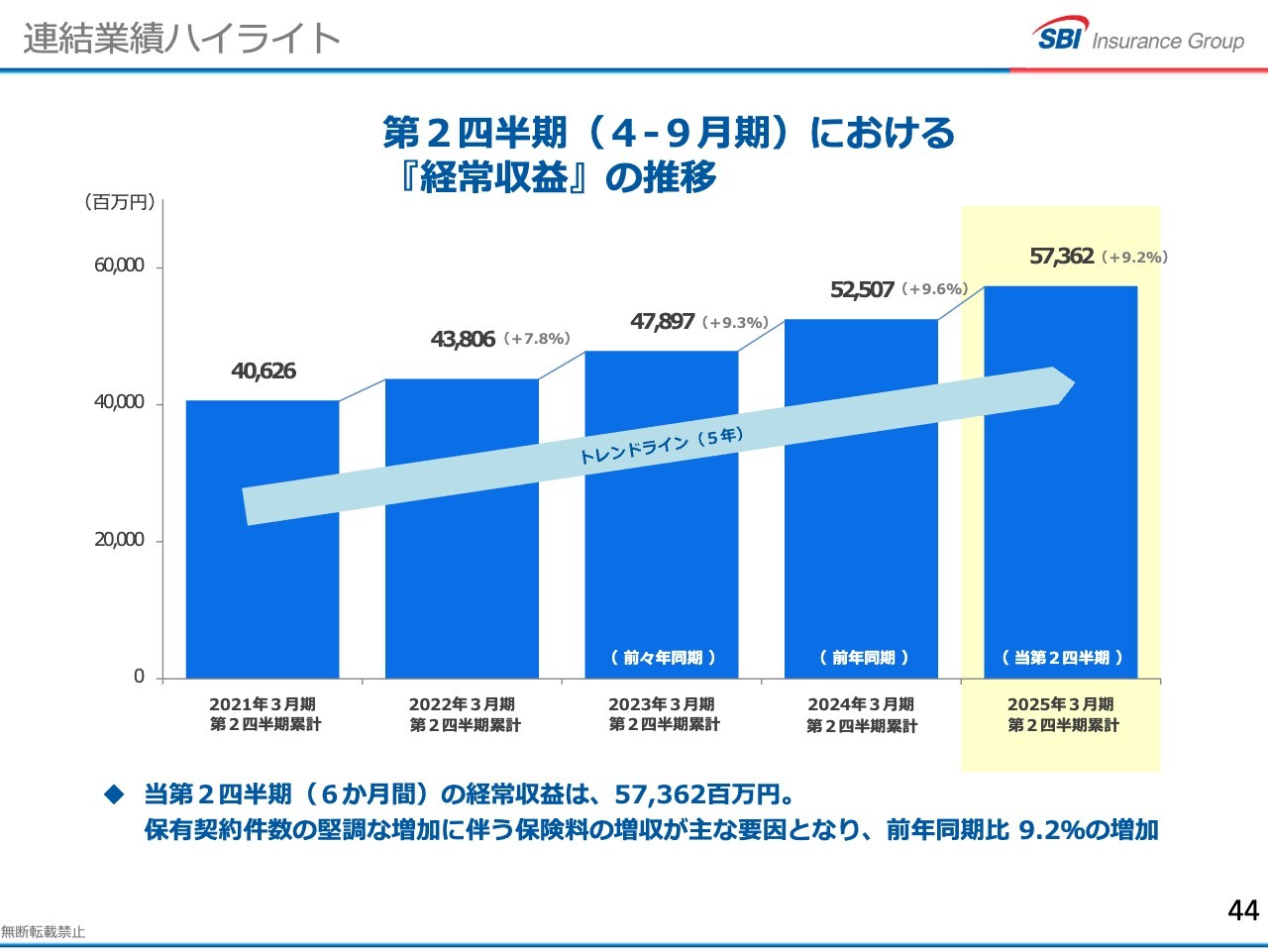

連結業績ハイライト

乙部:2024年11月初めに発表した第2四半期(上半期)実績における経常収益の推移です。毎年の上半期のトレンドですが、今年は前年同期を9.2パーセント上回る573億円と順調に売上を伸ばしています。

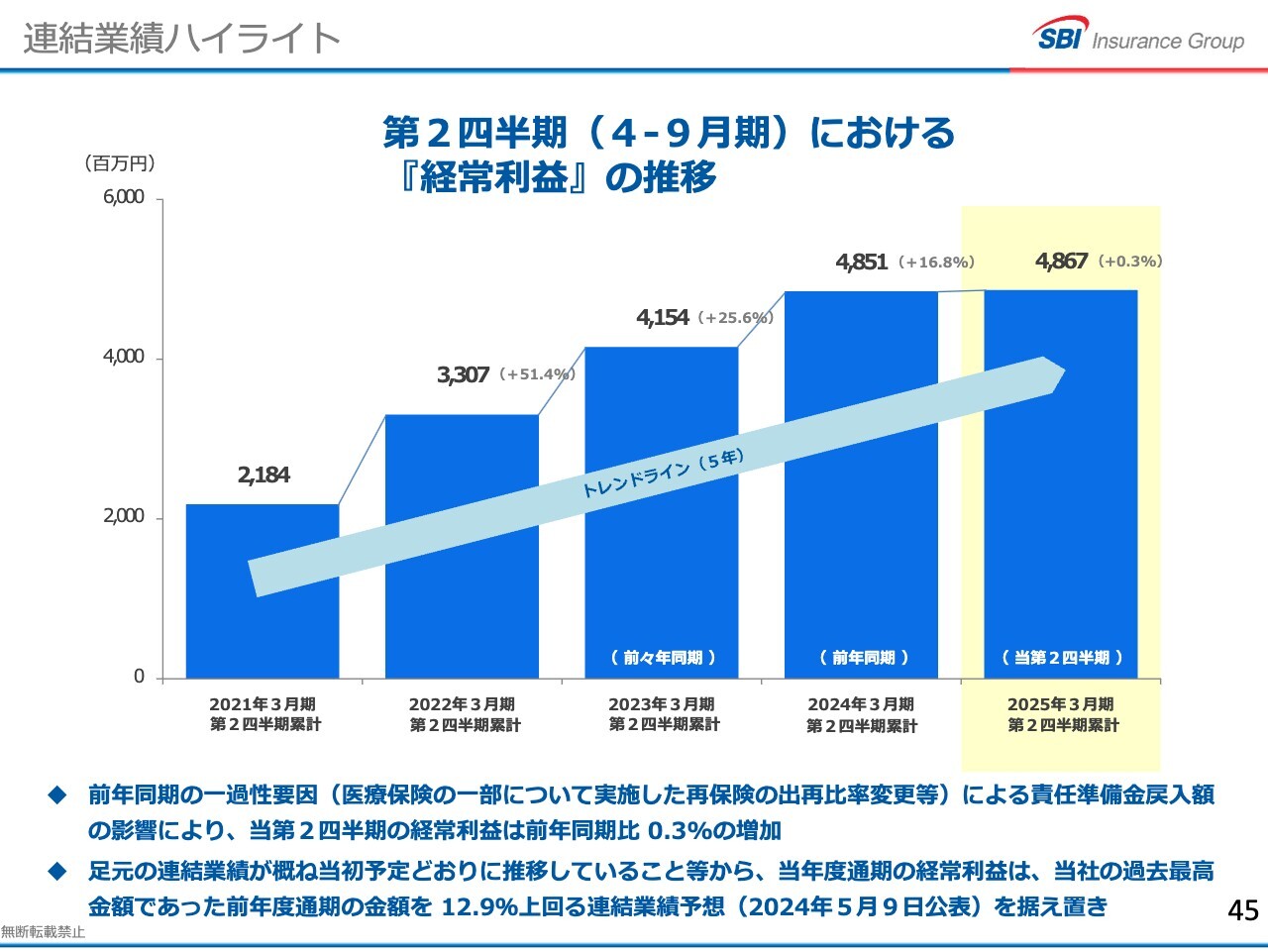

連結業績ハイライト

乙部:経常利益も順調に伸びているのかと言いますと、これはご説明が必要です。上半期の経常利益の伸びは0.3パーセントと小さいです。調子が悪いのかと言いますと、そのようなことはなく、前年同期の一過性の要因によるものです。

SBI生命は医療保険を扱っていますが、一部をリスク分散のために再保険として他の保険会社に引き受けてもらっています。この引受割合を増やしたことで、自社で積み増さなければいけない責任準備金の額が少なく済むため、余分に積んであった分を取り崩し、それが経常利益に戻し入れられて入っています。去年は余分にその分が出ていましたが、今年はそれがないため、比較するとこのような低い伸びになっています。

連結業績ハイライト

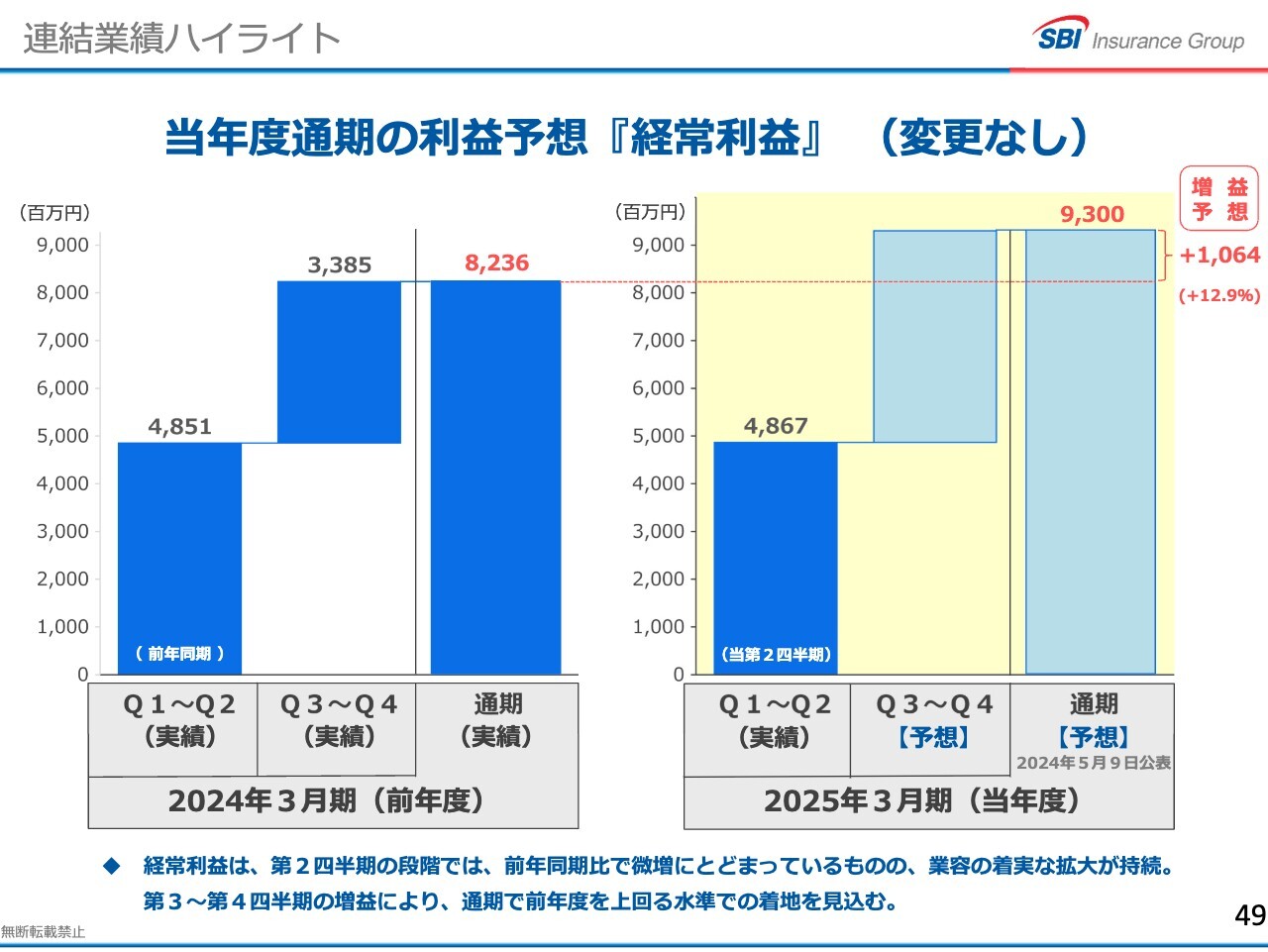

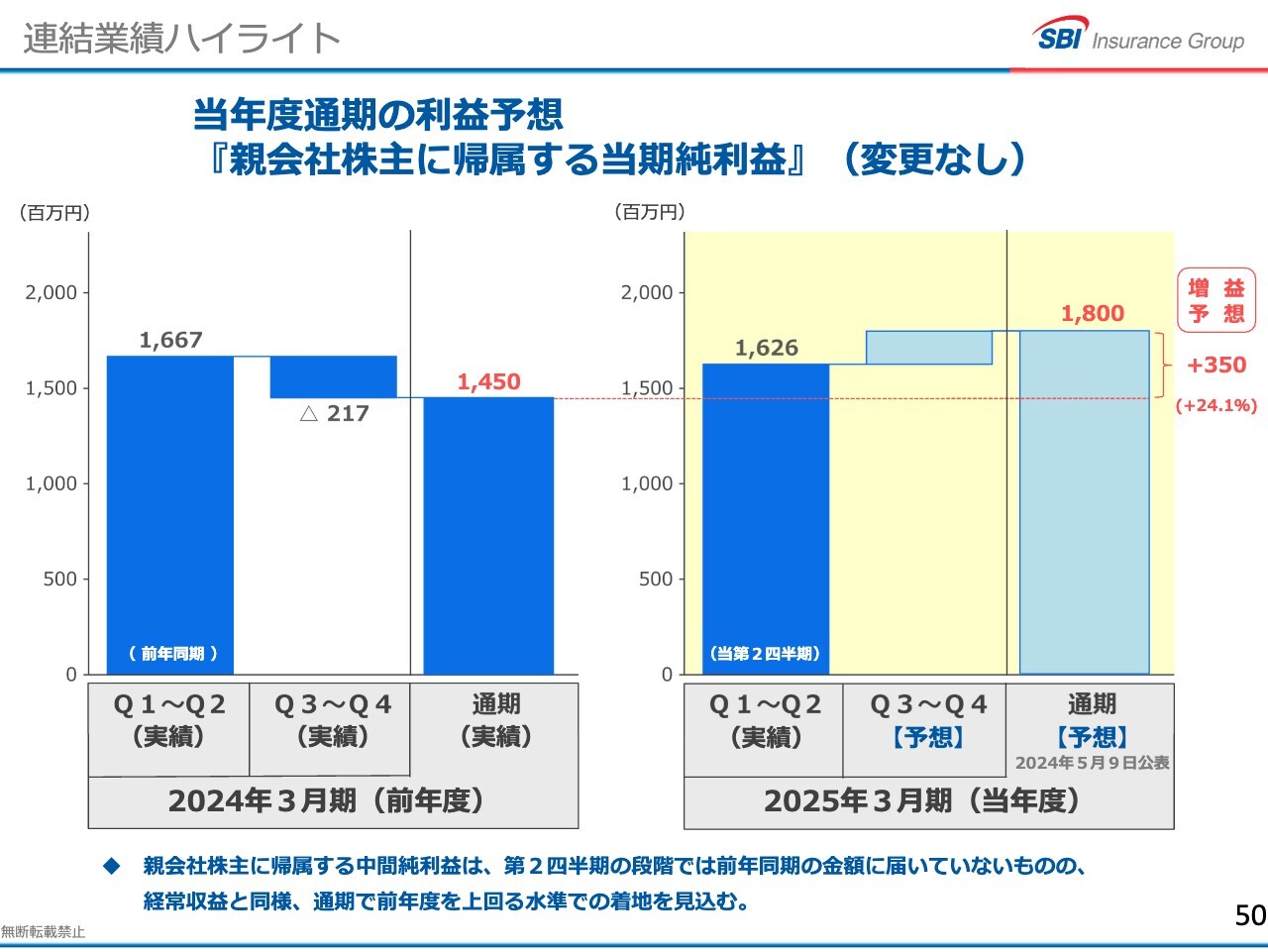

乙部:通期の予想です。足元の連結業績は当初の予定どおりに順調に推移しています。したがって、経常利益は過去最高だった2024年3月期を12.9パーセント上回る93億円で着地すると見込んでおり、この予想は変更していません。

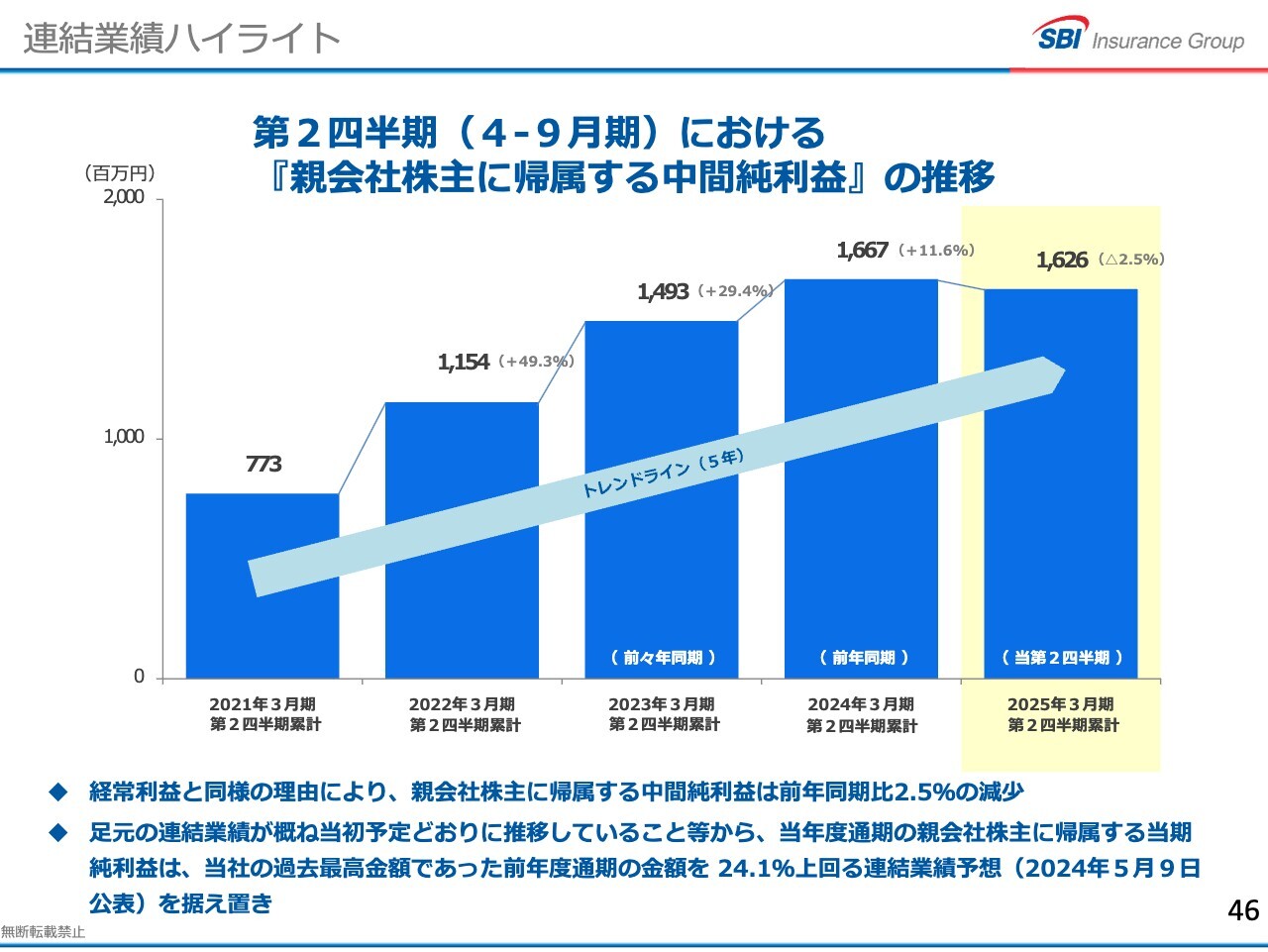

連結業績ハイライト

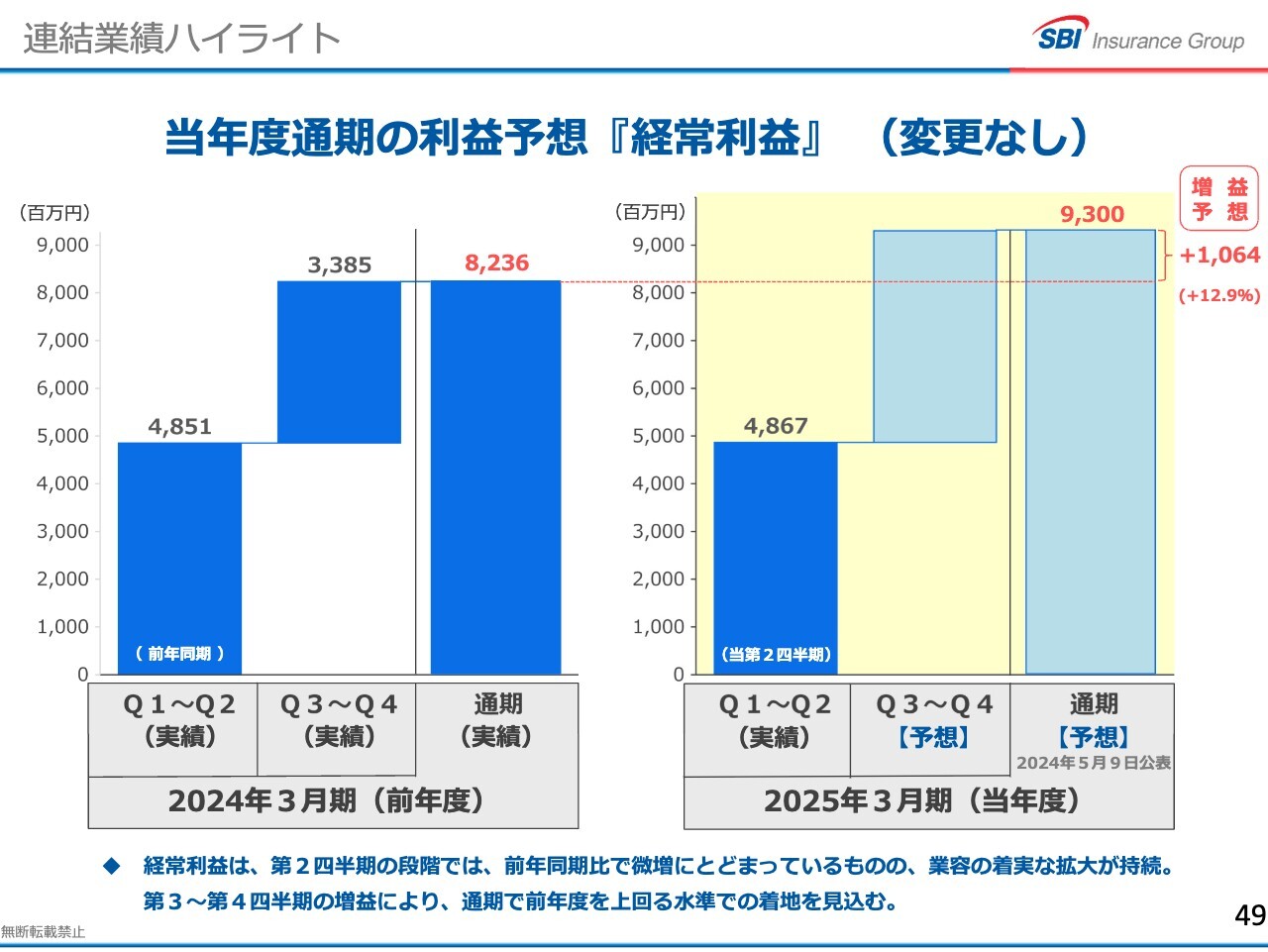

乙部:中間純利益は、同じ理由で前年同期を2.5パーセント下回っています。これも2024年年3月期は一過性の要因で増えていたということで、足元の連結業績は順調です。

連結業績ハイライト

乙部:通期の利益予想は、過去最高となった2024年3月期を24.1パーセント上回る18億円で着地すると見込んでおり、順調に進んでいます。

生命保険事業

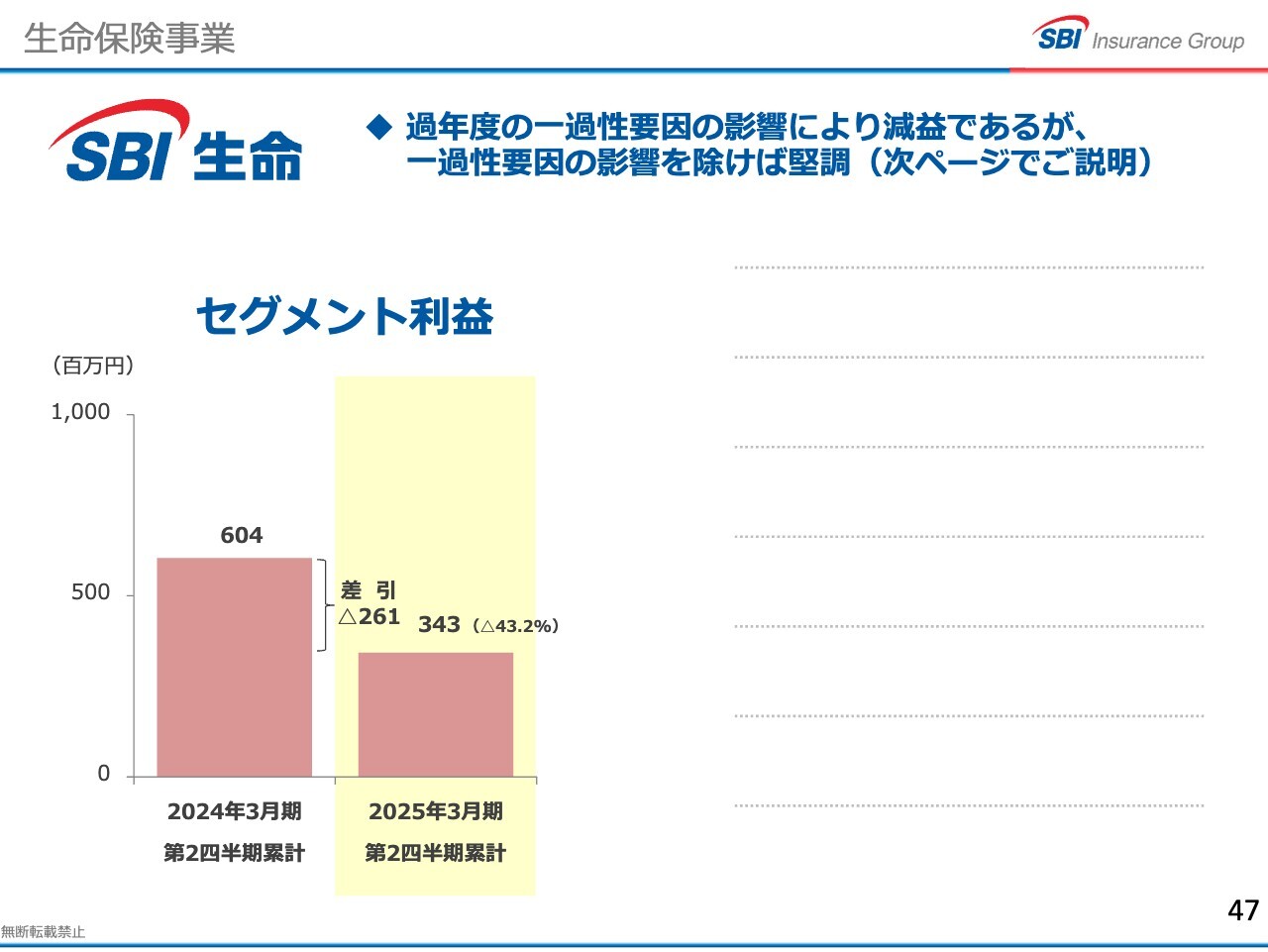

乙部:2025年3月期上半期のSBI生命の利益は一過性要因の影響により、2024年3月期上半期に比べて2億6,100万円ほど下振れています。

生命保険事業

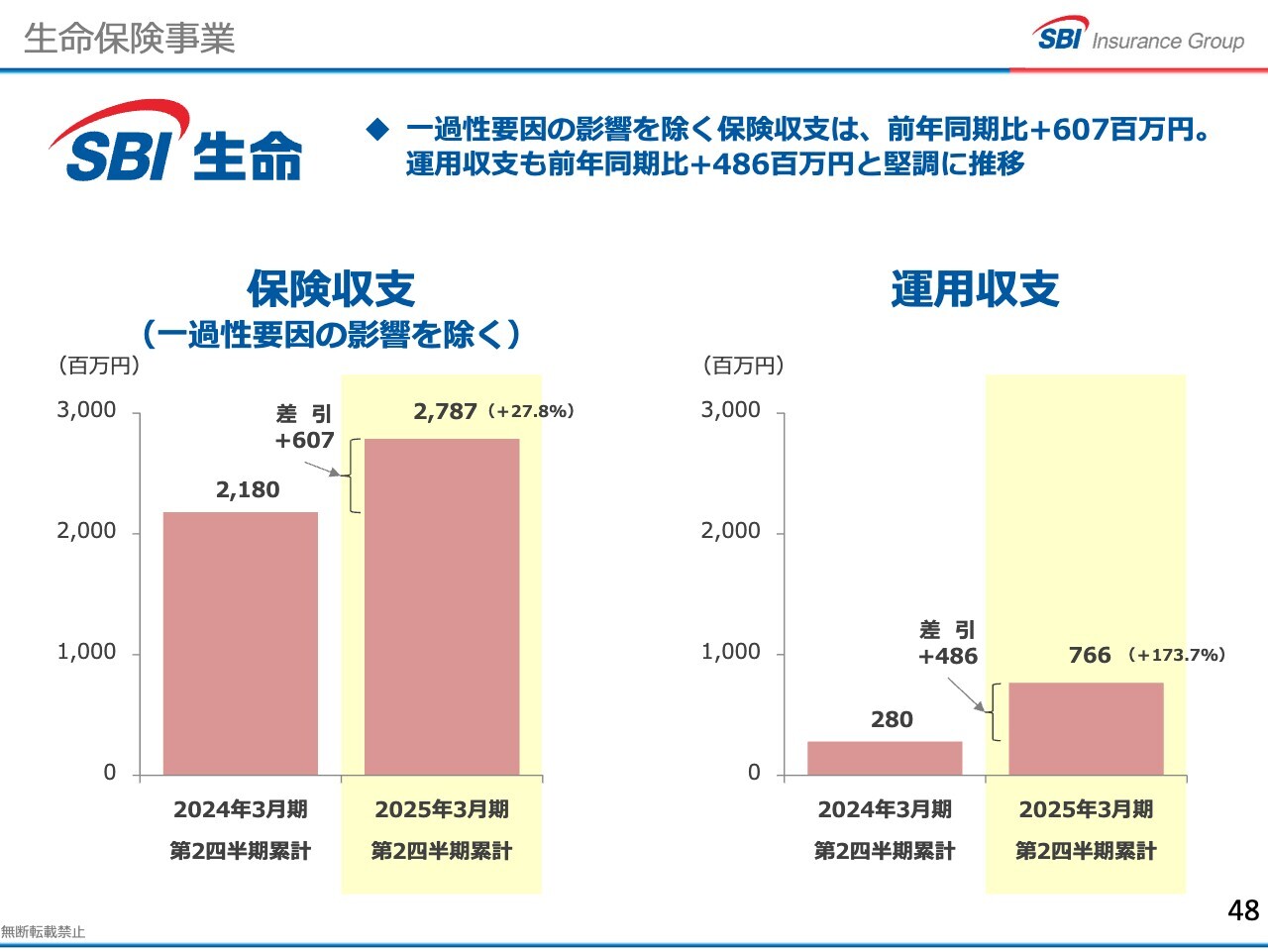

乙部:一過性要因を除く保険収支です。実力で見ると、2024年3月期上半期の21億8,000万円に対し、2025年3月期上半期は27億8,700万円となり、6億700万円増、27.8パーセント増と順調に拡大しています。

加えて、資金の運用収支は、2024年3月期上半期に比べ4億8,600万円増、173.7パーセント増と順調です。

連結業績ハイライト

乙部:2025年3月期通期の利益予想です。2024年3月期は82.3億円、2025年3月期は93億円で、約10億円増、12.9パーセント増になります。

連結業績ハイライト

乙部:2025年3月期通期の利益予想です。当期純利益については、2024年3月期下半期はへこんでいましたが、2025年3月期下半期は少しプラスになる見込みです。2025年3月期通期は18億円、3億5,000万円増ということで、順調に進んでおり、中期経営計画は確実に達成できると考えています。

質疑応答:グループ内の連携について

坂本:グループ内の連携で今後実施したいことについて、この前決まったものを含めて、進行も当然あると思いますが、お話しできる範囲で教えていただけたらと思います。

乙部:一番成功しているグループシナジーは、SBI生命の団体信用生命保険です。これは2017年から住信SBIネット銀行で提供を始めて、取り扱い種類を増やすことで加速しています。

加えて、SBI新生銀行とSBIアルヒがグループ入りし、こちらにも団体信用生命保険の提供を始めています。

取り扱っている団体信用生命保険が一気に当社のものに変わったわけではないため、第1弾として、SBIアルヒに変動金利型住宅ローンに対する団体信用生命保険、SBI新生銀行に団体信用介護保険を提供しました。

今後さらに拡充していくよう努めたいと思いますし、団体信用生命保険以外でも、グループ金融機関の取引先向けの火災保険や会社役員賠償責任保険(D&O保険)など、さまざまに拡大し進めていきたいと思っていますので、楽しみに待っていていただければと思います。

質疑応答:自動車保険の長期契約の割合について

坂本:御社は自動車保険でプレミアムサービスを提供されています。私自身、出初めの頃に「JAFが要らない」「節約できるからさらに得だ」と思って加入しました。このプレミアムサービスはさらにサービスが拡充されるということで、長期継続につながると思います。

1年契約のものが多く、契約が切れた時に「次の乗り換えはどこにしようか?」という方もいらっしゃる中、それを定着化させるのに非常に役立っていると思いますが、長期契約の割合はどのくらいでしょうか?

乙部:プレミアムサービスを何割が付けているかで言いますと、当社の自動車保険の継続率は9割程度で高いと思います。

これを支えているのが保険料満足度第1位となる保険料の安さ、事故対応満足度92.1パーセントとなる満足度の高さ、そして業界最高水準のロードサービスだと思います。両々相まって継続率の高さにつながっていると考えています。

質疑応答:保険業界の市場規模について

坂本:「保険業界全体の市場規模はこの先どのように推移すると見込んでいますか?」というご質問です。

先ほど、大手は人口減少などを理由に海外に行くというお話でした。生命保険、損害保険といろいろありますが、全体感をお話しいただければイメージが湧くと思います。

乙部:2023年3月期の少し古いデータですが、損害保険の元受正味保険料は10兆7,000億円で、前年を上回りました。多少減ったり増えたりすることはあると思います。ただし、トレンドで見ると、日本は少子高齢化で人が減ります。

また、損害保険の半分は自動車保険なのですが、自動運転技術の発達により事故が減ります。ただし、すべてが新車に変わるわけではないため、長い時間をかけて徐々に減っていくと考えています。他方で、自動車が高額になるため、台数が減っても、事故が減るほどに保険が減ることはない気がします。

また、生活や企業活動に伴う補償ニーズが生まれ、新しい保険も出てくるため、それほど目立って減ることはなく、とんとんか横ばいで推移するのではないかと見ています。

生命保険市場は、少子高齢化と働き盛り世代の減少により、伝統的な死亡保険のニーズは緩やかに減ってきます。他方で、高齢化社会では、家族に面倒を見てもらえないというリスクがある中で、医療保険、がん保険、就業不能保険、介護保険など、元気に長生きするために必要な保険が増えていくと思います。

こちらも減る分野と増える分野があるため、相殺し合ってなだらかに推移すると思っています。

ここまでは全体の話ですが、当社については全体を心配する必要がないというのが、先ほどお伝えしたところです。大手の場合はこれがもろに効いてくるため、いかに海外に出ていけるかということだと思います。

大手の場合は、全体のパイが限られている中で、下からネット系に食われていくため大変です。しかしながら、国内でネット系に対抗するために保険料を下げると、大きな減収になります。したがって、彼らはそのようなことをするよりは外へ出ていったほうが全体として得です。

坂本:そことは戦わないということですね。

乙部:ネット系は、外へ出ていくよりは中で戦ったほうが効率良く儲かります。このような構造だと思います。

坂本:その構造を活かして御社は戦っていかれるということですね。

質疑応答:SBIペット少額短期保険の稼働開始時期について

坂本:「社名を変更したSBIペット少額短期保険の稼働開始はいつ頃でしょうか?」というご質問です。

乙部:当局と相談しており、順調にいけば2025年4月に、今SBIいきいき少額短期保険が扱っているWebチャネルのペット保険をSBIペット少額短期保険に移管します。また、グループ会社のSBIプリズム少額短期保険では、ペットショップなどの生体販売チャネルで保険を販売しており、ペット保険をチャネルで分けて2社で展開することを予定しています。

質疑応答:少額短期保険事業の契約者の推移について

坂本:「少額短期保険事業の契約者の推移について、中期経営計画達成のためにどのような戦略をとっていくお考えでしょうか?」というご質問です。

乙部:少額短期保険の保有契約件数の伸び悩みというのは、特にSBI日本少額短期保険だと思いますが、家財保険のところで、2024年3月期の伸びは非常に小さいものでした。それは代理店でありながら稼働実績の低いところを整理したということもあります。

その整理も一巡し、契約されている代理店の活動が活発化してきたため、2025年3月期は上昇トレンドに戻ってきています。

それに加えて、先ほどお伝えしたペット保険などの事業再構築で無駄を省くこと、あるいはさまざまな新商品を考えています。

SBIいきいき少額短期保険が介護保険の販売を開始しますが、第2弾、第3弾を行うことで件数を伸ばす計画になっています。

質疑応答:SBI生命社長とSBI損害保険社長の人事の意図について

坂本:「SBI生命社長とSBI損害保険社長の人事の意図を教えてください」というご質問です。

乙部:意図というほどのことではないのですが、SBI損害保険の前社長から個人的な都合で6月の株主総会をもって退任したいという申し出があったため、人を探すことになりました。

SBI生命の社長を務めていた小野は金融庁で保険の監督を長く務めており、生命保険事業も損害保険事業も両方行い、知見も広いため、彼に損害保険の社長を務めてもらいます。

生命保険事業は、住友生命の副社長を経験した篠原が適任だろうということになりました。当社は安い保険料を武器に大手のシェアを奪うのが基本ですので、敵の手の内をよく知っている彼にがんばってもらいたいということです。

質疑応答:日本の金利上昇の影響について

坂本:「日本の金利は急激に上昇していくとは思わないのですが、仮に緩やかに上昇した場合、どのような影響が考えられるでしょうか? 生命保険、損害保険、少額短期保険でそのイメージを教えてください」というご質問です。

乙部:マクロ的なものとミクロ的なものがありますが、国内金利について言いますと、SBI生命が債券で運用しているため、金利が上がるとその評価額が下がるということで含み損が出ます。ただし、生命保険の場合は、その含み損は満期保有が原則ですので、満期まで持っていれば解消します。

期中に生じたものはP/Lにはヒットせず、B/S直入となるため、利益水準には影響しないのですが、あまり大きくなると配当可能額に影響が出てきます。ただし、日本の場合はそれほど急激に上昇することはなく、含み損があっても、それに対応できるような他の益もあるため、それほど心配は要らないと思います。

マクロ的には、日銀がへまでもしない限りそのようなことにはならないのですが、金利を上げ過ぎて景気が悪くなると、日本経済の活動が低調化し、保険ニーズが抑えられるというのは一般的にはありますが、想定し難いです。

坂本:仮に保険ニーズが落ちるぐらいに金利が上がったとしたら、その時の金利で、特に生命保険でしたら良い商品が出て、乗り換え需要が取れるのではないかと思います。御社ですと、特に大手から比較すると良い商品ですので、大手からの乗り換えが増えて儲かると勝手に思っていますが、いかがですか?

乙部:苦しい時に節約を考えて安い保険を選択するのは当然のことで、当社のような安い保険の優位性が高まると思いますが、急激に国内金利が上がるというのは想定し難いです。

坂本:インフレーションではないですね。キャピタルフライトも国内消費ですので、私もないと思います。

乙部:海外金利の場合は、外国債券で運用しているのはSBI生命になるため含み損が出ますが、同じように満期保有です。ヘッジもかけているため、それほど心配は要らないと思っています。

坂本:そのあたりは逆ざやが出ないような運用を心掛けられているのですね。

質疑応答:競合企業や目標とする企業について

坂本:「競合企業や目標にされている企業があれば教えてください」というご質問です。

ここは大手がターゲットなのか、同業なのか、外資なのか、そのあたりはいかがでしょうか?

乙部:競合企業と言うのはおこがましいのですが、当社の基本は大手を中心に既存のライバル会社からシェアを奪うことですので、すべてが対象になります。

「どこがライバルですか」とよく尋ねられますが、これはおそらく高い水準で拮抗している大手に対する質問としては意味があると思いますが、小規模で伸び盛りのところにとってはあまり意味がないと思います。

質疑応答:価格優位性について

坂本:「御社の価格優位性についてです。なぜ他社より安いのですか?」というご質問です。

途中から見られた方からのご質問かもしれませんが、御社の強みでもあるため、いま一度教えていただけたらと思います。

乙部:事業費を抑えることが価格優位性の基本です。どのようにして事業費を抑えるかと言いますと、テクノロジーを活用し、他社のダイレクト系よりもさらに一歩先を行くことです。

これは非常に厳しいのですが、それに加えてSBIの5,000万件という顧客基盤のビッグデータを活用し、的を絞って保険を提案します。高額な新聞やテレビの広告宣伝費を節約しながら効率よく保険を売ることで事業費を節約し、これを保険料に還元して価格優位性を保っています。

当日に寄せられたその他の質問と回答

当日に寄せられた質問について、時間の関係で取り上げることができなかったものを、後日企業に回答いただきましたのでご紹介します。

<質問1>

質問:自社が保険会社になって、保険商品を開発・販売したりはしないのでしょうか?

回答:保険会社グループの業務範囲については、保険業法が定める規制があり、当社(SBIインシュアランスグループ株式会社)は子会社の経営管理のみを行う保険持株会社であるため、保険商品の開発・販売は事業子会社である保険会社・少額短期保険業者が行っています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

7326

|

2,219.0

(15:30)

|

+63.0

(+2.92%)

|

関連銘柄の最新ニュース

-

02/27 11:40

-

02/21 09:00

-

02/19 20:10

-

02/18 20:10

新着ニュース

新着ニュース一覧-

-

今日 16:40

-

今日 16:40