【QAあり】ダイダン、大型の産業施設工事の進捗や利益改善等により増収増益 受注工事高、完成工事高、営業利益ともに過去最高

目次

山中康宏氏(以下、山中):代表取締役社長執行役員の山中です。2025年3月期の第2四半期決算説明にご参加いただき、誠にありがとうございます。

それでは、目次に沿って決算に関する説明を行います。

連結業績サマリー

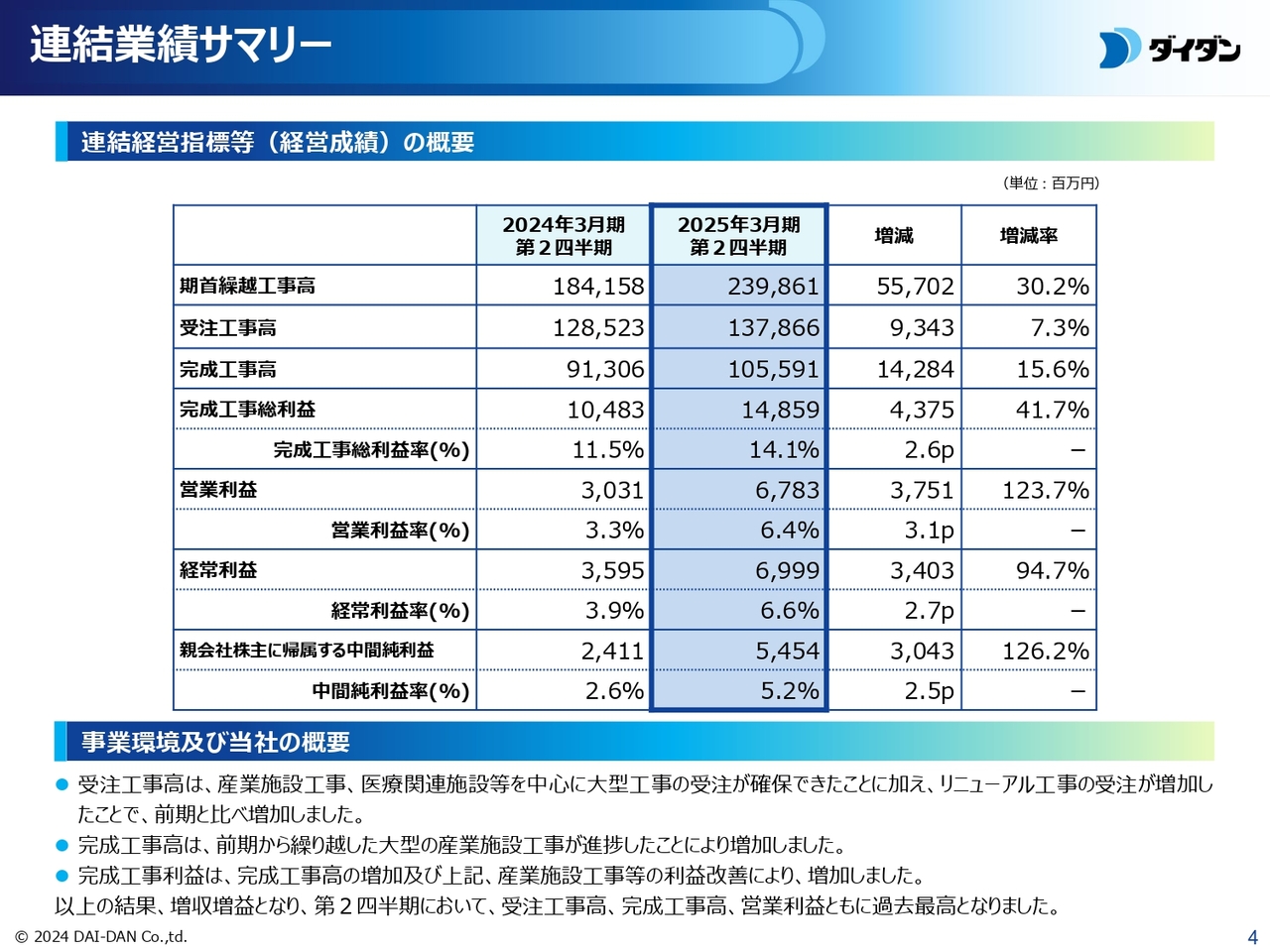

連結業績サマリーについてご説明します。スライドでは、連結経営指標等のうち、経営成績を示しています。

期首繰越工事高は2,398億6,100万円、前期比30.2パーセント増となりました。

受注工事高は1,378億6,600万円、前期比7.3パーセント増となりました。当期は産業施設工事、医療関連施設等を中心に大型工事の受注が確保できたことに加え、リニューアル工事の受注が増加したことで、前期と比べ増加しました。

完成工事高は前期から繰り越した大型の産業施設工事が進捗したことにより、1,055億9,100万円、前期比15.6パーセント増となりました。

完成工事総利益は、完成工事高の増加、および産業施設工事等の利益改善により、148億5,900万円、前期比41.7パーセント増となりました。

営業利益は、完成工事総利益の増加により67億8,300万円、前期比123.7パーセント増となりました。

経常利益は、営業利益の増加により69億9,900万円、前期比94.7パーセント増となりました。

親会社株主に帰属する中間純利益は54億5,400万円、前期比126.2パーセント増となりました。

以上の結果、増収増益となり、第2四半期において受注工事高、完成工事高、営業利益ともに過去最高となりました。

連結業績サマリー

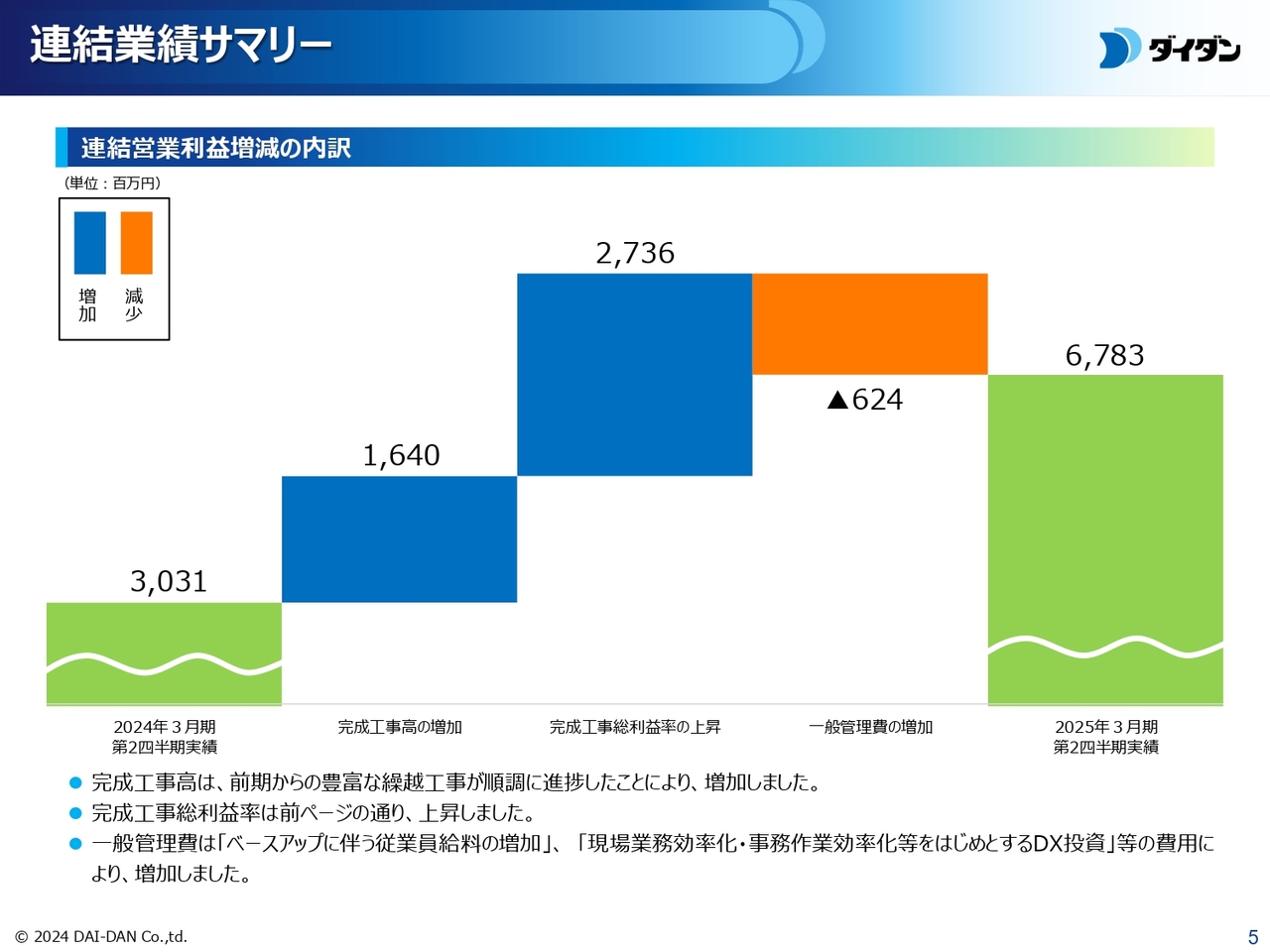

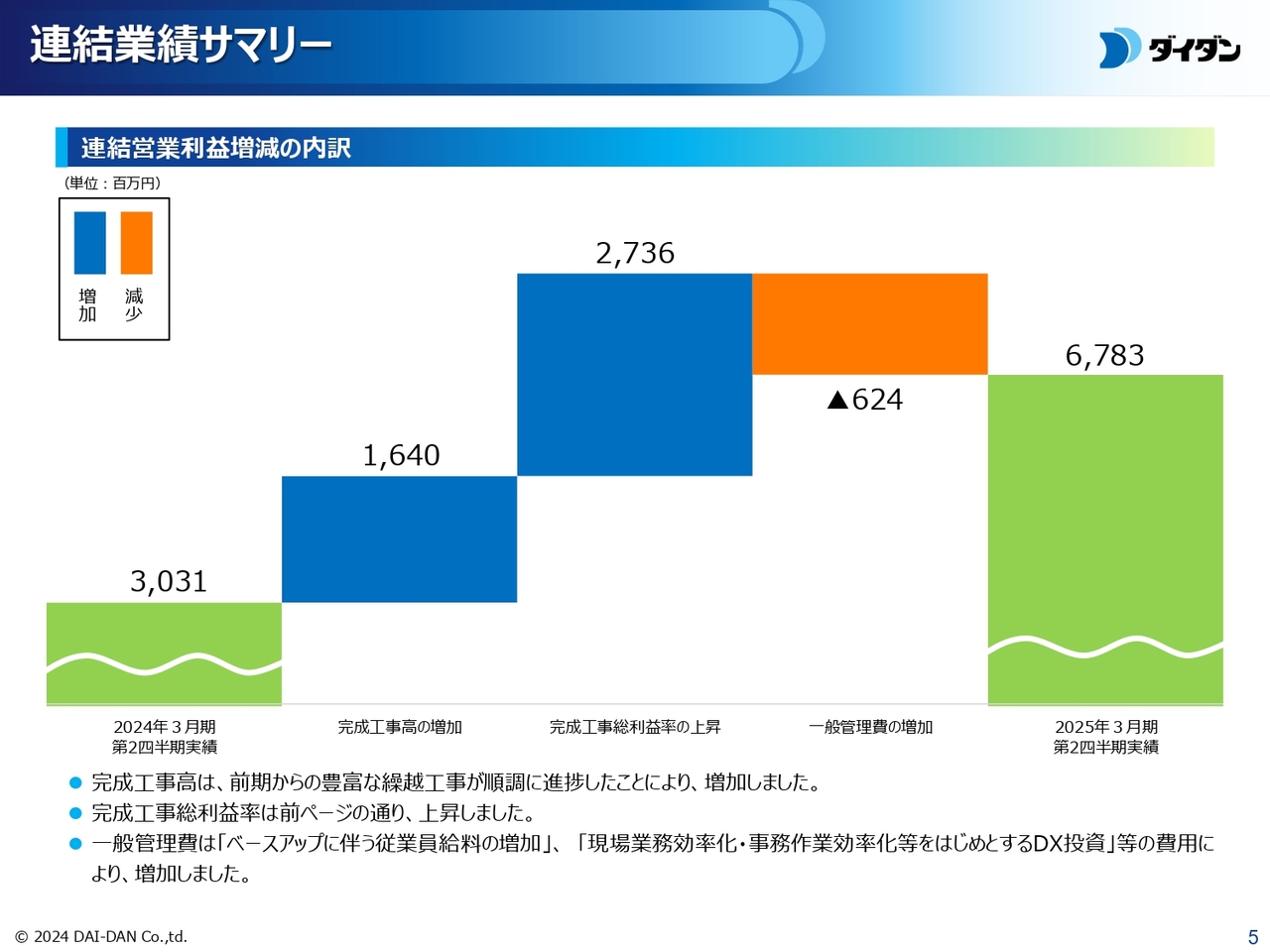

連結営業利益の前期からの変動について、スライドのウォーターフォールチャートにてご説明します。

2024年3月期第2四半期の連結営業利益の実績は、30億3,100万円でした。当第2四半期は、完成工事高の増加、および完成工事総利益率の改善により、プラスされました。

一方、一般管理費は、ベースアップによる従業員給料の増加、現場業務効率化などのDX投資等で費用が増加となった結果、2025年3月期第2四半期の実績は、67億8,300万円となりました。

連結業績サマリー

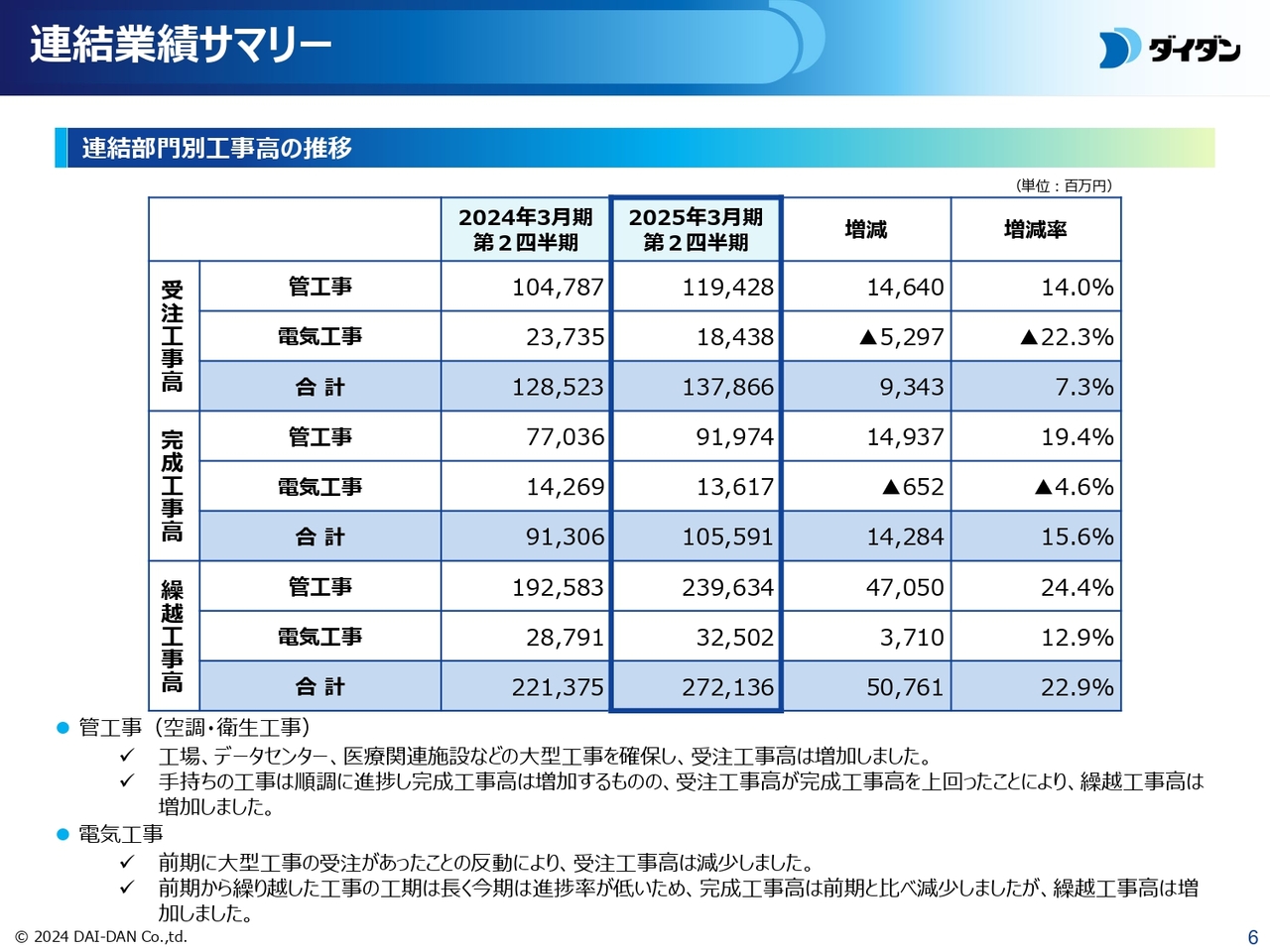

当社の業容を示す、連結部門別工事高についてご説明します。

スライドの上段が受注工事高、中段が完成工事高、下段が繰越工事高を示しており、内訳として、管工事、電気工事に区分しています。

受注工事高の部門別内訳は、管工事は増加、電気工事は減少となりました。増加要因は、管工事における工場、データセンター、医療関連施設などの大型工事の受注によるものです。

完成工事高は、管工事は増加、電気工事は微減となりました。主な増加要因は、手持ちの工事が順調に進捗したことによるものです。

繰越工事高については、2,721億3,600万円、前期比22.9パーセントの増加となりました。

連結業績サマリー

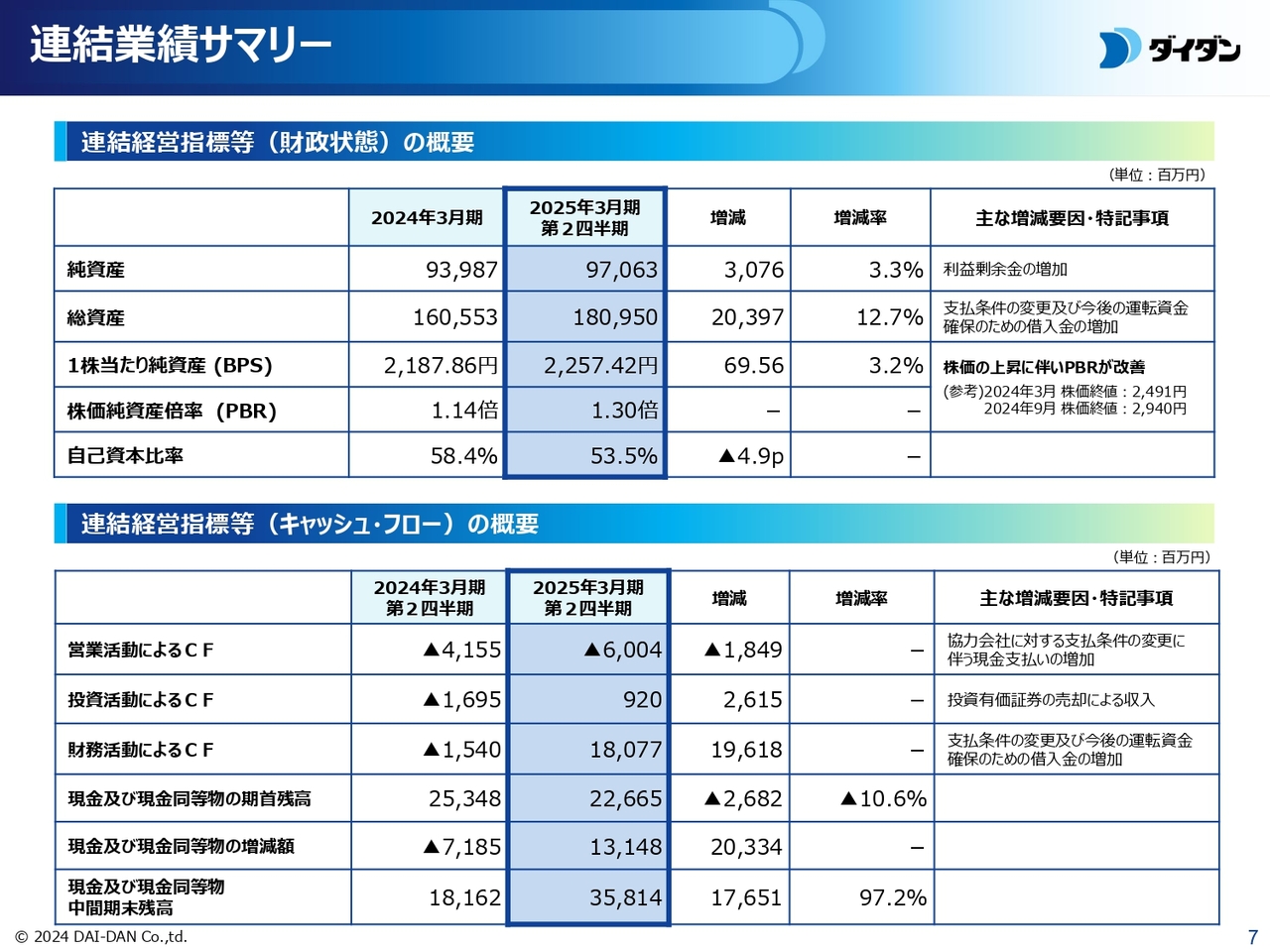

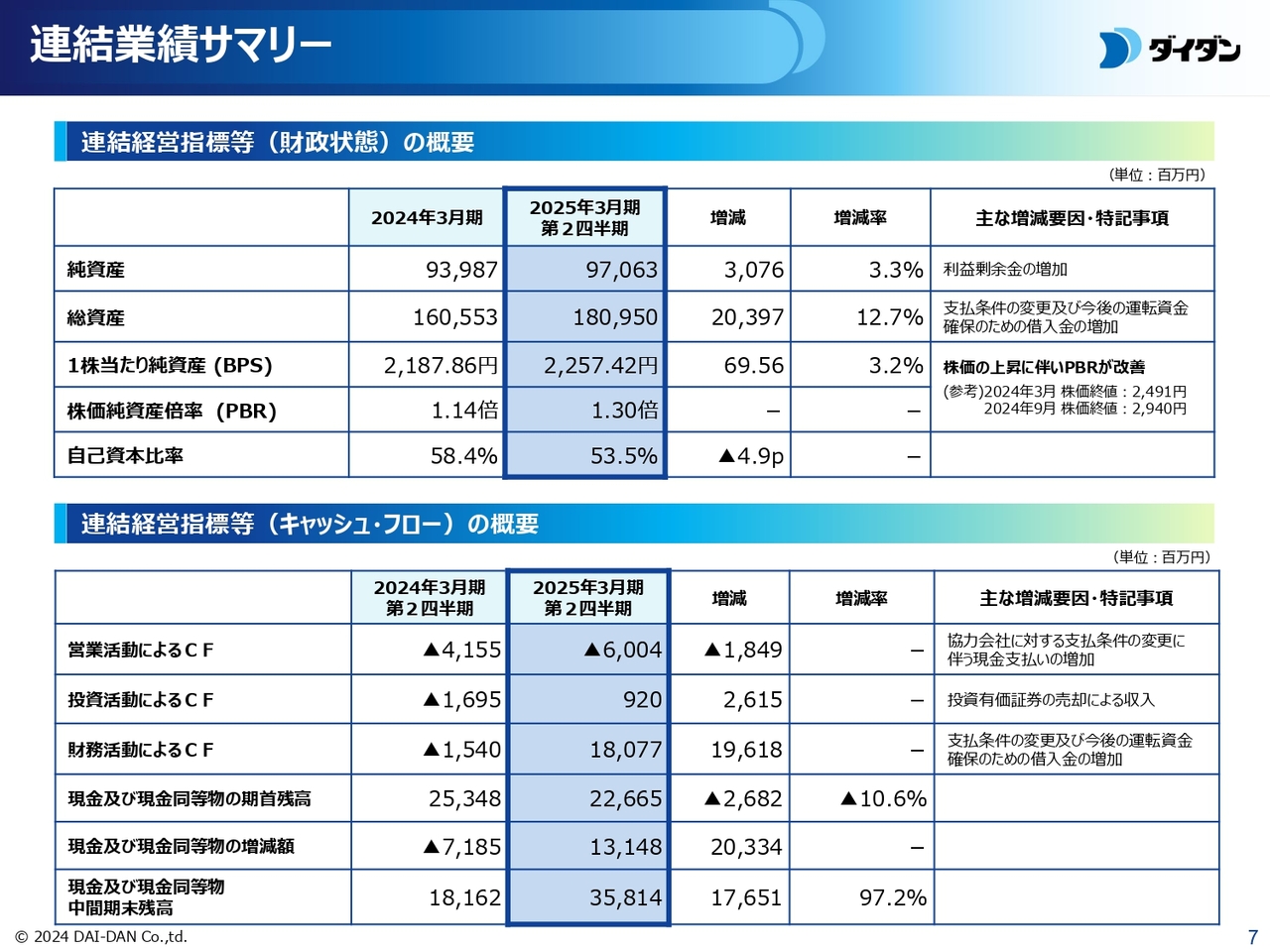

財政状態の概要をご説明します。純資産は970億6,300万円、前期末に比べ3.3パーセントの増加となりました。

総資産は、支払条件の変更、および今後の運転資金確保のための借入金の増加などにより、1,809億5,000万円、前期末に比べ12.7パーセントの増加となりました。

1株当たりの純資産は2,257円42銭となりました。2024年9月末の株価の終値が2,940円でしたので、株価純資産倍率は1.30倍となりました。

自己資本比率は、前期末から4.9ポイント減少し、53.5パーセントとなりました。

キャッシュ・フローの概要についてご説明します。営業活動によるキャッシュ・フローは、協力会社に対する支払条件の変更に伴う現金支払いの増加により、60億400万円の資金の減少となりました。

投資活動におけるキャッシュ・フローは、投資有価証券の売却による収入により、9億2,000万円の資金の増加となりました。

財務活動によるキャッシュ・フローは、借入金の増加により、180億7,700万円の資金の増加となりました。

これにより、現金及び現金同等物の中間期末残高は、期首残高226億6,500万円から358億1,400万円となり、前期比97.2パーセントの増加となりました。

連結業績サマリー

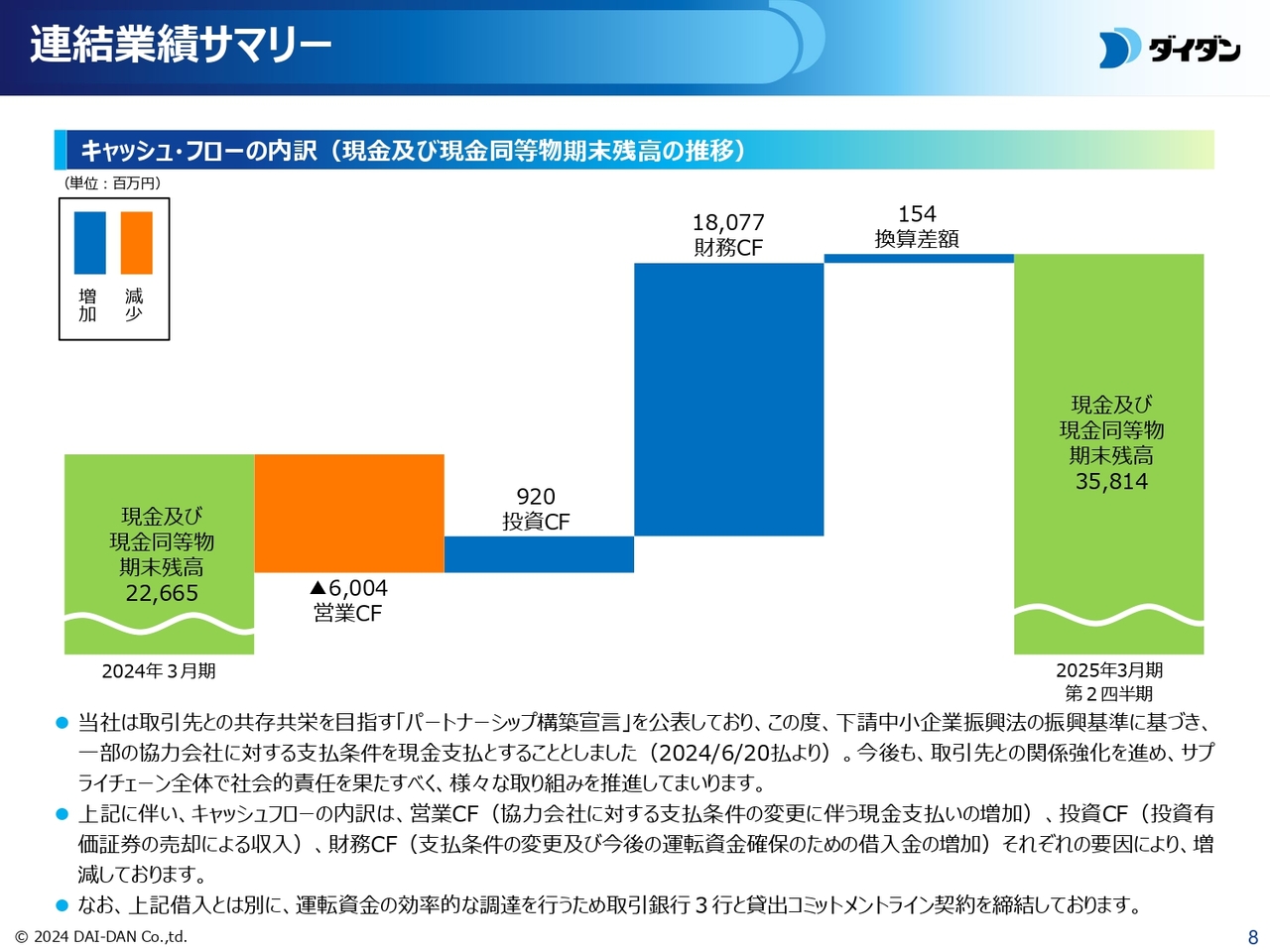

スライドでは、キャッシュ・フローの変動について、ウォーターフォールチャートで示しています。なお、運転資金の効率的な調達を行うため、取引銀行3行と貸出コミットメントライン契約を締結しています。

受注工事の状況

2025年3月期第2四半期決算のハイライトをご説明します。

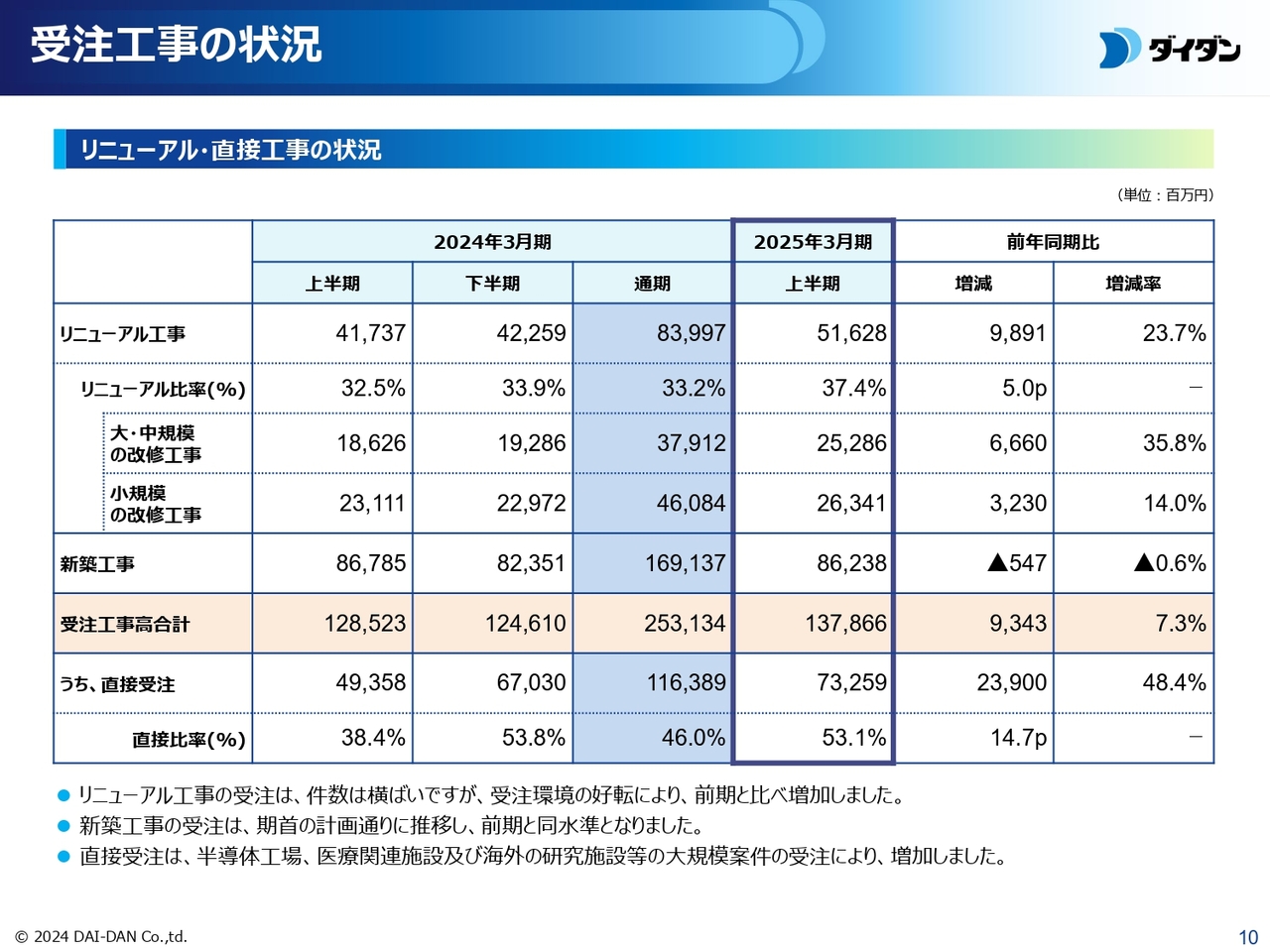

受注工事の状況です。リニューアル工事については、件数は横ばいですが、受注環境の好転により516億2,800万円、前期比23.7パーセント増加し、リニューアル比率は37.4パーセントとなりました。

直接受注は、半導体工場、海外の研究施設および医療関連施設等の、大規模案件の受注により732億5,900万円、前期比48.4パーセント増加し、直接比率は53.1パーセントとなりました。

受注工事の状況

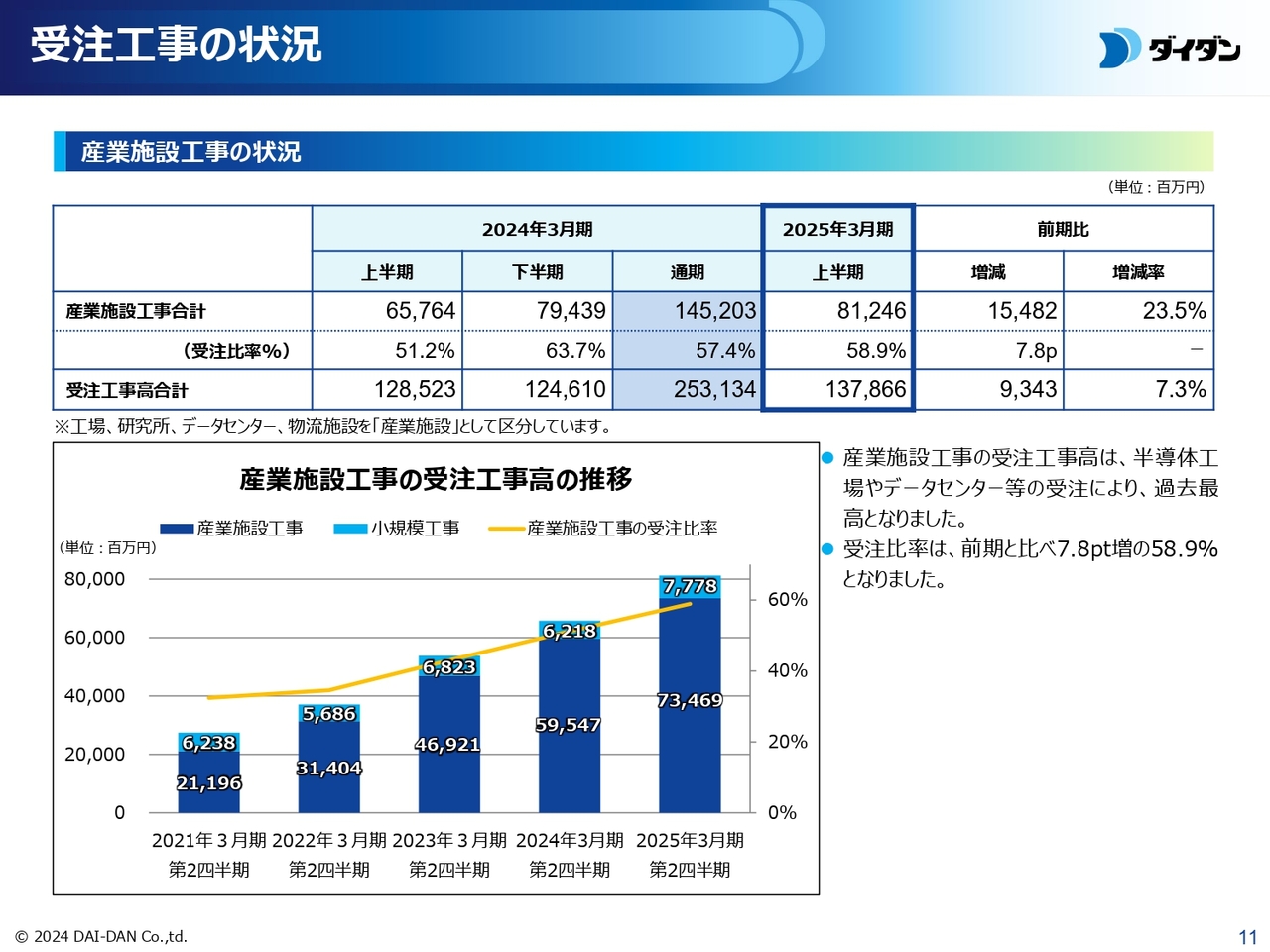

産業施設工事の受注状況です。当社では、工場、研究所、データセンター、物流施設を産業施設工事として区分しています。

上半期は、半導体工場やデータセンター等の受注により812億4,600万円、前期比23.5パーセント増となりました。受注比率は、前期より7.8ポイント上昇し、58.9パーセントとなりました。

なお、産業施設工事の受注工事高は、過去最高となっています。

受注工事の状況

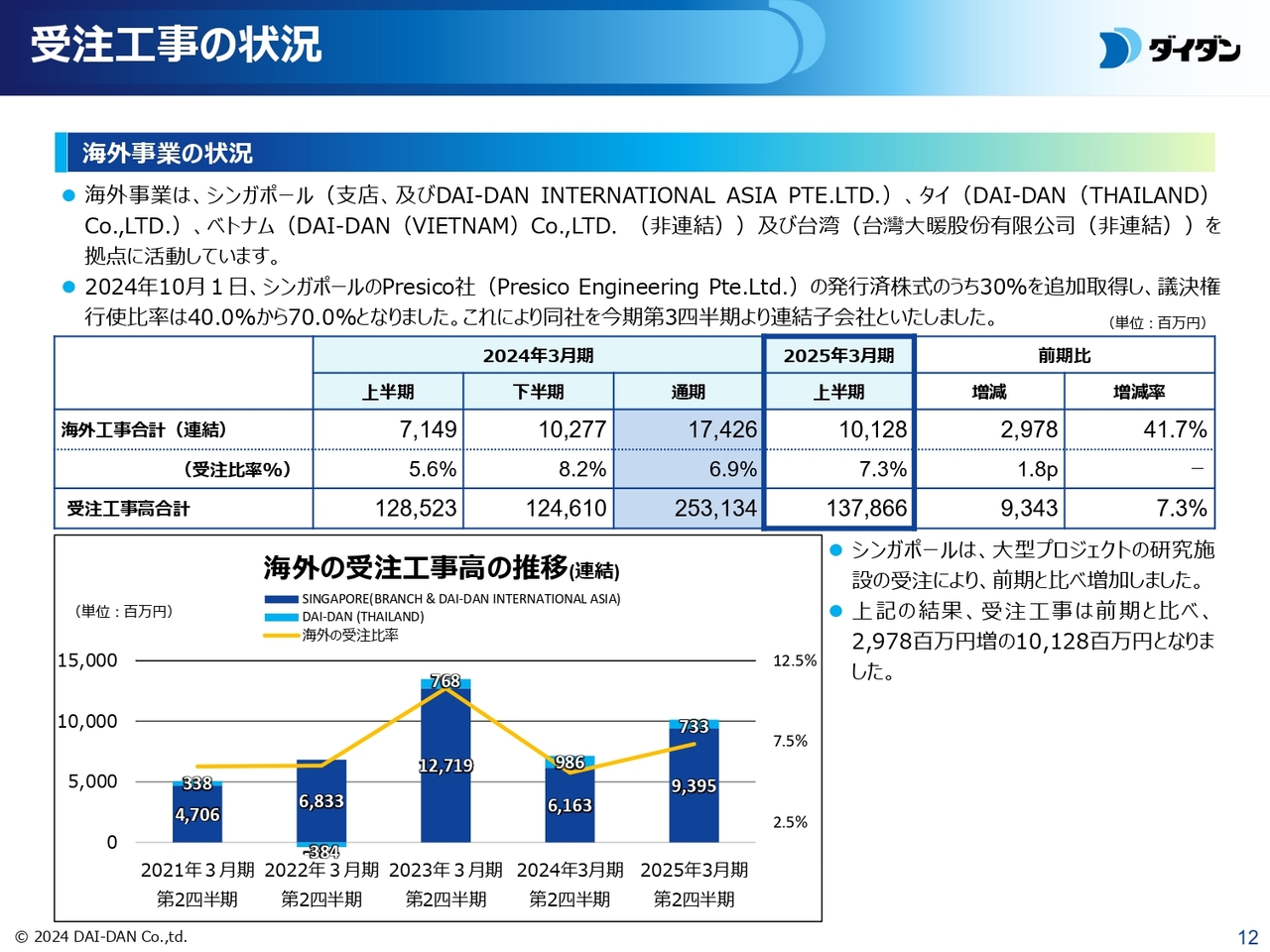

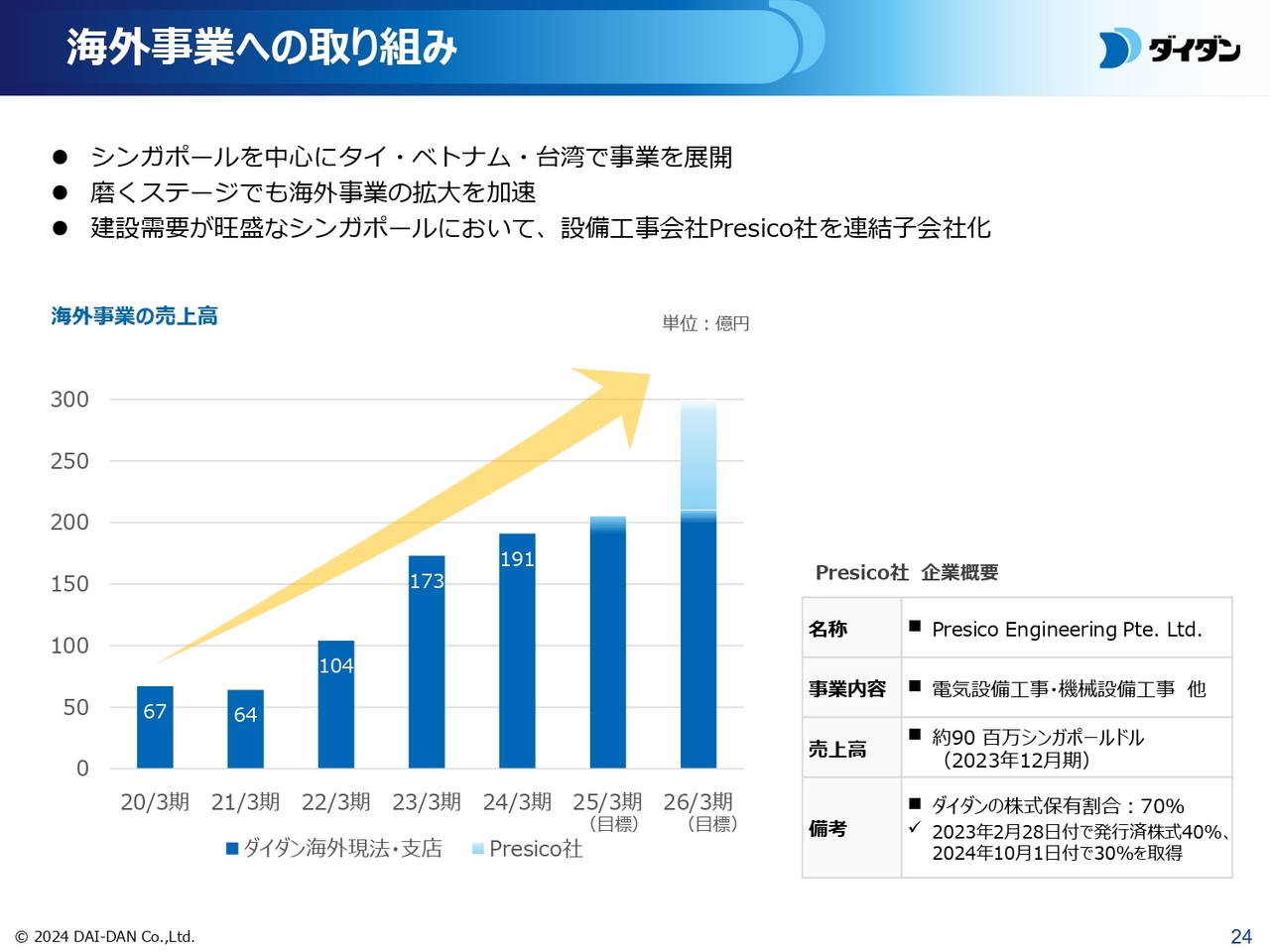

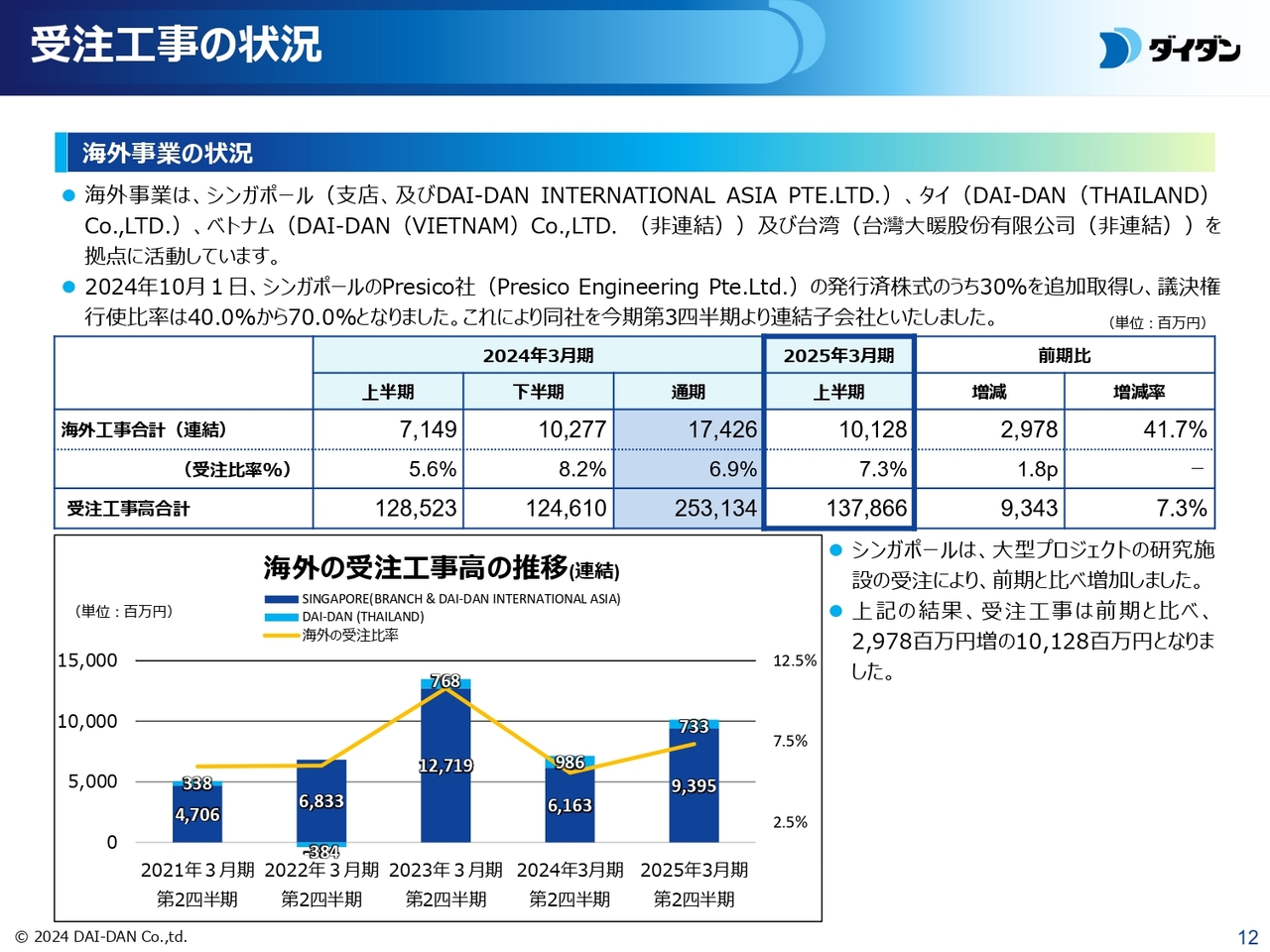

海外事業の受注状況です。当社の海外事業は、シンガポールの支店および現地法人、タイ、ベトナム、台湾の現地法人、この4カ国を中心に展開しています。

当期はシンガポールにおいて、大型のプロジェクトの研究施設の受注がありました。その結果、受注工事高は前期比29億7,800万円増の101億2,800万円、前期比41.7パーセント増となりました。

完成工事の状況

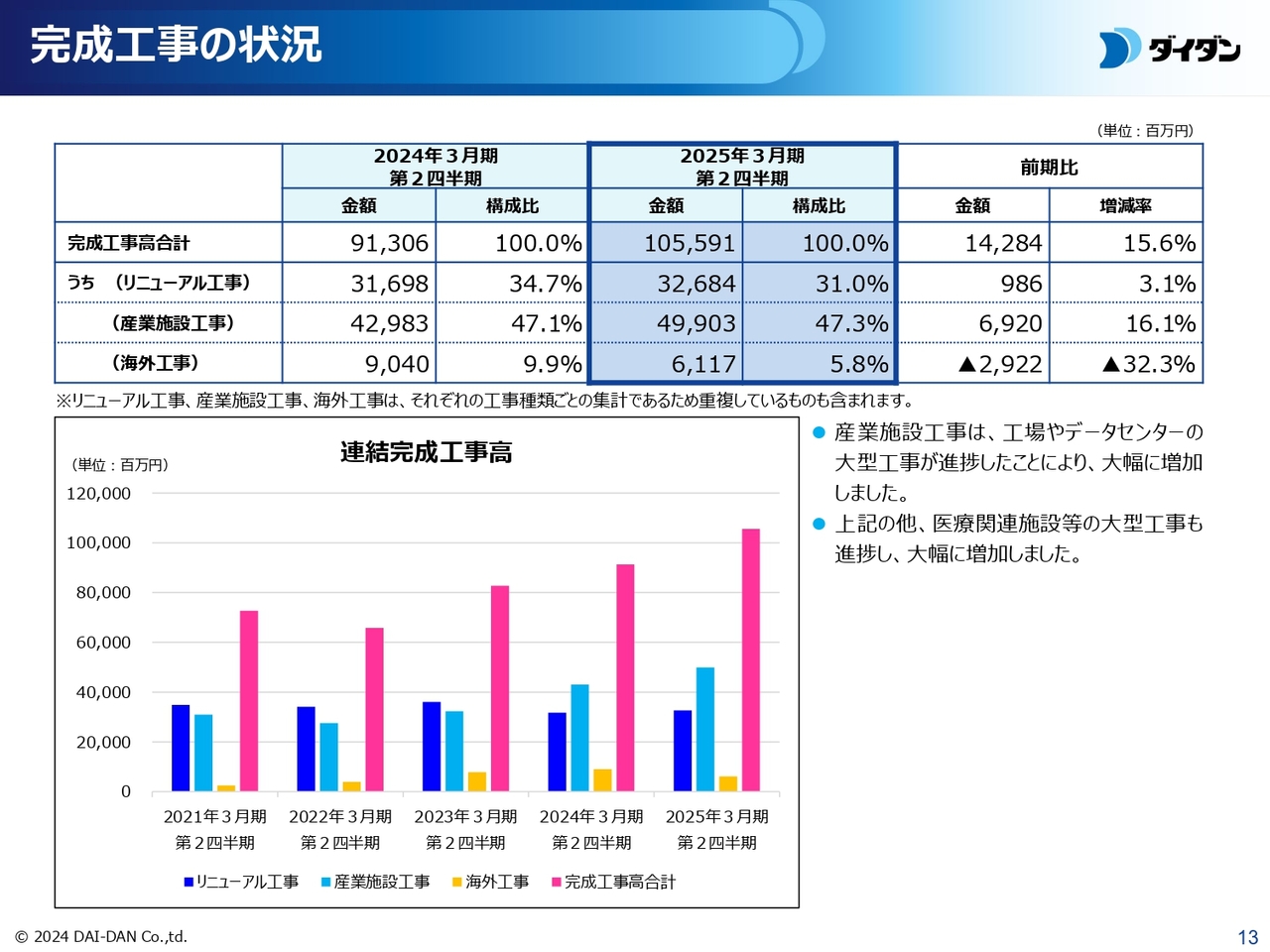

完成工事の状況です。当期の完成工事高は、1,055億9,100万円、前期比15.6パーセント増となりました。

工場やデータセンターの大型工事が進捗し、その他にも医療関連施設等の大型工事も進捗したことにより、大幅に増加しました。

繰越工事の状況

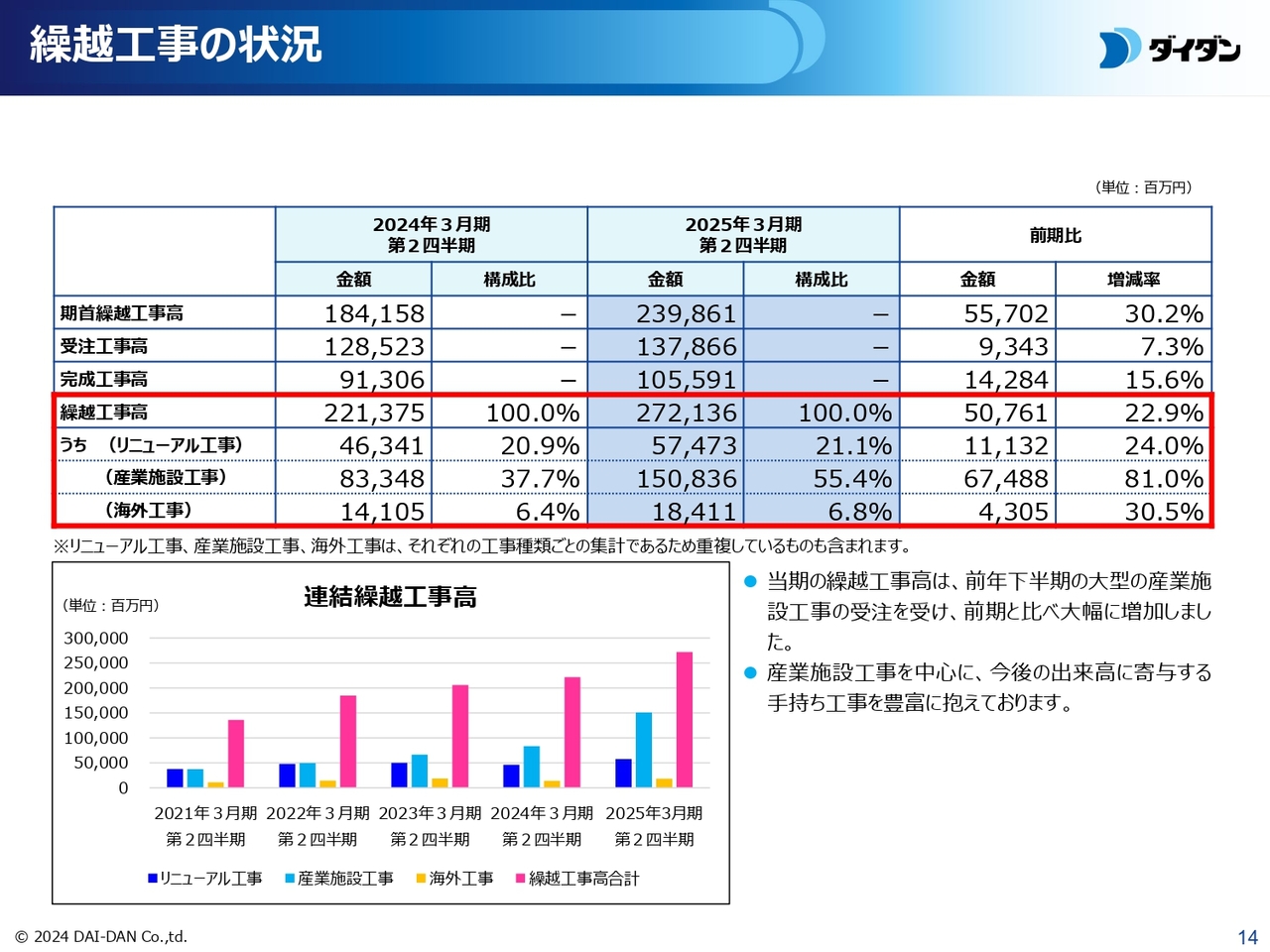

繰越工事の状況です。当期の繰越工事高は2,721億3,600万円、前期比22.9パーセント増となりました。産業施設工事を中心に、今後の出来高に寄与する手持ち工事も豊富に抱えています。

四半期ごとの実績状況

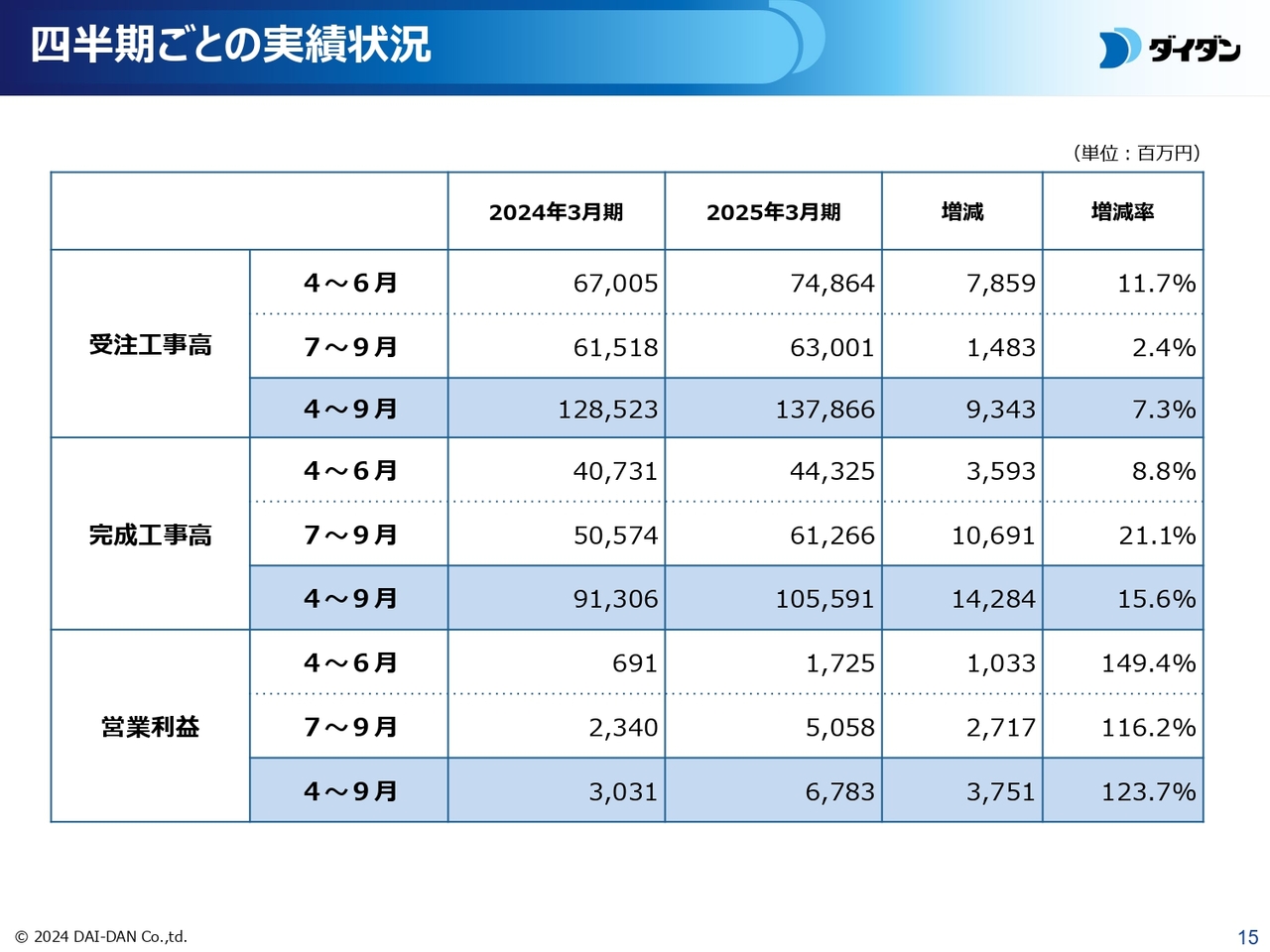

四半期ごとの実績状況です。受注工事高、完成工事高、営業利益とも、4月から6月、7月から9月と各期間で、前期に比べ増加しました。

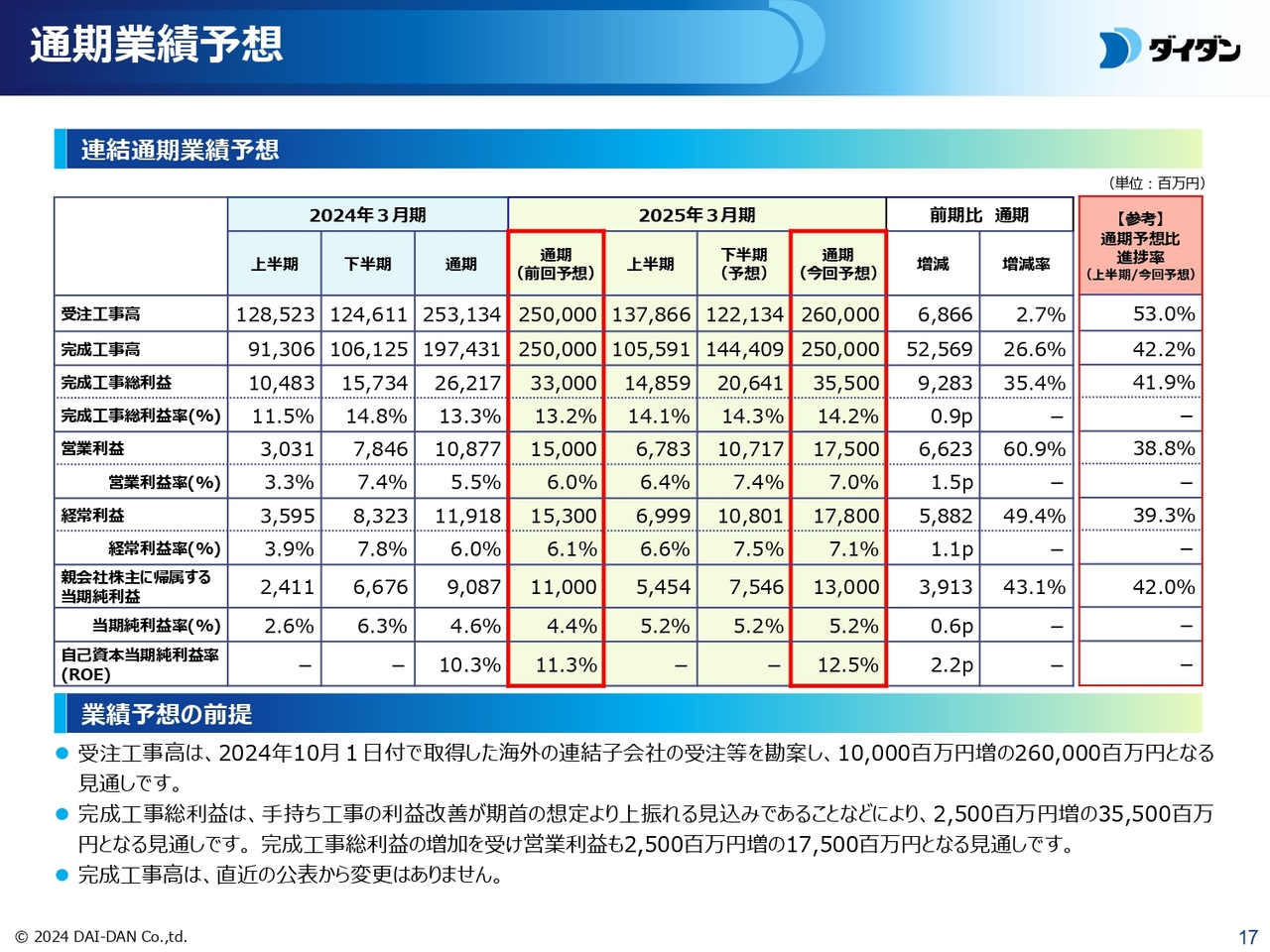

通期業績予想

当社グループの2025年3月期の通期業績予想についてご説明します。受注工事高については、2024年10月1日付で取得した海外の連結子会社の受注等を勘案し、当初予想の2,500億円から100億円増加し、2,600億円に上方修正しました。

完成工事総利益は、手持ち工事の利益改善が期首の想定より上振れる見込みであり、当初予想の330億円から25億円増加し、355億円に上方修正しました。

営業利益は、完成工事総利益の増加により、当初予想の150億円から25億円増加し、175億円に上方修正しています。完成工事高については、直近の公表から変更はありません。

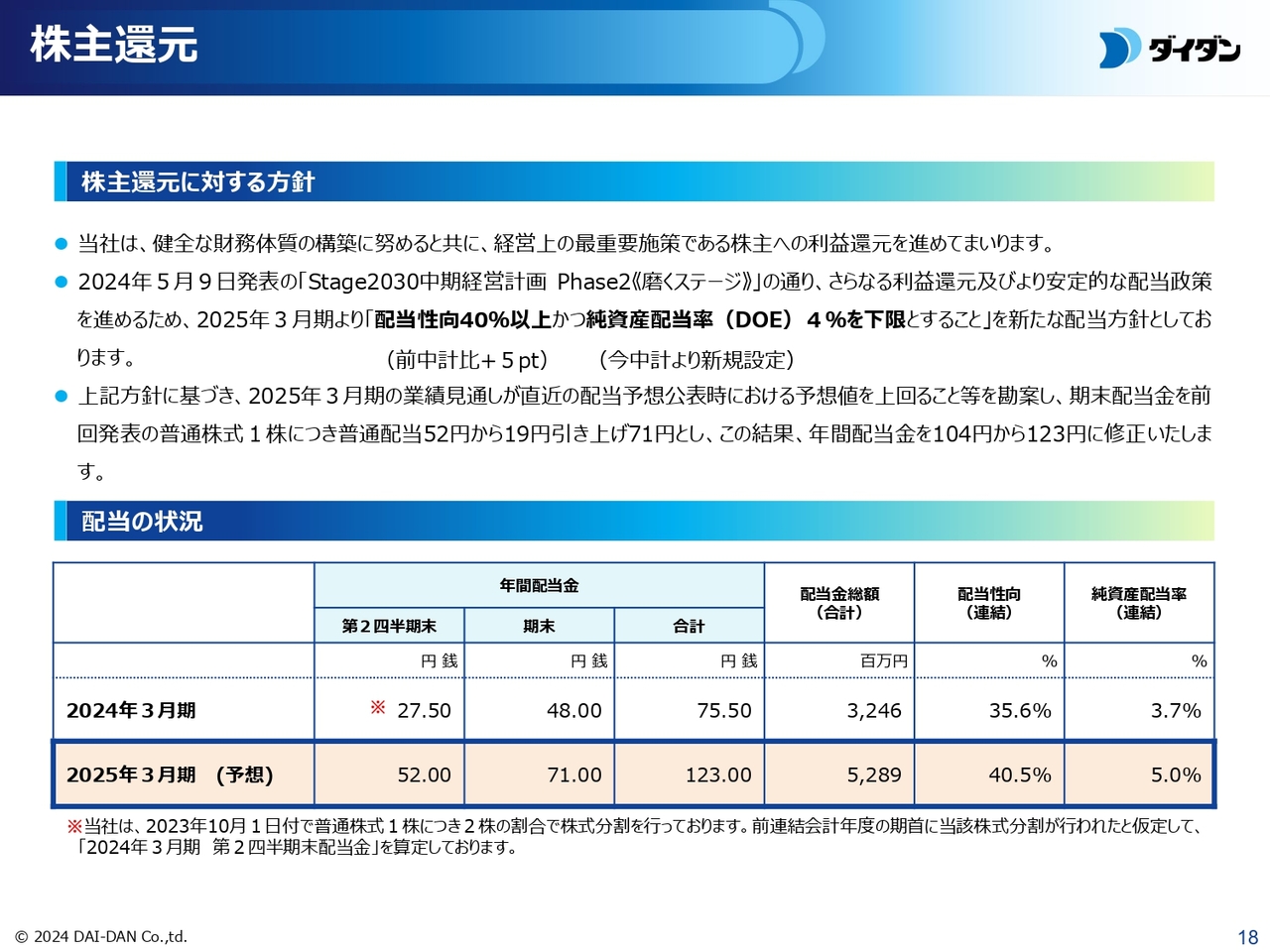

株主還元

株主還元についてご説明します。さらなる利益還元および、より安定的な配当政策を進めるため、2025年3月期より、配当性向を40パーセント以上、かつ、DOE4.0パーセントを下限とすることを新たな配当方針としています。

2025年3月期の配当金は1株につき、中間配当を52円とし、期末配当は前回発表から1株当たり19円引き上げ、71円とします。

この結果、年間配当金を104円から123円に修正します。前期に比べ47円5銭の増配となる予定です。

中期経営計画《磨くステージ》の戦略と施策

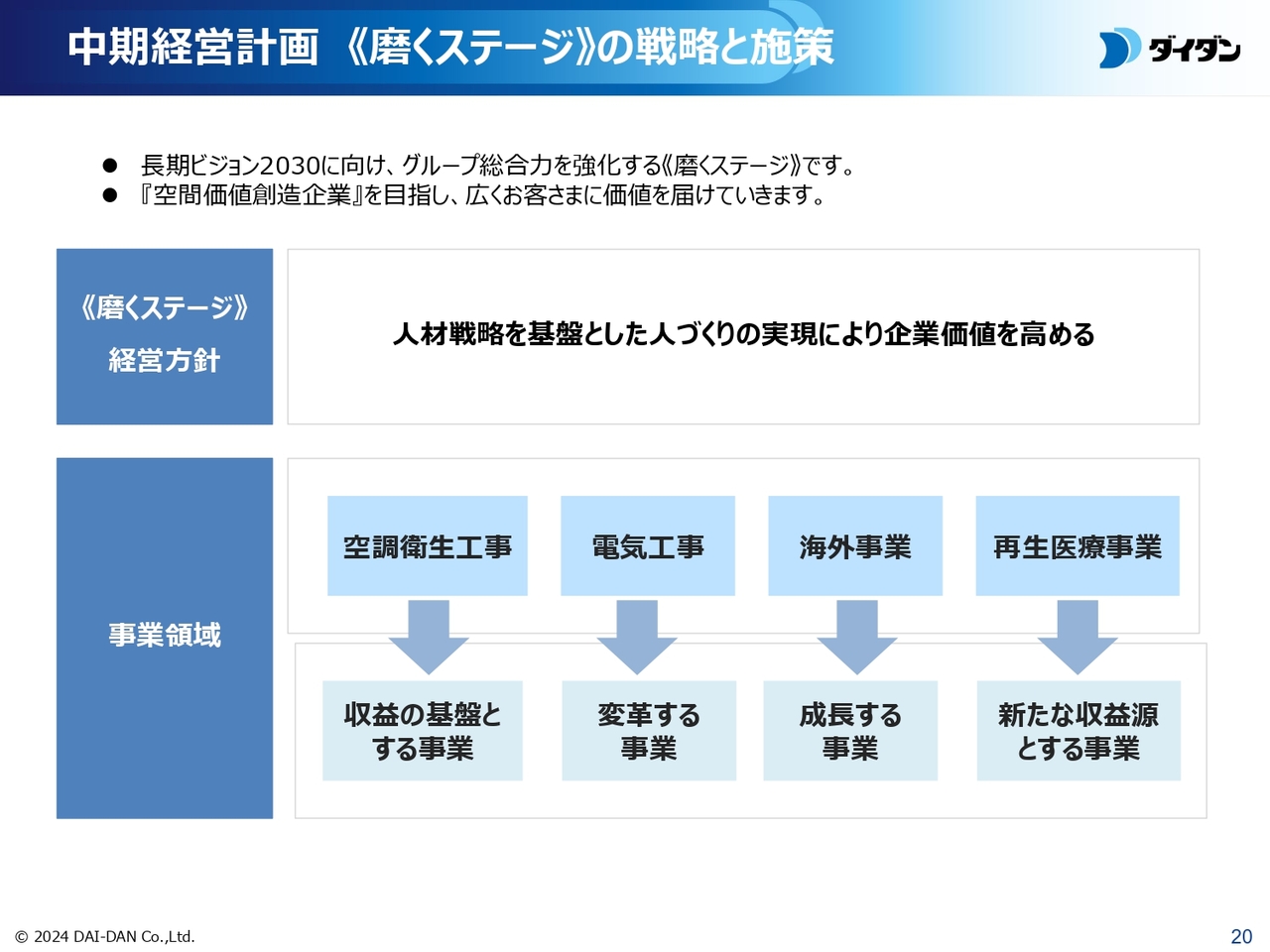

本年5月に公表の、2027年3月期を最終年度とした中期経営計画「磨くステージ」の状況についてご説明します。

「磨くステージ」の3年間の経営方針を、「人材戦略を基盤とした人づくりの実現により企業価値を高める」としました。

人材戦略とは、採用を強化すること、研修制度を見直すこと、ローテーションによって知見を高めることの3つです。これらによって個人が成長することで、企業価値を高めていきたいと考えています。

当社の事業内容をステークホルダーのみなさまにご理解いただくために、各事業で取り組むべきことを明確にしました。空調衛生工事を収益の基盤とする事業、電気工事を変革する事業、海外事業を成長する事業、再生医療事業を新たな収益源とする事業と定め、わかりやすいかたちで進めることを考えました。

各事業に関わる社員に対して、どのように進むべきか、なにに取り組んでいくべきかを明確にし、施策を実行していきます。

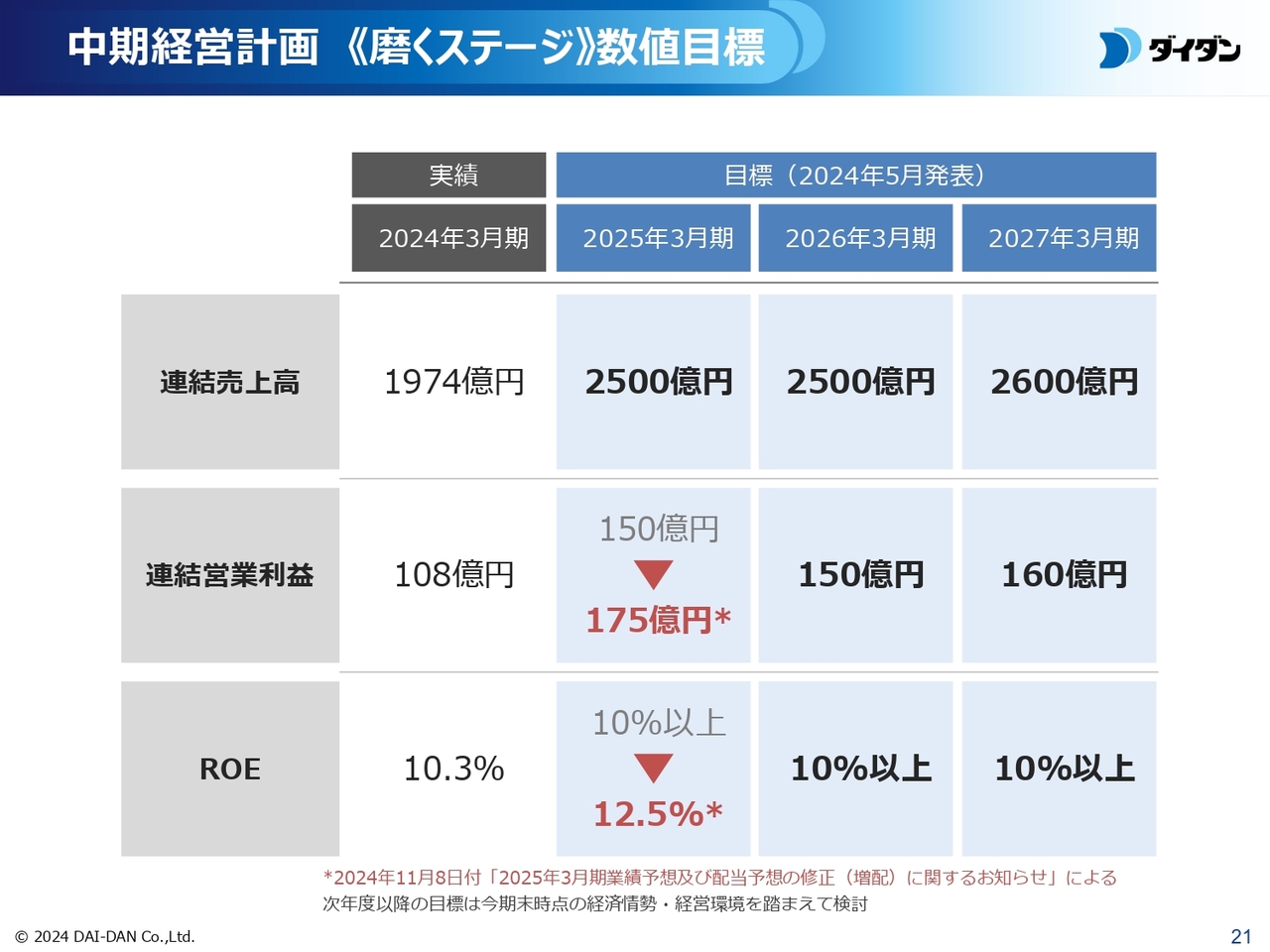

中期経営計画《磨くステージ》数値目標

「磨くステージ」の数値目標です。初年度の連結営業利益の予想を175億円に引き上げました。これに伴い、ROEは12.5パーセントとなる見込みです。

初年度の売上高は2,500億円を予想しています。2027年3月期の2,600億円まで、踊り場の状況に見えますが、こちらの要因は人的リソースの見極めです。今年度より、建設業の残業規制が始まりました。今の技術社員の陣容で仕事がこなせるのかを見極めているところです。

次年度以降の目標数字については、今年度の人的リソースの状況や、期末時点での経済情勢、経営環境を踏まえて検討する予定です。

人的資本への対応

中期経営計画の中心である、人づくりに向けた施策の状況をご説明します。従業員エンゲージメントの向上に向けて、当社の「共有する価値観」に基づく行動・成果も評価に加味する新たな人事評価制度を整備中で、来年度より導入の予定です。

従業員の能力向上に向けては、全社最適での課題解決能力を持つ人材を育成するため、ローテーションプランを制定し、来期より運用を開始します。また、従業員のキャリアアップを支援するため、研修制度の見直しを進めています。

新卒採用は近年厳しさが増していますが、採用強化を継続していきます。

空調衛生工事の施工力強化への取り組み

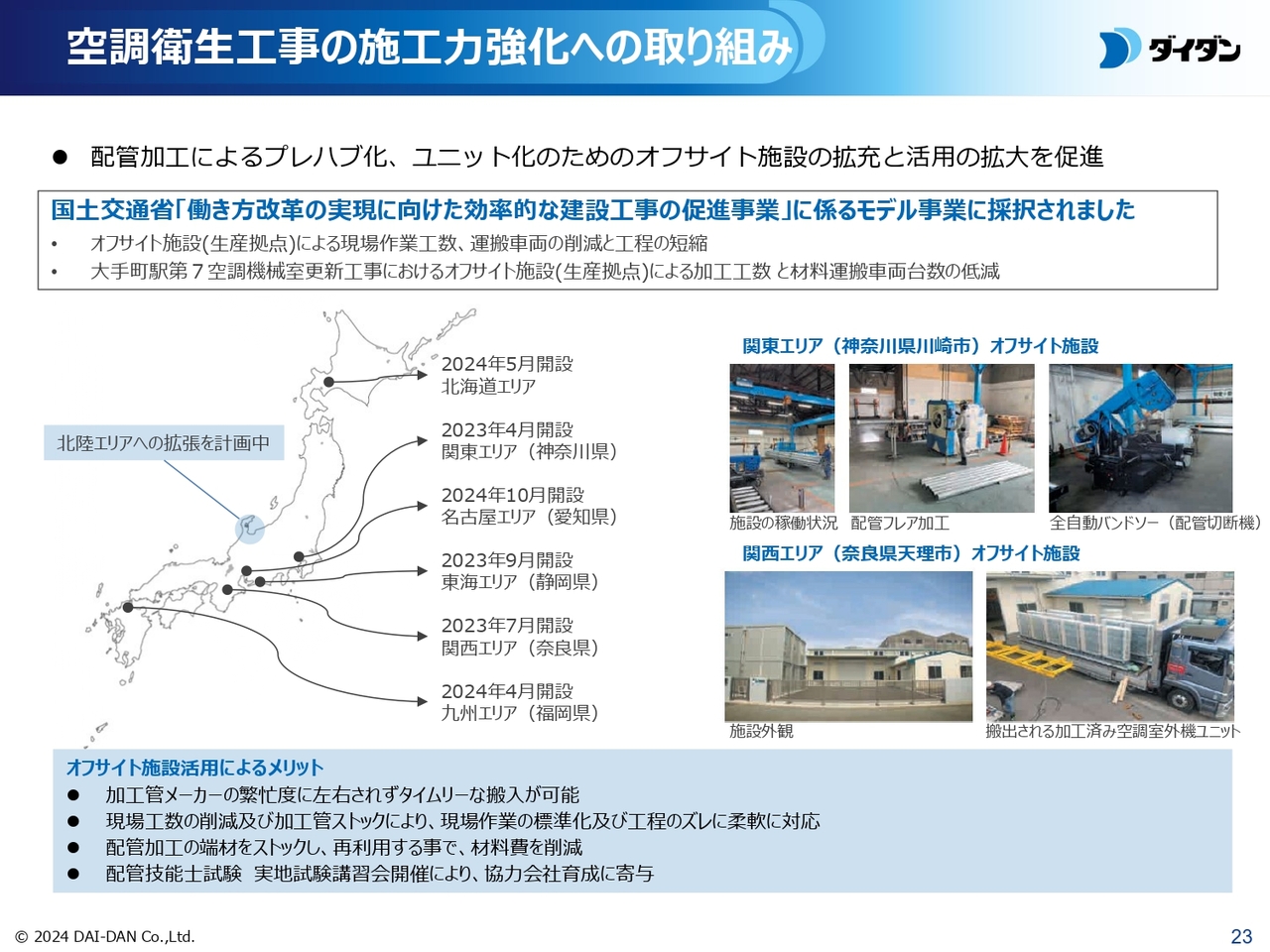

収益の基盤となる空調衛生工事の、効率化時間外労働の削減に向けて、オフサイト加工施設の拡充と利用の拡大を促進中です。

このオフサイトの取り組みは、国土交通省の「働き方改革の実現に向けた効率的な建設工事の促進事業」に係るモデル事業に、2件が採択されました。これまで、関東・関西エリアをはじめとする6つのエリアに開設してきました。現在は、北陸エリアへの拡張を計画中です。

海外事業への取り組み

海外事業への取り組みについてご説明します。成長を牽引する事業に位置づけた海外事業を加速するため、当社は本年10月1日に、シンガポールの設備工事会社Presico社の株式を取得し、連結子会社化しました。

当社の海外事業の重要拠点であるシンガポールの建設需要は旺盛であり、今後の成長も期待されます。Presico社では100億円規模の売上を期待しており、シンガポールでのシェア、売上の拡大を加速させていきます。

再生医療事業への取り組み

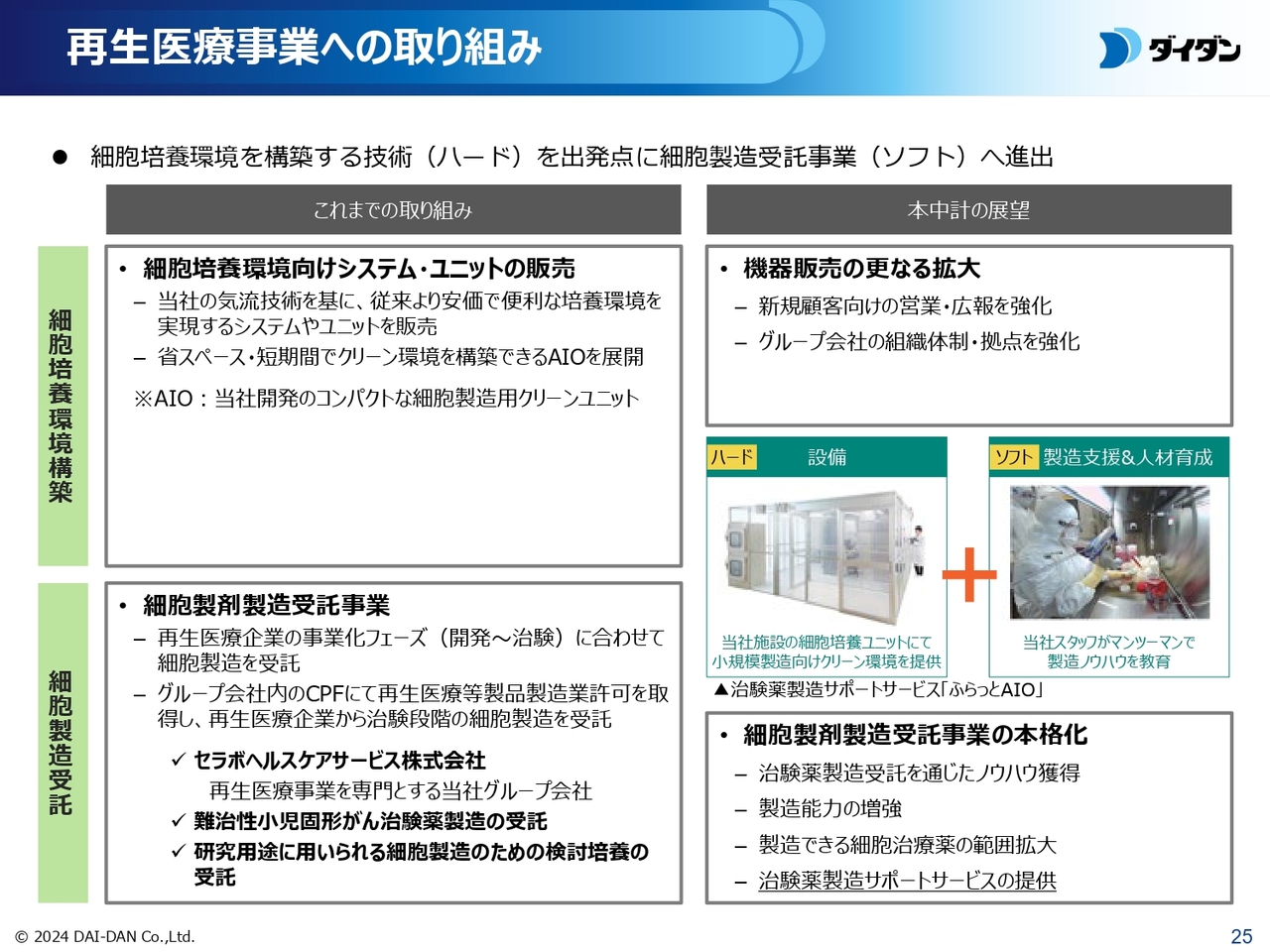

新たな収益源を目指す、再生医療事業への取り組みについてご説明します。再生医療事業は、細胞培養環境向けシステム・ユニットの販売と、細胞製造受託の2軸で事業化を目指します。

細胞製造受託は、主に細胞治験薬の製造の受託を基本として、事業拡大を目指します。また、小規模製造向けクリーン環境と、細胞製造のノウハウの両面により、治験薬製造サポートサービスを展開していきます。

これまでご説明した施策を4つの事業領域で推進し、2027年3月期の目標達成を目指していきます。

質疑応答:中期経営計画と株主還元に関する考え方について

司会者:「御社は、足元の業績好調と2025年3月期会社計画の増額修正によって、中期経営計画を前倒しで達成する確率が高くなっていると思われます。この場合、現行の中期経営計画は据え置いて踏襲するのか、場合によってはアップデートをして、新たな中期経営計画を策定するのか、考え方を教えてください。この場合、株主還元に対する考え方についても言及していただければ幸いです」というご質問です。

山中:先ほどもご説明しましたが、営業利益を150億円から175億円に増額しています。これを受けて、中期経営計画全体をさらに新たなものにするという考えはございません。もちろん業績については変更します。中期経営計画で考えた施策や方針については、今の中期経営計画で取り組んでいきたいと思っています。

株主還元については、これも先ほど株主還元のところでお話しした今回の方針である、「配当性向40パーセント以上、かつDOE4.0パーセントを下限とする」という最低ラインを変更することは今のところ考えていません。

質疑応答:当面の受注環境とリスク要因について

司会者:「足元の業績は、過去のトレンドから見て大きく上振れている印象です。国内での半導体産業を中心とした製造業による設備投資の拡大、医療関連施設リニューアル案件の好調が寄与したものと思われます。

会社側では、こうした事業環境は今後も続くと見ているのでしょうか? 当面の受注環境とリスク要因について教えてください。特に、半導体を中心とした製造業の設備投資姿勢についての見方を教えてください」というご質問です。

山中:今後の景況感というお話でしたが、この建設需要や今の引き合いの状態などを勘案しても、ここから2、3年は確実に続くものと考えています。また製造業全般でいうと、半導体については国の補助金事業もあります。国からの補助金のお話が出ていることですので、半導体については確実に続いていきますし、この波を当社もキャッチしたいと思っています。

EV車の車載用電池についても、自動車産業の中でのカーボンニュートラルということを考えると、これは排除できるものではなく、今後も増えていくだろうと考えています。

データセンターについても、当社は多くの経験をしていますし、今、引き合いも多数いただいています。

このような半導体、車載用電池、データセンターを中心とした製造業の投資をしっかりとつかまえていけるものと考えています。

その中でのリスクとしては、物価上昇や人件費の高騰による建設物価の上昇が考えられます。すでに新聞などでも報道されていますが、これによって大規模再開発の延期・先送り、また半導体の計画の延期ということも出てきています。

我々も計画の中で人繰りを組んだりしていますので、そのようなリスクは出てくると思います。しかし、これは先送りされたものであって、次の期やその次の期で出件した時にしっかりと捉えていくことが大事かと思っています。

質疑応答:施工能力の水準と今後の見方、および働き方改革の影響について

司会者:「建設業界にとっての喫緊の課題は、施工能力の確保であると思います。2025年3月期は売上高が大きく伸びる計画であり、受注高についても期初会社計画を増額修正されています。2026年3月期以降も高水準の売上高計画となっていますが、施工能力の水準と今後の見方および、今年度スタートした働き方改革の影響について教えてください」というご質問です。

山中:施工水準については、昨年度の売上2,000億円から今期2,500億円というところまでかなりジャンプアップさせているため、この施工ができるかと、人的リソースが間に合うかということをかねてより話をしていて、今期はそれを見極めている状況です。

しかし、昨年2,500億円を受注した時点で、施工が可能と判断し体制がきっちり整った状態で受注をしていますし、当社としては施工体制が大丈夫だということで判断して進めていますので、そのままなにもなければ、施工水準や人的リソースは足りるということになりますが、懸念されることとして、今期の第3四半期・第4四半期の工事量が多いということがあります。

もともとは上半期になんとか人的リソースを見極めたかったのですが、実際には第3四半期・第4四半期の繁忙期を見てみないと、なかなか人的リソースの確認ができないということです。

また2024年問題の影響も、人的リソースの見極めの大きなリスクとなっています。もともと建設の工程としては、建設工事が先行し、それが上棟されたところから設備工事が入っていくものなので、我々は全体工期の後半戦で仕事をするということになります。

2024年問題が建設工事全般に及んでいるため、建設工事の遅れによって、我々の施工時期にしわ寄せが来ているということも、リスクとしてわかってきました。

今まで当社は、2024年問題では残業規制という観点に対して、プレハブユニットを進めるオフサイト化や社内で現場の助けをするサポート部などの施策を講じてきました。しかし今後は先ほどのリスクの観点から、現場ごとの工程を見極め、しわ寄せがないかどうかを探る部署等も作らなければいけないだろうということで、現在その施策も考えているところです。

ですので、先ほどのご質問にありました、「人的リソースの見極め、これはできるんですか?」「能力は確保されているんですか?」ということに関しては、確保していると思っていますが、さまざまな要素がわかってきた中で、今期末までは見極めをしたいということです。

しかし、今後については、サポート部やオフサイト施設の拡充を行い、現場支援をさらなる人材補強とともに進めることで、施工に余力を残したかたちで、さらに売上を伸ばしていきたいと思っています。

質疑応答:第2四半期の受注増加率が第1四半期よりも鈍化している要因について

司会者:「第2四半期の受注の前年比増加率が、第1四半期の増加率と比較して鈍化しています。その要因については、すでに受注残が豊富であるため、量を追わず、選別受注を行っている結果でしょうか?」というご質問です。

山中:先ほどもお話ししたとおり、もともと当社では工期の後半戦に仕事が出てくるということがあり、その追加工事などが特に年度の後半に出てくるということになります。

この分の利益に関しては第3四半期・第4四半期で見込むことが可能ではありますが、今期は第3四半期・第4四半期についてかなりの工事高が上がり、不安定要素がまだ残っている可能性があるということで、今回の数字の据え置きとしました。

下半期の連結の受注については、昨年と同様の1,200億円プラスアルファを見込んでいます。

国内受注については、通期2,300億円程度を想定しています。国内の建設市況が引き続き好調を維持していると考えていますので、昨年並みの受注としています。

ご質問の中で「選別受注」という表現がありました。選別受注をしているというよりは、まず人的リソースの確保として人繰りを練ったうえで、その中で利益を追いかけた受注を行っていると考えています。

質疑応答:再生医療事業、ZEB事業の状況について

司会者:「再生医療事業やZEB事業に関して、第2四半期時点での定量データおよび今後の見通しについて、開示いただける範囲でアップデートをお願いします。特に、前年比および計画比ではどのような動きとなっているのでしょうか?」というご質問です。

佐々木洋二氏(以下、佐々木):こちらは、経営企画本部長の佐々木から回答します。再生医療についてですが、今期末の売上としては約5億円を見込んでいます。前年比で200パーセント以上というところですが、これは先ほどの説明資料にもありましたように、機器の販売の増加と本丸である細胞製造の受託が主な要因です。

一方、再生医療のマーケットそのものは、我々の想定よりも立ち上がりが遅れているところがあります。要因としては、新型コロナウイルスの影響で、その期間の医療関係のリソースが、新型コロナウイルス対応に重心が置かれたためと考えています。

そのような中で、我々は機器販売と細胞製造というハードとソフトの両面から展開を考えており、現在では再生医療のベンチャーの治験薬製造をサポートするためのサービスを開始しています。

治験薬のフェーズからお客さまを抱え込むことで、将来の量産品、量産細胞の受託と設備の整備、このハードとソフト両方の受注を狙っているところです。

また、ZEBに関しては、今期受注の見込みが十数件と、件数は昨年と大きな変更はない予定ですが、ZEB全体の市場としては大きく拡がっています。特に、これまで中小規模のZEBが多かったのですが、5万平米を超えるような大型のZEBも増えてきています。

一方、先ほど来、山中が説明してきたとおり、今、施工体制を鑑みて受注をしている状態ですので、特にZEBの受注を戦略的に狙っているということはありません。背景としては、ZEBに関する技術そのものがかなりコモディティ化してきているということがあります。

当社としては、自社ビルをZEBに変えることで、リアルな運用状況を把握しエンジニアリング、チューニングするという検証データを強みとして他社との差別化を図っていきたいと考えています。

質疑応答:完成工事総利益率が下期に伸び悩んでいる背景について

司会者:「完成工事総利益率が上期は14.1パーセント、下期予想は14.3パーセントと、下期は伸び悩むような印象がありますが、この背景についてうかがいたいです」というご質問です。

山中:先ほどから述べているとおり、先期受注した大型の半導体工場とEV電池工場が第3四半期・第4四半期に竣工していき、下期に最盛期を迎えるという状況です。

当然、工事には工期のしわ寄せ、安全上・施工上の品質の事故などのリスクも想定されますが、そのことがなければ、2つの案件の完成工事総利益率は特に高いので、下期にその数字も上がってくると予想します。

しかし、リスクを鑑みて現在は14.3パーセントという保守的な数字としています。第3四半期が終わった時点の状況や結果を見て、修正する可能性もあると思っています。

質疑応答:第2四半期の受注工事高に占める直接比率が過去最高となっている背景について

司会者:「第2四半期の3ヶ月だけで見た場合、受注工事高に占める直接比率が68.6パーセントと、ここ四半期の中でも過去最高になっています。この背景をご教授ください」とのご質問です。

山中:直接受注の比率については、確かに上半期で53.1パーセントと上がってきています。先ほどもお伝えしたように、大型の半導体工場や官庁の医療関連施設の受注により、直接比率が大きくなっています。第2四半期に伸びたのは、瞬間風速という見方もあると思っています。

質疑応答:直接受注・間接受注の利益率への影響について

司会者:「直接受注は相対的に採算性が高いものと推察していますが、今後、直接受注の比率が下がると、御社の粗利益率も下がってしまうのでしょうか? もしくは、直接受注でも、それ以外の受注形態でも、採算性が向上していれば、直接受注の比率が下がっても利益率に対する影響度は低いのでしょうか? ご教授いただけますと幸いです」というご質問です。

山中:直接受注は利益を押し上げる要因になるのではないか、採算性が高いのではないかというご指摘は、確かにゼネコンからの間接受注よりも高いものになると我々も思っており、それが将来のストックビジネスにつながっていくと考えています。

しかし、最近の建設需要でいいますと、施工性の良い工場も、間接受注であったとしても、データセンターも含め、利益率は確保しながらの受注を考えています。したがって、最初に受注で利益率を高めた後に工事に入っていくため、常に採算性を上げながら仕事を行っています。

直接工事の利益に対する影響度は、今のところ過去に比べて下がってきていると感じています。間接受注であれ直接受注であれ、確実に利益を得た状況で受注することを方針としています。

質疑応答:政策保有株式の純資産対比率について

司会者:「政策保有株式の純資産対比率について、従来は20パーセント以下が業界でも多く見られた水準で、御社もその水準が目標になっているかと思います。

しかし、今回の決算で清水建設が10パーセント以下にするなど、大手ゼネコンが一歩先を行く踏み込んだ施策を発表しています。このように、政策保有株式に対する認識が進化している中、御社においても早急に10パーセント以下とする方針への資本政策のアップデートを期待します。このような話題について、経営陣で議論している内容を差し支えない範囲で教えてください」というご質問です。

山中:当社も、今回の中期経営計画で20パーセント以下の目標は立てています。売却は順次進めているものの、昨今の株価の上昇などにより、現状は30パーセントとなっています。

こちらについては、どの企業と協議しながら株を手放していくか常に議論しています。現在一生懸命努力していること、20パーセント以下とする目標は変えずに取り組んでいることをお伝えしたいと思います。

質疑応答:来期の受注工事高について

司会者:「足元の受注環境を踏まえ、来期の受注工事高の規模感をどのように見ていますか?」というご質問です。

山中:最初にお伝えしたように、今期の受注工事高の修正は、シンガポールの連結子会社の100億円を上乗せしています。こちらについては、完工高が人的リソースの中でできるかを踏まえ、今のところ来期に対して受注工事高は変えていません。

どうしても期末まで人的リソースの見極めが必要ですので、今後期末の状況によって変更するか検討したいと思います。

質疑応答:手持ち工事利益改善の要因について

司会者:来期の受注工事の規模感をどう見られているか教えてください。手持ち工事の利益改善が進んでいるかと思いますが、その要因について教えていただけますでしょうか。また、採算性向上のトレンド継続性についてお聞かせください」というご質問です。

山中:手持ち工事の利益改善については、受注時に我々がどれだけの利益を見込んで受注するか、および人員配置をきちんとした上で施工に入るかが、最大の利益改善を生む要因だと思っています。

現実として、数年前までのかなり安価な受注物件にトラブル発生が多いことは、今期の経過でも見えてきています。しっかりした人繰りと、確実に利益を得た仕事を受注する今の我々の取り組みが、利益改善が進んでいる要因だと思っています。

採算性向上に対しては、今お話ししたことを今後も継続していきたいと思っています。

質疑応答:受注時採算の状況について

司会者:「受注時採算は引き続き改善傾向が続いているのでしょうか?」というご質問です。

山中:2年から3年前の状況からは確実に改善してきています。これは、原価に対する価格転嫁が認められるようになったためです。

旺盛な建設需要によって、競争環境がかなり緩んでいます。そのようなことから、今の受注環境は非常に良く、採算性もとれる受注の仕方ができています。

質疑応答:Presico社の利益率について

司会者:「Presico社について、利益率のイメージを教えてください。連結化に伴い、のれん償却が生じるなどして利益貢献が限定的になる可能性はありますか?」というご質問です。

佐々木:利益率については、年によって変動はあるものの、3パーセントから6パーセント程度と認識しています。のれんの償却は発生します。したがって、利益貢献としては、のれんを差し引いたものが当社の利益に乗ってくることになります。

質疑応答:Presico社の連結売上について

司会者:「Presico社の100億円ほどの売上高は、御社の中計売上高2,500億円から2,600億円に織り込んでいますか?」というご質問です。

佐々木:Presico社の売上については、このような企業合併というのは不確定要素もあるとの考えから、2,500億円から2,600億円の中には織り込んでいませんでした。Presico社の100億円程度の売上は、来期から連結の数字として上がってくる予定です。

質疑応答:利益増減要因の為替影響について

司会者:「資料5ページより、利益増減要因の内訳において為替影響額はどの程度ですか?」というご質問です。

亀井保男氏(以下、亀井):こちらは、業務本部長の亀井が回答します。当社の海外事業は主にシンガポールで行っています。今回のシンガポールの為替については、3月末が112円11銭、9月末が111円47銭と、64銭の円高でとどまっています。

これにより、営業利益に及ぼす為替影響は1,300万円となり、わずかにプラス側に動いています。

また、損益計算書で営業外費用7,900万円の為替差損が生じています。これは債権債務の換算によるものです。

質疑応答:財務規律の考え方について

司会者:「バランスシートについて、財務規律、例えば自己資本比率、有利子負債比率、D/Eレシオをどのように考えていますか?」というご質問です。

亀井:今期の有利子負債、短期借入金は、前期末に比べ約200億円の増加となりました。本年6月より、協力会社に対する支払条件を、資本金3億円未満の会社に対しては現金100パーセントに変更したためです。

また、工事の大型化により、立替額、運転資金がこれまで以上に必要となってきました。この事情により借入を行ったものです。

その結果、有利子負債比率は24パーセントとなりました。ただし、ネットキャッシュはプラスであり、通常の範囲と認識しています。

自己資本比率については、借入金により負債が200億円増加し、総資産も同額で増えたことから、58パーセントから53パーセントへ減少しました。

自己資本比率の財務健全性については、中期経営計画の発表のとおり50パーセント以上と考えています。現段階では、財務健全性は維持できていると考えています。

質疑応答:海外の大型プロジェクトについて

司会者:「資料12ページに記載されている海外の大型プロジェクトの研究施設の内容と、海外受注比率の具体的な目標水準について教えてください」というご質問です。

山中:海外の大型工事の内容については、バイオハザード環境を必要とするシンガポール政府の案件です。

海外受注比率の具体的目標水準については、連結で3,000億円を目指す長期ビジョンを組み立てている中で、約400億円から500億円、15パーセントから20パーセントを目標としています。

質疑応答:海外受注工事高比率の停滞について

司会者:「海外の受注工事高比率が伸びていないのは、足元で国内にリソースを多く割いているためでしょうか?」というご質問です。

山中:当社は過去に海外で大きな失敗をしたために、海外工事をかなり抑えてきました。ここ数年は海外に大きく力を入れており、約200億円に近づいています。現地にローカル社員が多数いるため、日本からリソースを割いていることはありません。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

1980

|

3,575.0

(15:30)

|

+55.0

(+1.56%)

|

関連銘柄の最新ニュース

-

02/25 20:10

-

02/24 20:10

-

ダイダン(1980) [Updated]Financial Results Material for the Third Quarter of the Period Ending March 202602/20 16:00

新着ニュース

新着ニュース一覧-

今日 18:35

-

今日 18:35

-

今日 18:34