【QAあり】リニカル、2Qは米国で大幅増収増益・欧州も回復傾向 今期は厳しい状況も来期からは徐々に回復見込み

Agenda

秦野和浩氏(以下、秦野):株式会社リニカル代表取締役社長執行役員CEOを務めている秦野です。よろしくお願いします。さっそくですが、2025年3月期第2四半期決算説明会を開催します。

今日のアジェンダです。会社概要、2025年3月期第2四半期決算の結果、経営戦略の順でご説明します。

会社概要

簡単な会社概要です。私もCFOの髙橋も、もともとは藤沢薬品で「タクロリムス(FK506)」という免疫抑制剤の開発に携わっていました。2005年に山之内製薬と藤沢薬品が合併してアステラス製薬が誕生したことを機に藤沢薬品を退職し、2005年6月7日に株式会社リニカルを立ち上げました。

経営理念の実践

経営理念です。一番重要なのは、やはり「プロフェッショナルとしての質を提供する」ことと「株主、従業員の幸せを追求していく」ことだと思っています。

リニカルの3つの事業

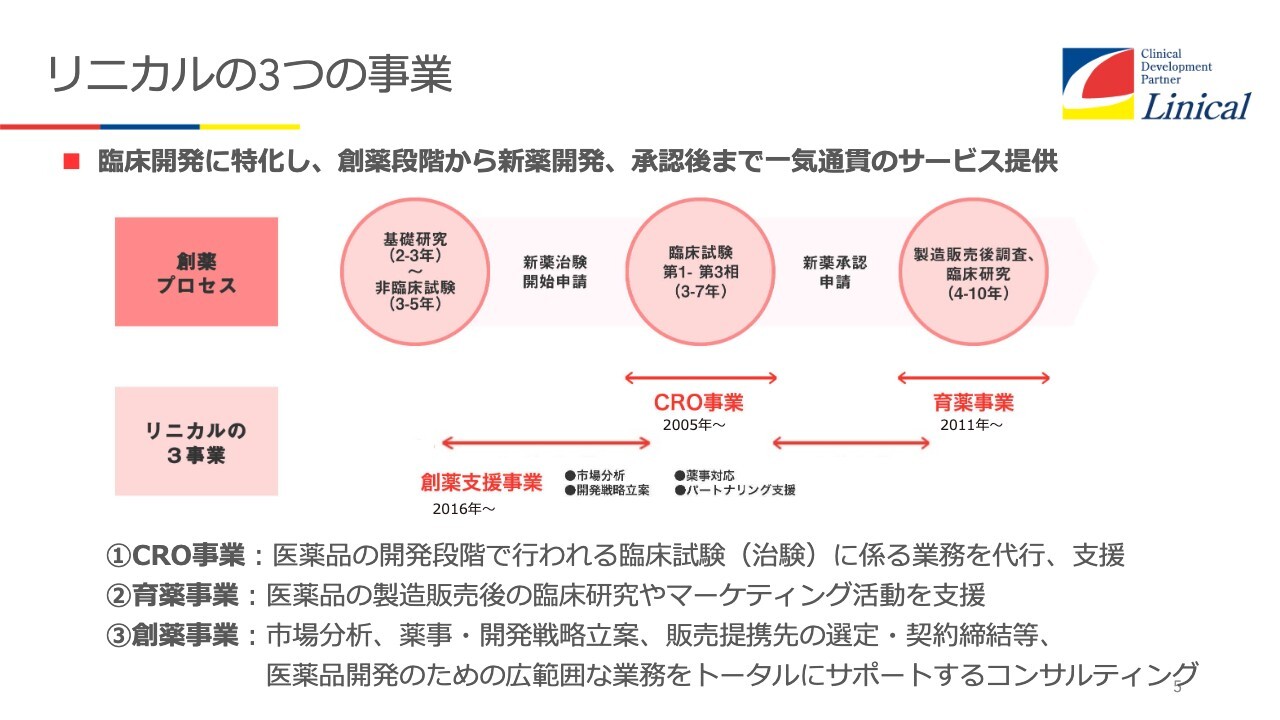

当社は主に3つの事業を行っています。まずは、研究所から上がってきた化合物をいわゆる「薬」にするまでの創薬支援事業、次に臨床試験(治験)を行うCRO事業、そして承認申請を行い、承認された後の育薬事業という、大きくこれら3つの柱で事業を行っています。

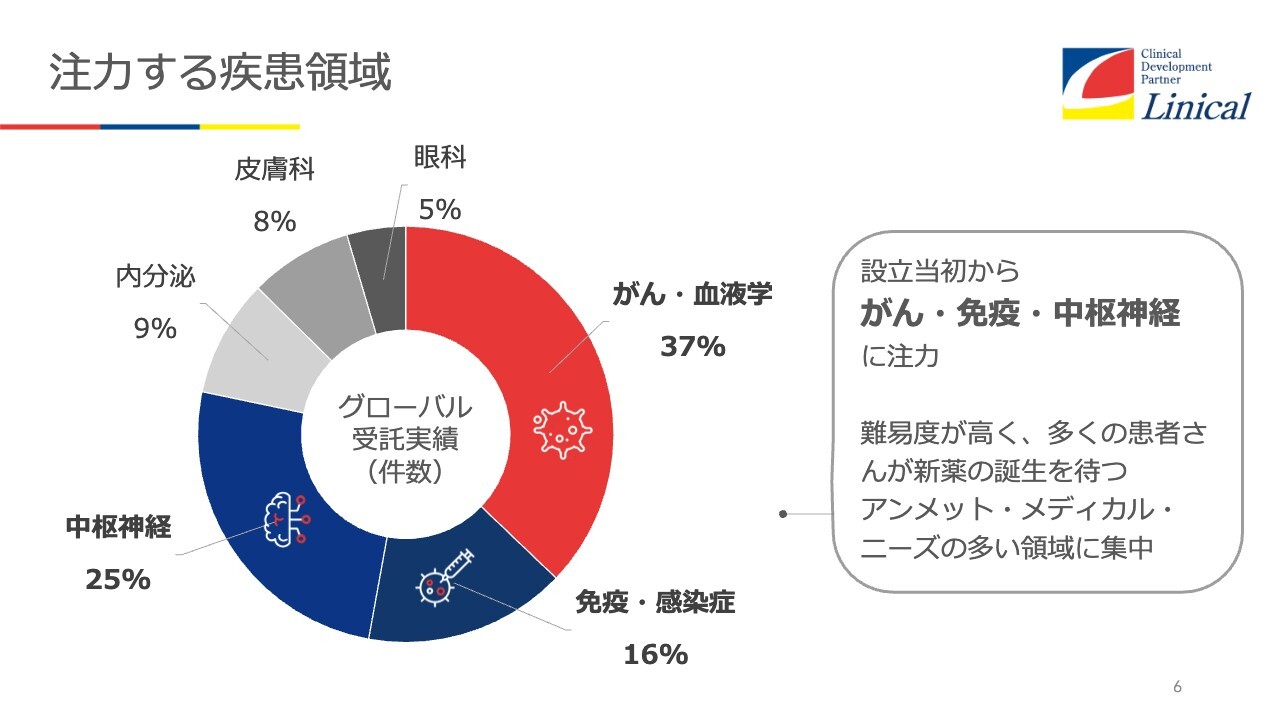

注力する疾患領域

注力する疾患領域です。オンコロジー、いわゆる抗がん剤のほか、免疫・感染症、アルツハイマー病などの中枢神経(CNS)が、我々が最も注力する領域となっています。

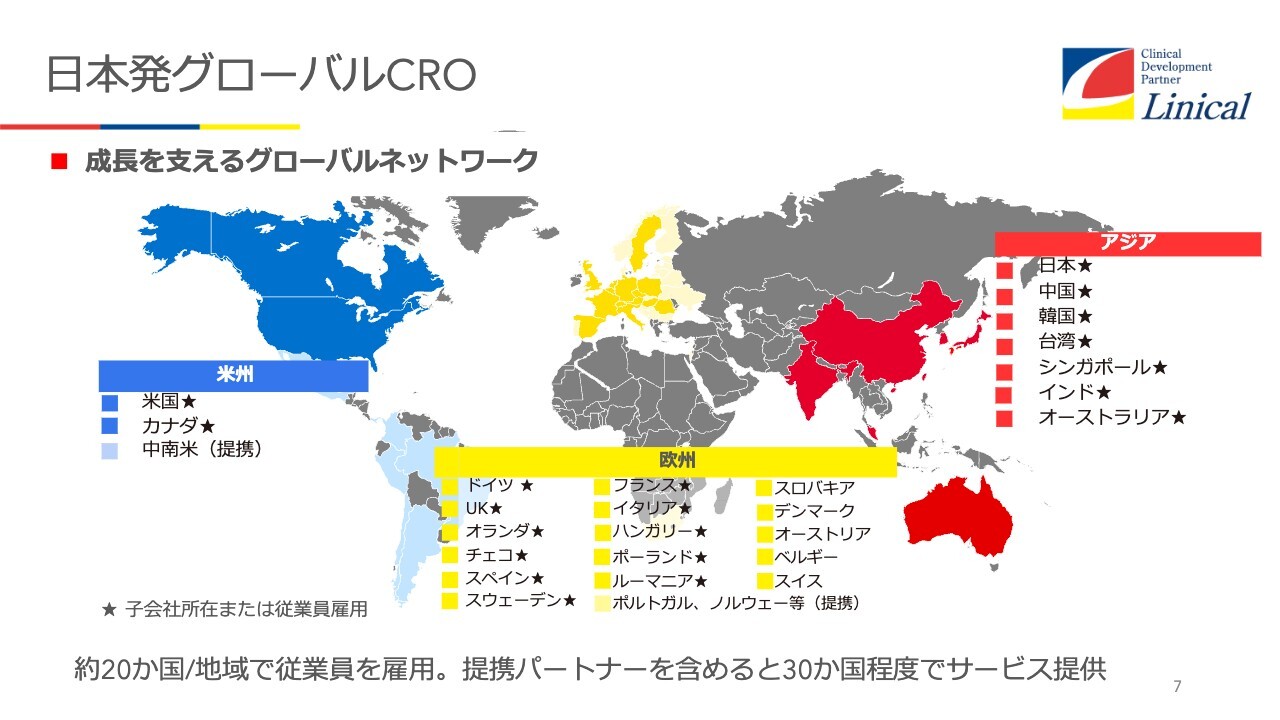

日本発グローバルCRO

日本発のグローバルCROとして展開しています。日本から世界に出て、これだけ海外をカバーしているCROは当社しかないと思います。直接カバーする地域は20ヶ国を超え、パートナーを含めると30ヶ国を超える各地域で事業を行っています。

特にアジアでは日本、中国、韓国、台湾、シンガポールに加え、最近ではインド、そしてオーストラリアには子会社を設立しました。スライドに記載のとおり、欧州ではドイツ、UK、オランダ、チェコ、スペイン、スウェーデンなど十数ヶ国に渡っています。

ただし、欧州の場合はウクライナ戦争など非常に厳しい状況がある中、選択と集中ということで、現在特に注力しているのは、ドイツ、UK、フランス、スペイン、イタリアの5ヶ国です。今後この5ヶ国を中心にどんどん事業規模を拡大させていこうとしています。

北米では米国とカナダです。カナダはまだ会社としては設立していませんが、すでに従業員がいます。全世界ではパートナーを含め30ヶ国程度をカバーする状況になっています。

直近の海外新拠点

海外の新拠点です。ニューヨークに登記していますが、主たる一番大きなオフィスはフロリダにあります。ただし、日本の製薬企業、あるいは米国の大きな製薬企業はニュージャージーに集まっているため、フロリダオフィスを閉めずに維持したまま、新オフィスをニュージャージーに設立しています。徐々にニュージャージーへ拠点を移していき、今後は米国での営業をさらに加速させていこうと思います。

また、100パーセント子会社のLinical Australia社を設立しています。オーストラリアでの治験について、今まではパートナー企業に助けていただいていましたが、今後は徐々に自力で取り組んでいこうと考えています。

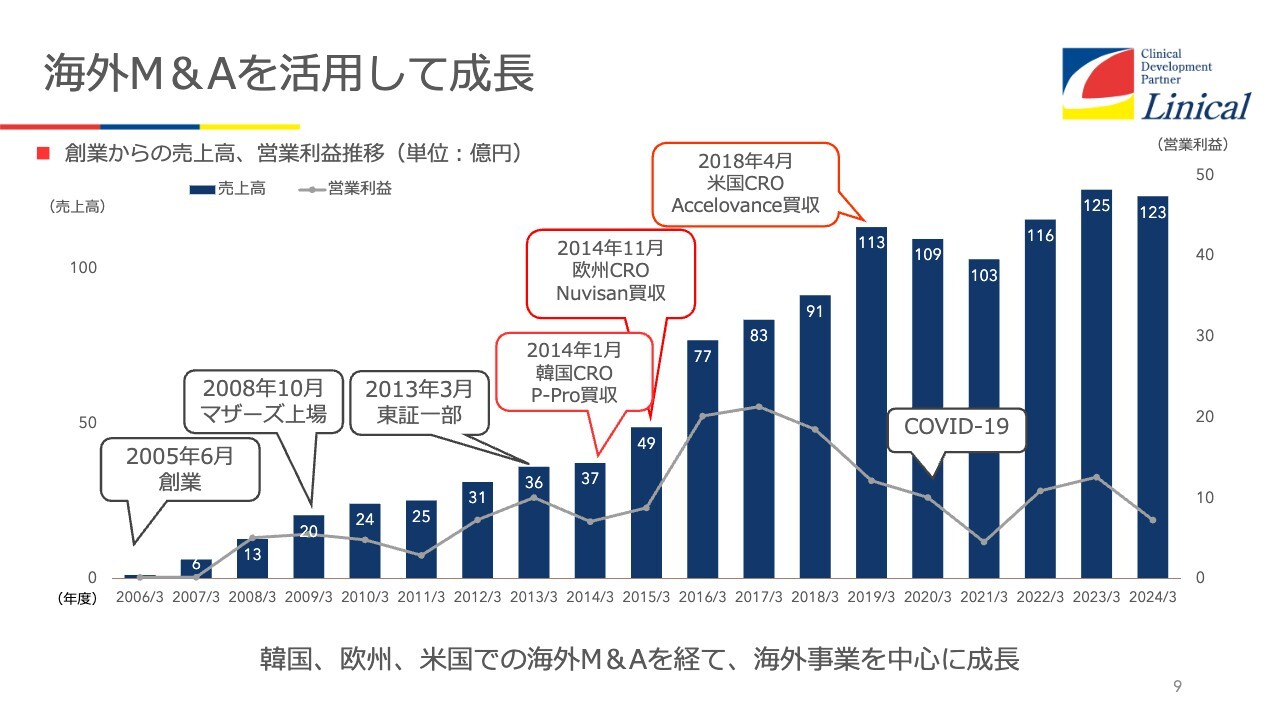

海外M&Aを活用して成長

当社は今まで、海外M&Aを活用して成長してきています。投資家のみなさまはご存じかと思いますが、韓国CROのP-pro. Korea社を買収し、欧州CROのNuvisan CDD社を買収し、さらには米国CROのAccelovance社を買収しました。新型コロナウイルスの影響を受けて利益面が下がっていますが、売上は徐々に伸ばしてきています。

ただし、今年は非常に苦しく、大きな案件が数本、薬効不足のために中止となりました。現在はそれを取り戻すべく、営業活動に従事しているところです。

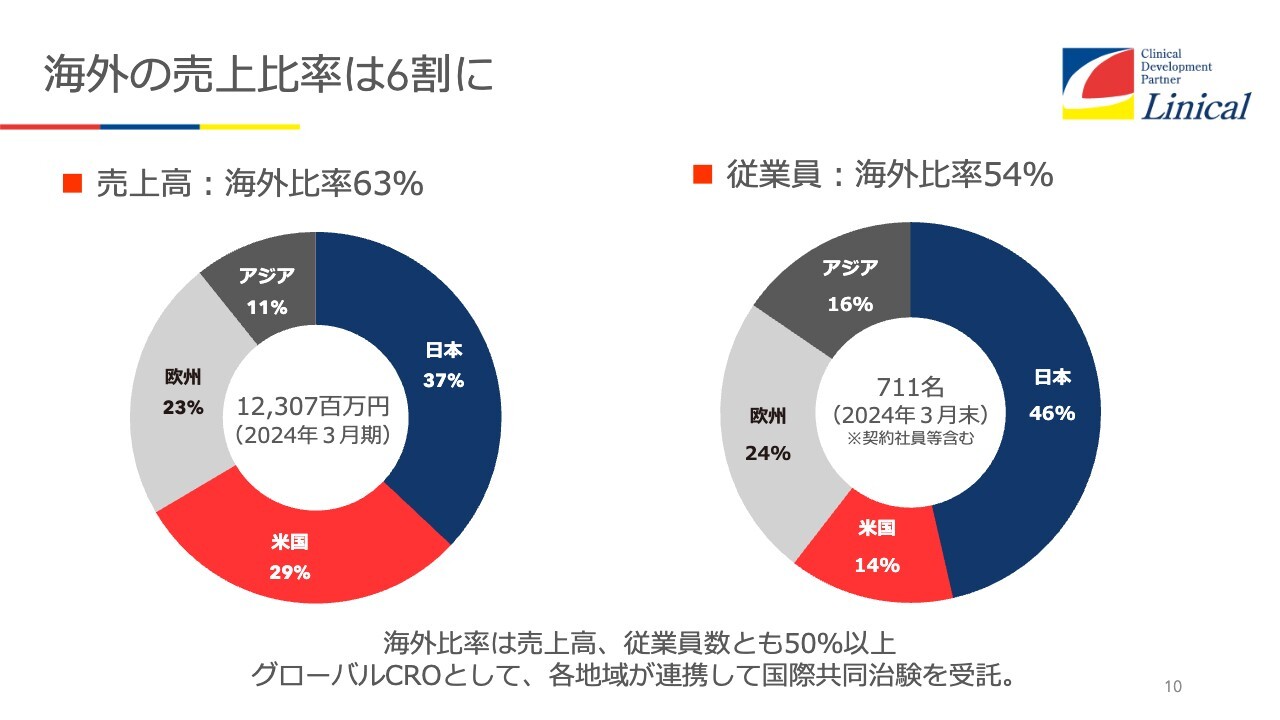

海外の売上比率は6割に

売上高における海外比率がついに6割に達しました。おそらく、最終的な海外比率は7割程度になるかと思います。日本の売上比率は37パーセントです。

従業員比率は海外が5割を超え、日本が46パーセントです。今後さらに海外比率は増え、特に米国が大きくなると考えています。

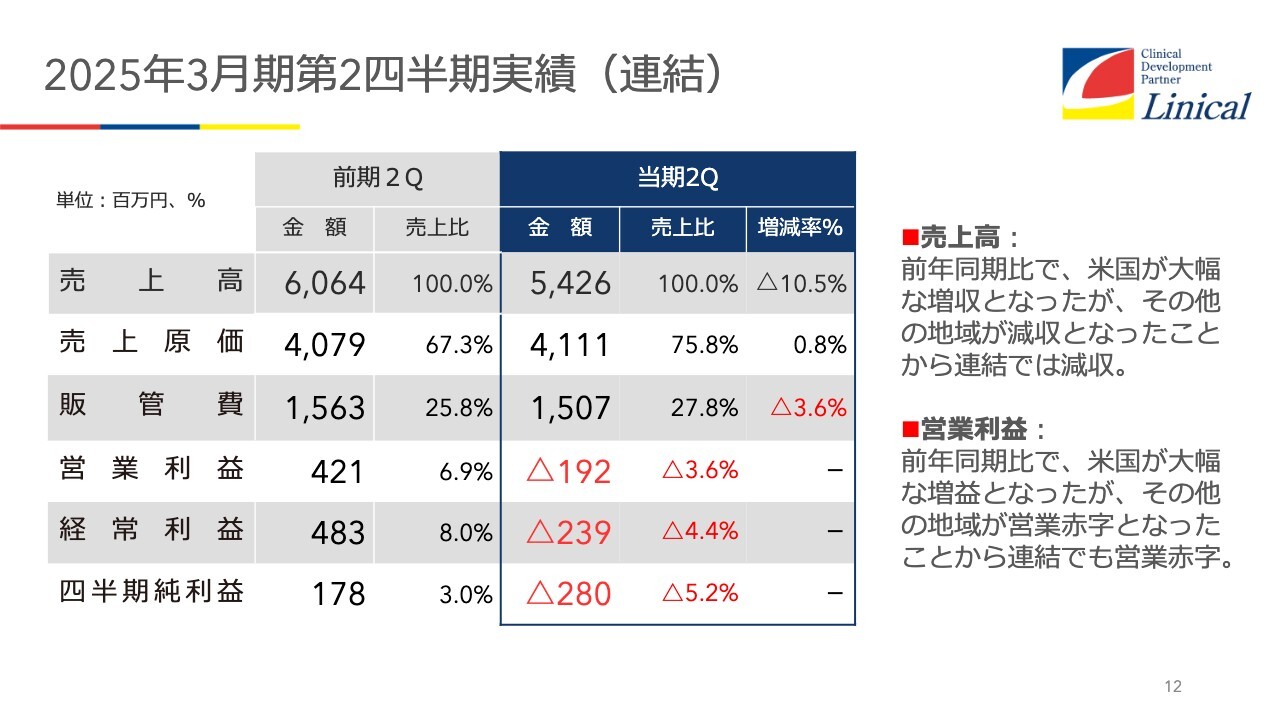

2025年3月期第2四半期実績(連結)

第2四半期の決算状況です。今期は非常に悪い結果となっています。一番の要因は、先ほどご説明したとおり、大型案件の中止が複数件重なったという最悪の状況です。

欧州はウクライナ戦争によって現在もバタバタしていますが、ようやく落ち着きを取り戻しつつある状況です。

韓国では、現在ドクターがストライキを起こしており、なかなか治験の症例が進みません。すなわちマイルストーンが進まないため、売上が計上しにくい状況にあります。

2018年に米国を買収していなければ、今このようにここに立っていることもなかったのではないかと思うほどです。一方で、米国は非常に伸びています。

2025年3月期第2四半期実績(地域別)

各地域別の決算状況です。日本は大型案件2本が薬効不足により中止になったため、売上は前年同期比29.5パーセント減と下がっている状況です。営業利益も、昨年の5億円近い利益に対し、今年は2億1,500万円の赤字となり、苦しい状況が続いています。

ただし、営業活動を推進した結果、おそらく年明け頃から大型案件2本がスタートする状況になっています。スタートすれば、来年4月には元どおりの状況に近づくと推測しています。

米国は非常に力強く、今期も前年同期比25.8パーセント増の伸びとなっています。買収してから数年間は赤字で大変でしたが、現在は十分な黒字会社になり、徐々に規模を拡大しつつあります。営業利益も4億円を超えてきている状況です。

欧州は売上高が徐々に戻りつつあり、おそらくもうすぐ単月では赤字が解消されます。さらに、欧米の協力によって欧州でも1月または3月から新規の大型案件が始まるため、欧州も来期4月以降は再び安定した状態で成長できるかと思っています。

韓国、台湾、中国についてはまだ先行きが不透明です。

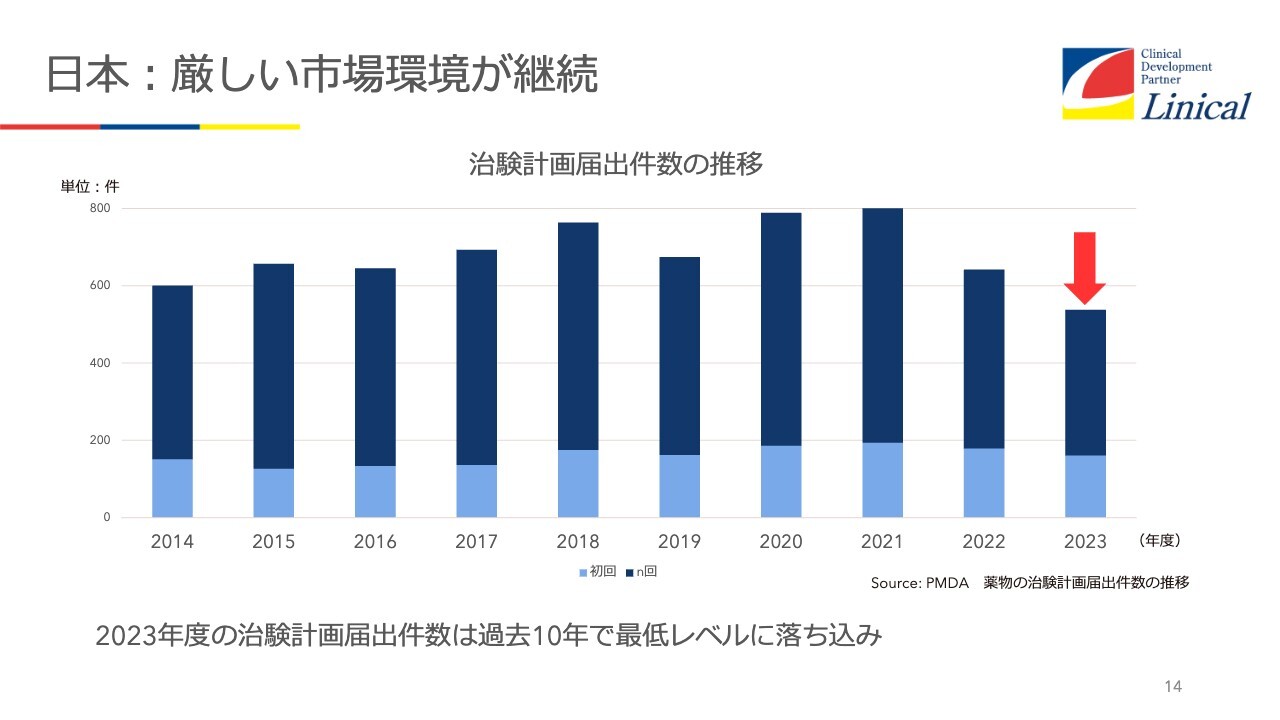

日本:厳しい市場環境が継続

日本の厳しい治験の状況についてです。みなさまもご存じのとおり「ドラッグロス」と呼ばれる状況で、日本では治験しない会社がたくさん出てきています。具体的に考えても、「オプジーボ」は承認された時の薬価と比べると、現在は4分の1以下にまで下がっています。

現在、ほとんどはバイオテックの会社が新薬を開発しているため、このようなことをされると、それらの会社にとっては世界でわずか5パーセント程度のマーケットしかない日本は魅力がないと判断され、治験の数は減っていきます。

厚生労働省もドラッグロスに対していくつかの策を講じ始めたところです。今後どこかで一定の改善が見込まれると思いますが、急激な治験の伸びは、もう日本では考えられないというのが現状です。

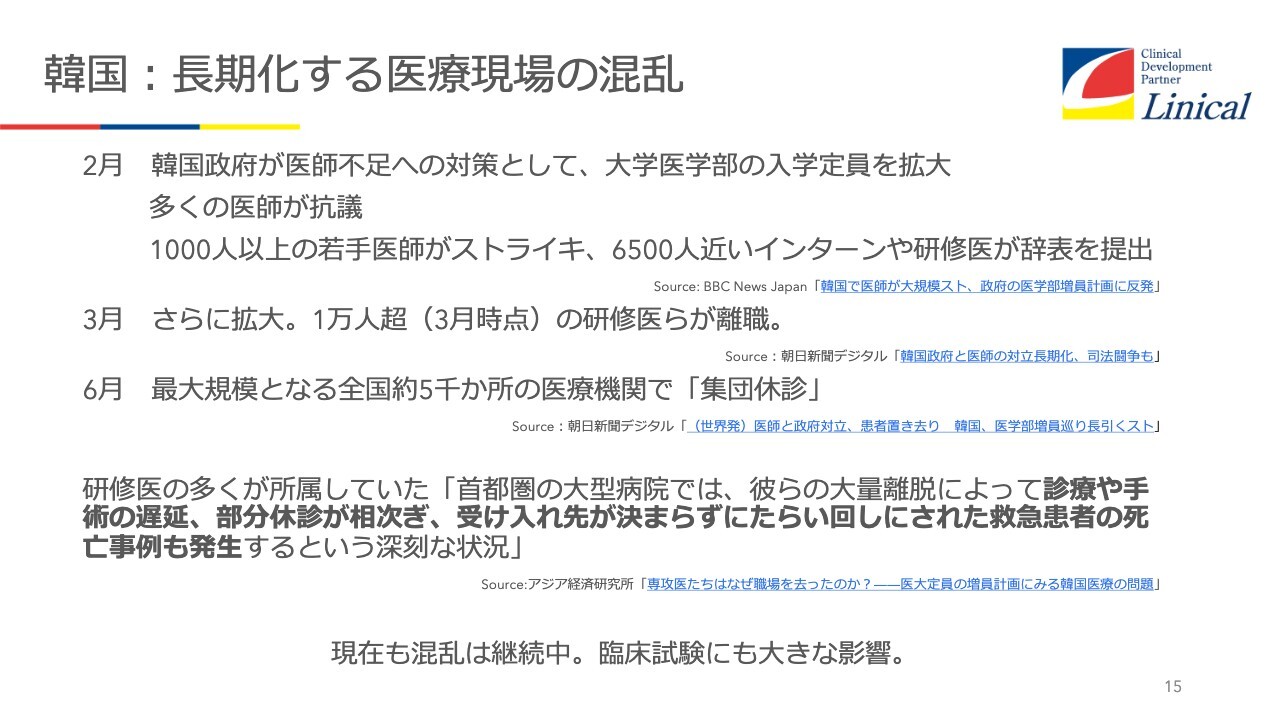

韓国:長期化する医療現場の混乱

先ほどのご説明のとおり、韓国では若手ドクターが大きなストライキを起こしています。韓国政府が医者不足の解消として医学部の入学定員を大幅に拡大することで、ドクターがストライキに入りました。

このような状況によって、現在は治験が進みません。いつ正常化するかは、まだわからない状況です。

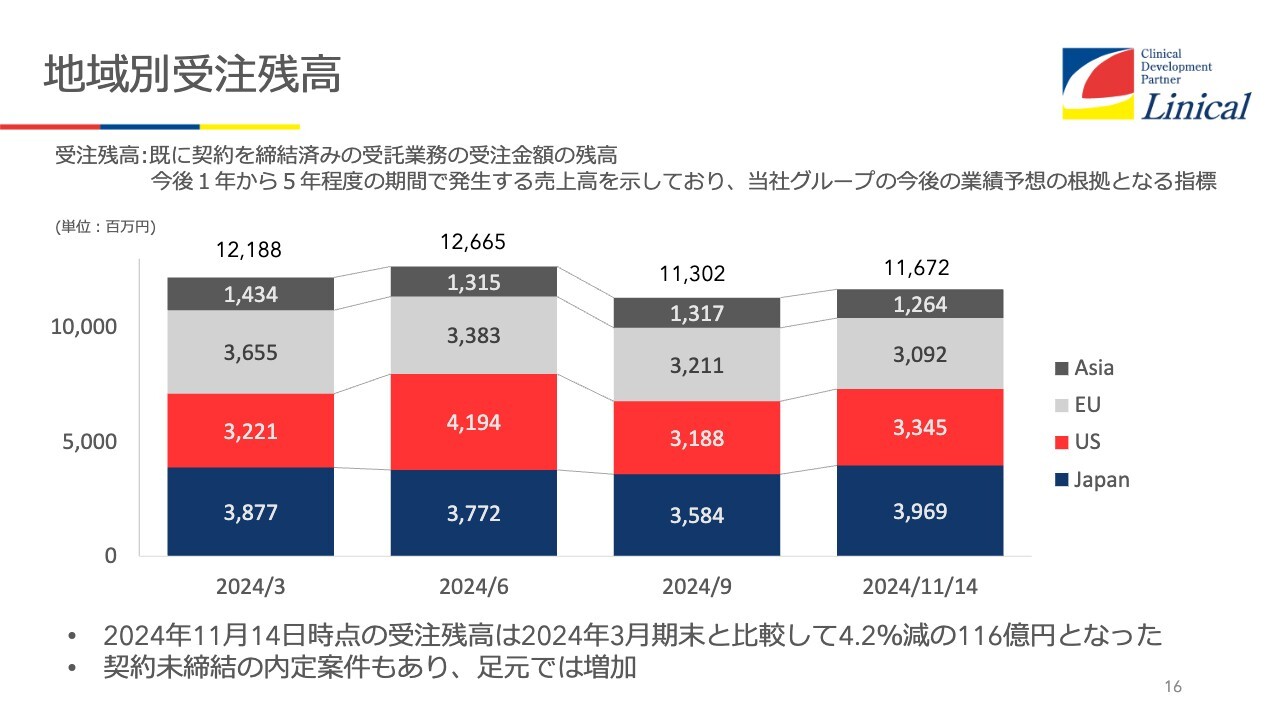

地域別受注残高

現在、地域別の受注残高は総額116億7,200万円となっていますが、つい先日までは200億円を超えるような状況でした。

現在はどうかというと、実は非常に好調です。今年4月から11月までを見ても、契約締結前の段階を我々の専門用語では「バーバルアウォード(受注内定)」と言うのですが、この契約書にサインする前の状況であるバーバルアウォードが毎月1,000万USドルを越えています。

今後は契約書にサインする状況に変わるため、受注残高は増えてくるだろうと見ています。

そして、やはり非常に強いのが米国です。また、先ほどお話ししたとおり日本でも大型案件が2本始まる予定のため、これらが入ってくれば、日本も躍進します。

欧州・米国間でも、現在は我々の米国の子会社が欧州に多くの試験を渡すようになったため、今後は欧州も増えてくるだろうと見ています。

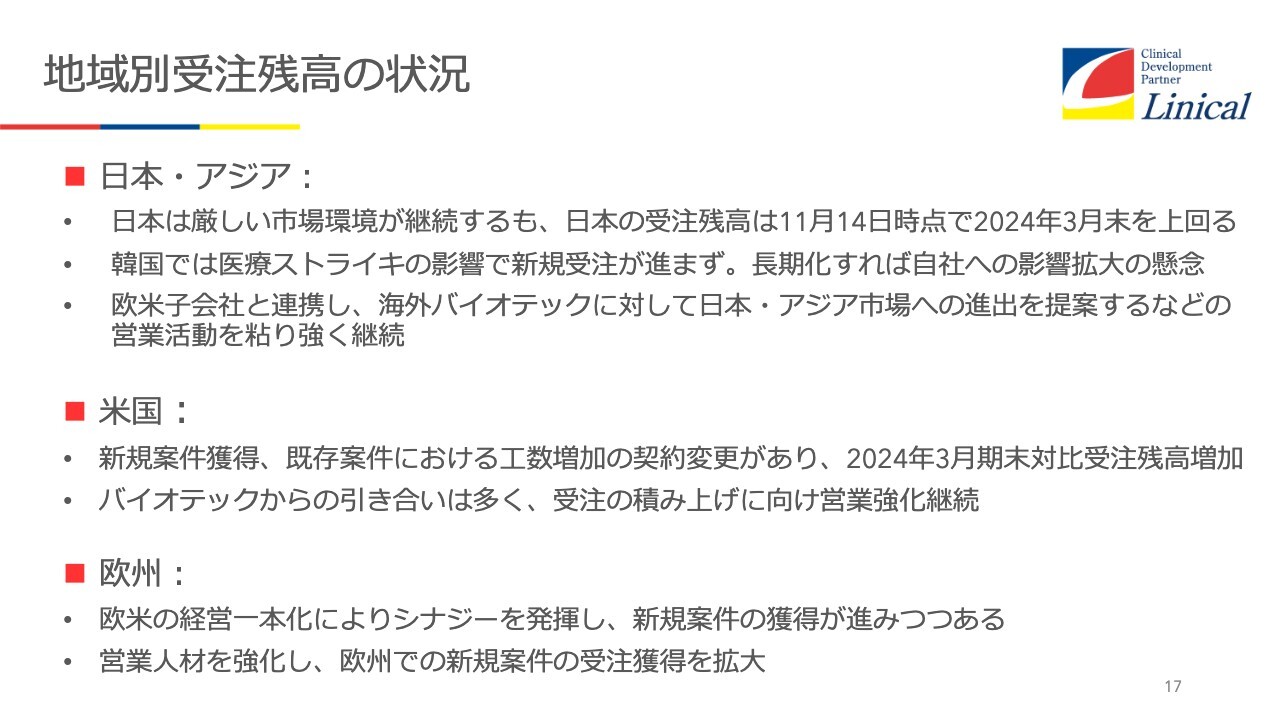

地域別受注残高の状況

地域別受注残高の状況です。厳しい状況は継続するものの、受注残高は増えていきます。特に、おそらく来月締結されるであろう大型案件が2本入ってくると、今期中止になった案件よりは若干少ない、8割程度の取り戻しにはなるかと思います。

韓国では、ストライキが長期化すればかなり厳しいと思います。

欧米は、先ほどご説明したとおり非常に活発に営業活動を行っています。特に米国では、新薬の開発が非常に活発です。米国のバイオテック企業から欧州の試験も受託し始め、各社に日本・アジアへの進出をお願いしています。

これらが回り始めれば、当社の海外子会社を通じて、日本での治験が実施可能になるということです。現在は非常に強く営業活動を行っていますので、おそらくあと1年半ほどすれば欧米のプロジェクトが日本で始まるようになると見込んでいます。

米国はかなり勢いよく伸びており、利益率も非常に高いです。さらに、現在は営業を担当してくれている部署の人員を増やしており、さらには今後プロジェクトマネジメント、あるいはCRA、いわゆる臨床現場で仕事をしてくれる人員を雇い、増やしていくところです。

さらに、バイオテック企業からの引き合いが非常に多く、最近では古くからある大手製薬会社からもどんどん引く手が出てきている状況です。

欧米の組織は、余分な部分を削ろうということで統合しました。現在はシンプルに、欧米で1つのバーチャルな会社を作り、Linical Western Regionとして経営の一本化を実行しつつあります。

その結果、新規案件の獲得においても、従来であれば米国は米国を優先して米国だけのプロジェクトを取りにいくような動きでしたが、最近では欧州もLinical Western Regionに含まれたため、Linical Western Regionすべてを含むような試験を一生懸命探してきています。

営業人材を強化し、欧州の企業の案件も獲得していきたいです。欧州にある非常に大きな製薬会社は従来のCROに若干不満があるということで、「リニカルさん、ちょっと試しにやってみてください」とお声がけいただき欧州での試験を1つ、獲得に成功しています。この結果が良ければ、今後はリピーターとして仕事を発注してくれるだろうと予測しています。

2025年3月期 通期予想

今期の通期予想です。売上高は114億6,800万円程度になるかと思います。経常利益は2億5,800万円、当期純利益は1億5,000万円程度と、今期は相当厳しい状況になるかと思います。ただし、来期からは徐々に回復していく見込みです。

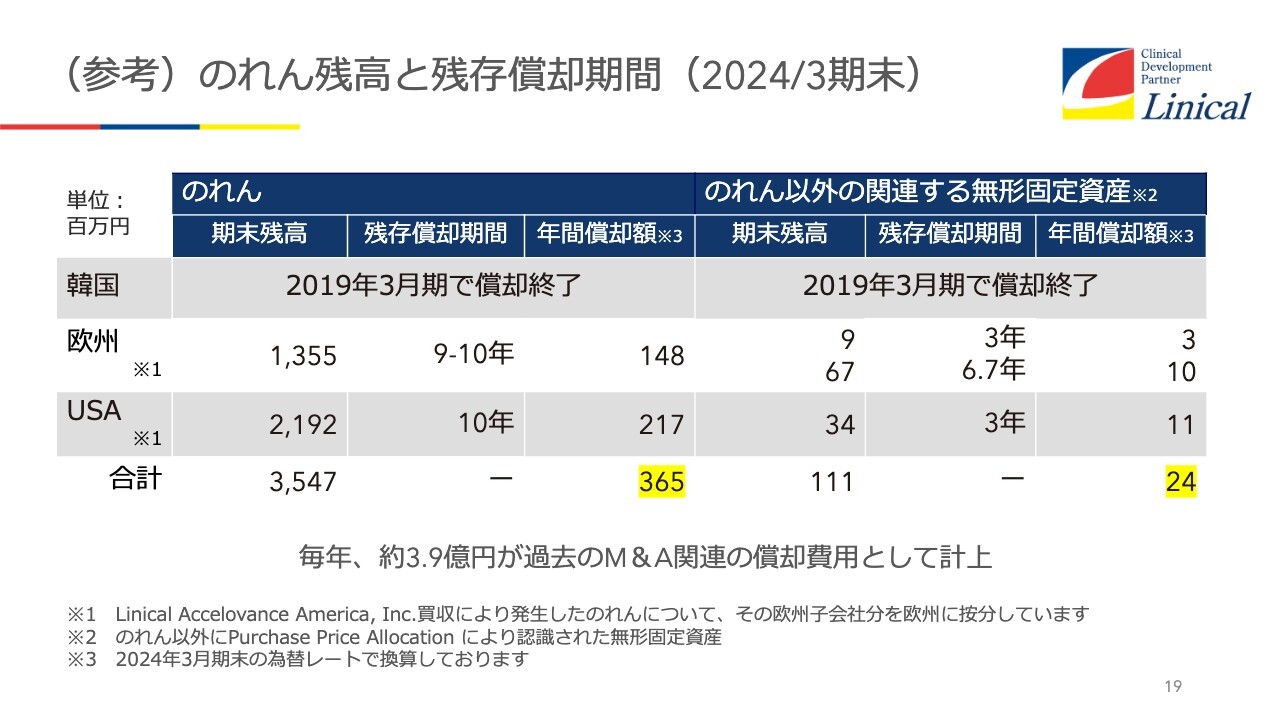

(参考)のれん残高と残存償却期間(2024/3期末)

のれんです。欧州ののれんが少し残っており、米国ののれんはまだ多く残っています。なによりうれしいのは、2014年に欧州を買収した際におそらく15億円以上の借金をしたかと思いますが、返済が11月に終わります。したがって、次の買収に向けて負担が非常に軽くなります。

また、米国についても、買収した際の借金の返済が2028年に終わるということで、残り4年もないくらいです。当然ながら余剰資金がどんどん出てくるため、近い将来、米国で買収しなければならないと目論んでいるところです。

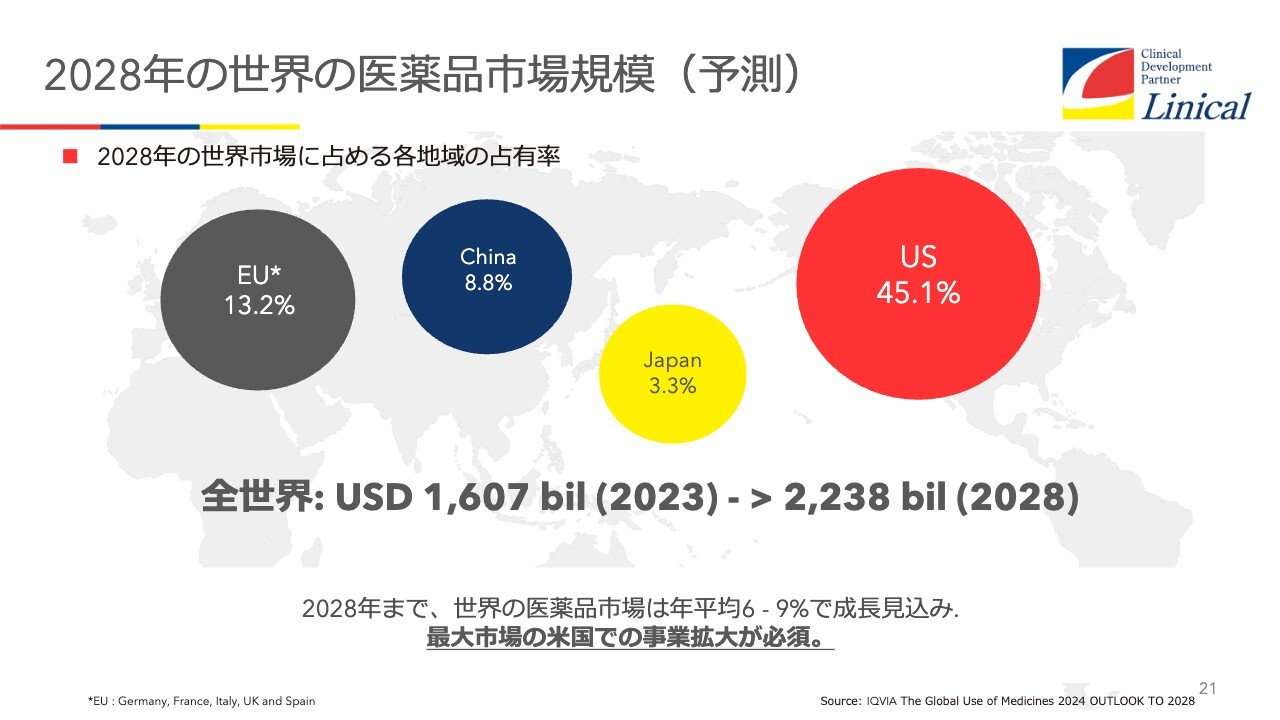

2028年の世界の医薬品市場規模(予測)

経営戦略です。2028年の世界の医薬品市場規模はスライドに記載のとおりとなっています。

日本は3.3パーセントです。ついこのあいだまで日本単体で十数パーセントありましたが、下がりに下がっている状況です。米国は45.1パーセントと、やはり非常に活発な市場となっています。

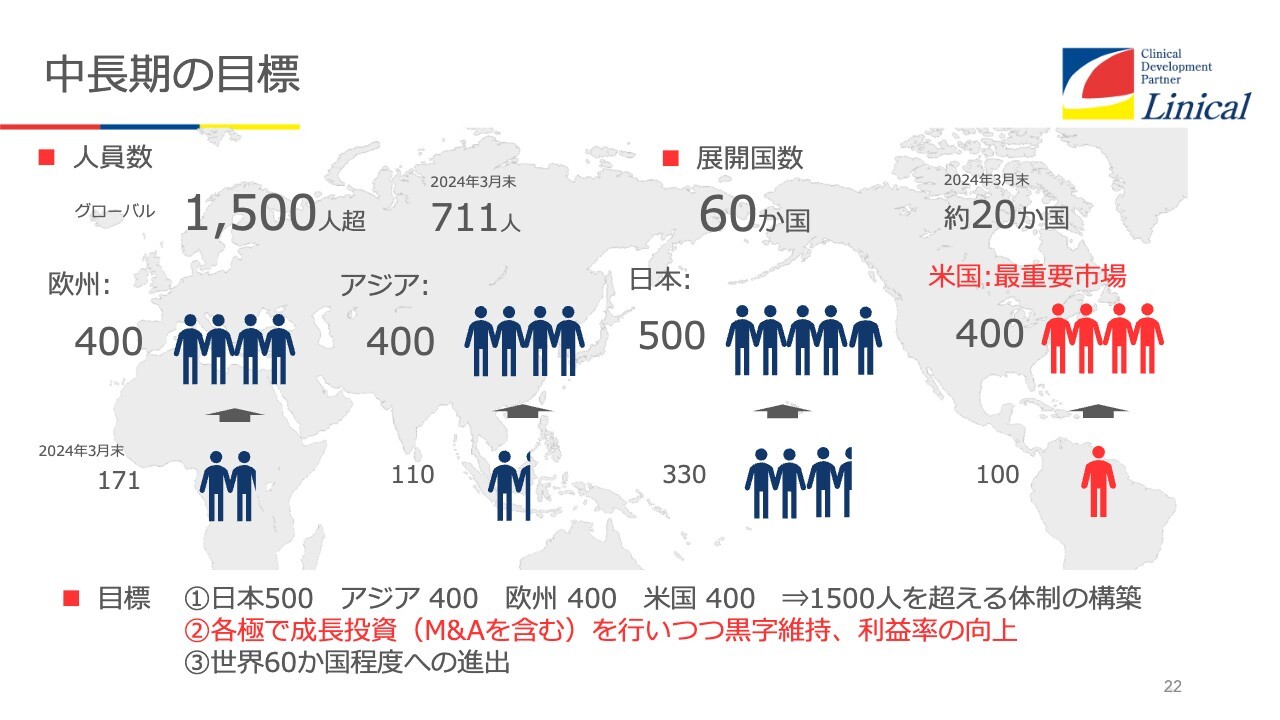

中長期の目標

これらを踏まえた、中期的な目標です。現在、米国の人員は100名ですが、なんとか成長戦略で投資を行いつつ拡大させ、もう一度M&Aを行い、まずは400名ぐらいにしたいと考えています。

また、アジアにはまだ市場の大きなところはあります。例えば、インドネシアやマレーシアなど人口の多いところです。それを踏まえると、やはりアジアも拡大する必要があります。

欧州の場合は先ほどもご説明したとおり、Linical Western Regionで余分なところをかなり削りましたので、現在171名まで減っています。しかし、冒頭にもお話ししたとおり、大きな製薬会社との取引を開始しました。これが成功すれば、欧州も400名体制まで大きくしていきたいと考えています。やはり60ヶ国ぐらいをカバーすることが非常に重要になってくると思います。

収益力の強化に向けた取り組み

収益力の向上に向けた取り組みです。1つ目は海外事業のさらなる成長です。先ほどからお話ししているように、米国をより大きくしなければならないと考えています。

やはり米国のマーケットは勢いがあり、例えば、メーカーやバイオテック企業から「提案書を出してください」とRFP(Request for Proposal)のようなものが来ますが、日本ではせいぜい月10本あるかないかですが、米国の場合は毎月30本、40本が当然のように届きます。

1つのプロジェクトの単価も大きく、5ミリオンUSドルなどは普通です。中には1本で20ミリオンUSドルに迫るようなプロジェクトもあります。直近で獲得した大きなプロジェクトは、2本で28ミリオンUSドルです。たった2本の試験で28ミリオンUSドルですので、やはり我々は米国のマーケットを中心に考えていく必要があると思います。

2つ目は顧客層の拡大です。みなさまもご存じのとおり、今は新薬の約70パーセントがバイオテック企業から出ています。このようなバイオテック企業との付き合いを非常に大事にしていかなければなりません。

我々は米国のAccelovance社を買収した時に、私の記憶が正しければ、売上高50億円ぐらいの小さなバイオテック企業の顧客があり、その会社は今も継続して当社に試験を発注し続けてくれています。そのお客さまはちょうど10年が経ち、今は売上高5,000億円となっています。

みなさまもギリアド・サイエンシズ社やアムジェン社などはご存じかと思いますが、歴史も非常に浅いバイオテック企業が、世界の売上20位以内にどんどん顔を出してきます。近年ではCOVID-19で、モデルナ社が出てきました。

そのほかにも、エーザイ社のプロジェクトのもとであるバイオジェン社など、次々と新しい会社が出てきています。ファイザー社のワクチンは確かビオンテック社が開発したものです。バイオテック企業が大きくなってきている状況です。

そのため、やはり顧客層の拡大にしっかり取り組んでいく必要があります。今、我々が古くからの付き合いのあるバイオテック企業がどんどん大きくなってきており、今後さらに多くの仕事を受注できると予測しています。

3つ目は疾患領域の拡大です。今までは非常に厳しい領域に特化していました。いわゆる死に直結するようなオンコロジー、つまり抗がん剤、免疫、あるいはQOL(Quality of life)を根本的に損なう中枢疾患などです。

今後、高齢化社会を迎えるにあたり、やはりQOLにしっかりと取り組む必要があります。拡大していきたいと考えているのは、まず、皮膚科領域です。次に、目が見えなければ人生の半分ぐらいを失ったようになりますので、眼科領域です。さらにはiPS細胞を使い、死に至るような疾患をテーラーメイドで治していくような新しい治療の領域にも拡大していきたいと考えています。

製薬会社は、例えば100万人の患者がいた場合、90万人に効く薬を出します。ところが残った10万人には効きません。そのような薬が効かない患者に対して、テーラーメイドの治療を行うことになります。

この治療に関して、iPS細胞が非常に有力な治療となっています。例えばHeartseed社の心筋細胞がありますが、心筋の細胞は一度死んでしまうともう蘇りません。心筋梗塞で心臓の細胞の一部が破壊されてしまうと、その細胞は永久に機能を停止します。ところが、iPS細胞を使うと心筋が再生し、心筋梗塞の後遺症を大幅に改善することができます。

そのほかにも、今は欧州などで実施されている脳の領域があります。交通事故等で脳が一部欠損すると、歩行中枢が奪われ、歩けなくなります。ところが、iPS細胞で歩行中枢を再生すると、再び歩けるようになります。このようなことが、今後iPS細胞によって可能になります。

我々もテーラーメイド医療にしっかりと取り組んでいきたいと考えており、Heartseed社を含めて再生医療に関する治験を実施しています。

01 海外事業の更なる成長

1つ目の海外事業のさらなる成長についてご説明します。米国については先ほどからお話ししているように、2028年に借入金が全額なくなることを考えると、その手前でそろそろターゲットを絞り、M&Aに向けた活動を加速させていく必要があると思っています。

欧州については、米国の経営を一本化しましたので、今後は体制を強化します。大手製薬会社からの仕事を受けるようになってくれば、さらに人員も増やしていきたいです。特に、冒頭にお話ししたUK、ドイツ、フランス、イタリア、スペインの5ヶ国に投資を行い、さらに大きくし、強くしていくことを目指しています。

また、アジア太平洋(APAC)においては、まずオーストラリアに拠点を設立しました。今までオーストラリアに入った治験においては、我々の責任でオーストラリアのパートナーを使い、しっかりと実施するという孫請けならぬ孫出しをしていましたが、今後は徐々に自社で実施していくことを目論んでいます。

特にオーストラリアは、治験届の手続きが簡単です。日本や米国は非常に厳しいのですが、初めて人に投薬するような場合の試験に対して非常に寛大です。また、バイオテックの会社に対しては、税制面で大きな優遇サービスがあります。

ここ直近でも、日本の会社から4、5本のRFPをいただき、規模は小さいものですが、すべてにオーストラリアが入っています。やはりオーストラリアは、今後このようなFIH(First In Human)ということを勘案すると、非常に重要です。

さらにオーストラリアは南半球にあります。例えば、インフルエンザやCOVID-19などの感染症は、基本的には冬に流行すると考えられます。日本が夏であれば、欧州は夏、米国は夏、オーストラリアは冬ですので、1年間通じて感染症の治療薬の治験ができる利点もあります。

そのため、今回はオーストラリアですが、今後はラテンアメリカやアフリカも視野に入れ、南半球への進出を拡大していきたいと思います。

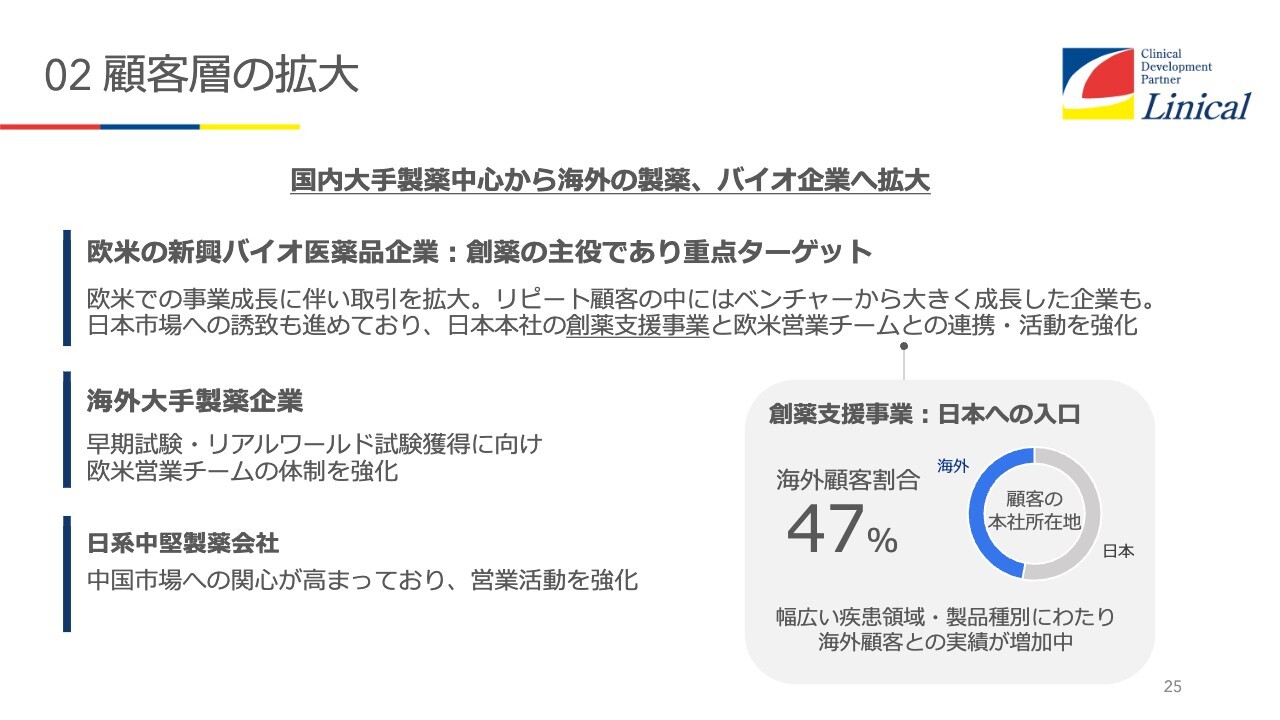

02 顧客層の拡大

2つ目の顧客層の拡大です。先ほどからお話ししているとおり、今、創薬の主役はバイオテックの会社です。日本ではまだバイテックの会社はそこまで大きくはなっていませんが、ギリアド・サイエンシズ社やアムジェン社をはじめ、製薬会社を押しのけ、世界では売上の上位20位に入ってくるまでに急成長しています。

日本に新薬を1本持ってくる場合、日本でのストラテジーや日本での規制などについて、しっかりとアドバイスをする必要があります。そのため、この創薬支援事業と、欧米の我々の営業チームが連携し、日本の市場へ向けて、新薬を誘致してくる活動を強化しています。これについては、あと1年半ほどで大きく実を結ぶと思っています。

次に海外大手製薬企業です。これは、いわゆるリアルワールド試験獲得です。今後、過去のデータなどをうまく抽出し、AIなどを活用した臨床試験などが行われていきます。今、当社でもAIを使った臨床試験に取り組み始めたところです。

このような動きはやはり米国がいち早く入っていますので、我々も米国の実施方法を参考にしながら、海外大手製薬企業も取り込んでいきたいです。

欧州では大きな製薬会社を獲得しました。また、日本でももちろん大きな製薬会社との付き合いがたくさんありますので、そのようなところに新たなものを提案していきたいと思います。

そして、日系中堅製薬会社です。中国への関心が再び高まってきていますので、Linical China社を中心とした営業活動をしっかり進めていきたいと思います。

我々の創薬支援事業では、もう半分が海外のお客さまとなっている状況です。

03 疾患領域の拡大

3つ目は疾患領域の拡大です。先ほども少し触れましたが、がん、中枢神経(CNS)、免疫領域は、従来当社が得意とするところです。また、高齢化社会でニーズの高まる眼科・皮膚科領域を強化していきます。そして、先ほどお話しした、iPS細胞による再生医療などへの取り組みをしっかり進めていきます。

スライドにも記載しているHeartseed社の国内第I/II相治験を支援しております。

04 サービス領域の拡充

4つ目はサービス領域の拡大です。創薬支援事業にもしっかり取り組んでいきます。製薬会社で非常に長い経験を持っている人を集め、さらにそこに若手をつけて育成しながら、創薬支援事業がしっかり進められる体制を作っていきます。

これにより、非臨床試験から臨床試験へ移行するステップを少しでも早く、正確に進めていくことが、やはりサービスの拡充になると思っています。

また、データマネジメント・統計解析として、今まで当社はスペインにデータセンターを持っていましたが、やはり時差がありますので、現在は韓国に新たに立ち上げています。これにより、欧州と韓国にチームがあることになりますので、基本的には、時差をあまり問題視することなく、データマネジメントや統計解析が行えるようになると思います。

自社にない機能については協業先を拡大します。今は日本のみならず、米国、欧州でもパートナーと契約を結び、特に分散型臨床試験(DCT)と言われるものに関して対応していくことになっています。

また、再生医療等製品の開発のCMCについても、我々の自社とパートナーと協力し、外部専門家も含め、しっかり拡充していきます。サービスを拡充していくことで、売上等をしっかりと築いていこうと思っています。

ありたい姿

ありたい姿についてです。私はいつも社内でも話をしますが、我々は決して、グローバルの競合他社のような、「The Biggest」を目指すような会社ではありません。

ただし、「オンコロジーといえばリニカルさんだよね」「iPSといえばリニカルさんだよね」「アルツハイマーといえばリニカルさんだよね」と、スポンサーの会社から言われるような会社になりたいです。やはり、そのようなものに注力して取り組むことで、業界で最高の収益性にフォーカスしながら、利益を追求していきたいと考えています。

したがって、私は社員に「我々は『The Biggest』を目指すのではないですよ。『The Strongest』を目指すのですよ」と話しています。今後も「The Strongest」を目指し、がんばっていきたいと思います。

質疑応答:複数の大型案件が中止となった背景について

司会者:「足元では非常に厳しい状況ですが、複数の大型案件の中止が重なったのは偶然でしょうか? それとも、業界として構造的な問題が背景としてあるのでしょうか?」というご質問です。

秦野:今回の大型案件の中止は、中間解析においてエンドポイントをクリアできない見込みとなったためで、業界としての構造は関係なく、ドラッグパワーが不足していたことが主な要因となっています。

質疑応答:米国大統領選挙の影響について

司会者:「米国で大統領選挙がありましたが、製薬業界へのマイナス影響も若干懸念されているようです。御社に対する影響は顕在化しているものがあるでしょうか? 今後の見通しをお聞かせください」というご質問です。

秦野:次の大統領は、自国の産業の育成や保護を考えている方ですので、今まで以上にバイオテック企業に資金が回るのではと考えています。また、為替もおそらく円安方向にさらに振れると思われますので、米国での販売が中心となっている我々にとっては追い風になるのではないかと考えています。

質疑応答:米国を中心に需要が活発化している背景について

司会者:「米国を中心に需要が活発化している背景を教えてください」というご質問です。

秦野:もともと米国はマーケットが大きく、世界の製薬市場の45.1パーセントを占める予測です。先日も台湾のバイオテック会社から大きな案件を1つ獲得したのですが、実施国については、日本も中国も韓国も含まれておらず、米国と欧州でした。

やはりマーケットの大きさにまず目が向きますし、米国のFDA(規制当局)は非常にロジカルでリーズナブルなサジェスチョンをしてきます。薬価についても、日本のような公定価格ではないので、高い薬価が見込まれます。このような理由で、どの会社さまも、まず米国で実施しようということになるのかと思います。

質疑応答:欧州の案件獲得の背景について

司会者:「欧州のビッグ・ファーマの案件を獲得したということですが、御社は以前から欧州に進出していたと思います。ここに来て何か変化があったのでしょうか?」というご質問です。

秦野:欧州の会社というのはイタリアの会社なのですが、100年以上の歴史があるビッグ・ファーマで、当然、臨床開発はグローバルCROを使われていたと思います。そのような大きなCROがオーバーフローすることはおそらくないと思われますので、やはり何かしらの不満があったことが考えられます。

当社は小さいですが、質の高さにおいては名前が売れていますので、先方から「どうですか、やってみませんか」とお声が掛かったと聞いています。

実際にコンペティションに参加し、当社の提案が非常に良いということで獲得につながったというのが、ストーリーになります。

問題を抱えているのは、決してその会社だけではありません。ほかの大手の会社の中でも、やはり我々ぐらいのサイズの会社ですと、細かい目配りや気配りができるため、質の高さが評価されているのではないかと思います。

さらに、ここには出していませんが、当社は日本のみならず競争の激しい米国において「ベストCRO賞」を獲得したりしています。

当社のクオリティの高さについては、世界にも浸透してきていると思います。このようなことが影響して、ビッグ・ファーマも当社に目を向けはじめてくれたのではないかと考えています。

質疑応答:来期以降の配当について

司会者:「前期、今期と増配していますが、来期以降の配当についての考え方を教えてください」というご質問です。

秦野:当社は配当性向何パーセントという基準はもっていません。必要な金額はきちんと貯金し、余ったものはしっかりと配当していこうと思っています。したがって、毎年1円でも多く配当を増やしていきたいと考えています。

決算が良くない年については考える必要がありますが、基本的には配当しようと思っています。今後も配当は続けながら、しっかりと内部留保もしていく予定です。やはり内部留保と配当は両輪でないといけません。投資家のみなさまのモチベーションにもなりますし、さらに我々の内部留保を次の買収に活用したいと思っています。配当性向という考え方はしませんが、基本的に配当は実施する方向で考えています。

質疑応答:今後の日本の市場環境の見通しについて

司会者:「日本の市場環境の見通しについて教えてください。今後も厳しいという説明がありましたが、反転の見通しは難しいでしょうか? その場合、御社の戦略はどのように修正されますか? 業者間統合が加速する可能性はありますか?」というご質問です。

秦野:日本の市場環境は多少改善するとは思いますが、おそらく昔のようには戻らず、悪い状態が続くと考えています。

当社が競合他社と圧倒的に違うのは、日本で行われたコンペティションに参加して日本のプロジェクトを獲得しているわけではなく、基本的にはグローバルで行われる試験のコンペティションに参加して、日本、米国、欧州で獲得していることです。プロジェクトが入ってくる経路が他社とは大きく異なります。したがって、日本の治験環境が悪くなったとしても、日本に治験を誘致することは十分可能だと考えています。

質疑応答:眼科・皮膚科・再生医療分野への領域拡大について

司会者:「疾患領域の拡大について、眼科・皮膚科・再生医療などを前提とされている背景をあらためて教えてください。実際に一定の治験数をこなした結果として注力先に掲げることができているのか、それとも当社の方針および使命として拡大領域に選定しているという理解でしょうか?」というご質問です。

秦野:当社の場合、免疫、オンコロジー、中枢神経系(CNS)の3つにフォーカスを当てています。この分野については、20年前はあまりフォーカスされていませんでした。

今後はどうなるかというと、やはり眼科、皮膚科、テーラーメイド医療というのは、高齢化社会を迎えるにあたって非常に重要になると考えています。

目が見えなくなると、QOLは急激に低下します。

また、夜かゆくて寝られないなど、今までは疾患として認識されていなかったことも、かゆみをしっかりと止めることでQOLを改善することが重要だと考えられるようになりました。最近では高齢化社会を迎えるにあたって、このQOLが非常に重視されています。

先日も雑誌で、一流のレーサーがバイク事故を起こして脊髄を損傷し、その後十数年にわたり歩けないでいるという記事を見ました。今後そのような状態を治せるようになれば、QOLは確実に改善されます。

つまり、QOLを考えた時に、目の前にあるものは何かということになると、目が見えなくなることへの治療、また、痒みのような一見大したことではないことで苦しまないこと、さらに、歩けない、心臓に疾患があるなどの深刻な状態へのテーラーメイド医療は、やはり次のマーケットとして非常に重要だと考えています。

質疑応答:上場に対する考え方について

司会者:「近年、日本においては、上場CRO企業が非上場化する動きがありましたが、今後のリニカル社の上場について、秦野社長の現時点での考え方やこだわりがあれば教えてください」というご質問です。

秦野:非上場化すると批判の目にもさらされなくなりますが、そのような状態は企業としてあまり良い状態ではないと思います。やはり良い時は「良い」と褒めていただきたいですし、悪い時は「悪い」「駄目」、あるいはそのような中でも「駄目でも応援してあげるよ」と言ってもらいたいです。企業というのはそのようなものだと思います。

上場しているということは、このような投資家説明会の場を使って投資家の方と直接キャッチボールすることができるということです。私としては、これは企業にとって非常に重要だと思っています。

質疑応答:営業利益の下落が続いている背景について

司会者:「売上の成長が続いていますが、なぜ利益は2017年をピークに下落を続けているのでしょうか? 買収先の利益構造が本体と異なるのか、競争激化で採算が悪化しているのか、どのような背景があるのでしょうか? ここから先の収益性の見通しについて教えてください」というご質問です。

秦野:一番は投資です。COVID-19などの環境が非常に悪く、稼働率が下がるということもありますが、利益が下がる一番の理由は投資です。例えば、2018年に米国を買収しているのですが、これを買収していなかったら利益はもっと出ていました。

確か、1年で4億円ぐらいの赤字を出しました。何億円という赤字を出したとしても、企業が成長するためには利益を度外視してでも投資しないといけないということで、米国での買収および投資に成功し、現在の米国があります。

一方で、バックグラウンドとしては、市場環境の冷え込み、ドラッグロス、ロシア・ウクライナ戦争などの影響を何度も受けて、利益が下がっているということです。

しかしながら、一概には言えないですが、あの時米国を買収していなければ、今の当社はないと思います。やはり利益が下がってでも、しっかり投資していくことは極めて重要です。

質疑応答:事業拡大に伴う質の高さの低下について

司会者:「大手他社に対する不満が追い風とのことですが、貴社も次第に大手になっていくと、少しずつ質の低下は起こらざるを得ないでしょうか? 労働集約型人材の質によって競争力が担保される構造が根本的に変わることはあるでしょうか?」というご質問です。

秦野:これからはAIの社会になると思いますので、AIをうまく利用することで、小さな気配りができるような会社にはなると考えています。

一方で、「The Biggest」と「The Strongest」の違いについて、プレゼンテーションの最後にお話ししましたが、我々が目指したいのは「The Biggest」ではなく、「The Strongest」であることをご理解いただきたいと思います。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

2183

|

317.0

(02/10)

|

-2.0

(-0.62%)

|

関連銘柄の最新ニュース

-

2025/12/18

-

2025/12/05

-

2025/11/14

新着ニュース

新着ニュース一覧-

今日 13:38

-

-

今日 13:17

-

今日 12:26