【QAあり】プラスアルファコンサル、4Qの営業利益率は32.6%と高水準を維持、業績進捗・KPIはほぼ計画通り推移 HRSの成長が牽引

目次

三室克哉氏(以下、三室):プラスアルファ・コンサルティング代表取締役社長の三室です。本日はお忙しい中、お集まりいただき誠にありがとうございます。さっそくですが、2024年9月期第4四半期決算のご説明を始めます。

最初に会社概要、次に第4四半期決算の数字、そして最近のトピックスについてご説明します。

事業コンセプト 〜ビッグデータを可視化するプラットフォーム〜

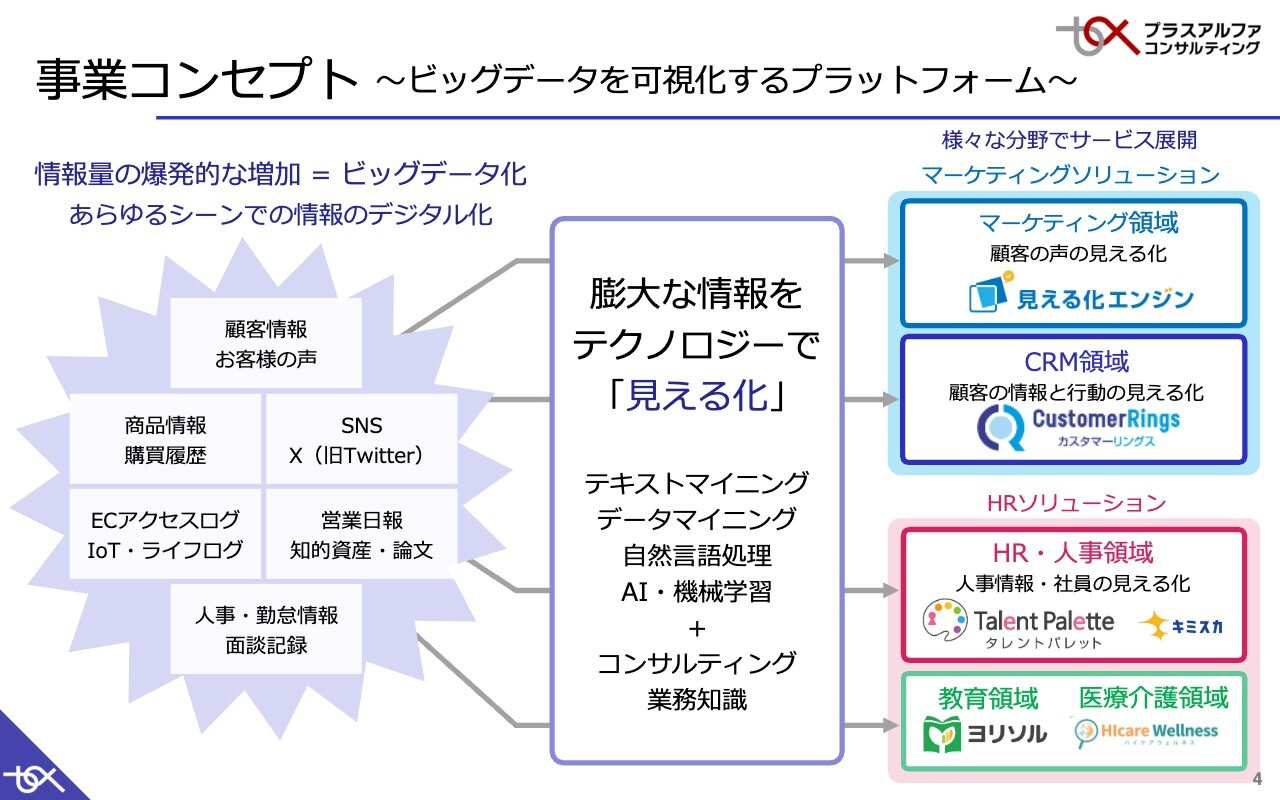

サービス全体のコンセプトです。このあたりはご存じの方も多いかと思いますので、簡単にお話しします。

私どもの会社は、スライド左側にあるようなビッグデータ化するさまざまな情報を、テクノロジーとコンサルティングを組み合わせたサービスで見える化するSaaSを、スライド右側に記載するような領域で提供しています。

また最近は生成AIといったテクノロジーが非常に強力な武器になっており、「見える化」の質や量に加え、対話式で分析できる機能などを搭載しています。

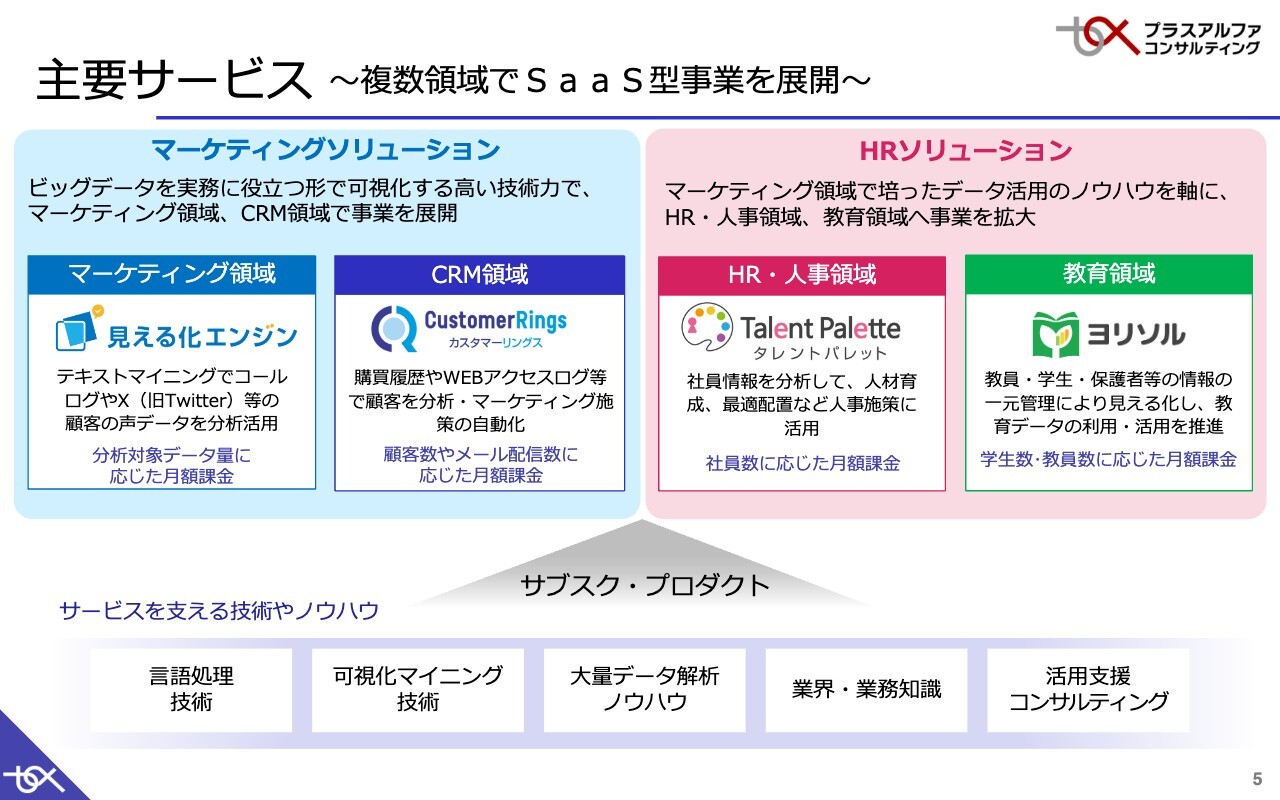

主要サービス 〜複数領域でSaaS型事業を展開〜

主要なサービスは大きく2つで、「マーケティングソリューション」と「HRソリューション」です。

マーケティングソリューションは、会社設立当初からサービス提供するテキストマイニングをコアとした「見える化エンジン」とCRM領域での「カスタマーリングス」で構成し、HRソリューションは、近年注目が高まる人事領域での「タレントパレット」を展開しています。

また、最近では教育市場向けの「ヨリソル」、医療・介護市場向けの「HIcare Wellness(ハイケアウェルネス)」といった新しいサービスも展開しています。

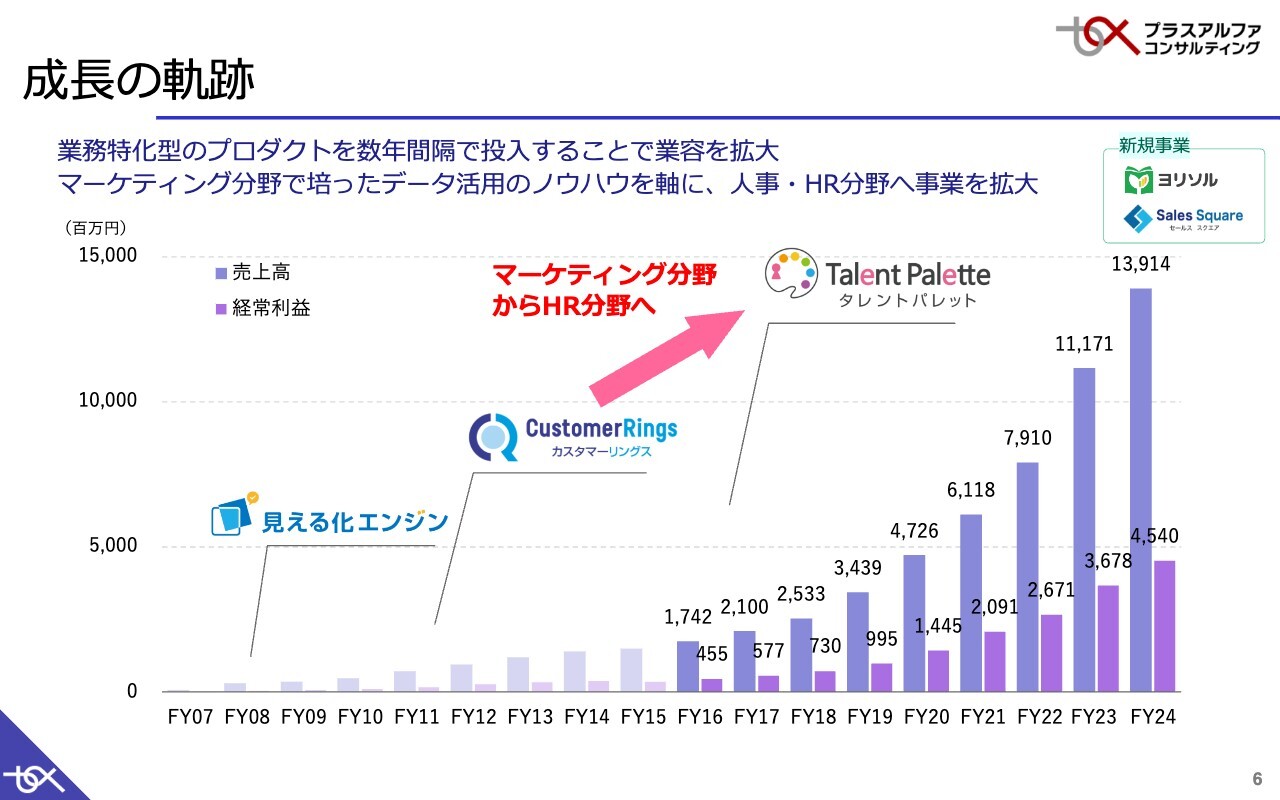

成長の軌跡

成長の軌跡です。先ほどお伝えしたように、最初はマーケティングソリューション領域でのサービスからスタートしました。2016年頃から「タレントパレット」により人事領域へ新たにサービス展開しています。その後はグラフで示したとおり、売上・利益ともに急成長を継続しています。

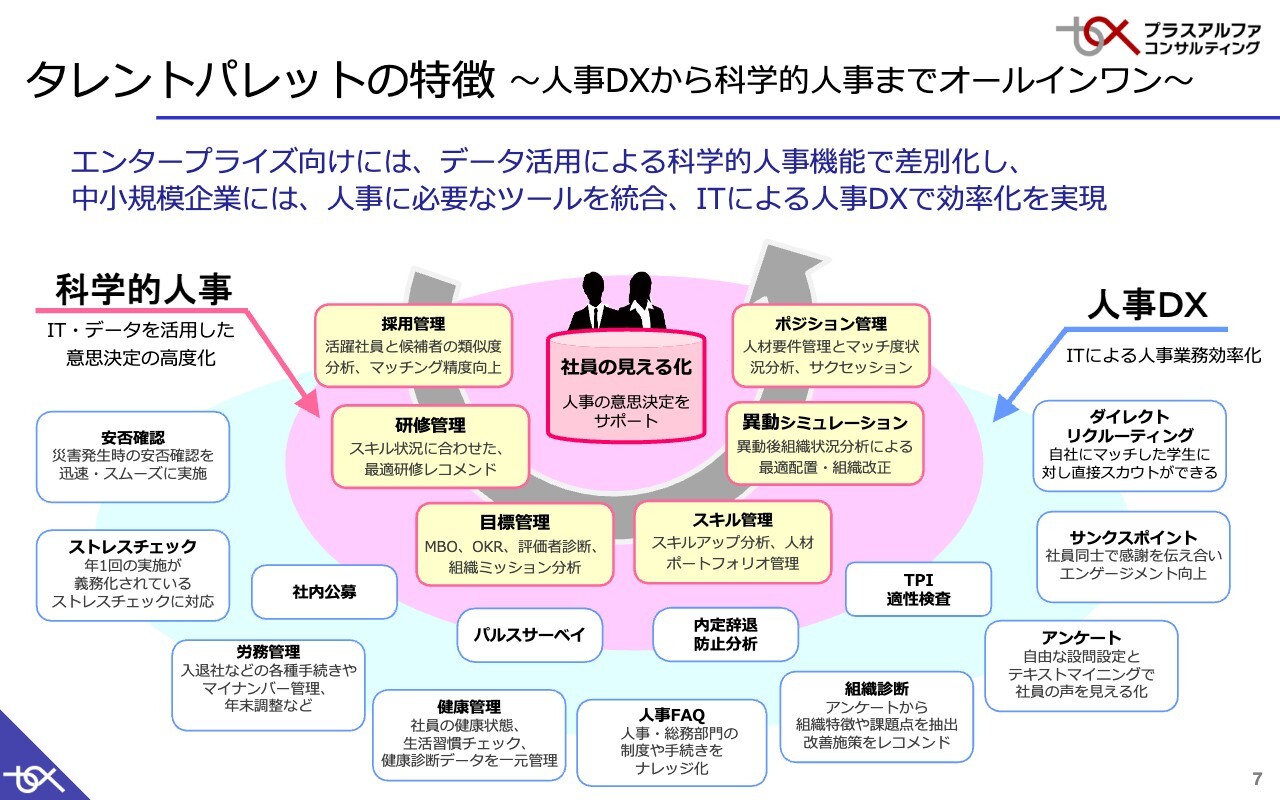

タレントパレットの特徴 〜人事DXから科学的人事までオールインワン〜

「タレントパレット」の特徴です。1つは、「科学的人事」というデータを人事に活用する機能です。もう1つは、さまざまな人事業務をDX化して効率よくする機能です。これら2つの機能をオールインワンで提供しています。

「科学的人事」というマーケティング領域でのデータ活用手法を人事領域でも有効に活用しようというのが「タレントパレット」のコンセプトであり、他社ツールと比べて差別化されている部分と考えています。

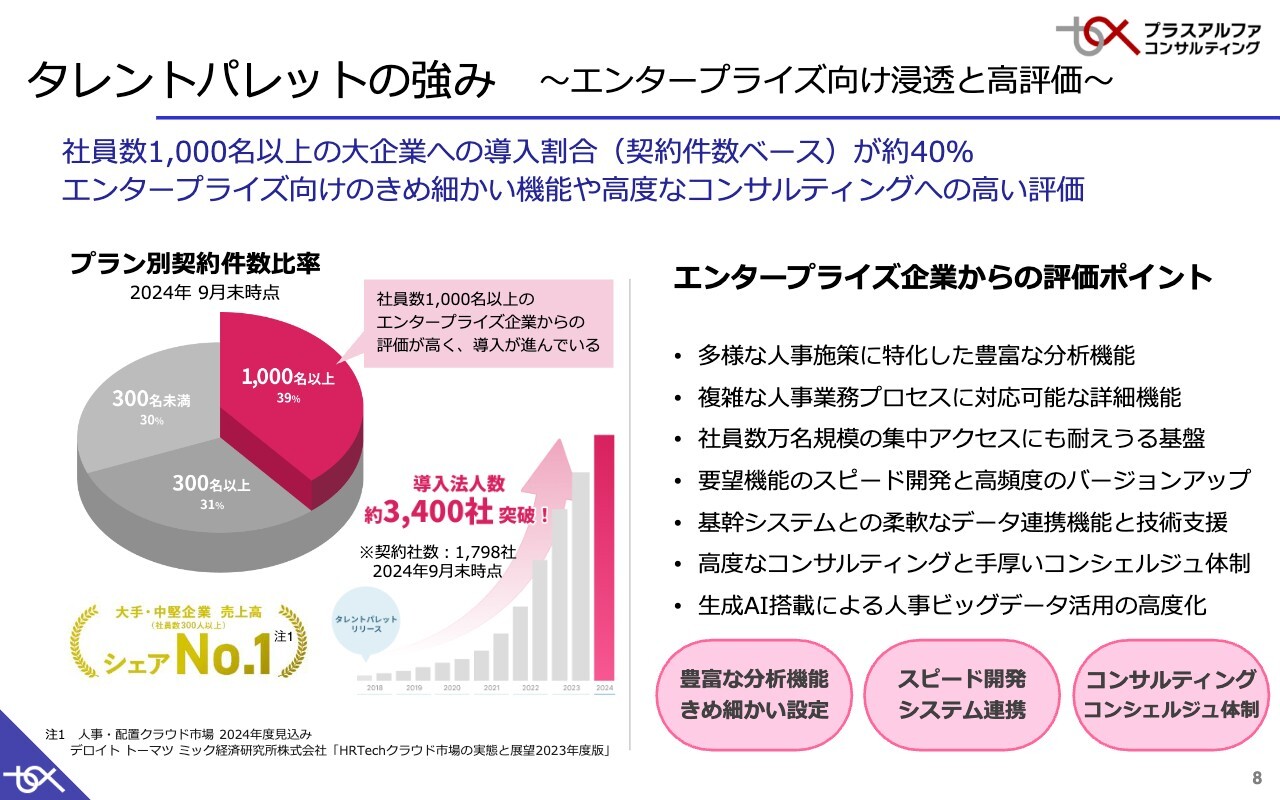

タレントパレットの強み 〜エンタープライズ向け浸透と高評価〜

そのような分析機能やデータ活用が評価され、規模の大きな会社、いわゆるエンタープライズ企業での導入が多くなっていることも特徴の1つです。全体の契約のうち、4割程度は社員数が1,000名を超えるような会社となっています。

スライド右側に「タレントパレット」の評価ポイントを記載しています。まずは、豊富な分析機能です。私と副社長の鈴村は野村総合研究所というSIer出身でもあり、その経験をもとに、集中アクセスに耐えられるシステム基盤を構築しています。

また社内にコンサルティングチームを有しており、エンタープライズ企業の新しいチャレンジにコンサルタントが寄り添いながらプロジェクトを遂行するところも、評価されているポイントと考えています。

タレントパレットの導入企業 〜先進企業が選んだタレントマネジメントシステム〜

「タレントパレット」は多種多様な業界・業種の企業に使っていただいています。最近は、スライド右側に記載しているような人事領域での経営テーマが増えており、この要望に応えられる機能とコンサルティングを提供しています。

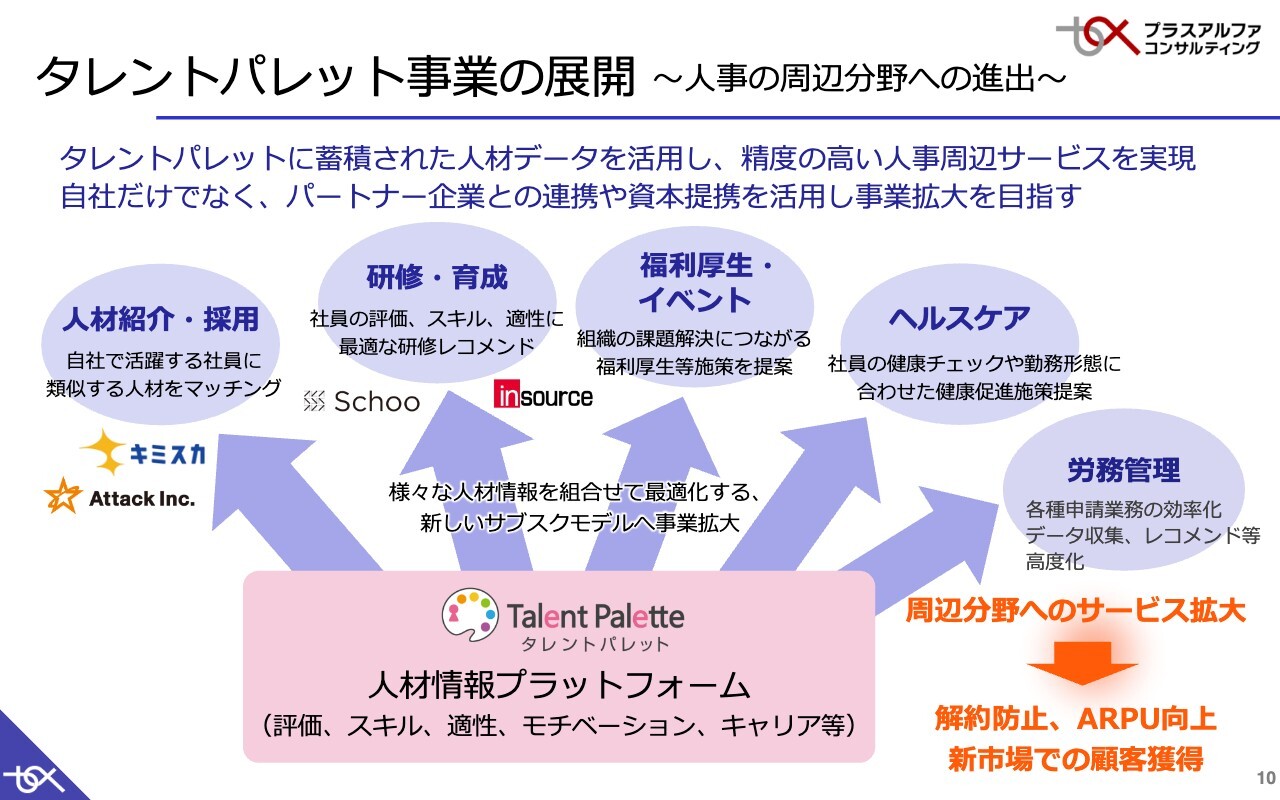

タレントパレット事業の展開 〜人事の周辺分野への進出〜

今後の「タレントパレット」の展開として、「タレントパレット」を人材情報のプラットフォームとして位置付け、そのデータを人事の周辺分野でも活用していこうと考えています。

特に採用や育成・研修、福利厚生、ヘルスケアの部分に注力し、他社との連携やM&Aといった手段も選択肢に入れながら事業展開を行っています。

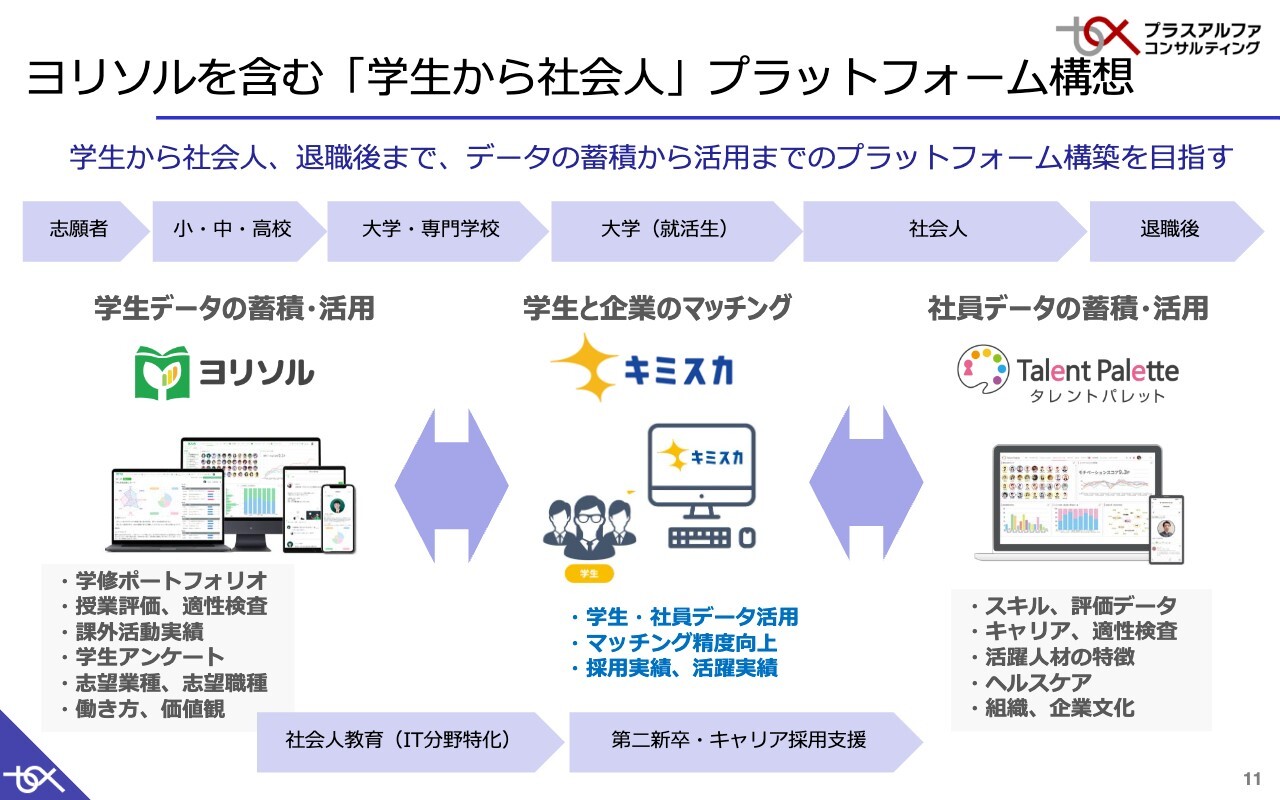

ヨリソルを含む「学生から社会人」プラットフォーム構想

次に教育市場向けのソリューション「ヨリソル」についてです。「ヨリソル」は、学生のデータを見える化するサービスであり、現在、70社程度に導入されています。

将来展開としては、「ヨリソル」での学生データを採用サービス「キミスカ」に連携し、さらには企業への入社後の活躍に活用するというような、一連のライフイベントをカバーするようなプラットフォーム構想を考えています。

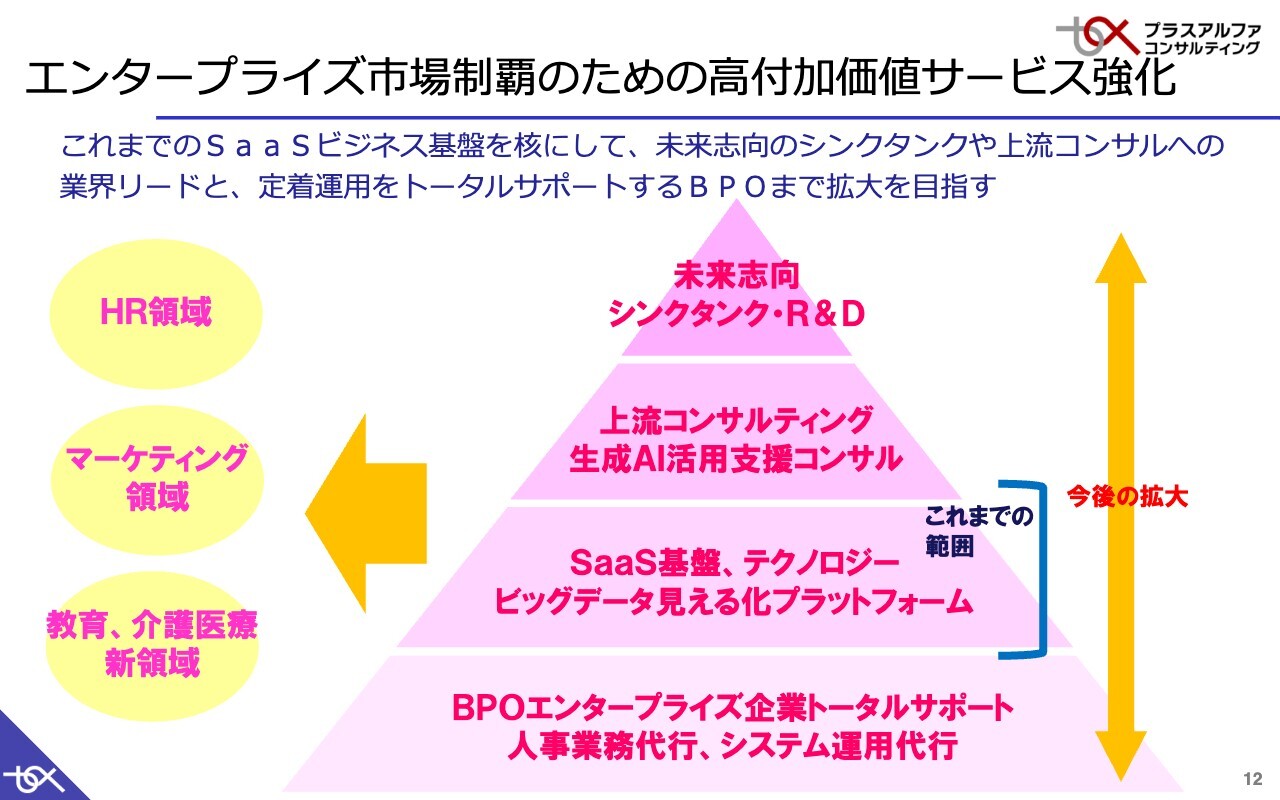

エンタープライズ市場制覇のための高付加価値サービス強化

今回、設定した新しい中長期計画に新たに加わった強化ポイントとしては、エンタープライズ向けの付加価値サービスの拡大があります。

従来は、スライドの図の下から2番目にある「SaaS基盤」がメイン事業でした。それに対し、上流領域でのコンサルティング、生成AI活用支援コンサルティング、さらには未来志向シンクタンク機能によるサービス提供を目指しています。

一方で、エンタープライズ企業の社員の業務を支援するため、BPO的なサービスも幅広く行っていきます。これらの領域をトータルサポートするため、エンタープライズ企業向けのサービス提供体制を強化していきたいと考えています。

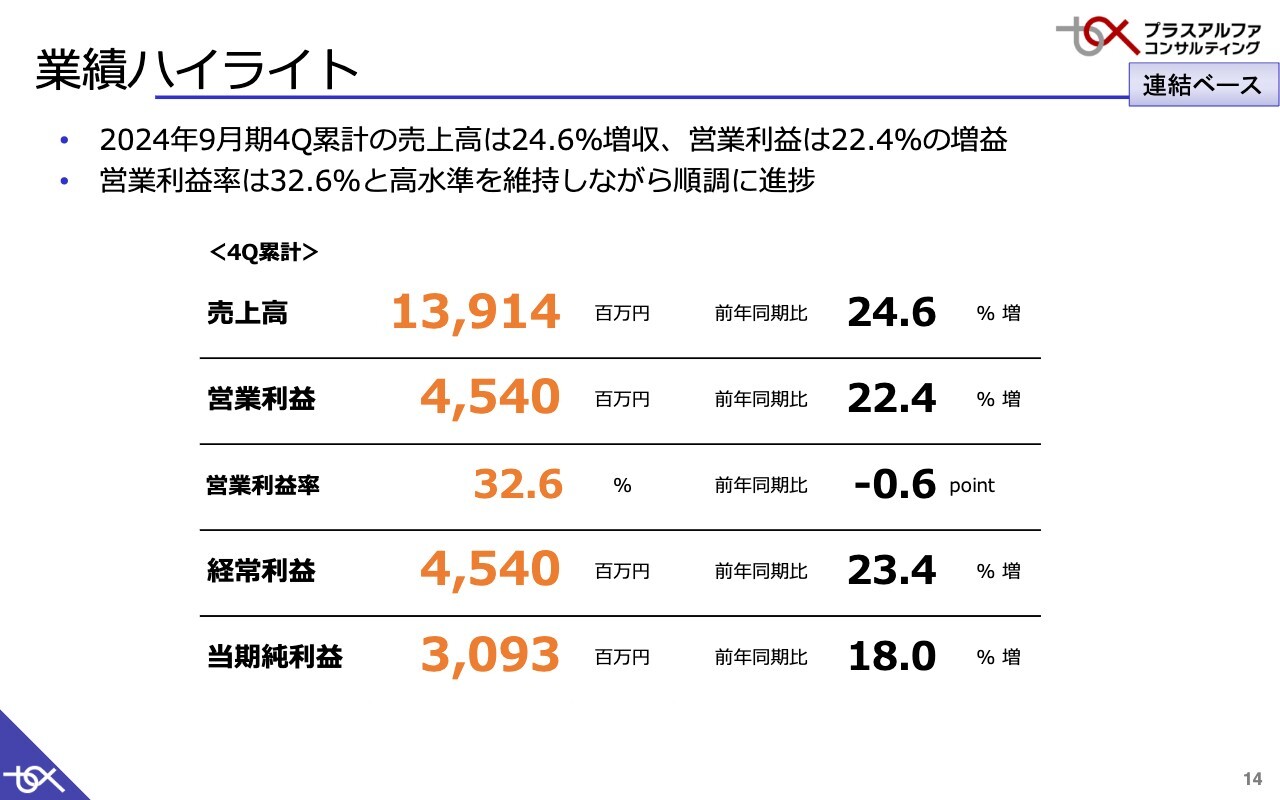

業績ハイライト

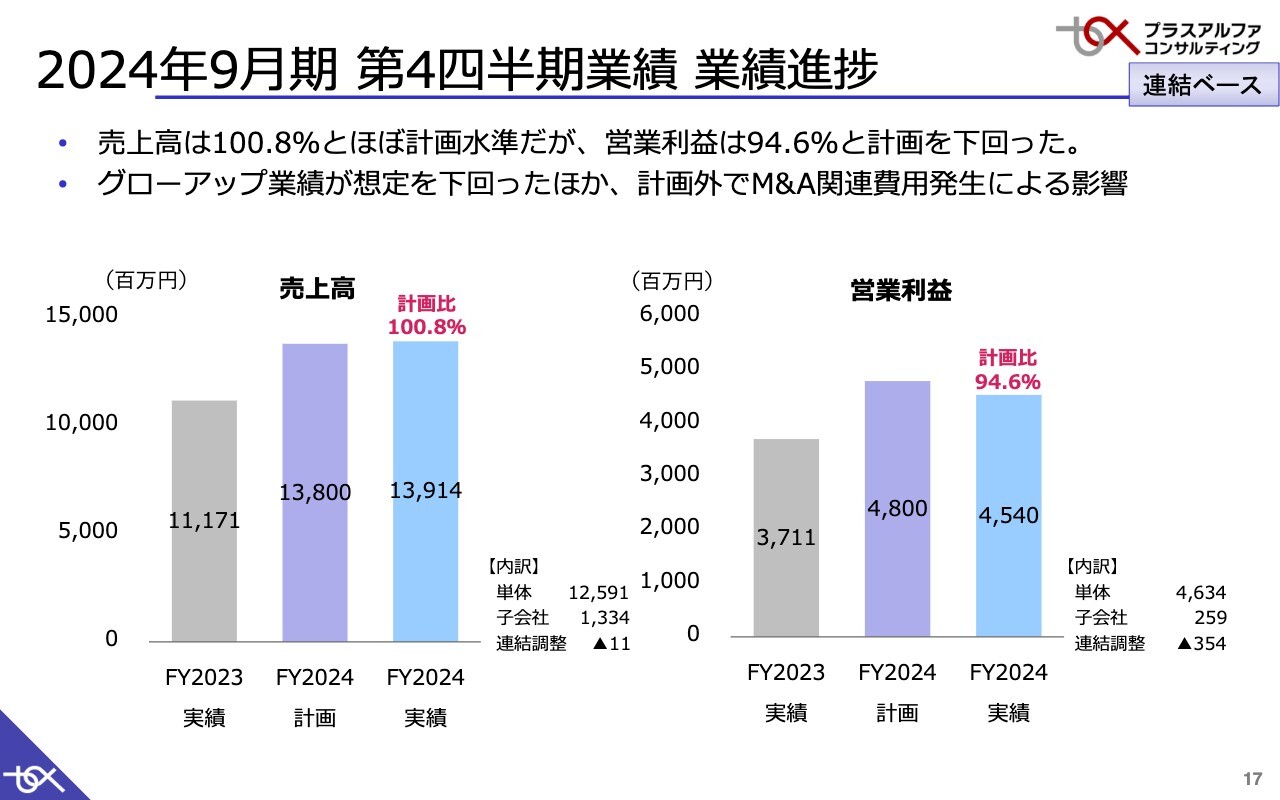

2024年9月期第4四半期の業績ハイライトです。

売上高は前年同期比24.6パーセント増の139億1,400万円、営業利益は前年同期比22.4パーセント増の45億4,000万円となりました。営業利益率も30パーセントを超える32.6パーセントと、順調に進捗しています。

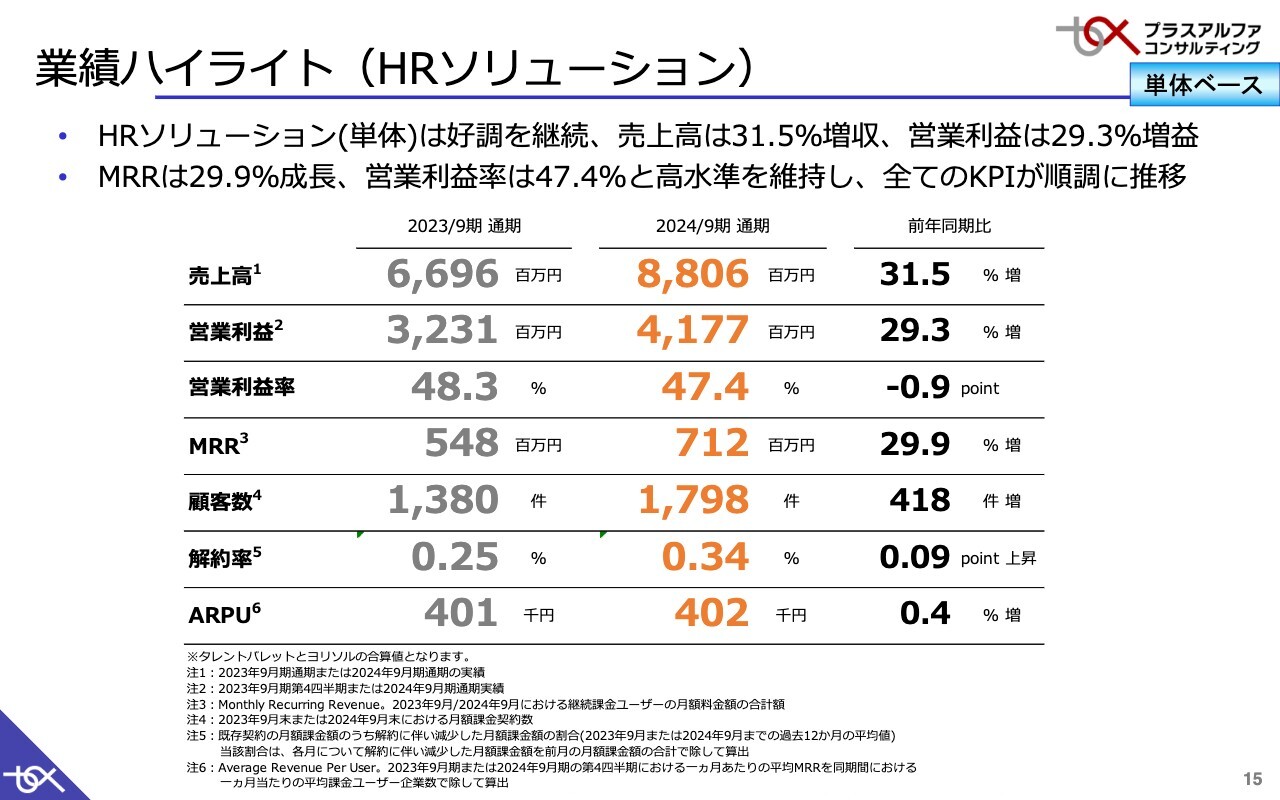

業績ハイライト(HRソリューション)

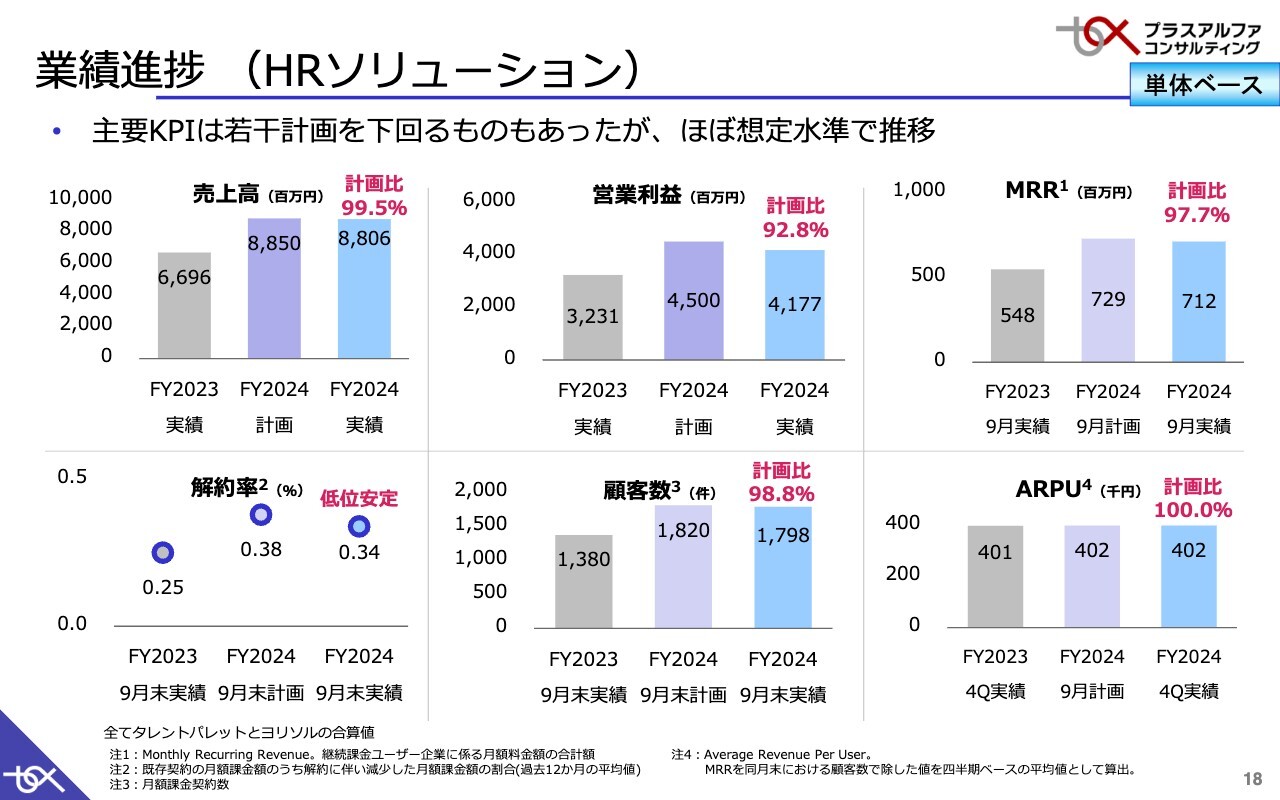

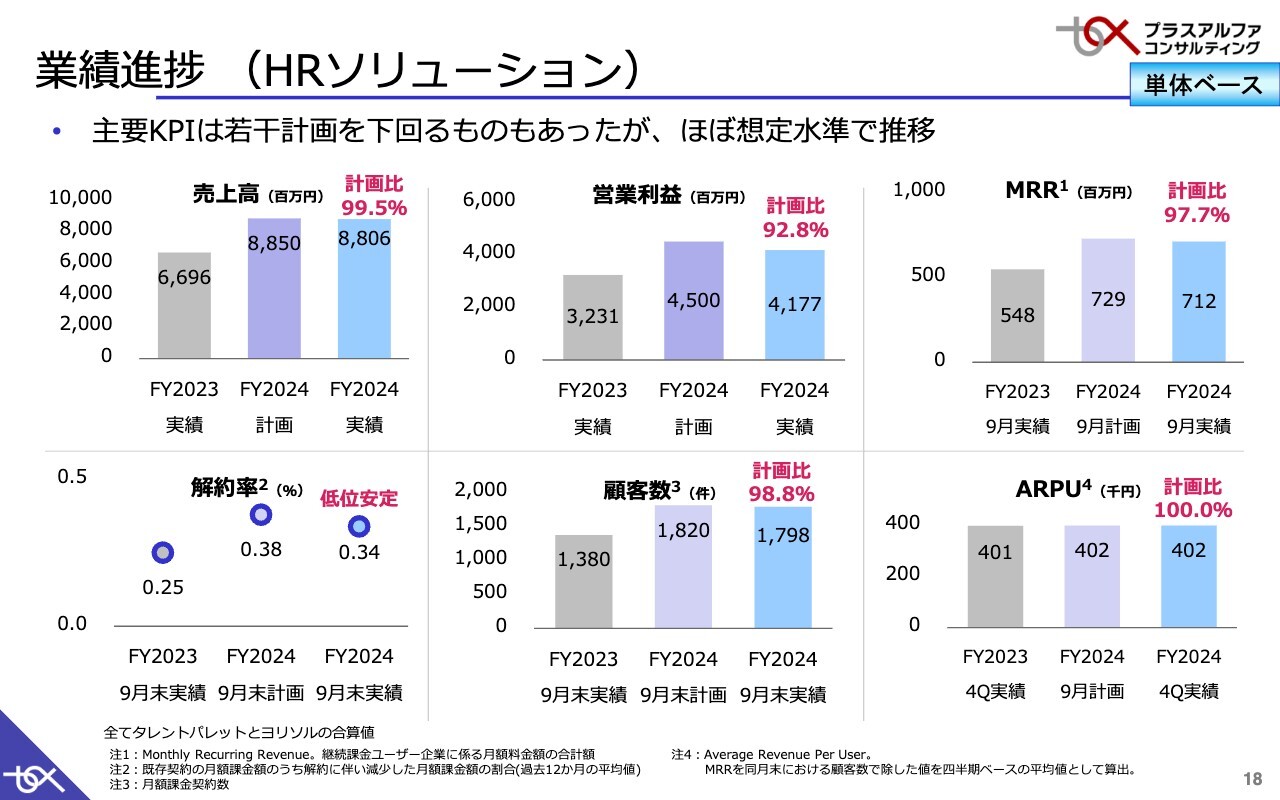

主力の「タレントパレット」を含む、HRソリューションについてです。売上高は前年同期比31.5パーセント増の88億600万円、営業利益は前年同期比29.3パーセント増の41億7,700万円です。

MRRは前年同期比29.9パーセント増の7億1,200万円、顧客数も前年同期比で418社増え、解約率0.34パーセントと比較的低位な状態で維持しています。

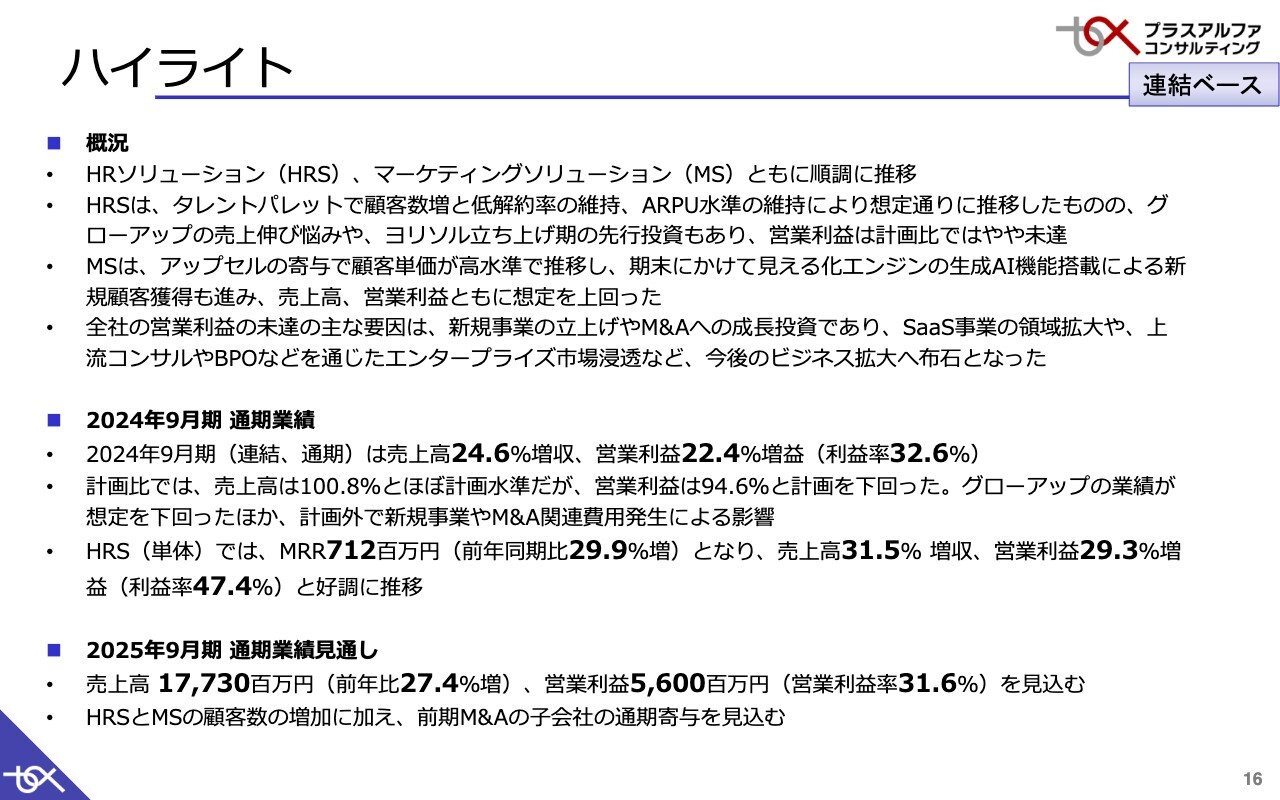

ハイライト

ハイライトです。概況として、HRソリューションとマーケティングソリューション、ともに順調に推移しています。

HRソリューションの「タレントパレット」では、顧客数が順調に増え、解約率も低く維持できています。価格改定による影響もあり、ARPUも高い水準を維持できています。

ただし、グローアップ社の新卒採用サービスで売上が少し伸び悩みました。また、「ヨリソル」「HIcare Wellness」といった新しい事業を立ち上げに伴う先行投資もあり、利益的には若干計画に届いていない状態となりました。

マーケティングソリューションについては、アップセルにより顧客単価が上昇しています。また、「見える化エンジン」で生成AIを活用した機能を強化・搭載していることもあり、新規顧客の獲得が順調に進み、売上高・営業利益ともに想定を上回っています。

会社全体の利益は計画に達していない部分がありますが、新規事業立ち上げの費用やM&A関連費用等を計画に織り込んでいなかった影響がありました。M&A関連費用については、前期に3社のM&Aを行ったこともあり、利益面への影響が大きかったと考えています。

新規事業やM&Aは今後の事業展開のための成長投資に位置づけられ、ネガティブなものではないと考えています。

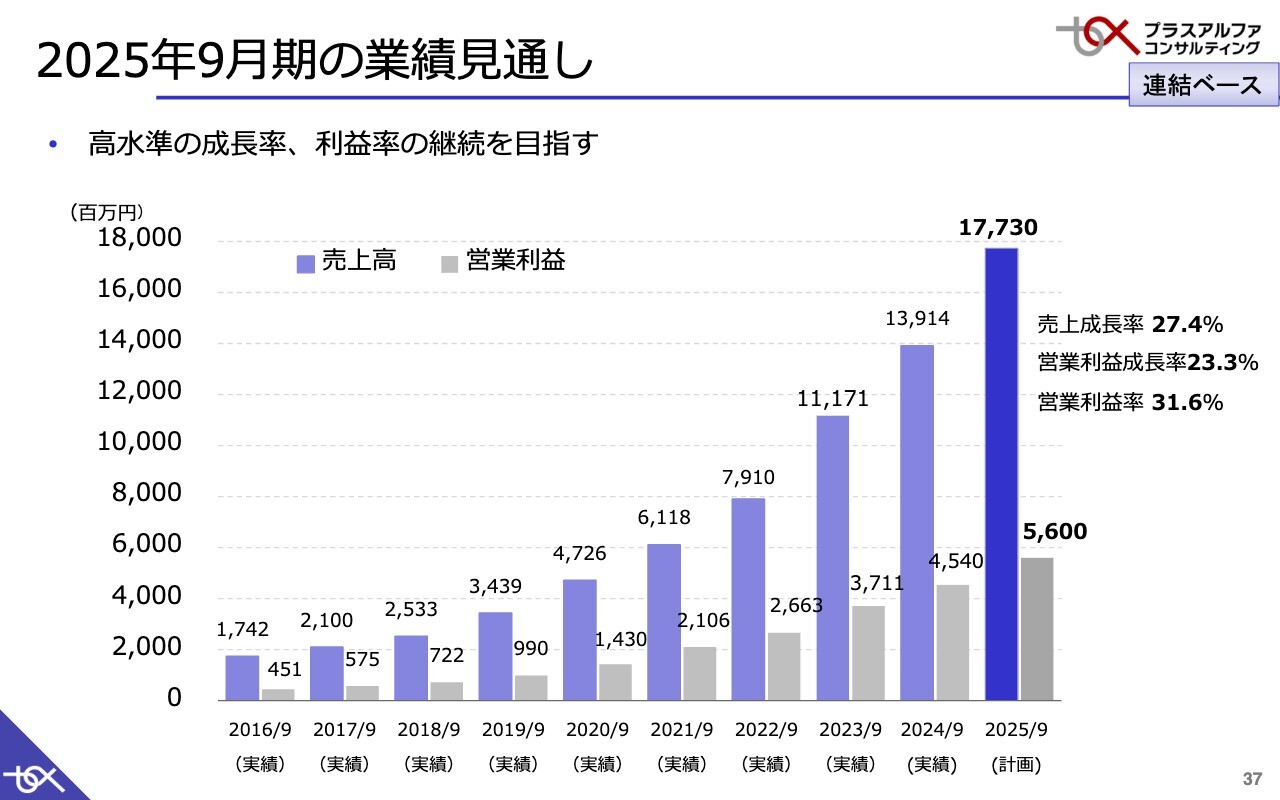

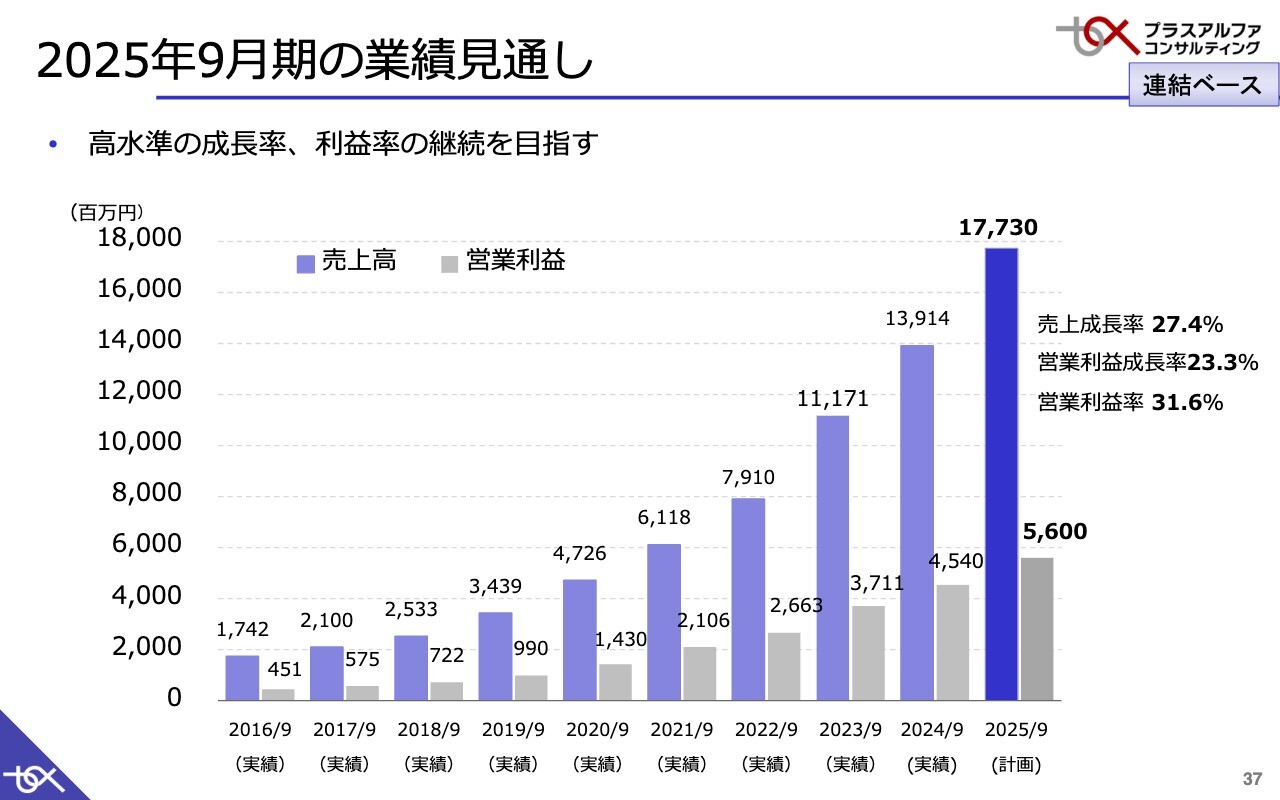

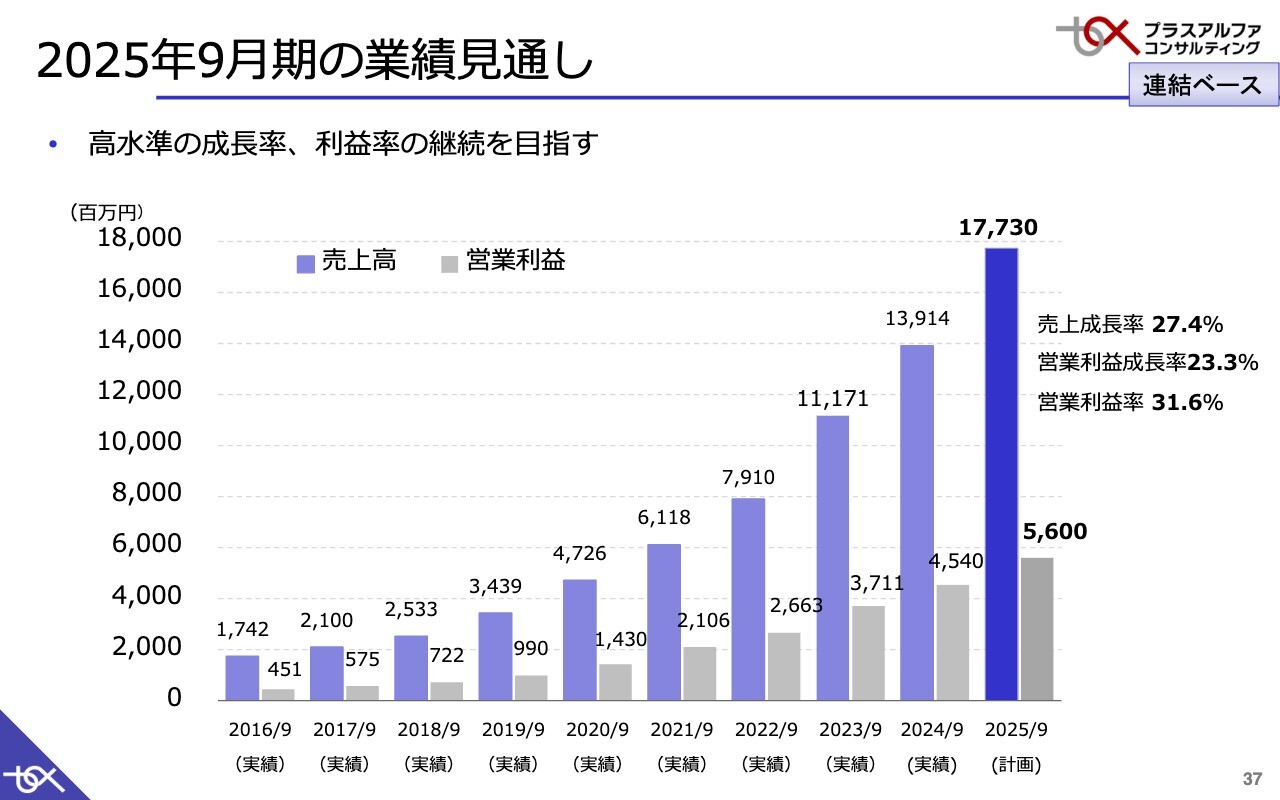

2025年9月期の業績見通しについて、売上高は前年比27.4パーセント増の177億3,000万円、営業利益は営業利益率31.6パーセントの56億円を見込んでいます。

業績進捗 (HRソリューション)

業績進捗です。HRソリューションの売上高は88億円600万円と、計画よりも5,000万円ほど未達となっています。

営業利益は41億7,700万円です。こちらは「ヨリソル」や「HIcare Wellness」などの新規事業への投資に加え、以前は組織別に配置していたマーケティング・チームを1つにまとめ「タレントパレット」の配下に置いたことによるコストアップが影響し、計画未達となっていますが、それ以外はほぼ計画どおりです。

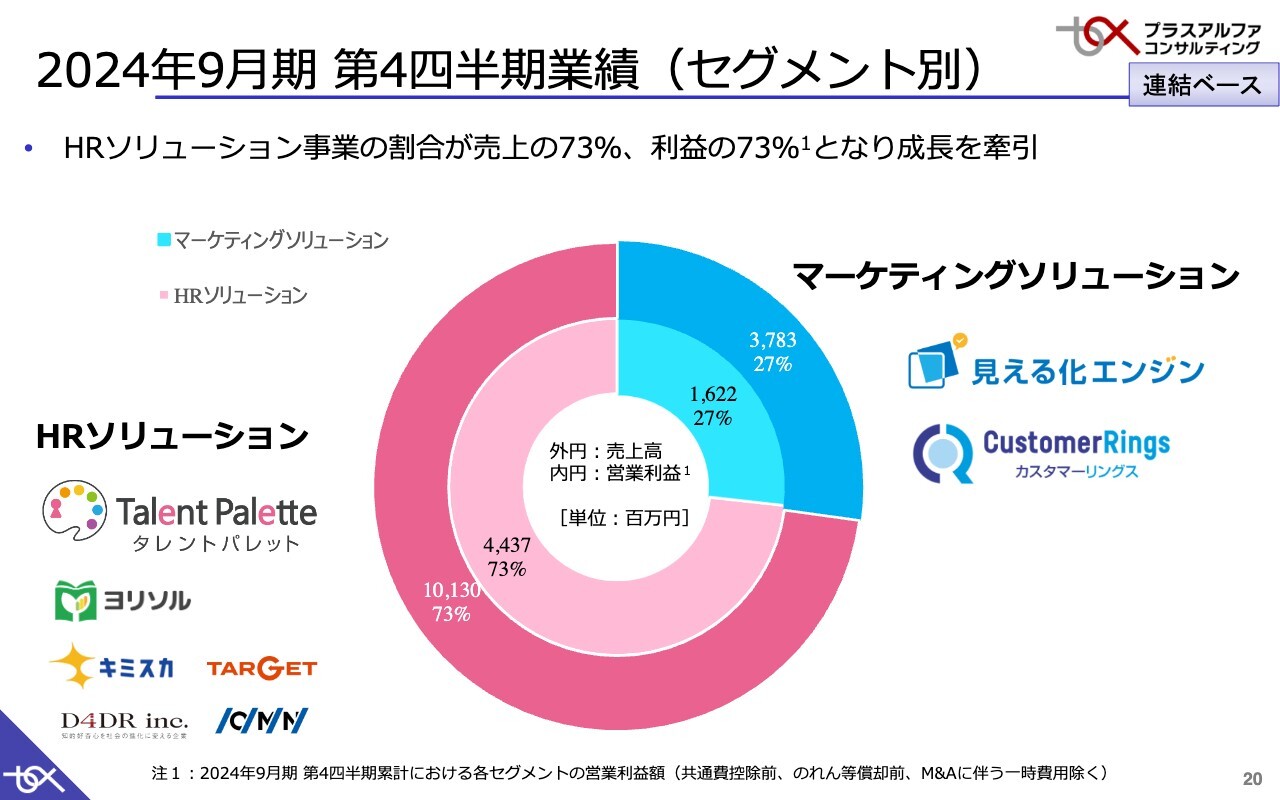

2024年9月期第4四半期業績(セグメント別)

HRソリューションの「キミスカ」、Attack社・ディー・フォー・ディー・アール社等のM&Aによる新たな売上が加わったことで、売上全体の73パーセントを占めるHRソリューション事業が全体の成長を牽引しています。

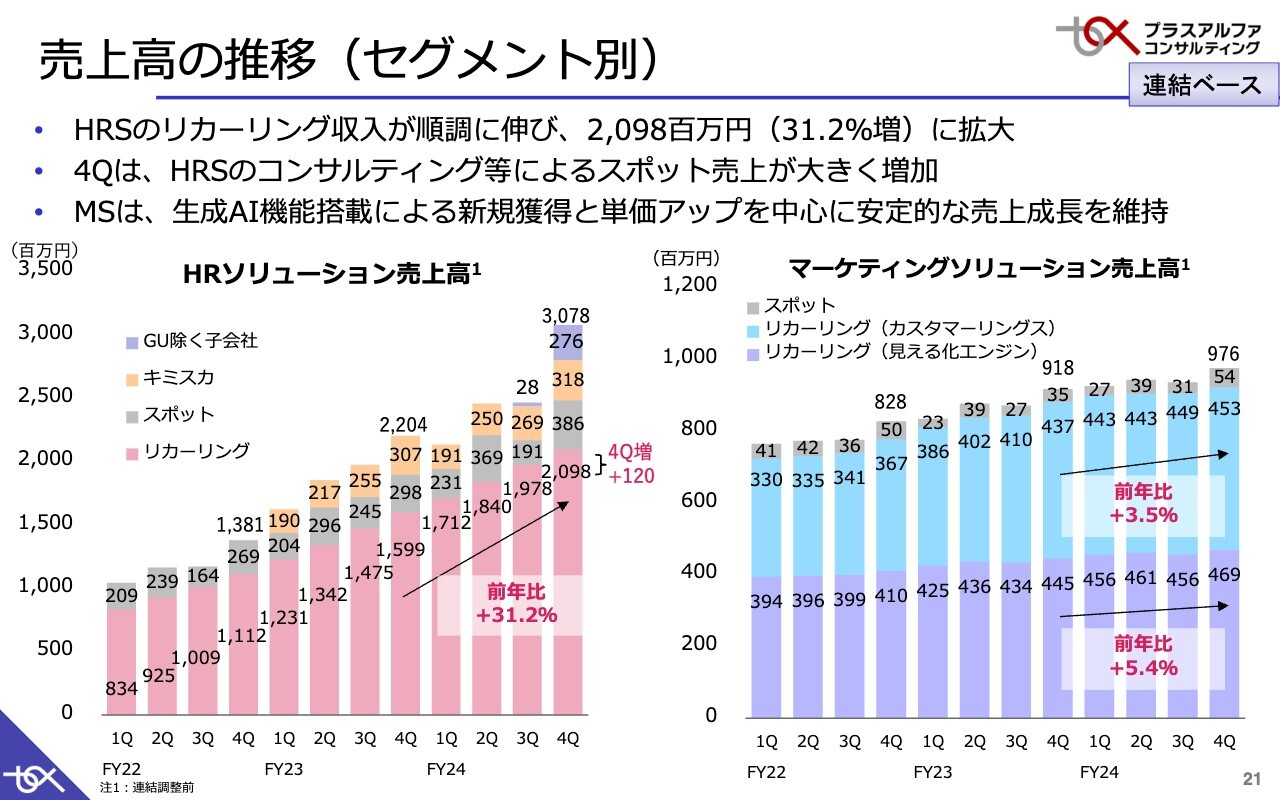

売上高の推移(セグメント別)

売上高の推移です。スライド左側は、HRソリューションの売上高です。第4四半期に注目していただきたいのは、グレーで表した初期費用やコンサルティングの売上を含む「スポット」の売上です。

第3四半期のスポット売上高が少なかった要因は、第2四半期と第4四半期に計上月が偏ったことがあります。第4四半期のスポット売上は着実に増加し、3億8,600万円となっています。

紫色の部分は、グローアップ社を除いたオーエムネットワーク社等をM&Aしたことによる新たな売上です。

スライド右側のマーケティングソリューションは、顧客単価の上昇に加え、生成AI的機能の搭載や新たなコンサルティング案件獲得等による売上が加わっています。安定的な売上成長を実現していると考えています。

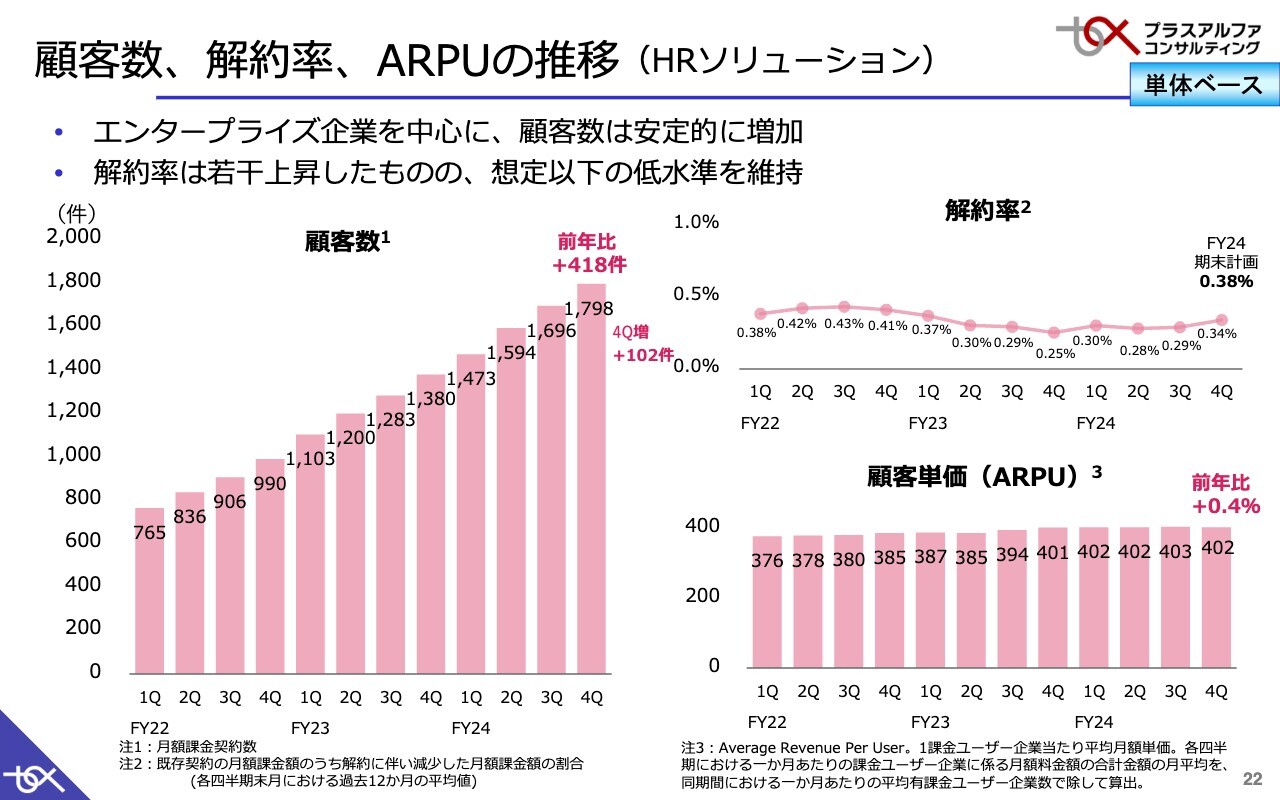

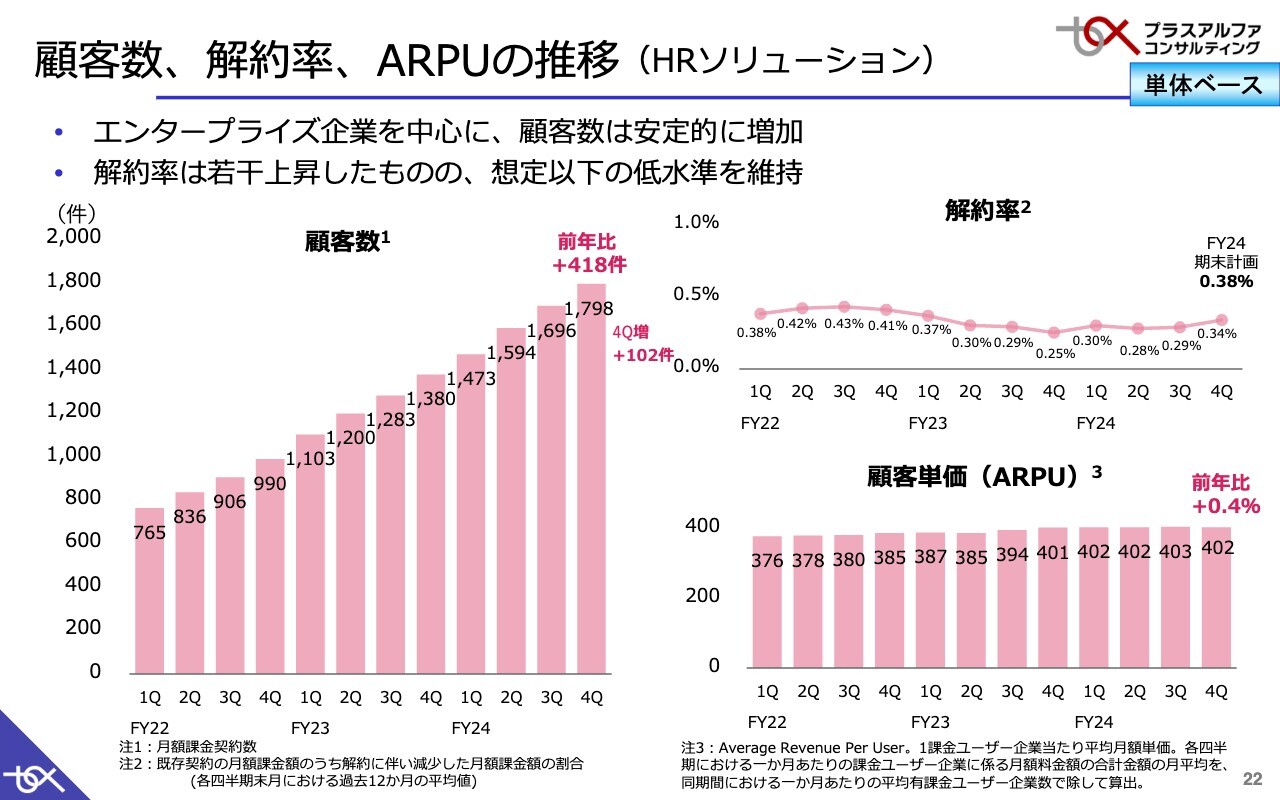

顧客数、解約率、ARPUの推移 (HRソリューション)

HRソリューションの顧客数、解約率、単価についてです。

顧客数は、第4四半期では102件純増し、前年比プラス418契約を達成できています。

解約率は、0.34パーセントと前四半期から少しずつ上昇しましたが、期末の計画の0.38パーセントは下回っています。

顧客単価は40万2,000円で横ばいとなっています。足元を詳しく見ると、既存顧客の単価は上昇してきているものの、新規顧客については、競合環境の激しさの中で、「初月は無償」や契約から「3ヶ月間は無償」といったものが増えていることや、計算上、顧客単価に含まれる「ヨリソル」の単価が少し低いことも影響しています。

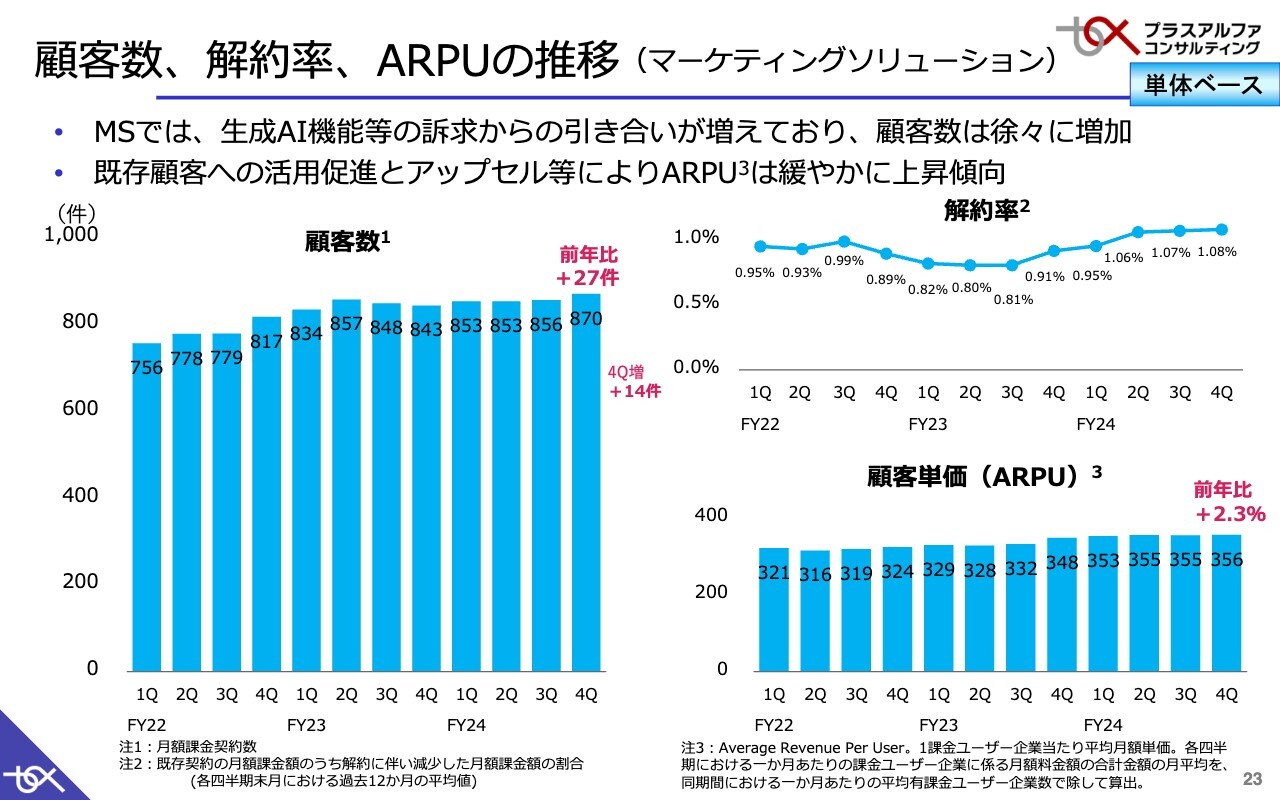

顧客数、解約率、ARPUの推移 (マーケティングソリューション)

マーケティングソリューションは、第4四半期で14件増えています。前年比では27件増、解約率も1パーセント前後と、安定してきています。ARPUは若干の上昇となりました。

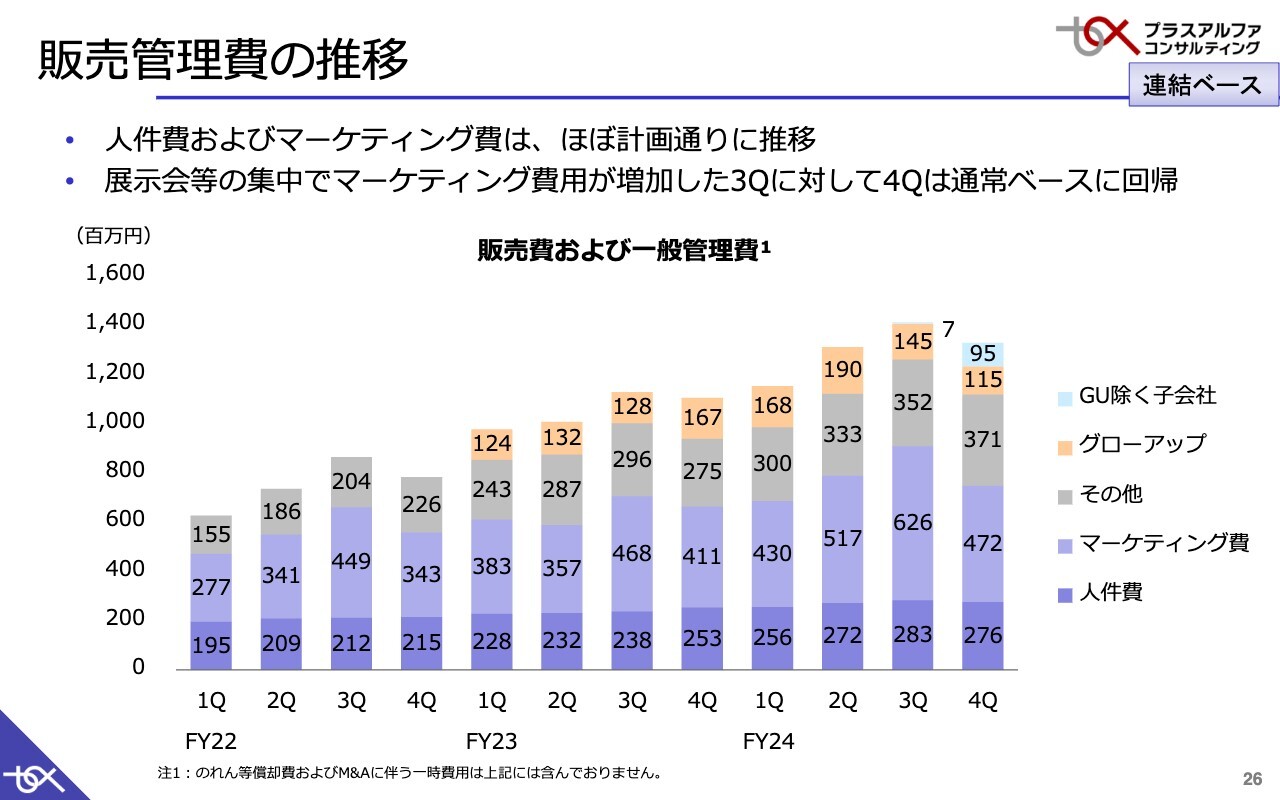

販売管理費の推移

販管管理費の推移です。第3四半期にマーケティング費が膨らんでいますが、4月から6月は展示会の数が非常に多く、出展費や設営費によって増えたもので、第4四半期は通常の状態に戻り、減少となりました。

マーケティング費用は年間で20億円程度の計画に対し、実績としても計画どおりでした。

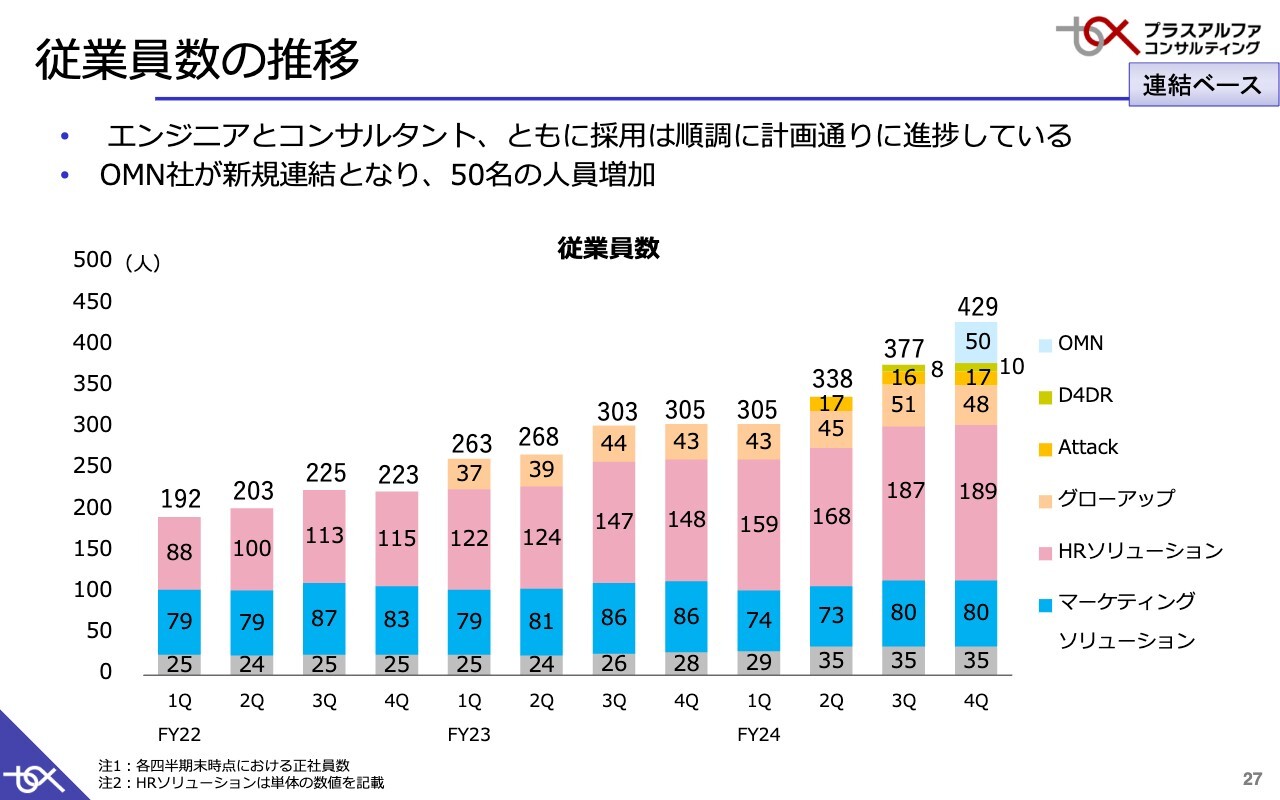

従業員数の推移

従業員数の推移です。第4四半期は、社員数はあまり変わりませんでした。今回シフト管理のSaaSサービスを提供しているオーエムネットワーク社の連結により、50名の人員増加となっています。

最近のトピックス

ここからは、定性的な部分のトピックスを一部ご紹介します。トピックスは5つあります。

トピックス①:高度なタレントマネジメントでエンタープライズ企業へ浸透加速

1つ目は、エンタープライズ企業への導入事例です。当社サービスはエンタープライズ企業向けに強みを有しています。

社員数が数千名から数万名で、公表可能な会社をピックアップしています。特徴的なのは、人事評価の効率化だけでなく、人材データもきちんと収集し活用しているところです。

例えば、スキルを見える化してそれを配置に活用することや、最近多くなっているのは「タレントパレット」のオプションにもありますが、研修のシステムやLMSと連動させ、社員育成を実現するような活用方法となります。

これら事例のように、本来のタレントマネジメントの領域でしっかりと活用されるような導入が進んでいると考えています。

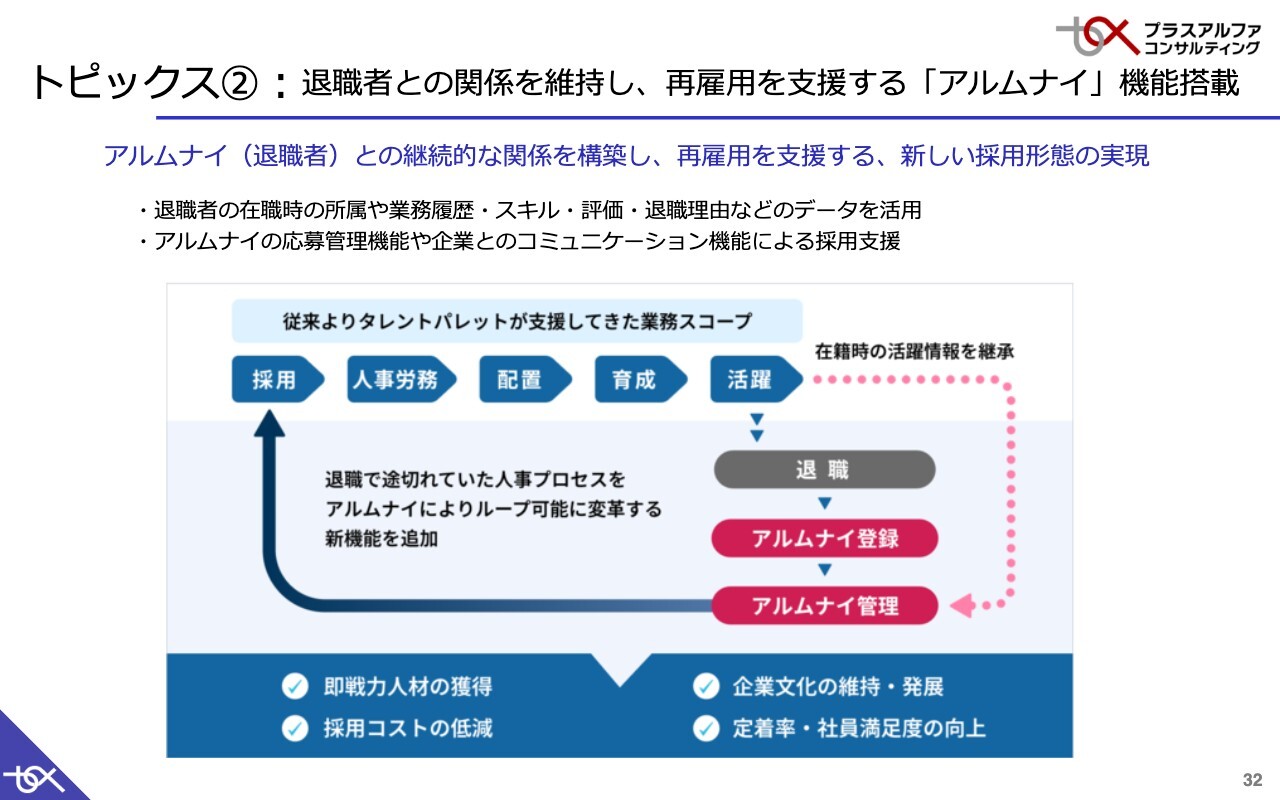

トピックス②:退職者との関係を維持し、再雇用を支援する「アルムナイ」機能搭載

2つ目は、「アルムナイ(退職者)」の機能です。最近では、エンタープライズ企業でも取り入れる会社が増えてきています。

退職者との関係を途切れさせず、例えば「会社でこのようなことがあった」「このようなポジションが空いた」「このような採用が始まっている」と、定期的に情報提供していくような機能となります。退職者は、その企業のことをよくわかっているため、そこで新たに採用活動を行い、入社してもらうということです。

こちらは人手不足の中でのニーズから生まれた機能として搭載しています。

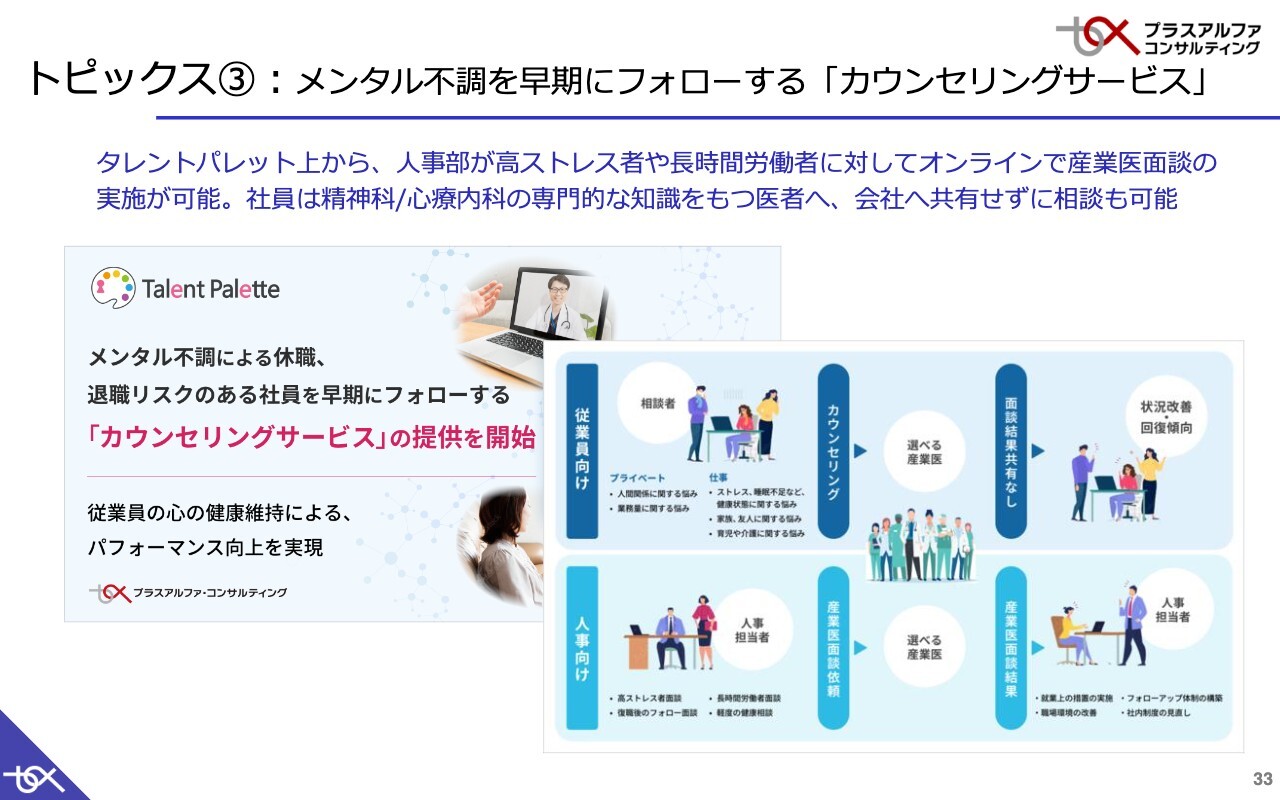

トピックス③:メンタル不調を早期にフォローする「カウンセリングサービス」

3つ目は、「カウンセリングサービス」です。先ほどお話しした「タレントパレット」の展開の中で大きなテーマとなっている、ヘルスケアの部分です。

健康診断のデータを管理したり、再検査を促したり、休職者とのコミュニケーションを記録したりといった健康管理のオプションはすでにあります。

「カウンセリングサービス」では、社員が自ら医師に相談することや、高ストレス者や長時間労働者に対して人事部が産業医との面談を設定することなどが「タレントパレット」上で可能になります。

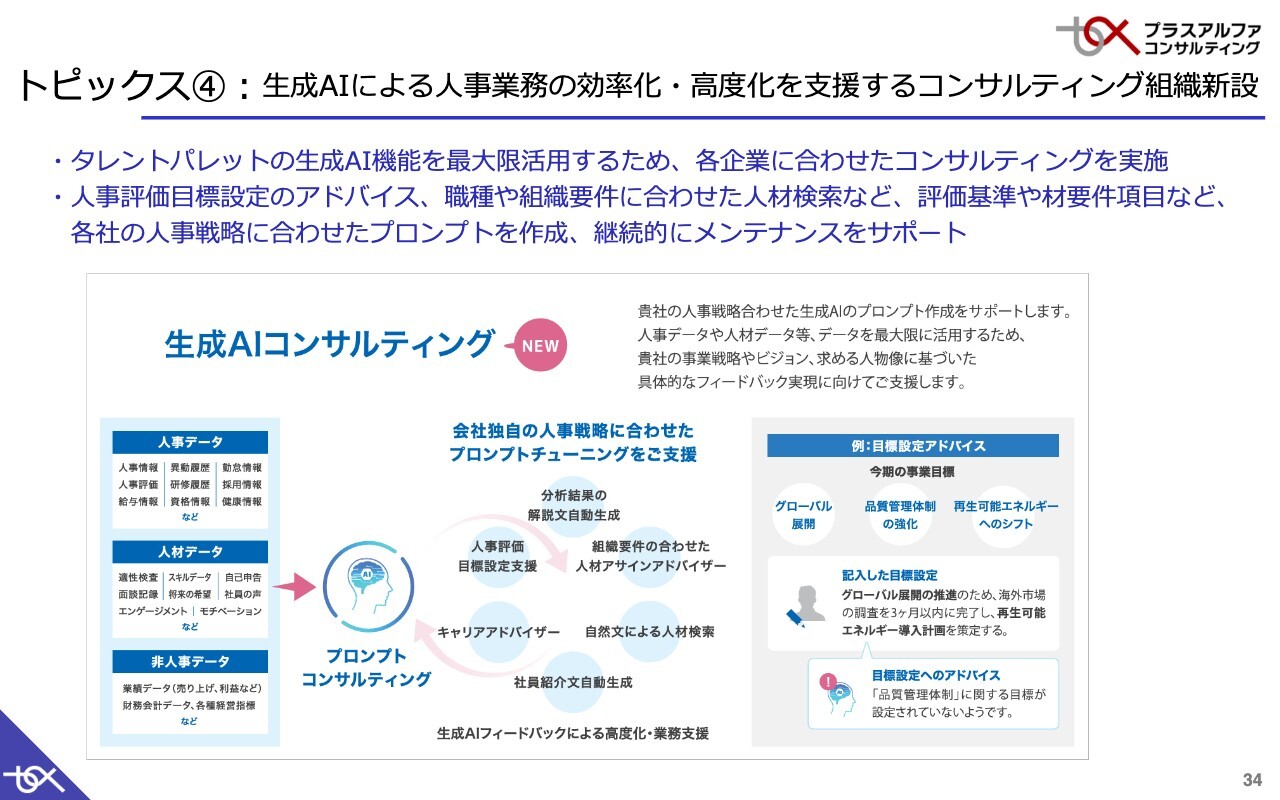

トピックス④:生成AIによる人事業務の効率化・高度化を支援するコンサルティング組織新設

4つ目は、生成AIに関する部分です。「タレントパレット」や「見える化エンジン」では、生成AI機能を続々と搭載しています。

しかし、生成AIを活用するという部分になると、各企業の人材データの特徴、人事戦略、「どのような人を育てたいか」などの要件に合わせて、プロンプトをチューニングすることが重要です。その支援をするようなコンサルティングチームを設立しました。

例えば、最近よくあるのは、人事評価の目標設定や評価結果のフィードバックをAIでアドバイスする機能です。会社の評価基準や育成方針をプロンプトにのせることで、適切なフィードバックがきちんとできているかアドバイスができます。

このあたりは、今後、生成AIを活用する上で非常に重要な役割になってくるかと思っています。

トピックス⑤:人的資本経営の取り組み実態調査(シンクタンク情報発信)

5つ目は、シンクタンクとしての情報発信です。すでにタレントパレット導入企業が「人的資本経営」に対してどのような取り組みをしているか、実態を調査しています。結果はいろいろありますが、やはり「エンゲージメントの向上」がトップであるなどの、数字的なエビデンスを提示しています。

人事の役員の方々が、今後どのような人事戦略を行っていくかの参考になるような、未来を見据えたシンクタンク機能として推進していきたいと考えています。

2025年9月期の業績見通し

2025年9月期の見通しです。すでにお伝えしたように、売上高は177億3,000万円、営業利益は56億円としています。

営業利益56億円は少し控えめな数字と考えています。M&Aや新規事業への投資がなければその分、利益は上がりますが、それらの投資により計画を下回った前期実績を踏まえ、実際に投資が行われる可能性を考慮した数字を目標としています。

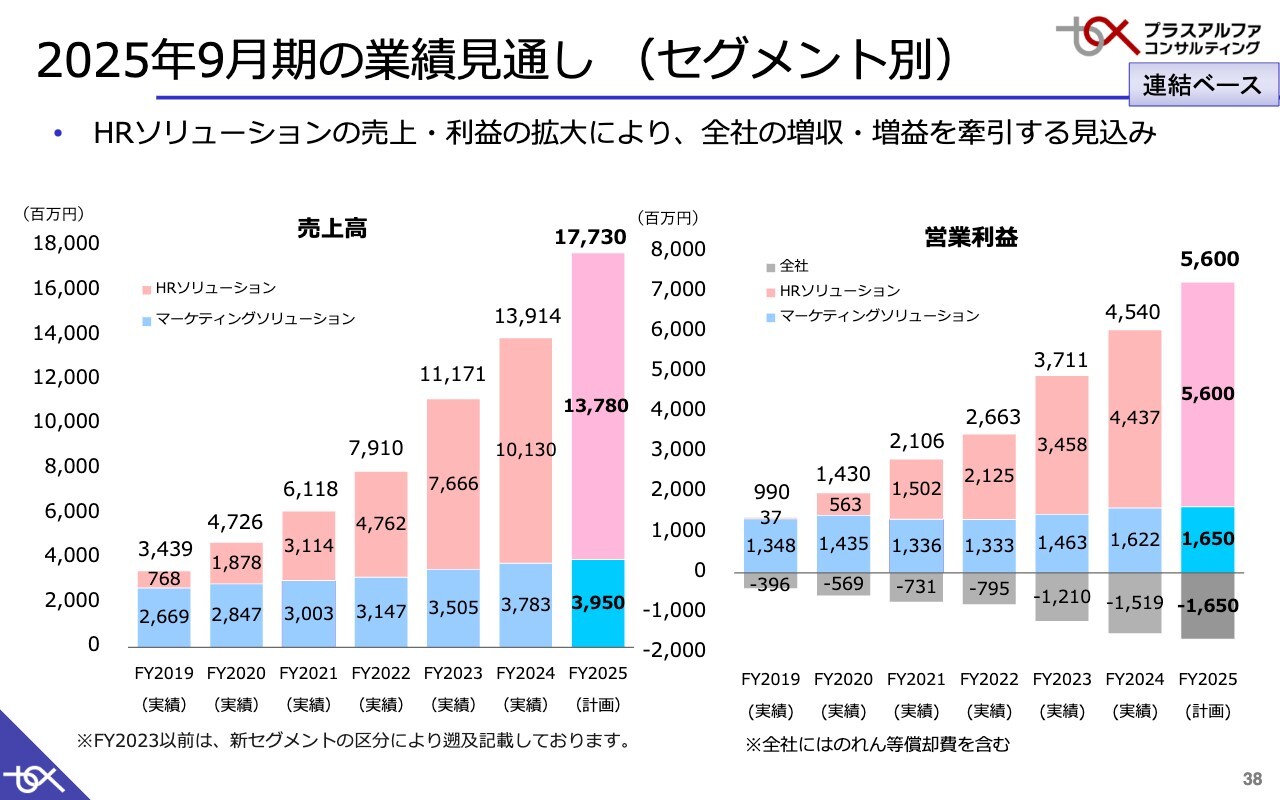

2025年9月期の業績見通し(セグメント別)

セグメント別の売上と利益です。基本的にはHRソリューションで成長を牽引し、利益も同様に増えていく計画です。

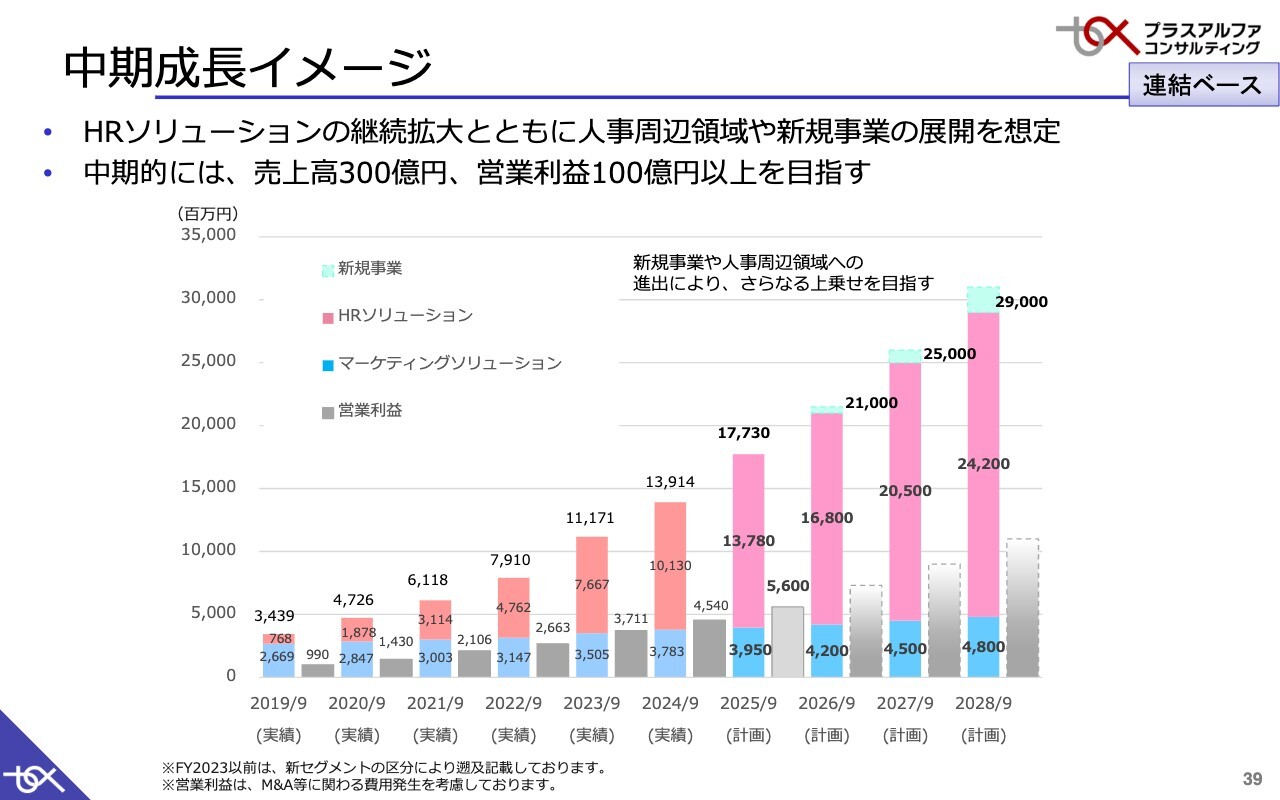

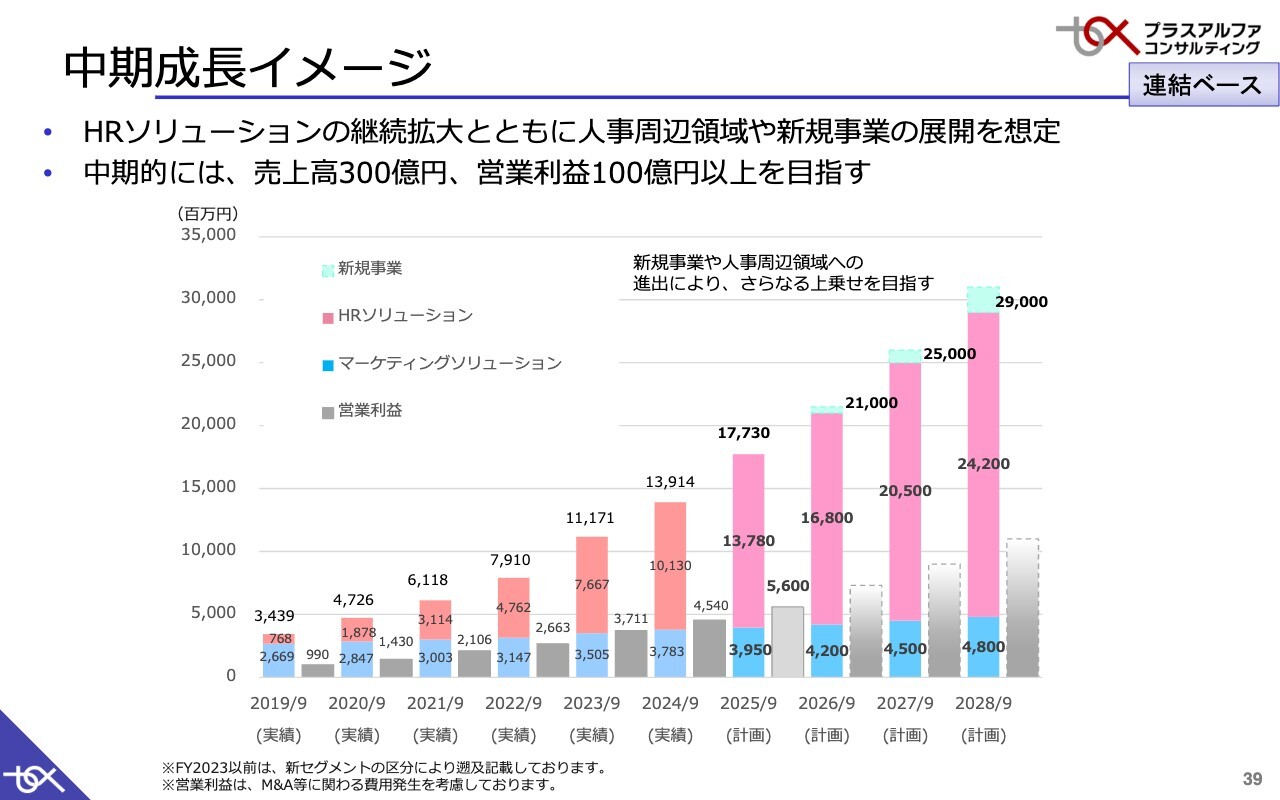

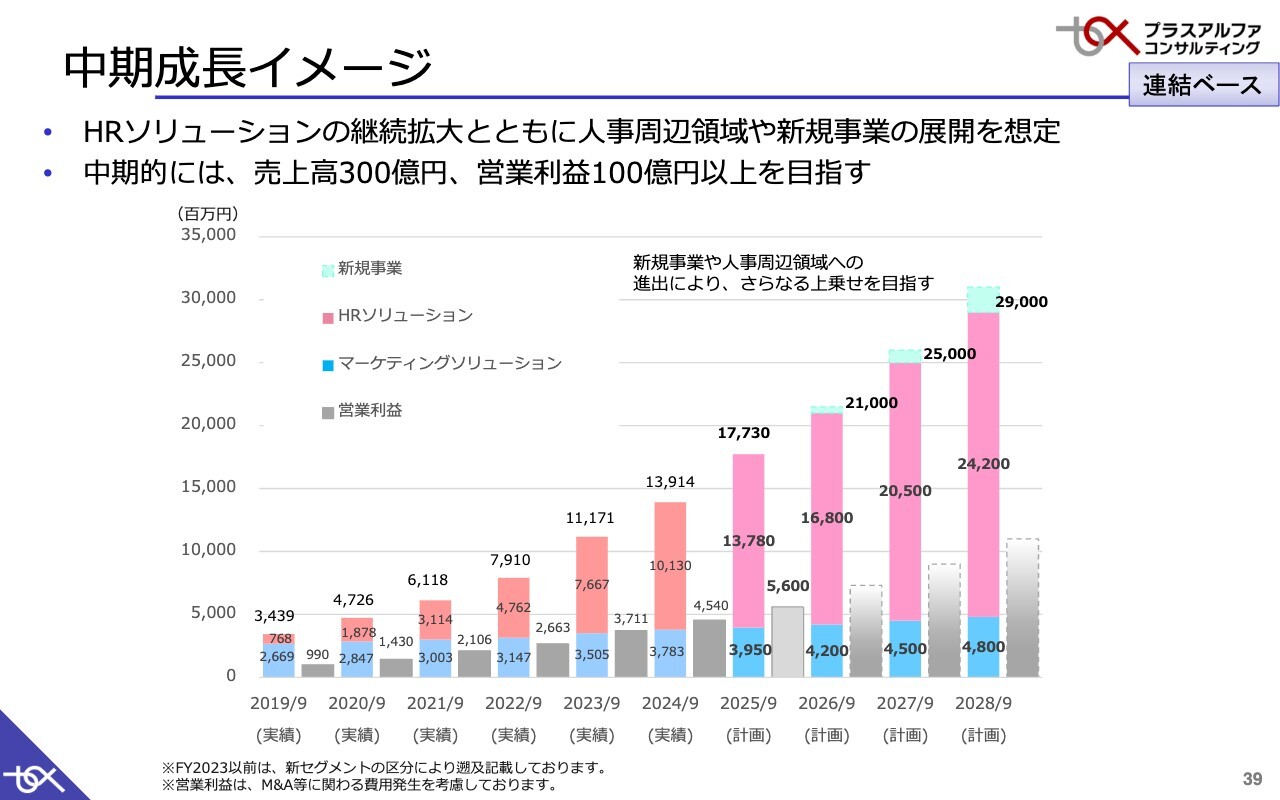

中期成長イメージ

中期成長イメージです。2028年9月期に売上300億円、営業利益100億円以上を目指します。利益の部分は数値を明示しないかたちとしましたが、このあたりはさまざまな戦略に合わせて自由度を持たせるためです。

基本的には以前と変わらず、営業利益率30パーセント以上を目指しています。また、できるだけM&Aも含めた新規事業の規模拡大など、成長を加速させながら、計画のさらに上を目指していきたいと考えています。

以上、会社概要、決算の数字とトピックス、中期成長イメージについてご説明しました。

質疑応答:今期の売上目標達成に向けた考え方について

質問者:今期会社計画の前提について質問です。御社と現時点での子会社だけで売上目標を達成できるのか、それとも他にオーガニックでない売上を前提にしているのか、教えてください。

また、営業利益率が低下する計画となっていますが、大きく費用が増えることを想定しているのでしょうか?

三室:基本的な計画は、現時点でのグループ会社とオーガニックな部分の売上見込みで立てています。

利益率については先ほども触れましたが、さまざまな新規事業の立ち上げやM&A等でも、ある程度は必要なものや成長投資に資金を使っていきます。ただし、営業利益率が30パーセントを下回ることは現時点では想定していません。

質問者:新規事業とは「ヨリソル」の他にもありますか?

三室:大きなものとしては、「ヨリソル」と、前期の終わり頃に立ち上げた「HIcare Wellness」が該当しますが、それ以外にもいくつかあります。

実は、どちらも「タレントパレット」の派生的なソリューションで、タレントマネジメントという汎用的なものだけではなかなか広げられない領域を対象としています。「ヨリソル」の例で言えば、学生のデータを扱うため、教師の評価、つまり学生の育成を評価につなげられるようになります。

「HIcare Wellness」については、スタッフのタレントマネジメントに加え、医療介護サービスの利用者、患者、管理スタッフの評価などにうまくつながる機能を搭載することで事業展開を進めていきます。「タレントパレット」の派生版のようなものは、事業展開の戦略として重要だと考えています。

質疑応答:利益水準で見た際の中期成長イメージについて

質問者:中期成長イメージについてご質問です。売上高を明示している一方、利益は明示されていません。先ほどお話はありましたが、利益水準での目線でもう少し聞かせてください。

基本的には、従来の中期成長イメージとの比較で、売上高で上方修正、営業利益で下方修正の方向感かと思いますが、何が当初の見通しと違ったのかについても教えてください。

三室: 従来の中期計画と比べ、2024年9月期も売上は上がり、利益は下がっていますが、こちらはM&Aによる影響が大きいです。M&Aによる分の売上は上がっているものの、弊社事業と比べて利益率は低いため、グループ化後に徐々に収益性を上げていく考えです。

新規事業については、「タレントパレット」事業部のメンバーの一部をチーム化して事業を立ち上げていますが、その分は追加で採用を行いますので、先行投資としての費用が発生し、その分利益は減少します。

ただし、2028年からさらにその先を見据えると、新規事業をはじめ、新しい成長の種を作ることが利益の最大化につながると考えています。したがって、この部分については積極的にチャレンジしていきたいと考えています。

質問者:見方によっては、売上部分をオーエムネットワーク社などのM&Aで補いキャッチアップしましたが、利益については難しかったように見えます。本業になにか問題があるのでしょうか?

三室:2024年9月期の利益計画48億円に対して実績は45億4,000万円と、2億6,000万円ほど未達となっています。大きな理由の1つは、グローアップ社の売上未達であり、利益も未達となりました。

今期については、上記グローアップの未達に加えて、前期に計画外で発生した2億円程度のM&A費用について3億円を見込むこと、新規事業への投資も織り込んでおり、下限が56億円になるという見方でよいかと思います。

質問者:株主還元等で投資家側に報いるなど、そのあたりの事業と株式市場のバランスの観点で、なにか考えていることはありますか?

三室:IPO時点から、採用、研修、ヘルスケアの領域について、M&Aを実施することは選択肢の1つでした。しかし、結果的にそこまでM&Aに資金を使っていません。配当性向20パーセントを維持しつつ、それ以外の還元についても検討しようと思っています。

質疑応答:一部サービスの値上げ状況、ARPUの横ばいについて

質問者:「タレントパレット」と「見える化エンジン」の値上げ状況を教えてください。特に、「タレントパレット」は最終的に7パーセントくらい値上げできるとのことでしたが、しっかりできていますか?

また、ARPUは上がっていませんが、キャンペーンも影響しているとのことでした。今後もこのような横ばいが続くのでしょうか?

三室:基本プランを10パーセント値上げしましたが、基本プランの売上に占める割合は70パーセントですので、その10パーセントにあたる7パーセントが値上げによる増収のマックスとなりますが、現時点では順調に値上げを実行できています。

個別には、契約更新のタイミングで値上げを行っており、来年の3月から4月頃に一通りの値上げは完了となります。最終的に値上げ進捗が7パーセントの8掛け、9掛け程度となる可能性もありますが、比較的順調と認識しています。

一方で、キャンペーンや「ヨリソル」で若干相殺され、横ばいになっているように見えます。時間の経過に伴ってキャンペーンの影響はならされていくため、ARPUの上昇を期待できると考えています。

質疑応答:営業利益を下方修正した要因について

質問者:先ほどの質問と重複するところもありますが、今期のガイダンスの考え方について、また、特に前期の営業利益について質問です。

前期にお示しいただいた64億5,000万円から、今回は56億円への下方修正となっています。この差分は「ヨリソル」を中心とする先行投資の部分と、M&Aを実施するかもしれないため、3億円のバッファのようなところで説明できるという理解であっていますか?

それとも、前期から前提を見直し、営業利益についてもその分目線が下がっているということでしょうか?

三室:基本的には、おっしゃるとおりです。ご認識で足りない部分としては、前期のグローアップの未達があったため、その影響を引き直している部分もあります。

質問者:M&Aのバッファが3億円とのご説明がありました。仮に今期はM&Aを実施しない場合、営業利益が3億円上振れる可能性はありますか?

三室:まったく手をつけないということであれば、そうなると思います。

質疑応答:ARPUの見通しについて

質問者:ARPUについてご質問です。今期のARPUの見通しに関して、価格転嫁がうまくいっているというご説明がありましたが、トータルのARPUは下がっています。

今期のARPUの見通しとしては、「ヨリソル」をはじめ、単価の低いARPUのミックスが増えるために下押しの方向になるのか、それとも価格改定の効果が一巡し、ARPUが上がっていくのでしょうか? ARPUの見通しについては、どのようにお考えですか?

三室:具体的な数字は開示していませんが、横ばいから上昇していくと考えています。

質疑応答:営業利益における計画と実績差異の内訳について

質問者:社長からご説明のとおり、前期の営業利益は計画48億円と実績45億4,000万円の差異が約2億6,000万円あります。しかし、グローアップ社の業績は12億円の計画だった売上が10億2,800万円程度のため、粗利が7割だとすると、グローアップ社の未達分が1億2,000万円程度、M&A分が1億4,000万円というイメージでよろしいでしょうか?

三室:M&A関連費用は約2億円となっていますので、ご質問との差分でいえば、マーケティングソリューションの利益が計画を上回っていることや、全社(バックオフィス)関連の費用を圧縮できているなどとなっています。

質問者:「タレントパレット」の売上は88億5,000万円の計画に対して実績は88億600万円とわずかに下回っていますが、利益への影響はほぼなかったのでしょうか?

三室:利益面では「ヨリソル」の赤字幅が広がったことと、期中のマーケティングソリューションからHRソリューションへの人員異動などもあり、これら影響を加味する前の営業利益45億円の計画に対し、実績は41億7,700万円になっています。

質問者:「タレントパレット」は予定どおりだったのでしょうか?

三室:分解はしていませんが、売上でいえば顧客数が目標に対してマイナス22社という部分については利益を下回る要因になっています。

質疑応答:中期経営計画の考え方について

質問者:前期も今期もM&A費用や成長投資が入ってきている一方で、営業利益100億円に達する年限が前回のご説明よりも1年後ろ倒しになっているように見えます。

売上高はかなり上方修正されているため、前半で先行投資を増やしているのであれば、理想としては後半の早い段階で利益の刈り取りを行ってほしいのですが、そこが後ろ倒しになってしまっており、整合性がとれていないと感じます。

前半の利益が落ちる分、後半は大きくなるというメッセージならよくわかるのですが、そのようには見えないため、中期経営計画の考え方を教えてください。

三室:確かに、2027年に100億円を目指すというこれまでの計画に対しては後ろ倒しとなっていますが、2028年度は100億円を超え、110億円、120億円を目指す感覚でいます。したがって、そこまで後ろ倒しにしているつもりはありません。

ただし、今回各年度の数字を開示していないのは、想定外の新規事業による投資のチャンスや、M&A等の大きな案件に備え、余裕を持たせる意味であるとご理解いただければと思います。

質問者:新たな中期経営計画のみを見てしまうと、利益を下げたようにしか見えません。売上の想定は上がっていることから、中期的な利益のオポチュニティはより増えているという考え方ですか?

三室:そのとおりです。現在、4年後までの中期成長イメージを出していますが、その先まで見た場合、現時点の新規事業やM&A等の仕込みが最終的な利益を押し上げるつもりでこのような投資をしていると考えていただけたらと思います。

質疑応答:HRソリューションの解約率について

質問者:HRソリューションの解約率が第4四半期で0.34パーセントと、計画対比では低いとのご説明でしたが、QonQで上昇トレンドとなった要因は何でしょうか?

三室:構造的に大きな変化があるわけではありません。しかし、エンタープライズ企業でも、まだそこまで機能が豊富ではない時期に導入し、シンプルなプランを継続していたものの、「この使い方ならそこまで払う必要はない」と解約に至るケースもあります。その点もやや影響しているのではないかと思います。

そのため、コンシェルジュのチームやサポートを含め、きちんと対応することが戦略の1つになっています。

質問者:そのような動きは、値上げが一巡すれば落ち着くと見られていますか?

三室:値上げのわりには解約はそこまで増えていないという実感です。最初の計画では、0.4パーセント前後までは上昇する可能性があると想定していました。実態としては、まだそこまで高くなっていない感覚です。

質問者:解約した顧客は競合他社に移っているのでしょうか? 利用自体をやめてしまうのですか?

三室:規模が大きな会社は、競合ツールを使っていることが多いと思います。特に人事評価向けツールのみを利用している会社は、目標設定もあまり複雑でなく、スキルなどもそこまで評価につながらないのですが、何らかのシステムを入れなければならず、競合のツールを使うこともあると思います。

質疑応答:今期の売上と利益率について

質問者:前期も多くのM&Aを行い、結果として今期の売上前提は従前10億円ほど増えていると思います。今後のM&Aによる、売上からのアップサイドは織り込んでいないということですか?

三室:少なくともM&Aについては織り込んでいません。また、新規事業も不確実な部分があるため、売上に含めていない状況です。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4071

|

2,240.0

(02/27)

|

+34.0

(+1.54%)

|

関連銘柄の最新ニュース

-

02/17 15:30

-

02/16 08:42

-

02/16 08:41

-

02/13 15:30

-

02/13 15:30

新着ニュース

新着ニュース一覧-

今日 16:00

-

-

今日 14:33