ヴィス、2Q売上高は前年比124.6%、営業利益は185.3%と堅調に進捗 通期では4期連続増収増益の見込み

2025年3月期第2四半期 決算説明会

金谷智浩氏:みなさま、こんにちは。株式会社ヴィス代表取締役社長の金谷です。本日は、2025年3月期第2四半期の決算説明をしたいと思います。よろしくお願いします。

本日のコンテンツは、当社のビジネスモデルと上半期の連結業績です。参考資料はお時間のある時にご覧ください。

フィロソフィー

当社には「はたらく人々を幸せに。」というパーパスがあります。

もともとオフィスデザインの事業を柱としてきており、「ワークデザイン」という言葉を用いながら、ものづくりだけではなく、働く空間や仕組み、コンテンツ、エクスペリエンスデザインなどをしながら働く一人ひとりの自己実現を支援しています。

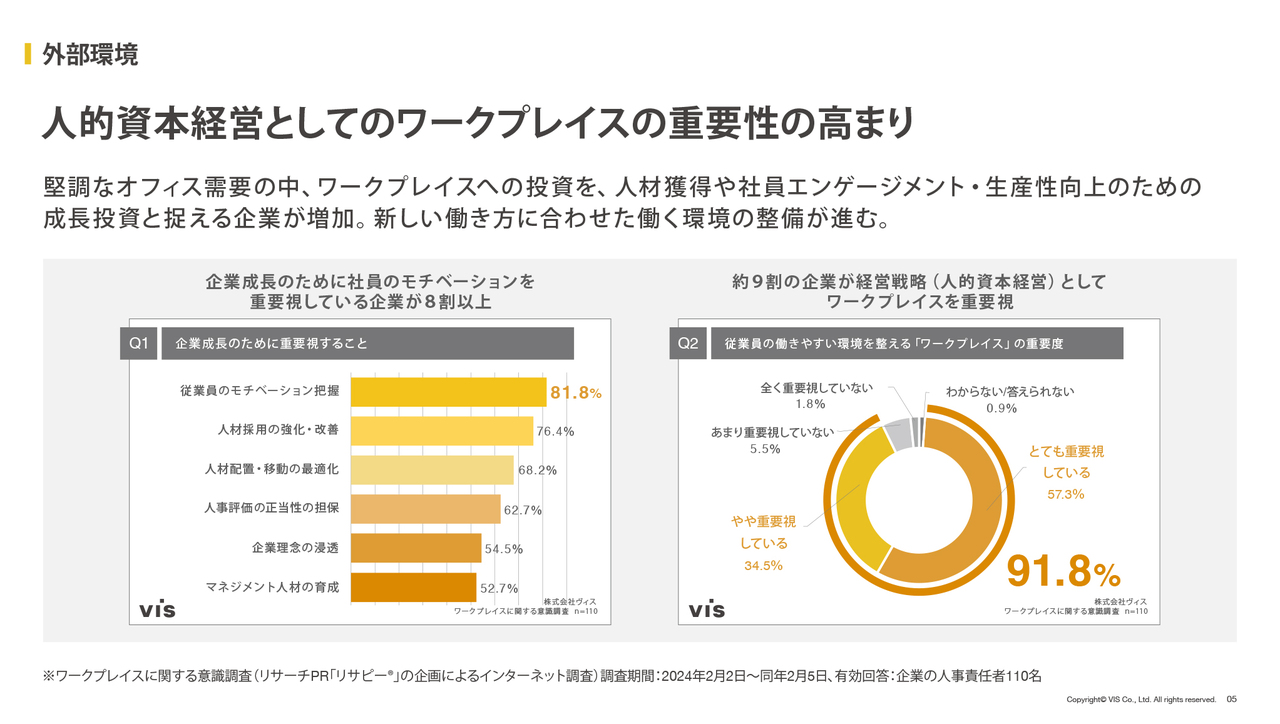

外部環境

ビジネスモデルについてです。ワークプレイスを取り巻く外部環境においては、人的資本への投資の需要が非常に高まっています。

スライド左側のグラフのように、企業が企業成長のために1番重要視することは従業員のモチベーション把握であり、それを高めていきたいという需要があります。

2番目は人材採用の強化・改善です。働き手の人口が不足してきているため、採用を強化していきたいという需要が高まっている証拠になっています。

また、スライド右側のグラフのとおり、従業員の働きやすい環境を整えるワークプレイスの重要度に関する質問では、約9割の企業が「重要視している」と回答しています。やはり、人的資本とワークプレイスへの関心が高まっていることがうかがえます。

ビジネスモデル

当社事業の柱としては、まずはブランディング事業です。これはオフィスデザインのみならず、Webデザイン、グラフィックデザインなど、企業内にあるデザインできるビジュアルのものをトータルで提供していきます。

次にプレイスソリューション事業では「The Place」というコワーキングシェアオフィス付きのフレキシブルオフィスの事業用ビルを運営したり、テナント区画を運営したりすることによって、新しい働き方を提供しています。

また、リーシングにお困りのビルオーナーがもつ物件の付加価値を高めるために、「バリューアップ」というサービスも行っており、そこで得たデータなどをしっかり活用していこうということで、最後にデータソリューション事業があります。

本年度にビジネス特許を取得した「ワークデザインプラットフォーム」というワークプレイス構築DXツールでは、企業の分析や新たな働き方のシミュレーションができます。それとエンゲージメントサーベイ「ココエル」といったSaaS型プロダクトも使いながら、お客さまを支援しています。

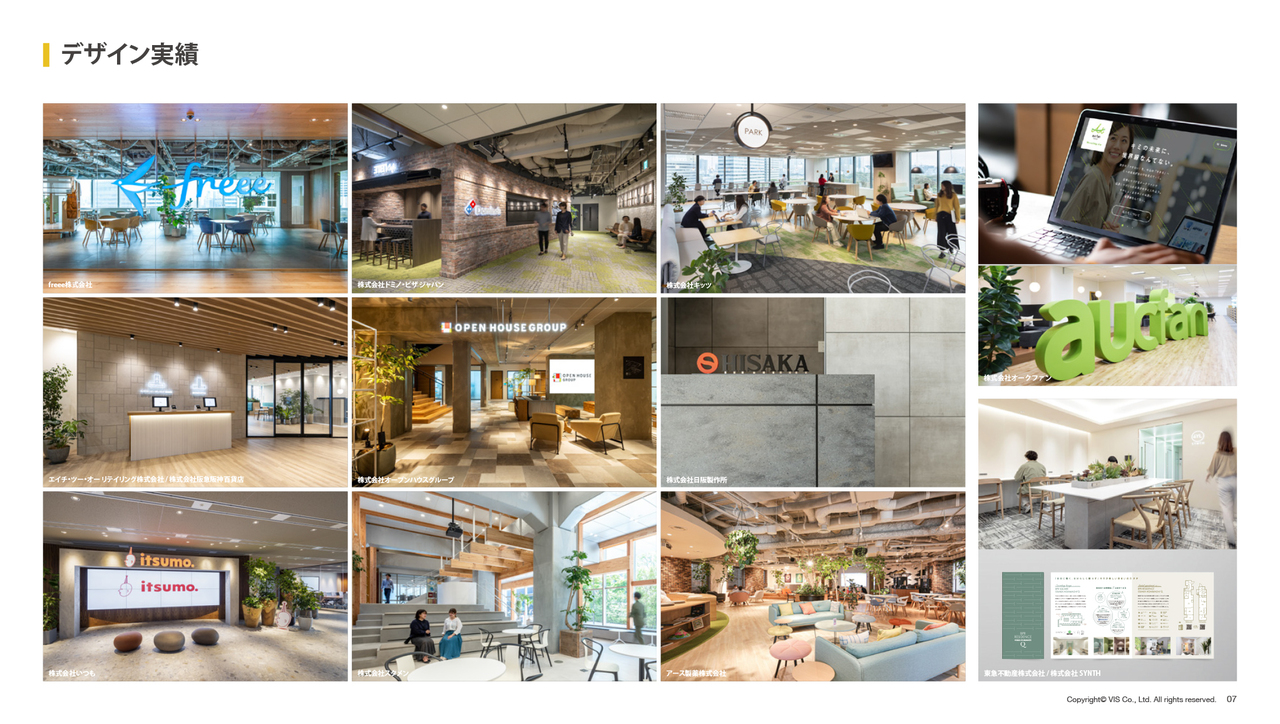

デザイン実績

デザインの事例です。非常にスタイリッシュな企業独自のストーリーやカルチャーを落とし込んだオフィスデザインを中心に、Webデザイン、ロゴデザイン、グラフィックデザインなど多数あります。現在の累計実績は、およそ8,000件です。

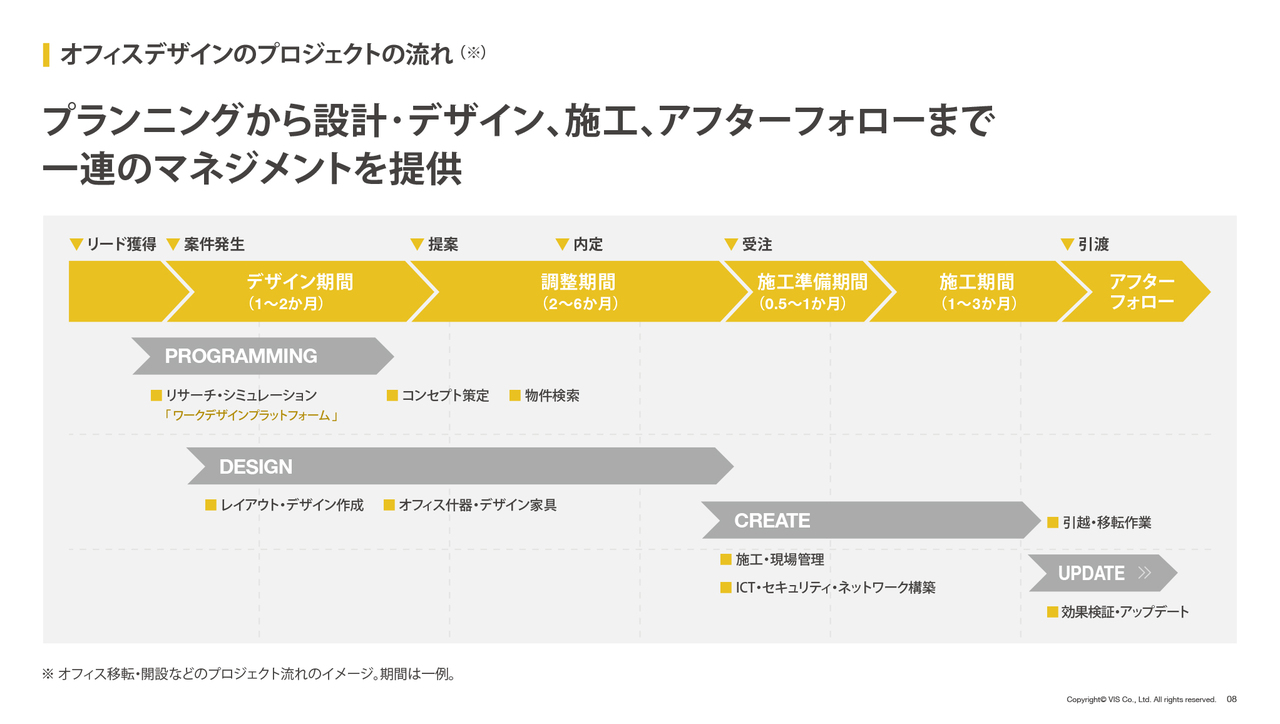

オフィスデザインのプロジェクトの流れ

当社の業務プロセスです。まず、スライド左側のリード獲得では、営業やさまざまなマーケティングで獲得したお客さまの情報をしっかりと育てます。

案件が発生したタイミングから、当社サービスが提供されます。「プログラミング」とは、いわゆるコンサルティングフェーズです。先ほどの「ワークデザインプラットフォーム」を使いながら、お客さまの課題抽出やコンセプト策定につなげていきます。

そして実際にプランするタイミングでは、レイアウトデザインを作成したり、その他ワークプレイスを構築する上で必要な付帯設備のご提案をしたりと、そこでおおよその金額がしっかりと決まってきた場合は受注するというプロセスを設けています。

金額が決まって契約したあとは、実際のものづくりをしていきます。当社は内装工事だけでなく、ICTやWi-Fi、インフラ、ネットワークなどのエンジニアも抱えてコンサルティングを行っているため、現在は空間だけではなく、働きやすい環境に整えるというところにサービスが拡大してきています。

ここで作っておしまいではなく、作ったオフィスへの引っ越しにおいてもワンストップでディレクションしながら、これから働く方々の状態がどのようになっていくかを「ワークデザインプラットフォーム」を使いながら、またお客さまのアンケートをとりながらアップデートしていきます。

このような業務プロセスが、類似他社の企業との差別化であるとご理解いただければと思います。

特徴と強み

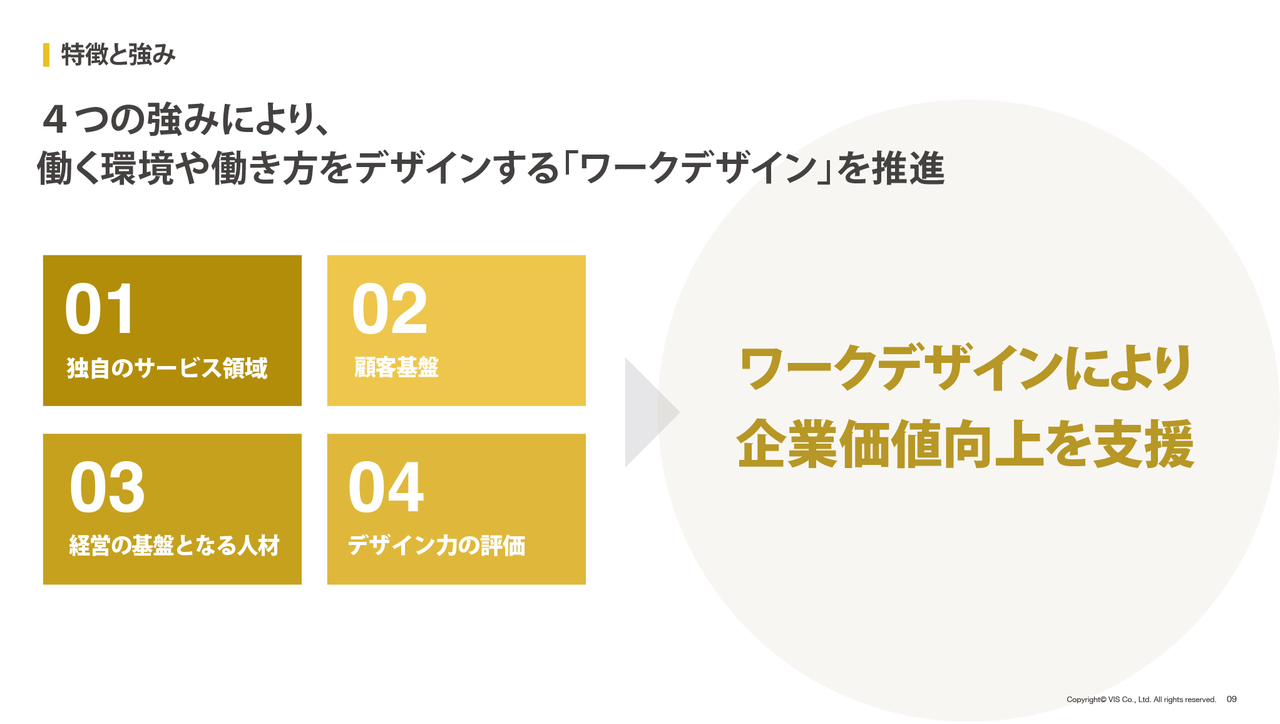

当社には大きく4つの強みがあり、これらによる「ワークデザイン」で企業価値向上のためのご支援をしています。

特徴と強み 01_独自のサービス領域

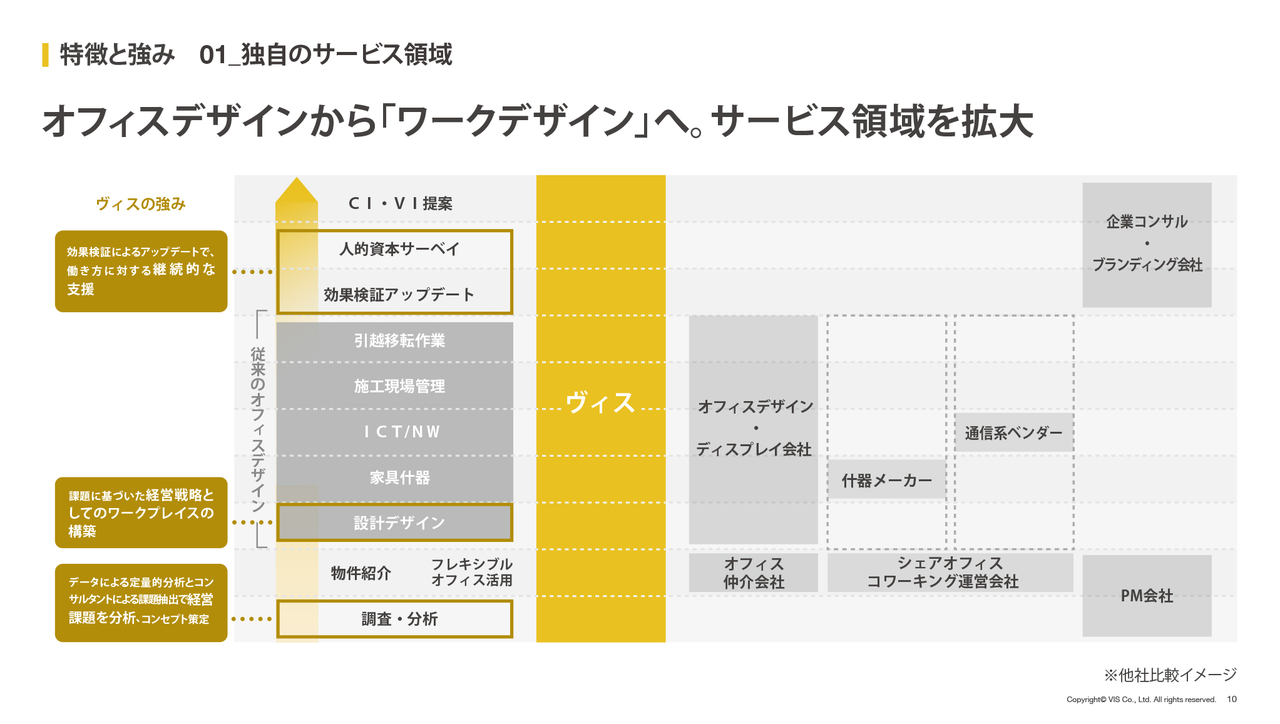

1つ目の強みは、独自のサービス領域です。ワークプレイスを構築していくタイミングで、企業はさまざまなベンダーにご相談している状態ですが、ヴィスはそれらをオールインワンで行います。

時には各専門業者と協業しながら、ヴィス全体としてディレクションできる状態になっているため、なにか問題があったり、いろいろな流れの中で変更があったりといったプロジェクトにつきものであることに関しても、お客さまに安心して任せていただくことで手離れしやすい状態を作っています。

特徴と強み 02_顧客基盤

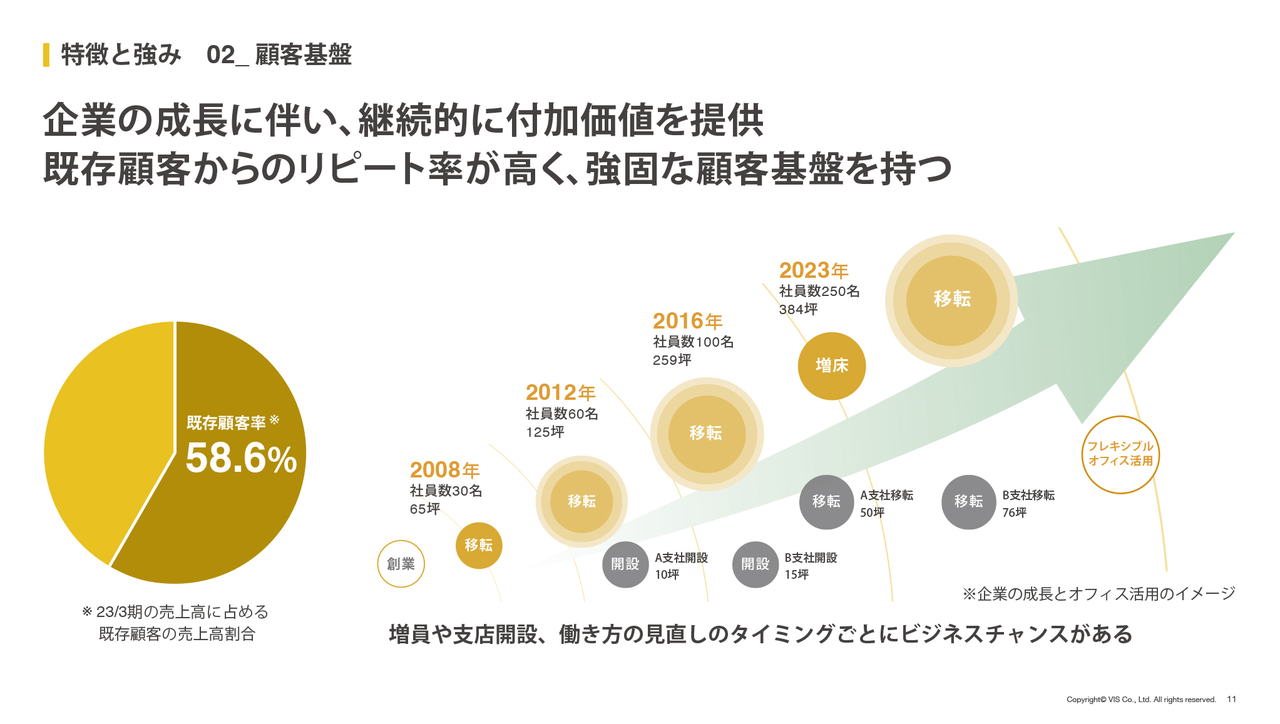

また、顧客基盤の中で成長企業がお客さまになるケースは非常に多く、その中でもリピートのお客さまの割合が58.6パーセントと、非常に高いのではないかと思います。

「リピートがあるの?」と思われるかもしれませんが、住宅の引っ越しとは異なり、企業は立ち上がってから成長とともに人数が増えていきます。

その中では本社を拡張移転するような大きな流れがあると同時に、地方に支社を開設したり、営業所を開設したりします。

スライドの矢印は、1社が10年から15年ほどのスパンで、オフィスに対してこのくらいの設備投資を行っているという参考事例になっています。働き方の見直しのタイミングで、常にビジネスチャンスがあるということです。

特徴と強み 02_顧客基盤

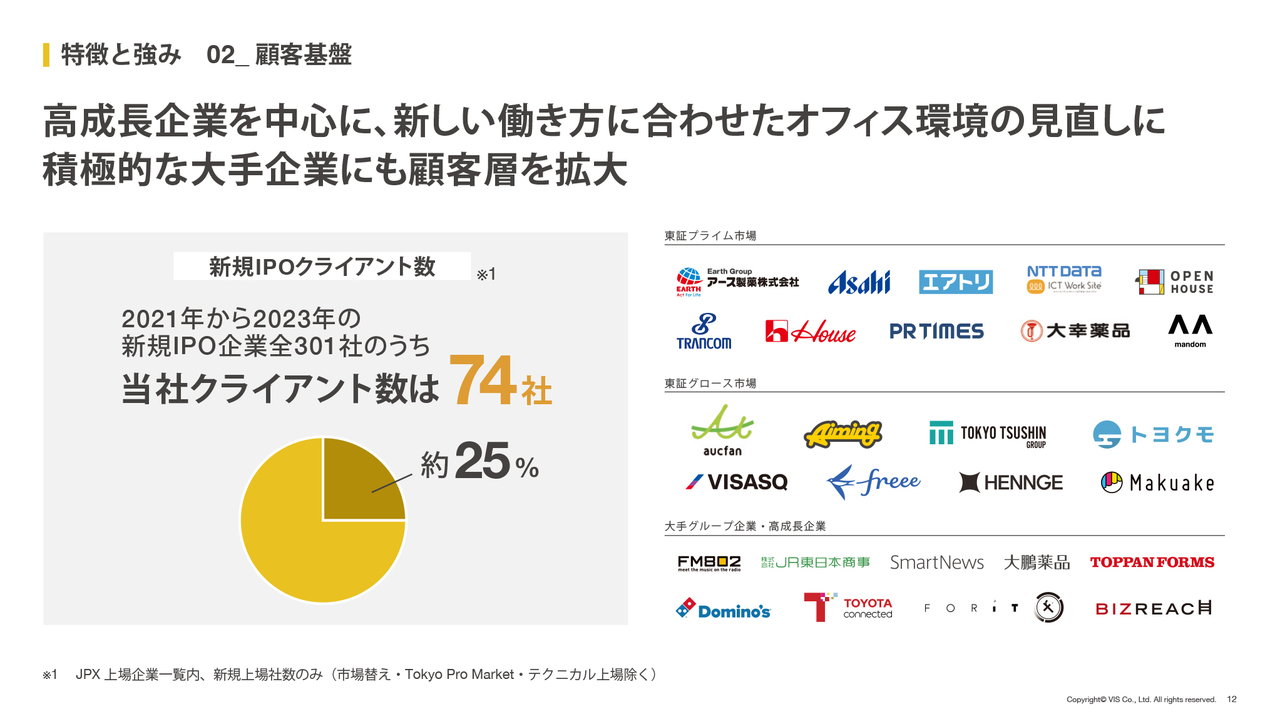

高成長企業の中には非常にシナジーがあります。例えば、2021年から2023年の新規IPO企業は301社ありますが、そのうち74社が当社のお客さまです。実に約25パーセントのIPO企業がお客さまであるということからも、非常に信頼していただけているのではないかと考えています。

特徴と強み 03_経営の基盤となる人材

基盤となる人材採用にも力を入れています。当社は専門性の高い仕事をしているため、有資格者の人数、または専門職のデザイナーの人数をしっかりと確保できる人事体制・採用体制を設けています。

特徴と強み 04_デザイン力の評価

デザイン力を評価していただくケースも多々あります。日経ニューオフィス賞をはじめ、さまざまな大きな賞を毎年なにかしら受賞している状況です。

2025年3月期第2四半期(中間期) 連結業績 エグゼクティブサマリー

2025年3月期第2四半期の連結業績についてご説明します。

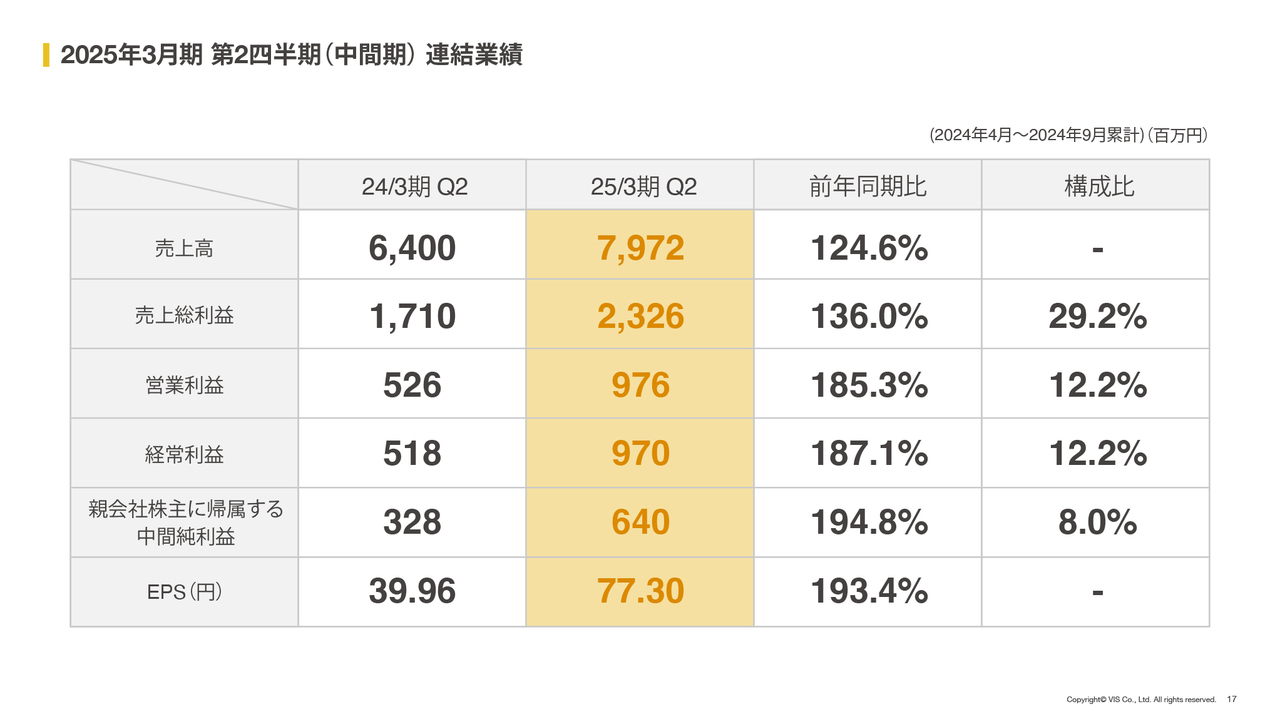

売上高は前年同期比124.6パーセントの79億7,200万円、営業利益は前年同期比185.3パーセントの9億7,600万円と、成長につながっています。

トピックスとしては、現在の営業戦略上、規模の大きな案件を獲得し受注単価を高めています。そちらが功を奏し、第2四半期も過去最高の売上を更新できました。また、大規模案件の受注件数は20件と、33億2,900万円に上っています。

2025年3月期 第2四半期(中間期)連結業績

第2四半期の連結業績について、スライドに記載したいずれの指標も前年同期比プラスとなっています。

主要KPI

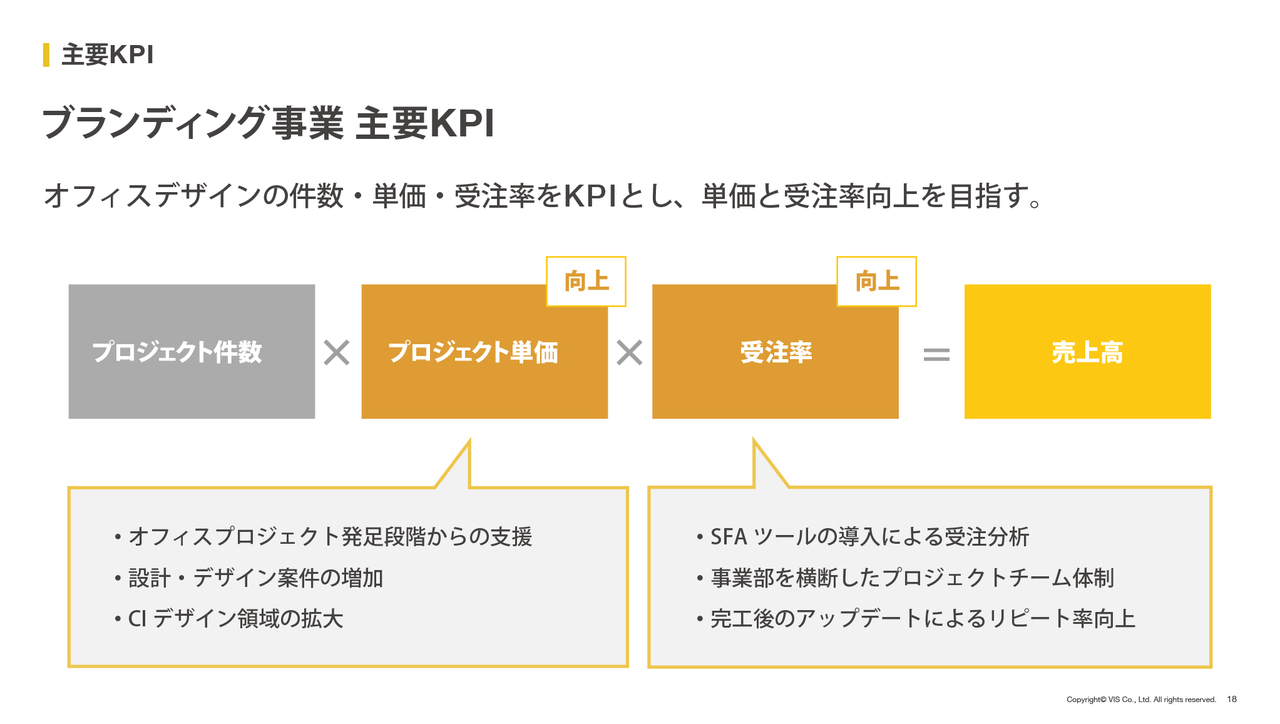

先ほどお伝えした当社の営業戦略について、件数を増やすのではなく、1件ずつのプロジェクト単価を向上させることと、リソースをうまく配置することで受注率を高めていこうという戦略により、生産性の高い売上につなげていく考えです。

主要KPI推移

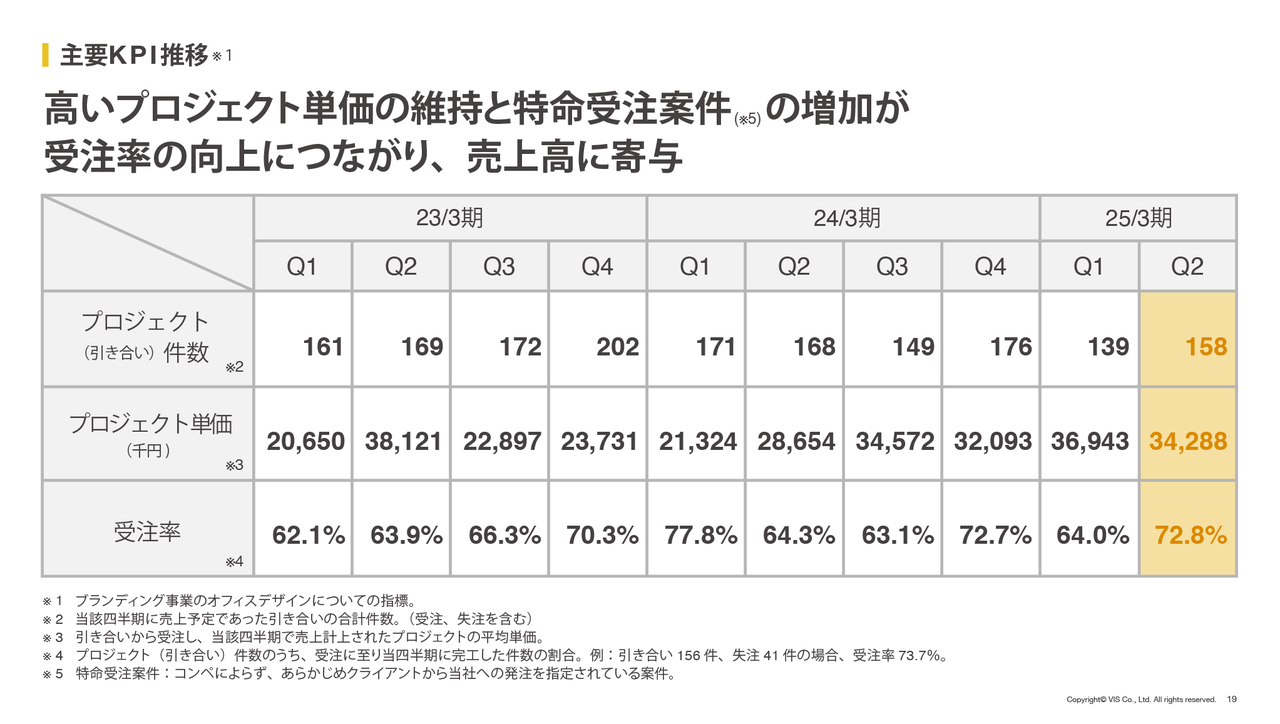

第2四半期は、プロジェクト件数が158件、プロジェクト単価が3,428万8,000円、受注率が72.8パーセントと、好調です。単価の維持と受注率の増加が、今回の売上高に寄与していると考えています。

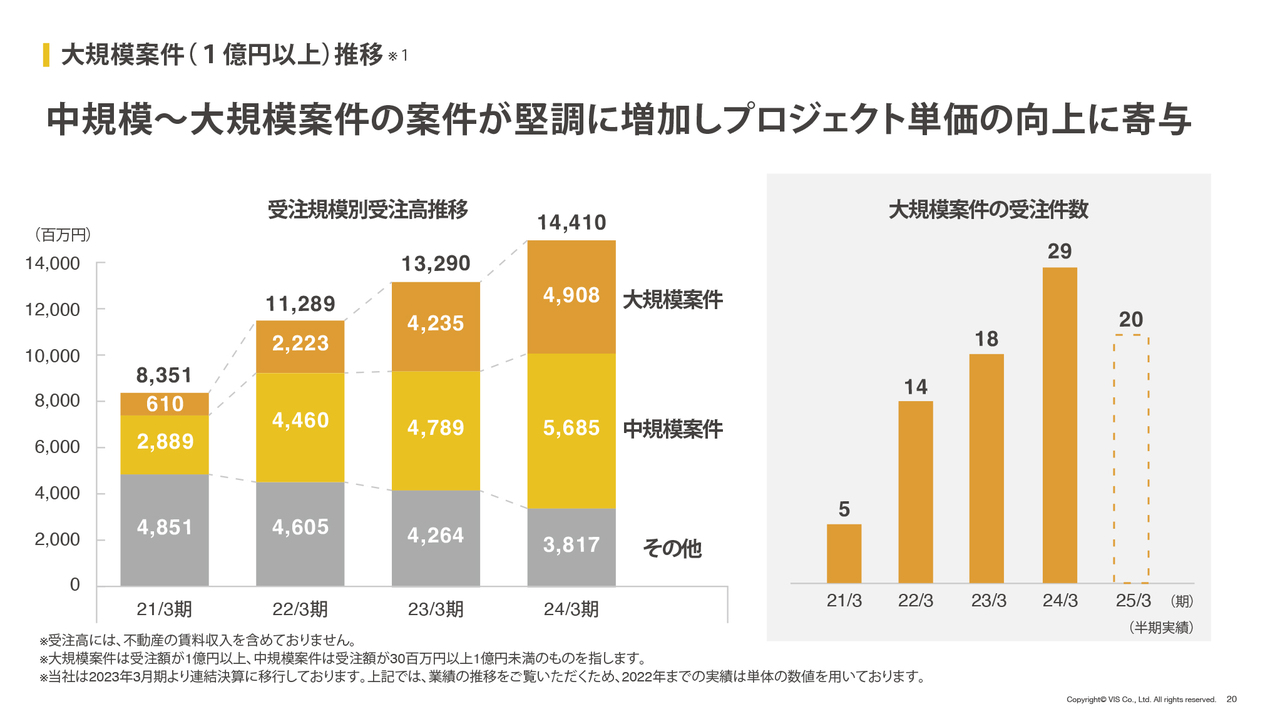

大規模案件(1億円以上)推移

昨年度の大規模案件の受注数は、通期で29件でした。現在、上半期を締めたところで大規模案件を20件受注しており、下半期も堅調に推移しています。

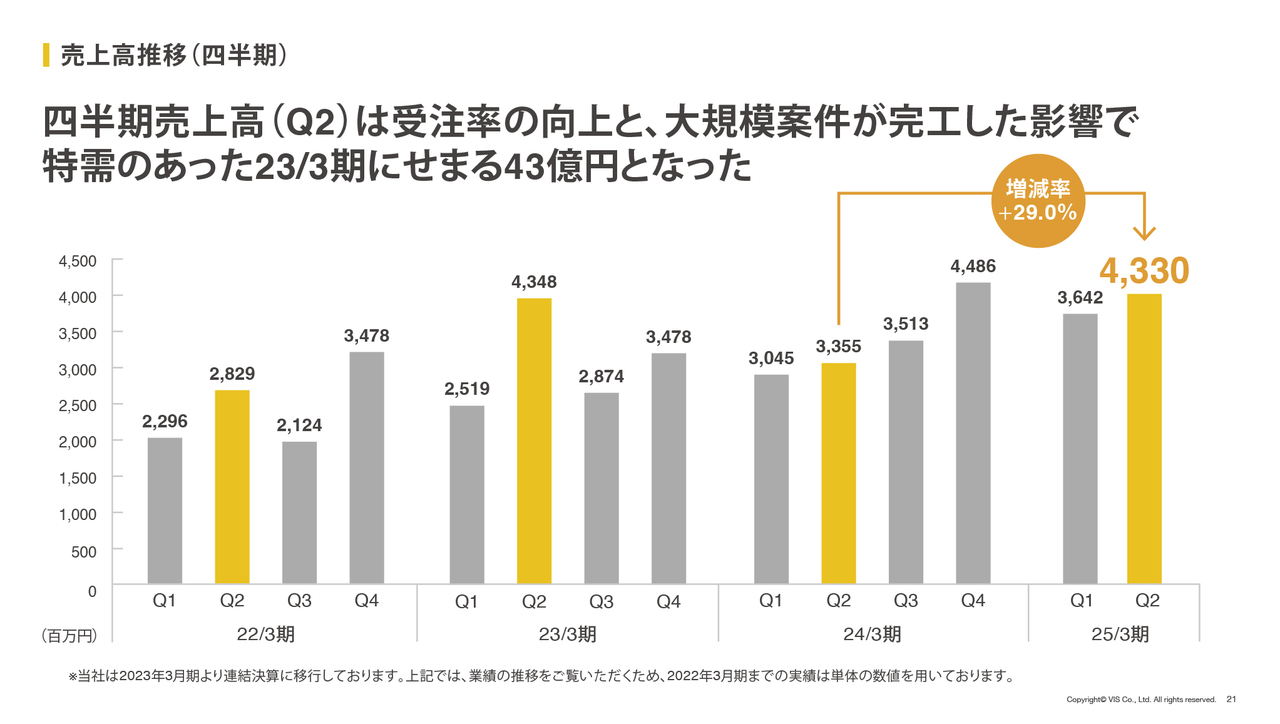

売上高推移(四半期)

四半期売上高は、受注率の向上により前年同期比29.0パーセント増の成長で、1件10億円以上の特需があった2023年3月期に迫る勢いで売上高が推移しており、同等程度の規模になってきています。

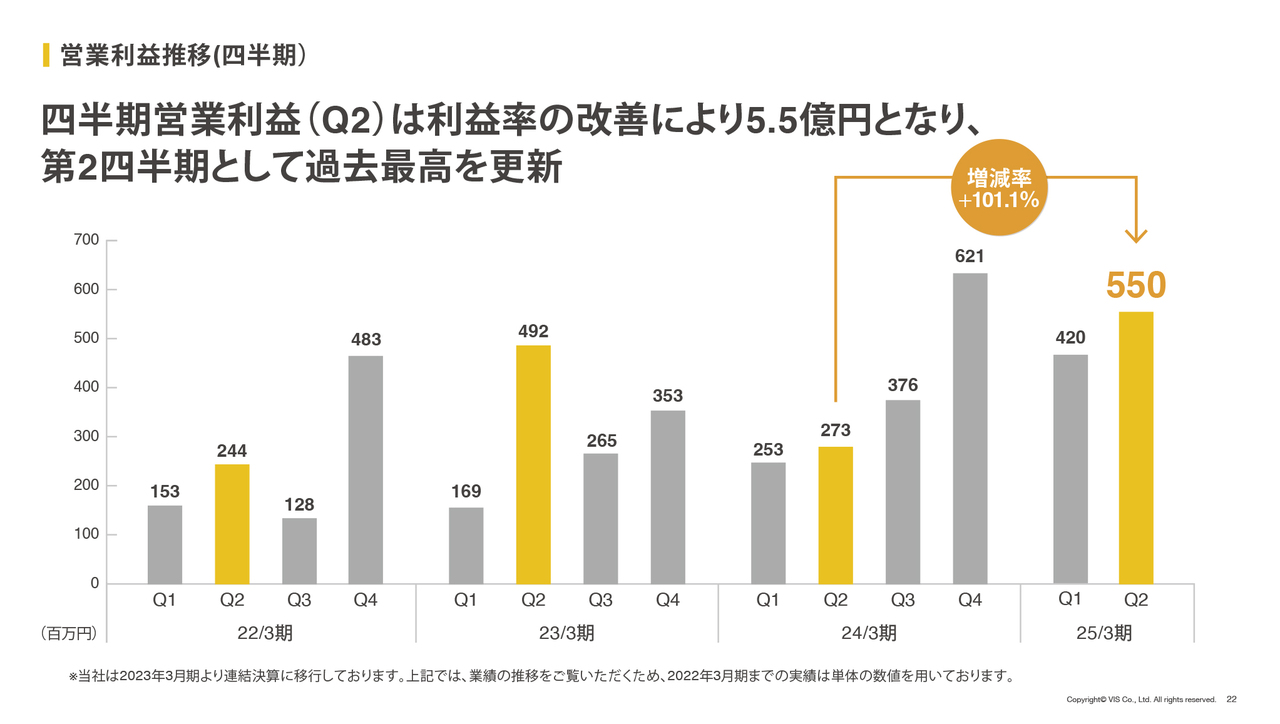

営業利益推移(四半期)

四半期営業利益は、スライドのグラフのとおり前年同期比101.1パーセント増です。受注単価の増加や利益の基準を若干高めに設定したこと、売上予算をクリアできたことにより、営業利益率が向上しました。

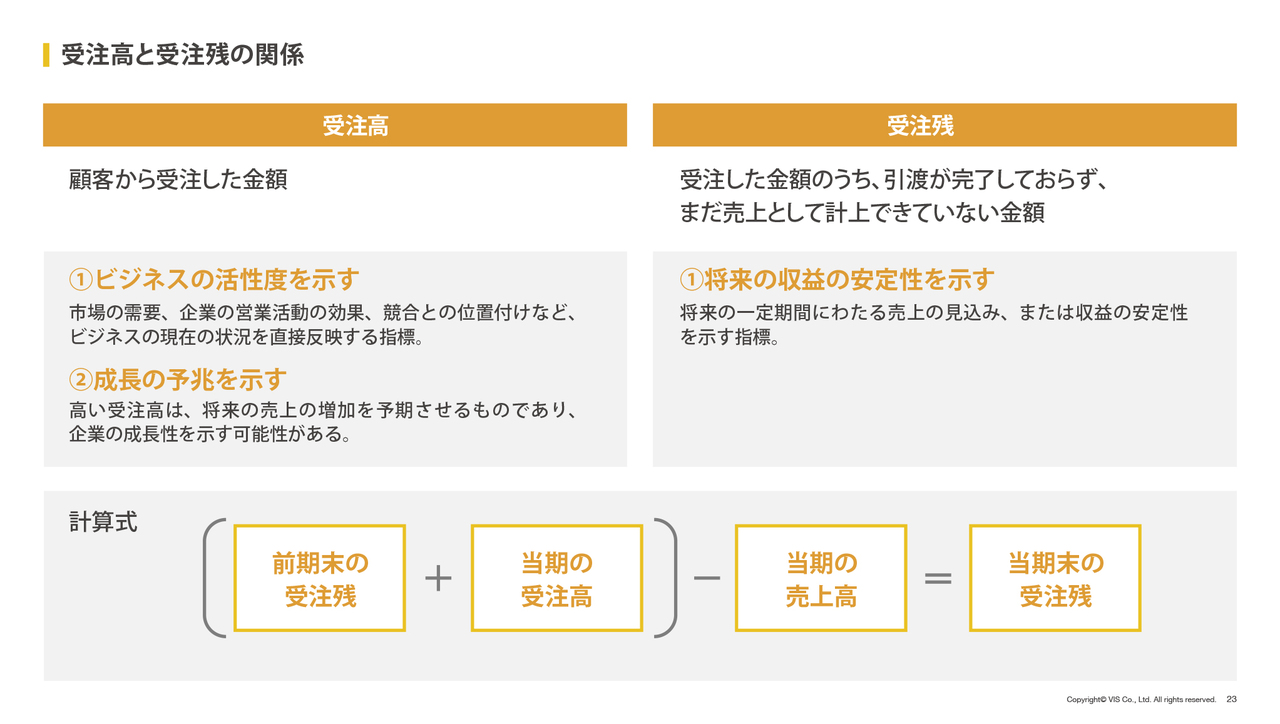

受注高と受注残の関係

受注高と受注残の指標についてご説明します。受注高はお客さまから受注した金額で、受注残は受注後その引渡がまだ終わっておらず、売上に計上していない未来の数字です。

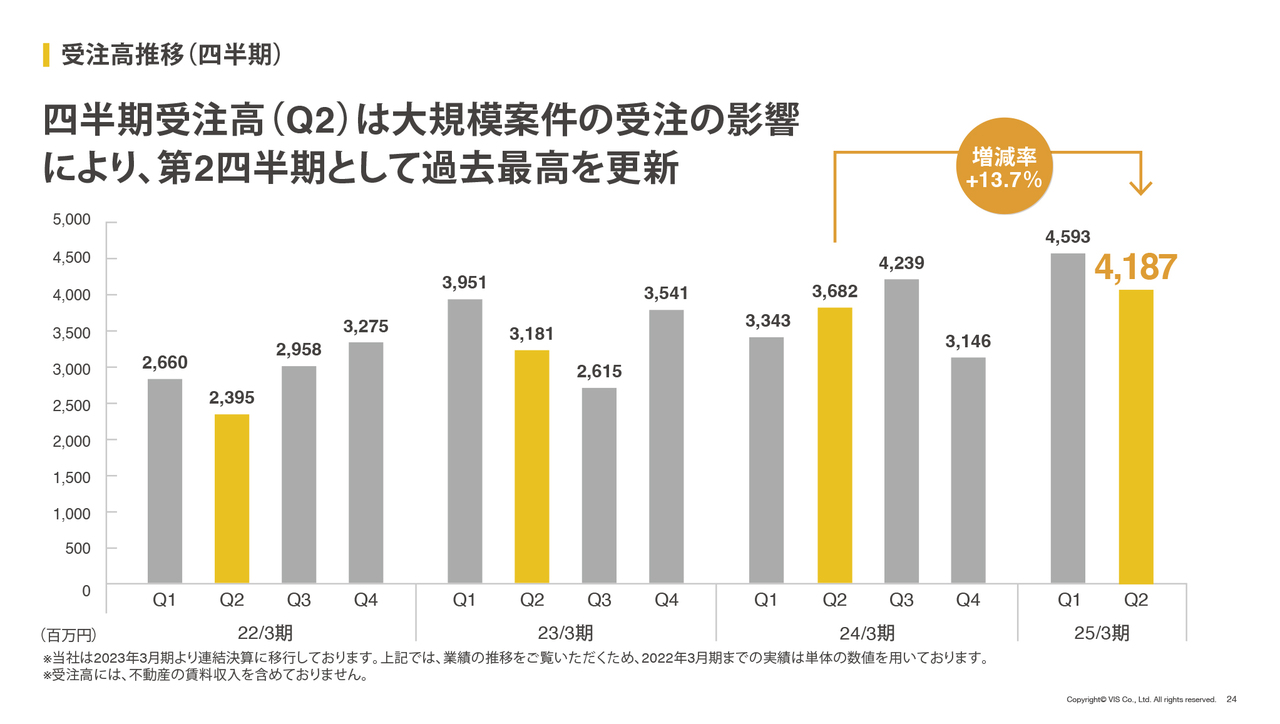

受注高推移(四半期)

受注高は、第2四半期として過去最高を更新し、前年同期比13.7パーセントの増加となっています。

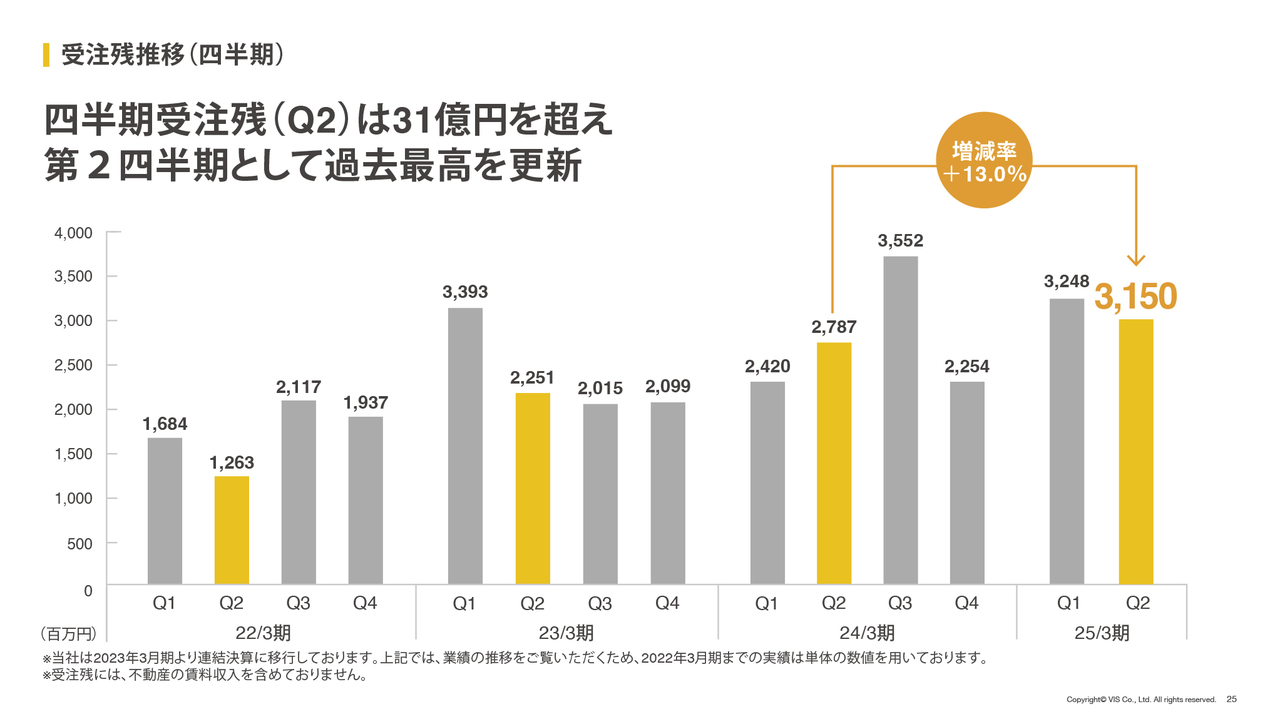

受注残推移(四半期)

受注残についても前年同期比13.0パーセント増と31億円を超え、同じく第2四半期として過去最高を更新しました。

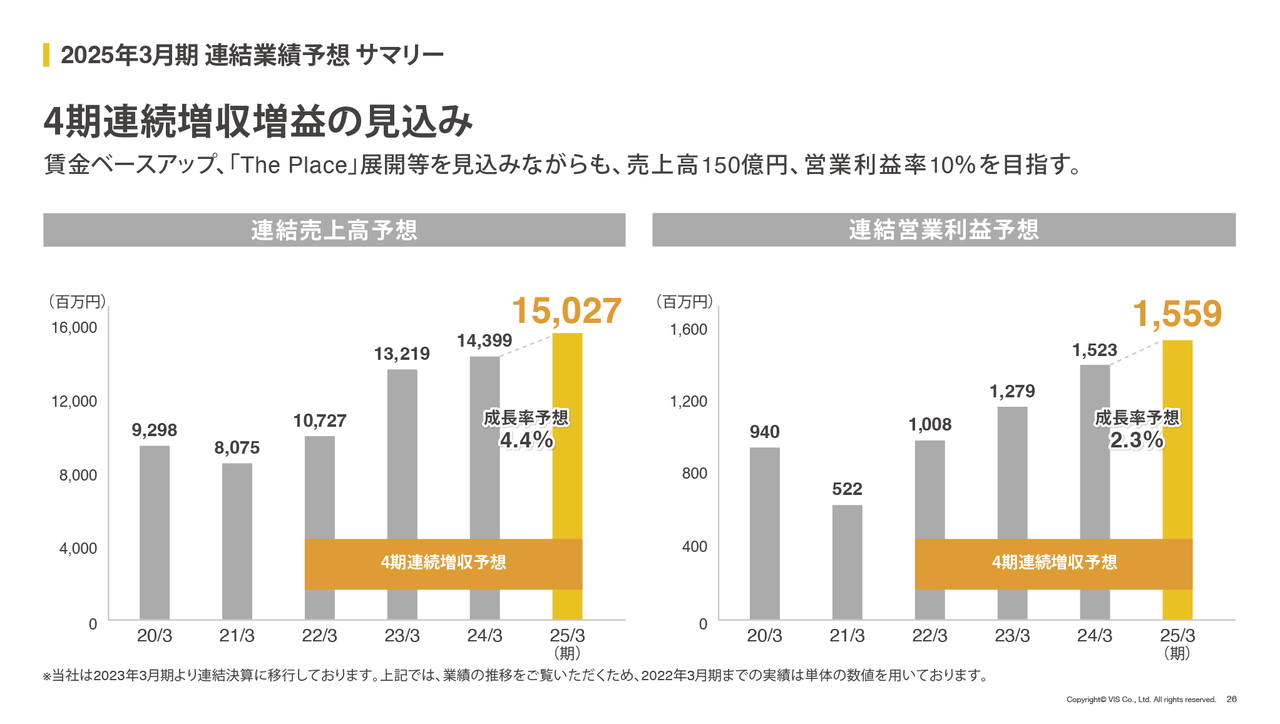

2025年3月期 連結業績予想 サマリー

4期連続の増収増益となり、通期売上高予想150億2,700万円と営業利益予想15億5,900万円が、現在は堅調に推移していることをご報告します。

本日はお忙しい中、ありがとうございました。引き続きご支援のほど、よろしくお願いします。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

5071

|

1,648.0

(03/06)

|

+2.0

(+0.12%)

|

関連銘柄の最新ニュース

-

今日 09:00

-

03/02 20:10

-

02/28 09:00

-

02/27 20:10

-

02/27 13:00