【QAあり】アートネイチャー、新たなプロモーション戦略により男性向け事業の新規販売が回復基調 女性向け事業は販売数が増加

Voicy

2025年3月期第2四半期(中間期)連結決算ポイント

内藤功氏(以下、内藤):アートネイチャー常務取締役の内藤です。本日は当社のWeb決算説明会をご視聴いただき、誠にありがとうございます。それではさっそく説明に入ります。

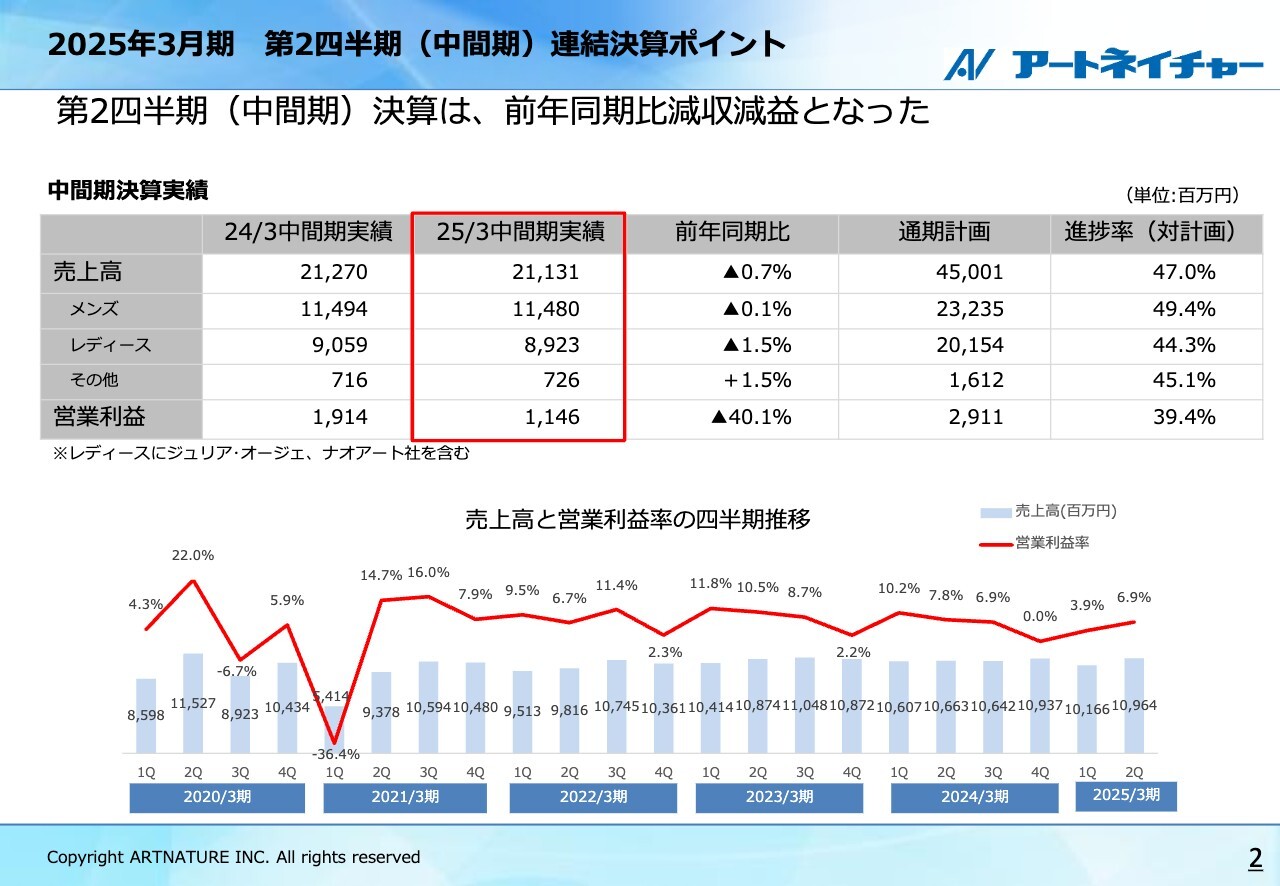

2025年3月期第2四半期決算の概況についてご説明します。まず、上期決算のポイントです。スライド上段の表内左から2つ目の赤枠のとおり、残念ながら前年同期比減収減益という結果に終わりました。

通期計画に対する進捗率に関しては、表の一番右にあるとおりです。売上高、営業利益ともに50パーセントを下回る水準で着地しています。

下段のグラフは売上高と営業利益率の四半期ごとの推移を示しています。コロナ禍により、2021年3月期第1四半期に一度大きく落ち込みましたが、それ以降は多少のでこぼこはあるものの、毎期堅調に推移していると判断しています。

中期経営計画主要テーマの進捗

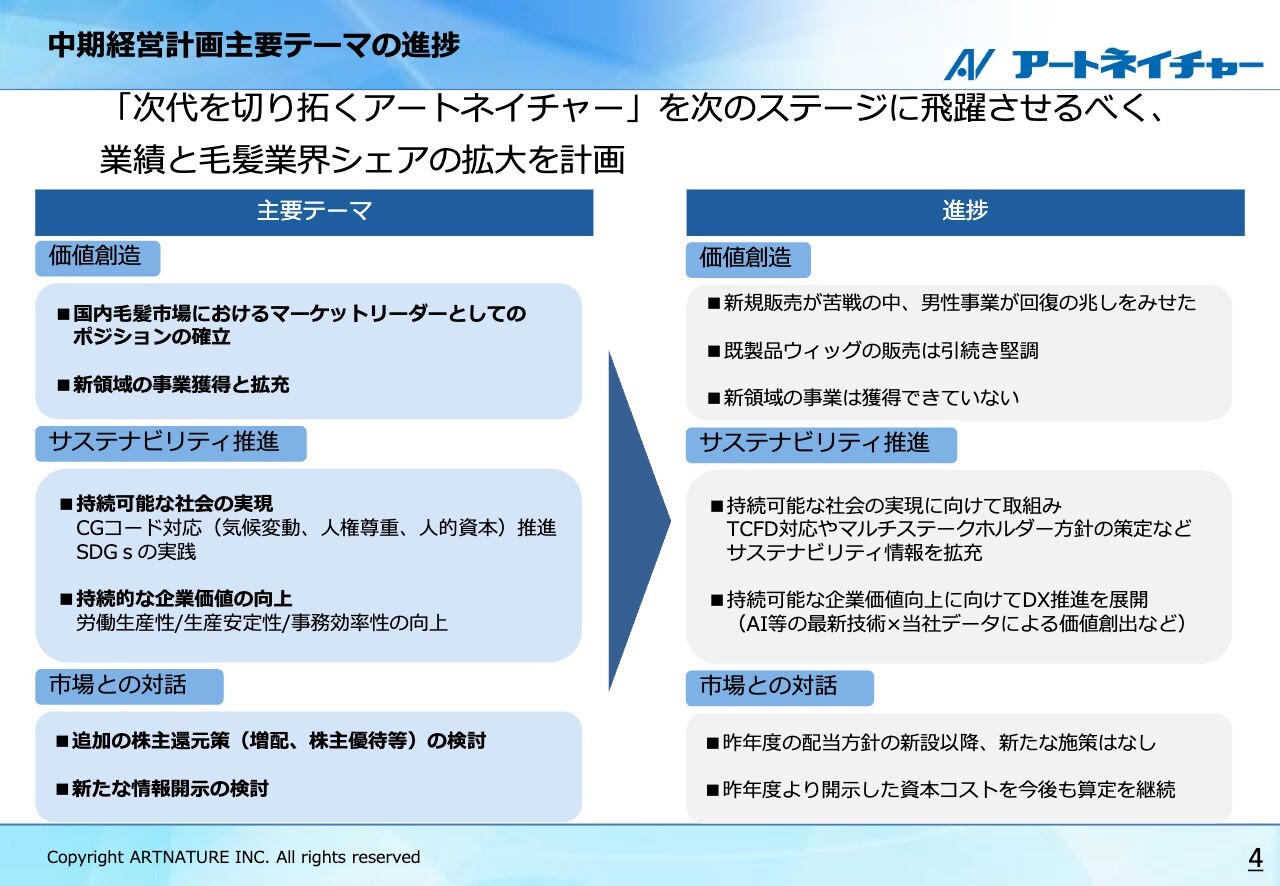

中期経営計画の進捗についてです。今期は中期経営計画「アートネイチャー Advance プラン」の2年目でした。価値創造、サステナビリティ推進、市場との対話という3つの主要テーマとそれらの進捗状況についてご説明していきます。

価値創造①(男性向け事業 振り返り)

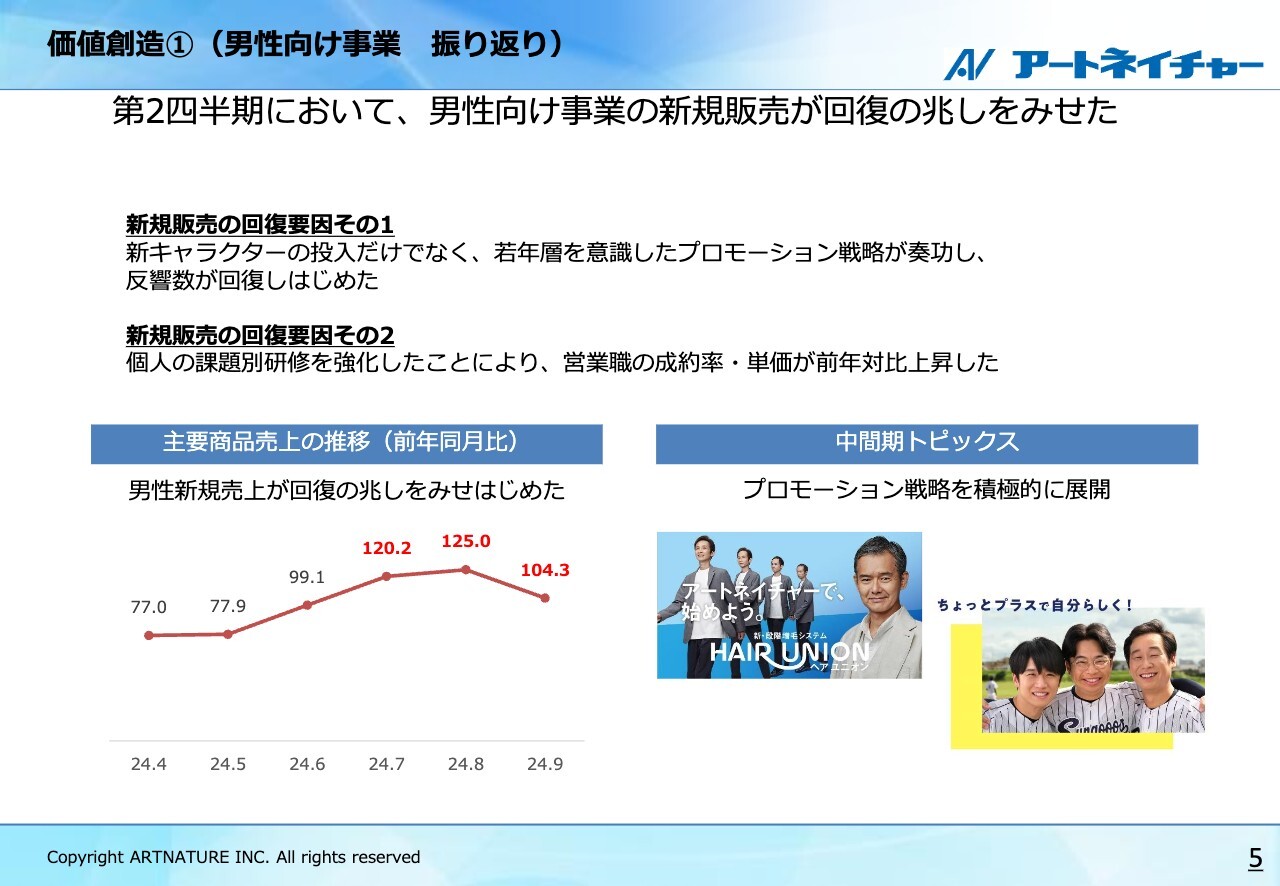

主要テーマの1点目である「価値創造」からご説明します。このスライドは、男性向け事業についてです。第2四半期から新規販売が回復の兆しを見せ、売上高については、前年同月比でプラスに転じてきています。左下のグラフにあるような状況です。

その要因の1つ目として、新しい広告キャラクターを起用したことと若年層を意識したプロモーション戦略が功を奏したことがあります。

2つ目として、営業職向けの研修体制を強化したことにより、若手を中心に販売スキルが向上しました。その結果、商談の成約率と単価が上昇しました。引き続きこのようなトレンドを維持していきたいと考えています。

価値創造②(女性向け事業 振り返り)

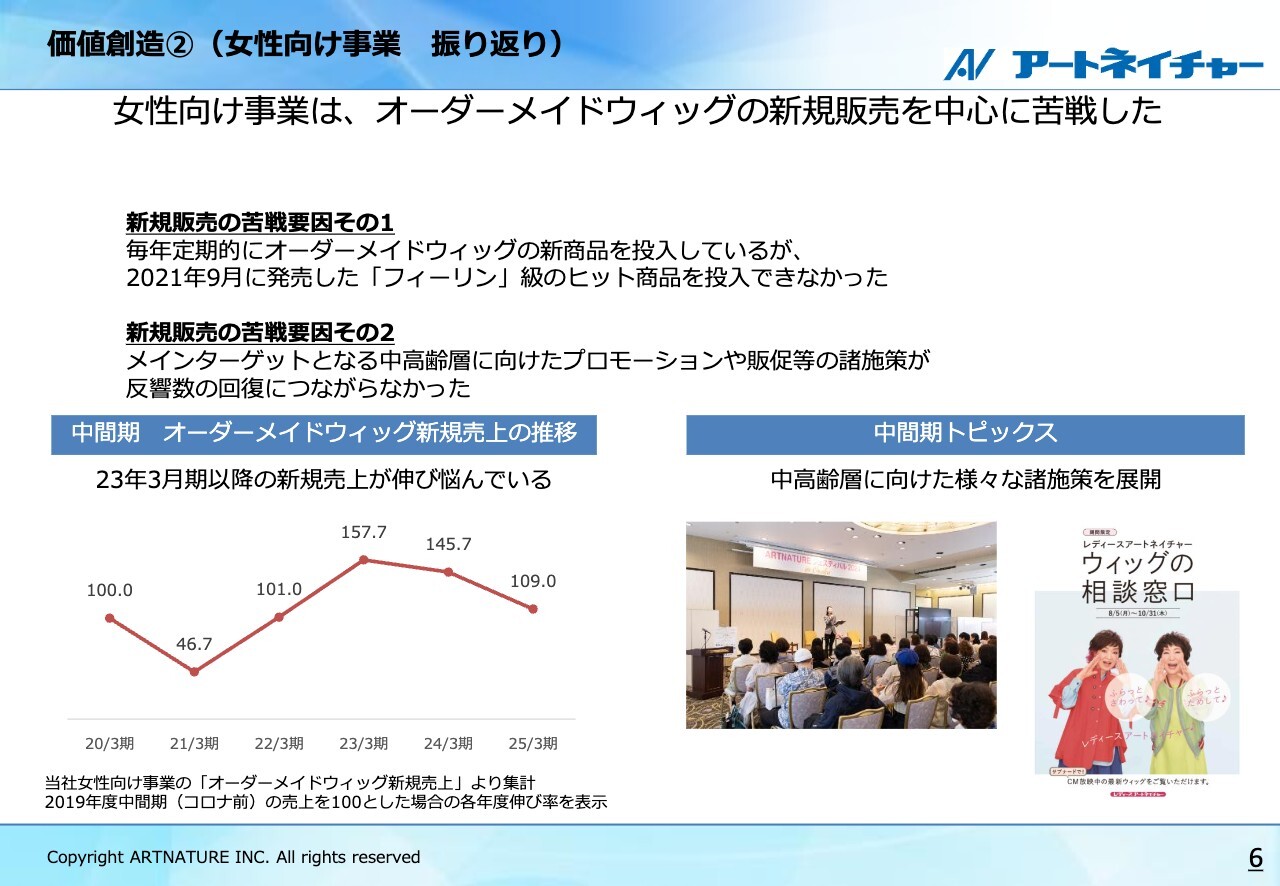

一方で、女性向け事業については、オーダーメイドウィッグの新規販売を中心に苦戦を強いられた半期でした。この苦戦の要因も大きく2つあると考えています。

1つ目は、毎年定期的に新商品を発売していますが、3年前に大ヒットした「フィーリン」のようなヒット商品を投入できなかったことです。

2つ目は、メインターゲットとなる中高年向けのプロモーションや販売促進活動を強化したにもかかわらず、お客さまからの反響回復にはつながらなかったことです。

価値創造③(女性向け既製品事業 振り返り)

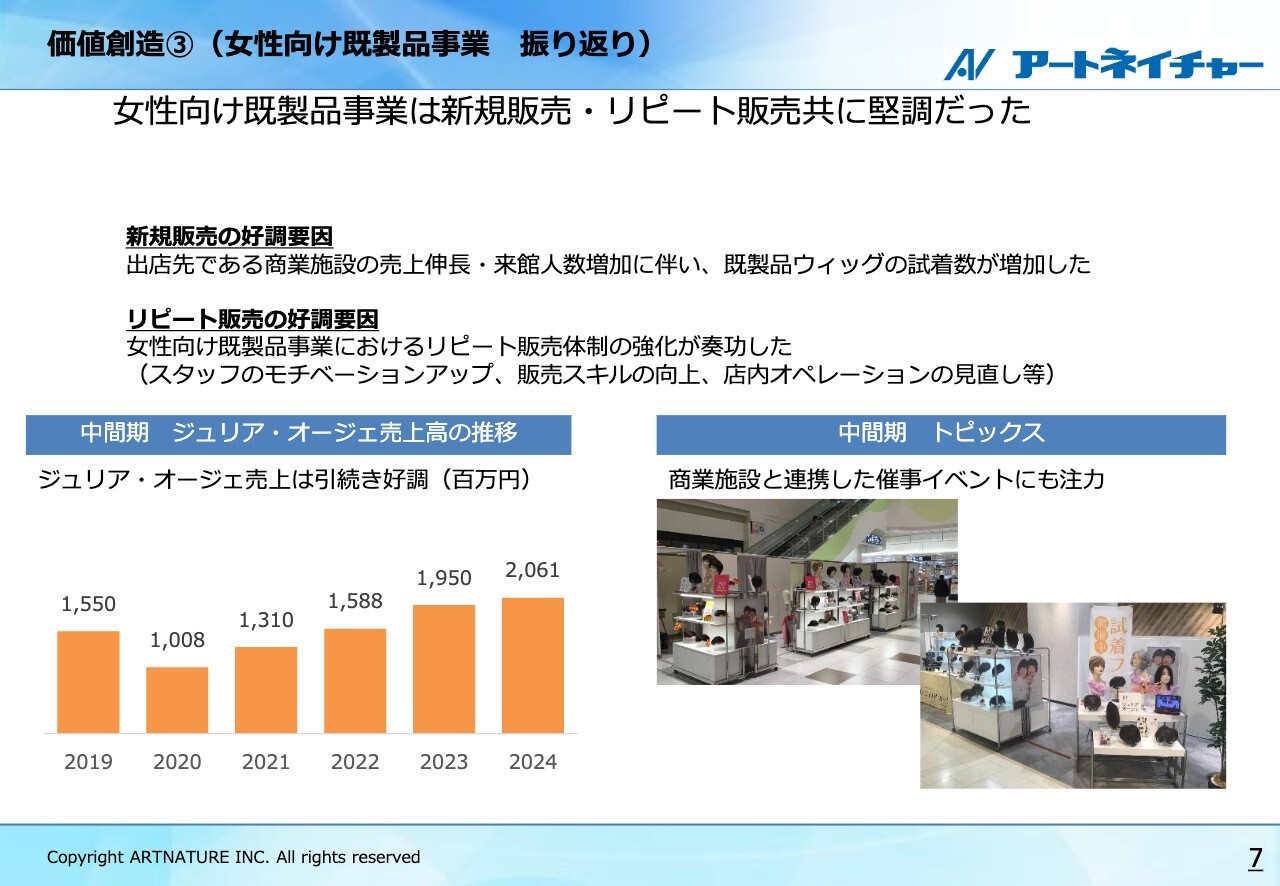

オーダーメイドウィッグの新規販売が苦戦した一方で、既製品ウィッグの販売は新規・リピートともに堅調でした。こちらも要因は大きく2つあると考えています。

1つ目は出店先である商業施設の売上あるいは来館客数が引き続き伸びていることにより、当社店舗での試着数も増やすことができたことです。

2つ目が、昨年度から取り組んでいるリピートのお客さまに向けた販売体制強化が、リピート販売を安定的に獲得できる態勢に結び付いていることです。

その結果、スライドの左下で示したとおり、コロナ禍以降順調に売上を伸ばすことができています。

価値創造④(女性向け事業全体 振り返り)

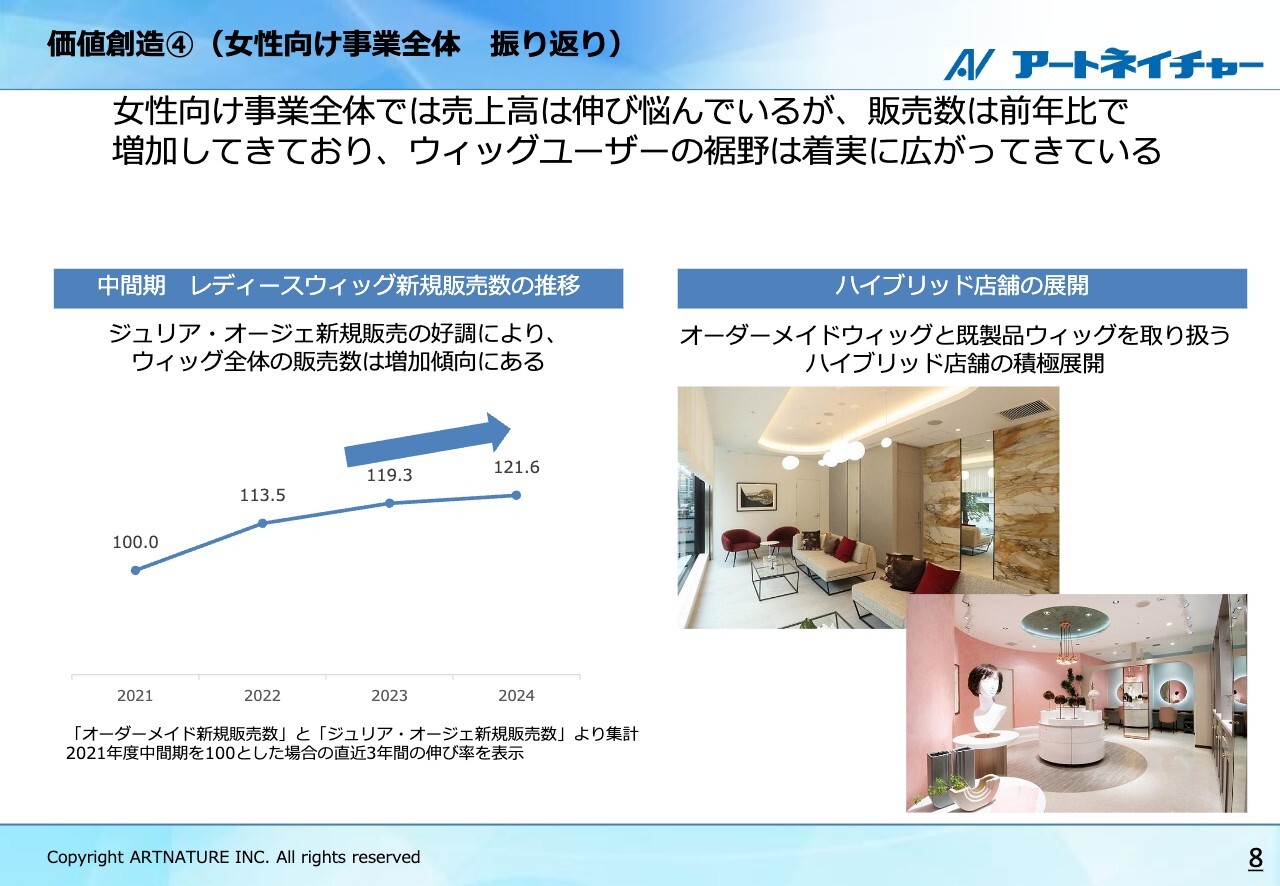

ここまで、女性向けではオーダーメイドウィッグが苦戦した一方で、既製品事業は堅調だとご説明してきました。

スライド左下のグラフには、オーダーメイドと既製品を合算した女性向け事業全体での新規の販売台数の推移を示しました。ご覧のとおり、ウィッグの販売数は年々増加していることから、当社はウィッグのユーザーの裾野は着実に広がってきていると考えています。

引き続き、女性向け事業間の連携を強化することで、ユーザー数を増やすことに注力していきたいと考えています。

サステナビリティ推進①(持続可能な営業・管理体制)

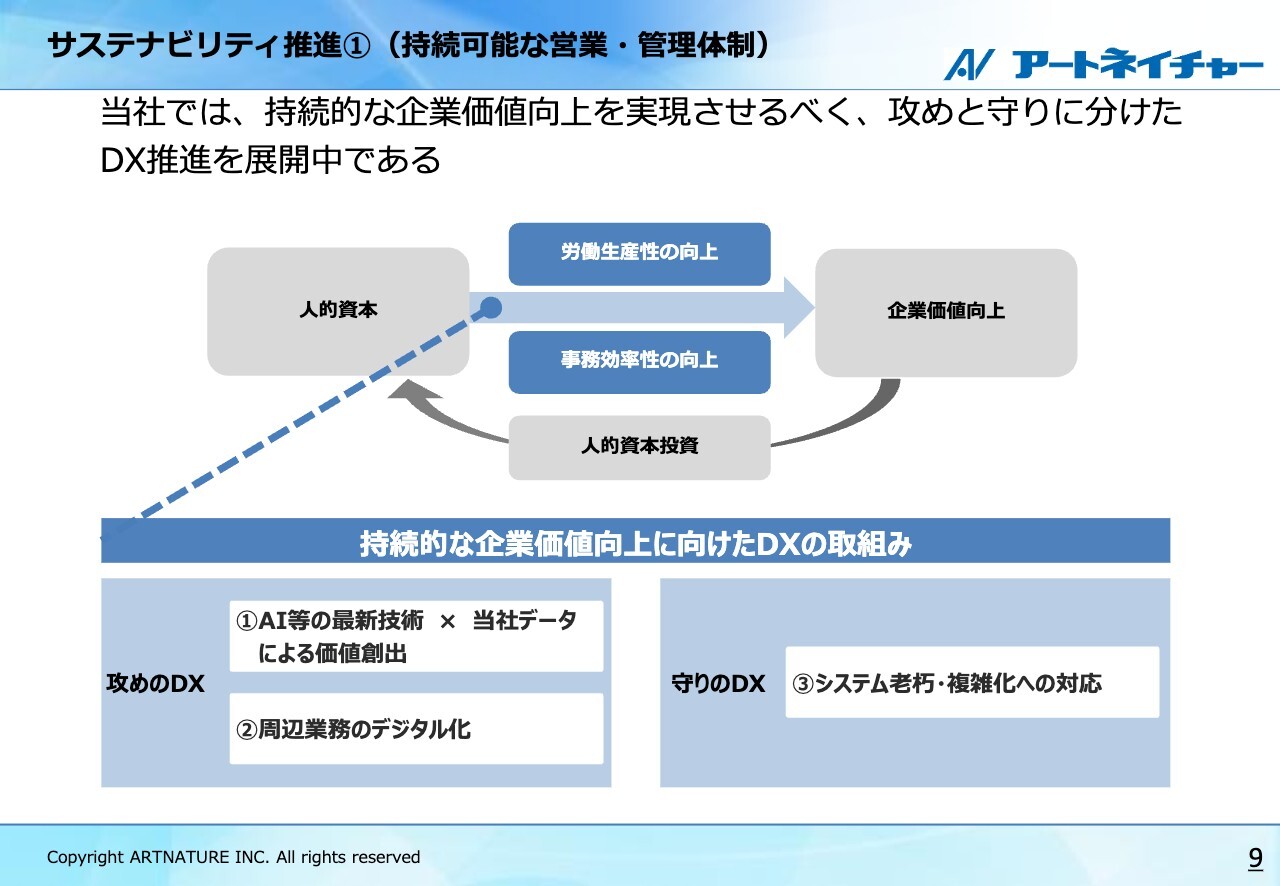

主要テーマの2つ目である「サステナビリティ推進」についてご説明します。当社は労働集約的な事業であるため、持続的に企業価値を向上させるためには、従業員一人ひとりの生産性や効率性を高めていくことが重要です。

そこで当社では、DXを攻めと守りの両面から推進している状況です。今日は特に、攻めのDXについて何点かご説明したいと思います。

サステナビリティ推進②(最新技術×当社データによる価値創出)

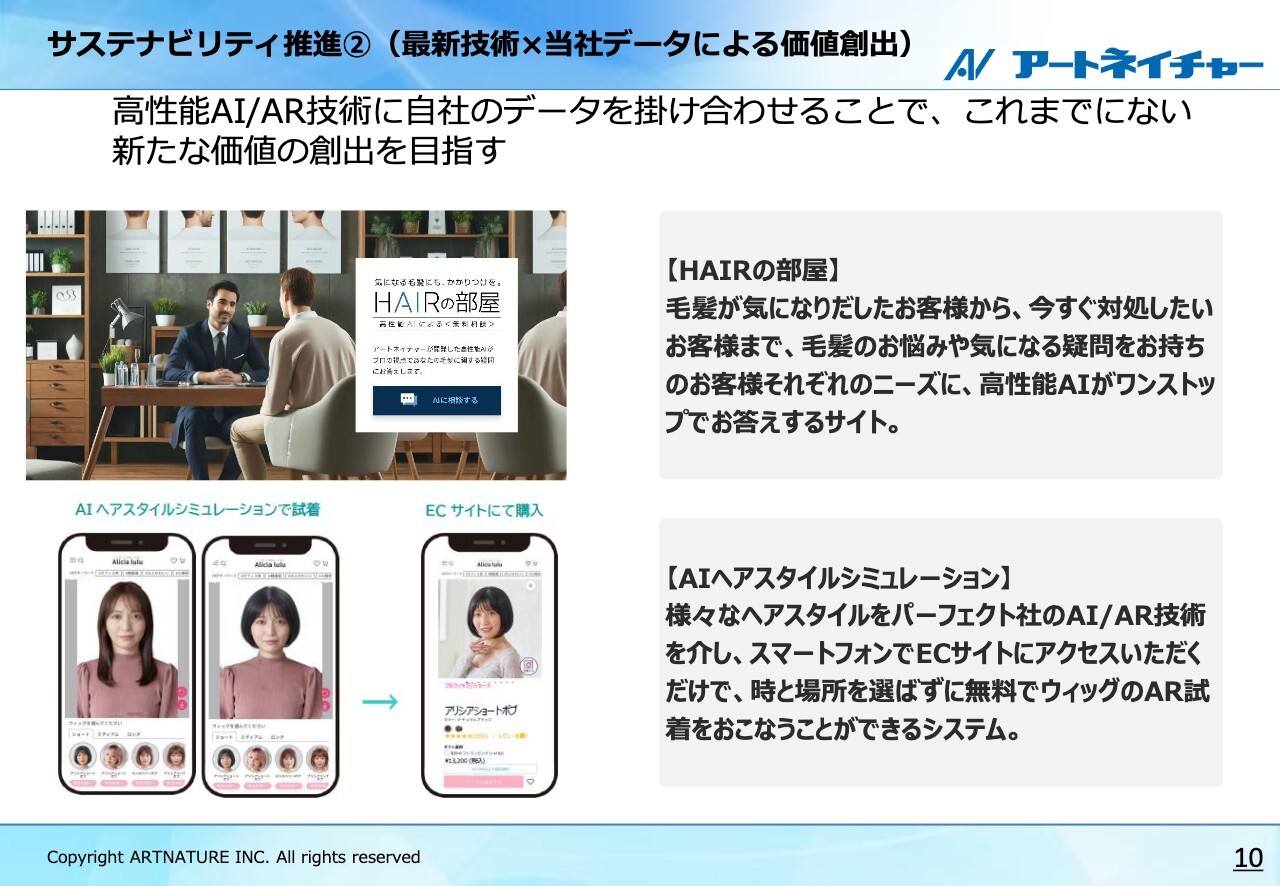

このスライドでは、攻めのDXの1つ目として、最新技術の活用による価値創出についてご説明します。

今年度上期は、高性能AIやAR技術に自社のデータベースを掛け合わせることで、新規のお客さまに向けた新しい入り口を構築しました。「HAIRの部屋」「AIヘアスタイルシミュレーション」などのコンテンツでは、知りたい情報に素早くアクセスできたり、時と場所を選ばずにウィッグを試着できる疑似的な体験ができたりします。

今までとは異なる体験を通して、当社がこれまで接触できていなかった潜在的なお客さまへの認知を拡大していきたいと考えています。

サステナビリティ推進③(周辺業務のデジタル化)

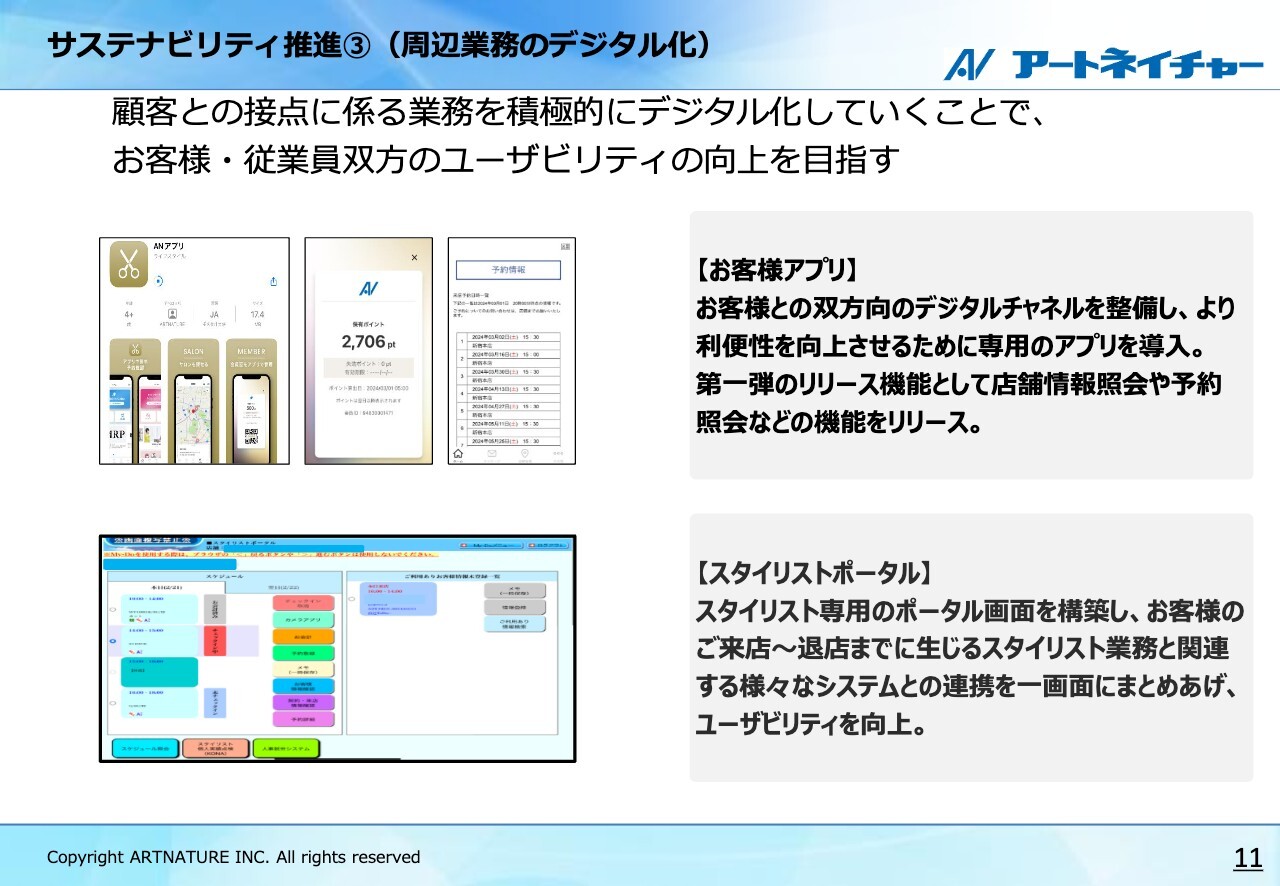

攻めのDXの2つ目として、周辺業務のデジタル化による業務効率化についてご説明していきます。

今年度の上期から、スライドの上段で示している「ANアプリ」というお客さま向けのアプリの本格稼働を開始させました。

お客さまのご予約の状況や保有しているポイント数などをお手元のスマホから確認できるもので、今後、順次機能を拡充していく予定です。

スライドの下段で示しているのは、店舗で働くスタイリスト専用に開発したポータル画面です。1日の業務をこのポータルから操作できるようにしてスタイリストの業務の効率性を高め、お客さまに向き合う時間を増やしていくことが狙いです。

これら攻めのDXを通して、引き続きお客さま満足度のさらなる向上を図っていきたいと考えています。

市場との対話

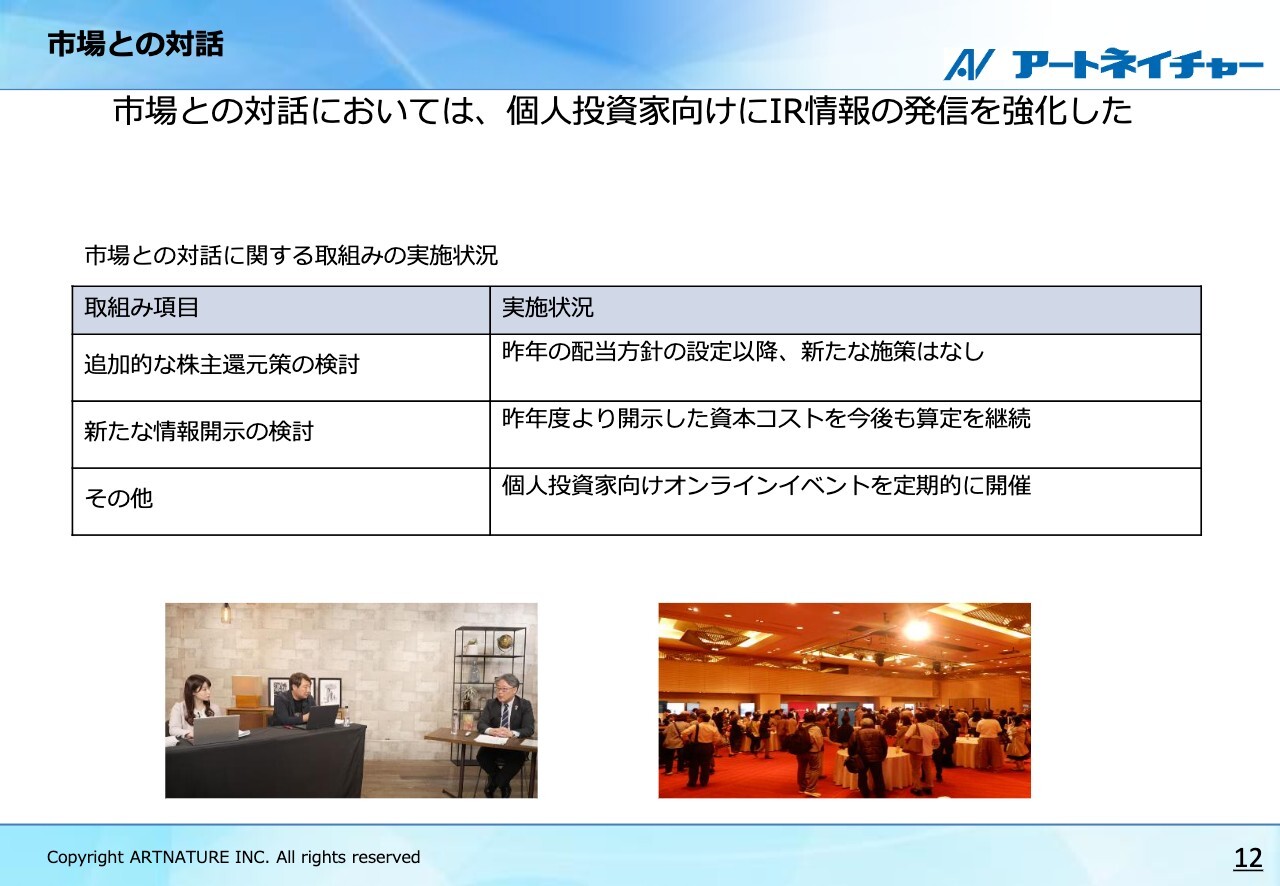

主要テーマの3つ目である「市場との対話」についてご説明します。

当社は昨年、スタンダード市場に移行しました。移行当時に掲げた「プライム市場の上場維持基準の適合に向けた計画書」で、いわゆる改善計画書に示した内容には継続して取り組んでいます。

市場との対話という観点では、今年度は特に個人投資家向けのIR活動に注力しています。定期的なオンラインイベントの開催、他社との合同IRセミナーの実施のほか、今年6月の株主総会の際には、コロナ禍以降休止していた株主懇談会を復活させるなど、株主のみなさまの生の声を広く聞くことができました。

2025年3月期 通期連結業績計画①

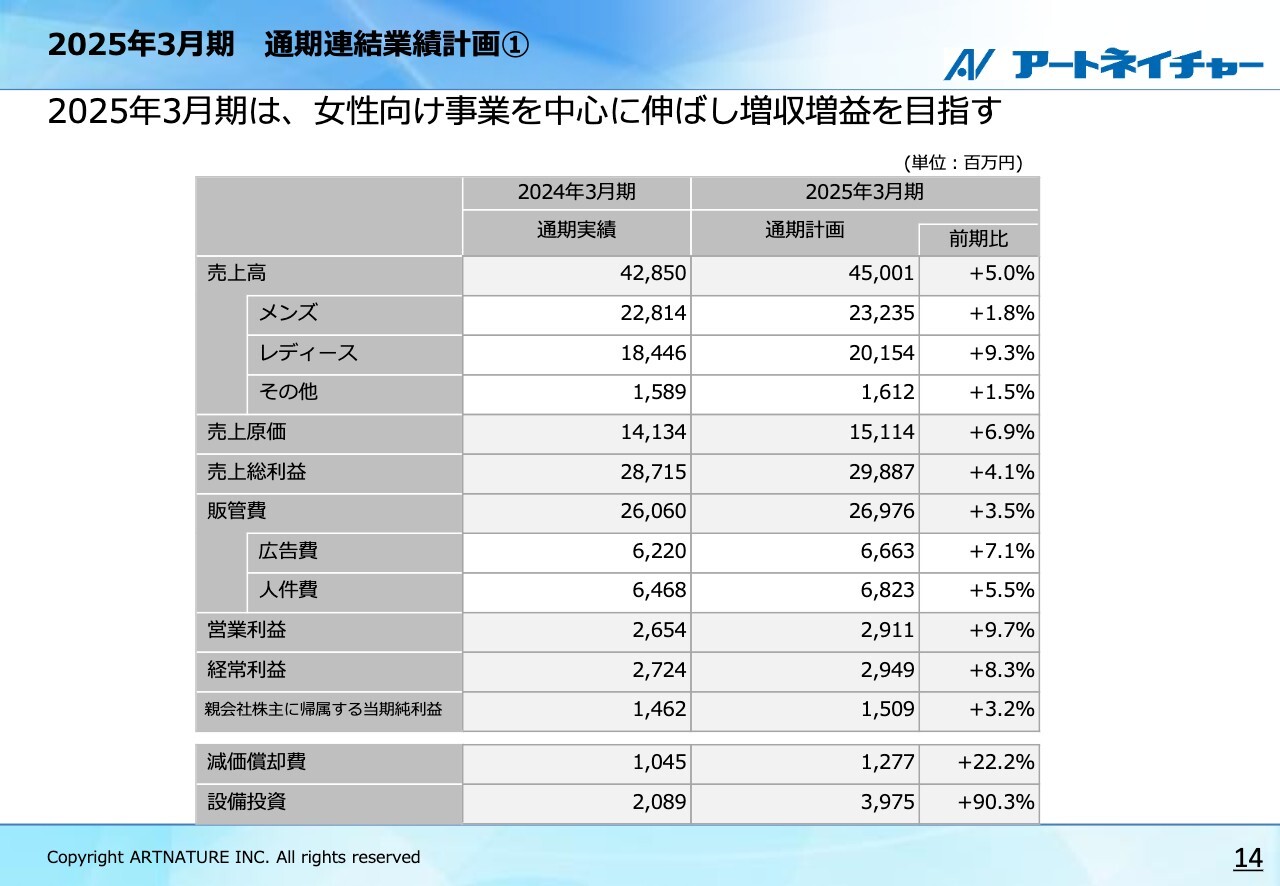

ここからは2025年3月期通期計画についてご説明します。通期計画については、上期決算の状況や下期の取り組み状況に鑑みて、当初計画のままとしています。女性向け事業を中心に伸ばしていく活動に注力し、増収増益の達成を目指していきます。

2025年3月期 通期連結業績計画②

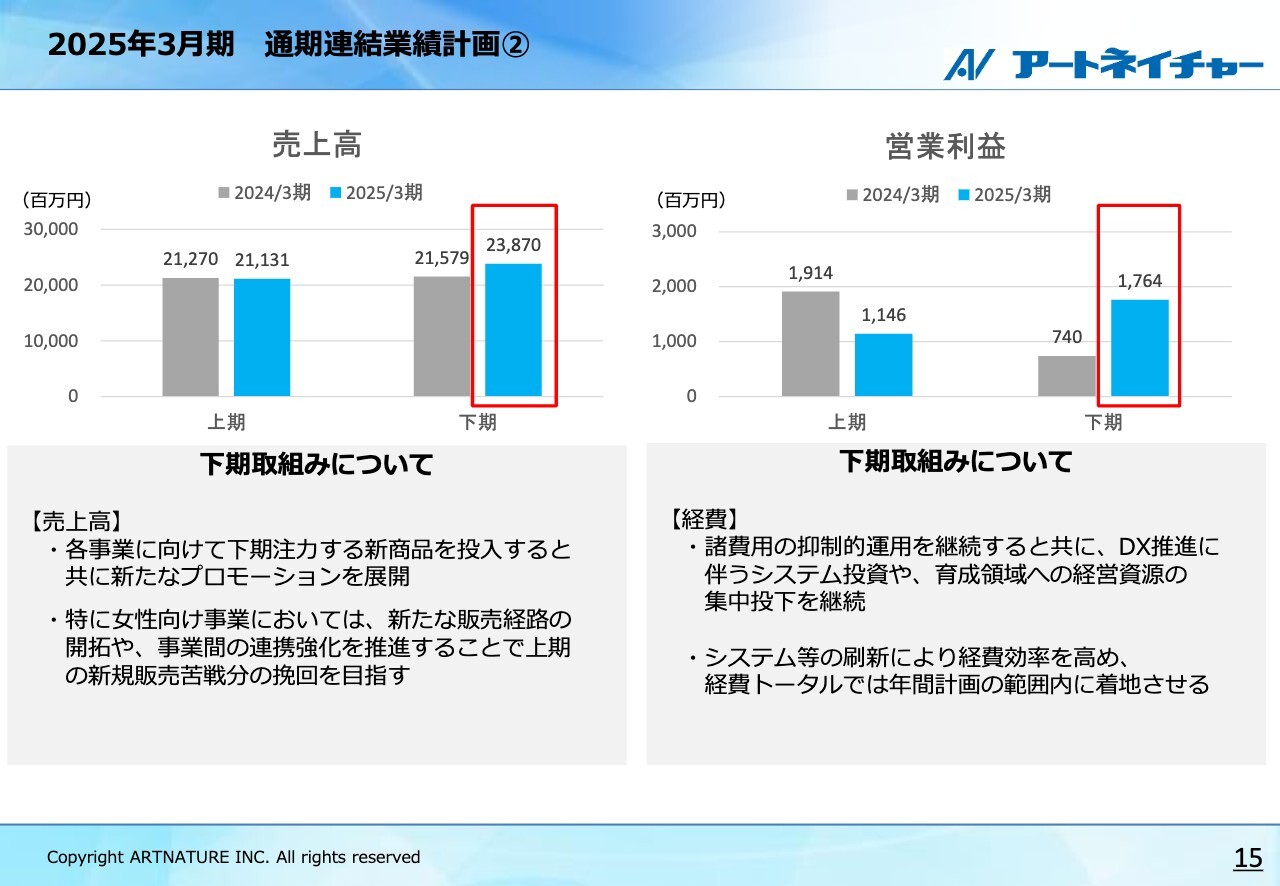

スライド上段のグラフでは、左側に売上高、右側に営業利益を示しています。赤囲みの青い棒に関しては、通期計画と上期実績の差を下期計画として示しています

下期の売上高についてです。男性向け事業に関しては、上期着地がおおむね計画どおりだということを受け、予定どおり取り組みに注力していきます。

女性向けの事業に関しては、やや遅れているものの、新規販売を回復させ、新たな販売経路の開拓や事業間の連携強化などの取り組みを通して売上を拡大していきたいと考えています。

一方、費用面ですが、経費トータルとしては、年間計画の範囲内に着地させようと考えています。したがって、上期に続いて抑制的な運用を継続しますが、メリハリを付け、使うべきところにはしっかりと経営資源を投下していきたいと考えています。

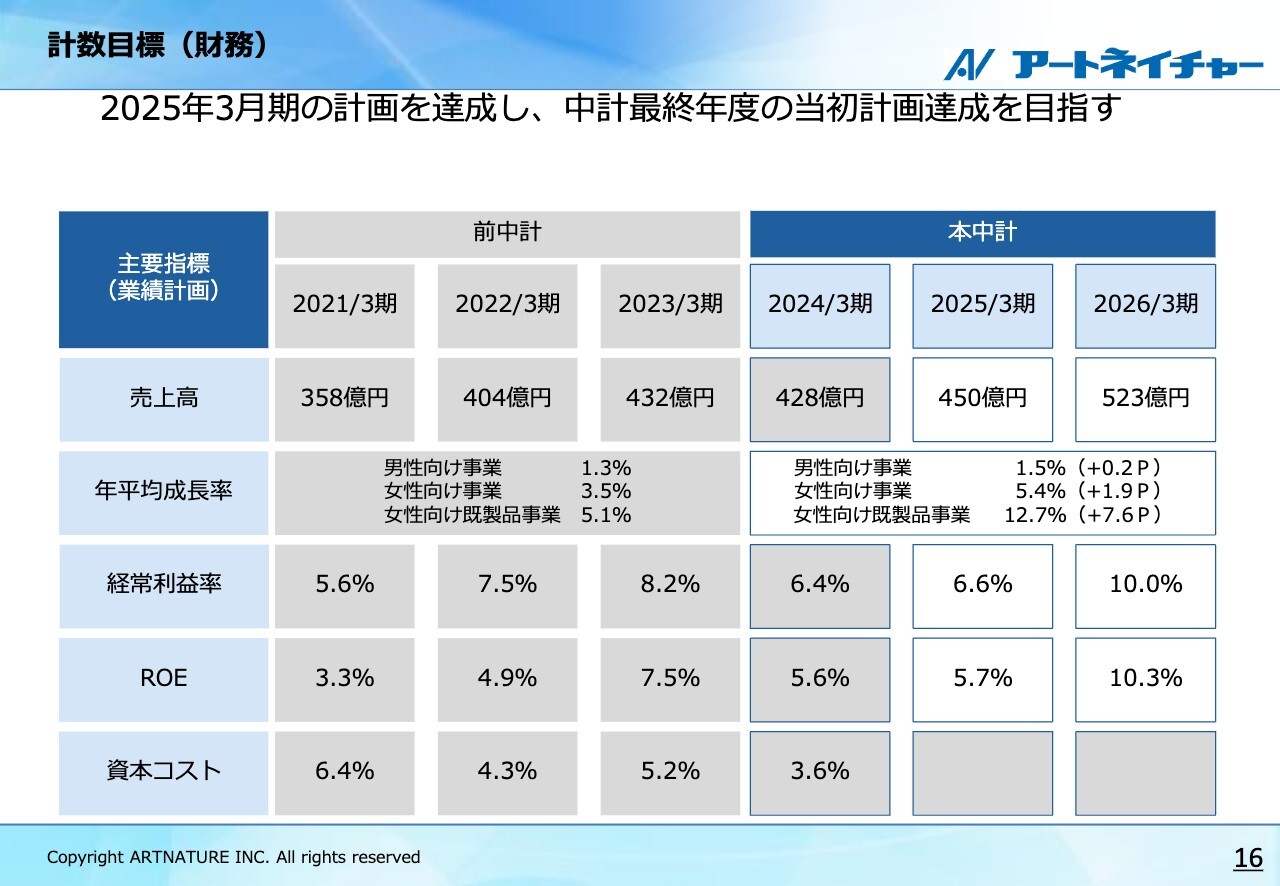

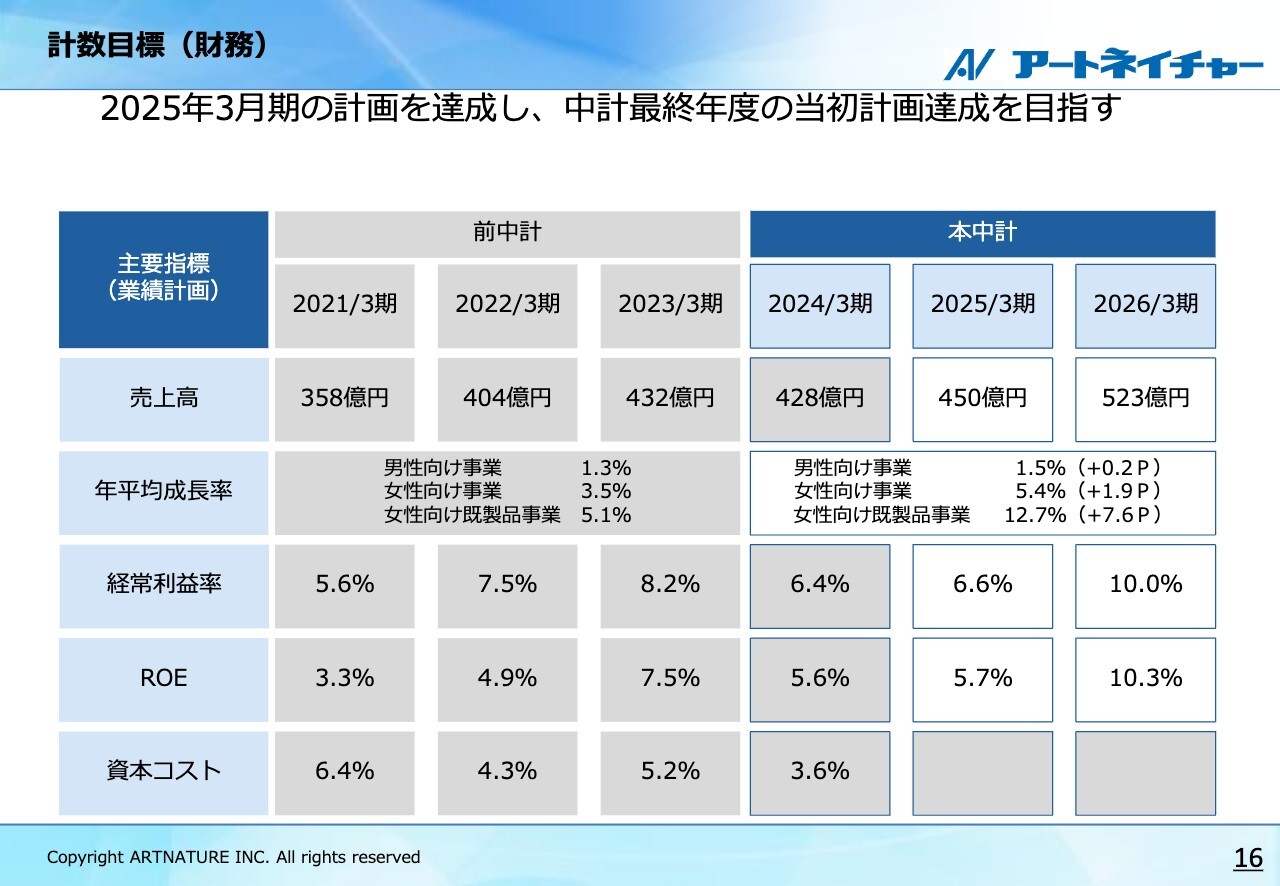

計数目標(財務)

中期経営計画の主な経営指標についてご説明します。主要指標である、売上高、経常利益率、ROE、それぞれの目標は表で示したとおりです。

また、昨年実施の第2四半期決算説明会から、資本コストを開示するようにしました。資本コストの算定方法に関しては、参考資料の最終ページをご参照ください。

引き続きエクイティスプレッドのプラスを維持・拡大し、ROEを早期に2桁に持っていきたいと考えています。

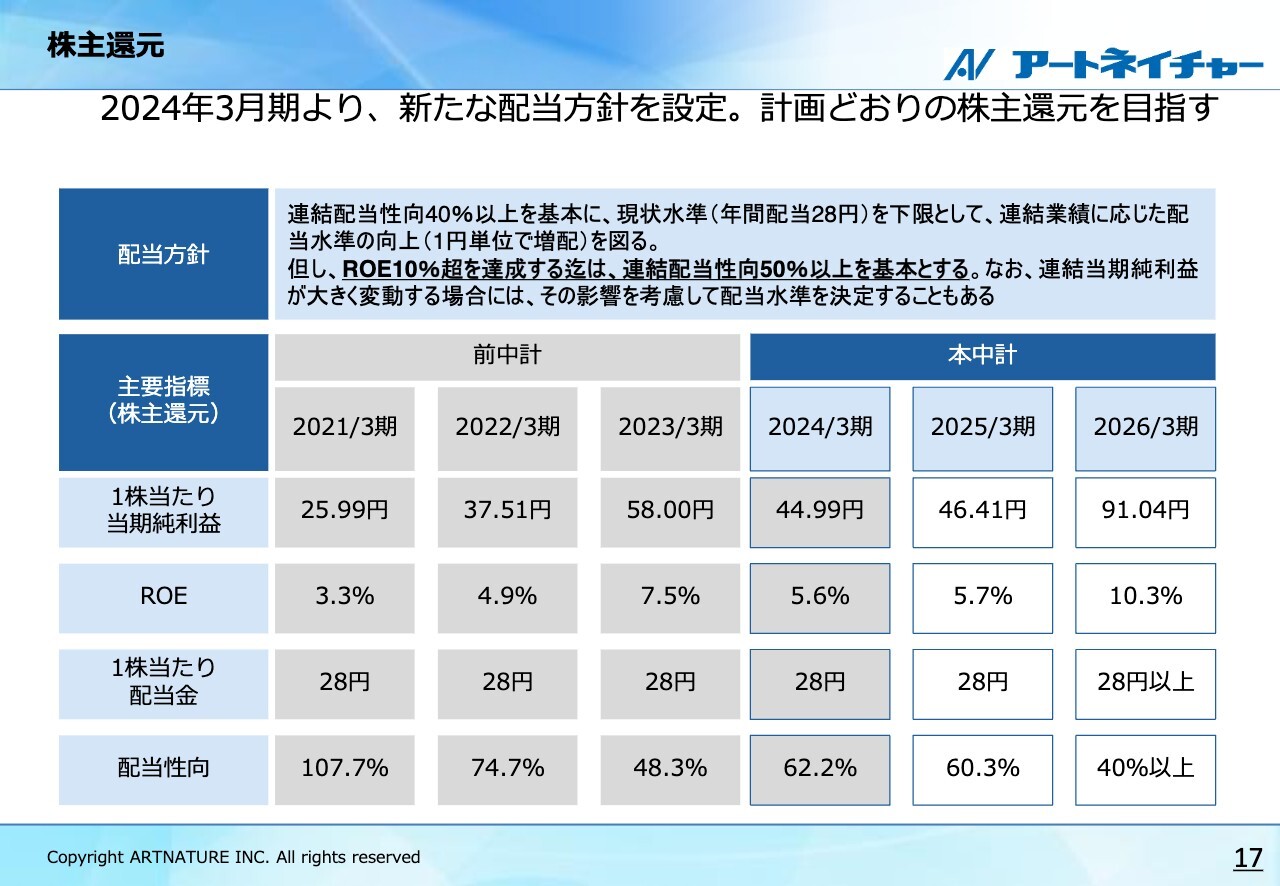

株主還元

最後に、株主還元についてご説明します。2024年3月期より、新たに配当方針を設定・公表しました。具体的にはスライド上部に記載のとおりです。

この方針に基づき、今期は中間配当14円、期末配当14円、通期で28円の配当を予想値として公表をしています。

以上で、私からの説明を終わります。続いて、経営企画部の本多から決算の詳細についてご説明します。

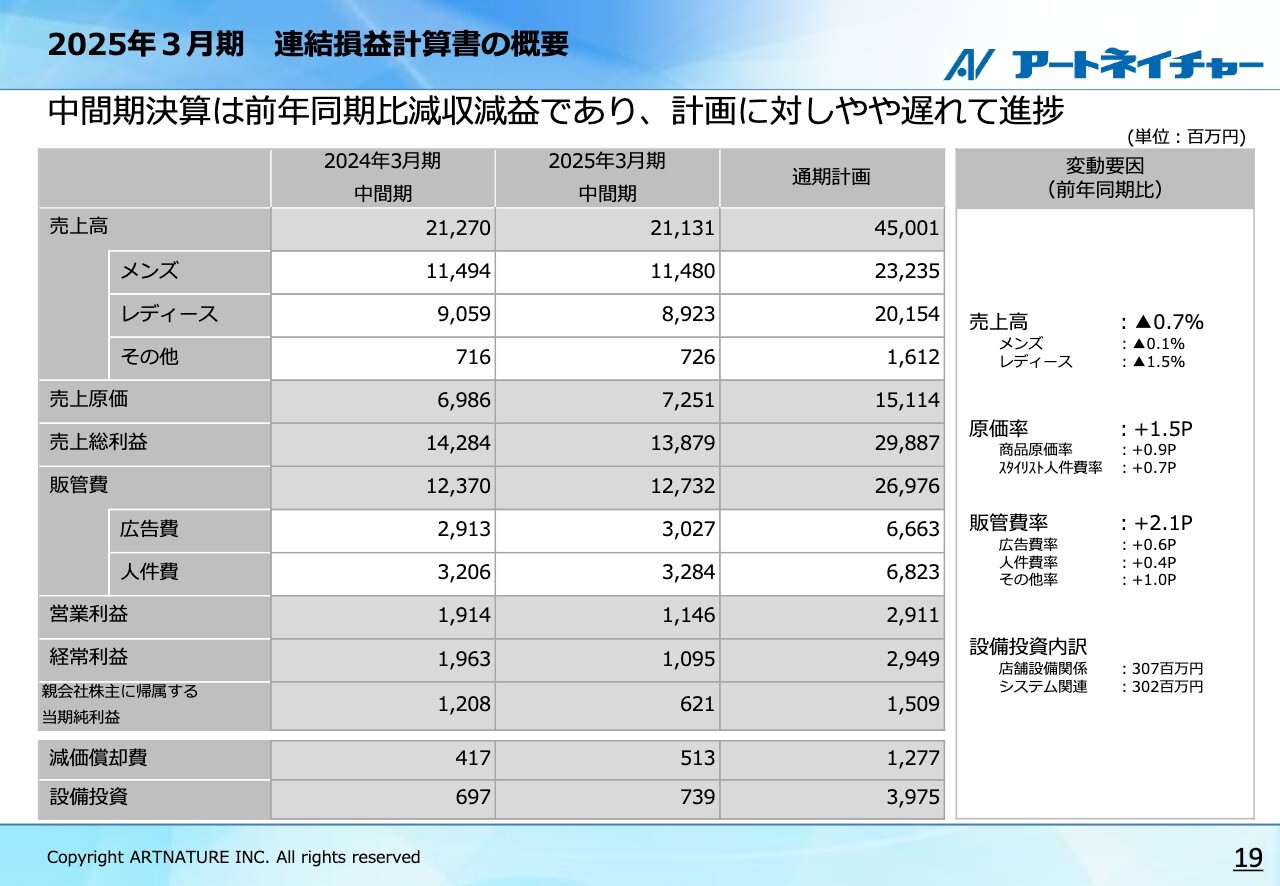

2025年3月期 連結損益計算書の概要

本多敏男氏(以下、本多):アートネイチャーの本多です。私からは、中間期の計数面を中心にご説明します。

中間期の売上高は、前年同期比0.7パーセント減の211億3,100万円となり、進捗率は46.9パーセントとやや遅れています。詳細については後ほどご説明しますが、女性のオーダーメイドウィッグの新規販売の苦戦が主な要因です。

売上原価は、原価率は前年同期比3.8パーセント増の72億5,100万円となりました。変動要因欄に記載のとおり、円安や物価高の影響を受け、商品原価率が0.9ポイント増、全社的な給与水準の改定、ならびに売上縮小の影響を受け、スタイリスト人件費率が0.7ポイント増となりました。

販管費は前年同期比2.9パーセント増の127億3,200万円となりました。広告比率が新規獲得のための積極的な運用により0.6ポイント増、人件費率がスタイリスト人件費と同様の影響を受け0.4ポイント増、その他率が賃料や保守費などの増加により1ポイント増となりました。

この結果、営業利益は前年同期比40.1パーセント減の11億4,600万円となりました。なお、減価償却額の増加は主に資産除去債務の見直しによるものです。なお、設備投資の増加は、新店舗の開設と情報システムの刷新によるものです。

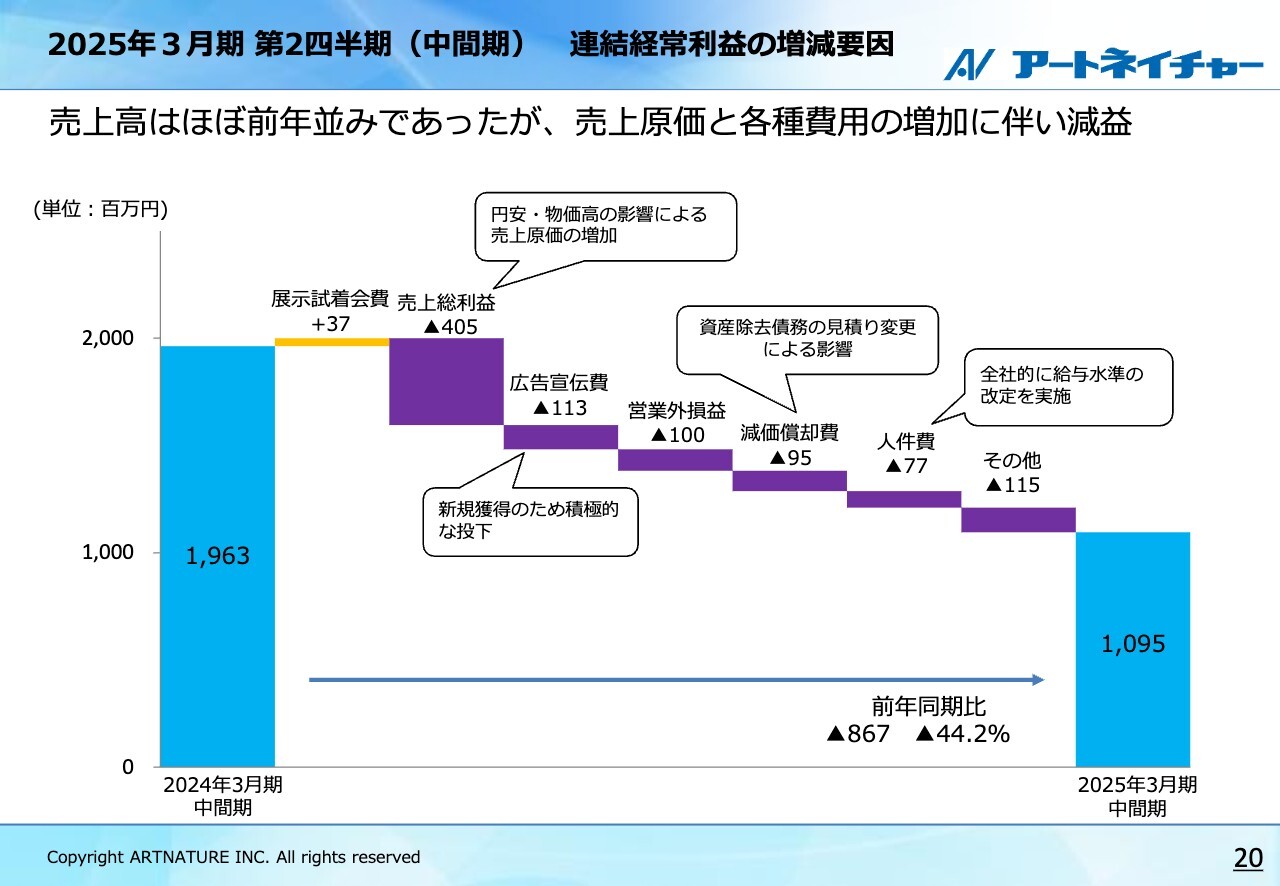

2025年3月期第2四半期(中間期) 連結経常利益の増減要因

連結経常利益の増減要因です。スライドのグラフのとおり、利益のプラス要因が約3,000万円、マイナス要因が約9億円となり、前年同期比8億6,700万円減の10億9,500万円となりました。

項目別では、売上原価の増加により売上総利益が前年同期比で4億500万円減となっているほか、広告宣伝費、人件費、減価償却費などの各種費用も増加しています。

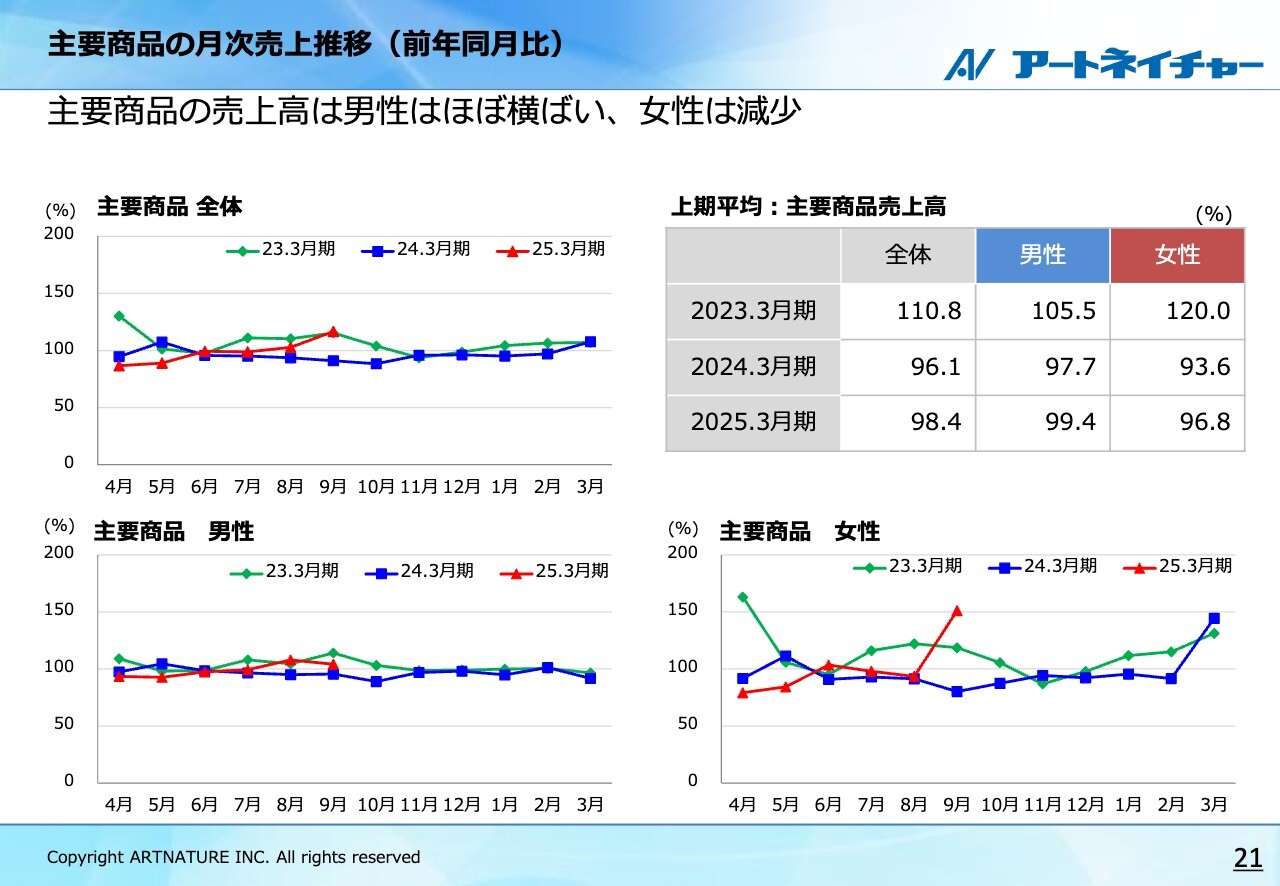

主要商品の月次売上推移(前年同月比)

主要商品の月次売上推移です。スライド右上の表に記載のとおり、前年同期比で男性向けはほぼ横ばいの99.4パーセント、女性向けは新規販売の苦戦が響き96.8パーセントとなりました。

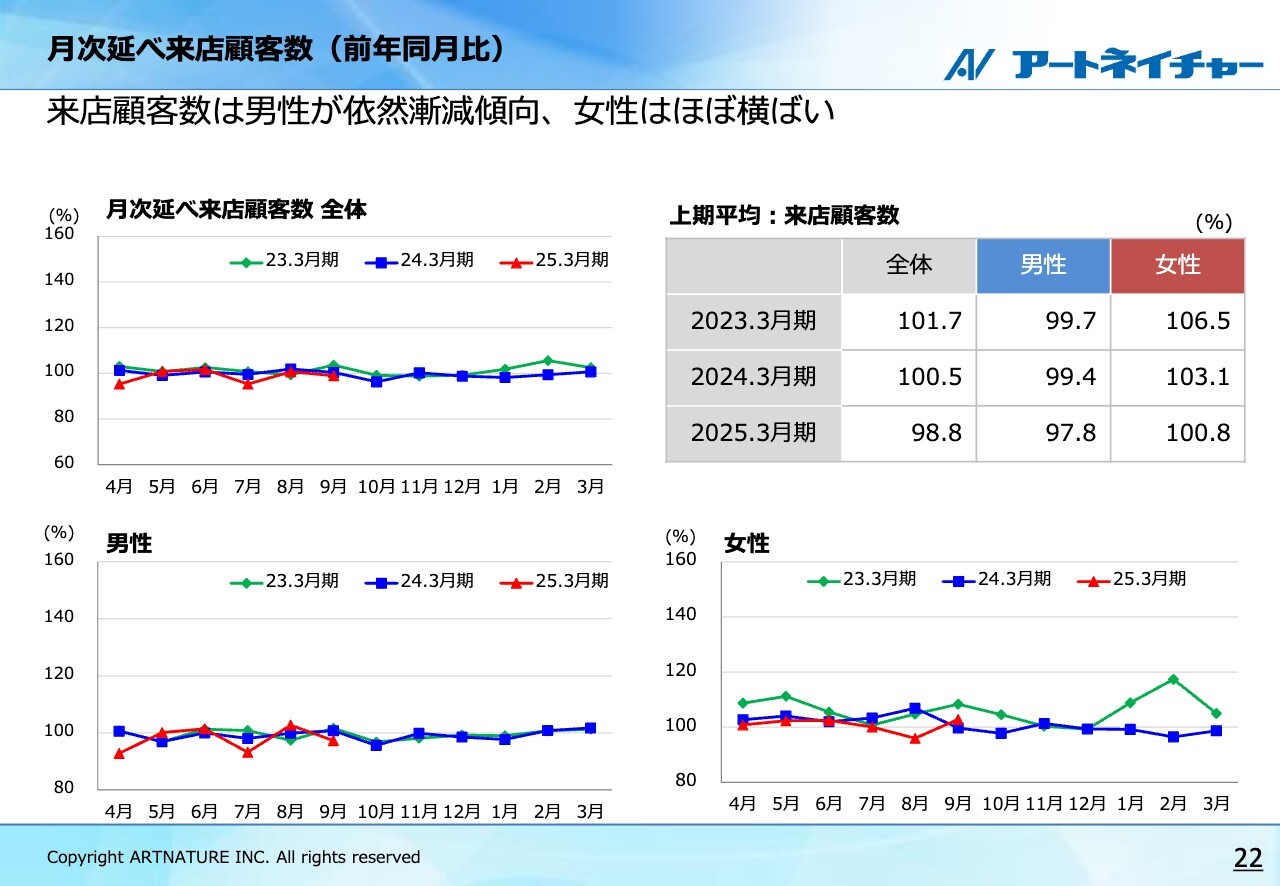

月次延べ来店顧客数(前年同月比)

月次延べ来店顧客数です。スライド右上の表に記載のとおり、前年同期比で男性向けは依然漸減傾向にあり、97.8パーセントでした。一方、女性向けは新規販売の苦戦や記録的な猛暑の影響はあったものの、ほぼ横ばいの100.8パーセントとなりました。

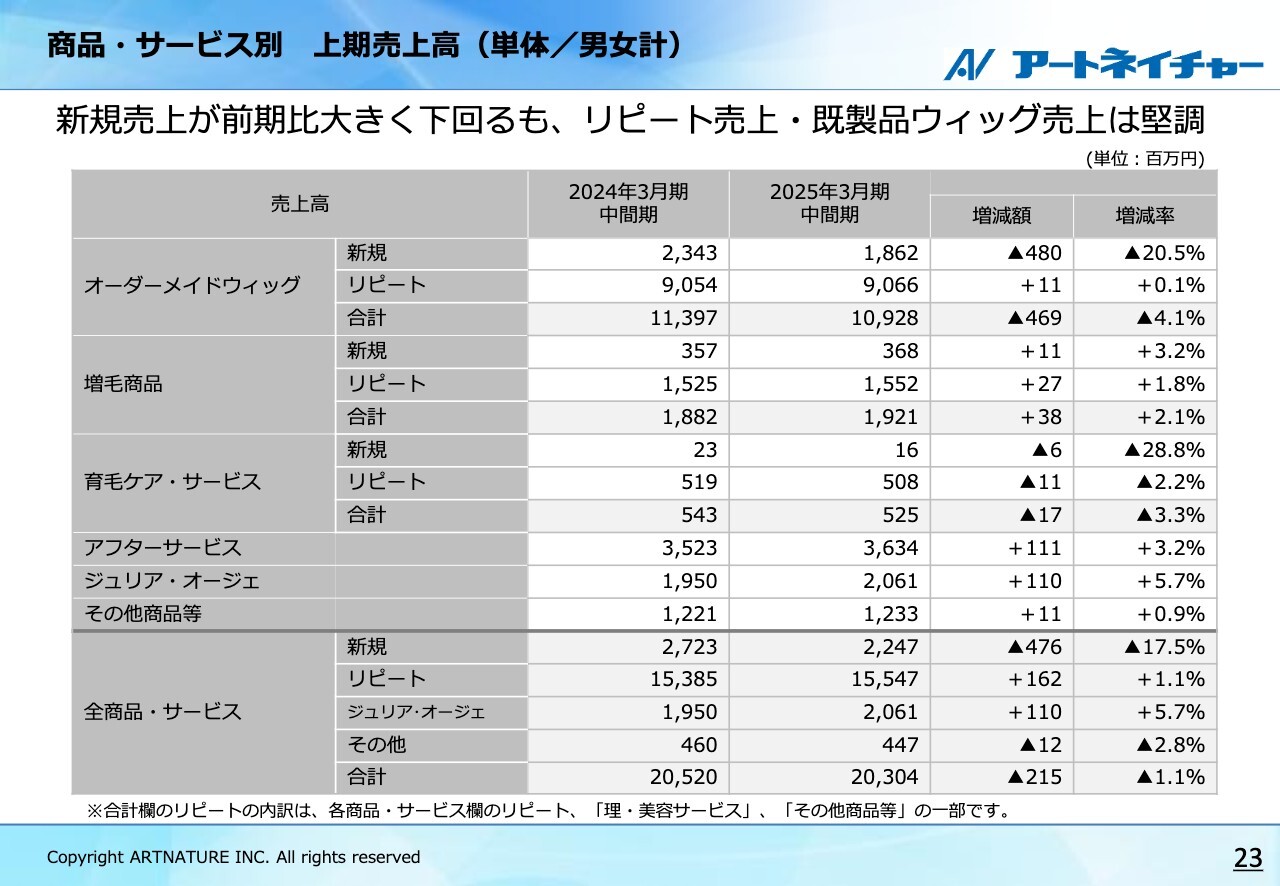

商品・サービス別 上期売上高(単体/男女計)

全体感としては、オーダーメイドウィッグのリピートおよびジュリア・オージェは堅調だったものの、新規売上が前年同期比を大きく下回った結果、減収となりました。

商品別では、オーダーメイドウィッグの新規での約4億円減が響き、合計でも約2億円の減収となりました。

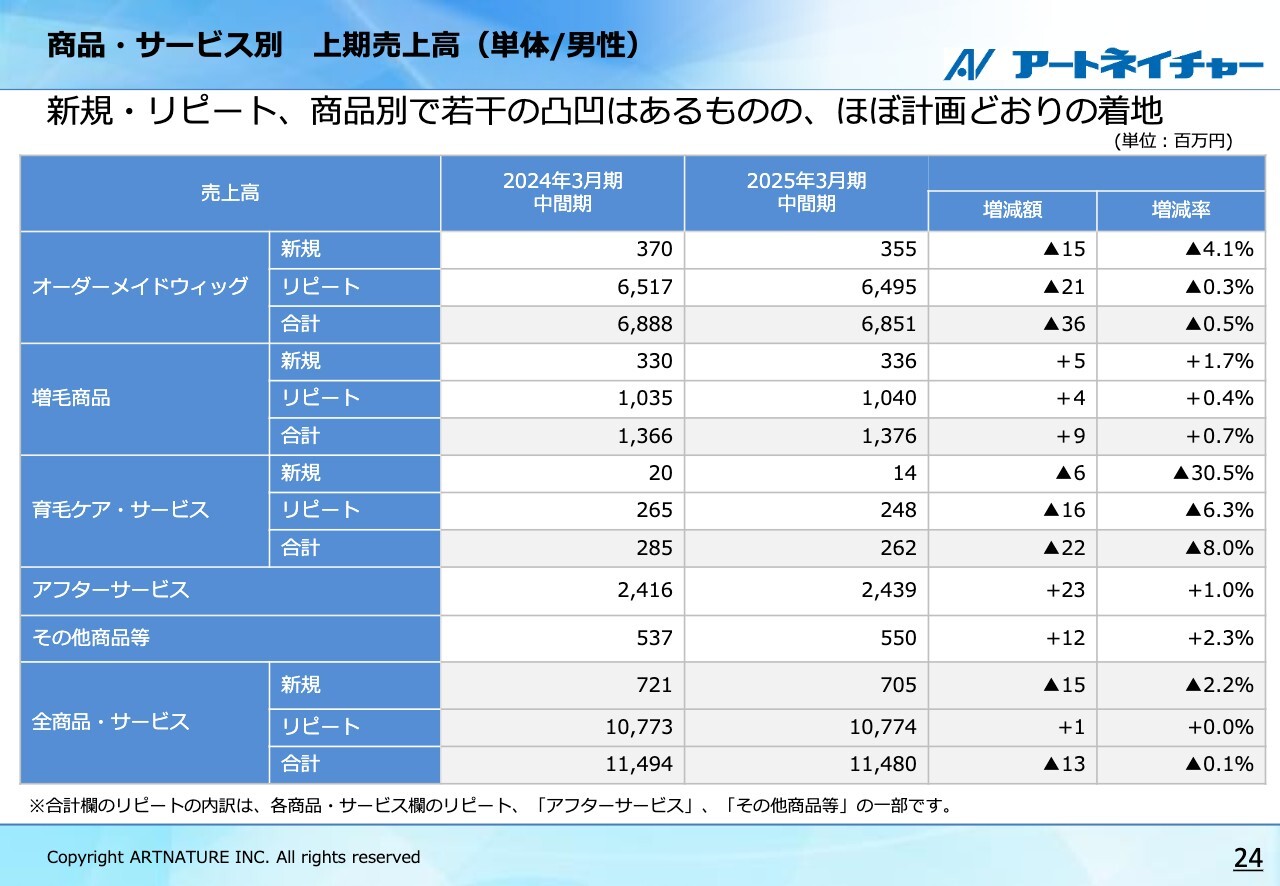

商品・サービス別 上期売上高(単体/男性)

男性向け事業の商品・サービス別売上高です。スライド最下段の「全商品・サービス」欄に記載のとおり、前年同期比で新規が2.2パーセント減、リピートが前年同期並みとなり、全体では0.1パーセント減となりました。

商品別は、前年同期比で若干のでこぼこはあるものの、おおむね計画どおりの着地となりました。

事業別戦略(男性向け事業 下期取組み)

男性向け事業の下期の取り組みです。上期のプロモーション戦略の構想を活かしつつ、他社にない魅力的な新商品の投入で差別化戦略を推進し、さらなる積み上げを図っていきます。

また先ほどご紹介した「HAIRの部屋」の他、新ツールの導入により顧客満足を向上させ、新チャネルの構築により需要を喚起していきます。

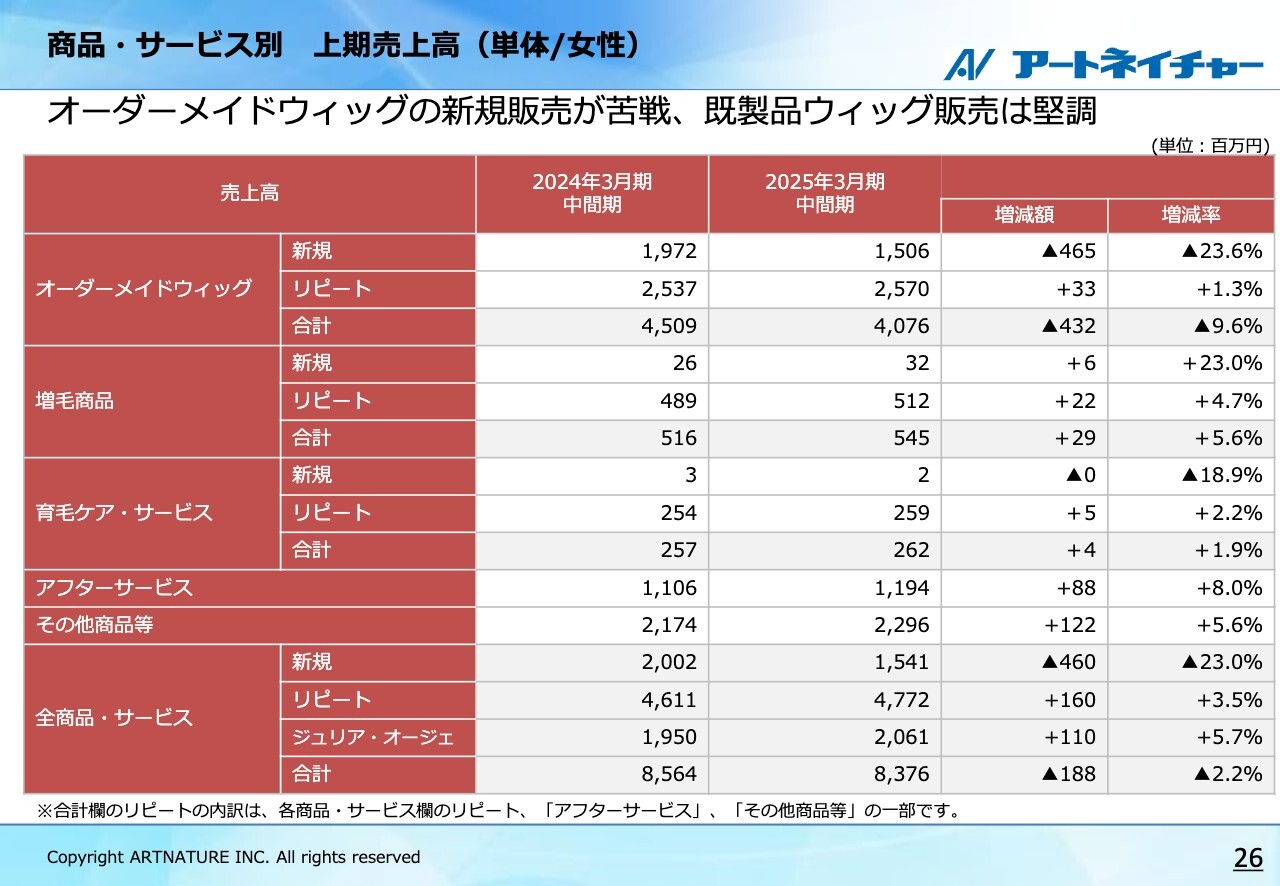

商品・サービス別 上期売上高(単体/女性)

女性向け事業の商品・サービス別売上高です。スライド最下段の「全商品・サービス」欄に記載のとおり、前年同期比で新規が23パーセント減、リピートが3.5パーセント増、ジュリア・オージェが5.7パーセント増、全体で2.2パーセント減となりました。

商品別では、オーダーメイドウィッグの新規では大好評だった「フィーリン」に続くヒットを作れず、23.6パーセント減となりました。

ジュリア・オージェでは商業施設への集客回復に加え、効果的な新店舗の開設、プロモーション戦略が販売体制の強化により、ほぼ計画どおりに、堅調に推移しています。

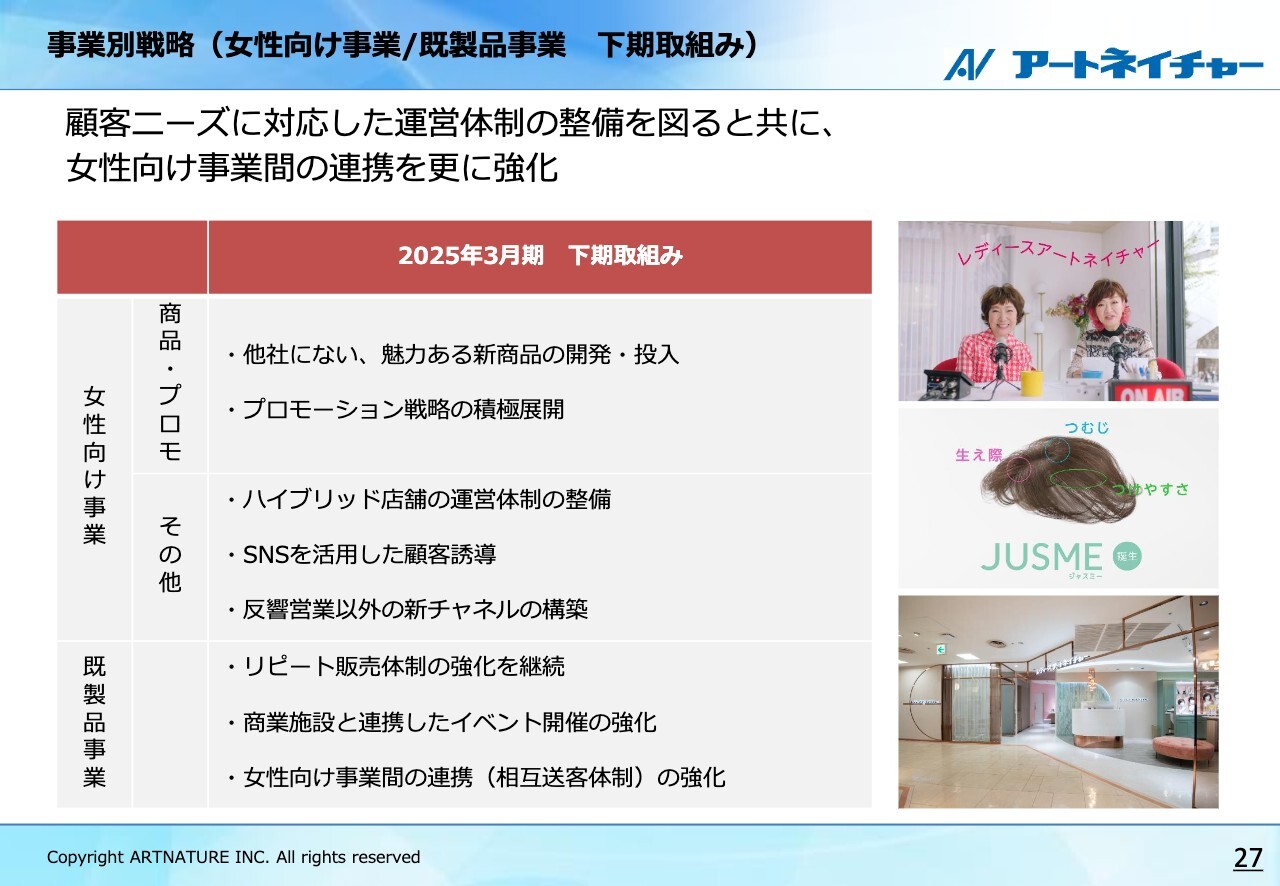

事業別戦略(女性向け事業/既製品事業 下期取組み)

女性向け事業および女性向け既製品事業の下期の取り組みです。

下期は上期に比べて気温も和らぎ、外出のきっかけとなるイベントも増えてくる時期です。そのため女性向け事業については、メインターゲットとなる顧客層に向けて、しっかりと新商品のプロモーションに取り組んでいきます。

さらに、ハイブリッド店舗の運営体制の整備や、SNSからの顧客誘導、新チャネルの構築など、新規販売の増加に向けた取り組みを積極的に展開していきます。

また女性向け既製品事業については、商業施設と連携したイベント開催を強化するとともに、女性向け事業との連携を強化し、女性向け事業全体での売上拡大を目指していきます。

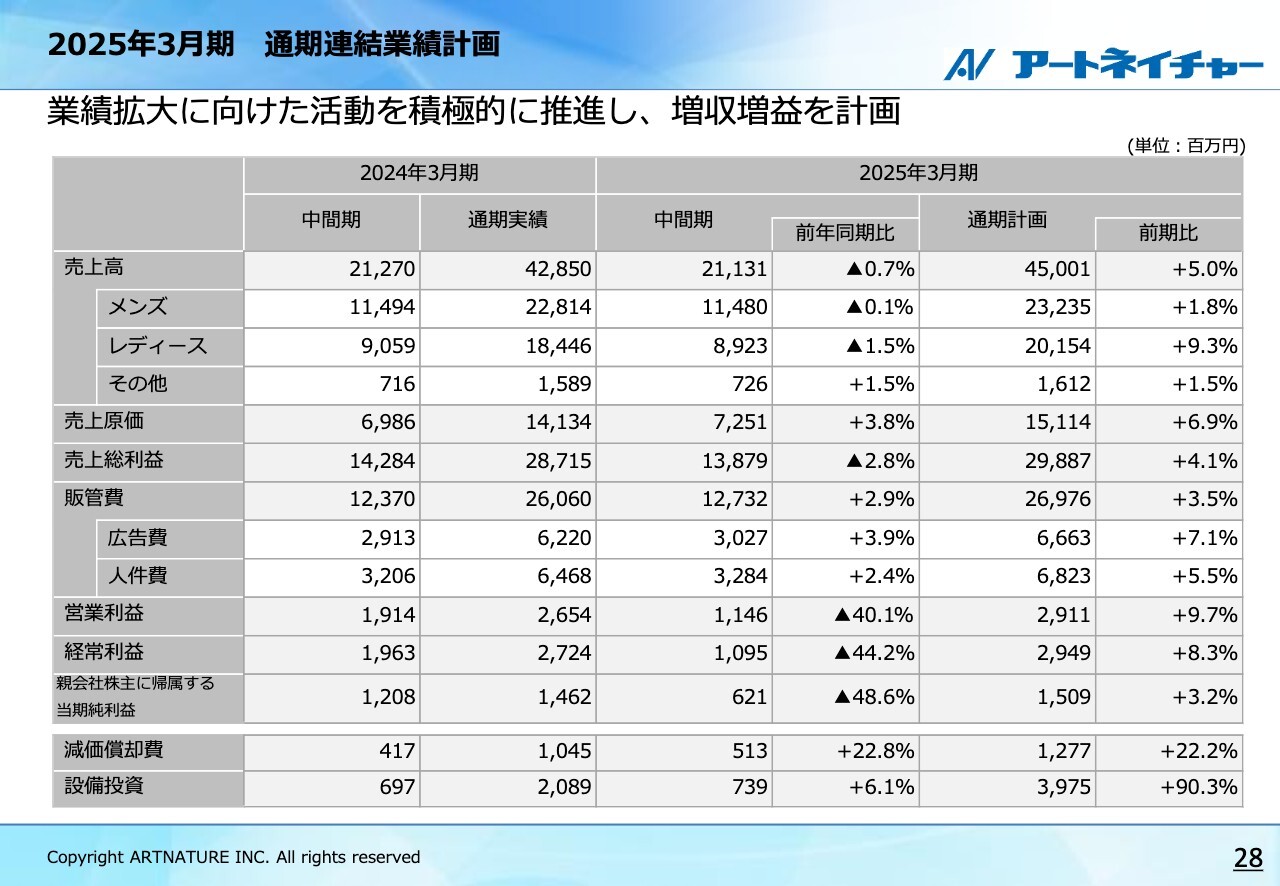

2025年3月期 通期連結業績計画

2025年3月期の通期連結業績計画です。上期は減収減益となりましたが、諸経費を計画比で抑えて運営してきました。

そのため、第3四半期以降の業績拡大に向けては、これまでのご説明どおり新商品の投入や新プロモーションの展開など、さまざまな活動を積極的に推進し、通期計画の売上高450億100万円、営業利益29億1,100万円に向けて、通期での増収増益を目指します。

以上で、私からのご説明を終了します。ご清聴ありがとうございました。

質疑応答:前年同期比で減収減益となった要因について

司会者:「今回の決算で、売上高は前年同期比0.7パーセントの微減に対し、営業利益は前年同期比40パーセント超の減少となりました。この要因について教えてください」というご質問です。

内藤:まず1つ目に、当社のビジネスは粗利率が相対的に高いビジネスですので、売上高の減少が利益の減少に直結する構造にあるということです。

2つ目に、為替の変動、あるいは物価高による原材料の高騰という外的な要因により原価率が悪化しました。

3つ目に、新規のお客さまを獲得するための販売施策や販促活動、DXの推進などにより、販管費においてコスト増がありました。

このように売上の減少、加えて原価の上昇、販管費の上昇がすべて折り重なり、40パーセントの減益となりました。

質疑応答:今後の利益確保について

司会者:「売上原価や販管費が増加傾向にある中、今後どのように利益を確保していくのでしょうか?」というご質問です。

内藤:先ほどお伝えしたとおり、当社のビジネスは粗利率が高く、売上の増加が利益の増加に直結します。そのことからも、まず利益を確保するためには売上高の拡大が1つのターゲットとなります。

売上原価に関しては、物価高や為替という外的な要因については致し方ないものの、短期的な目線で考えると、販売価格の改定により原価率を下げていくことが考えられます。中長期的には、新たな製造委託先の開拓や原材料の新規調達先の確保といった取り組みを通じて、原価の削減を図っていきたいと考えています。

販管費に関しては、DXの推進で取り組んできたことが順次稼働を始めています。これらを通じて、業務の効率化や労働生産性の向上を図ることで販管費全体の水準を押し下げていきたいと考えています。

質疑応答:通期業績予想について

司会者:「通期業績予想の修正は行わないのでしょうか?」というご質問です。

内藤:女性向け事業に関しては、上期に売上高を目標どおり伸ばすことができませんでした。しかしながら、当社はもともと上期よりも下期に受注や売上が積み上がっていく傾向があり、下期には十分挽回が可能であると考えています。

男性向け事業に関しては、上期はほぼ計画どおりの着地となりました。下期はもともと計画していたことを着実に実行していくことで、売上の積み上げを図っていきます。

女性向け事業での若干の遅れについては、新しい販売経路の開拓のほか、オーダーメイドウィッグから既製品のウィッグまで、あらゆるお客さまのニーズに応えるために幅広い商品ラインナップを取り揃えているハイブリッド店舗を少しずつ拡大していき、挽回のきっかけとしていきたいと思っています。

原価や販管費については多少のでこぼこがあるものの、トータルでは年間計画の範囲内に抑えて着地させることで売上を伸ばし、経費を抑えることにより通期の業績予想を達成できると考えています。

したがって、現時点では業績予想の修正は行わないという判断となりました。

質疑応答:中期経営計画の達成見込みについて

司会者:「中期経営計画の最終年度の目標に変更はないのでしょうか? 達成見込みはいかがですか?」というご質問です。

内藤:中期経営計画の最終年度となる2026年3月期についてのご質問かと思います。計数目標のスライドでもご案内したとおり、2025年3月期に加えて2026年3月期についても、今のところ数値に変更はありません。

まずは今年度の目標達成を確実に実現することに全力を挙げていきたいと考えています。

質疑応答:海外事業の状況について

司会者:「海外事業全体の状況について教えてください」というご質問です。

内藤:海外事業には大きく分けて販売と製造がありますので、順番にお話しします。

まず販売の状況です。昨年11月にも発表しましたが、中国からの撤退に向けて、ただいま清算の手続きを行っているところです。中国で展開していた店舗については、今年の3月末までに全店の閉鎖を行いました。現在は最終的な整理を行っており、今期中には完了すると考えています。

そのほか、シンガポール、マレーシア、タイの東南アジア3ヶ国にも出店しています。こちらの事業に関しては、まだ利益や決算への貢献までには至っていないものの、着実に業況を拡大しているところです。

ゼロから立ち上げた現地法人であるため、認知の拡大を地道に行いながら、お客さまを増やす活動を行っている状況です。

生産の活動状況として、当社はフィリピンに工場が2つあります。しかし、生産がフィリピン1国に集中していることから、生産リスクを分散する観点と、今後の業容の拡大を考えた際に不足するであろう生産能力を補う観点から、バングラデシュでの新工場建築に向けて取り組んでいます。

中期計画、3ヶ年計画の間に稼働を開始するということで、一生懸命準備をしている状況です。

質疑応答:男性向け事業について

司会者:「7月から9月は、4月から6月と比べて売上高・営業利益ともに増収増益し、男性向けは新規販売が回復傾向にあると思います。厳しい事業環境から脱したように見えますが、どのように捉えていますか?」というご質問です。

内藤:当社では毎月、月次15日前後に売上高の速報として、前年対比の売上を発表しています。

先ほどお話ししたとおり、男性向けに関しては7月から9月のあたりで、ようやくマイナス傾向からプラス傾向に出てきています。そのような意味では、おっしゃるとおり回復傾向にあると考えています。

しかし残念ながら、女性向けについては回復傾向にあると言える状況ではありません。秋はウィッグ販売のトップシーズンであるため、この秋の商戦の中で勢いをつけて、回復基調をしっかり捉えていきたいと考えています。

一時期よりはかなり良い方向に物事が進んできていますので、もうひと踏ん張りする必要があると考えています。

質疑応答:女性向け事業について

司会者:「女性向けは、オーダーメイドなどの新規販売が苦戦しています。下期挽回に向けての具体策を教えてください。新たな販路開拓の進捗についてもお願いします」というご質問です。

本多:女性向け事業のオーダーメイドウィッグの挽回策としては、まずは他社にない魅力的な新商品を市場に投入していくことです。そして、その新商品がどのような機能を持ち、どのような良さがあるのかということを、しっかりプロモーションしていくことだと考えています。

現在、秋の新商品として、新たな商材を投入しており、この新商品が、売上に寄与していくと考えています。

新たな販路開拓としては、下期にハイブリッド店舗を順次拡大していきます。オーダーメイドウィッグのみならず既製品も、また既製品のみならずオーダーメイドウィッグもというかたちで、オーダーメイド店舗、既製品店舗のどちらのお店でもいずれの商材もお選びいただけるよう、店舗展開していくことを考えています。

また、全国都道府県の理美容院との関係もより強化していくことを考えています。当社には、新規のお客さまを対象にさまざまな商材をご説明する販売員がいます。その販売員が個々の理美容院に赴き、小規模な展示試着会のような会を開くなど、新しいことを始めようと取り組んでいます。

また、今までさまざまな地域でも実施していた、店外でのメンテナンス会の回数を増やすなど、お客さまの購買意欲の喚起にも取り組んでいこうと考えています。

このように、オーダーメイドウィッグの新商品を起爆剤として、さまざまな販路でお客さまへの販売を拡大していこうと考えています。

質疑応答:女性向け事業の良かった点・課題について

司会者:「女性向けの新規販売についての促進効果が、想定よりも上げられなかったとのことですが、良かった点や課題は何でしょうか?」というご質問です。

本多:まず良かった点を申し上げると、当社としては初めて、髪の悩みを気軽に相談できるポップアップストア、ウィッグの相談窓口を、新宿サブナードに期間限定で出店したことです。

数多くのお客さまにお立ち寄りいただき、当社としては大変コマーシャル効果が上がったのではないかと考えています。

しかしながら、どのようなお客さまがその相談窓口にいらっしゃるのかということについては、初めての試みだったこともあり、若干準備不足のところもありました。今後はその課題に対応していかなければいけないと考えているところです。

次に、一番大きな課題ですが、新規問い合わせへの対策です。これまでは電話でお問い合わせをいただくことが多かったのですが、近頃はWebでのお問い合わせが増加しています。

電話の場合ですと双方向でコミュニケーションを取ることができますが、Webの場合は、コミュニケーションが一方通行になりがちなところがあります。

これに対し、SNSの機能などを活用したステップメールなどの諸施策を展開しましたが、期待するほどに反応が上がらず、来店にはつながらなかったというのが現状です。

そのため、Web問い合わせから、どのように来店につなげるのか、これを課題として掲げて、取り組んでいるところです。

また、女性向け事業の新規獲得でいえば、百貨店などで開催している展示試着会の集客に苦戦したことが挙げられます。当社としてはこれまでの結果を踏まえ、開催する時期や場所などの課題を抽出しているところです。

下期についてはこのような課題を解消し、売上の拡大につなげていく所存です。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

7823

|

821.0

(02/27)

|

+10.0

(+1.23%)

|

関連銘柄の最新ニュース

-

02/13 15:30

-

02/03 09:24

-

02/02 12:44

新着ニュース

新着ニュース一覧-

今日 16:00

-

-

今日 14:33