【QAあり】サンリツ、医療機器と半導体の輸送を強みに4PL事業を展開 新倉庫設立と人材への投資を推進し利益率6%を目指す

目次

三浦康英氏(以下、三浦):代表取締役社長の三浦です。本日はご説明の前に、まずご報告があります。今年9月30日に公表したとおり、連結子会社のSANRITSU LOGISTICS AMERICA Inc.(SLA)において、当社従業員の不正行為が発覚しました。

本件に関しては、利害関係のない外部調査機関に依頼し、現在包括的な調査を実施中です。本件に関わる影響額は、現時点で確定していません。2025年3月期第2四半期において、本調査に関わる外部委託費が営業外費用に計上される見込みです。

ステークホルダーのみなさまには、大変ご心配やご迷惑をおかけし、内部統制上の不備がありましたことを深くお詫び申し上げます。申し訳ございません。

2025年3月期の連結業績並びに連結会計年度への影響については、現在精査中です。業績予想の修正などが必要な場合は、速やかに開示を行います。

当社は今回の不正行為の発生を厳粛に受け止め、原因究明と再発防止にグループ一丸となって取り組んでいきます。

本日は、会社概要からサステナビリティへの取り組みまで、スライドに記載している順番で進めていきます。

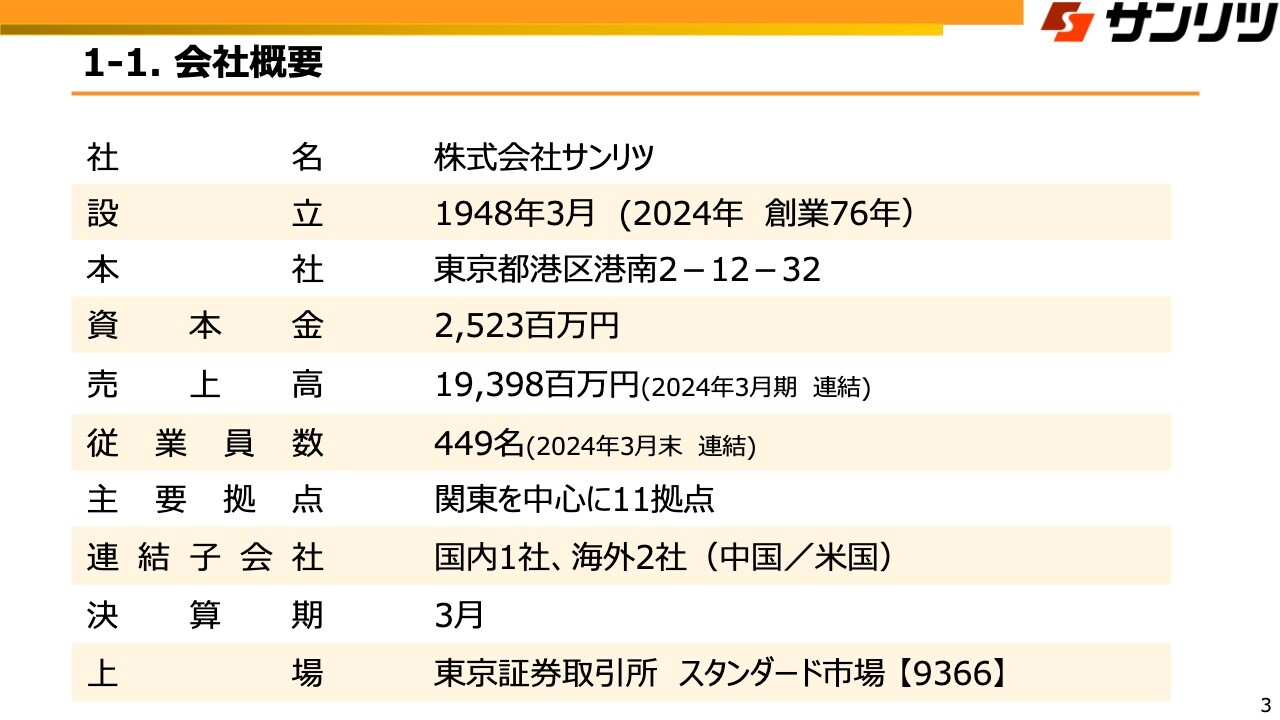

1-1. 会社概要

三浦:設立は1948年3月で、本年で創業76年を迎えます。資本金は25億2,300万円で、直近の売上高が193億9,800万円です。2024年3月末時点での連結従業員数は、正社員が449名、契約社員や派遣社員を含めて1,000名以上が在籍しています。国内の主要拠点は関東を中心に11拠点あり、連結子会社は国内に1社、海外に2社あります。

1-2. 海外拠点

三浦:海外拠点は、中国とアメリカにあります。中国は約20年前に進出し、包装材や梱包材の販売を行っていました。その後、ローカルの品質も上がり、コストの叩き合いにより不採算事業となったことから、5社のうち4社を撤退しました。現在は、上海に主要コア事業の梱包工場を1つ設けています。

アメリカは、西海岸のロサンゼルスに1拠点、東海岸のノースカロライナ州に1拠点あり、今後の投資案件としてジョージア州に1拠点計画しています。

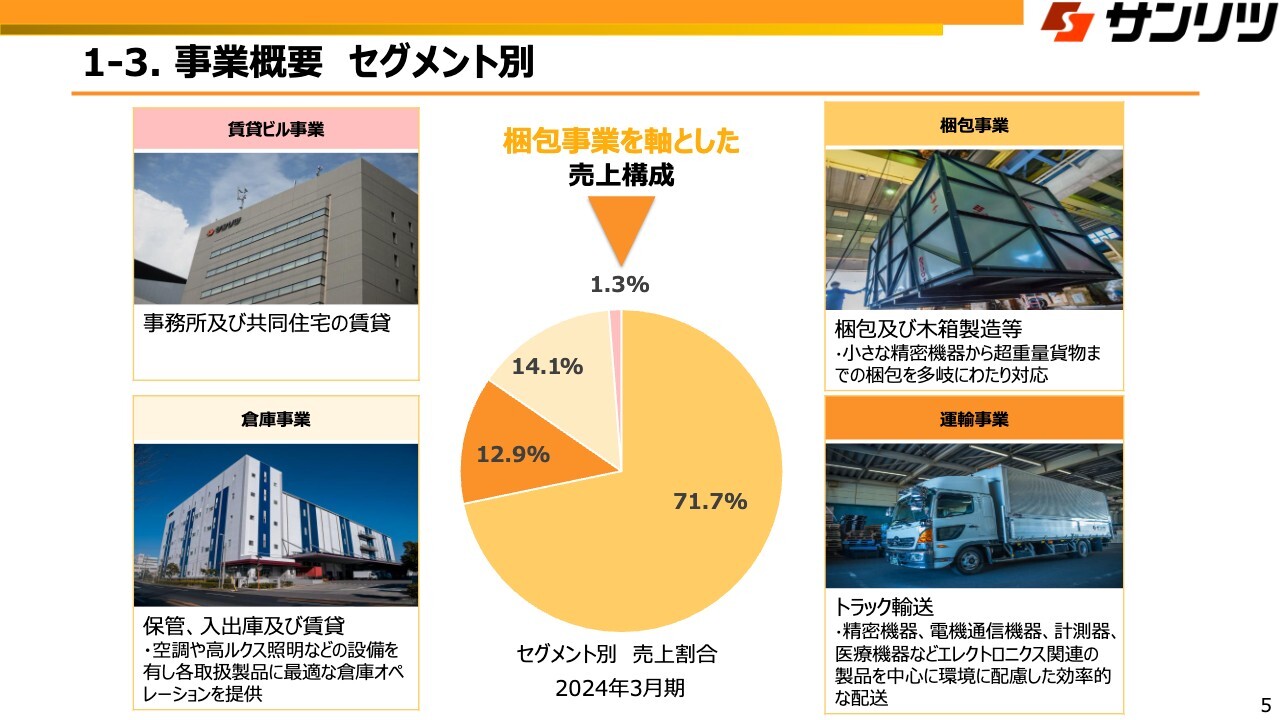

1-3. 事業概要 セグメント別

三浦:当社は総合物流会社ですが、4つの開示セグメントがあります。

コア事業は梱包事業で、売上構成の70パーセントを占めています。梱包の定義は大きく工業包装と商業包装に分かれ、当社の梱包事業は輸出機能をメインとした工業包装の枠に入っています。

梱包事業については、創業当初は輸送のサービスの1つでした。しかし、荷役しやすい包装から、中身の製品を守る梱包へと変わり、日本の工業規格への参画も行うなど、長年にわたって梱包技術を培ってきました。

現在は、小さなものから大型貨物まで、木箱やダンボール、スチールなどさまざまな形態で梱包し、海外へ輸出しています。

運輸事業は外注比率が80パーセントですが、全国のネットワークを築き上げて配送網を敷いています。倉庫事業では、他社の一般倉庫とは違い、空調管理や高ルクス照明の設備を有しており、さまざまな取り扱い製品群の最適な倉庫のオペレーションができるようになっています。賃貸ビル事業は、本社ビルの賃貸事業です。

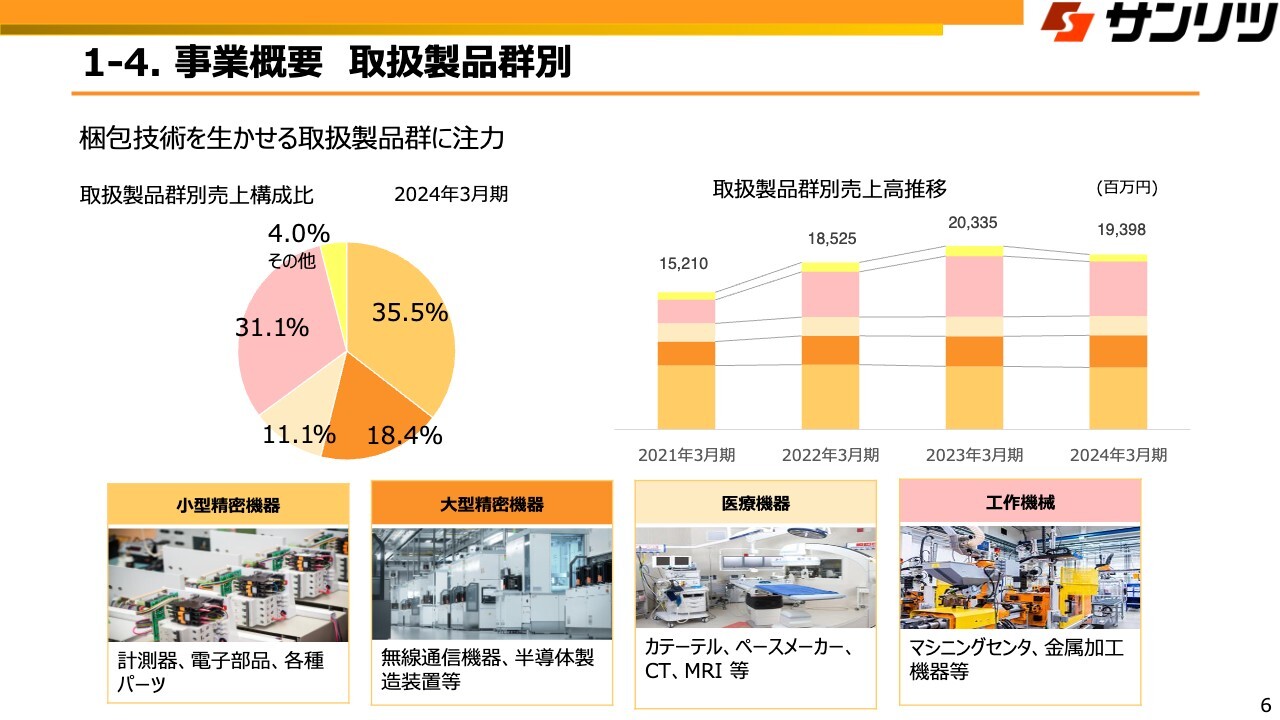

1-4. 事業概要 取扱製品群別

三浦:事業概要の取扱製品群についてご説明します。現在、4つの製品群があります。

小型精密機器は計測器や電子部品、各種パーツを取り扱っています。大型精密機器は半導体の製造装置を中心に、無線通信機器等を取り扱っています。

医療機器は、大変堅調に業績が推移しています。ライセンスを保有しながら、薬品ではなく、カテーテルやCT、MRIなどの機器系を取り扱っています。

工作機械は、アメリカで主力の取り扱い製品群です。外部環境的にはシクリカルな業界ですが、大型貨物の取り扱いが可能な設備を保有し、サービスを提供しています。

坂本慎太郎氏(以下、坂本):4つの事業があり、梱包事業がメインだとご説明いただきました。こちらの取り扱い製品は4つに分かれていますが、過去からの推移や、4つのカテゴリの中で最近増えているものがあれば教えてください。

三浦:輸出貨物となるため、世界経済の投資環境により大きく取り扱いが変わってきます。医療機器は国内向けの貨物であり、大変堅調ですが、工作機械は5年に一度のシクリカルな動きをしている業界です。

近年、大変期待感があるのは半導体関連です。現在主要3社の大手半導体製造装置メーカーとの取引を行っており、昨年までは一時期停滞しましたが、今後は確実に伸びていくものだと捉えています。

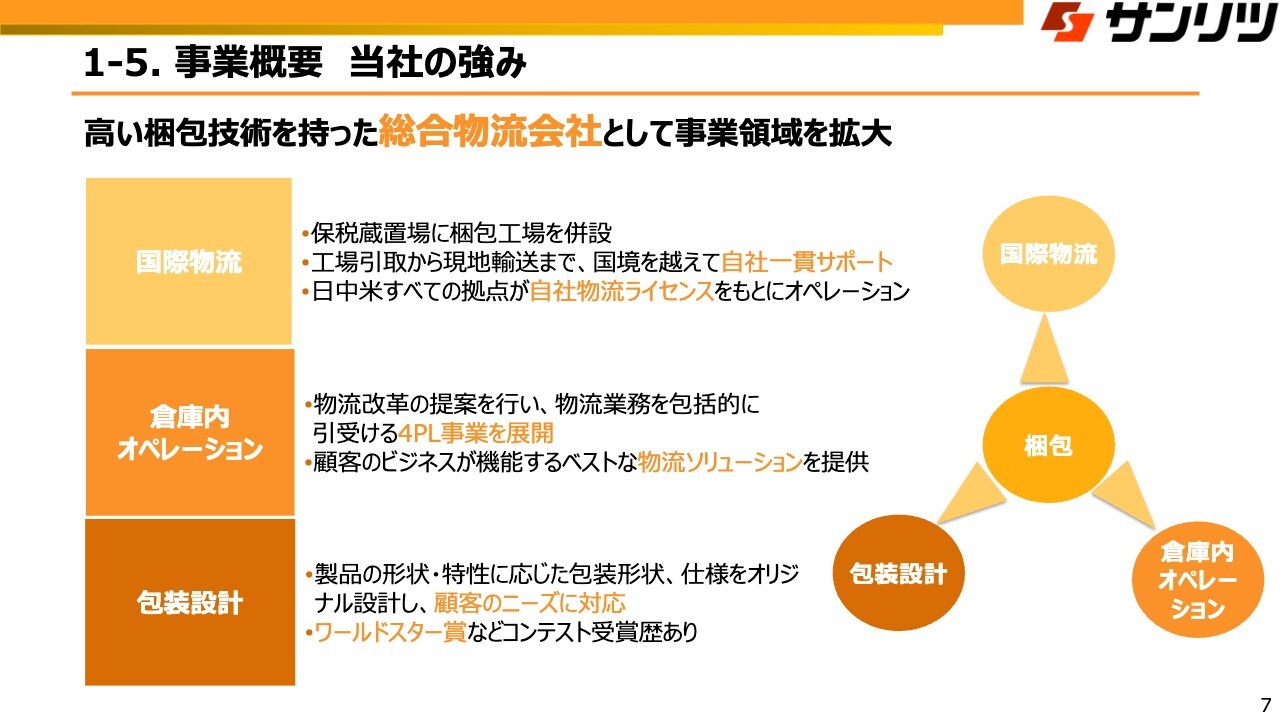

1-5. 事業概要 当社の強み

三浦:当社の強みについてご説明します。梱包事業はコア事業ですが、日本工業規格に定められた時点で、梱包が標準化されました。そのため、梱包事業のみでは成長性に欠けると考え、付加価値をつけてきました。

1つ目の強みは、国際物流です。海外の現地輸送まで行い、最終ユーザーまで一貫したサポートができるサービスになっています。現在は、日本とアメリカ間のパイプを深く持ち、海上輸送に注力して展開しています。

2つ目の強みは倉庫内オペレーションで、これは精密機器と医療機器がメインです。従来は、サードパーティー・ロジスティクスとして一括物流受注がありました。現在では、特に医療機器系のビジネスにおいて、ライセンスの保有やコンサルティングを含めた4PL事業として、倉庫内オペレーションを展開しています。

3つ目の強みは、包装設計です。長年にわたり中身の製品の品質を維持して、最終ユーザーまで届けてきました。また、顧客ニーズに対応する中で、環境に優しい緩衝設計の方針を持ち、お客さまのニーズやコストに対して貢献しています。

1-6. ワールドスター賞受賞歴

三浦:包装設計分野においては、さまざまな賞を受賞しています。World Star Awardsは、世界包装機構が主催するコンテストです。高い包装技術や優秀なデザインに対して贈られる賞で、当社は5回受賞した実績があります。本年も、環境を意識した、ポリエチレンからダンボール系へ資材を変更した緩衝設計において受賞しました。

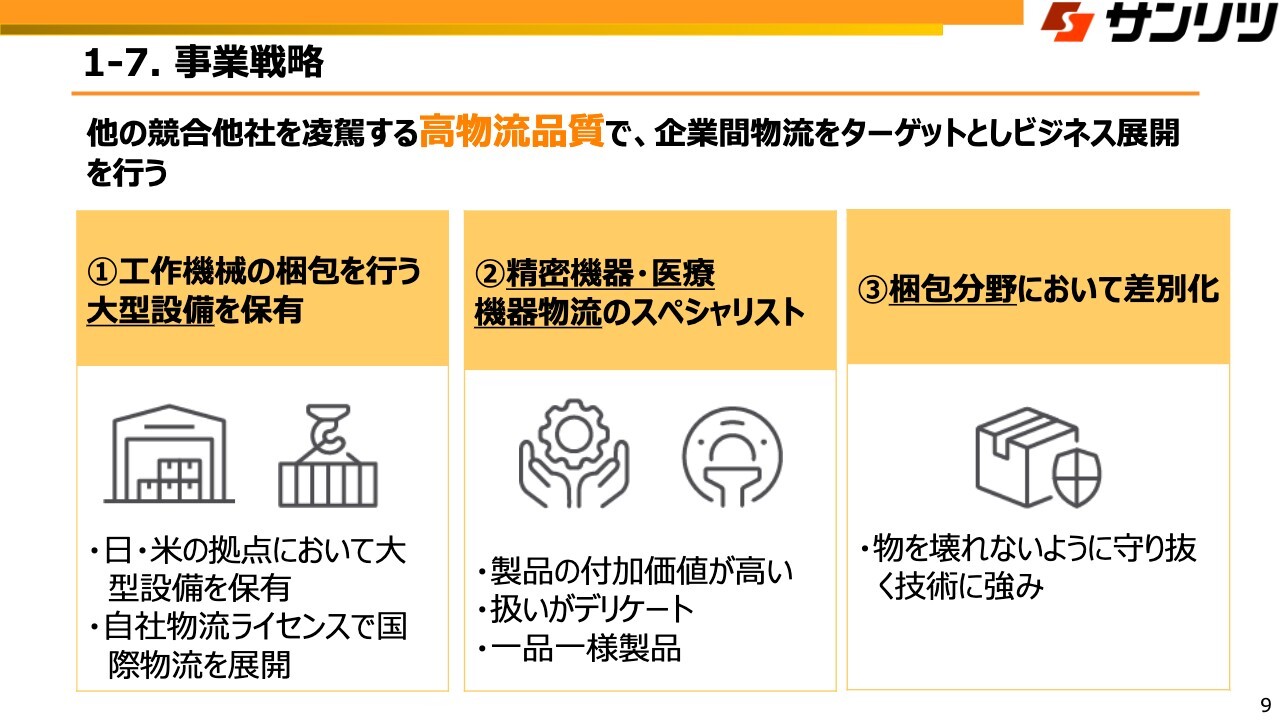

1-7. 事業戦略

三浦:事業戦略についてご説明します。当社の経営理念には「品質の高いロジスティクス・サービスを提供する」とあり、「高品質」を掲げています。

当社のビジネススタイルは、企業間物流です。BtoBの物流がターゲットで、BtoCは現在行っていません。

この戦略の中では、梱包分野において差別化を図ることができます。また大型機械、特に工作機械の取り扱いができること、精密機器や医療機器の物流、付加価値が高く扱いがデリケートである物、一品一様であるものの物流のスペシャリストでもあります。

坂本:機器等は大型になると思いますが、どのくらい大きな物まで梱包できるのか、イメージがあれば教えてください。

三浦:今までで一番大きい梱包は、もう15年くらい前になりますが、笠間焼の巨大花瓶がありました。高さ6メートル、胴回り2.5メートルの大型花瓶がペルー大使館向けに寄贈される際に、当社で梱包した実績があります。

通常の工作機械ではコンテナの40フィート単位の貨物や、50トン以上の貨物の取り扱いが十分に可能です。

坂本:非常に大きなものまで対応できるのですね。御社の強みは、高品質物流にあるということでした。精密機器や医療機器は非常に壊れやすく、振動に弱いと思いますので、輸送を行う際にも、梱包で壊れないようにできる秘訣や特殊な技術など、組み上げてきたものがあると思います。そのあたりについても教えていただけますか?

三浦:まず、製品を守り抜くことに対しては、JIS規格で定められているものとして、外装箱を規格どおりに行うものが多くあります。一方、当社には内装の技術もあります。いかに製品を守るための緩衝を行うかという、緩衝設計です。

坂本:一番製品に触れる部分ですね。

三浦:おっしゃるとおりです。もう1つは、製品が動かないようにする固定技法があります。この2つの技術をもって中身の製品を守っていくことが一番のポイントだと捉えています。

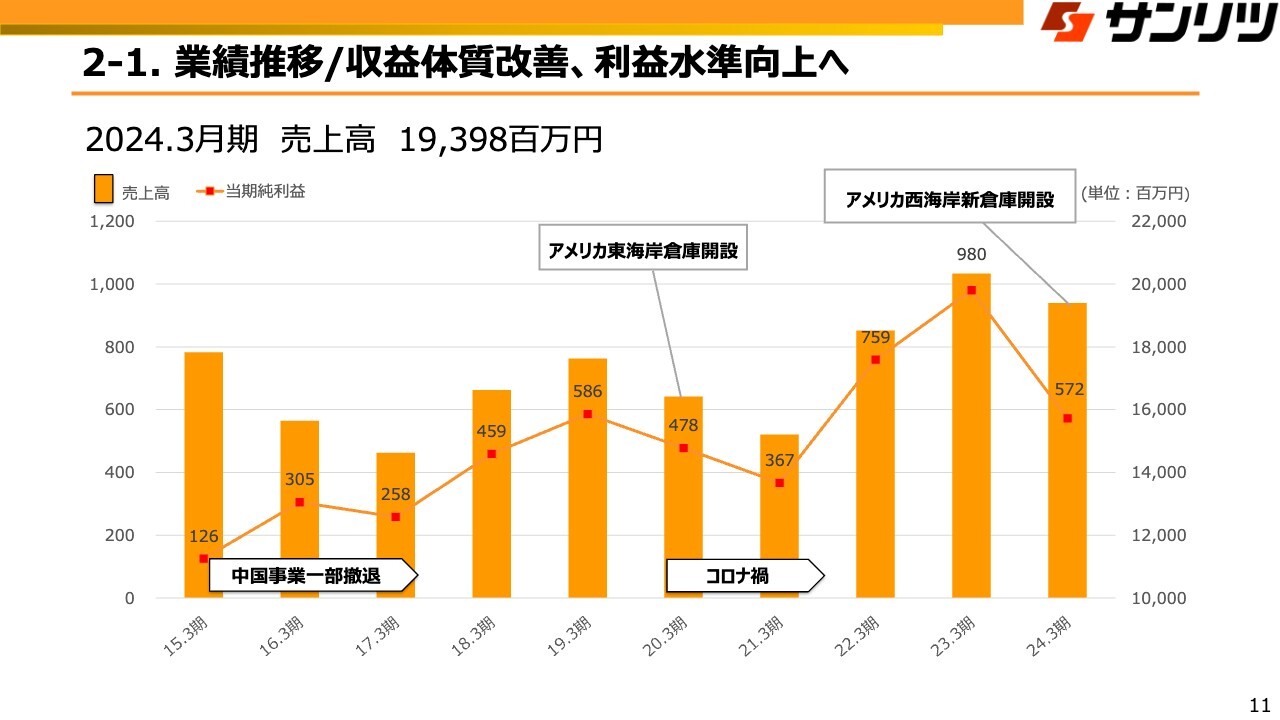

2-1. 業績推移/収益体質改善、利益水準向上へ

三浦:2024年3月期から3年間の中期経営計画についてご説明をします。まず、過去10年の業績推移です。

10年前、180億円ほどの売上がありました。年間で20億円近い売上があった中国事業4社は撤退しましたが、日本国内では、京浜事業所で医療機器の4PLによる新規事業が本格的に始動し、売上が再度伸びていきました。

その後、アメリカの東海岸倉庫を開設し、コロナ禍に落ち込んだものの、アメリカの事業がここでさらに拡大し、2023年3月期には初めて200億円を超える売上高を達成したという推移です。

坂本:先ほどもお話があった中国の撤退は、やはりある程度、景気に売上が影響するというところがあるのでしょうか? 特に、輸出が中心になるかと思いますので、そのあたりも含めて教えていただけたらと思います。

三浦:中国事業に関しては、現在は梱包事業のみで、売上高が非常に少なくなりました。

私は先月も中国へ出張しましたが、現状では、やはり日本の自動車産業が非常に逼迫されている状況で設備投資への意欲がありません。私どもは機械系の取り扱いをしていますので、現状では大変厳しい環境だと捉えています。

また、アメリカとの摩擦の関係もあります。当初、中国とアメリカとのパイプ、海上輸送もしっかり捉えていましたが、現在は取り扱いが見込めていない状況です。

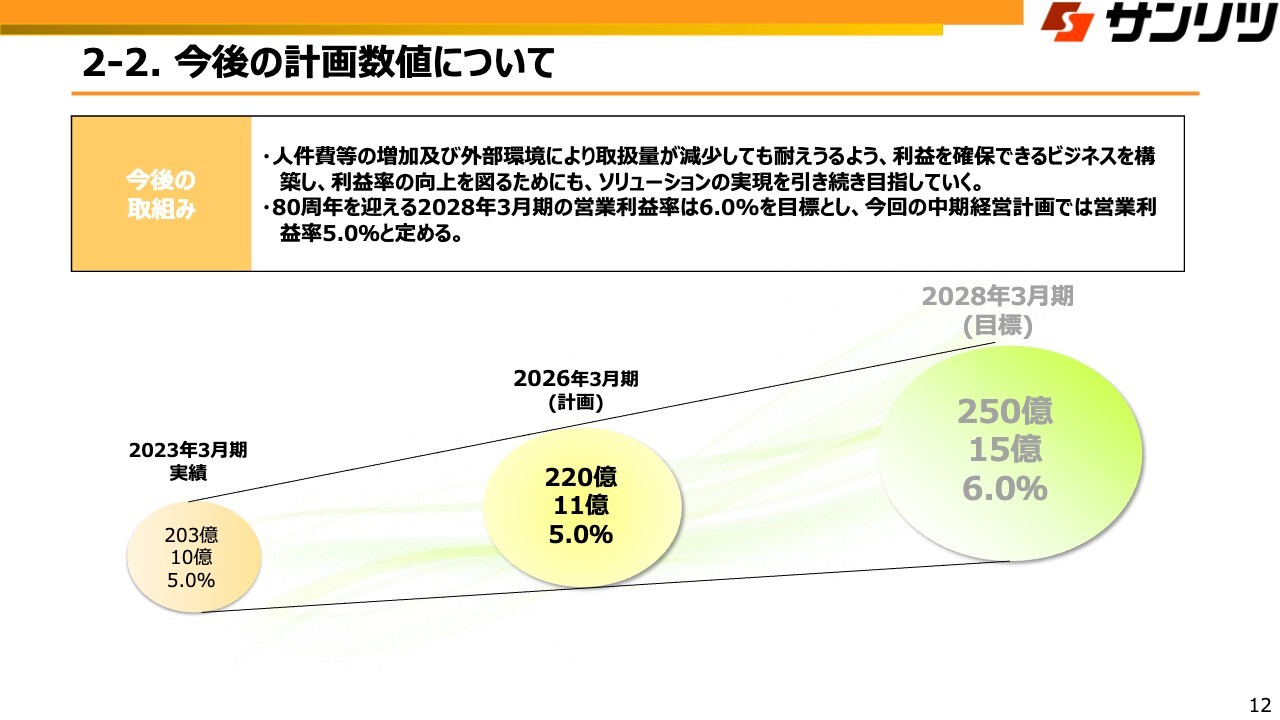

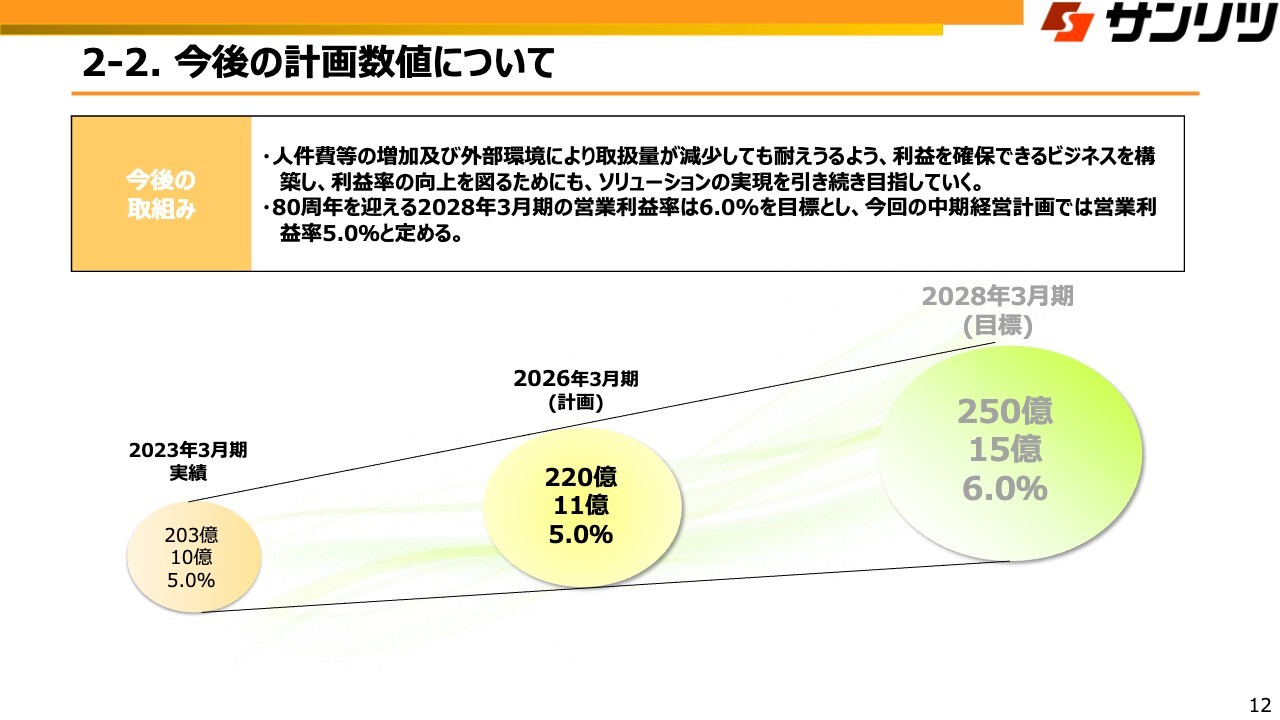

2-2. 今後の計画数値について

三浦:今回の中期経営計画は2026年3月期までの計画です。2028年は当社の80周年に当たります。2028年3月期をターゲットに、売上高は20パーセント増の250億円、営業利益率は6パーセントに上げていきます。

物流業界の営業利益率平均は4パーセント前後です。高品質物流を掲げ、選んでいただける企業になり、営業利益率をしっかり確保していきます。またDXの推進、省人省力化をもってこの利益率を上げていきたいと考えています。

2-3. 中期経営計画の概要

三浦:中・長期ビジョンは「オペレーションからソリューションへ」を掲げています。当社のオペレーション力には、非常に強いものがあります。梱包を中心とし、倉庫でのオペレーションも含めて現場力があります。

しかし、このオペレーションだけでは受身の姿勢になってしまいます。このビジョンには、今後の成長を見据え、潜在的なお客さまの真のニーズを引き出し、それに対する問題を解決していくという思いが込められています。

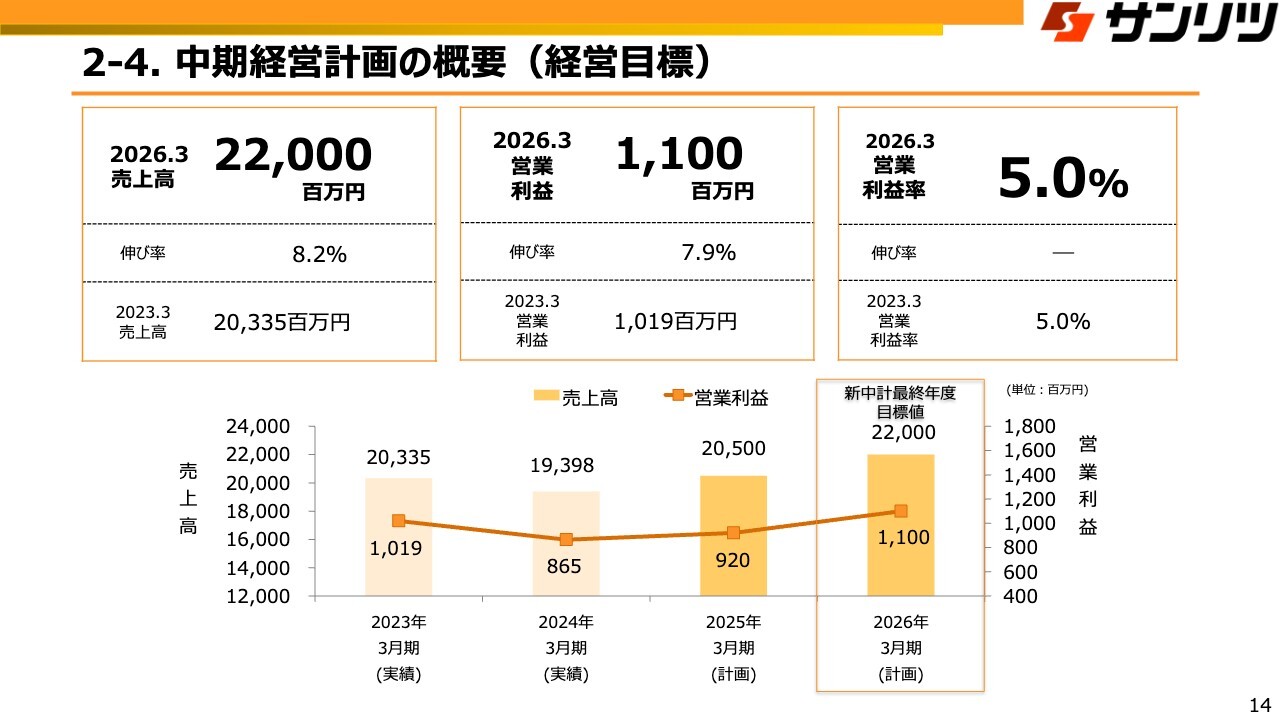

2-4. 中期経営計画の概要(経営目標)

三浦:経営目標です。2026年3月期には売上高220億円、営業利益率5パーセントを目指します。

2023年3月期には5パーセントの利益率がありました。後ほどまたご説明しますが、2025年3月期、2026年3月期には、事業基盤の強化を見据えた人材への投資を考えています。次のステップ、そして将来へ向けた基盤を築き、収益を上げていきたいと考えています。

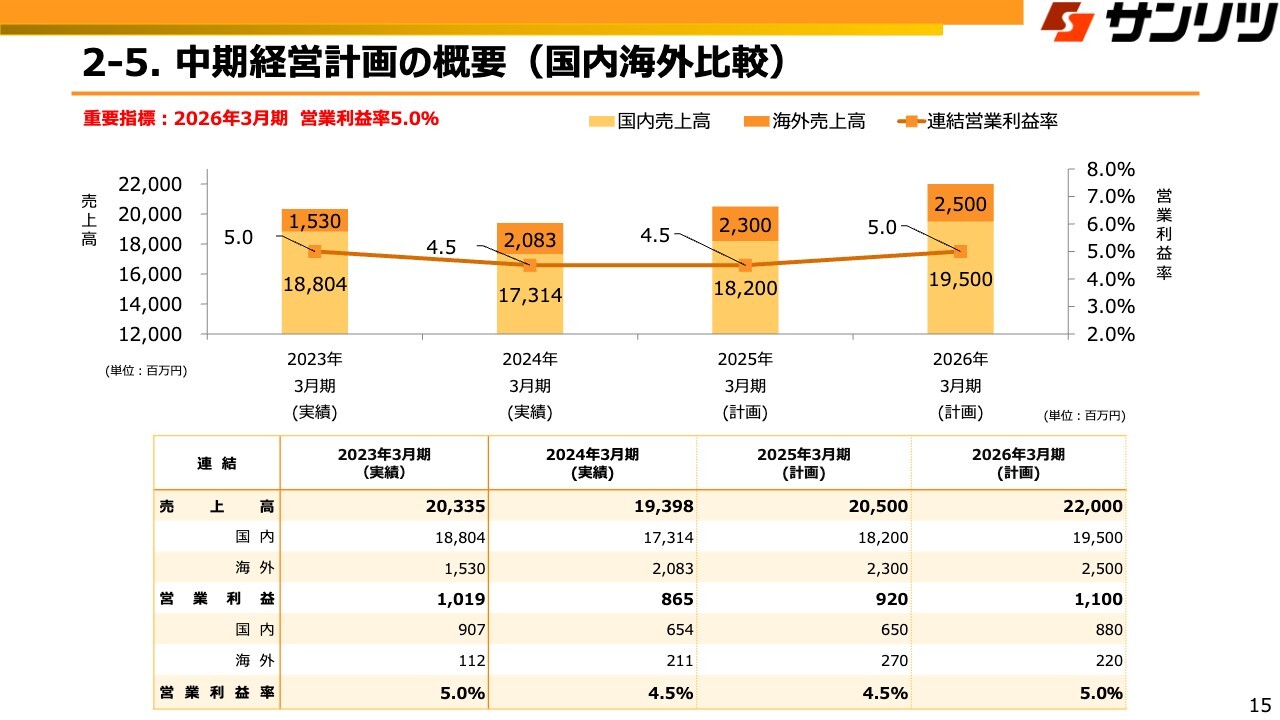

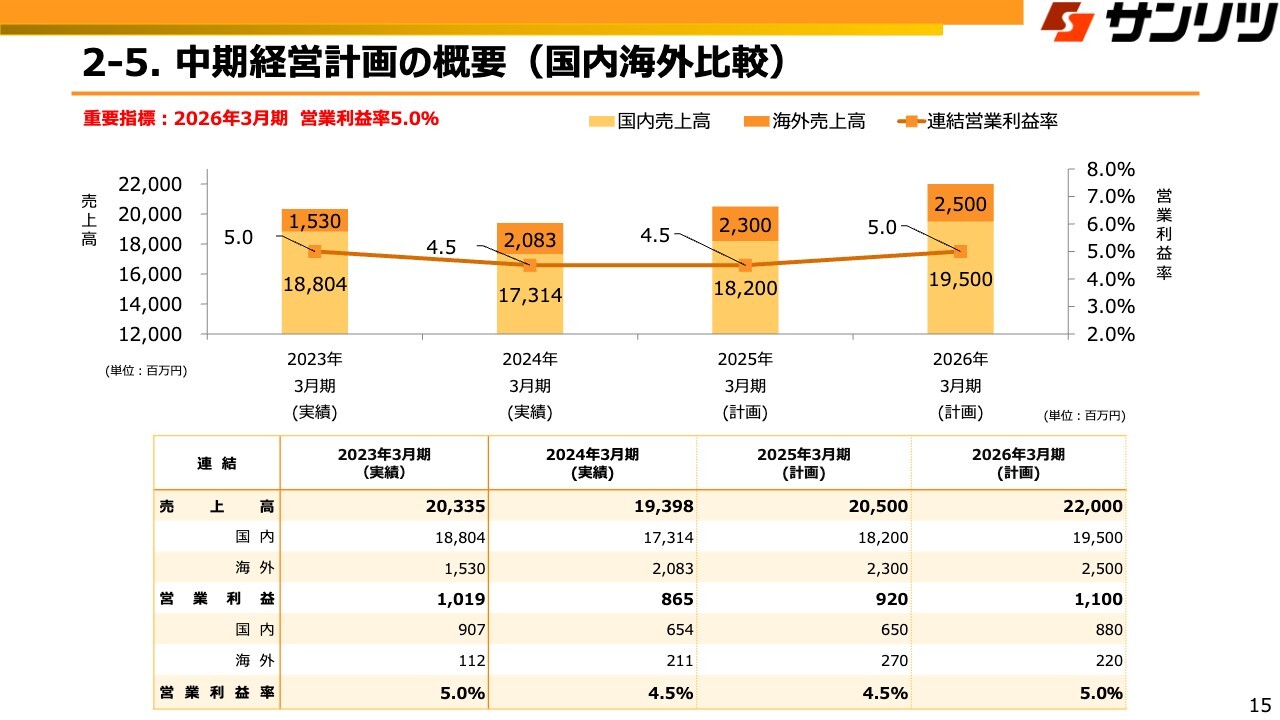

2-5. 中期経営計画の概要(国内海外比較)

三浦:国内と海外の比較です。スライドを見ていただくと、2023年3月期では海外比率が7.5パーセントでした。2026年3月期には海外比率を11.4パーセントまで引き上げ、その後は20パーセントまで引き上げていきたいと考えています。

現状で、海外の営業利益率は高く推移しています。営業利益率10パーセント前後の推移ですので、高い利益が見込める事業に注力し、売上を伸ばしていきたいと考えています。

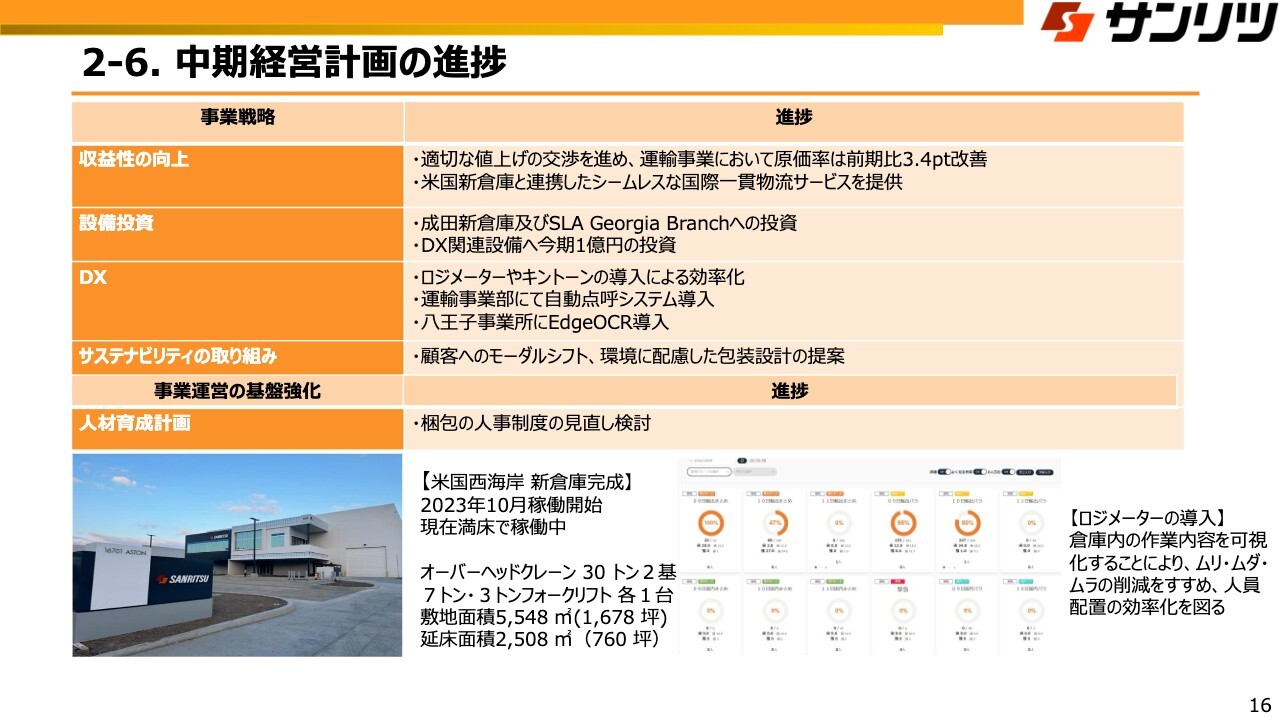

2-6. 中期経営計画の進捗

三浦:事業戦略の進捗です。まず収益性の向上として、この中期経営計画の中では不採算事業と低採算事業の見直しを進めてきました。

2024年問題を抱える運輸事業においては、価格転嫁が進み、原価率は前期比3.4ポイントほど改善ができました。設備投資としては、成田新倉庫およびSLA Georgia Branchがあります。

また、当社のDX戦略は3段階で考えています。デジタルパッチ、インテグレーション、そしてトランスフォーメーションという流れになります。やはり、物流の現場はいまだにアナログが多く、デジタル化を推進して2年目に入りました

今回、「ロジメーター」や「kintone」というシステムパックを導入し、可視化を行っています。作業計画を見える化し、現在は蓄積したデータを分析にかけています。

ここからインテグレーションへと進み、AIなどのさまざまなものの導入を考え、省人省力化を図っていきたいと考えています。

サステナビリティへの取り組みとしては、顧客へのモーダルシフトの提案、包装技術による環境に配慮した包装設計の提案を行っていきます。

人材育成計画としては、当社のコアな梱包人材は非常に高齢化が進んできていますので、若い方の投入がなかなかできない状況の中、人事制度の見直しを現在検討しています。

坂本:収益性の向上の部分で1点おうかがいしたいのですが。値上げの交渉を行っているということですが、進んでいるのでしょうか?

おそらく、これからさらに段階的に値上げする会社もあると思います。今後、さらに値上げをしたい水準までには、けっこう距離があるのではないかと思うのですが、どのようにお考えですか?

三浦:価格については、1年かけてお客さまと交渉し、今年度から価格転嫁できている状況です。しかし、基本料金は上げられていますが、付帯作業に対しての交渉は引き続き行っていきます。また、燃料系や電気代は確実に上がっていきますので、その都度交渉に入っていきたいと考えています。

2-7. 中期経営計画の進捗(村山事業所府中倉庫開設)

三浦:新拠点の開設についてです。今年10月に「SANKEILOGI府中」が立ち上がり、約半分のスペースとなる約5,000坪を賃借し、近隣にあるお客さまの物流サービスを手がけていきます。

三浦:新拠点の開設についてです。今年10月に「SANKEILOGI府中」が立ち上がり、約半分のスペースとなる約5,000坪を賃借し、近隣にあるお客さまの物流サービスを手がけていきます。

従来3ヶ所に分かれている当社のハードの集約と、お客さまと一緒にできるだけDXを導入したかたちで省人化と省力化を図っていきたいと考えています。

2-8. 中期経営計画の進捗

三浦:今後の投資案件です。まず、成田地区での新倉庫建設を決定し、2026年6月の竣工を予定しています。

今後、成田空港では第2滑走路の延長と第3滑走路の新設が予定されています。貨物量が1.5倍になり、半導体の関連のものはほとんど航空便での取り扱いになります。この成田倉庫はそれを見据えて新たな投資を行うものです。この投資に関しては、シンジケートローンの契約が完了しています。

もう1点がアメリカ東海岸の下にある、ジョージア州サバンナ港に新たな投資を行います。ここでは工作機械の輸入貨物を扱い、全米に国内配送を手がけていくサービスを考えています。こちらは2025年7月の竣工予定です。

坂本:成田の新倉庫なのですが、すでに御社は成田に倉庫を保有されていると思います。既存倉庫のキャパシティが上限に達しているので新倉庫を作るのでしょうか?

あるいは、おそらく航空機での輸出を基本として考えられていると思うので、半導体製造装置や半導体部品などが増えてくることを見越した、戦略的な投資なのでしょうか?

三浦:成田地区においては、当社の資産ハードが2拠点、外部倉庫が5拠点あります。現在はそれらすべてのキャパシティが逼迫している状況です。

今後、特に半導体の製造装置の取り扱いに関しては、十分に需要があると捉えています。その一部では、半導体の関連に合わせた仕様や設備の導入も検討していきたいと思っています。

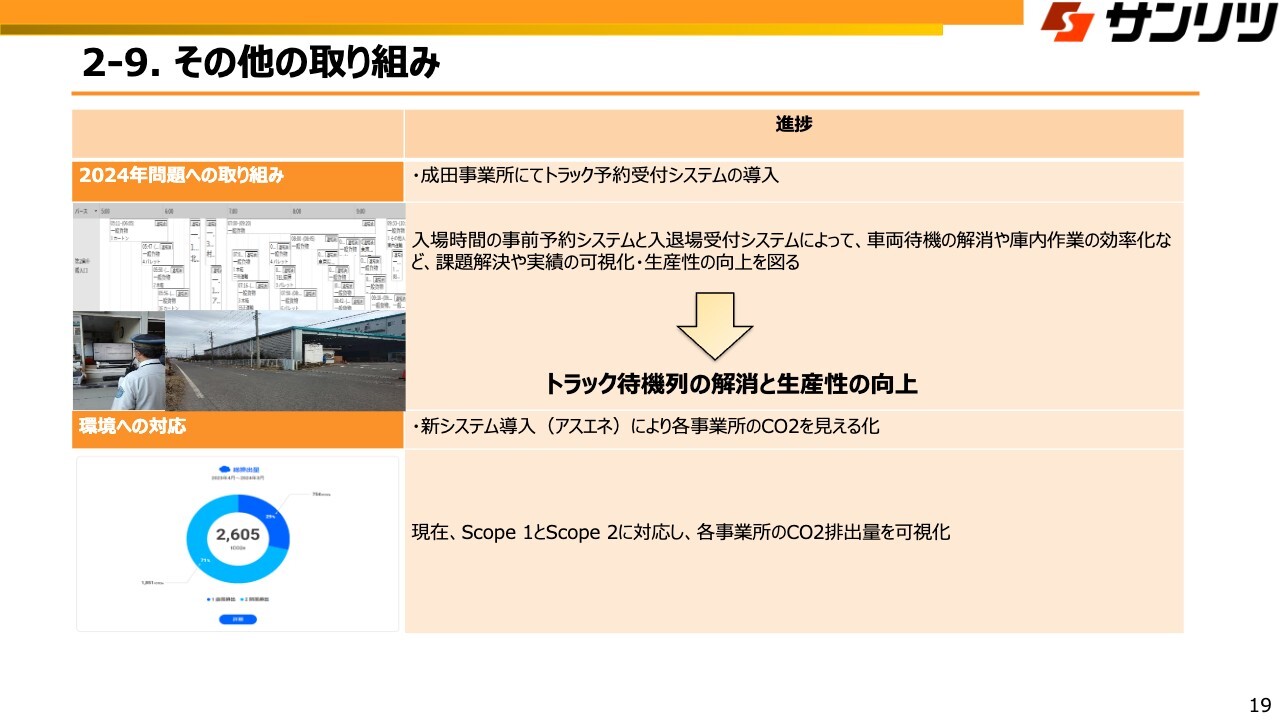

2-9. その他の取り組み

三浦:その他の取り組みです。まず、2024年問題への取り組みです。これは当社の運輸事業ではなく、荷受けでの取り組みとなります。

当社の成田事業所では、1日100台近くのトラックの荷受けをします。その際の待機時間を解消するために予約受付システムを導入し、今ではトラックの待機列の解消と、オペレーションの生産性向上につながっています。

環境への対応については、「ASUENE」というシステムを導入し、CO2の見える化を図っています。現在ではScope1、Scope2に対応しており、お客さまへ可視化したCO2排出量のご提出と、当社各事業所のCO2排出量の把握を行っています。

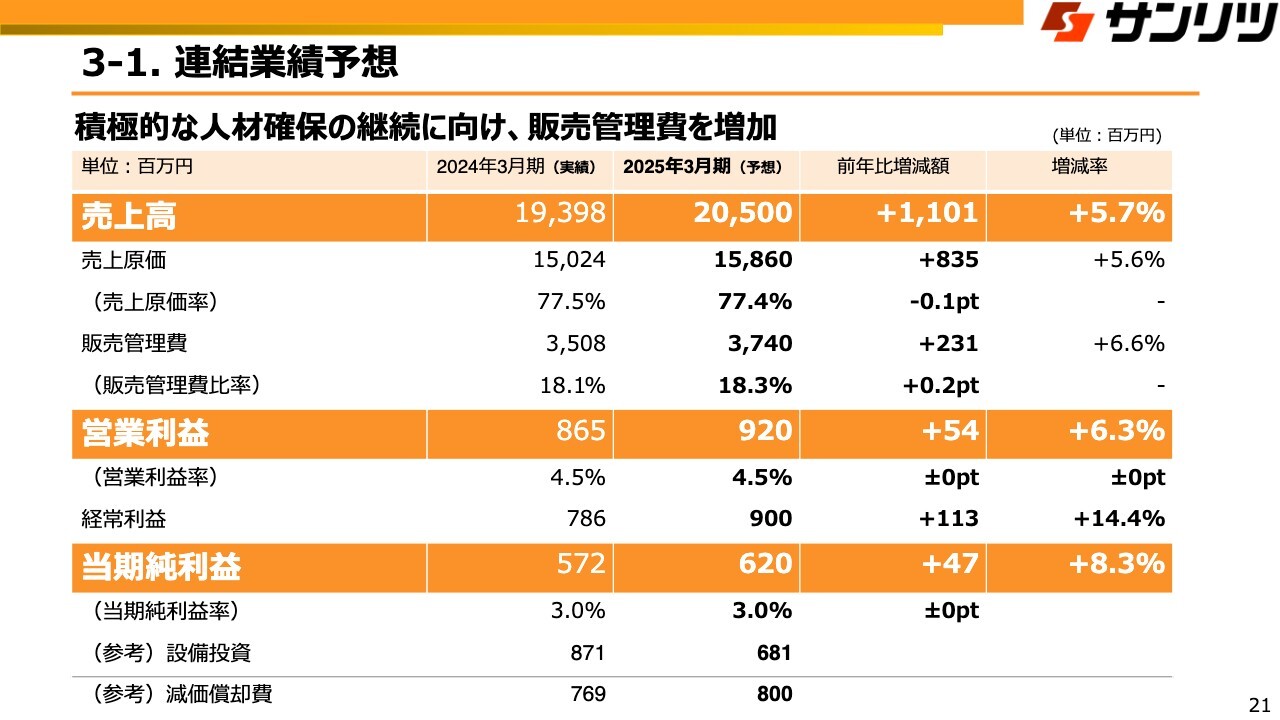

3-1. 連結業績予想

三浦:2025年3月期の連結業績予想です。前年比で売上高は11億100万円の増収、営業利益は5,400万円の増益を計画しています。

2025年3月期においては、積極的な人材確保のための費用など、先ほどもお話しした事業基盤を強化していく中での販売管理費が増加する見込みです。

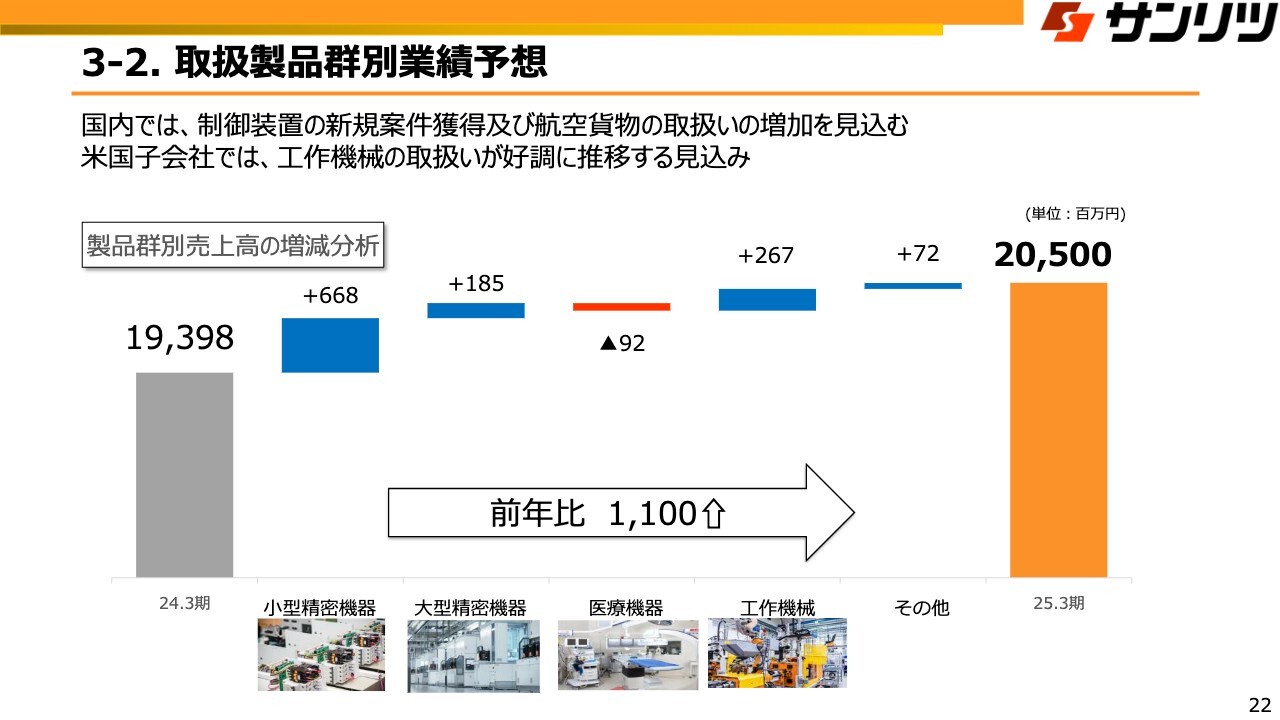

3-2. 取扱製品群別業績予想

三浦:取扱製品群別の業績予想です。2025年3月期は小型精密機器が大きく伸びる予定です。これは、府中倉庫の新設、成田での航空貨物の取り扱い増を見込んだ業績予想です。

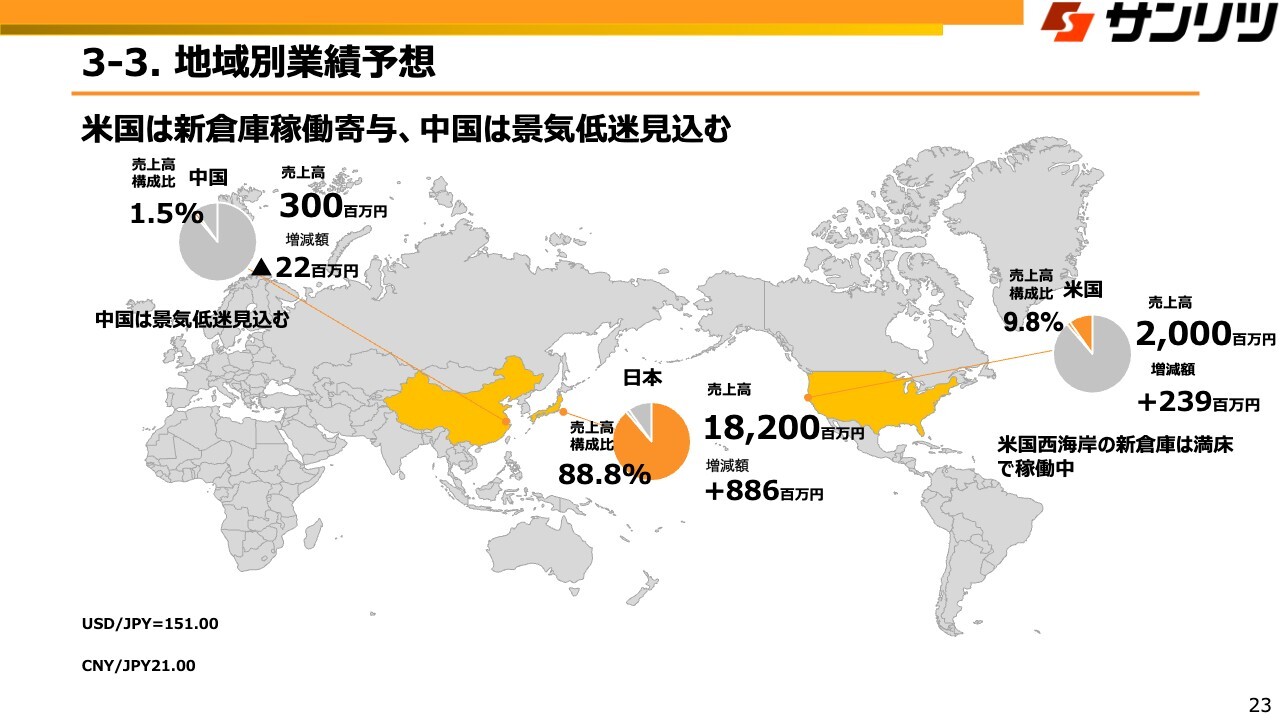

3-3. 地域別業績予想

三浦:地域別業績予想です。日本国内では8億8,600万円の増収計画、中国はやはり減収計画です。アメリカも大きく売上を伸ばす計画で、2億3,900万円の増収計画です。

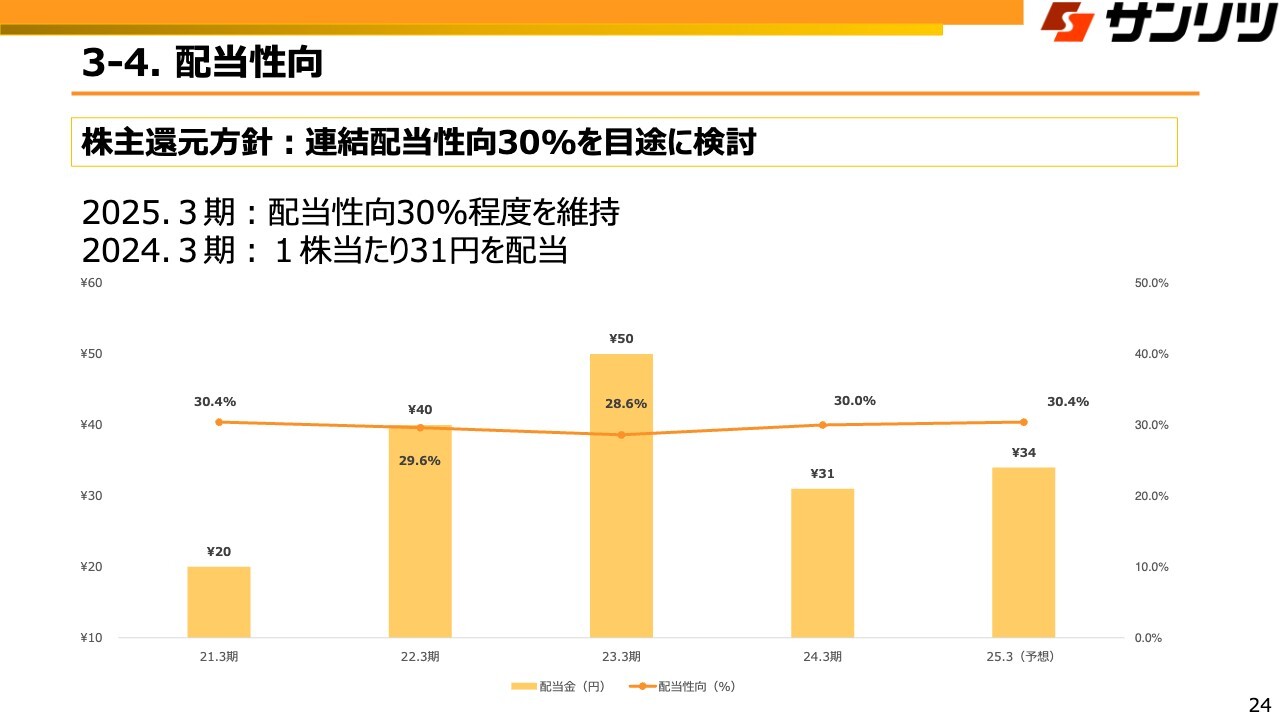

3-4. 配当性向

三浦:当社では連結配当性向30パーセントを基本方針としています。今期2025年3月期は、1株当たり34円の配当を計画しています。

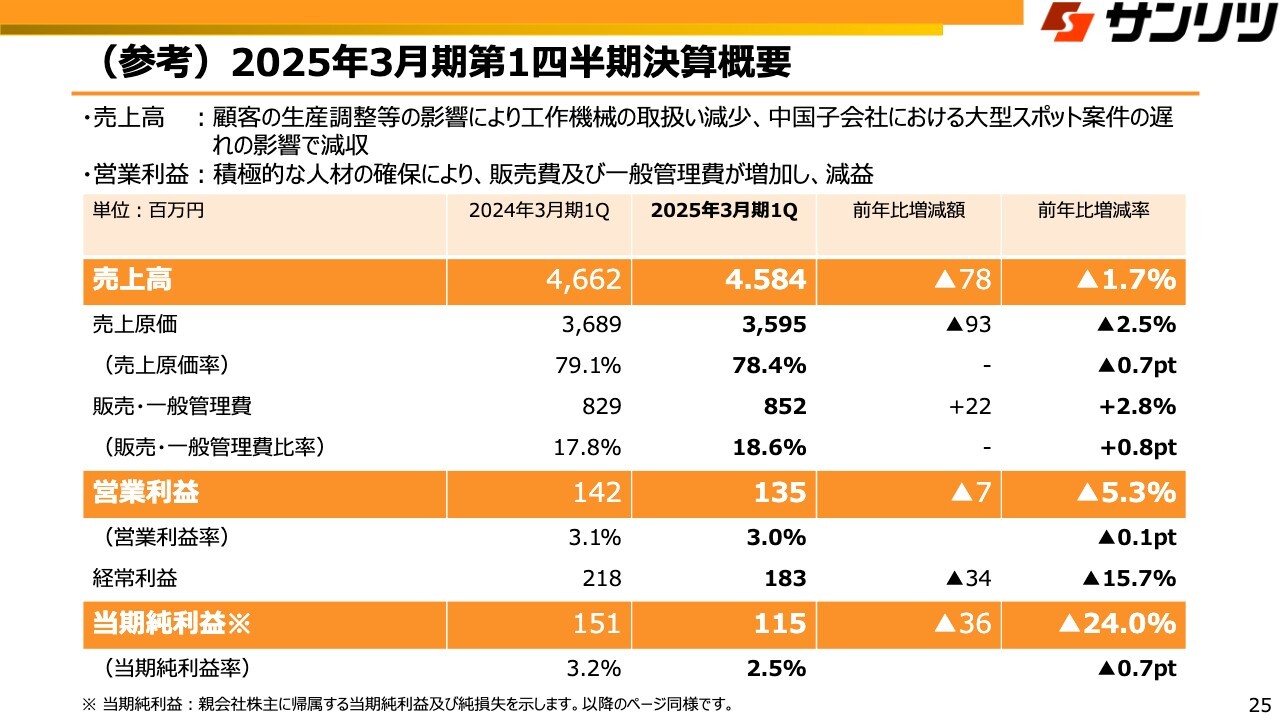

(参考)2025年3月期第1四半期決算概要

三浦:こちらのスライドは、参考までに足元の2025年3月期第1四半期の業績を表示したものですので、説明は割愛します。

当社の2025年3月期計画は、下期偏重型の計画です。今年9月には第2四半期も終わり、ここまでの半期では、売上高において工作機械の取り扱いが減少したものの、利益計画としては概ね計画どおりの推移だと捉えています。

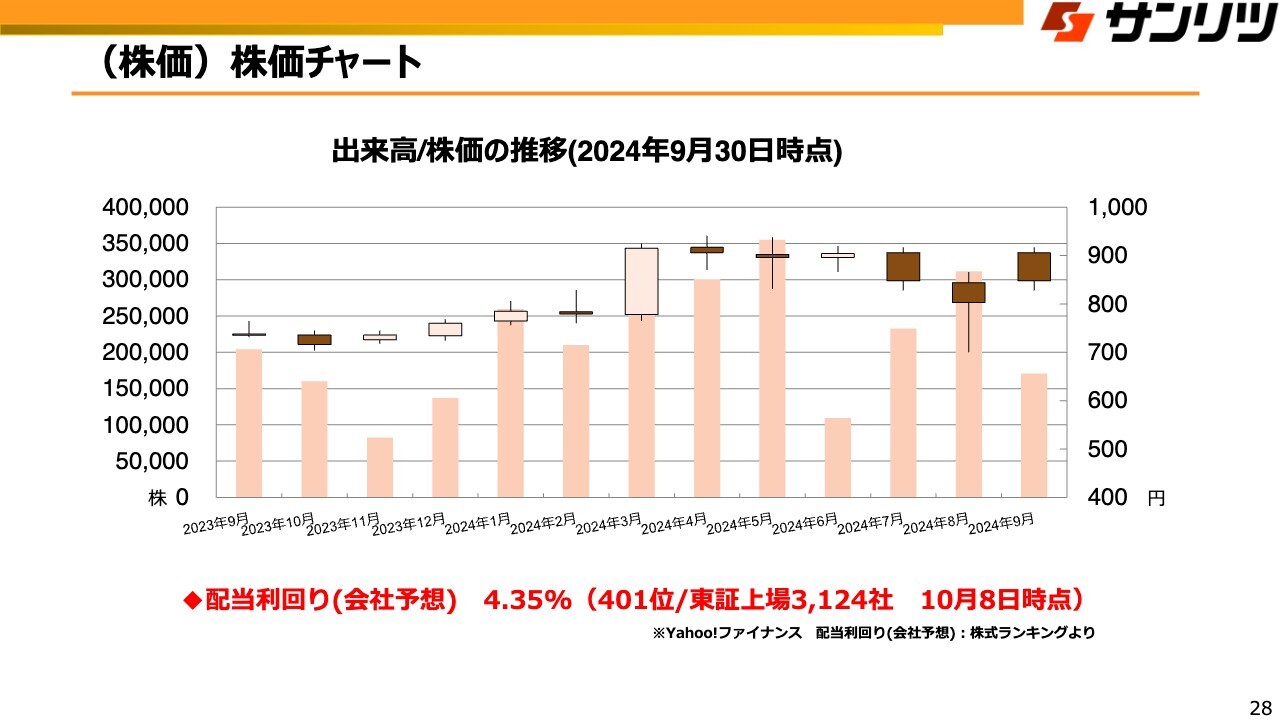

(株価)株価チャート

三浦:株価チャートです。当社は配当利回り4.35パーセントで、高配当利回りという捉え方です。また当社は株式店頭公開以来、36期連続して配当を行っていることをご報告いたします。

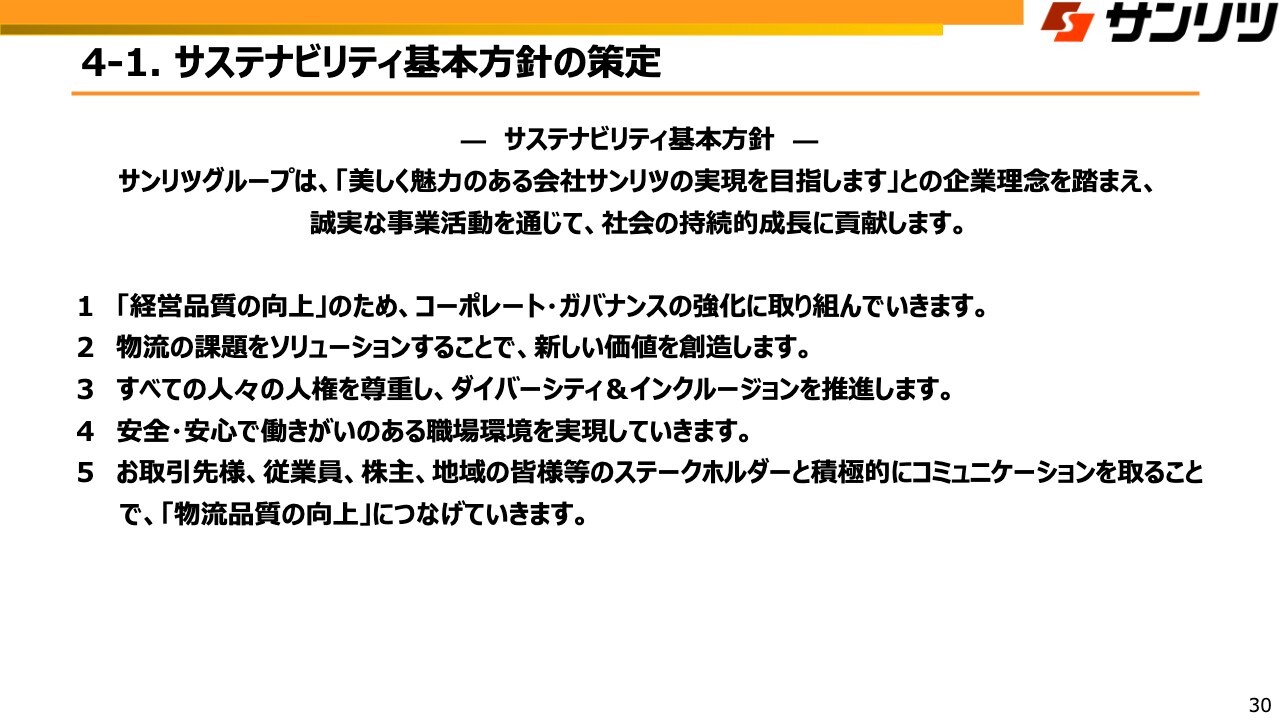

4-1. サステナビリティ基本方針の策定

三浦:最後にサステナビリティへの取り組みについてご説明します。スライドに記載している基本方針に基づき、5つの大項目を挙げています。

4-2. ダイバーシティ・職場環境の向上

三浦:その中で、中期経営計画の1年目からダイバーシティプロジェクトをスタートしています。特に、女性活躍の場を追求していくもので、女性従業員へのヒアリングを重ね、交流イベントも実施してきました。

2025年3月期の取り組みとしては、男性従業員の交流会開催を検討しています。アンコンシャスバイアスの解消を目的として、根拠のない差別をなくし、一人ひとりの個人が持つ能力を最大限に活かしていきたいと考えています。

また、当社では毎年職場環境アンケートを実施しており、物流現場では今も暑い現場あるいは寒い現場が多数あります。そのような中でも、休憩室の確保など、環境整備のための設備投資も計画しながら、順次進めています。

4-3. サンリツ卓球部の活動

三浦:最後にサンリツ卓球部の活動をご紹介します。当社の卓球部は1979年に設立しており、当初は男子・女子ありましたが、今は女子のみです。社会人リーグの日本卓球リーグ1部に所属しており、常に上位の成績を残しています。昨年は3位、一昨年は内閣総理大臣杯で優勝し、日本一にもなりました。

卓球を通じた交流も常に心がけています。今年2月には、当社の京浜事業所内にて、第2回目となる小学生卓球大会を開催しました。昨年は長野県で中学生を対象とした卓球教室も開催するなど、地域交流の活動を行っています。

駆け足でご説明しましたが、当社の会社説明は以上です。ありがとうございました。

質疑応答:中国事業の見通しについて

坂本:「中国事業について、5社あったところから4社撤退ということもあってか、縮小してきていると思います。今後の中国事業の立ち位置として、地政学リスクを含め、どのように中国事業を行っていくのか教えてください」というご質問です。

三浦:中国事業は私自身が立ち上げたものであり、撤退もすべて私が行いました。したがって、私は内情にかなり詳しいほうだと思います。

今の中国の内需はかなり厳しい状況にあり、まず住宅関係が伸びていません。私は中国経済・景気のスタートは住宅関係だと考えていますが、そこがまったく伸びず、停滞しています。

それに加えてロシア・ウクライナの戦争禍では、当社の精密機器の取り扱いについてかなり規制が入っている状況下にあることから、これも大きな地政学リスクと捉えています。

今後に対しては、とにかく私自身、自ら常に情報をキャッチしながら、早い判断ができるようにしていきたいと思います。また、現時点では今後の中国に対する大きな投資は考えていません。労働組合を設立できない規模で従業員数を推移させる戦略により、今後対応していきたいと考えています。

坂本:御社のビジネスは、どちらかといえば、日米間のように輸出が大きな収益源になると思います。精密機器に関して、中国の技術が日本のように向上し、輸出できるようになると、また立ち位置が変わってくるのでしょうか?

三浦:本来期待していたのは、中国からインドへの輸出です。しかし、この2国間はあまり関係が良くなく、期待していたほどの輸出貨物が出ていない現状です。

質疑応答:中期経営計画に向けた施策について

坂本:中期経営計画には、2028年3月期に向けて利益や利益率などの目標数値がありました。これを達成するための行動計画はおそらく複数あると思いますが、一番注力する部分を教えてください。

三浦:まず、今後の投資案件は2つあります。成田新倉庫の本稼働が2027年から始まっていきます。今のキャパシティは上限に達してきていますので、集約をかける考えではありません。そのため、成田市倉庫は新たに売上をしっかり伸ばしていくものです。

そしてアメリカのジョージア州サバンナ港が、今後、アメリカの主要3大港に必ず入ってくると捉えています。サバンナ港については、現在まだ更地状態ですが、すでにいくつかのお客さまから需要をいただいています。

したがって、現在もノースカロライナに1拠点を持っていますが、将来的にはサバンナ港に入ってくる貨物の取り扱いを中心に、アメリカの工作機械を取り扱うビジネスをしっかり伸ばしていく考えです。

利益については、事業基盤の強化のために、この1年、2年で人材投資を行います。しかし、その後も同じように継続していくものではありません。ここでいったん人材強化を終えた後は、その人材でいかに生産能力を上げられるか、効率化を図れるかを追求していきます。そこにDXによる省人化と省力化を加え、利益率6パーセントを目指していきます。

質疑応答:海外事業の利益率が高い要因について

坂本:先ほど、海外事業のほうが利益率が高いというお話がありました。先ほどの質問とつながるところがありますが、運賃に対してかなり柔軟なのか、またはもともと利益率が高いからこれほどの運賃で請け負えるのかなど、海外の利益率が高い理由を教えてください。

三浦:コストパフォーマンスについても、日本と海外では多少違いはあると思いますが、特に異なる点として言えることは、アメリカ国内にクレーン付き倉庫はほとんどないということです。

フォークリフトでの荷役が中心となっていますが、当社は資産保有のすべての倉庫にクレーンを付けています。クレーンの取り扱いによる品質と、保管効率を上げていくサービスが他社にない部分です。

また、当社のアメリカビジネスでは物流だけではなく、商社機能も兼ねています。そして一部、加工業務や製造も行える会社でもあります。単純に物を運んでいるだけではなく、物を買い、それに対して一部、加工を付けてお客さまにJIT納品を行うスタイルは、他社にない強みだと捉えています。

質疑応答:業績に対する為替影響について

坂本:「為替の影響について教えてください」というご質問です。

個人投資家中心にこの質問が多く寄せられているのですが、先ほどの海外事業での利益率の高さには円安影響もあるかなども含めて教えてください。

三浦:現在は、売上の90パーセントが日本国内での売上ですので、特に今の段階では業績への大きな影響はありません。しかし、1円円安に振れた場合、アメリカビジネスの売上は何千万円単位で変わってくるところはあるため、その部分の影響があるのではないかと考えています。

質疑応答:段ボール梱包とSDGsの関係について

坂本:「SDGsにより、段ボール梱包は減少しているのでしょうか?」というご質問です。

今日のご説明の中でも、「梱包材を段ボールにすることで、リサイクルできる」というご説明がありました。寄せられた質問の意図としては、「段ボールや紙の使用が環境的にダメというわけではないですよね?」というものですが、段ボールはSDGsに適っていると認識していいのでしょうか?

三浦:反対に木箱から段ボール化は進んできています。ただし、当社の事業としては、段ボール梱包はほぼなくなってきています。これは、段ボール梱包はお客さまであるメーカーでも行えるため、製造ラインの最終工程で行うパターンが多くなってきたためです。

しかし、ご質問に対しては、段ボールは環境に優しく、リサイクル、リターナブルが可能な資材・原材料であると考えていただいてよいと思います。

質疑応答:市場での立ち位置、規模感について

飯村美樹氏:総合物流企業としての、市場での立ち位置や会社の規模感はどのようなものでしょうか?

三浦:日本国内に梱包会社は数千社ありますが、その中で上場企業は2社、3社です。また、ほとんどの物流会社は梱包のハードを持っておらず、梱包会社へ委託しています。

一方、当社は海外も含めた総合物流として、事業のコア部分に梱包技術を持っていますので、私は今現在でもそれが当社の一番の強みだと捉えています。

当日に寄せられたその他の質問と回答

当日に寄せられた質問について、時間の関係で取り上げることができなかったものを、後日企業に回答いただきましたのでご紹介します。

<質問1>

質問:PBRがかなり低い状態ですが、どのような認識を持たれていますか?

回答:当社のPBRすなわち株価純資産倍率の5年間の推移は平均で0.45となっており1倍を下回っています。これは、当社の開示や情報発信が成長ストーリーとして市場の評価を得るに至っていない、すなわち、収益性が将来にわたって長期的に維持され企業の成長につながっていくと市場からの信頼や評価が得られていないことに一因があると分析しております。

<質問2>

質問:チャイナリスクを考慮し、そのうち撤退も視野に入れていますか?

回答:政策環境の不透明感、米中貿易摩擦や中国での生産プロセスの他地域への移管といったリスクを考慮し、撤退がスムーズにできるよう工会(労働組合)の設置義務のない範囲で中国子会社を運営しております。

<質問3>

質問:他の総合物流の企業もあると思いますが、ベンチマークされている企業はありますか?

回答:特定の会社をベンチマークとしてはいません。

<質問4>

質問:将来的にも半導体需要の増大による梱包・輸送の強化について、どのような見込みをしていますか? 今後の事業展開も含めて教えてください。

回答:当社では半導体製造装置の取扱いの増大を見込み、成田新倉庫建設を決定しております。また、半導体製造装置の梱包を行っている富山倉庫においても顧客の生産体制強化に伴い梱包需要は増大していくと考えております。

<質問5>

質問:将来的にはプライム市場を目指すのでしょうか、それともスタンダードが一番心地よいのでしょうか?

回答:プライム市場は目標ではなく、会社を継続的に成長させる事が重要と考えており、その過程でプライム市場の基準を充たすことがあれば、その際は検討してまいります。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

9366

|

910.0

(02/10)

|

-3.0

(-0.32%)

|

関連銘柄の最新ニュース

-

2025/12/26

-

2025/12/17

-

2025/12/12

-

2025/11/26

-

2025/11/07

新着ニュース

新着ニュース一覧-

今日 07:50

-