【QAあり】ニーズウェル、3Qの経常利益は前年比+14.6%と高収益体質を維持 マイグレーション開発等の新規サービスが堅調に推移

会社概要

松岡元氏(以下、松岡):株式会社ニーズウェル取締役専務執行役員の松岡です。本日は、お時間をいただきありがとうございます。当社2024年9月期第3四半期の決算概況と、発表済みの中期経営計画、事業の取り組みなどについてご説明します。よろしくお願いします。

はじめに、会社概要です。あらためて、当社は株式会社ニーズウェルといいます。本社を千代田区紀尾井町に構え、永田町オフィスと長崎開発センターの2拠点で事業を展開しています。グループ会社は3社あり、それぞれ独立して事業を展開しています。

1.1 決算ハイライト業績サマリー

新井千波氏(以下、新井):取締役執行役員および経営企画部・財務経理担当の新井です。よろしくお願いします。決算ハイライト業績サマリーについてご説明します。

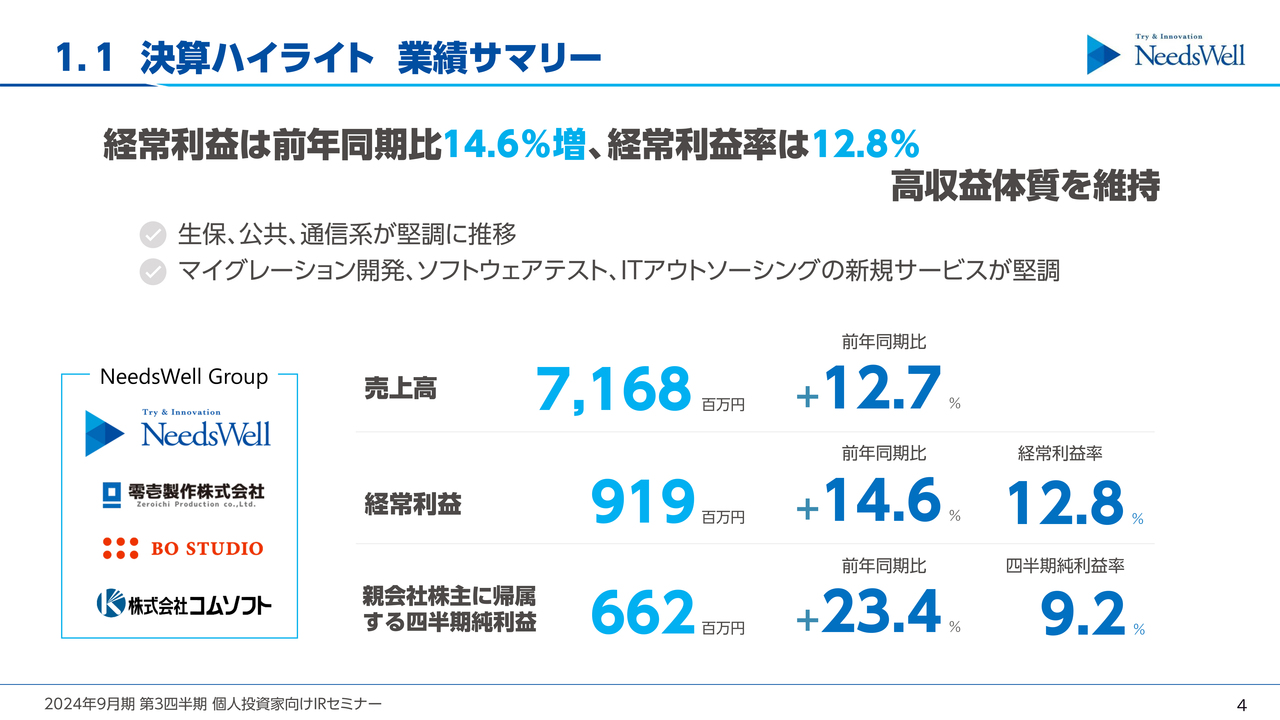

2024年9月期第3四半期の業績について、売上高は前年同期比12.7パーセント増の71億6,800万円、経常利益は前年同期比14.6パーセント増の9億1,900万円、親会社株主に帰属する四半期純利益は前年同期比23.4パーセント増の6億6,200万円となりました。経常利益率は12.8パーセントと、当社が目標としている10パーセントを超えています。

売上の内訳について、業界としては生保、公共、通信系が堅調に推移しました。サービス内容としてはマイグレーション開発、ソフトウェアテスト、ITアウトソーシングなどが堅調でした。

1.2 売上高・経常利益 年度別・四半期別推移

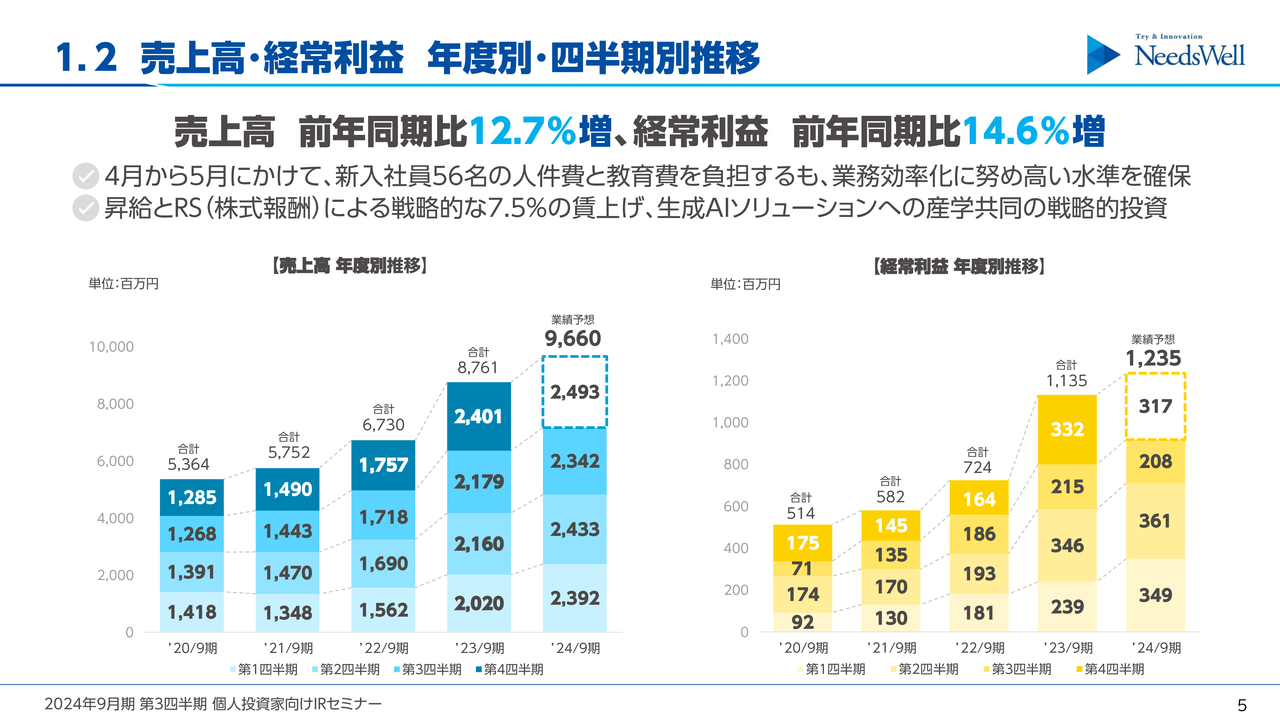

新井:売上高・経常利益の四半期ごとの推移です。売上高、経常利益ともに、当初計画していた拡大には一歩届きませんでしたが、それぞれ前年同期比は12.7パーセント、14.6パーセントと伸びています。

売上高については、他社との差別化のために独自の新たなソリューションサービスの開発を行った一方で、不採算案件の対応による機会損失が発生しました。

利益については、4月の新入社員の教育費や株式報酬なども含め、実質7.5パーセントの賃上げを行っています。また、先ほどお伝えした新規ソリューションの開発投資によるコストが増加しました。

もう少し伸ばしたい思いはありましたが、将来の拡大に向けた戦略的投資として、このようにしました。

1.3 サービスライン別売上高推移

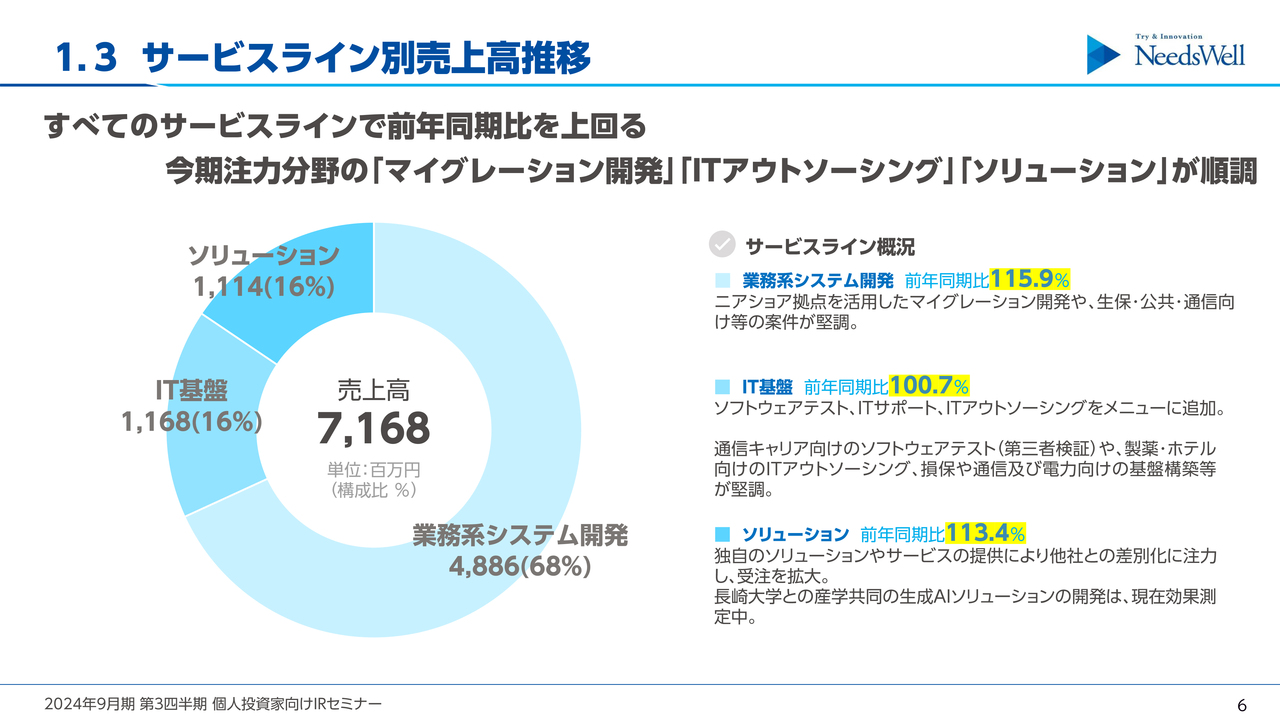

新井:サービスライン別の売上高推移です。すべてのサービスラインで前年同期を超える結果となりました。

業務系システム開発は前年同期比115.9パーセントと、開発のほかに保守運用を長期にわたって受注しており、こちらのサービスラインが当社の主力として売上高全体の約7割を占めています。

IT基盤は前年同期比100.7パーセントとなり、今期からカウントしているソフトウェアテストやITアウトソーシングが順調です。

社会のデジタル化でシステム基盤やソフトウェアの複雑化が進み、品質分析や運用設計など専門性の高い技術がこれまで以上に求められています。需要が多くなることを見込んでいる分野であるため、これらのニーズに応える体制を強化しています。

ソリューションは前年同期比113.4パーセントとなり、2017年に手掛け始めて以来、毎年順調に売上を伸ばしています。

こちらのソリューションが多くなり、サブスクリプション形式の売上が増えてくると、人手をかけずに安定的な売上高が見込めます。65パーセントを超えるとお伝えしていたエンドユーザー比率にも貢献してくるため、収益力も期待できると考えています。

産学共同研究の推進や、社内のアイデアから生まれたソリューションの提供開始など、今後も当社の重点施策として差別化に取り組んでいきたいと考えています。

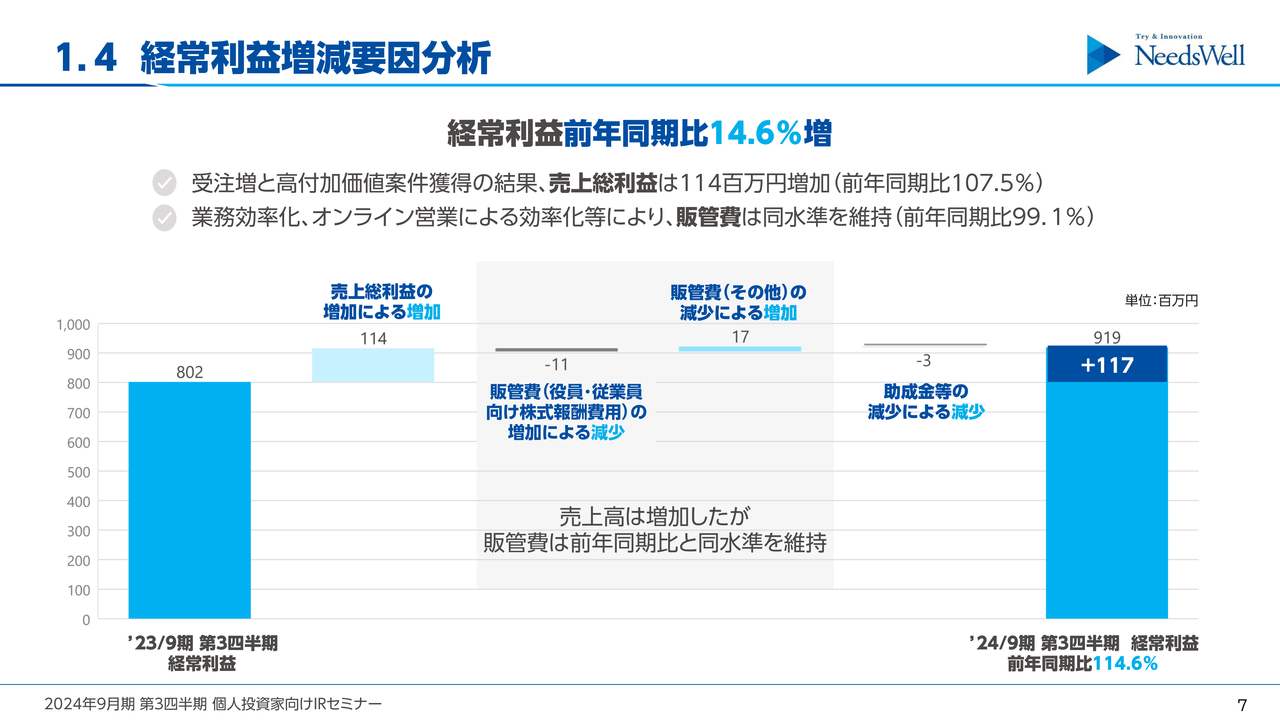

1.4 経常利益増減要因分析

新井:経常利益の増減要因分析です。売上総利益は1億1,400万円増加しています。販管費は前年同期と同水準を維持できたことから、経常利益は9億1,900万円の着地となり、前年同期から1億1,700万円増加しました。

1.5 高収益体質への改革

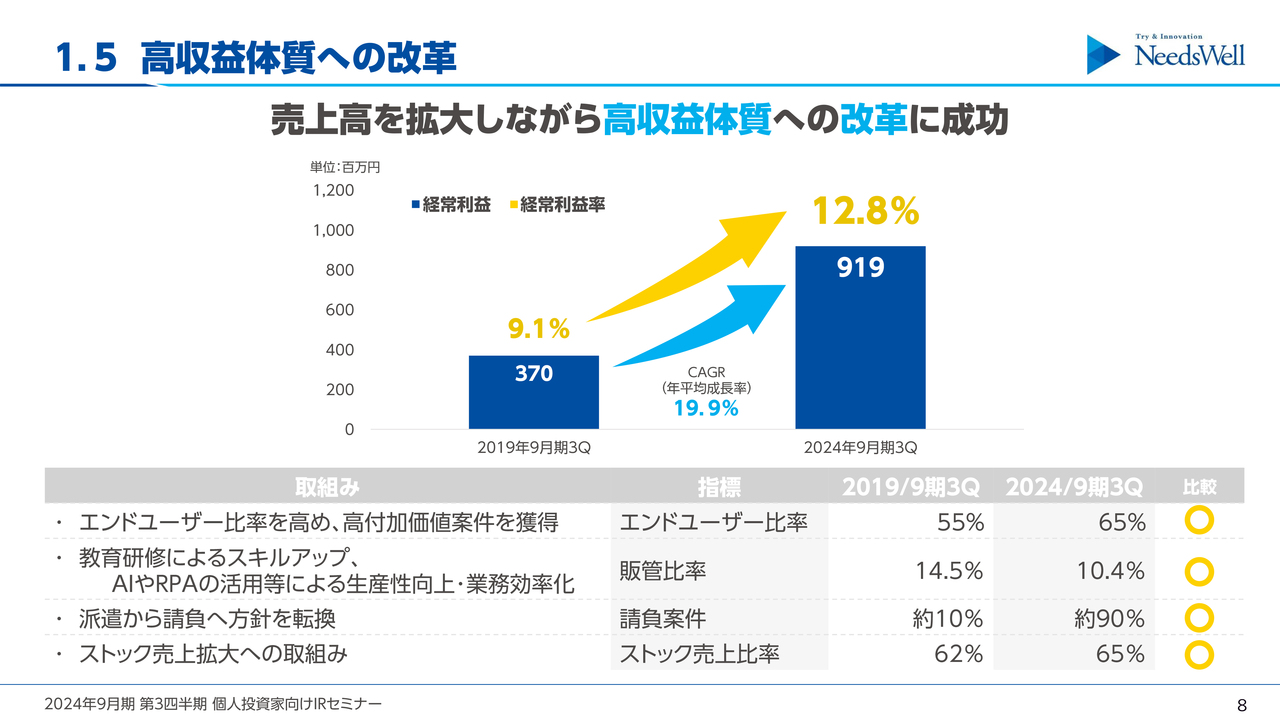

新井:私たちは、高収益体質への改革を継続してきました。投資家の方々は、単に決算発表で売上高や利益が上がっただけでは一過性の上昇かもしれないと考え、今後も利益を生み出せる力が本当に付いているのかという点に着目して投資されるのではないかと思います。

そのため、当社が今後も高収益であり続けるために、今までどのような改革を行ってきたのかという視点を整理しました。

まず、数値面の実績として、2019年9月期第3四半期の経常利益3億7,000万円、利益率9.1パーセントから、2024年9月期第3四半期では9億1,900万円、12.8パーセントとなりました。

この収益の伸びを支えた指標の1つとして、先ほどお伝えしたエンドユーザー比率を挙げています。エンドユーザー比率が高いほど、2次請けの案件よりも収益力が高いと言える傾向があり、5年前の55パーセントから現在は65パーセントになっています。

また、ローコード開発や教育研修による人材育成、AIやRPAの活用などによる生産性向上により、販管費率が14.5パーセントから現在は10.4パーセントに下がってきていることも大きな効果だったと考えています。

さらに、派遣から請負への方針転換や、サブスクリプション型ソリューションの提供、比較的人手をかけずに安定的な売上が望めるストック売上の拡大に向けた取り組みなどにより、高収益を見込める体制を整えてきました。将来に向けても、さらなる成長が望める体制に転換してきたと言えます。

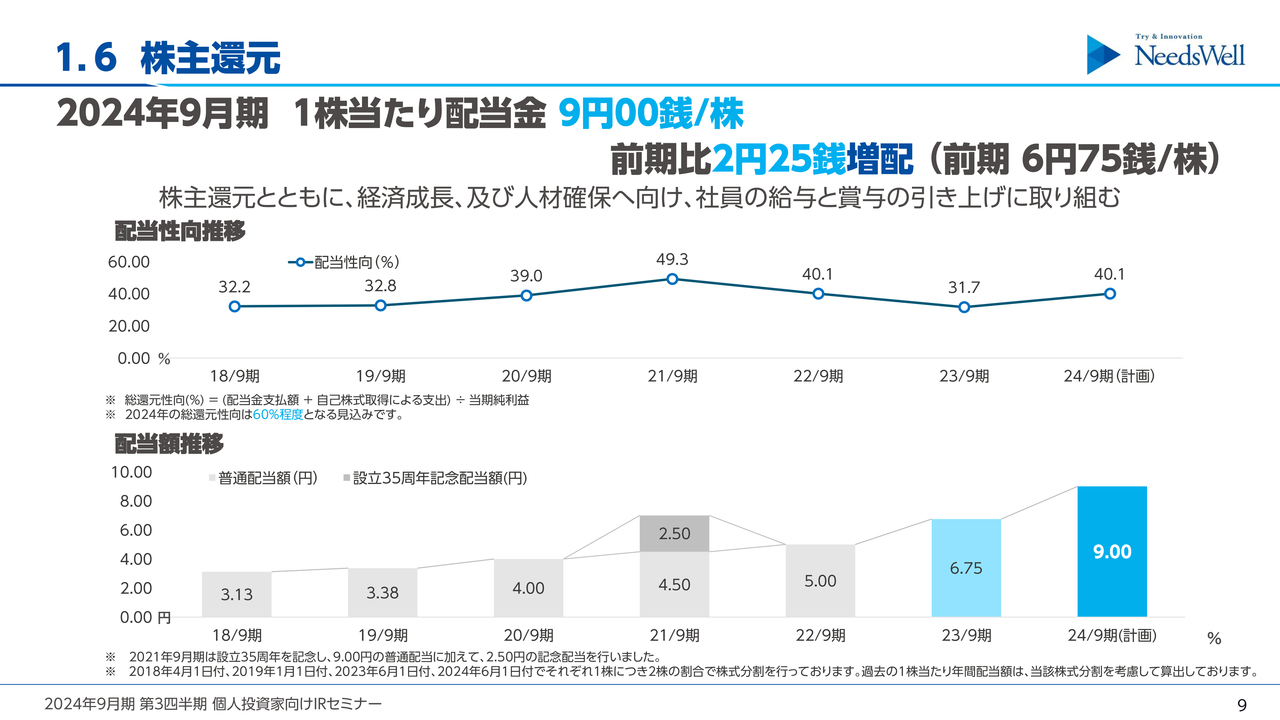

1.6 株主還元

新井:株主還元です。1株当たり配当金9.00円、前期比2円25銭増配の予定です。今年6月に普通株式1対2の割合で行った株式分割を反映しています。

現在、期間を9月20日までと設定し、2億円を上限とした自社株買いも行っています。こちらを加味した総還元性向は60パーセント程度、配当性向は40パーセントを超える見込みです。

2.1 経営理念・中期方針

松岡:8月にあらためて発表した中期経営計画について、私からご説明します。

毎回掲げている経営理念・中期方針に関しては特に大きく変更することなく、引き続き「広く経済社会に貢献し続ける」という経営理念をもとに事業展開を進めています。

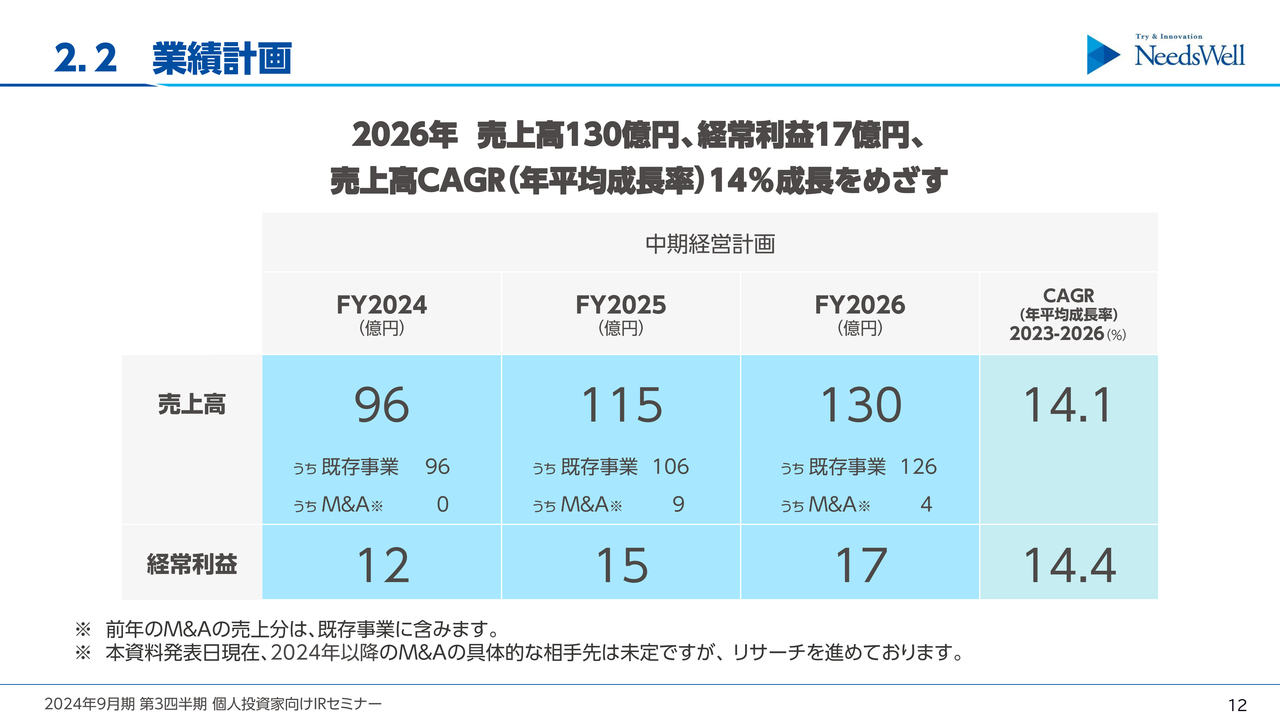

2.2 業績計画

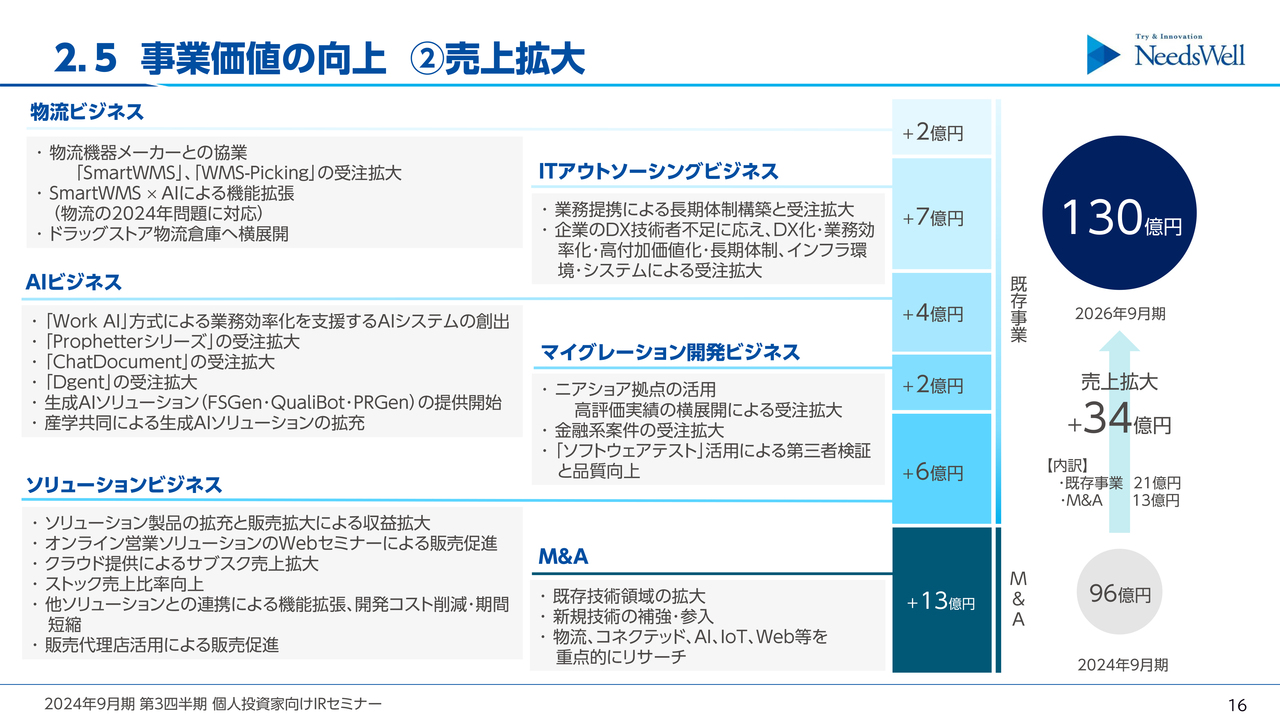

松岡:3ヶ年の業績計画です。2024年度は売上高96億円を目標に、引き続き事業展開を行っています。2025年、2026年に関してはスライドのとおりで、2026年には売上高130億円を目指して事業を拡大させていく計画です。

売上高の数字の下には、既存事業とM&Aを分けて記載しています。当社は昨年度からM&Aを積極的に進めており、取り組みの継続にあたりM&Aの金額も記載しています。経常利益も拡大に向け、これまで以上に生産性を上げた事業展開を図っていく計画です。

関本圭吾氏(以下、関本):業績計画についてうかがいます。M&Aの見込みは売上高だけで、経常利益は基本的には既存事業で達成されるのでしょうか? M&Aも見込んでいるのか、教えてください。

松岡:M&Aでの利益ももちろん見込んでいますが、相手先のご希望やのれんの額など、さまざまなパラメーターがあるため、明確にM&Aが何パーセントと算定するのは難しいと思います。

前提として、当社は事業シナジーの創出を念頭にM&Aを行っています。M&Aによって両者が利益を確保できるような事業展開が考えられることから、M&Aでの利益はある程度見込んでいます。

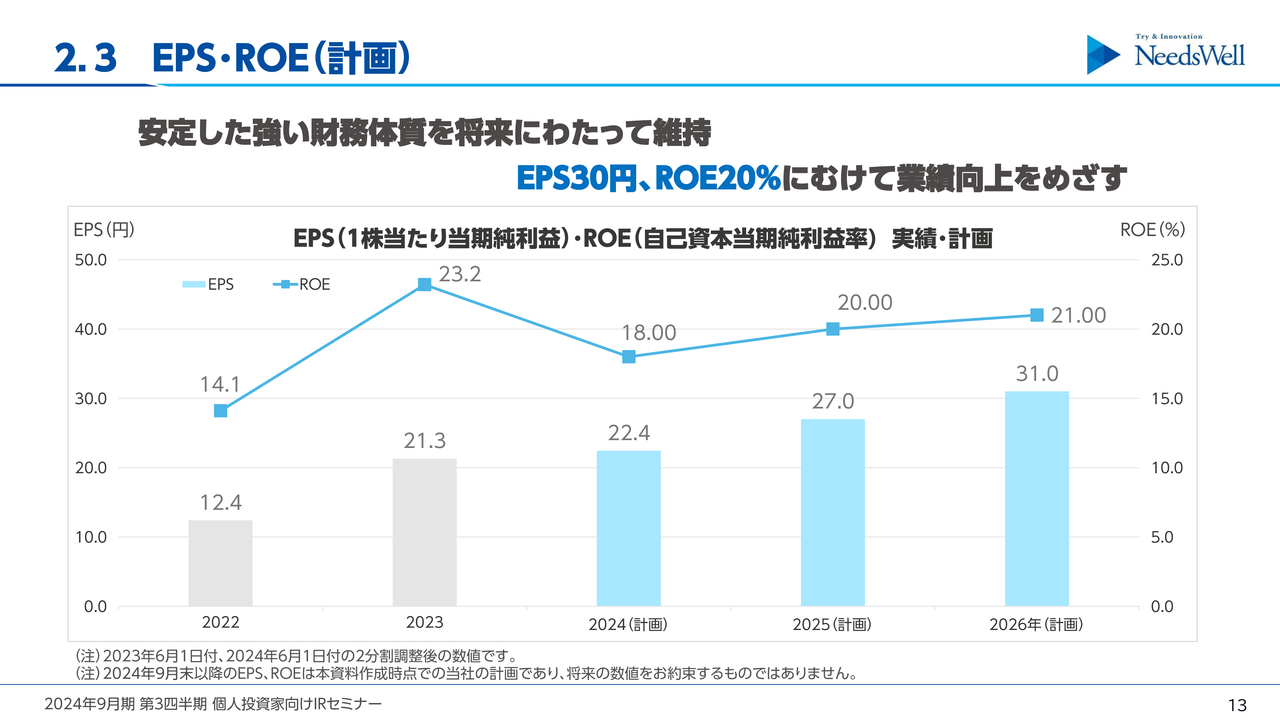

2.3 EPS・ROE(計画)

松岡:EPS・ROEに関する計画です。安定した強い財務体質を将来にわたって維持するため、EPS30円、ROE20パーセントの目標と、業績向上を目指す経営は大きく変えていません。2026年には、スライドの数値を目標とする事業拡大を前提に計画を立てています。

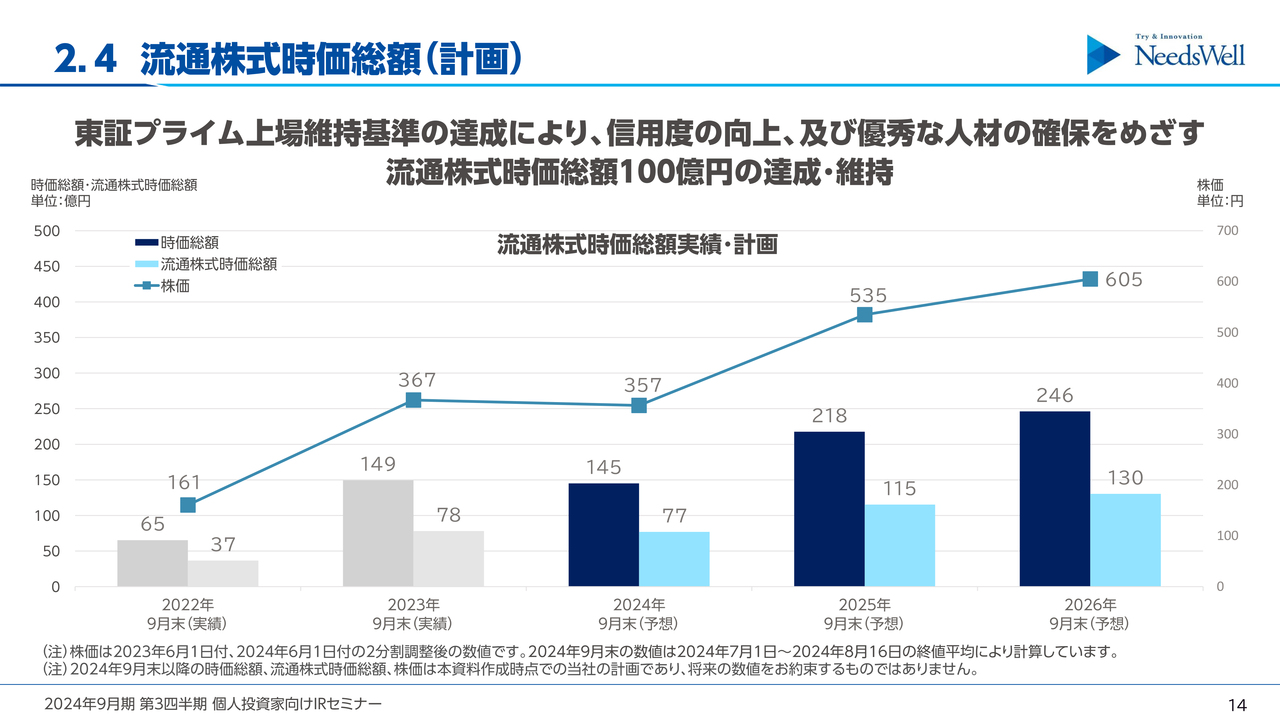

2.4 流通株式時価総額(計画)

松岡:流通株式時価総額の計画です。2024年9月末は、スライドの数字となっています。引き続き、先ほどお見せした事業計画を基に、株価等が上がっていく計画としています。

流通株式時価総額については、流通の割合を増やすなど、さまざまな資本施策も考えられますが、当社としては、まずは着実な業績拡大による株価上昇を主軸に計画を立てています。

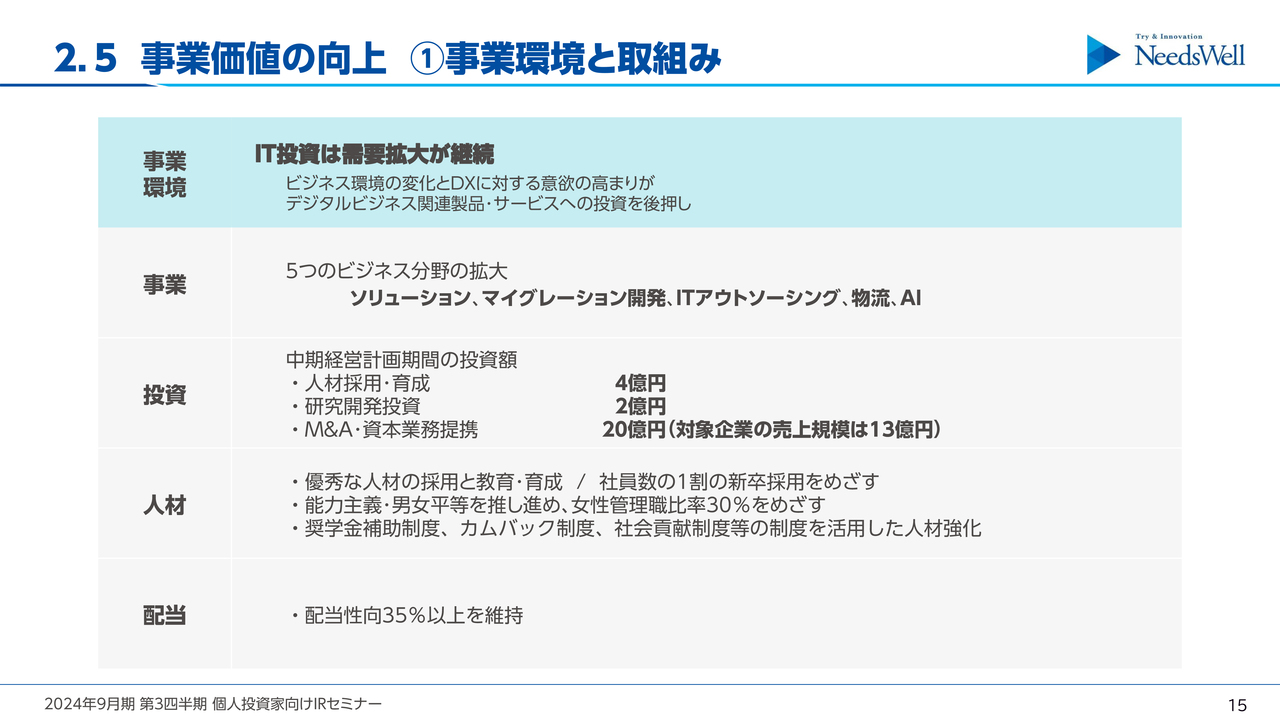

2.5 事業価値の向上 ①事業環境と取組み

松岡:事業価値の向上についてです。ここからが、当社事業のメインとなります。市場環境として、IT投資は今後も需要拡大が継続していくと思っています。

キーワードとしては「DX」のほか、特に今年のトレンドになっている「生成AI」などがかなりバズワードになっています。当社もそれらに取り組み、ビジネス拡大を図っていきたいと思っています。

事業としては、スライドに5つのビジネス分野を挙げています。はじめに、ソリューションです。先ほど新井からもご説明したとおり、数年前からソリューションビジネスに注力しており、売上の割合もかなり増えてきています。

加えて、マイグレーション開発、ITアウトソーシング、物流、AIをテーマに、それぞれの分野で事業を拡大していけるような取り組みを行っています。

投資についても、スライドに記載のとおり、人材採用・育成、研究開発投資、M&A・資本業務提携のかたちで実行していきます。独立系SIerの性質上、人材育成は必須であるため、投資もかけてしっかり取り組んでいきたいと思っています。

また、当社はトレンドの技術をベースにした事業を展開していることから、研究や勉強への投資も考えています。事業拡大する上で必須となるM&Aや業務提携に関する投資も含め、確実に取り組んでいきます。

人材については、優秀な人材の採用を目指します。当社は新卒採用に切り替えて数年が経ちますが、社員数の約1割を目標に、引き続き新卒採用を行っていきたいと考えています。

配当についても、配当性向35パーセント以上の目標は変えず、維持していきます。

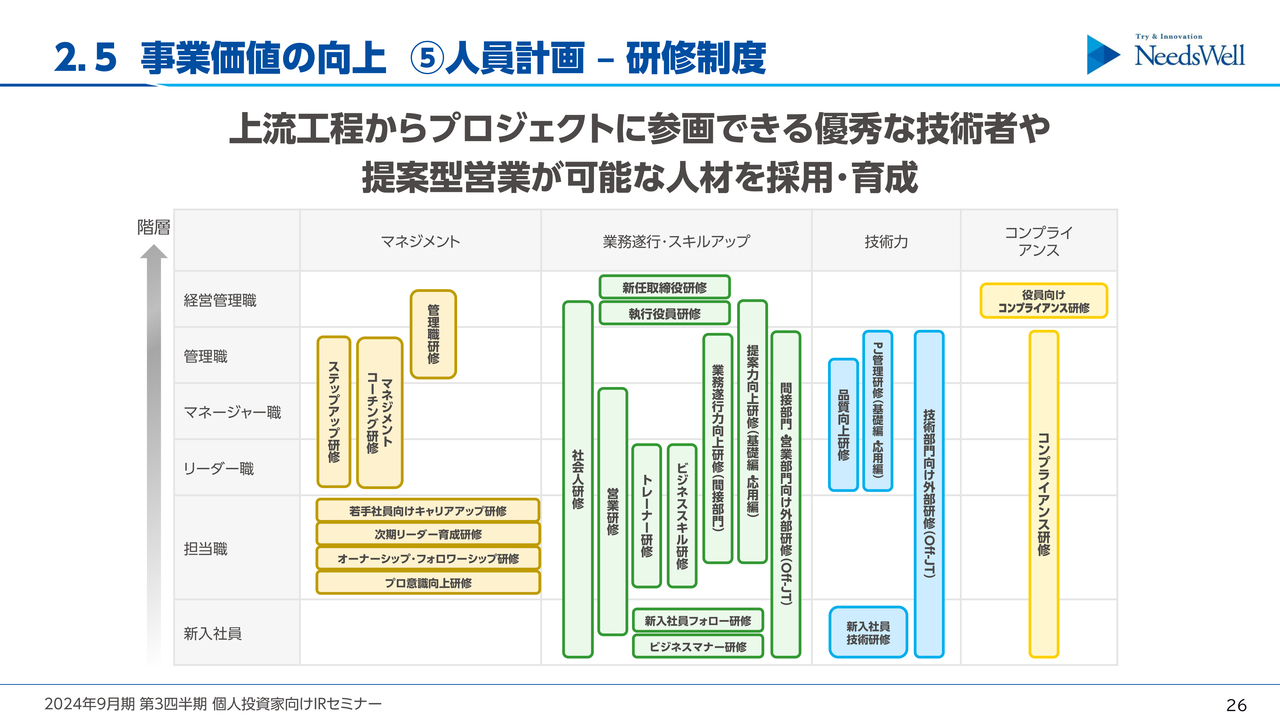

2.5 事業価値の向上 ②売上拡大

松岡:前ページでお話しした、5つの大きなビジネス分野についてご説明します。

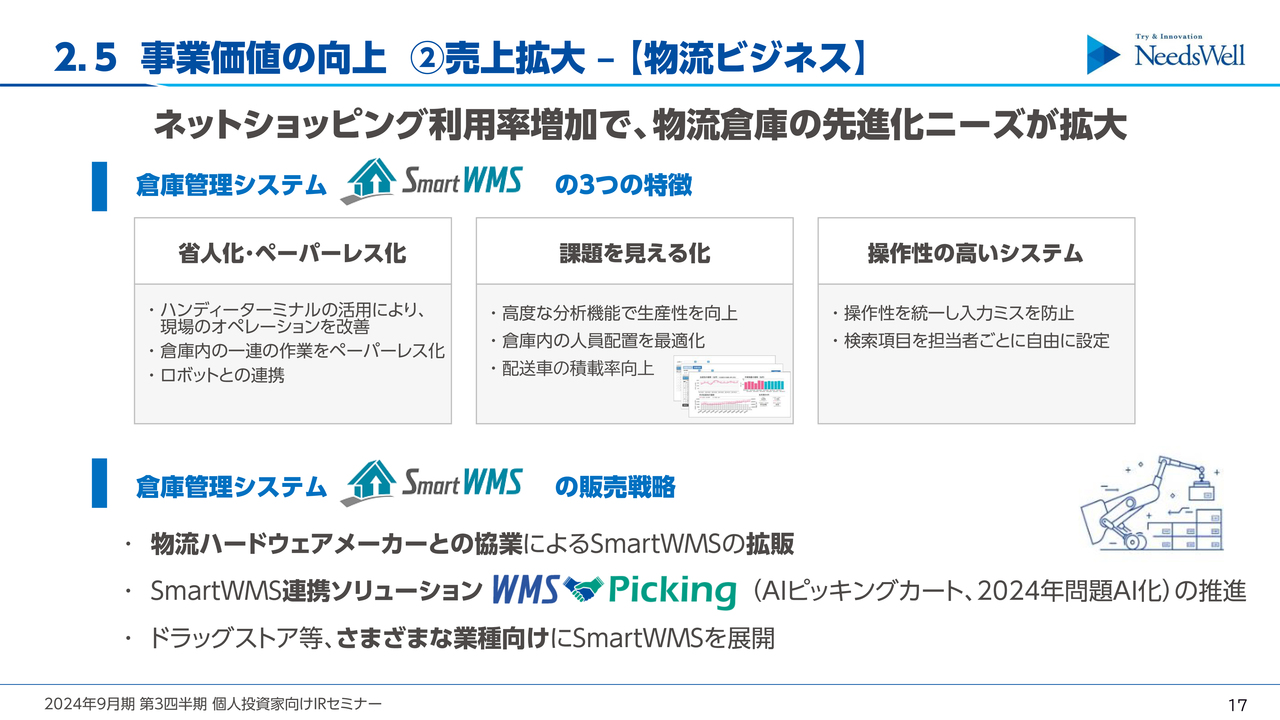

まずは、物流ビジネスです。当社が物流ビジネス事業に参入してから約2年が経過し、物流機器メーカーとの協業による「SmartWMS」「WMS-Picking」というソリューションで受注を拡大しています。

また、ハードメーカーと協業することで、ハードの入れ替えとともに当社のソフトを使っていただくかたちの事業を展開しています。物流業界では「2024年問題」など世の中のトレンドもあるため、これらの課題を解決できるような提案を、当社から積極的に進めています。

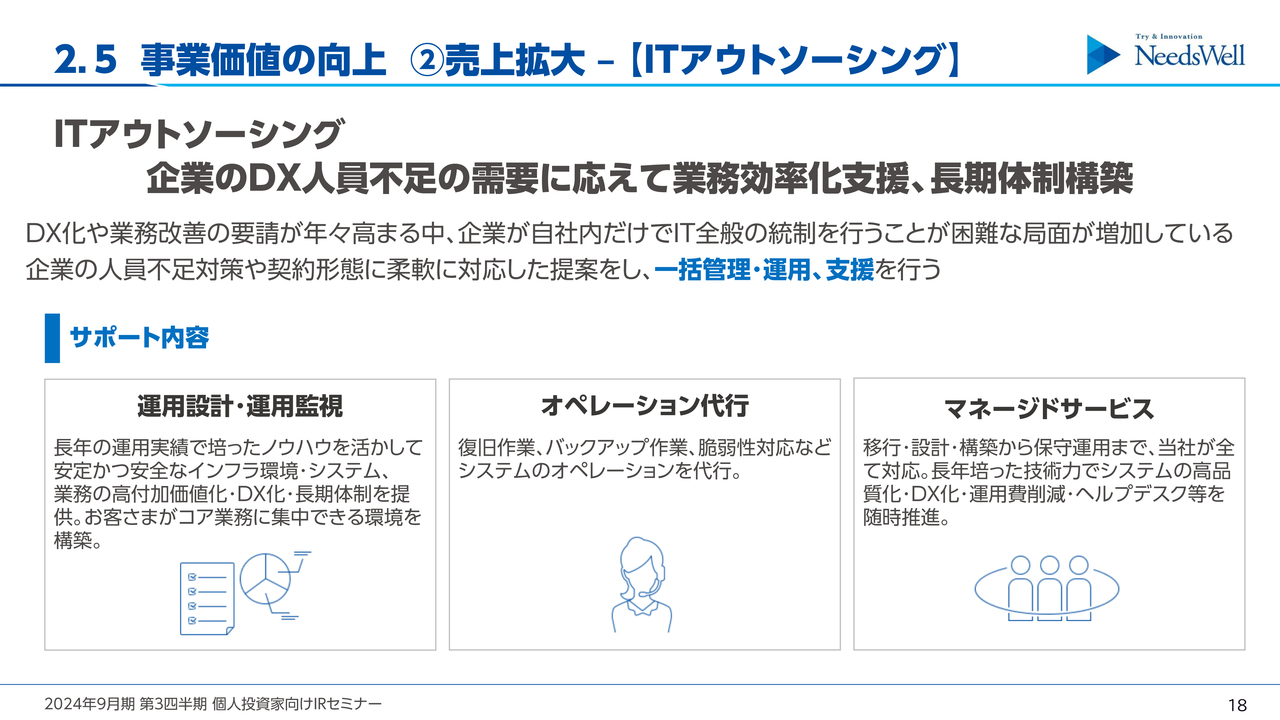

ITアウトソーシングに関する詳細は後ほど説明しますが、人材不足や情報システム部門での人材確保のコスト問題を解決していくとともに、業務効率化の観点でさまざまな提案を行っています。

AIビジネスに関しても、当社はここ数年でかなり注力し、データ分析からお客さま特有のモデル化までの開発に携わっています。実績も着々と積み上がってきており、今後も期待できる分野として引き続き展開していきます。

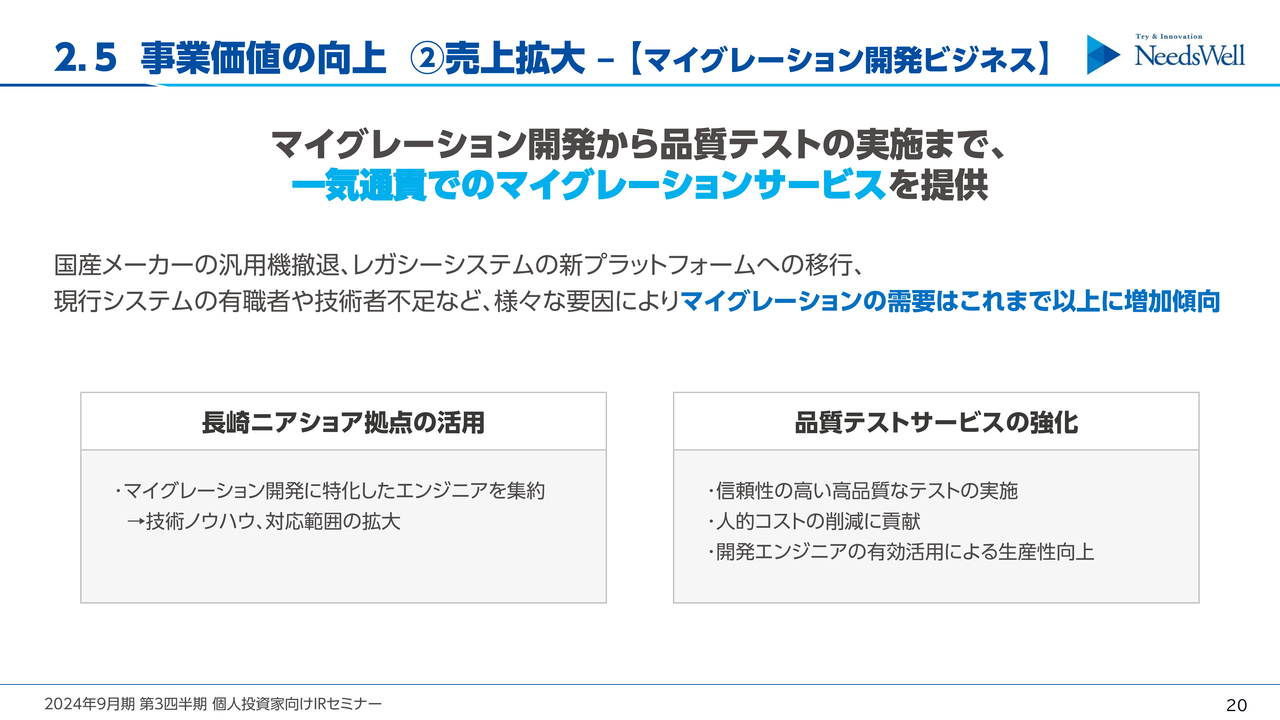

マイグレーション開発ビジネスに関しては、レガシーシステムからのオープン化など、さまざまなテーマがあり、それらをお客さまにご提案します。また、今期は当社の開発センターである長崎開発センターでのマイグレーションの実績などもできているため、これらをベースとして事業展開していきます。

ソリューションビジネスに関しても、かなりのラインナップを増やしており、当社の技術力をベースとしてさまざまな展開ができると思っています。こちらについては、後ほどご説明します。

M&Aに関しては、先ほどお話ししたとおり事業拡大には必須だと思っているため、今後も展開していく考えです。

2.5 事業価値の向上 ②売上拡大 –【物流ビジネス】

松岡:物流ビジネスでは、ここ数年、特にコロナ禍以降に流行しているネットショッピングに着手できています。利用率増加に伴う物流倉庫の最新化ニーズに応えていくために、「SmartWMS」というソリューションをベースに展開しています。

現在はドラッグストアなどのお客さまからかなりのお引き合いをいただいているため、導入と実績作りから横展開するかたちで事業展開が進んできました。売上規模としては、さらに拡大していける部分だと考えています。

2.5 事業価値の向上 ②売上拡大 –【ITアウトソーシング】

松岡:ITアウトソーシングでは、企業のDX化、DX人材不足の需要に応えるかたちで事業を展開しています。

情報システム部門には、ある程度専門知識を持ったエンジニアが常にいる必要があります。しかし、それは人的なコストにもつながってしまう上に、最新技術をずっと取り入れ続けることもなかなか難しいという課題があると考えています。

当社のようなエンジニアを集めた組織であれば、そのようなエンジニアの体制のご提案が可能であり、なにか課題が発生した際も迅速に対応できます。これをベースにご提案し、運用支援や問い合わせ窓口の開設などでお客さまと協業していきます。

協業することでお客さまの課題がさらに見つかり、その一部をデータ分析やAIモデル化につなげていくことで事業展開が図れてきました。これを皮切りに、ITアウトソーシングも伸ばしていけると考えています。

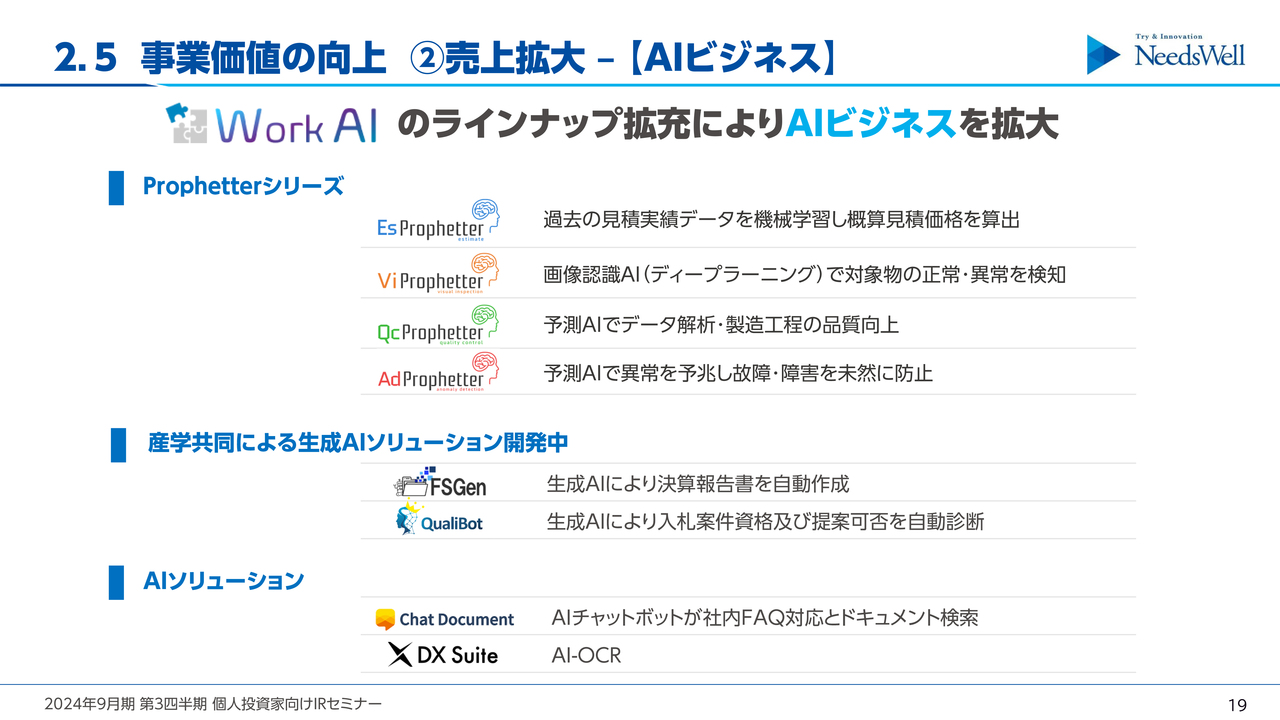

2.5 事業価値の向上 ②売上拡大 –【AIビジネス】

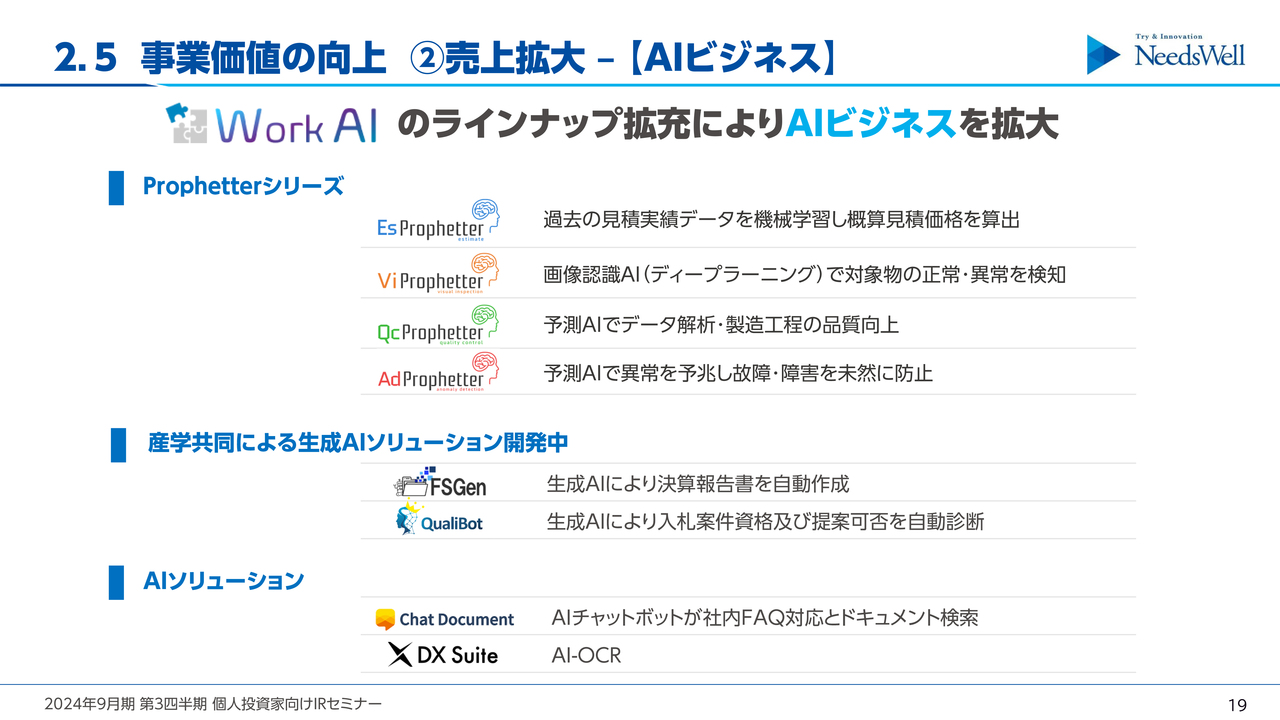

松岡:AI関連ビジネスです。当社の「Work AI」というサービスでは、お客さまの課題解決のために、数年前からお客さまが持っているデータやログなどさまざまな過去の情報を分析し、お客さまの課題をレポーティングするサービスを提供しています。

その実績をベースとして、スライドの一番上に記載している「Prophetter」シリーズというソリューションを展開しています。品質や画像認識、予測AIなどによってさまざまなお客さまの課題をあぶり出し、解決につなげるサービスです。

このサービスをベースにお客さまの課題を見つけ、それを1つのモデルにして、お客さまの業務を改善できるような自動化システムの構築や、データ分析からシステム開発につなげていくようなサービスを展開しています。こちらについては、かなり実績ができてきました。

さらにAIについては、大学と一緒に、特に生成AIに関する共同研究を行っています。今年度はテーマを決め、産学共同の生成AIソリューションの開発に取り組んできました。

現在はスライド中央に記載している「FSGen」「QualiBot」という2つのソリューションを開発しており、近いうちに展開ができると考えています。

このように、トレンドの技術をしっかり押さえてソリューション化していくことで、当社の技術力アップにつながり、お客さまの課題解決にも直結するのではないかと考えています。

先ほど新井から説明がありましたが、そのようなところに人材やリソース的な部分も含めた積極的な投資を行うことで、未来の事業拡大につなげてきていることが、このAIビジネスのポイントだと思っています。

既存のAIソリューションとしては「Chat Document」「DX Suite」という製品も含めたソリューションも担いでいます。これらのソリューションと、データ分析や「Prophetter」シリーズなどのコラボレーションをお客さまに提案するなど、パターンを増やしながら展開してきています。

今後も、このあたりは拡大していけるだろうと考えています。

2.5 事業価値の向上 ②売上拡大 –【マイグレーション開発ビジネス】

松岡:マイグレーション開発ビジネスです。マイグレーションには、レガシーシステムからのオープン化や「2025年の崖」などさまざまなキーワードがありますが、この需要は今後も増えていくと考えています。

スライドに記載しているとおり、国産メーカーの汎用機撤退があり、これを技術的にレガシーシステムから刷新したいという需要は年々かなり増えています。この部分では、当社のエンジニアの力によって実績もできています。

スライド左側に記載している、先ほど少しお話しした長崎開発センターでは、大規模なマイグレーション開発の実績ができました。これらの実績をベースとして、横展開を図っていくことができます。

さらに、スライド右側に記載している、品質テストサービスの強化があります。レガシーシステムからオープン化することにより、プログラムのデグレードなどをチェックしなければなりません。

当社はそのような部分をしっかりと品質テストする部隊も持っているため、これらを抱き合わせることでしっかりとオープン化し、品質の高いものをお客さまに提供できます。今後も、この体制をかなり展開していけると考えています。

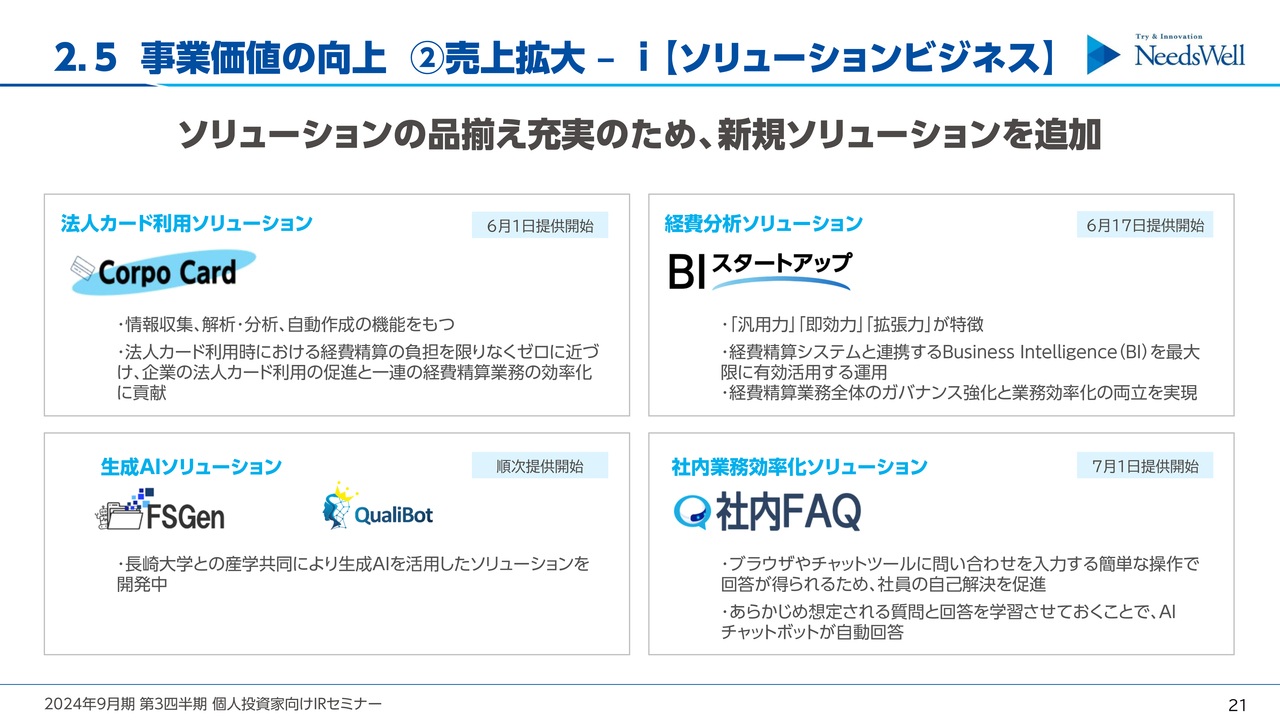

2.5 事業価値の向上 ②売上拡大 –i【ソリューションビジネス】

松岡:ソリューションビジネスについて、直近で展開したソリューションをスライドに4つ記載しています。左下に記載した2つが、産学共同で開発している「FSGen」と「QualiBot」で、近日中に公開できるかと思っています。

それ以外にも、今期は承認レスの「Corpo Card」という、経費精算システムからシームレスに申請・決済処理を流せるソリューションの提供を開始しています。

さらに、それを分析するソリューション「BIスタートアップ」では、どのような経費がどのように使われているかが簡単にわかるようになっています。

また、当社でも使っている、よくある質問などをチャットボットが自動で回答する「社内FAQ」というソリューションも提供しています。これらを本格的に提供することで、ラインナップを増やしています。

2.5 事業価値の向上 ②売上拡大–ii【ソリューションビジネス】

松岡:ここ数年で、ソリューションのラインナップをかなり増やしています。スライドにもさまざまなロゴを掲載していますが、中でもスライド下部の「SAP Concur」の連携ソリューションを増やしています。

例えば、クラウド型経費精算システムのパッケージ、およびインプリなどを当社でご提供しており、それに付随して基幹システムと連携させるソリューションや、処理手続きをナビゲーションする「Nナビ」というソリューションもあります。

お客さまの操作や処理をなるべく簡略化できるようなソリューションのラインナップを増やしているため、このような部分で実績ができてきています。お問い合わせいただく数や機会の増加に伴い、ご提案の機会もかなり増えています。

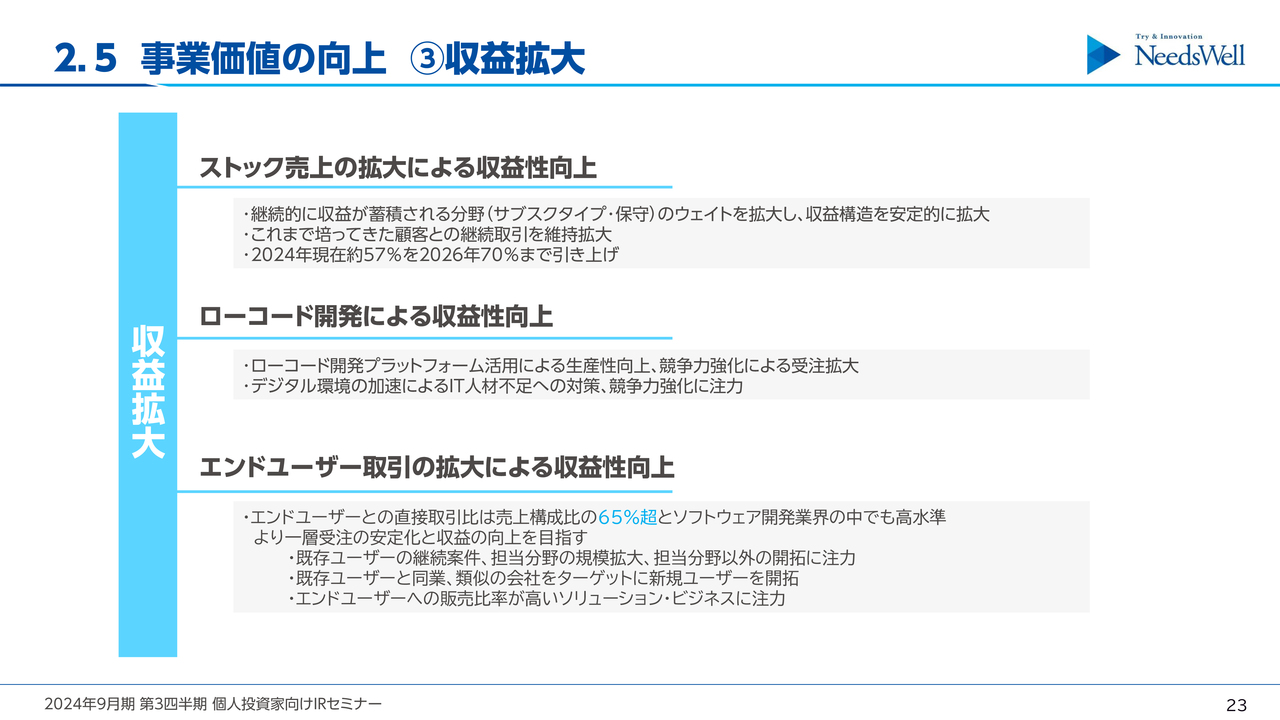

2.5 事業価値の向上 ③収益拡大

松岡:収益性の拡大については、スライドに記載した「ストック売上の拡大による収益性向上」「ローコード開発による収益性向上」「エンドユーザー取引の拡大による収益性向上」の3つを考えています。

ストック売上に関しては、システム開発ではだいたい開発後になにかしらのサポートや運用などが続くかと思います。つまり開発が終わった後もお客さまへのサポート体制が継続できれば、お客さまとの関係も構築できます。

そこからさらに新しい課題が見つかったり、そのサポート自体をご契約いただくことで、長期間にわたってさまざまなお手伝いができる機会が増えたりします。このようなところが、ストック売上につながっていくと考えています。

現在も、経費精算システムやRPA製品をご提供すると、導入後のサポートや次のRPAシナリオの開発など、いろいろなお話を継続していただくことが基本になっています。そのような関係構築やサポート体制がストック売上につながっていくため、今後もストック比率を上げていけると考えています。

ストック売上の割合については、2024年現在の57パーセントから2026年には70パーセントまで引き上げることで、安定的な収益を確保しながら、さらに新しい開発をご提供できる体制を構築していきたいと考えています。

ローコード開発については、当社は自社サービスとしてローコード開発ツールを1つ持っています。こちらを活用することで、開発自体の生産性を向上させます。

また、開発期間の面からも、まずはPoCとして簡易的なものをご提供し、次のイメージをできるだけ明確にするという観点から、ローコード開発ツールを活用します。お客さまになるべく早くシステムやサービスをご提供できる環境を整えることで、生産性を上げていきます。

これらに取り組むことで競争力を強化し、時間をかけてじっくり作るよりも、まずはイメージだけでもお伝えすることで、「早く見たい」「イメージを作りたい」と次につなげることにより、競争力で勝っていきたいと思っています。

また、スライドには「デジタル環境の加速によるIT人材不足への対策」と記載しています。やはり、プログラムを一から勉強して一人前のプログラマーになるまでには、それなりに時間がかかります。

ローコード開発ツールを使うことで導入のハードルを下げ、システム開発に携わる機会を増やすという意味で、ローコード開発ツールは比較的有力ではないかと思っています。ローコード開発ツール、および同ツールを使った開発には、引き続き注力していきたいと思っています。

エンドユーザー取引について、一般的には商流が上がれば収益性は上がっていくと思っています。おかげさまで当社はエンドユーザーとのお取引の割合がかなり多く、大手の生命保険会社さまや通信キャリアさまから、継続してかなり大規模でのお仕事をいただいています。

加えて、直近ではオンライン営業などにも注力しています。例えば、ホームページやメルマガ配信からのお問い合わせを数多くいただくようになってきました。そこからお仕事につながっていく機会が大きく増加しており、そのような意味でもエンドユーザー取引はかなり増えてきていると思います。

このような割合が増えることで、必然と収益性も良くなります。もちろん品質高く、しっかりとシステム開発を行ってお客さまにサービスを提供することが大前提になりますが、このようなことから、収益性はかなり向上していけると考えています。

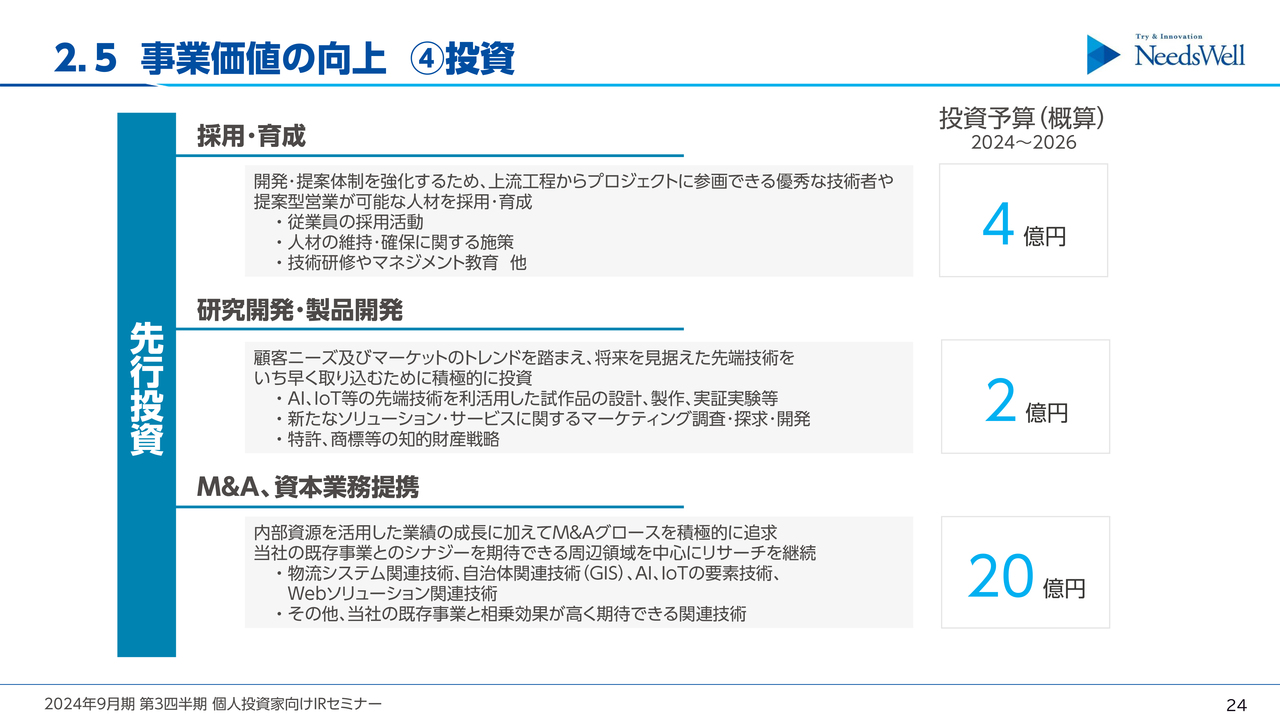

2.5 事業価値の向上 ④投資

松岡:投資についてです。スライドには「採用・育成」「研究開発・製品開発」「M&A、資本業務提携」と記載しています。

先ほども少しご説明したとおり、採用は、引き続き新卒採用に注力しています。まずは新卒の方に入っていただき、しっかりと立ち上げを行っていきます。

最初はもちろん教育コストなどがかかりますが、若い力で爆発的にスピード感を持って開発できることはこの業界の特徴だと思っているため、引き続き取り組んでいきたいと思います。

ここ数年は新卒採用にも注力しているため、従業員の平均年齢も下がってきていることもあって、会社の雰囲気が比較的変化し、かなりのフレッシュさを感じています。荒削りな部分もありますが、スピード感や新しい発想力に関しては、若手ならではの部分もあります。したがって、今後もこのようなところにはさらに期待していきたいと思っています。

研究開発・製品開発については、現在も取り組んでいるようにお客さまのニーズに応えるかたちで、また、マーケットのトレンドをしっかり踏まえ、社内でもさまざまな企画を立てています。

お客さまと一緒に作っていくことを大前提としているため、お客さまの課題を解決するためのご提案をソリューションにしていったり、深掘りしたりして、研究・製品化するという取り組みがメインになります。

スライドに記載のとおり、特に「AI」「IoT」というキーワードをベースに、それらを派生させて別のサービス・ソリューションを考えることがテーマになっています。したがって、このあたりは幅広く取り組んでいけるのではないかと思っています。

M&A、資本業務提携については、スライドに記載のとおり、投資予算を20億円としています。M&Aに関しては、投資としてもかなりの額が必要になることから、しっかりと事業シナジーを見据え、慎重に取り組んでいます。

また、それに伴う資本政策についても、社内でさまざまな検討を行っており、事業シナジーを出すことを大前提に、タイミングをしっかり見定めて進めています。

一方で、なかなかスムーズにいかないことが多い部分でもあります。現在、当社としては注力して取り組んでいるため、特にこの3ヶ年でさまざまな動きが出てくるのではないかと考えています。

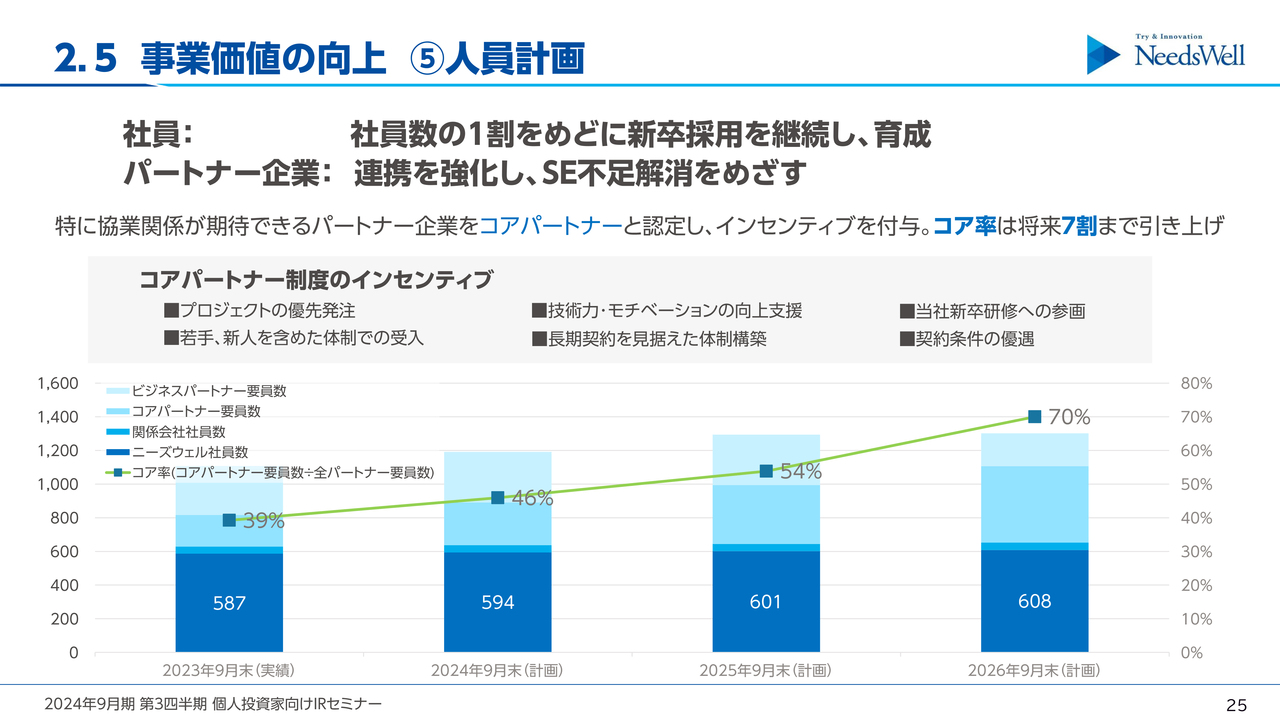

2.5 事業価値の向上 ⑤人員計画

松岡:人員計画に関しては、お話ししているとおり、社員の1割を目処に新卒採用を継続し、育成していきます。

また、パートナー企業の割合も非常に増えています。スライドの濃い青色の部分が当社の社員数、水色の部分がパートナー数を示しています。記載のとおり、パートナー比率がかなり高くなっており、今後もこの割合を増やしていきたいと思っています。

パートナーにも、コアパートナーなどさまざまな種類があります。その中では、業務提携して当社社員と同じように提案したり、1つのプロジェクトを業務提携している会社におまかせしたり、一緒にプロジェクトを推進する体制も作っています。

この協業体制は非常に強化できていると思います。こちらを拡大していくことで受注量も増やすことができる上に、品質も上げていけると思っています。

先ほどもお話ししたとおり、当社は若手社員が増えていることから、当社だけではなかなか解決できない部分があります。例えば品質の担保やプロジェクトの進め方などの部分を、業務提携しているパートナーと組み、しっかり推進させていくことで成果に結び付けることができるため、この人員計画はぜひ実行していきたいと考えています。

また、業務提携しているパートナーへ当社の研修制度など各種制度の一部を共有することで、共通する技術を深堀りすることもできるなど、実績も出てきています。このような取り組みを通じて、今後のパートナーとの関係もさらに強化していけるかと考えています。

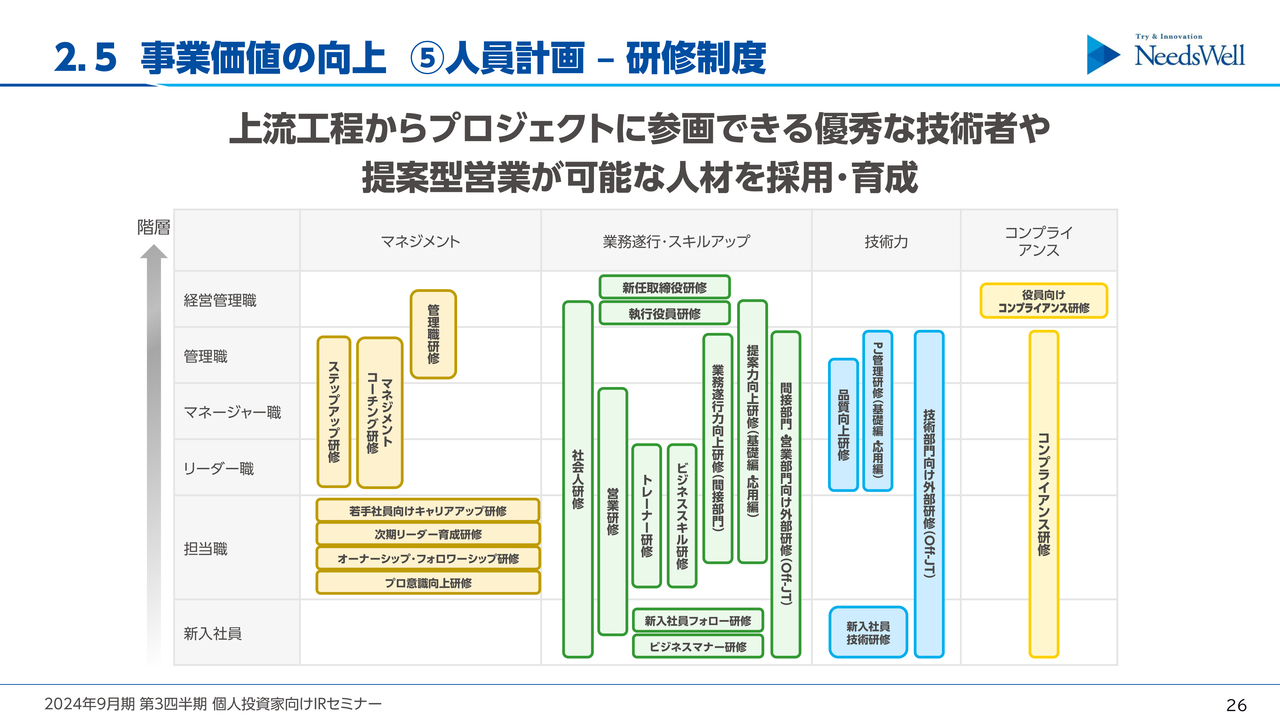

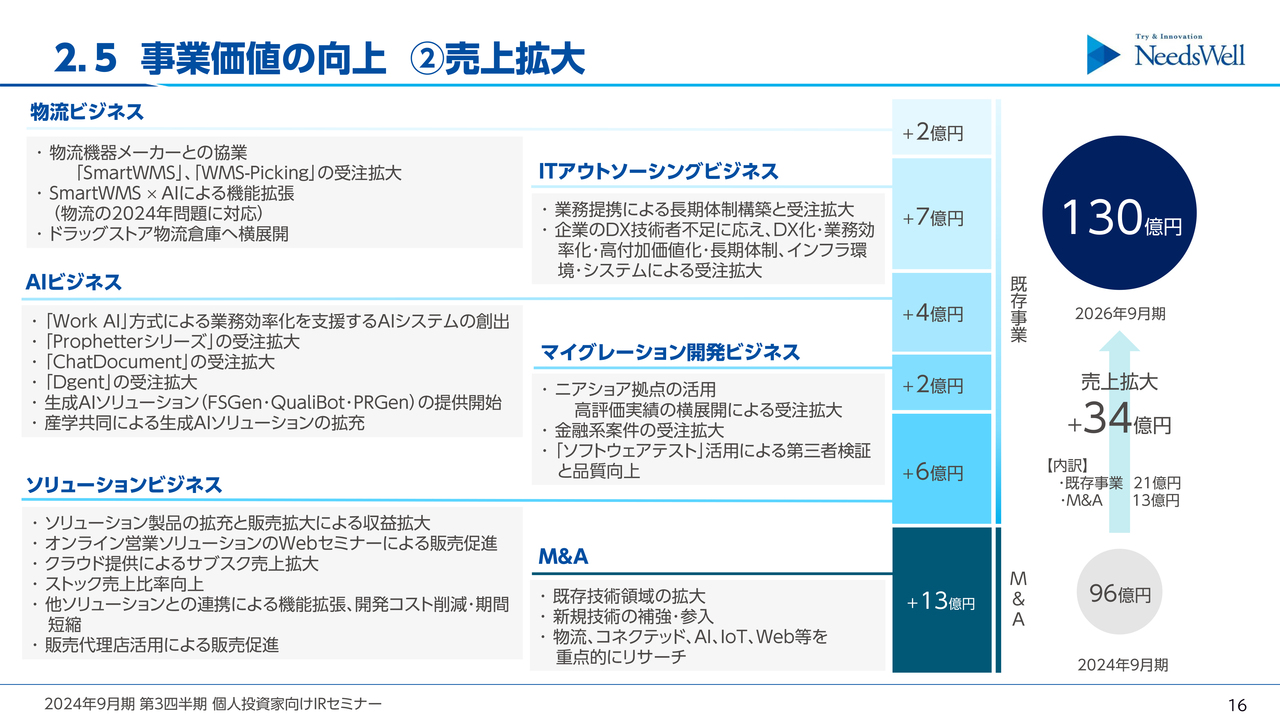

2.5事業価値の向上 ⑤人員計画– 研修制度

松岡:人員計画の一例として、こちらのスライドは、現在、当社が準備している教育体系です。

マネジメントから技術力まで、幅広いラインナップを用意しています。新入社員から経営層までしっかりとした研修が用意されているため、私も含めた経営陣も定期的に研修を受けています。

さまざまな経験を積むことができ、研修からあらためて発見することもあるため、継続して取り組んでいきたいと思っています。

質疑応答:教育制度について

飯村美樹氏(以下、飯村):ご説明の最後に研修制度についてお話がありましたが、人材育成には、各社苦労されていると思います。そのような中、多くの若い社員を採用し、「社内の空気が良い」というのは、教育制度や雰囲気作りに成功しているからなのでしょうか?

松岡:先ほどご覧いただいた26ページの研修制度では、特に若手エンジニア向けとして、スライド左下の「オーナーシップ・フォロワーシップ研修」「次期リーダー育成研修」「若手社員向けキャリアアップ研修」などを用意しており、社員の意識付けに非常に役立っていると思っています。

このような研修を毎年行うことで、これらを経験した4年目や5年目の社員たちがプロジェクトの中核として高い意識を持って動けるようになっています。

このような社員の実績は、特に今期は顕著に表れています。実績ができることで、下のメンバーたちも先輩社員を目指して動くようになりますし、上の管理職はプロジェクトを円滑に回せるようになります。プロジェクトという観点から見ると、かなり良い研修制度だと思っています。

これらの実績をパートナーにも流用していただくことで、同じようなかたちでプロジェクトを推進していけると思っています。

飯村:やりがいを持った4年目や5年目の先輩社員を見て、若手社員がさらにやる気を触発されるという、良い流れができていますね。

松岡:そうですね。今期はそれがかなりできていると思っています。

質疑応答:領域別での売上拡大における進捗状況ついて

関本:16ページの売上拡大について質問です。さまざまな領域で伸ばしていこうということが見受けられますが、それぞれの進捗状況はどのようになっているのでしょうか? 投資家目線では難しい部分がありますので、計画達成に向けて、それぞれがどのような進捗となっていて、どのような計画対比になっているのか教えてください。

松岡:スライドに記載のとおり、AIビジネスについては、引き合いなどを想定以上に評価いただくことがあり、売上規模としては、当初の想定よりもかなり大きくなってきている部分があります。

併せてITアウトソーシングビジネスも、今期はかなり引き合いが増えてきています。売上実績はまだという状況ですが、今後は伸びていくことが想定されています。これら2つが当社としての注力分野であり、トレンドであると思っています。

また、ソリューションビジネスに関しても、かなりラインナップを増やして展開しています。当社の技術力がベースとなり、それを課題解決に特化するかたちでブランディングして展開していくかたちが主流になっています。

現在、展開することでお声掛けいただく機会が増え、それが受注につながるという良い流れができてきていることから、今後はソリューションビジネスもかなり期待している領域です。

関本:AIビジネスには「Prophetter」シリーズなどがありますが、どれが一番伸びていて、どのような収益性で貢献しているのでしょうか?

松岡:「Prophetter」シリーズは、例えば「ES Prophetter」や「Vi Prophetter」など、いくつかのジャンルに分かれています。ベースにあるのは、当社がもともと培ってきたデータ分析の技術です。当社としては、数年前からこのビジネスに取り組んでいるため、データエンジニアやデータアナリストといったエンジニアが多く所属しています。

当社はAIエンジンを持っているわけではなく、お客さまが持っているデータを分析し、必要なモデルを作る点に特化しています。必要なモデルを作ることで、例えば当社が別途ご提供しているRPAや個別のアプリケーション開発などと組み合わせてご提案できることで、受注につながっています。

「Prophetter」シリーズから派生した案件もかなり増えているため、そのような意味での受注拡大には、非常に貢献できていると思っています。

関本:AIとRPAは、どちらも自動で作業を行うという点で似ている部分がありますが、どのように使い分けをされているのでしょうか? また、両方を取り扱うことで単価はどのくらい上がるのでしょうか?

松岡:RPAは、あくまで自身が操作しているものを自動化するようなもので、AIは、どちらかと言えば考える部分をある程度の法則に従って自動で判断するようなものであることから、明確な使い方はあると思っています。

簡単に言えば、プログラムでいう「if文」のようなイメージになります。したがって、モデル化するものと、処理自体を自動化するものの組み合わせは、非常に業務効率化につながるということです。このようなご提案は、お客さまにご評価いただくポイントになります。

スライド一番下にあるAI-OCRの「DX Suite」など、AIモデルとRPAの組み合わせは業務効率化に直結します。このようなところで、お客さまのコストダウンや時間短縮に大きく貢献できるため、このあたりの技術力を当社の今後のさらなる強みにしていけるのではないかと思っています。

飯村:視聴者からも「AIとRPAはどのように使い分けをするのですか?」という、まさに現在ご回答いただいた内容に関するご質問があったのですが、組み合わせて提供するというイメージなのですね。

松岡:そのようなパターンも考えられますし、もちろんお客さまの中には、最初はAIをイメージしてご相談いただく場合もあります。しかしお話を聞く中で、「それはRPAで実現してみよう」といったご提案につなげることもできるため、さまざまな選択肢やサービスを持っているというかたちになります。

質疑応答:単価の上げ方について

関本:ITサービスは、やはり人と単価が重要になってくると思います。社員数よりもパートナー数を増やしていく過程で、1人当たりの単価やAIがかなり上がっていくイメージでしょうか? 人と単価で見た場合の成長率はどのように考えていますか? また、単価の上げ方に関する考え方を教えてください。

松岡:もちろん、結果として、1人当たりの単価はKPIとして必要になってきます。しかし、まずはお客さまにどのような価値を提供できるか、そして、その価値の対価がどれくらいになるのかという観点が必要だと思っています。

例えばAIやクラウド型の経費精算システムなど、当社の特徴であるサービスを提供しています。パートナーと協力することで受注量およびご契約数を増やしていっていることから、その対価を1人当たりの単価で換算した際、結果的にどれくらい上がるのかという見え方になります。つまり、単価ありきでKPIを設定しているわけではありません。

どのようなサービスを増やしていけるかという観点で見ていることから、エンジニア1人に対し、数十万円から数百万円にしようといった目標を社内で明確に掲げているわけではないということです。

当日に寄せられたその他の質問と回答

当日に寄せられた質問について、時間の関係で取り上げることができなかったものを、後日企業に回答いただきましたのでご紹介します。

<質問1>

質問:長期にわたる株価下落トレンド、昨今の市場暴落により東証プライム維持基準の達成がきわめて困難になっている(株価を1.5倍から2倍にする必要がある)と拝察しますが、貴社としては東証プライム維持基準の達成を引き続き目指すという認識でしょうか?

回答:当社のような9月期決算の場合、2025年9月で経過措置が終了しますが、その後2026年9月までの猶予期間があると聞いています。まずは、基準の達成を目指したいと考えています。

<質問2>

質問:東証プライム維持基準達成に向けた株価向上のため、株主優待などのさらなる株主還元の検討はされているのでしょうか?

回答:株主優待の要望のお声は非常に多いですが、当社は現在配当金で還元していくというスタンスです。

<質問3>

質問:東証プライム維持基準の達成が不可能となる場合も想定して、名古屋証券取引所への重複上場を行う企業も増えていますが、そのような検討はされているでしょうか?

回答:他の市場への上場は検討していません。

<質問4>

質問:AIを活用した新規事業が続々と誕生していますが、競合他社にはない貴社ならではの強みを教えてください。

回答:当社は数年前からデータ分析業務のお仕事をいただくようになり、多くのデータエンジニア、データアナリストを保有しています。

独自のAIエンジンを持っているわけではありませんが、データ分析技術をベースにお客さまの課題分析、業務改善に向けたAIモデルの開発などお客さまの課題に寄り添った提案を可能としている点は当社の強みです。

また、AI関連ソリューション以外にもRPA、AI-OCRなどさまざまなソリューションを組み合わせて全体最適化を図るソリューションをご提案し、評価をいただいた実績が当社の強みとなっています。

<質問5>

質問:RPAは「WinActor」を活用するかたちでしょうか? 必要に応じて他のツールを使うことや、独自開発することはないのでしょうか?

回答:NTT研究所で開発された「WinActor」の他、Microsoft社が提供するRPAツール「Power Automate」の導入支援も行っています。「WinActor」と「Power Automate」のそれぞれの強み・特徴を把握しているエンジニアが業務自動化に適したRPAを見きわめ、より効率的な業務フロー、シナリオ作成などの設計を支援します。当社がRPAそのものを独自に開発することはありません。

<質問6>

質問:下方修正の理由「他社との差別化に注力した独自のソリューションやサービスの開発を行ってきました。これらの戦略的な投資により、2024年9月期の決算におきましては、2024年3月14日に公表した売上高および利益を下回る見込み」とのことですが、利益の減少は分かりますが、売上高まで減少する理由を詳しく教えてください。

回答:こちらについては、説明の中で触れさせていただきました。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

3992

|

541.0

(13:30)

|

+8.0

(+1.50%)

|

関連銘柄の最新ニュース

-

02/26 15:30

-

02/25 15:30

-

02/19 15:30

-

02/19 15:30

-

02/18 16:00

新着ニュース

新着ニュース一覧-

今日 13:53

-

今日 13:52