【QAあり】オークネット、前年比+20%超の増収 円安影響に加えて子会社化したデファクトスタンダード、JOYLABの業績が寄与

2024年12月期第2四半期決算説明

藤崎慎一郎氏(以下、藤崎):みなさまこんにちは。オークネット代表取締役社長CEOの藤崎です。本日は当社の上期決算説明会にご参加いただきまして、誠にありがとうございます。

足元ですが、この1週間くらいはマーケットが大きく変化しています。為替が大きく動き、日経平均株価も非常に大きく動いています。

また、マーケットだけではなく南海トラフ地震に関して、日本中が少し不安定な状況になっているかと思います。

そのような中、当社は過度に敏感にならず、企業としてできることを粛々と進めていくスタンスです。今回も多くの機関投資家の方々に決算説明会にご参加いただいていますが、引き続き、わかりやすい説明、情報の開示に努めていきますので、どうぞよろしくお願いします。

目次

それでは、上期決算のご説明を始めます。スライドは本日の内容です。1番から6番までありますが、まずは上期累計の連結業績のサマリをまとめてお話しします。次にセグメント別の業績、そして、サステナビリティ関係のトピックスを含めた上期のトピックスを、みなさまにわかりやすくご説明します。

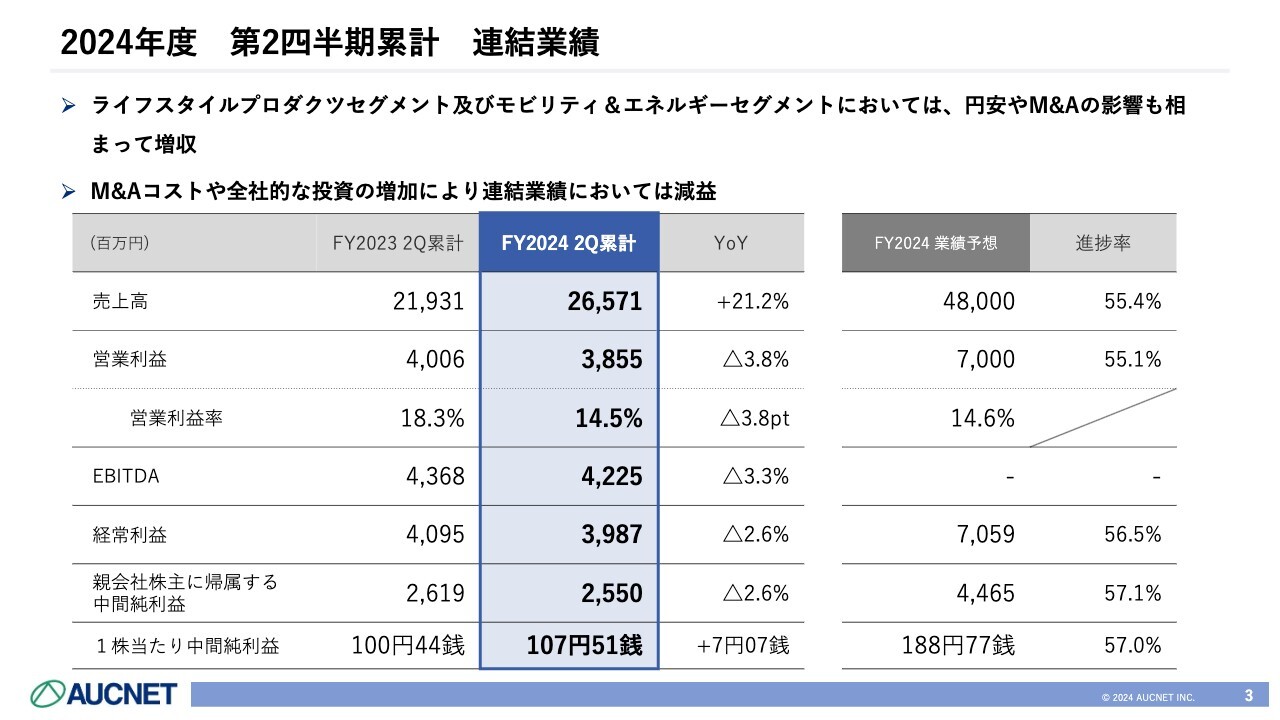

2024年度 第2四半期累計 連結業績

連結業績サマリです。この上期はライフスタイルプロダクツセグメントおよびモビリティ&エネルギーセグメントにおいて、円安やM&Aの影響があり、増収となりました。

一方で、M&A関連のコストや会社全体での投資が増え、連結業績は減益の結果となりました。

売上高は上期累計で265億7,100万円、前年同期比で21.2パーセントの増加となっています。こちらはM&Aが大きく影響しています。通期業績予想は480億円ですので、上期時点での進捗率は55.4パーセントです。

営業利益は前年同期比3.8パーセント減少の38億5,500万円、通期業績予想の70億円に対しては、55.1パーセントの進捗率です。

前年同期比で、営業利益率は3.8ポイント減少の14.5パーセント、EBITDAは3.3パーセント減少の42億2,500万円、経常利益は2.6パーセント減少の39億8,700万円、親会社株主に帰属する中間純利益は、2.6パーセント減少の25億5,000万円です。そして、1株当たり中間純利益は前年同期比で7円7銭増加の107円51銭となっています。

2023年に行った自社株買いの影響により、減益ではあるものの、1株当たりの純利益は増加しています。

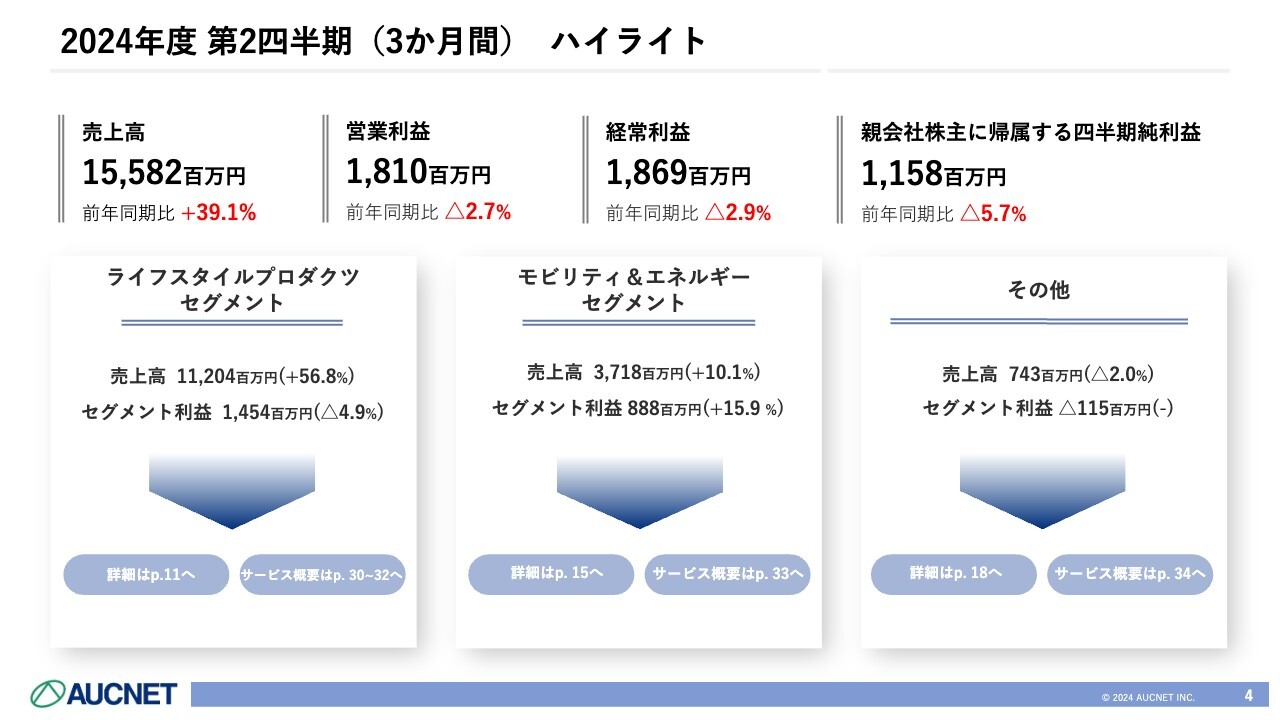

2024年度 第2四半期(3か月間)ハイライト

直近3ヶ月間の、第2四半期のハイライトをご説明します。売上高は前年同期比39.1パーセント増加の155億8,200万円です。M&Aを行ったデファクトスタンダード社およびJOYLAB社の連結が、この第2四半期から入っているため、大きくプラスになっています。

前年同期比で、営業利益は2.7パーセント減少の18億1,000万円、経常利益は2.9パーセント減の18億6,900万円、親会社株主に帰属する四半期純利益は、5.7パーセント減少の11億5,800万円です。

スライドの下段に、各セグメントの数字を記載しています。全体のトレンドは、上期の通算と同様の内容です。ライフスタイルプロダクツセグメントが増収減益、モビリティ&エネルギーセグメントが増収増益、その他が減収となっており、マイナス部分が若干増えています。

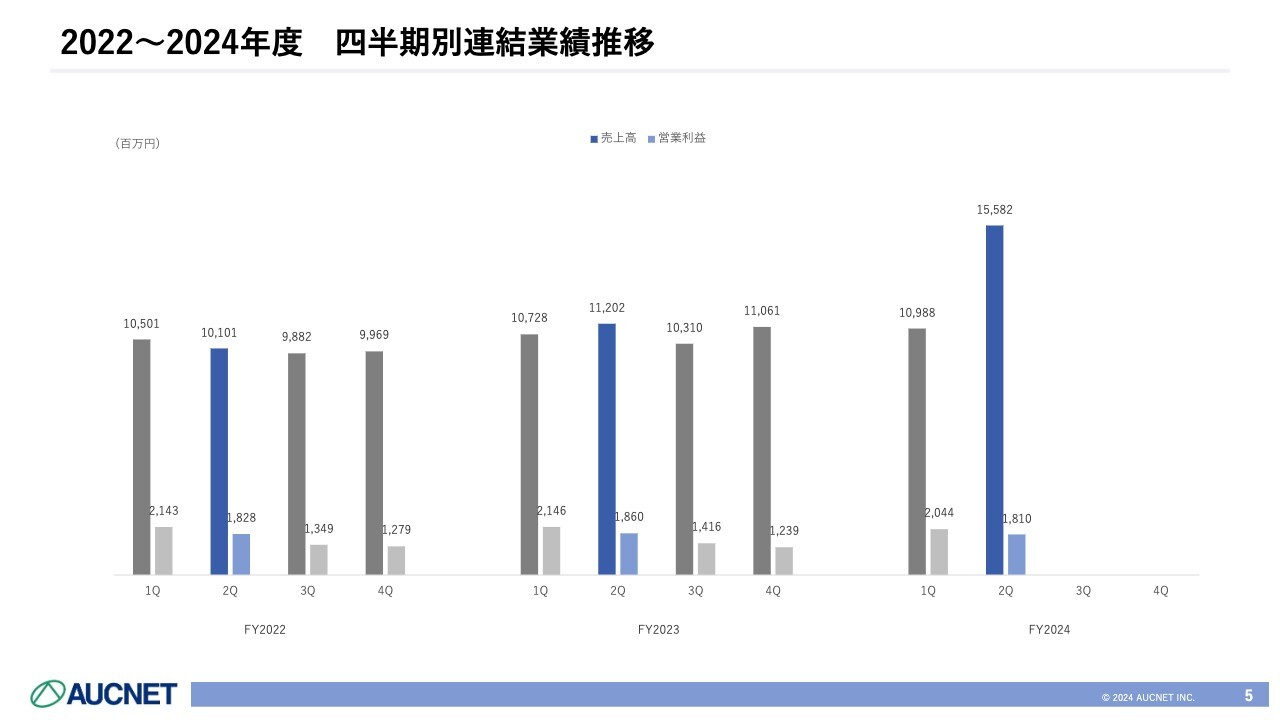

2022~2024年度 四半期別連結業績推移

こちらは、四半期ごとの連結業績を棒グラフで示したものです。第1四半期は通期とほぼ同じかたちですが、先ほどご説明したとおり、第2四半期から、M&A分の売上が大きく乗っています。

2024年度 第2四半期累計 セグメント別業績

セグメントごとの業績についてご説明します。スライドの表は、上期累計のセグメント別の数値です。セグメントごとに、増収減益分があります。詳細は後ほどお話ししますので、ここでのご説明は割愛します。

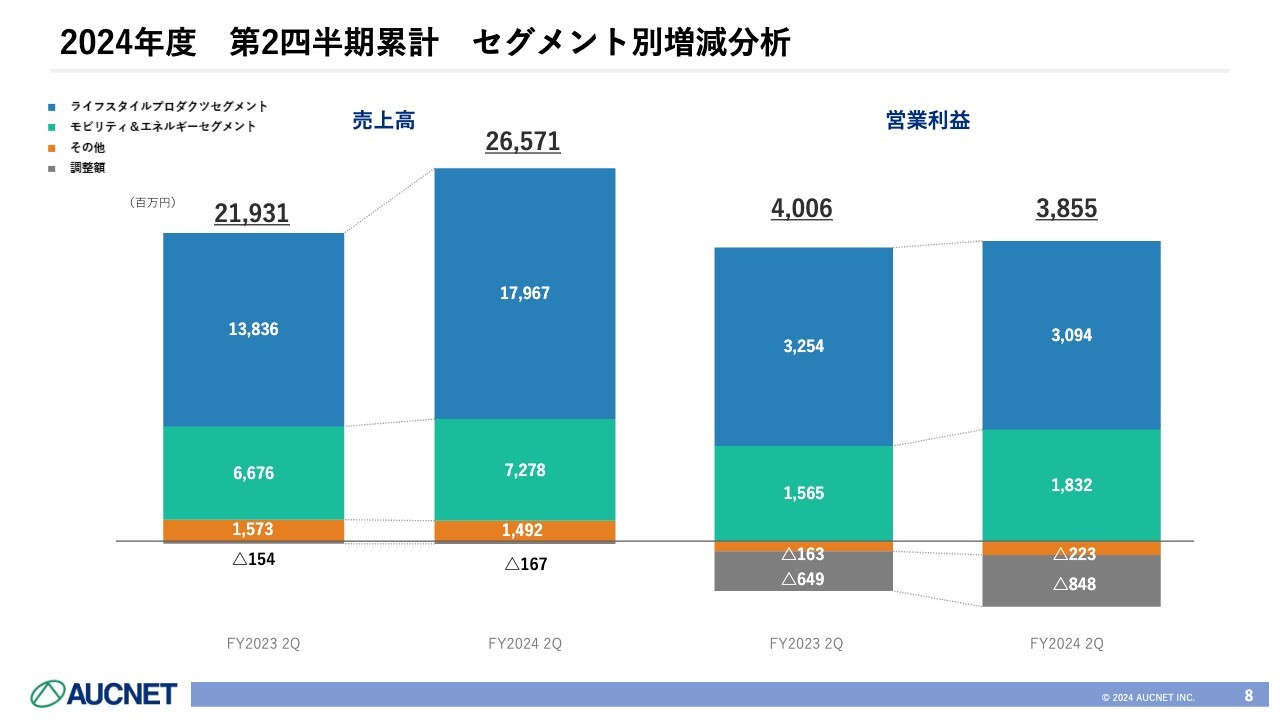

2024年度 第2四半期累計 セグメント別増減分析

こちらは、セグメント別の増減分析です。売上高は、青色で示したライフスタイルプロダクツセグメントが大きく伸びています。営業利益は、緑色で示したモビリティ&エネルギーセグメントがしっかり伸びています。

ライフスタイルプロダクツセグメントが若干減っているように見えますが、上期のM&Aにかかったコストが入っているためです。その分を除くと、増収増益となっています。

伸びている部分を合算するとプラスですが、全体のコスト、調整額の部分が増えているため、トータルで減益となっています。事業自体は増益の状況です。

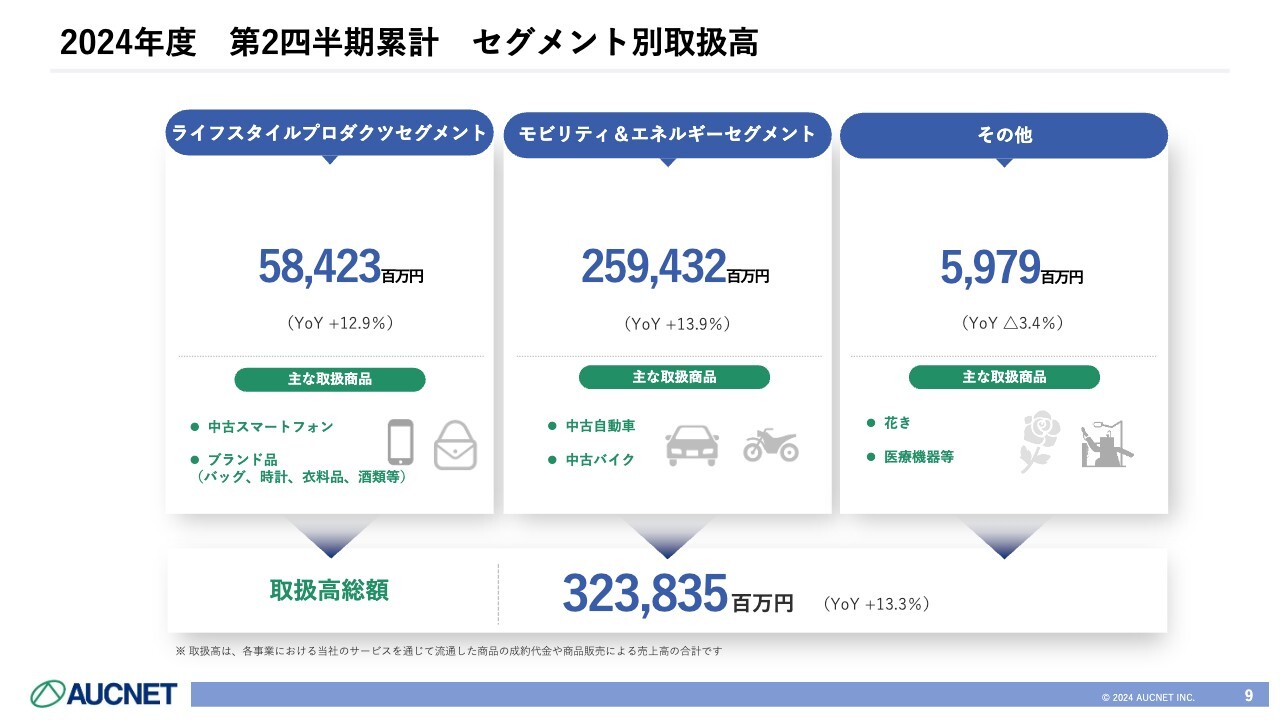

2024年度 第2四半期累計 セグメント別取扱高

セグメント別およびトータルの取扱高です。スライドの一番下に、取扱高の総額を記載しています。取扱高総額は3,238億3,500万円と、前年同期比で13.3パーセント増加しています。

ライフスタイルプロダクツセグメントの中古スマートフォンおよびブランド品は、前年同期比12.9パーセント増加の584億2,300万円です。

モビリティ&エネルギーセグメントは、前年同期比13.9パーセント増加の2,594億3,200万円です。これまでは中古自動車のみでしたが、今期はセグメントを変更し、中古バイクを合算した数値となっています。

その他に関しては、花きと医療機器等の合算値が、前年同期比3.4パーセント減少の59億7,900万円です。

取扱高総額は3,200億円を超えてきており、前年同期比でも10パーセント以上増加しています。

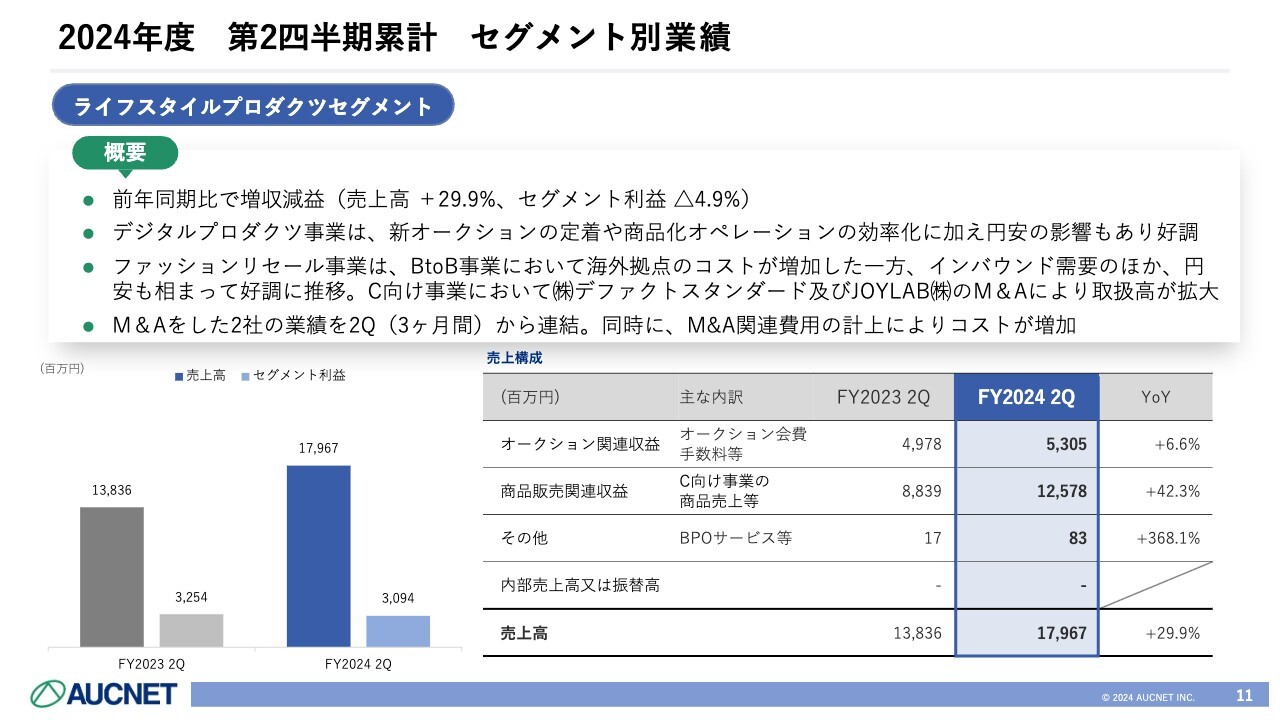

2024年度 第2四半期累計 セグメント別業績

セグメント別の業績について詳細をご説明します。まずはライフスタイルプロダクツセグメントです。こちらは前年同期比で増収減益です。売上高は29.9パーセントの増加、セグメント利益は4.9パーセントの減少となっています。

中古スマートフォンを中心としたデジタルプロダクツ事業は、2023年から新オークションをスタートしており、かなり定着化しています。また、下取りしたものをBtoBで販売可能にするまでの、商品化オペレーションの効率化に着手しています。ロボティクス等で、その効率化が進んでいる状況です。

さらには円安の影響もあり、比較的好調に進んでいます。

ブランド品を中心としたファッションリセール事業は、BtoB事業が非常に好調です。一方で、今後のGlobal to Globalの展開を見据えた海外拠点の展開で、コストが若干増えているものの、インバウンド需要のほか、円安も相まって好調に推移しています。

買取のCtoB、小売のBtoCといったC向けの事業は、デファクトスタンダード社およびJOYLAB社のM&Aにより、取扱高が大きく拡大しました。

このM&Aを行った2社の業績を、第2四半期から連結しています。同時に、M&A関連費用の計上により、コストが増加しています。

続きまして、売上構成です。オークション会員のみなさまからいただいている会費と手数料等の合算の数字が53億500万円と、前年同期比で6.6パーセント増加しています。

一方で、C向け事業は前年同期比42.3パーセント増加の125億7,800万円と、大きく伸びています。その結果、売上高は前年同期比29.9パーセント増加の179億6,700万円となりました。

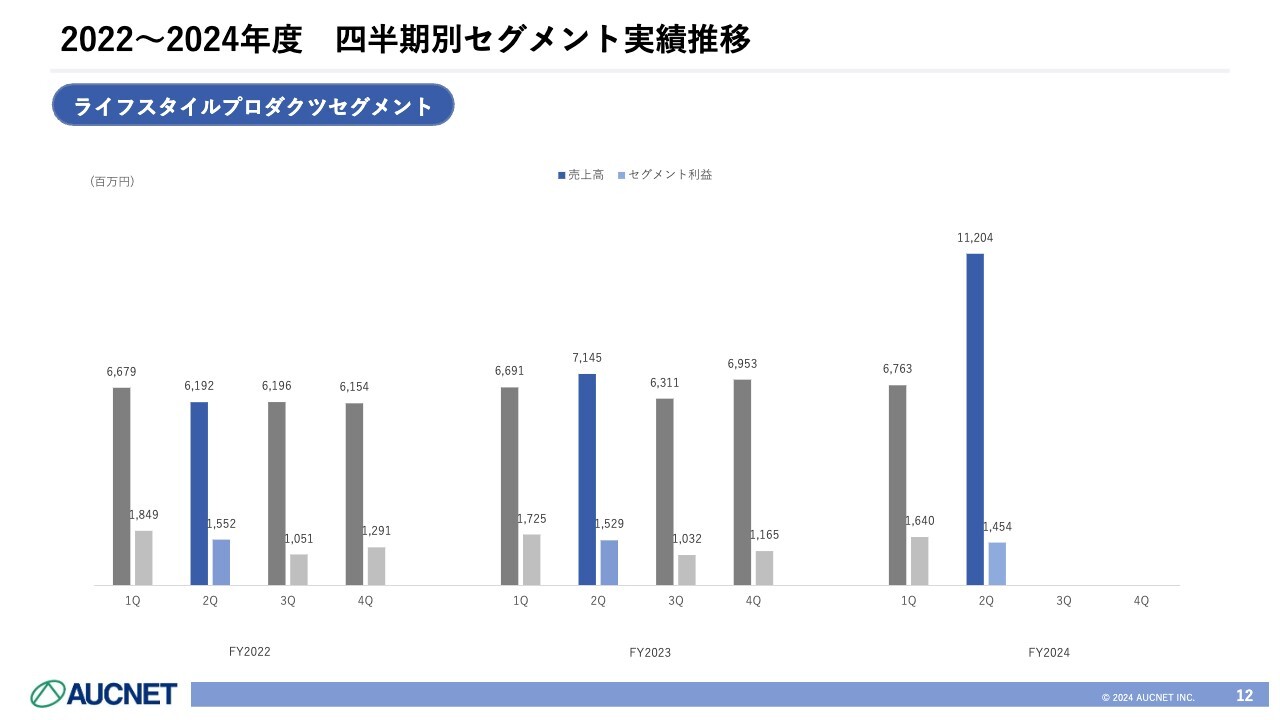

2022~2024年度 四半期別セグメント実績推移

先ほどご説明したとおり、第2四半期からM&A分の売上が上乗せされています。

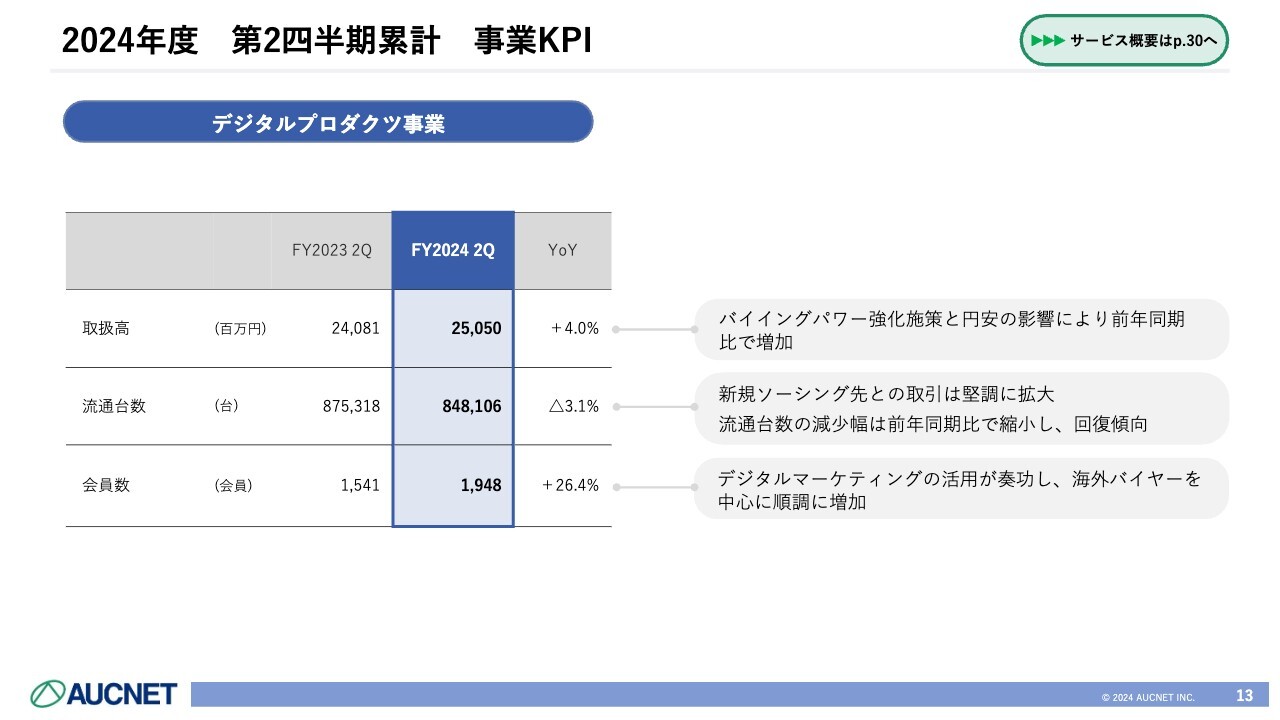

2024年度 第2四半期累計 事業KPI

2つの大きな事業のKPIについてご説明します。まず、デジタルプロダクツ事業です。一番大事な取扱高は250億5,000万円と、前年同期比で4.0パーセント増えています。

数年来取り組んでいるバイイングパワー強化施策により、リテールに近い、高く買ってくださる会員が増えています。また、円安の影響により、前年同期比で増加しています。

流通台数は、前年同期比3.1パーセント減少の84万8,106台となっています。ここ数年来、前年同期比で2桁程度のマイナスがありましたが、その部分が下げ止まりの状況です。また、新規ソーシング先との取引が堅調に増えているため、回復傾向にあります。

結果として単価自体も増えているため、取扱高全体は前年同期比で増加しました。

「バイイングパワー強化」とお伝えしていますが、会員数は全世界で増えています。1,948会員と、前年同期比で26.4パーセント増加しています。中東を中心に、デジタルマーケティングをうまく活用しており、海外バイヤーを中心に順調に増加しています。

2024年度 第2四半期累計 事業KPI

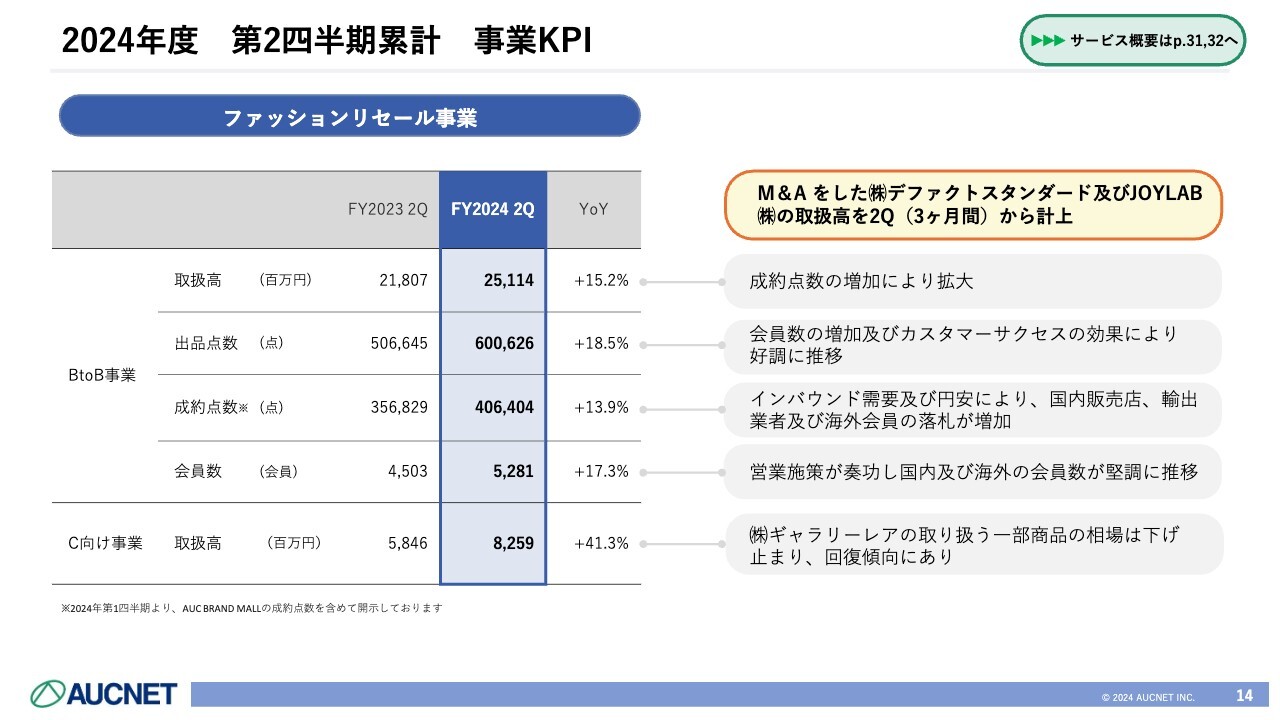

ファッションリセール事業です。スライド右上に黄色い枠で記載しているとおり、この第2四半期から、M&Aを行った2社が計上されています。

BtoB事業とC向け事業を分けて記載していますが、BtoB事業が非常に好調です。取扱高は前年同期比15.2パーセント増加の251億1,400万円です。成約点数と出品点数、どちらも伸びたことにより、拡大しています。

出品点数は、前年同期比18.5パーセント増加の60万626点でした。

スライドをご覧のとおり、会員数が増えています。カスタマーサクセス活動が効果的に動いており、広いエリアのさまざまな会員のみなさまから支援・評価をいただいています。

成約点数も40万6,404点と、前年同期比で13.9パーセント増えています。インバウンド需要および円安により、国内販売店、輸出業者および海外会員の落札が非常に増えており、成約点数、出品点数ともに伸びています。

会員数も5,000社を超えて5,281社と、前年同期比で17.3パーセント増えています。営業活動が奏功しており、中でも海外の会員数が着実に増加し、堅調に推移しています。

一方、C向け事業の取扱高は、前年同期比41.3パーセント増の82億5,900万円です。先ほどからお話ししているデファクトスタンダード社、JOYLAB社との3社合算の数字ですので、非常に大きくなっています。

昨年からブランド品の買取相場が下がっていましたが、そちらが下げ止まり、回復傾向にあります。

2024年度 第2四半期累計 セグメント別業績

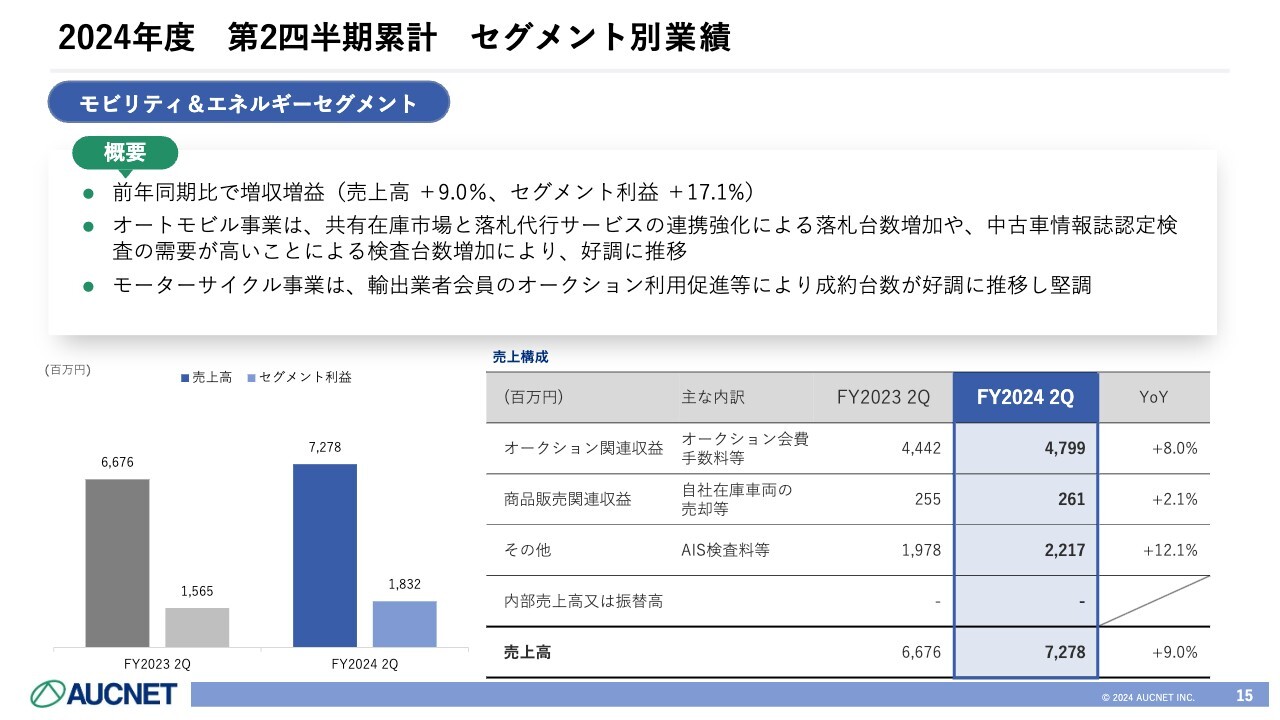

モビリティ&エネルギーセグメントについてご説明します。こちらは前年同期比で増収増益の結果でした。前年同期比で売上高が9.0パーセントの増加、セグメント利益が17.1パーセントの増加です。

中古自動車のオートモビル事業に関しては、オークネット自体がオークションの胴元になる共有在庫市場と、落札代行サービスの連携を強化しました。その結果、自社のオークション、他社と提携オークション、どちらも落札台数を増やすことができました。

また、中古車情報誌認定検査の需要が非常に高くなっています。これにより検査台数が増加し、好調に推移しています。

中古バイクのモーターサイクル事業も、輸出が非常に活況です。オークションの利用促進が奏功し、成約台数が好調です。オークション関連収益の手数料および会費等は前年同期比8.0パーセント増の47億9,900万円となっています。

また、その他のAIS検査料等が、前年同期比12.1パーセント増加の22億1,700万円と、非常に好調です。結果として、売上高は72億7,800万円となりました。

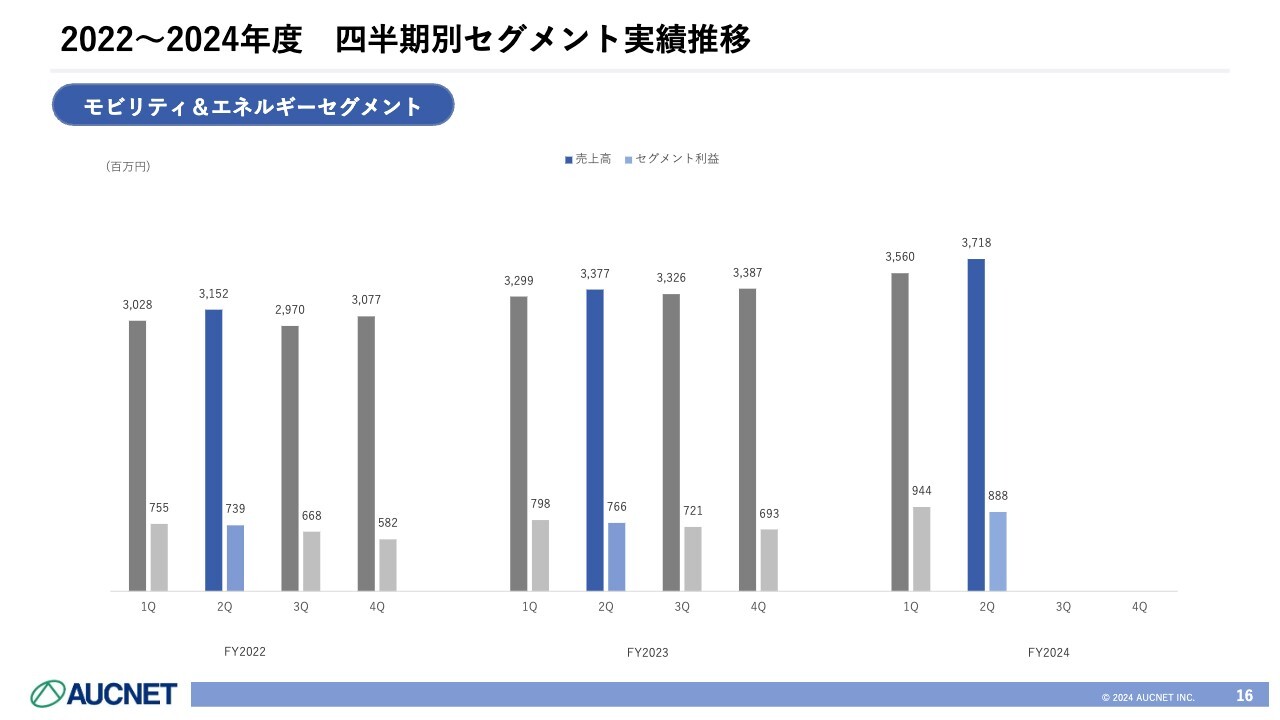

2022~2024年度 四半期別セグメント実績推移

モビリティ&エネルギーセグメントは安定的に売上、収益を伸ばし、しっかりと増収増益という結果を残しています。

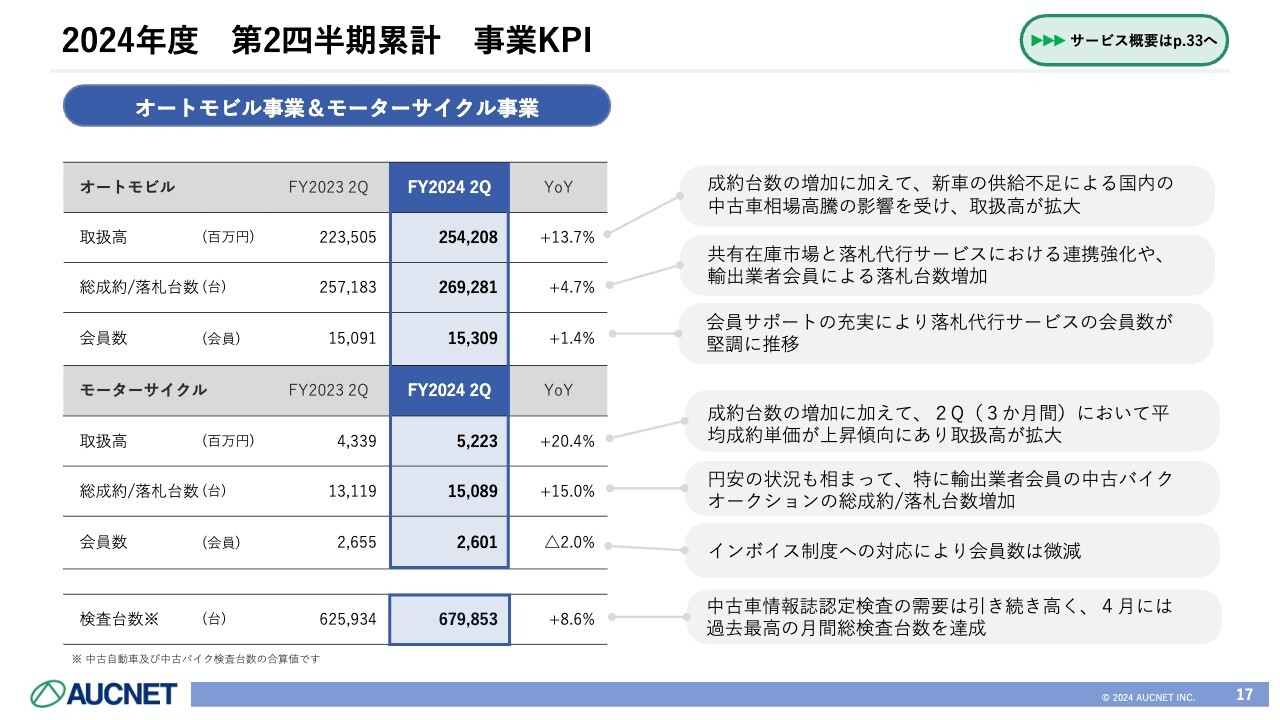

2024年度 第2四半期累計 事業KPI

各事業のKPIです。中古自動車のオートモビル事業の取扱高は、前年同期比13.7パーセント増加の2,542億800万円です。メディア等でもよく取り上げられていますが、中古車市場の相場が、引き続き高騰している状況です。

新車の供給不足により、相場が高くなっています。需要は引き続き旺盛ですが、供給が少ないため、価格が上がり取扱高が拡大しています。

その需要の高さが総成約/落札台数に反映されており、この上期で26万9,281台が流通しています。前年同期比で4.7パーセントの増加です。

自社の市場もマーケット全体も好調で、その掛け算により、特に輸出業者の落札台数が増えています。

会員数も1万5,309社と、前年同期比で1.4パーセント増えています。先ほどライフスタイルプロダクツセグメントのところでお話ししましたが、この1年、カスタマーサクセス活動に力を入れてきました。その結果、会員からの評価が得られ、会員数が増えています。

モーターサイクルの取扱高は、前年同期比20.4パーセント増加の52億2,300万円です。自動車と同様、もしくはそれ以上に海外からの引き合いが高まっています。

成約単価は、特に第2四半期に大きく上がっています。総成約台数は1万5,089台、前年同期比15.0パーセント増で、こちらも円安の影響が大きく出ています。

会員数は2,601社、前年同期比で2.0パーセント減っています。モーターサイクル事業は中小企業の会員が非常に多いのですが、昨年実施されたインボイス制度を機に廃業されるお客さまが非常に多かったため、会員数は減っています。

検査台数ですが、上期のみで67万9,853台、前年同期比8.6パーセントの増加です。昨年来の大手中古車販売店の不祥事があり、それ以来、しっかりとした第三者視点の検査が、マーケット全体で非常に高く評価されています。

特にこの4月は、過去最大の検査台数を達成しています。こちらは引き続きマーケットにおいて、非常にニーズが高まっている状況です。

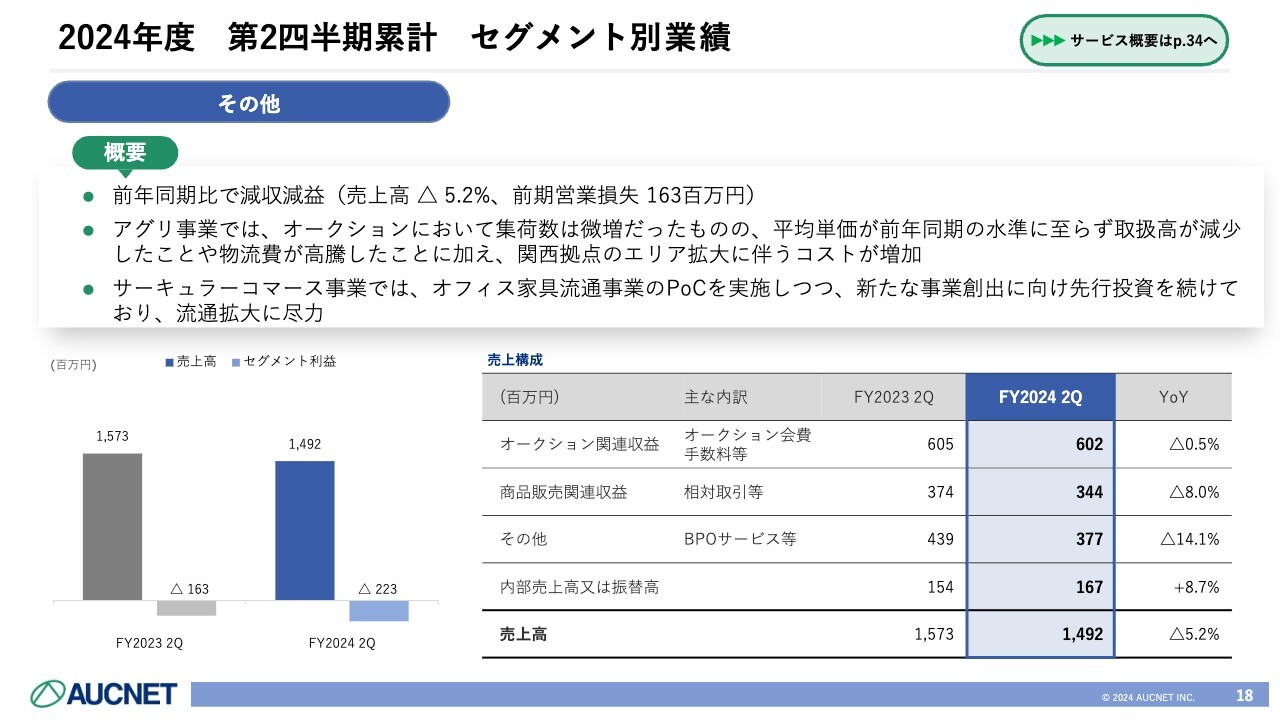

2024年度 第2四半期累計 セグメント別業績

その他の事業に関しては、前年同期比で減収減益という結果でした。売上高が前年同期比で5.2パーセントの減少、前期営業損失が1億6,300万円でした。この中のアグリ事業では、オークションにおいて集荷数は微増でしたが、平均単価が前年同期の水準に至らず、取扱高が若干減少しました。

また、現在は東京を中心とした首都圏の流通がメインですが、今後は関西にも拠点を作り、流通を展開したいと考えています。

それに関するコストが今期計上されていますので、その部分でマイナスになっています。

サーキュラーコマース事業は、まだスタートを切って間もない状況で、新たにオフィス家具リユース流通プラットフォームの実現に向けて、現在お客さまとPoCを実施しています。

新しい事業創出に向けて、現在は先行投資という状況です。このオフィス家具流通、またその他の新しい2次流通を踏まえて、新しい流通の拡大に尽力していきたいと考えています。

2024年度 業績予想修正

この度、デファクトスタンダード社、JOYLAB社のM&Aに伴う影響を考慮し、2024年通期の業績予想を修正しています。両社の業績の見通し、のれんの償却もこの中に含めています。また、先ほどお伝えしたM&Aの費用も含めて、スライド右側に修正内容を記載しています。

期初予算として、売上高480億円と予想していましたが、100億円プラスして580億円に修正します。営業利益に関しては、据え置きで70億円を維持します。結果として、営業利益率は12.1パーセントとなります。

その他、足元の為替の状況等も踏まえ、経常利益など若干の修正があります。引き続き配当性向は30パーセント、配当金は57円を維持したいと思っています。

基本的に、M&Aの影響を反映させた業績予想の修正だとご理解ください。既存事業に関しては、概ね想定どおりで推移していますので、M&A分だけの修正となります。

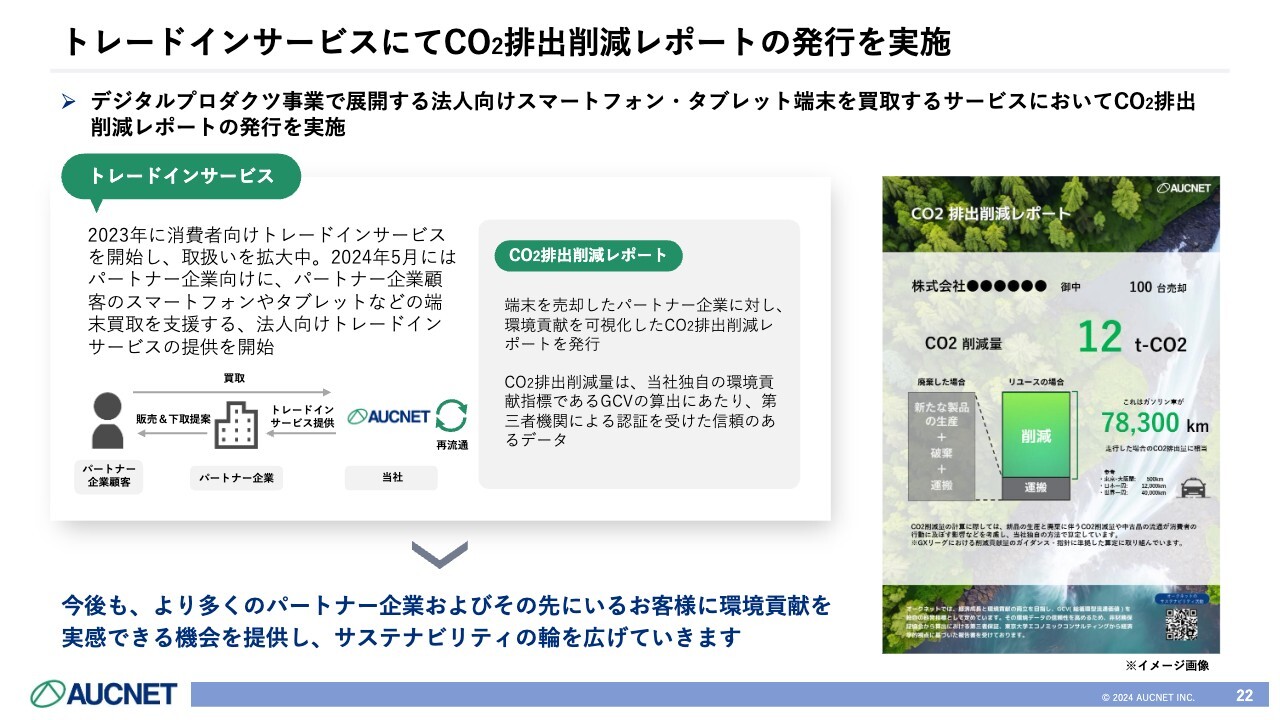

トレードインサービスにてCO2排出削減レポートの発行を実施

サステナビリティ関連の活動についてです。

デジタルプロダクツ事業のスマートフォン・タブレット端末ですが、トレードインサービスにおいて、CO2の排出削減レポートを発行するサービスをスタートしています。

デジタルプロダクツ事業では、法人向けのスマートフォンやタブレット端末の買取を支援するサービスを提供していますが、そこで買取・下取りしたスマートフォン・タブレット端末が、どれだけCO2の削減に貢献しているかというレポートを提供する新たなサービスです。

このレポートは、当社独自のものではあるものの、CO2の削減内容は第三者機関等に認証いただいている信頼のあるデータとして提供しています。

このサステナブルな世の中でかなりのニーズがありますので、今後も多くのパートナー企業に対して、またその先の消費者に対して、環境貢献を実感できるような機会を提供して、サステナビリティの輪を広げていきたいと考えています。

当社の上期の決算内容に関してのご報告は以上です。

質疑応答:為替変動による影響について

司会者:「直近の急激な為替変動等の影響により、日経平均株価全体が乱高下する中で、御社の株価も大きく変動しています。為替の影響が業績に与える影響をどのように考えていますか?」というご質問です。

藤崎:当社はリユースのビジネスを行っており、日本国内のお客さまはもちろん多いのですが、ほとんどの商品に関して海外のお客さまも非常に多いのが実情です。したがって、同じ競りのシステムを使うケースが多く、日本国内の方と海外の方が、同時に競ることがよくあります。

これが、メーカーのケースでは、海外の方に売った場合、為替が円高に振れた場合、その分がそのまま影響します。しかし、当社の場合は競りで売っていますので、為替が仮に10パーセント円高に振れた場合は、海外の方の買える金額が10パーセント下がりますが、代わりに日本国内でより高く買ってもらえる方が買っていきます。よって、為替が円高に振れた分がそのまま影響するわけではありません。

ただし、海外のお客さまが多くいらっしゃいますので、影響は受けていると思っています。円高の影響は当然ありますが、為替のレートに関しては通期で若干コンサバティブにセットしていますので、足元のこの状況が続くのであれば、そこまで影響はないと考えています。

質疑応答:M&AのPMIと収益改善の進捗について

司会者:「M&AのPMIと収益改善の進捗をもう少し詳しく説明してください」というご質問です。

藤崎:この足元でデファクトスタンダード社は非常に売上高も高く、またブランド品の買取事業を行っていますので、この部分に非常にご興味があるのかと理解しています。

デファクトスタンダード社は、ブランド品の買取をしているという点では、その前にM&Aしたギャラリーレア社と似ていますが、ギャラリーレア社は取り扱う商品の価格帯が非常に高価で、デファクトスタンダード社はミドルクラスの価格の商品を多く扱っています。

その両面で、うまくCtoBのものを取り込んでいきたいと考えています。個別の業績に関しては回答を差し控えますが、前の会社がお持ちだった時のP/Lでは、デファクトスタンダード社の営業損益は約1億円のマイナスでした。一方でJOYLAB社が、9,000万円程度プラスということで、だいたいブレークイーブンの業績予想です。

このように異なった2つの会社が当社の中に入ってくるため、BtoBビジネスとの親和性をうまく取り込んでいきたいと考えています。

デファクトスタンダード社では、当社のブランド品事業で部長を務めていた者が代表取締役という任を担っています。もちろんその会社自体の改革もありますが、もともと手がけているBtoBビジネスとギャラリーレア社のビジネス、そしてデファクトスタンダード社のビジネスをしっかりと融合させていくミッションを持っているため、管理体制も含めて今構築しているところです。

質疑応答:ファッションリセール事業のKPI開示方法について

司会者:「ファッションリセール事業について、M&Aをした2社のKPIを合算すると、これまでの事業の成長性が見えにくくなります。個別に開示していただけないでしょうか?」というご質問です。

藤崎:先ほど、オークネット社、ギャラリーレア社、デファクトスタンダード社の関係についてお話ししました。これまでは独立で見ていたのですが、今後このPMIを進めていった時に、会社別にKPIを開示すると逆に事業の成長がわかりにくくなるのではないかと我々は考えています。

CtoB、BtoB、BtoCの全体を含めてファッションリセール事業として、どのように伸ばしていくかも考えていきますし、全体の数値感を見ていただいた方が、理解もしやすいと思います。

もちろん開示の内容についてはわかりやすさを心がけていきますが、引き続きこのファッションリセール事業に関しては、3社一体での事業の展開をご理解いただけるような開示を進めていきたいと考えています。

質疑応答:モビリティ&エネルギーセグメントの増収増益の要因と今後の展望について

司会者:「モビリティ&エネルギーセグメントの増収増益の要因について具体的に教えてください。また、モビリティ&エネルギーセグメントの今後の展望について、社長のお言葉でお聞かせください」というご質問です。

藤崎:先ほどマーケットの状況についてセグメント別業績のページでお話ししましたが、中古車の部分が非常に大きなポジションを占めています。

新車の供給はかなり減っているものの、中古車の需要があるため相場が上がってきており、台数も増えています。その中でもこの足元の数字を伸ばすことができています。

その1つのキーになっているのが、自動車の検査だと思っています。これは自動車だけではなく、スマートフォンやブランド品などすべてにおいて我々が大事にしている部分です。モノの状態がわからない中古品ですので、そのわからないモノを、どのくらい安心して取引できるか、できる限り詳細に情報化して、それを売り手・買い手に開示していくことを心がけています。

我々自身も驚くほどこの検査の台数が増えており、ニーズも増えています。流通の基本中の基本である検査や情報の信頼性が見直され、足元の数字につながっていると思っています。

今後の展開としては、これから増えるEVの中古バッテリーの流通を手がけていきたいと考えています。

サーキュラーエコノミーや3Rというと、リサイクルに目が行きがちですが、一番重要なのは、実はリユースの期間をどれだけ延ばすことができるかです。その結果、新しく作るモノを減らすことができますので、リユース期間をどれだけ長く延ばすかが非常に重要です。そうした状況下で、リパーパスという新しい考え方が広がっています。

特に中古電気自動車のバッテリーは非常に高性能ですので、まだ使い道があります。すぐに捨ててしまうのではなく、目的を変えて違う製品として活用するニーズは、まことしやかに語られていた時代から、本当に実現する時代に来ています。

それが、今回名前をオートモビル事業からモビリティ&エネルギーセグメントに変えた大きな理由の1つです。この部分が今後の大きな成長につながっていくと考えていますので、期待していただければと思います。

質疑応答:モビリティ&エネルギーセグメントの利益率上昇の要因について

司会者:「モビリティ&エネルギーセグメントの利益率が上昇している要因について教えてください」というご質問です。

藤崎:当社が行っているビジネスは、基本的にはプラットフォームビジネスです。デジタルを使ったプラットフォームビジネスですので、原価という考えはあまりありません。フィックスコストは一定ですが、台数がどんどん増加しても、それに伴うコストの増加はあまり多くありません。そのため、台数が増えた分、利益率が上がるビジネスモデルになっています。今回は、台数をしっかり獲得できたことにより、利益率が上昇しました。

質疑応答:中古EV電池の保証について

司会者:「日本経済新聞に『オークネット、中古EV電池を保証。適正査定で取引活性化』という記事が出ていましたが、業績への影響はどの程度でしょうか?」というご質問です。

藤崎:数日前、当社からのリリースもありましたし、日本経済新聞のデジタル版にも取り上げていただきました。

中古のEV電池を保証する、検査をしっかり行って流通させるという話ですが、現在、日本国内で売られているEV自動車の数は全体の約2パーセントです。

しかし政府は、2035年までに、日本国内の新車販売においてEV自動車100パーセントの実現を目標に掲げています。

ヨーロッパや北米が舵を切っている方向に100パーセント向かうかどうかはまだわかりませんが、基本的にはEV自動車の数が増える世の中になっていくと思っています。今でもオークションでは中古EV自動車の流通台数は少ないものの、ガソリン車よりも値落ち幅が大きいというのが現状です。

その原因は、残存バッテリーがどのくらい走るかチェックする仕組みがないためであり、 電池の減り具合やへたり具合がわからなくて怖くて買えないという部分があります。

我々は、今後増えるEVのオークションに向けて、電池の残量自体をしっかり情報化することが大事だと考え、数年来、MIRAI-LABO社と技術提携、資本提携し、この部分を継続してR&Dしてきました。その結果、バッテリーを乗せたままでの検査についてはまだ研究中ですが、バッテリー自体を取り外して検査する技術は確立されてきています。

この技術には日本国内でもさまざまなところが取り組んでいますが、我々は検査時間を短縮し、結果の誤差を5パーセント以下に抑えることができています。その点から言いますと、世界的にも最先端のところに来ているため、この技術を中心に使って、まずは取り外したバッテリーの流通プラットフォームを作っていきたいと考えています。

現在、リース会社やOEMから引き合いをいただき、お話を続けているところです。ただし、EVの数自体がまだそこまで増えていません。そのため、足元ですぐに数億円というわけにはいきませんが、「使用済のリパーパスバッテリーであればオークネット」というようなマーケットを着実に作っていくことが、将来のM&Aビジネスの利益につながっていくと考えています。

質疑応答:ライフスタイルプロダクツセグメントの営業利益について

司会者:「ライフスタイルプロダクツセグメントにおいて売上高が増加したにもかかわらず、営業利益が伸びていない理由について教えてください」というご質問です。

藤崎:ライフスタイルプロダクツセグメントの中身は、デジタルプロダクツ事業とファッションリセール事業です。デジタルプロダクツ事業に関しては、オークションの効率化、倉庫・商品化のオペレーションの効率化が非常にうまく進み、引き続き売上高は増え、利益もしっかり出ており堅調です。

一方で、ファッションリセール事業は売上高が非常に増えています。CtoBの買取ビジネスの部分は、自分たちが在庫を持ってそれを販売していくビジネスモデルであり、利益率がBtoBビジネスよりも減ってしまう状況です。

BtoBのビジネスは仲介で、売買価格がそのまま売上高に乗るわけではなく、流通したものに対するパーセンテージの手数料をいただき、それが売上になるということで、非常に利益率の高いビジネスとなっています。

当然、会社を経営していく上で、高い利益率を維持することは非常に重要なことだと思いますが、ファッションリセールは非常に伸び盛りのビジネスであり、この中でしっかりNo.1をとっていくことを我々のミッションとしています。そのNo.1をとるためには、ある程度の規模感まで事業自体を伸ばす必要があると判断しています。

それを踏まえてこれまで2社をM&Aし、この2社を合算してある程度規模が大きくなることでマーケットの中でのオークネットのBtoBビジネスを含めての存在感をしっかり確立し、当社の流通を使っていただくというモデルを作ろうとしています。

今後も引き続きさまざまな会社をM&Aしますが、規模だけを求めて利益率を落としていくことは当社として目指すところではなく、マーケットの中でしっかりとしたNo.1のプレゼンスをとるためにCtoB、BtoB含めて事業自体を大きくしていくことが目的です。

若干利益率は下がってしまいましたが、会社、ファッションリセールの事業を伸ばしていく上では必要だったと考えています。

質疑応答:M&Aのコストと業績への影響について

司会者:「M&Aに関連するコストは総額でどのくらいかかりましたか? また、業績への影響はどのくらいあったのでしょうか?」というご質問です。

藤崎:2社のM&Aに関するコストについては、決算短信や半期報告書に一部記載していますが、それ以上のご説明は差し控えさせていただきます。

総合的に見ると、約2億円の規模のコストがかかっています。バランスシートなどを見ていただければおわかりのとおり、キャッシュフロー的にも、財務的にも、それほどインパクトのあるものではないと考えています。

今後、中期経営計画を実現する上では投資計画、M&Aは1つの大きな柱になっているため、引き続きその方針を踏まえつつ、財務のバランスを見ながら進めていきたいと考えています。

質疑応答:サーキュラーコマース事業の課題について

司会者:「他社と提携しているサーキュラーコマース事業はまだ規模が小さく、売上と利益の貢献はわずかと認識しています。数十億円程度のビジネスまで育成させるための課題はどのようにお考えでしょうか?」というご質問です。

藤崎:サーキュラーコマースの事業については、我々も事業モデルを考え出して手を付けてから数年であり、まだ手探りの部分はありますが、1、2社、PoCを経てサービスの開始まで至るケースも増えてきました。

現在は1社に対しての2次流通のサポートサービスがメインですが、将来的には、1社だけではなく、1つのサーキュラーコマースのモデルができたところにその業界の他社も入ってもらい、そのマーケットで新しい流通を作るというものが、かたちとして見えてきています。

そのようなかたちで、洋服や中古のオフィス家具をはじめとするマーケットの1つの種のようなものを作り、そこにさまざまな方に入ってきてもらい、その一つひとつのマーケットが広がっていくような展開を行えば、ファッションリセール事業やデジタルプロダクツ事業などと同等のレベルになるようなビジネスのポテンシャルはあると考えています。

引き合いは非常に多くあります。一つひとつをコンサルティングしながら広げていくには時間がかかると感じていますが、確実に世の中のニーズは拾えていると思います。引き続きこのビジネスにしっかり水を与えて、大きく育てていきたいと考えています。

質疑応答:M&Aの今後の展開について

司会者:「M&Aの新規パイプラインの状況についてご教示ください」というご質問です。

藤崎:M&Aを今後どのくらい広げていくのかというご質問だと理解しています。この上期中は2社をM&Aすることができました。また、中期経営計画実現に向けてEBITDA100億円を達成するためには、今後も引き続き広げていく必要があると考えています。インサイダー情報がたくさん含まれているため、細かいお話は差し控えさせていただければと思います。

今年1月に会社の組織改革として2つの大きな動きをしたと考えています。1つはセグメントを大きく2つに分けたこと、もう1つは、新たに事業開発企画部門を作ったことです。

事業開発企画部門は、もちろん既存事業を伸ばすというのも大事ですが、新たにM&Aの案件を探す、それも手当たり次第探すのではなく、既存の事業とのシナジーをしっかり見据えた上で当社に取り込んでいくということを戦略的に考える部署です。こちらで新たなM&Aも含めた展開を検討しているところです。

今後開示できる状況になりましたら、速やかに開示したいと思います。

1つ付け加えると、完全子会社として取り込んだのはデファクトスタンダード社とJOYLAB社ですが、一方で自動車、中古車のビジネスでCtoB、買取の情報提供で非常に成長しているMOTA社にも出資しています。連結として取り込むことはないものの、既存事業とのシナジー効果を図っています。そのようなレベルでの投資も含めて、こちらの部門で今後も引き続き考えていきたいと思います。

質疑応答:2025年度のEBITDA100億円達成の見込みと大型M&Aの必要性について

司会者:「2025年度のEBITDA100億円という目標に対する、現在の達成見込みを教えてください。また、さらなる大型のM&Aが必要な状況でしょうか?」というご質問です。

藤崎:我々は、2025年度でEBITDA100億円を目指しています。チャレンジングではありますが、達成に向けてがんばっていきたいと考える中で、既存の事業をしっかり伸ばしていくことが非常に重要だと思っています。

M&Aの目的の中でも、既存事業とのシナジー効果が一番重要だと考えており、そのような案件を探すには「2つの考え方がある」と社内で話しています。規模として大きくなるような、シナジー効果もあるようなM&Aを社内に取り込むことで新しいサービスを作れるような、ケイパビリティを得られるようなM&A、その両方を探しています。

比較的大型の案件には、規模を追いかけるようなM&Aがありますが、ケイパビリティをしっかり強化するM&Aも行い、既存事業とのミックスで成長を目指していきたいと考えています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

3964

|

2,288.0

(02/19)

|

+13.0

(+0.57%)

|

関連銘柄の最新ニュース

-

02/16 20:10

-

02/16 08:42

-

02/16 08:41

-

02/13 18:50

-

02/13 15:30

新着ニュース

新着ニュース一覧-

今日 05:30

-

今日 05:29

-

今日 05:20

-

今日 04:56