【QAあり】インテリジェント ウェイブ、増収増益で売上・利益ともに過去最高 複数年契約等も増加し、受注残高は前期比+51.1%に

本日の目次

佐藤邦光氏(以下、佐藤):インテリジェント ウェイブ代表取締役社長の佐藤です。本日はご多忙の中、ご来場いただき誠にありがとうございます。2024年6月期決算説明会を行います。決算説明の後に新中期経営計画についてお話しします。

本日はスライドに記載の内容をご説明します。

2024年6月期業績サマリー

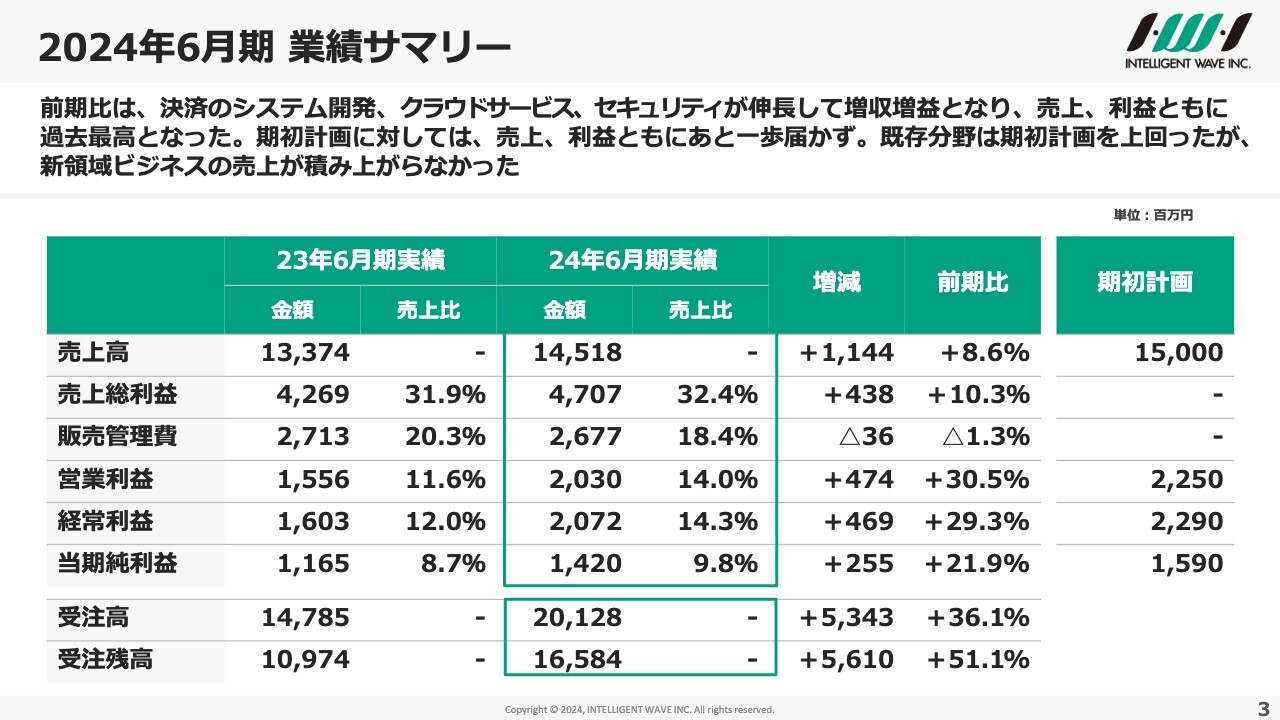

2024年6月期業績サマリーです。前期比は、決済のシステム開発、クラウドサービス、セキュリティが伸長して増収増益となり、売上・利益ともに過去最高となりました。営業利益は20億円を超えました。

期初計画に対しては、売上・利益ともに、残念ながらあと一歩届かずということになりました。既存分野は期初計画を上回りましたが、新規領域のビジネスにおいて売上が積み上がらなかったことが要因となります。

数字をご覧いただくと、売上高は前期比プラス8.6パーセント、売上総利益は前期比プラス10.3パーセント、営業利益は前期比プラス30.5パーセントとなりました。経常利益も2桁の成長となっています。

販売管理費については、2023年6月期は期初計画をオーバーしましたが、今期はコストの最適化を進め、前期比マイナス1.3パーセントとなりました。

受注高、受注残高については、大幅に増加しました。将来に対しての売上は、かなり積み上がってきている状況です。

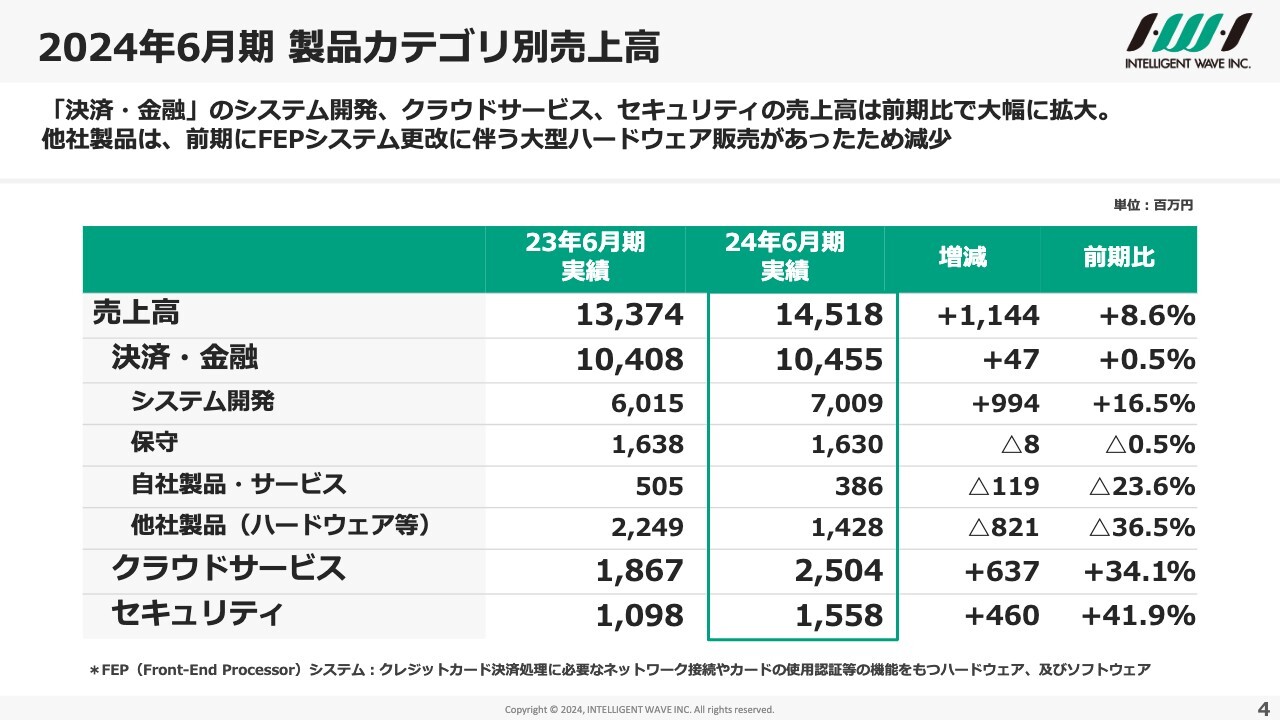

2024年6月期 製品カテゴリ別売上高

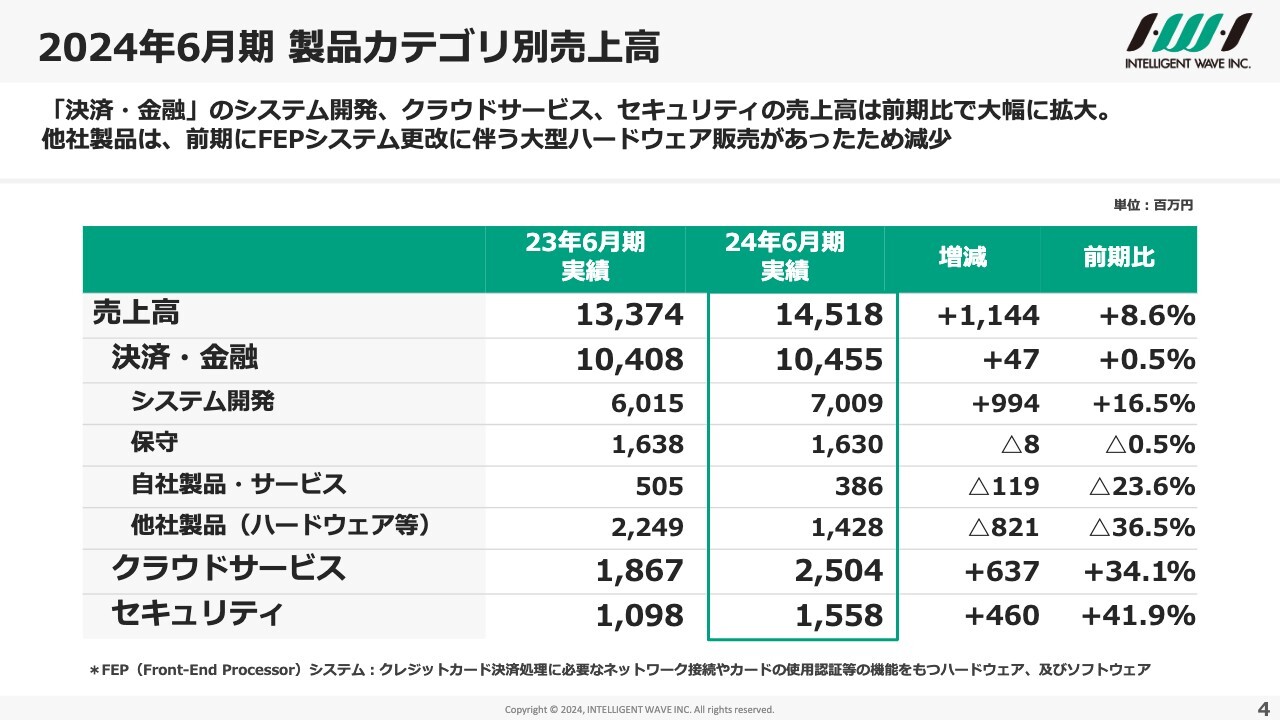

製品カテゴリ別の売上高です。決済・金融のシステム開発、クラウドサービス、セキュリティの売上高は前期比で大幅に拡大しています。他社製品は、2023年6月期にFEPシステムの大型更改があった影響で減少しています。

2024年6月期は、FEPシステムの更改が少ない時期であり、他社製品についてはその影響を受けて前期比マイナス36.5パーセントとなっています。

ただし、システム開発、クラウドサービス、セキュリティの3つを強化し、ハードウェアに依存しないような体制にするという目標に対しては、成果がしっかり上がってきたのではないかと考えています。

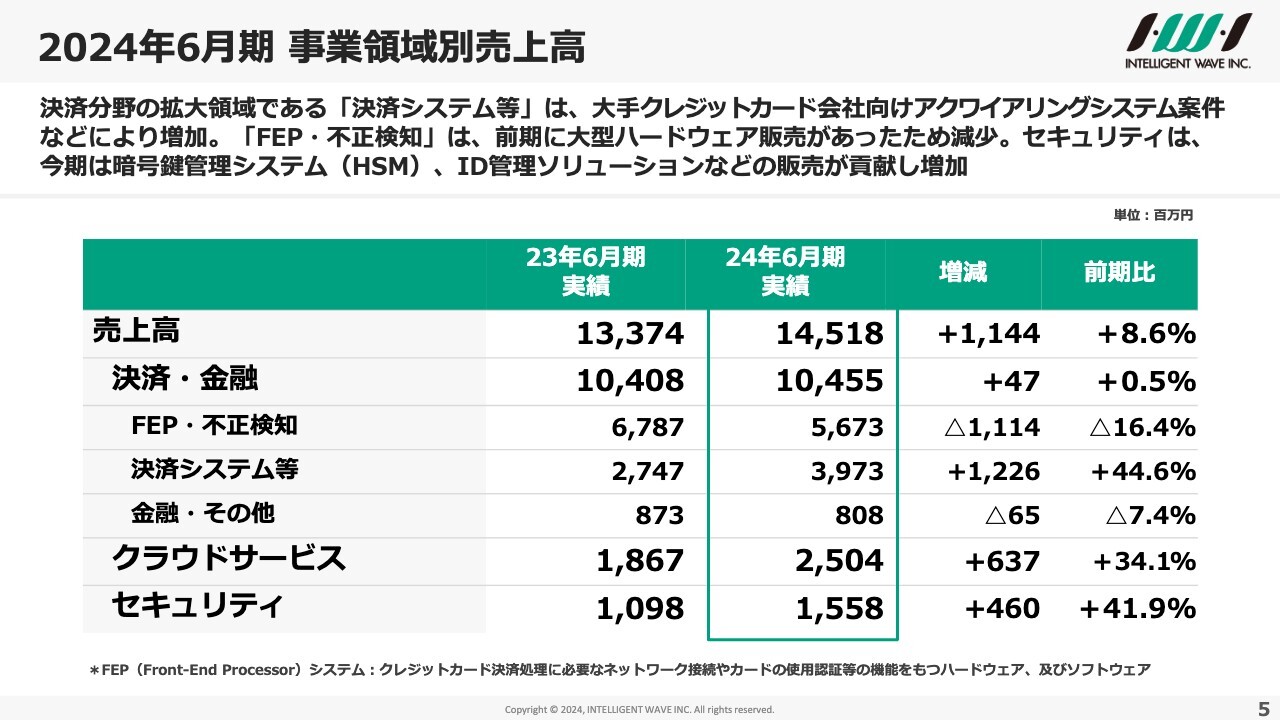

2024年6月期 事業領域別売上高

事業領域別の売上高です。決済分野の拡大領域である「決済システム等」は、大手のクレジットカード会社からアクワイアリングシステムの大型案件を受注したほか、既存のクレジットカード会社からFEP・不正検知以外の案件が多数増えてきたことにより前期比で増加しています。

一方で、「FEP・不正検知」は、先ほどお伝えしたFEPシステムの更改案件があったため、前期比で減少しています。

「セキュリティ」は、今期は暗号鍵管理システム(HSM)、ID管理ソリューションなどの販売が堅調に増えたことが貢献し、前期比で増加しました。

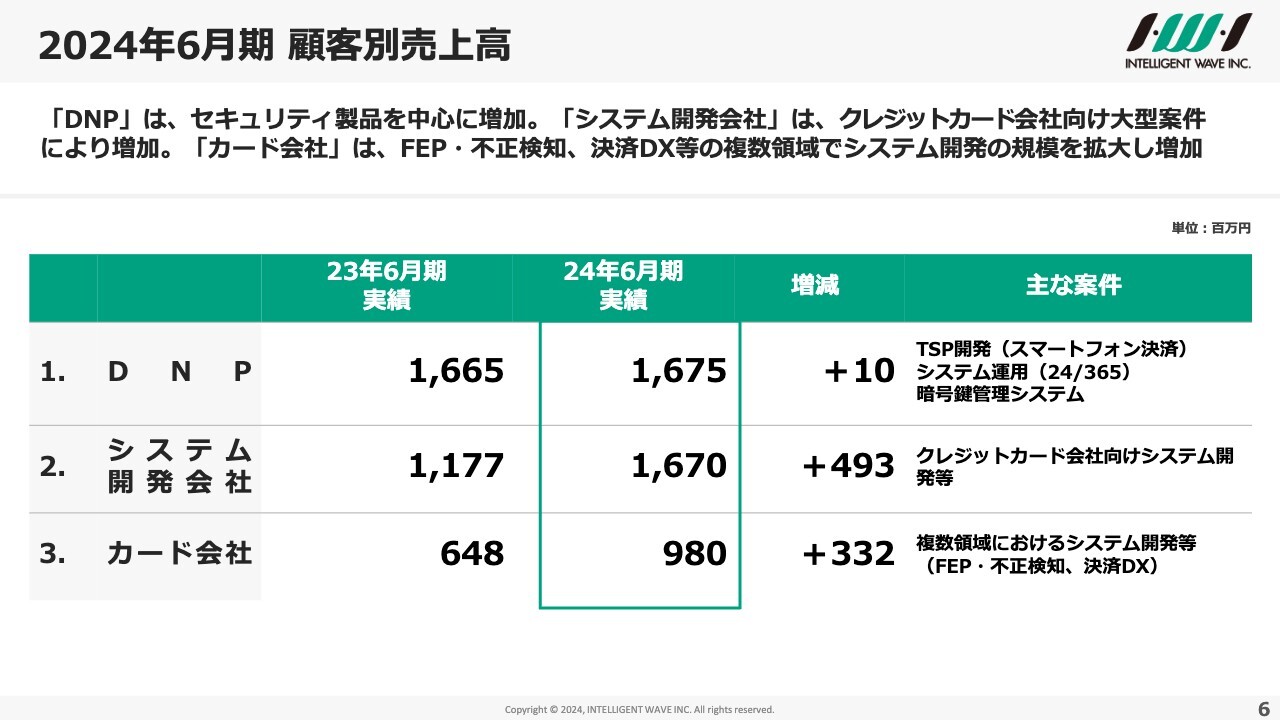

2024年6月期 顧客別売上高

顧客別の売上高です。DNPは、今まで決済を中心に売上が伸びていましたが、今期は最初から目標に掲げて強化していたセキュリティ製品を中心に増加しました。これからも増加していくと見ています。

システム開発会社は、クレジットカード会社向けの大型案件により増加しています。カード会社は、FEP・不正検知、決済DXという複数の領域、特に決済DXという我々が今まで行っていなかったお仕事をいただくことで、システム開発の規模が大きくなっています。

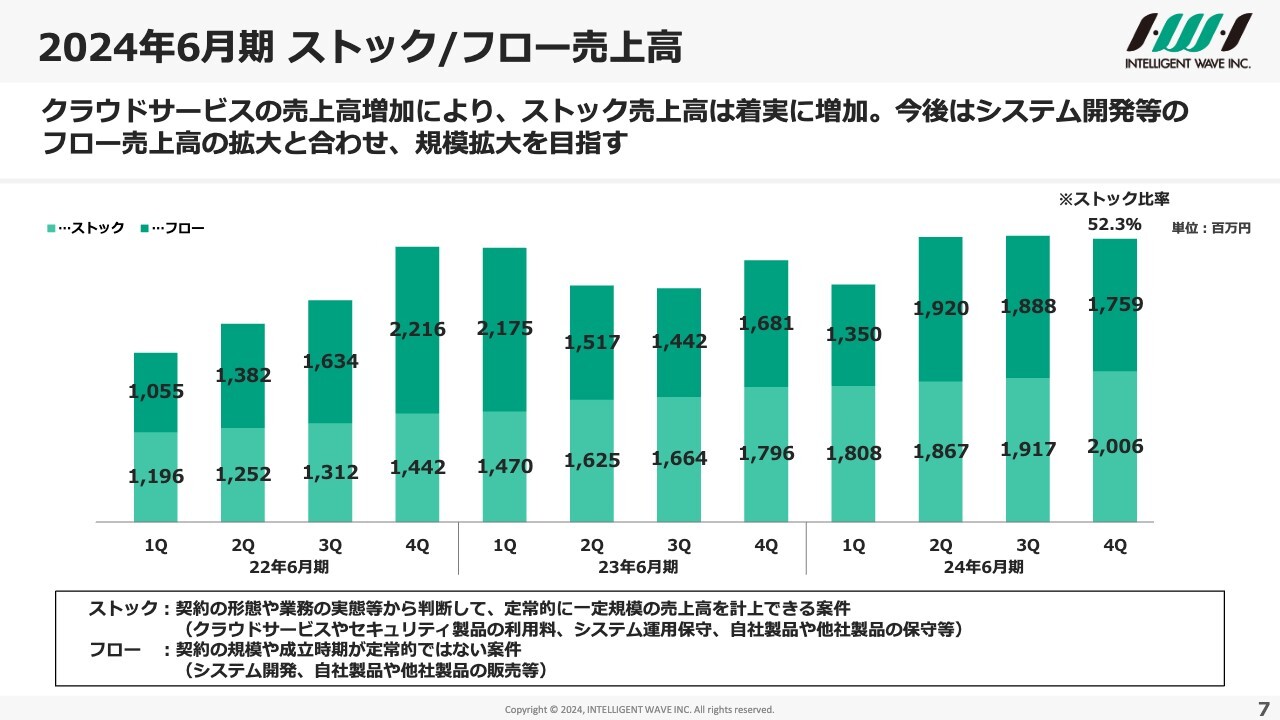

2024年6月期 ストック/フロー売上高

ストック/フロー売上高です。前回の中期事業計画の中でもお伝えしましたが、フローからストックに構造改革しています。スライドに記載のとおり、現在はフローとストックの売上高がそれぞれ50パーセント程度となっています。

ストックにおいては、クラウドサービス、セキュリティや、システム開発の保守費等が売上高に貢献しています。ストックが増えると安定的な売上につながっていくため、しっかり増やしていきます。

現在はストック比率が上がってきたことを受け、ストック、フローの両方を上げていく方針で考えています。

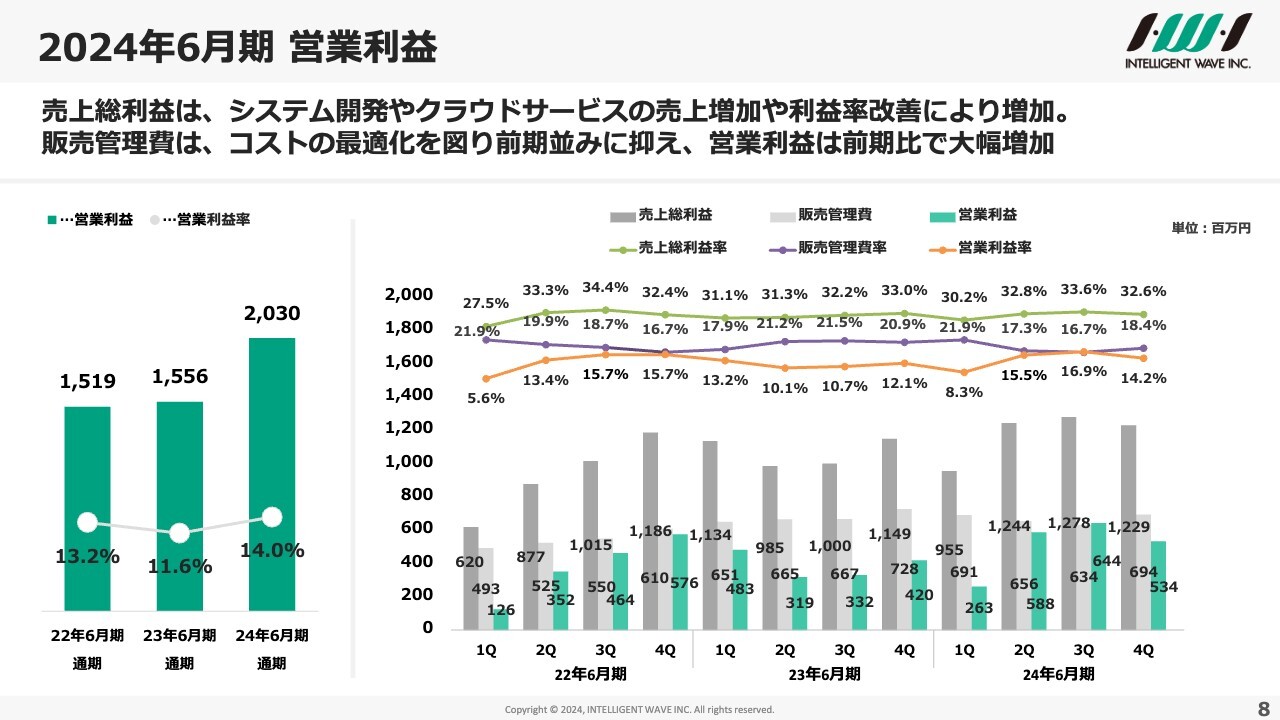

2024年6月期 営業利益

営業利益です。売上総利益は、システム開発やクラウドサービスの売上増加、利益率の改善により増加しました。販売管理費は、コストの最適化を図り前期並みに抑え、営業利益は前期比で大幅に増加しています。

スライド右側のグラフに示したとおり、今期の営業利益率は第1四半期が8.3パーセントですが、第2四半期が15.5パーセント、第3四半期が16.9パーセント、第4四半期が14.2パーセントと、大型ハードウェア販売がない中で、安定して14パーセント程度となっています。

販売管理費については、期初計画では27億円程度を目標とし、その中で収まったかたちです。比較的ストレスなく順調に推移しているため、良い成果となったのではないかと思います。

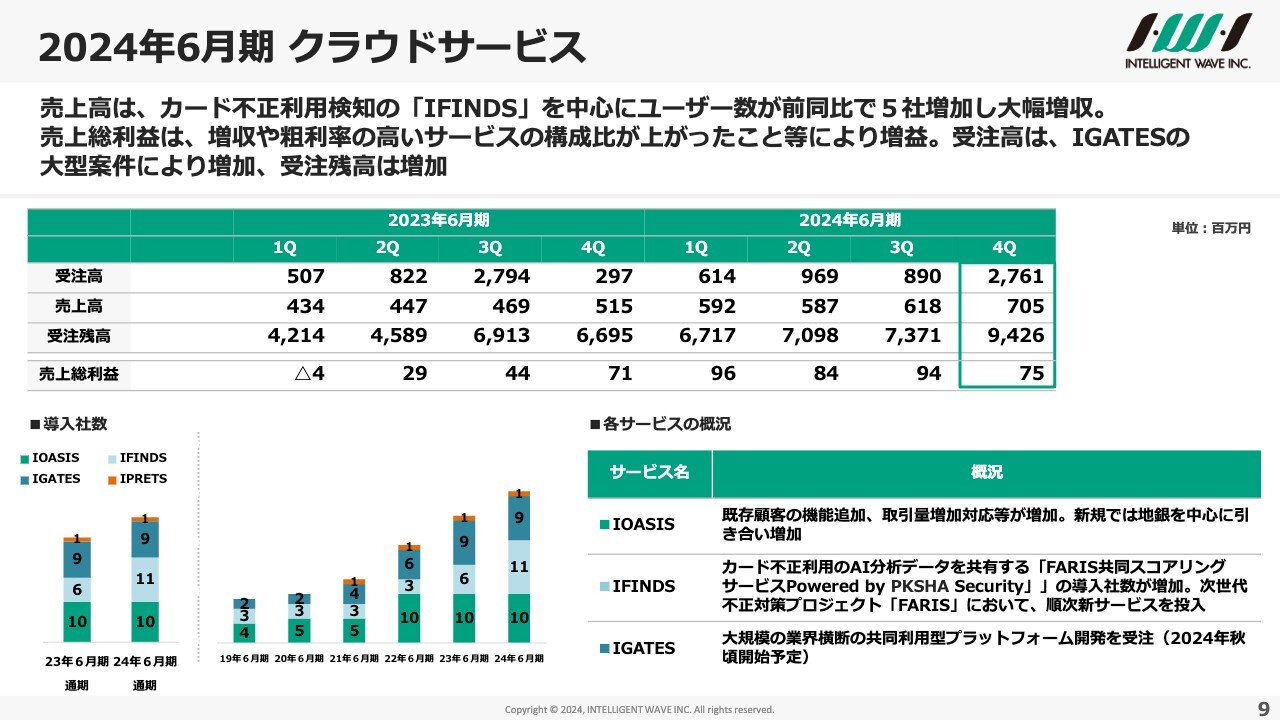

2024年6月期 クラウドサービス

クラウドサービスです。売上高は、カード不正利用検知の「IFINDS」を中心にユーザー数が前期比で5社増加し、大幅増収となりました。売上総利益は、増収に加え、粗利率の高いサービスである「IFINDS」の構成比が上がったこと等により増益となりました。受注高は、「IGATES」の大型案件により増加し、受注残高も増加しています。

「IFINDS」は、例えば「IOASIS」に比べると非常に機能がコンパクトになっており、不正を止めていくというニーズに乗って導入社数が増加しています。我々の努力もありますが、生産性を上げていくと比較的利益率が上がっていくサービスのため、この構成比率が上がったことで全体的な利益率も上がりました。

クラウドサービスは、売上・利益ともに目標を達成しています。

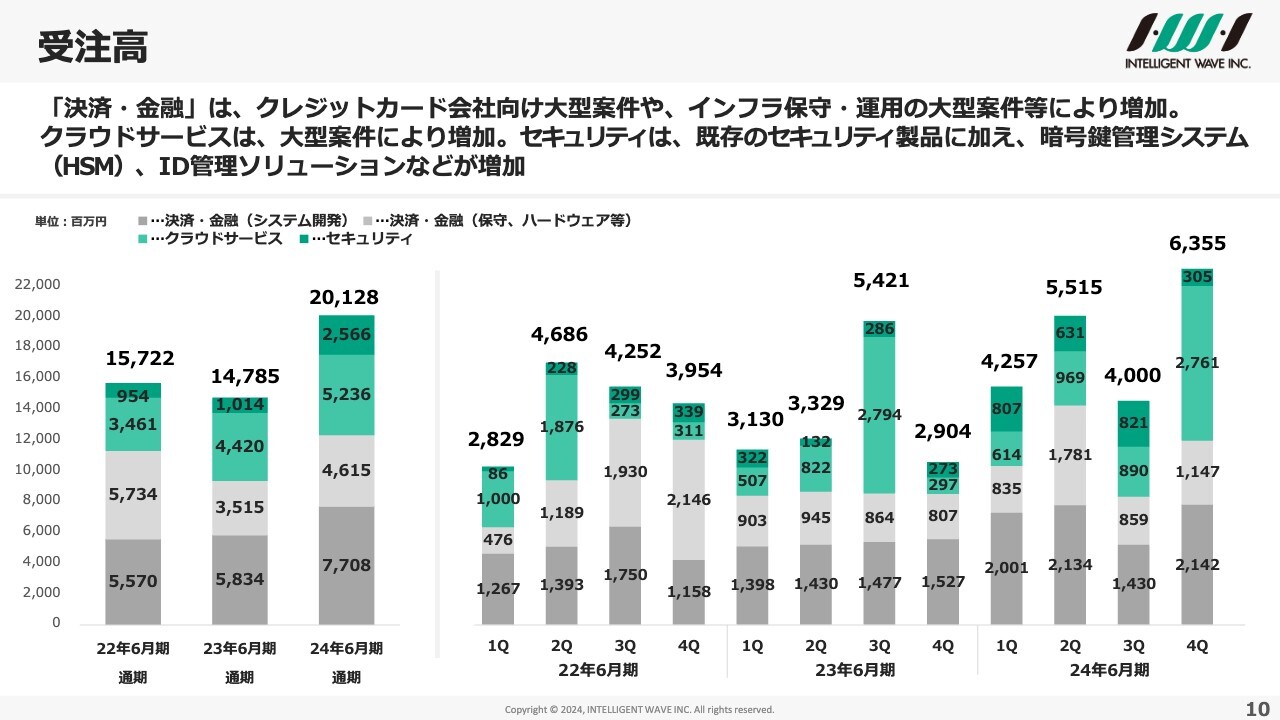

受注高

受注高です。決済・金融は、クレジットカード会社向けの大型案件やインフラ保守・運用の大型案件等により増加しています。インフラ保守・運用案件は新しいチャレンジになっており、現在開発を進めているところです。

クラウドサービスは大型案件により増加し、セキュリティは既存のセキュリティ製品に加え、暗号鍵管理システム、ID管理ソリューションなどが増加しています。

スライドのグラフのとおり、クラウドサービスはしっかりと伸びているため、受注高も受注残高も増えていきます。加えて、セキュリティの受注高、受注残高が増えてきていることが将来に向けた好材料になっています。

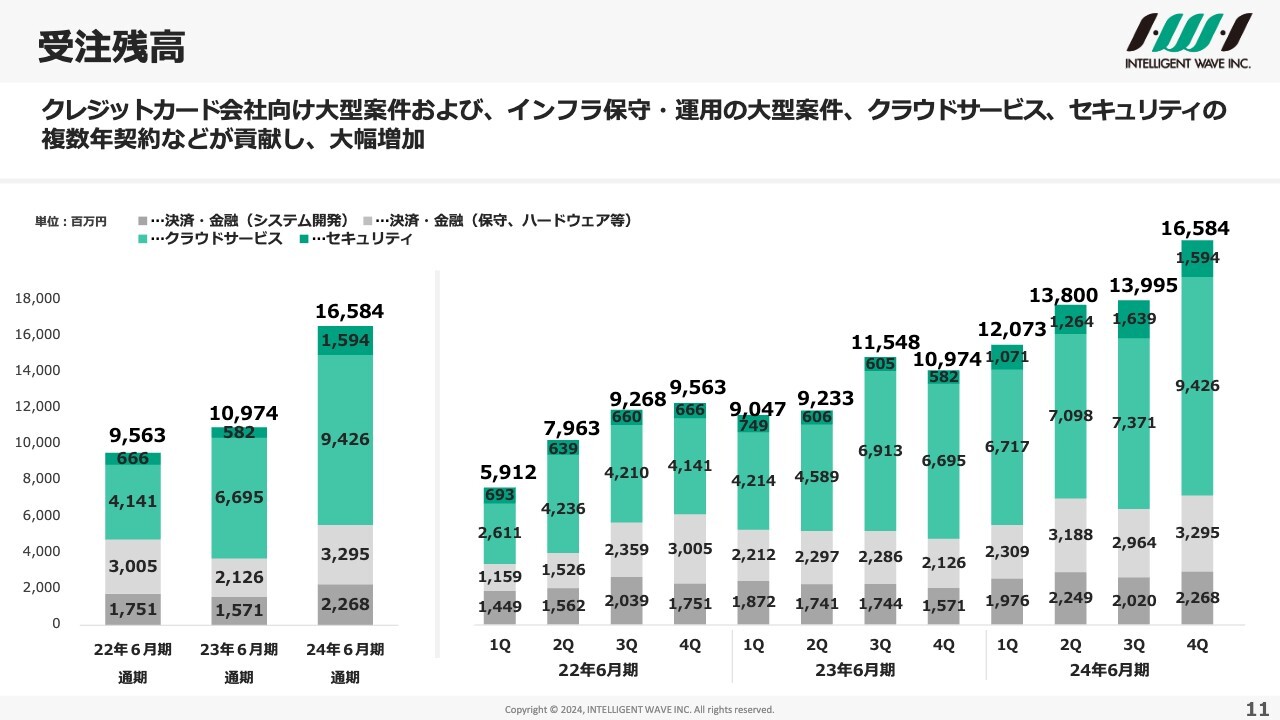

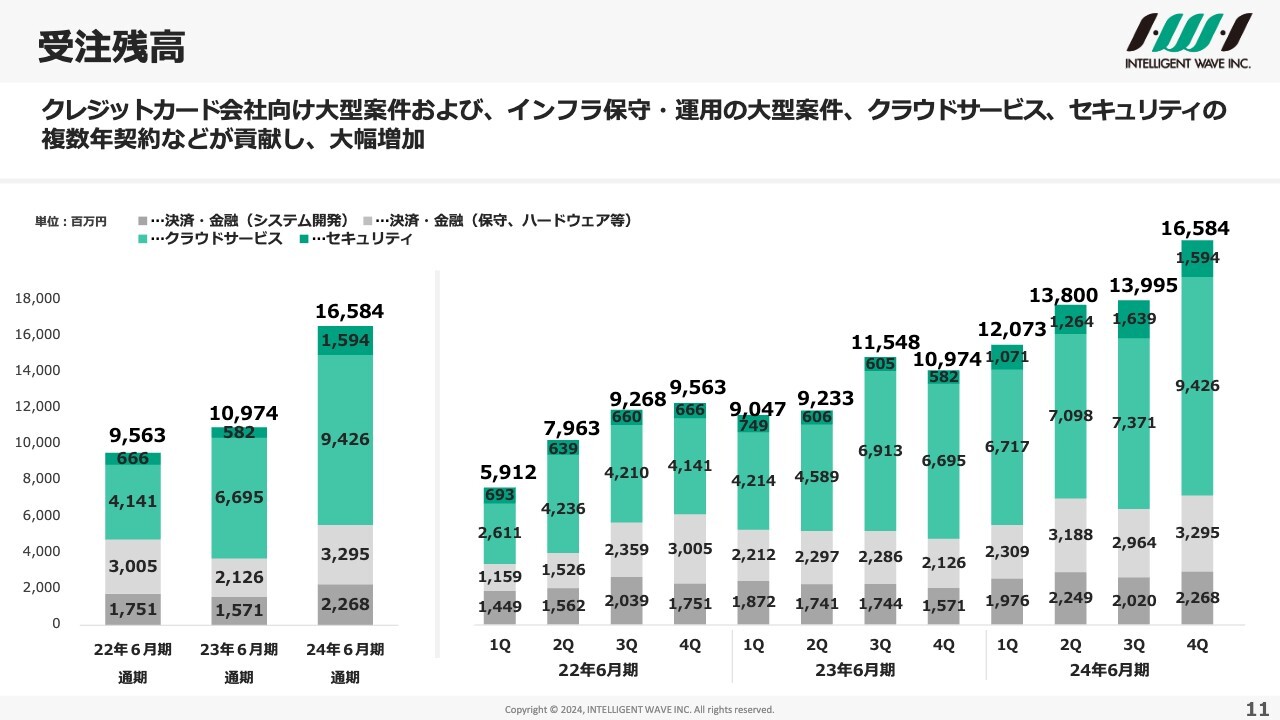

受注残高

受注残高です。先ほどの受注高と同様に、大幅に増加しています。クレジットカード会社向けの大型案件、インフラ保守・運用の大型案件などに加え、クラウドサービス、セキュリティの複数年契約などが増えており、これらの受注残高は3年から5年で売上に変わっていきます。

スライド左側のグラフをご覧いただくと、セキュリティの受注残高は2022年6月期と比べて3倍弱、2023年6月期と比べて2倍強と急激に増えています。

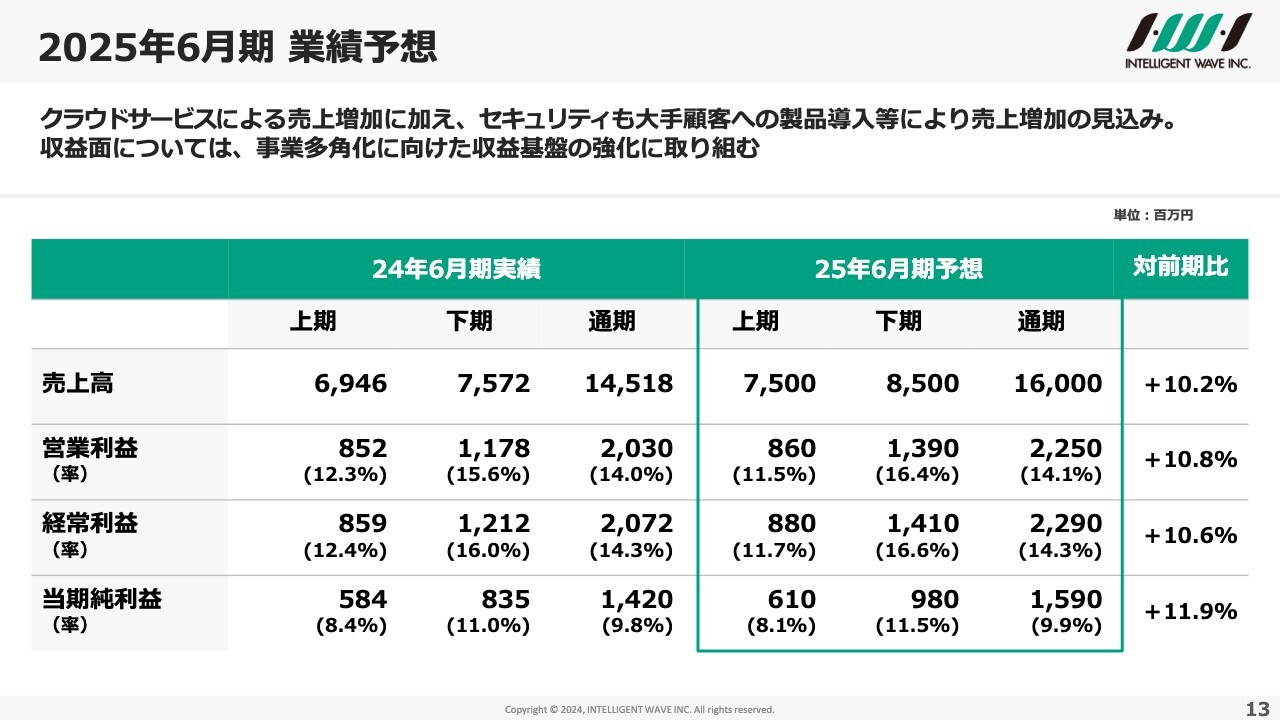

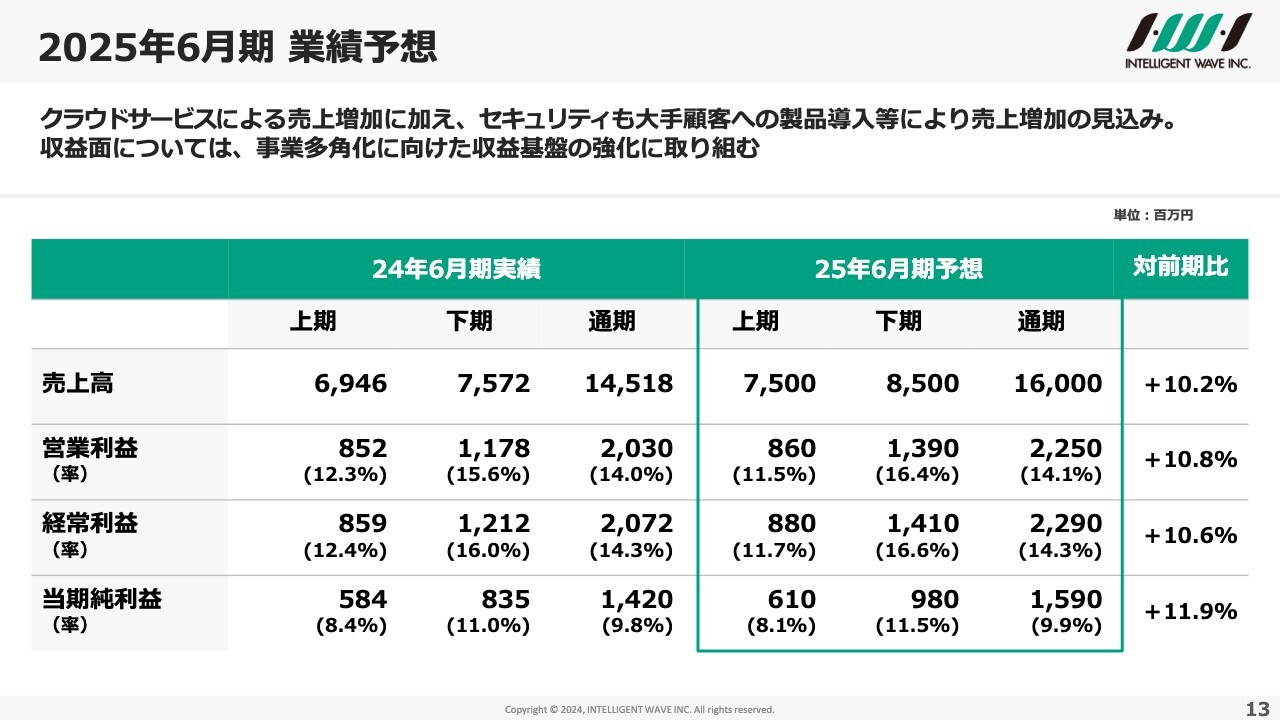

2025年6月期 業績予想

業績予想です。クラウドサービスによる売上増加に加え、セキュリティも大手顧客への製品導入等により売上増加を見込んでいます。収益面については、後ほど中期経営計画でご説明しますが、事業の多角化に向けた収益基盤の強化に取り組んでいきます。

スライドに記載のとおり、2025年6月期の目標としては、通期で売上高160億円、営業利益22億5,000万円を掲げています。前期比で売上高はプラス10.2パーセント、営業利益はプラス10.8パーセントの増加となります。

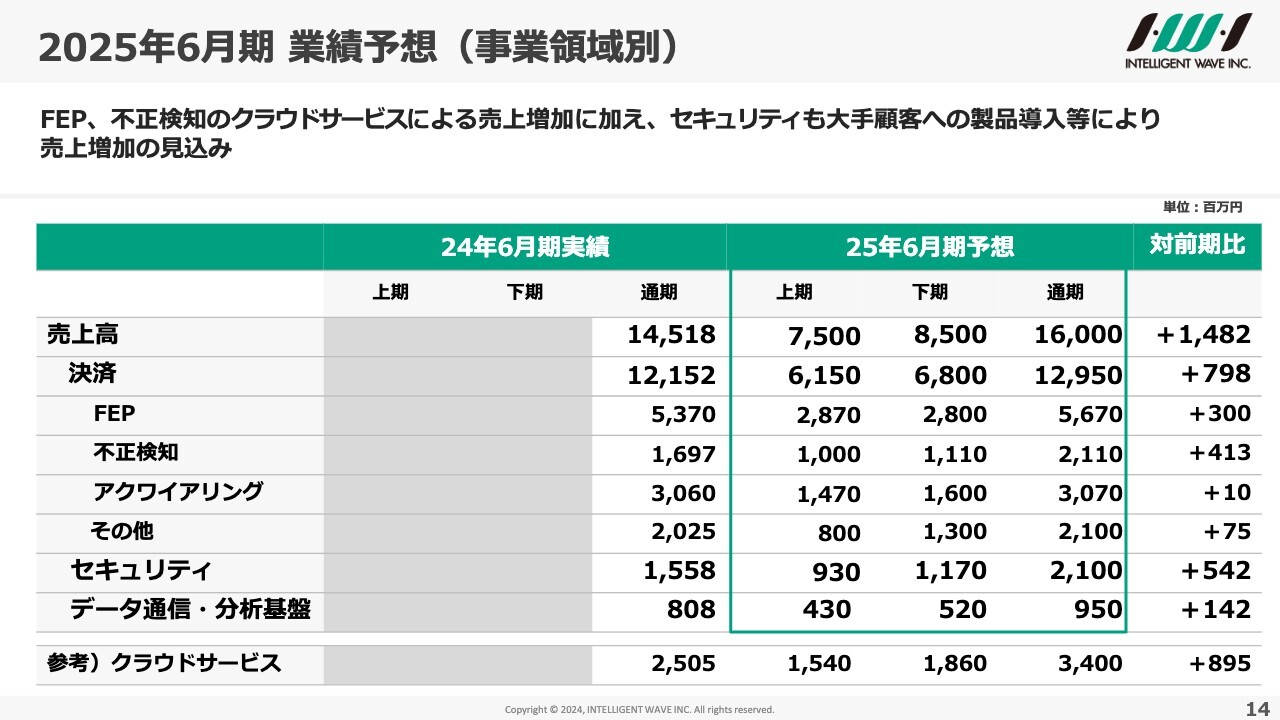

2025年6月期 業績予想(事業領域別)

事業領域別の業績予想です。FEP・不正検知のクラウドサービスによる売上増加に加え、先ほど受注残高が積み上がってきたとお伝えしたセキュリティも、大手顧客への製品導入等により売上増加を見込んでいます。

スライドの表に記載のとおり、決済は前期比で7億9,800万円の増加、セキュリティは前期比で5億4,200万円の増加になります。

後ほどご説明しますが、データ通信・分析基盤は、今まで新領域と呼んでいたものをこちらの事業区分に変えています。従来の証券や放送が主にデータ通信・分析基盤に入ることになり、前期比で1億4,200万円の増加を見込んでいます。

先ほどお伝えしたとおり、この分野をもう少し伸ばしたいと考えていましたが、2024年6月期はそれほど伸びなかったということで、2025年6月期はしっかり伸ばしていこうと考えています。

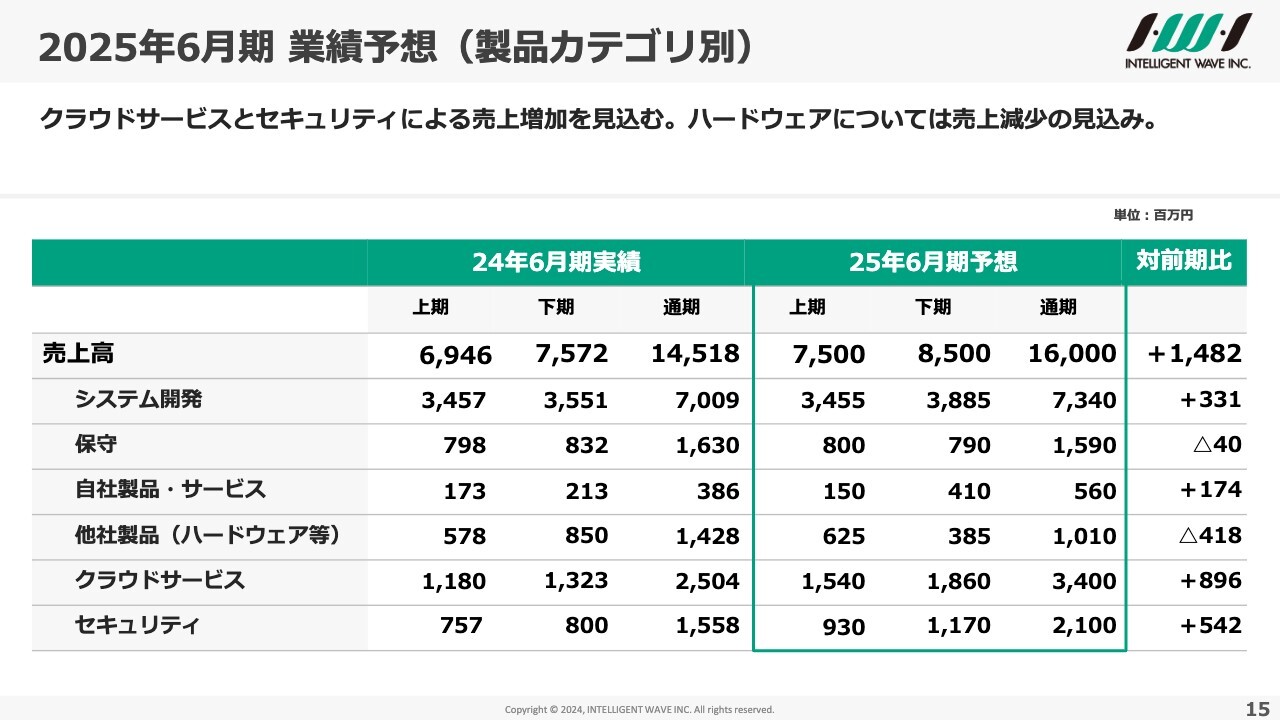

2025年6月期 業績予想(製品カテゴリ別)

製品カテゴリ別の業績予想です。クラウドサービスとセキュリティによる売上増加を見込んでいます。ハードウェアについては、2024年6月期、2025年6月期ともに、FEPシステム更改が少ない期であり、売上の減少を見込んでいます。

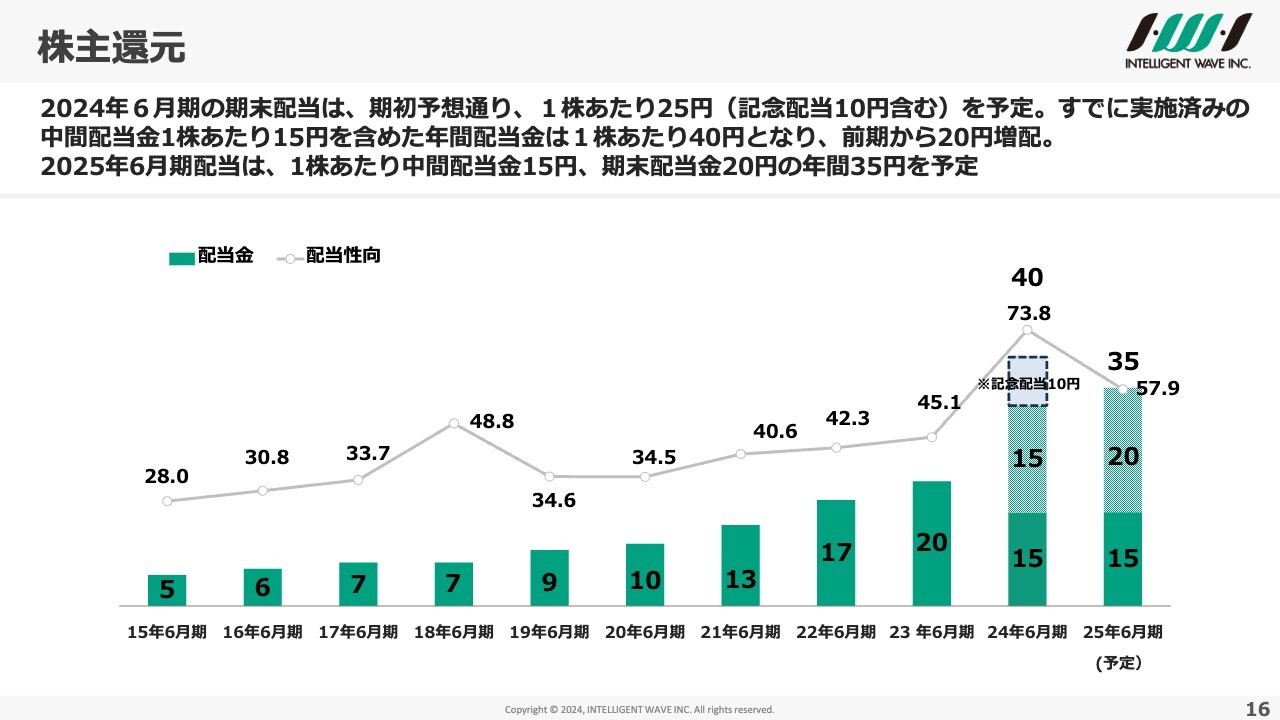

株主還元

株主還元です。2024年6月期の期末配当は、期初の予想どおり、1株あたり25円を予定しています。今年40周年を迎えるため、記念配当10円も含んでいます。すでに実施済みの中間配当金1株あたり15円を含めた年間配当金は1株あたり40円と、前期から20円の増配です。

2025年6月期配当は、1株あたり中間配当金15円、期末配当金20円の年間35円を予定しています。

2024年6月期から、株主還元を強化していく一環で、配当性向50パーセントを目指すとお伝えしましたが、2025年6月期以降もしっかり株主還元を行っていきます。以上が2024年6月期決算の説明となります。

前中期事業計画(2022年6月期-2024年6月期)振り返り

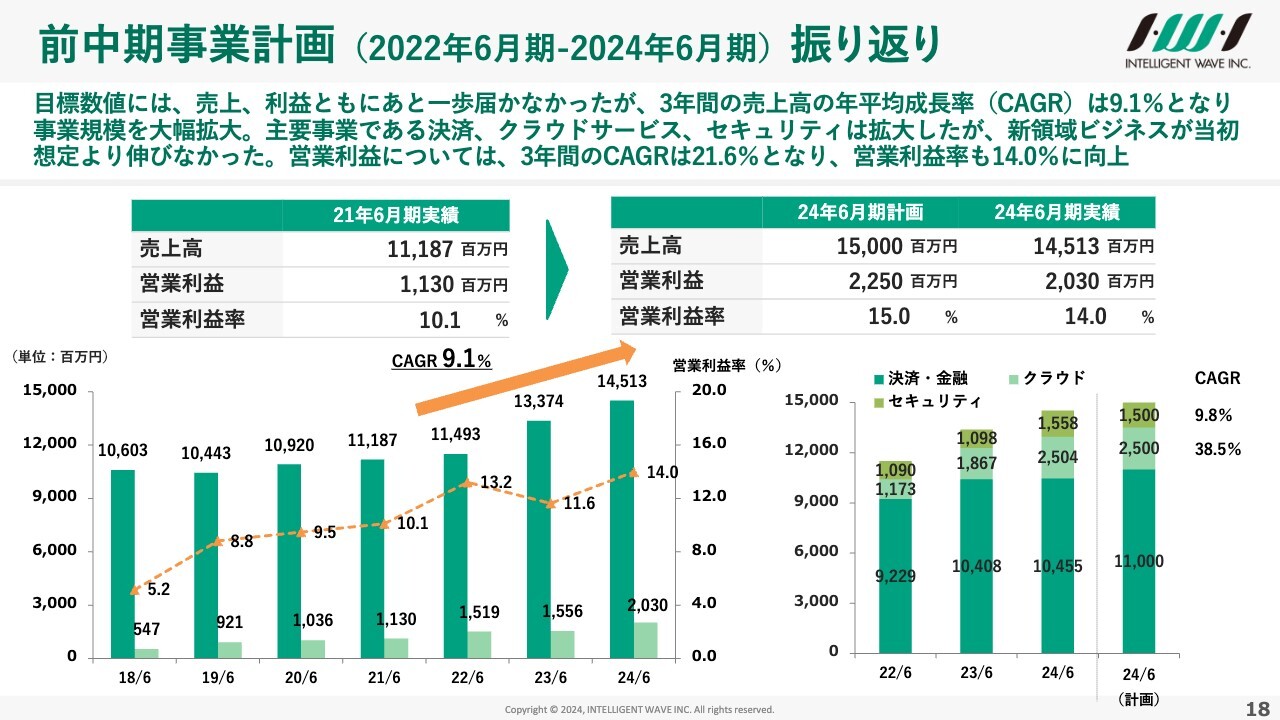

ここからは、新中期経営計画についてご説明します。まず、2022年6月期から2024年6月期の3ヶ年中期事業計画の振り返りです。

目標数値には、売上・利益ともにあと一歩届きませんでした。「15ALL(フィフティーンオール)」ということで、売上高150億円、営業利益率15パーセントにこだわりながら最後まであきらめずに目指しましたが、先ほどお伝えしたとおり、新領域の伸びが若干不足し届きませんでした。

しかし、3年間の売上高のCAGRは9.1パーセントとなり、事業規模は大幅に拡大しました。主要事業である決済、クラウドサービス、セキュリティがしっかりと拡大したということになります。ただし、新領域のビジネスについては課題が残る結果になりました。

営業利益は3年間のCAGRが21.6パーセント、営業利益率は2024年6月期に14パーセントとなりました。スライド左下のグラフに2018年6月期からの営業利益率の推移を示していますが、右肩上がりで14パーセントを達成しています。

スライド右側のグラフをご覧ください。CAGRについても、セキュリティは9.8パーセント、クラウドは38.5パーセントと、力を入れていきたいところを確実に伸ばすことができました。

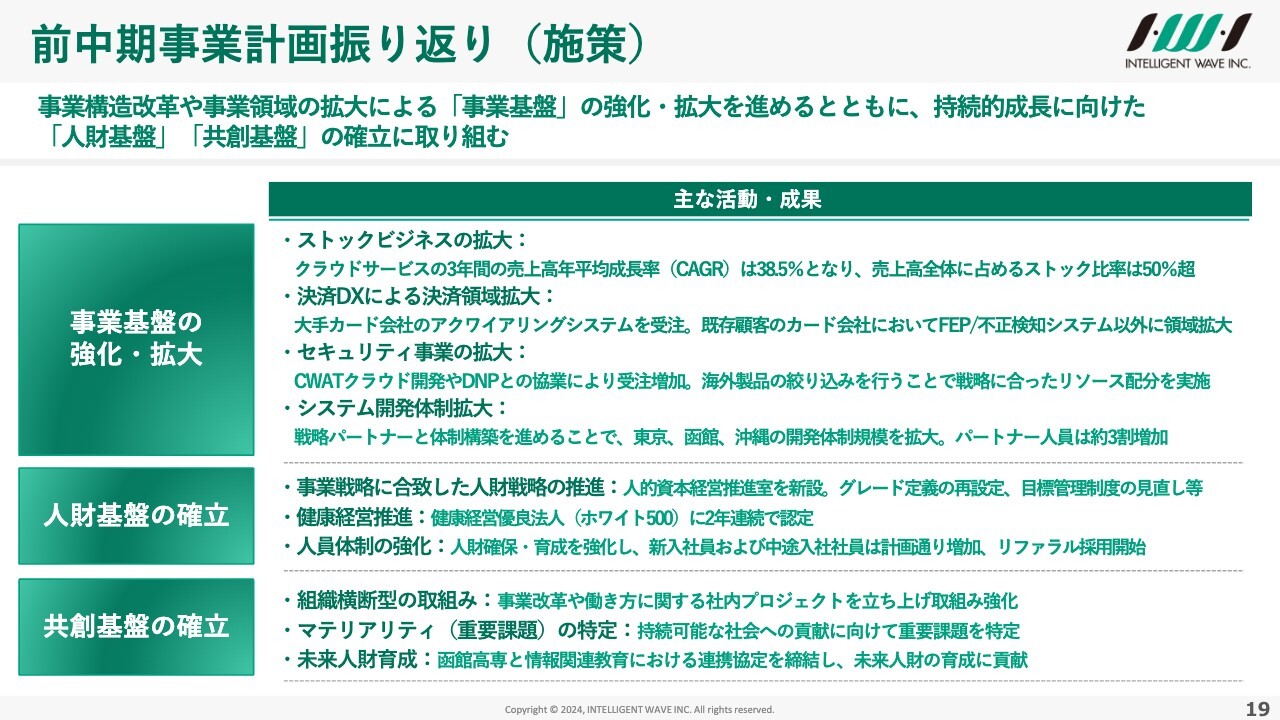

前中期事業計画振り返り(施策)

施策の振り返りです。事業構造改革や事業領域の拡大により、事業基盤の強化・拡大を進めるとともに、持続的成長に向けた人財基盤、共創基盤の確立に取り組んできました。

まず「事業基盤の強化・拡大」の主な成果です。ストックビジネスについては、クラウドサービスのCAGRが38.5パーセントとなり、売上高全体に占めるストック比率も50パーセントを超えました。

決済DXによる決済領域の拡大については、当社は決済業界においてはFEP・不正検知の会社といわれていましたが、これを脱却しようということで、それ以外のお仕事をいただくことにチャレンジしました。結果的に大手カード会社のアクワイアリングシステムを受注したり、既存顧客からFEP・不正検知以外のお仕事をいただいたりし、システム開発が増加しました。

セキュリティ事業についてもしっかり伸ばしていくということで、かなり時間もかかりましたが、「CWATクラウド」を新たに開発したことに加え、DNPとあらためてしっかり協業する方針を出し、受注が増えてきています。

米国、イスラエルの海外製品も多数取り扱っていましたが、それらを絞り込むことにより、戦略に見合ったリソース配分を実施しました。利益率にこだわっていますが、他社製品になるとどうしても利益率が低下していくため、自社製品でしっかりと成長することを方針として掲げました。

システム開発の体制拡大については、IT業界では人員の確保が非常に大変な状況になっていますが、戦略パートナーをしっかりと決めて体制を作っていきました。我々は東京、函館、沖縄の3拠点を持っていますが、いずれも拡大でき、パートナー人員は約3割増加しました。これが収益をしっかり上げていく後ろ支えになったと考えています。

次に「人財基盤の確立」です。事業戦略に合致した人財戦略の推進ということで、人的資本経営推進室を新設しました。働きがいのある会社を目指すため、評価に対する不満などを一掃しようと、人的資本経営推進室が中心となり、グレード定義の再設定や目標管理設定の見直しなどを行い、正しい評価で働きがいを生んでいこうと取り組んでいます。

健康経営推進については、3年前の1回目は残念ながら認定を受けられなかった「健康経営優良法人(ホワイト500)」で、2年連続で認定を受けることができました。

人員体制の強化については、人財確保・育成に対してしっかり取り組んでいます。新入社員と中途社員は計画どおりに増加しています。リファラル採用も開始しました。リファラル採用は以前行っていたものの中断していましたが、社員が入社する社員を紹介するということで、かなりの数がリファラルで確保できています。

最後に、「共創基盤の確立」です。組織横断型の取組みということで、働き方、働きがい、事業改革、いろいろなプロジェクトを作りました。2025年6月期から本格的な運用に入り、さらに成果を出していくフェーズに入っていきます。

マテリアリティ(重要課題)も特定し、未来人財の育成にもかなり力を入れています。ご縁をいただいた函館工業高等専門学校やはこだて未来大学のみなさまと一緒に活動してきました。函館工業高等専門学校とは連携協定を締結し、社員が教師になって勉強を教えるという取組みを行っています。今後もしっかりと力を入れていきます。

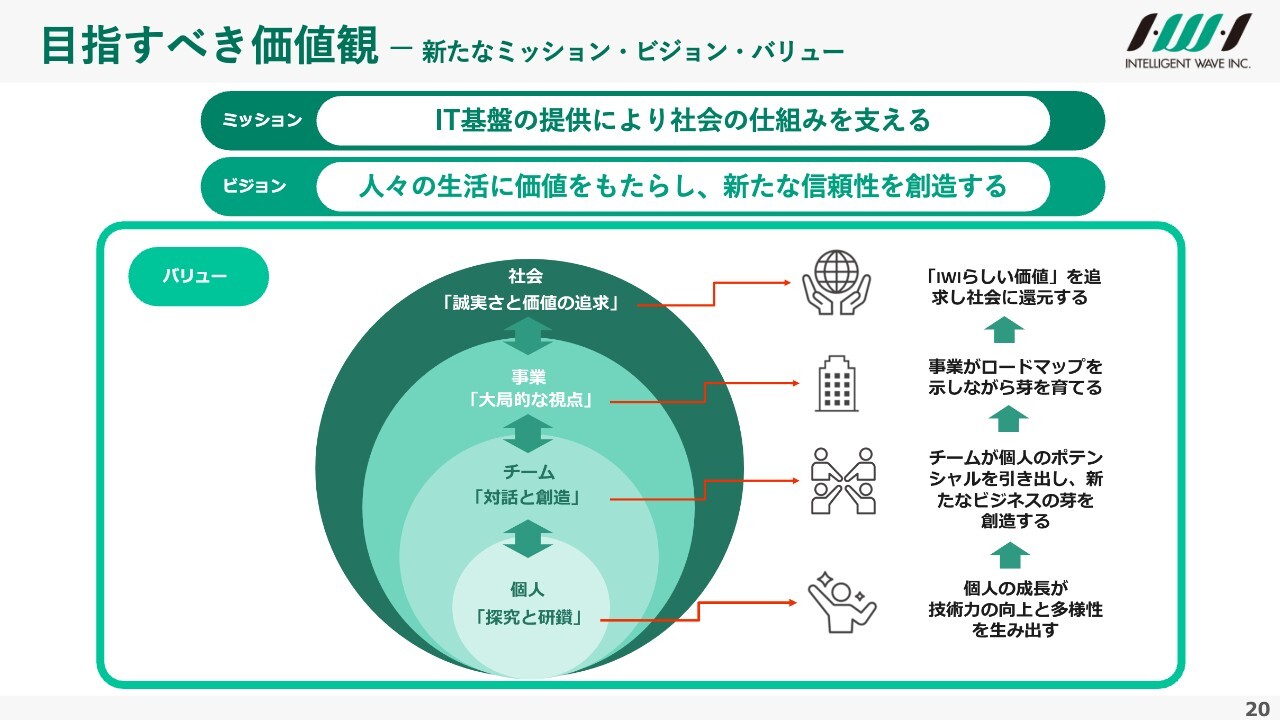

目指すべき価値観 – 新たなミッション・ビジョン・バリュー

今回、中期経営計画を策定するにあたり、ミッション・ビジョン・バリューを変える必要があるのかというところから議論を開始し、その結果、新たなミッション・ビジョン・バリューを策定しました。

ミッションについては、今まで社会インフラにこだわってきたところを、「社会の仕組み」としてさらに広く受け止め、我々ができる領域を広めようと考えています。

ビジョンには、「人々の生活に価値をもたらし、新たな信頼性を創造する」を掲げました。我々にとっての信頼性とは、止まらないシステムや品質が良いシステム、高速なシステムなどが挙げられます。環境が変わってきているため、新しい信頼性を生み出して我々の価値にしていく必要があります。

例えば、CO2を削減するようなシステムを作ることも信頼性の1つかもしれません。このようなことに取り組みたいと考え、ビジョンを変更しました。

バリューは、個人・チーム・会社・社会が連続でつながっていくようなものに変えました。「インテリジェント ウェイブ(IWI)らしい価値」にこだわって社会に還元していきたいと考えています。

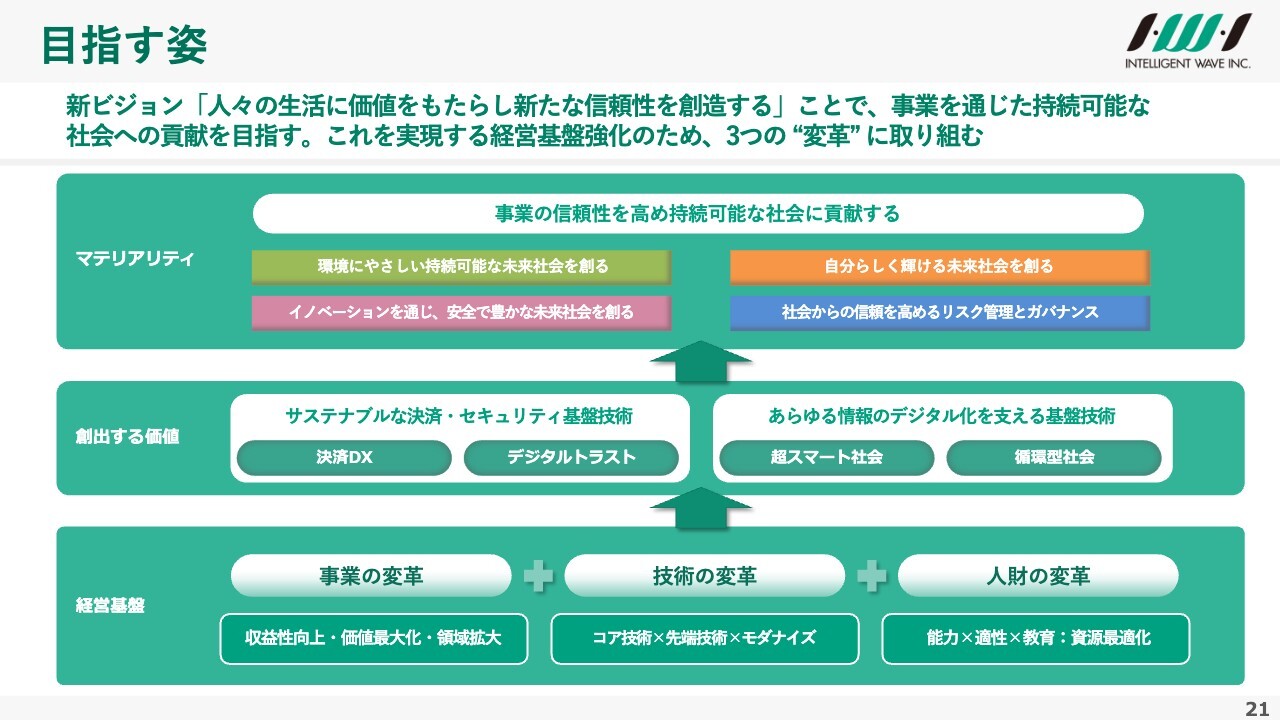

目指す姿

目指す姿です。ビジョンにある「人々の生活に価値をもたらし、新たな信頼性を創造する」ことで、事業を通じた持続可能な社会への貢献を目指します。これを実現するためにさらなる経営基盤の強化が必要だと考え、3つの変革に取り組んでいきます。こちらについては後ほどご説明します。

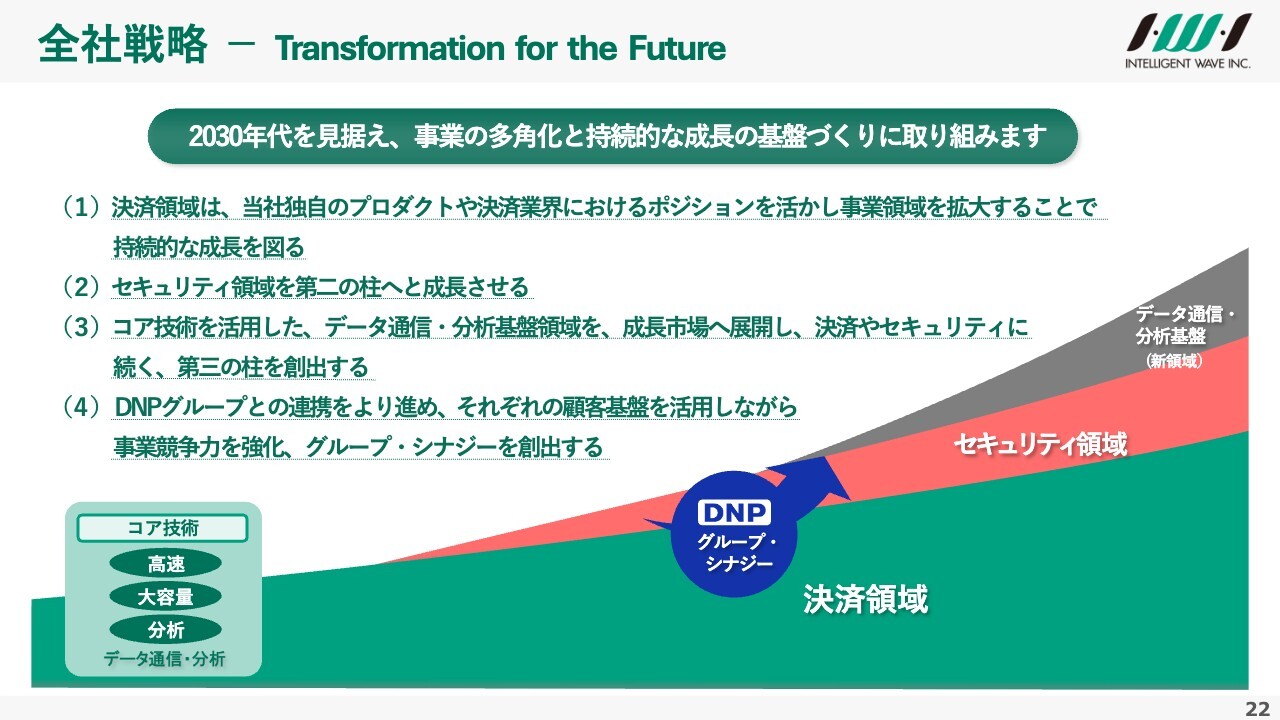

全社戦略 - Transformation for the Future

全社戦略は「Transformation for the Future」、すなわち変革です。2024年6月期までの3ヶ年は、土台作りにしっかりと取り組んできました。その結果、土台はほぼできたと感じており、今度はその土台をしっかり活かす変革を行っていこうと考えています。2030年代を見据え、事業の多角化と持続的な成長の基盤作りに取り組んでいきます。

現在、4つの方針を立てています。決済領域は、当社の保有する独自プロダクトにしっかりこだわり、決済業界におけるポジションやナンバーワンの製品を活かして事業領域の拡大を図っていきます。

セキュリティ領域は、手応えをつかんだため、第2の柱に成長させることを宣言していきます。

新領域については、我々の決済もセキュリティも、もともとはスライド左下に記載のコア技術から始まりました。高速・大容量・分析技術から決済やセキュリティのソリューションを作りましたが、もう一度、このコア技術に戻り、成長市場に対して新しい柱を作っていくことを方針として決めています。

この3つの方針において、何よりもDNPグループとの連携を今まで以上に行うことで、グループシナジーを創出します。この4つが全社戦略の方針です。

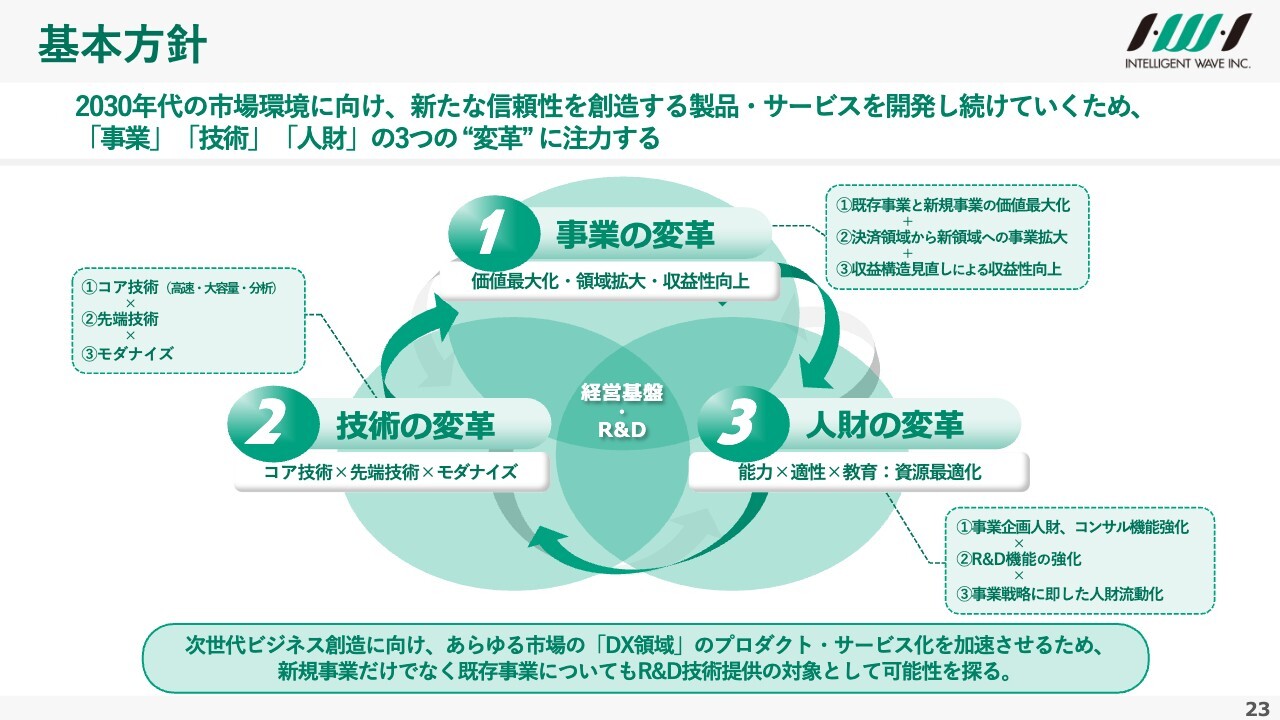

基本方針

基本方針についてです。先ほど「経営基盤の強化として3つの変革に取り組む」とお話ししました。3つの変革とは、事業の変革、技術の変革、人財の変革です。それらを支えるためにR&Dを強化します。今までもR&Dはありましたが、さらに強化して、この3つの変革を支えていきます。

事業の変革も、R&Dも、技術もしっかり取り組んでいき、人の変革もR&D機能を使って変革していく考えです。

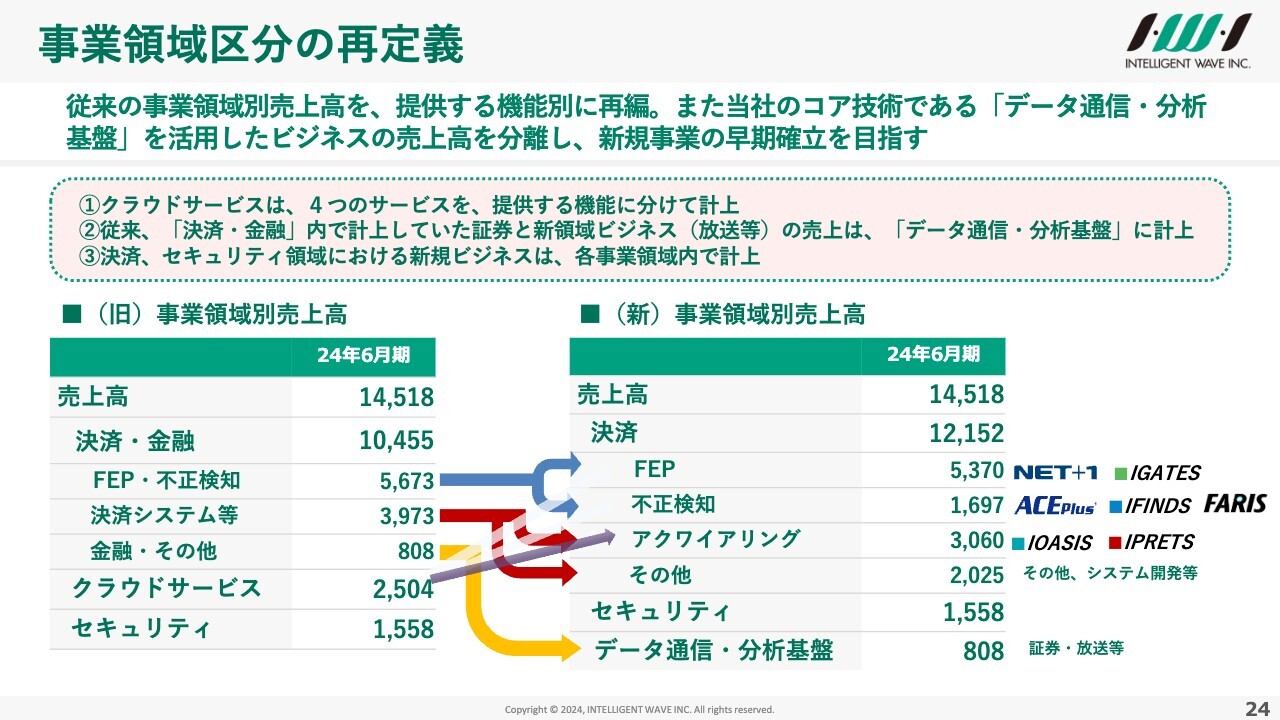

事業領域区分の再定義

事業領域区分の再定義についてです。先ほど2025年6月期業績予想のページに出てきましたが、従来の事業領域別の売上高を、決済、セキュリティ、データ通信・分析基盤という提供する機能ごとに再編しました。こちらのほうが事業領域を拡大するのにふさわしいだろうと考え、このような再編となりました。

また、当社のコア技術であるデータ通信・分析基盤を活用したビジネスの売上高を分離し、新規事業の早期確立を目指します。今まで「決済・金融」にあった「金融・その他」に証券や放送、スマートファクトリーの売上が計上されていましたが、これをデータ通信・分析基盤に入れ、第3の柱を創出する事業とします。

クラウドサービスもかなり伸びてきています。クラウドとオンプレミスは、お客さまのニーズによってどちらかを選んでいくかたちになっています。FEP、不正検知、アクワイアリングなどの機能別に集計したほうが正しい集計ができるだろうと考えました。

ただし、クラウドサービスにもみなさまは注目していると思いますので、クラウドサービスがどのように伸びているのかも、このような場でしっかりとご説明したいと考えています。

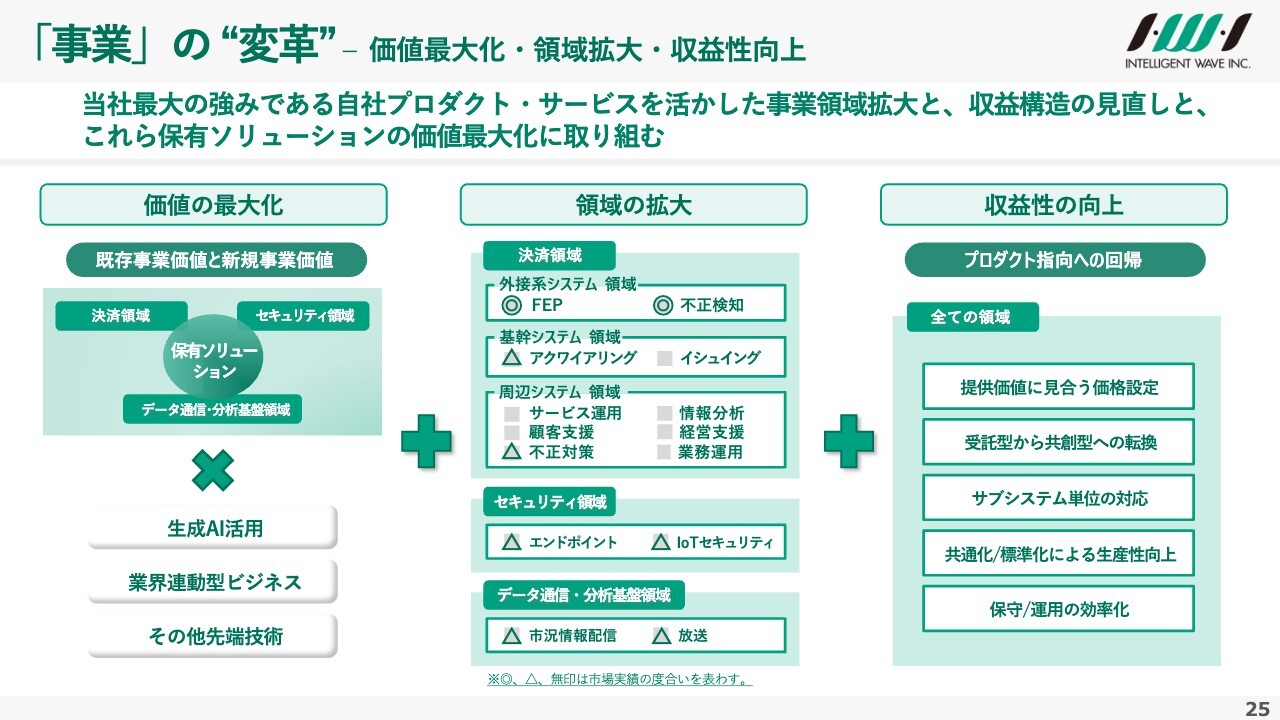

「事業」の “変革” – 価値最大化・領域拡大・収益性向上

事業の変革についてです。当社はナンバーワン・オンリーワンのプロダクトが強みです。そのため、もう一度プロダクト指向に回帰して、プロダクトを活用して価値の最大化や領域および収益の拡大を図っていきます。

今までは、どうしてもプロダクトプラスアルファのカスタマイズのところで売上が上がっていましたが、もう一度プロダクトをしっかり作り、プロダクトの価値を高めていくということです。

既存のプロダクトにもR&D機能をしっかり活かして価値を高めていくことに加え、今まで取り組んでいなかった領域や、保有するプロダクトを起点に領域を広げていくことを行っていきます。

収益については、提供価値に見合う価格設定を行っていきます。「ナンバーワン・オンリーワンのソリューションがあるのだから、さらに利益率が高まるのではないか」とよく言われていますが、そこにもしっかり取り組んでいきたいと考えています。ナンバーワン・オンリーワンのソリューションの価値を高め、利益率を高めていく考えです。

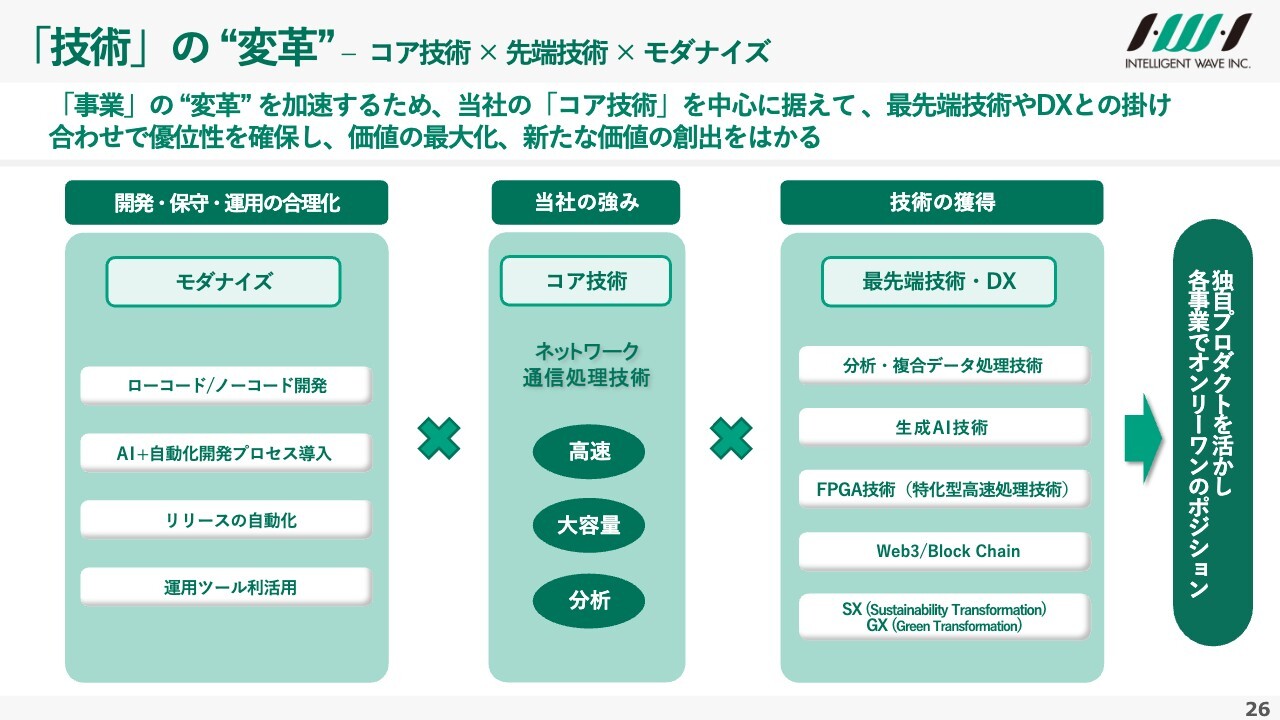

「技術」の “変革” – コア技術 × 先端技術 × モダナイズ

技術の変革についてです。当社のコア技術を中心に据え、新しい先端技術を掛け合わせていきます。開発・保守・運用の合理化については、2024年6月期までプロジェクトを立ち上げ取り組んできました。2024年6月期以降はこれを運用していくということで、技術と開発・保守・運用の合理化に焦点をあて、技術の変革を行っていきたいと考えています。

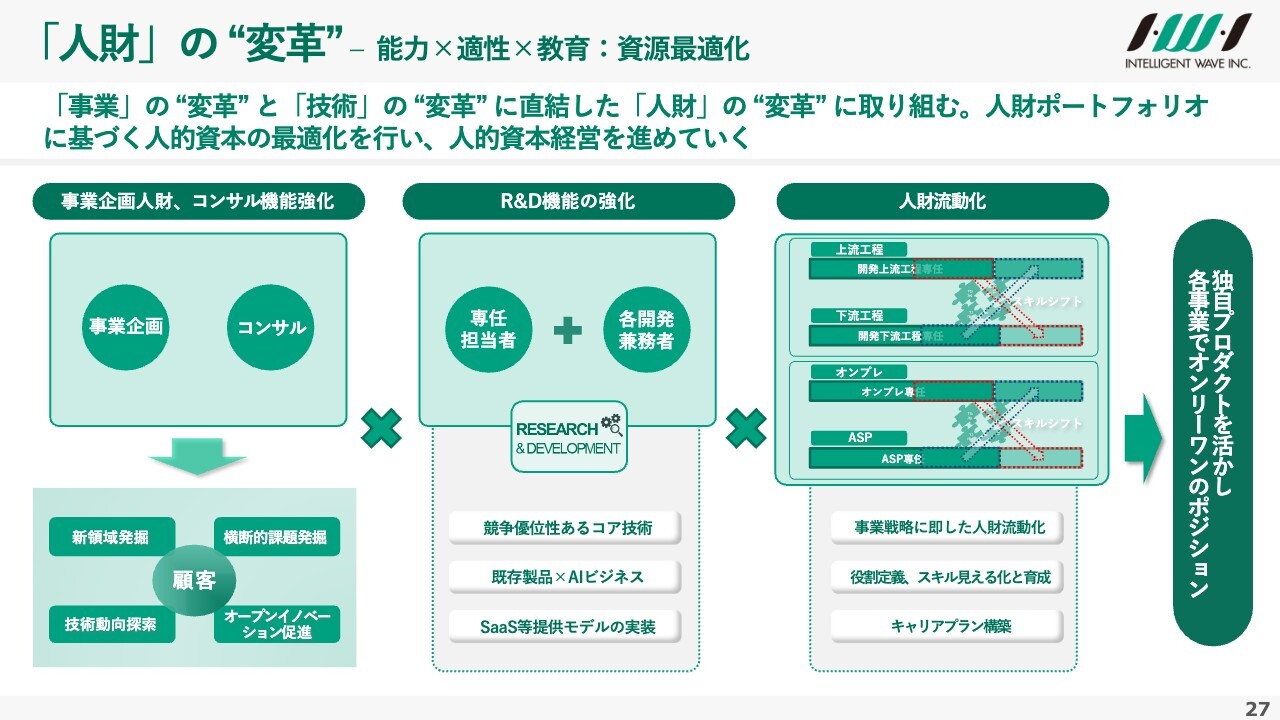

「人財」の “変革” – 能力×適性×教育:資源最適化

人財の変革についてです。事業の変革と技術の変革に直結した人財の変革に取り組んでいきます。人財ポートフォリオに基づく人的資本の最適化を行い、人的資本経営を進め、新しい事業を作っていきます。

2024年6月期までも「事業企画とコンサルの機能を強化する」とお話ししていましたが、今後、我々の中でそのような人財を育てていくことがますます重要になってくるため、しっかりと強化していきます。

さらに、R&Dに今まで以上に人員・リソースを投入して強化していきます。

人財の流動化については、例えば上流工程・下流工程をシフトしていろいろなことができる人財を育てていきます。オンプレミスを担当している人をASPにシフトしたり、ASPを担当している人をオンプレミスにシフトしたりすることで、多くの人員を確保しなくても、環境変化に合わせて人的資本を活かすことができます。

そして、何よりも働きがいが重要です。技術者からは「上流から下流までやりたい」「オンプレミスもやりたいがクラウドもやりたい」というニーズが非常に高いため、このようなことを行っていきながら社員の成長を支えていきたいと思います。

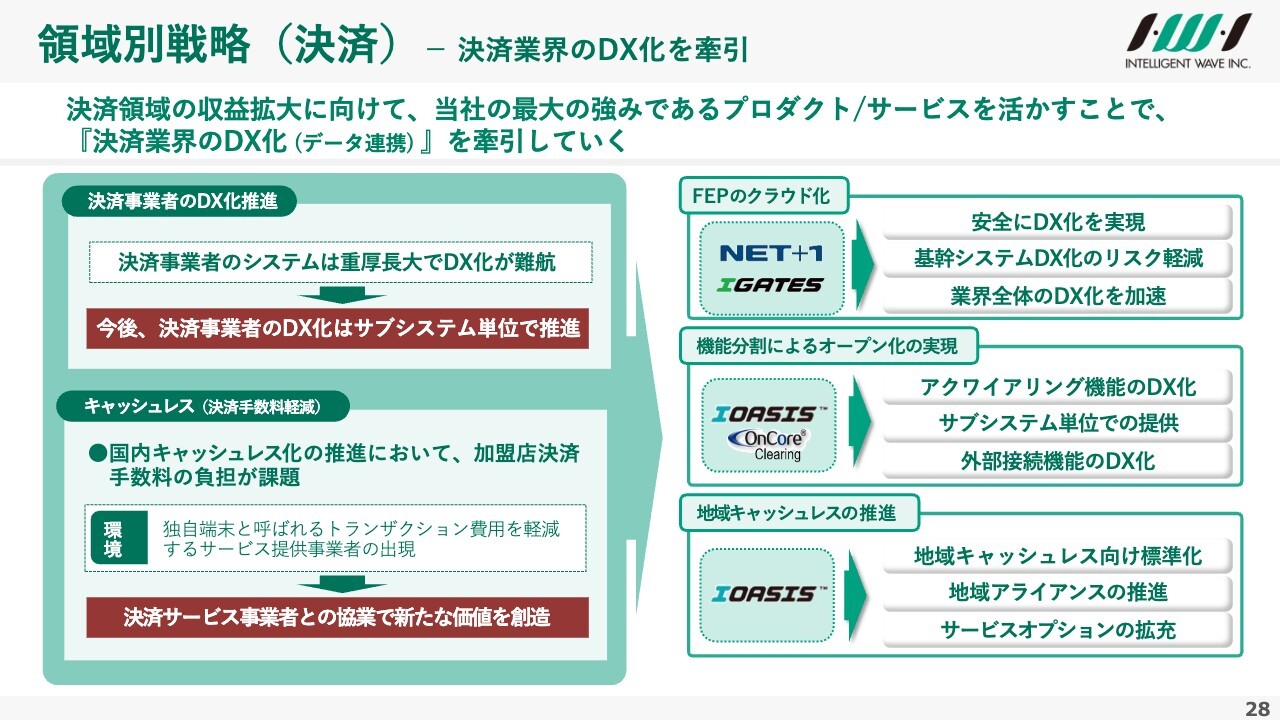

領域別戦略(決済) - 決済業界のDX化を牽引

領域別の戦略についてです。決済では、我々のプロダクトを活かし、新しいDX化の市場に対して我々の役割を果たしていきます。今までは「新しい領域に出ていく」とは言っていましたが、プロダクトの活用が弱い状況でした。やはりプロダクトを活かすことが我々の最大の強みだと考えています。

「NET+1」「IGATES」をクラウド化すれば、いろいろなものにも活用でき、柔軟性が出てくるため、DXにつながります。

「IOASIS」「On Core Cleaning」という加盟店管理システムも、例えば「IOASIS」の一部機能のみを使うなど、パッケージ製品を活用してDX化に貢献していきます。

決済業界のDX化により、クラウド化やパッケージを使った内製化といった動きが出てきていますが、我々はパッケージを活用し、DX化に貢献していきたいと考えています。

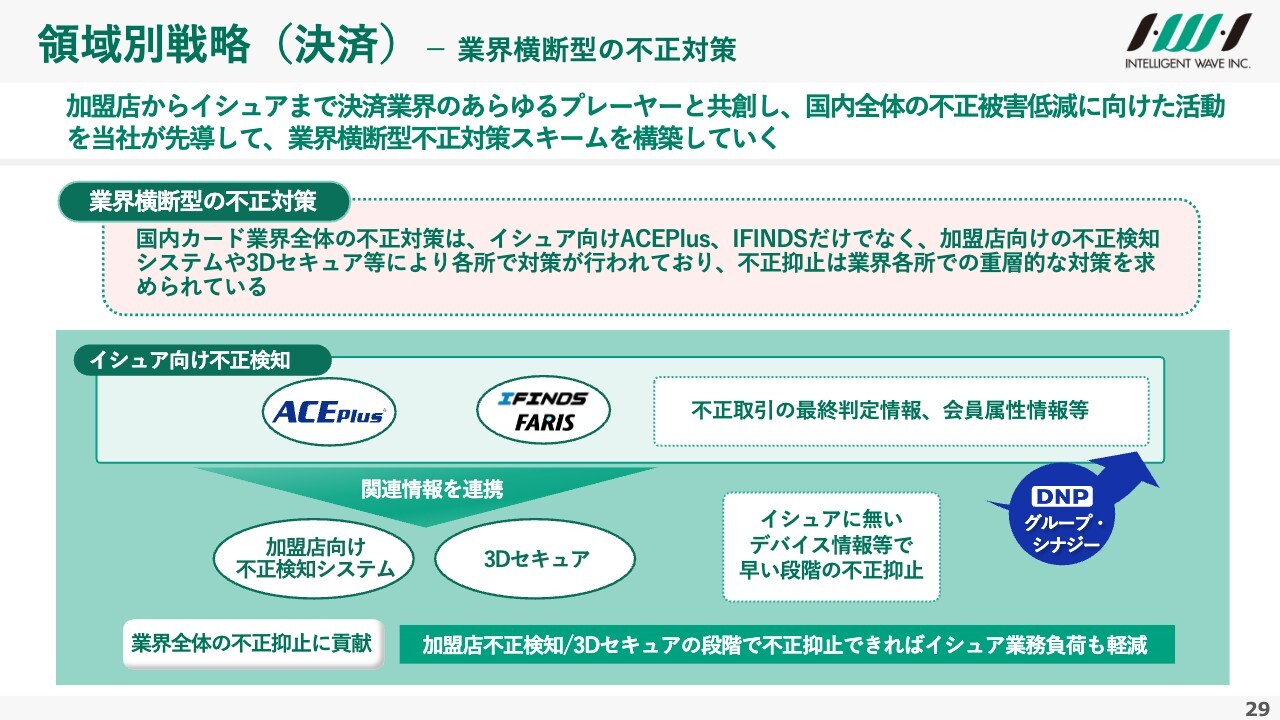

領域別戦略(決済) - 業界横断型の不正対策

我々は不正検知でナンバーワンのベンダーということで、製品を売るだけではなく、業界横断型の不正対策のスキームにも積極的に取り組もうと考えています。他分野のソリューションも含めてですが、すべてにおいて業界横断型を頭に入れながら事業展開していきます。決済業界に貢献しながら、売上もしっかり伸ばしていく考えです。

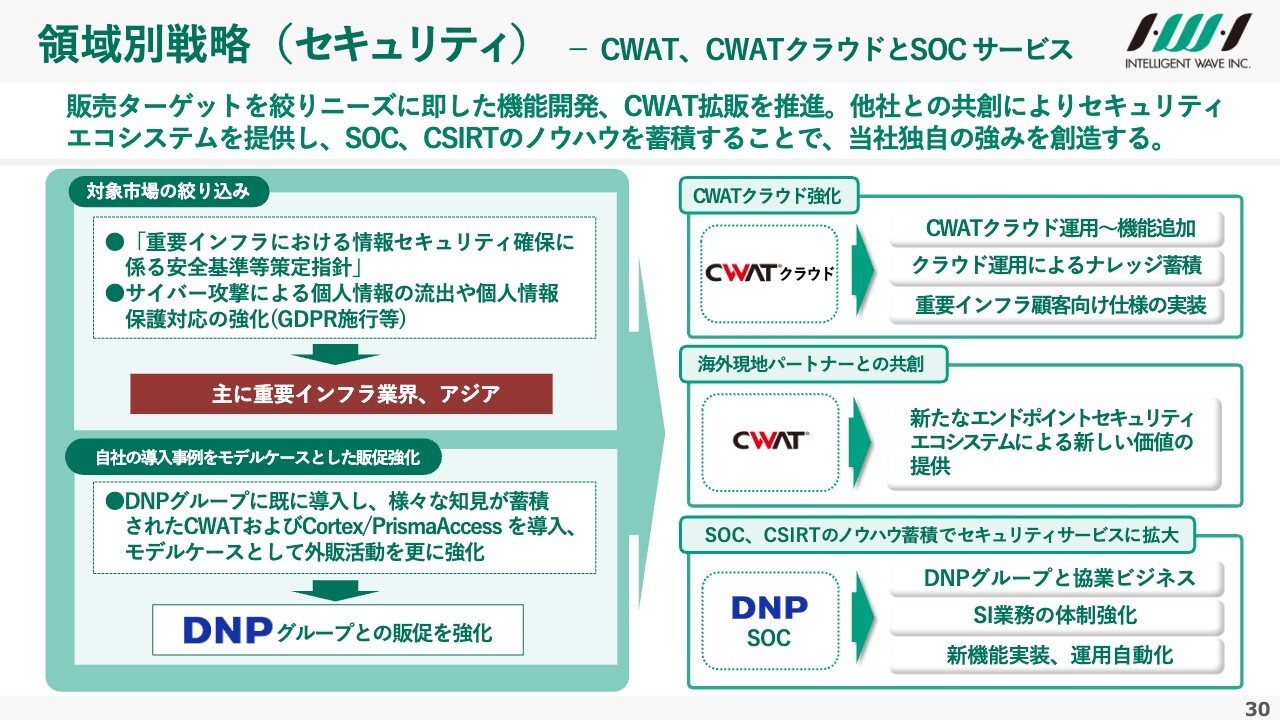

領域別戦略(セキュリティ) - CWAT、CWATクラウドとSOCサービス

セキュリティ領域についてです。イスラエルや欧米などの海外製品は今後も販売していきますが、製品数は絞っていきたいと考えています。さらに、暗号鍵管理ソリューションなど新しくIoT分野のセキュリティにも取り組みますが、一番力を入れるのは「CWAT」という自社製品の価値を高めて拡大していくことです。

まずは販売ターゲットを絞ることで、ニーズに即した機能開発を行っていきます。他社との共創によりセキュリティエコシステムを提供し、SOC、CSIRTのノウハウを蓄積することで、当社独自の強みを創造します。「この業界しかやらない」と言っているわけではありませんが、重要インフラ業界とアジアに重点を置きたいと考えています。

また、DNPグループとのシナジーを創出したいと考えています。DNPには「CWAT」「Cortex」等の導入がすでに進んでいるため、この導入のモデルケースを活かし、DNPから話があった機能も追加しながら、販売を強化していきます。

「CWAT」のクラウド強化、海外現地パートナーとの共創、SOCのサービスを展開しているDNPグループとの協業を行い、売上拡大を進めていきます。

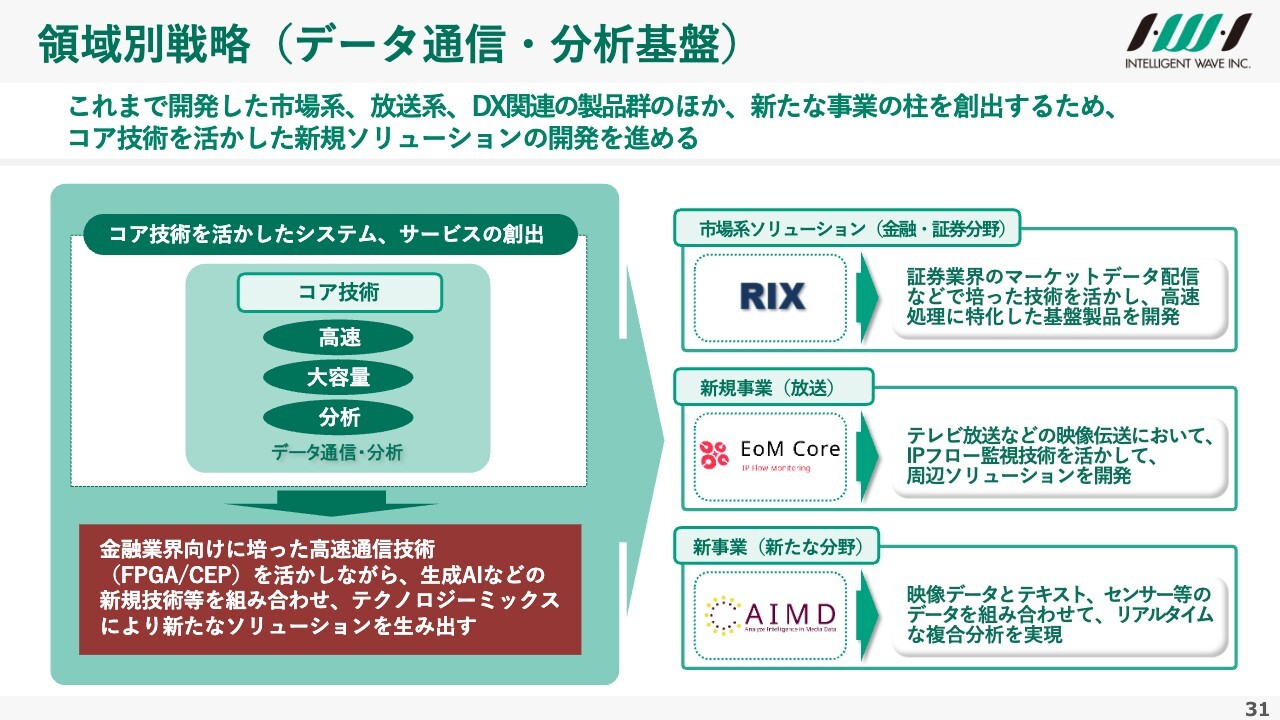

領域別戦略(データ通信・分析基盤)

データ通信・分析基盤領域についてです。これまで開発した市場系、放送系、DX関連の製品群のほかに、新たな事業の柱を創出するため、コア技術を活かした新規ソリューションの開発を進めていきます。

スライドの図のとおり、コア技術をしっかり活かし、新しい技術と掛け合わせていきます。そして、現在ある市場系、放送系のソリューション、スマートファクトリー等で開発したソリューションの製品および技術を使い、他の技術を掛け合わせながら、データ通信分析が必要な市場に新しい事業として創り出していきます。

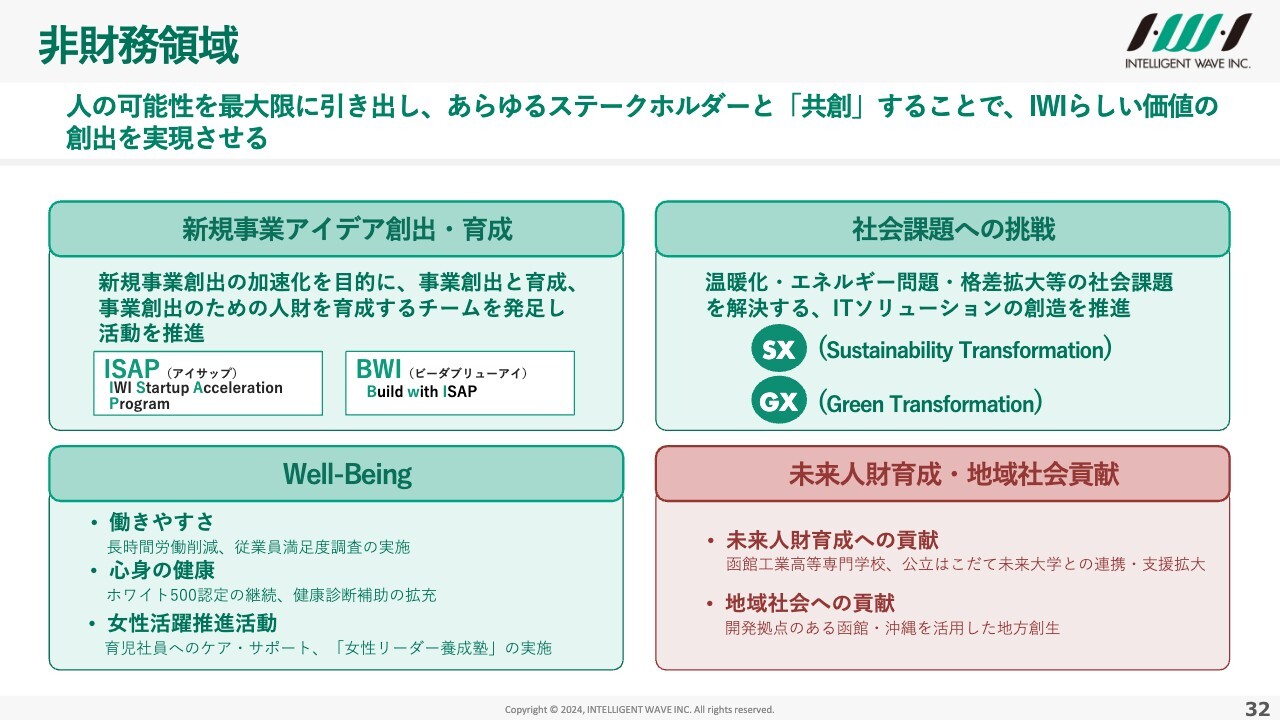

非財務領域

非財務領域についてです。2024年6月期までかなり強化してきましたが、さらにブラッシュアップしていきます。人の可能性を最大限に引き出し、あらゆるステークホルダーと「共創」することで、インテリジェント ウェイブらしい価値の創出を実現させます。

スライドにいくつか記載していますが、「社会課題への挑戦」にはなかなか取り組めていませんでした。当社はIT企業ですから、ITの技術を使って、温暖化、エネルギー問題、格差拡大などの社会課題に対して何かできることがないかを考え、挑戦していきたいと考えています。

そして、学生ら未来人財を育成することは社員の心のスイッチも必ず入ると思いますので、しっかりと取り組んでいきたいと思います。

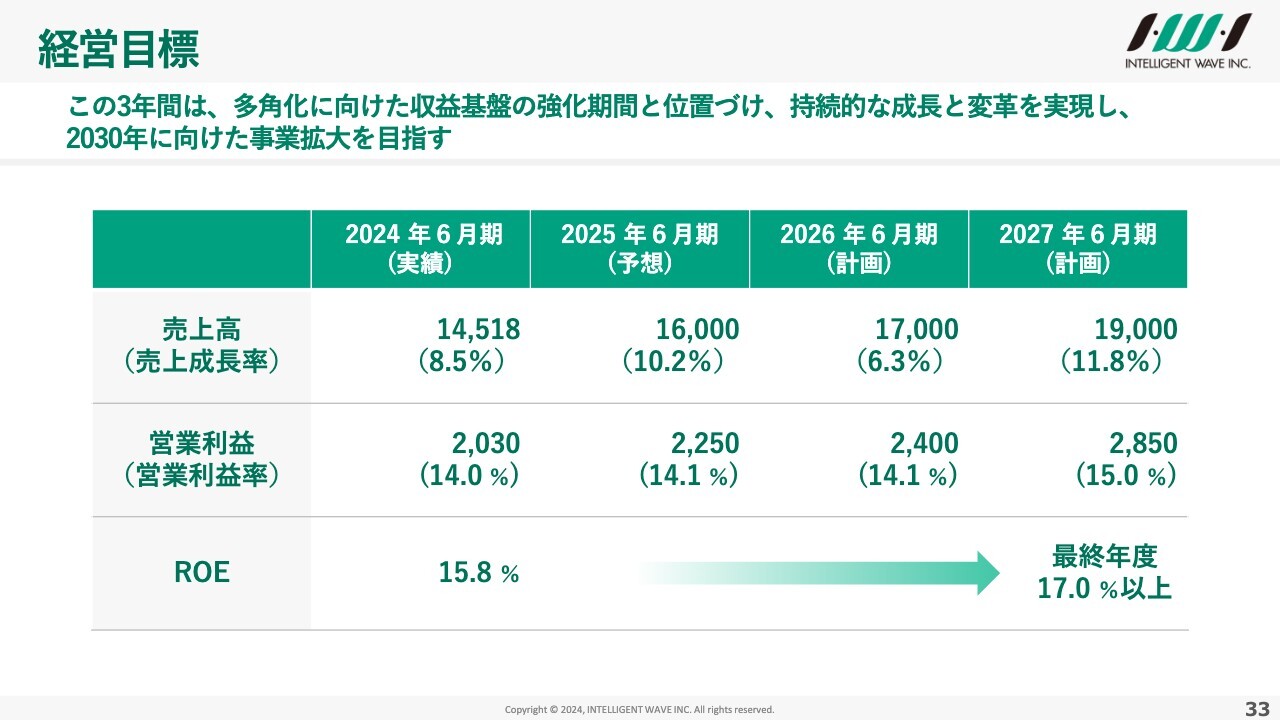

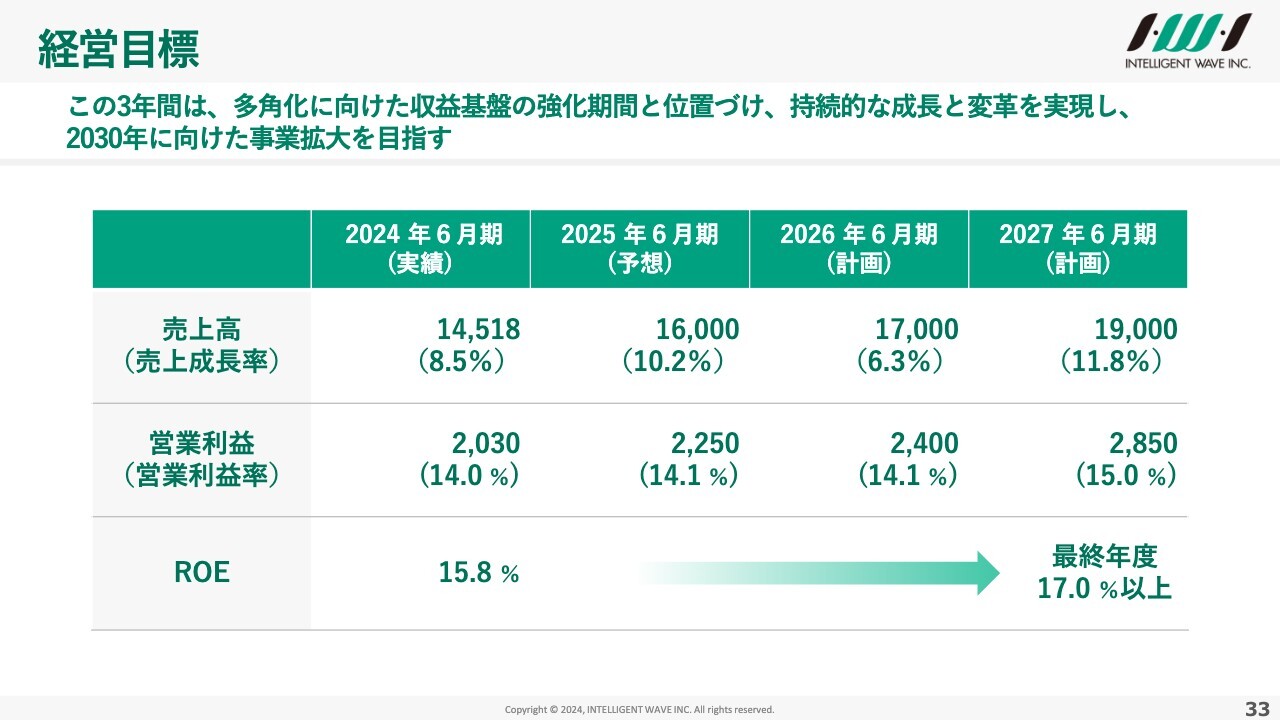

経営目標

経営目標についてです。この3年間は、先ほどお話ししたように、いろいろな変革を行います。一言で言えば多角化です。多角化に向けた収益基盤の強化期間と位置づけ、いろいろなところに投資を行います。持続的な成長に向けた変革を実現し、2030年代に向けた事業拡大を目指します。

スライドをご覧のとおり、2025年6月期の売上高は160億円、営業利益は22億5,000万円を予想しています。2026年6月期の売上高は170億円、営業利益は24億円、2027年6月期の売上高は190億円、営業利益は28億5,000万円、営業利益率は15パーセントを目指します。

また、今回から経営目標にROEを追加しました。

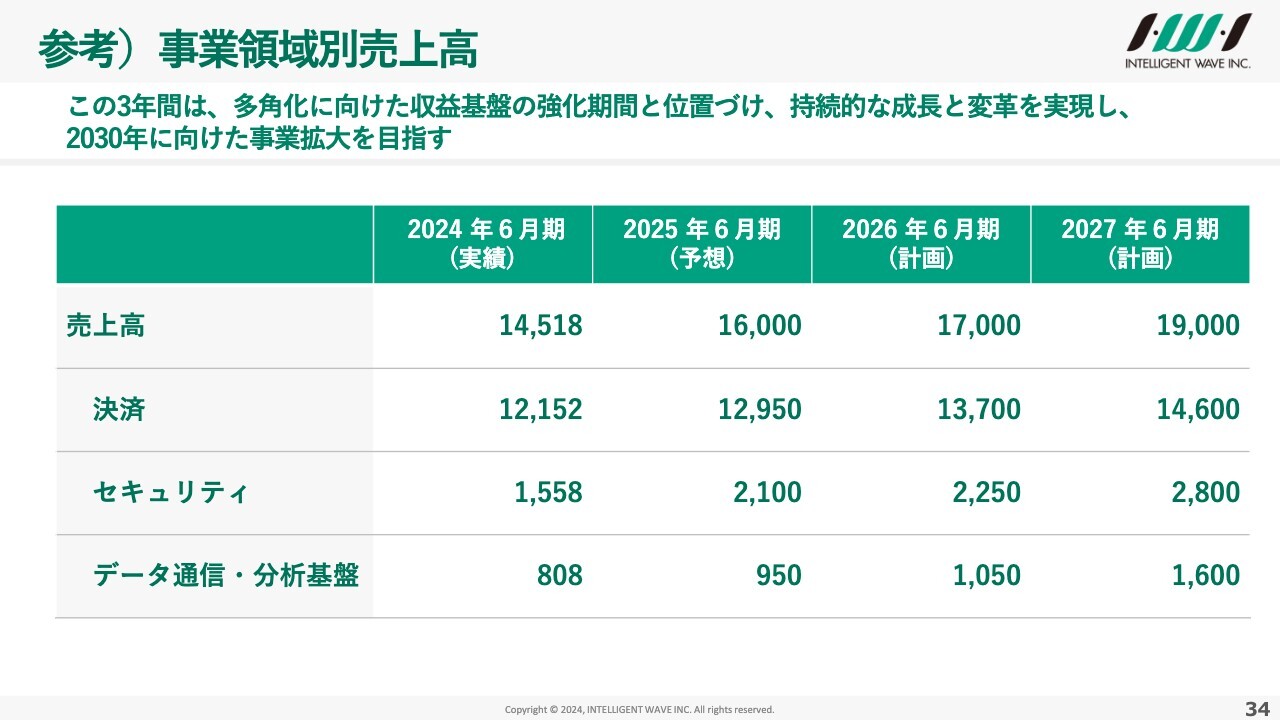

参考)事業領域別売上高

事業領域別の売上高は、スライドをご覧のとおりです。決済、セキュリティ、データ通信・分析基盤領域を、それぞれしっかりと伸ばしていきます。

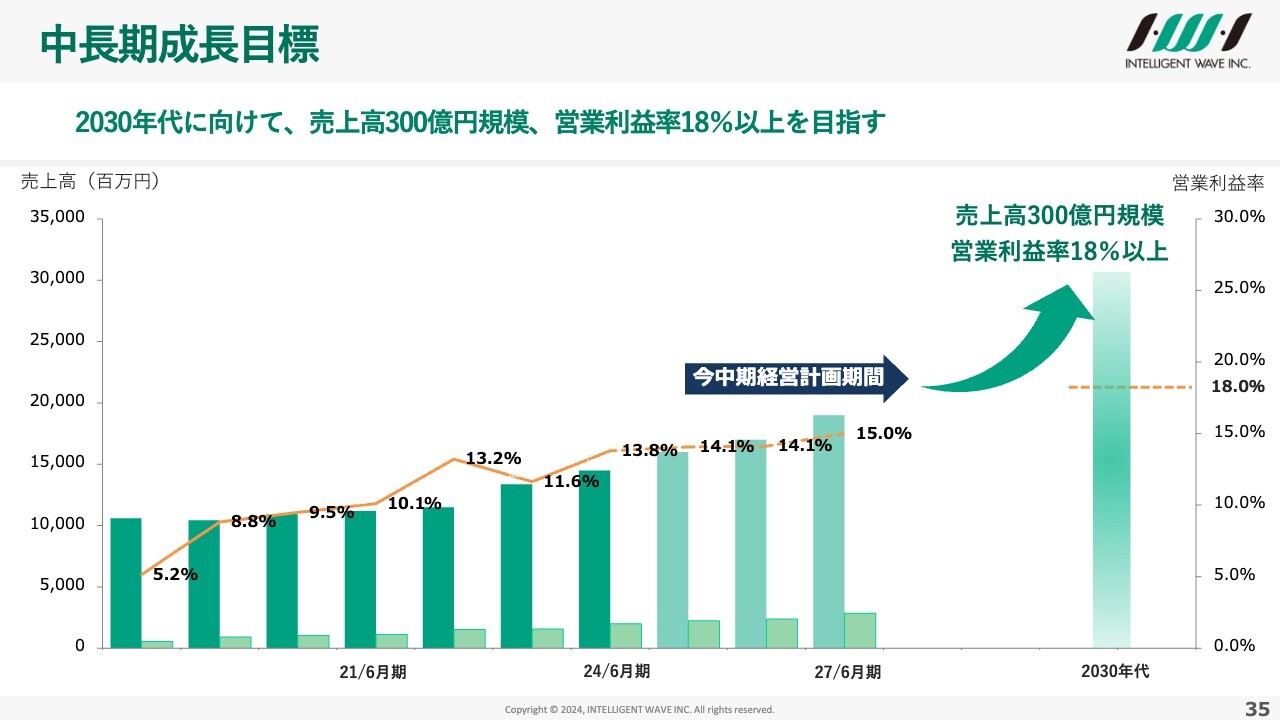

中長期成長目標

中長期の成長目標です。2030年代と表記していますが、これから始まる3ヶ年および次の3ヶ年は、この中期経営計画を起点に事業拡大を進めます。

そのような意味では2030年代に向けてということになりますが、2030年以降に売上高300億円、営業利益率18パーセントを目指していきます。

我々には強みがしっかりありますので、その強みにリソースを投下していけば、この目標も決して高い目標ではないと考えています。

中期経営計画の説明は以上です。ありがとうございました。

質疑応答:セキュリティにおける複数年契約案件について

質問者:終わった期の決算について、「セキュリティの受注残高が大きく増加している」というご説明がありました。特に複数年契約が貢献していると思いますが、複数年契約は途中からコストオーバーランが発生したり、プロジェクト管理が難しいと思います。

セキュリティは御社の中で第2の柱になっていくと思いますが、このプロジェクトで、特に複数年契約になっているものは、採算管理をどのように行っていきますか? 利益率が悪化しないようにするために、どのように取り組んでいくのかを教えてください。

佐藤:セキュリティについては、システム開発とは違い、出来上がったパッケージ製品になります。当然ですが、しっかりと品質チェックを行ってから市場に投入しています。それを5年契約あるいは3年契約で使っていただいています。

もちろん機能追加によるライセンスもいただいていますが、基本的にはパッケージ製品になりますので、販売後の保守・運用の問い合わせが中心です。安定的に5年間使っていただいています。

質疑応答:製品カテゴリ別の利益率について

質問者:全社の営業利益率は14パーセントと示されていますが、製品カテゴリ別や事業領域別の利益率はどのようになっていますか? このあたりがわかれば、どの事業に注力するべきかがわかりやすいと思います。

従来は公表していないかもしれませんが、例えば相対的にどの項目の利益率が高いのか、どの項目の利益率が低いのかを教えてください。

佐藤:まず決済・金融は、オンリーワン・ナンバーワンのソリューションのため、利益率は、平均よりも比較的高いです。

クラウドサービスは、利益率が高いビジネスになるはずだと思っています。ただし、今はまだ投資モードです。これはすでに公表している内容ですが、データセンターからクラウドの「OCI」への移管を進めています。その移管がお客さまの都合もあり、計画より若干遅れ気味になっています。そのため、現在はダブルの基盤をもつ状況となっています。ここについてはさらに高い利益率が出せると思ってはいますが、今は決済・金融に比べるとやはり低い状況です。

セキュリティは、自社開発製品の利益率が高く、他社製品はやはり低いです。現在は他社製品が多いため、決済・金融に比べると若干利益率が低いです。これから自社製品を増やすことにより、どこで転換期が来るかはわかりませんが、利益率が高まっていくと考えています。

決済・金融のハードウェアについても、一部は特殊な製品で、ハードウェアの導入等にインテリジェント ウェイブの技術を使います。そのため、こういったハードウェアは、一般的に売られている製品より利益率は高いです。

特化した領域の技術で圧倒的なシェアを取るという我々のビジネスモデルが利益率を支えています。営業利益率18パーセントを目指すため、これからもそこにさらに戦略を集中させていきます。単なる規模の拡大だけではなく、それを行うことにより結果的に規模を拡大し、利益率も上げていこうと考えています。

質疑応答:中期経営計画の売上成長率と営業利益率について

質問者:3年間の中期経営計画をお示しいただきました。2026年6月期の売上高は6.3パーセントの伸びにとどまっています。ほかの期は10パーセント以上の伸びですが、これは単純に売上高の数字によりこの比率になっているのでしょうか?

また、3年間の営業利益率が14パーセント程度で据え置きになっていますが、14パーセントは高いという認識でよいでしょうか?

佐藤:まず、この3年間は事業変革をしっかり進めていくため、投資を行っていきます。また、クラウドサービスが伸びることで売上構成比が増えていきますが、クラウドサービスの利益率が改善していくのは、2027年頃からになります。

売上成長率については、新しい事業を作り出すペースが順調に進むということではないため、売上高はそれほどアグレッシブには計画していません。ただし、足元でしっかり取り組むことができれば、2027年6月期はまた10パーセント成長に戻ると考えています。

営業利益率については、14パーセントは高いという認識です。先ほどお伝えしたように、2025年6月期も2026年6月期もハードウェアの販売がなく、非常に厳しい期だと考えています。

さらにクラウドサービスやセキュリティの売上構成比が上がっていきますので、いろいろな利益改善を行い、営業利益率14パーセントにはしっかりこだわっていくという意思を持ち取り組んでいこうと考えています。

当然ですが、クラウドの利益改善のスピードも早めていかなければなりません。加えて、自社製品の価値をさらに上げていきます。人件費も上がってきているため、今よく言われている「価値に見合った単価」のために価格交渉もしっかり進めていくことになります。

売上高190億円に向けた体制をしっかり整えていく中で、2026年6月期の売上高の伸びはややショートしていますが、3ヶ年の成長で見ていただきたいと考えています。

質疑応答:2025年6月期の増収率について

司会者:「受注残高を鑑みると、2025年6月期の予想増収率はもう少し高くてもよいと思いますが、いかがですか?」というご質問です。

佐藤:受注については、クラウドサービスは5年、セキュリティは3年から5年の複数年契約になっています。今の受注残高であれば、2025年6月期は売上160億円の中で消化していくと見ています。

質疑応答:競合、ビジネスモデル、DNPとの関係性について

質問者:3点質問があります。1点目は、FEPも含め、競争相手はVISAカードになりますか? また、将来にわたって大きなコンペティターが出てくる可能性を教えてください。

2点目は、近年コンビニで100円や200円などの少額決済が使われ始めています。便利ですので使う人が多くなっていると思いますが、こういった傾向は御社に収益貢献するのでしょうか? それとも、件数が増えたところであまり関係ないのでしょうか?

3点目は、DNPは御社のためにセキュリティの営業も行っているのかを教えてください。

佐藤:競合については、各製品によって当然違います。FEPの競合先は、当初は米国の会社で、その次に大手SIerがありました。今は「FEPはインテリジェント ウェイブに任せておいたらいいのでは」という業界の流れになっており、競合先と言われているところは減っています。

将来は別としても、FEPはそれだけ複雑な知識と技術が必要な領域です。大手SIerは取り組んでいることがたくさんありますので、「FEPの限られた機能については、できればインテリジェント ウェイブと一緒に行ったほうがいいのでは」と考えていただくことが多くなってきました。ですので、以前は競合していましたが、今は協業になってきています。

ほかの製品もそれぞれ競合先がありますが、多くは米国の会社など海外の競合が多いです。

我々は国内の顧客志向でしっかりと取り組んでいることや、早いレスポンスによりシェアを上げてきました。現在は、我々のような国内製品を使っていただける市場にシフトしていると考えています。

少額決済等については、当社製品の「NET+1」や「IOASIS」、不正検知も少額決済の仕組みの中に投入されていますが、利用されたら手数料が入ってくるようなビジネスではありません。BtoBビジネスのため、開発して製品を販売し、対価をいただくという通常のオンプレミスのビジネスです。

クラウドサービスは、当然トランザクションによって料金テーブルに階段はついていますが、基本的には月額、年額でお使いいただき、機能が追加されたら利用料をアップするというビジネスモデルです。トランザクションによって我々の売上が増減するビジネスモデルではありません。

DNPについては、もともとDNPが決済とセキュリティを拡大していくために、当社に出資しています。決済とセキュリティについて、DNPと我々がシナジーを出して拡大していくというのが2010年の出資時の考え方です。

決済は、数字がある程度しっかり出てきました。セキュリティも、一時は1つの製品が非常に売れてDNPと一緒に数字が上がりました。しかし、我々の戦略で、製品数を多くした時期があり、なかなか売れる製品が見当たらなかったため、セキュリティの売上は当時に比べると縮小気味になっていました。

そこで、我々がもう1回「CWAT」という自社製品を強化する方針を立て、DNPも「それならDNPも『CWAT』を導入して一緒に販売していきましょう」という考えになっています。

当社は、自社製品の「CWAT」のクラウド版「CWATクラウド」を、昨年、発売しました。内部情報漏洩のニーズも高まってきており、今一番良い時期だということで、「CWATクラウド」と「CWAT」を起点にしっかり売っていこうというのが3ヶ年の戦略になります。このように簡単にビジネスが進むかわかりませんが、3ヶ年の中でしっかりセキュリティを伸ばしていくことを考えています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4847

|

1,010.0

(02/27)

|

+20.0

(+2.02%)

|

関連銘柄の最新ニュース

-

02/10 15:00

-

02/06 16:45

-

02/06 13:15

新着ニュース

新着ニュース一覧-

03/01 19:30

-

-

03/01 17:30

-

03/01 17:00