イトーキ、売上高と中間純利益が過去最高、営業利益は前年同期過去最高を維持 通期業績予想の達成確度が高まり、増配

第2四半期(中間期) 連結業績サマリー

川島紗恵子氏:本日はお忙しい中、株式会社イトーキ2024年12月期第2四半期決算説明会にご参加いただき、誠にありがとうございます。コーポレートコミュニケーション統括部長の川島です。よろしくお願いします。

第2四半期の連結業績サマリーです。売上高は、リニューアル案件やオフィス移転などを中心に、想定どおり好調に推移し、過去最高となりました。営業利益は前年同期並みです。増収効果は概ね想定どおりで、過去最高水準を維持しています。中間純利益も過去最高となり、特別利益を計上しています。

セグメント情報です。ワークプレイス事業は、ハイブリッドな新しい働き方に合わせたリニューアル案件や、オフィス移転などを中心に、売上高は好調に推移しました。

賃上げや専門人財の採用、DX推進のためのIT基盤強化等の戦略的な販管費増加、および第2四半期における製品ミックスによる影響はあるものの、増収効果により、営業利益は前年同期並みとなりました。

設備機器・パブリック事業は、研究施設向け設備における需要が好調に推移したものの、前年同期に好調だった博物館、美術館の展示ケース等の公共施設向け設備等における想定内での需要反動減により、減収しました。

博物館、美術館の展示ケース等の公共施設向け設備等の想定内の減収影響はあるものの、研究施設向け設備の増収効果および販管費の抑制により、増益となっています。

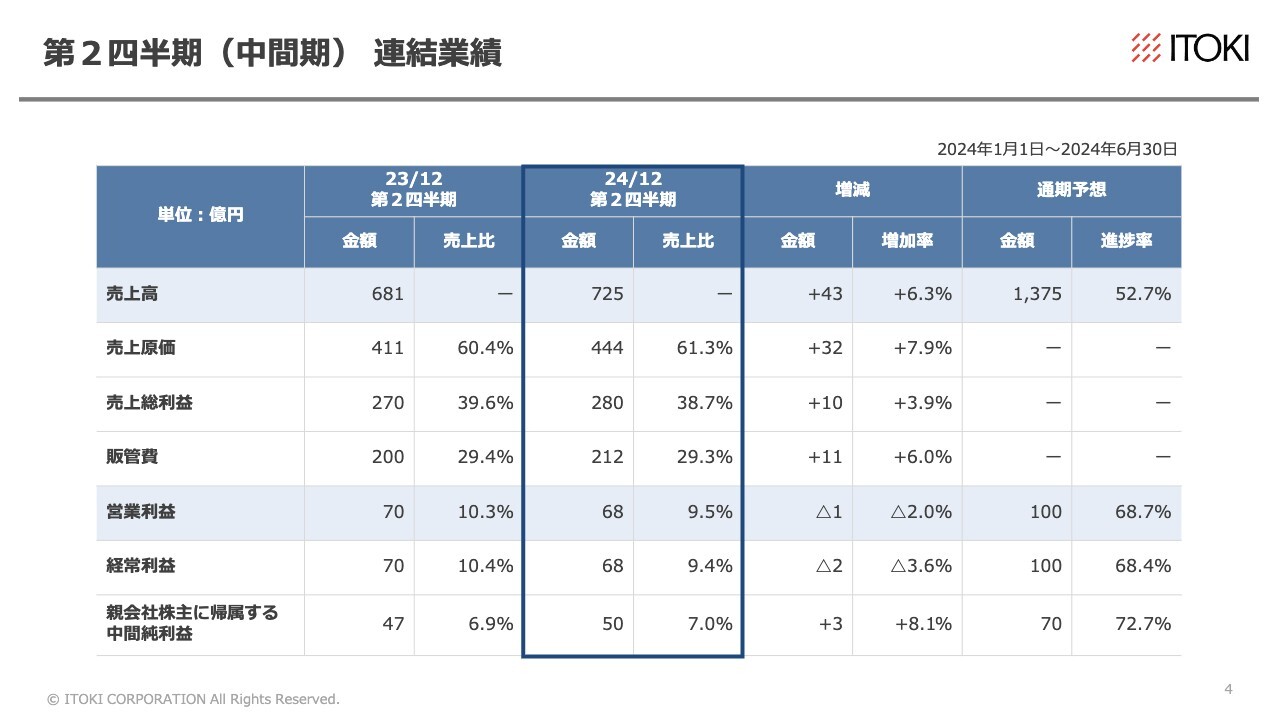

第2四半期(中間期) 連結業績

森谷仁昭氏:本日はご参加いただき誠にありがとうございます。イトーキ管理本部長の森谷です。中間期決算の状況についてご説明します。スライド表の中央が中間期の連結業績です。

売上高は725億円、前年同期比6パーセント強の増収です。営業利益は68億円、純利益は50億円となりました。増収の一方、売上総利益率については若干低位になっております。

販管費は計画どおりなものの、戦略的な経費を計上しているため、その結果として営業利益が68億円となり、前年同期に比べると約1億円少なくなっています。若干の減益となりましたが、意識的に経費を投入しているとご理解ください。

経常利益の後に、今回は特別利益を出しています。引き続き、資産の効率化で非事業用資産を売却したため、その利益を計上しています。結果、中間純利益が50億円、増益となっています。

売上高と中間純利益は過去最高を更新しています。営業利益は若干前年よりも少なかったとはいえ、最高益をキープしたと言えます。

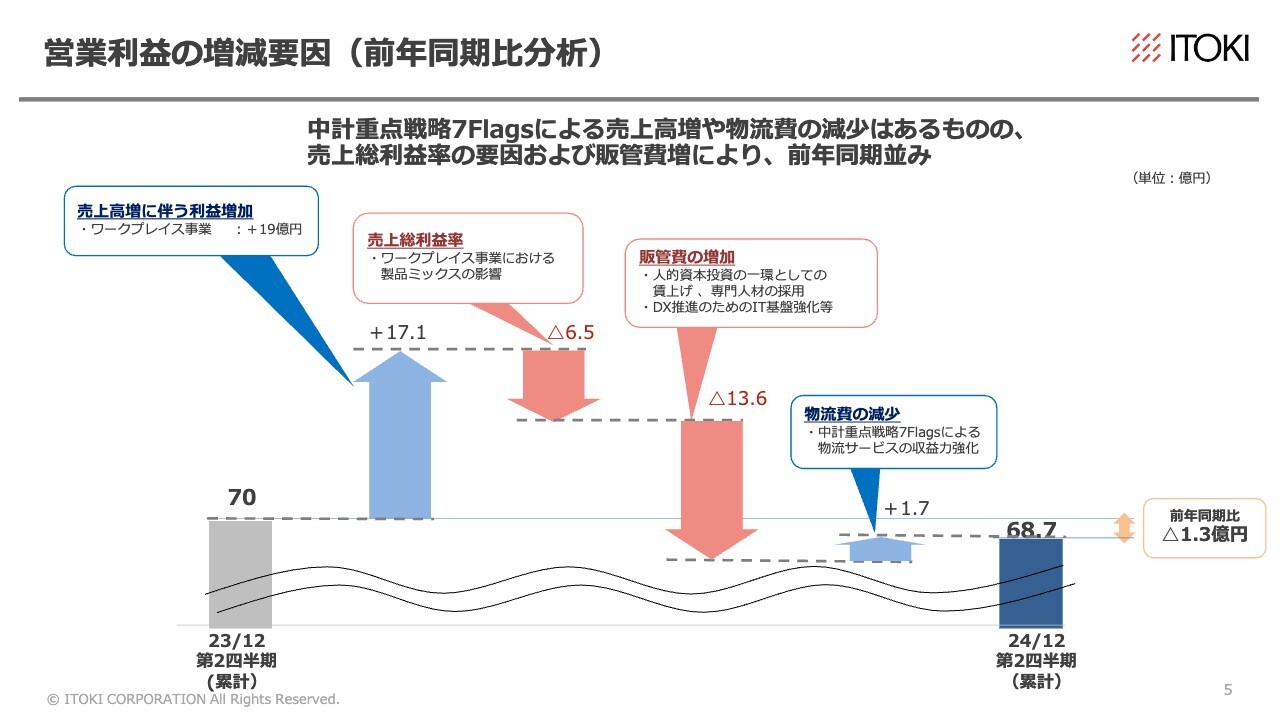

営業利益の増減要因(前年同期比分析)

営業利益の増減要因です。2023年12月期第2四半期の70億円から、売上高増加の効果がありますが、一方で売上総利益はワークプレイス事業における製品ミックスの影響がありました。この製品ミックスですが、工事商品は、カタログ商品に比べて若干売上総利益率が低くなります。前年同期に比べて、売上に占める2つの比率が少しズレた結果となります。

人的資本投資、IT基盤強化等に計画どおり投入しているため、販管費が増加しています。物流費も引き続き削減を続けています。その結果、前年同期比約1億円減の68.7億円となりました。

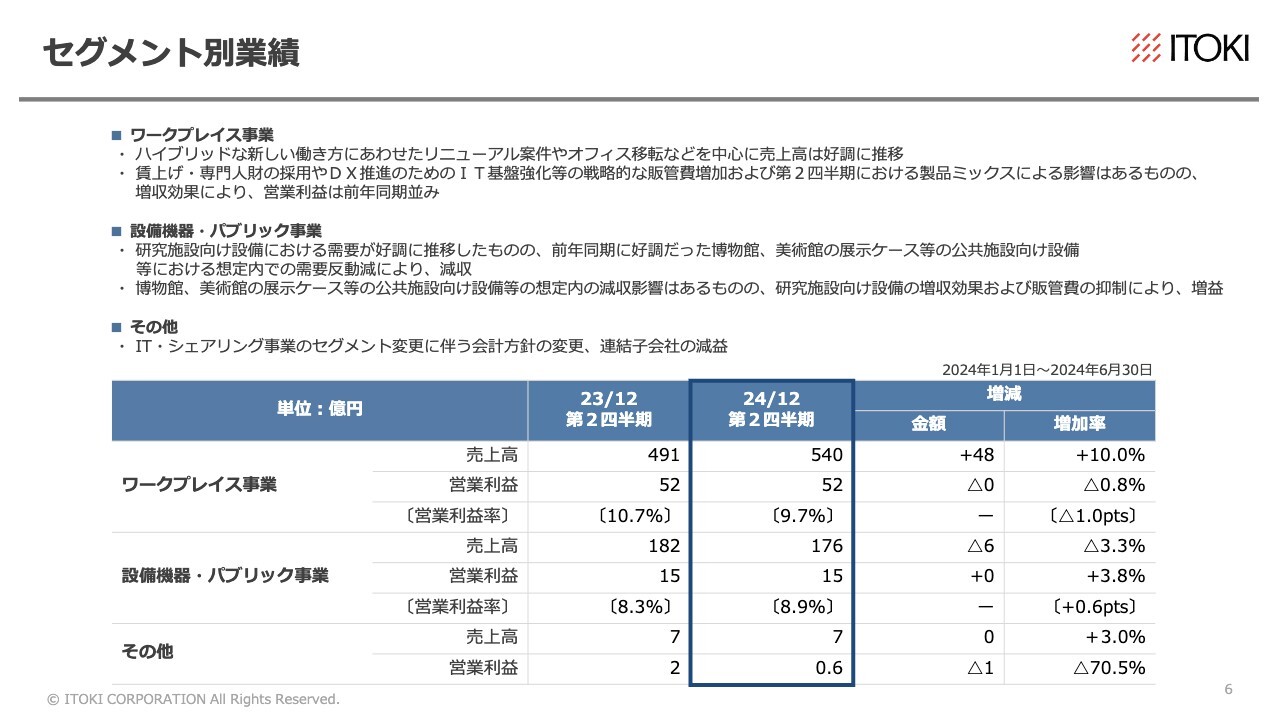

セグメント別業績

セグメント別業績です。セグメントは、ワークプレイス事業と設備機器・パブリック事業の2つです。前年からセグメントを組み替えたため、単純比較が難しく、若干ズレが生じています。

主力であるワークプレイス事業は増収、営業利益は前期並みです。設備機器・パブリック事業は若干の減収ですが、営業利益は前期並みを確保しました。

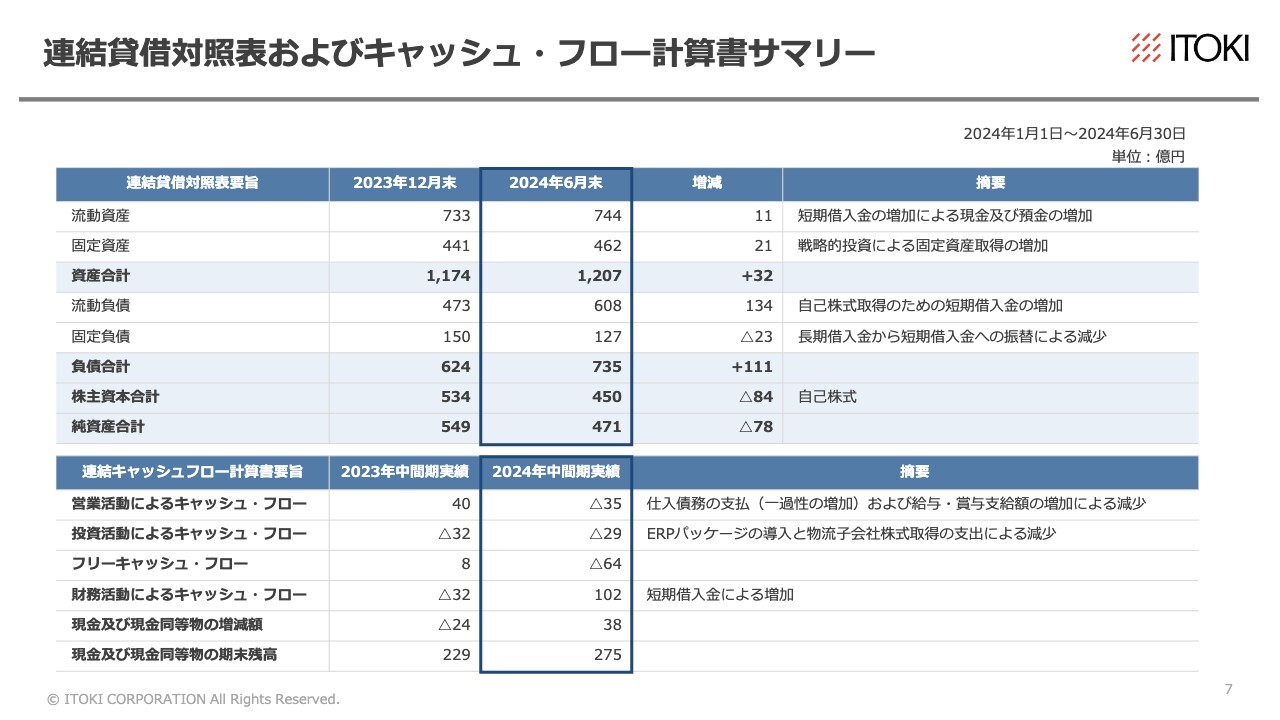

連結貸借対照表およびキャッシュ・フロー計算書サマリー

財政状態とキャッシュ・フローです。貸借対照表について、主に自己株の取得により借入を増やしているため、現預金が増加しています。固定資産については、物流会社であるソーアの株式を取得したため、増加しています。株主資本については、自己株式を取得したため、純資産が表面上、減少しています。

自己資本比率は39パーセントを確保しており、今期以降は引き続き内部留保を積み上げ、早期に戻していきたいと考えています。

キャッシュ・フロー計算書です。営業キャッシュ・フローがマイナス35億円となっていますが、利益は出しているため、その後に現金は入っています。今回、支払手形を廃止したことで、支払いサイトも少し短くなりました。関係先のみなさまを中心に、「きちんと早くお支払いしていこう」という考えから実行しています。

結果、前年度末の買掛金残高と比べ、約100億円の支払いを行ったため、6月末の買掛金残高の差額をキャッシュ・フローに反映させると、利益で稼いだ現金よりも多く支出しており、マイナスになっています。

2025年以降は、支払いサイトも平常に戻るため、一過性のものと考えています。キャッシュ・コンバージョン・サイクルは若干長期化しますが、きちんと支払いをすることを重視しているため、今後は売掛金の回収および在庫の効率化で改善を図っていきたいと思います。

投資キャッシュ・フローは、本社オフィスの改修やIT投資が影響しています。ERPパッケージへの資金投入、物流子会社であるソーアの株式取得が反映されています。

財務キャッシュ・フローにおいて、このような施策に対して、金融機関から問題なく調達できているため、手元資金は引き続き潤沢に確保しています。

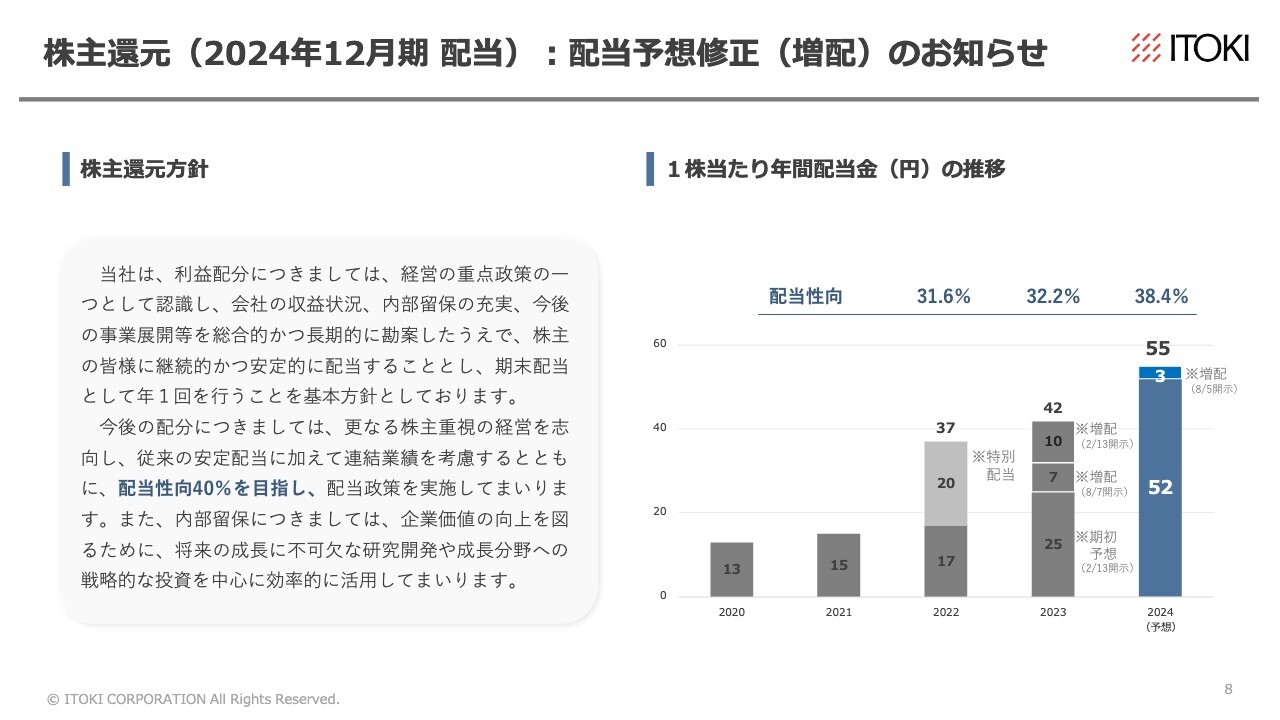

株主還元(2024年12月期配当):配当予想修正(増配)のお知らせ

株主還元です。通期の見通しは引き続き明るく、下期の損益を見据え、3円増配し、1株当たり55円という配当予想に修正します。

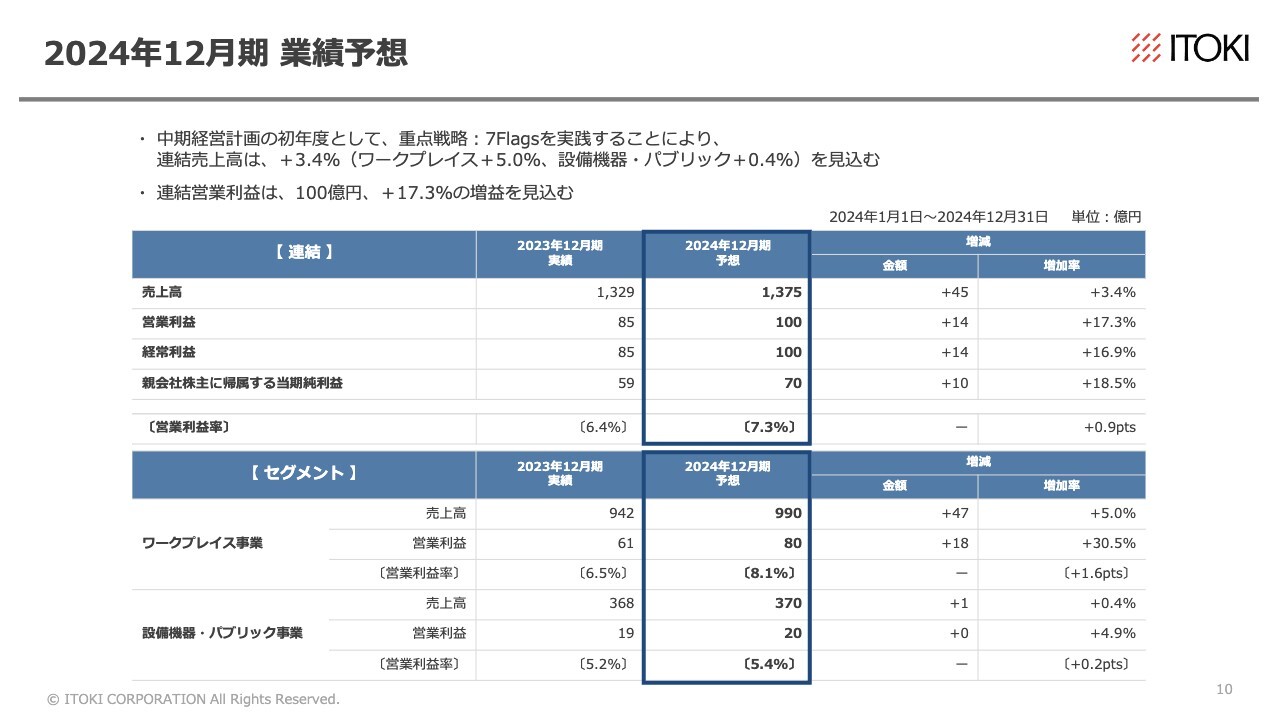

2024年12月期業績予想

湊宏司氏:社長の湊です。2024年12月期業績予想をご説明します。上期全体としては想定どおりと思っています。下期については案件を順調に積み重ねているため、業績予想は特に変更していません。

連結業績の推移

こちらは2011年度からの業績推移です。2024年は若干のでこぼこがあるのは事実ですが、四半期ごとに結果を出していくことが重要だと考えています。

また、スライドの一番下に記載した下期予想が重要だと思っています。売上高は650億円を予想しており、2023年下期は647億円でした。昨年の下期と同等の売上高を作り上げることができれば、予想している通期売上高1,375億円は達成できます。

営業利益の下期予想が31億円です。2023年下期は15億円であったため、達成の確度についてご心配いただいているかもしれません。この後、売上高と営業利益が達成できる根拠を具体的にご説明します。

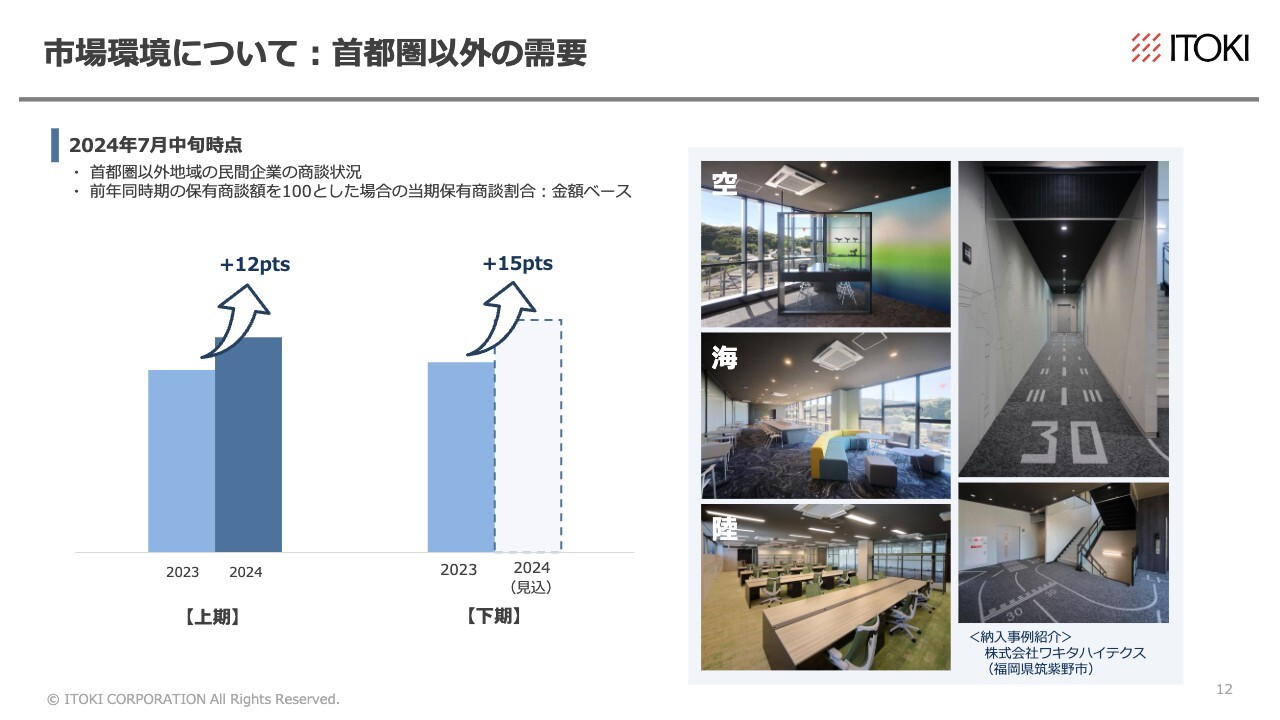

市場環境について:首都圏以外の需要

ワークプレイス事業についてご説明します。市場環境については、4年から5年くらい前であればおそらく、新規のビルがどれだけできるかなどが、オフィス家具業界の指標値になっていたと思います。従前からお話ししているように、リニューアルの比率が増えてきています。

実は新規にオフィスができることは、あまり我々のビジネスには影響しておらず、その傾向は引き続き続くと思います。特にコロナ禍が明けてから、オフィスのあり方が非常に大きく変わっており、オフィス作りが経営者の重点課題になっています。

我々のお客さまは、これまでは総務課長や総務部長で、「オフィスレイアウトはある程度決まっており、オフィスレイアウトのフロア面積に対して何人収容します、予算はいくらです、オフィス家具を見繕ってください」というパターンが多い傾向にありました。

しかしながら、今はもっと上流から入って、「明日の働き方」をお客さまとディスカッションしています。そのお客さまは、社長や副社長、あるいは人事部長やIT部長です。

明日の「働く」を実装するために、オフィスレイアウトを我々が提供し、実際に形作るために工事も行います。その過程において、イトーキのオフィス家具をスペックインしていく流れに大きく変わっています。

コロナ禍のあと、「行きたくなるオフィス」作りが経営者にとって非常に重要だ、という大きな流れがありました。ただ私の肌感覚では、このムーブメントも第2波に入っていると感じています。

「なぜ『行きたくなるオフィス』を作るのか?」という根幹は、どちらかと言いますと、在宅勤務がターゲットでした。つまり、コロナ禍で在宅勤務できるようになったことで、従業員側は会社に出社するよりも在宅で仕事していたいと考えます。

一方で、マネジメント側は、会社に来てほしいと思います。ここに経営者と従業員との間にギャップがありますので、「行きたくなるオフィス」作りをしていかなければなりません。これが、経営者の課題になっていました。この流れは引き続きあり、加えて規模がだんだん大きくなっています。

実は、今年に入って1月からこれまで、私はほとんど東京にいませんでした。地方案件が増え、地方回りが非常に多いのです。地方で「イトーキのオフィスをお願いします」と言われることがとても多くなりました。

首都圏以外の民間企業の商談状況をデータで見ると、上期の売上高は12パーセント増えています。下期のパイプラインもプラス15パーセントと、地方の案件がだんだん出始めてきたことが大きな特徴の1つです。

在宅勤務は主に東京で行われていました。大阪に行っても「コロナ禍の頃も出社してました」というパターンが多いです。したがって、先ほどの第1波の在宅勤務シナリオは、ほとんどの場合、東京、首都圏で発生していました。

では、なぜ最近は地方で需要があるのかと言いますと、確実に「採用」が影響しています。人を採用し、定着してもらうことにオフィスが効いてきますので、人的資本投資の一環として、オフィスにお金をかけるという考え方が、徐々に地方に波及しています。

例えば、イトーキでは毎年のように本社オフィス「ITOKI TOKYO XORK」を改修しています。今年も10月、11月に向けて、3フロアあるうちの1フロアを閉じて大改修をかけているところですが、改修するたびに社員の満足度が上がっています。

新入社員については、新卒の大学生やインターンには必ず本社に来てもらっています。すると、改修するたびに、応募のエントリーシートの数が40パーセントずつ増えています。

こちらについては、我々のお客さまも同じようなことを言われます。昔は、ビルを会社案内のトップに載せていました。しかしながら今は、会社案内の写真をオフィス空間に載せ替えると、新卒の応募者数が増えます。

例えば、イトーキは、新卒のランキングで一番格が高い「みん就」で今年、64位にランキングされました。選ばれた理由を見てみると、やはり「こういうオフィスで働きたい」「働き方に共鳴しました」が群を抜いて一番でした。やはり、オフィス空間が企業文化を表すようになっています。

当社では昔から、会議室の壁をガラス張りにしていました。また、ドアを開けていればいつでも役員室にも入ってきてよいという、オープンドアポリシーがありました。

このように、昔から実は、オフィス空間は企業文化を表していました。社員から見ても、わかりやすいのだと思います。すると、新卒の学生から見てもかなりわかりやすいため、オフィス空間から企業文化を知ることができます。

どの会社も採用には困っていると思います。おそらく大都市よりも地方都市が、あるいは大企業より中堅・中小企業が困っていると思います。地方における中堅・中小企業の案件が非常に増えていると感じていますし、実際データとして見てもそのような案件が増えています。まだまだブルーオーシャンがあるということです。

2024年度 保有商談の状況

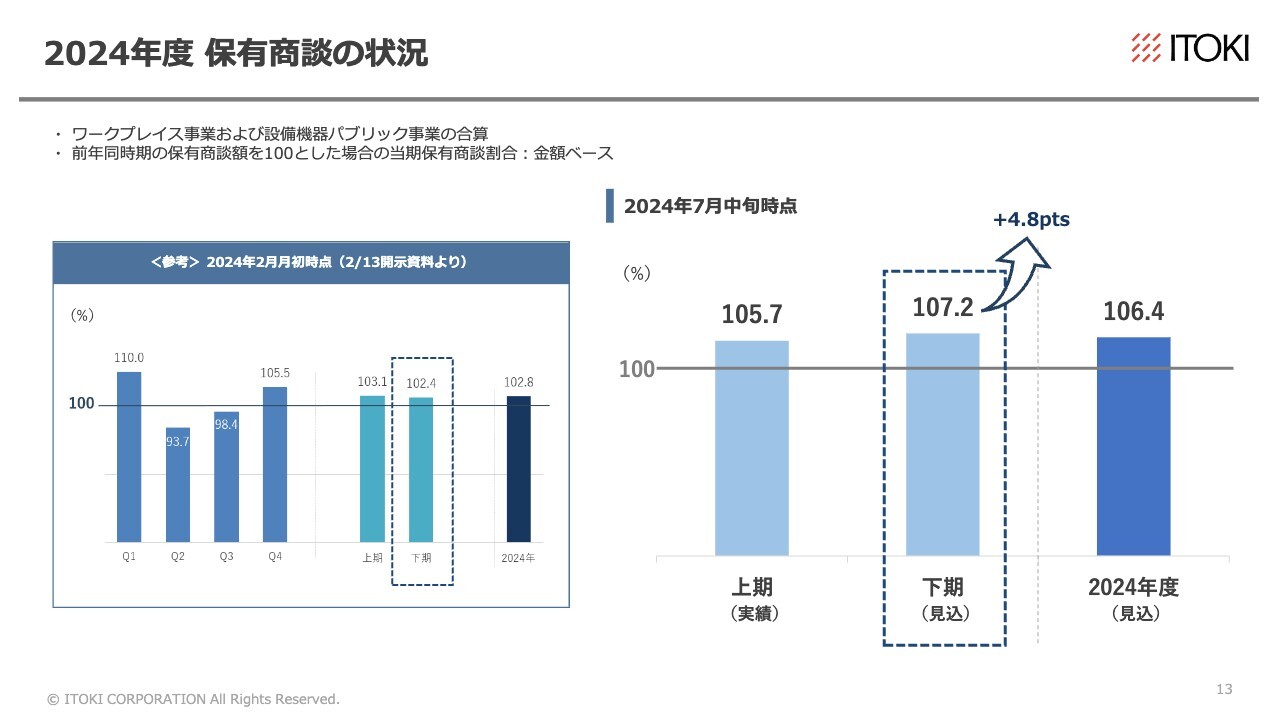

保有商談の状況です。スライド左側が2024年2月時点での上期、右側が下期の商談のパイプラインです。2月時点で、昨年持っているパイプラインを100パーセントとすると、今年の上期は103.1パーセントとなっています。その結果、実績としては、スライド右側のとおり、105.7パーセントで着地しました。

半年前の2月時点では、下期は102.4パーセントだとお話ししました。そこから6ヶ月経って、2023年7月中旬と2024年7月中旬を比べた数値です。107.2パーセントまで上がってきていますので、下期は着実に案件が積み上がっていることがわかります。

全体として、2024年度の見込みは106.4パーセントであり、年間売上高の達成への自信を持っています。

営業利益の増減見込み(前年下期比較)

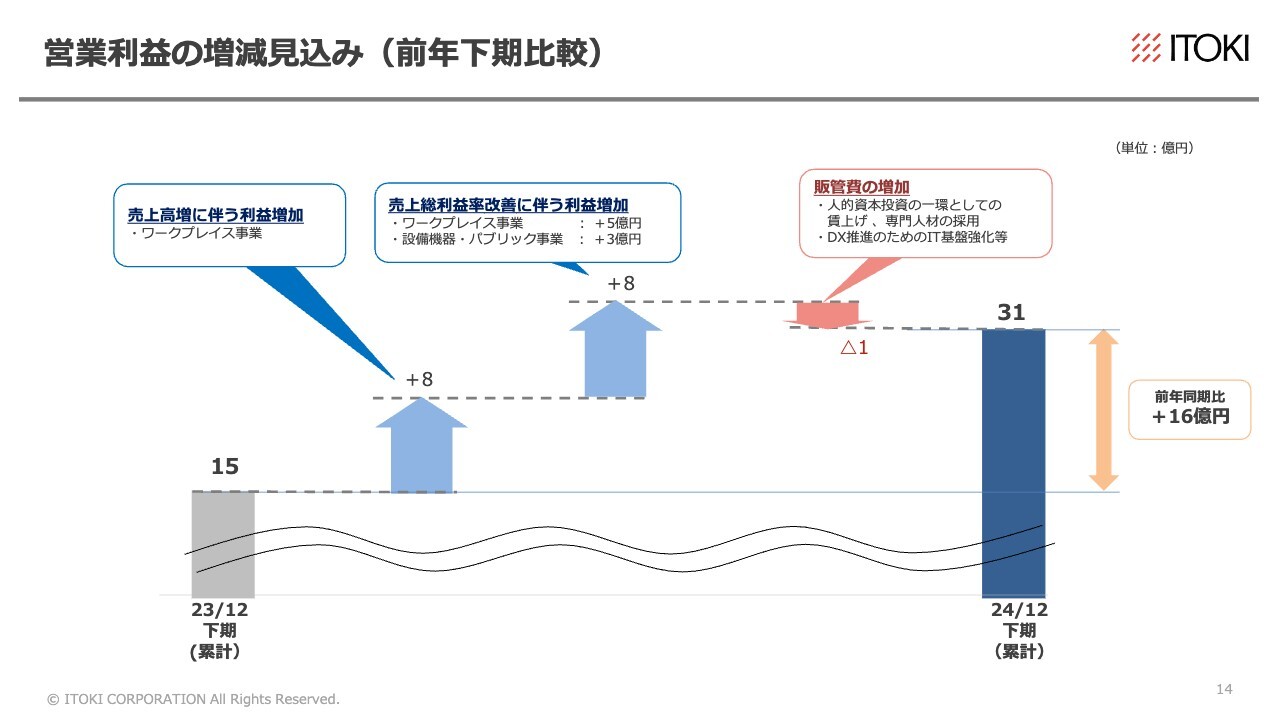

営業利益です。「昨年15億円だった下期の営業利益が、なぜ今年は31億円まで上がっていくのか? どのようにして2倍稼ぎ出すのか?」についてお話しします。

スライド左側に記載のとおり、売上高増に伴う利益増加で、プラス8億円を積んでいます。トップラインの1,375億円は、商談の状況を踏まえますと、実現可能性が高いと考えております。なぜなら、第4四半期にイトーキ史上過去最高の大型案件を抱えているからです。

加えて、製品ミックスというお話が先ほどから出ています。工事商品とカタログ商品の間に、売上総利益率の差があります。製品ミックスでは、それぞれにおいてもう少しきちんと上げるという話の中で、プラス8億円を想定しています。

また、販管費は、前年同期比でプラス1億円に抑えることを想定しています。

7月に商品の価格改定を行いました。私たちは1年くらい価格改定を行っていませんでした。商品によって違いますが、5パーセントから8パーセントの価格改定を7月1日付けで行いました。当然すでに見積もりを出してしまっているものもあり、ある程度リードタイムが長いため、実際にこれがフルMAXで効いてくるのは来年からだと見ています。

いずれにしても、売上高や営業利益は、価格改定の影響を一切考えずとも、実現可能性は高いと考えています。

Office3.0の進展

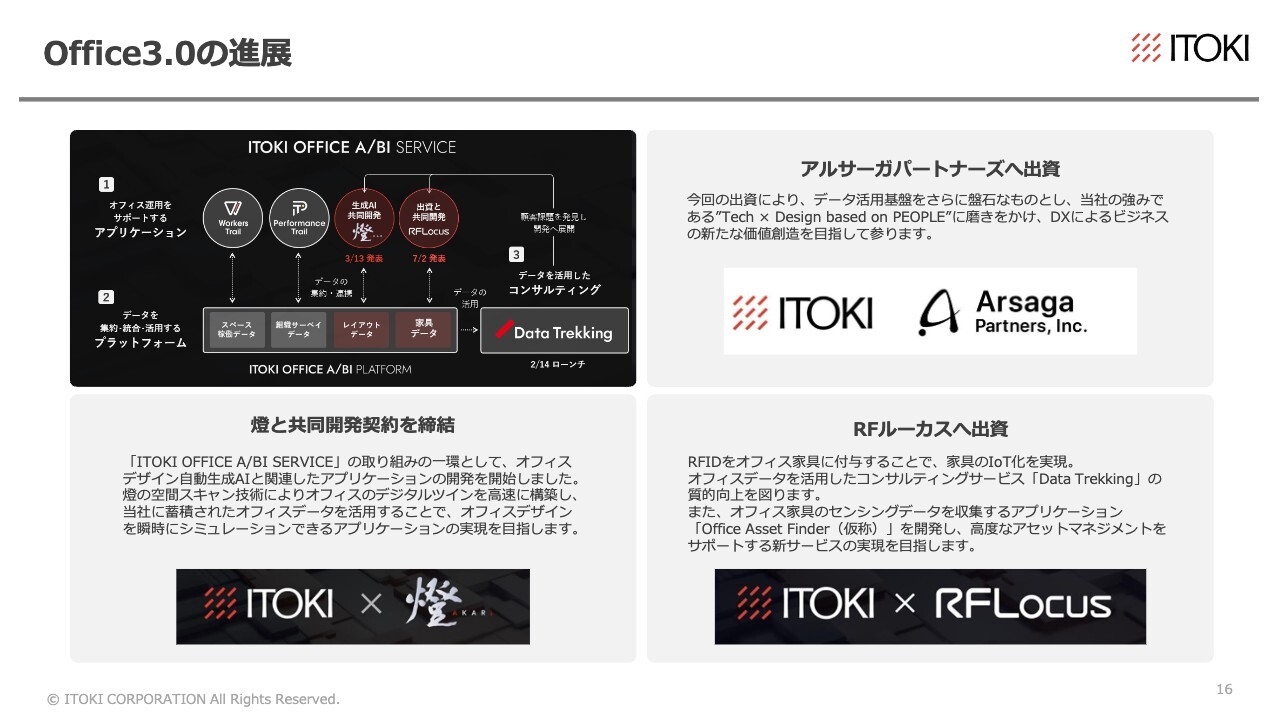

「Office3.0」の進展についてです。弊社はOffice3.0に取り組んでいく中で、オフィスは何のためにあるのかと考えました。オフィスは、生産性を上げるためにあります。

生産性を上げるためにあるという意味では、AIとITは切っても切り離せません。この「Office3.0」は、データドリブンでオフィスの生産性を極限まで上げていこうという取り組みです。

本年2月に「Data Trekking」というサービスを公表し、提供を開始しました。実際にオフィスが出来上がった後、データドリブンにいろいろな情報を集めて、作っただけではなく、どのようにしてオフィスをより生産的なものにしていくかというコンサルティングのサービスです。

投資を含めて、アルサーガパートナーズさま、RFルーカスさまへの出資を行いました。アルサーガパートナーズさまは、DXコンサルティングの会社で、我々が仕事をしていく中でも彼らと一緒にパートナーとして取り組んでいます。

RFルーカスさまは、RFIDのタグの会社です。オフィス什器をIoT化していく時に、この会社が重要になります。シールをそれぞれの什器につけて、3次元で識別します。部屋の中にどのような椅子が何脚あるか、どのような机がどれだけあるかを識別するための元データとなるような、センシングの会社です。

燈さまは、東京大学の松尾研究室発の会社です。プレスリリースを発表しましたが、空間をカメラで映すことで画像認識することにより、どこの会社の何という製品なのかを特定することができます。そのようなテクノロジーを持っている会社とAIの共同開発を行っています。

Data Trekking 導入実績(2024年8月5日時点)

2月に開始した「Data Trekking」について、半年の間にたくさんの導入実績ができました。

「Data Trekking」は、「我々は、オフィスを作ってお客さまに引き渡して終わりではありません。オフィスを作った後も、オフィスの生産性を上げていくためにお客さまに寄り添って一緒に伴走します」というものです。

オフィスは1回作ったら終わりではありません。日本橋にある我々の本社は3フロアをオフィスとして使っていますが、3フロアから一切変わっていません。しかし、2018年にこの本社に移動した時の社員数は819名でしたが、今は1,100名を収容しています。

人数や働き方も変わるため、オフィスはどんどんアップデートしていかなければいけません。それをデータドリブンにアップデートしていくためのサービスが、このコンサルティングサービスになります。

このサービスは費用対効果をきちんとデータドリブンに出していくため、非常に相性が良いです。そのため、官公庁、民間企業から多くの引き合いを頂いております。

サプライチェーン改革

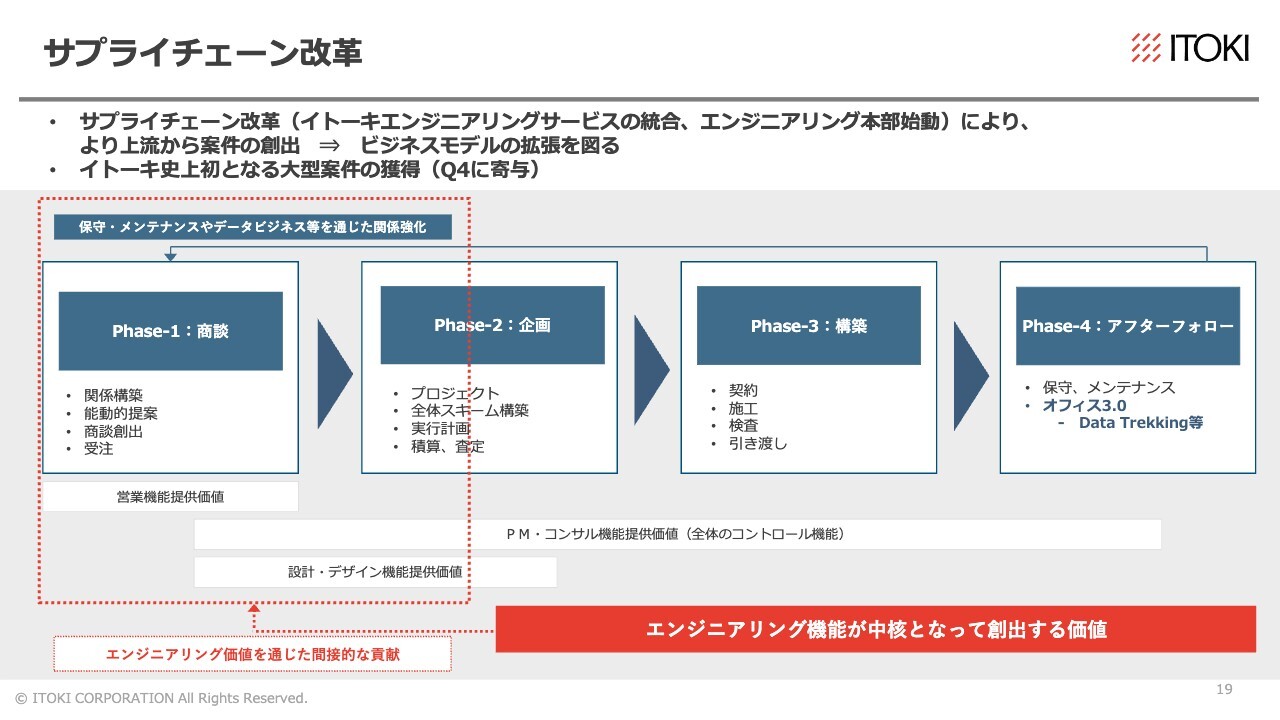

サプライチェーン改革についてです。カタログ品と工事商品では売上総利益率が異なり、カタログ品のほうが高くなっています。

その理由としてはもともと、工事を行うにあたって、スライドの「Phase-3:構築」で示している施工・検査あるいは保守・メンテをする部隊をイトーキエンジニアリングサービスという子会社として独立させていました。

ただし、色々と考えていくと、上流であるお客さまの働き方からコンサルをさせていただき、オフィスを施工後にデータトレッキングが入った後もお客さまに寄り添うとなると、イトーキエンジニアリングサービスを独立させるより中に入れたほうがより一体的な運営が可能であると考えました。

この7月1日から社長直轄としてエンジニアリング本部を作りました。だいたい350人の部隊です。このことによって、より上流から案件の創出が可能となります。

今後、ビジネスモデルの拡張を図り、売上総利益率を高めていきたいと思います。

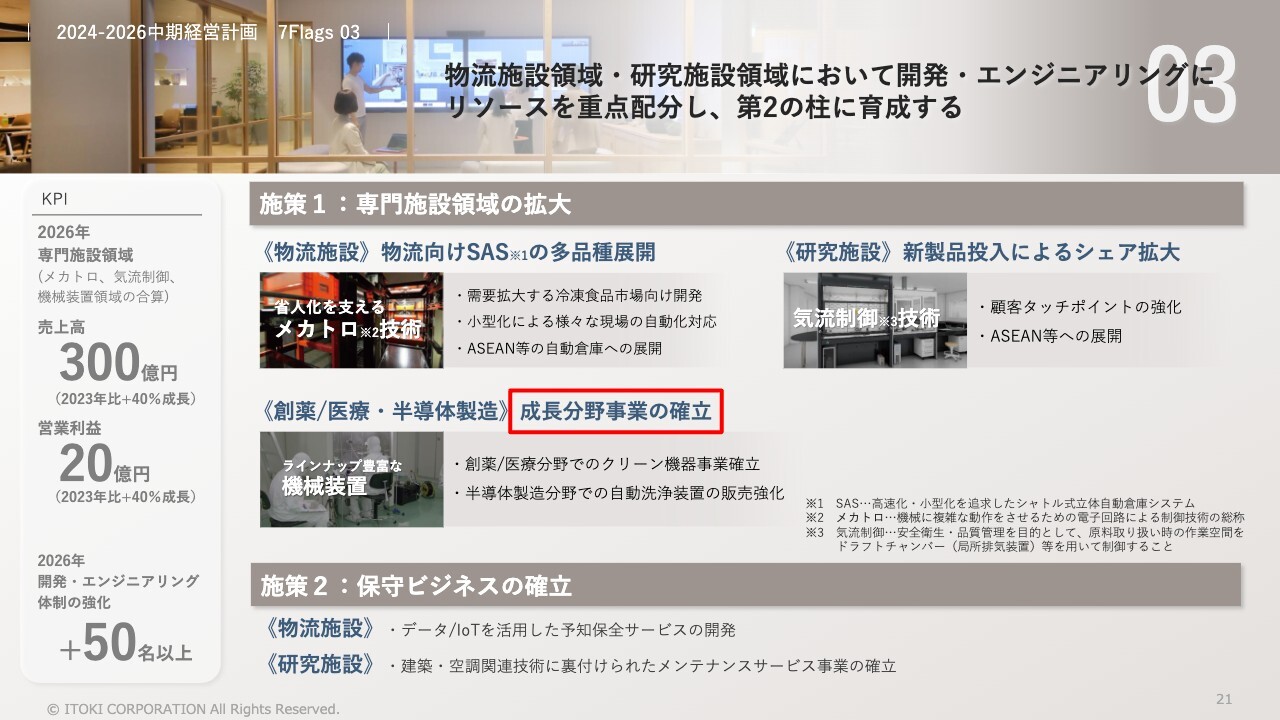

2024-2026中期経営計画 7Flags03

澤田正氏:設備機器事業本部長の澤田です。私からは7Flagsの「03.成長分野」、専門施設領域の拡大についてお話しします。

先ほど、上期の設備機器・パブリック事業の業績説明がありましたが、昨年と比較してパブリック事業における美術館・博物館については物件が想定どおり少ない状態でした。ただし、ご安心いただきたいのですが、今後もさまざまな案件を獲得しています。

また、今後成長分野事業確立として、半導体製造分野での自動洗浄装置の販売強化に加えて、これまでSASで培ってきた技術を応用して商品を開発し、新市場に新製品を投入したいと考えています。是非、ご期待ください。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

7972

|

3,565.0

(10:54)

|

+95.0

(+2.73%)

|

関連銘柄の最新ニュース

-

02/24 15:30

-

02/24 15:30

-

02/24 15:30

#配当 の最新ニュース

新着ニュース

新着ニュース一覧-

今日 11:12

-

-