【QAあり】ANYCOLOR、サービス開始6周年を迎えた「にじさんじ」のさらなる成長を通じて、前年比で増収増益

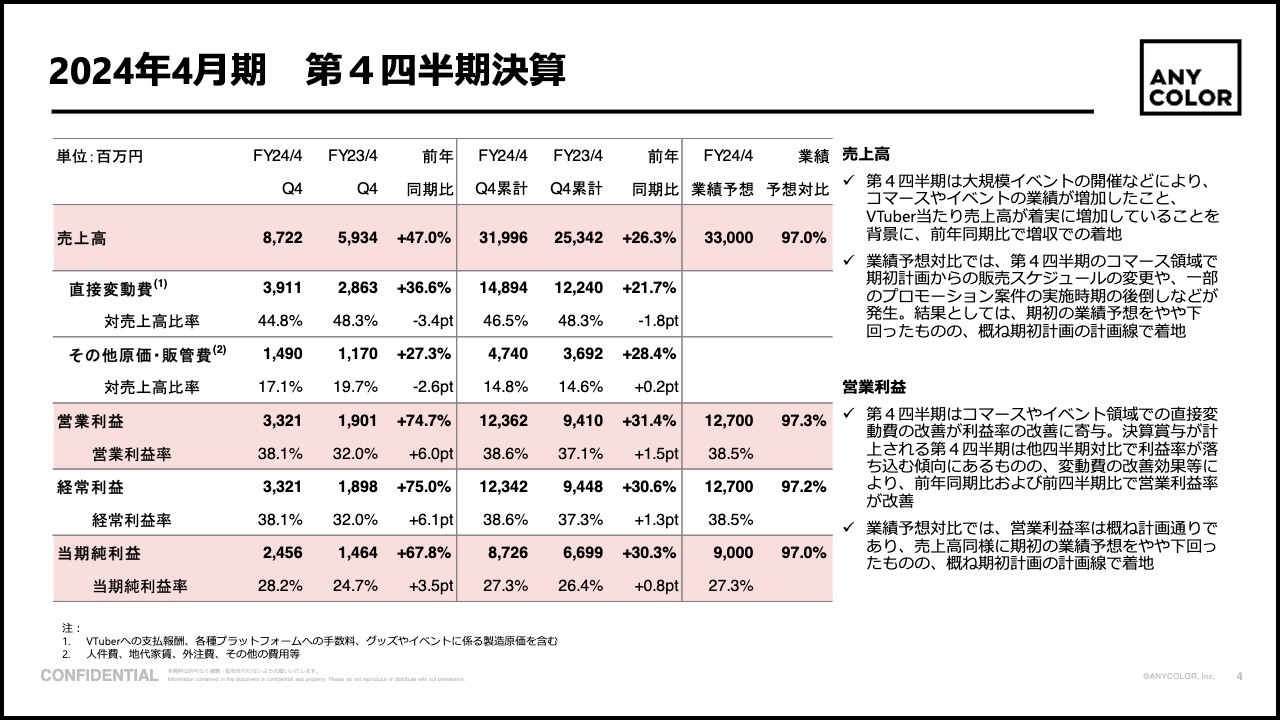

2024年4月期 第4四半期決算

田角陸氏(以下、田角):みなさま、本日はお集まりいただき、ありがとうございます。ANYCOLOR株式会社代表取締役CEOの田角です。それではまず、2024年4月期第4四半期および通期の業績について、取締役CFOの釣井からご報告します。

釣井慎也氏(以下、釣井):取締役CFOの釣井です。私より業績についてご説明します。

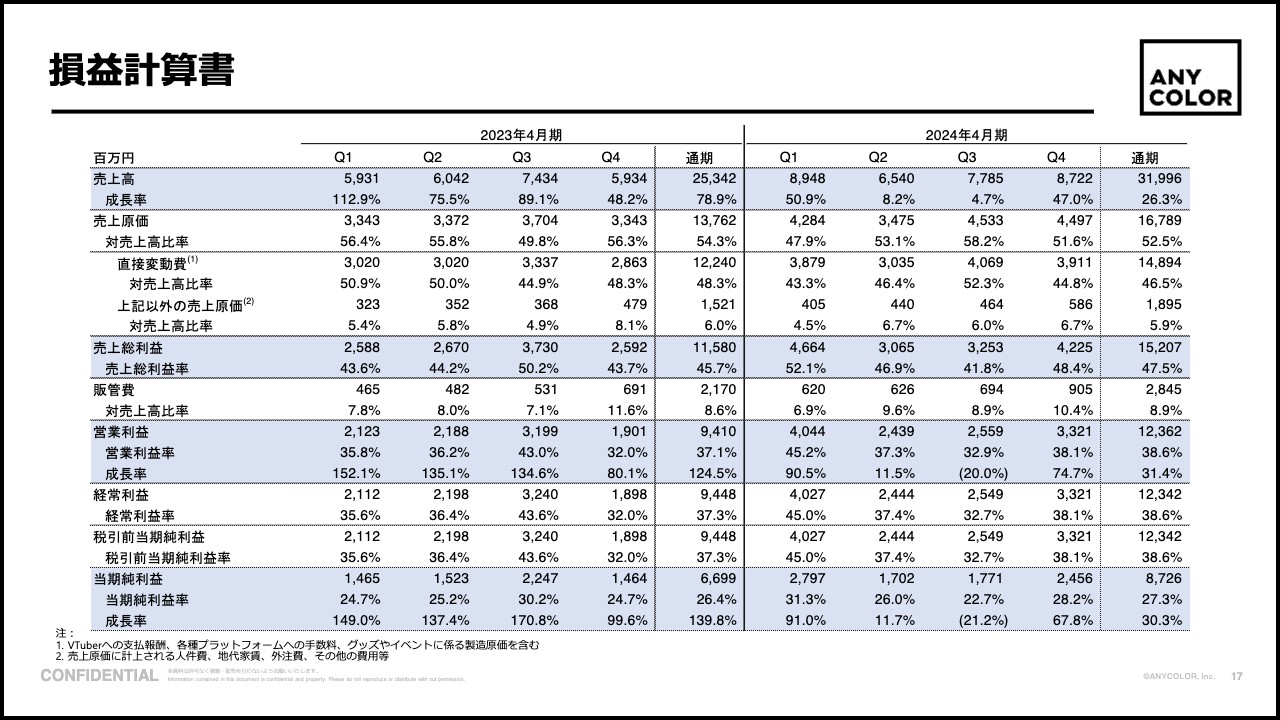

第4四半期の業績は、売上高が87億2,200万円、営業利益が33億2,100万円で着地しました。前年同期比では売上高・利益ともに大きく成長できており、特に売上高はコマースの領域が強かったです。

中身としては、2月に開催した「にじさんじ」の周年グッズの販売や4月に開催した人気VTuberのイベント関連グッズ、音楽CDなどがよく売れた四半期となりました。

通期の売上高は319億9,600万円、営業利益は123億6,200万円となり、当初の期初業績予想からはやや割った数字となっています。

第4四半期は、期末付近によく売れるグッズを発売できたことで売上が伸びましたが、最後のほうに売ったグッズは一部受注で積み上がり、発送の関係で第4四半期に計上できなかった部分がありました。また、「NIJISANJI EN」関連のグッズおよびプロモーションが期初の想定より割り込んだところがあり、期初業績予想をやや割った数字となりました。

直接変動費の変動費率は44.8パーセントとなり、前四半期や前年度同期比で良い水準だったと思っています。背景としては、コマースとイベントの原価率の改善がありました。コマースは、2月および4月から開始している販売商品の売値の見直しや、発注先の選定などを丁寧にしっかりと行った結果、製造原価率を適切にコントロールできたと思っています。

イベントは、第3四半期に「にじさんじフェス」を行いました。フェス形式というやや特殊な形態のイベントで、収益性が悪かったところもありますが、第4四半期に行った音楽イベントは利益率も含めてしっかりと良い結果が残せたと考えています。

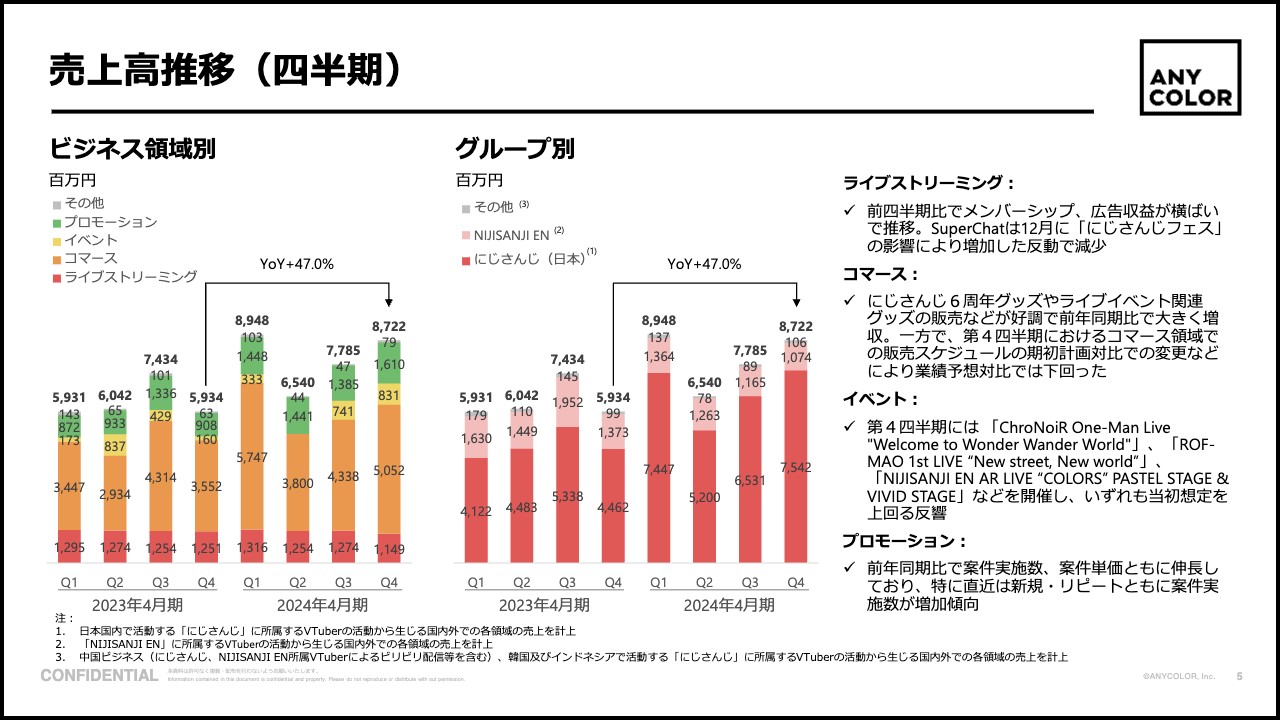

売上高推移(四半期)

領域別にご説明します。まずライブストリーミングの領域です。第3四半期に「にじさんじフェス」の関係でSuperChatが大きかった反動減が一部あり、足元ではやや数字が落ち込んでいますが、これまでと遜色ない水準だと考えています。

コマースは、先ほどお伝えしたとおり、第4四半期に国内の「にじさんじ」のグッズ関連全般がよく売れました。

イベントは、第4四半期に「ChroNoiR(クロノワール)」「ROF-MAO(ロフマオ)」といった国内の「にじさんじ」の主要人気VTuberユニットに関連するライブイベントを開催しました。いずれも良い結果を残せたと考えています。

プロモーションも同様に、過去最大となりました。第4四半期に大型の案件があったわけではありませんが、案件数の伸びに牽引されてプロモーションの数字も高くなっています。

グループ別では国内の「にじさんじ」の勢いが引き続き堅調であると考えています。上位のVTuberユニットを中心として、高い伸びを継続しています。来期以降も国内の「にじさんじ」の人気層を中心にしっかりとした成長を作っていきたいと考えています。

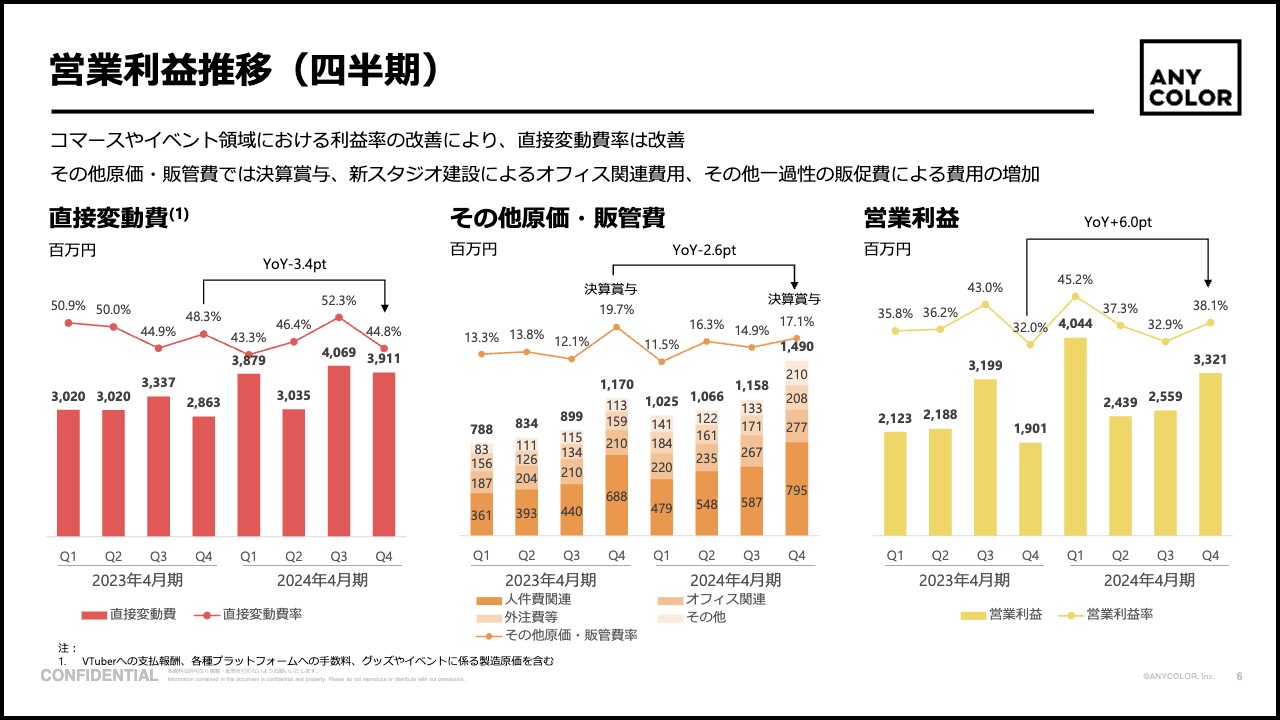

営業利益推移(四半期)

コスト面についてご説明します。直接変動費率は、先ほどお伝えしたとおり、44.8パーセントと良い結果だったと思っています。引き続き、このような水準を継続していきたいと思います。

他の項目としては、決算賞与を第4四半期に一括で計上しており、2億円強の決算賞与を支払っています。また、今秋からスタジオの新設を予定しており、すでにそれに伴う関連費用が発生してきている結果、オフィス関連費用が増加しています。

加えて、一過性の販促費を第4四半期に計上した結果、その他原価・販管費が前四半期と比較して絶対額が大きく増加しましたが、売上高の増加によって適切に吸収できたと考えています。

結果として、営業利益率は38.1パーセントとなりました。決算賞与の関係で第4四半期は利益率が悪い傾向にありますが、その中では良い数字だったと考えています。

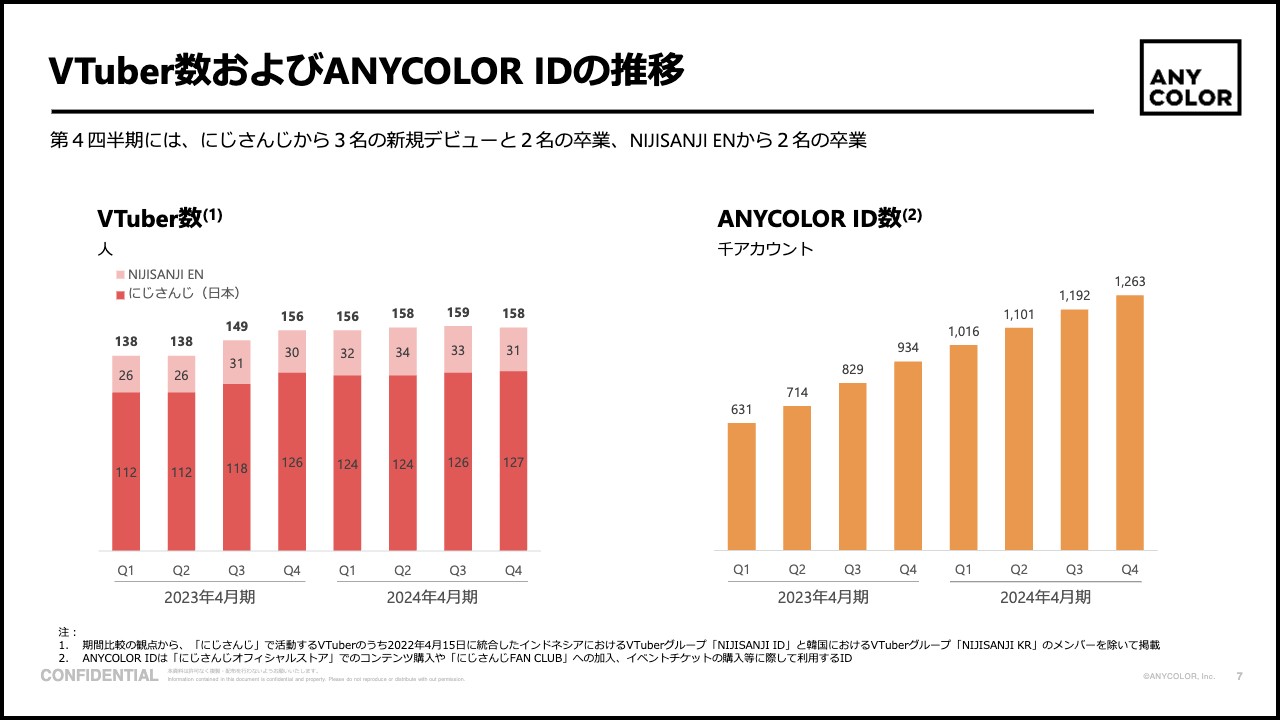

VTuber数およびANYCOLOR IDの推移

VTuber数とANYCOLOR IDの推移です。VTuber数は、第4四半期に国内の「にじさんじ」において3名のデビューと2名の卒業、「NIJISANJI EN」では2名の卒業がありました。

デビューに関しては、「3SKM」という3名のVTuberがデビューしています。我々は、デビュー時にウェルカムグッズとして新人VTuberのグッズを出すことを慣例としています。ウェルカムグッズの売れ行きを見ると、直近の数年でデビューしたVTuberと比較しても非常に良い結果が出ており、今後の活躍や貢献がとても期待できると考えています。

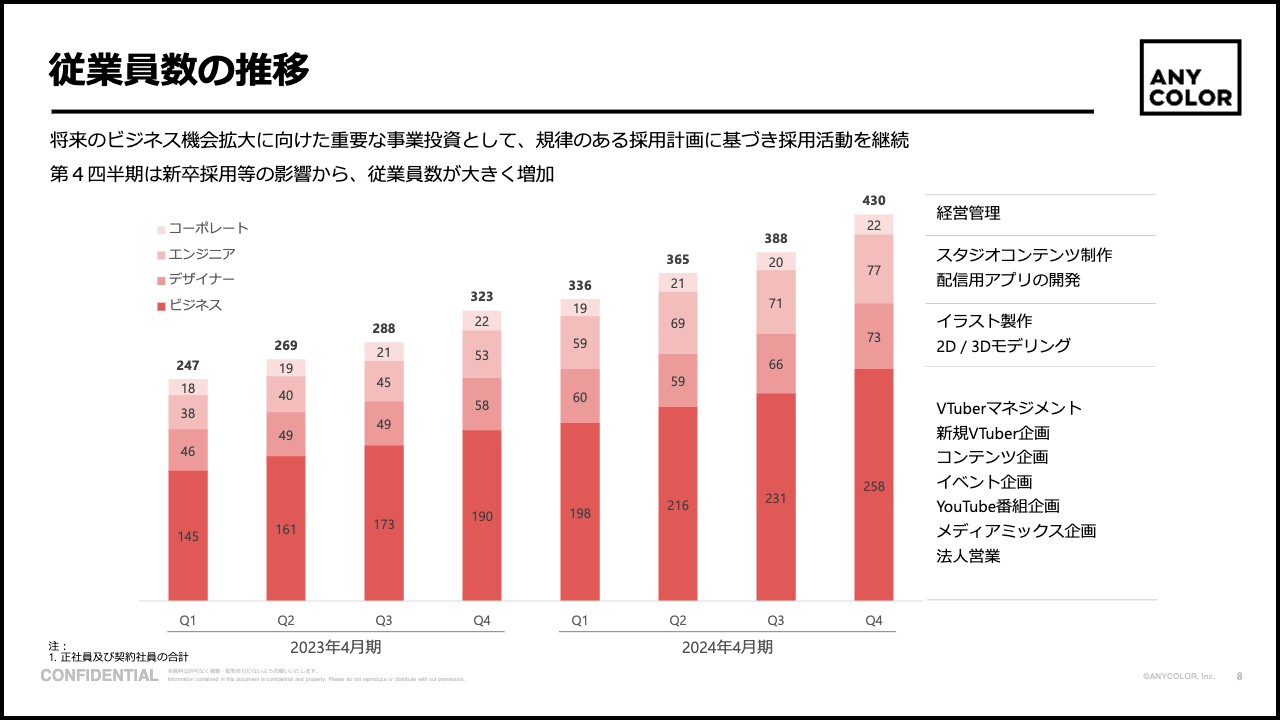

従業員数の推移

従業員数の推移です。第4四半期の4月に新卒採用で10名程度を迎え入れたことで、大きく増加しました。

内訳としては、グッズ企画や法人営業など、足元で業容が拡大してきていることを背景とした人員増に加え、新規のVTuberプロデュースに関与するプロジェクトマネージャーやVTuberのマネージャー職種、スタジオエンジニアなどを中心に、幅広い人員を迎え入れています。

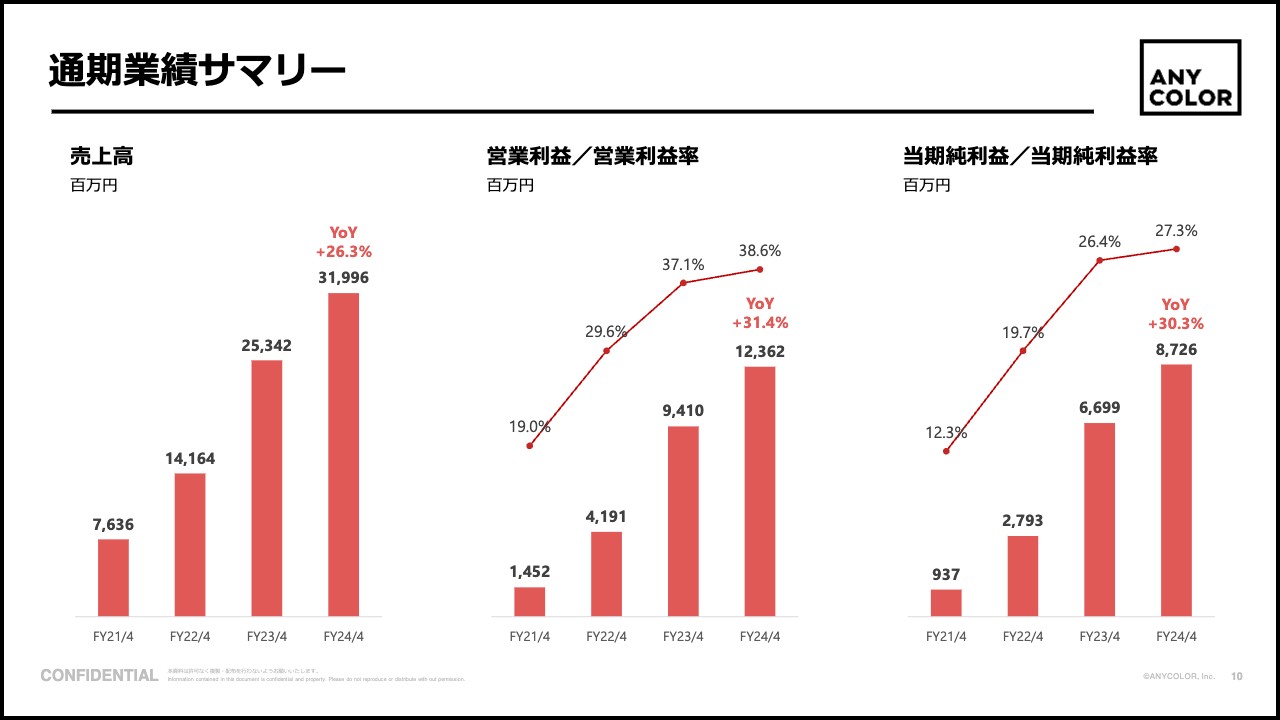

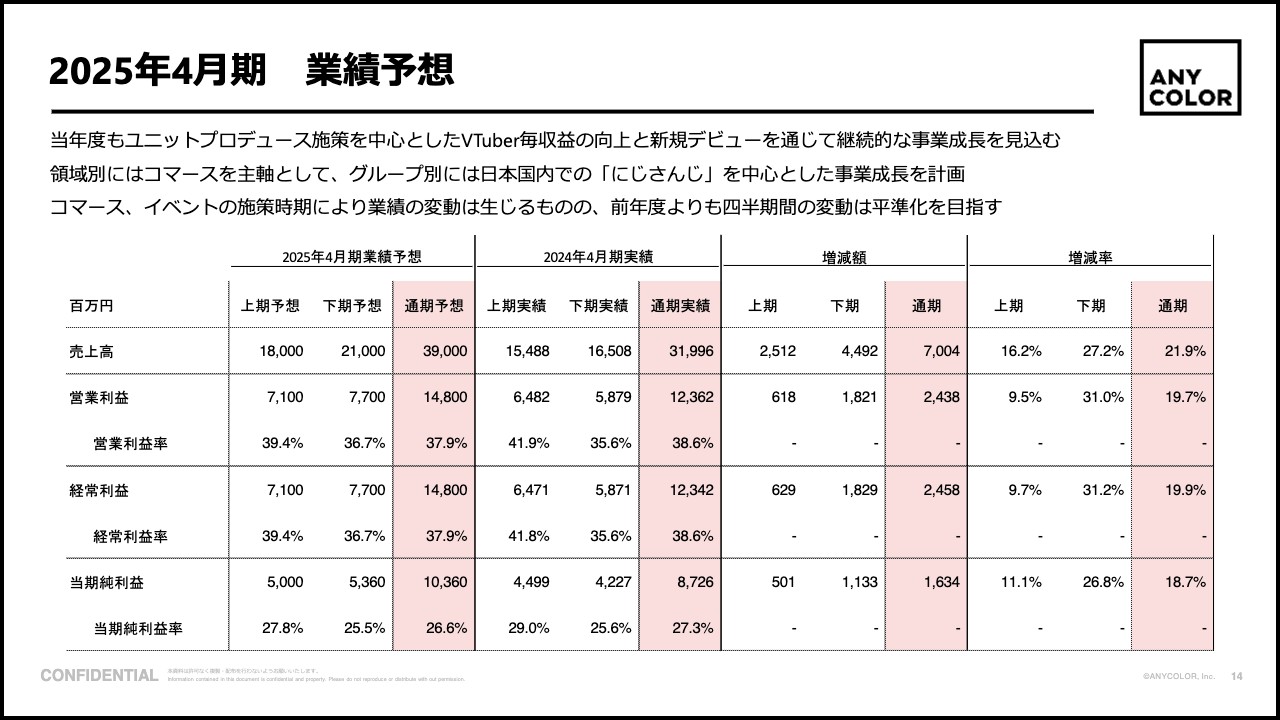

通期業績サマリー

通期業績についてご説明します。先ほどお伝えしたとおり、売上高は319億9,600万円、営業利益は123億円6,200万円、当期純利益は87億2,600万円で着地しました。

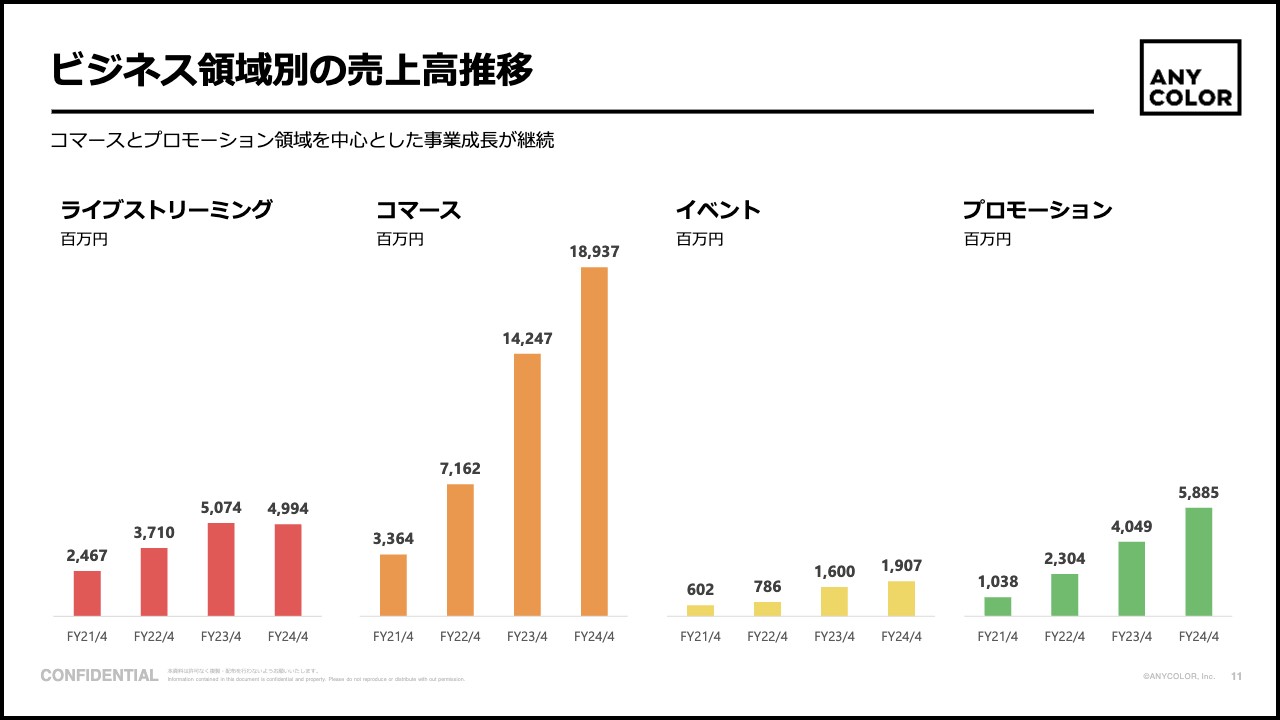

ビジネス領域別の売上高推移

領域別に見ると、引き続きコマースを中心として成長しています。また、プロモーションのBtoB領域もしっかりと伸びてきているところです。コマースとプロモーションを中心とした成長は、来期以降も継続すると考えています。

加えて、イベント領域もまだ伸びしろが大きいと考えています。今期はイベント領域もしっかりと伸ばしていきたい考えです。

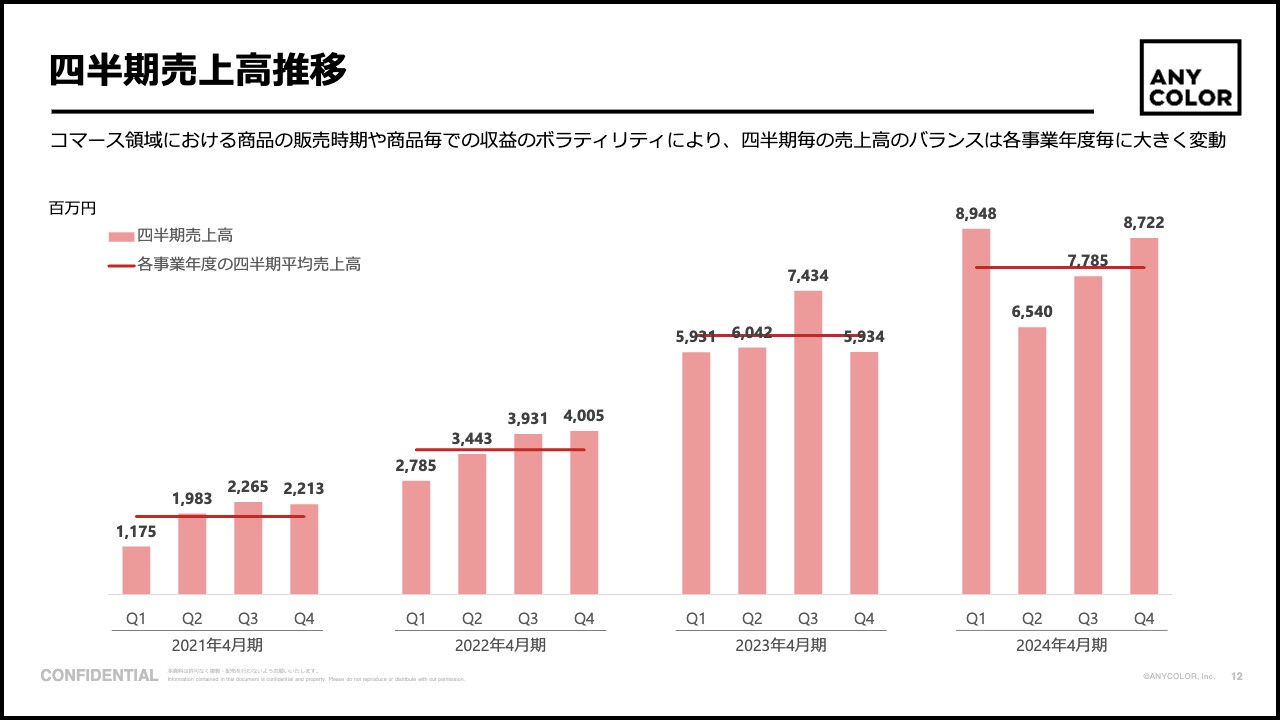

四半期売上高推移

四半期の売上高推移です。先ほどお伝えしたとおり、コマースの売上寄与度が大きく、全体売上の6割程度を占めています。

コマースの売上は、いつ・どのような商品を発売するかによって変動が非常に大きくなる傾向があります。また、毎年決まった時期に決まった商品を販売しているわけではないため、明確な季節性も見られません。

2024年4月期は第1四半期と第4四半期が良い数字でしたが、第2四半期は年度平均から大きく下回り、第3四半期もそれほど良くない結果でした。一方で、2023年4月期は第3四半期が突出して良い数字となっています。

年度単位で見ても四半期のボラティリティが出やすいのが、コマース中心の収益構造となっています。

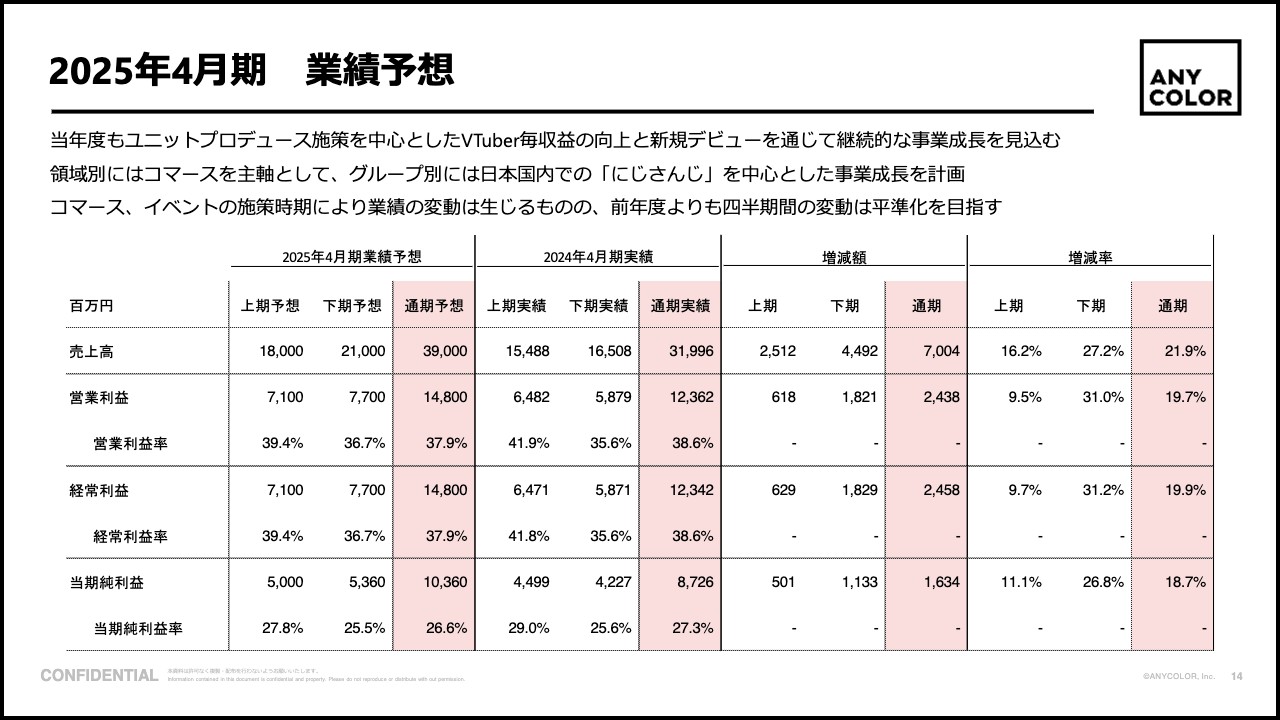

2025年4月期 業績予想

今期の業績予想です。全体としては、これまで継続してきた人気VTuberユニットのプロデュースを中心とした施策を継続していくことで、VTuberごとの収益向上や、継続的な新規デビューなどを通じた新たなファン層の獲得を通じ、成長していきたいと考えています。

領域別では、コマースを中心として、プロモーション、イベントといった領域も伸ばしていきたいと思っています。

グループ別では、国内の「にじさんじ」の伸びが引き続き堅調であり、伸びしろが非常に大きいと考えているため、国内の「にじさんじ」の人気VTuberを中心に事業成長を行っていきたいと考えています。

先ほどお伝えしたとおり、昨年は業績のボラティリティが特に顕著だったと考えています。半年以上前から今期の業績計画を立てるにあたり、コマースの販売スケジュールの平準化・適正化にしっかりと取り組んできました。今期は昨年と比較すると、業績のボラティリティは落ち着く計画となっています。

上期と下期の内訳は、スライドに掲載しているとおりです。

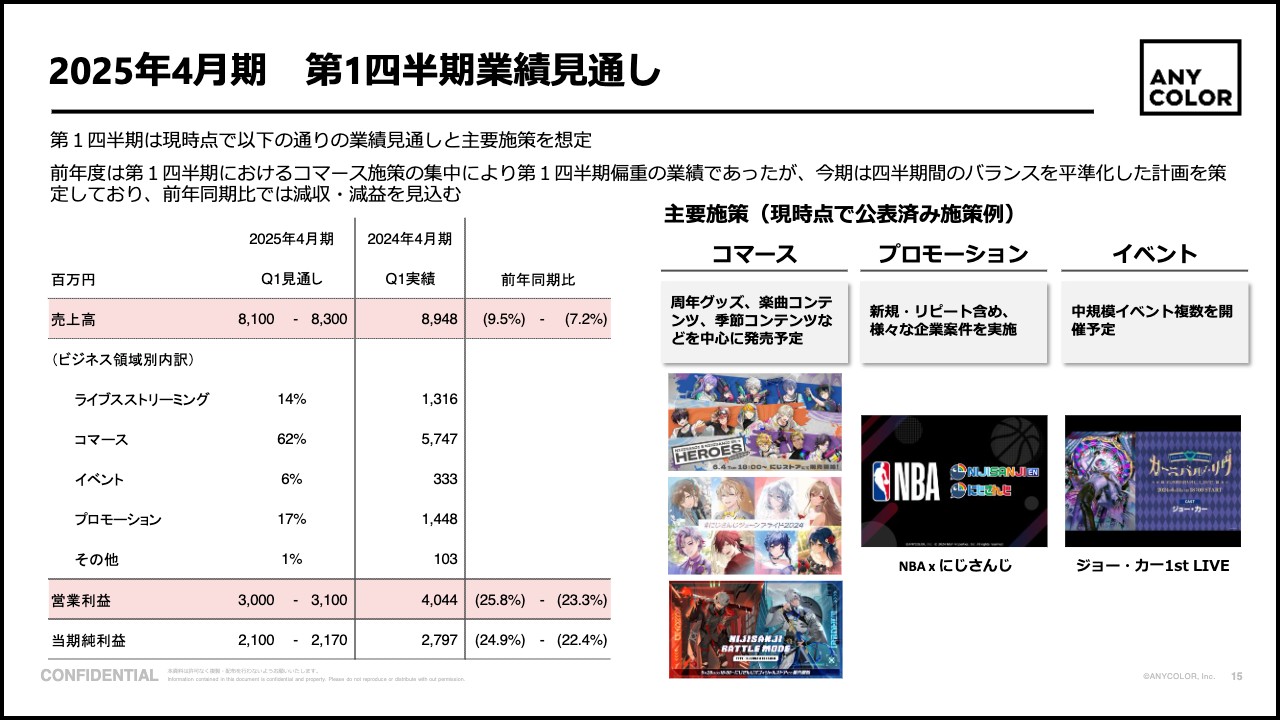

2025年4月期 第1四半期業績見通し

第1四半期の業績見通しは、スライドに記載のとおりです。2024年4月期第1四半期は、特にコマースにおいて非常に多くの人気施策が集中した期でした。そのため、昨年は第1四半期に偏重していましたが、今期は平準化するとともに、昨年あまり良い数字が残せていなかった第2四半期と第3四半期にさまざまな施策を移行し、施策のリバランスを行っています。

結果として、現在進行している第1四半期は、前年同期比で減収減益を見込んでいます。

スライド右側には、すでに公表済みの足元で取り組んでいる施策例を掲載しています。足元では良いスタートを切れていると考えています。

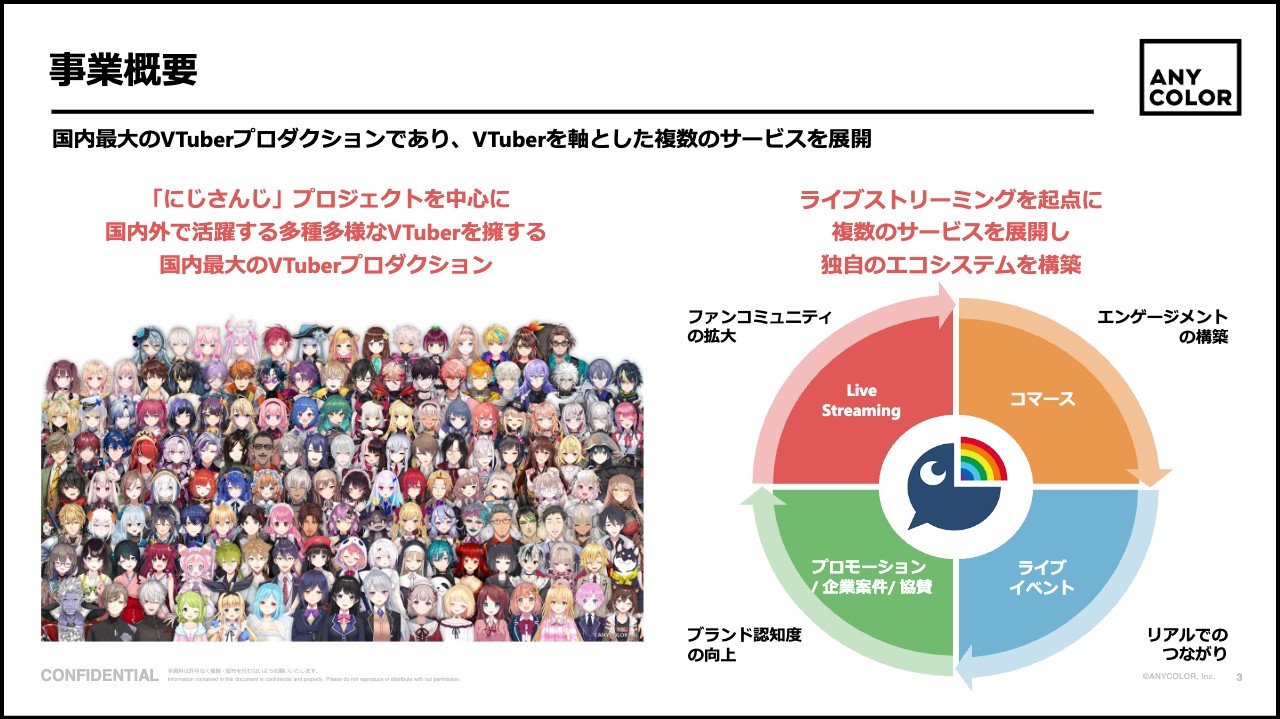

事業概要

田角:中期的な成長に向けた経営方針についてご説明します。まず簡単に事業概要をお話しします。

当社は2017年に創業し、2018年からVTuber事業として「にじさんじ」プロダクションを開始しました。スライドに掲載しているように、男性や女性のVTuberのほか、男女以外の性別のVTuberや人間以外のキャラクターを用いたVTuberなど、多種多様なVTuberが所属している国内最大級のVTuberプロダクションです。

VTuberは、「YouTube」上で生放送に加えて音楽、番組やショート動画などの配信コンテンツでファンコミュニティの醸成を行い、コマースでのグッズ販売やライブイベント、プロモーションなどを行うエコシステムを構築しています。

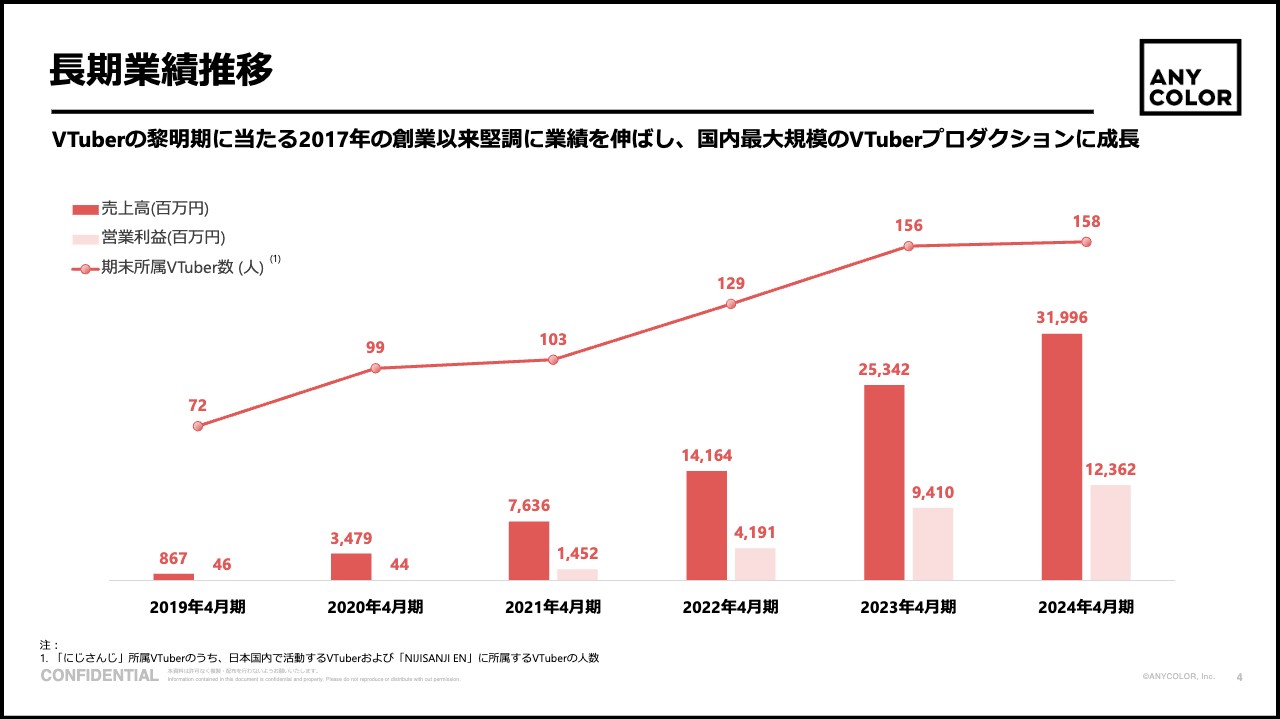

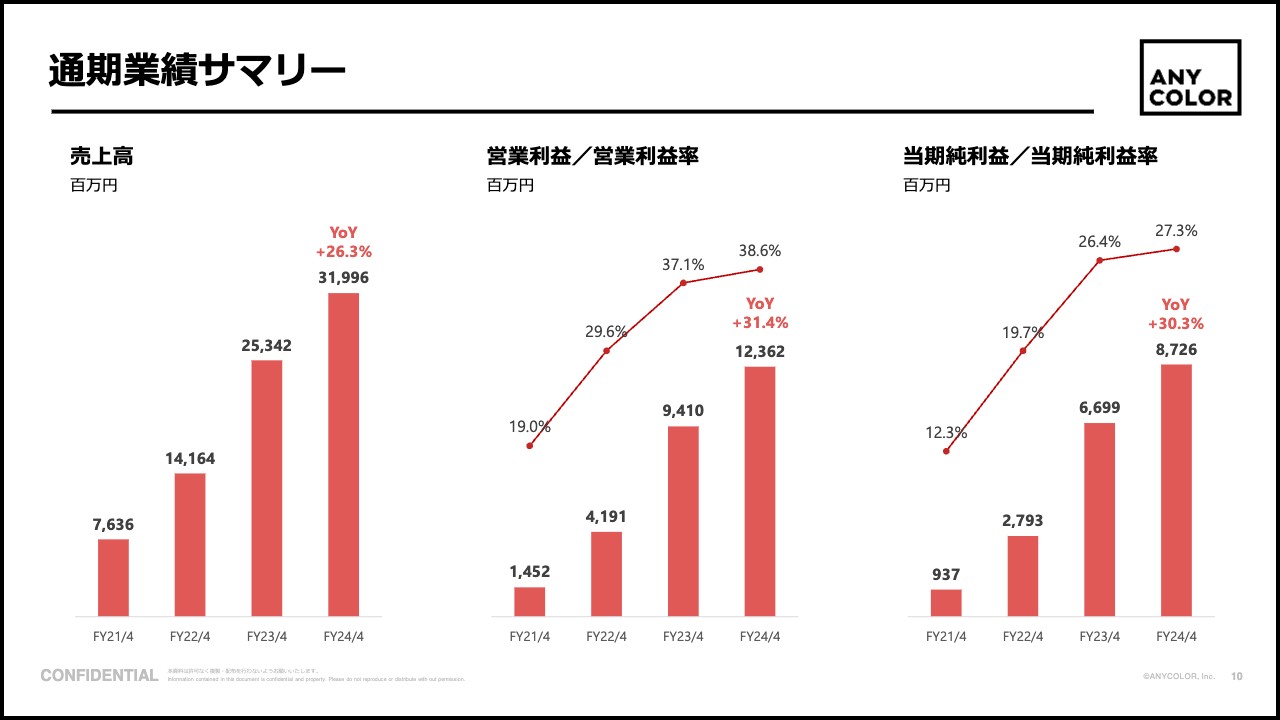

長期業績推移

長期の業績推移です。VTuberの黎明期である2017年に創業し、VTuber事業を開始しています。創業以来、堅調に業績を伸ばし、国内最大級のVTuberプロダクションに成長してきました。

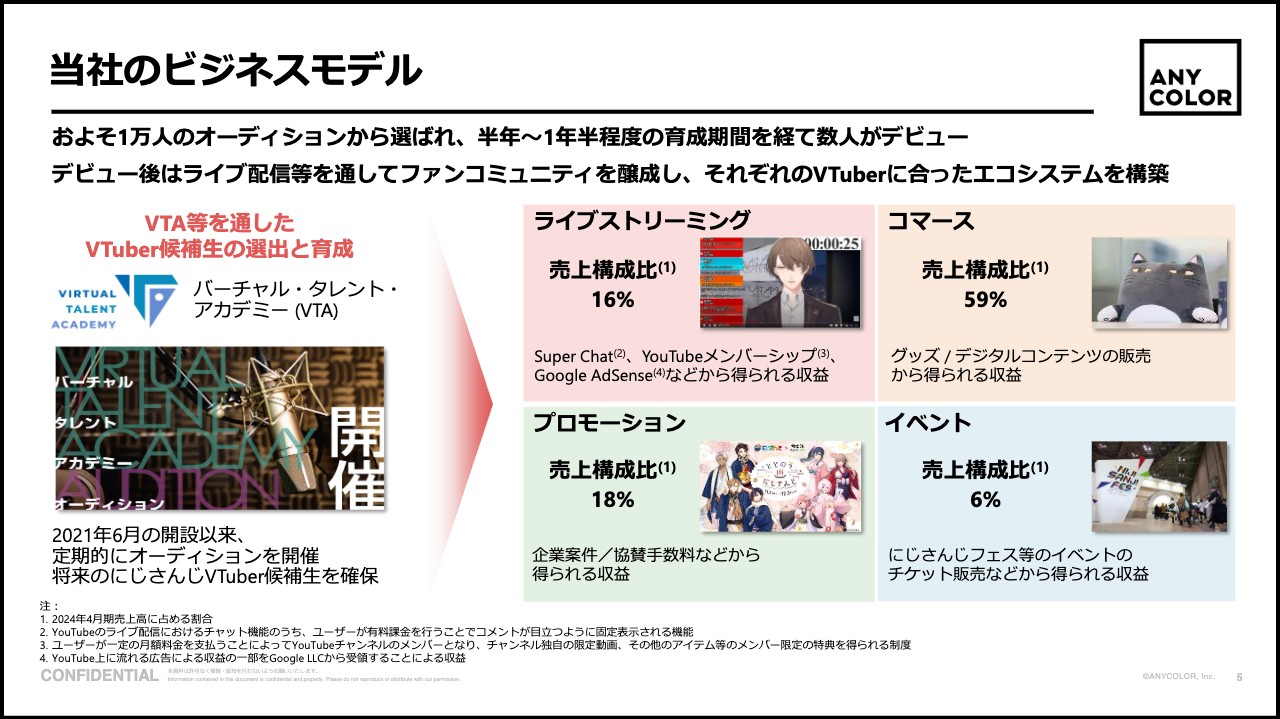

当社のビジネスモデル

当社のビジネスモデルについてご説明します。VTuberとしてのデビューまでの流れは、1万人ほどの応募があるオーディションからVTuberの候補生をピックアップし、歌唱や演技、トーク、リアクションなどのレッスンを行います。

コンプライアンスや炎上対策なども学び、中長期的に活躍していくVTuberの輩出を目指して、半年から1年半ほどの育成期間を経て数人がデビューします。

デビュー後には、先ほどもお伝えしたライブストリーミングやSNS活動を中心に、4つの事業でビジネスモデルを展開しています。

売上の構成比は、ライブストリーミングが16パーセント、コマースが59パーセント、イベントが6パーセント、プロモーションが18パーセントです。

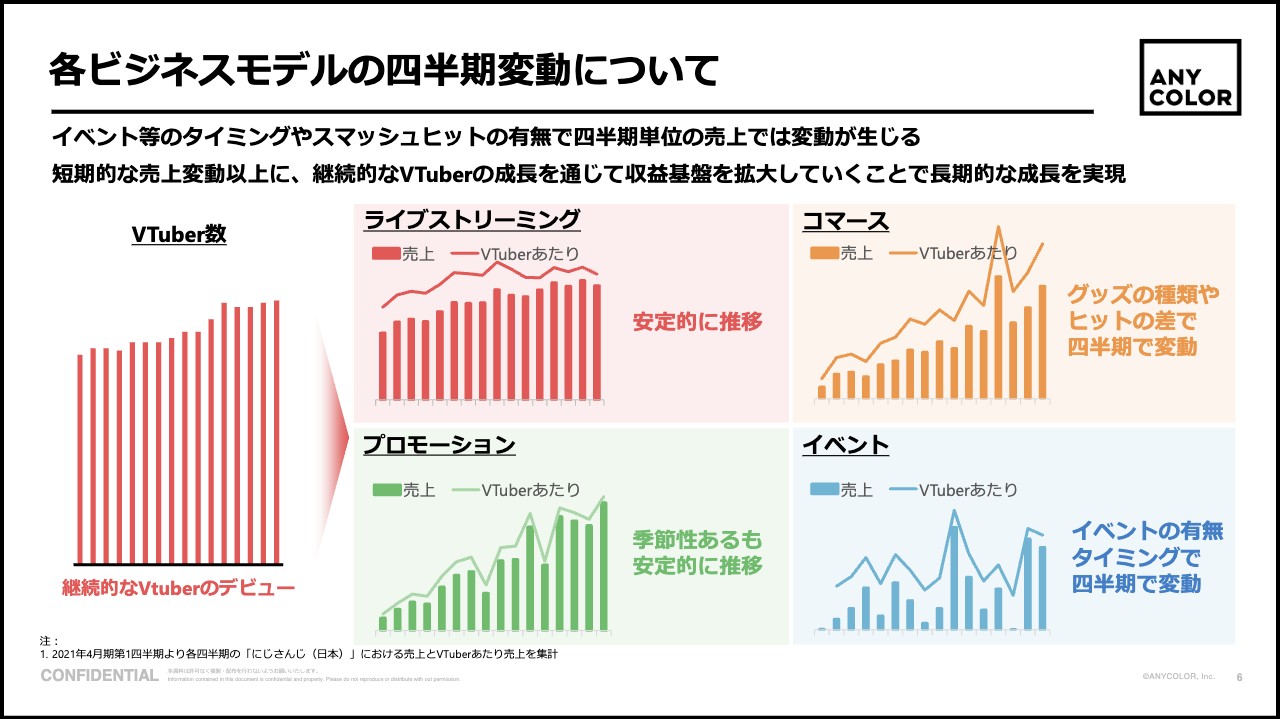

各ビジネスモデルの四半期変動について

先ほど釣井からお伝えしたとおり、四半期の変動は一定程度あります。

スライドに四半期単位での売上高の変動推移を記載しています。ライブストリーミングやプロモーションは季節性が一部ありますが、安定的に推移しています。コマースやイベントは、先ほど釣井からお伝えしたとおり、施策の有無や偏り、起用するVTuberなどに応じて四半期で大きく変動することがあります。

短期的な売上変動以上に、VTuber一人ひとりの成長を通して継続的に伸びていく収益基盤の拡大を行っていくことで、長期的に成長していきたいと考えています。

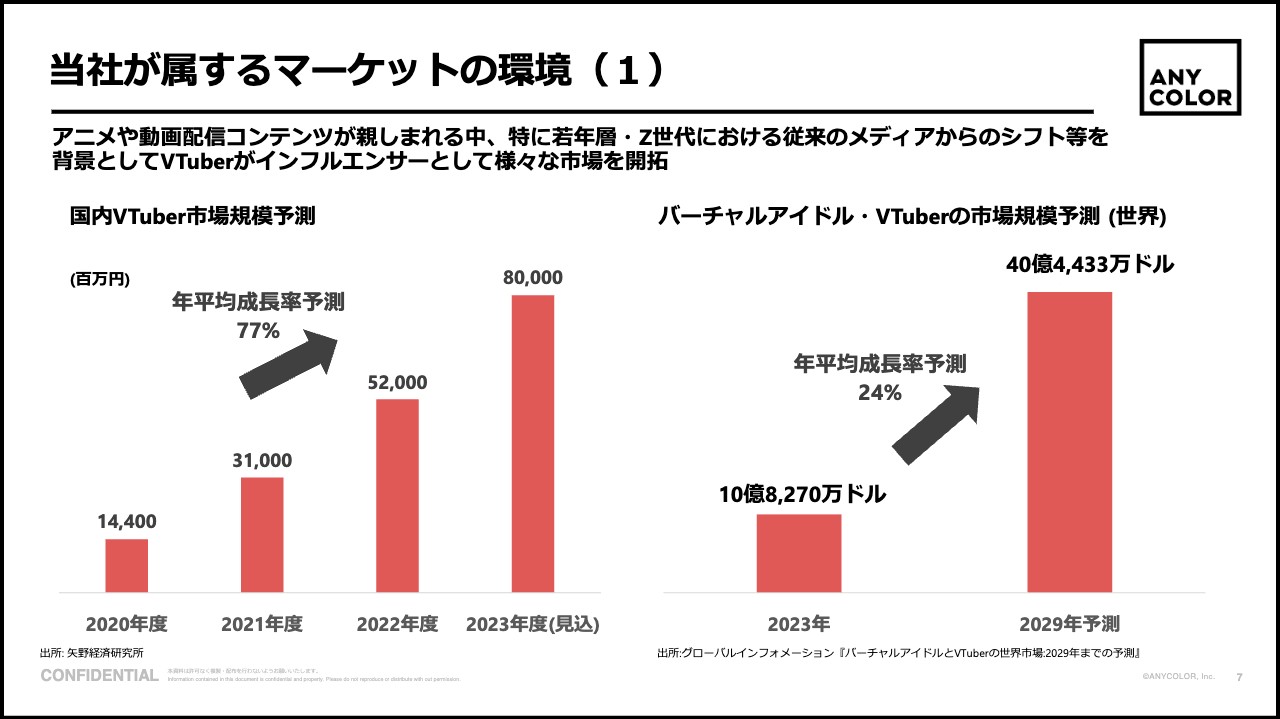

当社が属するマーケットの環境(1)

当社が属するマーケットの環境です。当社はVTuber市場に属しています。スライド左側の棒グラフをご覧ください。国内のVTuber市場規模の予測として、2023年度で800億円ほどあると言われています。

スライド右側の棒グラフは、世界のバーチャルアイドル・VTuberの市場規模予測です。2023年は10億8,270万ドルと言われており、2029年は約4倍の40億4,433万ドルまで市場が成長していくというレポートが出ています。

VTuber市場は非常に大きな成長が期待されていると認識しています。当社としても、市場を牽引していくようなかたちで事業を展開していきたいと考えています。

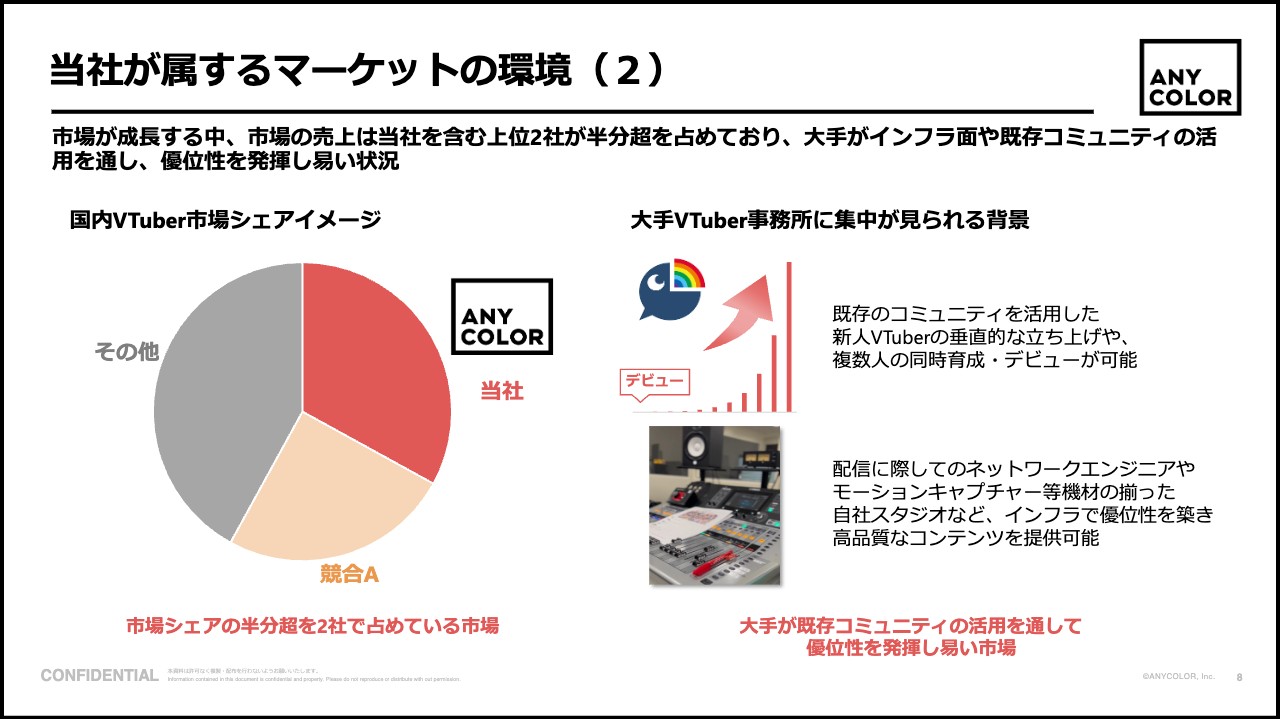

当社が属するマーケットの環境(2)

VTuber市場が成長する中で、売上シェアを見ると、スライド左側の円グラフのとおり、当社ともう1社で半分以上を占めています。

その背景については、右側に記載しています。当社の「にじさんじ」のファンコミュニティがあるからこそ、既存のVTuberも新人としてデビューするVTuberも、より人気になりやすく、より自分の望む活動がしやすいと思っています。

基盤的な観点では、VTuberはリアルタイムなモーションキャプチャーを行うため、VTuberならではの技術やスタジオ、配信機材が多く存在します。このような高品質なVTuberコンテンツを提供できる環境も、大手のVTuber企業に集中が見られる背景としてあると考えています。

これまで数多くのエンターテインメント企業がVTuber市場に参入してきましたが、2社で市場のシェアを半分以上占めている状況になっています。このことからも、当社のような大手VTuberプロダクションが既存のコミュニティを通して優位性を発揮しやすい市場であると考えています。

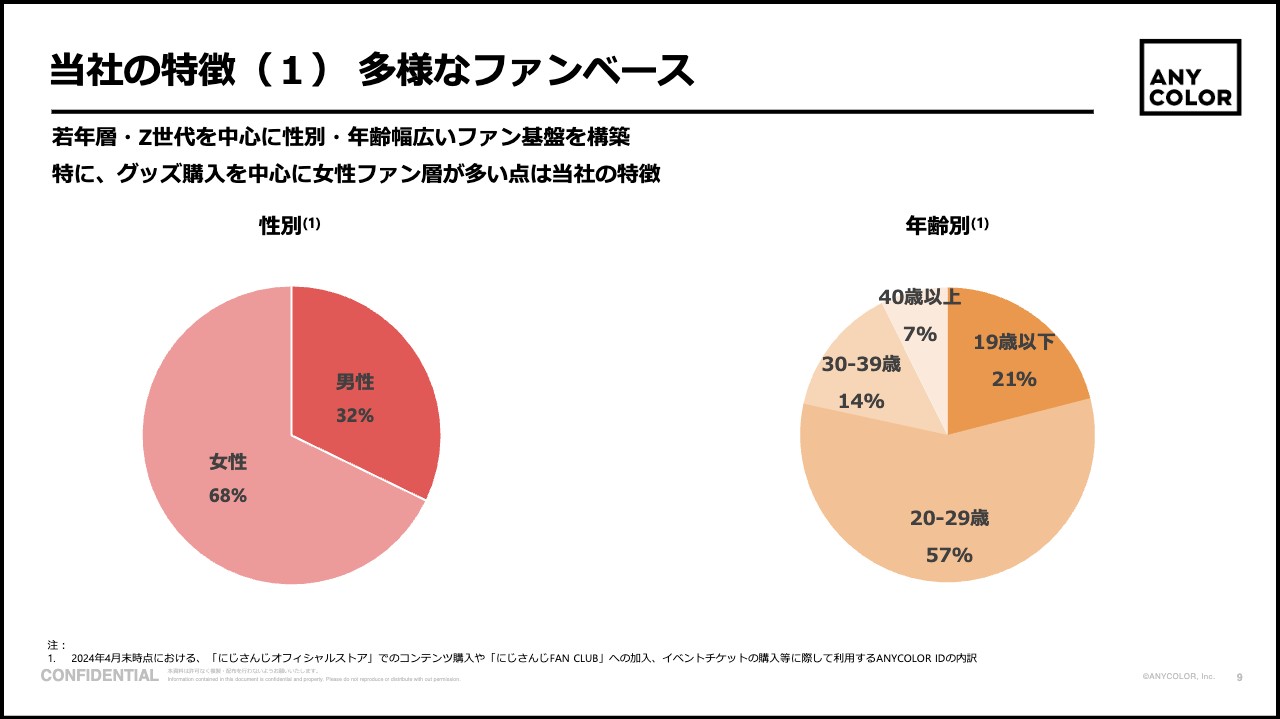

当社の特徴(1) 多様なファンベース

当社の特徴の1つ目として、多様なファンベースについてご説明します。多種多様なVTuberが所属しているからこそ、若年層・Z世代を中心に、性別や年齢層の幅広いファンベースを構築しています。

スライド左側の円グラフは、グッズ購入者の性別の割合です。特に購買層において女性のファン層が多いところが、当社ならではの特徴です。

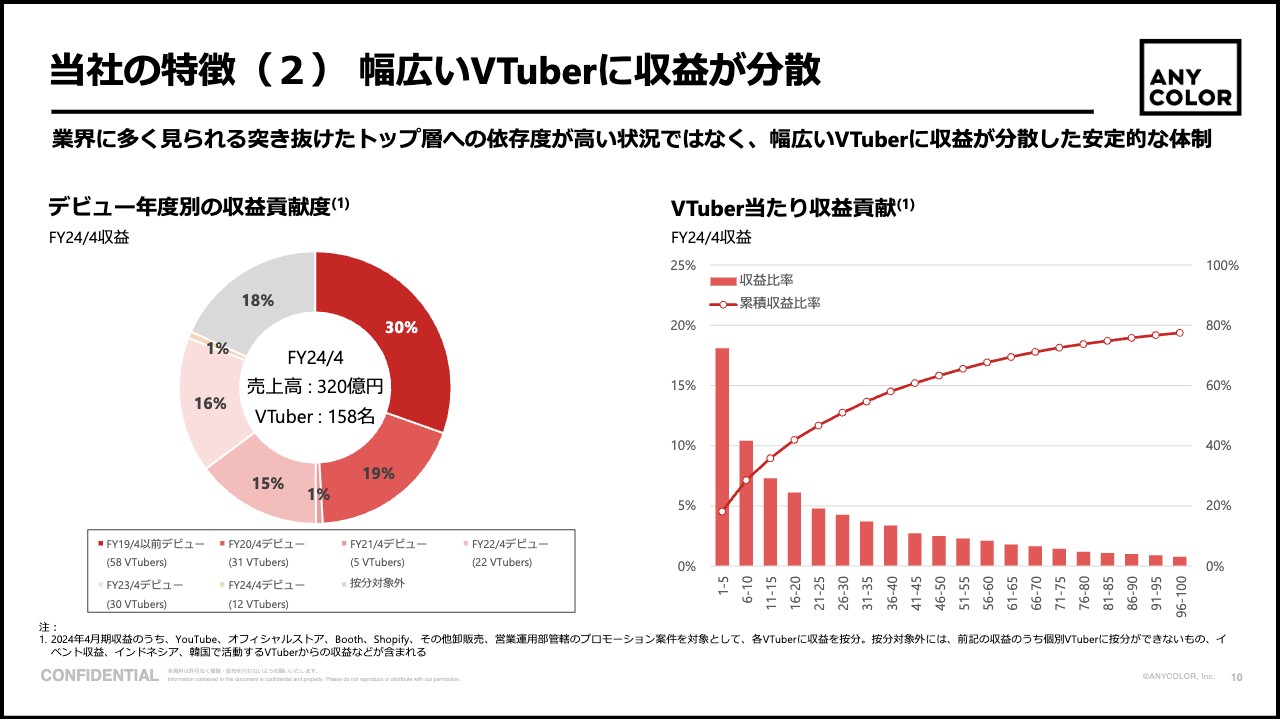

当社の特徴(2) 幅広いVTuberに収益が分散

2つ目の特徴として、幅広いVTuberに収益が分散しています。スライド左側の円グラフは、デビュー年度別の収益貢献度です。デビュー年度ごとにVTuberがどれくらい収益に貢献しているかを示しています。

昔から所属しているVTuberも、最近デビューしたVTuberも、デビュータイミングにかかわらず、それぞれのVTuberが一定の割合で収益貢献しています。

スライド右側のグラフは、VTuber当たりの収益貢献を示しています。トップ10のVTuberで全体の約30パーセント、トップ30で約50パーセントほどです。

他のエンターテインメントの領域であるゲームやアニメ、または他のタレント事務所などと比較しても、1つのコンテンツや1人のタレントに大きく依存した収益状況というよりは、VTuber一人ひとりが幅広く収益に貢献しています。

このように幅広いVTuberに収益が分散していることで、より持続的かつ安定的に成長できる体制になっていると思っています。

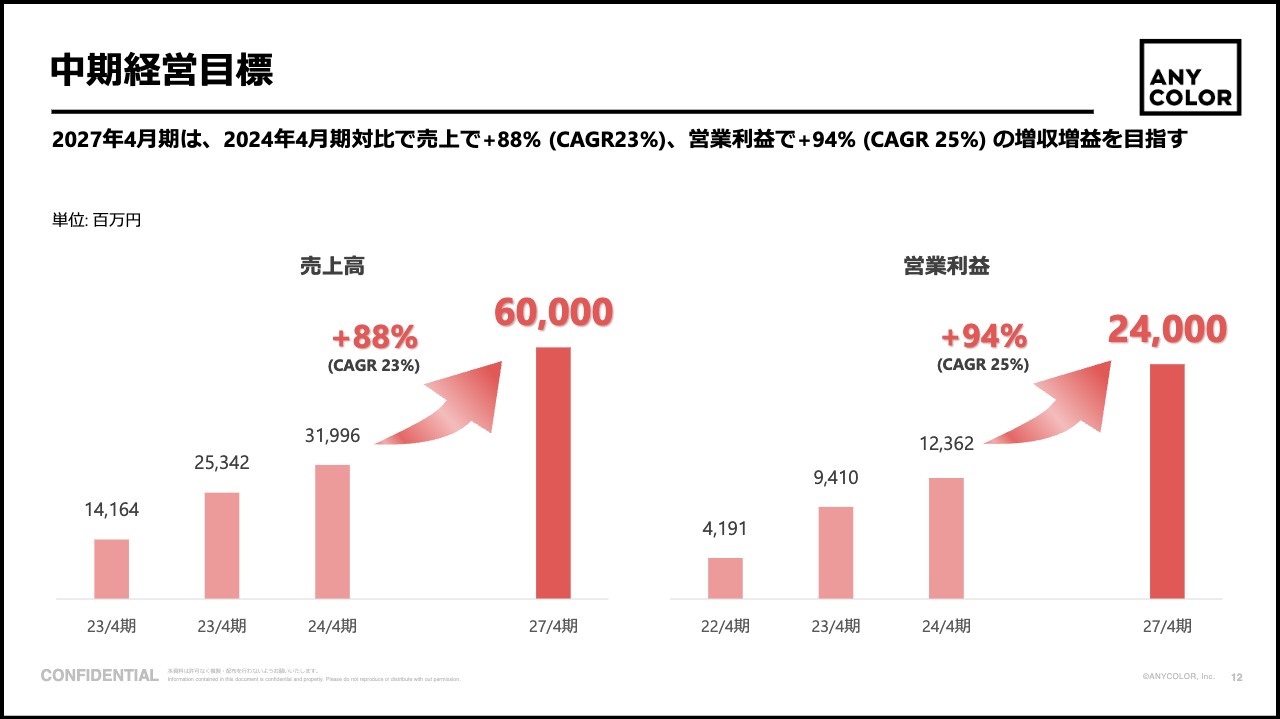

中期経営目標

ここからは、中長期的な成長に向けての戦略についてお話しします。2024年4月期は、売上高は319億9,600万円、営業利益は123億6,200万円で着地しました。

中長期の目標として、3年後の2027年4月期においては、売上高600億円、営業利益240億円で増収増益を目指していきます。年平均成長率は、売上高で23パーセント、営業利益で25パーセントを目標として取り組んでいきます。

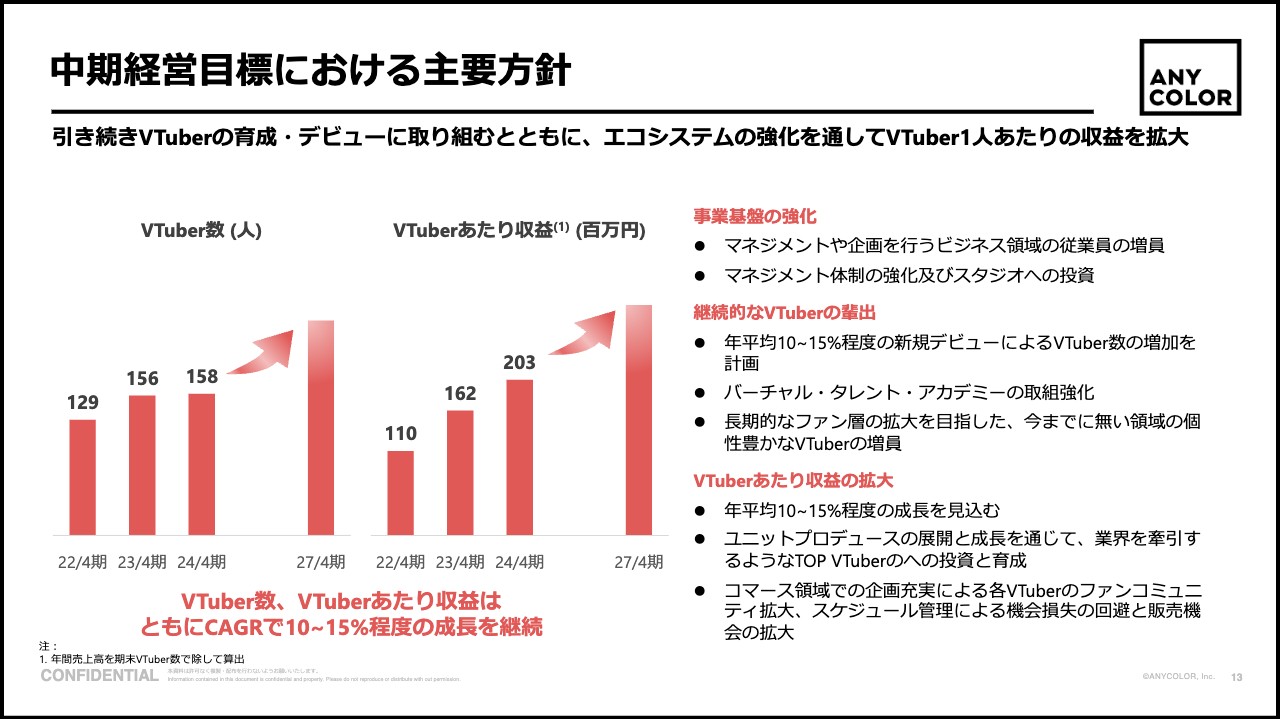

中期経営目標における主要方針

このような目標を達成していくための主要な方針についてです。所属するVTuberの数と所属しているVTuber1人当たりの収益は、それぞれ年平均成長率10パーセントから15パーセントを継続していきたいと考えています。

所属するVTuberの数を成長させていくためには、VTA(バーチャル・タレント・アカデミー)の取り組みの強化や、デビュー企画、オーディション企画などでこれまでのファン層を拡大できるような企画を行っていきます。

VTuber当たりの収益の拡大という観点では、多様なコンテンツ展開に加え、ユニットプロデュースの展開や、コマース領域における生産ラインの拡大などに取り組んでいきます。

このように新しい施策や新しいラインを増やし、それぞれにおいてクオリティの高いコンテンツを提供していきますが、そこで必要になってくるのが事業基盤の強化です。まずはそのようなところに携わる従業員の増員、およびスタジオの増強に投資を行うことが主要な方針となっています。次ページからそれぞれの詳細についてご説明します。

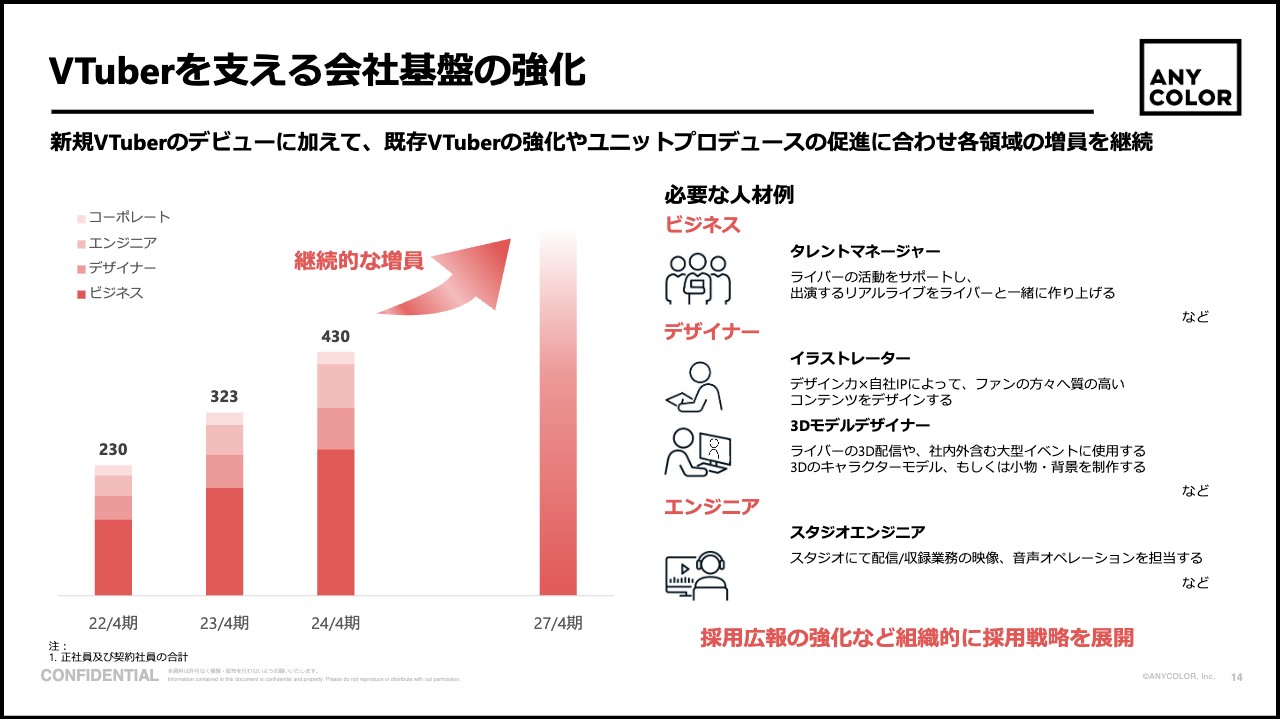

VTuberを支える会社基盤の強化

まず、従業員の増員です。新規VTuberのプロデュースやユニットプロデュースの促進、コンテンツの増加、あるいは事業として生産ラインや企画を増やしていくために、コマース領域やプロモーション領域におけるビジネス人員の増加を考えています。

また、コンテンツのクオリティを上げ、コンテンツの数を増やしていくという観点では、デザイナーやエンジニアなどを中心に継続的に増員していきます。

これにより、先ほどお伝えしたVTuberの数と収益性への施策をそれぞれ行っていくことで成長することを基盤として考えています。

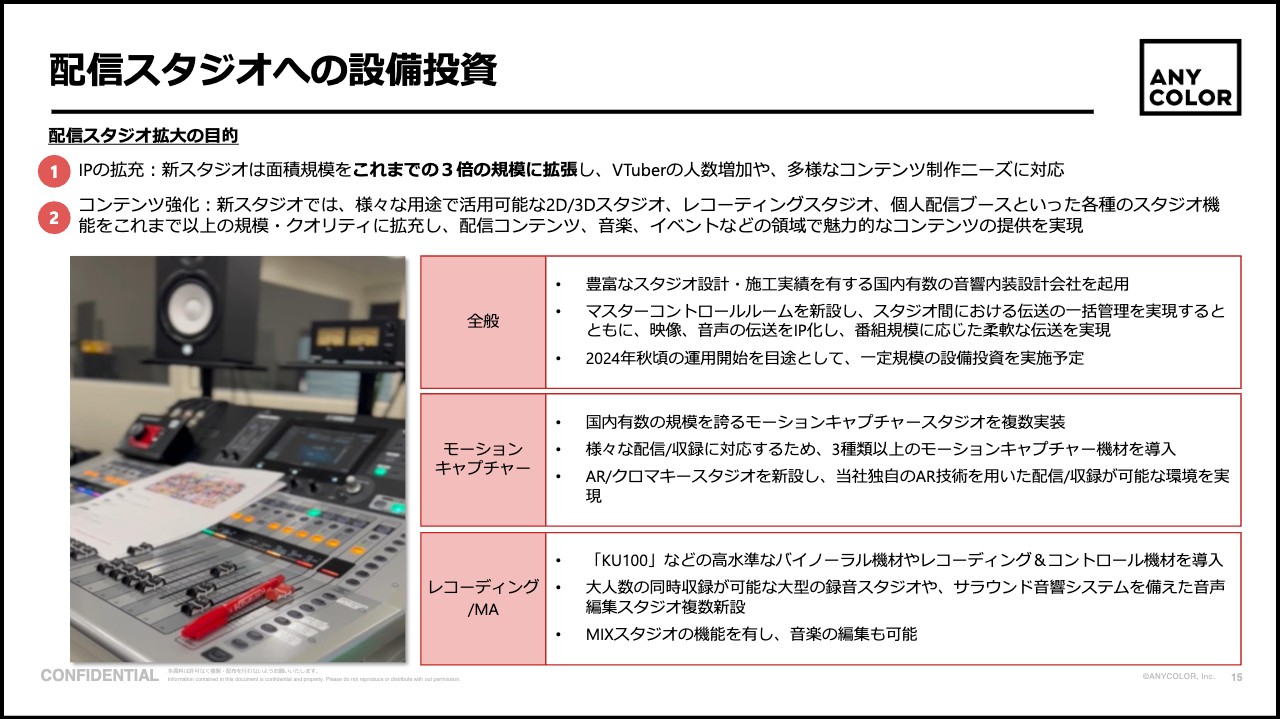

配信スタジオへの設備投資

配信スタジオへの設備投資についてです。これまでの3倍の規模に拡張することを計画して進めている状況です。スタジオは、生放送や収録コンテンツなどを作るのに必要なラインだと考えており、規模が増えることで、取り扱えるコンテンツの数が増えていきます。

それに加えて、モーションキャプチャーにおいても、レコーディング/MAにおいても、機材の導入などによってさらにハイクオリティなコンテンツを提供できるような体制を作っていきます。

VTuber事業の「にじさんじ」におけるファン層の拡大に貢献できるようなコンテンツの提供ができるスタジオ作りなどを進めている状況です。

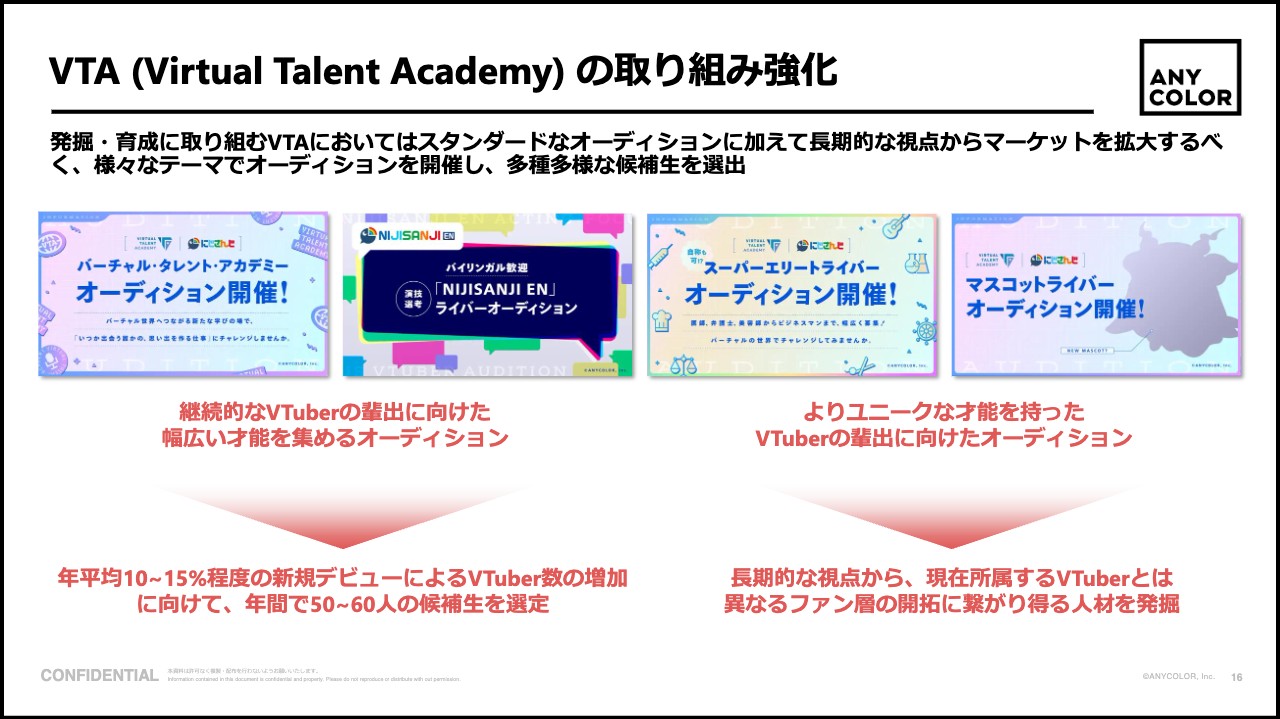

VTA (Virtual Talent Academy) の取り組み強化

VTA(バーチャル・タレント・アカデミー)の取り組みについてです。先ほどお伝えしたとおり、毎回のオーディションで約1万人に応募していただいています。そこから年平均10パーセントから15パーセントほどの新規デビューを目指して、VTuberの候補生を年間50人から60人ほど選定しています。

そのように選定した候補生に対して、演技やボイストレーニングのレッスン、または炎上対策やコンプライアンスなどの座学も含めて、中長期で活躍できるようなVTuberのプロデュースを行うための体制を作っています。

VTuberの候補生の受け入れ人数をしっかりと拡大し、中長期で活躍できる人材の発掘をより行いやすい環境にしていくことで取り組みを強化していきます。

スライド右側に、最近取り組んでいるユニークなオーディション企画を掲載しています。マスコットライバーのオーディションでは、いわゆるファンシーキャラクターの領域で活動するVTuberを目指したい方を募集しています。

また、スーパーエリートライバーと称するオーディションは、いわゆるビジネスマンや士業の方など、これまでVTuberとしてあまりいなかったような人物像の方に取り組んでもらうための新しい企画です。これまでよりも幅広いファン層にアプローチできるような人材確保のための企画を行っています。

このような取り組みは、今挙げた2つ以外にも足元で取り組んでいます。今後もオーディション企画や新人の企画で新規のファン層にアプローチできるような人材を獲得できるように、取り組みを強化していきたいと考えています。

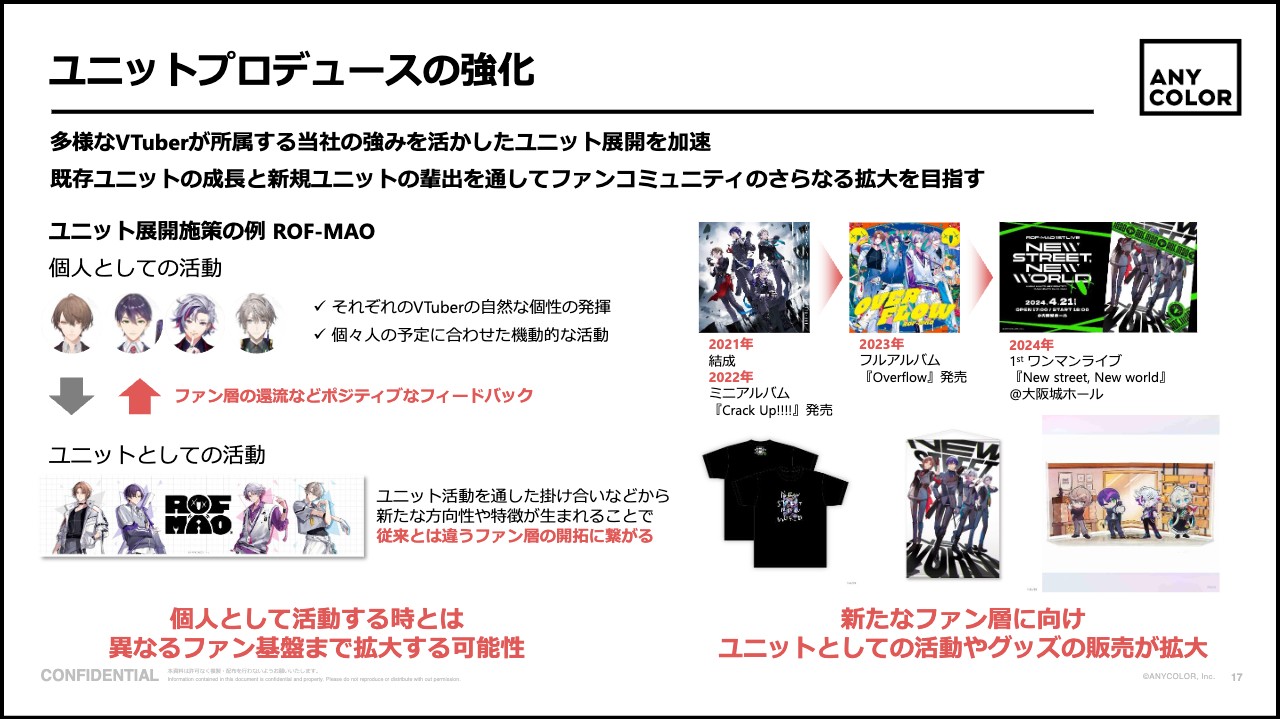

ユニットプロデュースの強化

ユニットプロデュースの強化です。VTuberは、基本的には個人で「YouTube」などのSNSで配信活動を行い、個人の活動を展開しています。

それに加えて、ユニットとしての活動もあります。例えば4人ユニットの活動として、音楽や番組、グッズ、イベントなどの企画を行っていくことで、個々で活動するよりも違ったファン層の獲得につながっていることが実感として得られています。

ユニットとしての活動で新しいファン層の開拓ができ、そのファン層が個人のVTuber活動に返ってくる、あるいは個人としての活動がユニットとしての活動に活きてくるというサイクルが回ってきます。これにより、VTuber一人ひとりの活動の幅や成長、ひいては収益性などにつながってくると考えています。

今後、年間1ユニットから2ユニットほどがユニットとしてのコンテンツ制作を開始できるように体制を構築し、ユニットプロデュースの強化を行っていこうと考えています。

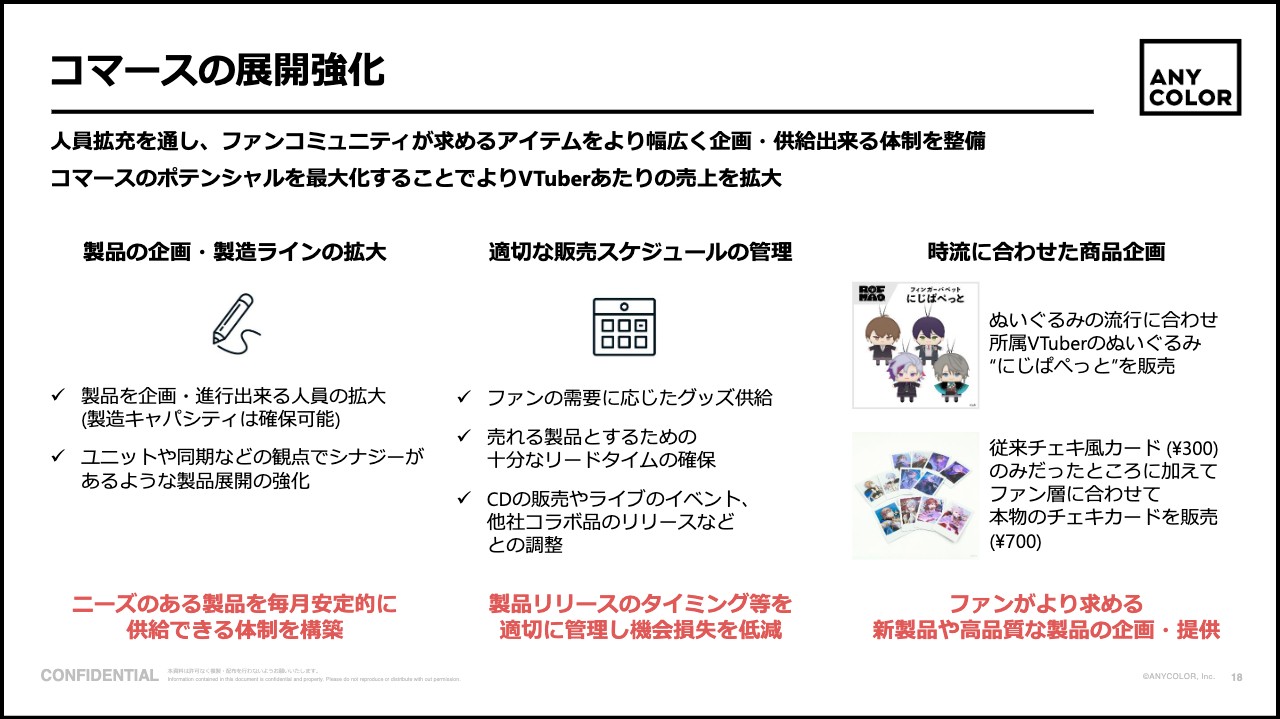

コマースの展開強化

コマースの展開強化についてです。当社の事業は、コマースによる収益が約6割を占めています。ここの改善・拡大に取り組んでいきたいと考えています。

1つ目は、製品の企画・製造ラインの拡大です。先ほどお伝えしたとおり、製品を企画・進行できる人員の拡大により、製造や企画のラインを増やしていきます。

2つ目は、適切な販売スケジュールの管理です。やはり売れる製品を企画していくためには、十分なリードタイムが必要になってくると考えています。十分なリードタイムを確保しつつ、最適な頻度で販売を行っていけるような管理を行っていくことで、機会損失を低減していきたい考えです。

3つ目は、時流に合わせた商品企画です。最近はぬいぐるみが流行しているため、当社に所属するVTuberのぬいぐるみ「にじぱぺっと」を販売し、「チェキ風カード」をより高品質な製品とするために、本物の「チェキカード」を販売しています。

このように、ファンの方にさらに求めていただけるような、トレンドに合わせたより高品質な製品を販売・企画していくことで、コマースの展開を強化していき、1人当たりの収益をさらに改善していきたいと考えています。

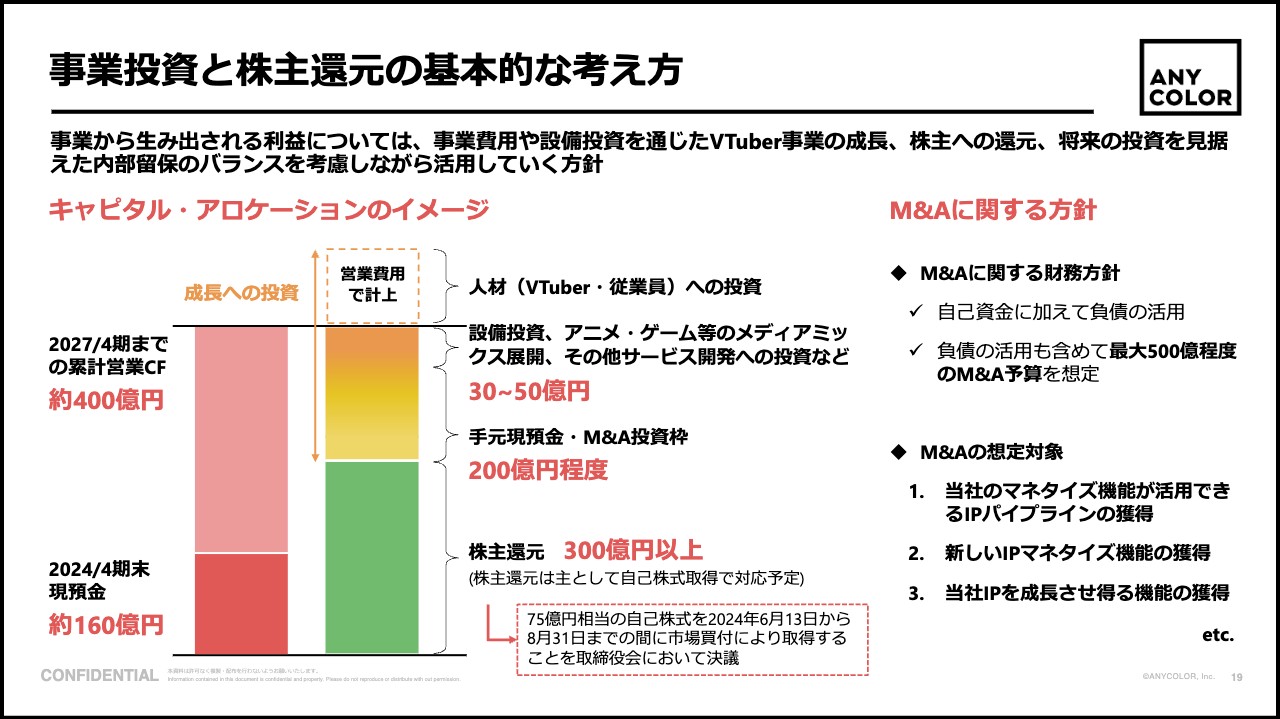

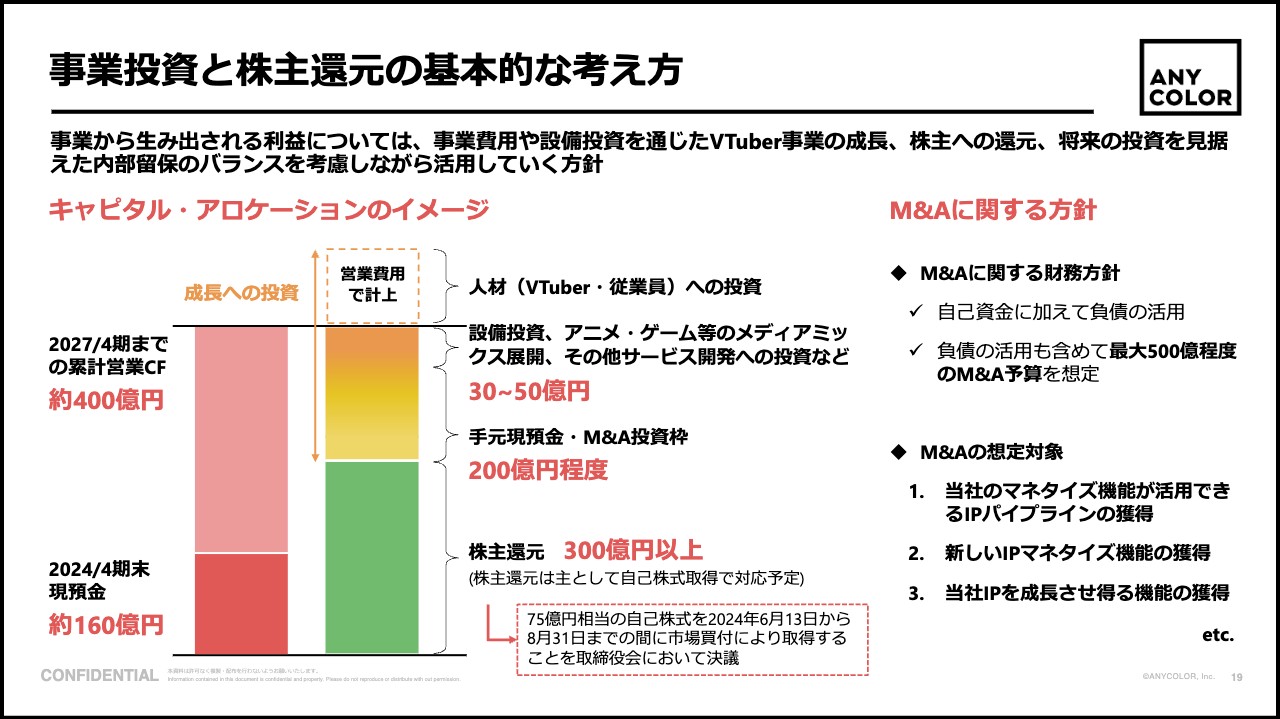

事業投資と株主還元の基本的な考え方

キャピタル・アロケーションのイメージについてお話しします。中期経営計画の中で、2027年4月期までに累計の営業キャッシュフロー約400億円を目標として掲げています。現時点の現預金は約160億円です。

こうした資金をどのように配分していくかですが、まずはVTuber事業への成長投資の観点で、先ほどお伝えしたとおり、人材への投資を行っていくことにより、取り扱える施策の数を増やし、クオリティの高いコンテンツを作っていくことで成長させていきます。ただし、こちらは基本的には営業費用で計上されるものであり、営業キャッシュフロー以前で計上済みです。

さらに、先ほどお話ししたスタジオへの投資、あるいは「にじさんじ」の派生事業としてアニメやゲームなどのメディアミックスの展開、その他サービスの開発への投資に30億円から50億円ほどを考えています。そして、手元現預金やM&A投資枠として約200億円を見込んでいます。

残った300億円以上は株主還元に充てていきます。基本的には自己株式取得で対応する予定です。こちらは、2024年6月13日から8月31日までの間で、市場買付によって約75億円相当の自己株式を取得することを取締役会にて決議しています。

M&Aに関する方針については、先ほどお話しした手元現預金、M&A投資枠という資金に加えて、負債などを活用していくことにより、最大で約500億円のM&A予算があると想定しています。中期経営目標の中にM&Aを織り込んでいるわけではありませんが、実際に良い案件が動く場合には検討していきたいと考えています。

VTuber事業は、キャラクターやタレントとしてのIPをプロデュースし、IPを成長、収益化させる機能を持った事業だと考えています。

M&Aの想定対象としても、エンターテインメント領域の中で、IPパイプラインを獲得できるような企業や、IPを成長させられるような機能、収益化させられるような機能を持っている会社を考えています。VTuberとのシナジーに加え、会社として取り扱えるIPの数や種類、機能の数を増やしていくことを想定しています。

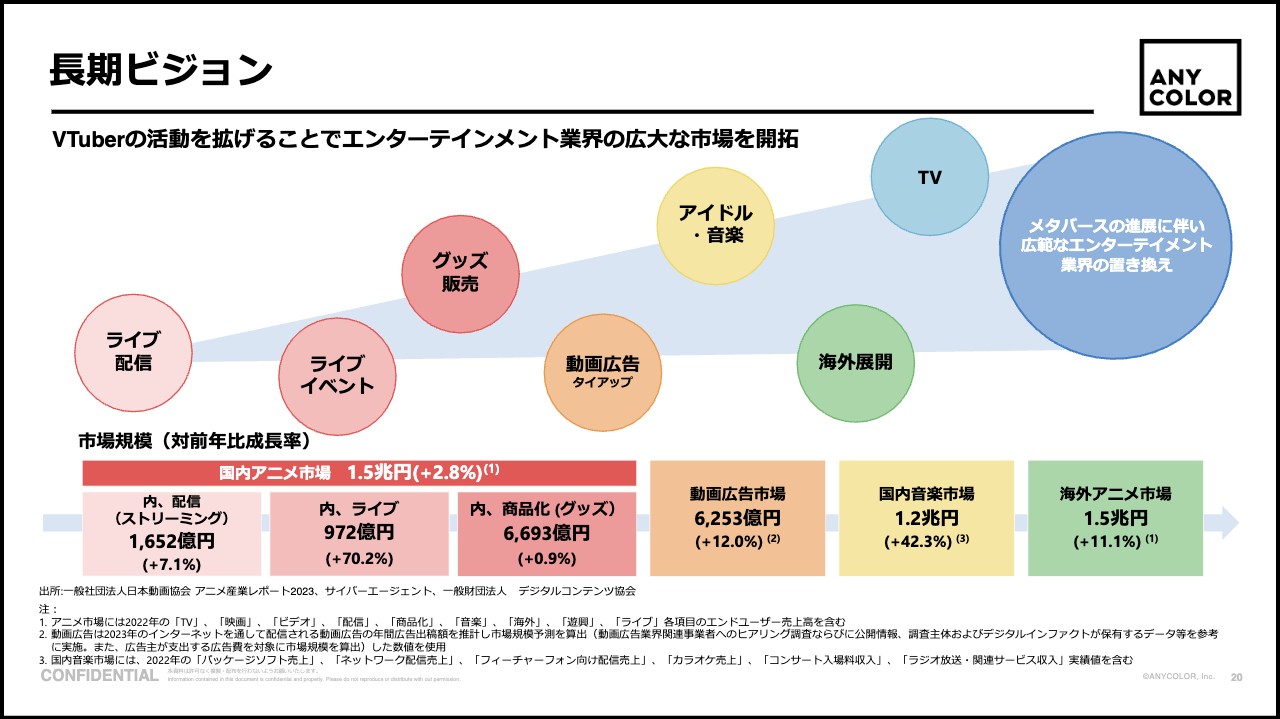

長期ビジョン

最後に、長期ビジョンです。VTuberの領域は、日本のアニメ市場というところで、伝統的なテレビ、ラジオ、映画などのメディア形態から、SNSや「YouTube」などへの変化によって生まれた市場だと考えています。そのため、VTuberが目指していく領域としては、まずは国内のアニメ市場だと考えています。

また、VTuberはタレントとしての特徴とキャラクターとしての特徴の両方を持っている存在だと思っています。

そのため、例えばタレントとしてのアイドル的な活動や、アーティスト、シンガー、コメディアンのような活動なども含めて活動の幅を増やしていくことにより、VTuberをさらに好きになってくれるファン層の裾野を広げていきます。

それに加えて、先ほど派生事業としてお伝えしたところとして、キャラクターの性質を活かしたゲームやアニメなどのメディアミックスの展開により、VTuber市場、あるいはVTuberに関連する市場を拡大していくことで発展していきたいと考えています。

さらに、日本のアニメコンテンツの領域は海外での需要も非常に多くあると考えています。VTuberの海外展開にもしっかりと取り組んでいくことで、VTuber市場の拡大を目指していきます。

日本を代表するコンテンツとしてVTuberが存在するような状況を作れるように、周辺の派生領域も含めて取り組んでいきたいと思っています。会社としては、日本を代表して世界で活躍できるような企業を目指していきたい考えです。

質疑応答:事業成長に資する投資について

釣井:「中期経営計画の目標についてです。営業利益率の改善は織り込んでいない想定ですが、タレントのサポート体制やスタジオの拡充など、中長期での事業成長に資する投資は織り込んでいますか?」というご質問です。

中期経営計画において、中長期の業績予想として営業利益率は40パーセントを想定しています。一方で、我々の実績としては直近期で38.6パーセントです。若干の改善を見ていますが、おおむね横ばいです。

中身としては、直近期で変動費率が46.5パーセント、限界利益率が53.5パーセントでした。それ以外のコスト項目で約15パーセント発生しており、38.6パーセントの営業利益に至っています。

中長期の業績予想である営業利益率40パーセントを考えた時に、変動費率の積極的な改善はそこまで織り込んでいない想定です。したがって、中期経営計画期間も限界利益率は約53.5パーセントと同様の水準で見ています。

次に大きなコストが人件費です。売上高に対する人件費率は、直近期は7.5パーセント、その前の期は7.4パーセントと、7パーセント台で推移しています。こちらも、中期経営計画期間において積極的な改善は織り込んでいません。

売上高の拡大に応じて増員が必要となるようなグッズ企画、法人営業などの人員以外のところは、一定のレバレッジが効く可能性もあります。ただし、中長期での安定的な成長を見据えて新規VTuberのデビューやプロデュース、スタジオの拡充など、VTuberの活動をサポートしていくための体制強化で一定の人員拡大を見込んでいるため、人件費率の積極的な改善は特に見込んでいません。

それ以外のコストとしては、オフィス関連、外注費等、その他があります。これらを含めて人件費率が約7パーセント発生しているというのが足元の状況です。

こちらに関しては、売上高が伸びていく中でスケールメリットが効いてくると見込んでおり、そのあたりを織り込んで中期経営計画期間の営業利益率40パーセントを想定しています。

質疑応答:今期の業績に貢献する領域について

「今期の業績計画の達成確度について、第1四半期の業績計画が明示されています。第2四半期から第4四半期の売上高の計画は、四半期ベースでは過去最高を更新することを想定していると推察しますが、この中身について、どのような貢献を期待していますか?」というご質問です。

今期の業績予想について、まず四半期での数字の出方としては、第1四半期から、第2四半期、第3四半期、第4四半期と数字が上がっていく計画を立てています。

中身については、領域別に見ると、コマースの伸び率を一番強く見ています。この領域は、会社側が事前にしっかりと計画して売上を作っていくため、一番計画を立てやすい領域です。

グループ別に見ると、国内の「にじさんじ」の上位層を中心に売上の伸びしろが大きいと考えているため、「にじさんじ」のコマース領域が一番の成長領域だと見ています。

それ以外の領域として、イベントは、開催規模・件数ともに前期比で大きく伸びることを計画していますので、イベント関連の売上が伸びていきます。プロモーションは、今期までの活動の継続に加え、いくつかの新しい取り組みを検討しているため、そのようなものを通じて伸ばしていきたいと考えています。

海外の伸びは計画に織り込んでいません。取り組まないという意味ではありませんが、こちらの伸びはアップサイドという位置づけで考えています。

質疑応答:株主還元について

「株主還元について、配当ではなく自社株買いを優先した背景と、今回の75億円の規模の考え方について、どのように理解すればよいでしょうか?」というご質問です。

こちらに関しては、先ほど田角からお伝えした、会社としての資本のアロケーションの考え方に沿ったものです。我々は、今、手元にキャッシュで160億円弱あります。今後の計画を見据えた時に、基本的には出てくる利益がほとんど営業キャッシュになる見込みのため、約400億円の営業キャッシュフローの創出を見込んでいます。

その中で、いま会社として取り組みたいと思っている事業成長のための投資を織り込んだ中で、結果として出てくる余剰キャッシュを株主還元とすることを考えています。規模感としては、向こう3年で300億円超と見ています。その計画に沿った中で、今回は75億円を最初の還元として発表しています。

自社株買いを優先する背景は、我々の会社の株主構成を考えた時に、45パーセント弱を代表の田角が保有している中で、配当を通じて還元を行った場合、還元額の45パーセントが少数株主ではなく大株主に還元されます。

少数株主への還元効率を考えた時に、配当よりも自社株買いのほうが少数株主に対して還元されると考え、自社株買いという手法を選択しています。

質疑応答:2024年4月期における客数と客単価の成長について

「2024年4月期の売上高成長26.3パーセントを、客数と客単価のそれぞれの成長で分けた時の成長を教えてください。また、2027年4月期売上高予想の国内と海外の内訳を教えてください」というご質問です。

我々は客数を領域ごとに横串で取ることができないため、正確な数字は取れないことを前提として考えた時に、感覚値としては、ほとんどが客数の増加によるものではないかと思っています。したがって、昨年と比較して、我々のところで課金していただけるお客さまの数が30パーセントほど増えたと考えています。

1人当たりの課金額は、昨年比でそれほど伸びているという感覚はありません。ファン層の裾野の広がりとともに、1人当たりの課金額がやや薄まっている可能性もあると考えると、客数が30パーセントほど伸びたというような感覚値になります。

田角:ECを見てみると、お客さまの数は非常に増加しています。客単価は下がっているというほどではないかもしれませんが、大きく成長しているということでもなく、全体の感覚としてもおおよそ同じような状況と考えると、客数が大きく成長して牽引していると考えています。

もちろんユニットやVTuber、企画によって趣旨が変わってくる部分もあると思います。高品質なものを販売していこうという施策であれば客単価が上がり、幅広いお客さまに手に取ってもらいたい企画では客数が増えると思います。ただし、全体を通して客数の増加が成長を牽引しているという感覚を持っています。

質疑応答:海外成長戦略について

釣井:「海外成長戦略、特に英語圏でのテコ入れ策を教えてください」というご質問です。

田角:例えば、第4四半期に開催したARライブ、最近では3Dのお披露目配信や、2人1組で楽曲を作ってリリースしていく音楽コンテンツ「NIJI ENcounter」に取り組んでいます。

ARライブは、予想よりも非常に多くのお客さまにご覧いただいています。もちろん、お客さまの一定の動向の変化はあったと認識していますが、やはり応援し続けてくださっている方は一定数いると再認識でき、まずはそのような方々に向けて取り組んでいきます。

また、お客さまとの信頼関係を構築していくために、3Dのお披露目、音楽コンテンツ、大会のようなコンテンツなども含め、まずはお客さまを魅了できるようなコンテンツ作りの強化を引き続き行っていく必要があると思っています。

それに加えて、収益面では、やはりいろいろな国や地域、文化圏にお客さまがいるため、これまで国内で販売してきた施策と違った施策も行っていく必要があります。販売経路の拡大という意味でも、販売するクライアントの獲得という意味でも、国内で行ってきた手法と少し異なる手法で、テコ入れしていきます。

質疑応答:志摩スペイン村でのイベントの効果について

釣井:「志摩スペイン村でのイベントにおける第4四半期への効果について教えてください」というご質問です。

志摩スペイン村での案件は、第4四半期のプロモーション領域の売上に計上しています。具体的な数字は控えますが、一定の貢献はあったものと考えています。田角さんは現地に行っていましたよね?

田角:行きました。先ほどご紹介したようなぬいぐるみ商品を持ち、写真を撮って楽しんでいるような方も非常に多かったです。

我々がコラボレーションさせていただき、もともと持っている魅力的なところをご紹介させていただくことで、我々のファン層と志摩スペイン村で相乗効果が生まれたと思っています。

他の会社からも「こういった案件ができるのであれば、うちともコラボレーションしてください」というお話をいただいており、非常に大きな効果があったと認識しています。

質疑応答:一般化の感触について

釣井:「地上波で取り上げられるなど、一般化が進んでいると思いますが、感触はいかがですか?」というご質問です。

田角:今、日本を代表するコンテンツという意味では、やはりアニメが挙げられると思っており、VTuberは幅広い層に認知されるようなコンテンツにはなってきたと思いつつも、まだ日本を代表するコンテンツには到達していないと考えています。

VTuberが日本を代表するコンテンツになれるように、より幅広い層にアプローチできるようなメディア施策やコンテンツのアプローチに取り組んでいきたいと思っています。

質疑応答:業績のボラティリティ改善について

釣井:「業績のボラティリティ改善について、事前の準備・計画で今までと変更した部分があれば教えてください」というご質問です。

具体的に変えた部分は、コマース領域の特に販売計画です。進行期である2025年4月期の販売計画に関しては、半年以上前から「どの月にどのようなグッズを出すか」について、全体的な施策のバランスや他の領域の施策とのカニバリなどを調整しており、コマースの偏りはかなり改善できていると考えています。

結果として、昨年ほどどこかの四半期に偏るというよりも、おおむね平準化され、どちらかというと尻上がりになっていくような計画です。特に昨年弱かった第2四半期、第3四半期は、昨年比で施策を大きく拡充しています。

質疑応答:スタジオの設備投資金額や償却負担について

「スタジオの設備投資金額や償却負担の出方のイメージがあれば教えてください」というご質問です。

今まさに工事を進めているところで、最終的なスタジオの設備投資金額は20億円前後と考えています。

償却期間については足元でいろいろと検討しているところですが、これまでと比較して償却負担が目に見えて大きくなるということは、現時点ではないのではないかと考えています。

質疑応答:株式の市場流動性について

「株主還元はすべて自社株買いで行う計画ですが、株式の市場流動性についての考え方を教えてください」というご質問です。

今の株主構成を考えた時に、代表の田角が45パーセント弱を保有しており、それに加えて事業会社と資本業務提携を結んでいる先があり、全体の50パーセント程度が固定的な株主になります。

残りの50パーセントほどが流通株式という位置づけになっていると考えているため、その意味では、計画期間において継続的な自社株買いを行うことは、東京証券取引所の基準に照らしても市場流動性には問題ないと考えています。

質疑応答:「NIJISANJI EN」の立て直しに向けた施策について

「『NIJISANJI EN』の立て直しに向けた施策の進捗について、QonQで売上高の減収トレンドが継続していますが、いつボトムアウトする見通しでしょうか?」というご質問です。

まず、定量的なところを私から補足すると、今期の計画の中では、より国内の「にじさんじ」の成長に注力するという計画を立てており、「NIJISANJI EN」の数値的な成長を計画で織り込んでいるわけではないです。

ただし、「NIJISANJI EN」に関してはいろいろ行っていますので、田角から今取り組んでいることを簡単に補足します。

田角:まさに先ほどお伝えした3Dのお披露目や大会の企画など、VTuber市場のお客さまの目につきやすいようなコンテンツなどの施策を定期的に行っています。

継続的に魅力的なコンテンツを提供していくことで、ファンとの信頼関係を強固なものにしていきたいと思っています。

質疑応答:コアなファン層の離脱について

「安定的なファン層拡大が期待される一方で、コアなファン層の離脱が見受けられることはありますか? コアなファン層が離れていくリスクをどのように想定しているか、またコアなファン層が離れていく場合はどのようなケースが散見されるのかを教えてください」というご質問です。

田角:こちらも感覚的なお話になってしまいますが、VTuberの卒業がリスクとしてあることに加え、炎上などもファン層が離脱する可能性がある事案だと思っています。

そのような事案ができるだけ少なくなるように、研修の体制はもちろん、実際に起こった時に会社として適切なリリースや対応をしっかりと行っていくことで、リスクを軽減していくことが必要だと思っています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

5032

|

3,880.0

(02/27)

|

+40.0

(+1.04%)

|

関連銘柄の最新ニュース

-

02/18 16:20

-

02/17 17:30

-

02/13 11:30

-

01/23 07:15

-

01/23 05:30