【QAあり】HYUGA PRIMARY CARE、通期営業利益は34%増 プライマリケアホーム事業が黒字達成し全社を牽引する3つ目の柱に

目次

黒木哲史氏(以下、黒木):HYUGA PRIMARY CAREの黒木です。今日はよろしくお願いします。では、さっそくですが説明に入ります。

アジェンダは5つです。会社概要・事業内容・サマリー、決算概要、業績予想、中期成長計画、サステナビリティ経営の流れでお話しします。

2024年3月期サマリー

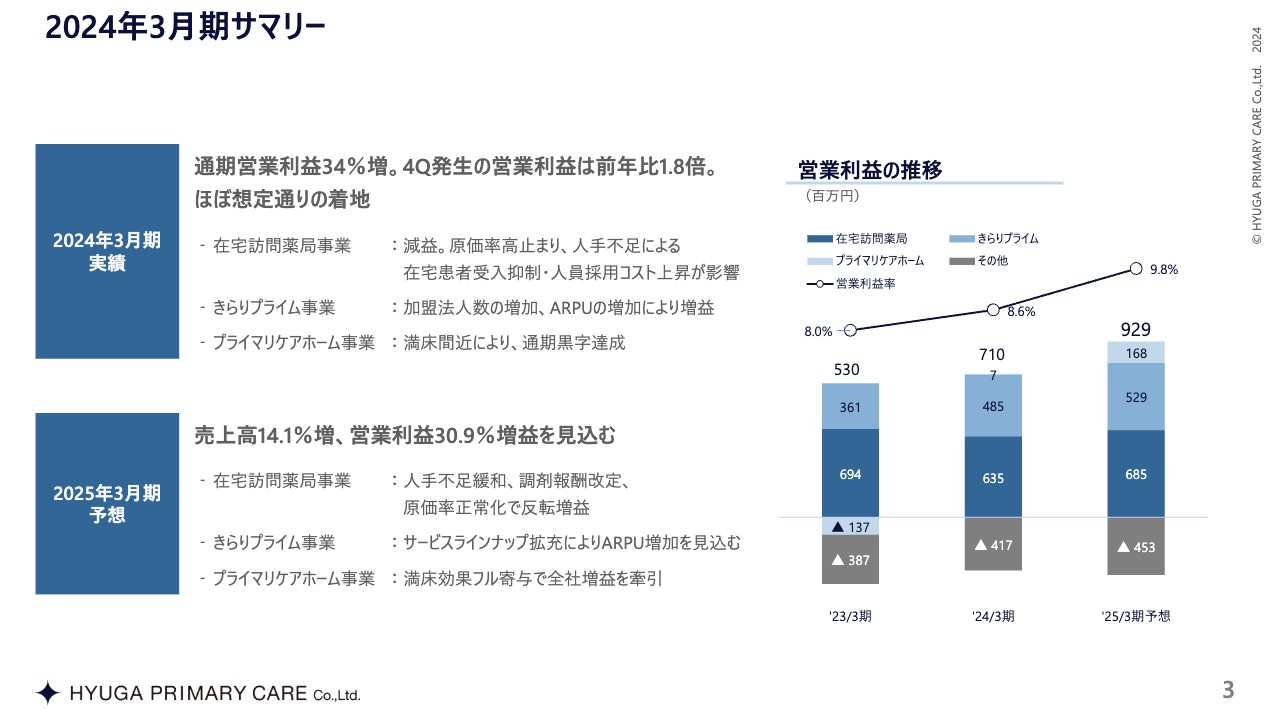

サマリーです。今期の着地と来期についてまとめています。弊社には主力の3事業がありますが、2024年3月期は在宅訪問薬局事業に関しては減益でした。新型コロナウイルスの薬の関係で原価が少し上がったことが原価率に影響しましたが、新型コロナウイルスの流行が収束し、こちらは今後変わってくると思います。

また、人手不足による採用費の増加などが非常に影響しています。従前から投資家のみなさまにお話ししていることではありますが、やはり労働分配率、いわゆる人件費の粗利に対する割合をコントロールすることが非常に重要である一方、そこを絞りすぎると現場に負荷がかかります。こちらに加えて、新型コロナウイルス流行の負荷もかかったことが今回の大きな要因かと思います。

さらに、幹部職員の離職もありました。こちらにより全体的に採用コストが上がってしまったことが大きく影響しています。

すべて私の管理不足からくるものだと感じていますので、今期はそうならないように現場の負荷を考え、幹部職員も見ながら進めていきたいと思います。

なお、今期の在宅訪問薬局事業は、前期比増益の6億8,500万円の営業利益を見込んでいます。

きらりプライム事業に関しては、加盟店数の増加やARPUの増加により、営業利益は4億8,500万円となりました。今期に関しては、ARPUの増加により5億2,900万円を見込んでいます。

また、プライマリケアホーム事業は通期で黒字を達成することができました。今期から満床効果がフルに寄与しており、全社増益を牽引する3つ目の柱が育ちつつあると考えています。

2024年3月期通期の営業利益は34パーセント増で、ほぼ想定どおりの着地となりました。また、2025年3月期は売上高14.1パーセント増、営業利益30.9パーセント増を見込んでいます。

会社概要/ビジョン

会社概要です。こちらは毎回お見せしている資料ですが、当社は「24時間365日、自宅で『安心』して療養できる社会インフラを創る。」というビジョンで薬局からスタートしています。現在は、在宅訪問薬局事業、きらりプライム事業、プライマリケアホーム事業の3つを伸ばしていき、地域包括ケアの運営・仕組みを提供するプラットフォーマーになっていきたいと考えています。

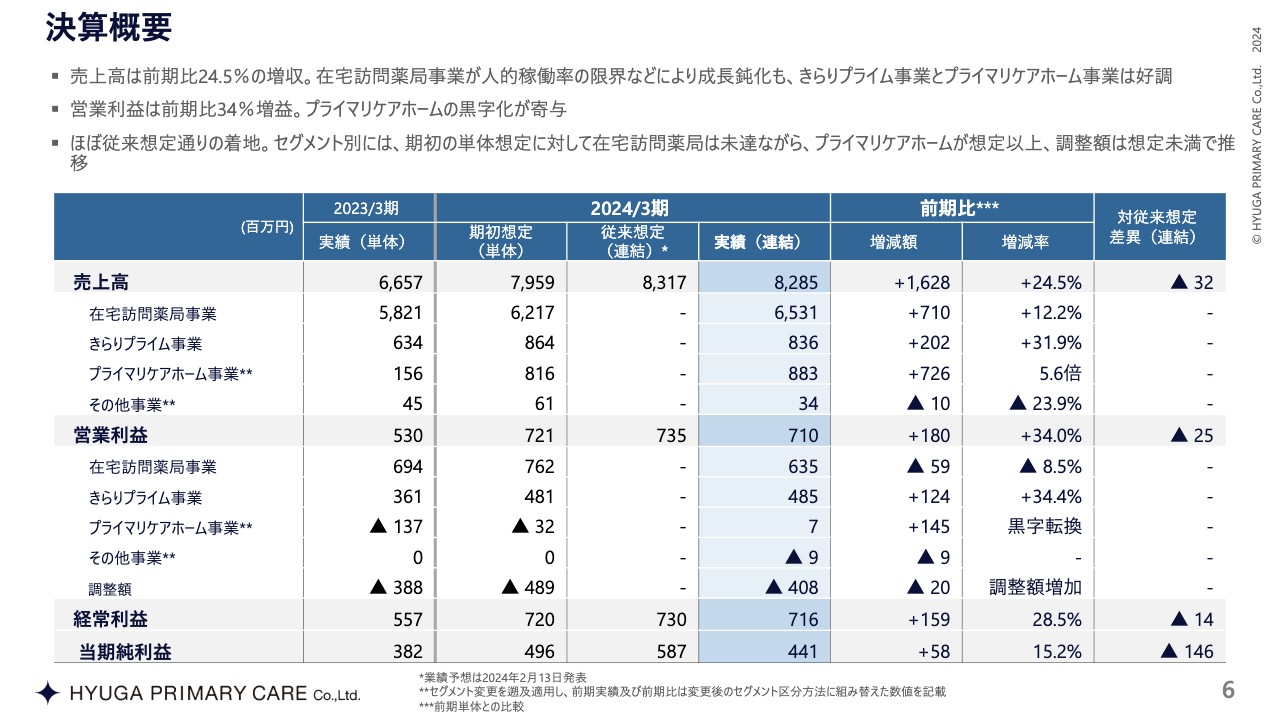

決算概要

決算概要です。通期は売上高82億円、前期比24.5パーセント増、営業利益7億1,000万円、前期比34パーセント増となっています。先ほどお話ししたとおりですが、プライマリケアホーム事業が黒字転換し、それ以外の事業の売上も2桁伸びています。

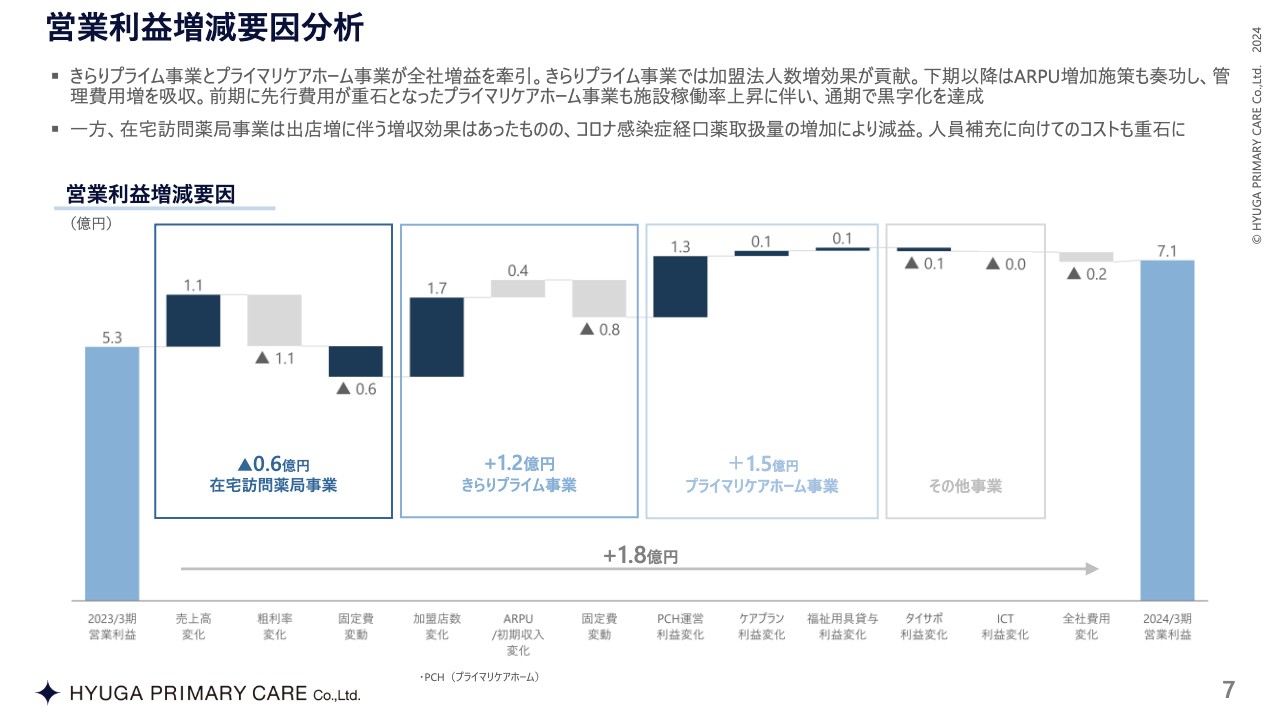

営業利益増減要因分析

営業利益の増減要因分析です。先ほどのグラフを見やすく横に並べています。在宅訪問薬局事業が6,000万円減となっていますが、理由は先ほどお話ししたとおりです。きらりプライム事業は1.2億円増、プライマリケアホーム事業は1.5億円増となり、7.1億円で着地しています。

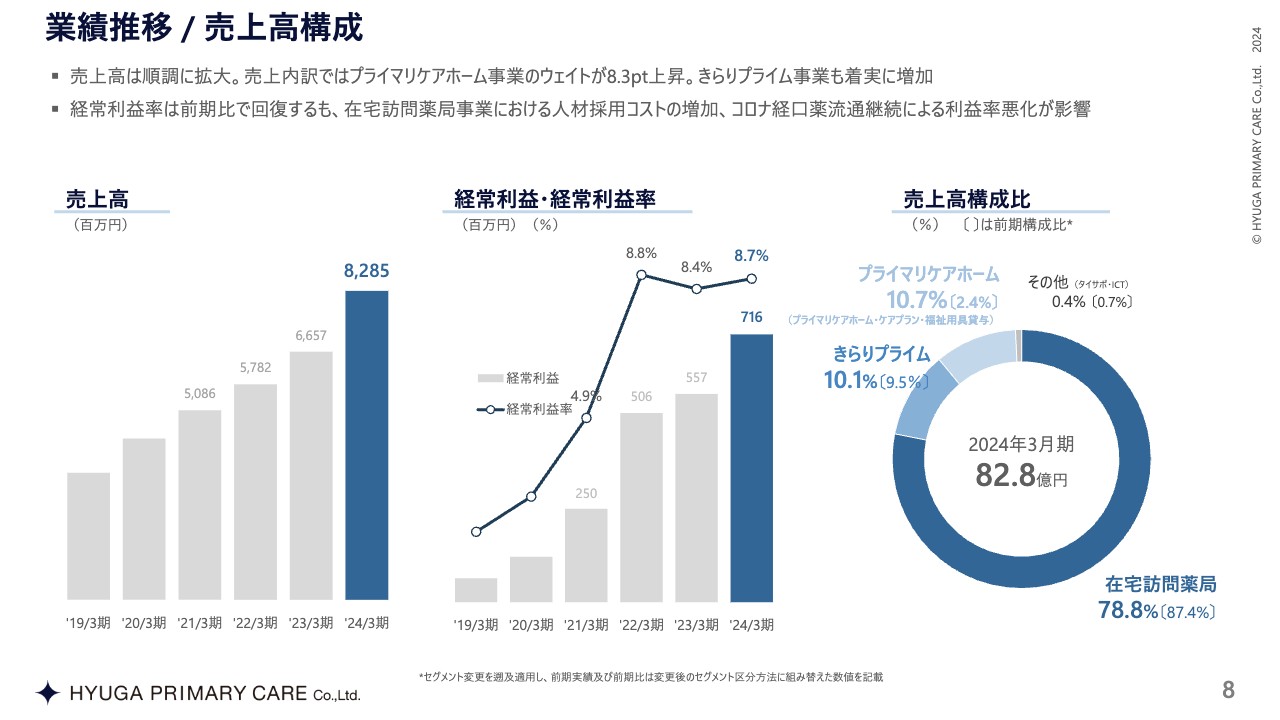

業績推移/売上高構成

売上高と利益額はご覧のとおりです。スライド右側の売上高構成比において、在宅訪問薬局事業の割合が、前々期の87.4パーセントから前期は78.8パーセントと少しずつ減ってきており、会社が変わりつつあると感じています。

逆にプライマリケアホーム事業は2.4パーセントから10.7パーセントとなり、増えつつあります。

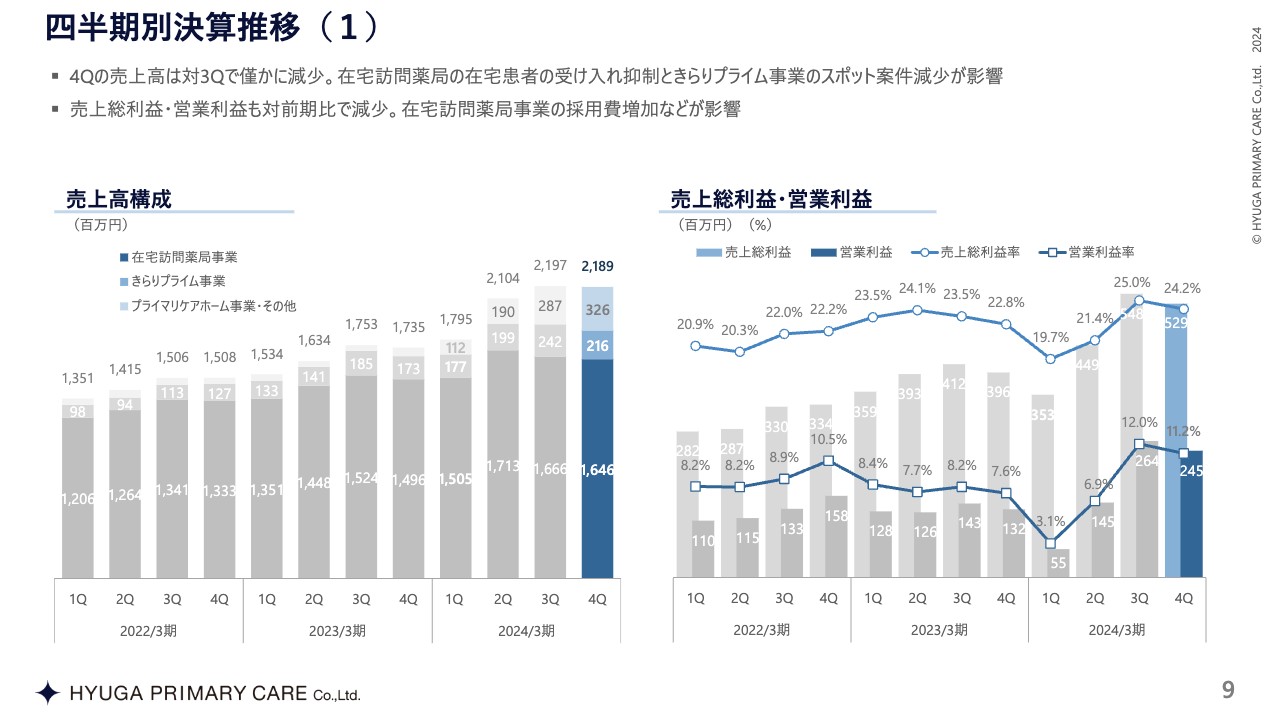

四半期別決算推移(1)

四半期別の決算推移です。右肩上がりに伸びると同時に、内訳も変わりつつあります。

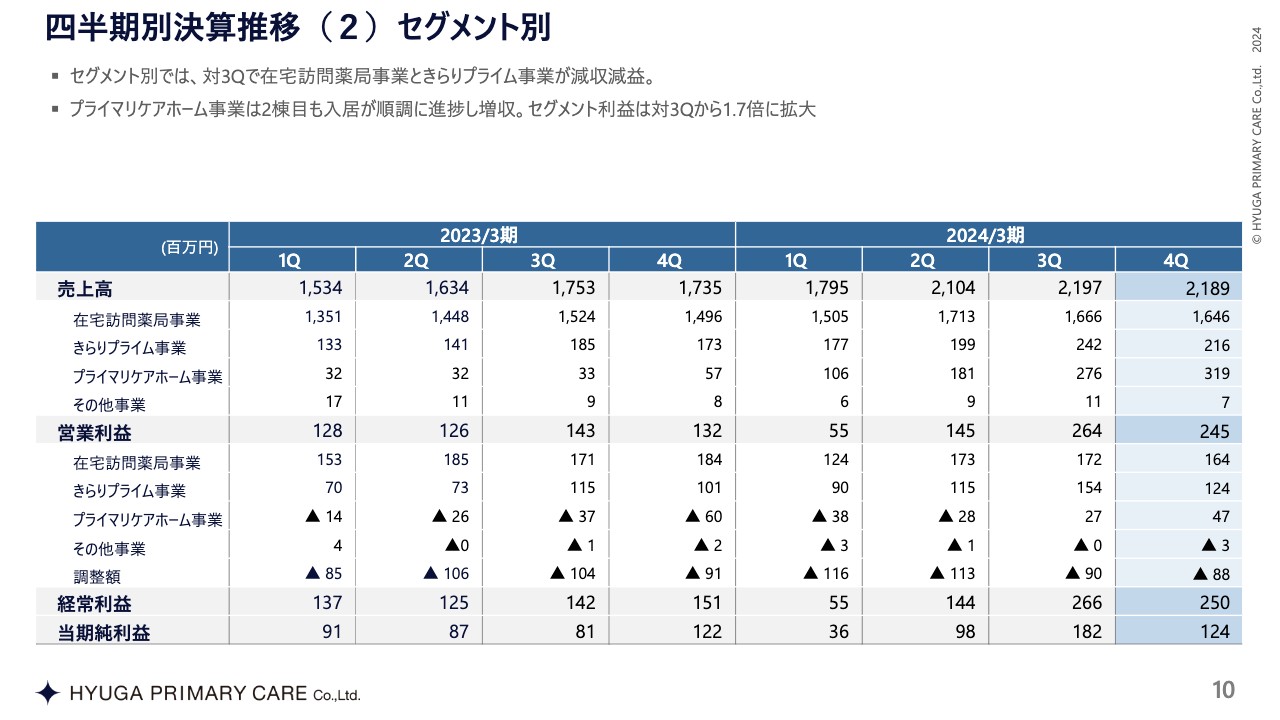

四半期別決算推移(2)セグメント別

セグメント別の四半期ごとの数字です。横に並べるとよくわかりますが、ずっと右肩上がりで全体的に増えていっています。特に第3四半期、第4四半期のプライマリケアホーム事業の売上が非常に大きくなってきています。第3四半期に3,000万円の売上が入っているところもありますので、きらりプライム事業もかなり大きく伸びているのですが、全体の傾向としては、売上も利益も右肩上がりで増えています。

特に第1四半期は営業利益5,500万円で予算を組み、ほぼ予算どおり推移したのですが、第4四半期に関しては、2億4,500万円まで伸びています。

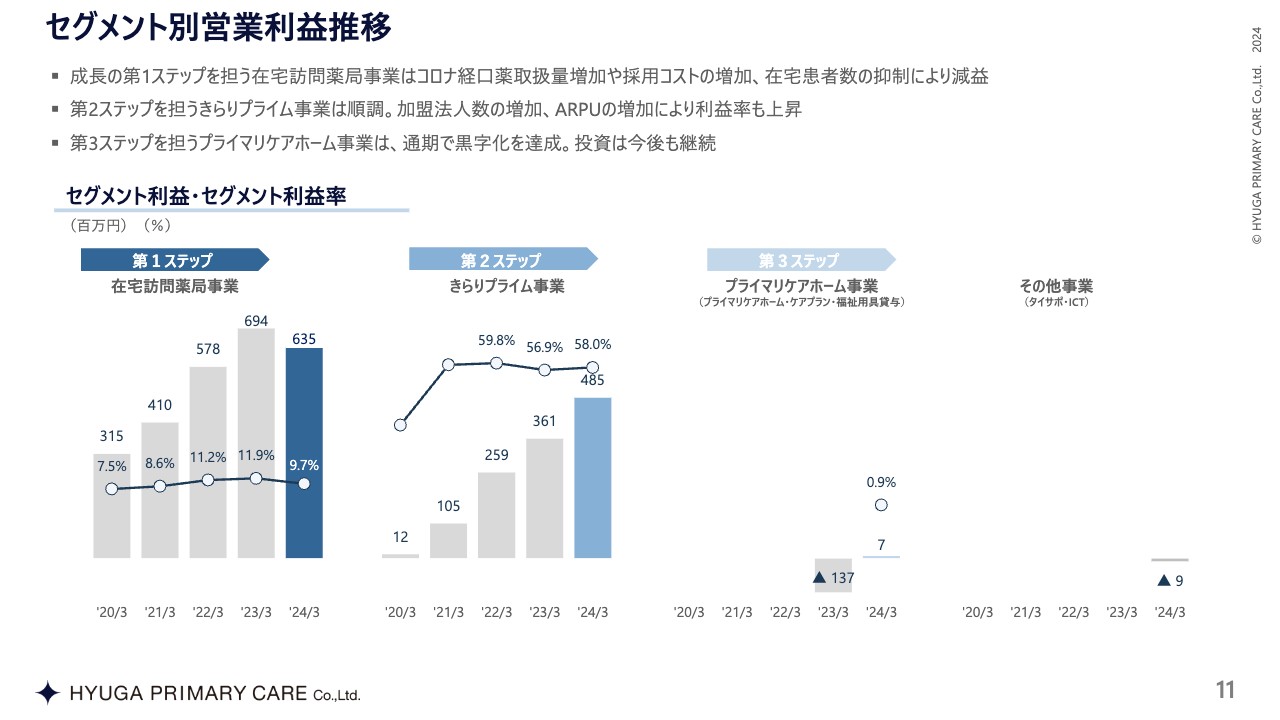

セグメント別営業利益推移

セグメント別の営業利益推移です。在宅訪問薬局事業は6億3,500万円、営業利益率9.7パーセント、きらりプライム事業は4億8,500万円、営業利益率58パーセント、プライマリケアホーム事業は黒字転換しています。

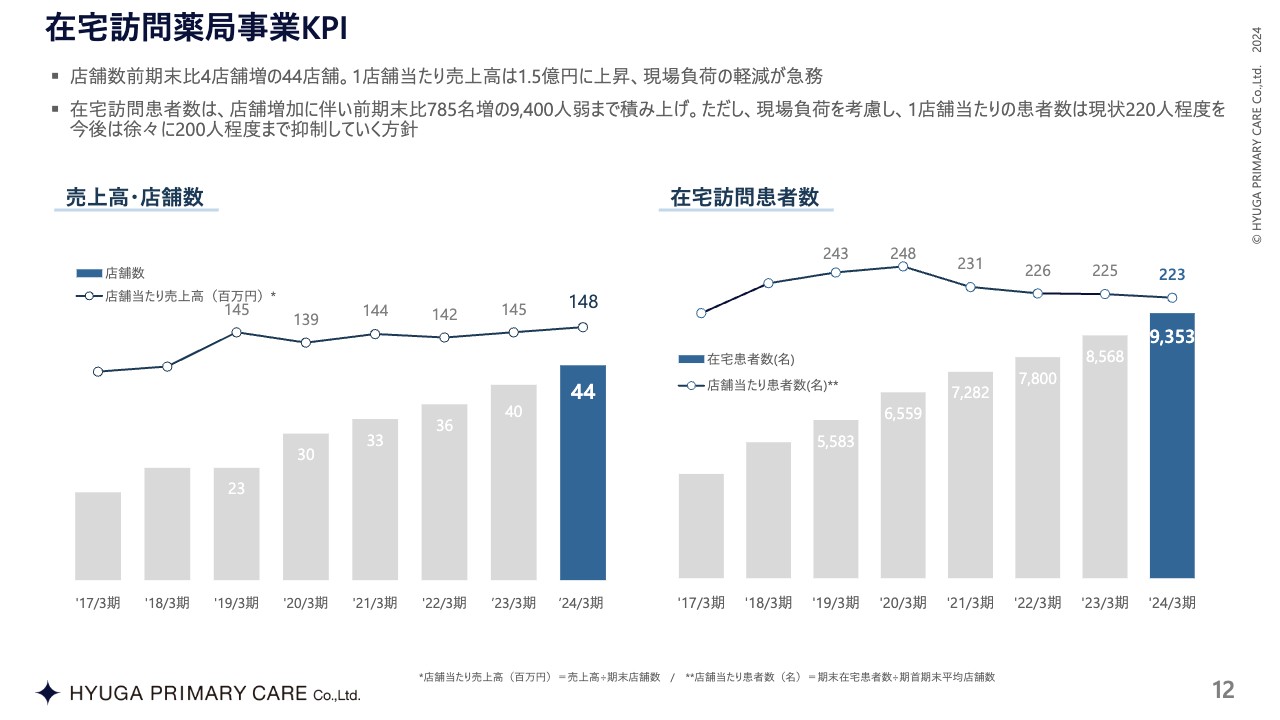

在宅訪問薬局事業KPI

在宅訪問薬局事業のKPIです。店舗数は44店舗と記載していますが、現在は46店舗となっています。1店舗当たりの売上高は1億4,800万円です。また、1店舗当たりの在宅患者数は223名で、全体の在宅患者数も9,353名まで伸びています。

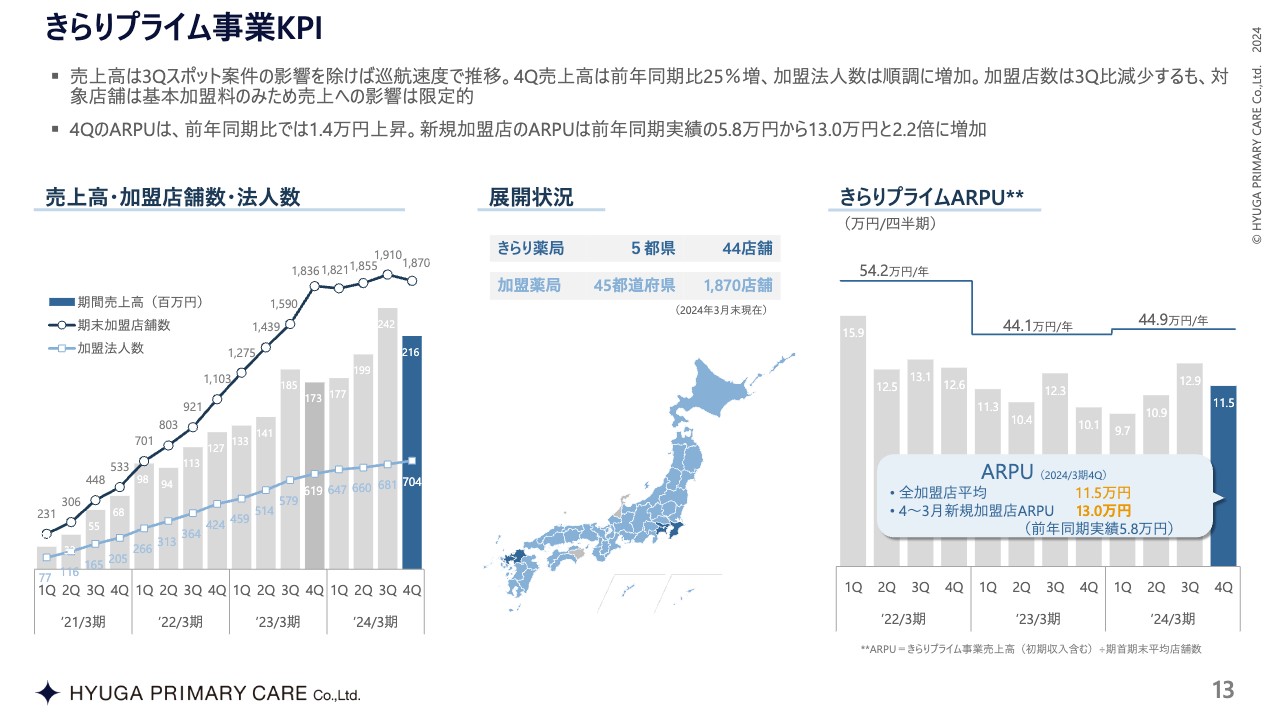

きらりプライム事業KPI

きらりプライム事業のKPIです。加盟店舗数は1,870店舗、加盟法人数は704店舗となっています。3月末現在で全国45都道府県に1,900店舗弱を展開しており、ARPUは44.9万円となっています。

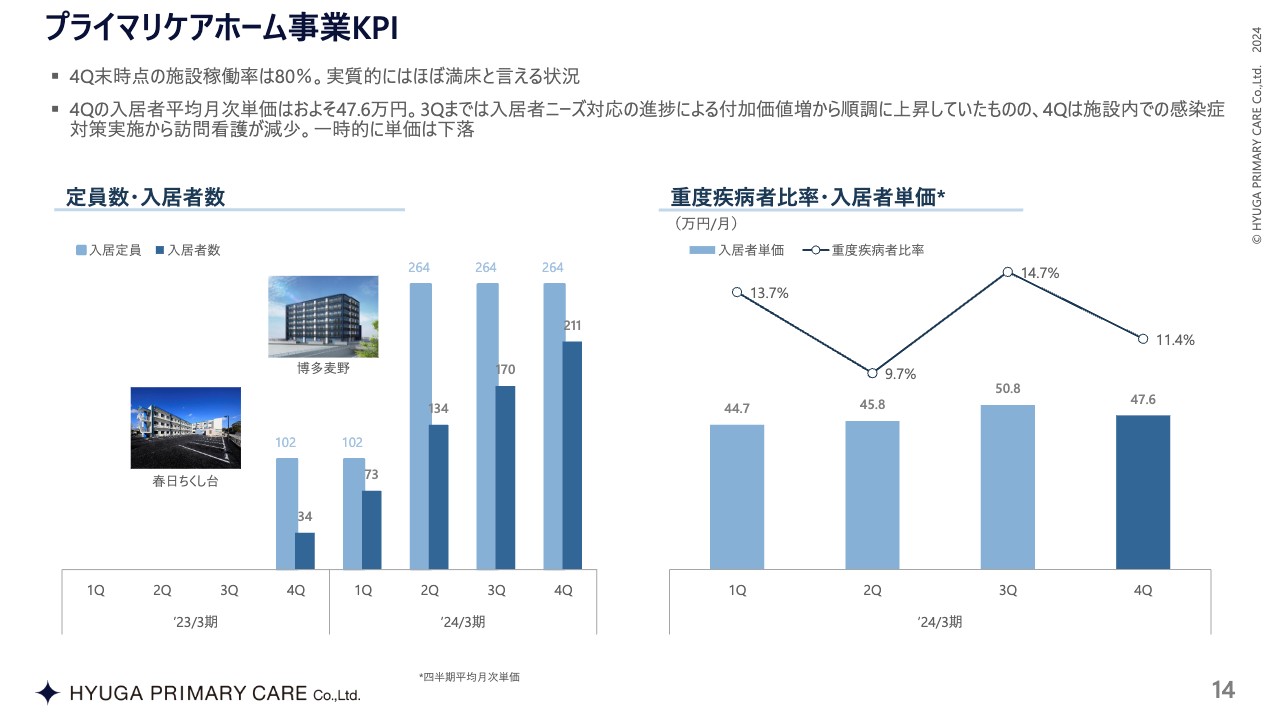

プライマリケアホーム事業KPI

プライマリケアホーム事業のKPIです。スライド左の棒グラフは入居定員数に対する入居者数を表しています。入居定員264人に対して入居者は211人となっており、第4四半期時点で約80パーセントの入居率となっています。現時点では、予約も入れるとほぼ満床に近い状態になっていると思います。

単価に関しては、47万6,000円となっています。スライドに書いてあるとおり、感染症が発生した影響で医療の訪問看護が少し下落しましたが、当初立てたよりも単価が高く推移し、総じて順調に進捗しています。

介護施設を運営されている会社などに聞くとよいと思いますが、非常に速いスピードで入居が進んでいます。現場もかなり大変ですが、社会的ニーズは非常に高く、私どもも手応えを感じています。

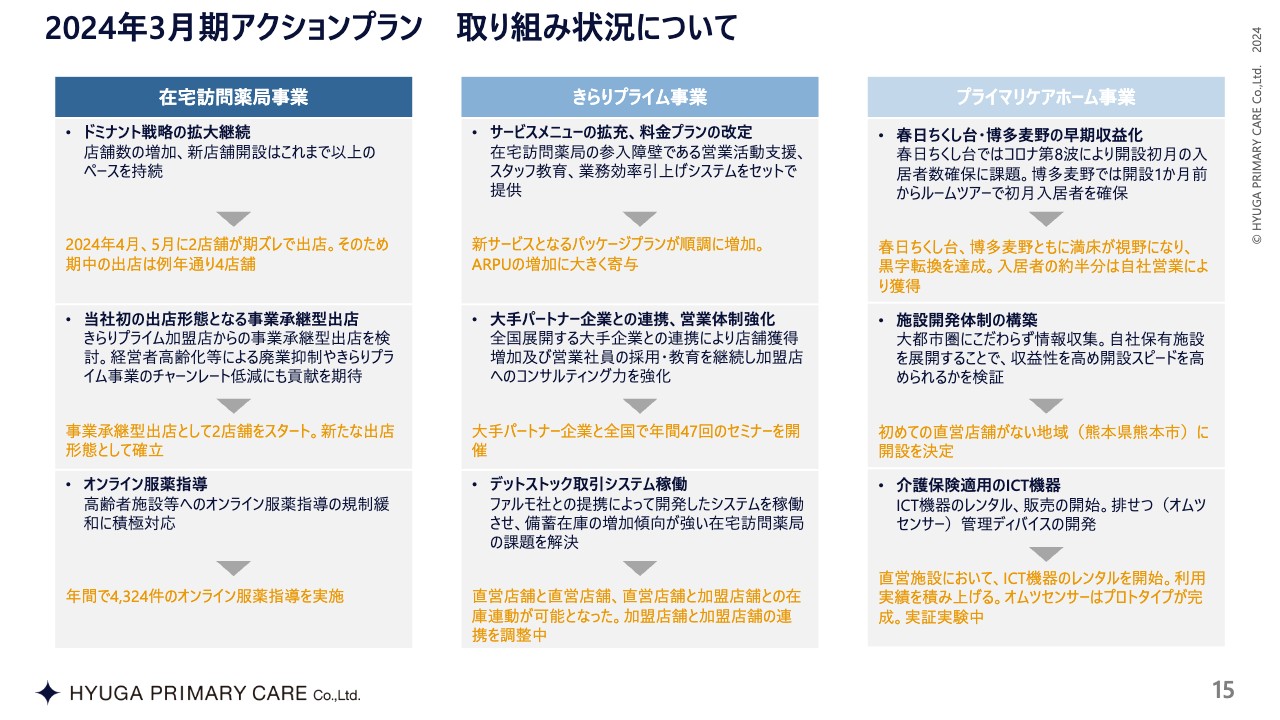

2024年3月期アクションプラン 取り組み状況について

続いて、アクションプランについてです。在宅訪問薬局事業はドミナント戦略を継続して行っていきます。前期には、きらりプライム加盟店から弊社が事業承継して出店した例もあります。オンライン服薬指導に関しては、年間4,324件実施しました。

きらりプライム事業に関しては、今回は主に加盟店舗数もしくは法人数とARPUの話に尽きます。4月にパッケージプランをスタートさせ、ARPUが上がってきています。加盟店舗数についても今後も増やしていきます。そのため、大手パートナー企業と47回のセミナーを実施し、デッドストックのシステム稼働も開始しています。

プライマリケアホーム事業については、春日ちくし台・博多麦野の2棟がほぼ満床となっており、黒字転換しています。すでに発表していますが、施設開発体制の構築として、熊本市にも出店を決定しました。また、ICT機器に関しても直営施設で実証実験中です。

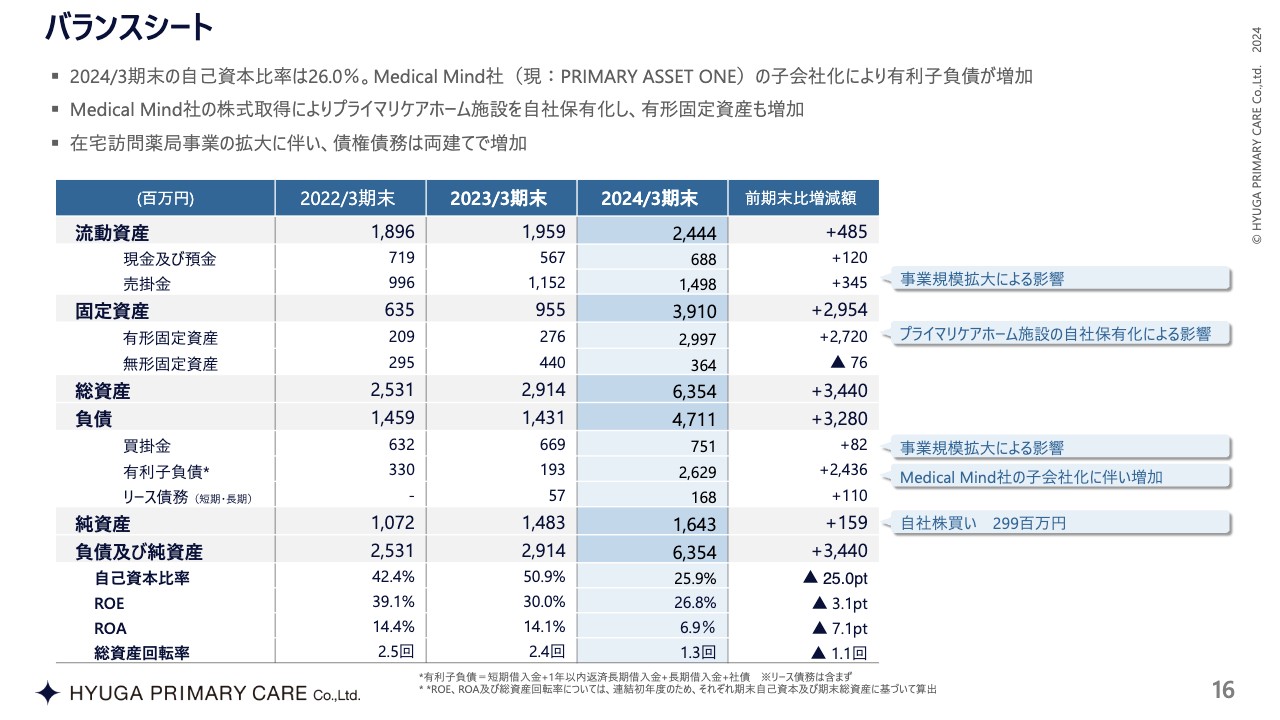

バランスシート

バランスシートはスライドを見てもらえばわかると思いますが、自社で保有した施設の影響で自己資本比率が少し下がっており、自社株買いも影響しています。

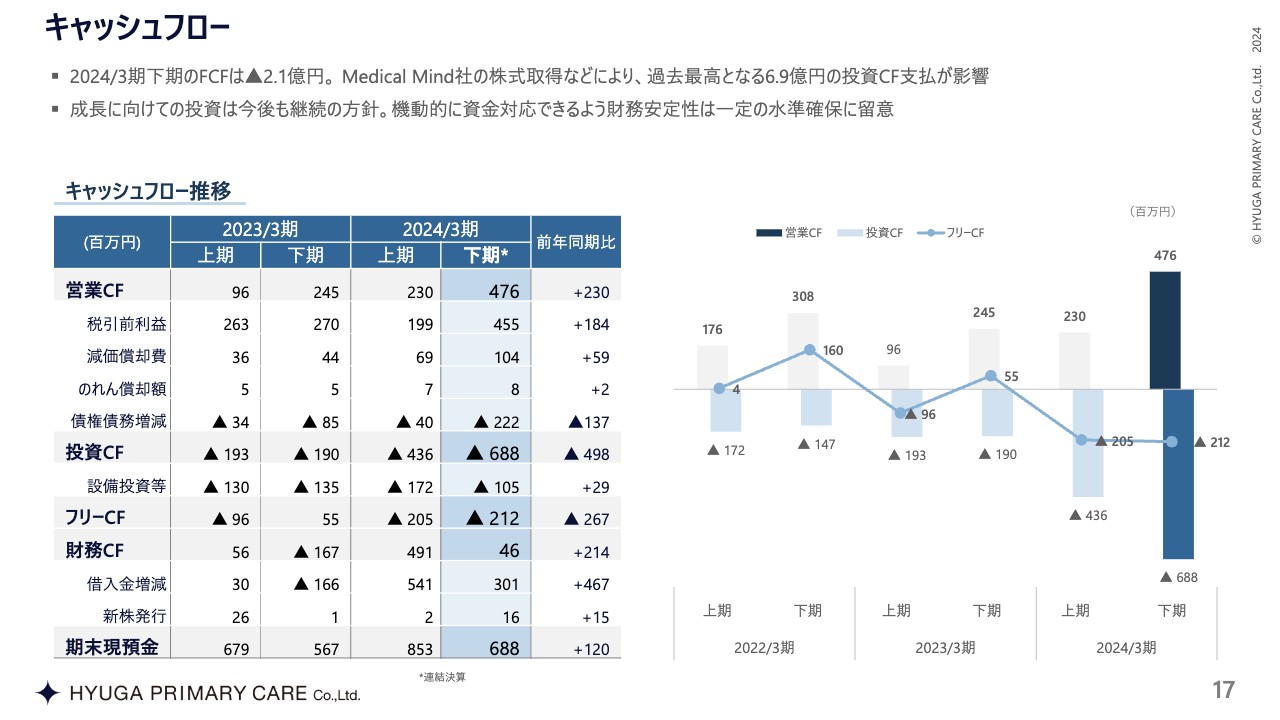

キャッシュフロー

キャッシュフローについては、スライドをご覧ください。

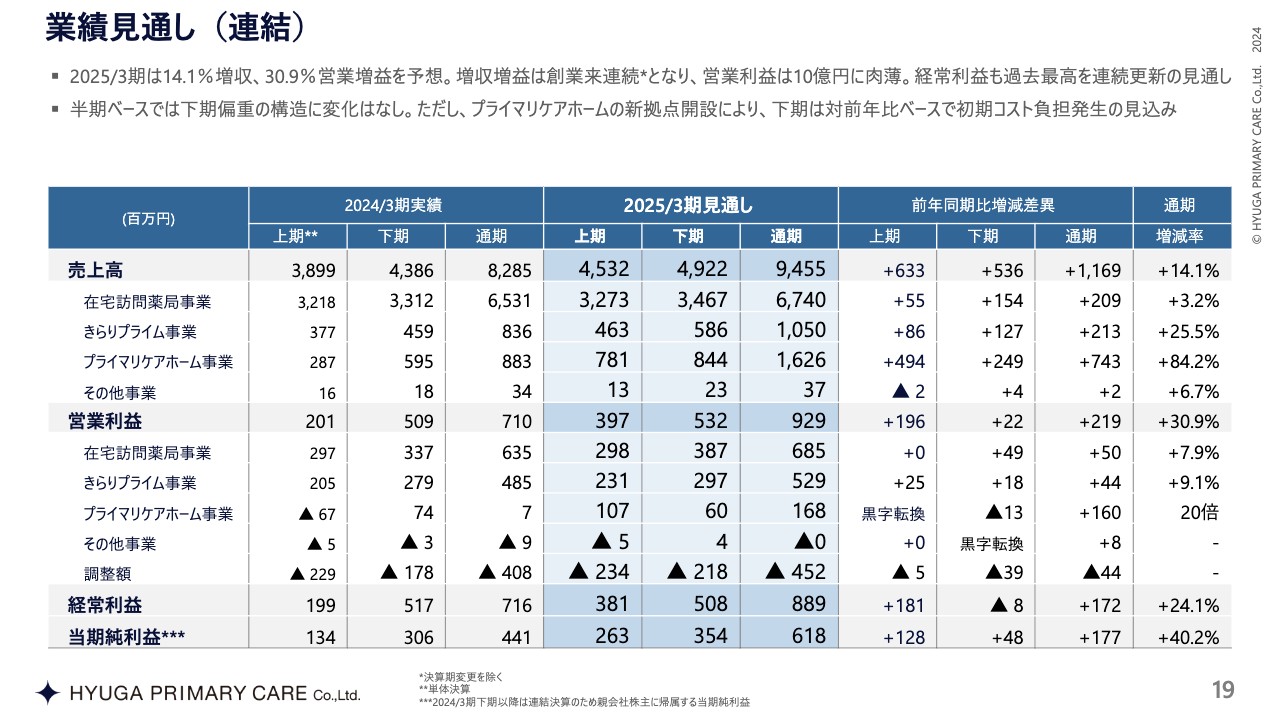

業績見通し(連結)

今期の業績見通しです。売上高94億円、14.1パーセント増、営業利益は9億2,900万円、30.9パーセント増を見込んでいます。営業利益は10億円に近い予算を出していますが、プライマリケアホーム事業の伸長があるため、上期と下期で前期ほど差は出ない見込みです。

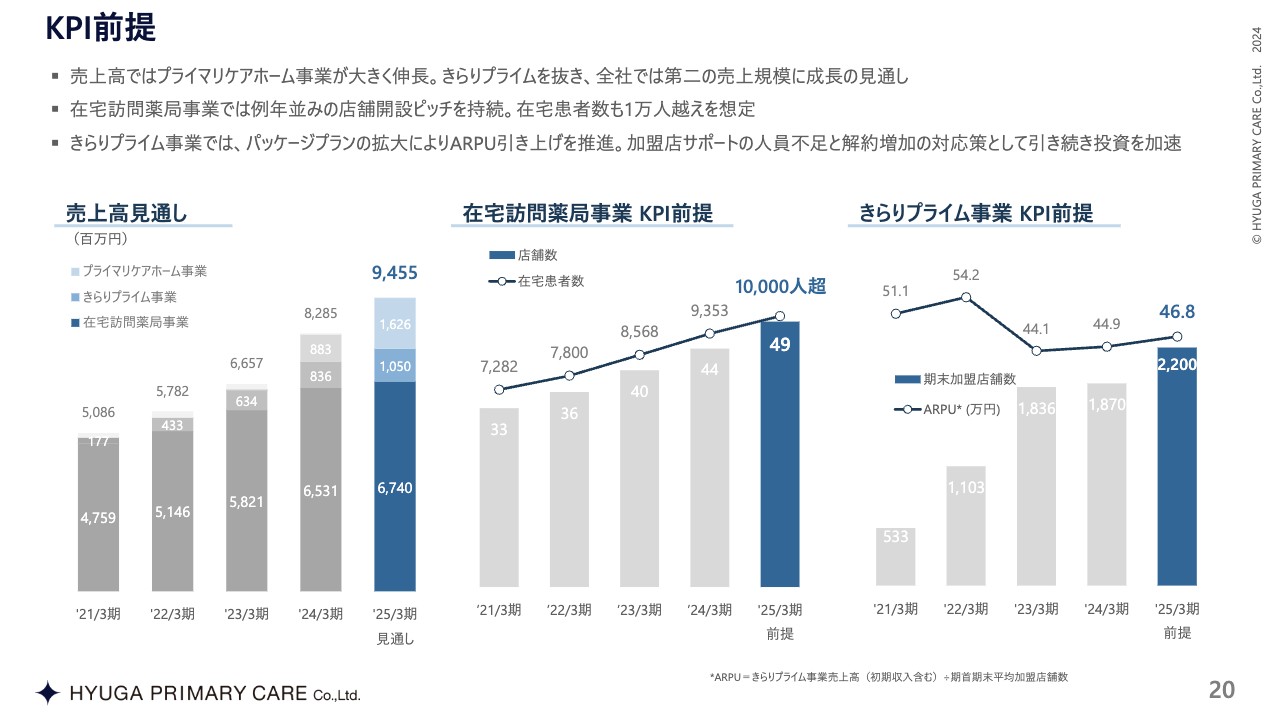

KPI前提

KPIの前提です。在宅患者数は1万人超え、きらりプライム加盟店は2,200店舗、ARPUは46万8,000円という計画を立てています。

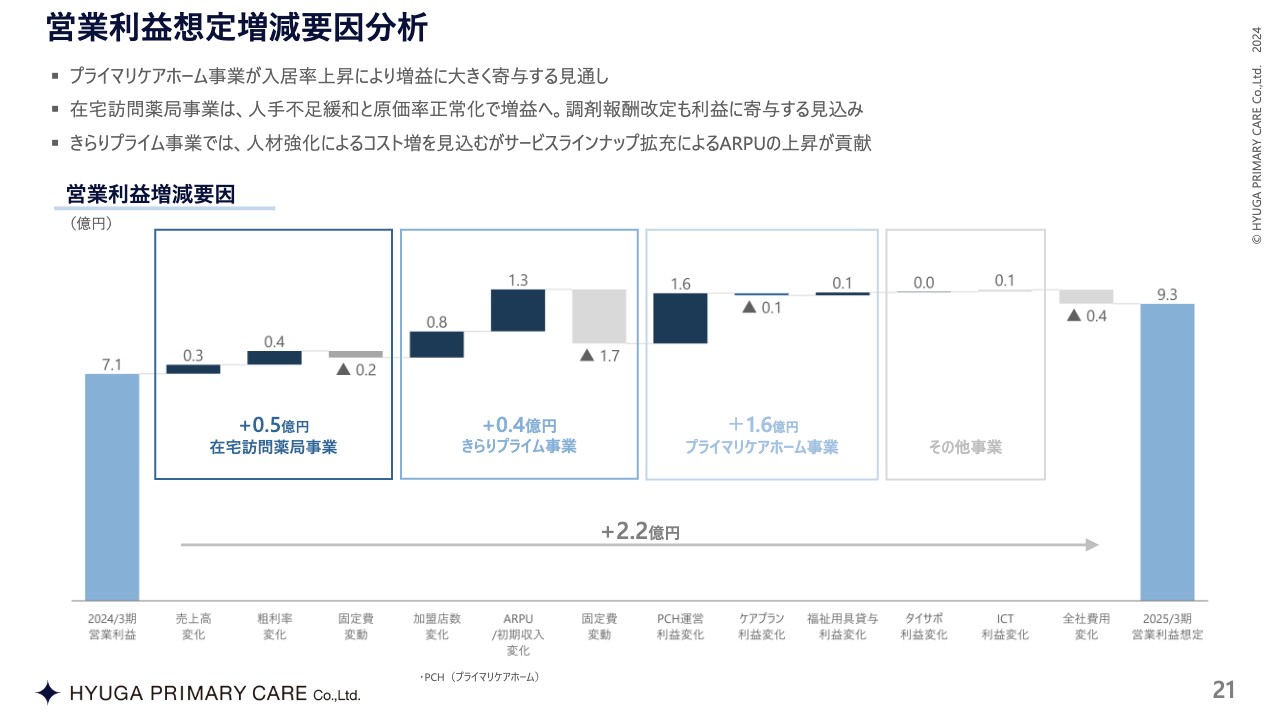

営業利益想定増減要因分析

営業利益を分解すると、総じて通期で伸び、2億2,000万円増、9.3億円の着地という想定になっています。

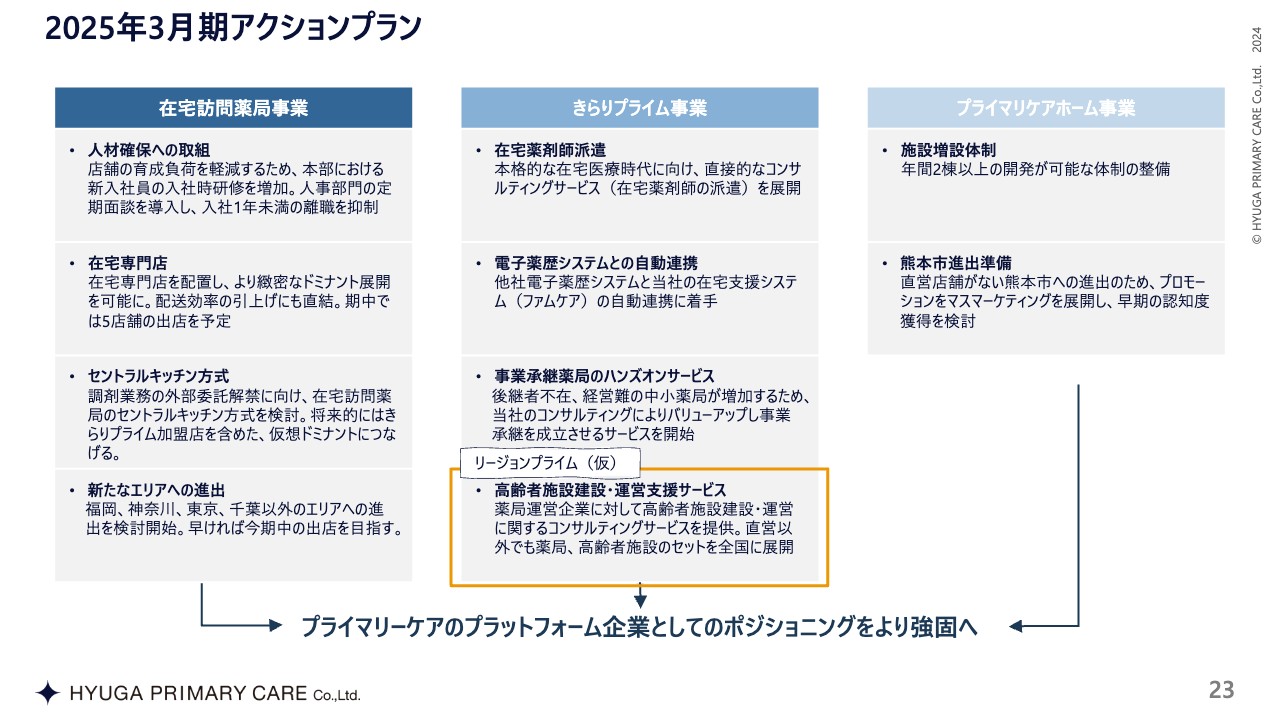

2025年3月期アクションプラン

2025年3月期のアクションプランです。スライドに記載のとおり、前期の反省を活かして店舗の負荷をなるべく軽減します。そのための教育も今回非常に重要視しています。1年未満の離職が多いこともわかっていますので、不安なく働いてもらうことが非常に大きいと思っています。

人材確保の取り組みや、患者の数が多すぎるためオペレーションが難しくなっている部分が問題だったと思っています。今後は在宅専門店を出店することにより店舗負荷を減らしていきます。

「たられば」の話になりますが、セントラルキッチン方式のような、調剤の外部委託解禁が国家戦略特区で行われようとしており、大阪でも始まろうとしています。現在、薬はその店舗でしか調剤できない制度になっています。1ヶ所でまとめて作ることができないのですが、厚労省がそれを解禁する方向で動いていますので、解禁されればセントラルキッチン方式を試してみたいと思います。

また、きらりプライム事業に関しては、在宅薬剤師の派遣や、電子薬歴システムとの自動連携も模索しており、ある程度見えてきたところです。

さらに、どの業界もそうですが、これから高齢化が進み、事業承継が非常に重要になってきます。加盟店も含めて、私たちがしっかりお助けするサービスもスタートしています。

プライマリケアホーム事業では、年間2棟を開設する体制を作っていき、熊本にも進出していきます。

「リージョンプライム(仮)」と書いていますが、弊社が行っている施設の運営サービスをコンサルするサービスも今後開始していきます。これによって、プライマリーケアのプラットフォーム企業としてのポジショニングをしっかり強化していきたいと思います。

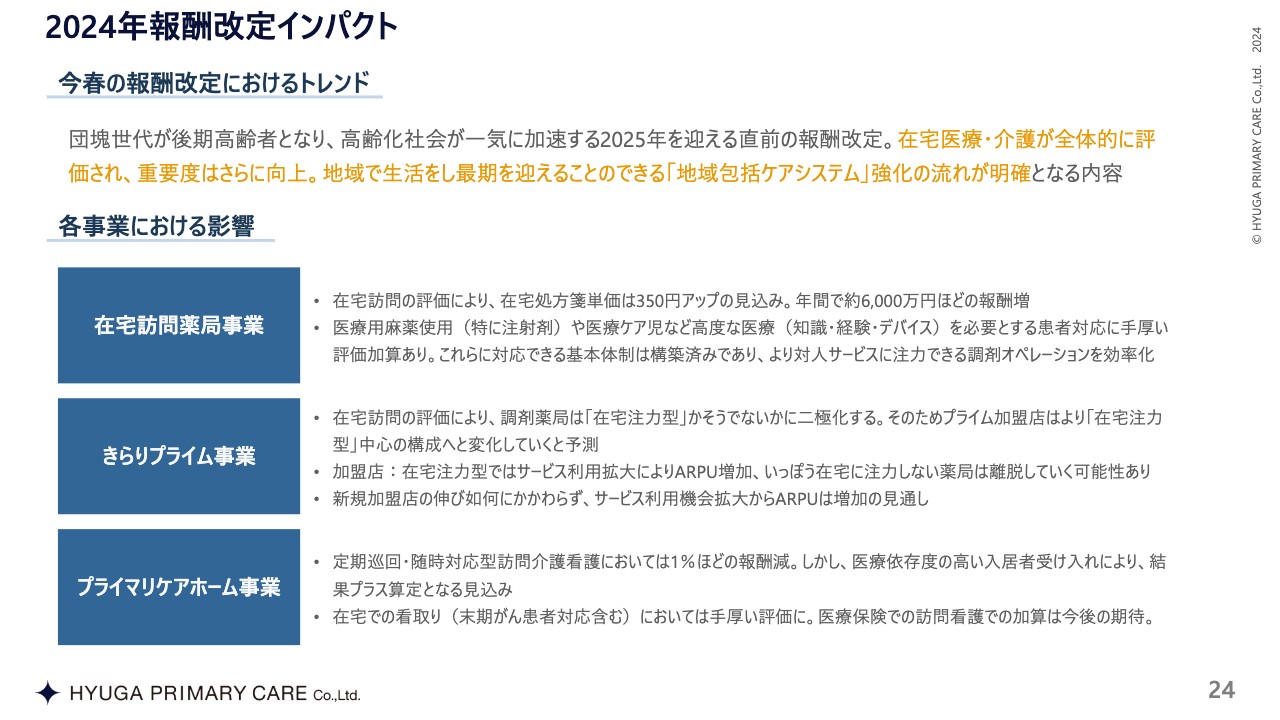

2024年報酬改定インパクト

診療報酬改定のインパクトについてよくご質問をいただくため、載せています。今回は調剤報酬と介護報酬の両方が改定となりました。6月からスタートしますが、国が点数配分を決めるため、いろいろな影響が出てきます。

まず在宅訪問薬局事業ですが、在宅訪問に対し厚労省が新しい点数をつけることから、全体で年間約6,000万円の報酬増となる見込みです。また、医療用麻薬使用や重度疾病者の方に対して点数が加算されています。

みなさまご承知のとおり、外来や敷地内薬局などに関しては非常に厳しい改定だったと思いますが、在宅に関しては評価いただいています。これに伴い、きらりプライム事業に関しても、4月・5月の足元はかなり好調に推移しています。国が診療報酬を改定し、「在宅にしっかり取り組みなさい」と打ち出した結果、そのように変わってきているのだと思います。

加盟店に関してもARPUが増加しています。今後どうなるのか予測を立てていますが、取り組んでみなければわかりません。逆に、加盟店が離脱していく可能性もあると思っています。新規加盟店は今後も増えていくと予想していますので、サービス利用拡大からARPUも増加する見通しです。この両軸を追っていかなければいけない事業だと考えています。

プライマリケアホーム事業については、定期巡回訪問介護看護が1パーセントほどの報酬減になりました。しかしながら、先ほどお話ししたとおり、単価自体は47万円ほどの水準で推移しています。医療保険はほぼ変わりなかったため、その結果プラス算定となる見込みです。

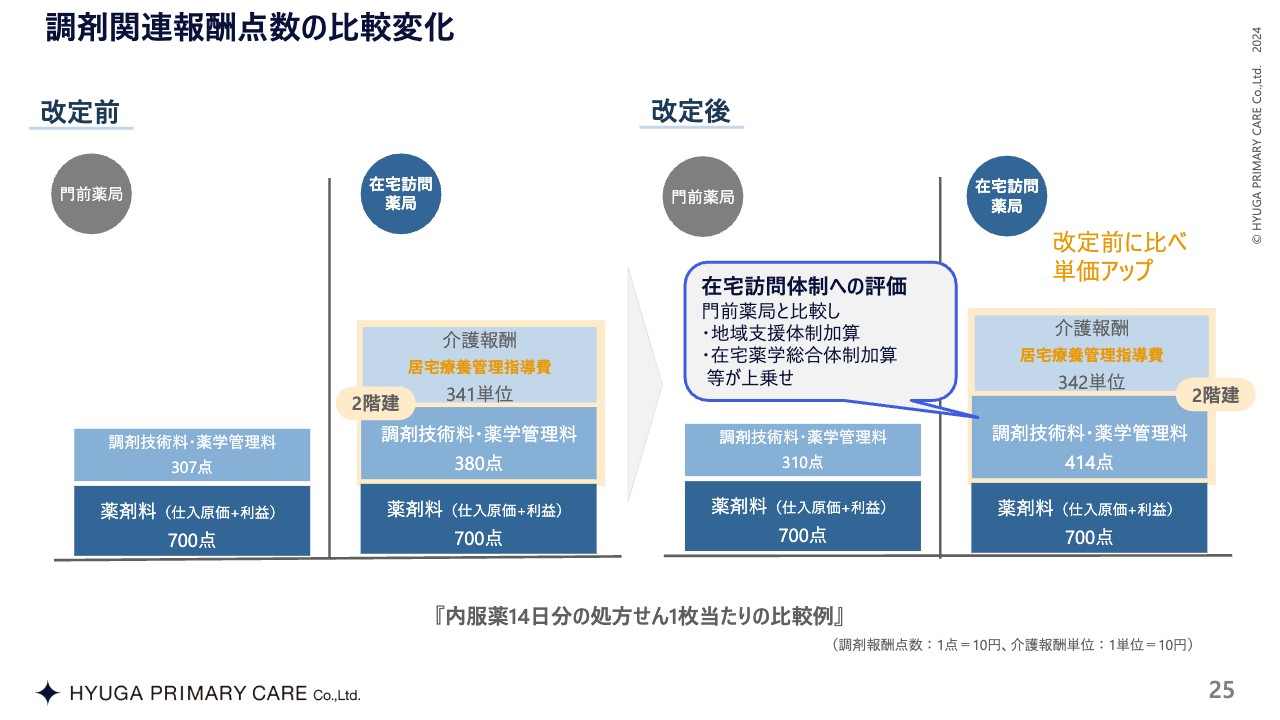

調剤関連報酬点数の比較変化

調剤関連報酬点数の比較変化について、スライドにわかりやすくグラフで示しています。改定前と改定後で、2階建の部分がどちらもプラスになっています。

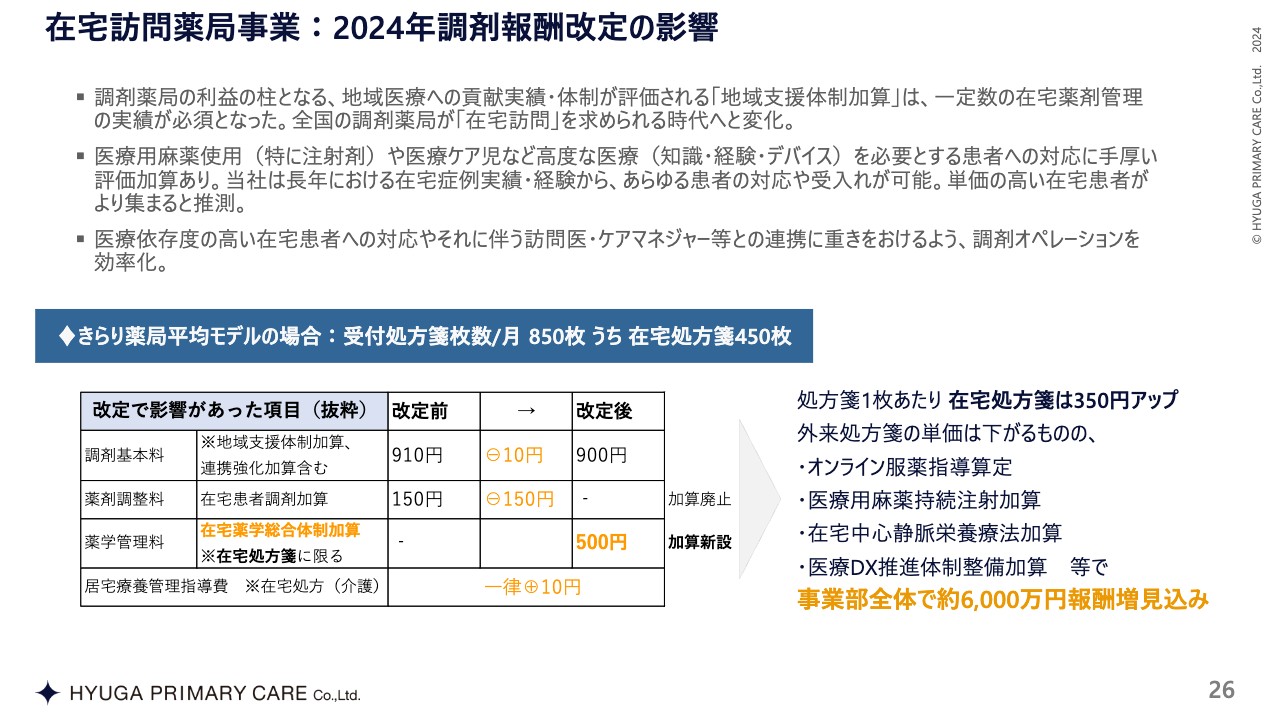

在宅訪問薬局事業:2024年調剤報酬改定の影響

2024年調剤報酬改定の影響について、内訳を詳しくお話しします。調剤基本料は、改定前と改定後でほぼ変わっていません。地域支援体制加算が減ったのをDX加算などで補い、差し引きゼロとなっています。

加えて、在宅薬学総合体制加算が新設されたことにより、在宅処方箋は1枚あたり350円増となりました。弊社には在宅患者が1万人弱いますので、月2回訪問する場合、全体で約6,000万円の報酬増になると考えています。

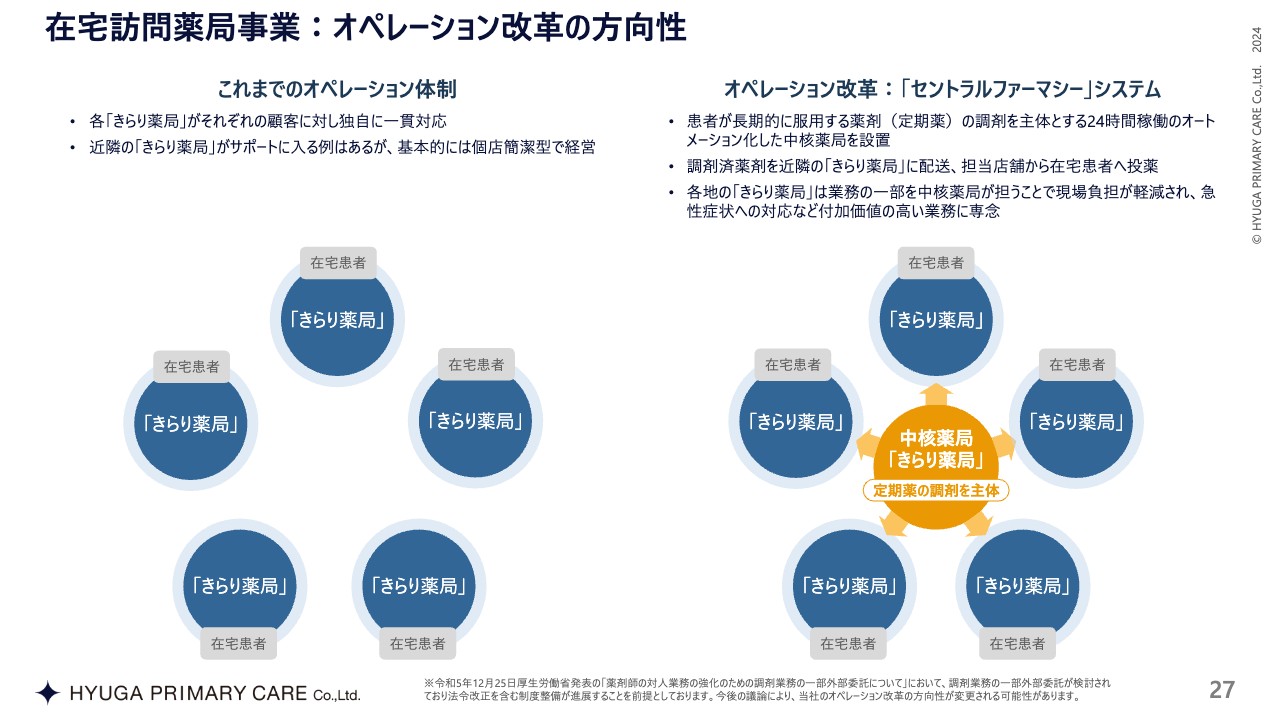

在宅訪問薬局事業:オペレーション改革の方向性

オペレーション改革の方向性についてです。先ほど少しお話ししましたが、国家戦略特区では、まもなく「セントラルファーマシー」システムの実証実験がスタートする見込みです。

今までは、店舗で薬を作って在庫を置き、分包機などの機械を設置していました。一方、「セントラルファーマシー」システムではそれが一元化されます。人の問題も含めて前向きに進むと聞いています。

「セントラルファーマシー」ができれば、大幅に業務負担が改善できると思っています。特に一包化に関しては、「セントラルファーマシー」で懸命に取り組もうとしている部分です。

国も生産性を上げなければ、医療・介護が持ちませんし、薬局のこれからの運営にも大きく関わってきます。人手不足も含めて、国も保険業界の中で効率化していくことが非常に重要だと考えているため、このようなところを懸命に進めているのだと思います。

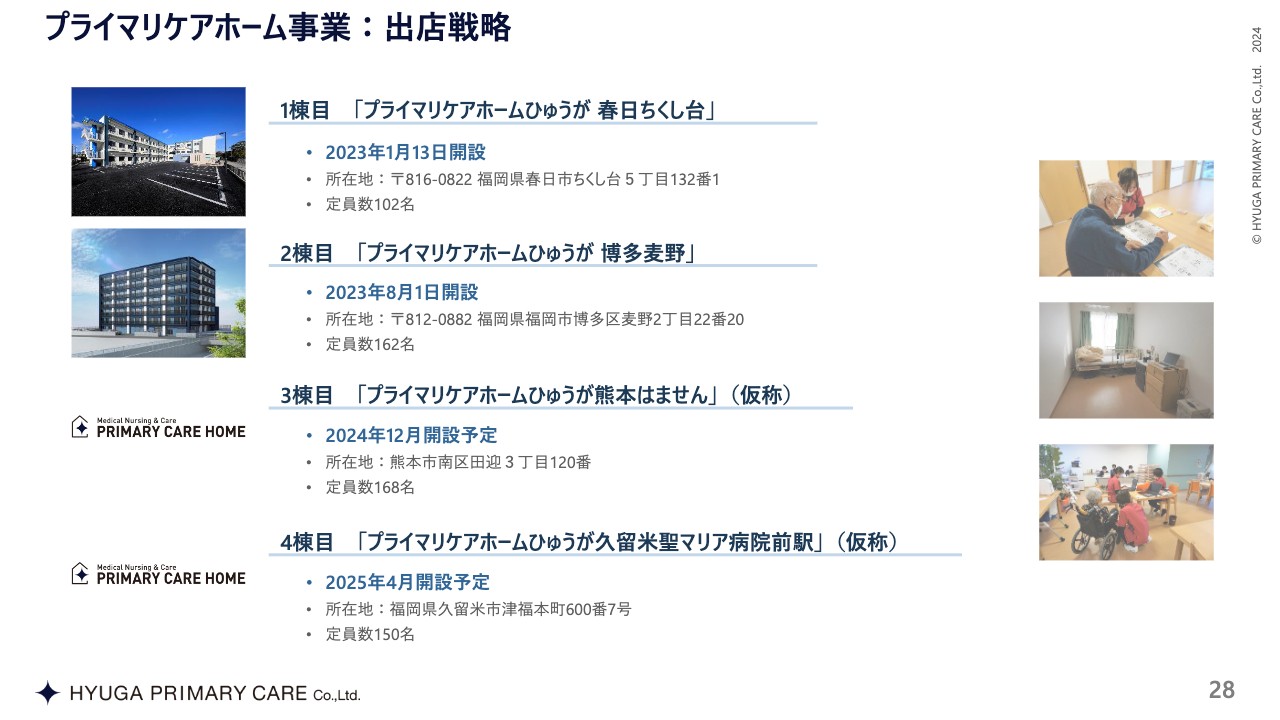

プライマリケアホーム事業:出店戦略

プライマリケアホーム事業の出店戦略についてです。現在2棟を運営していますが、今後も同じような規模で2棟の開設を予定しています。3棟目 の「プライマリケアホームひゅうが熊本はません」(仮称)は2024年12月開設で、168床規模となる予定です。4棟目の 「プライマリケアホームひゅうが久留米聖マリア病院前駅」(仮称)は2025年4月開設で、150床規模となる予定です。

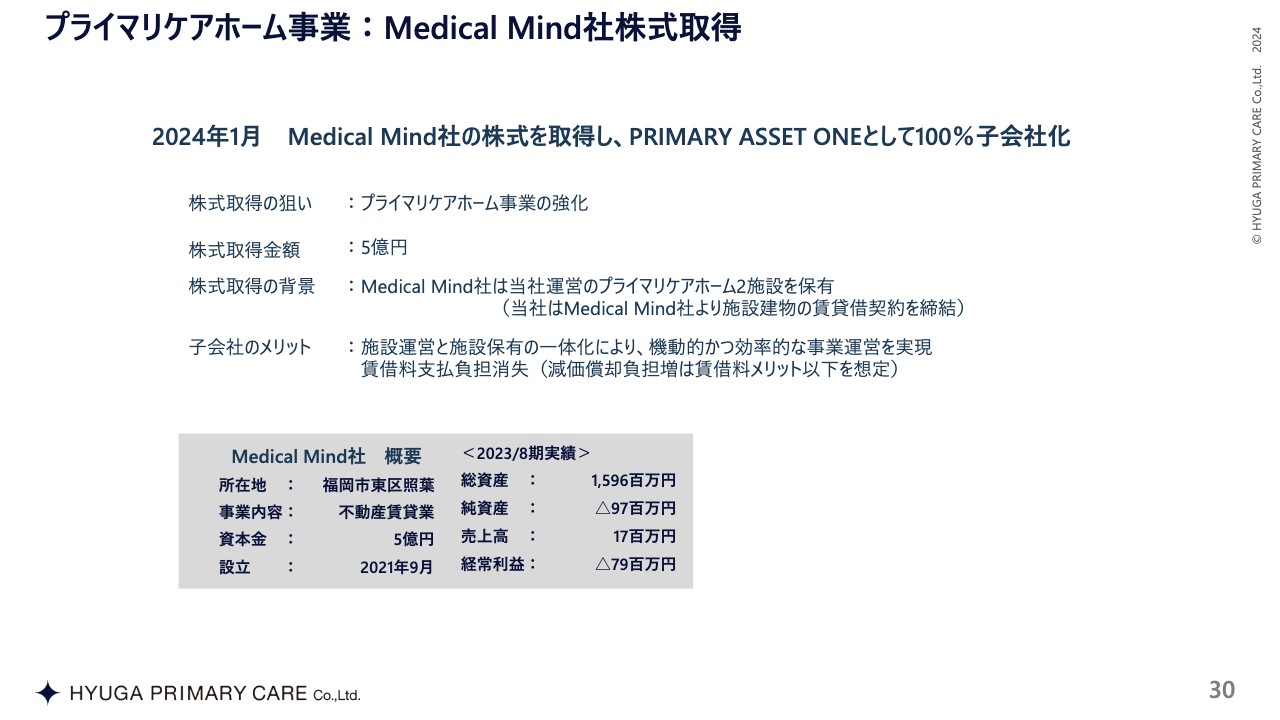

プライマリケアホーム事業:Medical Mind社株式取得

トピックスをご紹介します。バランスシートのスライドでもお話ししましたが、実際に運営してみてどうなのかがある程度見えてきました。

今後の考え方としても非常に重要だと思いますが、自前で持つと減価償却は増えますが、お金を借りて家賃を払わなくてよいため、利益はよくなります。もちろんバランスシートを考慮する必要はあると思っています。

そのようなところも踏まえて、Medical Mind社の株式を5億円で取得しました。Medical Mind社は当社運営のプライマリケアホーム2施設を保有していました。施設運営と施設保有の一体化により、機動的かつ効率的な事業運営の実現を目指します。

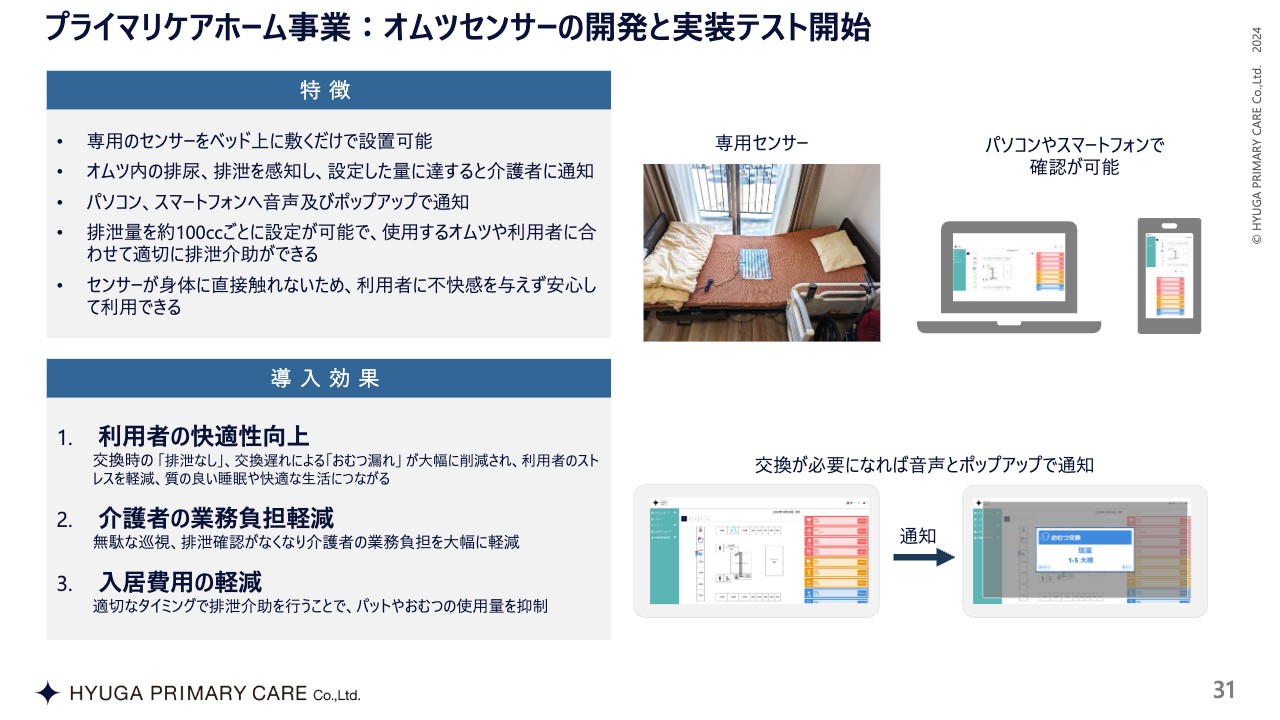

プライマリケアホーム事業:オムツセンサーの開発と実装テスト開始

継続した取り組みとして、オムツセンサーの開発を行っています。実装テストが始まり、実際に施設内のベッドにセンサーを配置して実証実験を行っているところです。

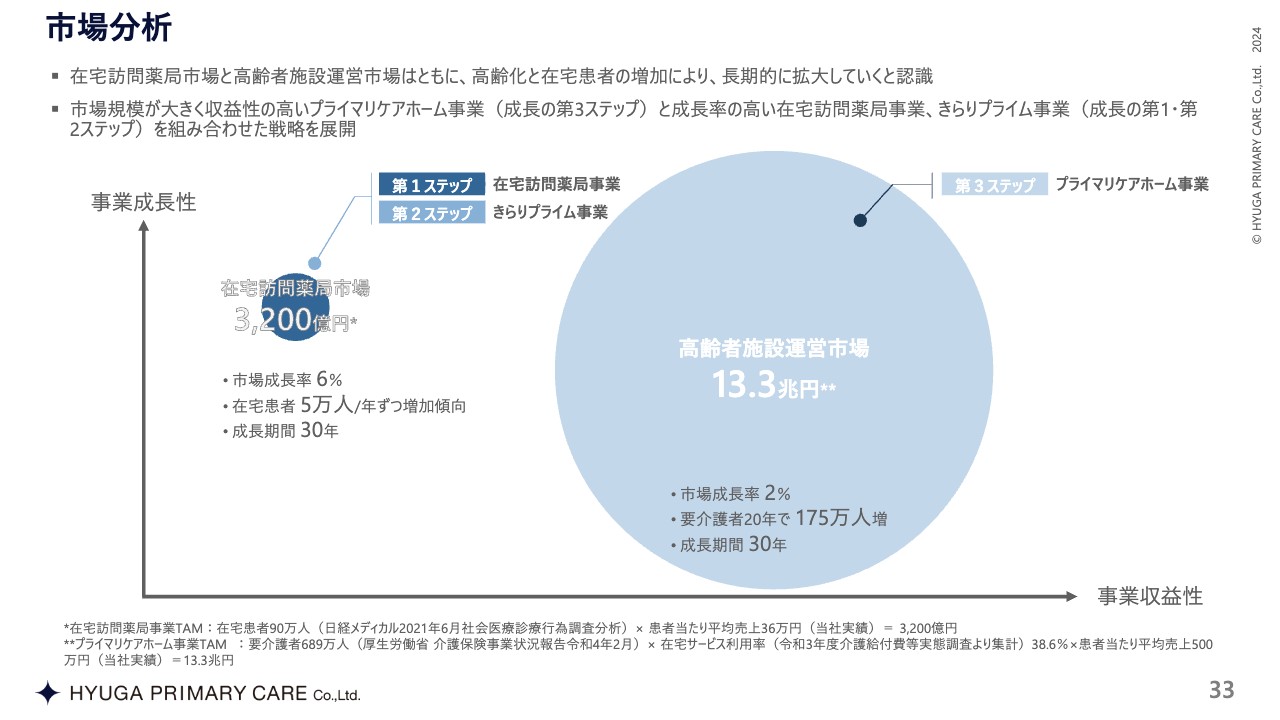

市場分析

中期成長計画についてです。まず市場分析ですが、在宅訪問薬局事業ときらりプライム事業を含む在宅訪問薬局市場だけで3,200億円の市場規模があります。こちらは今も成長しており、市場成長率は6パーセント、在宅患者は1年で5万人ずつ増加しています。成長期間は30年と、日本でも唯一かなり長いレンジで成長していく市場だと思っています。

また、高齢者施設運営市場の規模は13.3兆円で、市場成長率は2パーセントとなっています。これからの20年で要介護者は175万人増えていきます。今でも非常に大きな市場ですが、これからも成長していきます。

そのような意味では、理念にも記載しているとおり、サービス提供の整備を急ピッチで行わなければなりません。高齢者の方を見守る施設が足りなくなり、個人の家で見なければいけなくなると、介護離職という大きな社会問題が起こります。

介護によって年間約10万人が離職しているという統計があります。市場が伸びていく中でしっかりサービスを提供していくことが、今後よい社会を作るために非常に大事だと思っています。

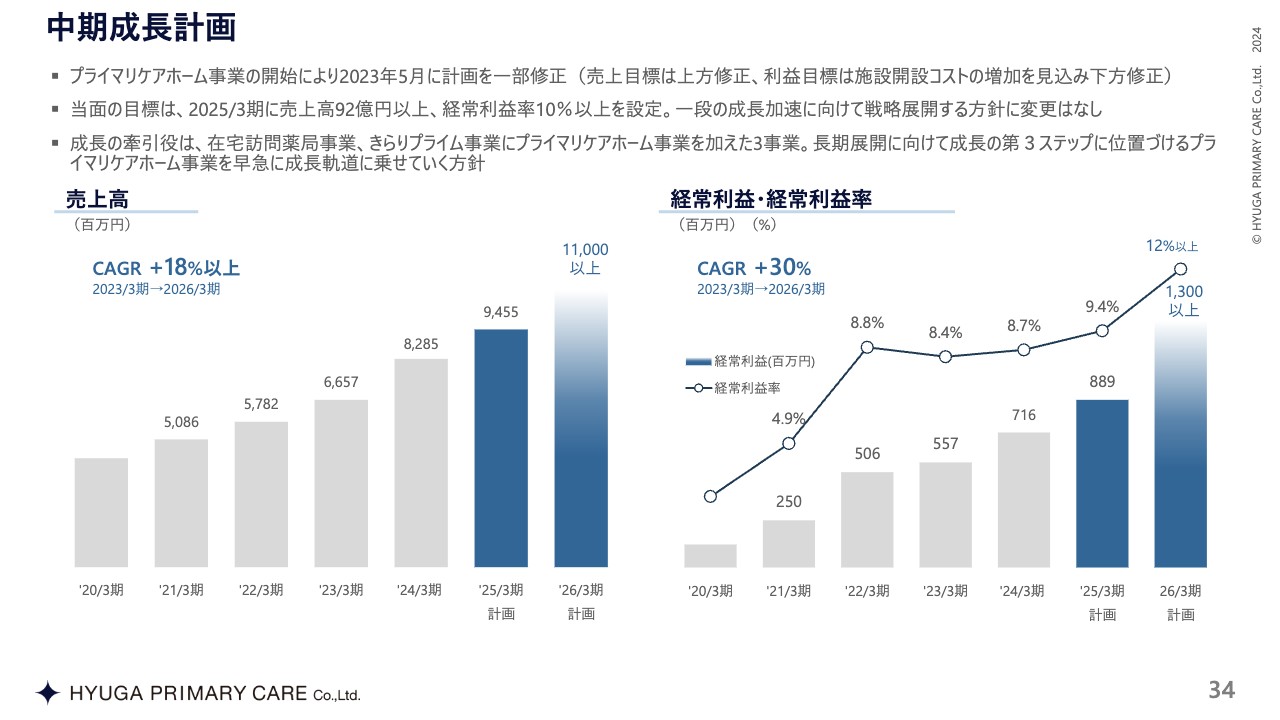

中期成長計画

数字の話に戻ります。売上高は2026年3月期に11億円以上を計画しています。経常利益は2025年3月期に8億8,900万円、2026年3月期に13億円以上を計画しています。

サステナビリティ経営

当社のサステナビリティ経営に対する考え方について、スライドに記載のホームページをご覧ください。何度もお話ししていますが、当社の経営理念は「患者さん、利用者さんが24時間365日自宅で安心して療養できる社会インフラを創る」です。これ自体がすでにサステナビリティだと思っていますが、それ以外のことに関してもホームページに記載していますので、後ほどご確認いただければと思います。

私からのご説明は以上となります。ありがとうございました。

質疑応答:きらりプライム事業の加盟店数の見通しについて

司会者:「きらりプライム事業の加盟店の伸びが鈍化していますが、今後の見通しを教えてください」というご質問です。

黒木:この事業を立ち上げて約5年が経過しました。当初は加盟店の数を追いかけ、今度はARPUの向上を追求しています。加盟店数だけを見ると確かに前期と比べて鈍化しているように見えますが、法人数としては伸びています。また、単価も上がっており、間違いなくニーズがあると言えます。

先ほどご説明した診療報酬改定の影響もあり、詳しい数字は伏せますが、この4月・5月で加盟店は好調に推移しています。

現在、薬局は日本に6万店舗ありますが、加盟店はその中の2,000店舗です。これからの薬局は在宅に取り組まなければ生き残れないことは明らかですので、今期も増えていくと考えています。

質疑応答:在宅訪問薬局事業の利益の見通しについて

司会者:「在宅訪問薬局事業の利益は前年比でマイナスになっていますが、今後の見通しを教えてください」というご質問です。

黒木:計画については、冒頭にお話ししたとおりです。今期に関しては約5,000万円増としており、いったん前期の立て直しを図りつつ、利益と売上に関しても成長させていきます。

しかしながら、加盟店や上場している他の薬局を見ても、点数がプラス改定になった薬局は業界ではそれほどないと個人的には思っています。したがって、今後の成長を中長期的に見ていただければと思います。

質疑応答:プライマリケアホーム事業の出店について

司会者:「プライマリケアホーム事業の出店は進みますか?」というご質問です。

黒木:社会的ニーズが非常にあることが今回の2施設で確認できました。2024年3月期のアクションプランでもお話ししたとおり、施設開発体制を構築していきたいと考えています。

質疑応答:高齢者施設のコンサルティングサービスについて

司会者:「高齢者施設のコンサルティングサービスを開始すると聞きましたが、勝算はありますか?」というご質問です。

黒木:薬局は、前期のようなことがありながらも、今も中長期的にはずっと成長を続けています。

しかしながら、当社の理念は「社会インフラを創る」ことですので、自社で取り組んでいない部分もしっかり進めていきたいと考えています。そのような意味で、きらりプライム事業でスタートしたサービスの横展開をしっかり進めていきたいと思っています。

薬局業界では我々もそれなりに認知度が出てきています。ある程度規模がある薬局に対するサービス提供など、新しい柱を作る取り組みについても、それなりにみなさまが興味を示していると感じています。したがって、そのようなところも含めて今後も進めていきたいと思っています。

質疑応答:当期純利益の未達要因について

司会者:「2024年3月期の当期純利益は未達でしたが、対従来想定差異が大きいと思います。経常利益などはほぼ想定どおりの中、どのようなことが影響したのでしょうか? また、そのような影響は今後も発生するリスクがありますか?」というご質問です。

黒木:当期純利益については、店舗の減損などの影響もあると思います。前期のことも踏まえてリスクがあるのかと問われると、経営としては常にあると思っています。

もちろんそれを目的に投資しているわけではありませんが、多少なりとも出る可能性はゼロではないと考えています。リスクはあるのか確認したいと問われると、そのようなことももちろんあると思います。ただし、それが前提の話ではないと思っています。

質疑応答:設備投資の想定について

司会者:「今期と来期の設備投資の想定を教えてください。ホームの初期投資を考えれば、フリーキャッシュフローはどのように想定しているのでしょうか?」というご質問です。

黒木:先ほどもお話ししましたが、バランスシートとキャッシュフローのバランスが非常に重要だと思っています。建てればもうそれで全部終わってしまう部分はありますが、自前で持っているところは、今期の計画では借りて建てる予定です。したがって、フリーキャッシュフローはプラスで推移すると思います。

ただし、利益とのバランスをどのように取っていくかは、かなり流動的だと思っています。棟数を取らなければいけませんので、そのようなところも考えながら進めていきたいと考えています。

質疑応答:周辺ビジネスの売上規模について

司会者:「コンサルや人材派遣、事業継承サポートなどの周辺ビジネスでは、どのくらいの売上規模の獲得を期待しているのでしょうか? あくまでも3つの事業の補足でしょうか? それとも、セグメントとして独立できる規模まで成長させたいと考えているのですか?」というご質問です。

黒木:事業承継サポートは1つの事業になる可能性があると思っています。コンサルも伸びる部分があるため、全部つながっていると思います。もちろん、人材派遣が必要な事業自体も、薬の購入やシステムなどに取り組みながら、周辺事業を多角的に広げていき、結果的に人が足り、在宅が増えるようになるとよいと思います。

そのためには、営業が大切です。人材不足や運営についての教育もサポートします。そのような中で事業承継の問題も出てくるため、全体として捉えるフェーズだと思います。中長期的には事業承継サポートも大きくなると思いますが、まだスタートしたばかりのため、これからというイメージで捉えてもらえればよいと思います。

質疑応答:プライマリケアホームの入居者単価について

司会者:「プライマリケアホームの入居者単価は、現状からどのくらいアップサイドがあるのでしょうか? 具体的にどのようなサービスが単価上昇に貢献するのか、現時点の考えを教えてください」というご質問です。

黒木:アクションプランにも記載したとおり、医療保険が高い方が増えると、おのずと2階建ての部分が増えていきます。アップサイドは非常に高くなる部分がある一方、制度の改定や競合のバランスを考えながら行ったほうがよいと思います。

したがって、具体的にどちらのサービスが単価上昇に貢献するかというと、医療保険の訪問看護が大きいと考えています。

質疑応答:「セントラルファーマシー」のスタートについて

司会者:「『セントラルファーマシー』のスタートはいつ頃になりそうでしょうか? 規制改正が必要なことは理解しましたが、御社として時間軸の目線をどのあたりに置いているのか教えてください。また、スタートするとKPIにどのような変化が生まれてくるのか教えてください」というご質問です。

黒木:5月・6月から1年くらいかけて実証実験が行なわれます。法整備ではいろいろな利害を持った方が見守っていることもあるため、今のところはまだ言及する立場ではありませんが、早ければ来年くらいになります。

KPIについては、在庫が一元管理できて品目を多数置けたり回転率が上がったりすると思います。固定資産の割合も大幅に減ると考えています。また、人の配置も一元管理できる部分もあります。

現在は、卸から薬が届き店舗ごとに調剤して一個一個作る方法ですが、改正後は調剤したものを店舗に持って行くため、人の熟練度への依存も大きく変わると思います。

セントラルファーマシーは固定資産の割合がそこまで大きくないところで店舗立地ができるところも利点です。

質疑応答:プライマリケアホーム事業の成長加速について

司会者:「プライマリケアホーム事業の早期黒字化はすばらしいですが、運営ホームの数をもっと早く積み上げることはできないのでしょうか? 初期投資の負担を考えると、御社の成長速度にハードルがあることにはならないでしょうか? プライマリケアホーム事業の成長加速に向けた考えをお聞かせください」というご質問です。

黒木:おっしゃるとおり、社会的にも売上と利益的にも、どのように積み上げるかは非常に重要なポイントだと思います。また、資産の持ち方や採用、教育も重要だと考えています。そのような意味では、先ほど薬局の項目でもお伝えしましたが、労働集約型の事業のため、こちらも含めて考え、バランスよく見ないといけないと思っています。

感覚的にはやはり初めが大変で、その後はノウハウもある程度蓄積されているため、若干楽になってきます。また、薬局の場合ドミナントが形成されると創業当時はなんとかなるという状況でした。

創業当初に比べると労働環境は格段に良くなっています。だんだんドミナントの形成や、ある程度人員の規模が増えると違う問題が出てくるにしても、フェーズが変わってくるとは考えています。

質疑応答:事業承継薬局の「ハンズオンサービス」について

司会者:「事業承継薬局の『ハンズオンサービス』は、外部企業との連携を想定されていますか?」というご質問です。

黒木:おっしゃるとおりです。私が会社に戻ると、ものすごい量のDMが机の上に並んでいますが、3割くらいが仲介業者からのものです。きらりプライムで非常にお世話になっている仲介企業も何社かあるため、そのような意味では敵ではなく、お互いの持っている情報や提携先を共有したいと思っています。

質疑応答:自己資本比率の水準について

司会者:「フリーキャッシュフローのお話がありましたが、御社は直近期で自己資本比率が26パーセントまで低下しています。今後投資が膨らみ借入金が増加すると、もっと自己資本比率が低下しないでしょうか? 自己資本比率の水準に関してコメントをお願いします」というご質問です。

黒木:常に議論している問題ですが、投資が膨らめば自己資本比率が下がるのは当たり前です。しかし、一番大事なのは事業で利益を出すことだと思っています。その上でまた次の投資ができると思います。

また、会計基準が変わってオンバランスになるという話も出ているため、一般的に言うと、25パーセントから30パーセントを切らないようにするのが適切だと思います。しかし、いろいろな変化を踏まえると、他の役員の考えもあると思いますが、数字を設定することが本当に正しいのだろうかと個人的には思います。

大西智明氏(以下、大西):最高財務責任者の大西です。もともと自己資本比率が下がることを前提にM&Aを行いました。今後の出店は、現時点ではリースと言いますか、家賃を払って出店する方向で考えているため、一定程度でとどまると思っています。

また、利益水準が上がり利益剰余金も溜まると復活します。溜まったところでもう1回当社で出店すると下がっていきます。最終的には株価がついてくればよいという考えもあると思いますので、まずはしっかりとした利益水準を保って自己資本を厚くしていくことを重視しています。

質問者:何パーセントか教えていただけますでしょうか?

大西:20パーセントは切らないようにしたいというのが、私の考えです。しかし、攻めなければいけないと黒木が判断する場合もあるため、そのような際には覚悟がいると思っています。

質疑応答:プライマリケアホーム事業のターゲット地域について

司会者:「プライマリケアホーム事業を九州以外に展開する予定はないでしょうか? ターゲット地域に関しての考えをお聞かせください」というご質問です。

黒木:九州にこだわる必要はないと思っています。しかし、一番は不動産と人材の問題をどのように解決できるかが大事だと思っています。

質疑応答:人材確保の取り組みについて

司会者:「幹部社員の離職は落ち着いたと理解してよいでしょうか? 人材確保は今後の課題だと思いますが、どのような対応を考えているのか教えてください」というご質問です。

黒木:幹部社員の離職は、実際にはほとんどありません。現場の離職をどのように抑えるかが非常に重要だと思います。人材確保の今後の課題としては、地域にもよりますが、他社より報酬がある程度あり、かつ残業時間がポイントとなります。

先日、薬剤師の採用セミナーに参加した際に、30歳くらいの女性の薬剤師とセッションしましたが、決め手は報酬と残業がある程度セットということでした。報酬が高くても残業が多いとあまり変わらないそうです。そのため、その部分も見なければいけないと思っています。直近では、薬剤師の年収は都市部ですごく下がっています。「500万円でもある程度もらえているほうだ」と、おっしゃっていたのが印象的でした。

しかし、在宅だと負荷がかかるため、そちらのレンジはある程度高くしなければいけないと思います。残業とのセットも大事ですが、教育も重要です。

最近店舗に行くと、心理的安定性がすごく大事だと感じます。施設も同じだと思いますが、狭い薬局にいるからです。サーベイで職員の方がアラートを出せる仕組みがありますが、放置せずにきちんと話ができるかがポイントとなります。

些細な言葉の行き違いから広がっていくため、前期とは違い、コメントが出たら確認するような仕組み作りに取り組んでいます。

仕組みとして取り組む文化ができてくれば落ち着いてくるというイメージは、ある程度あると思っています。私自身も店舗を回ることが多くなりましたが、現場の人と話すと空気感も感じられます。

最近、上場している介護施設にも行きましたが、利用者の方の顔を見るのは非常に大事なことだと再認識し、あらためて現場が好きだと思いました。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

7133

|

1,050.0

(03/06)

|

+12.0

(+1.15%)

|

関連銘柄の最新ニュース

-

02/13 15:30

-

02/13 15:30

-

02/13 15:30

-

02/13 15:30

-

01/23 15:30

新着ニュース

新着ニュース一覧-

03/07 20:30

-

03/07 20:10

-

03/07 19:30

-