【QAあり】大日本塗料、次期2026中計の概要を説明 売上高1000億円達成に向け、国内外でM&A等外部リソース獲得に意欲

PartI. 決算実績・業績予想

永野達彦氏(以下、永野):取締役常務執行役員管理本部長兼財務部長の永野です。私から、2023年度の決算実績および2024年度の業績予想について、簡潔にご説明します。

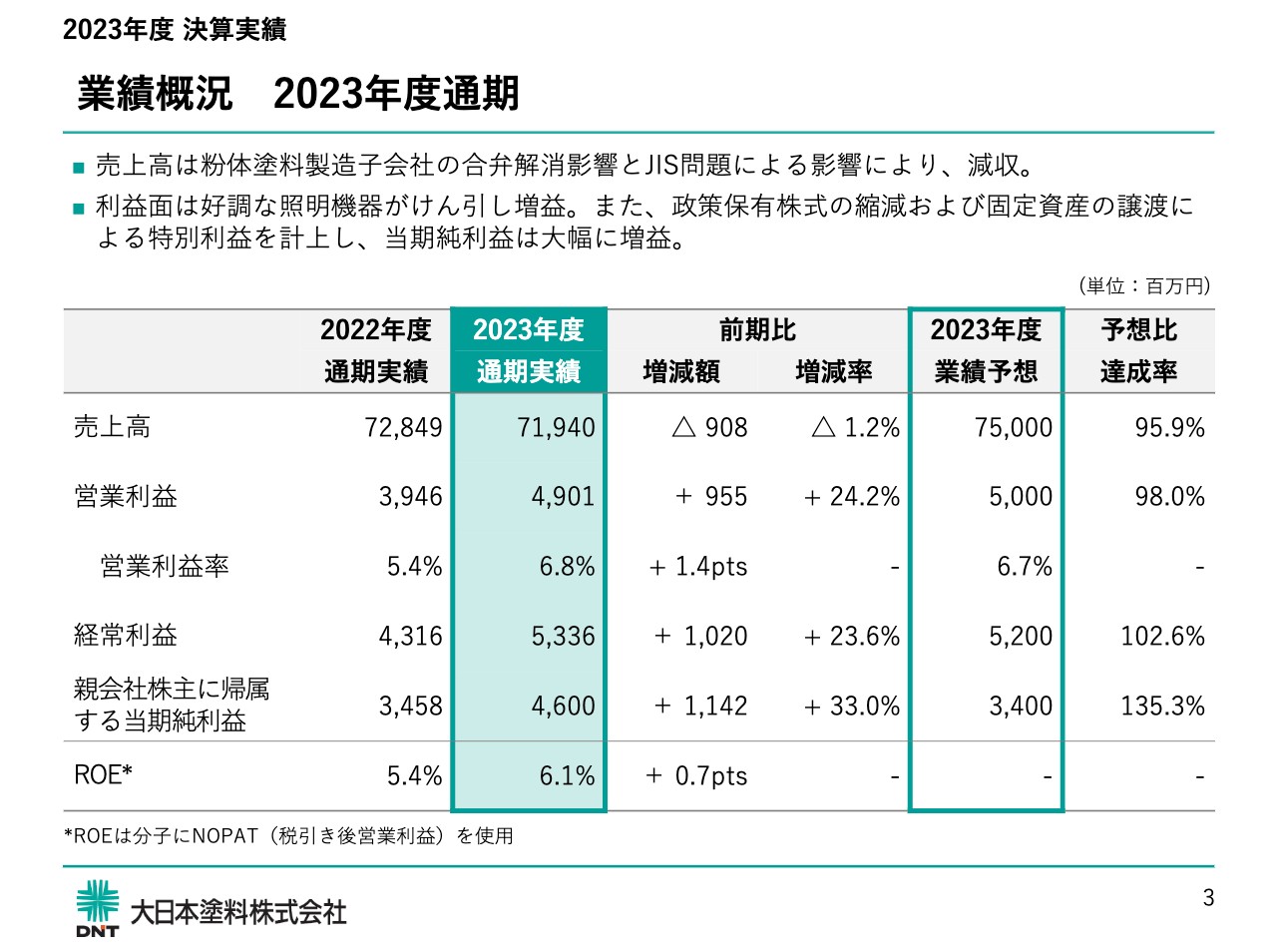

2023年度 決算実績 業績概況 2023年度通期

まず通期実績について、スライドの表でご説明します。売上高は、前期比マイナス9億800万円の719億4,000万円です。粉体製造子会社の合弁解消でおよそ35億円の減少影響があったことが、一番大きい要因でした。また、第3四半期、第4四半期で後述のJIS問題による影響がありました。

営業利益は前期比プラス9億5,500万円の49億100万円です。9億5,500万円のうち約6億円は、照明機器事業がけん引しました。

最終利益は、前期比プラス11億4,200万円の46億円です。特別利益で政策保有株式の売却と固定資産の譲渡があり、開示を12億円ほど上回りました。

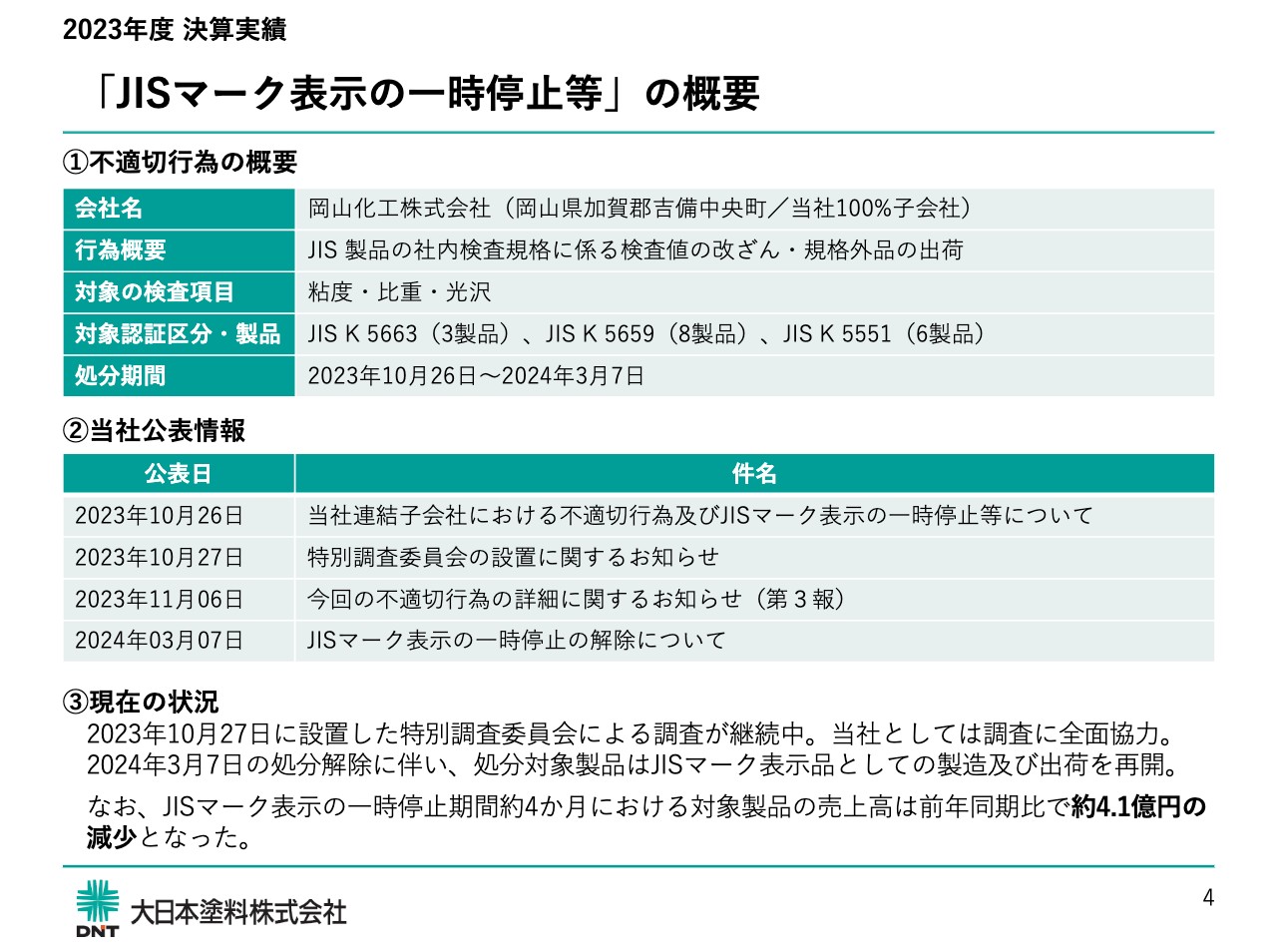

「JISマーク表示の一時停止等」の概要

当社が大変なご迷惑をおかけした、「JISマーク表示の一時停止等」の概要についてご説明します。

「①不適切行為の概要」と「②当社公表情報」はスライドのとおりです。②の一番下に記載したように、3月7日に一時停止処分の解除となりましたが、当社としては今回の事態を重く受け止め、全力を挙げて再発防止の徹底と信頼回復に向けて取り組んでまいります。

「③現在の状況」について、11月から2月までの4ヶ月における一時停止対象製品の売上高は、前年同期比で約4.1億円の減少となりました。

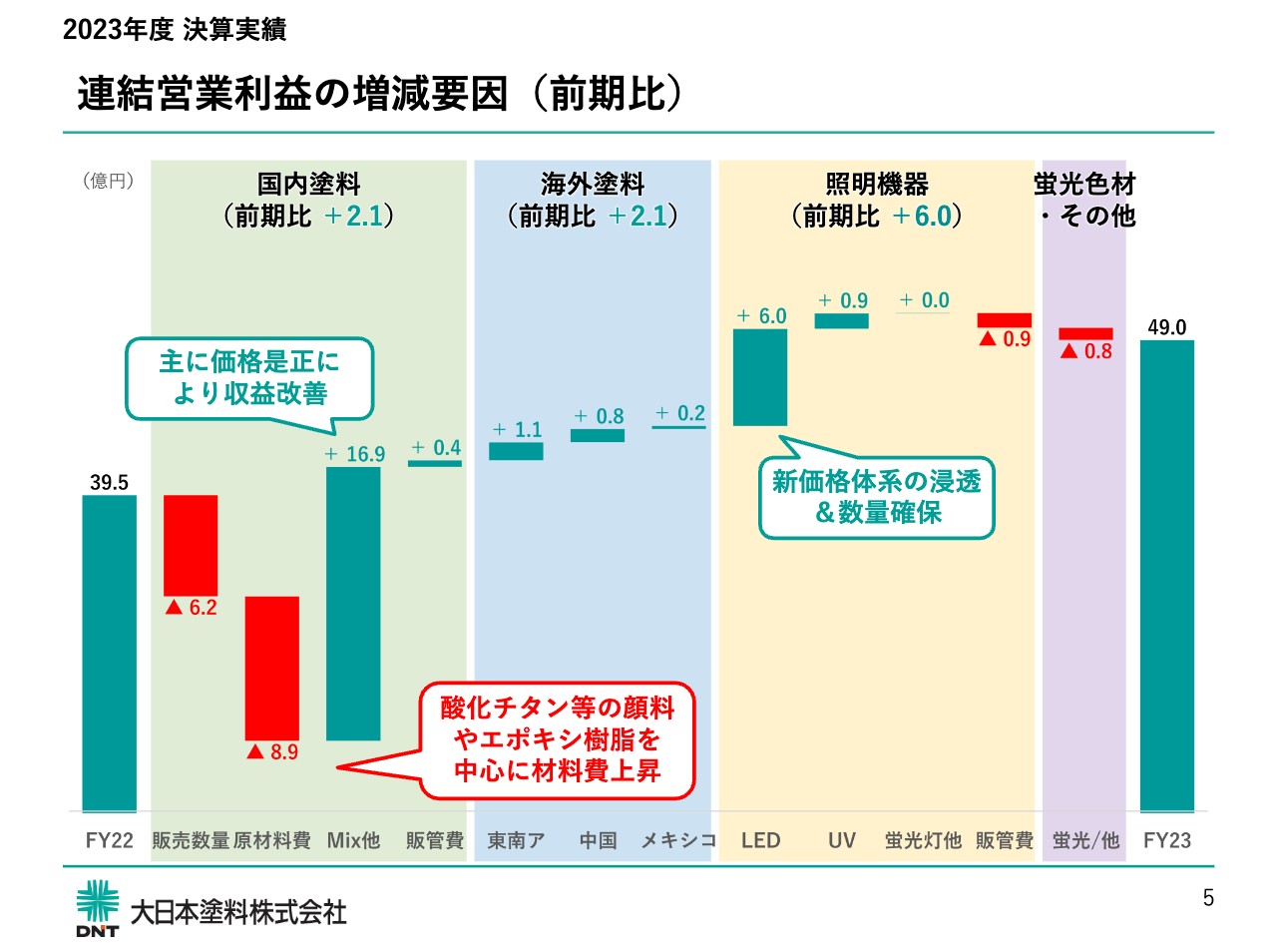

連結営業利益の増減要因(前期比)

営業利益の増減要因です。スライド一番左側の39億5,000万円から一番右側の49億円と、前期比プラス9億5,000万円になりました。

スライド左側の国内塗料は、前期比プラス2億1,000万円です。販売数量は、先ほどお伝えしたJIS関係と建材の伸び悩みにより、前期比マイナス6億2,000万円です。

原材料費は前期比マイナス8億9,000万円です。スライドにある酸化チタンとエポキシ樹脂のほか、塗料容器の缶に使用されている鋼材などの材料費が上昇し、これらが8億9,000万円のうち5割強を占めました。

それに対し、青色で示したMix他は前期比プラス16億9,000万円と、主に価格是正により収益が改善しました。過年度分の取り戻しもこちらに入っています。

スライド中央の海外塗料は前期比プラス2億1,000万円と、各エリアで微増益になりました。しかし中国においては赤字が継続中で、早期に対応する必要があります。こちらは後ほどご説明します。

スライド右側の照明機器は利益を一番けん引しており、特にLEDが前期比プラス6億円と、数量・単価ともに好調でした。

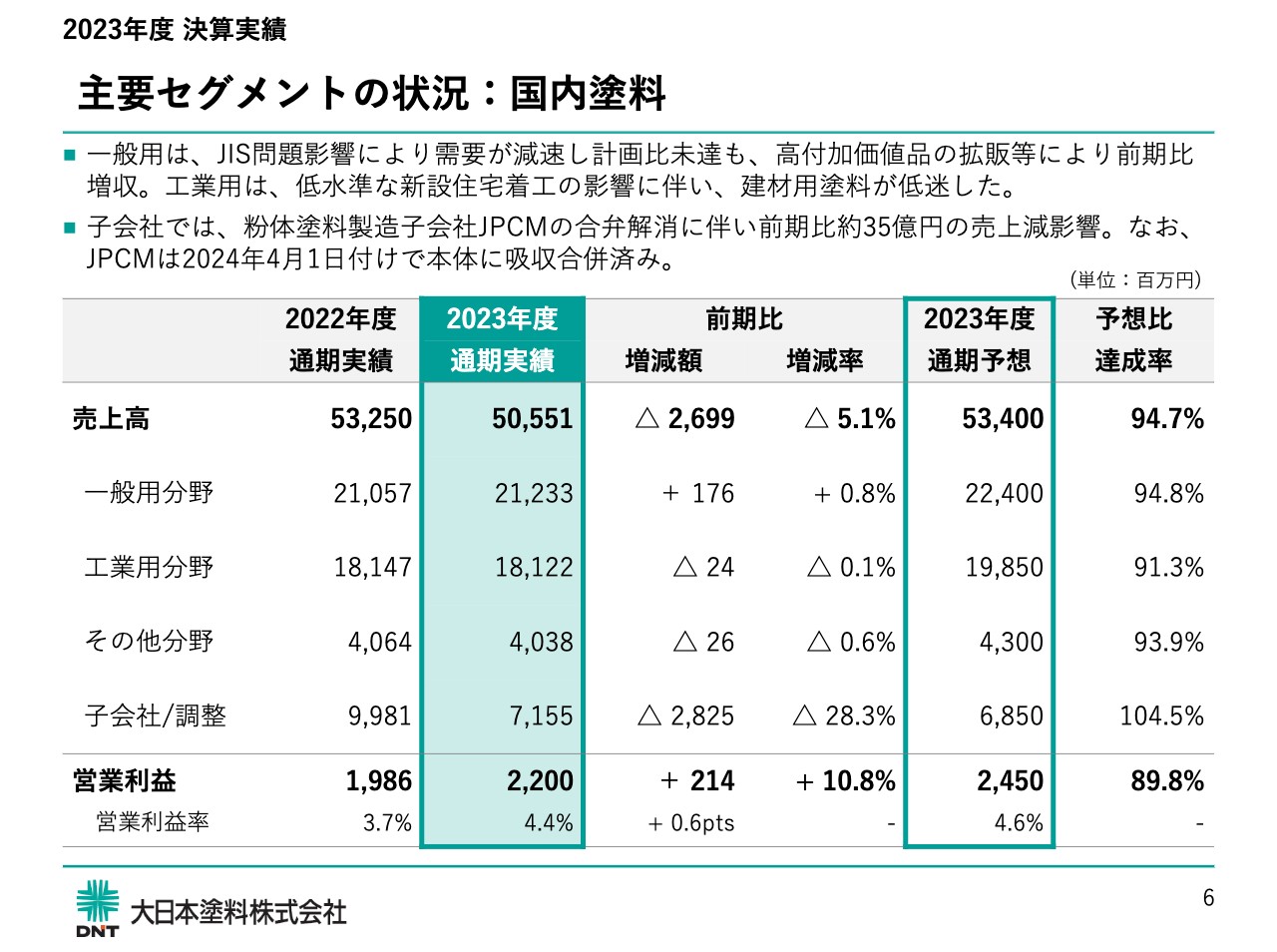

主要セグメントの状況:国内塗料

主要セグメントの状況を簡単にご説明します。国内塗料は、売上高の増減額は前期比マイナス26億9,900万円です。子会社/調整の前期比マイナス28億2,500万円は、先ほどお伝えした粉体塗料製造子会社の合弁解消によるもので、売上減に大きく影響しました。

一般用分野は前期比プラス1億7,600万円ですが、1億7,600万円にとどまったというのが正しい評価です。中間時点では前期比プラス11億円であり、先ほどお伝えしたJIS関係は一般用分野に含むため、第3四半期、第4四半期においてブレーキがかかったということです。

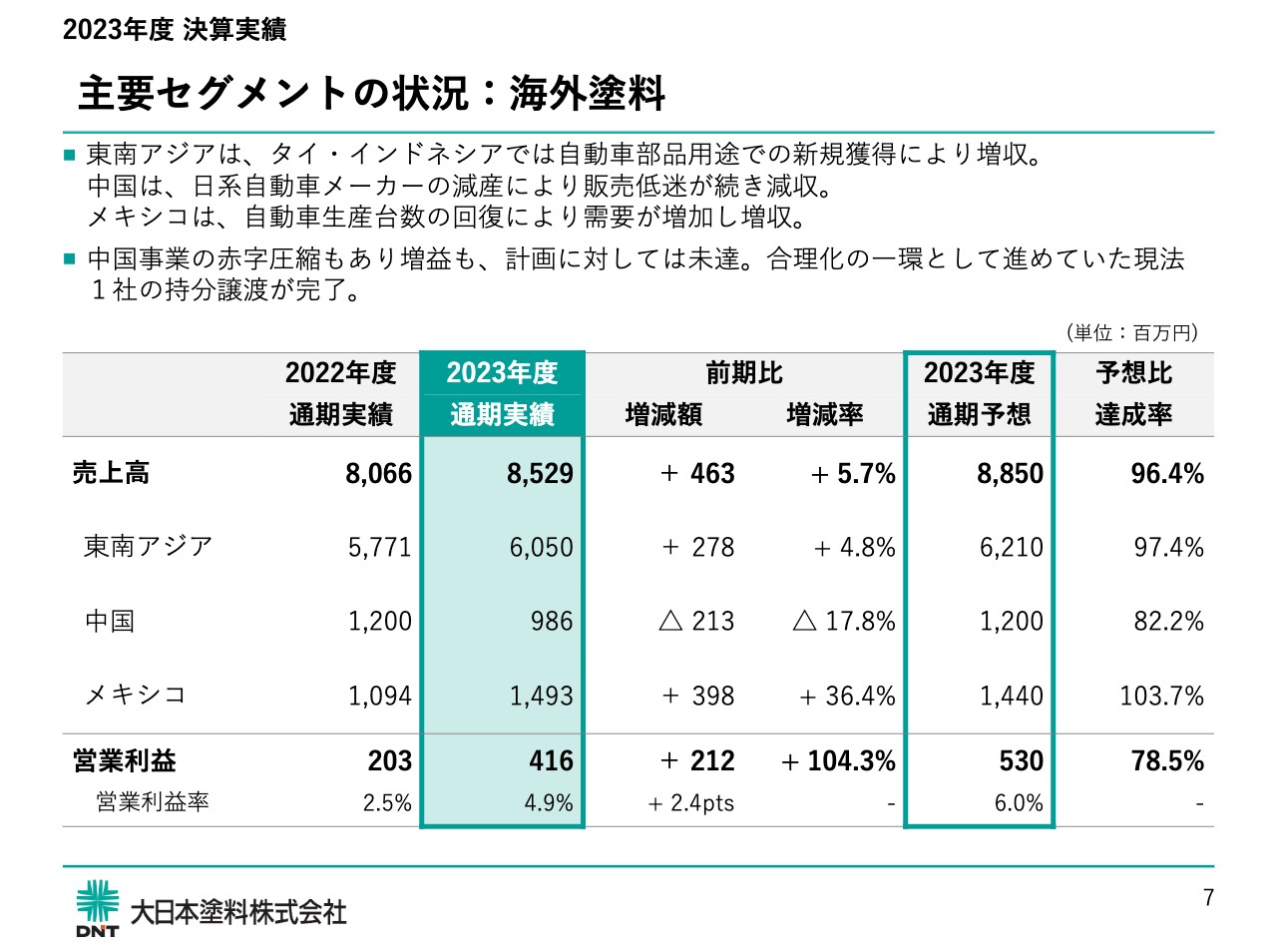

主要セグメントの状況: 海外塗料

海外塗料です。売上高の増減額は前期比プラス4億6,300万円です。スライドにはありませんが、円安による為替換算の影響を除くと2億数千万円の減収です。内容はスライドに記載のとおり、東南アジアの自動車部品用途の新規獲得により若干増収しました。

メキシコも自動車生産台数の回復によって増収になりました。一方で、報道されているように中国では日系自動車メーカーが非常に苦戦し、それに引っ張られた格好になりました。

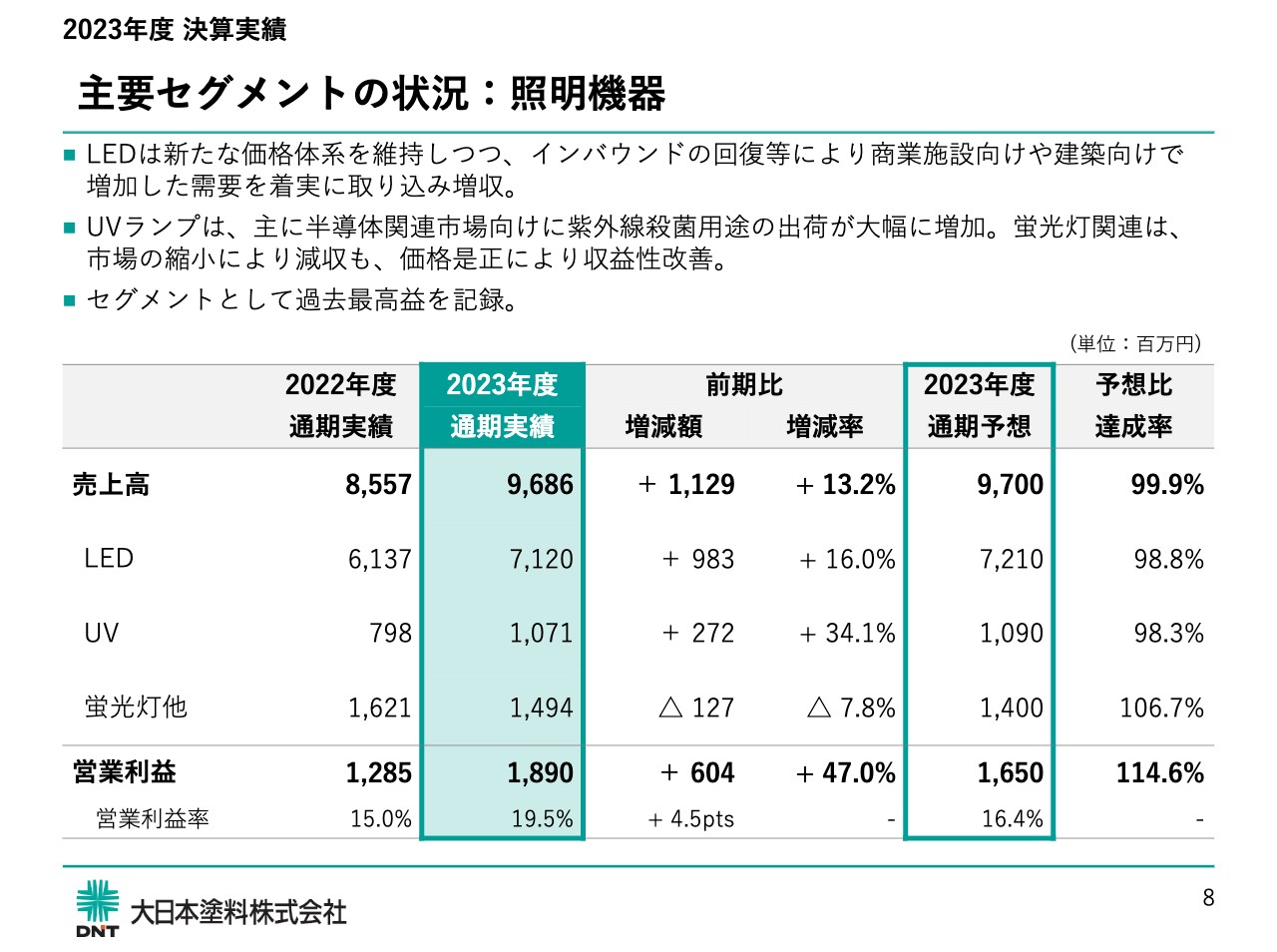

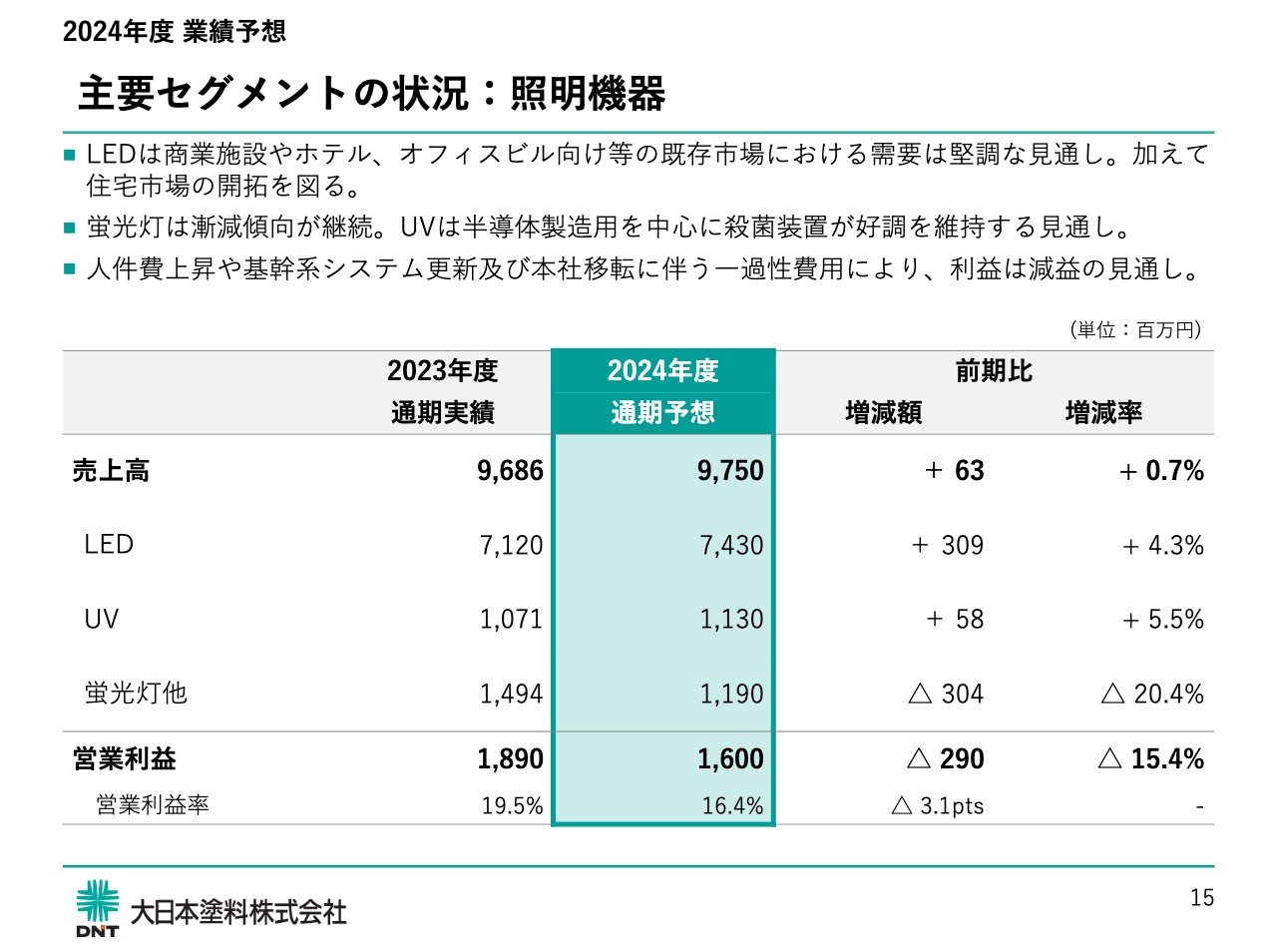

主要セグメントの状況: 照明機器

照明機器の売上高は、前期比プラス11億2,900万円です。

LEDでは前期比プラス9億8,300万円と、照明全体の増収額の9割弱を稼いでくれました。

UVランプは前期比プラス2億7,200万円と、半導体関連市場向けの紫外線殺菌用途の引き合いが非常に増えている状況です。

営業利益は18億9,000万円と、セグメント利益として過去最高益を記録しました。

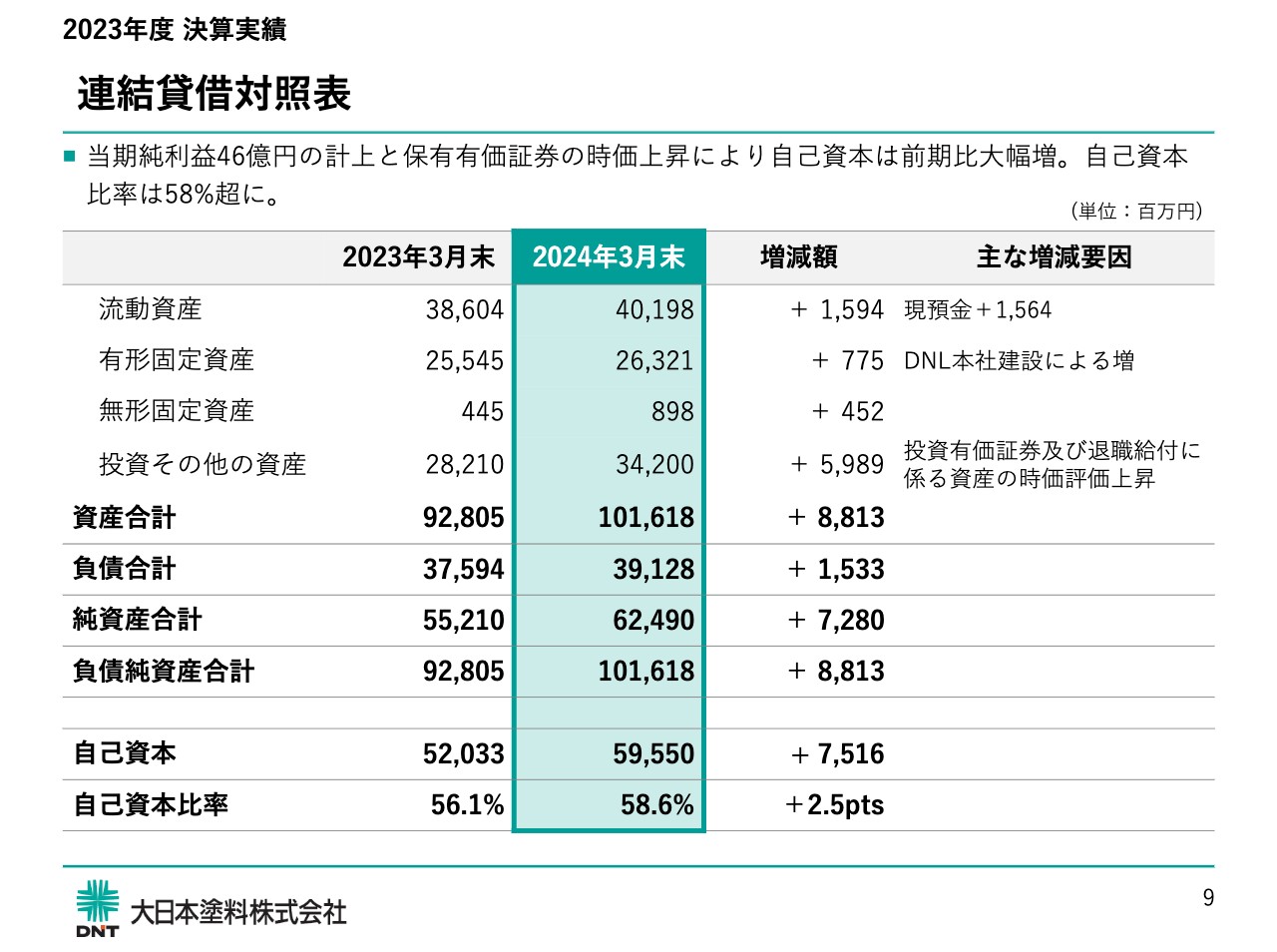

連結貸借対照表

連結貸借対照表について、1点だけ触れておきます。

投資その他の資産で、前期比プラス59億8,900万円となっていますが、このうち半分近くが政策投資株式の時価上昇分です。

当社は、新中期経営計画の期間内に政策保有株式の保有残高を純資産の10パーセント未満にすると公表していますが、前期においては一定額を売却した以上に残った株の評価額が上昇したということです。政策保有株式の圧縮は、今後も継続していきます。

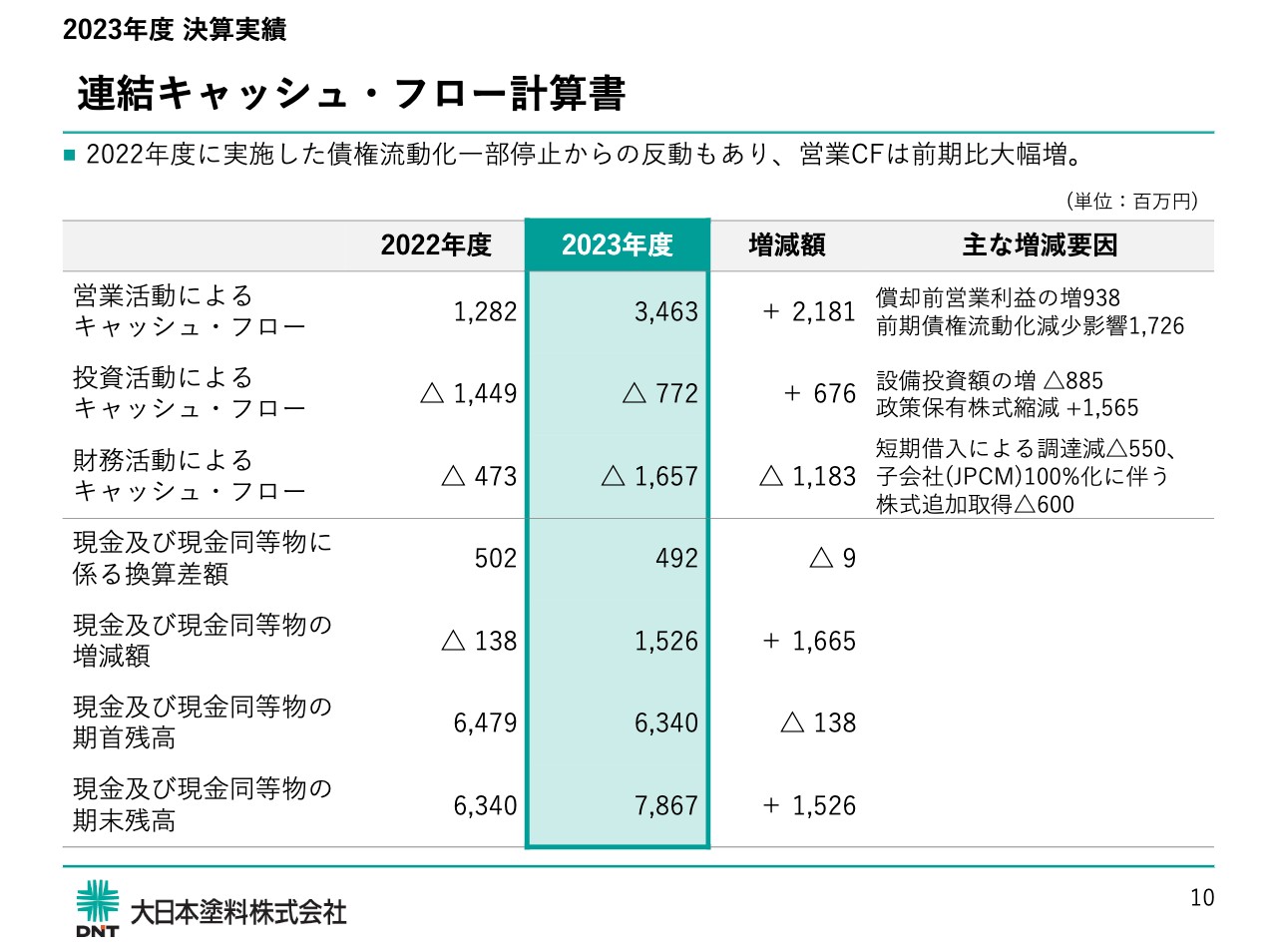

連結キャッシュ・フロー計算書

連結キャッシュ・フロー計算書はスライドのとおりですので、詳しいご説明は割愛します。

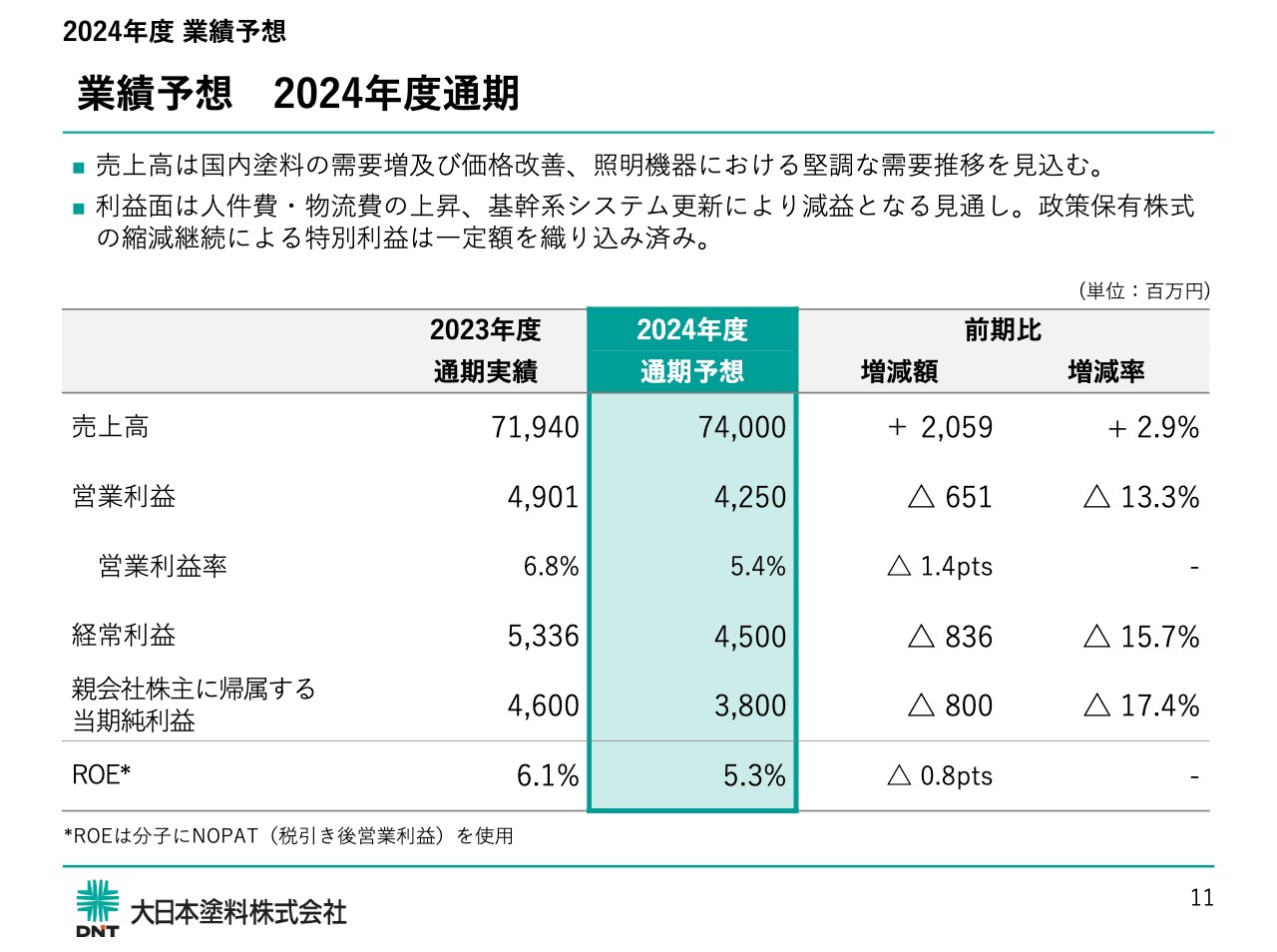

業績予想 2024年度通期

通期の業績予想です。スライドの表のとおり、売上高は740億円と、前期比20億円強の増収を計画しています。

各セグメントで需要を取り込んでいきたいと思っていますが、営業利益は42億5,000万円と、前期比で6億5,000万円の減益見通しです。人件費や物流費の上昇のほか、DXの取り組みにもつながる基幹系システムの更新により、現時点では減益の見通しです。

最終利益は前期比マイナス8億円の38億円としていますが、前期に続いて一定額の政策保有株式を売却予定です。特別利益もここに織り込んでいます。

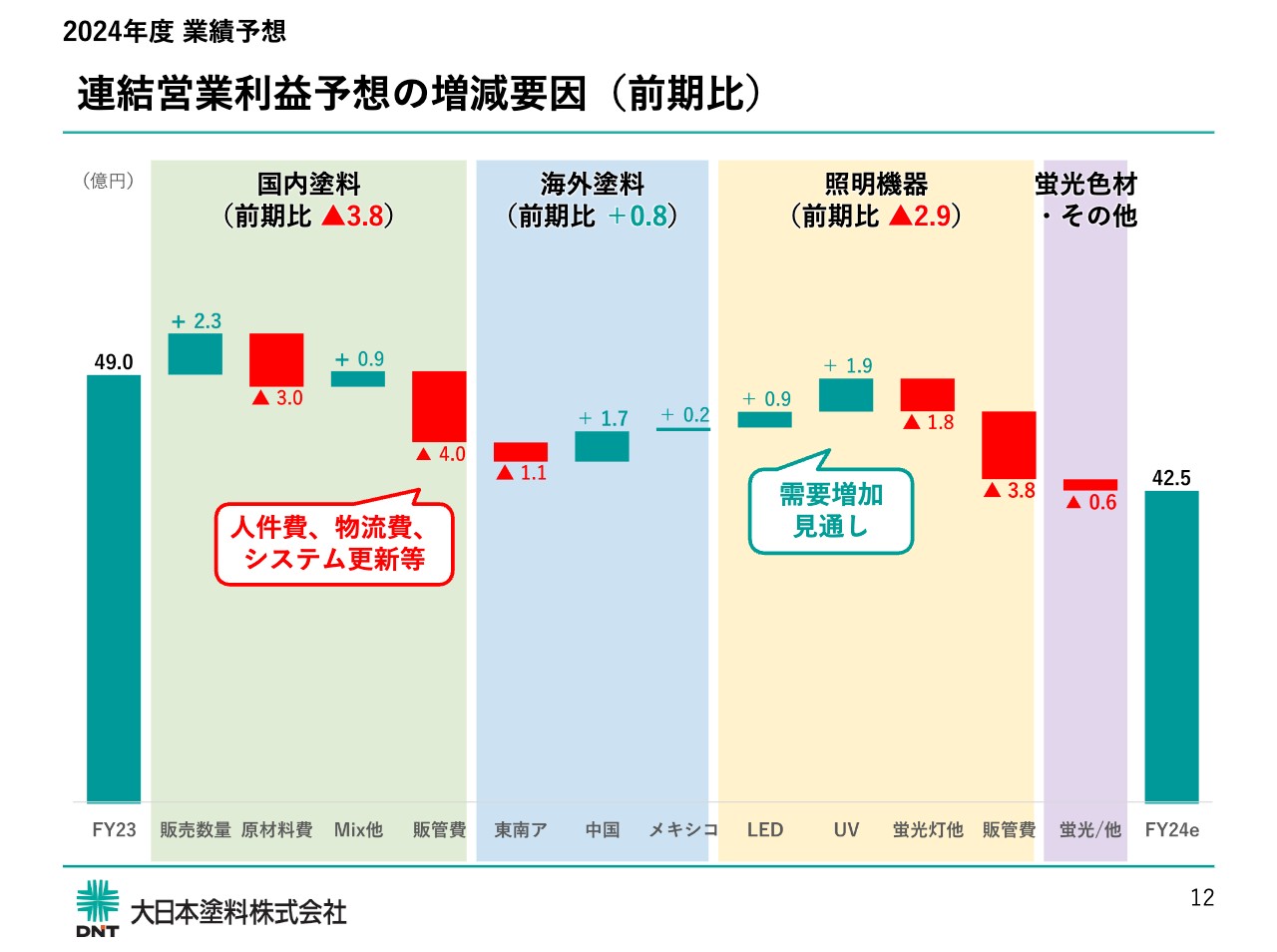

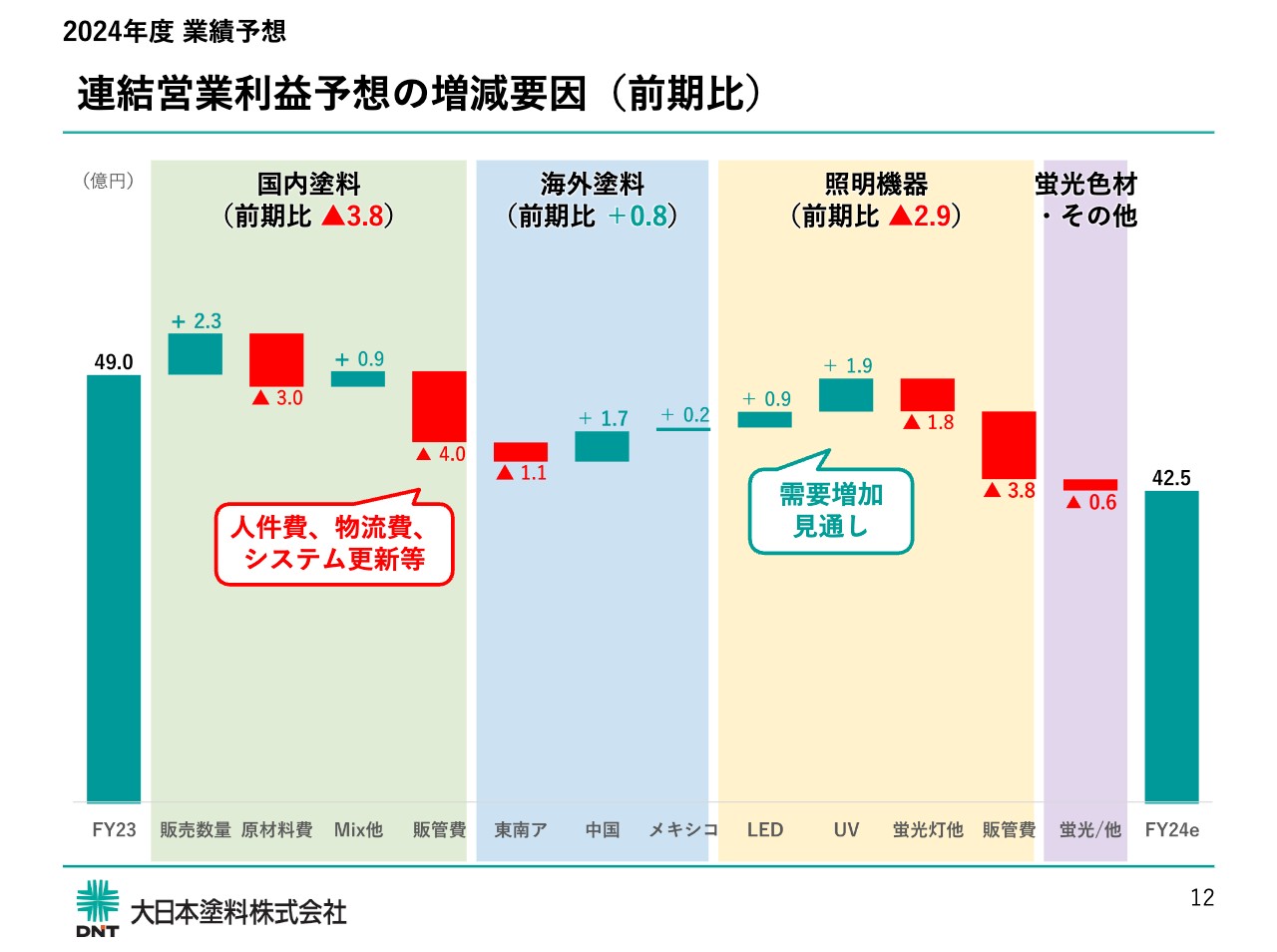

連結営業利益予想の増減要因(前期比)

スライドは、営業利益予想の増減要因を視覚化したものです。

国内塗料では前期比マイナス3億8,000万円と見込んでいます。販売数量面では、上期から下期にかけてJIS問題の影響が緩和されてくると見込み、プラス2億3,000万円としています。一方で原材料費では、前期比で3億円程度のマイナス影響を見込んでおり、ナフサおよび為替が悩ましい状況です。それに対し、価格是正で前期比プラス9,000万円、そして先ほどお伝えしたコスト増の部分を赤色で示しています。

海外塗料は、前期比プラス8,000万円です。中国におけるコスト減を見込んでいますが、全体としてはこのような見通しです。

照明機器は、前期比マイナス2億9,000万円です。LEDとUVのマーケットは引き続き堅調ですが、本社移転や人件費増を加味して若干の減益を予想しています。

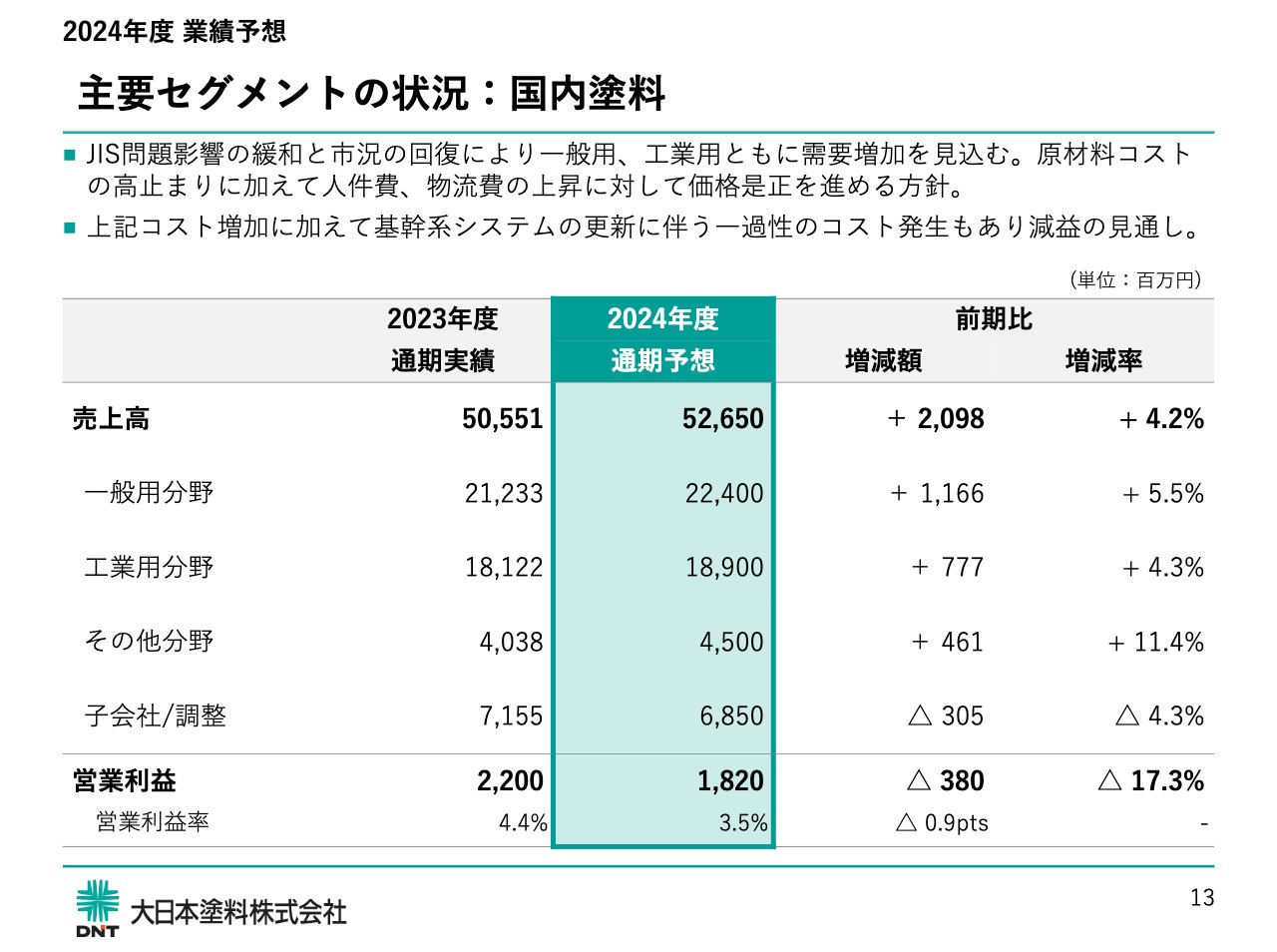

主要セグメントの状況:国内塗料

スライド13ページから15ページは主要セグメントの状況です。これまでのご説明と重複する部分もありますので、ポイントをお話しします。

まずは国内塗料です。売上高は、前期比プラス20億9,800万円を計画しています。一般用分野はJIS問題の影響から回復を見込み、前期比プラス11億6,600万円です。工業用分野では建材が引き続き苦戦しているものの全体としては価格是正を織り込み、前期比プラス7億7,700万円としています。

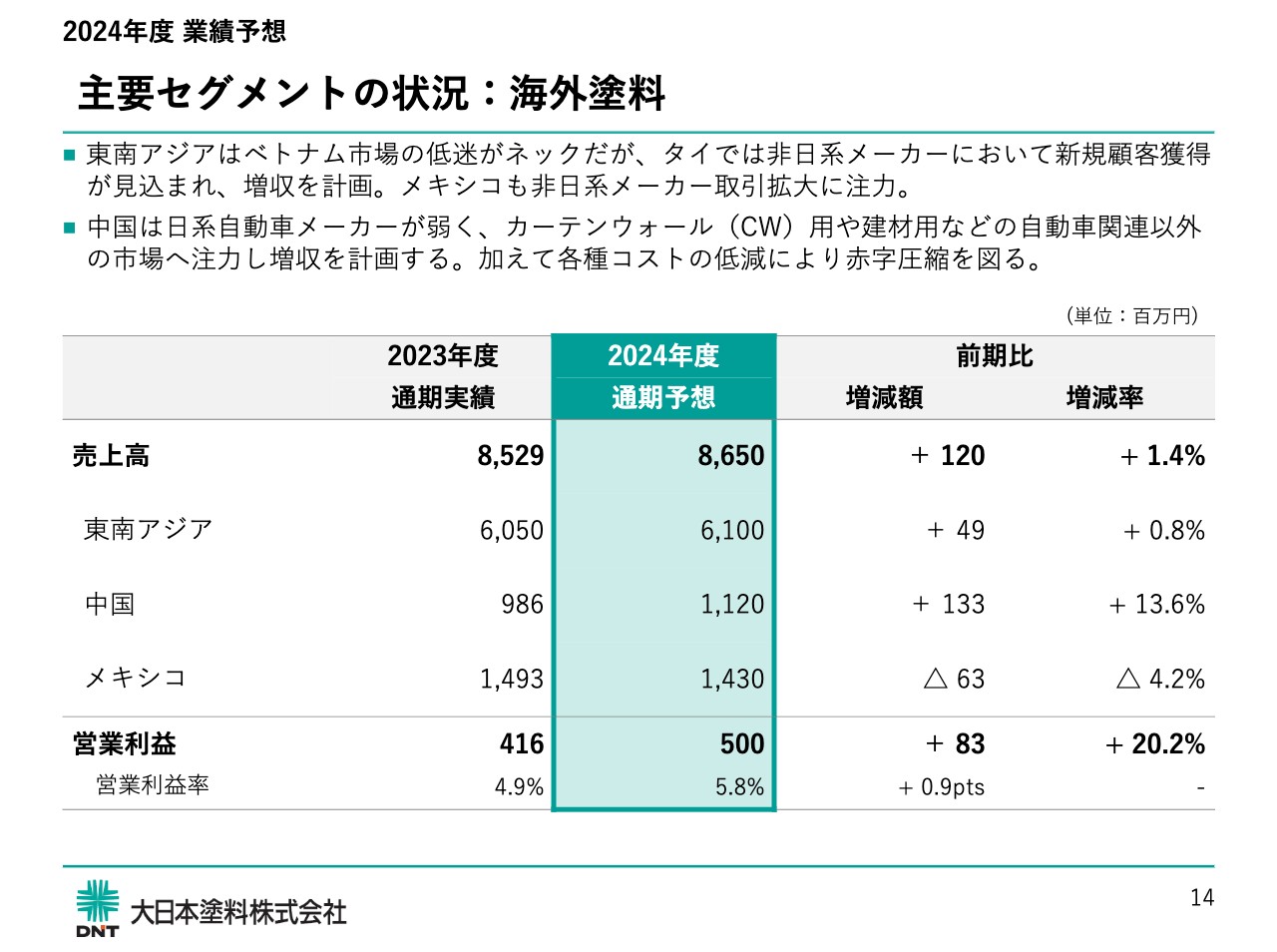

主要セグメントの状況:海外塗料

海外塗料です。売上高は、前期比プラス1億2,000万円の計画です。スライドに記載のとおり、東南アジアでは2022年度、2023年度と好調だったベトナム市場向け需要の反動による低迷が現在生じています。一方、タイは新規案件の獲得で具体的な材料が出てきており、微増収を計画しています。

中国では自動車が苦戦していますが、建材向けやカーテンウォール向けなどでカバーしていく計画です。

主要セグメントの状況:照明機器

照明機器です。LEDは引き続き堅調で、増減額は前期比プラス3億900万円です。UVも具体的な需要の見込みが立っています。蛍光灯の漸減については、市場の縮小から致し方ない状況です。

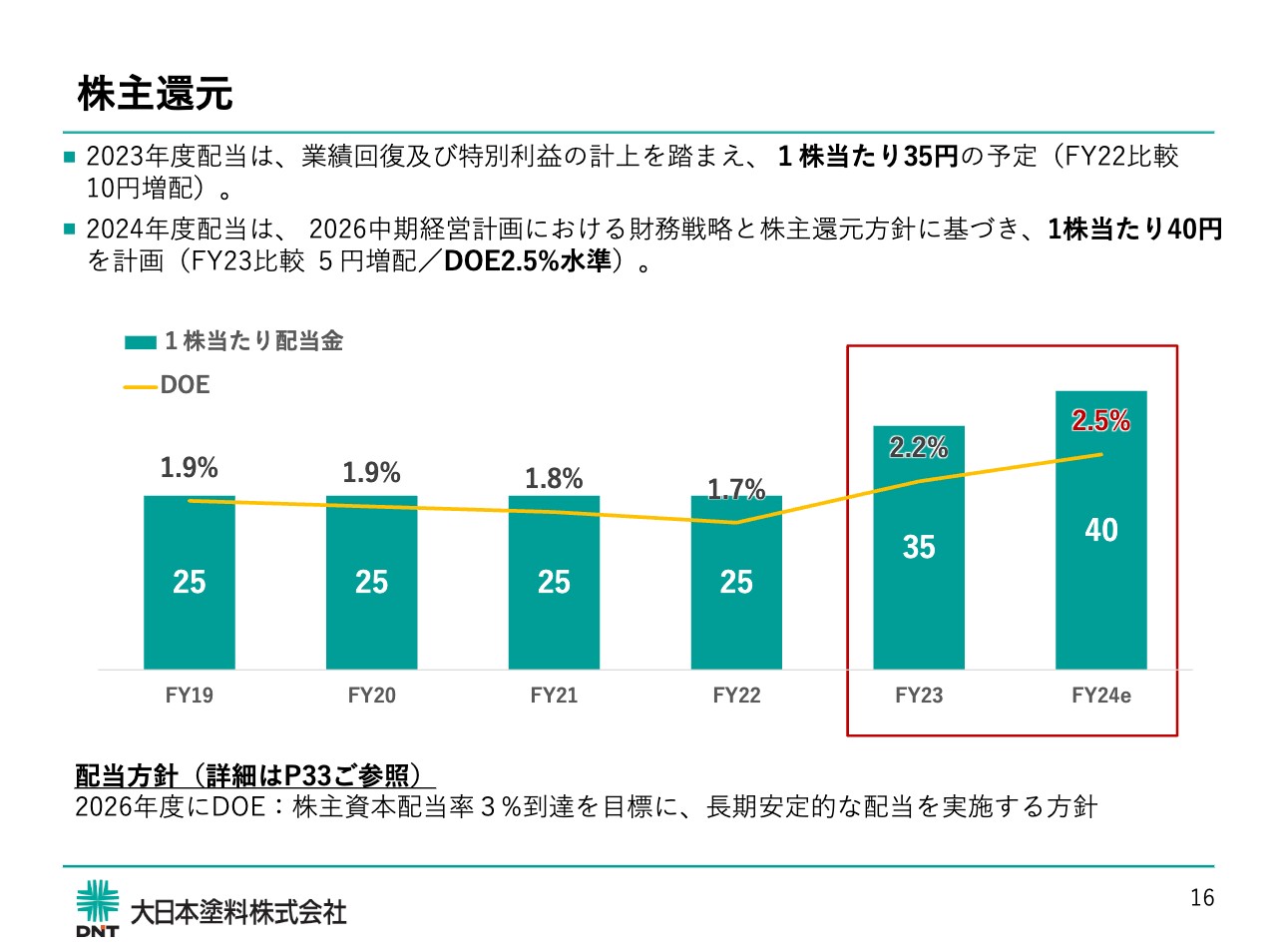

株主還元

株主還元についてです。2023年度の配当は1株当たり35円と、2022年度比で10円増配の予定です。2024年度の配当は1株当たり40円を計画し、DOEを2.5パーセントの水準に持っていきます。

詳細は後ほどご説明しますが、スライド下部に記載のとおり、配当方針としては2026年度にDOE(株式資本配当率)3パーセント到達を目標に、長期安定的な配当を実施したいと考えています。

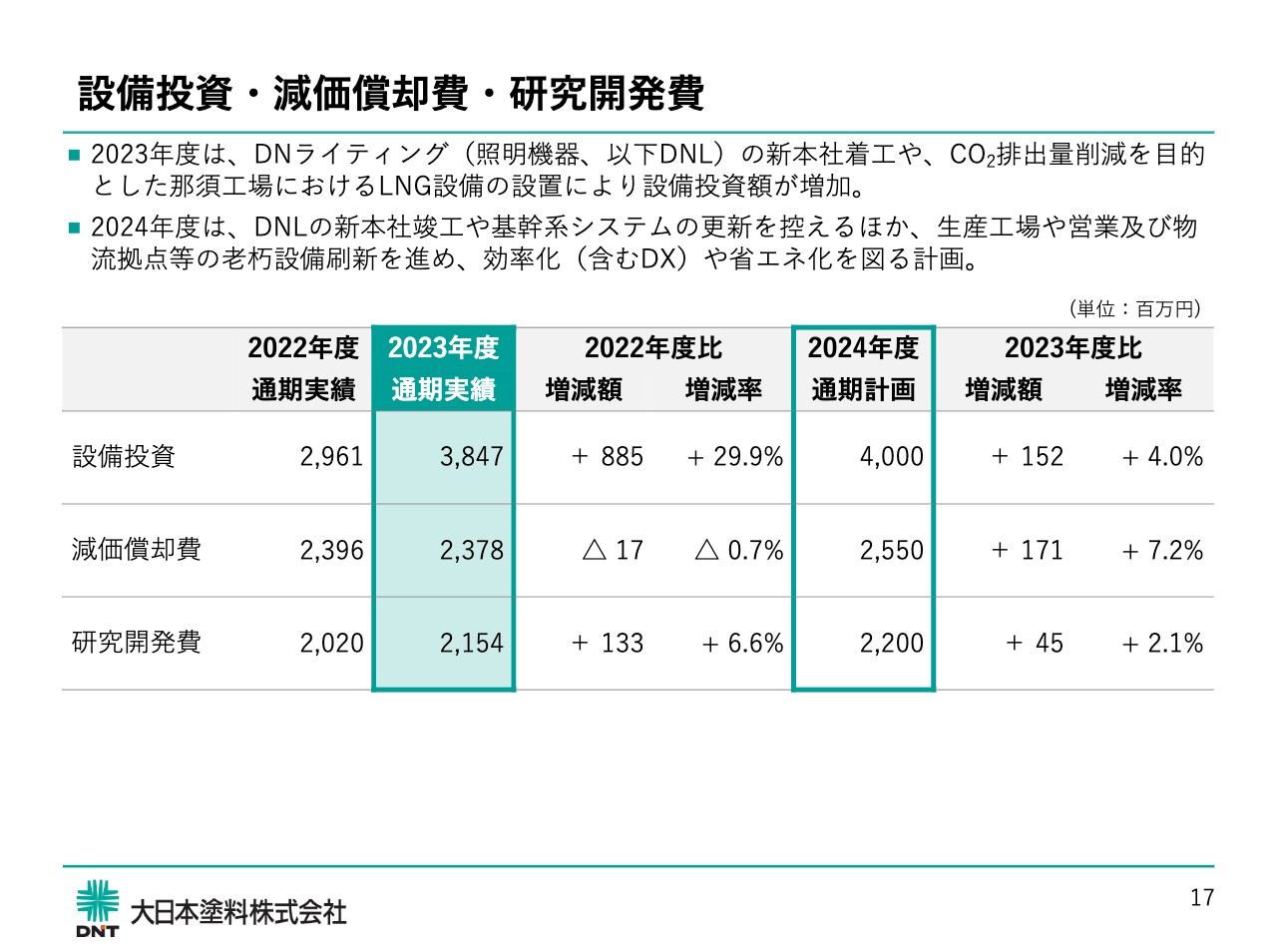

設備投資・減価償却費・研究開発費

設備投資・減価償却費・研究開発費です。特に設備投資において、2024年度は40億円と、減価償却費に比べて15億円ほどのプラスを計画しています。

DNライティング(照明機器)の新本社建設費用や物流拠点の整備に加え、職場環境の整備、DX投資を見込んでいます。

簡単ではありますが、私からのご説明は以上です。ありがとうございました。

2026中期経営計画

里隆幸氏:社長の里です。ここからは今年度よりスタートさせた新たな中期経営計画の概要をご説明します。

以後、新中期経営計画を「2026中計」、2023年度までの前中期経営計画を「2023中計」とします。

2023中期経営計画の振り返り

まず、2023中計の振り返りから始めます。

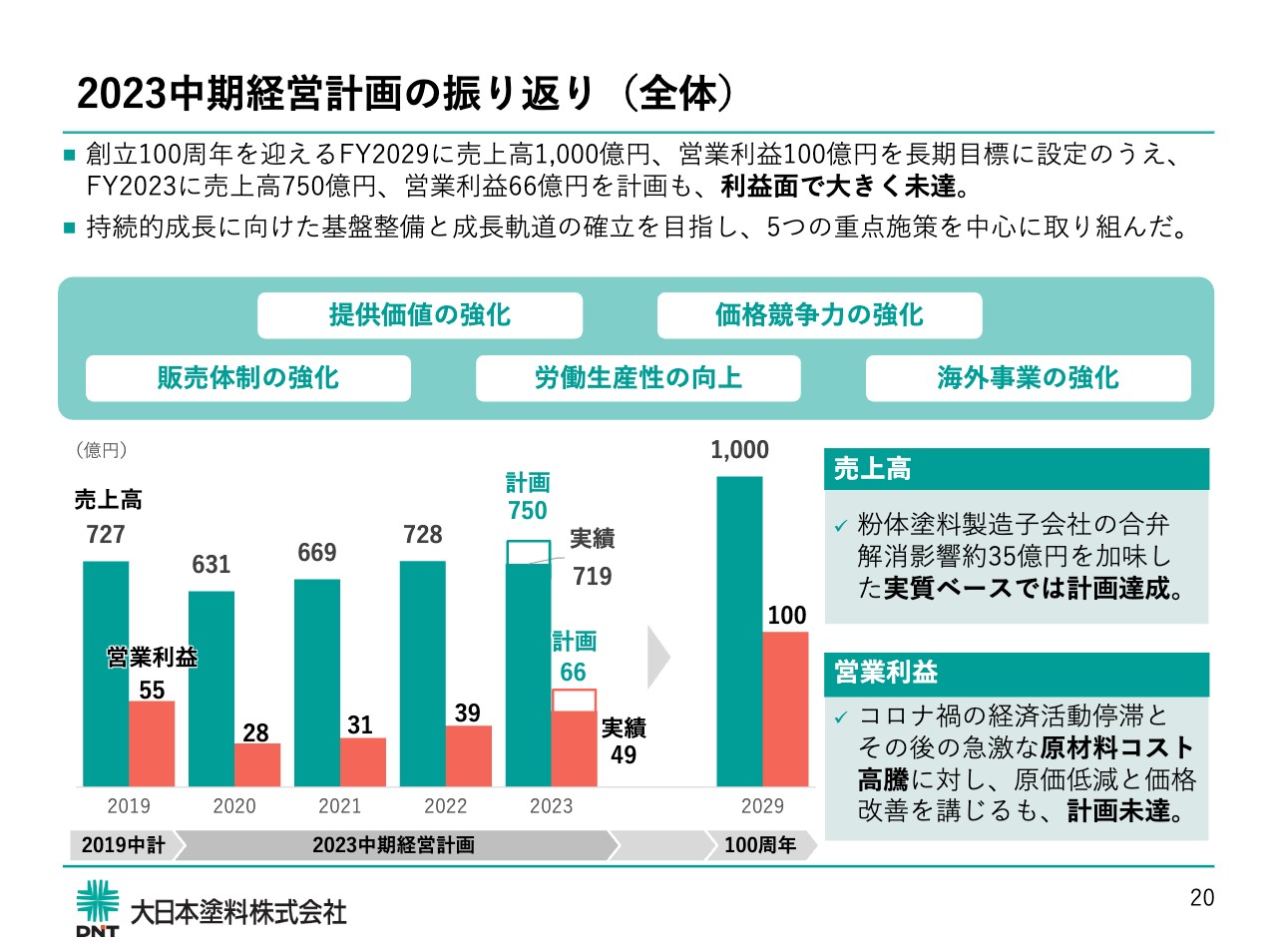

2023中期経営計画の振り返り(全体)

2023中計では、創立100周年を迎える2029年度に売上高1,000億円、営業利益100億円の達成を目標に、2023年度では売上高750億円、営業利益66億円を計画していました。

その上で、持続的成長の実現に向けた基盤の整備と成長軌道の確立を目指し、「提供価値の強化」「価格競争力の強化」「販売体制の強化」「労働生産性の向上」「海外事業の強化」の5つの重点施策を掲げて遂行してきました。

その結果、売上高については当初計画に盛り込んでいなかった粉体塗料製造子会社の合弁解消影響を除いた実質ベースでは、計画を達成できました。こちらは、先ほど永野からご説明したとおりです。

一方で営業利益は、コロナ禍の経済活動停滞と、その後の急激な原材料コストの高騰に対して原価低減と価格是正を進めてきましたが、販売数量の伸び悩みもあり、残念ながら達成することができませんでした。

2023中期経営計画期間における環境変化と当社の対応

2023中計における環境変化についてご説明します。

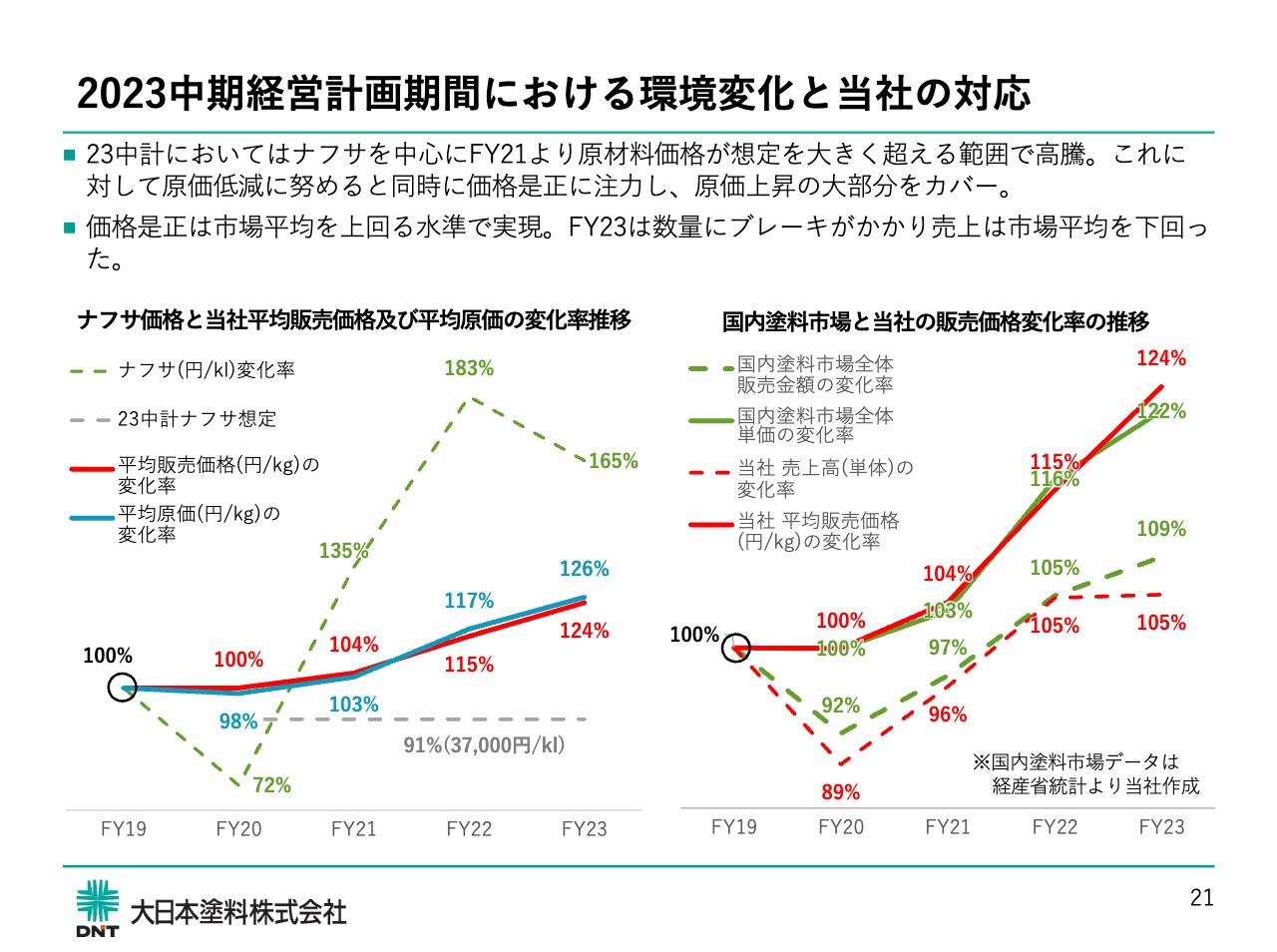

スライド左側のグラフにおける緑色の破線は2019年度を100とした原材料価格の変化を表しており、グレーの破線は計画策定時の当社想定数値です。

塗料の主原料に影響するナフサは、2020年度は設定価格より低かったものの、その後急激に上昇し、現在も高止まりの状況にあります。

これに対し、青色の実線は当社塗料の1キログラム当たりの平均原価、赤色の実線は同じく販売価格の変動を示しています。原材料高騰の影響を抑制しながら、価格是正を行ってきたことがご理解いただけると思います。

スライド右側のグラフは、国内塗料市場における販売額と販売単価の推移です。

高付加価値化の浸透により、最終年度(2023年度)の当社販売単価の伸びは業界平均を上回った一方、販売額は最終年度で業界全体の伸びからビハインドしています。これはJIS問題によって販売数量が失速したことが影響したと捉えています。

2023中期経営計画の振り返り(施策)

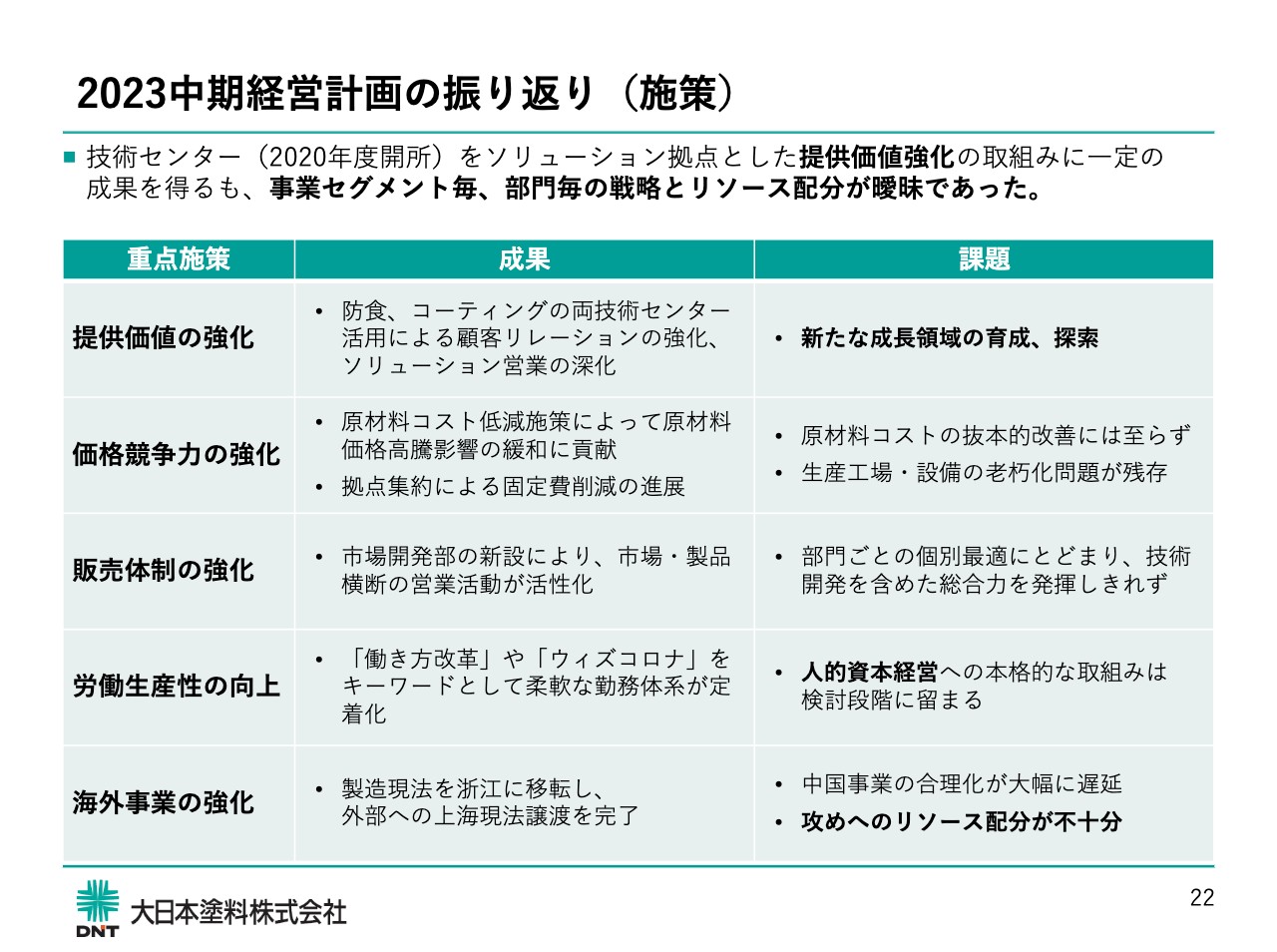

5つの重点施策に関する振り返りです。

まず「提供価値の強化」に関しては、2020年度に開所した防食技術センター、コーティング技術センターの両拠点をソリューション拠点として運用したことで、お客さまとのリレーションが深まりました。それが持続的な案件獲得や価格是正の受け容れにつながっており、一定の成果が得られたと感じています。

「価格競争力の強化」についても、先ほどのグラフで示したとおり、生産拠点の集約、配合や原料調達手法の見直しによるコストダウンが着実に進んだと認識しています。

一方で「販売体制の強化」「海外事業の強化」では、各部署や事業セグメントでの個別最適化にとどまり、かつリソース配分も十分とはいえず、本来有する総合力を発揮できなかったと感じています。

また「労働生産性の向上」の観点では、就労環境改善の意識が労使で共有・進展したものの、人的資本経営としての本格的な取り組みはこれからの状況です。

このような活動結果を踏まえ、2026中計においては、事業セグメントや国内塗料部門ごとの戦略を明確にした上で、それにふさわしい人材育成・組織体制を再構築すると同時に、メリハリをつけた資源配分を行っていきます。

2026中期経営計画の概要

それでは、2026中計の概要についてご説明します。

経営理念と当社のビジョン

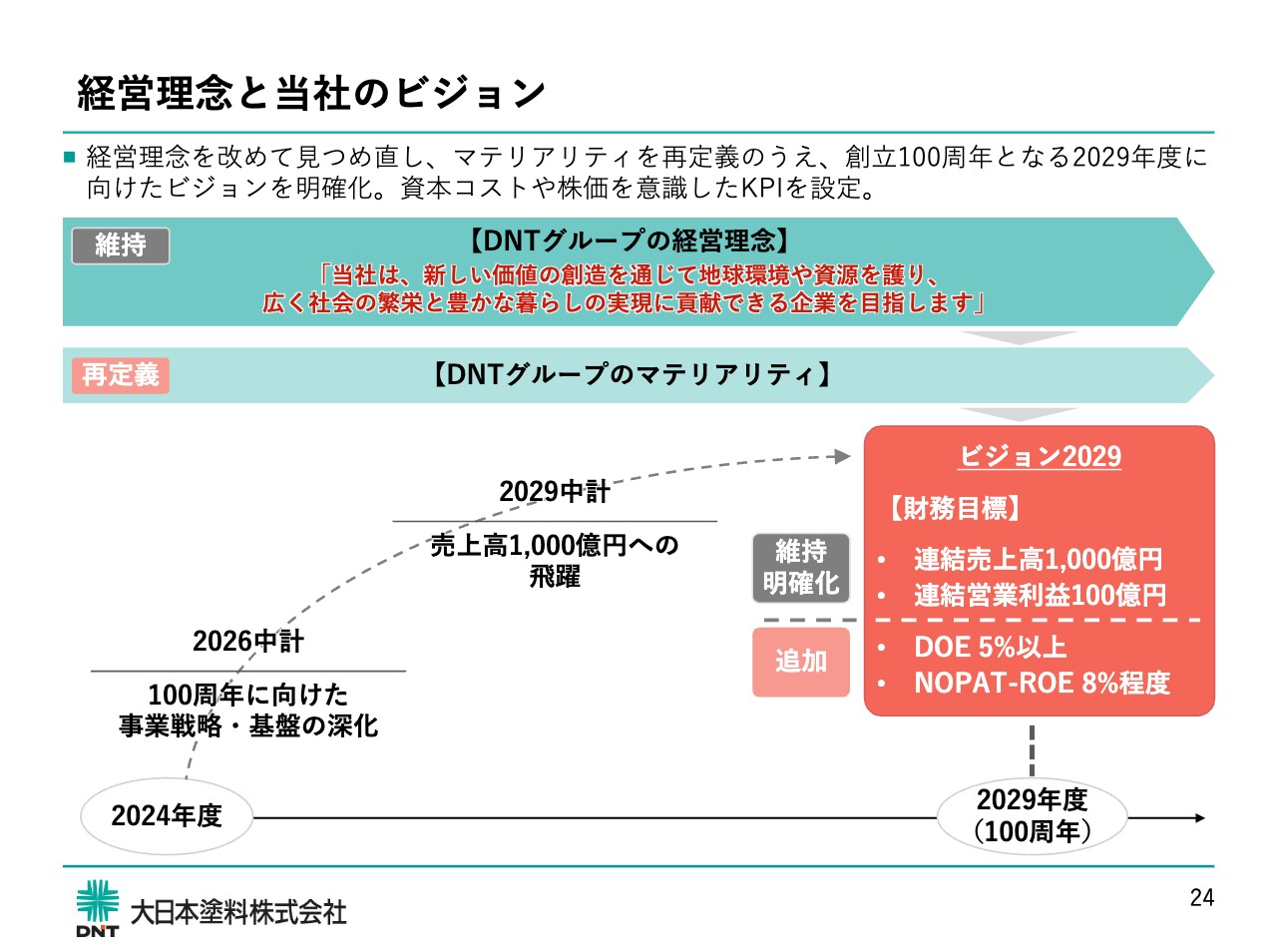

2026中計の策定にあたっては、従来の経営理念を見つめ直し、マテリアリティを再定義しました。

このマテリアリティを念頭に、創立100周年となる2029年度に向けたビジョンを策定し、2029年度の連結財務目標を改めて「売上高1,000億円、営業利益100億円」としました。

また、資本コストと株価を意識した経営を推進すべく、2029年度までに達成すべき2つのKPIを設定しました。

1つは、税引後営業利益ベースでのROE、NOPAT-ROEを8パーセント程度確保すること、もう1つは、DOEを5パーセント以上とすることです。この背景については後ほどお話しします。以降、これを「ビジョン2029」とします。

2026中計は、この「ビジョン2029」からのバックキャストと2023中計の振り返りに基づき、この3年間でやるべきことをまとめたものです。

マテリアリティの再定義と2026中期経営計画の基本方針

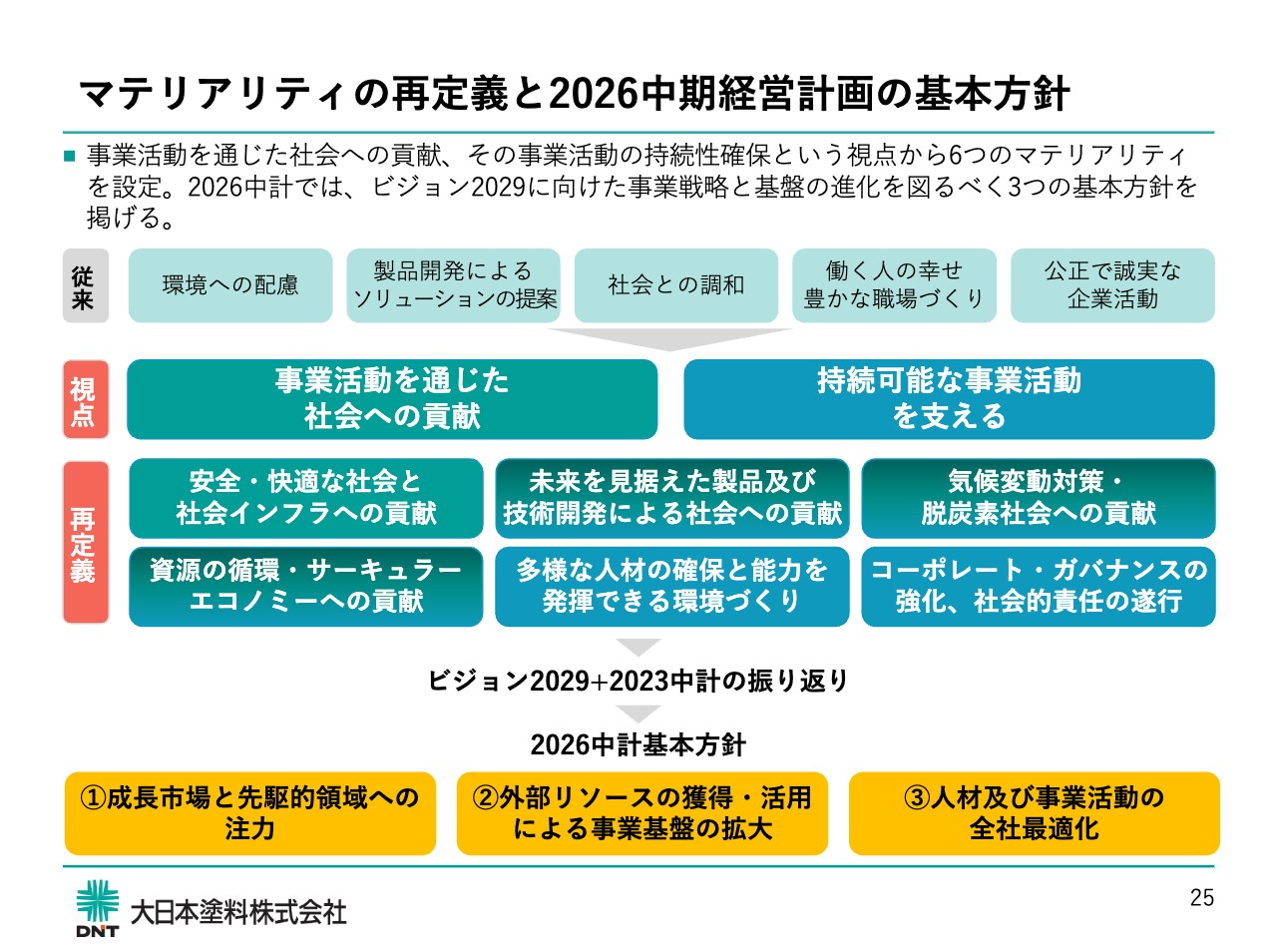

まず、再定義したマテリアリティについて簡単に触れます。

事業活動を通じた社会への貢献、その事業活動の持続性確保という視点から、6つのマテリアリティを設定しています。そこから2026中計における3つの基本方針を定めました。

詳細は割愛しますが、持続性という点でサステナビリティ分野は成長市場かつ先駆的領域であり、注力すべきというのが1つ目です。

2つ目は、脱・自前です。国内塗料市場の大きな伸長は期待できません。市場の成長が見込まれる海外で外部リソースを活用し、お互いの強みを活かして基盤を拡大していきます。国内においても効率化を図る上で、外部との連携が重要と考えています。

3つ目は、人材を含む組織・資源の最適活用です。設備刷新やDXを絡めた職場環境改善を推し進め、照明機器も扱う総合塗料メーカーとしての優位性を発揮していきます。

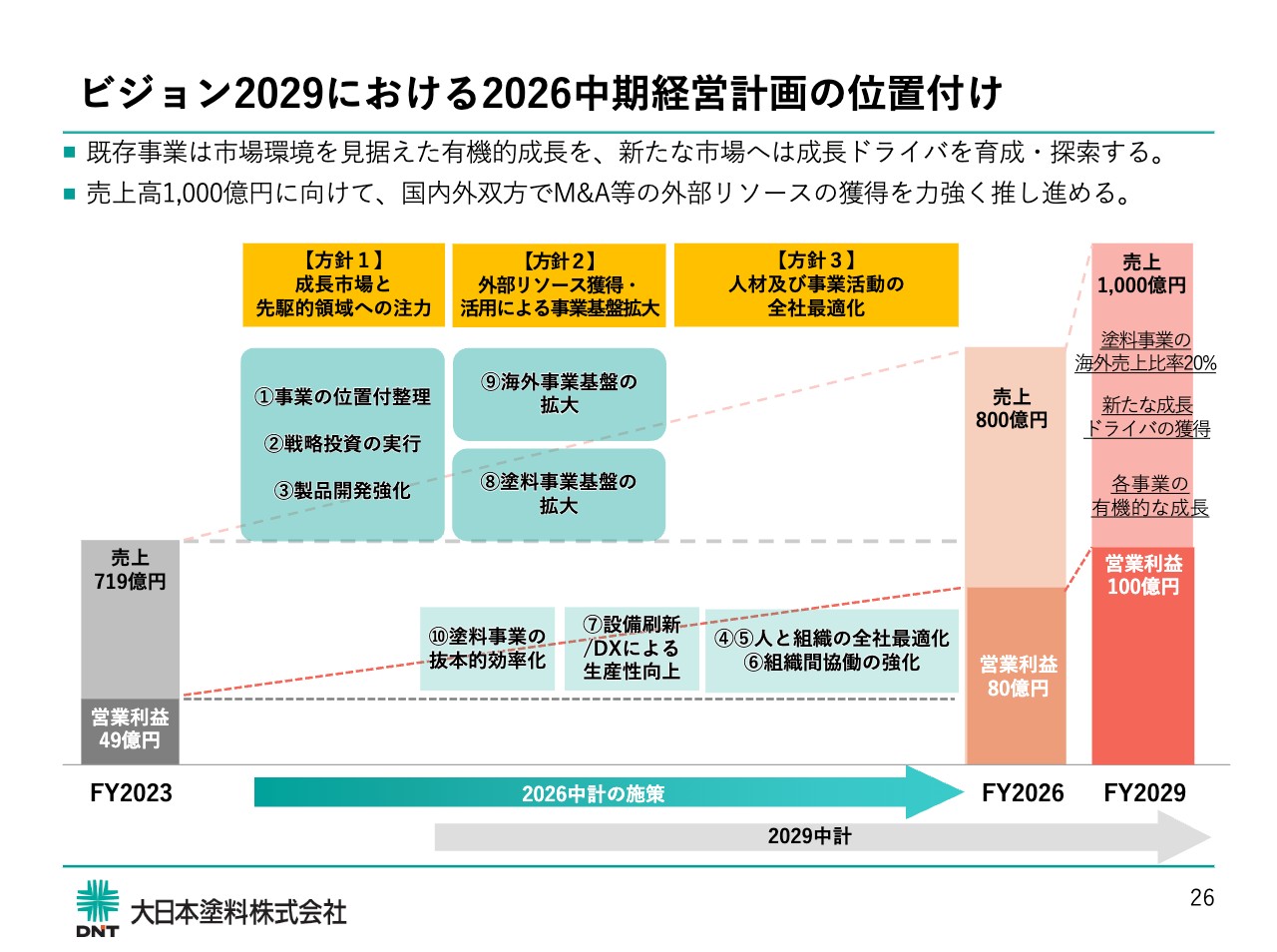

ビジョン2029における2026中期経営計画の位置付け

スライドの図は、「ビジョン2029」へ向けた2026中計の位置付けを示しています。方針1と方針2で積極投資によるトップライン引き上げを行いつつ、方針3でそれにふさわしい人材・組織の最適化と再配置を進め、基盤拡大が図られる中、総合力の発揮と効率化で収益力を高めていきます。

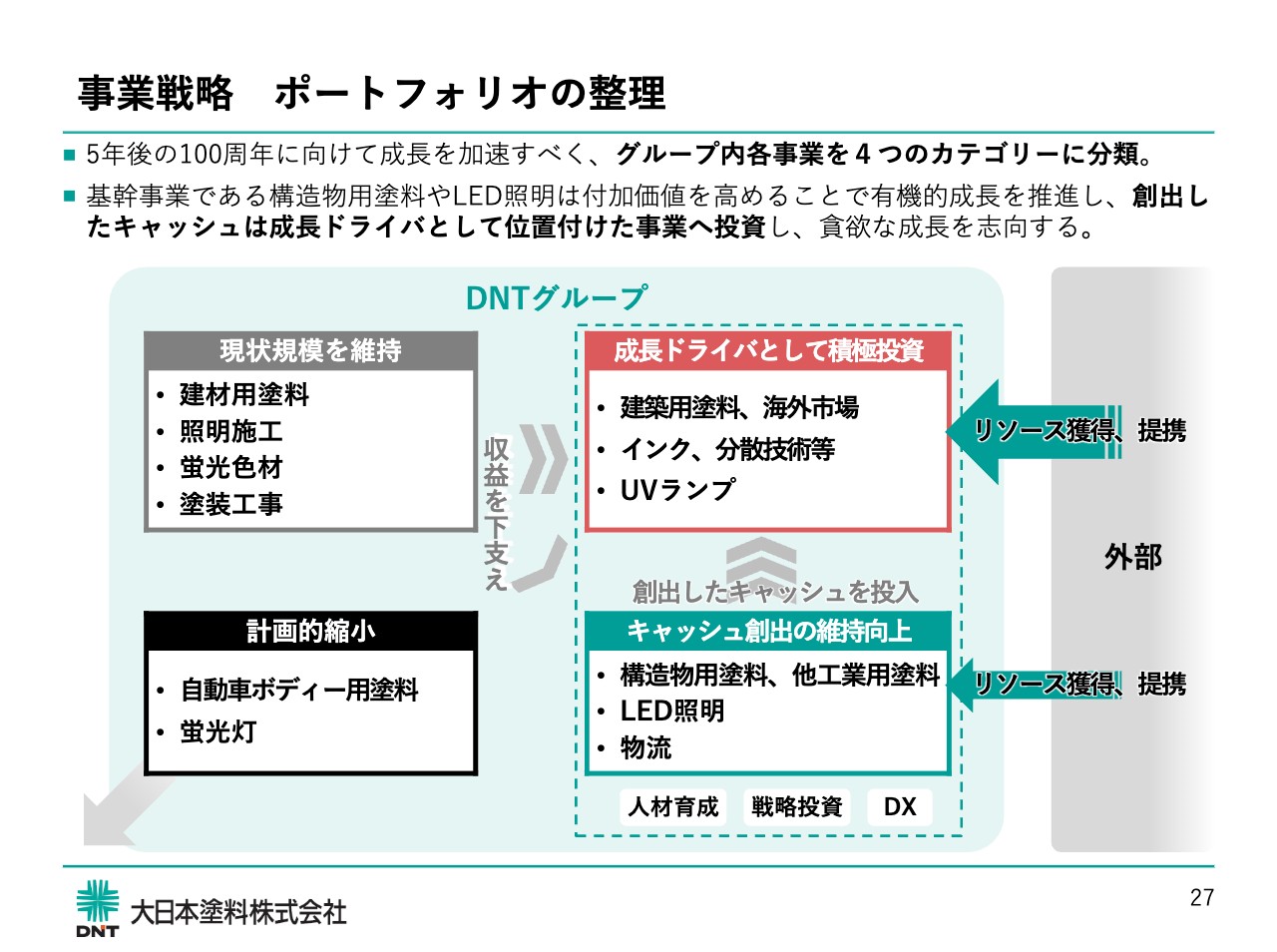

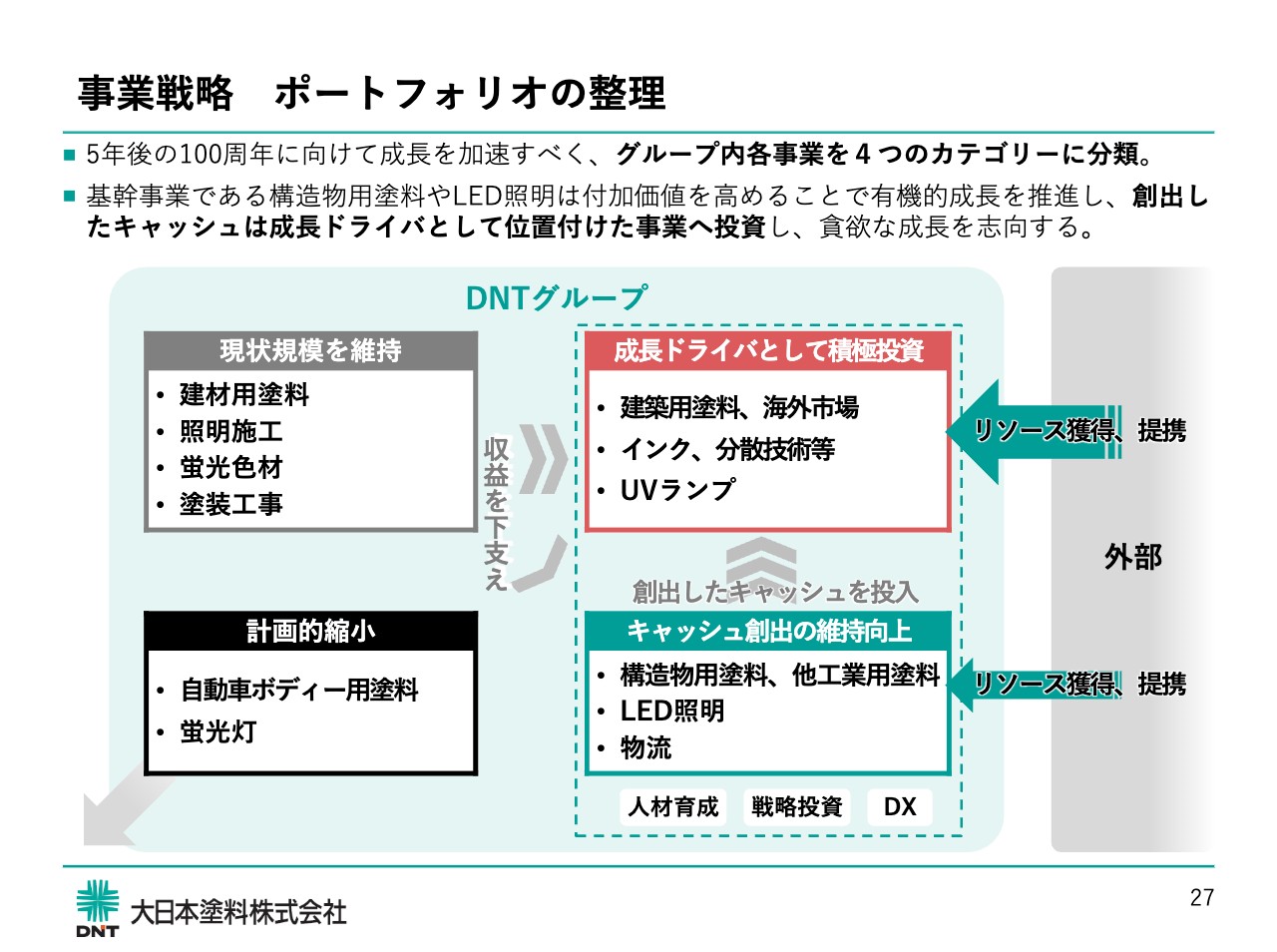

事業戦略 ポートフォリオの整理

グループ全体の事業戦略です。各事業を大まかに4つのカテゴリーに分類しました。基本方針を踏まえ、このカテゴリーに基づき資源配分を行います。

現在の基幹事業である、国内塗料事業セグメントにおける構造物塗料や、照明機器事業におけるLED照明は、市場動向に準じた売上と利益の確保でキャッシュ創出の役割を担います。

そして、そのキャッシュを成長ドライバと位置付ける、国内塗料で市場が大きい建築用、成長が持続する新興国を中心とした海外市場、新市場と目される非塗料分野、UVランプなどの半導体関連領域に積極投資していきます。

棲み分けが進む自動車ボディー用塗料、2027年末までに製造や輸出入が廃止される蛍光灯は、計画的に縮小を行います。

固定費吸収や付随収益で収益を下支えする建材用塗料、照明施工などは、収益力アップの可能性を見極めつつ、現状維持を前提に投資を抑制していく方針です。

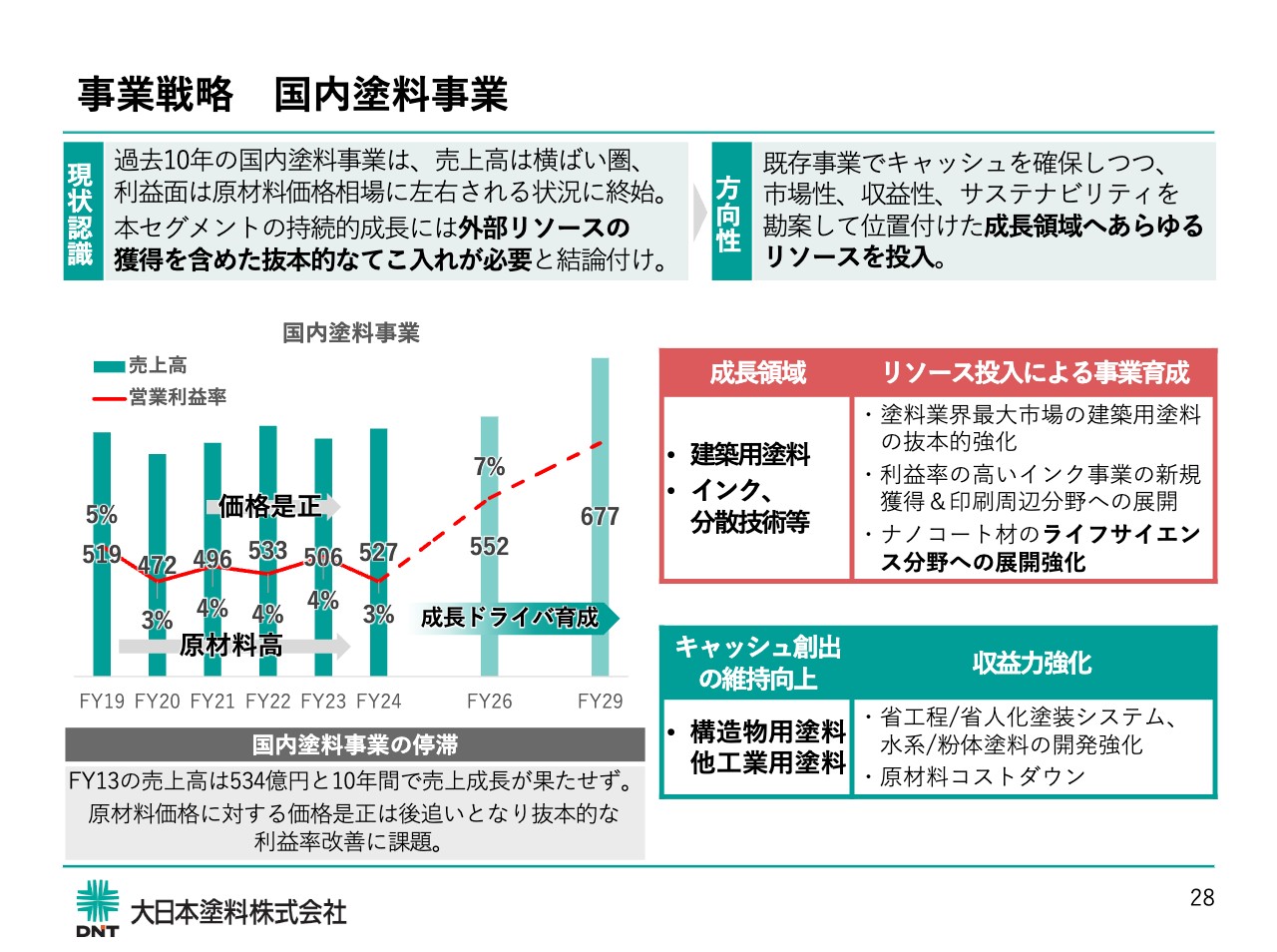

事業戦略 国内塗料事業

事業戦略を主要セグメント別に深掘りします。

国内塗料事業の売上高は、長く横ばいで推移してきました。省エネ、インフラの耐久性強化等、サステナビリティ領域でのニーズは既存事業の有機的成長として取り込みますが、ビジョン2029に向けて、外部リソースの獲得も念頭に、成長領域に積極投資を行います。

主なものとしては、最大市場である建築用塗料、特に木質用や、利益率の高いインク、蓄電・発電に用いられる分散技術を活用したケミカル製品、ナノコート材を用いたライフサイエンス分野を考えています。

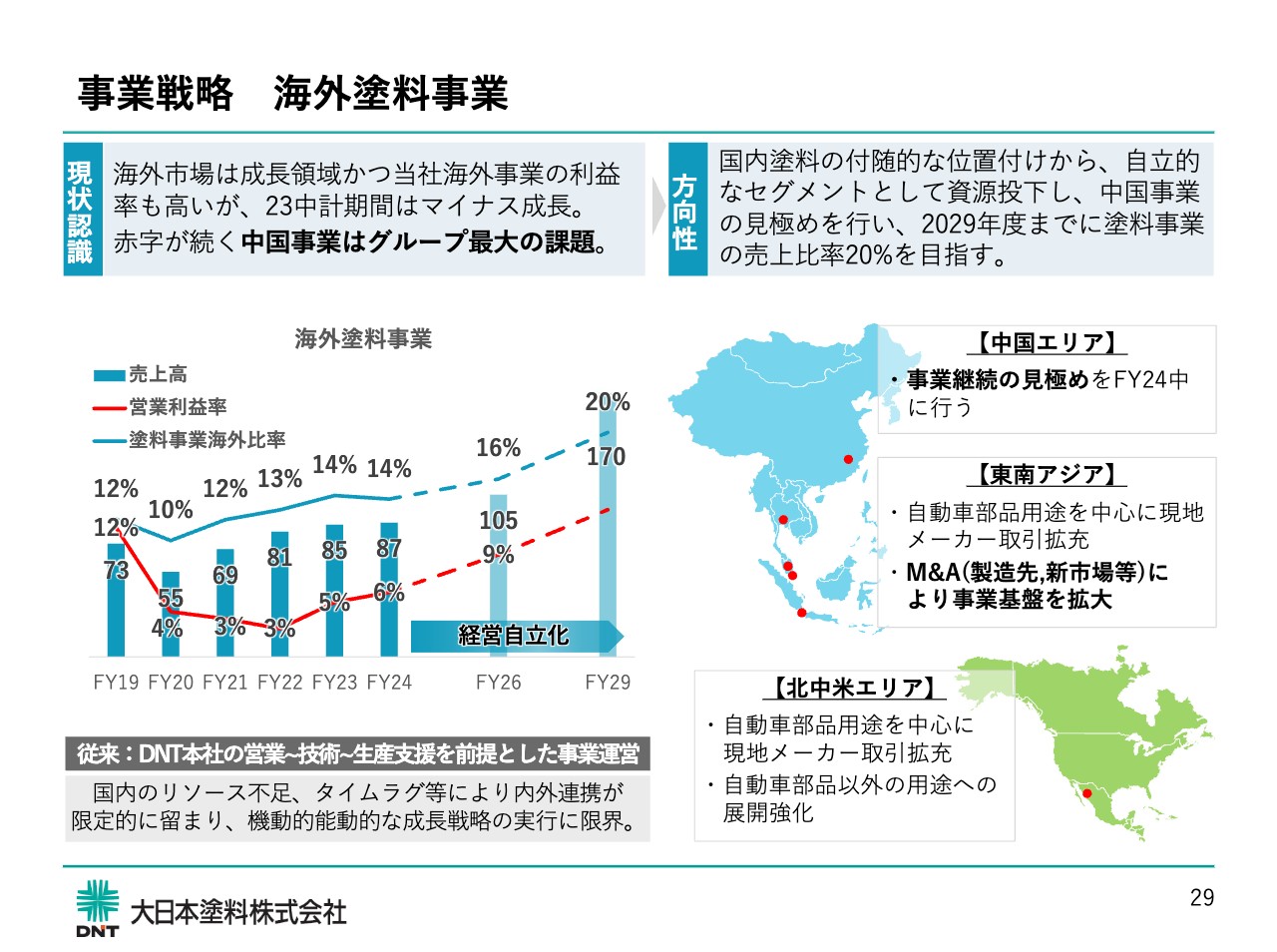

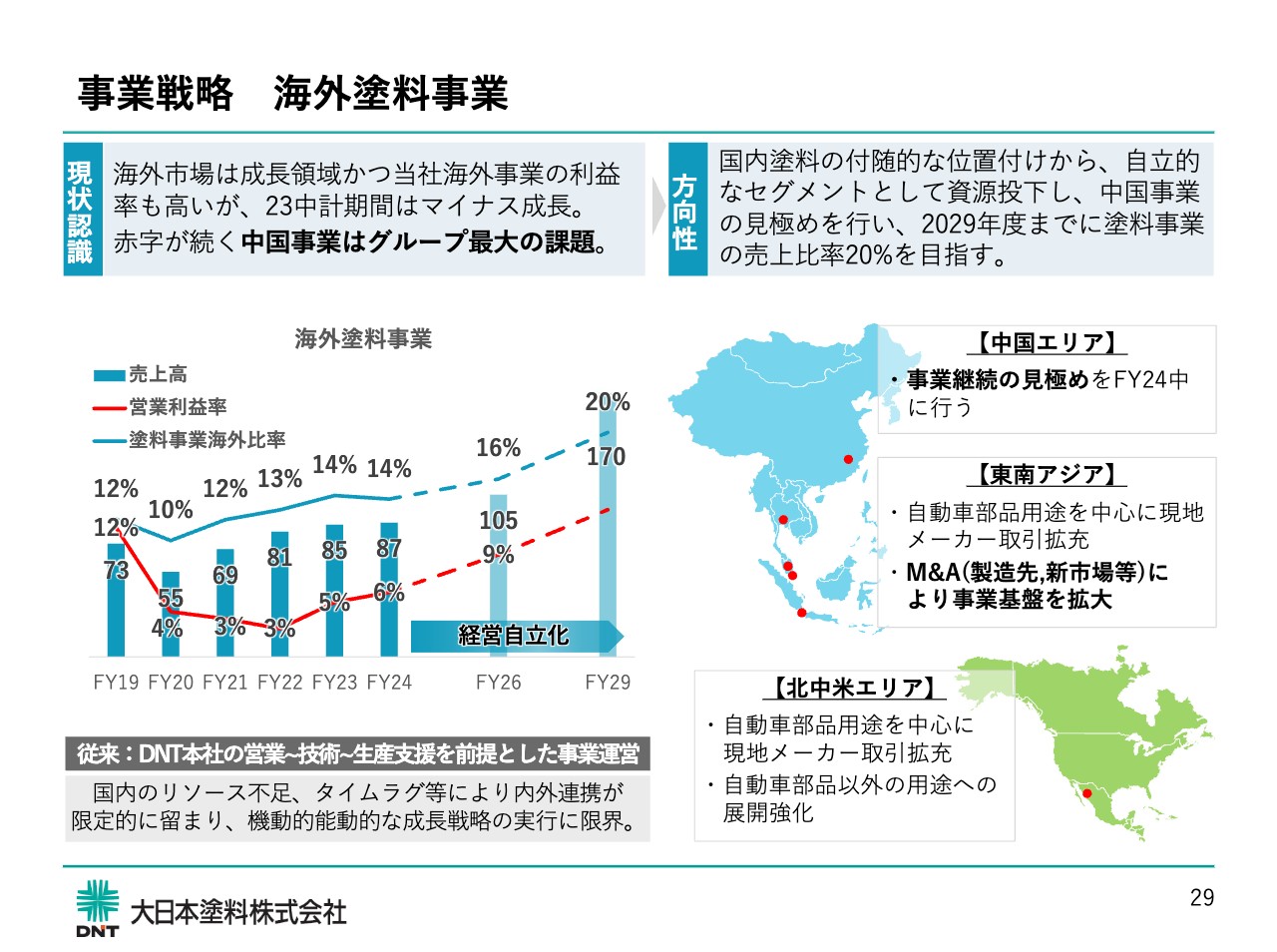

事業戦略 海外塗料事業

海外塗料事業です。2023中計では、中国にて工場移転後の立上げにかなりの労力を要し、その他地域では既存の延長線でしか事業を展開できなかった反省があります。

2026中計では、前期にようやく上海現法の譲渡を終えたことから、今後の中国での事業環境を見極め、アクセル・ブレーキのいずれを踏むかの判断を早期に行います。

東南アジア・北中米エリアは、自動車部品用を主体に非日系メーカーとの取引拡充が図れており、これを加速させていきます。

拡大の規模・スピードを上げ、国内塗料の付随的な役割から自立的な事業セグメントに昇華すべく、M&Aを念頭に外部連携強化を進めます。

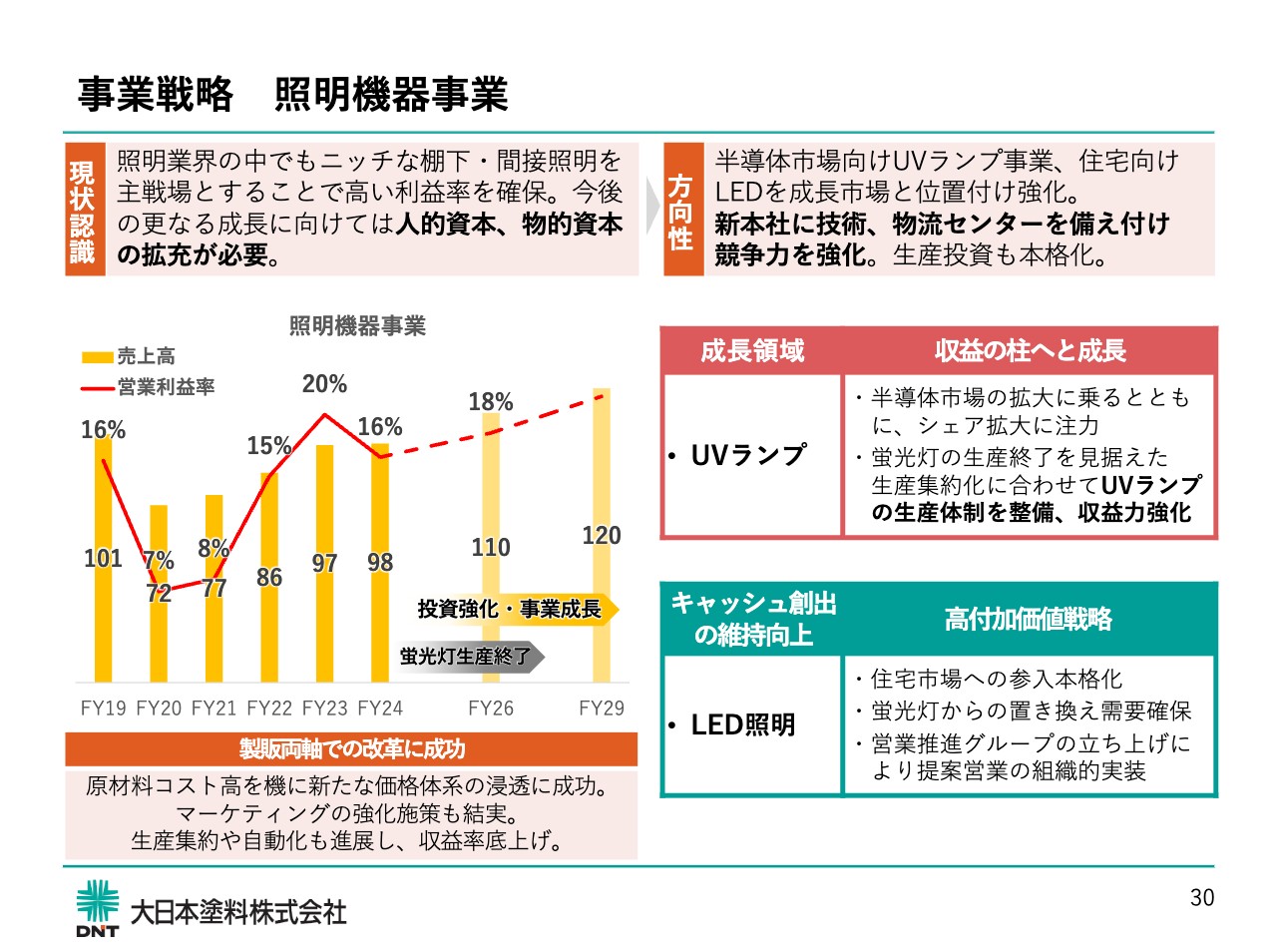

事業戦略 照明機器事業

照明機器事業です。これまで、ニッチながら付加価値の高い領域で、価格体系を是正しながら収益力を高めてきました。

2026中計においても、いたずらに売上高を追い求めるのではなく、高付加価値領域を見極めて、着実に売上を伸ばす考えです。

好調なLED照明については、住宅市場においても意匠性の高いハイエンド向けの参入を本格化していきます。

また、成長領域として半導体製造に係るUVランプ事業へ資金投下していきます。足元では技術および物流センターを備えた新本社を建設中ですが、2026中計期間では生産体制も刷新する予定です。

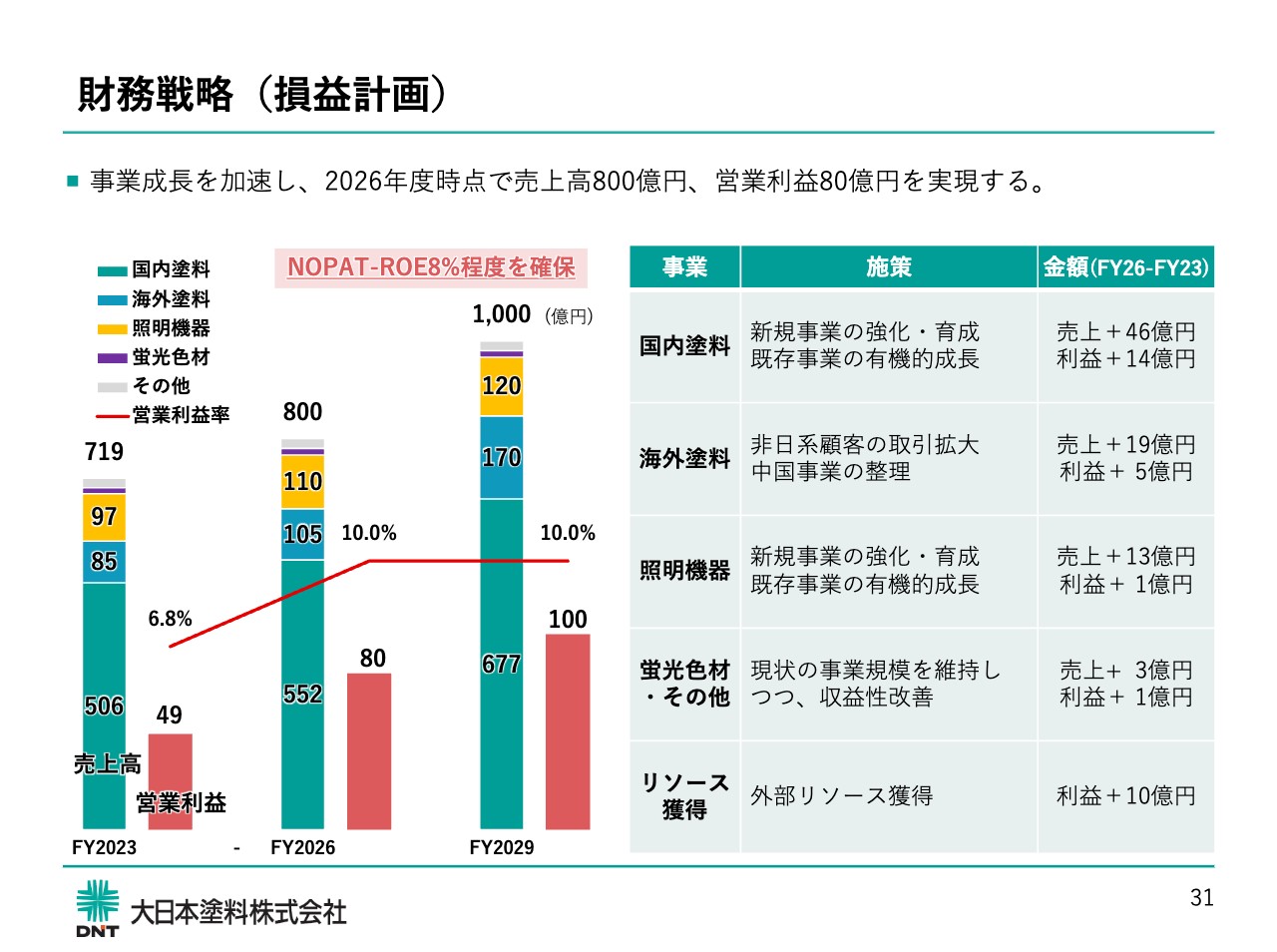

財務戦略(損益計画)

これら事業戦略を踏まえた、2026中計の損益計画です。3年後の2026年度に、売上高800億円、営業利益80億円を実現します。

事業セグメントごとの内訳はスライド右側の表のとおりで、実現に向けたパイプラインは相応に確保しています。

2023中計で実施していた提供価値の強化、価格競争力の強化に係る取り組みは継続し、売上高営業利益率10パーセントを目指し、NOPAT-ROE8パーセントを確保します。

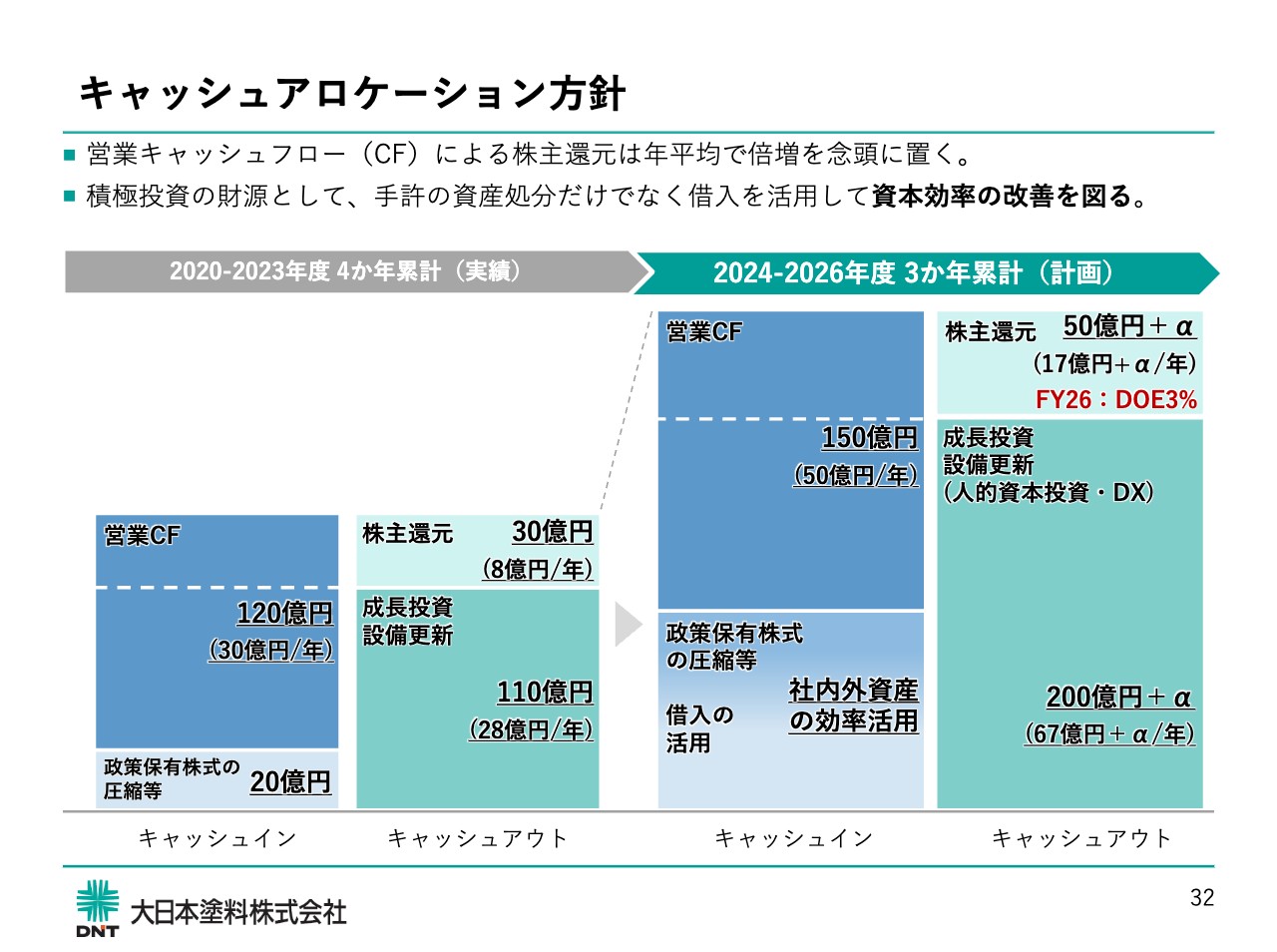

キャッシュアロケーション方針

先ほどの損益計画に基づくキャッシュアロケーション方針をお示しします。2023中計の実績から大きく変えた点は2つです。1つは営業キャッシュフローから提供する株主還元額の比率を高めていくこと、もう1つはこれまでにない積極的な投資を行う中で、借入等を活用して資本効率の改善を図ることです。

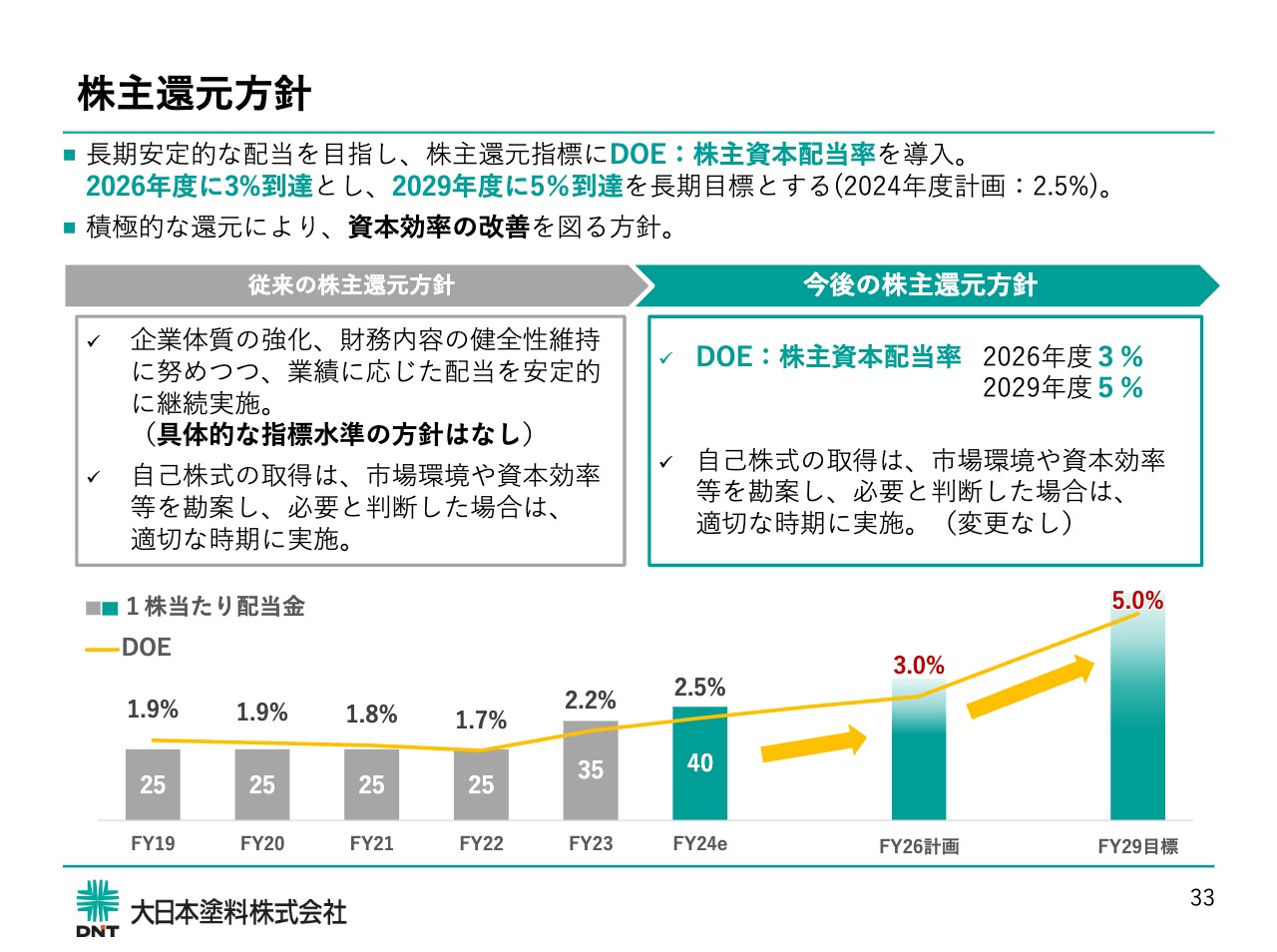

株主還元方針

株主還元方針です。キャッシュアロケーション方針として、営業キャッシュフローから提供する株主還元額を増やすとお伝えしましたが、2026中計においてはKPIとして「DOE:株主資本配当率」を掲げます。

まず、2026年度までに3パーセント、2029年度までに5パーセント以上を目指します。背景としては、引き続き長期安定的に配当を行う考えのもと、2026中計では、既存資産の入れ替えや積極投資等により、特別損益の計上が相応に見込まれる点を考慮しています。

なお、2024年度の配当予想は40円と公表しており、DOEは2.5パーセント程度となります。

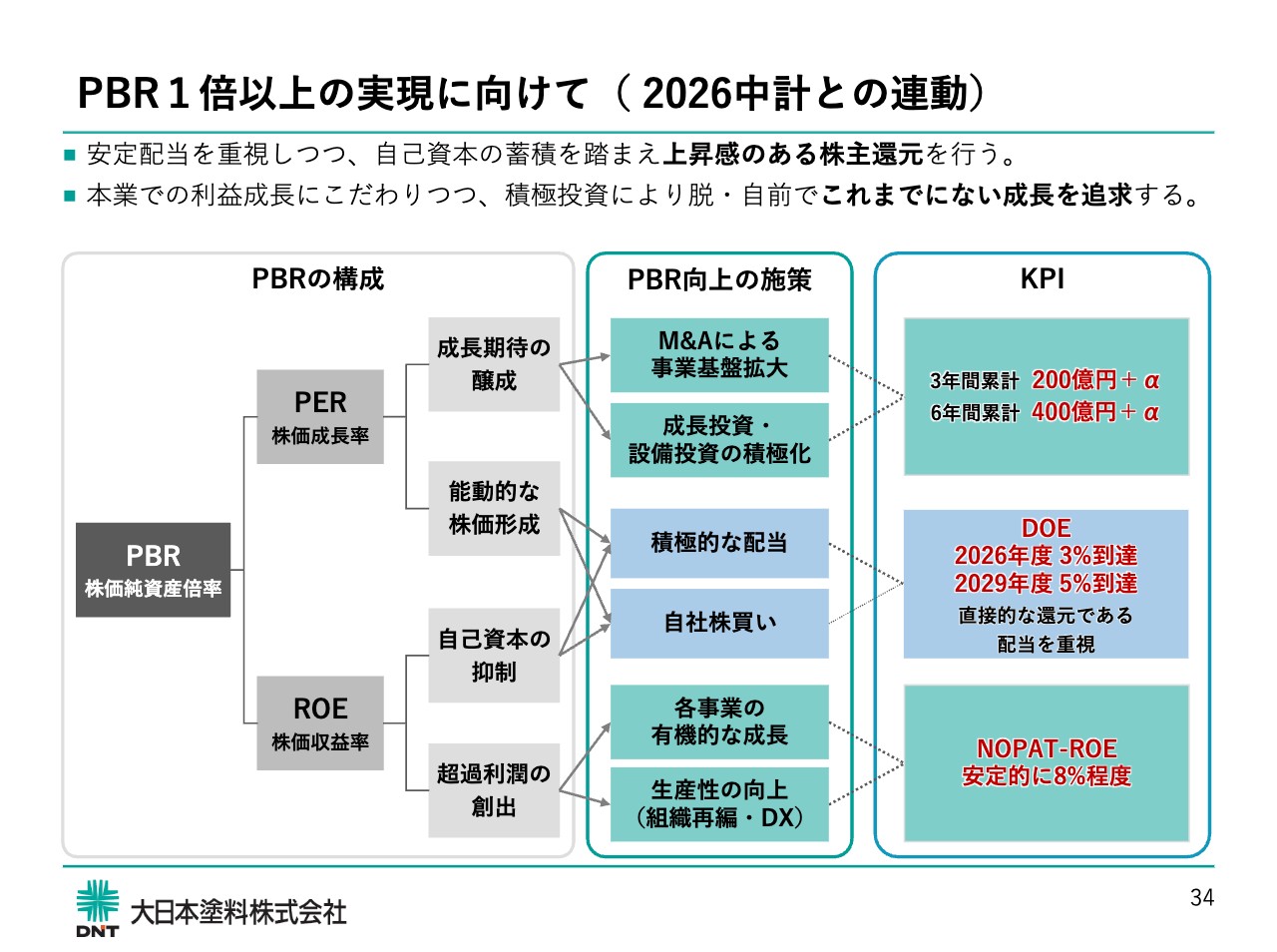

PBR1倍以上の実現に向けて( 2026中計との連動)

最後に、PBRについてです。昨今の当社の株価は1,100円から1,200円程度で推移し、PBR1倍を下回る状況が長く続いており、誠に申し訳なく思っています。

その最大の要因は、投資家のみなさまに成長期待を示すことができていなかったことにあると理解しています。

「ビジョン2029」に向けては、これまでご説明してきたとおり、2026中計以降、ターゲットを明確にした積極的な投資を行うことで、成長シナリオを示していきます。

2023中計までは、安定配当を実施しつつも、財務の健全性確保に比重が多くかかっていました。しかし、自己資本も十分に積み上がってきたことから、株主還元方針でお伝えしたとおり、上昇感のあるDOEをKPIに設定し、株価を高めていきます。

当然ながら、既存事業においても資本コストを上回る収益水準を維持していきます。これらKPIを遂行し、早期にPBR1倍以上を達成できればと考えています。

新たな中期経営計画の説明は以上となります。ご清聴いただき、誠にありがとうございました。

質疑応答:今後の国内塗料事業について

質問者:「ビジョン2029」の中期経営計画のご説明の中で、国内塗料事業で外部リソースを積極的に活用していくお話がありましたが、具体的にどのようなものが考えられるでしょうか? 例えば製造委託などを増やしていくということでしょうか?

永野:先ほど社長からご説明したとおり、再定義した6つのマテリアリティに基づき、新中計の基本方針1・2・3を設定しています。まず方針1は、「成長市場と先駆的な領域への注力」で、そこに方針2の「外部リソースを活用しましょう」ということです。それに対して、人・組織・DXでシナジーを創出していきます。

方針1の一丁目一番地となる事業の位置付けが、27ページの内容です。

スライド右上に、「成長ドライバとして積極投資」と記載していますが、この検討に一番時間を割きました。

ワーキンググループを作って時系列的な分析をつけた上で、それぞれのマーケットの規模や成長性、その中での当社の位置付けについて、現状のシェアやリソース、当社の優位性等を踏まえて議論しました。

例えば、建築用塗料はマーケットが一番大きいため、シェアが1パーセントアップすると売上が30億円程度増加します。海外市場は、中国の赤字影響を除けば、販売代理店を通していないため、営業利益率は国内の約2倍となります。

また、積極投資を支えるものとして、その下には当社のエースである構造物用塗料やLED照明などが入っています。

先ほどご説明したとおり、自前での国内塗料の成長は限定的であり、売上1,000億円には到達しません。したがって、今後は外部リソースを積極的に活用していこうという考えです。

例えば「成長ドライバとしての積極投資」として、建築用塗料は住宅用関連商品や木材分野など、まだネタがあります。海外市場は収益率が高いため、現在10パーセントの海外比率を最終的には20パーセントまで持っていく方針であり、M&Aを使うと明言しています。

いずれにしても、このポートフォリオを飾りにせず、実現のために、特に「成長ドライバ」に位置付けた事業を自前ではどうするのか、外部リソースは何があるかといった話を社内でしています。

したがって、自前で行う部分もあれば、足りないところは外部リソースを積極的に活用します。

今まではどちらかといえば「扉を開けている」というスタンスでしたが、今後は「扉を開けて出て行く」ということです。

質疑応答:中国事業でのアクセル・ブレーキの判断ついて

質問者:先ほど、社長から中国事業に関するお話があったかと思います。この、「アクセルかブレーキの判断を早期に行う」というところのニュアンスについて教えてください。

また、非日系との接点や、自立的なポジションに海外事業を高めていくというお話もありましたが、このあたりも中国事業に関するお話でしょうか? 確認もあわせてお願いします。

永野:まず非日系顧客との取引拡大に関しては、中国ではありません。東南アジア、メキシコの自動車パーツ関係が主です。

「中国事業のアクセル・ブレーキの判断はどのような感じなのか」について、中国では損益分岐点の数量にまで届いていない状況が続き、創業赤字とは言い切れないレベルになっています。

一方で商売の材料はそこそこあるため、この1年弱で行うこととして、国内の営業サポートを得ながら、損益分岐点まで売上がアップする可能性を見極めることが1つです。もう1つは、輸入販売先として継続、設備を活かしたOEM受託製造という選択肢です。

この見極めを早急に行うべく、当社の国際本部を中心に検討を進めています。以上を、アクセル・ブレーキという言葉で表現しています。

質問者:「早急に」というのは、2024年度中のお話なのでしょうか? それとも、3ヶ年の中での決断になるのでしょうか?

永野:2024年度中に決断します。先ほど3つくらいお話しした中で、当然のことながら一番は事業継続です。しかし、同時並行的にいろいろ進めていかなければなりません。そのため、それなりの時間はかかるかもしれませんが、早く進めなければキャッシュアウトしますので、それだけの危機感を持って取り組んでいます。

海外セグメントの中でも一番の課題ですが、当社グループ全体の中でも最重要課題の1つと考えています。

質疑応答:中期経営計画における中国事業の考え方について

質問者:今の中国事業のお話についてです。いくつかの選択肢の中、中期経営計画の数字ではどのように考えているのでしょうか? 「最終的に無理だね」となる可能性が高いと受け取りましたが、その部分は織り込んでいるのでしょうか?

永野:事業継続ベースで数字を置いています。一方で、一定の固定費の削減が出ていますので、そちらを織り込みながら置いています。

質問者:売上がなくなる前提ではないものの、収益改善はA・B・Cプランのいずれかが一定程度機能するとして、織り込んでいるということですね。

永野:おっしゃるとおりです。

質疑応答:業績予想の中身について

質問者:今期はコストが増えて、収益を圧迫するご計画です。例えば基幹系システムでいえば、今期に一過性的な費用がかかるものの、その後コスト減につながっていくもの、もしくは期待値込みでのトップラインにつながっていくものなどがあるかと思います。

今期はどのくらい下がって、その後、また上がっていくのでしょうか? ご計画の中身をもう少し詳しく教えてください。

永野:12ページの「連結営業利益予算の増減要因」をご覧ください。特に、赤色で示した国内塗料のマイナス4億円、照明機器のマイナス3億8,000万円のことかと思います。

2024年度は基幹系システムの更新時期にあたるのですが、2年前からプロジェクトを組み、どのように手を加えれば労働生産性が増すかを、徹底的に検討してきました。

ご質問に対しては、一時的にコストは出ますが、先ほどご説明した施策3として施策1・施策2を押し上げるところにつながっています。

具体的に言えば、国内塗料のマイナス4億円のうち、1億5,000万円から2億円くらいがシステム更新です。照明機器についても、1億円弱がこちらに含まれています。

質問者:今期中にカットオーバーするということですか?

永野:来年の1月を予定しているため、今期中です。そのような意味では、キャッシュアウトになります。

質問者:会社のご計画上、来期にはフルでいろいろな意味での成果・効果が出てくるイメージでしょうか?

永野:そうしたいと思っています。もちろん、ランニングコストはそれなりにかかると思いますが、それを上回るような効果が出てくるイメージです。その後、効果検証をきちんと行います。例えば、半年ごとに行えればと考えています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4611

|

1,473.0

(10:52)

|

-21.0

(-1.40%)

|

関連銘柄の最新ニュース

-

02/27 17:00

-

02/27 08:39

-

02/26 17:33

-

02/26 16:33

-

02/26 15:30

新着ニュース

新着ニュース一覧-

今日 11:08

-

今日 11:04

-