SOLIZE、大手製造業中心の強固な顧客基盤を武器にものづくりのデジタル化を推進 2月IPO後も独自の強みでさらに飛躍

デジタルものづくりを革新し続けるSOLIZE

宮藤 康聡氏:皆さま、こんにちは。SOLIZE株式会社 代表取締役社長CEOの宮藤です。ただいまより、会社説明を始めます。

我々が標榜するものは「デジタルものづくりを革新し続ける」です。

ビジョンとミッション

ビジョン(理念)とミッション(使命)です。我々の理念は「進化を感動に」です。

使命は「知恵と技術をエンジニアリングし、価値創造を革新する」「『本質的に美しいものづくり』を実現する」の2つです。この使命の実現を目指し、経営を進めています。

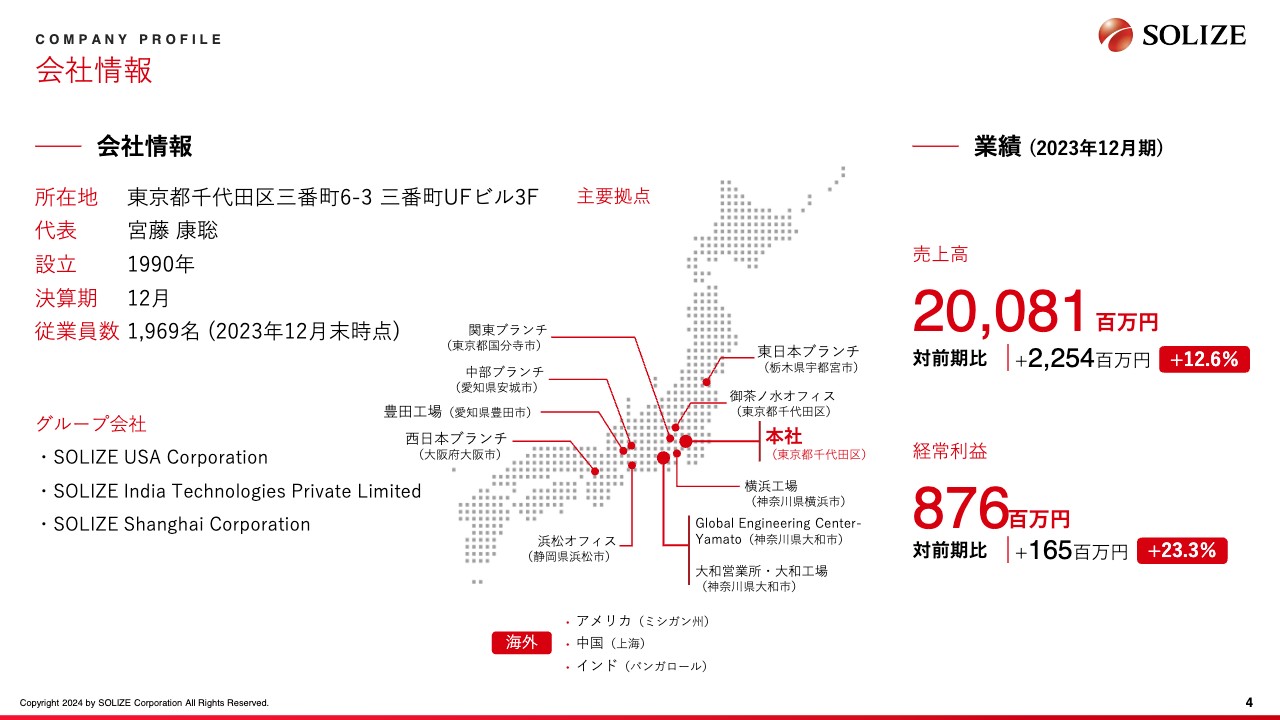

会社情報

会社概要です。我々の会社は1990年に設立され、今年で35年目となります。従業員数は、2023年12月末時点で1,969名です。海外には、アメリカ、インド、中国の3拠点にグループ会社を持っています。

2023年12月期の売上高は200億8,100万円、経常利益は8億7,600万円となっています。

沿革(インクスからSOLIZEへ)

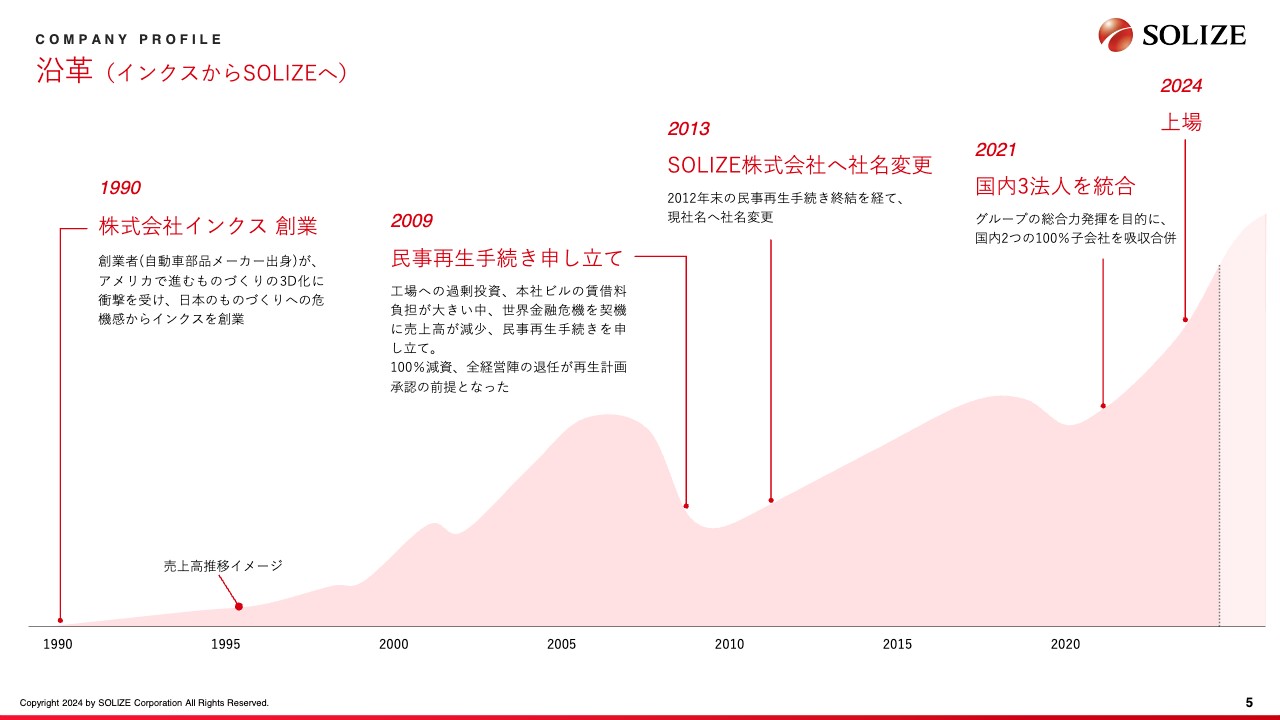

沿革です。1990年に株式会社インクスとして創業しました。その後、2000年代にかけて成長を続け、ものづくりベンチャーとして一定の認知を獲得していきました。

しかし、過剰な投資とリーマン・ショックが重なり、2009年に残念ながら民事再生手続きを申し立てました。創業オーナーを含めた経営陣の刷新と100パーセント減資により株主責任を明確にすることを条件に民事再生計画が承認され、その後、スポンサーなしの自力にて2013年に民事再生手続きを終了するとともに現在のSOLIZE株式会社へと社名変更し、再出発しました。

2020年代に入り、世代交代で私が社長になりました。そして、2020年からのコロナ禍の中、2021年にグループの総合力発揮を目的として、国内3法人を統合しました。2021年以降は3期連続で増収増益となっています。

沿革(事業)

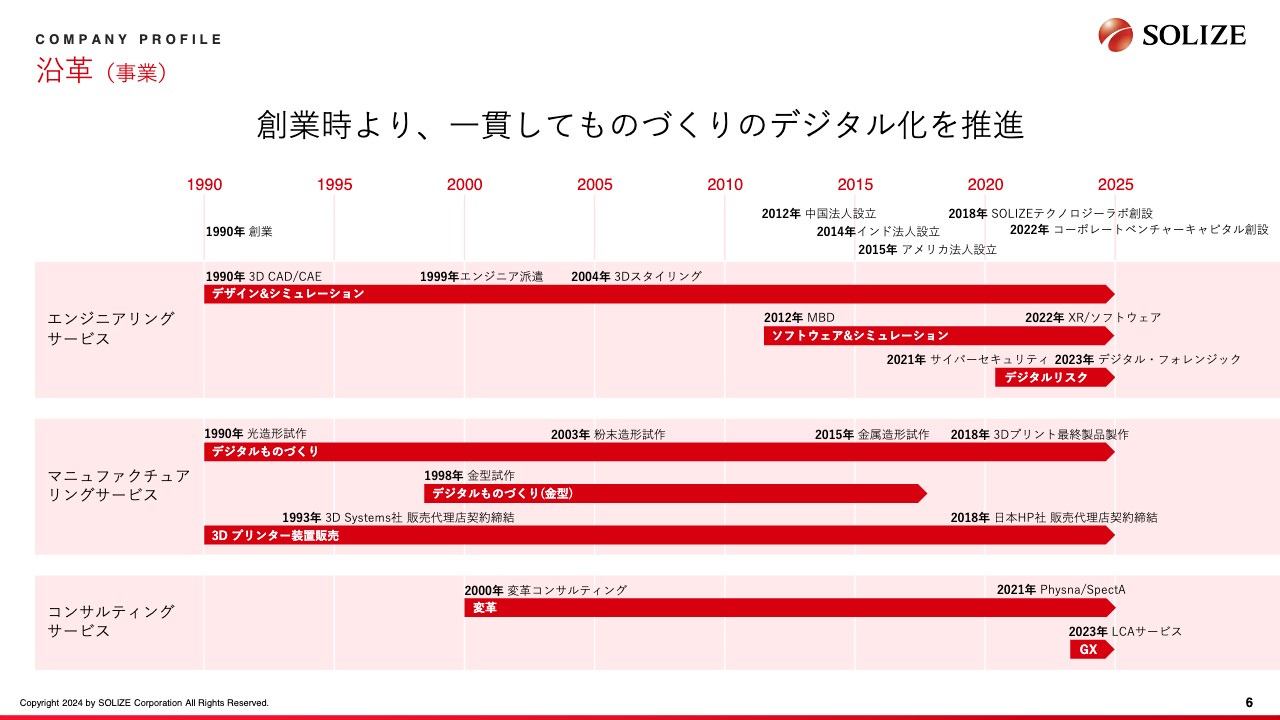

1990年に創業以来、当社ではエンジニアリングサービスとマニュファクチュアリングサービスの2つの事業を続けています。2000年代には、ものづくりで培ったノウハウを活かし、新たにコンサルティングサービスを立ち上げました。この3つが今なお我々の主力事業となっています。

2010年代はソフトウェア領域のものづくりが進む中で、MBD(Model Based Development:モデルベース開発)事業を立ち上げました。それを皮切りに、2020年代にはソフトウェア事業、VRなどのXR事業、さらにサイバーセキュリティを含めたデジタルリスク事業と、立て続けに新規事業を立ち上げています。

経営マネジメント

経営マネジメント体制です。代表取締役に私、宮藤 康聡、取締役に木下 和重、社外取締役にトヨタ自動車出身の鈴村 弘之、ソニー出身の長坂 武見となっています。

ビジネスモデル

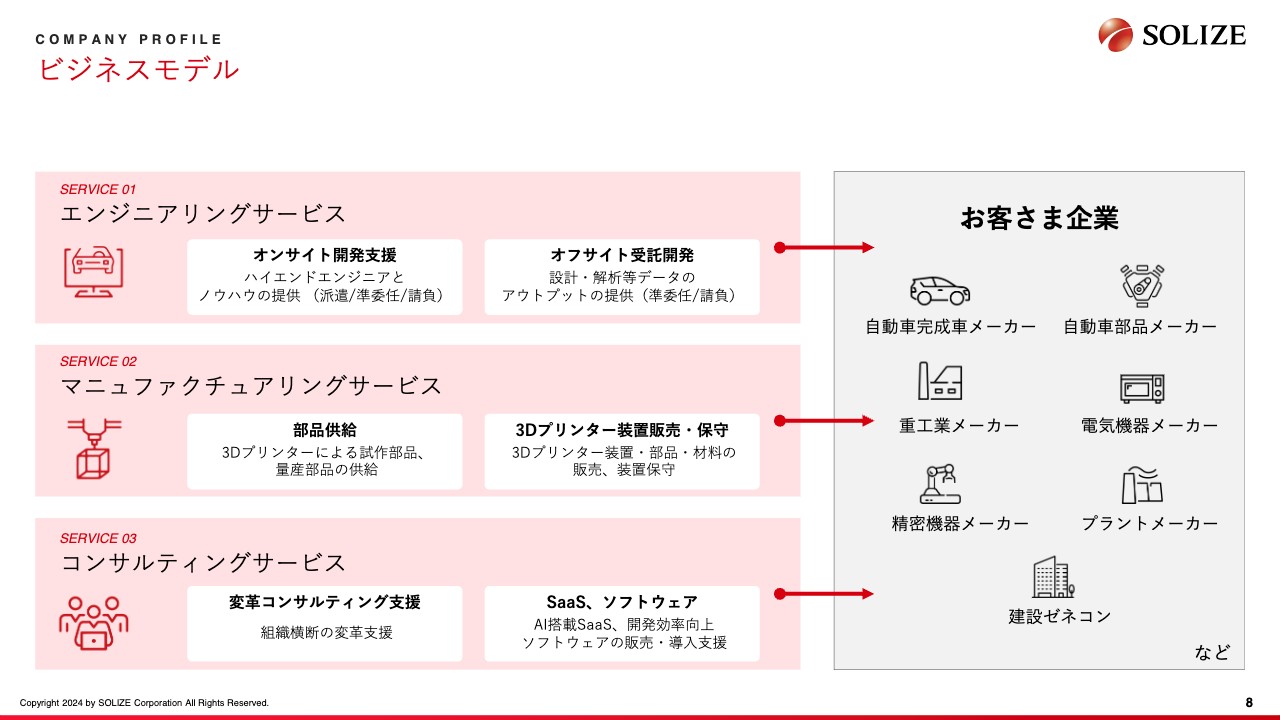

ビジネスモデルです。創業以来続けているエンジニアリングサービス、マニュファクチュアリングサービス、そして2000年に立ち上げたコンサルティングサービスの3つの事業から成り立っています。

デジタルものづくりの総合ビューロー

我々は、「人財×技術×コンサルティング」と、この3点を併せ持ったデジタルものづくりの総合ビューローです。次のスライドから事業内容の詳細を説明します。

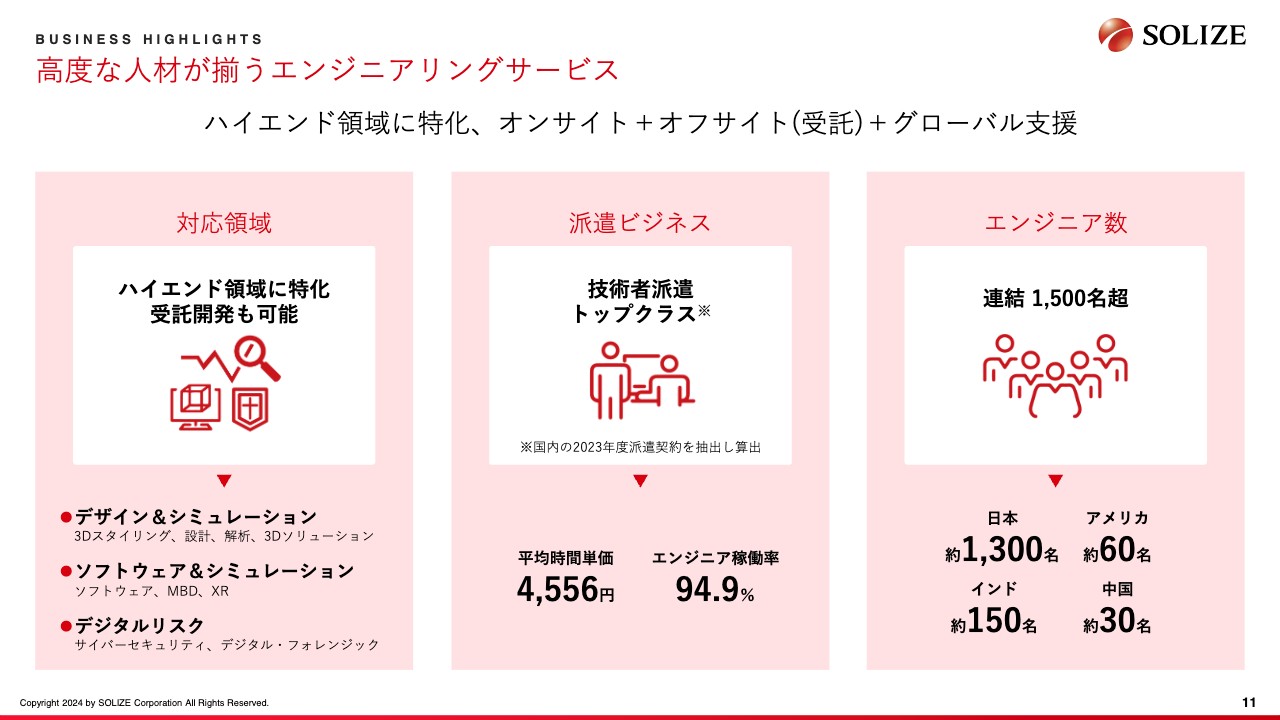

高度な人材が揃うエンジニアリングサービス

主力事業であるエンジニアリングサービスの特長は、ものづくりの開発工程の上流である設計・解析といったハイエンド領域に特化していることです。例えば自動車開発の設計に使用されるハイエンド3D CADは、技術習得にも数ヶ月かかる難しいもので、1台あたりのライセンスも数百万円します。我々はこのようなハイエンド領域においてお客さまの要望に応じ、オンサイト先での開発支援とオフサイト・オフショアでの受託による開発支援を行っております。

投資家の皆さまにわかりやすい指標としてオンサイト支援の派遣契約のビジネスを例に挙げると、技術者派遣業界の平均時間単価が約4,000円であるのに対し、我々の平均時間単価はそれより10パーセント以上高い4,556円となっています。さらに、エンジニア稼働率は94.9パーセント、エンジニア数はグローバルで1,500名超、国内だけでも約1,300名のエンジニアが在籍しています。

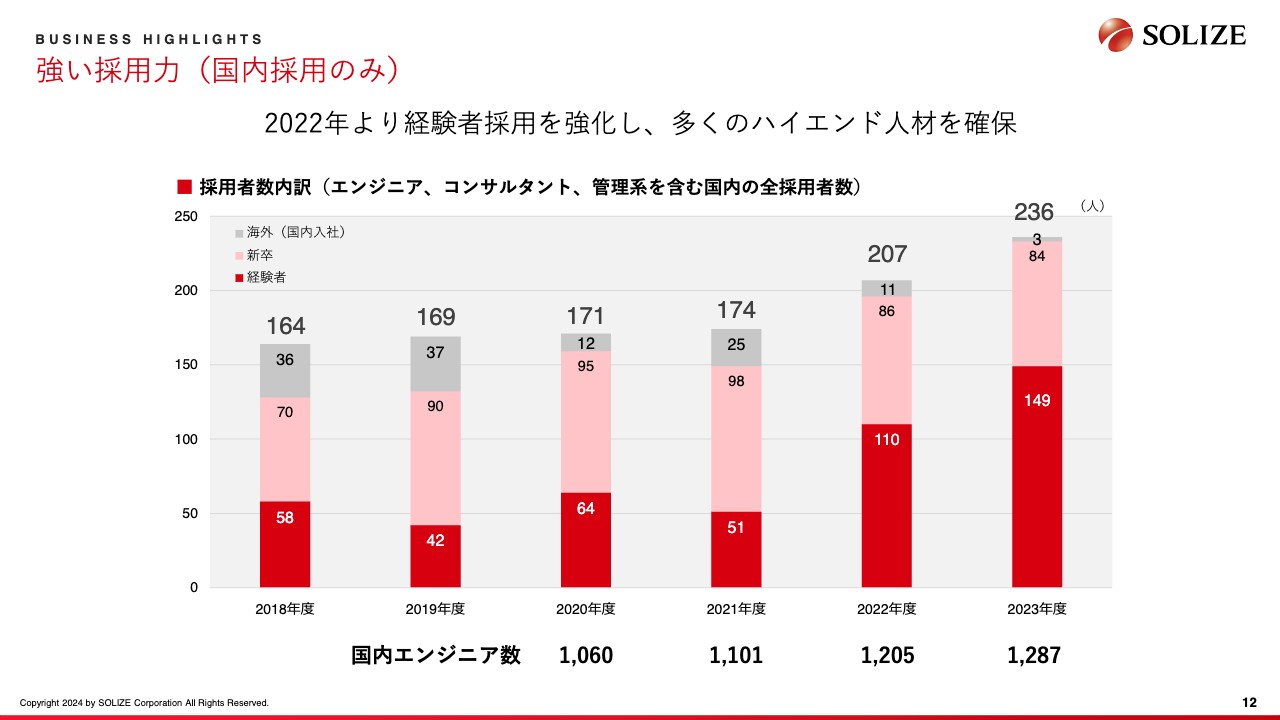

強い採用力(国内採用のみ)

エンジニアリングサービスを支える強い採用力についてです。2010年後半は、新卒採用は、国内新卒に加え海外人財(日本での就労)についても多く採用していました。

しかし、コロナ禍の影響により、海外人財が一部採用できなくなった中で、2020年以降は経験者採用に力を入れてきています。2021年度までは約50名から60名の採用でしたが、採用体制を強化し、2022年度には110名、2023年度は149名と、50名単位で増やしてきています。

我々としては3年以内にさらに2023年の採用数の倍を目指しており、経験者採用300名、新卒採用200名の合計500名の採用を実現したいと思っています。

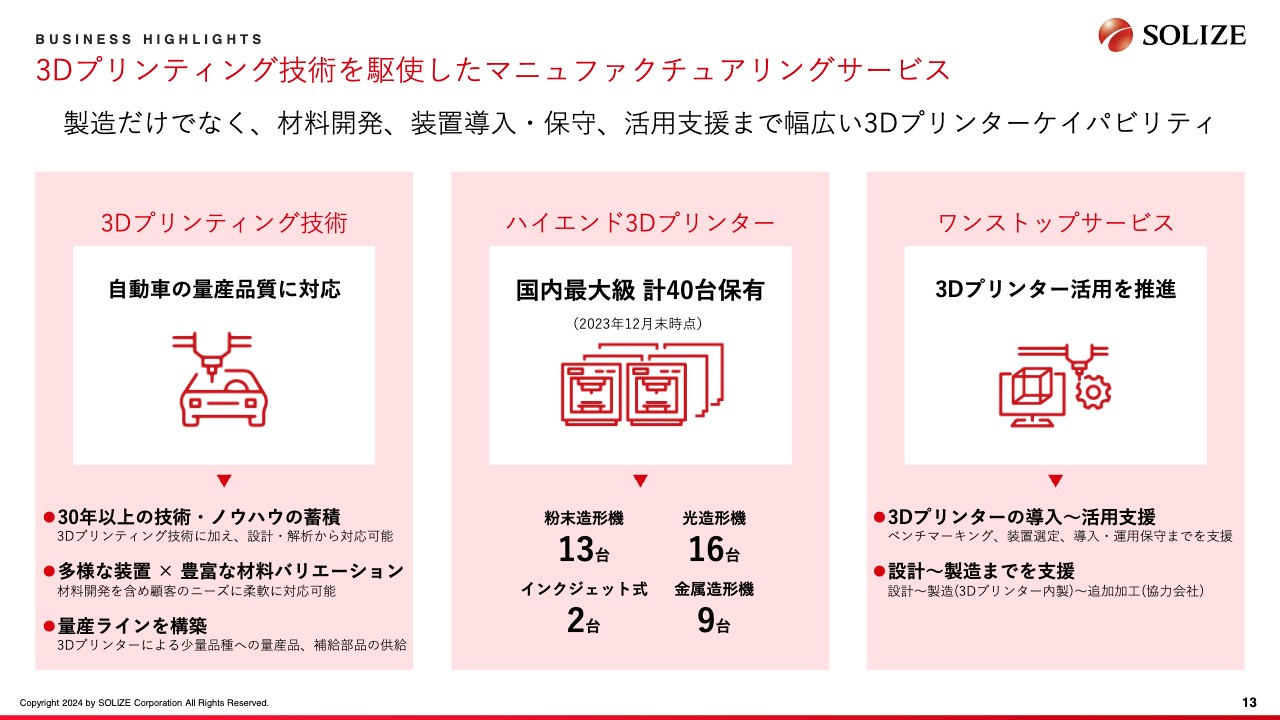

3Dプリンティング技術を駆使したマニュファクチュアリングサービス

2つ目の主力事業であるマニュファクチュアリングサービス事業の特長です。

我々は創業来30年以上のノウハウを蓄積しており技術ノウハウの高さが一番の売りとなっています。例えば昨年、トヨタ自動車のブランド「LEXUS」で、国内初の3Dプリンティングによる量産部品が新車装着されました。これは国内外で広くニュースとなりました。さらにハイエンド3Dプリンターを40台保有しており、国内最大級の3Dプリンターのキャパシティを保有しています。

ワンストップサービスについては、この後詳しくご説明します。

3Dプリンターによる造形部品(参考)

スライドの写真のように、3Dプリンターによる造形品が一括で出力できます。金属では微細な形状が可能です。樹脂では、自動車部品である大きなバンパーや、干渉がチェックできるインパネ、さらには伸縮性や弾性のあるものまで作れることが特長です。

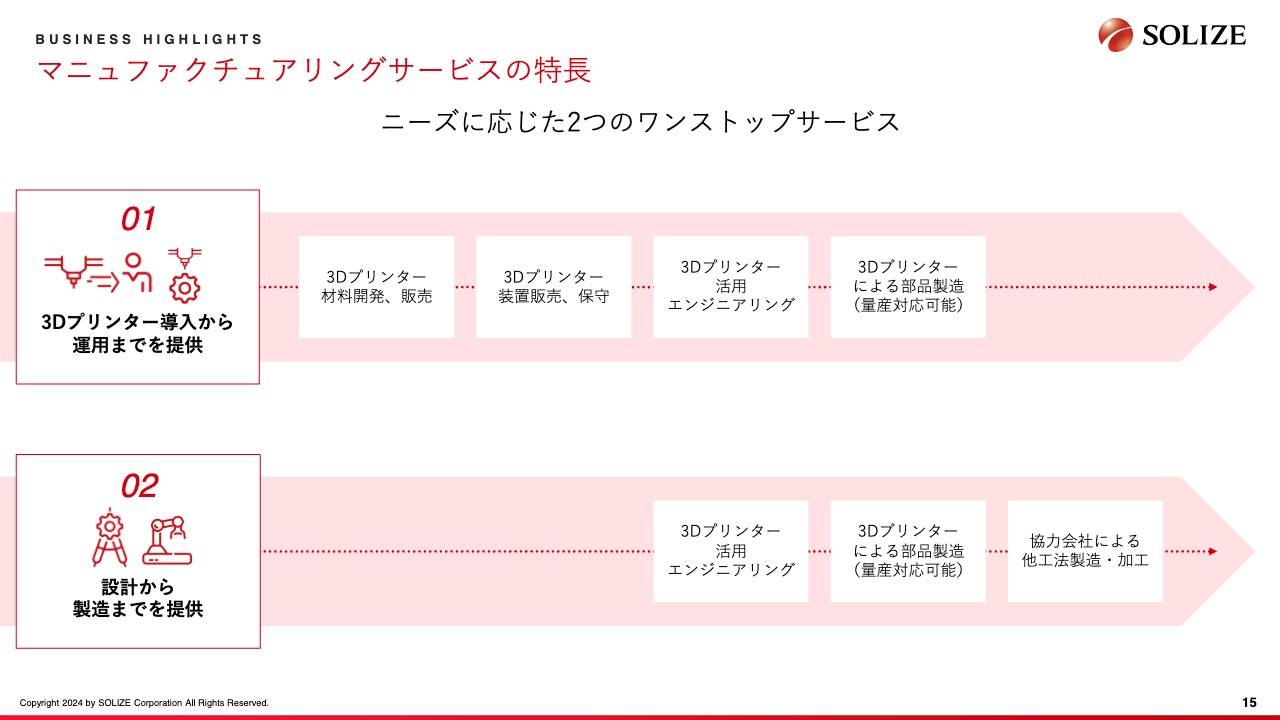

マニュファクチュアリングサービスの特長

先ほどお話ししたワンストップサービスには、2つのモデルがあります。

1つは、我々が保有している3Dプリンターによる部品供給にとどまらず、プリンター装置そのものの販売および保守、材料開発から材料供給まで3Dプリンターに関連するビジネス全般を手掛けていることです。装置については米国のHP社および3D Systems社のプリンターを扱っております。

もう1つは、エンジニアリングサービスおよび協力メーカーとの連携によるサービスです。具体的には設計・解析等のエンジニアが、お客さまの要求にミートする部品を設計した上で部品を製造し供給するといったものです。部品製造においては、我々の保有設備は3Dプリンターに特化しておりますので、それ以外の工法や二次加工は協力メーカーと連携し幅広い部品供給を行っております。お客さまは3Dプリンターで製造する部品であっても、それ以外の工法の部品であってもSOLIZEに一括で発注することが可能です。

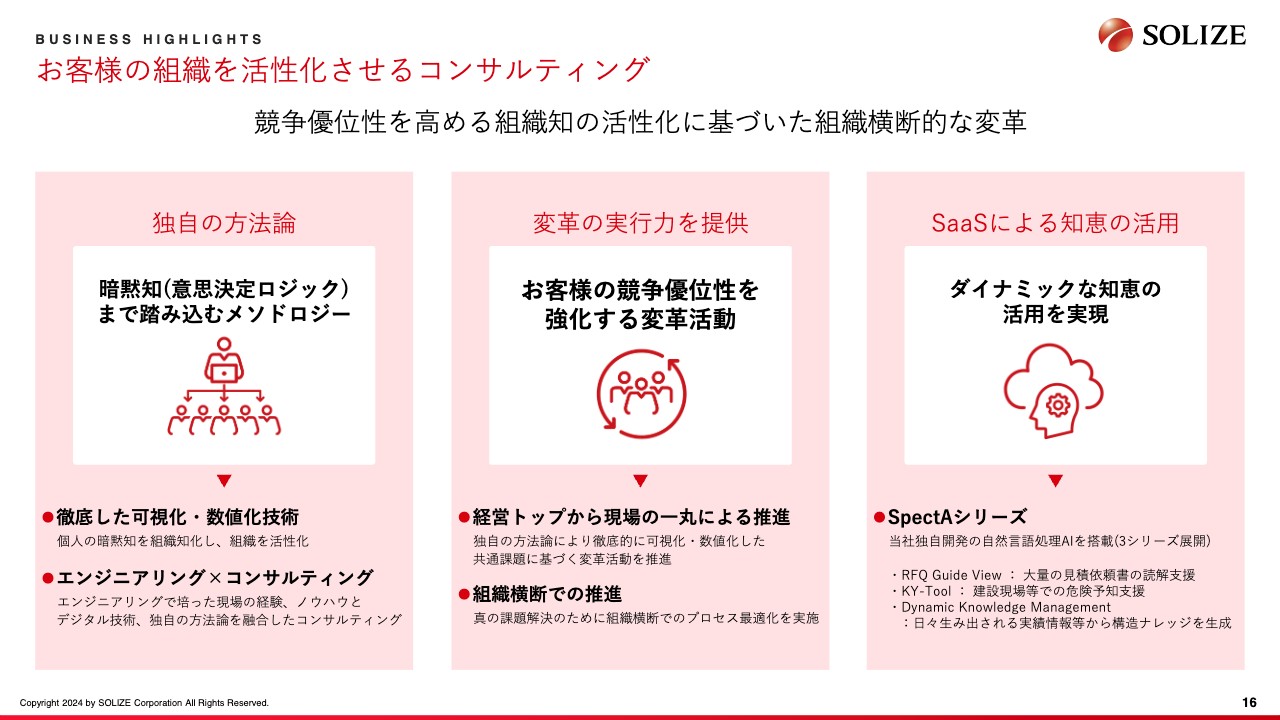

お客様の組織を活性化させるコンサルティング

2000年以降に立ち上げたコンサルティング事業の特長についてです。

我々は独自のメソドロジーを持っていることが一番の特長です。ものづくりの中で、暗黙知と言われる、いわゆる熟練社員の持つ技術やノウハウを形式知化し、次世代につなぎ組織知化へ昇華させることで、組織全体を活性化し変革するというメソドロジーがあります。 2000年以降、製造業のお客さまへのサービスから始まり、他産業のお客さまへの展開を含め多くの支持をいただいています。我々の特長は変革の実行力です。多くのコンサルティングサービスはお客さまへのソリューションの提案にとどまります。しかし、我々は提案したものを実際のエンジニアリングサービスと掛け合わせることで、開発現場を中心に実行までを我々がサポートします。ここが大きな違いです。

さらに、2020年以降は、暗黙知の形式知化のメソドロジーの次のステップとして、独自の自然言語処理AIを搭載した「SpectA(スペクタ)」シリーズを我々独自に開発・リリースしており、非常に高い支持をいただいています。

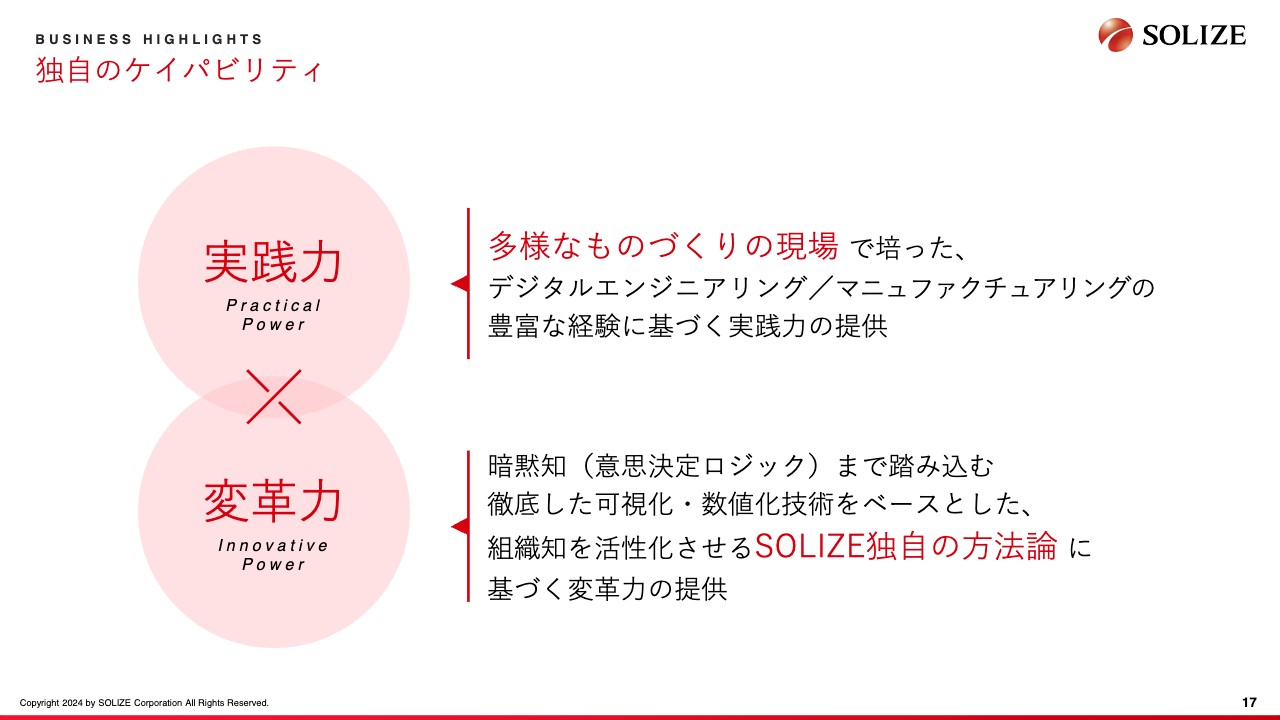

独自のケイパビリティ

我々の一番の特長は、「実践力」と「変革力」の両方を有していることです。

「実践力」とは、創業以来30年続けているものづくりの現場で培った豊富な経験に基づき、デジタルエンジニアリングとデジタルマニュファクチュアリングにて製品開発を直接的に支援すること。

「変革力」とは、独自のメソドロジーによるコンサルティングにてお客さまの競争優位性の確保を支援することです。

この「実践力」と「変革力」の2つを掛け合わせ、お客さまにサービスを提供していることが、まさにSOLIZE独自のケイパビリティだと考えています。

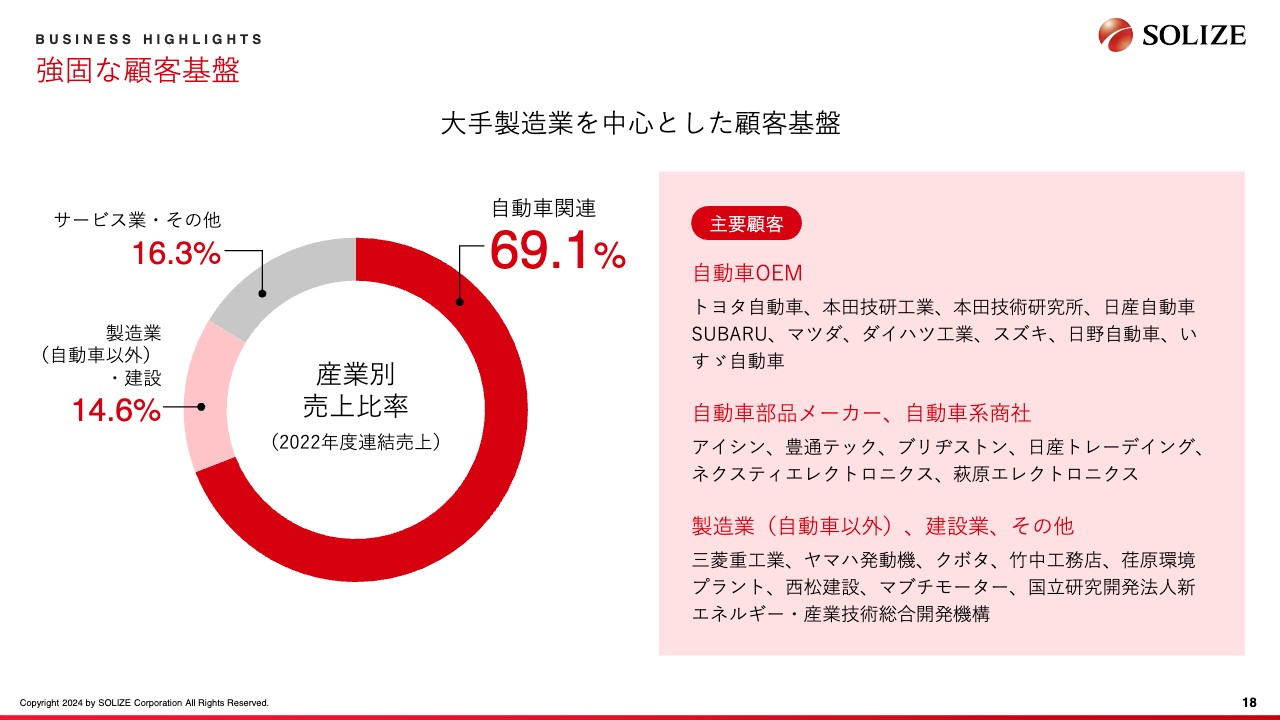

強固な顧客基盤

我々は大手製造業を中心に強固な顧客基盤を持っています。日本の製造業の屋台骨である自動車産業に深く入り込んでおり、自動車関連のお客さまが約70パーセントを占めています。自動車の3大OEMであるトヨタ自動車さま、本田技研工業さま、日産自動車さまをはじめ、8大OEMとも取り引きをさせていただいています。

さらにグローバルサプライヤーとも取り引きしており、自動車以外の製造業においては各業界のトップランナーとお付き合いさせていただいています。

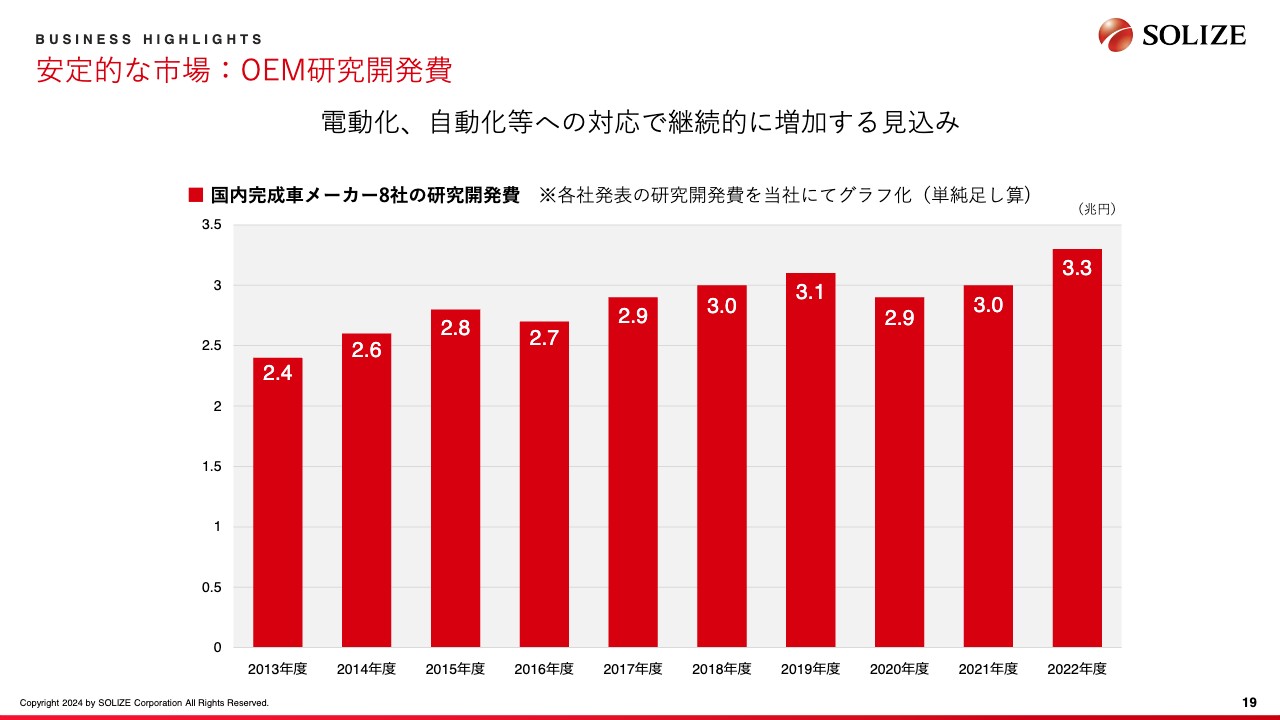

安定的な市場:OEM研究開発費

安定的な市場についてです。スライドのグラフは、自動車の国内OEM8社の研究開発費の推移を表しています。注目すべきは、2020年からのコロナ禍でも非常に高い研究開発費を維持しており、コロナ禍が明けるにつれて増えていることです。

今後も研究開発費が増えていく中、我々の主戦場の需要も非常に伸びていくと予測しています。

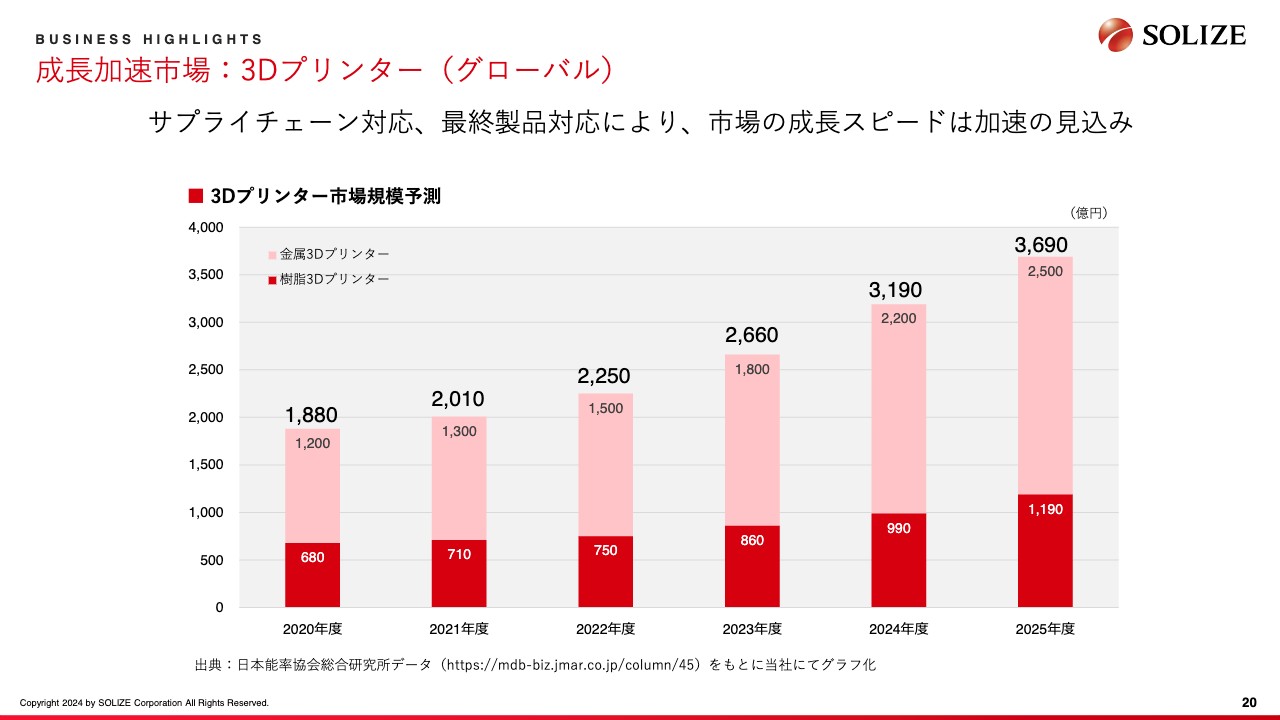

成長加速市場:3Dプリンター(グローバル)

マニュファクチュアリングサービスの3Dプリンター市場についてです。スライドのグラフは、2020年から2025年にかけてのグローバルの市場規模の推移を表しています。

特にグラフのピンクで示している金属3Dプリンターは、今後2倍以上に伸びていきます。今は欧米を中心に先行して伸びていますが、今後日本にもその流れが来ることを非常に期待しています。

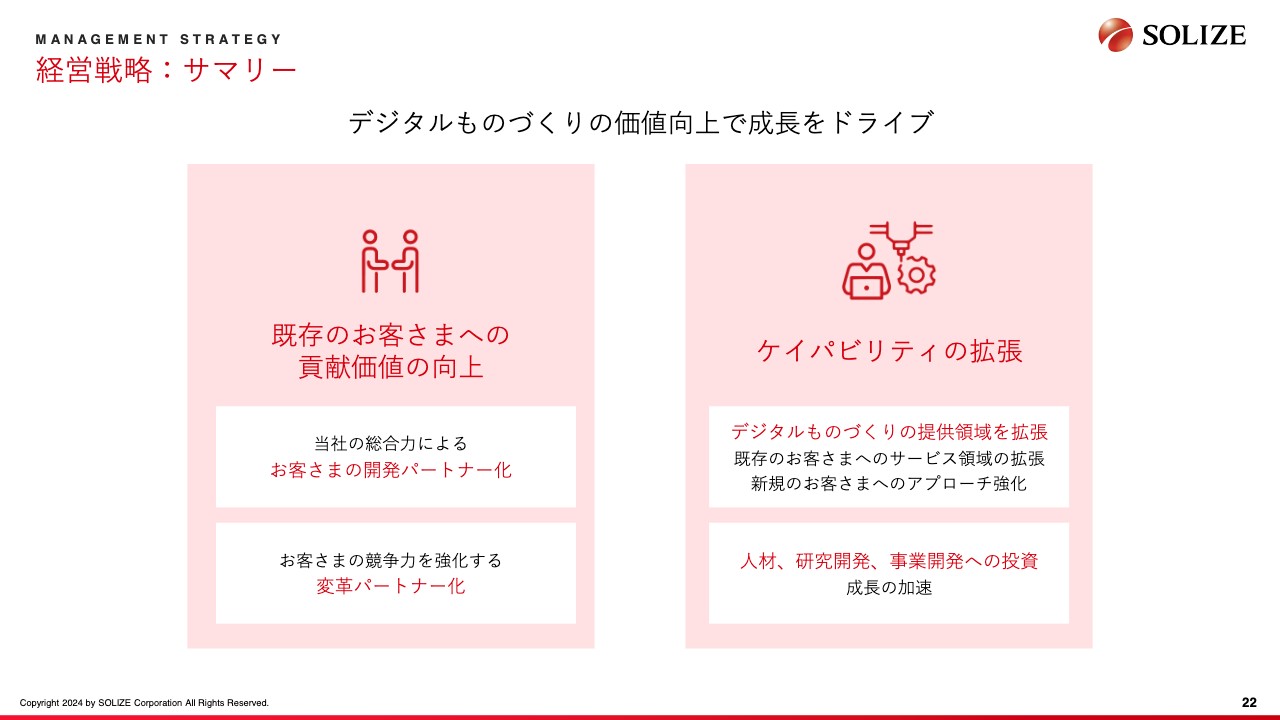

経営戦略:サマリー

デジタルものづくりを革新し続けるための経営戦略を大きく2つ掲げています。1つ目は「お客さまへの貢献価値の向上」、2つ目は「ケイパビリティの拡張」です。

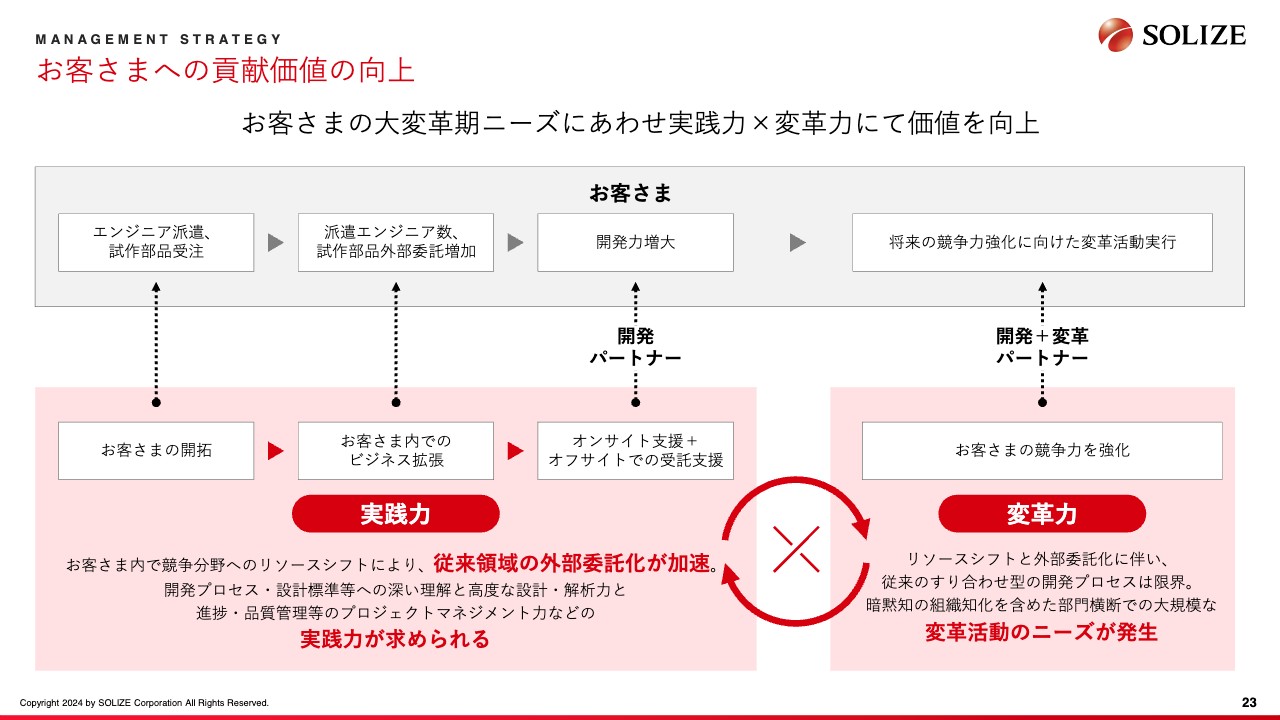

お客さまへの貢献価値の向上

まず、既存のお客さまへの貢献価値の向上についてです。自動車の研究開発領域における貢献価値の向上を実現しています。

具体的には、自動車産業は100年に一度の転換期ということで、開発領域においてもリソースシフトが進んでいます。これまでお客さまの開発はハードウェア領域が中心でしたが、2010年以降はEV化やCASEがどんどん進み、ソフトウェア領域の開発が増加しています。

その中で、我々が取り組んできたハードウェア領域の特に内装・外装の設計領域では、これまではどちらかといいますとお客さまの現場に人財を送る、いわゆる点のサービスを行ってきました。

今は我々への長年の信頼とキャパシティを買っていただき、内装・外装の受託設計の領域が非常に伸びています。お客さまがソフトウェア領域にシフトする中、ハードウェア領域の人財が不足し、我々への受託のオーダーが増えているということです。

加えて、我々は変革力を持っていますので、単純に受託するだけではなく、工程も削減し、生産性を上げていくことができます。その結果、お客さまから高い支持をいただいています。

昨年は本田技研工業さまでの事例を展示会等で紹介したところ、非常に多くのオーダーをいただきました。今後もますます広がっていくと考えています。

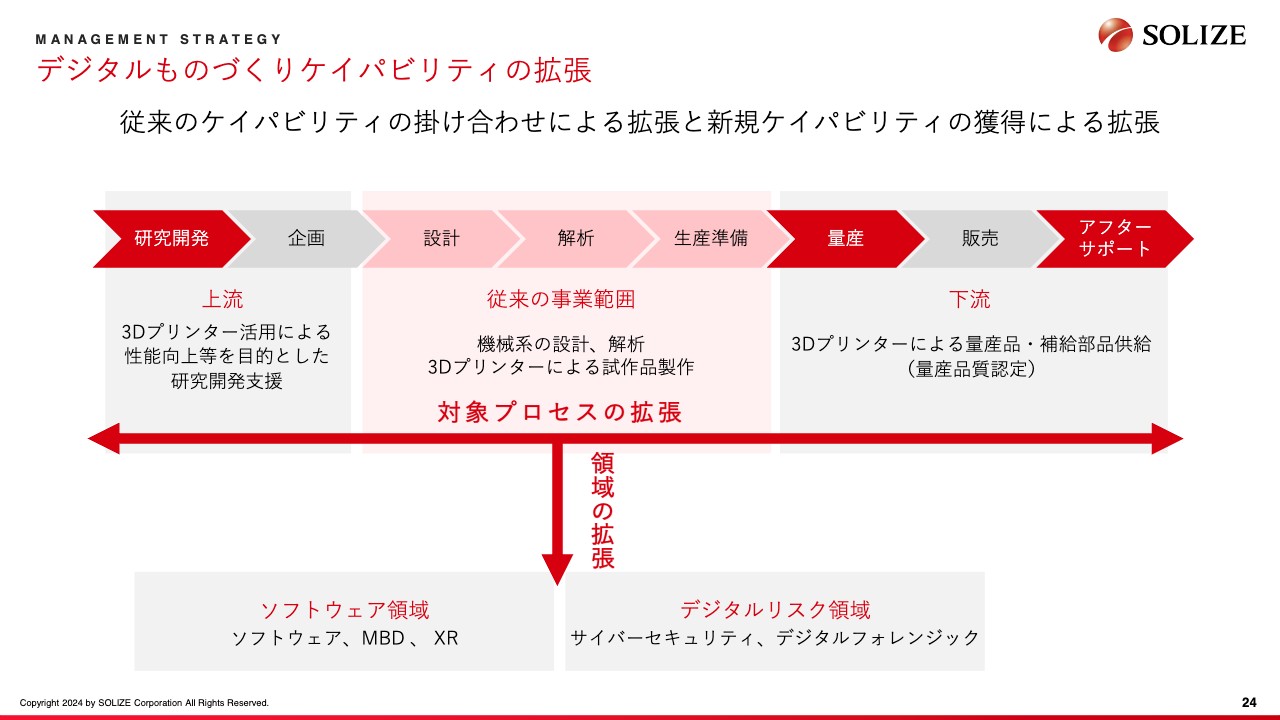

デジタルものづくりケイパビリティの拡張

ケイパビリティの拡張についてです。2020年以降、こちらにも力を入れています。従来、我々は設計・解析・生産準備を主力事業として展開してきました。現在は上流・下流領域にも展開を広げているところです。

上流は基礎研究の領域であり、これまでお客さまの聖域となっていました。しかし、お客さまのほうでPoCを早く回したいという要求が高まってきました。PoCを早く回すということは、物の作成と実験を早く繰り返すということですので、3Dプリンターと相性が非常によく、我々が深く入り込むことができています。エンジニアリングとマニュファクチュアリングの両方のメンバーでこの領域に入り込みそれを実現しております。

下流領域については少量量産を始めており、今後はこのようなビジネスも拡大していくことを期待しています。

領域の拡張としては、2010年以降に我々が力を入れているソフトウェア領域、あるいはデジタルリスク領域を挙げています。ソフトウェア領域はモデルベース開発と、2020年以降に立ち上げた組み込み系ソフトウェア開発、デジタルリスク領域では昨今注目を浴びているサイバーセキュリティ領域を立ち上げ、拡張しています。

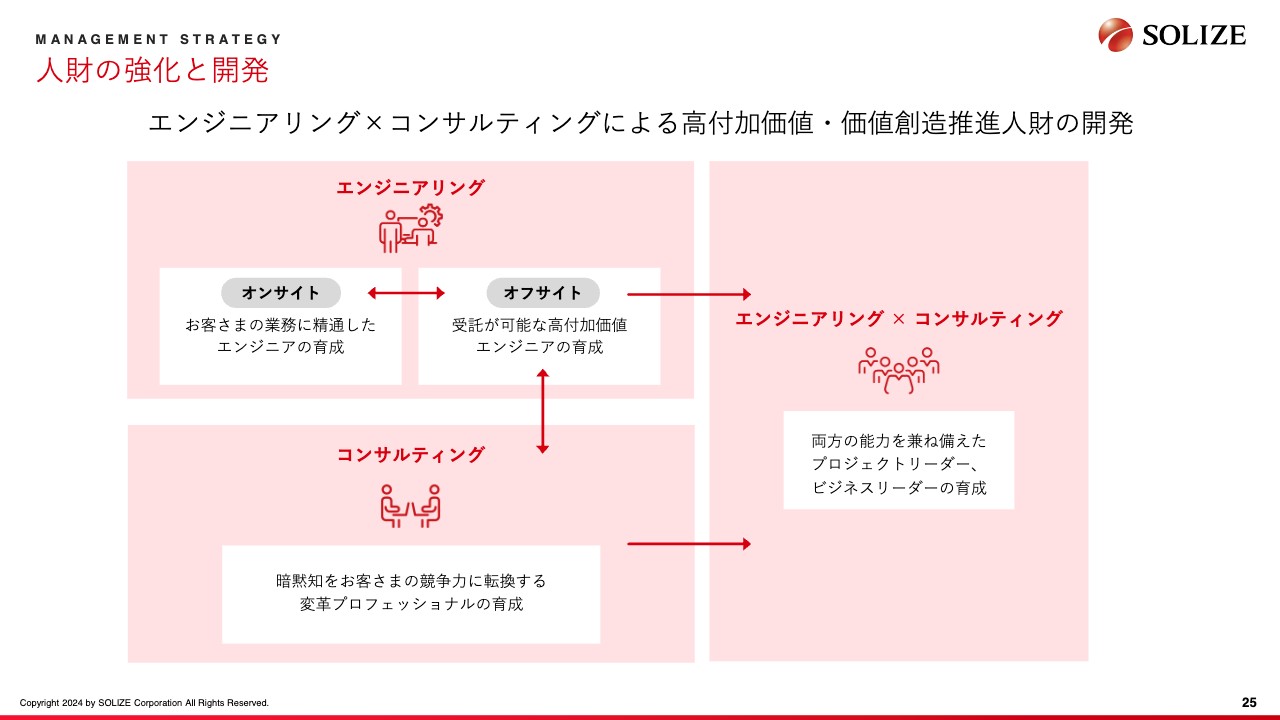

人財の強化と開発

我々は人的資本経営を目指す中で、人財の強化と開発も行っています。スライドの図は、キャリアパスの1つの事例となります。

我々はエンジニアを多数抱えています。その中で、お客さま先で働くオンサイト、あるいは我々のオフィスで受託するオフサイトの両方を経験できます。さらに、より付加価値の高いコンサルタントへのキャリアパスなど、複数のキャリアパスを本人の希望に応じて描けることが大きな特長となっています。

加えて、2020年以降はエンジニアとしての能力とコンサルティング能力を持ち合わせた人財が増えています。このような人財がプロジェクトリーダーとなり、新たなビジネスを開発しています。

事業を創出する組織体制の強化

こちらも2020年以降、力を入れているところです。まず研究開発部門としては、2つの部門を持っています。「SOLIZEテクノロジーラボ」では、より長期的な視野に立ったビジネスの種づくりをしています。さらに「SOLIZE開発統括部」を立ち上げ、具体的な事業開発やサービス開発を行っています。

そのような中で、新たな事業として、先ほどお話ししたソフトウェア事業、XR事業、デジタルリスク事業が生まれており、さらに既存事業の新規サービスにも取り組んでいます。

2020年以降はスタートアップへの投資として、CVC(コーポレートベンチャーキャピタル)も立ち上げ、すでに10社以上の投資実績があります。例えば、ドローン領域などに特化したスタートアップへ投資するなど、今後の成長分野に対して複数の投資を行っています。

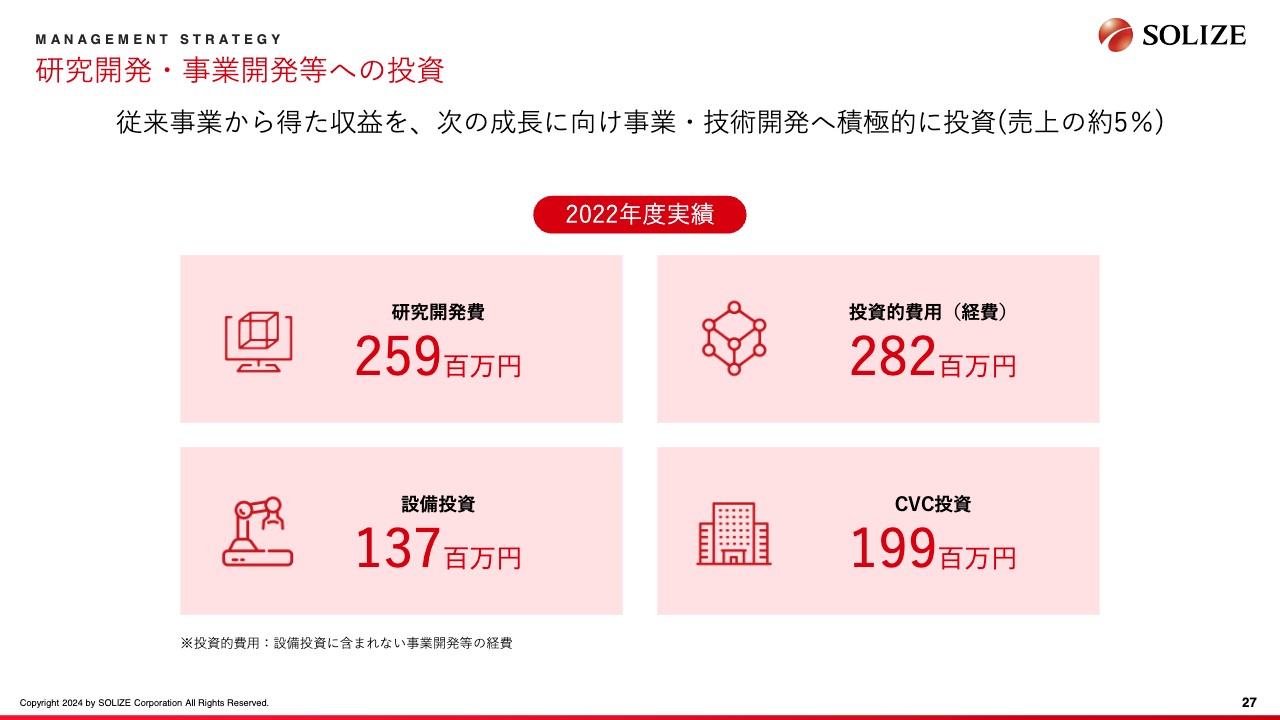

研究開発・事業開発等への投資

研究開発・事業開発等への投資金額です。売上高の5パーセントを継続して投資しています。2022年度は売上高180億円に対して約9億円、昨年度は売上高200億円に対して約10億円を投資しました。

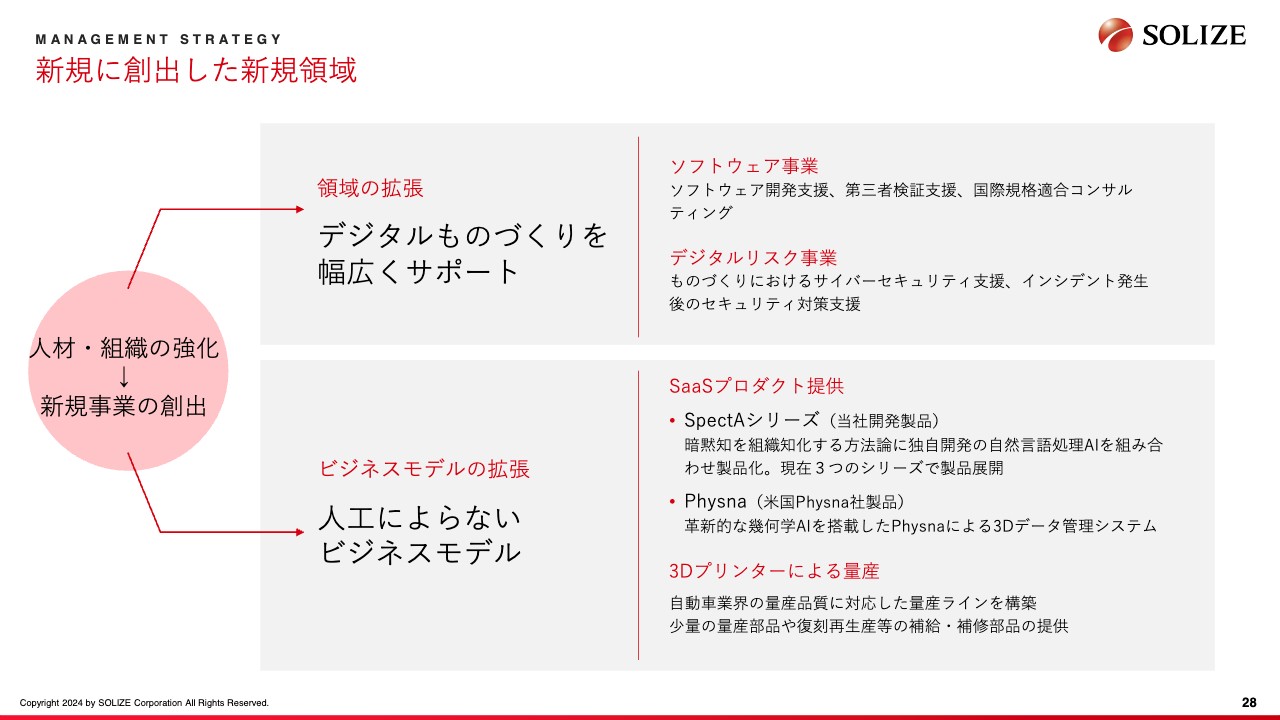

新規に創出した新規領域

2020年以降に投資で生まれたビジネスとして、まず先ほどお伝えしたソフトウェア事業が挙げられます。こちらは2022年に立ち上げました。デジタルリスク事業も同じく2022年に立ち上げましたが、いずれも新規領域として注力しています。

また、人工によらないビジネスとして、独自開発のAI「SpectA」シリーズの立ち上げも行っています。

3Dプリンターによる量産についても、昨年のトヨタ自動車の「LEXUS」へのオプションパーツの供給を皮切りに、今後も複数のOEMへの展開を予定しています。

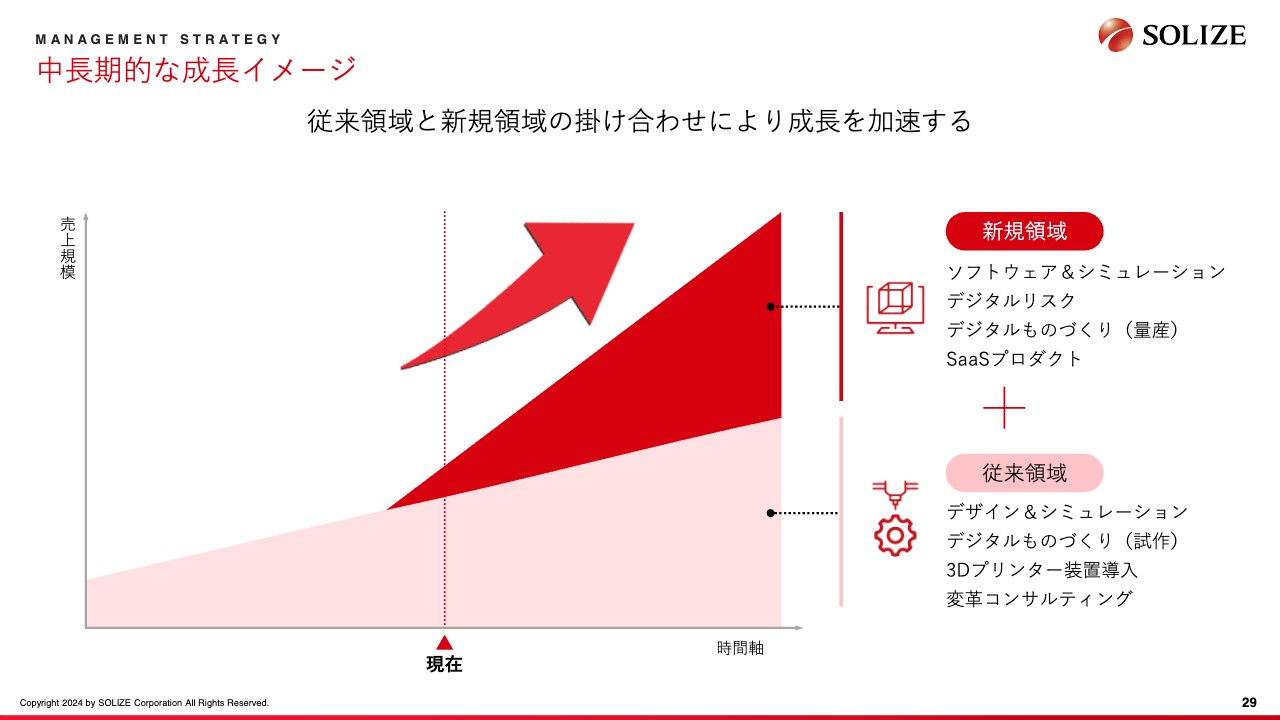

中長期的な成長イメージ

創業以来続けている従来のビジネスに加え、2020年以降に立ち上げた新規領域と掛け合わせることによって、年率10パーセント以上の成長の継続を予定しています。

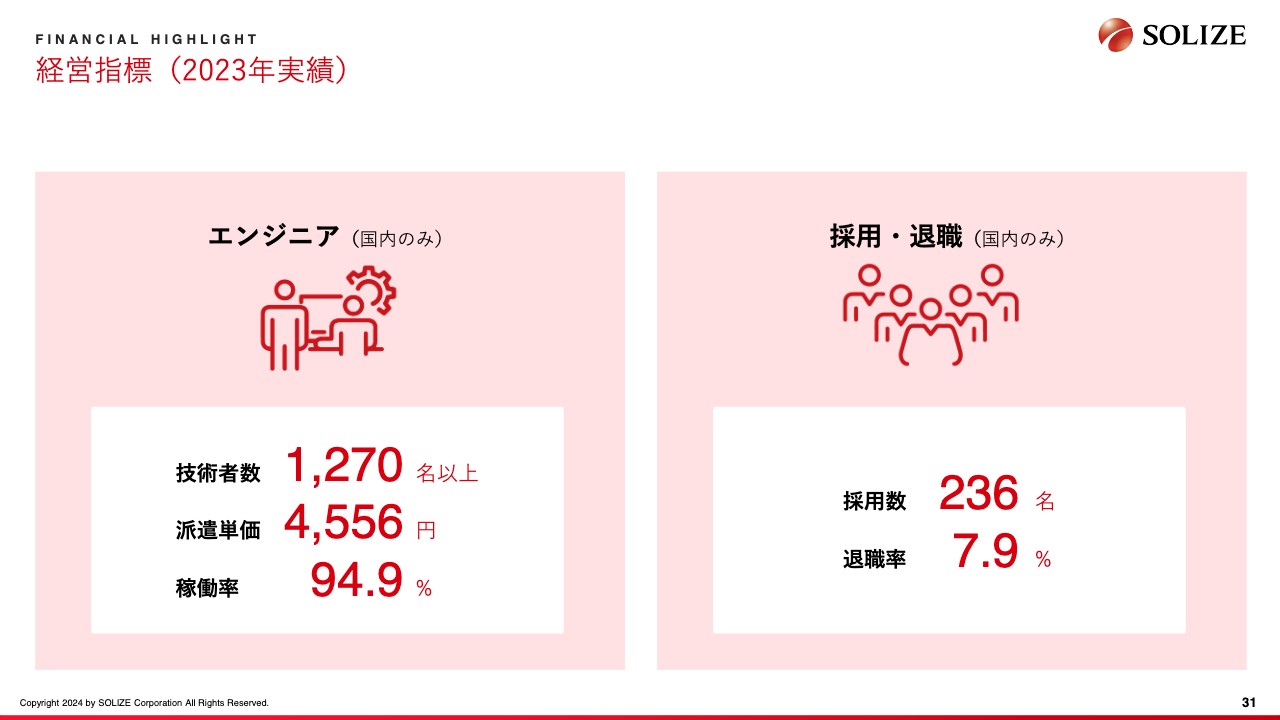

経営指標(2023年実績)

財務ハイライトについてです。まず、経営指標です。お伝えしたとおり、国内で1,270名以上のエンジニアを抱えています。派遣単価は4,556円、稼働率は94.9パーセント、昨年の採用数は236名、退職率は業界水準の10パーセントに対して7.9パーセントに抑えられています。

業績推移

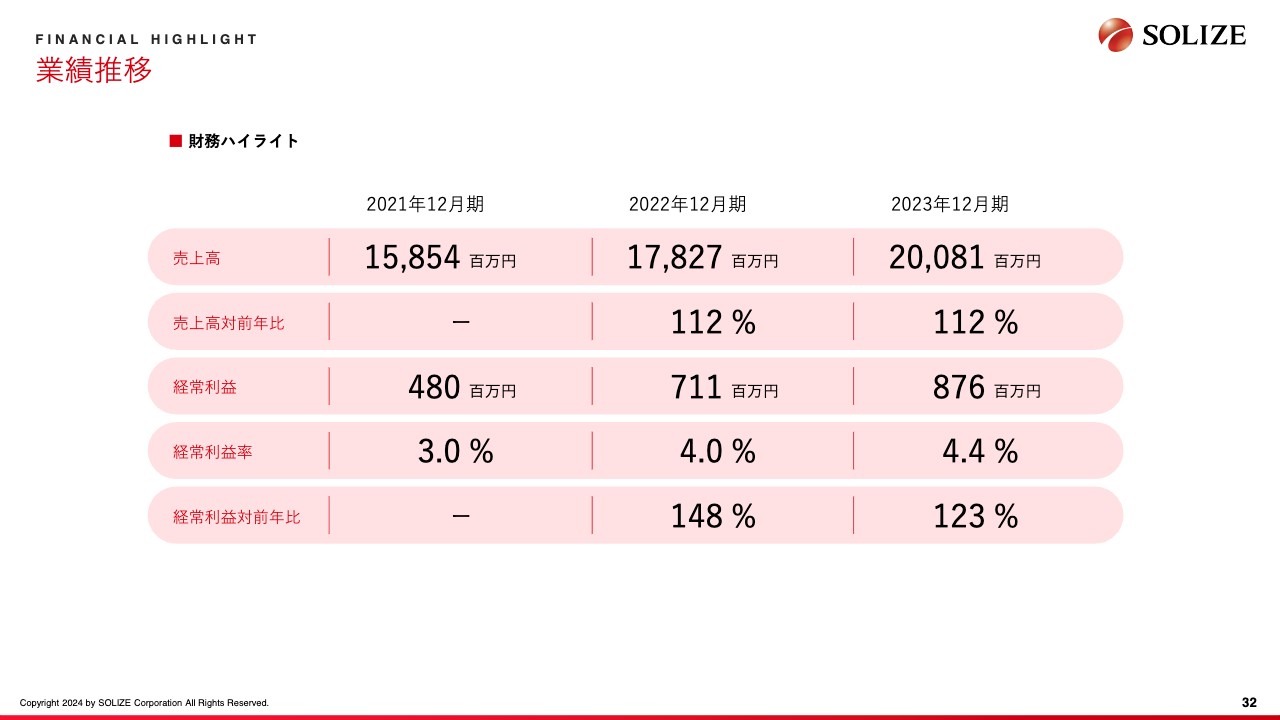

業績推移についてです。2021年12月期は売上高158億5,400万円、経常利益4億8,000万円でした。2022年12月期は売上高178億2,700万円、経常利益7億1,100万円でした。2023年は売上高200億8,100万円、経常利益8億7,600万円となっています。

2010年代の後半は経常利益率が10パーセント程度でしたが、投資はしておらず売上高の成長が横ばいとなっておりました。中期的にはトップライン(売上高)の成長を重視して、先に述べたとおり売上高の約5パーセントを投資しており、ここ数年しっかりと10パーセント以上の成長をしてきているため、これを継続予定です。そのため経常利益率は緩やかに上昇させ、売上規模がもう一段高くなった時点でしっかりと回復させる計画です。

最後に、我々は2024年2月7日に東京証券取引所のスタンダード市場に上場しました。持続的な成長と企業価値の向上のための資金調達もできましたので、今後は先ほどお伝えしたオーガニックな成長に加え、M&Aやジョイントベンチャーなど外部との連携も深めて、さらに成長の加速を狙っていきます。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

5871

|

1,320.0

(15:30)

|

+15.0

(+1.14%)

|

関連銘柄の最新ニュース

-

03/04 08:00

-

03/04 08:00

-

02/25 11:00

-

02/19 15:30

-

02/19 15:30

新着ニュース

新着ニュース一覧-

-

今日 16:40

-

今日 16:40