【QAあり】フレクト、旺盛なDX支援の需要を背景に、3Q累計売上高・各段階利益が過去最高を更新 通期業績予想を上方修正へ

2024年3月期第3四半期決算説明

塚腰和男氏(以下、塚腰):株式会社フレクトの2024年3月期第3四半期の決算説明会を始めます。執行役員コーポレート本部長CFOの塚腰です。内容については、代表取締役CEOの黒川幸治よりご説明します。

黒川幸治氏(以下、黒川):株式会社フレクト代表取締役CEOの黒川です。お忙しい中、ご参加いただきありがとうございます。初めて参加される方もいるため、会社および事業の概要を簡単にご説明した後、決算の内容をお話しします。

会社概要

当社は2005年に設立され、現在19年目の会社です。従業員数は2023年12月末時点で308人です。基盤事業であるクラウドインテグレーションサービスと、新規事業である「Cariot(キャリオット)」サービスの2つの事業を運営しています。

ビジョン

コーポレートビジョンは「あるべき未来をクラウドでカタチにする」です。当社は、クラウド先端テクノロジーとデザインを駆使して企業のDXを支援する、マルチクラウド・インテグレーターです。

あらゆるヒトやモノがデジタルで当たり前につながる社会において、デジタルに最適化された新しい顧客体験をカタチにしていきます。単にお客さまから言われたことだけを開発するのではなく、企業やその先にいるユーザーのあるべき姿を当社自身で考え、そのもの作りまで行っていきます。その結果として、顧客中心型のビジネス変革を支援していきます。

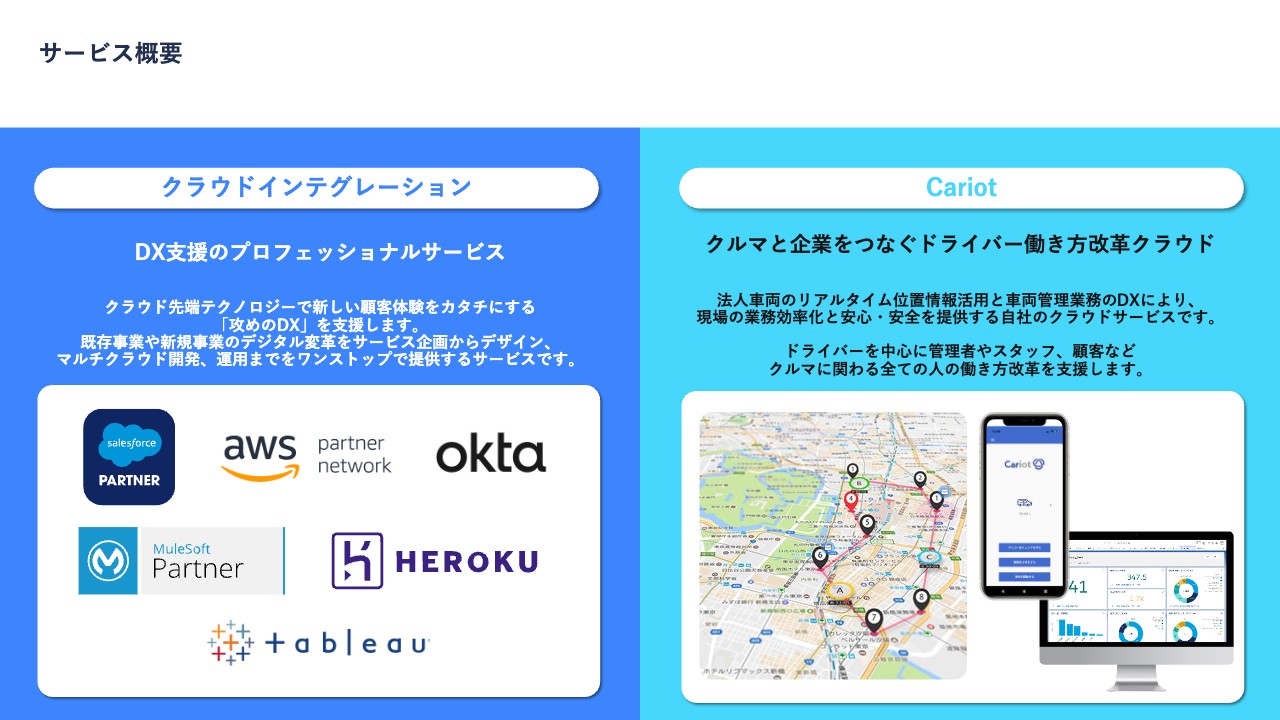

サービス概要

サービス概要です。クラウドインテグレーションでは、クラウド先端テクノロジーで新しい顧客体験をカタチにする「攻めのDX」支援のプロフェッショナルサービスを提供しています。既存事業や新規事業のデジタル変革を、サービス企画からデザイン、マルチクラウド開発、運用までワンストップで提供するサービスです。

クラウドパートナーは「Salesforce」「Amazon Web Services」「Heroku」「MuleSoft」「Tableau」「Okta」といったグローバルで活躍するクラウドプラットフォーマーです。

スライド右側の「Cariot」サービスは、クルマと企業をつなぐドライバーの働き方改革クラウドサービスです。こちらは法人車両のリアルタイムの位置情報活用と車両管理業務のDXにより、現場の業務効率化と安心・安全を提供する自社のクラウドサービスです。

なお、当社は単一セグメントでの開示となっています。

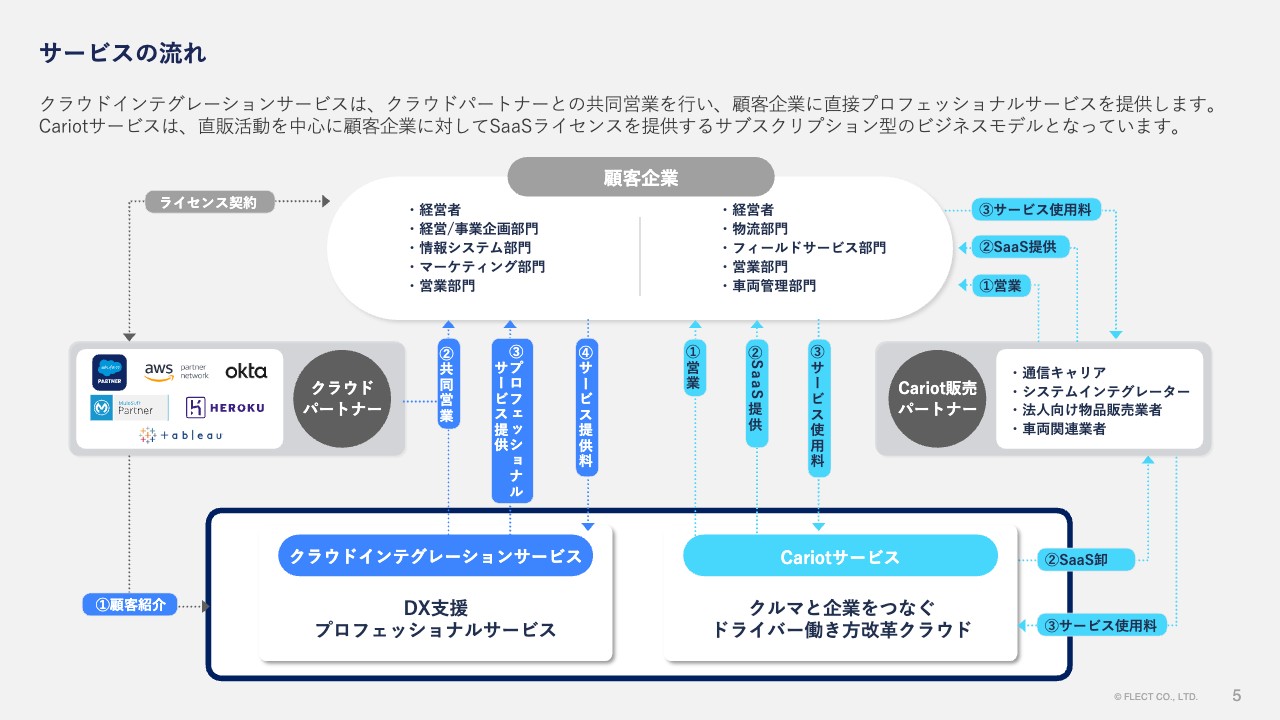

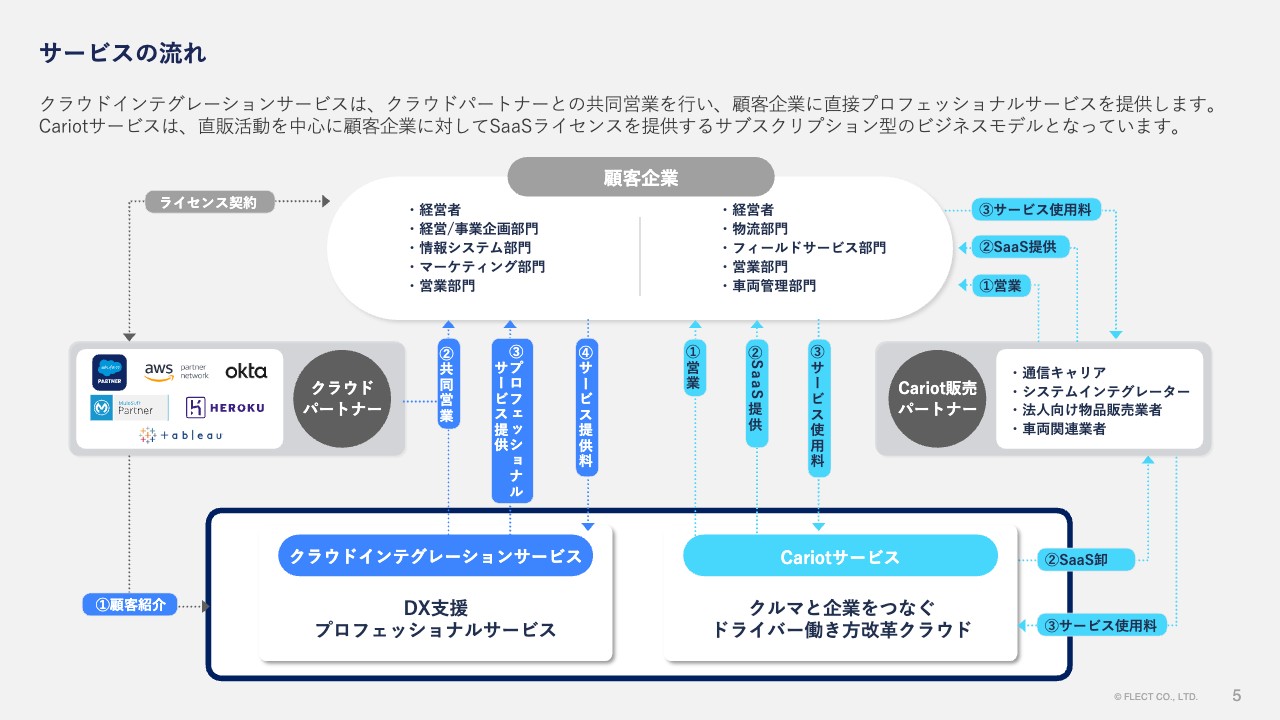

サービスの流れ

サービスの流れです。クラウドインテグレーションサービスは、クラウドパートナーから顧客紹介と共同提案の依頼をいただき、それを受けて共同営業を行います。受注した顧客企業に対するライセンスはクラウドパートナーが契約を行い、当社ではライセンスのリセール活動は行っていません。

開発等のプロフェッショナルサービスは、当社と顧客企業が直接契約を結び、当社がプロフェッショナルサービスを提供し、その対価をいただくビジネスモデルです。初回契約以降は、当社の営業担当者が営業活動を行うことでお客さまとの継続的な取引を実現しています。

「Cariot」サービスは、自社で直販体制を構築しています。直販活動によって獲得した受注に対して、ライセンス提供とサブスクリプションの年間前払いの使用料をいただくビジネスモデルです。

また、販売パートナーとして、通信キャリアやシステムインテグレーター、車両関連業者などが代理販売を行っています。

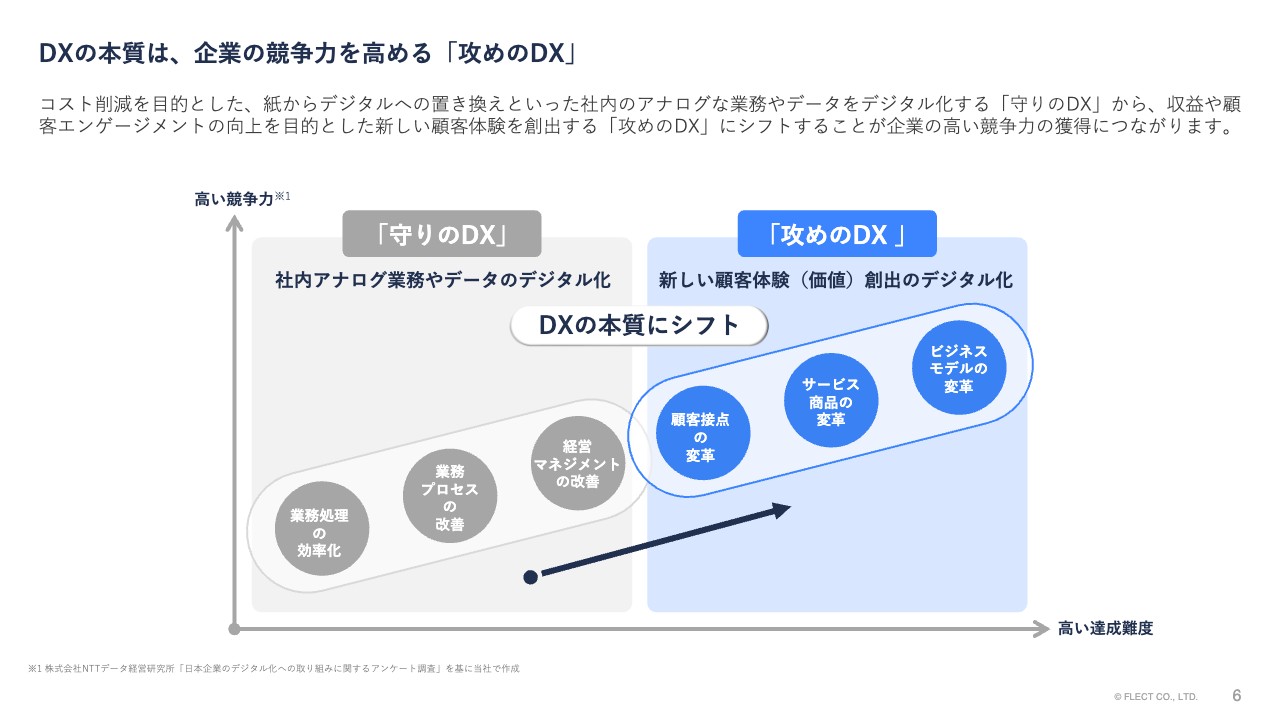

DXの本質は、企業の競争力を高める「攻めのDX」

DXの本質は、企業の競争力を高める「攻めのDX」だと考えています。コスト削減を目的とした紙からデジタルへの置き換えといった、社内のアナログな業務やデータをデジタル化する「守りのDX」から、収益や顧客エンゲージメントの向上を目的として新しい顧客体験を創出する「攻めのDX」にシフトしていくことが求められています。

「攻めのDX」のステップは、顧客接点の変革、サービス商品の変革、ビジネスモデルの変革です。この「攻めのDX」は達成難度が高く、実現すると企業の高い競争力が獲得できるため、これこそがDXの本質だと考えています。

クラウド先端テクノロジーで新しい顧客体験をカタチにする「攻めのDX」支援

クラウドインテグレーションサービスは、クラウド先端テクノロジーで新しい顧客体験をカタチにする「攻めのDX」支援を行います。具体的には、IoTやモビリティ、AIサービス、顧客とつながるコミュニティ・ECサービス、API連携・ID認証の基盤構築など、企業の既存・新規事業のデジタル変革を支援しています。

DXを積極的に推進する大手企業が顧客基盤の中心で、当第3四半期累計で売上高の約92パーセントが大手企業です。

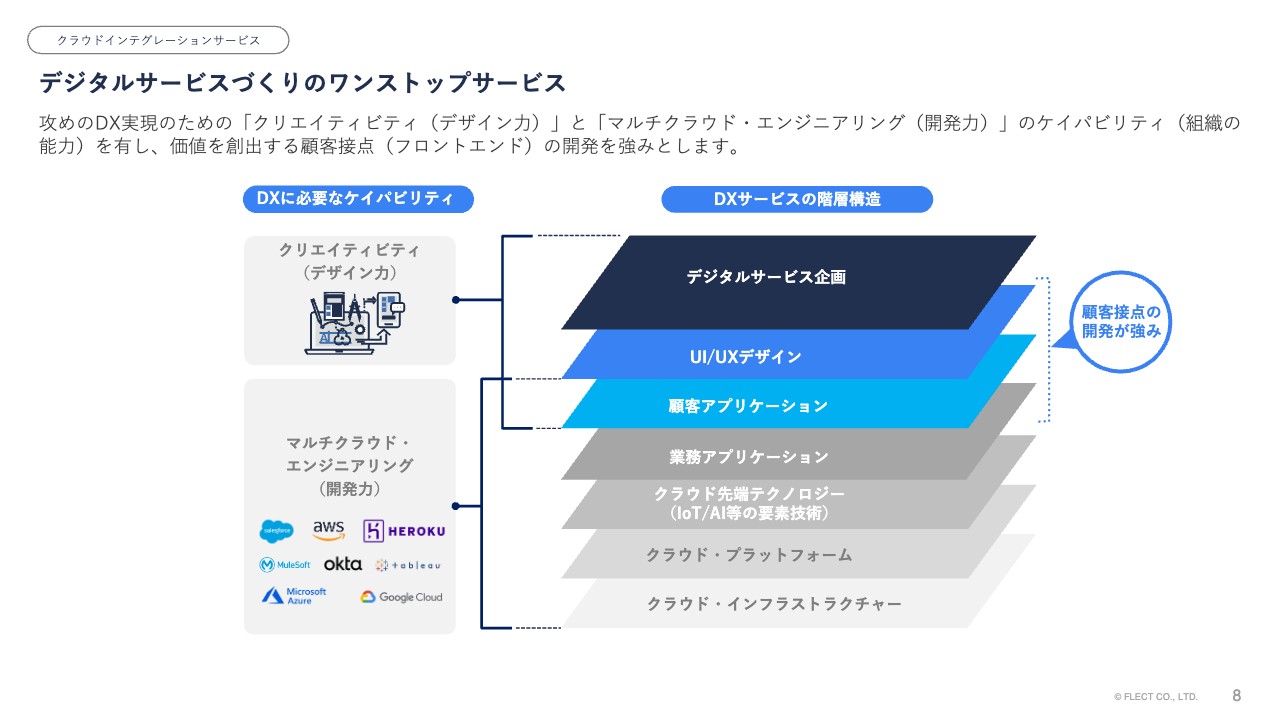

デジタルサービスづくりのワンストップサービス

デジタルサービス作りのワンストップサービスについてご説明します。「攻めのDX」を実現するためには、「クリエイティビティ(デザイン力)」と「マルチクラウド・エンジニアリング(開発力)」のケイパビリティ(組織の能力)をカバーする必要があります。

「クリエイティビティ」は、デジタルサービスの企画立案からUI/UXデザイン、画面や顧客体験のデザインを担います。

「マルチクラウド・エンジニアリング」は、顧客アプリケーションや業務アプリケーション、IoTやAIなどのクラウド先端テクノロジー、クラウド・プラットフォーム、クラウド・インフラストラクチャーまで、すべての開発が必要です。当社はこれらをワンストップで提供しています。

変化に適応する高いアジリティ(俊敏性)

変化に適応する高いアジリティ(俊敏性)についてご説明します。テクノロジーや競合の急速な進化、ユーザーのフィードバックに対して、高いアジリティをもってデジタルサービスを継続的に発展させていく必要があります。

当社はプロジェクトの平均期間が約3ヶ月と、短期間でのデリバリ(開発)を実現しています。また、初期サービス構築で終わらず繰り返しデリバリサイクルを回すことで、変化に適応しながらアジャイルでDXサービスの成長を支援しています。

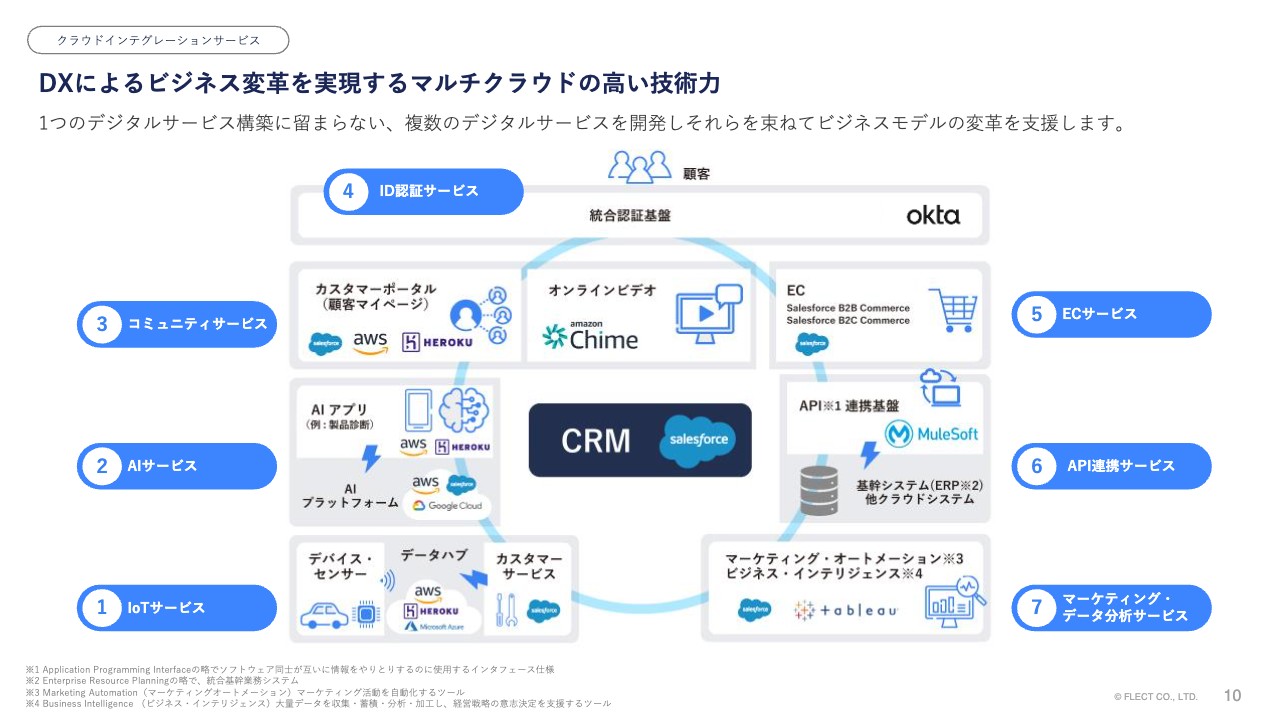

DXによるビジネス変革を実現するマルチクラウドの高い技術力

DXによるビジネス変革を実現するマルチクラウドの高い技術力も当社の特徴です。例えばIoTサービスやAIサービスだけのような単一サービスの提供ではなく、複数のデジタルサービスを開発し、それらを束ねてビジネスモデル全体の変革を支援します。

各種クラウドプラットフォームの長所・短所をとらえ、デジタルサービスの特徴や顧客要件に最適なクラウドを適材適所で活用できるマルチクラウドの高い技術力が、当社の競争優位性だと考えています。

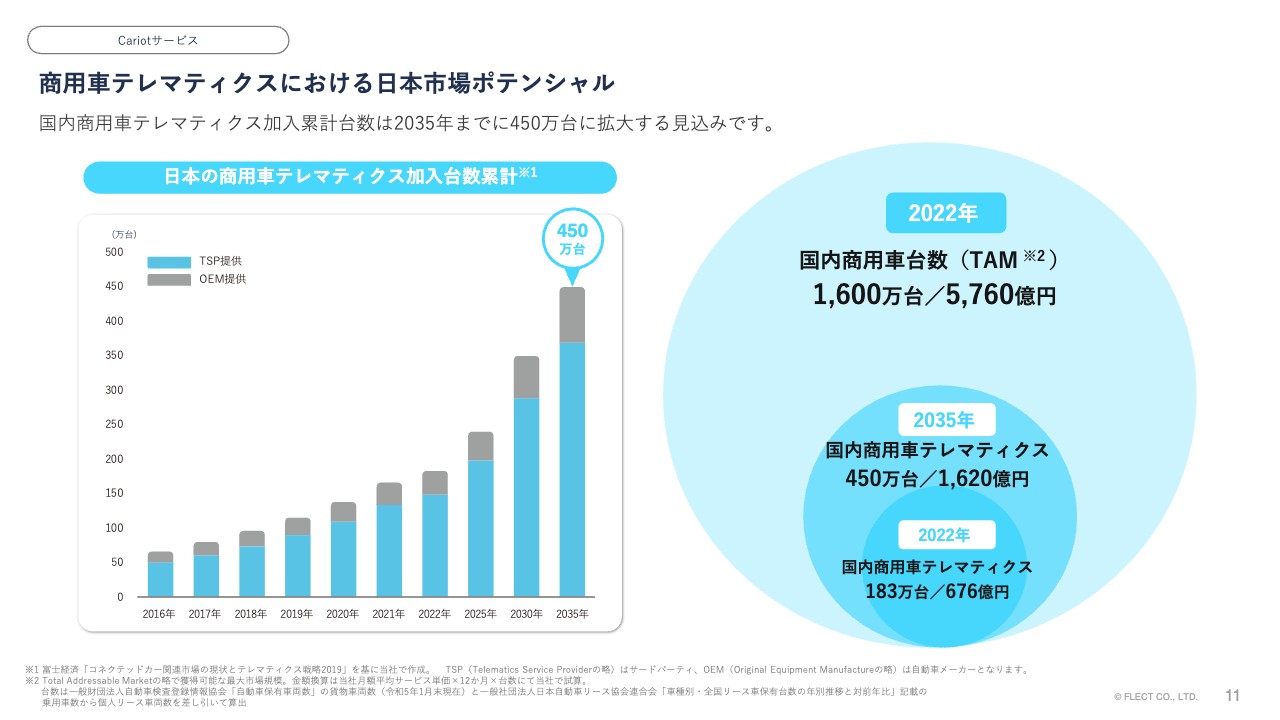

商用車テレマティクスにおける日本市場ポテンシャル

「Cariot」サービスについてご説明します。「Cariot」が在籍する日本の商用車テレマティクスの累計加入台数は、2035年までに450万台に成長すると予想されています。2022年の国内商用車テレマティクス台数は183万台で、2035年までに約2.5倍の成長が期待されています。

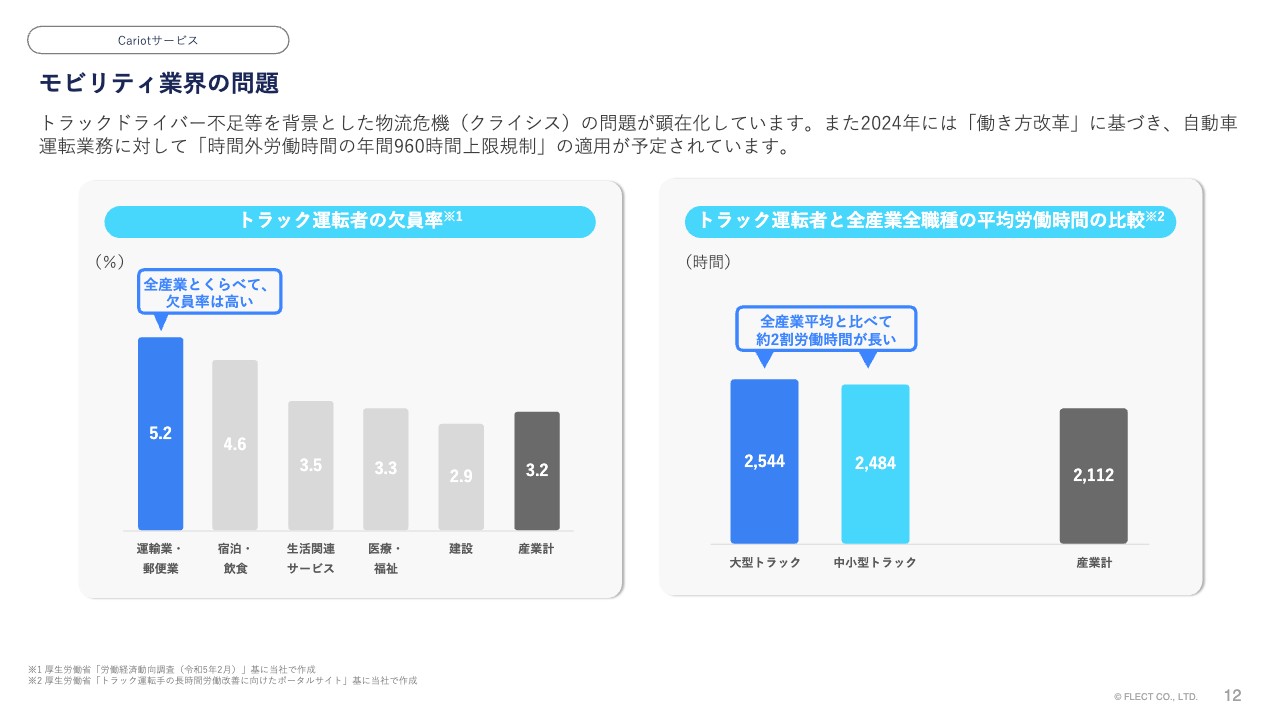

モビリティ業界の問題

モビリティ業界の問題です。トラックドライバー不足を背景とした物流危機に加えて、自動車運転業務に対して「時間外労働時間の年間960時間上限規制」が適用される2024年問題が迫っています。

厚生労働省のデータによると、トラック運転手の欠員率は5.2パーセントと全産業と比べてもっとも高くなっています。その原因の1つとして、全産業平均と比べて労働時間が約2割長いという就業環境が挙げられています。

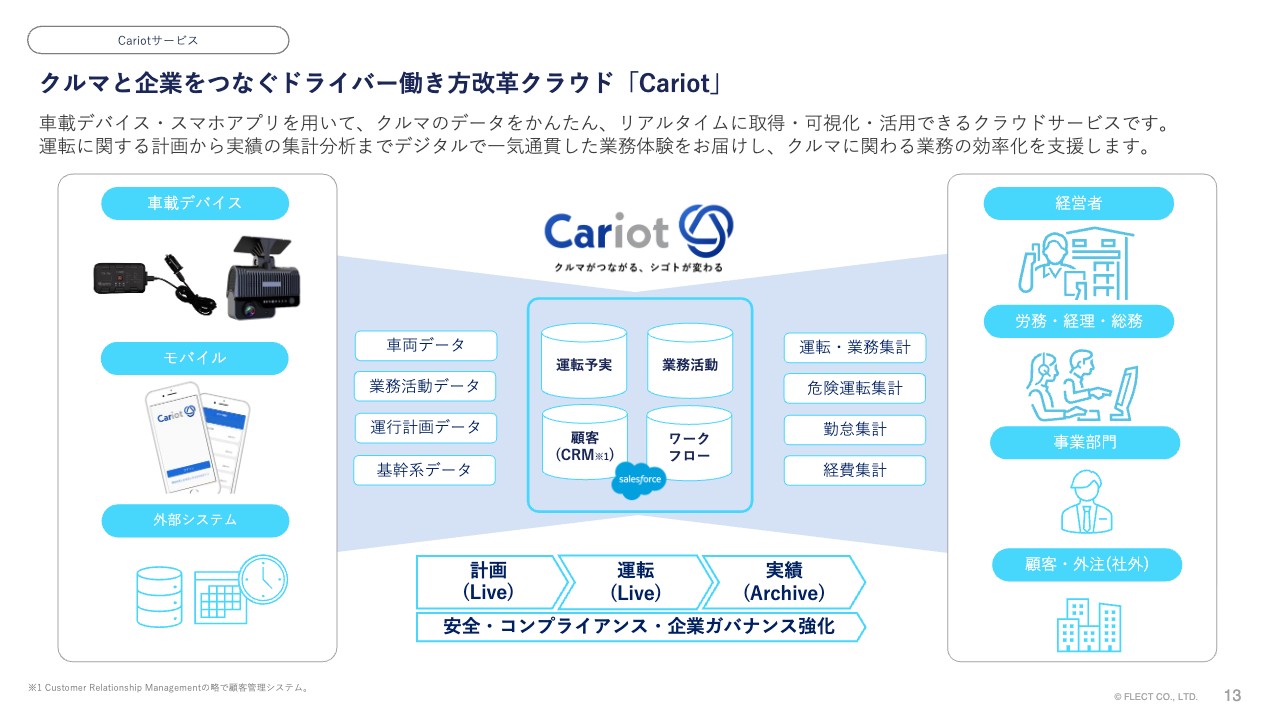

クルマと企業をつなぐドライバー働き方改革クラウド「Cariot」

このような業界の課題に対して、当社はクルマと企業をつなぐドライバーの働き方改革クラウドサービス「Cariot」を提供しています。車載デバイスやスマートフォンアプリを活用し、位置情報や加速度などのデータを簡単にリアルタイムで取得・可視化・活用できるサービスです。

運転に関する計画からリアルタイムの進捗、実績の集計・分析まで、デジタルで一気通貫した業務体験をお届けし、業務効率化を支援しています。

(2024年3月期-第3四半期)決算サマリー

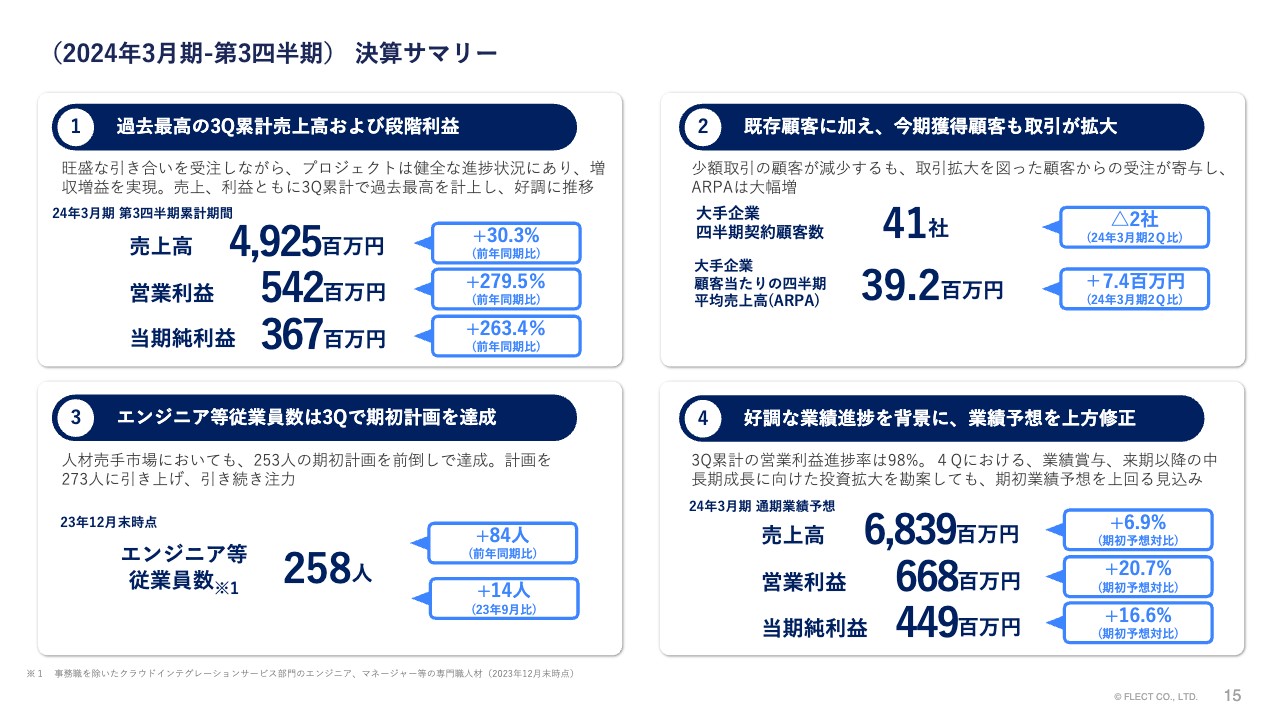

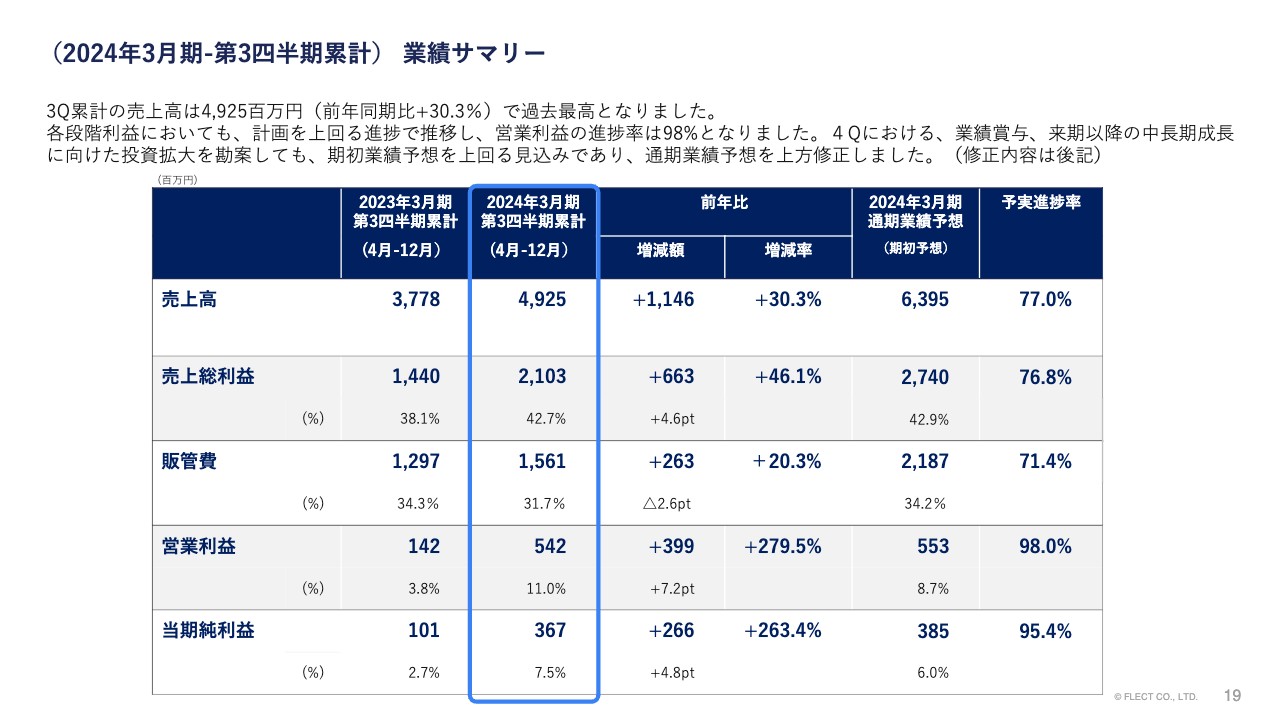

2024年3月期第3四半期の決算をご説明します。まず決算サマリーです。ポイントの1点目として、旺盛な引き合いを受注しながら、プロジェクトは健全な進捗状況で、売上高・利益ともに第3四半期累計で過去最高を計上できました。

売上高は前年同期比30.3パーセント増の49億2,500万円、営業利益は前年同期比279.5パーセント増の5億4,200万円となりました。当期純利益は前年同期比263.4パーセント増の3億6,700万円と大幅な増益で、好調に推移しています。

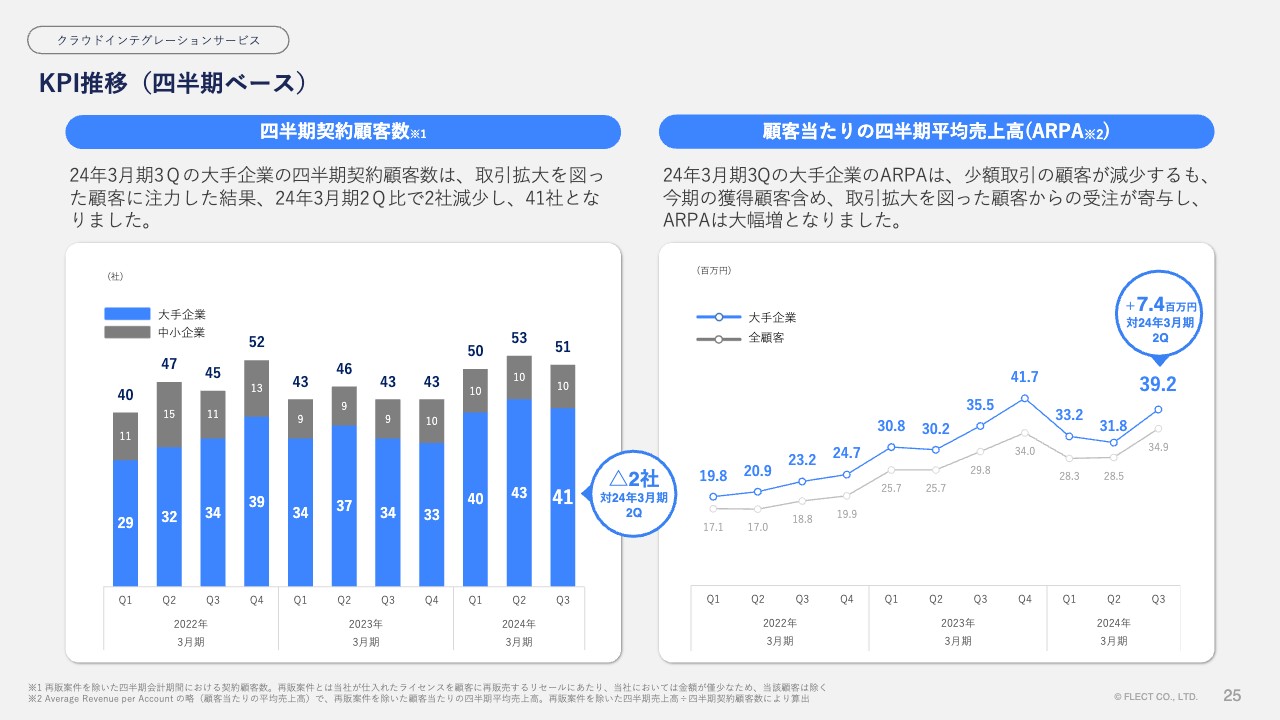

2点目として、既存顧客に加えて今期獲得したお客さまの取引が拡大し、顧客当たりの四半期平均売上高(ARPA)が大幅に増加しました。大手企業の四半期契約顧客数は41社で、前四半期比で2社減少しましたが、いずれも取引額が少額のため業績に与える影響は少ないと考えています。大手企業のARPAは前四半期比740万円増の3,920万円でした。

3点目に、各種採用施策を強化した結果、エンジニア等従業員数は引き続き増加しています。2023年12月末時点で、前年同期比84人増、2023年9月末比14人増の258人となっています。期初計画の253人を前倒しで達成したため、今期末の計画を273人に引き上げました。引き続き採用に注力していきます。

4点目に、好調な業績進捗を背景として業績予想を上方修正しました。期初予想における第3四半期累計の営業利益進捗率は、すでに98パーセント達成しました。第4四半期における業績賞与や来期以降の中長期成長に向けた投資拡大を勘案しても、業績予想を上回る見込みのため、上方修正するに至りました。

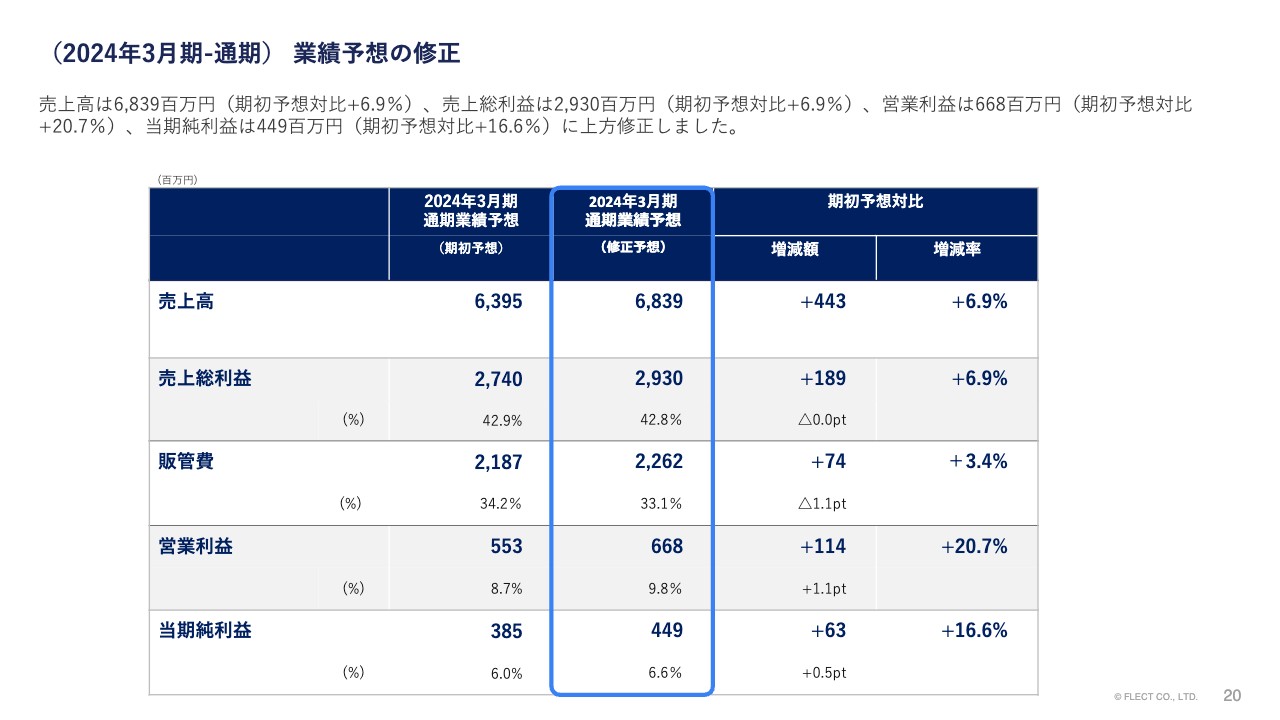

通期業績予想については、売上高は期初予想比6.9パーセント増の68億3,900万円、営業利益は期初予想比20.7パーセント増の6億6,800万円、当期純利益は期初予想比16.6パーセント増の4億4,900万円となっています。

(2024年3月期-第3四半期)トピックス

第3四半期のトピックスです。1点目として、前田道路株式会社に、全国18工場での「Cariot」の大規模試験導入を決めていただきました。工場から工事現場へ移動する資材運搬トラックの位置情報と現場到着予定時刻の把握に活用されます。

工事現場にいる顧客へリアルタイムで情報共有することで、作業内容や待機時間を柔軟に検討でき、作業の効率化を実現します。また、トラックの工場戻り時刻も把握できることで、次の現場への配車検討時間を短縮し、顧客からの電話問い合わせ対応も削減が可能になります。

2点目に、Realtime AI Voice Changerの研究成果を公開しました。当社の研究開発室で開発したRealtime AI Voice Changer「VC Client」は、オープンソースソフトウェアとして一部を「GitHub」上に一般公開しています。この度、「VC Client」の「GitHub」上でのStar数が1万を超えました。これは国内トップクラスだという評価の証です。

今後は、コールセンターにおける電話対応やインターフォンでの応答、デジタルサイネージのアバターへの活用など、音声のプライバシー保護や防犯対策が求められる分野での社会実装を目指します。

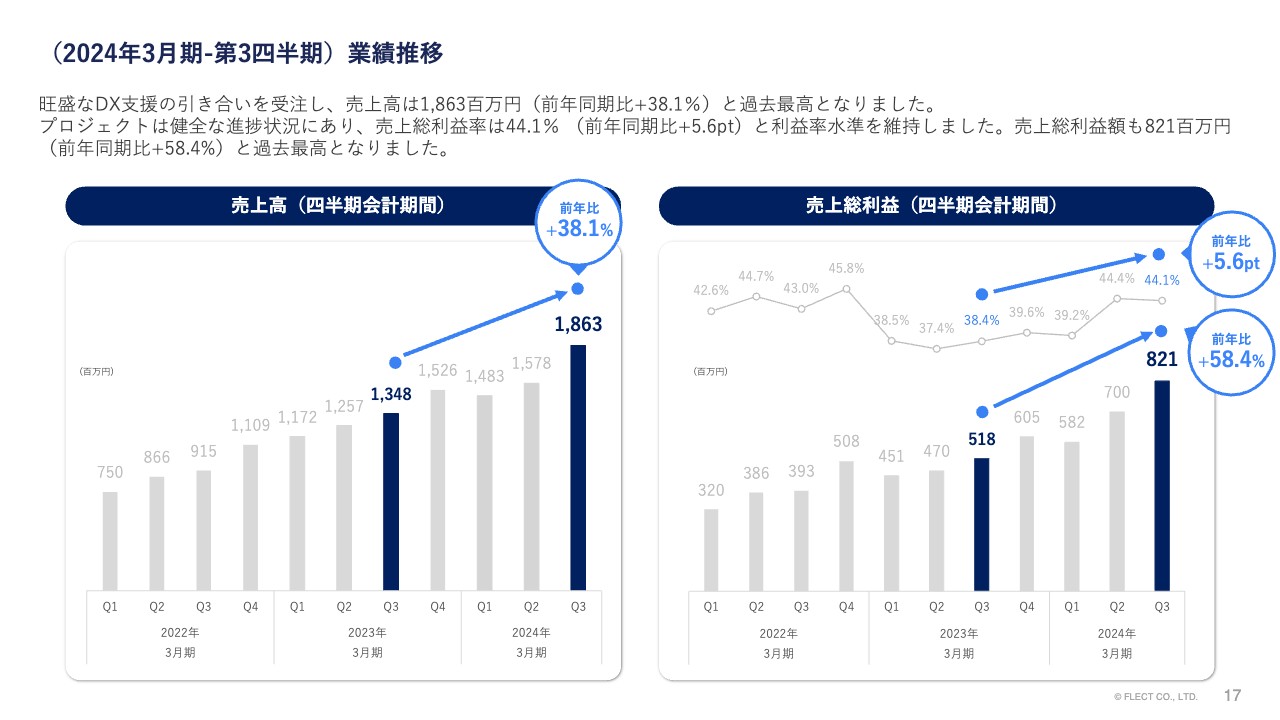

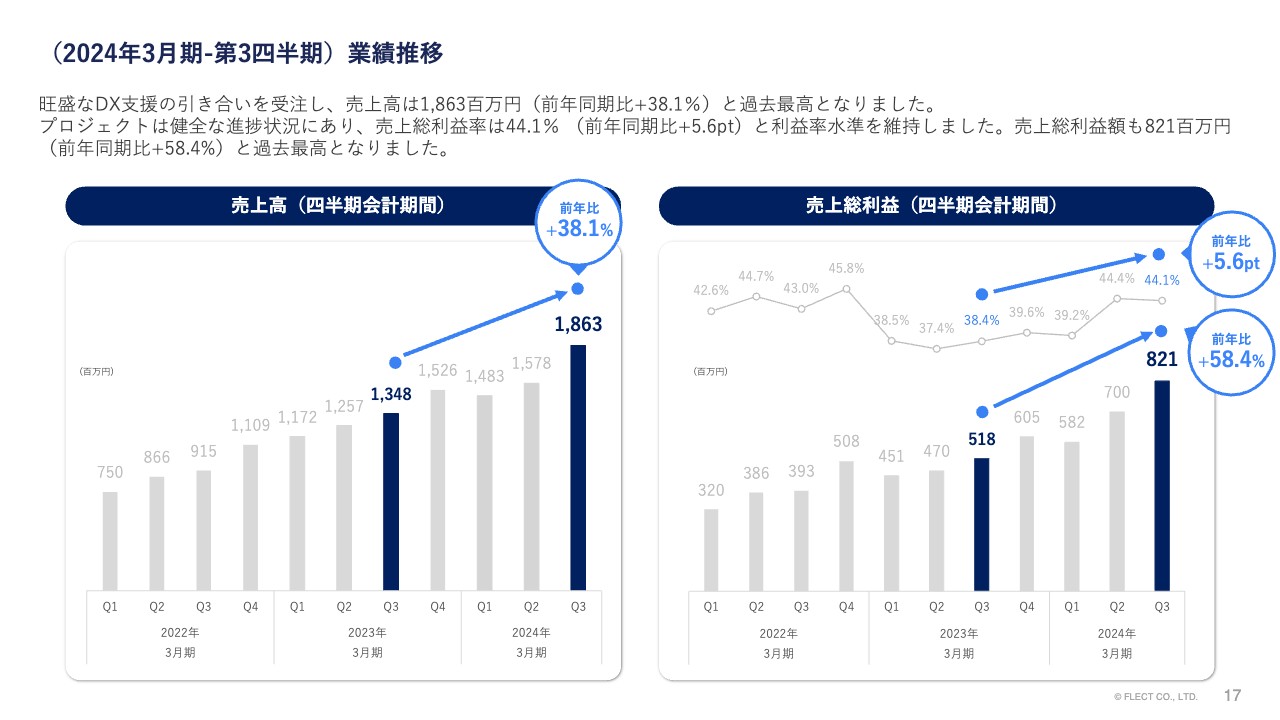

(2024年3月期-第3四半期)業績推移

当第3四半期の売上高・売上総利益の推移です。旺盛なDX支援の引き合いがあり、売上高は前年同期比38パーセント増の18億6,300万円と過去最高を計上しています。

プロジェクトは健全な進捗状況で、売上総利益率は前年同期比5.6ポイント増の44.1パーセントと高い水準を維持しています。売上総利益額は前年同期比58.4パーセント増の8億2,100万円と過去最高です。

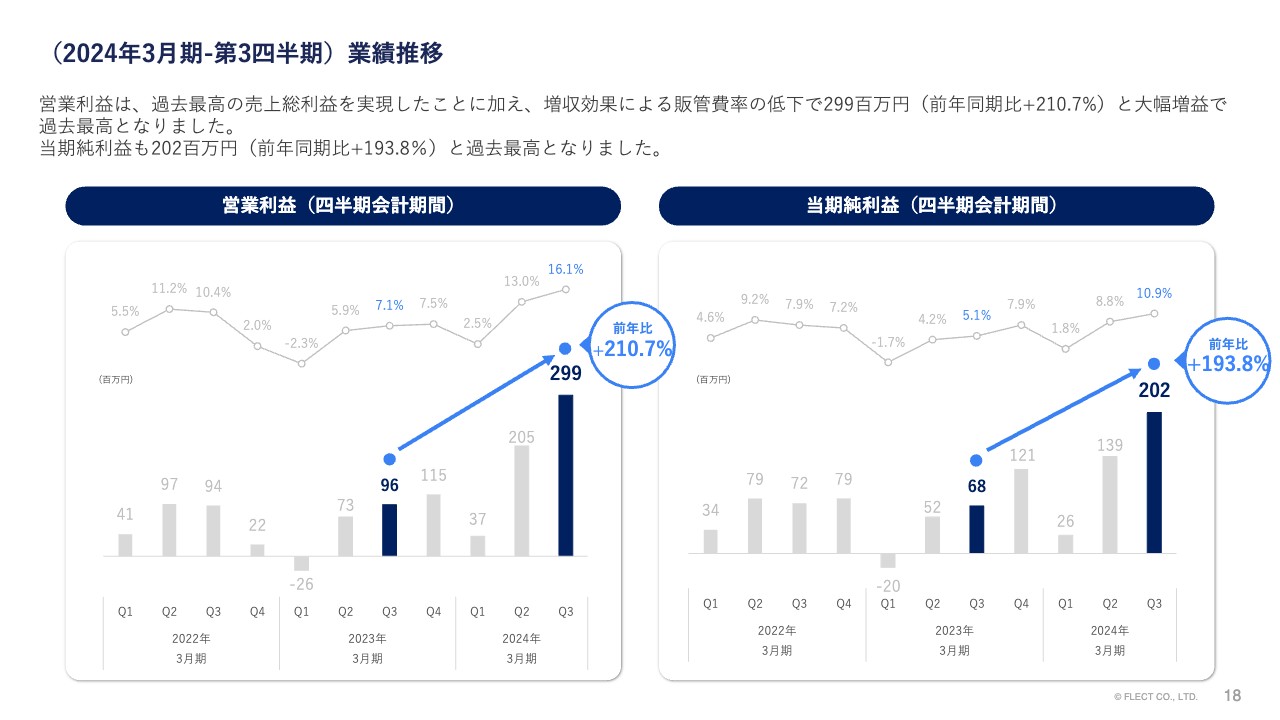

(2024年3月期-第3四半期)業績推移

過去最高の売上総利益を実現したことに加え、増収効果による販売管理費率の低下により、営業利益は前年同期比210.7パーセント増の2億9,900万円と過去最高を計上しています。当期純利益は前年同期比193.8パーセント増の2億200万円で、こちらも過去最高です。

(2024年3月期-第3四半期累計)業績サマリー

当第3四半期累計の業績サマリーです。冒頭でお伝えしたとおり、第3四半期累計の売上高および各段階利益は過去最高です。

また、営業利益の進捗率が98パーセントとなり、第4四半期における業績賞与や来期以降の成長投資拡大を勘案しても期初の業績予想を上回る見込みであることから、通期業績予想を上方修正しています。

(2024年3月期-通期)業績予想の修正

通期業績予想の売上高は68億3,900万円、売上総利益は29億3,000万円、営業利益は6億6,800万円、当期純利益は4億4,900万円です。

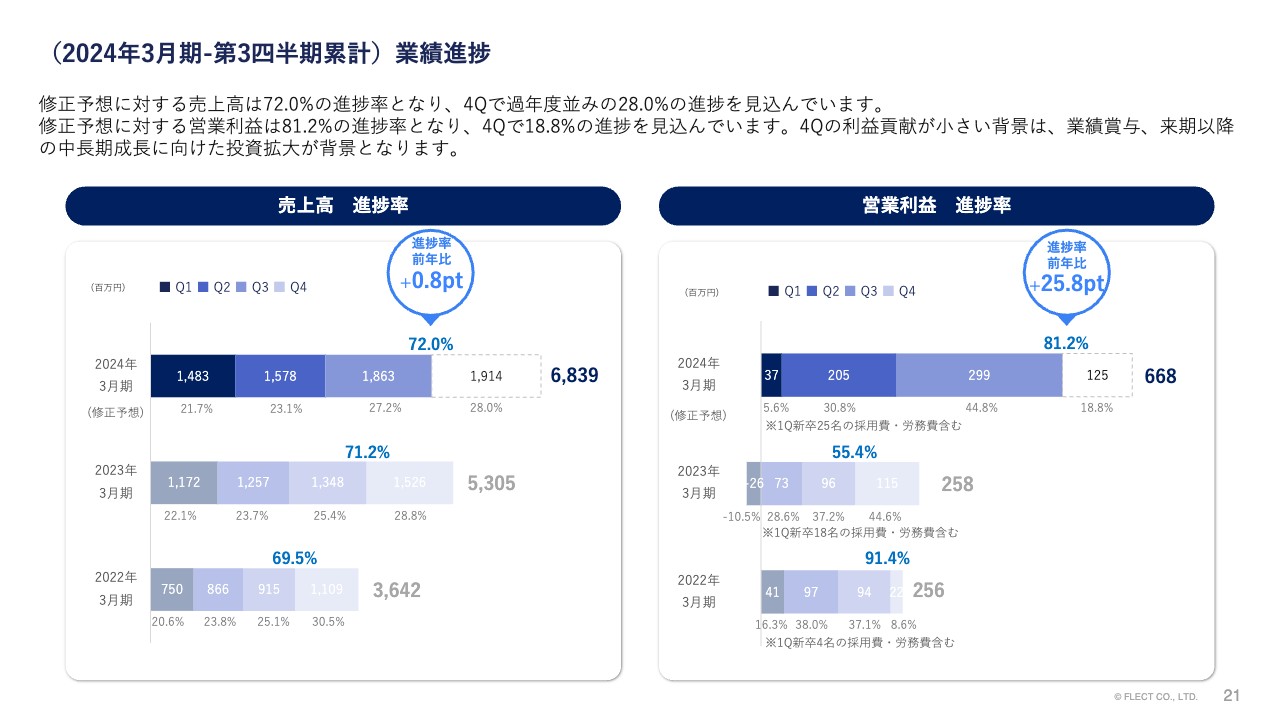

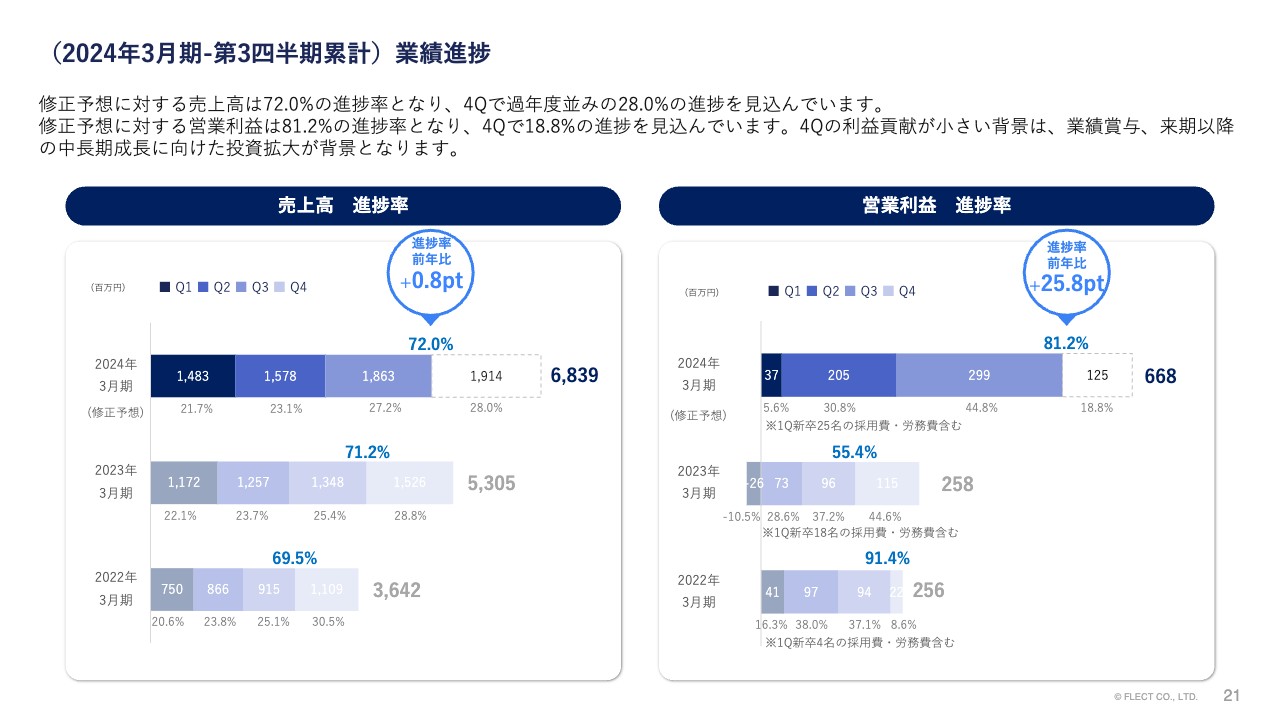

(2024年3月期-第3四半期累計)業績進捗

当第3四半期累計の業績進捗です。修正予想に対する売上高の進捗率は72パーセントで、第4四半期は過年度並みの28パーセントの進捗を見込んでいます。また、修正予想に対する営業利益の進捗率は81.2パーセントで、第4四半期は18.8パーセントの進捗となる予想です。

第4四半期の利益貢献が小さい背景としては、業績賞与および来期以降の中長期成長に向けた投資拡大があります。

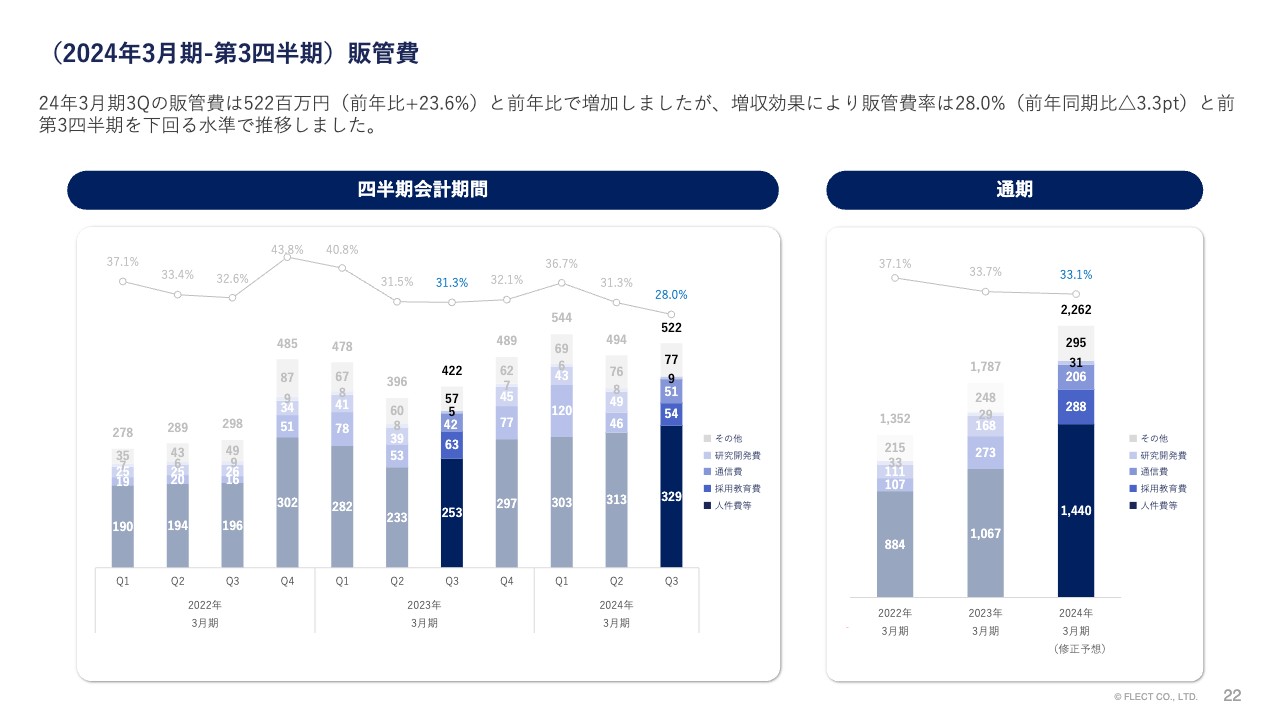

(2024年3月期-第3四半期)販管費

当第3四半期の販管費は前年同期比23.6パーセント増の5億2,200万円でしたが、増収効果により販管費率は28パーセントとなり、前年同期比で3.3ポイント下げることができています。

(2024年3月期-第3四半期)貸借対照表

貸借対照表です。主な増減としては、流動資産が6億4,700万円増、流動負債が3億5,100万円増となっています。自己資本比率は53.6パーセントと、引き続き健全な財務基盤を維持できています。

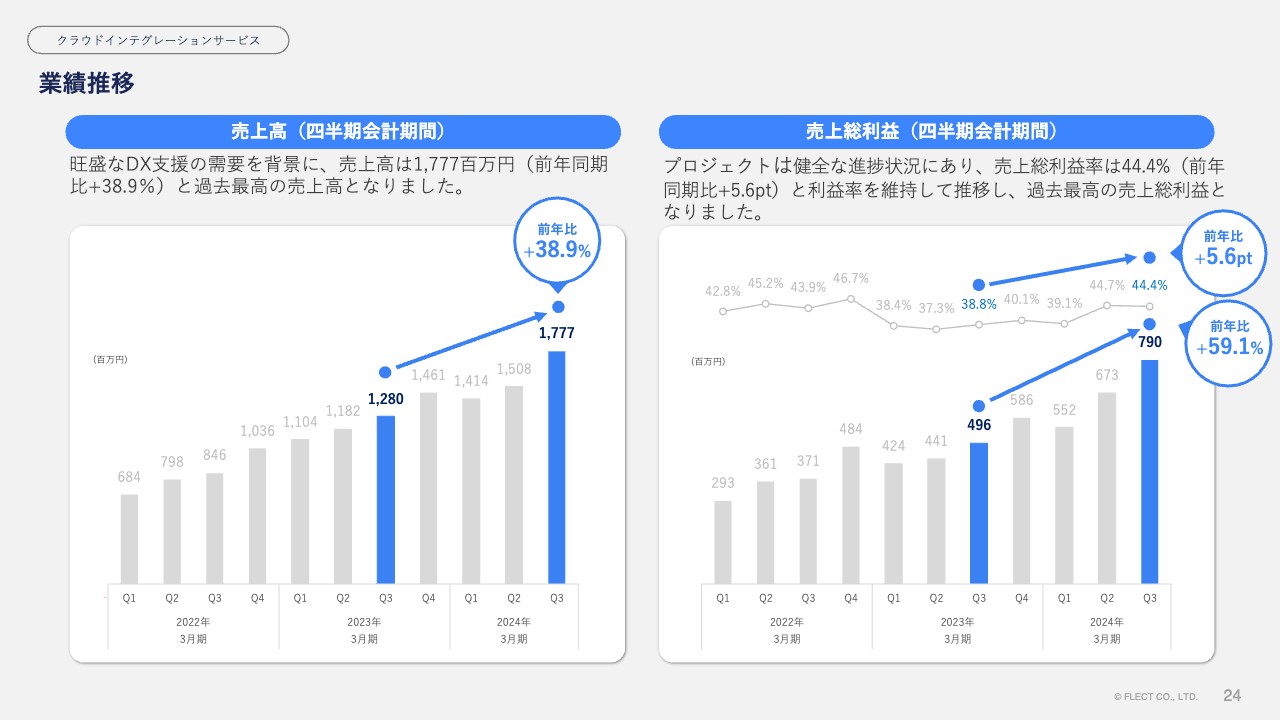

業績推移

クラウドインテグレーションサービスの業績推移です。会社全体とほぼ同じ動きで、売上高は前年同期比38.9パーセント増の17億7,700万円で過去最高です。

プロジェクトが健全な進捗状況であることから、売上総利益率は前年同期比5.6ポイント増の44.4パーセントと高い水準を維持しています。売上総利益は過去最高です。

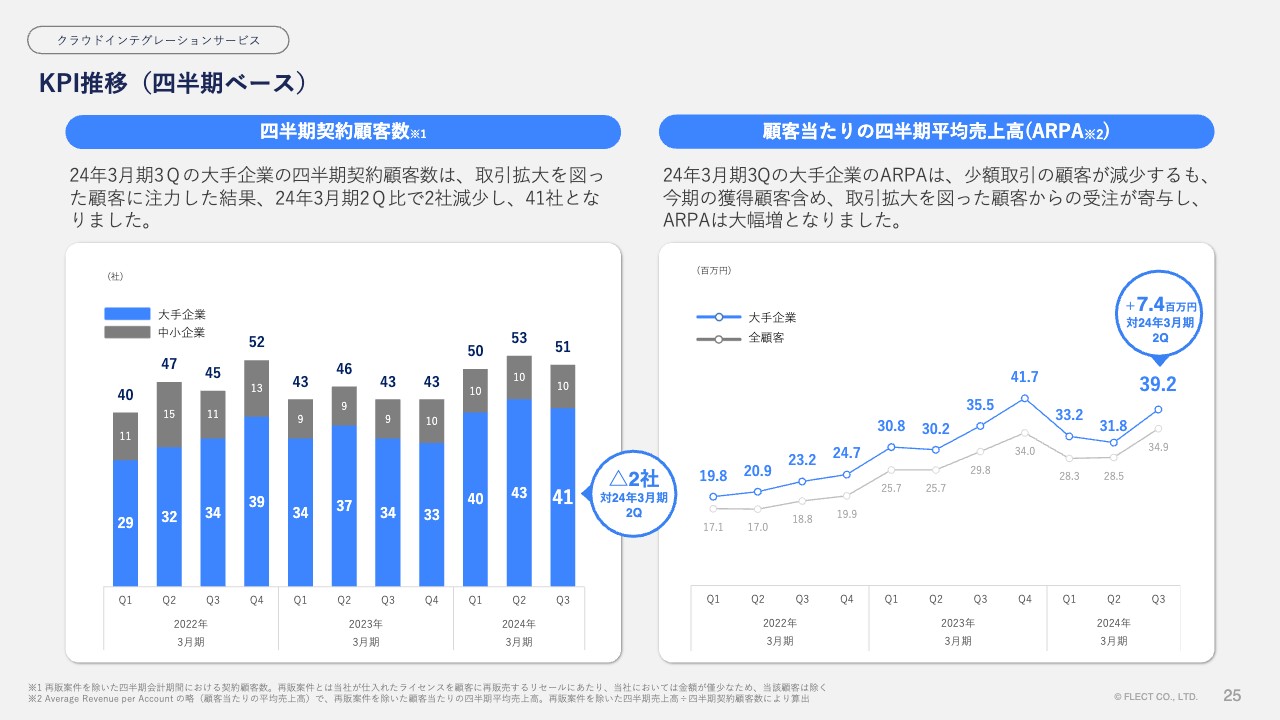

KPI推移(四半期ベース)

KPIの推移です。当第3四半期の大手企業の四半期契約顧客数は、取引拡大を図ったお客さまに注力した結果、前四半期比で2社減少して41社となりました。少額の取引のお客さまが減少しましたが、既存のお客さまおよび今期獲得した新たなお客さまに対して取引拡大を図った結果、受注が増加してARPAは大幅に増加しています。

KPI推移

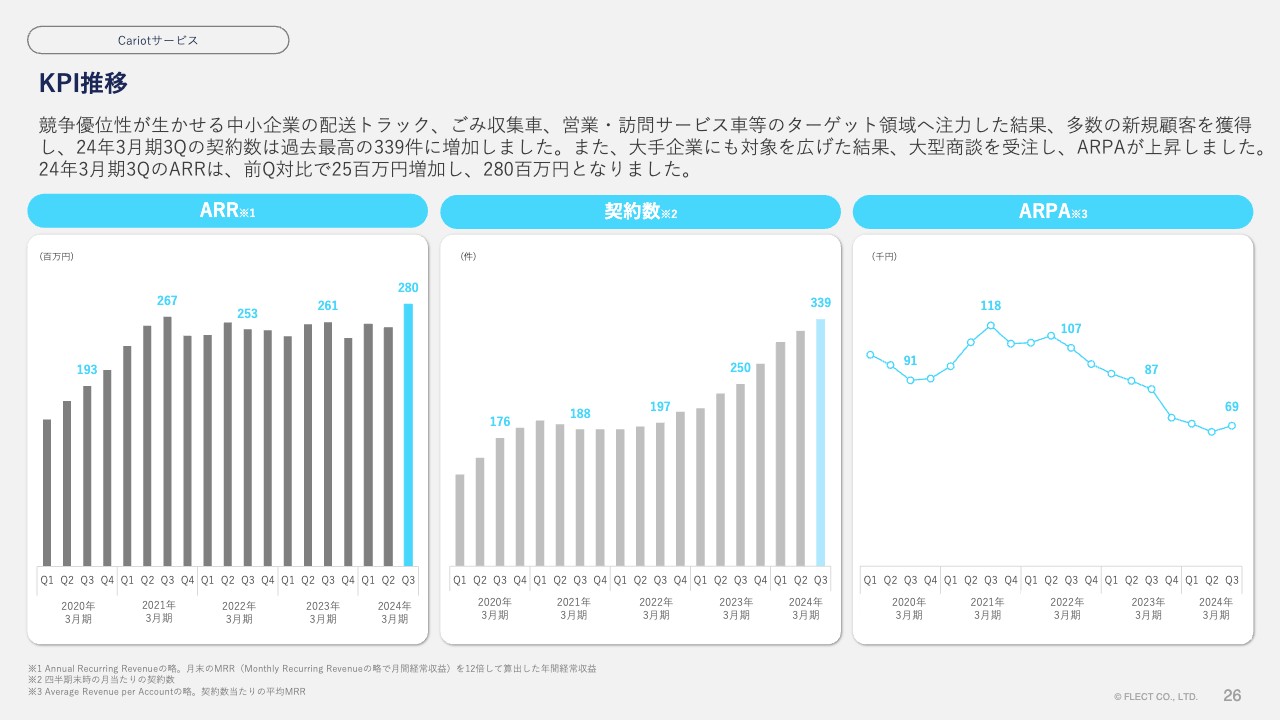

「Cariot」サービスのKPI推移です。競争優位性が活かせる中小企業への配送トラックやごみ収集車、営業・訪問サービス車などのターゲット領域に注力した結果、多数の新規顧客を獲得しました。当第3四半期の契約数は過去最高の339件に増加しています。

また、大手企業にも対象を広げた結果、大型の商談を受注してARPAが上昇しています。当第3四半期のARRは前四半期比2,500万円増の2億8,000万円です。

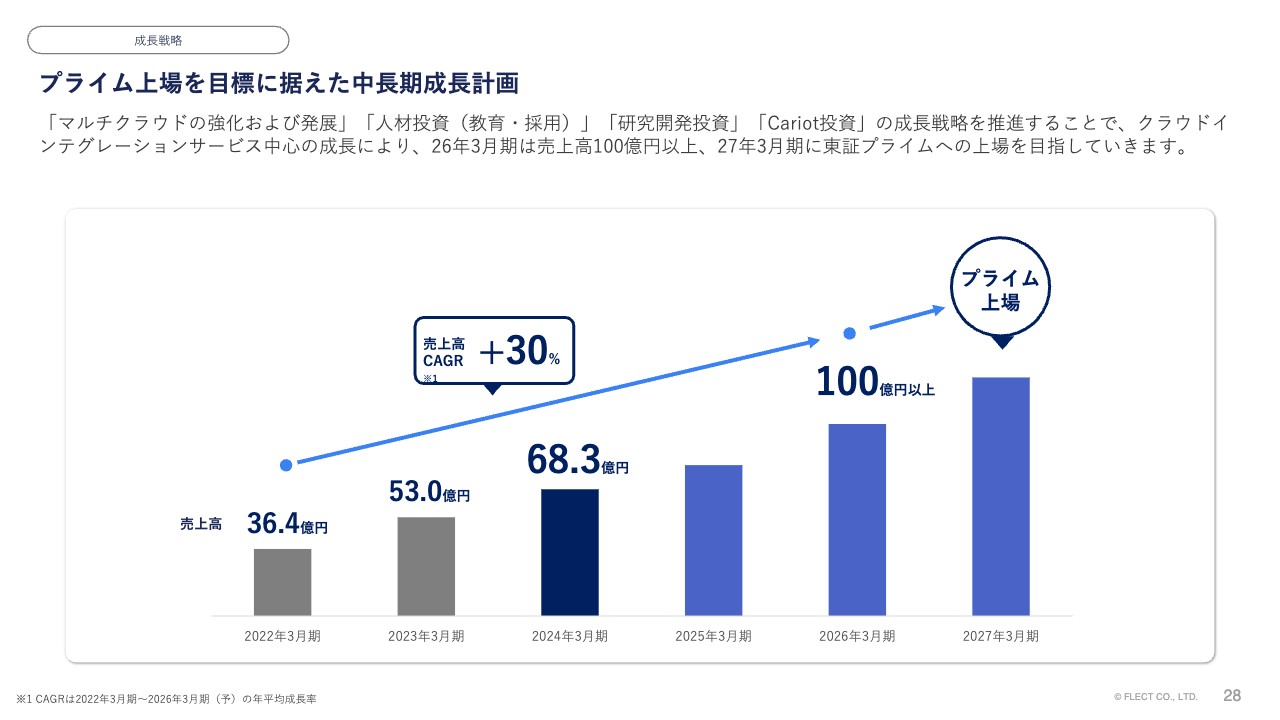

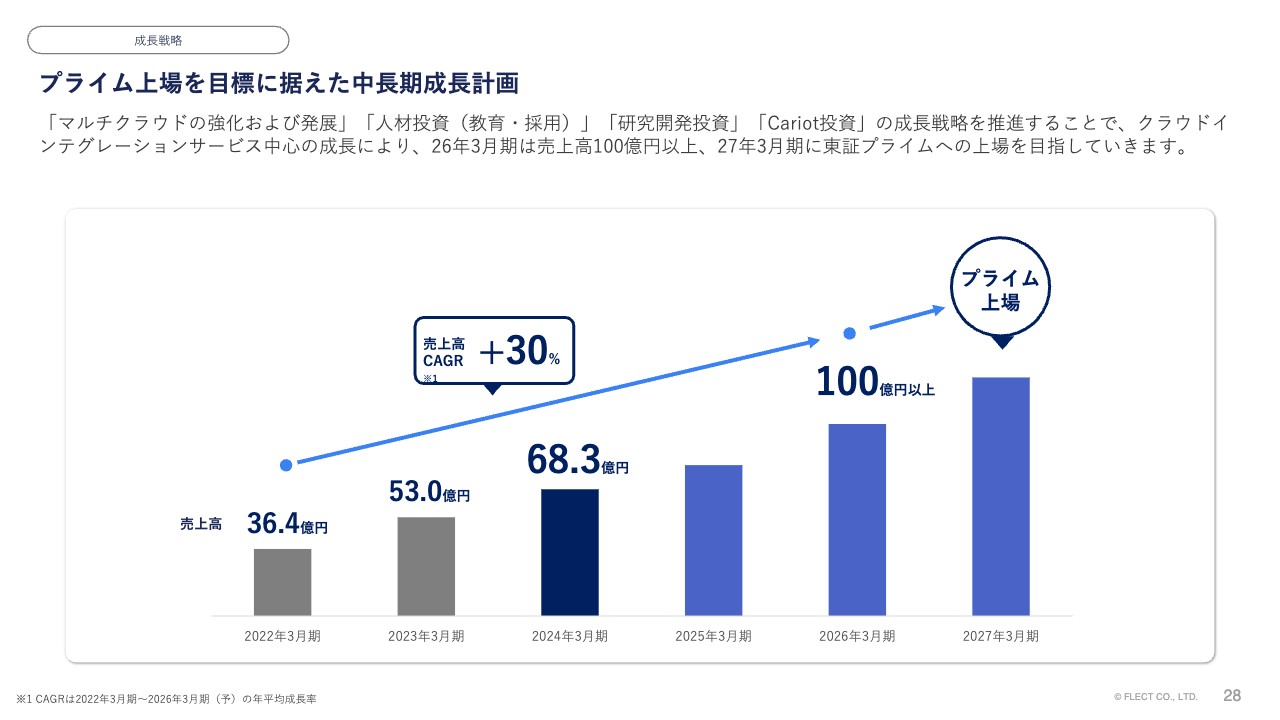

プライム上場を目標に据えた中長期成長計画

成長戦略です。まず、プライム市場への上場を目標に据えた中長期成長計画についてです。各種成長戦略を推進することで、クラウドインテグレーションサービスを中心に成長を図り、2026年3月期における売上高を100億円以上とし、2027年3月期にプライム市場へ上場することを目指しています。

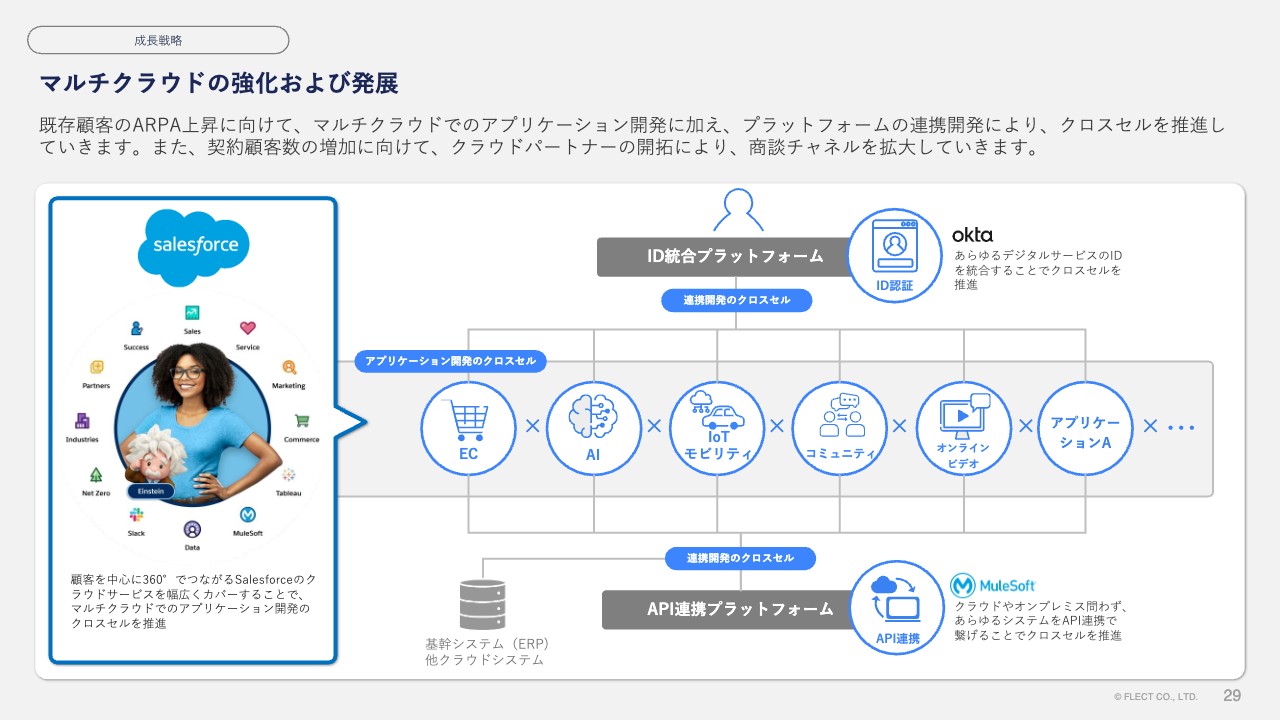

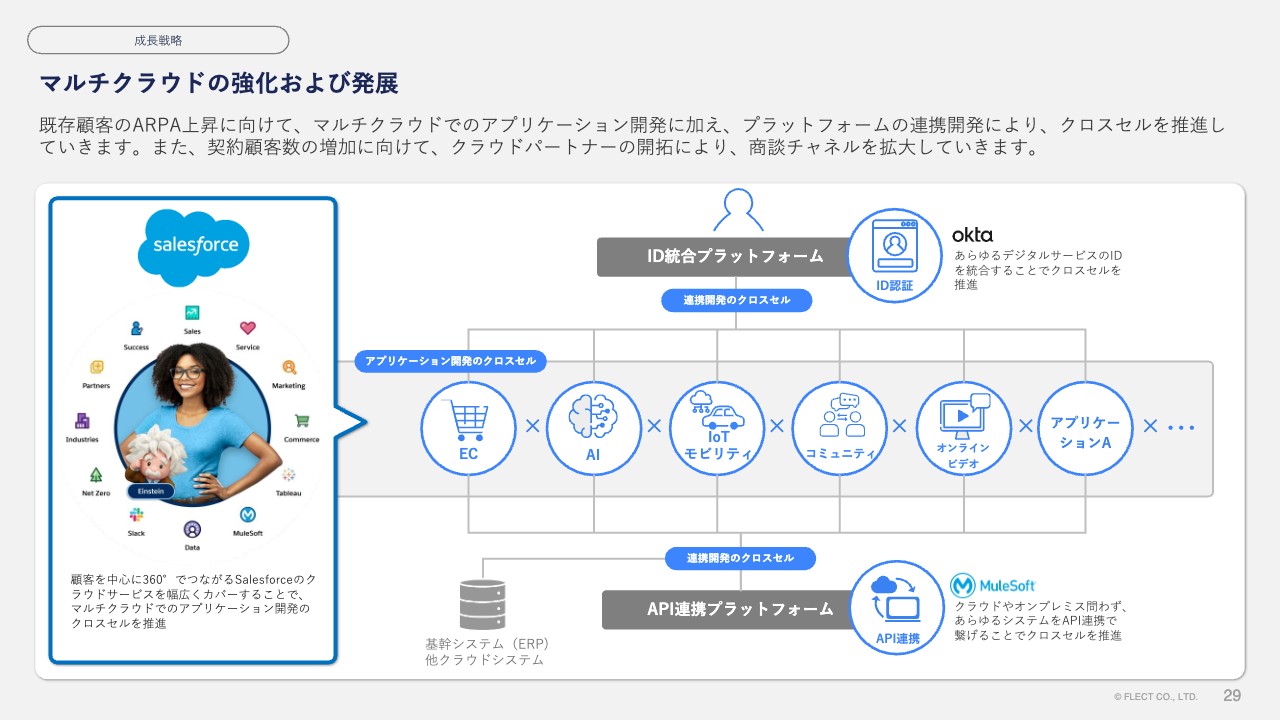

マルチクラウドの強化および発展

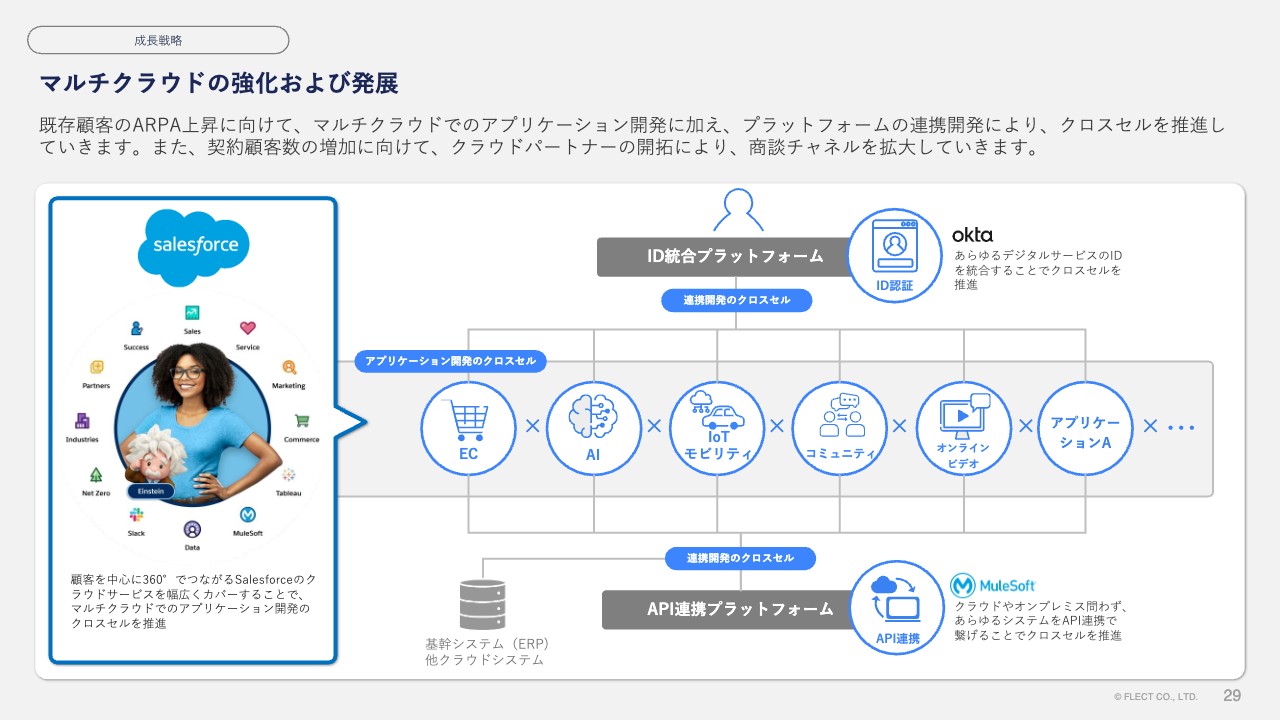

そのための成長戦略として、マルチクラウドの強化発展を継続していきます。既存顧客のARPA上昇に向けて、顧客を中心に360度でつながる「Salesforce」のクラウドサービスを幅広くカバーすることで、マルチクラウドでのアプリケーション開発のクロスセルを推進していきます。

また、「MuleSoft」であらゆるシステムをつなげるAPI連携開発を行い、「Okta」であらゆるデジタルサービスのID統合を行う認証プラットフォームの連携開発を行います。これにより、同じくクロスセルを推進していきます。

契約顧客数の増加に向けては、クラウドパートナーの開拓を行い、商談チャネルを拡大したいと考えています。

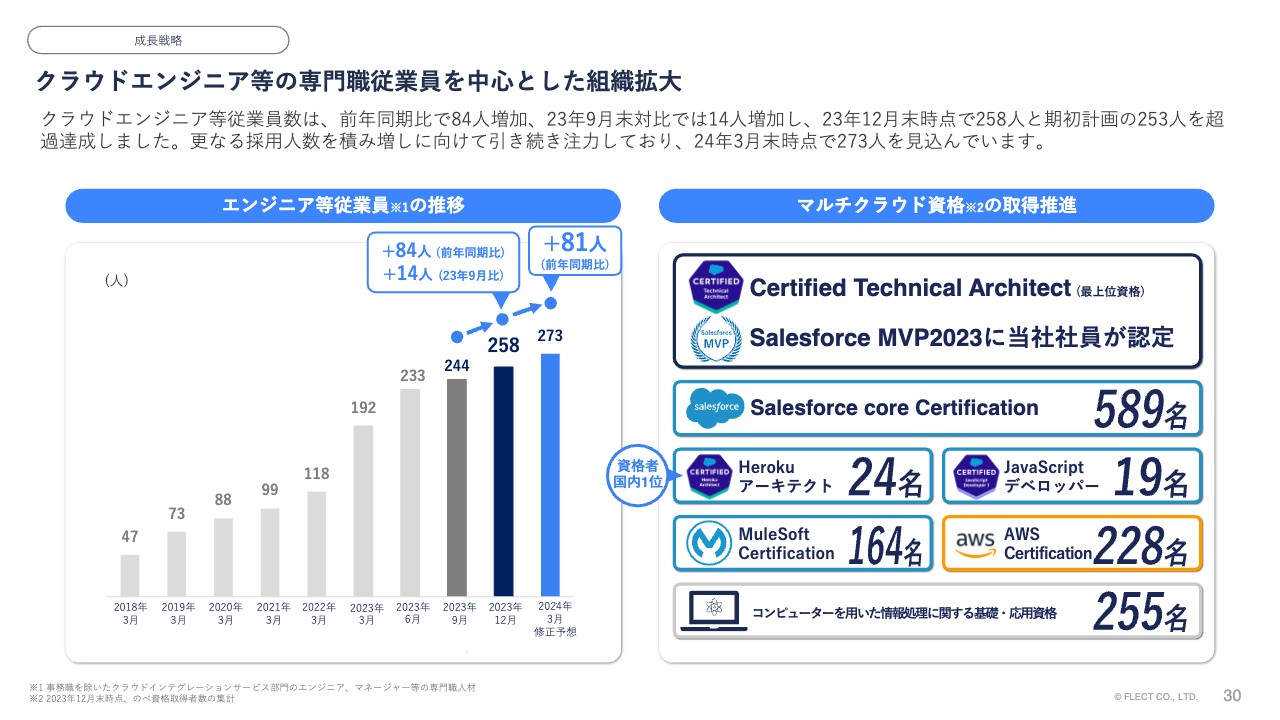

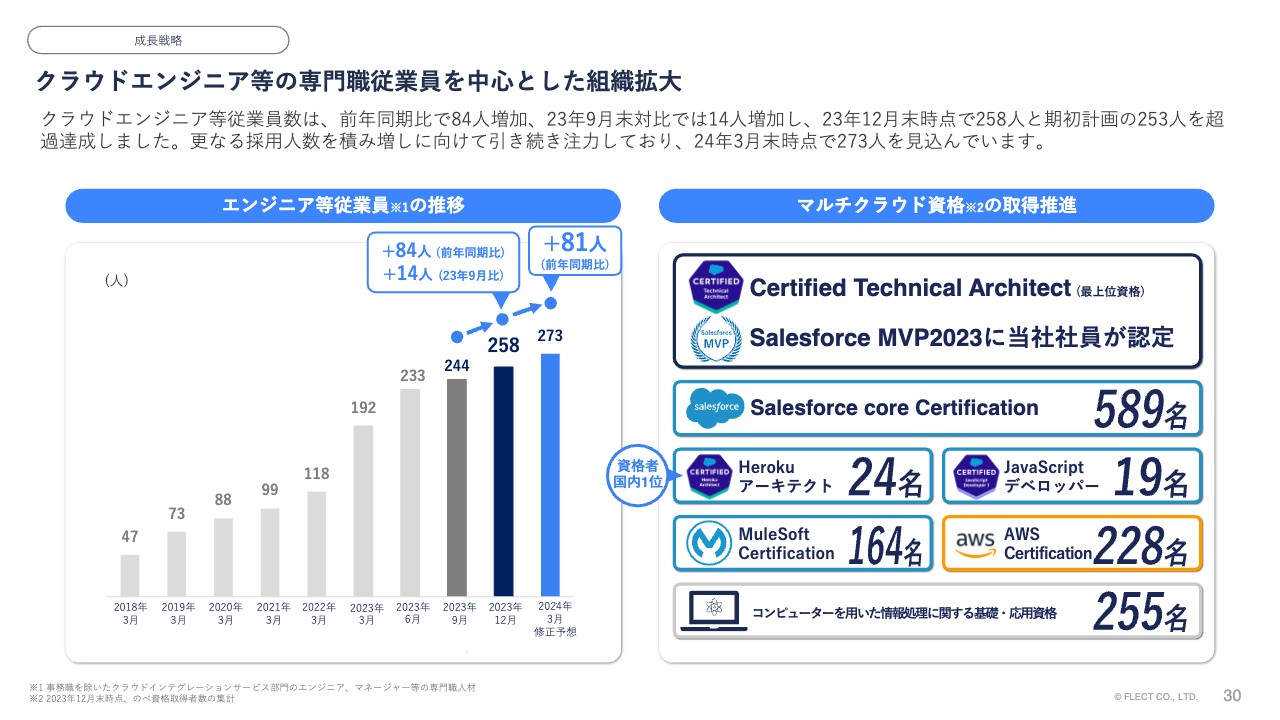

クラウドエンジニア等の専門職従業員を中心とした組織拡大

クラウドエンジニア等の専門職従業員を中心とした組織拡大も継続して行っていきます。クラウドエンジニア等従業員数は、前年同期比で84人、2023年9月末比で14人増加し、2023年12月末時点で258人となり、期初計画の253人を達成しています。引き続きさらなる採用人数の積み増しに注力しており、2024年3月末時点で273人を見込んでいます。

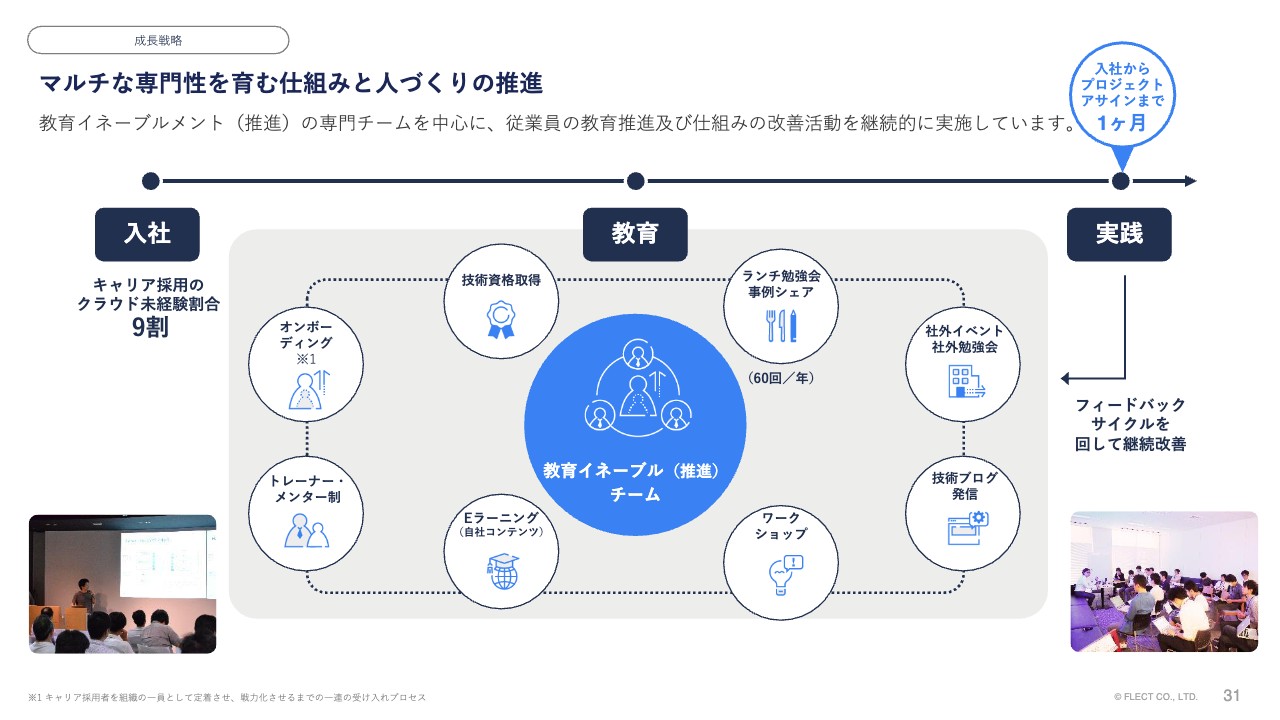

マルチな専門性を育む仕組みと人づくりの推進

マルチな専門性を育む仕組みと人作りの推進についてです。当社では、教育イネーブルメント(推進)の専門チームを中心に、採用以降も従業員の教育推進およびその仕組みの改善活動を継続的に実施しています。

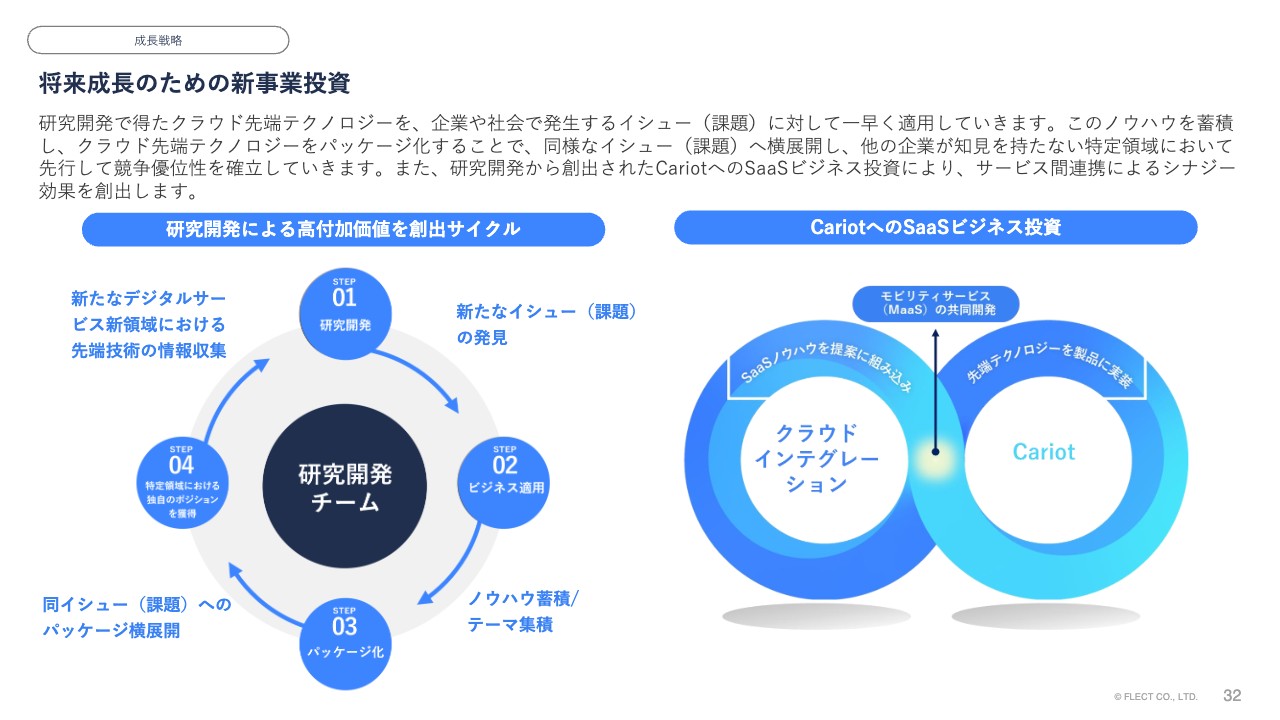

将来成長のための新事業投資

将来成長のための新規事業投資も継続していきます。1つは、先端テクノロジーによる高付加価値を創出する研究開発への投資です。研究開発で得たクラウドの先端テクノロジーは、企業や社会で発生する課題にいち早く適用していきます。

そしてノウハウを蓄積し、クラウド先端テクノロジーをパッケージ化することで、同じような課題に横展開を図りたい考えです。他の企業が知見を持たない特定領域において、先行した競争優位性を確立していきます。

また、「Cariot」へのSaaSビジネス投資も継続していきます。クラウドインテグレーションと連携することで、MaaSと呼ばれるモビリティサービスの開発も支援していきたい考えです。

質疑応答:売上高増加の要因について

塚腰:「第2四半期から第3四半期にかけて売上高が大幅に増えていますが、想定していなかった大型の案件が入ったのでしょうか?」というご質問です。

黒川:既存のお客さまから追加で大口の引き合いが発生したことの業績貢献は実際にあります。具体的には、「MuleSoft」の導入支援プロジェクトにおいて、特定のお客さまから非常に多くの引き合いが発生しました。

それ以外のお客さまに関しても着実に発注額を増やすかたちで取引が拡大しているという積み重ねがあり、売上高が大きく増加したと考えています。

質疑応答:「Salesforce」と「MuleSoft」の需要について

塚腰:「足元の『Salesforce』と『MuleSoft』の需要・引き合い状況について教えてください」というご質問です。

黒川:最近の引き合いの状況として、「Salesforce」および「MuleSoft」の案件は非常に複雑かつ高難度になってきています。その対策として、マルチクラウドにより着実な開発を実現しなければなりません。また、規模も非常に大きくなっている印象です。

当社はもともとマルチクラウドでの開発や高難度なプロジェクトを多く手掛けていたため、幸い、現状の需要に対して着実にお応えできている状況です。ただし、非常に多くのクラウドとの連携が求められるため、場合によっては他のベンダーではお応えが難しいケースがあるかもしれないと思っています。

質疑応答:前田道路の「Cariot」導入について

塚腰:「前田道路の『Cariot』導入について、業績への貢献はいかがでしょうか?」というご質問です。

黒川:会社全体における「Cariot」の売上高割合がまだ極小のため、全体への影響はまだ軽微だと考えています。

一方で「Cariot」のビジネスは、着実に契約数を伸ばしてお客さまにご評価いただき、一社当たりの発注額、ARPAを高めていくことでARRを拡大させる局面に入っています。その意味で、実際に結果を出せたのは大きな前進だと考えています。

前田道路についても、ARRの好転には大きく寄与しているとご理解ください。

質疑応答:来期以降の従業員数の推移について

塚腰:「来期以降のエンジニア等従業員数の推移について教えてください」というご質問です。

黒川:来期以降の計画は今まさに策定中ですが、基本的には来期も今期と同様の規模で採用を行っていきたい考えです。

純増はおよそ80人を見込んでいます。内訳としては、まずは新卒の採用で、4月のタイミングで理系院卒者が34人入社することが確定しており、それ以外を中途採用して80人ほどの規模にしていきたい考えです。正確な数字は策定中ですので、これはおよその数字だとご理解ください。

質疑応答:前田道路の「Cariot」大規模導入の経緯について

塚腰:「前田道路で『Cariot』の大規模導入に至った経緯やコンペの状況について教えてください」というご質問です。

黒川:個別の案件の詳細はお伝えしかねますが、コンペは実際に行われました。同業各社のサービスも検討されている中で、当社のサービスのリアルタイムでの位置情報共有の品質、精度や操作性、データの集計分析を「Salesforce」上で、クリックベースでお客さまの要望に応じたカスタマイズが可能という点で、多角的な集計・分析ができることが評価され、採用に至ったと理解しています。

質疑応答:中長期的な営業利益目標について

塚腰:「中長期的な営業利益目標について教えてください」というご質問です。

黒川:まさに今、来期以降の数字を鋭意作成中です。基本的には成長率を下げたくないという考えですが、今期末の着地、すなわち来期の発射台の数字とも連動するところがあり、今精査しています。

少なくとも20パーセント台の成長はしっかり確保したいと考えています。2024年3月期末が修正目標の68億3,000万円で着地した場合は、2025年3月期は最低82億円で計画を立てていきたいと思っています。

売上総利益率は43パーセント前後を見込んでいます。営業利益率は10パーセント台を目指していきたい考えですが、こちらも計画策定中という前提でご理解をお願いします。

質疑応答:大手企業の顧客数減少の影響について

塚腰:「売上が伸びている一方で、大手企業の顧客数が減少しています。今後マイナス影響は出てきますか?」というご質問です。

黒川:結論としては、業績への影響は軽微だと考えています。ご説明したように、少額の取引のお客さまが2社減少したかたちです。

一方で、既存のお客さまにしっかり注力しつつ、今期獲得したお客さまの受注増加が実現でき、ARPAは大幅に増加しています。これにより過去最高の売上高を計上することができましたが、引き続き既存顧客の深耕は行っていきたい考えです。

加えて、将来的に取引を拡大するために、新規顧客の獲得も必要だと考えています。第1四半期、第2四半期とお客さま数を増やしており、第4四半期も新規のお客さまの獲得に注力していきたい考えです。

質疑応答:大手顧客獲得のセールストークについて

塚腰:「大手顧客獲得のセールストークはどのようなものですか?」というご質問です。

黒川:新規のお客さまへの提案活動は、基本的に「Salesforce」や「Okta」、「MuleSoft」といったクラウドパートナーからのご紹介から発展するかたちです。

今、お客さまとしてはDXに取り組みたいところですが、単一のクラウドプラットフォームでは解決できず、マルチなクラウドを活用して最適なDXソリューションを提供していく必要があります。

当社は、マルチクラウドでの開発の経験や実際のユースケースなどのナレッジを非常に多く持っています。そのような実績のご紹介やユースケース、お客さまのあるべき姿や世界観についてのご提案をプロアクティブに行い、提案活動の段階でお客さまの信頼を勝ち得ているために、受注が決まるケースが多くなっています。

当然、新規受注以降も継続的に取引するために、取引ごとの開発の契約やデリバリーの約束事、品質、納期をしっかり守ることでお客さまの信頼を積み上げ、長期的な関係に至っています。

シンプルにお答えすると、マルチクラウドでの実績・ナレッジ・ノウハウなどを存分に提案活動に使っているところが評価されているポイントだと考えています。

質疑応答:今期の営業利益率について

塚腰:「今期の営業利益率の見通しは9.8パーセントですが、これは現在の実力値でしょうか?」というご質問です。

黒川:営業利益に関しては、他の四半期と比べてやや数字が下がっていると思います。この背景として、当社の業績向上や、目標達成に対する業績賞与で、社員のエンゲージメントを高めるための費用拡大、また、採用教育に始まる来期以降の投資の先行のため、今回の修正計画で販管費を1億5,000万円ほど追加しています。これらを踏まえて今回の修正計画を立てています。

第4四半期には賞与部分が一定のコストとして乗ってくるものの、先行投資を含めて実力値よりも少し多く捻出している状態です。

質疑応答:営業活動上の強みについて

塚腰:「何を強みに営業されていますか?」というご質問です。

黒川:お客さまは、DXを進めていくことについて、ビジネスの課題解決や成長を目的とされています。一方で、お客さまはクラウドやITの専門家ではないため、そのアプローチや世界観を必ずしも正しく描けているとはいえません。

当社が高い専門性を持ったプロフェッショナルとして、お客さまの課題解決における手段や、場合によっては世界観までをしっかり考えて提案し、もの作りまで行っていくところが大きな特徴だと考えています。

当社が、もの作りにおいて多くの選択肢からお客さまにとっての最適を実現するために、マルチクラウドの技術を常にキャッチアップしている点が評価されていると考えています。これは、当社のマルチクラウドの技術力や提案力への評価でもあると思います。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4414

|

1,277.0

(03/06)

|

+17.0

(+1.34%)

|

関連銘柄の最新ニュース

-

02/13 10:30

-

02/12 19:30

-

02/12 16:30

-

02/10 14:00

新着ニュース

新着ニュース一覧-

-

今日 16:54

-

今日 16:02