【QAあり】i-plug、「OfferBox」の早期定額型の受注が好調 季節性により2Qは例年どおり赤字も連結売上高は前期比+34.1%で着地

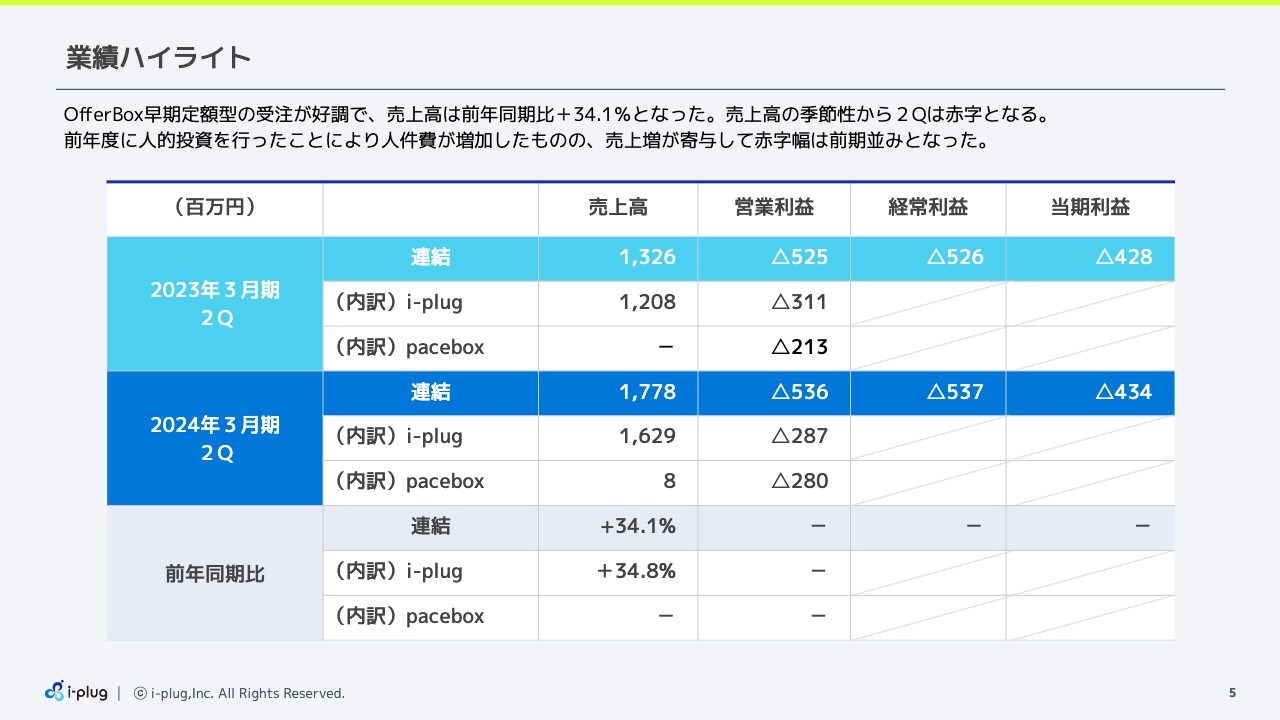

業績ハイライト

阪田貴郁氏(以下、阪田):株式会社i-plug取締役CFOの阪田です。どうぞよろしくお願いします。私から、2024年3月期第2四半期の実績についてご説明します。

まずは業績ハイライトです。2024年3月期第2四半期の連結売上高は17億7,800万円、営業利益はマイナス5億3,600万円、経常利益はマイナス5億3,700万円、当期利益はマイナス4億3,400万円となりました。

i-plug単体での売上高は16億2,900万円、営業利益はマイナス2億8,700万円、pacebox単体での売上高は800万円、営業利益はマイナス2億8,000万円となっています。

「OfferBox」の早期定額型の受注が好調だったことから、連結の売上高は前年同期比でプラス34.1パーセントとなりました。ただし、季節性によって下期に売上高が偏ることから、第2四半期累計では例年赤字となっています。

また、前年度に人的投資を行ったことにより人件費は増加しましたが、売上高が寄与し赤字幅は前期並みとなりました。

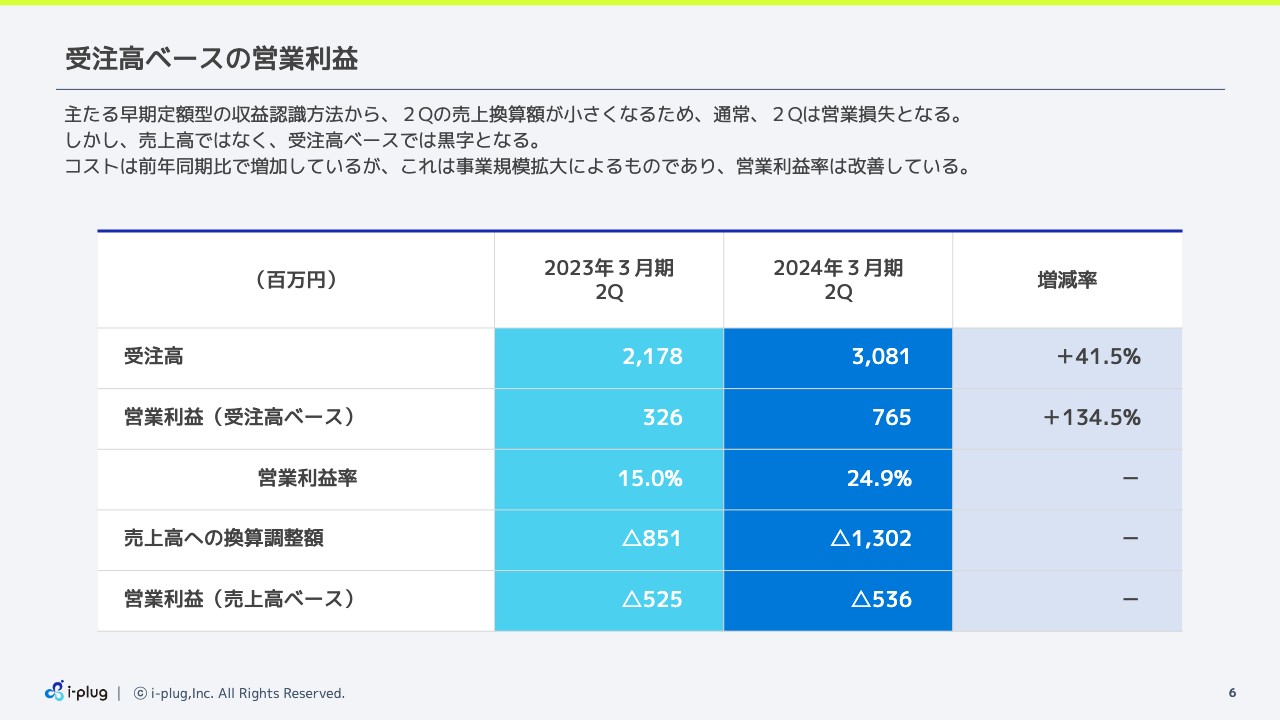

受注高ベースの営業利益

受注高ベースの営業利益についてです。当社グループの売上構成としては「OfferBox」早期定額型の売上が全体の約70パーセントを占めています。この早期定額型の収益認識方法には、第2四半期までの売上換算額が小さくなるという特徴があります。その結果、例年第2四半期累計では営業損失となっています。

しかしながら、受注高ベースでは黒字が確保できる見込みとなっています。スライドの表には、売上高を受注高に置き換えた場合の営業利益を示しています。第2四半期の受注高は30億8,100万円、受注高ベースの営業利益は7億6,500万円となっており、前年同期比で大幅に増加しています。

コストは前年同期比で増加していますが、これは事業規模が拡大したことによるものであり、受注高ベースで見た営業利益率も改善しています。なお、早期定額型の収益認識の特徴については、この決算説明資料のAppendixに解説資料があります。そちらも併せてご覧ください。

サービス別売上高 四半期推移(会計期間)

サービス別売上高の四半期推移です。先ほどもお伝えしたとおり、「OfferBox」のサービス特性から売上高は下期編重型となります。その点はグラフからもおわかりいただけるかと思います。

スライド一番右のグラフが今期第2四半期の実績です。早期定額型は前倒し受注の影響もあり、好調に推移しました。成功報酬型についても前年同期比で売上高は増加しています。

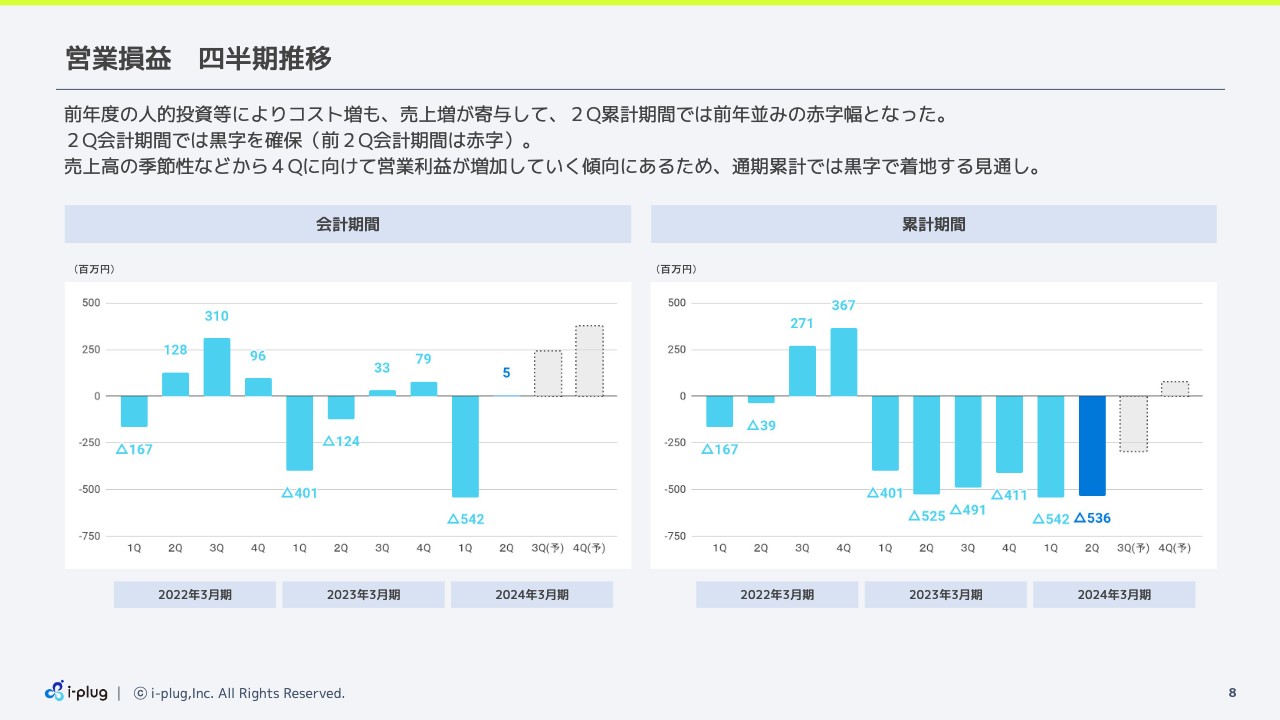

営業損益 四半期推移

営業損益の四半期推移です。スライド左のグラフが会計期間の営業損益、右のグラフが累計期間の営業損益を表したものになっています。

前年度に行った人的投資等によりコストは増加しましたが、売上の増加が寄与し、第2四半期累計期間では前年並みの赤字幅、第2四半期会計期間では黒字を確保することができました。

売上高及び営業利益は第4四半期に向けて増加していく傾向にあるため、通期累計では黒字で着地できる見通しとなっています。

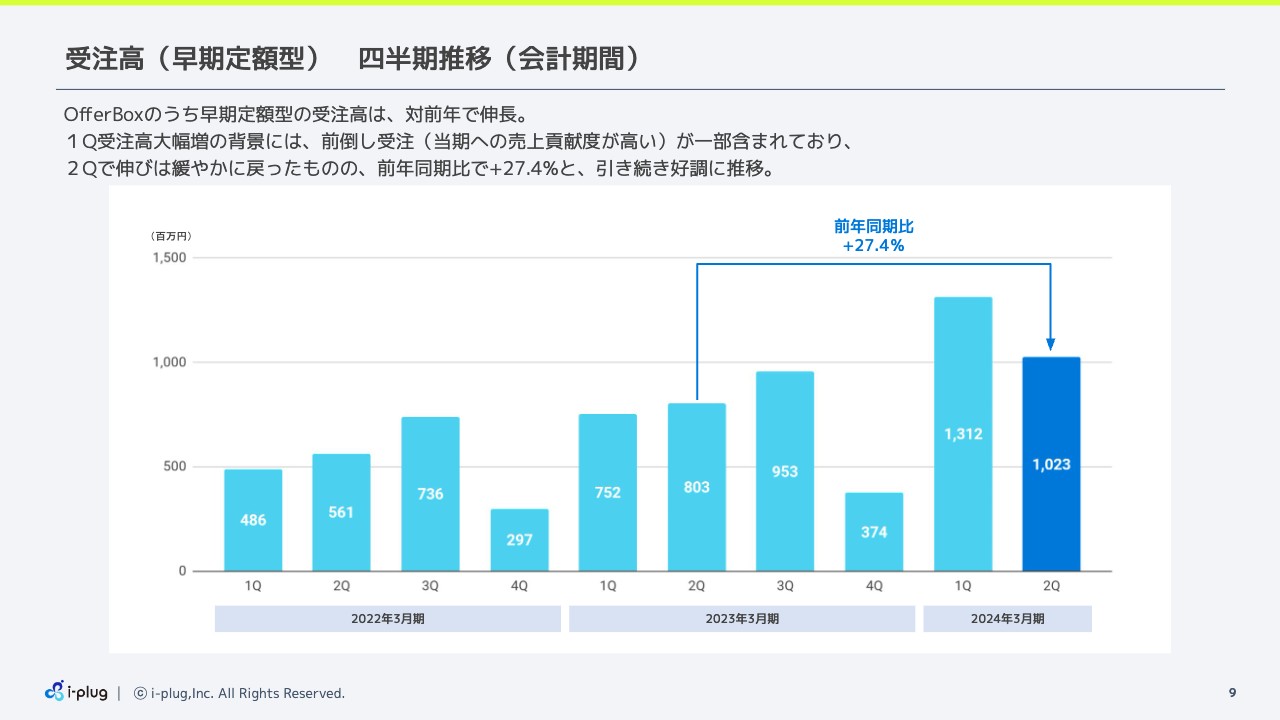

受注高(早期定額型) 四半期推移(会計期間)

早期定額型の受注高の四半期推移です。「OfferBox」のうち、早期定額型の受注高は対前年で伸びています。第1四半期の受注高が大幅に増えた背景としては、先ほども少し触れましたが、前倒し受注の影響が一部含まれています。

第2四半期に入り伸びは緩やかに戻りましたが、前年同期比ではプラス27.4パーセントと、引き続き好調に推移している状況です。

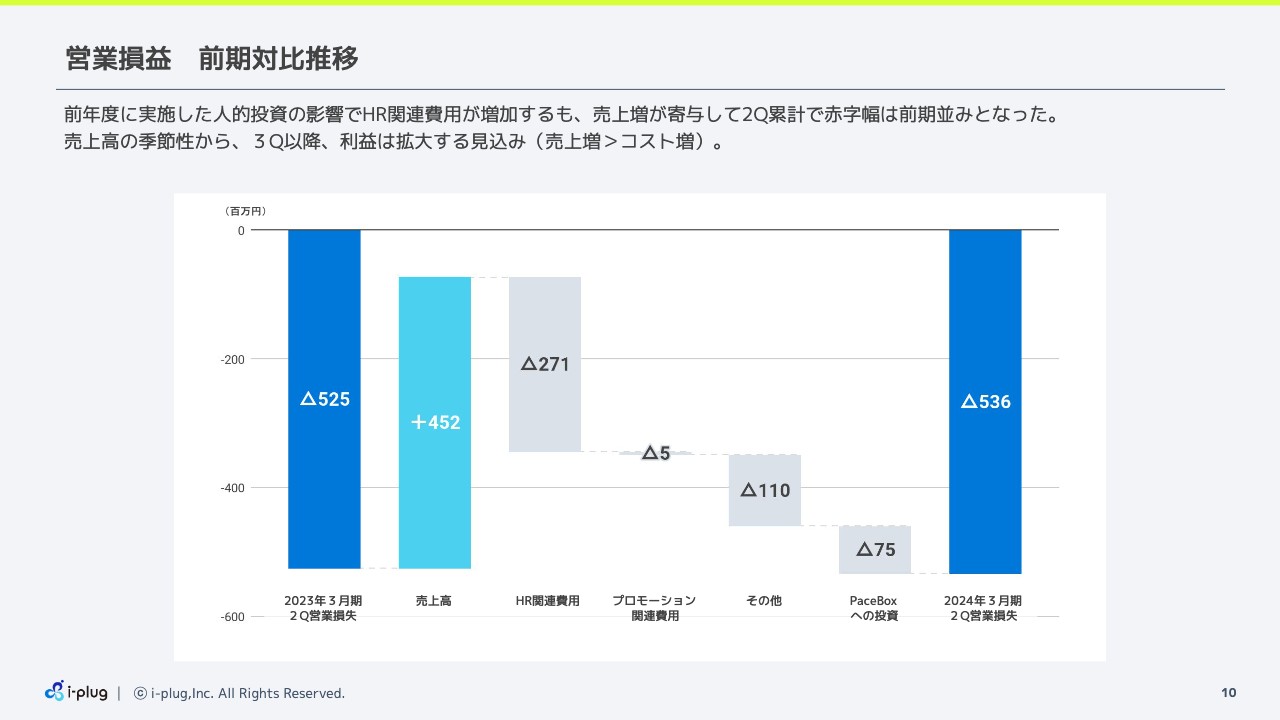

営業損益 前期対比推移

営業損益の前期対比推移です。前年度に人的投資を積極的に行った影響で、HR関連費用が大幅に増加しています。その他のコストも前年同期比で増加しています。ただし、売上高が増加していることから、第2四半期累計の赤字幅は前期並みにとどまっています。

第3四半期以降は、売上高の季節性によって利益が拡大する見込みです。

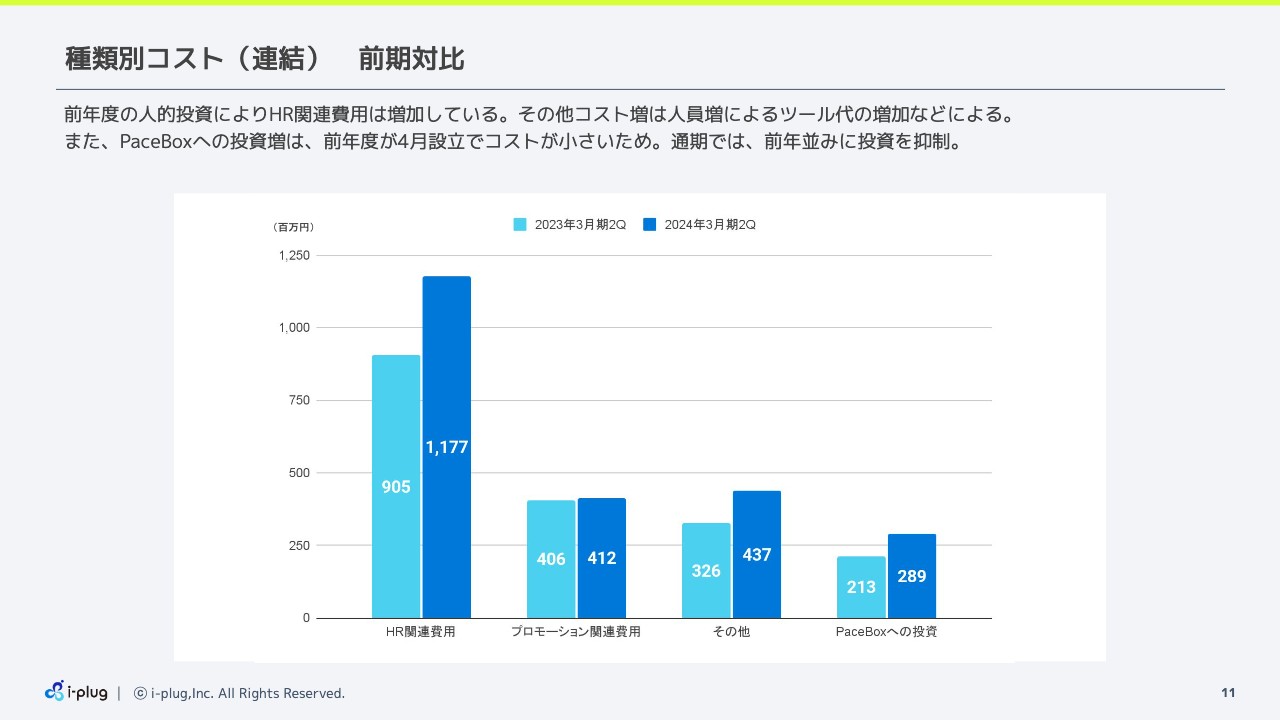

種類別コスト(連結) 前期対比

連結の種類別コストの前期対比についてです。スライドのグラフは、先ほどご説明した営業損益の前期対比推移に記載している各種コストの具体的な金額を示したものです。

一番左のHR関連費用に、人件費及び採用にかかるコストが含まれています。前年度に積極投資を行ったことから大幅に増加しています。プロモーションコストはほぼ前年並みです。一方で、その他のコストが増加しています。こちらは人員増加に伴うシステムツール費用の増加などが含まれています。

「PaceBox」への投資については、2022年4月に株式会社paceboxを設立し、前年度の第2四半期まではコストが小さかったため、前年比で7,000万円ほど増加しています。通期の「PaceBox」への投資額は、前期並みに抑える予定としています。

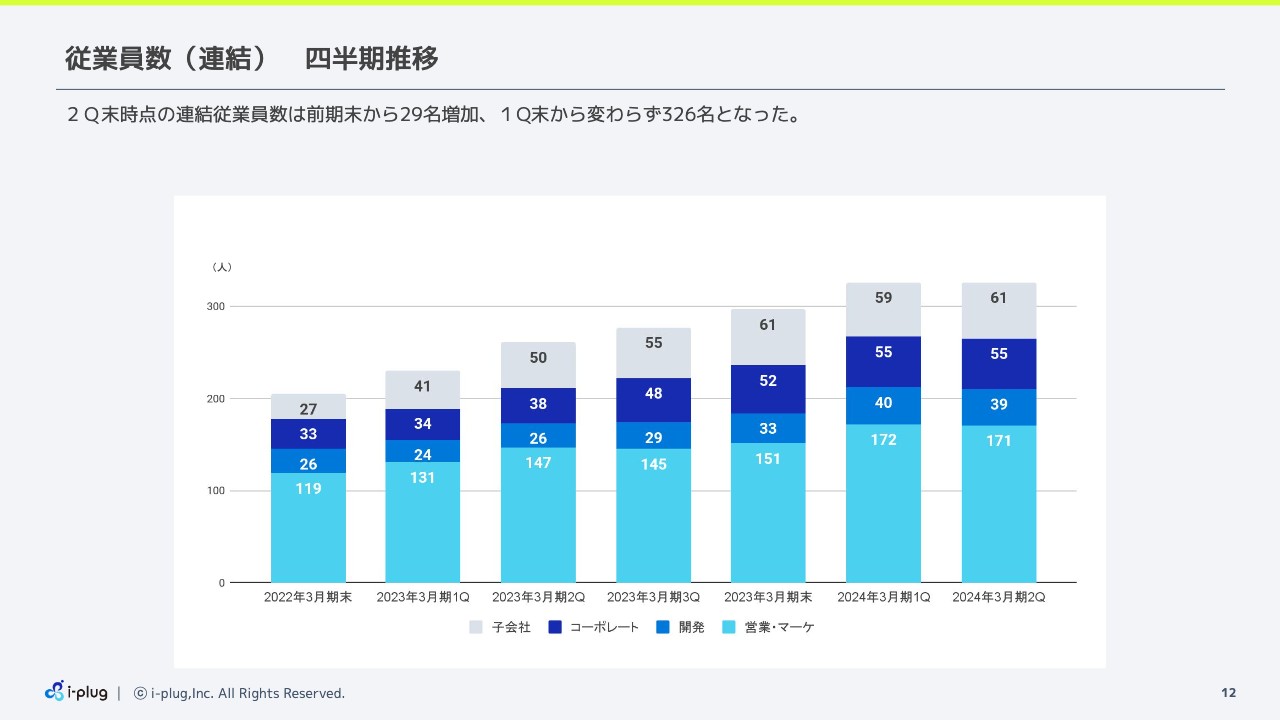

従業員数(連結) 四半期推移

連結従業員数の四半期推移です。2023年3月期の1年間で約90名の人員が増加した影響により、今期はHR費用が増加しています。第2四半期末時点の連結従業員数は、2023年3月期末からは29名増加、第1四半期末からは変わらず、326名となっています。

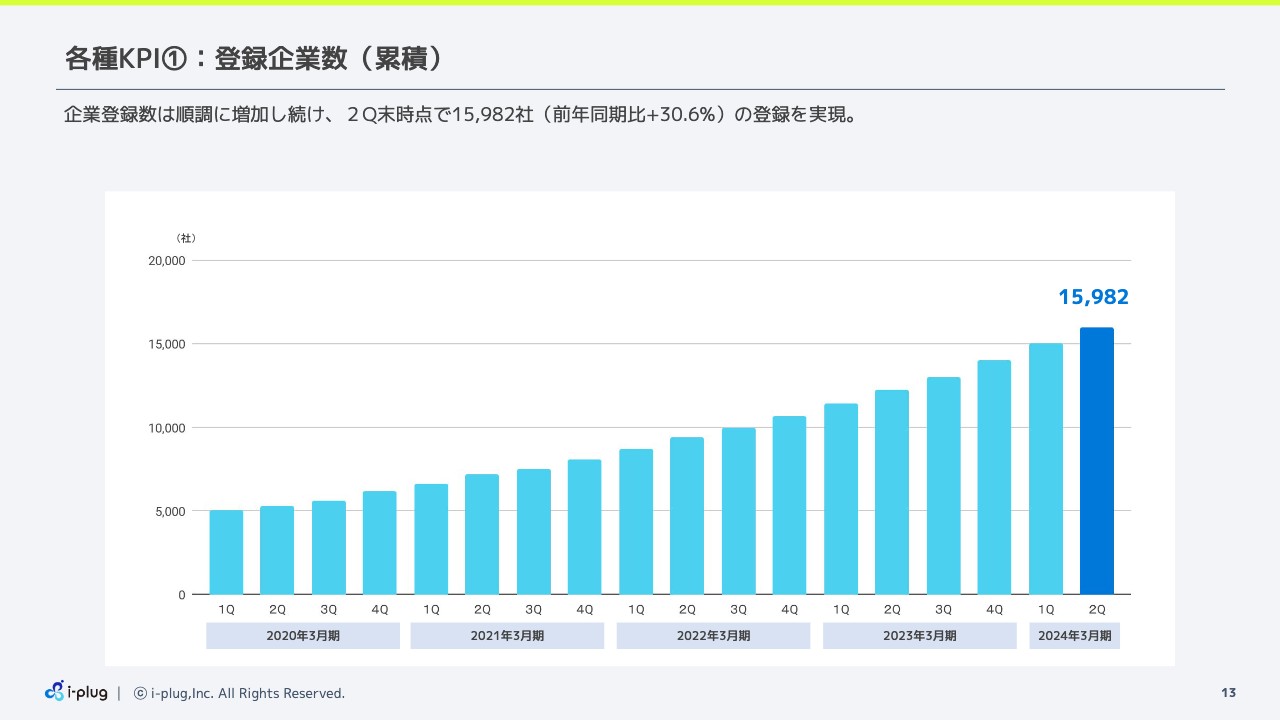

各種KPI①:登録企業数(累積)

月次で開示している「OfferBox」の各種KPIについてご説明します。累積の登録企業数は順調に増加し続けており、第2四半期末時点で1万5,982社、前年同期比でプラス30.6パーセントとなっています。

各種KPI②:学生登録数(累積)

第2四半期末時点の累積学生登録数は、2024年卒が前年同期比14.3パーセント増の23万9,787名、2025年卒が前年同期比34.9パーセント増の10万6,487名となりました。登録企業数、学生登録数ともに伸びており、「OfferBox」のプラットフォームは順調に拡大を続けています。

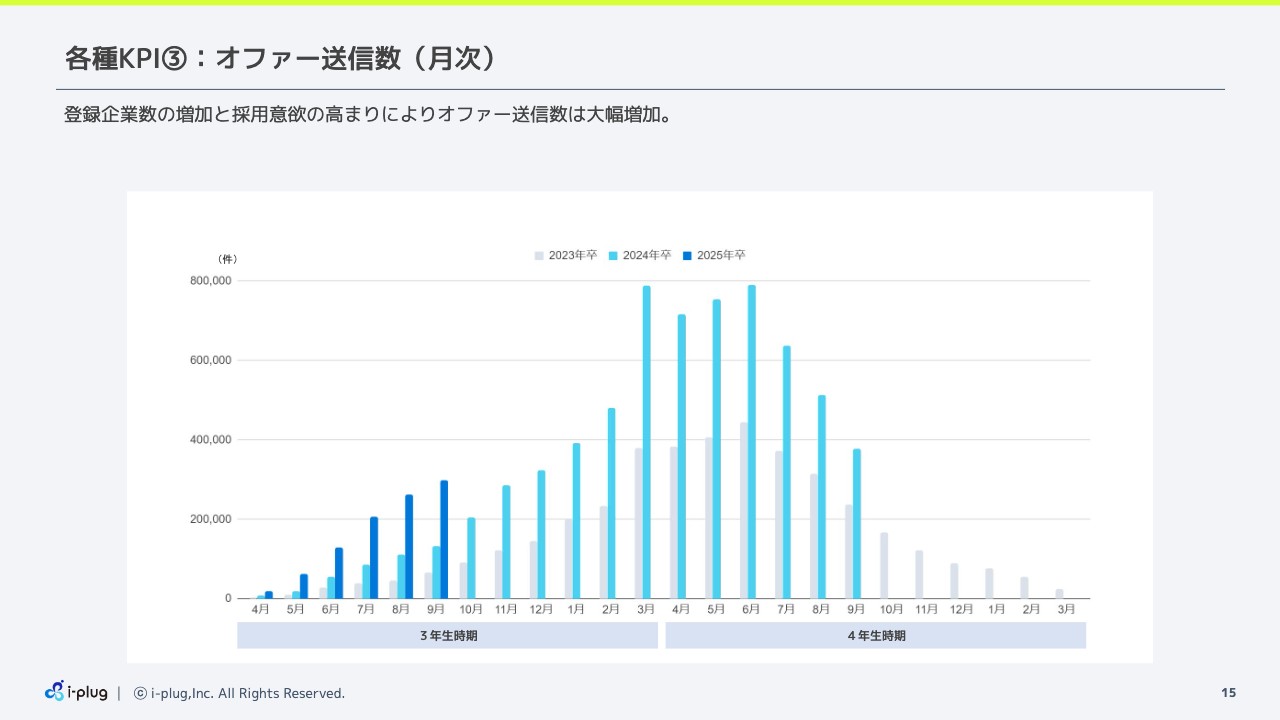

各種KPI③:オファー送信数(月次)

オファー送信数の月次推移です。「OfferBox」は企業からのオファー送信数に制限をかけているのですが、それでもグラフのとおり送信数は大幅に増加し続けています。登録企業数の増加に加え、ダイレクトリクルーティングを通じた採用意欲の高まりから、オファー送信数の増加が継続していると考えています。

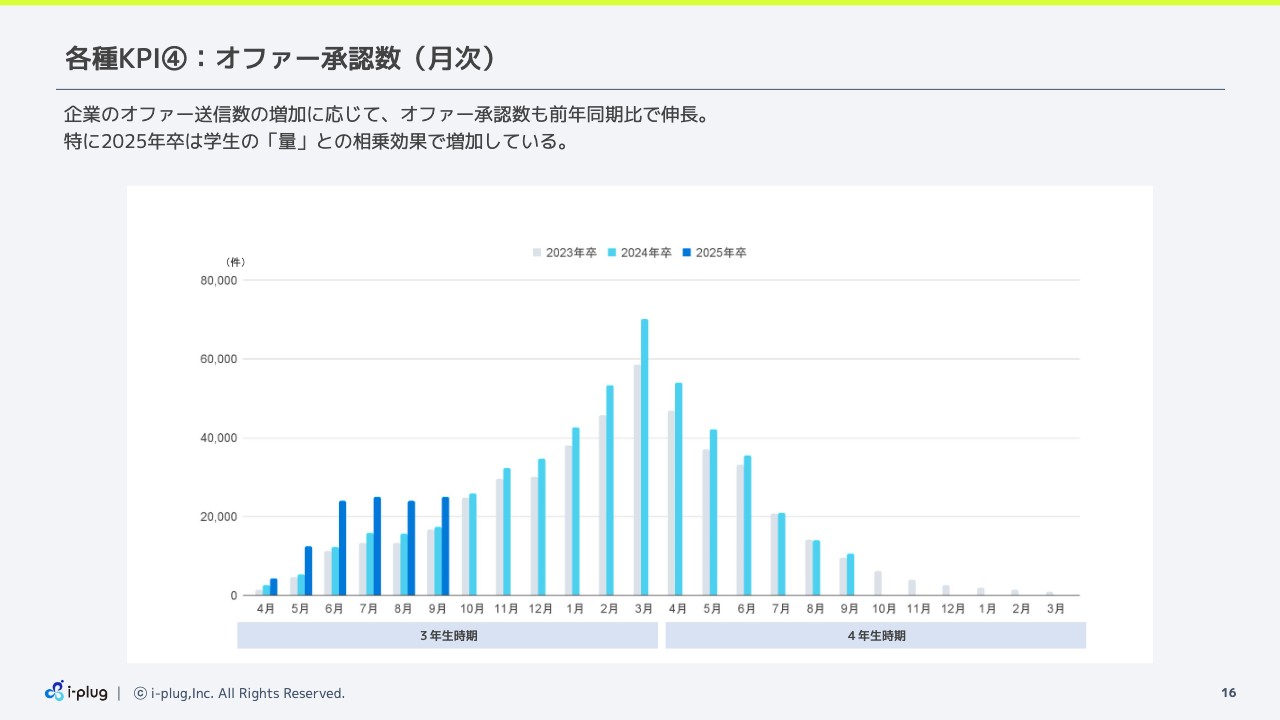

各種KPI④:オファー承認数(月次)

オファー承認数の月次推移です。企業のオファー送信数の増加に応じて、オファー承認数も前年同期比で伸びています。特に、スライドのグラフのうち濃い青で示している2025年卒の学生登録数が、前年比で大幅に伸びています。学生登録者数の量的増加とオファー送信数増加の相乗効果で、承認数も増加が継続しています。

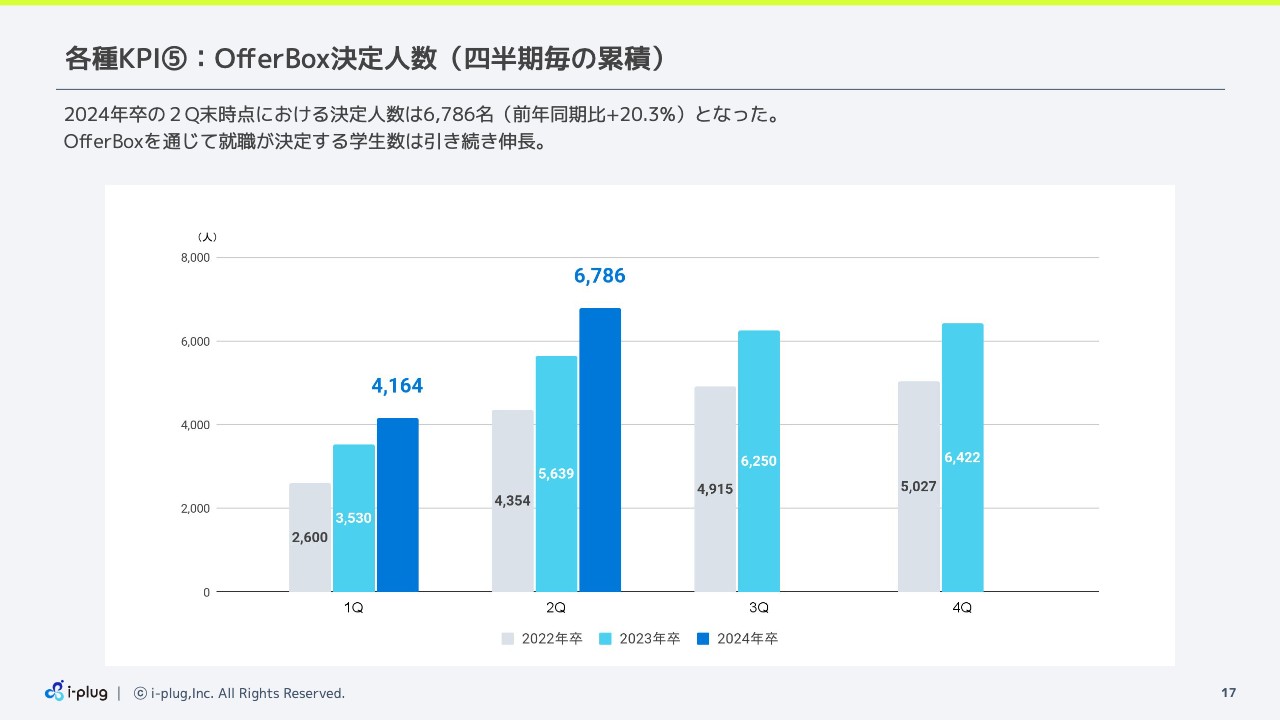

各種KPI⑤:OfferBox決定人数(四半期毎の累積)

「OfferBox」決定人数の四半期毎の累積についてです。第2四半期末時点における2024年卒の決定人数は、前年同期比20.3パーセント増の6,786名となりました。すでに前期第4四半期までの2023年卒の決定人数を越えている状況です。

「OfferBox」を通じて、学生数は順調に増加している状況が続いています。引き続き決定人数をさらに伸ばし、学生と企業により多くの価値を届けていきます。

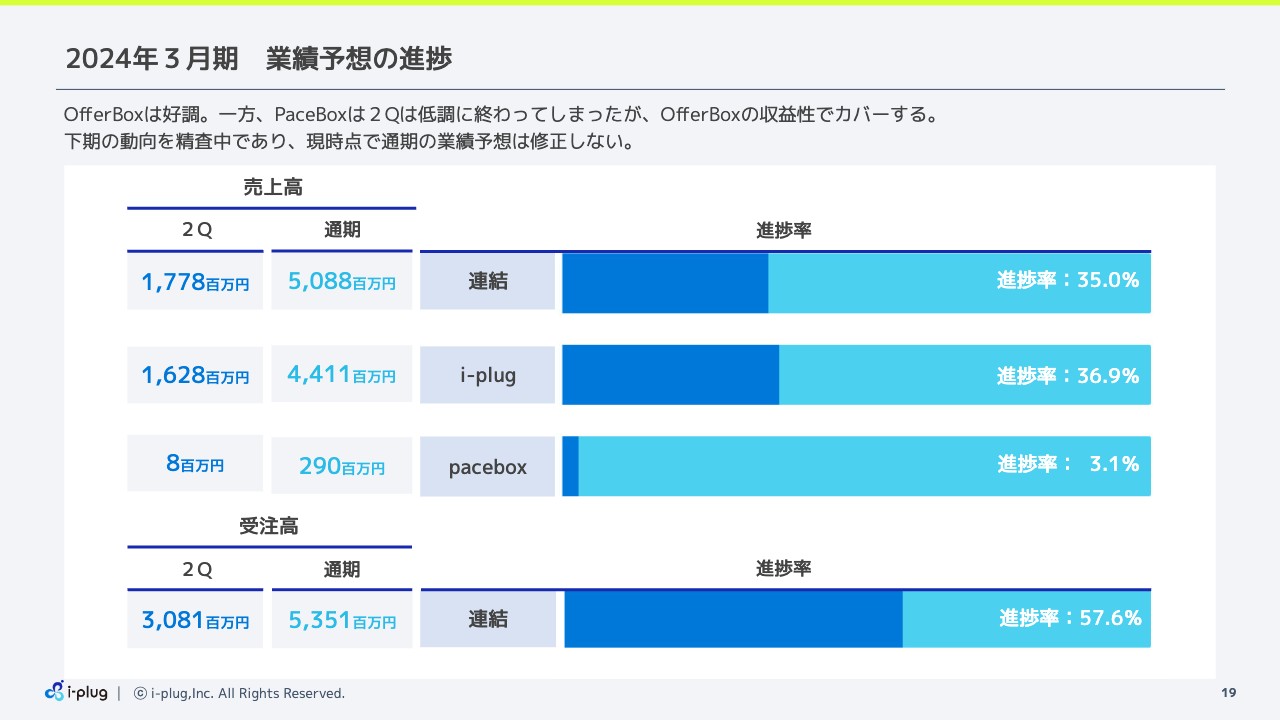

2024年3月期 業績予想の進捗

中野智哉氏(以下、中野):代表取締役の中野です。私からは、今期の業績予想に対する進捗をご説明します。

売上高については、通期の連結業績予想50億8,800万円に対して、第2四半期の実績は17億7,800万円、進捗率は35パーセントとなりました。i-plug単体では、通期予想44億1,100万円に対して16億2,800万円、進捗率は36.9パーセント、pacebox単体では通期予想2億9,000万円に対して800万円、進捗率は3.1パーセントとなっています。

「OfferBox」「PaceBox」「eF-1G(エフワンジー)」等のすべてのサービスは、先に受注が入り、その後に売上を計上する構造になっていますので、一番進捗がわかりやすいのが受注高の数字になります。受注高は、通期の連結業績予想53億5,100万円に対して、第2四半期の実績は30億8,100万円、進捗率は57.6パーセントとなっています。

全体として、「OfferBox」は好調に推移しました。昨年課題だった学生の登録については、やはり外部要因が大きかったと推測しており、今期は序盤から登録が順調に進んでいます。

また、昨年の受注活動については、前半において早期定額型の進捗がかなり遅かったのですが、今期はそれを改善し、第1四半期から非常に順調に進捗しました。そのようなことも寄与し、「OfferBox」は好調です。

課題はやはり「PaceBox」で、第2四半期の業績もかなり厳しい状況です。ただし、通期の連結業績予想に関しては、他のサービスも含めてしっかりカバーするために動いていますので、現段階では通期業績予想の修正は行っていません。

中途事業(pacebox)の現状と今後の取り組み

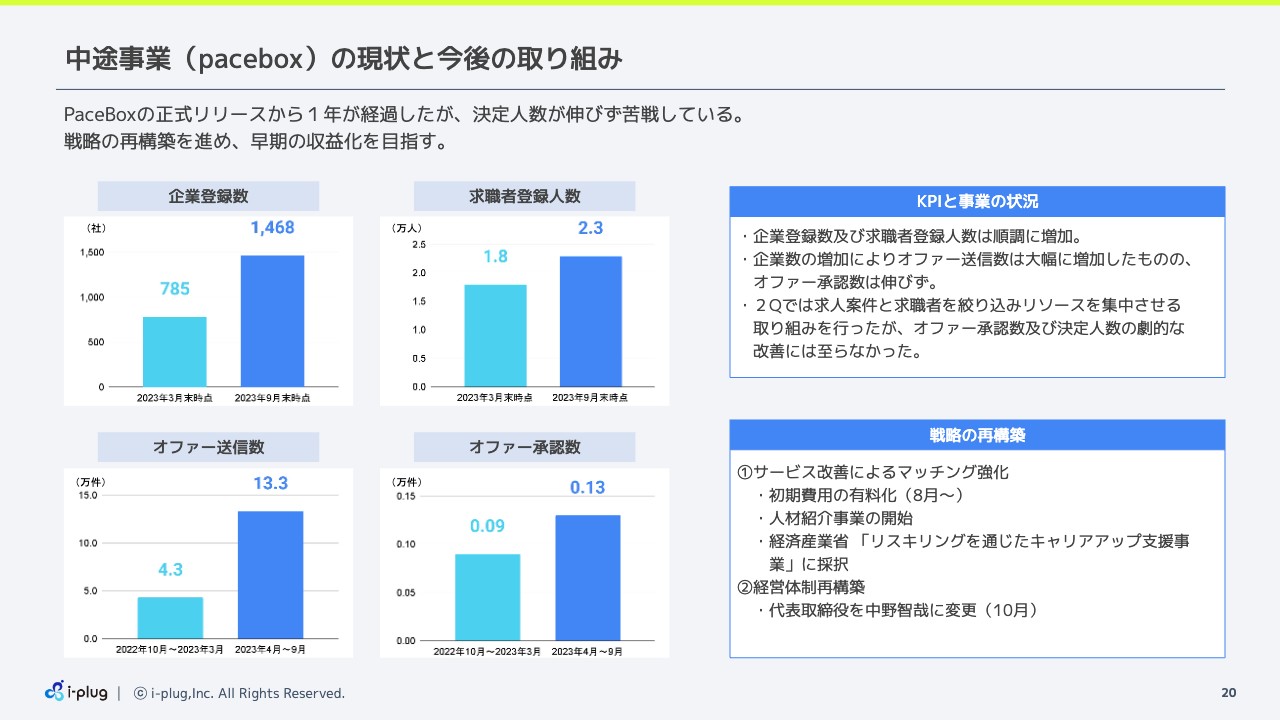

「PaceBox」の現状と、今後の取り組みについてご説明します。スライドには、paceboxのKPIの推移を掲載しています。前期末の企業登録数は785社で、現在は1,468社と順調に推移しました。求職者登録数に関しても、1万8,000名から2万3,000名と増加傾向にあります。

今期さらに注力しているオファー送信数については改善活動を行っており、前期下期の4万3,000件から今期上期は13万3,000件になっています。オファー承諾数は、前期の900件から今期は1,300件と伸びてはいるものの、まだまだ少ない件数ですので、大きな課題になっています。

KPI全体を振り返ると、企業登録数と求職者登録数は当初の計画どおり進んでいます。オファー送信についてもかなり力を入れたため順調に動いていますが、やはりまだマッチングに大きな課題が残っている状況です。その課題を改善するために、下期から取り組んでいることをご紹介します。

1つ目は、サービス改善によるマッチング強化です。こちらはもともと計画していたことですが、登録段階で初期費用をいただく有料化を8月からスタートしました。これにより、当社が注力する企業を明確にできます。そちらへオンボーディング活動を集中させ、オファー送信とマッチング決定率の改善を図っています。

また、企業と求職者のベストマッチングについてより深く探り、決定促進をしっかり行うために、「PaceBox」のダイレクトリクルーティング機能とは別に、10月より「PaceBoxエージェント」という人材紹介事業を開始しました。これにより、企業と求職者の本質的な深いマッチングを探りながら、サービス全体の改善に努めていきたいと考えています。

さらに、経済産業省が実施している「リスキリングを通じたキャリアアップ支援事業」に採択されました。これにより、若手の求職者が「PaceBox」に登録してキャリアカウンセラーに相談した後に、リスキリングしてさらにキャリアアップできるという新たなマッチングの道筋を作ることができます。10月から本格的に準備していますので、ここから1年半ほどをかけてしっかりとサービスの価値を作っていきます。

2つ目は、経営体制の再構築です。具体的には、私がpaceboxの代表取締役に就任し、組織の課題解決や事業推進を牽引しています。

このような活動を通じて、今期の業績予想である売上高50億8,800万円、営業利益7,900万円をしっかりと作り、中期経営計画を実現できるように、下期もしっかりと成長を加速させていきたいと思います。

質疑応答:新卒・若年層の転職市場の動向について

司会者:「新卒・若年層転職市場の動向や環境変化について教えてください」というご質問です。

中野:新卒と若年層の転職動向については、依然として採用ニーズの増加が続いています。新卒市場の求人倍率は、コロナ禍前が1.88倍、その後は1.83倍で推移し、いったん1.50倍まで下がりましたが、現状は1.71倍となっています。このように、企業側の採用ニーズがかなり過熱している状況です。

実際、少子化が始まったから求人倍率が上がったのではないかという話がありますが、大卒者の民間企業への希望就職者数は、いまだに微増しています。そのため、企業の採用ニーズは依然として過熱していると言えます。

若年者については、全国の正規雇用の求人倍率が9月に1.3倍となっています。こちらもコロナ禍の最中に1.0倍近くまで落ちましたが、かなり改善傾向にあります。国内ではDXの流れからITエンジニアのニーズが増えていますし、それを加速させるための販促を行う営業ニーズや、インバウンドなどもかなり戻ってきています。

さまざまな業種で採用ニーズが顕著に戻ってきている中、若年者の採用は新卒と同じように多くの採用ニーズがあります。当社は、そちらに対して着実に価値を発揮していきたいと考えています。

質疑応答:若年層の気質、職業観の変化について

司会者:「若年層の気質、職業観の変化についてはどのように捉えていますか?」というご質問です。

中野:急激に変わるわけではなく、毎年徐々に変わってきていると思います。

コロナ禍によって、副業や新しい働き方に対する価値観がかなり変わりましたが、それ以上に「自分のキャリアを作っていく」という価値観が、より強くなっていると感じています。つまり、新卒で勤める1社目で「自分のキャリアがどれだけ伸ばせるか」を考えるということです。

これまでは大手志向が強かったのですが、今は会社を見るというよりも、自分のできる仕事と価値観にフィットしているか、そこで何をするのかまでを十分に考えながら就職する傾向が強いと感じます。

選ぶ業種の偏りもしかりです。DXの流れから、IT企業の志望人気度は徐々に上がってきています。確か6年前には、IT領域が第1志望の2位でしたが、現状では「OfferBox」内の第1希望もIT企業が1位になっています。そこにはDXの流れもかなり影響があるのではないかと考えています。

一方で、政府がリスキリングとしてキャリアアップ・キャリアチェンジを支援するなど、新たにキャリアを獲得していく上で、1社だけではなく副業を通じて多様な経験を積んでいく流れが強化されています。それに呼応するように、若年者のキャリアアップ・キャリアチェンジへの抵抗がますます減少しています。

そちらに対しても、「PaceBox」のサービスを通じて着実に価値を発揮していきたいと考えています。

質疑応答:競合他社との関係やポジショニングについて

司会者:「競合他社との関係、ポジショニングについて教えてください」というご質問です。

中野:新卒市場は、大きくポジションが変わったところはあまりないと考えています。やはり就職ナビは「マイナビ」「リクナビ」がかなり強い状況ですし、人材紹介もコロナ禍で一瞬弱まったことがありますが、ニーズは取り戻しており、コロナ禍前よりも少し伸びてきている状況です。

一方でイベント市場は、コロナ禍とコロナ禍後で大きく変わっています。現状として、中小企業では、リアルで学生と会って採用を行いたいというニーズが戻ってきています。しかし、コロナ禍にはオンライン就活が進んでいたこともあり、ハイブリッドでの新たな採用手段を模索するなど、より多様化してきていると思います。

その中での「OfferBox」のポジションとしての強みは、ダイレクトリクルーティングです。毎月月次で報告しているオファーの送信料や企業の利用数、学生の利用数などを見ると、かなり当たり前に使う状況になってきていると思います。

実際に、企業数は前期比30パーセント増、学生数は前期比10パーセント以上増となっています。また、オファーの送信も4年連続で2倍ずつ増えてきています。新卒市場では、企業側からオファーを送って出会いが生まれることは当たり前になってきており、その中で「OfferBox」は、大きく新たな競合が出てくる状況もなく進捗できていると思っています。

また、「PaceBox」の市場に関しては、ダイレクトリクルーティング自体がかなり多様に広がっています。その中で、若年層には数社が参入してきている状況です。ただし、25歳から34歳のレンジに関しては、依然として「リクナビNEXT」「マイナビ転職」「エン転職」「doda」がメインツールになっており、それらとの競争環境は継続している状況です。

質疑応答:今後の営業利益の拡大と、赤字転換の可能性について

司会者:「今後の四半期の営業利益は、黒字ベースで拡大が続くと見てよいですか? どこかで再び、投資拡大により赤字に戻ることは想定しなくてよいですか? このあたりの考え方を教えてください」というご質問です。

中野:当社のビジネスモデルでは、第3四半期と第4四半期に売上が積み上がる構造になっています。先ほどの進捗発表でお話ししたとおり、通期業績予測に対して受注は57パーセント、売上は30パーセントの進捗です。その差分が、売上に計上されていない部分だとご認識ください。

つまり、第3四半期と第4四半期で売上が積み上がってきますので、営業利益は黒字ベースで拡大していく計画になっています。

加えて、現状は大幅な投資を行う予定もないため、通期の業績予想も修正していません。もし計画が出てきた場合には当然いち早くお伝えしますが、現状は想定していませんので、ご安心いただければと思います。

質疑応答:「PaceBox」における人材コンサルタントの確保状況について

司会者:「『PaceBox』で人材紹介を進める上で、コンサルタント人材は十分に確保できていますか?」というご質問です。

中野:もともと「PaceBox」では、求職者と対話をしてキャリアカウンセリングを行い求職者に新たな気づきを与える「CA」という部隊と、企業の稼動促進を図る「RA」という部隊がありました。

RA部隊には人材紹介の経験者が多いため、コンサルタント人材は十分に確保できています。そちらを通じて、新たに人材紹介の実績を出しながら「PaceBox」内のマッチングの構造を深くしていき、着実にサービスの改善にもつなげていきたいと思っています。

個人投資家向け決算説明会での質疑応答

以下は、同日開催の個人投資家向け決算説明会でいただいたご質問と、それに対するご回答です。

〈質疑応答:今後の計画について〉

質問者:今後の中期計画について知りたいです。「OfferBox」の上振れや「PaceBox」の下振れといった今期の状況を受けて、来期、再来期の計画はどう見直していくのでしょうか?

中野:「PaceBox」は下振れしている状況ですので、「OfferBox」の着地と合わせて連結ベースで見て、来期以降の見直しを行ってまいります。

「OfferBox」の成長は加速していっています。第二の柱の創出に向けて、新たにチャレンジしている事業との投資バランスを見ながら、しっかりと実績を作っていきたいと考えています。

〈質疑応答:月次KPIの10月度単月受注高について〉

質問者:2023年10月度の月次KPIについて、早期定額型の10月単月の受注高が前年同月比でマイナスになっています。この要因は何でしょうか? 一過性のものでしょうか?

中野:営業活動の昨年からの改善として、早期定額型の提案を前倒しで実施してきています。その影響もあり、第1四半期、第2四半期の受注高は前年を大幅に上回る状況で進捗しています。

早期定額型については、前年ご利用いただいた企業さまからのリピート受注の割合が高い傾向にあります。リピートの可能性のある企業さまからどんどん前倒しで提案して、受注が決まっている状況ですので、後半にかけて提案できる社数は減っていく傾向となります。10月の受注はこの影響が出たものと考えています。

受注につきましては、通期の計画はしっかりと実現する、というかたちで動いていますので、その点をご認識いただければと思います。

〈質疑応答:配当政策について〉

質問者:配当政策について教えてほしいです。

中野:当面の利益は成長投資に積極的に回していきたいと考えています。中期経営計画ではCAGR41パーセントの成長を目指しており、市場環境を鑑みても、まだまだ成長の余地があります。そのため現状では成長投資に回すことが、株主のみなさまへの最大の利益還元につながると考えています。

〈質疑応答:株価、株主還元について〉

質問者:株価や株主還元をまったく意識していないのでしょうか?

中野:意識していないということは決してありません。株価がなかなか上がらない点については非常に強く反省しています。事業自体を伸ばしトップラインを上げて、そこからしっかりと収益化していくことが成長戦略の重要なところだと思います。今は投資のフェーズでありますが、中期経営計画に掲げているように利益率も上げて、利益統制を図ってまいりたいと考えています。

〈質疑応答:pacebox社の社長交代について〉

質問者:pacebox社の社長が秋澤さんから中野さんに交代となった理由について教えてください。

中野:pacebox社のサービス及び組織の再強化というフェーズにおいては、私、中野のほうが迅速に行えると考え、交代となりました。

〈質疑応答:「PaceBox」の改善策および採算について〉

質問者:「PaceBox」における人材紹介事業等の改善策について、またそれがどのくらいで事業として採算が取れるようなイメージなのかを教えてほしいです。

中野:まだ対外的に公表していないため、お答えできないところが多分にあるのですが、「PaceBox」の機能として、求職者に対してキャリア面談を行うキャリアアドバイザー機能と、企業の利用促進を行うリクルーティングアドバイザー機能があります。それらはもともと人材紹介に携わっていたメンバーが中心になっていますので、新たな人材紹介事業でも価値発揮ができていくのではないかと考えています。

〈質疑応答:「ALUMO」の状況及びマネタイズについて〉

質問者:「ALUMO」の立ち上がり状況および将来的なマネタイズ方法について教えてほしいです。

中野:「ALUMO」はサービスをスタートしたばかりで、まだフィジビリティスタディの状態です。大学1年生、2年生のキャリア教育や、キャリア醸成のためのインターンシップといった市場がどのように拡大しているか、試験的に調査しているところです。

将来的なマネタイズに関しては、掲載課金のかたちを取るか、サービス連携によってシナジーを生むという方向で考えていますが、使っていただいている企業さまや学生さまの体感価値に応じたマネタイズの方法をしっかりと検討してまいります。

〈質疑応答:採用計画について〉

質問者:今後の採用計画はどうなっていますか?

中野:前期に採用をかなり強化しました。今期も第1四半期は積極的に採用を行い、人員体制は充足に近い状況になっています。そのため、第2四半期以降に関しては大きな採用計画というのはなく、今までと比べると人数を抑えたものになっています。

〈質疑応答:中期目標について〉

質問者:2025年、2026年と、中期目標はありますか?

中野:中期経営計画で発表しているとおりですが、今期の計画は売上高50億8,000万円、営業利益7,900万円となっています。ここからCAGR41パーセントで伸ばしつつ、利益率を改善させていくという計画を立てています。

2025年3月期は売上高74億8,000万円、営業利益8億5,000万円の計画、2026年3月期は売上高104億8,000万円、営業利益17億8,000万円の計画となっています。

〈質疑応答:転職市場への進出について〉

質問者:今後、大学1年生、2年生にもサービスを広げるというのを見ました。新卒で利用してもらったサービスを契機に、転職支援市場にも進出する予定などはありますか?

中野:先ほどお伝えしました「PaceBox」というサービスを通じて、転職市場の課題解決に進出していっています。第二新卒と言われる23歳から25歳のもう1つ先の、初めてのキャリアアップ・キャリアチェンジを考える25歳から34歳のレンジをメインターゲットとして、サービスを拡充していっています。

現状「PaceBox」は苦戦していますが、しっかりと成果を出せるように改善していきたいと考えています。

〈質疑応答:月次KPIの日中開示について〉

質問者:月次KPIを日中開示とした理由を教えてください。多くの個人投資家は引け後の開示を望んでいるかと思います。

中野:開示に関しては、可能な限り早く行うという考えがあり、日中の開示とさせていただきました。今後もさまざまな投資家の方の声を参考にしながら、改善をしていきたいと考えています。

〈質疑応答:M&Aについて〉

質問者:M&A戦略について、この数年先の予定はありますか?

中野:現時点では具体的な計画はありませんが、中期経営計画で明示している基本戦略3つのうちの1つとして、規律あるM&Aの実行を掲げています。シナジーおよびその後の成長を慎重に検討しながら、良い案件がありましたら、検討して進めていきたいと考えています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4177

|

1,676.0

(10:47)

|

+3.0

(+0.17%)

|

関連銘柄の最新ニュース

-

02/05 11:34

-

02/04 12:00

-

01/26 16:33

-

01/23 15:33

-

01/23 11:33

新着ニュース

新着ニュース一覧-

今日 11:05

-