大倉工業、2Q連結は増収増益で着地 数量ベースでは減少も、高付加価値品の比率の高まりが寄与

目次

神田進氏:みなさま、おはようございます。大倉工業株式会社社長の神田でございます。本日は、当社の2023年12月期第2四半期決算説明会にご参加いただき、誠にありがとうございます。今回もリモート開催のため、お聞き苦しい点があるかもしれませんが、最後までよろしくお願いいたします。

本日は、第2四半期決算の概要、2023年12月通期の業績予想、中期経営計画(2024)の進捗、サステナビリティの推進の順にご説明します。

当期間における当社事業に関係する市場動向

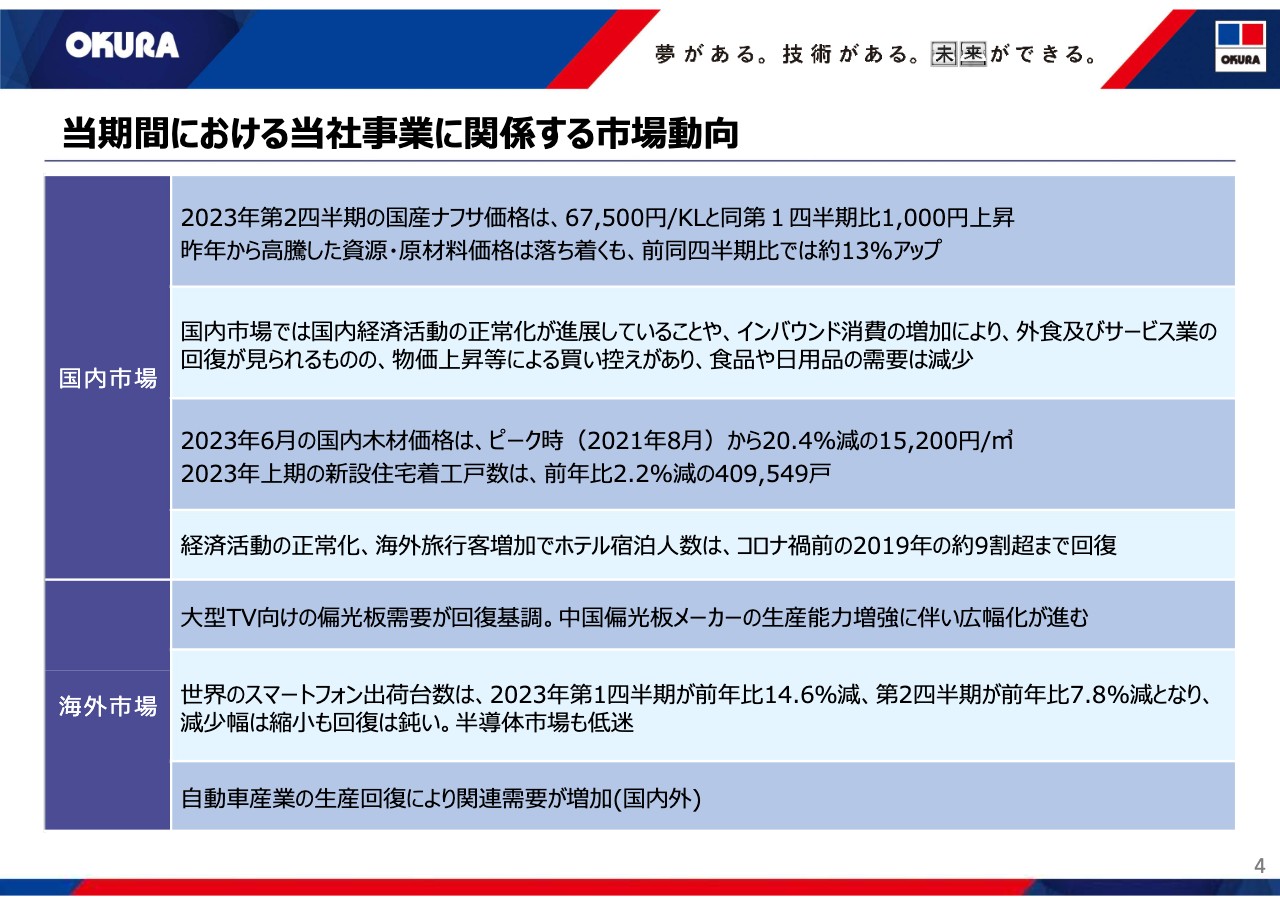

第2四半期決算の概要です。まずは、当期間における当社事業に関係する市場動向についてご説明します。

昨年から高騰してきた資源・エネルギー価格は、今年に入り落ち着きを見せています。しかし、前年同期比ではいまだにコストアップが続いており、原材料価格は約13パーセント高い水準となっています。

国内市場では、経済活動の正常化や海外からのインバウンド需要の増加により、非製造業は回復基調です。しかし、物価の上昇に伴い消費者の節約志向が高まり、食品や日用品の需要は減少傾向となっています。また、マンション需要は比較的堅調ですが、戸建住宅需要の減少に加えて木材価格も下落していることから、建材市場の需要は悪化しました。

海外需要が中心のディスプレイ市場では、スマホなどの中小型向けにおいて需要の減少が続いています。しかし、テレビなどの大型用については在庫調整が進み、需要が回復してきました。半導体市場は依然として低迷が続いており、関連部材需要は大きく減少しました。一方で、自動車産業は国内外で生産が回復基調となり、関連材料需要も回復してきました。

第2四半期間における当社事業に関連する市場の動向は、このような状況です。

連結売上高、連結営業利益

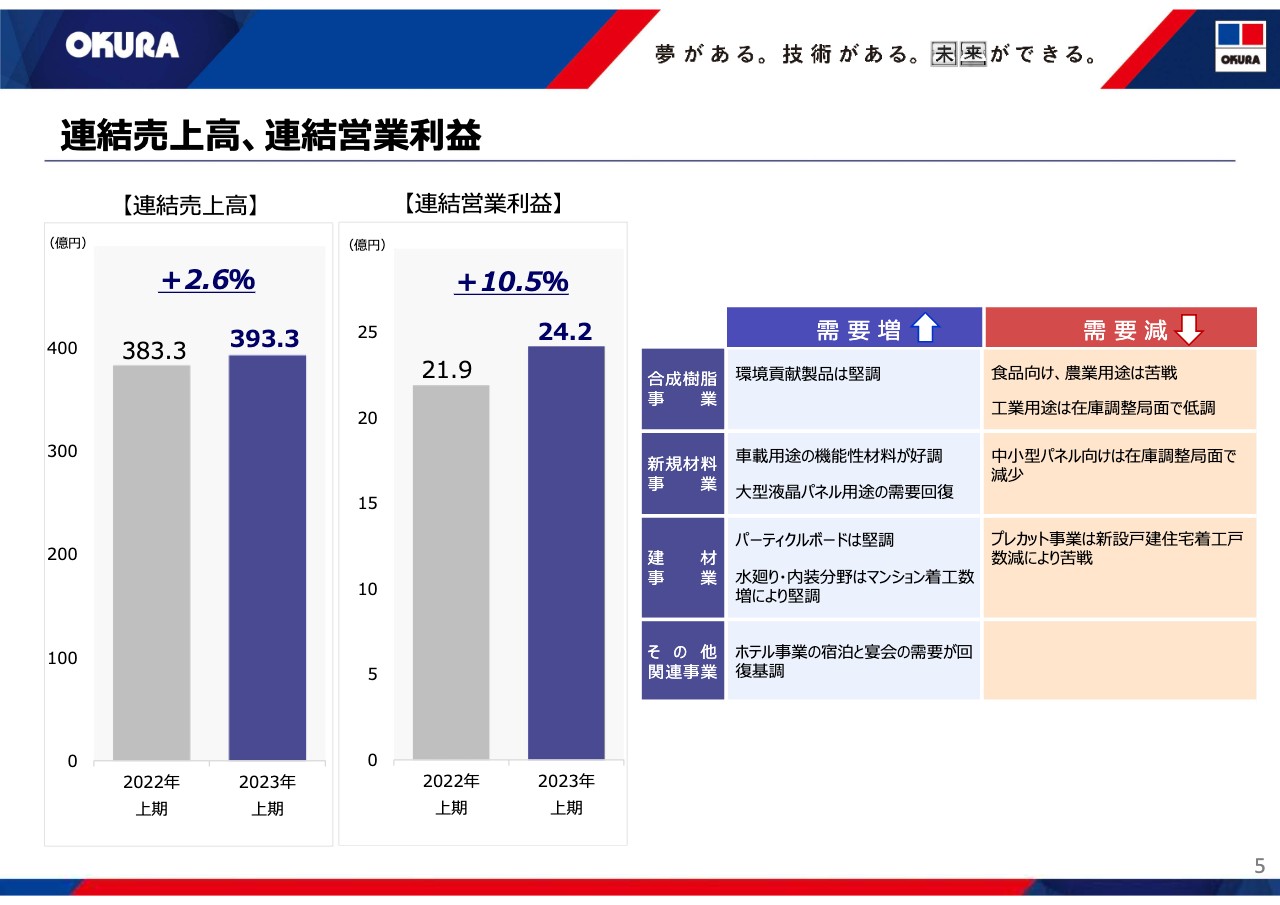

第2四半期連結業績についてご説明します。売上高は前年比2.6パーセント増の393億3,000万円、営業利益は前年比10.5パーセント増の24億2,000万円となりました。

スライド右側に各事業セグメントにおける需要の増減を記載しています。全体的に数量ベースでは減少となりましたが、製品価格の値上げ効果に加え、付加価値の高い製品の比率が高まったことが増益につながりました。各セグメントの概要については後ほどご説明します。

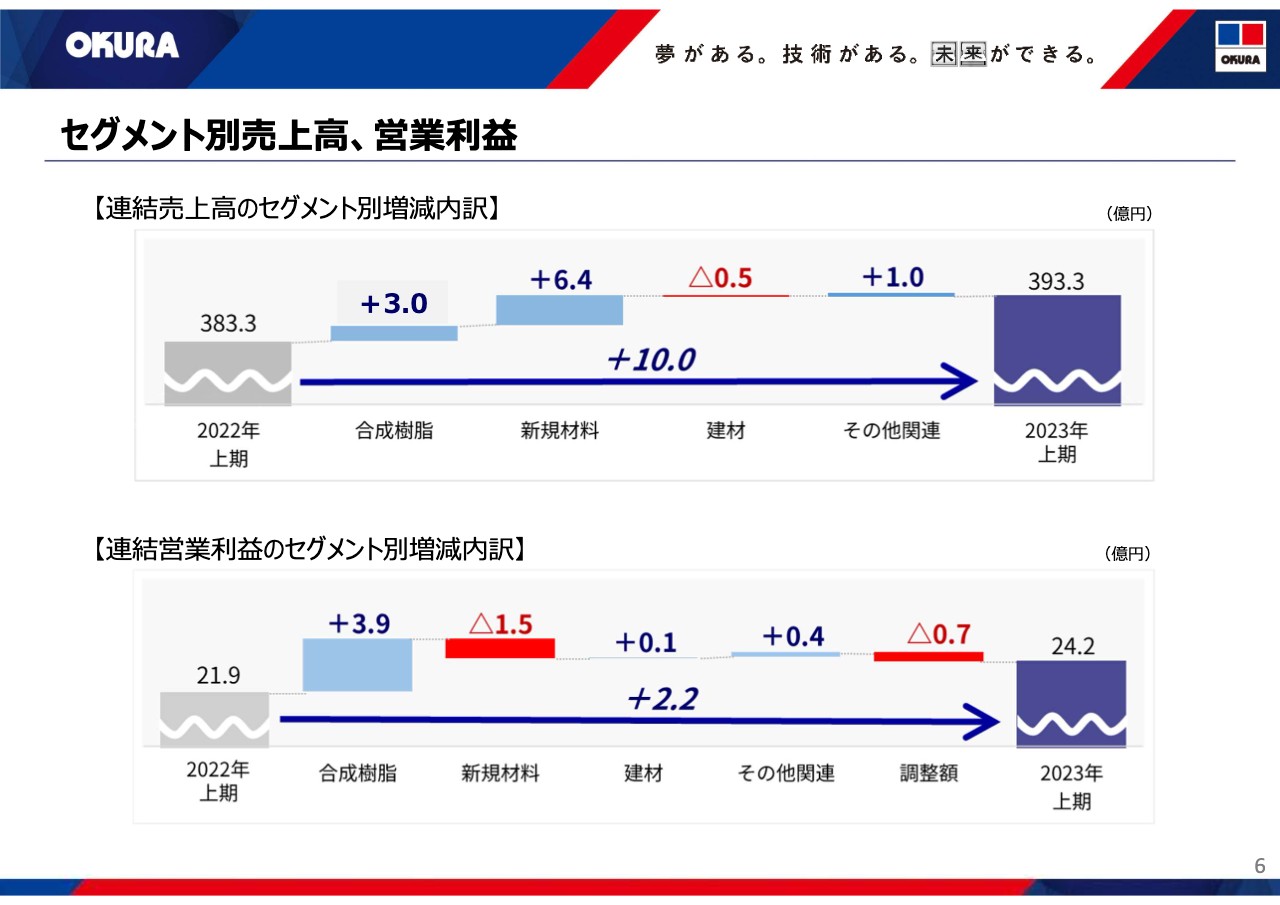

セグメント別売上高、営業利益

セグメント別の売上高と営業利益の増減内訳です。売上高は、建材事業以外のセグメントにおいて増収となりました。営業利益は、合成樹脂事業が牽引し増益となりました。

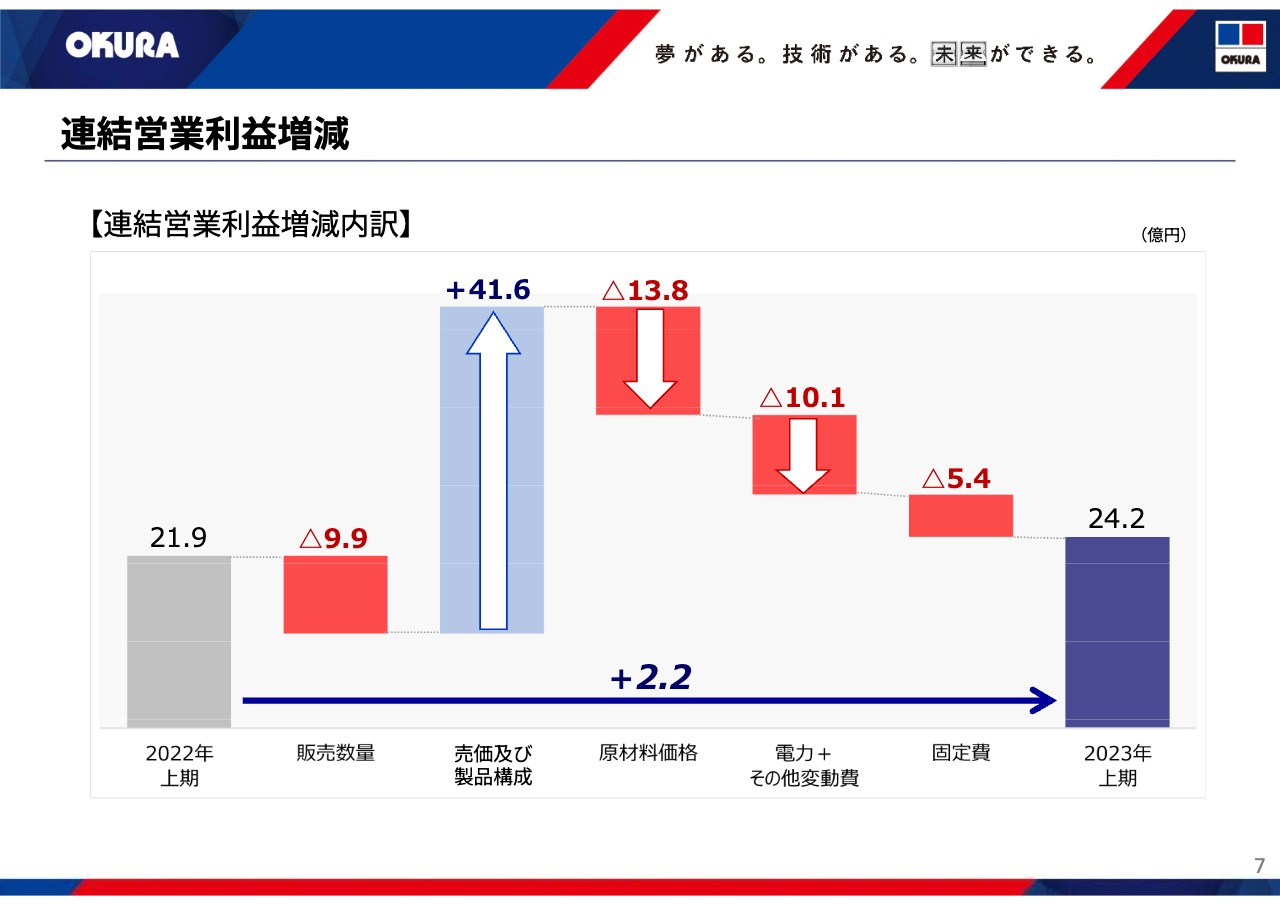

連結営業利益増減

営業利益の要因別増減内訳です。前年同期に対し数量ベースでは減少しましたが、コスト上昇分の製品価格への転嫁と付加価値の高い製品の構成比の増加により、原材料やエネルギー、物流コストの上昇分をカバーすることができました。

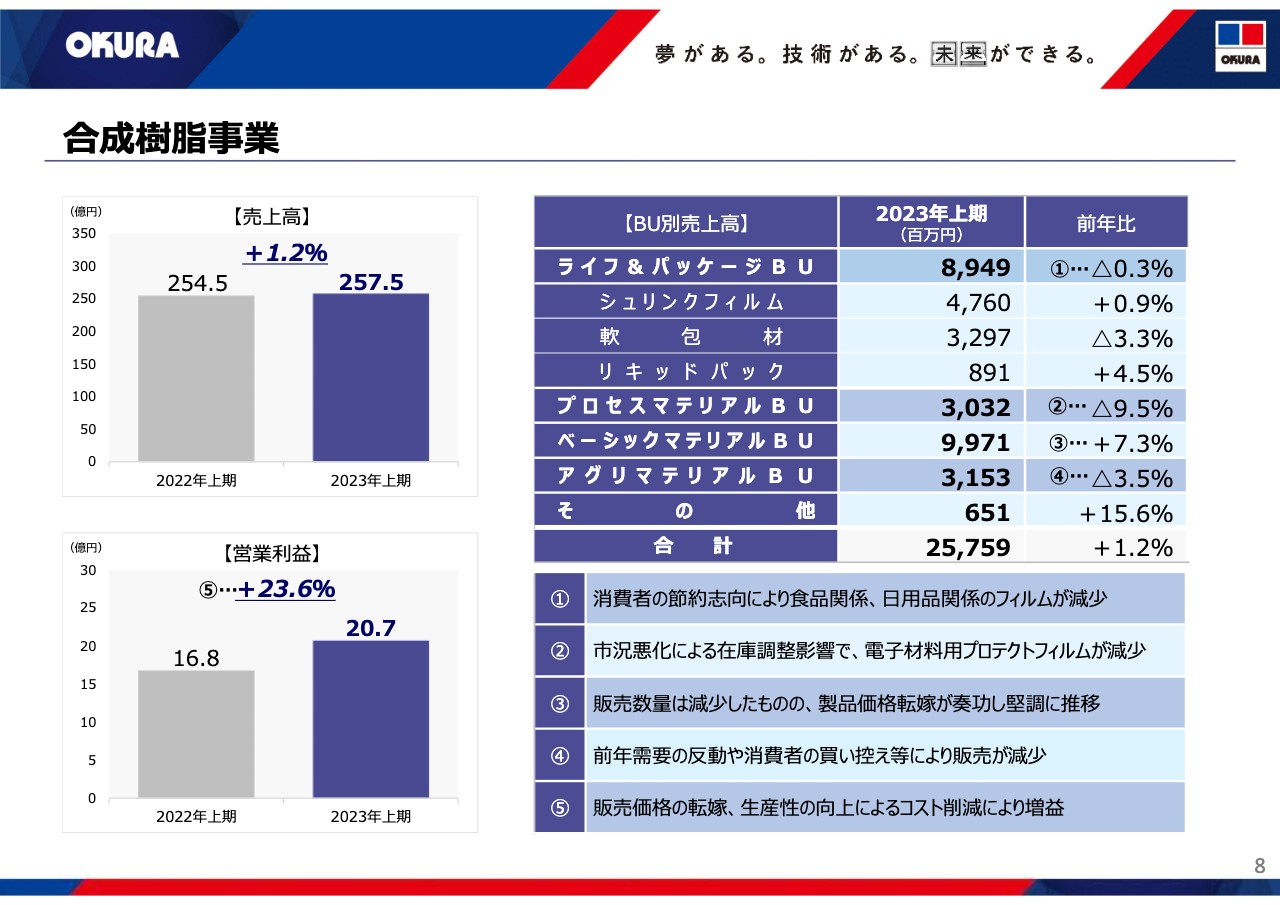

合成樹脂事業

セグメントごとの概要をご説明します。合成樹脂事業の売上高は、前年比1.2パーセント増の257億5,000万円となりました。ライフ&パッケージBUは、消費者の節約志向により食品や日用品などの軟包材製品が減少し、前年比0.3パーセント減となりましたが、付加価値の高いシュリンク製品の売上が堅調でした。

プロセスマテリアルBUは、市場の悪化による在庫調整の影響を受け電子材料用や半導体関連のフィルムの販売量が減少し、前年比9.5パーセント減となりました。ベーシックマテリアルBUは、販売数量が減少したものの、製品価格の転嫁や環境貢献製品の伸びにより、前年比7.3パーセント増となりました。

アグリマテリアルBUは、前年需要の反動や買い控えが影響したため販売が減少し、前年比3.5パーセント減となりました。

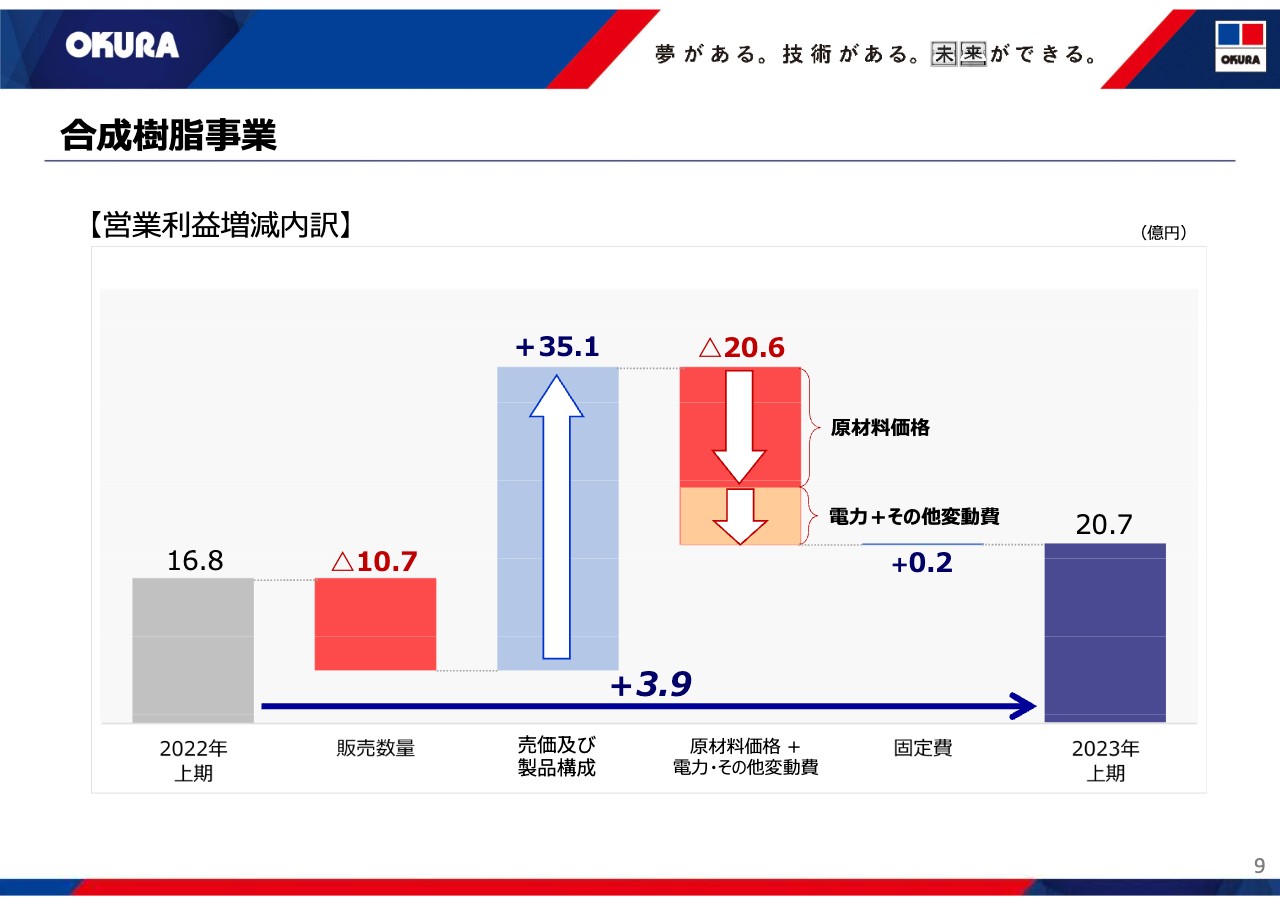

合成樹脂事業

合成樹脂事業の営業利益の増減内容です。原料価格、電力料、物流費上昇による変動コストが約20億円の大幅増となりましたが、製品価格修正と付加価値製品の増加により約35億円の利益効果があり、営業利益は23.6パーセント増となりました。

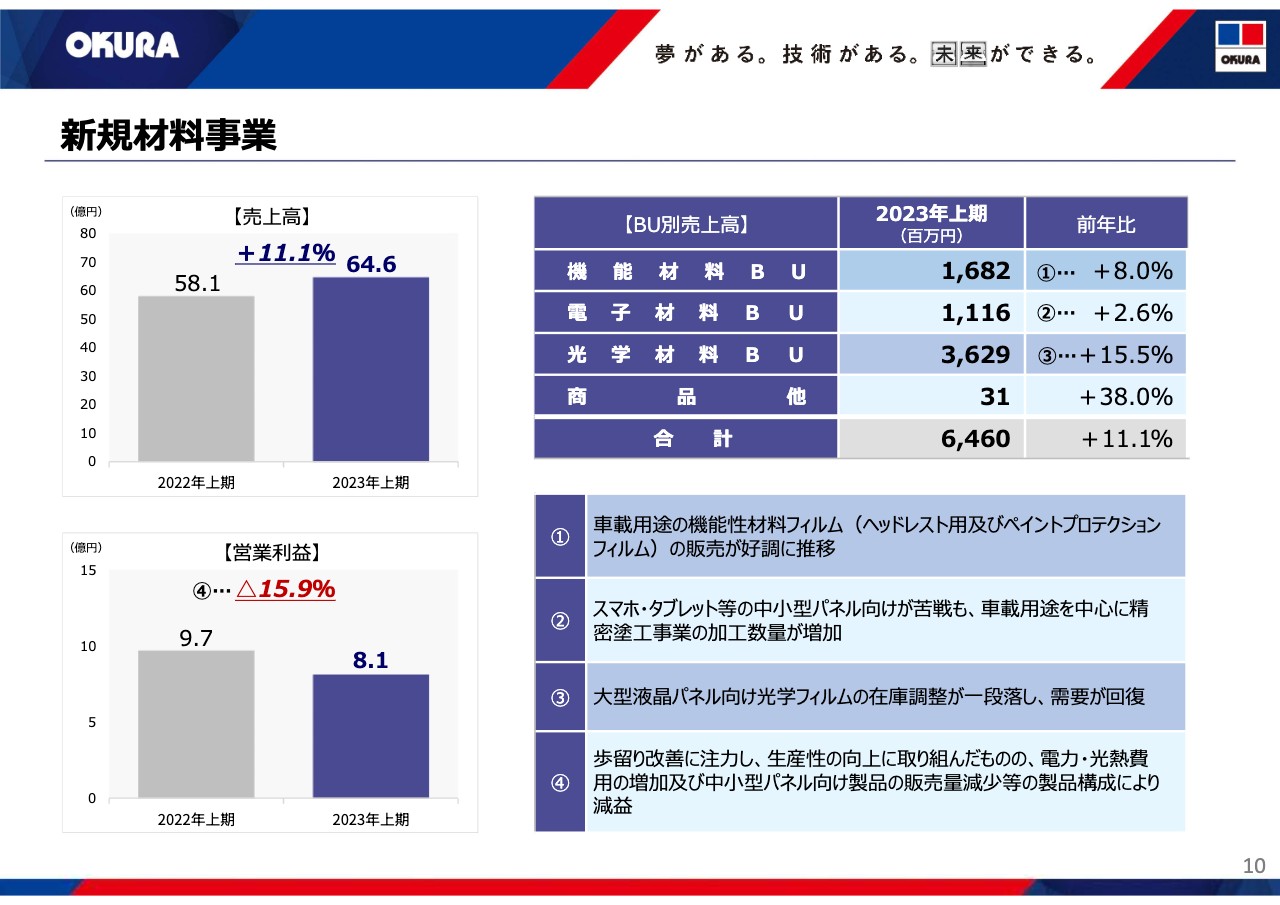

新規材料事業

新規材料事業の売上高は、前年比11.1パーセント増の64億6,000万円となりました。機能材料BUは、車載用途の回復に加え、自動車用ペイントプロテクションフィルムや接着剤等の機能性材料の販売が好調で、前年比8パーセント増となりました。

電子材料BUは、スマホなどの中小型向けが依然として低迷していますが、車載用途を中心に精密塗工の加工量が増加し、前年比2.6パーセント増となりました。光学材料BUは、昨年から続いていた大型液晶パネル市場の在庫調整が進み需要が回復したため、前年比15.5パーセント増となりました。

営業利益は販売の増加に加え、歩留まり改善や生産性アップに取り組み、限界利益は増加しました。しかし、固定費のアップや期末在庫の影響によって、前年比15.9パーセント減の8億1,000万円となりました。

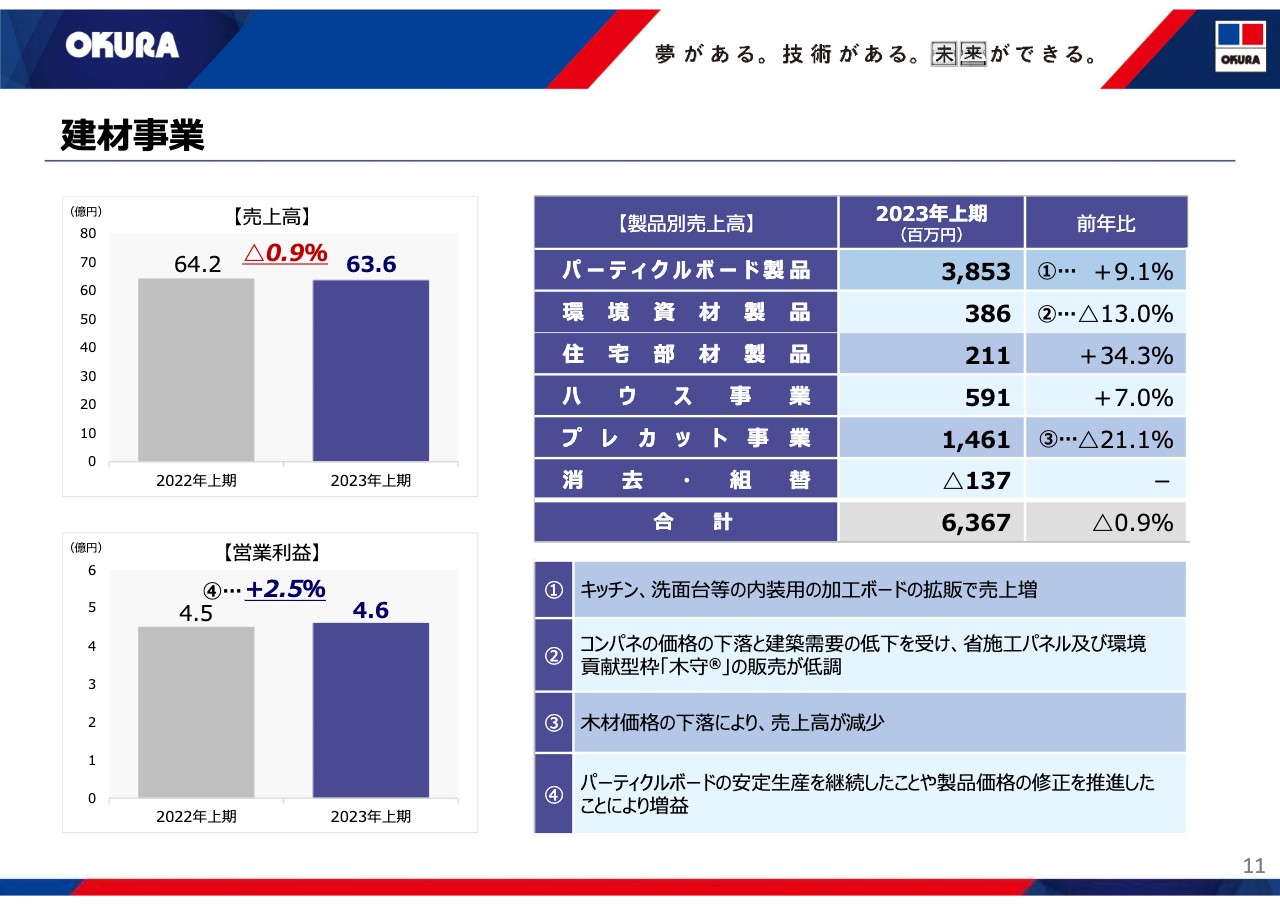

建材事業

建材事業の売上高は、前年比0.9パーセント減の63億6,000万円となりました。基幹製品のパーティクルボードは新規顧客獲得や既存顧客でシェアを高め、洗面台やキッチンなどの内装分野が堅調に推移し、前年比9.1パーセント増となりました。環境資材製品は、需要の低迷により省施工パネルおよび環境貢献型枠「木守」の販売が減少しました。

プレカット事業は新築住宅着工戸数の減少と木材価格の下落により、前年比21.1パーセント減となりました。営業利益はパーティクルボードの安定生産を継続したことや、加工ボードの拡販と製品価格の修正に注力したことにより、前年比2.5パーセント増の4億6,000万円となりました。

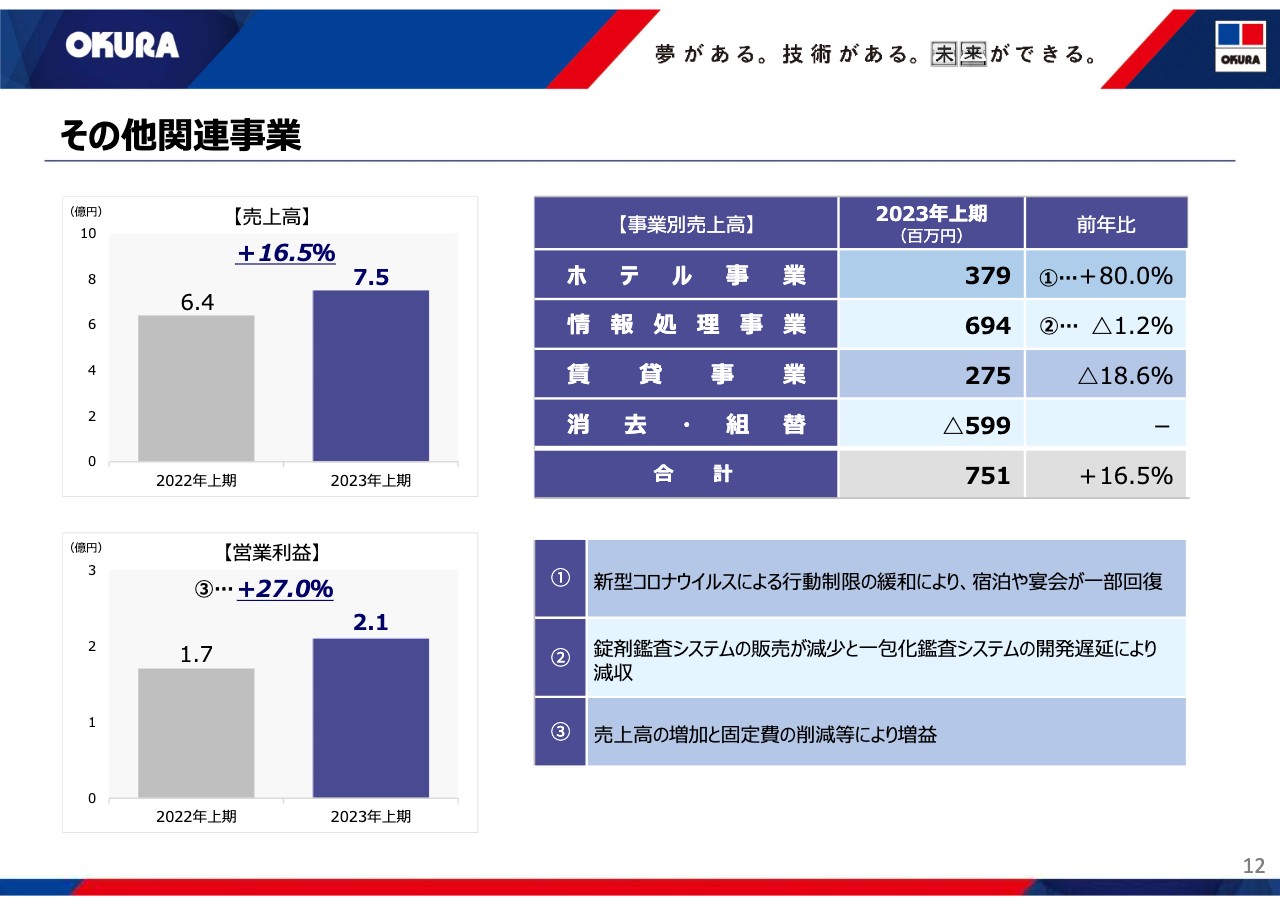

その他関連事業

その他関連事業についてです。ホテル事業は新型コロナウイルスによる行動制限が撤廃され、宿泊が回復してきたほか、宴会も一部回復し、前年比80パーセント増と大きく改善しました。以上が、セグメントごとの概要です。

連結損益計算書

連結損益計算書の営業外収支、特別損益、法人税等についてです。当会計期間において、投資有価証券売却による特別利益を4億2,000万円計上しています。これにより、純利益は前年比25パーセント増の23億円となりました。

連結貸借対照表

連結貸借対照表です。総資産は有形固定資産や投資有価証券の増加などにより、前期末から34億7,000万円増加し、937億円となりました。純資産は利益剰余金の増加などにより前期末から24億1,000万円増加し、580億円となっています。その結果、自己資本比率は61.9パーセントとなりました。

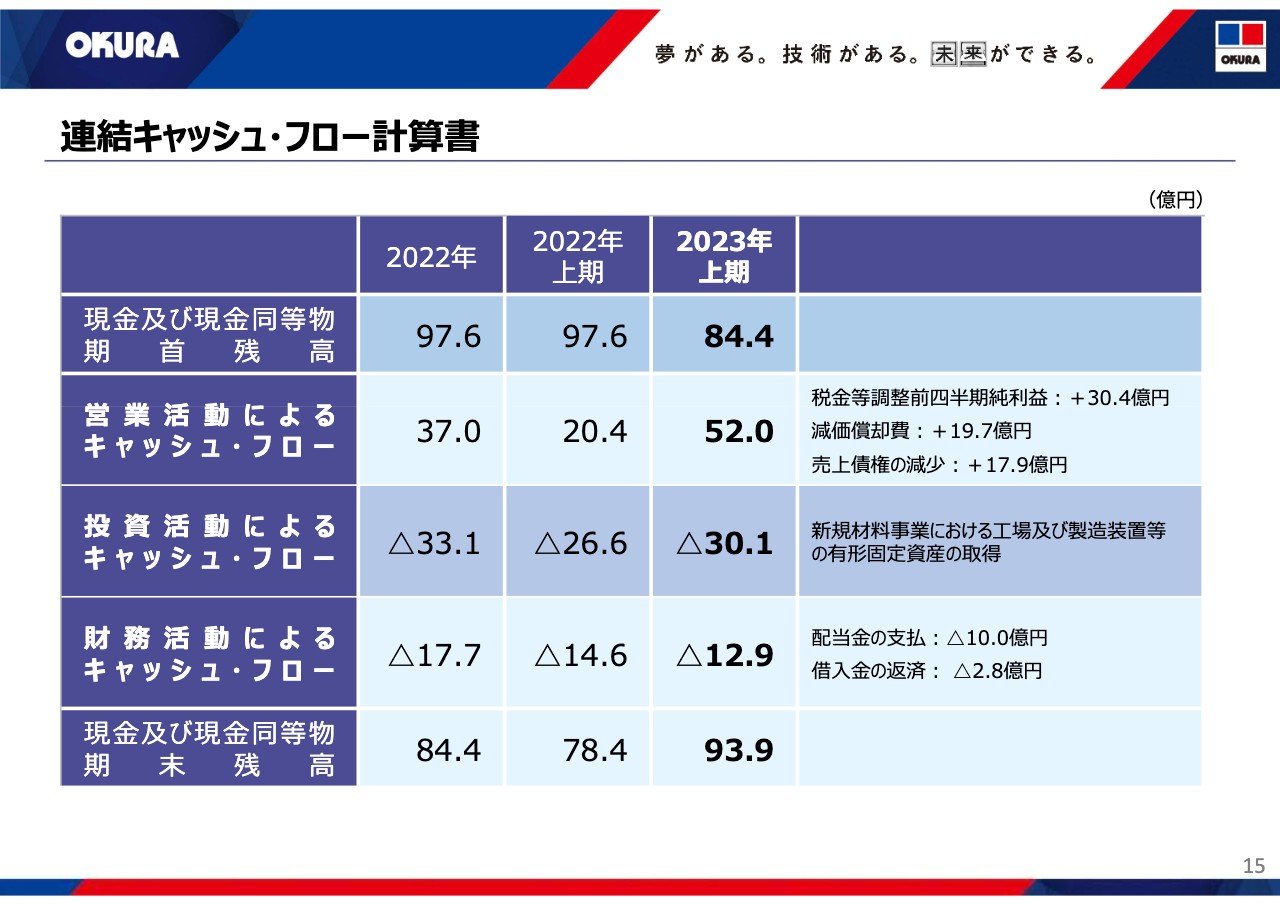

連結キャッシュ・フロー計算書

連結キャッシュ・フロー計算書についてです。営業活動により増加した資金は52億円、投資活動により減少した資金は30億1,000万円、財務活動により減少した資金は12億9,000万円となりました。以上が、2023年12月期第2四半期の決算概要です。

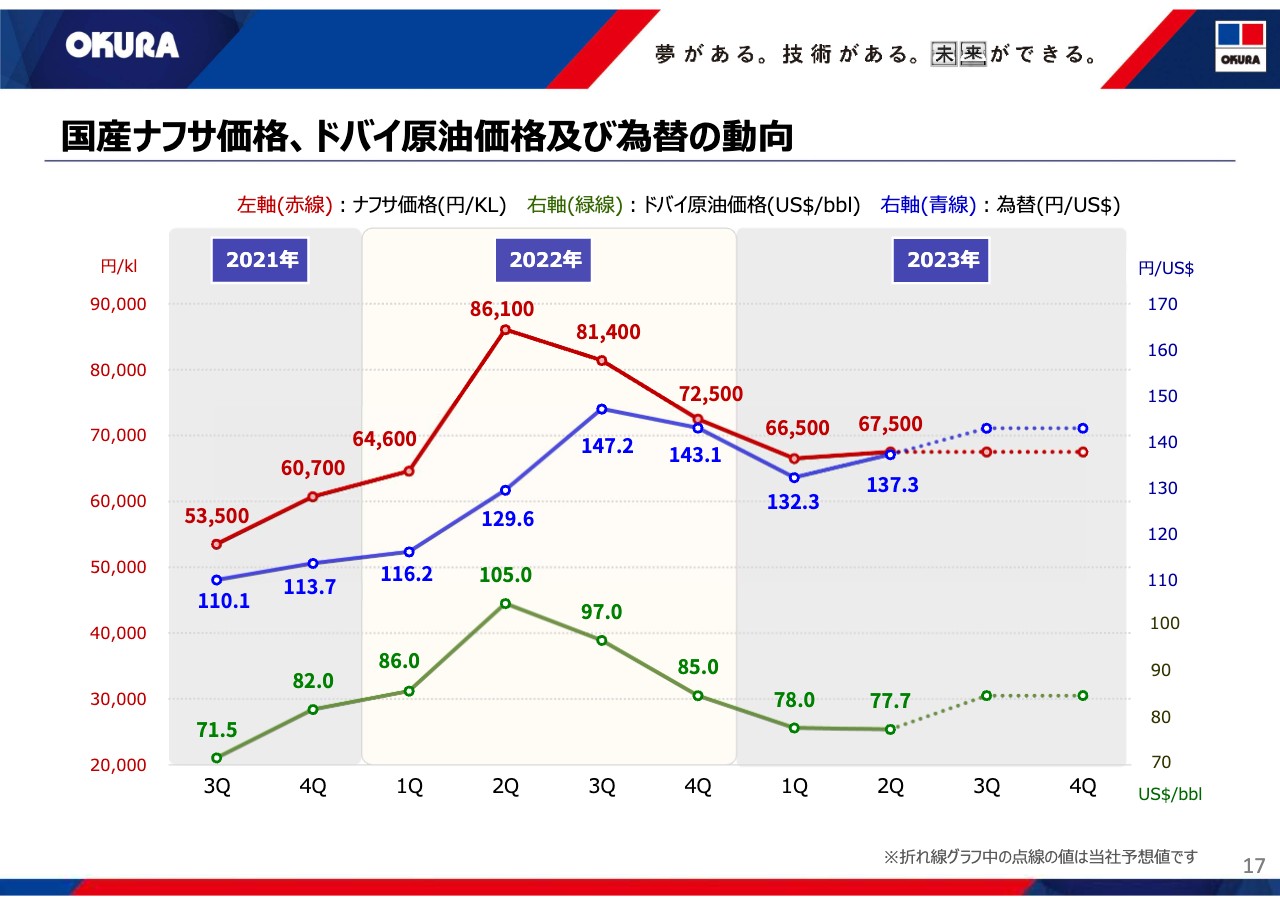

国産ナフサ価格、ドバイ原油価格及び為替の動向

2023年12月期の業績予想です。はじめに、当社に影響の大きい国産ナフサとドバイ原油の価格動向と想定についてご説明します。国産ナフサ価格は、ロシアのウクライナ侵攻による資源価格の高騰やアメリカの金利上昇に伴う円安などにより、昨年の第2四半期にキロリットルあたり8万6,100円まで急上昇しました。

その後、中国経済の低迷などの影響もあり、今年の第1四半期にはキロリットルあたり6万6,500円まで下がりました。しかし、第2四半期後半から再び原油価格が上昇しています。円安の影響もあるため、第3四半期以降も徐々に上がり、第4四半期にはキロリットルあたり6万9,000円から7万円まで上昇すると想定しています。

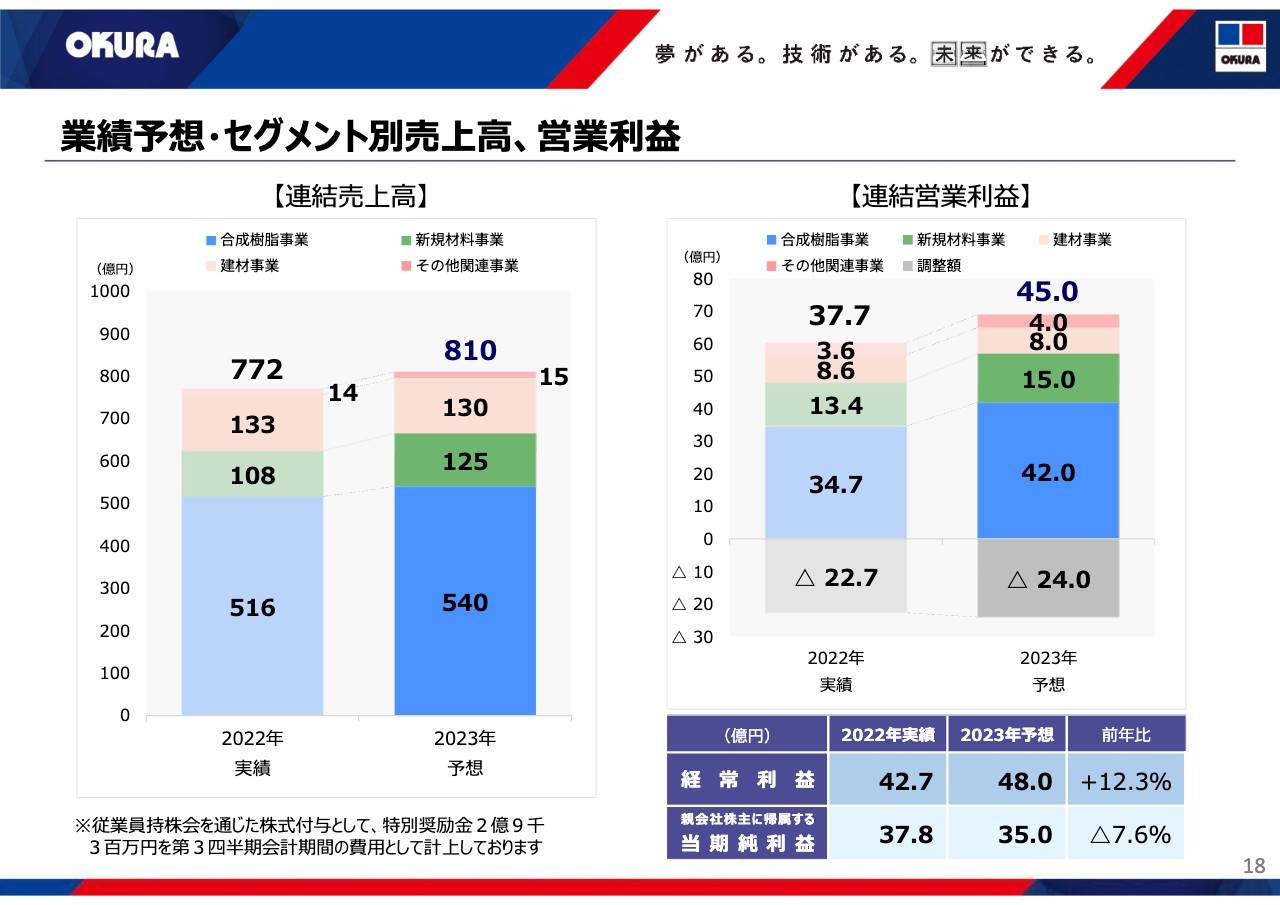

業績予想・セグメント別売上高、営業利益

2023年12月期通期の連結業績予想についてご説明します。本年2月10日に公表した予想を据え置き、通期の売上高は810億円、営業利益は45億円、経常利益は48億円の予想としています。

本年下半期は、製品の値上げから販売拡大に営業活動をシフトし、量の拡大を目指しています。特に、環境貢献製品や回復基調にある自動車関連材料を拡販し、予想の営業利益を上回るべく取り組んでいます。

当期純利益は35億円と予想しています。前期は固定資産の売却益があったため、前期比では減益の予想です。

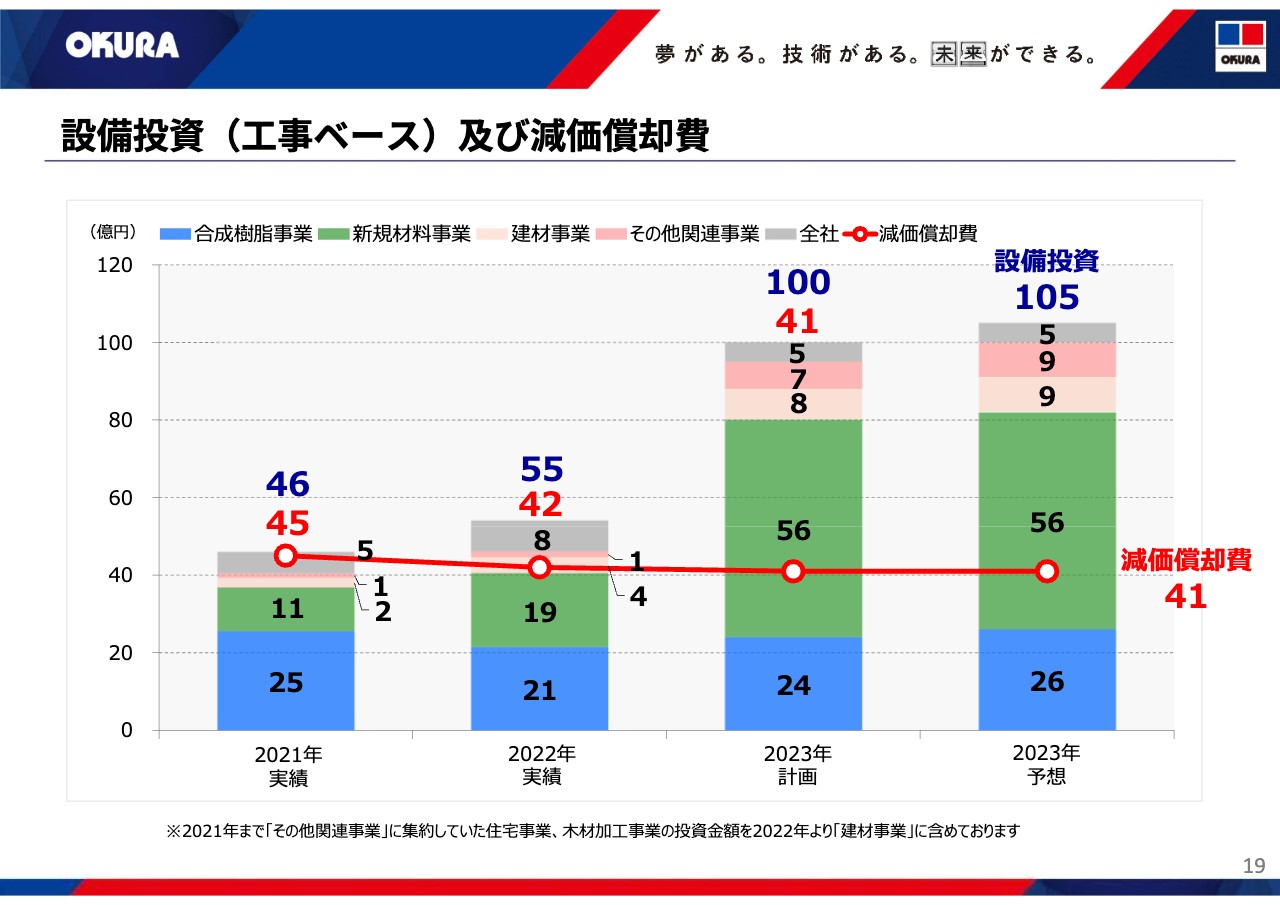

設備投資(工事ベース)及び減価償却費

設備投資についてです。今期は新規材料事業における新工場建設を中心に、当初の計画を若干上回る105億円の設備投資を計画しています。減価償却費は41億円の見込みです。

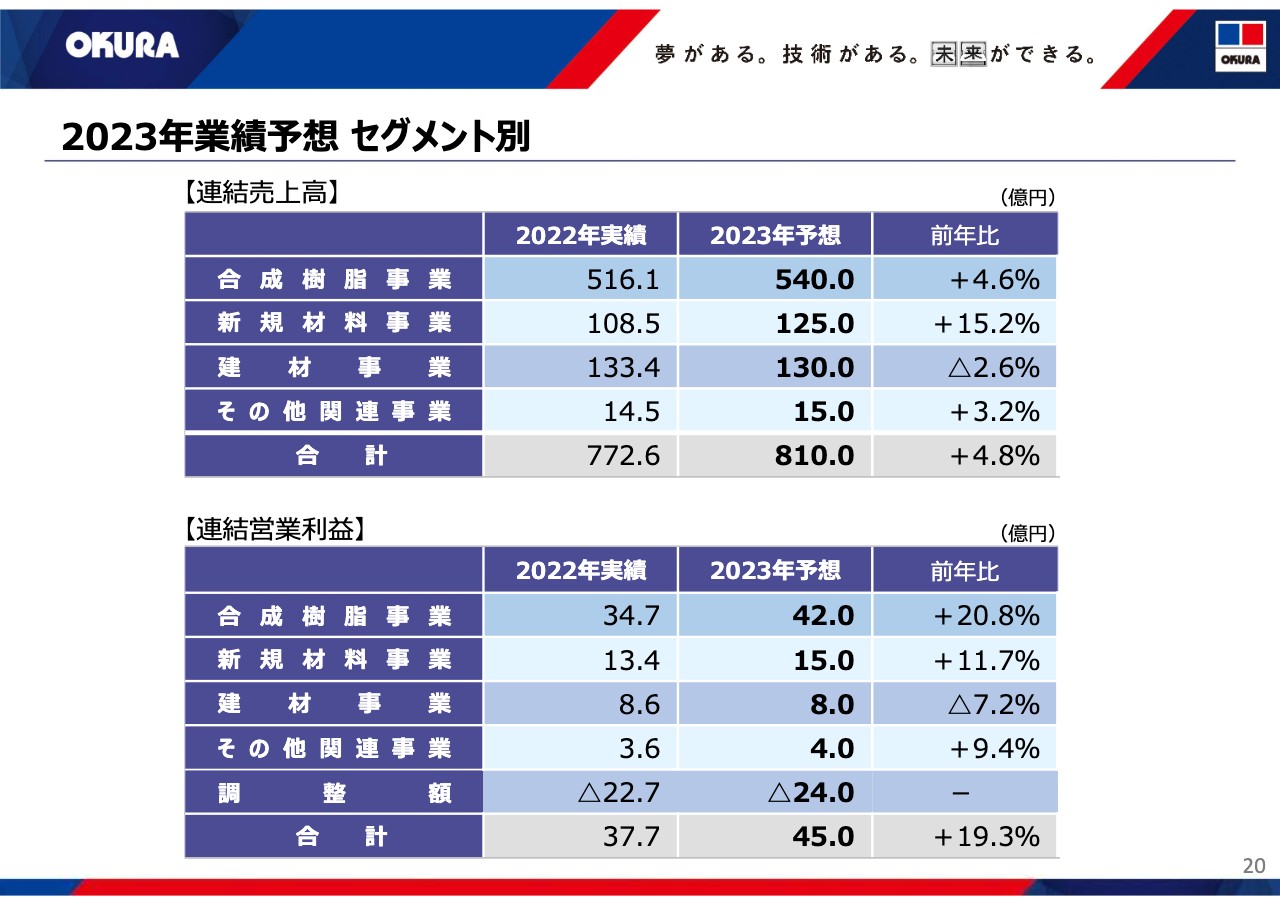

2023年業績予想 セグメント別

セグメント別の業績予想です。売上高、営業利益ともに、建材事業以外は増収増益を予想しています。

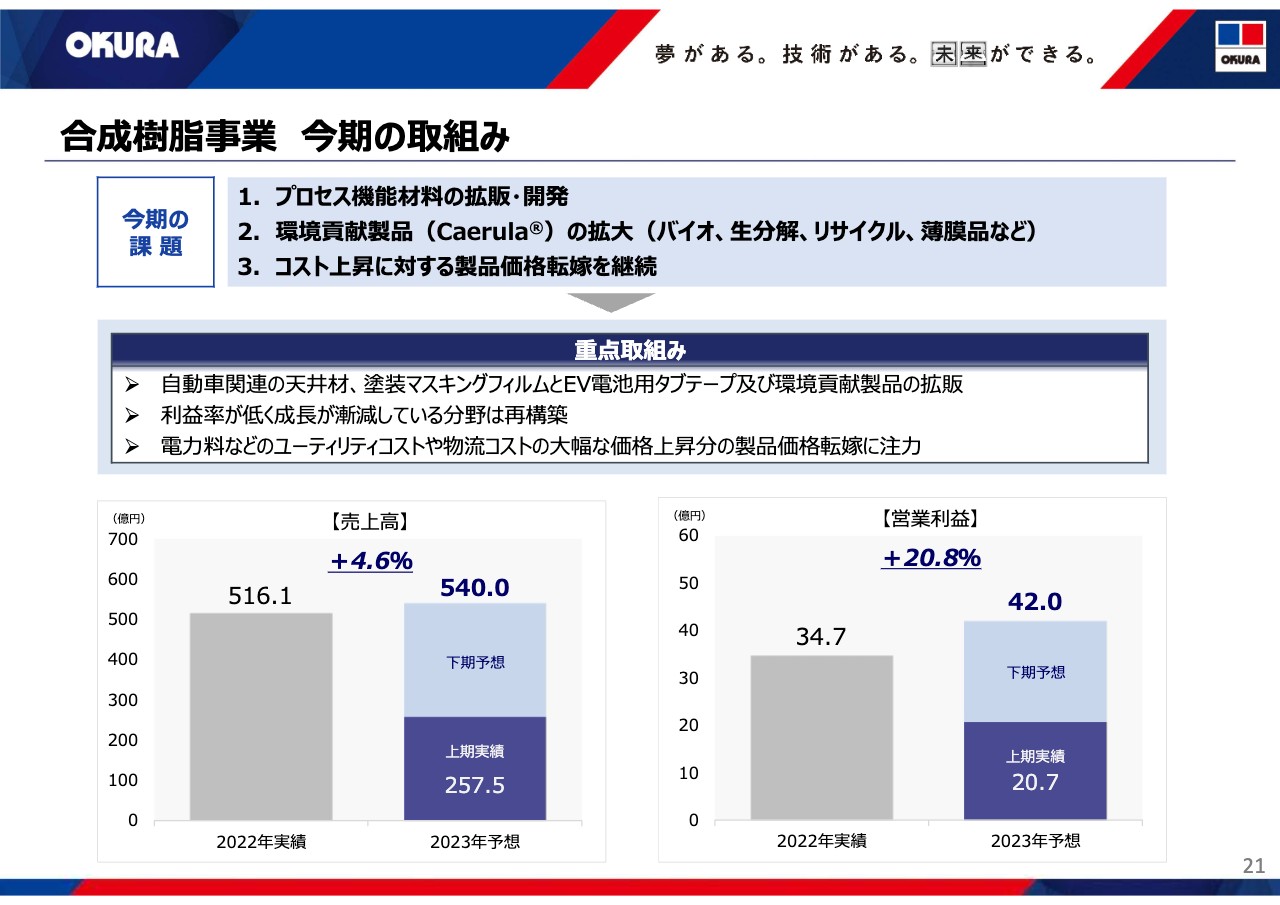

合成樹脂事業 今期の取組み

各セグメントの取組みについてご説明します。合成樹脂事業は、回復基調にある自動車関連の天井材用や塗装マスキングフィルム、EV電池用のタブテープの拡販に注力しています。電池の大容量化に求められる性能に対応すべく、香川県の仲南工場で設備の改造を進めています。

また、環境貢献製品の拡大にも注力していきます。利益率が低く受注増が期待できない分野は再構築し、成長が見込める分野に経営資源を集中させていきます。さらに、電力料やコスト上昇分の販売価格への転嫁がまだ不十分なものについては、引き続き値上げを進めます。

通期売上高は前年比4.6パーセント増の540億円、営業利益は前年比20.8パーセント増の42億円を想定しています。

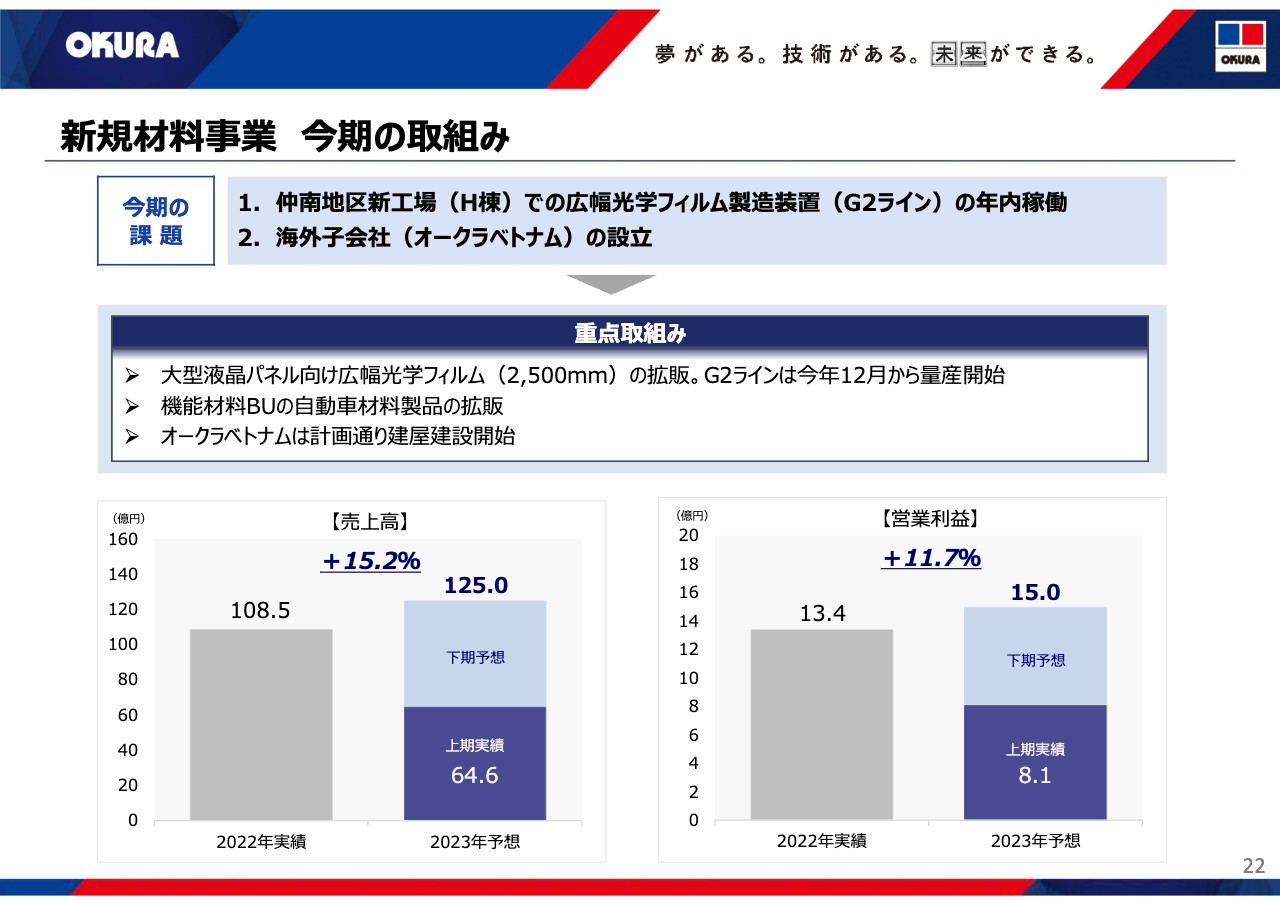

新規材料事業 今期の取組み

新規材料事業についてです。ディスプレイ市場の在庫調整局面が続く中、大型液晶パネル向けの光学フィルムは2,500ミリの広幅の需要が増加しており、当社も生産能力を2倍に増強し拡販を進めています。現在新設中のG2ラインは計画どおり進捗しており、9月に試運転を開始し、12月に量産を開始する予定です。

また、自動車関連のエラストマーフィルムや接着剤などの機能性材料の拡販にも注力していきます。通期売上高は前年比15.2パーセント増の125億円、営業利益は前年比11.7パーセント増の15億円を予想しています。

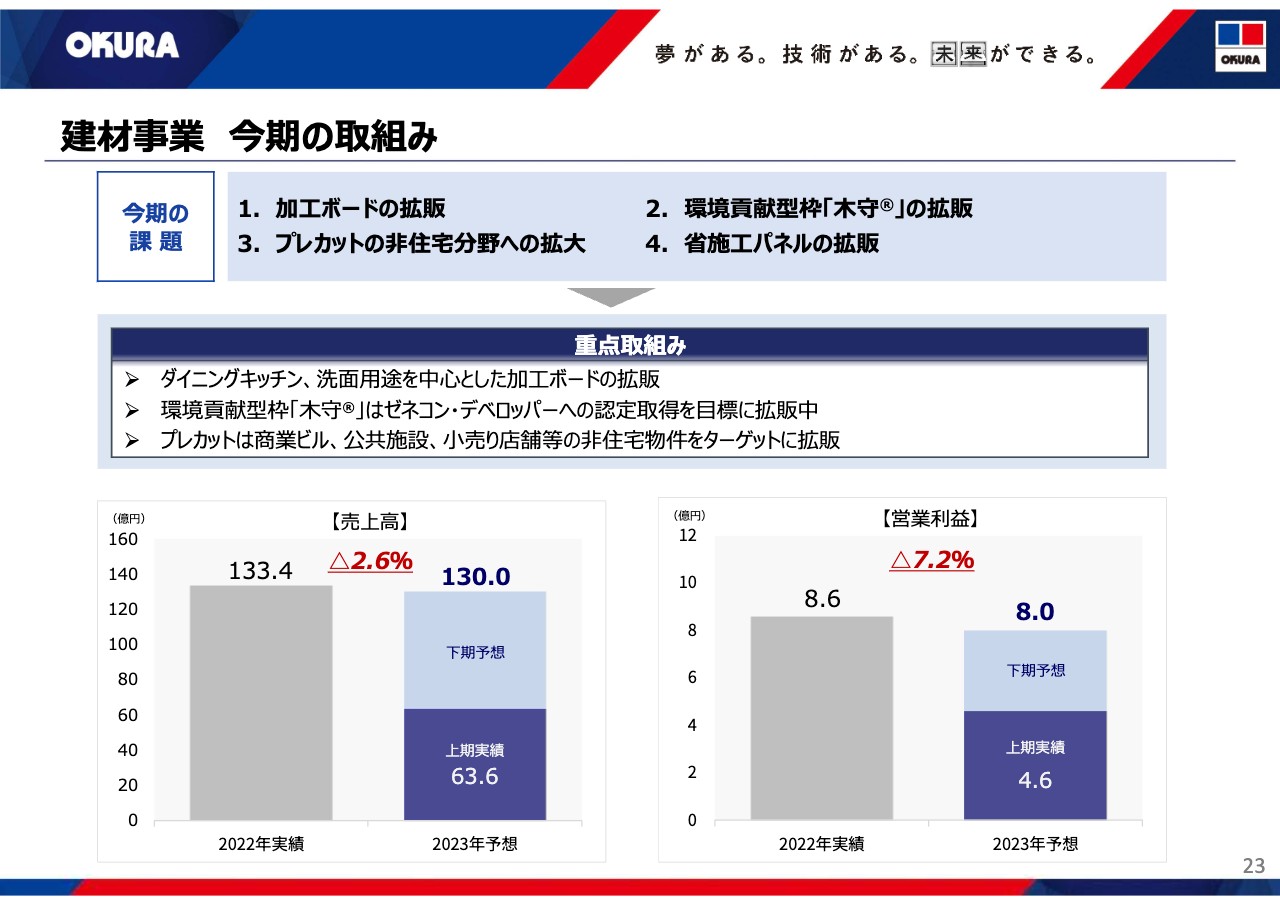

建材事業 今期の取組み

建材事業についてです。加工ボードは、マンションや商業ビルでも需要がある洗面用やキッチン用を中心に拡販しつつ、新たな用途開発を進めています。環境貢献型枠「木守」は、ゼネコンやデベロッパーへ直接営業を行い、認定取得を目標に拡販中です。新たな物件の獲得は進んでいますが、当初の計画からは半分ほどの進捗になっています。

また、省施工パネルや木材加工においても非住宅分野への取り組みを強化し、市場縮小に対応します。売上高は前年比2.6パーセント減の130億円、営業利益は8億円を予想しています。

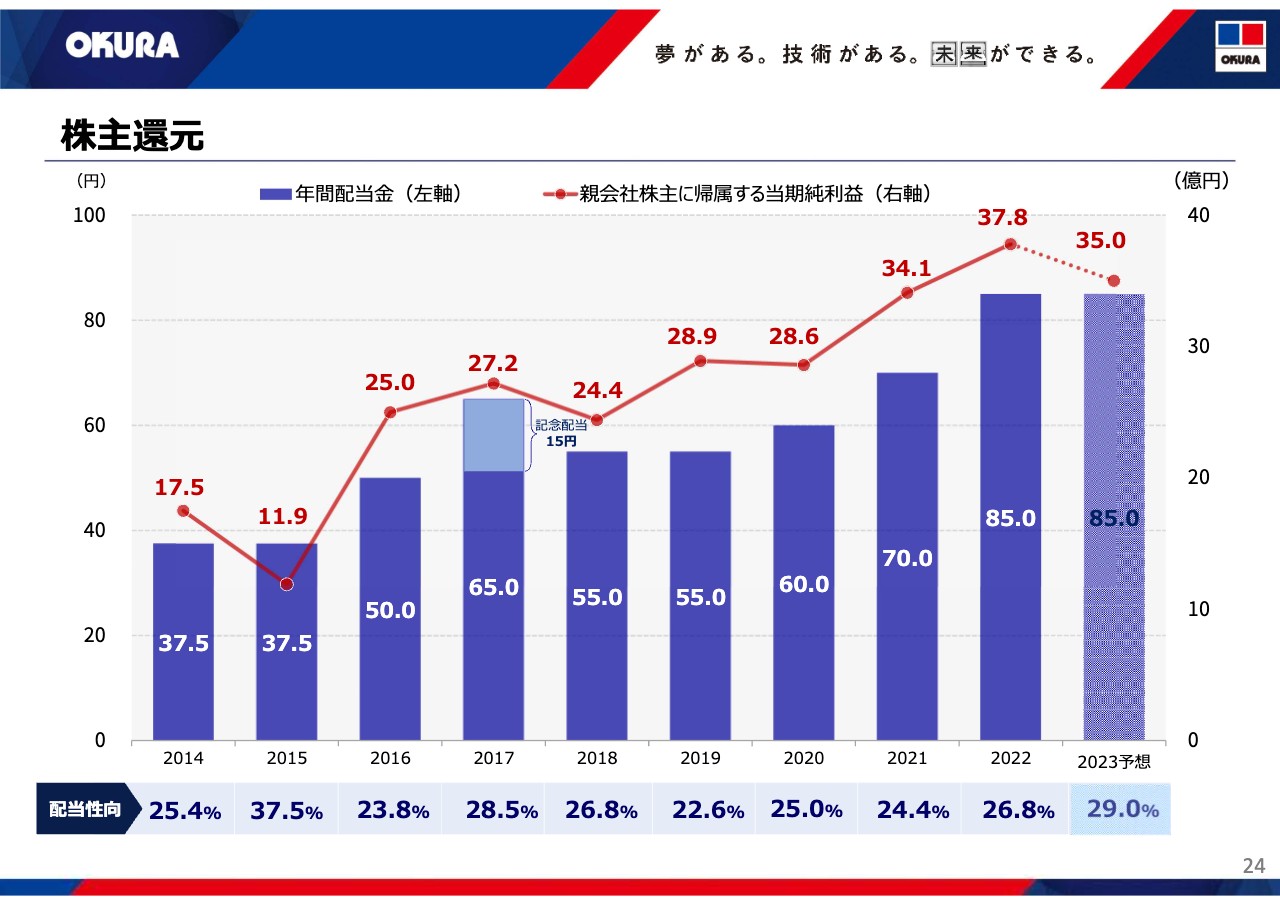

株主還元

株主還元についてご説明します。当社は、株主のみなさまに対する利益還元を経営上の最優先課題の1つと位置づけています。継続的な安定配当を基本に、業績や財務健全性のバランス等も総合的に勘案し、中長期的に配当性向を高められるよう努力していきます。2023年期末の配当金は、1株あたり85円の予定です。

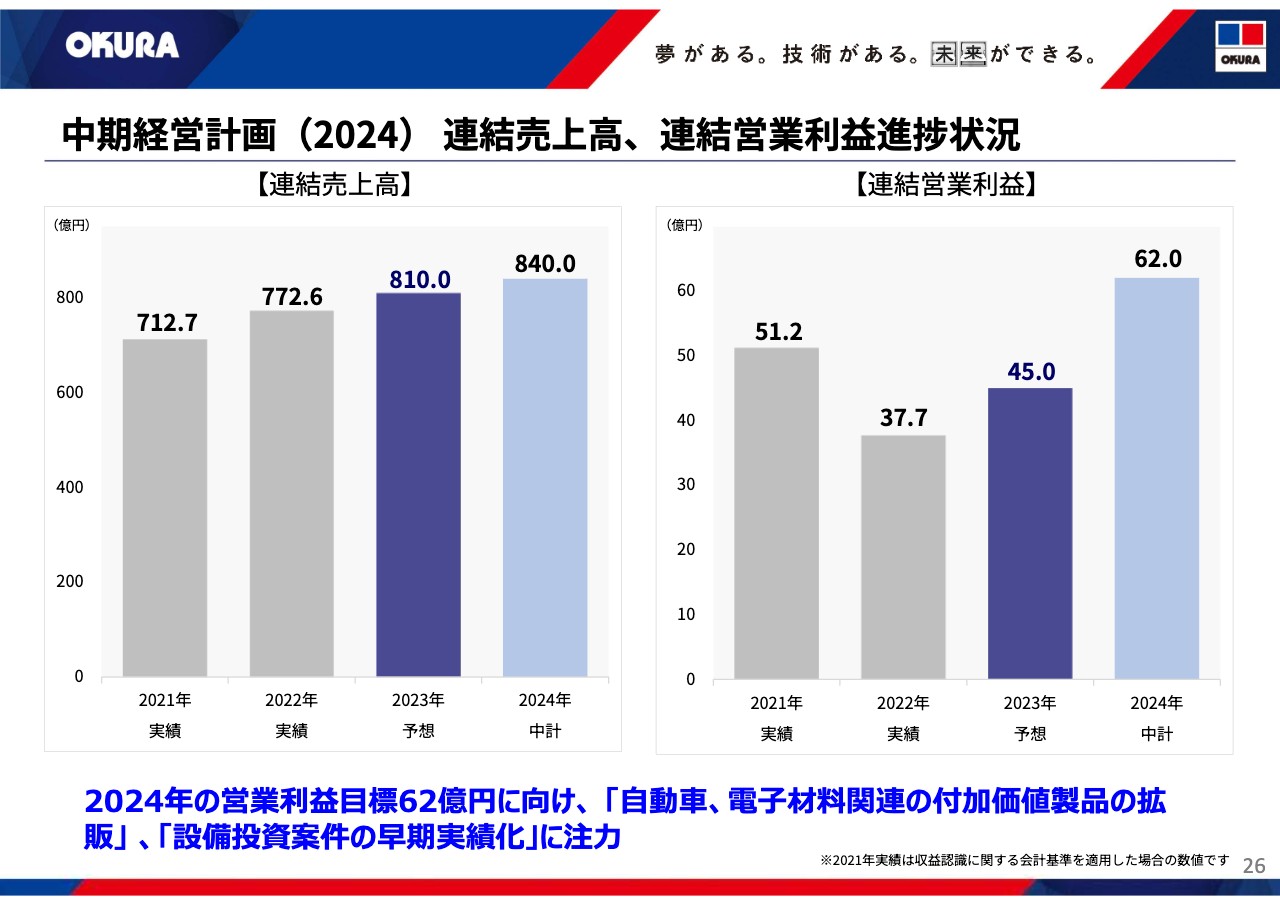

中期経営計画(2024) 連結売上高、連結営業利益進捗状況

中期経営計画(2024)の進捗についてご説明します。当社グループは、2030年に向けた経営ビジョン「Next10(2030)」を策定しています。中期経営計画(2024)は、その土台作りおよび基盤強化と位置づけており、収益力の強化、成長投資、ESGの推進を基本方針として、2024年度は売上高840億円、営業利益62億円を目標に掲げています。

初年度となった昨年は、中国のロックダウンによるサプライチェーンの混乱に加え、ロシアのウクライナ侵攻による資源・エネルギー価格の高騰により、原材料やユーティリティコストが急上昇したため、製品価格の値上げを最優先にせざるを得ませんでした。

しかし、今回の製品値上げに伴い、当社の強みである要素技術、性能、品質を必要とする製品群の取捨選択を行いました。それにより、数量は減少しましたが、付加価値の高い製品構成へと置き換えが進んでいます。

さらに、収益性の乏しい製品の構造改革を進めています。今後は、成長領域と位置づけている環境・エネルギー分野および情報電子分野において、環境対応、資源循環、電池材料、モビリティ、電子材料関連の開発・拡販に注力します。

これにより、今期の着地をより2021年度実績に近づけ、2024年度の目標達成を目指していきます。また、この分野への成長投資を継続することで中期経営計画を達成し、次期の成長路線へとつなげていきます。

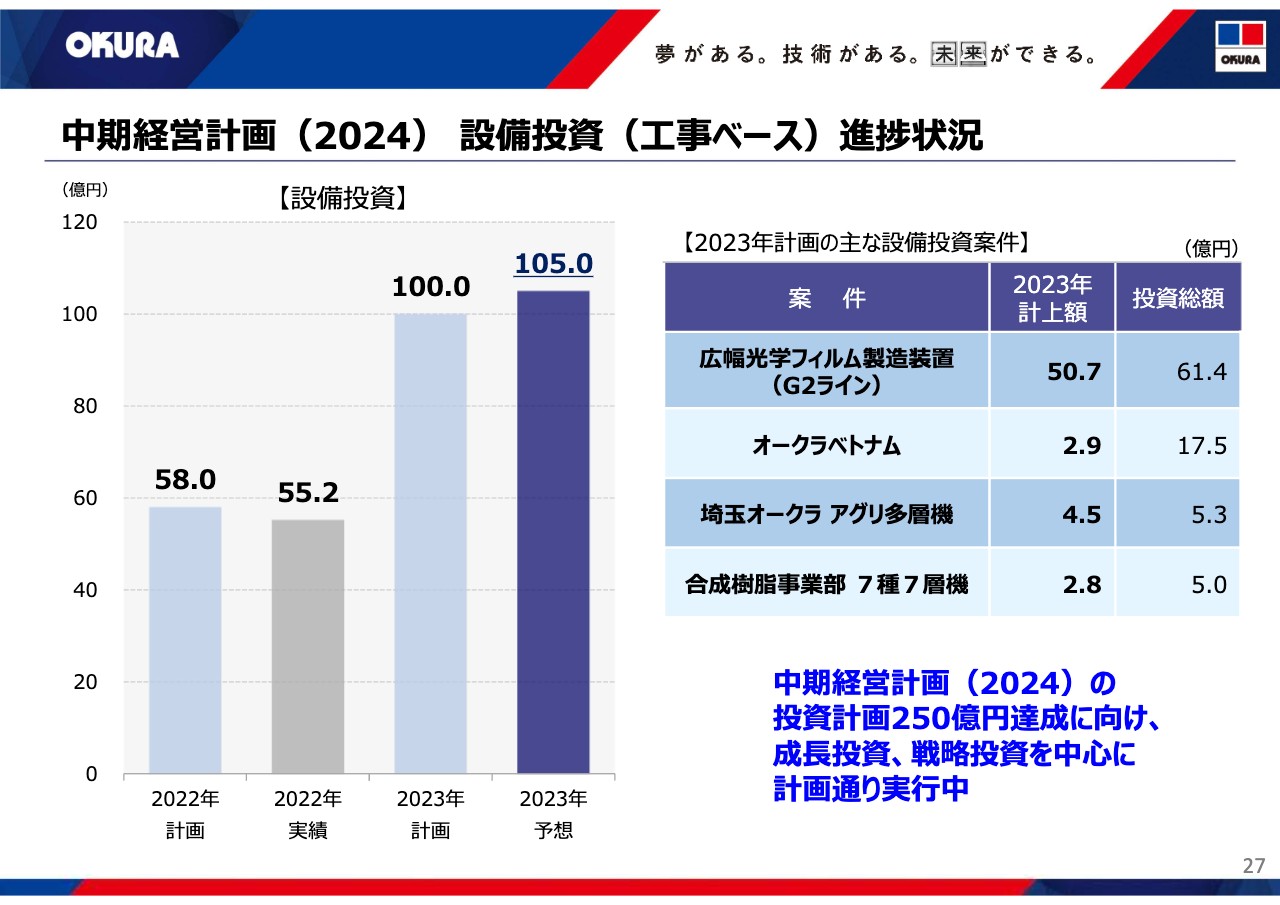

中期経営計画(2024) 設備投資(工事ベース)進捗状況

設備投資については、3ヶ年で250億円を計画しています。昨年は計画58億円に対して実績が55億円、本年は計画100億円に対して105億円を想定しており、計画どおりに進捗しています。

本年の主な投資としては、G2ライン、オークラベトナム関連、埼玉オークラのアグリ多層機、高機能製品や環境対応製品の開発を目的とした7種7層機等を予定しており、今後も成長投資を中心に積極的に実施していきます。来期には、資源循環プロジェクトや電子材料関連において、新たな投資を進める計画です。

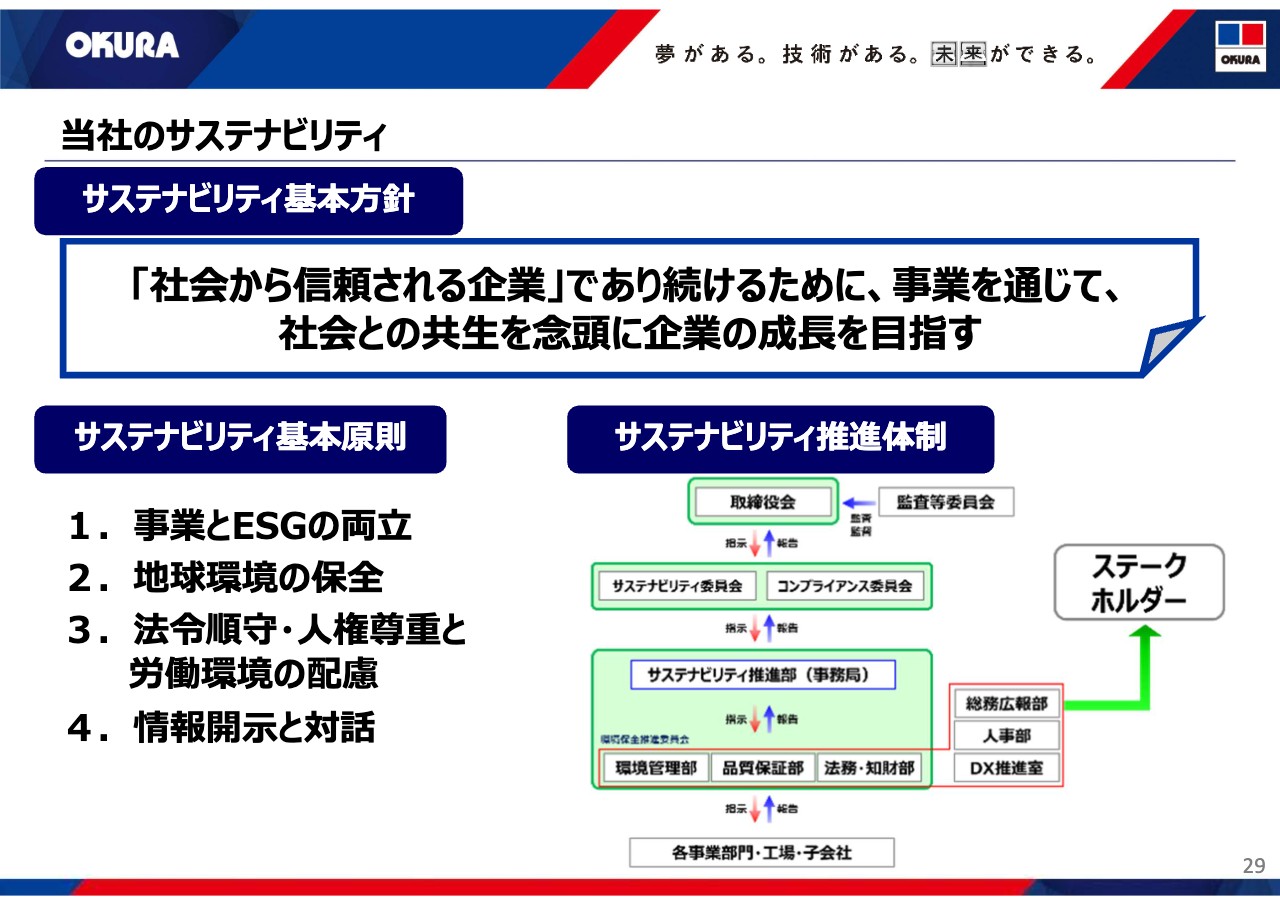

当社のサステナビリティ

サステナビリティ推進活動についてご説明します。当社グループは「社会から信頼される企業」であり続けることを基本方針として、サステナブル経営を実践しています。事業を通じて環境課題や社会課題の解決に積極的に取り組み、社会から信頼される企業を目指します。

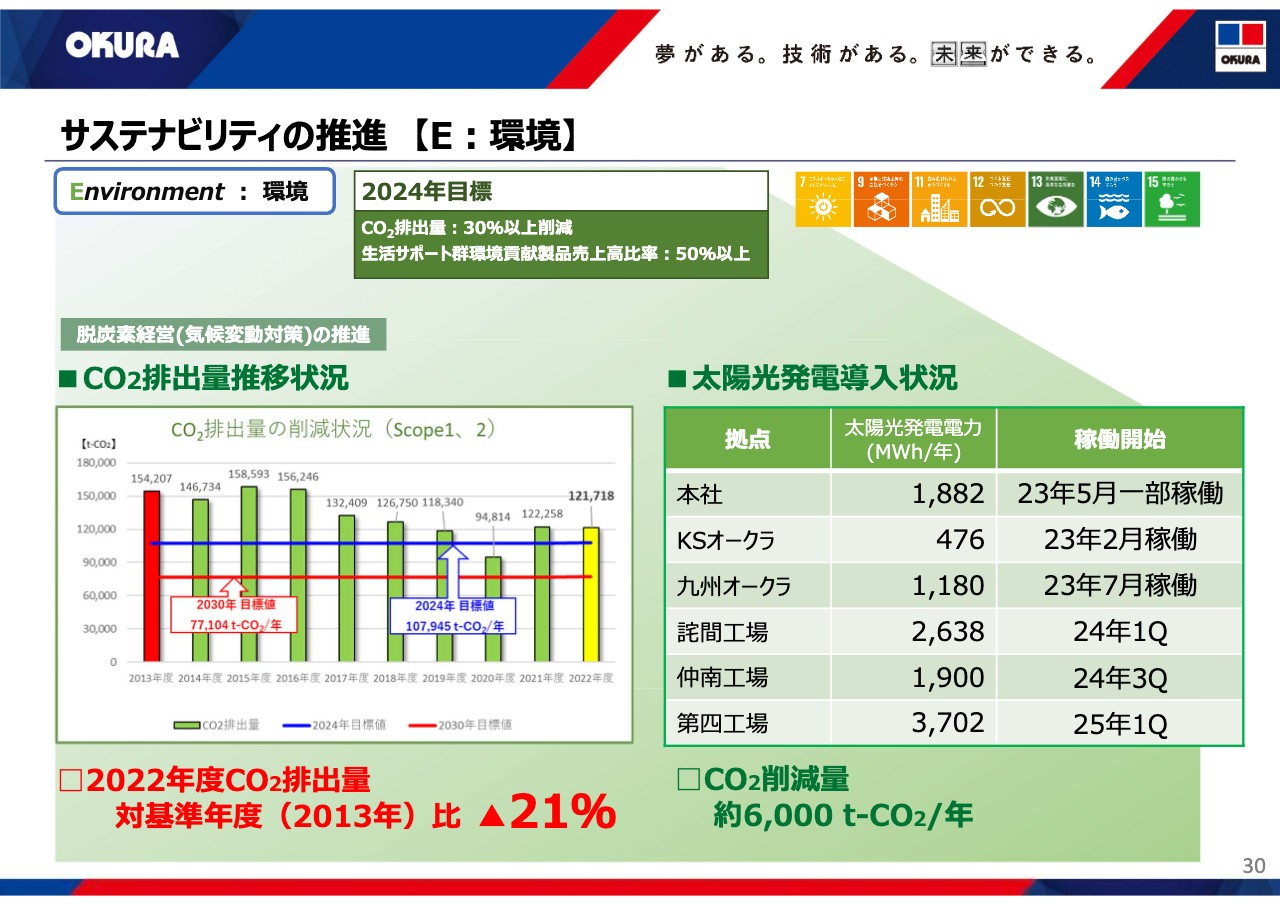

サステナビリティの推進 【E:環境】

環境に関する取り組み状況についてご説明します。当社グループの2022年度のCO2排出量は12万1,718トンで、基準年の2013年度比で21パーセント減となりました。計画より若干遅れましたが、本社に導入した太陽光発電設備は本年5月に稼働しています。現在は、本社地区での増設を計画しています。

また、グループ会社のKSオークラ、九州オークラに導入した太陽光発電設備は、それぞれ2月、7月に稼働を開始しています。今のところ、この3設備で年間1,200トンのCO2排出量を削減しています。まだ少ないですが、今後は他の4工場への導入も計画しており、合計で年間6,000トンの削減を予定しています。

さらに、生産設備の省エネ更新などを含め全社で省エネ活動を実施し、積極的にCO2排出量の削減に取り組んでいきます。

サステナビリティの推進【E:環境】

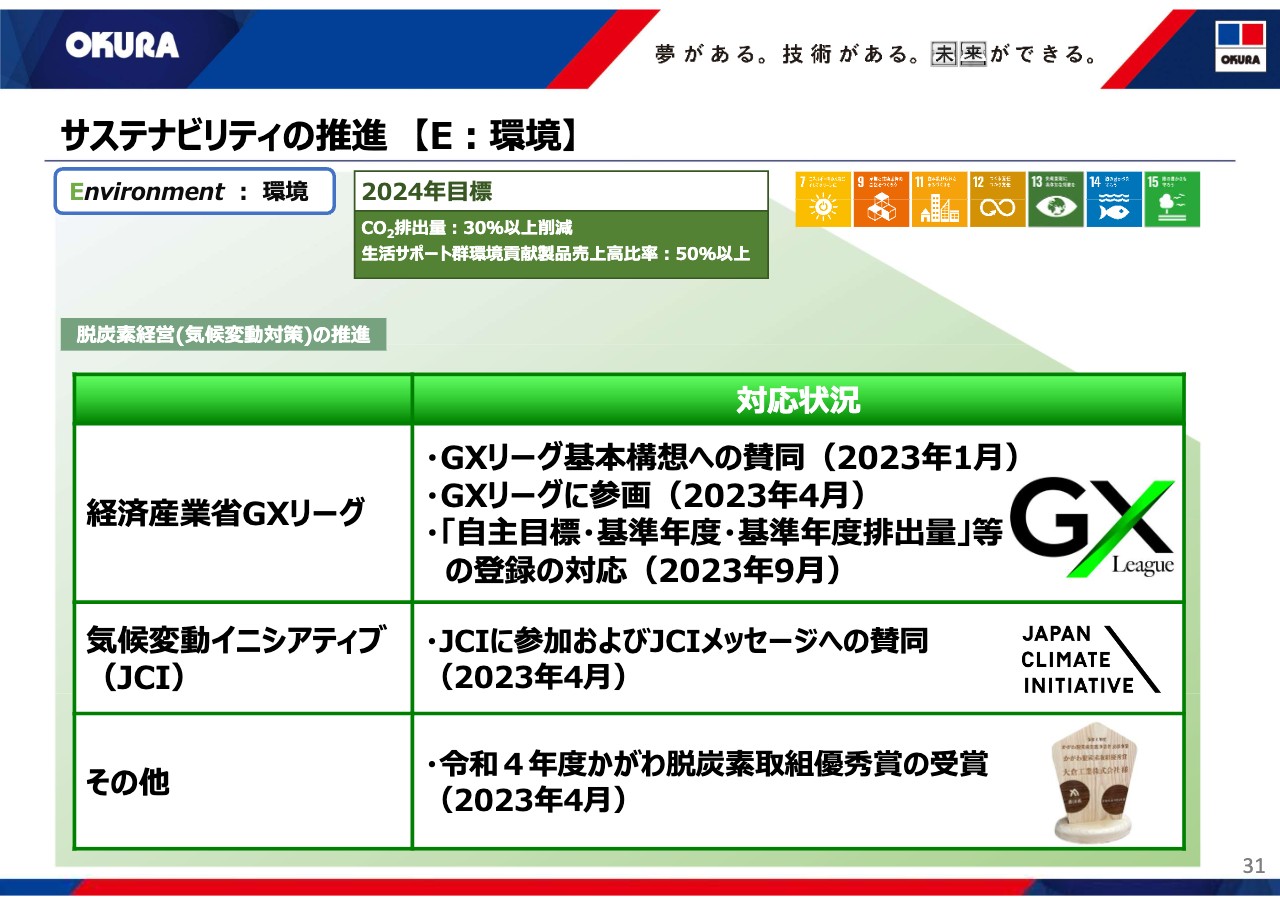

気候変動対策への取り組みとして、経済産業省が主導するGX(グリーントランスフォーメーション)リーグの基本構想に賛同し、本年4月にGXリーグに参画しました。また、同月には気候変動イニシアティブ(JCI)に参加し、JCIのメッセージに賛同しました。

これらの参画を通し、気候変動対策に積極的に取り組みます。また、さまざまな企業とのネットワークも活用し、2030年度のCO2排出量50パーセント削減を目指していきます。

サステナビリティの推進【E:環境】

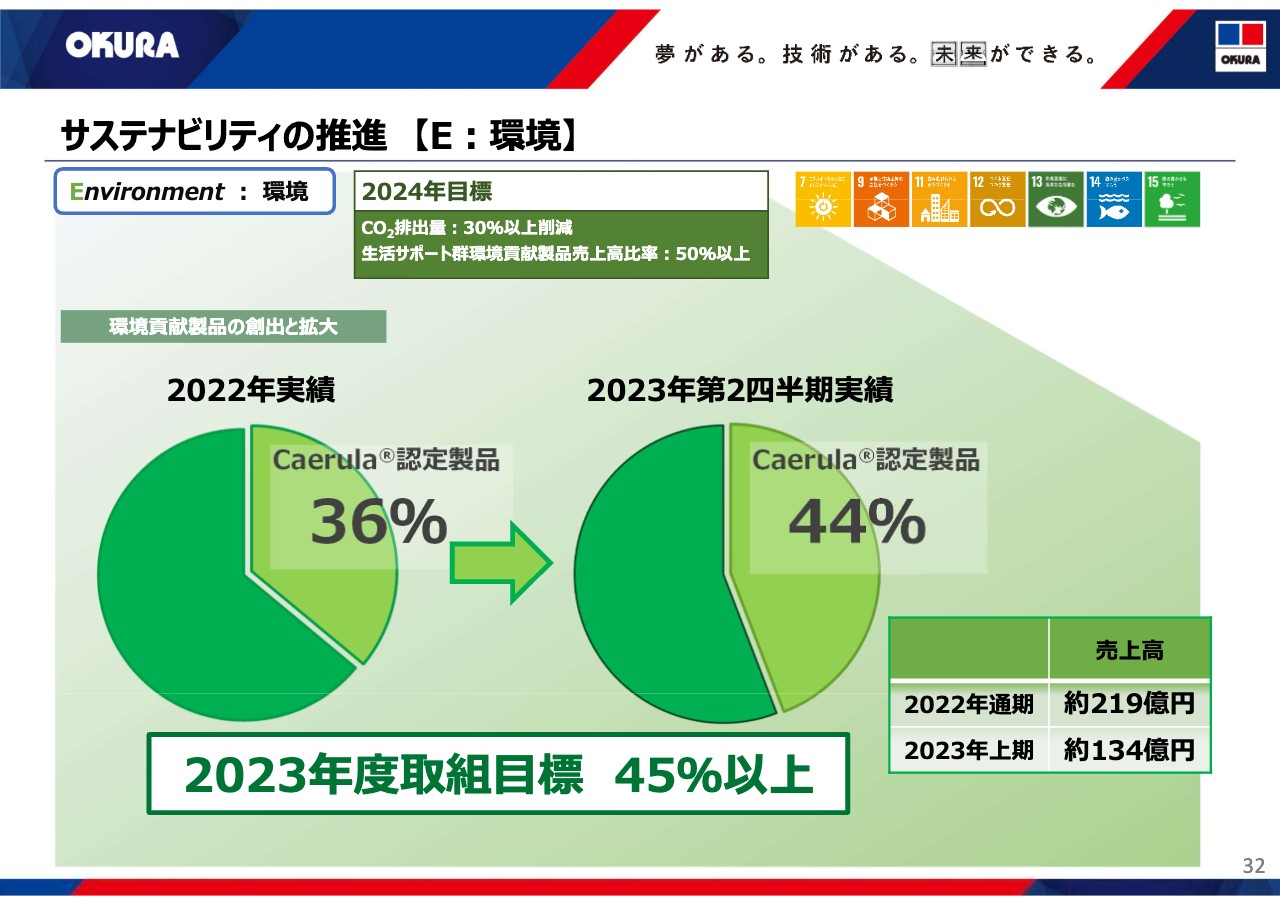

当社グループの環境貢献製品は「Caerula(カエルラ)」としてブランド化しています。2024年度には、生活サポート関連製品における「Caerula」認定比率を50パーセント以上にすることを目標としています。本年度は45パーセント以上を目標としています。

上半期の実績は売上高が134億円、割合が44パーセントまで伸びています。SDGsに貢献する製品の開発・拡大に注力し、お客さまへの販促を加速させていきます。

サステナビリティの推進【E:環境】

「Caerula」の認定製品の一部をスライドに掲載しています。当社は3R(リユース、リデュース、リサイクル)プラスバイオを環境対応の中心に据え、フィルムの薄膜化、生分解性プラスチック原料やバイオマス原料を使用した製品、リサイクル原料を使用した製品の開発・拡販に注力しています。

また、食品ロスの削減や、森林の資源循環、感染症対応、人権の観点からのユニバーサルデザインなど、SDGsに貢献できる製品開発、アイデアを社内で吸い上げて、製品化に取り組んでいます。

当社はプラスチック加工が主力の会社です。利便性が高く、不可欠と考えるプラスチック製品を、より安全・安心に使用していただくために、お客さま、消費者、環境、社会に貢献できる製品を開発していきます。

サステナビリティの推進【S:社会】

社会関連のサステナビリティ推進状況です。全社で社会関連テーマに取り組んでいくため、昨年7月にワーキンググループを設立し、サステナビリティ推進部、コーポレートセンターが中心となり、ダイバーシティなどにおける課題解決に取り組んでいます。

当社は24時間稼働の製造業ということもあり、どうしても製造現場には男性社員が多いため、女性社員の構成比は決して高くはありません。しかし、本年の新卒女性社員の比率は40パーセント近くになっており、少しずつ高まっています。

今後は、昨年10月に設置した女性分科会を活性化し、女性活躍への環境整備、女性社員の意識向上に取り組み、女性が働きやすい環境づくりに注力していきます。

また当社は、昨年に引き続き「健康経営優良法人2023」に認定されましたが、いまだ課題は多くあります。今後も健康経営の向上に取り組み、改善を進めていきます。

サステナビリティの推進【S:社会】

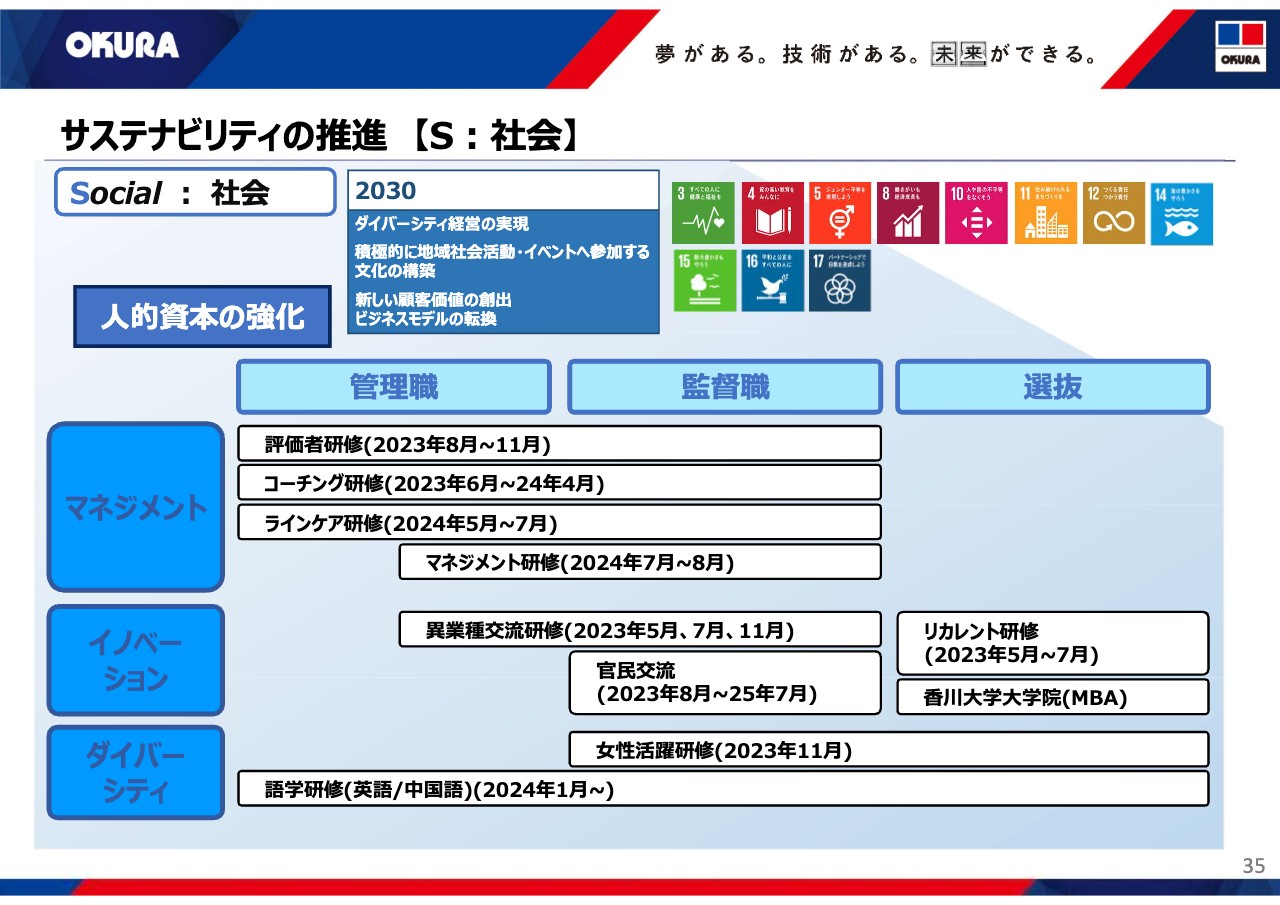

人的資本の強化についての取り組み状況です。経営ビジョン「Next10(2030)」で掲げる「ありたい姿」を実現するための最重要課題は、人材の育成強化であり、特に、多くの「突破するリーダー」の存在が不可欠であると考えています。

従来の延長線での思考や行動から変容し、管理職リーダーがチャレンジブルな「突破するリーダー」として、会社の成長エンジンになって活躍することができるよう、今中期経営計画期間では主に管理職リーダーを対象にした研修を進めています。

また、来年度には人事評価制度を年功序列型から、スキルと貢献度を重視したものへ改定する予定です。当社グループは、今後も組織の根幹となる人材育成に資源を投入し、会社の成長につながる人的資本を強化していきます。

本日のご説明は以上です。ありがとうございました。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

4221

|

5,240.0

(02/27)

|

+170.0

(+3.35%)

|

関連銘柄の最新ニュース

-

02/16 13:00

-

02/12 14:56

-

02/12 14:25

-

02/12 12:30

新着ニュース

新着ニュース一覧-

03/01 19:30

-

-

03/01 17:30

-

03/01 17:00