【QAあり】AGP、航空需要回復が業績に寄与 2019年度以来1Qにおける黒字転換を達成

目次

大貫哲也氏(以下、大貫):みなさま、こんにちは。株式会社エージーピー社長の大貫哲也です。本日は機関投資家のみなさまのための説明会にご参加いただき、誠にありがとうございます。

本日は、7月28日に発表した2023年度第1四半期決算をご説明し、その後、中期経営計画の進捗と2023年度の主要な取り組みについてご説明します。

2023年度 第1四半期決算報告:Executive Summary

決算のエグゼクティブサマリーとして、数値の概要と過去4年間の同時期の業績推移をスライドにまとめています。今期の第1四半期は、コロナ禍後では初めて各段階利益において黒字に転じることができました。

当社は、主にエンジニアリング事業において、お客さまからの発注が年度予算との関係から下期に集中するため、第1四半期の収支が厳しくなる傾向があります。今期はそのような中でも、4年ぶりに黒字に転じることができました。

売上高は28億5,600万円で、2019年度の93.6パーセントにまで回復し、前年および計画値を上回る推移となっています。動力供給事業の増収等に支えられ、営業利益に加えて、経常利益、当期純利益ともに計画を大きく上回ることができました。一方で、通期業績予想については据え置きとしています。

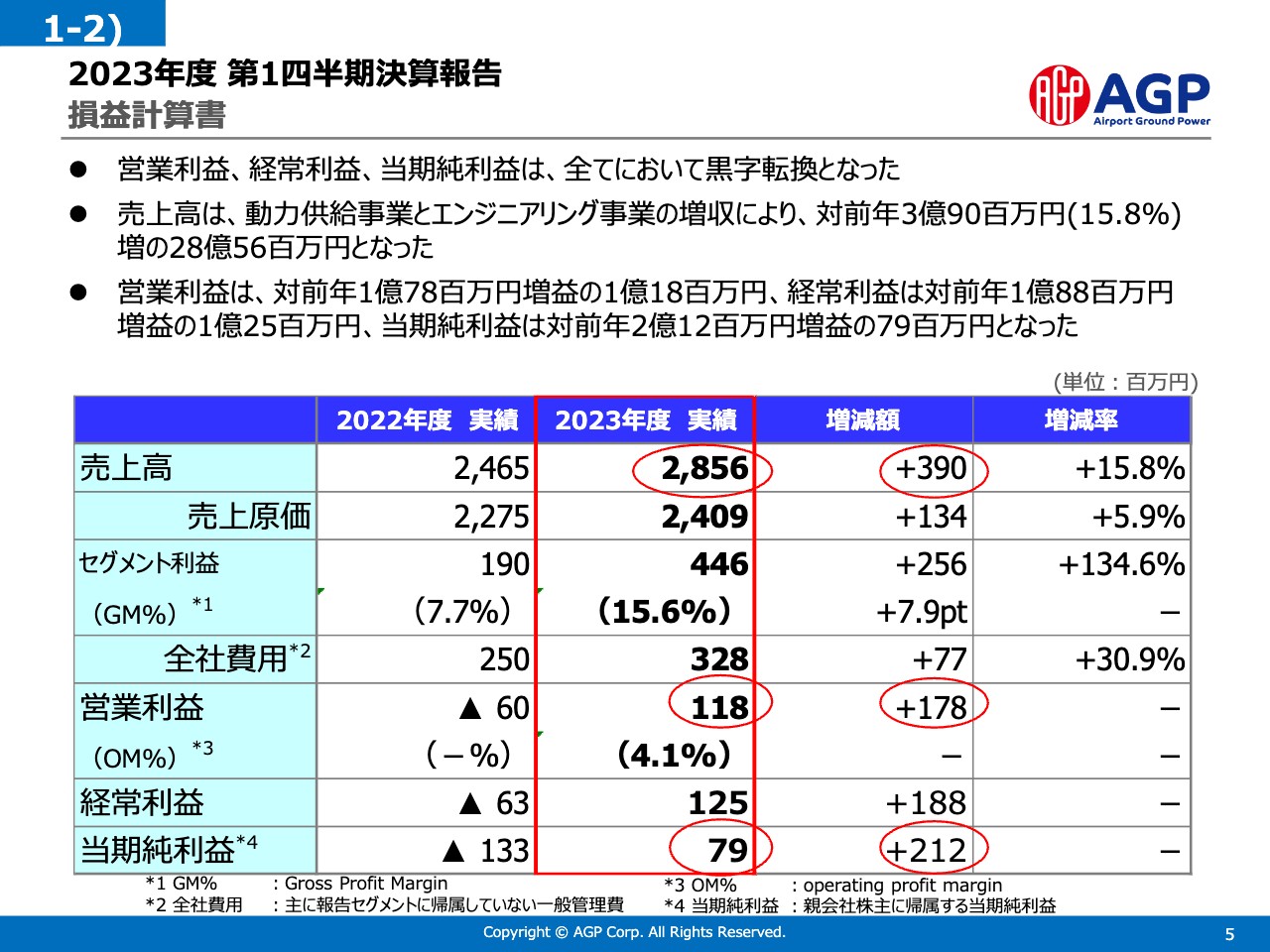

2023年度 第1四半期決算報告 損益計算書

損益計算書の概要になります。売上高は28億5,600万円で、前年から3億9,000万円、15.8パーセントの増加となりました。これは運航便数の増加や空港内の業務量の増加により、動力供給事業ならびにエンジニアリング事業が堅調に推移したことによるものです。

売上原価については、収入の伸びに応じて原材料費が増加しましたが、コスト削減にも努めた結果、営業利益は1億1,800万円で、前年の6,000万円の赤字から1億7,800万円改善し、黒字転換を成し遂げることができました。同様に、経常利益、当期純利益も黒字転換を果たしています。

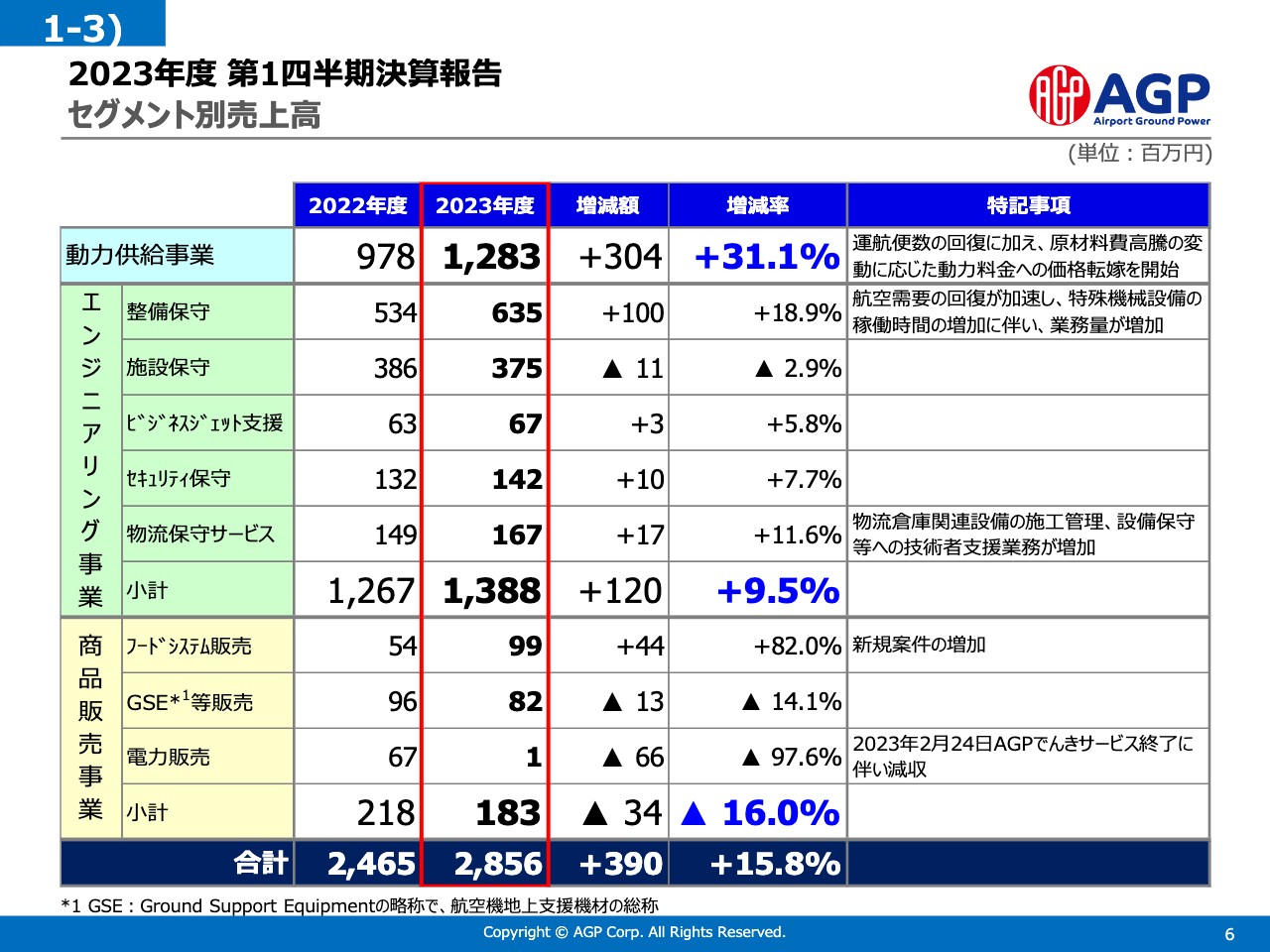

2023年度 第1四半期決算報告 セグメント別売上高

セグメント別の売上高についてご説明します。今期は動力供給事業とエンジニアリング事業で売上の大きな伸びがありました。まず、動力供給事業ですが、売上高は12億8,300万円で、前年から3億400万円、31.1パーセントの増加となっています。これは運航便数の回復に加えて、今期から原材料費の高騰を価格転嫁する料金体系を導入したことによるものです。

次に、エンジニアリング事業です。売上高は13億8,800万円で、前年から1億2,000万円、9.5パーセントの増加となりました。これは航空需要の回復が加速し、特殊機械設備の稼働時間増加に伴い空港内の業務量が増加したこと、さらに空港外におけるEC物販市場の堅調な伸びを受け、物流倉庫関連設備保守等への技術者支援業務が拡大した結果によるものです。

商品販売事業については、2023年2月に「AGPでんきサービス」を終了した影響で減収していますが、その他のセグメントの合計では増収となっています。特にフードシステム販売は、新規案件の増加により堅調に推移しました。

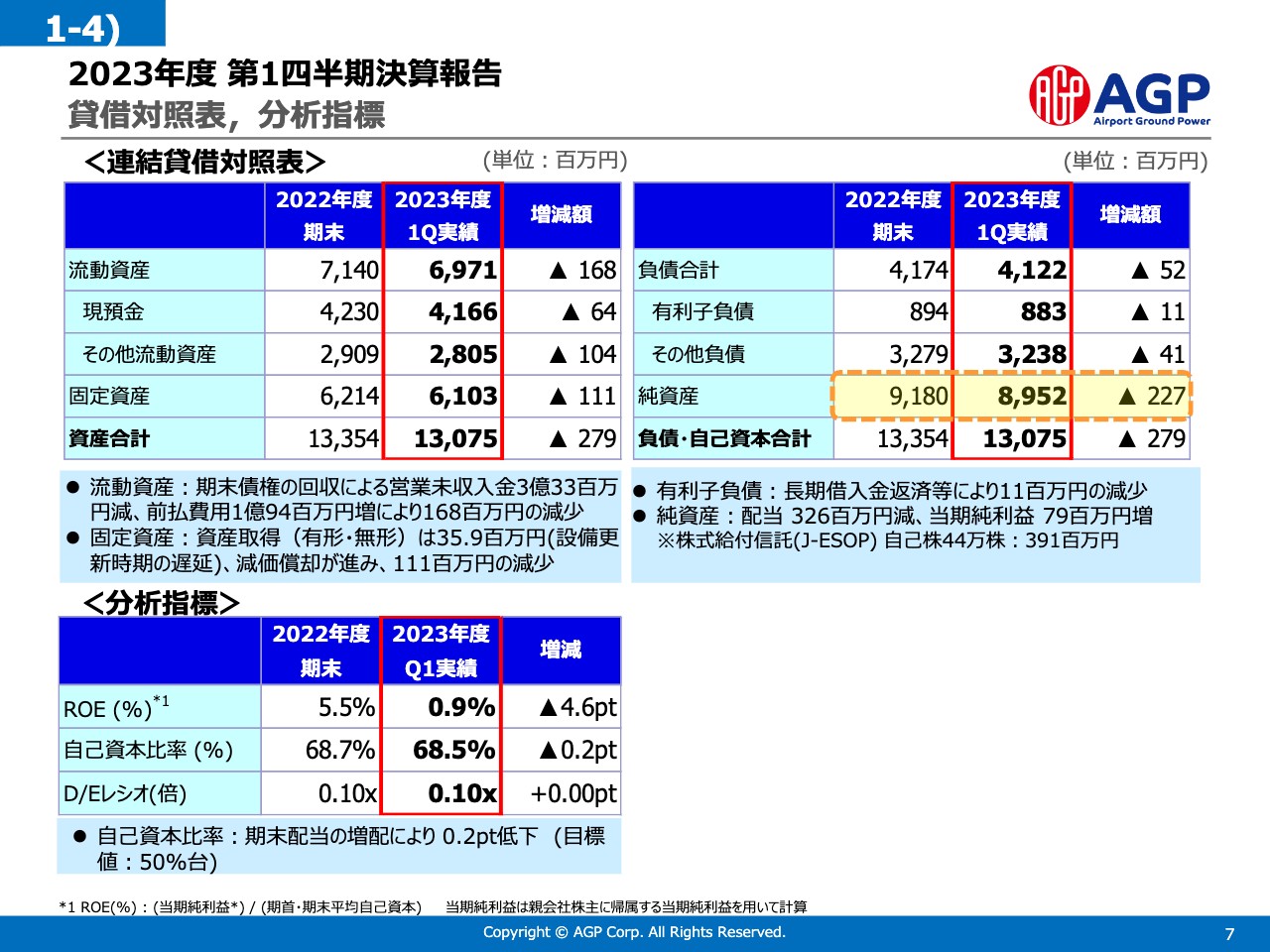

2023年度 第1四半期決算報告 貸借対照表,分析指標

スライド上段はバランスシートの概要です。今期の第1四半期は顕著な動きはありませんが、左上の表に記載している資産合計は130億7,500万円で、前年から2億7,900万円の減少となっています。これは事業活動に伴って流動資産が減少したことに加え、固定資産において3,500万円の設備投資を行っているものの、減価償却が進行した結果、全体では減少しました。

右上の表の純資産については、利益計上はあったものの、配当実施のため減少となっています

左下の分析指標では、ROEが前期末より大きく低下しています。主な要因としては、当社の事業が第1四半期から年度末に向けて売上が伸びる傾向となっており、第1四半期は利益が出にくい構造となっているためです。自己資本比率は68.5パーセント、0.2ポイントの減少となりました。

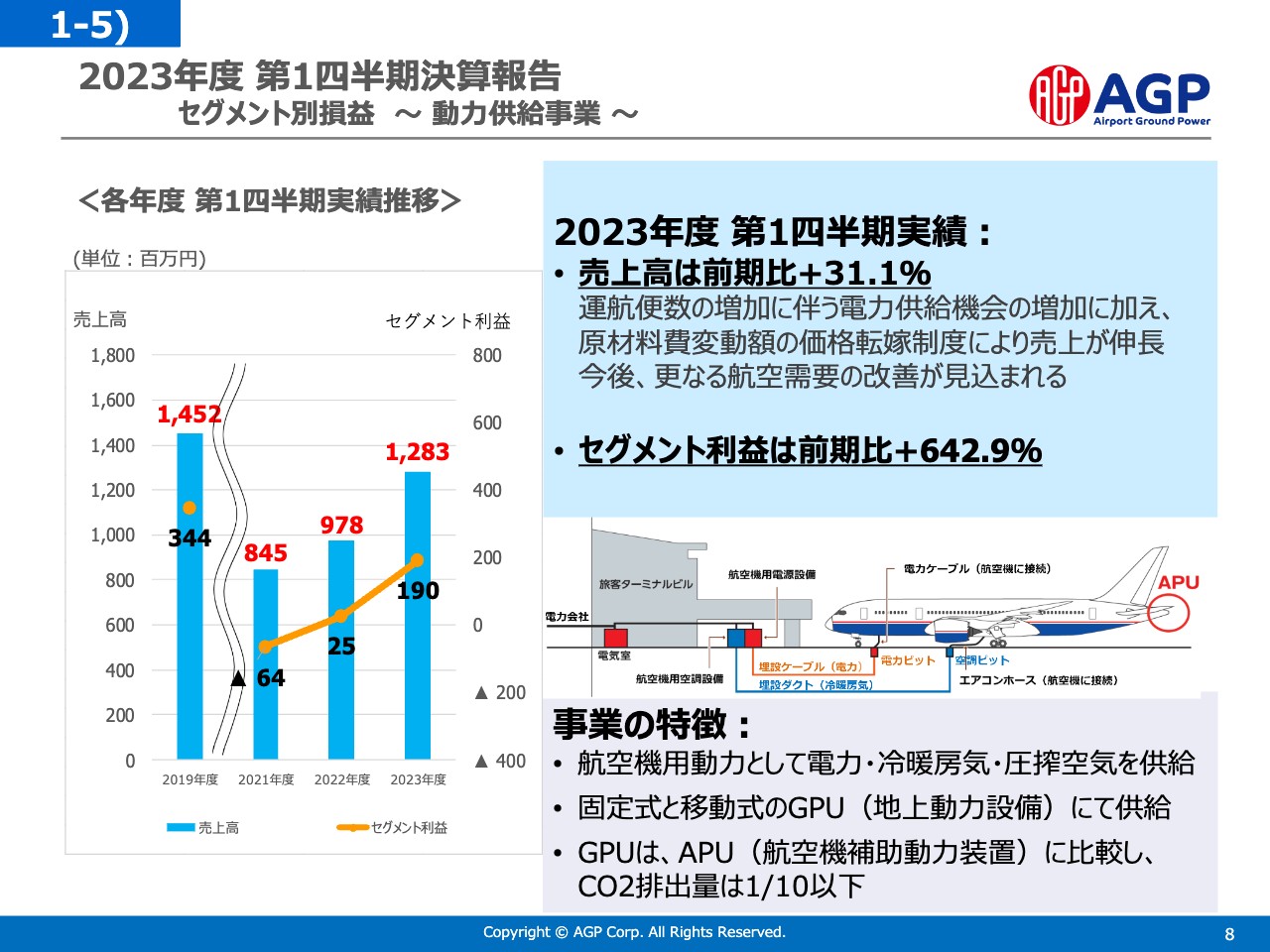

2023年度 第1四半期決算報告 セグメント別損益 ~ 動力供給事業 ~

各事業の中身についてご説明します。まず、動力供給事業です。売上高の伸びは前期比31.1パーセント増となりました。これは、原材料費の価格転嫁についてお客さまからご理解を得たことによる成果と考えています。

当事業はスライド右下のイラストのとおり、旅客ターミナルビルから当社設備に電力供給を受け、それを航空機用の電力に変換、あるいは冷暖房気を作り、それを地下の埋設管を通じて航空機に供給しています。これを動力供給と称していますが、結果として、設備の固定費負担が大きい事業となっています。

コロナ禍で売上が落ちる中では、固定費負担に悩まされていましたが、足元では固定費が薄まり、事業収支が改善していく局面に入っています。その結果、電力を始めとした原材料費は上昇しているもののセグメント利益は大きく伸び、前期比642.9パーセント増となっています。

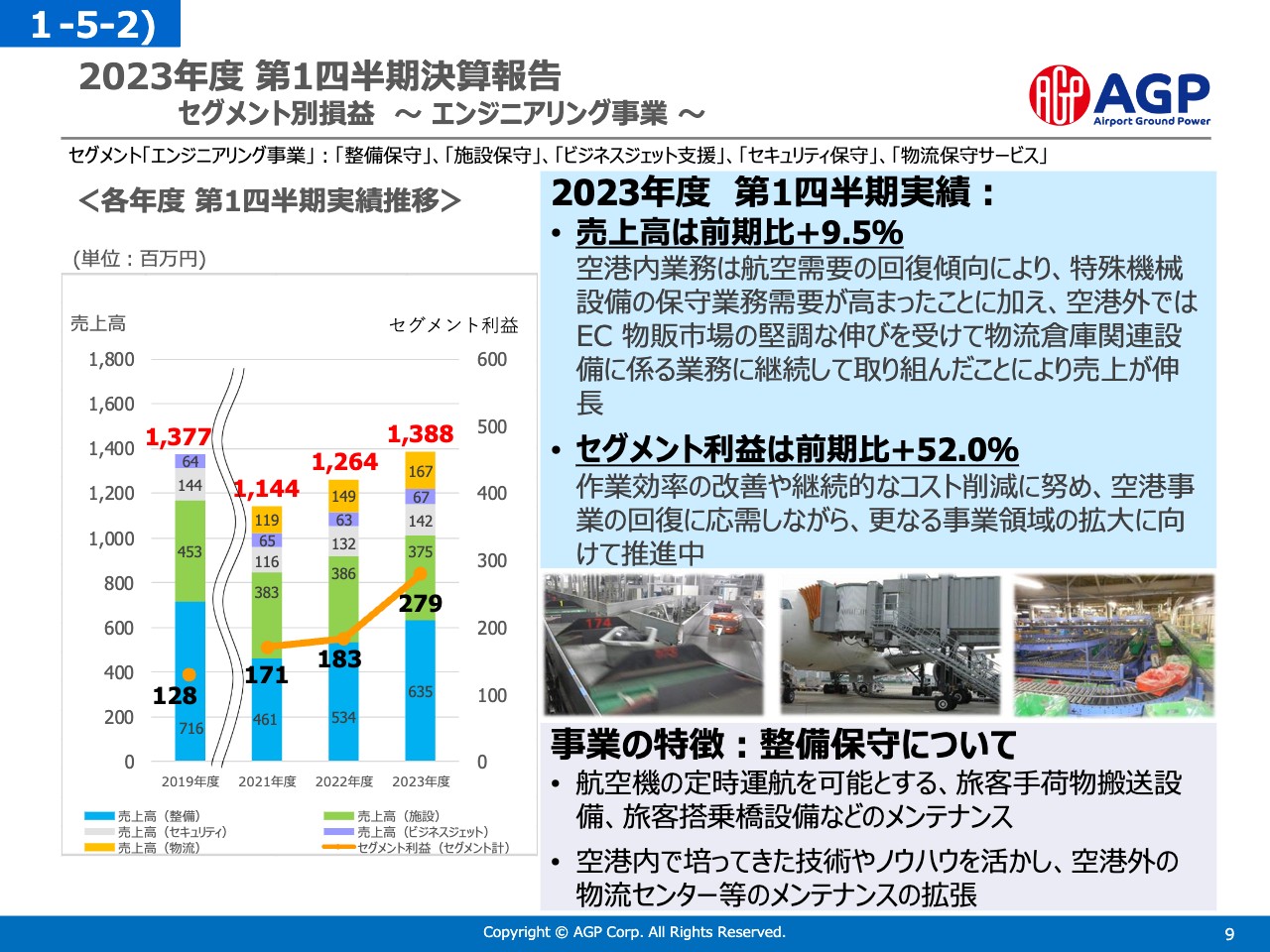

2023年度 第1四半期決算報告 セグメント別損益 ~ エンジニアリング事業 ~

エンジニアリング事業です。スライド左側の棒グラフをご覧ください。売上高は前期比9.5パーセントの伸びであったことに対し、セグメント利益は2億7,900万円と、前期比52パーセントの増加となっています。

当事業は右下に記載があるとおり、空港内の旅客手荷物搬送設備や、みなさまが飛行機にお乗りになる際に渡る旅客搭乗橋、あるいはセキュリティ機器のような特殊機械設備の設置や保守管理、空港外の物流センター等で行う業務で構成されています。これらの業務量が確実に増加し、売上高が伸びる結果となりました。

また、各種コストの継続的な削減に努めたことで、利益を大きく伸ばすことができています。

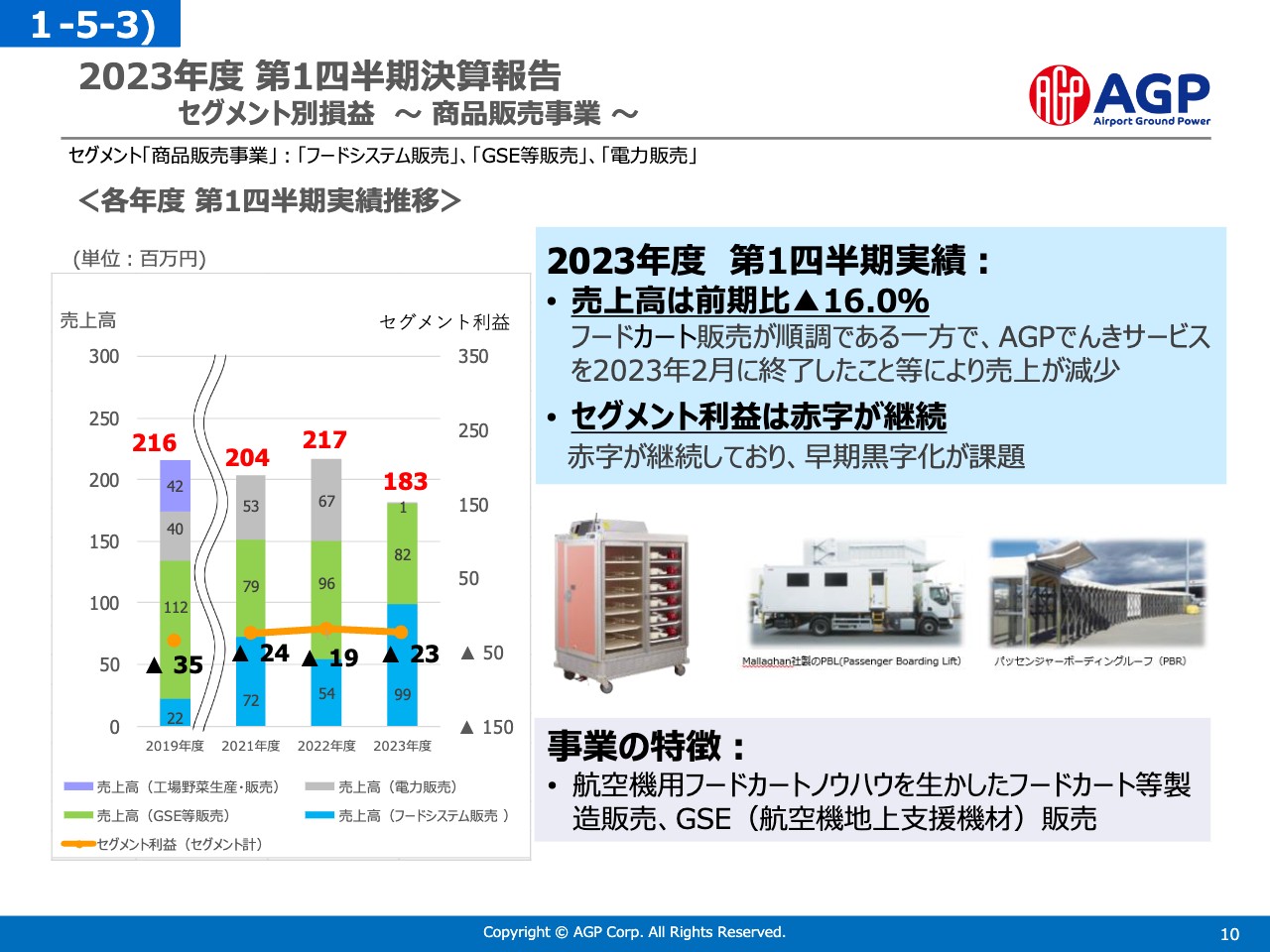

2023年度 第1四半期決算報告 セグメント別損益 ~ 商品販売事業 ~

商品販売事業です。この中には、保冷あるいは再加熱に対応できるフードカートを病院や介護福祉施設等に販売する「フードシステム販売」や、航空機の地上支援機材をエアライン等に販売する「GSE(Ground Support Equipment)等販売」が含まれます。その他、「電力販売」も行っていましたが、2023年2月に電力販売のセグメントに属する「AGPでんきサービス」を終了した影響で、セグメント全体では減収となっています。

以上が2023年度第1四半期の決算の概要になります。

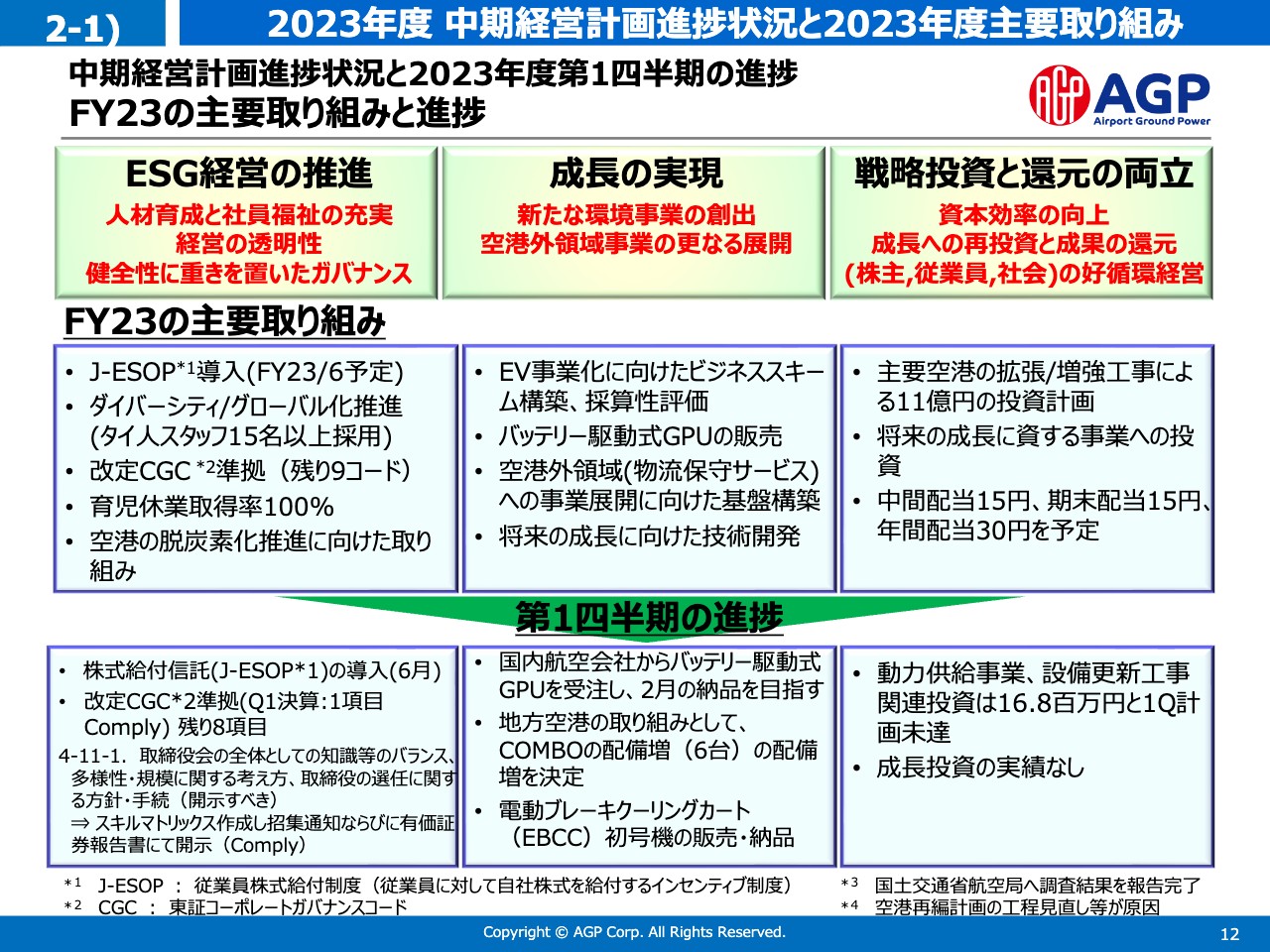

中期経営計画進捗状況と2023年度第1四半期の進捗

中期経営計画の進捗と2023年度の主な取り組みについてお話しします。

中期経営計画では、スライド上段の3つの箱にお示しのとおり、3つのステートメントと称してESG経営を推進し、成長の実現と、戦略投資と還元の両立を行う、このようなメッセージを掲げています。それぞれについて、中段が2023年度の取り組み、下段が第1四半期の進捗というかたちで整理しています。

まず、スライド左側のESG経営の推進についてです。ダイバーシティを念頭に、外国人社員の採用や育児休業取得率100パーセントに向けた取り組み等を推進する計画です。さらに、社員福祉の向上についても着実に推進する予定です。第1四半期では、タイ人スタッフ15名の入社、J-ESOPの導入、コーポレートガバナンスコードへの準拠等において具体的な進捗が認められました。

スライド中央の成長の実現についてです。空港の脱炭素化に関連した新しい取り組みを複数展開することで、ESGのE(Environment:環境)に貢献すると同時に、当社事業の成長につなげていきます。

第1四半期では、当社が開発したバッテリー駆動式GPUの初めての商談が進みました。現在、2024年2月の納入に向けて準備を進めているところです。また、地方空港向けの動力・空調の供給機材COMBOの追加配備や電動ブレーキクーリングカート(EBCC)初号機の販売・納品を成し遂げるなど、具体的な成果を上げることができました。

また、スライド右側に記載のとおり、安定した財務基盤をベースに将来の成長に向けた戦略投資を行うことや、株主・従業員・社会といったステークホルダーに対する還元の充実も引き続き推進していきます。

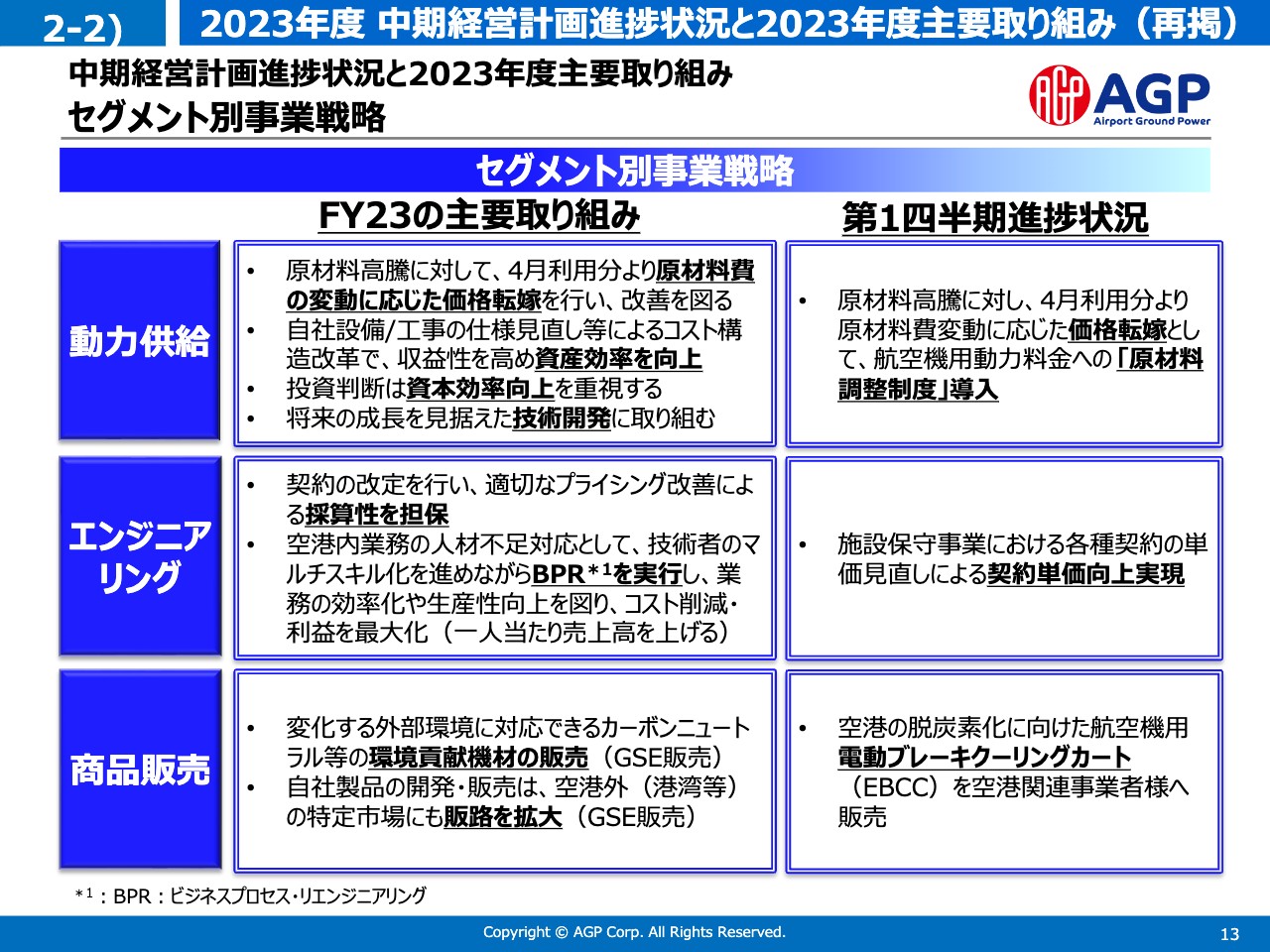

中期経営計画進捗状況と2023年度主要取り組み セグメント別事業戦略

既存3事業の2023年度の取り組みについてご説明します。動力供給事業は、原材料費の高騰に対する価格転嫁制度の導入により、コロナ禍前と同様の収益性を担保する仕組みを整えることができました。今後もいくつかの空港で拡張や再編等の計画が進むため、資産効率の向上を意識しながら投資を実行し、技術開発も継続して動力供給事業を高めていきたいと考えています。

エンジニアリング事業は、当社事業の変化に応じて既存契約の改定を行ってきました。引き続き、収益性の改善に努めます。

第1四半期は、施設保守事業における各種契約で単価の見直しを実現することができました。今後、事業の拡大に際しては人材の問題が大きな課題となるため、技術者のマルチスキル化やビジネスプロセス改革の推進などで、引き続き生産性の向上を図っていきたいと考えています。

商品販売事業は、環境貢献をはじめとした社会課題の解決にも資する商品の提供を行っていきたいと考えています。12ページの「成長の実現」の項目でお話ししたような成果も上がっています。

中期経営計画進捗状況と2023年度主要取り組み セグメント別事業戦略

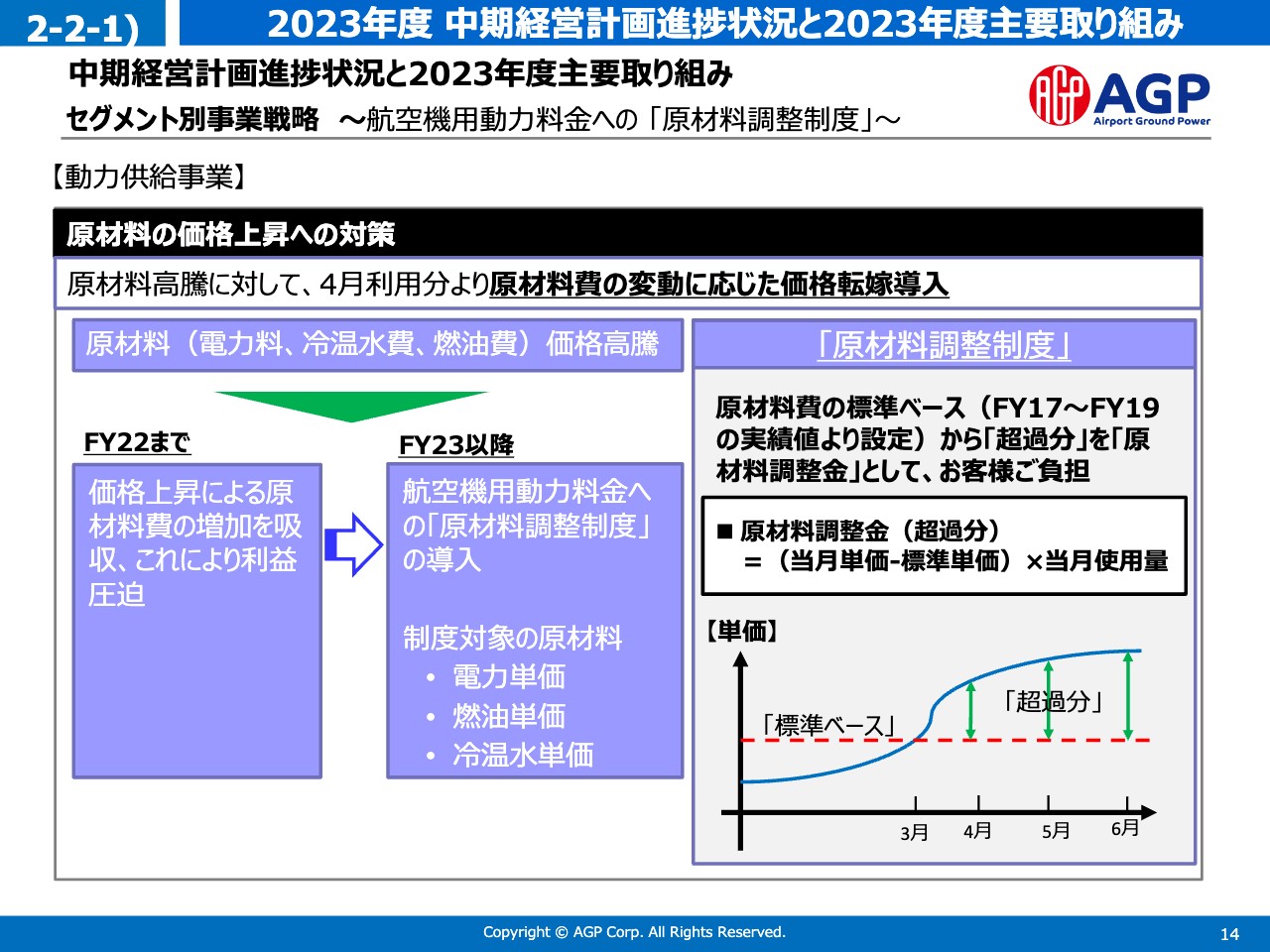

動力供給事業における原材料費の価格転嫁制度について、簡単にご説明します。当社ではこの仕組みを「原材料調整制度」と呼んでいます。電力料金等の原材料費の高騰は当社の利益を圧迫していました。そのため、過去の標準的な原価からの価格上昇分を「原材料調整金」として、お客さまである航空会社に負担いただく仕組みを導入しました。

「標準的な原価」とお伝えしましたが、コロナ禍前の2017年から2019年の3ヶ年の実績値の平均を採用し、そこからの上昇分に使用量を掛け合わせてお客さまに請求する仕組みとなっています。

中期経営計画進捗状況と2023年度主要取り組み 成長の実現に向けた取り組み

成長の実現に向けた取り組みについてご説明します。スライド左側に動力供給事業の「地方・海外空港への展開」とありますが、以前からお話ししているとおり、当社は国内の大空港10ヶ所でしか事業を展開していないため、そこから地方や海外へ出ていくということです。

また、当社は「カーボンニュートラル」と「DX」という2つのメガトレンドを踏まえ、空港のCO2排出削減に資する新事業を展開していこうと考えており、それを右側の「環境×電気×DX」というキーワードで示しています。

加えて、スライド下部には「物流保守サービス事業の拡大」について記載しています。以上の3つを成長の実現に向けた取り組みとして推進していきます。

具体的には、「市場の開拓」と称し、環境貢献型の動力供給機材を地方空港に展開します。また、主力の埋設型動力供給装置をASEAN市場に展開し、拡大を推進します。さらに、「新たな提供価値の創出」として、空港車両のEV化やクリーンエネルギーの調達・活用といったテーマにも挑戦します。

空港外の物流保守サービス事業に関しては、「成長する産業へ参入」を意識しています。eコマースの発展に伴い物流センターが拡大していくところを当社の事業領域の1つとし、ともに成長していく考えです。

これまで物流保守サービス事業は、物流機器のメーカーを経由して展開していましたが、エンドユーザーとの直接取引も視野に入れて拡大を図っていきたいと考えています。

第1四半期の実績については、羽田空港・高松空港・那覇空港で「バッテリー駆動式GPU」の販売や「COMBO」機材の増配備、充電ステーションの設置を進めており、徐々に推進しています。

中期経営計画進捗状況と2023年度主要取り組み 設備投資と人的資本投資

2023年度は既存設備の更新や能力増強に11億5,500万円を充てる計画ですが、第1四半期は進捗がなく、3,500万円の実績に留まっています。

本年度は羽田空港第1・第2ターミナルの拡張計画が本格化します。貨物地区にターミナルが延伸していくような事業だと聞いていますが、計画が本格化するにつれて、当社の動力設備に対する投資も進みます。年度末に向け、11億5,500万円の残りの部分を投資するイメージです。

その他、人材育成や能力向上のための教育投資なども予定していますが、足元ではJ-ESOPの運用を開始したところです。

なお、人的資本投資・研究開発投資・成長に向けた事業の投資については、11億5,500万円という数字以外にも投資枠を設定しています。一方で第1四半期においては、その実績がなかったということです。

株主還元方針および1Q時点の状況について

株主還元についてご説明します。以前からご説明しているとおり、当社は株主のみなさまへの安定的・継続的な利益還元を最も重要な経営課題の1つと認識しており、内部留保や業績、財務状況を踏まえた上で、年2回の配当を行うことを基本としています。

また、1株当たりの利益を増大させることで株主価値の向上を図り、配当および自己株式取得にも積極的に取り組み、本中期経営計画期間である4ヶ年の総還元性向100パーセント以上を目指します。スライドに記載のとおり、2023年度の年間配当は30円を予定していますが、2022年度の実績と2023年度の計画値を踏まえると、本中期経営計画期間の当初2年間での総還元性向は122パーセントとなります。

また、東証スタンダード市場における上場基準のうち、当社は流通株式比率の充足が課題となっています。6月30日現在では24.68パーセントと、1年間に約7ポイント改善し、着実に推進しているとご理解ください。これからも株主のみなさまの期待に応えるべく、経営の改善に努めていきます。私からの説明は以上です。お付き合いいただき、誠にありがとうございました。

18ページ以降に中期経営計画のエッセンスや2023年度の業績見通しに関する発表済みの資料を用意しています。説明は省略しますが、当社ホームページにも掲載しているため、お時間があればご覧ください。

質疑応答:動力事業の価格転嫁について

司会者:「動力事業の価格転嫁は第1四半期から完全にできているのでしょうか?」というご質問です。

竹山哲也氏(以下、竹山):スライドの14ページで補足していますが、2023年4月利用分より、すべての利用者に対して価格転嫁を行っています。

ただし、「原材料調整金」は計算に時間を要するため、4月利用分を5月に請求しています。結果として、第1四半期は4月および5月利用分の「原材料調整金」を売上計上しました。

質疑応答:第1四半期の売上高について

司会者:「第1四半期ではコロナ禍前の93.6パーセントまで売上高が回復したとのことでしたが、こちらは想定どおりでしょうか? それとも想定を上回る勢いでしょうか? 背景を教えてください」というご質問です。

大貫:先ほどご説明したとおり、第1四半期の収入は27億6,900万円の計画に対し、28億5,600万円となり、計画を3.1パーセント上回ることができています。この背景としては、やはり動力供給事業において、航空会社の運航便数が大きく改善し、供給機会が計画を上回ったことが挙げられると思います。

我々の事業機会を表す指標である取扱便数だけで見ると、計画を6ポイント程度上回っています。そのような意味で、足元では当初の想定よりも急激に業界の回復があり、運航便数が戻っていることが読み取れるかと思います。

質疑応答:人手不足に対するマルチスキル化などの影響について

司会者:「空港・交通関連で、グランドハンドリングなど、人手不足の話題が出ていますが、マルチスキル化などで影響は軽微でしょうか?」というご質問です。

辻佳子氏(以下、辻):人材不足は当社にとっても慢性的な問題です。採用強化はしているものの、大変苦戦している状態であることは否めません。一方で、業務効率化による適正人員の見直しに加え、マルチスキル化、外部リソースの活用等を進めています。

また、当社はダイバーシティ経営を推進しており、積極的に外国人採用も行っています。2023年度の採用実績としては、タイ人スタッフ15名を採用し、新卒採用は合計で24名となっています。

質疑応答:空港ビル会社との共同事業の進展について

司会者:「株主である空港ビル会社との共同事業に進展はありますか?」というご質問です。

辻:羽田空港ビルデング社とは、昨年11月に「東京国際空港(羽田空港)の空港車両のEV化検討調査」を行う旨を共同事業としてリリースしていますが、2社のそれぞれの強みを生かし、車両のEV化の実証実験や脱炭素社会に向けた取り組みなどを、国の補助金をいただいて、検討してきました。実用化に向けて、今期も継続して検討を進めています。

詳細はまだお知らせできませんが、株主との高いシナジー効果を実現できるように、事業を進めている最中です。

質疑応答:地方空港と海外空港でのGPUの進捗について

司会者:「GPU(地上動力装置)の現在の進捗について、地方空港と海外空港、それぞれの状況を教えてください。また、今期以降で本格化するのでしょうか?」というご質問です。

大貫:地方空港の展開については先ほども触れましたが、航空機のサイズが小さく、運航便数も少ないという特徴があります。したがって、現在当社の主力商品として大型の空港向けに展開している埋設型の動力供給設備とは異なり、少しライトな仕組みを導入していく必要があると考えています。

その商材として、2つのものをイメージしています。1つは充電式のバッテリー駆動式GPU、すなわち充電式かつ可動式の電力供給装置です。こちらは試作品が去年完成し、各地で試験運用を行っていましたが、実用化の目処が立って商談が進み、年度内には納品できる状況にまでこぎつけています。

もう1つは、当社が40パーセント出資しているSASJ(Smart Airport Systems Japan)社という航空機の支援機材を作る会社の商材です。こちらはもっぱら動力供給用の機材を作る会社として育てている状況ですが、この会社が持つCOMBOという商材は、電気と空調を同時に供給でき、サイズが小さく可搬型で、小型の航空機に対応しています。

現在、このCOMBOの増配備を進めており、足元では全国に6台ですが、年度内で3倍にしようと考えています。現在は購入・導入・設置などのプロジェクトを推進しており、現時点では6台から12台程度までは目処がついている状況です。

これらの商材を用いて、大型の空港とは異なるソリューションで地方に展開していこうと思っています。海外空港については、海外事業を担当している顧問の辻からお答えします。

辻:まず、我々が有する埋設型GPUという設備は、日本が世界に誇る空港技術インフラの1つだと自負しています。この優れた空港技術インフラを海外に展開したいという一心で推し進めてきましたが、コロナ禍により、残念ながらいったん活動がペンディングとなってしまっていた状況でした。

しかしながら、水際対策が緩和された昨年の10月以降、急激に商談案件が増加し、また交渉も加速しています。さらに、コロナ禍以前からターゲットにしていた空港以外のオポチュニティもいただいている状態です。このチャンスを確実に掴み取り、案件の芽をしっかりと投資案件につなげられるよう、今期は気を引き締めて進めていきたいと思っています。

質疑応答:エンジニアリング事業の空港内・外部物流センターへの拡大について

司会者:「第1四半期では、エンジニアリング事業の利益も大きかったとのことですが、空港内と外部物流センターへの拡大状況を教えてください」というご質問です。

竹山:空港内においては、特殊機械設備の稼働率が戻ってきています。これにより、点検や業務量が増加した結果、増収となっています。

一方、空港外事業として展開している物流センターについても、技術者の育成と併せて拡大してきています。こちらは役務提供となるため、人材不足が課題になりますが、作業の効率化や外部リソースの活用などを進めてきた結果、利益も大きく改善しました。

質疑応答:空港内のCO2削減に伴う電動化の動向・取り組みについて

司会者:「空港内のCO2削減に伴う電動化の動向について教えてください。また、これに向けた貴社の取り組みは始まっているのでしょうか?」というご質問です。

大貫:当社は創業以来、航空機に電力を供給する事業を営んできましたが、空港における電力の供給先は航空機に限らず、今後拡大していく地上EV車両も事業の範疇だと考えています。多数存在する空港内車両がCO2削減のためにEV化していく流れに応じて、これらの車両への電力供給を進めていこうと考え、ビジネスを設計しています。

同時に、電気を供給するだけではなく、車両そのものについても、例えば当社が保有して、それをリースするかたちでエアラインや地上作業をする会社にご利用いただくような、他社との合弁事業があっても良いと思っています。

このように第三者である我々が機材を保有してリースすることで、エアライン・グランドハンドリング各社から見れば、資産を共有化することになります。したがって、共有資産としてオフバランス化した上で、規模のメリットを享受できることになり、おそらく魅力的な価格でご提供できるだろうと考えています。

さらに、DXの力も借りてエネルギーマネジメントを進めていくことも重要であり、むやみやたらにEV車両に電気を供給しても仕方ありません。効率的に、少ない回数で、地上作業の手間も少なく電気供給ができる仕組みの構築をエネルギーマネジメントシステム(EMS)と呼んでいますが、このような全体像の中で、各空港で推進していきたいと考えています。

以前にもお話ししたことがありますが、現在、国の支援も受けながら当社の電動トーイングトラクターと充電ステーションを高松空港に設置して、それを大手エアライン2社にご利用いただくような実証実験も進めています。

令和5年度の国の補助金予算の中で、他の空港でも同様のスキームを進めていくことを検討しています。仕組みの段階から拡大に持っていかなければならない段階に来ていると考えつつ、事業展開を計画している状況です。長くなりましたが、当社の重要な次の一手ですので、少し丁寧にご説明しました。

大貫氏からのご挨拶

大貫:本日はお付き合いいただきありがとうございました。業績については、先ほどお話したとおり、中期経営計画で描いた軌跡を着実に歩めていると思っていますが、この先もまだ2ヶ年残っています。

最後にご説明したような今後の事業については、すべて中期経営計画の中に盛り込んだものですが、一つひとつ形にして、いずれは収益性のあるサイクルをきちんと回していくことで、投資家のみなさまのご期待にお応えしていきたいと考えています。

引き続き、全力で先に向かって進んでいきますので、当社をご支援いただければと思います。本日はお付き合いいただきまして、誠にありがとうございました。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

9377

|

1,551.0

(09/26)

|

+2.0

(+0.12%)

|

関連銘柄の最新ニュース

-

2025/09/02

-

2025/08/29

-

2025/08/29

新着ニュース

新着ニュース一覧-

今日 22:00

-

今日 21:48