LeTech、上期業績は増収増益で着地 不動産売却が順調に進み、利益率向上によって通期業績予想を上方修正

目次

平野哲司氏:ただ今より、株式会社LeTechの2023年7月期第2四半期決算説明会を始めさせていただきます。私は代表取締役社長の平野と申します。どうぞよろしくお願いいたします。

本日は、スライドの3項目についてみなさまにご説明します。

会社概要

まず、会社概要です。みなさまがすでにご存じのところは割愛しますが、資本金は5,000万円で、昨年末に減資させていただきました。マネジメントチームに関しては、管理本部長として新たに松木高茂本部長が就任し、4名で体制を組んで経営に携わっています。

スライド下部の沿革をご覧ください。2000年に創業以来、任意売却の仲介を中心とした不動産・仲介コンサルティング業に従事してきました。リーマンショック後は、いわゆる金融円滑化法の登場とともに任意売却の仲介業務がシュリンクし始め、そこから我々は向こう10年ということで、2010年来、デベロッパーの道を歩んできました。

2012年に東京に支店を開設し、2015年に新たにマーケットに送り込んだ「LEGALAND(リーガランド)」シリーズがヒットしました。これが牽引車となって、2018年にマザーズ市場に上場しました。

2020年以降は、次の10年をどのように模索していくかというテーマに沿って会社の再構築を行い、2年前に会社名を「リーガル不動産」から「LeTech」に変更しました。これまでの事業を基盤として、新しく不動産テック事業、DX事業にコマを進めていこうと考えており、2030年に向けて着々と進めているところです。

LeTechの特徴・強み

沿革でもお伝えしたとおり、祖業である任意売却の仲介コンサルティング業から培われた、不動産に関する深い法律知識を強みとした柔軟かつ迅速な企画・開発力、総合不動産デベロッパーとしてのハイブリッドな事業戦略、DXの推進により公共性や利便性、迅速性といった新たな価値を創造することが特徴であり、強みとなっています。

地域・用途・規模にかかわらず、不動産価値を最大化・最適化させる提案力を持ち、大阪と東京の2つのマーケットでそれぞれの事業環境を見定め、それに合わせた最適な事業戦略を構築します。そして、事業環境の変化に対して、自らも変化させていく柔軟性を持っています。

事業概要(セグメント区分別)

セグメント区分別の事業概要です。中心となっているのは開発事業で、我々の事業の基盤です。「LEGALAND」を中心とした低層賃貸マンションやセットアップオフィス、オフィスビル等の開発を、大阪と東京のマーケットで行っています。また、保有する不動産から収益を得る不動産賃貸事業もあります。

その他の事業としては、祖業の不動産コンサルティング事業に加え、新たに「YANUSY(ヤヌシー)」というポータルサイトを開発し、不動産DX事業に乗り出しているところです。

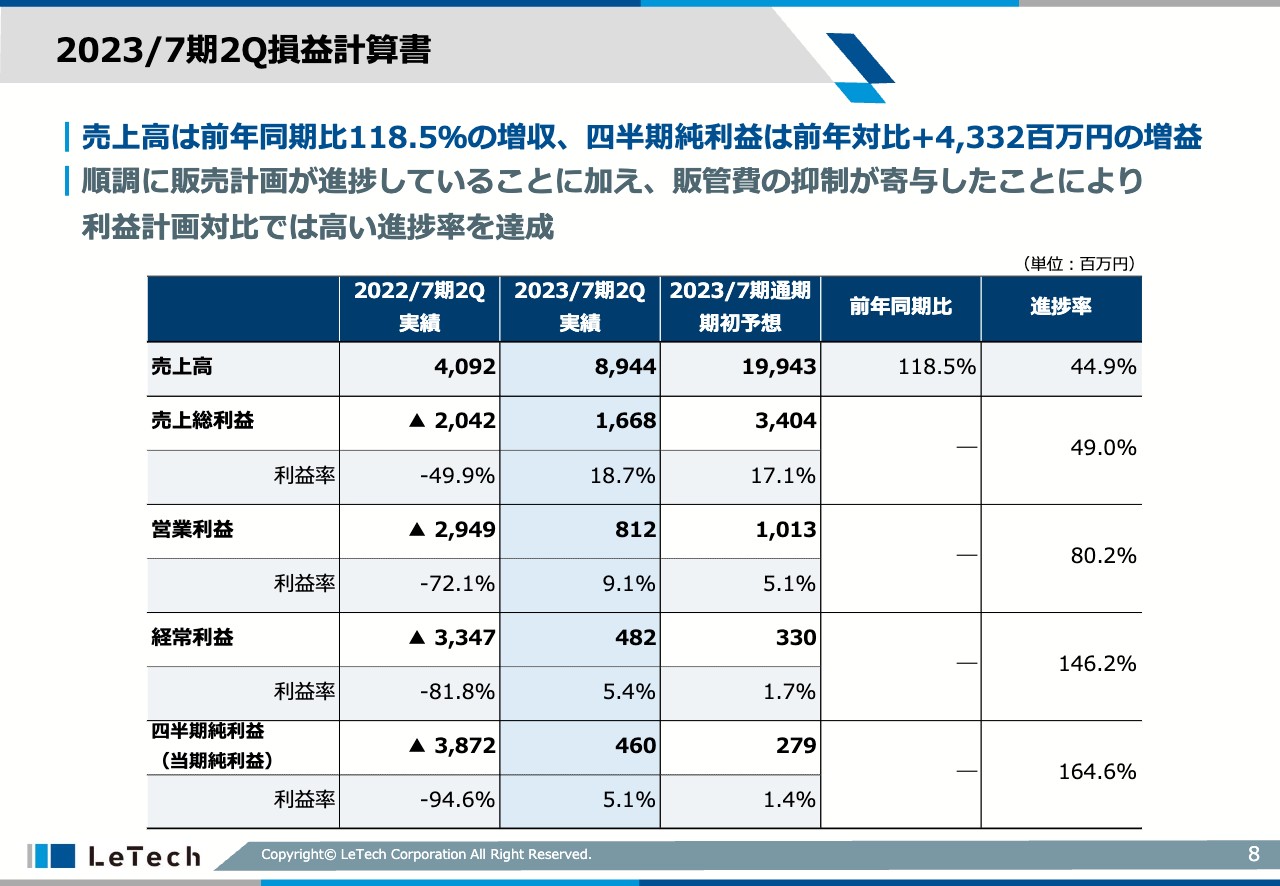

2023/7期2Q損益計算書

第2四半期の決算概況についてご説明します。2023年7月期上半期の損益計算書です。売上高は前年同期比118.5パーセントの増収、四半期純利益は前年比43億3,200万円の増益となりました。販売計画が順調に進捗していることに加え、販管費の抑制が寄与したことにより、利益計画比で高い進捗率を達成することができました。

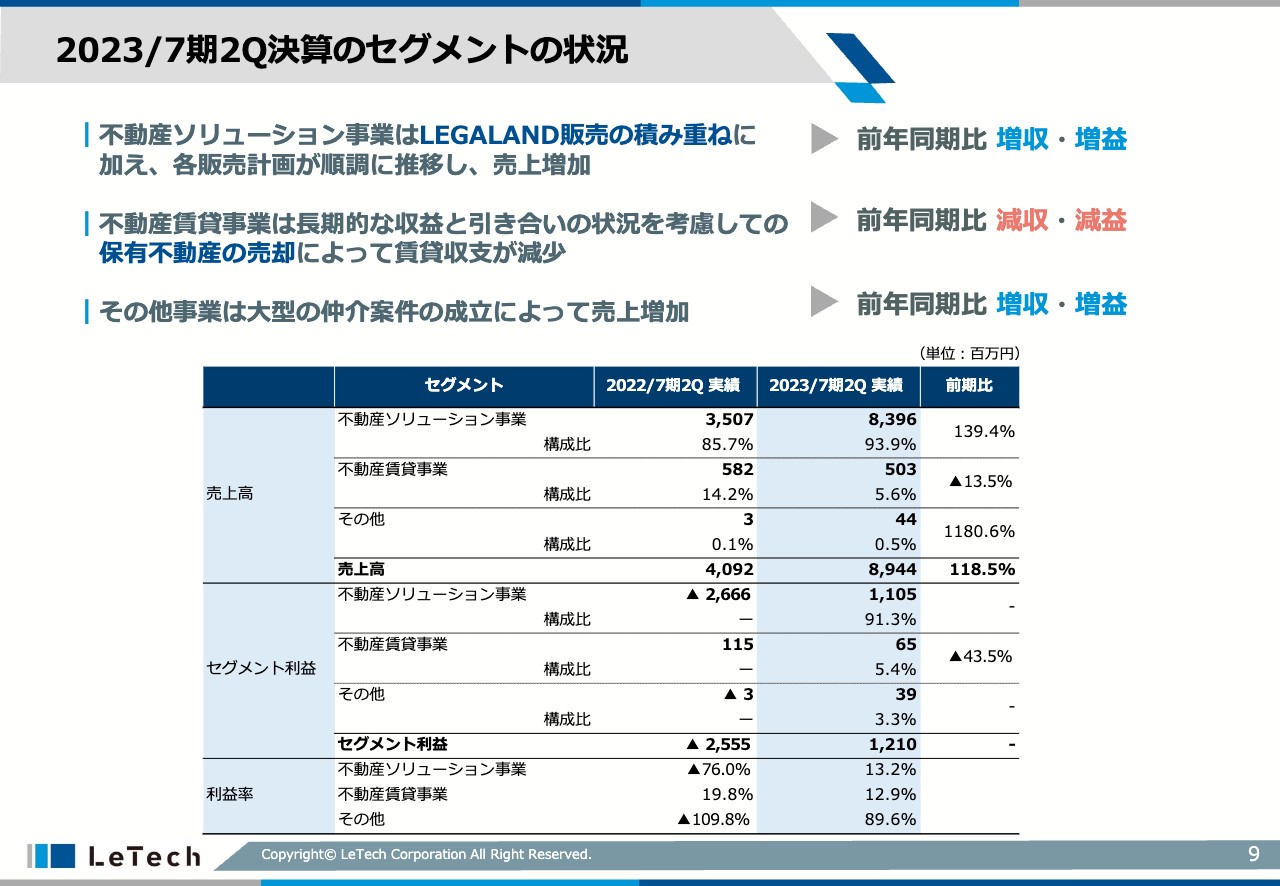

2023/7期2Q決算のセグメントの状況

各セグメントの状況です。不動産ソリューション事業は、「LEGALAND」販売の積み重ねに加え、各物件の販売計画が順調に推移しました。これにより、前年同期比で増収増益となっています。

不動産賃貸事業は、長期的な収益との引き合いの状況を考慮しての保有不動産の売却により、賃貸収支が減少しました。前年同期比で減収減益です。

その他事業は、大型案件の仲介の成立等によって売上が増加し、前年同期比で増収増益となりました。

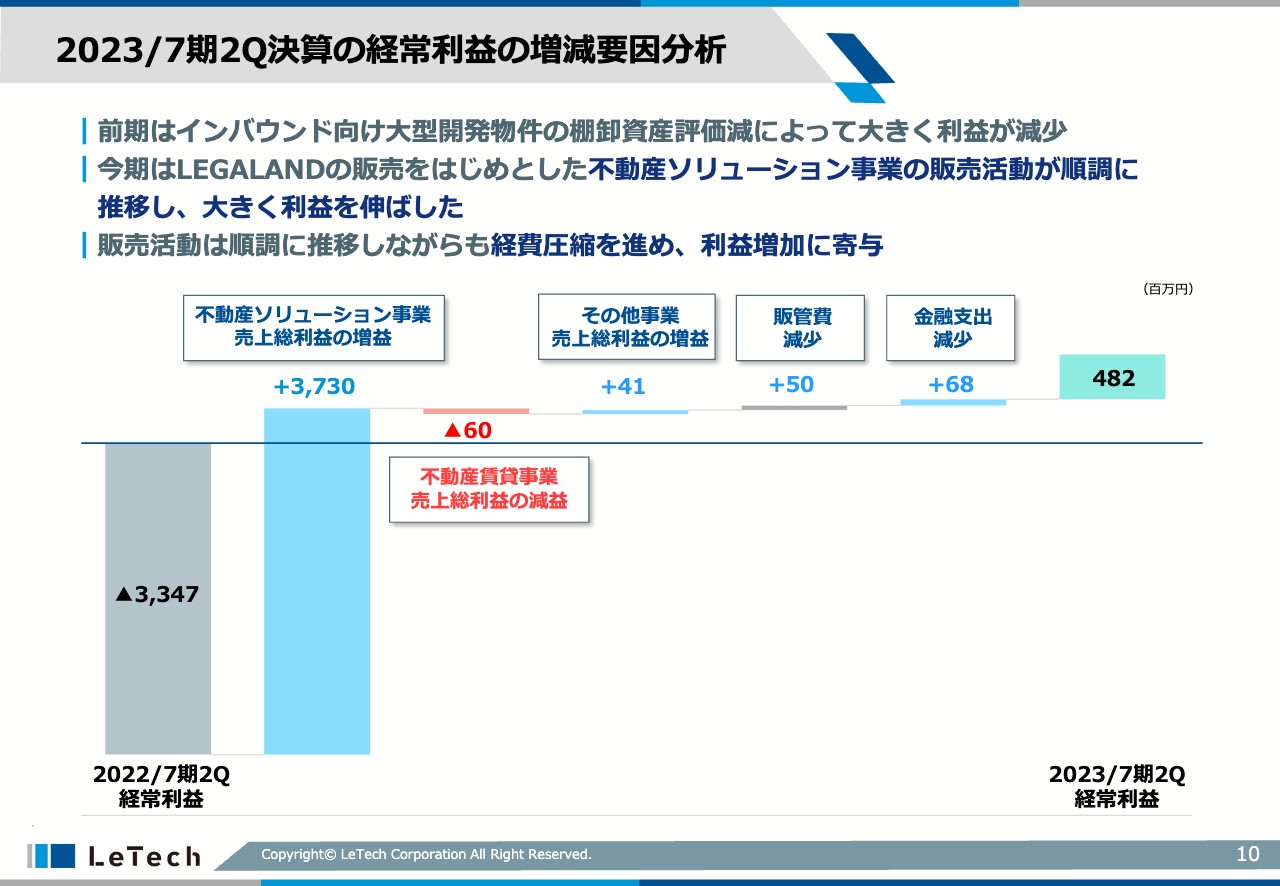

2023/7期2Q決算の経常利益の増減要因分析

第2四半期決算の経常利益の増減要因分析です。ご存じのとおり、2022年7月期については、インバウンド向け大型開発物件の棚卸資産評価減により、利益が大きく減少しました。今期は「LEGALAND」の販売をはじめとした不動産ソリューション事業の販売活動が順調に推移し、利益を大きく伸ばした結果、プラスに転じました。

さらにその他事業の増益に加え、販管費等の経費の圧縮を積極的に進めたところ、利益の増加にしっかりと寄与しました。結果として、経常利益は4億8,200万円となりました。

2023/7期2Q決算の財務状況

B/Sの状況です。2022年9月に第三者割当増資を行ったことにより、純資産が30億円増加しました。販売用不動産の売却は順調に進捗し、有利子負債が減少しました。

第三者割当増資及び四半期純利益4億6,000万円の計上により、自己資本比率は大きく増加しています。2022年7月期の自己資本比率は0.3パーセントでしたが、18.4パーセントまで回復しました。

なお、2022年12月に資本金を5,000万円へ減資しました。この減少額は資本剰余金へ振り替えています。

第2四半期までの振り返りと今後の展開

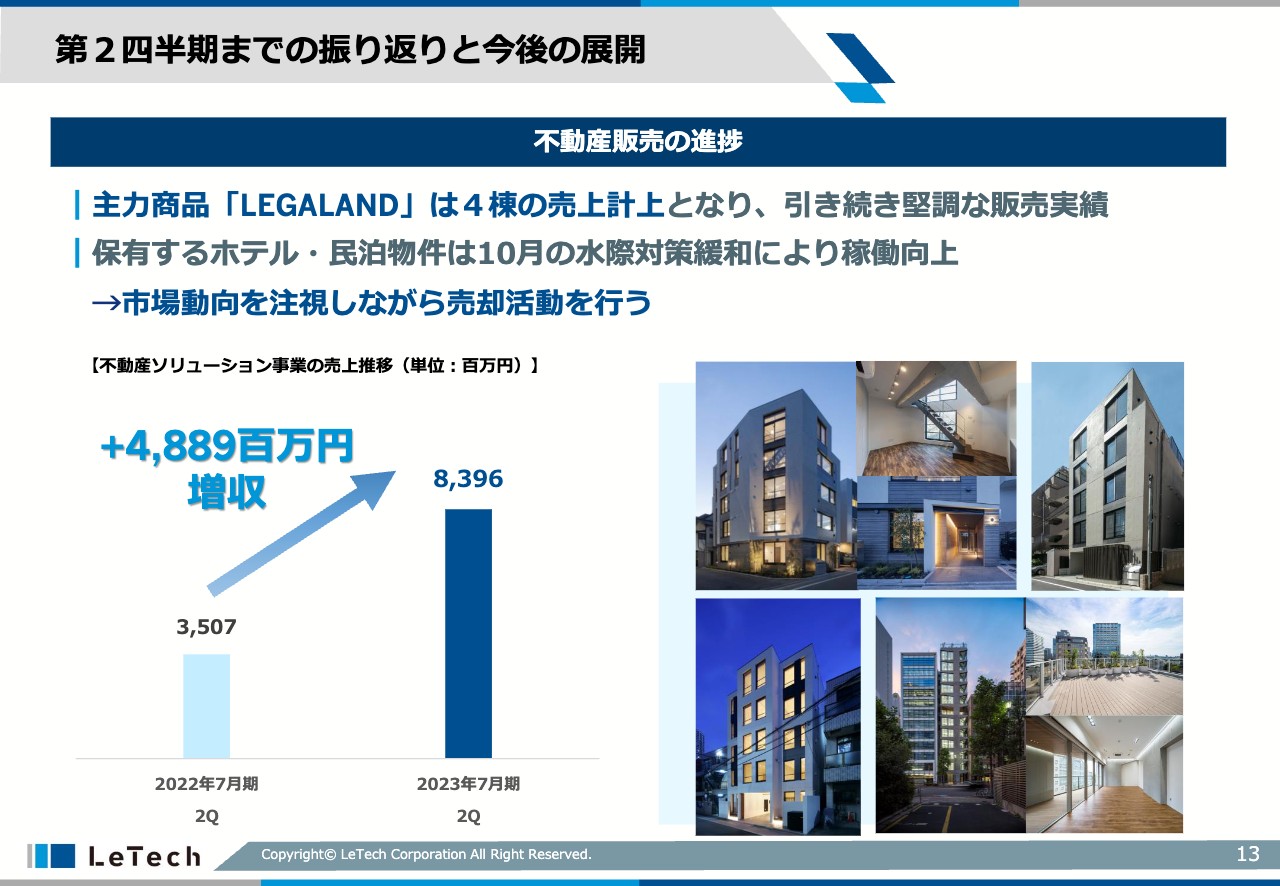

今後の事業戦略についてご説明します。まず、第2四半期までの振り返りと今後の展開です。主力商品の「LEGALAND」は4棟の売上計上となります。引き続きみなさまからご好評をいただいており、堅調な販売実績を重ねています。

コロナ禍で非常にダメージを受けたホテル・民泊専用マンションは、昨年10月の新型コロナウイルスの水際対策緩和により、稼働率と1泊の料金、すなわちADRが劇的に向上しています。これらについては、今後のインバウンド観光客の戻り具合等のマーケット動向をしっかりと注視しながら、売却活動を行う計画です。

第2四半期までの振り返りと今後の展開

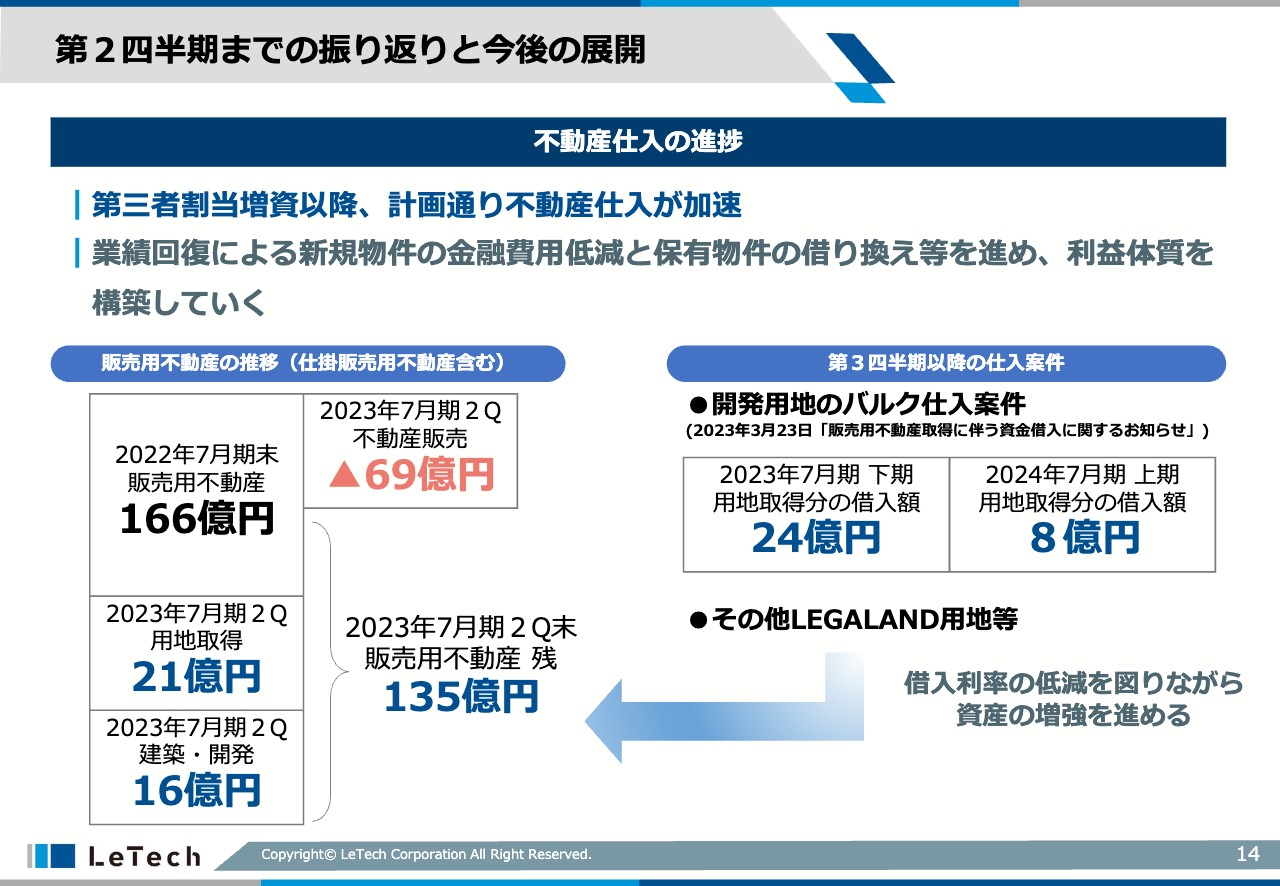

今後の展開として、不動産仕入を進めていきます。第三者割当増資以降、計画どおりに不動産仕入は加速しています。業績の回復により、新規に仕入れる物件の金利等の金融費用の低減、保有物件の銀行からの借入金の借り換え等を進めています。これらを低減していくことで、利益体質をしっかり構築していきたい考えです。

販売用不動産については、相当程度の売却を進めています。仕入面においてはバルク仕入案件を新たに取得します。この案件については取得時に合計32億円程の借入を予定しており、これらの取得コストについても、借入利率等の低減を図りながら資産の増強をしっかりと進め、来期以降の数字に反映させていきたいと思います。

コアブランド:LEGALANDの開発実績

コアブランドの「LEGALAND」についてです。スライド右側をご覧のとおり、開発棟数は100棟を達成しました。

それほど大きな敷地ではありませんが、狭小な敷地面積でも非常に立地の良い場所で開発を進めています。デザイン、外観、細かいディテールにも徹底的にこだわり、富裕層の方々に選んでいただけるような設計、立地を重要視して取り組んでいます。

コストダウンを徹底することで保守コストも低減させ、床面積をしっかりと確保して収益性を高めていくといった特徴を有しています。

新ブランド『LEGALAND+』の進捗

新ブランド「LEGALAND+(リーガランドプラス)」の第1棟目「LEGALAND+難波南」については、今月に売却契約を締結しました。第2棟目の「LEGALAND+阿波座西」も先月に売却契約を締結済みで、竣工後は速やかに引き渡す予定です。この2棟については、第3四半期に売上を計上することとしています。

物件別賃料相場の状況

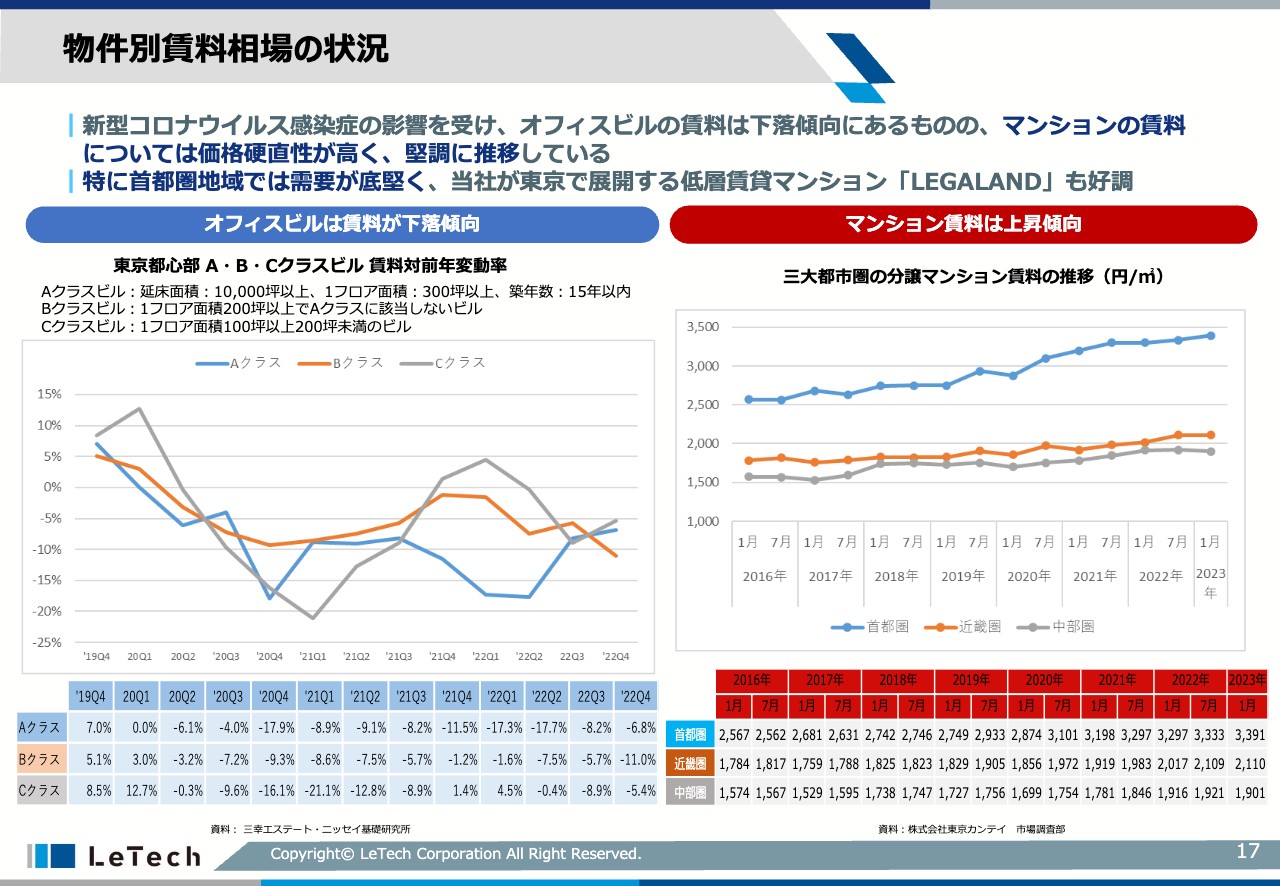

新型コロナウイルスは、いろいろなマーケットで大きなインパクトを与えました。スライド左側に記載のとおり、新型コロナウイルスの流行前後でオフィスビルの賃料はかなり変化しました。

原因として、新型コロナウイルスの影響が落ち着いた後も在宅ワークやリモートワークが続き、オフィスに人が戻ってこないことが挙げられます。今後、在宅ワークが定着してオフィスに人が戻ってこない状況も考えられ、オフィスビルの賃料は下落傾向にあります。

しかし右のグラフのとおり、マンションは価格硬直性が高く安定感があります。本日の「日本経済新聞」朝刊のように、賃料相場は上昇傾向が続いています。特に首都圏地域は非常に需要が底堅く、当社が東京で展開する低層賃貸マンション「LEGALAND」の賃料や稼働率は好調な状況です。

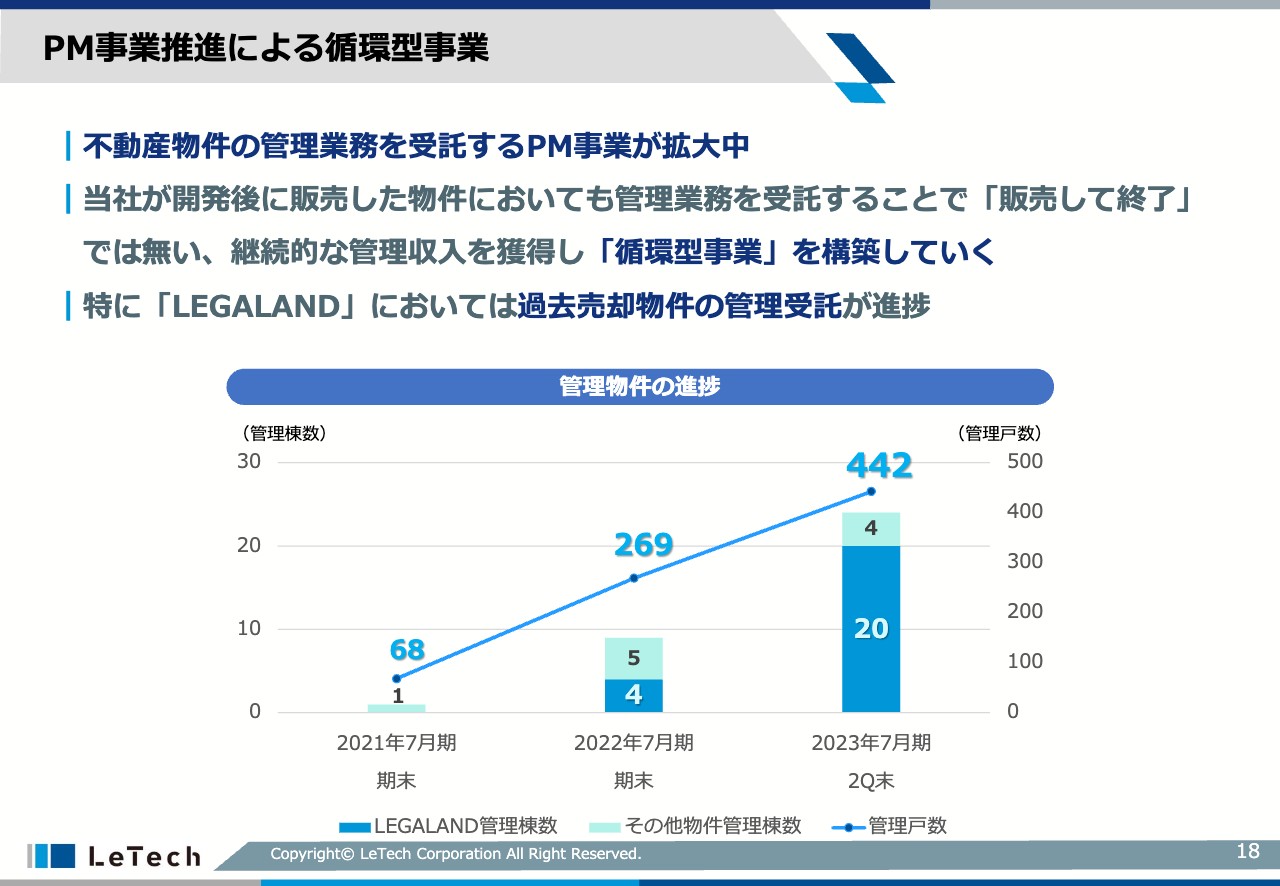

PM事業推進による循環型事業

PM事業推進による循環型事業についてご説明します。当社が開発したものを含めて、不動産物件の管理業務を拡大させています。当社が開発後に販売した物件も管理業務を受託しています。

以前は「販売して終了」というかたちでしたが、現在は継続的な管理収入を獲得し、「循環型事業」を構築しています。特に「LEGALAND」は、グラフのとおり過去売却物件の管理受託が急速に進捗しています。

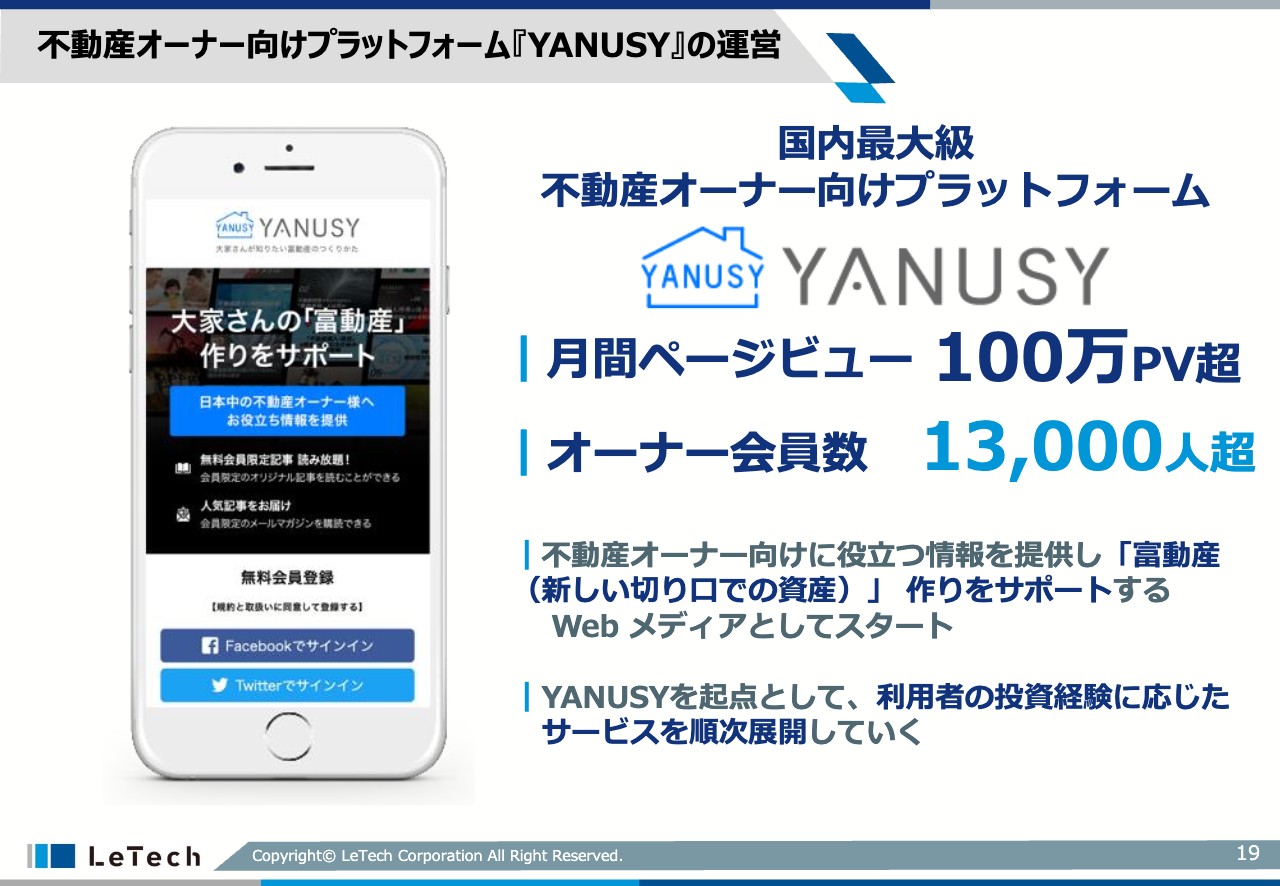

不動産オーナー向けプラットフォーム『YANUSY』の運営

新たにチャレンジしている「YANUSY」事業についてご説明します。「YANUSY」は新しく開発した不動産オーナー向けのプラットフォームです。おかげさまでオーナー会員数が1万3,000人を超え、みなさまが見に来ていただいた数である月間ページビューも100万PVを超えるなど、国内最大級の不動産オーナー向けプラットフォームとして成長しています。

不動産オーナーの方々に対して役立つ情報を提供し、「富動産」作りをサポートするWebメディアです。このメディアを起点とし、利用者の投資経験に応じた各種サービスを順次展開していきます。

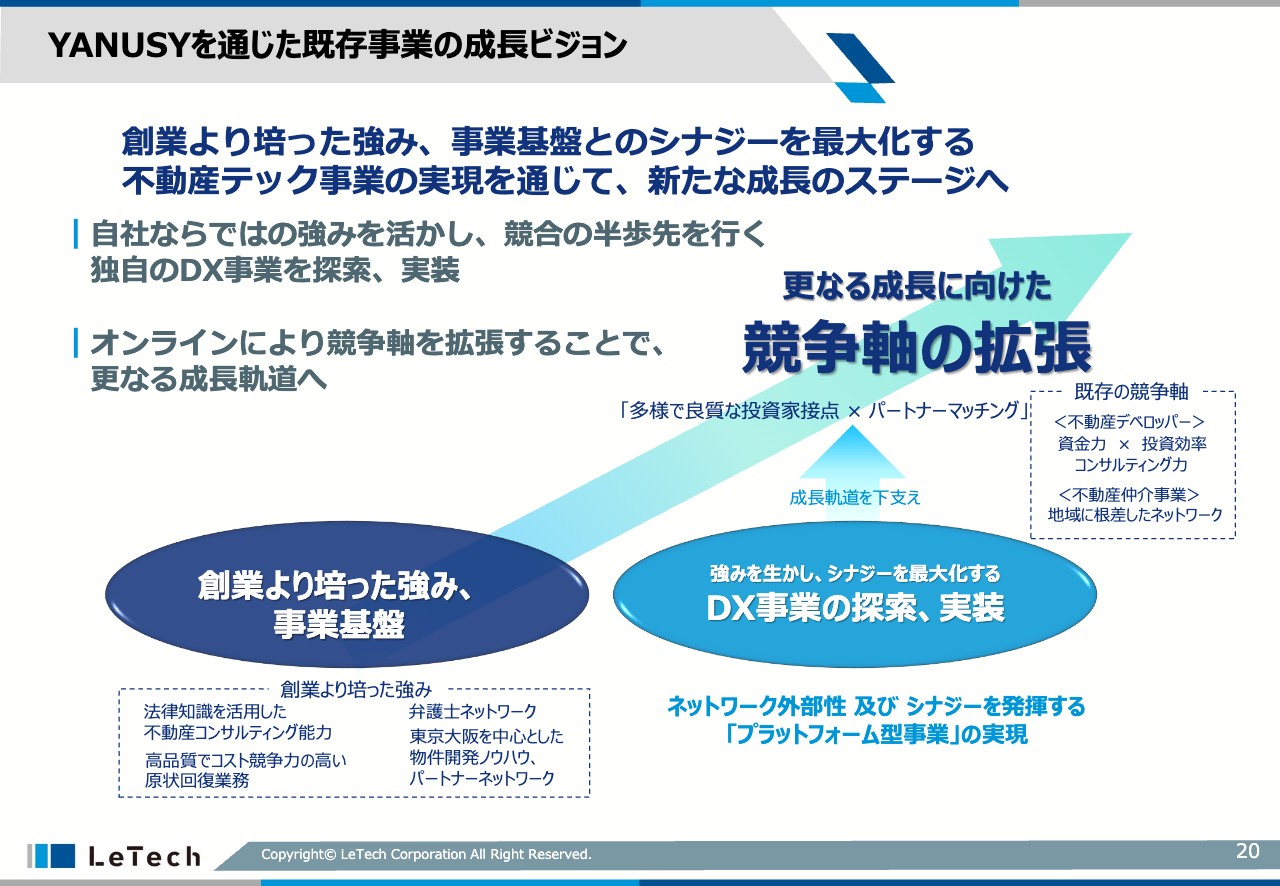

YANUSYを通じた既存事業の成長ビジョン

「YANUSY」を通じた成長ビジョンが、2030年に向けた当社の大きなゴールとなります。当社では「創業より培った強み、事業基盤とのシナジーを最大化する 不動産テック事業の実現を通じて、新たな成長のステージへ」という目標を掲げています。

当社ならではの強みを活かし、競合の半歩先を行く独自のDX事業を探索し実装することや、オフラインだけではなくオンラインにより競争軸を拡張させ、さらなる成長軌道を高めていくことに取り組みます。創業より培った事業基盤に加えて、DX事業を収益化し、成長の加速を進める戦略です。

不動産オーナーのステップアップをサポート

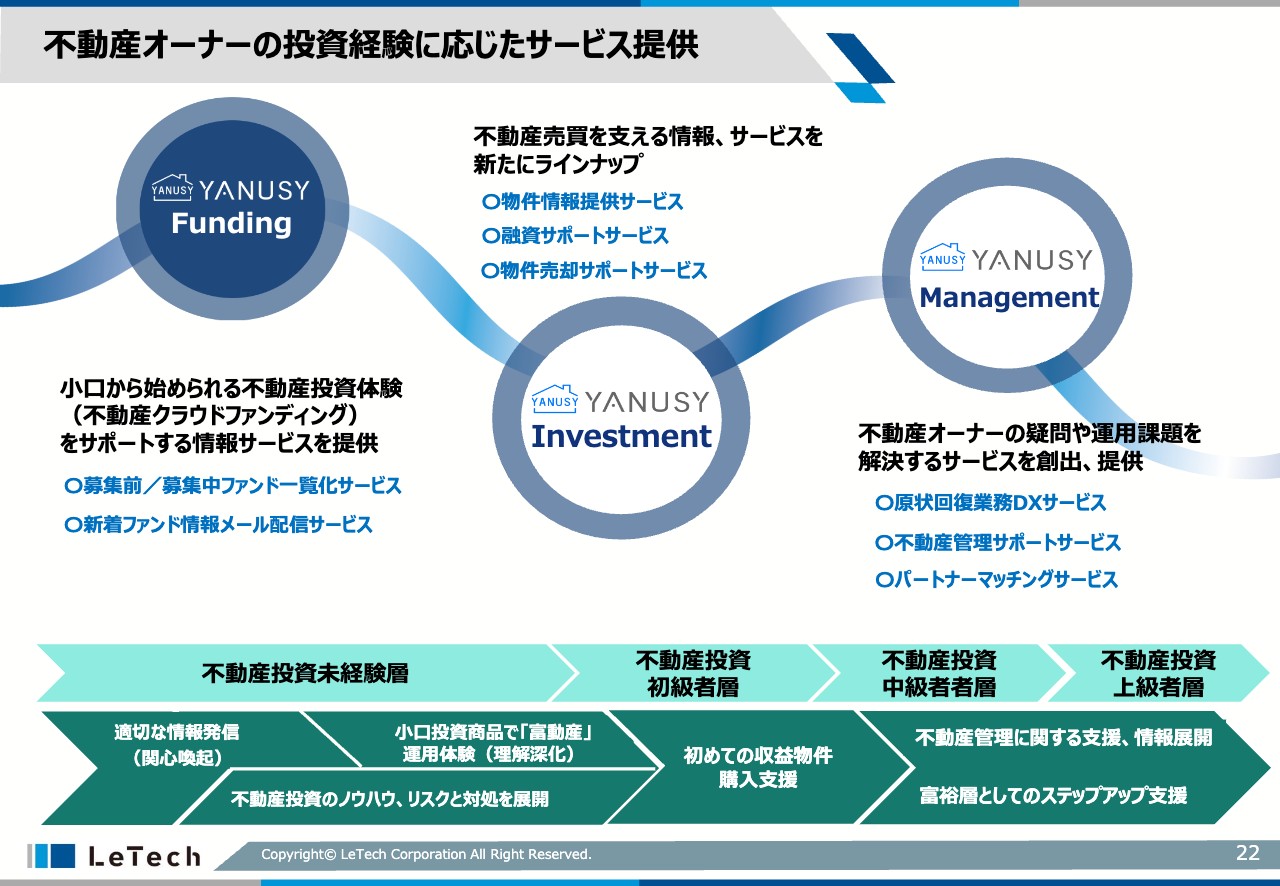

「YANUSY」のビジョンをご説明します。スライド左側に記載のとおり、はじめはオーナーではなくても不動産投資に興味がある方々に会員になっていただきます。会員登録後、お客さまはいろいろな記事や情報で学習しながら、「YANUSY Funding」において小口投資商品で投資をスタートします。こちらを経験値として、上部に記載のUX(ユーザーエクスペリエンス)を体現していこうという考えです。

会員個人がそれぞれプロセスを踏みながら学習し、経験値を積んだ結果、右側に記載のとおり、現物不動産の購入につなげ、投資を有意義なものに育てていきます。

富裕層としてステップアップしていただくため、20年、30年と長い時間をかけて「YANUSY」を通じ、しっかりとした投資家に育っていただくことを狙っています。このようにエデュケーショナルな側面を持つポータルサイトにしていきたいと考えています。

不動産オーナーの投資経験に応じたサービス提供

会員個人の投資経験に応じたサービスを順次提供していきます。まずは小口から始められる不動産投資体験として「YANUSY Funding」を利用していただき、次に「YANUSY Investment」で、不動産売買を支える情報、サービスを展開し、現物不動産を所有していただきます。

その現物不動産に対して投資を行い、収益の創出や維持、向上させるための運用課題を解決するさまざまなサービスをきめ細かく提供する「YANUSY Management」という新サービスの戦略を立てています。

不動産クラウドファンディング総合情報サイト YANUSY Funding

すでに開始している不動産クラウドファンディング総合情報サイト「YANUSY Funding」についてご説明します。各クラウドファンディング会社が「YANUSY Funding」に集まっており、クラウドファンディングの情報を一括で見ることのできるサービスです。

2022年10月にこのサービスをスタートしました。ご協力いただいたクラウドファンディング会社16社と提携し、各社の情報を掲載します。

比較情報に加えて、投資に必要なノウハウも「YANUSY」上で提供しています。不動産投資経験のない方にも、優しく投資機会を提供していきたいと考えています。

クラウドファンディングの情報は不定期に募集されており、気づいた時には募集が終わってしまうケースも多いため、各社のファンド情報を一覧化しています。投資機会を逃させないことも提供価値として重要です。

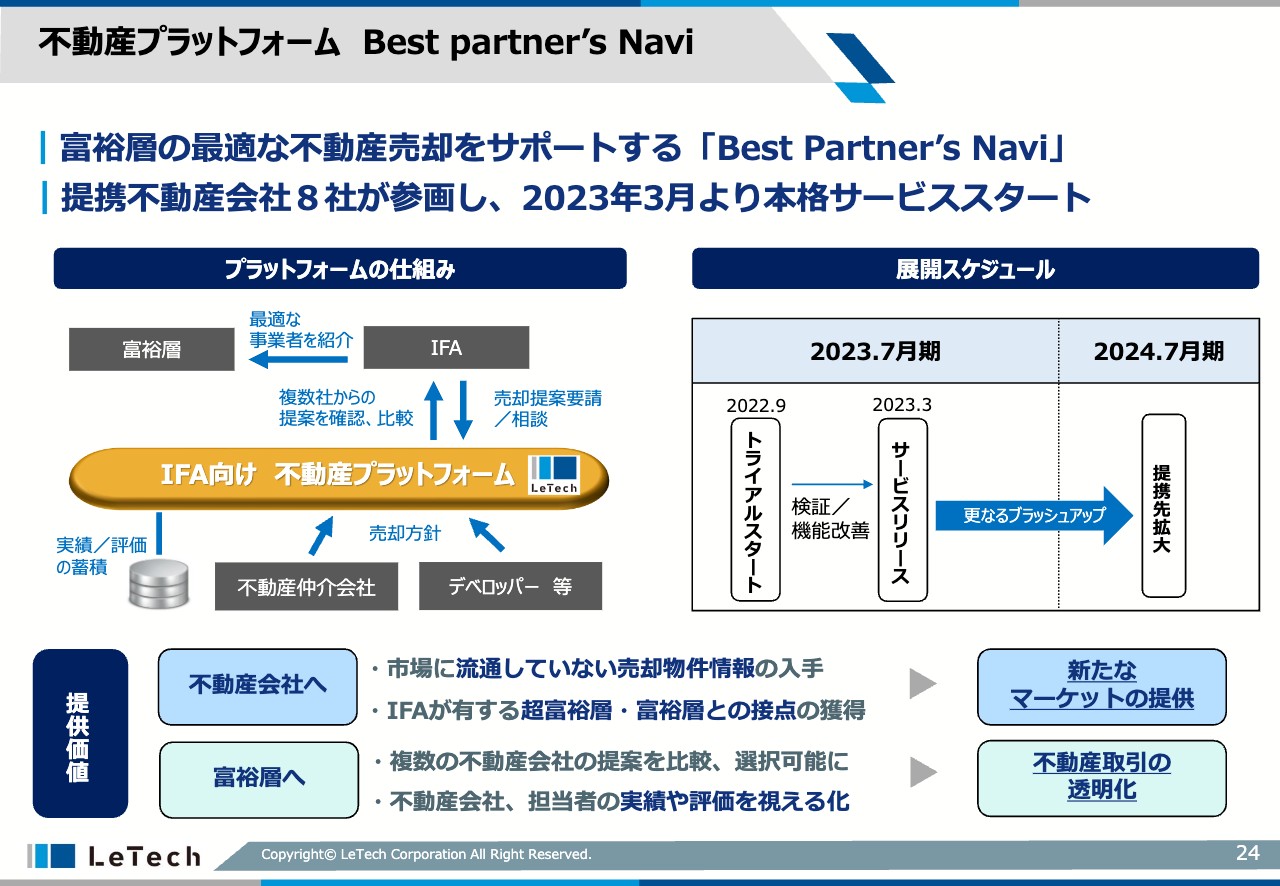

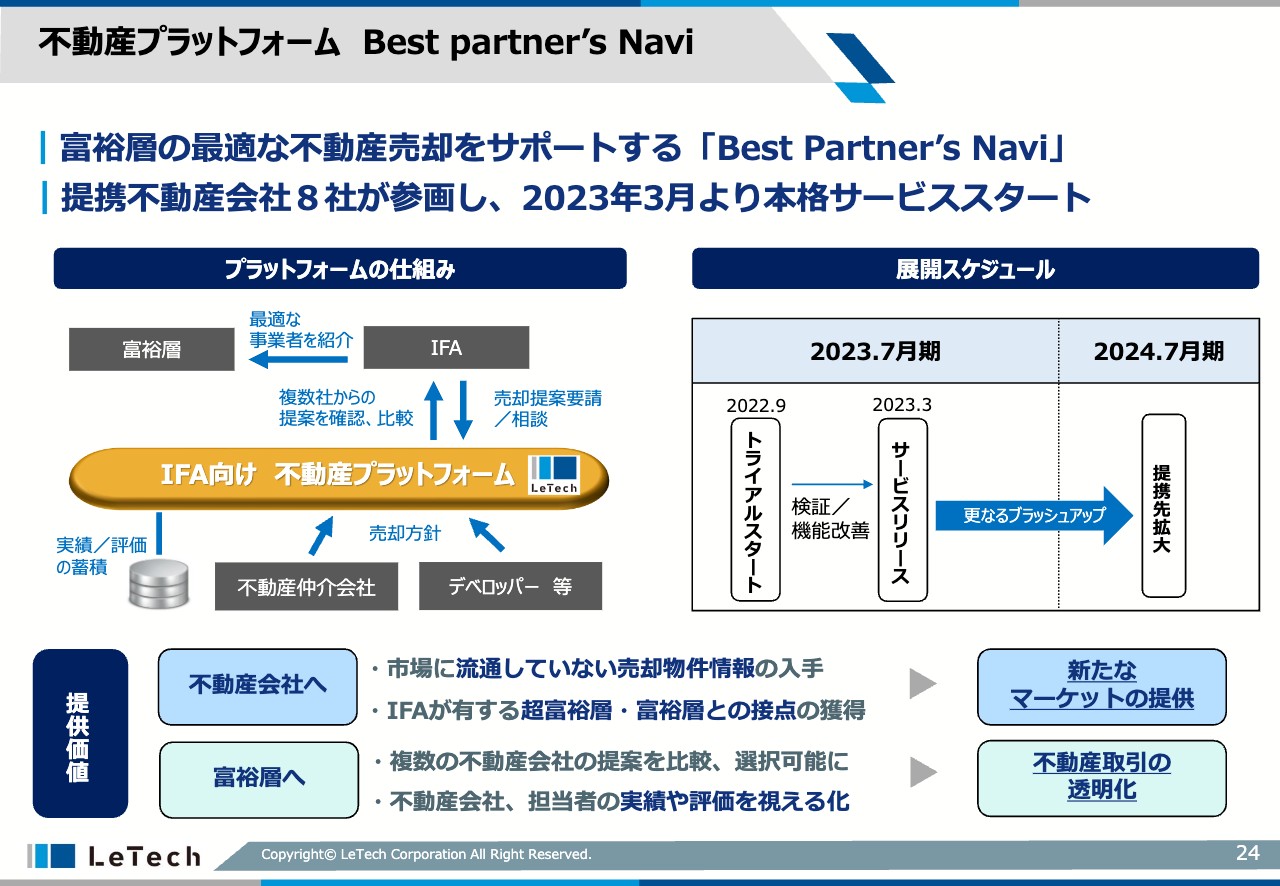

不動産プラットフォーム Best partner’s Navi

不動産プラットフォーム「Best Partner’s Navi」についてご説明します。これは富裕層の方々が所有する不動産売却をサポートする新しいプラットフォームです。提携不動産会社8社が参画しており、2023年3月より本格的なサービスをスタートしました。

プラットフォームの仕組みについてお話しします。当社はIFA、いわゆる独立系のフィナンシャルアドバイザーの方々と提携し、IFAの顧客である富裕層の不動産に関する悩みなどを吸い上げ、プラットフォームに具体的な物件の内容などを掲載していただきます。

それに対して、当社が提携する不動産会社が売却に関する課題や悩みなどにアドバイスしたりサポートしたりして、最適なかたちで売却を進捗させていきます。このように富裕層の方々がお持ちの不動産に関する悩みを解決するためのプラットフォームとなっています。

不動産会社に向けた提供価値は、マーケットにまったく出ていない売却物件の情報やIFAの顧客である超富裕層や富裕層との接点といった、新しいマーケットを提供できる点です。

富裕層の方々は複数の不動産会社のアドバイスや提案を比べて選択ができます。さらに、どの営業担当者が過去にどのような実績を上げているかといった情報もプラットフォーム上で確認できます。担当者の評価などをすべて見える化し、不動産取引の透明性を確保できるメリットを提供しています。

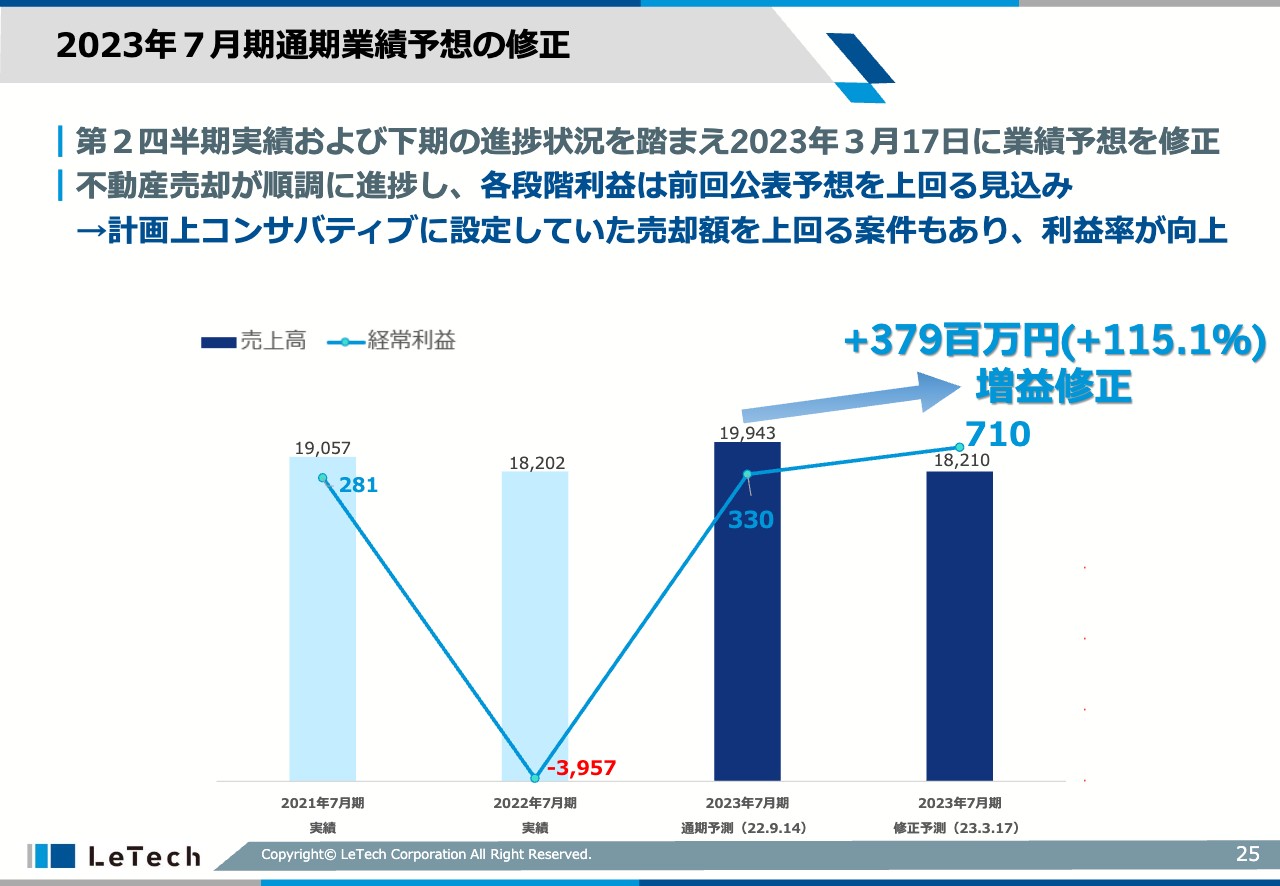

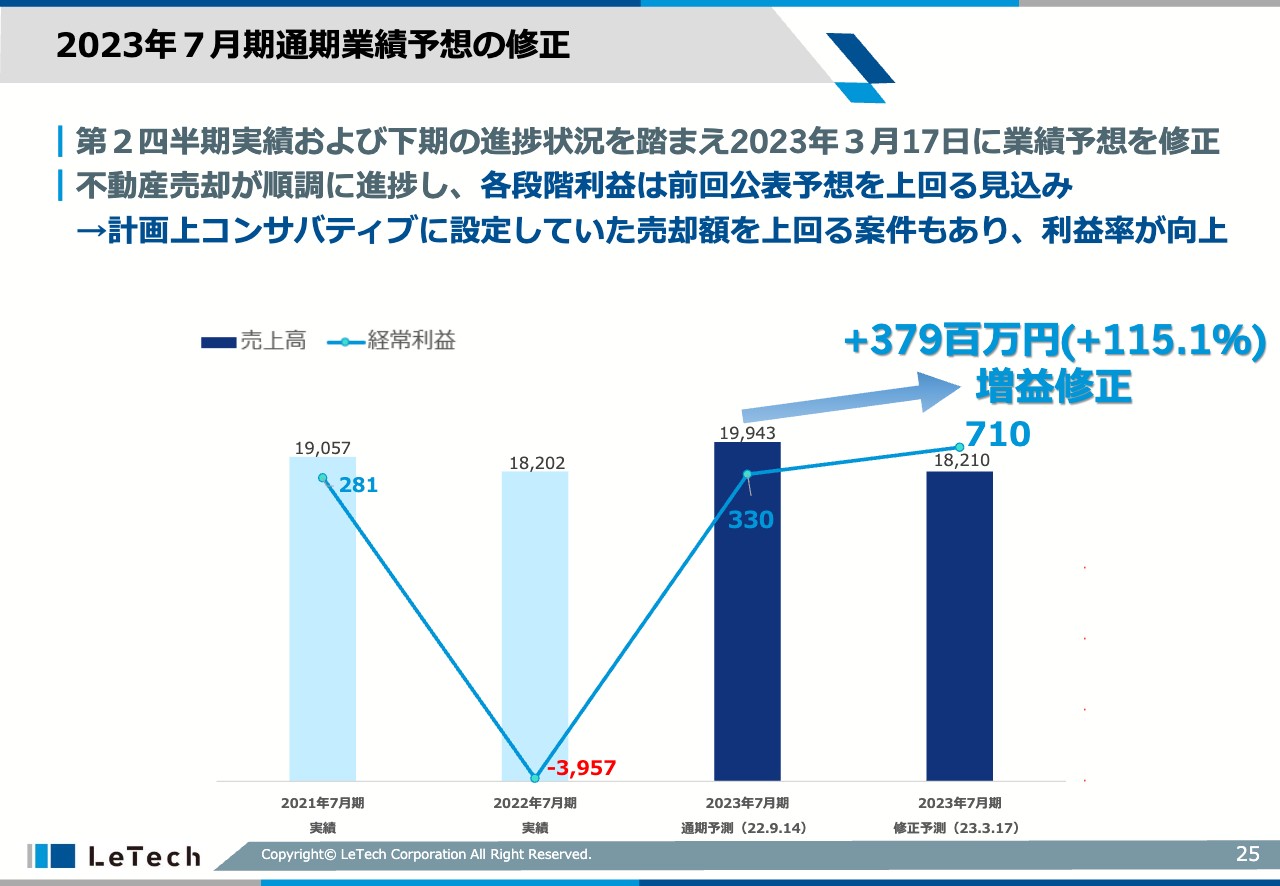

2023年7月期通期業績予想の修正

2023年7月期通期業績予想の修正についてご説明します。第2四半期実績および下期の進捗状況を踏まえ、2023年3月17日に業績予想を修正しました。不動産売却が順調に進捗し、各段階利益は前回公表予想を上回る見込みです。

計画上、コンサバティブに設定していた売却予定額を上回る案件もあり、利益率が向上しました。数字に関しては、スライド下部のグラフのとおり、今期末で7億1,000万円の経常利益を計上する予測に修正しました。

株主優待制度

株主優待制度についてご説明します。今期以降も「LeTechプレミアム優待倶楽部」をしっかりと継続していきたいと考えています。前期の成績を踏まえ、より一層株主のみなさまに当社の事業活動へのご理解を深めていただき、日頃のご支援に感謝をお伝えしたいという気持ちを込めて、優待制度を継続していこうと考えています。よろしくお願いします。

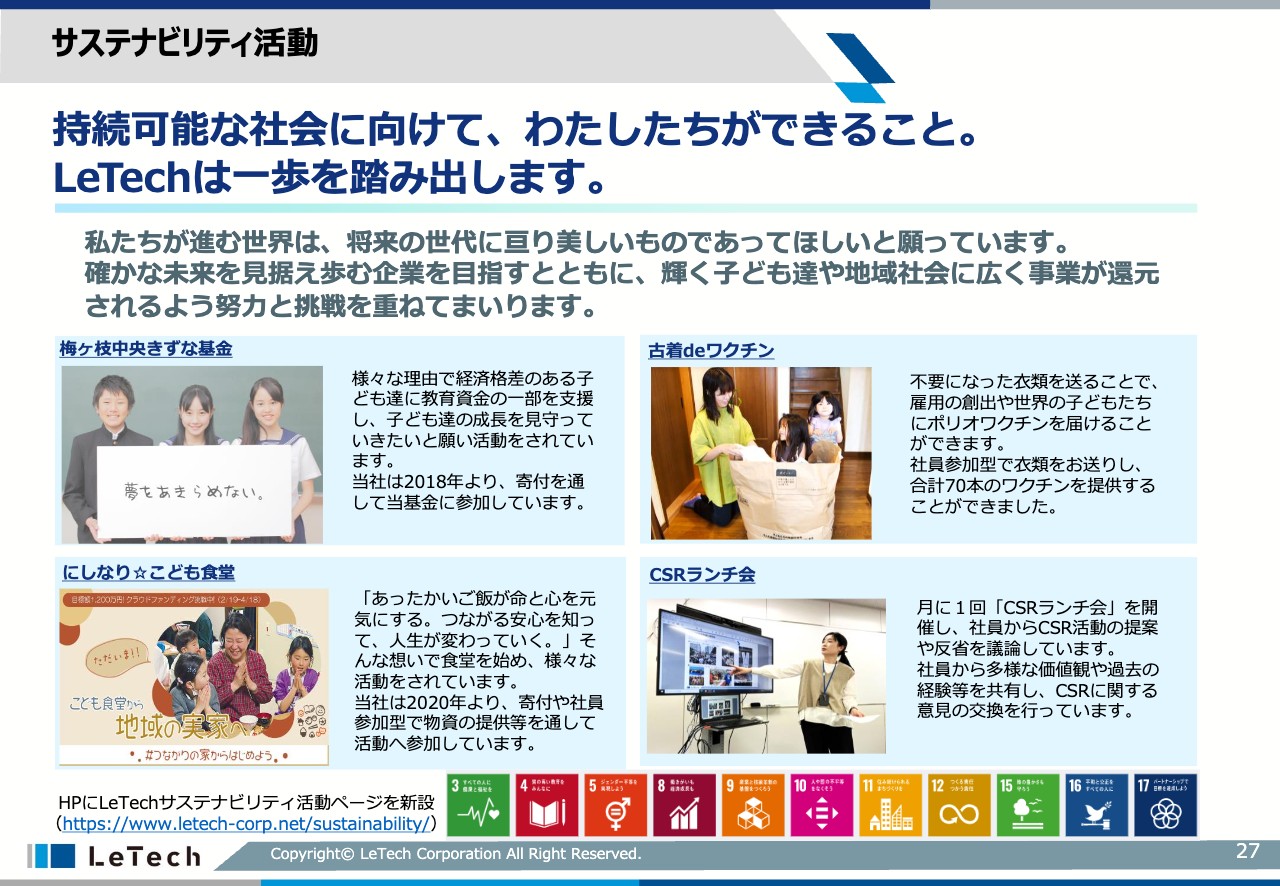

サステナビリティ活動

当社のCSR活動についてご説明します。持続可能な社会に向け、できることを一歩一歩行っています。私たちが進む世界は、将来の世代にわたり美しいものであってほしいと願っており、確かな未来を見据えて歩んでいく企業を目指しています。

特に子どもたちや地域社会に、いろいろなものが還元されるよう努力していきたいと思っており、具体的にはスライドに記載した活動等を通じて、当社のサステナビリティ活動を進めています。

以上、株式会社LeTech2023年7月期第2四半期決算説明会にご参加いただき、誠にありがとうございました。

質疑応答:業績予想との剥離と要因について

「業績予想の修正を発表されました。利益は大きく増加していますが、売上高は減少しています。当初の想定との乖離とその要因を教えてください」というご質問です。

大きな要因の1つは、もともと見込んでいた販売用不動産の売値と、その利益率が増加したということです。事業計画上、物件ごとの販売売上を少しコンサバティブに見ていた部分もあり、これが上振れしたため利益率が改善しました。

要因の2つ目は、保有するホテル・民泊物件の稼働率等が劇的に向上したため、賃貸の収支が相当改善したということです。この賃貸収支は、新型コロナウイルスの影響で非常に不透明な需要予測でした。昨年9月時点の業績予想ではそのような意味で、こちらもやはりかなり保守的な数字で織り込んでいました。

しかし、10月以降は水際対策が緩和され、海外からのお客さまが急激に増加しましたので、足元の状況は予算値を大幅に上回っています。この影響を下期以降も予測数値に織り込んでいるため、利益の増加につながっています。

ホテル案件は売却も考えていたのですが、稼働状況が相当改善していますので、今期中は運営を続け、賃貸収入を増加させたいという考えです。来期以降の売却を視野に入れ、宿泊物件を売ることをやめたため、当初の通期予想から全体の売上が減少したということです。

質疑応答:業績予想修正の数値に織り込んでいる物件の構成について

「修正した業績予想の数値に織り込んでいる物件の構成を、回答可能な範囲で教えてください」というご質問です。

前期中に仕入済の開発案件を、基本的に販売物件として構成しています。下半期についても「LEGALAND」の販売を何棟か予定しています。「LEGALAND+ 難波南」と「LEGALAND+ 阿波座西」の2棟も、第3四半期での売上計上を予定しています。

「LEGALAND」以外の物件については、中古のレジデンス、賃貸マンション物件の販売を計画しています。売却活動中なのですが、購入者が内定し始めている状況です。やはりレジデンス系は相当な需要がありますので、数字に関しては確度が高いと予測しています。

質疑応答:仕入活動における不動産価格高騰の影響について

「建築費を含めて不動産価格の高騰は懸念事項かと思いますが、LeTech社の仕入活動へ影響はありますか?」というご質問です。

やはり用地取得は厳しいといいますか、相場価格が上昇している状況なのは確かです。「LEGALAND」は、大手デベロッパーが取り扱うような大きさではなく、比較的狭小な敷地をターゲットにしていますが、慎重に仕入活動を行っていかなければならないと考えています。

弊社の足元の業績としては、不動産価格の高騰が販売のほうにも影響しており、当初想定していた売価、売値以上で販売できていますので、販売の面から見ると良い側面もあります。

質疑応答:金利の上昇について

「金利の上昇は生じていますか?」というご質問です。

我が国の金利については、大きく変わらないのではないかと考えています。そもそもマイナス金利、超低金利ですので、緩やかに上昇するとは考えています。ただし、現在は金利上昇という影響はありません。各銀行とも話していますが、しばらくはそれほど金利が上がる状況ではないと考えています。

また、当社の直近事業年度の業績は、いろいろと厳しい状況でした。調達金利もかなり高い状況が続いていましたが、前期に思い切った損切売却で処分しました。前年度の業績を落とす要因になってしまいましたが、増資以降の推移の中で、借入額や借入条件緩和の交渉を行えるようにし、新たな不動産開発を加速させることが目的でした。その財務基盤が強化されたことで、現在の調達金利状況は大きく改善されてきています。

先日、適時開示を行いました東京におけるバルクでの不動産取得のファイナンスについても、昨年と比べると調達金利が大幅に改善されていますので、今期と来期の業績に寄与すると考えています。

質疑応答:「Best partner’s Navi」の収益について

「『Best partner’s Navi』はいつから、どのように収益を得るのでしょうか?」という「YANUSY」関連のご質問です。

「Best partner’s Navi」は、先ほどご説明したとおり、富裕層を顧客として抱える資産運用アドバイザーである「IFA」と「不動産会社」をマッチングするプラットフォームです。

昨年9月からトライアルを行い、今月から本格的にスタートしています。当面はこの売却活動を不動産会社に行っていただき、契約した時点で不動産会社からフィーをいただくという収益モデルです。

それ以外に、富裕層の方々へ不動産の購入、購入した不動産の利活用アドバイスなどを行い、フィーの範囲、カバー領域を大きく広げていくという計画を立てています。

質疑応答:上振れしそうな事業について

「3月17日に通期の利益予想を上方修正されています。『LEGALAND』売却、宿泊施設等売却、宿泊施設賃貸収入などの中で、どの事業が上振れしそうでしょうか?」というご質問です。

先ほども少しご説明しましたが、「LEGALAND」については上振れも下振れもあまりなく、だいたい当初の予測どおり安定している事業です。次に、宿泊施設の賃貸収入については、先ほどご説明したとおり大きく上振れています。

今期は宿泊施設物件を売却しなかったため、売上高は上振れなかったのですが、運営を少し継続しようということで、マーケットの戻り状況を見て、来期以降に売却を想定していきたいと思っています。

質疑応答:欧米金融業界の混乱が国内不動産市場に与える影響について

「欧米で金融機関が破綻するなど、金融業界は混乱している状況があります。さまざまな要因が絡むとは思いますが、国内の不動産市場への影響は発生しそうでしょうか?」というご質問です。

国内の不動産市場への影響は、まだ我々も読みづらいところです。ただし、海外から見ると、日本のマーケットは魅力的と捉えられているかと思います。特にレジデンス系については安定的というところに鑑みれば、底堅いのではないかと思っています。リーマンショックのような大きな状況は起こりづらいのではないかと考えています。

関連銘柄

| 銘柄 | 株価 | 前日比 |

|---|---|---|

|

3497

|

1,492.0

(09/18)

|

-4.0

(-0.26%)

|

関連銘柄の最新ニュース

-

2025/09/18

-

2025/09/16

-

2025/09/16