前回の続き

今回の目的:

短期、中期、長期トレード別にその成績を調べ、最適な条件を模索すること。

まず最初に断っておくことがあります。

前回までの成績はプログラムミスでした。。orz

「過去、勝率の高かった銘柄を選んで」の部分が「今回購入しようとしている銘柄の勝率を反映したあとに勝率の高かった・・・」となっていました。いわゆる後出しジャンケンです。

これが違うだけでどれほど成績が落ちるのか?

結果を見れば分かります。

基本的な買い条件:

終値が過去X日間の最高値(終値)を更新

かつ

株価変動率(Y日,中値)がZ%以下

かつ

SMA26日が上昇

基本的な決済条件:

A%以上の利益

または

B日経過後

(ロスカットなし)

短期:X=25,Y=25,Z=15,A=2,B=7

中期:X=40,Y=40,Z=10,A=5,B=7

長期:X=40,Y=40,Z=10,A=30,B=100

これら変数は、最適化した結果、個人的な判断で好成績となった条件をそれぞれピックアップしたものです。

最大保有数3とし、同じ日にC銘柄がエントリーシグナルを同時に出した場合に最大3銘柄になるまでエントリーをしました。

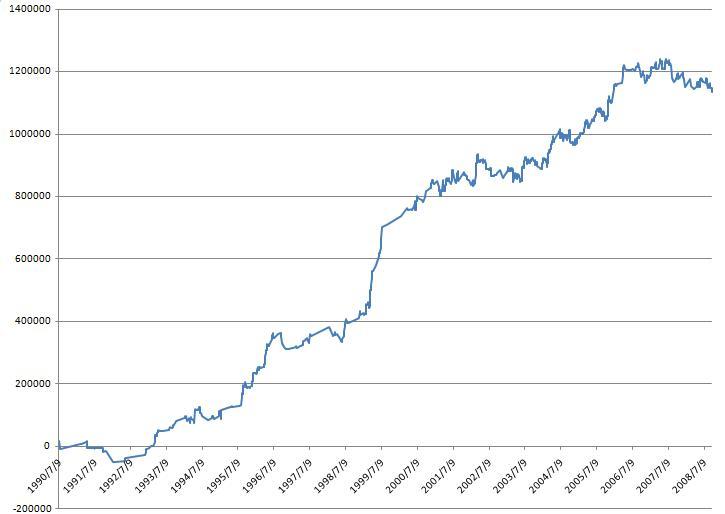

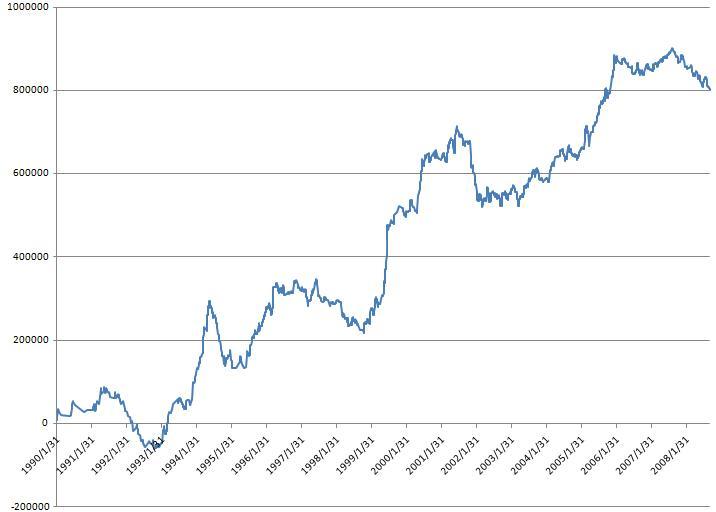

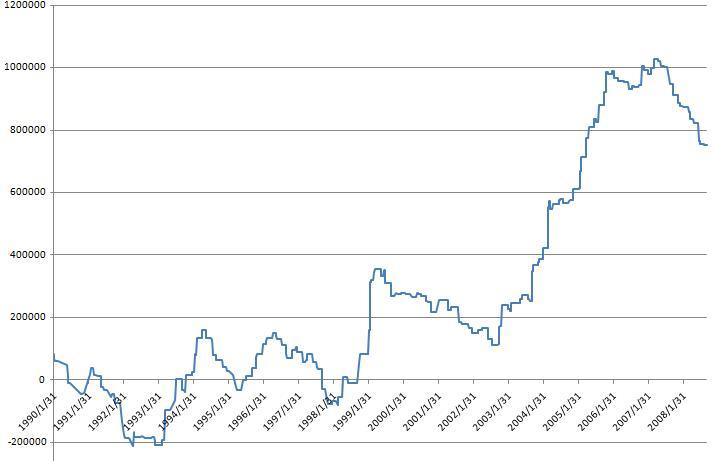

その結果は以下の通り。

短期:

Cの値:PF/勝率/TRADE/最大DD/収益(万)

C=00:1.10/52.73/2540/-45/+58

C=05:1.23/52.63/1968/-25/+86

C=10:1.52/52.45/1367/-12/+113◎

C=15:1.24/50.85/0944/-17/+73

C=25:1.52/54.50/0533/-20/+38

中期:

Cの値:PF/勝率/TRADE/最大DD/収益(万)

C=00:1.28/46.92/1626/-27/+80◎

C=05:2.16/53.25/0430/-08/+46

C=10:3.62/66.67/0138/-03/+20

Cの値:PF/勝率/TRADE/最大DD/収益(万)

C=00:1.42/45.72/0119/-40/+75◎

C=05:1.13/44.30/0079/-40/+7

これら結果の中から好成績を出した条件を抽出、それらの資産曲線をグラフにしました。(◎が付いた条件)

考察:

PFの大幅下落修正となりました。

PFの最大値は中期の3.62、ただし売買条件を極端に厳しくした結果、トレード数は19年間で138トレードのみ。資金を効率的に使用するという点では非常に悪い条件でしょう。現に合計収益が+20万しかいきませんでした。

良い売買条件を選択するにあたって重視する点は「収益性の良さ」と「最大DD」、さらに「勝率」であると思います。

この「収益性の良さ」を追及するには「資金効率」を良くしなければならず、「資金効率」を良くするためには投資している期間を長くしなければなりません。ここでいう期間は「長期投資」という意味ではなく、決済したあとに現金化した状態を長く保ってはいけないという意味です。

これら結果から「厳しすぎる条件は非効率的である」という事実が判明しました。

これは実に重要なことだと思います。

資金管理、確か「ポジションサイジング」といいましたが、この管理をしっかり行わないで投資を行った場合、買い場ではないのに常に買いを入れる状態や、好成績だと思っていた条件でも買い場でのシグナルが極端に偏っていて、買い場ではない期間での現金での手持ち期間が長くなることで、成績が期待した通りにならないという現象が起こるということです。これらは明らかに「非効率的」であり、この効率性を検証しなければ実際の売買ではそれらストラテジーは使い物にならない可能性があるということです。

これら以外にも今回の結果から判明したことがあります。

短期売買での条件は中期や長期と比べ、条件を緩く設定したために、エントリーシグナルの発生数が飛躍的に増加しています。(8000→40000)

これにより、勝率の高い順に購入していくシステムがうまく機能している可能性があります。つまり学習データが大量にあるので、そのデータの信頼性が高くなるのです。

そして短期で決済をし、条件が緩いため、次のエントリーも比較的早く訪れます。つまり効率的な売買を行っていると考えられます。

ただし、条件を緩くしすぎると負けトレードまで拾ってしまうため、「同じ日にC銘柄同時エントリーシグナル点灯」という条件で多少厳しくした方が結果は向上するようです。

ただし、C=10までは向上しましたが、C=15では逆に結果が下落しました(113万→73万)。これは、要するに「売買頻度の悪化」から来る「非効率性」が影響しているのです。

つまり、最適化を行うにあたって考慮しなければならない項目は「エントリーを行う際のフィルター設定」と「現金の効率性」ということになります。

これらは互いに相反する性質があるようなので、「程よいフィルターの厳しさ」と「程よい現金の効率性」を実現しなければ最適な売買条件を決定することが出来ないのです。

まとめ:

以上、今回の結果では「短期売買」による「C=10」に最適条件の軍配が上がりました。

ただし、手数料を考慮する必要があります。

手数料を200円として計算すると・・・

短期:1367TRADE*200円=273400円

中期:1626TRADE*200円=325200円

長期:0199TRADE*200円=39800円

これを減算した結果、総合的な損益は

短期:+86万(初期60万)

中期:+48万(初期60万)

長期:+71万(初期60万)

手数料がもっと高ければ短期と中期が更に不利になります。

そういう意味では今回の短期売買条件もそれほど優秀な成績とは言えないようです。この現象はPFが低すぎるのが問題で、取引回数はそのままで最低でもPF=2以上は欲しいところです。

ブレイクアウト条件はとりあえずここまでの予定。

次回からは違う条件で検証してみる予定です。

終わり。

- 運営会社

- 利用規約

- プライバシーポリシー

- 特定商取引表示

- ご利用上の注意(関連法規)

- 広告掲載・取扱商品

- ヘルプ/お問い合わせ

- サイトマップ

- ご注意【ご注意】『みんかぶ』における「買い」「売り」の情報はあくまでも投稿者の個人的見解によるものであり、情報の真偽、株式の評価に関する正確性・信頼性等については一切保証されておりません。 また、東京証券取引所、名古屋証券取引所、China Investment Information Services、NASDAQ OMX、CME Group Inc.、東京商品取引所、堂島取引所、 S&P Global、S&P Dow Jones Indices、Hang Seng Indexes、bitFlyer 、NTTデータエービック、ICE Data Services等から情報の提供を受けています。 日経平均株価の著作権は日本経済新聞社に帰属します。 『みんかぶ』に掲載されている情報は、投資判断の参考として投資一般に関する情報提供を目的とするものであり、投資の勧誘を目的とするものではありません。 これらの情報には将来的な業績や出来事に関する予想が含まれていることがありますが、それらの記述はあくまで予想であり、その内容の正確性、信頼性等を保証するものではありません。 これらの情報に基づいて被ったいかなる損害についても、当社、投稿者、情報提供者及び企業IR広告主は一切の責任を負いません。 投資に関するすべての決定は、利用者ご自身の判断でなさるようにお願いいたします。 個別の投稿が金融商品取引法等に違反しているとご判断される場合には「証券取引等監視委員会への情報提供」から、同委員会へ情報の提供を行ってください。 また、『みんかぶ』において公開されている情報につきましては、営業に利用することはもちろん、第三者へ提供する目的で情報を転用、複製、販売、加工、再利用及び再配信することを固く禁じます。

2008/11/20 - WEBさんの株式ブログ。タイトル:「ブレイクアウト システムトレード」 本文:前回の続き 今回の目的: 短期、中期、長期トレード別にその成績を調べ、最適な条件を模索すること。 まず最初に断っておくことがあります。 前回までの成績はプログラムミスでした。。orz

みんかぶプレミアム会員なら

広告非表示で利用できます

※サイトからのお知らせは除きます

※広告非表示の他にも、みんかぶプレミアム会員だけのお得なサービスが盛りだくさん!

\ 30日間無料で体験しよう /

みんかぶプレミアム会員になる すでに会員の方はログイン