【QAあり】モリト、2期連続、売上高・営業利益・経常利益が過去最高を更新 中計の営業利益目標を2025年に早期達成見込み

トップメッセージ

一坪隆紀氏(以下、一坪):モリト株式会社 代表取締役社長の一坪です。2024年11月期決算についてご説明します。どうぞよろしくお願いします。

決算全体についてのコメントとして、2024年11月期は売上高、営業利益、経常利益が過去最高を更新しました。第8次中期経営計画における営業利益目標の30億円は、2025年11月期に早期達成を予測しています。

売上総利益率は29パーセント強となるなど、中期経営計画の柱である「筋肉質な利益体制の構築」に対して大きな成果が出ています。2025年11月期は中期経営計画の売上高目標600億円を目指し、より注力していきます。

また、中期経営計画の重点施策であったM&Aでは、Ms.IDの子会社化が決まりました。シナジーを生み出し、成長を加速させていきます。今後、売上高と利益の両方を伸ばすべく、M&Aをはじめとしたアクティブな取り組みや投資を行うとともに、ROEの継続的な向上にも努めていきたいと思っています。

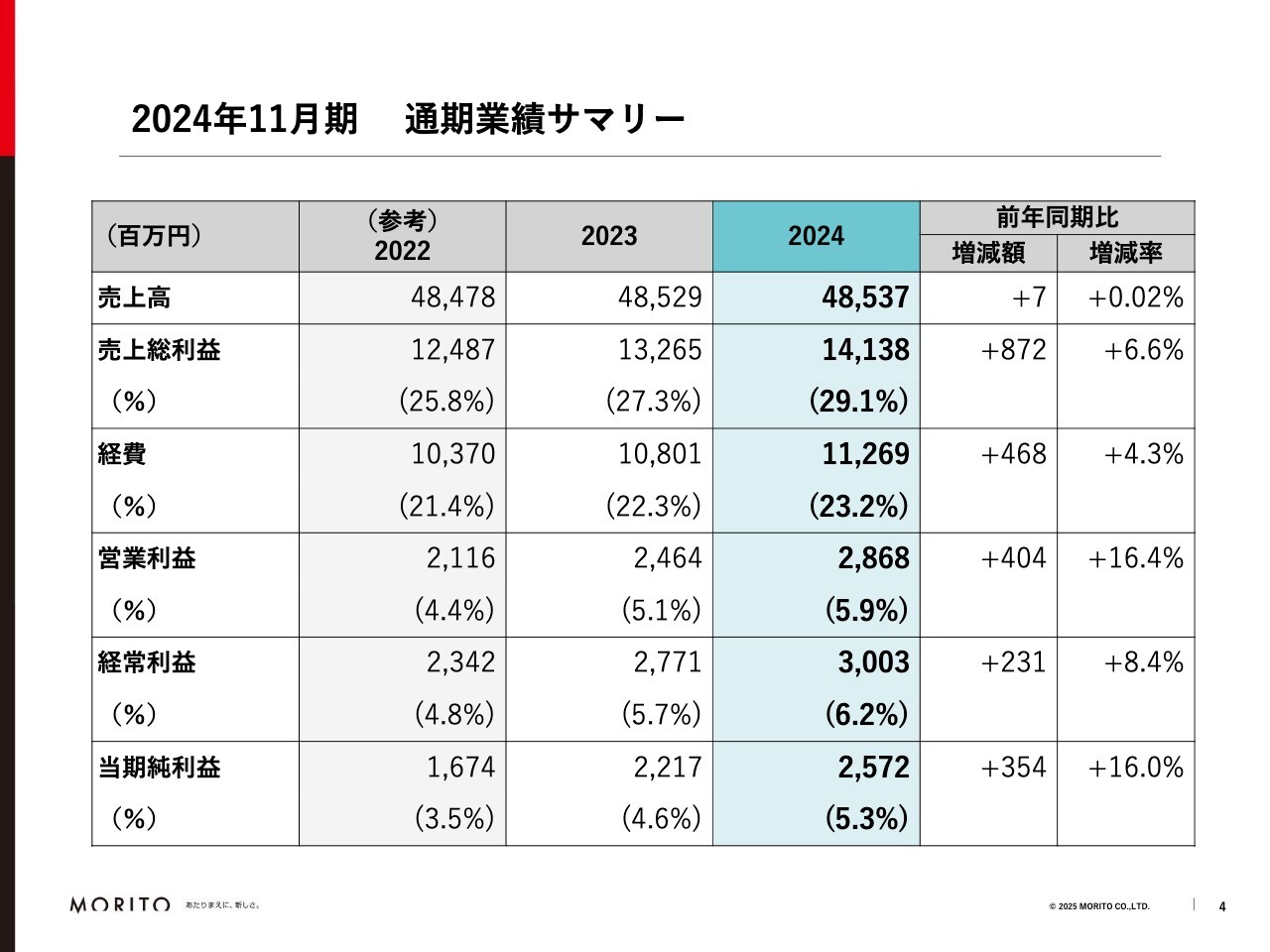

2024年11月期 通期業績サマリー

2024年11月期の通期業績サマリーです。売上高は前年同期比で微増となり、売上総利益率は前年同期比2パーセント近く増加しています。また、営業利益は前年同期比16.4パーセント増となり、大幅に収益性が改善されました。

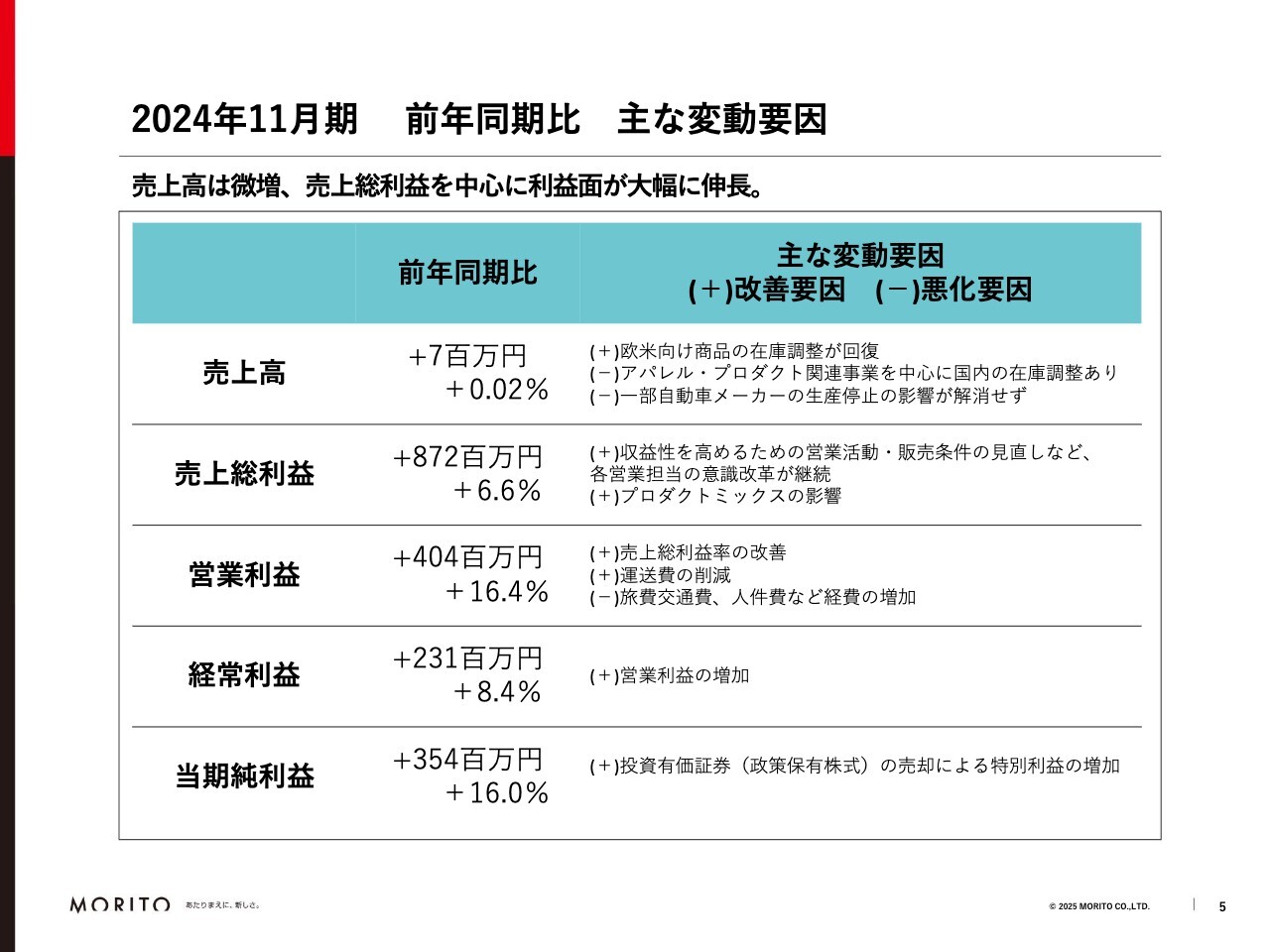

2024年11月期 前年同期比 主な変動要因

前年同期比の主な変動要因です。売上高については国内で苦戦した一方、アジア・欧米の需要が戻ったことから、プラスマイナスで微増となりました。売上総利益、営業利益については好調であり、当期純利益も前年同期比16パーセント増で着地しました。

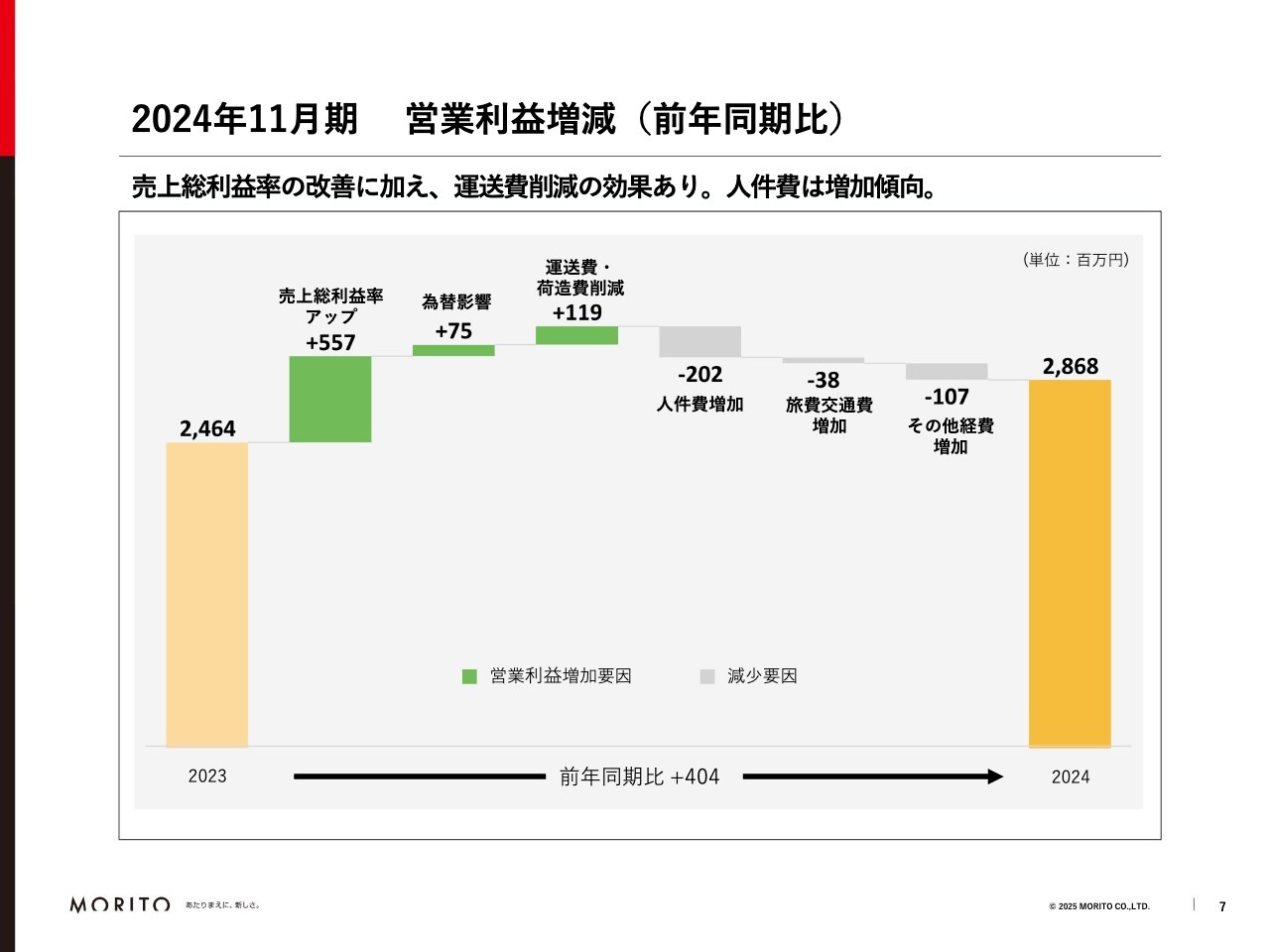

2024年11月期 営業利益増減(前年同期比)

営業利益の増減については、売上総利益率の増加が最も大きな増加要因でした。人件費は毎年増加傾向にあり、2024年11月期にはM&A関連費用などの計上もあったことから経費は増加しています。一方で、運送費の削減も大きな営業利益の増加要因でした。結果として、前年同期比で約4億円の増加となっています。

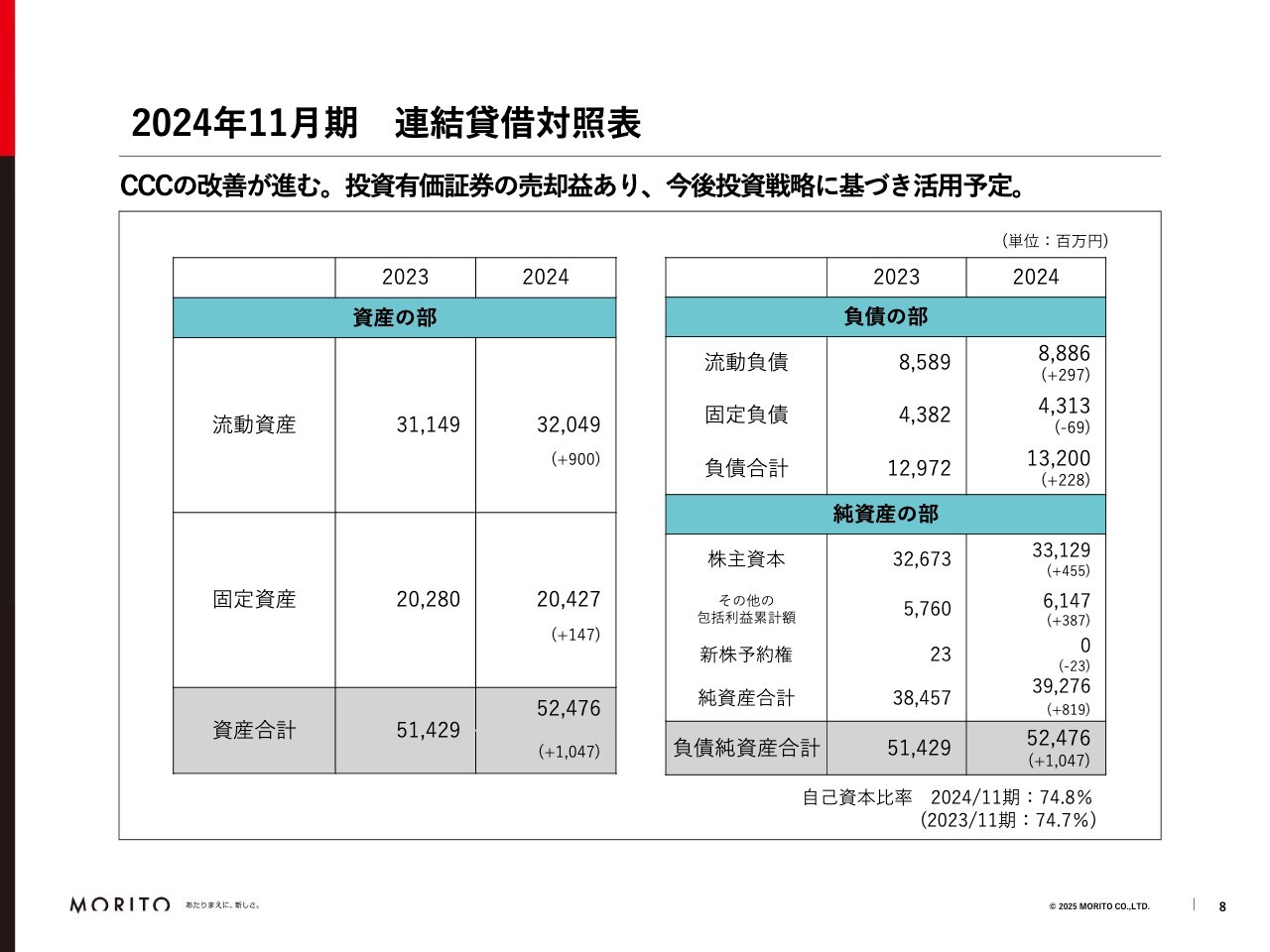

2024年11月期 連結貸借対照表

B/Sについて大まかにご説明すると、資産合計は前期比で約10億円の増加となり、主に現預金が増えています。純資産は有価証券の評価などがあり、前期比で約8億円の増加となりました。

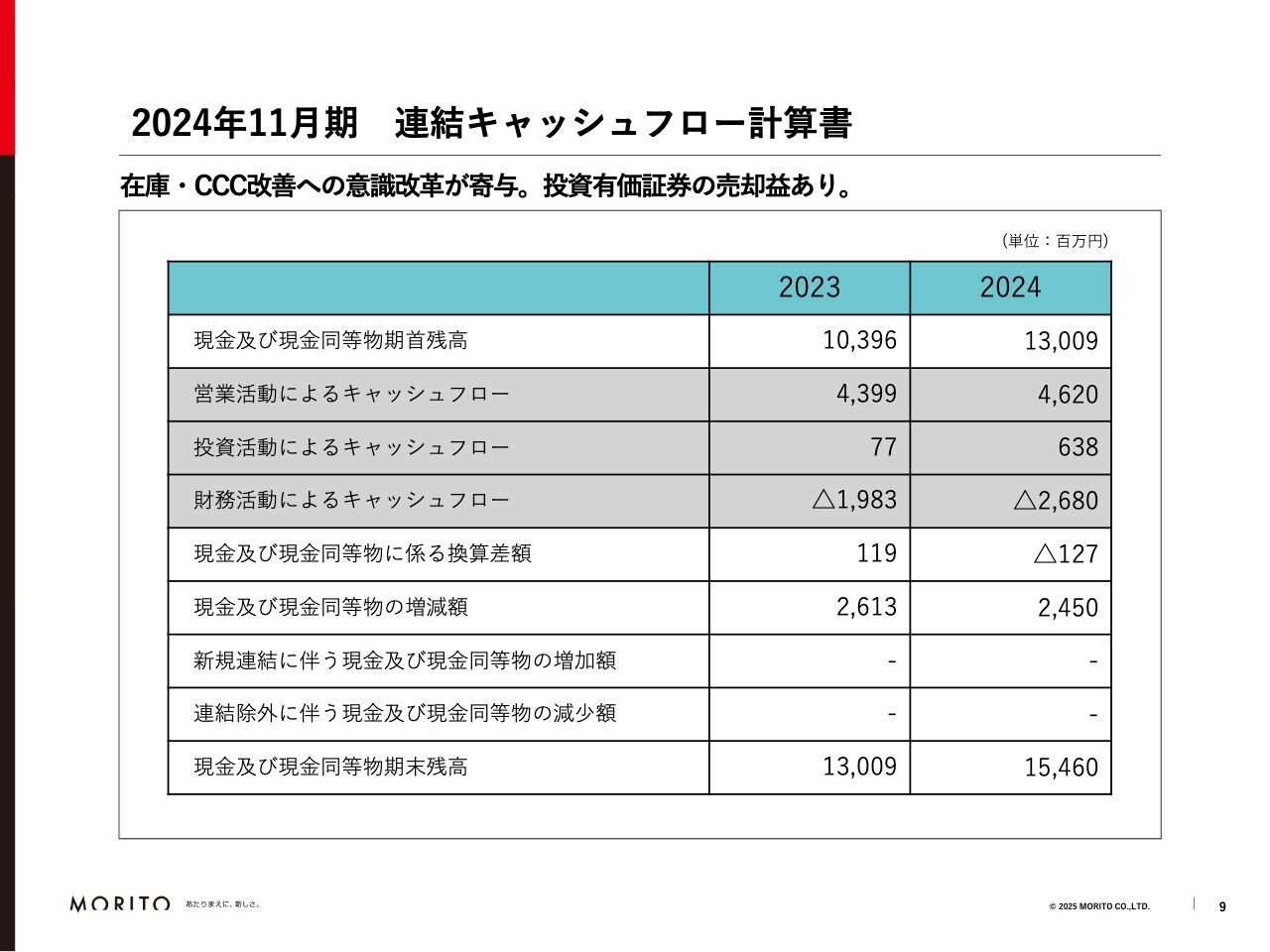

2024年11月期 連結キャッシュフロー計算書

連結キャッシュフロー計算書です。こちらにはCCCの改善がしっかりと表れており、2023年11月期に続き、営業キャッシュフローが改善しています。

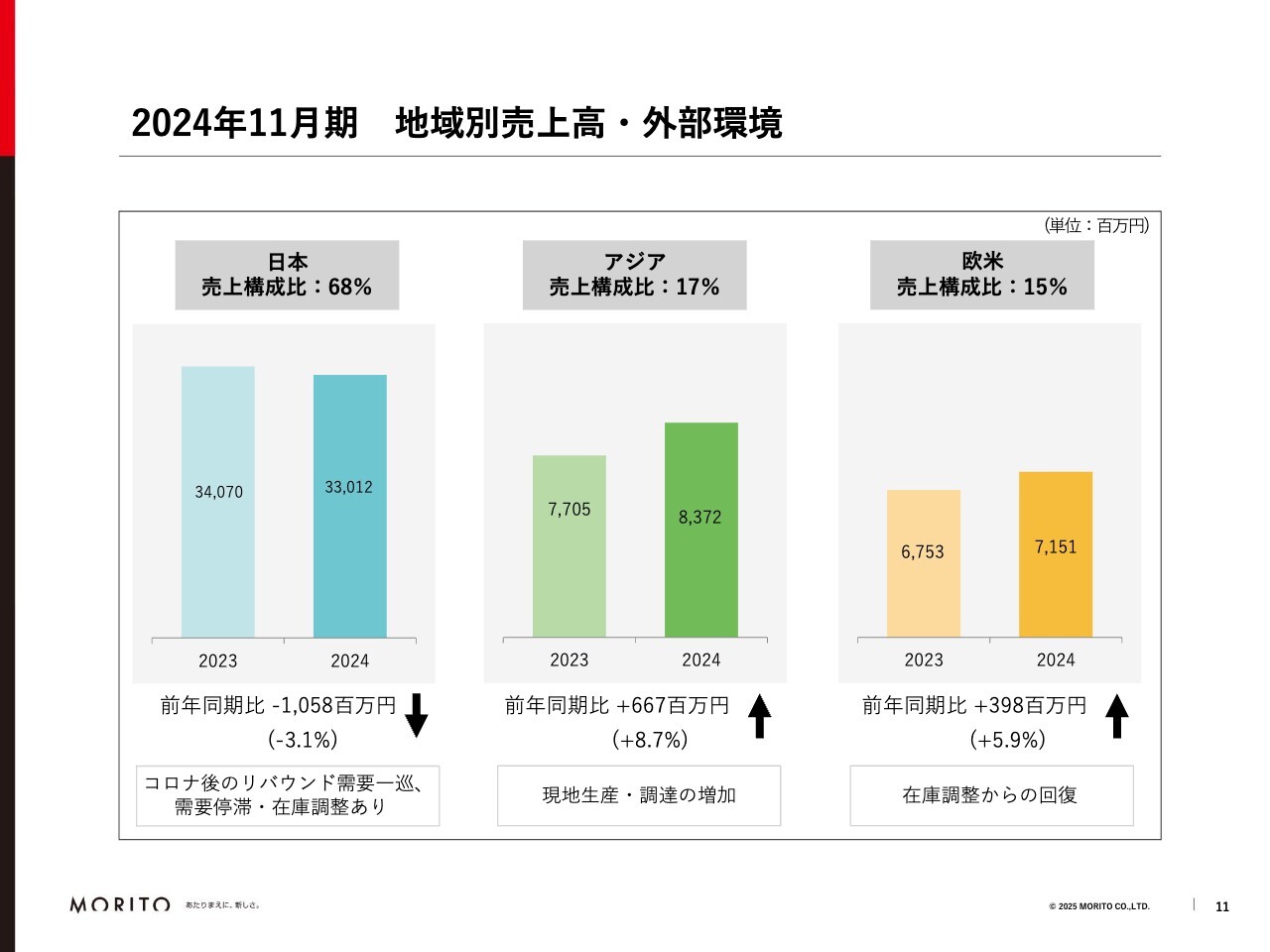

2024年11月期 地域別売上高・外部環境

地域別の売上高です。先ほどもお話ししたように、日本国内は前年同期比で約10億円減少しました。一方、アジア・欧米は前年同期比で約10億円の増加となっています。

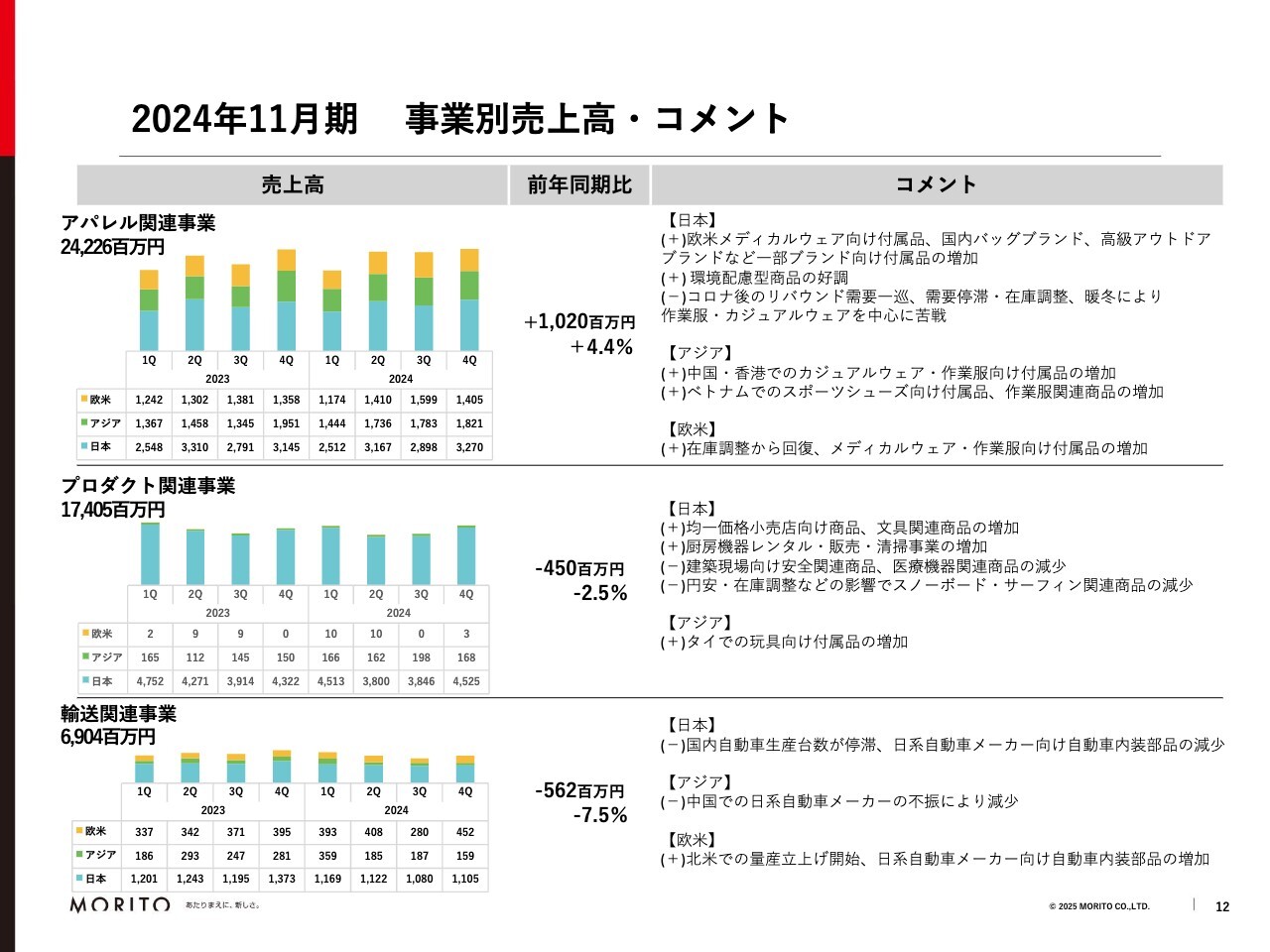

2024年11月期 事業別売上高・コメント

事業別の売上高です。アパレル関連事業では、国内の一部ブランドは好調でした。しかし、コロナ禍後のリバウンド需要が一巡し、暖冬などの影響で在庫調整が続いたことから、厳しい外部環境となりました。

一方で、アジアにおいては地産地消の需要が高まり、好調でした。また、2023年11月期に在庫調整が続いた欧米も回復し、アパレル関連事業トータルでは前年同期比で約10億円の増加となりました。

プロダクト関連事業では、均一価格小売店向け商品や文具関連商品、厨房機器の関連サービス事業は好調でしたが、国内の環境はアパレル関連事業同様に厳しいものがありました。また、円安によるスノーボード・サーフィン関連商品の減少があり、こちらが伸び悩んだことから、トータルでは前年同期比で約4億5,000万円の減少となりました。

輸送関連事業では、北米での事業は拡大傾向にある一方で、国内の日系自動車メーカーでは生産台数が停滞しました。また、ご存じのように中国での日系自動車メーカーの不振による減少もあったことから、トータルでは前年同期比で約5億6,000万円の減少となりました。

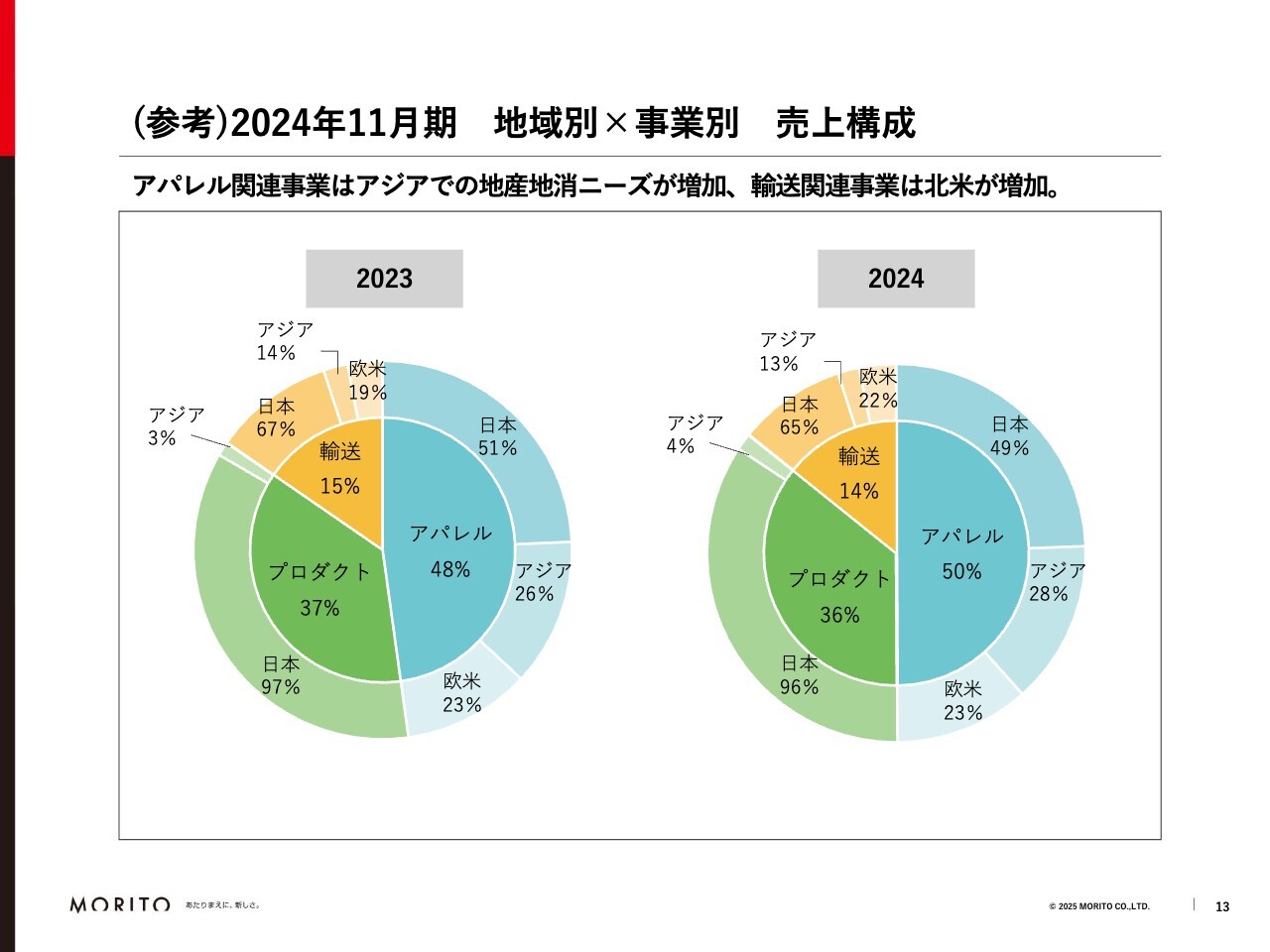

(参考)2024年11月期 地域別×事業別 売上構成

こちらのスライドは地域別および事業別の売上構成を示したものです。アパレル関連事業におけるアジアの増加と輸送関連事業における欧米の増加は、地産地消のビジネスが増加してきている表れだと思います。

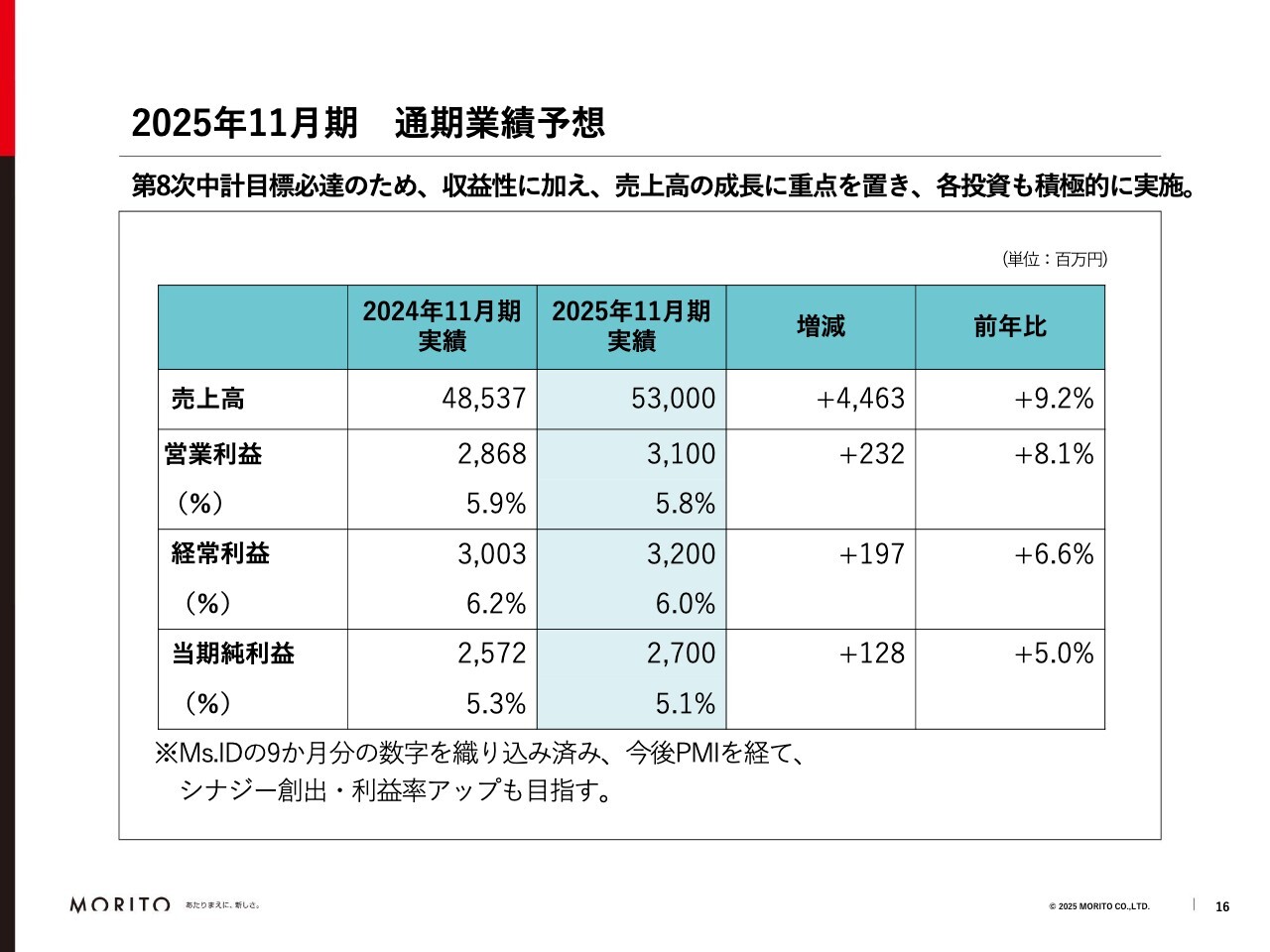

2025年11月期 通期業績予想

2025年11月期の通期業績予想です。売上高は530億円、営業利益は31億円、当期純利益は27億円を予想しています。これらの業績予想には、子会社化したMs.IDの1月から9月までの9ヶ月分の数字を含んでいます。

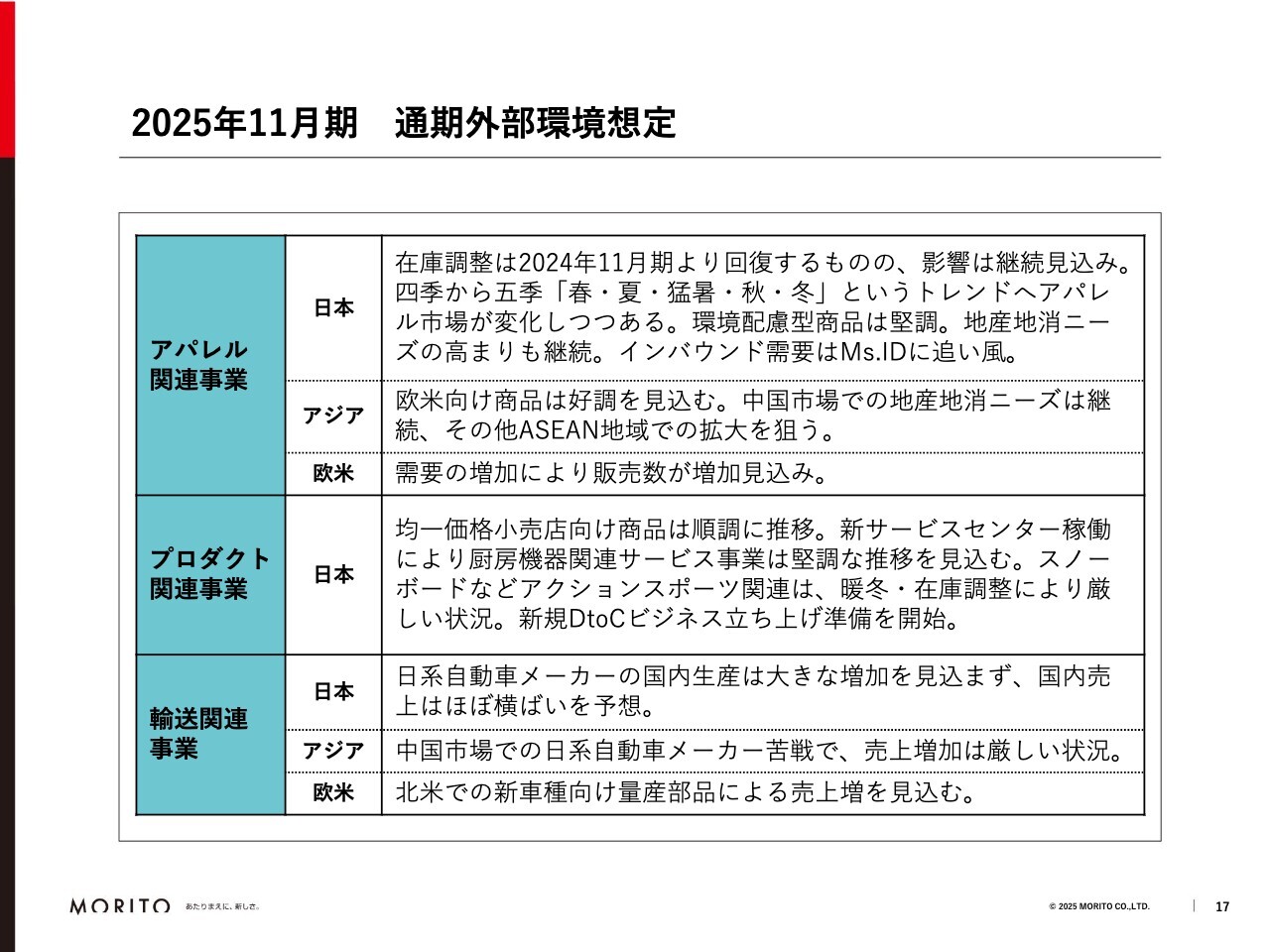

2025年11月期 通期外部環境想定

事業ごとの通期外部環境想定です。アパレル関連事業については、日本国内では在庫調整の回復を想定しているものの、2025年11月期も影響は継続する見込みです。猛暑対応や環境配慮型商品、インバウンドなどがキーワードになると考えています。

アジアでは、先ほどもご説明したように地産地消のニーズが増加してきています。欧米は需要の回復により、販売数は増える見込みです。

プロダクト関連事業では、均一価格小売店向け商品と厨房機器関連サービス事業で堅調な推移を見込んでいます。スノーボードなどのアクションスポーツ関連は厳しい状況を予想しているものの、2024年11月期に在庫が一巡し、2025年11月期は少し良化すると見ています。

また、2025年11月期から新規のDtoCビジネスの立ち上げの準備を開始しました。若手社員を中心とした新しい部署を立ち上げ、商品の開発を進めています。

輸送関連事業では、日本での生産台数の大きな増加は見込めず、ほぼ横ばいを予想しています。アジアでは中国での日系自動車メーカーの苦戦が続くと見ています。

欧米では特に北米での売上増を見込んでいます。引き続き、メキシコの拠点を活用した北米での現地調達と地産地消の取り組みを進めていきます。しかし、報道もされているようにトランプ政権となり、関税やNAFTAに関する政府の動きも注視しなければならないと思っています。

中長期方針 モリトが目指す姿

ここからは中期経営計画の進捗についてご報告します。まず、中長期方針としてモリトが目指す姿は、「小さなパーツで世界を変え続けるグローバルニッチトップ企業」です。

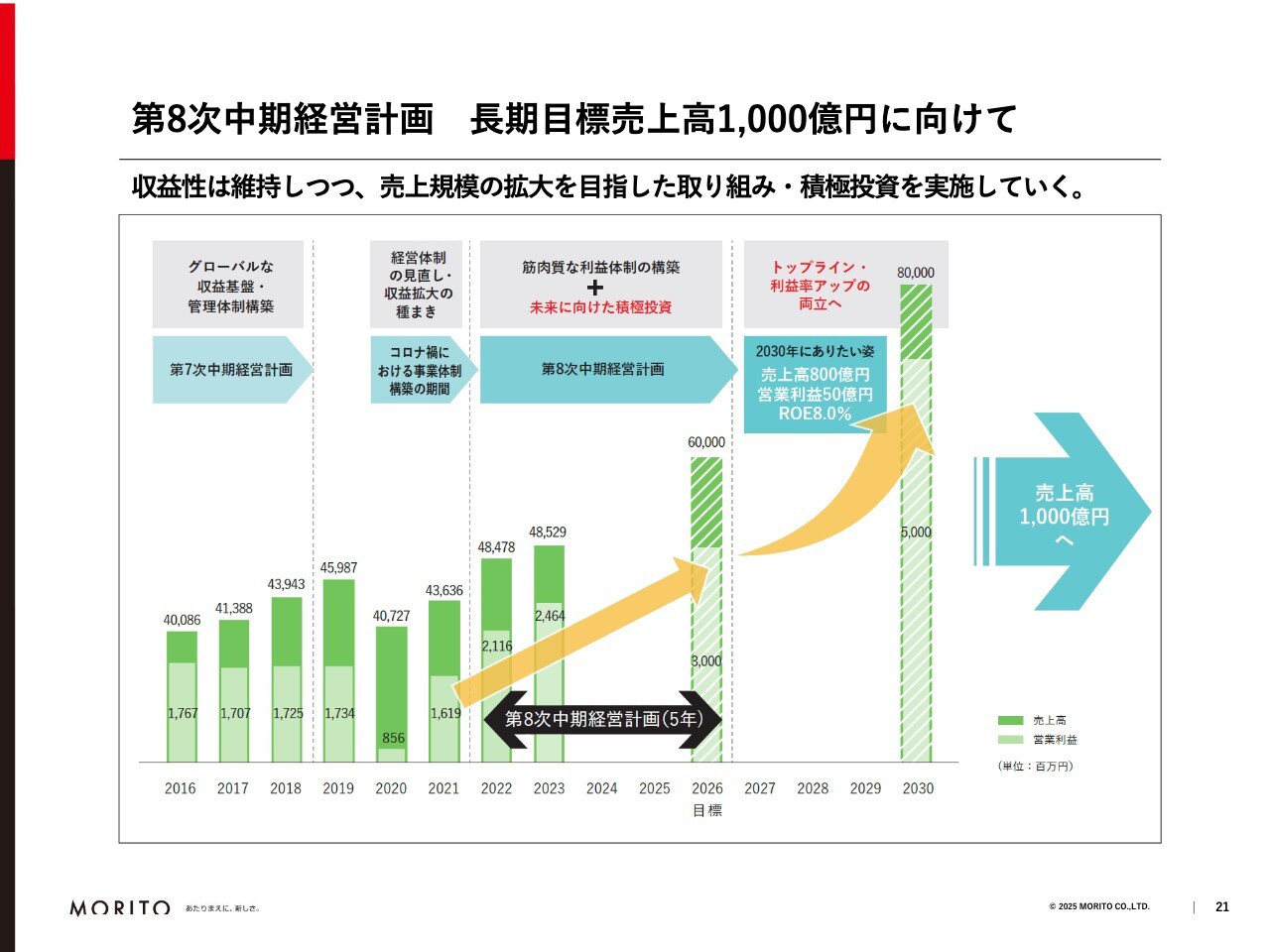

第8次中期経営計画 長期目標売上高1,000億円に向けて

長期的には売上高1,000億円の会社を目指しています。その足がかりとして、現在の第8次中期経営計画で、筋肉質な利益体制の構築と未来に向けた積極投資を行い、次期中期経営計画期間でトップラインおよび利益率アップの両立を目指します。このように、第8次中期経営計画は成長を加速させるための準備期間と位置づけています。

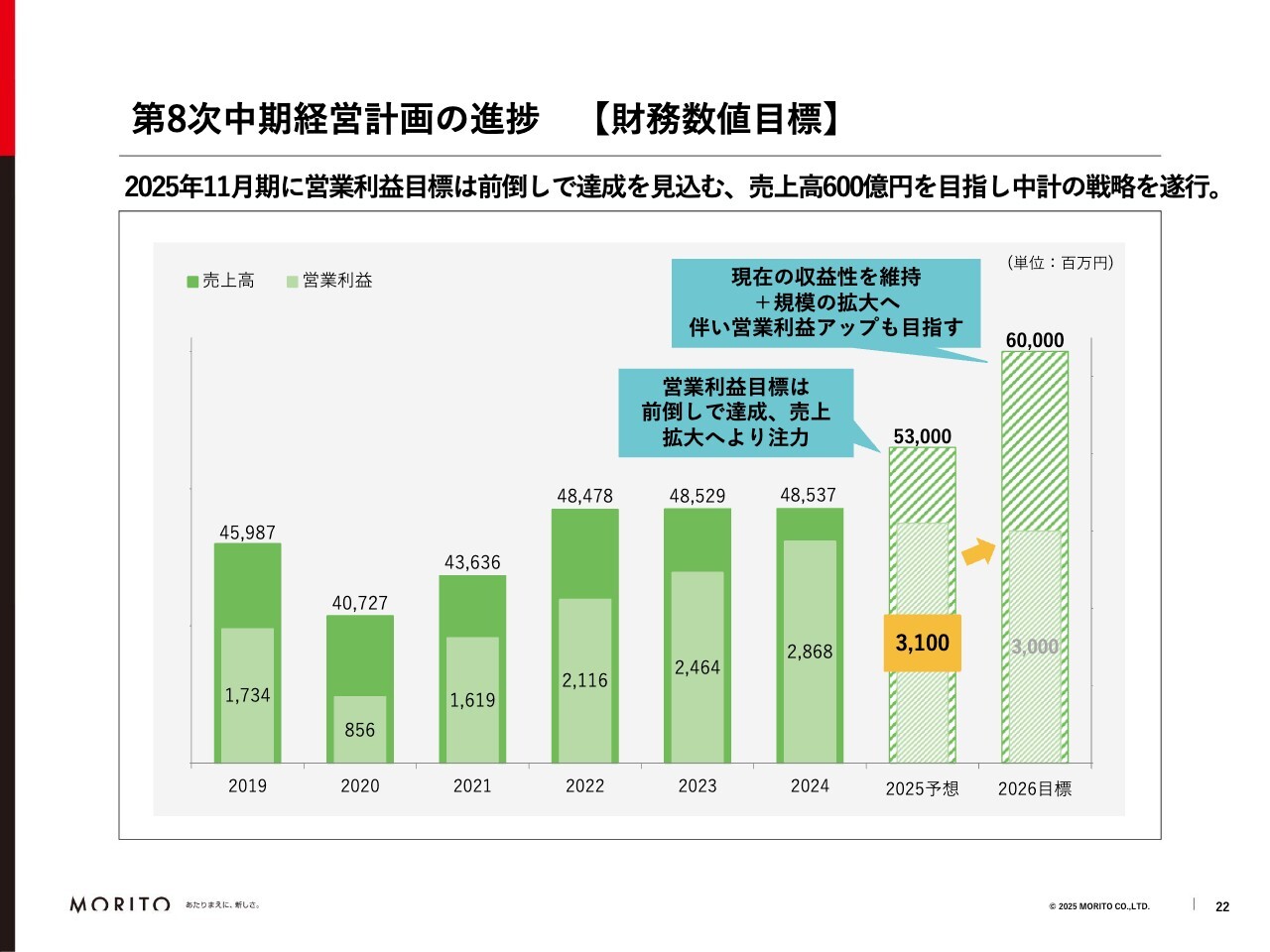

第8次中期経営計画の進捗 【財務数値目標】

第8次中期経営計画における財務数値目標の進捗です。お話ししているように、特に営業利益については非常に順調に推移しており、今期目標の30億円を前倒しで達成する見込みです。

売上高については、当初の目標どおり600億円を目指し、収益性を維持しながら規模の拡大に努めていきます。そのため、営業利益に関しては売上規模の拡大に伴っていくものとご理解いただければと思います。

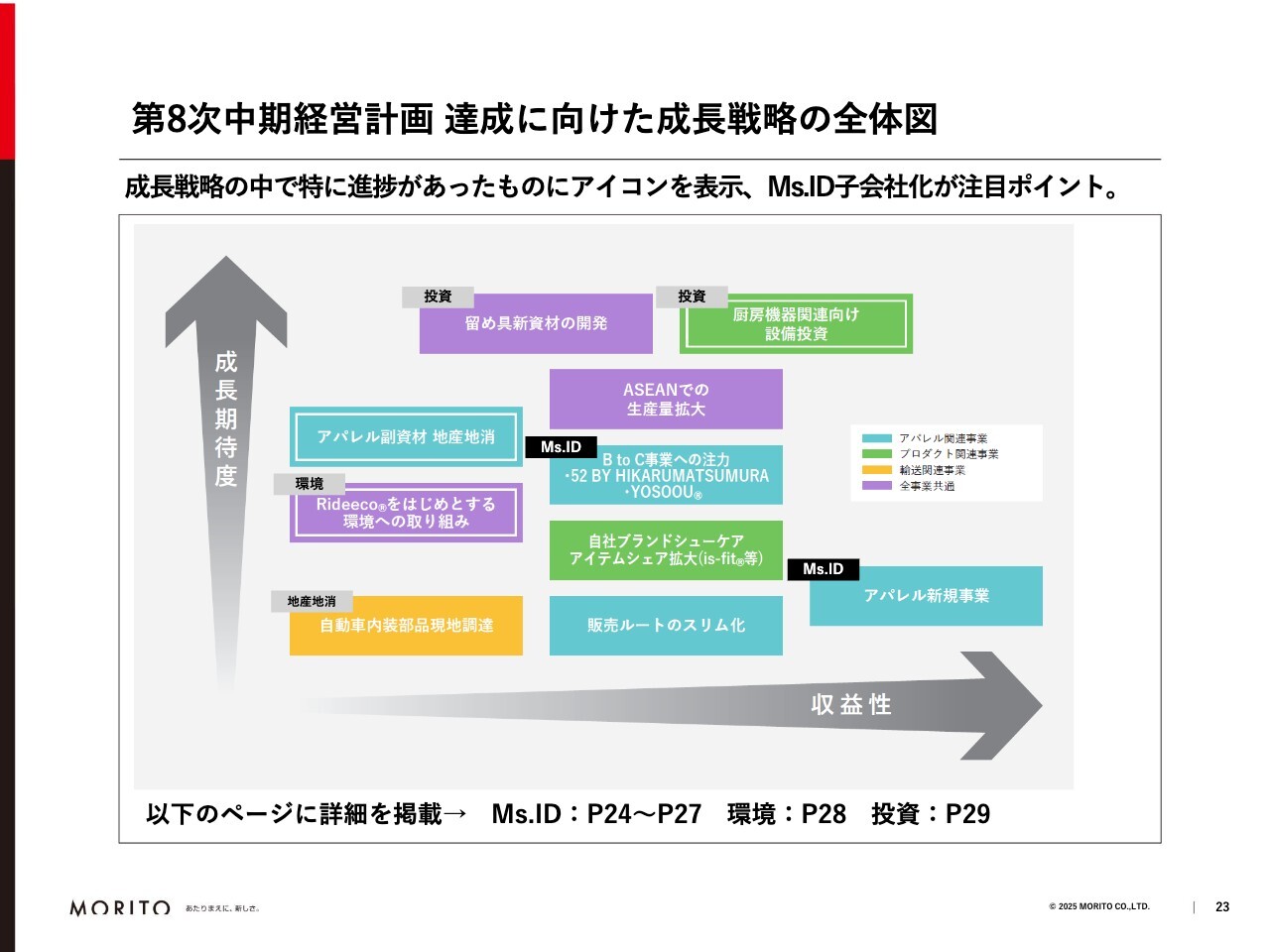

第8次中期経営計画 達成に向けた成長戦略の全体図

こちらのスライドは、第8次中期経営計画に掲げる成長戦略の全体図です。今回はこの中から、Ms.IDのM&A、環境への取り組み、投資戦略の3点についてご説明します。

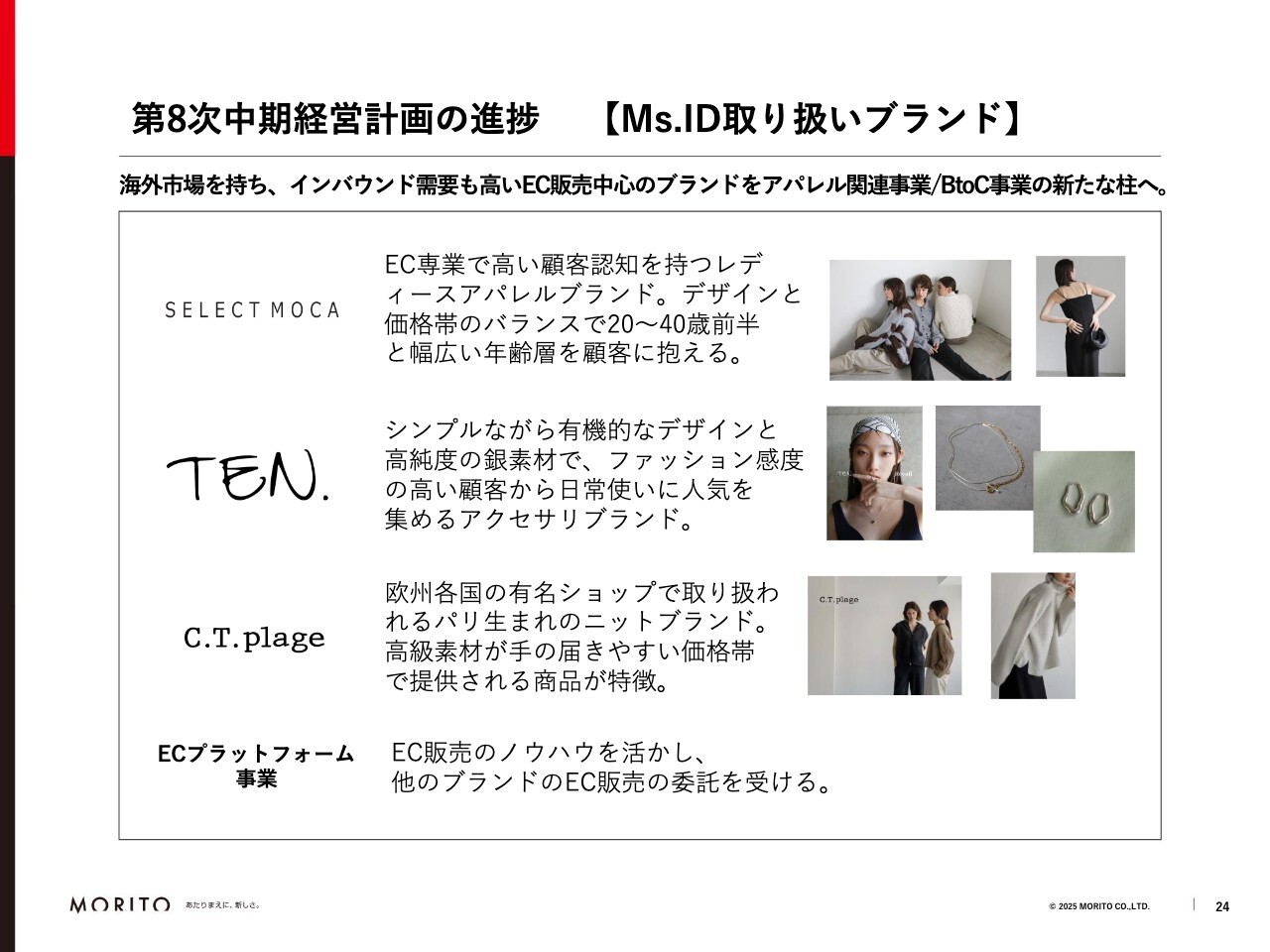

第8次中期経営計画の進捗 【Ms.ID取り扱いブランド】

まず、M&AをしたMs.IDについてです。Ms.IDはレディースアパレルとアクセサリーなどのブランドを持ち、ECを中心にグローバル販売を行っている会社です。

ブランドは3つあります。1つ目は「SELECT MOCA」で、EC専業のレディースのアパレルです。2つ目の「TEN.」はシルバーアクセサリーを中心としたブランドで、百貨店などに店舗を持っており、現在はインバウンド需要が追い風となっています。3つ目の「C.T.plage」は販売の半分以上が欧州向けのニットブランドです。

この3つに加えて、EC販売のノウハウを活用して他のブランドのEC販売の委託を受けるECプラットフォーム事業も行っています。

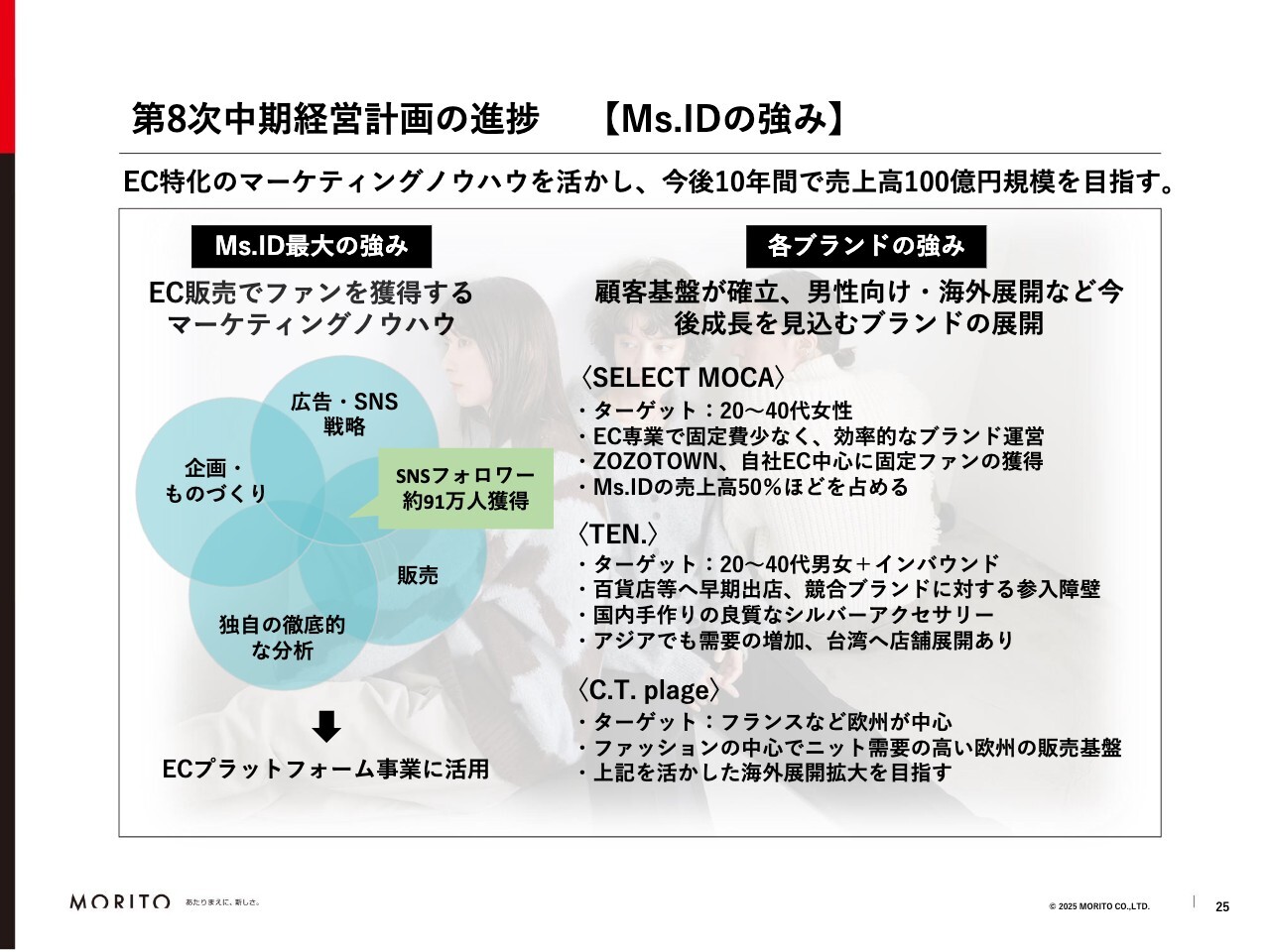

第8次中期経営計画の進捗 【Ms.IDの強み】

Ms.IDの最大の強みは、EC販売でファンを獲得するマーケティングのノウハウです。自社ECはもちろん、「ZOZOTOWN」などのECモールでの販売も行っているため、その分析に基づいた企画・ものづくりを行っています。

そして、広告・SNS戦略を行ってファンを獲得し、現在SNSフォロワーが91万人を超えているところも強みです。また、このサイクルをECプラットフォーム事業として活用することで、事業としても収益を上げています。

3つのブランドそれぞれの強みについてもご説明します。Ms.IDの売上高の50パーセントほどを占める「SELECT MOCA」は、EC専業のため、固定費が少なく効率的な運営を行っています。「ZOZOTOWN」や自社ECを中心に、多くの固定ファンを獲得しています。

「TEN.」は、国内の手作りの良質なシルバーアクセサリーを中心に販売しています。女性だけではなく男性向けのアイテムもあります。現在はアジア圏でも人気があるため、台湾にも店舗を出店しており、インバウンドのお客さまが増えてきているところです。

「C.T.plage」は、ファッションの中心かつニットの需要が高いヨーロッパの中で、特にフランスに販売基盤を持っています。ファッション感覚の高いフランスに販売基盤を置くのはかなり難易度の高いことですが、これを活かしてさらにグローバルな展開を狙っています。

これらは今後も伸びしろのあるブランドだと考えているため、向こう10年間で100億円規模の売上高を目指しているところです。

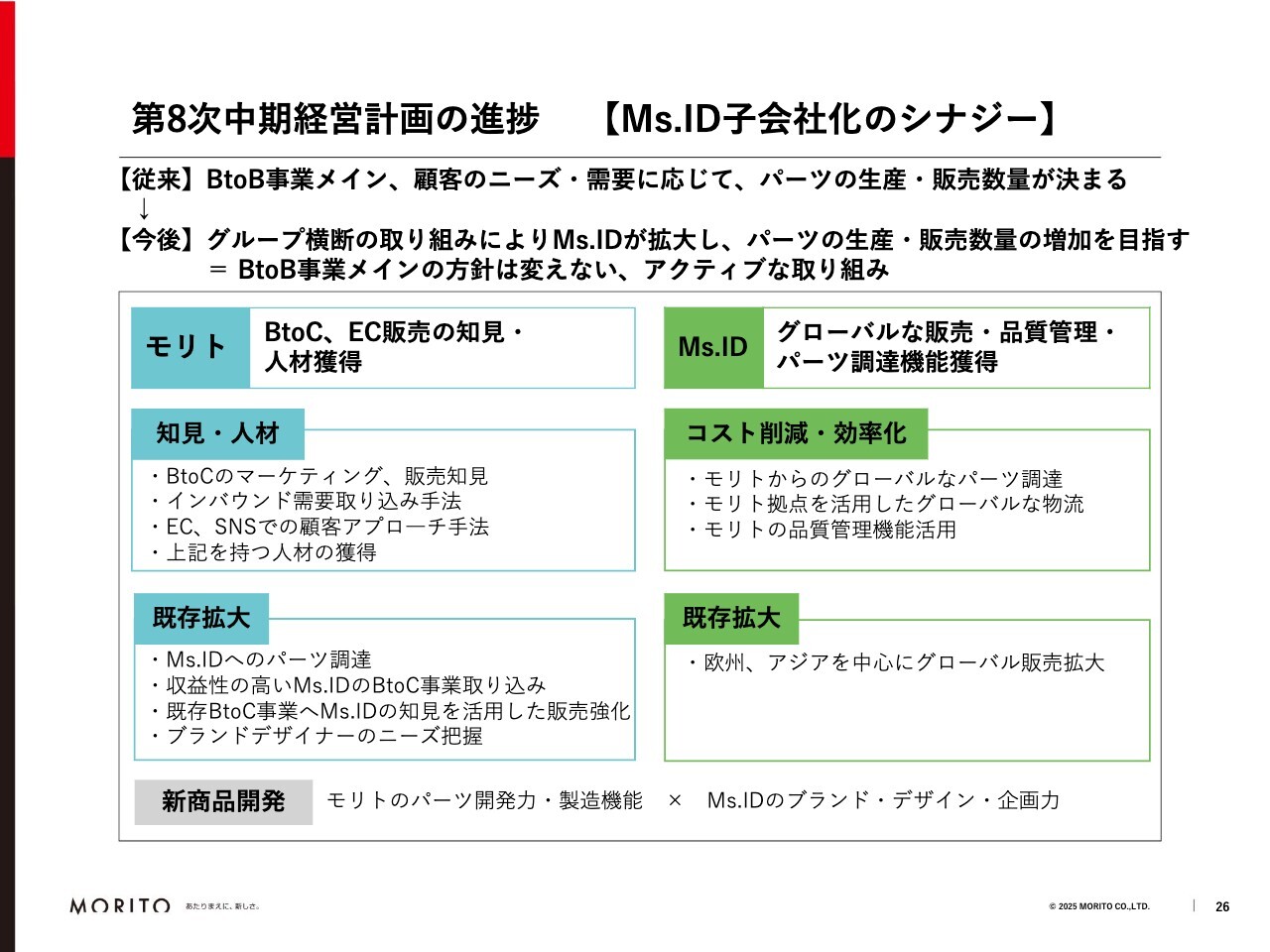

第8次中期経営計画の進捗 【Ms.ID子会社化のシナジー】

Ms.IDとのシナジーについてです。1つ目に、モリトグループが取り扱う付属品をMs.IDでも使用できるところが挙げられます。2つ目は、BtoCあるいはEC販売の知見と、それに長けた人材を獲得できたため、Ms.IDのノウハウを使って既存のモリトグループのBtoCブランドの拡大も狙えるところです。

3つ目は、Ms.IDにとっても、モリトグループの拠点を活用したグローバルな販売、品質管理、パーツの調達機能を活用できるところがメリットです。4つ目に、今後はモリトグループとMs.IDそれぞれのノウハウを活用した新商品開発も実現したいと思っています。

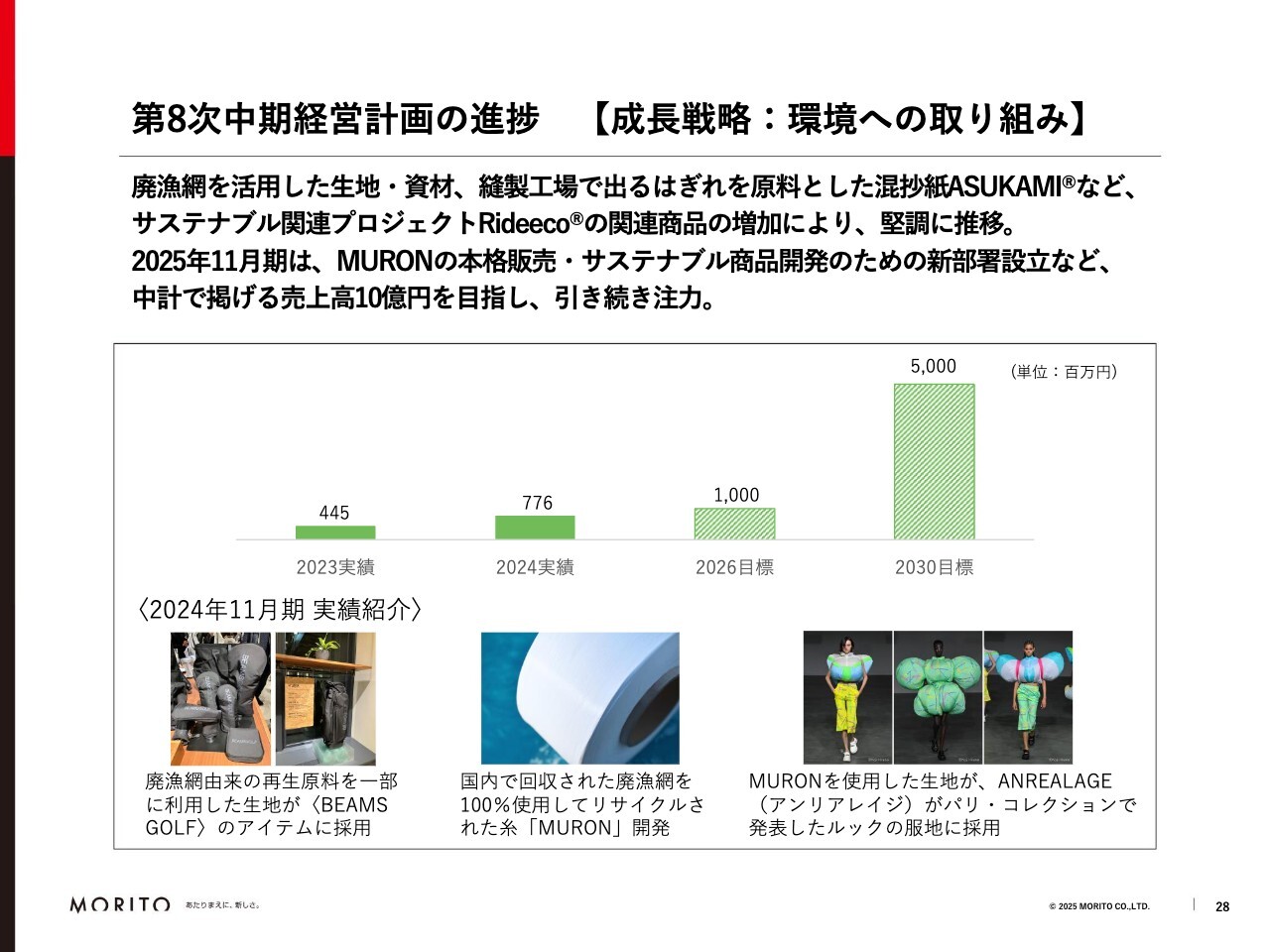

第8次中期経営計画の進捗 【成長戦略:環境への取り組み】

次に、環境への取り組みについてです。廃漁網を活用した生地と資材、縫製工場で出る端切れを原料とした混抄紙を「ASUKAMI」と呼んでいます。引き続き強い需要があるため、2024年11月期はグループ全体で8億円に迫る売上高となり、堅調に推移しています。

2025年11月期は、国内の廃漁網を100パーセント使用した糸「MURON」の本格販売と、サステナブル商品開発の新しい部署の設立などを通して、第8次中期経営計画で掲げる売上高目標10億円を目指して引き続き注力していきます。まずは10億円が目標ですが、これから30億円、40億円、50億円とサステナブル商品を展開していきたいと思っています。

ホットニュースとして、ヨットの帆を縛るロープなどの付属品から始まった「HELLY HANSEN」というブランドがあります。国内では株式会社ゴールドウインがライセンスを持っています。このノルウェーの「HELLY HANSEN」とフランスの「agnes b.」がコラボレーションしたウェアと帽子に「MURON」が採用されて、1月24日に発売されます。ぜひ店頭で見ていただき、お買い上げいただけたらと思います。

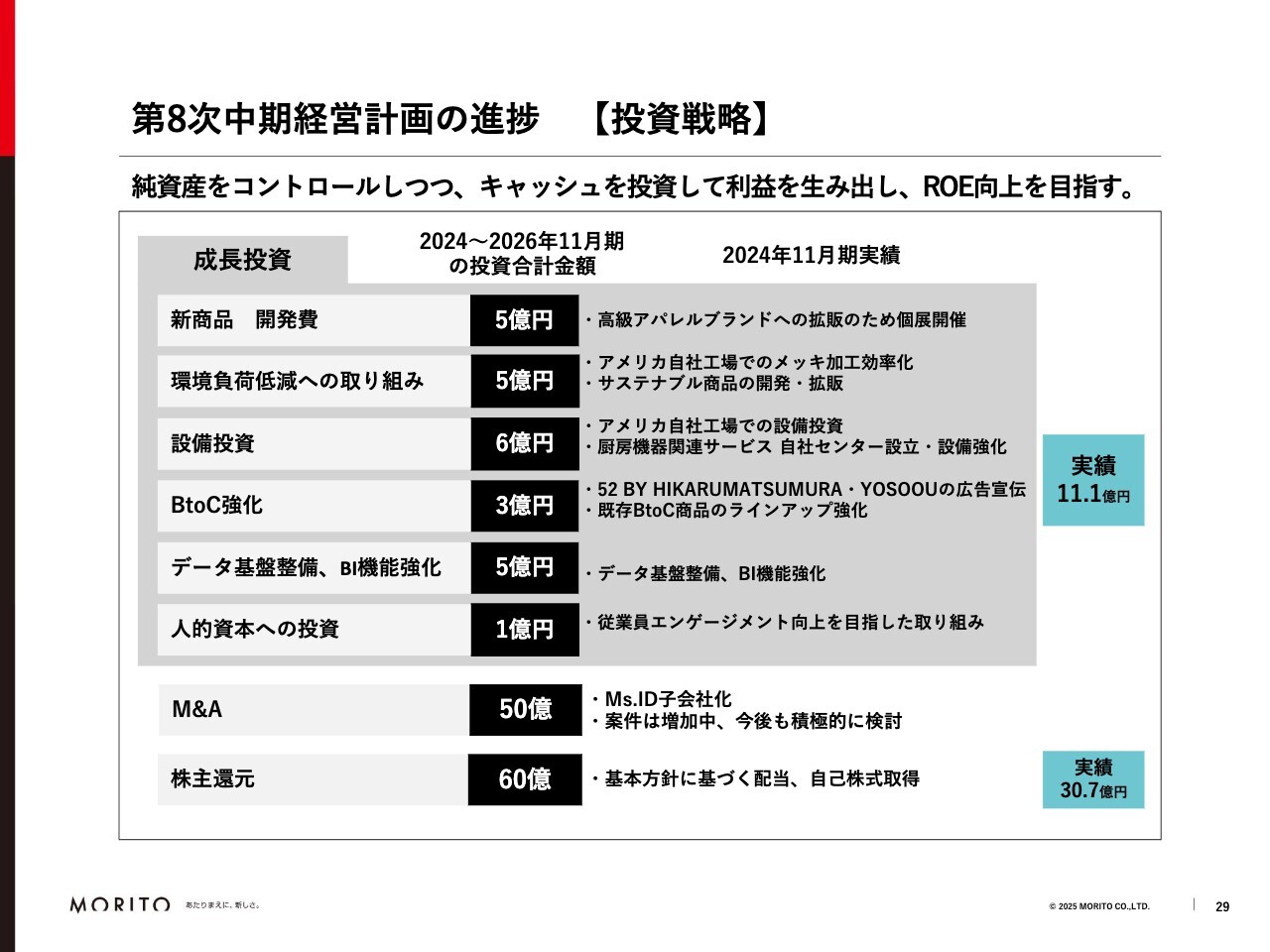

第8次中期経営計画の進捗 【投資戦略】

そして、投資戦略の進捗です。2024年11月期は、アメリカの自社工場の設備強化と、厨房機器関連サービスの設備投資などを中心に約11億円の投資を行いました。また、M&Aが1件で、株主還元もしっかりと行いました。

投資金額はスライドの表全体で130億円から140億円です。2024年ですでに第8次中期経営計画の6割程度の投資を行っており、引き続きM&Aも積極的に実施を検討しています。

また、第8次中期経営計画にも掲げていますが、純資産についてはある程度コントロールしています。その中で、生み出したキャッシュを投資に活用して利益を生み出すところでも、ROEの改善が見込めると思います。現在は余剰資本の還元と成長投資を同時進行で進めている状況です。

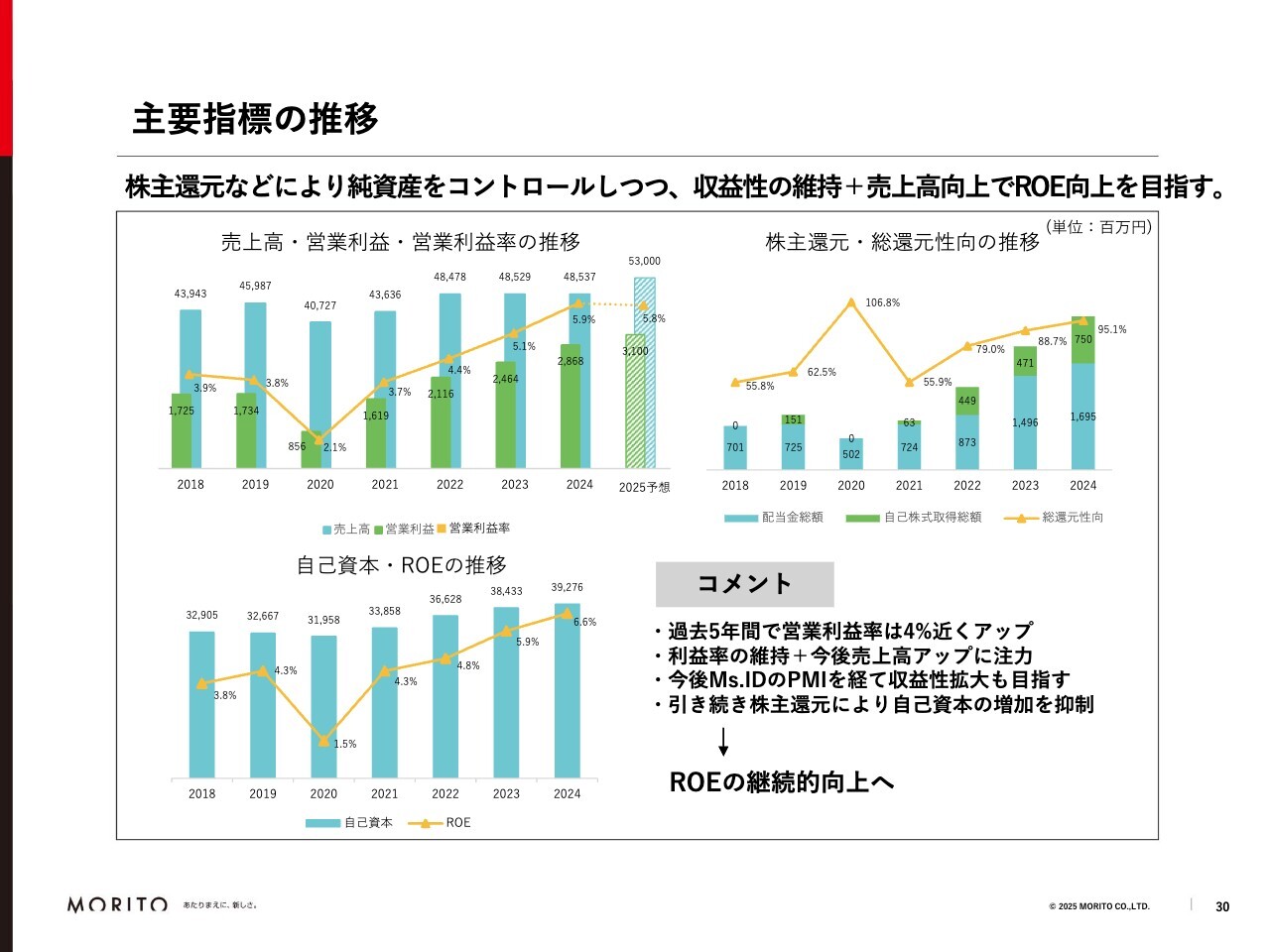

主要指標の推移

主要指数である営業利益やROE、総還元性向などは、今後も向上させていきたいと思っています。

「Standard Products」向け商品 2024年グッドデザイン賞の獲得

トピックスです。株式会社大創産業が運営している「Standard Products」で現在販売されている洗顔用の固形石鹸の開発にモリトジャパン社員がディレクターとして携わり、「2024年グッドデザイン賞」を獲得しました。なかなかないことですので、自慢に思っています。

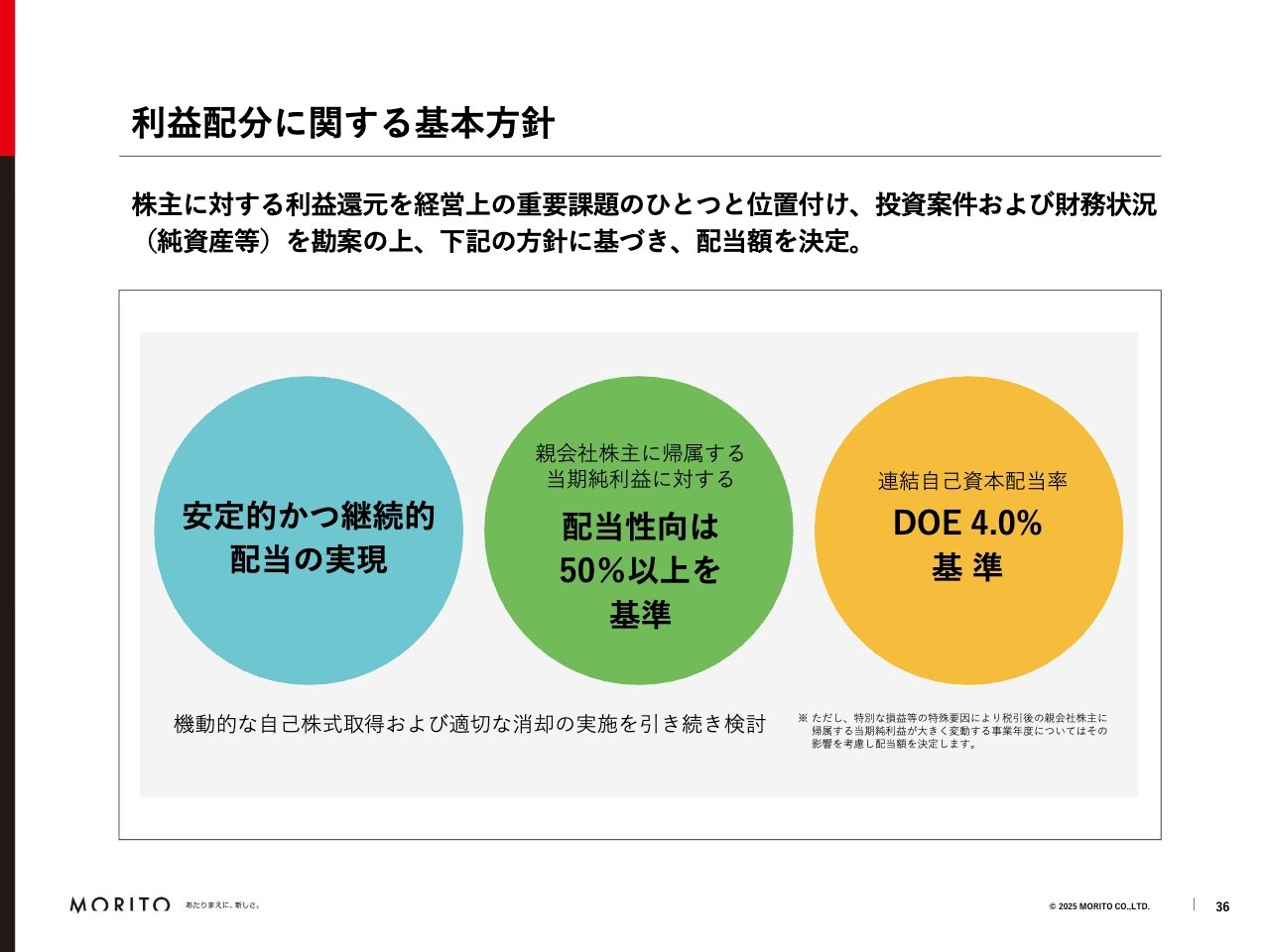

利益配分に関する基本方針

株主還元についてです。基本方針としては、安定的かつ継続的な配当の実現、配当性向50パーセント以上、DOE4パーセント基準の3つを掲げています。

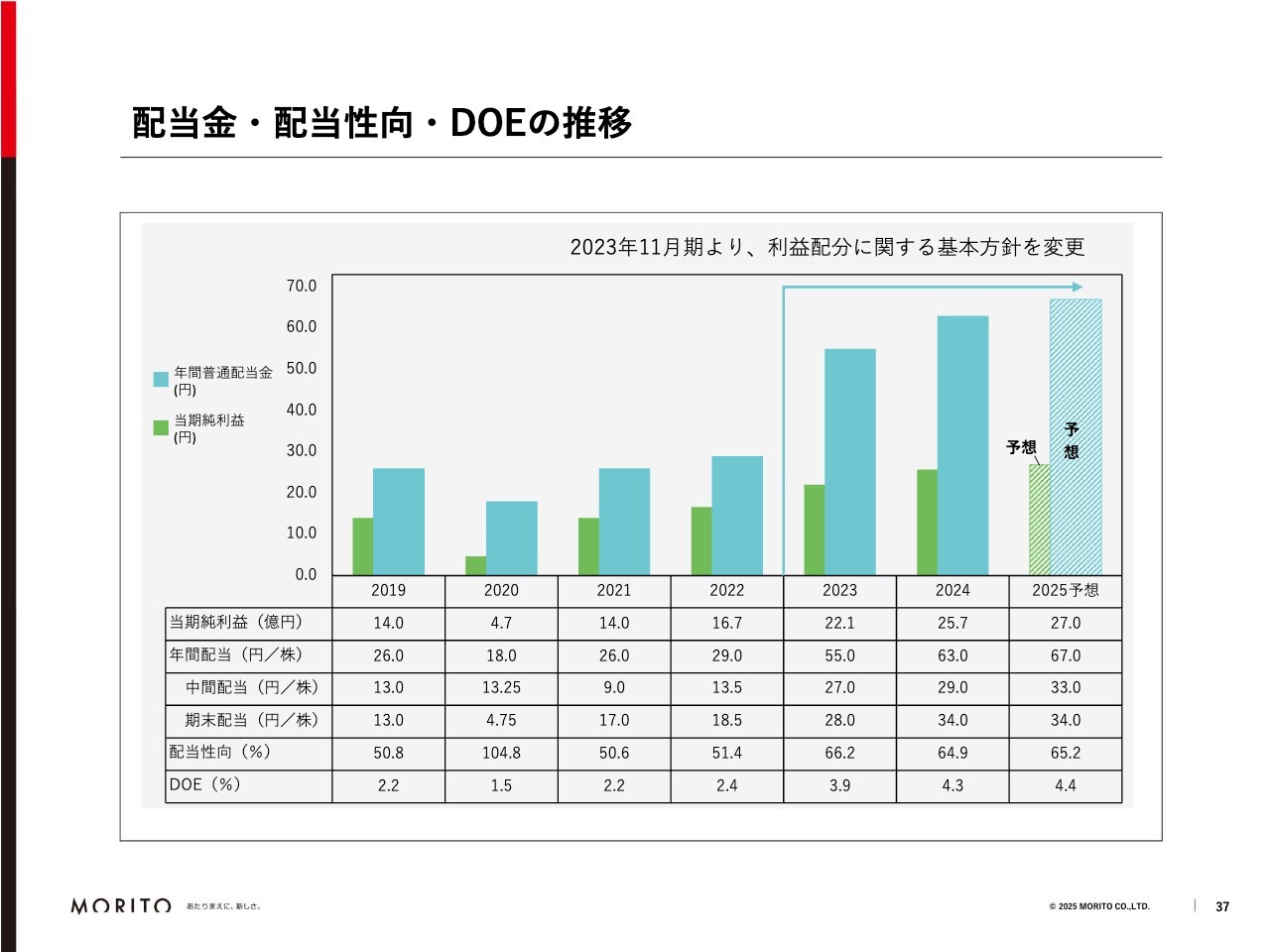

配当金・配当性向・DOEの推移

この基本方針に基づき、2025年11月期の年間配当は1株当たり67円を予想しています。

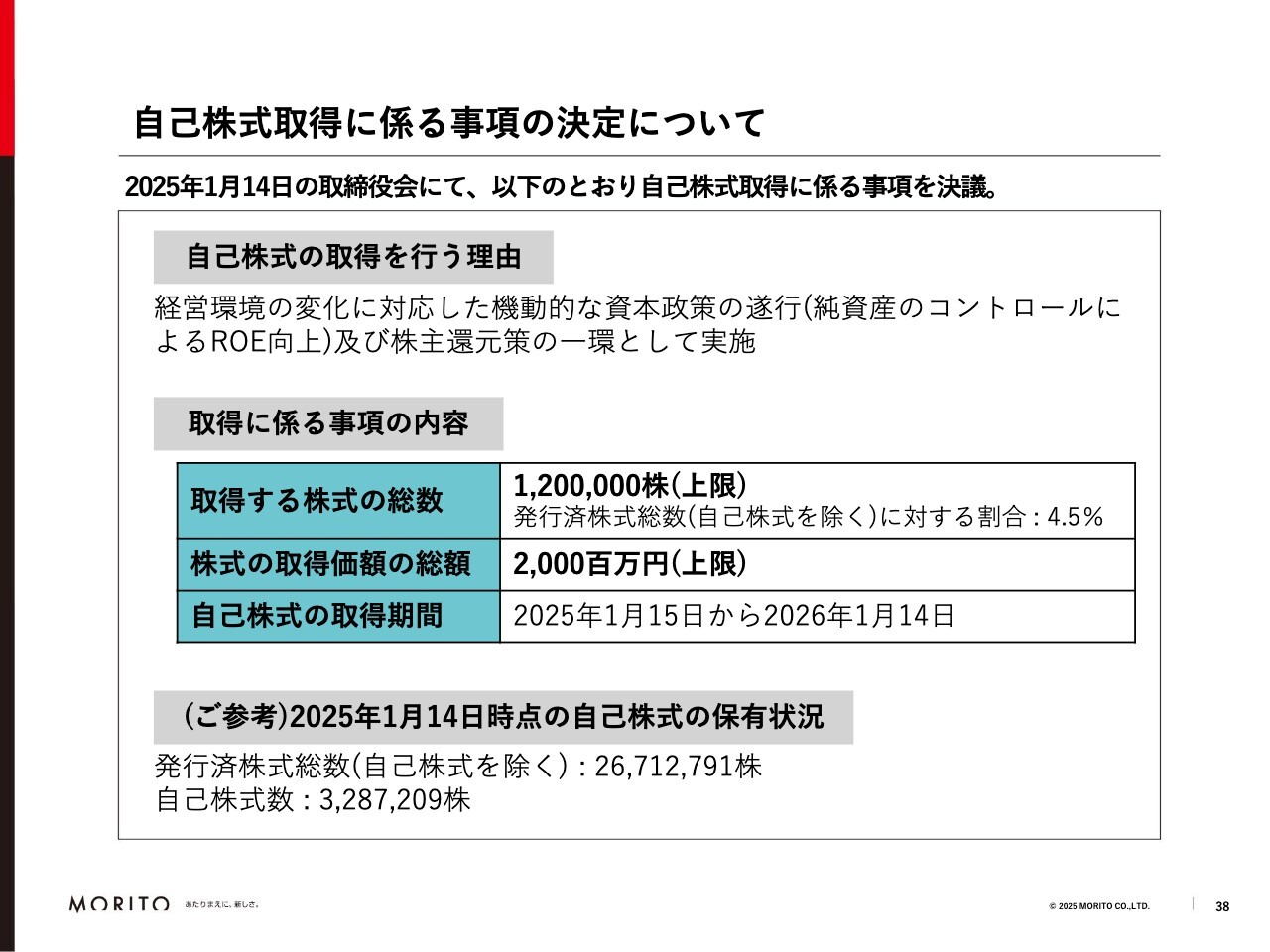

自己株式取得に係る事項の決定について

自己株式の取得も決定しました。株数の上限が120万株、取得価格の上限が20億円です。

従来、株主還元を目的とした機動的な自社株取得を継続していましたが、これはその延長です。ある意味、我々の株価はまだ割安ではないかという思いと、ROEを少しでも上げて純資産をコントロールしていく狙いも含め、今回の内容での実施を決定しました。

以上、2024年11月期の決算をご説明しました。ありがとうございました。

質疑応答:売上目標達成のため注力することについて

司会者:「中期経営計画の売上目標600億円に向け、各事業で注力することを教えてください」というご質問です。

一坪:今回M&Aが成立したMs.IDに関しては、PMIも含め、今後しっかりと相乗効果を出していきたいと考えています。

事業別ではアパレル関連事業において、地産地消という観点から、アジア戦略への対応が重要になります。また、プロダクト関連事業については日本市場がメインで、ものづくりは国内、その他調達については中国というケースも多いです。今後の地政学的なリスクを考慮すると、やはりサプライチェーンの見直しが大変重要だと考えています。

輸送関連事業については、地産地消がポイントです。グローバルとしての輸送事業をどのように捉えていくのか、つまり、それぞれの拠点がある中で商流も簡素化しながら、輸送全体でどれだけの売上高と利益を上げているのかをより明確にする必要があると考えています。

質疑応答:環境配慮型商品の売上高について

司会者:「2025年は環境配慮型商品でどれくらいの売上高を見込んでいるのですか?」というご質問です。

一坪:環境配慮型商品については、流行に乗っていろいろなものが出てきていますが、最後に残るものは本物志向だと思います。ポリシーを大切にしつつ、2024年11月期の売上高7億円強から、2025年度には9億円にすることが1つの目標です。

質疑応答:トランプ政権下での影響と対策について

司会者:「トランプ政権下では、モリトグループの各事業活動にどのような影響がありますか? 考えられるシナリオの中で、影響の大きそうなものを教えてください。また、それを踏まえて、検討している対策があれば教えてください」というご質問です。

一坪:一番懸念しているのは、中国とアメリカの影響です。当社グループも中国で作り、そのままアメリカに直送している商品もかなりの数あります。したがって、サプライチェーンから中国を外すことはできませんが、当社はベトナムにも工場があるため、中国以外のアジア圏からの供給が重要になってきます。

また、当社の拠点があるメキシコについても、今回の大統領令の署名に関税の条項までは入っていなかったというニュースがありましたが、どこまで本気なのかと思います。確か、25パーセントの関税を課すと言われていたと思いますが、それを実施してしまうと、アメリカもどれだけ作れるのかという話になりますので、そこまでのことはできないのではと予測しています。

質疑応答:Ms.IDとのシナジー創出に向けた体制構築について

司会者:「資料に『Ms.ID子会社化を実施、2025年11月期はシナジー創出に向け体制構築』とありますが、この体制構築について具体的に教えてください」というご質問です。

一坪:PMIが非常に重要になってくるため、まずはモリトグループにおけるMs.IDのポジションについて、当社側からもMs.ID側からもしっかりと認識し、作業していく必要があります。また、同時進行でどちらも商売は継続しています。2025年度中にできるところとしては、プラットフォーム事業などの協業において、それぞれが望む強化部分の体制を整えていきたいと思っています。

質疑応答:Ms.IDの売上高、営業利益の予想値について

司会者:「今期の業績予想の売上高530億円、営業利益31億円のうち、Ms.IDは9ヶ月分でどの程度の売上高、営業利益を見込んでいるのですか?」というご質問です。

一坪:子会社別の数字の開示は控えているものの、年間売上高として示した数字の約4分の3は順調に進捗し、営業利益も同様だと予想しています。

質疑応答:プロダクト関連事業の新規DtoCビジネスについて

司会者:「プロダクト関連事業について、資料に『新規DtoCビジネス立ち上げ準備を開始』とありますが、この狙いと具体的な事業内容について、少し踏み込んで教えてください」というご質問です。

一坪:日本市場におけるプロダクト関連事業の大きな柱は、ブランドを受託して作るOEM系と、インソールや靴紐といった部材系です。既存事業ではOEM先や店頭に当社の商品を納入するのですが、新しいビジネスでは我々が市場調査を行い、エンドユーザーの要望に合った商品を直接提供することをベースに考えています。Ms.IDとの絡みもありますが、そのようなプラットフォームを協業しながら作り上げていきたいと考えています。

質疑応答:製品ビジネスの売上規模と今後の成長イメージについて

司会者:「『YOSOOU』などのブランドビジネスや、インソールといった製品ビジネスの売上規模と今後の計画について教えてください。また、Ms.IDは、今後10年間で売上高100億円規模を目指すとありますが、こちらも合わせた製品ビジネスの規模感は、どのような成長曲線を描き、拡大していく計画ですか?」というご質問です。

一坪:ご存じのように、モリトグループが取り扱っている商品はBtoBが多く、むしろ大半がそうであると言ってもよいと思います。一方で、「52 BY HIKARUMATSUMURA」のレディースバッグや「YOSOOU」、Ms.IDはBtoCやDtoCのビジネスになります。ただし、当社のコアである「繋ぐ・留める・飾る」をコンセプトとした付属品や、それに準ずる半製品のビジネスがメインであることは今後も変わりません。

したがって、BtoCビジネスが売上全体のどれくらいを占めるのがよいかという意味では、15パーセントから20パーセントが妥当だと考えています。つまり、BtoCを拡大していく分だけ、それ以外のところで当社のコア事業をより広げていくものとご理解ください。

質疑応答:新たなM&Aの計画について

司会者:「2025年度の売上目標530億円から、2026年度目標の600億円という70億円の拡大幅はかなり大きいです。それに向けた新たなM&Aの計画については、2025年度中に着手しますか? その方向性で話せることがあればお願いします」というご質問です。

一坪:売上高600億円は必ず達成しようと思っています。ただし、ご質問のとおり、530億円と600億円との間には開きがあるため、既存事業の成長だけでなく、M&Aも含めた新規事業も拡大させる方向性で積極的に検討しています。

この銘柄の最新ニュース

モリトのニュース一覧- 個人投資家・有限亭玉介:【バリュー株に資金流入】高市政権躍進の中で光る6銘柄【FISCOソーシャルレポーター】 2026/02/15

- 今週の【上場来高値銘柄】石油資源、大林組、オリックスなど327銘柄 2026/02/14

- 3月12日開催 個人投資家向け会社説明会登壇のお知らせ 2026/02/13

- 本日の【上場来高値更新】 石油資源、オープンHなど246銘柄 2026/02/12

- 本日の【上場来高値更新】 大林組、三井不など221銘柄 2026/02/09

マーケットニュース

おすすめ条件でスクリーニング

モリトの取引履歴を振り返りませんか?

モリトの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。