【QAあり】サンリツ、半導体製造装置の取扱いが好調、売上高・営業利益は前年を上回る 成田新倉庫への投資を決定、26年竣工予定

本日のご説明内容

三浦康英氏(以下、三浦):株式会社サンリツ代表取締役社長の三浦です。それでは、2025年3月期第2四半期の決算説明会を開始します。

本日は、決算概要、2年目に入っている中期経営計画の進捗状況、今期の業績予想、サステナビリティへの取り組みの順でご説明します。

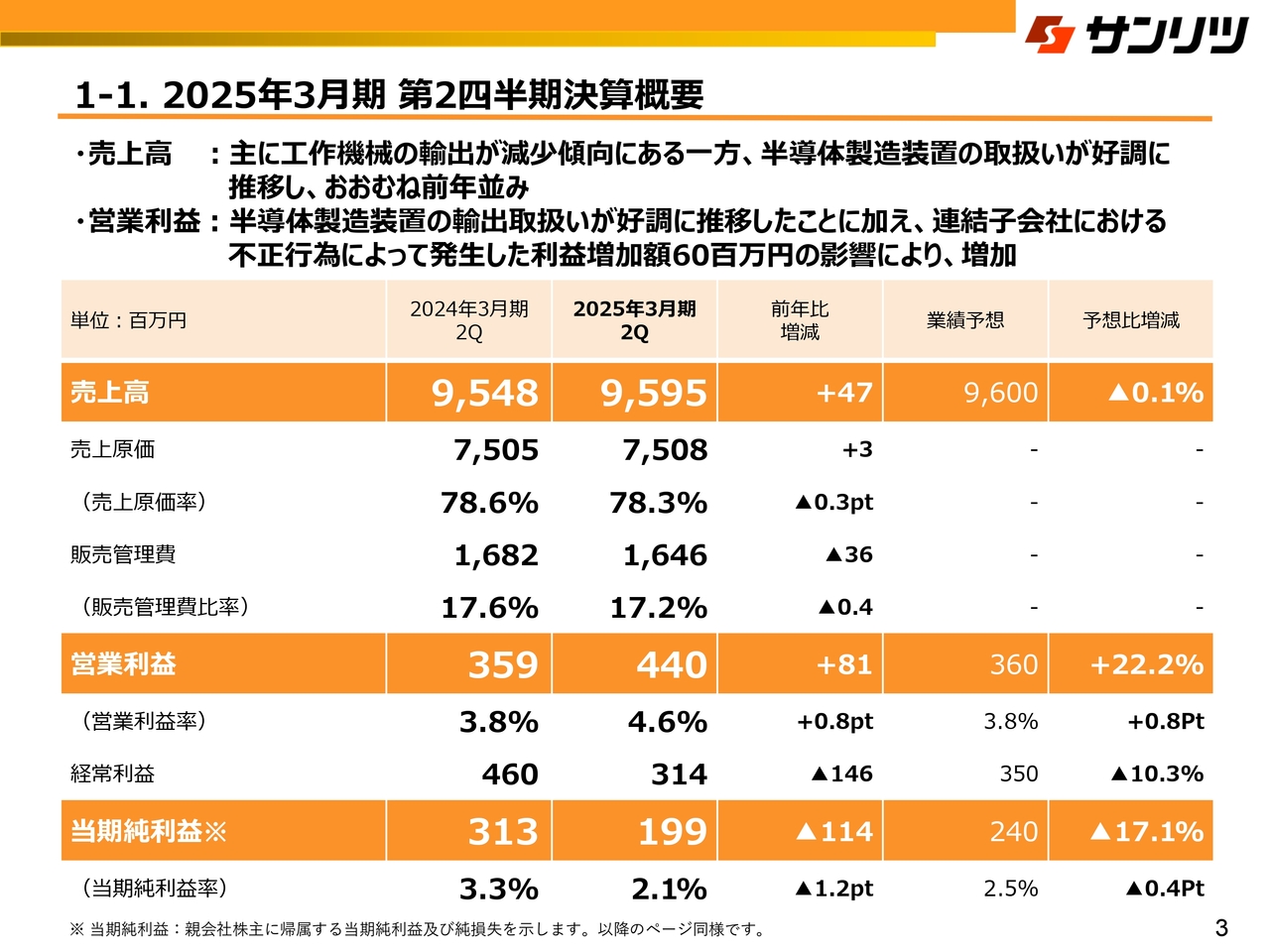

1-1. 2025年3月期 第2四半期決算概要

まずは、第2四半期の決算概要です。売上高は、前年比4,700万円増の95億9,500万円です。売上原価率は前年比0.3ポイント改善し、78.3パーセントです。販売管理費は前年比3,600万円減少し、営業利益は前年比8,100万円増の4億4,000万円となりました。

営業利益率は前年比0.8ポイント上昇し、4.6パーセントです。経常利益は前年比1億4,600万円減の3億1,400万円、当期純利益は前年比1億1,400万円減の1億9,900万円となりました。

売上高については次ページでご説明します。営業利益については、半導体製造装置は好調に推移しました。また、連結子会社における不正行為によって発生した利益増加額6,000万円の影響により、増加しています。

経常利益以下については、急激な円高進行の影響を受け、米国子会社に対する長期貸付金において発生した為替差損は7,400万円となりました。また、不正行為の調査費用として営業外業務委託料9,200万円を計上したため、経常利益は前年比で減益です。

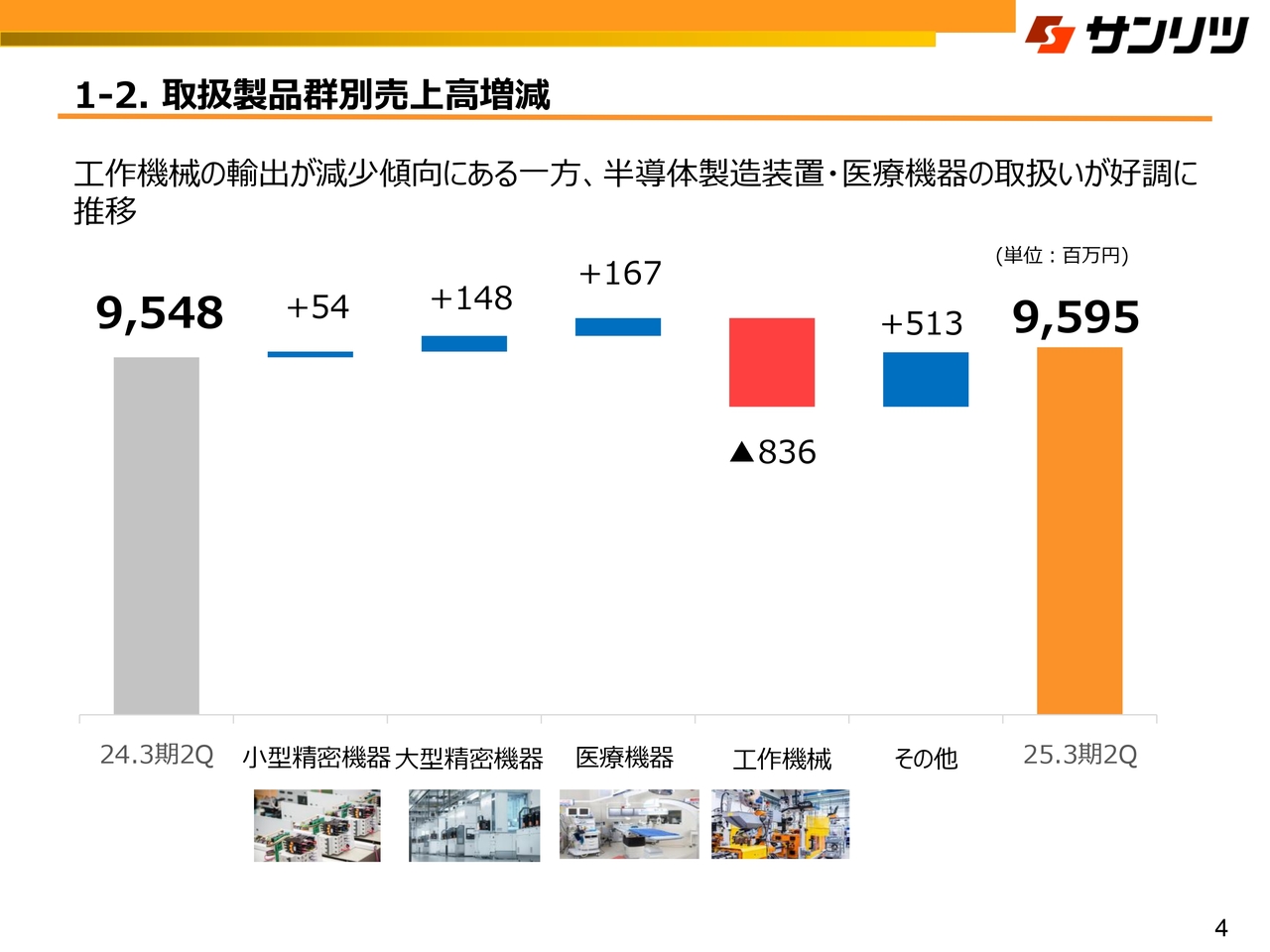

1-2. 取扱製品群別売上高増減

売上高について、取扱製品群別でご説明します。新基幹システムの導入により、今回のご説明からスライドに記載の取扱製品群別で集計しています。それに伴い、適正な製品群に振り分けた部分もあり、中期経営計画で掲げていた製品別の計画とは多少のずれが生じています。

今回、工作機械はマイナス8億3,600万円と大幅に減少しています。一部は小型精密機器に移動していますが、全般的にこの業界における非常にシクリカルなトレンドとして、特に中国向けの輸出や設備投資の抑制があり、取り扱いが減少しました。

一方で、半導体製造装置や医療機器の取り扱いは好調であり、堅調に推移した状況です。その他が5億1,300万円増えていますが、こちらは小型精密機器にあった自動車部品関連の海上輸送の売上高を計上しているためです。

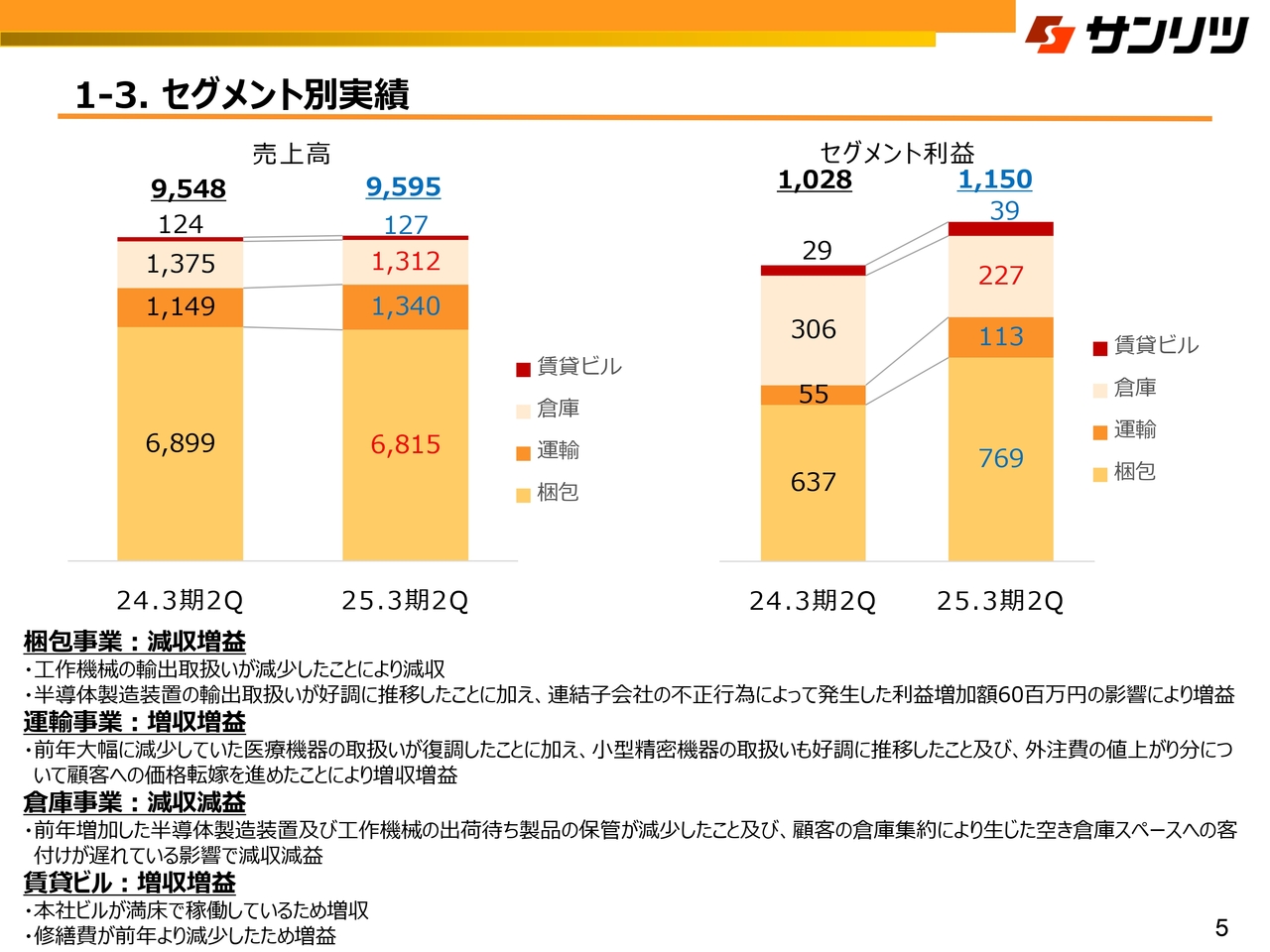

1-3. セグメント別実績

開示セグメント別の実績です。まず、当社のメインである梱包事業は減収増益です。減収要因は、工作機械の取り扱いが減少したことです。利益面では、半導体が好調に推移したことに加え、連結子会社における不正行為によって発生した6,000万円の利益増加額により増益となっています。

運輸事業は増収増益です。前年大幅に減少した医療機器の取り扱いが今期は好調に推移したことに加え、今期より外注費の値上がり分について顧客への価格転嫁が進みました。

倉庫事業は減収減益です。前年は出荷待ち製品や半導体製造装置、工作機械の保管が増えましたが、それらが出荷になったこと、および主要顧客の倉庫集約によって倉庫のスペースが空いたこともあり、減収減益となっています。

賃貸ビルは増収増益です。

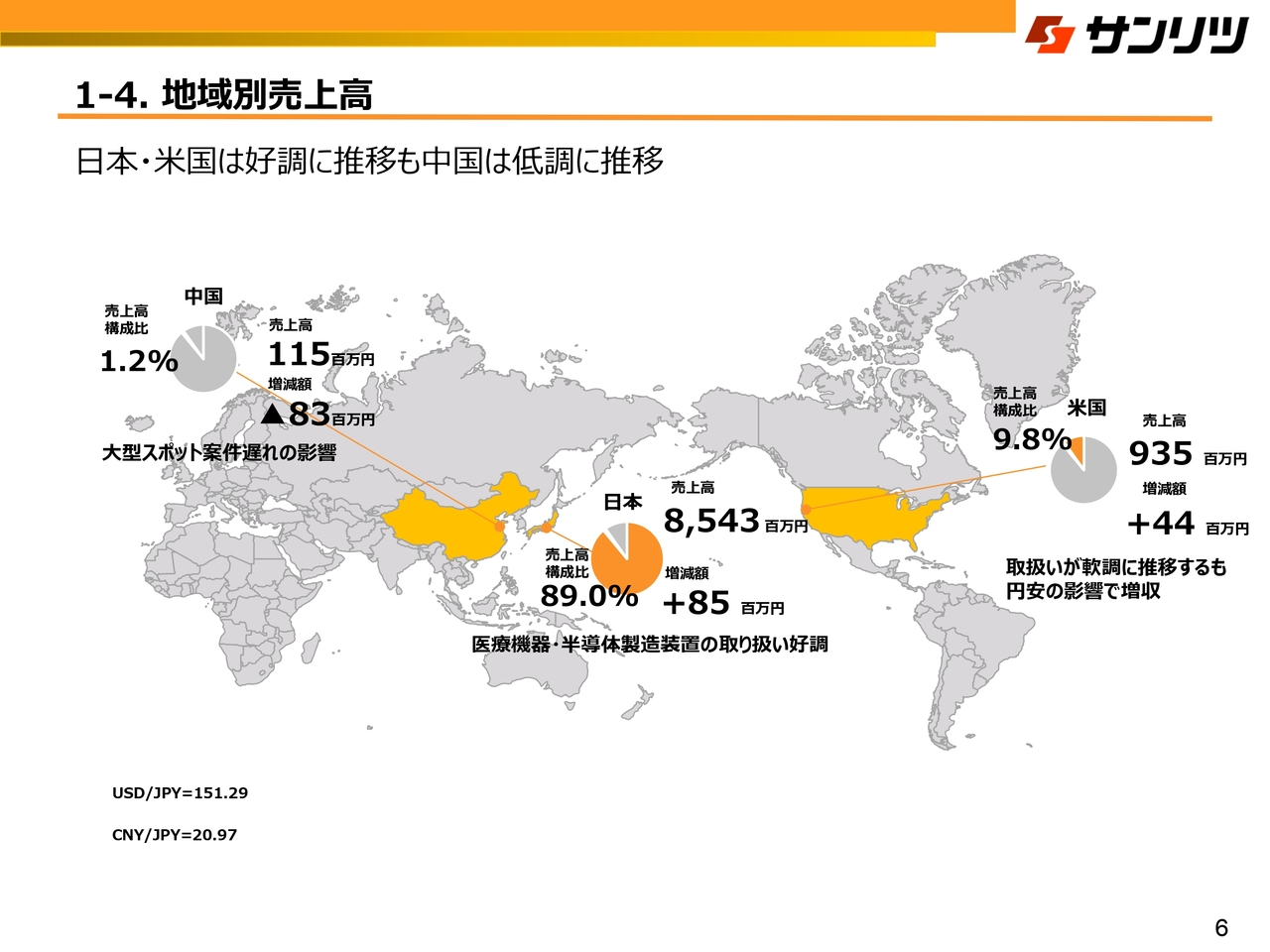

1-4. 地域別売上高

地域別売上高です。中国においては、大型スポット案件のスケジュールが遅延した影響で、前年比8,300万円の減収です。米国は4,400万円の増収ではありますが、ドルベースではほぼ横ばいです。円安効果により、売上は増収になっています。

2-1. 事業環境トレンド

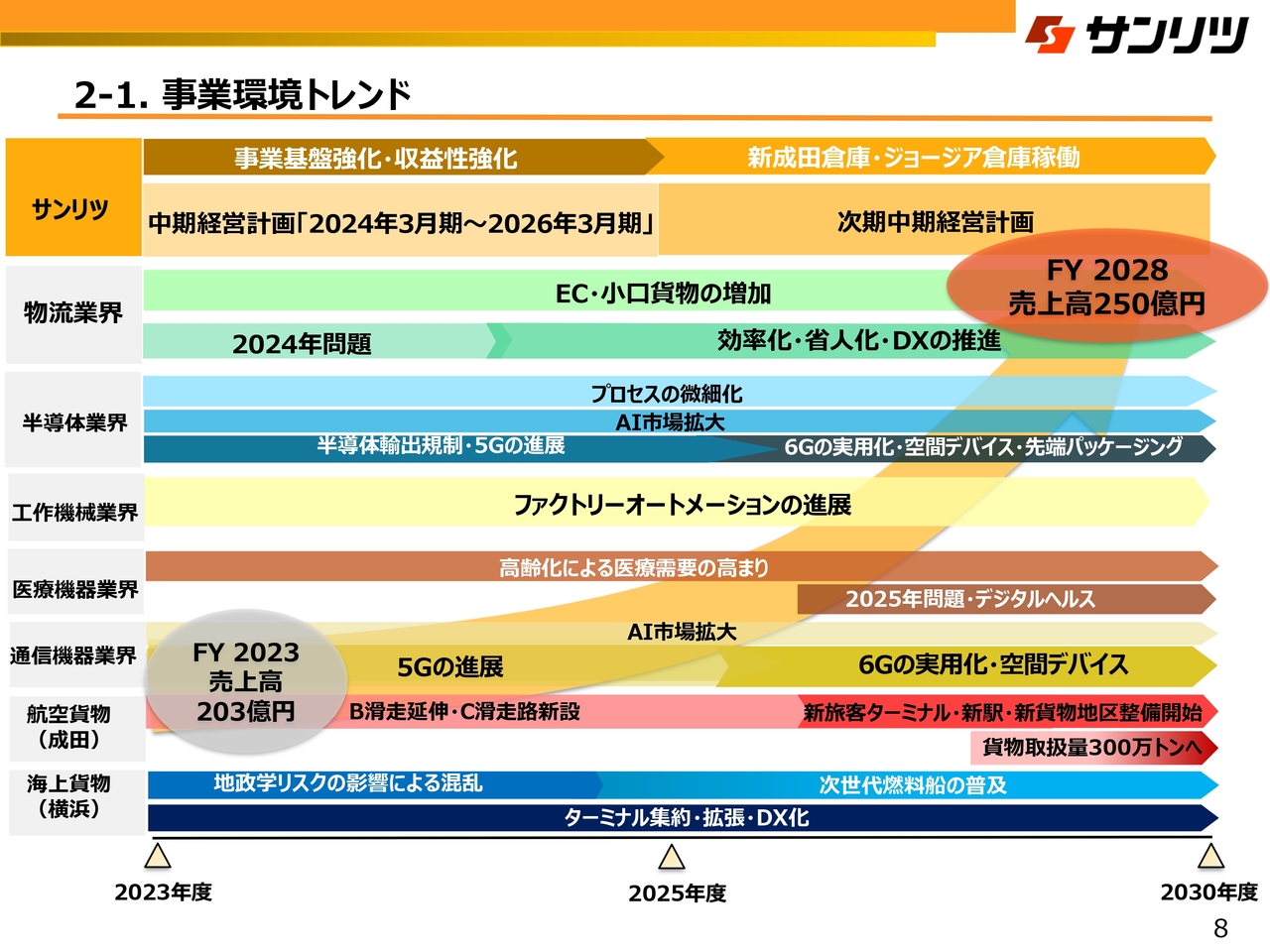

2024年3月期から2026年3月期までの中期経営計画の進捗についてご説明します。まずは事業環境トレンドです。中期経営計画の3年間、並びに2030年度までに向けた外部事業環境についてご説明しながら、当社事業の成長をどのように促していくかについてお話しします。

今朝の新聞でも家電関係の共同配送に関する記事が出ていましたが、物流業界はBtoCだけでなく、BtoB業界も含め、調達から製造、そして販売までのサプライチェーンの再構築がかけられており、今後も改革が進んでいくだろうという見方をしています。

また、2024年問題に始まり、この業界では人材不足が顕著に現われています。今後も1人当たりの生産性を上げていくこと、そしてDXの推進による省人化・省力化を求めていくことも当社の事業戦略の中核に据えて、戦略を練っていきたいと考えています。

半導体の業界は、まずは生成AIの普及によって先端パッケージの技術に関連する半導体や製造装置事業が今後は増加する見込みです。AIや6G、空間デバイス、より高性能な半導体などが必要となっていきます。

将来的にも、半導体業界は成長路線であると捉えています。当社においては、次期中期経営計画に結びつく新成田倉庫への投資など、新倉庫においては半導体関連装置の取り扱いをメインで手掛けていきたいと考えています。

工作機械業界も、工場労働者の減少、並びに熟練工の不足などが顕著な問題となっています。それによって、現在はファクトリーオートメーションが進展中です。

当社の主要な工作機械メーカーもこれに注力されており、新機種の研究開発に結びつけているということです。しっかりとソリューション営業をしながら、ここでの取り扱いを獲得していきたいと考えています。

医療機器業界は、今後も75歳以上の後期高齢者の増加が見込まれます。2025年には、団塊世代が75歳以上の後期高齢者となります。介護需要が急激に増加しており、まずは2025年から2027年に向かって取扱医療機器の関係が上昇していくだろうと見込まれています。

また、将来的にはデジタル技術と医療機器を融合した製品が開発されていきます。こちらについても、主要顧客である医療機器メーカーの製品知識を身に付け、しっかり獲得していきたいと考えています。

通信機器業界は、現状ではスマートフォン等の需要は緩やかな減少トレンドであり、5G関連のマーケットは今後緩やかな成長を見込んでいます。さらに、6Gについては、2030年のサービス開始が計画されています。

それに伴い、当社の取扱製品は2027年頃から需要が見込まれると捉えています。携帯の基地局、通信インフラ、計測器が当社の取り扱いとなるため、今後取り扱いを増やしていこうとしています。

成田の航空貨物について、当社は新成田倉庫への投資を決めていますが、2028年度末には新たにB滑走路の延伸やC滑走路の新設があります。今後見込まれるものに関して、成田空港の発着回数が2027年までには年間30万回を超え、取扱量は200万トン程度を予測しています。

さらに、2040年代に向けて発着回数は年間50万回まで伸び、貨物取扱量は300万トンとなる予想です。現在、成田における外部倉庫も含めた複数拠点で取り扱いを実施していますが、こちらに対して大きな期待を寄せていきたいと考えています。

今期の海上貨物は、イスラエルの紛争などによって地政学リスクにかなり大きな影響を受けやすくなっています。そのような中、横浜港においては、本牧ふ頭の岸壁を延長し、貨物の集荷を進めていく計画です。

ターミナルのDX化については、横浜港では全国に先駆けて新・港湾情報システムを導入しています。横浜からの輸出の貨物の取り扱いがメインとなっていますが、こちらもしっかりと確保していきたいと考えています。

2028年はサンリツ80周年に当たりますが、売上高250億円、営業利益率6パーセント、営業利益額10億円を目指し、成長の路線に向けてしっかりと伸ばしていく計画です。

2-2. 中期経営計画の概要

当社の中・長期ビジョンは、「オペレーションからソリューションへ」です。

2-3. 中期経営計画の概要(経営目標)

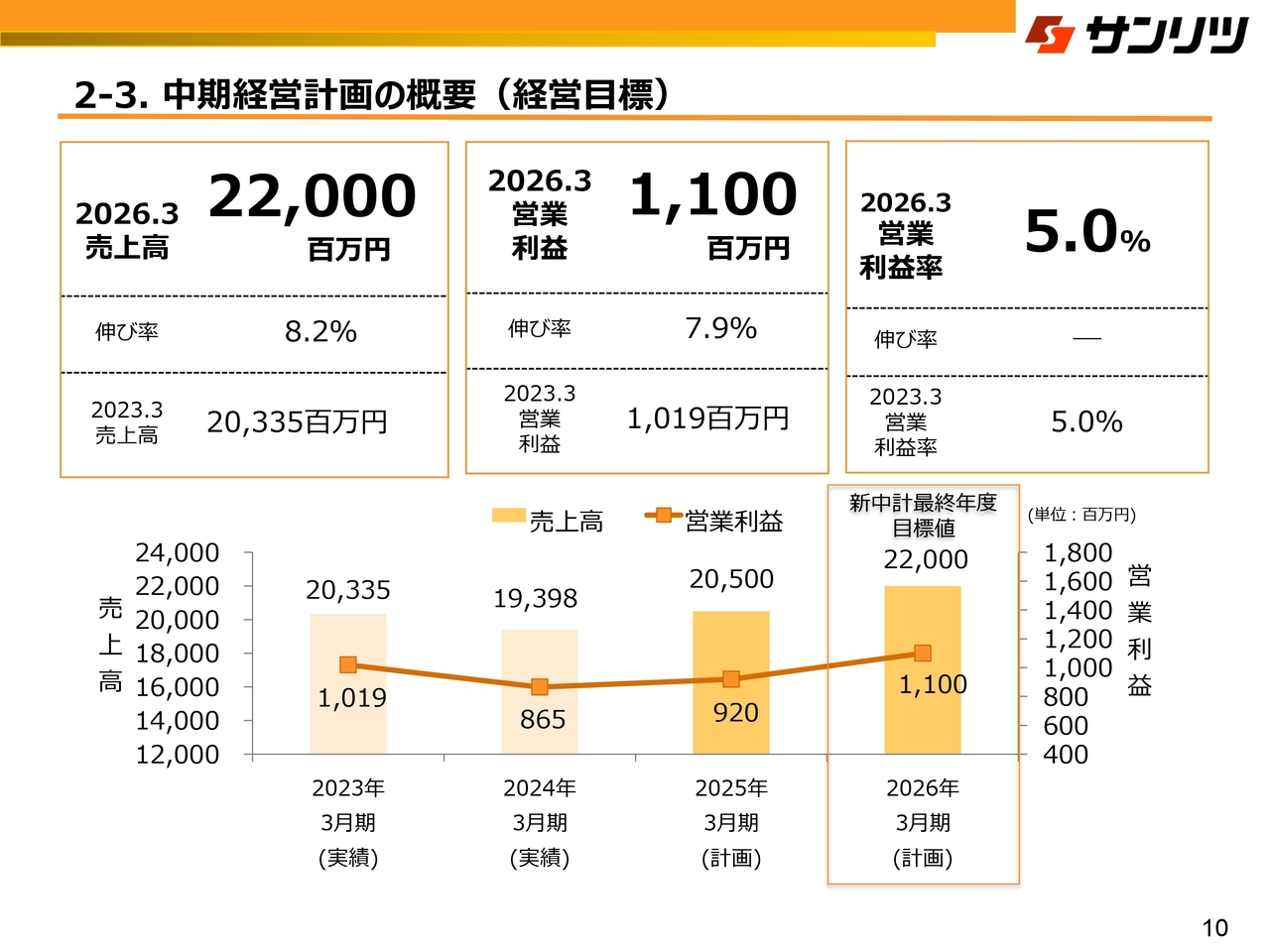

中期経営計画の数値目標は、最終年度となる2026年3月期の着地点として、売上高220億円、営業利益11億円、営業利益率5パーセントを目指します。

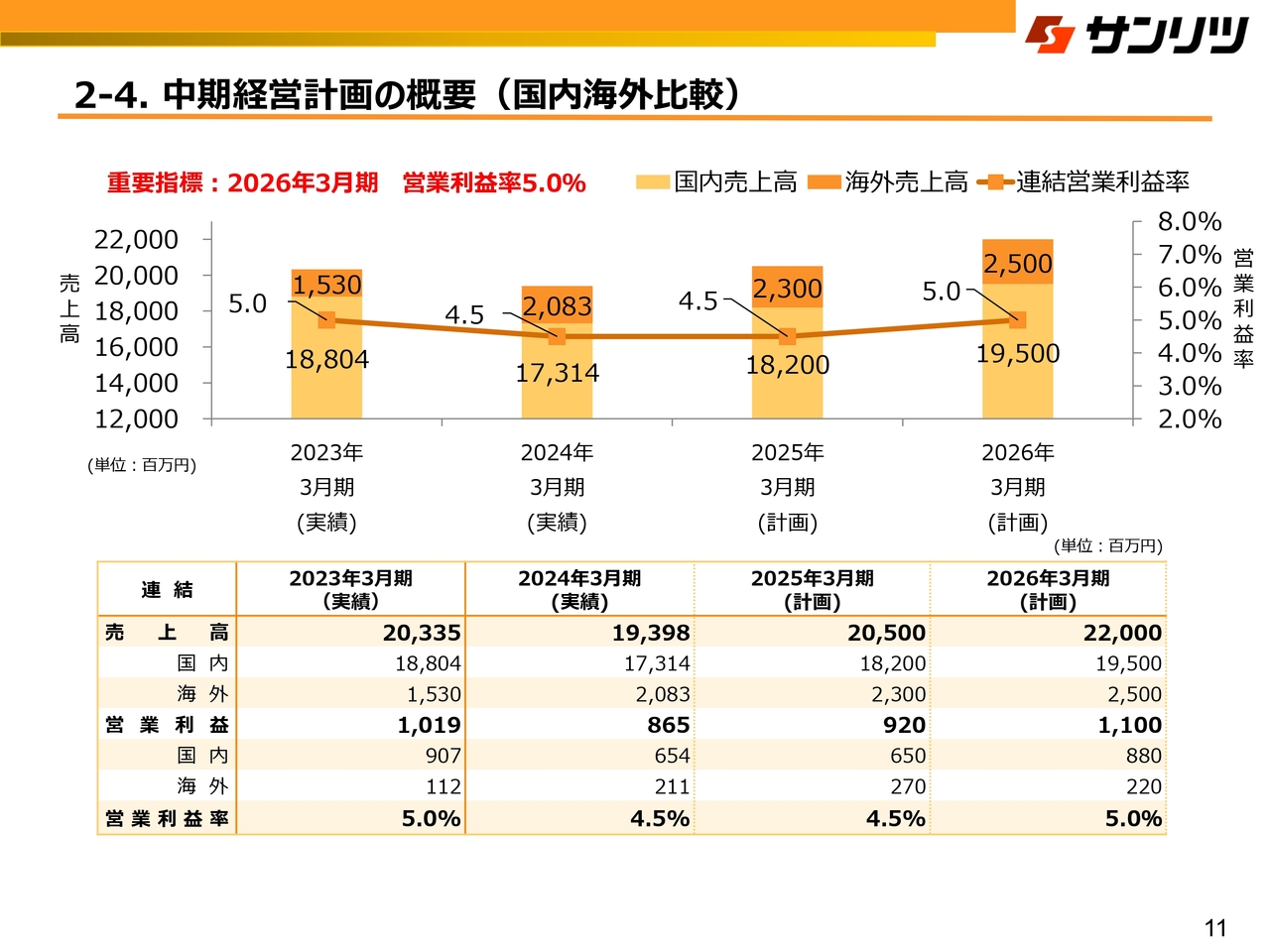

2-4. 中期経営計画の概要(国内海外比較)

国内と海外の比較です。2023年3月期の海外比率は8.9パーセントでしたが、利益率の高い海外事業、特に米国を事業拡大し、海外比率を12パーセント程度まで引き上げていきたいと考えています。

2-5. 中期経営計画の進捗

中期経営計画の進捗についてご説明します。まず収益性の向上として、適切な値上げの交渉を進め、運輸事業においては利益率が前期比3.7ポイント上昇しています。

また、各セグメントにおいて、材料費や人件費の上昇に伴う適正価格の追求を行っています。

設備投資を実施した成田の新倉庫およびSLA Georgia Branch(仮称)については、次ページ以降でご説明します。

DX関連投資は3年間で1億円を掲げていますが、1年目は2,400万円、今期は半期で約800万円の投資実績となっています。

DXの取り組みとしては、アナログからデジタル化への移行を推進し、ソフトパッケージ、「ロジメーター」「kintone」導入による効率化や、データの分析・収集を行っています。

運輸事業部では自動点呼システムを導入しました。さらに、八王子事業所では、文字を読み取れる「EdgeOCR」を導入し、効率化を図っています。

サステナビリティへの取り組みとしては、顧客へのモーダルシフトの提案や環境に配慮した包装設計の提案を行っています。

当社は人材育成計画として、梱包人材の育成を掲げていますが、今期は梱包管理士が3名、国家試験である技能検定1級が3名と、それぞれ資格を取得しています。

また、ソリューション営業の顧客専属担当を配置し、真のニーズを引き出しながら顧客への提案を行うなど、新しいビジネスへのチャレンジにも取り組んでいます。

サステナビリティについては後ほどご説明します。

2-6. 中期経営計画の進捗(村山事業所府中倉庫開設)

顧客理解深化によるソリューション提案として、電力変換装置を取り扱うお客さまに対してソリューションの提案を行い、外部倉庫の集約により村山事業所府中倉庫を開設しました。

SANKEILOGI府中は全部で1万2,000坪ほどの倉庫ですが、当社の賃借面積である5,000坪ほどをお客さまに賃借し、ご提供しています。

同時に、DXの導入もお客さまとともに進めています。当社で実績のあるAUTOSTORE、自動ピッキングロボット、AGV、垂直搬送機、トラック予約システムなどをお客さまとともに導入し、府中倉庫においては、来年度4月からの本稼働を予定しています。

2-7. 中期経営計画の進捗

成田の新倉庫、並びにSLA Georgia Branch(仮称)についてご説明します。先ほど成田空港関連の外部環境トレンドについてはお伝えしましたが、半導体製造装置の取り扱いをメインとして、成田地区の事業拡大への投資を決定し、建築をスタートしています。

すでにシンジケートローンの契約も完了し、2026年の6月に竣工予定です。主要設備については、スライドに記載のとおりです。

米国では、西海岸の新倉庫が昨年10月に稼働をスタートし、現在も満床の状態で推移しています。東海岸においては、スライド下部に写真を掲載していますが、ジョージア州サバンナ港に新倉庫の建設を決定しました。こちらは来年7月に竣工予定です。

サバンナ港は将来、全米で2位の取扱量になると見込まれています。現在、港周辺には各国の製造拠点が進出しており、Hyundaiも大きな工場を建設しています。現段階でクレーン付きの倉庫は当社のみとなっていますが、今後も大型機械や輸入機械の取り扱い、そして全米発送を掲げていきたいと考えています。

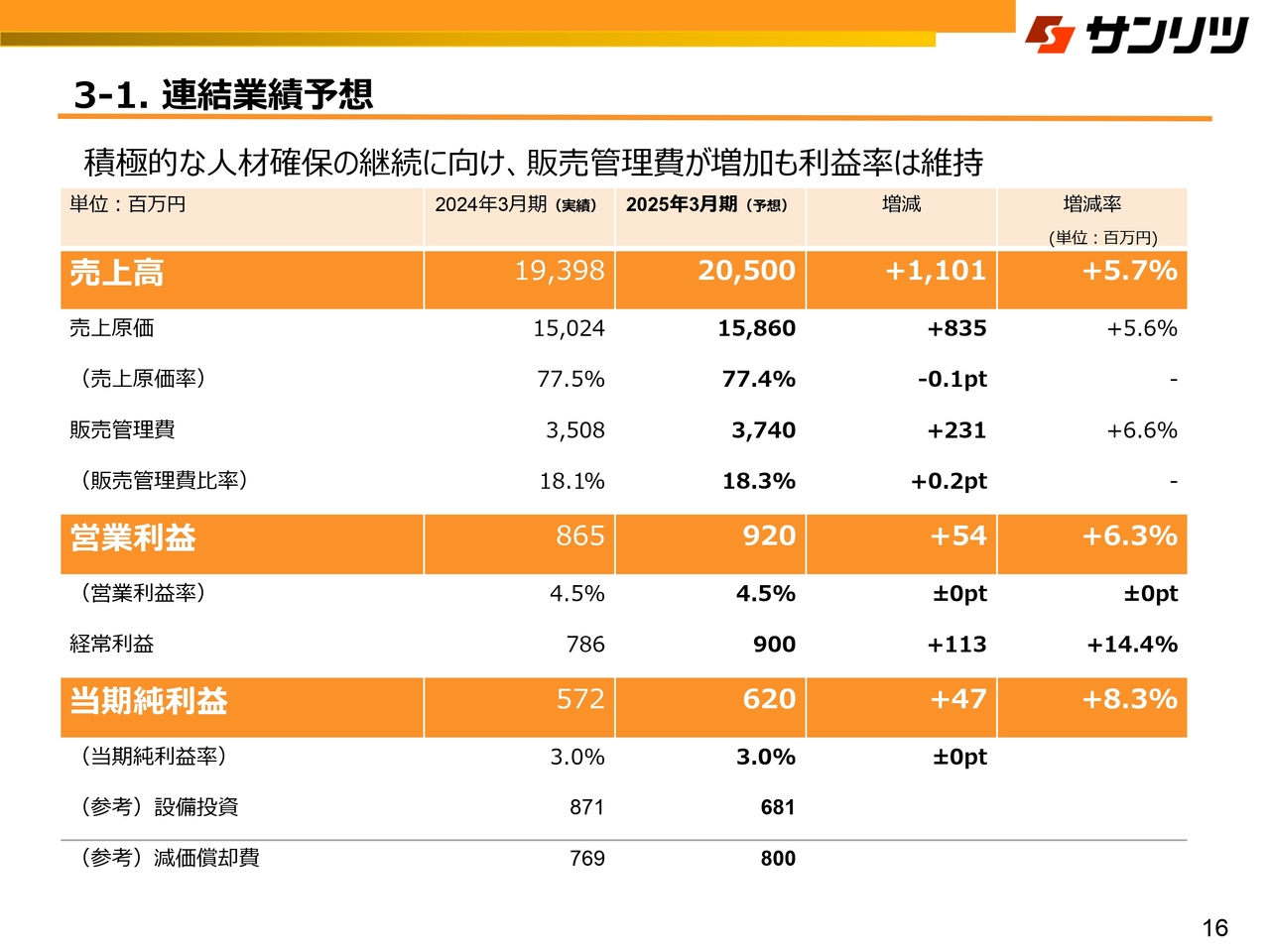

3-1. 連結業績予想

今期の業績予想については、当初予想から修正していません。

設備投資の部分について少しご説明すると、今期の予想は6億8,100万円ですが、内訳としては、サバンナ港のSLA Georgia Branch(仮称)の土地代の投資として約2億円、日本国内の各事業所の改修工事が4億8,000万円となっています。数字はスライドに記載のとおりです。

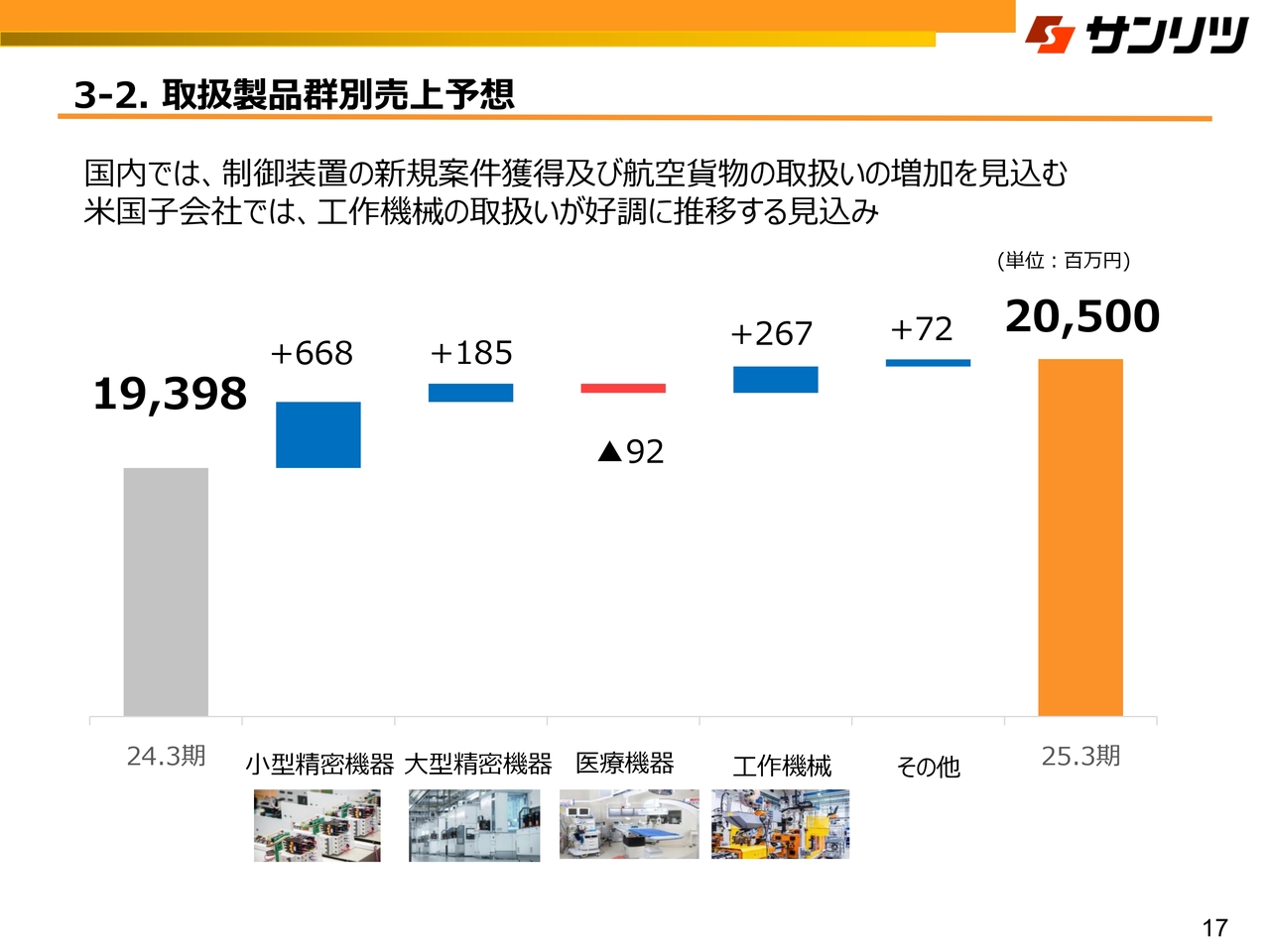

3-2. 取扱製品群別売上予想

取扱製品群別の売上はスライドに記載のとおりです。先ほどお伝えしましたが、取扱製品群は新基幹システム導入による修正を行ったため、数字については当初計画の前年比から若干変更となる予定です。

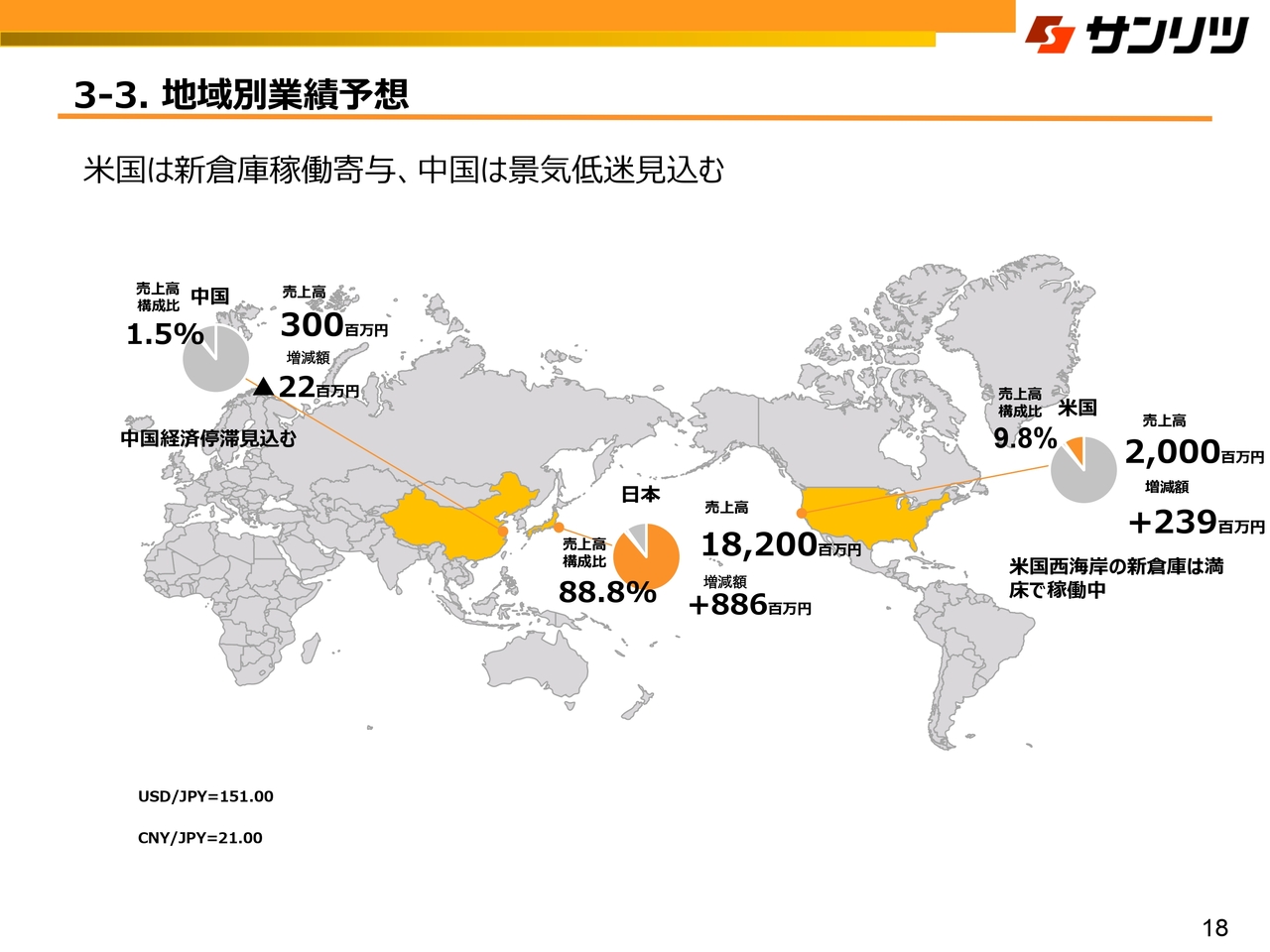

3-3. 地域別業績予想

海外の予想です。中国は現在も大変苦戦しています。今後は将来を見据えた採算性の追求を手掛けていきたいと考えています。

米国は大きく売上を伸ばし、前年比2億3,900万円増となる計画です。

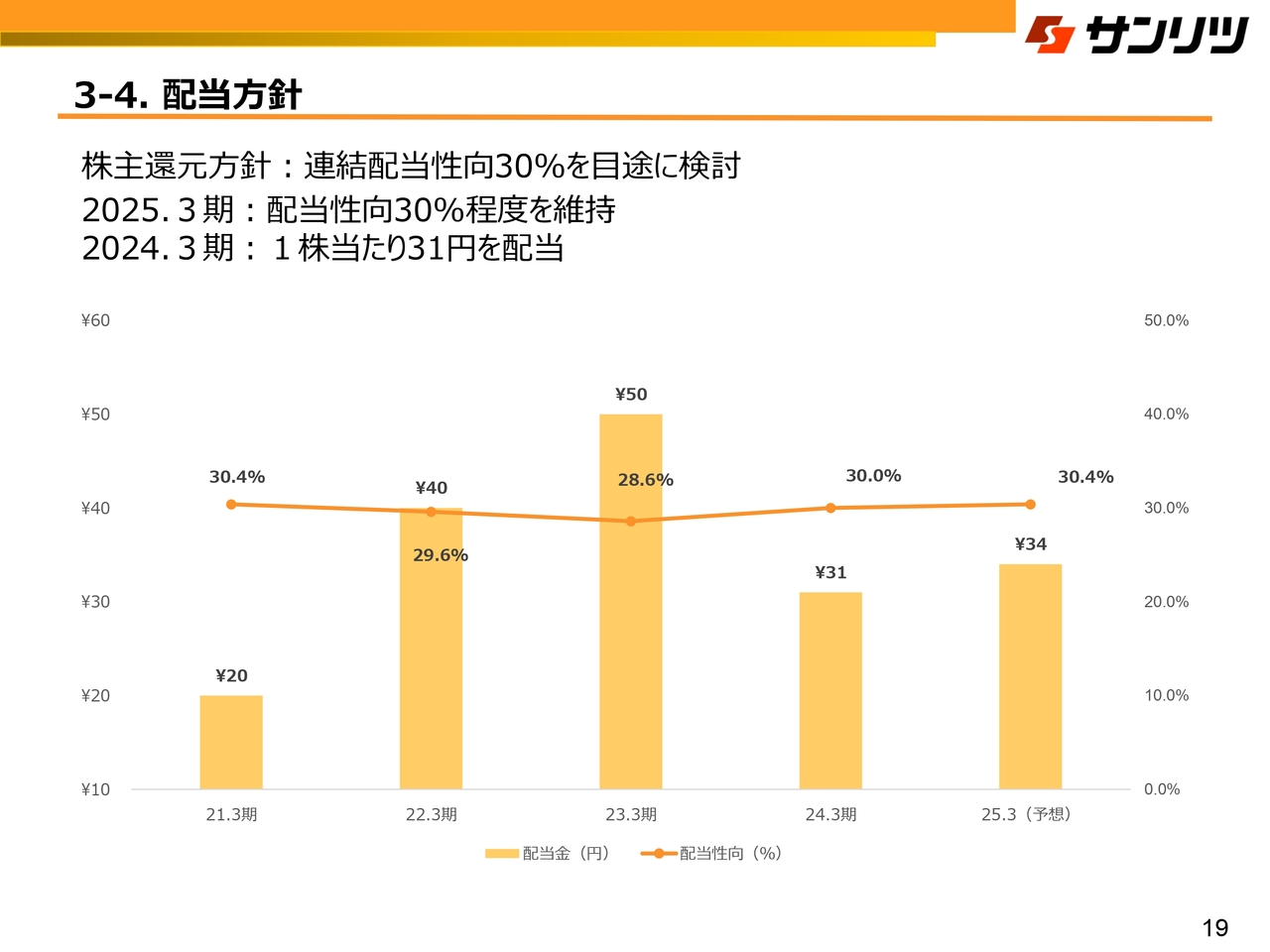

3-4. 配当方針

配当方針です。現時点での当社の予想配当利回りは4.31パーセント、倉庫・運輸業界においてはトップクラスの配当利回りとなっています。

当社は1989年の株式店頭公開以降、36期連続で配当を実施し、株主還元を続けています。今後も配当性向30パーセントを目安に、配当を継続できるよう努めていきます。

4-1. サステナビリティ基本方針の策定

サステナビリティへの取り組みです。基本方針はスライドに記載のとおりです。

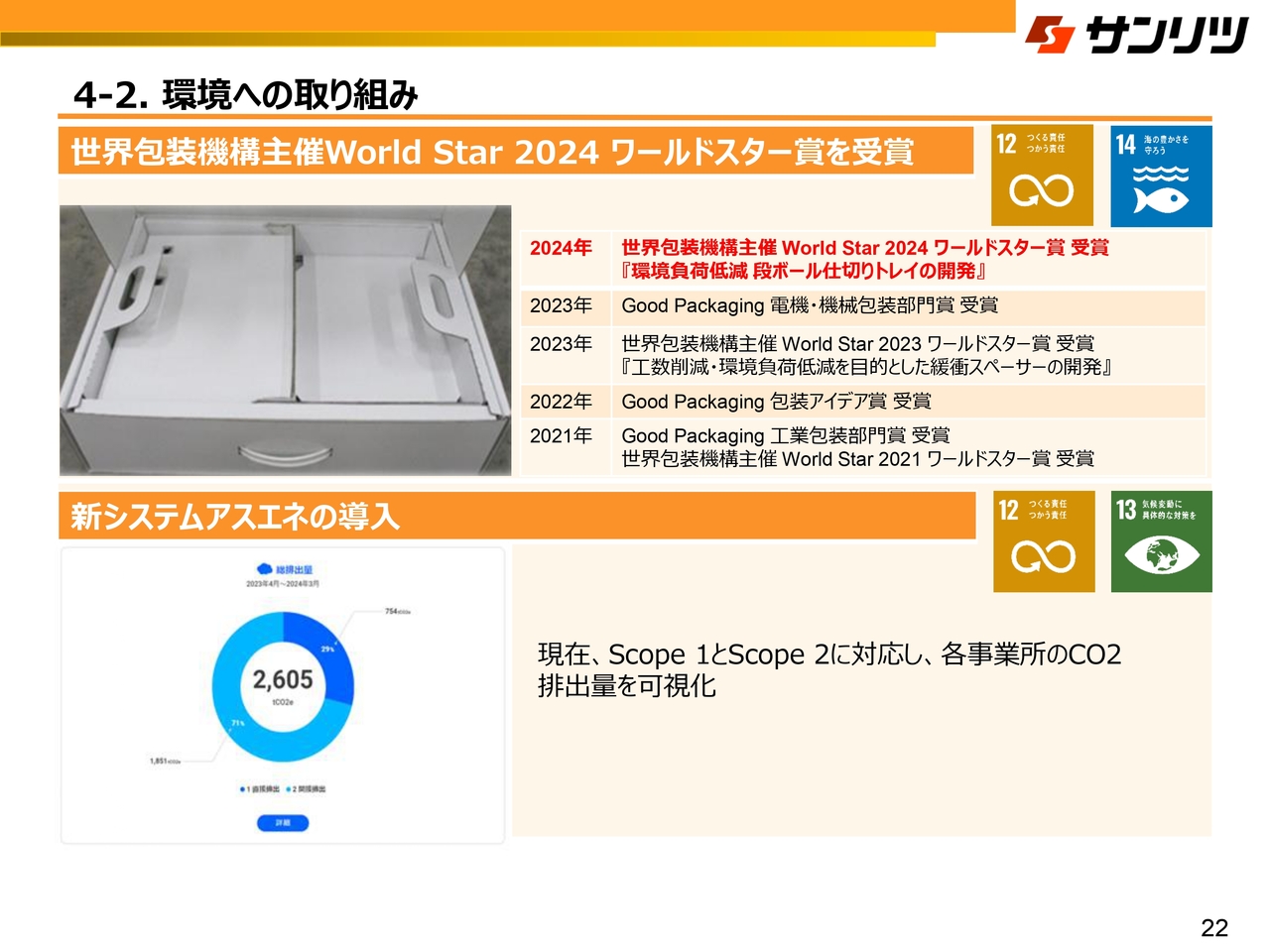

4-2. 環境への取り組み

環境への取り組みについてご説明します。2024年度も世界包装機構主催「環境負荷低減 段ボール仕切りトレイの開発」において、ワールドスター賞を受賞しました。簡単に作業ができる環境負荷低減の段ボール仕切りトレイの開発、そして品質の安定と環境負担を軽減した包装設計改善により、包装設計案件では5回目の受賞となりました。

次に、新システム「ASUENE」の導入についてです。サプライチェーンにおいては、温室効果ガスの排出量の算定が求められています。現在はScope1とScope2に対応し、自社で排出しているCO2量に対応するため、システムを導入しました。

今後は、お客さまから求められるScope3に対しても、当社のデータが共有できるようにしていきたいと考えています。

4-3. ダイバーシティ・職場環境の向上

ダイバーシティと職場環境の向上の取り組みについてです。ダイバーシティプロジェクトを立ち上げて、女性従業員へのヒアリングや交流イベントを実施しています。

女性交流会での声をもとに、男性交流会も開催しています。女性に対する理解を深め、根拠のない差別をなくすことで、一人ひとりが持っている能力や意欲を引き出していくことが主な目的です。

加えて、職場環境アンケートを毎年実施しています。まだ暑かったり、寒い現場があったりするということで、休憩室の十分な環境整備と管理に取り組んでいます。

4-4. サンリツ卓球部の活動

最後に、サンリツ卓球部の活動についてご紹介します。第58回全日本社会人卓球選手権大会においては女子ダブルスで優勝、第74回全日本実業団卓球選手権大会においては女子団体戦で準優勝と、今期も優秀な成績を収めています。

さらに地域交流として、今期は京浜事業所内にて第22回卓球教室を開催しています。

ご説明は以上となります。ご清聴ありがとうございました。

質疑応答:賃上げと人員確保について

質問者:1点目です。来年以降の賃上げに関しては、どのように御社として対応される予定でしょうか? また、その原資についてはどのようにお考えですか? 特に国内、米国などでは事情も違ってくるかと思いますので、エリア別に分けて教えていただければと思います。

2点目です。中長期計画の実行に向けて、人員はどの程度増やさないといけないのでしょうか? コロナ禍以降、御社の人員は少しずつ増えているとは思いますが、今後ますます採用しにくくなるのではないかと思います。実際のところ、あまり採用力が高いと思えません。どのように人を増やしていく前提でお考えなのか、教えていただければと思います。

三浦:賃上げについては、まず今期の計画・実績として、初給率、インフレの措置は賞与の支給に含んでおり、賃上げ率は4.2パーセントとしています。

来期については、インフレ措置は検討を残していますが、外部の物価高に合わせて、適正価格での賃上げを計画していきたいと考えています。

質問者:それは横並びというイメージですか?

三浦:毎年、外部環境のトレンドに合わせて昇給率を決めており、その点で検討した結果ですので、横並びということではないと考えています。

質問者:外部環境に応じてというのは横並びプラスアルファで、外部環境の中で目立つように出すという意味でしょうか?

三浦:外部環境と横並びを基準としています。

質問者:横並びを基準としてプラスアルファで高くしていこうということですか?

三浦:人事考課によって最終的に初給率が結果として表れてきており、最初から何パーセントというところでは捉えていません。人事考課の良いものにはプラスアルファの部分で捉えていきたいと考えており、昇給率とは異なると考えています。

質問者:原資については、値上げや何かの効率性向上、労働分配率の向上など、どのようにお考えですか?

三浦:現在、中期経営計画では、人材不足に対する人員確保を進めてきています。3年前の正社員400名から、現状では450名ほどに正社員を増やしています。

ここで事業基盤を確実なものにし、次の中期経営計画では今まで以上の人材確保は計画せずに、DX、省力化、省人化含めた利益追及を考えています。利益率6パーセントを目指した中での利益を確保し、その中で原資についても確保していきたいと考えています。

質疑応答:地域別の取扱製品群別売上予想の内訳について

質問者:取扱製品群別売上予想について、地域別に捉えるとどのような内訳になるかをご説明いただけますか?

三浦:地域別では、まず中国において、メインで取り扱っている取扱製品群は工作機械です。先ほどの大型スポット案件においては、中国からの生産移管による製造ライン移管というビジネスになります。米国においては、90パーセント近い取扱製品群が工作機械です。

質問者:資料のAppendixに記載された外部環境の市場動向を拝見すると、引き続き半導体の電子部品や製造装置は、中国市場、アジア市場においてまだ伸びる余地はあるかと思います。御社における、今の中国の厳しいところについて、今後の見通しとしてはいかがでしょうか?

三浦:当社の中国ビジネスは、中国に入る貨物のビジネスではなく、中国から出る、もしくは当社のメイン事業である梱包で、国内の内需に運ばれる製品の取り扱いになります。日本からの輸出が中国向けであり、大変停滞している状況であることから、日系メーカーとの取引しかしていない中では、中国内需の設備投資に対して厳しく見ている状況です。

質疑応答:海外における梱包事業について

質問者:梱包事業についておうかがいします。今後、中期経営計画で海外を伸ばしていかれるということですが、米国と中国における御社の梱包事業の競争力は、おそらく地域別で異なると思います。

御社の強みとして、他国の法人よりも丁寧な梱包によって、現地法人のお客さまから定評があるとうかがっています。中国と米国でその評価に差異はあるのでしょうか?

三浦:まず中国では、梱包技術の品質は急ピッチで上がってきています。当社ももともとは日本品質ということで、梱包技術に対する評価を得てきました。日本から進出している梱包会社が軒並み苦戦となっているのは、やはり価格競争に陥ってしまっているためだと捉えています。

米国については、スチール梱包の事業において大変高い評価をいただいています。米国ではスチール梱包はいまだ広まっていません。まだ当社しか展開できていないのではないかと考えています。

米国は包材が高い部分もあり、スチールの包材部分を日本から輸出して、現地で仕組材として、溶接しながら提供しています。そのような意味で、米国の梱包事業としては当社はオンリーワンに近い強みを持っていると捉えています。

質疑応答:物流における海外での技術力について

質問者:米国のサバンナ港の倉庫についての説明の中で、現在クレーンの付いた倉庫は御社しかお持ちでないというお話がありましたが、梱包事業において強みとなるポイントはありますか?

三浦:梱包も含め、物流としての取り扱いで、20トン、30トン近い貨物の取り扱いになると、米国現地ではフォークリフトの荷役がほとんどです。倉庫の保管効率が悪い状況ですので、当社ではクレーンを用いて倉庫の保管効率を上げるサービスも提供できています。梱包も含めて、非常に品質の良い物流、荷扱いができることが良いところだと考えています。

質疑応答:米国の政治動向のインパクトついて

質問者:米国がトランプ政権に変わることによる御社へのインパクトをどのように想定されているのか教えていただければと思います。

三浦:やはり関税の引き上げに対する影響の捉え方だと考えています。当初は日中間の貿易におけるパイプを太くして、グローバル戦略を立てていました。しかし、中国・米国のパイプは今ほとんど手掛けていない状況に陥り、今後もそこのパイプを深くする戦略は持っていません。

一方で、中国・日本、また中国から他のアジア経由で米国へ行く貨物のビジネスチャンスはまだあると捉えています。その部分の物流関係においては、トランプ政権に変わり、まだ不透明なところはありますが、逆にビジネスチャンスと考えられる部分を捉えていきたいと考えています。

質問者:影響はある程度のレンジでシナリオを見ていると思いますが、どの程度の規模を想定されているのでしょうか?

三浦:現在の米国国内での子会社ビジネスに対しては、バッドな部分はあまりないと思っています。製造拠点は今後も米国国内で増えていくこともあり、その点では各国からの部品や半製品などが米国へ入っていくと捉えています。

半導体関連については、日本からの輸出規制は今のところ見込まれていませんが、今後はリスクを考えないといけないと思います。

この銘柄の最新ニュース

サンリツのニュース一覧- 2026年3月期個人投資家向け会社説明会資料(2026年2月28日開催) 2026/03/03

- 決算プラス・インパクト銘柄 【東証スタンダード・グロース】寄付 … 名村造、トライアル、MTG (2月12日発表分) 2026/02/13

- 2026年3月期 第3四半期決算短信[日本基準](連結) 2026/02/12

- サンリツ、4-12月期(3Q累計)経常が6%減益で着地・10-12月期も19%減益 2026/02/12

- 財務上の特約が付された金銭消費貸借契約の締結に関するお知らせ 2025/12/26

マーケットニュース

- ダウ平均は急反発 トランプ発言で買戻し強まる=米国株概況 (03/10)

- NY各市場 4時台 ダウ平均は354ドル安 シカゴ日経平均先物は5万3675円 (03/10)

- NY株式:NYダウは239.25ドル高、対イラン攻撃の早期終了や原油価格の安定を期待 (03/10)

- 欧米の金融政策のかい離見通し 原油急騰下では誤り=NY為替 (03/10)

おすすめ条件でスクリーニング

サンリツの取引履歴を振り返りませんか?

サンリツの株を取引したことがありますか?みんかぶアセットプランナーに取引口座を連携すると売買履歴をチャート上にプロットし、自分の取引を視覚的に確認することができます。

アセットプランナーの取引履歴機能とは

※アセプラを初めてご利用の場合は会員登録からお手続き下さい。